2023年3月6日に発表された、株式会社ゼロ2023年6月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ゼロ 代表取締役社長 北村竹朗 氏

株式会社ゼロ 代表取締役副社長 柴崎康男 氏

株式会社ゼロ 取締役営業本部長 小倉信祐 氏

株式会社ゼロ 取締役グループ戦略本部長 髙橋俊博 氏

2023年6月期第2四半期決算説明

北村竹朗氏(以下、北村):みなさま、こんにちは。北村でございます。本日はお忙しい中、2023年6月期上半期決算説明会にお集まりいただき誠にありがとうございます。2月9日に上期業績の決算短信を発表していますので、数字についてはご承知の方が多いと思います。ちょうど3ヶ年の中期経営計画の折り返しですので、本日は今後の展望として、中期計画における重点取り組みの進捗を中心にお話しします。

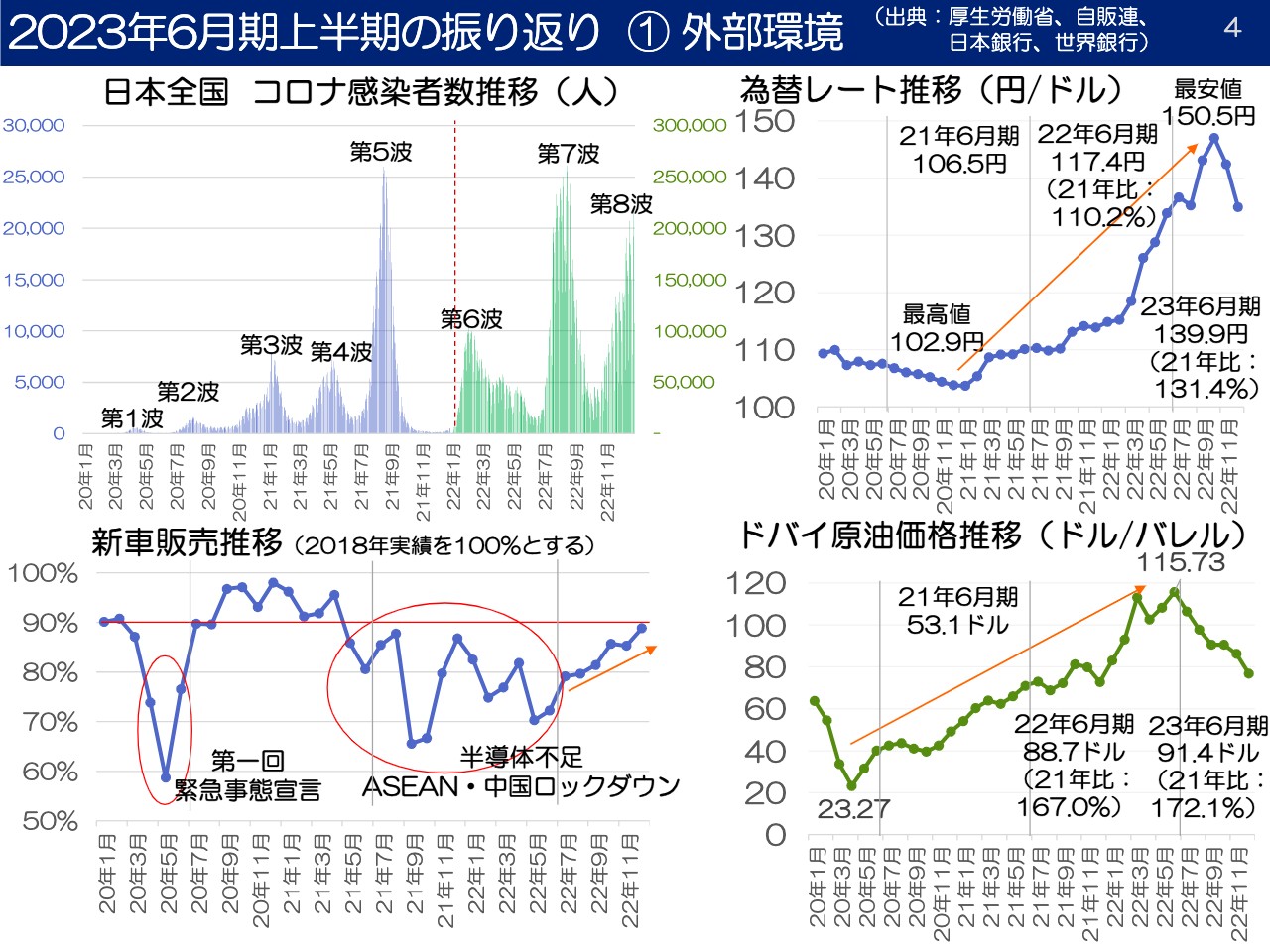

2023年6月期上半期の振り返り ①外部環境

コロナ禍も4年目に入りましたが、日本政府は5月8日に新型コロナウイルスの感染法上の分類を2類から5類に変更する予定だと発表しました。これは統一地方選挙の後、ならびにG7の前というタイミングだと聞いています。また、3月13日からはマスクの着用が個人の判断に委ねられ、いよいよ新型コロナウイルスとの戦いも最終的な段階に入ったと思います。

スライド左上の図は、この3年間の日本全国の大きな8つの波に対する1日あたりの感染者数です。青色のバーは2020年と2021年、緑色のバーは2022年を示しています。同じような高さに見えますが、実は尺が10倍違います。

2021年8月の第5波ではデルタ株の猛威により、1日の感染者は最高で2万5,000人を突破しました。2022年8月の第7波はオミクロン株に置き換わった時期となり、感染者は25万人と、10倍に跳ね上がっています。

新型コロナウイルスの影響を経済的にどう見るかの明確な指標はありませんが、我々は新車販売台数から影響を考察しました。左下のグラフは、月間の新車販売台数をコロナ禍前と現在で比較したものです。

本来であればコロナ禍前の2019年と比較するのですが、2019年10月に消費税10パーセントへの増税があったため、7月から9月は駆け込み需要があり、10月以降はその反動で通常の年とは状況が異なることから、2018年の実績と比較しています。

グラフの90パーセントのところに赤線を引いています。一度、1桁減になったことはあるのですが、その後に半導体不足等の問題があり、大半は2桁減で推移しているため、2022年はまだまだコロナ禍からの回復は遠かったと思います。

右上のグラフは、為替レート推移です。2022年10月には、1ドル150円を突破するほどの円安になりました。右下のグラフは、ドバイ原油価格推移です。2022年5月には、115ドル73セントの高値をつけました。記載した数字は、その期の平均値です。コロナ禍の3年間で、為替は30パーセントほど円安になり、70パーセント強の原油高となっています。

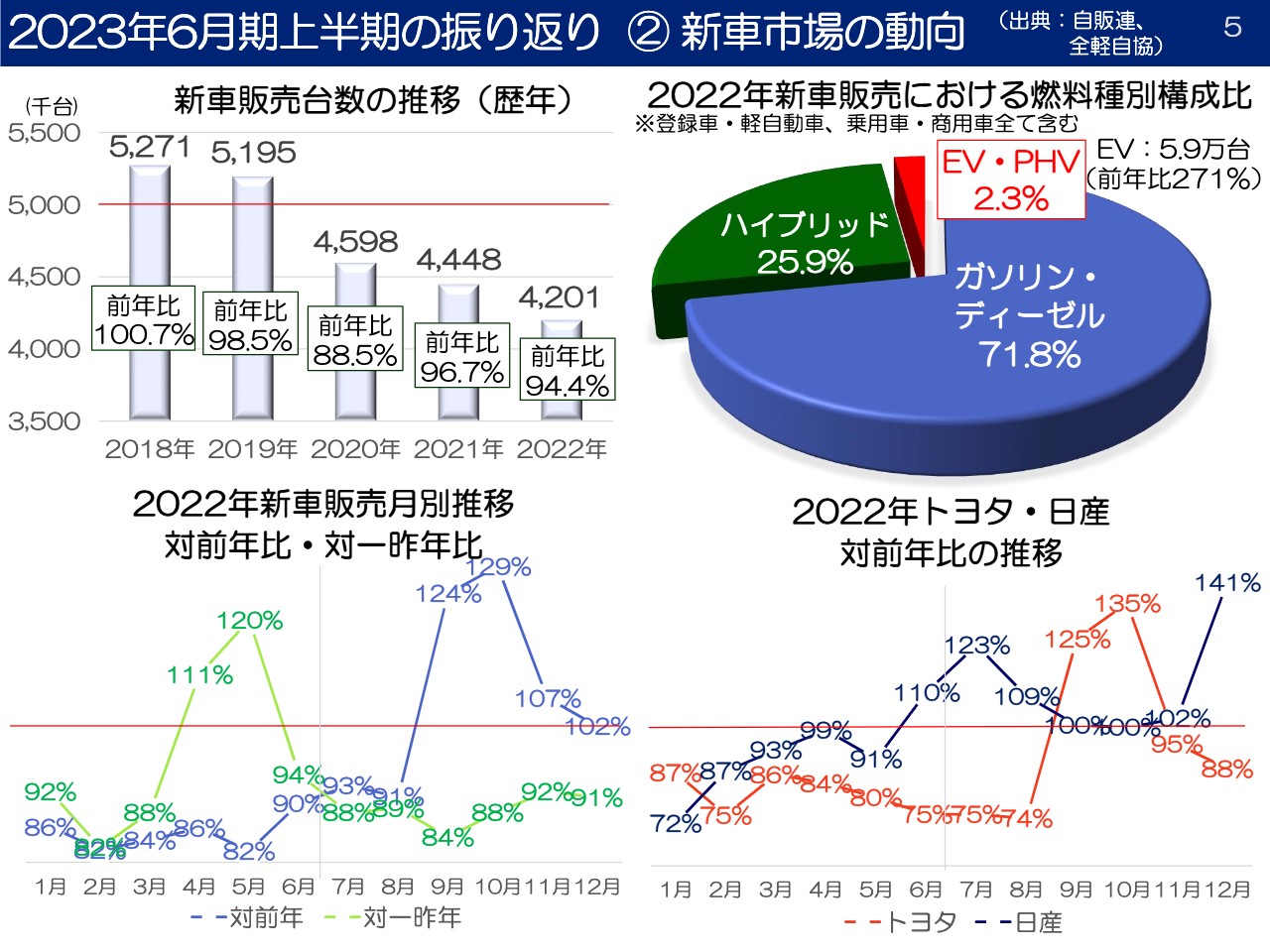

2023年6月期上半期の振り返り ②新車市場の動向

新車市場の動向です。2022年は新型コロナウイルスの影響に加え、半導体不足により、各メーカーが断続的な減産を余儀なくされました。

その結果、2022年の新車販売台数は420万台となり、半世紀ぶりの低い水準となっています。12年前の東日本大震災の時が421万台ですので、それを下回ったということです。

スライド左下のグラフは、2022年新車販売月別推移です。青色の線が、2021年との比較です。2022年9月からは2021年を上回る水準で推移しています。

緑色の線は、2020年との比較です。2022年9月から12月までは2021年を超えていますが、2020年があまりに落ち込んでいたためにプラスになっているだけであり、コロナ禍が始まった2020年に比べては負けていますので、まだまだ回復はしていないと見ています。

右下のグラフは、トヨタと日産の対前年比です。赤色がトヨタ、青色が日産です。日本の市場ではトヨタのシェアが50パーセントを超えますので、この動向により全需が大きく変わります。そのため、日本の市場とこの2社はほぼ同じように推移しています。

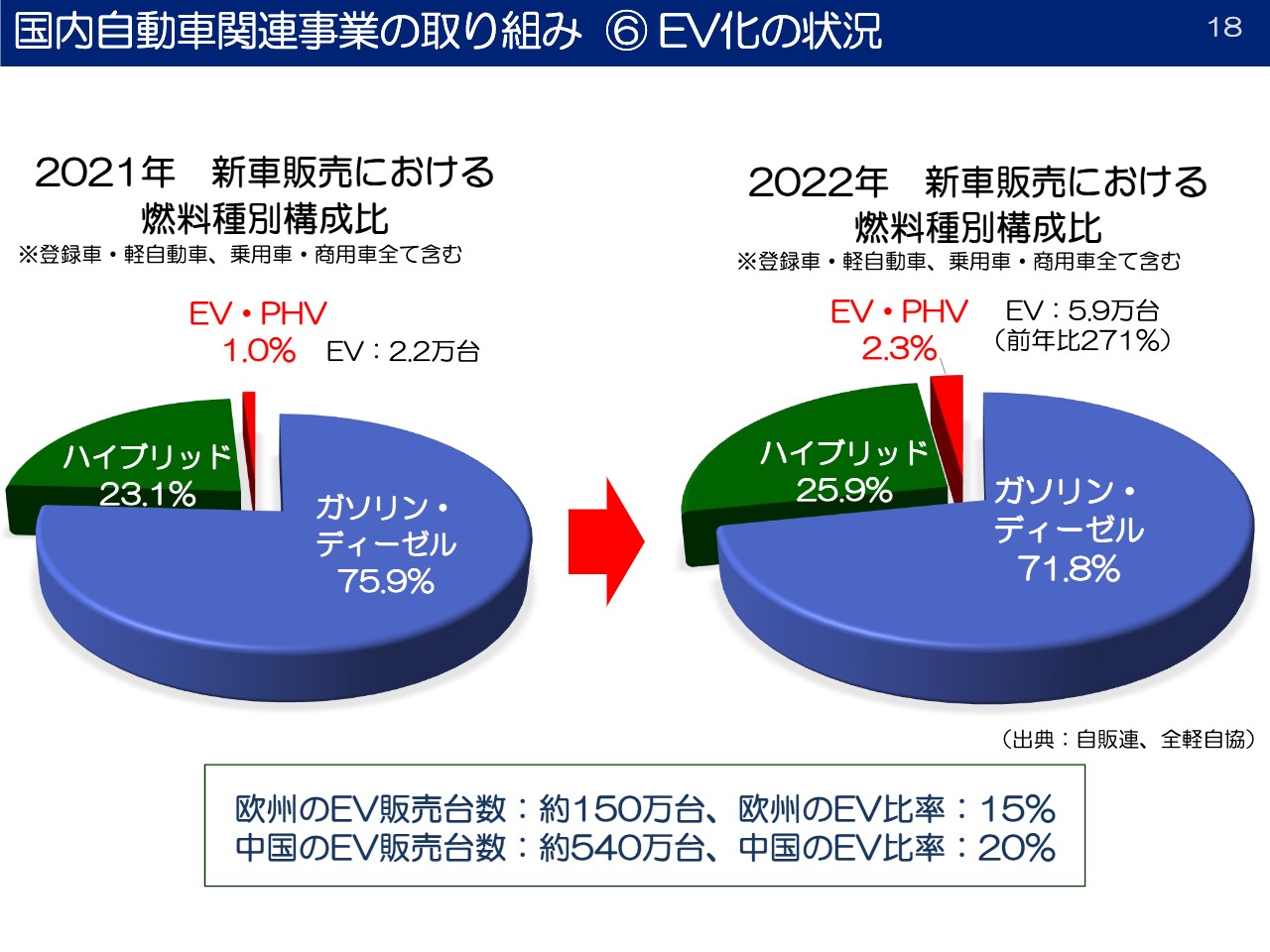

右上のグラフは、2022年新車販売における燃料種別構成比です。2021年に対し、EVは2.7倍の台数が出ています。こちらについては、後ほどご説明します。

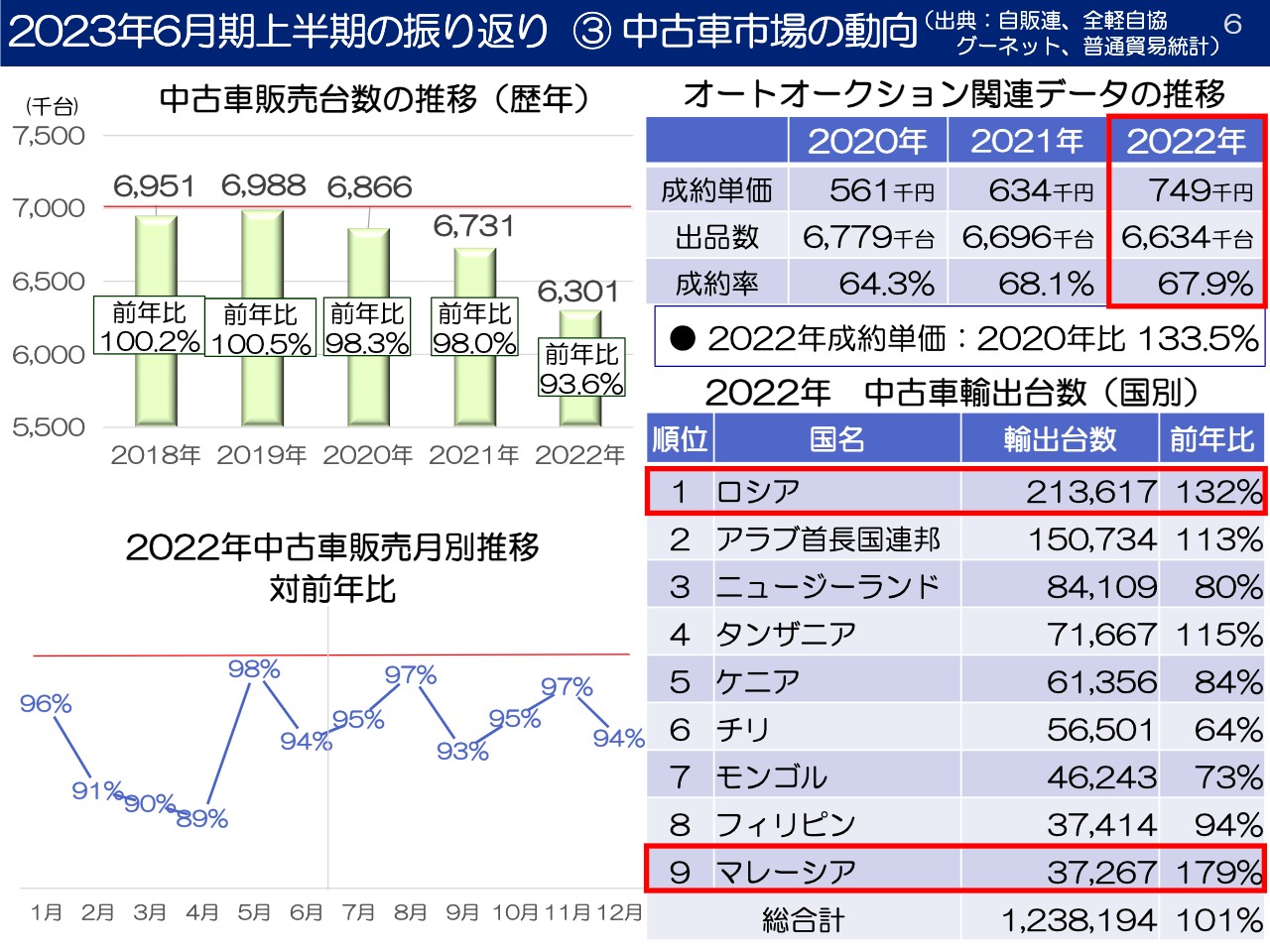

2023年6月期上半期の振り返り ③中古車市場の動向

中古市場の動向です。スライド左上のグラフの数字は、中古の登録車と届出車を合わせた数字です。2022年の630万台というのは、統計史上最低の水準です。これは新車の伸び悩みにより、下取りの車がないためです。

また、右上の表のように、国内小売と海外向け業者が競り上げたため、オークション価格は30パーセントも上昇しています。

左下のグラフは、2022年中古車販売月別推移です。すべての月で100パーセントを下回っています。中古車はすでに車が出来上がっているため半導体の影響は受けませんが、新車の販売が長い間低迷すると下取り車がなくなり、中古車の流通は減ってきます。

しかし、右下の表のように、中古車輸出台数は120万台を超えており、2021年よりも若干伸びています。生産台数や販売台数が落ちている中、中古車輸出のみが増えている状況です。特に伸びているのが、ロシアとマレーシアです。

ロシアについては長引くウクライナへの侵攻により、特に日系メーカーは工場を撤退しました。ロシアは東西に非常に広い国ですが、ウラル山脈から東側はほぼアジアです。西側がヨーロッパだと考えれば、ウラル山脈から東のマーケットには基本的に日本の中古車が入ります。

以前は右ハンドルと左ハンドルの違いという問題があり、日本からの輸入を禁止していたことがありましたが、また戻っています。さらに、ウクライナへの侵攻により、2021年に対して大きく伸びているのがロシアの状況です。

マレーシアについては後ほど詳しくご説明しますが、当社はマレーシア向けに中古車を輸出しています。2021年に対し約80パーセントも輸出台数が伸びています。ASEANの中ではマレーシアも車の生産国で、安価な国民車を作っていますが、半導体不足により新車が出てこない状況が長く続きました。また、コロナ禍によるロックダウンの影響もあり、日本からの中古がブームになっています。

我々の子会社であるワールドウインドウズは大変品質が良く、お客さまへのケアの質も高いため、マレーシア向けの出荷については占有率でトップになっており、売上に大きく貢献しています。このように、2022年は中古車がかなり輸出に流れ、国内市場が低迷した1年でした。

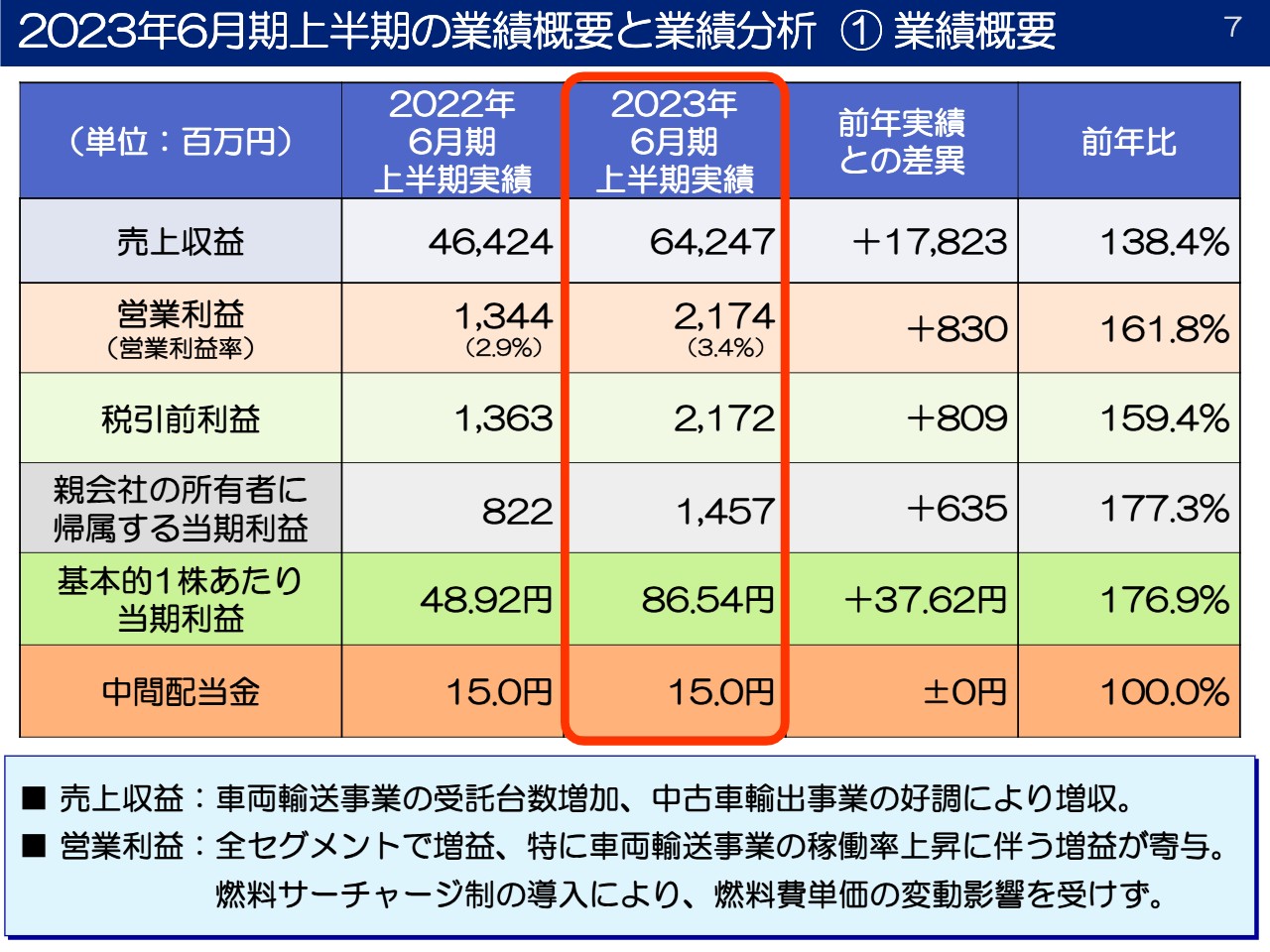

2023年6月期上半期の業績概要と業績分析 ①業績概要

そのような中でも、我々の業績は決算短信で発表したとおり、売上収益が約180億円の増収、営業利益が約8億円の増益となりました。

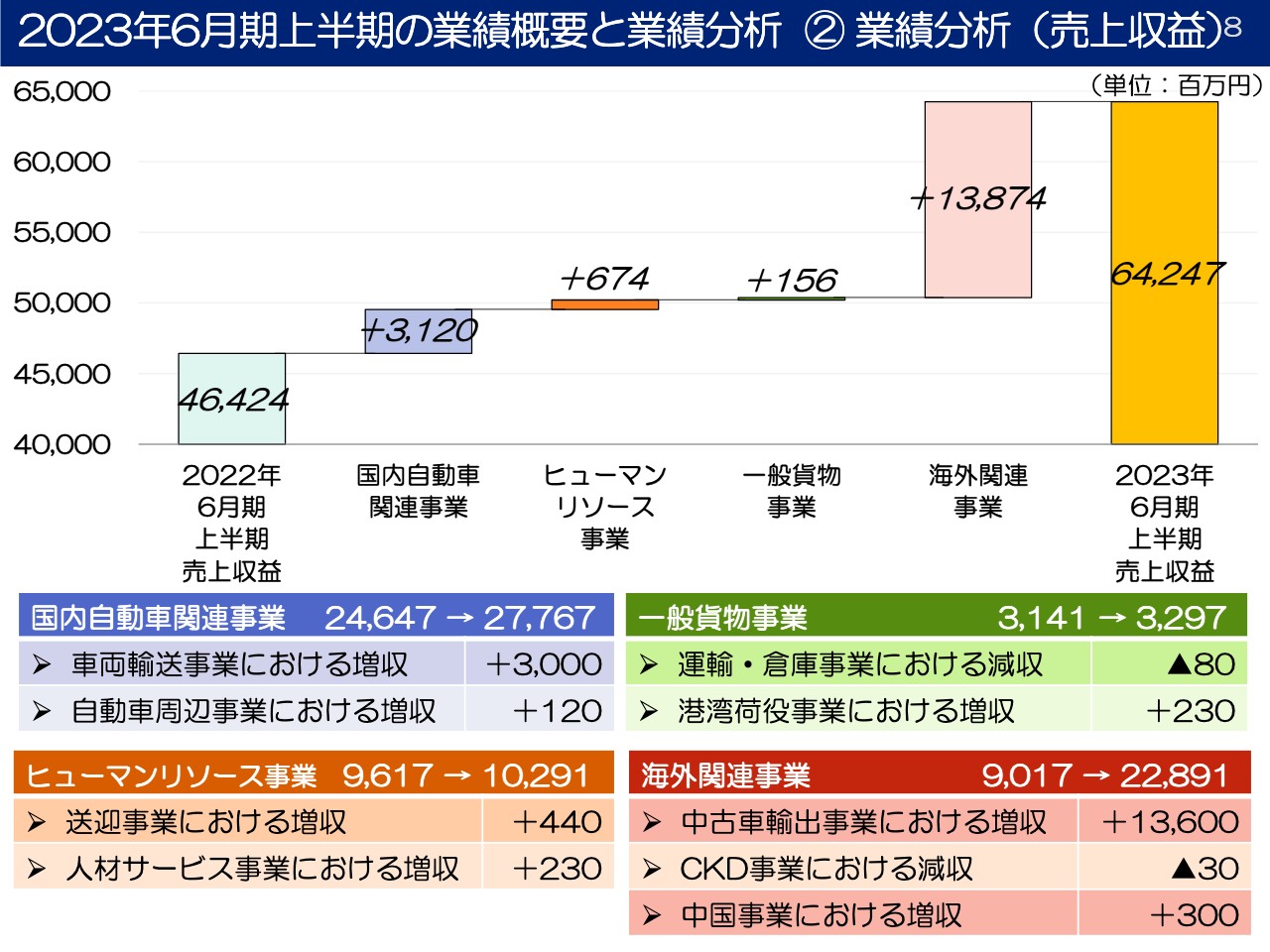

2023年6月期上半期の業績概要と業績分析 ②業績分析(売上収益)

セグメント別の売上収益です。全セグメントとも増収を果たすことができました。180億円の増収のうち、約140億円がマレーシア向けの中古車輸出によるものです。2021年の倍となる約4,000台を出荷し、大きく売上を伸ばしています。

少しマイナスとなっているのは、運輸・倉庫事業とCKD事業です。運輸・倉庫については、不採算事業から一部撤退したため、最初の事業計画から前年に対しては減収となる計画を組んでおり、概ね計画どおりです。CKD事業のマイナス要因は、日本からの梱包台数の減少です。

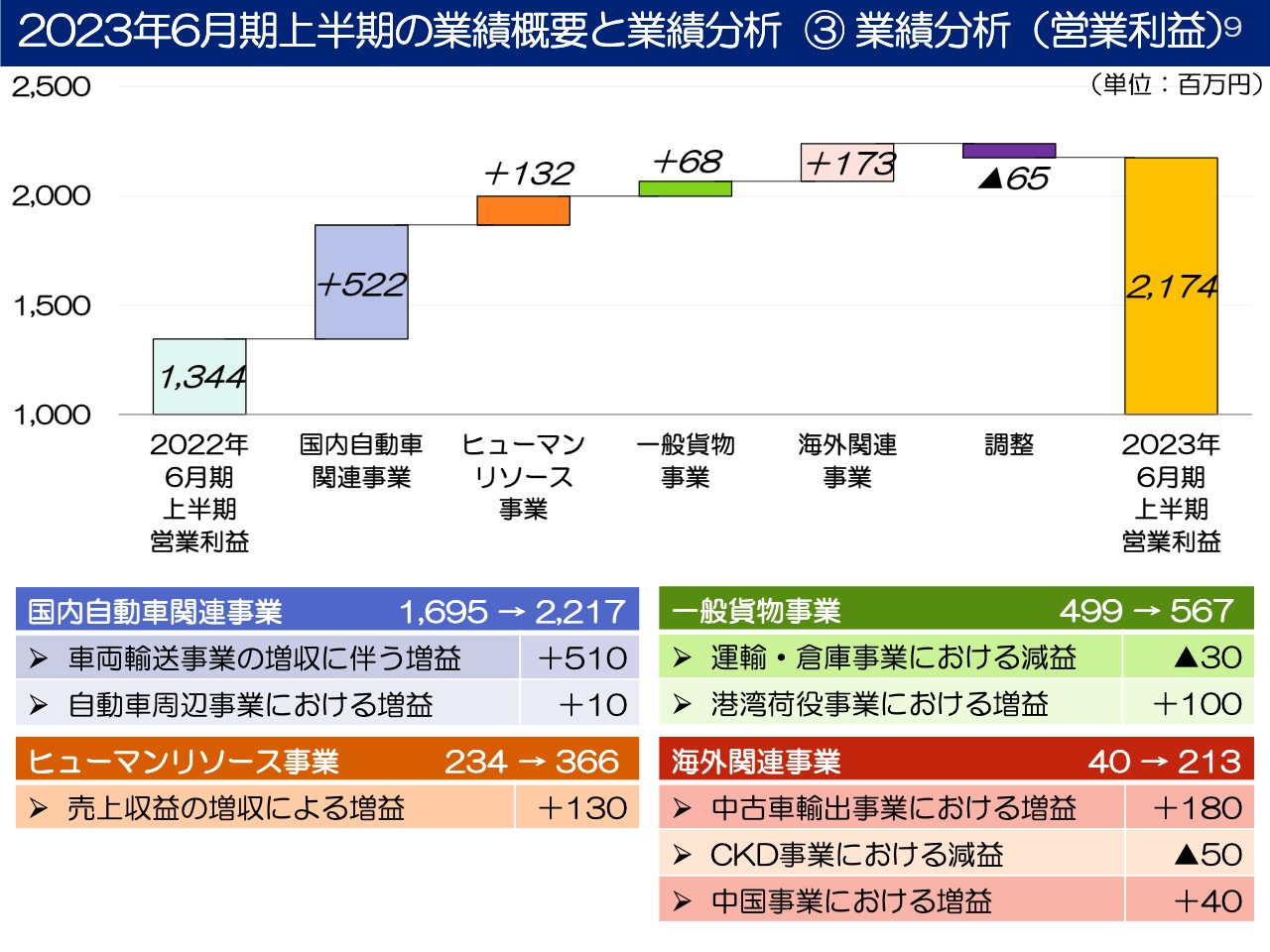

2023年6月期上半期の業績概要と業績分析 ③業績分析(営業利益)

セグメント別の営業利益です。全セグメントともに増益となりました。最もセグメント利益を押し上げたのが、車両輸送事業です。2021年があまりにも低迷していたため、受託台数が10パーセントほど伸びています。

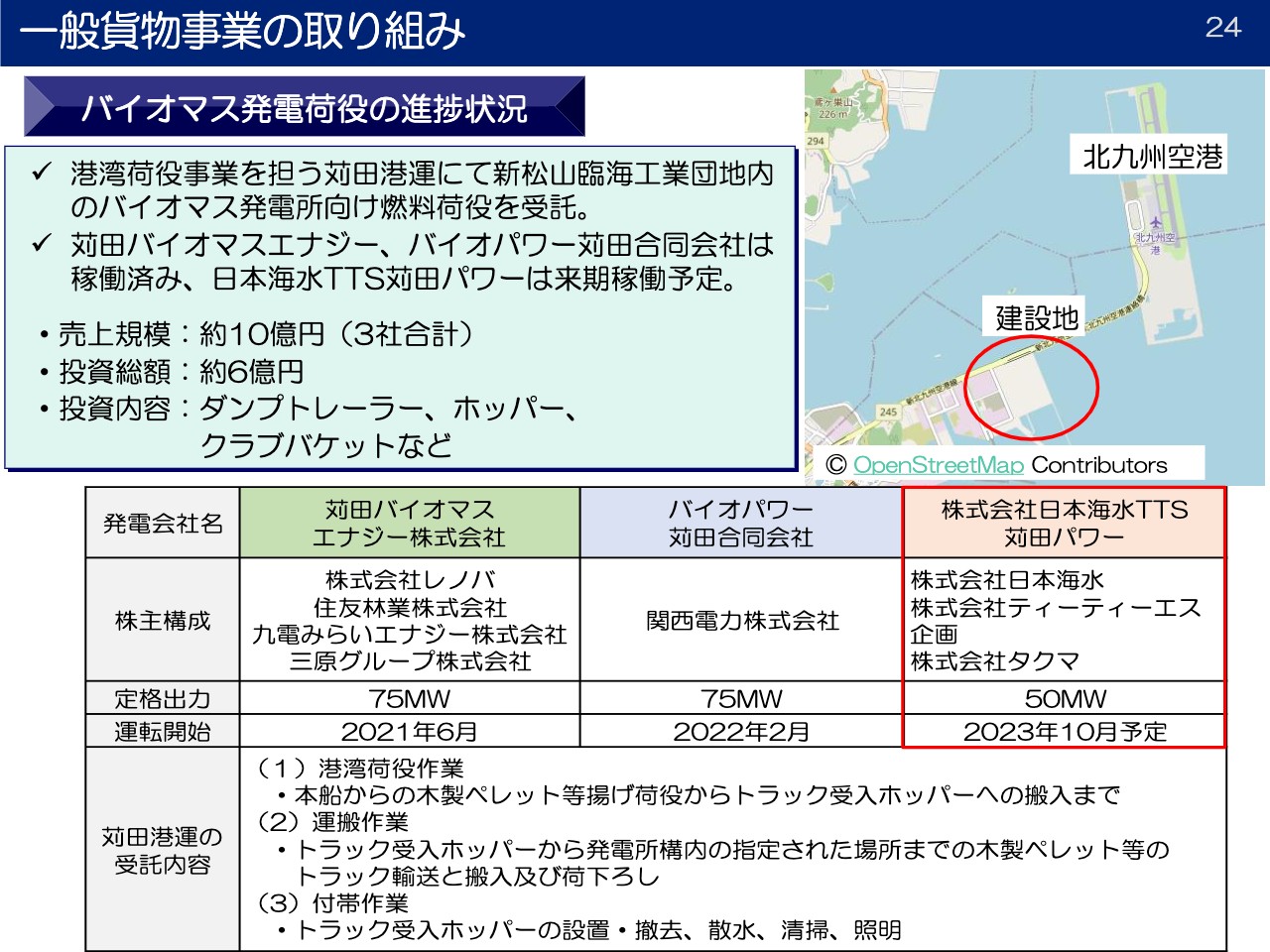

港湾荷役事業ではバイオマス発電の荷役が非常に好調に推移し、大きく利益を押し上げる結果となりました。

中古車輸出事業は1台あたりの利益率は高くないですが、売上の面積を稼ぐと営業利益の面積も稼いでくるため、よいかたちで動いています。

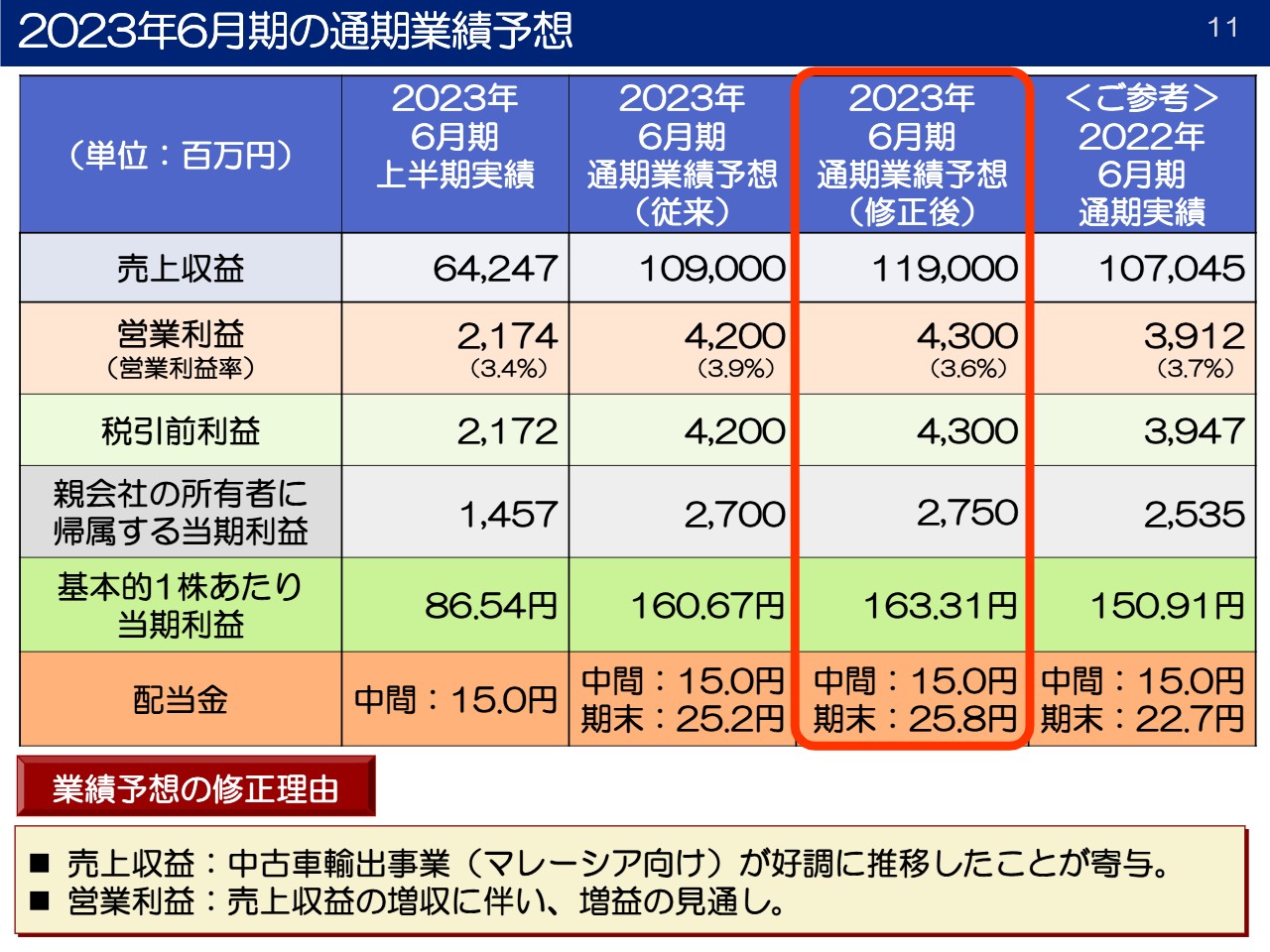

2023年6月期の通期業績予想

通期見通しです。売上収益については100億円上振れの1,190億円、営業利益については売上収益の上昇とともに1億円ほどの増加を見込んでいます。

売上収益が100億円の増加でありながら、営業利益が1億円の増加になっている要因については、マレーシア向けの中古車輸出が売上収益を引き上げているとご理解いただければと思います。

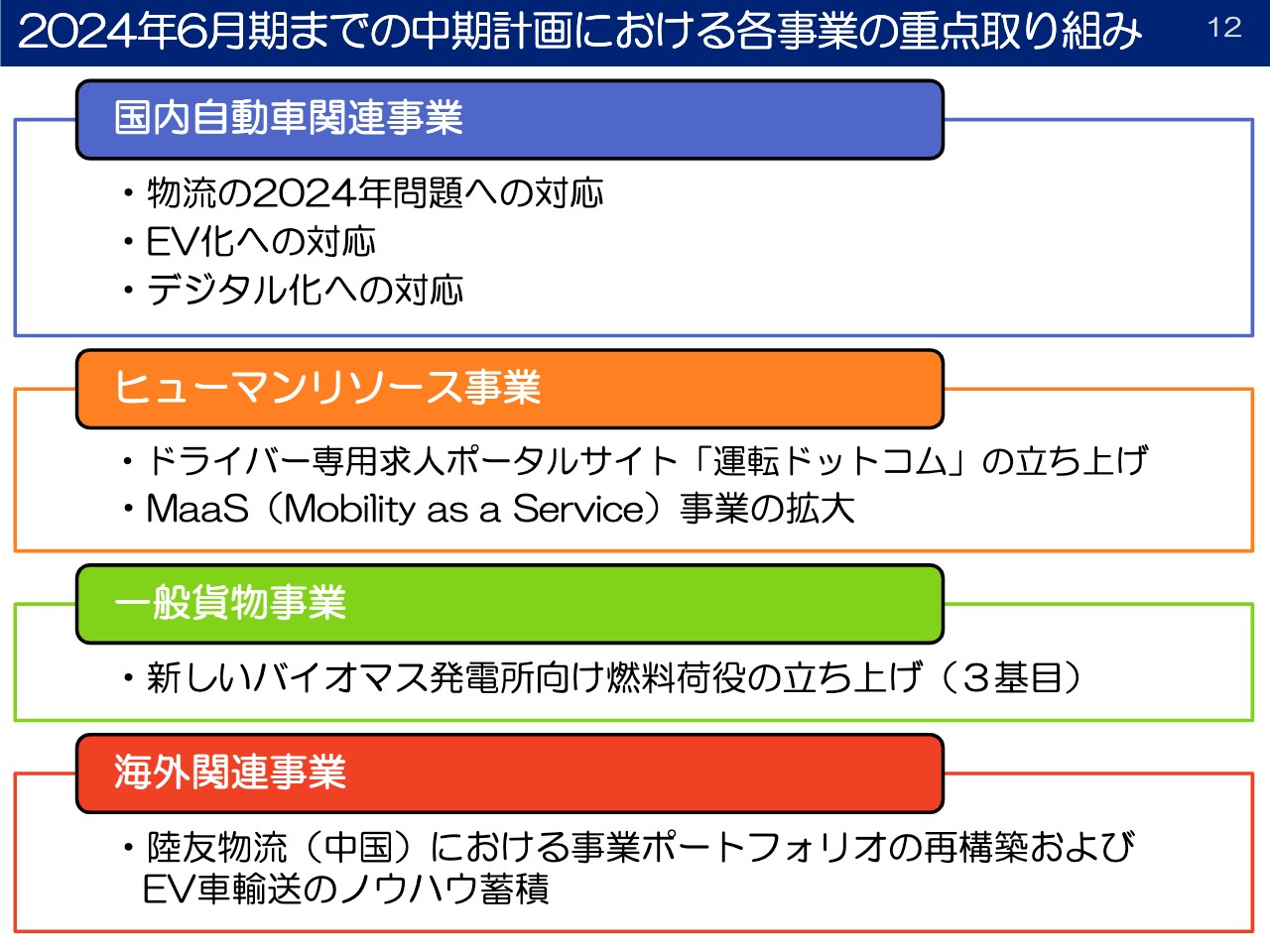

2024年6月期までの中期計画における各事業の重点取り組み

それでは、本日の本題に入ります。中期計画において各セグメントで行っている重点取り組みは、スライドに記載のとおりです。

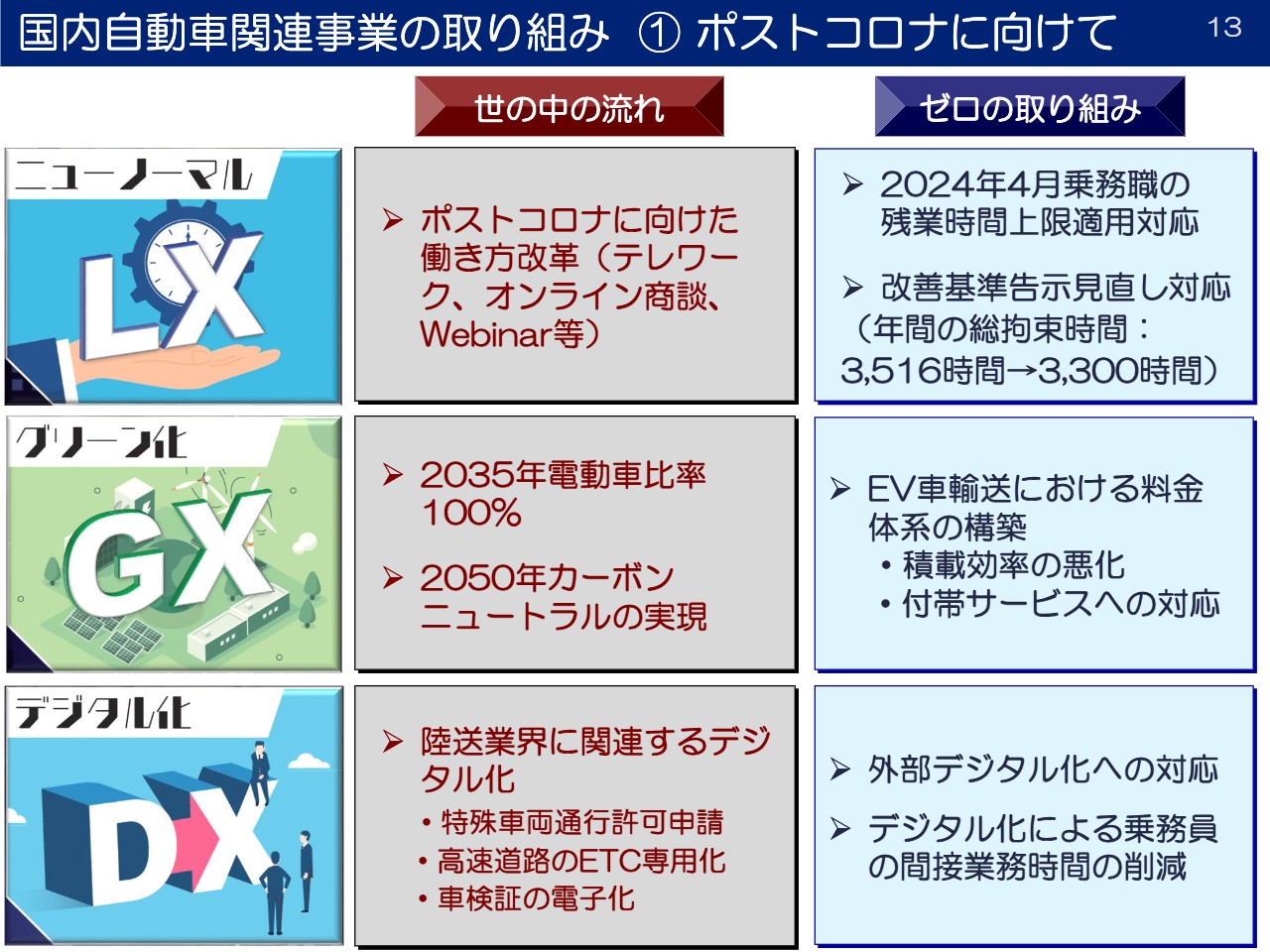

国内自動車関連事業の取り組み ①ポストコロナに向けて

世の中の動きとして、ポストコロナをにらんだニューノーマル、グリーン化やデジタル化があります。

我々の活動に置き換えた場合、ニューノーマルについては2024年問題への対応であり、グリーン化についてはEV輸送への対応、そして、デジタル化については外部と内部のデジタル化への対応です。これらの取り組みについて具体的にご説明します。

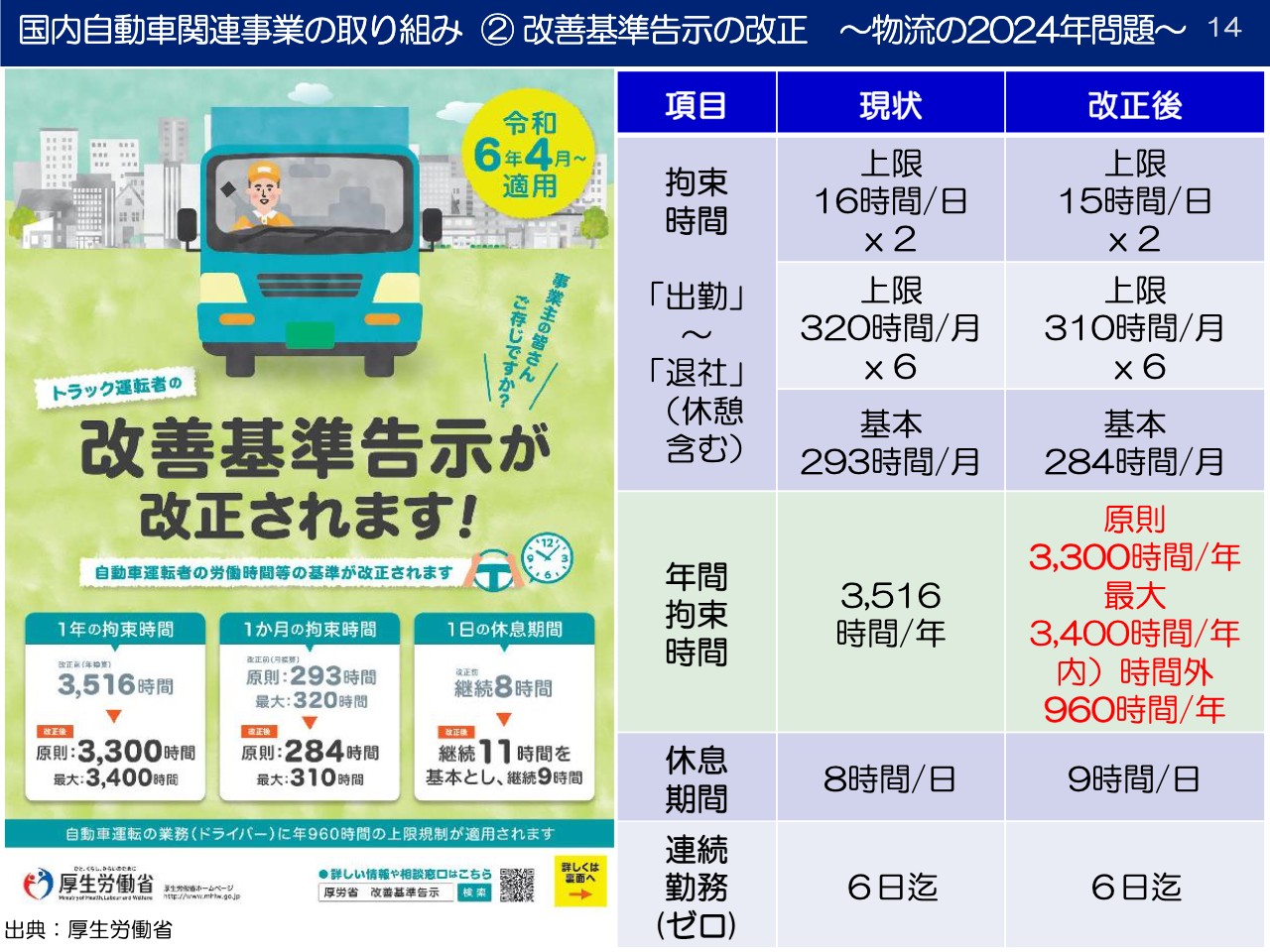

国内自動車関連事業の取り組み ②改善基準告示の改正 〜物流の2024年問題〜

2024年問題についてです。スライドに掲載したのは、厚生労働省のポスターです。働き方改革関連法により、時間外労働時間は年間960時間までと定められています。

加えて、2022年末に厚生労働省はトラックドライバーの改善基準告示を大幅に見直しました。現在の3,516時間という年間の拘束時間を原則3,300時間に落とすもので、この基準改正が2024年4月に施行されます。その他いくつか変更点はあるのですが、本日はこの拘束時間についてお話ししたいと思います。

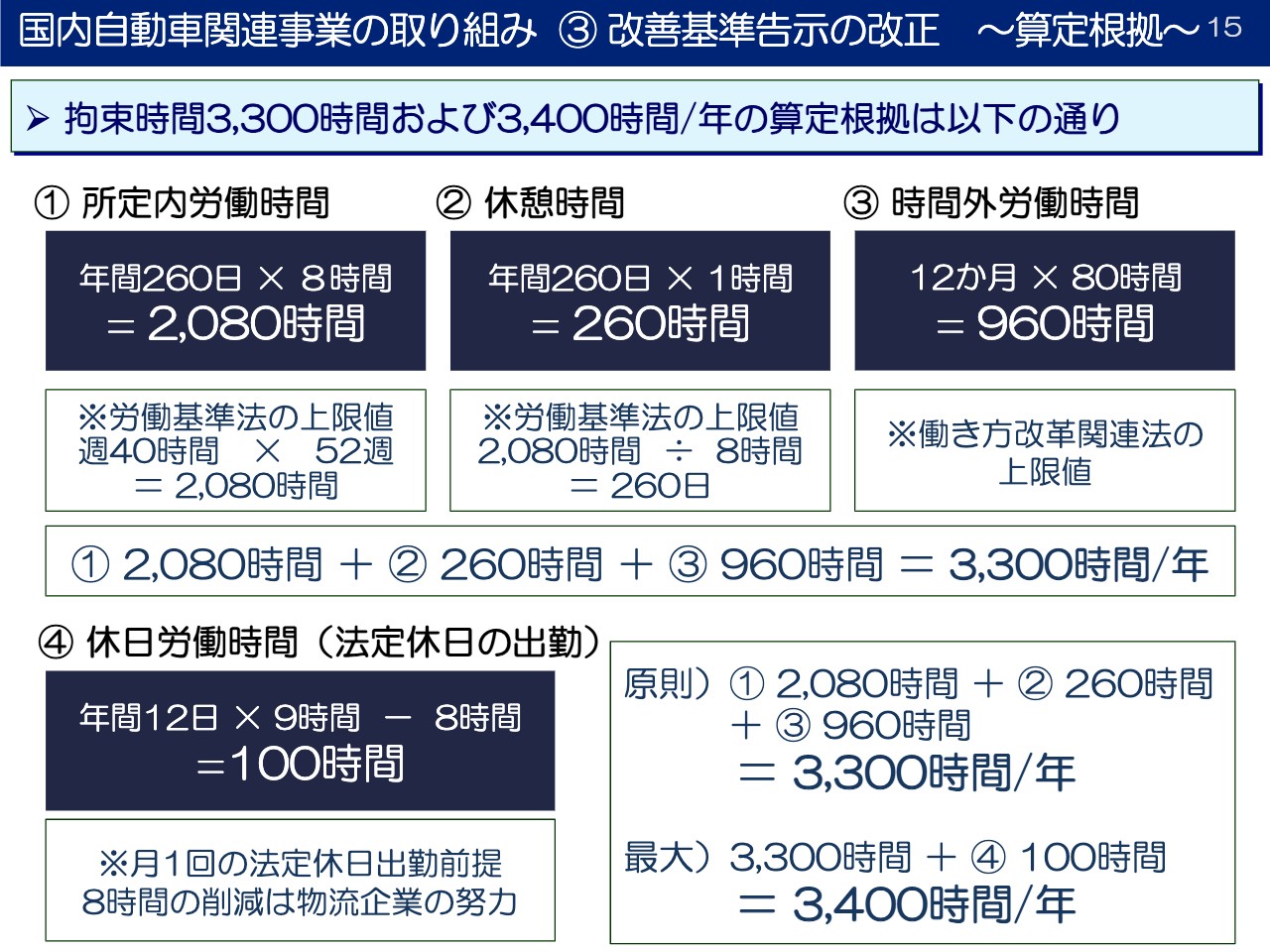

国内自動車関連事業の取り組み ③改善基準告示の改正 〜算定根拠〜

まずは、なぜ拘束時間が原則3,300時間となったのか、仕組みを理解する必要があります。労働基準法の所定労働時間の上限値は週40時間と定められており、1年間は52週ですので、掛け算すると2,080時間となります。

通常、ほとんどの物流会社が1日8時間勤務ですので、2,080時間を8時間で割り戻すと、基準内の労働日数が260日となります。法律上、1日1時間の休憩時間が必要になりますので、260時間と、さらに働き方改革関連法で定めた960時間を足し込むと3,300時間になります。

さすがにこれではトラックドライバーの業務が回らないということで、トラック作業部会でいろいろな議論があり、休日出勤を月に1日認めることになりました。この年間12日と拘束時間9時間を掛け算すると108時間になりますが、8時間の端数が切り捨てられ、100時間が上乗せされ、3,400時間が最大となりました。

このようなからくりがある中で、各社によって所定労働日数や1日あたりの労働時間、あるいは有給休暇取得状況、乗務員カレンダー等はさまざまです。

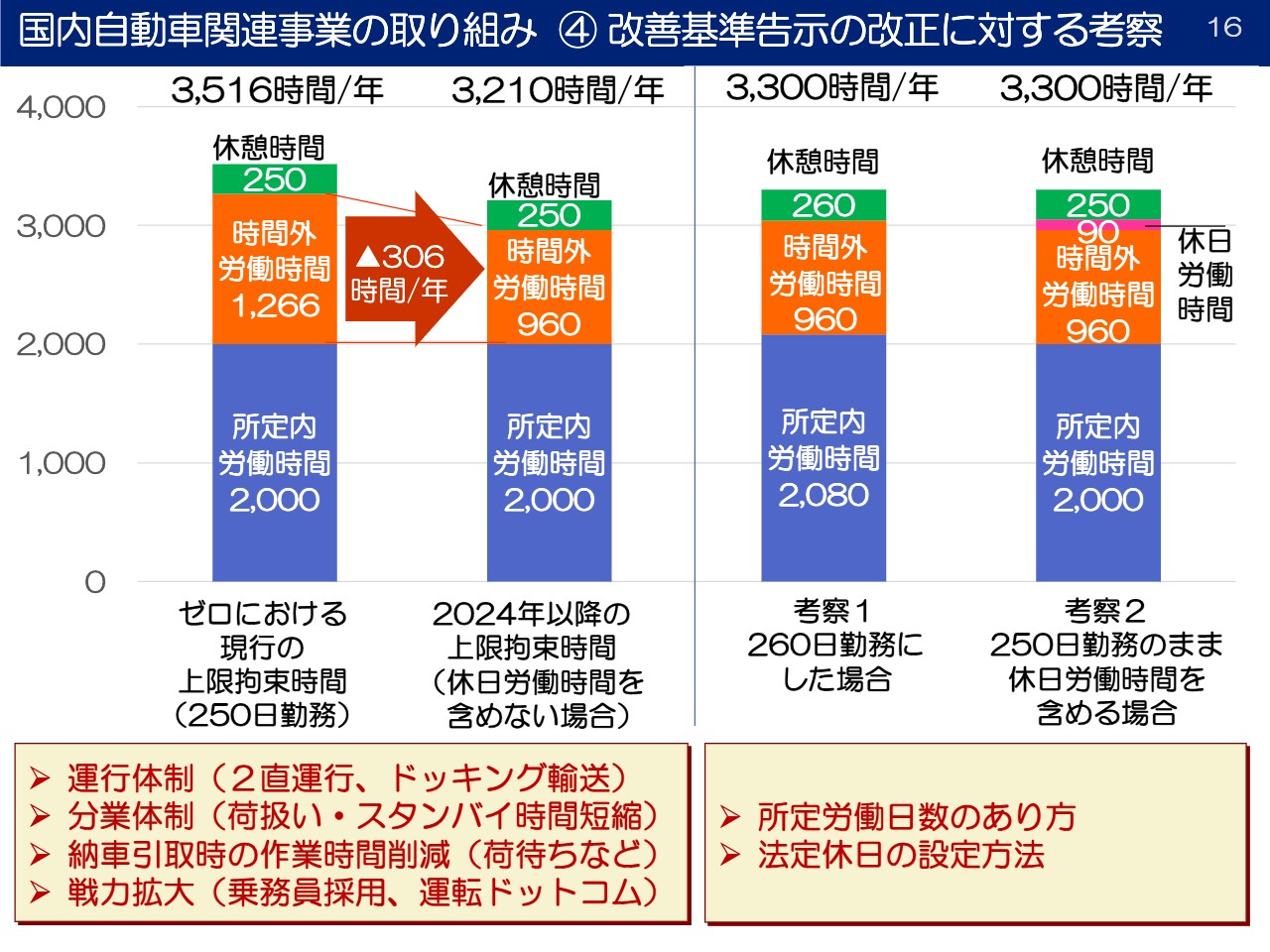

国内自動車関連事業の取り組み ④改善基準告示の改正に対する考察

この対応を我々が行う場合の計画を、スライドには記載しています。改善基準告示での1年間の拘束時間の上限は3,516時間です。我々は260日ではなく、250日を所定労働日数としており、そこに8時間を掛けると2,000時間となります。

ここに250時間の休憩時間を足し、3,516時間から差し引くと、理論上は1,266時間の残業が可能です。しかし、働き方改革関連法により、これを960時間に落とすことになります。

これに対しトライアルしているのは、運行体制の変更や分業体制の導入、あるいは納車引取時の作業時間削減、戦力拡大として乗務員数や協力会社の戦力を増やすことです。これらの取り組みについては、後ほど詳しくご説明します。

一方で、先ほど原則3,300時間とご説明しましたが、この計算では3,210時間にしかなりません。ここで、考えられる方法が2つあります。1つは250日の所定労働日数を260日に引き上げること、もう1つは所定労働日数は250日のままで、休日労働時間分を折り込むことです。

社労士とはすでに話しており、どのような業務カレンダーを作ったらいいかを模索しているところです。いずれにしても、人事上の施策として、3,300時間の原則と3,400時間の上限をうまく使いながらどのようなオペレーションを行うかは、1つのチャレンジです。

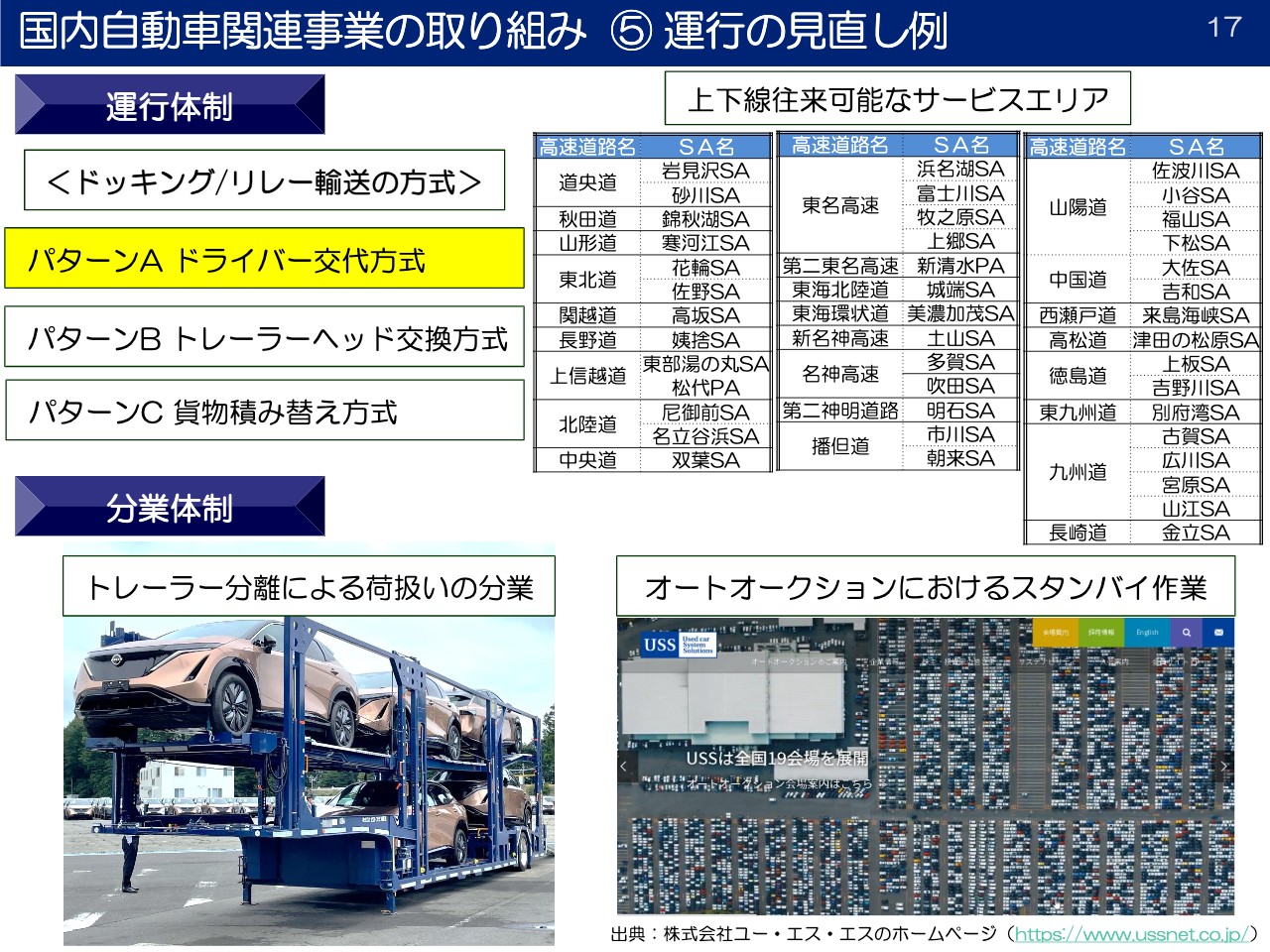

国内自動車関連事業の取り組み ⑤運行の見直し例

運行体制と分業体制の例です。運行体制については、ドッキングという考え方があります。東京から大阪まで1人で往復すると、先ほどの一日の拘束時間に収まらないため、どこかでドライバーあるいはトラックを入れ替える作業がリレーです。

考えられる方式は3つあり、1つは、我々が採用しているドライバー交代方式です。

2つ目は、トレーラーヘッド交換方式です。例えば、東京から来たトラックと大阪から来たトラックのトレーラーヘッドのみを交換します。しかし、トレーラーヘッドについては国内に4社のメーカーがあり、メーカーによりカプラーの位置が違うため、同じ機材同士でしか交換できないという問題があります。そのため、こちらの方式は容易にはできません。

3つ目は、荷物積み替え方式です。6台の車を下ろして載せるためには100分かかるため、この方式が得策だとは言えません。そのため、我々はドライバー交代方式についてトライアルしています。

スライドの右上には、高速道路の上下線で同じサービスエリアやパーキングエリアを使っている場所を示しています。この中で、ドッキングとして一番適している場所で待ち合わせし、乗務員が入れ替わります。

よく新聞報道されるように、サービスエリアやパーキングエリアでも物流トラックの駐車スペースがなくなり、トラックがあふれていると言われています。実際にそのようなことが起きているため、どこまでドッキングできるかが1つの課題になります。場合によっては、自分たちでドライバーを入れ替えるためのスペースを作ることも視野に入れています。

分業体制についてです。スライドには2つの例を記載しています。左下の写真が、動画でもご紹介した「Zモデル」です。現在は我々のトレーラー部分だけですが、トラクターのエンジンをかけなくても荷扱いとなり、上段部分を動かすことができます。

写真では、日産の「アリア」という電気自動車がトレーラーに載っています。こちらは栃木工場で主にアメリカ向けに生産されており、輸出には日立港を使っています。つまり、栃木工場から日立港までピストン輸送している状況です。

トラクターがなくても荷扱いができるということは、乗務員が日立港に行っている間に、別の人員が次の「Zモデル」のトレーラーに自動車を積み込み、乗務員は帰って少し休憩を取った後、すぐに出発することが可能です。これが分業の強みです。

右下の写真は、日本最大のオークション会場であるユー・エス・エスの東京会場です。これだけの車が並んでいるため、乗務員は該当のエリアに行き、運ぶ予定の4台から6台の車を探します。仮にすぐに見つかったとしても、運ぶ車の前に停まっている車を全て出し、運ぶ車を出した後に、出した車を元に戻す作業が必要です。5台前後の車をこの中から引き出し、積み込むために約3時間を要しており、この作業を別の人員が行えば、この3時間分の労働時間が抑えられます。

以前もお話ししましたが、乗務員がハンドルを握っている時間は労働時間全体の55パーセントくらいです。残りの45パーセントはハンドルを握っていない、つまり車を運んでおらず、売上に直接貢献していない時間になります。

しかし、このような分業をすることにより、走行時間を維持・向上させることができれば、全体の拘束時間を下げても、売上を保つことができ、乗務員の給与も下げないで済みます。現在、運行体制と分業体制でこのようなチャレンジをしていますが、すべての商品のお客さまに対してできるわけではないため、まずはできるものから進めています。

国内自動車関連事業の取り組み ⑥EV化の状況

EV化の状況について、先ほどもこのスライド右側のグラフをお見せしましたが、国内では昨年1年間でEVが5万9,000台販売されました。自動車の新車販売台数が年間420万台ですので、1.4パーセント程度の割合となります。

PHV(プラグインハイブリッド車)も含めると2.3パーセントですが、EVだけを切り出すと5万9,000台で1.4パーセントくらいが現在の日本市場です。ただし、昨年に比べて2.7倍になっています。

一方、ヨーロッパでは150万台の電気自動車が販売され、EV比率は15パーセントに達しています。中国は20パーセントで540万台です。日本は5万9,000台ですので、約100倍という状況です。

ご存じのように、中国、ヨーロッパもEVに関しては国策になっています。中国は、通常のハイブリッドを含めたエンジン車の開発は日本、ドイツ、アメリカにはかなわないという状況ですが、電気自動車であれば世界を席巻できるとして国策になっています。また、ヨーロッパでは環境問題が一番の国策ですので、EV比率100パーセントというのは避けては通れないかと思います。

このように各国・各地域でさまざまな思惑がありますが、日本では新しいものに対して最初は控えめな国民性もあるのかもしれません。よく「充電設備が足りない」「1充電あたりの走行距離が短い」などと言われますが、これは全世界共通の課題です。それに対して日本でこれだけまだ浸透していないのはそのような裏側があるのだと思います。

国内自動車関連事業の取り組み ⑦EV化への対応について

先ほど、分業のご説明の際に「Zモデル」のお話しをしましたが、上の写真が通常のキャリアカーで最大積載量は8.6トンです。「アリア」は約2トンですので、もう1台載せられるとは思いますが、現在3台を標準にしています。

一方、下の写真の「Zモデル」は、最大積載量が11.2トンで、最大5台まで載せることができます。ここからさらに載せられないかということが1つの課題です。

タイヤの車軸にかかる重量を軸重と言いますが、トレーラーの後側の最大軸重が、国土交通省の定めている基準10.0トンから11.5トンまで緩和されると、全体で13.5トンまで載せることが可能になります。

国内自動車関連事業の取り組み ⑧更なる最大積載量確保に向けて

もう1つ違う切り口で言いますと、2軸のトレーラーがあります。2軸になると、さらに最大積載量が増えます。ただし、高速道路の料金区分が大型車から特大車に変わるため、料金が1.6倍に跳ね上がります。

スライド下の写真では、ダブル連結といって前方にトレーラーをさらにくっつけています。こちらもかなりの重量を運べますが、やはり特大扱いになるため、走れる道路が制限されます。大体が高速道路で、しかも料金が1.6倍になるため、そこまでお客さまに料金を負担してもらえるのかという懸念があります。

分業についてはお客さまに料金の一部を負担していただくことになるかもしれませんが、EVの輸送ではいろいろな角度から料金がどうあるべきなのかを考えたいと思います。

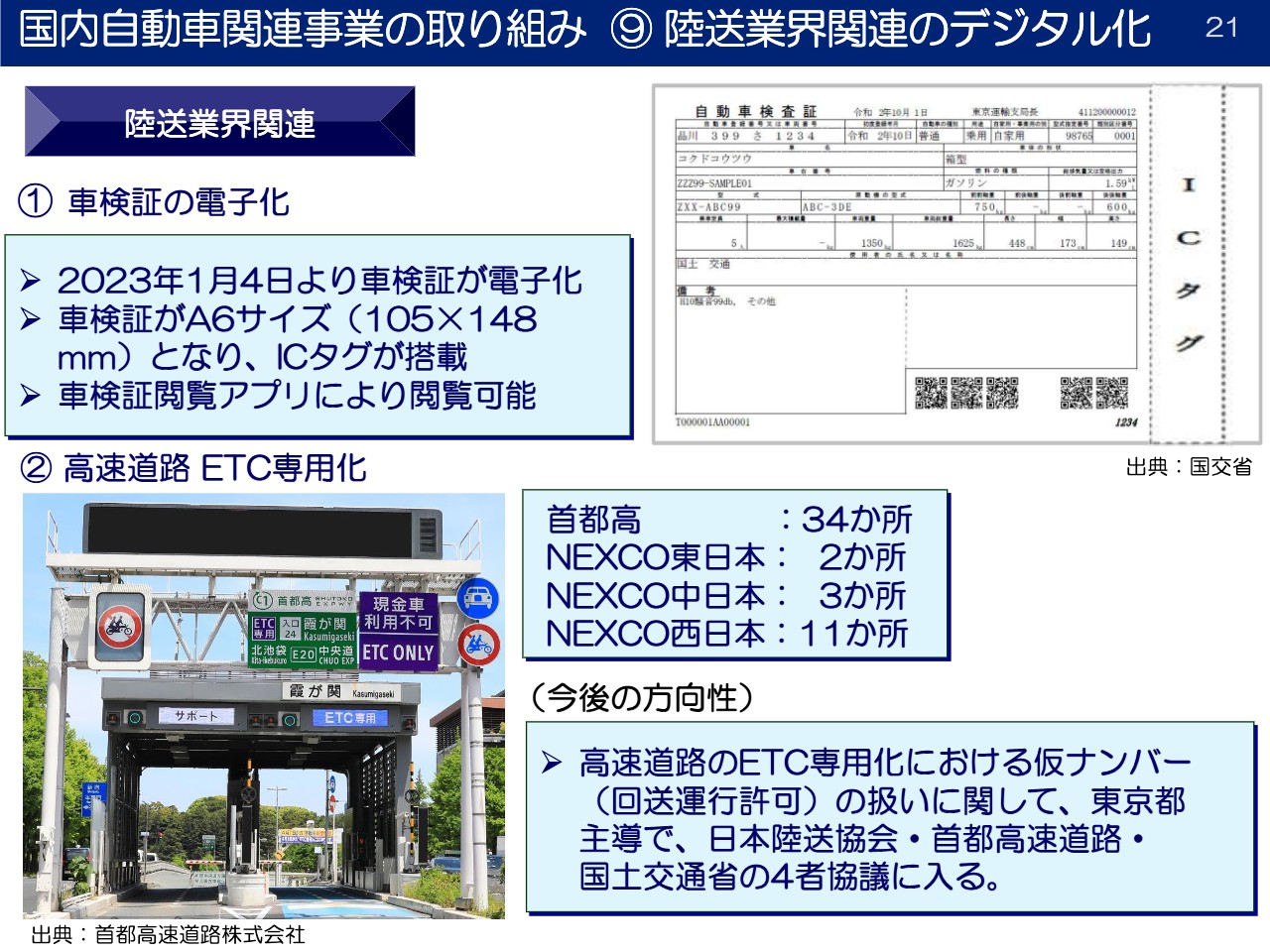

国内自動車関連事業の取り組み ⑨陸送業界関連のデジタル化

デジタル化についてです。先ほど外部と内部の動きがあるとお話ししましたが、スライドに記載しているのは外部の動きです。

国土交通省の動きとして、まず今年1月から車検証が電子化されました。こちらについて評価するのはまだ時期尚早ですが、待ち時間が多いという話は常に出ています。まずはチャレンジしてみてどのような問題点があるのか、是正してもらうべき点などを見極めていきたいと思います。

次に、高速道路のETC専用化については、一番進んでいるのが首都高速で、すでに34ヶ所が専用化されています。料金所の表示が以前は紫色の「ETC専用」と、緑色の「一般」の2つでしたが、その34ヶ所では一般がなくなり、現在は白色の「サポート」になっています。こちらは基本的には入ってはいけません。

首都高速の場合、年間1,100万台の車が利用しており、そのうち約7パーセントの77万台が一般レーンを利用しています。その77万台の約半数は我々陸送事業者によるものです。

具体的には、トラックが工場からオフラインされた場合、まだ完成車ではありません。後側を架装メーカーで架装することでダンプカーや冷凍車、我々のキャリアカーになったりします。つまり、工場でオフラインされたものを架装メーカーまで自走していく時は仮ナンバーを付けている状態であり、登録されていないため、高速道路を走るにしてもETCは取り付けられません。

また、リースアップされた車やお客さまが個人で持っているマイカーを輸送する場合には大体ETCがセットアップされていますが、それはお客さまに紐付いているものであり、現契約において我々は使うことができません。このようなものを含めて、我々の業界でも35万台強が一般レーンを使っていたということです。

現在、この問題への対応を協議すべく、東京都が音頭を取り、日本陸送協会、国土交通省、首都道路公団の4者による協議会が発足しました。ちなみに、阪神高速でも同じような問題が起きていますが、首都高速ですでに起きている問題を理解しており、このサポートレーンに精算機を付け、カードの精算ができるようになっています。

我々がここに進入してしまった場合、まずはインターホンで相手を呼び出し、自分を名乗り、通り抜けしたい理由を説明して認められると進入できます。しかし、帰ってきてからその精算業務が発生します。コンビニに行って支払わないといけないケースや1ヶ月分まとめて請求がきて、誰がどこへ行ったのかを調べながら精算するなどの煩雑な業務が発生します。

これは働き方改革と逆行しているため、ほとんどの事業者はここを利用しないで、一般レーンのあるところから乗り込んでいます。高速道路は一番事故が起きずに安全なのですが、そもそも乗れないという問題があるため、先ほどの4者協議の場が設けられました。

国内自動車関連事業の取り組み ⑩車両お預かり書のデジタル化

こちらは社内の動きになりますが、タブレットを使用した自動車の状態管理に取り組んでいます。昨年の株主総会で電気通信事業法に関する定款を変更しました。乗務員がお客さまの車の状態をタブレットに記録し、最終的にはすべてをタブレットで一元管理することで、乗務員の負荷をなるべく下げていきたいと考えています。

ヒューマンリソース事業の取り組み

ヒューマンリソース事業で取り組んでいる内容として、先ほど乗務員の増加というお話をしましたが、「運転ドットコム」というドライバー専門の求人ポータルを3月から始めました。現在、約4社くらいがドライバー専門のポータルサイトを持っており、「ドラEVER」が最大手です。

残りの3社はそれほど活発な動きをしていないため、いよいよ我々もその分野に入っていこうと、ジャパン・リリーフが「運転ドットコム」を今月から立ち上げました。こちらも2024年問題に対する1つの取り組みになります。

また、今後のMaaSとして、すでにJ:COMと連携を開始しています。これまでJ:COMでは営業車を社員自身が運転してお客さまのところに訪問していましたが、それをオンデマンドでジャパン・リリーフが送迎するという活動を進めています。「4,500台ある営業車を半減していきたい」というJ:COMの意向に沿うかたちで協力しています。

一般貨物事業の取り組み

一般貨物事業として、港湾荷役事業におけるバイオマス発電燃料荷役はすでに2基稼働しています。港湾荷役事業が利益を上げているのはこの2基のおかげで、現在3基目の話が出てきています。こちらは日本海水のプロジェクトで、計画段階から実行段階に移ろうとしており、この苅田港で3つ目の会社のバイオマス発電燃料荷役が今年の秋から始まります。

海外関連事業の取り組み

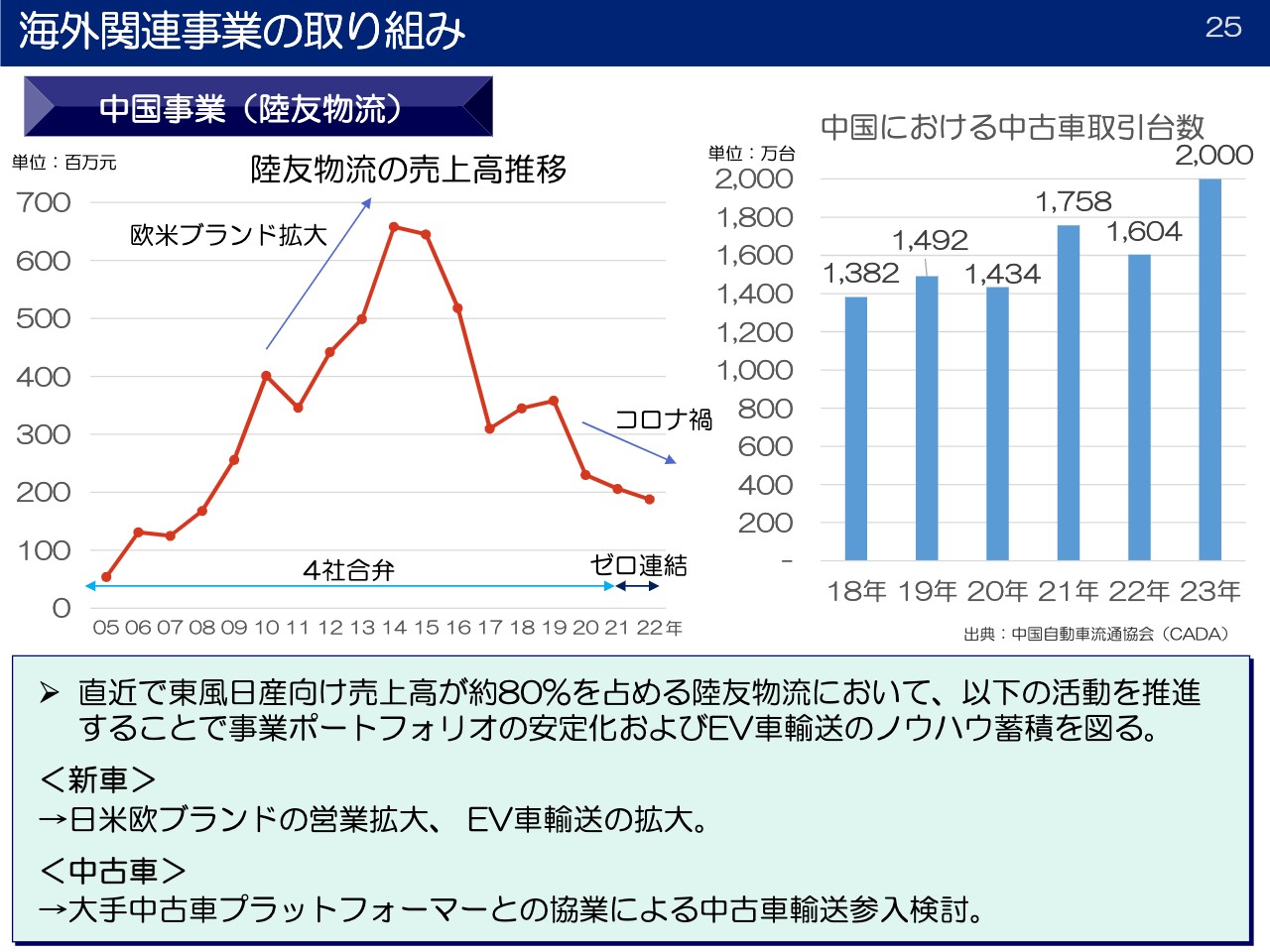

海外事業について、スライドには陸友物流のこれまでの生い立ちを掲載しています。現在はコロナ禍でかなり低迷していますが、連結化したため今後どのように事業を構築していくか考えないといけません。その1つの課題として、売上高の80パーセントを東風日産に依存していることがあります。

ゼロ本体の場合には、日産自動車単独の依存度はすでに10パーセントを切っており、販売会社を含めても15パーセントくらいまで落ちています。しかし、中国事業では80パーセントも東風日産に頼っているため、東風日産の操業が止まった影響を非常に受けたことからも、新たな顧客を獲得していかないといけません。

以前はBMWなど、欧米のブランドの案件を取っていた時代もありますが、やはり中国側の法人と合弁会社を組んでいる関係で、中国側の物流会社が一手に引き受けることが多いです。我々が今後どこに入っていくかは、もちろん欧米の輸送もありますが、中国では特にEVの新興メーカーが増えてくる中で、このEVを取り込むことが1つの方法としてあります。

中古車の市場については、まだまだデータもない非常に脆弱な市場です。これは中国だけではなく、ASEAN全体に言えることですが、なかなか統計資料が出てこない背景には、新車を買った場合、持っている車を親戚に売る、あるいは企業の中で部下に渡すということが頻繁に起こります。そのため、売買としてはなかなか表に出てこない状況です。

しかし、行政や国が買っているもの、あるいはフリートで法人が買い付けているものは必ず中古で動いてくるため、このようなところにもチャンスがあると思っています。

以上が本日ご説明したかった内容です。いろいろなご質問等があると思いますので、この後、ご質問への回答あるいは意見交換できればと思います。

質疑応答:来期の見通しについて

質問者:多少気が早いのですが、おそらく今期は増益となる見通しだと思います。来期もこのまま生産が増えて好調が続くのか、もしくはある部分では変調があるのか、そのあたりの見通しはいかがでしょうか?

北村:来年の見通しについては、まず私の見立てをお話しして、その後営業本部取締役の小倉から補足します。現在まだ世の中に約100万台の受注残があると言われています。先ほど、昨年の新車販売が420万台とお伝えしましたが、年が変わってトヨタが一気に反転するという報道があったように、実際そのように動いています。

トヨタが50パーセント以上のマーケットシェアを持っているため、トヨタが動けば全体が動きます。我々はトヨタの新車をそのまま運んでいるわけではありませんが、国内市場が動けば、中古車の市場も今後動いてきます。

大体1ヶ月、2ヶ月経ってから中古車市場も動くため、少なくとも来年度まで、つまり2024年6月までの向こう15ヶ月間については、かなり忙しいマーケットになると想定しています。

小倉信祐氏(以下、小倉):営業本部の小倉でございます。この2年間のバックオーダーが消化され、新車の流通が高まれば、おのずと中古車の供給台数が増え、流通台数も増えると思っています。一方、過去には車は「所有するもの」から「使用するもの」へというトレンドがありましたが、コロナ禍の影響で他人とのシェアリングが敬遠され、この動きは止まっています。

ただし、コロナ禍の収束も見えてきた中では、2年後にこのバックオーダーがなくなった時点で、また急速に「所有」から「使用」に移る動きに戻ると思っています。そうすると、保有台数や販売台数、当然ながら流通台数も縮小する傾向になると思います。

この2年間で、我々の営業部隊がいかにお客さまとコミュニケーションを取り、ホスピタリティを上げきたかを考えると、ある意味でコロナ禍によってチャンスが生まれたと思っています。本来であれば縮小していったはずの市場の動きが停滞し、これから2年間右肩上がりになります。本来であれば売上が下がっていたはずのタイミングですので、この右肩上がりになる最後の2年間の中で、どれだけお客さまから仕事をいただき、将来に備えるかというところに尽力したいと考えています。

質疑応答:料金体制の見直しについて

質問者:EV化により運べる車両数が変わったり、「Zモデル」のトレーラーを導入したりと、コロナ禍でさまざまな分業体制を見直す中で、いろいろな料金をお客さまにも負担してもらおうというお話があったと思います。それ以外にも、2024年問題による人件費の高騰などで料金体系がかなり変わってくると思いますが、このあたりのお考えやそれに対する施策を教えてください。

北村:足元では、昨年に比べて車両輸送台数が10パーセント上がったとお伝えしましたが、一番効いたのは燃料サーチャージ制を中古車輸送に導入したことです。今まで新車については導入していましたが、中古車には馴染みがなく、この取り組みはおそらく業界で我々だけだと思います。これにより、燃料費の負のインパクトを消せたと思っています。その点が前年に対してセグメント利益が約5億円上がったという話につながります。

我々は2019年に全方位的に1度、料金改定しています。世の中では、毎日のように値上げの報道があります。1つのものに対して2回や3回の値上げが行われており、車についても一切の仕様変更なく値上げをしています。しかも、かなり大きな値上げです。この中で我々がまず値上げ対象として考えたのは燃料でした。

しかし、そこでなぜ値上げを控えたかと言いますと、2024年問題やEVの動きが見通せていなかったことが一番の理由です。値上げをする時にはお客さまにきちんとわかりやすく説明したいという思いがあるため、曖昧な状態での無理な値上げはあまりにも失礼だろうと考えたという背景があります。

ただし、今は先行きがだいぶ見えてきました。EVは重くなり、それによって運べる台数が減ります。さらに2024年問題で稼働時間が減り、運ぶ量が減ります。すでに、これらの問題に対する考え方の整理を始めています。先ほどお話ししたドッキング等の業務効率化で負担できない部分やカレンダーの問題のようなはみ出た部分については、お客さまにご負担いただくという考え方が基本です。

もちろん、長年採用してきた料金体系を全体的に見直していく作業も必要かもしれません。基本的に料金は距離や、高速道路を使うのか使わないのか、海上輸送をするのかしないのかといった輸送手段によって大きく変わるため、今そのあたりをどのように見極めるかという作業をしています。

小倉:2024年問題によって、我々は「運びたいが運べない」、お客さまは「運んでほしいが運んでもらえない」という状態になります。そのため、我々は車両輸送を安定化させるために新しいアクションを起こさなければならないのですが、このアクションについてはお客さまの負担をきちんとご説明してお願いしたいと思っています。

また、我々は輸送や車の種類によって料金を構成しているのですが、今回新たに車重が加わります。そのため、区分自体の見直しを含めて、料金改定よりも料金体系の変更というかたちでの実施を検討したいと思っています。

質疑応答:リレー輸送方式の計画と2024年問題について

質問者:リレー輸送の方式について、現在、国内では何ルートでトライアルしているのでしょうか? 2024年4月までにそれを2倍や3倍にするといった計画があれば併せて教えてください。また、2024年問題に対するお客さまの理解はだいぶ進んでいるかと思いますが、現状でどのような感触なのかお聞かせください。

北村:リレー輸送、つまりドッキングのルートについては今いろいろとトライアルしているところで、新しい会計年度になる7月までに計画する想定をしています。具体的には、運べる時間が3,516時間から3,300時間ないし3,400時間に落ちると、現状のままだと約10万台が運べなくなる想定です。

この10万台をどのようにして運べるようにするかと言いますと、1つには人事制度による引き上げがあります。またそれ以外のオペレーションとして、ドッキングでどこまで稼げるかも検討しており、本決算の後にはご説明できるのではないかと思います。現在は、どのように組み立てるかを模索している段階です。

柴崎康男氏(以下、柴崎):ちなみに、現段階のルート数は4経路から5経路くらいだと思います。

北村:リレー輸送の方式で1度ドッキングしておいて、さらにそれを2直運行することでかなりの効果が出てきます。この効果をどこまで計画として組み込むかが、我々の2024問題への1つのチャレンジです。

また、2024年問題の浸透度については物流や自動車の業界紙によく書かれているため、それを読んでいる方はかなり理解していると思います。しかし、まだ全国紙では「2024年問題に向けて」のようなタイトルが出てこないため、もっと取り上げられてもいいのではないかと思っています。私は日本陸送協会の仕事もしているため、働きかけてみようかと考えているところです。

質疑応答:ポストコロナに向けたグリーン化について

質問者:ポストコロナに向けてのグリーン化についてもう少し聞かせてください。1つは、5年後や10年後を見据えた際に非常に大きな課題と言える御社のトラックの電動化や陸送業界全体のカーボンニュートラルの取り組みについてです。もう1つは、EV輸送がこれから増えていく際に生じる火災などのいろいろなリスクに対する考えを教えてください。

北村:グリーン化について、トラックそのものの方向性はいまだはっきりと出ていません。自動車にもいろいろな課題がある中で、大型のトラックについては、現状では水素が一番現実的なのではないかと言われています。いずれにしても日系メーカー4社は、いすゞ自動車のUDトラックがボルボ、三菱ふそうトラック・バスがダイムラー、日野自動車がフォルクスワーゲンというようにドイツの会社とつながっているため、ヨーロッパの動きを注視しながら考えていくと思います。

また、トレーラーについては先ほどお話しした「Zモデル」が既存の枠組みにおける積載量の上限ですので、日本自動車工業会と組んで軸数を増やしていくことなどで、どこまで規制緩和できるかということになると思います。

EVの輸送については、火災の問題も含めてまだデータが少ないのですが、2022年に売れた5万9,000台のうち60パーセントが日産自動車のEVで、20パーセントくらいがドイツ車です。中古車のEVを輸出する場合、日本籍の船は火災の問題などの安全面を考慮してどこも載せてくれません。

2023年からは中国製のEVがいろいろと売られてきますが、スタート時点でいろいろな問題が起きています。例えばある1トン系のバンについて、商用車なので物流会社で導入する動きがかなり出ていますが、先日ダストカバーのひび割れが発生しました。もともと台数が少ないため国土交通省に対して届け出は必要ないものの、リコールを申請しました。

また、テスラに次ぐ大きなバッテリー車メーカーである中国のBYDのバスで六価クロムの問題がありました。BYD側は「人体に影響がない」と説明していますが、日本自動車工業会として六価クロムは使わないという方針の中で、中国製のEVは船出で少し難航しているようです。ただし、それでもかなりの台数が出てくるとは思います。

先ほど海外事業でご説明したように、陸友物流の今後の課題の1つはいかにEVを運ぶかということです。ここで何が起きるのか、どのようなことが必要なのかを十分に勉強していきたいと考えています。日本市場でのEV販売は、2023年にやっと2桁万台に届くかどうかという状況で、どんどん売れるようになるにはもう少し時間がかかると思います。逆に150万台や200万台、400万台と売れている国で何が起きているのかを一生懸命勉強しなければなりません。

柴崎:EVを運ぶ時の課題として、バッテリーをカバーするためにアンダーフロアがフルカバーになっています。そのためキャリアカーのフックをかける穴がほとんどなく、タイヤで固縛しなければなりません。これにより、今までのように高さを数センチ押さえることができなくなります。今4.1メートルの高さ制限がありますが、それをさらに緩和してもらわないといけない事態にもなりかねません。

質疑応答:デジタル化にかかるシステム投資について

質問者:DX(デジタルトランスフォーメーション)やデジタル化においては、当然システム投資がどんどん出てくるかと思います。今後、特にどのような分野に投資が必要とお考えですか?

北村:今、基幹システムの基盤そのものをしっかりしたものにしていくことと、新たな機能の追加について議論しているところです。

柴崎:全体的なデジタル化については、3つの領域で考える必要があると思っています。1つ目は、乗務員の付帯作業をペーパーレス化すること、2つ目は、配車業務や輸送管理のようなスタッフの業務のシステム化すること、3つ目は、お客さまとのインターフェースがいまだにFAXですので、こちらをデジタル化することです。

髙橋俊博氏(以下、髙橋):投資全体について、当社は比較的システムへの投資を行ってきていませんでした。そのため、こちらにも予算枠を設けて、積極的に取り組まなければならないと考えています。

また、乗務員も含めてなかなか人が集まらないことや、乗務員・事務員の作業時間短縮といった課題もあります。傷のチェックや鍵の取扱いについて、お客さまとの確認事項を複写式の紙を使ったアナログな方法で行っているのが現状です。このような部分のペーパーレス化も考えた上で、全体の投資を決めていこう考えています。

システム投資は他のものに比べて償却がかなり早いため、全体のバランスを取りながら投資金額を設定していこうと考えています。いずれにしても、必要な投資が遅れているため、向こう数年はある程度の覚悟を持って積極的に投資し、その先の効率化を目指すことを考えています。

質疑応答:2024年問題によるコストアップと海外事業について

質問者:来期に開示する話かもしれませんが、2024年問題によるコストアップはいくらを見込んでいて、それに対して料金や業務効率化によって何パーセントくらいをカバーするといった見立てがあれば教えてください。また、海外事業について、今後は利益も少し増えていくのか、見通しをお聞かせください。

北村:2024年問題によるコストアップの吸収方法について、どのくらい料金改定するのか、どのくらい効率化で補うのかは、まだ決定していません。

海外事業については、利益率が低いのは主にマレーシア向けの中古車輸出です。輸出は利益幅が小さいため、なるべく付加価値を上げていこうと考えています。マレーシアは亜熱帯地域で毎日のように雨が降るためコーティングが非常に好まれるのですが、そのような部分に参入できるのかどうかもポイントです。また、ASEANでも今後EV化が進んでいきます。特に中国からタイ、タイからASEAN諸国へ広がることが想定されるため、ASEANでのEV輸送における付帯作業の方法についても検討しています。

髙橋:子会社であるワールドウインドウズは基本的には商社であり、お客さまに注文いただいたものを届けるというビジネスモデルです。マレーシア向けの中古車輸出では、PEKEMA(ペケマ)というマレーシア現地の人をベースにしたパートナーから許可証が発行され、そこへ販売します。そのため、業種が当社の輸送とは異なりますし、港湾荷役や人材派遣とも異なります。そのような中で商社機能としてエンドユーザーのお客さまがリスクを取りに行くことを考えると、この利益率は極端に低いわけではないと考えています。

このような状況の中で、差別化のためにクオリティを上げる、もしくはお客さまと接する面をなるべく増やそうと、実質30人弱で回しているビジネスですが誰でもきちんと対応できる体制にしていっています。これだけの台数になってくると、1人の人が詰まってしまうと対応が全部遅れてしまうことがあるため、全体が面となって、誰でも対応できることが重要です。さらに、先方からのリクエストが非常に大きいため、今ワールドウインドウズがマーケットの中で高く評価されています。

このようにパートナーがある程度ボリュームを取ることによって現地で非常に力を持っています。関連する周辺ビジネスとしてコーティングのような新たなサービスを模索し、日本式のものを求めている現地のパートナーに対して付加価値を上げていくことで、利益率をさらに上げていこうと取り組んでいます。

北村氏よりご挨拶

北村:コロナ禍の3年間で、グリーン化やデジタル化のスピードが加速しました。足元では、自動車業界全体がモビリティ社会という新しい景色を描こうとしています。その中で我々の置かれている状況としては、公道を職場としているため国土交通省や厚生労働省の指導・管理の下で、輸送秩序を守り安全な輸送を行うことが第一です。一方で、我々は新車や中古車の流通に貢献していることから、自動車産業の枠組みの中にいます。

このバランスを取りながら2024年問題を解決していかなければいけません。まずオペレーションそのものを改善し、次に人事制度そのものを変えていく、そして最後にシステムでバックアップするという3つの分野で2024年問題にチャレンジするため、今いろいろな検討をして来年度の事業計画に織り込もうとしています。まさに向こう15ヶ月間が我々にとっての正念場です。

これからもいろいろなことが起きてくると思いますが、我々の活動に対してぜひご理解とご協力をお願いします。以上で、本日の説明会を終わります。長時間にわたり、ご清聴ありがとうございました。