2023年2月28日に発表された、星光PMC株式会社 2022年12月期決算説明の内容を書き起こしでお伝えします。

スピーカー:星光PMC株式会社 代表取締役社長執行役員 菅正道 氏

星光PMC株式会社 執行役員技術本部長 岩田悟 氏

星光PMC株式会社 経営企画本部長 小国正祥 氏

本日のサマリー

菅正道氏(以下、菅):社長の菅でございます。本日は、当社の決算説明会にご参加いただき、誠にありがとうございます。

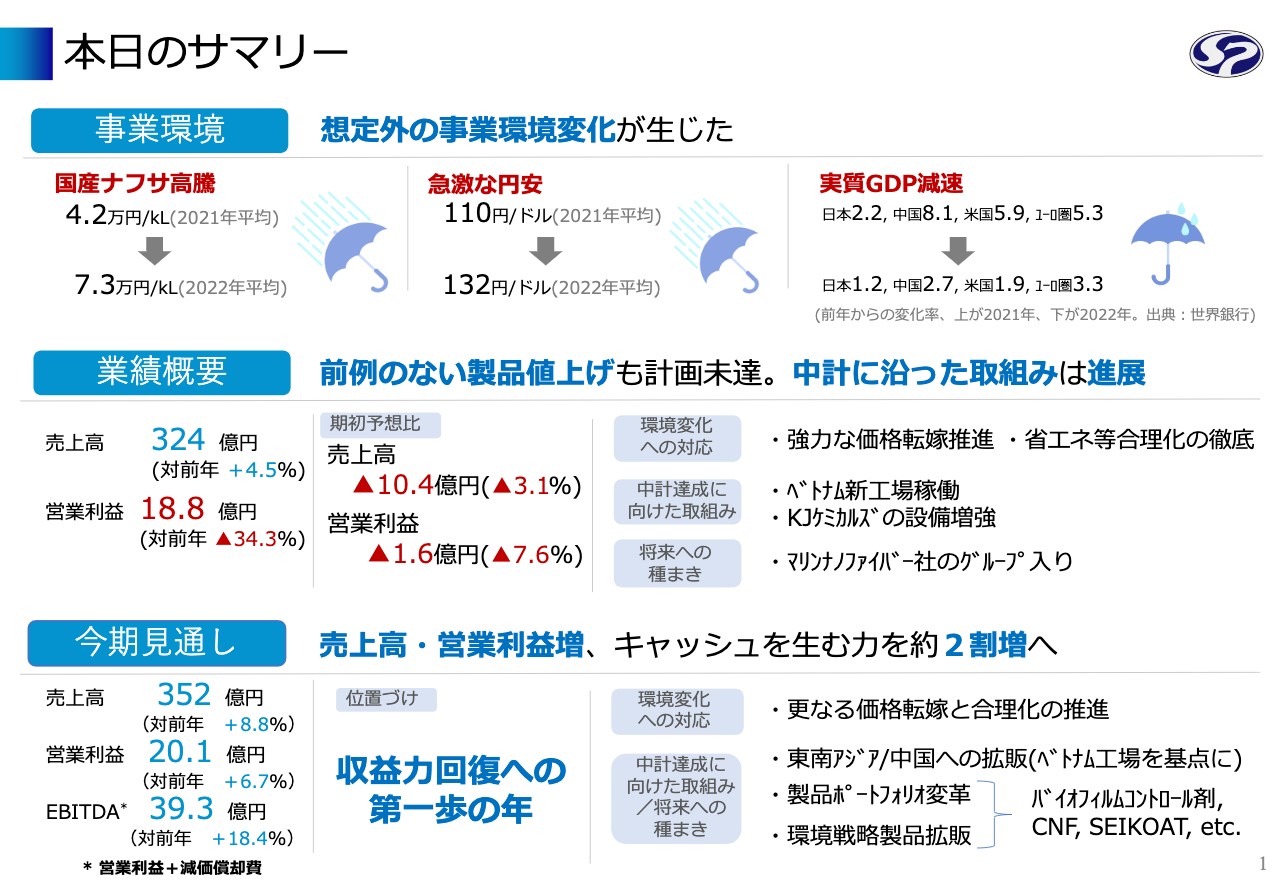

本日ご説明する内容の概要です。まず、2022年度の当社を取り巻く事業環境についてです。ウクライナ情勢の影響もあり、資源・エネルギー価格の高騰、急激な円安の進行など、期初には想定できなかった環境の変化が生じました。

ナフサ価格は、2021年には平均で1キロリットルあたり4万2,000円であったところ、2022年には平均で7万3,000円となり、約7割上昇しました。為替も1ドル110円から132円と大きく円安に振れ、世界のGDPから見ても、中国・欧米を中心に景気の減速が見てとれました。

いずれも当社業績にとっては逆風であり、総じて厳しい事業環境の1年であったといえます。このような状況の中で、当社グループではコスト上昇分の製品価格への転嫁をこれまでとは次元の異なるレベルで取り組み、省エネや経費節減などの合理化努力も全社をあげて実施しました。

結果として、売上高は前年比で4.5パーセントの増収となりましたが、営業利益は前年比で34.3パーセントの減益となり、減益見通しとした期初予想にも届きませんでした。

一方、厳しい環境の中でも、将来に向けた種まきは着実に実施しています。ベトナムの新工場が10月から稼働を開始したほか、キチンナノファイバーを軸にしたベンチャー企業である、マリンナノファイバー社を新たに当社グループに加えました。事業成長のための投資についても、KJケミカルズを含めて精力的に行ってきました。

2023年は、収益力回復の第一歩の年と位置づけ、2022年から続く原料・エネルギー価格の高止まりに対する製品価格の値上げを一層推し進めるとともに、ベトナム工場を基点とした東南アジアへの拡販を積極的に行うことで、売上高・営業利益双方の増加を計画しています。

営業利益に減価償却費を足し合わせた、キャッシュを生み出す力を表す指標であるEBITDAの計画値は39億3,000万円と、前年から18パーセント増やす計画を立てています。

目次

スライドの目次にしたがって、2022年度決算、事業セグメント別の動向、2023年度の業績見通しをご説明し、最後に中期経営計画「OPEN 2024」の進捗に関するトピックスをいくつかご紹介します。

I.2022年度決算(連結) 概況

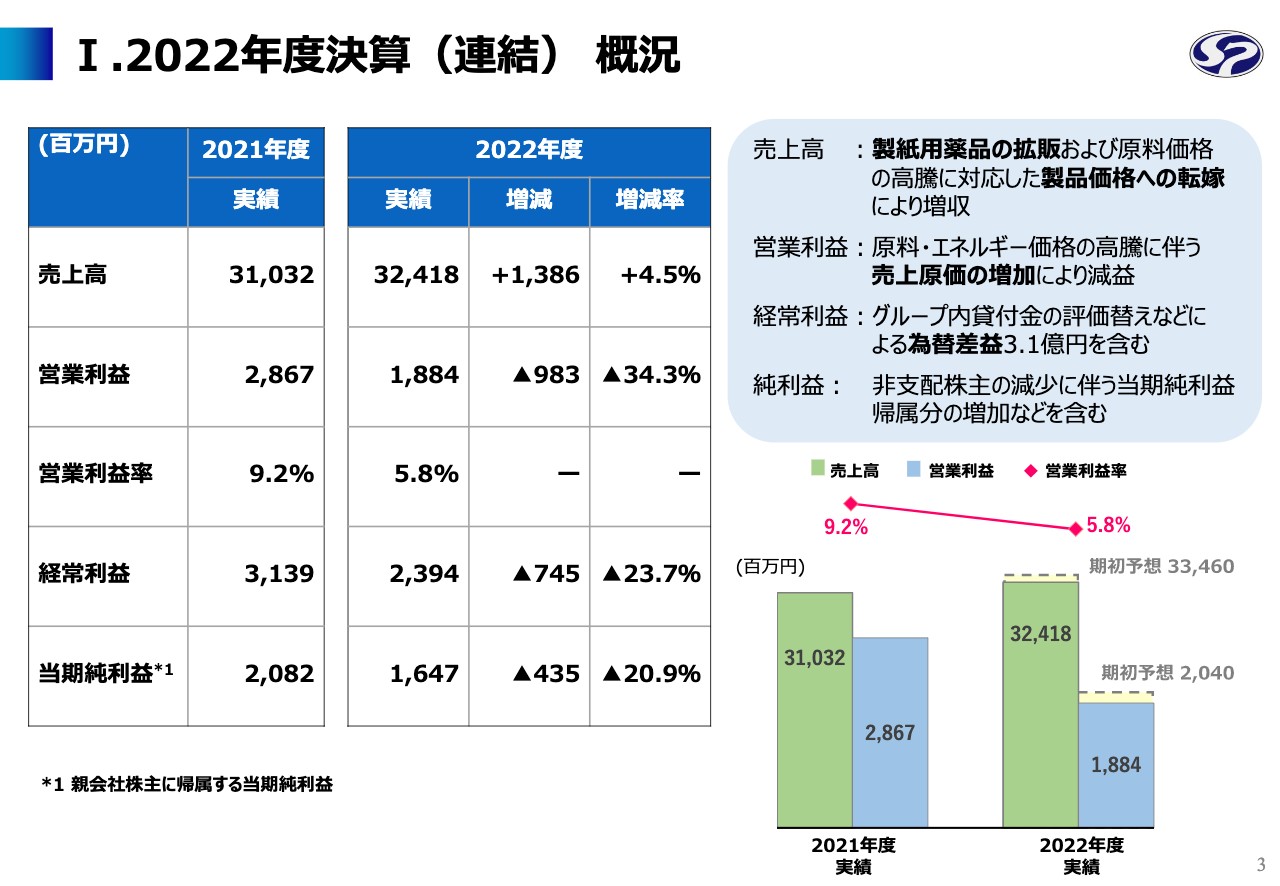

2022年度連結決算の概況からご説明します。2022年の連結売上高は前期比13億8,600万円・4.5パーセント増の324億1,800万円で、売上高としては過去最高を計上しました。増収の要因としては、国内製紙用薬品の拡販と、原料価格の高騰に対して全社をあげて製品価格への転嫁に取り組んだことなどが挙げられます。

一方で、営業利益は前期比9億8,300万円・34.3パーセント減の18億8,400万円となりました。こちらに関しては、2021年度の後半から徐々にナフサ価格が上昇していたため、当初から原料価格の上昇を想定した予算を組んでいました。しかし、想定を大きく上回る原料価格の高騰に対し製品価格への転嫁が追いつかず、またエネルギー価格の上昇などによる製造経費の増加もあり、20億円としていた期初の計画に届きませんでした。

経常利益は前期比7億4,500万円・23.7パーセント減の23億9,400万円となりました。円安による海外子会社への貸付金の評価替えなどがあり、為替差益が3億1,000万円計上されたため、営業利益に比べると減益幅は小さくなっています。

当期純利益は前期比4億3,500万円・20.9パーセント減の16億4,700万円でした。

I.2022年度決算(連結)営業利益増減分析

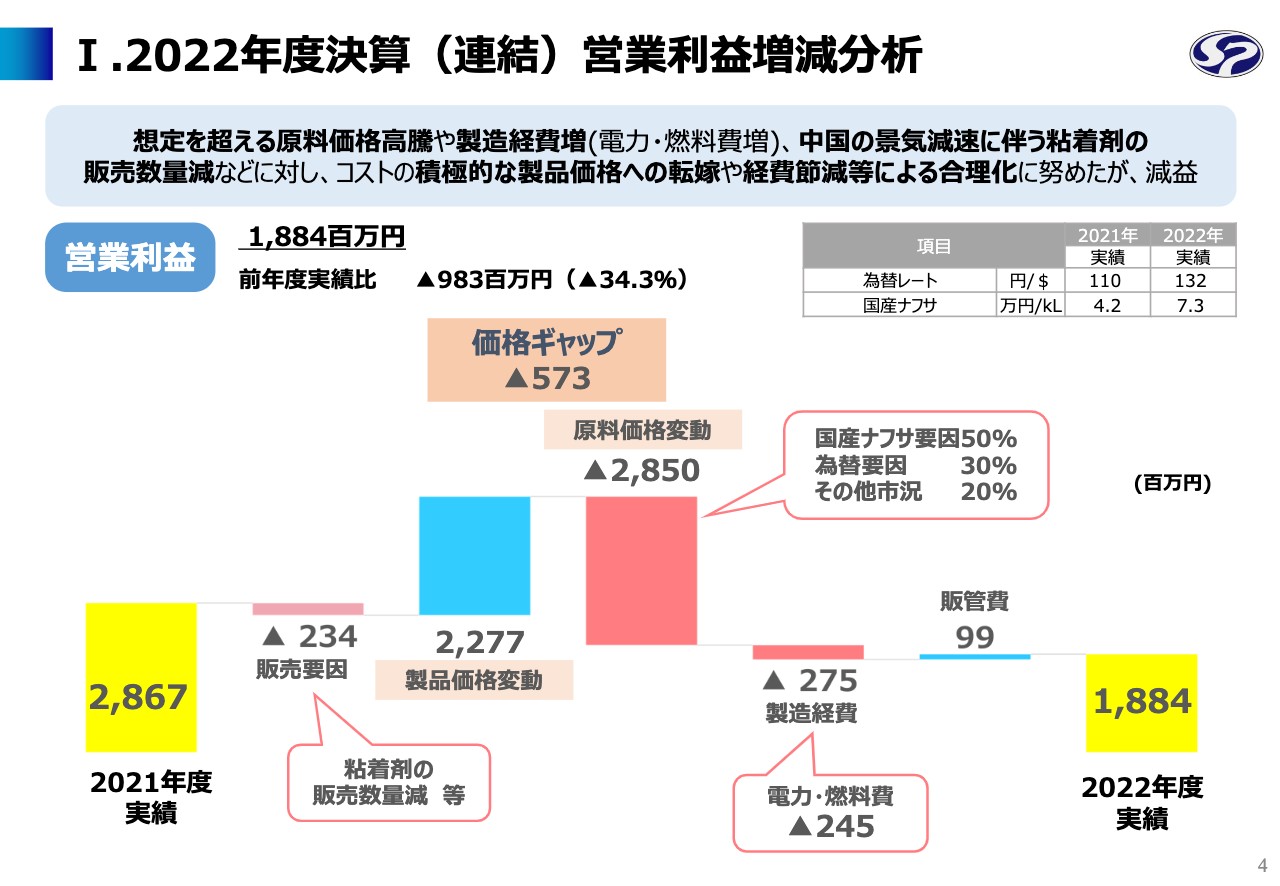

スライドは2022年度の営業利益を2021年度と比較した増減要因のブリッジチャートです。スライド中央の赤い柱が原料価格上昇の影響で、これだけで28億円を超えており、ほぼ2021年度の営業利益に相当する金額となっています。ナフサ価格の高騰と円安だけでなく、それ以外の市況要因による原料価格の上昇もありました。

そのほか、中国の景気減速にともない粘着剤の販売数量が減ったことや、電力・燃料費の増加により製造経費が増えたことも、利益の押し下げ要因となりました。これに対して、当社では全事業で製品価格の値上げに取り組み、スライド中央の青色の柱で示したように、収益を22億7,700万円押し戻しました。

それでも原料価格変動とのギャップが5億7,300万円残っており、それが減益の主要因となっています。価格転嫁が未実施の部分については、現在も引き続き値上げに取り組んでいます。事業ごとの個別の状況は、後ほどご説明します。

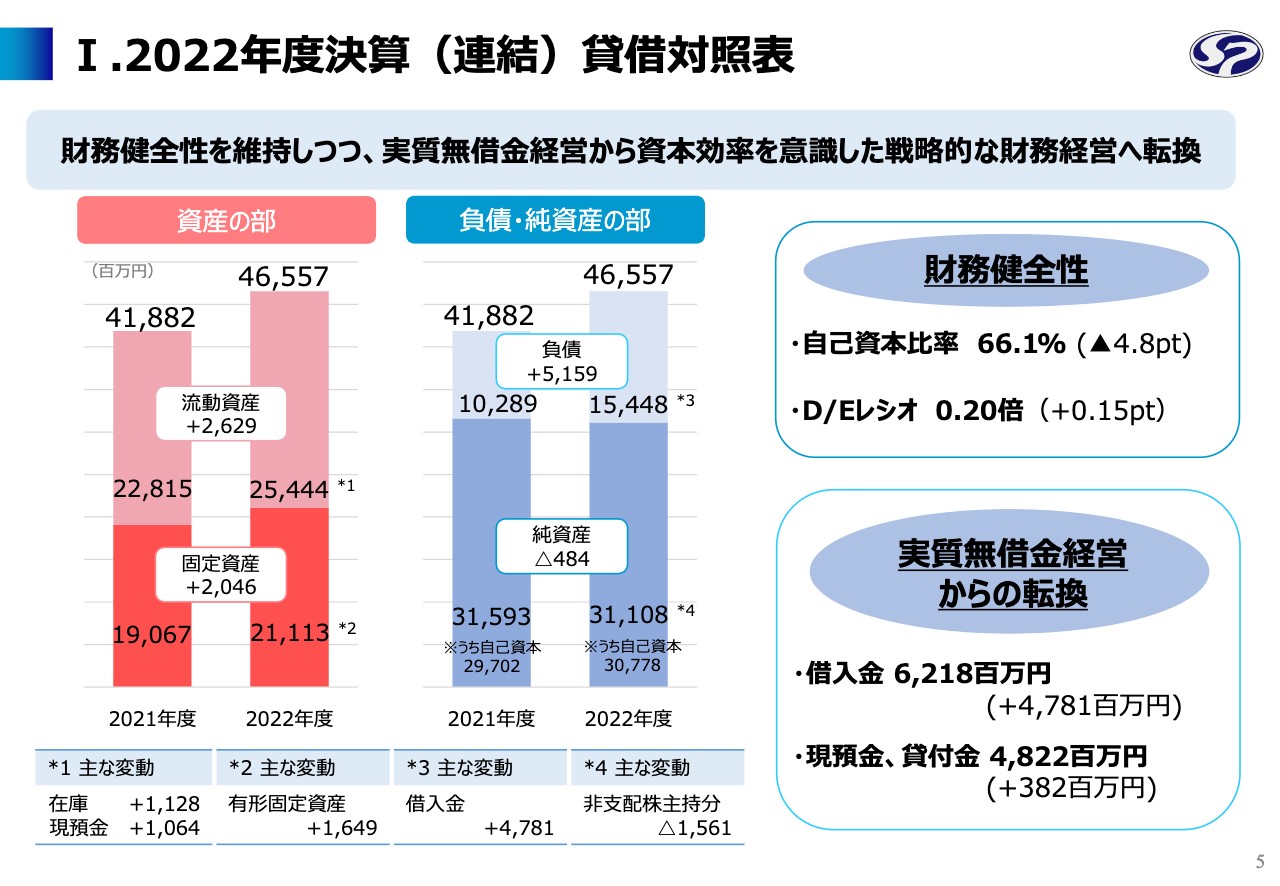

I.2022年度決算(連結)貸借対照表

連結貸借対照表の要点をご説明します。これまで当社は実質無借金で、自己資本比率も70パーセントを超える状態を維持していました。しかし、2022年度からは、外部資金を積極的に活用してでも成長のための投資を行う方向に舵を切っています。

スライド左側の赤いグラフは、2021年度末からの資産の変化を表しています。流動資産は合計で26億2,900万円増加しました。主な内訳としては、在庫の増加分が11億2,800万円、事業を開始したベトナム子会社の運転資金を含む現預金の増加分が10億6,400万円です。固定資産は全体で20億4,600万円増加しており、その大半はベトナム工場とKJケミカルズ八代工場での設備増強投資による有形固定資産の増加分の16億4,900万円です。

スライド右側の青いグラフは、負債および純資産の2021年度末からの変化です。負債は連結で51億5,900万円増加しており、そのうち47億8,100万円は外部からの借入金の増加です。

財務健全性を示す自己資本比率とD/Eレシオをスライド右上に示しています。自己資本比率については、分母である総資本が約46億円増加したため、前年度に比べて4.8ポイント減少し66.1パーセントとなっています。D/Eレシオは、分子の借入金が47億8,100万円増加して62億1,800万円となったため、0.15ポイント増加しましたがまだ0.2倍という低水準です。

2023年度以降も財務の健全性を維持しつつ、資本効率を意識した戦略的な財務運営を行っていきます。

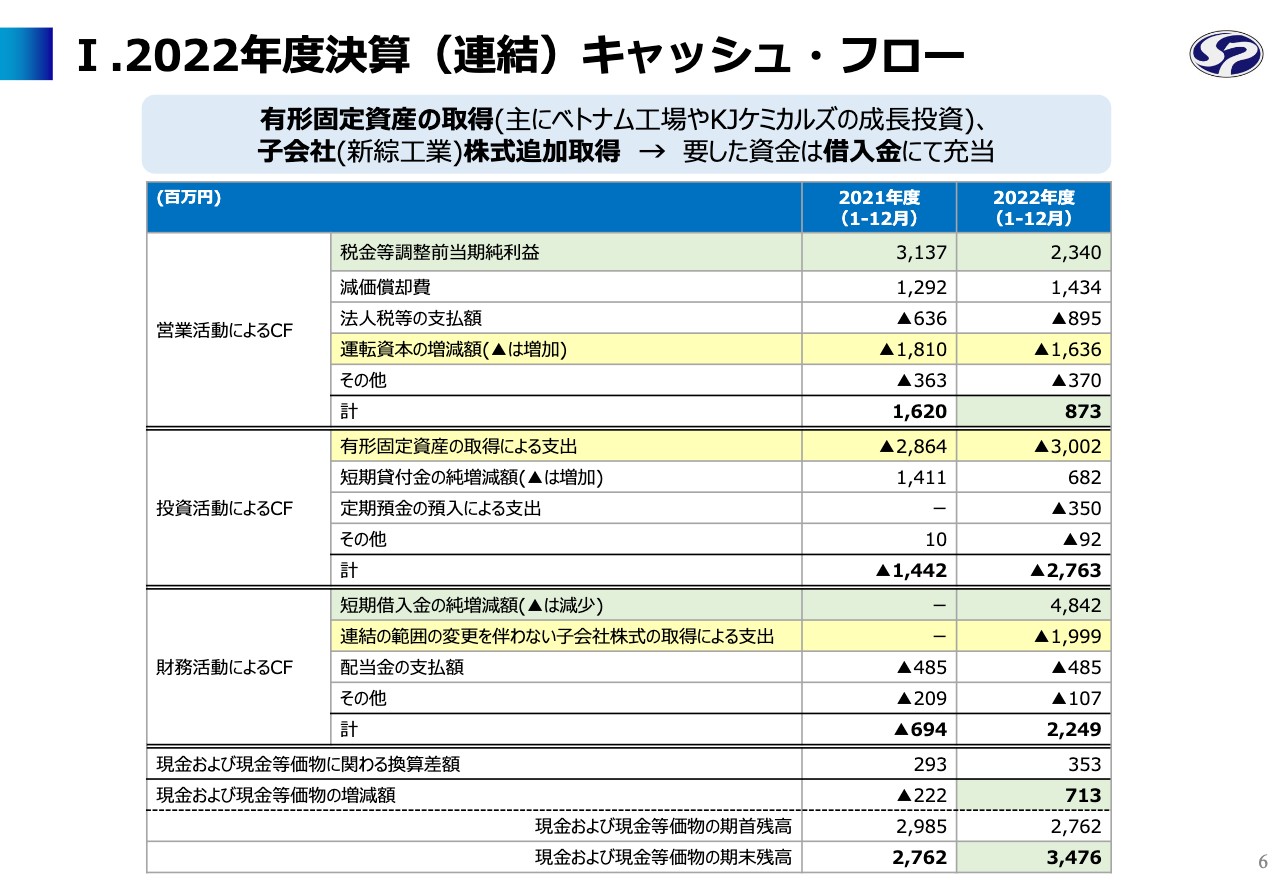

I.2022年度決算(連結)キャッシュ・フロー

連結キャッシュ・フローの概要です。営業活動によるキャッシュ・フローでは、税金等調整前当期純利益が23億4,000万円ありましたが、運転資本の増加額が16億3,600万円と大きかったため、全体では8億7,300万円のプラスにとどまりました。

主な資金の使途としては、ベトナム工場やKJケミカルズでの設備投資に加え、新綜工業株式の買い増しもありました。これらの資金需要に対して、営業活動によるキャッシュ・フローとともに、借入金の増加を充当しています。

ベトナム現地法人の運転資金の積み増しもあり、2022年度末の現金および現金等価物の期末残高は34億7,600万円と、約7億円増加しています。

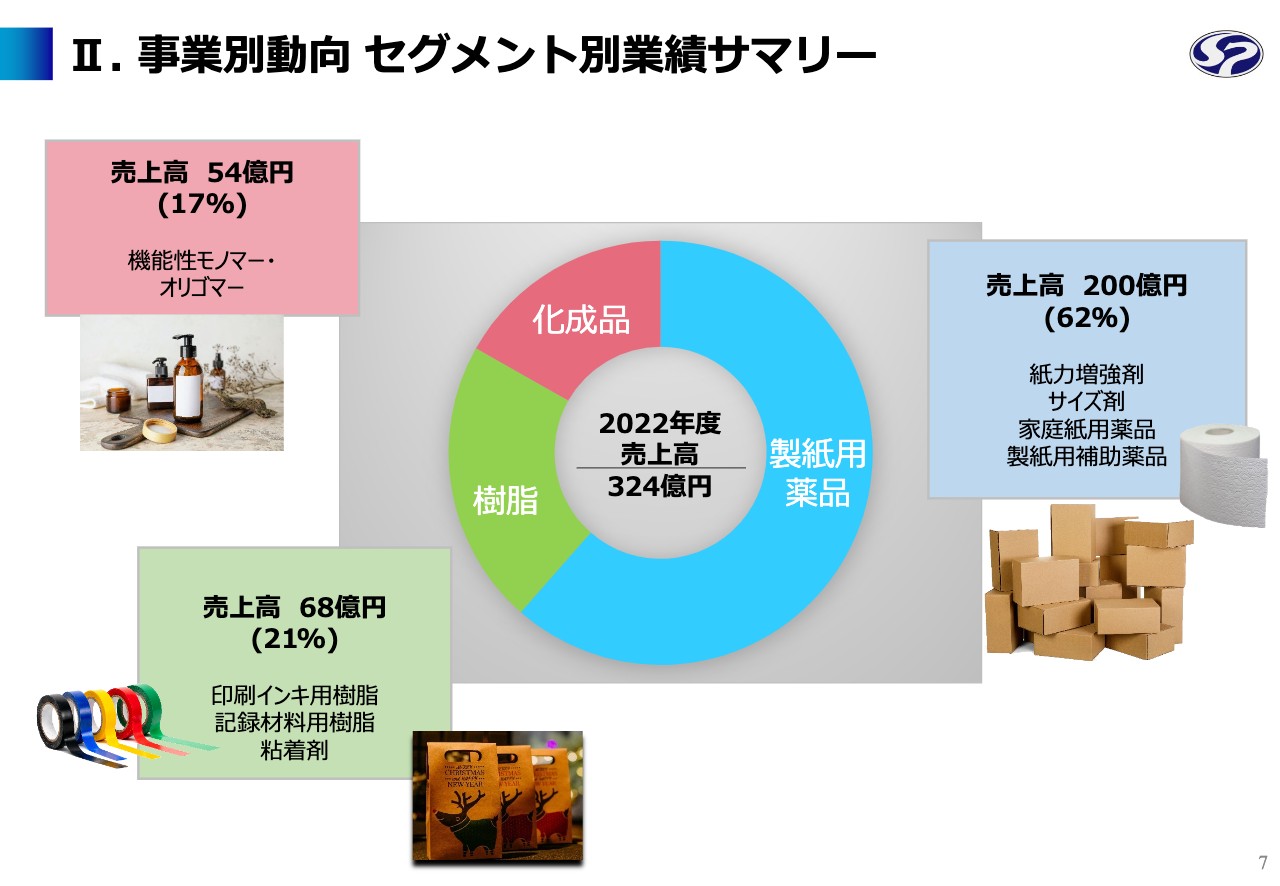

II. 事業別動向 セグメント別業績サマリー

あらためて当社グループの事業セグメントをご紹介します。当社グループは、製紙用薬品事業・樹脂事業・化成品事業の3つのセグメントから構成されています。10年前は製紙用薬品事業が全売上の7割を占めていましたが、2014年に化成品事業を担うKJケミカルズをグループ化し、2019年には台湾の粘着剤メーカーである新綜工業を樹脂事業に組み入れるなど、事業ポートフォリオの多角化と地域の拡大を進めてきました。

現在の売上構成は、製紙用薬品事業が国内外をあわせて約6割、樹脂事業が新綜工業を含めて2割、化成品事業が約2割となっています。

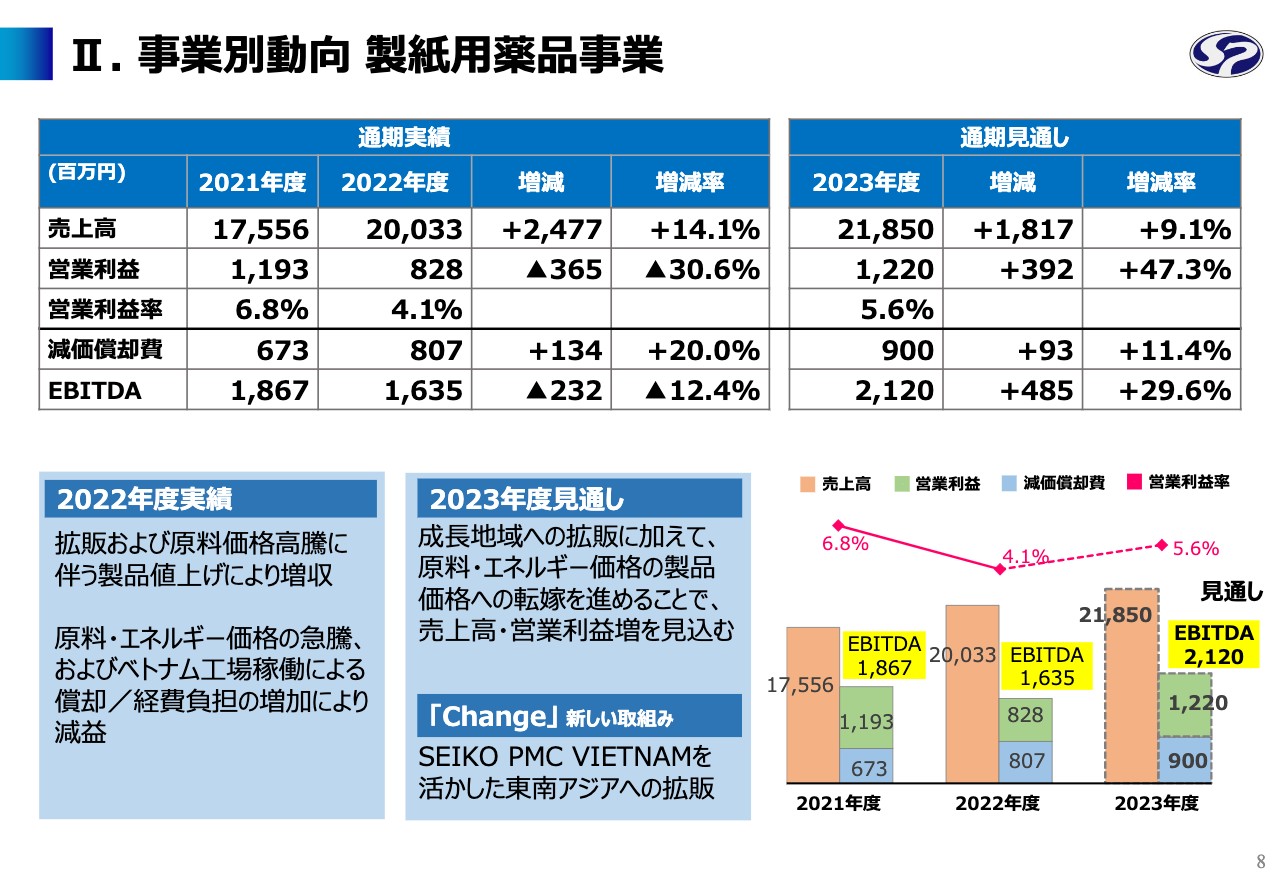

II. 事業別動向 製紙用薬品事業

事業セグメント別の実績および2023年度の見通しについてご説明します。まず、国内外の製紙用薬品事業の動向です。2022年の国内における紙・板紙の生産量は、新聞用紙や印刷情報用紙が減少する一方で、段ボール原紙をはじめとする板紙やティッシュペーパーなどの衛生用紙は増加し、全体では2,366万トンとなり、2021年に比べて1.1パーセントの微減でした。

そのような事業環境の中で、製紙用薬品事業では、国内で板紙向けのポリアクリルアミド系紙力剤や家庭紙向けの各種製品の拡販に努め、前年度に比べて数量ベースで6.3パーセント増加させることができました。

中国ではゼロコロナ政策によるロックダウンの影響もあり、販売数量は若干減少しましたが、国内外をあわせた事業全体では国内の販売数量増加が寄与して、前年度に比べて数量ベースで約3パーセント増やしています。

数量の増加に加え、原料価格高騰に対応した製品価格転嫁を行ったため、売上高は前期比14.1パーセント増の200億3,300万円となり、製紙用薬品事業として初めて200億円を超えました。

一方、営業利益については、原料価格の高騰に加え、10月に稼働したベトナム工場の経費負担の増加などもあり、国内外をあわせて前期比3億6,500万円・30.6パーセント減の8億2,800万円と、大幅な減益を余儀なくされています。

国内の需要環境の見通しとして、2023年度は新聞用紙や印刷情報用紙の需要は引き続き減少すると見込まれますが、段ボール原紙や衛生用紙は底堅い需要が見込まれています。また、海外では中国の景気回復、東南アジア地域での板紙需要の拡大が期待できる見込みです。

今後は成長地域での拡販を目指すとともに、道半ばである原料・エネルギー価格高騰分の製品価格転嫁を進めることで、2023年度の売上高は前期比18億1,700万円増の218億5,000万円を計画しています。また、営業利益についても前期比3億9,200万円・47.3パーセント増の12億2,000万円を計画しています。

II. 事業別動向 製紙用薬品事業「Change」新しい取組み

中期経営計画のキーワードである「Change」の取り組みの一環として進めている、ベトナム事業の進捗についてご報告します。ベトナム工場は2022年10月に完成し、すでに紙力増強剤とサイズ剤の生産を開始しています。

東南アジア地域では、板紙の生産量の増加にともない、製紙用薬品の需要も高まっています。これまで、当社は日本や中国の張家港工場からの輸出で対応していましたが、地域内に生産拠点を設けたことで、需要の増加・変動に対してより迅速かつ安定した供給体制を整えることができました。

今後は日本・中国の各工場と有機的に連携し、東南アジア市場における製紙用薬品のさらなる需要拡大に応えていきます。

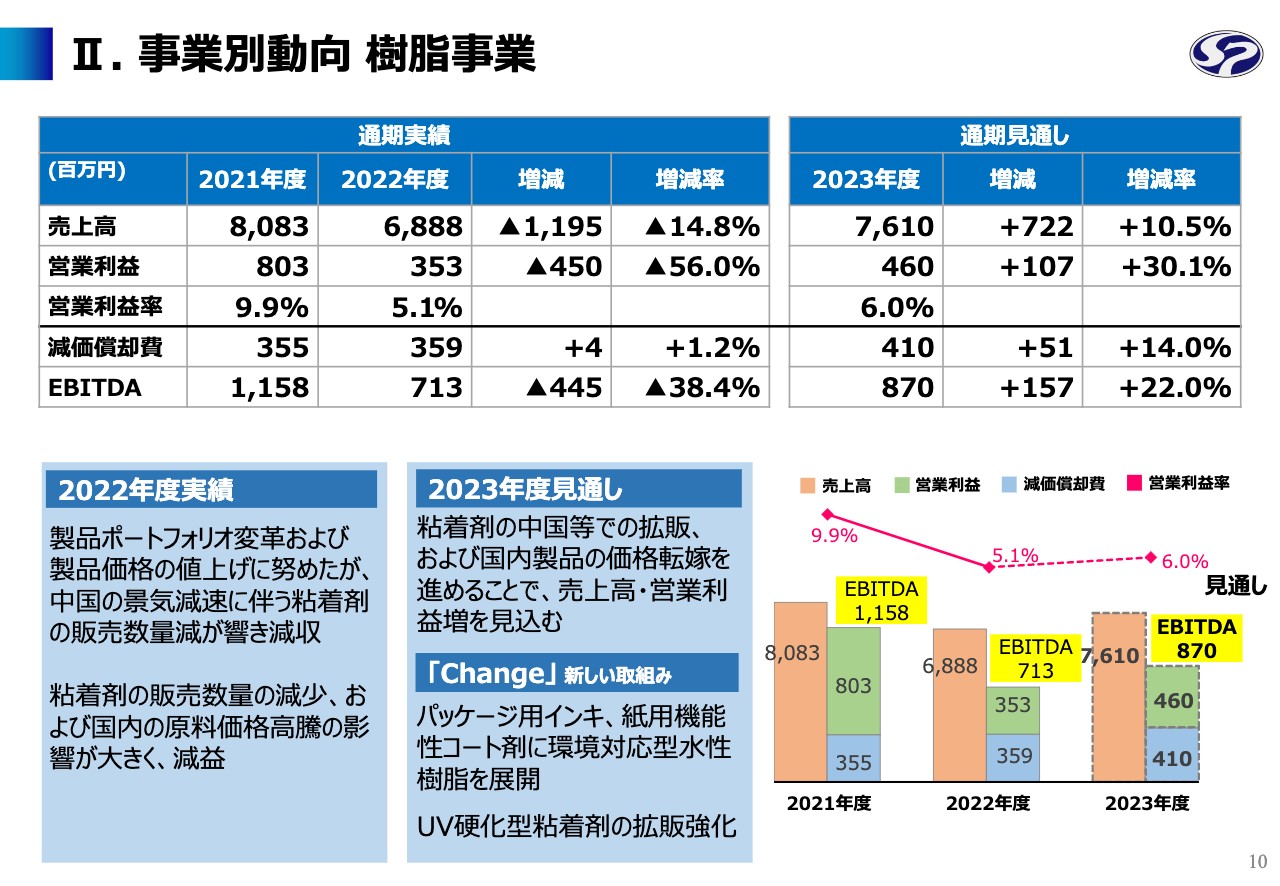

II. 事業別動向 樹脂事業

樹脂事業の動向についてご説明します。2022年の日本国内の印刷インキの生産量は、2021年に比べて1.7パーセント減少し、当社の印刷インキ用樹脂・記録材料用樹脂の販売も低迷しました。

さらに、中国の景気減速にともない、樹脂事業に含まれる新綜工業の粘着剤も販売数量が落ち込みました。樹脂事業でも、製紙用薬品事業と同様に原燃料価格の高騰に対応する製品価格の値上げに努めていましたが、やはり販売数量減少の影響は大きく、売上高は前期比11億9,500万円・14.8パーセント減の68億8,800万円となっています。

また、販売数量の減少と国内原料価格の高騰により、営業利益は前期比4億5,000万円・56パーセント減の3億5,300万円にとどまり、大幅な減益となりました。

2023年度は、需要回復が見込まれる中国を中心に、粘着剤の積極的な拡販を目指し、国内では原燃料価格高騰分の製品価格への転嫁をさらに推し進めることで、売上高・営業利益の増加を計画しています。

加えて、中期経営計画で掲げる製品ポートフォリオの変革のため、環境対応型の水性樹脂や、UV硬化型粘着剤の拡販強化などに取り組んでいます。こちらについては次のスライドで詳しくご説明します。

II. 事業別動向 樹脂事業「Change」新しい取組み

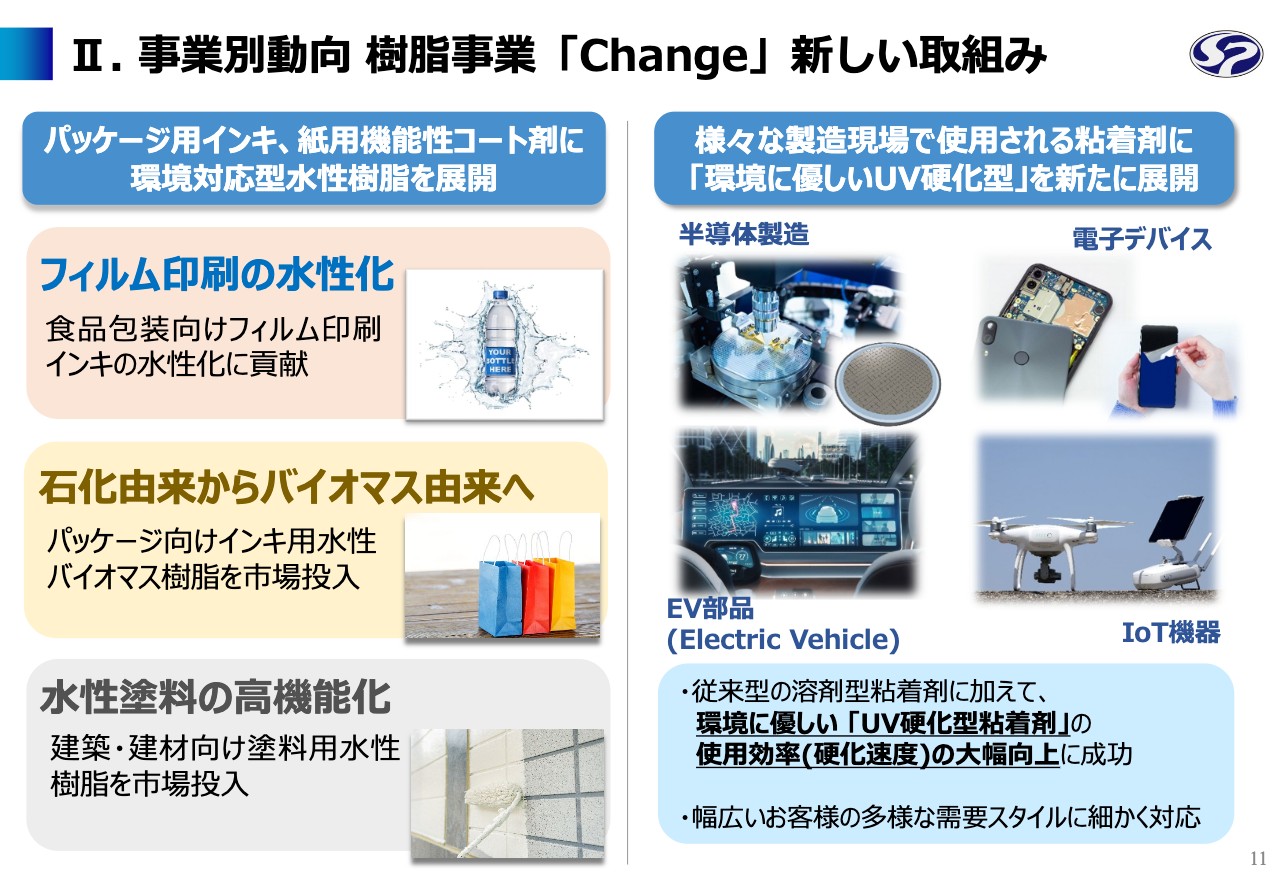

昨今の環境意識の高まりから、人体や環境への悪影響が懸念されるVOC(揮発性有機化合物)を削減するべく、有機溶剤を用いない水性インキ用樹脂のニーズが高まっています。当社では、環境対応型の水性樹脂を従来の印刷インキ用以外のさまざまな用途に展開し、製品ポートフォリオの拡充を図っています。

具体的には、食品包装向けフィルム印刷インキの水性化や、パッケージ向けインキ用樹脂の水性バイオマス化、建材向け塗料に用いる水性樹脂の展開などに取り組んでいます。フィルムインキやバイオマスインキ、塗料用の水性樹脂は、すでに一部のお客さまでご使用いただいており、新規にご採用いただく事例も増えてきました。引き続き、環境負荷の低減に貢献すべく、さらなる拡販を図っていきます。

続いて、環境対応型製品の1つとして、スライド右側に示したUV硬化型粘着剤の展開状況をご紹介します。粘着剤は、一般的な工業用テープ・シートから、半導体やスマホなどの電子デバイス、電気自動車、ドローンなどのIoT機器に至るまで、幅広い製品の製造に必要不可欠な素材です。

当社グループでは、従来から溶剤型の粘着剤に加えて、環境にやさしいUV硬化型の粘着剤を生産しており、この度UV照射での硬化速度を大幅に高めることに成功しました。こちらはお客さまに生産性の向上やコストダウンを提案できる製品として、拡販の準備を進めています。

今後も、高い機能性と環境への配慮を軸にして、幅広いお客さまの多様な需要にきめ細かく対応していきます。

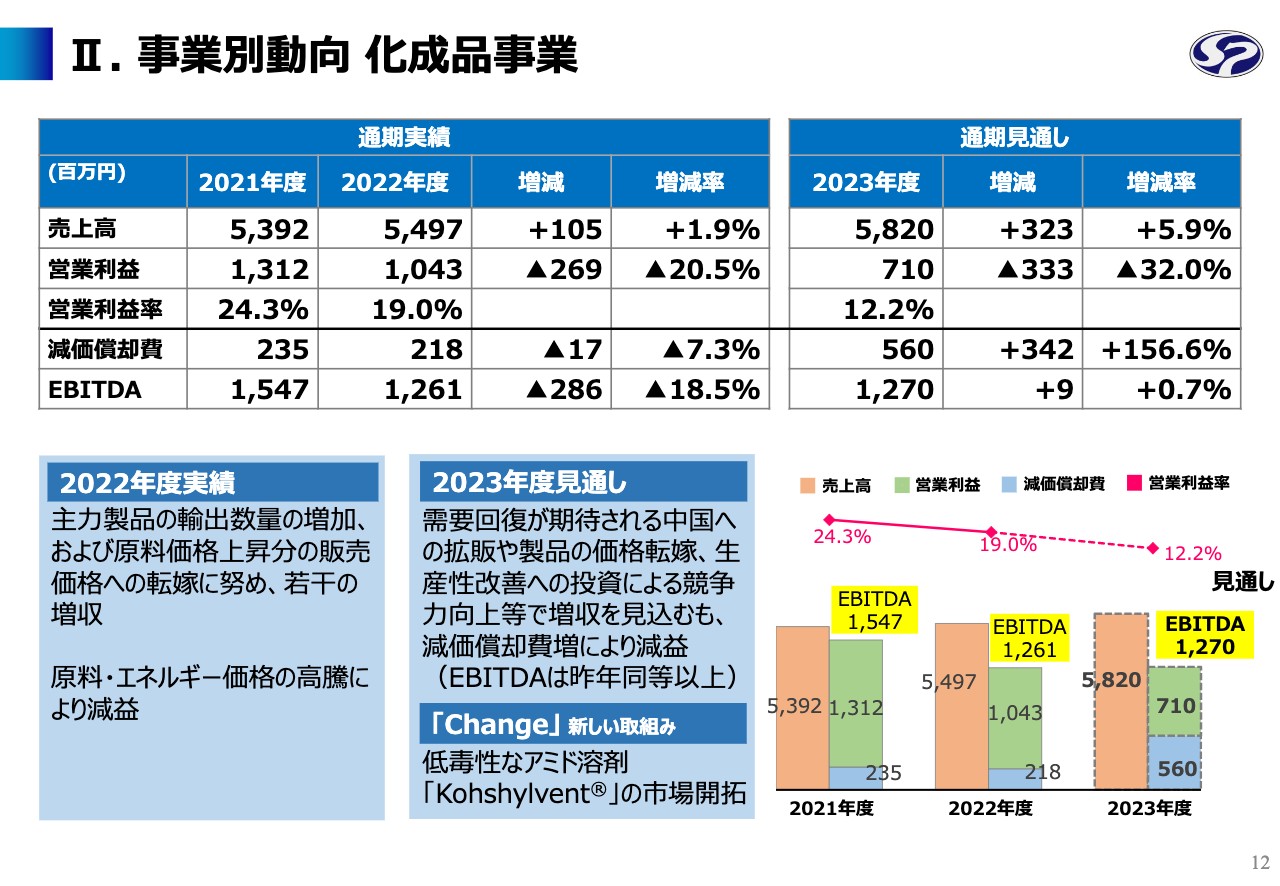

II. 事業別動向 化成品事業

KJケミカルズが担う化成品事業の動向についてご説明します。化成品事業は海外輸出が売上高の60パーセントを占めています。2022年度上期は中国・欧米の景気減速の影響を受けつつも、主力製品である機能性モノマーの輸出が非常に好調でした。下期はやや失速しましたが、通期の売上高はほぼ前年度並みの54億9,700万円となっています。

営業利益は、原料・エネルギー価格の上昇を製品価格に完全には転嫁できなかったこともあり、前期比2億6,900万円・20.5パーセント減の10億4,300万円となっています。ただし、営業利益率は19パーセントと、引き続き高い水準を維持しています。

また、当社の特徴ある製品の需要拡大を見越した大型投資を継続的に実施しており、一層の品質向上と生産性改善による競争力強化の取り組みが、今後大きく実を結ぶと期待しています。

今期は、後半に需要回復が見込まれる中国を中心とした機能性モノマーの拡販と、原燃料費の高止まりに対応する製品価格の値上げを引き続き進めます。設備投資に伴う償却費の増加で減益となりますが、EBITDAは2022年と同等以上の計画です。

II. 事業別動向 化成品事業「Change」新しい取組み

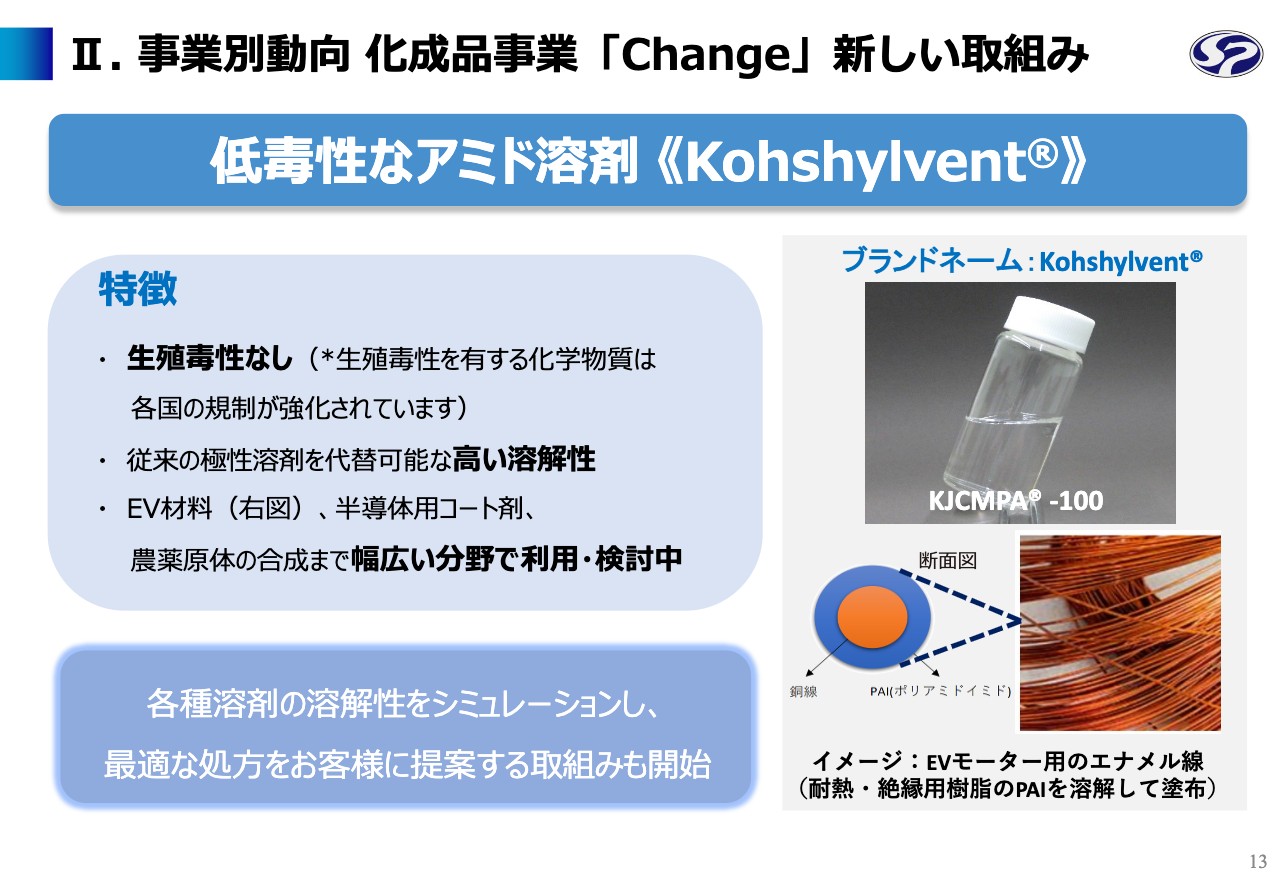

長年の研究開発の成果として、大口の新規顧客への新規拡販が見えつつある、低毒性なアミド溶剤「Kohshylvent」の近況をご報告します。化学業界で広く利用されている極性溶剤は、その毒性により作業員の健康に影響を与えかねないと懸念されています。KJケミカルズでは、お客さまのこのような課題認識に応えるため、高い溶解性を有しながらも、生殖毒性のないアミド溶剤「Kohshylvent」を開発しています。

すでにEV材料や半導体用コート剤から農薬原体の合成まで、幅広い分野で利用され始めています。現在、さらに多くのお客さまに利用していただけるよう、各種溶剤の溶解性をシミュレーションしてお客さまに最適な処方をご提案する取り組みを開始しています。従来の溶剤に対する法規制強化も追い風となり、成長が大きく期待できる分野と考えています。

III.2023年度 通期業績見通し(連結)

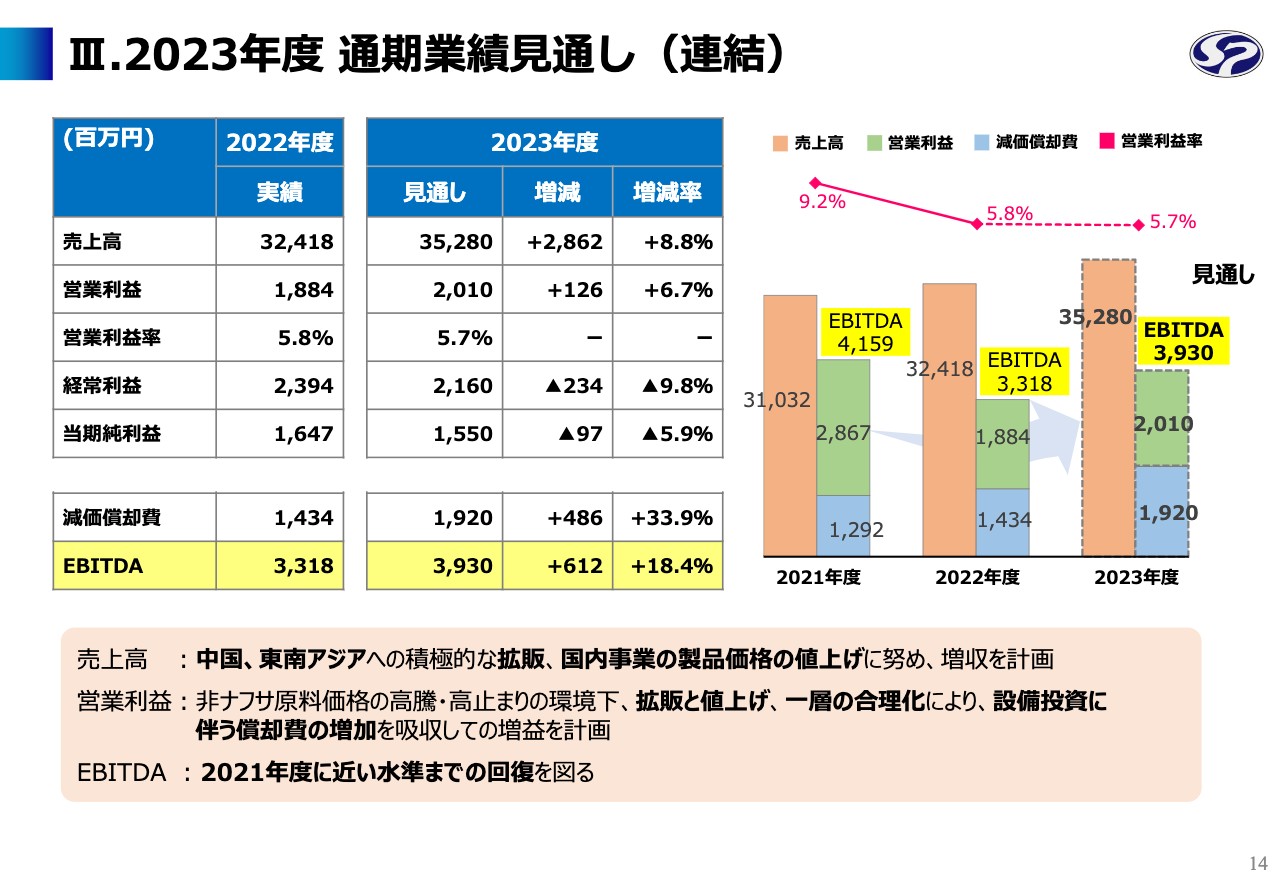

2023年度の連結業績見通しです。2023年度の連結売上高は352億8,000万円で、海外での製紙用薬品や粘着剤・化成品の拡販、国内事業でのさらなる価格転嫁などにより、2022年度から28億6,200万円増やす計画です。

営業利益は前期比1億2,600万円増の20億1,000万円を計画しています。原燃料費の高止まりや輸送費の上昇に加え、設備投資にともなう償却費が5億円近く増加しますが、拡販と価格転嫁に加え合理化による経費節減も徹底し、計画達成を目指したいと思っています。

経常利益と当期純利益については、2022年度に発生した円安による為替差益で3億1,000万円が落ち込むため減益の計画となっています。一方で、キャッシュを生む力であるEBITDAは前期比6億1,200万円・18.4パーセント増の39億3,000万円の計画です。こちらの水準は過去最高だった2021年度に近いレベルで、キャッシュを生む力をさらに磨いていけるよう一層努力していきます。

III.2023年度業績見通し(連結)営業利益増減分析

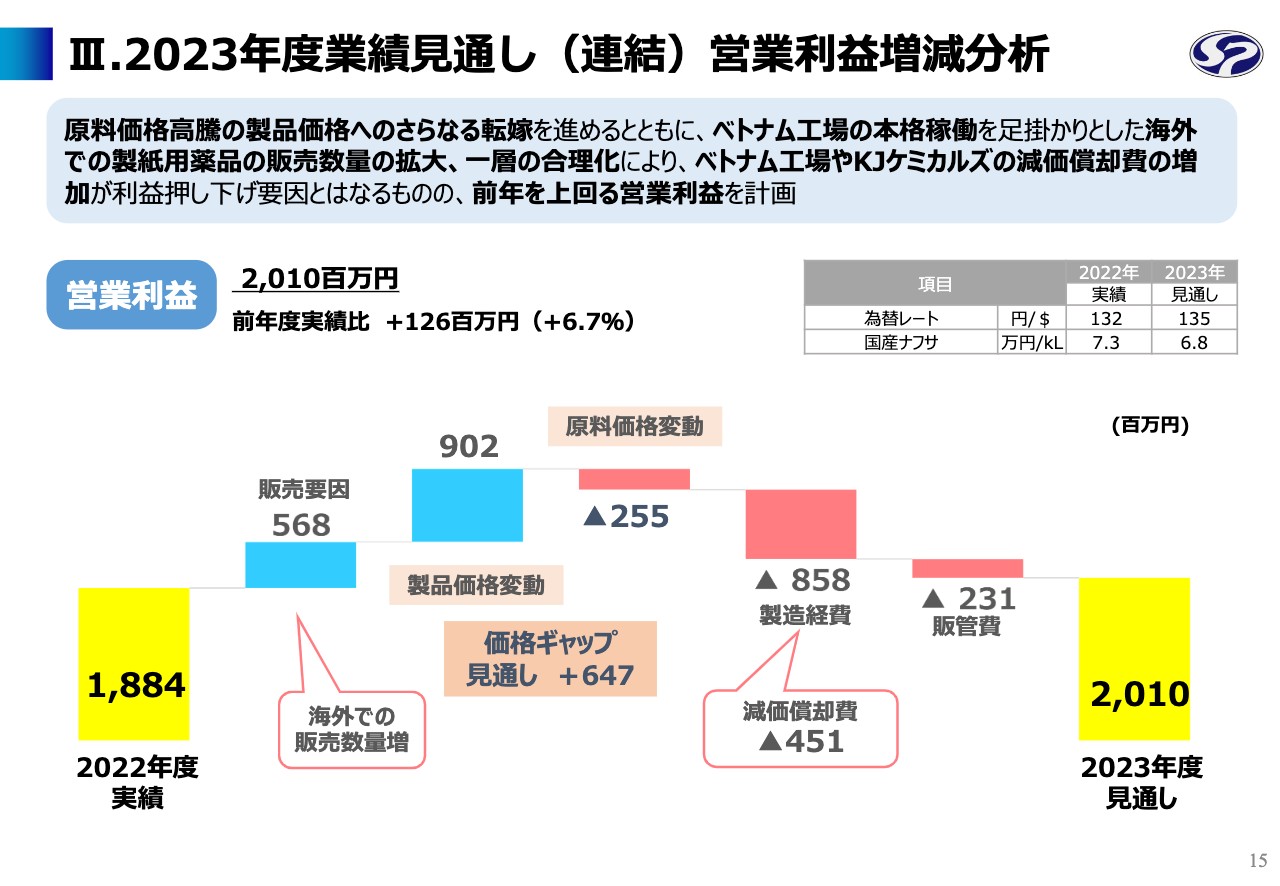

2023年度の営業利益の見通しについて、2022年度と比較した増減要因のグラフです。現在も進行中の原料費アップ分の製品価格転嫁により9億200万円、ベトナム工場の通年稼働も足掛かりとした海外での製紙用薬品の販売数量拡大などで5億6,800万円利益を押し上げることで、減価償却費の増加などによる製造経費増加分8億5,800万円と、原料価格上昇による2億5,500万円のマイナスを吸収し、前期比1億2,600万円の増益計画です。

IV. 中期経営計画「OPEN 2024」基本方針とトピックス

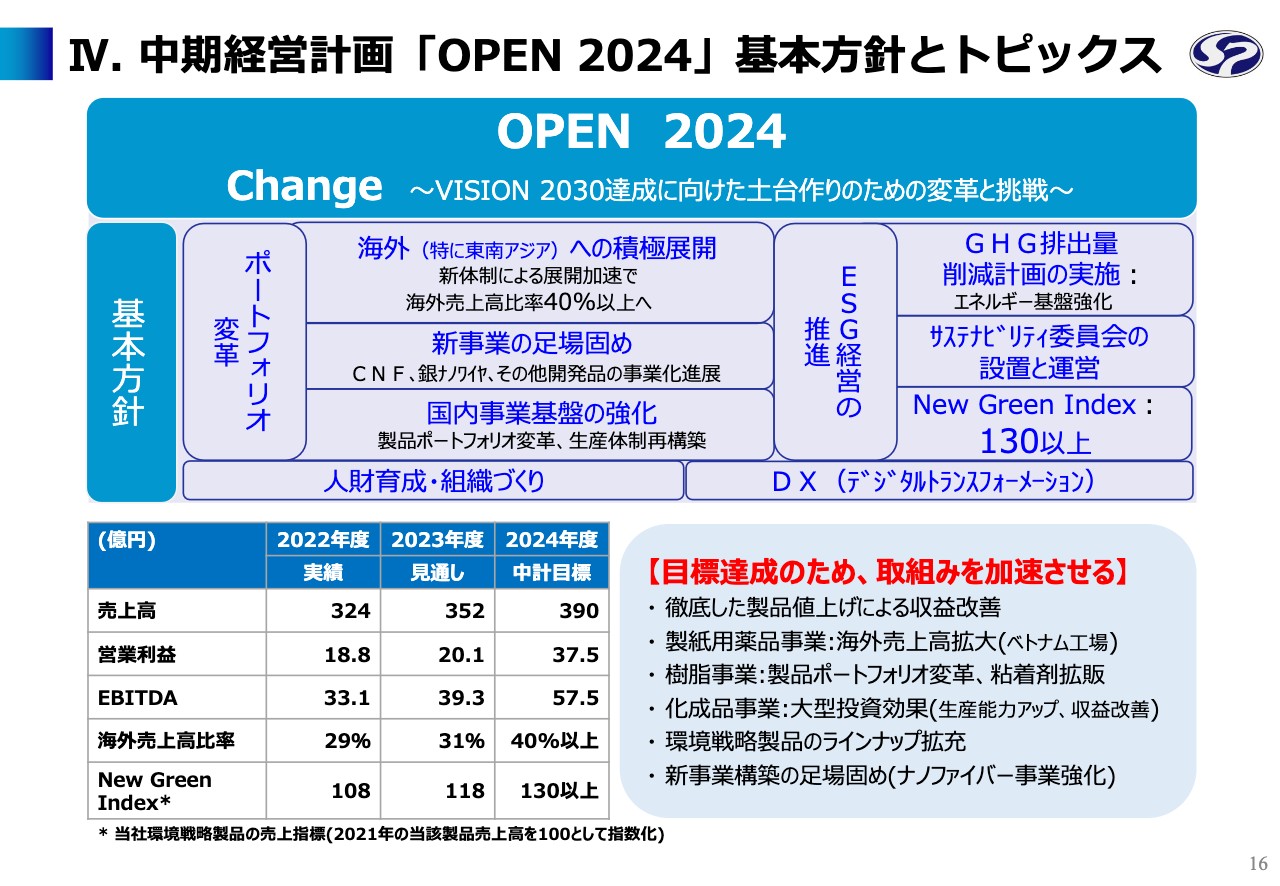

中期経営計画「OPEN 2024」の進捗に関連するトピックスについてお話しします。当社の中計は、基本方針に「Change ~VISION 2030達成に向けた土台作りのための変革と挑戦~」を掲げ、ポートフォリオの変革とESG経営の推進を2つの大きな柱として進めています。

中計初年度は、急激な環境悪化のインパクトを吸収しきれず、満足な結果を出せませんでした。引き続き中計の目標達成に向けて、徹底した製品値上げによる収益構造改善に取り組むと同時に、スライドに掲げる各種施策を着実に実行し、事業基盤の強化を目指したいと思います。

2022年度は中国の景気低迷による需要の減少により海外売上高比率は低下しましたが、2023年度以降は中国の需要回復を捉えつつ、東南アジア地域での拡販を進めて再び拡大基調に戻したいと思います。また、当社が設定した環境戦略製品の売上指標である「New Green Index」について、2022年度には108まで増加させており、2023年度も拡販によるさらなる上積みを目指したいと思っています。

IV.「OPEN 2024」:新事業構築の足場固め

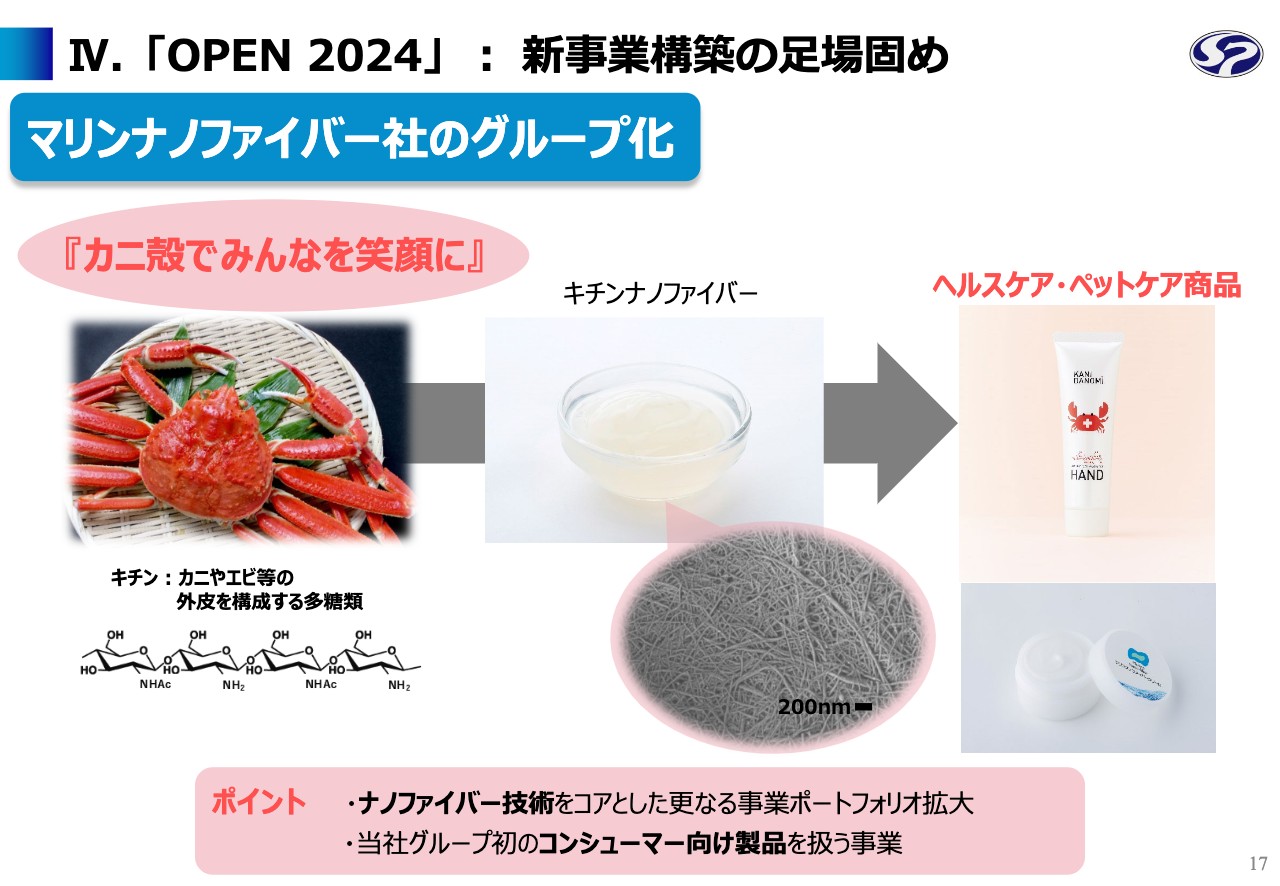

新事業拡大の具体例として、2023年1月にグループ入りしたマリンナノファイバー社についてご説明します。

マリンナノファイバー社は、キチンナノファイバー研究の権威である鳥取大学の伊福伸介教授により2016年4月に設立されたベンチャー企業です。「カニ殻でみんなを笑顔に」を理念に掲げ、カニ殻の成分であるキチンをナノファイバー化し、その高い保湿性や被膜形成力、抗炎症効果を活かして、ヘルスケア・ペットケア製品を開発・販売しています。

当社にとっては、ナノファイバー技術を活かしたさらなる事業ポートフォリオの拡大であると同時に、初めて消費者向けの最終製品を扱う事業をグループに組み入れるという大きな意味合いを持つ案件となりました。これから技術を軸にしたグループシナジーの創出に努めていきます。

当社では、今後も協業やM&Aを含めた事業ポートフォリオの拡充を進めていきたいと思います。

IV.「OPEN 2024」:環境戦略製品トピックス①

2023年2月21日にプレスリリースした、当社にとって新しい切り口での環境貢献製品であるバイオフィルムコントロール剤についてご説明します。

バイオフィルムとは、微生物が形成する粘性付着物のことで、身近な例ではお風呂場の排水口などに見られる「ぬめり」もバイオフィルムの一種です。従来バイオフィルムの対策としては塩素系の殺菌剤などが使用されていますが、これらは配管を腐食させたり、皮膚への刺激性が強かったりするため使用が限定されるケースもあり、効果の面からも万全の対策とはいえませんでした。

当社のバイオフィルムコントロール剤は殺菌剤とはコンセプトがまったく異なり、微生物の生理機能に作用してバイオフィルムの形成機構そのものを阻害します。当社ではこの技術の実用化に向け、逆浸透膜や冷却塔、トイレタリーなどの各種洗浄剤、抗菌コーティング剤などの水に関連するさまざまな分野において、お客さまと共同で検討を進めてきました。

その中で、医療機器開発のベンチャー企業であるニューロシューティカルズ社と共同開発した医療機器用バイオフィルム除去剤「BAKU」を、ニューロシューティカルズ社のジョイントベンチャーであるSCOPION社より発売することとなりました。

今後も、バイオフィルムが発生するさまざまな分野での実用化を図り、海外市場も視野に入れて事業拡大を目指したいと思います。

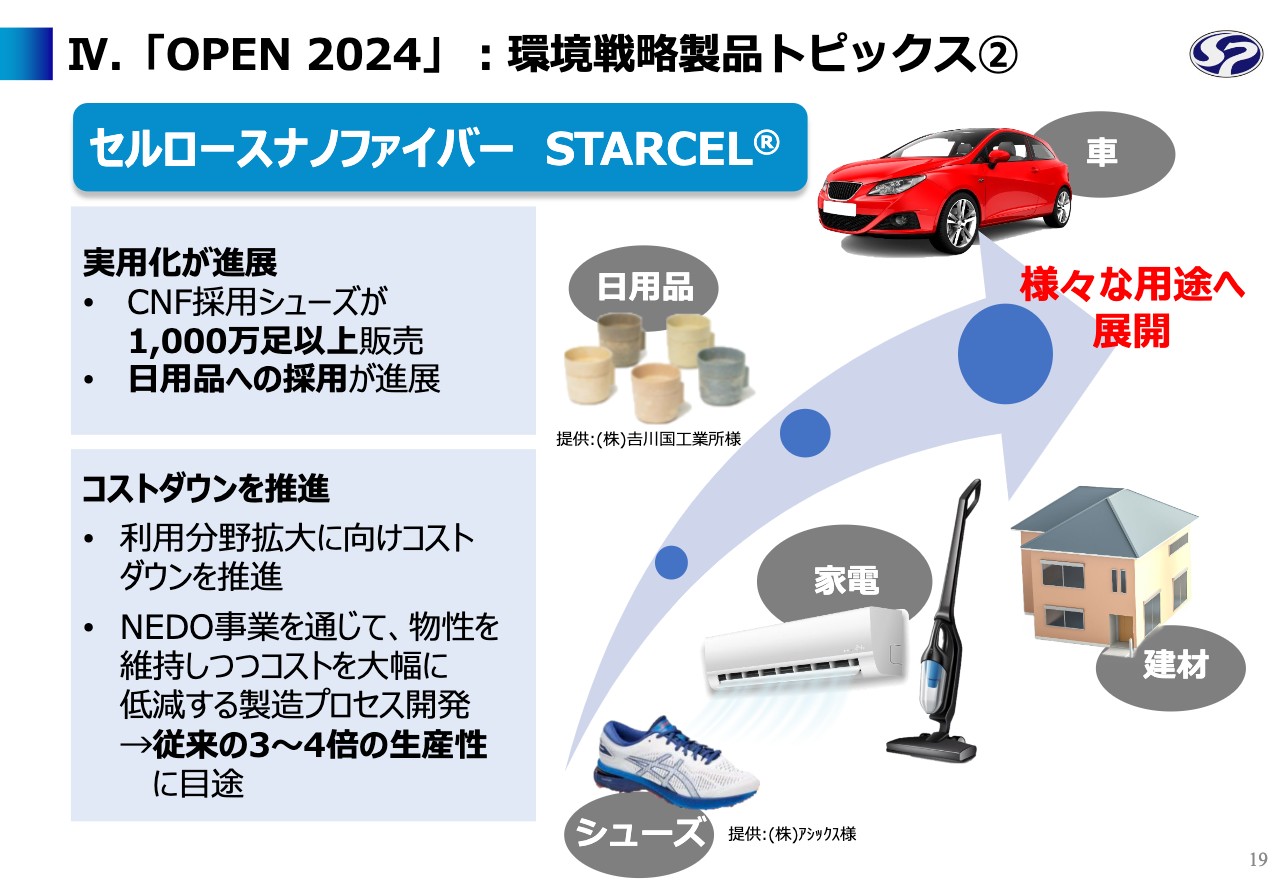

IV.「OPEN 2024」:環境戦略製品トピックス②

セルロースナノファイバーの状況についてお話しします。当社のCNF複合材料「STARCEL」は、アシックス社のランニングシューズの原材料としてご使用いただいており、「STARCEL」を使用したシューズは合計1,000万足以上に達しています。さらに、直近では日用品への採用検討も進んできています。

しかし、CNFを自動車・家電・建材等の構造材用途に幅広くお使いいただくためには、生産性向上によるコストダウンが必須です。当社ではこの課題をクリアするべく、NEDO事業の助成を受けながら、CNF複合材料のコストを大幅に低減する製造プロセスの開発を進めてきました。その結果、生産性を従来の3倍から4倍に高める目途がつき、コストダウンに向けて着実に進めています。

また、お客さまとの協業により、自動車部材としての基礎物性と実用物性の評価を進めています。すでに基礎物性は目標値をクリアし、実用物性についてもある程度のレベルまで到達することができました。自動車部品としての要求物性は非常に高く、試行錯誤の連続ではありますが、今後もコストダウンと要求物性の達成を目指していきます。

IV.「OPEN 2024」:環境戦略製品トピックス③

脱プラスチックや紙化に貢献する紙用機能性コート剤「SEIKOAT」をご紹介します。当社では、紙の包装にさまざまな機能を付与するコート剤の開発・実用化を進めています。「SEIKOAT」シリーズはスチレンフリーのアクリルタイプと、生分解性を有するバイオマスタイプをラインナップし、国内だけでなく中国・東南アジアを中心とした海外でも展開を進めています。

アクリルタイプは、リサイクルが難しいポリエチレンラミネート紙の代替をターゲットとしており、耐水性・耐油性・ヒートシール性が必要な紙カップ・紙トレーなどのパッケージ用途への使用を想定しています。

また、バイオマスタイプは健康や環境への影響が懸念される有機フッ素系耐油剤の代替として、ホットスナックのパッケージなど耐油性と通気性が求められる用途に適しています。フッ素系耐油剤の代替製品である「SEIKOAT T-EF201」は多くのお客さまからサンプルの引き合いをいただき、すでに採用に向けたテストに進んでいる案件もあります。

当社は、パッケージ市場でお客さまの個々のニーズにあわせたサステナブルなソリューションを提案することで、早いタイミングでの実用化を目指しています。

IV.「OPEN 2024」:ESG経営の推進

ESG経営の推進に関するトピックをご紹介します。温室効果ガス削減に関する取り組みとして、当社は2022年度のGHG排出量を前年度に比べて13パーセント減らし、2030年に2013年度比で50パーセント削減という目標に向けて着実に歩みを進めています。

2022年度は、サステナビリティ委員会の設置などにより社内体制を整備しながら、さまざまな省エネ施策実施によるエネルギー基盤強化、水島工場での太陽光発電導入、グリーン電力購入などの取り組みを進めてきました。2023年度もさらなる省エネ施策を継続するとともに、水島以外の工場への太陽光発電導入やグリーン電力の購入比率向上、TCFD提言に基づく情報開示などを進めていきます。

また、うれしいトピックスとして、KJケミカルズが2022年のEcoVadis社のサステナビリティ調査でゴールド評価を獲得しました。ゴールド評価はEcoVadis社の調査を受けた企業の上位5パーセント以内の企業のみが獲得できる評価です。この評価に甘んずることなく、KJケミカルズを含む当社グループでは引き続きESG経営を推進していきます。

IV.「OPEN 2024」:企業価値向上に向けた取組み

東証プライム市場の上場維持基準適合に向けた取り組みについてです。当社は、現時点では流通株式時価総額において基準に適合しておらず、2023年3月末に提出する進捗報告書作成の準備を進めています。

詳しくは、進捗報告書をご覧いただければと思いますが、流通株式時価総額は時価総額と流通株式比率の掛け算ですので、当社は現在それぞれの向上に向けて取り組んでいます。流通株式比率の向上については、政策保有株式の売却をお願いし、その比率は2021年の適合計画書提出当時の37.5パーセントから41.2パーセントまで向上しています。今後さらに向上させていく所存です。

時価総額、すなわち株価については、まずは事業基盤を拡大・強化し、将来にわたる強固な収益基盤を構築することが第一義です。一方で、当社のそのような取り組みや将来性をしっかりと株式市場で評価していただくための素地作りも重要だと考えています。したがって、より幅広い投資家のみなさまに当社を知っていただくため、情報発信の強化に努めているところです。

2022年度の施策例としては、プレスリリース配信サービスの活用、社外報「SEIKO PMC Plus」の発行、決算説明会のlogmiファイナンスによる書き起こしや、新聞などに当社をご紹介いただいた際にはその記事を当社ホームページでも読めるようにすることなどを始めています。今後もステークホルダーのみなさまへの情報発信の機会と種類を増やすよう、さまざまな工夫を重ねていきます。

なお、2022年8月から始めたTwitterについても、当社の技術や情報をより親しみやすく発信する媒体として活用していくつもりです。スライド右下の画像は、紙の性能を評価するための試験を動画で配信した時のもので、たくさんの「いいね」を付けていただきました。

引き続き本業での収益向上に努めるとともに、バイオフィルムコントロール剤やCNF、「SEIKOAT」、キチンナノファイバーなどの未来への種まきも続け、将来への期待を含めた企業価値向上に最大限努めていきます。

2023年度も厳しい事業環境が続くと予想されるものの、一方では変革・飛躍のための第一歩として非常に重要な年であると捉えています。変化の激しい社会の要請にしっかり応えていきながら、「エコテクノロジーで未来を創る」というビジョンに沿って、ポートフォリオ変革を成し遂げ、企業価値を高めるべく全社一丸となって取り組んでいきます。引き続きご指導ご鞭撻のほど、どうぞよろしくお願いします。

質疑応答:2023年度と2024年度の数値目標の開きについて

質問者:中計の2024年度の数値目標について、営業利益は37億5,000万円で2023年度と少し開きがあるように見えます。先ほどご説明いただいたような海外での拡販やポートフォリオの変革などで達成していくのだと思いますが、こちらについての考えを教えてください。

小国正祥氏(以下、小国):経営企画本部の小国からお答えします。ご質問いただいたように、2024年度の37億5,000万円という営業利益は、現状から見ると少しジャンプ感があるかと思います。

2022年度はナフサ高騰や円安など予想外の出来事が多く、それにかなり揺さぶられましたが、2023年はそれを反転させたいと考えています。V字という数値まではいきませんが、2023年はなんとしても2022年の嵐を少し乗り越える数値を出し、2024年度に向けて、本業の収益回復やそれ以外のポートフォリオ変革なども含めて種まきを行いたいと考えています。

決して容易ではないことは認識していますので、全社一丸となって頑張っていければと考えています。

質疑応答:樹脂事業の製品ポートフォリオ変革について

質問者:樹脂事業の製品ポートフォリオ変革について、具体的になにからなにへ移行するという計画があればご説明いただけたらと思います。環境にいいパッケージ用の水性インキやバイオマス、UV硬化型粘着剤などになるのでしょうか?

菅:おっしゃるとおりで、製品ポートフォリオの一環で脱プラ紙化関連の用途開拓を進めます。粘着剤に関しても、従来の溶剤系に加えてUV硬化型の粘着剤の需要も捉え、樹脂事業全体の売上の中でそのような新しい部分を増やしていく考えです。

質問者:それらは利益率などにおいて収益性の高いカテゴリになるのでしょうか?

菅:既存製品よりも収益性は高いと見込んでいます。お客さまにその価値を認めていただき、拡販していくことを考えています。

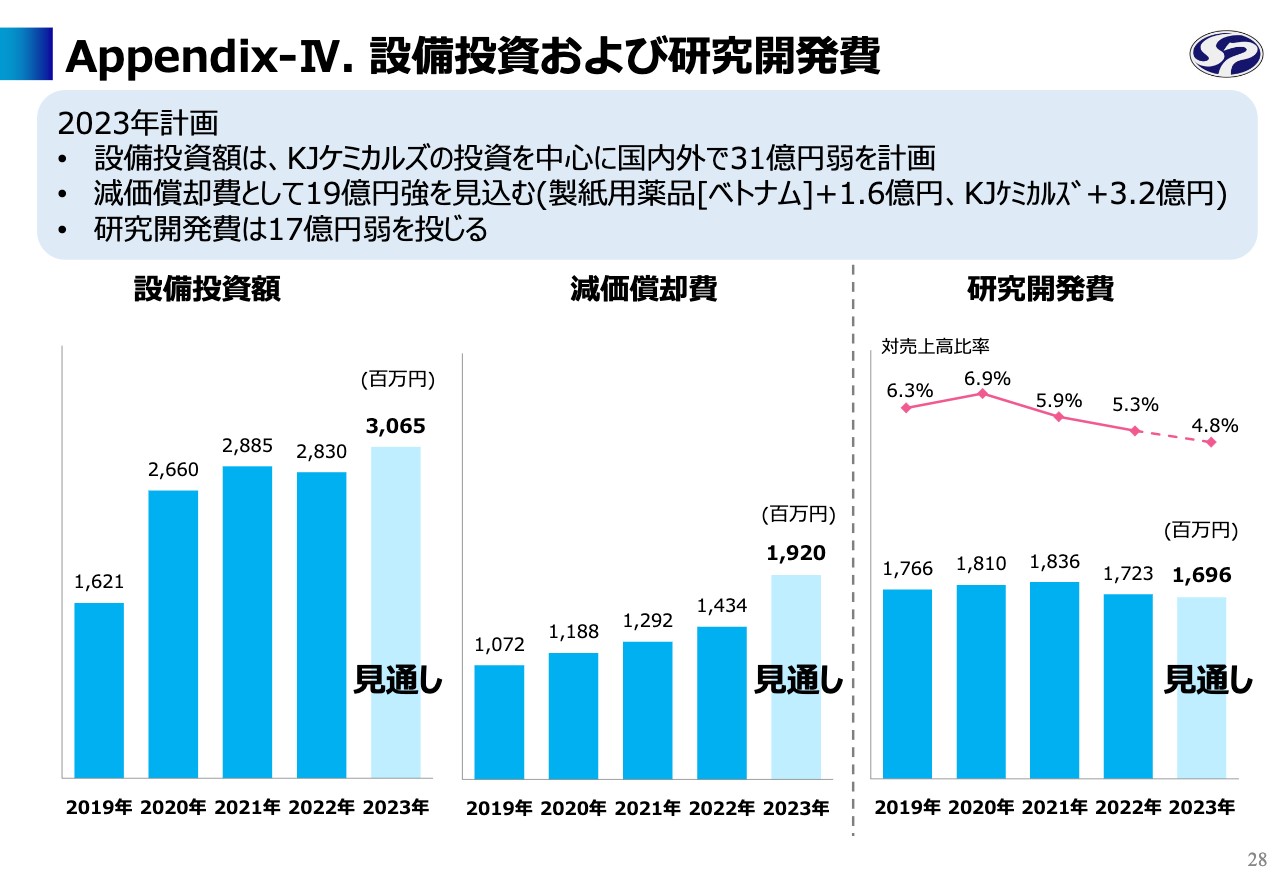

質疑応答:2023年度の投資計画について

質問者:設備投資について、2023年の計画ではKJケミカルズを中心に31億円弱を投資する計画となっています。KJケミカルズは継続的に投資されているとのお話でしたが、2023年は具体的になにをされるのかご説明いただければと思います。

小国:2022年から大きな投資を始めており、機能性モノマーについて、既存製品の生産能力や品質を高めるために、2022年から2023年にわたって費用をかけています。

質問者:2022年から連続しているイメージでしょうか?

小国:そのとおりです。こちらは1つの製品ではなく複数の製品に対して行っており、プラントも1つではなく複数です。現生産体制をある程度維持しながらの工事となるため、工事期間は多少長くなります。

菅:2023年については、まだ具体的には開示できませんが、ある大きな用途の展開が見えており、それに応えるための設備投資でもあります。

質問者:それは機能性モノマーですか?

菅:そのとおりです。

質疑応答:CNF(セルロースナノファイバー)の自動車への採用について

質問者:CNFについて、自動車部材としての基礎物性をクリアし実用物性も順調とのことですが、自動車への採用は現実的にいつ頃になるのでしょうか?

岩田悟氏(以下、岩田):技術本部の岩田です。具体的に何年度とはお話ししづらいのですが、現在いろいろな自動車部品メーカーとお話ししています。メーカーからは2026年や2030年というお話をいただいているので、そのような時間軸に向け、なんとか自動車部品に採用していただけるように研究開発を進めているところです。

質疑応答:CNFのカーボンフットプリントの分析について

質問者:御社はサステナビリティに関する取り組みをされており、GHG排出を下げるとのお話ですが、CNFのカーボンフットプリントについて分析されたことはありますか?

岩田:こちらがけっこう難しく、大学の先生などが計算されているものを参考に、私どもの場合にあてはめるような推算はしています。ただし、まだ精度などの面で課題があるという認識で、今後も取り組んでいかなければいけないと思っています。

質疑応答:収益性の改善と増配の余地について

質問者:御社の現状に関して、原材料等が上がったことにより、一時期は2桁を超えていた売上高に対する営業利益率が下がっている印象です。今期は収益性を若干回復させる計画ですが、現状の事業環境における御社本来の営業利益率はどの程度回復してきているのか、肌感覚でもけっこうですので教えてください。

また、財務状況について、BSを拝見すると財務的に借入等がかなり多いのはわかります。一方で、東証プライム基準を満たすために他社が行っていることでは、増配により株価を上げることが一番有効なのだろうと思っています。投資などの資金の使い道等も踏まえて、現状で増配の余地はどれほどあるとお考えでしょうか? 実際に行うかは別の問題として、配当を増やす余力についての考えをお聞かせください。

菅:営業利益率は事業ごとに違いがあります。例えばKJケミカルズでは、2022年は2割に近い水準で、肌感覚としては14パーセントから15パーセントです。また、粘着剤を製造している新綜工業も2桁の営業利益率が見込まれます。

製紙用薬品などの国内事業では、常に原材料動向が変動しているのではっきりとお答えするのが難しいのですが、おそらく平常に戻れば10億円ぐらいの営業利益になるかと思います。

今は製品価格が上がり売上高も増えているため、計算上の営業利益率は6パーセントぐらいになるのかもしれません。こちらについては、価格転嫁も含めて10パーセントを目指し、事業全体の目途としたいと考えています。

質問者:全体としてチャレンジングな意味合いの計画なのでしょうか?

菅:今は価格転嫁の途上にあり、それをお客さまにご説明してご納得いただくことについては自然体で転がり込んでくるものではないため、そのような意味ではチャレンジングです。実態としては、個々の計画で達成できるものや時期がずれるものなどがありますが、達成可能という見方の計画だと考えていただければと思います。

配当に関しては、従来から配当性向30パーセント程度を目安としており、それに近い水準での安定した配当を意識しながら、6円から7円、7円から8円と徐々に上げてきています。基本的には年々の収益性にあまり左右されずに、十分な配当を継続しようと企業活動をしてきました。

2022年からは借入を増やし、さらに事業拡大するために、すでに作ったベトナムの新工場以外にも、KJケミカルズも含めて新しい設備投資も出てきます。このタイミングで資金を有効に使うことを考えた場合、配当は安定的に継続しつつ、成長資金に充当することが結果的に企業価値の向上につながり、株価の向上にもつながるのではないかと考えています。

こちらについては社内でいろいろな議論をしつつ、どのような配当政策がベストかを考えていきたいと思います。

質疑応答:東証プライム市場の区分へのこだわりについて

質問者:プライム市場に上場していることについて、御社にとっての重要性や位置づけをどのように考えていますか? プライム市場でなければいけないという程度なのか、それともなにがなんでもプライムを維持したいという意志があるのでしょうか?

菅:2021年に報告書を未達で出した時には「プライムを目指す」ということで報告書を出しています。その時の株価は700円台だったと思います。

今の時点で必要になるわけではありませんが、今後株式市場で資金を調達することを考えると、プライムであることによってより多くの機関投資家からご評価いただくことが当社にとって望ましいと考えており、またそれ自体が株価を上げる効果もあると思います。

また、採用面でのメリットもありますので、今の時点では「プライム市場に相応しい企業を目指す」という方針です。私どもの計画は2024年12月までで、株価を上げるための時間は十分にあると思っています。その間に企業価値を上げ、株主のみなさまにもいろいろとご評価をいただくための施策を打てると考えています。

質疑応答:マリンナノファイバー子会社化の狙いやヘルスケア事業の展望について

菅:「マリンナノファイバー社の子会社化の狙いはなんでしょうか? ヘルスケア、ペットケア事業の進出が狙いですか?」「ヘルスケア・ペットケアと御社の既存事業との相乗効果はあるのでしょうか?「今後もさらにヘルスケアなどの最終消費財を強化する考えでしょうか?」というご質問です。

岩田:マリンナノファイバー社の子会社化の狙いは、新しい事業軸を作っていこうという方針が以前からあり、その中の1つにヘルスケアがありました。そのような目的に合致するため、マリンナノファイバー社の株式譲渡を引き受けたという経緯があります。

また、私どもはCNF事業に非常に力を入れています。セルロースは地球上で一番多く産出される有機物です。2番目に多い多糖というのはいわゆるキチンですが、そのような地球上に多く産出される材料のナノファイバー事業を広く手がけたいという思いがあり、子会社化を決めました。さらに技術的にもいろいろなシナジーがあるので、それを活かしていきたいと思っています。

技術的には、当社の事業と間違いなく相乗効果があります。ただし、私どもが手がけているCNFは繊維強化プラスチックといった工業用途が中心です。一方で、マリンナノファイバー社の手がけているキチンナノファイバーの用途は、動物ケアや化粧品などヘルスケアが中心です。

今まで当社はそのような分野に進出できていなかったのに対し、マリンナノファイバー社は工業用途に進出できていなかったため、両社の強みを活かして相互補完関係になっていけたらという思いもあります。

最後に、ヘルスケアなど最終消費財を強化するかについてです。現状でマリンナノファイバー社の一番の強みは、動物ケアや化粧品の原料など、いわゆる原料ビジネスだと思っています。そのため、最終消費財ではなく原料を提供することにも注力していきたいと思っています。

もちろん自社商品も出しているため、それらを市場に普及したいという思いもありますが、マリンナノファイバー社が作るキチンナノファイバーというユニークな素材を市場に広く展開するため、原料として提供していきたいという思いも強く持っています。

質疑応答:マリンナノファイバー社とCNFの具体的なシナジーについて

質問者:マリンナノファイバー社とCNFのシナジーが見込まれるとのことですが、技術的には具体的にどのようなシナジーがあるのでしょうか?

岩田:セルロースになくキチンにある特徴としては、窒素を持っていることです。この点が非常におもしろく、界面に対する吸着性がいいなど、いろいろな工業材料として使う時に強く特徴が出ます。化学でいう官能基というものを持っており、これを活かしていきたいと思っています。

質疑応答:KJケミカルズとの具体的なシナジーについて

質問者:KJケミカルズとのシナジーについて、モノマーと川下のポリマーということで以前からお話しされていますが、どのような実績があったのか教えてください。

小国:明確に「このようなシナジーが出ました」と言い切れるものは残念ながらありませんが、KJケミカルズではUV硬化用のモノマーやオリゴマーを手がけています。

それについて、例えば子会社の新綜工業の粘着剤との相乗効果を確認したり、あるいは樹脂事業部で粘着剤を後押しするような薬剤(アクリルタッキファイヤー)を開発する時に、KJケミカルズのモノマーを使って検討したりなど、UV硬化の技術などを下敷きにしながら開発しています。

数字としてはあまり明確には出てきていないのですが、当社の解析技術がKJケミカルズのモノマーの品質向上に貢献するなど、人的交流も含め、技術面において相乗効果といえるものが出ているかと考えています。