2023年2月24日に発表された、株式会社マーキュリアホールディングス2022年12月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社マーキュリアホールディングス 代表取締役 豊島俊弘 氏

株式会社マーキュリアホールディングス 取締役 事業投資統括 小山潔人 氏

株式会社マーキュリアホールディングス 取締役 資産投資統括 石野英也 氏

株式会社マーキュリアホールディングス 執行役員 経営管理統括 滝川祐介 氏

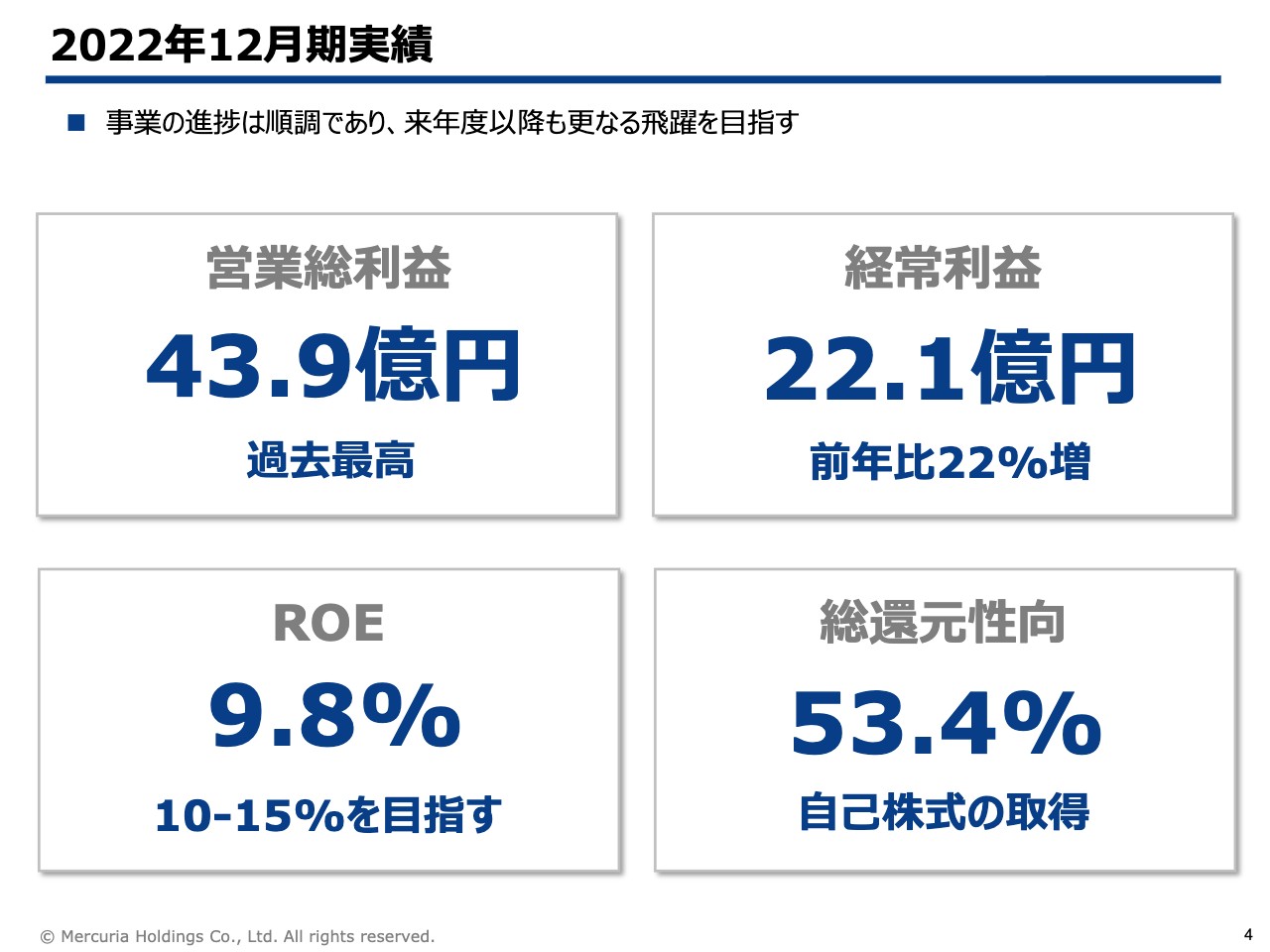

2022年12月期実績

豊島俊弘氏(以下、豊島):マーキュリアホールディングスの代表取締役の豊島でございます。まず、当グループ全体の経営と事業戦略の進捗について、私から概観をご説明します。

2022年12月期は、マーキュリアホールディングスにとってとても大切な時期でした。私どもは2016年に上場し、2021年に持株会社化して、その年末に資金調達を行い、2022年はプライム市場を選択しました。前期は、プライム市場においてきちんと認められる会社になっていくための準備の年ということで、試金石となる非常に重要な年でした。

結果として、事業は非常に順調に進捗したと考えており、来年度以降もさらなる飛躍を目指すための基礎が固まりつつあると思っています。

売上の概念である営業総利益は、43.9億円と過去最高となりました。経常利益は前年比22パーセント増の22.1億円、ROEは9.8パーセントです。現預金のところで自己投資にコミットしているものをおいておかなければいけないため、これまで全体のROEの水準がやや低く見えていました。

しかし、自己投資や管理報酬の利益がしっかり入ってきましたので、今後は全体の資金効率をさらに向上させていきます。中期的には10パーセントから15パーセントの水準をしっかり目指していきたいと考えています。そして、株主重視という観点で、総還元性向は53.4パーセントとなっています。この中には私どもの自己株の取得が入っています。

マーキュリアインベストメントグループの概要

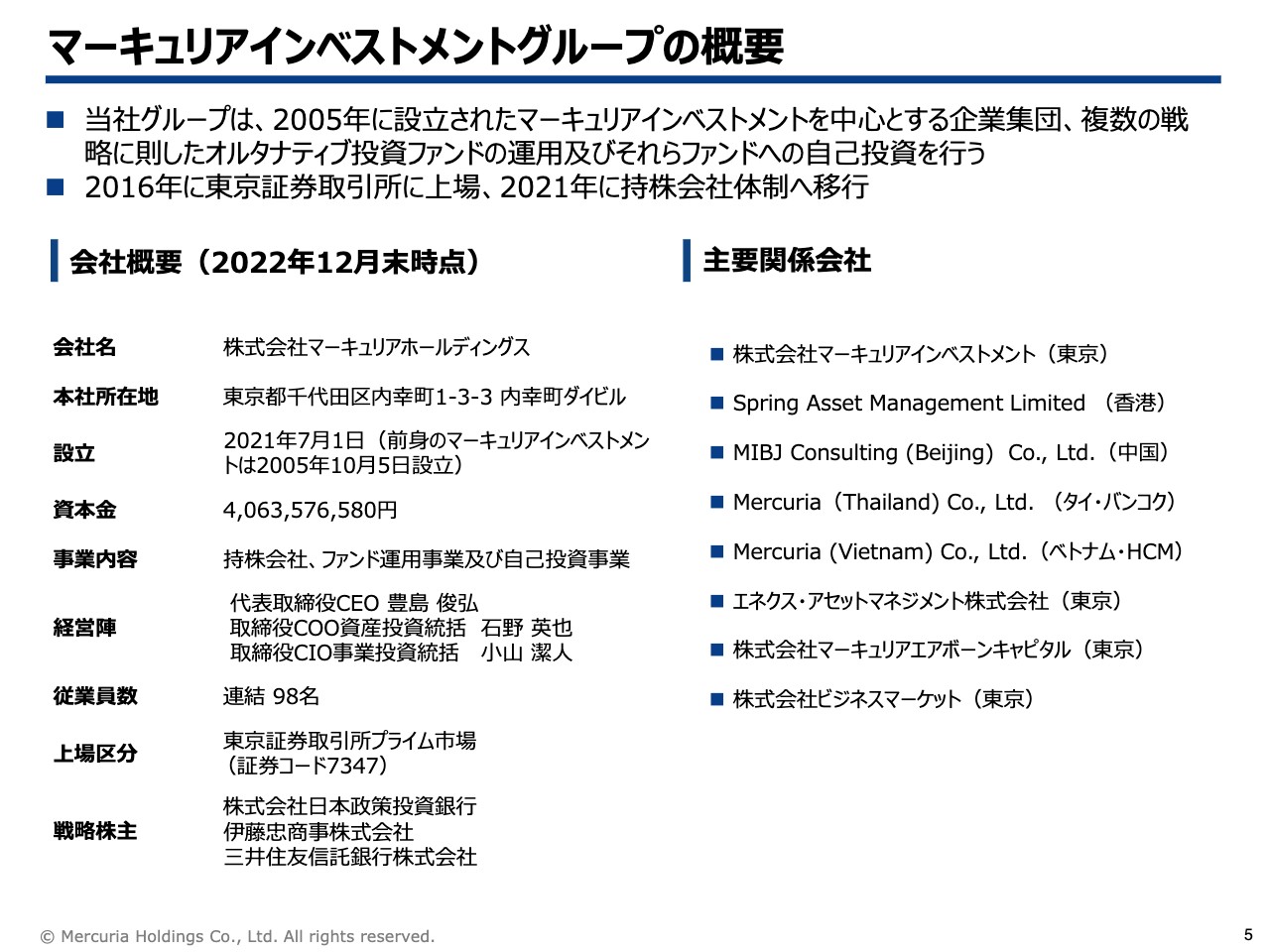

グループの概要です。みなさまもご存知のことと思いますが、私どもは基本的にはオルタナティブ投資ファンドの運用と、それらのファンドを運用するにあたって自己投資を行っている会社です。

2016年に東証に上場し、2021年に持株会社体制に移行し、現在はプライム市場にいます。特徴としては、日本政策投資銀行、伊藤忠商事、三井住友信託銀行がストラテジックなパートナーとして株主となっています。

関係会社については、もともと展開していた東京、中国、香港に加え、近年はタイ、ベトナムでもサービスを展開しています。私どもの関連会社であるエネクス・アセットマネジメントが運営する上場REITとして東証にエネクス・インフラ投資法人があり、香港の証券取引所に上場するSpring REITのマネジメント会社のSpring Asset Management Limitedがあります。

ビジョン、ミッション、経営理念

ビジョン、ミッション、経営理念についてです。私どもは、リスクを取れるエクイティ資金の循環を回していくことにより、経済社会の発展に貢献したいと考えています。

スライドに記載の経営理念のとおり、リスク資金がしっかりと循環することによって経済発展に貢献し、「幸せの総量を最大化する」ことを掲げています。投資先の企業や株主、ファンドの投資家、私どもの会社の従業員にとっても良いというように、軸を合わせて幸せの総量を最大化するという考え方です。

ただし、事業に対して投資するため、その根っこには「全ては事業のために」という理念があります。

「クロスボーダー」については、当社は2005年の創業以来、国の壁を超えて、ものの考え方を変えるために心の壁、世代の壁も超えるということで変わってきました。1つのボーダーを超えていくところにチャレンジすることに価値があると考えています。

「5年後の常識」については、本来であれば十分にその価値が発揮できるべきであるのに、変化がなされないという「変化の遅さ」はよく指摘されます。これについて、株式市場のエクイティガバナンスの中で持っていこうと考えています。

ただし、エクイティというのは、単に私どもの勝手な思いで行うわけではありません。ミッションのとおり、「ファンドの力で、日本の今を変える」ことを掲げています。つまり、投資家のお金を預かり、その先にあるエクイティを事業や資産に対して働きかけ、それによって日本の中にあるものを変えていくことで十分な価値を発揮させるということです。

今の日本経済のポテンシャルは非常に高いため、ファンドとして価値発見機能を発揮することで、世界に冠たる投資グループになっていくことを目指しています。

社会への貢献

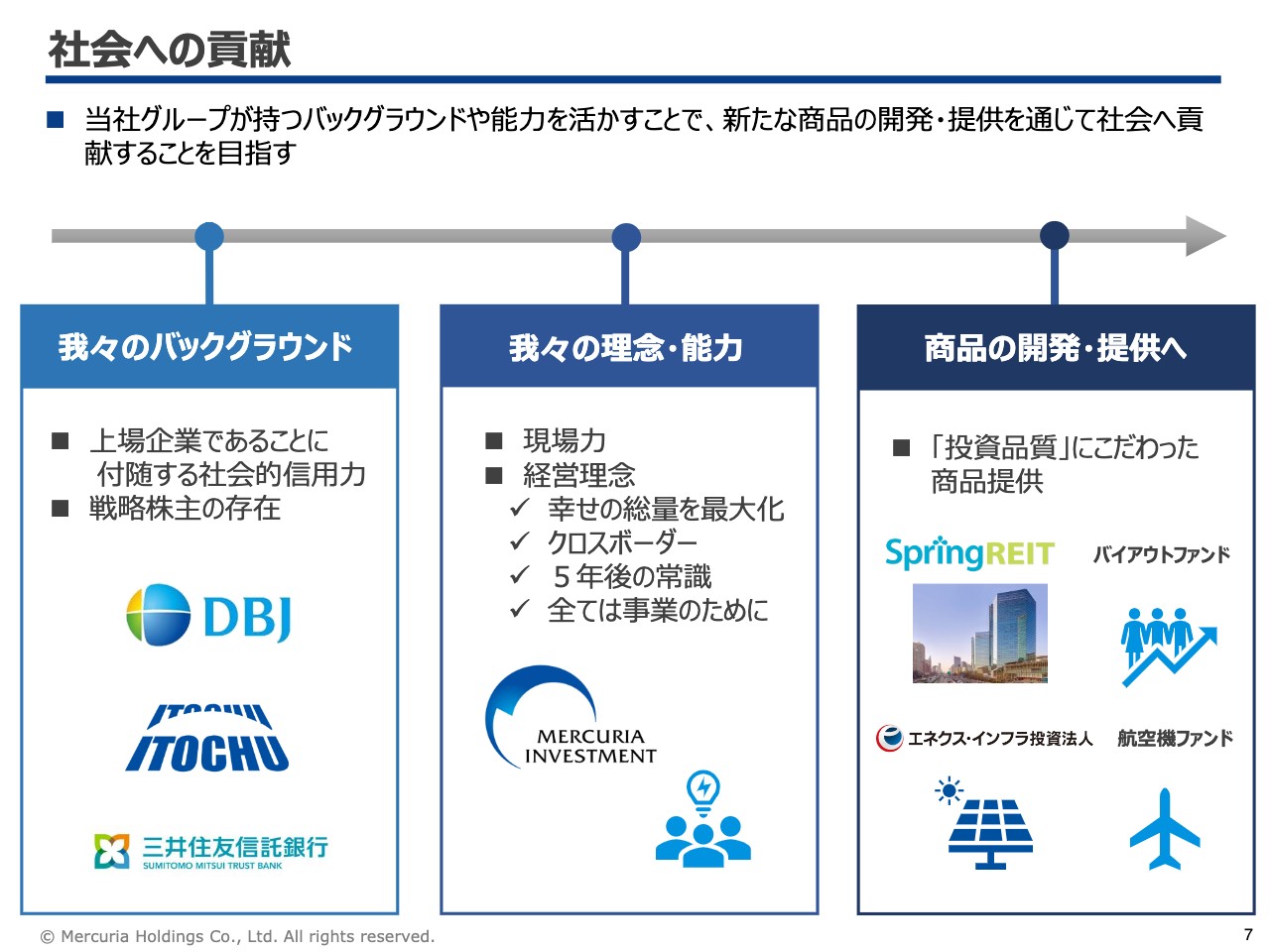

社会への貢献についてはすでにお伝えしましたが、このバックグラウンドとして、信頼のある方々や上場企業としてのガバナンス、透明性、アカウンタビリティを持ち、理念を大切にして、しっかりとした商品を開発・提供していくことが大切と考えています。

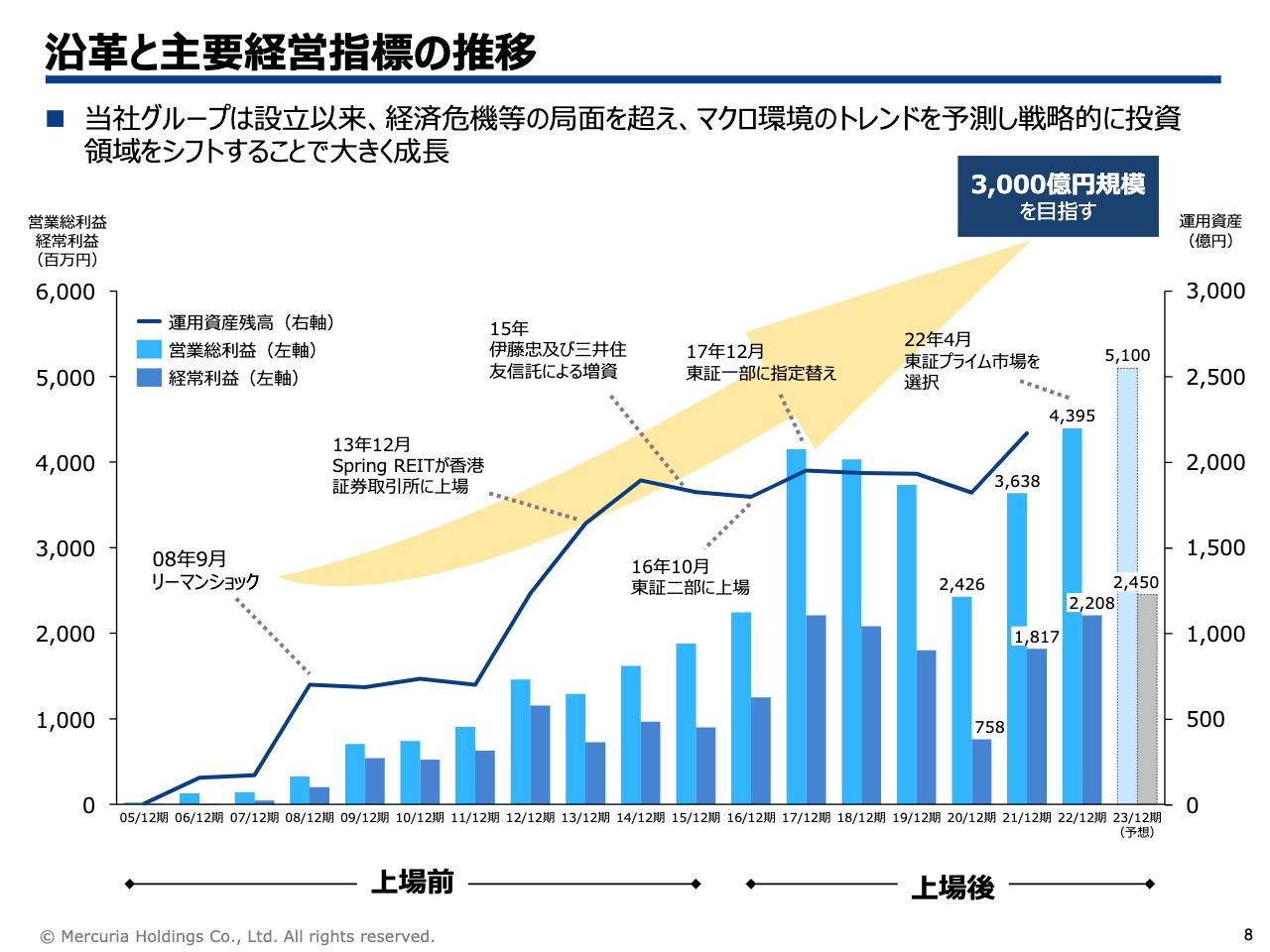

沿革と主要経営指標の推移

私どもの現在の経営のステージについてです。スライド右上に記載のとおり、AUM3,000億円規模を1つの目安として超えていくことを考えています。

折れ線グラフは上場以降のAUMを示しています。横ばいに見えますが、これは過去のファンドをエグジットして減っていくところに、新たなファンドを立ち上げていくことで拮抗していることが要因です。

2020年を1つの境としてここから伸びていくことで、昨年末は2,500億円を見込んでいますが、確定数字が出ていないため記載していません。目標の3,000億円規模に向けて、事業を順調に展開していると言えます。

上場した2016年以降、営業総利益と経常利益が下がっているように見えますが、体感的には下がっているわけではなく、上場前からのファンドの成功報酬をずっと絞り出している段階です。みかんでも最初に絞った時は汁がたくさん出るように、ファンドが終わるとだんだん枯れてくるということで、それが影響しています。

2020年から先を見ると右肩上がりになっており、上場以降に布石を打ってきた仕事が実を結びつつある状況です。

上場以降の実績(事業投資と資産投資)

上場以降の実績です。後ほど、事業投資戦略で小山が、資産投資戦略で石野がご説明しますが、スライドのそれぞれの分野の上半分は上場後にスタートしたもの、下半分は昨年あたりからスタートしたものです。

上場した時にスタートした戦略が、その次のファンドにつながっています。ファンドの運用成績が悪かったり、マネージャーとしての信頼がない場合は後継のファンドはできませんので、上場以降もしっかり仕事ができていることの証左になるかと考えています。

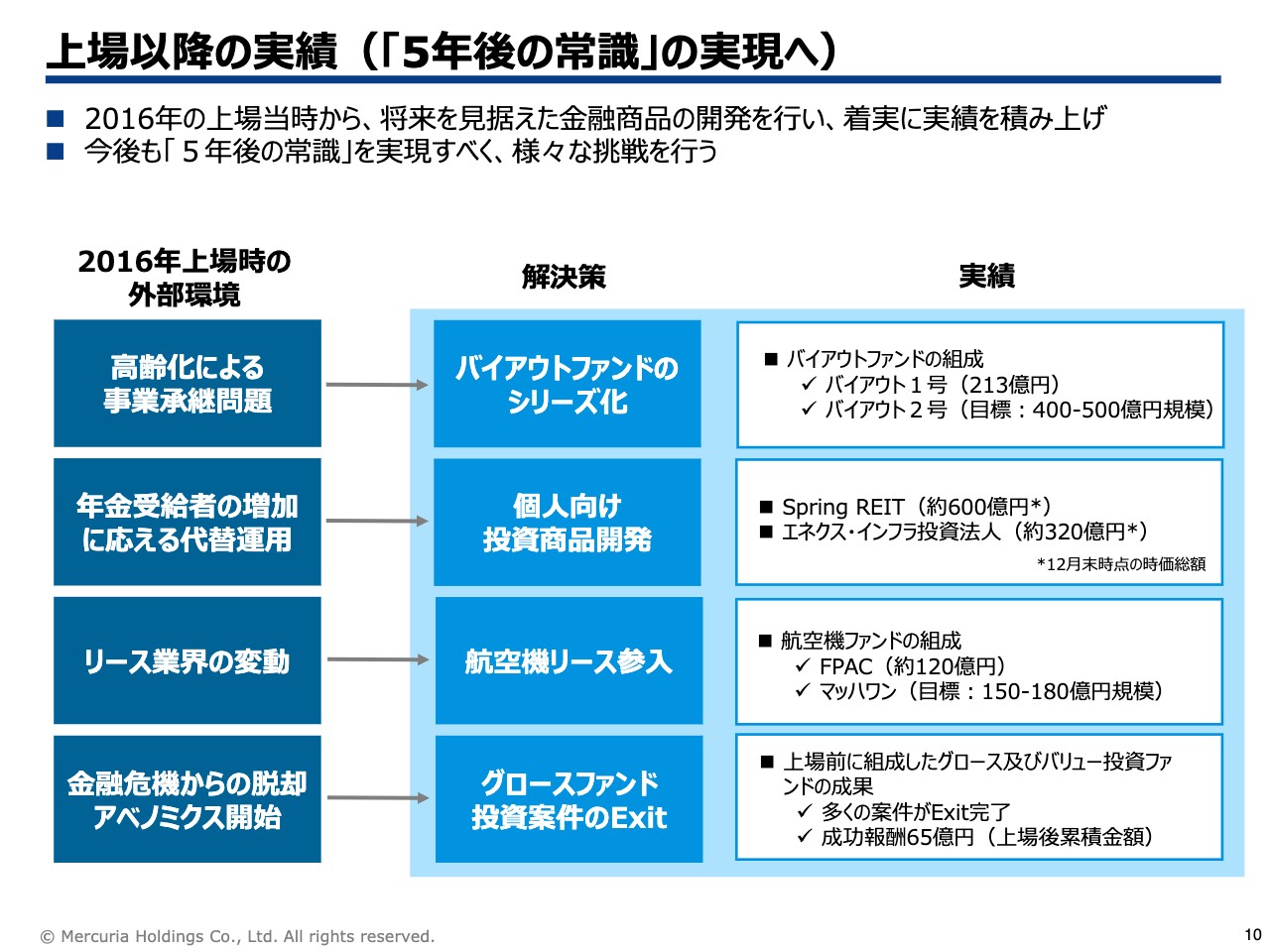

上場以降の実績(「5年後の常識」の実現へ)

オルタナティブ投資ファンドのファンドマネージャーで何よりも大切なものは、信頼、トラックレコードです。過去に言ったことをきちんと実現しているか、過去にマネージしたファンドでどのような実績を出しているかなど、非常に厳しい精査が投資家との対話の中でも起きます。

上場する時に私どもが見ていた外部環境として、高齢化による事業承継問題に対してはバイアウトファンドを出しました。これは私どものフラッグシップとして稼ぎ頭になっています。

また、年金受給者が増える中、年金が配当できるようなキャッシュフロー型の投資が必要になることについても、Spring REIT、エネクス・インフラ投資法人という2つの上場REITのプロデュースに関わっています。

リース業界の変動では、航空機がリースに移行していく中で航空機の2号ファンドを昨年立ち上げました。

金融危機からの脱却については、アベノミクスの過程で株式上昇基調にある中で成果を刈り取るということです。過去のファンドのエグジットで、成功報酬65億円を出すことができました。こちらがだいたい20パーセントですから、その5倍を超過利益として運用面で出してきたということになります。

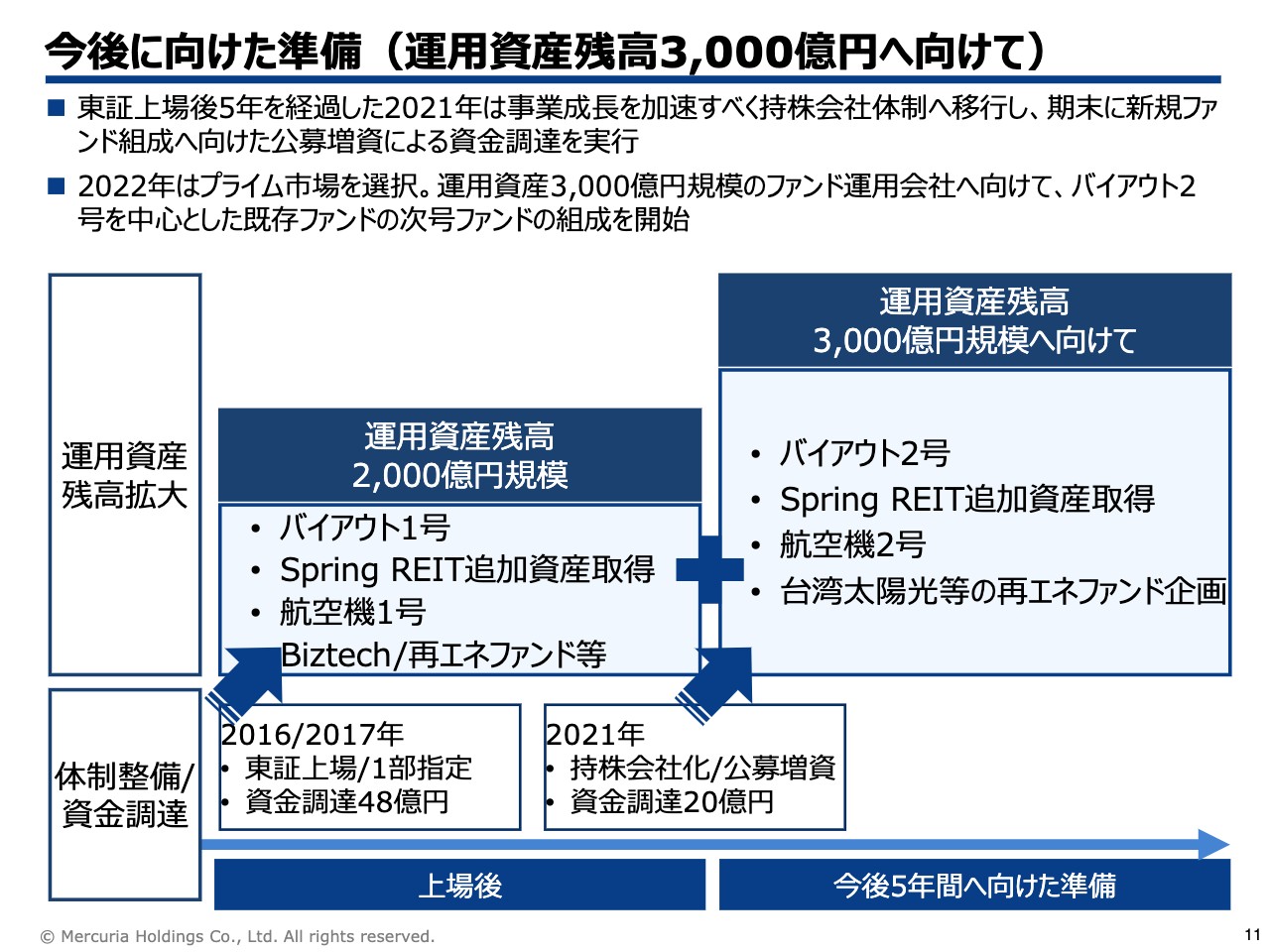

今後に向けた準備(運用資産残高3,000億円へ向けて)

このような実績を踏まえて、これからの5年間に向けた第1段階として、資産運用残高は現在の2,000億円規模から3,000億円規模に持っていきます。そのための準備が持株会社化、資金調達、プライム市場の選択でした。このように、2022年はさらなる発展に向けた基礎体制整備がある程度しっかりとできたのではないかと考えています。

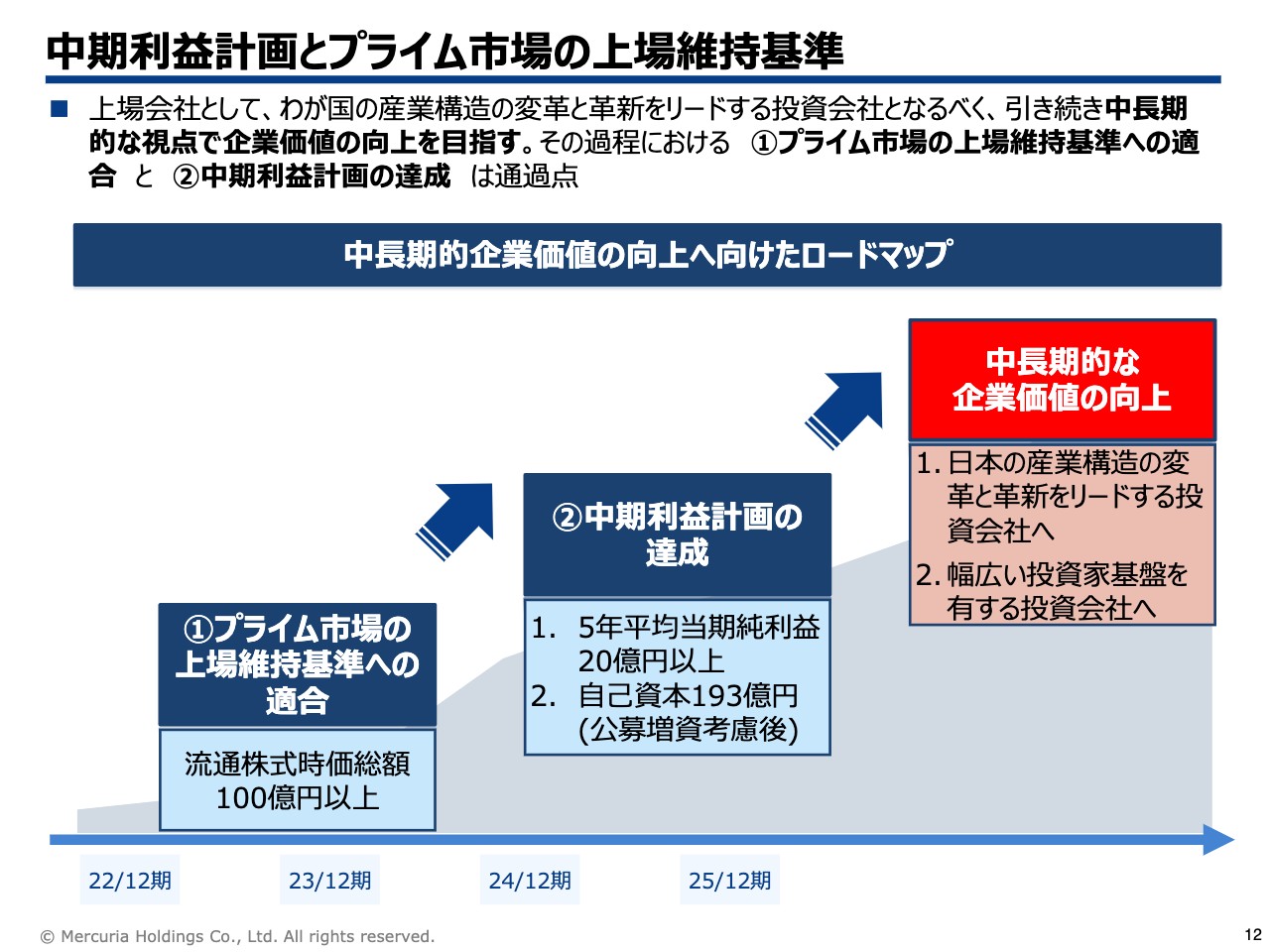

中期利益計画とプライム市場の上場維持基準

当然、プライム市場に残らなければいけないと思っていますが、そのために何かをするというよりは、私どもの投資は中期的な視点で企業価値をしっかりと作っていくことを考えています。

しかし、中長期的な視点での企業価値向上を行うのはそれがきちんと成果を生み出して決算に反映されるようになった5年後以降のお話です。

特にプライベートエクイティ(PE)はJカーブ効果もありますし、組成して投資するだけでは、簿価で持っているだけとなりマネジメント費用がかかるため、コストが出てマイナスになります。昨年に作ったファンドで管理報酬は増えますが、今後5年間で成功報酬が入るわけではありません。ただし、上場後に作ったものはこれから刈り取りとなります。

このような観点で常に中長期的な企業価値の向上を目指していきます。その通過点として、プライム市場の上場基準を達成し、中期利益計画を達成します。通過点として達成しなければいけないものだと考えていますので、それがゴールではないことをお伝えします。

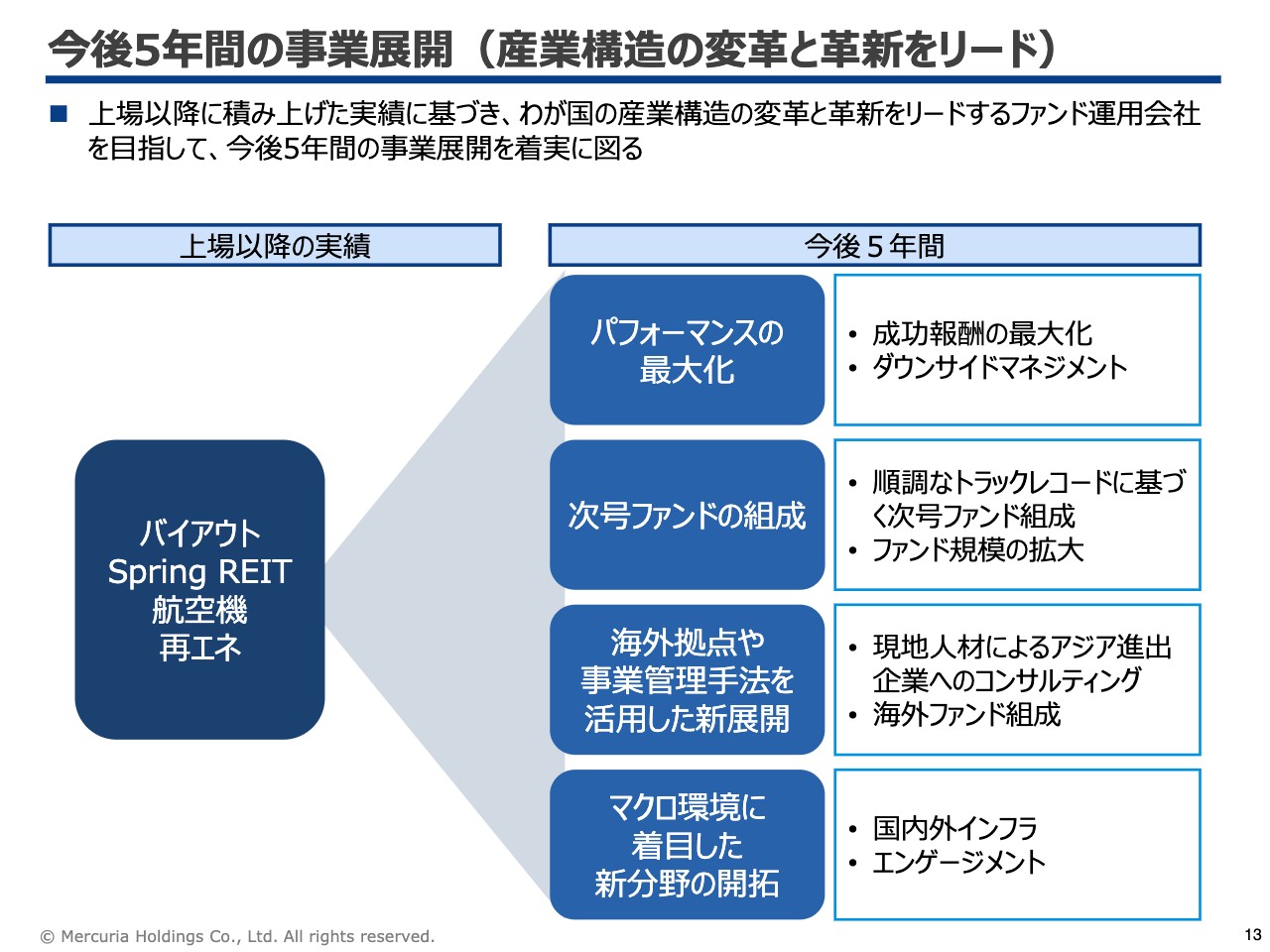

今後5年間の事業展開(産業構造の変革と革新をリード)

それに達するために必要なこととして、商品面では、パフォーマンスを最大化し、次のファンドを作り、リニアにできるところはベトナムなどの海外に展開し、マクロ環境をしっかりと見て変化に対応していきます。

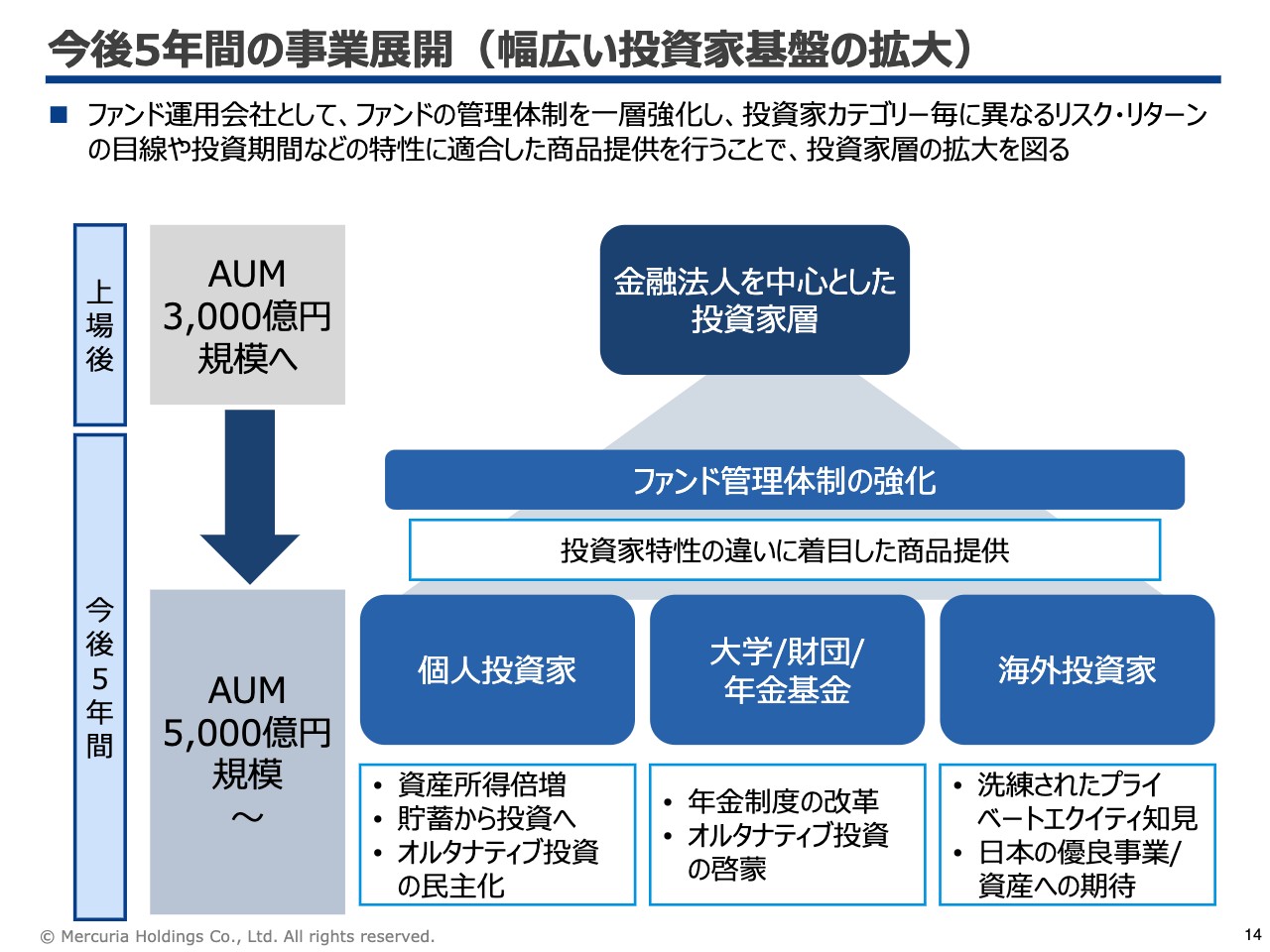

今後5年間の事業展開(幅広い投資家基盤の拡大)

私どもはファンドですので、当然、顧客はLP(Limited Partner)という投資家で、現在も金融法人が比較的多くあります。こちらについて、ファンドの管理体制やガバナンスを一層強化し、投資家のグループによって異なるリスク・リターンのマッチングで、適合した商品提供を行っていきたいと考えています。

国内においては個人投資家、大学/財団/年金基金に対するマーケティング・説明を強化したいと思っています。バイアウトファンドについては、すでに海外投資家へのアプローチを行っていますので、今期の間にご報告できるようにしたいと考えています。

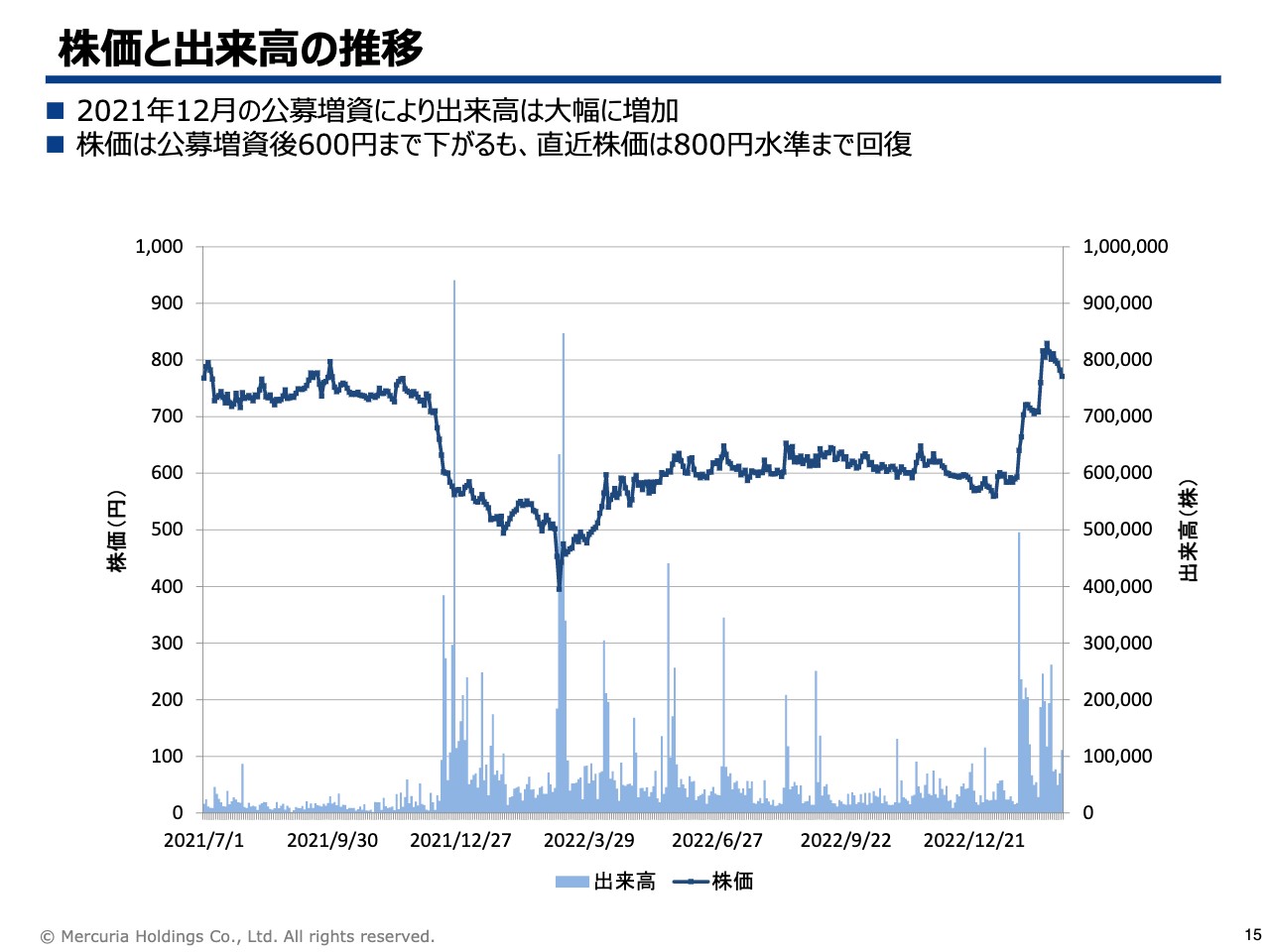

株価と出来高の推移

スライドのグラフをご覧いただくとおわかりのとおり、株価については出来高が非常に顕著に増えてきています。ダイリューションで1回落ちましたが、出来高を伴って株価が戻ってきていると理解しています。

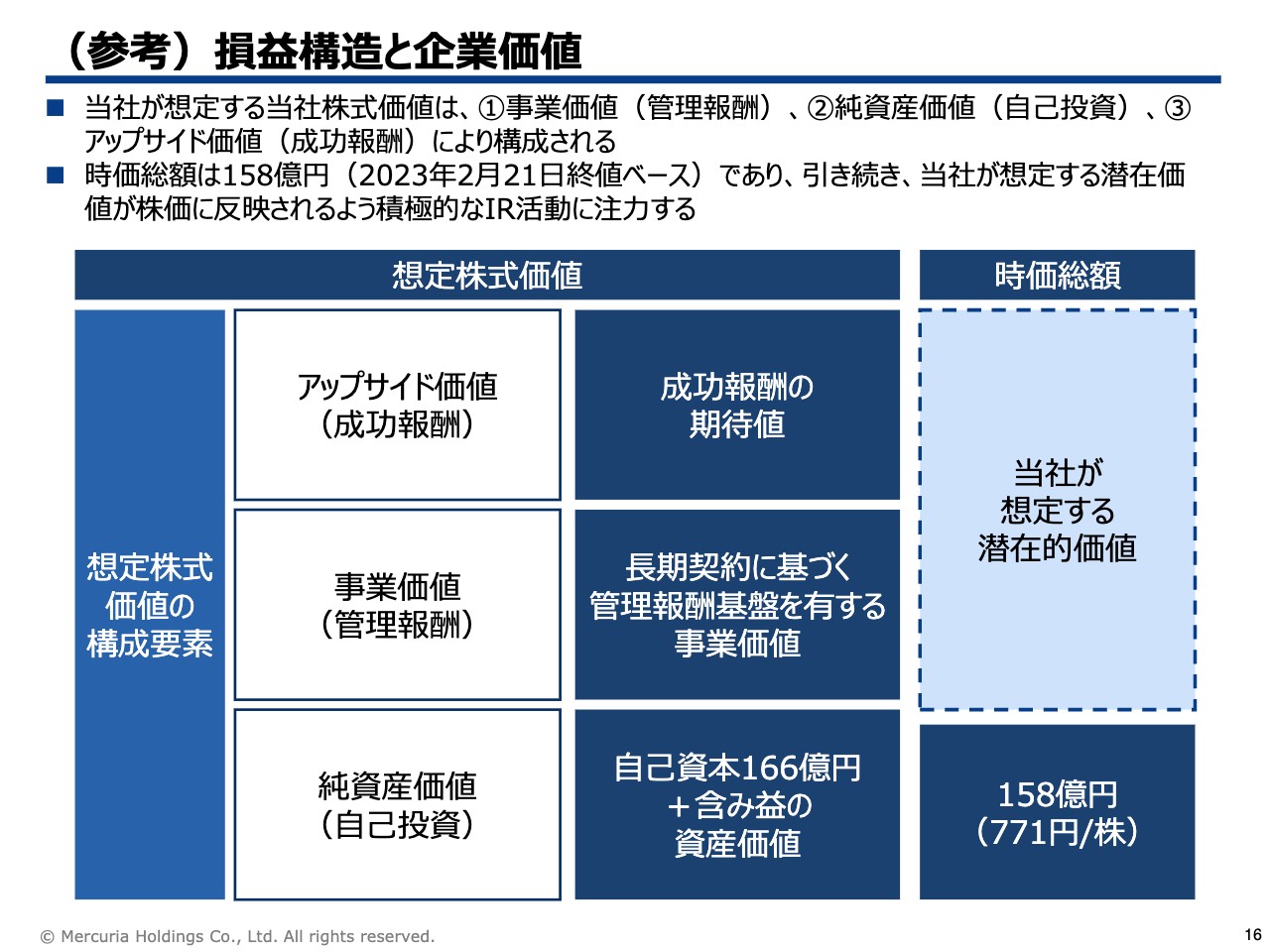

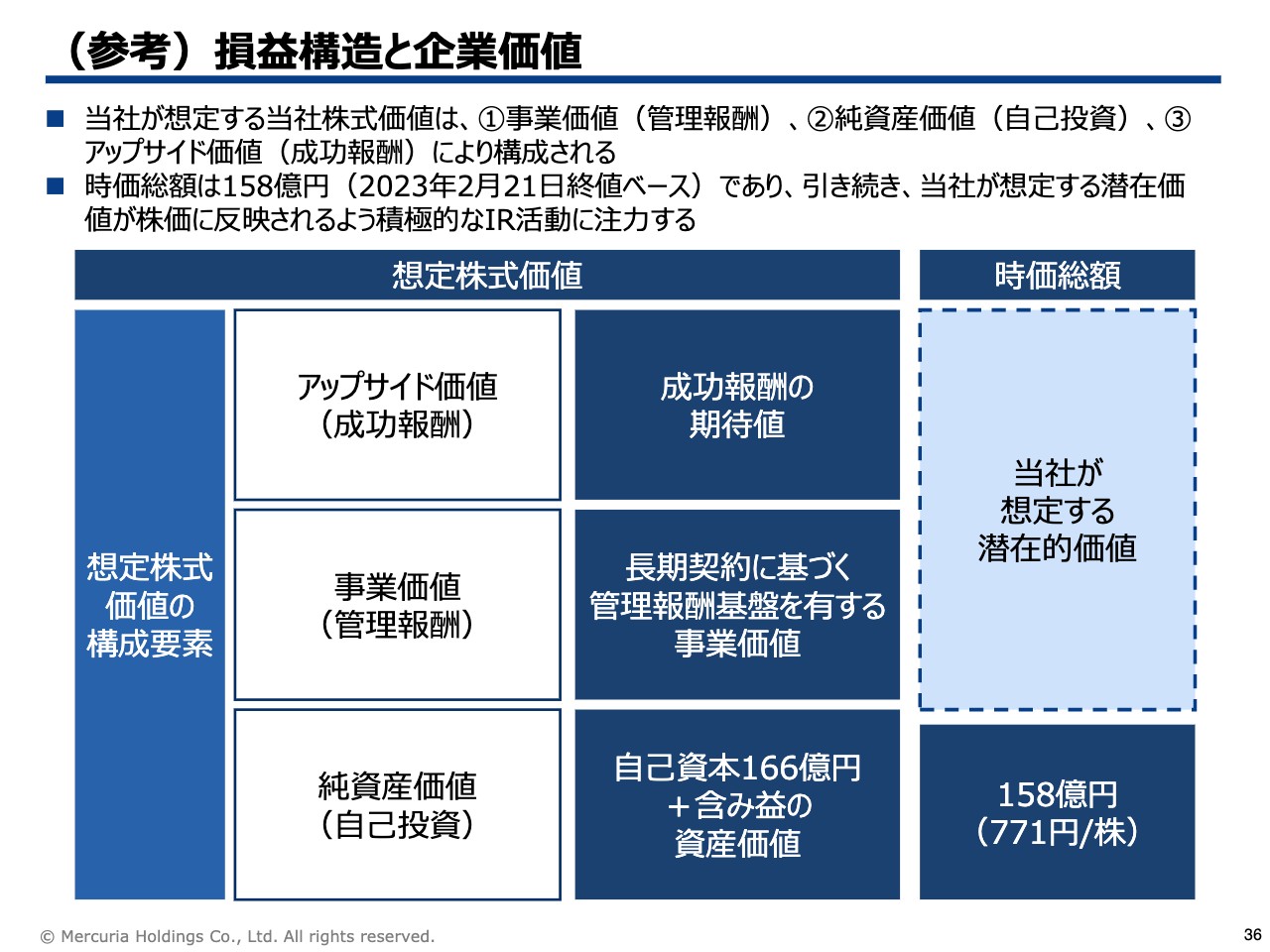

(参考)損益構造と企業価値

しかし、私どもの事業価値をプライベートエクイティとして考えると、これだけのれんのある会社でPBRが1倍を切るような状態は異常であると考えています。少しでも投資家のみなさまのご理解をいただけるように、成果とともに事業の内容をしっかりとご説明していきたいと考えています。

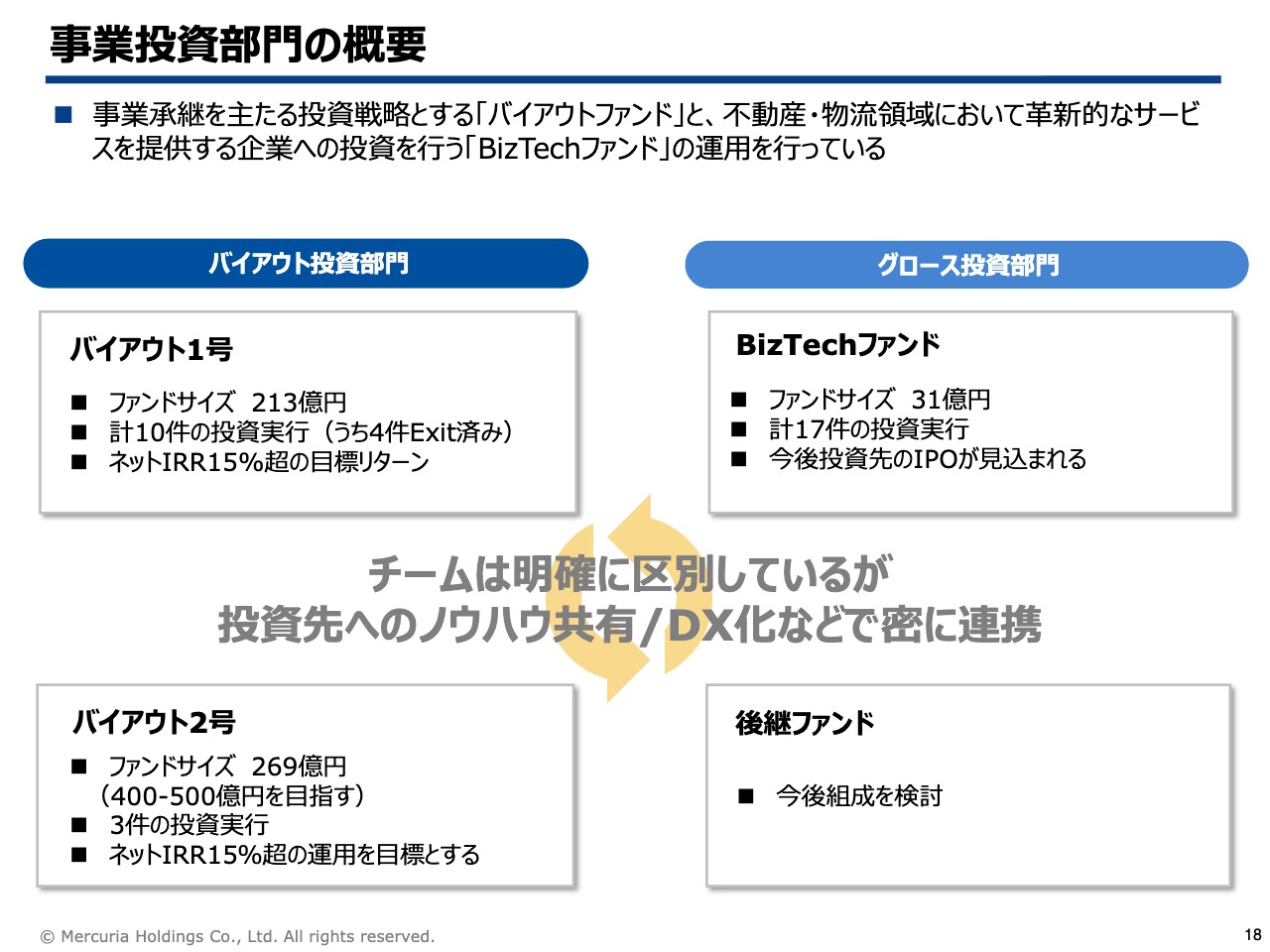

事業投資部門の概要

小山潔人氏(以下、小山):事業投資統括の小山でございます。私からは、事業投資戦略についてお話しさせていただきます。

事業投資部門は現在、事業承継を主な投資戦略とする「バイアウトファンド」と、不動産・物流領域において革新的なサービスを提供する、いわゆるベンチャー企業へ投資を行っている、グロース投資部門の「BizTechファンド」の2つの運用を行っています。

もちろん、チームはバイアウトファンドと、グロースのBizTechファンドでは明確に分けています。バイアウトファンドはマチュアな事業会社への投資ですが、昨今、そのような企業のDX化による企業価値の向上はかなり注目されているかと思います。

このようなDX化のサポートをグロース投資部門の投資先とともに行ったり、それがBizTechファンドの投資先の支援につながることもあります。

また、我々は案件を獲得するにあたっていろいろな会社に提案させていただくのですが、グロース投資部門を持っており、そのような観点からの支援ができることは、我々の競合のバイアウトファンドに対する差別化にもつながっています。

これが、我々が相対的に競争力を持ち、比較的リーズナブルな価格で、いわゆる入札ではなく優先・独占交渉権をいただいて投資できるところにつながっていると考えています。バイアウト1号・2号に関しては、後ほどご説明します。

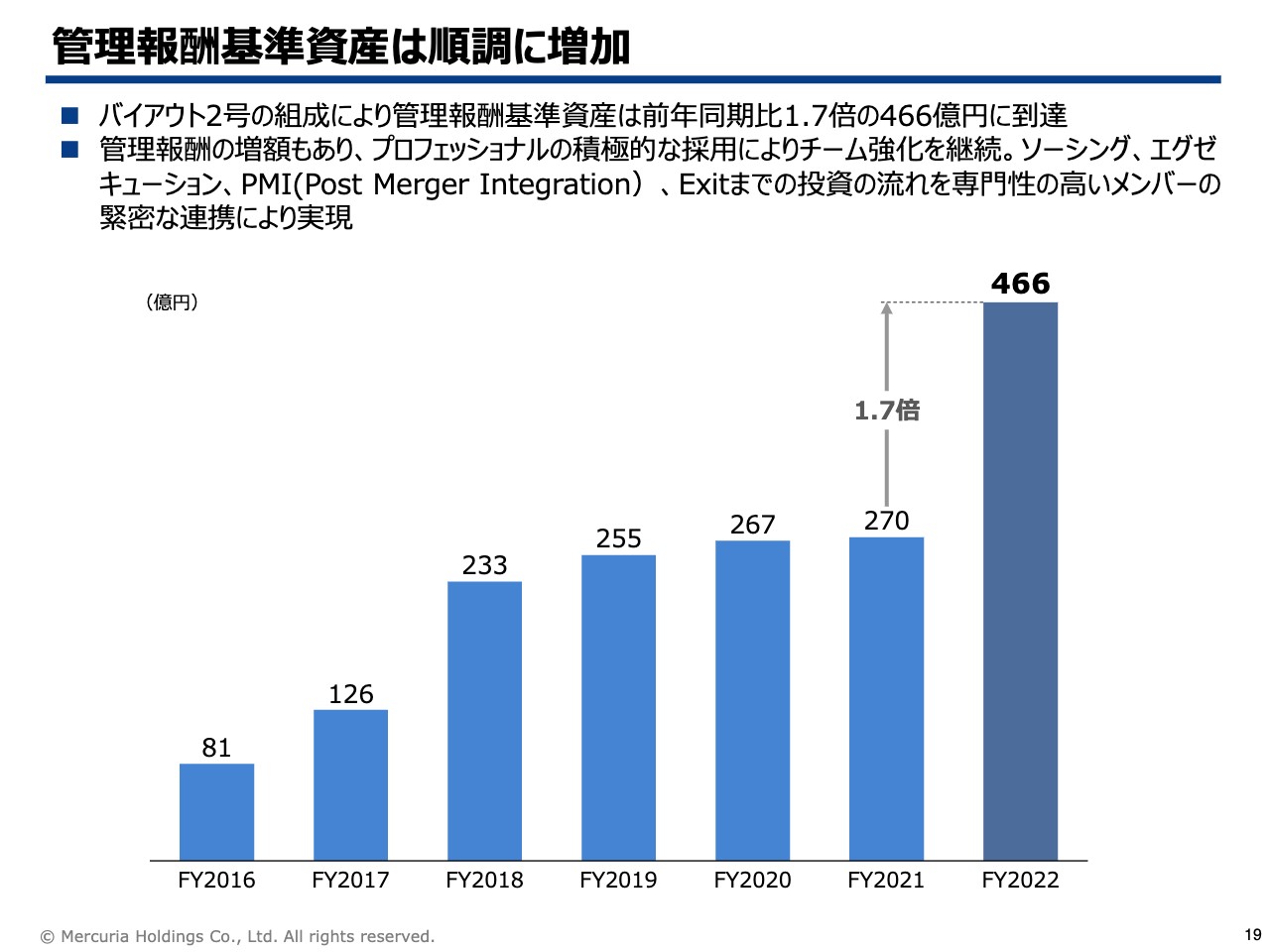

管理報酬基準資産は順調に増加

管理報酬の基準資産について、2022年には前年比1.7倍となりました。これはバイアウト2号が組成されてファンドの規模が大きくなったためですが、これにより管理報酬も増額されています。

昨年、我々は新たにプロフェッショナルを2名採用しており、今年も新たに2名から3名の採用を考えています。プロフェッショナルの積極的な採用はチーム力の強化にもつながっており、それによりバイアウトファンドで重要なソーシング、エグゼキューション、PMIと呼ばれている投資後の企業価値向上、最終的に売却に至るエグジットまでの一連の投資を行う専門性の高いメンバーを採用して、チーム力、組織力が強化されていると考えています。

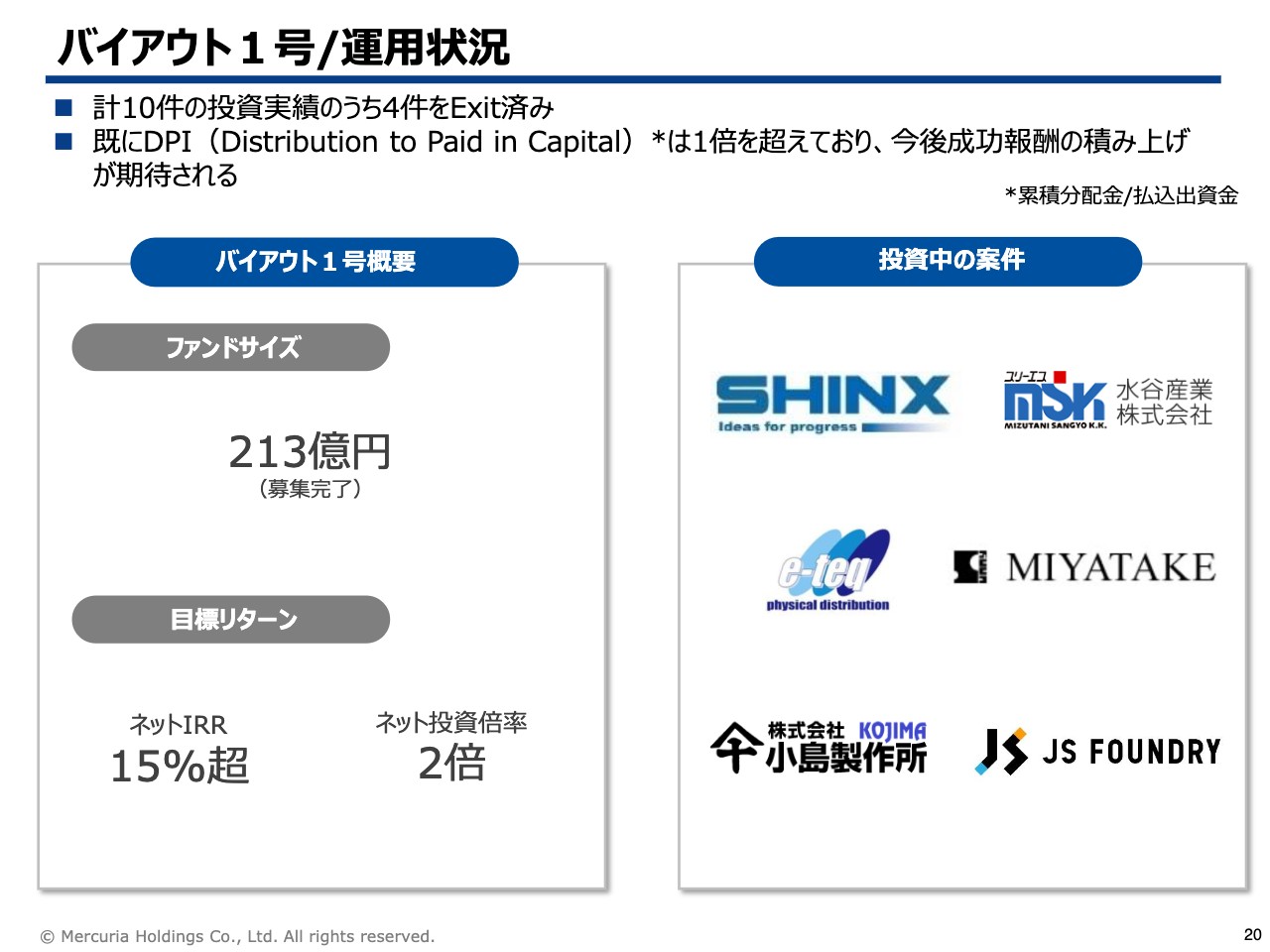

バイアウト1号/運用状況

バイアウト1号ファンドですが、現在、ここから10件の投資をしています。サイズとしては213億円、目標リターンは投資家のネットIRRで15パーセント超ですが、もちろんこれ以上を目指していきたいと思っています。また、ネットの投資倍率では2倍を目標にしています。

この10件のうち、4件がすでにエグジット済みです。スライドにDPI(Distribution to Paid in Capital)と記載していますが、これは投資家に対してキャピタルコールを行った資金に対してどのくらい分配できているかというものです。これがすでに1倍を超えています。したがって、ここから先はリターンがどんどん増えて、成功報酬のステージに入っていくという段階になっています。

バイアウト1号ファンドは2016年から2017年に組成されているファンドで、ビンテージという言葉を使うのですが、この年に組成されているファンドの中では、おそらくトップクラスの業績をあげていると考えています。

投資中の6件の案件もスライドに記載していますが、いずれも日本の各業界におけるニッチトップとして特色のある安定したキャッシュフローに加え、成長余地もある、そのような会社に投資してきています。今後、さらにリターンが積み上がっていくものと考えています。

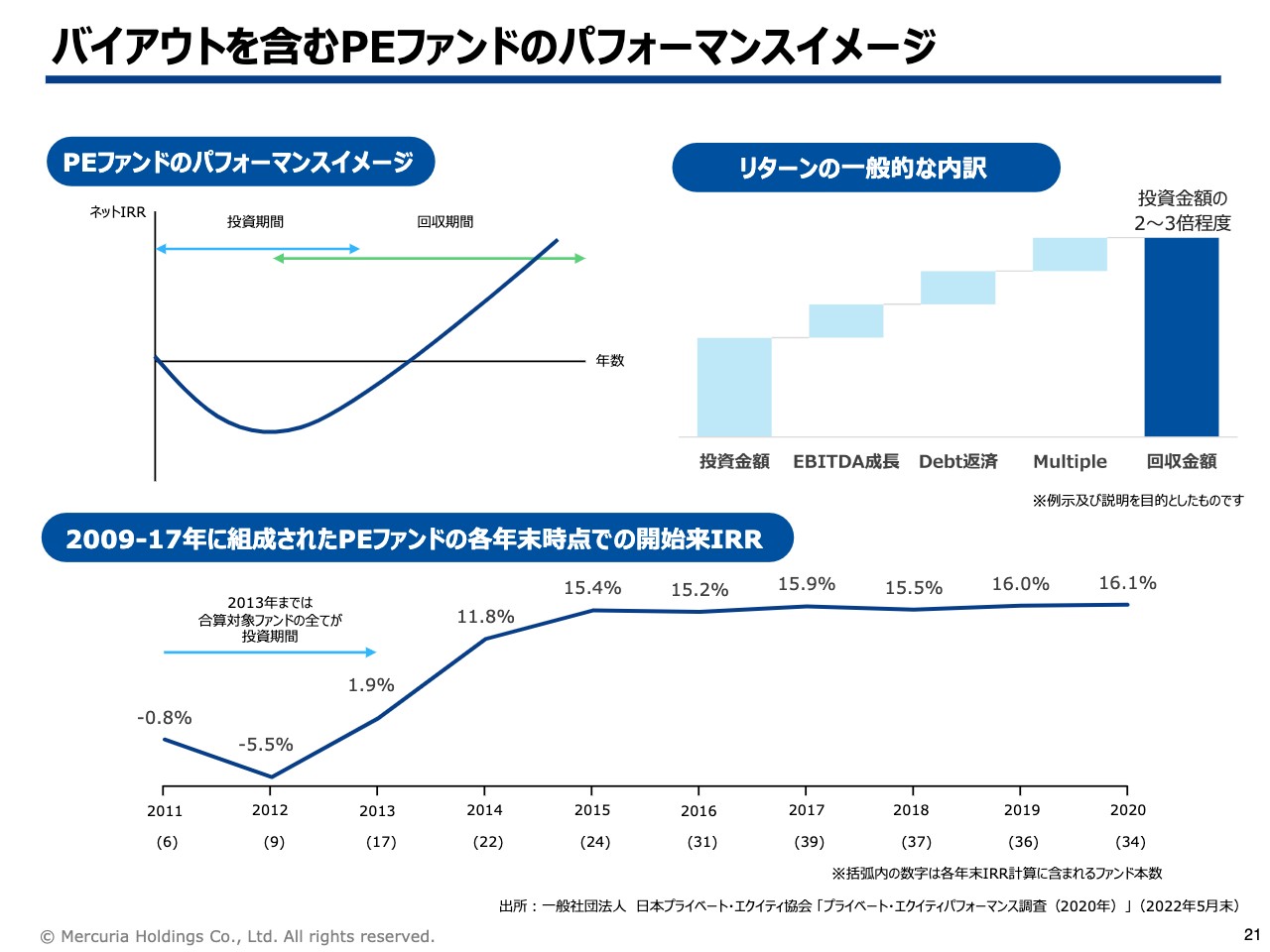

バイアウトを含むPEファンドのパフォーマンスイメージ

PEファンドのパフォーマンスイメージです。パフォーマンス、それからリターンの内訳等を記載しています。先ほど豊島からJカーブという話がありましたが、ファンドとは当初管理報酬をいただくため、投資家からするとしばらくは損が出る中で、だんだんエグジットして、年数を重ねてリターンやIRRが上がっていくという構造になっています。

バイアウト1号は、すでにこのリターンが出る水準に入っており、これからJカーブを超えてIRRを投資にお戻しして、成功報酬と自己勘定によるリターンも出てくるステージに入っています。

スライド右上にリターンの内訳として、EBITDA成長やDebt返済、Multipleと記載しています。Multipleは、投資した時の企業価値に対して、償却前営業利益がどれくらいの倍率になっているのかというもので、価格の指標の1つとして使っています。当社は比較的安い価格で入っているため、売る時には少し高い倍率で売れ、それがまたリターンの源泉につながるという構造になっています。

バイアウト2号 / すでに3件の投資を実行

バイアウト2号についてです。ベースの数字としては269億円と公表していますが、順調に目標の400億円超に向かってコミット額が積み上がっている状況です。目標リターンも1号と同じ水準になっており、今すでに、3件に投資しています。

事業証券化や非公開化、カーブアウトといった事業承継以外のバリエーションも増えています。

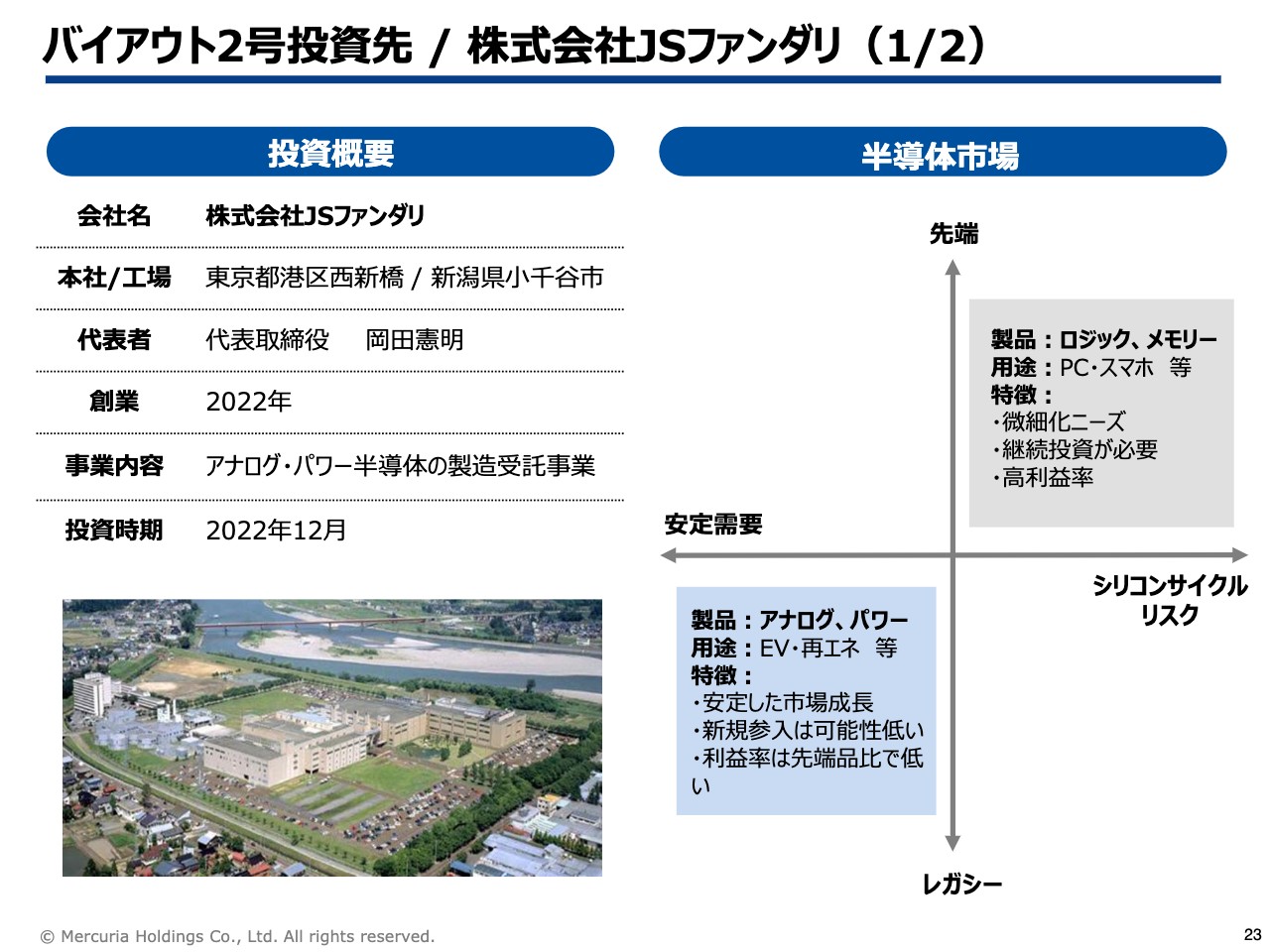

バイアウト2号投資先 / 株式会社JSファンダリ(1/2)

昨年12月に投資した案件で、JSファンダリという会社です。もともと三洋電機さまの子会社の半導体メーカーだったのですが、その後アメリカのオン・セミコンダクターさまに売却されて、その新潟工場をカーブアウトというかたちで当社が取得したものです。

半導体はいろいろ複雑な業界ですが、事業内容としては、アナログ・パワー半導体製造ということで、ロジックやメモリーに比べると需要が比較的安定しており、ボラティリティも少ないという特色を持っています。

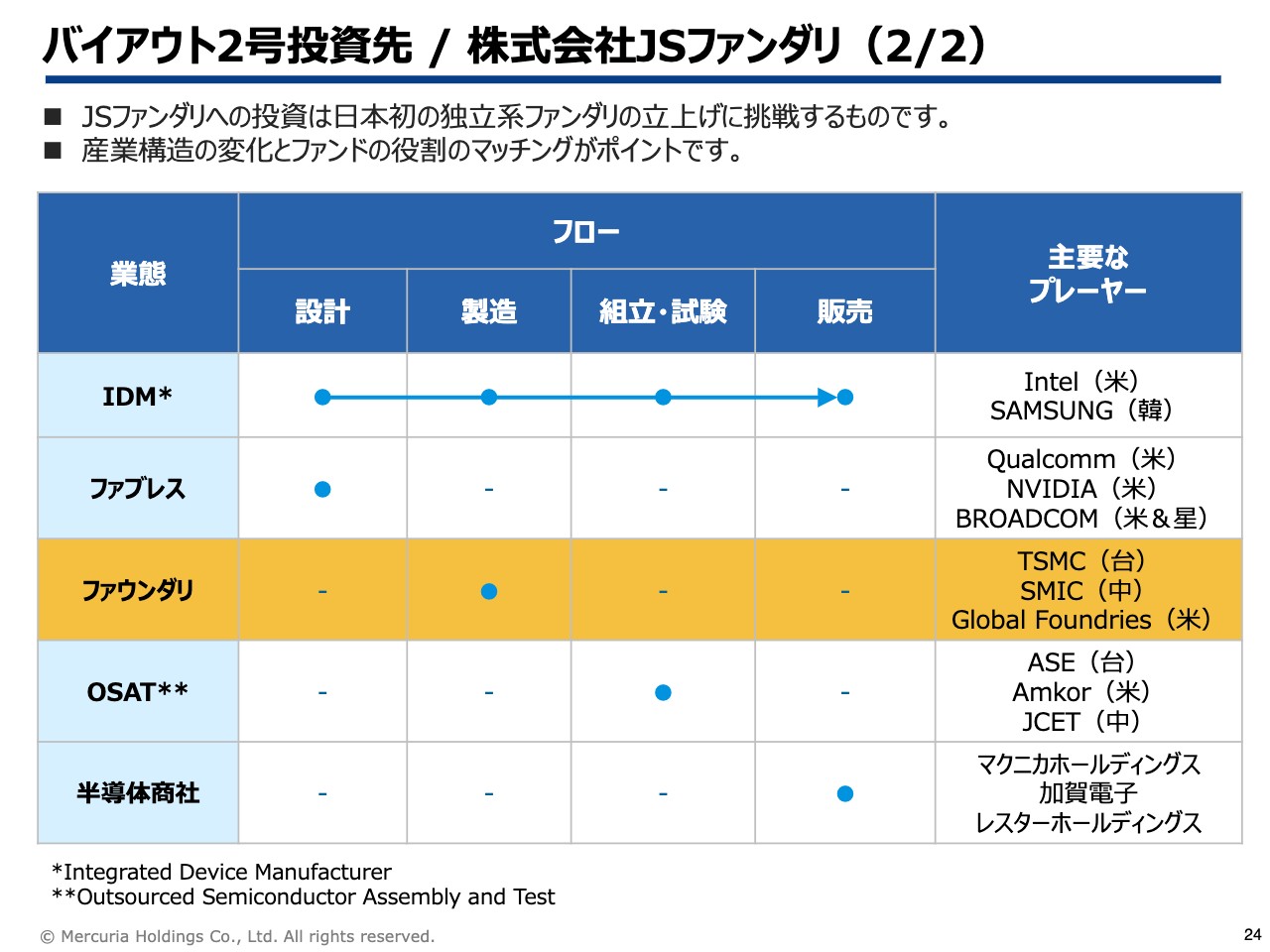

バイアウト2号投資先 / 株式会社JSファンダリ(2/2)

このJSファンダリの特徴は、ファンダリという名称があるように、日本で初めてのファンダリ、つまりパワー半導体の製造に特化した会社ということになります。日本のパワー半導体メーカーは、これまで設計から製造まですべて行うIDMでした。しかし、やはり半導体部門においても、業務フローを少し切り分けながら、効率良く仕事をしていきたいと考えるメーカーが増えてきています。

昨年当社が発表してから、日本のパワー半導体メーカーからこの製造部門を任せたいというお話がかなり来ています。このあたりは当社にとっても、もともと投資する際のテーマとしてポテンシャルはあると思っていましたが、それを実感できているところです。

当社は「ファンドの力で、日本の今を変える」と標榜していますが、このように産業構造の変化が起こせる、まさに当社の経営理念にマッチしている案件であると考えています。

BizTechファンド / 投資対象及び投資先一例

BizTechファンドのご紹介です。先ほどお伝えしたように、不動産や物流分野に特化し、そこで革新的なサービスを行う企業に投資しています。

LUUPは、最近街角で見る機会も増えてきている電動キックボードのシェアリングサービスを行っています。NOT A HOTELのサービスは、富裕層に対して高級ホテルにもできるような別荘を提供する非常にユニークなものです。家を単に別荘として持つのではなく、自分たちが使っていない時にはテックも使って効率よく貸すというようなビジネスも行っています。rapyuta roboticsは、物流向けのロボットを製作している会社です。

このようなユニークなベンチャー企業に投資しています。これまで17件に投資して、今は投資期間を満了していますので、これからIPO等々でエグジットしてリターンを出していくという状況です。今年、またこのようなベンチャービジネスに対する投資ファンドを新たに組成することも検討しています。

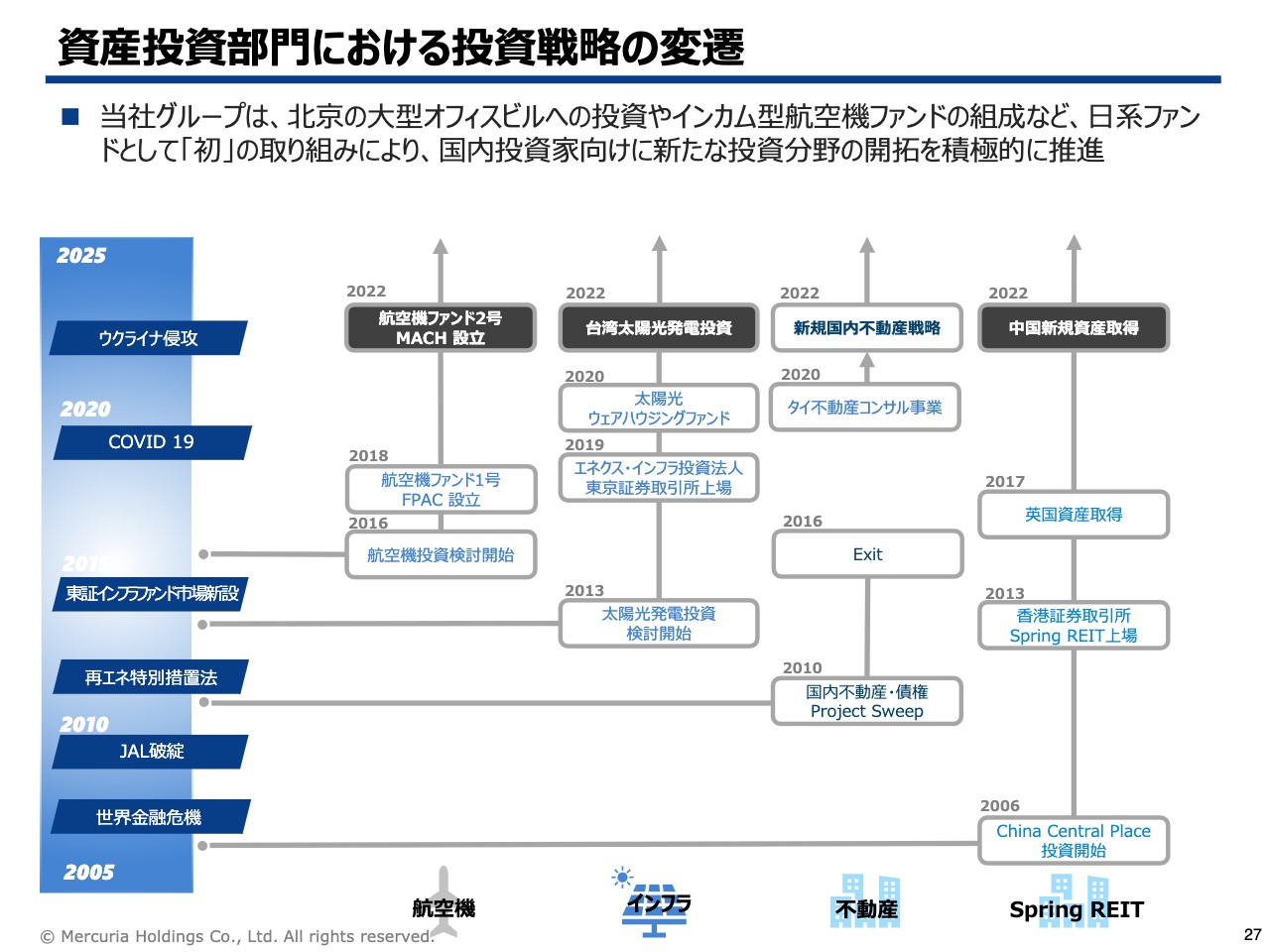

資産投資部門における投資戦略の変遷

石野英也氏(以下、石野):資産投資統括の石野です。よろしくお願いいたします。

2022年、資産投資部における事業進捗において、特にマイルストーンとなったものをご紹介します。航空機ファンド2号の組成、台湾太陽光発電に対する投資を開始したということ、Spring REITにおいては中国の大型新規資産の取得を達成しました。また、タイでの不動産コンサル事業についても、大きな伸びを示すなど、成果のある年となりました。

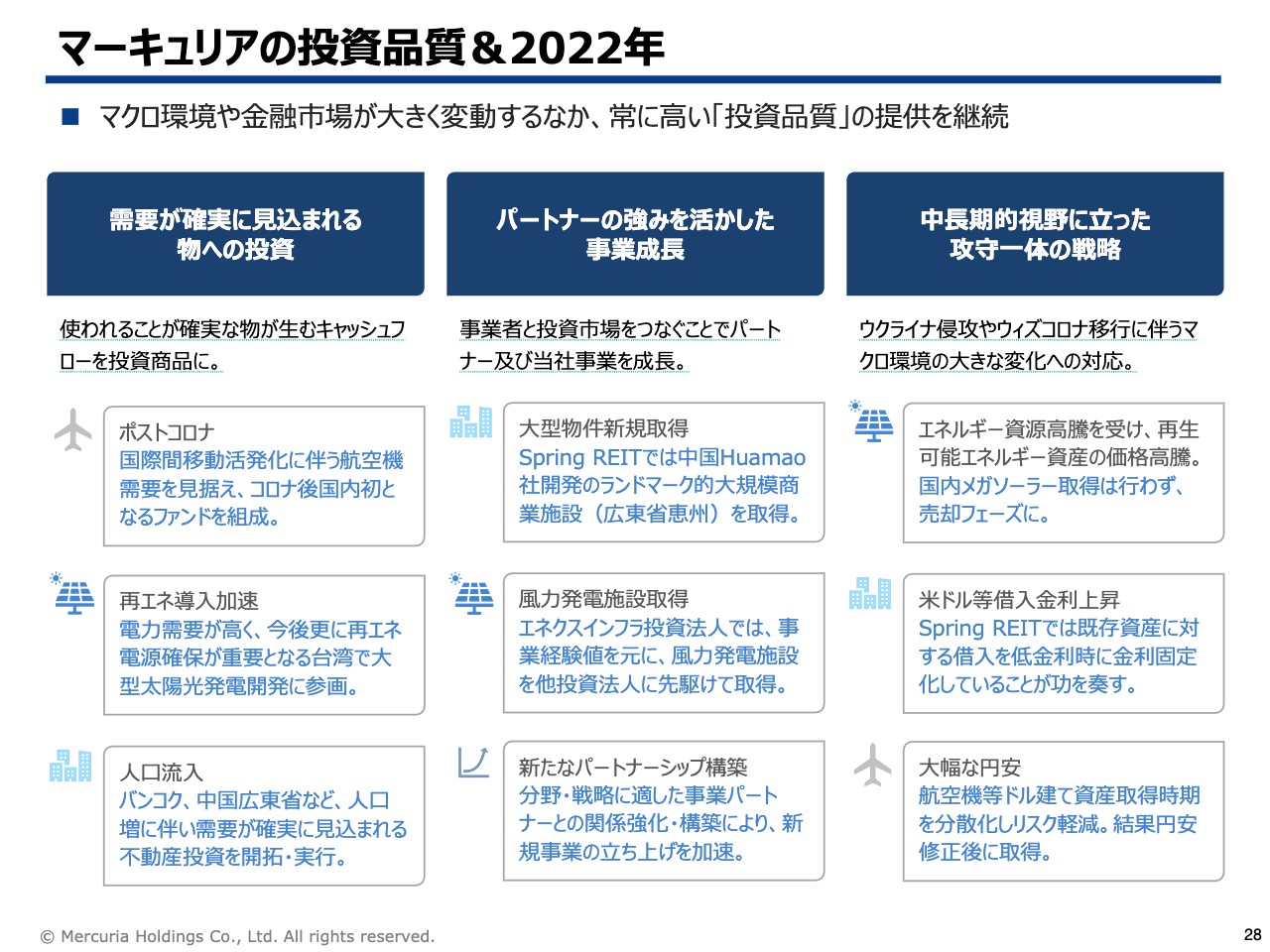

マーキュリアの投資品質&2022年

2022年はマクロ環境や金融市場という観点では、まさに激動の年となりました。その中でも当社としては、モットーである高い投資品質の提供を継続できたと考えています。

当社の資産投資において、まずはマクロ的に確実に需要があるものに対して投資することを基本的なアプローチとしています。そして、それが生むキャッシュフローを投資商品にして投資家に届けるというのが当社のミッションと考えています。

例えば航空機ですが、世界経済の成長とともに国際間移動が活発化すると、それに伴って航空機の需要も確実に増すと考えられます。当社では2018年、日本勢としては初めての航空機ファンドを組成しましたが、その後コロナ禍によってこの業界は分断されました。しかし、ようやくそこから立ち直り始めているという好機を逃さず、コロナ禍後では国内初となる航空機ファンドの組成に踏み切りました。

再エネ分野では、国を挙げて再エネ導入を促進する台湾で大型太陽光発電開発事業に参画し、現在それをもとに投資商品の開発を進めているところです。不動産分野においては、都市化が進むバンコク、あるいは中国でも特に高い経済成長が見込まれる南部や広東省など、人口増に伴い需要の拡大が今後も見込まれる地域を中心に投資の開拓、実行等を行っています。

また、各分野において信頼できる外部のパートナーと組んで、そのパートナーたちのプロの手によって資産を管理し、商品組成やその運営を行うというところも当社の特徴です。

2022年もSpring REITにおける大型商業施設の取得、また当社が共同スポンサーを行うエネクス・インフラ投資法人においては、上場インフラ法人としては初めて風力開発設備を取得するなど、それぞれ各パートナーの事業領域が活かされた投資活動ができています。

それ以外にも新旧パートナーのみなさまとお互いの強みを活かした新たな価値創造のために日々努力を重ねているところです。

さらに、当社ではマクロトレンドを見据え、攻めと守りのバランスの取れた戦略構築を行うように心がけています。再エネ分野では、国内メガソーラーが飽和状態になる中で、フォーカスを台湾などに移しています。

昨年は全世界的にかなり金利上昇がありましたが、Spring REITでは、それに先駆けて低金利のうちに借入金利を固定化するなど施策をとっていたことが利益の温存につながっています。

また、航空機のようなドル建ての資産の取得は昨今の円安で苦しんでいる状況もありましたが、やはりタイミングを分散するという基本的なアプローチを取ることで結果としては安定リターンに寄与していると考えています。

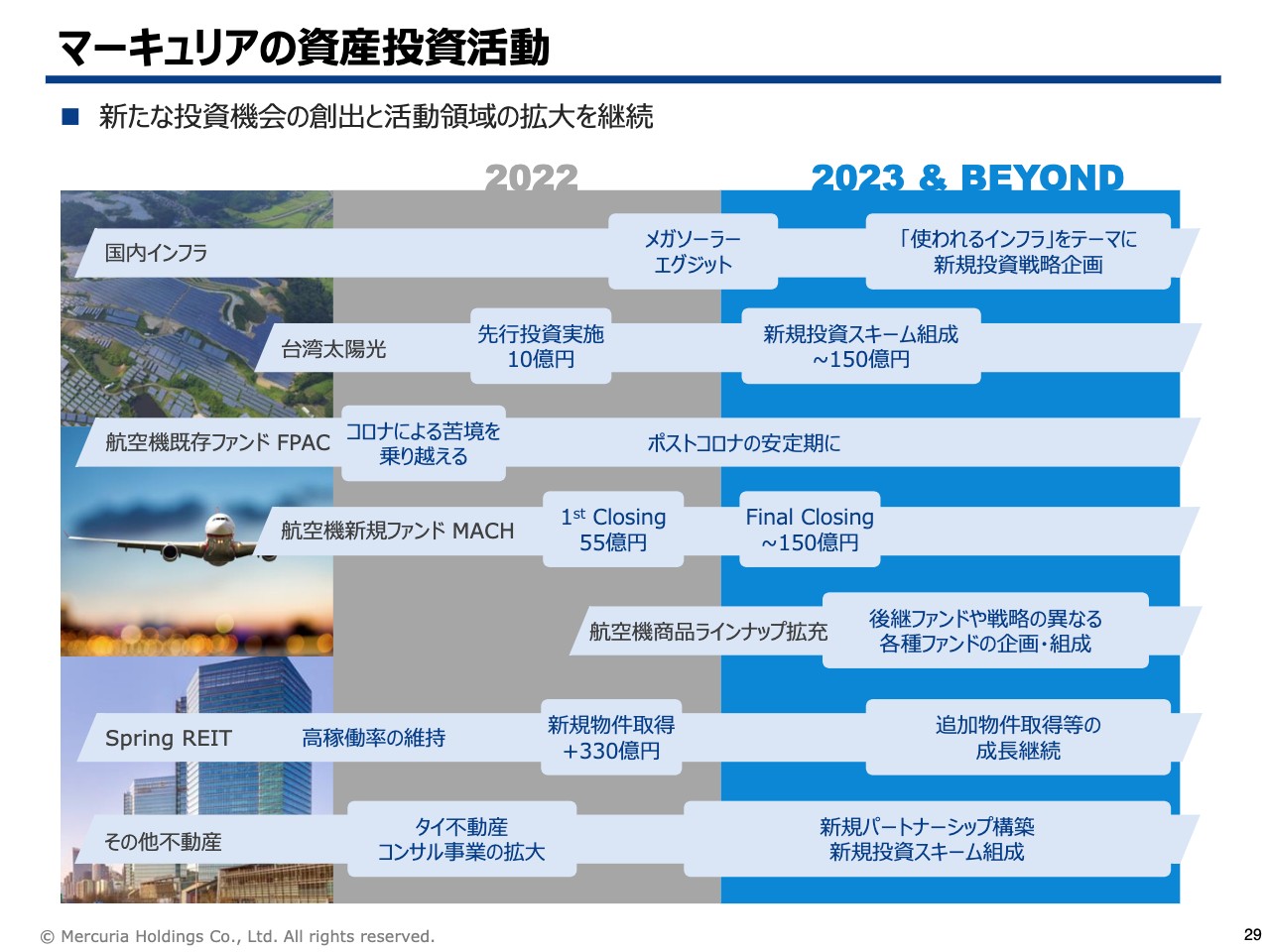

マーキュリアの資産投資活動

今年以降も、それぞれの商品ラインについて引き続き新たな投資機会の創出を行っていきたいと思います。インフラ関連では台湾太陽光で新たな投資スキーム組成を検討している一方で、国内ではその次に使われるインフラをテーマに研究を進めています。

航空機では、1号ファンドであるFPACはコロナ禍の試練をなんとか乗り越えることができました。その経験も活かし、2号ファンドを設立しましたが、そのさらなる規模の拡大、後継ファンド、または新機軸のファンド組成の素地づくり等も今行っているところです。

なお、このFPACについては、コロナ禍のピーク時に攻めの姿勢を崩さずに、新たな資産を割安に取得できたということが、現在のポストコロナの安定期における活動に大きなプラスとなっています。不動産分野では、Spring REITに関しては今後も継続成長を狙う一方、現在も新たなパートナーとの新規のスキーム組成をさまざまなかたちで協議しています。

順調な対不動産コンサル事業については、先ほど豊島からもお伝えしましたが、そのノウハウを活かしてベトナムでの事業展開を今年から始めたところです。

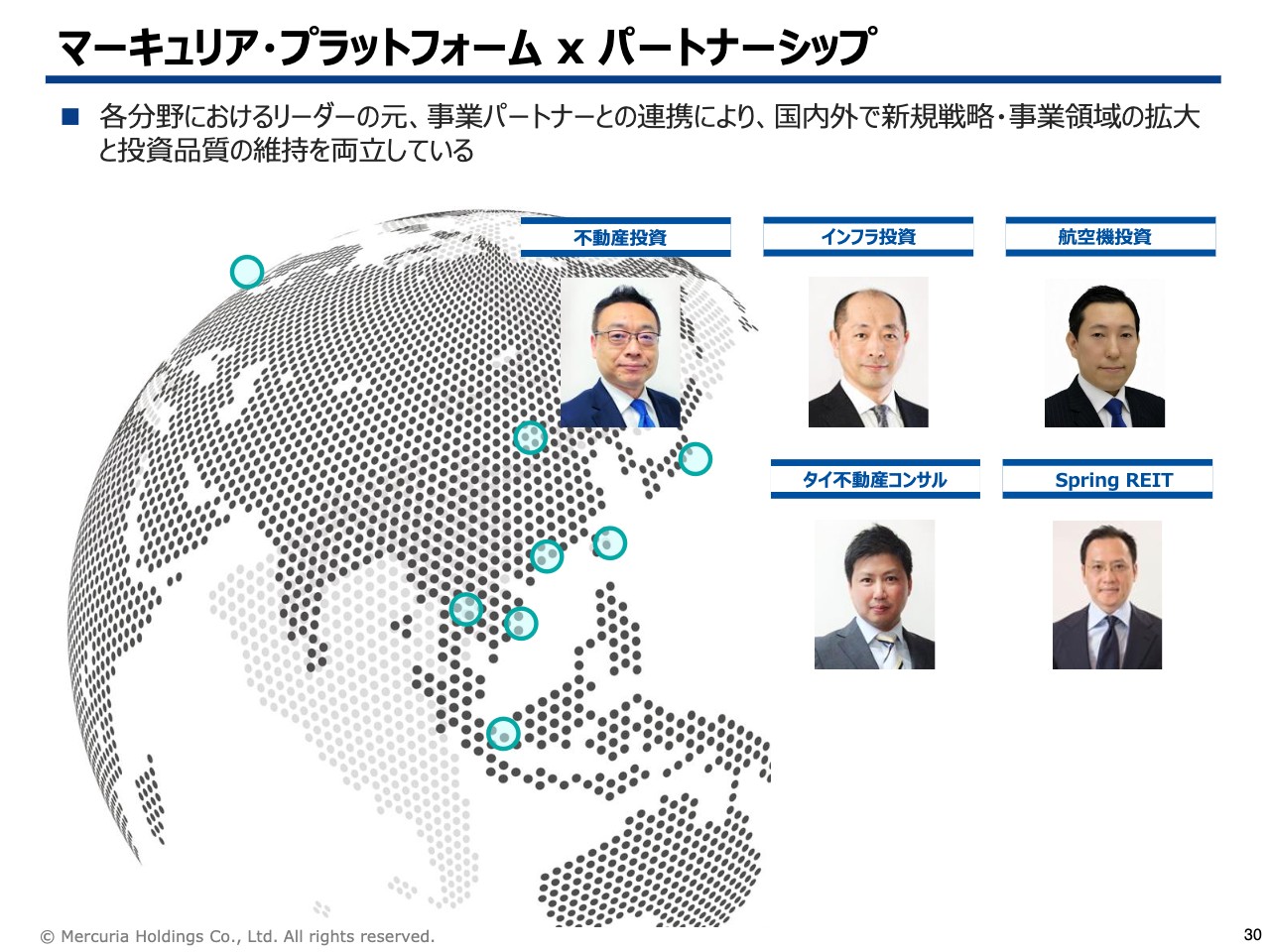

マーキュリア・プラットフォーム x パートナーシップ

当社は投資家へのフィデューシャリー・デューティーを守る、また投資家への説明責任を果たすと同時に、一方で資産の開発、取得、管理についてはそれぞれの分野に精通したプロフェッショナルと組むことによって、そのプロフェッショナルのみなさまの知見を活かした確固たる資産管理体制を築いています。

パートナー企業のみなさまにとっても、マーキュリアのプラットフォームを活用することで、スライドに紹介しているような、それぞれの分野のリーダーとの経験も活かしながら、新たな事業展開が可能になるということで、一定の評価をいただいていると考えています。

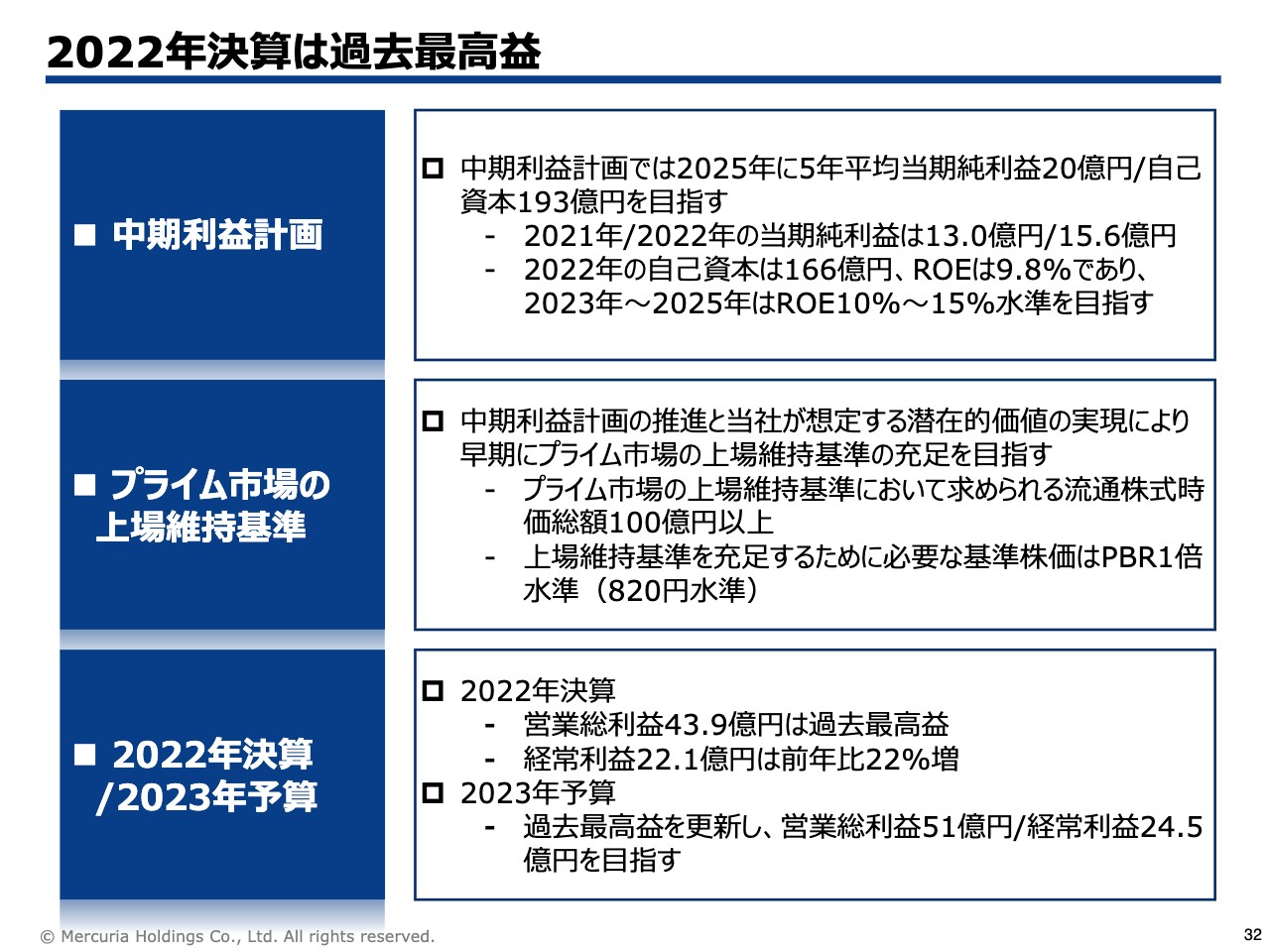

2022年決算は過去最高益

滝川祐介氏(以下、滝川):経営管理を統括しています、滝川です。私からは決算ハイライトについてご説明します。本日私からお話しする内容は3点になります。1つ目が、中期利益計画の進捗、2つ目がプライム市場の上場維持基準への適合状況、そして3つ目が2022年決算と2023年の予算についてです。

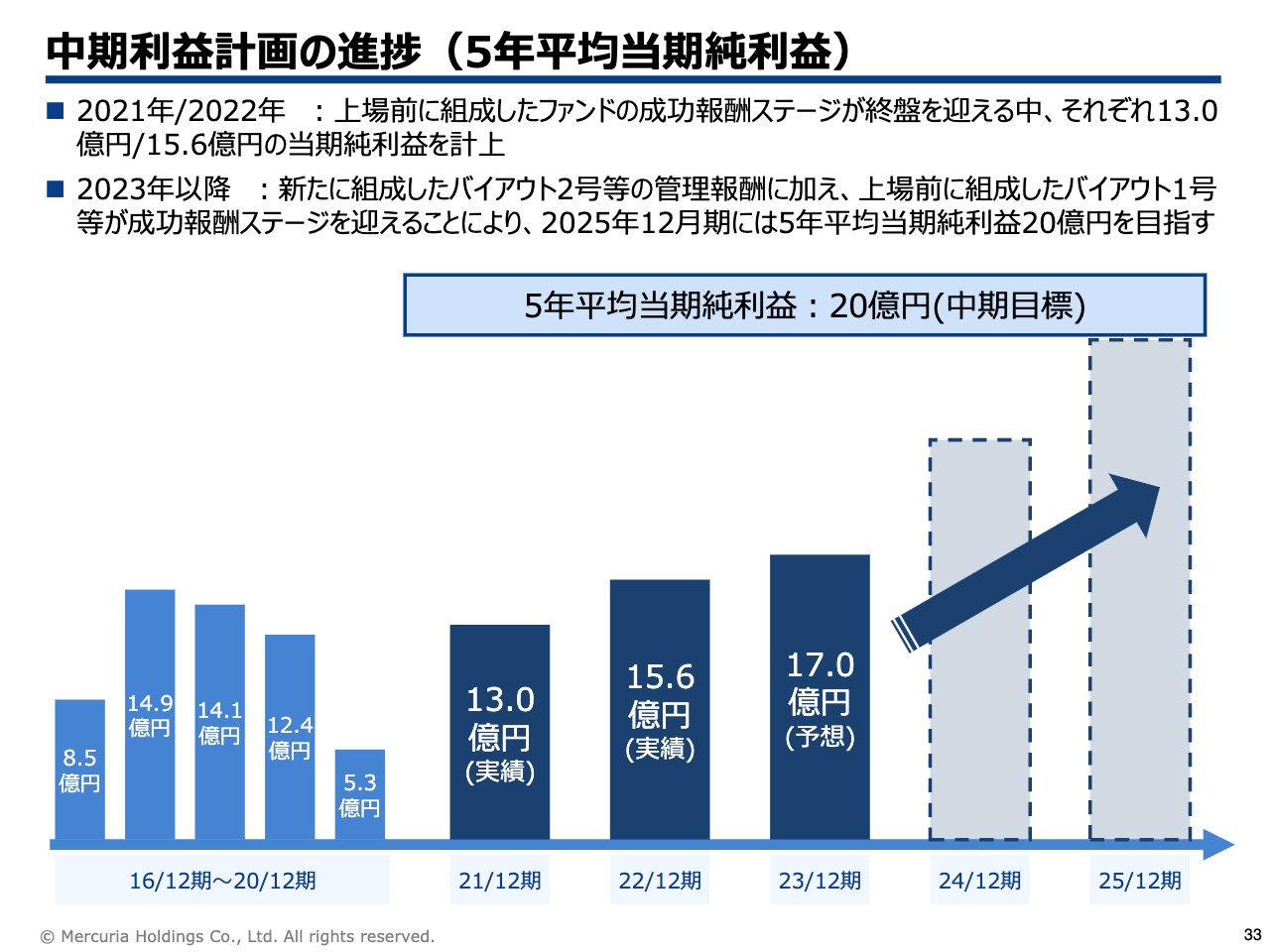

中期利益計画の進捗(5年平均当期純利益)

1つ目のテーマは、中期利益計画の進捗です。当社は2025年の12月期までを計画期間として中期利益計画として、5年平均当期純利益20億円を目標としています。成功報酬が単年度損益に与える影響であるほか、ファンド事業の事業サイクルを考慮して5年平均当期純利益を主要経営指標にしています。

上場後5年間で平均11億円であった利益を平均20億円、言い換えると、上場後5年間で合計55億円だった利益を、計画期は5年間で合計100億円まで積み上げる計画になります。

ここまでの実績と2023年の予想は、スライドの右のとおりです。現在は上場前に組成したファンドの次号ファンドの立ち上げも順調で、管理報酬は従前と比較して一段階増加しています。また、今後は上場後に組成して好調な運営を続けているバイアウト1号ファンドからの成功報酬ステージを迎えることが見込まれるため、これらの損益貢献によって5年平均当期純利益20億円の達成を目指しています。

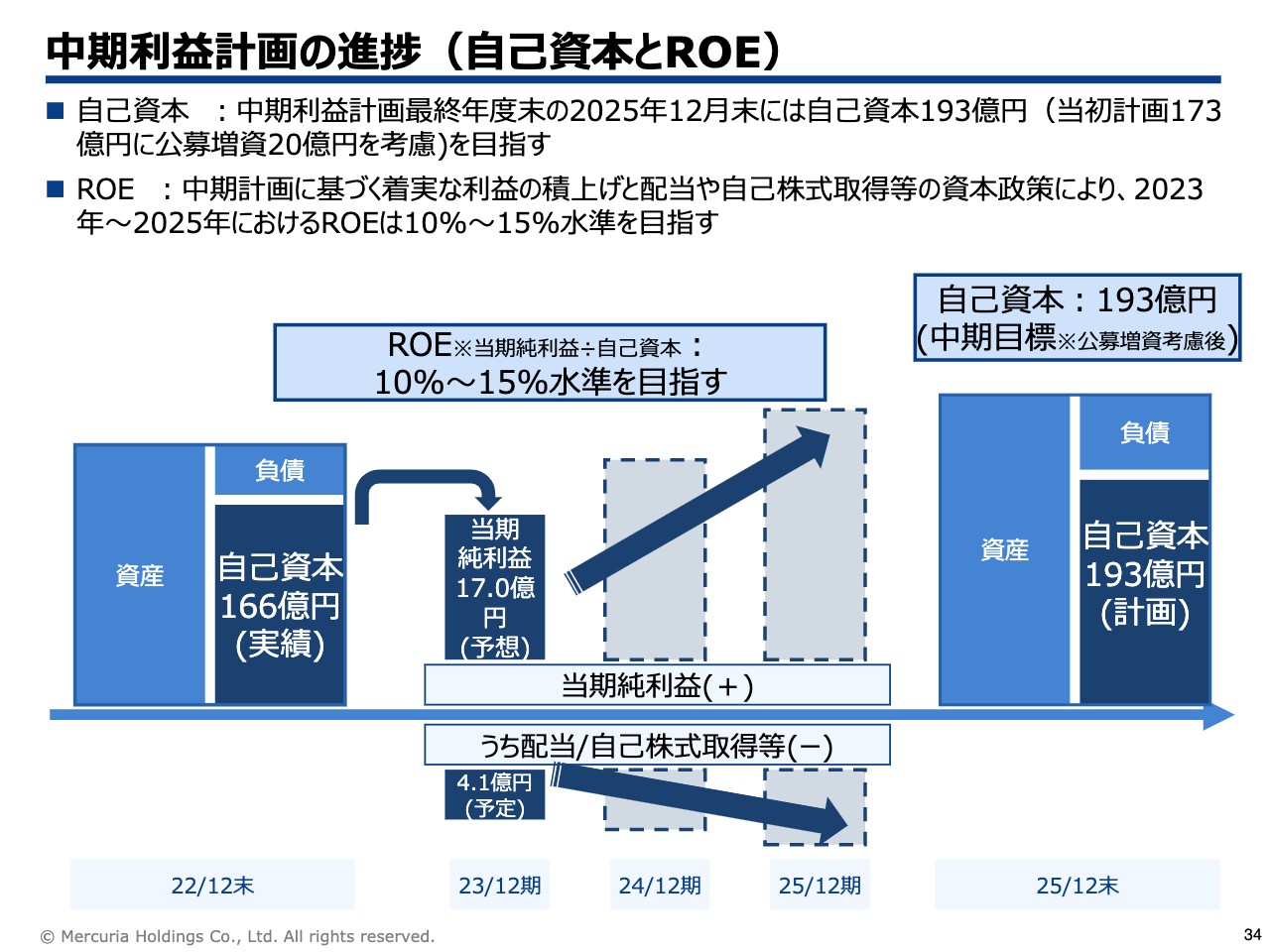

中期利益計画の進捗(自己資本とROE)

中期利益計画の指標の1つは自己資本です。2025年12月末までに自己資本193億円とすることを目標としています。5年平均当期純利益の目標を通して利益を積み上げることにより、達成を目指しますが、資本効率の観点からは自己資本と共にROEも意識する必要があります。

2021年の年末に公募増資を行って分母の自己資本は増加しましたが、2022年のROEは、2021年のROE9.7パーセントを上回る9.8パーセントという水準になりました。今後の計画期間においては、さらに利益を積み上げるとともに、並行して配当などの資本政策を行うことでROE10パーセントから15パーセント水準を目指していきたいと考えています。

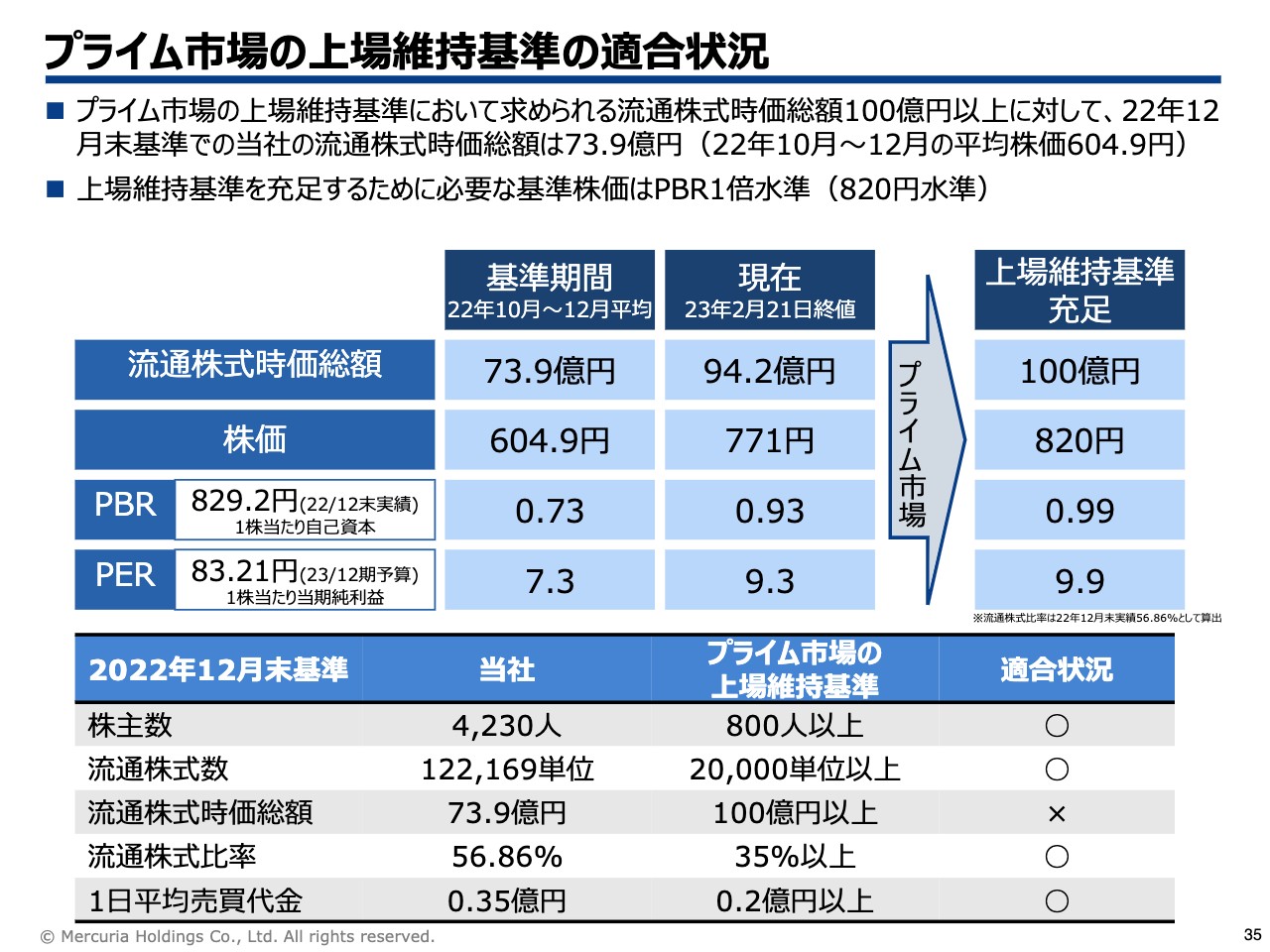

プライム市場の上場維持基準の適合状況

2つ目のテーマは、プライム市場の上場維持基準の適合状況になります。東証の市場区分の再編があり、当社はプライム市場を選択しました。しかしながら、プライム市場の上場維持基準に求められる流通株式時価総額100億円以上に対して、2022年12月末基準における当社の流通株式時価総額は73.9億円です。

また、直近の株価水準、771円で計算しても、流通株式時価総額の試算値は94.2億円であり、現在までのところ、プライム市場の上場維持基準を充たしていない状況です。

株価以外の前提条件が2022年12月末と同じであると仮定した場合、流通株式時価総額100億円を充足するために必要な基準株価は820円水準であり、これは現時点におけるPBR1倍程度の水準となります。これについては、今後は利益を着実に積み上げることで自己資本が増加するため、それに比例した時価総額の増加を見込んでいます。

(参考)損益構造と企業価値

一方で、当社の損益構造を考えると、当社は多くのファンドを運営しているため、純資産価値に加えてこのファンド期間に管理報酬を得られる権利という事業価値と、運用パフォーマンスが良かった場合に、ファンド投資家へ還元した利益の一部を成功報酬として得られる権利というアップサイドの価値があります。

これらのファンド契約が持つ事業価値とアップサイド価値を考えると、潜在的にはプライム市場の上場維持金を充足するには十分な価値があると認識しているため、この潜在価値がしっかり株価に反映されるようにIR活動を行っていきたいと考えています。

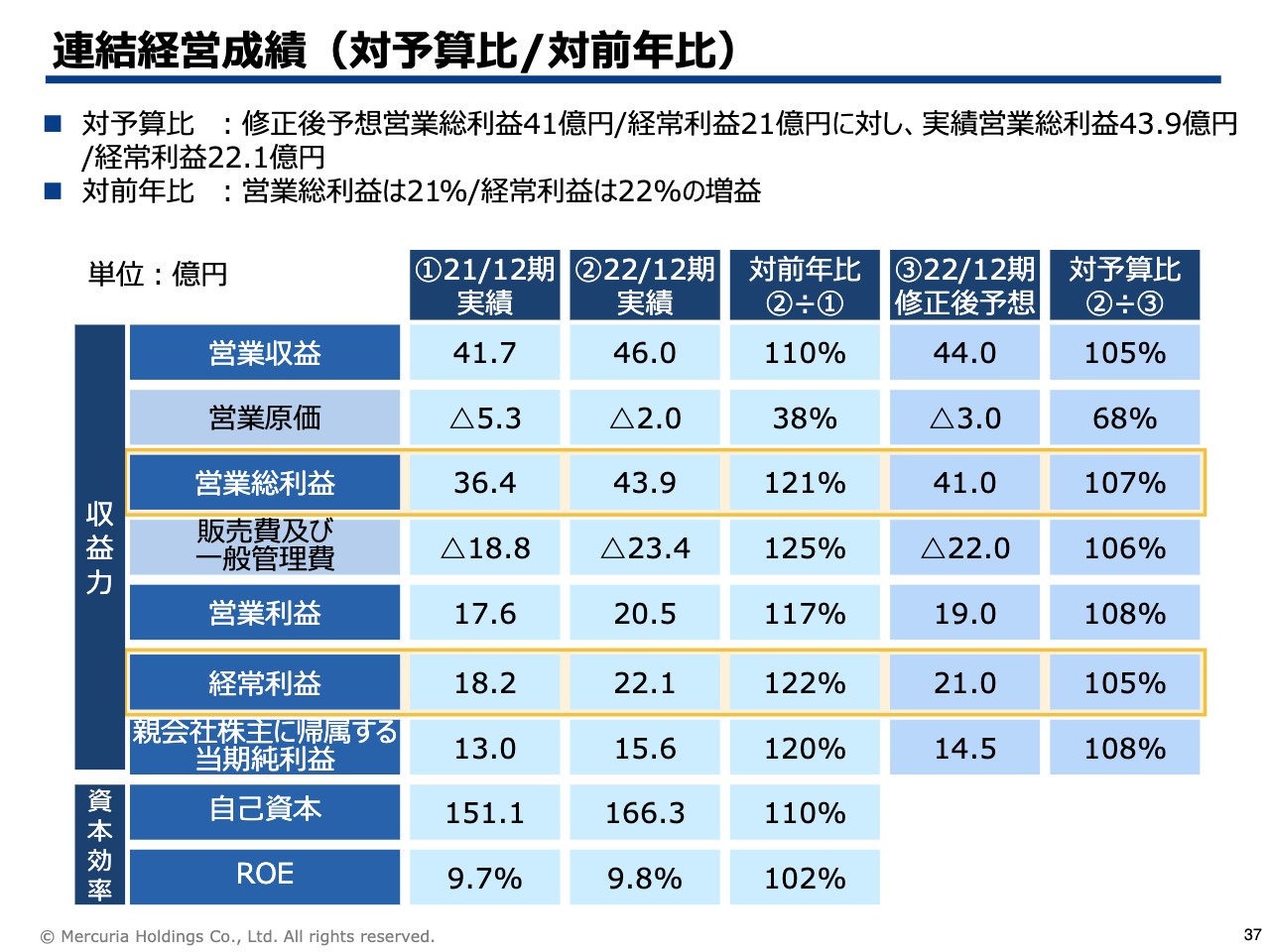

連結経営成績(対予算比/対前年比)

3つ目のテーマは、2022年決算と2023年の予算です。2022年の年間実績ですが、営業総利益が43.9億円、経常利益が22.1億円となり、11月に上方修正した修正後業績予想に対し、それぞれ107パーセント、105パーセントでの着地となりました。

また対前年比較においては、営業総利益は121パーセント、経常利益は122パーセントと増収増益となり、好調な決算となりました。

増収増益となった主要因は3点あります。1つ目が新たにバイアウト2号ファンドを立ち上げ、そこからの管理報酬が増加したことです。2つ目が、バイアウト1号ファンドにおいて既存投資先をエグジットしたことにより自己投資収益を計上したことです。3点目が、Spring REITにおいて新規物件を取得したことにより、成功報酬を計上したことです。

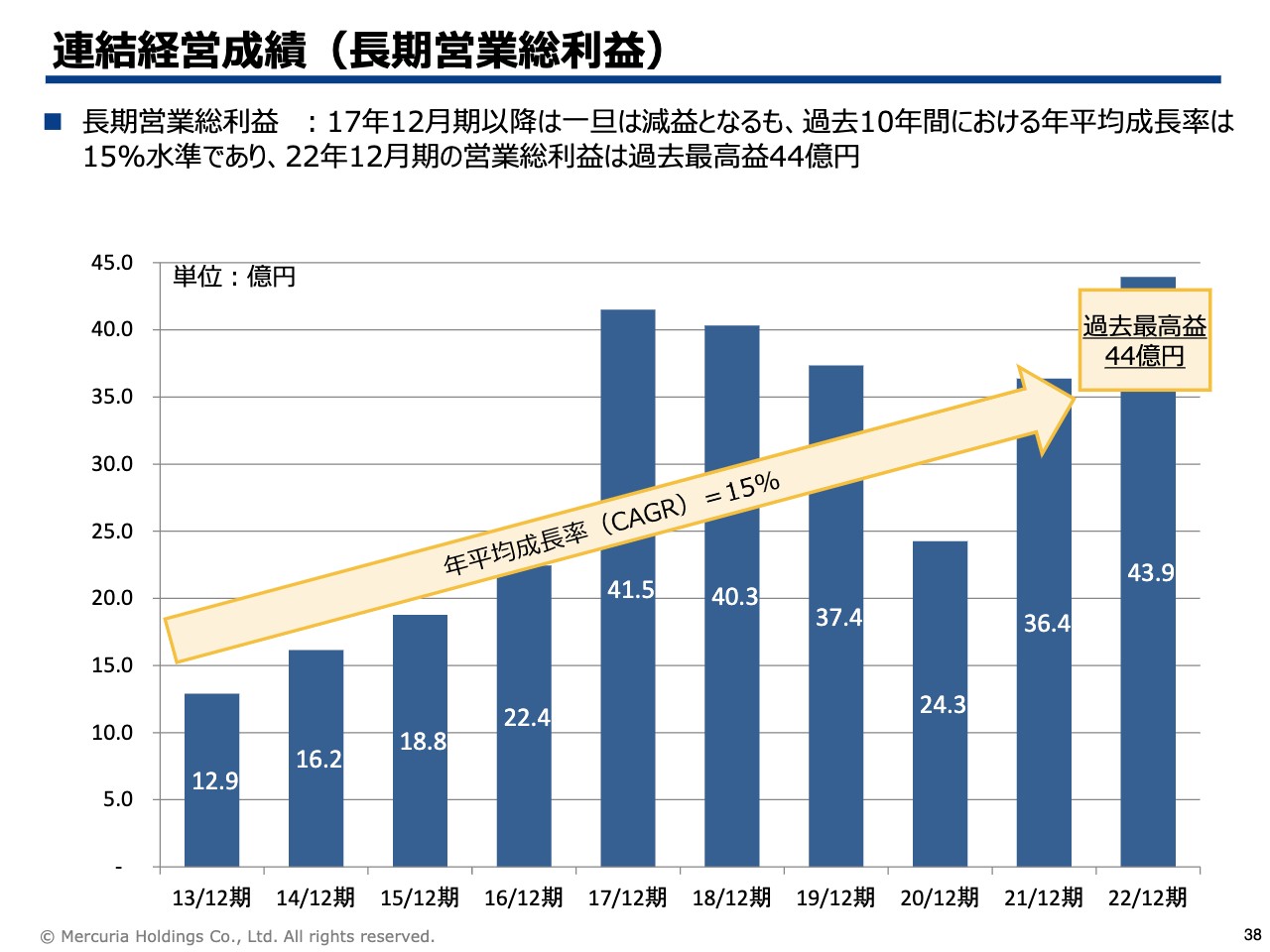

連結経営成績(長期営業総利益)

営業総利益の長期推移です。このページでは、2013年から2022年の10年間の営業総利益の長期推移を示しています。一定程度の増減はありますが、過去10年間における年平均成長率は15パーセントであり、2022年は過去最高益の44億円となりました。

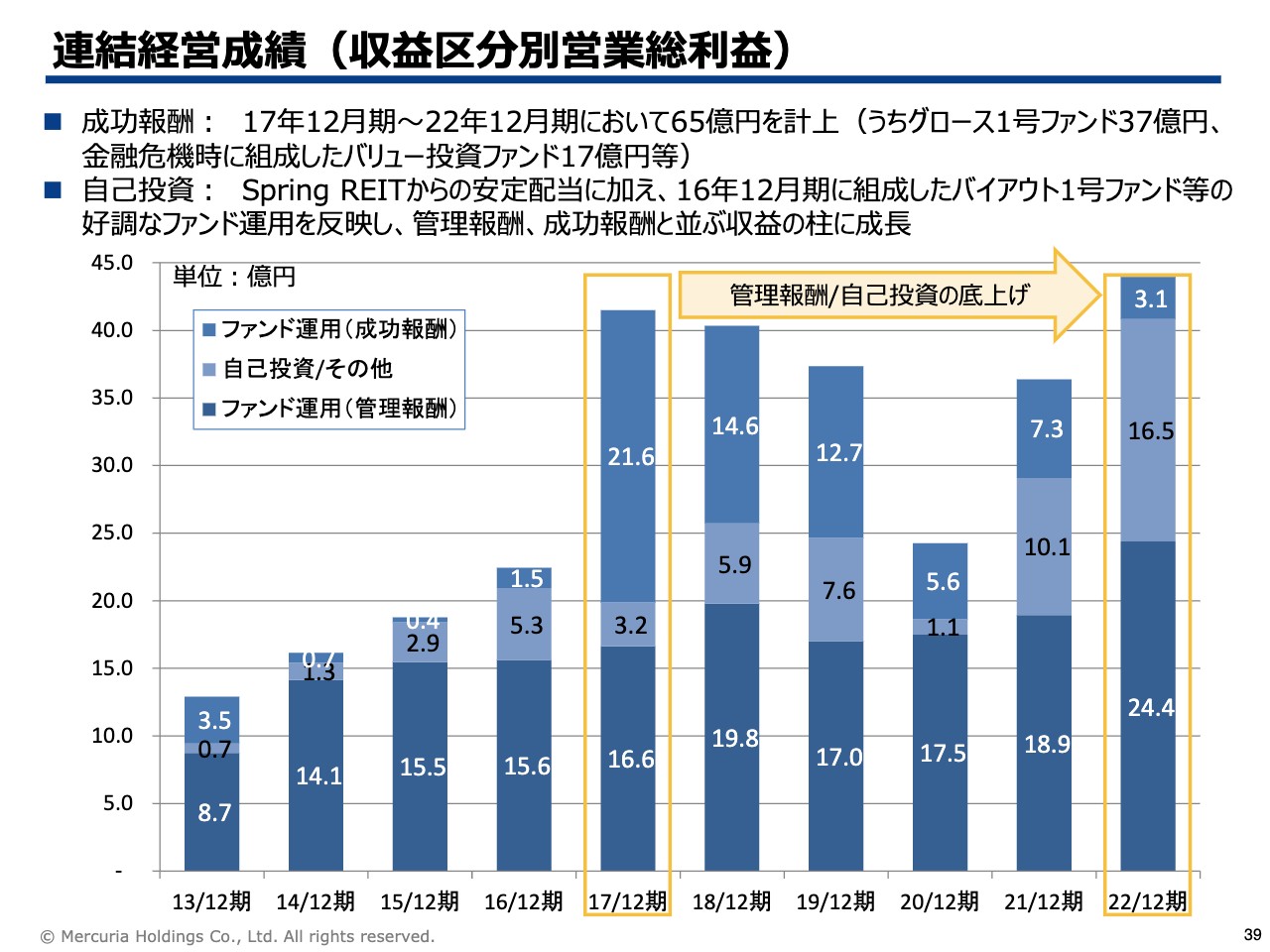

連結経営成績(収益区分別営業総利益)

営業総利益の内訳です。ここでご覧いただきたい点は、2021年以前の最高益であった2017年と、2022年の営業総利益の内訳の比較です。

2017年は管理報酬16.6億円、自己投資3.2億円に対し、成功報酬が21.6億円と、成功報酬が損益に大きく貢献していました。一方で、2022年の成功報酬は3.1億円と少額ですが、2017年と比較して管理報酬が24.4億円、自己投資が16.5億円と大きく増加し、管理報酬と自己投資が損益に大きく寄与しています。

管理報酬の増加要因は、上場後に組成したファンドの次号ファンドが順調に立ち上がったこと、自己投資収益の増加要因は、上場後に調達した資金を元手に自らが運営するファンドに対する自己投資を行い、運用が順調であることです。

今後は、この管理報酬と自己投資に加え、バイアウト1号ファンドが成功報酬ステージを迎えることが見込まれるため、営業総利益の増加を見込んでいます。

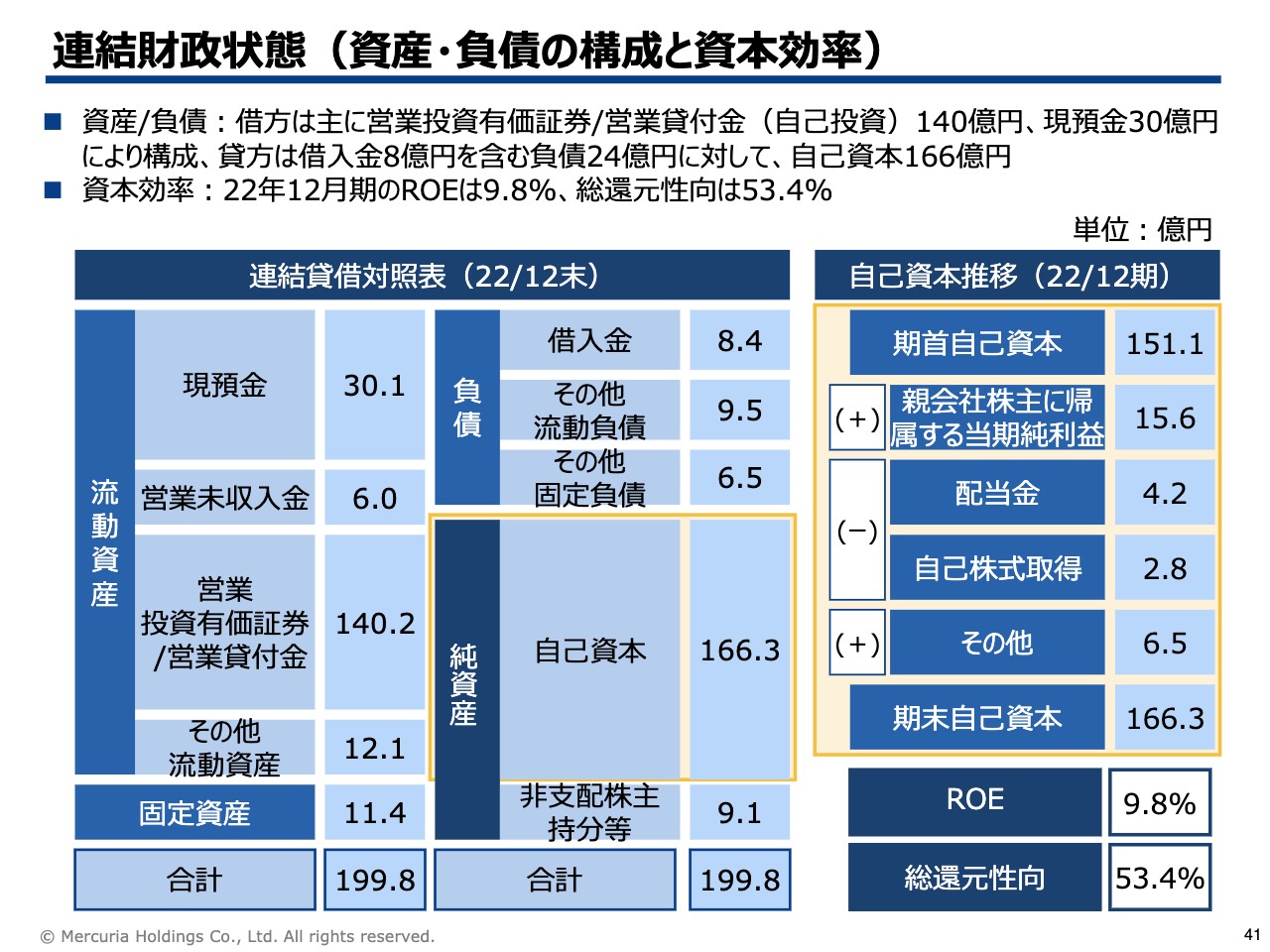

連結財政状態(資産・負債の構成と資本効率)

財政状態についてです。スライド左側は2022年12月末のバランスシート、右側は2022年の自己資本の推移を示しています。バランスシートについては、総資産は約200億円あり、資産サイドは自己投資が140億円、現預金が30億円で主に構成されます。

一方の負債は、借入金は8億円のみで自己資本は166億円と、財政状態は極めて健全です。自己資本については当期純利益により増加、配当や自己株式取得などにより減少するものの、2022年のROEは9.8パーセント、総還元性向は自己株式の取得もあり53.4パーセントとなりました。

今後は先にお伝えしたとおり、利益のさらなる積み上げと配当などの資本政策、加えて借入による資金調達や財務レバレッジの活用も検討することで、資本効率としてのROEを高めていくということが課題になります。

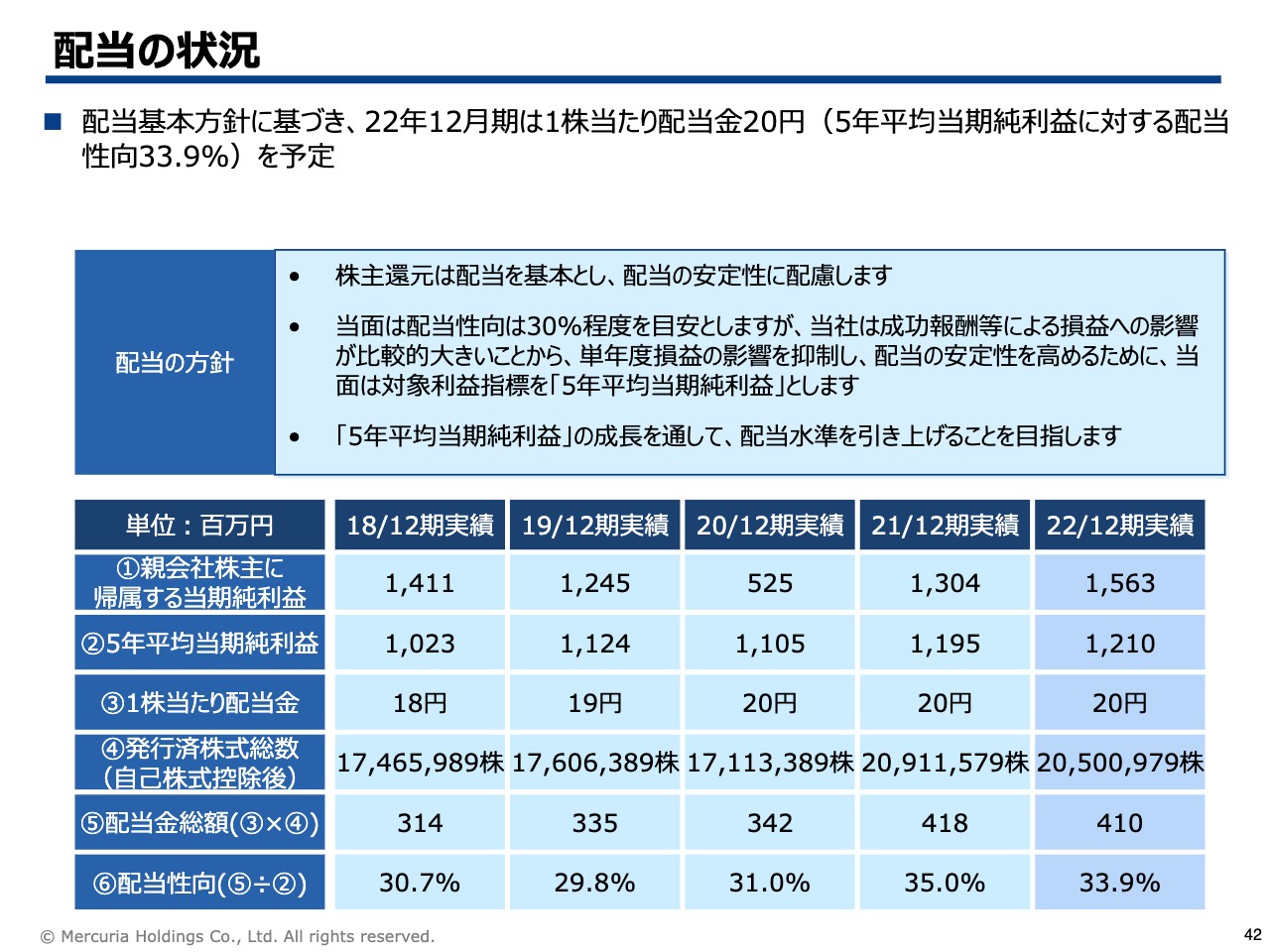

配当の状況

配当についてです。配当基本方針はすでに公表しており、5年平均当期純利益に対して配当性向は30パーセント程度を目処としているため、この基本方針に基づいて2022年は1株当たり20円の配当を予定しています。

また、すでに予想値としては公表していますが、2023年は増配により1株当たり21円を目指しています。

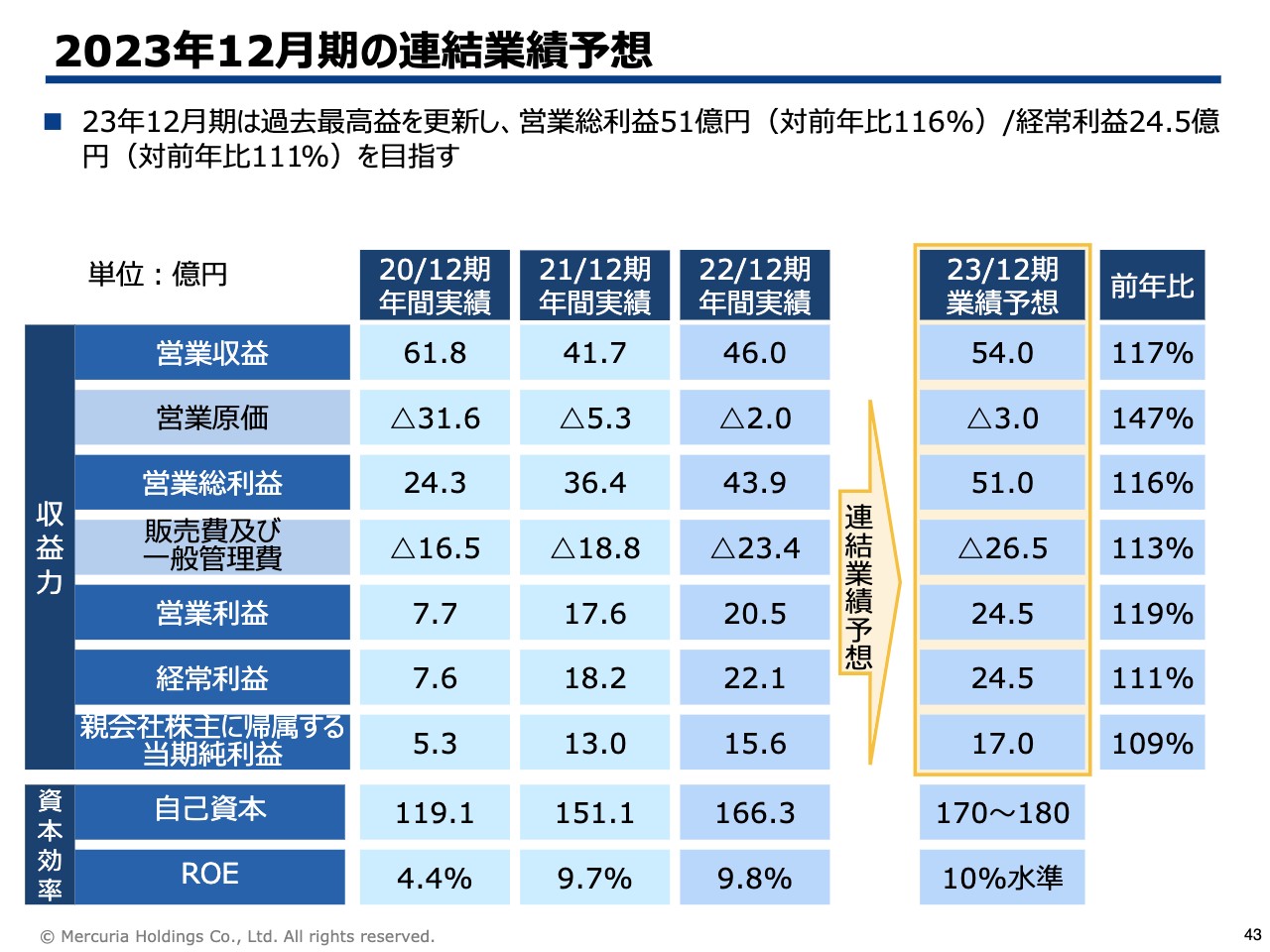

2023年12月期の連結業績予想

2023年の連結業績予想です。2023年は営業総利益51億円、経常利益24.5億円と、2022年決算の過去最高益をさらに更新することを見込んでいます。

中期利益計画や損益推移の中で何度かご説明したとおり、ポイントが2点あります。1つが、今後の数年間は上場後に組成したファンドの次号ファンドの立ち上げによる管理報酬の増加です。

もう1つが、バイアウト1号ファンドからの成功報酬の獲得を予定していることです。そのため、2023年以降はその初年度という位置づけになるかと思います。以上が決算ハイライトになります。

質疑応答:営業総利益および販管費の内訳について

質問者:2023年12月期の予想において、営業総利益の伸びに関する部門別の内訳はどのようになっているのでしょうか? 販管費についても、同じように内訳をおうかがいできればと思います。

豊島:2023年12月期の営業総利益の内訳については、現在、内容については公表していないものの、管理報酬のほか、新たなファンドや昨年から募集を継続しているバイアウト2号といったものの管理報酬基準資産の増加分に加え、バイアウト1号の成功報酬が一部入ってくると考えています。

質問者:販管費については特に大きく変動するものはないということでしょうか?

豊島:そのとおりです。もちろん、新たなファンドを組成する時に体制をしっかり整備していくことは重要なことです。しかし、これらは予見可能であり、私どもの中できちんとコントロールできるものであるため、管理報酬に見合った範囲で、きちんとコストをコントロールすることが可能だと思っています。

質疑応答:バイアウト2号ファンドの組成について

豊島:「バイアウト2号ファンドの組成は、当初の予定どおりということでしょうか?」というご質問です。

小山:バイアウト2号ファンドに関し、公表の数字は269億円であるものの、その後もコミットを増やしています。最終的な公表はファイナルクローズしてからにはなりますが、順調に積み上がってきています。

今回は海外からの調達にもチャレンジしており、そこが1つ、我々にとっても大きな飛躍になるかどうかというところです。併せて、ファイナルクローズになったのち、きちんと最終的な金額を公表させていただければと思っています。

豊島:少し補足すると、私どもは対外的には400億円から500億円を目指すと言っているため、まずこの400億円をしっかりと超えられるかどうかということ、加えて外国人投資家を入れられるかどうかということがポイントになります。このあたりが、我々の今後に向けた1つの試金石になると思っています。

質疑応答:来期以降の見通しについて

「来期以降の事業の見通しはいかがでしょうか?」というご質問です。

全体についてお話しすると、中計を出しているため、この数字をしっかり達成していくことが、会社の事業をより長期的に発展させていく上での通過点であると思っています。

そのような意味では、私たちのグループの各商品を代表するメンバーが今、がんばっています。経済の状況は決してよいとは言えず、オルタナティブ投資ファンドの運営は昨年、今年と非常に厳しい状況にあります。しかし、その中でも「マーキュリアってけっこういいね」という評価をもらえていると思いますので、実績にしっかり反映していきたいと考えています。

質疑応答:今期の収益予想について

「今期の予想に、成功報酬と自己投資からの収益はどの程度見込まれていますか?」というご質問です。先ほど私が曖昧に答えた部分ですが、滝川からご説明します。

滝川:来期はバイアウト1号ファンドが成功報酬ステージに入ることが見込まれるため、そこから一定程度の成功報酬を見込んでいます。

管理報酬については、昨年期中からファンドレイズを行ったこともあり、それが年間通して寄与するというところと、追加でバイアウト2号も、269億円のファンドサイズから400億円から500億円というところを目指すため、管理報酬が大きく増加する見込みになっています。

質疑応答:Spring REITにおける今後の成長戦略やターゲット地域について

豊島:「Spring REITの今後の成長戦略に関して、購入する目線やターゲット地域等を教えてもらえればと思います。また、一方で購入が難しくなっている状況や地域等はありますか?」というご質問です。

Spring REITについては、当初は北京の一等地のオフィスビルでスタートし、その後、イギリスのKwik-Fitと呼ばれる商業施設を入れました。そして昨年には、恵州のショッピングセンターを入れています。

恵州のショッピングセンターの持ち分は、まだ完全に全体を取得していないため、まずはこちらに関する追加取得を考えていくことができるのではないかと思っています。稼働率は非常に順調です。

加えて、香港が中国国内市場のマネーセンターという位置づけになったため、中国国内にある優良な不動産を、国際金融商品として出すのにふさわしいということがあります。そのような意味で、今は優良な資産をソーシングしやすい環境にあると思っており、そのような機会にきちんと目を配っていきたいと考えています。

石野:「資産の取得がしにくい状況等はありますか?」というご質問もありましたが、足元では、新規に借入を起こした場合には借入金利が高いということで、不動産からの収入と借入金利のギャップが減少しています。そのようなところでは若干動きにくいところはあるかもしれません。

質疑応答:半導体産業の状況について

豊島:「JSファンダリに関して、半導体産業は不安定ではないのでしょうか?」というご質問です。

小山:半導体産業は非常にボラティリティのある産業であることは間違いないかと思います。ただし、パワー半導体はメモリやロジック半導体に比べると、ボラティリティが比較的低いという点に加えて、マクロ的には、昨今の電気自動車や太陽光発電などのパワー半導体が使われる分野からの量が格段に増えてきているため、需要は今後も非常に高いと考えています。

また、先ほどご説明したように、今回はファンダリということで製造受託の会社なのですが、今まで自社でチップを作っていた日本の半導体メーカーがこのようなファンダリを使いたいというニーズが非常に高まってきています。そのような中では、今のところはあまり日本に競合がいないということがあります。

それから、当然アメリカや台湾などに今まで委託している部分があるものの、地政学的な観点で、「もし日本で作ってくれるのなら、日本の企業に頼みたい」といった環境があるため、我々としては相応の需要があり、成長ができるのではないかと考えています。

質疑応答:バイアウト2号が成功報酬ステージに達するまでの期間について

豊島:「バイアウト1号からの成功報酬ステージが終了した後、2号が成功報酬ステージに達するまでどれぐらいの期間があるのでしょうか?」というご質問です。

小山:今のバイアウト1号では、成功報酬ステージに来るまでにだいたい5年ぐらいの期間がかかっているため、バイアウト2号も同様に、5年後ぐらいから成功報酬ステージに入っていくのではないかと考えています。

ただし、今後5年間にわたって、バイアウト1号のほうからの成功報酬が出てくるという部分、そこからリレーするように連続的にバイアウト2号からの成功報酬が出てきます。特にバイアウト2号は、おそらく倍ぐらいのサイズになるため、出てくる成功報酬も、バイアウト1号よりも大きいものになると考えています。また、自己勘定からの投資のリターンも当然エグジットするたびに出てくるため、そのように考えています。

質疑応答:バイアウト2号の投資予定について

豊島:「バイアウト2号は、あと何件ほど投資する予定ですか?」というご質問です。

小山:そうですね。10件から12件程度を投資しようと思っており、今3件は実行済みですので、あと7件から9件程度というイメージです。

質疑応答:今後の人員体制について

豊島:「社員数については足元で90名まで増えており、同規模のファンドと比べると人数が多いという指摘があります。今後の人員体制をどのように考えていますか?」というご質問です。

そこに関しては、私どもの社員で外国人比率を考えると、もう50パーセントに近くなっています。北京、香港、バンコク、ベトナムといったところにかなりの社員がおり、彼らは非常に勉強熱心で、インテリジェンスの面でも、申し分ない伸び盛りのプロフェッショナルです。そのため、私どもとしては、彼らがしっかりと収益に貢献しているからこそ人数が増えていると考えています。