2023年1月17日に開催された、note株式会社2022年11月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:note株式会社 代表取締役CEO 加藤貞顕 氏

note株式会社 取締役CFO 鹿島幸裕 氏

目次

加藤貞顕氏(以下、加藤):みなさま、本日はお集まりいただきありがとうございます。noteのCEOの加藤でございます。どうぞよろしくお願いいたします。私から会社概要をご説明した後に、CFOの鹿島から決算概要についてご説明します。

会社概要

はじめに会社概要です。

Mission

ミッションは「だれもが創作をはじめ、続けられるようにする。」です。これを文字どおり実現しようとしている会社です。

Message

インターネットが生まれて以降、創作が非常に身近になり、誰でも文章や写真をネットに公開して見てもらうことが簡単になりました。一方で、「続ける」ことは、実はまだかなり難しいと思います。現状はまだエコシステムができていないと思っています。

広げること、届けることが創作の手助けになりますし、そしてお金にしたり仕事にしたりすることが、創作を「続ける」ために必要なことだと思います。まだまだ足りていないそのような部分を解決したいと、我々は考えています。

インターネットにおける創作を取り巻く課題

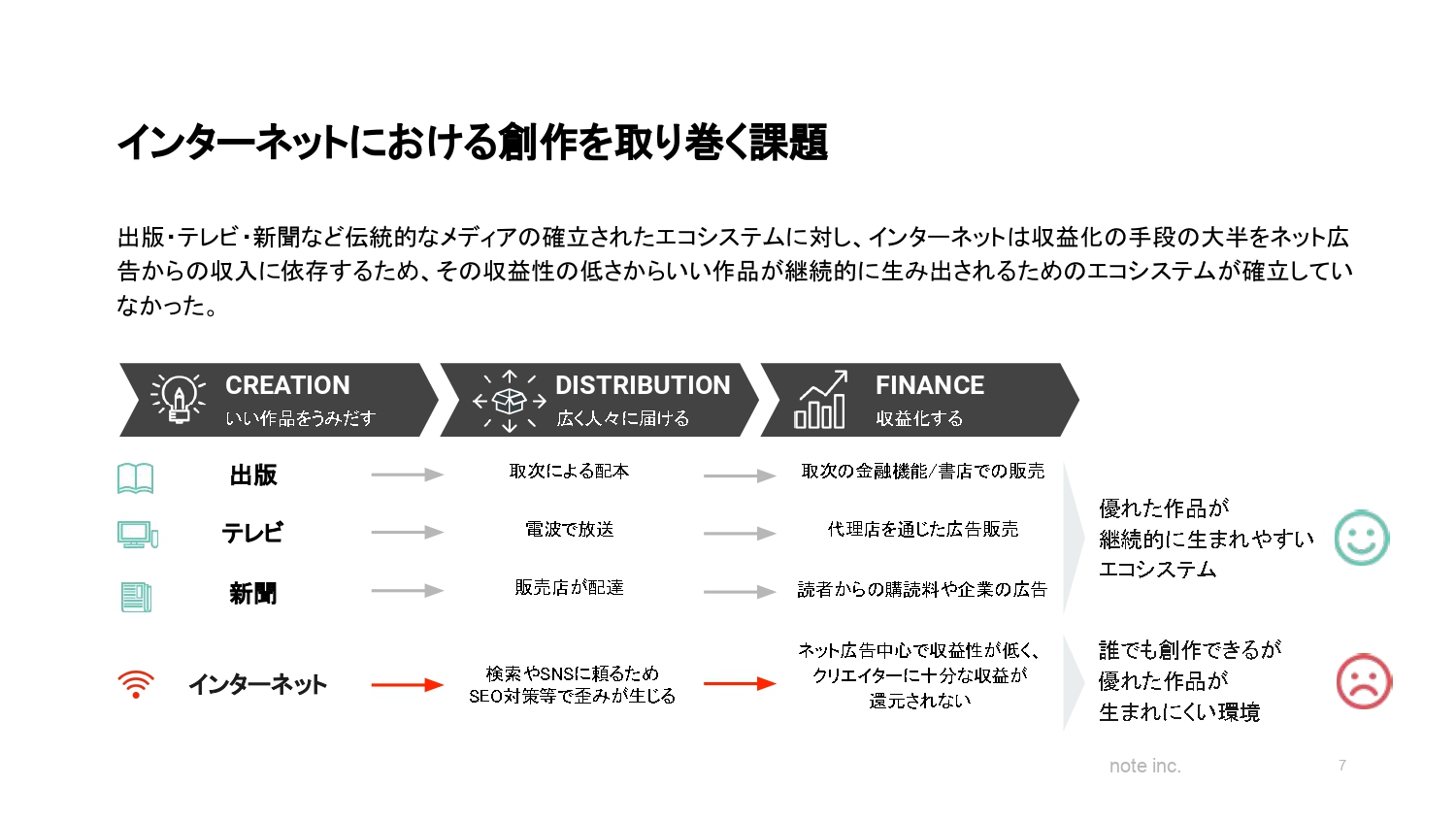

より詳しく背景をご説明します。インターネット以前のメディアは、エコシステムが非常にうまくできていたと思います。具体的には、「CREATION(いい作品をうみだす)」「DISTRIBUTION(広く人々に届ける)」「FINANCE(収益化する)」の3つが、うまくかみ合って回っていました。

一例として出版でご説明すると、CREATIONは作家やクリエイターと連携して、出版社が行っていました。DISTRIBUTIONでは、問屋の役割を果たす取次がありました。出版社が取次に本を納入すると、全国の何万店もの書店へ配ってくれる仕組みができていました。

そして、取次には金融機能があり、FINANCEも受け持っていました。出版社が本を納入すると、お金をすぐに渡してくれます。後で返品などがあれば返金が必要ですが、当時は本の市場が伸びてきて、作れば作るほど収益化ができました。出版社は、それをまた新しい本に投資したりクリエイターを育てたりと、いろいろなことに使うことができたため、日本のコンテンツ産業が栄えた経緯があると思います。

テレビ・新聞も同様に、CREATION、DISTRIBUTION、FINANCEがかなりうまく回っていました。この100年くらい、日本のメディア産業は非常に栄えて、世界でも有数のコンテンツが強い国になったと思います。

一方で、インターネットではエコシステムがまだうまく回っていないのではないかと思っています。CREATIONは非常に敷居が下がり、誰もができるようになりました。しかし、DISTRIBUTIONとFINANCEにかなり課題がある状況です。インターネットにおけるDISTRIBUTIONは、検索とSNSです。どちらもSEO対策やフェイクニュース等で歪みが生じるなど、さまざまな課題があると思います。

加えて、我々が重要視しているのは、FINANCEです。これまでインターネットのFINANCEは広告が中心でしたが、収益性の低さが大きな課題です。クリエイターに十分な収益が還元されない現状を、なんとかしなければいけないと考えていました。

既存のメディア産業は、広告と課金の両方をうまく組み合わせることで、非常に高い収益性を上げ、うまくエコシステムをワークさせてきました。ネットはまだまだ広告中心で、収益性が低く課金がうまくできていません。この状況は解決すべき課題であると考えています。

noteが提供する価値

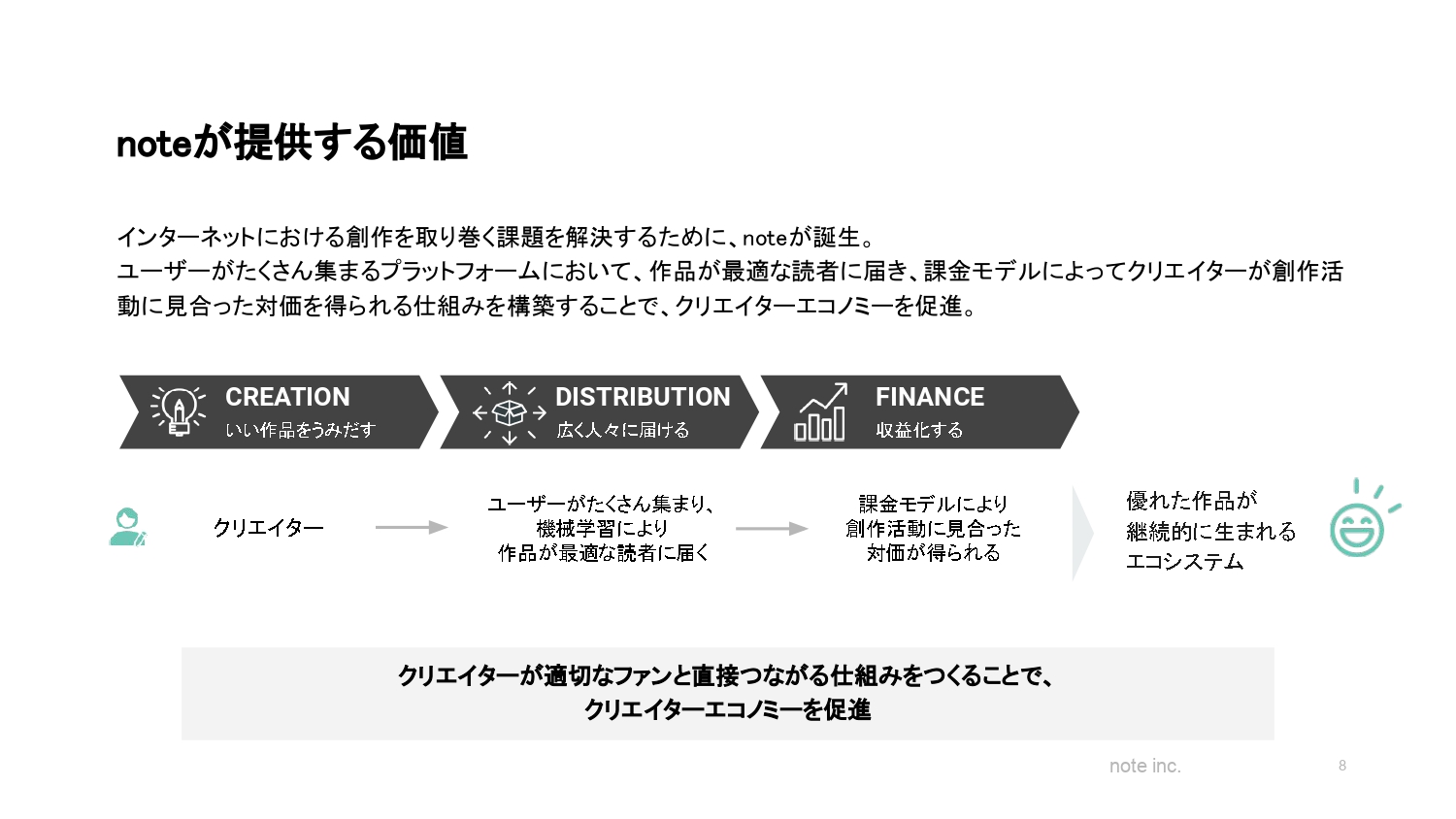

この課題を解決するために、「note」というサービスが生まれました。CREATIONを非常に行いやすくして、それを広く人々に届けることを手助けします。また、FINANCEでは、課金モデルにより創作活動に見合った対価が得られる仕組み作りをしています。それらによって優れた作品が継続的に生まれ、クリエイターが活動しやすくなります。

事業概要

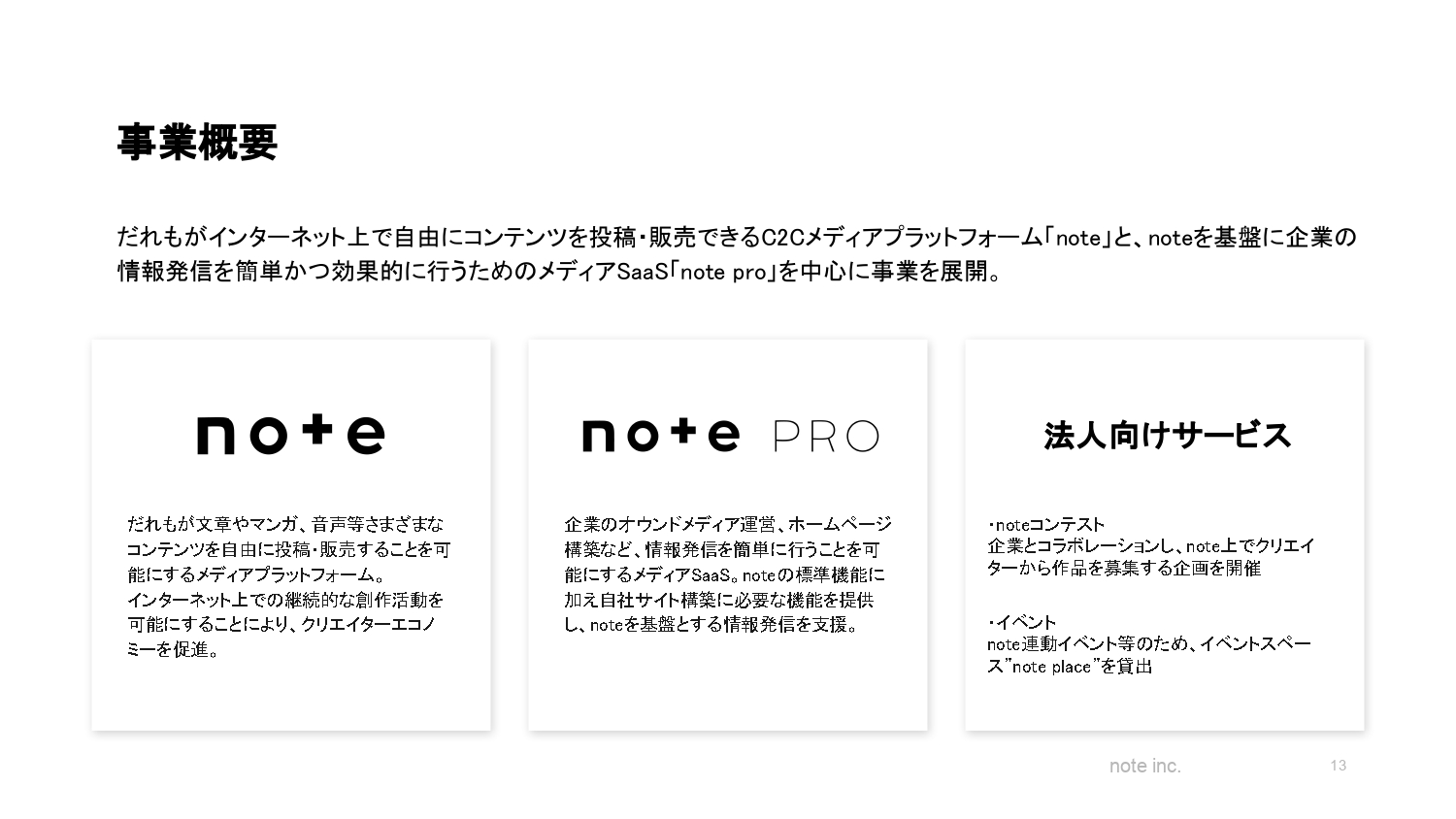

当社の事業を紹介します。当社のメイン事業は、CtoCサービス「note」です。そして、その法人向けのサービス「note pro」と、その他事業の3つで構成されています。

note

まずは「note」についてです。あらゆるクリエイターをエンパワーメントするCtoCのメディアプラットフォームとして、2014年4月にスタートしました。

2022年11月末時点で、MAUは3,880万人、累計会員登録者数は585万人、公開コンテンツ数は3,008万件でした。2022年の年間流通総額は111億9,500万円となっています。

noteの概要

「note」のサービス概要です。「note」では、誰でも簡単にコンテンツを投稿できます。クリエイターはさまざまなコンテンツを投稿でき、読者は見ることができます。無料で見られるコンテンツも多いですが、一部有料で販売することもできます。

掲載コンテンツ例

「note」ではさまざまな種類のコンテンツが流通しています。エッセイやビジネス的な記事の他に、音楽、マンガ、写真、動画、データファイルなども掲載可能です。

noteのグロースモデル

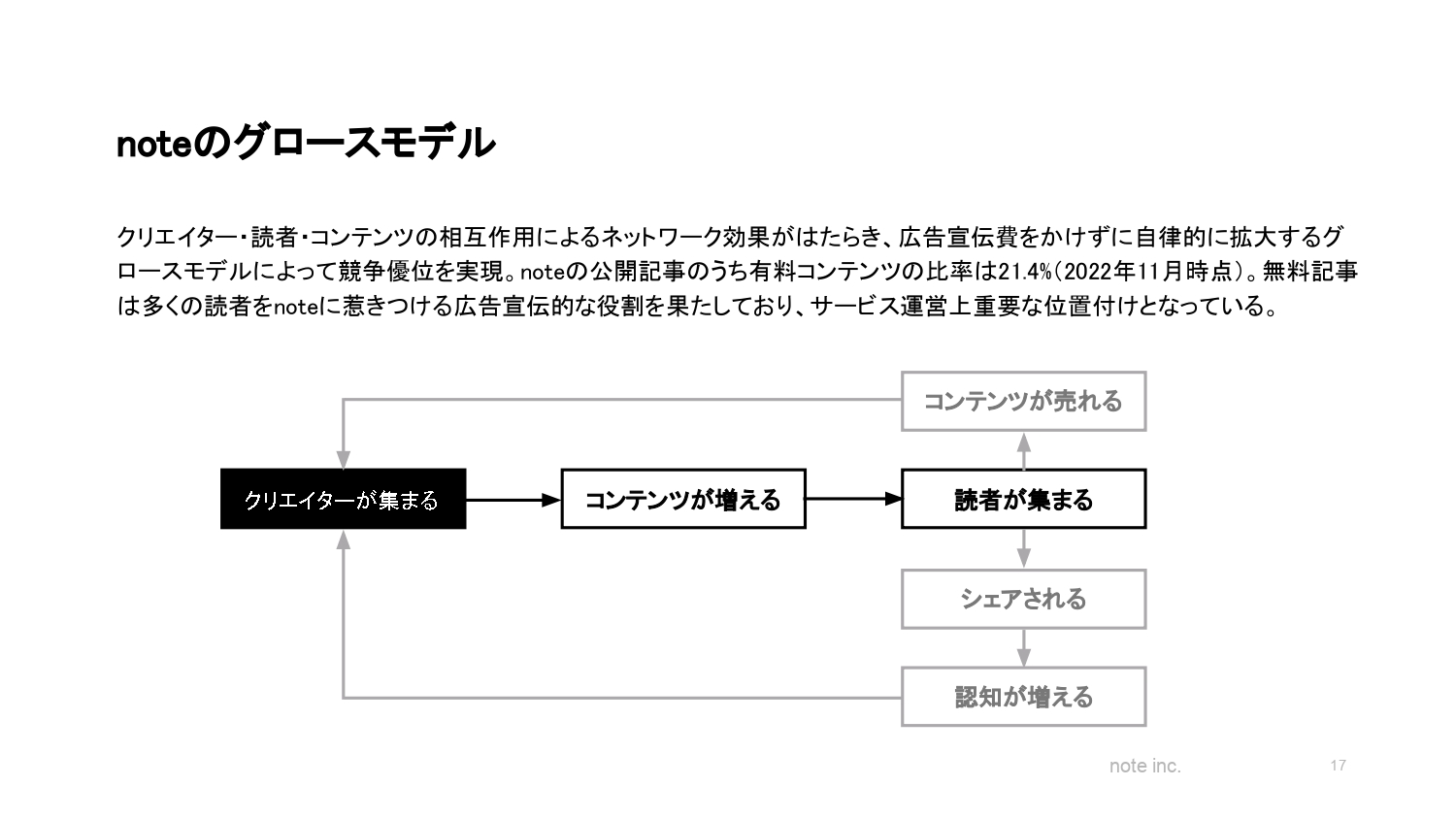

「note」のグロースモデルは、かなり独自のモデルとなっており、これに基づいて当社はサービスを伸ばしてきています。クリエイターが集まりコンテンツを投稿します。そこに読者が集まり、売れたりシェアされたりすることで認知が増え、それをもとにして、さらにクリエイターが集まります。

クリエイター、読者、コンテンツの相互作用が循環することによって、サービスが成長してきています。当社はこれまで広告宣伝費をほぼ使わずに事業を伸ばしてきていますが、このグロースモデルによるところが大きいと思っています。

「note」は有料コンテンツが注目されがちですが、実は8割が無料コンテンツです。2022年11月時点での有料コンテンツの比率は、21.4パーセントとなっています。

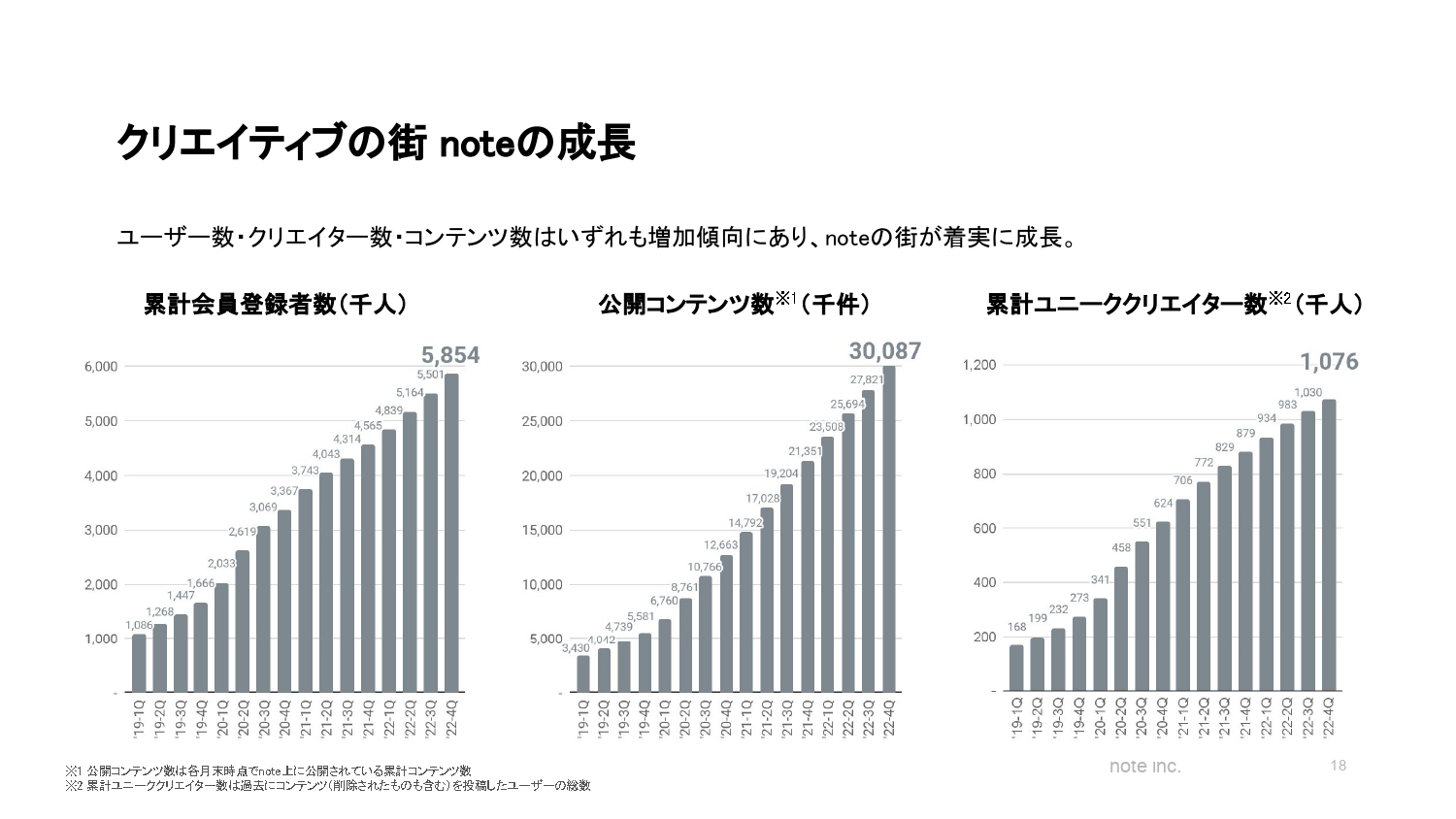

クリエイティブの街 noteの成長

スライドには「note」の成長の過程を示しています。累計会員登録者数は2022年第4四半期時点で585万4,000人と、順調に積み上がってきています。

公開コンテンツは2022年第4四半期時点で3,008万7,000件と、毎月100万件くらいずつ伸びています。累計ユニーククリエイター数は2022年第4四半期時点で107万6,000人です。ID登録者のうち、5人から6人中1人がクリエイターとして投稿している状況です。

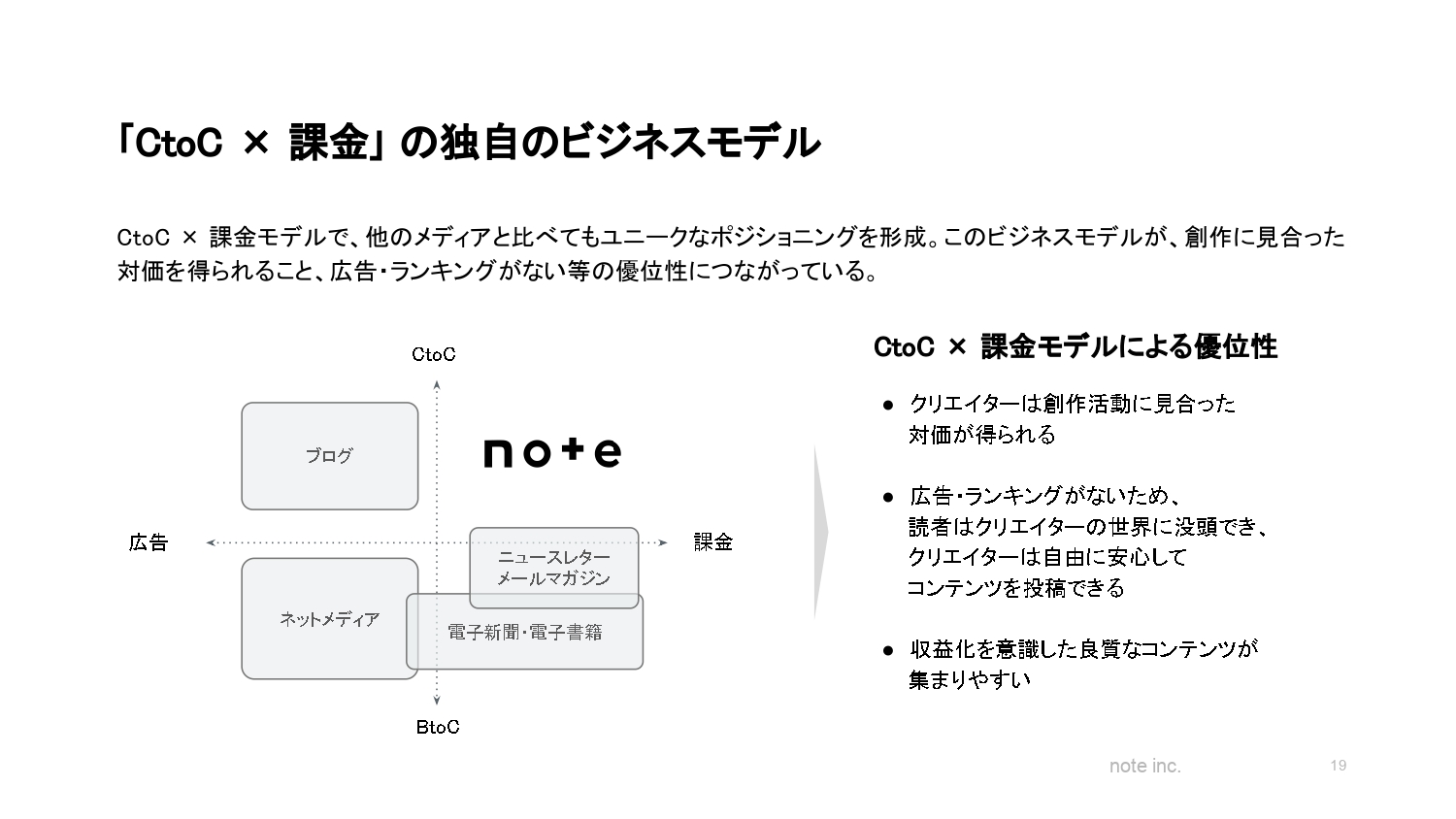

「CtoC × 課金」 の独自のビジネスモデル

「CtoC×課金」の独自ビジネスモデルです。スライド左の図は、メディアサービスにおける「note」のポジションを示しています。縦軸はCtoCかBtoCなのか、横軸は収益が課金か広告かを表しています。

既存のいわゆるネットメディアは「広告×BtoC」ですので、左下になります。最近はいろいろな課金を行うメディアサイトも増えています。電子新聞・電子書籍や、ニュースレター・メールマガジンなど、有料化したものは「BtoC×課金」になりますので、右下に当てはまります。ブログサービスは「広告×CtoC」ですので、左上になります。

「CtoC×課金」のビジネスモデルである「note」は、右上というユニークなポジションに当てはまります。クリエイターは創作活動に見合った対価が得られますので、かなり本気のコンテンツが投稿できます。それによって読者側もコアなファンが集まりますので、非常によい環境が生まれやすくなっています。

また、広告・ランキングがないため、読者もクリエイターも自分のコンテンツに集中でき、良質なコンテンツが生まれやすい仕組みになっていると考えています。

幅広いジャンルの著名人や法人・公共機関が利用

その結果、幅広いジャンルの著名人や法人・公共機関に利用いただいています。2022年11月時点で、著名人の利用(日本人Twitterフォロワー数上位1万人のうちnoteアカウントを連携しているユーザー数)は1,000人超、法人の利用も19,000件超と、かなり増えてきています。

そして、最近では公共機関の利用も増えてきています。中央省庁・独立行政法人、自治体のほか、特に伸びているのは学校です。一部地方の自治体などでは、学校の公式ホームページを「note」に切り替える動きも広がってきています。

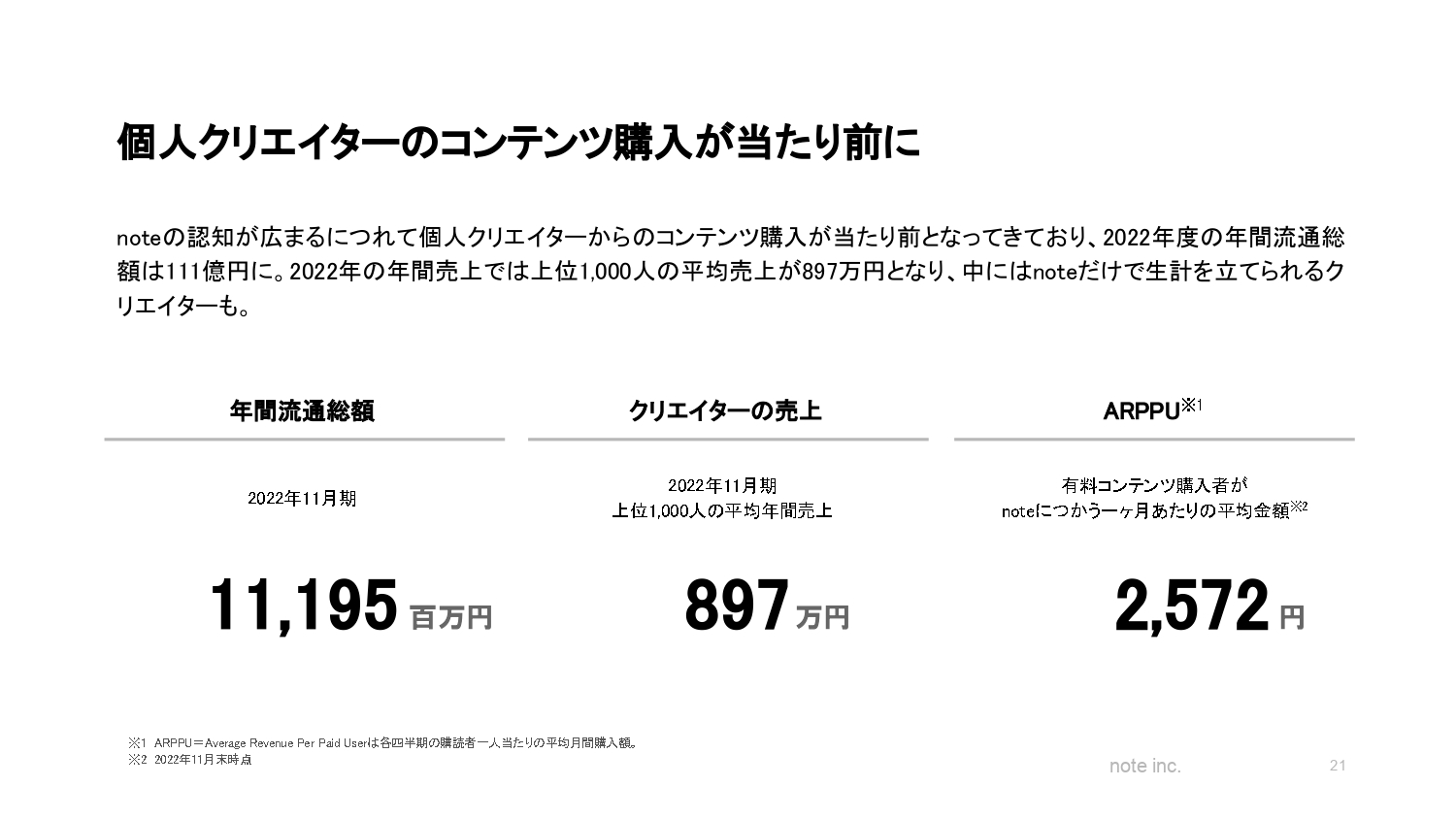

個人クリエイターのコンテンツ購入が当たり前に

ここからは課金についてのお話です。2022年の年間流通総額が111億9,500万円と先ほどお伝えしましたが、個人クリエイターのコンテンツ購入が非常に増えてきています。

2022年11月期の上位1,000人のクリエイターの平均年間売上は897万円となっており、「note」だけで生計が立てられるクリエイターも増加しています。

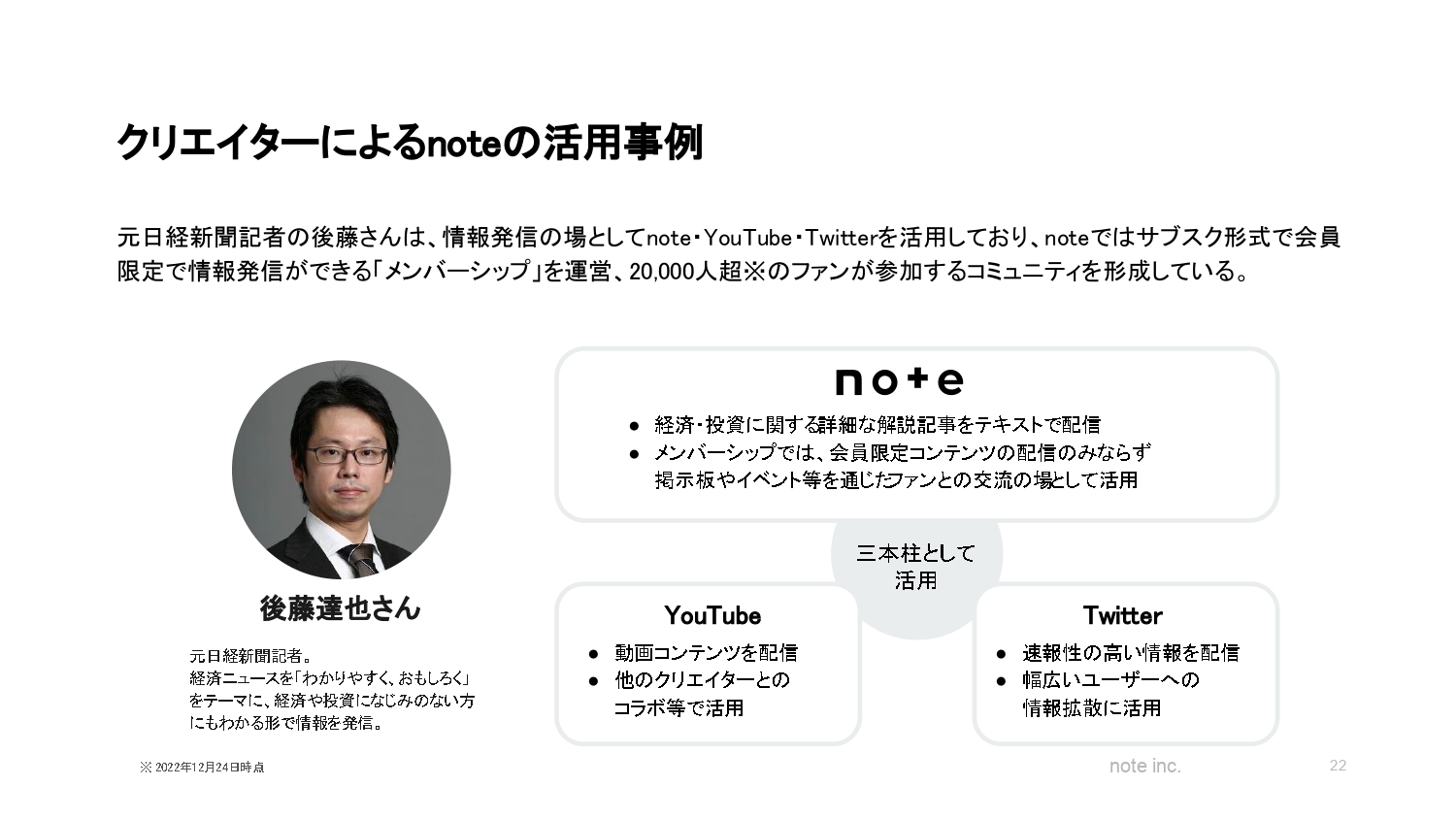

クリエイターによるnoteの活用事例

「note」を上手く活用いただいているクリエイターの事例をご紹介します。元日経新聞記者の後藤達也さんは、新機能の「メンバーシップ」を使って、サブスクリプションサービスを2022年から開始しており、2万人超のファンが課金して参加するコミュニティを形成しています。

よく「『note』は『YouTube』や『Twitter』と競合するのではないか?」との質問を受けますが、この活用事例は、これらをかなりうまく組み合わせて収益化できている実例にもなっています。「YouTube」「Twitter」で広くいろいろな人に見てもらってお客さまを集め、その中でもコアなお客さまが「note」でメンバーシップに加入して課金しています。

クリエイターの活躍の場を広げる仕組み

ここまで課金の話をしてきましたが、私はクリエイターのサクセスが課金だけだとはまったく思っていません。課金したいクリエイターは課金すればよいと思いますが、先ほどお話ししたとおり、8割は無料コンテンツを投稿しています。

無料でコンテンツを投稿し、見てもらえるだけで成功というケースも当然あると思います。それによって友だちができたり仕事につながったりと、人によっていろいろなサクセスがあると思います。したがって、「note」内だけの成功ではなく、「note」外での成功を広げることが重要だと思っており、既存メディアやWebサービスとの連携を推進しています。

スライドには、資本業務提携先の5社を記載しています。このようなテレビ、新聞/雑誌などの出版会社と連携して、「note」のクリエイターが「note」の外側でデビューしたり成功したりする入口をうまく作ることで、活動機会の増加につながるよう努力しています。

Webサービスの事業者とも多く連携しています。クリエイターの成功とは、物を書いてその課金を得るだけではありません。例えば、物を書いて自分の商品を理解してもらった上で、ECで物を売ることも当然あるため、「BASE」と連携しています。

また、もちろん動画の場合もありますので、UUUMなど今後もさまざまなサービスと連携して、クリエイターのサクセスを広げたいと考えています。

noteから映像化・書籍化された作品が多数誕生

クリエイターのサクセスの実例のひとつとして、「note」から映像化・書籍化された作品が多数誕生しています。我々が把握しているだけでも、これまでに200点近い作品が書籍化されています。今後もこのような流れは広がっていくのではないかと考えています。

note PRO

ここからは、法人事業である「note pro」についてです。「note pro」は、企業のオウンドメディアや、ホームページ構築を簡単にするメディアSaaSサービスです。高機能な「note」を月額5万円で法人に提供するサービスであり、現在の有料契約数は635件です。

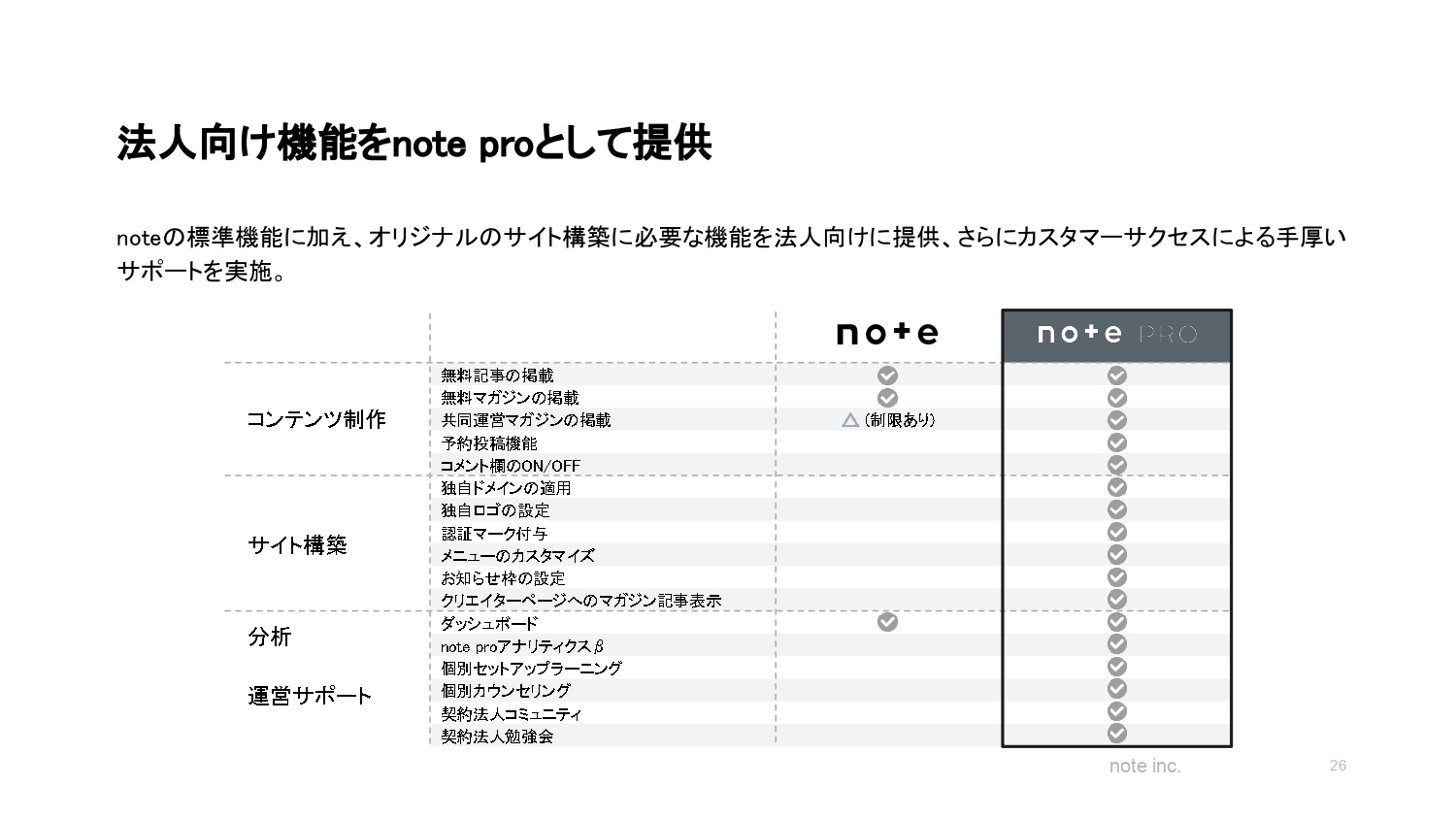

法人向け機能をnote proとして提供

「note pro」は「note」の高機能版のサービスです。こちらのスライドに機能をお示ししていますが、よりコンテンツを作りやすく、カスタマイズしやすくなっています。他にも分析機能や運営サポートなど、「note」と比べて高機能なサービスを提供しています。

note proの仕様例

カスタマイズの具体例をスライドに示していますが、独自ドメインが使えることは、非常に大きなポイントだと思います。ロゴが使えるなど、ほかにもさまざまなカスタマイズができるようになっています。

国内外の法人や自治体など多様なユーザーが利用

多様なユーザーにサービスを利用いただいていることを示したのがこちらのスライドです。さまざまな大企業やベンチャー企業、あるいは自治体などで、いろいろなサービスにご利用いただいています。

主な活用シーン

こちらは活用シーンを示したスライドです。「note pro」は「note」の機能が使えるため、課金機能を使いたいメディアが、雑誌を「note」で電子化する際に、サブスクリプションメディアを作ることにも利用できます。

また、大手企業のブランディングサイト作成や、あるいはベンチャー企業が採用・HRを行うために、会社の人材採用や働き方についてなどの内容を提供するサイトの作成に役立てていただいています。

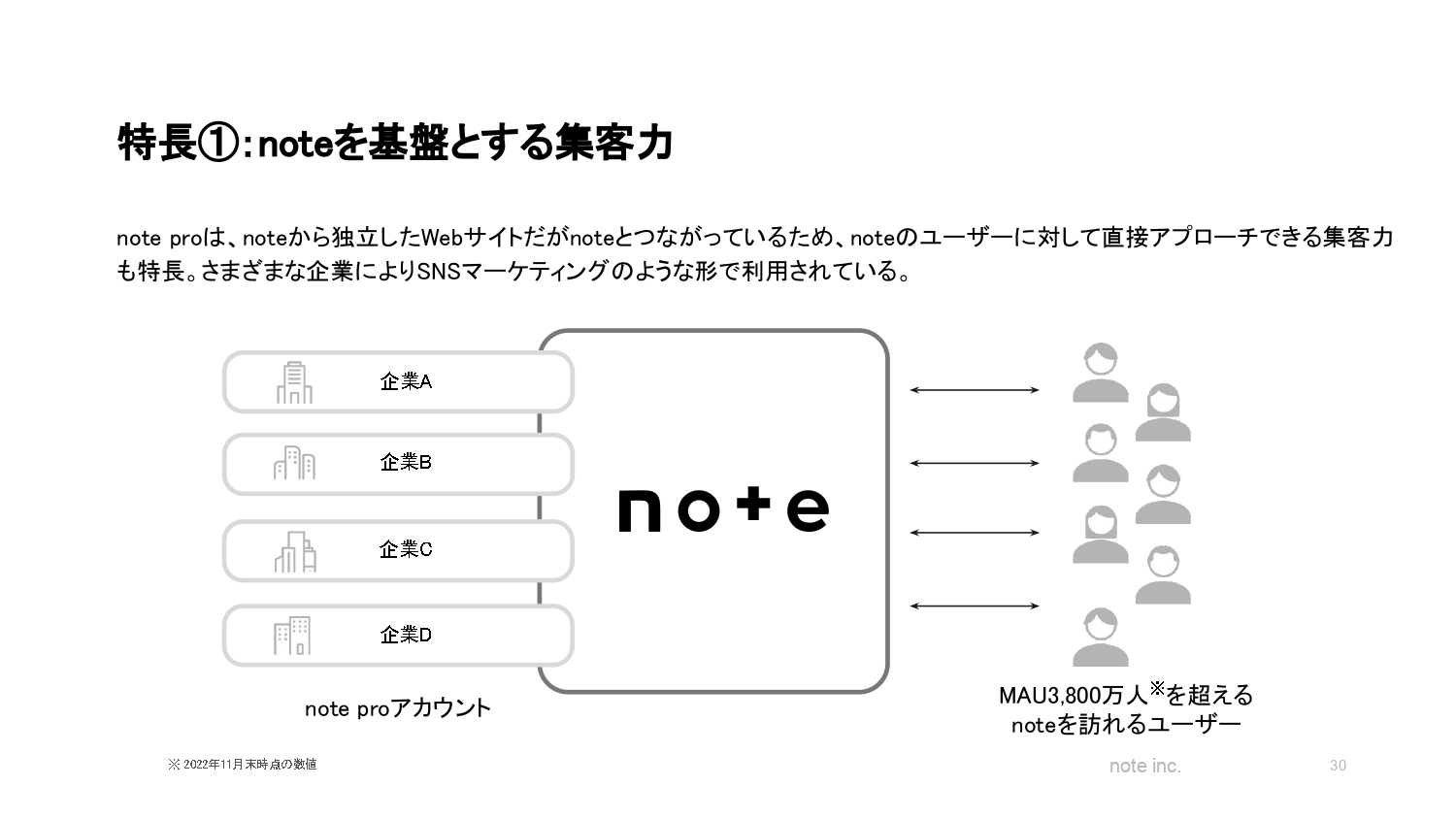

特長①:noteを基盤とする集客力

「note pro」の特徴としては、やはり「note」の一部であることが非常に重要なポイントだと思っています。

「noteを基盤とした集客力」とスライドに記載していますが、現在「note」のMAUは約4,000万人となっています。「note」でサービスを展開することで、そのようなみなさまと触れ合えることが、1つのメリットだと思います。

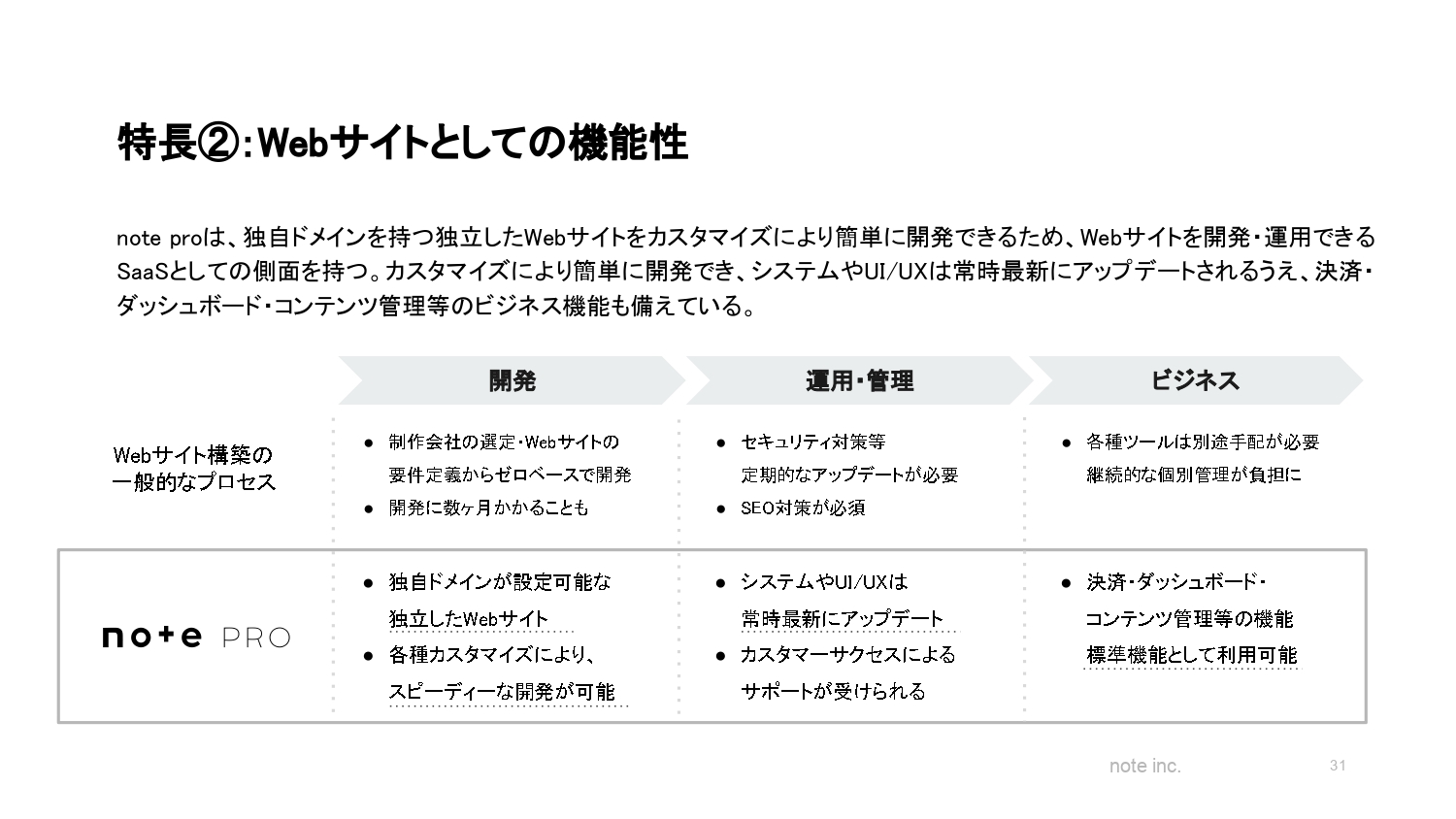

特長②:Webサイトとしての機能性

もう1つの特徴は、Webサイトを簡単に作れることです。Webサイト構築は、とても難しく、手間がかかります。開発に始まり、運用・管理も必要ですし、それを仕組みとしてしっかり更新するなど、いろいろな手間がかかりますが、「note pro」を使えば、ワンストップかつノーコードでWebサイト構築が可能なため、ご利用いただいているのだと思います。

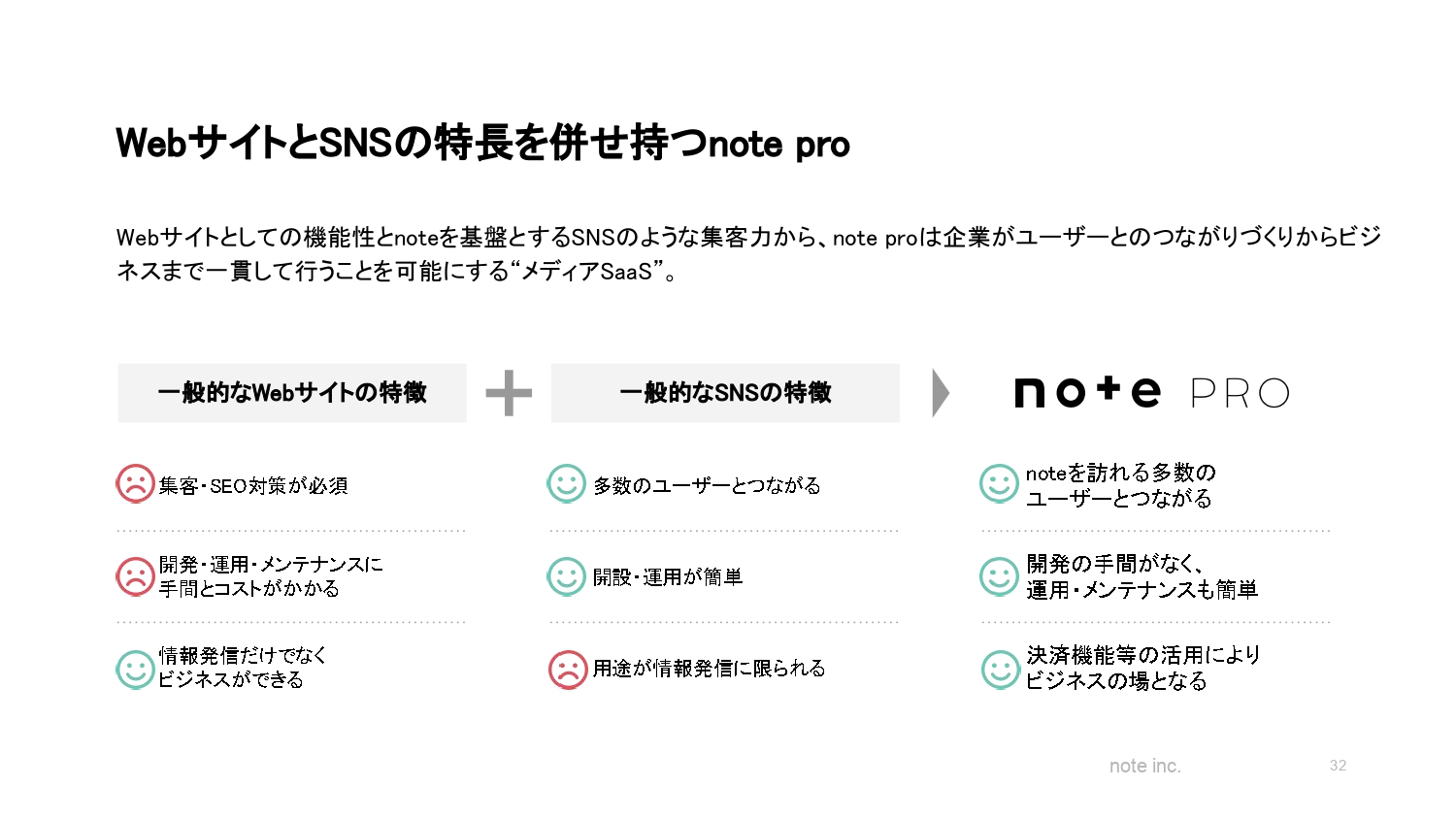

WebサイトとSNSの特長を併せ持つnote pro

まとめると、Webサイトを作る機能と、SNSの特徴を併せ持つことが「note pro」の魅力だと思っています。これは今後「note」のCtoCサービスが伸びれば伸びるほど、さらに魅力が増していくものですし、機能もどんどん拡張されていくため、今後より強化できるサービスだと考えています。

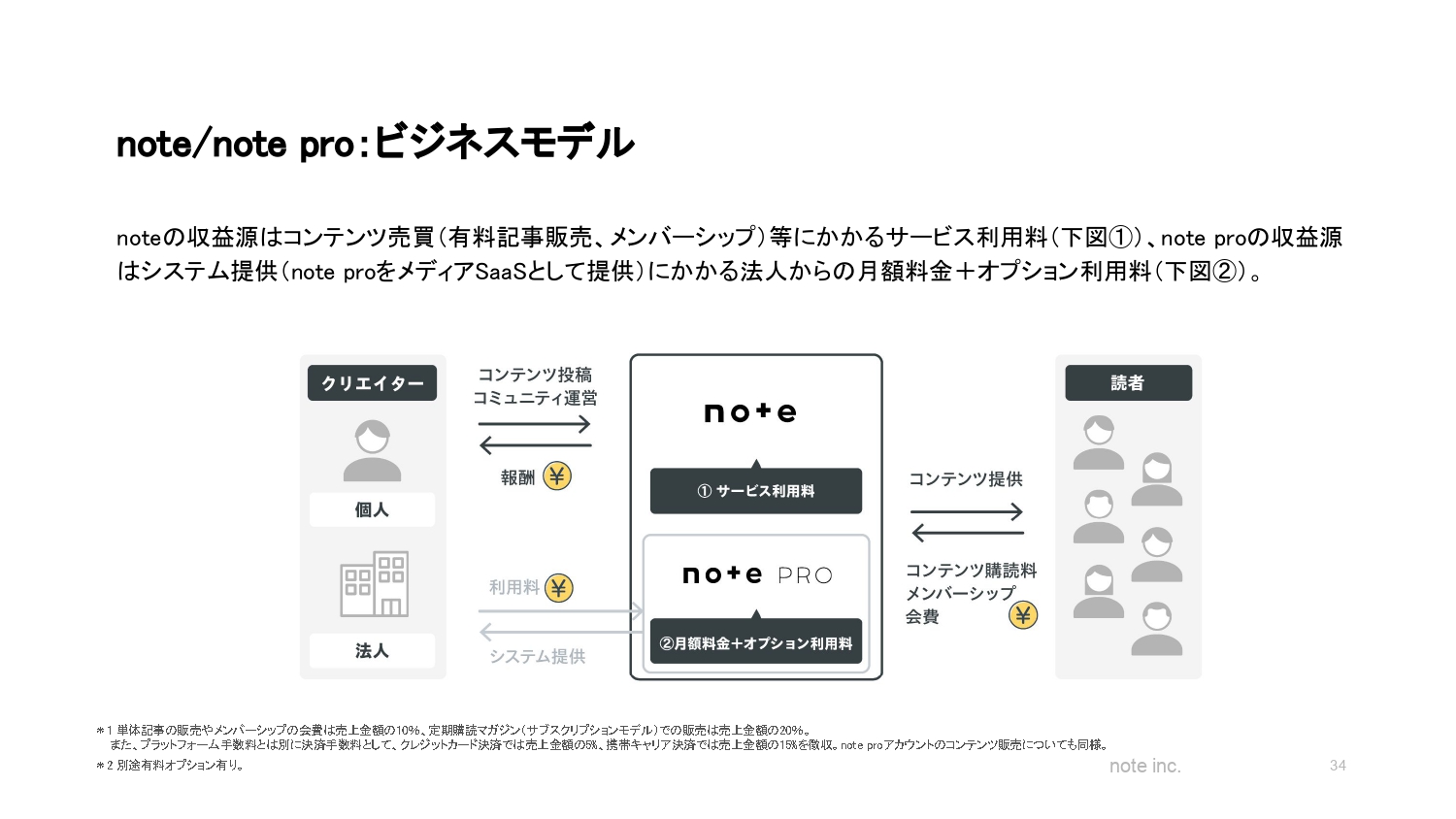

note/note pro:ビジネスモデル

当社のビジネスモデルをまとめた図をスライドに示していますが、「note」と「note pro」の2つがメインの事業となっています。

「note」は、いろいろな人がコンテンツを投稿できるサービスです。一部は有料のコンテンツで、それが売買された時に、代金の一部を手数料としていただくのが当社のビジネスのメインになっています。

もう1つが「note pro」です。こちらは法人から利用料を直接いただくモデルになっています。

いったん、私からのご説明は以上です。続いて、CFOの鹿島より決算概要についてご説明します。

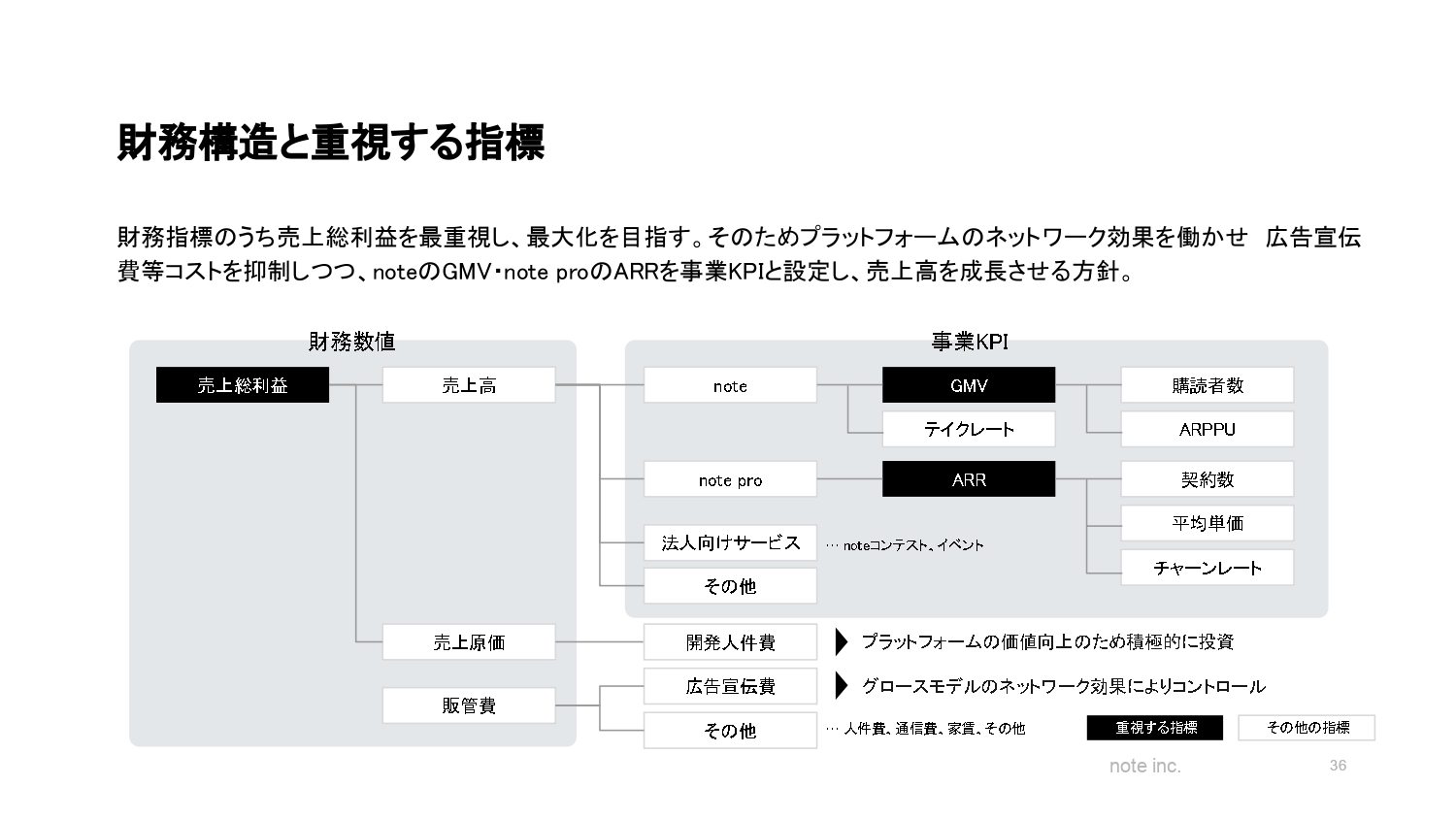

財務構造と重視する指標

鹿島幸裕氏(以下、鹿島):あらためまして、CFOの鹿島です。私からは、2022年度11月期の決算ハイライトと、今後の業績見通しについてご説明します。

まず、前提として当社の財務構造と重視する指標について説明します。財務数値で当社が重視しているものとしては、売上総利益の最大化を念頭に置いています。

当社は粗利率が非常に高いビジネスモデルですので、売上総利益の最大化は売上高を伸ばしていくこと、つまりトップラインを伸ばしていくことと近いのですが、そちらを分解したのがスライド右側の事業KPIです。

「note」と「note pro」で、それぞれ重要なKPIを定義しています。「note」については、「note」というプラットフォームで生まれる商流の総和であるGMVを重視しています。「note pro」はSaaS型の事業ですので、年間の収益であるARRを重視しています。

コスト面では、販売管理費に特徴がありまして、広告宣伝費がほとんどかかりません。これが会社の事業上の特徴になっています。先ほど加藤がご説明したグロースモデルにより、当社は「note」に広告宣伝費をほとんどかけていません。

一般的なコンシューマー向けサービスですと、ユーザー獲得などのために大きな広告宣伝を打つことがよくあると思いますが、当社はこの費用がほとんどかからないことが特徴です。

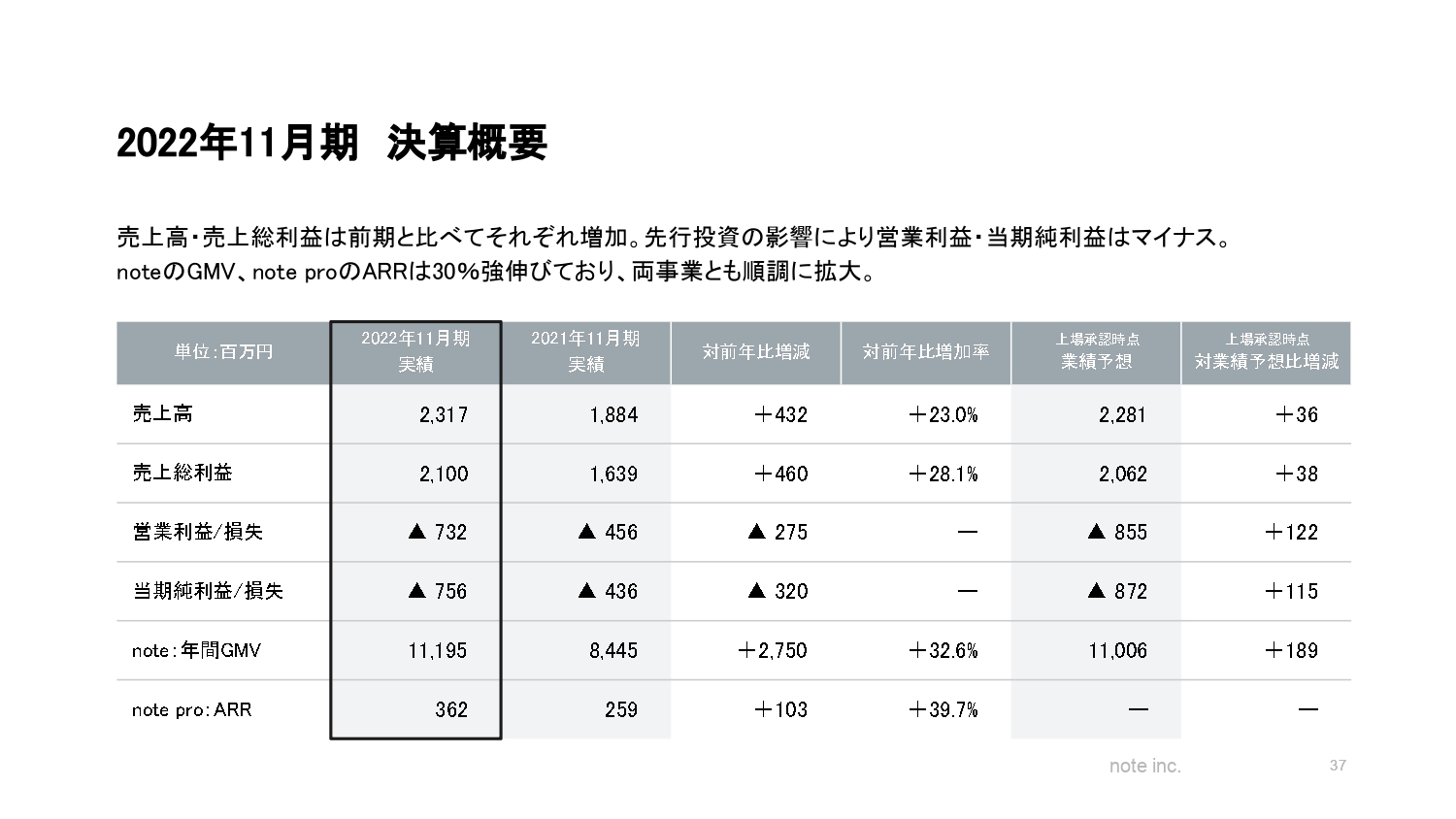

2022年11月期 決算概要

こちらを踏まえた2022年11月期の決算概要をスライドに示します。サマリーでお話しすると、売上高・売上総利益ともに前期から増加しています。また、先行投資の影響により、営業利益・当期純利益については、マイナスで着地しています。

重要KPIである「note」のGMV、「note pro」のARRは、いずれも30パーセント強伸びており、両事業とも順調に拡大していると考えています。

個別の数字について簡単に触れると、売上高に関しては、2022年11月期は23億1,700万円という数字で着地しています。前年比で23パーセントの増加で、上場時点で公表した業績予想に対しては3,600万円上振れて着地しています。

売上総利益も同様の傾向で、実績としては21億円となり、前年比で28.1パーセントの増加、業績予想に対しては3,800万円の上振れとなっています。

営業利益は、7億3,200万円のマイナスになっています。こちらは前期から拡大しているのですが、上場時点の業績予想からすると、売上の拡大と、コストが想定以上に縮小したことにより、1億2,000万円ほど改善しています。

当期純利益も同様の傾向で、2022年11月期は7億5,600万円の赤字となっていますが、業績予想からの増減は営業利益と同様の傾向になっています。

先ほど重要な指標としてご紹介した「note」と「note pro」のKPIについては、「note」のGMVが年間で111億9,500万円となっています。前年は約84億円でしたので、前年比で32.6パーセントの増加となっています。「note pro」のARRは3億6,200万円となり、こちらも前年比で40パーセント弱成長しています。

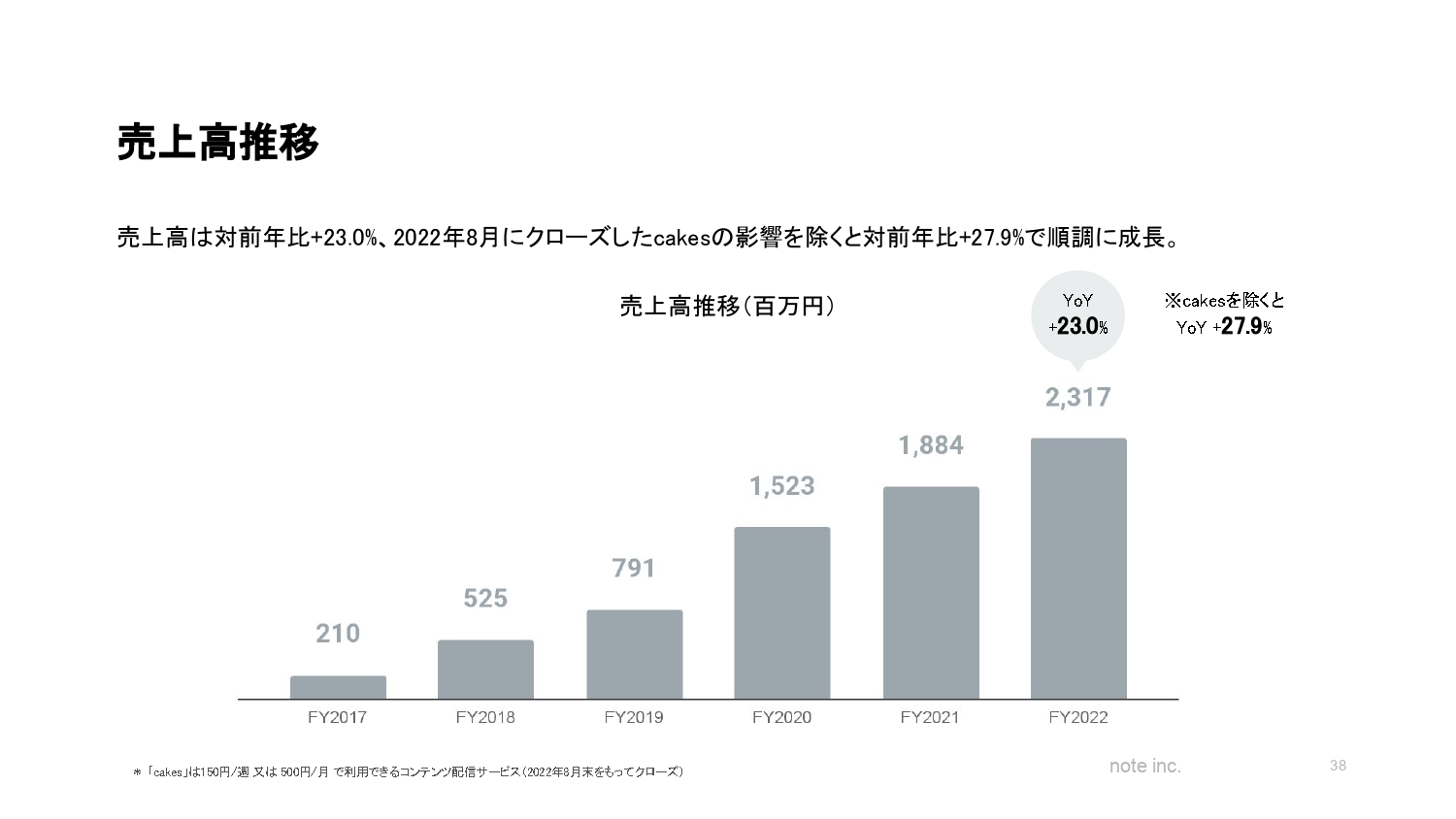

売上高推移

会社の売上高を経年で見たグラフをスライドにお示しします。先ほどご説明したように、売上高は23パーセントの増加となっていますが、当社は「note」のほかに「cakes」という事業があり、こちらを昨年8月にクローズしました。

2021年度は、「cakes」の売上が1年間生じていますので、「cakes」の売上への影響を除いた場合には、YoYで27.9パーセントの成長となっています。

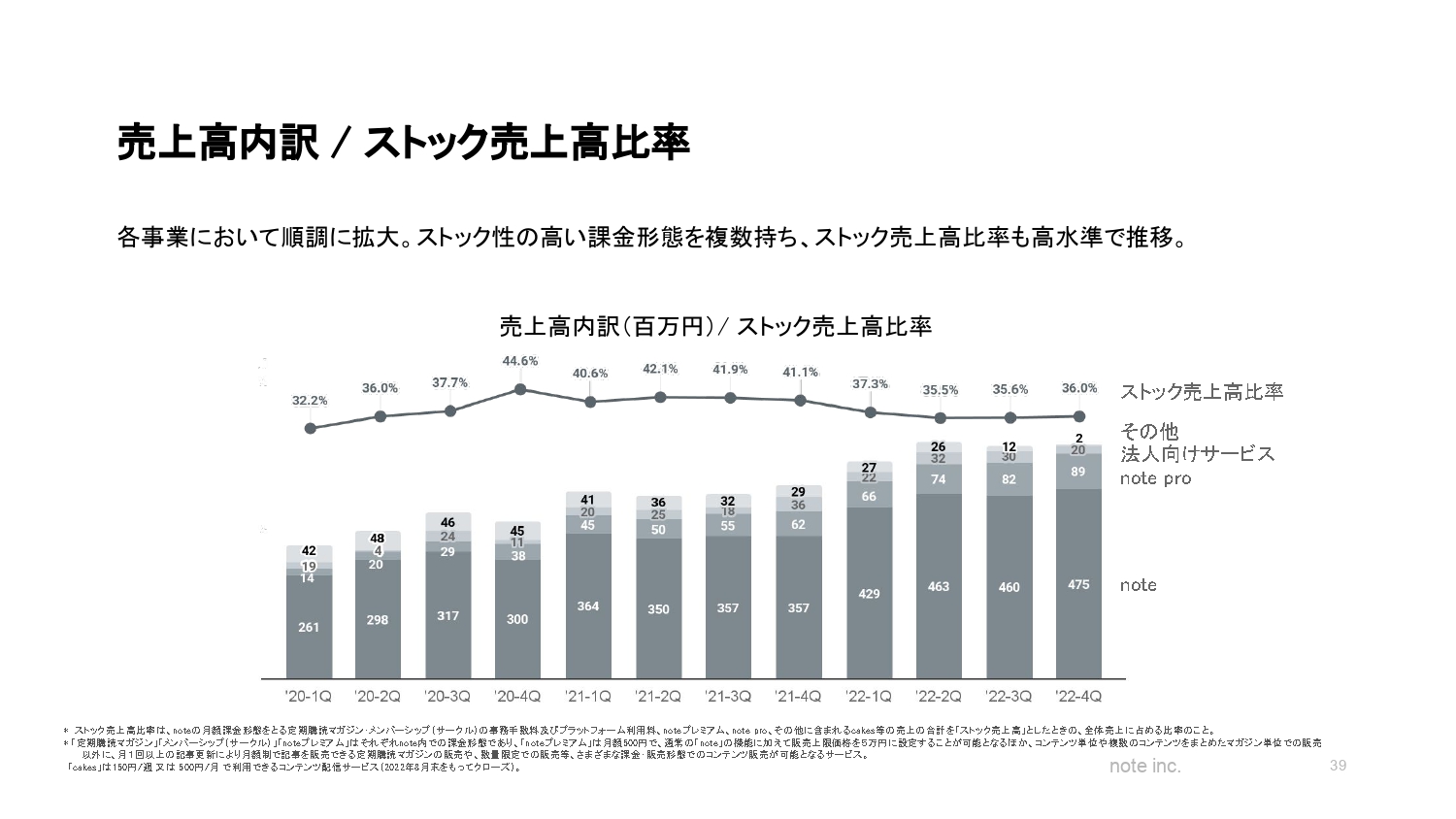

売上高内訳 / ストック売上高比率

売上高をもう少し分解して、事業別に見たものがこちらのスライドです。足元では「note」がおおよそ80パーセント、「note pro」が15パーセント程度という状況です。

また、ストック売上高比率について、こちらは月額でどんどん積み上がっていく売上の割合ですが、「note pro」はSaaS型の事業ですので、ストック売上高比率に含まれています。「note」の中にもサブスクリプション型の月額課金型のサービスがありますので、それらも合わせて36パーセント程度がストック売上高比率になっています。

ストック売上高比率は直近1年間で減少傾向となっていますが、こちらは先ほどご説明した「cakes」の影響があります。「cakes」も月額課金型のメディアのため、その売上が次第に縮小していったことがストック売上高比率の減少に繋がっていますが、こちらは一過性の影響だととらえています。

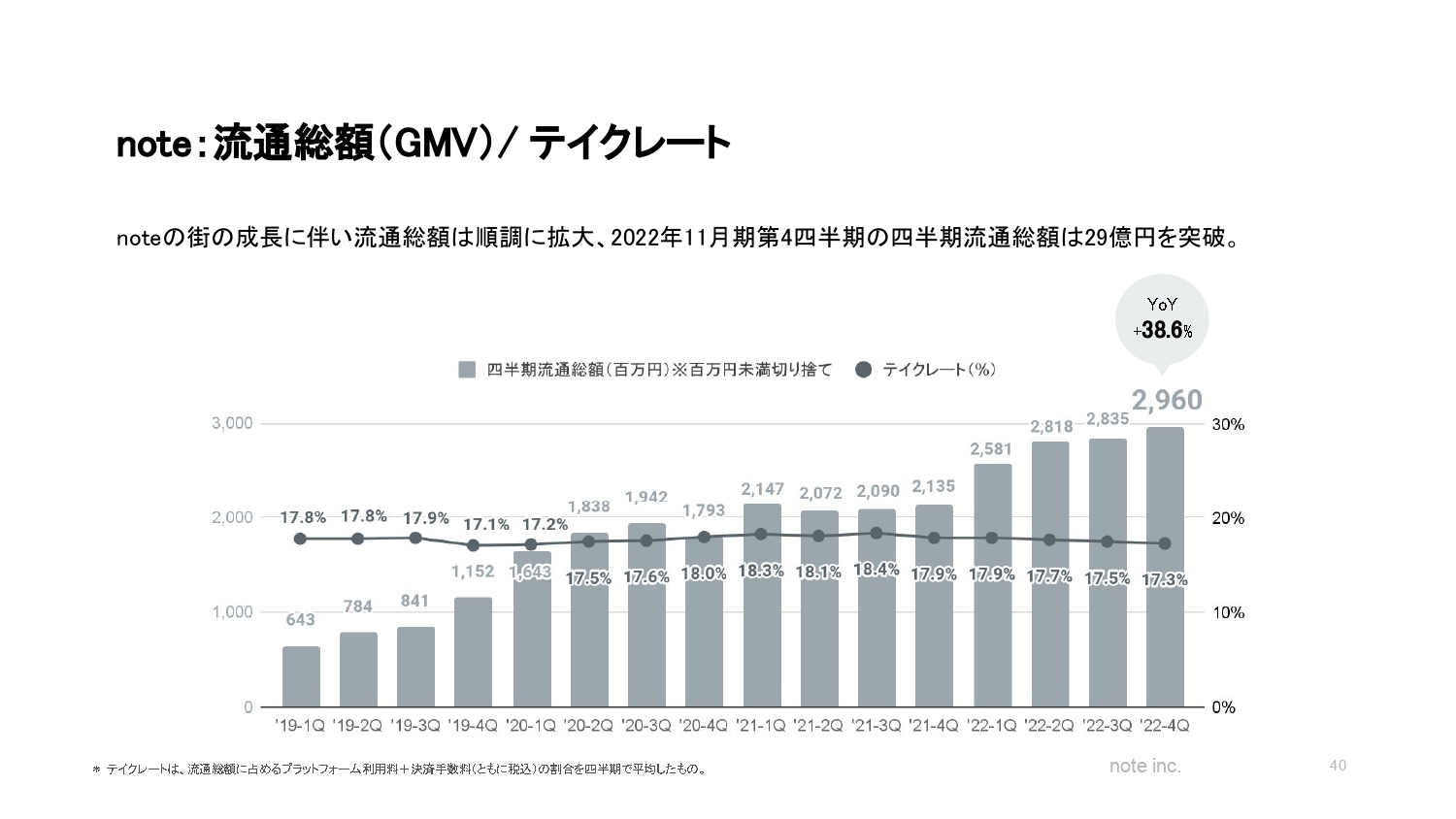

note:流通総額(GMV)/ テイクレート

「note」のGMVの推移を示したグラフです。2022年度の1年間は、前年と比べて非常に順調に成長しているのが見て取れると思います。第4四半期で見ると、GMVはYoYで38.6パーセントの成長となっており、絶対額では3ヶ月間で29億6,000万円となっています。

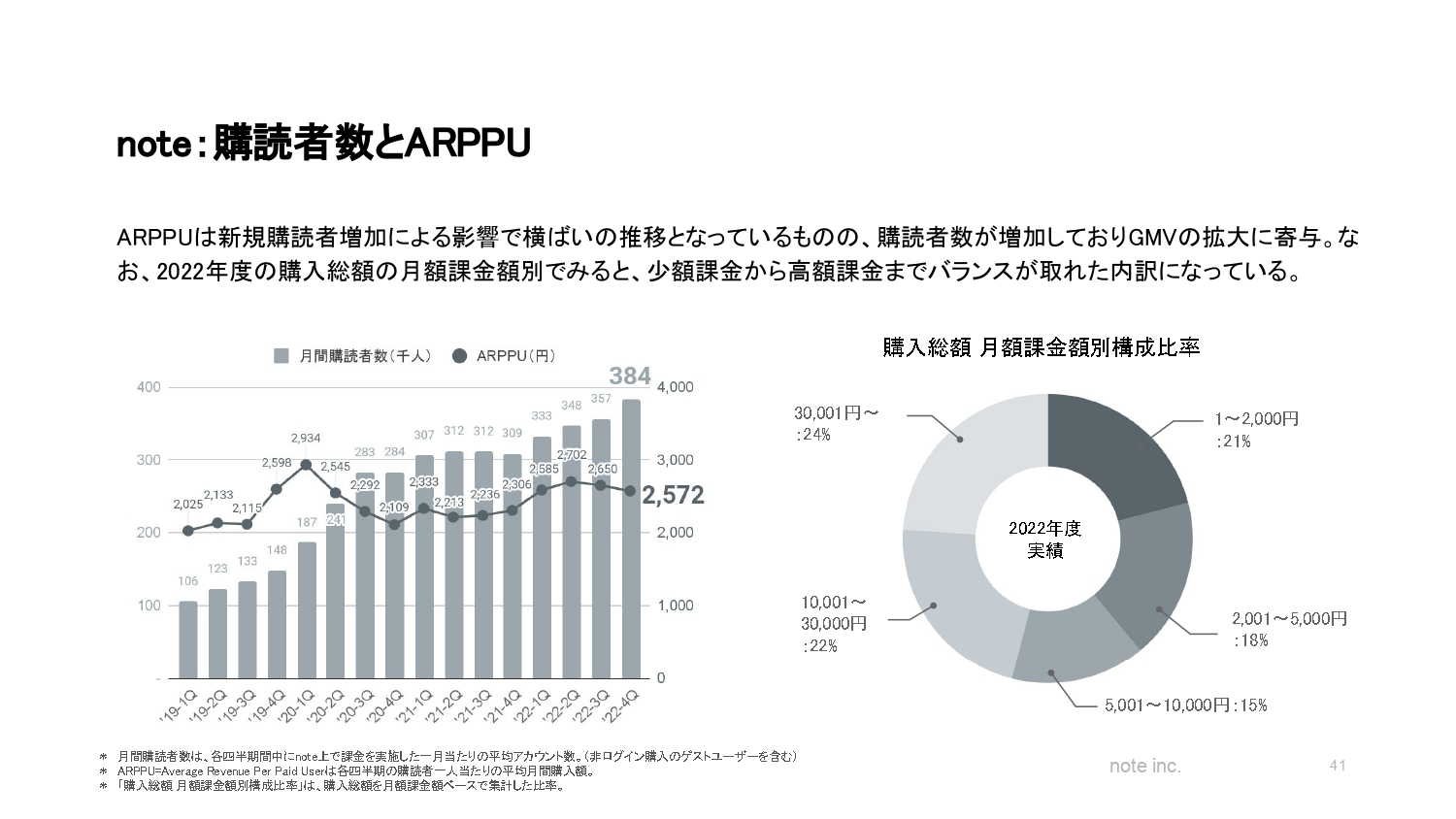

note:購読者数とARPPU

さらに分解すると、GMVの成長に大きく寄与した要因として、購読者数が伸びていることが挙げられます。ARPPUは増減がありますが、昨年1年間でおおむね2,500円から2,700円の間で推移しています。

購読者数に関しては、新規の購読者を取り込めたことが大きく寄与しています。ARPPUに関しては読者が「note」で1ヶ月に購入した金額ですので、当社が直接的にコントロールできるものではありません。

しかし、2,500円という数字を俯瞰してご説明すると、例えばコンテンツ商品について、従来は月に本を何冊か購入したり、CDを買ったり、DVDを購入したりという購買行動があったと思いますが、そのようなオフラインのコンテンツ消費がオンライン化され、「note」に流れ込んでいると理解しています。

他業界の例として、eコマースの世界などでは、昔はオフラインで商品を買っていましたが、オンライン化率の伸展によって、次第にeコマースを利用する人も増え、ARPPUもどんどん増えていったと思います。

インターネットでデジタルコンテンツを消費するという文化自体は、まだ始まったばかりだと思いますので、eコマースのように、「note」のARPPUと月間購読者数は、オンライン化率の伸展とともに、いずれも伸ばしていけると考えています。

スライド右側の図は、ARPPU別のGMVへの寄与度を表したものになります。例えば、3万円という1番高いゾーンの構成比率は、24パーセント程度です。一方で、1円から2,000円という1番低いゾーンの構成比率は21パーセント程度です。一言で表すと、「note」のGMVが非常にロングテール型でできていることを示した図になっています。

例えば、他業界での投げ銭や、ソーシャルゲームへの課金などを見ると、一部の高額課金ユーザーがGMVに寄与していることがあるかと思いますが、当社の場合はそのような構図にはなっておらず、バランスよく成長していることが特徴になっています。

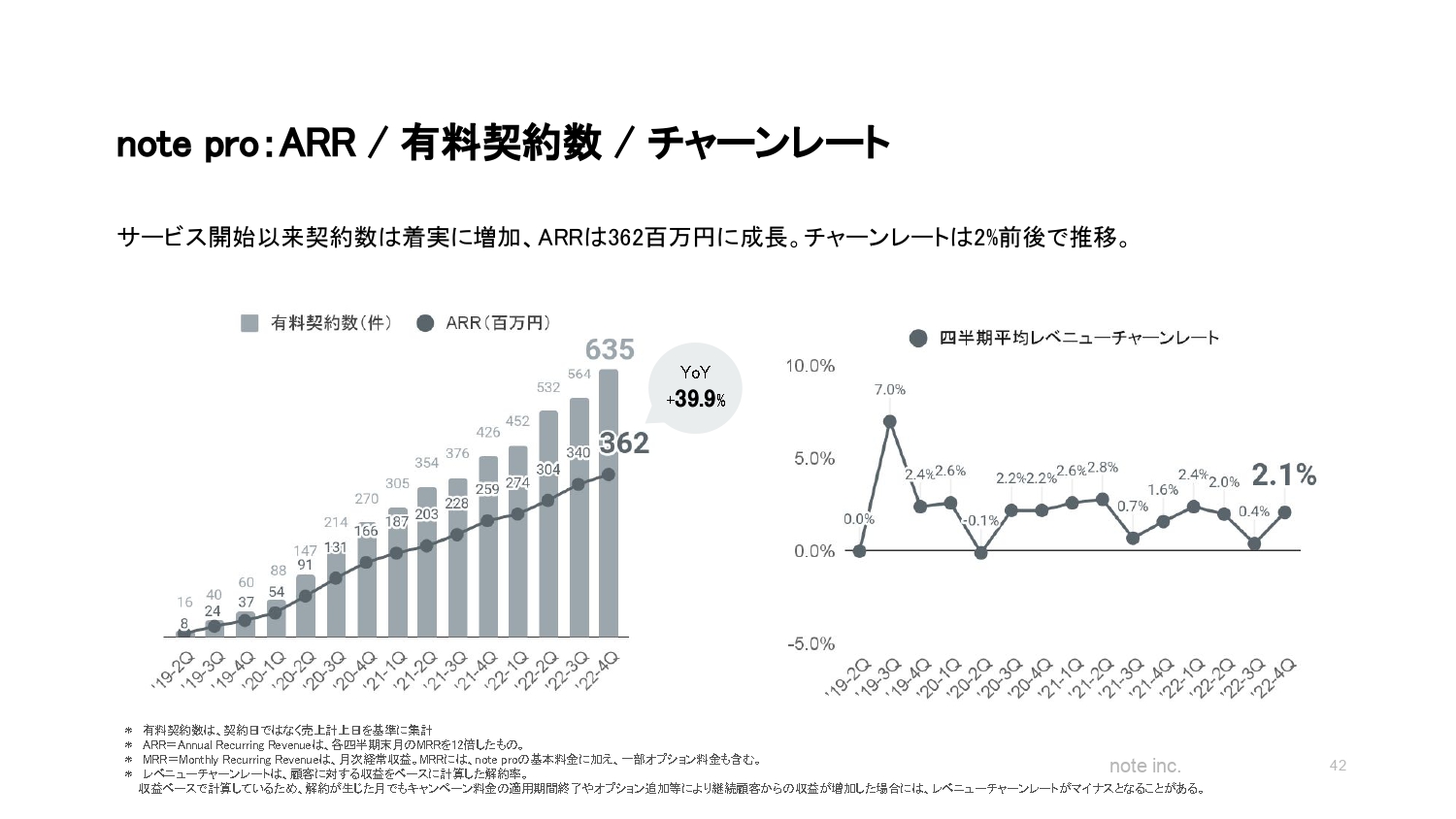

note pro:ARR / 有料契約数 / チャーンレート

「note pro」のKPIについてです。有料契約件数は期末で635件となっており、第3四半期からも非常に大きく伸ばすことができました。ARRは3億6,200万円となり、YoYで40パーセント弱の成長となっています。チャーンレートについてはやや増減はあるものの、おおむね2パーセント程度で推移しています。

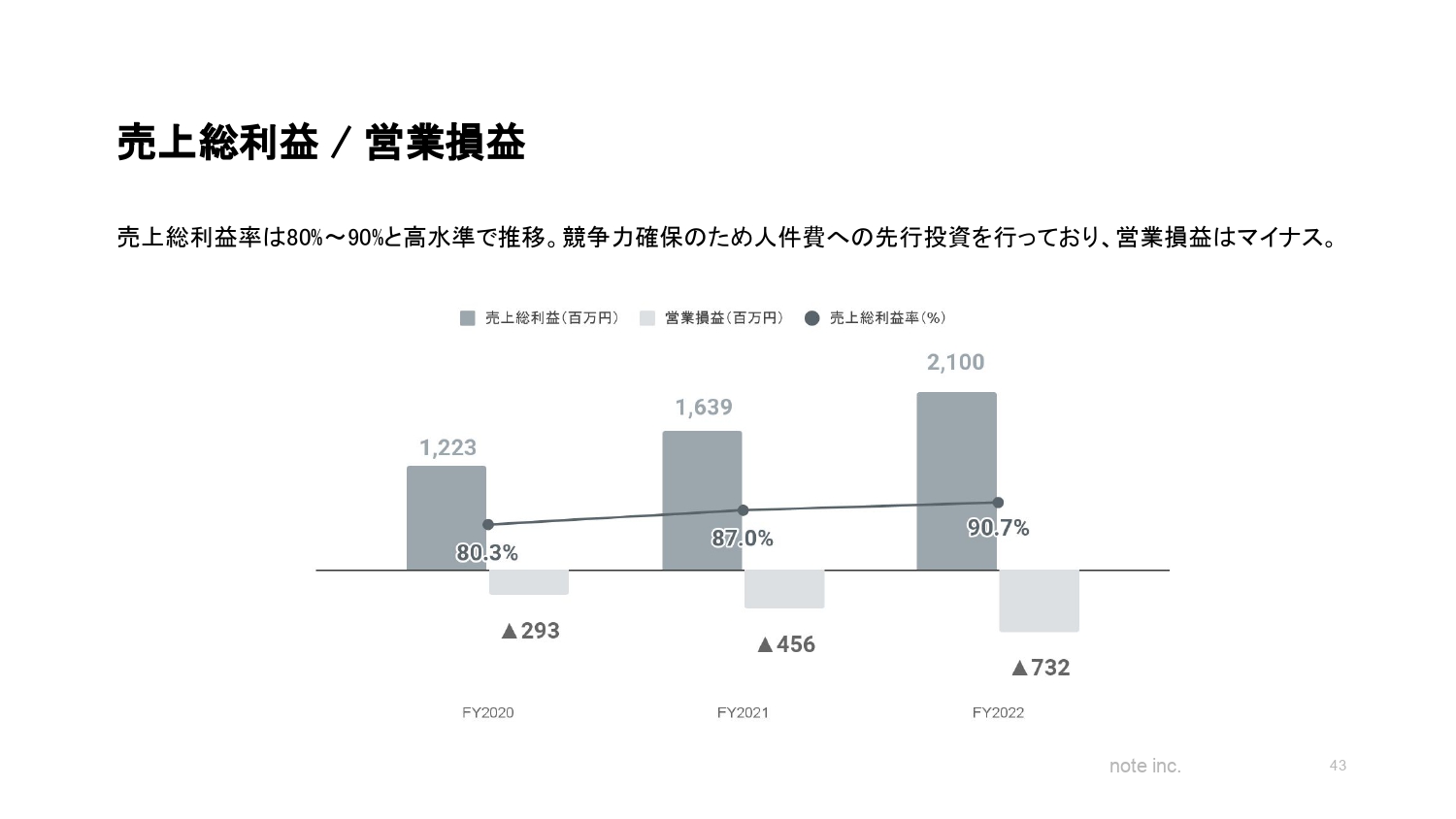

売上総利益 / 営業損益

売上総利益については順調に増えています。また、粗利率自体が非常に高くなっており、9割程度が粗利と、粗利率が非常に高いビジネスモデルが特徴になっています。

現在は、そちらを人件費等の先行投資に回していますので、営業損益はマイナスですが、赤字幅が縮小してブレークイーブンを超えれば、非常に高いマージンが実現できると考えています。

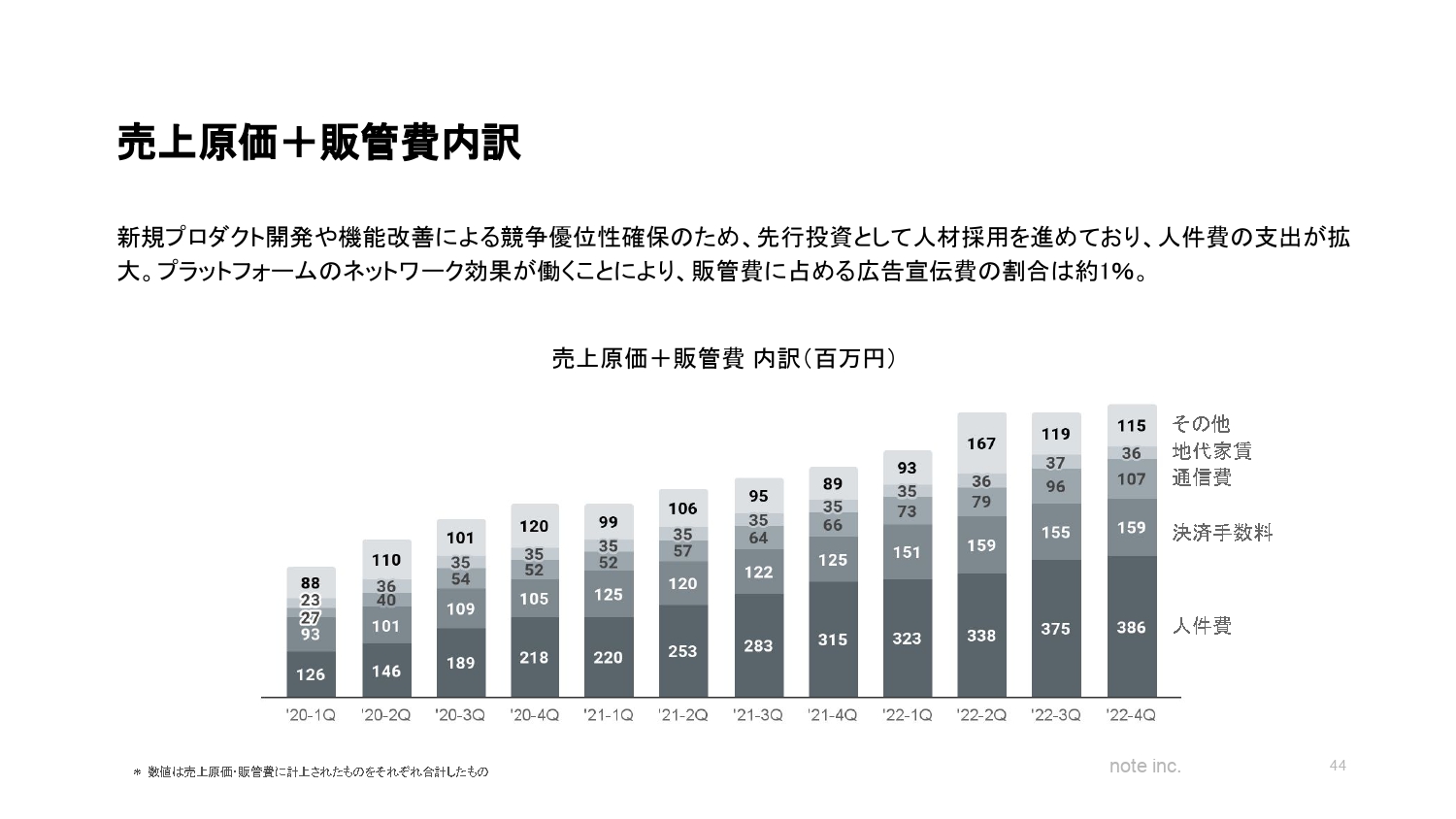

売上原価+販管費内訳

コストをもう少し分解して見たものが、こちらのスライドです。1番大きなコストが人件費であり、続いて決済手数料、通信費となっています。通信費にはサーバー代や、SaaSの利用料などが含まれています。先ほどお話ししたように、広告宣伝費は非常に小さいため、こちらには主要コストとして表れてきていません。

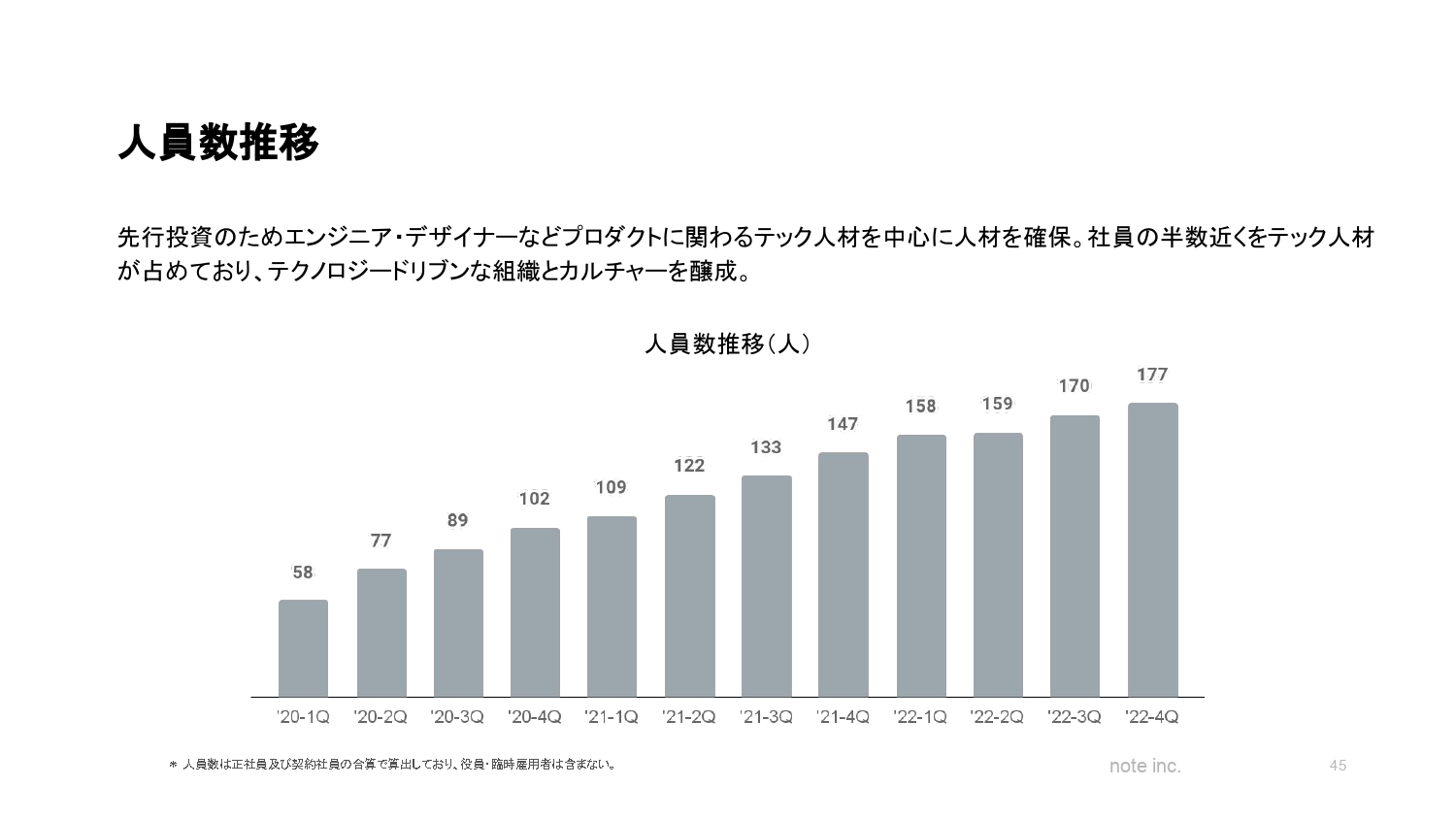

人員数推移

一番大きなコストは人件費で、人員数の推移をプロットしたものがこちらのスライドになります。エンジニア、デザイナーを中心に、ここ数年は先行投資で人員拡大を続け、期末で177名となっています。

前期までで優秀な人材を一定程度確保できたと考えていますので、今後の見通しとしては、既存事業と新規の開発投資も含めて、既存人員を中心に開発を進めていけると考えており、今後の人件費の伸び幅は、これまでよりも緩やかになると想定しています。

2022年度の主な取り組み

昨期のトピックスを簡単にご紹介します。すべてに触れることはできませんが、いくつかピックアップしてご説明します。

はじめに、2021年11月期から取り組んでいたものですが、「note創作大賞」というインターネットの投稿コンテストを実施しました。このような投稿コンテストとしては異例の1万6,000件以上の応募を記録しており、クリエイターの方の関心が非常に集まったと考えています。今後も「note」はこのようなクリエイターの発掘に取り組んでいきたいと考えています。

次に、2022年2月に岩手県と連携し、全県立高校63校と県教育委員会が「note」で情報発信を開始しています。

先ほど加藤より、学校での利用が増えているとお伝えしたとおり、最近公共分野で「note」の利用が増えているという文脈の一環として、県立高校のホームページなどの情報を「note」で一括して発信し、多くの人に届けるという取り組みです。

現在は学校以外に、すでに100以上の自治体でも利用されており、官公庁などでの導入も増えていますので、このような公共分野で「note」の活用を推進していきたいと思っています。

また、「note」はこれまでクレジットカード決済と携帯キャリア決済の2つの決済手段があったのですが、3月に「note」の支払い方法に新しくPayPayを追加しました。課金の面とチャネルが広がるということで、去年のGMVの増進にも非常に寄与していましたので、今後もこのようなユーザーの利便性が高まる施策を続けていきたいと思っています。

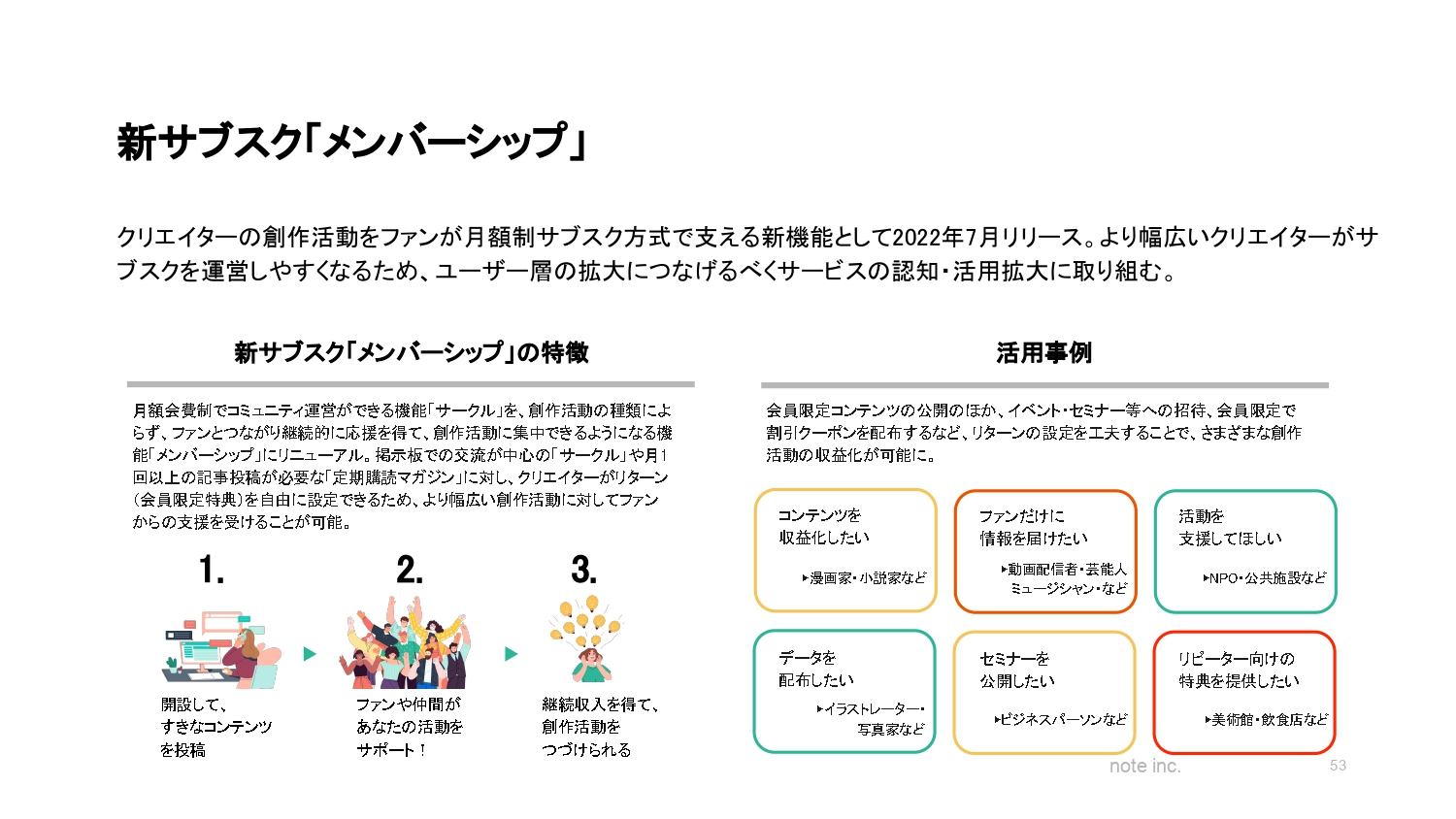

7月には「note」の新機能である「メンバーシップ」を開始しました。こちらはサブスクリプション型の、誰でも簡単に月額でサブスクが始められるサービスで、クリエイターと交流することでそのようなコミュニティーも作れる機能です。クリエイターの面を広げるという意味で、非常に有効なサービスと捉えています。

10月は吉本興業とのコラボ企画をスタートしました。また、現在はまだ結果発表等はしていませんが、11月は集英社の『少年ジャンプ+』と共同で、マンガ原作募集のコンテストを開始しました。優秀な作品に関しては、集英社の『少年ジャンプ+』で実際にマンガになることもあるということですので、このようなクリエイターの出口につながるような施策を、今後もさまざまな出版社やテレビ局、他のメディアとともに推進していきたいと考えています。

これまでが2022年度の取り組みになります。次ページ以降は2023年度の業績予想に移ります。

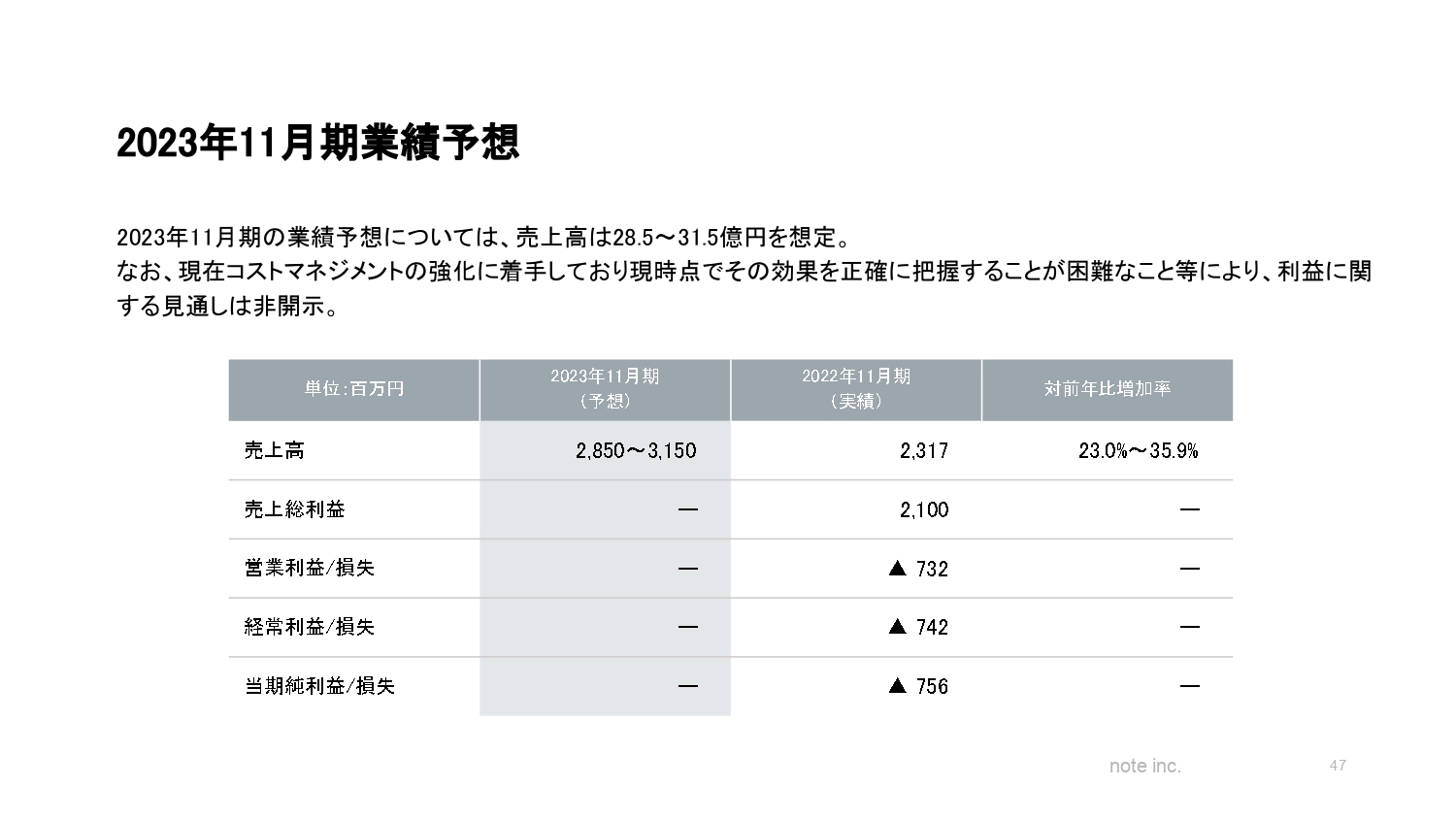

2023年11月期業績予想

今期の業績予想です。売上高は、28億5,000万円から31億5,000万円というところにレンジを置いています。対前年比では、23パーセントから36パーセント弱の成長を見込んでいます。

粗利以下については、現在コストマネジメントの強化に着手しており、現時点でその効果を正確に把握することが難しいということで、利益に関する見通しは非開示としています。

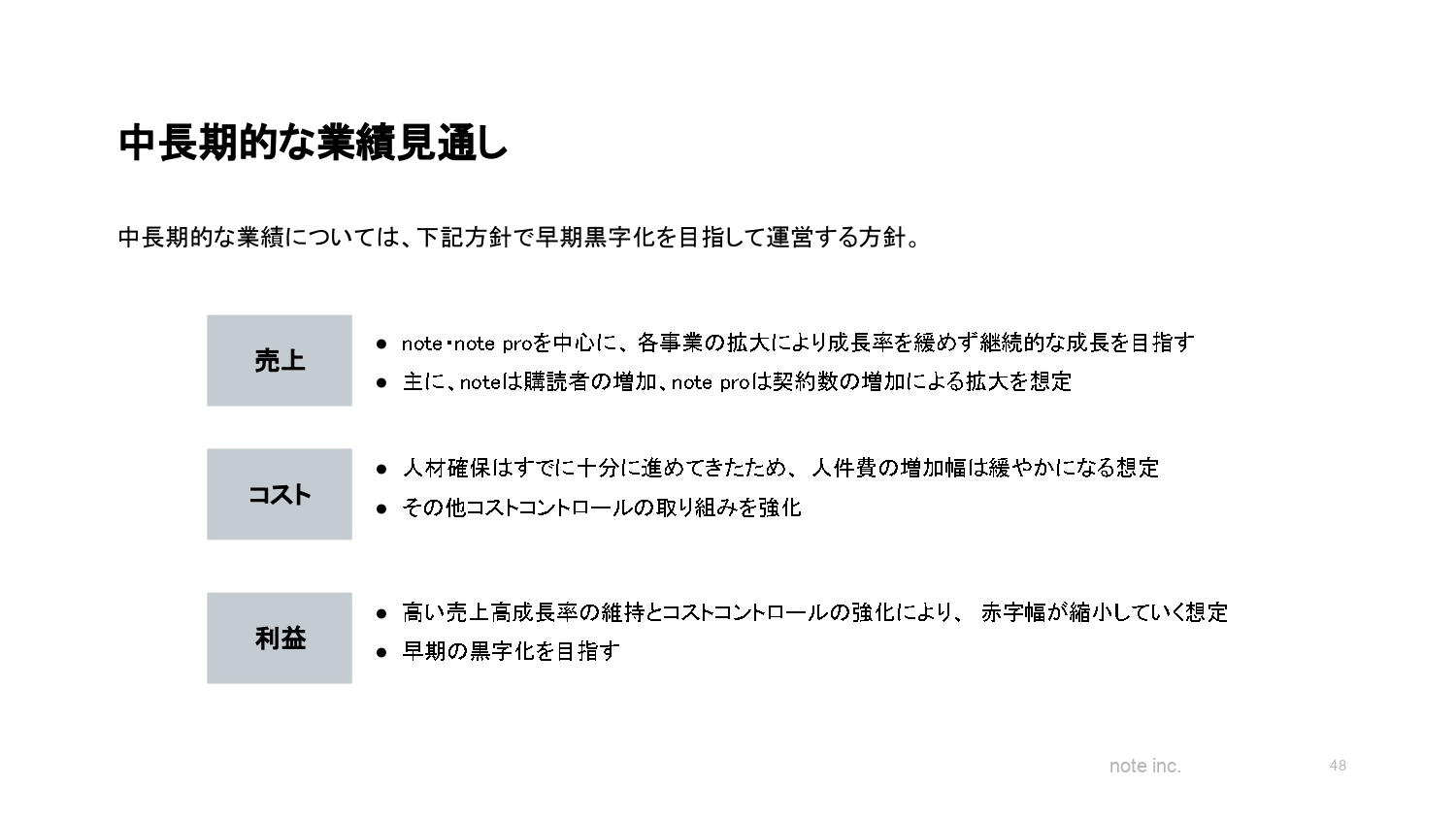

中長期的な業績見通し

中長期的な業績の見通しに関してです。売上高は「note」と「note pro」のいずれも、まだまだ成長フェーズですので、それぞれを拡大させ、成長率を緩めず継続的な成長を目指していきたいと考えています。

主な成長ドライバーですが、「note」については購読者の増加、「note pro」に関しては契約数の増加によって拡大していきたいと考えています。

コスト面は先ほどご説明したとおりです。すでに人員確保を十分に進めてきたと考えており、今後は人件費の増加幅が緩やかになると考えています。人件費以外についてもコストコントロールを強化し、変動費、固定費のいずれも規律をもって削減を進めていきたいと考えています。

このような取り組みによって売上を成長させ、コストコントロールを強化することで、今後は利益の赤字幅が縮小していく想定となっています。黒字化に関しても早期に目指していきたいと考えています。

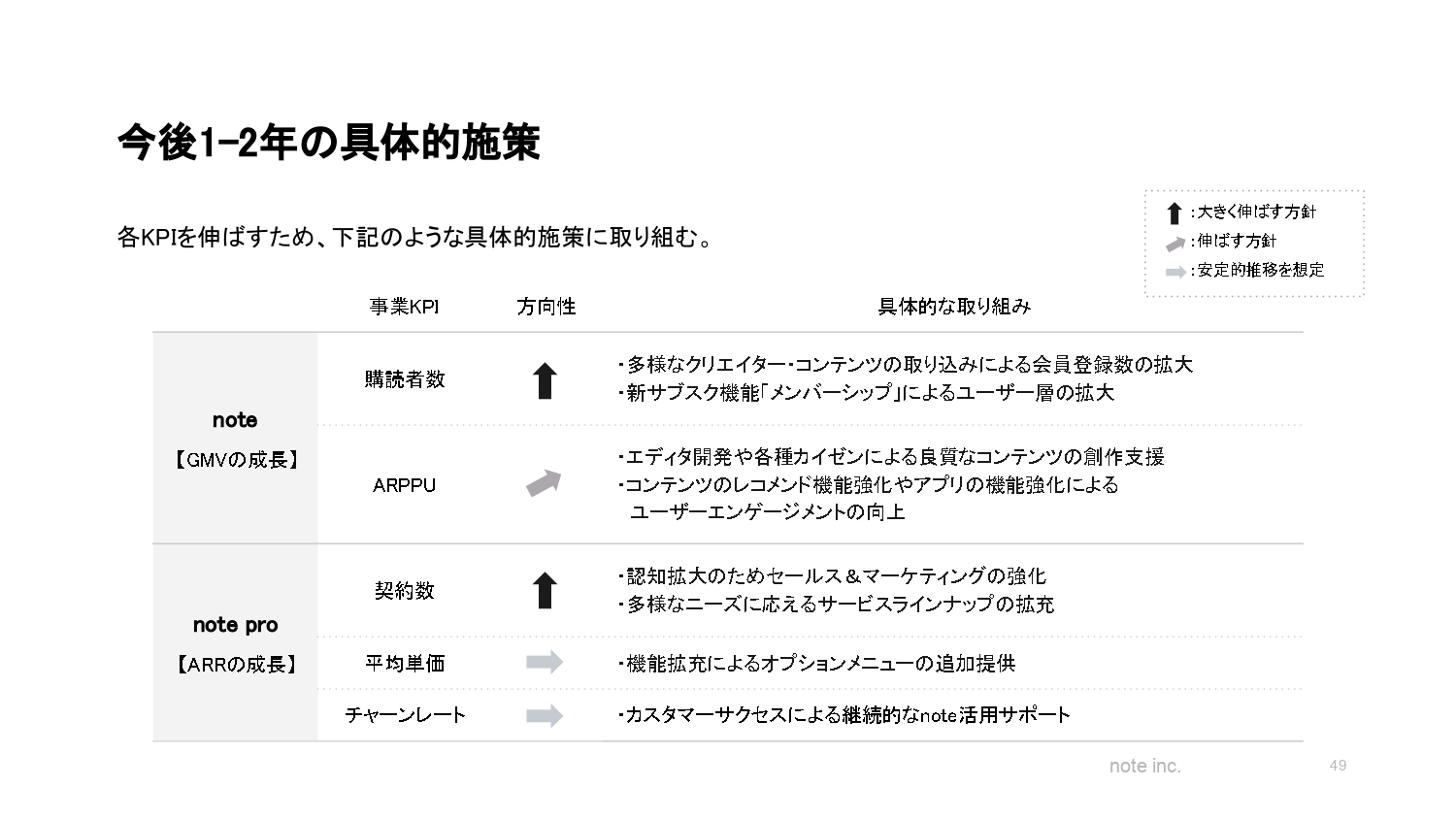

今後1-2年の具体的施策

今後1、2年の具体的な取り組みについてご説明します。「note」は、購読者とARPPUのいずれも増やしていきます。

購読者に関してはご覧のグロースモデルでもわかるとおり、クリエイターとコンテンツをどんどん取り込んでいくことが最重要になりますので、魅力的なクリエイターを「note」プラットフォームに呼び込み、質の高いコンテンツを投稿していただくことによって、会員登録数や購読者を増やしていく取り組みを行っていきます。

ARPPUについてもいろいろな取り組みがあるのですが、例えば「note」には「あなたに最適なコンテンツはこれですよ」「興味があるコンテンツはこれじゃないですか?」といったレコメンド機能があります。

AIやマシンラーニングを活用し、レコメンド機能のマッチングをさらに強化することで、コンテンツを最適な読者に届けるお手伝いができると考えています。そうすると読者あたりの購読点数も増えていくと思いますし、購読者自体も増加していくと考えています。

「note pro」についてはそれぞれドライバーがあるのですが、SaaS型の事業でライフタイムバリューが想定できますので、そのLTVに合わせて、例えば広告宣伝費や販促費などの認知拡大のためのセールスマーケティングを強化し、契約数を増やしていきたいと考えています。

決算ハイライト、業績説明、業績予想に関しては以上となります。再び加藤から成長戦略についてご説明します。

背景:クリエイターエコノミーの拡大・変化

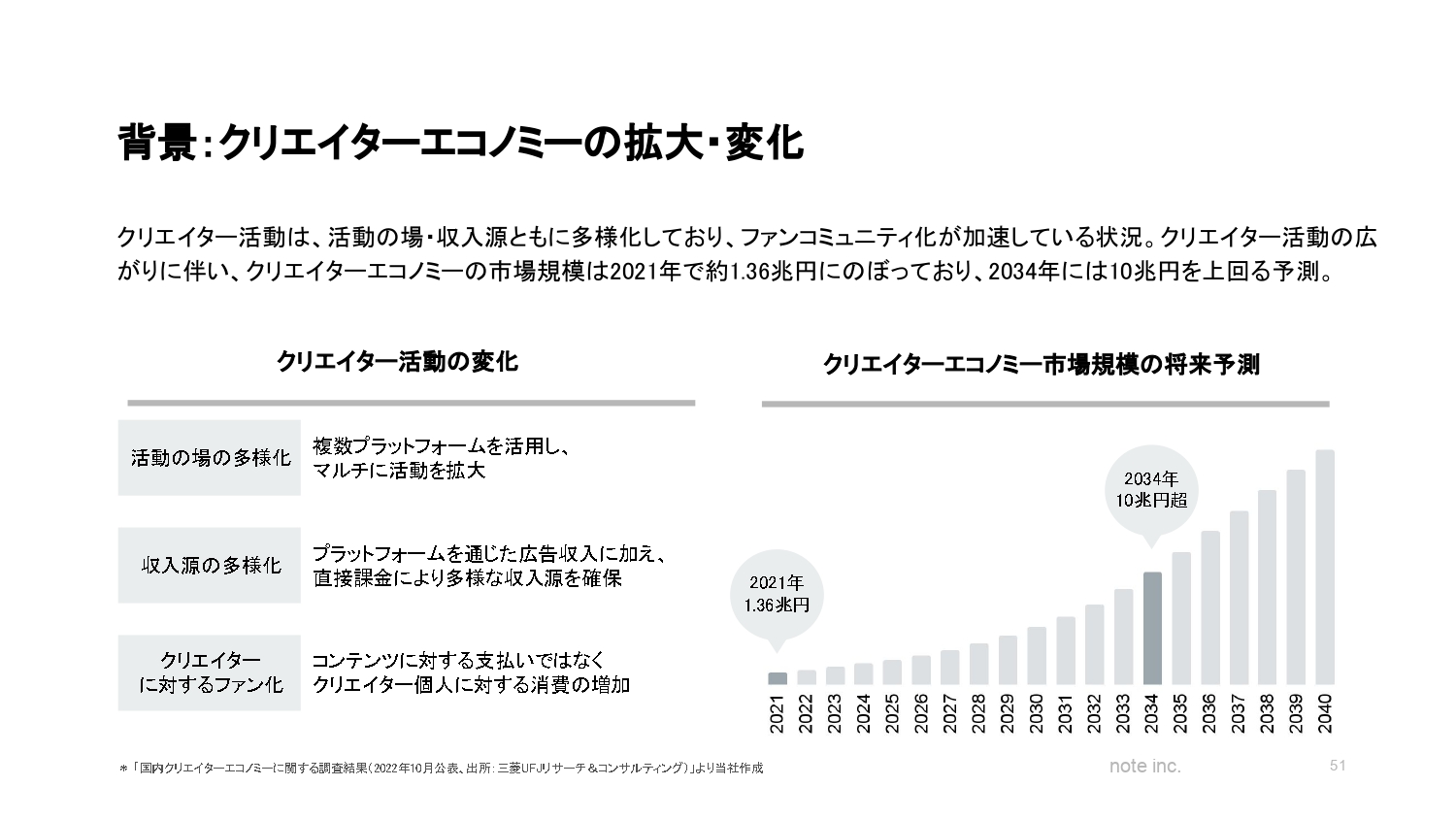

加藤:私から成長戦略についてお話ししますが、先に背景をご説明します。昨今は、クリエイターエコノミーという言葉をかなり聞くようになってきており、クリエイターの活動が変わってきています。

インターネット以前は、ものづくりをするにも、それを広げたりFINANCEしたりするにも、やはりいろいろな企業と取り組む必要があったため、クリエイターは主にメディア企業などとともに活動してきたと思います。例えば本を出版するなどはまさによい例ですし、映画や新聞などもすべて同様だったと思います。

インターネット以降は、ものづくりに関しては大きな変化があり、誰もが発信できるようになりました。一方で、それを収益化することは難しかったのです。

「note」もその1つなのですが、最近はいろいろなサービスによって、クリエイターが個人で発信しお客さまに届けられるため収益化しやすくなり、クリエイターエコノミーという経済が生まれてきました。

クリエイターエコノミーは、2021年時点で1.36兆円の市場規模になり、かなり伸びてきています。さらに、国内の数字だけでも2034年には10兆円に伸びていくと言われています。「note」もその中で一定の役割を果たしていると思うのですが、今後はより中心的なサービスとして伸ばしていきたいと考えています。

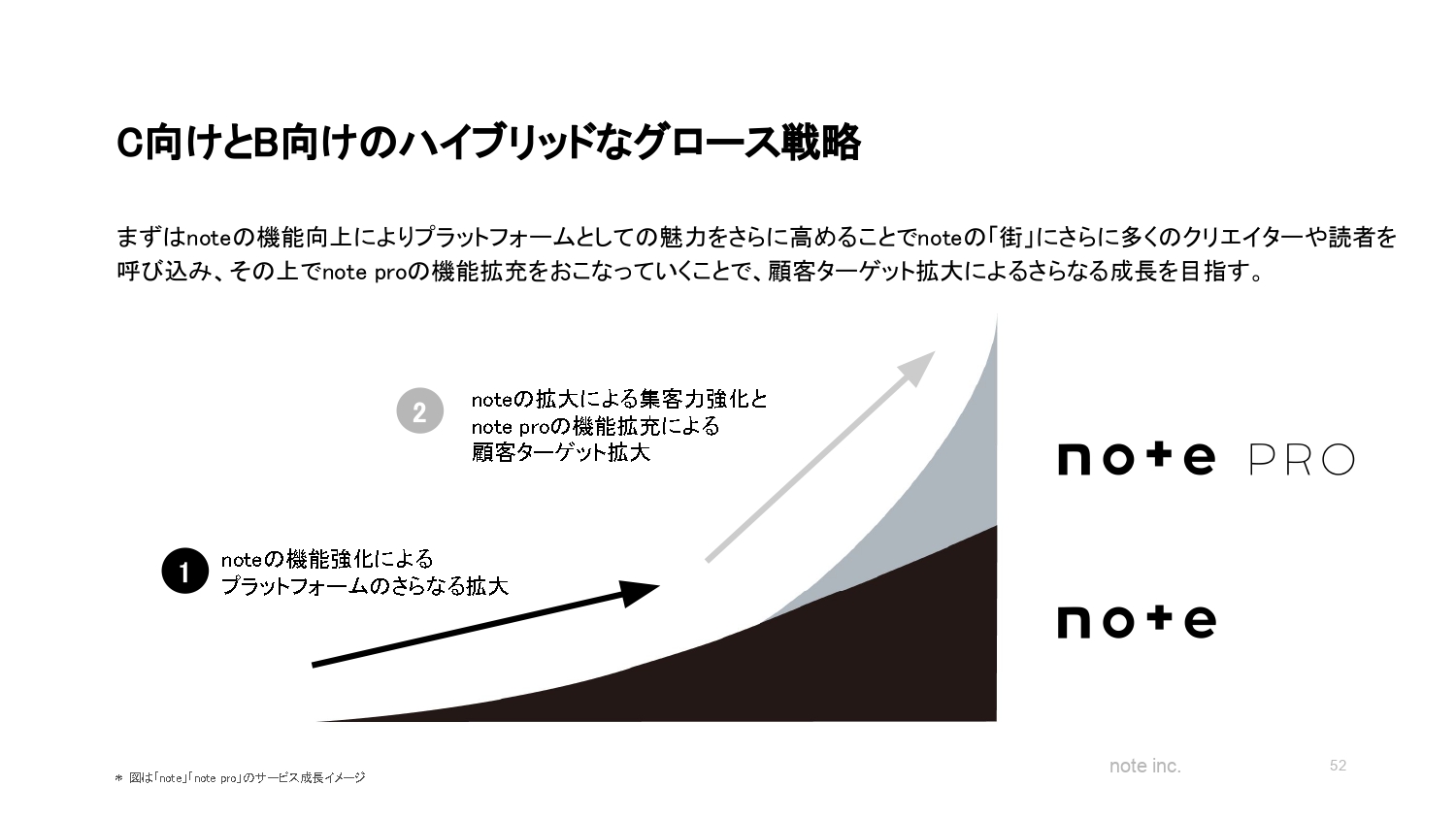

C向けとB向けのハイブリッドなグロース戦略

今後はどうするのかという話なのですが、先ほど鹿島が直近の具体的な話をお伝えしましたが、基本的にCtoCを伸ばしていくことがメインになります。

「note」というサービスは、規模が結構大きくなってきたと言われがちなのですが、MAUが4,000万人弱で、ID登録者数が600万人弱です。これはまだまだ少なく、ミッションにあるとおり、誰もが創作を始めて続けられるように、まずはほとんどの人が「note」のIDを持っている状態が目指すべきところだと考えています。

例えば、TwitterやLINEのIDは大半の方が持っており、少なくとも見るために使い、一部の人は書いてもいる状況だと思うのですが、「note」はまだそこまで達していませんので、最初にCtoCサービスを持っていくべきだと考えています。

サービスの使い勝手をより強化していき、CtoCの「note」を伸ばすために、現状はまだまだやるべきことが多いと思っています。

CtoCを伸ばせば伸ばすほど、法人向けの「note pro」というサービスの魅力は増していきます。「note」にお客さまがたくさんいる状態、賑わっている“街”になることで、「note pro」を伸ばしていくことが基本線です。

もちろん機能拡充もしていくことによって、「note pro」はさらに伸ばしていけるのではないかと考えています。

新サブスク「メンバーシップ」

少し具体的にお話しすると、CtoCの「note」に関しては、より幅広いクリエイターに使っていただき、幅広いユーザーに集まっていただくということを行うべきです。例えば、昨年リリースした「メンバーシップ」というサービスはまさにそのための機能で、誰でも簡単にサブスクリプションでコミュニティーが作れます。

「note」は、書くのが得意な人が使うサービスというイメージがどうしてもあると思うのですが、「メンバーシップ」は、書くのが得意な人にはより活用しやすく、例えば動画が強い人などが、「note」外での活躍でも、コミュニティーにして収益化できる仕組みです。クリエイターと、そのファンの方々の利用の幅をより広げていこうとする一例としてご紹介しました。

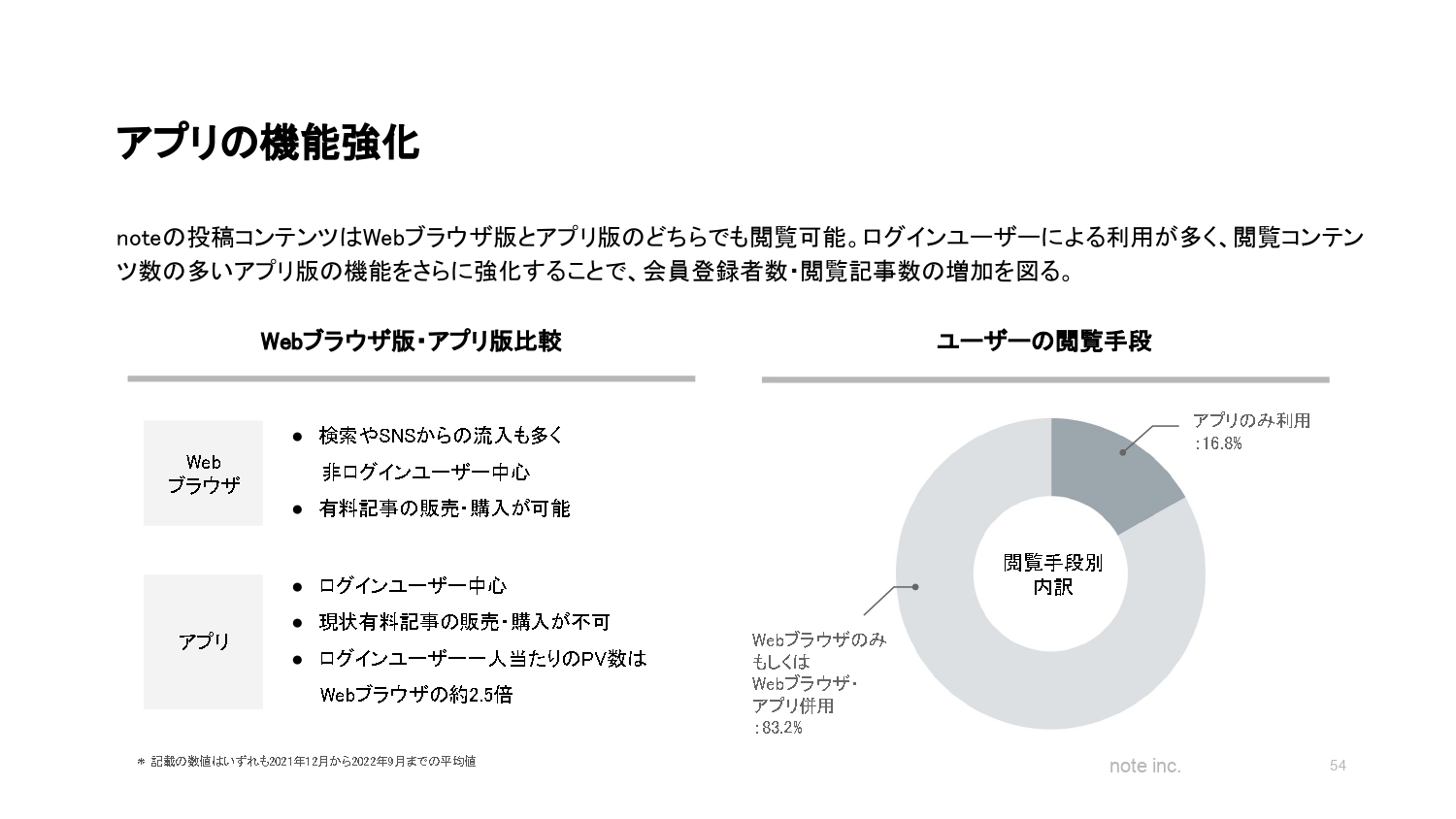

アプリの機能強化

「note」のCtoCを強化する注力領域のもう1つは、アプリが挙げられると思います。実は「note」は、Webでの利用がかなり多く、アプリの利用はまだまだ割合としては少ないのですが、やはり閲覧数とID登録者はアプリのほうが増えやすいため、今後強化していく方向性で考えています。

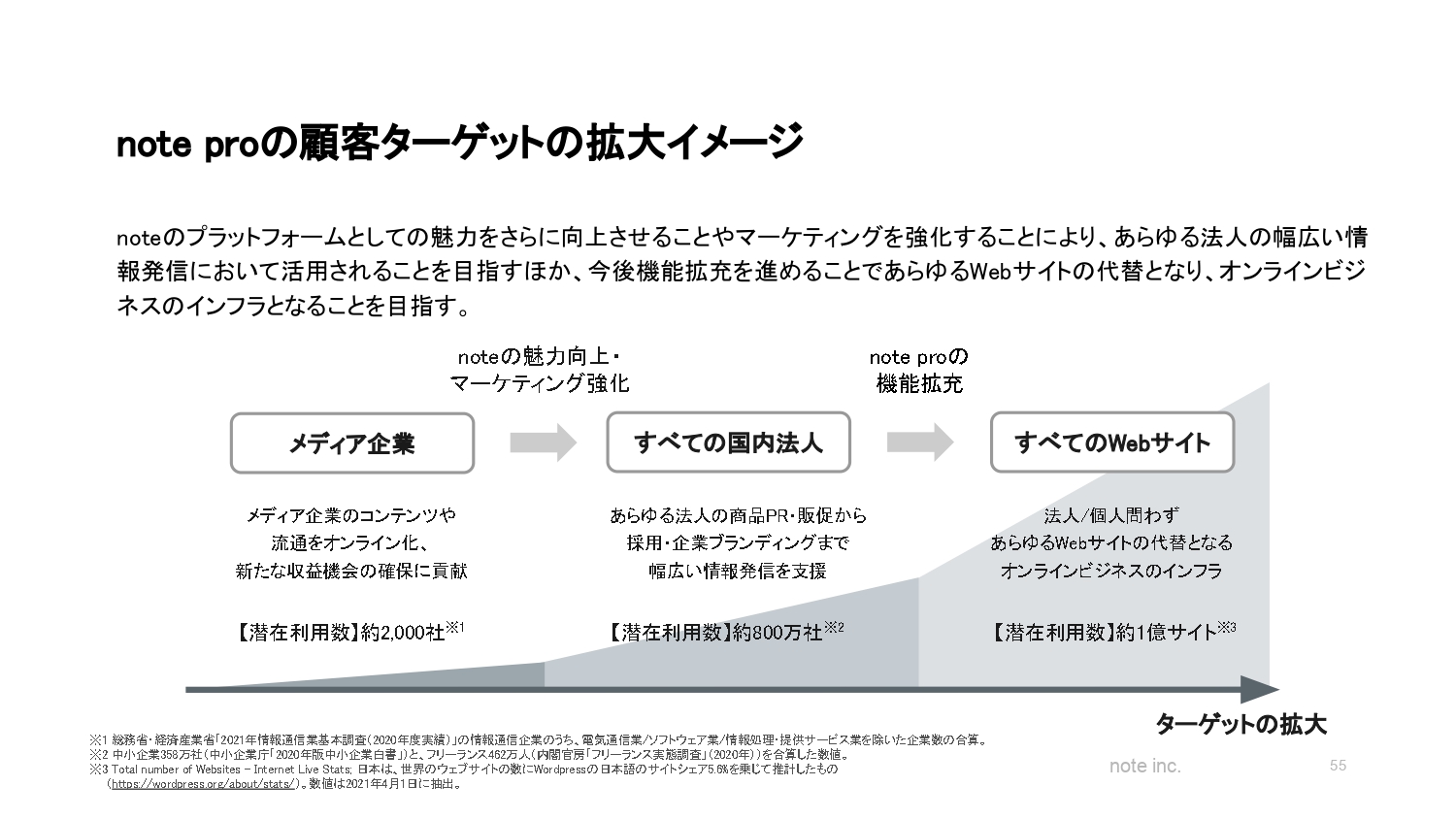

note proの顧客ターゲットの拡大イメージ

法人事業をどのような方向性で伸ばしていくのかについては、先ほどお話ししたとおり、CtoCを伸ばすことがやはり前提になると思っています。「note」という“街”の魅力を高めてCtoCを伸ばし、それに魅力を感じた法人にご利用いただくことが基本になります。

さらに、機能拡充と集客、例えばリードを取りやすくするなど、具体的なビジネスに役立つ仕組みとカスタマイズをより強くすることで、企業さまがホームページを作る時に「note」が一番の候補に挙がるような、究極にはWebサイトを作るインフラとして使えるところまで、目指していけるのではないかと思っていますので、「note pro」も相当大きくなる事業に位置付けて、事業を進めています。

noteが目指すのはインターネット上の「街」

先ほど何度も出てきましたが、当社が目指しているのはインターネットの街です。個人も法人もいろいろな人が集まり、普通の生活やコミュニケーション、仕事も行って、公的機関も使うような魅力がある街です。インターネットの中でもいろいろな人々が暮らす大きな街にしていきたいと考えており、インフラのようなサービスを目指しています。

質疑応答:上場のタイミングについて

質問者:昨年12月に上場していますが、なぜこのタイミングだったのでしょうか? もっと利益が出るビジネスに育ててから上場したほうが、資金も調達できたのではないかと感じます。ブランドとして非常に早い段階で世に出したのはなぜなのか、教えてください。

加藤:これにはもちろん、さまざまな議論がありました。先ほどご説明したとおり、我々のビジネスはインフラを作るようなサービスだと思っており、非常に長期にわたって行う事業だと考えています。その一環として上場がミッションを達成するのに必要なことだと考え、長い間準備してきました。

もちろん市況のよい時と悪い時がありますので、判断は難しいですが、短期的な利益を見て進めているわけではありません。例えば上場していなかったとしても、今後市況がよくなった時に「やっぱり出ていたほうがよかった」と感じる可能性も当然あると思いますし、上場したほうが資金調達しやすくなったり信用を得たりと、よいこともたくさんあります。そのため、タイミングの善し悪しはもちろんありますが、行うべきことを順番に進めていくという考えから、現状で上場することを選択したというのが答えになります。

質問者:もっと前に上場しようとして、このタイミングになったという側面もあるのでしょうか?

鹿島:これまでも準備は進めてきていましたが、上場するタイミングについてはいろいろな事情もあり、コントロールがなかなか難しく、当社が出たいときにすぐに出られるわけではないため、タイミングを見極めながら進めたというお答えになります。

先ほどの加藤の説明を補足すると、ご指摘のとおり当社はまだ小さいサービスだと認識しています。MAUは4,000万人弱で、会員数も500万人を超えており、この種のサービスの中では非常に多くの方にご利用いただいていますが、日本のインターネットユーザーを見ると、現在はまだ、ごく一部にリーチしているサービスだと考えています。

法人に対しても、決裁者を含めて知名度はそれほど高くないサービスだと認識しているため、一般的に言われるような、上場による知名度や信用性の向上などといったメリットを、当社は十分に享受できると考えています。

したがって、今後インフラとしてどんどん拡大して、個人も法人もユーザー数を広げていく上で、上場が長期のミッションに向かうためには必要なマイルストーンだと考えています。

実際に、先ほどご紹介したような集英社との『少年ジャンプ+』のコンテストや、吉本興業とのコラボのような取り組みについても、上場を機に話を持ちかけられることが増えています。そのような意味では、さまざまな企業との取り組みも含めて、事業を伸ばしていくにあたり、このタイミングで上場することが最適だろうと考えています。

質疑応答:黒字になる売上規模について

質問者:2023年11月期の業績予想について、利益の予想を出されていません。今後の投資計画やファイナンスなども踏まえて、黒字にしないかたちで伸ばすことも1つの考え方ですが、ご説明の中では早期の黒字化というお話があったかと思います。売上がどの程度になると黒字化すると考えておけばよいでしょうか?

鹿島:今期の業績予想のスライドをご覧ください。まずお答えとしては、黒字になる売上規模の明確な数字は、現時点では開示できません。現時点で開示していることとしては、来期の売上高の予想が28億5,000万円から31億5,000万円です。売上高の予想にも幅がありますが、前年比増加率は23パーセントから36パーセント弱の成長と予想しています。

黒字化の売上規模が明示できない理由としては、スライドに記載しているように、現在コストマネジメントの強化に着手しており、その効果として固定費等がどの程度変動するかによって利益のラインが変わってくる部分がありますので、現時点では明確な数字を開示していません。

ただし、売上成長としては「note」のGMV、「note pro」のARRといったKPIがいずれも30パーセント以上伸びていますので、そのようなトップラインの成長を継続し、さらにコストマネジメントを強化することで、黒字化は早期に実現できると考えています。

質問者:例えば売上高が31億円になれば黒字転換すると考えてよいでしょうか?

鹿島:そちらもコストマネジメントの影響によって変わってくると考えています。今まさに着手して取り組んでいますので、そのような理由でお答えとしては非開示とさせてください。

質疑応答:マーケティング・ブランディング上のベンチマークについて

質問者:御社のマーケティングやブランディングに関する部分で、ベンチマークにしているものがあれば教えてください。少し厳しい見方になって恐縮ですが、ともすれば令和の「はてなブログ」のようになってしまうという可能性もあるかと思います。

「はてなブログ」も一世を風靡しましたが、ブログは移り変わりの早いサービスのため、今は少し小さくまとまってしまったという印象があります。御社の目指している姿などについて、もう少し具体的な内容を教えてください。

加藤:よく「類似企業はどこなのか」「ベンチマークは何なのか」という質問を受けるのですが、なかなか回答が難しい質問であると捉えています。というのも、国内外を見渡した時に、部分部分で見ると似たサービスはありますが、まったく同じようなサービスというのはないというのが、お答えとしては正直なところです。

例えば、クリエイターエコノミーという文脈においては、ANYCOLORなどは近しいところがあるかもしれません。ただ、我々はプラットフォームを志向していますので、株価のベンチマークなどとは異なり、方向性についてのお話になりますが、方向性としてはTwitterなどが近いのかもしれません。要するに、みなさまにそこで暮らしたり仕事をしたりする場所としてご利用いただくことを目指しているため、大きく見るとそのようなサービスには似たところがあると思います。そのため、あまり小さくまとまるつもりはなく、もっと大きくしていく前提で考えています。

質問者:「note」に対して、どうしてもアーリーアダプターな人たちが使っているサービスというイメージを持ってしまうのですが、そのようなイメージを払拭したいとお考えでしょうか?

加藤:おっしゃるとおり、あらゆる方に使っていただけるサービスにしていくことが、考えている方向性です。現在「note」のIDを持っている方は、おそらくご指摘のとおりアーリーアダプターの傾向があるだろうと思います。

とはいえ、コロナ禍以前と以降で状況は変わったと考えています。コロナ禍以前は明確にアーリーアダプターが中心だったと思いますが、コロナ禍以降はビジネスパーソンのユーザーなども増え、かなり広がりが出てきたと感じています。クリエイター側も利用者側にも広がりが出てきており、すでに変化が起こっています。

また、MAUは約4,000万人いますが、こちらはすでにアーリーアダプターだけではなくなっています。一般の方が普通に見ているからこそ、この数字になっていると考えます。

現状はIDを持っているクリエイターなどが比較的アーリーアダプターであり、利用者側は、すでに一般の方へ広がりつつあるものの、場合によっては「note」と気づかずに使っていることもあるような状況です。したがって、このギャップを埋めていき、IDを持つユーザーを増やしていくことが、まさに今後我々が直近で取り組んでいくべきことだと思います。

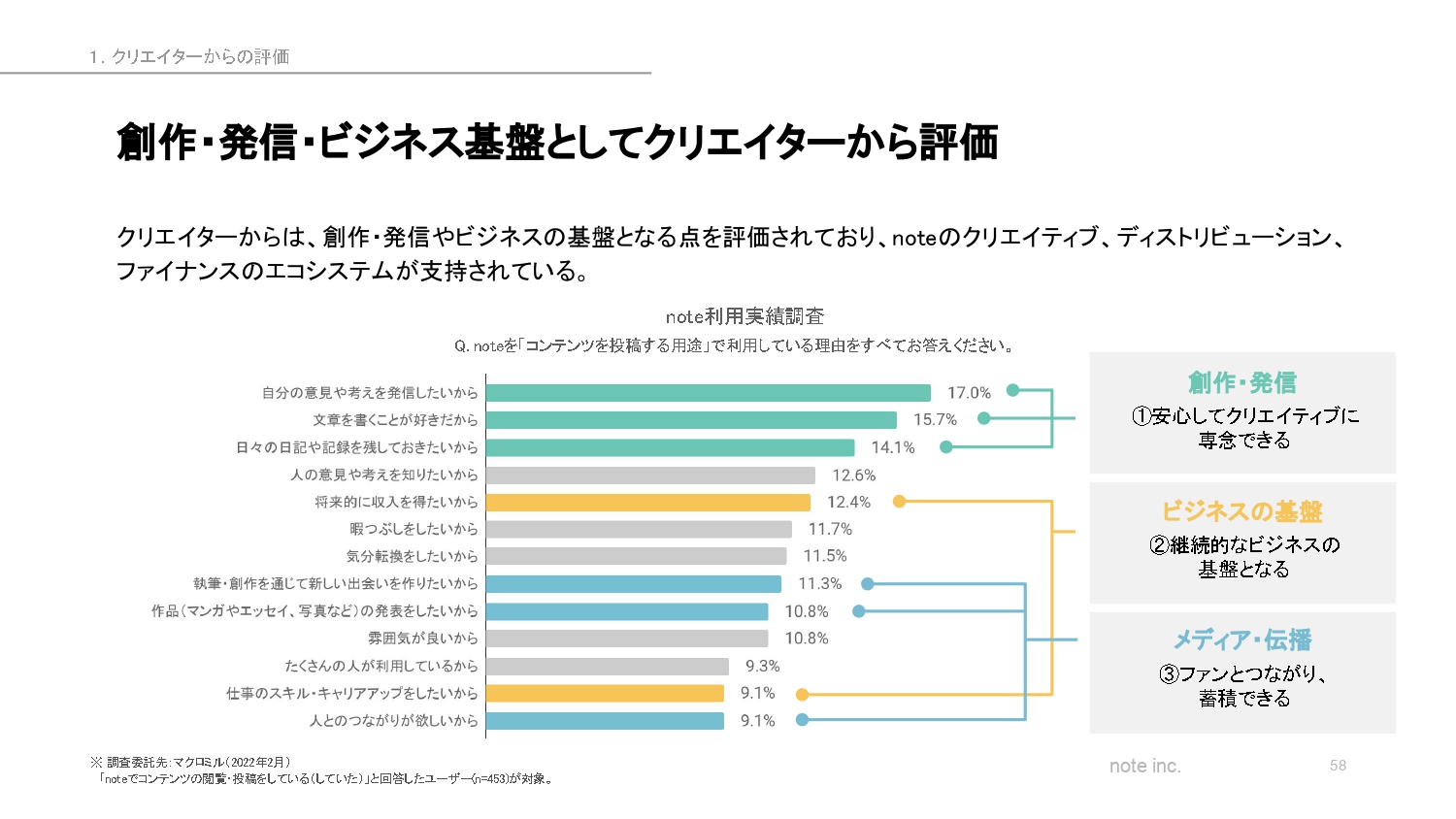

質疑応答:クリエイターが「note」を選ぶ基準について

質問者:御社のサービスをクリエイターが選ぶ基準について教えてください。先ほど、「似たような企業はあまりない」とお話しされていましたが、私の「note」のイメージとしては、例えば「小説家になろう」のようなイメージでコンテンツを投稿するプラットフォームだと思っていますが、クリエイターが御社を選ぶ理由はどのような部分にあるのでしょうか?

加藤:ご指摘のとおり、部分的に競合しているサービスがあります。例えば、小説やライトノベルなどを書く場合には、まさに「小説家になろう」のようなサイトと競合したり、ブログを書く場合には「はてなブログ」と競合したりと、部分的には競合するサービスがありますが、全体として競合するサービスはあまりないということがポイントだと思います。

質問へのご回答もそれに近いのですが、部分的に見ると、やはりそれぞれのクリエイターが目指したいものは異なっているものの、共通していることが1つあります。それは、自分の作ったものが誰かに届くのか、それによって反響を得られるのかということです。これを我々は「サクセス」と呼んでおり、クリエイターがきちんとそれぞれの分野でサクセスできるかという点が、一番重要なことだと思います。

スライドのように、広く見てほしい方もいれば深くグリップしたい方、収益化したい方、仕事にしたい方と、それぞれ異なる要求があります。もちろん、ジャンルによっても違いがあります。

一方で、それを実現するために必要になるのは、やはりサービス全体としての規模、つまり集客のパワーだと思います。部分的にもそうですが、サービスが統合されているという点も非常に重要だと思っていて、これが「note」の強みであり、その強みをより強化していきます。サービスが統合されている、かつさまざまなエリアでも強いという点も「note」の強みになっていけば、今後もより強くなっていくと思います。

このようなタイプの強さはネットワーク外部性があるため、部分ごとにも強くなっていき、最終的に統合されていくことで指数的に強化されていきます。したがって、そこで強みを活かして勝負していければと考えています。

質疑応答:著作権について

質問者:「note」に投稿されたコンテンツに対する著作権は、御社で管理などを請け負うことはされないのでしょうか?

加藤:現在は行っていません。クリエイターがすべての著作権を持っており、例えば本にしたり映像化したりするといったことは、出版社やテレビ局、映像制作会社などが行うため、我々は一切ノータッチです。あくまでも場を提供しているというのが現状になります。

質問者:そちらへ進出する予定はないのでしょうか?

加藤:将来的にまったくないかと言われればわかりませんが、当面はこの場をいかに使いやすくして、みなさまにご利用いただくのかが大事だと考えています。

質疑応答:今後実践するコストマネジメントについて

質問者:コストマネジメントについて、具体的にはどのようにされるのでしょうか? ほとんどが人件費、いわゆる固定費の部分ですので、人を増やさないということが1つの方法だと思います。しかし、それ以外でコストマネジメントしたり収益性を向上させたりするために、どのような手段があるのでしょうか?

鹿島:おっしゃるとおり、人件費が一番大きなコストですので、こちらに関しては採用の増加幅を緩めることで、大きくマネージできると考えています。

そのほかにもさまざまな取り組みがあるのですが、代表的なものを挙げると、通信費になります。通信費とは、具体的に「note」のサーバー代などにあたり、大きな費用になっています。こちらの性質としては、完全な変動費ではないものの、サービス規模の拡大につれてサーバー代も増えていくのが通常になります。

これまでも取り組んでいるのですが、サービスの伸びに比例して通信費が上がらないようなかたちに、エンジニアリングを強化しています。例えば、サービス規模が2倍に増えたとしても、エンジニアリングの取り組みを工夫することで通信費、つまりサーバー代が2倍にならないように抑制できると考え、現在取り組み中です。

その他の費用としては、外注費になります。業務委託やいろいろな外部のパートナーと協力して進めているものもありますので、そのようなものについては、今の事業フェーズで内製化できるものは内製化していき、その効果等を見極めて削減できるものを削減していくことで、全体的なコストも抑制していきたいと考えています。

質疑応答:新型コロナウイルス以降の巣ごもり需要について

質問者:新型コロナウイルスによる巣ごもり需要の影響で、御社の売上が増えているというようなことはありますか?

加藤:新型コロナウイルスの感染が拡大した時期に、Webサービス全般の利用者がかなり増えました。企業によっては新型コロナウイルスが落ち着いた際にその反動で売上が落ちたところもあると思いますが、スライドのグラフにもあるように、noteは新型コロナウイルスの影響が出始めてから一気に伸びたあと、そこからやや平坦になっているのが見てとれると思います。

要するに、新型コロナウイルス後も落ちずに成長が保てており、さらにその後また伸びているため、現在は少し巣ごもりとはまた違うフェーズに入っているのではないかと認識しています。クリエイターエコノミーの浸透により、ネット上でみなさまが活動することがすでに日常になりつつあることの現れであると我々は認識しています。

もちろん利用者もID数も増えているということもありますが、やはり人々の行動様式が変わりつつあると思います。今後もこのようなクリエイターエコノミーは拡大していくと考えています。

質疑応答:コンテンツ制作サービスに関するリスクについて

司会者:コンテンツ制作サービスの歴史をみると、新しいサービスが出てくることで既存のサービスが取って代わられることがあります。そのようなリスクについては、どのように考えていますか?

加藤:私は以前、出版社にいましたので、雑誌などでそのようなことがよく見受けられました。ですので、そのようなことはよくある話だと思っています。

そうなってしまう一番の理由は、サービス利用者に新しい人が入らなくなり既存の人だけで最適化しているということです。新しいサービスに取って代わられる前には、大体そのようなことが起こっていますので、そうならないことが一番重要です。

新しい利用者層が常に増えていき、また既存の利用者に対しても使い勝手のよさを追及していくといったことが重要になってきますが、実は、noteはそのことを非常に意識した運営を行っています。

メンバーシップのような新しい機能は、まさにそのための施策でもあります。これまで使いづらいと思っていた人にとっても、使いやすいサービスになっています。このような新しいことに取り組み、生まれ変わっていくことで、新しいサービスに取って代わられないように努めています。

質疑応答:2023年度の業績予想のコストマネジメント効果について

司会者:2023年度の業績予想で、コストマネジメント効果の予想が難しい費用項目はどれでしょうか? また、これまでしてこなかった施策を実行されるのでしょうか? どの四半期になるとその効果の状況が見えやすくなるでしょうか?

鹿島:先ほどのご質問にも重なる部分がありますが、通信費や外注費に関しては、合理化を進めていきます。固定費は削ることが難しいものも一部ありますが、当社では変動費と固定費を合わせて、すべての品目を見直していますので、そちらについて合理化できるものは合理化していくといった考え方でいます。

費用削減に関しては、第1四半期で見直しを進めています。したがって、効果が出始めるのが第1四半期の途中から第2四半期ぐらいになると予想しており、みなさまにお知らせできるのは第2四半期、あるいは第3四半期あたりのタイミングになると考えています。

質疑応答:会社全体の売上高の成長率について

司会者:今後のnote事業、note pro事業、また会社全体の売上高の成長率はどのくらいを想定していたらよいでしょうか?

鹿島:決算ハイライトでお示ししたように、noteとnote proのいずれも30パーセント強の成長をしています。したがって、今後も成長率を緩めず成長していけると考えていますので、それぞれの事業でおよそ30パーセントを目安にしています。

会社全体の売上成長率についても、他事業とのミックスになりますが、先ほど開示したように、概ね30パーセント前後を見込んでいるところです。

質疑応答:2022年度の第4四半期のnoteのGMVの伸びについて

司会者:2022年度の第4四半期のnoteのGMVが大きく伸びているようですが、その要因は何でしょうか? また、今後も成長は加速すると見てよいでしょうか?

鹿島:ご指摘のように、第4四半期も29億6000万円というGMVで非常に好調に推移したと考えています。要因としては、特定の事象による影響というよりは、全体的なサービスの自力が上がっているというところが一番大きなところになります。

スライドにもあるように、月間購読者数が大きく増えており、新しいユーザーを取り込むことができたというところが要因になります。noteを利用する際、ユーザーはまずnoteに訪れてコンテンツを見ます。そこから、会員登録をするとコンテンツを投稿することができるようになったり、コンテンツを購入する際にも会員登録をしておくことが便利だったりするため、会員登録をし、その後実際に購入に踏み切るというようなファネルになっています。そのため、会員登録者のnoteに対するエンゲージメントが高まり、購読という行動に移ったというところが大きな要因だと考えています。

全体的なトレンドで見ると、当社のGMVの実績はご覧のとおりで、毎年第1四半期に大きくGMVが伸長するという季節性があります。第4四半期は第1四半期に比べると毎年伸びる期ではないのですが、前期末に関しては、ファンダメンタルの力が非常に上がり、数字を伸ばすことができました。もちろん季節性に左右されるところはあるとは思いますが、今後も同じようなかたちでファンダメンタルを上げて、GMVを伸ばしていけると考えています。