2023年1月12日に発表された、ウイングアーク1st株式会社2023年2月期第3四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:ウイングアーク1st株式会社 取締役 執行役員CFO 藤本泰輔 氏

2023年2月期 第3四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):ウイングアーク1stの藤本でございます。本日は2023年2月期第3四半期の決算説明会ということで、私からご説明させていただきます。

第3四半期の決算ハイライトとして、スライドに3点を掲げています。1つ目に、第2四半期に引き続き、売上収益が非常に好調に推移しています。後ほど詳細をご説明しますが、売上収益の進捗に伴い、業績予想を修正しています。

2つ目に、当社のBDS事業についてです。第2四半期に引き続き、大企業を中心としたIT投資が旺盛なことにより、「SVF」のソフトウェアライセンスが堅調に伸びています。このようなところが、今回の業績が好調な要因となっています。

3つ目に、当社はクラウドのビジネスを伸ばす方針に基づき、BDSとDEの両事業において国内外の有力なクラウドベンダーとのアライアンスを強化しています。今回も、数社とのアライアンスを推進しています。特に、電子帳簿保存法(電帳法)の対応やデータ活用といった、顧客の関心が強い領域でのアライアンスが実現している状況です。

2023年2月期 第3四半期 [決算ハイライト]

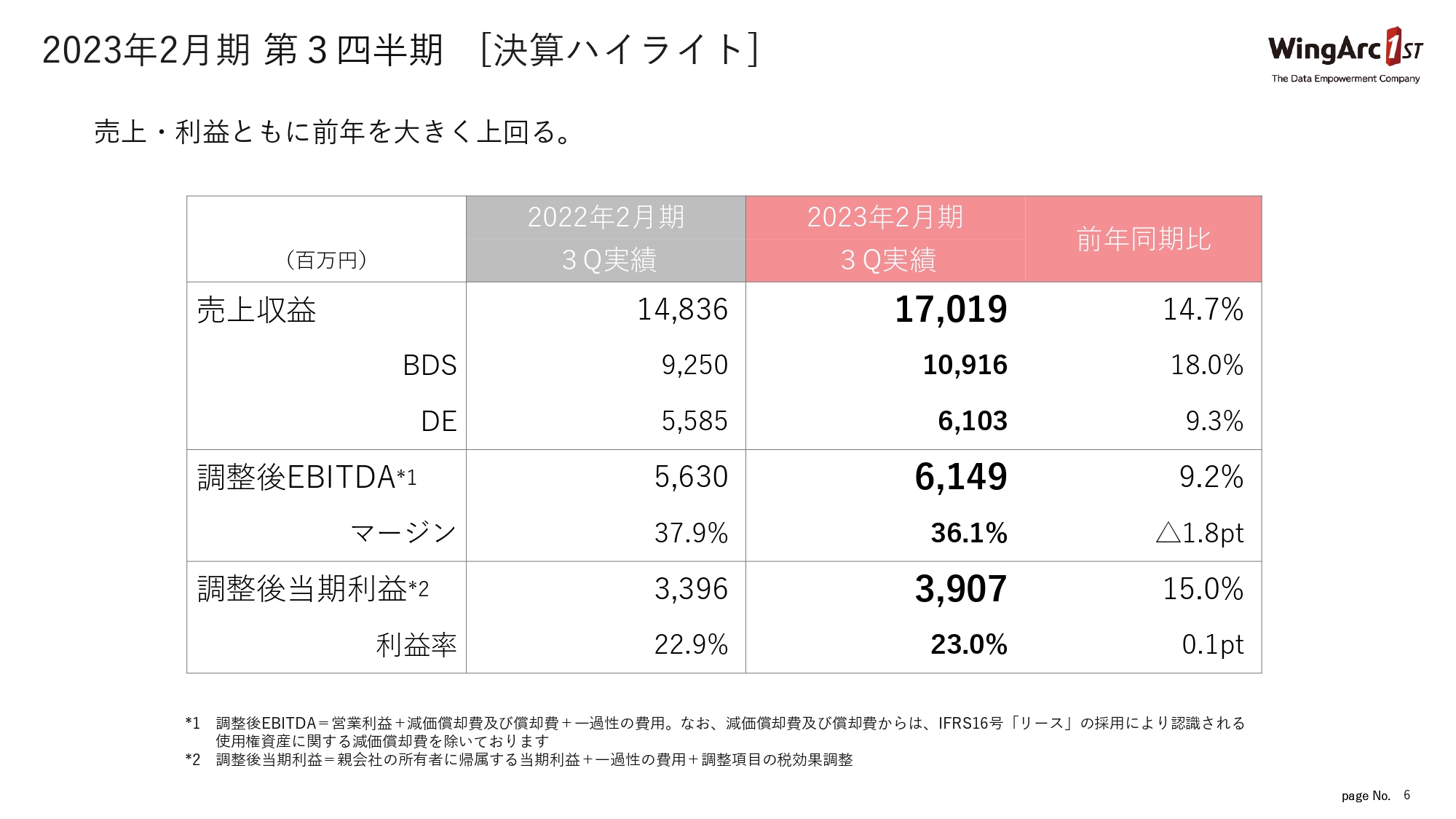

売上収益に関しては170億円を超える着地となり、前年同期比で15パーセント程度の増収となっています。BDS事業については先ほどもお話ししたとおり、109億円を超える水準となり、前年同期比でも18パーセントの増収と、非常によい結果となりました。

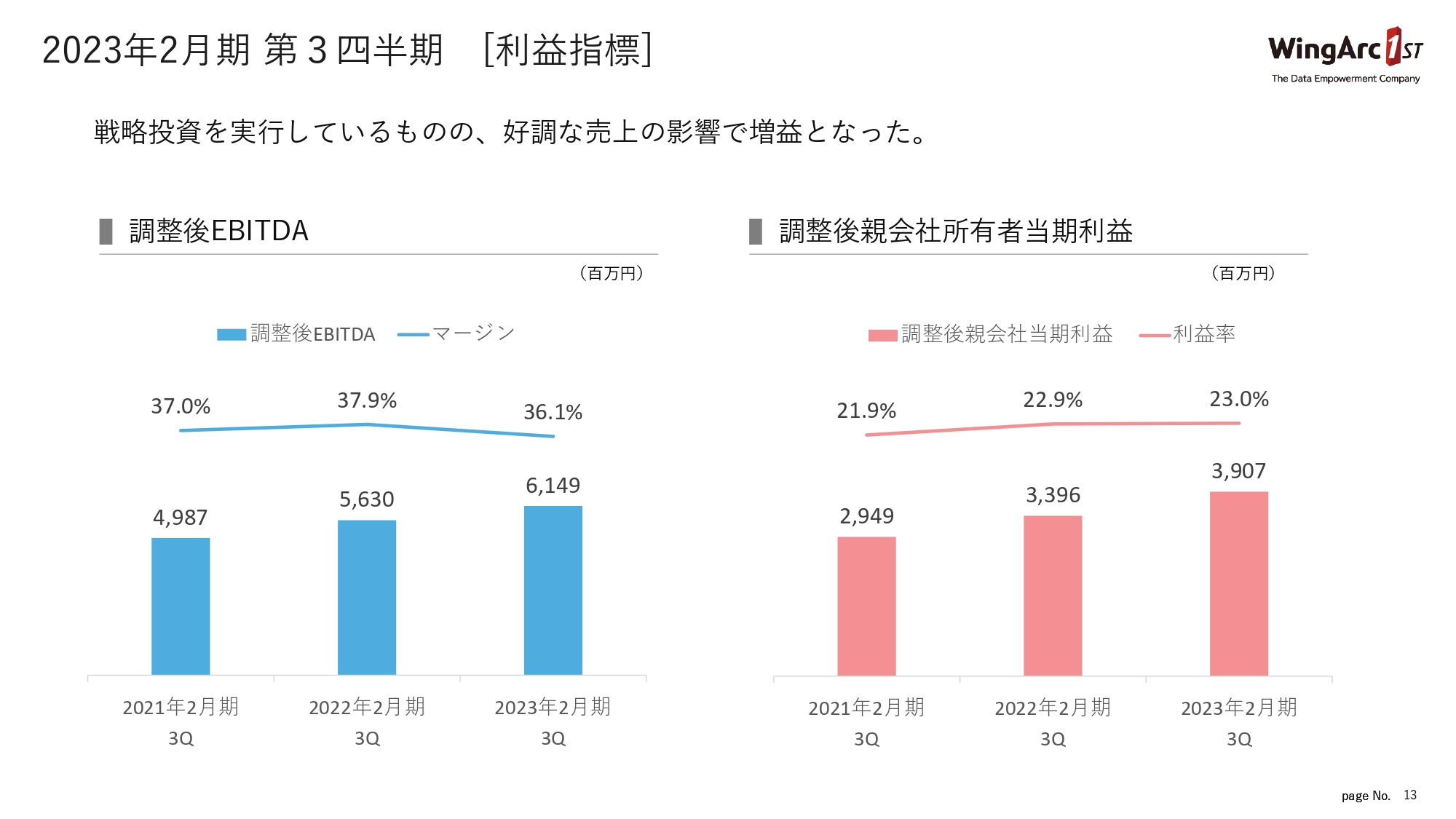

利益指標に関しては、調整後EBITDAは約61億5,000万円で、前年同期比で9パーセント強の増益です。

調整後当期利益は39億700万円となりました。税務メリットにより、実効税率が若干低くなっている影響で、前年同期比15パーセントの増益という結果になりました。

2023年2月期 第3四半期 [調整後EBITDAの増減要因]

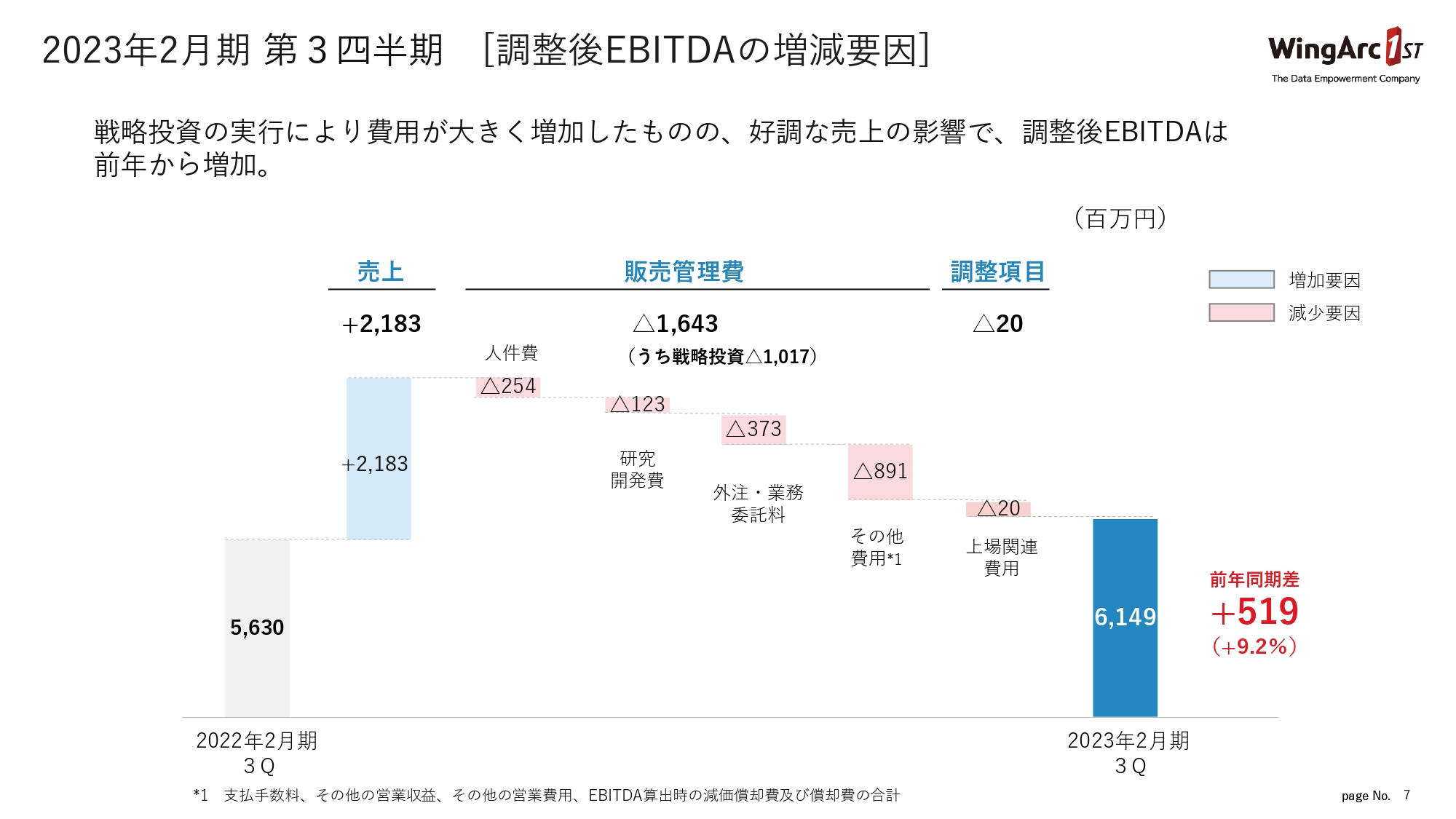

スライドは、利益のウォーターフォールとなっています。調整後EBITDAは前年同期比5億円強の増益です。売上が21億円強の増収となったことが大きな要因です。

一方で、販売管理費は前期から16億円程度増加しています。当社は、今期から中期の経営方針に沿い、戦略投資として来期以降の成長につなげるべく、費用を投下しています。約16億円の増加のうち、10億円強が戦略投資という内訳になっています。

2023年2月期 第3四半期 [ソリューション別売上収益]

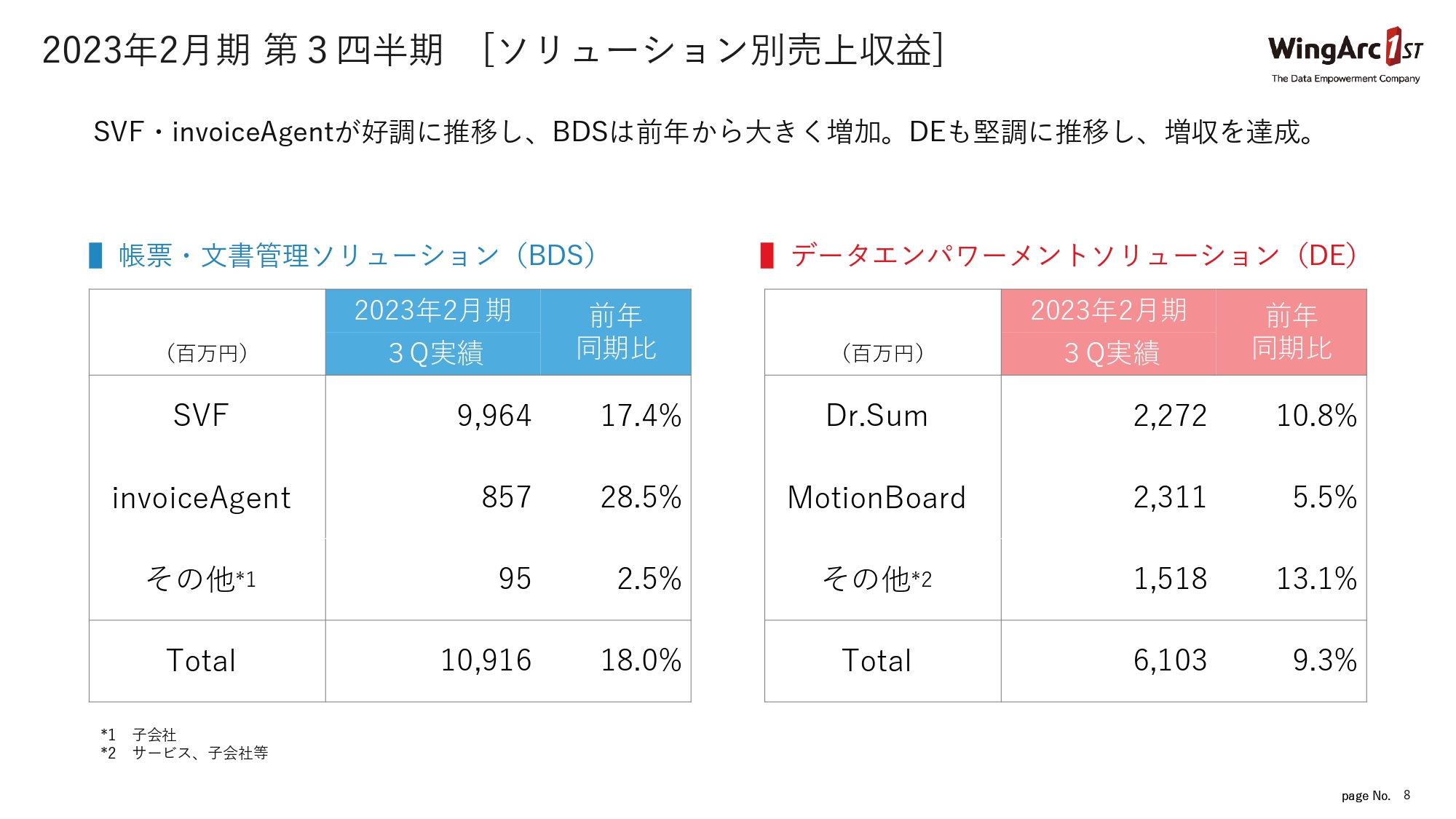

ソリューション別の売上についてご説明します。スライド左側の表が帳票・文書管理ソリューション(BDS)です。全体では前年同期比18パーセントの増収となり、うち「SVF」が約99億6,000万円で、前年同期比17パーセント強の増収です。当社の注力ビジネスである「invoiceAgent」についても前年同期比で30パーセント近く増収しており、引き続き堅調に推移しています。

「invoiceAgent」については、第2四半期からは少し成長率が下がったように見えますが、内訳としてクラウドが130パーセント強と成長しており、当社の戦略に沿ったかたちでクラウドを伸ばしています。

右側はデータエンパワーメントソリューション(DE)で、こちらについても引き続き「Dr.Sum」が堅調に推移し、2桁成長となりました。「MotionBoard」については後ほどご説明しますが、クラウドが成長を取り戻してきている状況です。

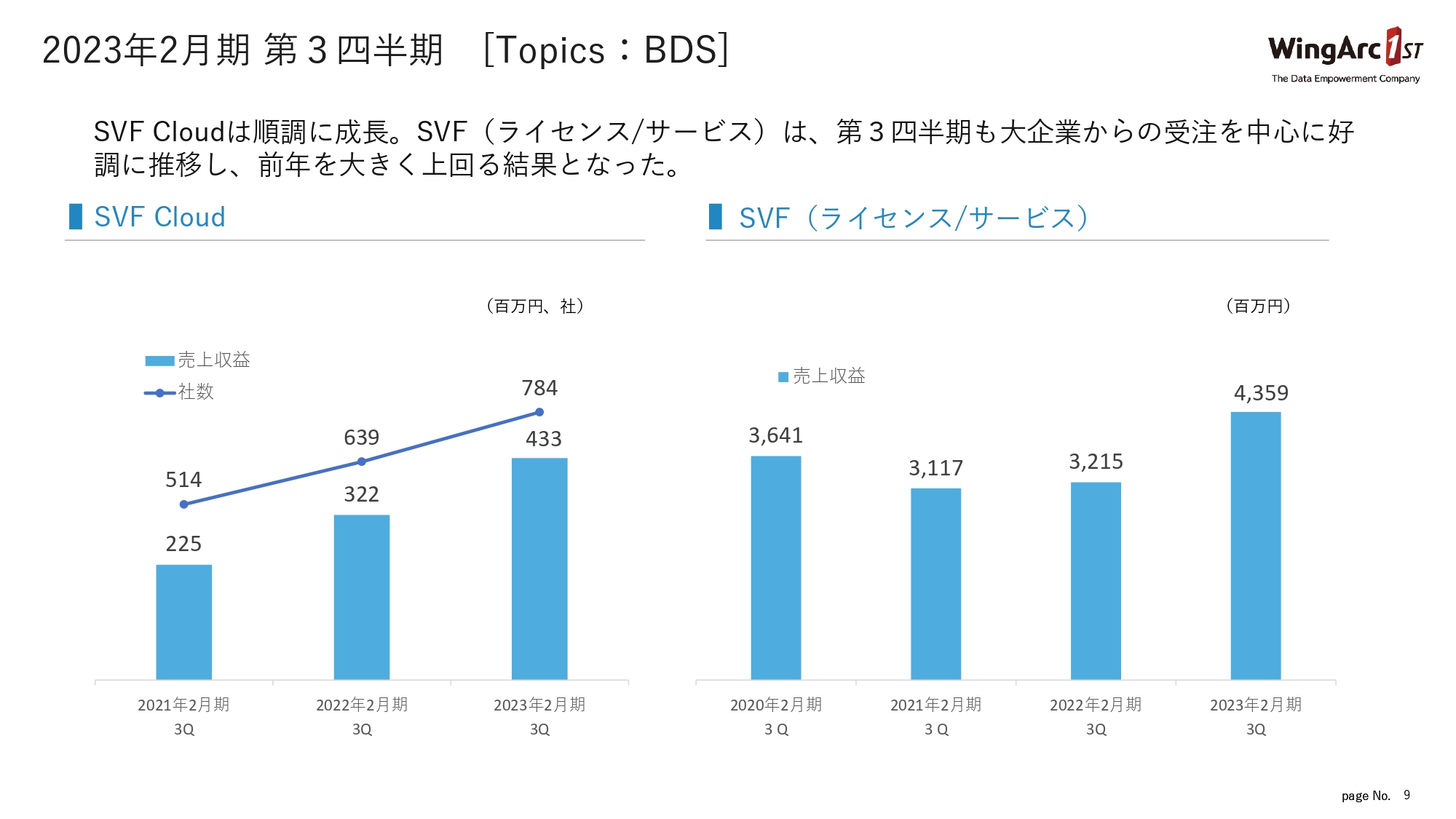

2023年2月期 第3四半期 [Topics:BDS]

事業ごとのトピックスをご説明します。BDSは、「SVF Cloud」が社数・売上収益ともに右肩上がりで伸びています。「SVF」のライセンス/サービスでは、大企業からの受注や引き合いが強く、売上収益が43億5,900万円と、過去最高の結果となりました。

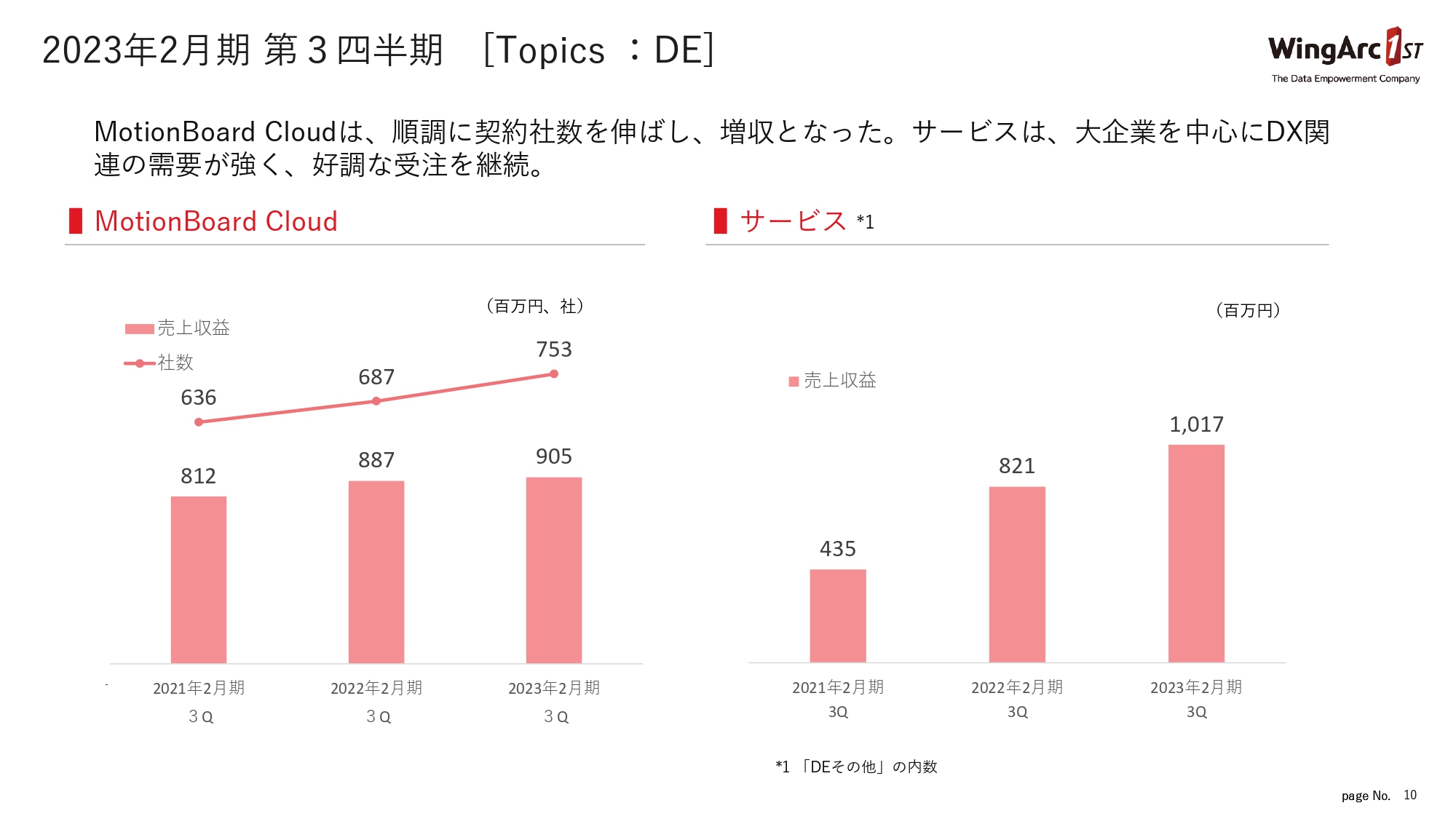

2023年2月期 第3四半期 [Topics :DE]

DEは、先ほども少し触れたとおり「MotionBoard Cloud」の社数が非常に伸びてきています。売上収益は、以前より大型案件の剥落というお話をしておりましたが、その影響を上回るかたちになっています。

前年は第3四半期累計で、約7,500万円の大型案件の売上がありましたが、それを除くと約1億円の増収となります。社数の増加も相まって、この第3四半期で前期を上回る状況となりました。サービスは大企業を中心にDX関連の需要や引き合いが強く、好調な受注を継続している状況です。

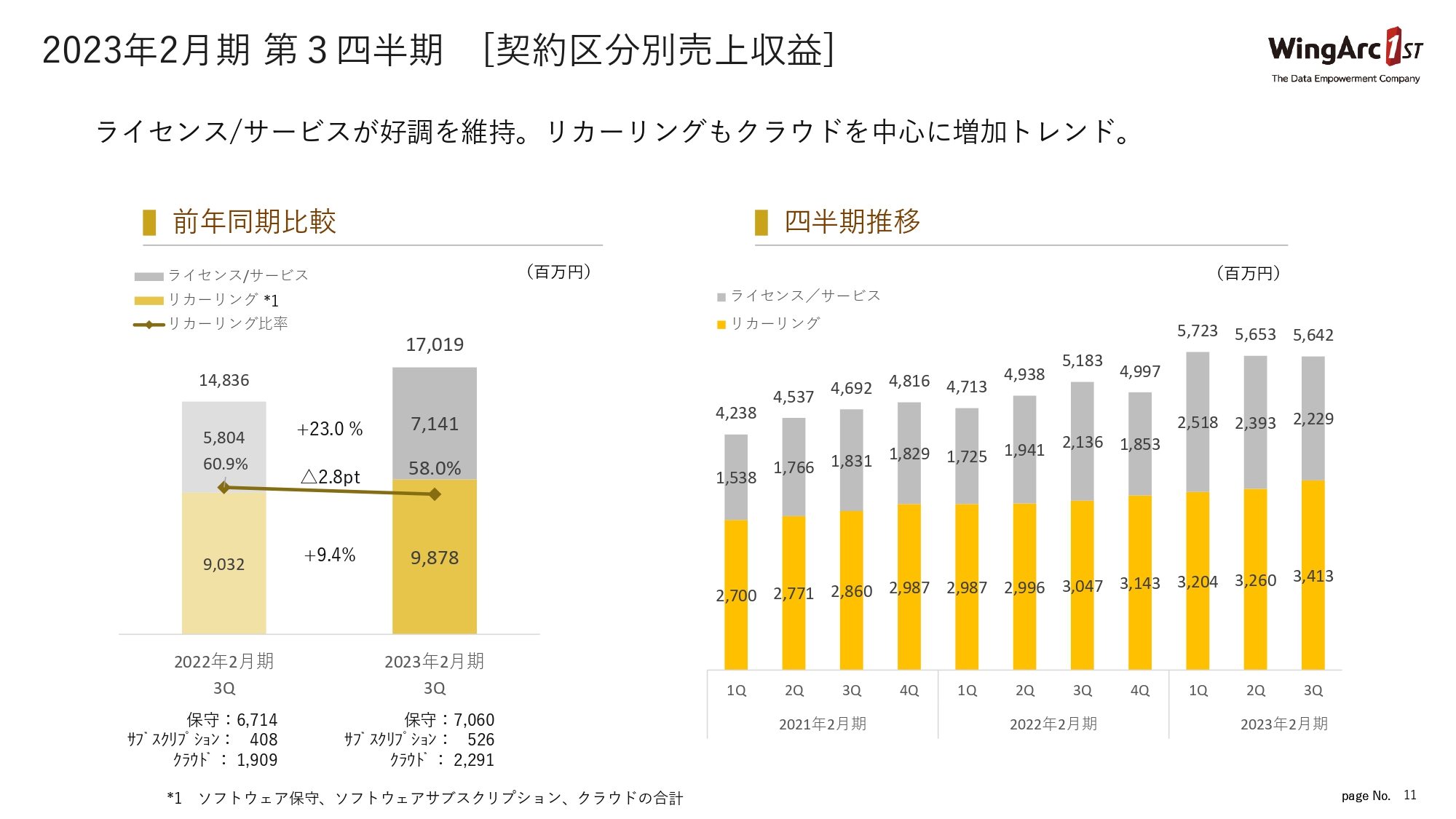

2023年2月期 第3四半期 [契約区分別売上収益]

契約区分別の売上収益です。当社はクラウドを中心としたリカーリングを伸ばすことを戦略の1つに置いています。スライド左側のグラフで示しているように、リカーリング比率は58パーセントと、第2四半期よりも伸びています。

また、右側のグラフは四半期の推移を示しています。グラフの黄色い部分がリカーリングで、今期に入ってから非常に堅調に伸びてきています。

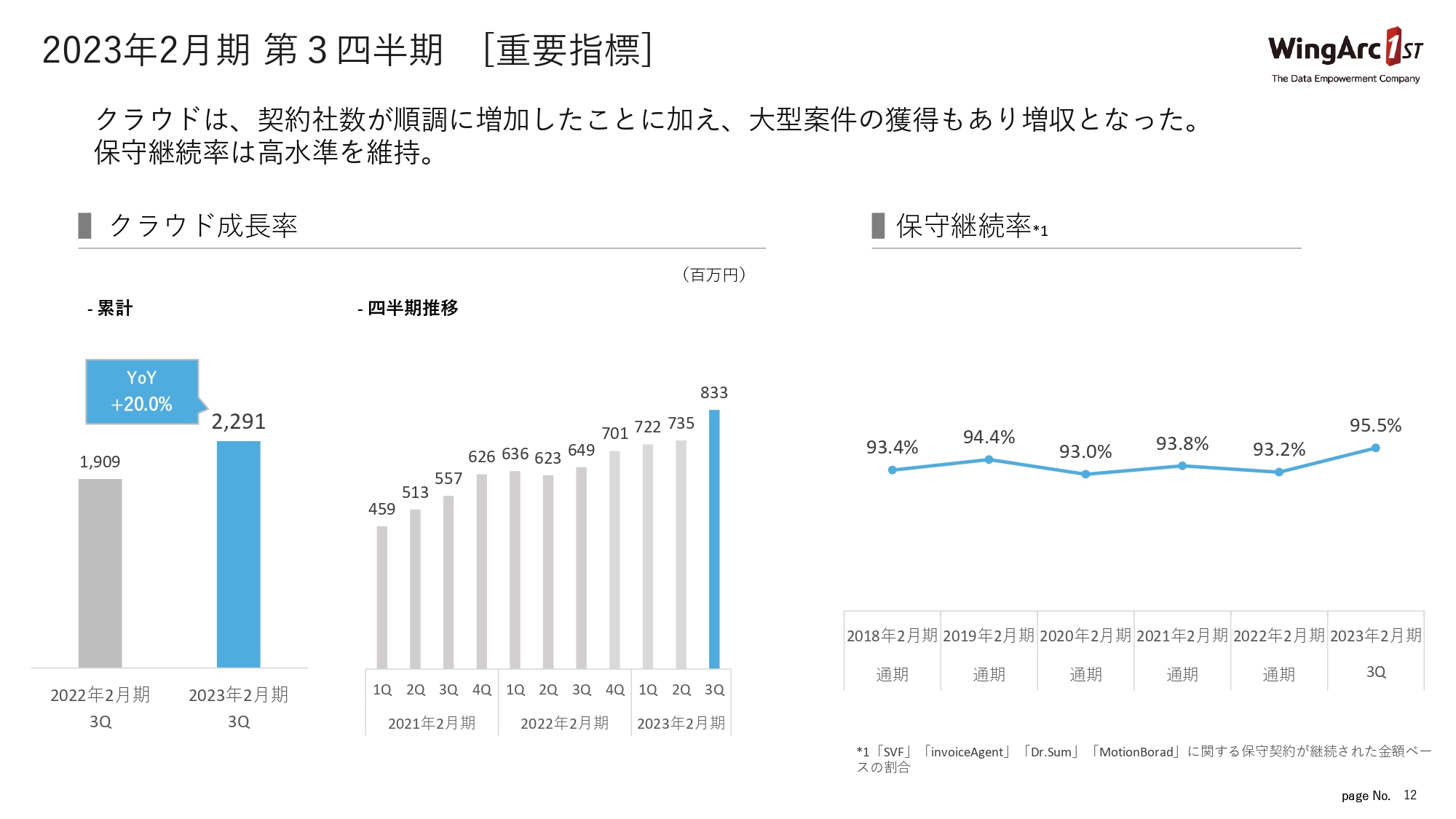

2023年2月期 第3四半期 [重要指標]

我々の中で重要指標にしているものを、スライドに2つお示ししました。スライド左側がクラウド成長率で、第3四半期においては前年同期比で20パーセント成長しています。第2四半期のクラウド成長率が15パーセント強だったことに比べて、クラウドの成長率がもう一段高くなっていると思います。

クラウド成長率のグラフのうち、右側は四半期推移で、ご覧のとおり第3四半期は非常に強い数字になりました。

もう1つは、リカーリングの源泉となる保守の継続率です。この数年、いわゆるカスタマーサクセスを担うCS部隊を強化してきたことも相まって、継続率ももう一段強くなっています。

2023年2月期 第3四半期 [利益指標]

先ほど申し上げたとおり、調整後EBITDA、調整後当期利益ともに増益となり、利益指標も高い水準を維持しています。

2023年2月期 第3四半期 [財務健全性]

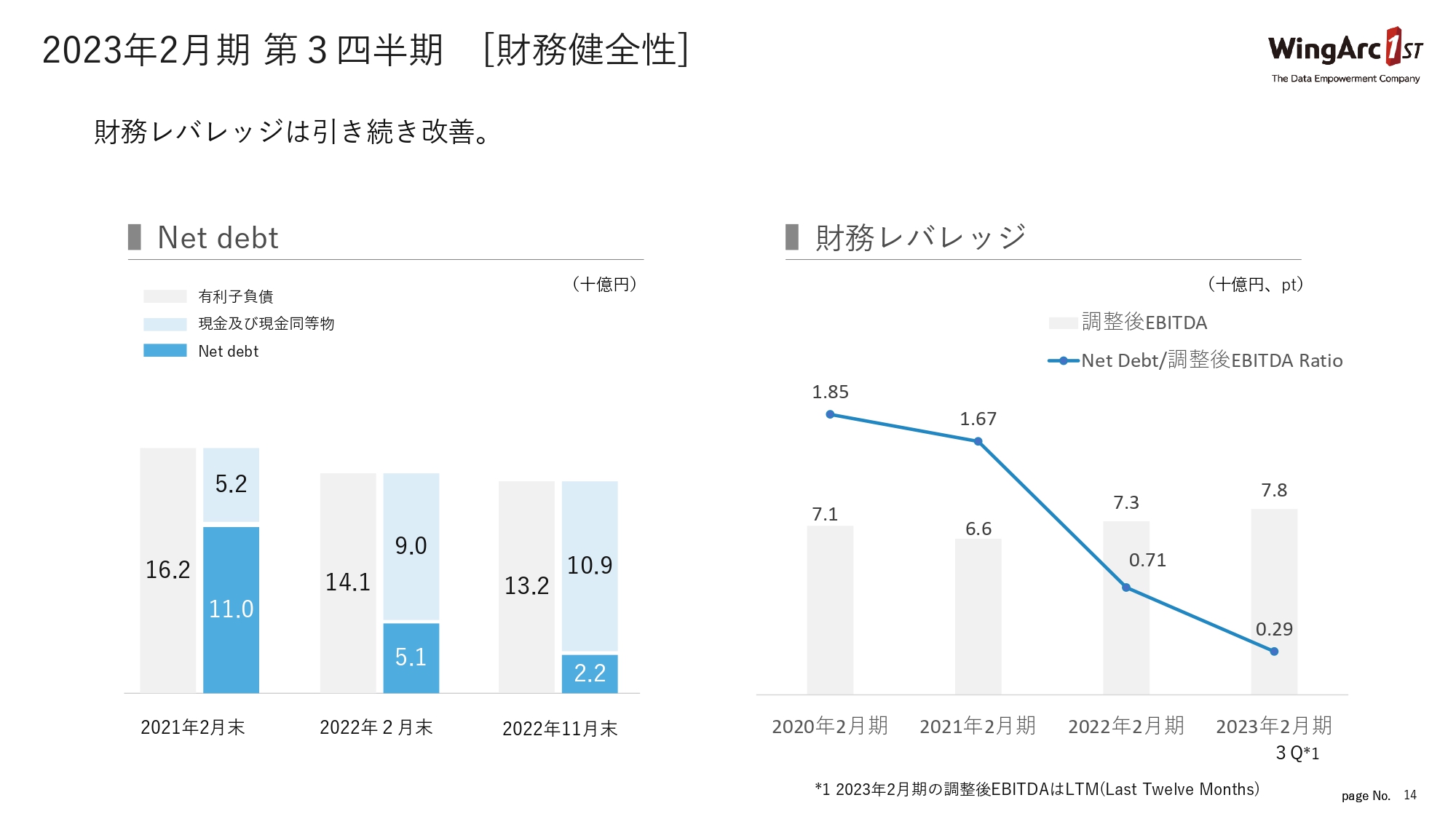

財務健全性についてです。スライド左側のNet debtのグラフで示しているように、第3四半期は22億円のNet debtとなりました。まだNet debtではあるものの、2年前の110億円と比べると、当社のキャッシュフローの強さもあり、順調に改善してきています。

財務レバレッジについては、スライド右側のグラフをご覧ください。Net Debt/調整後EBITDA Ratioが0.29と、第2四半期からさらに一段と改善が進んでいる状況です。

事業ハイライト [BDS]

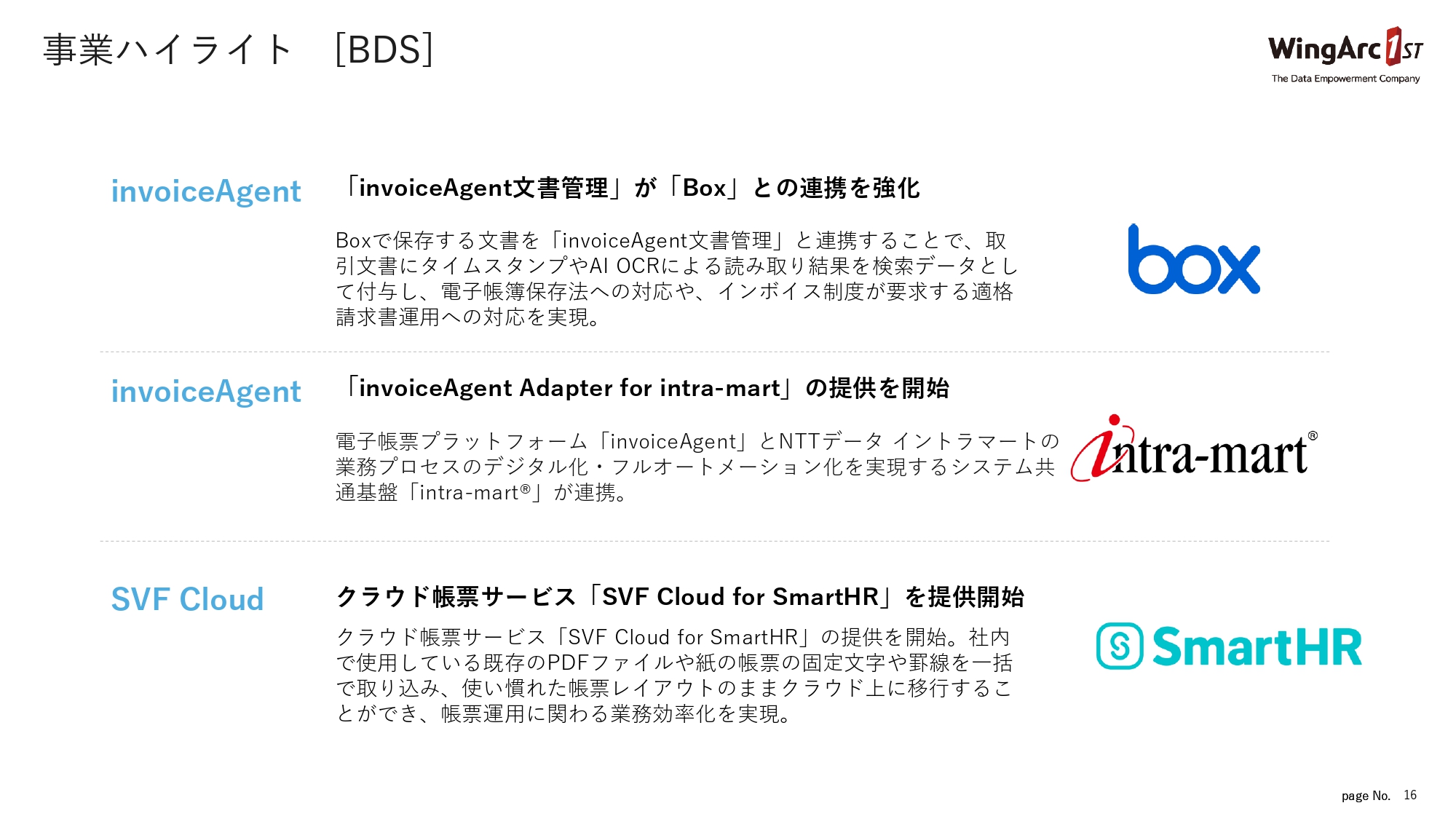

事業ハイライトのご説明に移ります。まずはBDSです。冒頭にお話ししたとおり、クラウドを伸ばすための成長戦略の1つとして、我々が中立的な立場で、さまざまなアライアンスパートナーとの連携を強化しています。

BDSでは3社を取り上げました。我々の注力サービスである「invoiceAgent」と周辺業務アプリケーションとの連携としては、「invoiceAgent文書管理」とbox社との連携があります。また今回、NTTデータ イントラマートが提供するERPパッケージ「intra-mart」と連携した「invoiceAgent Adapter for intra-mart」の提供を始めています。

さらに「SVF Cloud」に関しても「SmartHR」と連携し、「SmartHR」にクラウド帳票サービスを組み込むかたちで提供を開始しています。

事業ハイライト [DE]

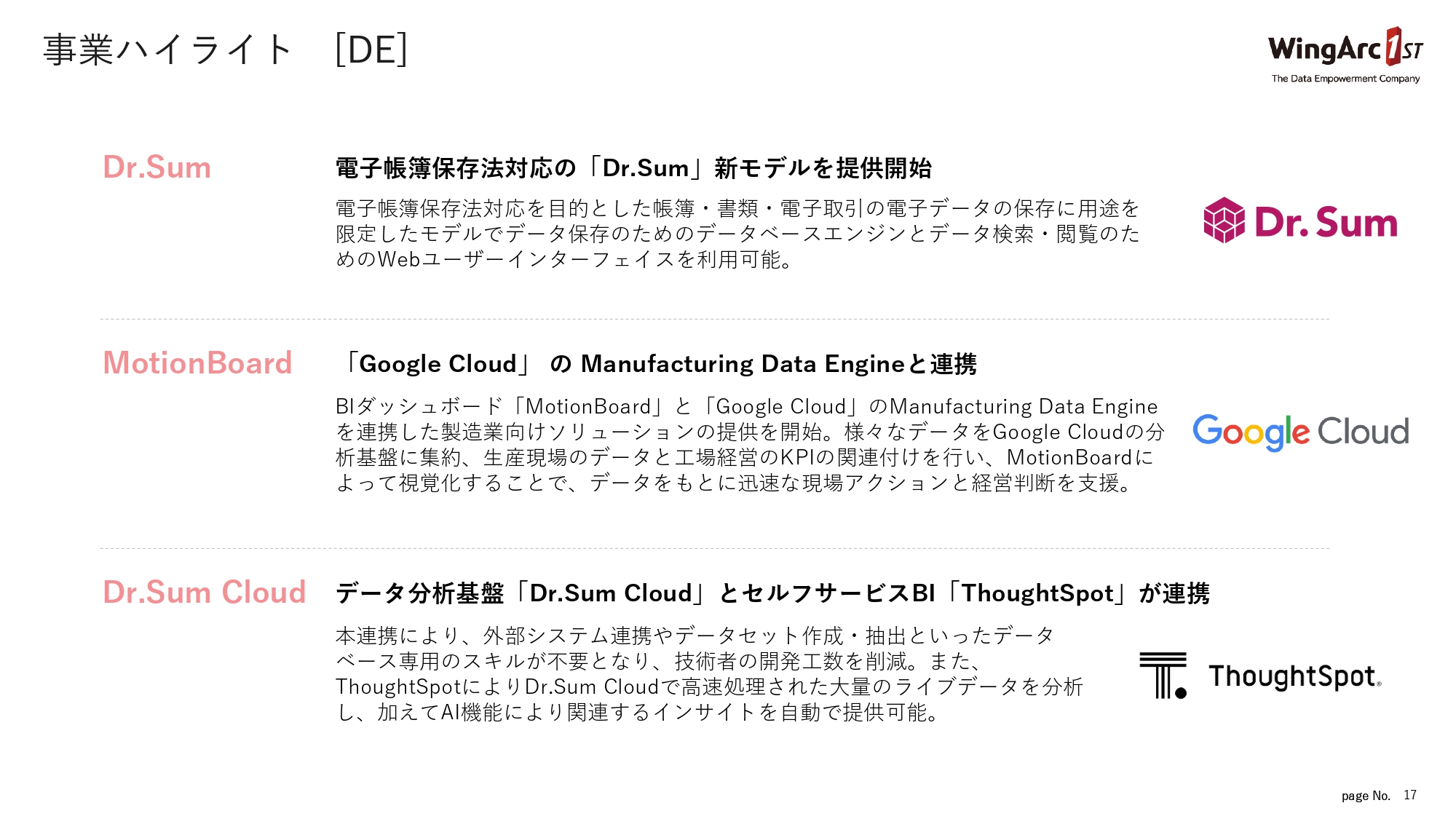

DEの領域についてです。電帳法についてはBDS事業、特に「invoiceAgent」に関して説明する際にお話ししていますが、「Dr.Sum」でも電帳法に対応しています。今回は新モデルの提供を開始しており、データ保存に関しても「Dr.Sum」が電帳法に対応しています。

また、「MotionBoard」「Dr.Sum Cloud」では、「Google Cloud」や、前回の第2四半期の際にもご説明したThoughtSpot社との連携を始めたことが、第3四半期のトピックスになっています。

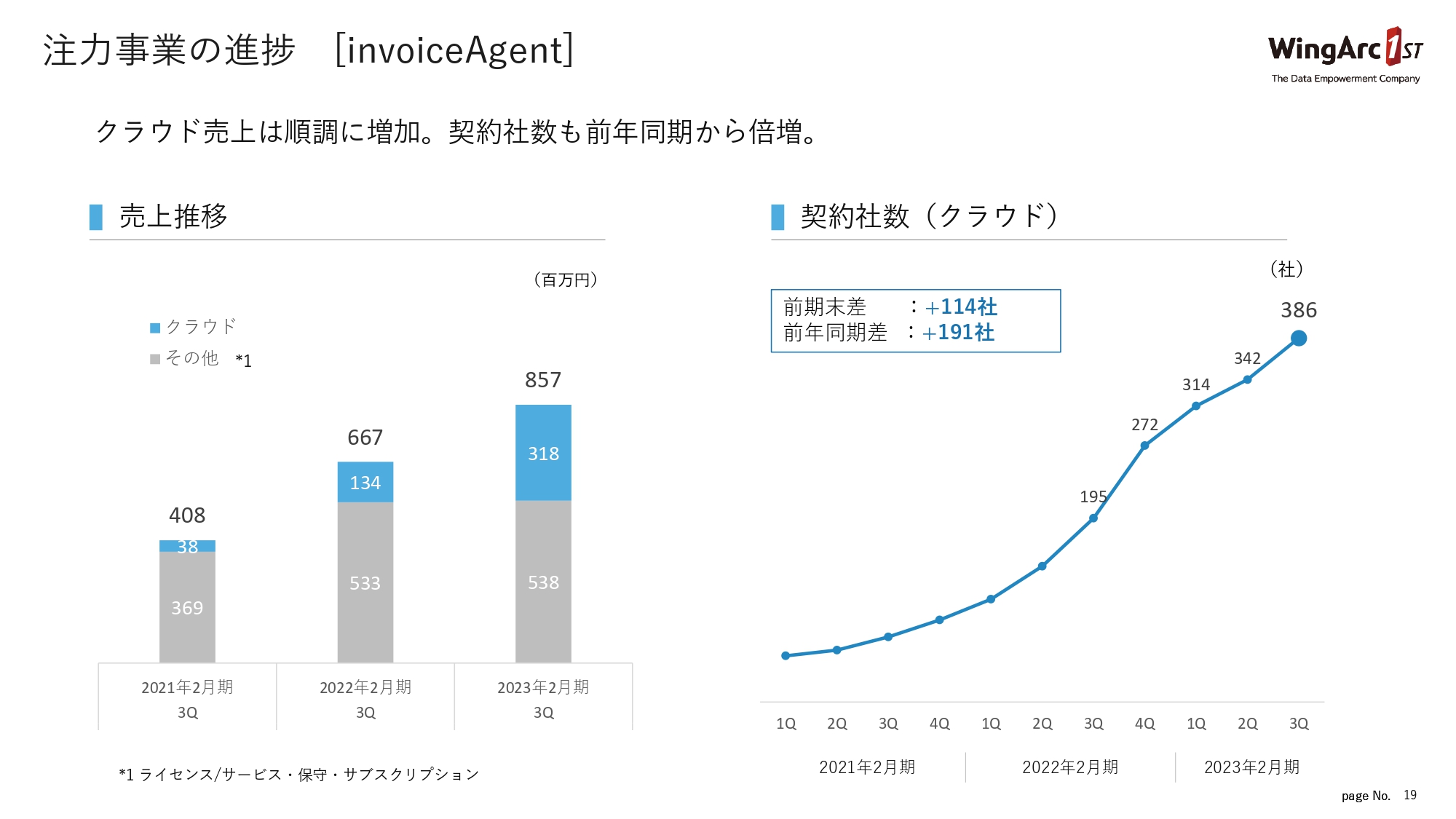

注力事業の進捗 [invoiceAgent]

注力事業の進捗についてです。BDSとDEのそれぞれで2つずつ挙げています。

スライド左側の売上推移のグラフをご覧ください。継続して開示している内容ですが、冒頭でもご説明したとおり、「invoiceAgent」は28パーセント強の成長と、非常に堅調に伸びています。

全体では30パーセント弱の売上成長ではあるものの、グラフの青色で示したクラウドはおよそ130パーセント成長しており、こちらは翌期以降もリカーリングの増大に効いてくる部分です。したがって、我々が注力している戦略どおりに進んでいると思っています。

一方で、ライセンス/サービス・保守・サブスクリプションについては、ほぼ横ばいという状況です。前期の決算説明会でもお話ししたとおり、電子帳簿保存法の期限が一昨年の12月末ということで、前期は駆け込み需要が非常に強く、オンプレが強い数字になっています。前期はそのような特殊な要因がありながらも、今期は前期同等のライセンスを売り上げています。

スライド右側のグラフは契約社数です。こちらも我々は非常に重要視しています。クラウドの契約社数はこの第3四半期までに386社と、第2四半期に比べて44社増加しています。

以前の決算説明会の際に「今期末で500社以上を目指します」とお話ししていました。現状では500社を達成するには厳しい状況ではあるものの、大企業を中心に堅実に伸ばしていますので、来期以降も引き続きこのようなカーブで成長できるものと自信を持っています。

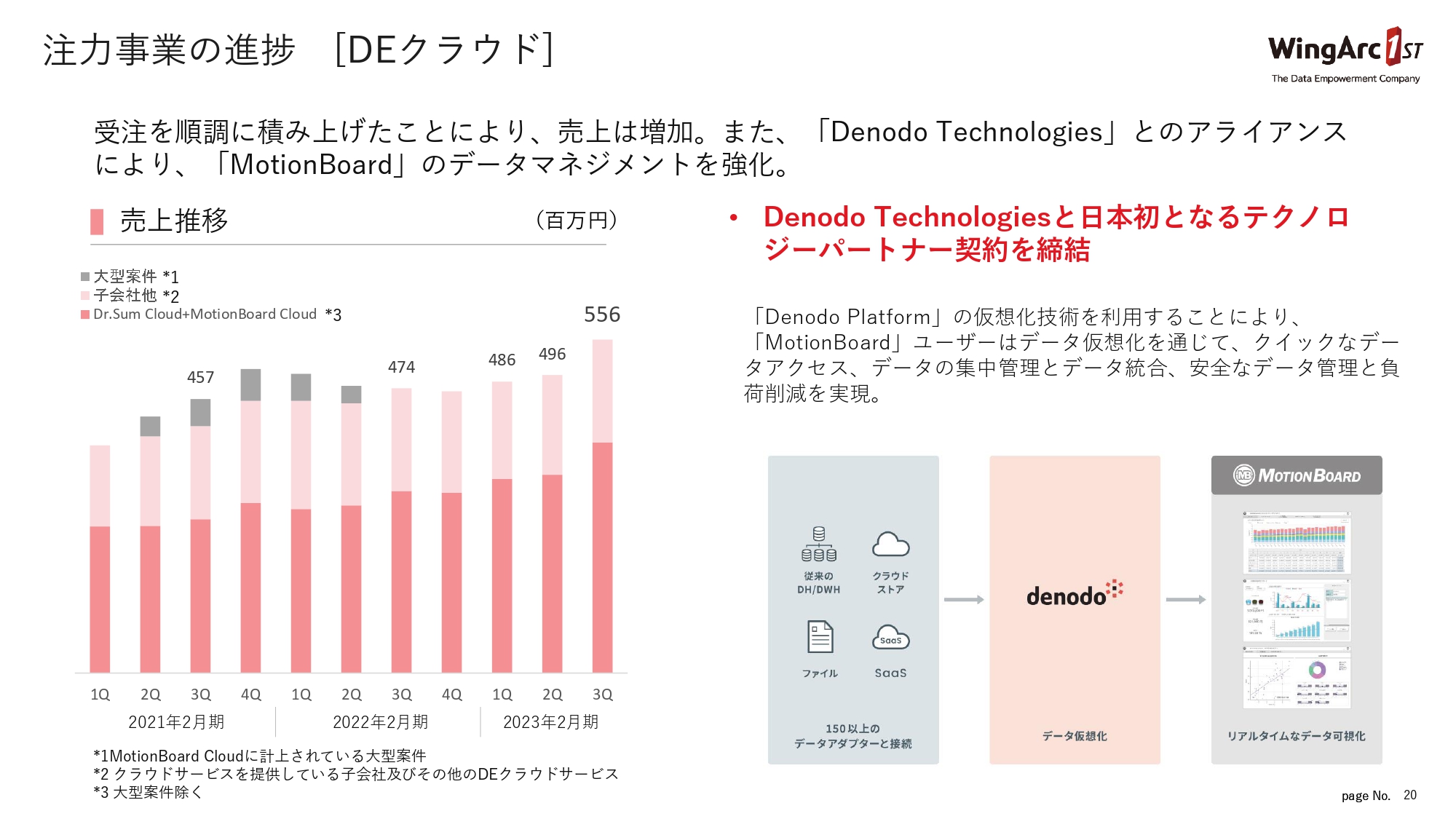

注力事業の進捗 [DEクラウド]

DEクラウドの進捗です。我々のクラウド売上の中でも大きな割合を占めるDEクラウドですが、スライド左側のグラフにも記載のとおり、第3四半期は非常に伸び、前第2四半期の5億円弱から約6,000万円の成長となりました。先ほどお伝えした「MotionBoard Cloud」および「Dr.Sum Cloud」も、非常に引き合いが強い状況です。

DEクラウドも同様に、翌四半期以降も引き続きこのような成長をしていけると見ています。先ほどお伝えしたアライアンスについては、仮想化技術を持った「Denodo Technologies」というアメリカの会社のサービスと、「MotionBoard Cloud」を連携させる取り組みを開始しています。

アライアンス戦略の一環として、このように海外の有力企業と連携ができることは、我々のテクノロジーやサービスの優位性があってこそだと思います。これらの取り組みが、翌年以降の売上につながると思っています。

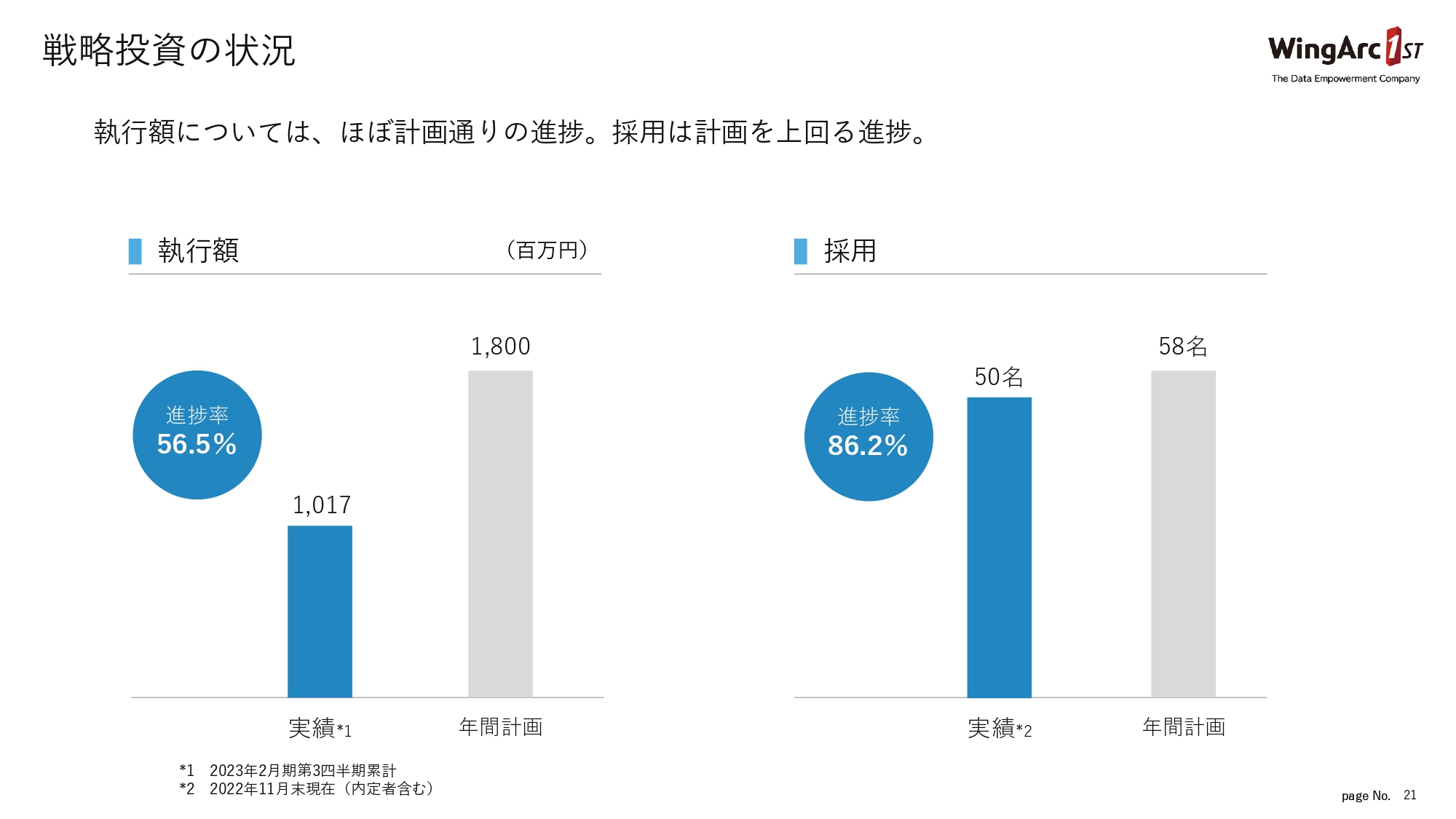

戦略投資の状況

戦略投資の状況についてです。スライド左側のグラフは執行額、右側のグラフは採用人数です。執行額については、年間計画18億円に対して、第3四半期累計で56パーセントの進捗になっています。

10億1,700万円の内訳としては、採用を含めた人件費等に約1億5,000万円、エンジニアや開発の外注費に約2億5,000万円、案件獲得のためのマーケティングに約6億円となっています。

上期下期で投下する割合はおよそ1対2の計画で、現状の進捗率は56パーセントとなり、第4四半期には計画に近い水準である累計18億円まで投下する予定です。

人材強化に関しても当期は戦略投資枠として採用を行うとしていましたが、58名の計画に対して50名と、非常に進捗率もよく計画どおりに推移しています。ただし、何度かこのような説明会でお伝えしているとおり、ハイスペックのエンジニアの採用については引き続き苦戦しているというのが実態です。

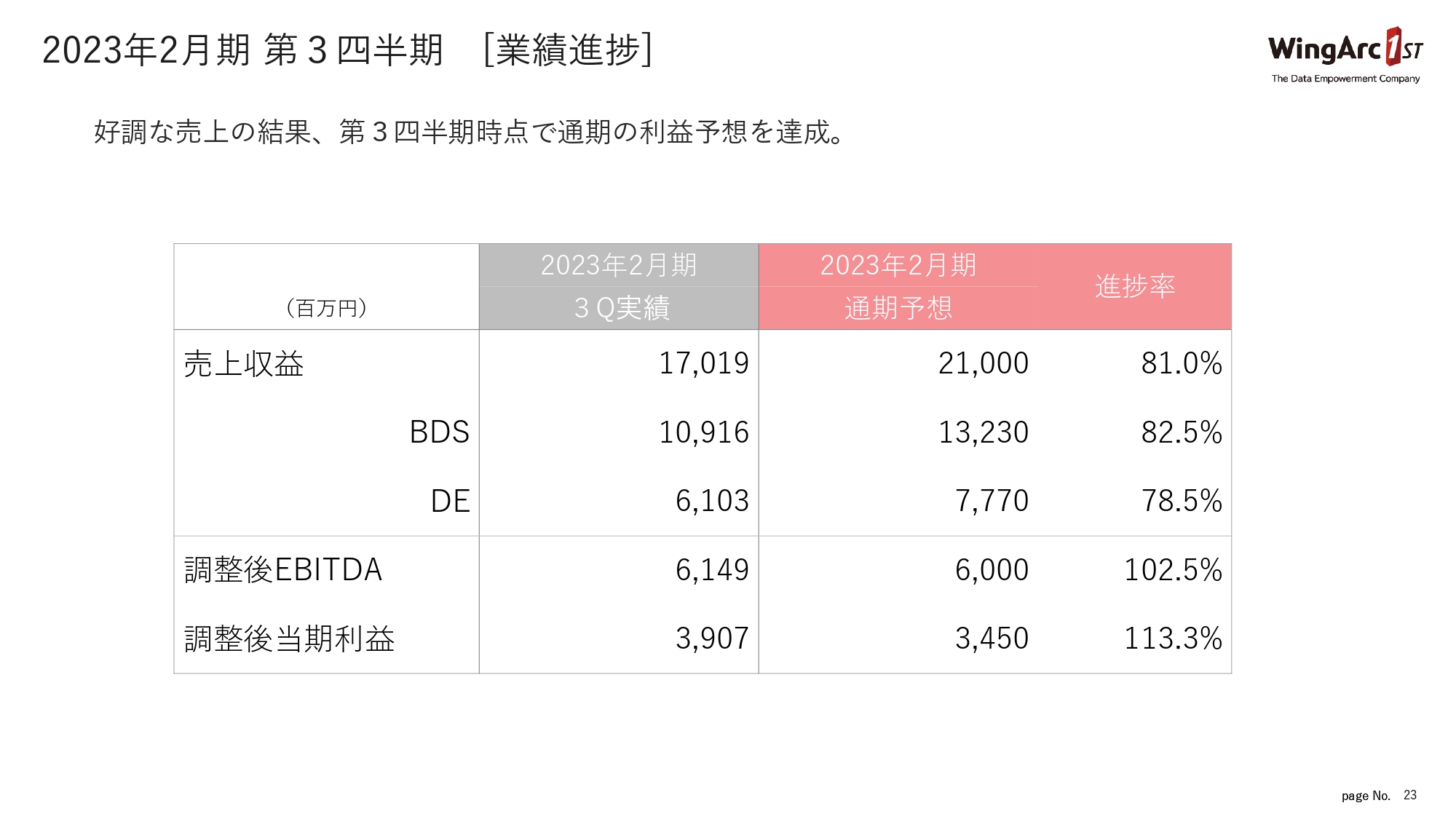

2023年2月期 第3四半期 [業績進捗]

業績予想の修正についてご説明します。冒頭でも、第3四半期の状況を鑑みて通期業績予想を修正したとご報告しましたが、第3四半期の実績としては、売上で8割程度の進捗、利益は通期予想を超える水準で着地しています。

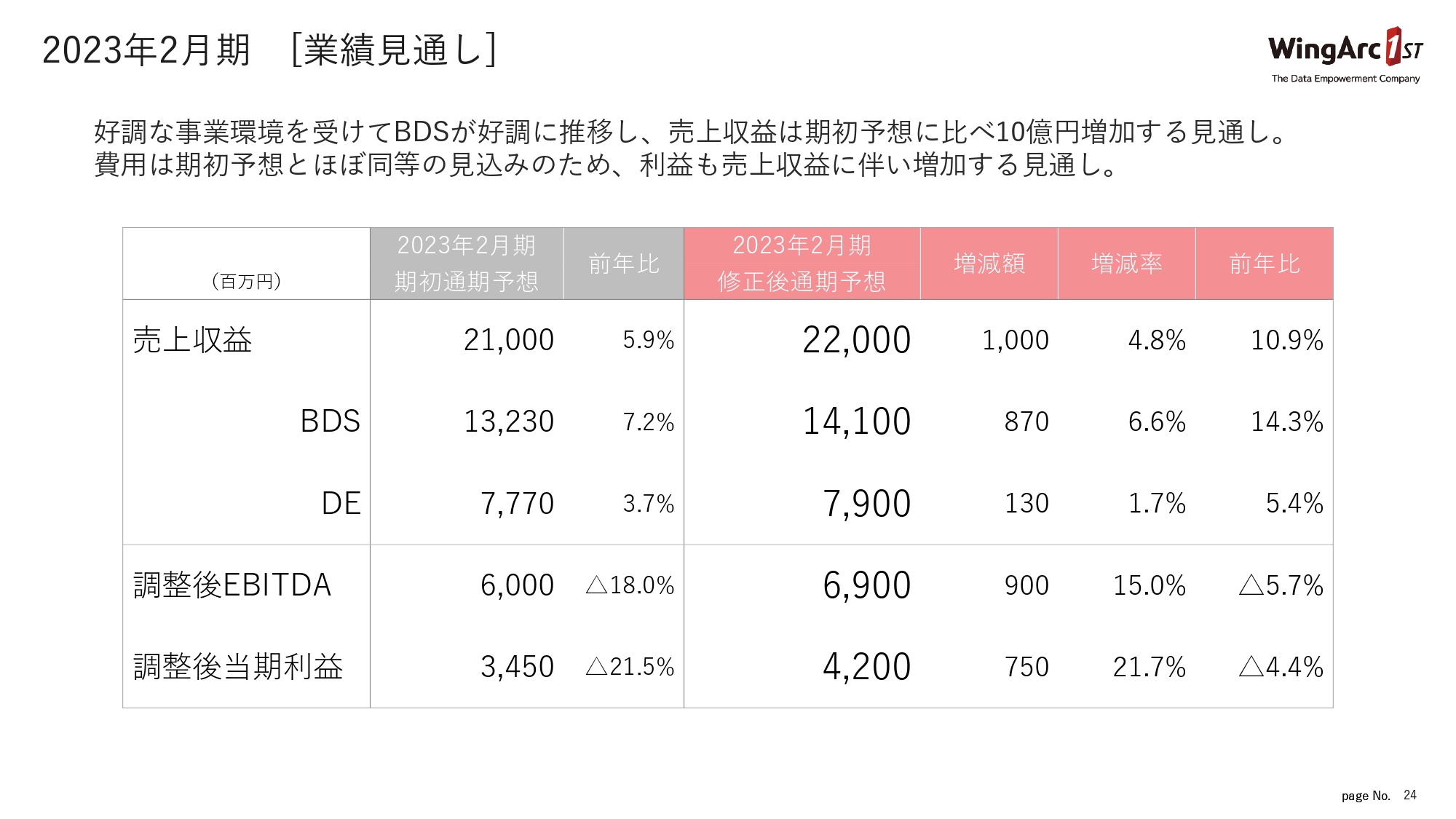

2023年2月期 [業績見通し]

そのような状況を鑑み、決算期末である2月末の見通しもあらかた見えてきた状況になりましたので、修正を行いました。売上は期初予想210億円から220億円へ10億円の増収、前年比では約10パーセントの増収を見込んでいます。

事業別では、BDSが141億円、DEが79億円と、それぞれ期初業績予想から上振れて着地する見込みです。特にBDSは、本日もご説明したとおり、需要が堅調に推移していますので、前年比約14パーセントと期初計画を大きく上回る増収を見込んでいます。

一方で利益指標については、調整後EBITDAは69億円と期初予想60億円よりも9億円、15パーセントの上振れを見込んでいます。

ただし、今期から戦略投資ということで費用が増加し、成長へ舵を切っている部分がありますので、前期比で期初予想18パーセントの減益からはかなり縮小しているものの、5パーセント程度の減益に着地する見込みです。調整後当期利益は42億円で、7.5億円ほどの上振れを見込んでいます。

私からのご説明は以上となります。

質疑応答:第3四半期の実績に関する考え方と評価について

質問者:第3四半期の実績に関する考え方や評価についておうかがいします。売上についてはご説明にあったように「SVF」が強かったと感じており、費用はおおむね想定どおりのため、結果的に利益増になったと思います。「SVF」と「DE」の実績はそれぞれどうだったのか整理させてください。

まず「SVF」は、大企業向けで好調ということでした。今回はライセンスが強かったと思いますが、大型案件のような特殊要因があったのか、どのような背景で「SVF」が強かったのか、もう少し踏み込んだご回答をいただければと思います。

DEについては、前年の売上水準が高かったことを踏まえると、第3四半期の伸び率が高くなくてもおかしくはないと見ていましたので、おおむね想定どおりだと思いますが、DEの実績についてもコメントをいただければと思います。

藤本:1点目の「SVF」については、第2四半期までの決算説明会でご説明したとおり、今期は以前より当社が追っていた案件の受注に成功したという背景があります。特に第3四半期のみですと、社名まではお伝えできないのですが、金融関係や公共系の大きな案件があり、第2四半期に引き続き、非常に好調な結果となりました。

大企業を中心に、ERPや基幹刷新を含めたDXに絡むところでの「SVF」の需要がまだ強いため、今後もそのような傾向が続くと思っています。

2点目のDEについては、おっしゃるとおり前期が堅調だったため、今期の業績予想は1桁台の中盤から少し下方の成長率を見込んでいました。背景としては、クラウドに注力する戦略において、DEのほうがそちらの方向へ進むだろうと考え、ある程度オンプレミスを保守的に見込んでいました。

しかし第3四半期でも、コロナ禍が明けてDXなどのデータ活用の需要が大企業を中心に大きくなっており、クラウドが想定どおり推移したことに加え、オンプレミスの需要が強かったことが今回の成長につながっていると思います。

質疑応答:通期計画について

質問者:御社の通期の計画についてです。今回の業績予想で売上、利益ともに計画を引き上げていますが、通期予想と第3四半期までの進捗を考えると、少し保守的にも映ります。

第4四半期だけ切り取ると、売上は前年比フラットで、特にDEは前年比で減収の計画になっています。また、営業利益については第4四半期のみですと4億円となります。第4四半期で戦略費用が7億円ほど使われると思いますが、利益が4億円ということですので、修正された計画について、どの程度の保守性が含まれているのか教えてください。

藤本:おっしゃるとおり、第4四半期は第3四半期の数字と比べると弱く映ると思います。これについては、今期に関してはライセンス売上の影響などが強く、デリバリーのタイミングによるものになります。第1四半期、第2四半期は案件の前倒しの影響があり、第3四半期まではライセンスの数字が強くなっています。

ただ、当社ビジネスのモメンタム自体はまったく変わっていないと思っています。クラウドの売上は順調に右肩上がりで推移していますし、後は、その中でライセンスがどれだけ獲得できるかが重要だと思っています。

現時点で、期末のトップラインがある程度見えてきているいる中、このような業績予想を出しております。

利益に関しては、戦略投資が第3四半期、第4四半期と時間の進捗とともに大きくなるとご説明したとおり、現状は進捗率56.5パーセント、執行額は10億円強となっています。現時点では、第4四半期において6億円から7億円程度を投下する見込みです。そのため、第4四半期は第3四半期に比べて、トップラインの水準と費用の投下の関係から、そのような利益水準になると見込んでいます。

繰り返しになりますが、第4四半期のような売上の状況が翌期以降も続くかと言うと、そのようなことではないと思っています。「SVF」を中心とした当社のビジネスに対する顧客の引き合いは、引き続き非常に強いものがあると思いますので、モメンタムは変わっていないと思っています。以上です。

質疑応答:第4四半期の戦略費用の用途について

質問者:先ほどの質問について、フォローアップをさせてください。戦略費用が年間で18億円ということで、もともと全額使い切れるかわからなかったというのが、これまでの状況かと思います。一方で、第3四半期の進捗を見るとマーケティングに費用をかなり投下されているようです。

実際に第4四半期でどのくらい費用を使えるのかを考える上で、例えば人材ではなくマーケティングに多く費用を投下していくなど、ある程度使うことが見えている内訳があれば、追加で教えていただけると助かります。

藤本:先ほどお伝えしたとおり、今回の戦略投資というのは上期と下期で1対2くらいの割合で投下する計画です。下期となる第3四半期と第4四半期は、だいたいそれぞれ6億円の戦略費用を投下することになりますので、その面で第3四半期はほぼ計画どおりだと思っています。

一方で第4四半期については、おっしゃるとおり、来期の仕込みのためにマーケティングに重点を置いて費用を投下しようとしています。さまざまなコンテンツの作成も含めて、来期の需要創出のための費用という位置づけです。

現時点では、6億円から7億円程度を見込んでいますので、全体からすると若干ショートする可能性はあるものの、18億円に近い水準での費用投下を予定しています。その中身については、やはり重要視している販売マーケティングに大きく投下する予定です。

質疑応答:第3四半期でクラウドが伸長した理由について

質問者:クラウドの伸びについて確認させてください。クラウドの売上金額は、第3四半期が終わったところで8億円強とのことでした。第2四半期と比べて1億円伸びており、これまでより増収ペースが少し加速しているように見えます。第3四半期のクラウドの伸びが強かったことについて、例えばこれまでのお客さまにクラウドが広がっているなど、加速感が出てきた理由があれば、ご解説ください。

藤本:おっしゃるとおり、第2四半期から第3四半期にかけて、クラウドの売上がもう一段強い数字になっています。要因としては、「MotionBoard Cloud」において、我々の中で非常に大きなMRRとなる案件の獲得も含まれています。リカーリングとなる継続収入も増えていますが、そのような大型案件の獲得に付随するクラウドの初期導入費用等々も含まれた上で、約9億という売上になっています。

クラウドの引き合いというのは、第2四半期に比べると強くなっており、特に比較的大きな案件の引き合いもありますので、第4四半期にかけては同様の成長率の継続を目指しています。

質疑応答:電帳法やインボイス制度による、業績への影響について

質問者:電帳法やインボイス制度への対応が御社の追い風になっていると思いますが、このあたりについて、現在はどのような状況なのかご説明いただければと思います。

藤本:電帳法とインボイス制度は、我々のビジネスの中心と言いますか、まさに当社の領域だと思っています。これまでの説明会でもご説明したとおり、当社への引き合いは非常に強いものになっています。

この領域で特に重要なのが「invoiceAgent」で、現在の電帳法の猶予期間においても、案件が引き続き伸びています。「invoiceAgent」は、電帳法の対応に加えインボイス制度につながる会社のオペレーションにあたる電子取引における引き合いも徐々に増えている状況です。昨今の税制改正等々で、インボイス制度には少し不透明な部分が出てきてはいるものの、当社としてはこの制度改正が非常に追い風になると考えています。

第3四半期でインボイス制度に伴う売上が大幅に伸びているかというと、そうではありませんが、引き合いや問い合わせは増えており、翌年以降の案件のパイプラインになると思っています。

質問者:制度改正については、特需というよりも、いつもの案件と捉えているということでしょうか?

藤本:そうですね。特に電帳法とインボイス制度のような、企業の業務オペレーションに組み込まれるような改正の場合、当社がクラウドで提供することによって、リカーリング、つまり継続収入になります。そのため、法改正による収益は導入後も継続するものであると思っています。

質疑応答:来期の戦略投資について

質問者:来期の費用投下の見通しのうち、特に戦略投資に伴う部分について、規模感や配分先など、この1年と比べて変更する部分やマイナーチェンジを行う部分はありますか?

藤本:もともと戦略投資に関しては、昨年1月に出した中期経営方針において、3年間で55億円という数字を打ち出しています。単純に言いますと、年間およそ17億円から18億円という計算になりますが、来期に関しても、当期と同水準程度の投資額を想定しています。

ただし、配分先に関しては来期への予算計画をするにあたって、今期の戦略投資の実行性や有効性を評価しつつ、組み替えを行う可能性があると思っています。特にマーケティングの領域においては、一定程度の効果が出ていますので、そちらを鑑みながら、来期はどのようにアロケーションするかについて、現在社内で協議しているところです。

質疑応答:第3四半期に営業利益が下がった要因について

藤本:「第3四半期に、営業利益がYoYで下がっています。要因についてご解説いただけないでしょうか?」というご質問をいただいています。

こちらについては、先ほどの話と重複するかもしれませんが、今期は特に戦略投資として費用を投下するため、期中の時間の経過とともに戦略投資額が大きくなるとご説明しました。よって第3四半期はそれなりの投資額が投下されています。したがって、そのような観点から言いますと、営業利益はYoYで下がっている状況です。

質疑応答:投資計画について

「投資計画について、残りの8億円の配分先を教えてください」というご質問です。

8億円すべてをマーケティングで消化することは想定していません。スライドに記載のとおり、今期は人材強化を含めた人的投資も行っており、戦略投資枠で採用した50名の社員の人件費等についても、第4四半期にはフルに効いてきています。また、先ほど第3四半期の部分でご説明したエンジニアの外注費についても、第4四半期も引き続き投下する予定です。

第4四半期では、マーケティングへ重点的に投下しようとしているものの、内訳としては約7億円のうち約半分がマーケティング、残りの半分が人員強化や外部のエンジニアを使った開発強化に投下するものと想定しています。

質疑応答:マーケティングについて

「足元で、すでに実施しているマーケティング施策があれば、その効果についてご教示いただけないでしょうか?」というご質問です。

今期はマーケティングについても、「invoiceAgent」やDEのクラウドといった注力サービスに集中的に投下しています。こちらについては、正直に言いますと、うまくいっている施策とうまくいっていない施策もあります。

しかし、マーケティングは実施後すぐ受注につながるといった短期的なものでもないと思っていますので、長いスパンで考えつつ、効果があるものに関しては引き続き強化していき、効果のなかったものについては、ターゲットや方法が間違っていたかもしれませんので、軌道修正をして実施するという状況です。

そのため、先ほどお伝えした来期の計画を作る上では、当然、戦略投資をしっかりと分析し、効果のある投下ができるように考えているところです。

質疑応答:「invoiceAgent」のARPU改善要因について

質問者:「invoiceAgent」のARPUが若干改善しているように見えますが、クロスセルが成功している、もしくはOCRが出てきているなど、文書管理ではない部分の要因があれば教えてください。

藤本:おっしゃるとおり、ARPUは少し増えてきています。その背景としては、まずはやはり当社が「SVF」の顧客である大企業を中心にアプローチをしていることが挙げられます。

実際に、導入後の利用ボリュームが増えてきており、まずは小さなところから入り、その後に電子取引で配信する企業数や配信数が増えるというかたちになることが多いため、そのような部分がARPUの増大につながっていると考えています。

大企業は取引先やサプライチェーンが多く、導入した後に拡大余地が大きいので、我々の狙いどおり徐々に結果が見えてきた状況だと思っています。

質疑応答:「SVF」の需要動向について

質問者:「SVF」についての質問です。金融関連案件が非常に強いということについて、パイプラインもけっこう活況なのではないかと思いますが、民間、官庁、公共事業に分けて考えた時に、そのほかの案件の需要動向等は第2四半期に比べていかがでしょうか?

藤本:傾向としては変わらないというのが、状況かと思います。民間に関して言えば、大企業から非常に強い引き合いがありますし、公共関連は時間がかかる領域ではありますが、数年前から我々がアプローチしてコンタクトを取っていたところから、今回大きな案件として受注できています。

中央官庁が大部分ではありますが、公共領域においても我々としてはまだまだ深掘りできる領域があると思っていますし、潤沢とまでは言いませんがパイプラインもありますので、この傾向は来期以降も続くものと思っています。

質疑応答:「Dr.Sum」の減少要因について

質問者:「Dr.Sum」について、第3四半期のYoYで減少している要因は何でしょうか?

藤本:第3四半期が弱いのは、ライセンスのデリバリーのタイミングによるものだと思います。ライセンスの部分については、デリバリーのタイミングによってどうしても多少のアップダウンが生じます。特に第2四半期は、先ほどご説明した大きな案件なども入ってきており、若干前倒してきたところもあります。

ただ、足元の状況ではリカーリングである保守や「Dr.Sum Cloud」は積み上がっていますし、オンプレミスに関しても引き合いが強いと思いますので、データ活用の需要を取り込むことで強い数字が作れるのではないかと思っています。

質問者:わかりました。季節的な要因ということですね。

質疑応答:引き合いが強い業種について

質問者:先ほどの方と質問が重なってしまうのですが、業種別のお客さまからの引き合いの状況について確認させてください。

具体的に民間企業で、特に引き合いが強い業種や引き合いの濃淡があれば教えていただければと思います。製造業系はお客さまの業績見通しが悪化していることもあるため、例えば製造業系で少し弱い動きが出ているなどの業種別の濃淡がありましたら、補足説明をしていただければと思います。

藤本:ありがとうございます。直近の日銀短観でも、大企業を中心にIT投資が旺盛だと言われています。当社でも大企業の需要や引き合いが強い状況です。特に、足元では、金融関連や公共といった領域での案件は非常に強いものがありますが、どこが弱いかというと、特にそういった傾向は見られないと考えています。業種業界問わず大企業を中心に引き合いが当社に来ており、これは、当社の強みだと思っています。

中堅中小企業の先行きには不透明なところがあると思いますが、当社の顧客は大企業が中心です。その結果、比較的リスクが小さいことが当社の強みでもあり、それが堅調な結果に出ている状況だと思っています。

質疑応答:市場の見方と、改正電子帳簿保存法の影響について

質問者:「SVF」について、今後の中長期的な見通しを考える上で教えてください。ライセンスの強い状況が第3四半期まで続いていますが、御社の中で、市場の見方を一段引き上げてもよいのではないかと考えているのかどうか教えていただければと思います。

合わせて、電帳法について藤本CFOが触れられていましたが、2023年1月以降も電子データでなく紙での保存が容認されるなど、法規制対応は進んでいますが、一部では規制が骨抜きになっている部分もあるかと思います。全体的に見ると規制対応が御社にとって追い風であるものの、従来よりも追い風が弱まる可能性が出てきているように思います。そのあたりを含めて、今後の「SVF」や「invoiceAgent」をどのように見ておけばいいのか、少し長い目線でお話いただければと思います。

藤本:BDSのライセンスに関して、特に「SVF」については、もともと中期の経営方針を出した時点でも、我々としてはライセンスの収益が大きく下がる要素はないと思っており、足元でも非常に強い需要があります。

SAP社の2027年問題や、おっしゃるように帳票の電子化や企業間の電子取引も影響していると思います。このタイミングで「SVF」の成長予測を引き上げるかについては、慎重に見極めたいところですが、我々としては当初想定していたよりも強い引き合いが続くだろうと思っています。

一方で、ご指摘いただいたように、法改正等が少しトーンダウンしている状況があるかと思います。若干の主観も含めてですが、これは中堅、中小企業もしくは個人事業主へ配慮した政策であろうと考えています。したがって、そのような領域において少しネガティブな影響があるかもしれませんが、我々が見ているところにおいて、特に当社の主たる顧客である大企業においては、あまり影響はないと考えております。法改正等もありますが、電子化を進める上では、むしろ自発的なIT投資が増えてきているという実感を持っています。