2022年12月14日に発表された、株式会社クラシコム2023年7月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社クラシコム 代表取締役社長 青木耕平 氏

株式会社クラシコム 取締役CFO 山口揚平 氏

AGENDA

山口揚平氏(以下、山口):みなさま、こんにちは。本日はご多忙の中、株式会社クラシコム、2023年7月期第1四半期決算説明会にご参加いただき、誠にありがとうございます。それでは、青木からご報告します。

青木耕平氏(以下、青木):さっそく決算説明会を始めたいと思います。よろしくお願いします。

本日のアジェンダとして、まず我々クラシコムの主要事業である「北欧、暮らしの道具店」というライフカルチャープラットフォーム事業の概要についてご説明します。そして、今回の本題である第1四半期の決算概要および業績予想の進捗状況については、山口からご説明します。最後に当四半期の決算概要を支えたさまざまな事業の取り組みについて、事業ハイライトというかたちで、あらためて私からご説明したいと思います。

本日のハイライト

事業概要をお話しする前に、本日のハイライトとして、ぜひこれだけは覚えて帰っていただきたいということを3点お伝えします。

まず、当四半期は需要創造が非常に好調に推移し、確実な売上高成長が実現できています。事前に開示している業績予想のレンジでも、上限ペースで順調に進捗しています。

また、多くの投資家の方が、為替の変動あるいは資源高が利益率に影響を与えるのではないかと心配したと思いますが、引き続き価格決定権をしっかり保持することで、原価率の水準が維持できています。それにより、当期の経常利益率も16.5パーセントと引き続き良い状態にあります。

そして、売上高の成長に加えて、その成長を支えるマーケティング活動が想定を超えて効率的に進行したことで、利益が計画より少し上振れました。そのため、経常利益の成長率は、前年比30パーセント程度の成長となっています。詳しい財務状況については、後ほど詳しく解説します。

MISSION

私たちの主要事業である「北欧、暮らしの道具店」の概要をご説明します。まず、事業の前提となるミッションは、「フィットする暮らし、つくろう。」です。この「フィットする暮らし」とは、自分の生き方を自分らしいと感じて満足できている状態のことです。

我々の事業活動を通じてアウトプットされるすべての商品やコンテンツにおいて、それに触れたお客さまが、この「フィットする暮らし」に着実に近づけるようなものをお届けすべく事業を展開しています。「北欧、暮らしの道具店」というライフカルチャープラットフォームの存在意義も、お客さまが自分の生き方を自分らしいと感じ、満足できる状態に近づくための支援をすることだと認識し、事業活動に邁進しています。

「北欧、暮らしの道具店」はユニークなプラットフォーム

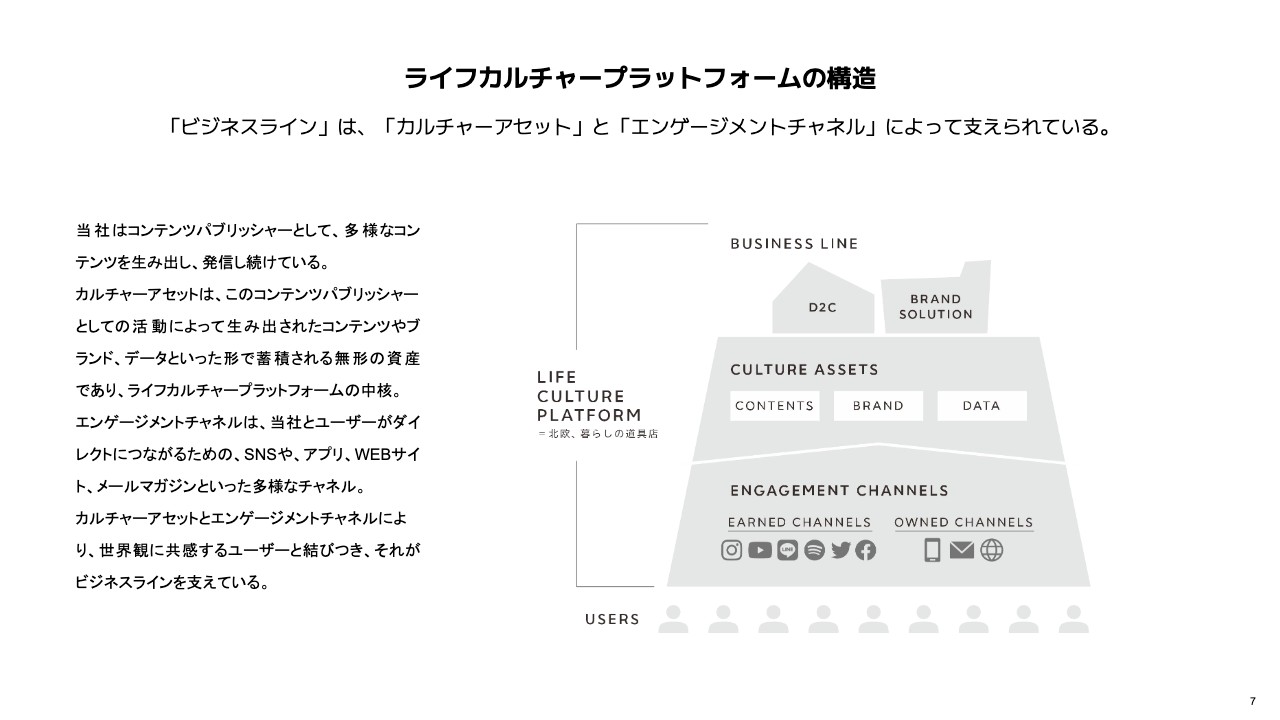

このようなミッションに基づいて行われている「北欧、暮らしの道具店」というライフカルチャープラットフォームサービスについて、詳しくご説明します。基本的にビジネスラインとしては、「D2C」という物販と、「ブランドソリューション」というブランディングに関わるさまざまなソリューションをナショナルクライアントを中心に提供するBtoBサービスの2つがあり、これらが我々の収益源となっています。

全体の95パーセントくらいを占めるD2C物販が当社の中心的な収益源となっているため、我々のサービスをeコマース、あるいはD2Cのサービスと認識している方もいますが、それも1つの見識のある見方だと思います。一方で、「我々はユニークなライフカルチャープラットフォームである」とお伝えしているように、一般的なD2Cやeコマースの事業者、あるいは通信販売の事業者とは大きく異なるポイントもあります。

一般的なD2Cやeコマース事業者の場合、お客さまの創造と関係維持のために広告と販促を用いており、新規のお客さまに認知してもらい、訪れてもらうきっかけは、ほとんどが広告というプラットフォームを経由していると思います。また、一度購入したお客さまに、再びそのECサイトにアクセスしてもらい、商品を購入してもらうためには、販促というかたちでクーポンやポイント、セール情報を提供し、常連客になってもらうべく関係を深めていくことが一般的な手法だと思います。

しかし、我々の顧客創造のプロセス、あるいは顧客との関係維持のプロセスは、スライドにも「強みの源泉」と記載しているように、コンテンツパブリッシャーの活動によって成し遂げられています。Webやメール、YouTube、SNSなど、さまざまなインターネット上のチャネル、場合によってはリアルの映画館などのコンテンツをデリバリーできるチャネルを通じて、現在のお客さまと未来のお客さまを魅了するような世界観のコンテンツを日々配信し続けています。

さまざまなチャネルを通じてコンテンツと出会ったお客さまが、そのような魅力的な世界観のコンテンツを受け取り続けたいという動機から、SNSをフォローしたり、YouTubeでチャンネル登録したり、アプリをダウンロードしたりすることで、エンゲージメントされます。このようにエンゲージメントされたユーザーに対しては、我々から日々魅力的なコンテンツを送り続けることができ、送るたびに購入動機が形成されるきっかけを提供しています。また、一度そのようなかたちで購入者になった後も、事前にエンゲージメントしている状況ですので、毎日のように魅力的なコンテンツが届いて、そのたびにリテンションの機会が創造されます。

このように、コンテンツの魅力とそのデリバリーによってお客さまを創造し、お客さまとの関係を深めていきます。それによって広告費や販促費などのコストに大きく依存しないビジネスモデルを構築しています。この点が、我々のビジネスの非常にユニークなポイントです。

ライフカルチャープラットフォームの構造

今のお話をシンプルな概念図で示したのが、スライド右側のチャートになります。ここで注目してほしいのは、我々のD2Cやブランドソリューションという事業そのものがユーザーのみなさまと直接結びついているわけではありません。我々がカルチャーアセットと呼んでいるコンテンツや事業活動によって醸成されるブランドイメージなどが非常に大きな魅力となり、この世界観にさまざまなエンゲージメントチャネルを通じて顧客が結びついているのです。

現状としてはD2Cやブランドソリューションの事業を行っていますが、実はこの土台の上で親和性があるものであれば、さまざまなビジネスラインを展開しうるプラットフォームになっており、こちらも1つの特徴となっています。

プラットフォーム拡大の構造

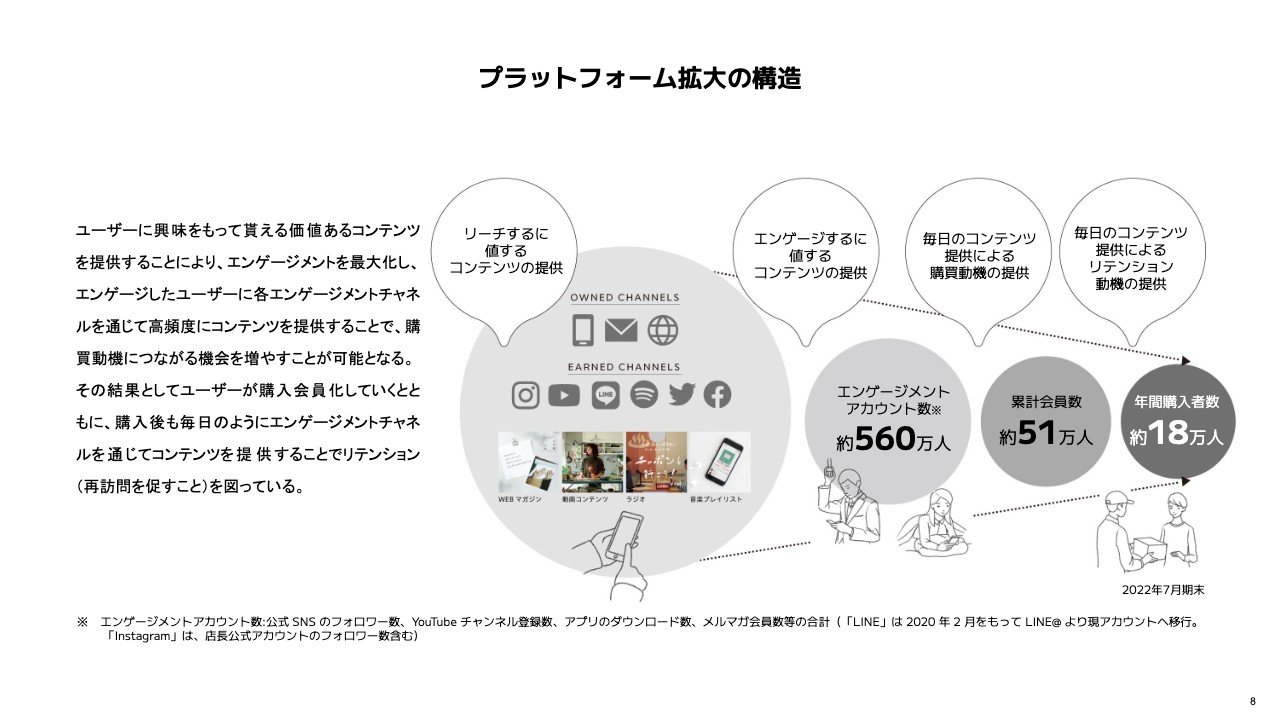

スライドに記載したチャートを使って、前ページでご説明したプラットフォームが成し遂げる収益の創造、そして成長がどのように起こるかということをもう少し詳しくご説明します。

先ほどお話ししたように、インターネット上のさまざまなチャネルを通じて、日々魅力的なコンテンツが配信されています。音声、動画、記事、場合によっては何かフィジカルな媒体を通じて、コンテンツが届けられています。これらのコンテンツを受け取り続けたいと考え、エンゲージメントしているみなさまのアカウント数が現在約560万アカウントあります。

そして、この560万アカウントに対し、毎日コンテンツを提供していくことが購買動機の形成の機会となっています。現在このエンゲージメントアカウントの中から実際に会員になってお買い物をした方が累積約51万人にのぼっている状況です。

また一度お買い物をした方へも、日々コンテンツをお届けする活動が続くため、コンテンツに触れるたびにリテンションする機会が提供されます。そのため、アクティブ率が非常に高い状況が維持されており、結果として年間購入者数が18万人程度いるという状況が発生しています。

D2C

このようなプラットフォームの中で、D2Cとブランドソリューションという事業では具体的にどのようなものを販売・提供しているのかということに少し触れたいと思います。D2Cに関しては、アパレル、生活雑貨、インテリア、コスメ、また一番新しいところではアンダーウェアや寝具などが投入されてきています。

物販全体の中で、オリジナル商品が50パーセント、仕入れて販売しているセレクトの商品が50パーセントという内訳です。またカテゴリでは、今アパレルが非常に伸びており、6割強の割合を占めています。

ブランドソリューション

ブランドソリューションのビジネスについては、我々がD2Cのビジネスで培ったコンテンツの制作能力、プロモーション能力、デリバリー力、商品の企画力、あるいは物流機能などのケイパビリティを組み合わせて一つひとつプロダクトにします。そして、それをブランディング上でさまざまな課題を持っているクライアントに提供するというサービスを行っています。

以上、私から事業概要をご説明しましたが、続いて、2023年7月期第1四半期の決算概要および業績予想の進捗状況について山口からご説明します。

2023年7月期 第1四半期 損益計算書(対 前年同四半期実績)

山口:ここからは私がご説明します。取締役CFOの山口でございます。よろしくお願いします。

まずP/Lの概況です。当第1四半期においては、売上高が15億8,100万円となり、前第1四半期と比較して22.6パーセント増という高い成長率を上げることができました。D2Cについては、前第1四半期において巣ごもり需要の反動を受けましたが、そこからはすでに回復し、22.9パーセント増と高い成長率を上げることができています。

収益構造について特に大きな変更はありません。そのため、営業利益率は17.1パーセント、経常利益率は16.5パーセントと、引き続き高い水準を維持しています。結果として営業利益は2.7億円、経常利益は2.6億円と、四半期としては過去最高の利益を達成しています。

なお、営業外費用として上場関連費用を1,300万円ほど計上していますが、それでも経常利益については前第1四半期から30パーセント伸ばすことができました。今回、このようなスポットでの費用を計上したため、営業利益の伸びからは若干低くなっていますが、第2四半期以降にこの差は詰まっていく予定です。

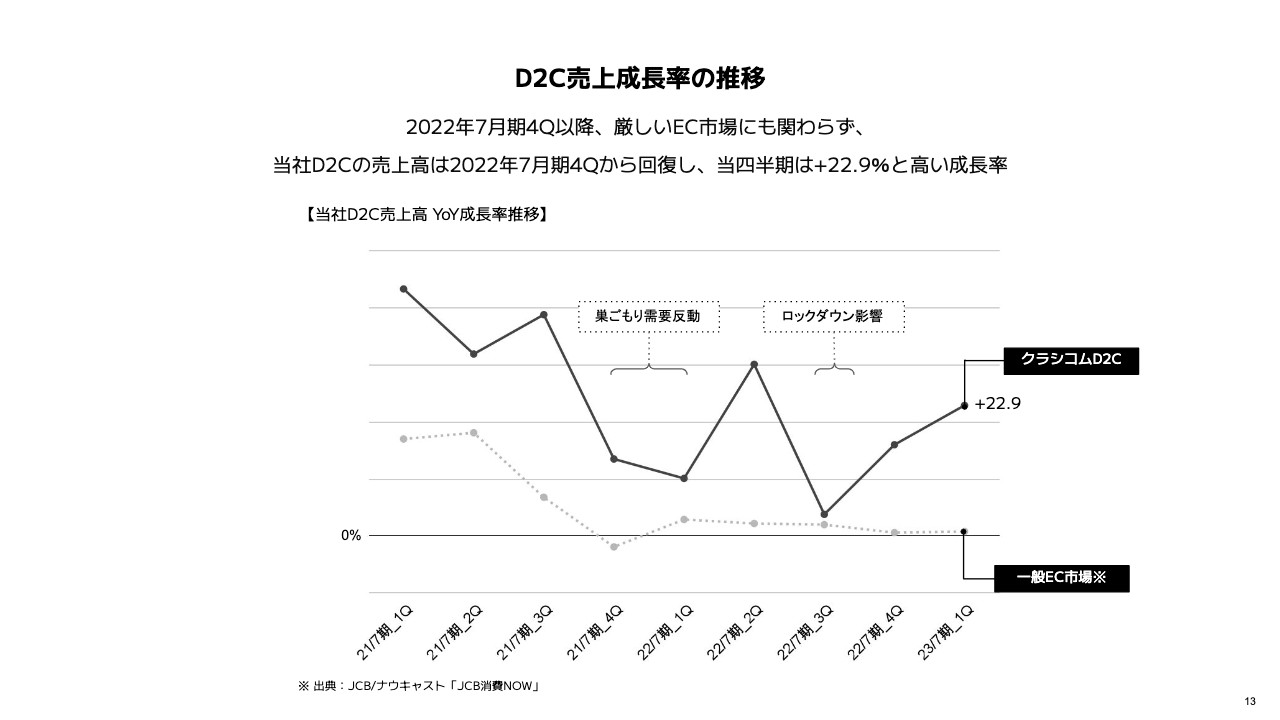

D2C売上成長率の推移

D2C売上成長率について、より詳細にご説明します。スライドのグラフの実線が当社のD2Cの四半期ごとの売上成長率となっています。点線はEC市場全体の成長率の推移です。ここでは2点ご理解いただきたいポイントがあります。

1点目は、前期は外部環境もあり少し苦しい時期がありましたが、そこからの回復が当第1四半期において鮮明に見られたことです。EC市場全体としては2021年7月期の前半まで高い成長率を上げていましたが、その後下落し、2021年7月期第4四半期においてはマイナスになりました。引き続き低い水準が続いており、いまだ回復の兆候は見られていません。

一方、弊社のD2Cは、2021年7月期から同様に巣ごもり需要の反動を受けましたが、2022年7月期第2四半期にいち早く回復を見ることができました。ただし、その後上海市のロックダウンがあり、いったん下がりましたが、前期の第4四半期から回復傾向にあり、当第1四半期においてはそれがより鮮明になりました。その結果、EC市場全体と比較するとかなり高い、22.9パーセントの成長を遂げることができました。

2点目は、全体的にEC市場全体よりも高い成長を成し遂げているということです。当社が行っているライフカルチャープラットフォームというユニークな事業がうまくいっており、そのプラットフォームの拡大が引き続き堅調であることから、このように安定して市場を上回る成長を成し遂げているものと考えています。

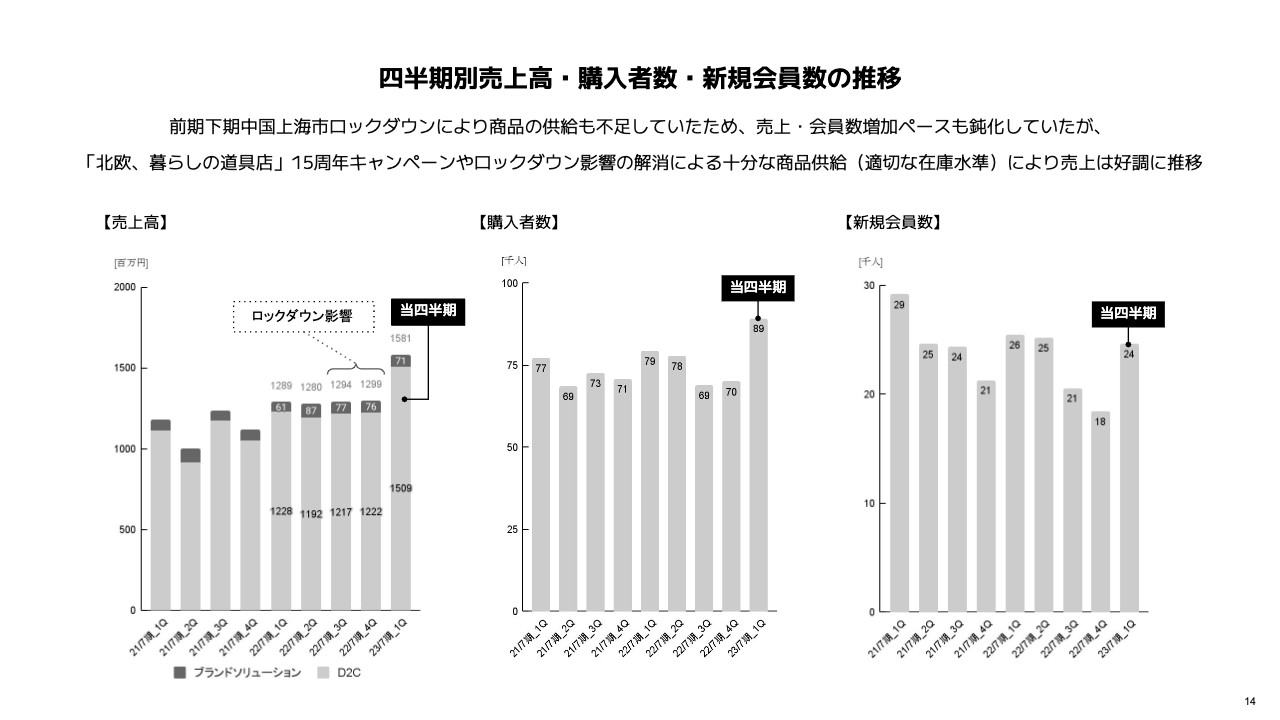

四半期別売上高・購入者数・新規会員数の推移

こちらのスライドには、四半期別の売上高と主要なKPIの推移のグラフを記載しています。

スライド一番右側の新規会員数についてご説明します。「北欧、暮らしの道具店」では、商品を購入する場合、必ず会員登録が必要になるため、新規会員というのは新たにユーザーが買い物しようとした数とご理解ください。前下期においては新規会員数が若干減りましたが、当四半期では回復し従来の水準にまで戻っていることをご理解いただきたいと思います。

スライド中央の購入者については、当第1四半期で8万9,000人と、こちらは四半期として過去最高の購入者数となっています。このような好調なKPIの裏付けがあり、売上高は当四半期で大きく伸びています。

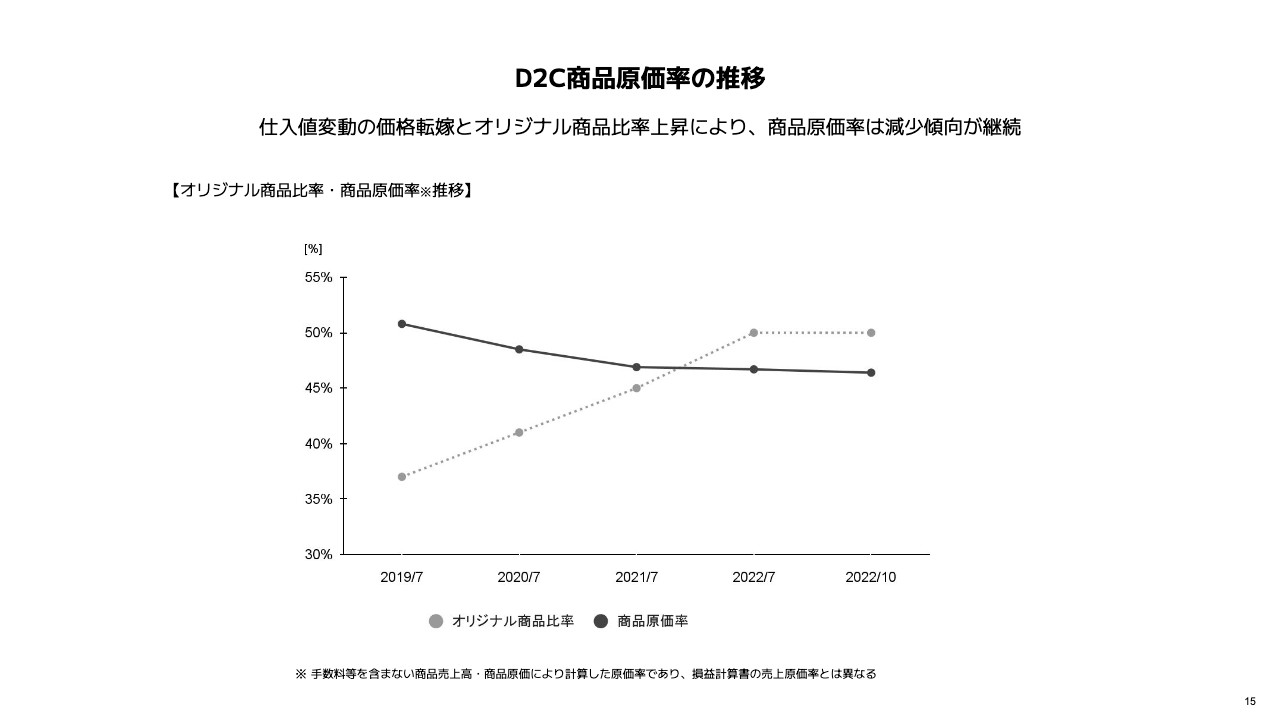

D2C商品原価率の推移

商品の原価率についての詳細をご説明します。グラフの実線が当社の商品原価率の推移で、点線はオリジナル商品の売上高に占める比率です。

こちらについても2点押さえてください。1点目は、オリジナル商品の増加に伴い商品原価率が年々低下しているということです。

そして、2点目が非常に重要なのですが、原価率が前期、当期と悪化していないことです。当社の仕入れに関しても、前期から世界的なインフレや為替の影響等があり、仕入価格上昇の影響は受けていますが、それでも前期、当期ともに原価率の悪化はしていません。これは仕入れ価格の変動があった際、それをすぐに価格転嫁することができるという当社の強みによるものです。

販管費の状況

販管費の状況についてです。売上高は22.6パーセント増加していますが、販管費は合計で12.5パーセントの増加にとどまっており、売上高に占める販管費の比率は減少しています。その主な要因は、想定を上回る高いマーケティング効率により広告宣伝費を抑制的に運用できたことです。

また今期から上場維持コストが発生していますが、それも十分に吸収できています。全体としては収益性を考慮した適切なコントロールができているとご理解ください。

2023年7月期 第1四半期 貸借対照表

貸借対照表について概要をご説明します。8月の上場に伴う資金調達により、現預金および純資産が大きく増加しています。その結果、より強固な財務基盤を獲得できています。現預金から借入金を差し引いて計算するネットキャッシュも34.5億円と潤沢になっています。

商品については前期末から約2億円増加していますが、これは秋冬販売に備えて十分な在庫を意識的に確保しているためであり、何かがたまっているという状況ではありません。商品の残高については季節変動が若干ありますが、当第1四半期において会計上も在庫の評価減はありません。4.5億円という第1四半期末の商品残高については適切な水準とご理解ください。

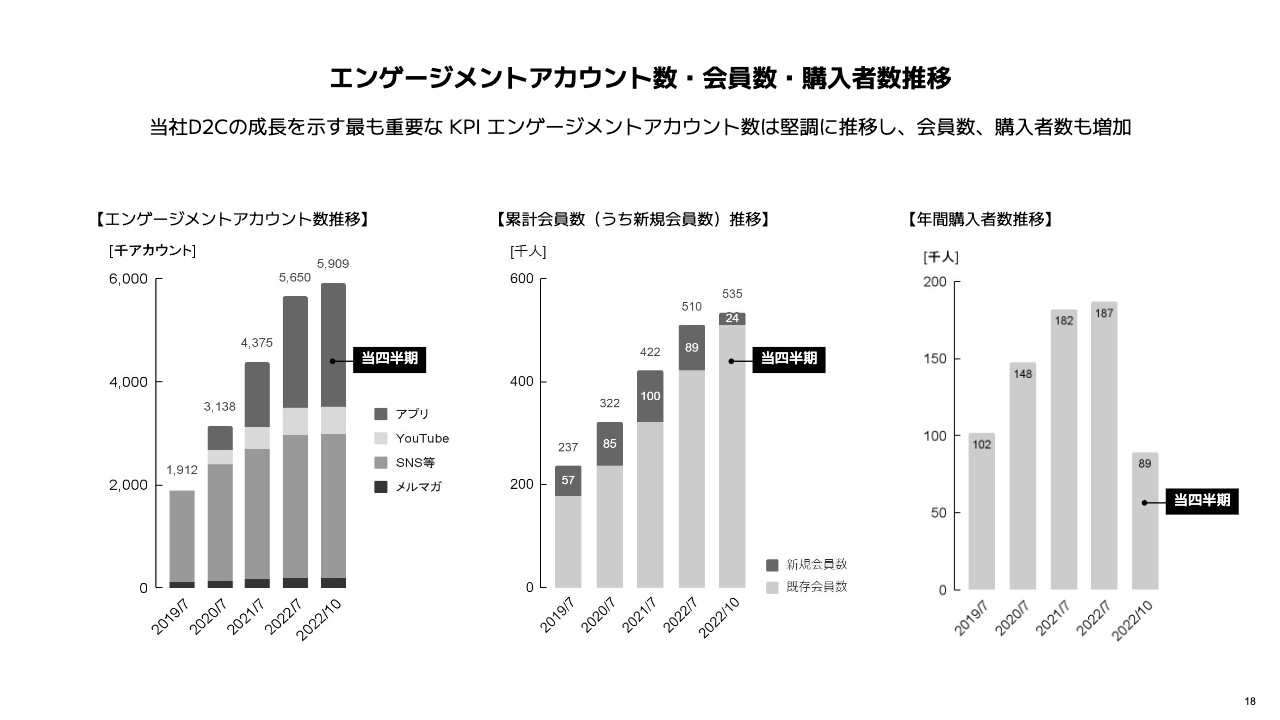

エンゲージメントアカウント数・会員数・購入者数推移

このように、第1四半期は財務的に非常に素晴らしい成績を収めることができています。その前提となる主要なKPIについても堅調に積み上がっています。スライド一番左側のエンゲージメントアカウント数は、3ヶ月で約26万アカウント増加し、この第1四半期末では590万アカウントを超えています。

スライド中央の累計会員数についても3ヶ月で2万4,000人増え、53万5,000人と順調に積み上がっています。スライド一番右側の購入者数については、先ほどもお伝えしましたが、第1四半期では3ヶ月で最高となる89,000人で、順調な滑り出しとなっています。なお、昨年までのグラフの数値は1年間の購入者数で、一番右の当第1四半期については3ヶ月の数値のため低く見えますが、好調なスタートを切っています。

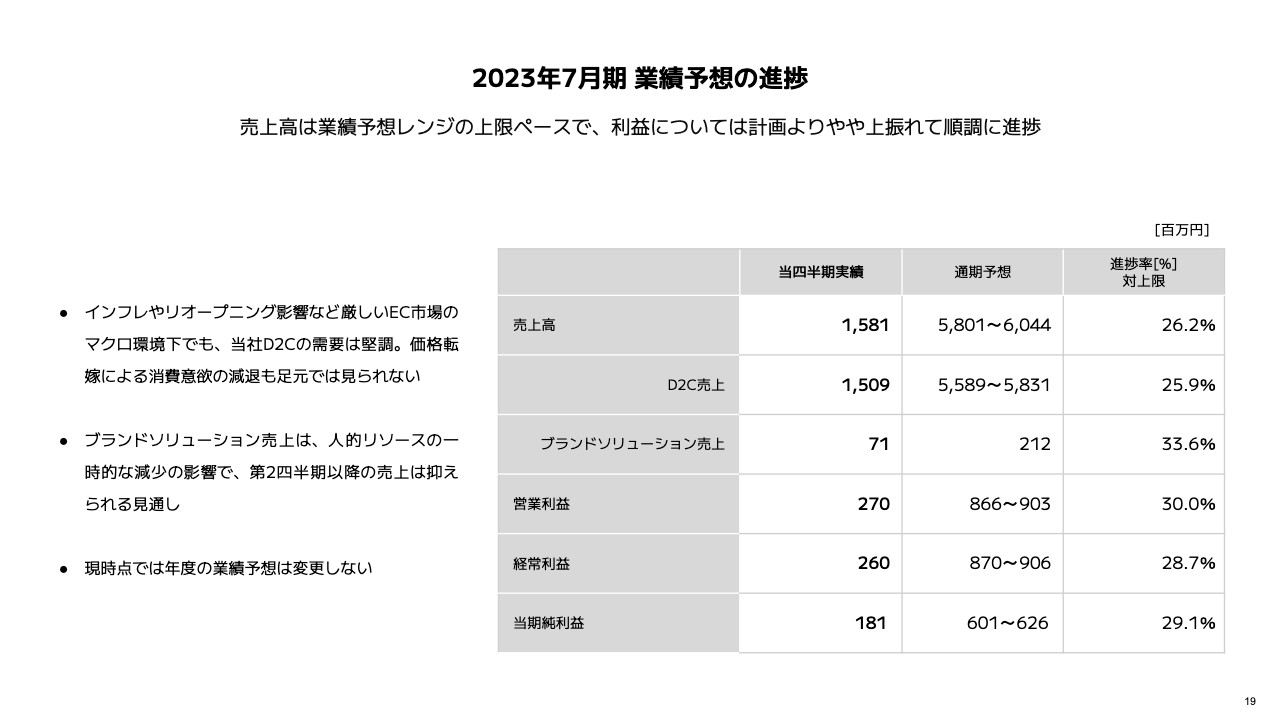

2023年7月期 業績予想の進捗

業績予想の進捗についてご説明します。売上高は業績予想の上限として想定しているペースで順調に進捗しています。D2C売上についてはインフレ等厳しい環境がありましたが、上限に対して25.9パーセントの進捗となっています。

ブランドソリューション売上については33.6パーセントの進捗と高く見えますが、こちらも計画どおりとご理解ください。今後、人的リソースの一時的な縮小が予定されており、それに伴い、第2四半期以降に売上高が少し抑えられる計画ですので、こちらの進捗は計画どおりとなっています。

スライドの表に示した営業利益以下の利益については30パーセントから30パーセント弱の進捗となっており、こちらは計画よりもやや上振れて、順調な進捗となっています。しかし、現時点において業績予想を修正するほどではないと判断しているため、売上高、利益ともに業績予想の変更は今回行っていません。

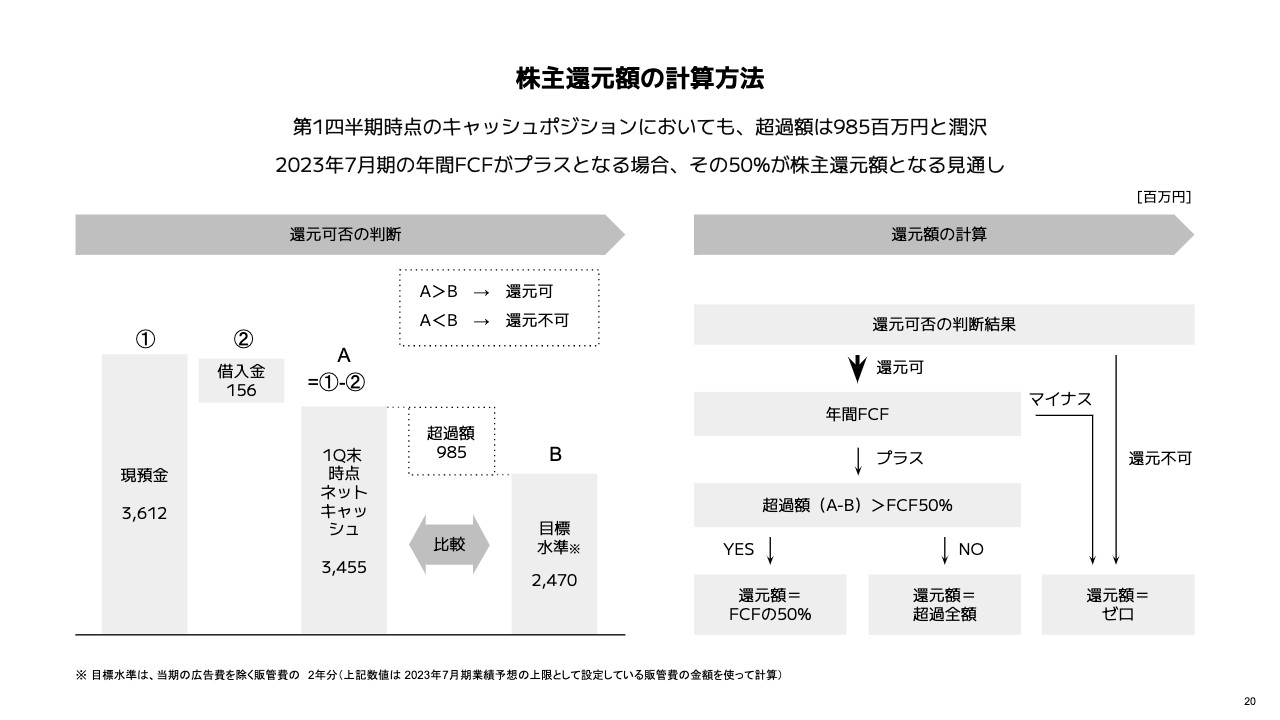

株主還元額の計算方法

株主還元額の計算方法についてご説明します。前回の期末決算説明会においてご説明した株主還元額の計算方法について、第1四半期の数字を使って少し補足します。

スライド左側のチャートをご覧ください。第1四半期末時点で現預金が36億円あり借入金は1.5億円のため、第1四半期末時点でネットキャッシュは34.5億円となっています。

対する目標水準は24.7億円のため、そこからの超過額は9億8,500万円となっています。なお、目標水準については業績予想の上限で想定している販管費を使って計算しています。

このように超過額が潤沢にあるため、2023年7月期の年間フリーキャッシュフローがプラスとなる場合には、その50パーセントが株主還元額になるとご理解ください。なお、当該方針の下ではフリーキャッシュフロー等の数字が固まらない限り具体的な数字が計算できないため、現時点では配当額の具体的な数字での開示はしていません。

私からは以上になります。続いて、事業ハイライトについて青木からご説明します。

D2C 15周年キャンペーンによる集客と商品の充実で売上成長

青木:私からは事業ハイライトをご説明します。まず、D2Cのビジネスラインについてです。「北欧、暮らしの道具店」というサービスがちょうど今年9月の時点で開業から15周年を迎えたということもあり、キャンペーンの実施に加えて、いくつかの特別な企画商品をリリースしました。

キャンペーンとしては、5,000円以上のお買い物で送料を無料にするキャンペーンを実施しました。一般的なD2Cの事業者であれば、「ある程度の金額分を買えば、送料無料になります」というサービスは、通常のサービスとして行われていると思います。しかし、我々の場合、通常はすべてのお買い物から送料をいただくサービスとなっていますので、一定のお買い物金額に達したお客さまの送料を我々が負担するということが、特別なキャンペーンとなります。

このようなキャンペーンを、対象月となった9月と10月を半月ずつまたぐかたちで、トータルで1ヶ月くらい開催しました。その影響もあって、2ヶ月連続で過去最高月商を更新するという結果が出ました。

また、同じ時期に15周年記念のオリジナル商品の企画として、いくつかの商品を出しましたが、これらも想定を超える規模とスピードで消化することができました。

さらに、この期間に新たなカテゴリとしてアンダーウェアや、コスメカテゴリではハンドクリームを投入しました。どちらも今まで我々が未着手の分野でしたが、新たな商品もお客さまに非常に支持され、想定を超えるスピードで販売できました。

そして、前期の本決算の際にもご紹介しましたが、比較的新しい取り組みとして、冠婚葬祭の際に着るようなブラックフォーマル商品をこの時期に再販しました。引き続き強い需要があり、文字どおり飛ぶように売れ、売上を作ったかたちになっています。

ブランドソリューション 大型案件多数受注

ブランドソリューションのビジネスラインにおいても、さまざまな新しい取り組みを行っています。特にリードのお客さまを獲得するためのイベントとして、少し以前から始めていた「BRAND SOLUTION LIVE」も、この時期に開催しました。今回の参加社数は400社以上で、オンラインカンファレンスではあったものの、多数の将来のお客さまに参加してもらうことができ、有効なリードを多く獲得できたと認識しています。

こちらのイベントは、来年もまた開催を予定しています。定期的に、多くの未来のクライアントにとって魅力的な、あるいは、すでに付き合いのあるクライアントから見ても参加するに値するようなカンファレンスに育てていきたいと考えています。

そして、今までなかなか取り組むことがありませんでしたが、パナソニックさまと取り組んだ冷蔵庫のような、大型家電の案件も出てきました。

また、動画のタイアップは今までYouTubeが中心となっていましたが、Instagramのリール動画でもタイアップ動画の販売を開始しました。こちらもかなり大きな成果が得られたと考えています。

コンテンツパブリッシャー 顧客とつながるコミュニティ

コンテンツパブリッシャーの活動についても触れたいと思います。今、我々が提供しているさまざまな種類のコンテンツの中でも、とりわけ熱量が高く、パワフルなコンテンツの1つが、ポッドキャストで提供しているインターネットラジオ『チャポンと行こう!』です。

このラジオ番組そのものは、「北欧、暮らしの道具店」の店長である佐藤とスタッフである青木の2人がパーソナリティーとなって、リスナーの方々からのさまざまな質問や突っ込みに答えていくようなポッドキャスト番組になっています。今回初めて、こちらの公開収録を行いました。

会場のキャパシティ300名の招待枠に対し、1,600名の応募があったこともあり、来られなかった方、遠方の方に向けて、InstagramとYouTubeでライブ中継を行いました。その結果、延べ視聴者数が1万人を超え、非常に多くの方を巻き込んだイベントにすることができました。

こちらも我々へのロイヤルティーを高めていく上で非常に重要なコンテンツだと認識しています。そのため、このようなリアルのイベントを絡めながら、ポッドキャスト番組として、さらに成長させていきたいと考えています。

また、これまでYouTubeを使った動画の番組に関しては、見て楽しんでいただけるものを中心に制作してきました。例えば、ドラマ、ドキュメンタリーなどです。そのような番組を作る中で培われたケイパビリティを実際に楽しんでいただきながら、商品の購入につなげられるようなものを新たに企画していくことに取り組んだ四半期でもありました。

商品紹介をメインのコンテンツにしながら、普通に楽しく見られる質の高い番組の開発に取り組んだ結果、実際にリリースしたいくつかの番組で大きな効果を得ることができています。これからもこの分野にしっかりと取り組んでいきたいと考えています。

そして、2021年6月にはオリジナルで制作した映画を公開しましたが、2022年12月末からは初めて海外から買い付けた作品の配給にも取り組んでいきます。作品自体は、2020年2月にベルリンの映画祭に参加し、新型コロナウイルスの感染拡大が危機的な状況になる前に買い付けてきたものになります。コロナ禍によるさまざまな影響もあり、今回ようやく公開にこぎ着けることができたという状況です。こちらはギャガさまと組み、TOHOシネマズシャンテ他、全国数十ヶ所で公開することがすでに決まっており、結果が楽しみなものになっていると思っています。

事業ハイライトのご説明は以上となります。

新取締役体制

この四半期の中で行われたこととして、取締役体制の変更があります。これについて、最後にご説明したいと思います。

今回、株主総会を経て、社外取締役監査等委員だった山口が執行側の取締役兼CFOになりました。実際に上場に至るプロセスを踏む中で、財務や株主のみなさまとコミュニケーションしていく部分において、しっかりと責任を持てる取締役を置くべきであろうという認識に至りました。山口にその責任を担ってもらうことで、主にIRやガバナンスの強化を目指した取り組みとなっています。

また、山口が抜けた部分には、新たに弁護士の寺田有美子を社外取締役監査等委員として任命しました。今まではボードメンバーの中に弁護士キャリアを持つ人間はいなかったこともあり、ガバナンスを強化していく上で必要な新しい観点も加えられたという点においても、とても良い座組ができたのではないかと振り返っています。

質疑応答:売上を伸ばしている要因分析について

山口:「昨今の市場環境を見ると、他のEC企業は売上の伸び悩みに苦しんでいます。そのような中で、貴社が売上を大きく伸ばしている要因について、どのように自己分析しているのでしょうか?」というご質問です。

青木:やはり、我々が築いてきたライフカルチャープラットフォームという部分が、非常に強く働いているのではないかと思っています。

特に、我々はもともとお客さまに対し「商品を買ってください」「このようなキャンペーンがあるので、今どうですか?」ということを中心に需要を創造してきたわけではありません。「魅力的なコンテンツを受け取り続けたい」という人を増やし、コンテンツを送り続けることで関係性を強めながら、顧客を創造していきました。また、一度買ったお客さまとの間でも、コンテンツを送り続けることで関係を深めていくということを行ってきました。

我々の事業はどちらかというと「eコマースで買いたい」「この商品が欲しい」という需要にあまり大きな影響を受けるものではありません。むしろ、日々の活動の中で、我々特有の需要を着実に積み上げていくことや、育てていく活動こそが実際の売上成長につながっていくと考えています。そもそもの需要の作り方や維持の仕方が他の事業者と異なることから、全体のマクロの状況とは差が出てきたのだと考えています。

質疑応答:送料無料キャンペーンの今後の売上への影響について

山口:「送料無料キャンペーンによって、注文数はどのくらい伸びましたか? また、過去最高の月商だったとのことですが、第2四半期以降にその反動で売上成長が鈍化する心配はないのでしょうか?」というご質問です。

キャンペーン期間の直近のトレンドと比較し、キャンペーン後の売上高は4割くらい増加しています。ただし、こちらはキャンペーンだけの影響ではなく、キャンペーン後に売上が顕著に減少するということも起きていません。そのため、第2四半期以降に売上成長が鈍化するということは、足元では起きていないとご理解いただければと思います。

質疑応答:原価率の維持と価格転嫁の売上への影響について

山口:「この外部環境下で原価率が維持されていますが、価格転嫁によりどのくらい値上がりしましたか? 第2四半期以降もさらなる値上げを行っていく予定でしょうか? また、それによる売上への影響はどのように分析していますか?」というご質問です。

取扱SKUの3分の1ほどに価格転嫁、価格変更が発生しています。ただし、それぞれの価格の変更幅についてはまちまちで、数パーセントから数十パーセント程度となっています。引き続き原価率を守っていくという方針は継続していくつもりですが、今後の消費動向が万が一変化した場合には対応を検討する可能性もあると考えています。

質疑応答:第1四半期のマーケティング効率と今後の継続性について

山口:「この第1四半期はマーケティング効率が非常に高いようにお見受けしました。実現できた要因と、今後の継続性について教えてください」というご質問です。

青木:マーケティング効率が向上した背景としては、予算をいろいろなメディアに分配したり、エージェンシーに分配したりしたことがあります。そのあたりのアロケーションの最適化を行う中で実現してきました。

また、アプリを訴求するようになって3年くらい経つため、少しずつ効率が鈍化していくだろうと計画上は織り込んでいました。しかし、その鈍化が実際には起きなかったことも計画から上振れた理由の1つです。このように何か特別なクリエイティブや特別な一手があって、急に効率性が高まったわけではありませんので、継続性についても、今すぐ急激に悪くなるような理由は特に見当たらない状況です。

質疑応答:キャンペーン実施後の売上の推移について

山口:「送料無料キャンペーン後の売上トレンドはどのように推移していますか?」というご質問です。

先ほどもお伝えしたとおり、送料無料キャンペーン終了後も足元の売上のトレンドに大きな変更はありません。

質疑応答:今後の映画の買い付け予定について

山口:「買い付け映画は第2弾、第3弾は用意されているのでしょうか?」というご質問です。

青木:映画の買い付けについては、2022年の時点では映画ビジネスを研究する目的で、比較的コンパクトな予算で実行したという経緯があります。つまり、これそのものは事業のR&D的な意味合いが強い取り組みですので、今後継続的に第2弾、第3弾と実行していく計画は今のところありません。

もちろん、何かオポチュニティが出てくれば、慎重な判断の中であらためて取り組む可能性がないわけではないと思います。ただし、現状として計画やすでに実行フェーズにあるものがあるかといわれれば、それはまったくないというのが現状です。