2022年12月15日に発表された、株式会社GA technologies2022年10月期通期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社GA technologies 代表取締役社長執行役員 CEO 樋口龍 氏

株式会社GA technologies 常務執行役員 COO(イタンジ代表取締役社長執行役員 CEO) 野口真平 氏

株式会社GA technologies 執行役員 CFO 藤川祐一 氏

Our Ambition(私たちの志)

樋口龍氏(以下、樋口):お忙しい中お集まりいただき、誠にありがとうございます。GA technologiesの代表取締役社長の樋口と申します。私より、通期の決算説明を始めさせていただきます。

まず、我々が目指している志です。創業から変わらず「テクノロジー×イノベーションで、人々に感動を生む世界のトップ企業を創る。」という志で経営しています。

WHY : 私達が取り組む課題と提供価値

その中で、我々が最初に取り組む社会課題は、不動産のドメインになります。スライドに記載のとおり、不動産には「アナログで低い生産性」「ユーザー体験の悪さ」「情報の非対称性」という大きな課題がありました。

我々はこの業界にテクノロジーを導入していくことにより、透明性が高く、なめらかな顧客体験を提供しています。その中で「RENOSY」「ITANDI BB」「OHEYAGO」というプロダクトを通して、この業界の社会課題の解決に取り組んできました。

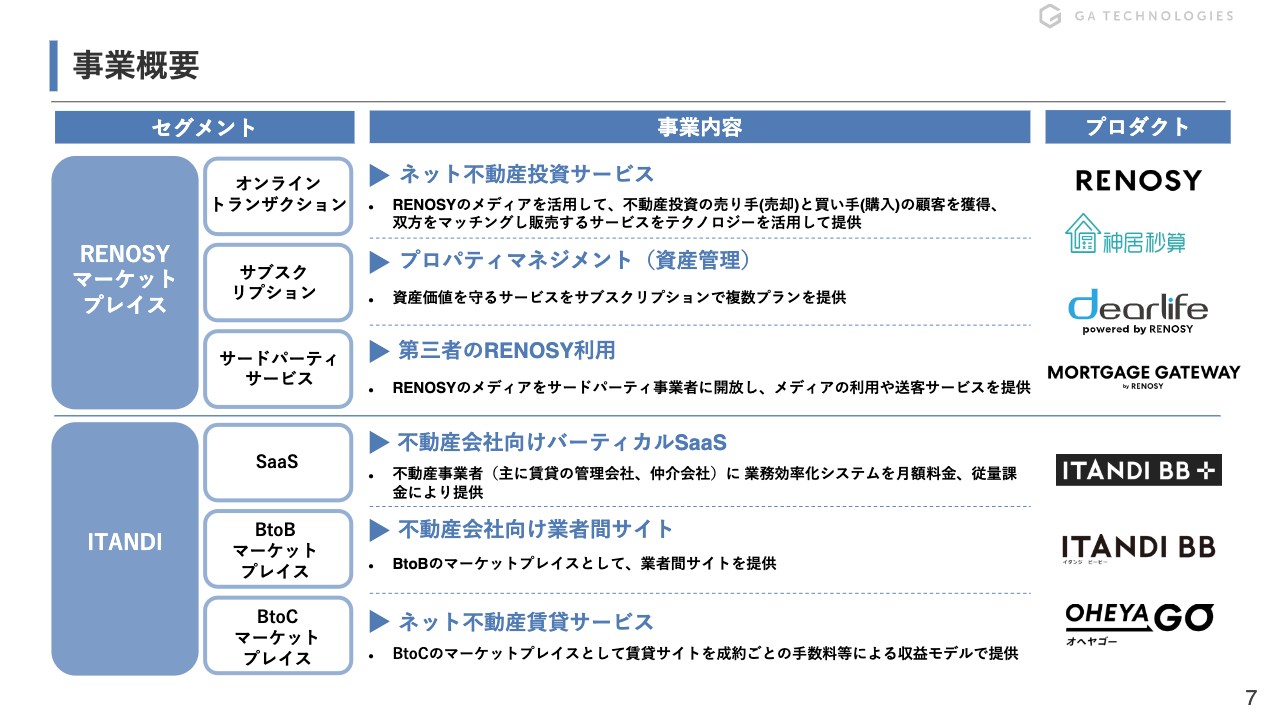

事業概要

その中で大きく事業は2つ、RENOSYマーケットプレイスとITANDIがあります。RENOSYマーケットプレイスの中も大きく3つに分かれており、オンライントランザクション、サブスクリプション、サードパーティーサービスがあります。そしてITANDIは、SaaS事業、BtoBのマーケットプレイス、BtoCのマーケットプレイスです。

RENOSYマーケットプレイスでは、「RENOSY」というプロダクトを通して業界の課題を解決しています。ITANDIにおいては、「ITANDI BB+」を通して社会課題を解決していく事業に取り組んできました。

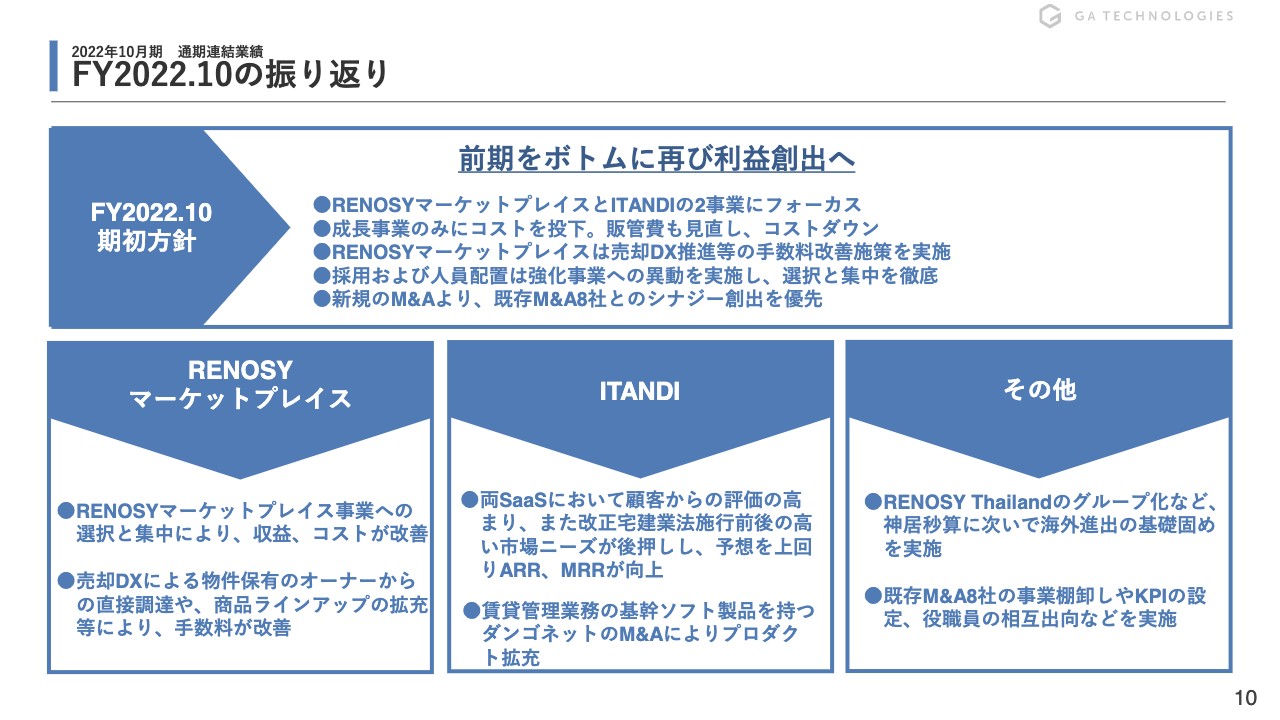

FY2022.10の振り返り

通期連結業績のサマリーをご説明します。我々は2021年10月期をボトムに2022年10月期並びに今期2023年10月期は利益成長を加速していきます。ただし、マーケットシェアを拡大しながら収益とのバランスもしっかり取っていくという方針は今期も変わりません。

先ほどお伝えしたとおり、2022年の期初の基本方針は「前期をボトムに再び利益の創出へ」というテーマで取り組んできました。

その中で、RENOSYマーケットプレイスとITANDIの2事業にフォーカスしてきました。新規事業も前期は選択と集中をするかたちで、リソースをRENOSYマーケットプレイスとITANDIに寄せました。成長事業のみにコストを投下し、販管費も見直すことによってコストダウンも行ってきました。

RENOSYマーケットプレイスにおいては、売却DXの推進などにより手数料の改善策を実施しています。また、採用および人員配置は強化事業への異動を実施し、選択と集中を徹底的に行ってきました。加えて、上場後の4年間で積極的にM&Aを行ってきましたが、前期においては既存のM&A8社とのシナジーを優先して取り組んできました。

RENOSYマーケットプレイスにおいても、選択と集中により収益・コストを改善し、売却DXによる物件所有者からの直接調達や商品ラインアップの拡充によって、手数料が改善しています。

ITANDIにおいても、両SaaSにおいて顧客からの評価の高まりや、改正宅地建物取引業法の施行正前後の高いニーズが後押しし、ARR並びにMRRが予想を上回って向上しました。また、賃貸管理業務の基幹ソフト製品を持つダンゴネットのM&Aにより、さらなるワンストップのプロダクトの拡充を行いました。

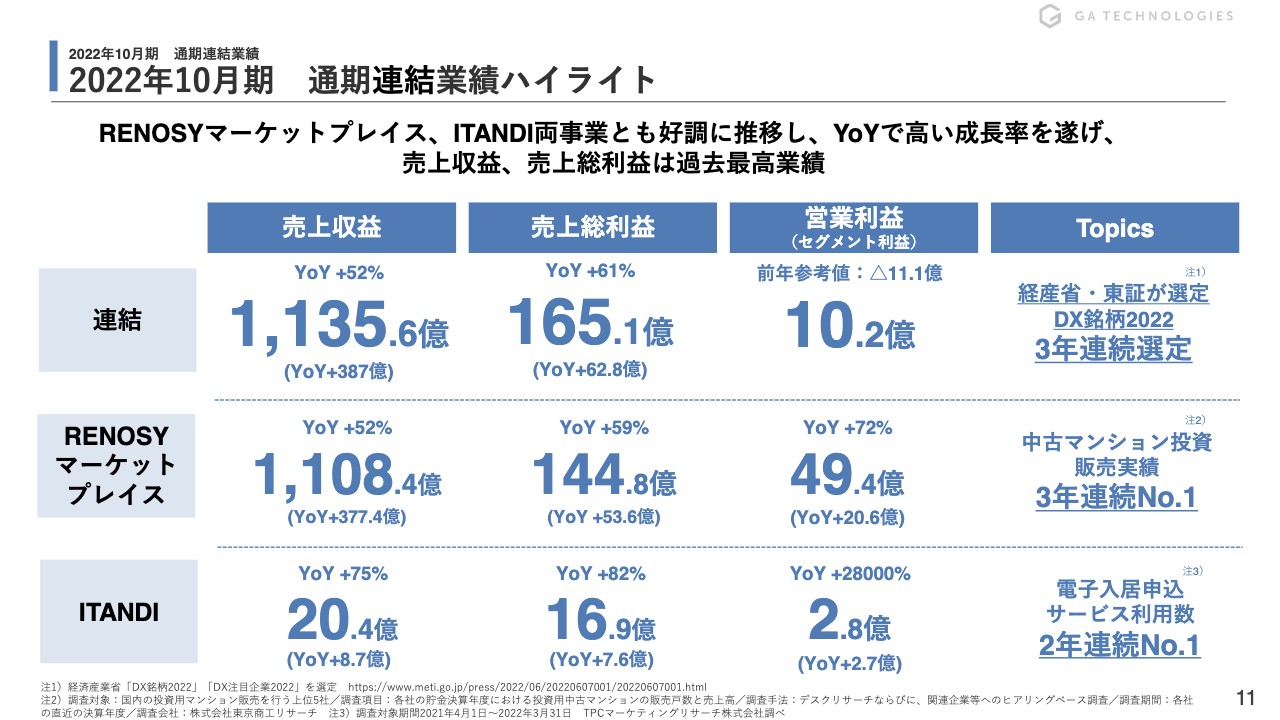

2022年10月期 通期連結業績ハイライト

業績においては、連結売上収益は前年比52パーセント増と、初めて1,000億円を越える1,135.6億円となりました。売上総利益に関しても前年比61パーセント増の165.1億円となっています。営業利益は前期の11.1億円の赤字から、構造改革や選択と集中により10.2億円となりました。

トピックスにおいては、経済産業省が選定しているDX銘柄に、グロース銘柄で唯一3年連続で選定していただきました。創業からテクノロジーに投資してきたことがしっかりと実を結んできていると思っています。

RENOSYマーケットプレイスの売上収益は、前年比52パーセント増の1,108.4億円となりました。この規模で50パーセントの成長は、非常に高い成長率を誇っているのではないかと思っています。売上総利益に関しても前年比59パーセント増の144.8億円、セグメントの営業利益に関しても前年比72パーセント増の49.4億円となりました。

トピックスにおいては、中古マンションの投資市場において、販売実績が3年連続ナンバーワンを得ることができています。

ITANDIに関しても、売上収益は前年比75パーセント増の20.4億円と非常に高い成長を遂げることができています。売上総利益に関しても前年比82パーセント増の16.9億円、セグメントの営業利益に関しても2.8億円と高い伸びとなりました。

トピックスにおいては、電子入居申込のサービス利用数についても2年連続ナンバーワンを獲得するまでに至っています。

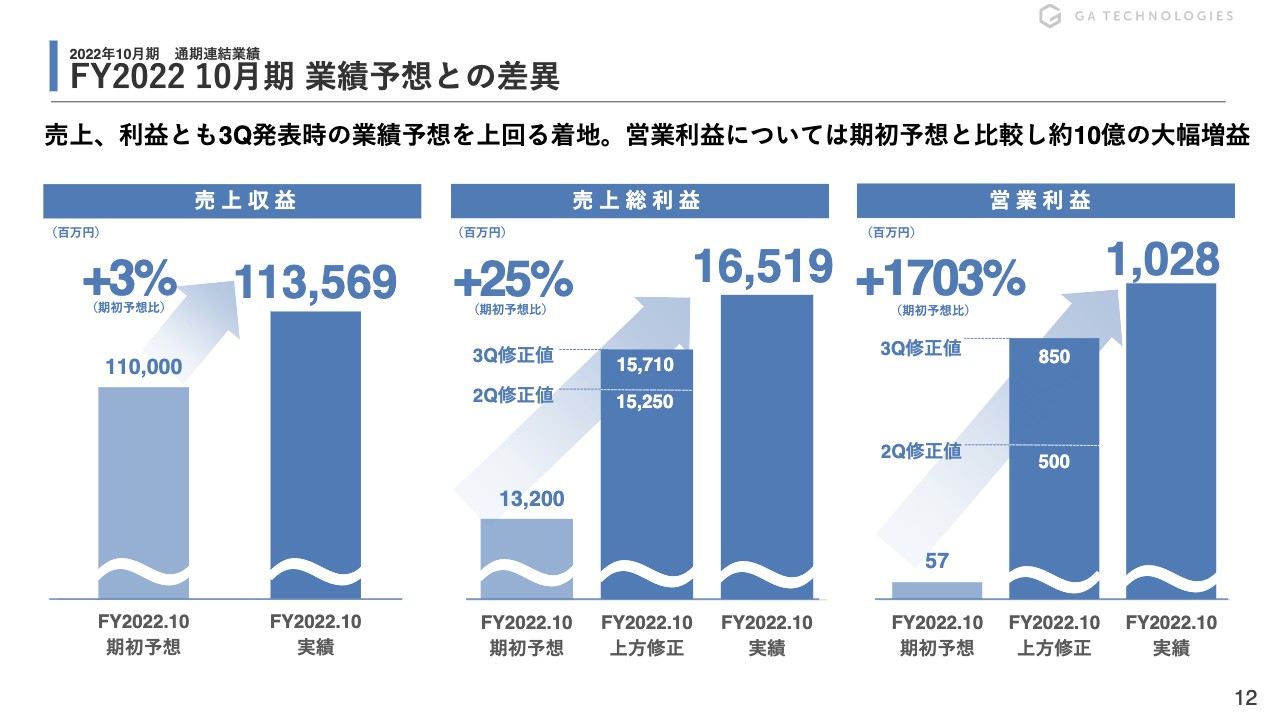

FY2022 10月期 業績予想との差異

業績予想との差異です。売上収益に関しては、期初予想の1,100億円から3パーセント増の1,135億円となりました。売上総利益に関しては、選択と集中、手数料の改善、引き合いの多さにより、期初予想の132億円から25パーセント増の165億円まで成長することができています。

営業利益に関しては、期初予想の5,700万円から1,703パーセント増の10億2,800万円となり、順調に成長することができているかと思います。

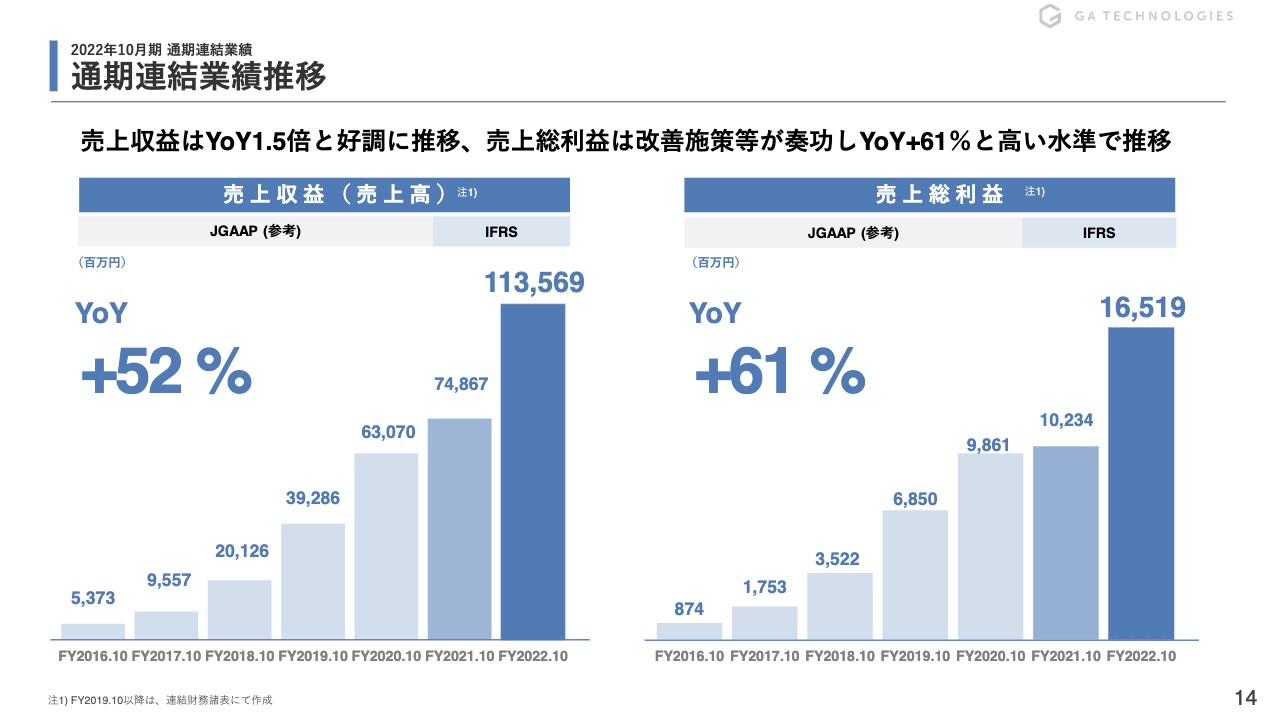

通期連結業績推移

年次の推移です。連結については先ほどお伝えしたとおり、売上収益は前年比52パーセント増となりました。2018年の上場時からマーケットシェアの拡大が右肩上がりに順調に進んでいると思っています。売上総利益においても、前期をボトムに前年比61パーセント増の165億円となりました。グループ全体で稼ぐ力が上がってきているかと思っています。

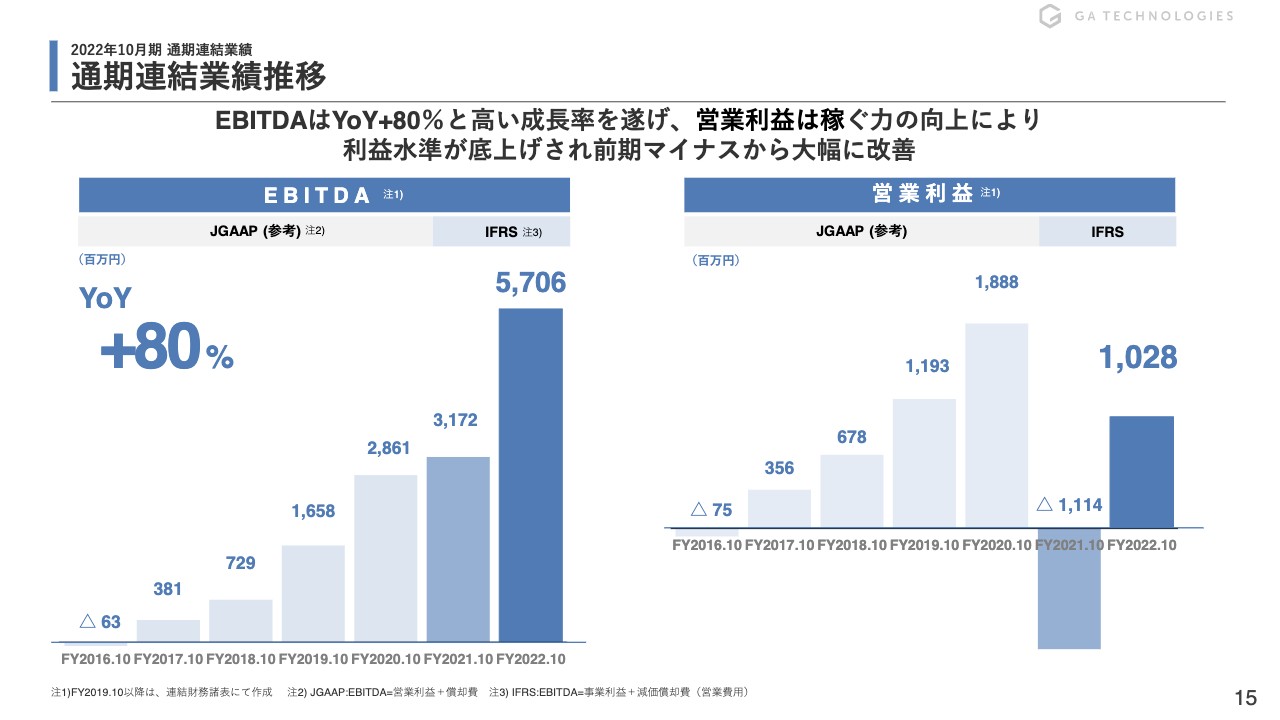

通期連結業績推移

EBITDAに関しても、前年比80パーセント増の57億円となりました。お伝えしたとおり、営業利益も前期のマイナス11億円から大幅に改善することができています。

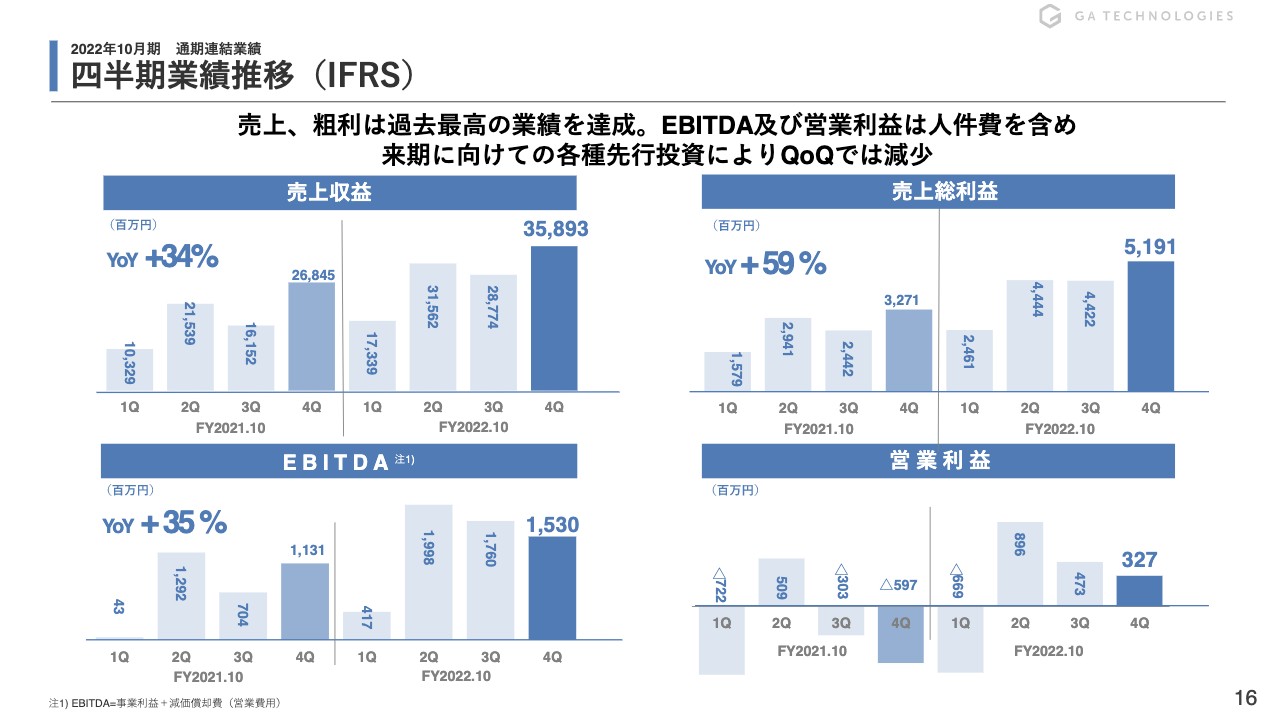

四半期業績推移(IFRS)

四半期の業績推移です。売上収益に関しては、前期の268億円から358億円となり、前年比34パーセント増となりました。売上総利益に関しても前年比59パーセントとなっています。EBITDAは前年比35パーセント増、営業利益は前第4四半期の約6億円の赤字から3.2億円の黒字となり、前年同期と比較しても順調に成長することができています。

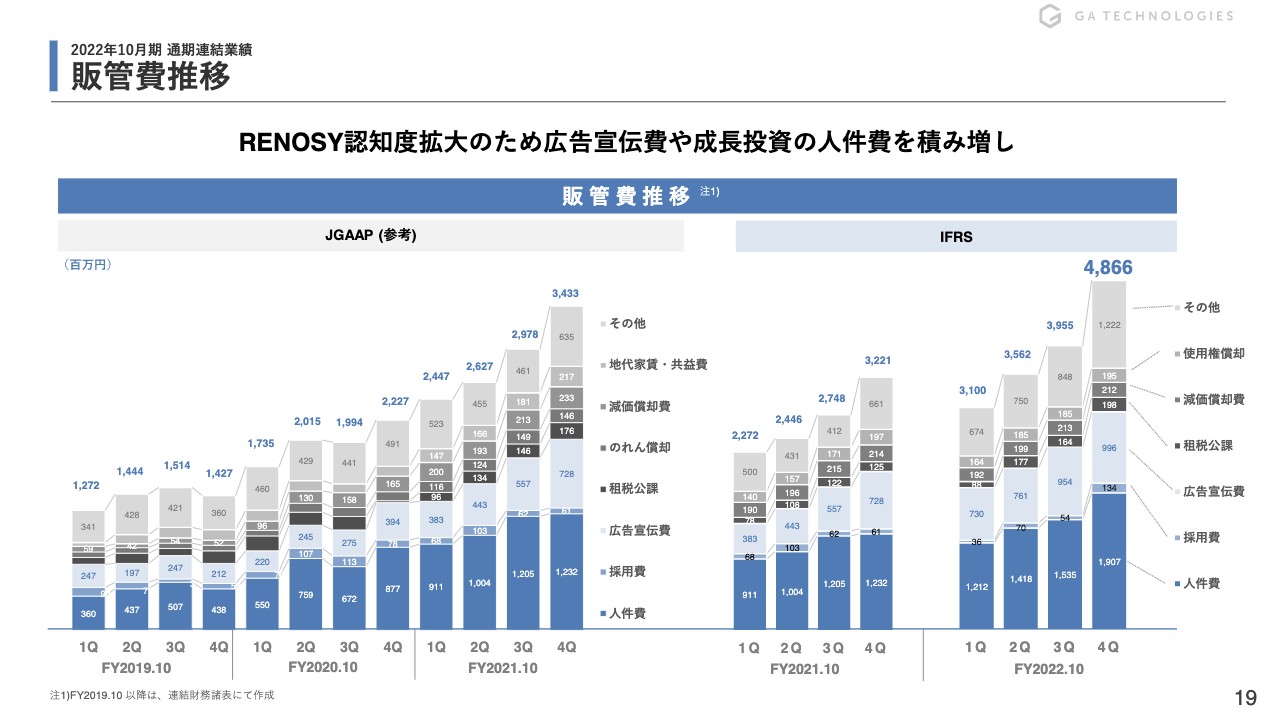

販管費推移

販管費の推移です。前期に選択と集中を行っている中で、マーケットシェアの拡大も同時に取り組んでいます。ですので、その他で第3四半期から約4億円ほどコストが増加しており、人件費に関しても約4億円増加しています。

「RENOSY」の認知度拡大と成長事業に対する人員の投資を並行して行っていますので、販管費は第3四半期から約10億円の増加となりました。

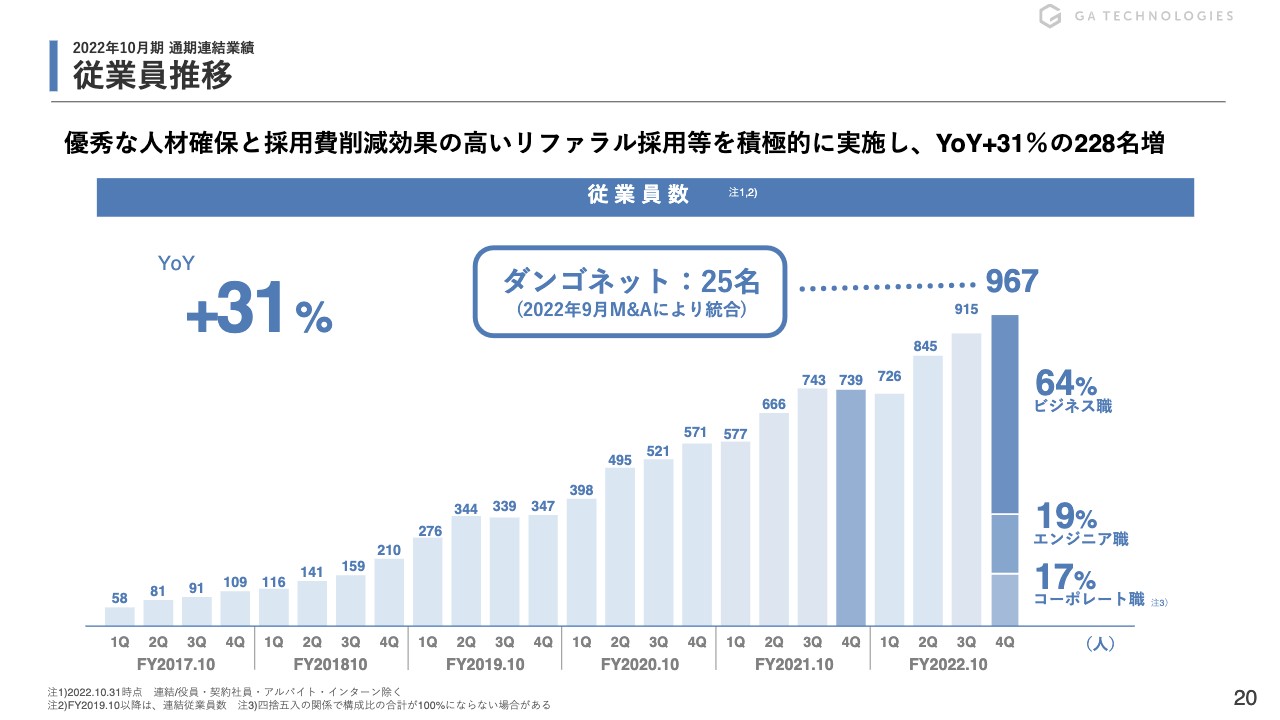

従業員推移

従業員数は、前年比31パーセント増となりました。9月にM&Aを行ったダンゴネットが25名ですので、合計967名となっています。今期に関しても、基本的には選択と集中を行いながら、伸びる事業に関しては優秀なメンバーを積極的に採用していく計画は変わりません。

重要KPIハイライト

藤川祐一氏(以下、藤川):RENOSYマーケットプレイスについて、私からご説明させていただきます。

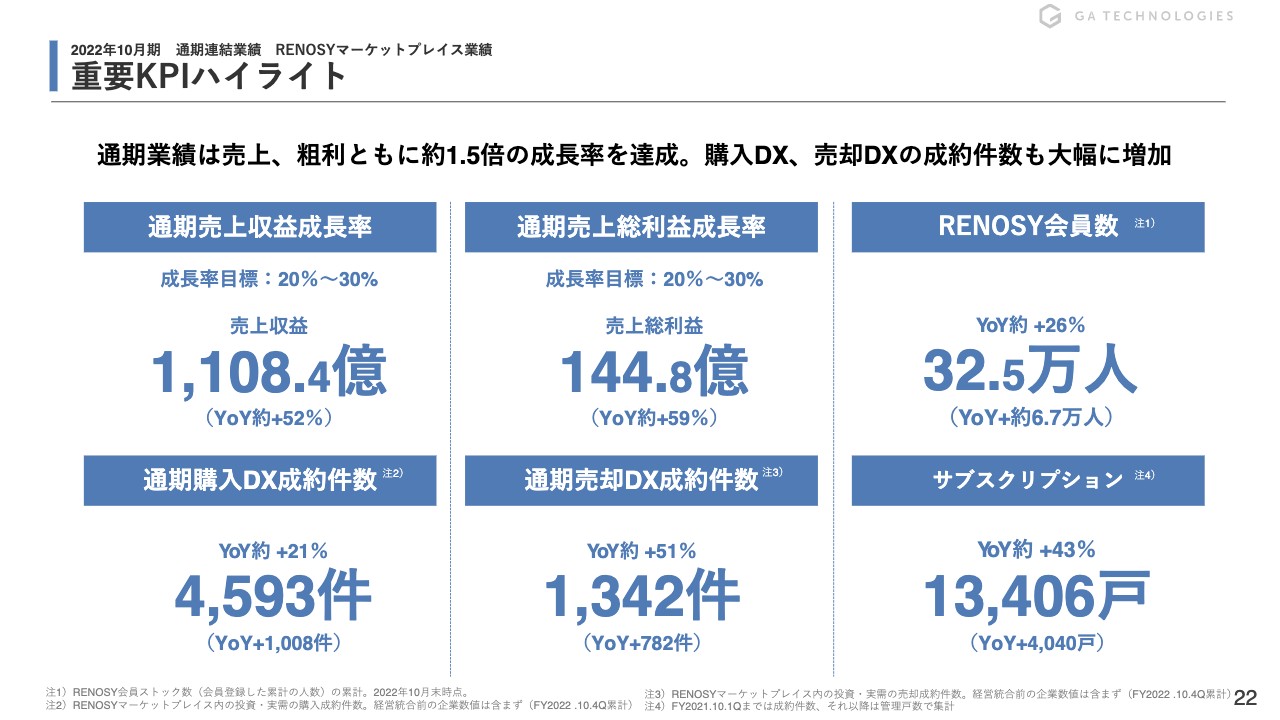

まず、重要KPIのハイライトです。先ほどお伝えしたとおり、売上収益の成長率は目標の20パーセントから30パーセントを超え、前年比52パーセントとなりました。売上総利益の成長率についても同様に、目標の20パーセントから30パーセントを超え、前年比59パーセントの144億円で着地しています。

「RENOSY」の会員数は前年比26パーセント増の32.5万人と、順調に伸びています。通期の購入DX成約件数についても前年比21パーセント増の4,593件と、成長を実現しています。前期から再び力を入れている売却DXについても、前年比51パーセントの1,342件と成長しています。

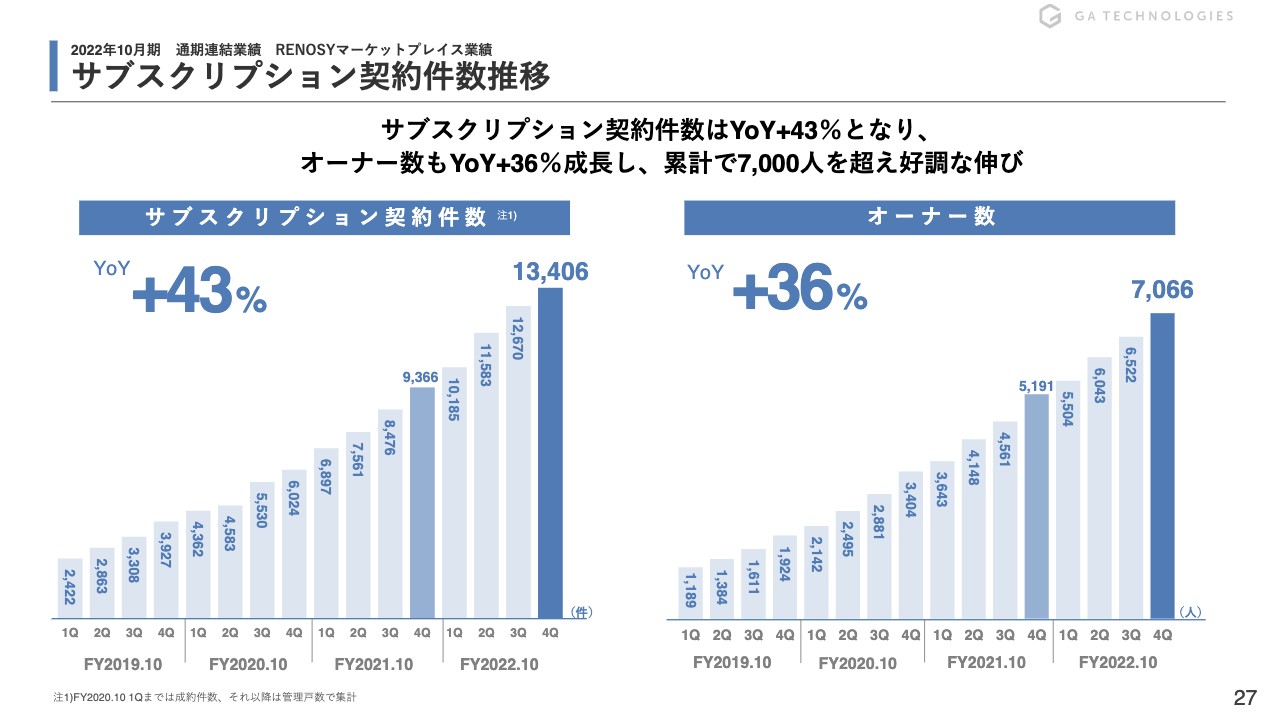

サブスクリプションは購入DXがしっかり伸びていることも奏功し、前年比43パーセント増の13,406戸と伸長しました。

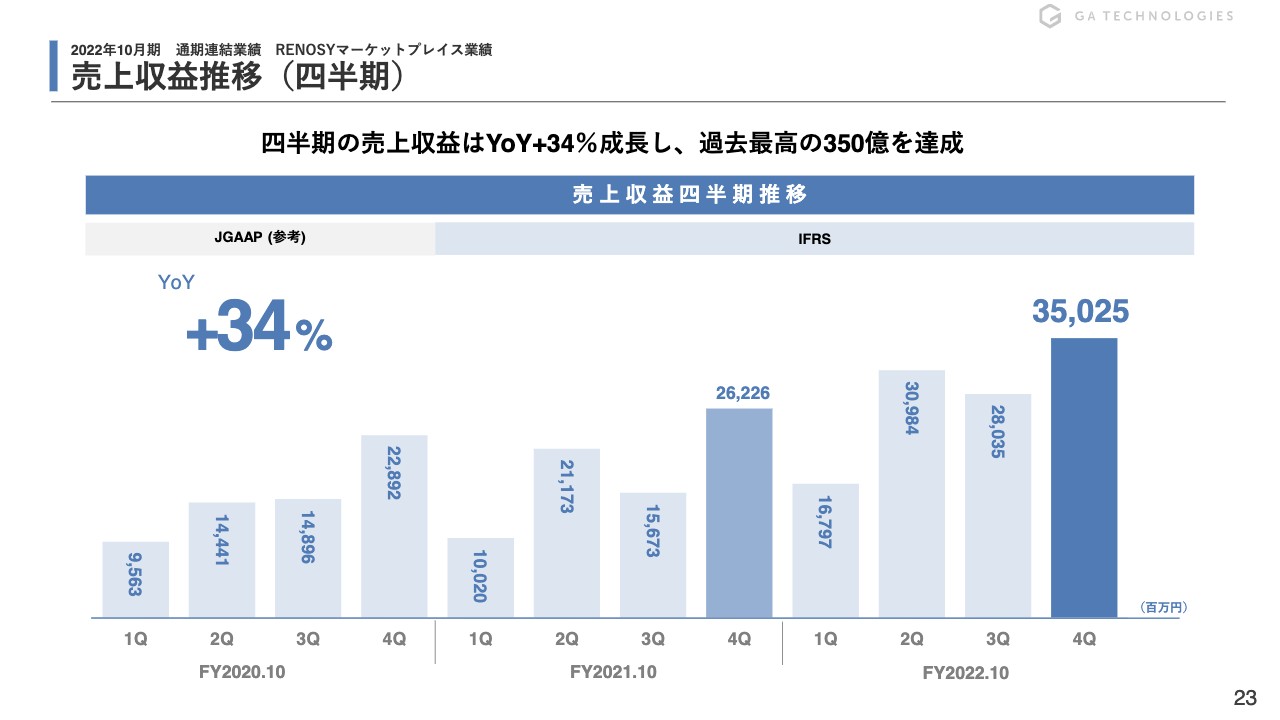

売上収益推移(四半期)

四半期ベースの売上収益です。前年比34パーセントの350億円となり、過去最高を達成しています。

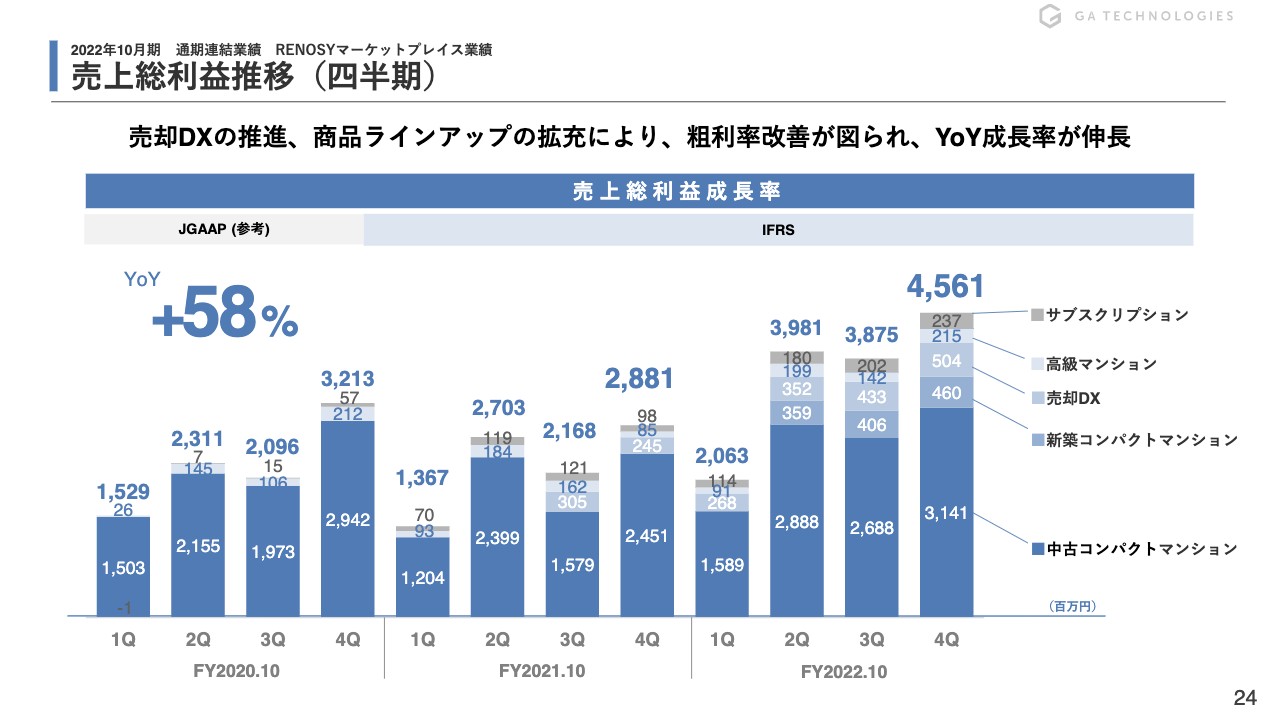

売上総利益推移(四半期)

売上総利益については、売却DXの推進や商品ラインアップの拡充により粗利率改善がしっかりと図られ、前年比58パーセントの成長となりました。

スライドの棒グラフの2022年第4四半期をご覧ください。商品ラインアップとして、中古のコンパクトマンション、新築コンパクトマンション、売却DX、高級マンションと、過去のM&Aの成果がしっかり出てきています。

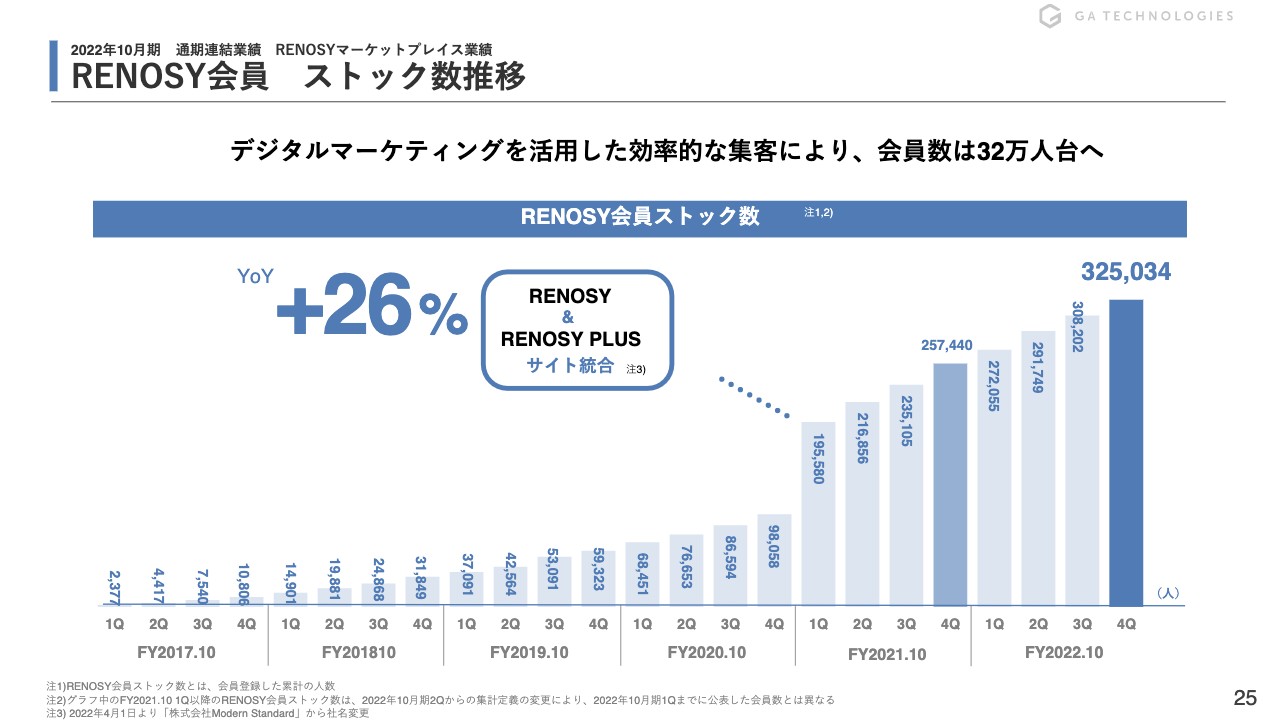

RENOSY会員 ストック数推移

「RENOSY」の会員数は32万人台に到達しており、前年比26パーセント増の成長を遂げています。こちらは従前より力を入れているデジタルマーケティングで効果が出ていると考えています。

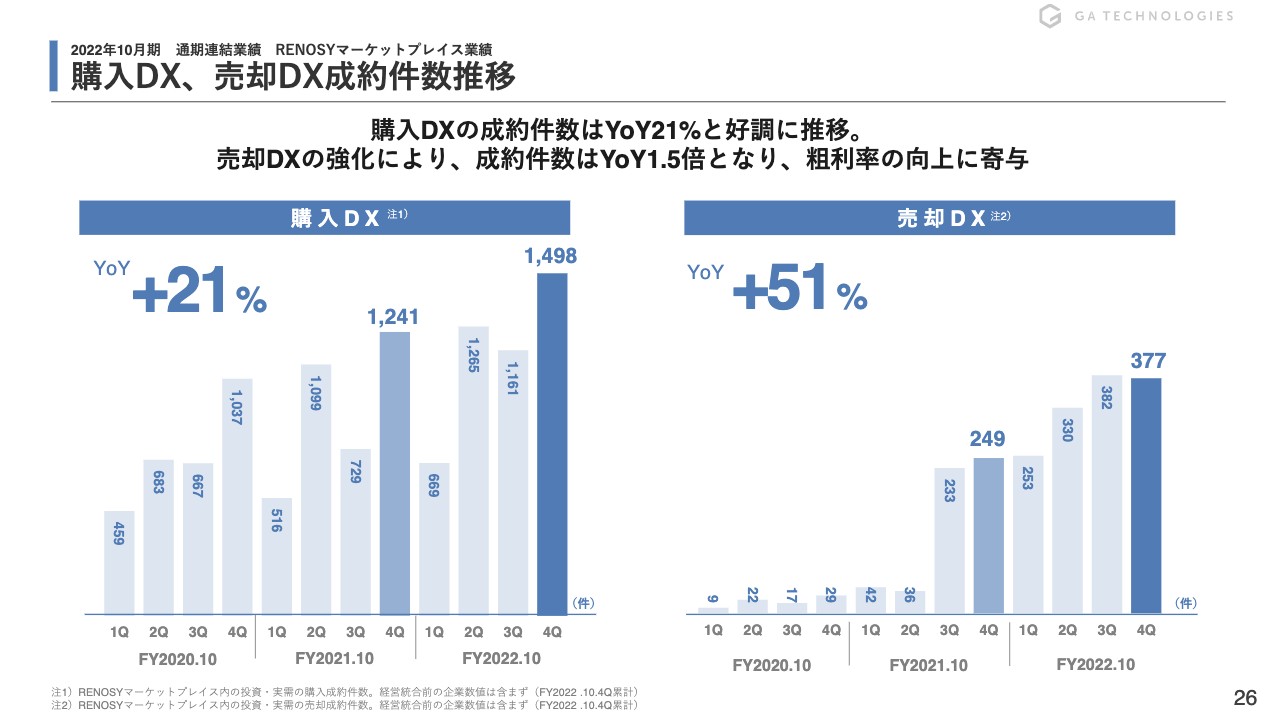

購入DX、売却DX成約件数推移

購入DX・売却DXの成約件数です。先ほどお伝えしたとおり、購入DXは前年比21パーセント増、売却DXは前年比51パーセント増と順調に伸びました。こちらが粗利率に寄与している状況です。

サブスクリプション契約件数推移

サブスクリプションの契約件数についても、前年比43パーセント増と伸びています。オーナー数も前年比36パーセントの成長となり、累計7,000人台まで伸びています。こちらも順調な伸びを見せている状況です。

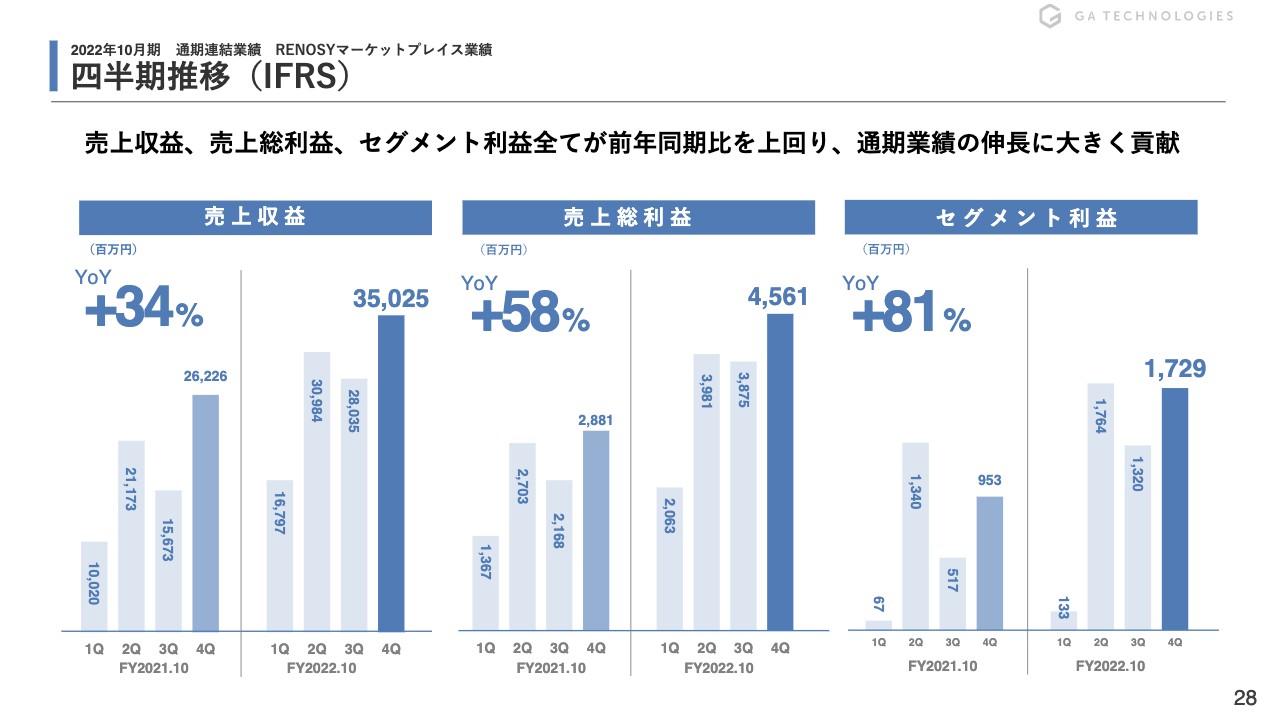

四半期推移(IFRS)

四半期ベースの売上収益・売上総利益・セグメント利益です。売上収益は前年比34パーセント増、売上総利益は前年比58パーセント増、セグメント利益は前年比81パーセント増と伸びており、通期業績にしっかりと貢献できていると考えています。

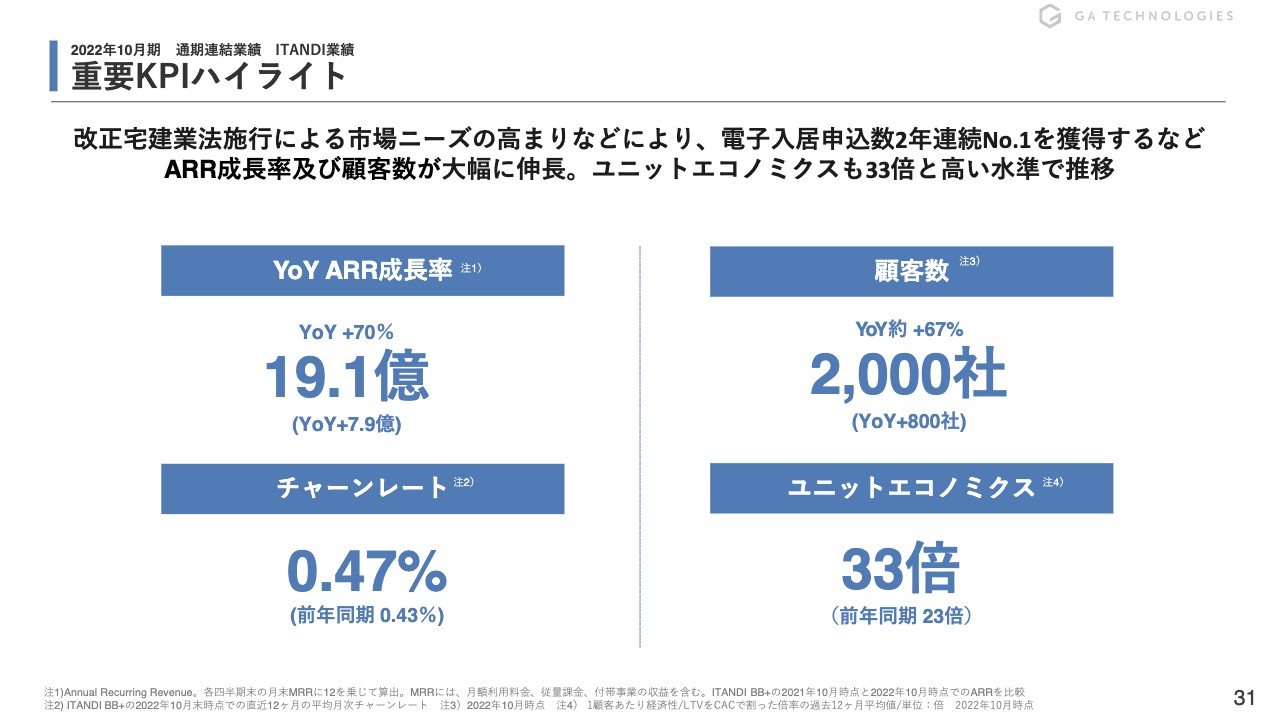

重要KPIハイライト

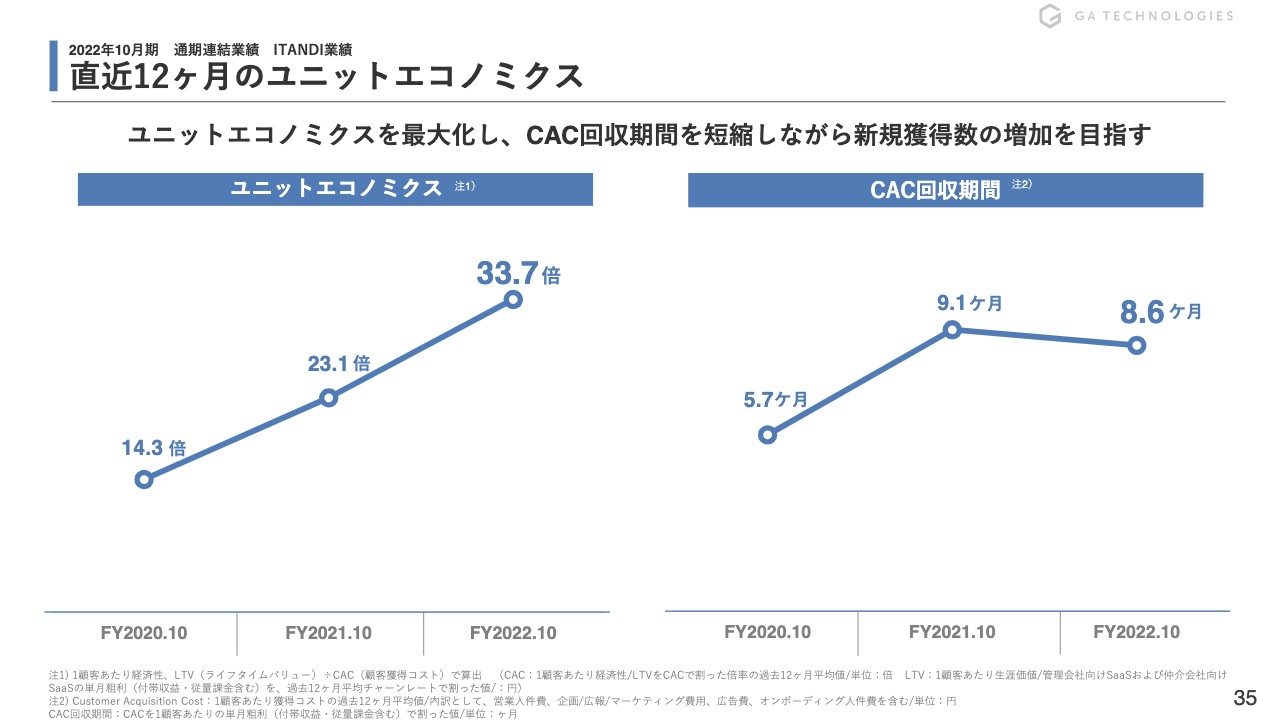

ITANDIの業績です。重要KPIのハイライトについては、改正宅地建物取引業法の施行による市場ニーズの高まりが奏功し、電子入居申込数が2年連続でナンバーワンを獲得しています。それにより、ARR成長率や顧客数が大幅に伸長しています。ユニットエコノミクスという観点でも、33倍と高い水準で推移しています。

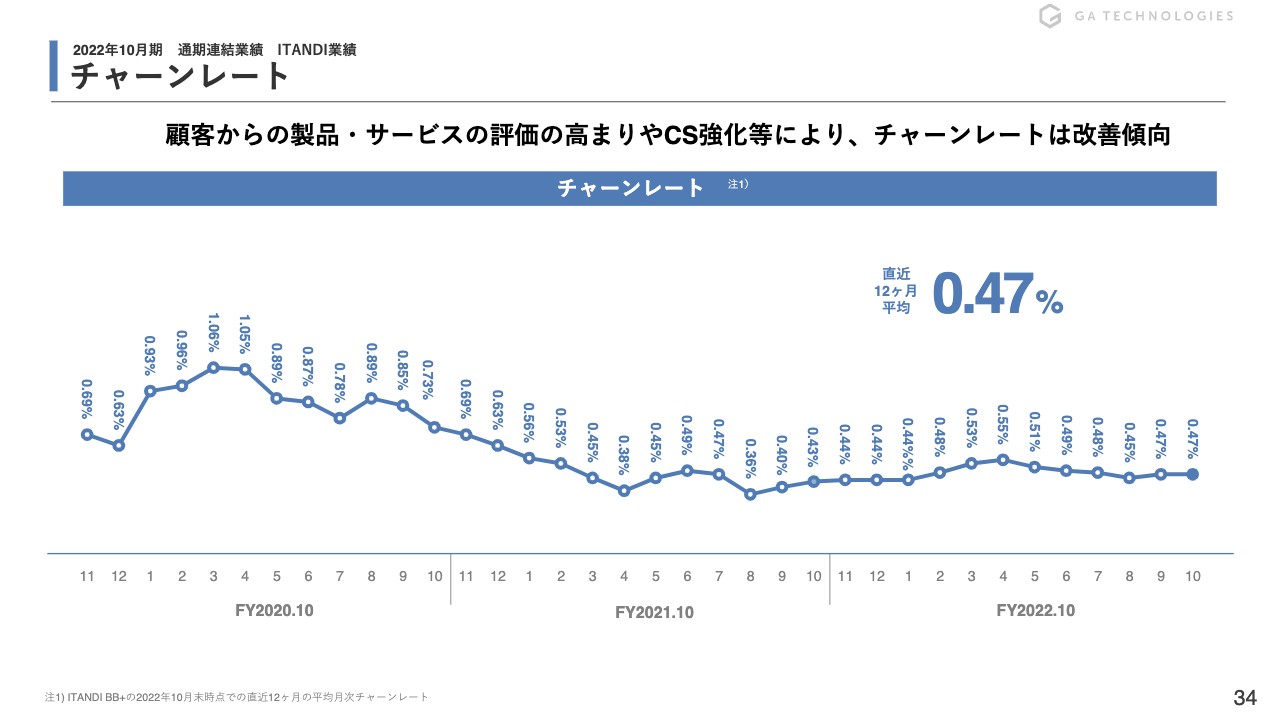

ARRは前年比70パーセントの成長で19.1億円、顧客数は前年比67パーセントの成長で2,000社に到達しています。チャーンレートについても0.47パーセントと非常に低い水準を維持しています。ユニットエコノミクスは今回から指標を出させていただいていますが、33倍と高い水準で実現できています。

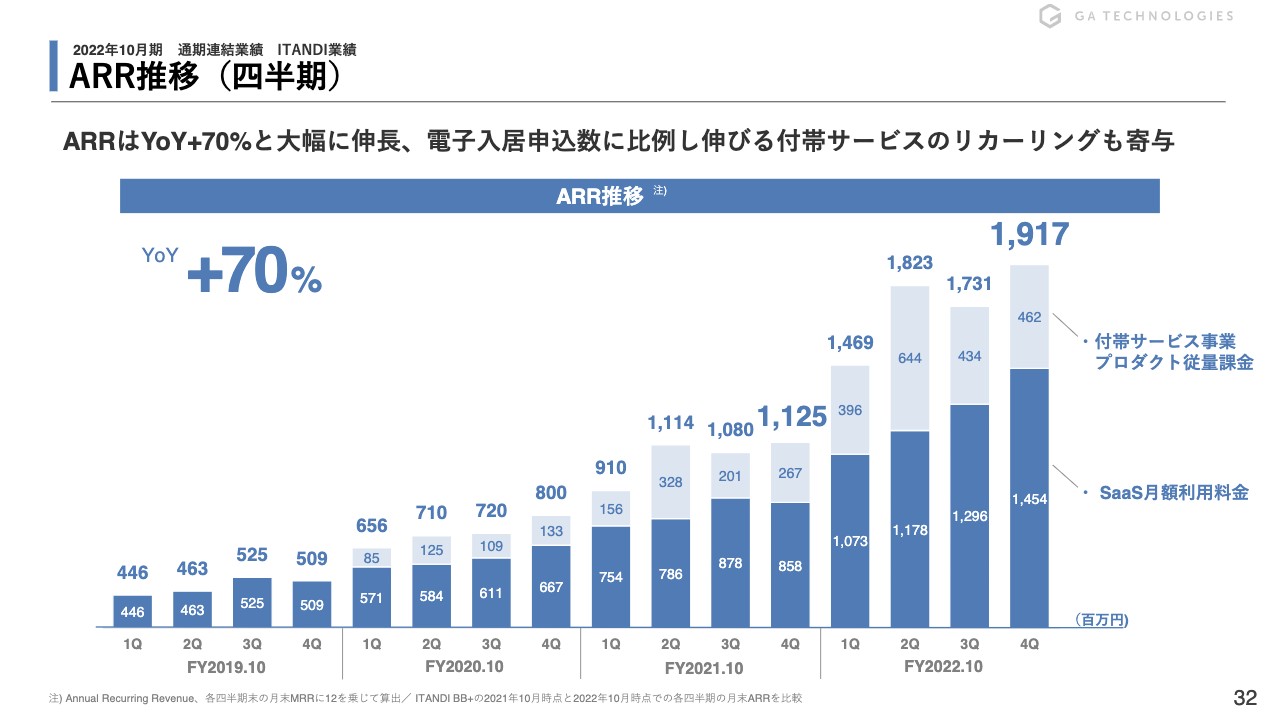

ARR推移(四半期)

四半期ベースのARR推移です。SaaSの月額利用料金も非常に順調な右肩上がりとなっています。それに伴って付帯サービスのリカーリングも寄与し、前年比70パーセントの成長が実現できています。

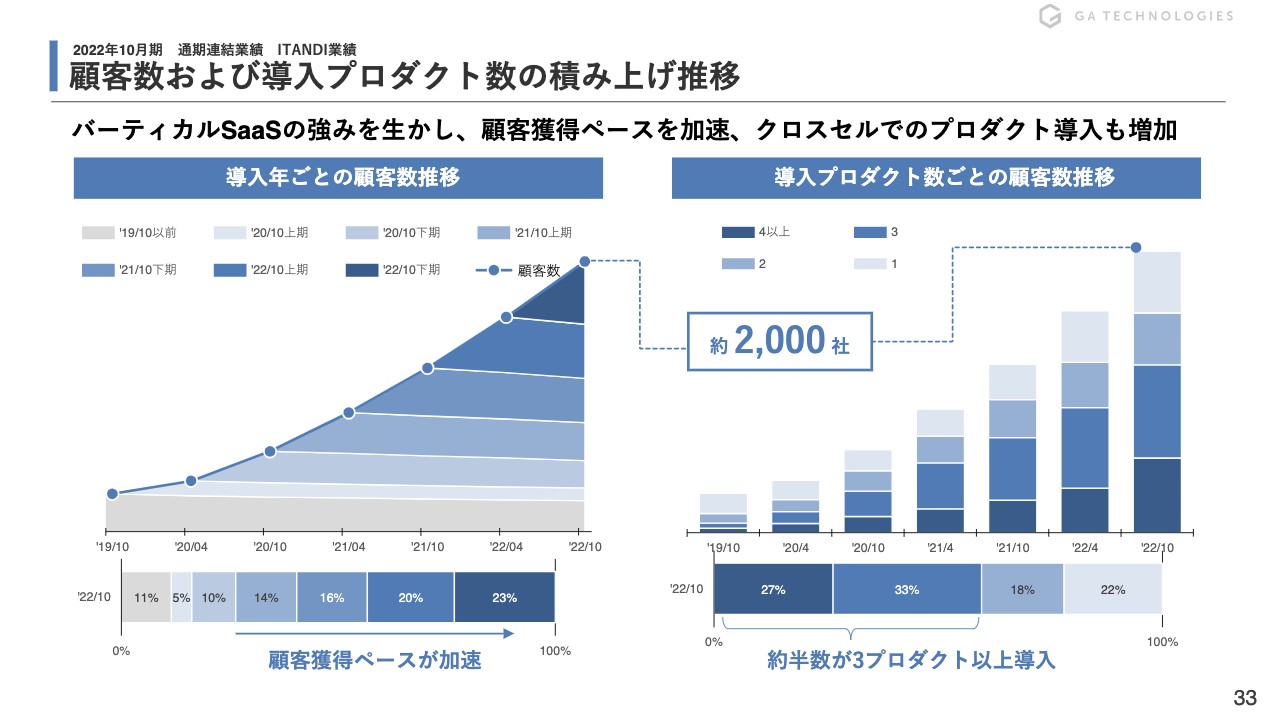

顧客数および導入プロダクト数の積み上げ推移

顧客数および導入プロダクト数の積み上げの推移です。導入年ごとの顧客獲得ペースが加速できていることがお示しできているかと思います。さらに、導入プロダクト数ごとで見ても、約半数が3プロダクト以上を導入できています。我々のバーティカルSaaSの強みが数字でもしっかり実現できています。

チャーンレート

チャーンレートについては、顧客からの製品・サービスの評価の高まりがついてきており、比較的改善傾向を辿っている状況です。

直近12ヶ月のユニットエコノミクス

直近12ヶ月のユニットエコノミクスです。約3年前は14.3倍だったものが直近は33.7倍と、しっかりと改善が図られています。CACの回収期間については、約3年前は5.7ヶ月でしたが、改善に向かって足元では8.6ヶ月となっています。こちらもしっかり短縮を図りながら、新規獲得数の増加も並行して目指していきたいと考えているところです。

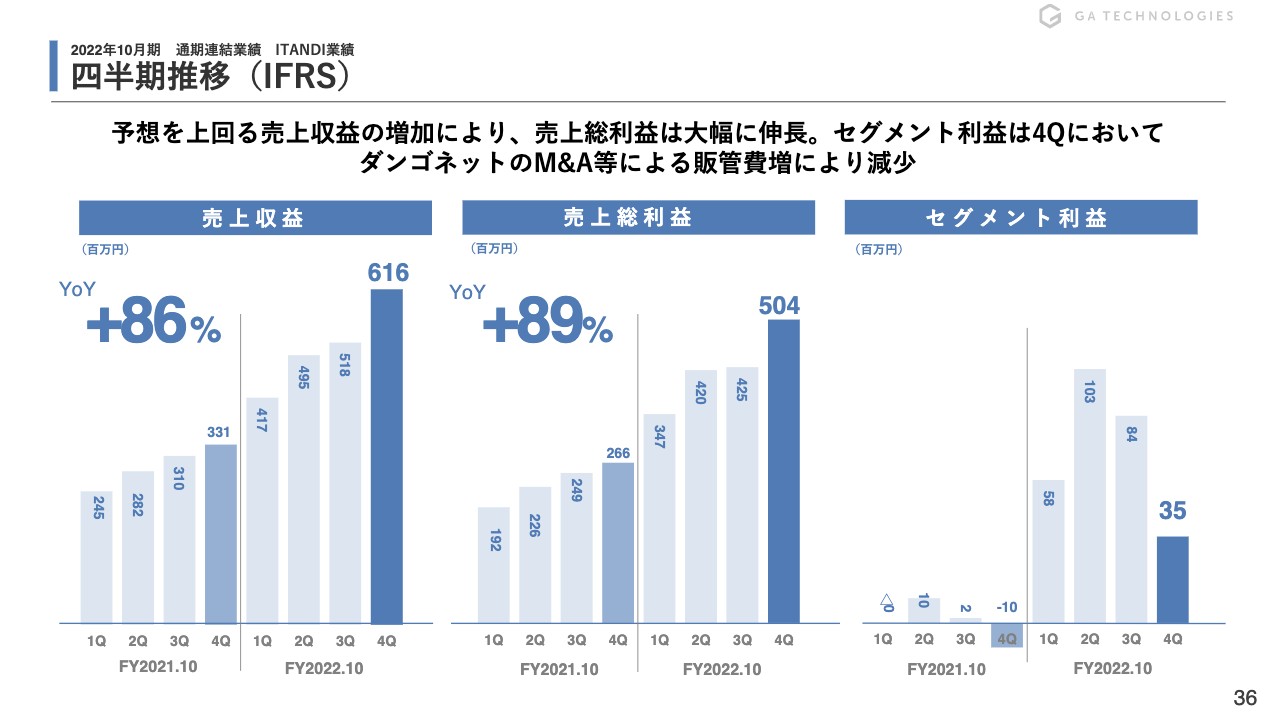

四半期推移(IFRS)

四半期の推移です。売上収益は前年比86パーセント増、売上総利益は前年比89パーセント増の5億円まで伸びています。セグメント利益については、昨年は1,000万円の赤字でしたが、足元は3,500万円まで伸びており、通期でも黒字が積み上がっている状況です。

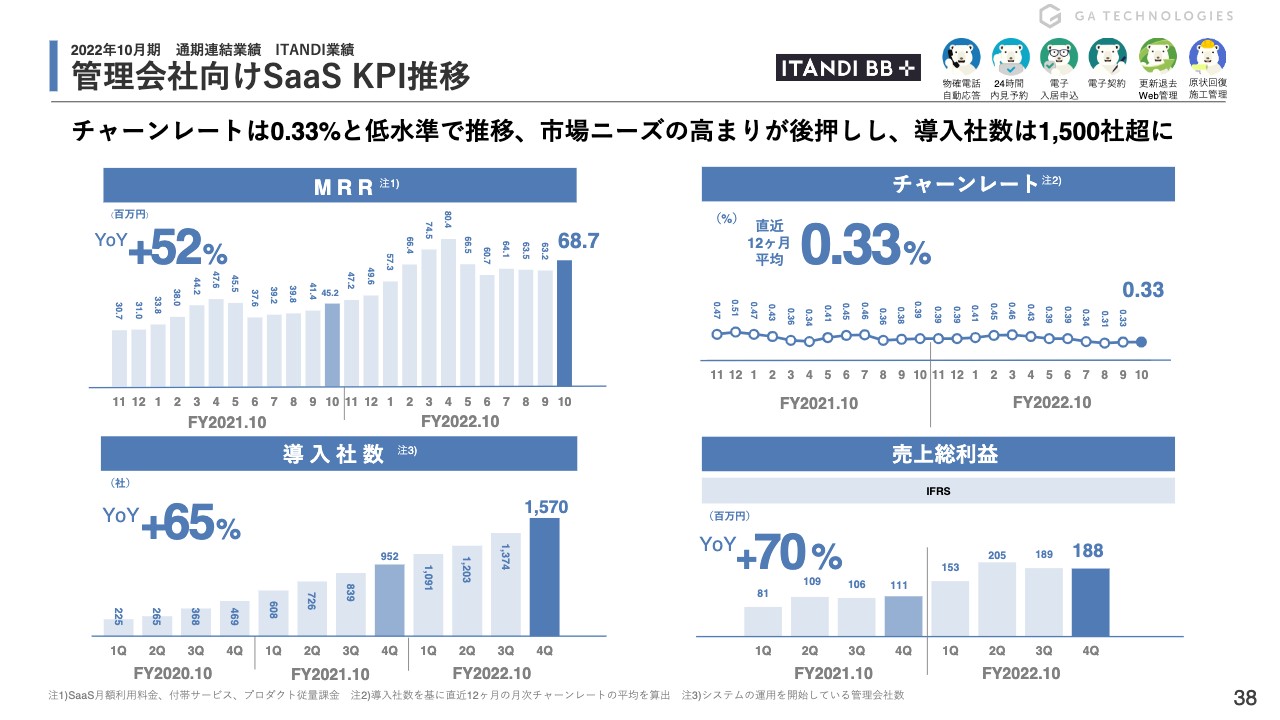

管理会社向けSaaS KPI推移

管理会社向けSaaSのKPIについてです。チャーンレートは0.33パーセントと非常に低い水準を維持しています。一方で、市場のニーズの高まりによる後押しがあり、導入社数は前年比65パーセントの1,500社超まで伸びています。MRRは前年比52パーセント増と伸長しています。

売上総利益についても前年比70パーセントまで伸びており、足元の水準としては約1億9,000万円となっています。前年同期比でも伸びており、非常に順調に利益が積み上がっているところです。

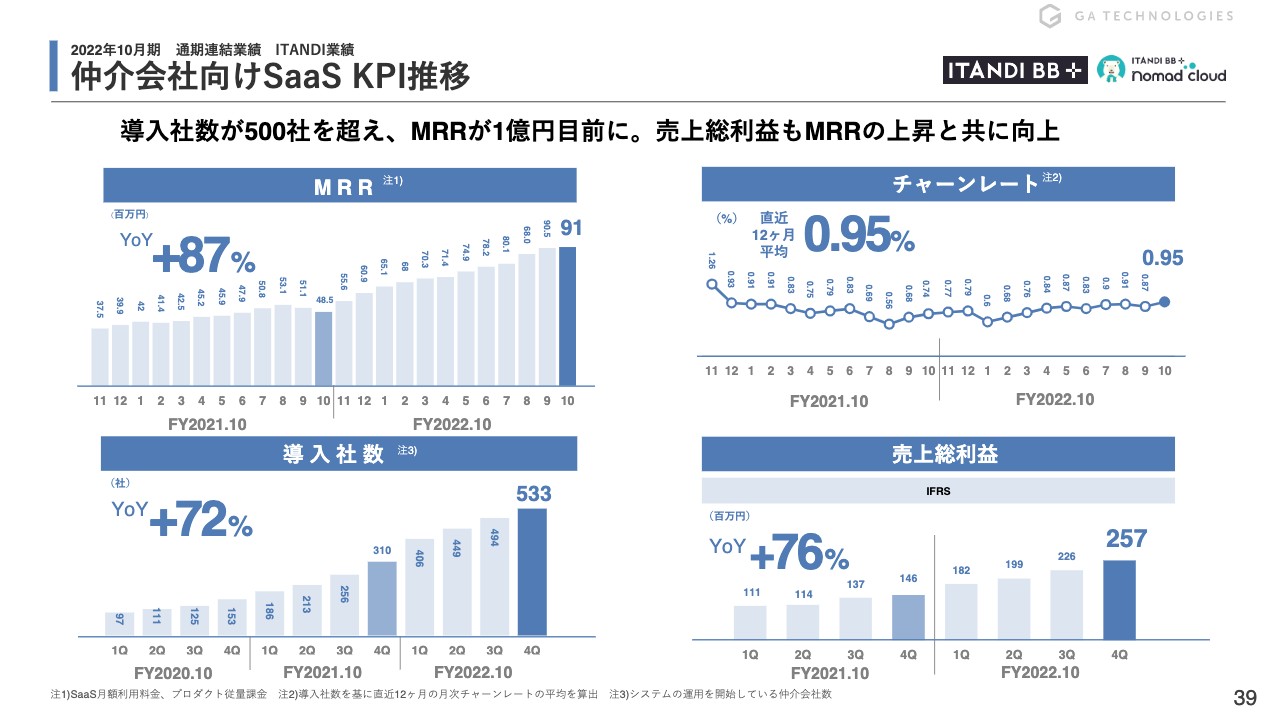

仲介会社向けSaaS KPI推移

仲介会社向けSaaSのKPI推移です。導入社数は500社を超えており、MRRも1億円の目前まで伸びてきています。売上総利益もMRRとともに伸びています。

MRRは前年比87パーセント増です。チャーンレートについても、0.95パーセントと1パーセントを切る水準を維持できています。導入社数については冒頭でお伝えしたとおり、500社を超えて前年比72パーセント増の533社となりました。

売上総利益については足元で2億5,700万円と、過去と比べると最高水準を維持しています。四半期ごとに見ても上昇基調を維持しており、前年比76パーセントの成長となりました。

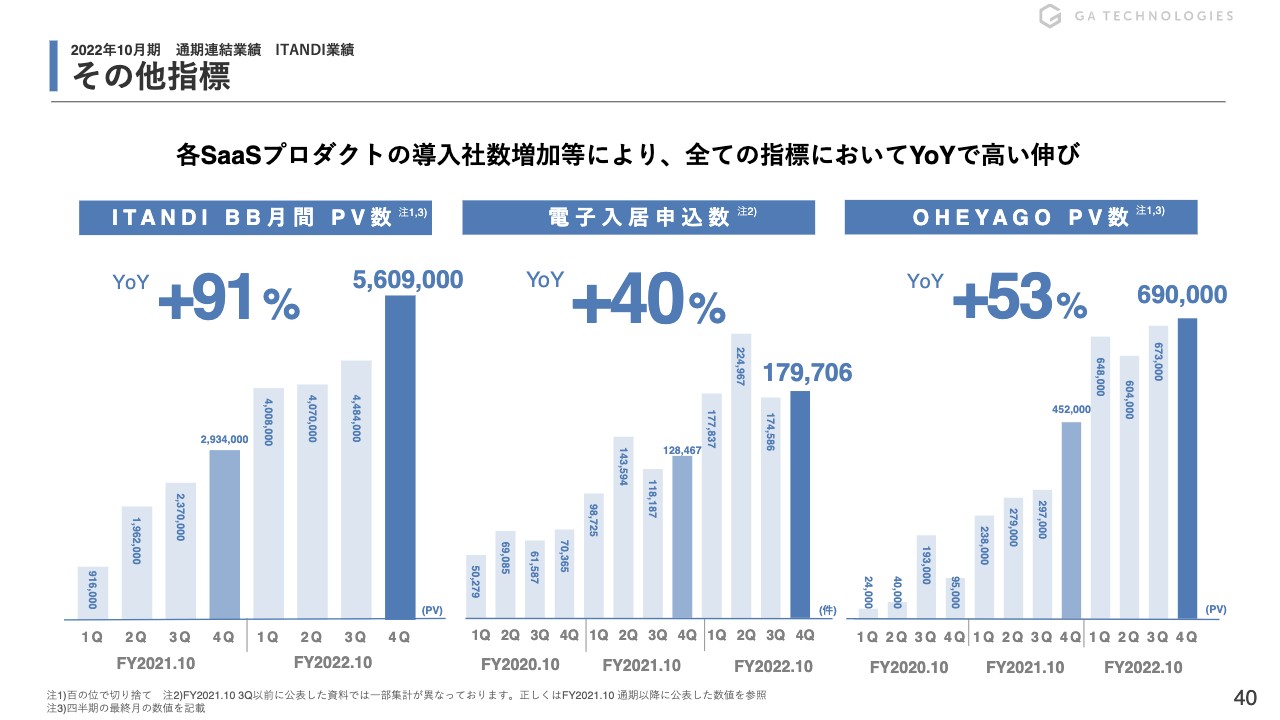

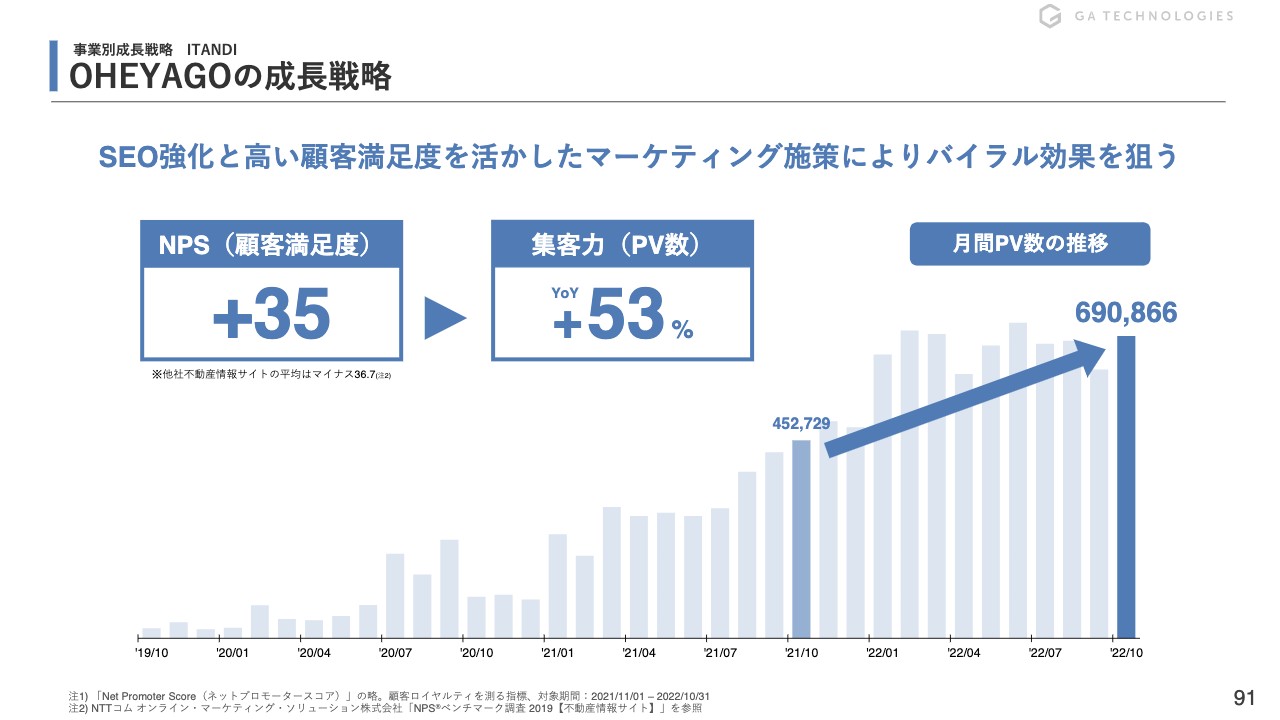

その他指標

その他の指標です。「ITANDI BB」の月間PV数は500万PVを超えており、前年比91パーセント増と非常に大きな伸びを実現できています。電子入居申込数も前年比40パーセント増となり、「OHEYAGO」のPV数も前年比53パーセント増となりました。すべての指標において前年比で高い伸びを実現できています。

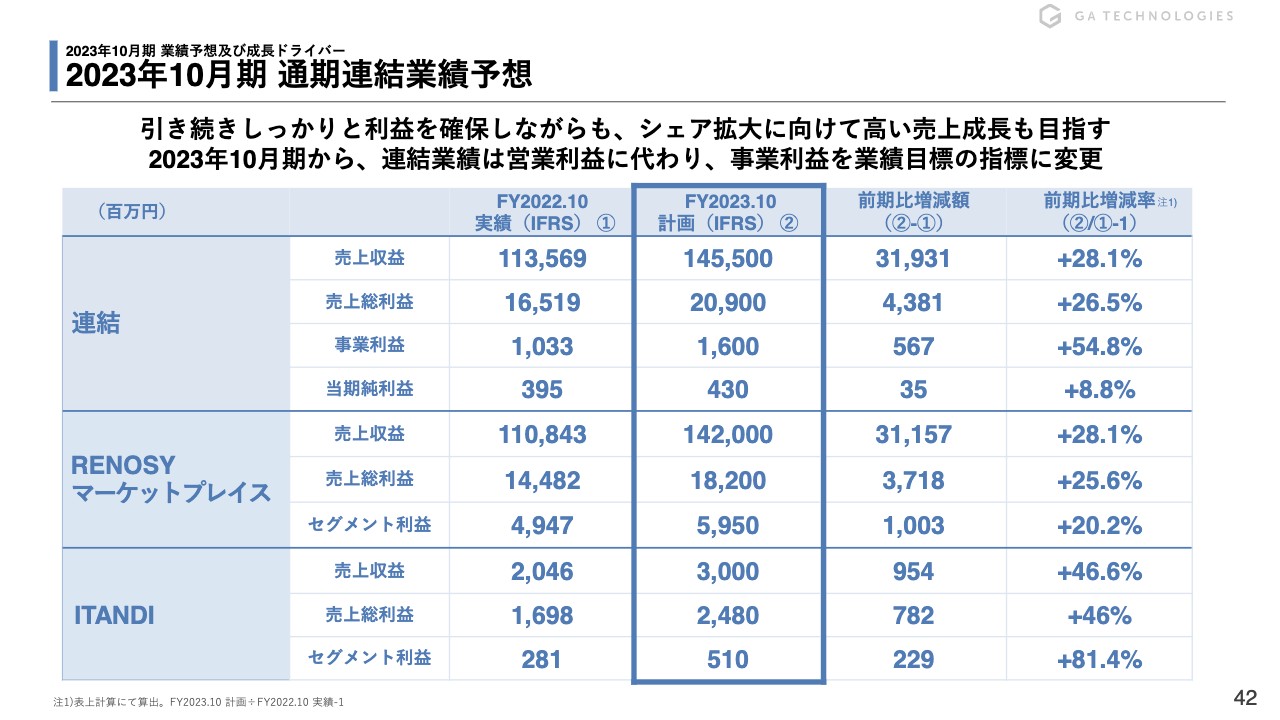

2023年10月期 通期連結業績予想

樋口:2023年今期の業績予想になります。従前お伝えしているとおり、基本的な考え方はRENOSYマーケットプレイスとITANDIの2大事業への選択と集中です。第1事業、第2事業とともに第3の事業の柱も作るために投資していくことにより、今後は第3事業の芽も作っていきたいと考えています。

ただし、基本的にはRENOSYマーケットプレイスとITANDIに選択と集中することは変わりません。

連結の売上収益は前年の1,135億円から28.1パーセント増の1,455億円を予想しています。売上総利益は前年の165億円から26パーセント増の200億円という大台を見込んでいます。

この規模で前年比28.1パーセント増と前年比26パーセント増を目指していますので、売上収益・売上総利益の考え方としては、基本的には前年比30パーセント、前年比20パーセントを目指していきたいと考えています。

事業利益に関しても、前年の10億円から54パーセント増の16億円を目指します。我々の最高益が2020年の18億8,000万円であるため、そこを目標とし、選択と集中によって狙っていきたいと考えています。

RENOSYマーケットプレイスにおいては、売上収益1,100億円から前年比28パーセント増の1,420億円、売上総利益においては140億円から前年比25パーセント増の180億円、セグメント利益においては49億円から前年比20パーセント増の59億円という伸びを目指しています。

ITANDIにおいても、売上収益は20億円から前年比46パーセント増の30億円、売上総利益は約17億円から前年比46パーセント増の約25億円、セグメント利益は前年比81パーセント増の5億1,000万円を目指します。

基本的にSaaS事業者は赤字でスタートし、長期的に収益回収というかたちを取る業態と考えていますが、我々は売上だけでなく利益もしっかり出しつつ、マーケットリーダーを目指すという方針です。

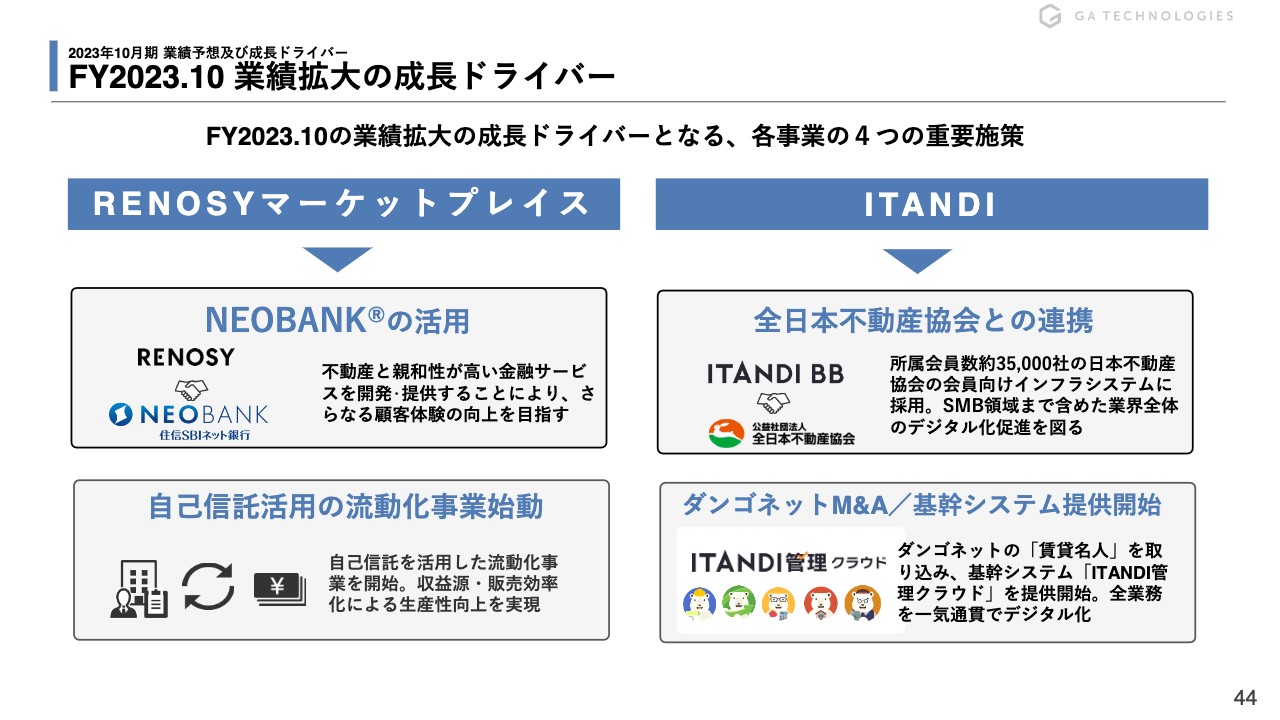

FY2023.10 業績拡大の成長ドライバー

今期の成長ドライバーです。詳しくは後ほどご説明しますが、RENOSYマーケットプレイスにおいては住信SBIネット銀行の「NEOBANK」というサービスと「RENOSY」を連携していきます。不動産と金融は非常に親和性が高いため、我々としては非常に楽しみなプロジェクトです。

さらに、今期は自己信託を活用した流動化事業も始めます。この2つがRENOSYマーケットプレイスの大きな成長ドライバーになります。

ITANDIにおいても、2大協会の1つである全日本不動産協会と連携をすることにより、所属会員約3万5,000社の不動産会社の方々に、シームレスに我々のプロダクトを提供できます。

また、ダンゴネットをM&Aしたことにより、基幹システムの提供も開始していくため、サービスラインアップがさらに拡充していきます。この2つがITANDIの大きな成長ドライバーになります。こちらについても、後ほど詳しくご説明します。

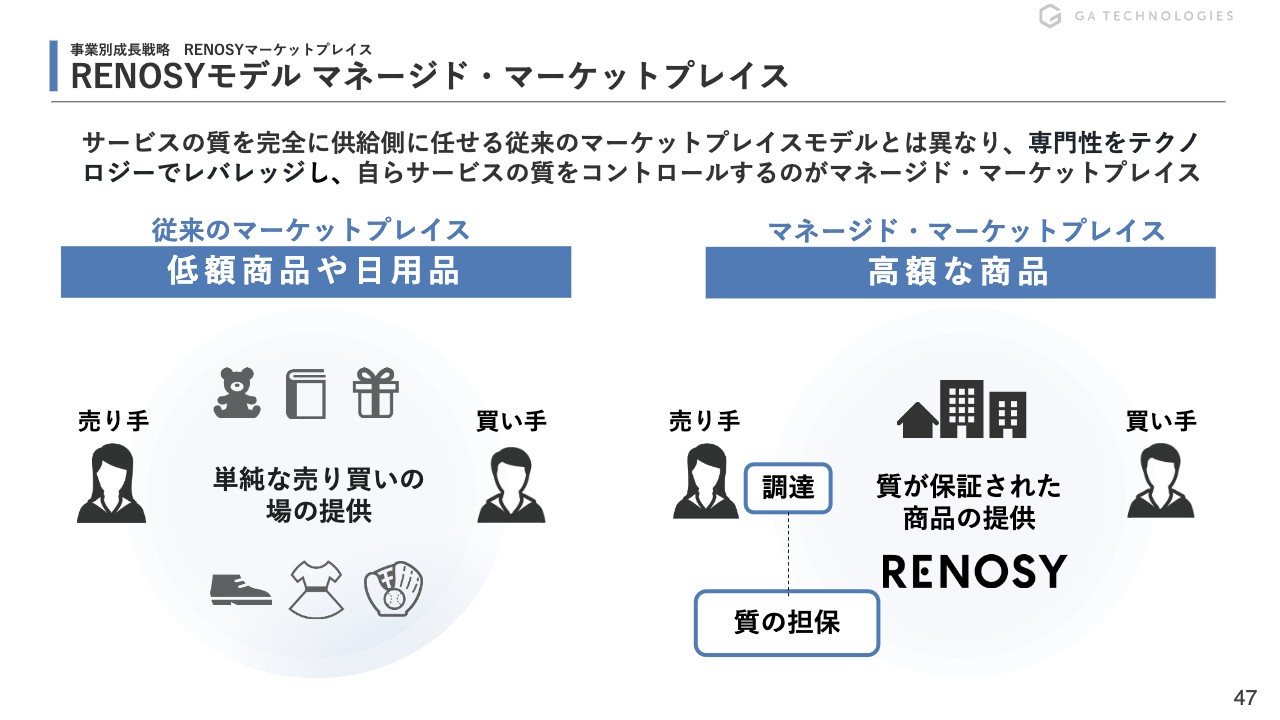

RENOSYモデル マネージド・マーケットプレイス

事業別の成長戦略です。まずはRENOSYマーケットプレイスで、こちらのビジネスモデルを今一度ご説明します。従来のマーケットプレイスは基本的に低額の商品を扱っているため、基本的には売り手と買い手への場の提供となります。

我々の提供するRENOSYマーケットプレイスは、マネージド・マーケットプレイスというビジネスモデルです。サービスの質を完全に供給側に任せる従来のマーケットプレイスモデルとは異なり、専門性をテクノロジーでレバレッジし、自らサービスの質をコントロールするのがマネージド・マーケットプレイスです。

特に高額な商材においては場の提供のみならず、RENOSYマーケットプレイスがしっかりと質をコントロールしていくことにより、売り手・買い手が安心して取引できる場を提供するのが我々のビジネスモデルになります。

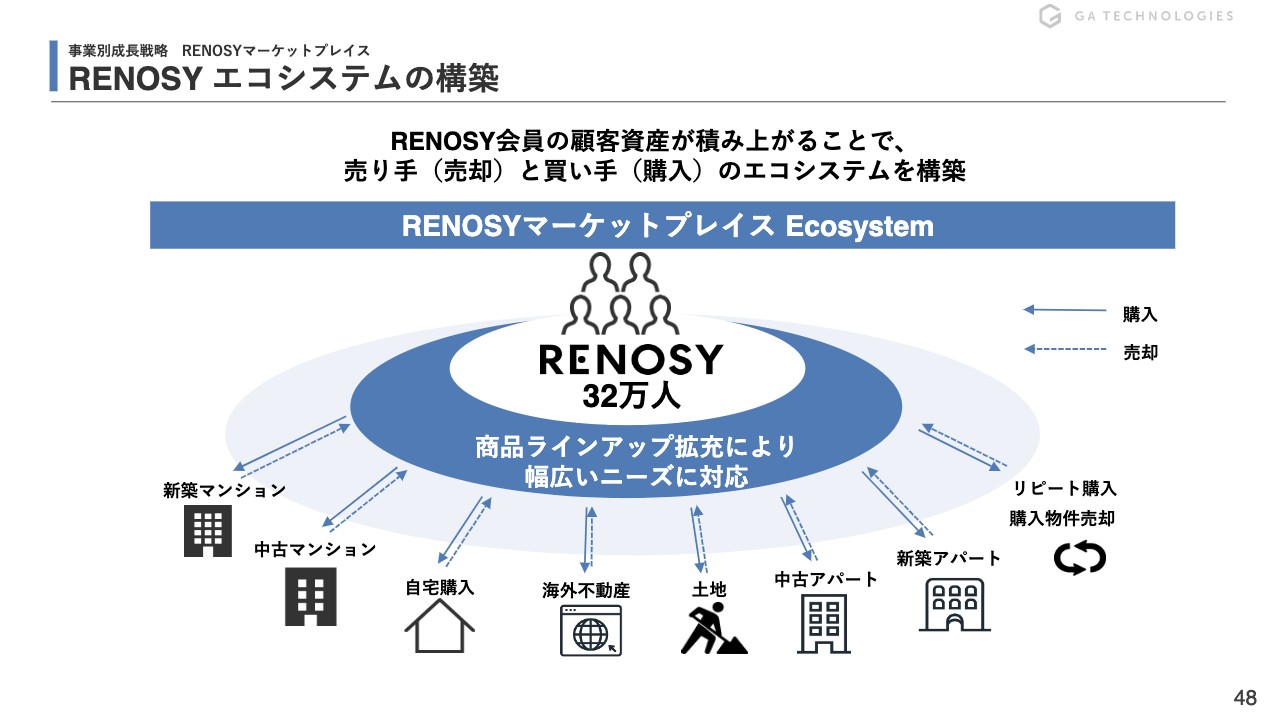

RENOSY エコシステムの構築

その中でRENOSYマーケットプレイスは、エコシステムの構築を長らく目指してきました。現在は会員が約32万人います。直近のM&Aや新規事業は、すべてこの商品ラインアップの拡充を行うことにより、この32万人の会員の方々に多彩な商品を展開していくための取り組みです。

我々の顧客がRENOSYマーケットプレイス上で購入した商品を、また売却するというエコシステムを作ることが、サービスラインアップを拡充してきた経緯です。

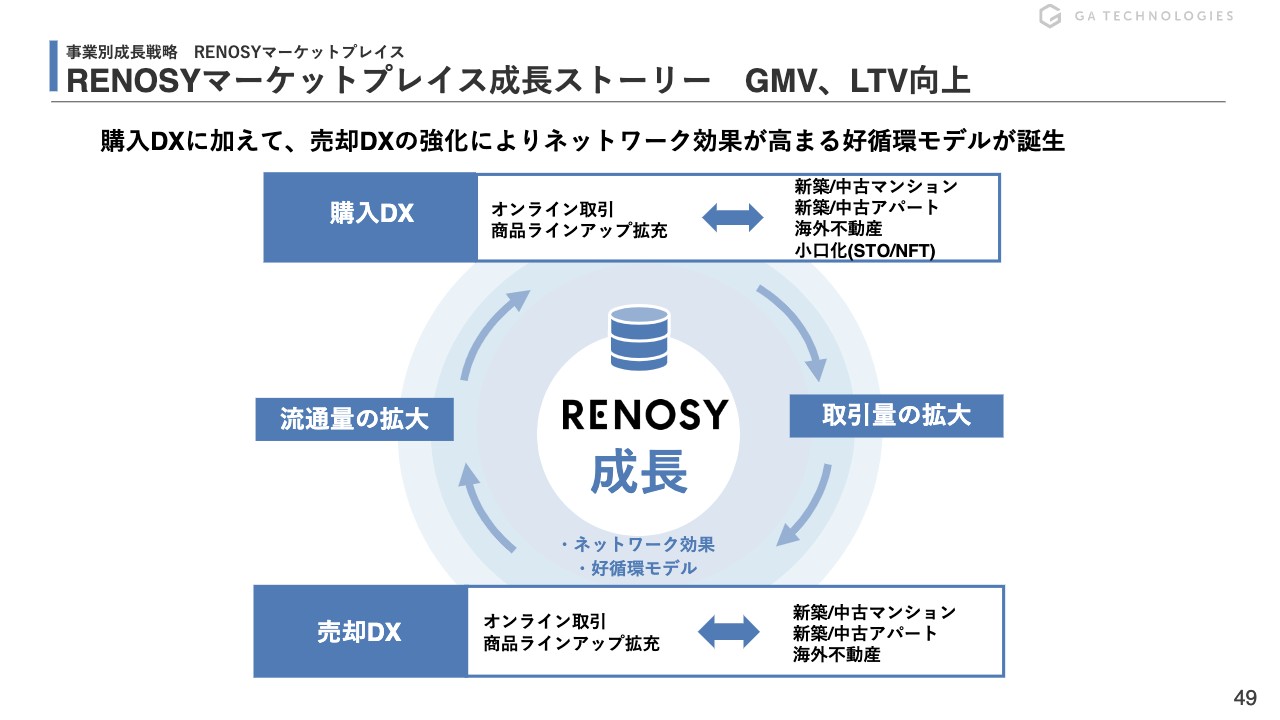

RENOSYマーケットプレイス成長ストーリー GMV、LTV向上

このようなエコシステム構築により、我々が買い手に対するオンライン化を行い、Amazonのように簡単に売買できるネット不動産化、いわば不動産の「購入DX」を進めてきたのが、これまでの成長ストーリーです。

その中で商品のラインアップを拡充していくことにより、取引量の拡大が可能となります。買い手が増えれば増えるほど、スライド下部には売却DXとも記載していますが、売り手側のオンライン化にも取り組んできました。これにより、売り手側も売りやすくなります。

買い手側の商品ラインアップが増加すれば、結果的に売り手の商品ラインアップも増加し、流通量の拡大を図ることができます。ネットワーク効果が働くことで、「不動産投資をするならRENOSY」という認知が拡大し、売り手・買い手とも強固なビジネスモデルにつながっていきます。

これを目指すため、買い手および売り手のオンライン化と、双方の商品ラインアップの拡充を積極的に行ってきたという経緯があります。

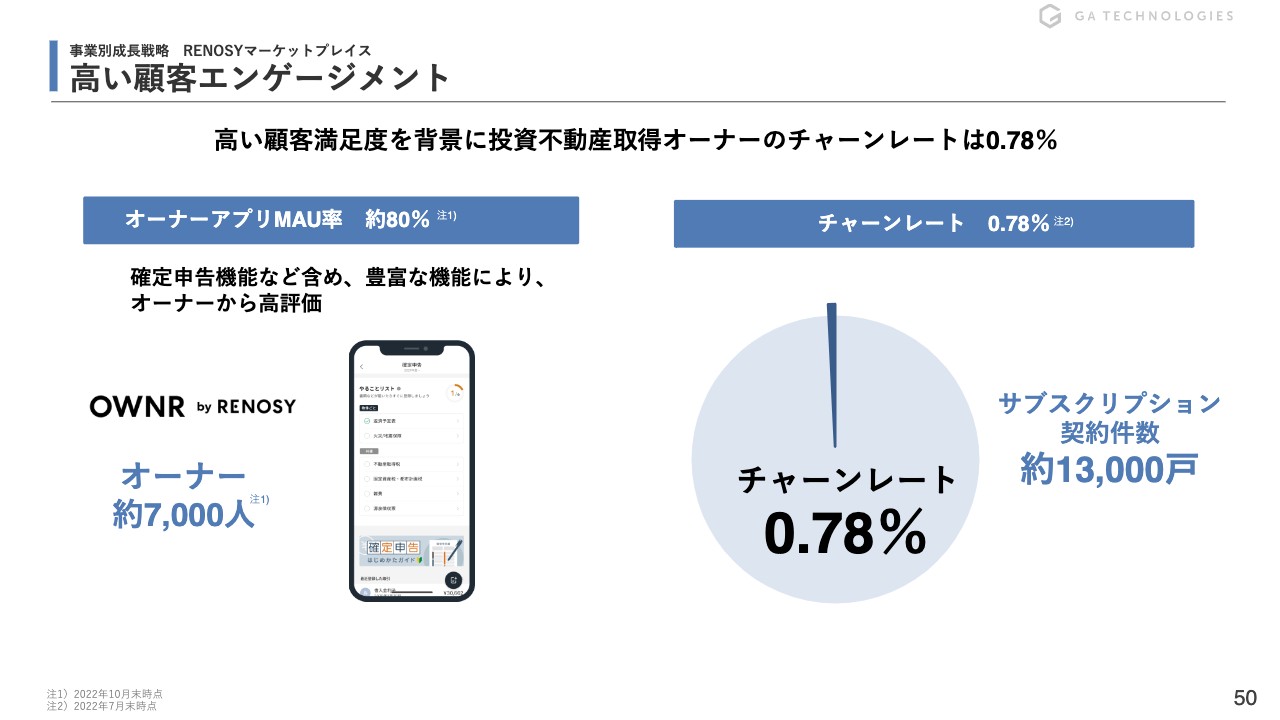

高い顧客エンゲージメント

一度顧客になった方とのリレーションをいかに確保するかという部分で、我々は高いエンゲージメントを誇ることができています。これも、RENOSYマーケットプレイスの強みの1つです。

基本的に我々は、購入した顧客から、そのままサブスクリプションとして管理をお預かりするかたちになります。一般的に、自分で住む家としての不動産購入は、購入完了をもって接点が終わるため、100パーセントフロー事業になります。

我々の場合は、商品は不動産というかたちで変わらないものの、自分で住む家の提供をメインにしているわけではなく、金融としての不動産に特化して展開してきました。購入後の管理をそのままお預かりすることで、購入後に顧客との接点が切れるのではなく、管理をし続ける限りオーナーとの接点を持ち続けられるのです。

我々はこの「OWNER by RENOSY」というプロダクトを通じて、オーナーとの高いエンゲージメントリレーションを築くことができています。その結果、サブスクリプション戸数に関しては現在1万3,000戸と、昨年1年間で約4,000戸増えており、また、チャーン解約は0.78パーセントと非常に低い数値を誇ることができています。

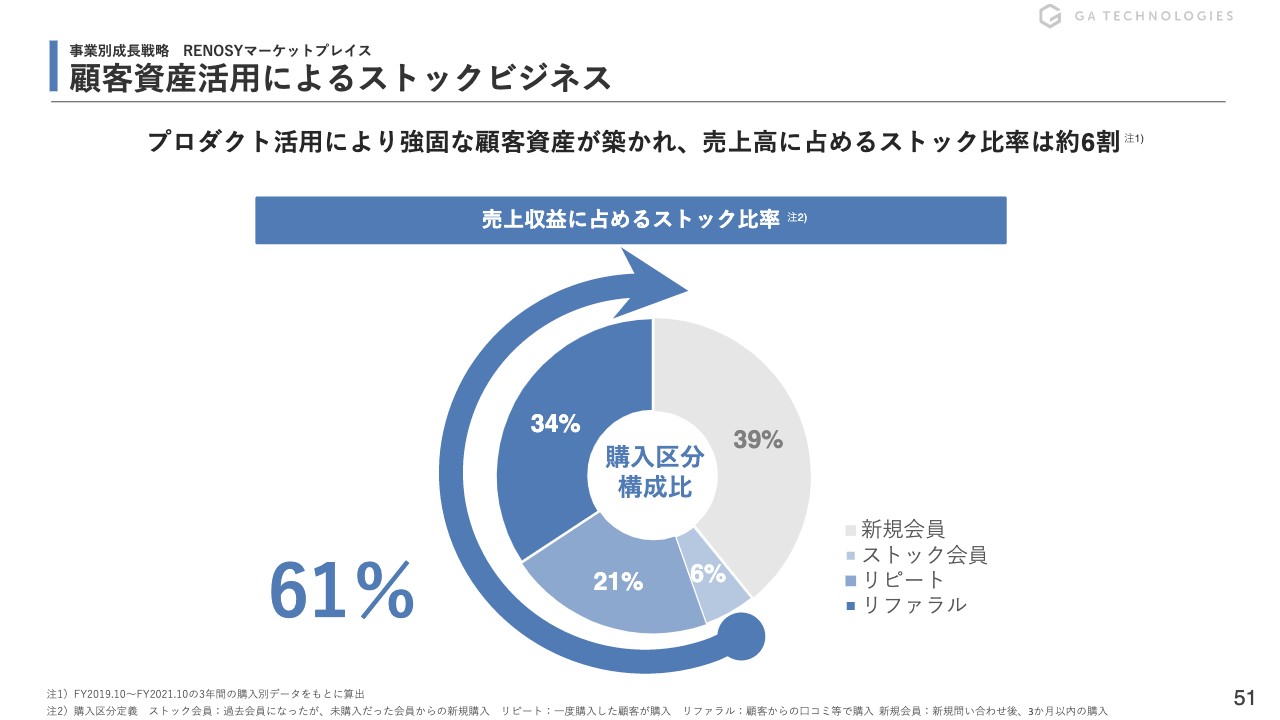

顧客資産活用によるストックビジネス

お伝えしたとおり、我々のビジネスモデルは契約・購入で終わりではありません。顧客がストックの資産として貯まっていくため、新規会員ではなくリピートやリファラルでの成約が約61パーセントという、安定した収益構造になっています。

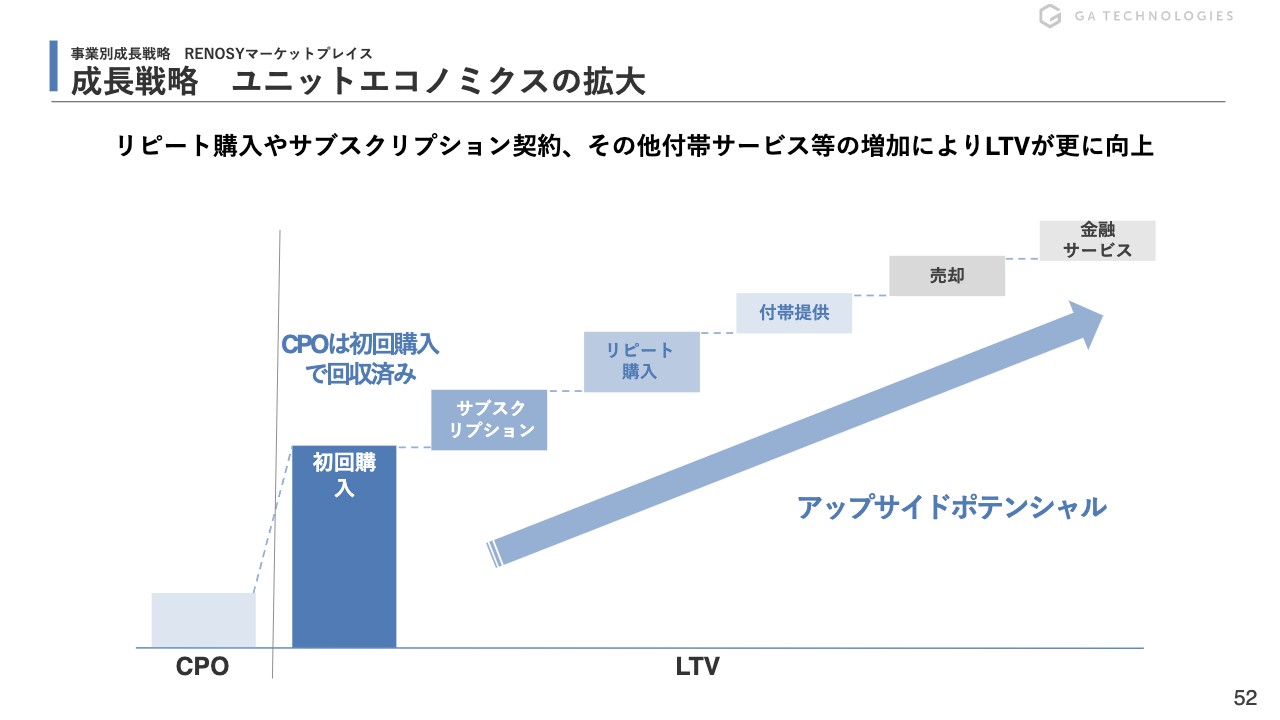

成長戦略 ユニットエコノミクスの拡大

重要KPIと設定している部分について説明します。まず我々は顧客を「RENOSY」というプロダクトのマーケティングにより獲得しています。我々の特徴は、顧客獲得コスト、いわばCPOを初回購入時で回収できていることです。

初回購入でCPOを獲得した後、要はアップサイドのポテンシャルが非常に高いのです。つまり、購入後はサブスクリプションで定額の収益を得るということで、金融としての不動産という特性から、リピートも頻繁に行われます。そして付帯商品の提供や、売却が可能な金融サービスというかたちでLTVのさらなる向上を行うことができています。

我々としては、いかにこのCPOの獲得コストを安くできるか、また、CPOを初回で回収し、多くの商品を追加していくことによりLTVを向上させ、ユニットエコノミクスを拡大できるかどうかが営業利益の拡大につながると思っています。そのため、我々は商品ラインアップの拡充を積極的に行ってきています。

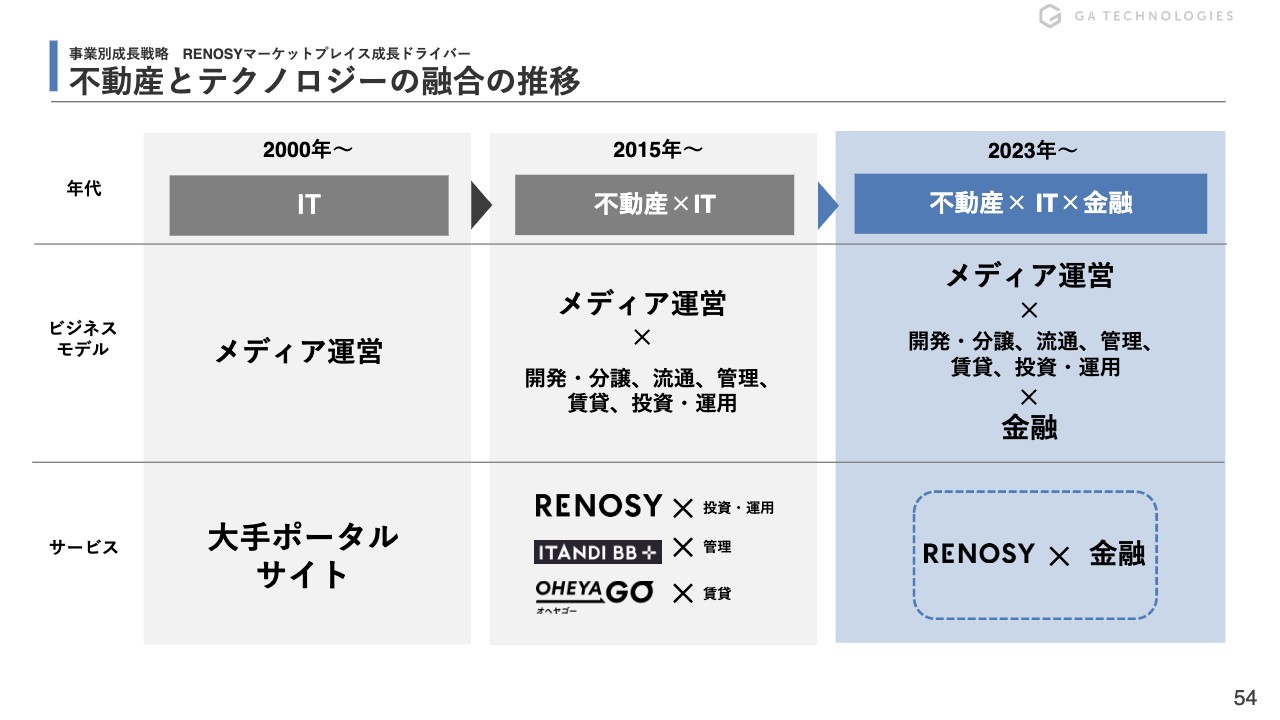

不動産とテクノロジーの融合の推移

RENOSYマーケットプレイスの今後の成長ドライバーです。不動産とテクノロジーの年次の推移をご説明すると、そもそもインターネットが普及してきたのが1995年です。不動産に関しては、今まではチラシで行ってきたような顧客獲得ができるポータルサイトができたのが、2000年前後です。

我々が創業したのは2013年ですが、2015年からは「ネット×リアル」がグローバルトレンドとして進んできました。要は、Amazonのようにメディアの事業者がリアルのオペレーションまでワンストップで行うほうが顧客体験がよくなるという流れができてきました。

その中で、我々は「不動産×IT」の分野で成長してきましたが、今期の2023年以降は「不動産×IT×金融」がスタンダードになると思っています。不動産は金融と切っても切り離せません。なぜなら、不動産を購入する方のほとんどが金融機関から融資を受けるからです。

我々は今後「RENOSYマーケットプレイス×金融」を強化していくことにより、この業界のさらなるリーディングカンパニーになることを目指しています。

金融サービス提供に向けた協業

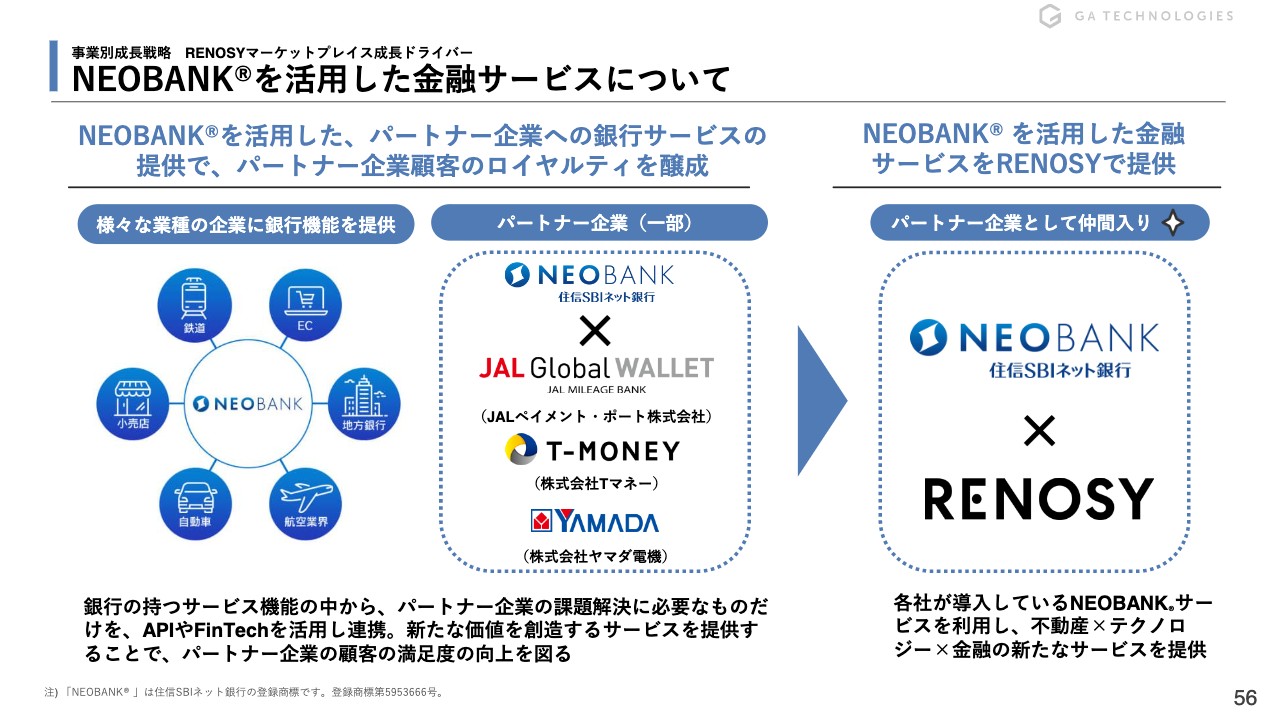

その第1弾として、住信SBIネット銀行の「NEOBANK」を活用させてもらう取り組みをスタートします。

NEOBANK®を活用した金融サービスについて

「NEOBANK」を活用したパートナー企業への銀行サービスの提携により、パートナー企業の顧客のロイヤリティを醸成していくということです。今までの一般的な金融サービスにおいては、各銀行の口座を活用するなどさまざまな独自サービスを提供してきました。

一方で、スライドに記載しているようなパートナー企業、JALペイメント・ポート、「TSUTAYA」運営のTマネー、ヤマダ電機はそれぞれ顧客を持っています。

企業ブランドからさまざまな金融サービスを活用するかたちで、接点の持ち方を各事業者ベースにするように流れが変わってきています。その中で、我々は今回パートナー企業の仲間入りを果たしました。「金融×不動産」の文脈において、圧倒的な地位を作っていきたいと考えています。

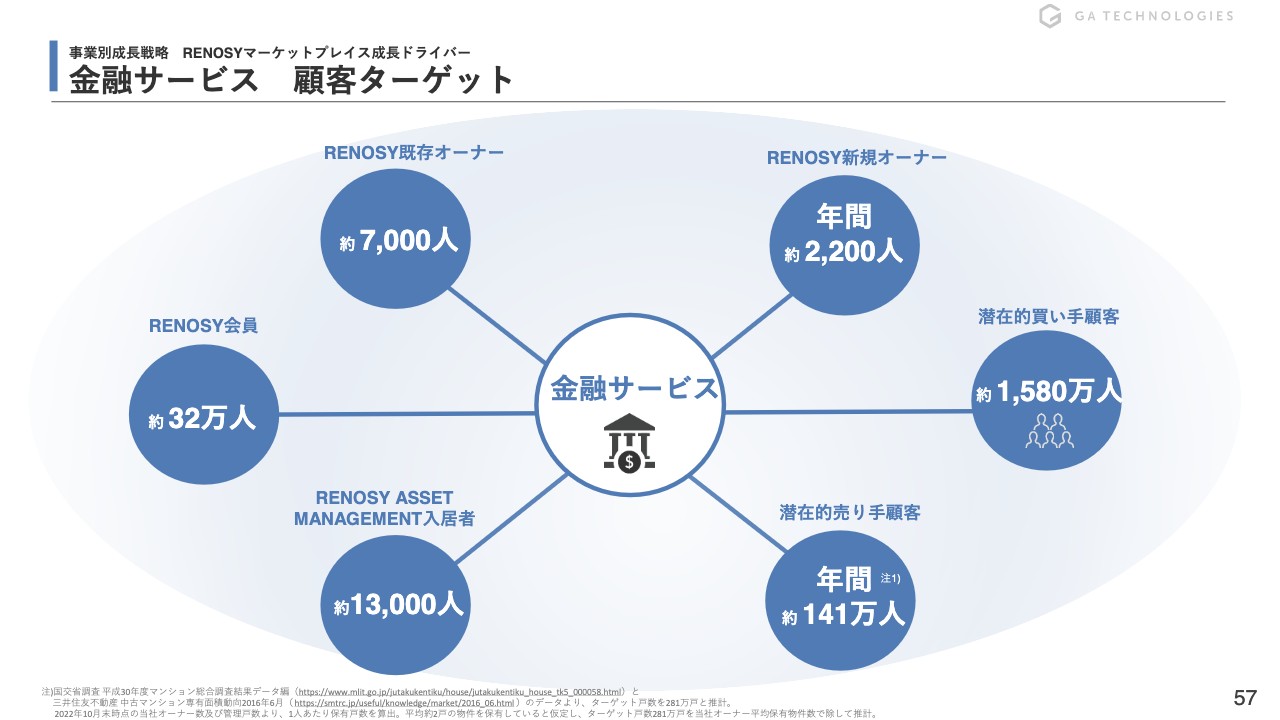

金融サービス 顧客ターゲット

我々の金融サービスの顧客ターゲットについてご説明します。スライド左上に記載しているとおり、「RENOSY」の既存オーナーがは7,000人います。そして、「RENOSY」の会員も32万人います。さらに、我々はサブスクリプションで1万3,000人を管理しており、入居者も1万3,000人います。

我々は売り手と買い手の両方を押さえているため、潜在的な売り手顧客のターゲットは141万人で、買い手顧客の1,580万人です。そして、毎年入ってくる「RENOSY」の新規オーナー約2,200人、これら顧客に対して金融サービスを提供していきたいと考えています。

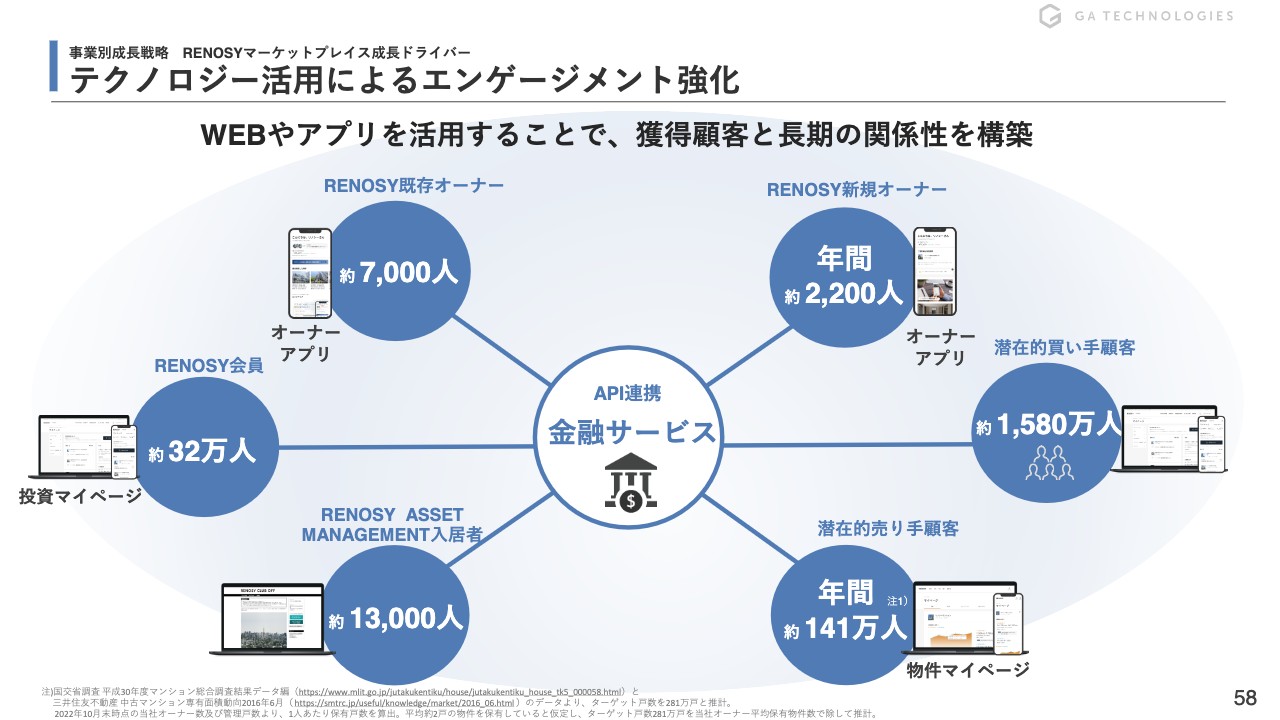

テクノロジー活用によるエンゲージメント強化

我々はこの金融サービスを提供する上で、テクノロジーの活用によりエンゲージメントを図ることができています。ネットバンクを活用しているみなさまはおそらく、主にアプリで入出金管理を行っていると思います。その金融アプリと我々のプロダクトを連携していくことにより、シームレスな取引が実現できます。

我々の抱える7,000人のオーナーには、すでに「OWNER by RENOSY」のアプリをご活用いただいており、スライド左側に記載している約32万人の「RENOSY」会員においても投資マイページというかたちで機能提供しており、顧客との接点をプロダクト上で持つことができています。

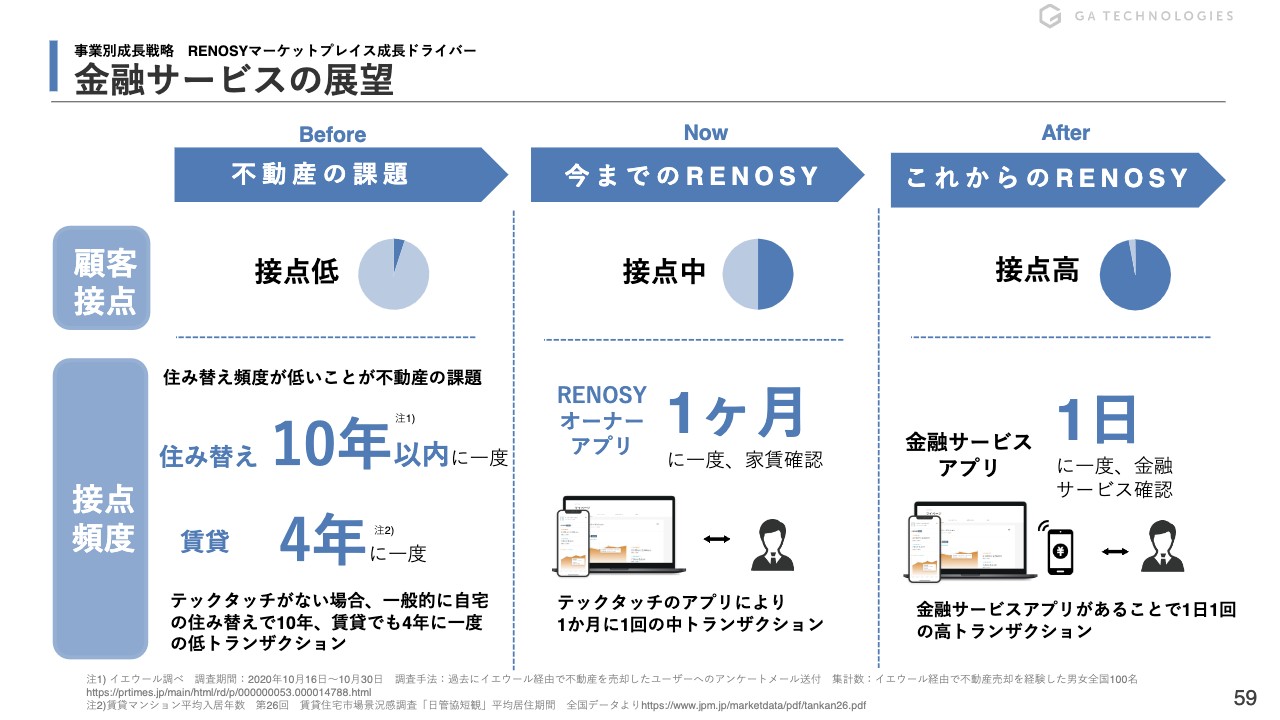

金融サービスの展望

このテクノロジーを活用し、金融サービスとのAPI連携を行うことにより、どのような世界観をイメージしているかについてご説明します。

今までの不動産業界における一番の課題は、顧客接点が低いことです。例えばスライド左側をご覧いただくと、家の売買においては住み替え頻度が低いため、10年に1回しか顧客との接点がありません。賃貸においても、顧客との接点は4年に1回です。

この課題への向き合い方について、今までの「RENOSY」は7,000人のオーナーに「OWNER by RENOSY」のアプリを提供しているため、アプリ上で入出金の確認ができます。つまり、我々はこの不動産を扱う中で、10年や4年に1回ではなく、1ヶ月に1回、ひいては1週間に1回、顧客とのリレーションをテックタッチで築くことができたのです。

我々としては、顧客との接点をさらに高めたいと日々考えており、その中でこの金融サービスは、顧客との接点を持つ上でも非常に親和性があると感じました。そのため、これからは「OWNER by RENOSY」のアプリと銀行のアプリを連携していくことにより、「OWNER by RENOSY」のアプリ上でご自身の預金も確認できるだけでなく、銀行アプリ上でクロスセルを行うこともできます。

接点が多ければ多いほど、顧客の購入頻度が増し、その購入からリピートも増していくわけです。これにより、不動産業の課題となる顧客とのリレーションを1ヶ月、1週間という頻度に短縮するところから、今度は1日単位で接点を持てるようになります。

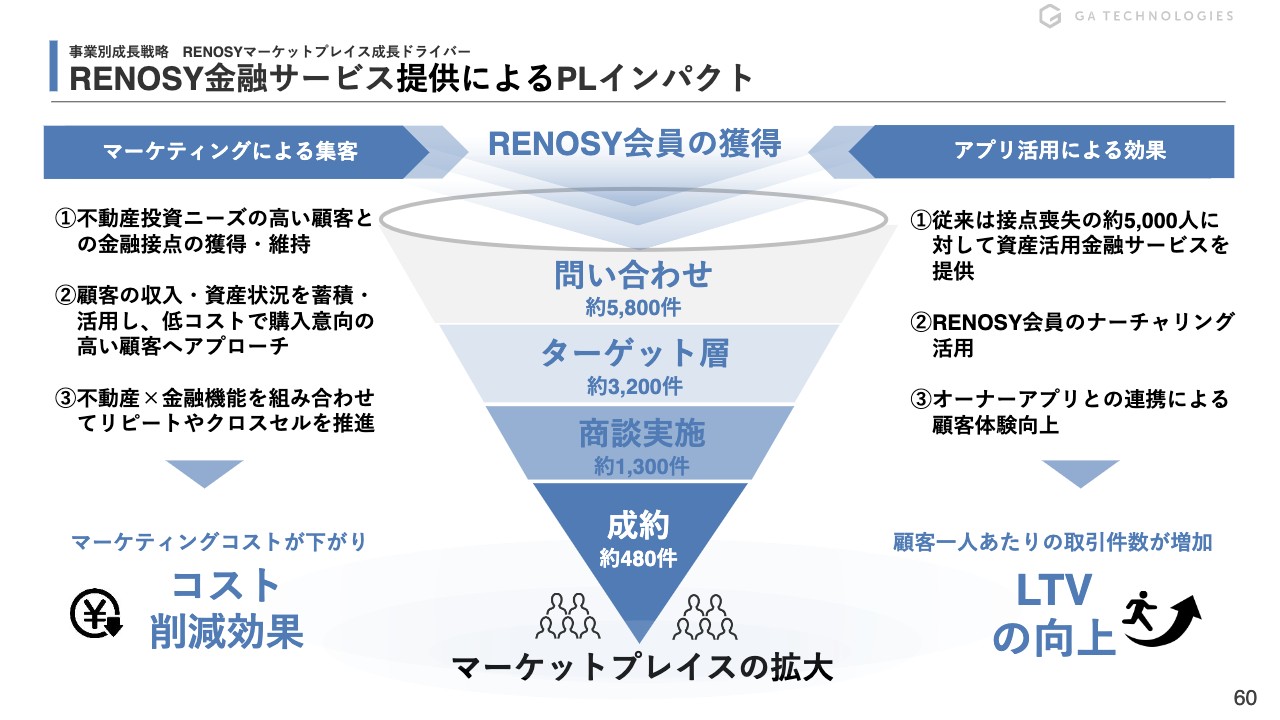

RENOSY金融サービス提供によるPLインパクト

その中で、どのようなPLインパクトが起きるかについてお話しします。「不動産投資をしたい」という方からのお問い合わせは、我々のところに月間約6,000件届きます。そこから実際に購入する方が約500名です。5,000名近くの顧客は成約に至っていません。

今までは「RENOSY」のマイページでお客さまとのリレーションを強化してきましたが、そこに金融アプリ、つまり口座を開設してもらうプロセスを経ることにより、スライド左側に書いてあるようなマーケティングによる集客コストが下がってくると我々は思っています。

その1つ目の理由は、不動産投資のニーズの高い顧客との接点を不動産のマイページだけではなく、金融を接点に獲得・維持できることです。2つ目は顧客の収入や資産状況を蓄積・活用することにより、低コストで購入意欲の高い顧客にアプローチができることです。3つ目が、不動産と金融を組み合わせることによってリピートやクロスセルが推進されることです。その結果、マーケティングコストが下がっていくと思っています。

そして、右側に記載の銀行アプリを活用することにより、現在は「RENOSY」のマイページで顧客を獲得し、リレーションを築くことができています。その5,000人とのリレーションを1ヶ月に1回ではなく、1日1回の接点を持つことにより、先ほどお伝えしたリピートやクロスセルによるLTVの向上が図れると思っています。

今期の成長ドライバーの1つ目としては「不動産×金融」との融合をすることにより、マーケットシェアの拡大を図っていきたいと思っています。

自己信託活用の流動化事業始動

2つ目の成長ドライバーも、「不動産×金融」の取り組みです。不動産の流動化事業の開始も今期の成長ドライバーに捉えています。

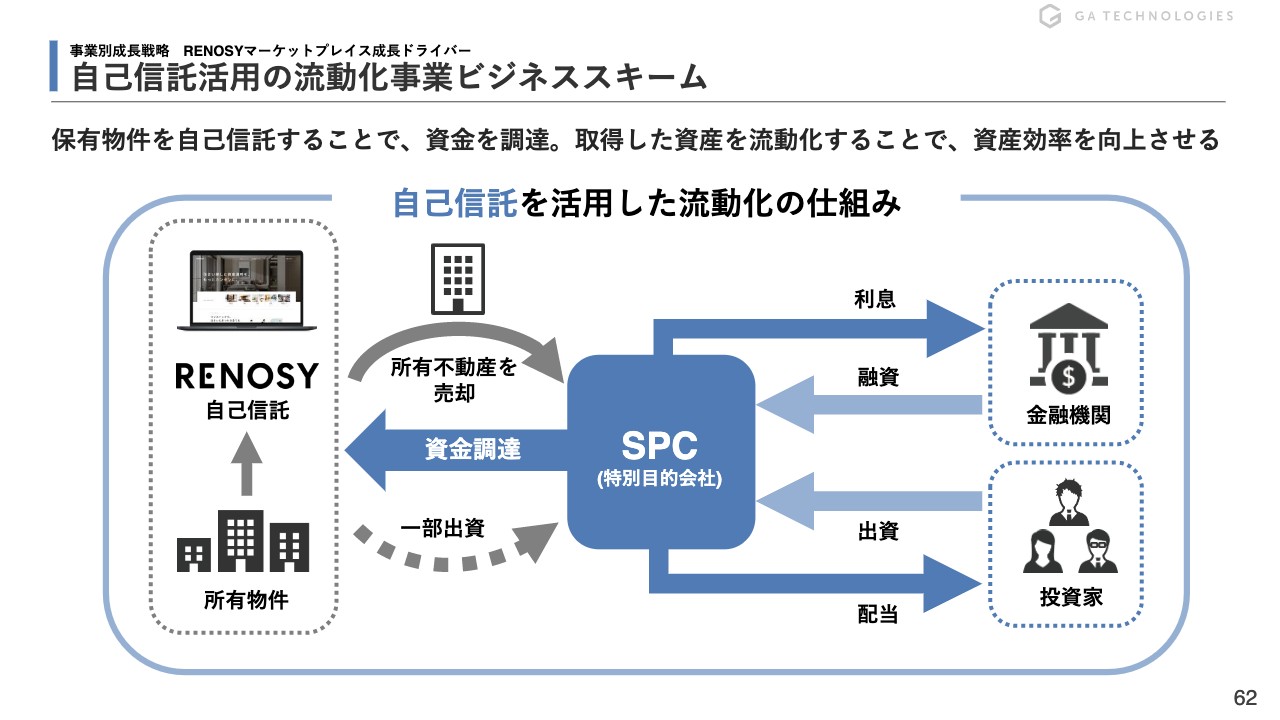

自己信託活用の流動化事業ビジネススキーム

ビジネススキームをご説明します。我々は月間で400室程度の物件を調達しています。その不動産を自己信託化することにより、SPCと呼ばれる特定目的会社に売却します。その売却した物件に対して金融機関から融資してもらい、投資家は出資することにより配当が得られるというのが流動化事業のスキームです。

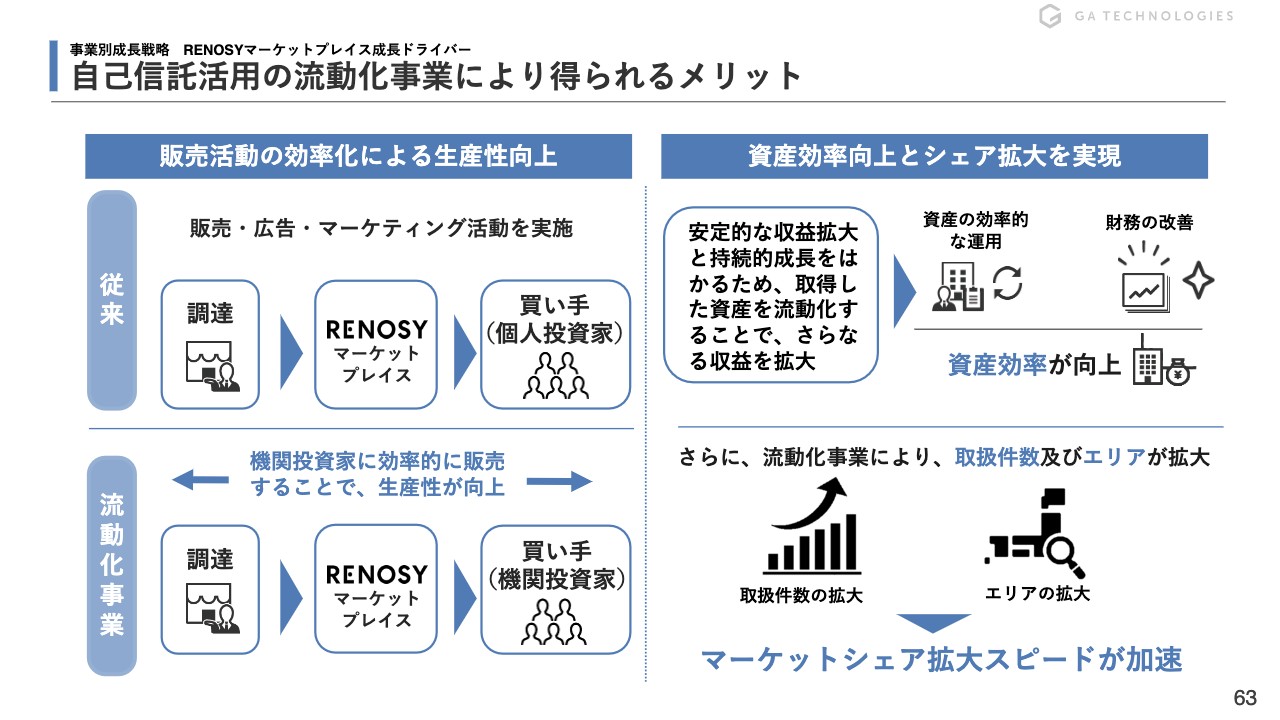

自己信託活用の流動化事業により得られるメリット

我々がなぜ、これを成長ドライバーと捉えているかと言いますと、従来の販売活動による生産性の向上が図られるためです。従来は、売り手から物件を調達し、RENOSYマーケットプレイスで買い手を集め、個人投資家の方々に1部屋ずつマッチングしていく手法でした。

しかし、流動化事業を行い、機関投資家に効率的に販売することにより、生産性の向上が図れると思っています。そのことにより、スライド右側に記載しているような、資産の効率化とシェアの拡大がスピードアップすると考えます。安定的な収益拡大と持続的な成長を図るため、取得した資産を流動化することでさらなる収益の拡大が可能になるということです。

さらに右下の流動化事業により、取扱件数およびエリアの拡大が見込めます。我々は収益とマーケットリーダーになるためのバランスを図るとお伝えしていますが、当然ながら、マーケットシェアの拡大を目指しています。なぜなら、「RENOSY」がインフラになることを目指しているからです。

流動化事業によりマーケットシェアの拡大を図り、生産性の向上、マーケティング並びに個人投資家に対するコスト削減によって、スピーディにマーケットシェアを獲得することが成長ドライバーとなります。

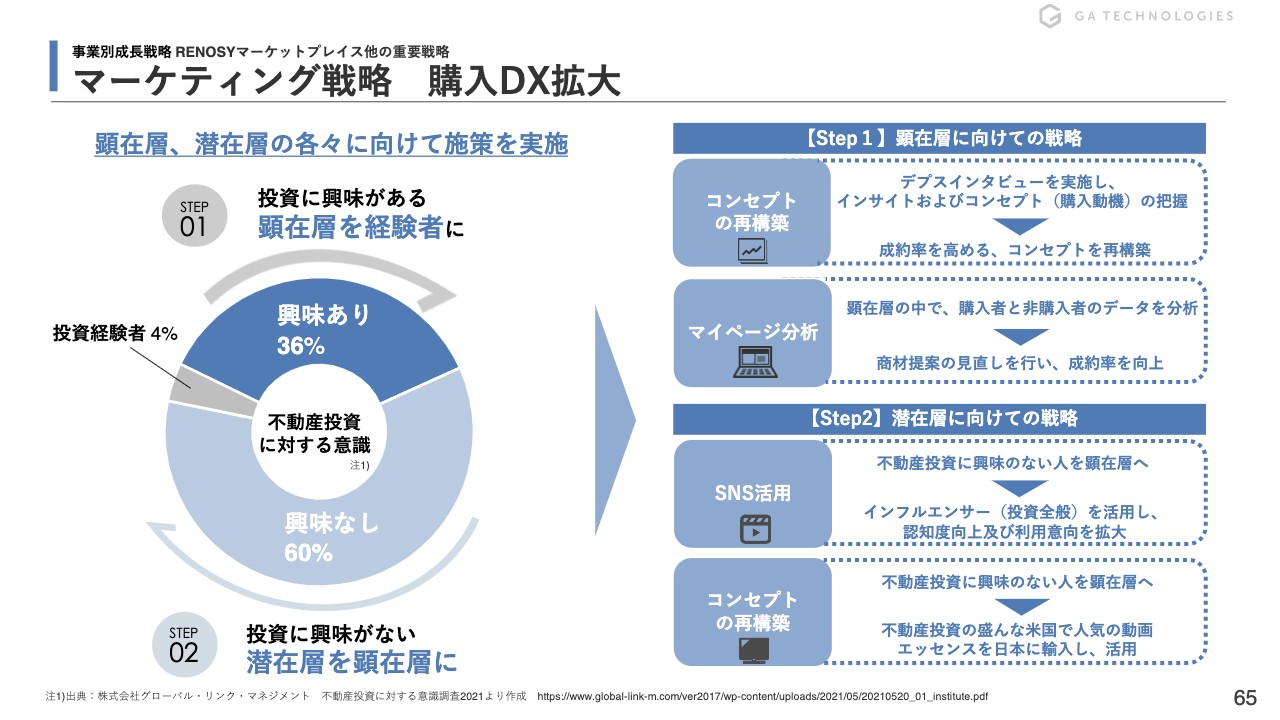

マーケティング戦略 購入DX拡大

RENOSYマーケットプレイスの重要戦略の1つは、購入DXの拡大です。そもそも、日本で不動産投資に興味がある方は36パーセントであり、多くの方はまだ興味がありません。また、実際に投資を経験している方は4パーセントとなっています。一方、アメリカでは60パーセントから70パーセントの方が投資の経験があります。

2022年から高校で金融教育が必修化し、授業で金融リテラシーが扱われています。また、iDeCoやNISAの制度が変更され、政府は貯蓄から投資を促しています。国の施策に対して、我々は流れに乗ることができていると思っています。

株や証券を扱う方はたくさんいますが、不動産投資を小口化し、投資に興味がある方・ない方に対してDXでリーチできているのは我々だけだと思います。

そこで、不動産投資に興味のない方にも興味を持ってもらい、実際に投資を経験してもらうための戦略をご説明します。まず、顕在層に向けた戦略としては、デプスインタビューを通して、顧客のインサイトの見直しを行い、顕在層をアクティブ化することで成約率を高めます。

さらに、マイページ分析により、まだ不動産を購入していない約32万人の「RENOSY」会員に対し、投資を提案してリレーションを強化していきます。そうすることで、顕在層から投資経験者を増やしていきます。

また、潜在層に向けた戦略としては、SNSを活用し、不動産投資に興味がない方に対して、インフルエンサーの活用やさまざまなマーケティング戦略によって顕在層まで成長させます。今期はコンセプトを見直し、潜在層から顕在層に成長させることに取り組んでいます。

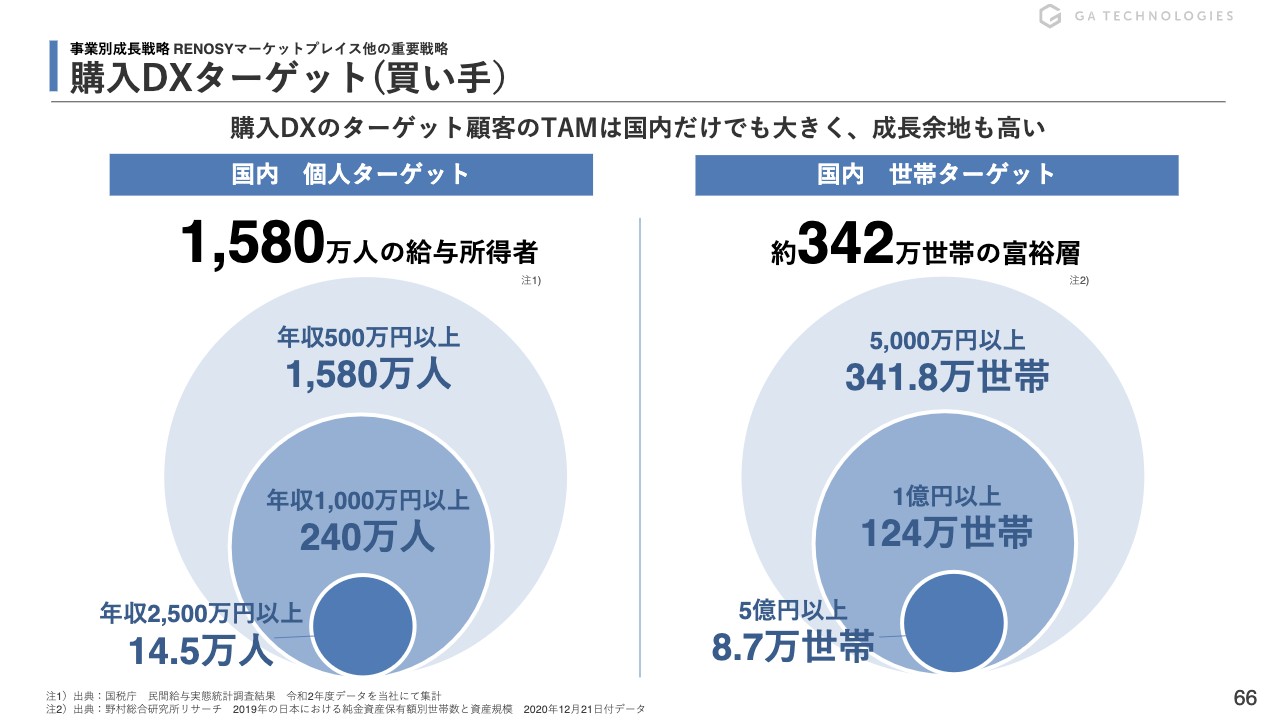

購入DXターゲット(買い手)

国内には、ターゲットとなる年収1,000万円以上の方が240万人、年収500万円以上の方が1,580万人います。我々の会員は約32万人であるため、まだまだ顧客の伸びしろがあります。

また、年収1,000万円以上の方と被っている部分もありますが、金融資産1億円以上の富裕層は124万世帯あり、こちらも顧客の伸びしろがあると思っています。購入者に「RENOSY」を知っていただき、投資顧客につなげていきたいと思います。

マーケティング戦略 売却DX拡大

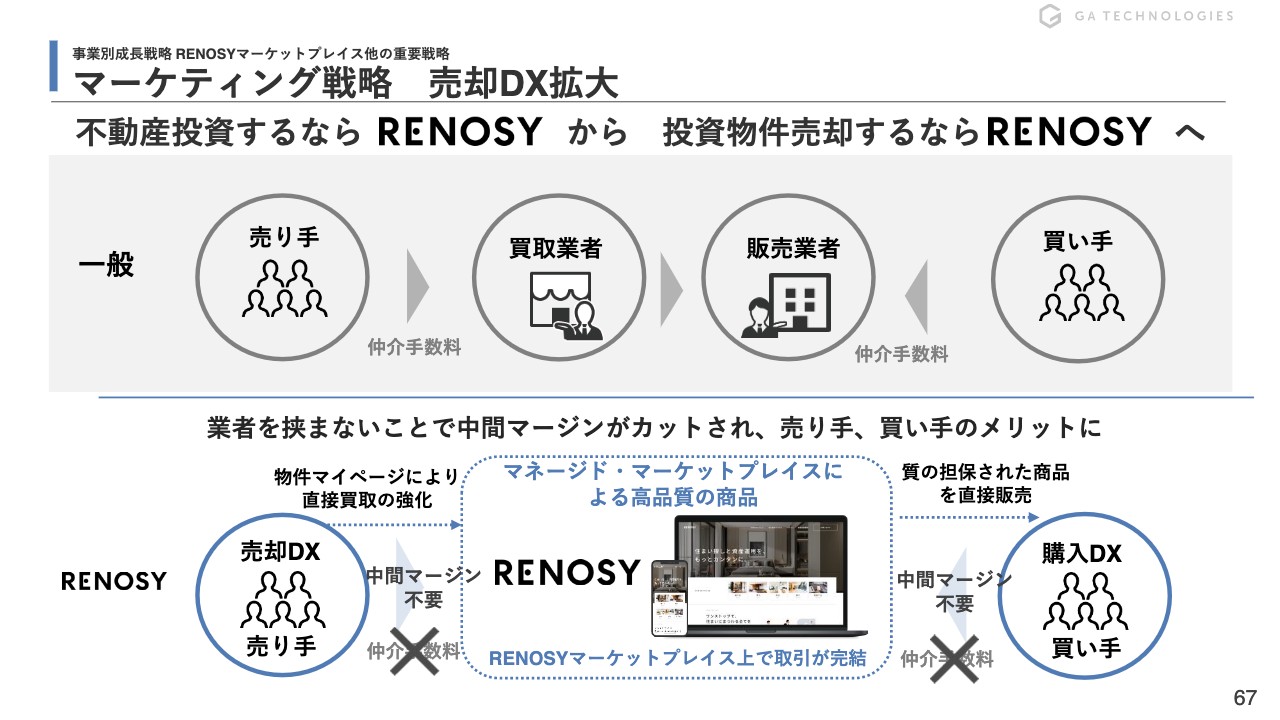

前期の「不動産投資をするならRENOSY」から、今期は「投資物件を売却するならRENOSY」へ、マーケティング戦略を強化しています。

一般的には、売り手、買取業者、販売業者、買い手が存在しますが、「RENOSY」は中間マージンをカットして、売り手と買い手をつなげます。売り手は「RENOSY」で売却したほうが高い金額で売ることができ、買い手の獲得につながります。今期は売却DXの拡大を図っていきたいと考えています。

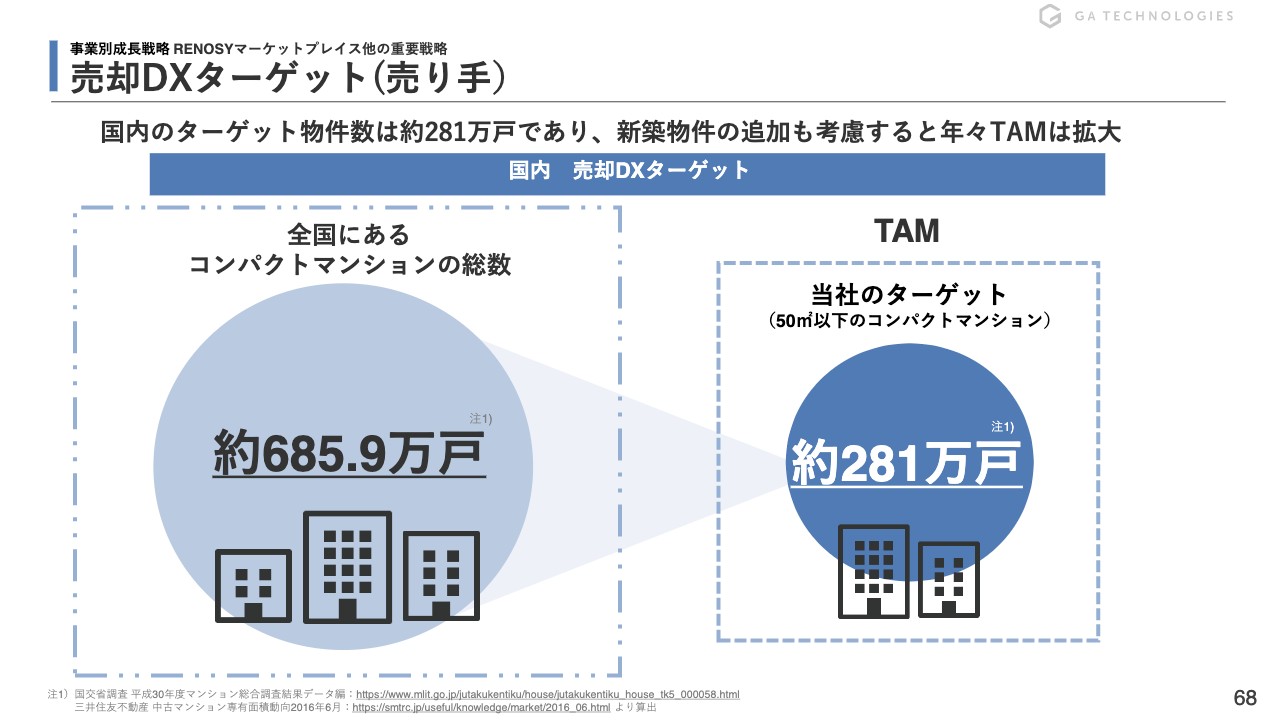

売却DXターゲット(売り手)

売り手のTAMについてご説明します。全国には約685.9万戸の物件があると言われており、我々が第1ターゲットにしている50平米以下のコンパクトマンションは約281万戸あります。年間で4,000室から5,000室ほど取引をしており、TAM、SAMにおいてもまだまだ拡大の余地があると考えています。

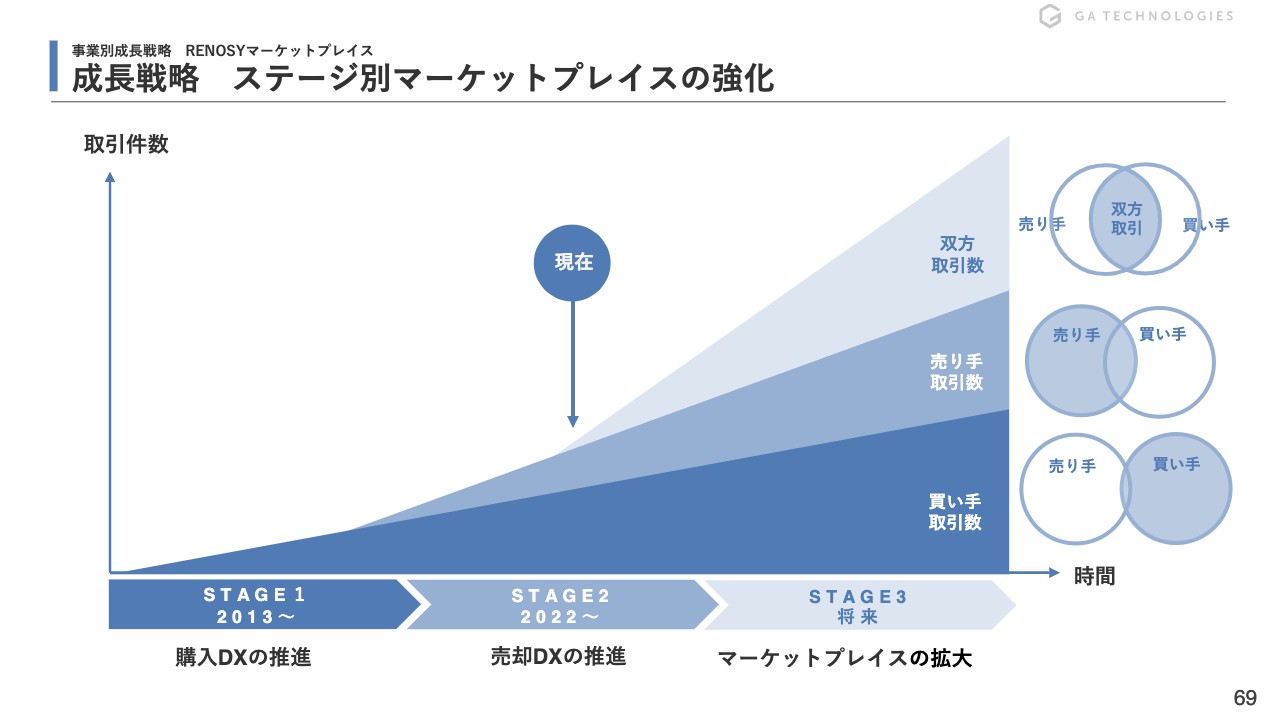

成長戦略 ステージ別マーケットプレイスの強化

今後の成長ステージのイメージについてご説明します。2013年から、買い手に対して「Amazon」のようにワンクリックで簡単に買える取引のオンライン化を行い、さらに直近では、簡単に売れるシステムも整えてきました。

その次に、我々は、RENOSYマーケットプレイス上で売り手と買い手の双方の取引数を増やすことを目指しています。そうすることで、強固なビジネススキームになると思っています。

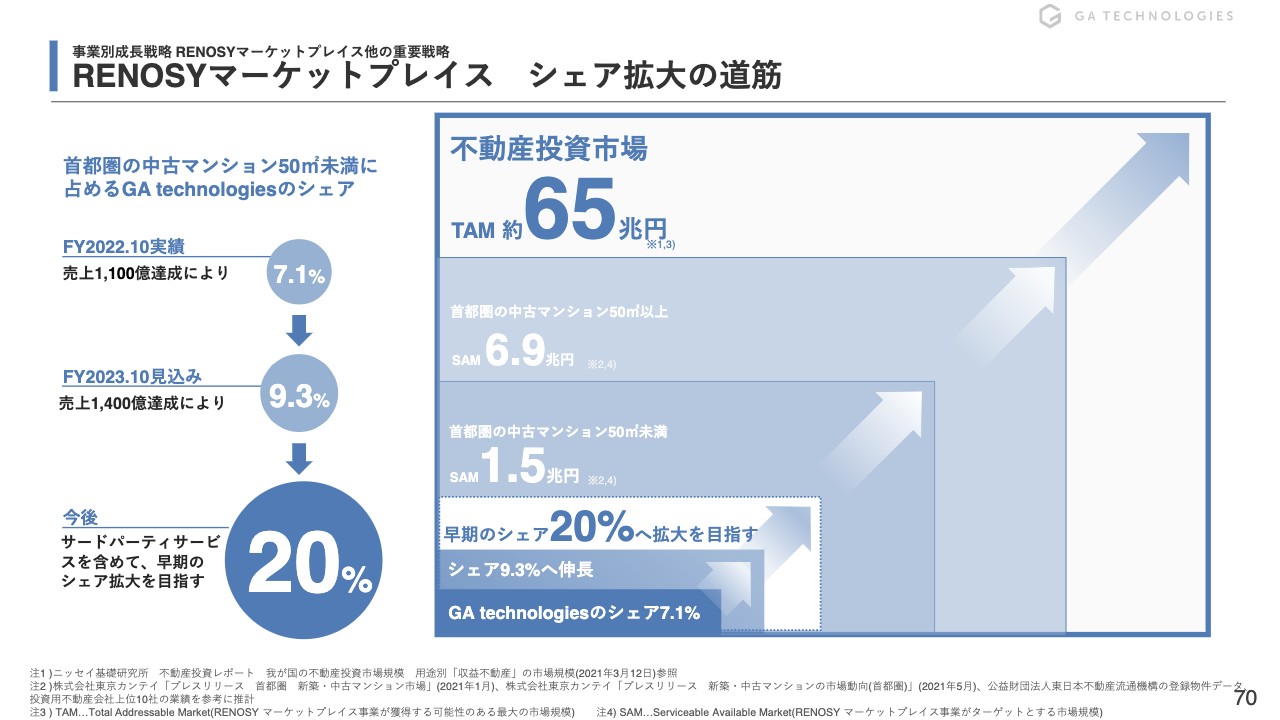

RENOSYマーケットプレイス シェア拡大の道筋

今期は、SAM1.5兆円の中で9.3パーセントのシェア獲得を見込んでいます。この数字を20パーセント、30パーセントと上げていくことで、投資領域の中でインフラとなることを目指しています。

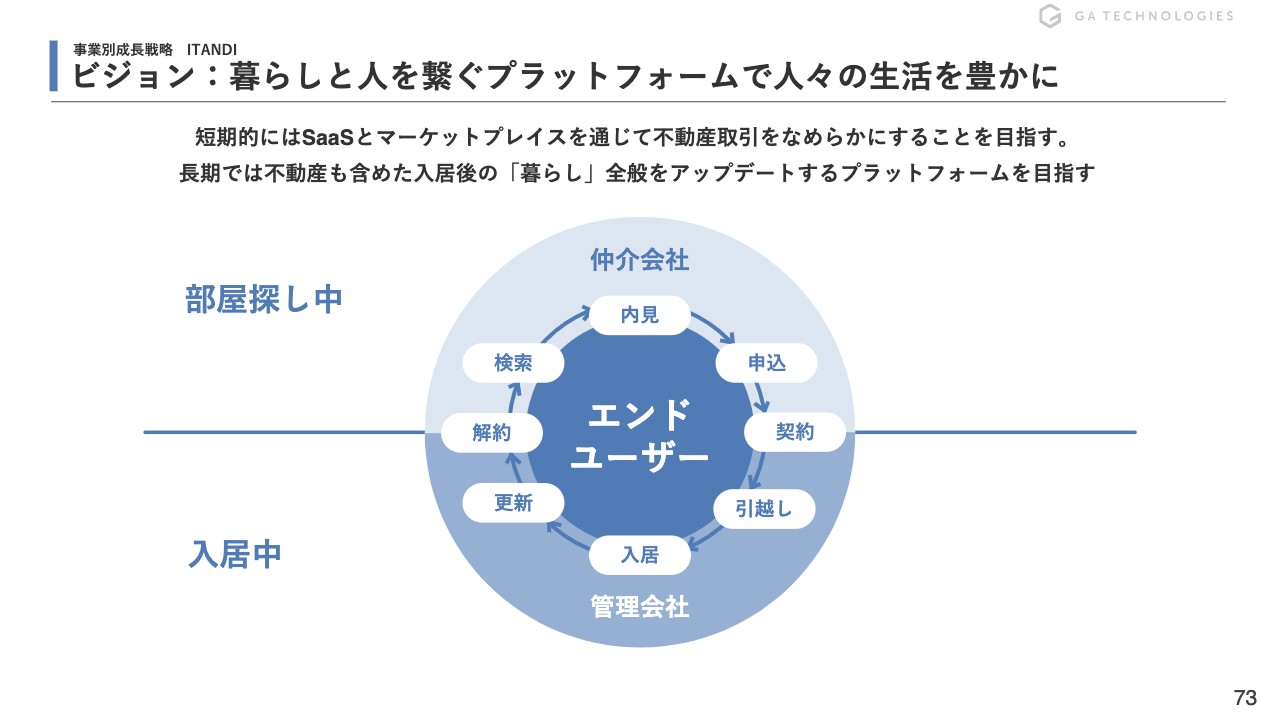

ビジョン:暮らしと人を繋ぐプラットフォームで人々の生活を豊かに

野口真平氏(以下、野口):イタンジの事業に関して、私よりご説明します。まず、イタンジが掲げているビジョンは、「暮らしと人を繋ぐプラットフォームで人々の生活を豊かに」です。不動産会社とエンドユーザーの双方に対して提供していくDXです。こちらのDXを通じて、「暮らし」全般をアップデートするようなプラットフォームを目指していきます。

賃貸業界の課題とイタンジの提供価値

賃貸業界の課題とイタンジの提供価値についてご説明します。賃貸業界の課題は、情報の非対称性、アナログ業務による生産性の低さ、労働人口の減少による働き手の不足です。これらの課題に対して、イタンジではマーケットプレイスとSaaSを通じてデジタルによる産業の変革を行っていきます。

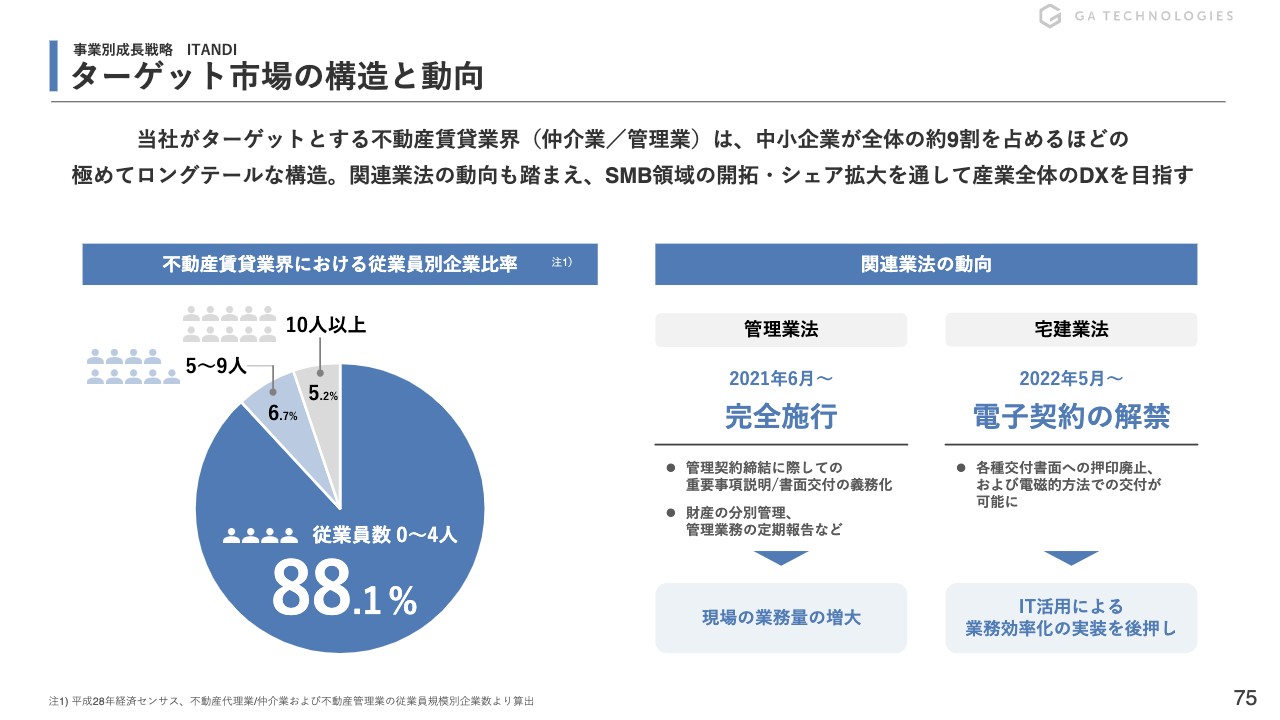

ターゲット市場の構造と動向

賃貸市場の構造と動向についてご説明します。不動産賃貸業界の88.1パーセントが4人以下の企業で構成されており、極めてロングテールな構造となっています。加えて、2021年6月に管理業法が完全施行されたことに伴い、現場の業務量が増大しています。

また、2022年5月に宅建業法の改正案が施行され、電子契約が解禁されました。これにより、ITの活用範囲が広がり、不動産業界でデジタル化、DX化を考える企業が急速に増えています。

トピックス

このような市場環境において、トピックスを3つご紹介します。1つ目は、全日本不動産協会との連携、2つ目はダンゴネット社の経営権取得、3つ目は基幹システムの提供開始についてです。

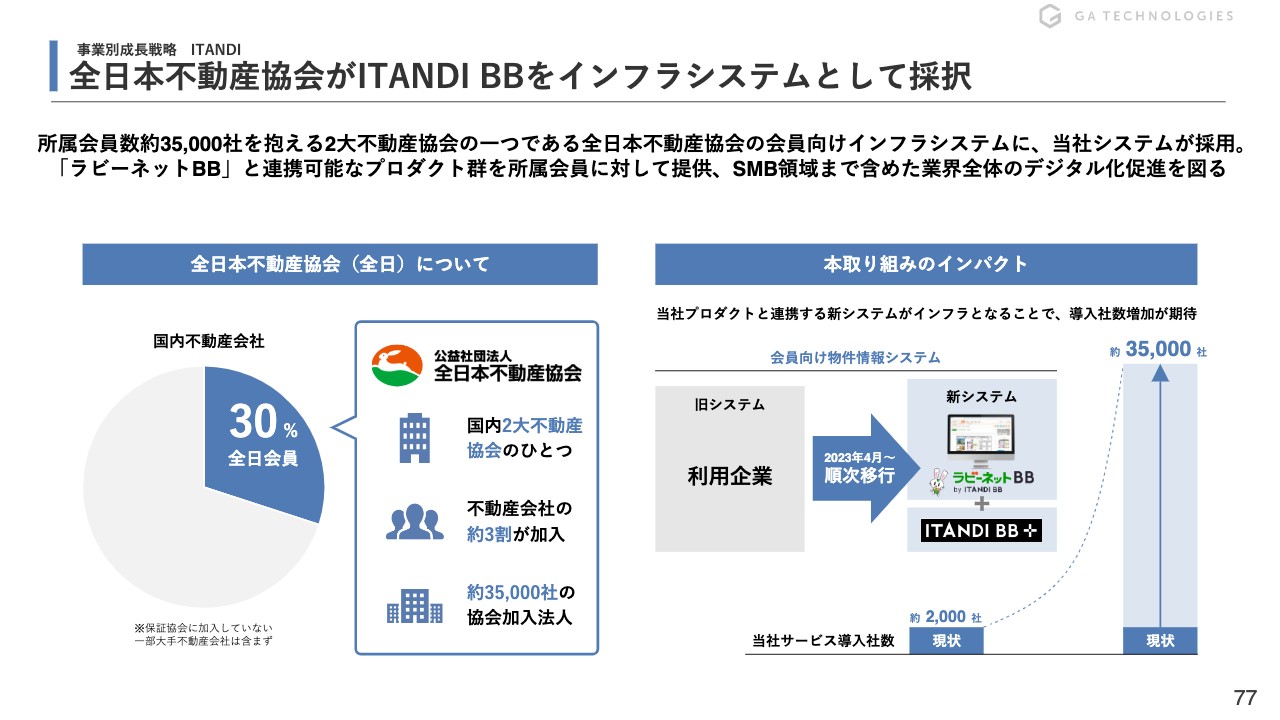

全日本不動産協会がITANDI BBをインフラシステムとして採択

まず、全日本不動産協会が「ITANDI BB」をインフラシステムとして採択したことについてご説明します。全日本不動産協会は2大不動産協会の1つで、所属会員数約3万5,000社を抱えており、不動産会社の約3割が加盟していると考えられます。

この協会のインフラとなり、2023年4月より、旧システムからイタンジが提供するインフラシステム「ラビーネットBB」に順次移行していきます。それに伴い、現在イタンジが提供しているサービスの導入社数約2,000社が、今後急増すると考えています。

最大で約3万5,000社の企業が順次当社のプラットフォーム、インフラをご利用いただくことが期待されます。

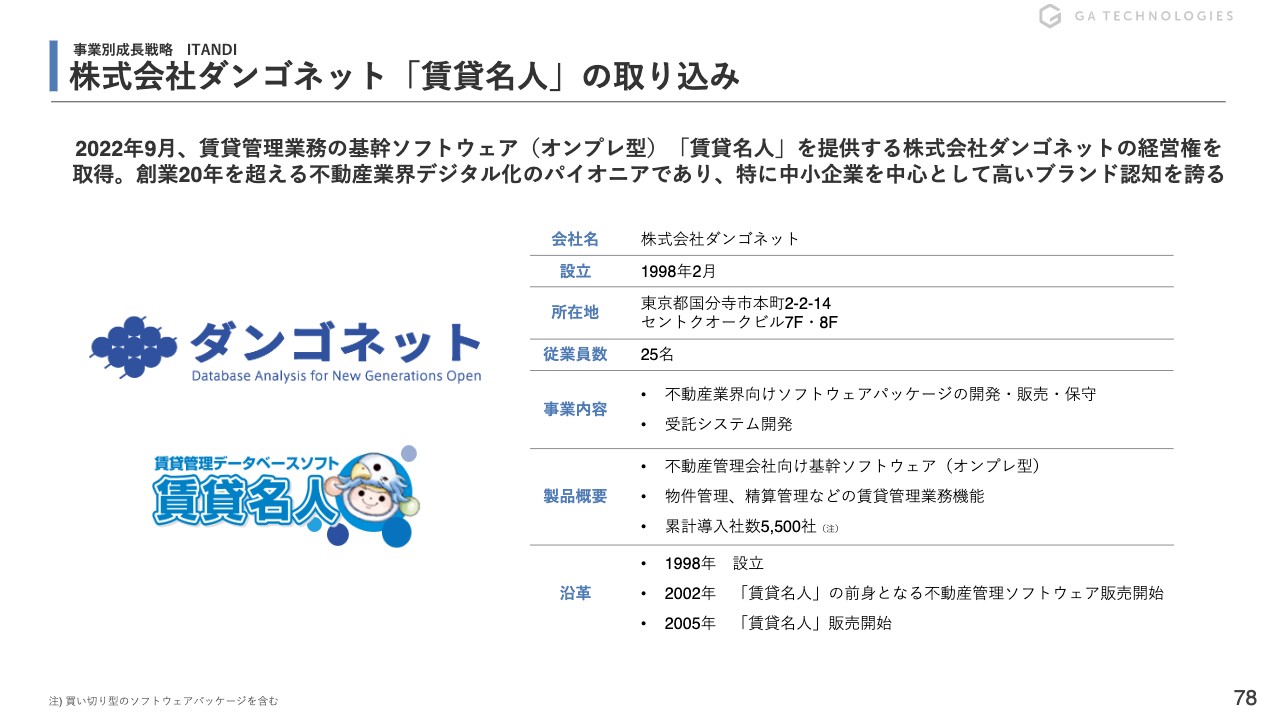

株式会社ダンゴネット「賃貸名人」の取り込み

ダンゴネット社の経営権の取得についてご説明します。ダンゴネット社は、創業20年を超える不動産業界デジタル化のパイオニアであり、特に中小企業の顧客を多く持ち、業界内で高いブランド認知を誇っています。

従業員数は25名で、累計導入社数は5,500社と非常に多くのお客さまを抱えています。基幹システムを展開しており、オンプレミス型のサービス「賃貸名人」を提供しています。

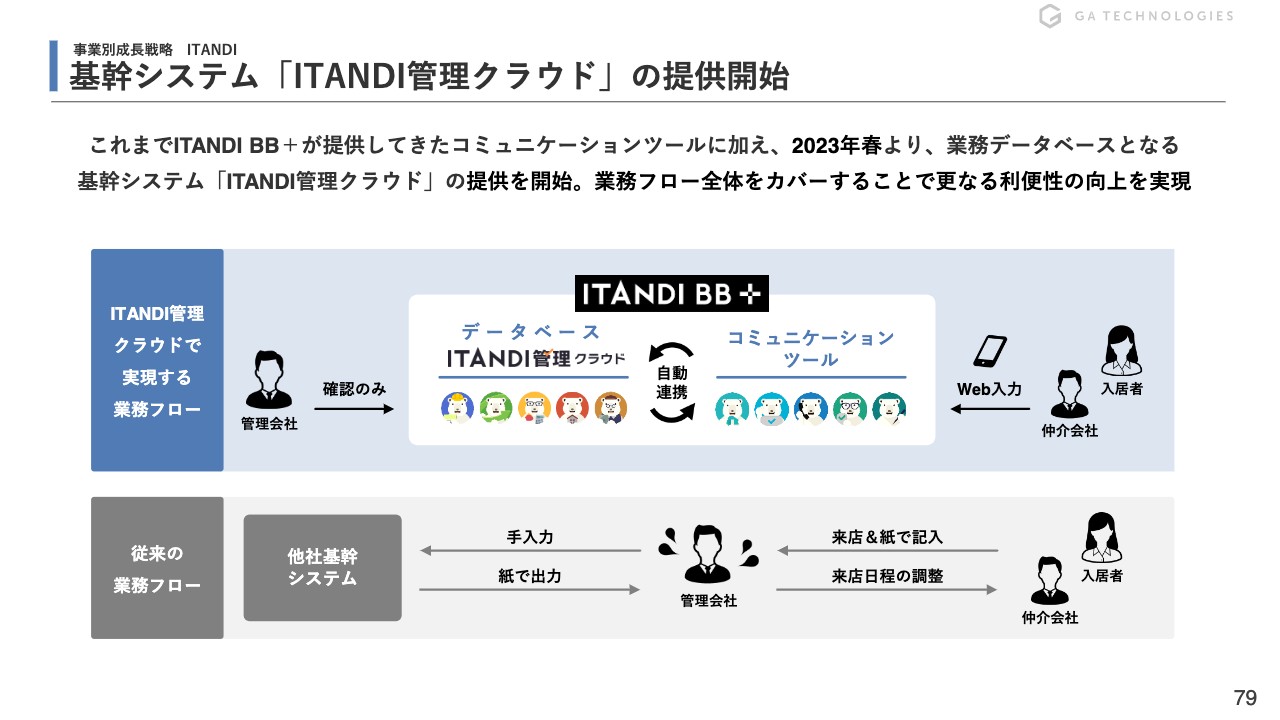

基幹システム「ITANDI管理クラウド」の提供開始

本日プレスリリースで発表しましたが、2023年春より「ITANDI管理クラウド」の提供を開始します。「ITANDI管理クラウド」と、以前より提供していたコミュニケーション系のSaaSツールとの親和性についてご説明します。

これまで展開してきた「申込受付くん」や「電子契約くん」は、基本的に業者同士や入居者から不動産会社に対するコミュニケーションツールでした。

これらのサービス上で取得した情報を、不動産会社や管理会社は必ず管理しなければなりませんでした。これまでイタンジでは、このコミュニケーションツールに強みを持って成長してきましたが、一方で、これらのサービスと基幹システムは他社の製品によるため、連携ができませんでした。

それにより、不動産会社は二重のコストがかかったり、データが一部欠損したりする状況となっていました。しかし、「ITANDI管理クラウド」を展開することで、コミュニケーションツールとデータベースを持つ基幹システムを一気通貫で提供できるようになり、非常にシナジーがあると考えています。

従来の業務フローと比較すると、これまでは不動産会社が入居者や仲介会社から紙面や電話で情報を取得して、その情報を基幹システムに手動で入力したり、紙に出力したりしていました。しかし、今後は当社のサービスを一気通貫で利用していただくことで、デジタル上でやりとりした情報が、自動的にシステムに保管されていくオペレーションに変わっていきます。

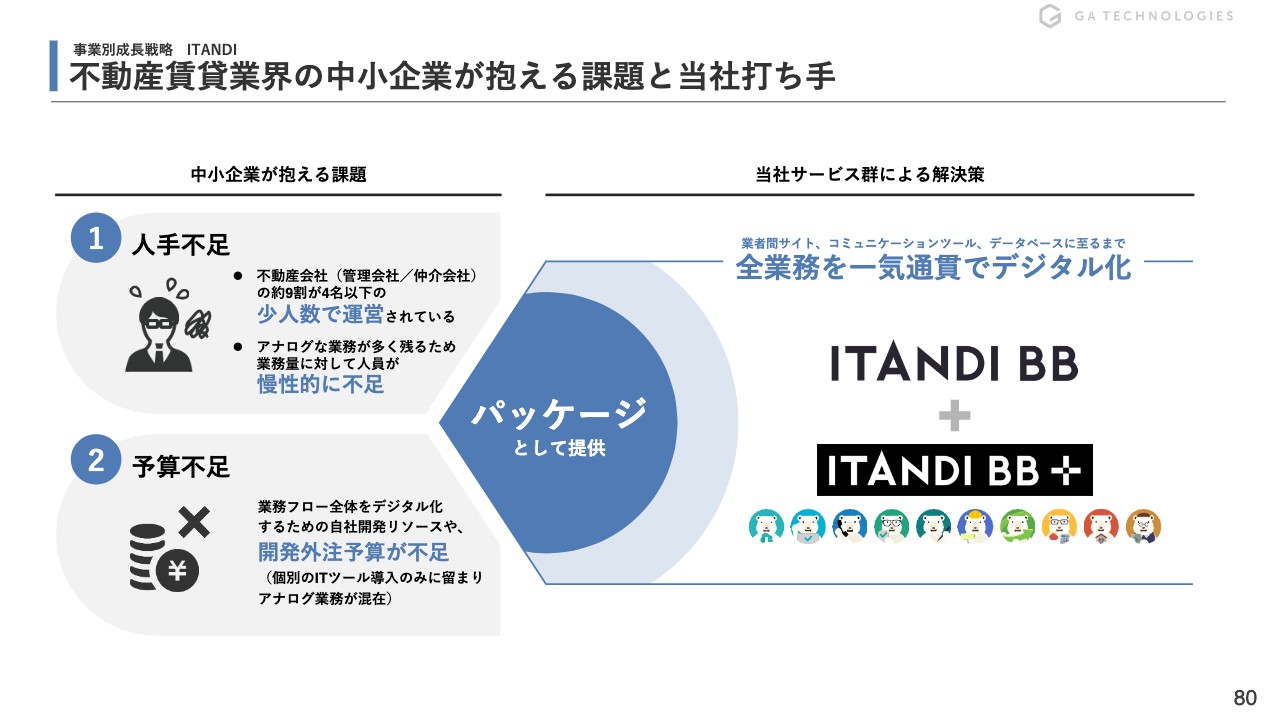

不動産賃貸業界の中小企業が抱える課題と当社打ち手

不動産賃貸業界の中小企業が抱える課題と当社の打ち手についてご説明します。先ほどご紹介した全日本不動産協会との連携と基幹システムの提供開始は、中小企業に対する課題解決につながると考えています。

中小企業が抱える課題は、人手不足と予算不足です。特に中小企業は少人数で運営されており、慢性的に人員が不足しています。さらに規模が小さいため、デジタル予算が払えません。

これまでイタンジが提供していたサービスも、業務の一部を解決するようなサービスでは中小企業は導入しづらかったのですが、今回の基幹システムの提供により、業務の全体を一気通貫でデジタル化できるようになります。

これによって、デジタル予算があまりない中小企業であっても、業務の全域をデジタル化することができます。さらに、イタンジではオプションサービスが数多くあるため、成功体験を重ねながら、デジタル予算を積み上げていくことができると考えています。

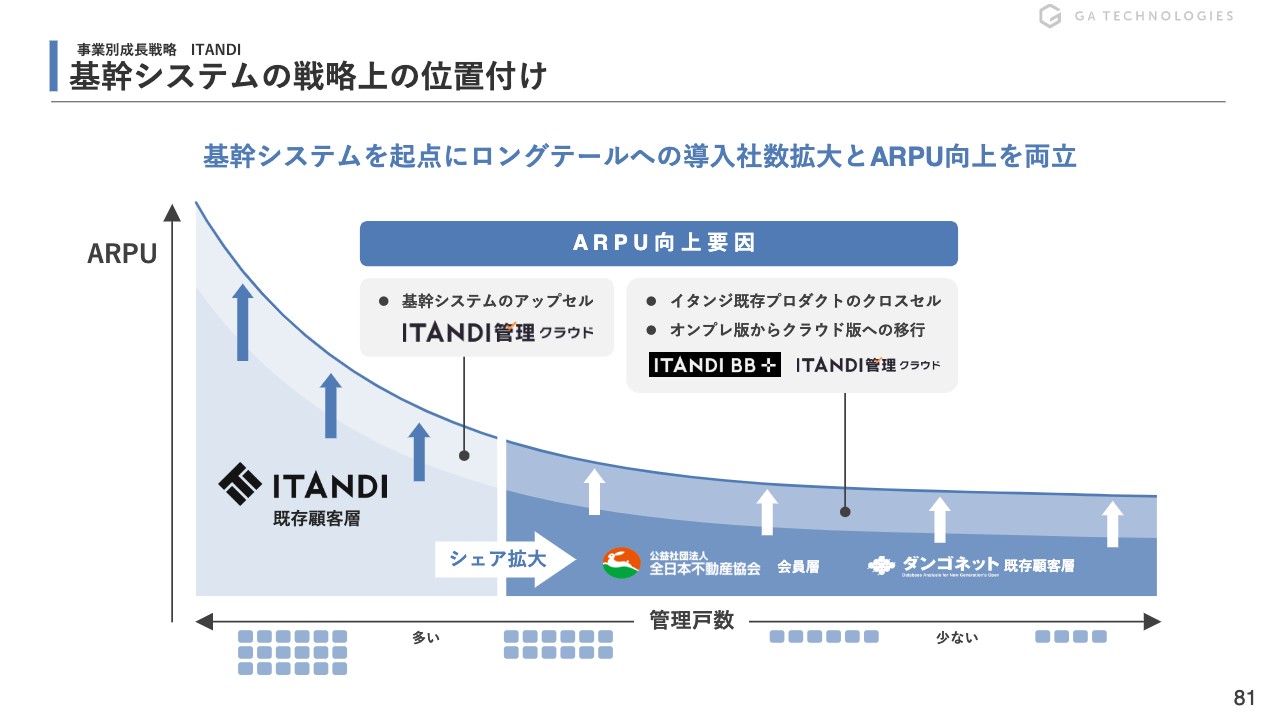

基幹システムの戦略上の位置付け

基幹システムの戦略上の位置付けについてご説明します。イタンジはこれまで、中堅や大手の顧客を中心に開拓してきましたので、既存顧客層は中堅、大手の企業が多くなっています。

しかし、今後は全日本不動産協会との連携やダンゴネット社の経営権取得により、中小企業に対してリーチしやすく、ターゲットにすることが可能になっていきます。「ITANDI管理クラウド」と、これまで提供してきた「ITANDI BB+」を合わせて提案し、中小企業の拡大を図っていきます。

また、既存の顧客企業に対しては、「ITANDI管理クラウド」をアップセルすることによって、ARPUを向上させることができると考えています。

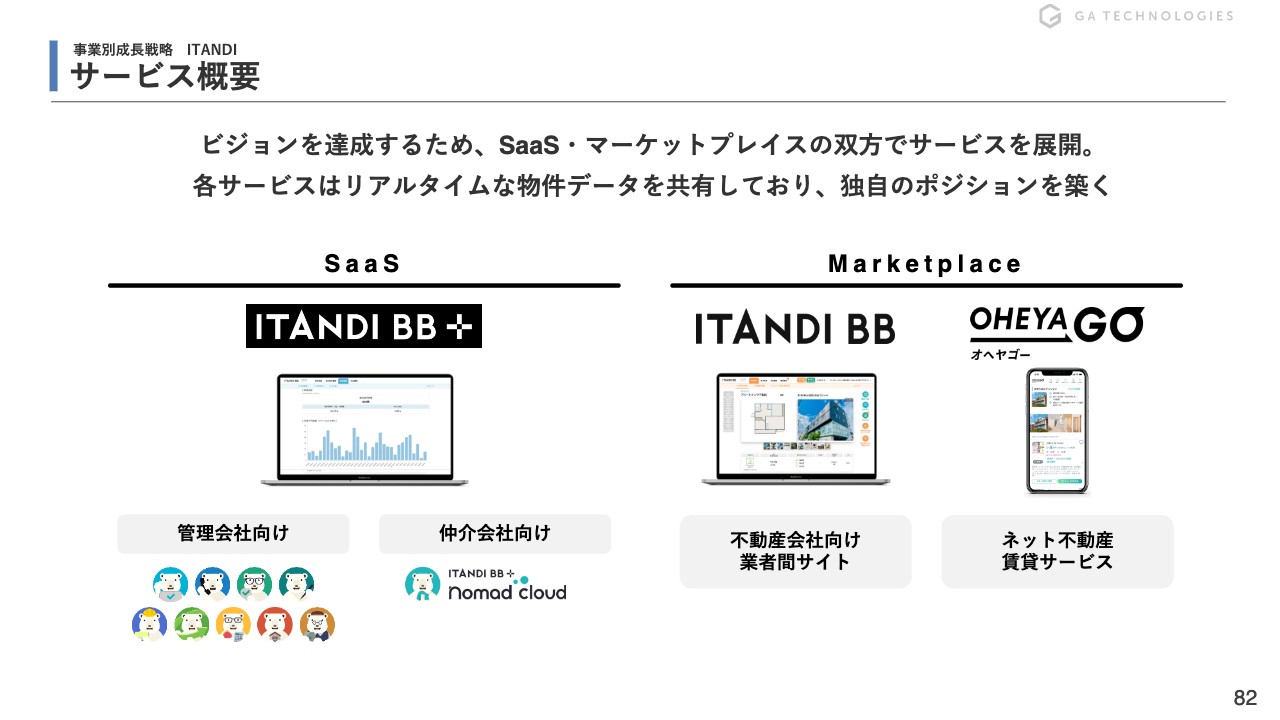

サービス概要

サービスの概要についてご説明します。SaaSの「ITANDI BB+」、マーケットプレイスのBtoBである「ITANDI BB」、BtoCである「OHEYAGO」のサービスを展開しています。各サービスはリアルタイムな物件データを共有しており、それが独自のポジションを築ける要因となっています。

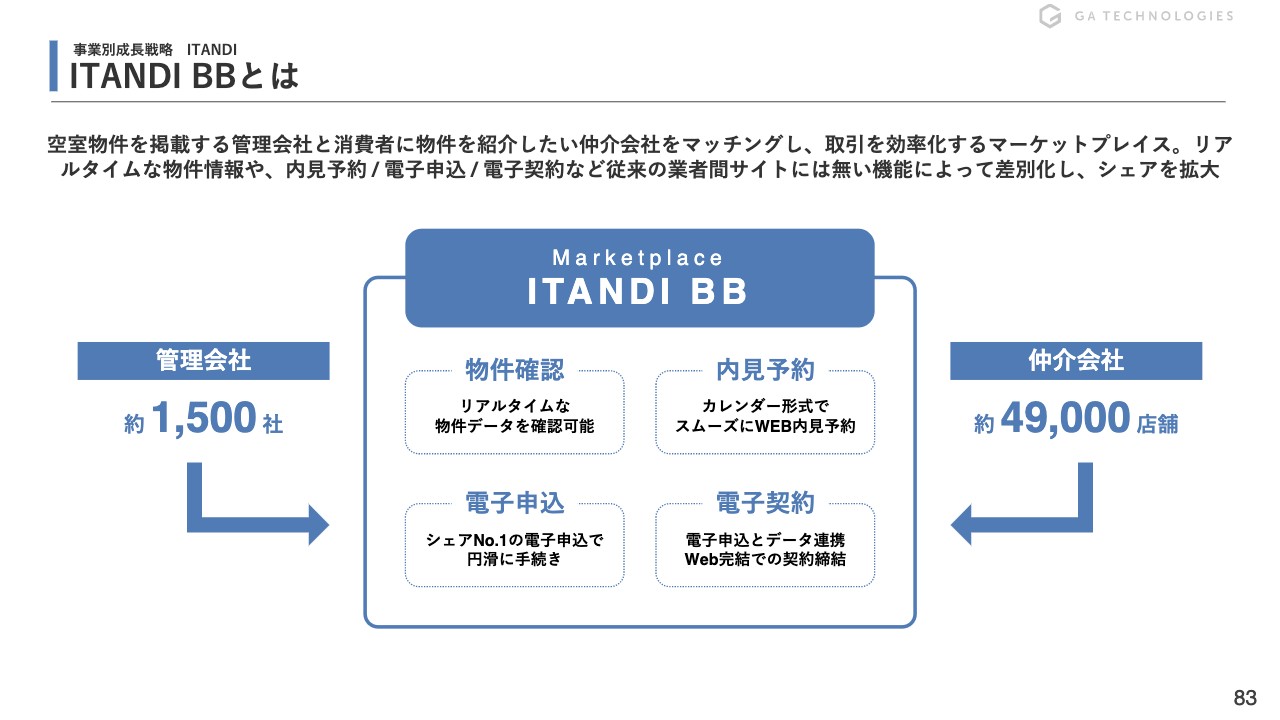

ITANDI BBとは

「ITANDI BB」は管理会社と仲介会社が利用する業者間サイトのマーケットプレイスです。このサービスにはリアルタイムな物件情報が掲載されており、予約や申込、契約などをデジタル上でできるWebサービスとなっています。

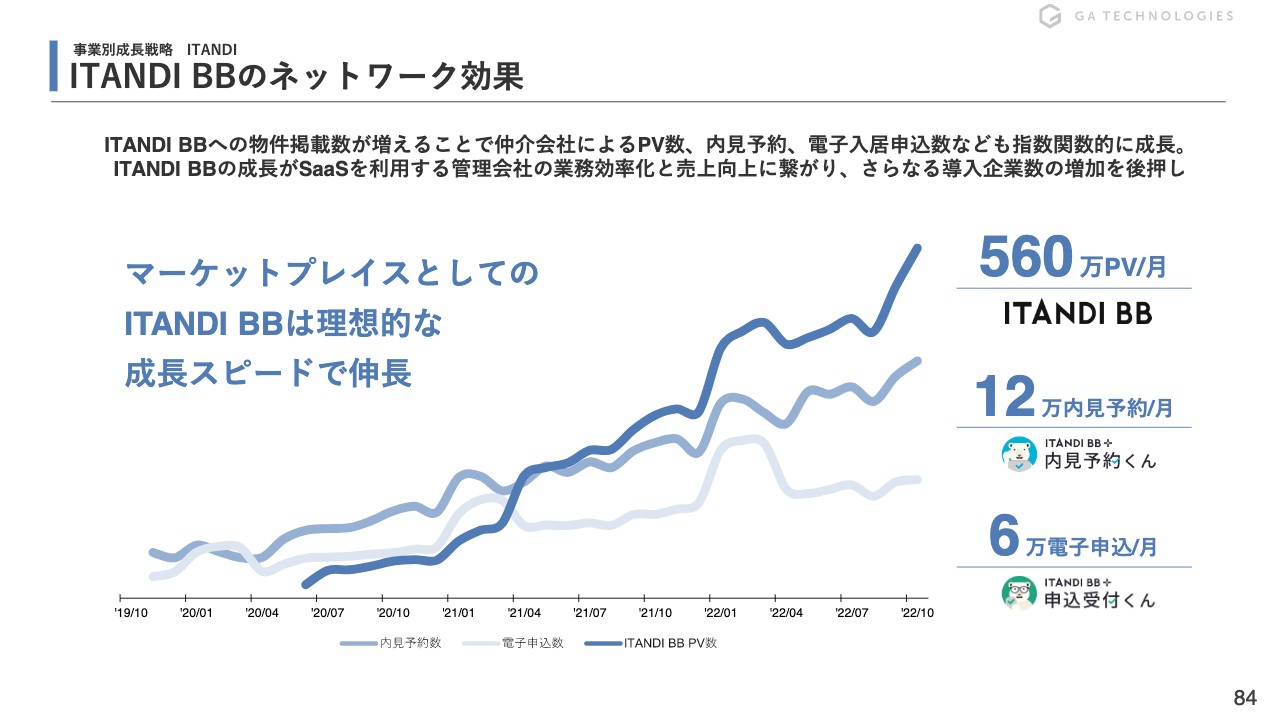

ITANDI BBのネットワーク効果

「ITANDI BB」がネットワーク効果を持って成長していることが、全サービスの成長の後押しとなっています。これまでも急成長してきましたが、特に第3四半期、第4四半期に著しく成長しました。

賃貸の繁忙期は1月から3月となっていますが、それを迎える前に、単月で560万PV、12万内見予約、6万電子申込となり、大きく成長することができています。

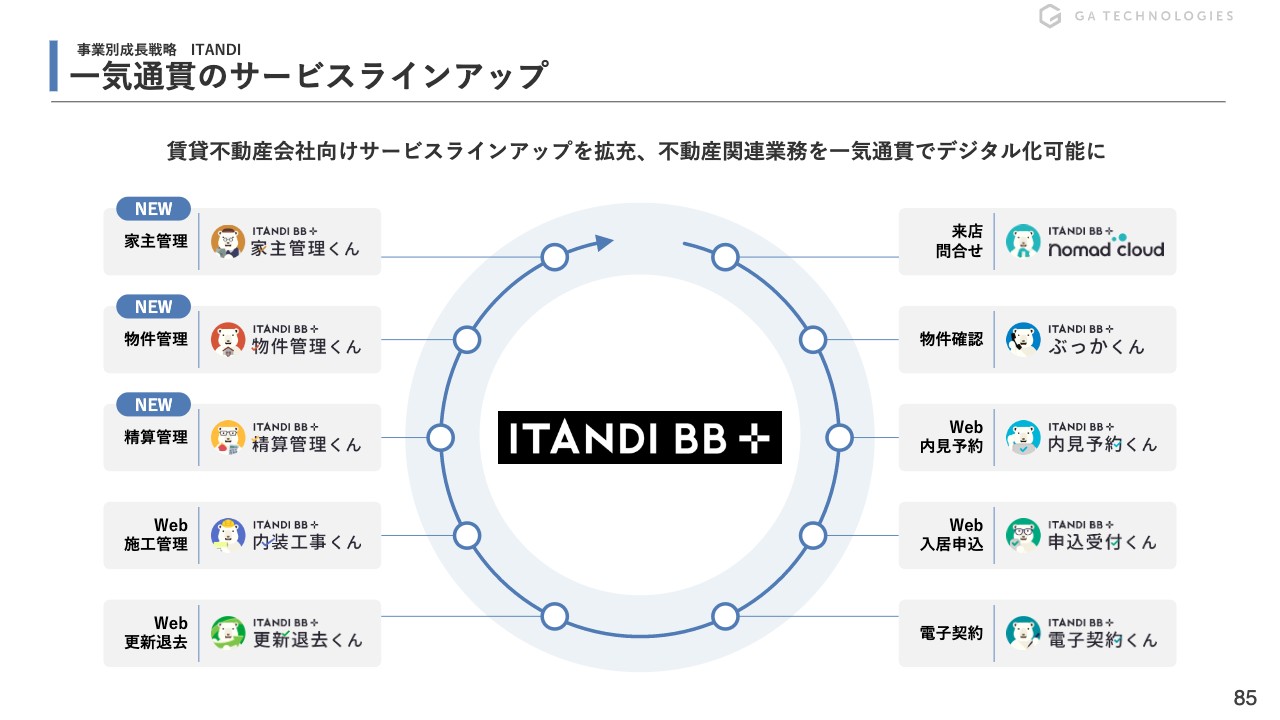

一気通貫のサービスラインアップ

一気通貫のサービスラインアップのSaaS群によって、不動産関連業務をデジタル化できます。また、会社によっては、部分的に解決したいというニーズもあるため、単体でサービスを提供することもできます。

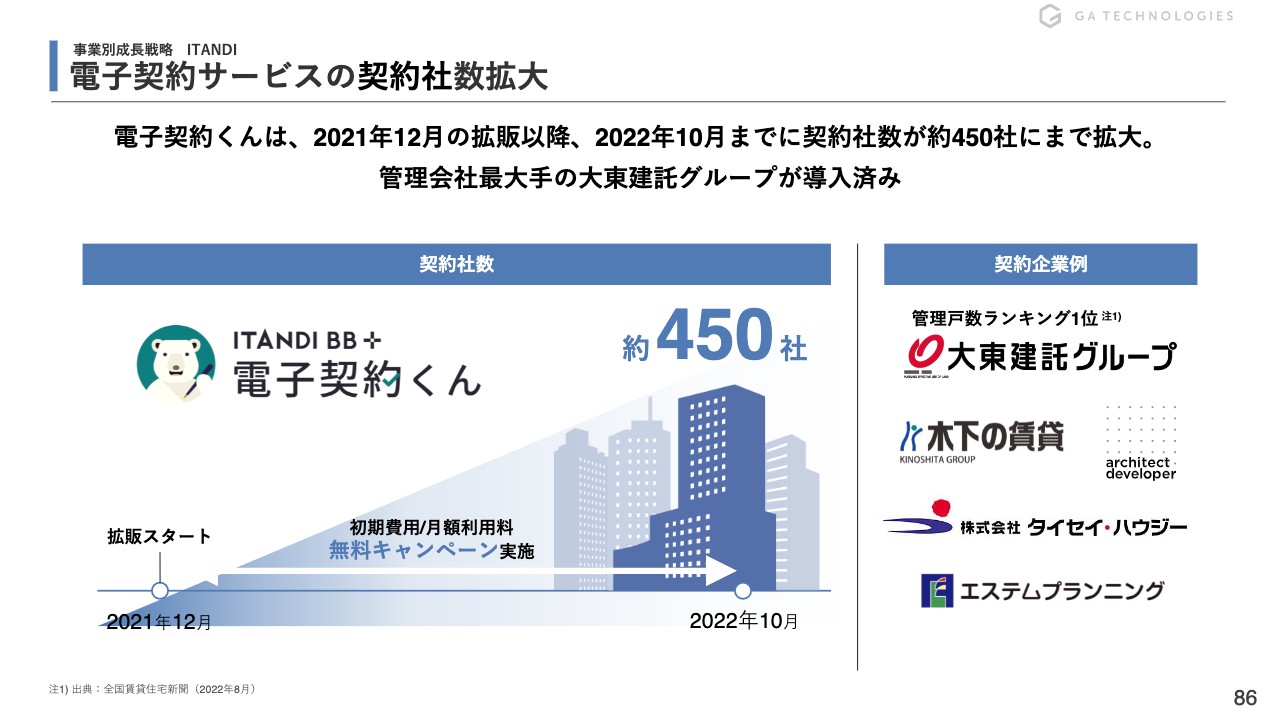

電子契約サービスの契約社数拡大

2022年は宅建業法の改正や施行に伴う電子契約のニーズが特に強くなっており、業界最大手の大東建託グループに「電子契約くん」を導入していただきました。2023年1月から3月にかけての賃貸の繁忙期は、電子契約が大きく普及していくタイミングだと考えています。

成長戦略

今後の成長戦略についてのまとめです。「ITANDI BB」は競争優位性を強化し、「ITANDI BB+」、SaaS群は新規顧客の獲得とARPUの向上を図っていきます。「OHEYAGO」は集客力の向上を目指していきます。

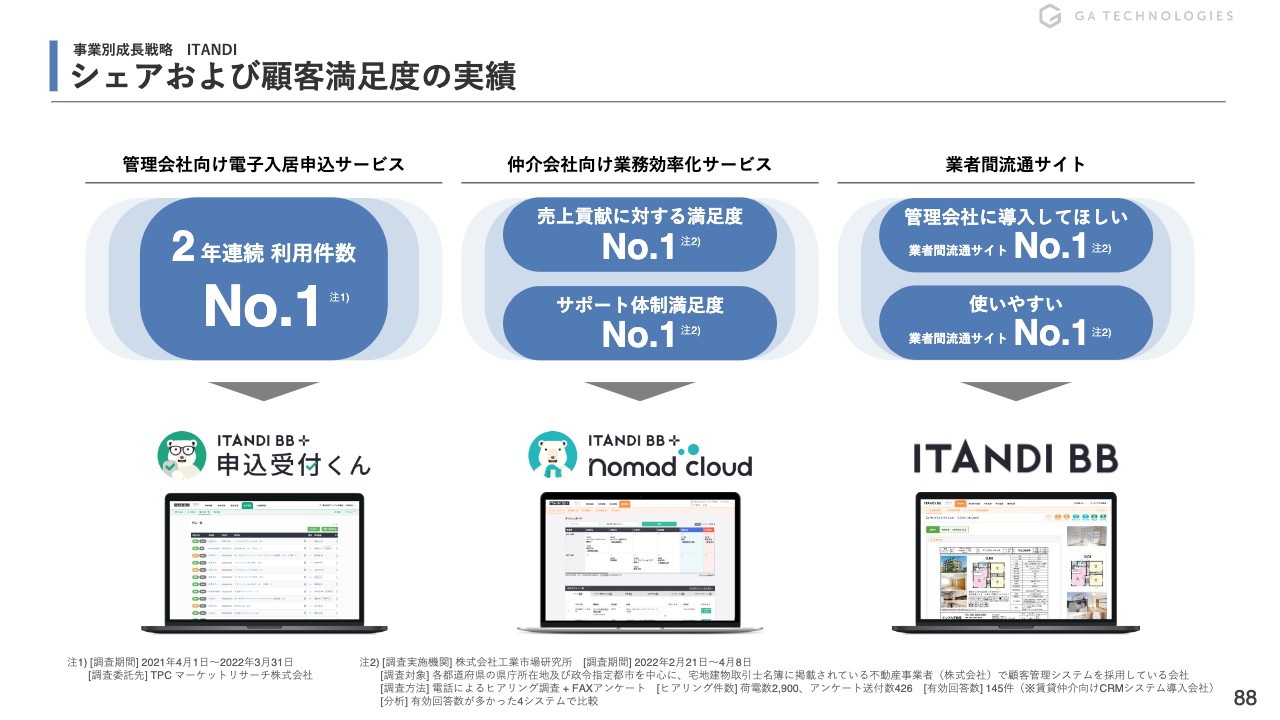

シェアおよび顧客満足度の実績

全サービスにおいて、シェアおよび顧客満足度は非常に高い実績となっています。現在、「申込受付くん」は2年連続で利用件数ナンバーワン、それ以外のサービスも各項目でナンバーワンを取得しており、今後開始するサービスも市場から高い評価をいただけると考えています。

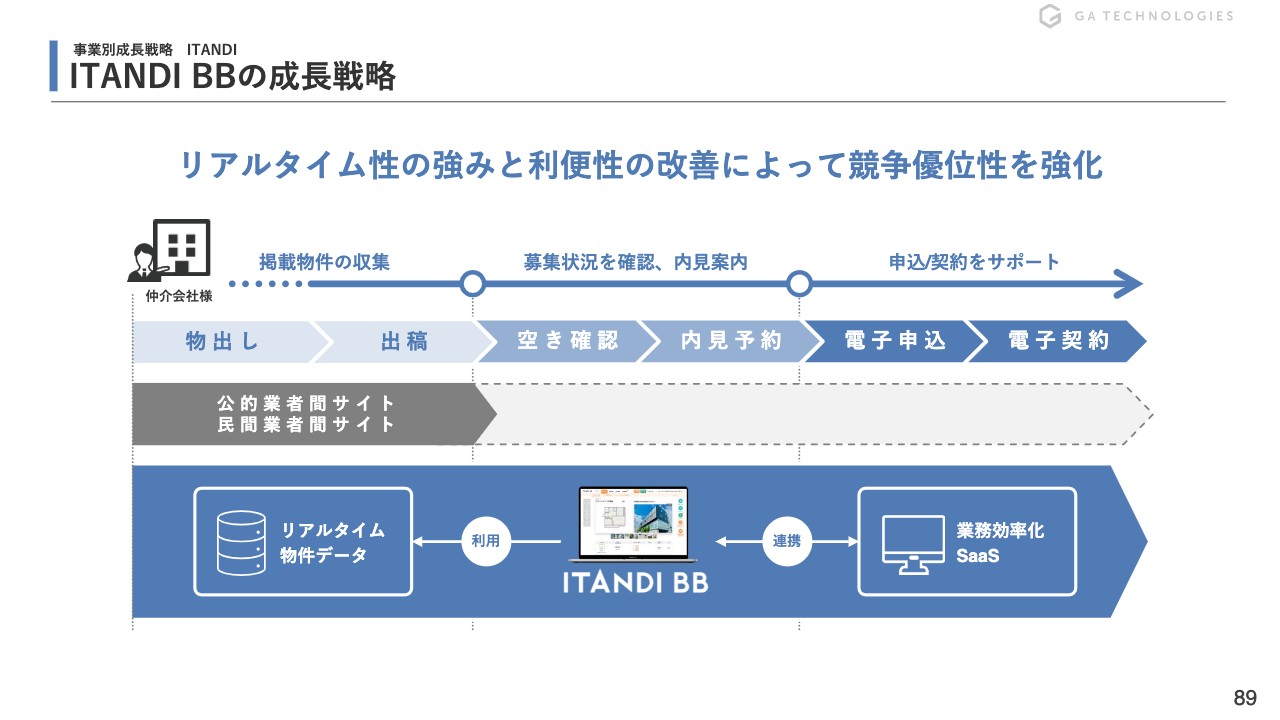

ITANDI BBの成長戦略

「ITANDI BB」のマーケットプレイスの成長戦略に関しては、リアルタイムな物件データベースを伸ばしていくために、仲介会社の顧客体験を向上させていきます。具体的には、物件の検索や出稿、空き確認や内見予約、電子申込、電子契約において、一気通貫でデジタル取引が行える体験を提供していきます。

なお、今回の全日本不動産協会のリリースで、物件の出稿ができるようになっています。

ITANDI BB+(SaaS)の成長戦略

SaaSの成長戦略は、「ITANDI BB」のマーケットプレイスのネットワーク効果を活かして、SaaSのサービスを成長させていきます。現在、「ITANDI BB」には4万9,000店舗が登録しており、その多くは無料ユーザーです。今後は、無料ユーザーに対してSaaS、特に電子契約サービスや「ITANDI管理クラウド」を有料サービスとして使っていただき、ARPUの向上を図っていきます。

OHEYAGOの成長戦略

「OHEYAGO」の成長戦略としては、引き続き顧客満足度を高め、集客力を向上させていきます。リアルタイムな物件データベースが伸びると集客力も増していくため、今後もBtoBのSaaSを提供していくことで、物件データベースを増加させていきたいと考えています。

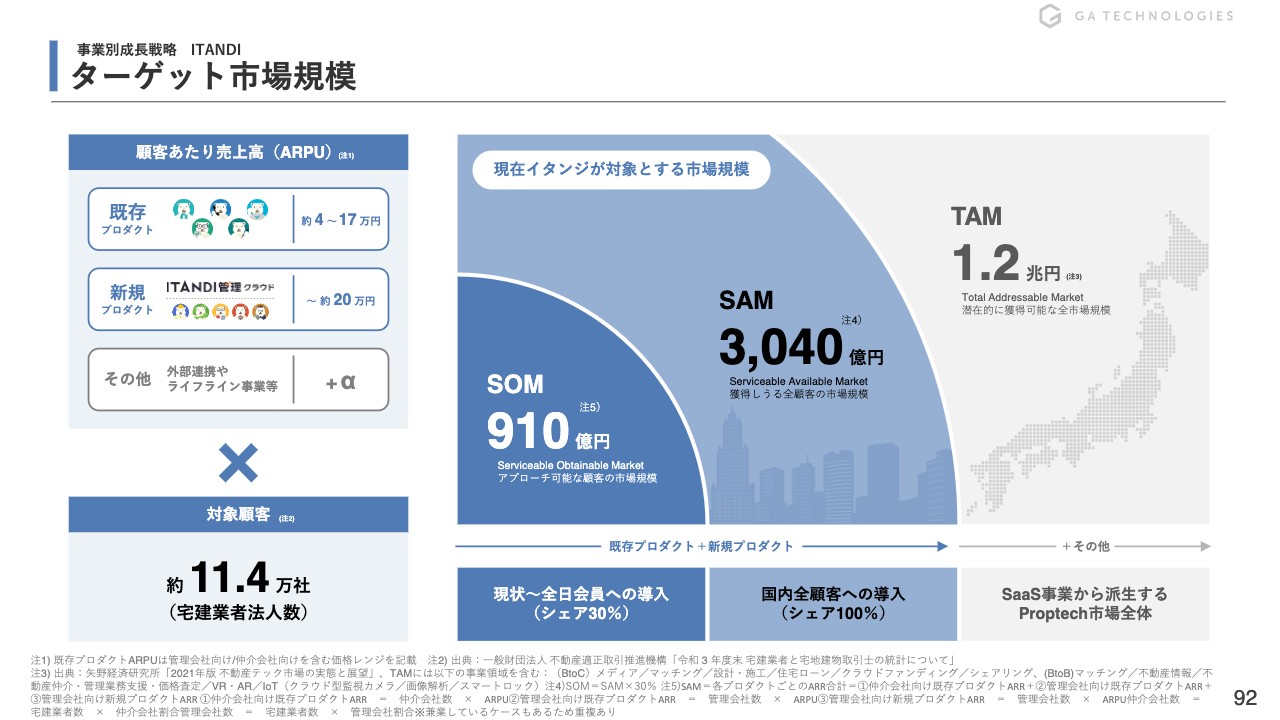

ターゲット市場規模

最後に、ターゲット市場の規模をSOM、SAM、TAMに分けてご説明します。SOMは、全日本不動産協会に加盟している不動産会社が全体の約30パーセントを占めているため、イタンジが今後、現実的にアプローチできる不動産会社も約30パーセントとなります。既存のプロダクト、そして、今回出す新規のプロダクトのARPUを30パーセントに掛け算して、910億円の市場があると考えています。

さらに、このサービスを国内の全不動産会社に導入すると3,040億円の市場となります。また、ライフライン取次事業や外部連携、マッチングサービス、メディアなどを展開していくと、1.2兆円のProptech市場があると考えています。

イタンジからのご説明は以上です。

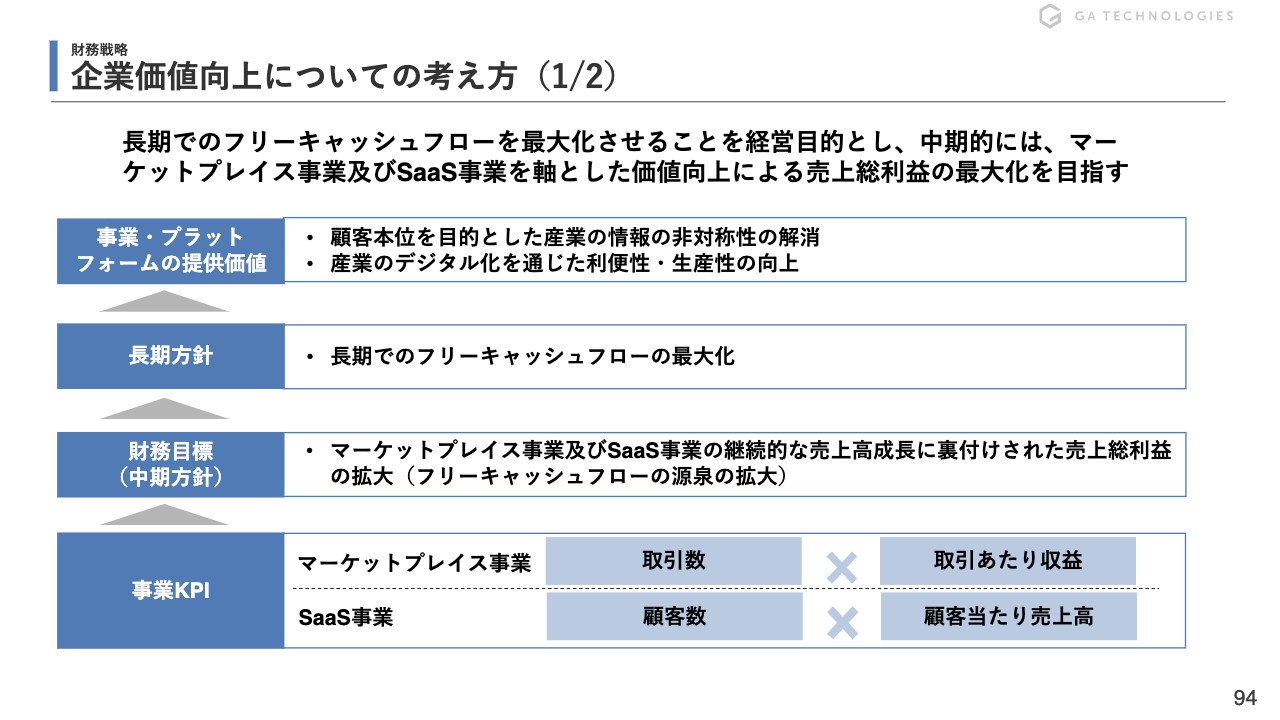

企業価値向上についての考え方(1/2)

藤川:財務戦略について私からご説明します。まず、企業価値向上についての考え方をお話しします。長期でのフリーキャッシュフローを最大化させることを経営目的とし、中長期的には、マーケットプレイス事業およびSaaS事業を軸とした価値向上による売上総利益の最大化を目指すことが基本方針です。

我々がチャレンジしている領域は不動産領域になります。事業やプラットフォームの提供価値は、顧客本位を目的とした産業の情報の非対称性の解消や産業のデジタル化を通じた利便性・生産性の向上を実現しながら、世の中に提供価値を発揮していくことです。これを常に大前提にし、長期方針としてフリーキャッシュフローの最大化を図ります。

その前提である財務目標は、マーケットプレイスおよびSaaS事業の継続的な売上高成長に裏づけされた売上総利益の拡大によって、フリーキャッシュフローの源泉を拡大していくことだと考えています。

これらをブレイクダウンして事業KPIに置き換え、マーケットプレイス事業では、取引数と取引あたり収益を上げていくことをベースにしています。また、SaaS事業では、顧客数を増やし、顧客ごとの売上高を高めていくことで、企業価値の向上を実現していきたいと考えています。

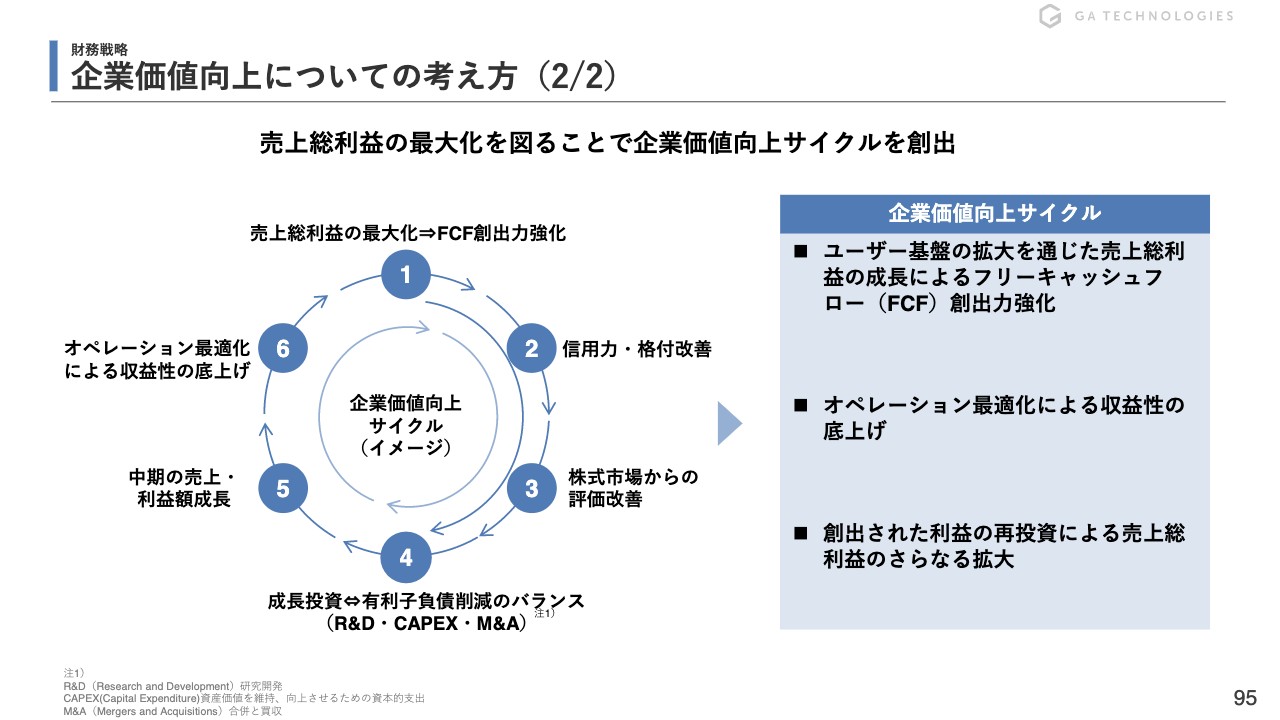

企業価値向上についての考え方(2/2)

企業価値向上のサイクルについてご説明します。まず、売上総利益の最大化が起こると、フリーキャッシュフローの創出力が強化されます。これを通じて、金融機関を含めて信用力・格付改善を実現し、株式市場からの評価改善が行われます。

それと同時に、生まれてきたフリーキャッシュフローを使って、成長投資または有利子負債削減のバランスを勘案しながら成長投資に資金を回し、中期の売上・利益額成長を実現します。さらに、オペレーション最適化による収益性の底上げを図りながら、最終的に企業価値を向上させるサイクルを目指しています。

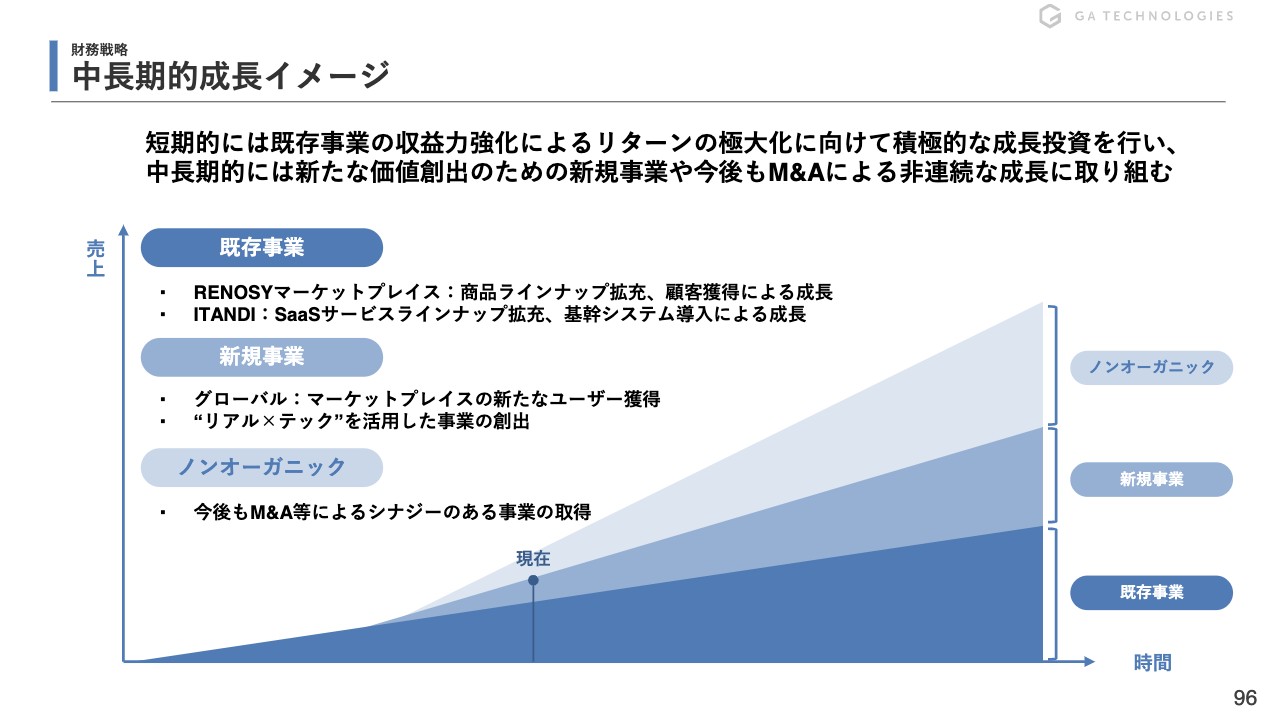

中長期的成長イメージ

中長期的な成長イメージについてご説明します。短期的には既存事業の収益力強化によるリターンの極大化に向けて、積極的な成長投資を行い、中長期的には新たな価値創出のための新規事業やM&Aによる非連続な成長に取り組んでいきたいと考えています。

既存事業については、RENOSYマーケットプレイスでは商品ラインアップ拡充や顧客獲得による成長、イタンジではSaaSサービスラインアップ拡充や基幹システムの導入による成長をベースにしています。

新規事業については、グローバルでのマーケットプレイスの新たなユーザーの獲得や、我々の強みであるリアルとテックを活用した事業の創出に手を入れていきたいと考えています。

ノンオーガニックについては、今後もM&Aなどによるシナジーのある事業の取得を通じて、企業価値を上げる成長を実現していくことが基本戦略となっています。

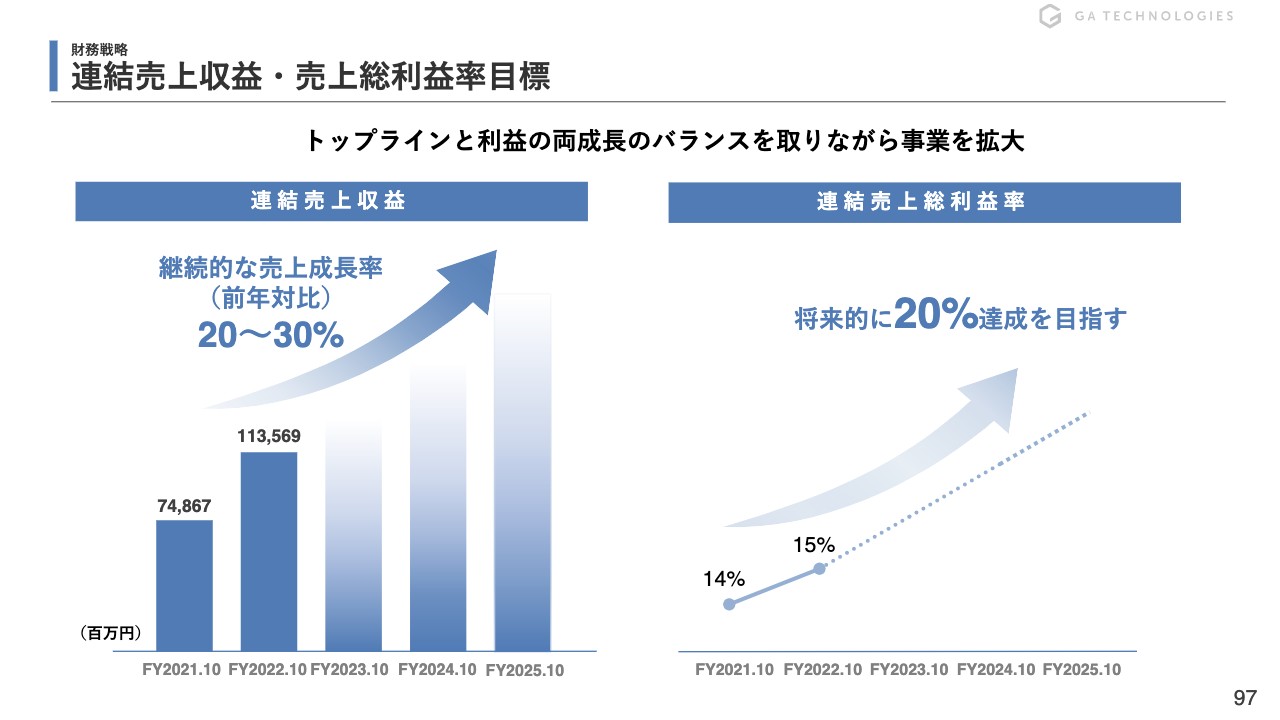

連結売上収益・売上総利益率目標

連結売上収益については、継続的に前年対比20パーセントから30パーセントの成長を実現することをベースに考えています。連結売上総利益率については、将来的に20パーセントの達成を1つの目安として考えています。トップラインと利益の両成長のバランスを取りながら事業を拡大していきたいと考えています。

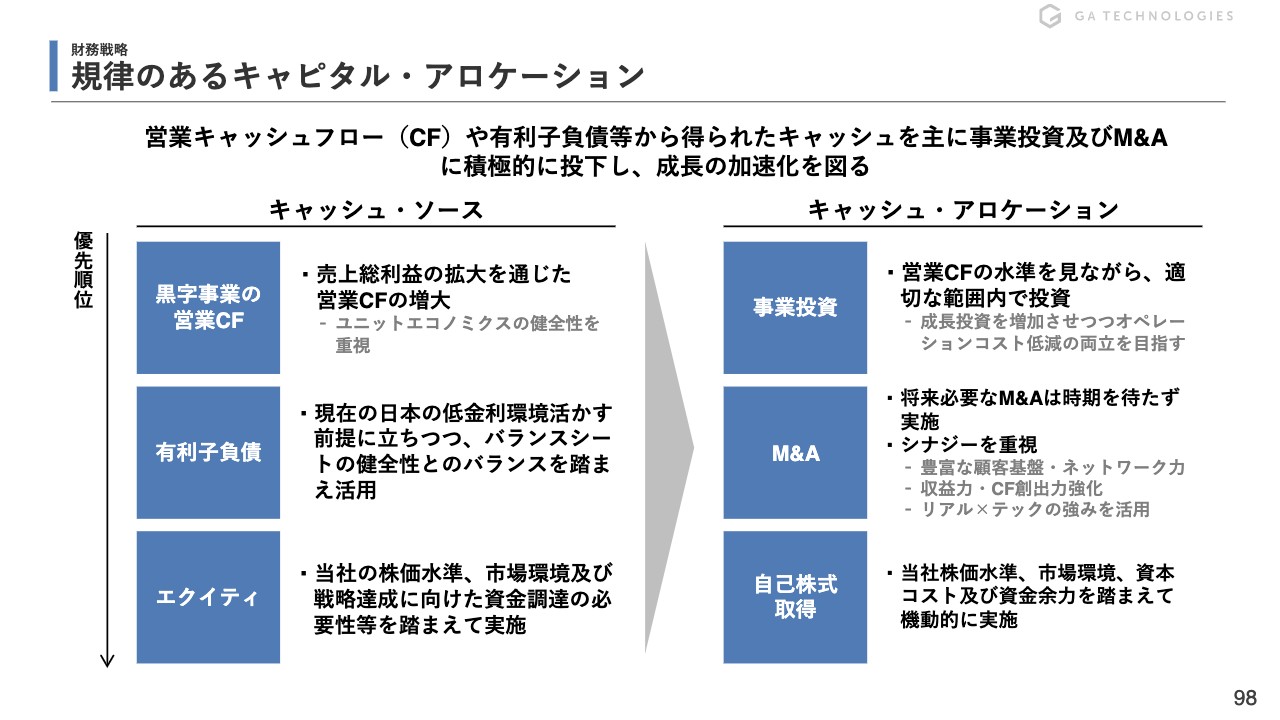

規律のあるキャピタル・アロケーション

キャピタル・アロケーションについてです。スライドでは上から下に優先順位を示しています。営業キャッシュフローや有利子負債などから得られたキャッシュを活用しながら、事業投資ないしM&Aに積極的に資金を投下し、成長の加速を図っていくことを考えています。

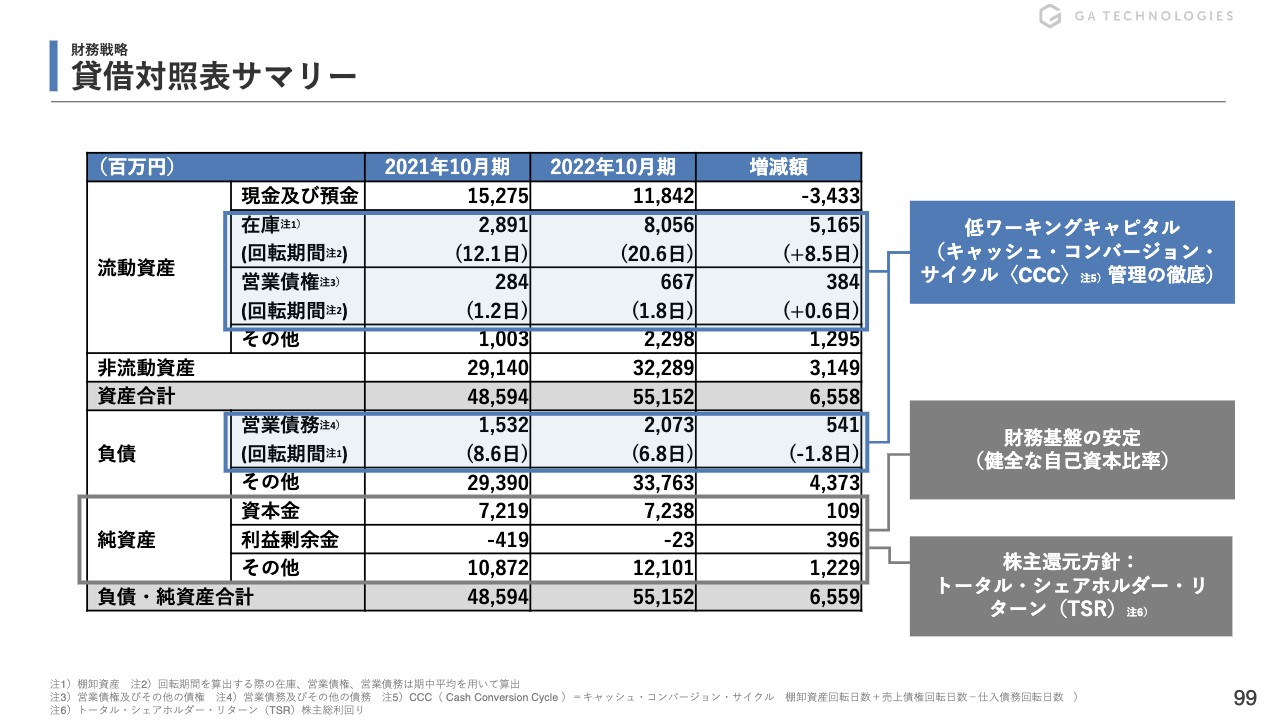

貸借対照表サマリー

バランスシートは、大きく3つの重要なポイントがあります。まず、低ワーキングキャピタルを厳格に管理しながら、事業を運営していきます。すなわち、アセットライトなビジネスモデルをしっかり堅持していくことを1つ目に挙げています。さらに、財務基盤の安定という観点では、健全な自己資本比率の維持を挙げています。資本市場に対しては、株主還元方針としてトータル・シェアホルダー・リターンを大事にしながら取り組んでいくことを考えています。

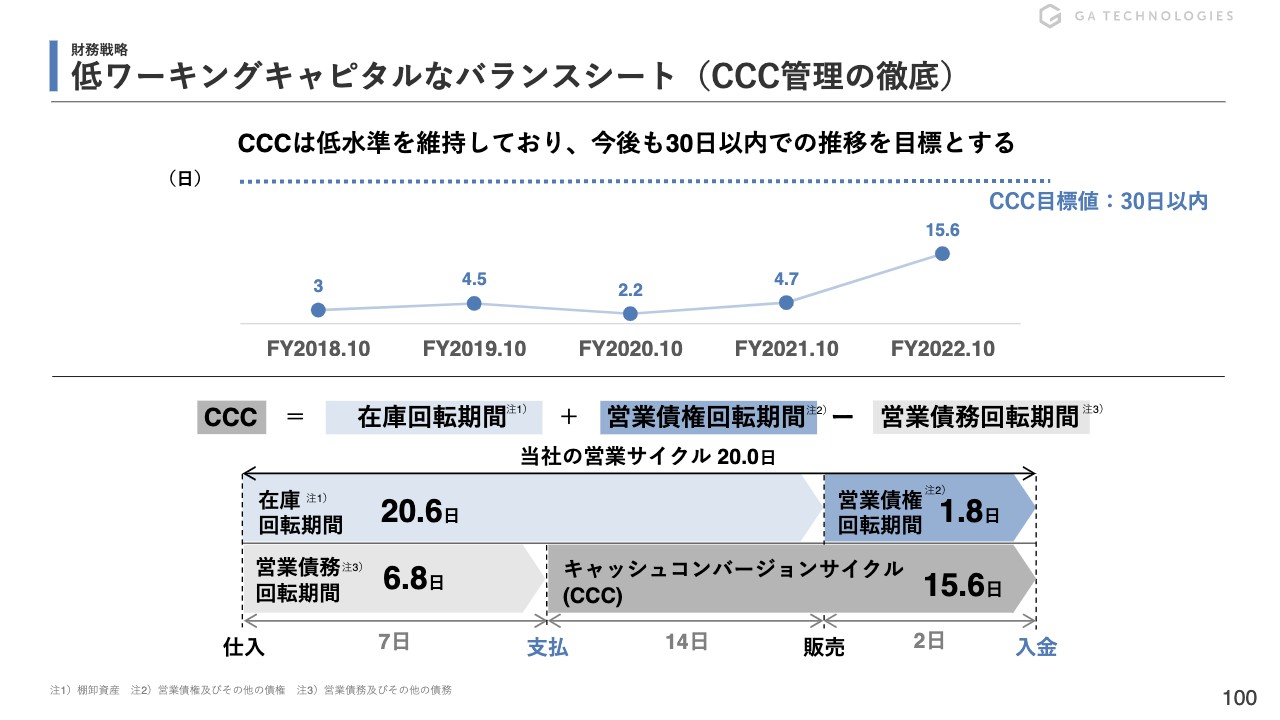

低ワーキングキャピタルなバランスシート(CCC管理の徹底)

低ワーキングキャピタルなバランスシートについてです。スライドに、キャッシュコンバージョンサイクル(CCC)を示しています。足元は15.6日ですが、ヒストリカルにはだいたい5日です。

これからもアセットライトなビジネスモデルを堅持するという観点において、目標値を30日以内に定めながら、しっかり運営していくことを目指しています。

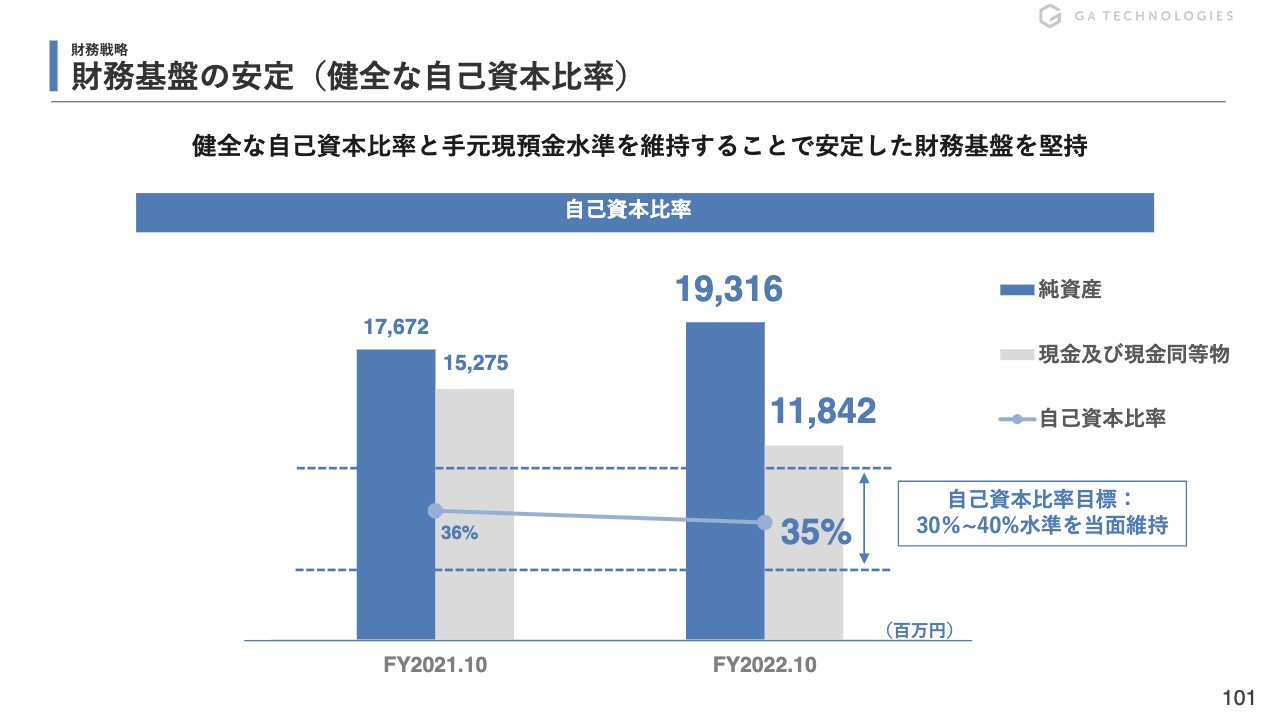

財務基盤の安定(健全な自己資本比率)

財務基盤の安定については、当面は自己資本比率30パーセントから40パーセントの水準を維持していくことを考えています。さらに、商売を続けていけるように、現金についてもそれなりの規模感という意味で、月商の1ヶ月程度は最低限守れるように目指していくことが、1つの目安となっています。

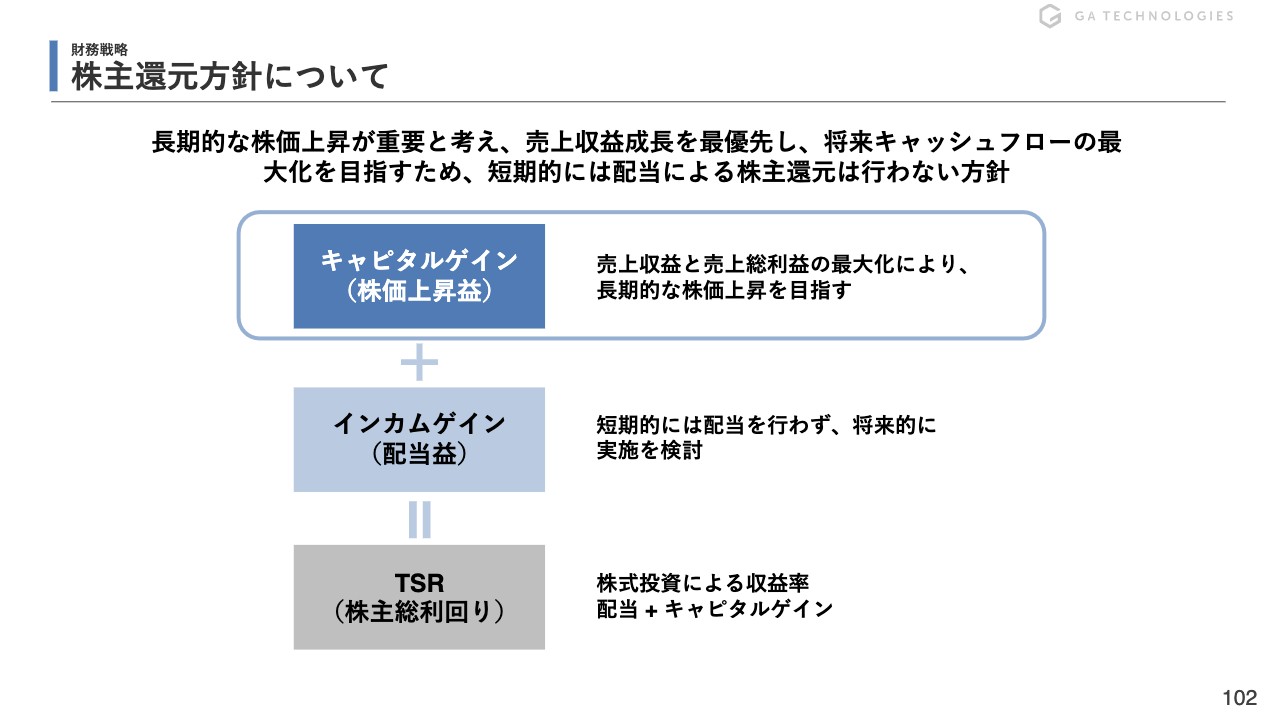

株主還元方針について

株主還元については、トータル・シェアホルダー・リターンという考え方を方針とします。短期的には、配当による株主還元というよりは事業の成長投資に資金を回していくことを考えていますので、そちらを優先します。さらに、長期的に株価の上昇を実現していきたいと考えています。

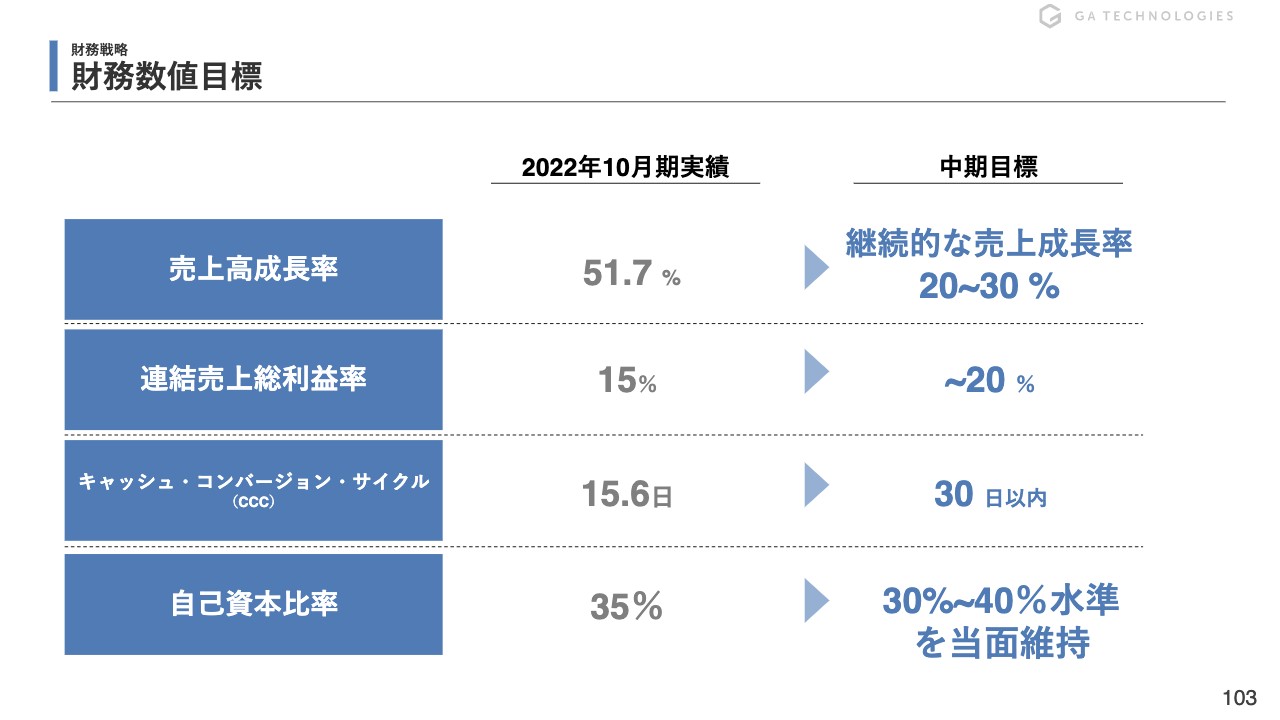

財務数値目標

財務数値目標のまとめです。中期目標は、継続的な売上成長率として20パーセントから30パーセントを実現します。売上総利益率は足元は15パーセントの水準ですが、20パーセントまで引き上げていくことを考えています。

キャッシュコンバージョンサイクルは足元で15.6日ですが、必ず30日以内に収めるようなオペレーションを実現していきたいと考えています。自己資本比率は足元で35パーセントですが、当面は30パーセントから40パーセントの水準を維持しながら、企業価値の向上を実現していきたいと思っています。