2022年12月9日に発表された、HEROZ株式会社2023年4月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:HEROZ株式会社 代表取締役Co-CEO 林隆弘 氏

HEROZ株式会社 執行役員CFO 森博也 氏

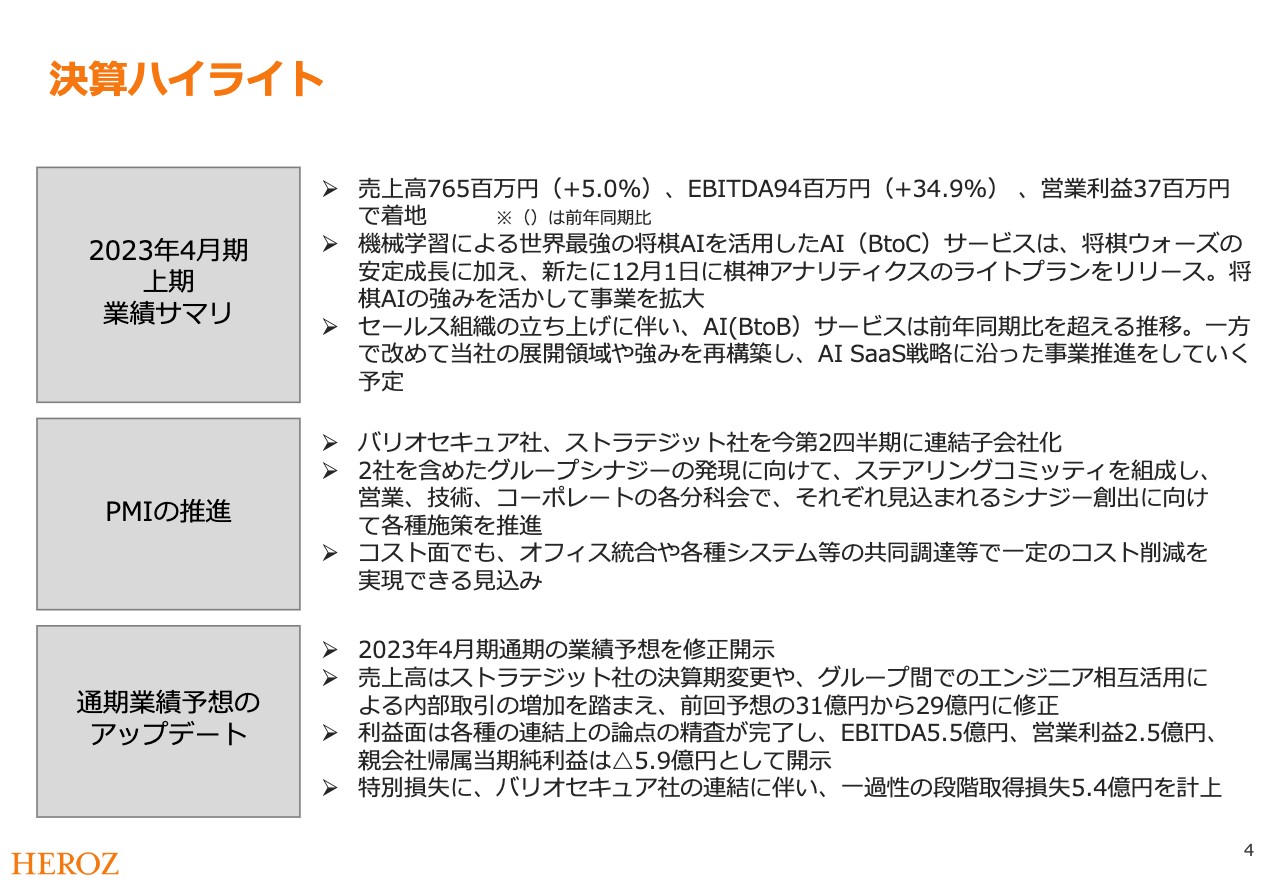

決算ハイライト

林隆弘氏:HEROZ株式会社Co-CEOの林でございます。これより、2023年4月期第2四半期決算についてご説明申し上げます。

まずは、第2四半期の決算ハイライトをご説明します。

第一に、2023年4月期上期の業績サマリについて、売上高は前年同期比5.0パーセントの増の累計7億6,500万円となりました。

BtoCサービスにおいては、主力の「将棋ウォーズ」が安定成長し、売上高は前年同期比2.7パーセントの増収となりました。また、12月1日には新たに「棋神アナリティクス」ライトプランをローンチしました。引き続き、将棋AIの強みを活かして拡大を図っていきます。

BtoBサービスに関しては、営業力強化の効果により、売上高は前年同期比8.8パーセントの増収となりました。あらためて当社が展開する事業領域や強みを考慮し、事業戦略を再構築していく予定です。

第二に、グループのPMIの推進についてです。第2四半期より、バリオセキュア社、ストラテジット社の2社を連結子会社化しました。グループシナジーの発現に向けて、ステアリングコミッティや各分科会を組成し、シナジー創出を早期に実現していきます。コスト面のシナジーを最優先に実現させるため、オフィス統合や各種システムなどの共同購買を進め、コスト削減を図っていきます。

第三に、通期業績予想の修正についてです。9月9日の第1四半期決算発表の段階では、売上高のみを修正し、利益面は未定としていましたが、各種連結上の論点の整理を進め、本日、通期業績予想の修正を開示しました。

売上高29億円、EBITDA5.5億円、営業利益2.5億円、親会社帰属当期純利益はマイナス5.9億円を予想しています。特別損失においては、バリオセキュア社の連結に伴い、段階取得損失5.4億円を計上していますが、こちらは一過性のものであるため来期以降は発生しません。

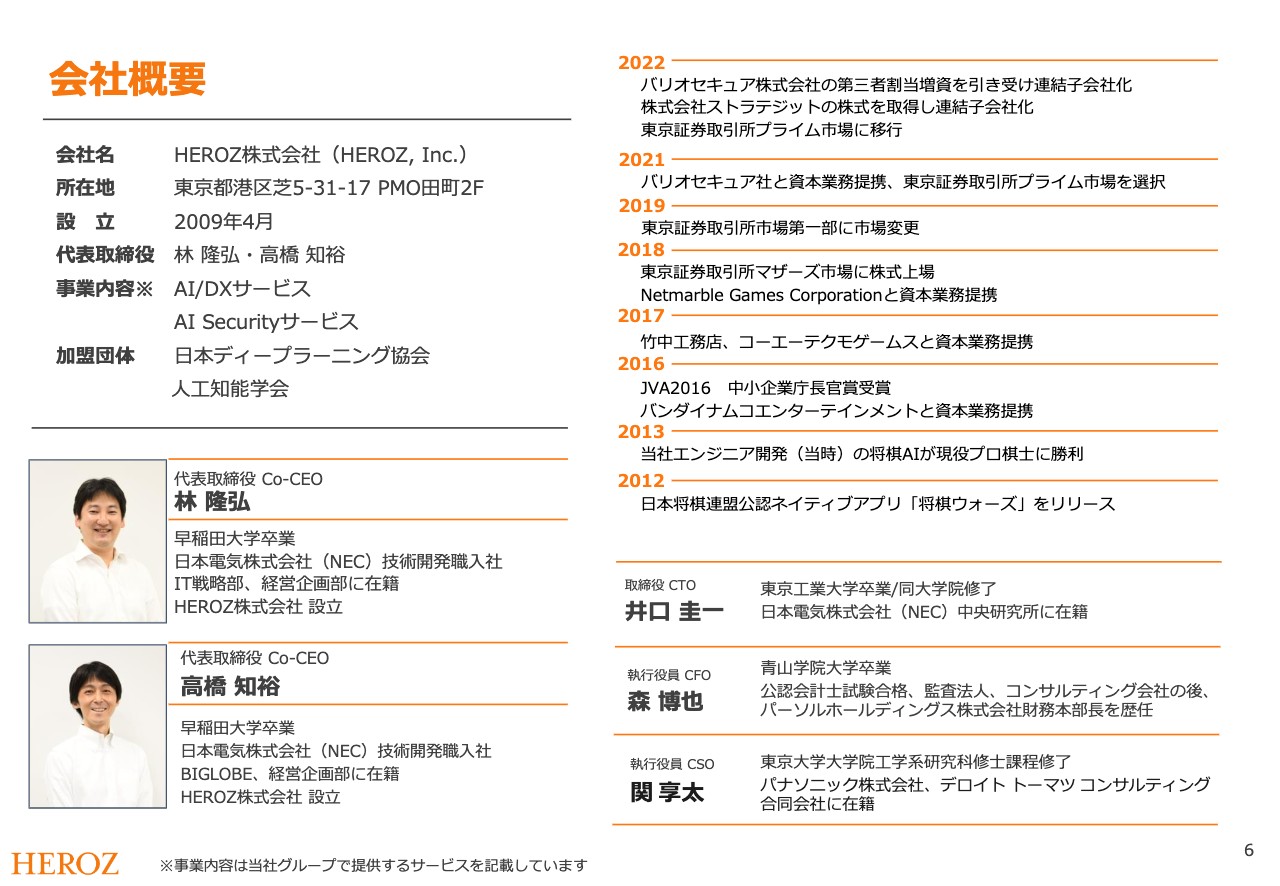

会社概要

当社のグループ戦略についてご説明します。

今四半期より、バリオセキュア社およびストラテジット社の2社を連結子会社化したことに伴い、当社グループにおいて、AI/DXサービスおよびAI Securityサービスを提供しています。

私たちの志

私たちの志は「AI革命を起こし、未来を創っていく」ことです。

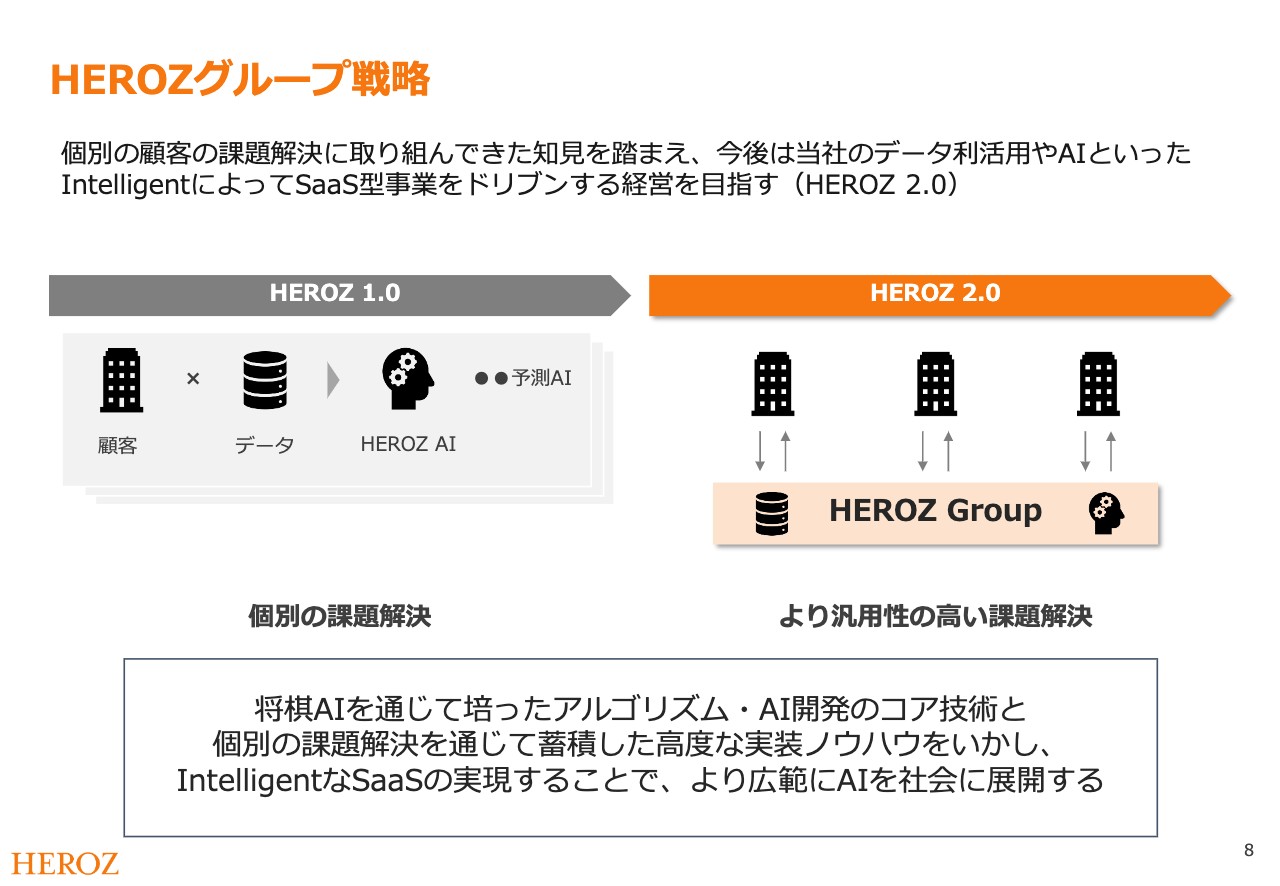

HEROZグループ戦略

当社はこれまで個別の顧客の課題解決に取り組んできましたが、今後は当社のデータやAIを利活用し、SaaS型事業をドリブンする経営を目指していきます。従来の個別の課題解決フェーズであった「HEROZ 1.0」から、より汎用性の高い課題解決を目指す「HEROZ 2.0」の実現を目指します。

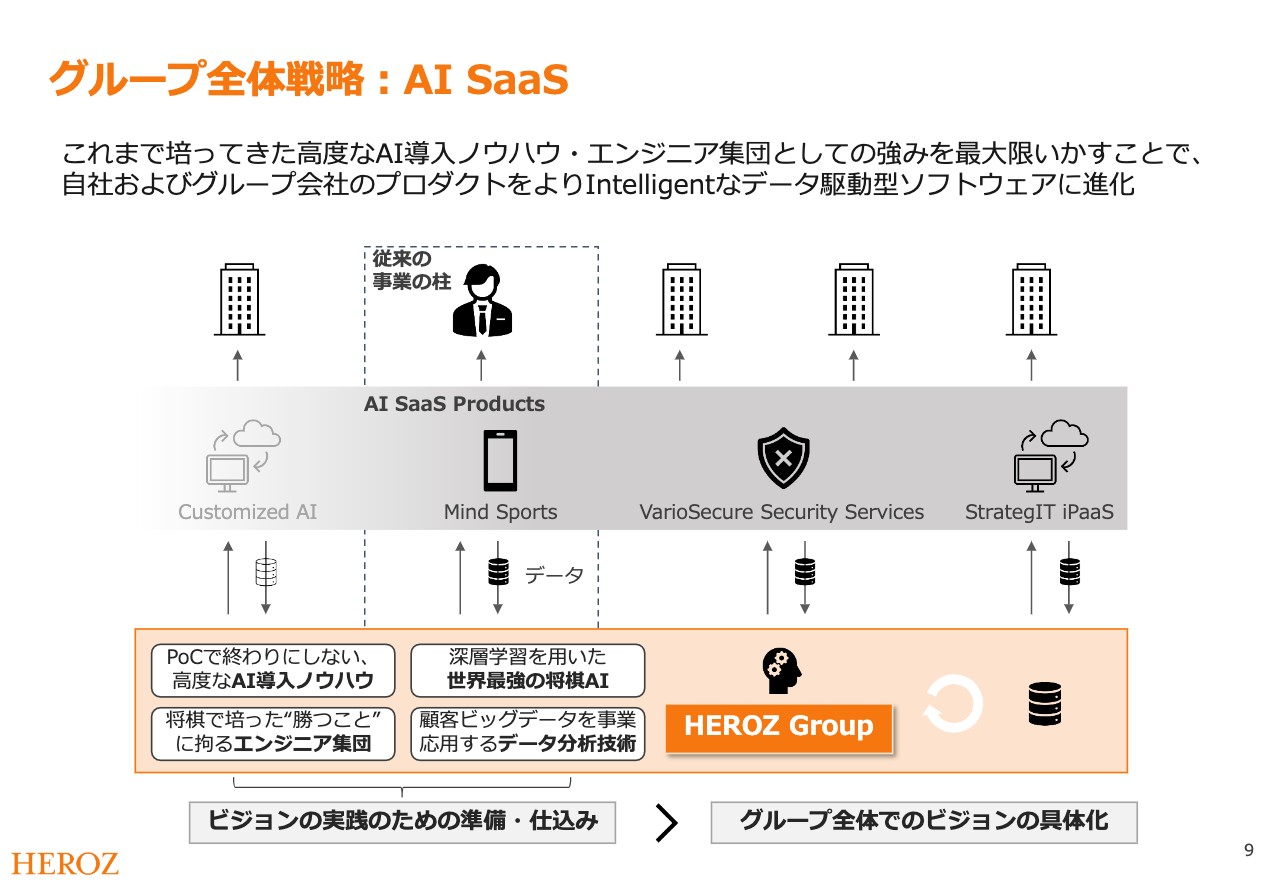

グループ全体戦略:AI SaaS

HEROZグループの全体戦略として、今後はAI SaaSモデルを志向します。これまで当社が培ってきた高度なAI導入ノウハウやエンジニア集団としての競争力を、今後は自社およびグループ会社のSaaSプロダクトに活かし、AI SaaSプロダクトを成長させていく計画です。今後も積極的に、自社によるSaaSプロダクトの開発や、M&Aによる獲得を目指します。

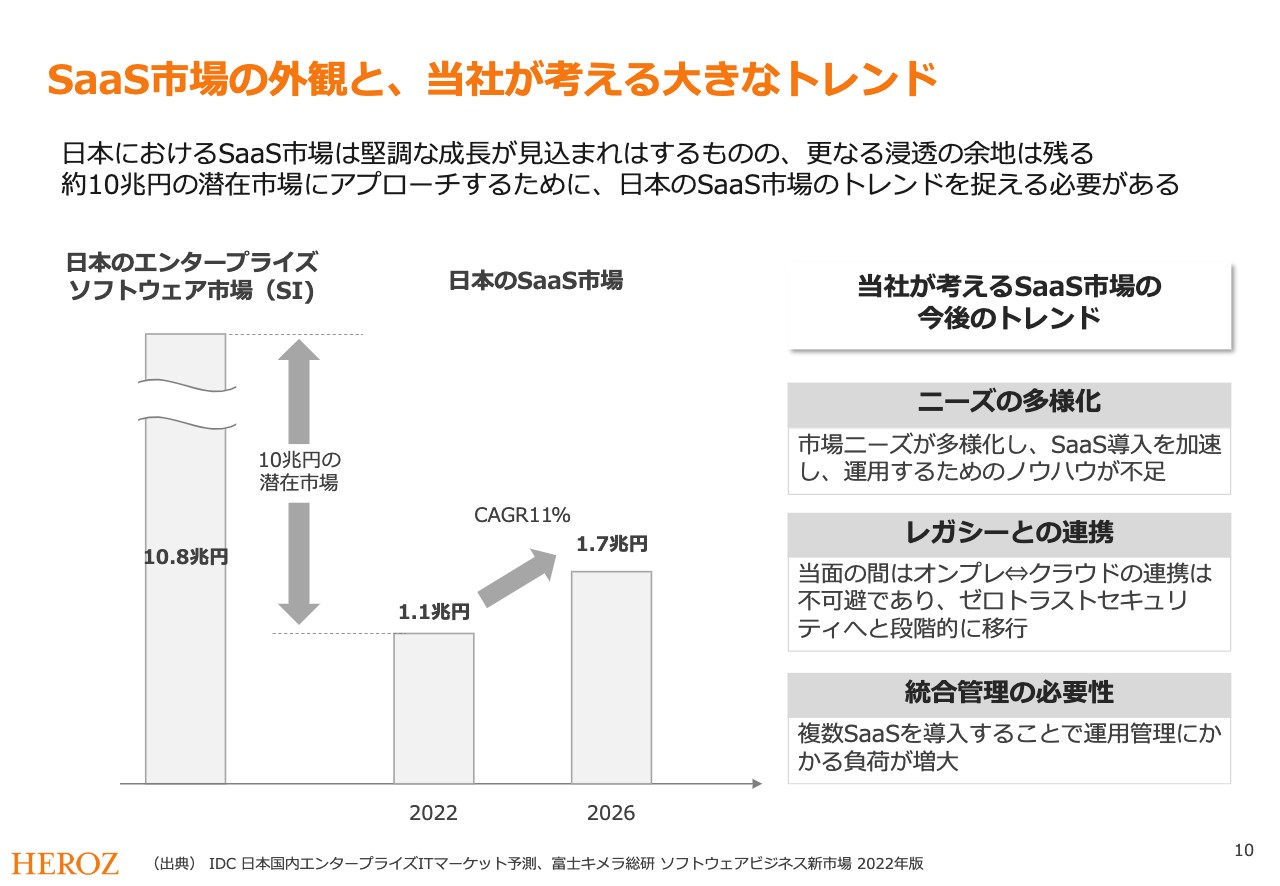

SaaS市場の外観と、当社が考える大きなトレンド

日本におけるSaaS市場は堅調な成長が見込まれているものの、レガシーなソフトウェア市場は約10兆円もあり、差が大きいと認識しています。SaaS市場においては、下記のようなトレンドを認識しています。

1つ目は、今後、顧客のニーズが多様化していくにあたり、導入・運用するためのノウハウが不足していることです。2つ目は、既存のレガシーシステムとの連携が必要になることです。3つ目は、複数のSaaSを導入することで、運用・管理にかかる負荷が増大していくことです。

当社は、このようなSaaS市場における今後のトレンドを踏まえて、AI SaaSを推進していきます。

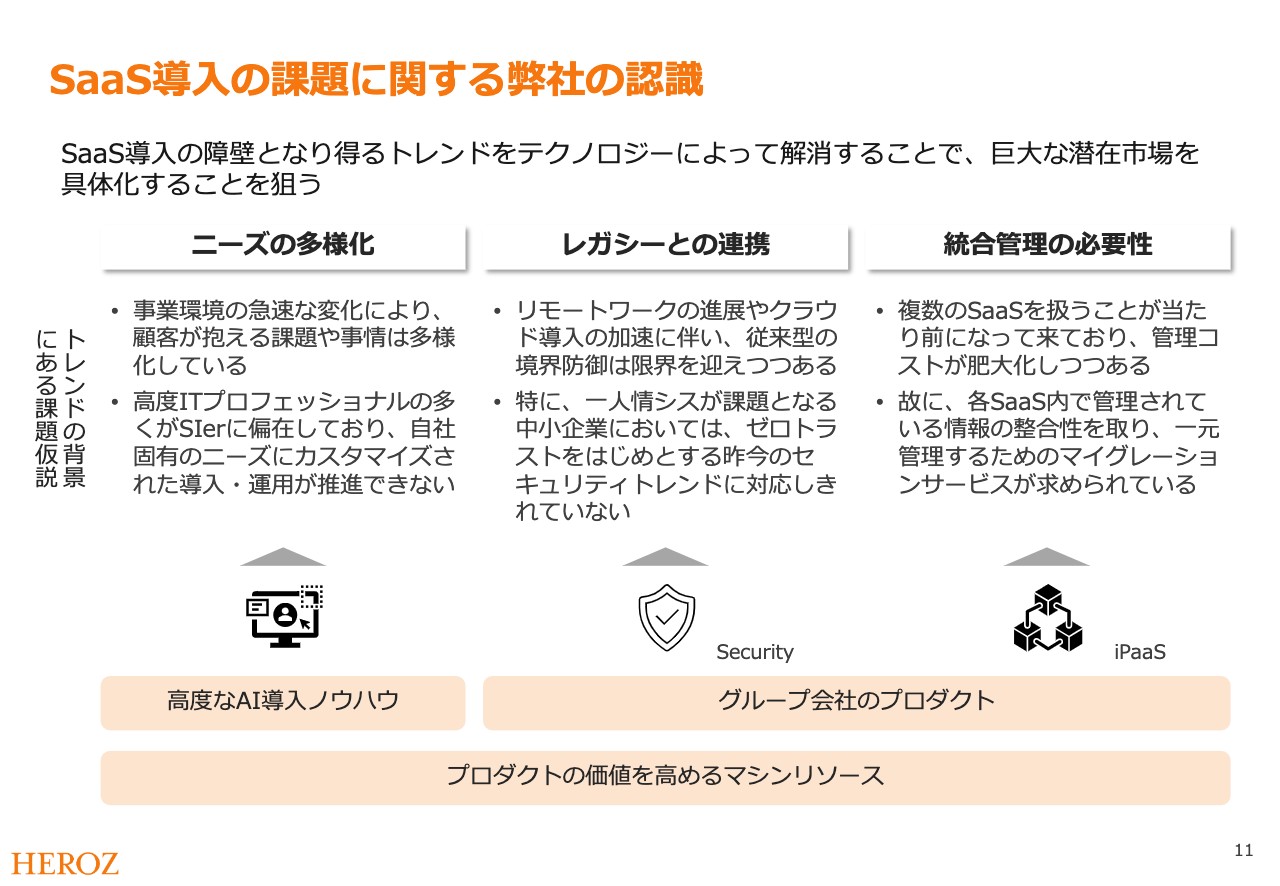

SaaS導入の課題に関する弊社の認識

SaaS導入には、「ニーズの多様化」「レガシーシステムとの連携」「統合管理の必要性」が重要と捉えています。

ニーズの多様化には、これまで培ってきた高度なAI導入のノウハウや、新たにグループに加わったストラテジット社が提供するSaaS導入支援サービスをもって、ニーズの多様化に対応していきます。

レガシーシステムとの連携については、当社のグループに加わったバリオセキュア社において、さまざまなシステムをつなげていくゼロトラストによるセキュリティサービスを、特に中小企業向けに対して提供していきます。加えて、ストラテジット社ではAPI連携システムの開発を行っており、SaaS間連携だけではなく、顧客のレガシーシステムをSaaSと連携させるAPI開発も支援していきます。

統合管理の必要性については、システム連携のAPI開発や、バリオセキュア社を通じてiPaaSの開発・提供を進めていくことで、これらの課題に対して支援していきます。

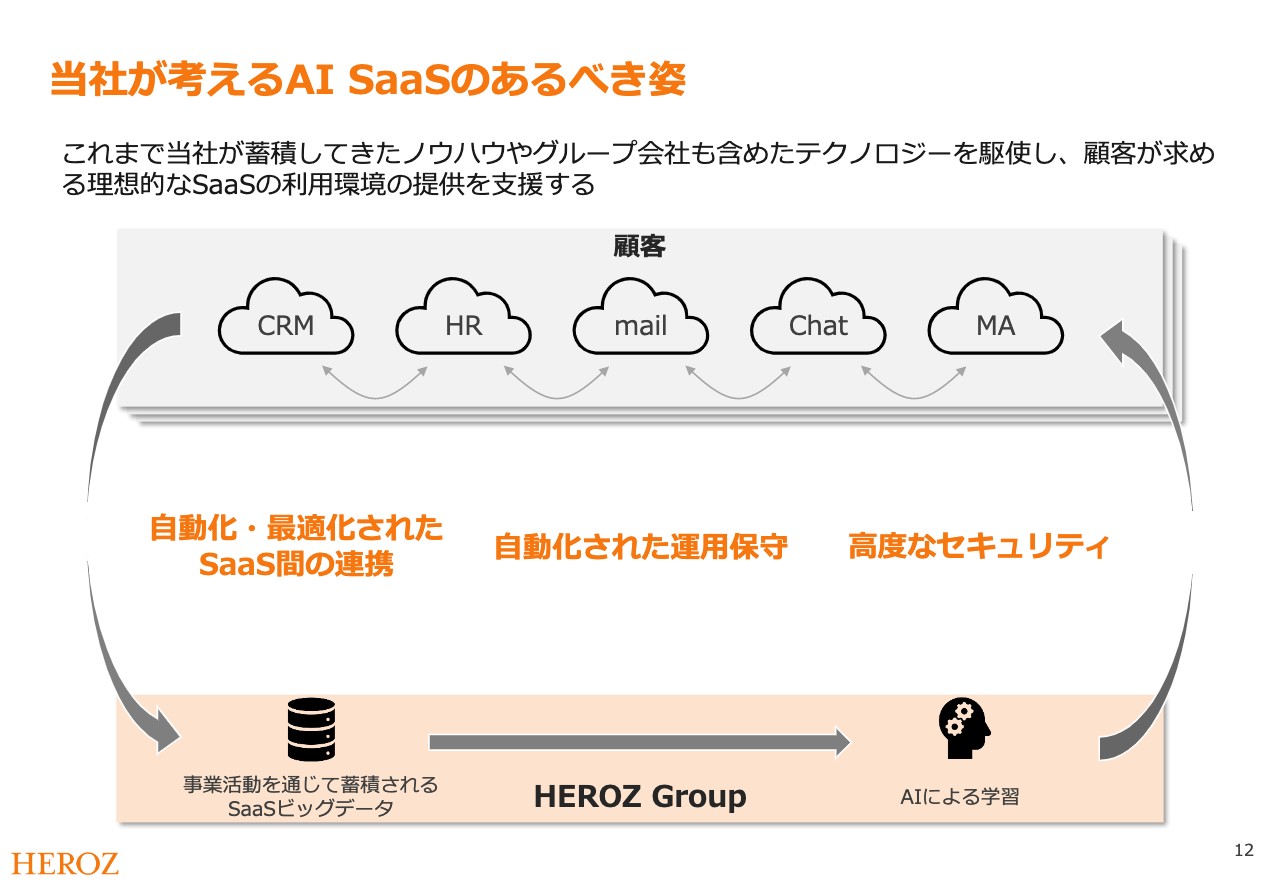

当社が考えるAI SaaSのあるべき姿

当社は、AI SaaSを戦略の中心に位置づけていきます。顧客はさまざまなSaaSシステムを活用していますが、各SaaSを単体で活用していることが多く、SaaS間の連携が大きな課題となっています。

また、さまざまなSaaSを利用することにより統合管理が複雑化しており、AIを活用した運用保守の提供や、ゼロトラストをはじめとした高度なセキュリティの需要が高まっています。これらのSaaS市場に対して、当社が有する高度なエンジニアリングを用いて支援していきます。

グループ体制

グループシナジーに向けた取り組みについてご説明します。

当社のグループ体制は、スライドの図のとおりになります。今四半期において、当社はバリオセキュア社の約43パーセントの株式の保有と役員の過半数の選任により実質支配力基準を適用し、連結子会社化しました。

加えて、ストラテジット社の株式を約86パーセント取得し、同社も今四半期において連結子会社化しました。スライドには各社の昨年実績を記載していますが、直近の実績ベースでの3社の合計売上高は、約45億円の水準となる見込みです。

グループの事業構造

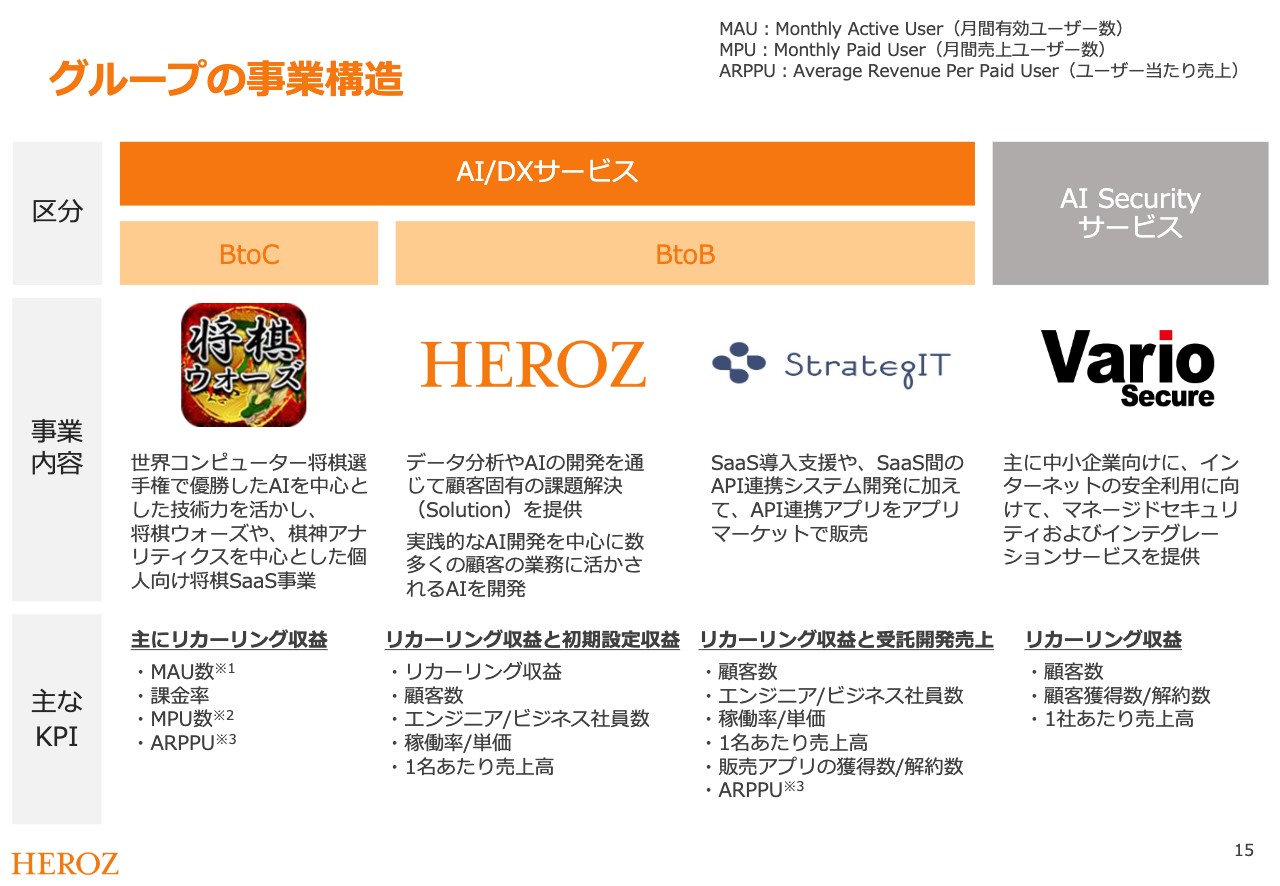

当社の事業構造をご説明します。2社の連結子会社化に伴い、当社グループの事業構造は、AI/DXサービスとAI Securityサービスの2つのセグメントに再構築しました。

AI/DXサービスは、当社が従来営んでいる「将棋ウォーズ」を中心としたAI(BtoC)サービスに加え、法人顧客のAI開発支援を行っているAI(BtoB)サービスがありましたが、今回の連結化により、ストラテジット社で行う法人顧客向けのSaaS導入やAPI連携開発支援を通じたDX支援を、AI/DXサービスとして位置づけています。

また、今四半期より連結子会社化したバリオセキュア社はAI Securityサービスとして位置づけ、当社のAI SaaS戦略の主軸として営んでいきます。事業内容は、スライドに記載したとおりとなります。

各事業の主なKPIについてです。AI/DXサービスのBtoCは、「将棋ウォーズ」を中心としたアプリのMonthly Active User(月間有効ユーザー数)やARPPU(1ユーザーあたりの売上)が主なKPIとなります。BtoBは、当社およびストラテジット社ともに、リカーリング収益および法人顧客のAI/DX支援における受託開発売上が主なKPIとなります。AI Securityサービスはリカーリング収益モデルとなるため、顧客数、顧客獲得数、解約数、1社あたりの売上高などが主なKPIとなります。

グループシナジーの追求について

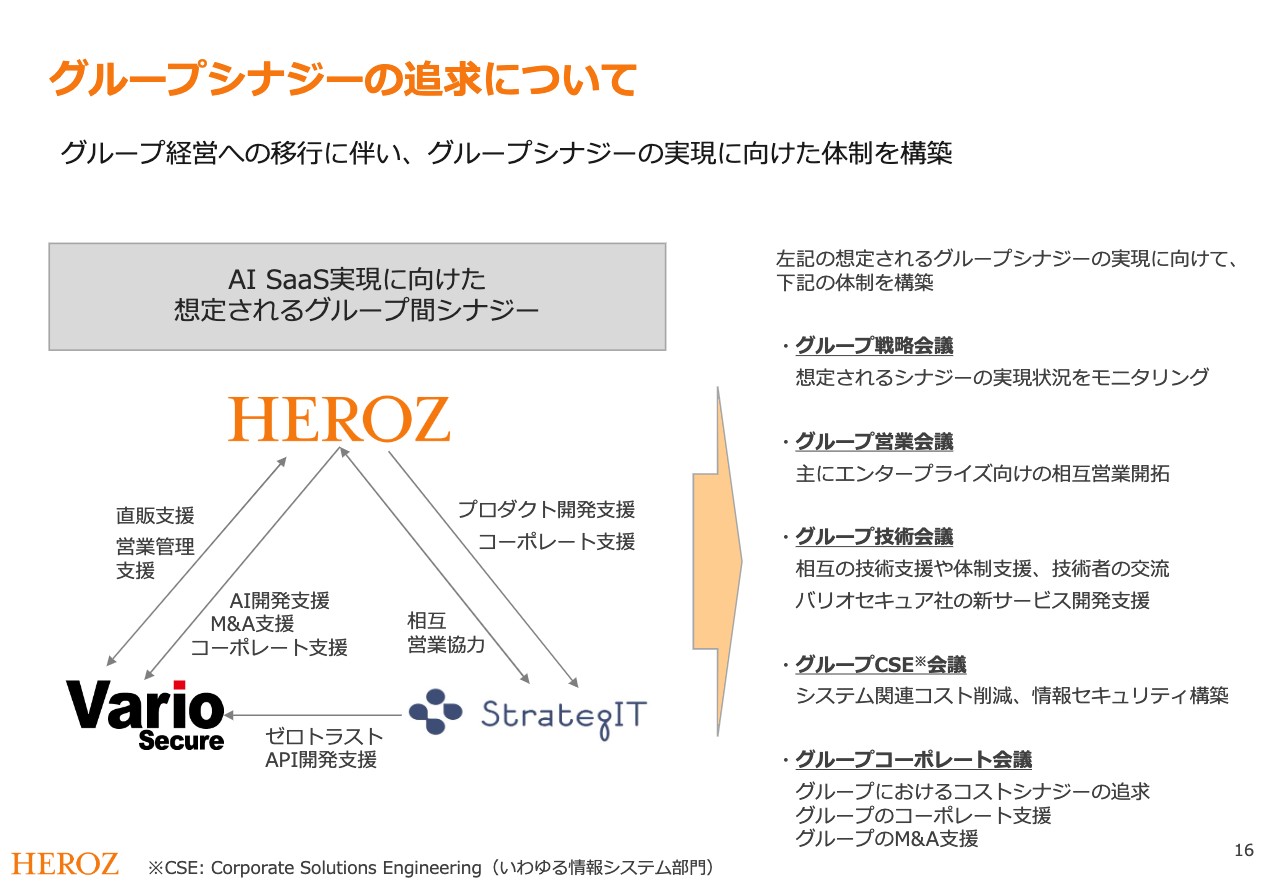

グループシナジーの追求に向けた取り組み状況をご説明します。当社グループが掲げるAI SaaSの実現に向けて、3社間でグループシナジーの発現に向けて取り組んでいきます。

体制としては、グループ戦略会議を設置し、各種全体の戦略意思決定やシナジー実現に向けた取り組み状況をモニタリングしていきます。加えて、グループ営業会議を設置し、顧客の相互開拓を進め、グループ技術会議およびグループCSE会議を設置することで、エンジニアの技術交流やシステム関連コストの削減を進めていきます。

また、コーポレート面については、グループにおけるコストシナジーの追求やグループのコーポレート支援を行っていきます。グループシナジーの早期発現を目指し、PMIを推進していきます。

当社が注力する業績指標について

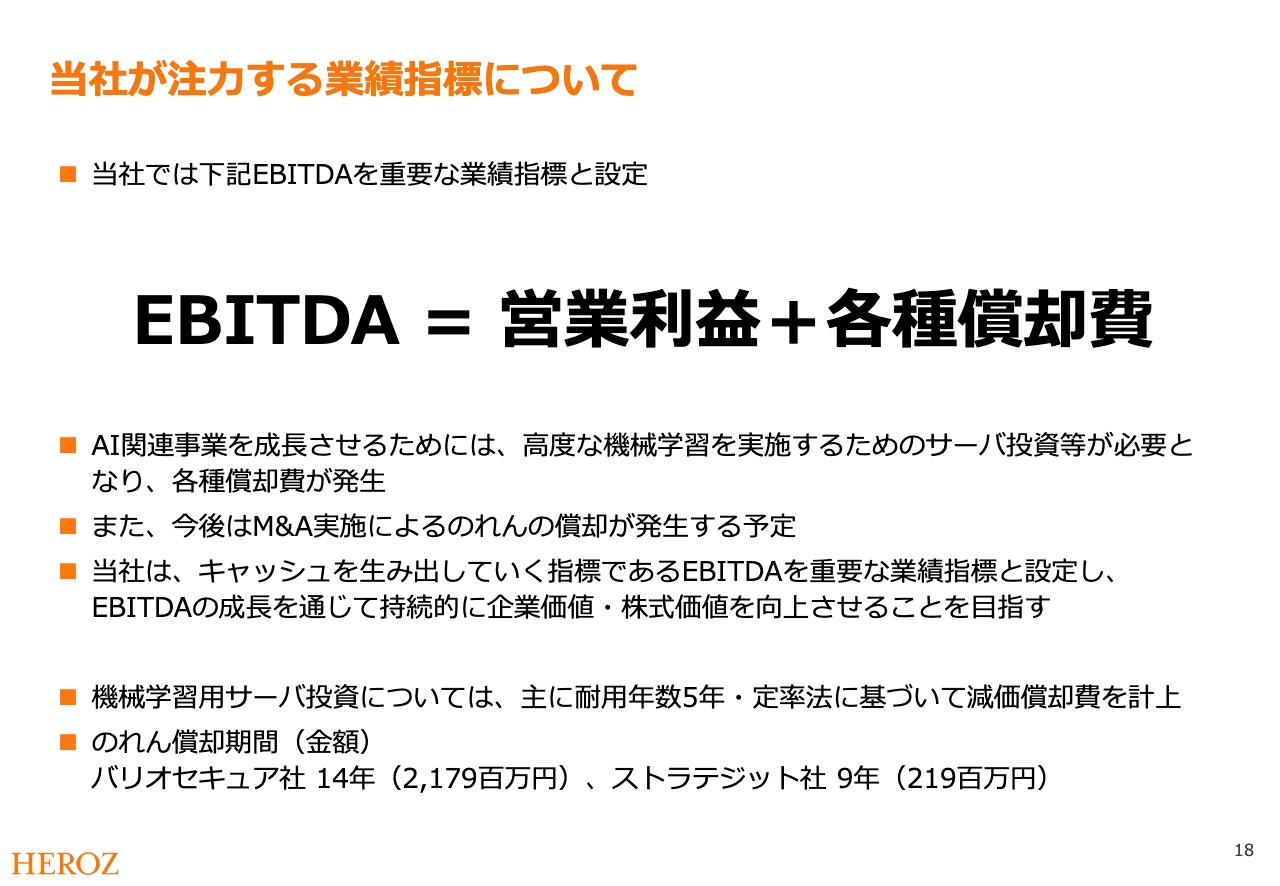

森博也氏:CFOの森でございます。第2四半期業績について、私よりご説明します。当社が注力する業績指標は、EBITDAを掲げています。高度な機械学習を実施するためのサーバー投資により、各種の償却費が発生することに加え、今期連結子会社化した2社に関するのれんを計上しました。

監査法人と協議の上、バリオセキュア社に関するのれんは21億円で償却期間は14年、ストラテジット社に関するのれんは2億円で償却期間は9年となりました。

2023年4月期 上期決算概要(連結)

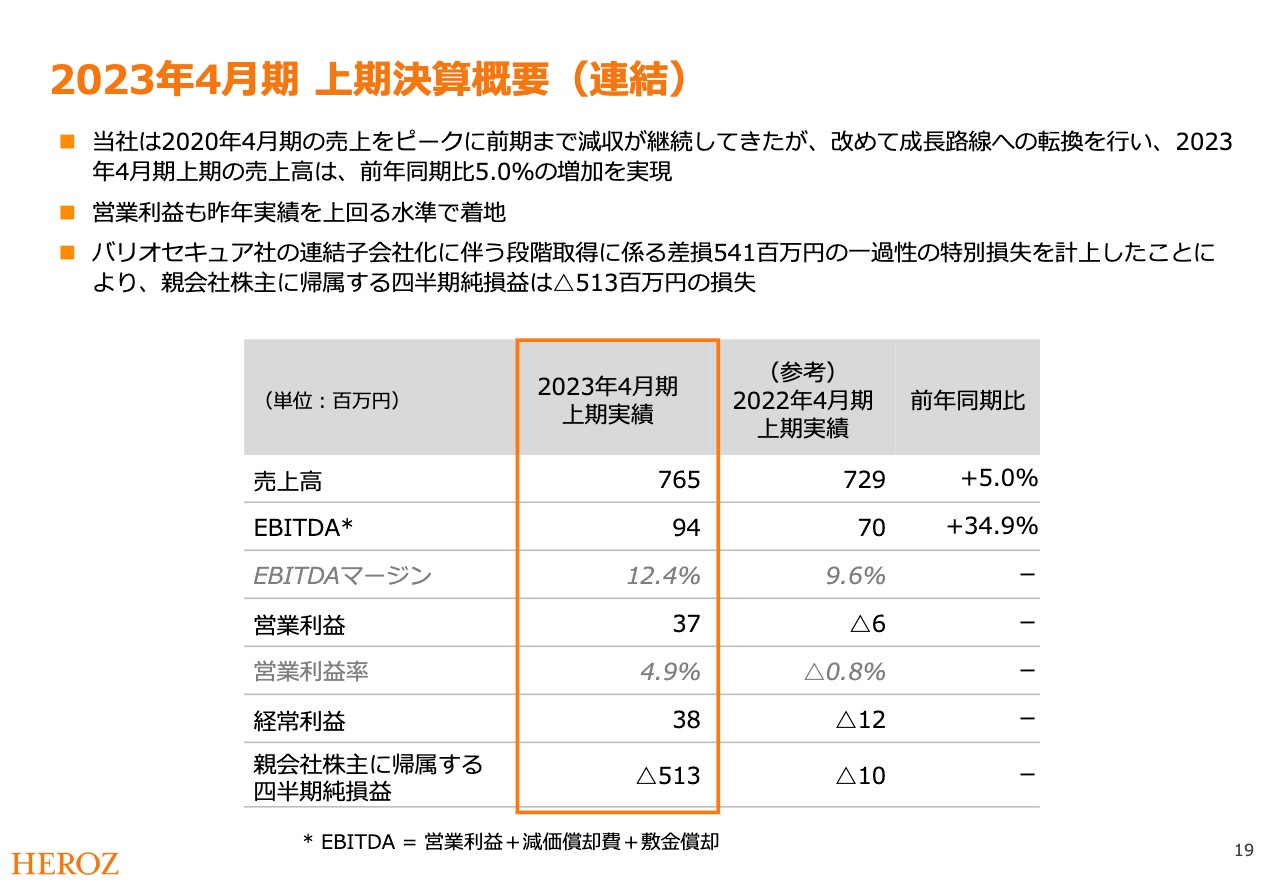

第2四半期の業績の概要となります。当社は2020年4月期の売上をピークに、前期まで減収が継続していましたが、あらためて成長路線に回帰する方針に転換し、2023年4月期上期の売上高は、前年同期比5.0パーセントの成長を実現しました。売上原価および販管費のコストコントロールも行い、営業利益は黒字に転換しました。

また、バリオセキュア社の連結子会社化に伴う段階取得に係る差損5億4,100万円の特別損失を計上したことにより、親会社株主に帰属する四半期純利益は、5億1,300万円の損失となりました。

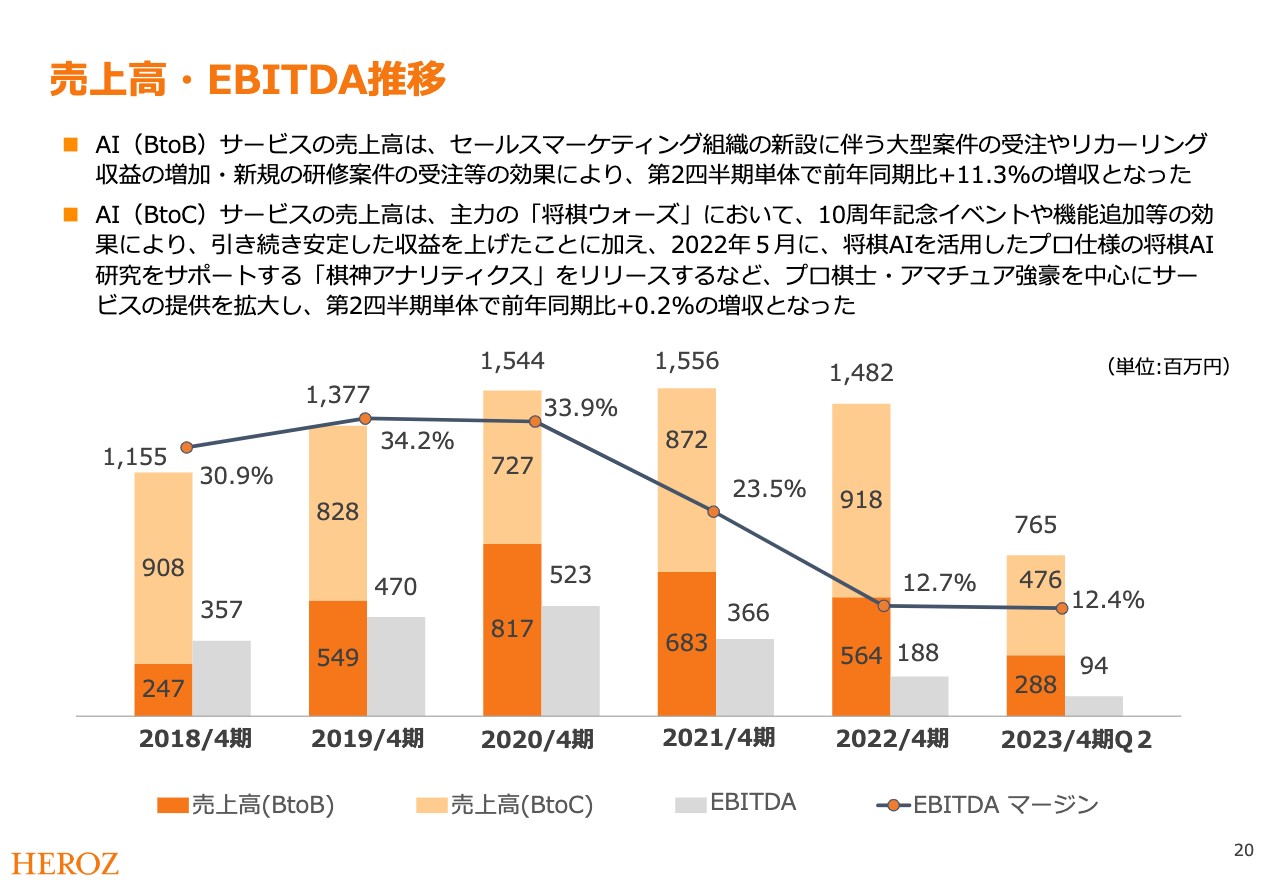

売上高・EBITDA推移

売上高とEBITDAの推移についてです。AI(BtoB)サービスにおいては、セールスマーケティング組織を新設し、顧客開拓活動の強化を図った結果、第2四半期単体で前年同期比11.3パーセントの増収となりました。

AI(BtoC)サービスにおいては、主力の「将棋ウォーズ」での10周年記念イベントや機能追加等の効果によりユーザーが増加し、第2四半期単体で前年同期比0.2パーセントの増収となりました。

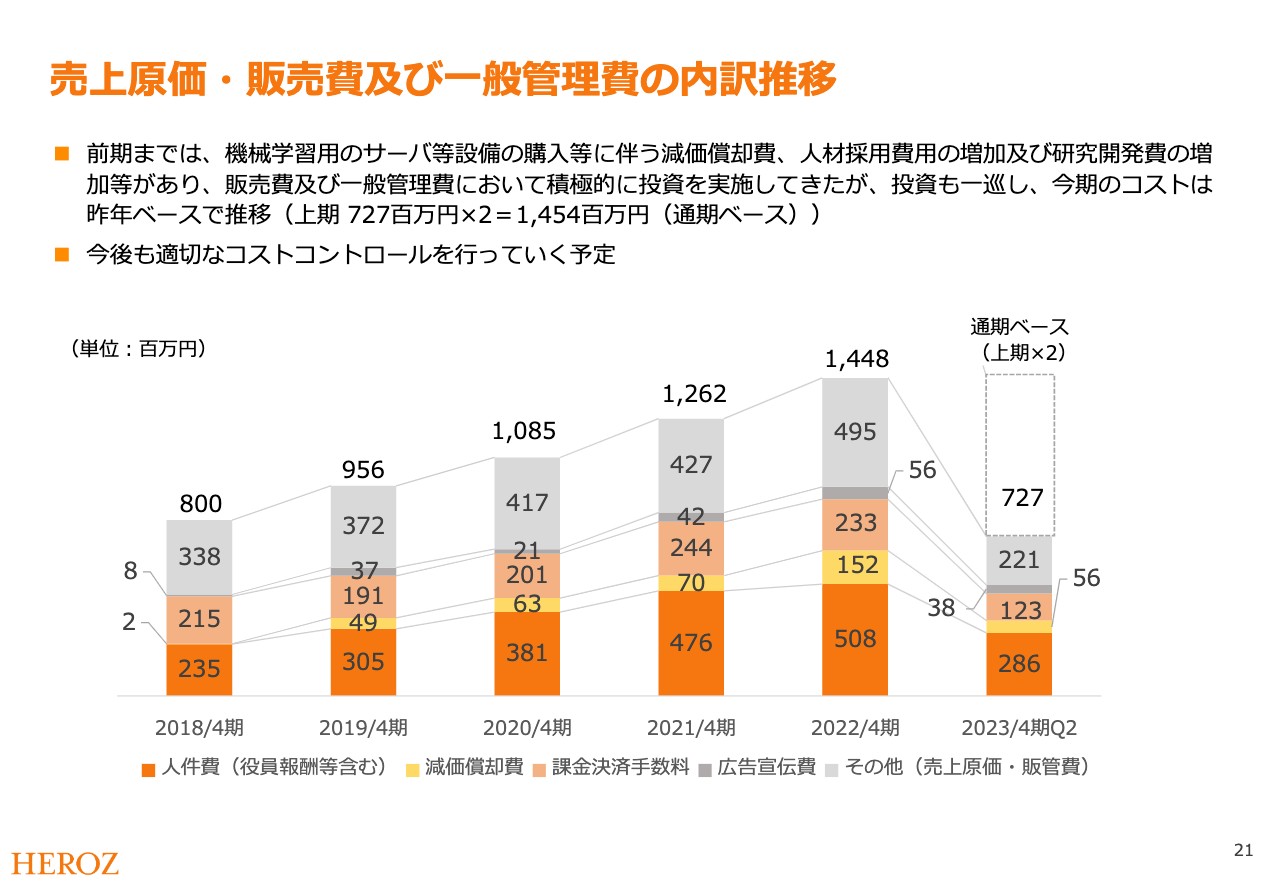

売上原価・販売費及び一般管理費の内訳推移

売上原価、販管費の内訳の推移です。これまでは、AI技術力向上に必要な機械学習用のサーバーへの大型投資を行うなど、一貫してコスト総額は増加してきましたが、今期はコストコントロールを行いました。

その結果、上期累計のコスト総額は7億2,700万円となり、昨年の通期ベースとほぼ同額の水準で推移しています。今後も、適切にコストコントロールを行っていきます。

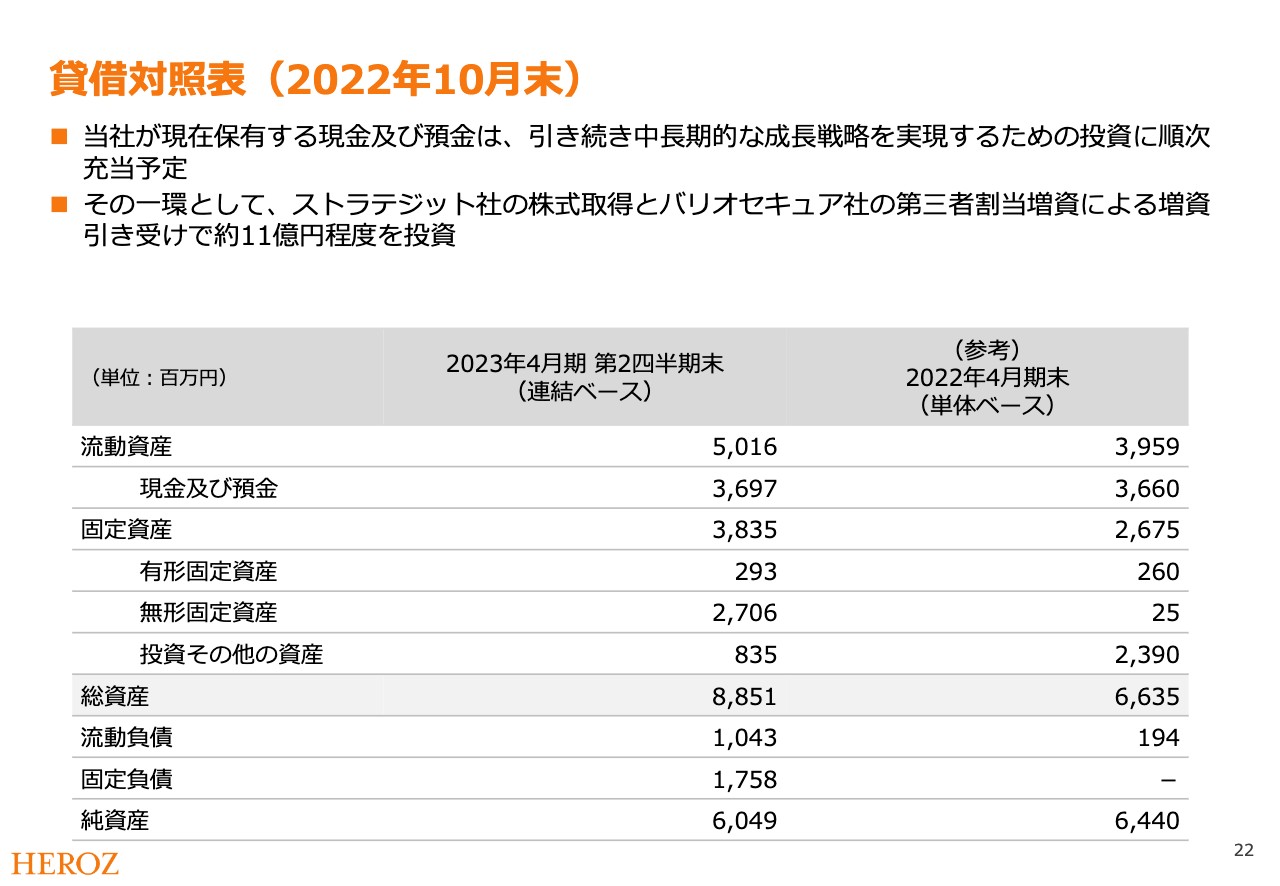

貸借対照表(2022年10月末)

当社が保有する現金および預金は、引き続き中長期的な成長戦略を実現するための投資に、順次充当していきます。

8月にストラテジット社、9月にバリオセキュア社の株式を取得することで、合計約11億円の投資を実施しました。バリオセキュア社の増資引き受け8億円は、子会社の現預金の増加となり連結内の移動にとどまるため、現預金は昨年度末とほぼ同水準を維持しています。

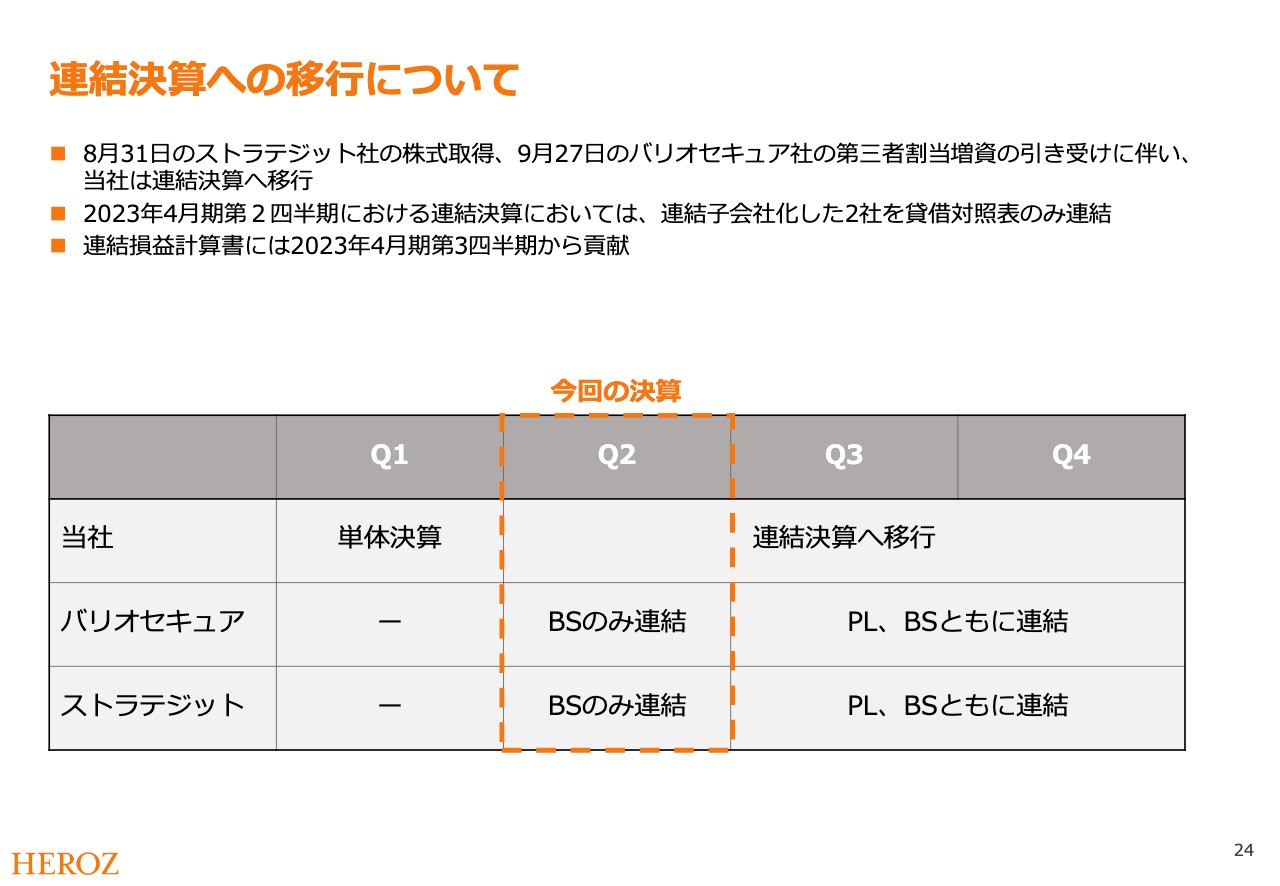

連結決算への移行について

当社の2023年4月期の通期業績予想の修正についてご説明します。このたび、2社の連結子会社を有することになり、今四半期より連結財務諸表を開示することとなりました。

連結子会社化した2社について、第2四半期は貸借対照表のみを連結し、第3四半期より連結損益計算書に貢献していく予定です。

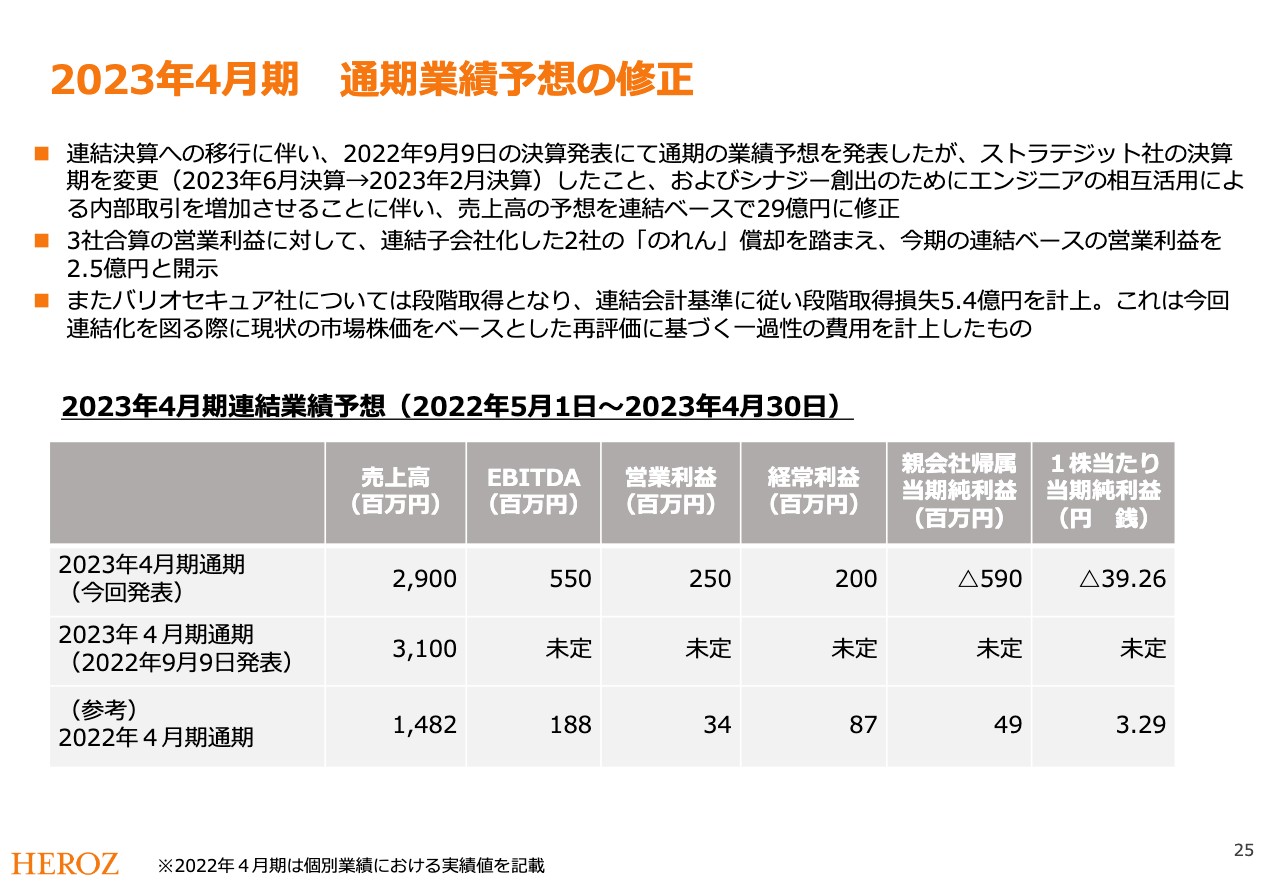

2023年4月期 通期業績予想の修正

当社はこれまで単体での業績予想を出していましたが、今後は連結財務諸表を開示することとなるため、単体の業績予想を取り下げ連結業績の通期の予想を開示します。

2022年9月9日の第1四半期決算発表においては、通期の業績予想を修正し、連結売上高を31億円、その他の各種利益予想は未定として開示しました。その後、監査法人とのれんの金額や償却期間の算出、各種連結上の論点整理を行い、売上高および各種利益の通期の業績予想をあらためて精査しました。

売上高については、グループの決算体制整備に向けて、ストラテジット社の決算期を6月から2月に変更することや、シナジー創出のためにエンジニアの相互活用を行うことによる内部取引の増加に伴い、通期予想を29億円に修正します。

また、各種利益指標については、EBITDA5億5,000万円、営業利益2億5,000万円、経常利益2億円とした一方で、親会社に帰属する当期純利益は5億9,000万円の赤字と予想を修正します。

親会社に帰属する当期純利益の赤字については、今回の連結子会社化でバリオセキュア社の株式を段階取得することに伴い、段階取得損失を5億4,000万円計上したこと、および連結化に伴う取引コストが4,000万円ほど発生したことが主な要因となります。

当社は2021年9月にバリオセキュア社の株式を取得していますが、この段階取得損失は今回連結化を図る際の現状の市場株価をベースとした再評価に基づいているため、一過性のものとなります。

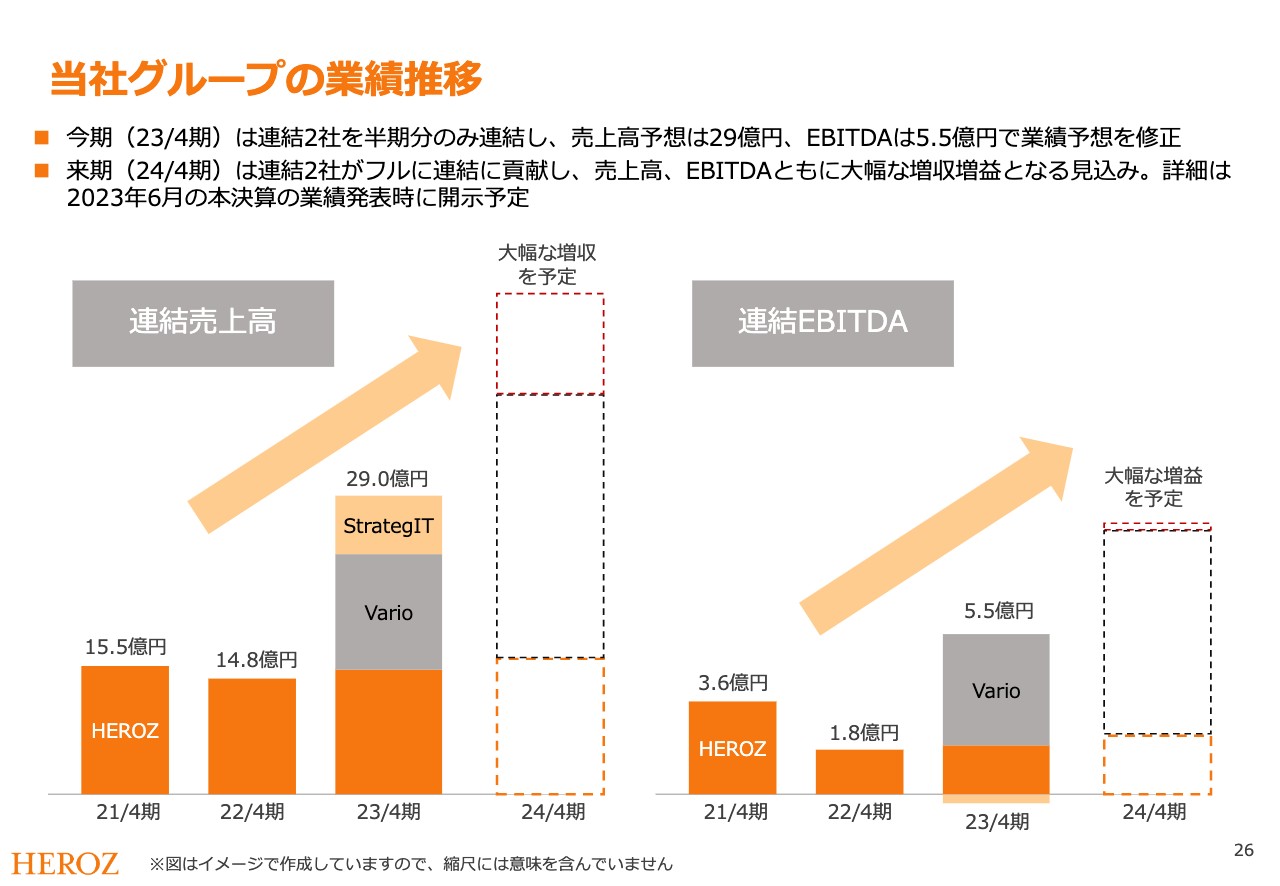

当社グループの業績推移

今期は連結2社を半期分のみ連結し、売上高予想は29億円、EBITDAは5億5,000万円を想定しています。来期については、連結2社がフルに連結に貢献し、売上高、EBITDAともに大幅な増収増益を見込んでいます。

来期の業績予想については、今期末の決算発表の段階で開示する予定です。引き続き、既存事業によるオーガニック成長に加えて、積極的にM&Aを展開していくことで、成長を維持していきたいと考えています。

以上をもちまして、2023年4月期第2四半期決算に関する報告を終了させていただきます。ご清聴いただき、ありがとうございました。