2022年11月7日に発表された、株式会社オカムラ2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社オカムラ 代表取締役 社長執行役員 中村雅行 氏

パーパス経営を推進

中村雅行氏:本日は大変お忙しい中、株式会社オカムラ2023年3月期第2四半期の決算説明会にご参加いただきまして、誠にありがとうございます。資料をもとにご説明させていただきます。

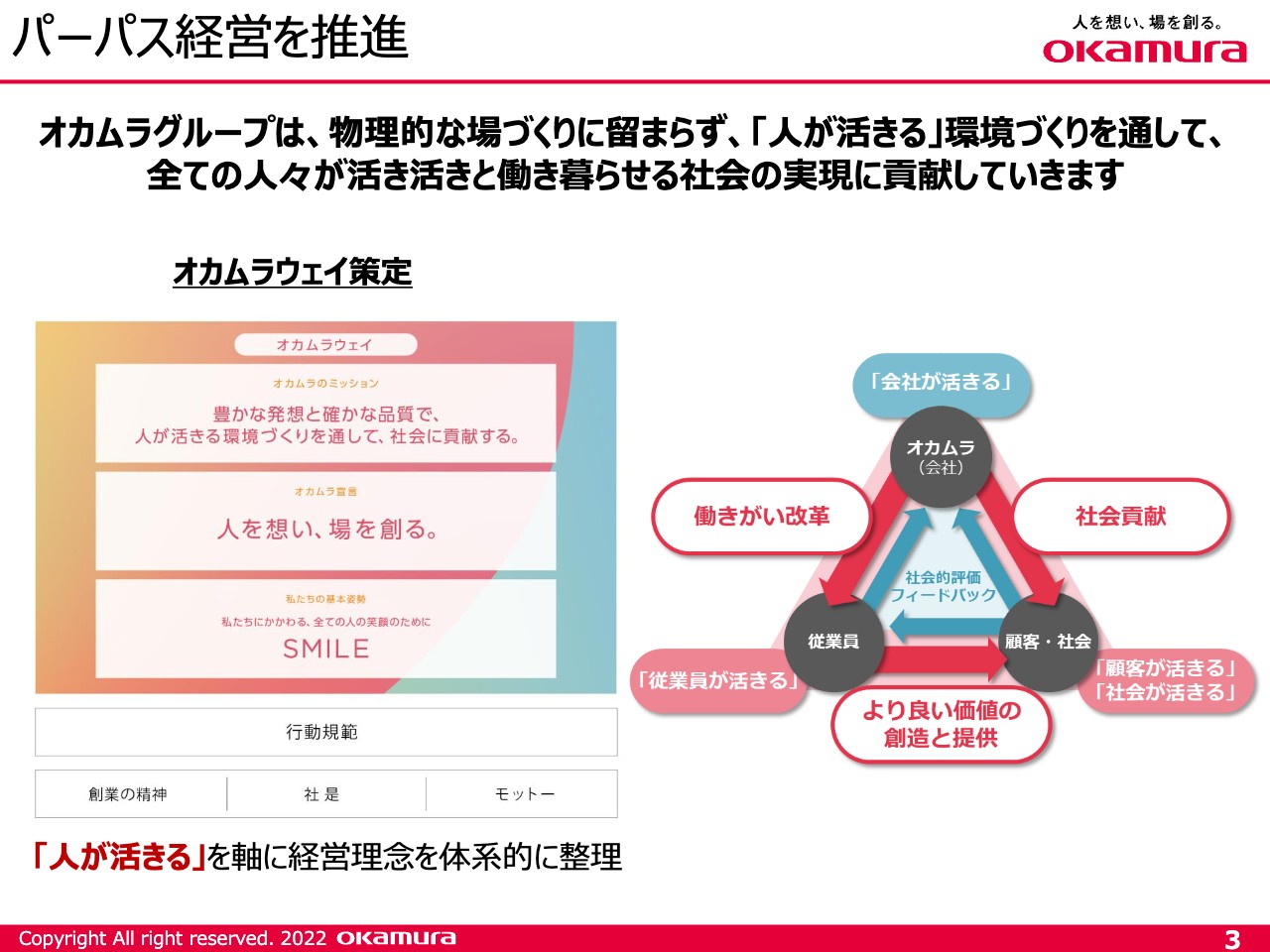

まずはパーパス経営についてご説明します。スライドには、「オカムラグループは、物理的な場づくりに留まらず、『人が活きる』環境づくりを通して、全ての人々が活き活きと働き暮らせる社会の実現に貢献していきます」と記載しています。

当社のモットーは「人を想い、場を創る。」です。「人が活きる」を軸に社会に貢献できる企業を目指して、長期展望を持ったパーパス経営を推進しています。

右側に記載しているとおり、「オカムラ(会社)」「従業員」「顧客・社会」という三角形の中で、オカムラと従業員は「働きがい改革」、従業員と顧客・社会は「より良い価値の創造と提供」、オカムラと顧客・社会は「社会貢献」として、それぞれ「人が活きる」を軸に、経営理念を体系的に整理して、経営を推進しています。

温室効果ガス削減の取組み

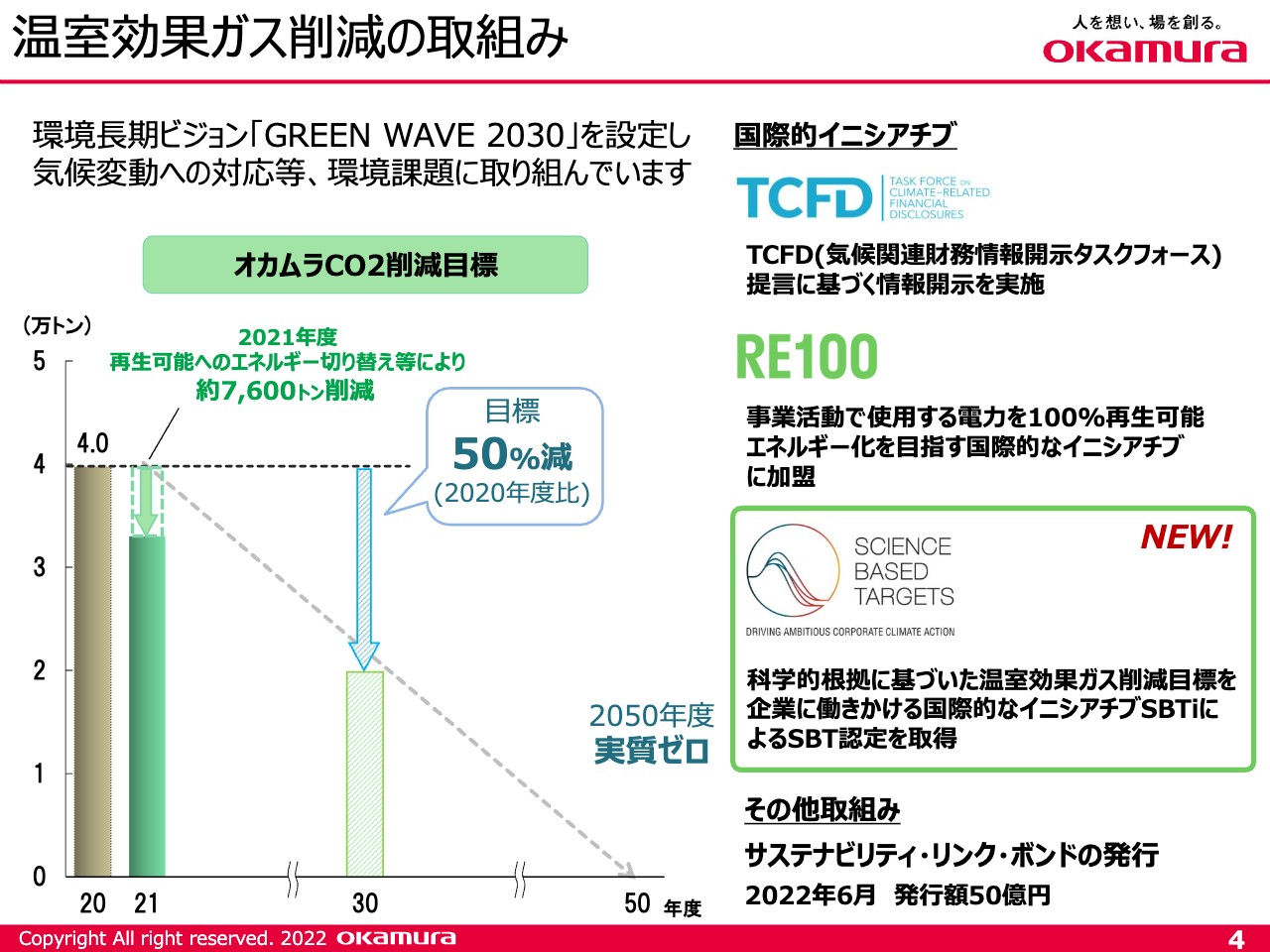

温室効果ガス削減の取り組みです。当社は、環境長期ビジョン「GREEN WAVE 2030」を設定し、気候変動への対応等、環境課題に取り組んでいます。

CO2の削減は順調に進んでいます。スライド右側の「国際的イニシアチブ」について、緑の枠線内にあるように、2022年10月に、科学的根拠に基づいた温室効果ガス削減目標を企業に働きかける国際的なイニシアチブSBTiによるSBT認定を取得しています。

政策保有株式の状況

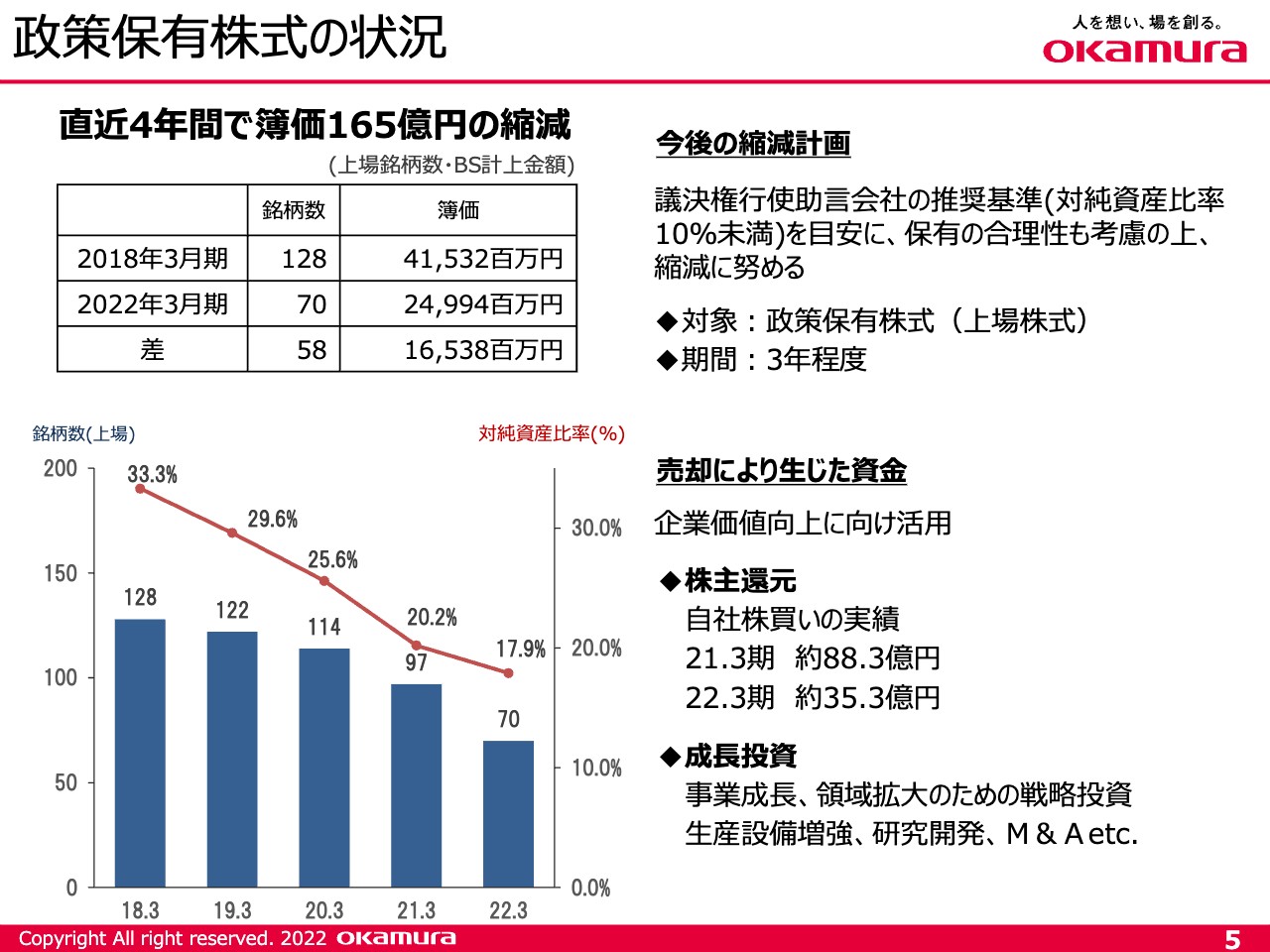

政策保有株式の状況です。直近4年間で簿価で165億円、銘柄数は58銘柄の縮減となりました。2022年3月期の純資産に対する比率は、ISS基準の20パーセントを切っています。

今後の縮減計画をスライド右側に記載しています。議決権行使助言会社の(反対)推奨基準(対純資産比率10パーセント未満)を目安に、保有の合理性も考慮の上、縮減に努めていきます。期間は3年程度を考えていますが、投資先企業と対話しながら進めていきます。

売却により生じた資金は、成長投資として使う予定です。株主還元は、自社株買いの実績として2021年3月期と2022年3月期で約123.6億円を実施しています。

2023年3月期第2四半期 業績ハイライト

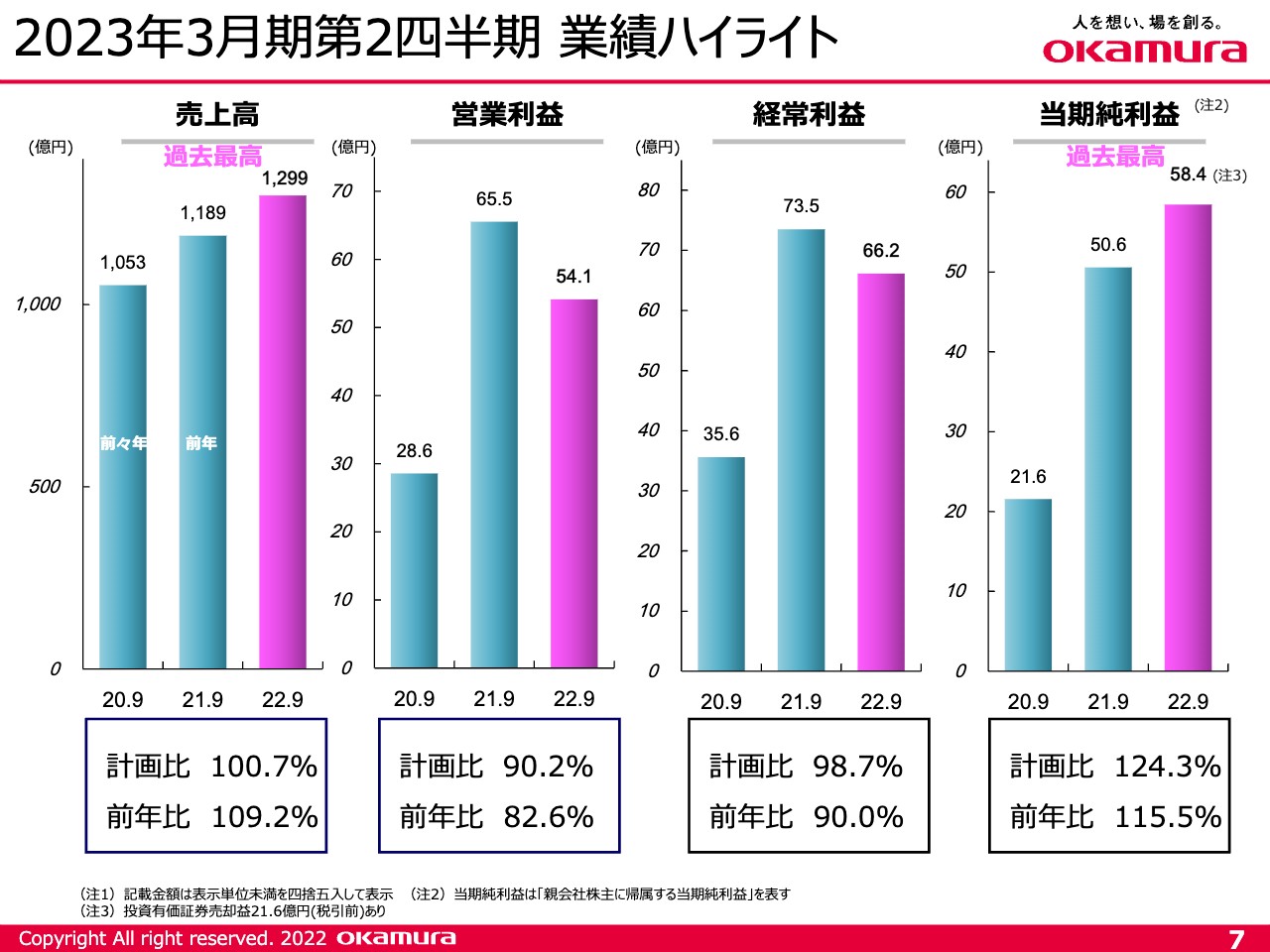

2023年3月期の第2四半期の総括です。スライド左側から売上高、営業利益、経常利益、当期純利益の3年間の推移を棒グラフで示しています。

売上高は過去最高の1,299億円、営業利益は過去3番目の54億1,000万円、経常利益は過去2番目の66億2,000万円です。当期純利益は、投資有価証券の売却益が入っているため、過去最高の58億4,000万円となりました。

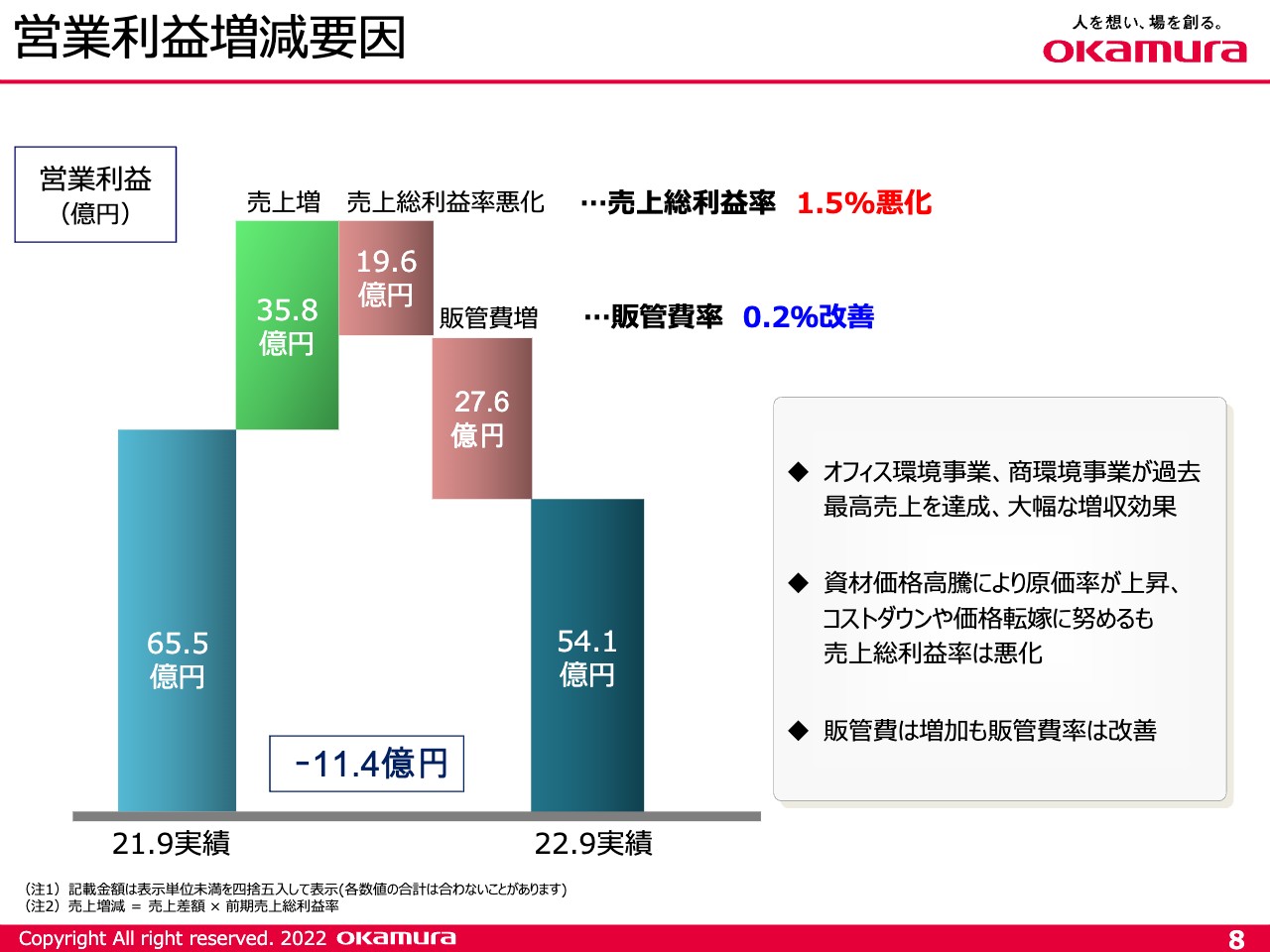

営業利益増減要因

営業利益の増減要因です。増益要因として、110億円の売上増により35億8,000万円の増益効果となっています。一方、減益要因については資材価格高騰によって、売上総利益率は1.5パーセント悪化し、金額としては約19億6,000万円減益要因となりました。

販管費は各費目で少しずつ増加し、合計で27億6,000万円の減益要因となりましたが、販管費率は0.2パーセント改善していますので、販管費についてはコントロールできたと考えています。

この期間は、前年比で33億円の資材価格上昇、4億円のコストダウンがあり、資材価格上昇が原価に及ぼした影響は29億円と推定しています。一方、価格転嫁分は11億円と想定していますので、差し引き18億円が売上総利益の悪化につながったと考えています。

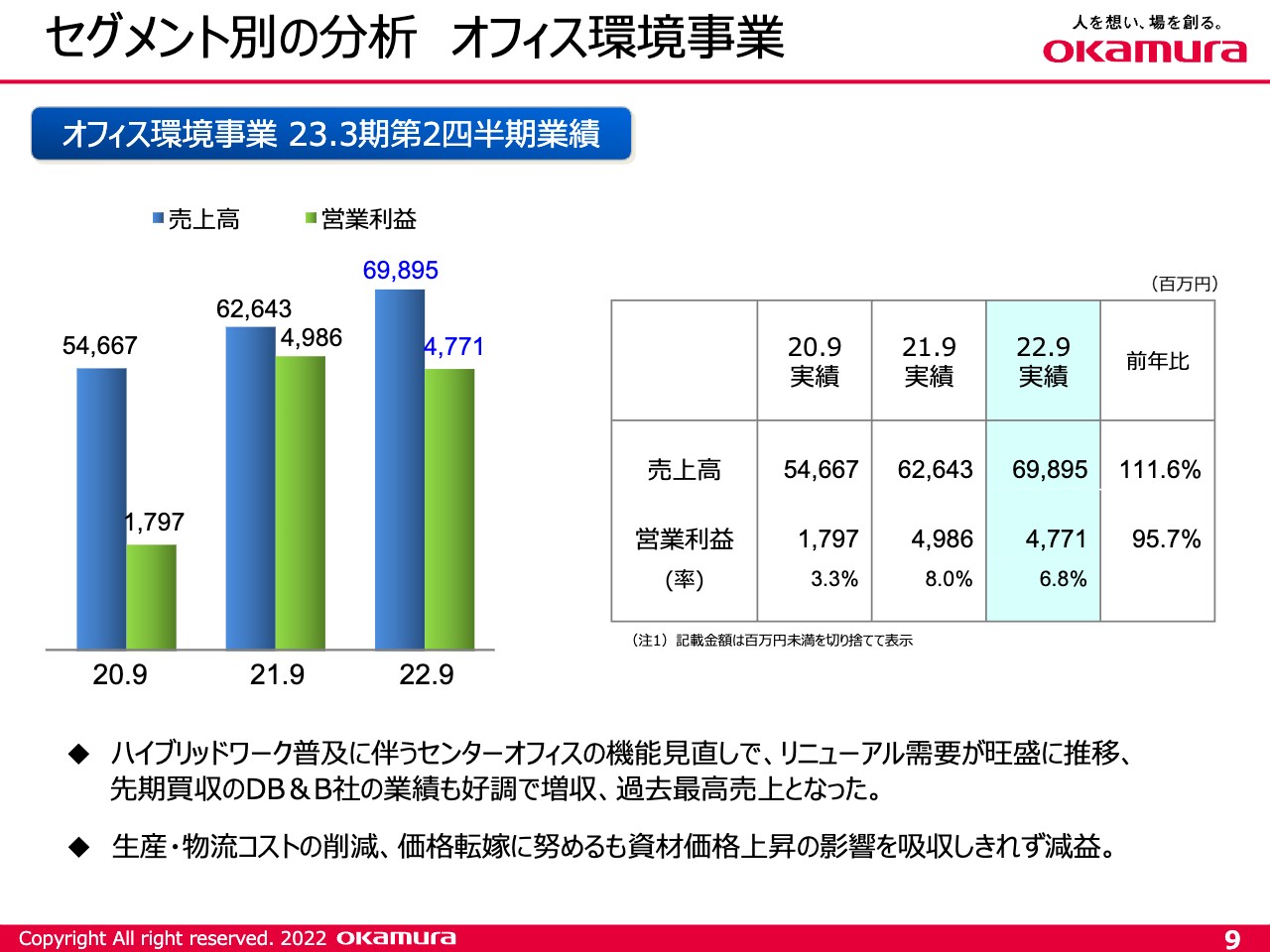

セグメント別の分析 オフィス環境事業

セグメント別にご説明します。まずはオフィス環境事業です。売上高は前年比11.6パーセント増の698億9,500万円、営業利益は前年比4.3パーセント減の47億7,100万円となりました。

市場としては、ハイブリッドワークの普及に伴うセンターオフィスの機能見直しで、リニューアル需要が旺盛に推移しました。先期に買収したシンガポール本社のDB&B社も好調に推移し、売上高は過去最高となっています。

原価面では生産・物流コストの削減、価格転嫁に努めましたが、残念ながら資材価格の上昇影響を吸収しきれず、わずかに減益となっています。

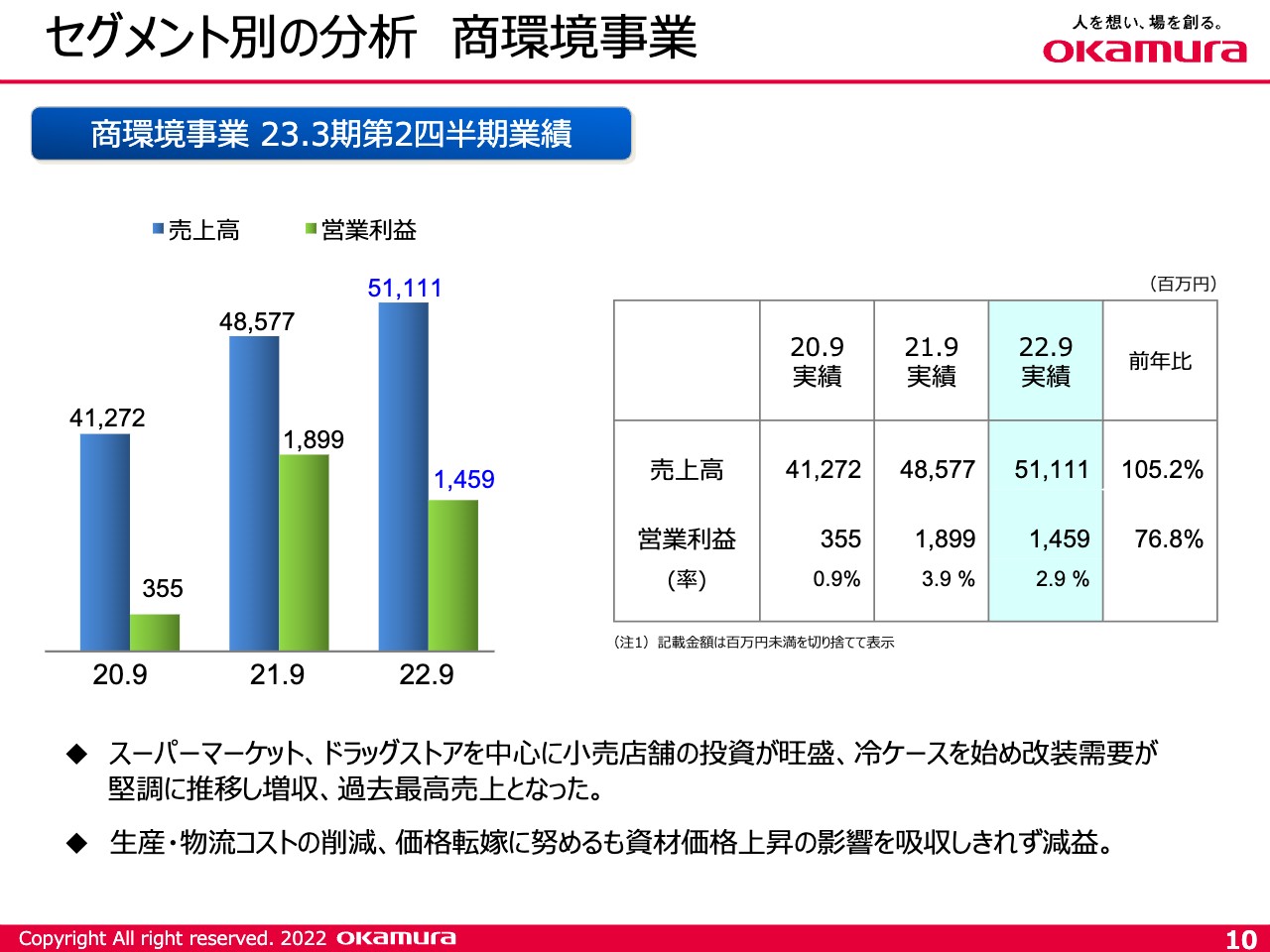

セグメント別の分析 商環境事業

商環境事業です。売上高は前年比5.2パーセント増の511億1,100万円、営業利益は前年比23.2パーセント減の14億5,900万円となりました。スーパーマーケット、ドラッグストアを中心に小売店舗の投資が旺盛で、冷ケースをはじめ、改装需要が堅調に推移し増収となりました。売上高は過去最高となっています。

原価面では生産・物流コストの削減、価格転嫁に努めましたが、鋼材価格が原価に与える影響が大きいため、価格上昇影響を吸収しきれずに減益となっています。

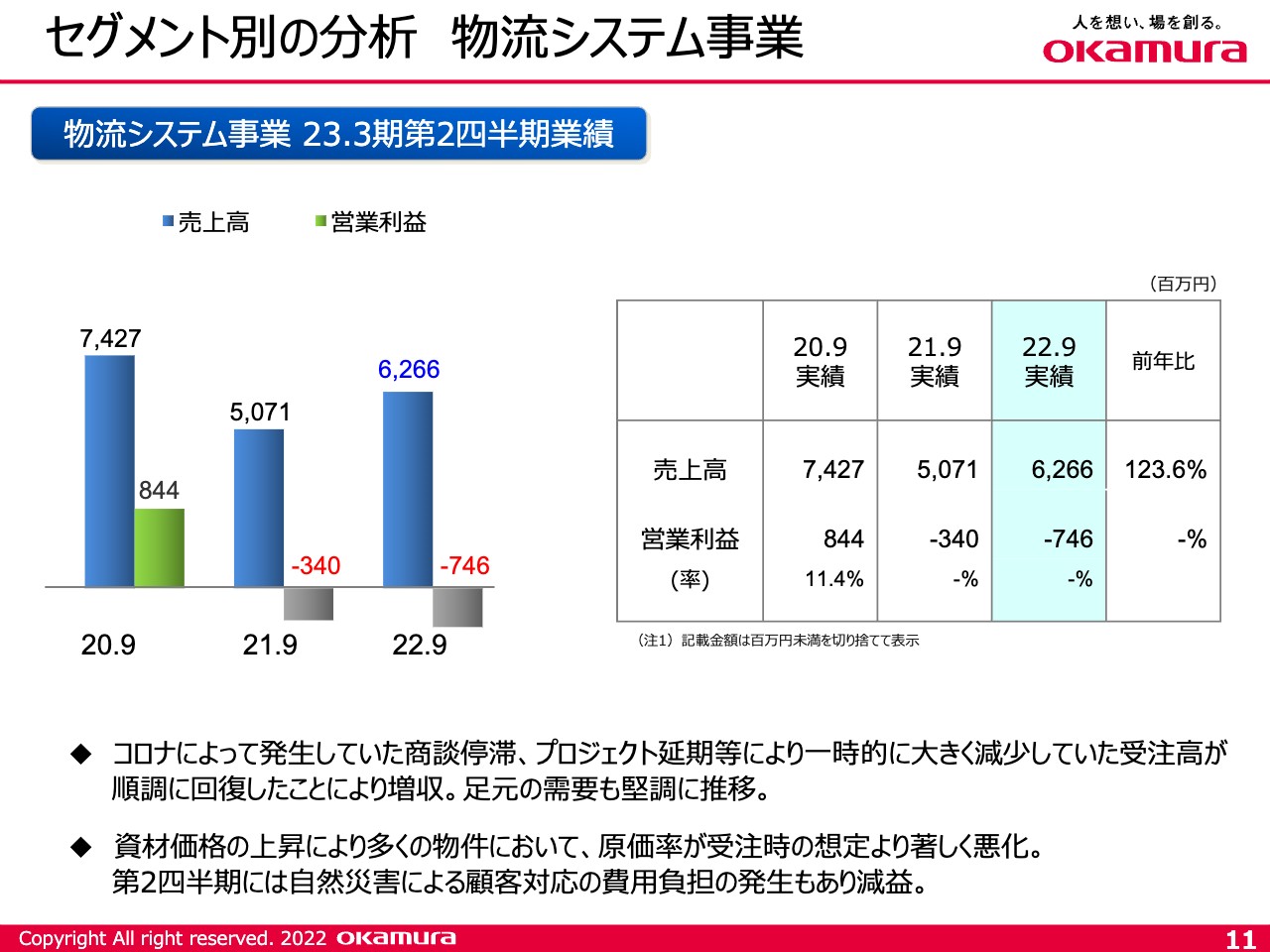

セグメント別の分析 物流システム事業

物流システム事業です。売上高は前年比23.6パーセント増の62億6,600万円、営業利益は残念ながら7億4,600万円の赤字になっています。

売上高は、コロナ禍によって発生していた商談停滞が回復し、プロジェクト延期等も減少したため、受注が順調に回復し、増収となりました。後ほどご説明しますが、足元の需要も堅調に推移しています。

利益面について、オートストア等輸入製品が多く、為替変動の影響や資材価格の高騰があり、さらに納入時期がずれたため、2、3年前の受注時の価格とコストの想定に対しコスト増が発生しています。交渉は継続していますが、残念ながら原価率が悪化しています。

これに加えて資材の調達難もありました。特にモーター等の調達にかなり苦労しており、納期を守るために仕様を変更せざるを得ず、コストが上がったという種々の要因があります。

また、3月に発生した福島県沖の地震で被災した顧客の物流センターにおける被害の一部を補償しました。これらにより、残念ながら減益となりました。

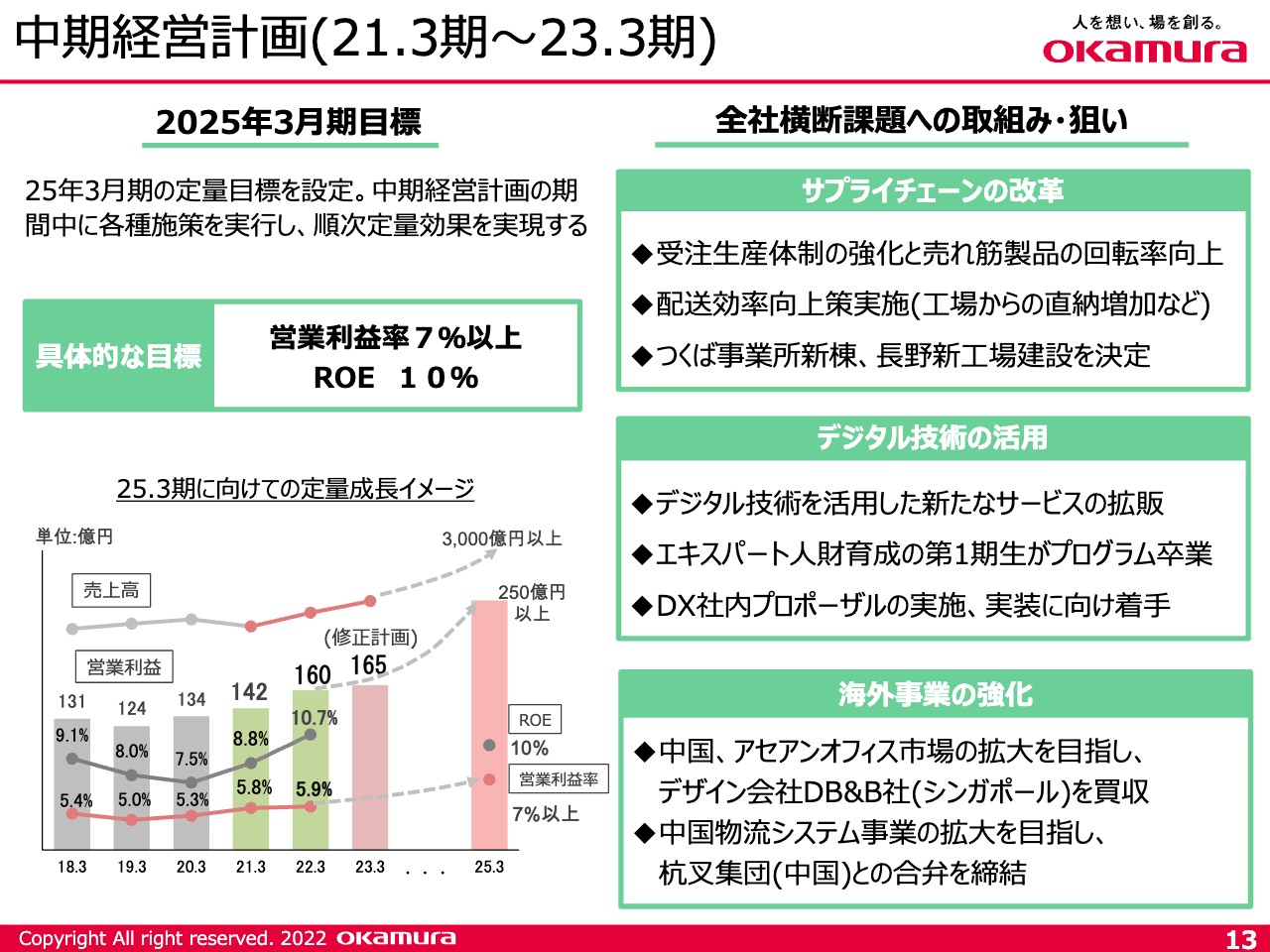

中期経営計画(21.3期~23.3期)

中期経営計画についてご説明します。スライド左下に、中期経営計画の目標をグラフで示しており、2023年3月期の営業利益は修正計画で165億円と予想しています。

来年度から次の中期経営計画の3年間が始まりますので、目標は来年5月に見直した上で発表します。

右側には、全社横断課題を3つ掲載しています。1つ目のサプライチェーンの改革では、この2年半で取り組んだ結果が出ており、売上高物流費が約1.5パーセント改善しました。また、商環境事業とオフィス環境事業の2つの事業の供給体制の強化と利益率の向上を目指し、つくば事業所新棟と長野新工場建設を決定しています。

2つ目のデジタル技術の活用では、主に社内業務の工数の大幅削減に向けた改革に着手しています。

3つ目の海外事業の強化では、シンガポールにあるデザイン・内装会社のDB&B社を買収し、こちらを拠点に中国・ASEAN市場への拡大を目指していきます。また、中国の物流システム事業拡大を目指し、当社のトルクコンバータ事業の合弁先である杭叉集団とともに、物流システム事業の合弁会社を作りました。現在は準備段階ですが、2年後には成果が出始めると考えています。

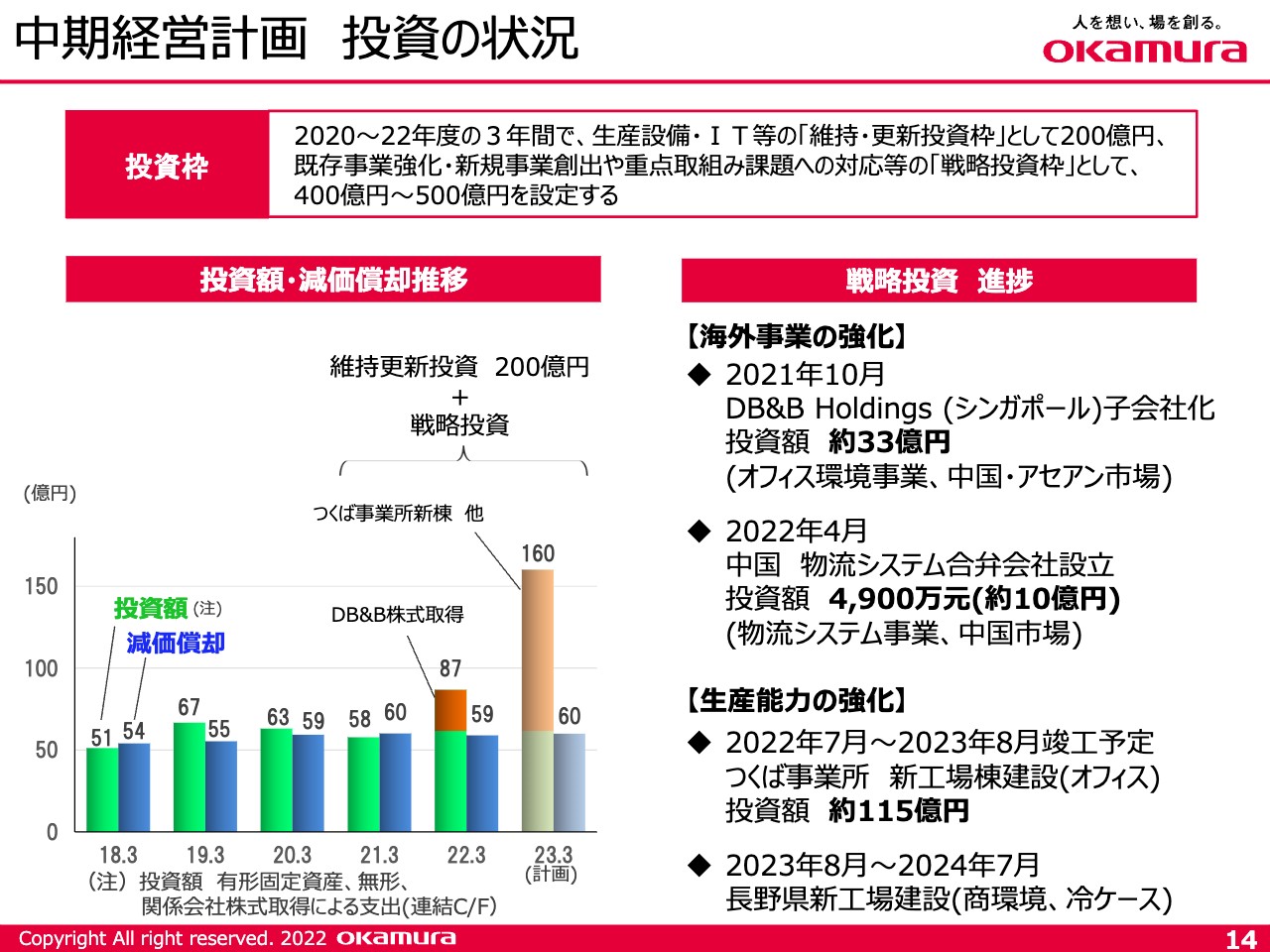

中期経営計画 投資の状況

中期経営計画における投資の状況です。投資については、「戦略投資枠」として400億円から500億円を設定しています。スライドに投資額と減価償却費の推移を記載していますが、「維持・更新投資枠」は3年間で200億円の予定で進めています。

さらに、海外事業の強化ならびに生産能力の強化のため約250億円の投資を計画しています。まだ発表していませんが、約150億円規模の案件を抱えているため、合計で400億円強の戦略投資になると考えています。

2023年3月期業績見通し

2023年3月期の見通しについてご説明します。上期の結果を受けて、通期計画を若干修正しました。

通期売上高の2,750億円は変更していませんが、営業利益は173億円から165億円に修正しました。経常利益も183億円から180億円に若干下方修正しています。

一方、当期純利益は、128億円から156億円に上方修正しています。計画どおりに着地した場合、それぞれの項目で過去最高になります。過去最高を目指して下期計画を進めていきたいと思います。

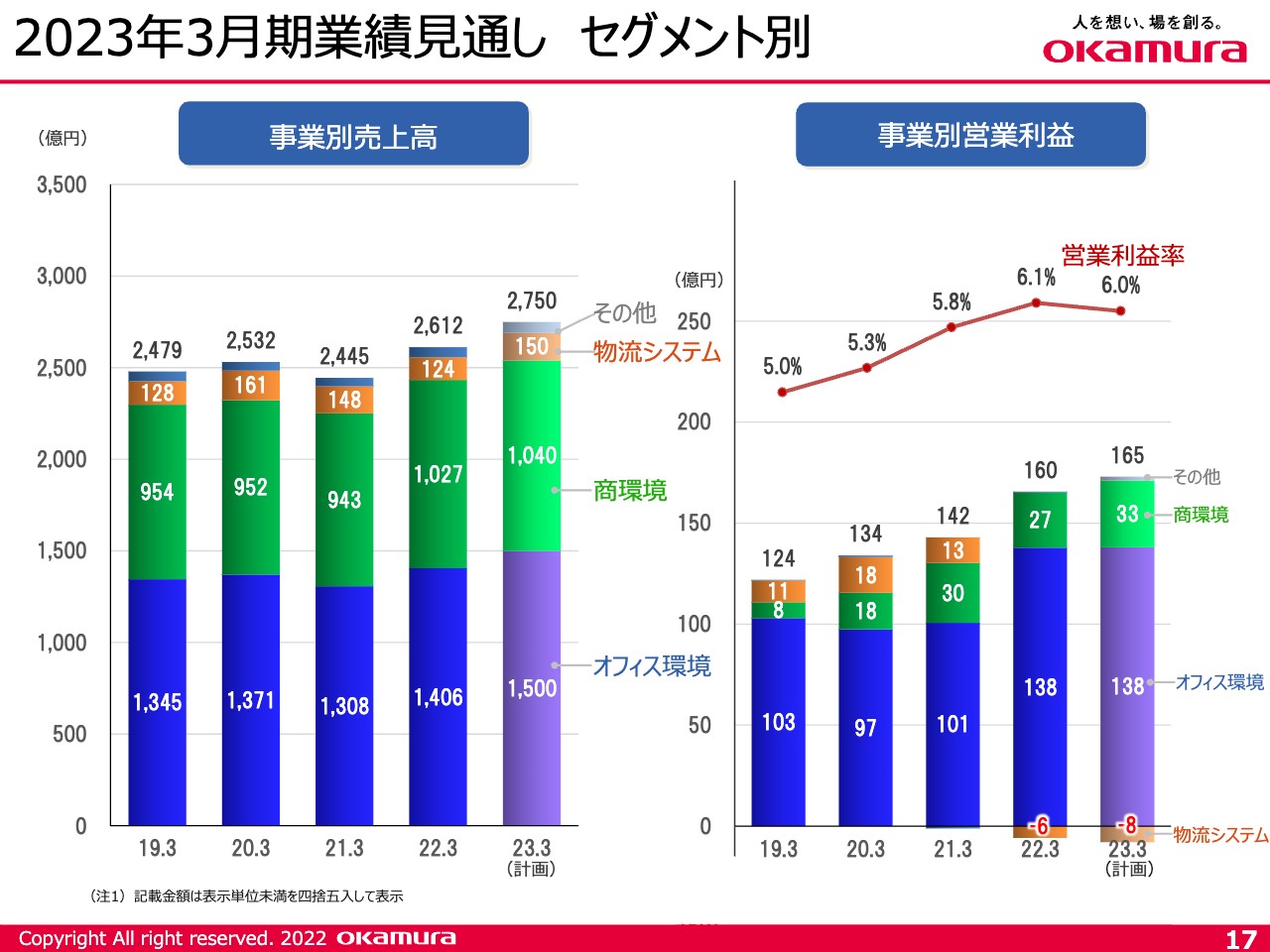

2023年3月期業績見通し セグメント別

スライドの折れ線グラフで示しているように、今期の営業利益率は6パーセントになります。

一株当たり配当金と配当性向推移

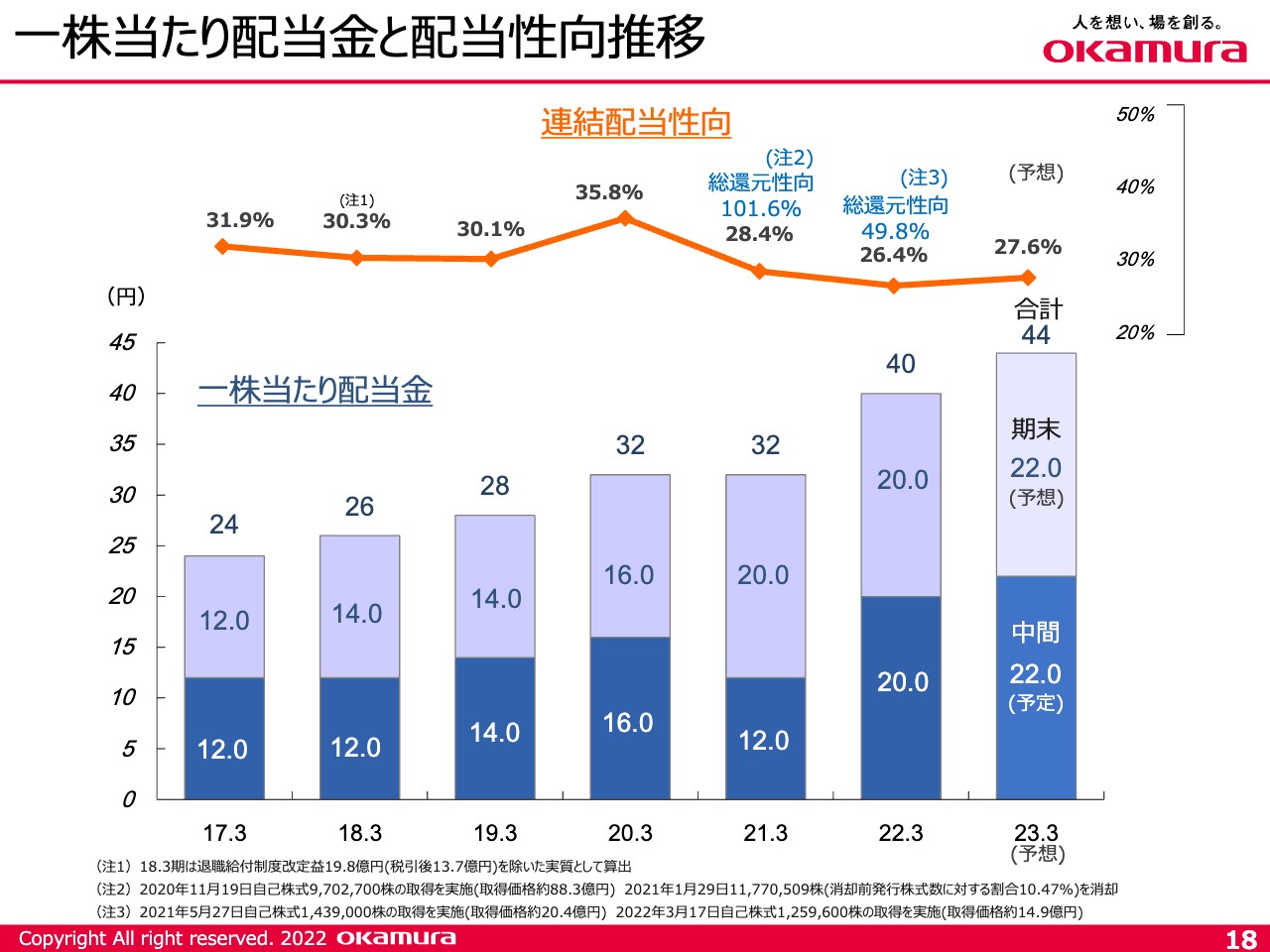

1株当たり配当金と配当性向の推移について、2023年3月期は中間配当22円、期末配当22円、年間44円の配当を予想しています。

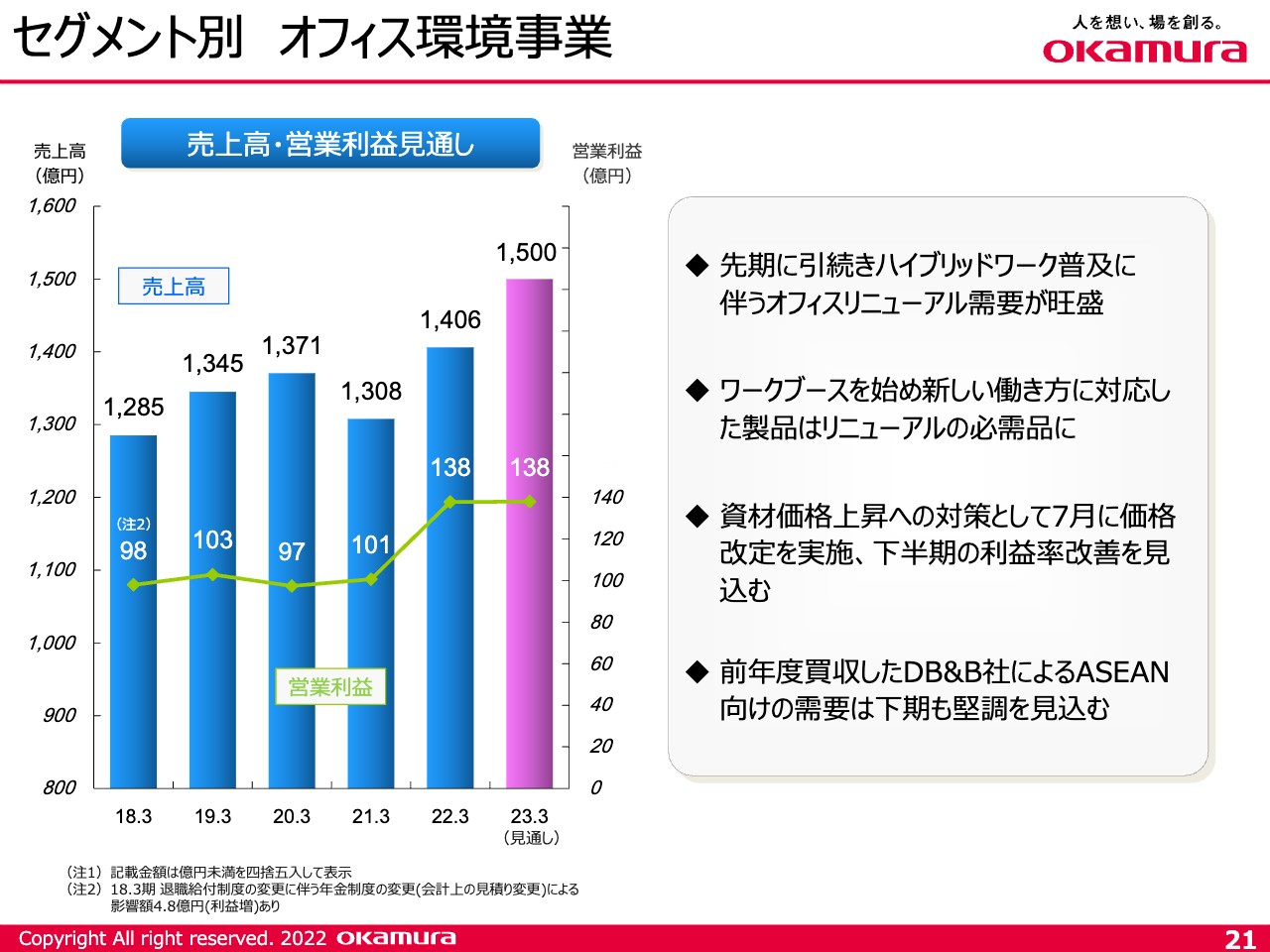

セグメント別 オフィス環境事業

セグメント別の状況についてご説明します。オフィス環境事業の通期業績見通しは、売上高1,500億円、営業利益138億円です。

こちらの市場では、先期に続きハイブリッドワーク普及に伴うオフィスリニューアル需要が旺盛です。当社の強みであるワークブースを始め、新しい働き方に対応した製品がリニューアル需要の必需品になりつつあります。

また、資材価格上昇の対策として、7月に価格改定を実施しました。7月以降、価格転嫁の交渉に入っており、下半期は利益率の改善を見込んでいます。第2四半期から徐々に価格改定の効果が出ており、よい方向に進み始めていると感じています。

子会社のDB&B社については、下期も堅調と見ています。

オフィスリニューアル需要 長期トレンドを見込む

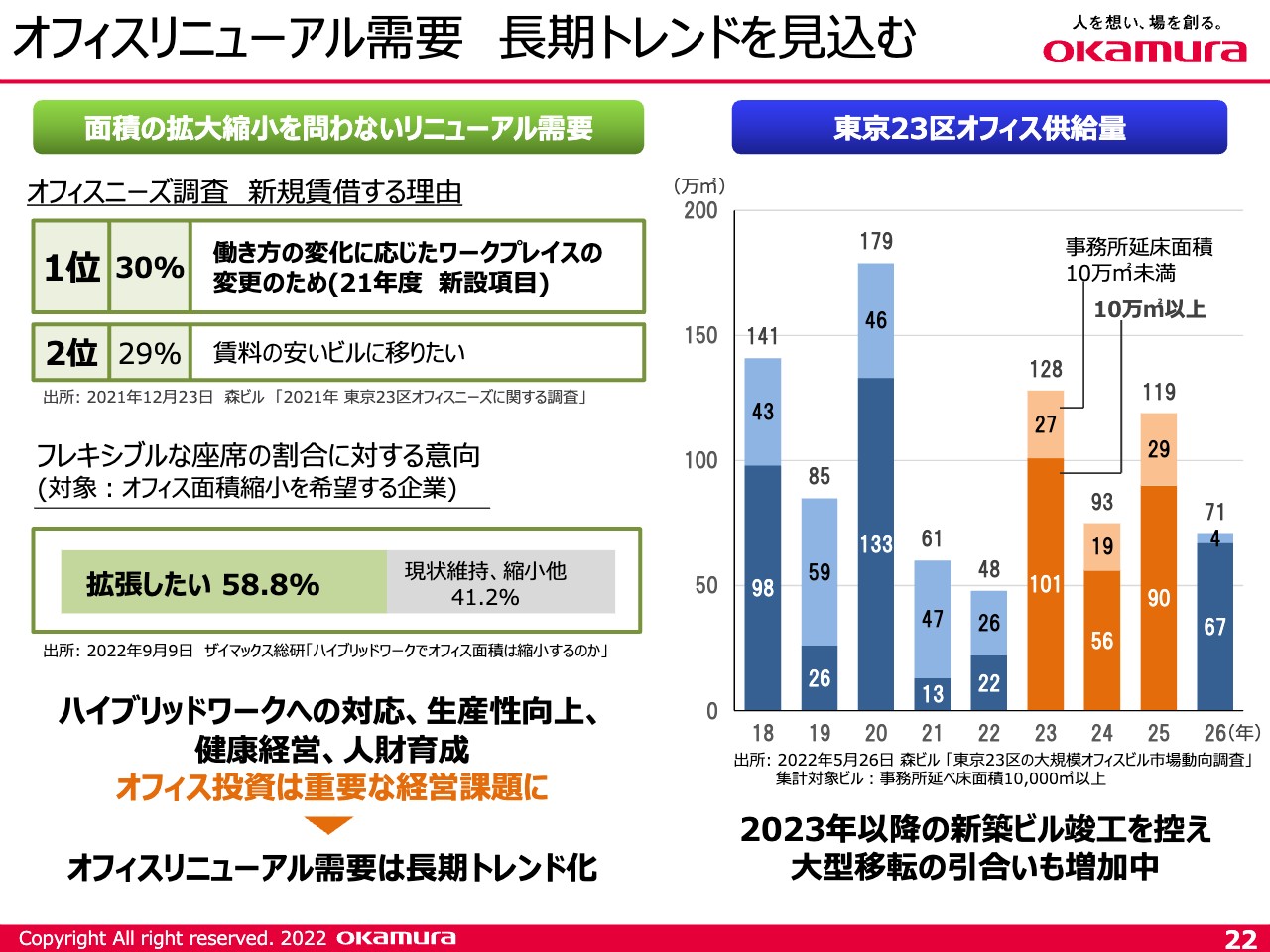

オフィスリニューアル需要の市場動向についてご説明します。オフィスニーズの調査では、新規に賃借する理由の1つ目に「働き方の変化に応じたワークプレイスの変更のため」とあり、新たなオフィス需要が発生しています。

また、フレキシブルな座席の割合に対する意向についても、「拡張したい」と考えるお客さまがおおよそ6割に達しています。

ハイブリッドワークへの対応ということで、生産性向上や健康経営、人財育成に向けてオフィス投資が重要な経営課題になりつつあり、現在、オフィスリニューアル需要が長期トレンドに入っています。4、5年は同じような傾向が続くと考えています。

東京23区のオフィス供給量の推移についても、2023年から2025年にかけて、大規模なビルの新築が予定されており、それに伴った需要も含まれていくと思います。

既存什器からの大幅な入れ替えが発生

新たなオフィス需要の動向についてご説明します。2010年頃のオフィスは、「固定席」「会議室」で構成されていました。一方、スライド右側の2022年のオフィスを見ると、フリーアドレスを中心とした「共用席」、当社では「共創空間」と呼んでいる、さまざまな人たちが交流して、創造的な仕事を行うための「コミュニケーションエリア」、そして、個人が集中して効率を上げるための「集中エリア」の3つで構成されています。

右側の写真にあるようなオフィスが一般的に普及し、製品では、フリーアドレステーブルやモバイルロッカー、当社独自のモバイルバッテリーやワークブースなどが非常に好調です。

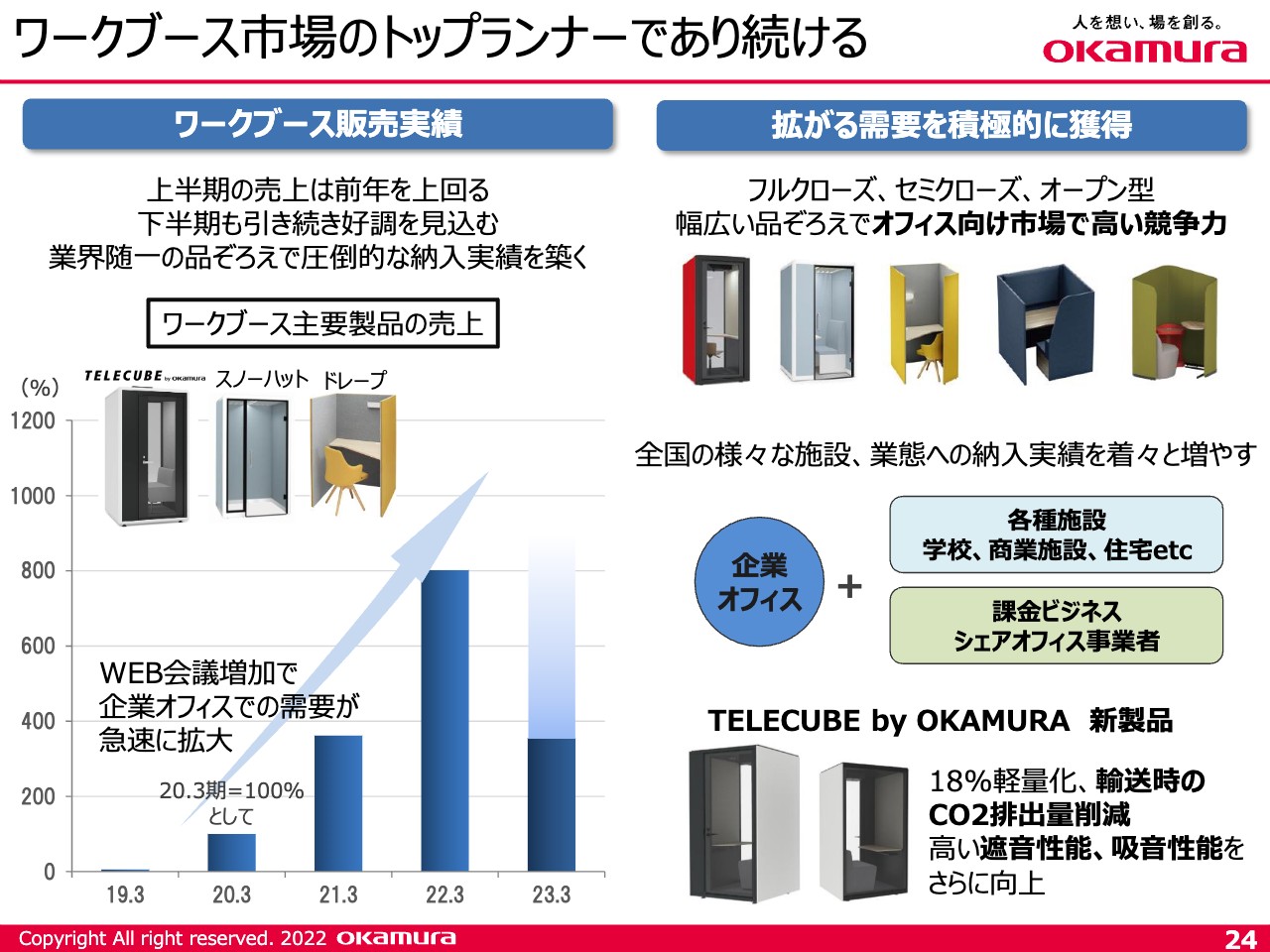

ワークブース市場のトップランナーであり続ける

スライドには「ワークブース市場のトップランナーであり続ける」と記載していますが、当社においてワークブースの比重が非常に高くなってきています。シェアも獲得できています。また企業だけではなく、学校や商業施設、住宅といった市場でも、ワークブースの普及が進んでいます。

「TELECUBE by OKAMURA」の新モデルは、従来の製品と比べ構造体の重量を18パーセント軽量化し、輸送費のCO2排出量の削減、高い遮音性能、吸音性能を実現しており、さらにシェアを拡大していきたいと思います。

オカムラグランドフェア2023開催

今週は、新製品発表会である「オカムラグランドフェア2023」を開催します。内容については、11月7日午後からホームページで各種コンテンツを公開します。ぜひご覧ください。

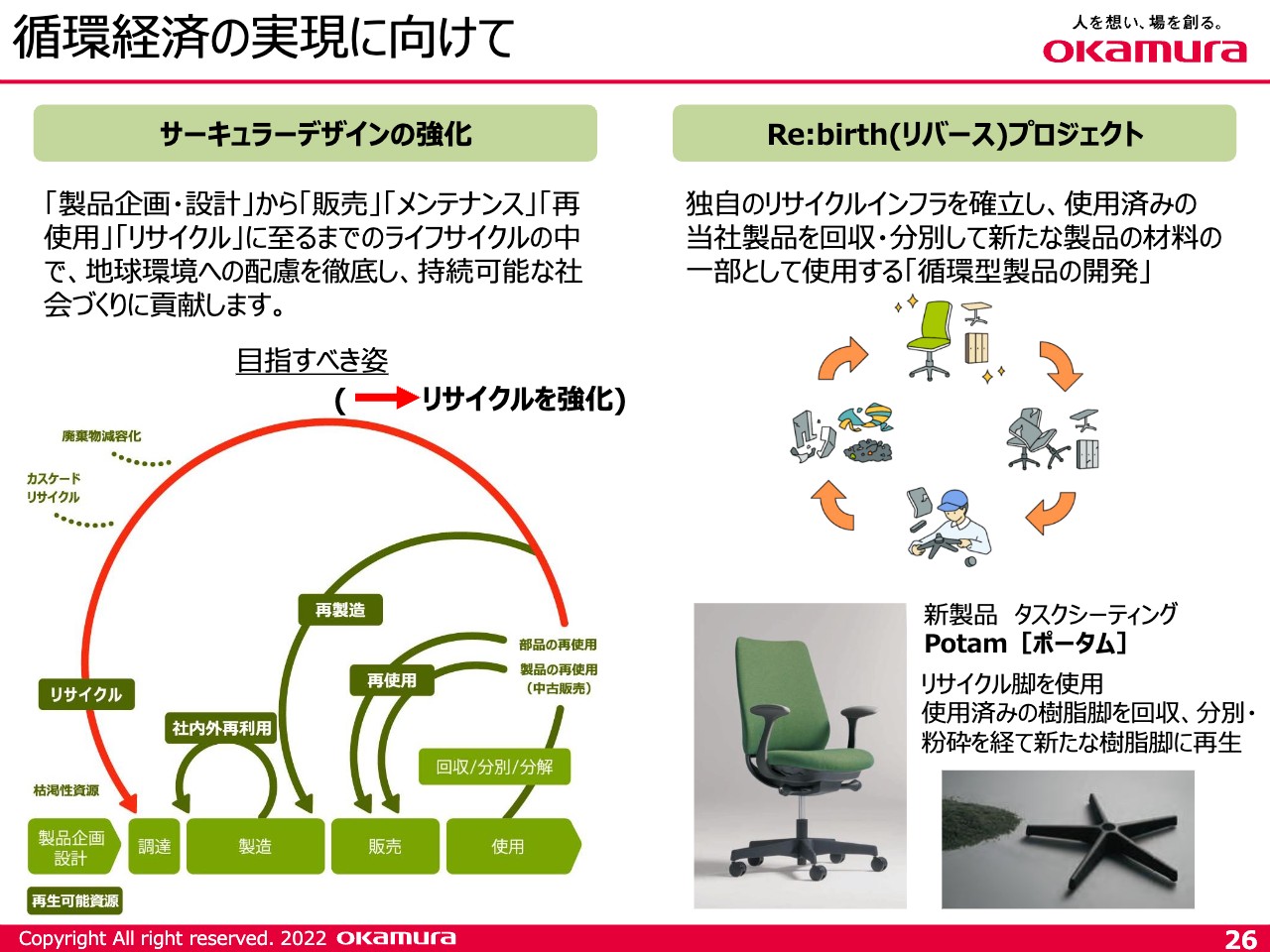

循環経済の実現に向けて

循環経済の実現に向けて、「Re:birth(リバース)」プロジェクトに取り組んでいます。当社は、昔からリサイクルインフラを確立しています。使用済みの製品を回収・分別し、新しい製品の材料の一部として使用する「循環型製品の開発」に注力してきました。

新製品の「Potam(ポータム)」では、サーキュラーデザインの強化を図っています。スライド左側の図は当社のものづくりの考え方である「サーキュラーデザイン」です。当社では「イスからイスを作る」といったリサイクルはできていませんでしたが、「Potam」ではそれを実現することができました。非常に手間がかかりますが、このような活動を地道に続けていきたいと思います。

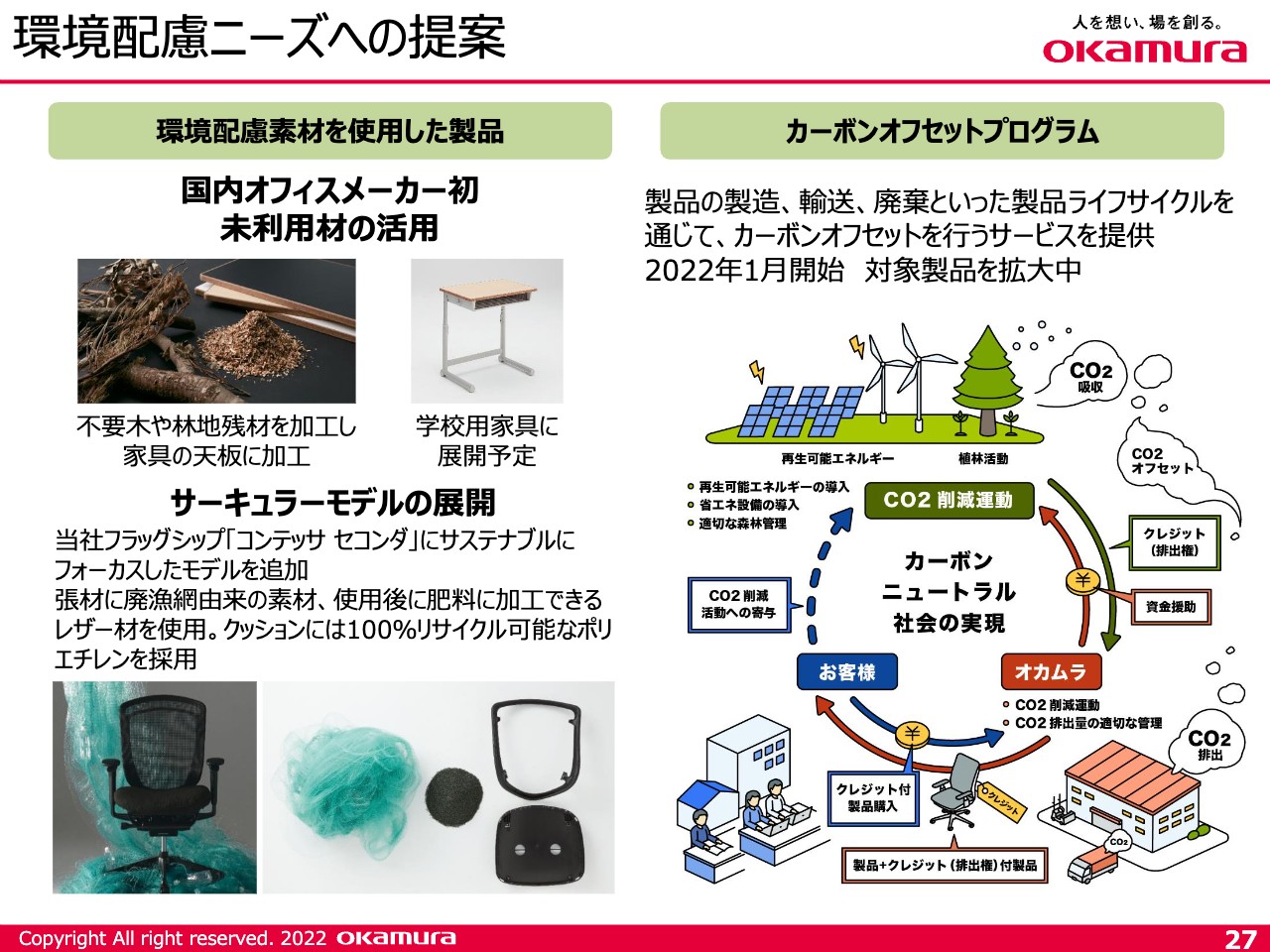

環境配慮ニーズへの提案

環境配慮ニーズへの提案です。当社では環境配慮素材を使用した製品として、国内オフィスメーカーで初めて未利用材を活用し、製品を作っています。

当社のフラッグシップチェアである「コンテッサ」では、座面部分に100パーセントリサイクル可能なポリエチレンを採用し、製品化しました。

また、今年1月からカーボンオフセットプログラムを開始しています。オフィス製品の売上の7割相当を網羅する75シリーズ、約300品目の製品を対象に、カーボンオフセットプログラムを実施しています。業界として、これだけ幅広い製品をカバーしているのは当社だけです。

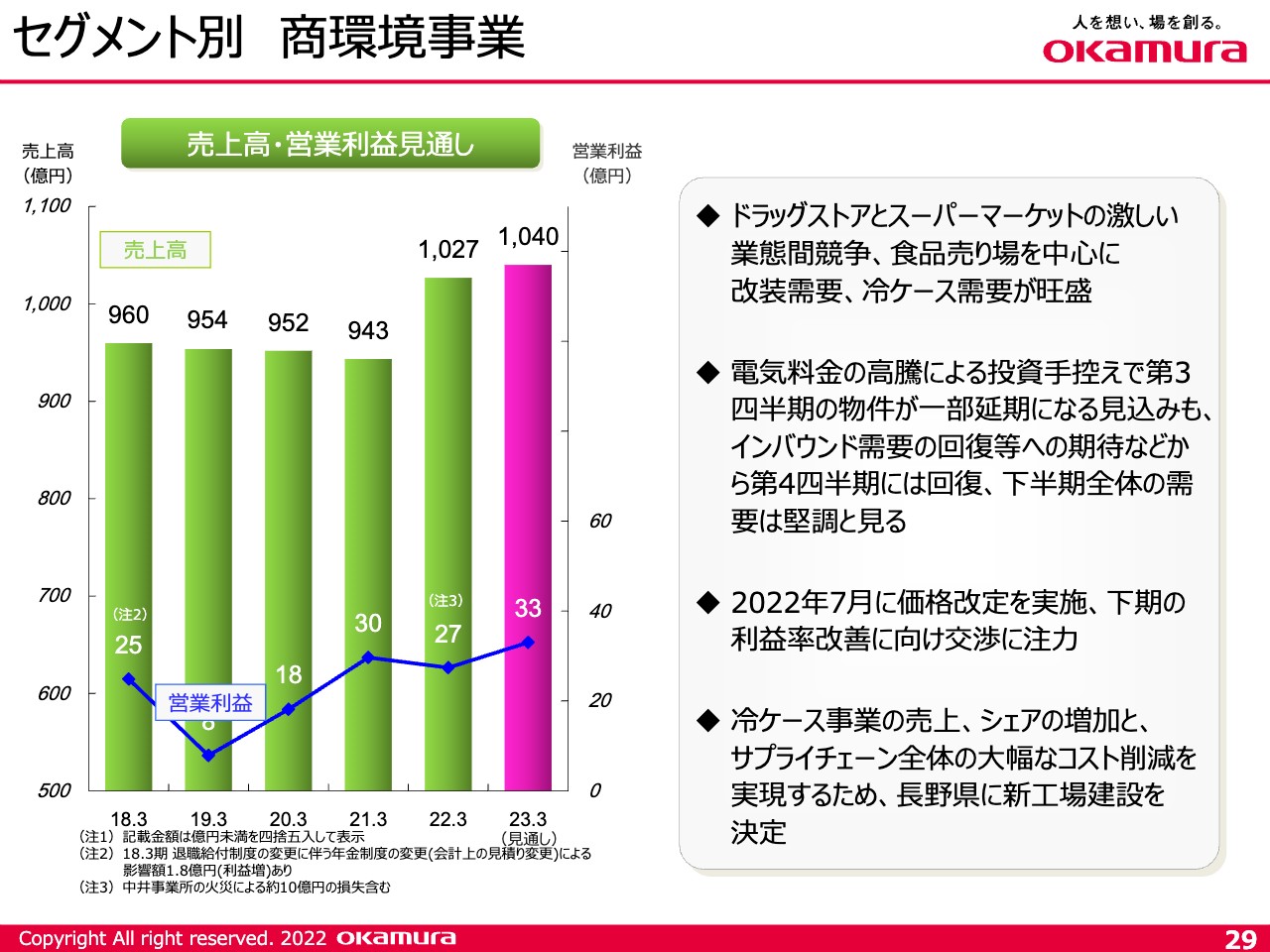

セグメント別 商環境事業

通期業績見通しとして、商環境事業は売上高1,040億円、営業利益33億円を目指しています。この市場では、ドラッグストアとスーパーマーケットの業態間競争が依然として激しく、食品売り場を中心に改装需要や冷ケースの需要が旺盛に推移しています。

ただし、電気料金が高騰しているため、スーパーマーケットを中心に、投資の手控えや延期が出始めているのも事実です。第4四半期に向けて、需要が少しずつ戻り始めていますので、下期全体の需要は堅調と見込んでいます。

商環境事業でも7月に価格改定を実施しました。下期の利益率改善に向けて交渉を継続していきたいと思います。

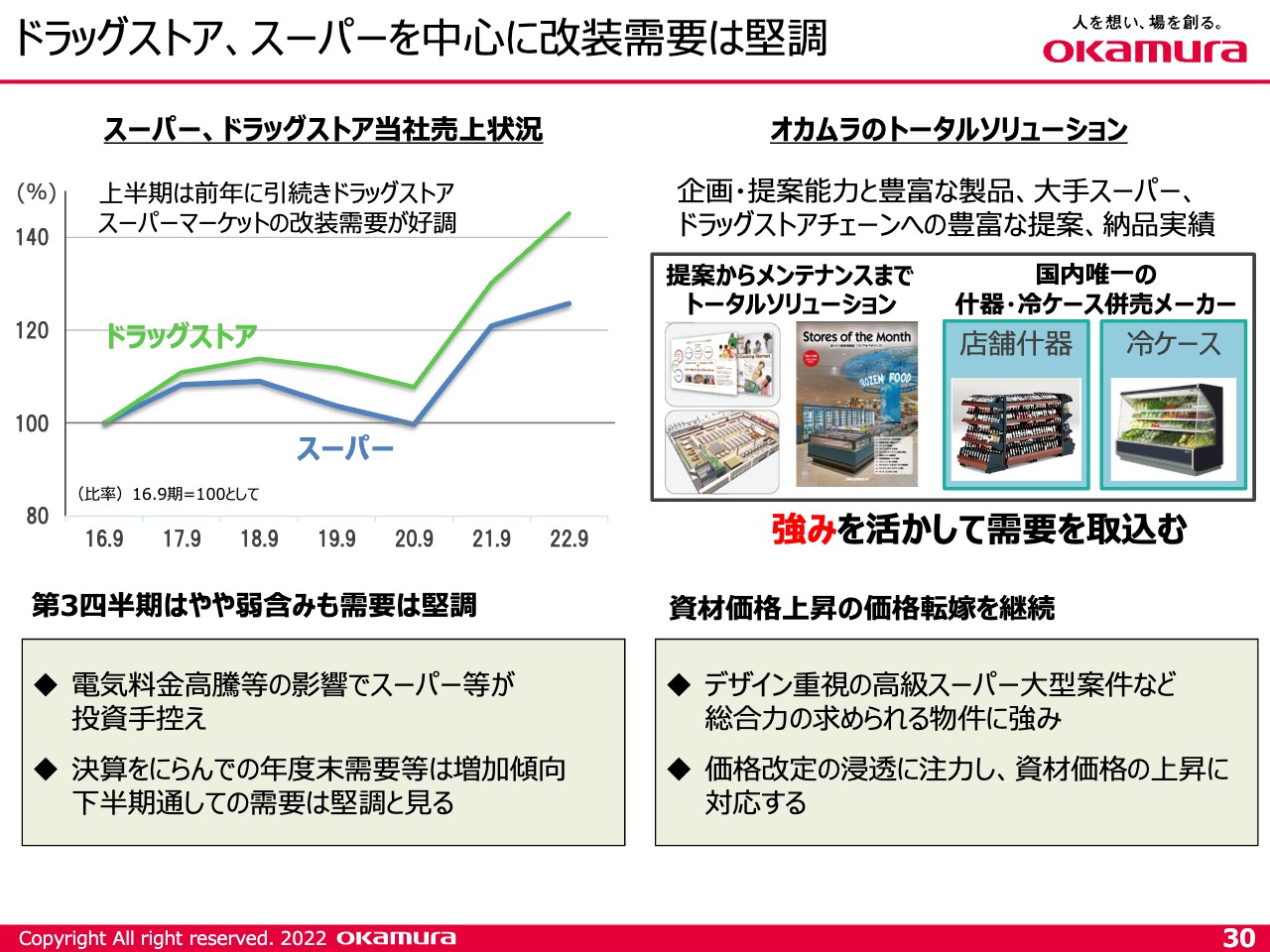

ドラッグストア、スーパーを中心に改装需要は堅調

スライドに「ドラッグストア、スーパーを中心に改装需要は堅調」と記載しましたが、左上のグラフにあるとおり、商環境事業を支えている業態は、依然としてドラッグストアとスーパーマーケットです。

第3四半期は電気料金高騰の影響があり、需要はやや弱含みとなっていますが、2、3月の決算期に向けて需要は回復傾向にありますので、第4四半期に期待しています。

右側には当社の強みである「オカムラのトータルソリューション」と記載していますが、最近では、当社の強みを活かした総合力により、デザイン重視の高級スーパーなどの大型案件の受注が獲得できるようになってきました。価格改定も行いましたので、浸透を図っていきたいと思います。

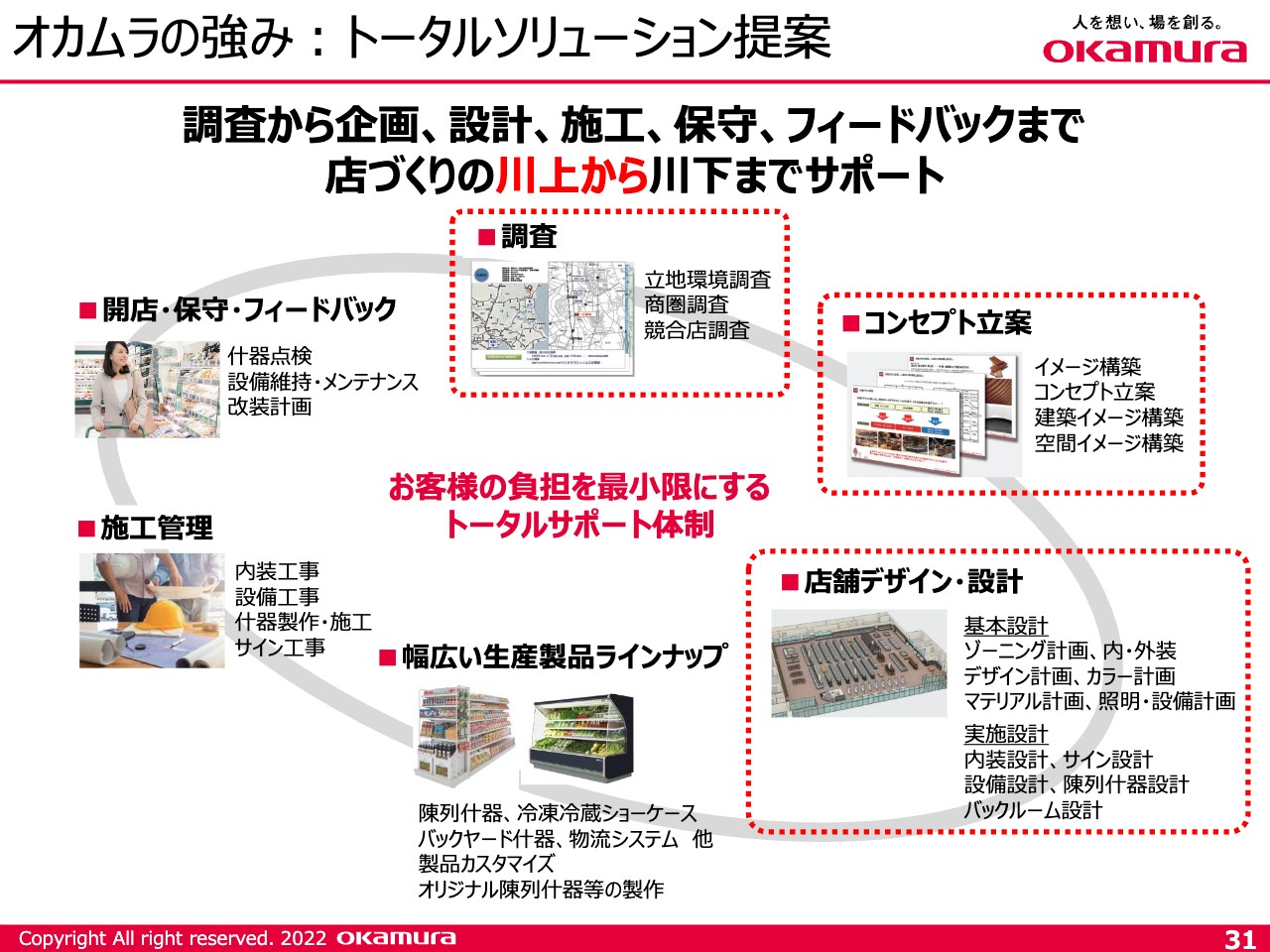

オカムラの強み:トータルソリューション提案

当社の強みはトータルソリューション提案です。店を作る時に非常に重要になるのが、調査(立地環境調査、商圏調査、競合店調査)、コンセプト立案、店舗デザイン設計で、これらは店を作った後の業績に直結します。

当社は100名のデザイナーを擁しており、これらの点に注力しています。上期はデザイン提案がかなり評価されるようになってきました。特命受注も増えており、成果が出始めているところです。

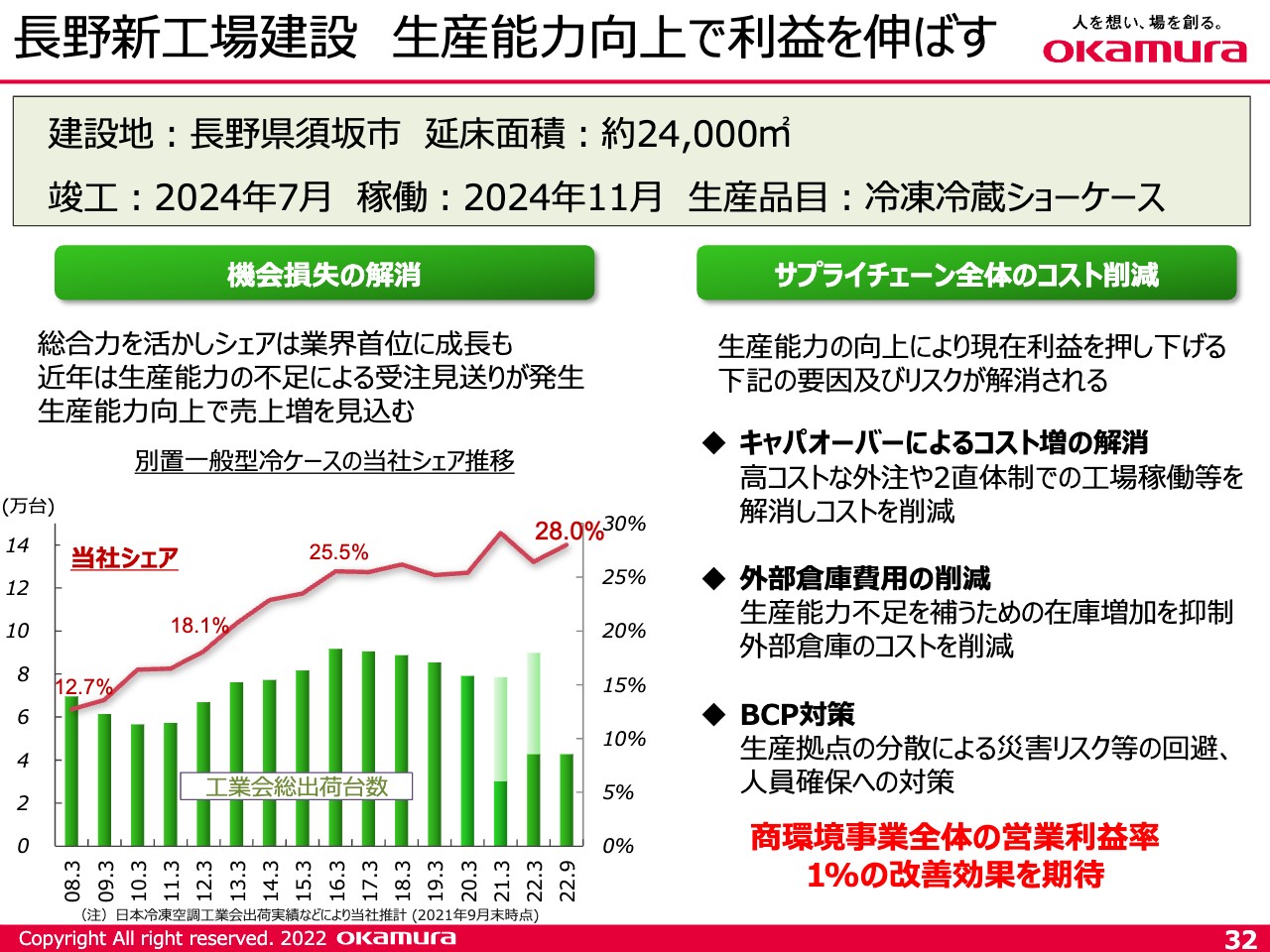

長野新工場建設 生産能力向上で利益を伸ばす

長野県須坂市で、冷凍冷蔵ショーケースの新工場建設を進めています。スライド左側のグラフにあるとおり、当社の別置一般型冷ケースのシェアはかなり拡大しており、生産能力が限界にきています。これに対応するため、長野県にある協力会社と一体になることで供給力を上げるという目的で、長野県に新しい工場を作る決断をしました。

右側に「サプライチェーン全体のコスト削減」と記載しましたが、生産能力がいっぱいになると、さまざまなところでコストが増えてきます。例えば、2直生産や在庫の増加、高コストな外注などにより生産コストが増えますが、新しく工場を作ることでコスト削減が実現でき、外部倉庫の費用も削減できると考えています。

また、BCPの観点からも、1ヶ所が何らかのかたちで停止しても、もう一方の工場で供給ができるようになります。サプライチェーン全体のコスト削減を実現することで、商環境事業全体の営業利益率1パーセント以上の改善効果を期待しています。

未来の店舗づくりに向けた研究開発

未来の店舗づくりに向けた研究開発として、「ウォークスルー決済店舗」の研究開発をしています。「あと5年から10年すると、店に人がいなくなる」と言われていることもあり、それに対応した研究開発を進めています。

スライド右側に「ロボットによる品出し作業の無人化」とありますが、すでに一部の店舗で実験が始まっており、実用化もされ始めています。当社も参画していますので、新しい店舗計画についても提案できる体制を整えていきたいと思います。

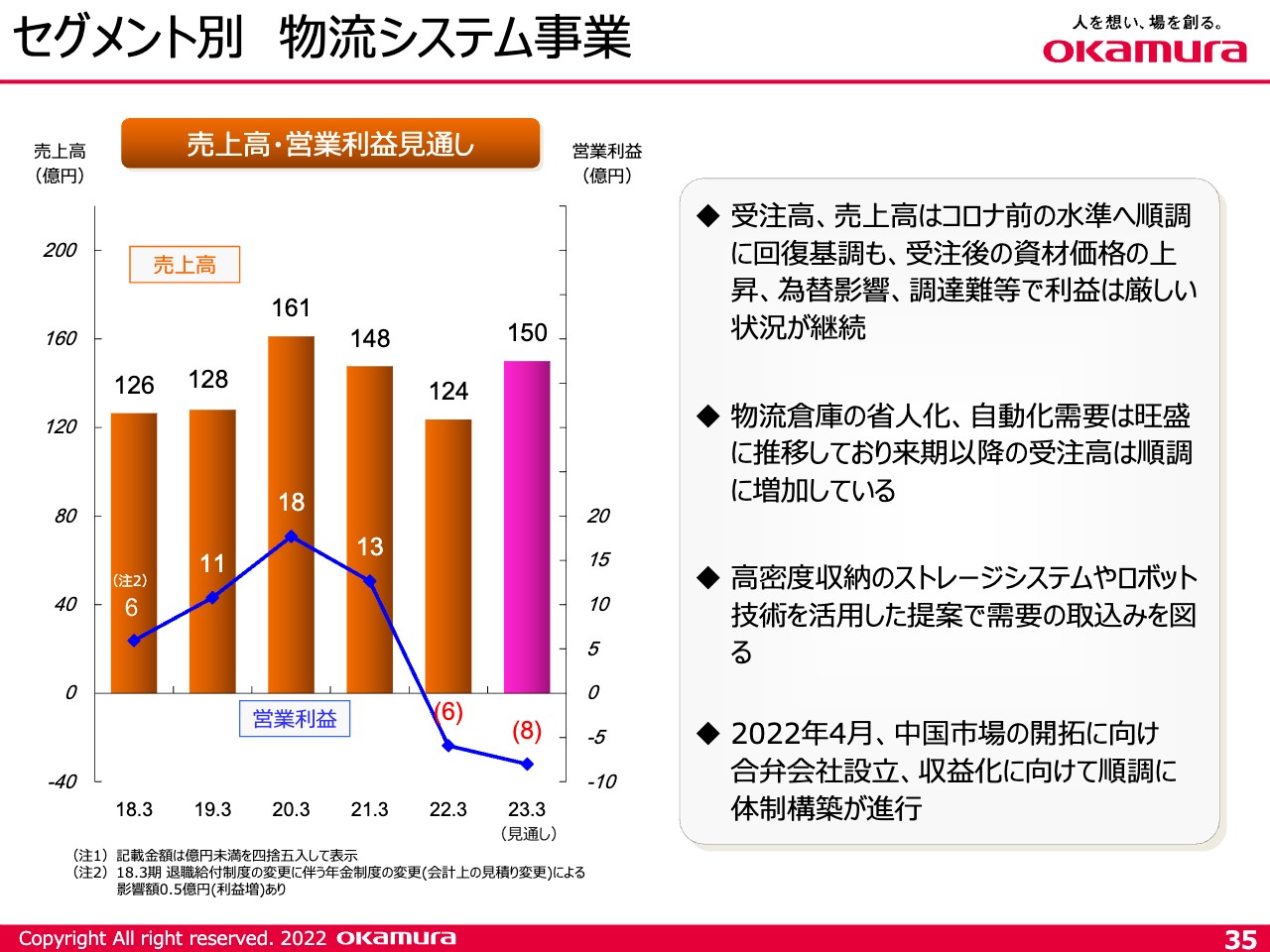

セグメント別 物流システム事業

物流システム事業についてです。通期業績見通しとして、売上高150億円に対して、営業利益は残念ながら8億円の赤字を見込んでいます。こちらの市場は、需要は比較的堅調に推移していまして、受注高と売上高はコロナ前の水準に回復していますが、受注後の資材価格の上昇や為替の影響、調達難などで、利益は厳しい状況が続くと見ています。

一方で、物流倉庫の省人化と自動化需要は旺盛に推移しており、来期以降の受注高は順調に増加しています。「AutoStore(オートストア)」「CYBISTORⅡ(サイビスター2)」といった高密度収納のストレージシステムやロボット技術を活用した提案により、需要の取り込みを図っていきます。

また、2022年4月に中国市場の開拓に向けて合弁会社を設立しました。収益化に向けて、準備は順調に進んでいます。

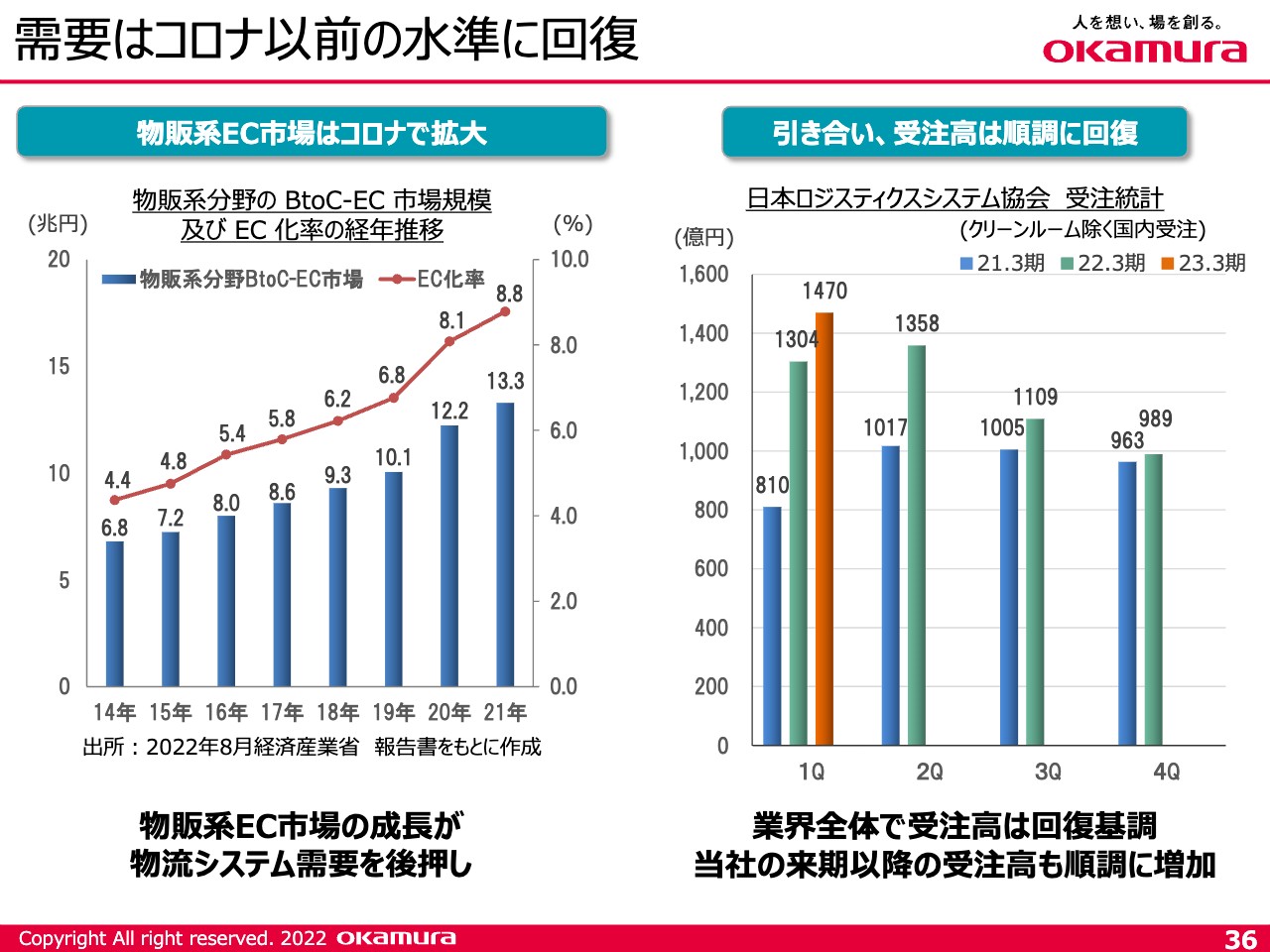

需要はコロナ以前の水準に回復

市場の状況についてです。物販系分野のBtoC-EC市場規模及び、EC化率の経年推移をグラフで示していますが、市場は順調に拡大しており、それを支える物流センターの需要も好調です。

スライド右側のグラフは、2021年3月期から2023年3月期の物流システム業界全体の受注高推移を示しています。オレンジ色の部分が今期ですが、受注高は業界全体で前年比プラス13パーセントと増加しており、当社の第1四半期の受注高もそれ以上に増えています。

自動化需要に応える製品群

「自動化需要に応える製品群」として、以前から紹介していた「AutoStore」には新たな品揃えを追加しています。さらに、「CYBISTORⅡ」というパレット品の収納効率を目指した製品もあります。

また、ロボット技術の活用ということで「ORV」という製品がありますが、これにはSLAMという技術により、目的地までの最も効率的なルートを自ら導き出す制御ソフトを搭載しています。先日の国際物流展で発表し、引き合いが活発化してきていますので、下期以降の売上につなげていきたいと考えています。

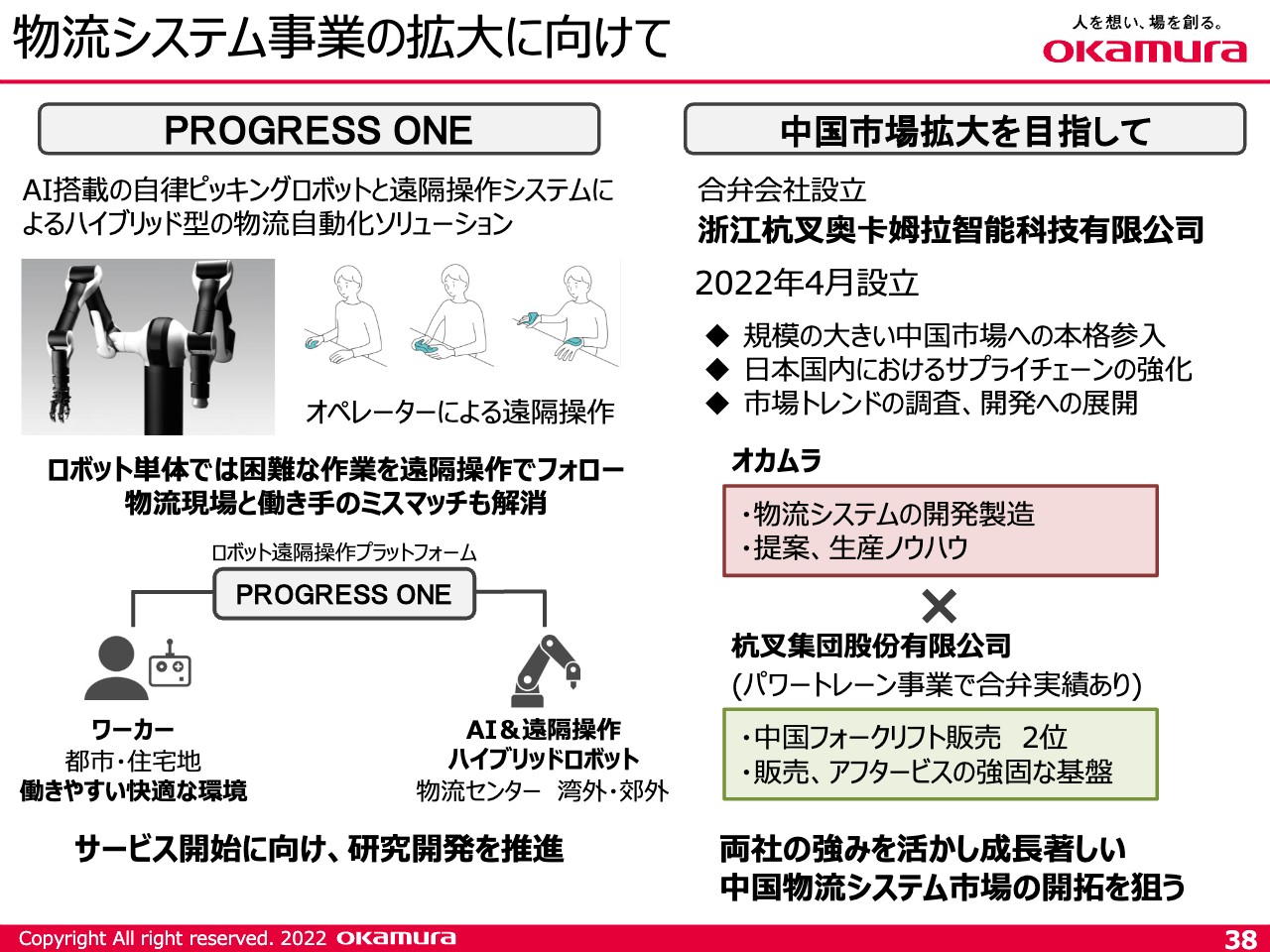

物流システム事業の拡大に向けて

今後の収益の柱にするため、温めている研究開発分野が2つあります。1つ目は「PROGRESS ONE」です。AI搭載の自律ピッキングロボットと遠隔操作システムによるハイブリッド型の物流自動化ソリューションで、5Gを使って遠隔地から操作します。こちらは2024年の後半から、実際のテスト走行に入ることができると思います。

2つ目は「中国市場拡大を目指して」ということで、合弁で新会社を設立しました。合弁先の杭叉集団はフォークリフトの販売会社で、当社の自動倉庫システムと組み合わせることにより、市場を獲得できると思います。

今期の成果は見込めませんが、来年の後半や再来年から成果が期待できると考えています。

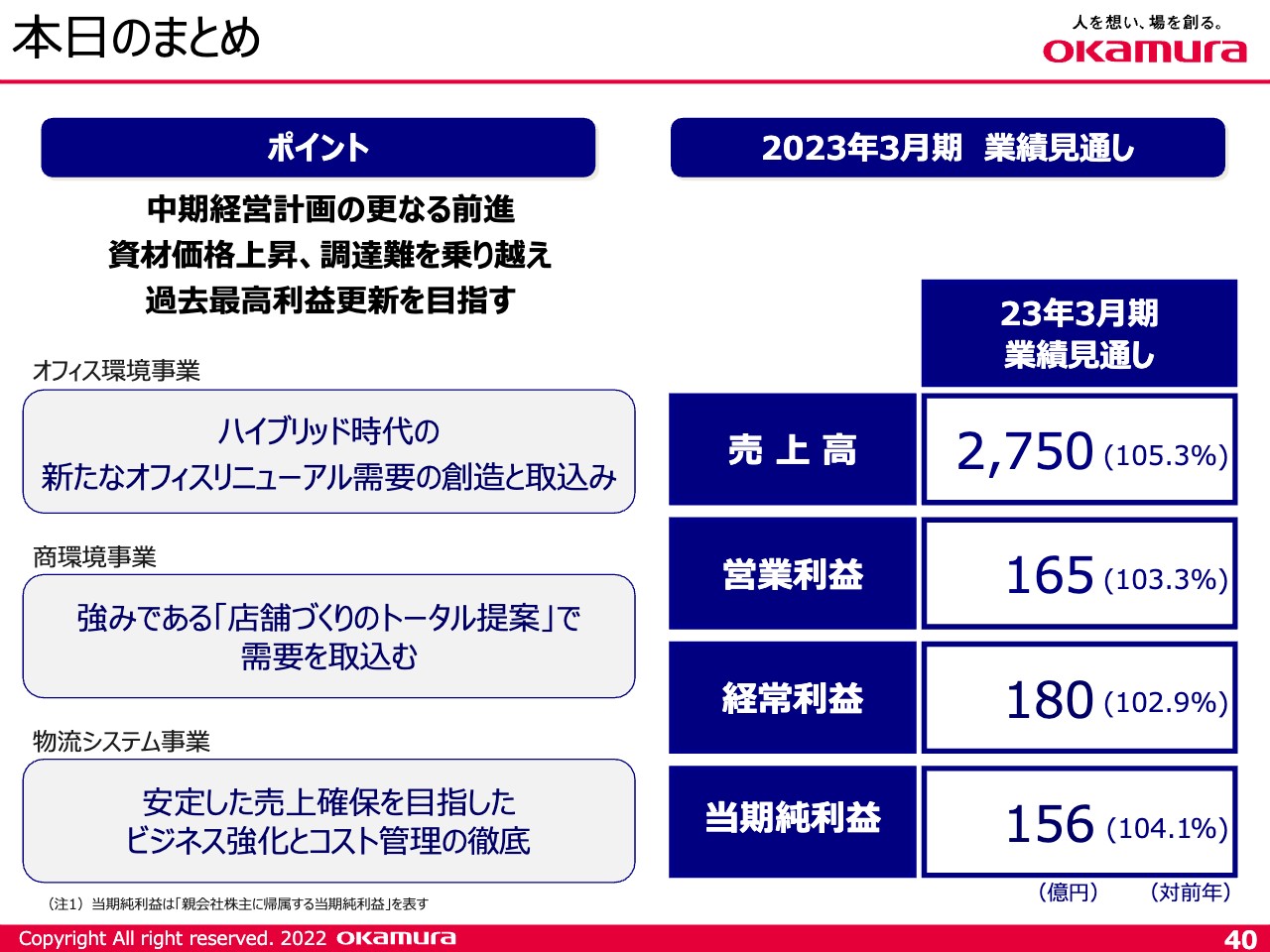

本日のまとめ

最後に、本日のまとめです。2023年3月期の業績見通しは、売上高2,750億円、営業利益165億円です。オフィス環境事業では、ハイブリッド時代の新たなオフィスリニューアル需要の創造を、商環境事業では、強みである「店舗作りのトータル提案」で需要を取り込んでいきたいと思います。

物流システム事業では、安定した売上確保を目指したビジネス強化とコスト管理を徹底し、通期計画、営業利益165億円を達成したいと思います。以上で、ご説明を終了させていただきます。ありがとうございました。