2022年8月24日に行われた、全研本社株式会社個人投資家向け説明会の内容を書き起こしでお伝えします。

スピーカー:全研本社株式会社 代表取締役社長 林順之亮 氏

個人投資家向け説明会

林順之亮氏:みなさま、こんばんは。全研本社株式会社、代表取締役社⾧の林順之亮です。どうぞよろしくお願いいたします。

目次

本日は、会社概要、主力事業の特⾧や強み、2022年6月期の決算、2023年6月期の決算の見通し、中期成⾧戦略についてご説明します。

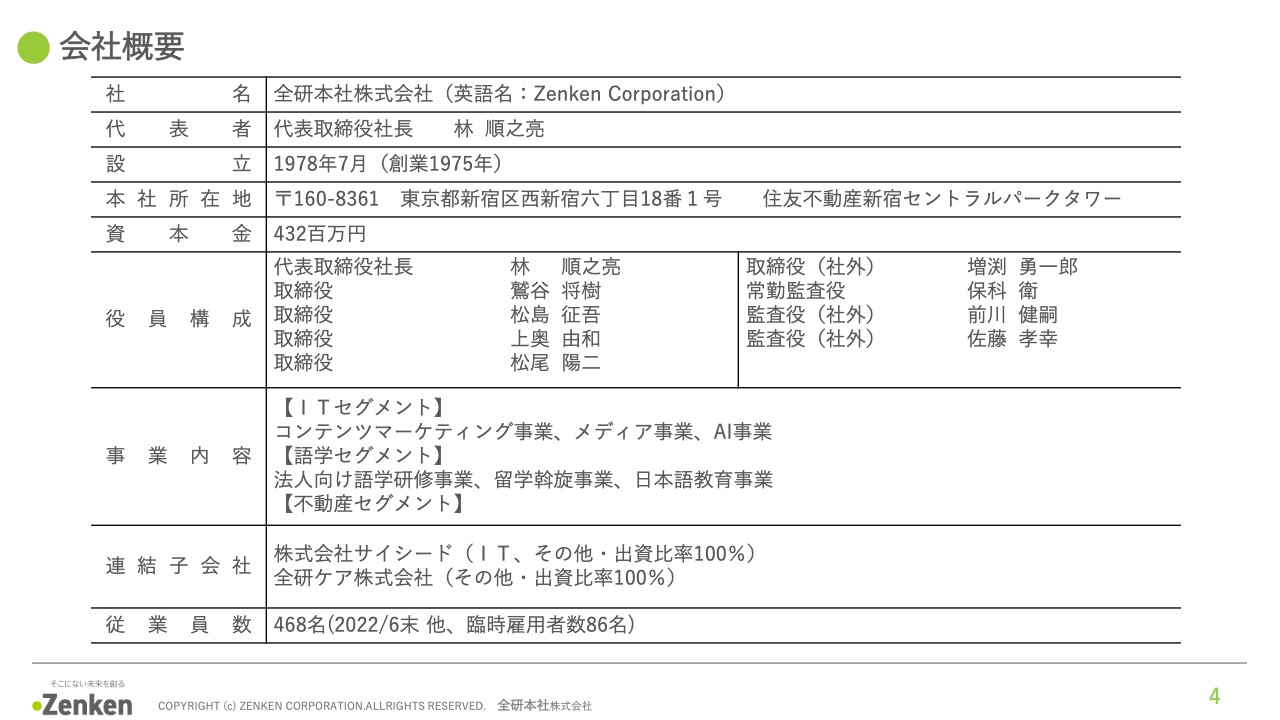

会社概要

当社は、IT・語学・不動産という3つのセグメントで事業を展開しており、現状はITがメインとなっています。子会社は、AI関連事業を担うサイシードと、新規参入した介護事業を担う全研ケアです。従業員数は、6月末時点で前期末より25名増えて、468名です。

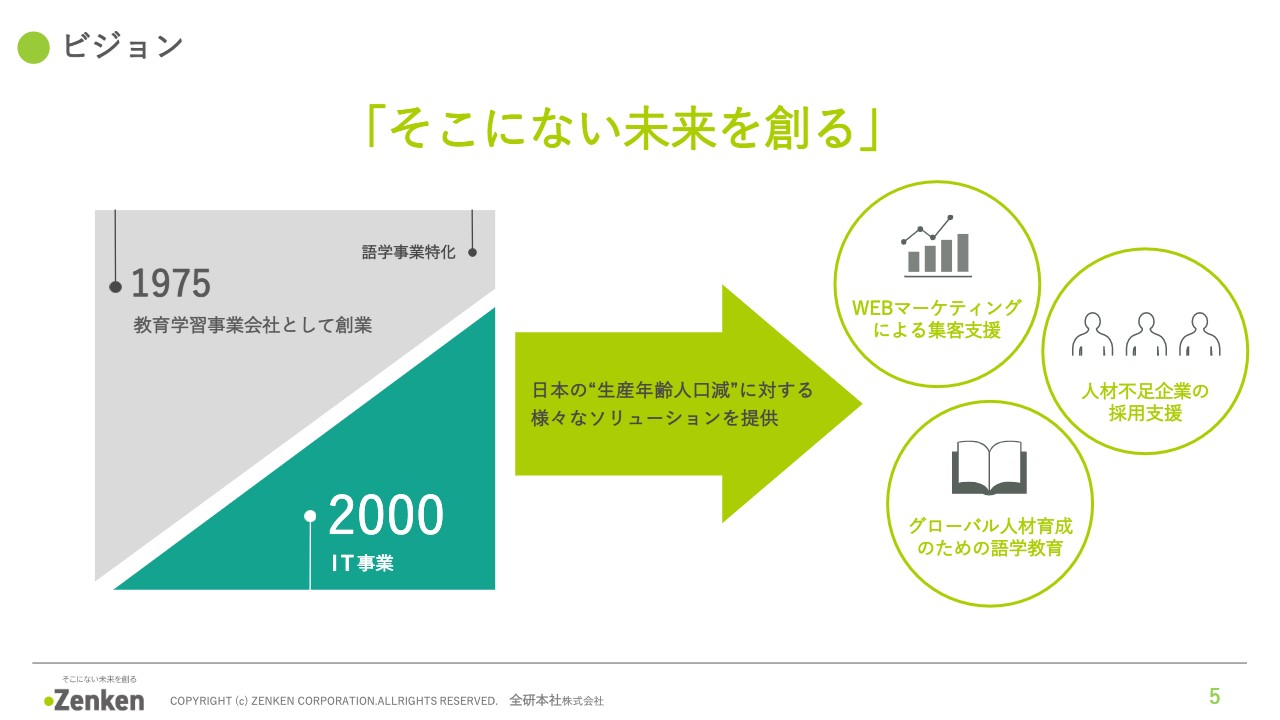

ビジョン

当社は教育事業で47年前に創業し、その後「教育事業」から「IT事業」への業態転換に成功した会社です。「そこにない未来を創る」というビジョンのもと、日本の生産年齢人口減少という社会課題に対し、⾧年培ってきた「IT」「教育」のアセットを活かし、さまざまなソリューションを提供しています。

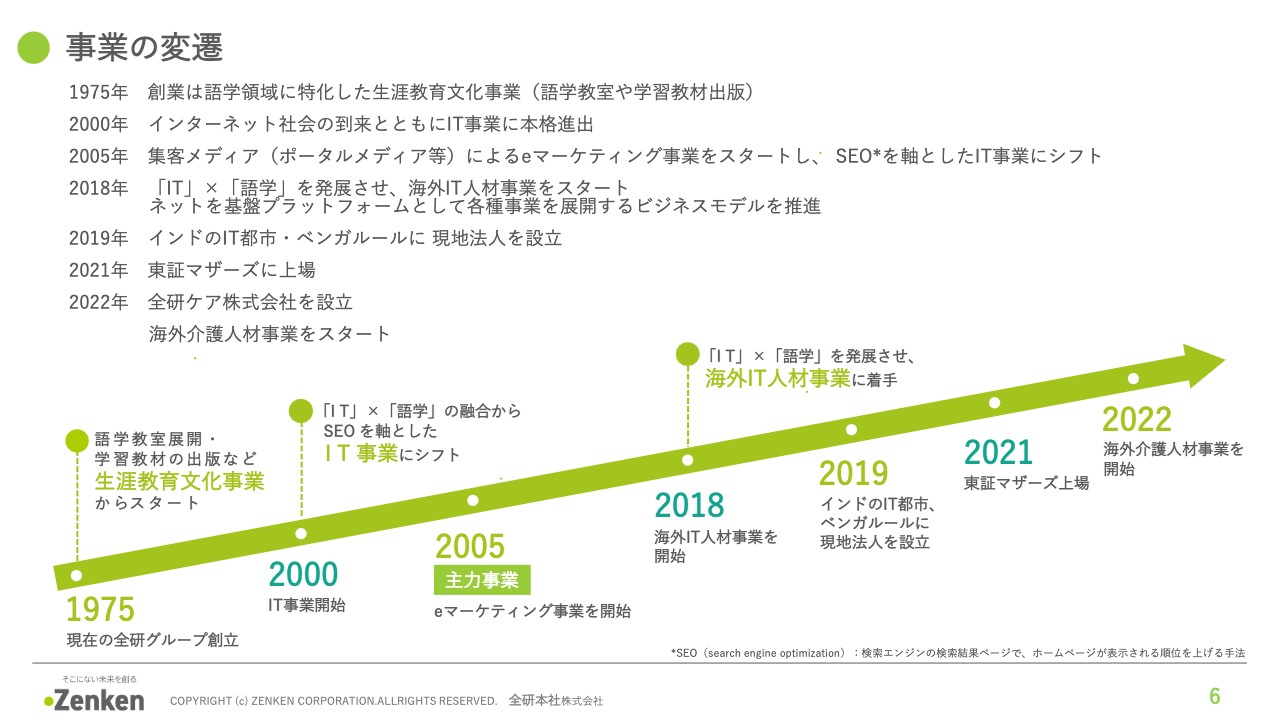

事業の変遷

沿革です。当社は1975年に創業し、2000年からIT事業へ参入しました。ITの、特にコンテンツマーケティング事業を主力事業として順調に成⾧を続け、さらに、祖業の語学事業のシナジーを活かし、2018年には海外IT人材事業へ参入しました。

昨年の6月16日に東証マザーズに上場し、今年の4月には市場再編により、グロース市場へ移行しています。また、子会社である全研ケアを設立し、今年より介護事業・海外介護人材事業に参入しました。

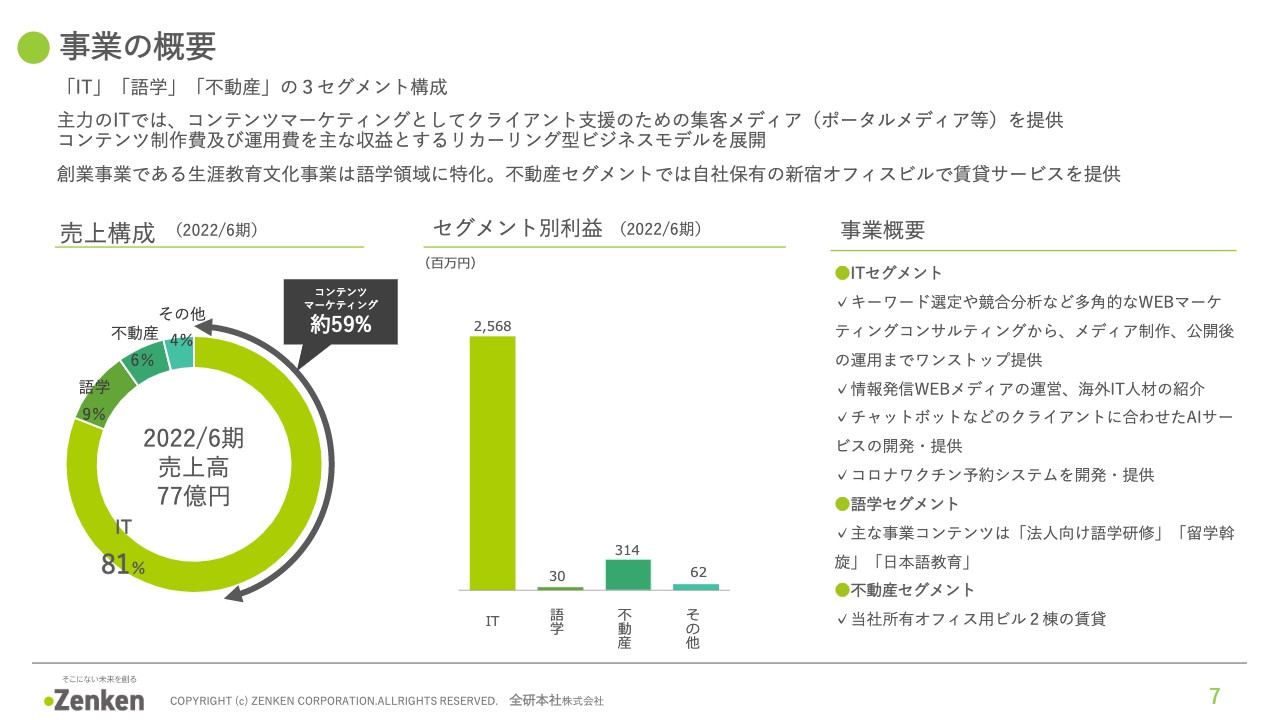

事業の概要

スライドの左側の図をご覧ください。売上構成としては、ITセグメントが8割を占めており、そのうち、約6割を主力のコンテンツマーケティング事業が占めています。利益の構成についても、9割近くがITセグメントです。

事業の概要

セグメント別の事業概要です。IT・語学・不動産の3セグメントで事業展開しており、主力はITセグメントのコンテンツマーケティング事業で、ここではクライアントの集客支援を行っています。AI事業では、FAQシステムなどの開発を行っており、最近ではコロナワクチン予約システムの開発・提供で売上を伸ばしました。

語学セグメントにおいては日本語学校も運営しており、今後成⾧を見込む海外人材事業の要となっています。

主力事業の概要

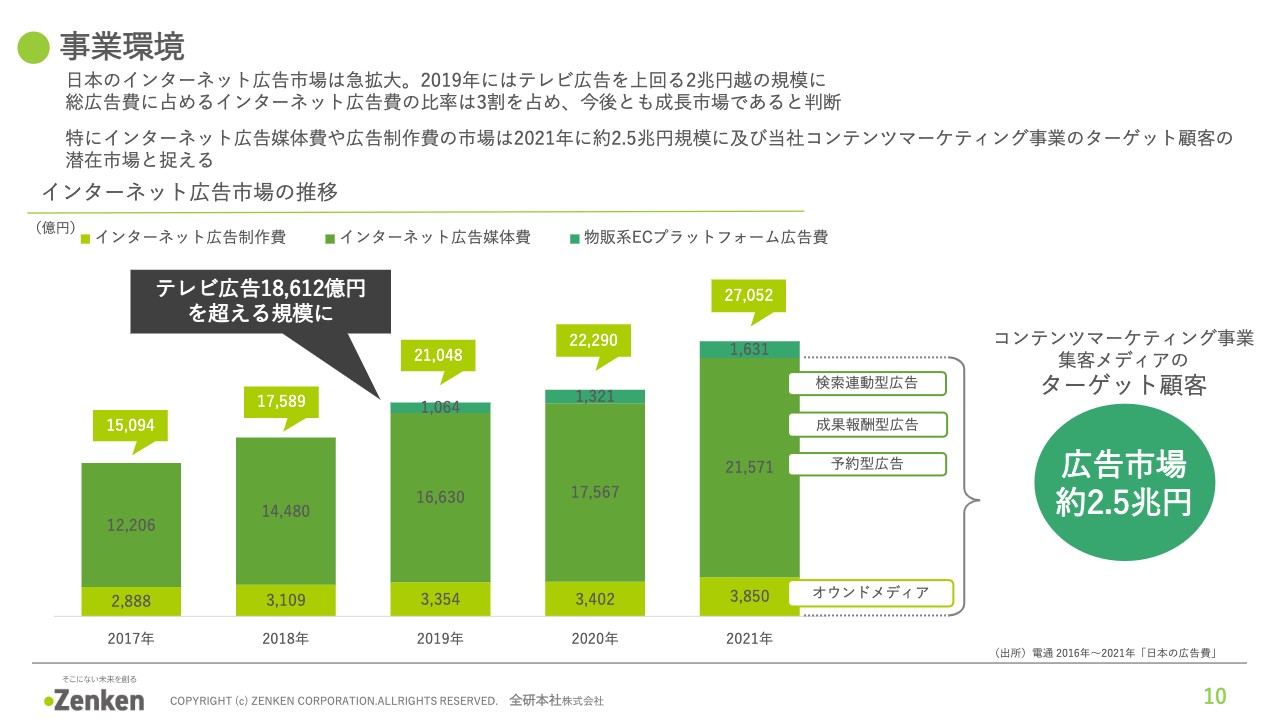

主力事業の概要です。まず、コンテンツマーケティング事業の市場環境をご説明します。インターネット広告市場は、2019年にテレビ広告を超える規模になり、2021年には2.5兆円の規模となっています。インターネット広告には、オウンドメディアや検索連動型、成果報酬型などさまざまな種類がありますが、当社のターゲットはこれらに費用を投じる顧客群であり、約2.5兆円の広告市場となります。

加えて、今後はサードパーティークッキーのサポートが打ち切られることになり、リターゲティング広告などが規制されるようになります。このリタゲ広告のクライアント群についても、取り込みがかなり期待できます。

主力事業の概要

コンテンツマーケティング事業のビジネスモデルや、強みについてご説明します。大手ポータルサイトのように、誰もが利用するであろうビックマーケットでは展開しておらず、成約率にこだわって、あえて市場規模が小さい特定領域において、専門性の高いメディアを手掛けてきました。

例えば、住宅全般を取り扱う「不動産ポータルサイト」は世の中にいくつかありますが、当社はRC住宅専門サイトなど「特定の工法にこだわっているメーカーだけ」を厳選して掲載しています。

テーマを絞って展開しているため、一つひとつのメディアに入ってくる人の数は限られていますが、このメディアを経由してきたユーザーは興味度が非常に高く、問い合わせからの受注率も、他媒体と比べると非常に高いことが特徴です。

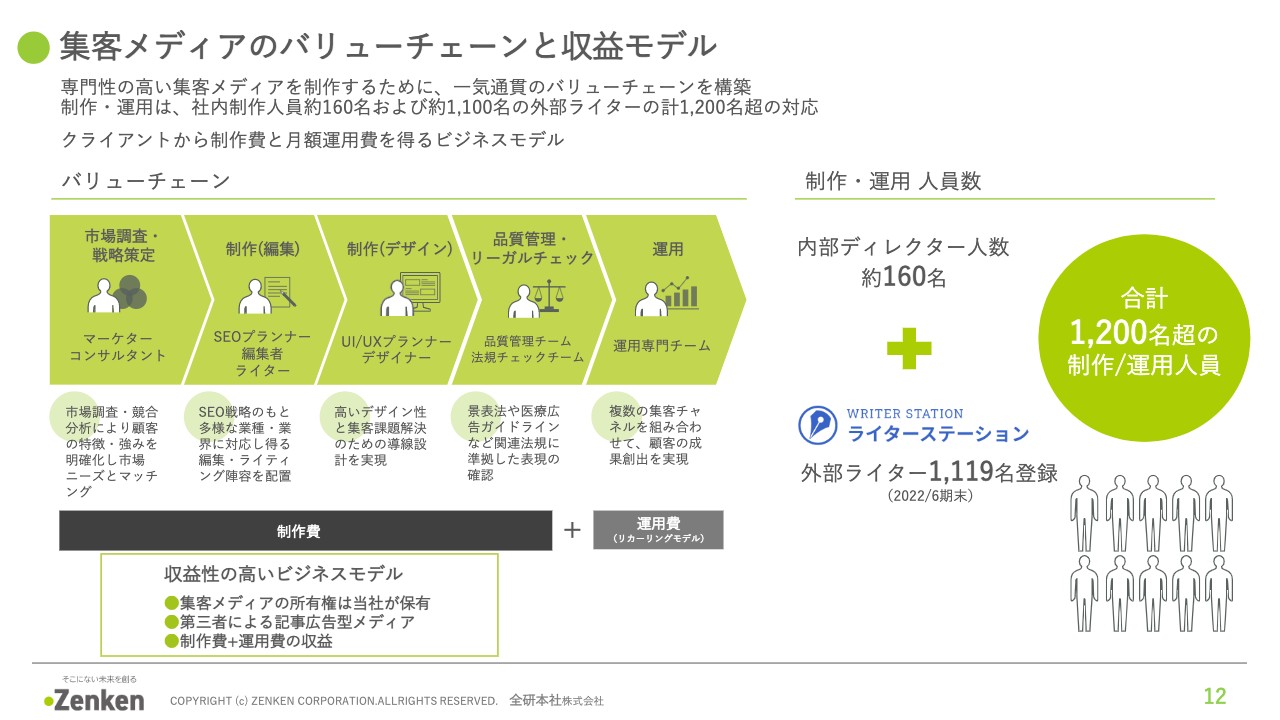

集客メディアのバリューチェーンと収益モデル

集客メディアを生み出すバリューチェーンと、収益モデルについてご説明します。当社では、社内にディレクターを160人、外部ライターを約1,100名配置しています。外部ライターは、当社が運営する「ライターステーション」で無料で人材獲得できていることも、採用コスト削減になる強みと言えます。この豊富なマンパワーにより、さまざまな業態の専門性の高いコンテンツ制作が可能になっています。

コンサルティングから編集、デザイン、リーガルチェックまで、一気通貫で生産できる体制を築いているため、コストメリットはもちろん、品質担保においても高い評価をいただいています。

収益モデルは、集客メディアを当社「所有」で運営する記事広告のようなビジネスモデルで、制作費と運用費の両方が収益モデルとなっています。このリカーリングモデルによって、高収益を継続して積み上げることができています。

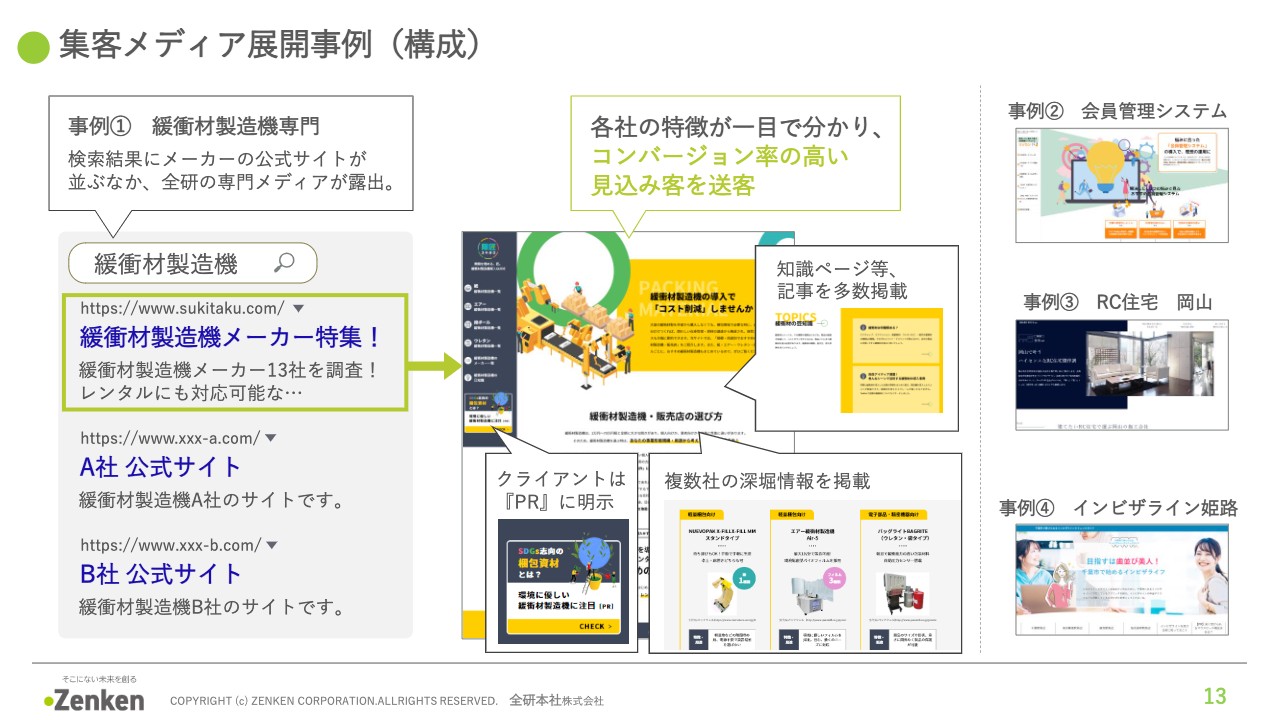

集客メディア展開事例(構成)

例えば、緩衝材製造機専門のメディアでは、緩衝材製造機を導入した場合のコスト削減について詳しく説明し、同様のプレイヤーのそれぞれの特徴をファクトベースで紹介しており、クライアントがA社なら、A社の特徴を求めるユーザーを送客することで、成約見込みの高いユーザーを安定的に送客し続けることができる「マーケティングDX」を実現しています。

大手ポータルサイトの場合、全国の膨大な数のプレイヤーの簡易情報を掲載し、資料請求させることがマネタイズになっており、確度に関係なくリードが集まるため、リードから成約に持っていくための熾烈な営業合戦を勝ちぬく営業力が必要となります。

当社のメディアは、ユーザーの求める専門性の高い情報を徹底的に解説し、ニーズが喚起された状態でプレイヤーを選定できるように、それぞれのバリューを解説しています。高くても高品質を求めるユーザーもいれば、安ければ安いほどよいというユーザーもいます。つまり、それぞれのニーズにマッチするプレイヤーが選ばれるということです。

「クライアントは、求めないユーザーを競合に取られてしまうことに納得できるのか?」というご意見もありますが、例えば自動車メーカーであれば、セダンならトヨタ自動車、軽自動車ならダイハツ工業、トラックならいすゞ自動車のように、それぞれのバリュープロポジションが確立されているように、成約率の高いプレイヤーにマッチするユーザーを送客することができます。そのため、営業力がなくても受注に繋がるという大きな役割を担うことができています。

集客メディア展開事例(ユーザー導線)

当スライドは、採用オウンドメディアに関するものです。当社のWebディレクター採用サイトにユーザーを連れてくる前に、「Webディレクターになるにはどのような能力が必要なのか」「どのような仕事内容なのか」「どれほどやりがいのある仕事なのか」と、Webディレクターという仕事を徹底的に掘り下げて、「Webディレクターになりたい!」というニーズを喚起してから呼び込み、送客しています。

次に、「Webディレクターになるには?」という主旨のサイトを運営している会社はどのような会社なのか、という疑問を持ったユーザーが当社求人サイトに来訪するため、当然ながら、非常にコンバージョン率が高い状態で当社への応募に直結するスキームです。

採用サイトを持っている企業のうち、集めたい職業にフォーカスして導線メディアまで作っているところは非常に少ないのですが、人口減少社会に突入した現在、態度変容を促すことの重要性は高まる一方であり、これから人材が少なくなるにつれて、このニーズはどんどん高まっていくと考えています。

主力事業の市場領域

スライドをご覧のとおり、当社はさまざまな業種・業態を対象に市場開拓を続け、現在の運用メディア数は約1,300件にのぼります。2022年6月期においては、飛躍的に売上を伸ばすことに成功した「注目マーケット」があります。それはBtoB市場で、具体的には機械、製造、コンサル、エネルギーのような分野があります。

一般的に、このBtoBマーケットの集客手段は展示会を活用することが多いのですが、ここ2年から3年は新型コロナウイルス感染拡大の影響で展示会がことごとくクローズして、Web集客にシフトする会社が非常に増えている社会背景があります。

ポータルサイトにおいても、すでに製造業全般を取り扱う大型ポータルサイトは存在していましたが、例えば、溶接ロボットメーカーだけに特化した専門メディアはどこも手がけておらず、この市場には非常に大きな規模が残されている現状があります。

ちなみに、このBtoB市場にはWeb広告予算を持っている企業が少なく、Web広告にお金をかける傾向はこれまでほとんど見受けられませんでした。しかし、この2年間で数多くの実績を積むことができており、これまで培ってきた制作ノウハウに加え、この集客の実績を武器に、市場の開拓に成功しました。

つまり、「御社の場合、このくらいの検索ニーズに対してこのくらいの送客見込みがあり、このようなコンバージョン率で成約に貢献することができて、非常に安定的な集客メディアを作りあげることが可能ですよ」というようなエビデンス営業ができるようになったのです。

このBtoB市場は非常に広いマーケットですので、市場開拓の余地は十分にあり、今後もこの市場を成⾧ドライバーとして売上拡大を望めると考えています。

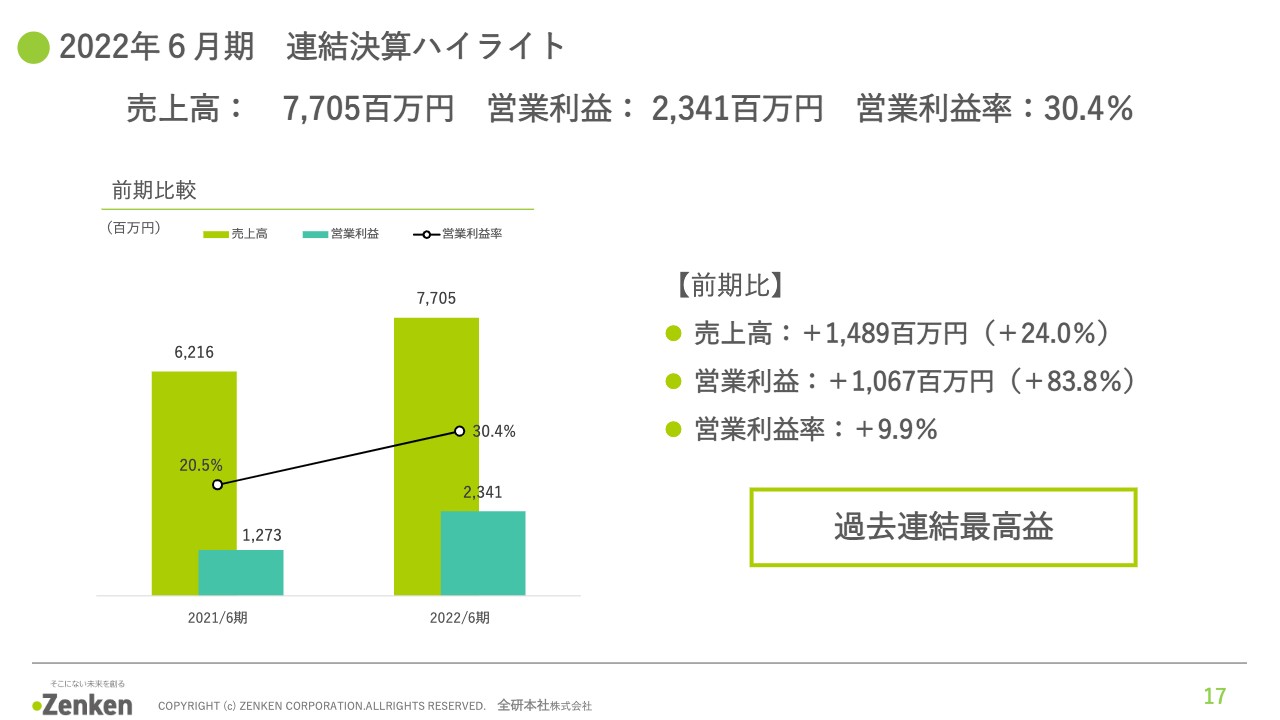

2022年6月期 連結決算ハイライト

2022年6月期の業績についてご説明します。2022年6月期は前期比で増収増益となりました。売上高は約77億円で、前期比で約14億円プラス、営業利益は増収に伴い約23億円で、前期比で約10億円プラスと、過去最高となりました。

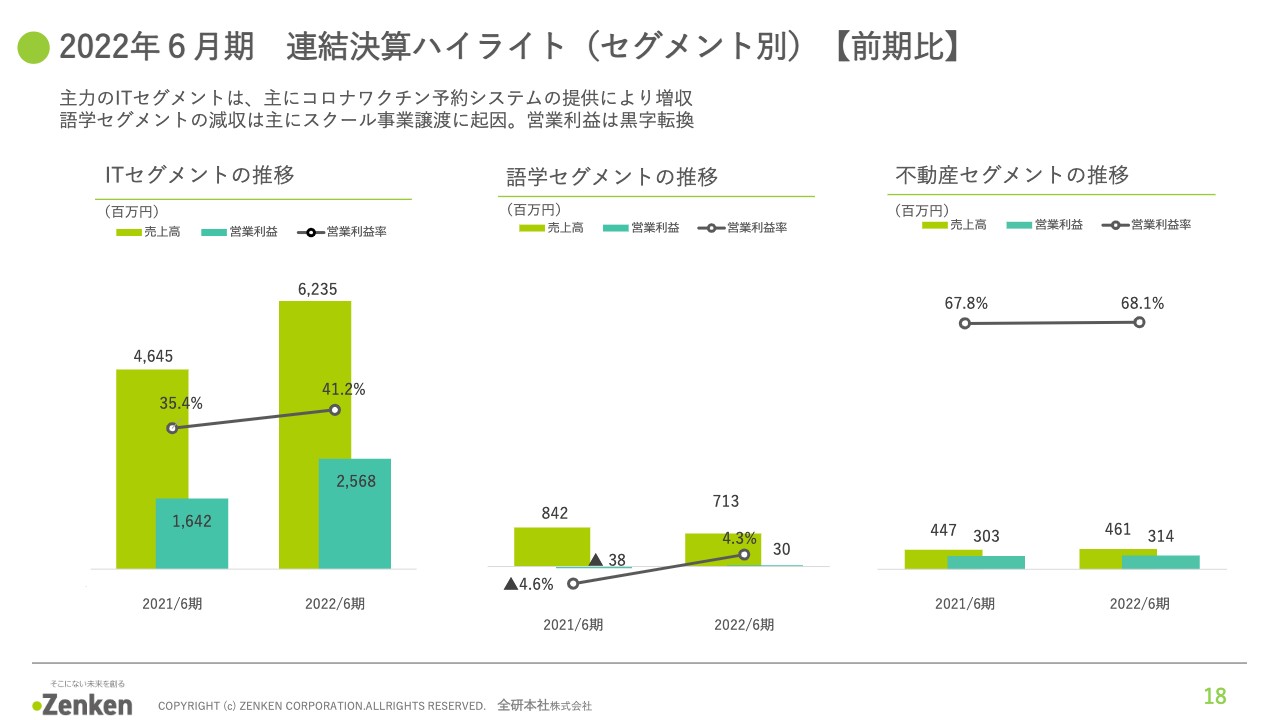

2022年6月期 連結決算ハイライト(セグメント別)【前期比】

セグメント別の前期比です。ITセグメントは増収増益です。売上高は約62億円で、前期比で約15億円プラスとなりました。増収に大きく貢献したのはコロナワクチン予約システムの売上で、累計約13億円となりました。増収に伴ってセグメント利益は約25億円となり、前期比で約9億円プラスとなります。

語学セグメントの売上高は約7億円で、前期比で約1億2,000万円のマイナスとなりました。これは主に、英会話スクール事業の譲渡によるものです。一方、営業利益は前期の3,800万円の赤字から3,000万円の黒字へ転換しました。

不動産セグメントにおいては、特に変動はありません。

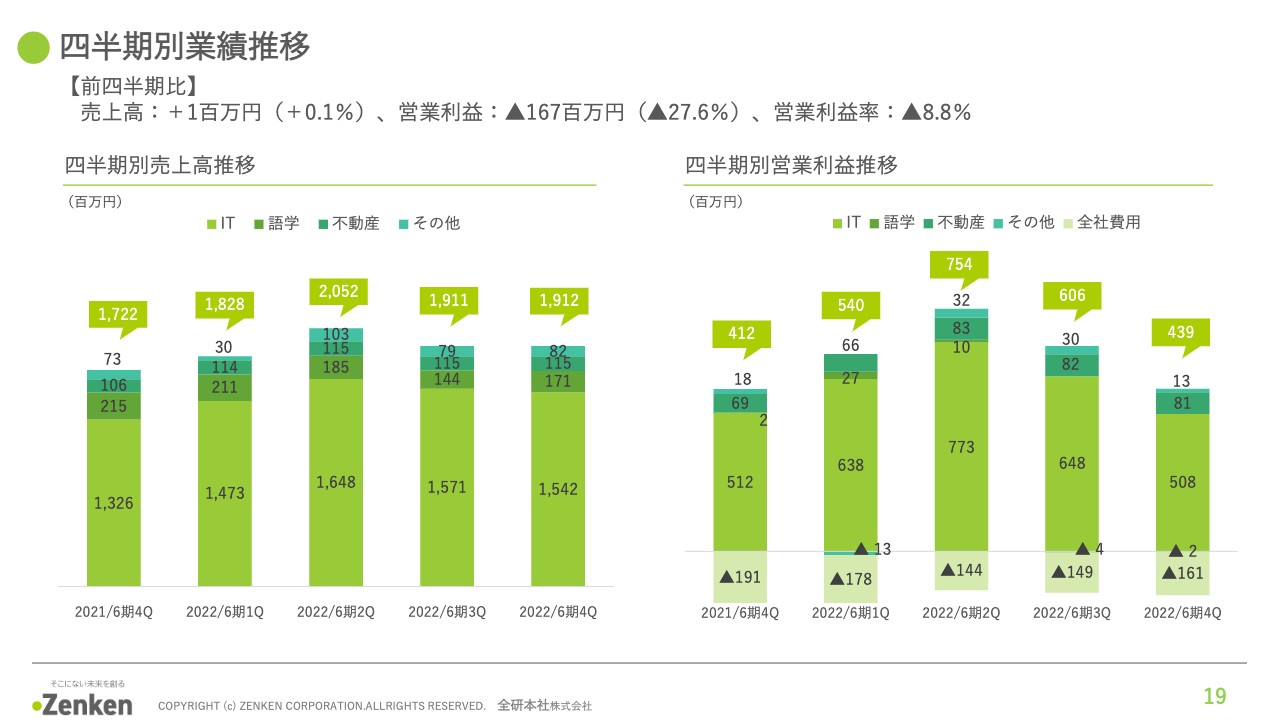

四半期別業績推移

四半期別の業績推移です。2022年6月期第4四半期会計期間の直前四半期比は、増収減益となりました。それぞれ前期比で、売上高は100万円のプラス、営業利益は約1億6,000万円のマイナスとなりました。減益の主な要因は、ITセグメントにおけるコロナワクチン予約システムの契約の一部終了による減収です。

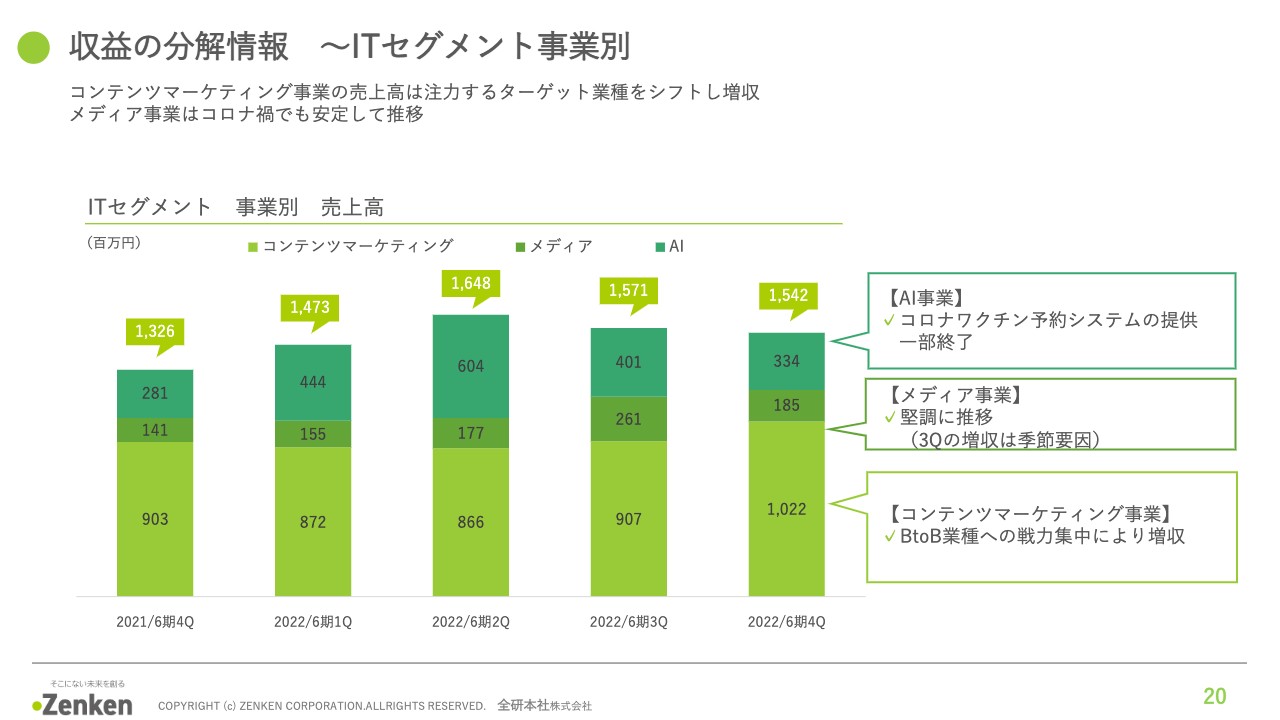

収益の分解情報 ~ITセグメント事業別

ITセグメントの売上高を、事業別に分解してご説明します。直前四半期比ですが、コンテンツマーケティング事業は増収となりました。BtoB業種へ戦力を集中させており、Web広告ニーズは引き続き高く、好調です。

また、メディア事業は減収となりましたが、これは第3四半期の季節要因によるもので、1年を通しては堅調に推移しています。AI事業は、コロナワクチン予約システムの提供が一部終了しているため減収となりました。

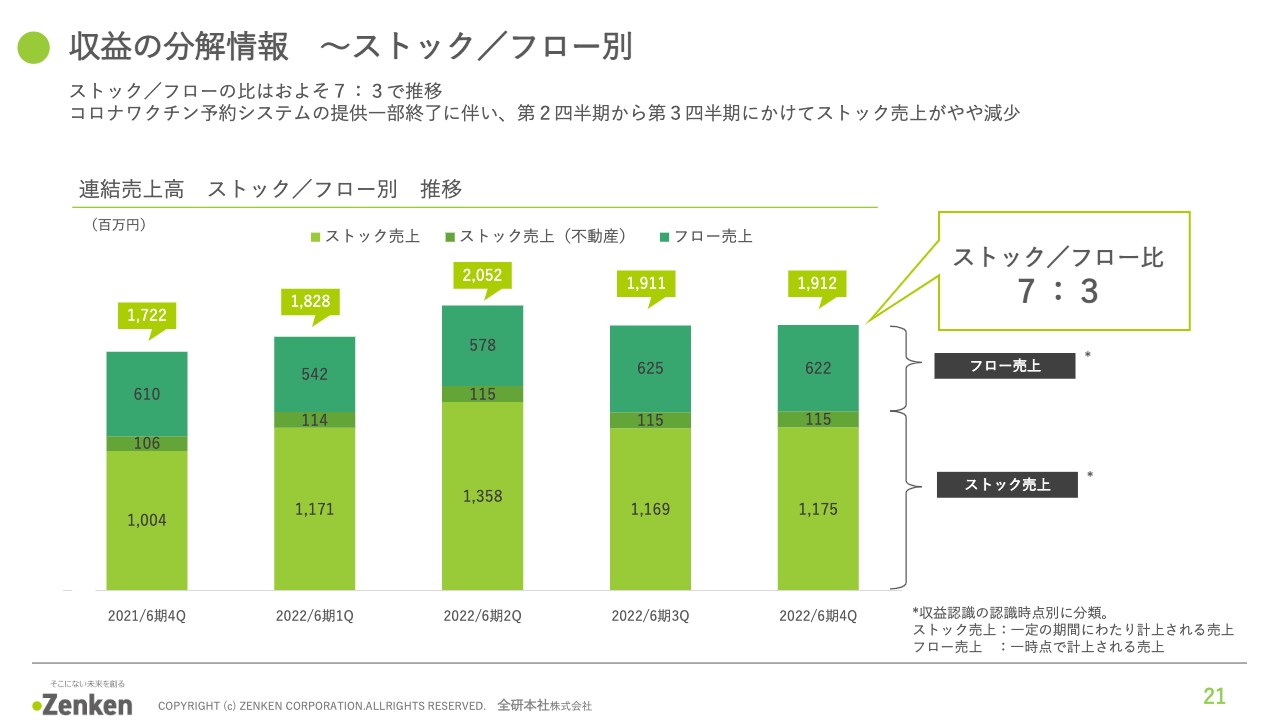

収益の分解情報 ~ストック/フロー別

売上高をストックとフロー別に分解した場合、その割合はおおよそ、ストックとフローとで7対3となります。

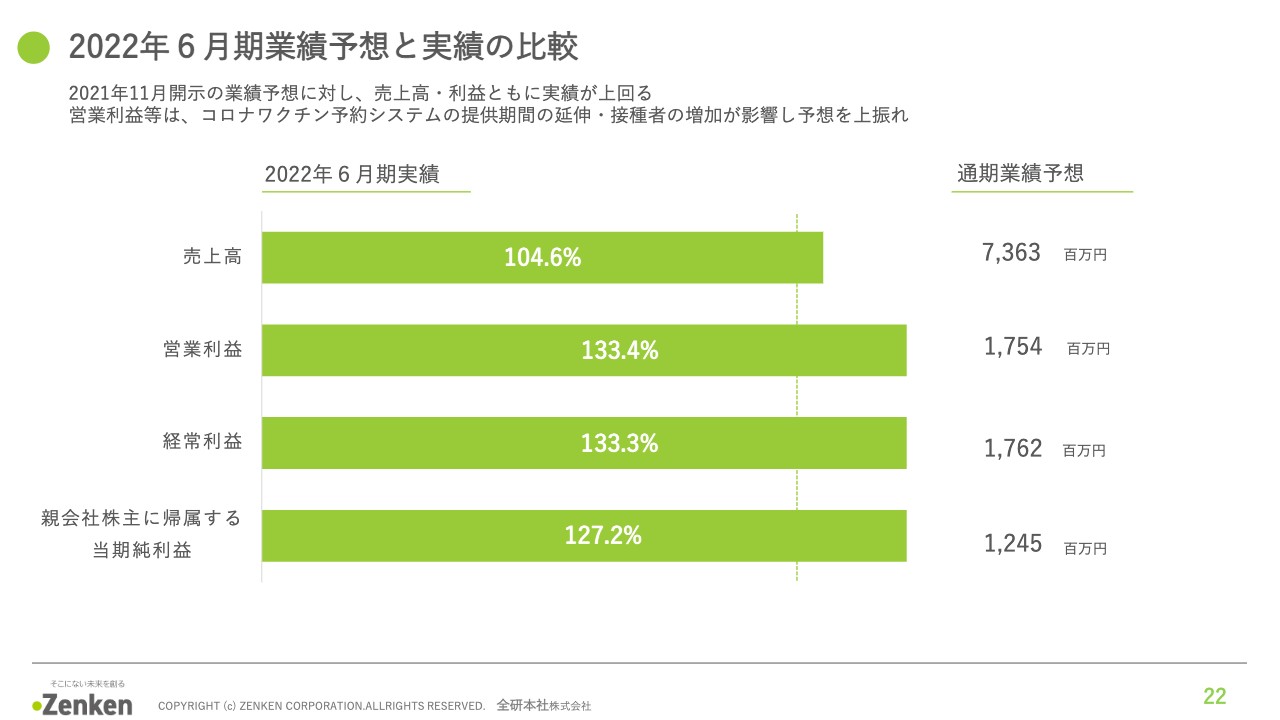

2022年6月期業績予想と実績の比較

予想と実績の比較です。2021年11月に開示した通期の予想に対し、売上高・利益ともに実績が上回りました。営業利益と経常利益は、通期予想を30パーセント以上超える着地となりました。

予算策定段階よりもコロナワクチン予約システムの提供期間が延び、接種者が増加したことを要因として、予想を上振れて着地する結果となりました。

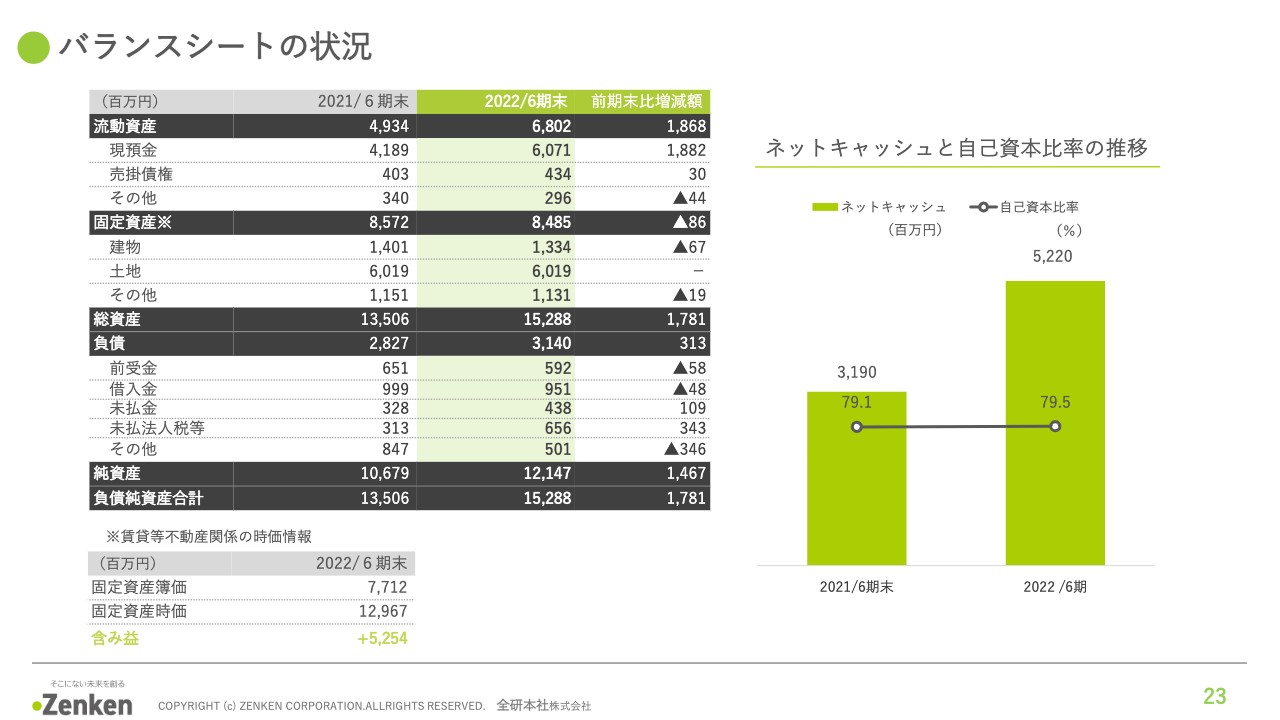

バランスシートの状況

バランスシートの状況です。総資産は約152億円、純資産は約121億円となりました。自己資本比率は79.5パーセントです。

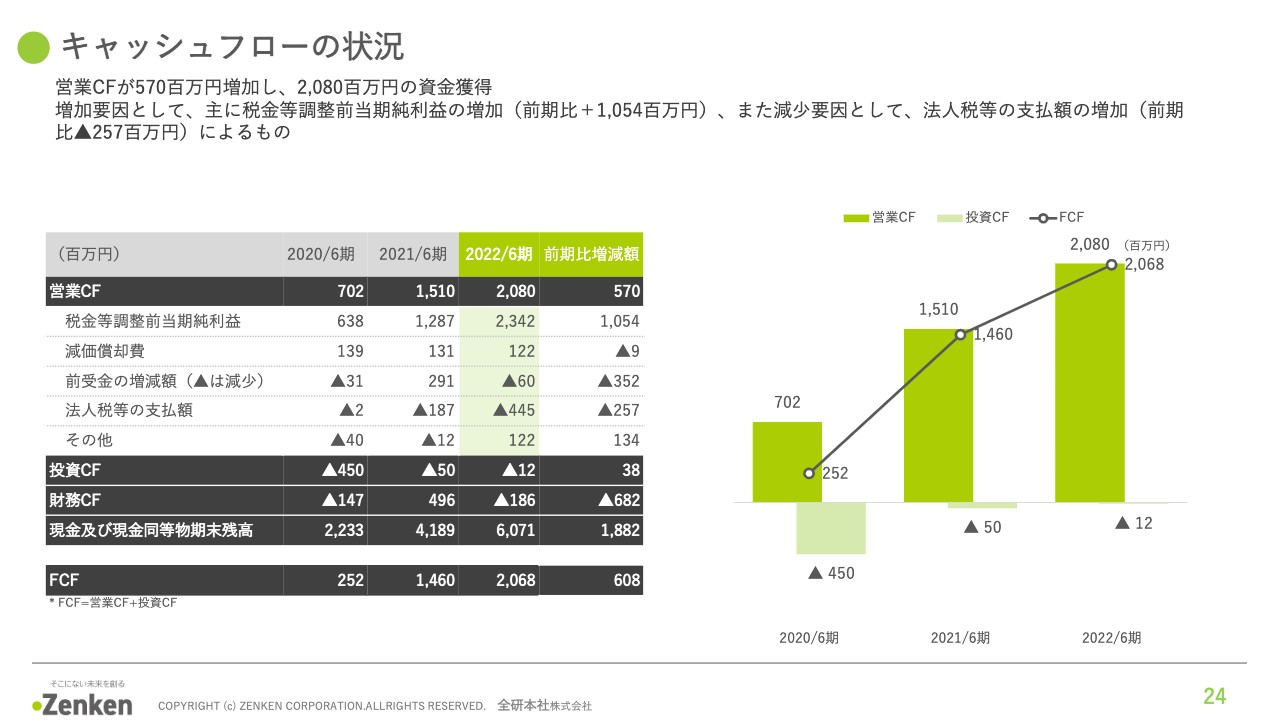

キャッシュフローの状況

キャッシュフローの状況は、スライドをご覧のとおりです。営業キャッシュフローが大きく増加しています。

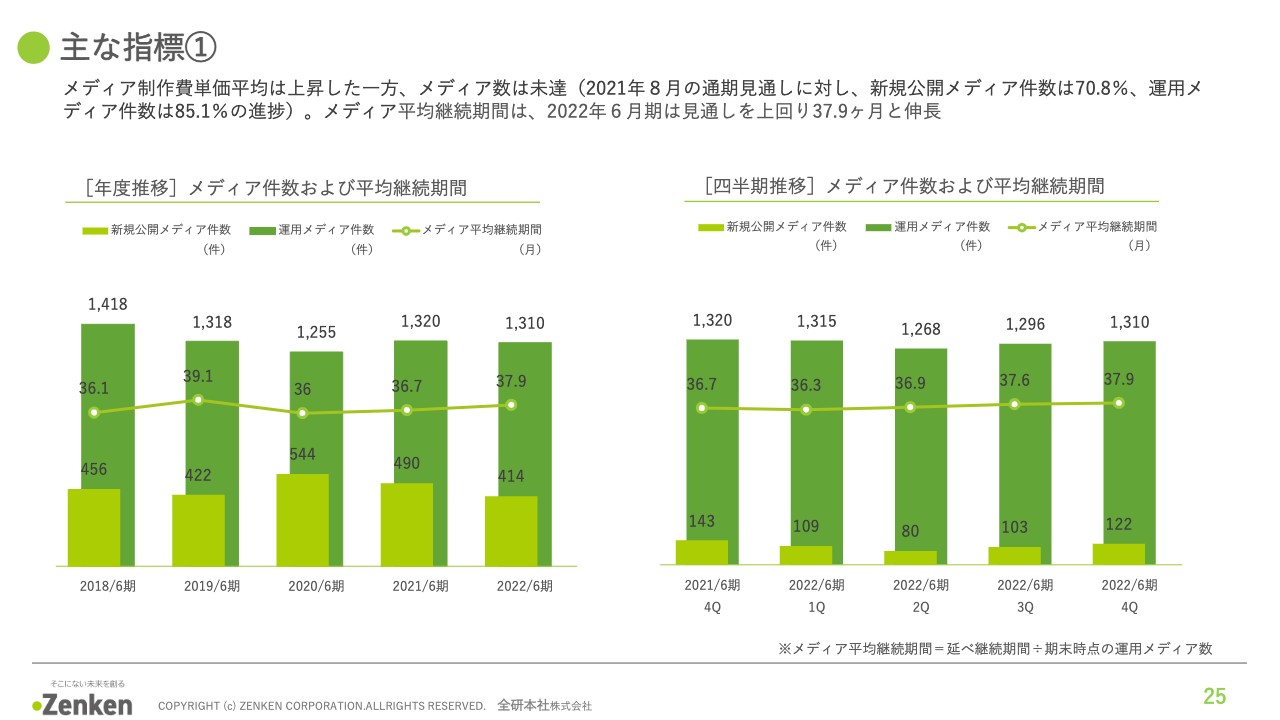

主な指標①

主力のコンテンツマーケティング事業の主な指標についてご報告します。期首の計画に対して、新規公開メディア件数は70.8パーセント、運用メディア件数は85.1パーセントという着地です。

未達の要因は、BtoB業種に注力し、単価が高くサイズの大きい、かつ専門性の高いメディアが増えたことによるものです。また、メディア平均継続期間は見通しを1.3ヶ月上回り、37.9ヶ月となりました。

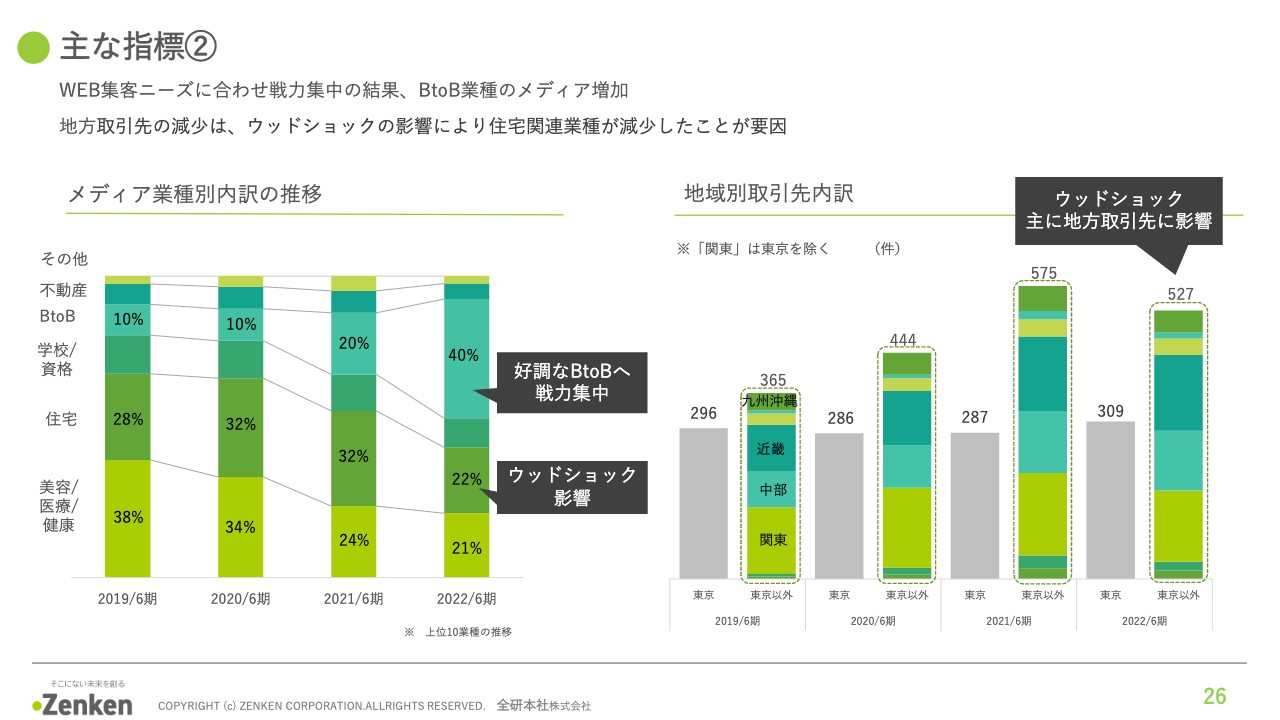

主な指標②

集客メディアを業種別に見ると、BtoB業種はここ1年で、メディアに占める割合が約2倍に増加しました。先ほどもご紹介しましたが、BtoB市場は機械、製造、コンサル、エネルギーなど、非常に幅広い分野・業種にわたります。

一方で、住宅関連メディアはウッドショックの影響を受けて減少しました。取引先について東京以外の地方が減少していますが、これは住宅関連の取引先が地方に多かったためです。

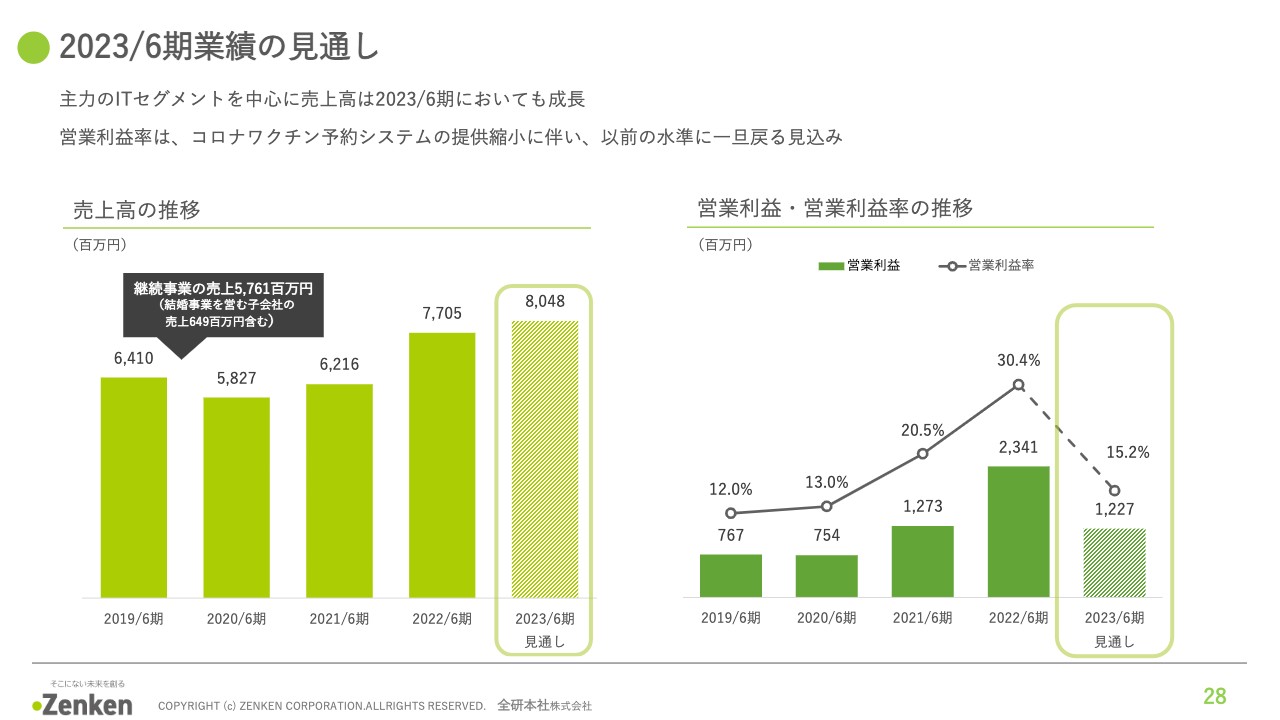

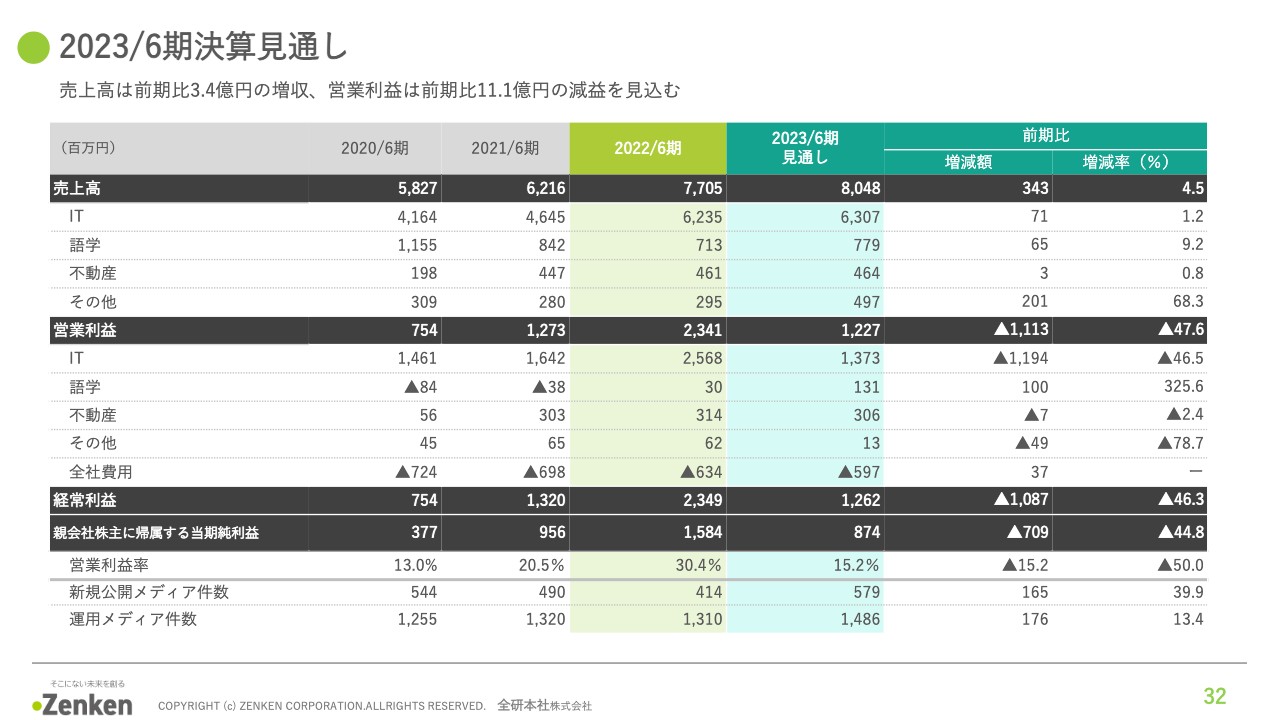

2023/6期業績の見通し

2023年6月期の見通しについてご説明します。売上高は約80億円と、前期比でプラス3億円を見込んでいます。コロナワクチン予約システムの提供縮小により売上高が減少するものの、主力のコンテンツマーケティング事業の成⾧により、増収を見込んでいます。

一方、営業利益は約12億円と、前期比で約11億円のマイナスになる見込みです。コロナワクチン予約システムにかかわる売上減少、広告宣伝費や研究開発費などの費用の増加を計画していることから、減益を見込んでいます。営業利益率は15.2パーセントとなる見込みです。

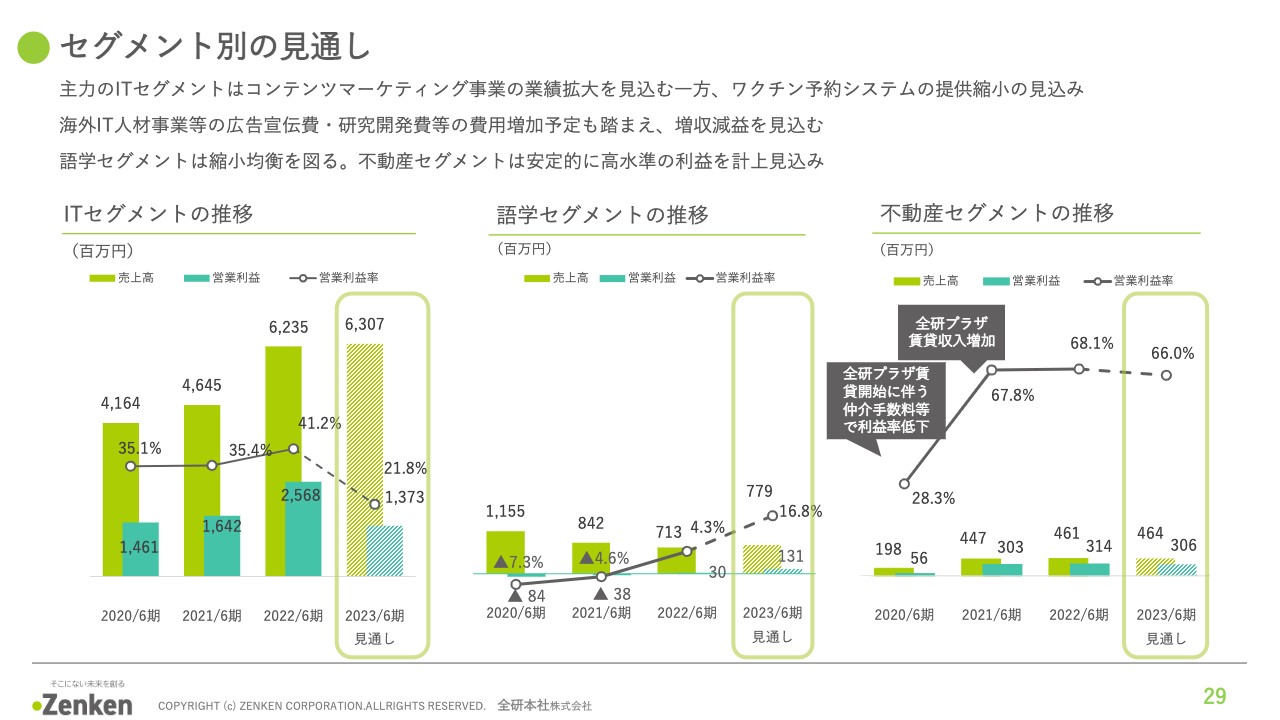

セグメント別の見通し

セグメント別の見通しです。まず、ITセグメントですが、主力のコンテンツマーケティング事業の業績拡大を見込む一方で、AI事業ではコロナワクチン予約システムの提供縮小による減収を見込んでいます。費用面では、今後成⾧を見込む海外人材事業等において、広告宣伝費や研究開発費等の増加を予定しています。以上により、売上高は約63億円で、前期比で約7,000万円のプラス、セグメント利益は約13億円で、前期比で約11億円のマイナスを見込んでいます。

語学セグメントは、売上高は約7億円で、前期比で約6,000万円のプラス、営業利益は約1億3,000万円で、前期比で約1億円のプラスを見込んでいます。不動産セグメントについては、保有不動産に変動はなく、前期と同程度を見込んでいます。

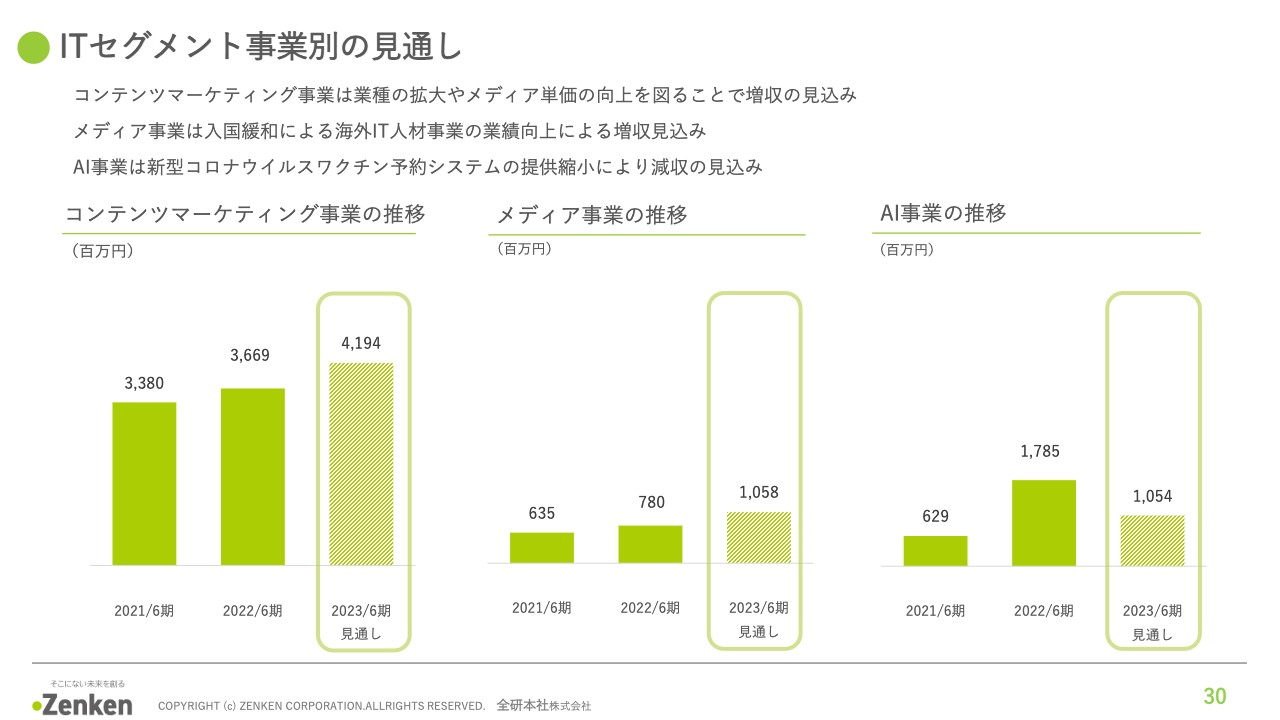

ITセグメント事業別の見通し

当スライドに記載の見通しは、主軸となるITセグメントについて事業別に分解したものです。コンテンツマーケティング事業は、業種の拡大やメディア単価の向上を図ることで増収の見込みです。

メディア事業には、海外IT人材事業が含まれています。入国緩和による人流の回復や、海外IT人材と日本企業をマッチングさせるプラットフォームの公開により、業績拡大を予定しています。

AI事業はコロナワクチン予約管理システムの提供縮小により、減収の見込みです。

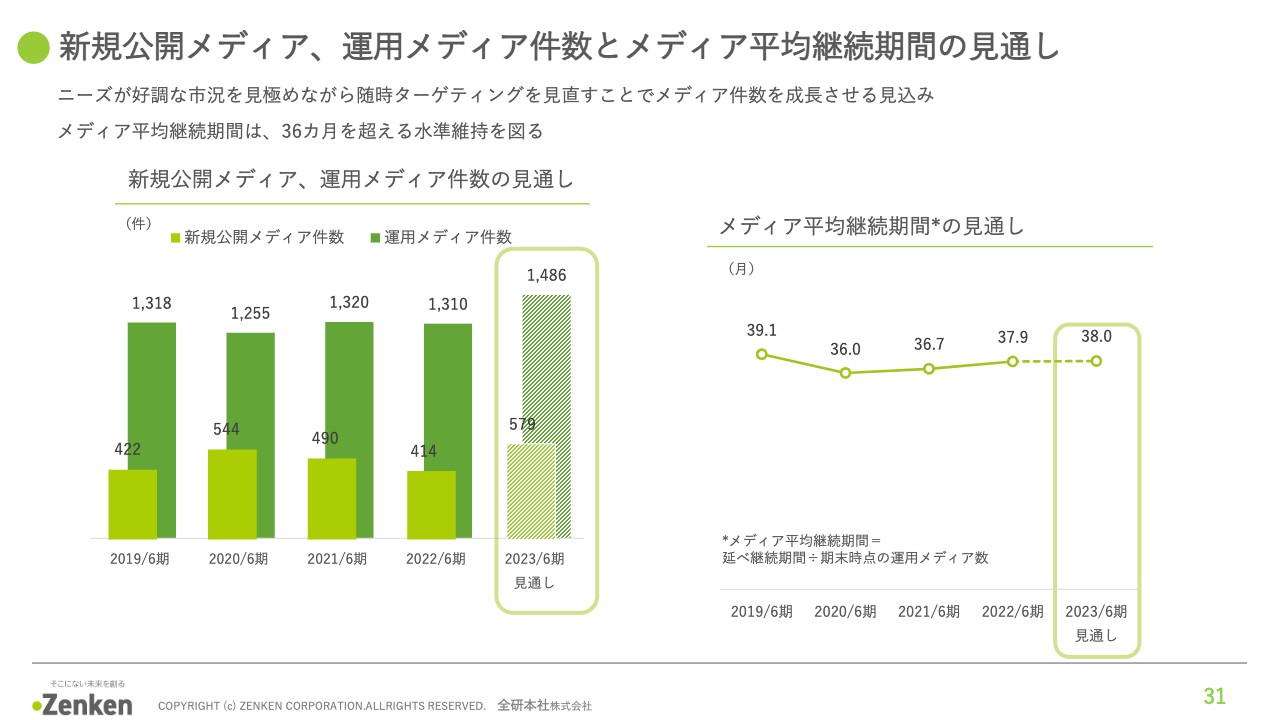

新規公開メディア、運用メディア件数とメディア平均継続期間の見通し

コンテンツマーケティング事業の主な指標の見通しです。市況を見て、ターゲットに適したニーズが高いマーケットを随時見直しながら、メディア件数については、新規公開メディア件数は579件と計画しています。

運用メディア件数は、来期末で1,486件を目指しています。また、メディア平均継続期間は、36ヶ月を超える水準の維持を図ります。

2023/6期決算見通し

こちらのスライドは、見通しをまとめたものです。ご参照ください。

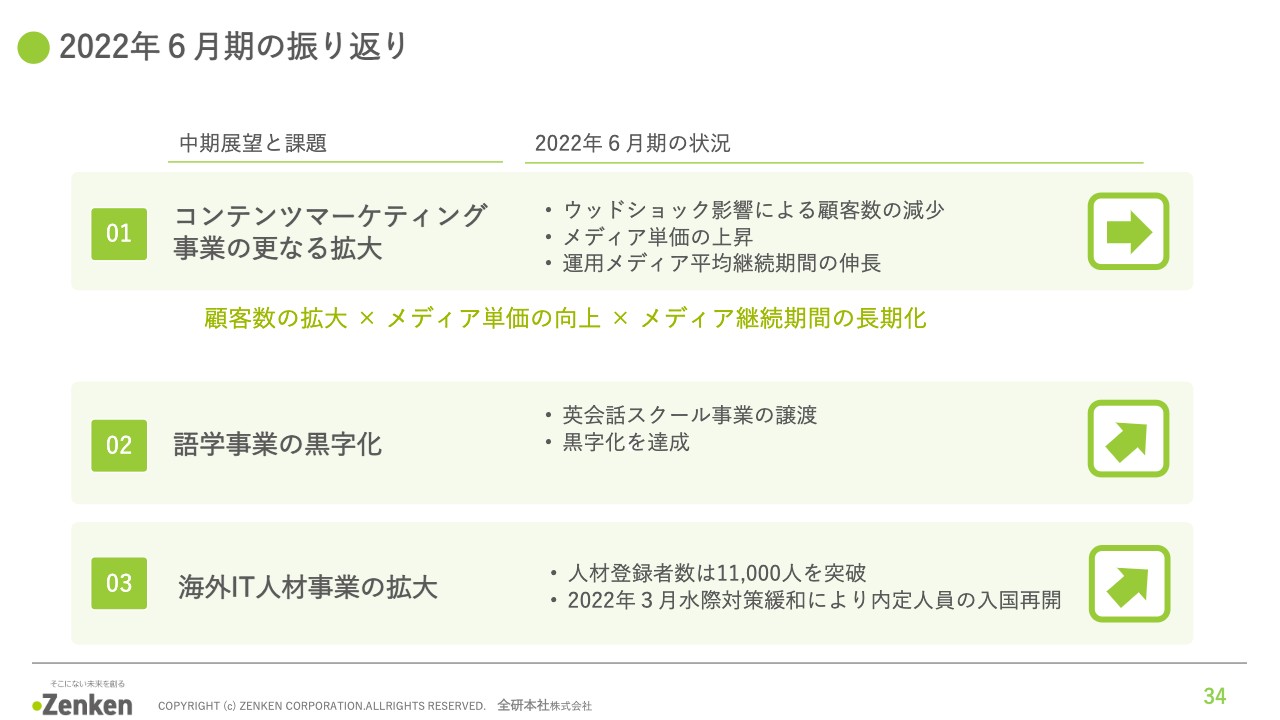

2022年6月期の振り返り

当社の成⾧戦略についてご説明します。はじめに、前期の振り返りを行います。スライドに記載の3点を、「中期展望と課題」として掲げていました。

1つ目の「コンテンツマーケティング事業の更なる拡大」について、新規公開メディア件数の減少につながりましたが、一方でBtoBへの注力により、専門性の高いメディアが大きく増えたことで単価が上昇し、専門性が高く代替されにくいメディアが増えたことで平均継続期間も伸びました。

2つ目は「語学事業の黒字化」です。2021年10月に、英会話スクール事業をNOVAホールディングスに譲渡しました。これによる減収もありつつ、2021年6月期に実施した事業構造の改善の効果があらわれ、通期で黒字化を達成することができました。

3つ目は「海外IT人材事業の拡大」です。国内外を行き来できない状況が続いていましたが、オンラインでの活動を続け、インドのIT人材の登録者数は1万1,000人を突破しました。2022年3月からはようやく入国緩和となり、内定者の方々の入国を進めることができました。

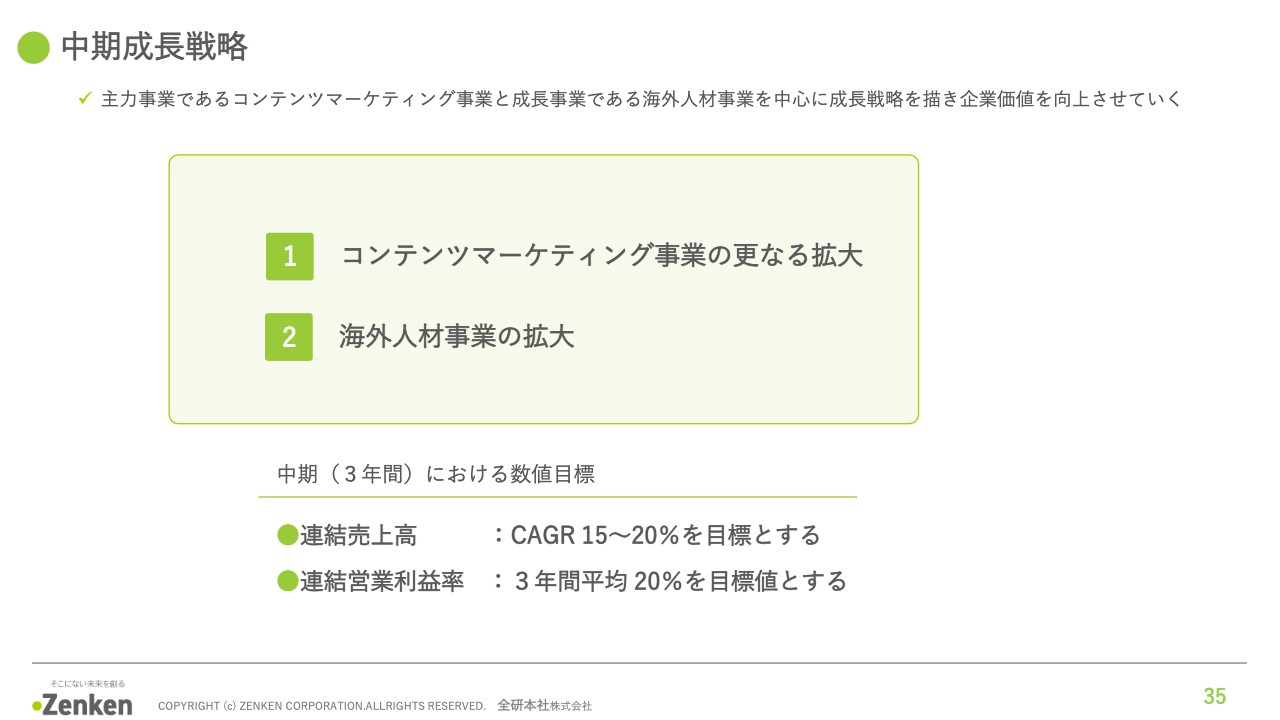

中期成長戦略

今期以降の成⾧戦略についてご説明します。企業価値向上のための成⾧戦略として、以下の2つを掲げます。

1つ目に、「コンテンツマーケティング事業の更なる拡大」に引き続き取り組んでいきます。2つ目に、まずはITと介護の分野において「海外人材事業の拡大」を推進します。

中期での数値目標は、連結売上高はCAGR15パーセントから20パーセントを、連結営業利益率は3年間で平均20パーセントを目標値とします。

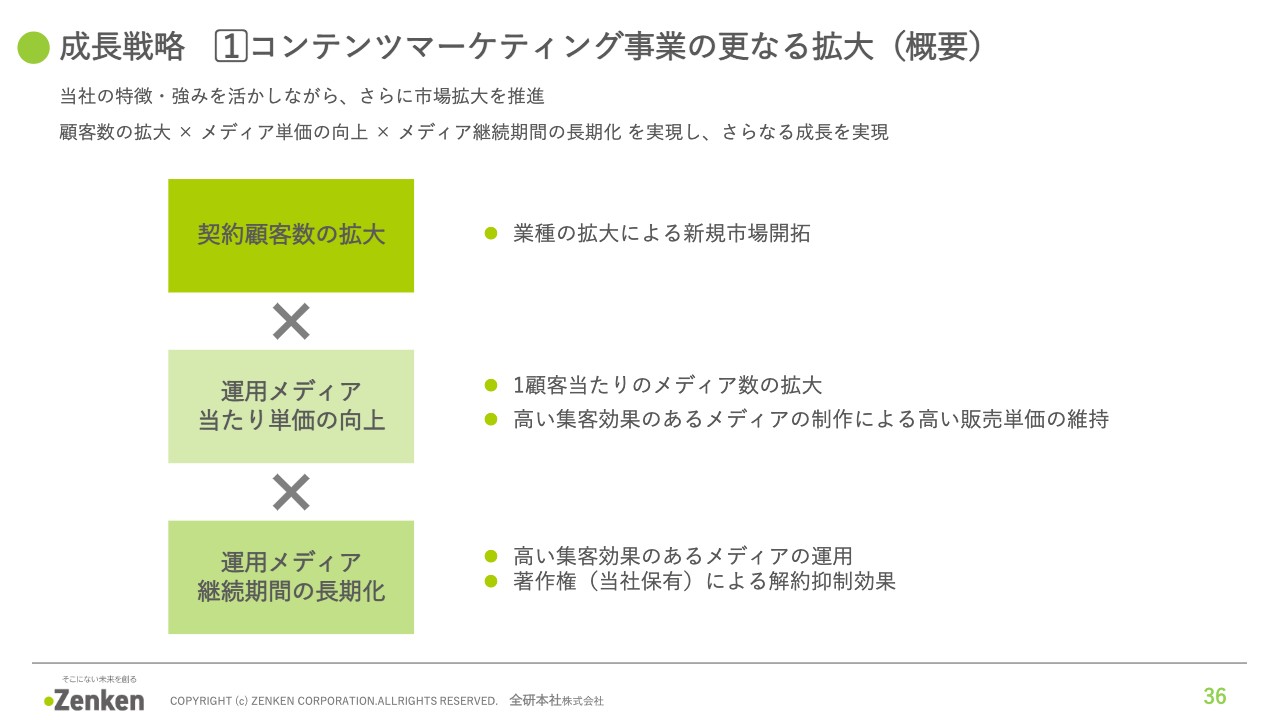

成長戦略 [1]コンテンツマーケティング事業の更なる拡大(概要)

コンテンツマーケティング事業では、顧客数の拡大、運用メディアの単価向上、継続期間の⾧期化、この3つを丁寧に実施していくことで、拡大・成⾧を実現していきます。

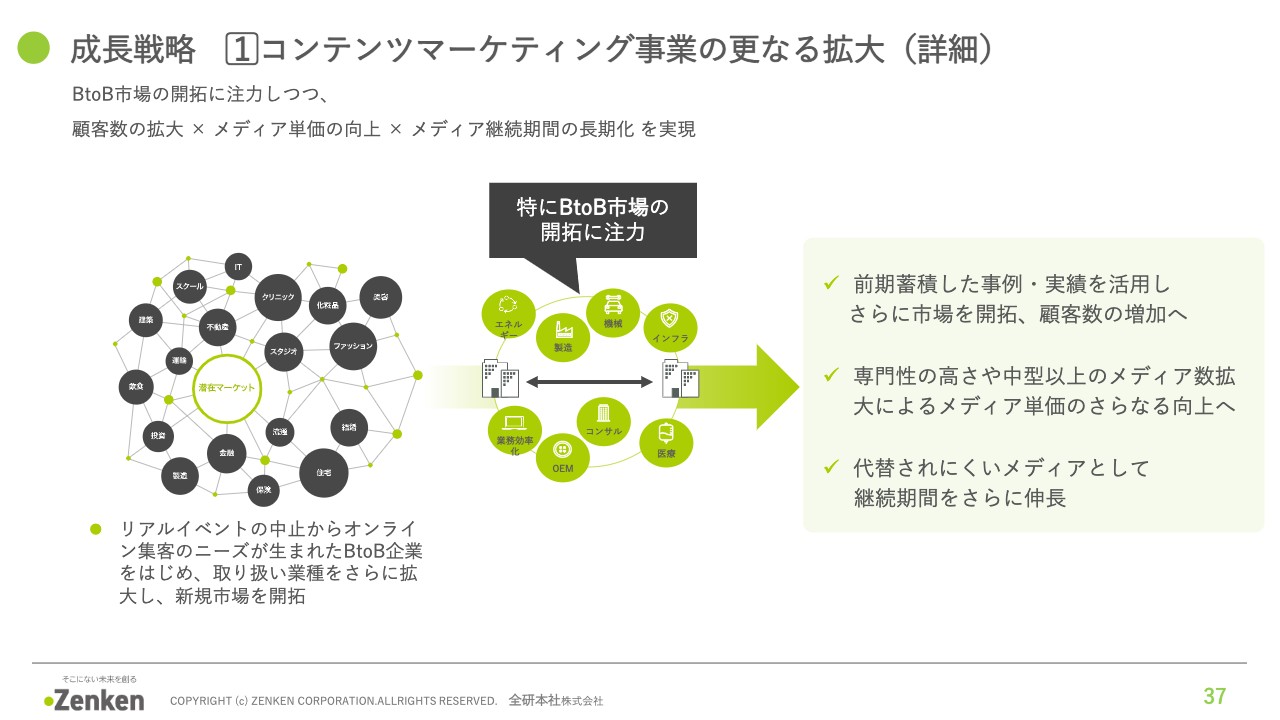

成長戦略 [1]コンテンツマーケティング事業の更なる拡大(詳細)

具体的には、Web広告へのニーズが高く、非常に幅広いマーケットが見込まれるBtoB市場に、今後も注力を続けていきます。幸い、前期でBtoB業種の運用メディア数が増加して、よい事例・業績がたくさん蓄積できています。これらを営業資料として活用し、拡大に役立てていきます。

BtoB業種の専門性の高さやメディアサイズの傾向から、メディア単価のさらなる向上を望むこともできます。また、代替されにくいメディアとして、継続期間の⾧期化に貢献すると見込んでいます。

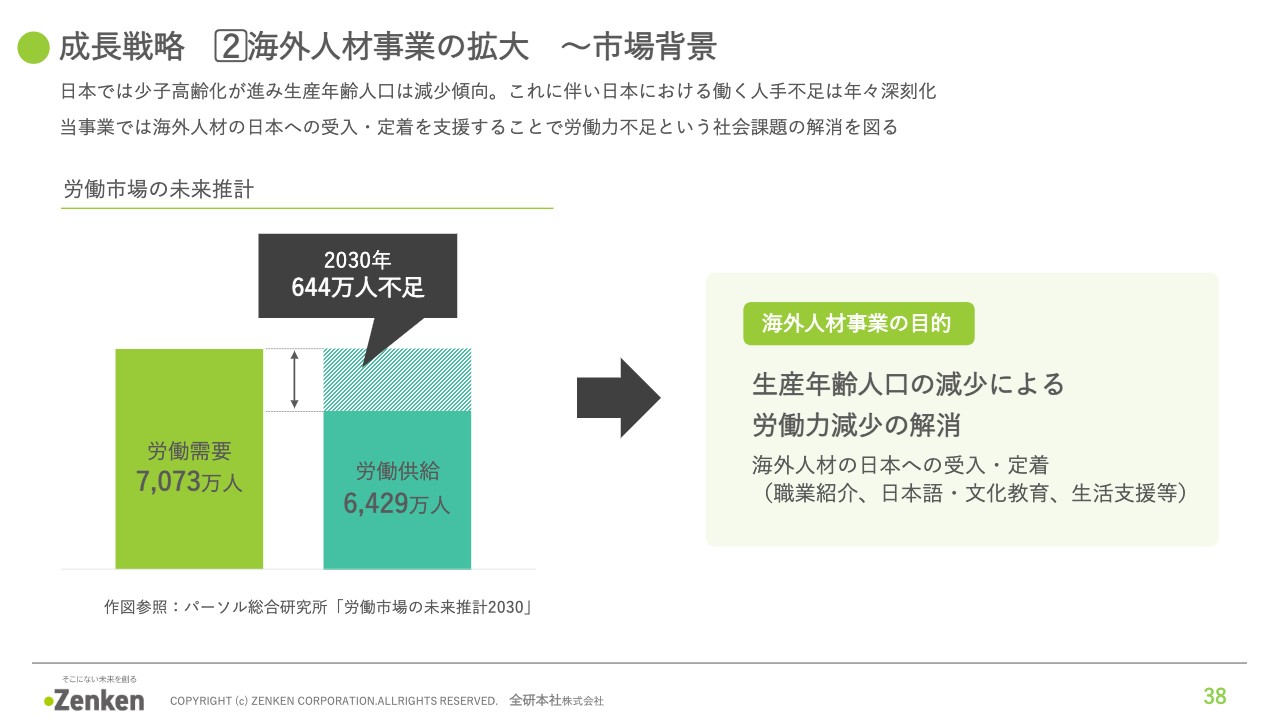

成長戦略 [2]海外人材事業の拡大 ~市場背景

成⾧戦略の2つ目となる「海外人材事業の拡大」について、市場背景よりご説明します。

少子高齢化が進む日本では、2030年には644万人もの労働力不足におちいると言われています。当社は、海外の人材を日本に受け入れる事業を推し進めていこうと思っています。

海外IT人材事業は2018年より参入しており、海外介護人材事業には2022年より参入しました。

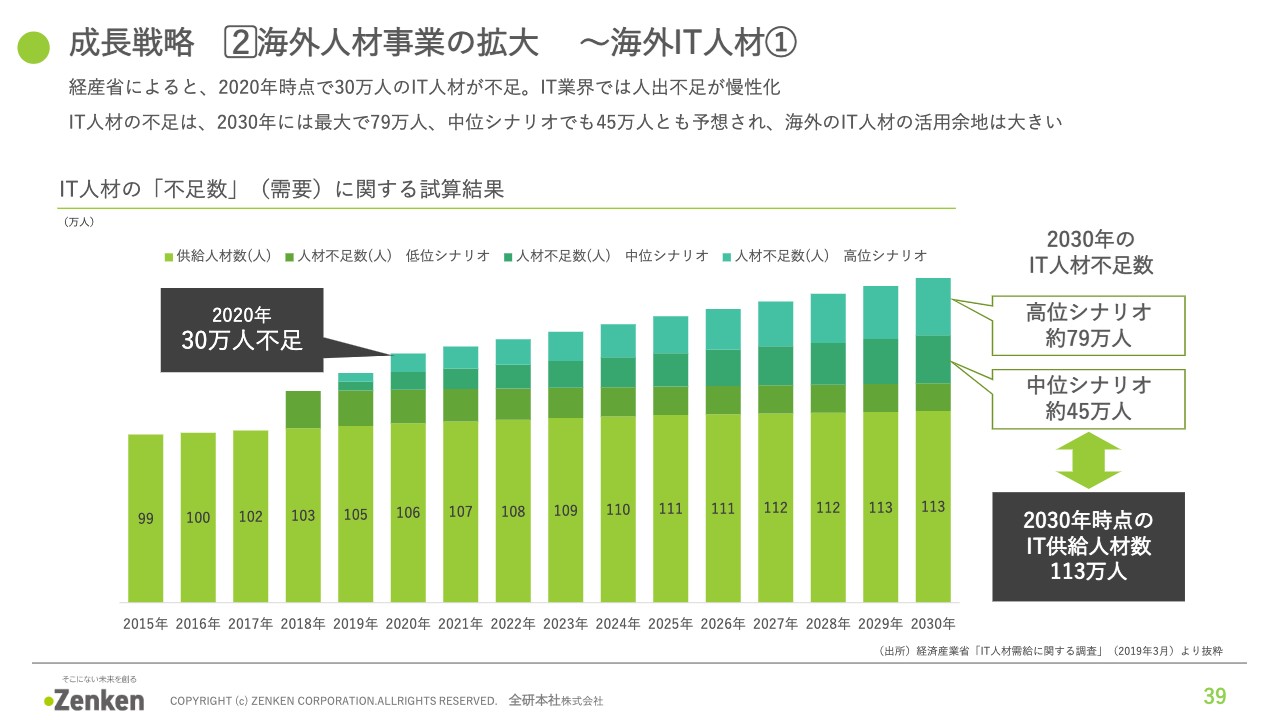

成長戦略 [2]海外人材事業の拡大 ~海外IT人材①

IT人材について、人口減少を補うのは「テクノロジー」と「海外人材」であると考えています。経産省によると、日本のIT人材は10年以内に最大で79万人も不足するということで、海外IT人材市場は非常に成⾧が見込めるマーケットであると考えています。

成長戦略 [2]海外人材事業の拡大 ~海外IT人材②

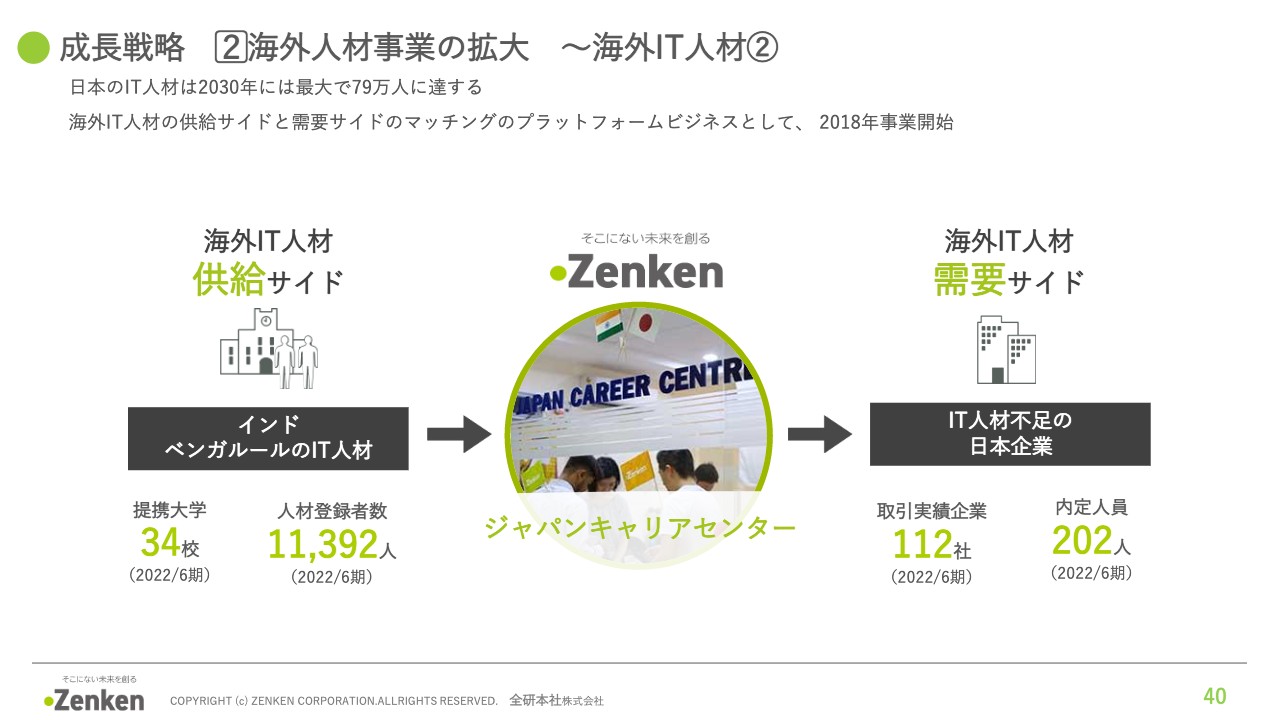

当社は、世界三大IT都市と評されるインドのベンガルールの上位34大学と提携し、インド人学生と日本企業をマッチングするために、「ジャパンキャリアセンター」をベンガルールの大学の中にオープンさせました。

コロナ禍でもオンラインでの活動を続けたことで、「日本に就職したい」と熱望するインド人学生の人材登録者数は1万1,000人を超えています。内定人員は累計202名にのぼり、待ちに待った入国緩和により、3月下旬より内定者が続々と入国しています。

成長戦略 [2]海外人材事業の拡大 ~海外IT人材③

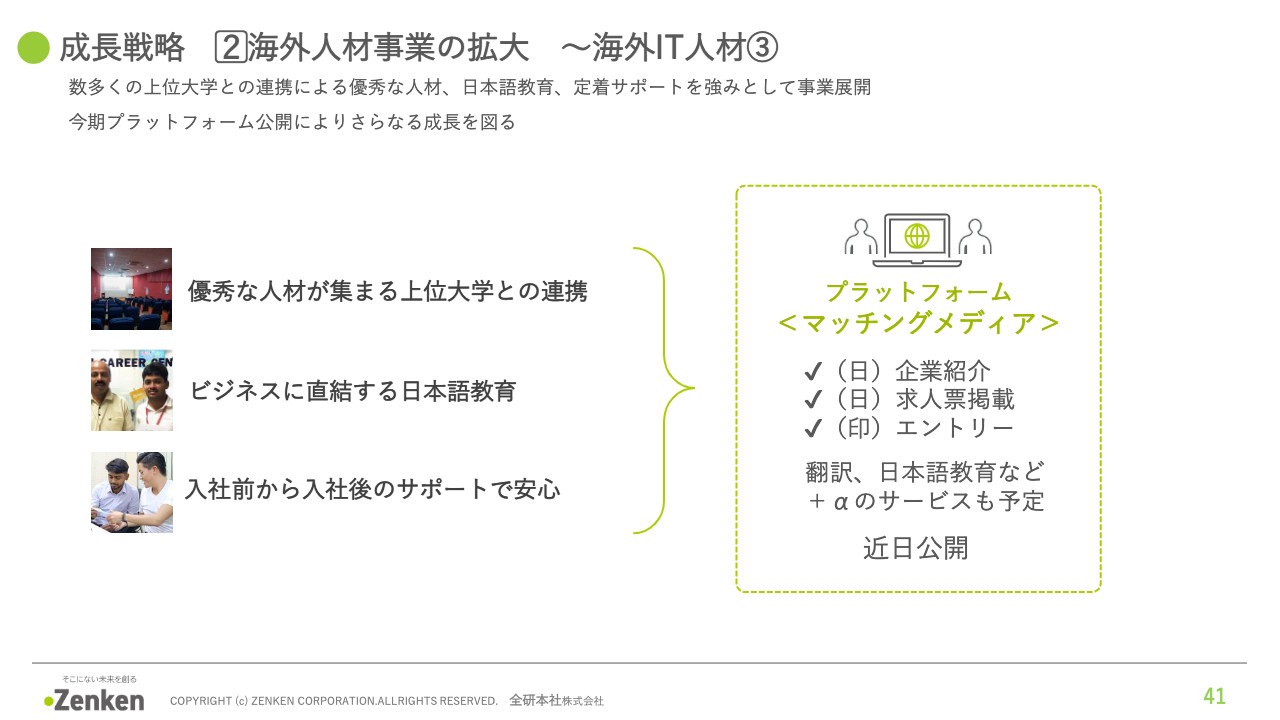

業績見通しのページで簡単に触れましたが、今期、プラットフォームの公開によりさらなる成⾧を推進します。

海外IT人材と日本企業をマッチングさせるプラットフォームの公開を、今年予定しています。プラットフォーム上に企業紹介や求人票を英語で設置して、それを見たインド人エンジニアがエントリーするという仕組みです。

マネタイズは月額利用料を考えており、その他に翻訳、日本語教育事業でも課金が可能な、成⾧性が非常に高く「非」属人的な事業モデルです。

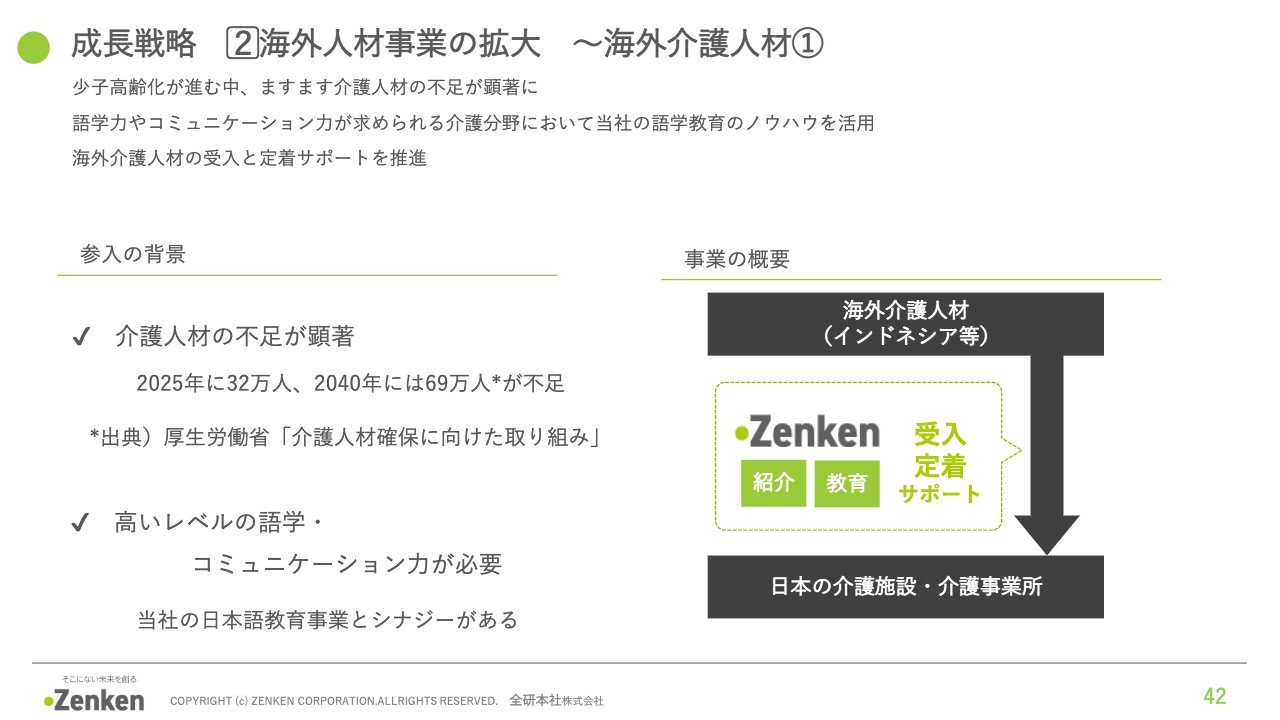

成長戦略 [2]海外人材事業の拡大 ~海外介護人材①

海外人材事業における介護人材についてご説明します。今後ますます労働人口の減少が進み、介護業界においては2040年に69万人の介護人材が不足すると言われています。女性・シルバー人材でも限界があるため、海外人材の活用が不可欠になってくると考えています。

しかし、海外人材を日本の介護事業に受け入れるにあたっては、語学面でのハードルがかなり高いです。こちらについては、当社の日本語教育事業とシナジーがあるため、採用から日本の介護施設への受入・定着まで、一気通貫のサポートを行うことで解消していきたいと考えています。

スライド右側の図のように、当社は海外介護人材の受入と定着のサポートを行い、人材紹介料と教育料の2つを収益の柱としていきます。

成長戦略 [2]海外人材事業の拡大 ~海外介護人材②

当社の強みとして、まずは介護人材の供給側についてご説明します。すでにインドネシアの企業2社と独占契約を結んでおり、インドネシアでの日本語教育・介護教育の体制が整っています。

1社目のガクシュウドウ(Gakushudo)は、インドネシアで1987年より日本語教育を行っている会社で、日本語教材の出版やインドネシア人材の送り出し事業を行ってきました。

2社目はダルマワン(SMK Darmawan)です。介護の専門高校を運営している会社ですが、彼らが運営する「ダルマワンパーク(Darmawan Park)」という広大な敷地内に、専門高校と介護施設があります。ここで生徒たちは、座学だけではなく実際の介護の施設で実習を受けることができるのです。

これらの会社から日本に人材を送る際は、必ず当社を通すという独占契約を締結しています。

次に、日本側の受け入れ体制について、当然ながらいろいろな不安要素があると考えています。例えば、「スムーズに意思疎通ができるのか?」「生活習慣の違いで困るのではないか?」「任せられる仕事の範囲が限られるのではないか?」というようなものです。

この不安を解消するために、私たちはM&Aで得た介護施設を自ら運営して、これをフラグシップモデルにしたいと考えています。成功事例を見ていただいて、受け入れの不安を解消できれば、他の介護事業者でも海外人材を非常にハードル低く受け入れることができるようになると考えています。

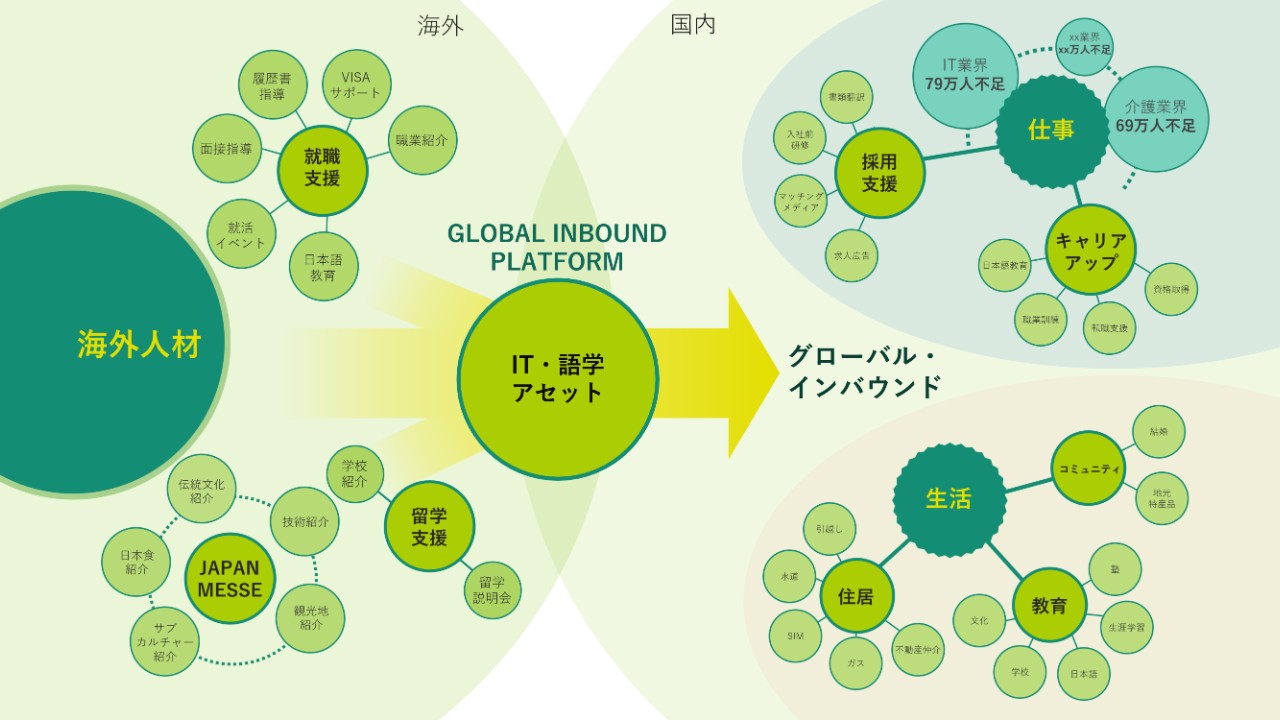

GLOBAL INBOUND PLATFORM

このように、IT人材、介護人材を皮切りに、海外人材を労働力不足の日本に受け入れるプラットフォーム企業を目指します。

今後も、既存事業の成⾧の加速と新規事業の開発・育成のために、当社グループは事業提携やM&A等のあらゆる可能性を検討していきます。

SDGsへの取り組み

当社のSDGsへの取り組みをご紹介します。特に海外IT人材に対する日本語教育支援については、事業を通してかなり力を入れていきたい分野と捉えています。加えて、面談、説明会の開催等、日本企業に就職するためのサポートに注力しています。

例えば、インドは13億人以上の人口がいて、15歳から30歳くらいまでの働き盛りの人材がおよそ3億人から4億人もいると言われています。これらに対して、インドでは受け入れる企業の数が足りていません。インドに進出しているナショナル企業の数を含めても、インドや中国のような大国は、とにかく海外の先進企業、先進国に人材を送り出すことが急務というわけです。

我々としては、日本の超高齢化社会に向けて、海外の人材を偏見なく採用して、さまざまな人種の壁や隔たりを超えてたくさんの人たちに来てもらい、日本のGDPの維持に貢献してもらおうと考えています。

これについては、向こう50年、この日本という国で非常に重要な課題であると考えています。来日後の定着からフォローまで、海外人材が「働きがいをもって活躍し続ける」ための支援を、事業を通じて力を入れていきたいと考えています。

当社はこの事業を「外国人が当たり前に働ける日本に変えたい」という理念のもと、強い思いで推進しています。もともとは祖業の教育事業から始まって、IT事業に変貌を遂げ、海外IT人材事業や海外介護人材事業を推進し、ゆくゆくはそれ以外の人材の受け入れのハブになるような会社を目指しています。このような事業を通じて、この分野でSDGsに注力していきたいと考えています。

受け入れ側となる日本の企業向けに説明会を行い、「外国人を日本に受け入れるとはどのようなことなのか?」という教育を施すことなどを含め、とにかく日本人と外国人の間の溝をなくすことに寄与するとともに、事業の売上・利益の拡大も図りながら、SDGsに貢献することを考えています。

本日のご説明は以上です。長時間となりましたが、ご清聴ありがとうございました。