相続税の軽減特例2つを解説

相続税には、相続税額を軽減する制度や、相続税を計算するうえで、相続財産の評価額を軽減する制度が設けられています。中でも代表的な制度に以下のものがあります。

相続税の軽減特例1. 配偶者の税額軽減

配偶者の税額軽減とは、被相続人の配偶者が相続した財産については、法定相続分もしくは1億6000万円まで相続税がかからないというものです。

相続税の軽減特例2. 小規模宅地等の特例

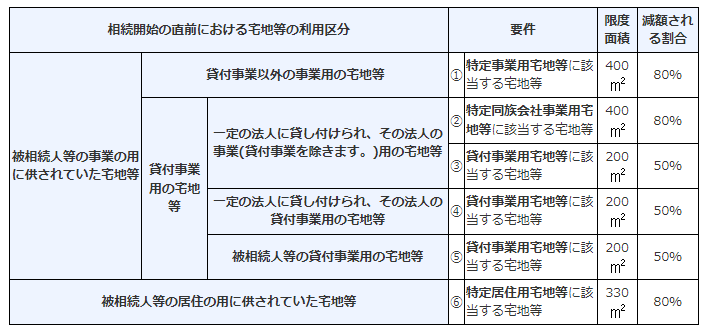

被相続人の自宅や事業用の土地を相続する場合、最大80%までその評価額が減額できる制度です。

土地の種類によって限度となる面積や減額割合は異なりますが、条件に該当すれば、5000万円の土地の評価額が1000万円まで減額されるため、相続税額の計算において有利になります。

そして、これらの税額軽減や特例を利用する場合は、適用後の相続税額が0円になるとしても、必ず相続税の申告が必要になります。

申告の際には戸籍謄本や遺産分割協議書の写しなどが必要になるため、事前にどのような書類が必要なのかを調べ、漏れのないように準備しておきましょう。