2022年8月12日に行われた、株式会社フリークアウト・ホールディングス2022年9月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社フリークアウト・ホールディングス 代表取締役社長GlobalCEO 本田謙 氏

株式会社フリークアウト・ホールディングス 取締役 CFO 永井秀輔 氏

株式会社フリークアウト・ホールディングス 取締役 広告事業管掌 時吉啓司 氏

株式会社フリークアウト・ホールディングス 取締役 海外グループ管掌 竹内誠 氏

コーポレート・ミッション

本田謙 氏:決算説明に入る前に、まずは当社のミッション、事業内容、中期経営計画とその成⾧ドライバーについて簡単に触れさせていただきます。

内容としては、前回第2四半期の決算から変更はございません。まず、コーポレートミッションについては「人に人らしい仕事を。」を掲げています。

我々は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

この数年、AIやDXというワードがバズワードとしてもてはやされてきましたが、当社の事業は、そういった流行りもののワードからは明確に一線を引いております。もちろん、プロダクトの改善には機械学習を駆使するのは当然ですし、当社の例えばDSPは広告枠の超高速自動買付という点でDXそのものです。

しかし、我々が果たすべきミッションはそういった流行ものの言葉に従うことではなく、人間にとってより根源的なものであるべきであり、そして、それが「人に人らしい仕事を。」という言葉に集約されていると考えています。

当社は今後も、この「人に人らしい仕事を。」というミッションの実現に向けて、事業を成⾧させ、企業価値の向上に努めてまいります。

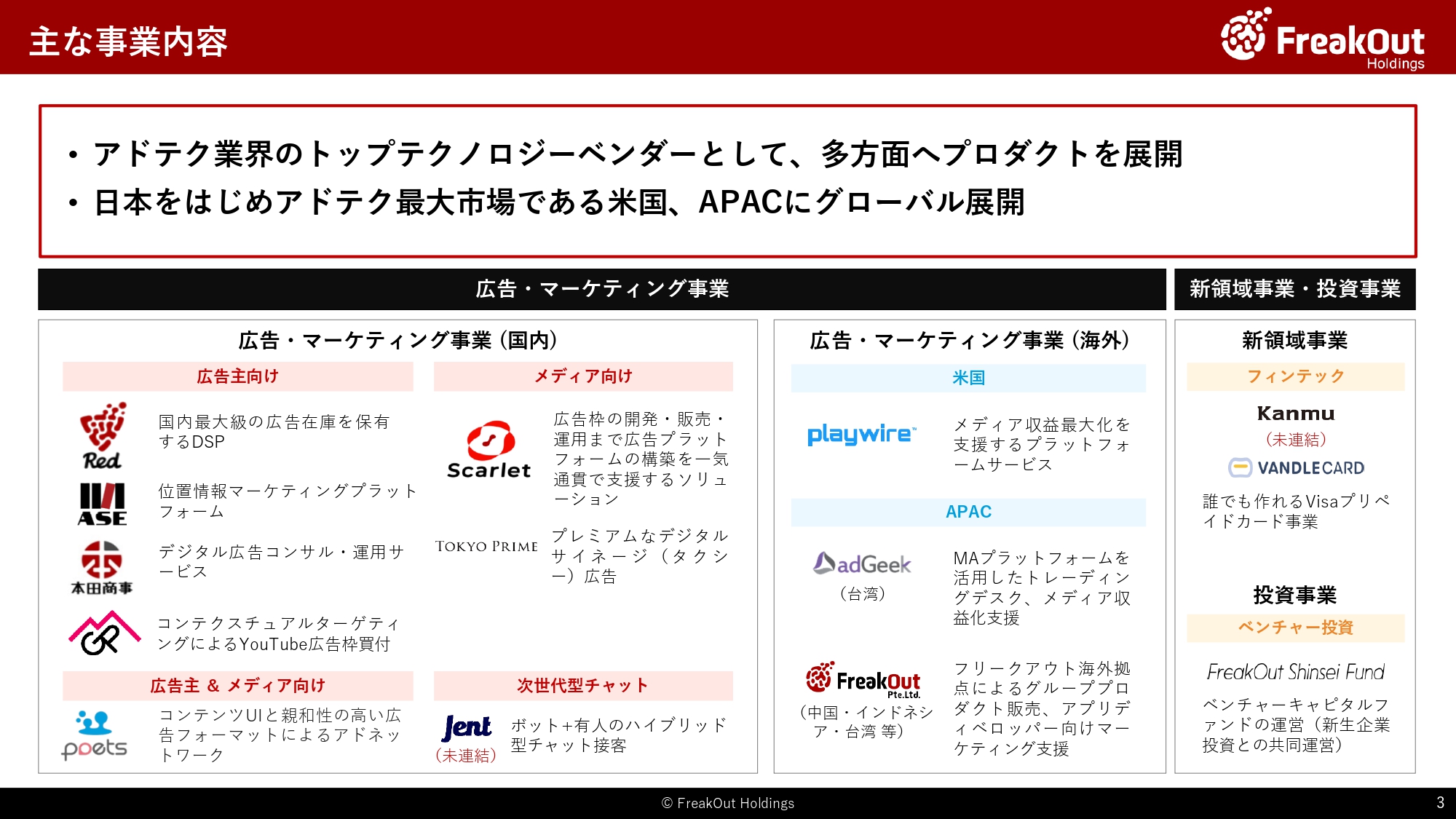

主な事業内容

次に当社の主な事業内容はこちらです。

各事業の現状については、後ほど各管掌取締役よりご説明申し上げますが、左上のDSP事業から始まって、現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しております。

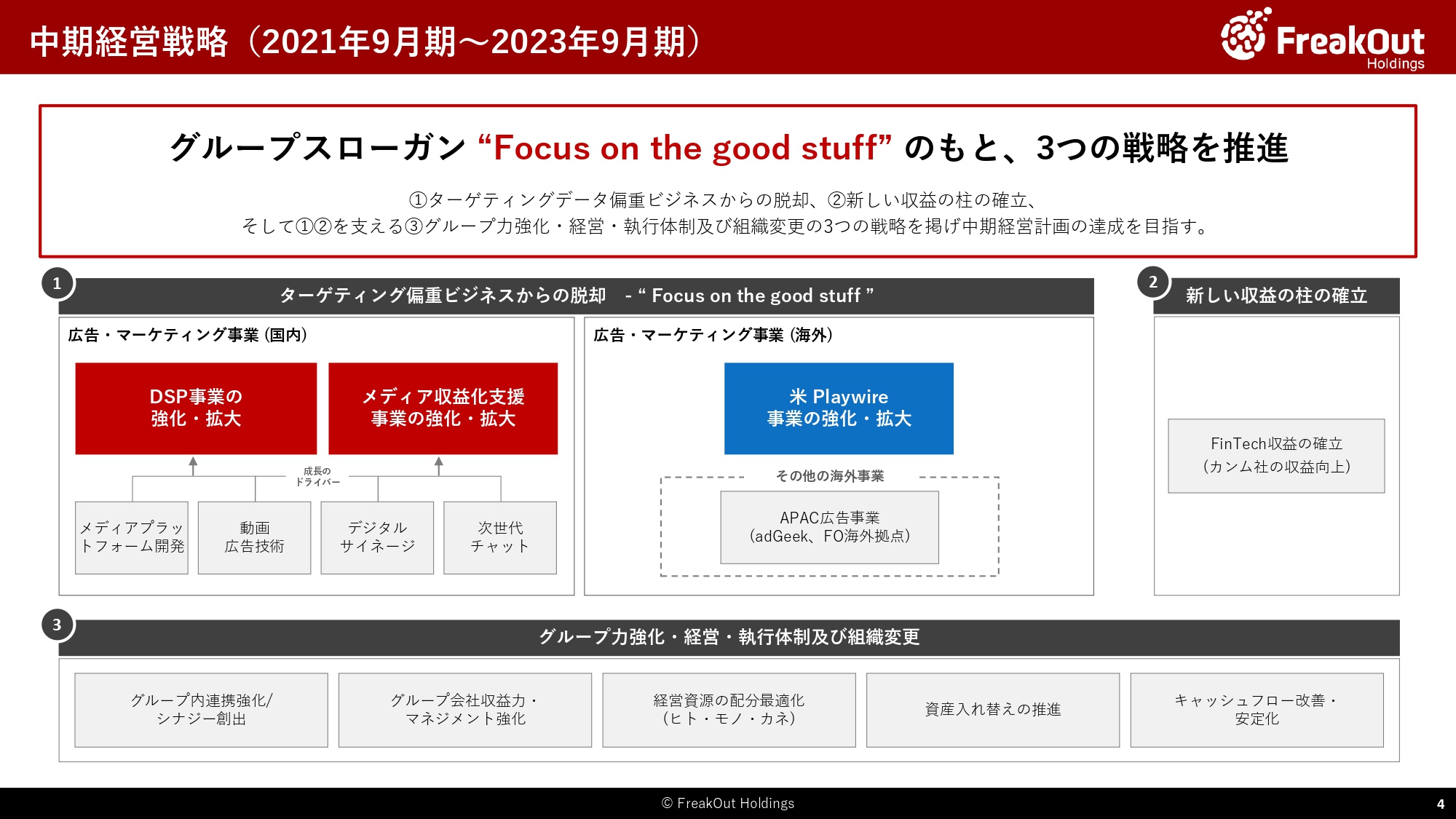

中期経営戦略(2021年9月期~2023年9月期)

現在、2021年9月期から2023年9月期を最終年度とする中期経営計画を立案・公表し、遂行しています。今後、アドテクノロジーを支えていたターゲティングがますます難しくなっていくことが確実に想定される中で、データ偏重ビジネスからの脱却ということで、"Focus on the good stuff"というスローガンを掲げております。

このスローガンに基づく成⾧ドライバーをいくつか掲げておりますが、特にその中でも、国内においてはメディアプラットフォーム開発(動画・Connected TV領域)、海外では北米のPlaywireが主な成⾧ドライバーになると見込んでおります。

前者については、プレミアムメディア向けのサービスということで、昨年「Scarlet」というプロダクトをリリース(Red for Publishersからのリブランディング)いたしました。動画・Connected TV関連のメディア様向けのプロダクト提供では、当社が日本でナンバー1のテクノロジーベンダーであると自負しております。

各事業の詳細については、後ほど各管掌取締役からご説明申し上げます。

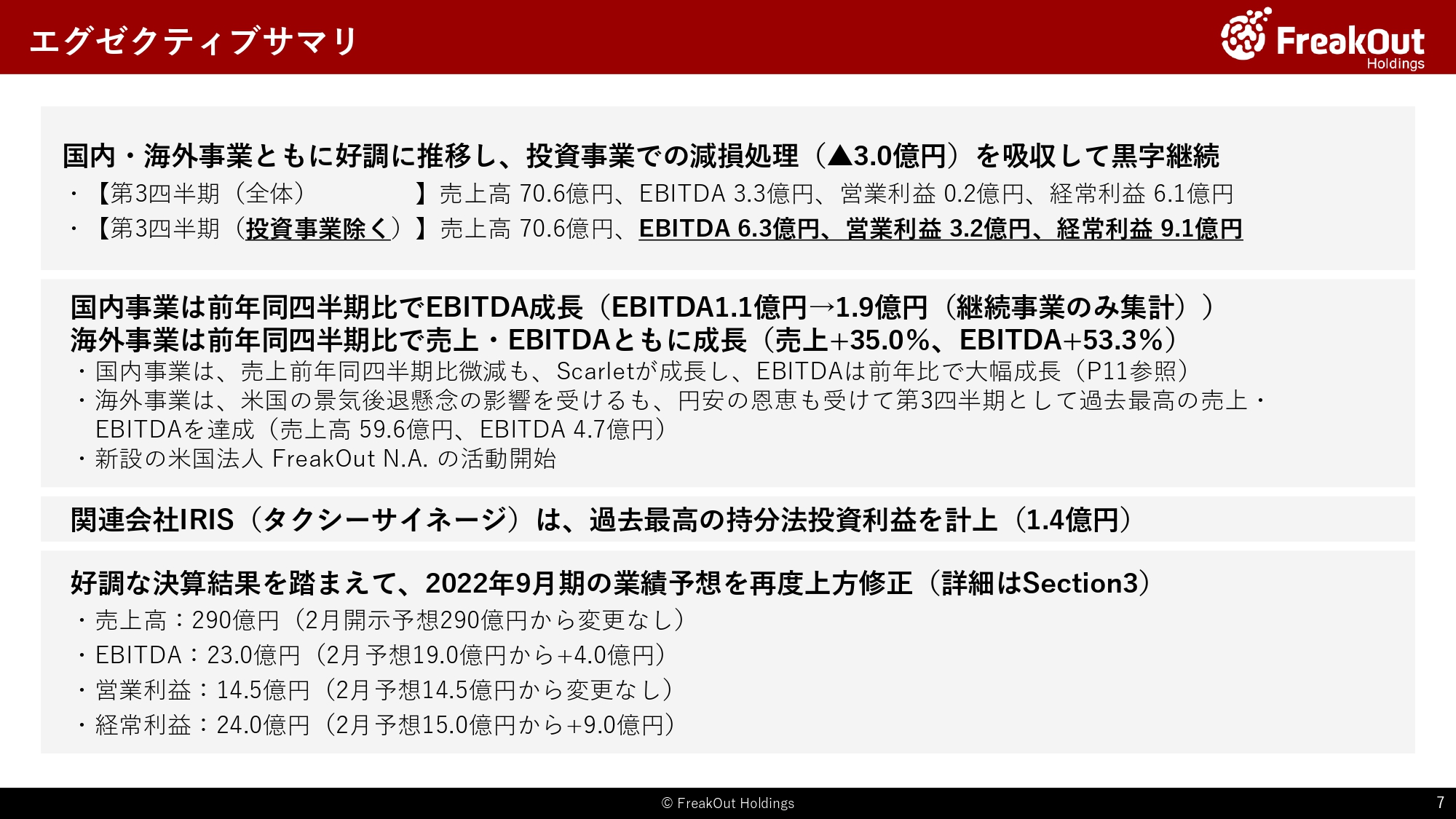

エグゼクティブサマリ

それでは2022年9月期の第3四半期について、サマリを私、本田よりお伝えさせていただきます。

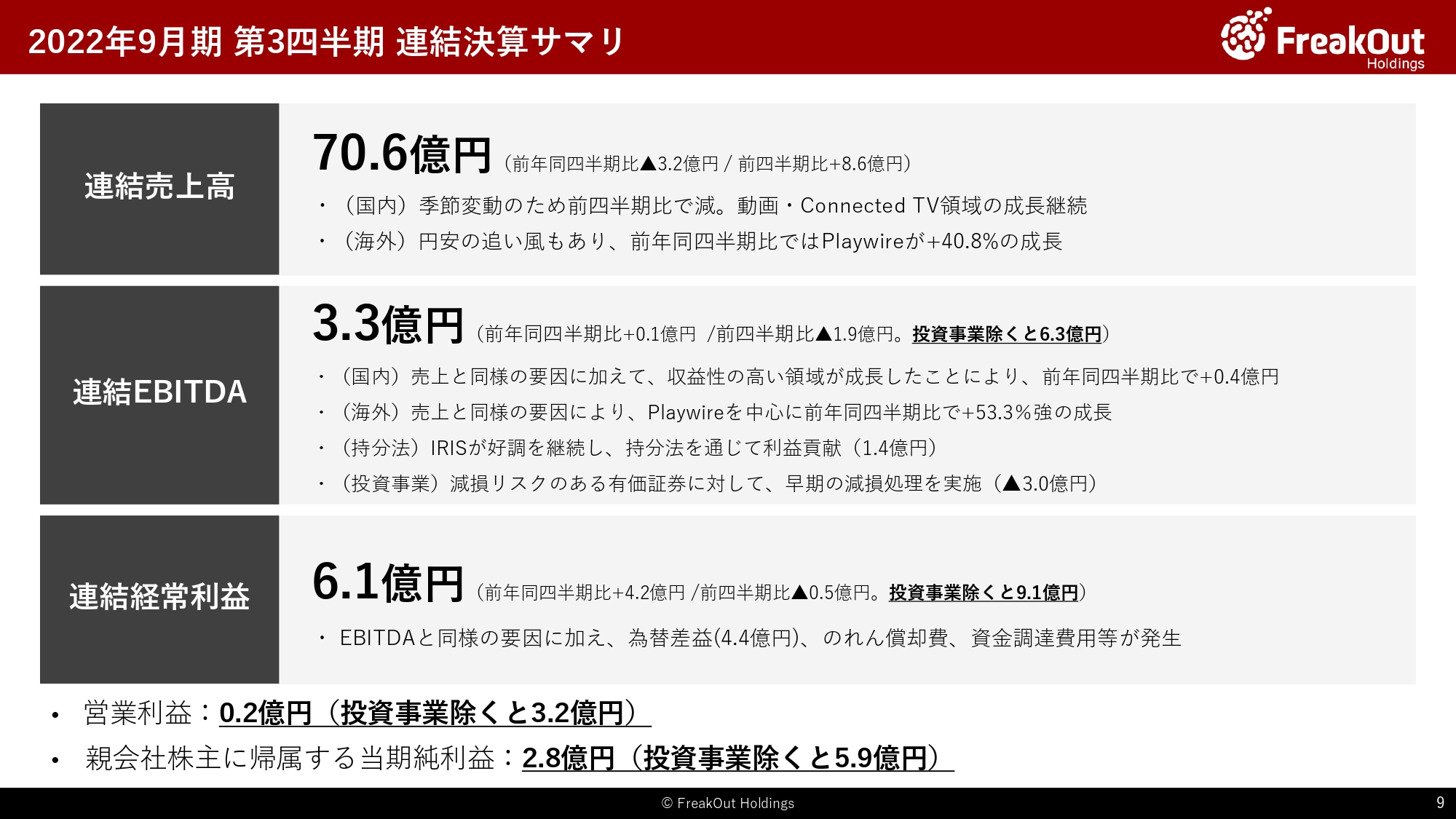

まず定量面では、第3四半期は、売上高70.6億円、EBITDA3.3億円、各段階利益は営業利益0.2億円、経常利益6.1億円、親会社株主に帰属する当期純利益2.8億円で着地しています。

特に補足が必要なところとしては、今回は投資事業で一部有価証券の減損を3.0億円程度実施しており、これが各段階利益にマイナスの影響を与えています。もちろん会計基準によって認められた範囲内での処理ではありますが、来期のEBITDA30億円という必達の中計目標への、阻害要因を排除していく観点から、早期に処理を行っています。

なお、投資事業でのマイナスが昨今ニュースを騒がせておりますので、若干補足させていただくと、そもそも当社の場合は会計基準も日本基準ですので未実現の時価評価益を多額に計上したということもありませんし、エクスポージャー自体も投資事業に関わるものは今回の減損後で8億円程度と当社の根幹を揺るがすような規模ではありません。

8億円の内訳としても、昨今のグロース市場の株価の影響を受けて、一部銘柄のIPO延期による利益実現の遅れなどの影響が出ておりますが、全体として非常に安定したポートフォリオとなっており、中⾧期で見れば順調に推移しています。今回の減損もあくまで時価評価を強制された結果余儀なくされたものではなく、来期の中計目標の阻害要因排除の観点から、クイックに対応したものとご理解ください。

この投資事業による影響がなければ、売上高は変わらず70.6億円(第2四半期62.0億円から13.9パーセント上昇)、EBITDA6.3億円(同5.2億円から21.0パーセント上昇)、営業利益3.2億円(同3.0億円から6.1パーセント上昇)、経常利益9.1億円(同6.5億円から39.0パーセント上昇)、純利益5.9億円(同3.4億円から72.7パーセント上昇)で着地しています。前回第2四半期の決算説明では、第3四半期は第2四半期と比較して、横ばいか、ややプラスになる見込とお伝えしておりましたが、概ね当該見込とおりの着地と考えております。

過去の第3四半期と比較しても、収益認識基準及び連結の範囲が変更になった影響等を除外すると、過去最高の売上となっています。また、投資事業の影響を除外した純粋な事業からの利益水準は、各段階利益すべてにおいて第3四半期で過去最高となっており、対予算との関係でも非常に順調に推移しております。

各事業について、概略をご説明すると以下のような状況です。(詳細は後ほど各管掌から説明いたします)

国内事業については、動画・Connected TV領域事業を中心に、株式会社フリークアウトなどのグループ各社が順調に推移いたしました(売上高14.1億円、EBITDA1.9億円)。売上は継続事業のみを取っても前年同四半期比で微減となっていますが、収益性の高い動画・Connected TV領域のScarletが大きく成長している影響で、継続事業のみ集計した前年同四半期比ではEBITDAは1.1億円から1.9億円に増加し、約79.1パーセントの成長となっています。

海外事業については、第2四半期(広告閑散期)からの回復により、同四半期と比較して第3四半期はかなりよくなるだろうと説明しておりましたが、円安の恩恵も受ける形で、第3四半期としては過去最高の数字となっています。(売上59.6億円、EBITDA 4.7億円)。

その他の持分法適用関連会社各社については、タクシーサイネージのIRISが非常に好調であり、今回1.4億円の持分法投資利益(EBITDA、経常利益に貢献)となっています。これは一時的なものではなく、コロナ禍の中で台数を着実に増やした成果が現れたものであり、今後も当面このIRISの好調は継続する見込みです。

また、5月末に開示のとおり投資フェイズの関連会社の非持分法適用化が完了したこともあり、大きな赤字ファクターがなくなったため、持分法投資利益全体として、1.9億円となりました。

上記のとおり各事業が順調に収益貢献しているほか、成長ドライバーとしてお伝えしております動画・Connected TV領域、Playwireが順調に成長しており、戦略に沿った成長となっております。

次に、定性面では前回の決算説明会でお伝えしたとおり、北米事業の立ち上げをこの第3四半期に行いました。私自身が北米に1か月程度常駐し、初手としてYouTubeの買付サービスであるGPを展開するべく注力しております。もちろん日本も含めてですが、このGP及び北米の事業については、来期以降の成長ドライバーとしてご期待ください。

第4四半期については、国内では一部産業領域でロシア・ウクライナ問題の影響が出始めているほか、日本の広告業界全体としても厳しい四半期になるのでは、という見方もあります。また、米国の景気後退懸念の影響も出る見込みでして、後ほど竹内からお伝えいたしますが、北米のPlaywireも今が正念場となっております。

しかし、Playwireに関しては、現地通貨(ドル)ベースのP/Lではそういった状況ですが、一方で急速に進展した円安の影響は、当社にとって非常にポジティブです。当社の為替影響については、具体的な内容を後ほど永井から補足しますが、上記のネガティブなマクロ要因についても、円安によって十分吸収できると見ています。また、IRISや、動画・Connected TV領域で大規模な案件の数も増えてきていることもあり、国内もロシア・ウクライナ問題の影響を吸収する形で、現状の成長を継続できるのではないかと見込んでいます。

各個別の事業としては頑張りどころではありますが、グループ全体としてはエリアのポートフォリオをうまく組むことに成功しており、第4四半期も引き続き順調に推移できる見込みとご理解ください。

以上のとおり、第4四半期はマクロ要因で不透明な状況ではあるものの、第3四半期までの業績の上振れと、ある程度確定している業績変動要因を反映する形で、今回、第1四半期に続いて業績予想の上方修正を実施することといたしました。

詳細は後ほど永井から説明しますが、基本的な発想としては、今回第3四半期の有価証券減損(各段階損益にマイナス3.0億円)と、第4四半期に見込まれている2020年発行のストックオプションの費用化(営業利益、経常利益にマイナス1.5億円程度を想定)の合わせてマイナス4.5億円程度の影響、それから不透明な第4四半期の状況を踏まえて、営業利益は横ばいとしました。

意味合いとしては、事業自体は非常に順調であり、上記約4.5億円のマイナスの特殊要因を現時点では下期で何とか吸収できるのではないかと見込んでいると、ご理解ください。ただし、相応にチャレンジングな目標数値です。

一方で、一層の業績貢献がほぼ確定しているIRISの持分法投資利益の向上(EBITDA、経常利益)と、第3四半期までの為替差益(経常利益のみ)を反映する形で、EBITDAと経常利益については上方修正いたしました。

具体的には売上高290億円(2月開示予想290億円から変更なし)、EBITDA23.0億円(2月予想19.0億円からプラス4.0億円)、営業利益14.5億円(2月予想14.5億円から変更なし)経常利益24.0億円(2月予想15.0億円からプラス9.0億円)となります。

なお、7月末付近から、米国の景気後退懸念や円高への揺り戻しが生じております。上記はあくまで現時点でのベストエフォートによる見通しであるため、為替の動向や景気後退懸念の影響の程度によっては上下する点、ご了承ください。

我々としては、マクロ環境の不透明さが増している状況でもありますが、引き続き来年度の中計経営計画の目標数値(EBITDA30億円)の達成に向けて、経営に邁進してまいります。私からは以上となります。

2022年9月期 第3四半期 連結決算サマリ

永井秀輔 氏:それでは私、永井から、2022年9月期第3四半期決算の概要についてご説明いたします。この第3四半期は、売上高70.6億円、EBITDA3.3億円、経常利益6.1億円、営業利益0.2億円、親会社株主に帰属する当期純利益(以下最終利益)2.8億円となりました。

エグゼクティブサマリで本田からご説明のとおり、今回は投資事業で一部有価証券の減損を3.0億円程度実施しており、これが各段階利益にマイナスの影響を与えています。これがなければということで記載していますが、EBITDAは6.3億円、経常利益は9.1億円、営業利益は3.2億円、最終利益は5.9億円と非常に順調に推移しました。

有価証券の減損について背景をご説明すると、当社ではこの2年ほど、中計達成の阻害要因の排除と、バランスシート健全化の観点から、有価証券の減損をかなり早期かつ保守的に行ってきました。バランスシートに残っている有価証券のうち、減損リスクが存在するものはかなり減ってきている状態です。

今回はその残った中で、比較的リスクがあるもののうち、最も金額が大きな投資約3.0億円を一気に減損しました。その結果として、細かいものはまだ残っておりますが、今後当社のバランスシートやEBITDAに大きな影響を及ぼしうるものは概ね一掃されたとご理解ください。

また、経常利益段階では為替差益が4.4億円計上されております。現在、為替が第3四半期末まで大きく円安に触れたあとに、足元では再びその揺り戻しで円高が進行するなど、非常に不安定な状況が続いています。この為替がもたらす影響については、後ほどスライドを一つ設けていますので、そこでご説明いたします。

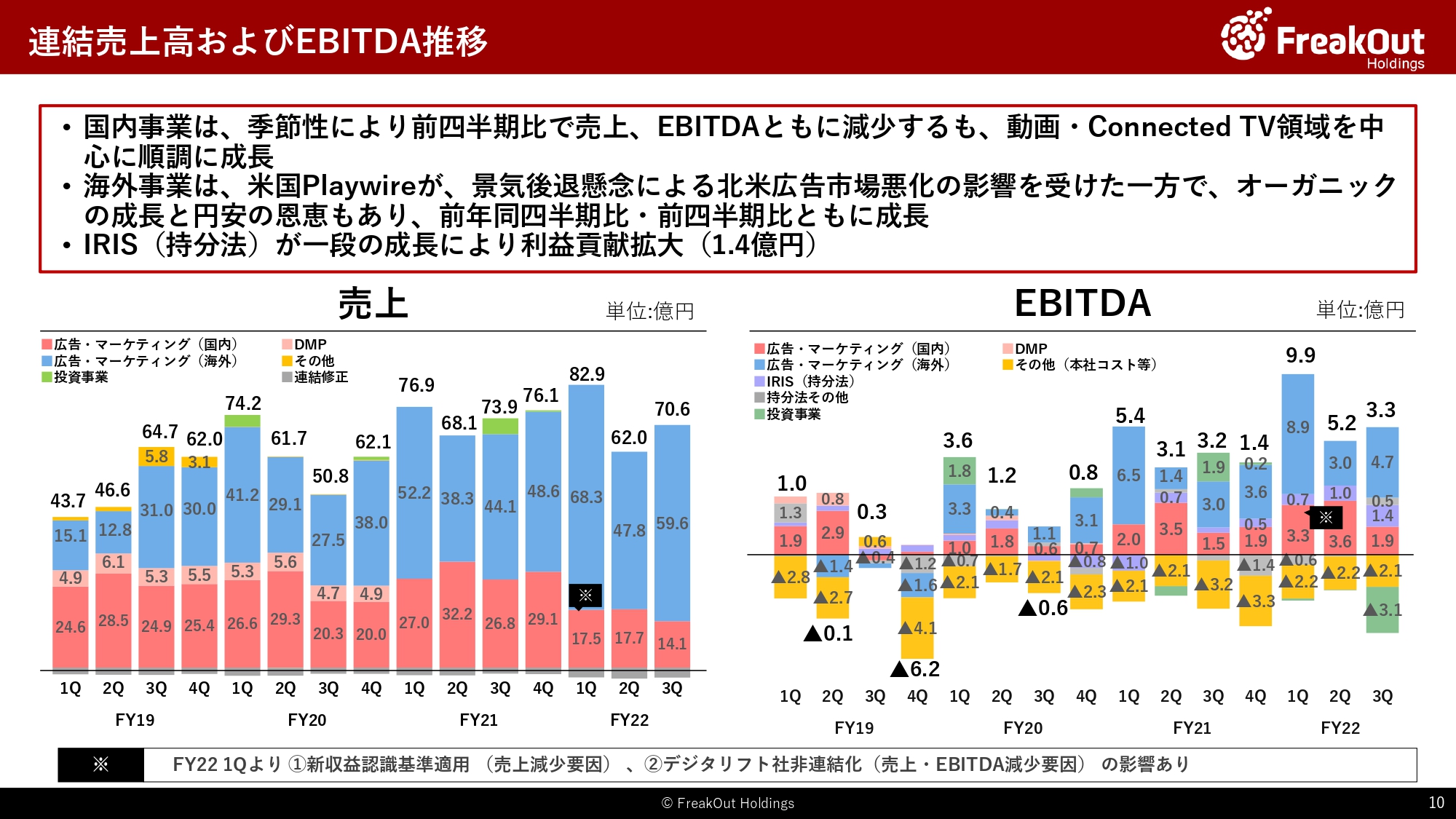

連結売上高およびEBITDA推移

推移はこちらとなります。

基本的に当社業績の季節性は、海外の広告需要期である第1四半期(10月から12月)がもっとも売上・利益ともに好調です。そこから、第2四半期は国内が広告需要期となるため売上・利益がもっともよくなる一方で海外が大きく落ちて1年でもっとも厳しくなる四半期です。

そして第3四半期は海外が回復していく一方で国内が落ちるため合計して第2四半期とほぼ横ばいか、ややよいくらい、そして第4四半期にまた翌年度第1四半期に向けて回復・成⾧していくという流れになっております。

前回第2四半期の決算説明の中でも、「第3四半期は第2四半期と比較して、海外がプラス、国内がマイナスで、差引すると概ね第2四半期と比較して、EBITDAベースで横ばい程度で着地するのではないか」とお伝えしましたが、投資事業の影響を除けば概ねそのとおりで、そこから円安の影響もあり、ややポジティブに推移しました。

第2四半期と比較して、国内は売上、EBITDAともに減少しております(売上マイナス3.6億円、EBITDAマイナス1.7億円)。社内の評価としては、ほぼ通常の季節性の中での減少であり、13ページ目のスライドで記載のとおり、業績予想の前提となった予算と比較してもプラス0.5億円程度EBITDAは超過していることから、動画・Connected TV領域を中心に順調にきていると見ています。

しかしながら、ロシア・ウクライナ問題の影響で一部クライアントの売上が6月から落ち始めるなどしているため、引き続き油断はできない状況です。(なお、前年比較の方が推移分析の観点からは有意ですので、次のスライドで国内の状況については補足します。)

一方、海外については、第2四半期と比較すると売上でプラス11.7億円(プラス24.6パーセント)、EBITDAでプラス1.7億円(プラス57.8パーセント)と、大幅増となっています。

要因はやや複雑でして、特に主要な拠点である北米のPlaywireが、周知のとおり景気後退の懸念からの北米広告市場悪化の影響を受ける形で、CPM(広告表示単価)を減らす一方で、オーガニックの成⾧は引き続き進んでおり、また円安の恩恵を多分に受けています。

結果、円安のポジティブな影響が大きく、前年同四半期比でも前四半期比でも大きな成⾧を遂げています。Playwire単体としては頑張りどころである一方で、グループ全体の財務数値という観点からは国内外でのポートフォリオをバランスよくとれている結果という風に捉えています(その他の拠点属性別の推移は後ほどお伝えします)。

また、今回大きく成⾧したところとして持分法投資利益があります。第3四半期で1.9億円の持分法投資利益を計上しており、過去LINEとの取引が活発でM.T.Burnが収益貢献していた当時と比較してもそん色がない水準になっています。この収益貢献には大きく2つ要因がありまして、1つはタクシーサイネージのIRISの成⾧です。

詳細は後ほど時吉からご説明しますが、コロナ禍の中で台数を3.5万台から6万台程度まで増強していった影響が遅ればせながら出てきております。なお、IRISについては機関投資家様から、主にto B領域のテクノロジーベンチャー企業の資金調達状況が芳しくないことから、タクシーサイネージも厳しいのではないかとのご指摘を受けることがありますが、IRISでは従前より、政策的にto Cのナショナルクライアント様向けの広告を一定程度確保してきたこともあり、引き続き広告需要が旺盛にあることから、現時点では当面この業績が続くと見ています。7月以降も満稿が続いています。

そして2つ目として、適時開示しているとおり、投資フェイズにあった会社を持分法適用の対象外にする取引が完了しまして、結果として、持分法適用先の各社が順調に収益貢献する状態になりました。

最後に、第4四半期の見通しについてですが、先ほどお伝えの通り、例年であれば特に9月から、北米の年末商戦に向けた広告需要期が開始することから、第3四半期よりも数字は良化する傾向にあります。

しかし、先ほどお伝えのとおり、今年度については北米の景気後退懸念や円高への揺り戻しであったり、国内でもロシア・ウクライナ問題の影響などが生じており、ネガティブなマクロ要因がいくつか存在いたします。対して、当社固有の事情として、国内では動画・Connected TV領域で大規模な案件の獲得も増えてきて成⾧も見えていることや、引き続きIRISの利益貢献の確度が高いことから、ミクロではポジティブな要因もございます。

そのため、見通しが難しい状況ではあるものの、投資事業を除外した第3四半期の数字と比較して、およそ横ばい程度では推移できるのではないかと見ております。

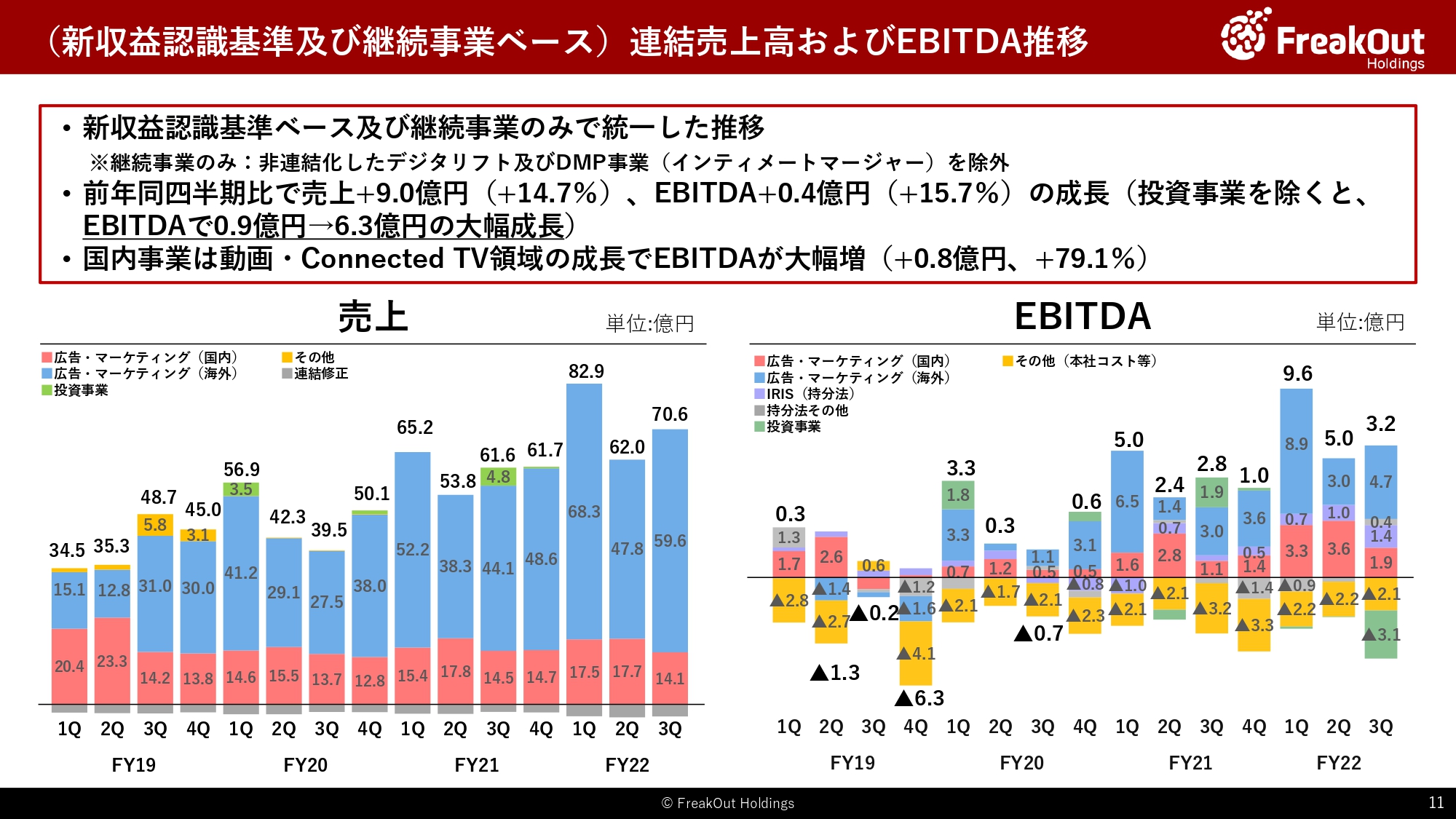

(新収益認識基準及び継続事業ベース)連結売上高およびEBITDA推移

次に、対前年比較の観点から、新収益認識基準の適用、デジタリフト社の上場に伴う非連結子会社化(前者は売上、後者は売上・各段階利益)などの影響を除外して、継続する事業のみで収益認識基準を揃えての推移を整理した資料がこちらです。

全体として、前年同期比で売上プラス9.0億円(プラス14.7パーセント)、EBITDAプラス0.4億円(プラス15.7パーセント)の成⾧となっています。また、今年度は投資事業の減損が約3.0億円強あった一方で、前年度は逆に投資事業による収益があったことから、この投資事業を控除した数字でいうと、売上は前年度56.8億円から今年度70.6億円でプラス13.8億円(プラス24.4パーセント成⾧)、EBITDAは前年度0.9億円から今年度6.3億円でプラス5.4億円(7倍程度に成⾧)と大幅に成⾧しています。

各事業セグメントについては、海外にはほぼ影響がないので、国内だけに言及しますが、御覧のとおり、継続事業のみを新収益認識基準ベースで比較した場合には、売上は微減となっていますが、EBITDAについては、前年の1.1億円から1.9億円と、プラス79.1パーセントの成⾧となっています。この大きな要因としては、前回からも引き続きですが、当社の成⾧ドライバーであり、粗利率が高いScarletを中心とする、動画・Connected TV領域が成⾧に貢献しており、一方で粗利率が低い事業の売上が落ちていることから、こういった数値感となっております。会社としては、成⾧ドライバーと位置付ける事業が強く成⾧していること、結果としてEBITDAが順調に成⾧していることから、ポジティブな数値と受けとめています。

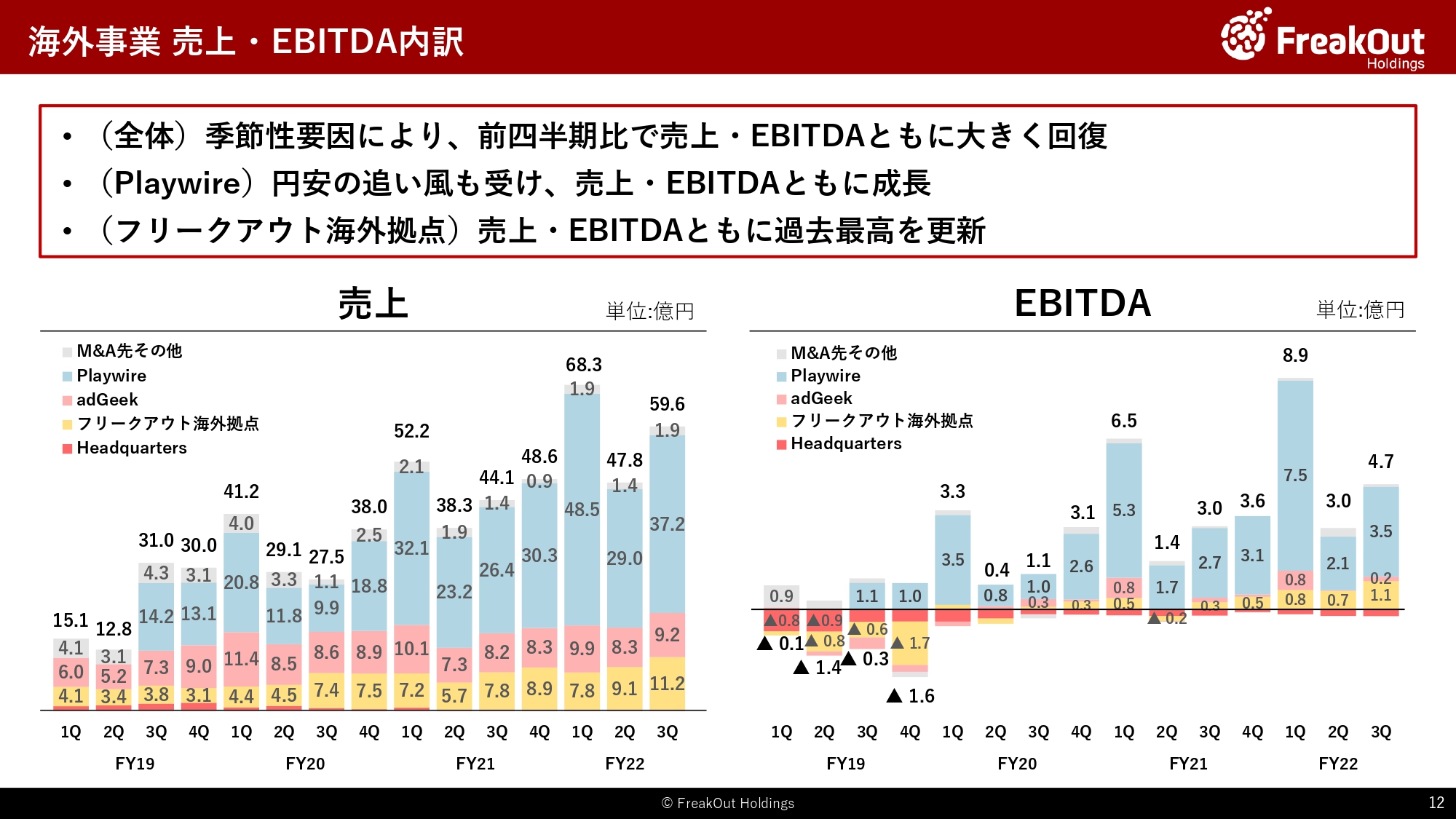

海外事業 売上・EBITDA内訳

海外事業のみを切り出した推移については、こちらです。後ほど各管掌から説明をいたしますが、先ほどお伝えしましたとおり、第2四半期と比較して売上・EBITDAともに大きく回復(成⾧)しております。円安の追い風も受ける形でPlaywireが当初の計画値を上回るペースで成⾧したほか、フリークアウト海外拠点についても順調に収益貢献しており、売上・EBITDAいずれも第3四半期としては過去最高の数字を大幅に更新しております。

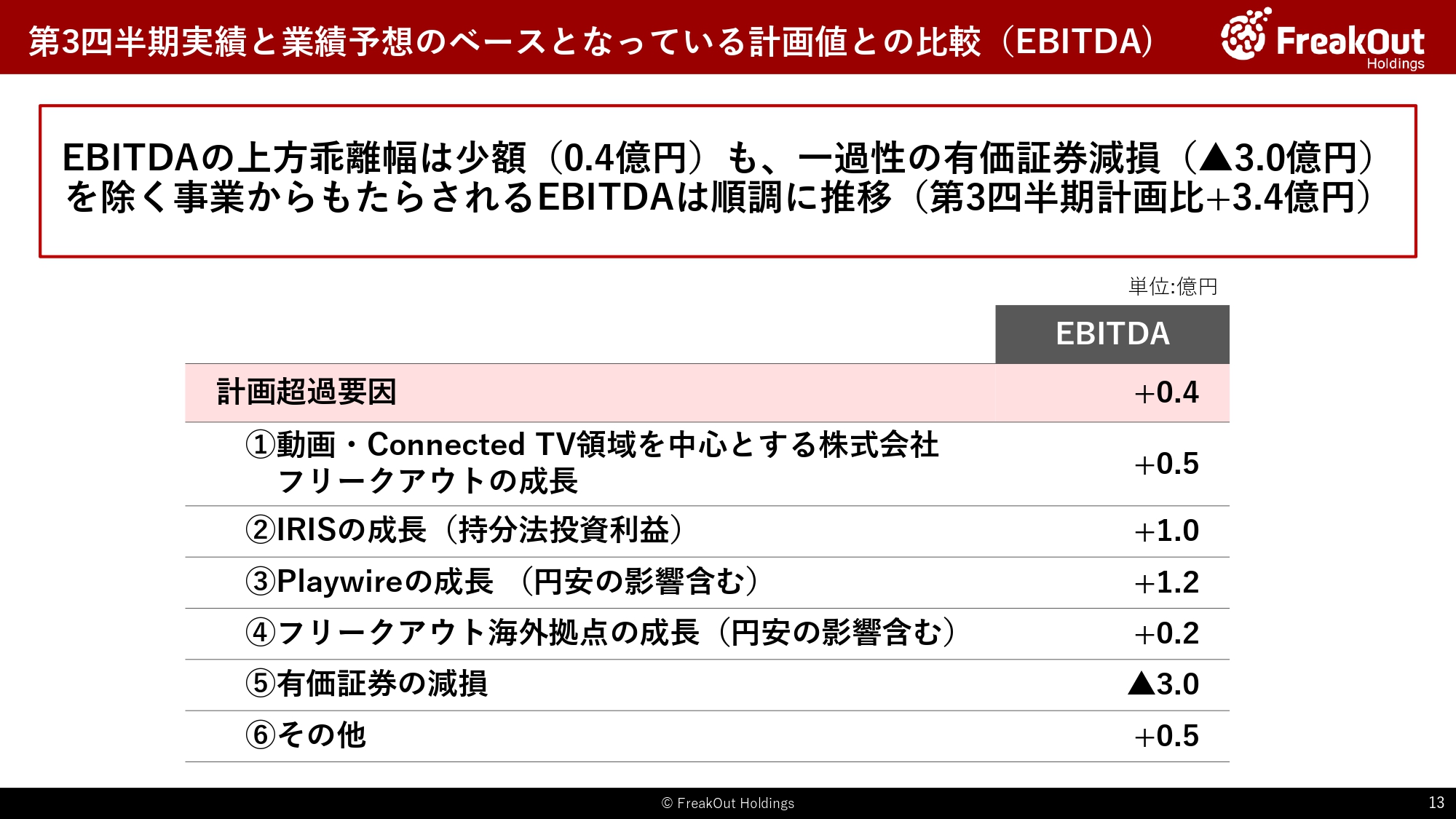

第3四半期実績と業績予想のベースとなっている計画値との比較(EBITDA)

第3四半期の実績について、当社が公表している業績予想のベースとなっている計画値との比較がこちらのスライドです。

乖離額が第2四半期の3億円強などと比較するとかなり小幅になっていますが、大きな要因は先ほどお伝えのとおりの⑤有価証券の減損3.0億円です。第1四半期、第2四半期に引き続き、①動画・Connected TV領域を中心とする株式会社フリークアウト、③Playwireといった中核事業会社が順調に成⾧していることに加えて、②IRISがこの第3四半期からもう一段の利益貢献を開始しています。そのため、3.0億円の減損を吸収してなお余剰が出る形で、第3四半期も推移しています。

全体としては、引き続き特定の事業に過度に依存することなく、バランスよく当初想定を上回る成⾧を遂げています。

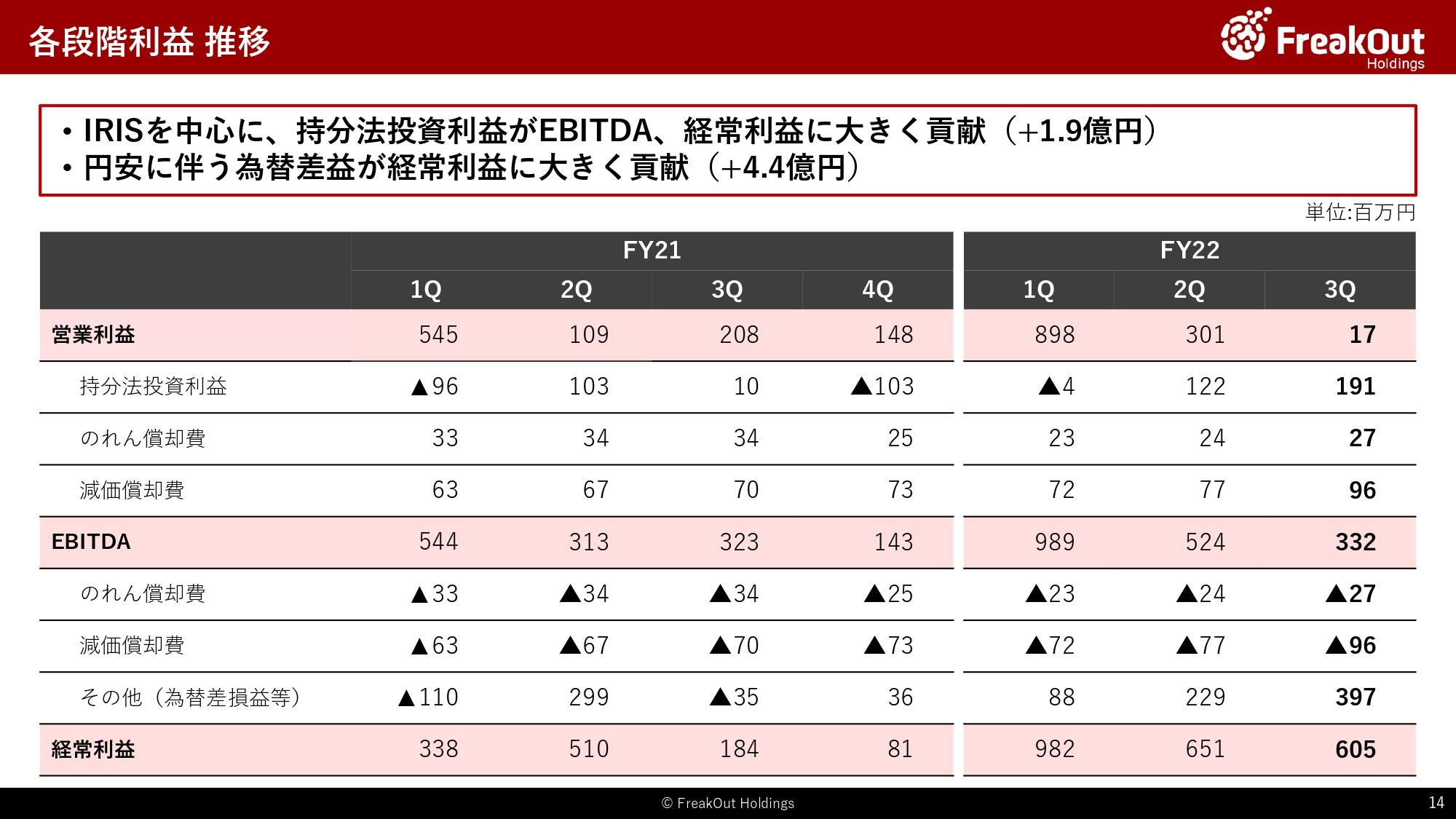

各段階利益 推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。

主なトピックとしては、繰り返しになりますが持分法投資利益の収益貢献がもう一段大きくなっています。IRISに加えて、投資フェイズが継続し赤字であった持分法適用関連会社の株式を若干売却して持分法適用から外すなどし、収益の改善を進めています。

また、EBITDAと経常利益の差分のその他3.97億円については、主要なものは為替差益4.4億円ですが、一方で7月に実施した第3回新株予約権付社債の償還原資を調達した際の費用などが影響しており、相殺されて3.97億円という金額になっています。

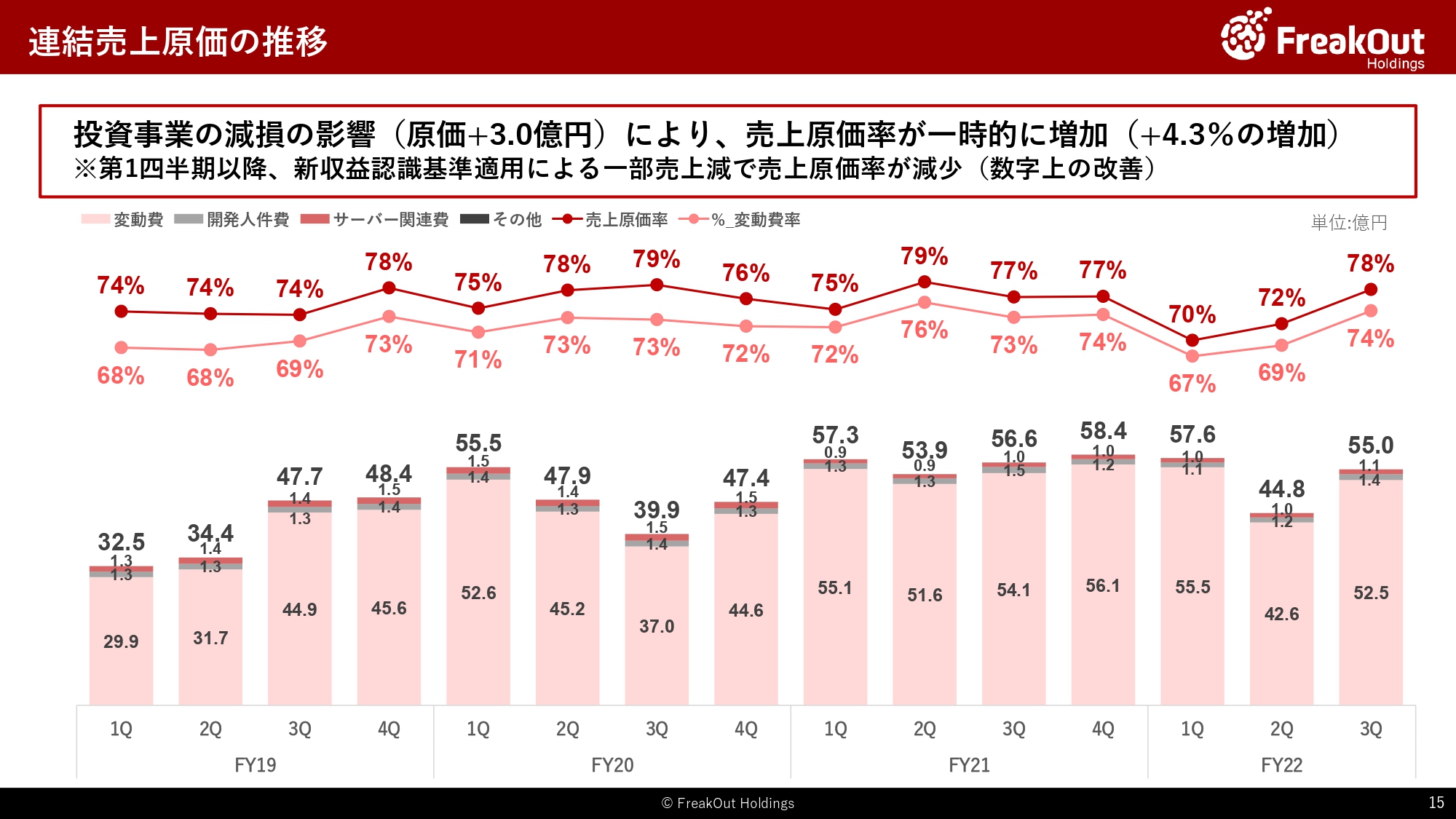

連結売上原価の推移

連結売上原価の推移については、こちらのとおりです。今回、連結売上原価率が対前四半期比で72パーセントから78パーセントと大きく増加しています。要因はスライドにも記載のとおり、投資事業での有価証券の減損3.0億円が売上原価に計上されたことによるもので、個別の事業・プロダクトについて粗利率が増減しているという事象は生じておりません。

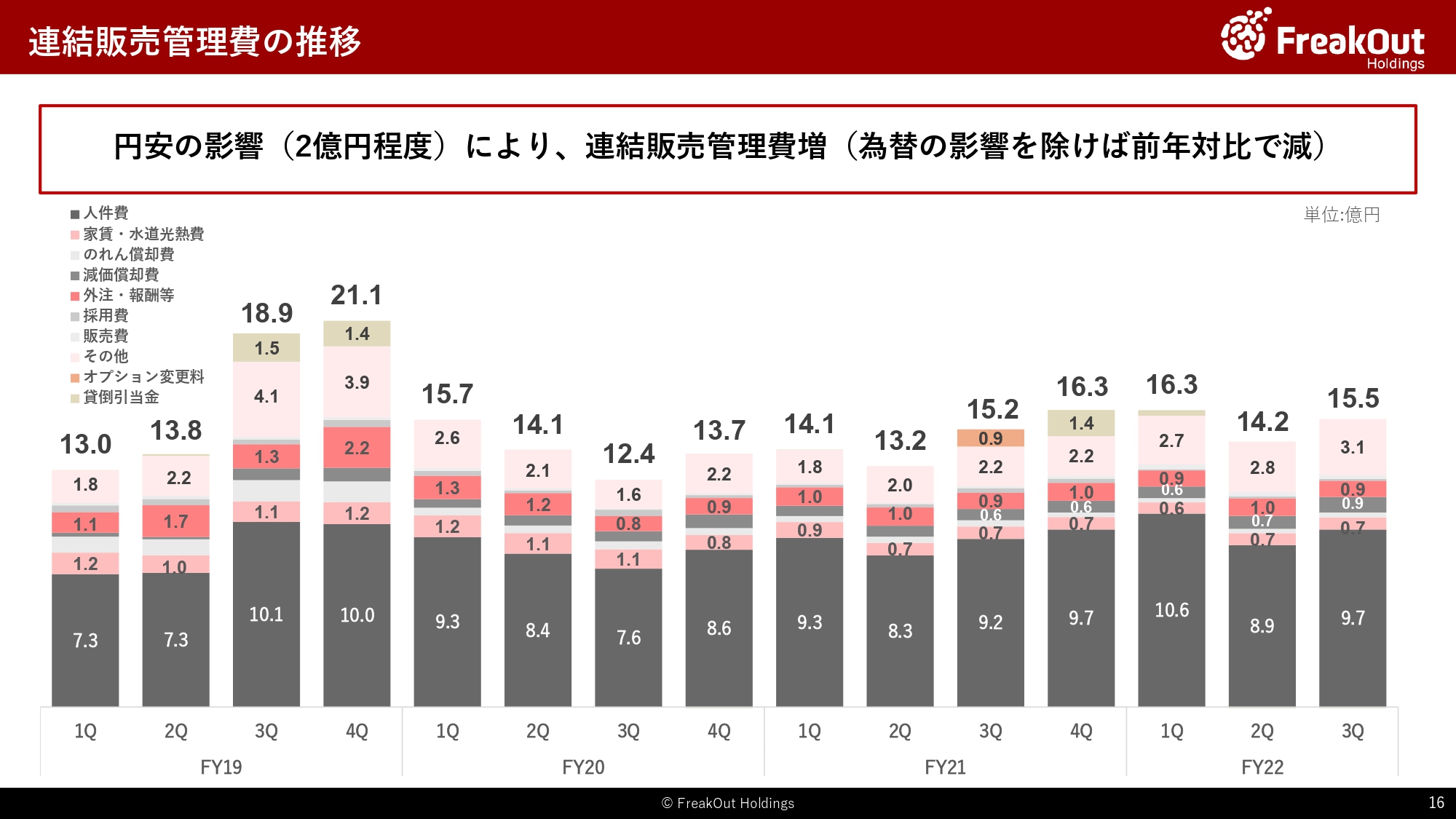

連結販売管理費の推移

続けて、連結販売管理費の推移についてです。

こちらについては、今回特殊要因はありません。人件費とその他の項目が増加していますが、これは次のスライドのとおり人員自体はやや減少していますが、円安の影響で販管費そのものが膨らんでいることによる影響が大きいです。

具体的には、全体の15.5億円の販管費のうち、海外に関連するものが全体の約7割の11億円です。この11億円は、前年と比較すると20パーセント程度円安になった為替で換算されたあとの数字ですので、円安による販管費増が概ね対前年比で2億円弱生じています。

これに対して前年第3四半期の販管費15.2億円のうち、特殊要因が0.9億円程度ありましたので、それらの影響を除外すると、前年比では販管費は全く増加しておらず、むしろ減少しているとご理解ください。

【参考】人員数推移(連結)

人員数の推移はこちらのとおりとなります。

前回から引き続き、国内広告事業とその他の間で人員の異動が生じている関係で増減ありますが、その他ではフリークアウト海外拠点と海外グループ各社が減となっています。

前者については、黒字化に時間がかかっているベトナムで人員を刷新するため、一旦人員を大きく減らしました。結果として収益回復し、黒字化が見えてきております。

後者については各子会社で微減となっておりまして、何か特殊な要因があるわけではありません。

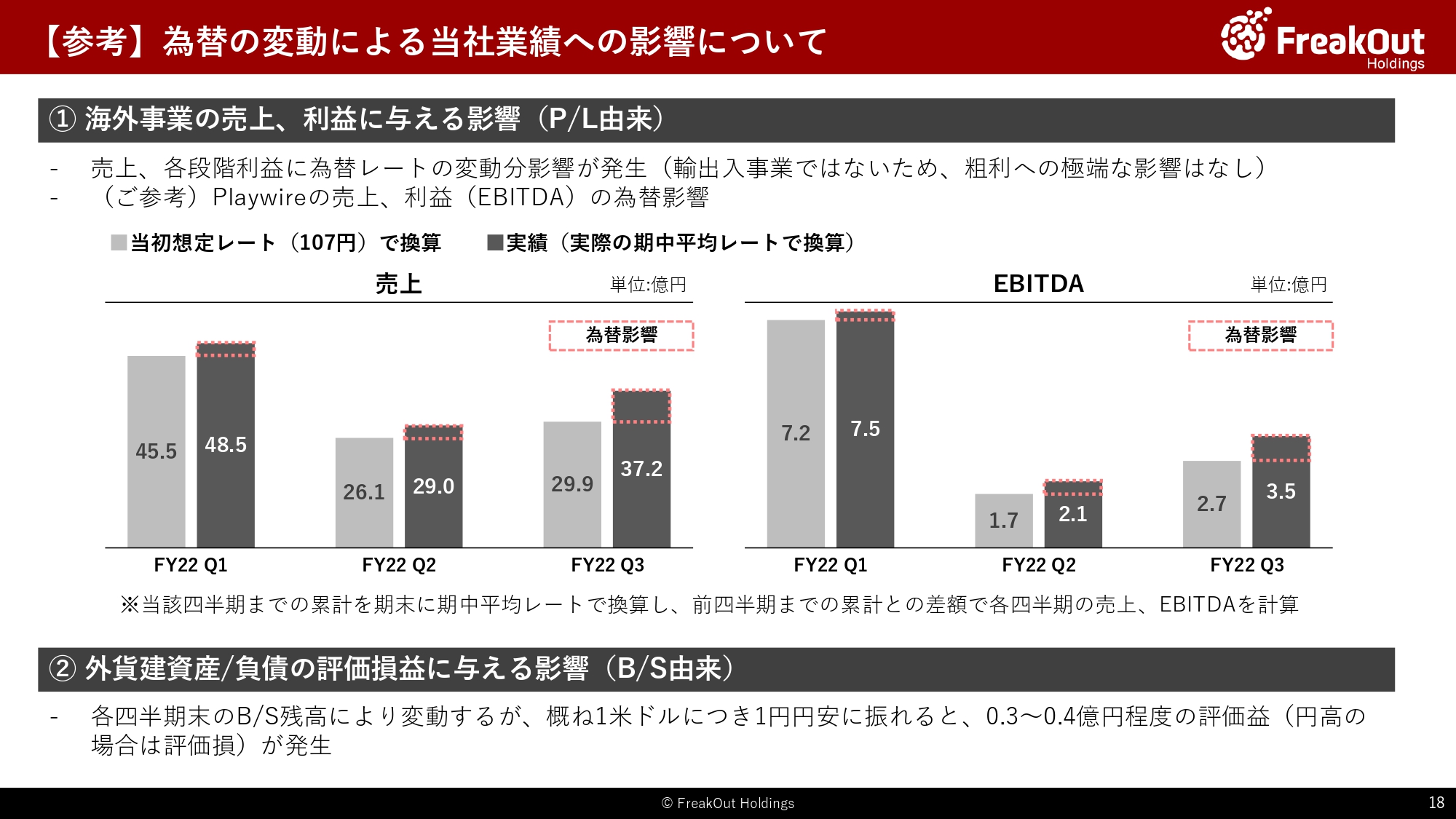

【参考】為替の変動による当社業績への影響について

今期は為替の変動が非常に激しく、当社の業績に与える影響も大きくかつ不安定になっていることから、為替の変動が当社業績に与える影響について整理してご説明いたします。

こちらに記載のとおり、基本的には大きく2つの影響があります。

まず第1はP/Lに由来するものとして、海外事業の売上・利益が為替レート分変動するというものです。前提として、当社はクロスボーダーでの輸出入取引を大々的に実施しているわけではないので、仕入コストや粗利の純増が一方的に、シンプルに生じるわけではありません。外貨建のP/Lの売上・利益自体は大きな変動がなく、ただそれが円換算されることによって比例的に変動しております。

これは為替差損益ではなく、売上やEBITDAを含む各段階利益に反映されるものです。例えばということで、Playwireの売上、EBITDAについて、各四半期の当初想定為替レートと実績為替レートでの比較を出しておりますので、ご参考ください。

第2はB/Sに由来するものとして、外貨建の資産/負債の評価損益です。当社では、基本的にフリークアウト・ホールディングスをハブとして、グループ内で貸付・借入を行っています。このグループ内での外貨建資産/負債の評価損益のうち、為替換算調整勘定での消去対象にならないものがあり、これが概ね対ドルでの円の変動に伴い、1円につき0.3から0.4億円程度の評価損益をもたらしています。これは為替差損益として、営業外収益/費用に含まれて、経常利益以降に影響を及ぼしています。

2022年9月期 3Q(累計) 連結決算サマリ

第3四半期までの累計数値はスライドのとおりです。

売上高は215.5億円で、詳細は次のスライド以降ですが前年度とほぼ横ばいとなっています。一方で、EBITDA以下の各段階利益については、過去最高を大きく更新しております。

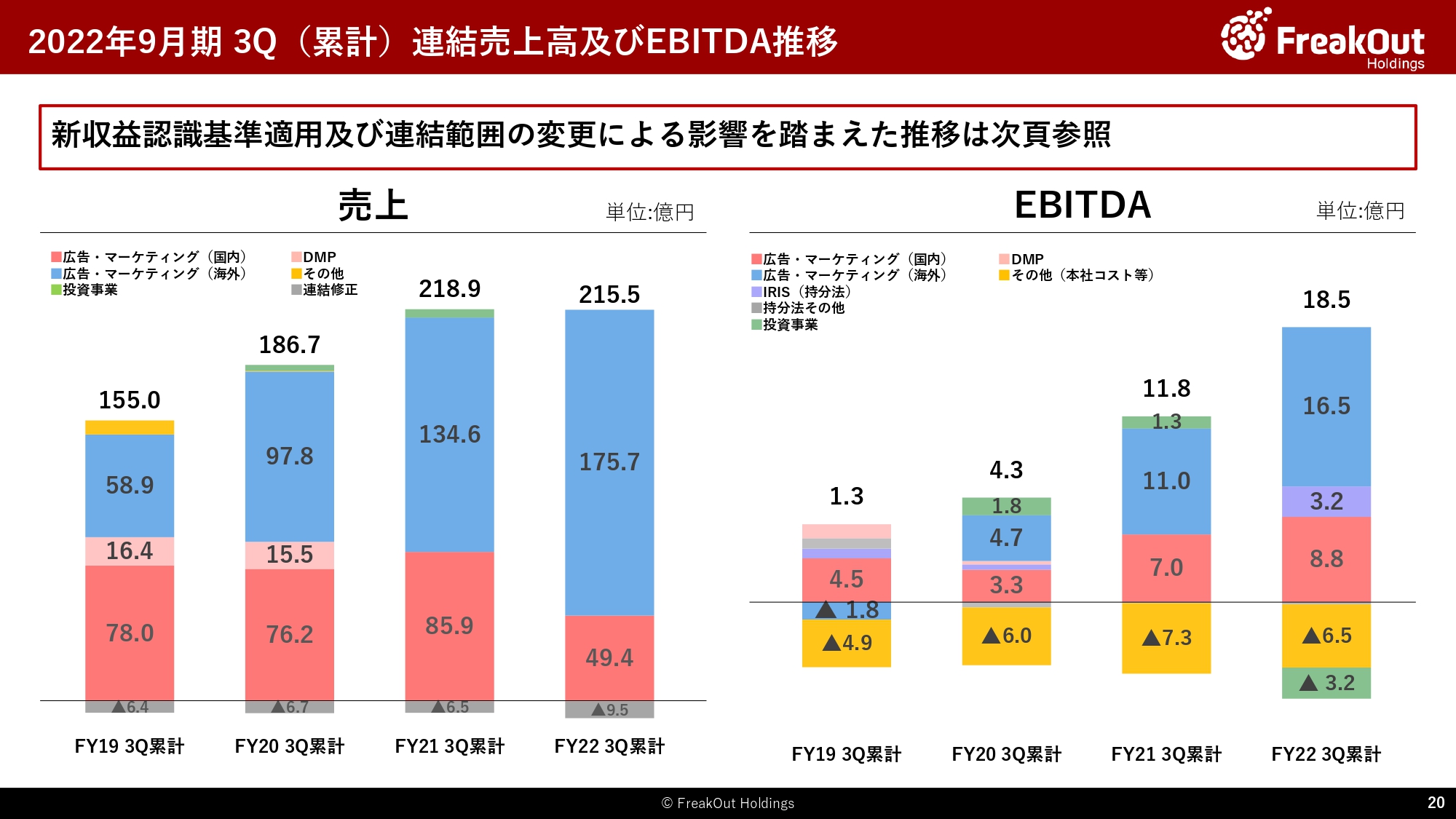

2022年9月期 3Q(累計)連結売上高及びEBITDA推移

続いて、第3四半期までの売上・EBITDAの年度推移となります。新収益認識基準の適用及びデジタリフトの非連結化の影響が今期生じていますので、比較可能性の観点から、次のスライドを中心に説明させていただきます。

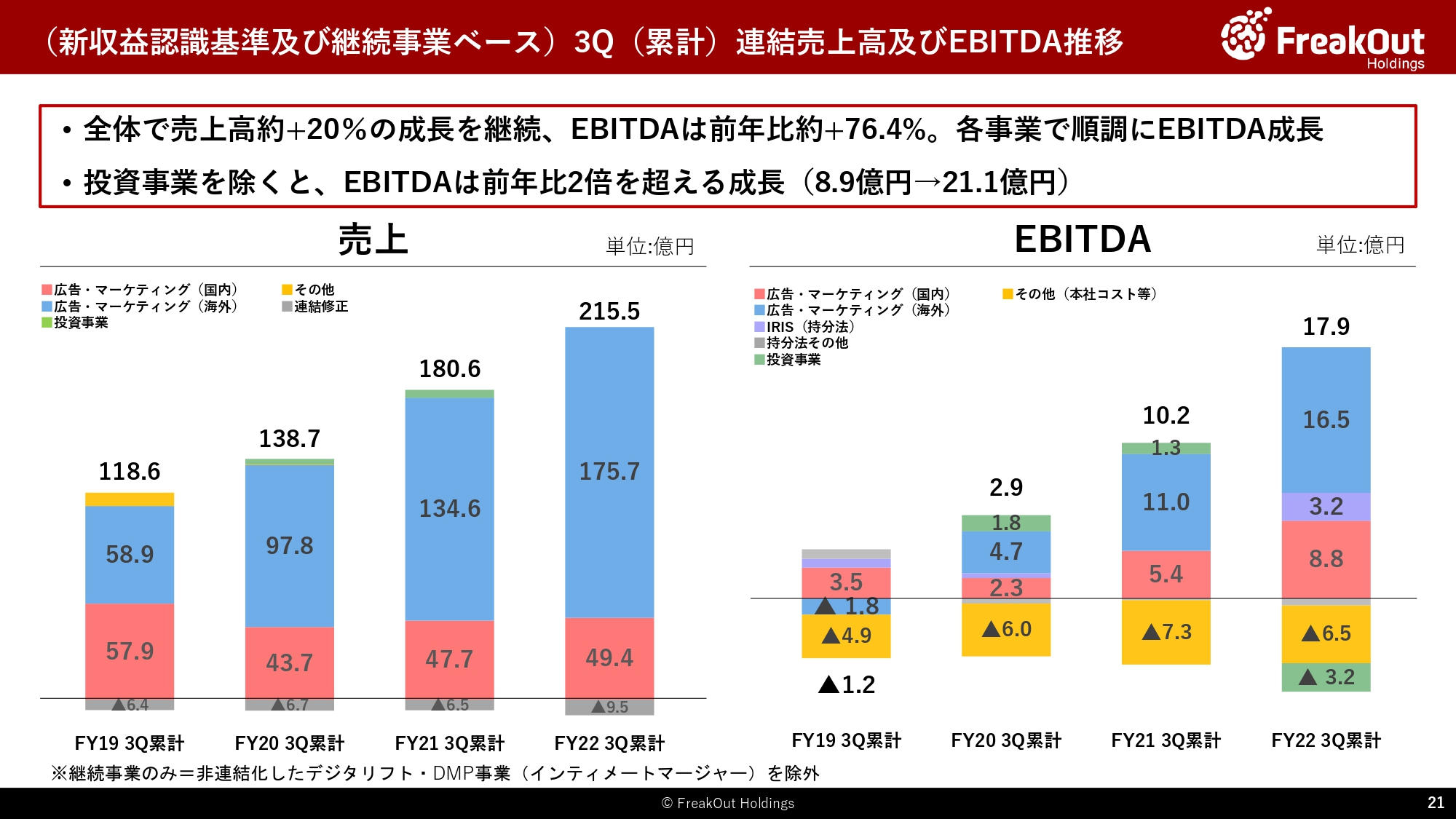

(新収益認識基準及び継続事業ベース)3Q(累計)連結売上高及びEBITDA推移

新収益認識基準に揃えた継続事業ベースでの推移がこちらです。

広告・マーケティング(国内)については、売上の成⾧はご覧のとおり緩やかになっています。しかし、第2四半期と同様の説明になるのですが、内訳が相当変わってきておりまして、比較的粗利率が低い事業(Poets等)がこの2年で大きく売上を落としている一方で、収益性が高い動画・Connected TV領域の事業がScarletを中心に前期から今期にかけて大きく成⾧しています。

そのため、売上の成⾧に比して大きくEBITDAが成⾧しております(EBITDAは前期5.4億円に対して今期8.8億円、前年同期比でプラス62.9パーセントの増加)。この領域については、まだまだ成⾧余地を残していますので、来期以降も成⾧ドライバーとして収益を牽引していく見込みです。

また、お伝えのとおりIRISも足元は大きく成⾧しており、Playwire、国内広告と並ぶ収益源になってきております。第3四半期までの累計で3.2億円のEBITDAとなっており、来期は直近の第3四半期の水準が通年で寄与することが見込まれるため、引き続き成⾧を継続する見込みです。

最後に広告・マーケティング(海外)については、Playwireがこの数年は成⾧を牽引してきました。今後はすでにお伝えのとおり、やや緩やかな成⾧(年間20パーセント強)にシフトしていくと想定しておりますが、引き続き当社の重要な収益源となっております。また、後ほど時吉からご説明いたしますが、海外の各拠点の収益がこの1年で大きく成⾧しており、安定した収益源になりつつあります。

全体感としては、今回計上したものも含めて、投資事業でEBITDAマイナス3.2億円のマイナスを出しつつも、EBITDA17.9億円を第3四半期までで計上しています。中期経営計画の定量的な目標であった2023年9月期のEBITDA30億円という目標に向けて、順調に前期・今期と成⾧していることをご理解いただける数字ではなかろうかと考えております。

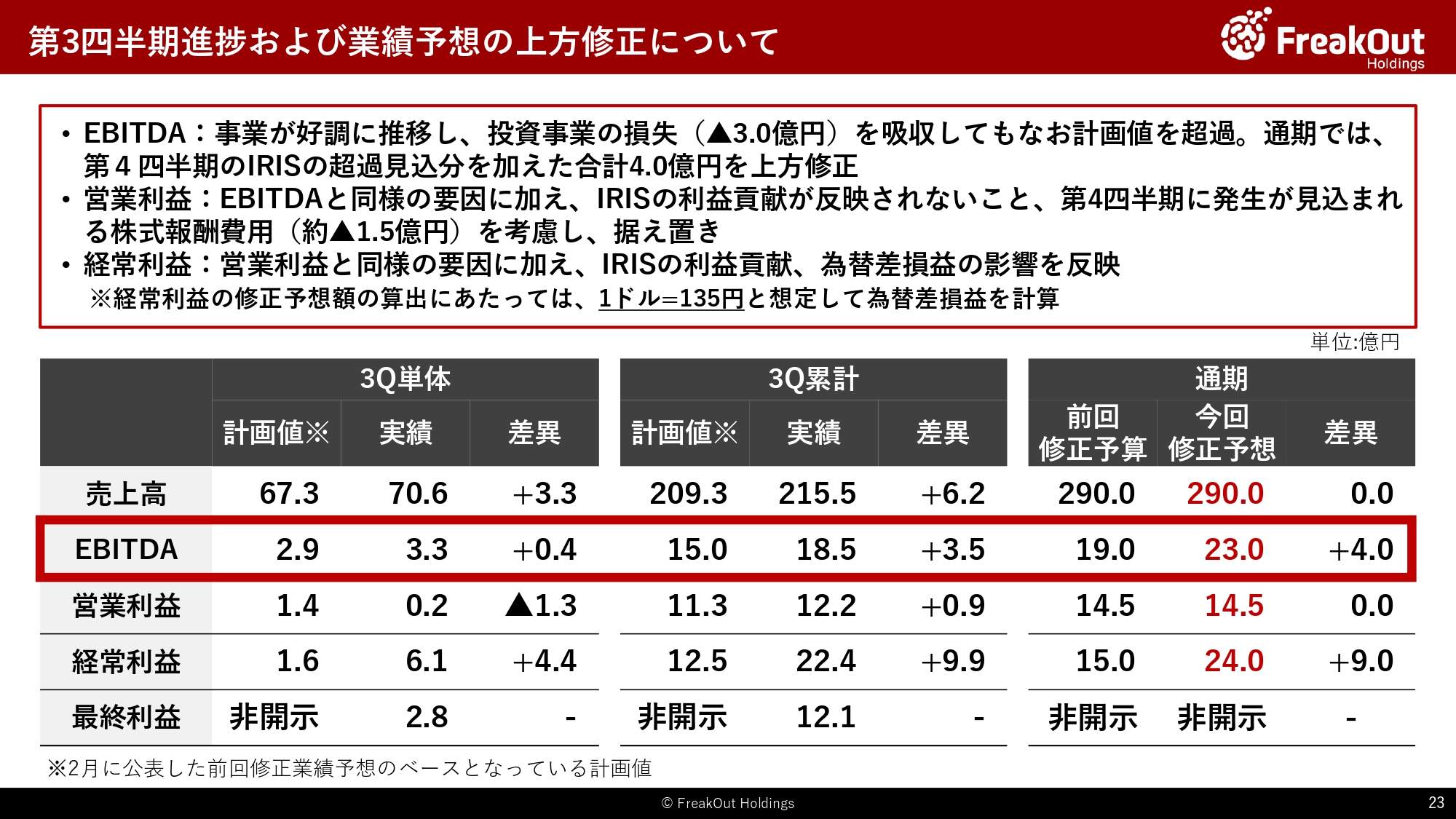

第3四半期進捗および業績予想の上方修正について

業績予想の修正に至った経緯と修正ロジックについてご説明します。まず、第3四半期累計の予算(2月修正業績予想ベース)と実績との比較がスライド左側となります。ご覧の通り、売上の乖離幅はプラス6.2億円(プラス3.0パーセント)と比較的僅少であるものの、各利益が大幅に上振れております。(EBITDA3.5億円、営業利益0.9億円、経常利益9.9億円)

利益の上振れ要因としては、13スライド目と重複しますが、①動画・Connected TV領域の成⾧(各段階利益)、②IRISの業績向上による持分法投資利益の成⾧(EBITDA及び経常利益以下)、③円安の影響を含むPlaywireの成⾧(各段階利益)、④海外拠点の成⾧(各段階利益)などの事業要因のほか、⑤為替差益(経常利益以下)が主なものとなります。一方で、下振れ要因としては、⑥第3四半期で実施した投資事業の損失(各段階利益)があります。

また、第4四半期にほぼ確定している追加費用として⑦株式報酬費用の計上(1.5億円程度)があります。これは、業績が順調で中期経営計画で示した30億円のEBITDAの達成度合いが高まってきたがゆえに、2020年に発行したストックオプションの行使可能性が高まり、その結果として同オプションに関連する費用の計上を行うものです。

EBITDAの業績予想の修正の考え方についてご説明します。まず、当社が主要な経営財務指標としているEBITDAについてですが、上記の①から④の結果として、⑥のマイナス3.0億円を吸収してもなお、第3四半期までの累計で、2月に修正した計画値を3.5億円超過しています。⑥の早期減損がなければ、すでに予算を6.5億円程度超過しているとご理解ください。

次に第4四半期については、為替による海外事業の追い風や動画・Connected TV領域が引き続き成⾧しそうというポジティブ要因がありつつも、米国での景気後退懸念や日本でのロシア・ウクライナ問題の影響などもあり、かなり業績の見立てが難しい状況です。

とは言え、円ベースにするとさすがに当初計画値は達成するであろうというのと、②のIRISの持分法投資利益の増は確度高く発生するであろうことから、今回は第3四半期までの上振れ分3.5億円に加えて、第4四半期IRISの超過見込分0.5億円の合計4億円業績予想を上方修正いたしました。

次に営業利益段階については、上記①、③、④による上振れ分が、第3四半期にすでに発生している⑥のマイナス3.0億円を吸収して、なお第3四半期までで0.9億円予算を超過しています。EBITDAと同じく、⑥がなければ、すでに4億円弱予算を超過しているとご理解ください。

一方で、第4四半期については、EBITDAと同様の理由に加えて、IRISの業績向上による貢献が営業利益には反映されないこと、⑦株式報酬費用約1.5億円の発生がほぼ確実であることから、今回は営業利益の予想は修正しないという判断をしています。

意味合いとしては、為替の追い風も含めて事業活動が非常に順調であり、そこから生じる営業利益の増に対して、早期計上した投資事業の損失と中計達成確度に連動する株式報酬費用が、概ね打ち消しあうものとご理解ください。

営業利益については、IRISの業績貢献が会計上営業利益に反映されない一方で、株式報酬費用がヒットすることから、先ほど本田からもありましたとおり、今回修正した各目標数値の中では最もチャレンジングな達成目標数値となっています。

最後に経常利益については、営業利益と同様の要因に加えて、②のIRISの業績貢献がある一方で、為替が大きく影響します。また、既存のシンジケートローンのリファイナンスコストも一部見込んでおります。

現時点では、重要な指標ということで8月5日の米国雇用統計の結果を受けてでてきた135円をベースに為替差益を計算しています。当然、ここが大きく動く場合には業績予想からの乖離も生じてくるとご理解ください。

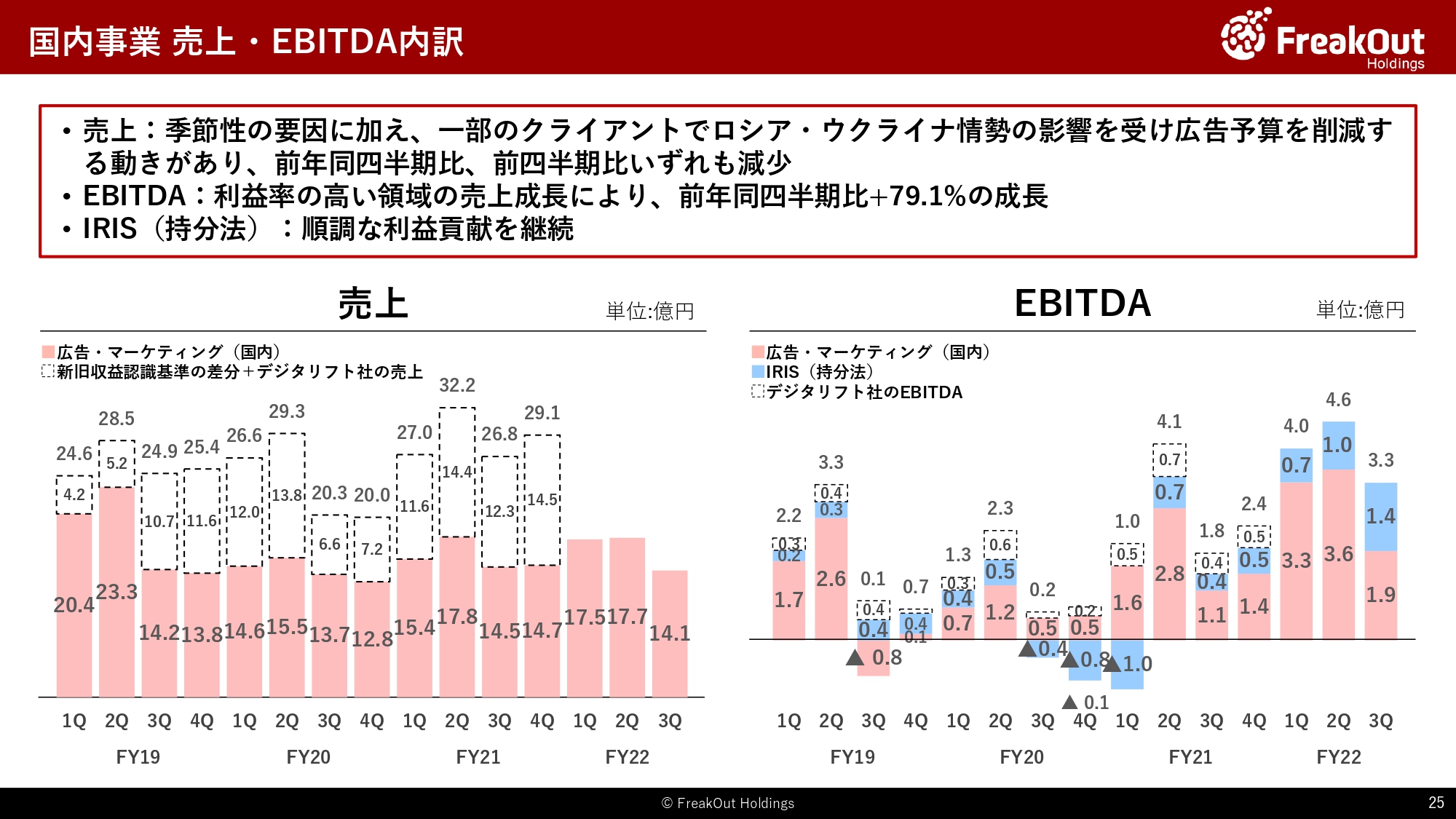

国内事業 売上・EBITDA内訳

時吉啓司 氏:それでは私、時吉から、第3四半期の状況についての説明をさせていただきます。

私の管掌としては、株式会社フリークアウトを中心とする広告・マーケティング(国内)と、IRIS、海外事業(M&A先を除く)の大きく3つがあります。

各事業については、今回、①広告・マーケティング(国内)は売上高14.1億円、EBITDA1.9億円、②IRISがEBITDA(持分法投資利益)1.4億円、③海外事業が売上高11.2億円、EBITDA0.9億円となりました。

まず、①広告・マーケティング(国内)と②IRISから概要をご説明いたします。

広告・マーケティング(国内)の売上は14.1億円で、第2四半期の17.7億円と比較して、マイナス3.6億円(マイナス20.5パーセント)、EBITDAは1.9億円で同じく3.6億円と比較して、マイナス1.7億円となっています。

前回決算説明で第3四半期の見通しについてお伝えいたしましたが、ほぼそのとおり、例年の季節変動として広告予算がダウンする影響を受けております。また同じくお伝えのとおり、一部クライアントの中で、ロシアでのビジネスで失われた収益を維持するために広告予算を削ろうという動きが生じておりまして、6月以降売上・利益に影響を与えております。(第4四半期以降、四半期で概ね売上高0.5億円から1億円程度のロス)

一方で動画・Connected TV領域を中心に当社事業の基盤が順調に成⾧していることから、前年度対比では売上で微減となっているものの、EBITDAで1.9億円(プラス0.8億円、プラス79.1パーセント)と大きく成⾧しています。

また、ご参考として、前期との対比については引き続き新収益認識基準の適用と、デジタリフト社が非連結となったことによる影響をスケルトン化しております。継続事業のみを対象に新収益認識基準で揃えて比較すると、前年同四半期比で売上が14.5億円から14.1億円とほぼ横ばい(要因は先ほどのとおり)ですが、EBITDAが1.1億円から1.9億円ということでプラス79.1パーセントの成⾧を実現しております。

なお、第4四半期については、例年ボトムである第3四半期と比較して増加に転じる四半期ではありますが、先ほどお伝えのとおりロシア・ウクライナ問題の影響や、景気後退の懸念による広告予算減少の可能性もあり、まだ予断を許さない状況です。

一方で、動画・Connected TV領域では引き続き成⾧が期待でき、大規模な案件の数も増えてきています。当社の基礎的な収益力は増加しておりますので、後述のIRISとあいまって、私の管掌全体としては一定の数字を確保できると見込んでいます。

タクシーサイネージ事業を営む持分法適用関連会社のIRISは、引き続き非常に順調で、満稿が続いています。収益性という意味では、もう一段ステージがあがったと考えています。これは、コロナ禍の中でサイネージ設置台数を3万5,000台から6万台まで増加させた効果が、遅ればせながら収益にも現れてくるようになったものであり、EBITDAとして過去最高を大幅に更新しています。第3四半期ということで、広告閑散期ではあるのですが、力強い需要に支えられ好調に推移しています。

なお、先ほど永井からも説明のとおり、足元のテクノロジーベンチャー企業の資金調達環境の悪化によって、to B向けの広告需要が今後かなり苦しくなるのではないかというご懸念を一部の投資家さまからいただいております。

確かに、いわゆるSaaS領域のお客様などで一定の影響を感じてはおりますが、IRISでは従前から戦略的にナショナルクライアント(to C中心)の広告比率が一定になるように、しっかりとポートフォリオを組んでやってきました。

それが功を奏するかたちで、第3四半期も過去最高を大幅に更新する持分法投資利益をIRISとして計上しております。第4四半期以降の受注も順調であり、よほど何か大きな特殊要因がない限りは、今回の水準の数字から、大きく落ちることはなく、徐々に成⾧していくと現時点では見込んでおります。

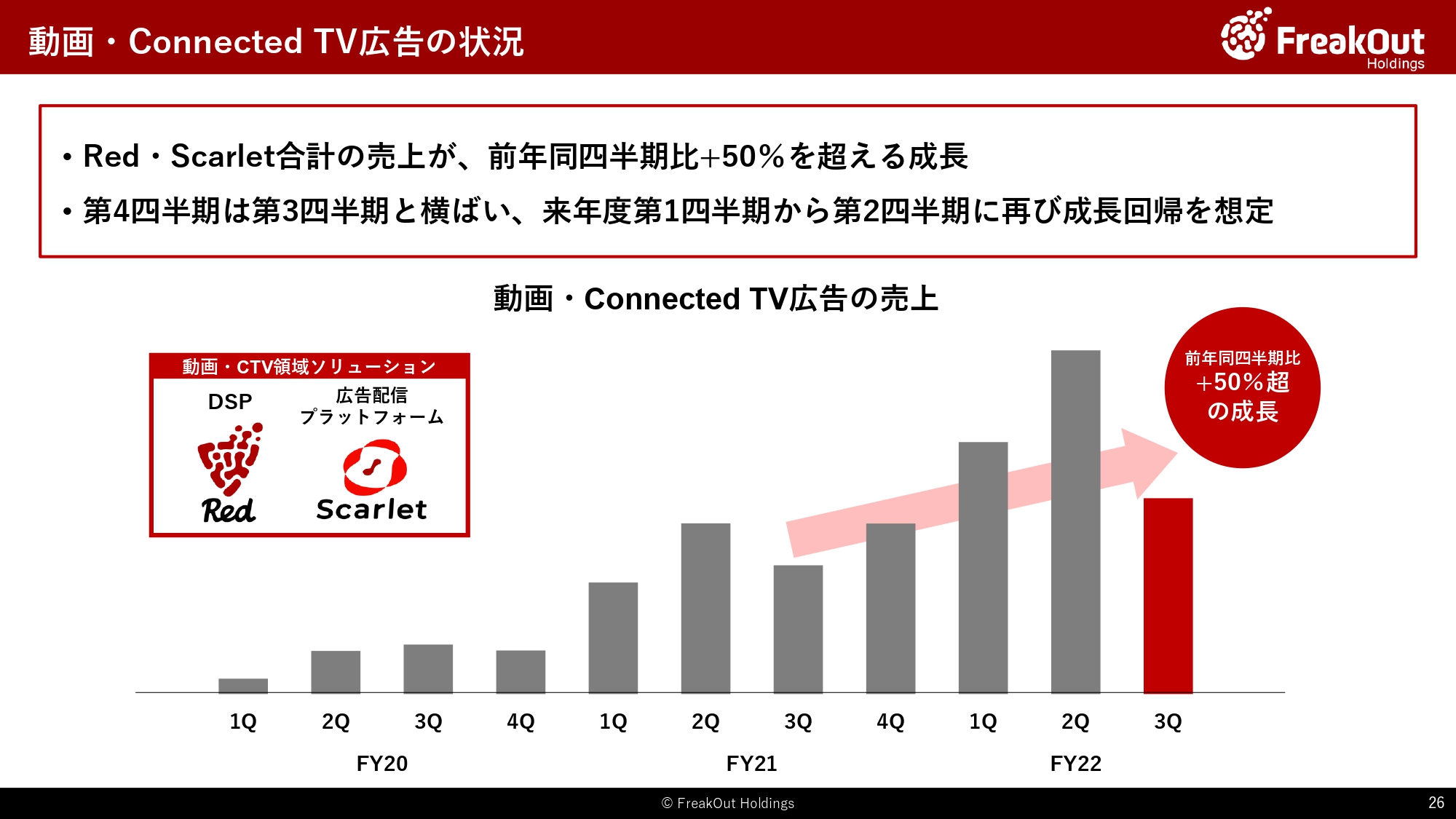

動画・Connected TV広告の状況

次に、動画・Connected TV領域の売上の推移です。

前回お伝えのとおり、第3四半期は、第2四半期と比較すると季節変動の影響でマイナスとなっております。が、前年比で見るとプラス50パーセント超の成⾧ということで、成⾧ドライバーに置いているこの領域が順調に伸びております。

今後については、第4四半期の中盤から、かなり規模が大きな案件も取れてきていることから、第3四半期と比較してさらに成⾧し、そして来年度の第1四半期から第2四半期にかけてまたもう一段伸びていくという曲線を見込んでいます。

この領域については、マーケットもまだまだ伸びる領域ですし、Fill Rateもまだ伸びる余地が十分にありますので、引き続き成⾧ドライバーとして重点的に強化していく方針です。

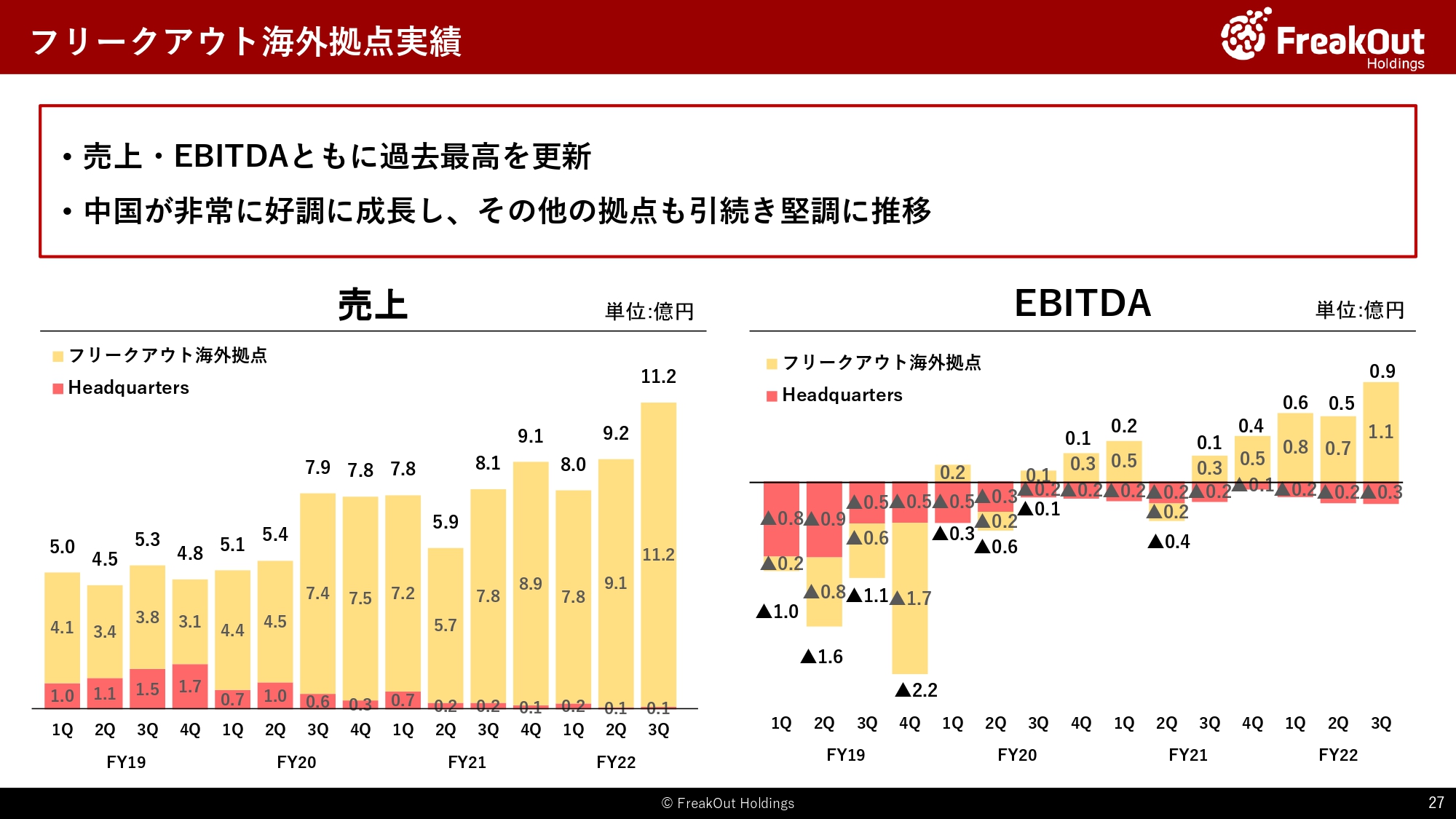

フリークアウト海外拠点実績

最後に、M&A先を除く当社グループの海外拠点の数字がこちらです。

第3四半期も引き続き順調です。売上高11.2億円、EBITDAベースで0.9億円と、昨年第3四半期と比較して売上高プラス3.2億円、EBITDAプラス0.8億と順調に成⾧しています。

各拠点の個別の数字については、今回も非開示とさせていただきます。お伝えできる範囲では、中国法人では同国内で新型コロナウイルスが拡大いたしましたが、事業面では大きな影響を受けることなく収益貢献をしております。また、その他の主要拠点についても、引き続き黒字で着地しております。

第4四半期以降についても、新型コロナウイルスの影響などまだ読めない部分はありますが、引き続き順調に収益貢献すると見込んでいます。主要拠点の中国法人においても、時期的にも新しいゲームタイトルが増えてきており、案件数も増えているので、更なる案件受注を進めてまいります。

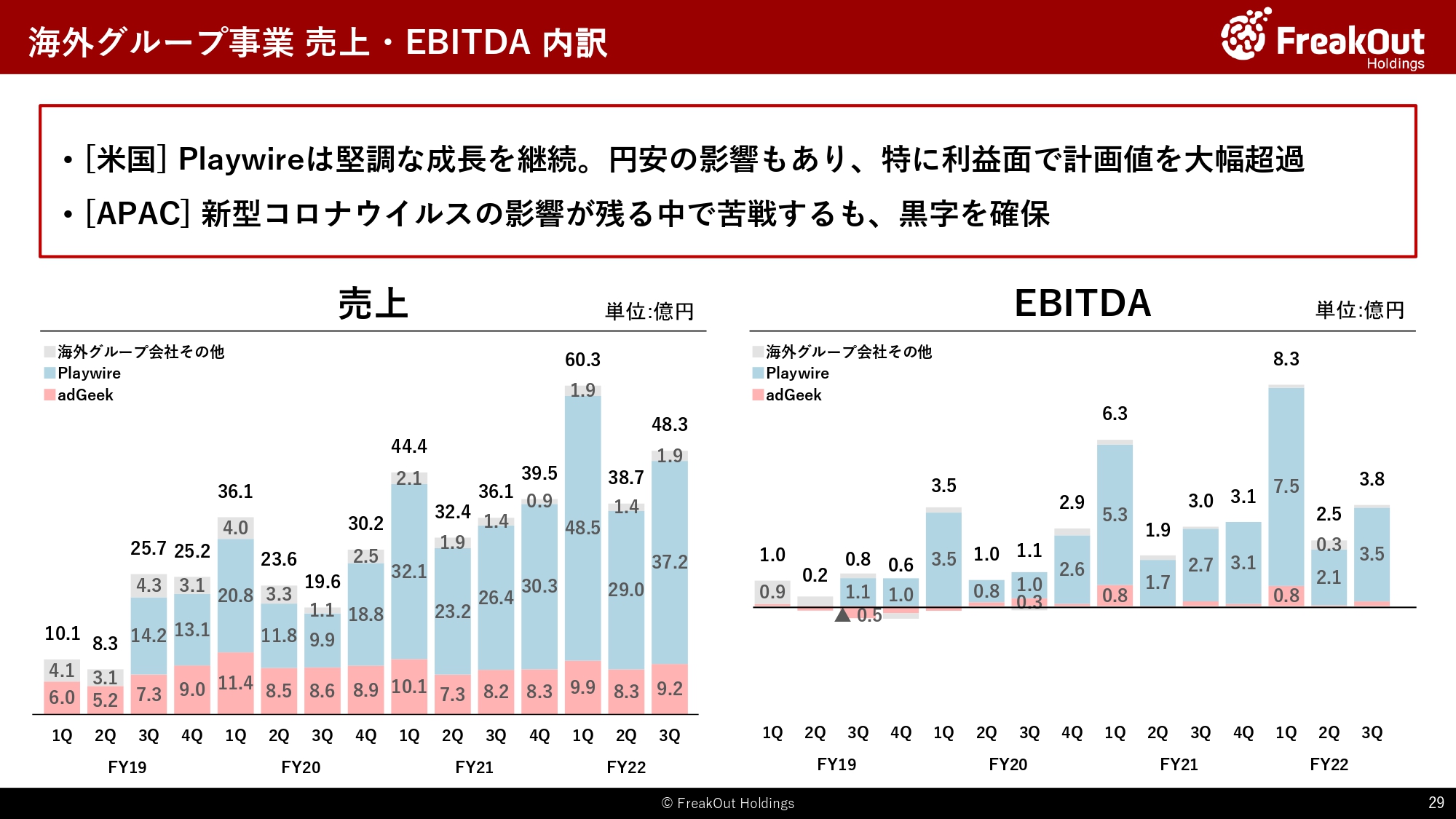

海外グループ事業 売上・EBITDA 内訳

竹内誠 氏:続きまして、私、竹内から海外グループの事業について説明させていただきます。

海外グループとして、第3四半期は売上高が前年同四半期比プラス34.0パーセントの48.3億円、EBITDAが前年同四半期比プラス27.4パーセントの3.8億円でした。

米国のPlaywireについては、日本円ベースで売上高37.2億円、EBITDA3.5億円と前年を大幅に上回る売上高、EBITDAを達成しております。予算対比でも、13スライド目のとおり、EBITDAでプラス1.2億円ということで、計画超過に大きく貢献しています。

一方でご存じのとおり第3四半期も円安が急速に進行いたしました。そのため、当該為替の影響を除いたドルベースでの数字について補足いたします。

まず売上高は昨対比プラス16.2パーセントの2,790万USドルでほぼ予算とおり。EBITDAは昨対比でほぼ横ばいの260万USドル、予算比ではプラス18.0パーセント上回っています。

売上が予算どおりであるのに対してEBITDAが予算を上回ったのは、計画と比較して粗利率が高いキャンペーンの獲得が進行した一方で、粗利率が低いクライアントの売上が落ちた影響などのほか、採用の進捗が少し遅れていることなどが要因です。

米国の広告市場については、ご存じのとおり景気後退懸念から、景気感応度が高い産業領域として急速な市場悪化が懸念されております。一部の上場企業の業績がよくなかったことで、株価にも大きく影響が出ました。

Playwireについても、CPMが減少するなど影響を受けてはいるものの、それをカバーする形で新規キャンペーン獲得や新プロダクトへのチャレンジなどを進めて、ドルベースでも当初予算をしっかりと守っています。結果、円ベースで当社連結に取り込む際には大きく予算を超過した数字となっています。

Playwire単体としてはもちろん踏ん張りどころではありますが、グループ全体としては為替の恩恵も受ける形で成⾧を継続できておりますので、大きな懸念はない状態とご理解ください。

次に台湾のadGeekにつきましても円安の恩恵を大きく受けました。新型コロナウイルスの影響もあり、第3四半期は現地通貨ベースでは未達でしたが、円貨換算ベースでは概ね予算どおりの売上となりました。

利益面も予算には未達ながら黒字はしっかり確保しています。なお、4月、5月はかなり苦戦しましたが、6月には現地通貨ベースの売上でも昨対比プラスに回帰しております。

タイのDigitivとDotGFの2社の売上も徐々にではありますが回復してきており、利益段階ではほぼ予算通りの水準を確保致しました。

持分法適用会社であるインドネシアのThriveは第3四半期も堅調に利益を確保しました。

海外グループ事業については以上のとおりの状況です。総括しますと、Playwireについては米国の景気後退懸念はあるものの、自助努力でドルベースでもほぼ計画通りの堅調な成長と利益面の計画比プラスで、さらに円ベースでは円安の追い風を受けて成長を継続しています。

APACについては、台湾adGeek、タイの2社は売上拡大面でやや苦戦しつつも利益を確保し、全体としてはEBITDAは計画比プラスとなりました。

ウクライナ情勢、米国での景気後退懸念、さらには今後の新型コロナウイルスの動向等、予断を許さない状況が続きますが、引き続きマイナス影響を抑えつつ今後の回復・成長に備えてまいります。

質疑応答(要旨)①

Q.利益の規模が大きくなってきたと思うが、特殊要因がない状況での利益水準はどのぐらいになるか?

A.EBITDA:期中平均の為替レート1ドル=120円程度とし、投資事業の減損を除くと、3Q累計で21億円程度。4Qを3Qと同程度と見ても、通年で26億円程度の収益力はあると見ている。

営業利益: EBITDAのうち、4億円程度はのれん償却費と減価償却費で、IRIS中心の持分法投資利益も今期は4億程度。これらを除くと、およそ18億円程度になると見ている。

純利益: 減損、為替差益を除けば、3Q累計で9億円程度。4Q累計だと12億円程度になるのではと考えている。

質疑応答(要旨)②

Q.米国事業の中身、競合は?

A.Playwireの機能は、インターネットメディアに対してCRO(Chief Revenew Officer)の機能を提供しているのに近しい。インターネットメディアの収益最大化のために、単にHeader Biddingのプロダクトを入れて終わりではなく、純広告(タイアップ広告)等を含めたコンサルティング、泥臭い営業活動、運用を行っており、プロダクトだけで完結するわけではないサービスを提供していることから、非常に剥がされにくいポジションにいると考えている。

競合という意味では、もっとも大きな脅威はGoogle。ただしGoogleは自身が広告主であり、代理店(プロダクトベンダー)であり、メディアでもあるという立場から、メディアの収益最適化に100%コミットする可能性は現状低いので、正面から競合する関係ではない。その他にも競合はいるが、単なるプロダクト提供以上に、上記のCROの機能をまるっと提供できているライバルがおらず、そこがPWの売りなので、なかなかリプレイスされにくい状況である。

質疑応答(要旨)③

Q.北米の広告市場(CPM減少)について

A.Playwireに固有の事象としてではなく、業界全体の傾向として、広告市場の景気後退の影響は感じている(米国の他社も同様にCRMが減少している状況にある)。

Playwireに関しても、プログラマティックな売上のBiddingの指値が下がっており、これは広告主側の出せる予算が減っていることを表している。

米国の景気後退懸念の広告市場への影響は、今後どうなるかは不透明だが、現在のところそこまで悲観的には見ていない。

※質疑応答部分は、企業提供の要旨になります。