1. ローンを組むなら勤続3年目以降がいいって本当?

まずは、よく言われる「ローンを組むなら勤続3年目以降」とはどういうことなのか、それは本当なのかを検証してみましょう。

1.1 不動産投資ローンの場合

賃貸経営を行うための収益物件購入に利用されるのが不動産投資ローン。返済原資は家賃収入が基本となるため、物件の担保価値や事業計画が重要視されるのが一般的です。

しかし万が一家賃収入からの返済が難しくなった場合は、個人の収入や保有資産から返済することになります。そのため金融機関は個人の収入や勤務先、年収、勤続年数などの属性についても審査するわけです。

具体的な審査基準については公表していない金融機関が多いですが、一部の金融機関ではローンの貸し付け条件に「同一勤務先に3年以上勤務している方」などと明記しているところも見られます。

収入の安定性が重要視されるため、転職直後は審査に不利になるケースもあるでしょう。

ただし金融機関によっては、転職後間もない場合でも転職先の企業評価などによってむしろ審査に有利になるケースもあり、一概には言えません。

あくまで「ローン審査に不利にならない目安」として「勤続3年」がポイントになるといえそうです。

1.2 住宅ローンの場合

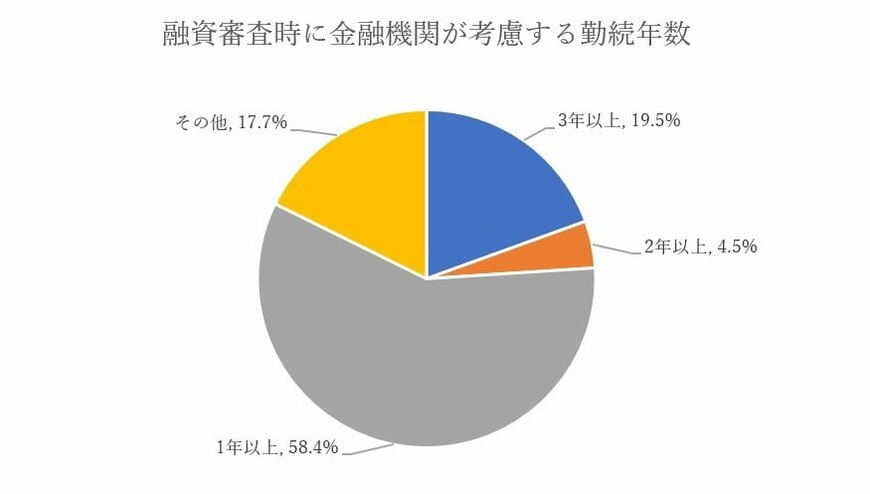

国土交通省 住宅局「令和元年度 民間住宅ローンの実態に関する調査 結果報告書」(2020年3月)によると、調査に回答した1285の金融機関のうち95.6%が融資審査の際に「勤続年数」を考慮すると回答しています。

具体的な勤続年数の内訳を見てみましょう。

住宅ローンの場合、返済原資は給与など個人の年収となるため、収入の安定性を計る審査基準として勤続年数はより重要視される傾向にあります。

ただし不動産投資ローンと違って、住宅ローンは生活になくてはならない自己居住用のための借り入れです。そのため不動産投資ローンよりは緩めの「勤続年数1年以上」を基準とする金融機関が多いことが見て取れます。

住宅ローンに関しては「最低勤続年数1年」が目安になるといえそうですね。