2022年6月8日に行われた、株式会社サンリツ2022年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社サンリツ 代表取締役社長 社長執行役員 三浦康英 氏

本日のご説明内容

三浦康英氏(以下、三浦):みなさま、おはようございます。本日はお忙しい中、足を運んでいただきまして誠にありがとうございます。それでは、私から2022年3月期の決算概要をご説明します。

本日は、まず2022年3月期の決算概要と中期経営計画の進捗をご説明します。中期経営計画は2年の計画を立てて、現在2年目に入っています。最後に、2023年3月期の通期予想をご説明します。

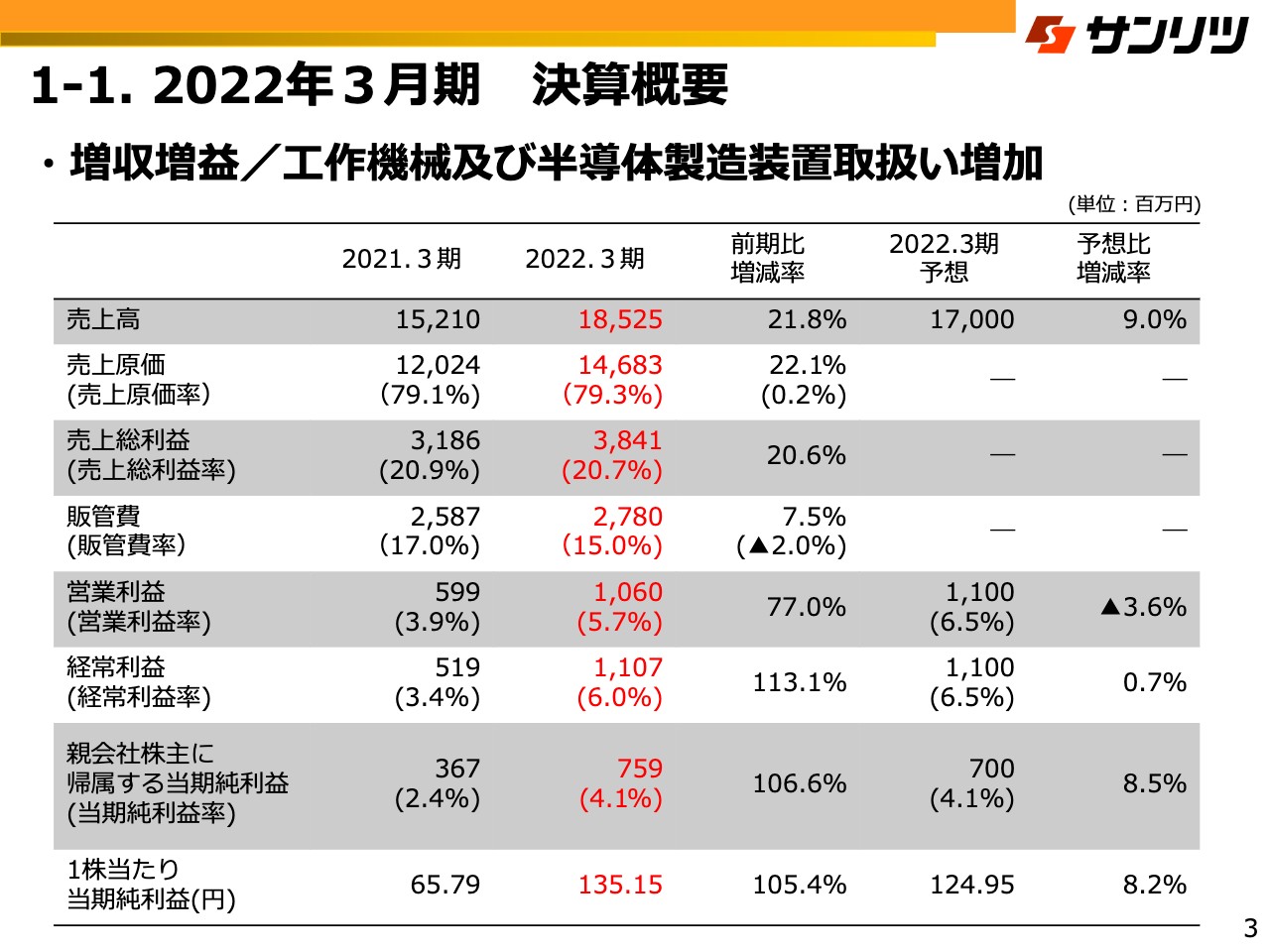

1-1. 2022年3月期 決算概要

2022年3月期は非常によい業績を残すことができ、売上高・利益ともに増収増益となっています。昨年10月に通期予想を上方修正しましたが、それに対して売上は過達、利益面は営業利益で多少未達の結果になっています。

貨物の荷扱量は、1年を通して非常に多く取扱いできています。しかし、今回課題として人手不足の問題が顕著に表れ、人材の確保に大変苦慮した期となりました。その分、従業員には大変負荷をかけました。また、安全品質面が低下していったという大きな課題を抱えた期でもありました。

売上高は、過去最高を記録することができました。営業利益については、25年ほど前に過去最高益の10億円を超えた時期がありました。その時とは原価構成がまったく違いますが、営業利益10億円を超える業績を残すことができています。

今回、売上原価率のポイントが少しアップしています。2022年3月期に海上運賃が高騰し、NVOCCの海上輸送の業務の売上が非常に上がりました。しかし、お客さまへの価格転嫁がなかなかできず、原価率と原価の上昇につながりました。

また、今期の利益に関しては、従業員に対し賞与を厚く還元したいということで、最終的に決算調整で賞与の額を増やしています。

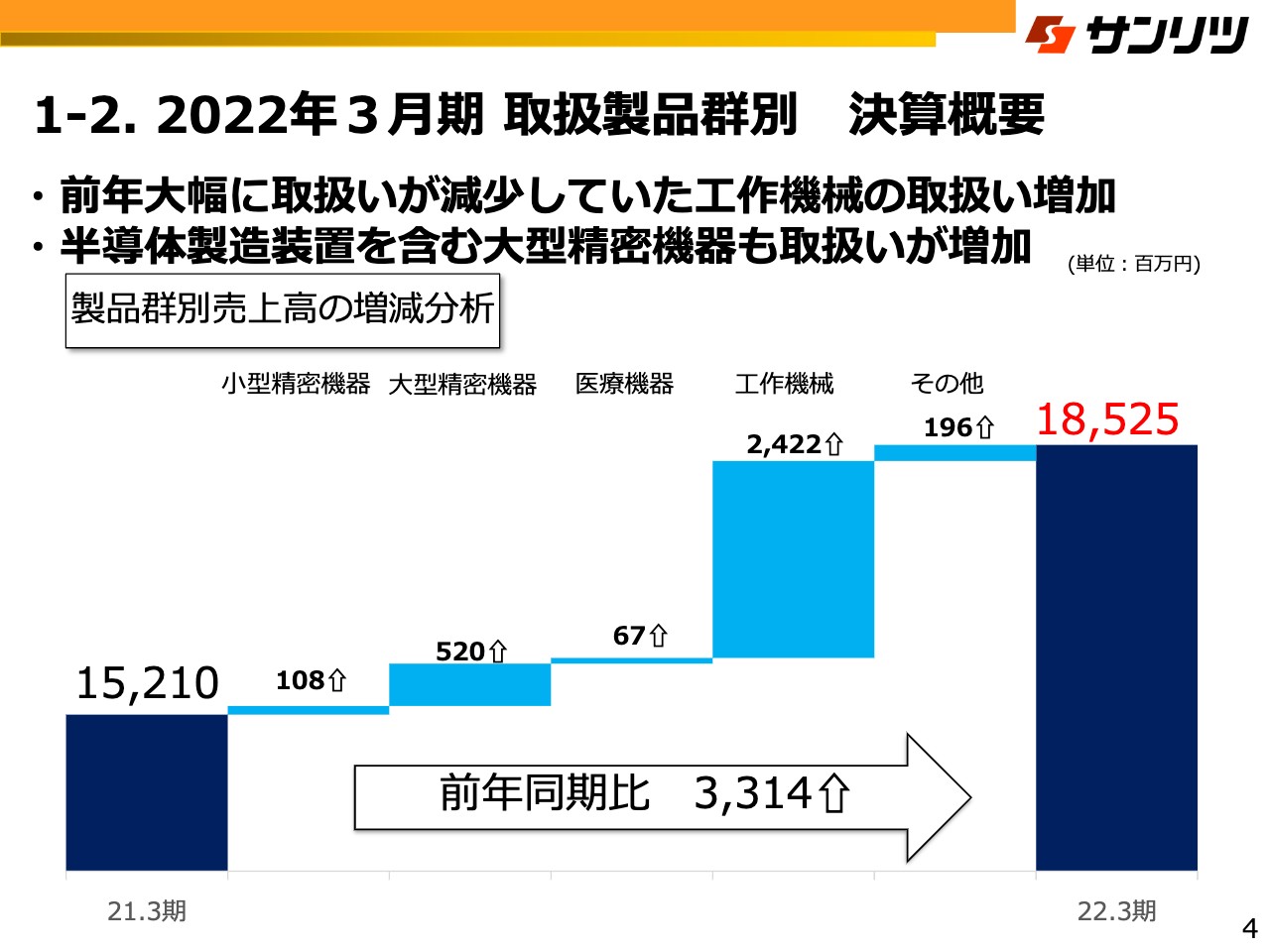

1-2. 2022年3月期 取扱製品群別 決算概要

売上高は前年比21.8パーセント増です。スライドのグラフを見ていただいてもおわかりのとおり、工作機械の取扱製品群が大幅に増えています。業界自体が活況だったことと、部品の関係で昨年1月から新たに日本から欧米への輸出の業務として、K/D(knock-down)の取り組みができたことがあります。

加えて、従来行っている日本とアメリカの工作機械メーカーの輸出・輸入に関する業務の取扱いが大幅に増えたことにより、この結果になりました。

小型精密機器については航空貨物の取扱いが大変好調に推移し、海上貨物からのシフトもありました。大型精密機器については、半導体製造装置の取扱いが各社とも好調に推移しました。医療機器は非常に堅調なマーケットですが、昨年の下期に新たな顧客を獲得できたことで、売上を伸ばすことができています。

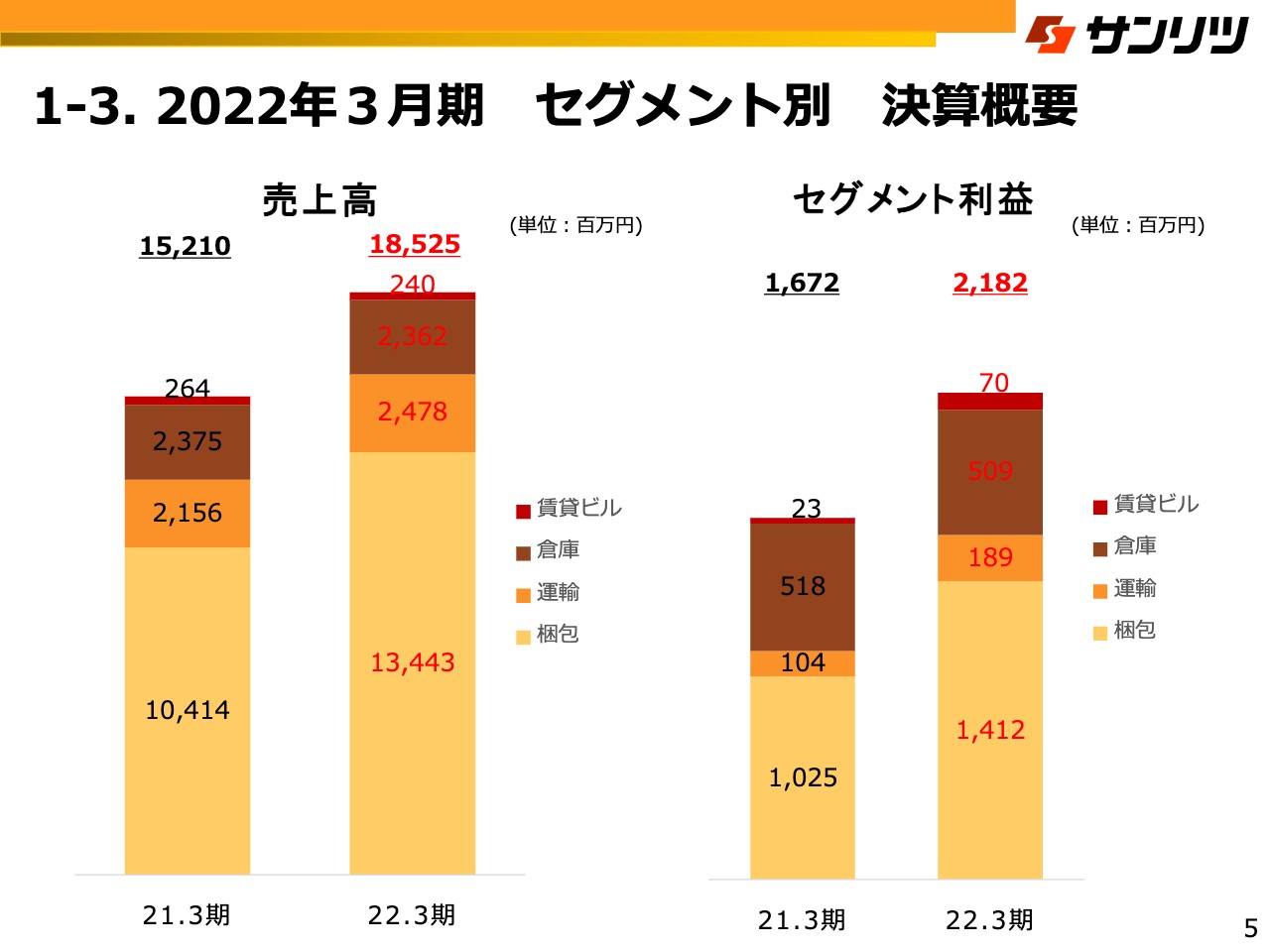

1-3. 2022年3月期 セグメント別 決算概要

開示セグメント別の決算概要です。梱包と運輸に関しては、今ご説明した取扱製品群の取扱いが増えたこともあり、増収増益という結果です。倉庫部門の売上はほぼ横ばいで、利益面は前年から若干下回っています。

倉庫部門には、自社倉庫と外部倉庫の2つがあります。自社の物件に関しては、ほぼ満床で推移できています。外部倉庫に関しては、お客さまの部品不足・調達の困難もあり、貨物のスポット保管が非常に増えました。そのスポット要因の賃貸と解約が繰り返されたことで、前年よりも利益が確保できなかったということです。

賃貸ビルは本社ビルです。新型コロナウイルスの影響もあり、テナントが3フロア空いたところから入りました。期中にテナントの確保はできましたが、フリーレント期間もあり、売上は減収となっています。利益面に関しては、2021年3月期に8,000万円ほどかけて外壁の大きな修繕を行っており、今回はそれがないため、前年比で増益となりました。

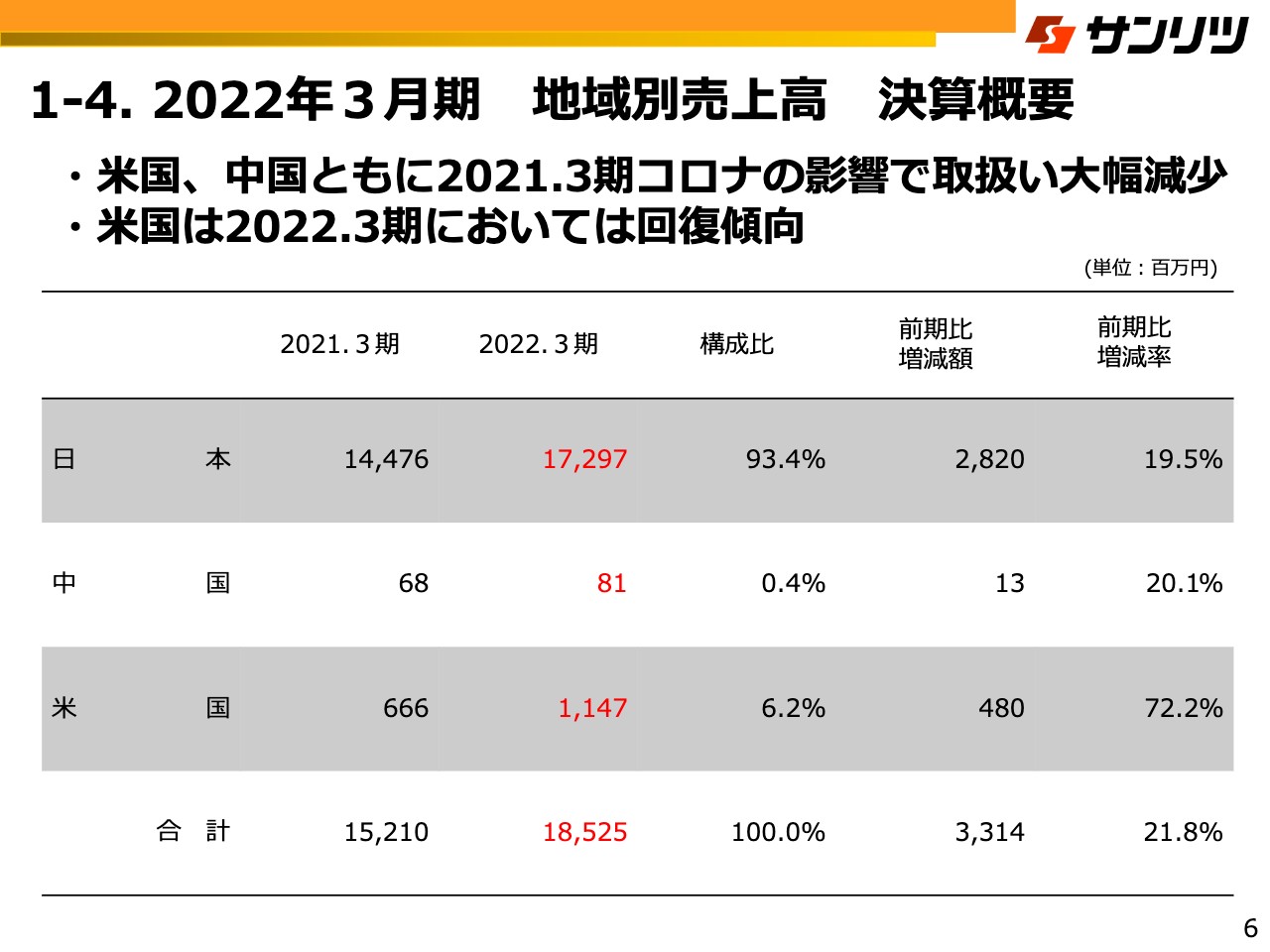

1-4. 2022年3月期 地域別売上高 決算概要

地域別の決算概要です。中国・アメリカは、2021年3月期は新型コロナウイルスの影響で売上が大幅に減少しました。2022年3月期は、特にアメリカにおいてお客さまの生産が回復傾向にあったため、増収となっています。

2-1. 中期経営計画の策定にあたって

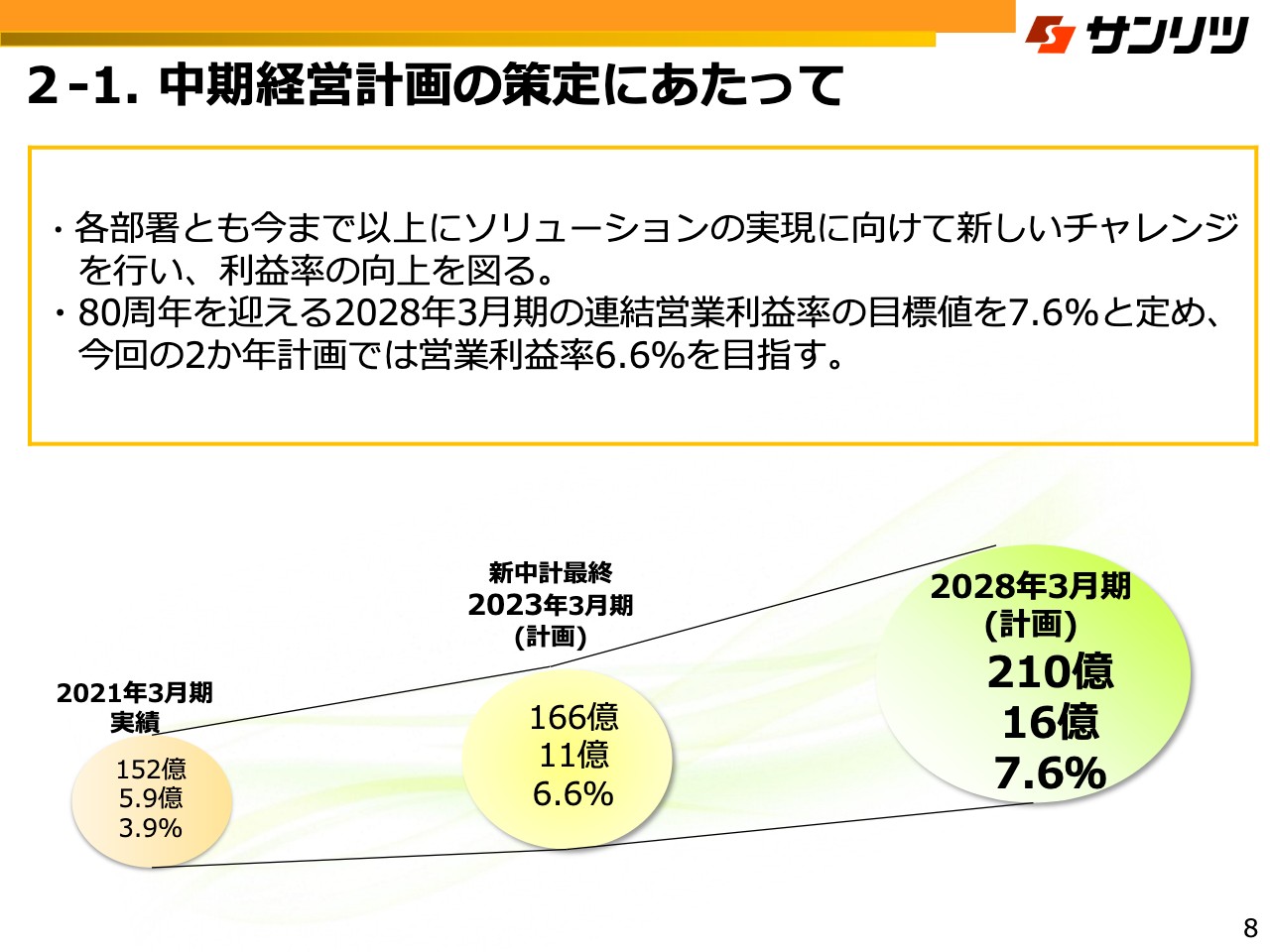

中期経営計画の進捗状況をご説明します。サンリツの創業80周年を迎える2028年3月期に向かって、定量的な目標を掲げています。その中の最初の中期経営計画は2年間の計画で、今期が2年目に入っている状況です。

2-2. 中期経営計画の概要

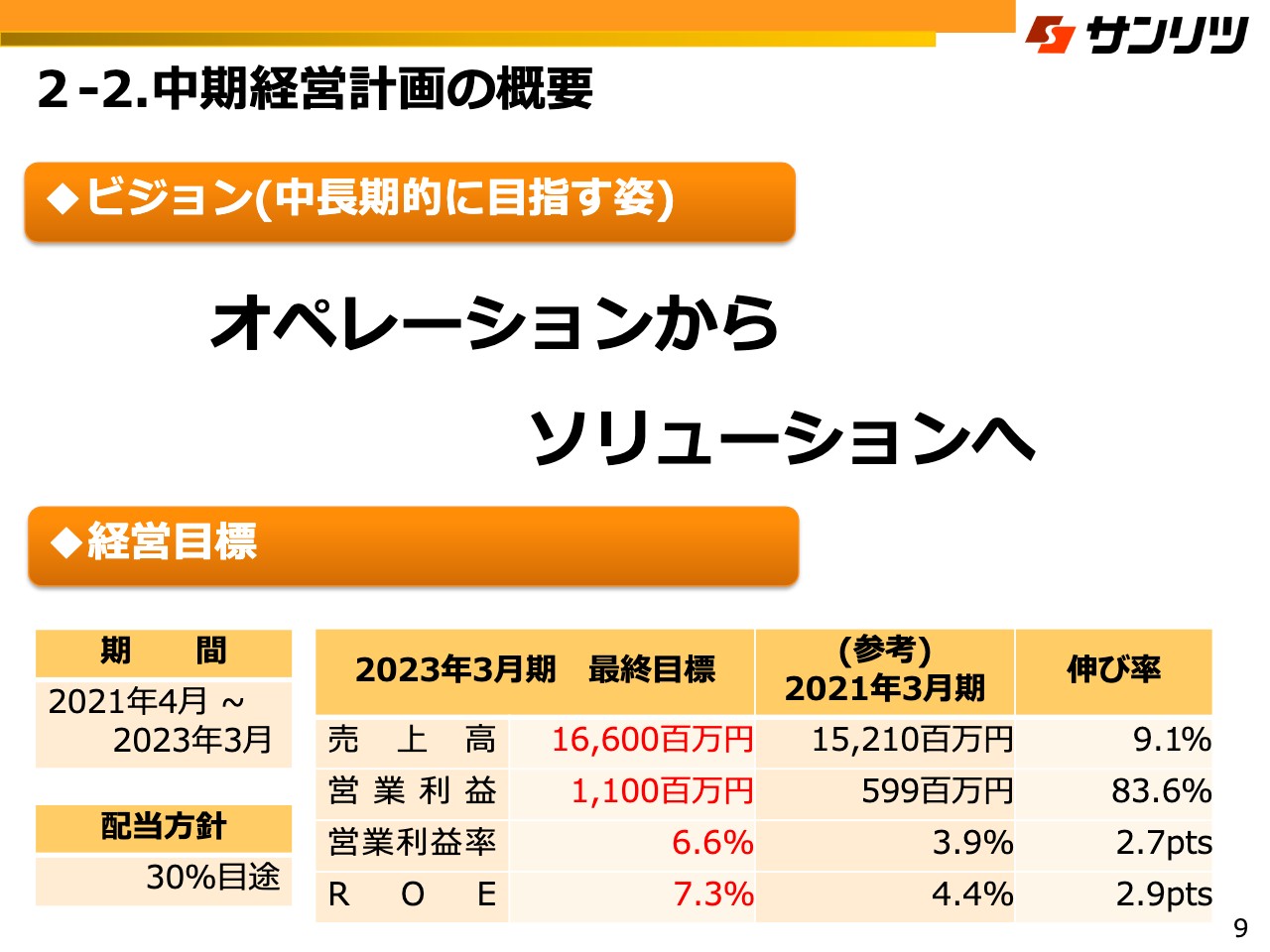

80周年に向けた長期的なビジョンとして、「オペレーションからソリューションへ」を掲げています。この2年間の最終年度の目標は、売上高166億円、営業利益11億円、営業利益率6.6パーセントです。

2-3. 中期経営計画の進捗

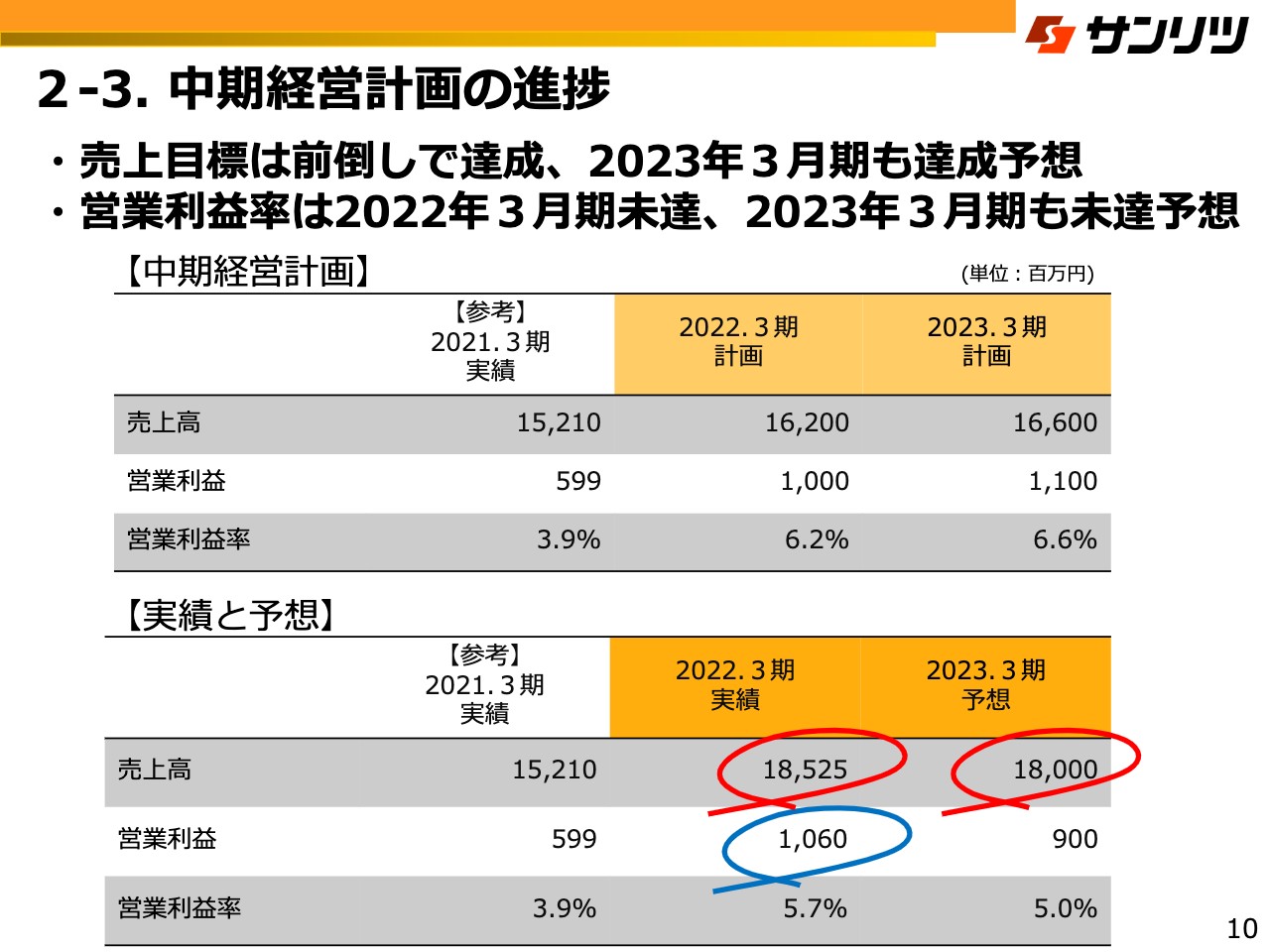

定量的な目標の進捗です。売上高166億円という目標に対しては、1年目で大きくクリアしており、2年目もクリアする計画です。営業利益については、2022年3月期に1年目の計画はクリアできていますが、今期の2023年3月期は9億円で未達の予想を立てています。こちらは、後ほど今期の通期予想のところでご説明します。

2-4-1.中期経営計画の概要及び進捗状況

それぞれの戦略に対する進捗状況です。取扱製品群別の精密機器および医療機器について、3点あります。1点目は、取引採算の向上のため、メディカル推進TEAMを立ち上げています。特に外資系の医療機器メーカーにターゲットを絞り、新規案件に昨年10月から取り組んでいます。

2点目は、顧客の生産効率向上に寄与するソリューションの提案についてです。工作機械では、アメリカやヨーロッパ向けのK/D(knock-down)部品の輸出案件業務を開始できています。

3点目は、既存拠点の再構築について、成田地区と多摩地区において検討を開始しました。成田地区に関しては今まで羽田空港へのシフトがいろいろ懸念されてきてはいますが、成田空港の機能強化に向け、滑走路の延伸も計画されています。

今後、精密機器類や部品関係の取扱いを確実に拡大していくためにプロジェクトを立ち上げて、将来の成長に向けた新たな投資案件を手掛けていきたいと考えています。多摩地区では、既存4拠点の集約化・効率化も含めて再度検討中です。

また、アメリカの子会社と連携し、工作機械メーカーにグローバルなサプライチェーンをトータルでサポートする国際一貫物流サービスを提供しています。現在新たな案件獲得に向け、提案を進めています。

今お伝えした、新しく業務が開始した医療機器の案件については、2022年3月期は約8,000万円ほどの売上を計上しており、今期は倍の売上を計画しています。K/D(knock-down)の業務に関しては、2022年3月期は6億円の売上を計上しました。今期はその売上をさらに伸ばしていきます。

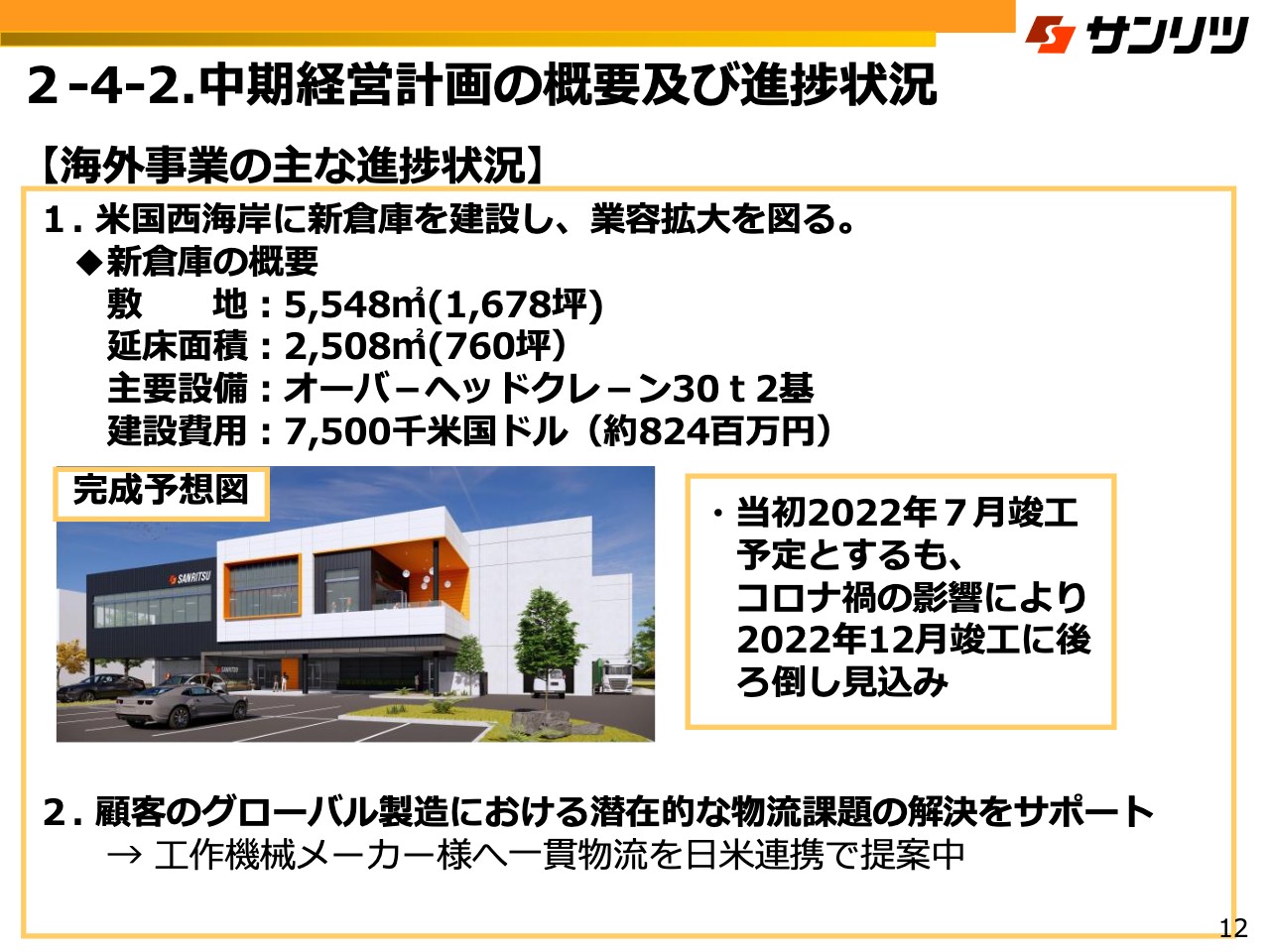

2-4-2.中期経営計画の概要及び進捗状況

海外事業です。こちらは昨年10月にリリースしました。アメリカの拠点では、主に内需のお客さまの生産工場の物流を手掛けています。今後はアメリカに入ってくる機械系、特に工作機械メーカーの貨物の受託をしっかり手掛けていこうということで、新たな投資案件も進めています。

土地はすでに取得しており、建築に入る予定でしたが、役所関係の申請でコロナ禍の影響を受けてかなり遅れています。当初7月竣工予定でしたが、12月以降に延期している状況です。

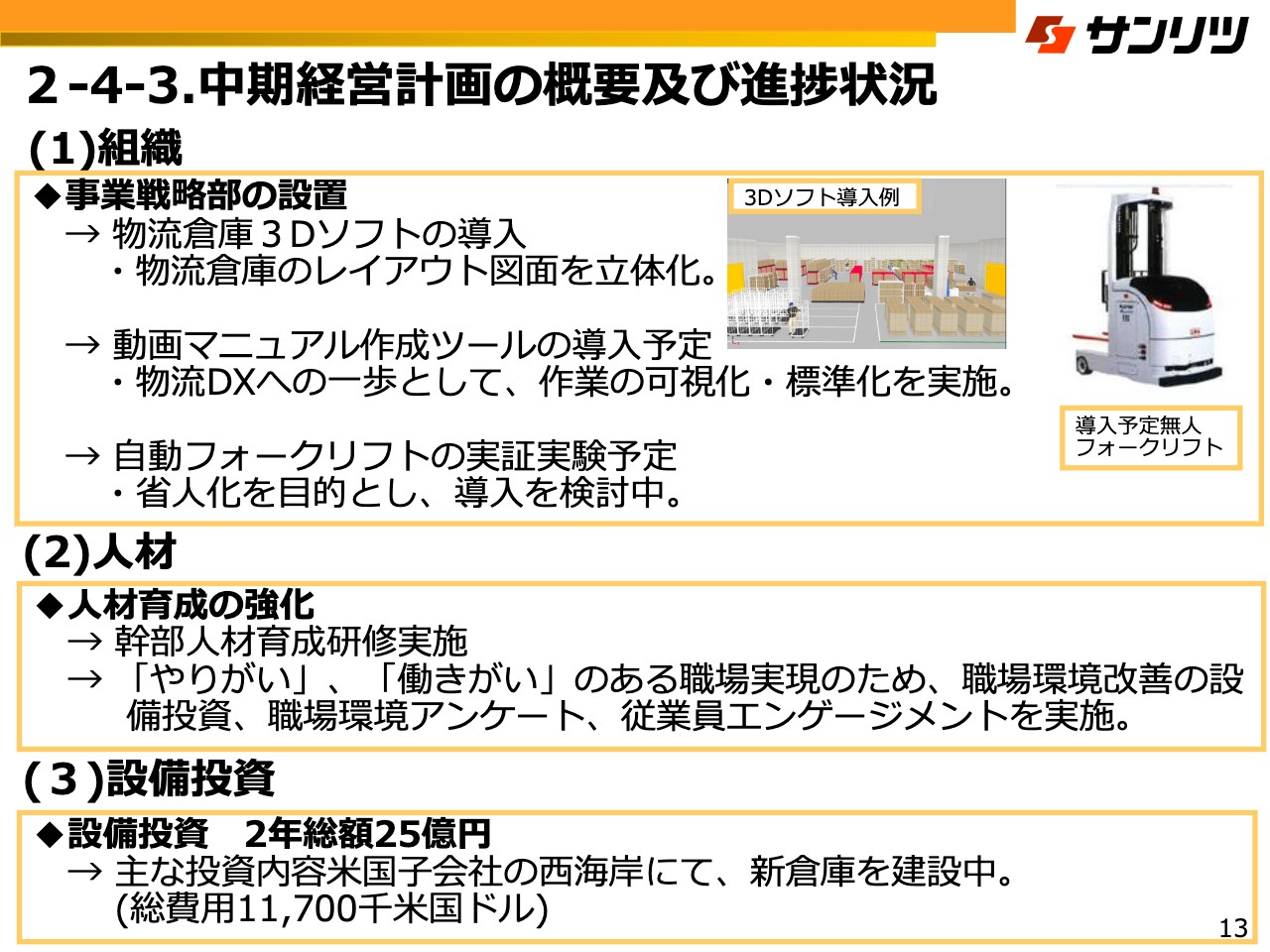

2-4-3.中期経営計画の概要及び進捗状況

組織面についてご説明します。まず1年目に、事業戦略部を設置しました。先ほど人材不足についてお伝えしましたが、今後も人材確保が大変困難になってくるため、当社もDX物流の推進の段階に入りました。

当社のトランスフォーメーションまでの考え方としては、物流の現場はまだまだアナログが多すぎるということで、まずデジタル化を図っていくためにデジタルパッチをスタートしています。

データの蓄積を行いながら、次のステップのインテグレーションの場でAIやロボットに効率よく動いてもらい、トランスフォーメーションとして新しいビジネスモデルの確立まで進めていこうと考えています。

具体的には、お客さまとの情報共有に際しデジタル化を図るため、物流倉庫の3Dソフトの導入を行っています。物流倉庫のレイアウト図面を立体化することで、お客さまの在庫状況を可視化し、情報共有するという仕組みです。

また、作業マニュアルを動画に落とし込み、作業の可視化および標準化を図っています。さらに1人あたりの生産性を上げ、効率化につなげていくことを考えています。まだ実証実験を予定している段階ですが、自動フォークリフトの導入も検討しているところです。

人材については、2022年3月期に幹部候補生も含めて次世代経営者研修を半年かけて行いました。また、人材確保のため、働きやすくやりがいのある職場の環境整備を手掛けています。今後も従業員アンケートや環境アンケートを採りながら、環境改善への投資を行っていきたいと考えています。

設備投資については、2年で総額25億円を計画しています。アメリカに関しては、2022年3月期に約5億円を投資しており、今期は約8億円の投資予定となっています。

日本での大きな投資案件として、DX推進の根幹となる基幹システムのリニューアルを今期に手掛けています。11月の本稼働に向け、現在実証中です。こちらの投資額は約3億5,000万円で、それ以外は物流DXならびに職場環境改善への投資となっています。

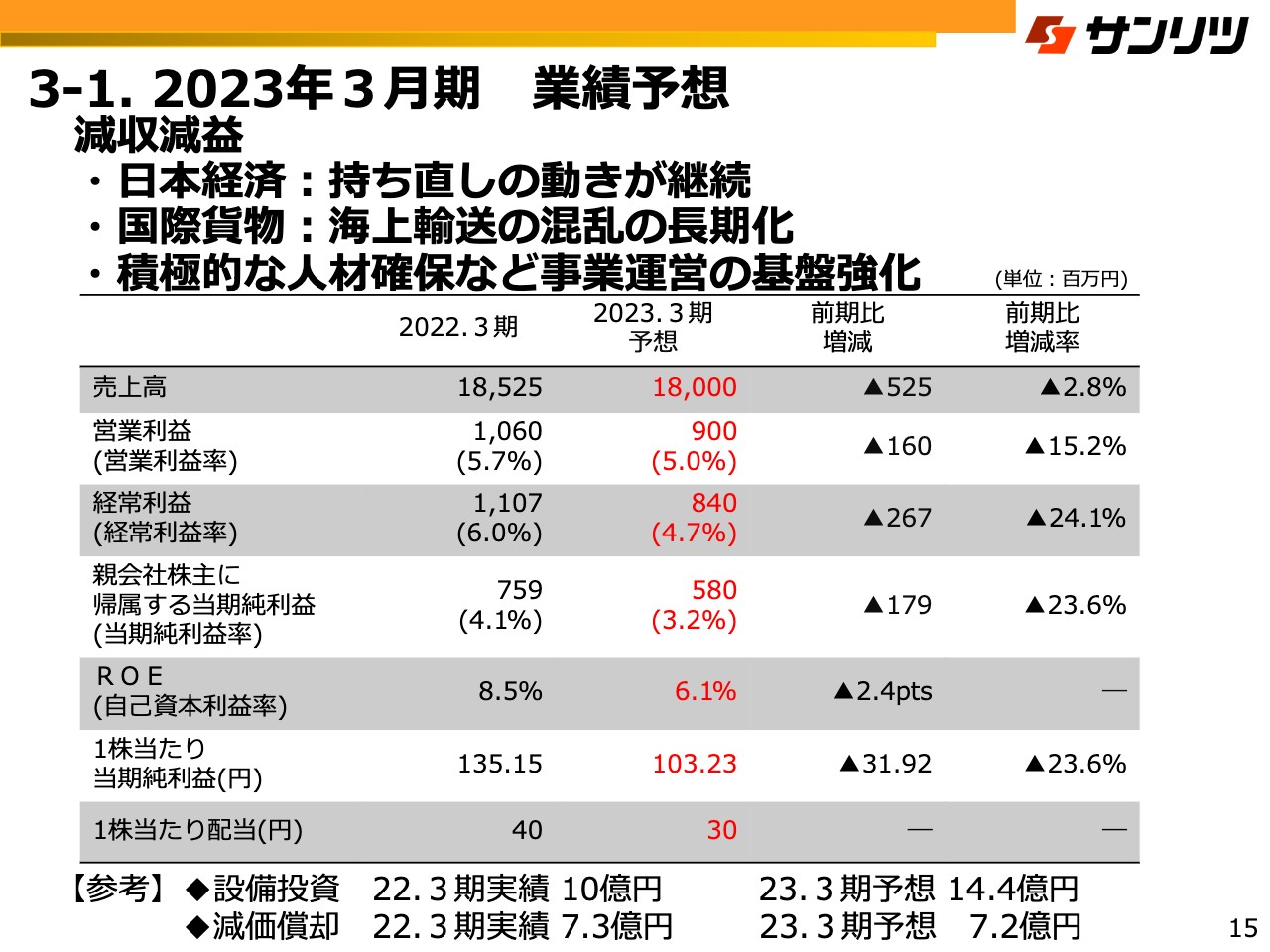

3-1. 2023年3月期 業績予想

2023年3月期の業績予想についてご説明します。売上高は180億円、営業利益は9億円です。経常利益以下はスライドをご覧ください。前期に比べ、減収減益の予想です。

現在当社を取り巻く外部環境において、非常に危惧される案件が大きく分けて2つあります。1つは、お客さまの生産動向です。半導体を中心とした部品不足の影響で、受注は大変好調で受注残もありながら、なかなか完成品が出てこない状況が今期も続いています。

もう1つは、海上輸送の混乱です。上海のロックダウンはすでに解けていますが、7月からは米国の西海岸で労使協定に関するストライキの交渉が始まります。こちらはスローダウン作戦と捉えられており、抗争は長期化すると言われています。

そのため、西海岸に入る貨物の海上スペースの確保が難しくなり、さらに東海岸に集中することでこちらのスペースの確保も大変困難になっていくと考えています。

上海のロックダウンは解消され、現在港では急ピッチで荷揚げを行っていますが、中国国内の輸送関係はまだ混乱しており、こちらは半年ほど続く見込みです。米国では半年から1年続くという見解です。そのような中で、売上高についても減収予想となっています。

原価面についてご説明します。2022年3月期は人材不足で、従業員には大きな負荷をかけました。当社は派遣社員も含めて1,000名ほどですが、2022年3月期は計画に対し50名ほど少なく推移しました。

そのため、まずは人材の確保を手がけていこうと考えています。新卒の採用と契約社員からの社員登用で25名ほど確保したいと思っており、派遣外注費も今回は厚く見ています。その金額が、年間で前年比2億5,000万円増となっています。

また、当社は梱包事業において、木材、段ボール、ポリエチレン関係の取り扱いがあります。これらの材料費の高騰に対してお客さまへの転嫁交渉を続けていきますが、計画予想では年間1億円の上昇と見ています。そのような中での減益予想とご理解ください。

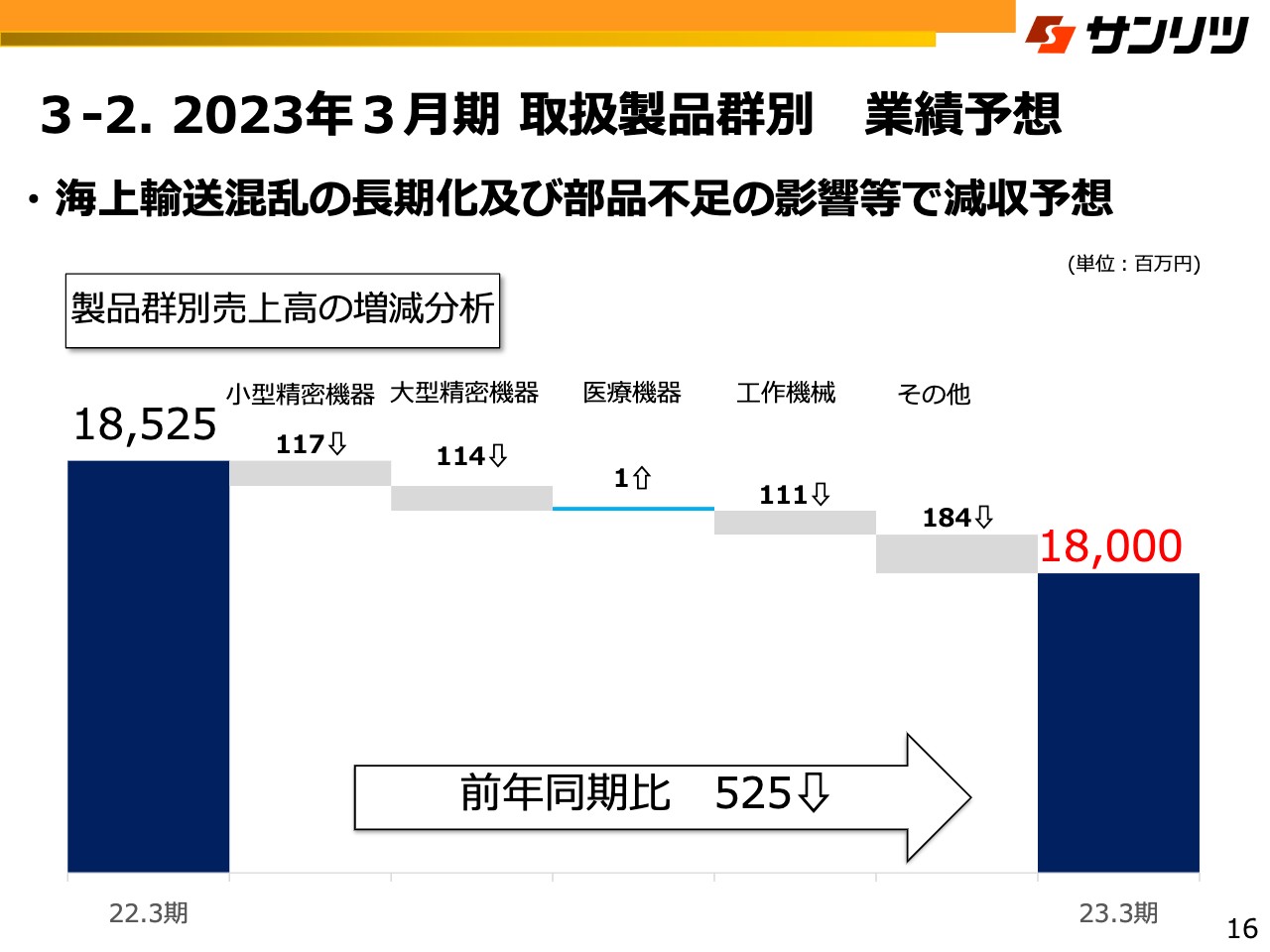

3-2. 2023年3月期 取扱製品群別 業績予想

取扱製品群別のセグメントにおいても、それぞれ減収予想です。先ほどからお伝えしている、危惧される大きな2つの案件に影響を受ける見込みです。医療機器に関しては、昨年に新規で獲得できた業務が1年を通して寄与することが増収要因となっています。医療機器の中でもCT、MRIのような輸入機器も、部品不足で貨物の動きが鈍くなってきている状況です。

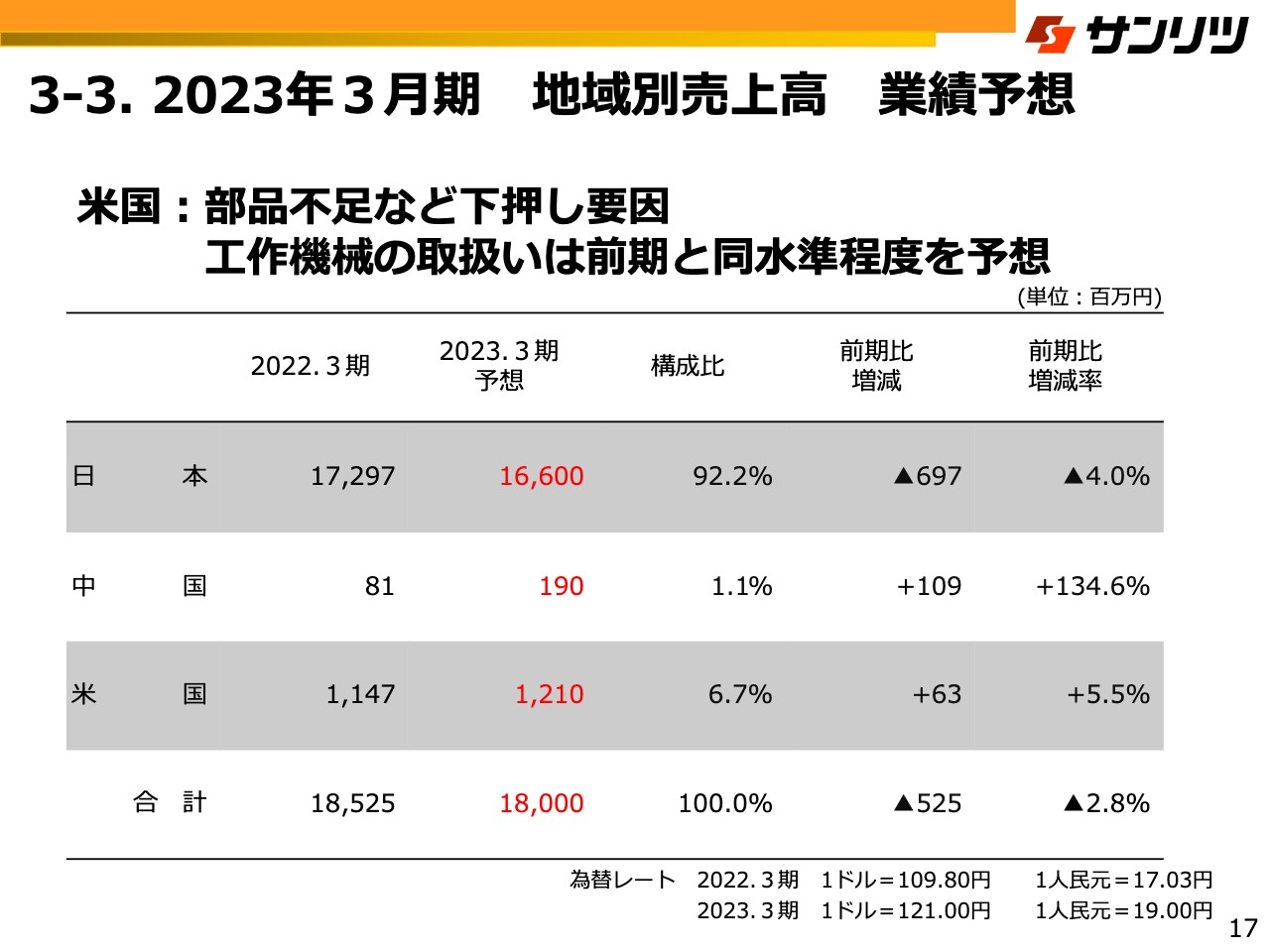

3-3. 2023年3月期 地域別売上高 業績予想

地域別売上高の業績予想です。中国はスライドのとおりの計画ですが、上海のロックダウンにかなりの影響を受け、4月と5月の売上はゼロとなっています。現在、ようやく工場が稼働できたところですが、オフィスビル関係は50パーセントの稼働と足元は苦しい状況です。

アメリカの現地のお客さまの内需に関しては、増産の計画です。新倉庫については売上に対してまだ寄与できない部分ですが、K/D(knock-down)の部品やアメリカへ輸入されるさまざまな貨物の取り扱いをしっかり手掛けていきたいと考えています。

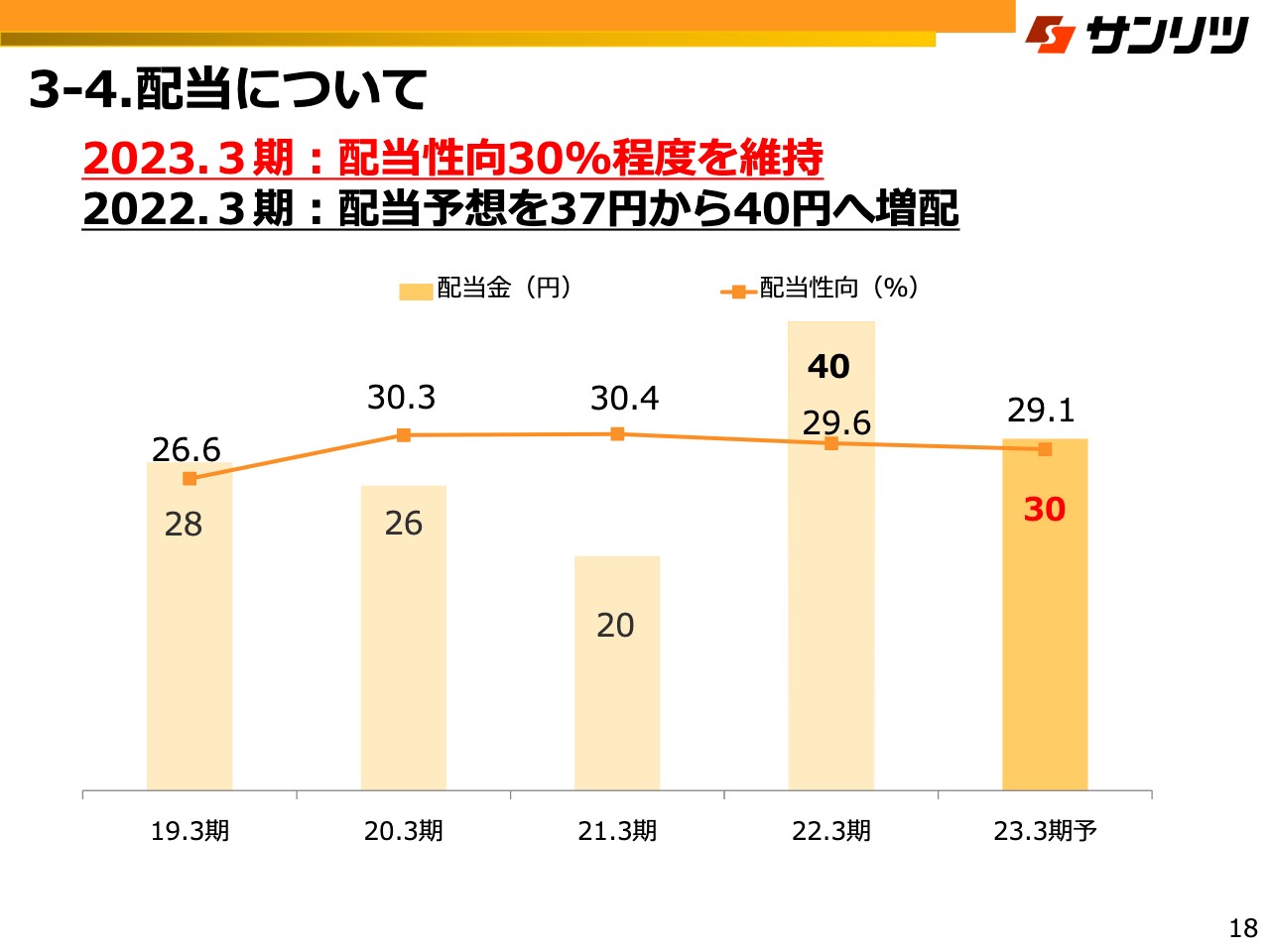

3-4.配当について

配当についてご説明します。2022年3月期の期初の予想配当は32円でした。中間で上方修正して37円になり、決算を終了した段階で40円への増配を計画しています。2023年3月期は配当性向30パーセント程度を維持し、30円を予定しています。

【参考】トピックス

トピックスについてご説明します。当社としては、社会貢献ならびにお客さまに対する貢献に関して「サステナビリティ基本方針」を昨年12月末に打ち出しています。スライドに挙げた5つの項目を実行することにより、社会の持続的成長に貢献していきます。

当社の本業である物流の課題や、お客さまがSDGsとして捉えている活動をしっかり組み入れ、ソリューションとして提案していき、結果として社会に貢献していきたいと考えています。今後もその価値をしっかり創造しつつ、サービスを提供していきます。

基本方針の5番目に記載のとおり、今後はステークホルダーと積極的にコミュニケーションを図っていきたいと考えています。まだ多くの対面が許されない状況ですが、このコミュニケーションのもと、当社の理念にある物流品質の向上・安全品質の向上をしっかり手掛け、継続的に利益が確保できる成長のある会社にしていきたいと考えています。

以上をもちまして、本日のご説明を終わらせていただきます。

質疑応答:人手不足について

質問者:前期の人手不足が非常に深刻な課題として浮上していますが、具体的にどのような業務で、どのような理由から顕在化したのかを教えてください。

三浦:当社の現場の倉庫のオペレーション業務を中心に人手不足となりました。特に地方の拠点では現地での雇用の確保が大変難しく、関東から人を応援に出すような状況もありました。

倉庫オペレーションは派遣・パートの割合も多く計画した中で、今回単価が非常に上がっています。特に地方ではメーカーの人材確保により、末端の物流へはなかなか人材が回ってこない状況だったと捉えています。

本業の梱包事業に関しては、随時技術の育成を手掛けています。しかし、高齢化が進んでいるため、全体的には人事制度も見直しながら雇用の確保をしっかり進めていきたいと考えています。