2022年5月24日に行われた、VTホールディングス株式会社2022年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:VTホールディングス株式会社 代表取締役社長 高橋一穂 氏

VTホールディングス株式会社 常務取締役 管理部長 山内一郎 氏

2022年3月期 決算サマリー

高橋一穂氏(以下、高橋):VTホールディングス株式会社の2022年3月期決算説明会を始めます。よろしくお願いいたします。

まず、決算サマリーですが、売上高は前期比19.2パーセントの増収と、過去最高となりました。国内メーカーの生産停滞の影響を受けたものの、好調に推移しています。海外も日本とほぼ同じようなロックダウンの状況にありましたが、反動増の動きもあり、数字としては好調に推移しました。この結果、販売台数は前期比6.2パーセントの増加となっています。

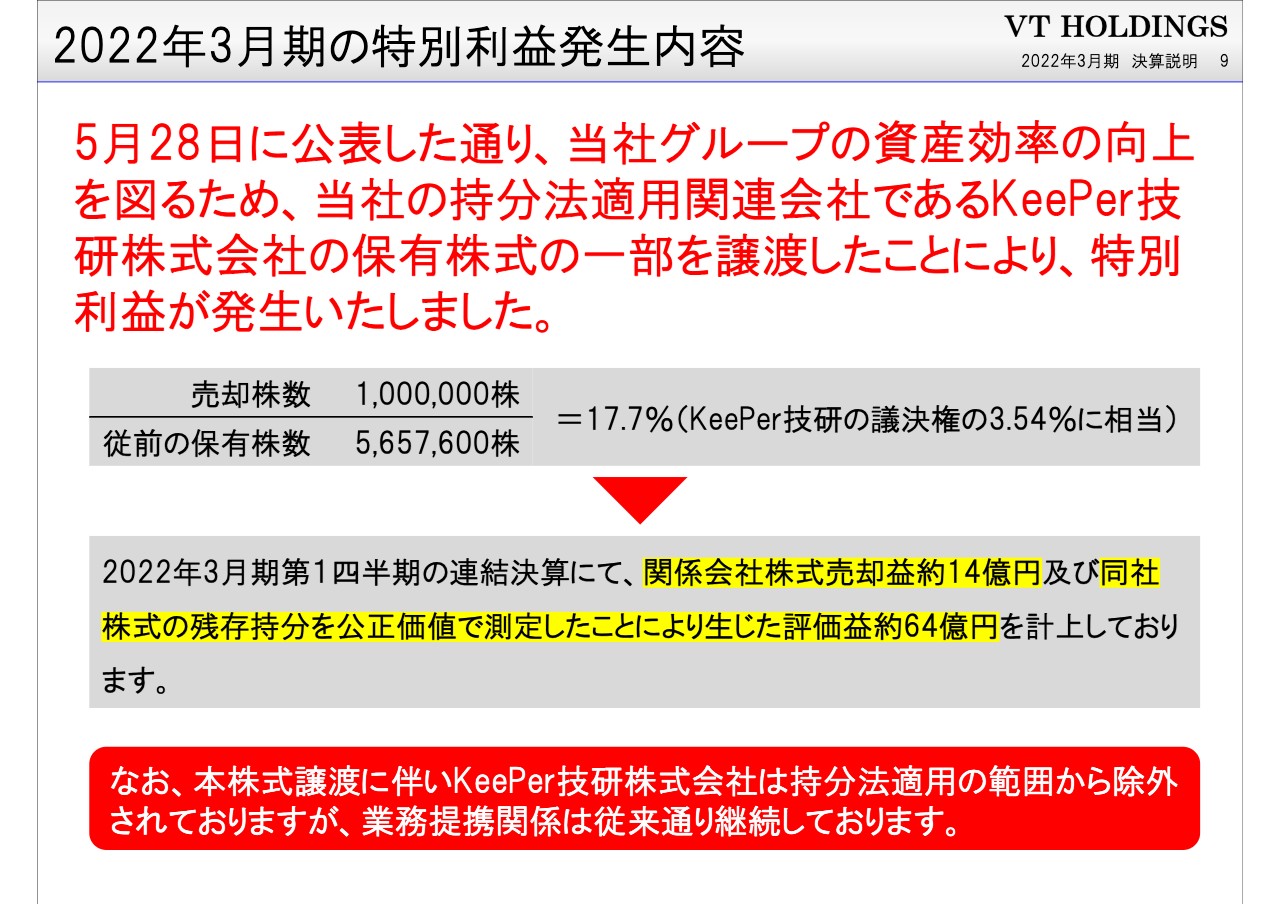

営業利益は前期比32.1パーセントの増益になりました。税前利益と当期利益については、昨年5月にKeePer技研の株式の一部を売却したことによる売却益と、それに伴い持分法適用会社から外れたことにより、持分の株がすべて投資有価証券という分類になったことで、もう一度時価評価を行ったため、特別利益は78億円かさ上げされたかたちになっています。

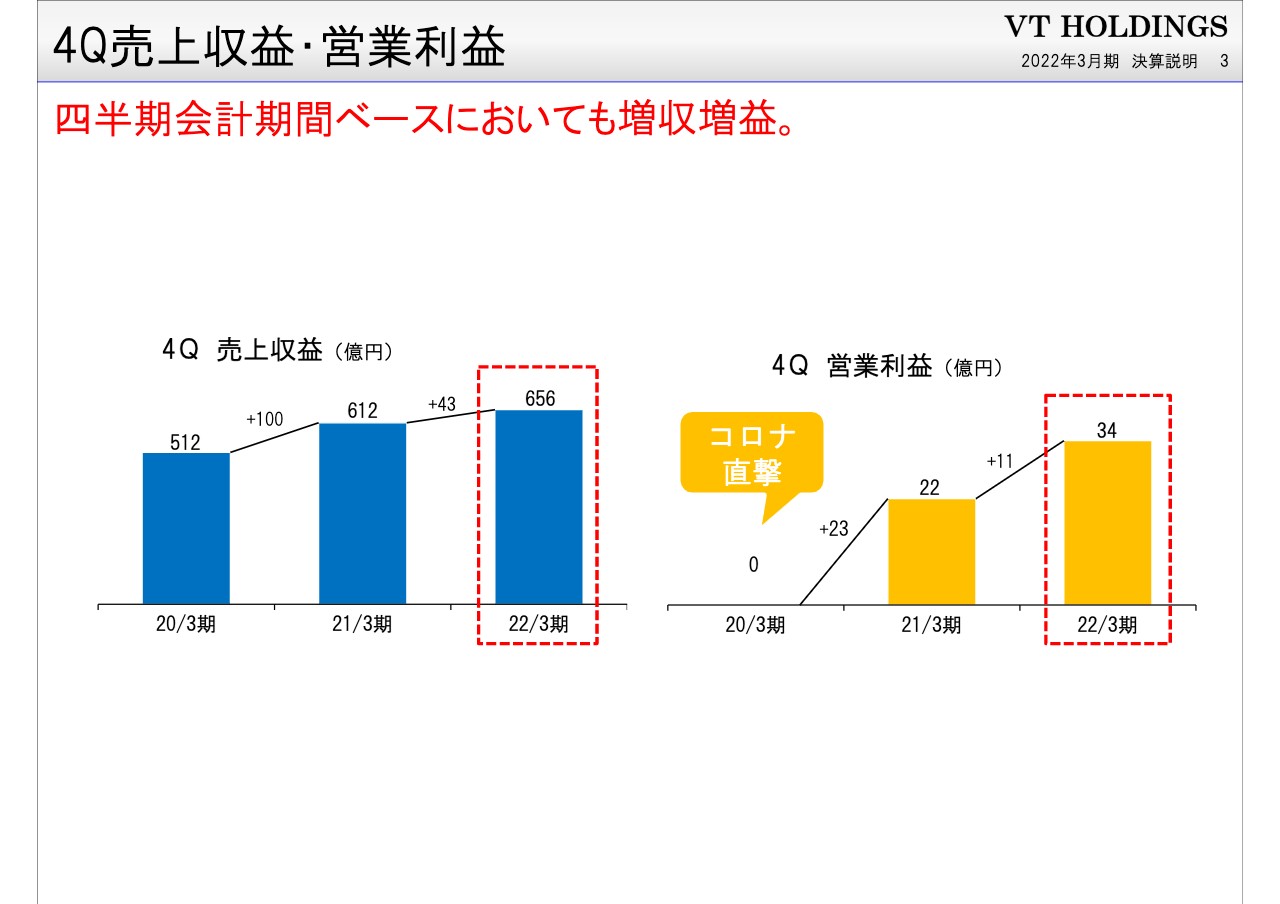

4Q売上収益・営業利益

第4四半期の数字ですが、売上は656億円で過去最高となり、営業利益は34億円となっています。

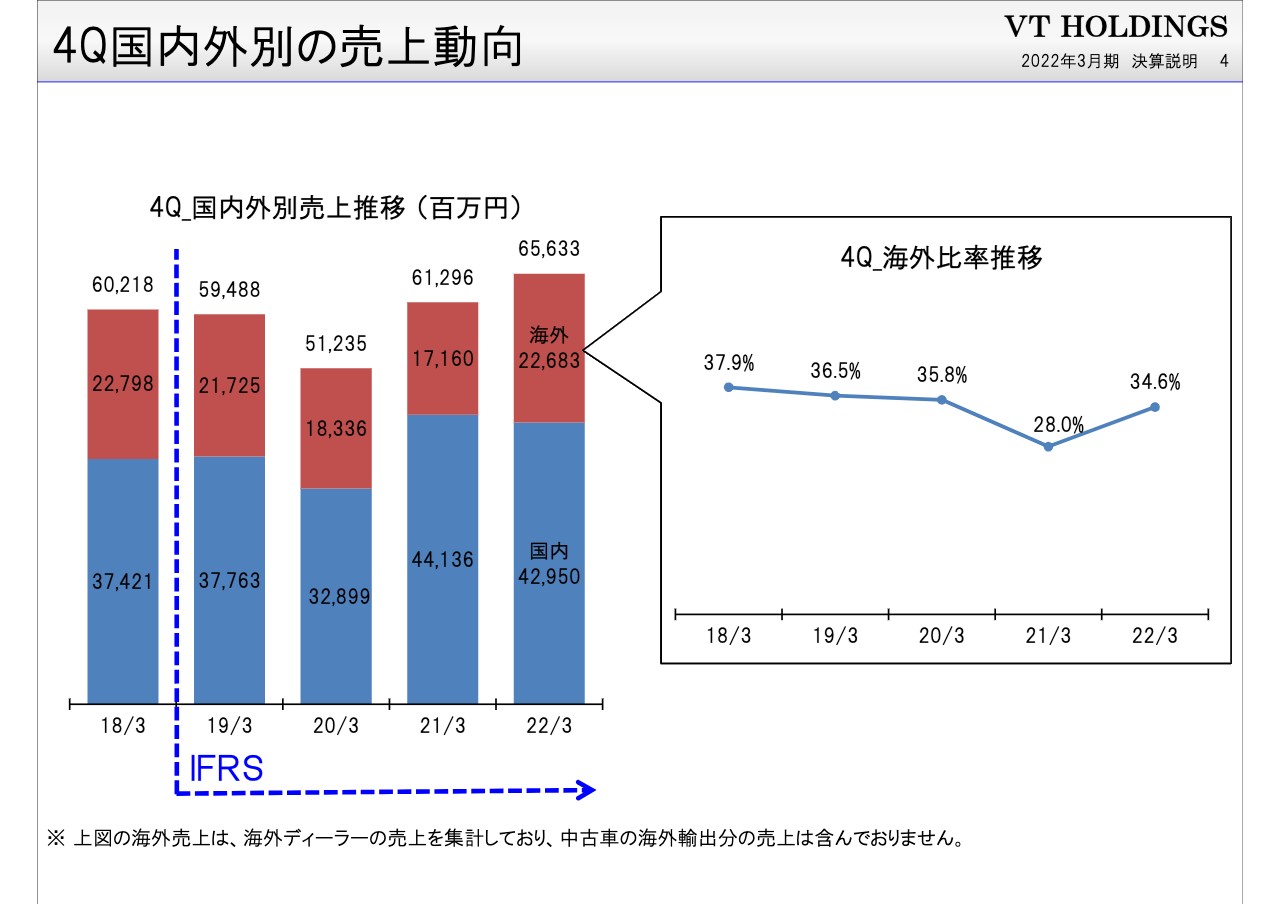

4Q国内外別の売上動向

第4四半期の国内外別の売上動向についてご説明します。グラフの青い部分が国内、赤の部分が海外で、合計656億円の売上です。海外は2018年に比べるとほぼ横ばいですが、国内は50億円ほど増加しています。

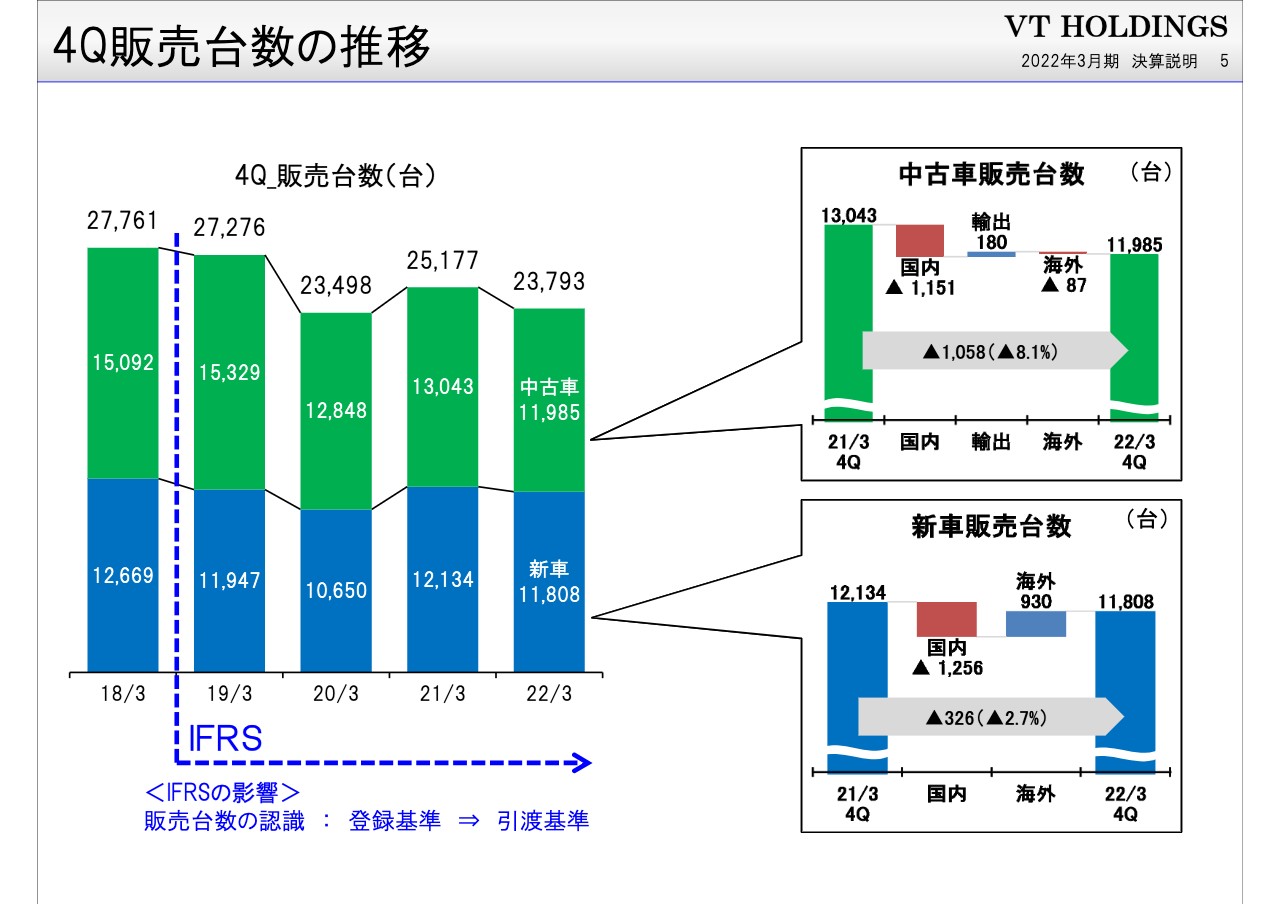

4Q販売台数の推移

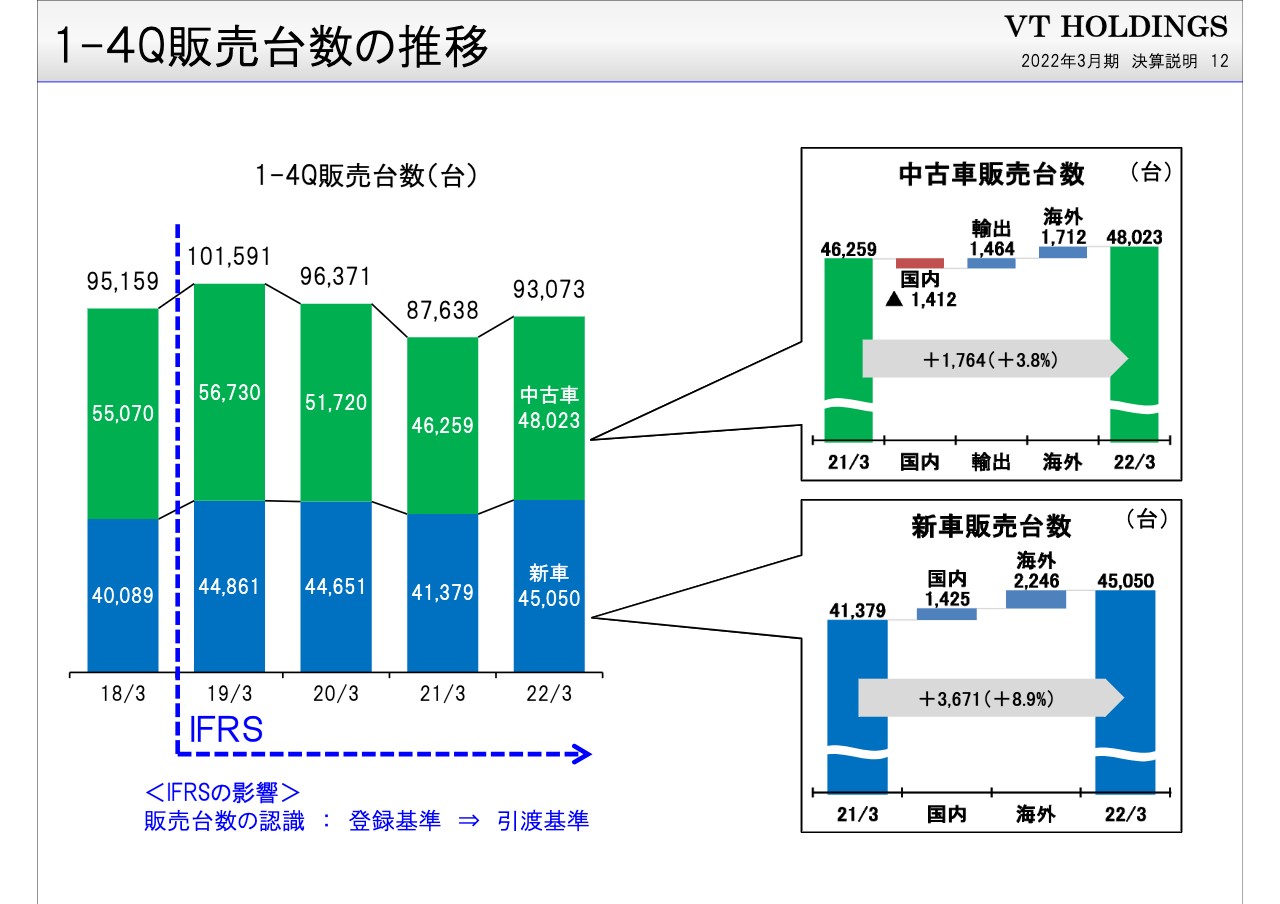

第4四半期の販売台数は2万3,793台で、2018年、2019年に比べて合計台数は減っていますが、中身が充実しているといいますか、利益率がよい商売ができています。第4四半期は受注台数は多いものの、コロナ禍の影響で依然として車の納期が非常に遅くなっているため、中古車も新車も台数が減っています。

中古車は8割以上が下取り車の商売になっており、新車の納車ができないと中古車の台数も減るということで、同じく影響を受けています。

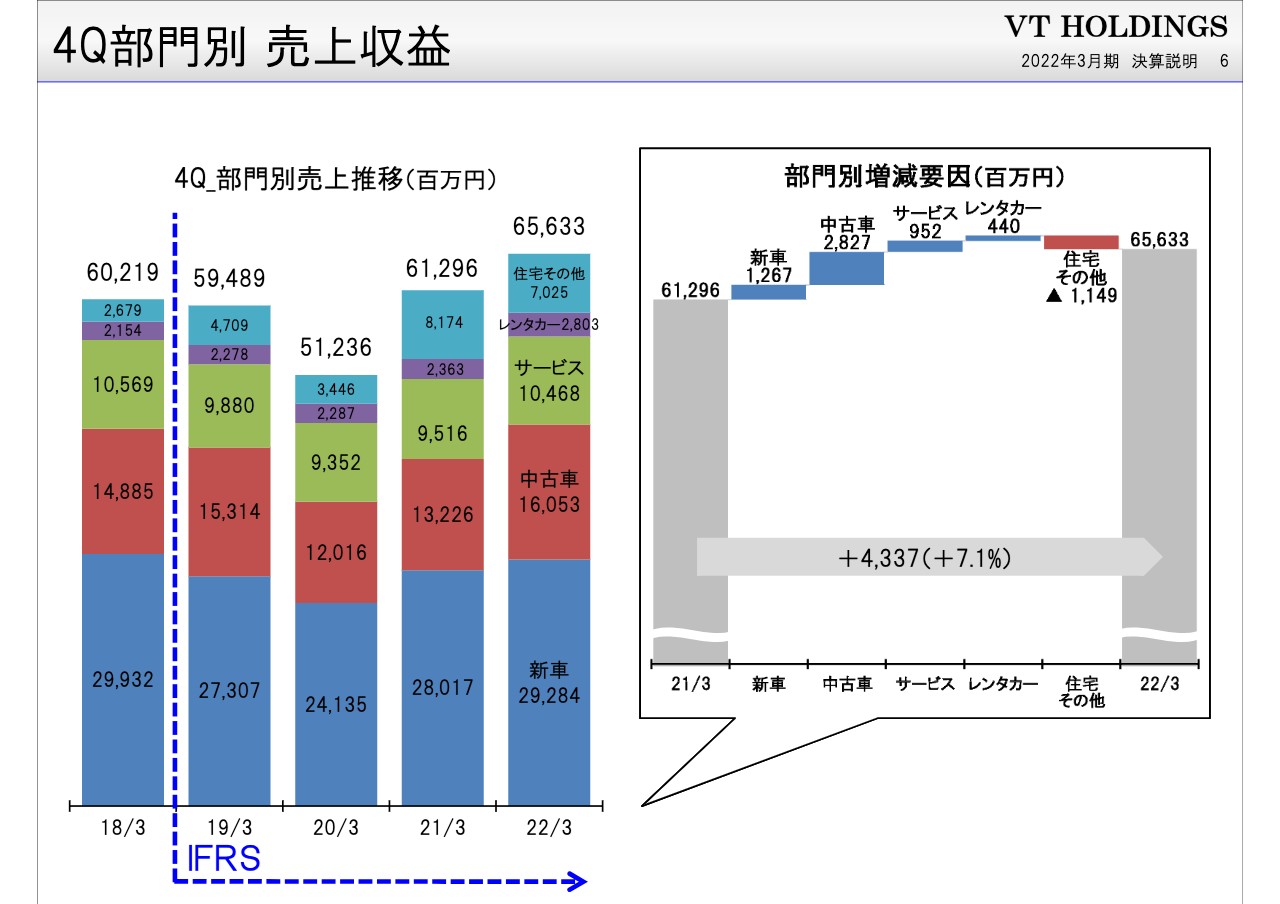

4Q部門別 売上収益

部門別の売上収益については、新車、中古車ともにそれなりに影響を受けていますが、サービスはそれほど影響を受けずに、過去最高に近い売上になっています。

住宅関係が1番大きく伸びていますが、これは髙垣組が新たに連結に加わったことと、引き渡しがこの時期に集中したこと等によるものであり、第4四半期だけを見ると2020年以前と比較してかなり増えた結果になりました。

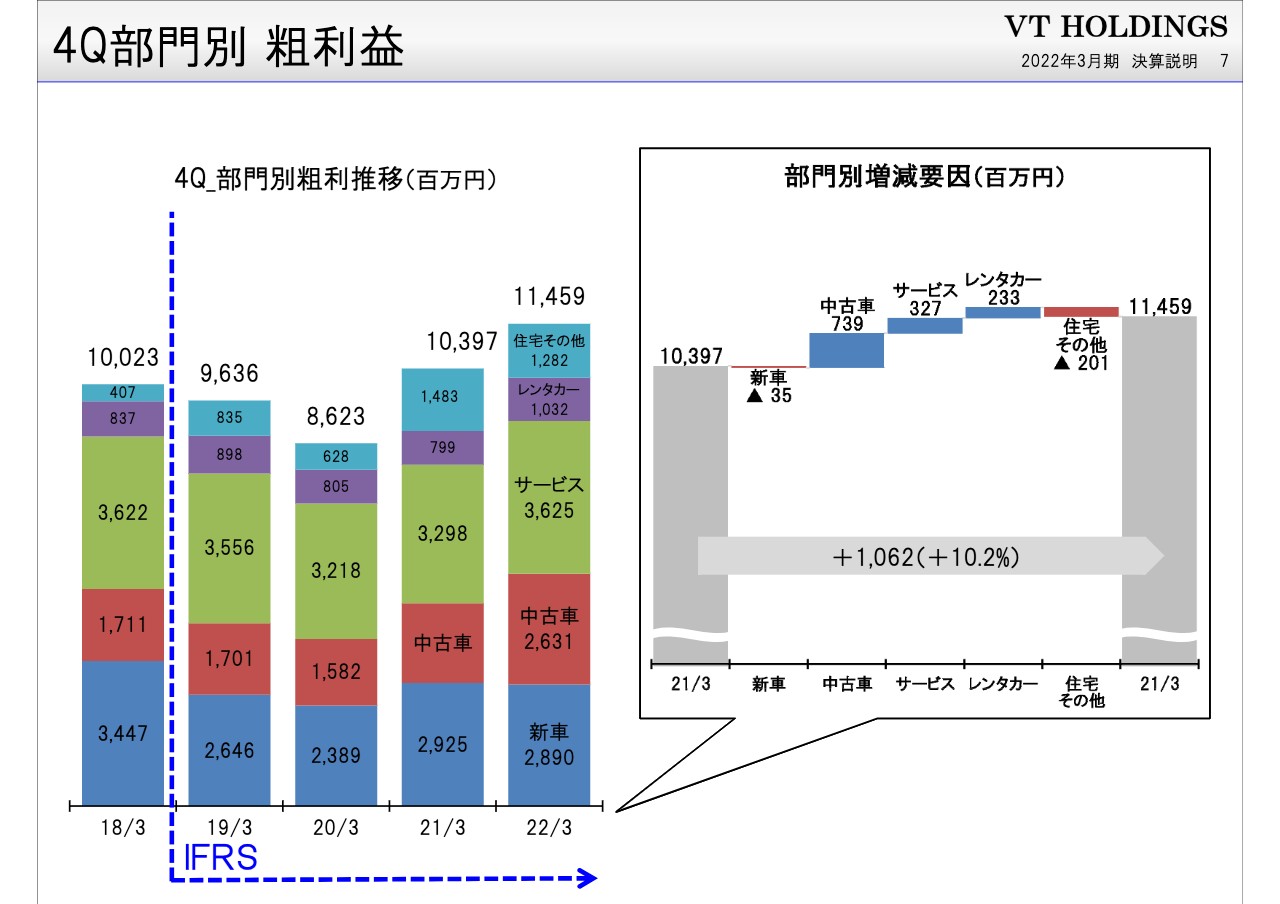

4Q部門別 粗利益

部門別の粗利益については、ご覧のように、中古車、新車ともに伸びています。新車に関しては納期がかなりひっ迫していることもあり、少し伸び悩んでいますが、受注台数自体は伸びており、受注残が大量に溜まっている状況です。

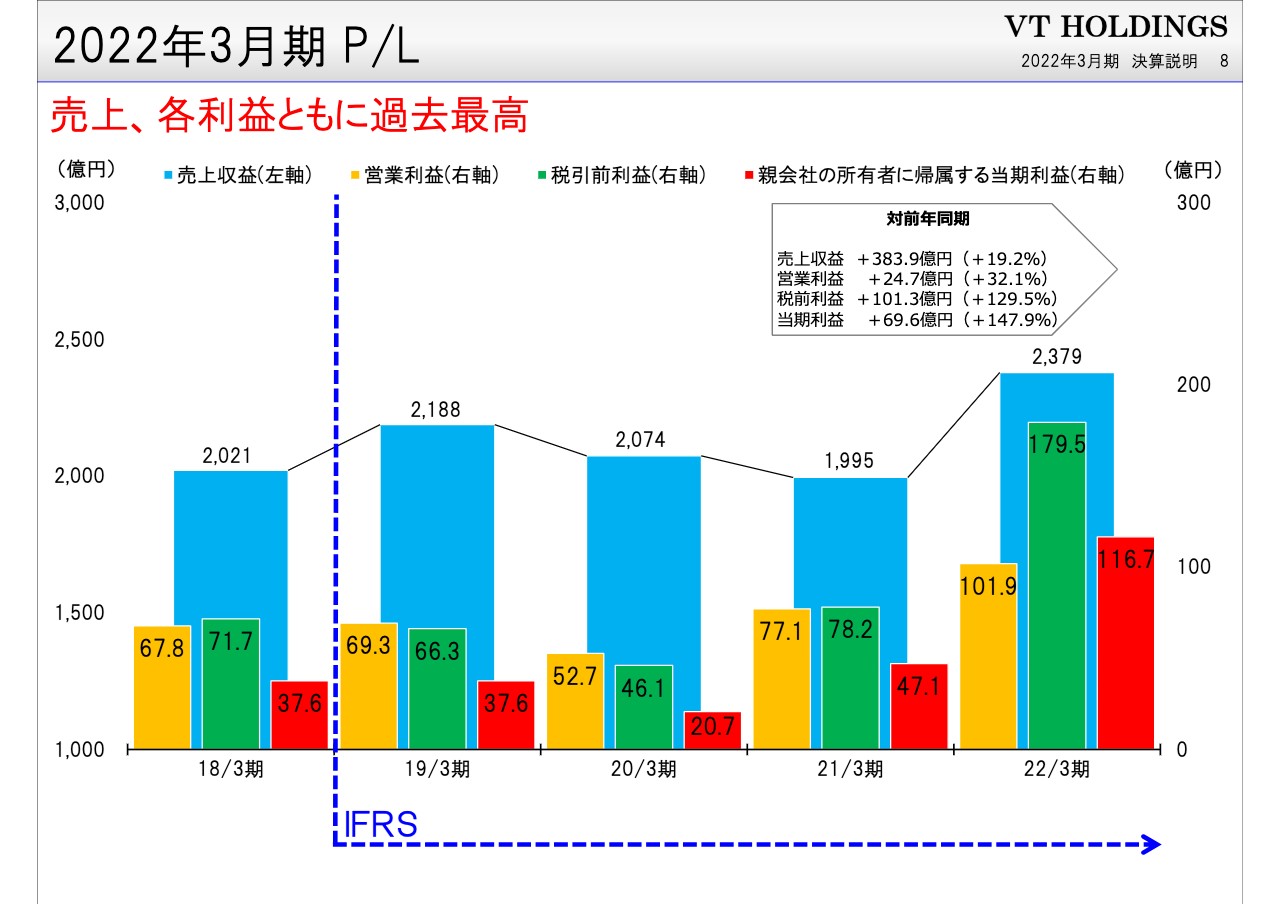

2022年3月期 P/L

通期の数字は、売上が2,379億円、営業利益が101億9,000万円、経常利益が179億5,000万円、当期純利益が116億7,000万円となっています。経常利益や税前純利益、当期純利益については、KeePer株の売却益と評価替えの影響が78億円くらい入っています。実力値ですと、営業利益は過去最高益になっています。

2022年3月期の特別利益発生内容

KeePerの保有株については、先方の要望もあり3.5パーセントほどを売却し、現在は持分法から外れたかたちになっています。

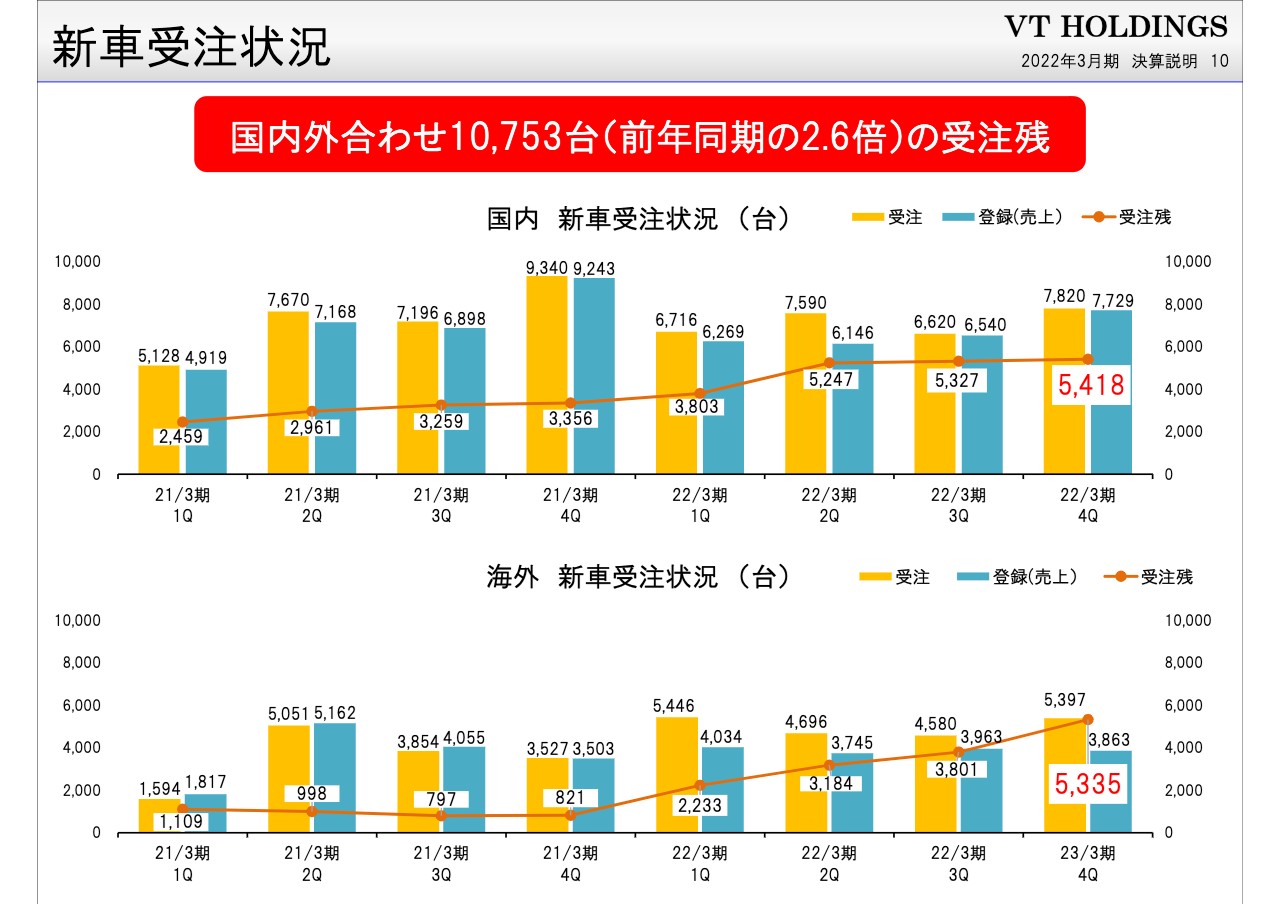

新車受注状況

続いて、新車の受注状況についてご説明します。スライド上のグラフが国内、下のグラフが海外です。期末に両方合わせて1万700台くらいの受注残となっており、前期末の約4,000台から7,000台近く大幅に増えています。今期末はおそらく1万台くらいの受注残になると予測しています。

前期、前々期からは受注残が6,000台強くらい増えていますが、今期はそこまで増える状況ではありません。ただ、当然今から受注を取る分は、来年あるいは来期になってしまうものもあるため、おそらく今期末にまた1万台くらいの受注残が残ると思います。そのため、前期末と今期末はほぼ同じくらいの受注残で推移すると予測しています。

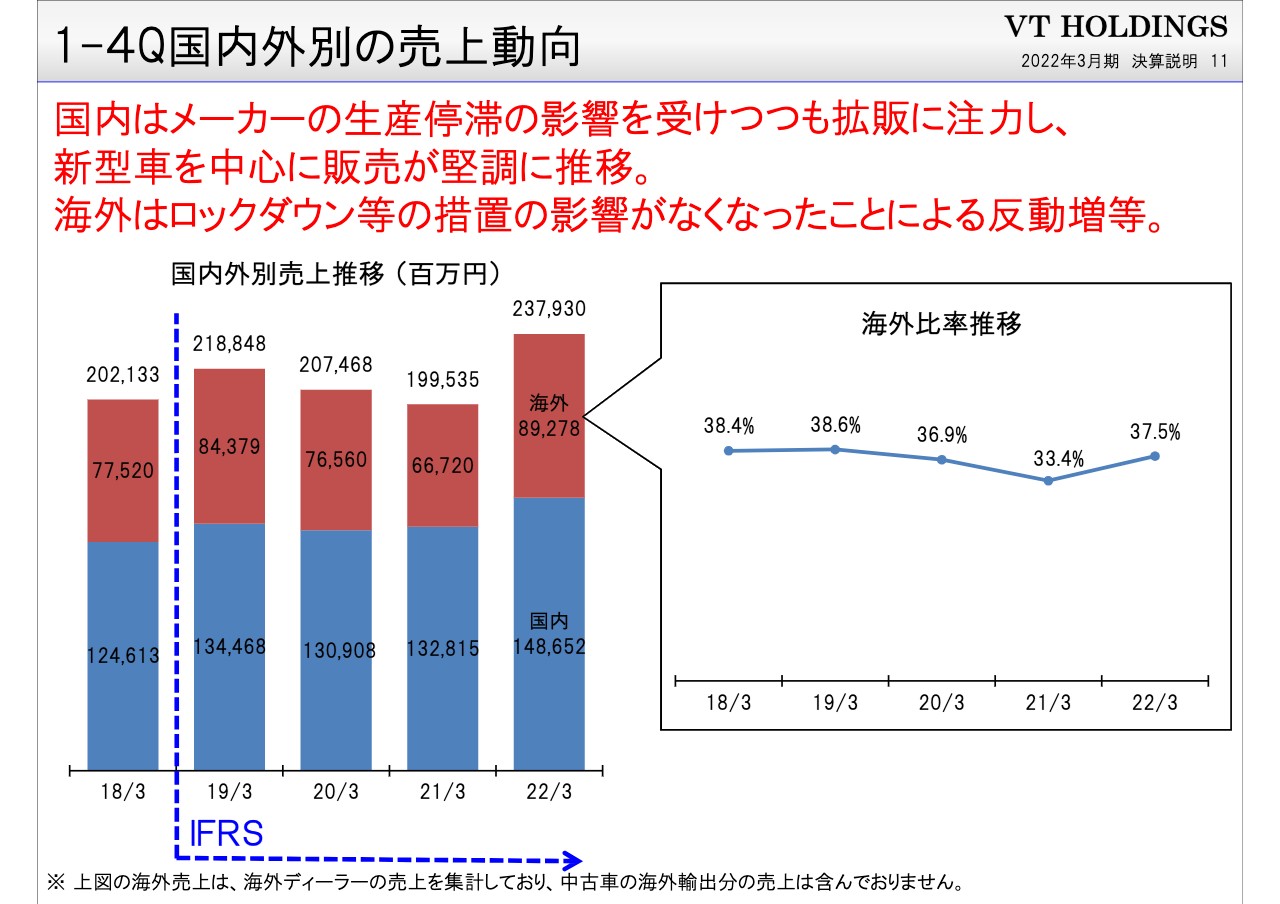

1-4Q国内外別の売上動向

こちらは国内外の売上推移です。赤が海外、青が国内ですが、両方とも伸びています。

1-4Q販売台数の推移

販売台数の推移についてです。過去には2019年に10万台を超えたこともありましたが、2022年3月期は中古車、新車合わせて9万3,000台となっています。納期遅れもあったため、台数的には過去4番目くらいの数字です。

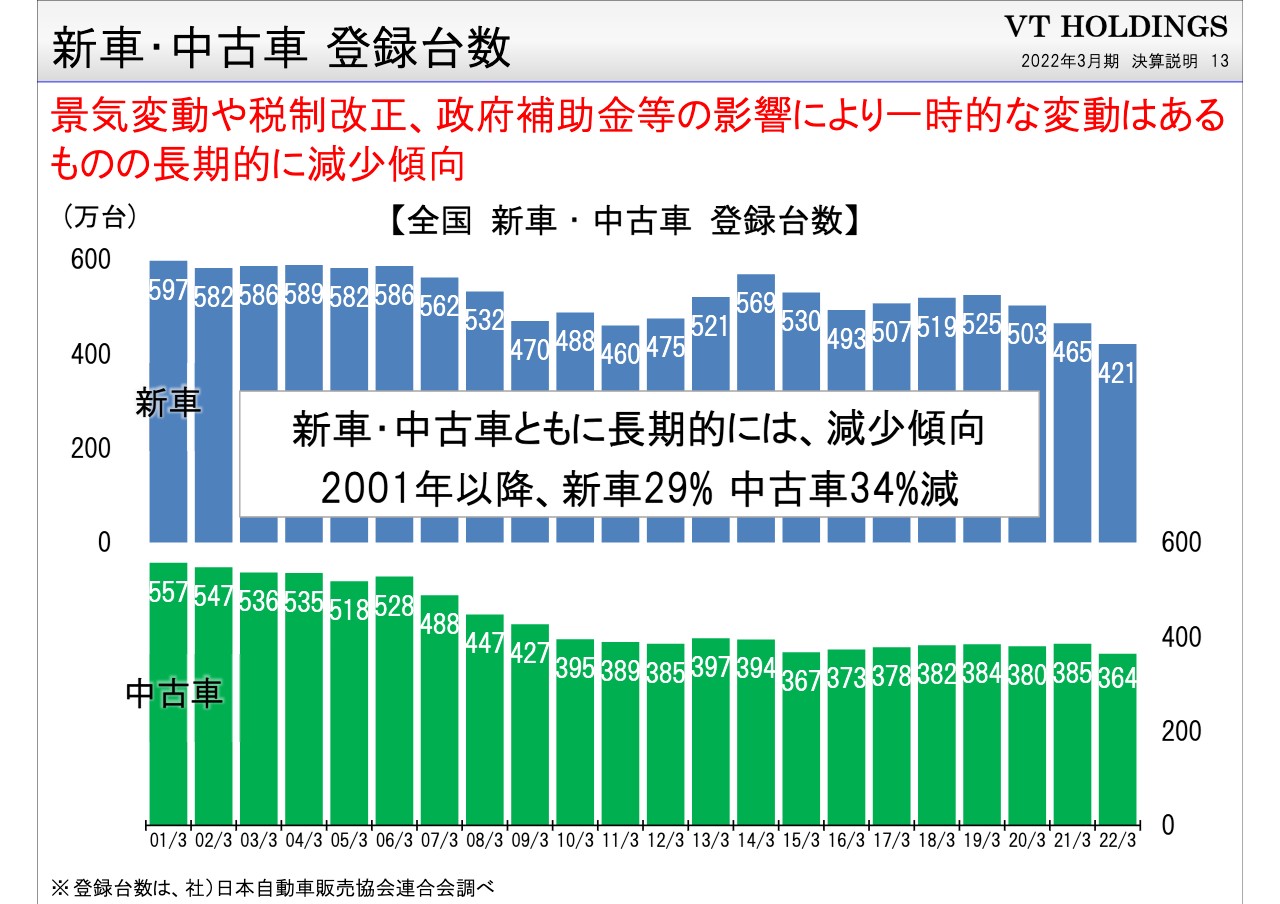

新車・中古車 登録台数

日本全国の新車と中古車の登録台数のグラフです。スライド上のグラフが新車で、前期は421万台となっています。数年前から、「日本市場は少子高齢化などの影響で徐々に縮小し、420万台くらいで落ち着くのではないか」とお話ししていましたが、実際に420万台くらいに落ちています。

中古車についても、流通している中古車の半分くらいは新車の下取りのため、新車の影響を大きく受けます。こちらもここ数十年では過去最低の水準になっています。

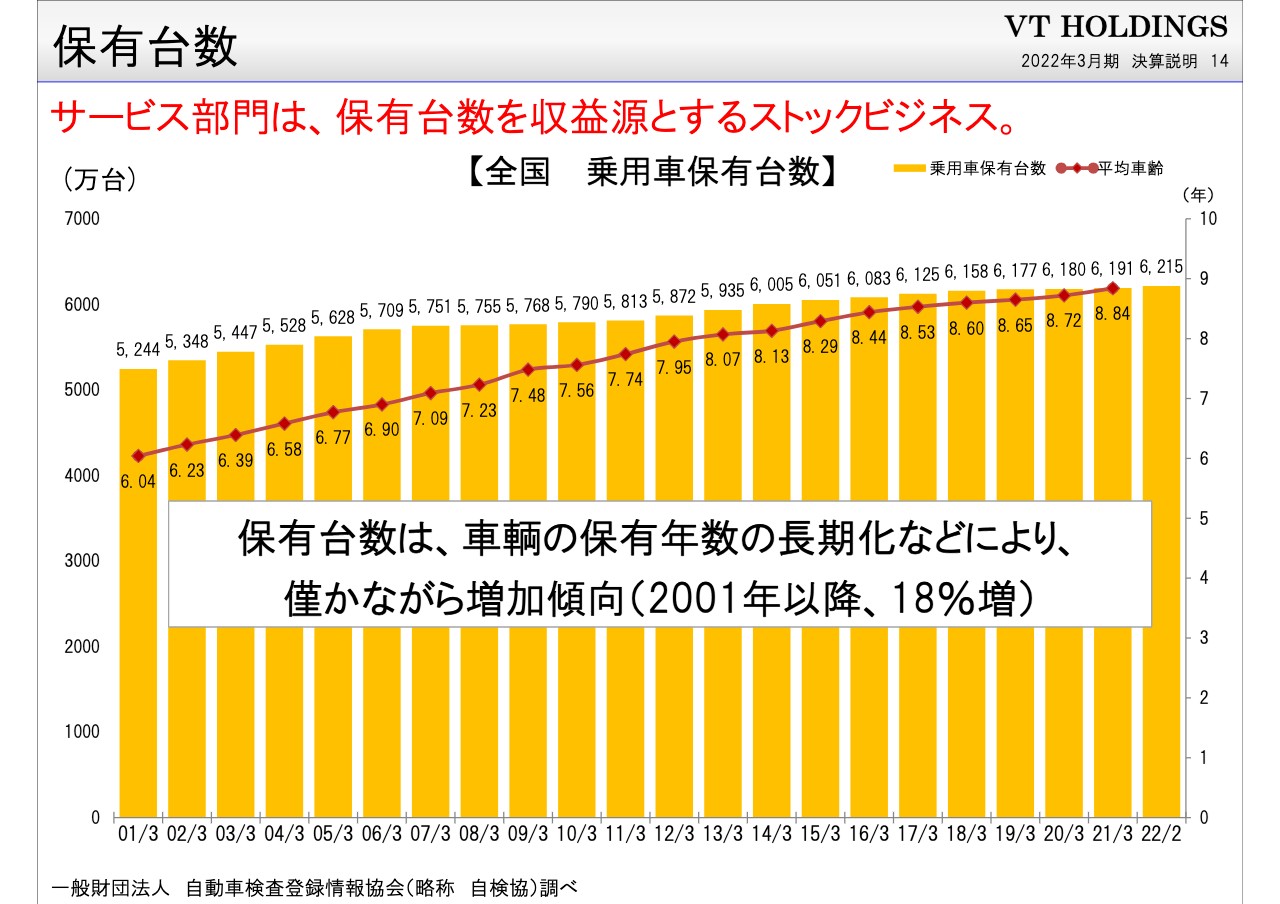

保有台数

一方、保有台数はなぜか年々伸び続けており、一度も前年を下回ったことがありません。おそらく今期も少し伸びるのではないかと思いますが、6,000万台強で推移している状況です。

サービスに関する収益は、我々の収益全体の6割くらいを占めています。この収益源は総保有台数にほぼ比例して売上が立つ状況であるため、それほど景気の状況に影響を受けにくい部分になります。

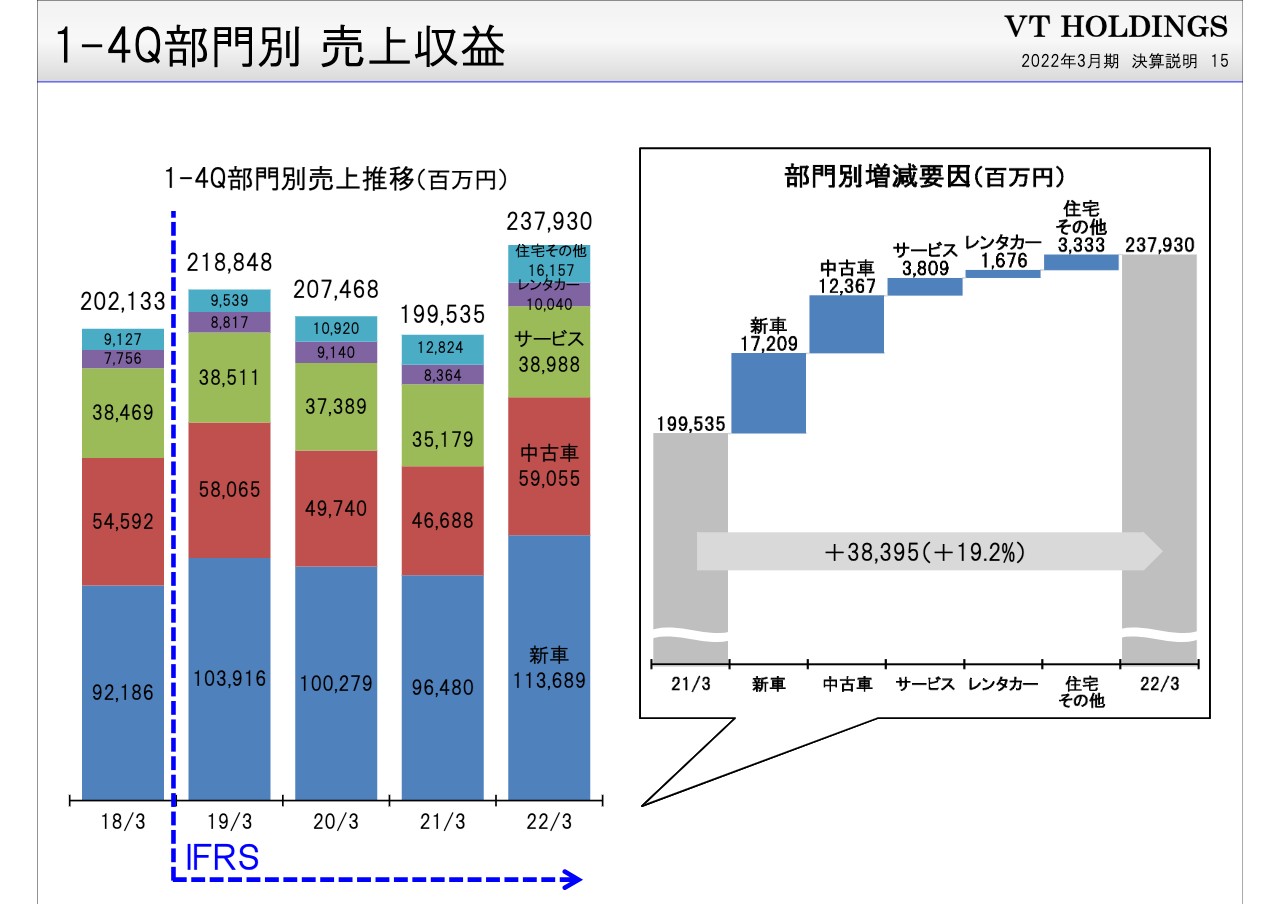

1-4Q部門別 売上収益

部門別の売上収益です。サービスは過去最高売上になっています。中古車に関しては、以前にも過去最高となる時期がありましたが、今回もほぼ過去最高売上となっており、新車についても同様の状況となっています。

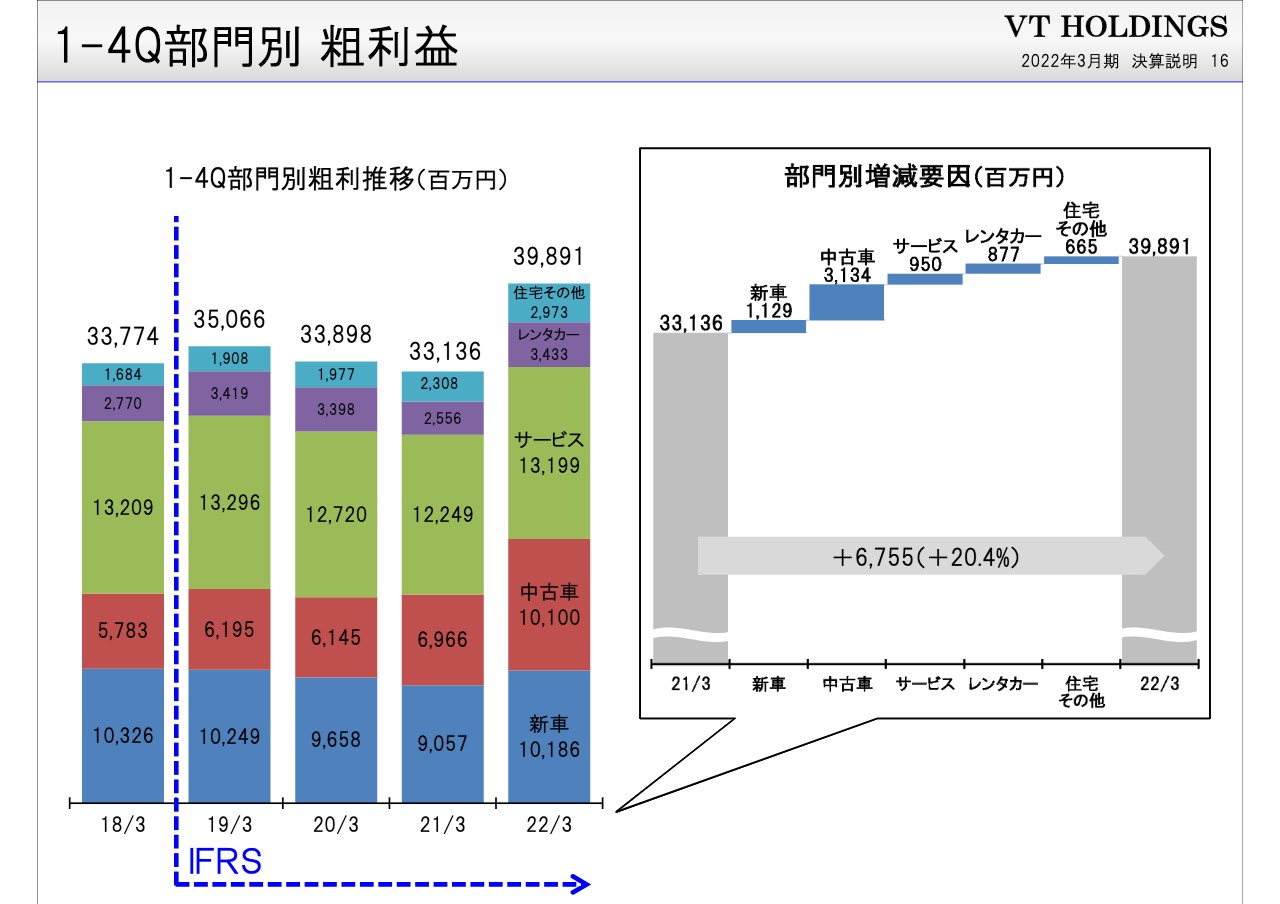

1-4Q部門別 粗利益

部門別の粗利益も売上にほぼ比例するため、サービスが少し落ちていますが、ほぼ過去最高と並んだ数字になっています。

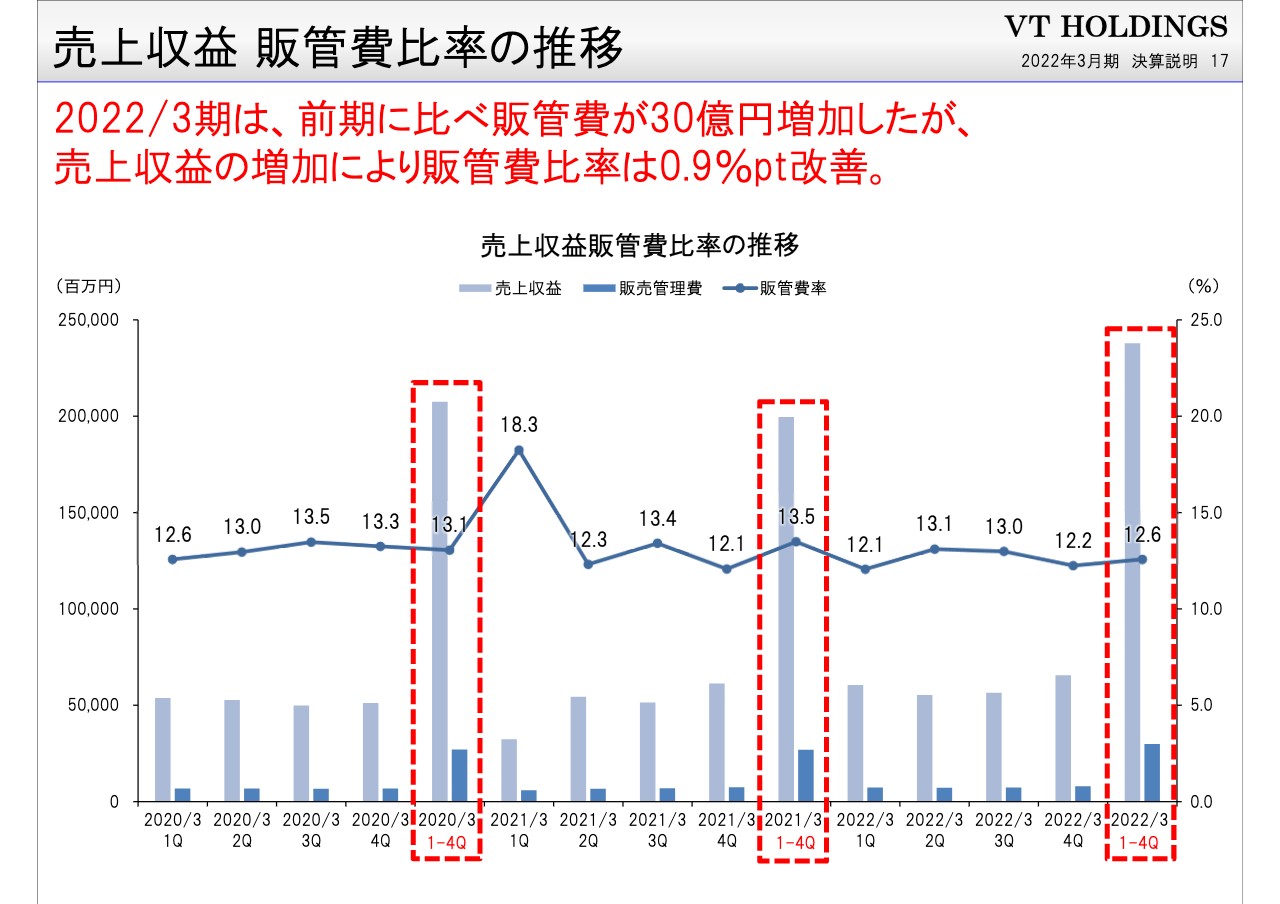

売上収益 販管費比率の推移

販管費は年々上がっていく傾向があります。営業でいいますと、インセンティブが増えることや定期昇給もあり、しばらくは毎年増えていく予定ですが、売上収益が増えているため、その部分をカバーする状況となっています。

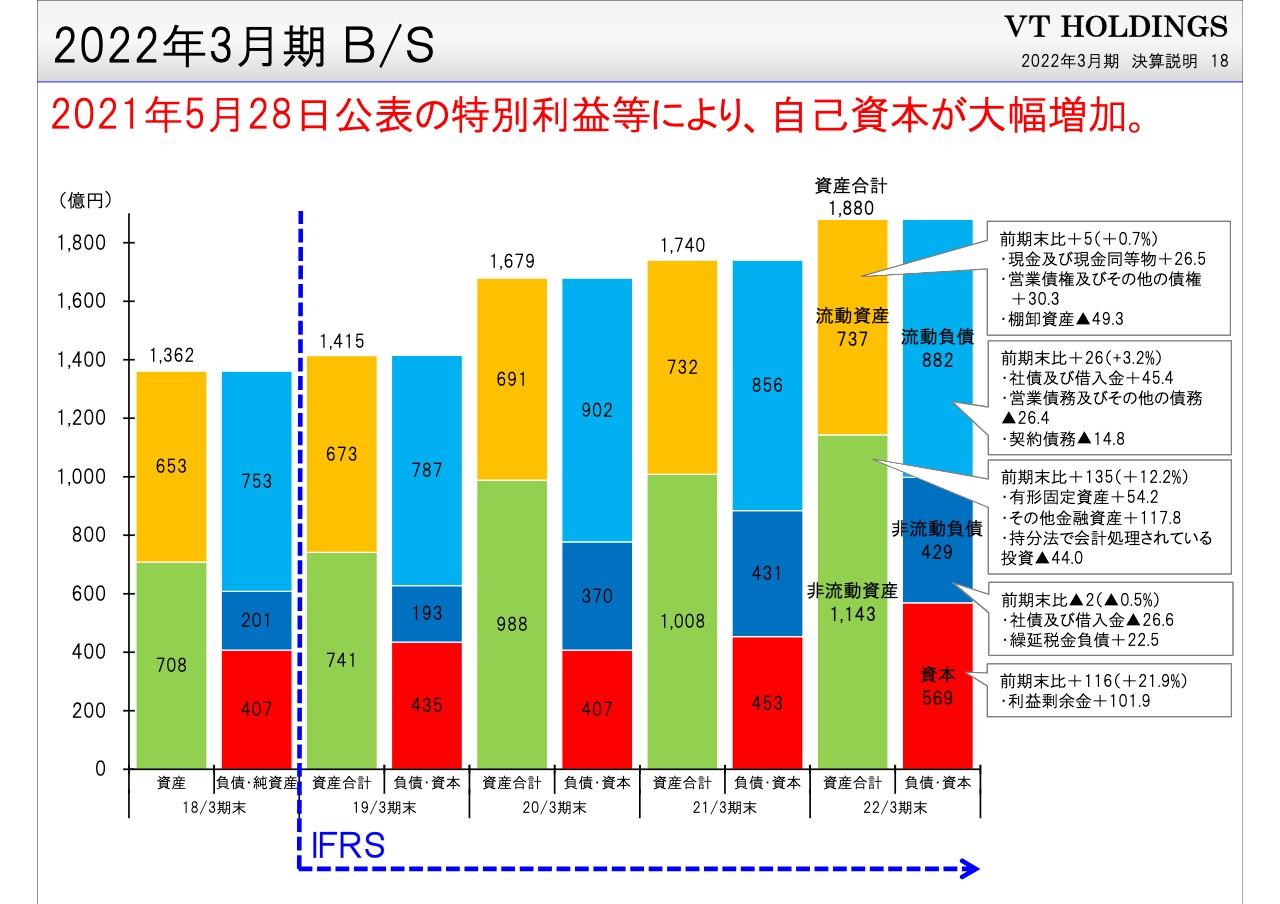

2022年3月期 B/S

先ほどもお話ししましたが、5月にKeePer技研の株を一部評価替えしたことにより、純資産が増えています。

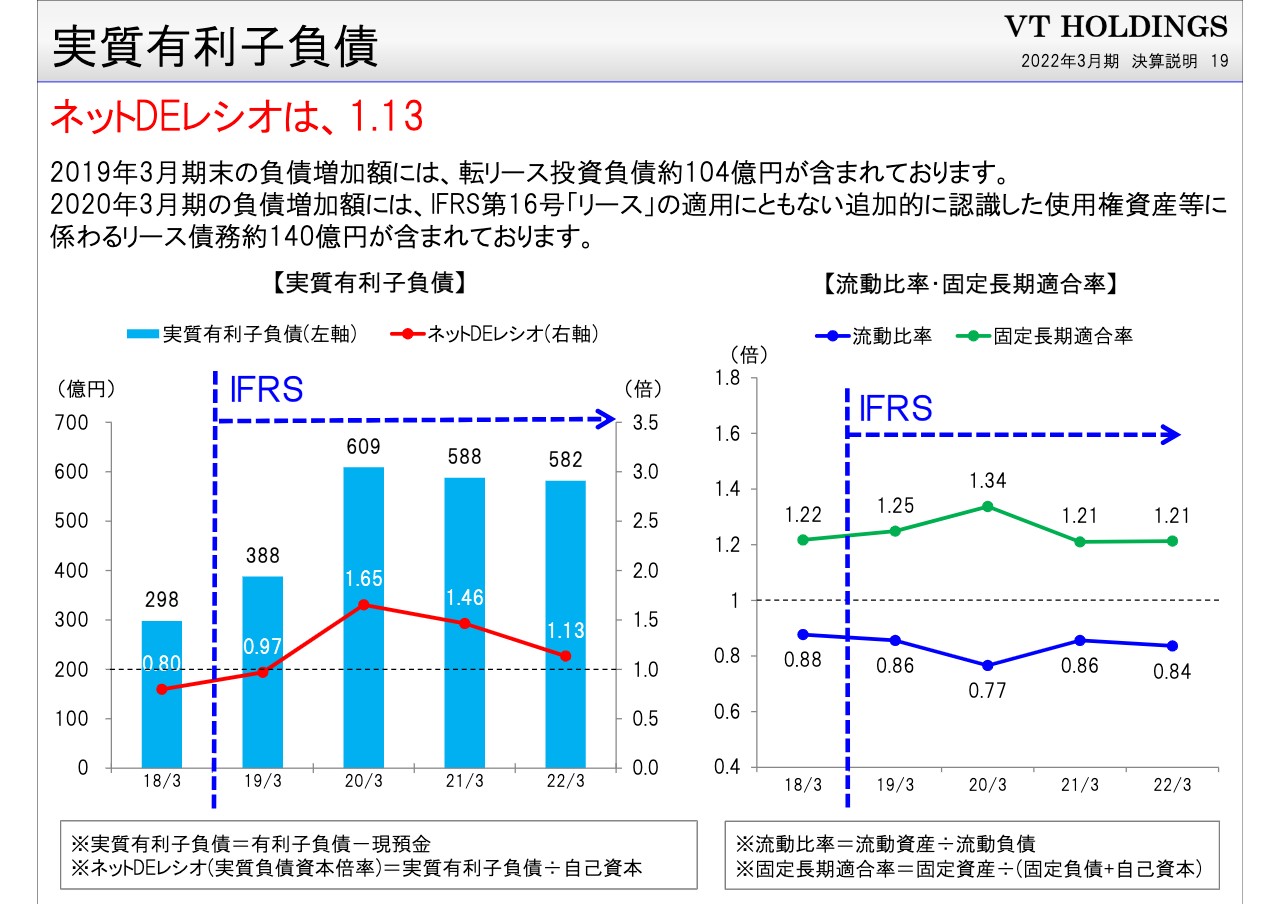

実質有利子負債

ネットDEレシオについて、かなり前に「1倍以下は維持したい」とお話ししていましたが、IFRSの関係により、最近は1倍を超えてしまっている状況です。例えばJ-netレンタリースなど、車両をリース会社から借りるかたちで所有しているものがありますが、そのようなものがすべて有利子負債になっていく一方、資産に入るため104億円くらい増えています。

また、地主から借りているものの家賃などは、例えば20年契約の場合は20年終了するまでの全額が債務になります。こちらも有利子負債に入る一方、資産に計上されるため、両方合わせて240数億円の有利子負債が増えています。純資産が増えていく分だけ借入が少しずつ減っていきますが、これは実際に銀行借入が増えたということではなく、IFRSの関係でこのような数字になっています。

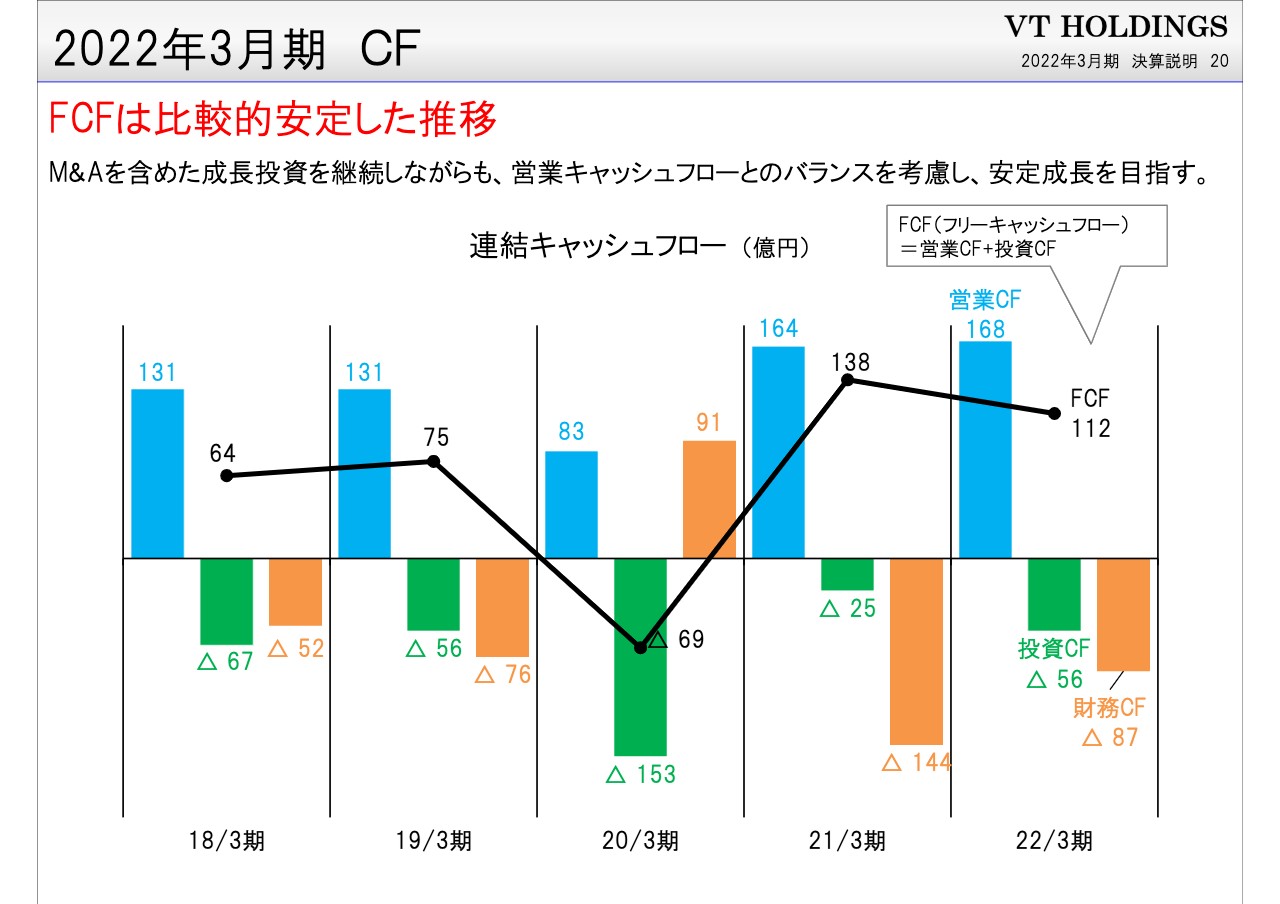

2022年3月期 CF

営業キャッシュフローは過去最高の数字になっています。フリーキャッシュフローは過去最高ではありませんが、100億円以上で推移しています。

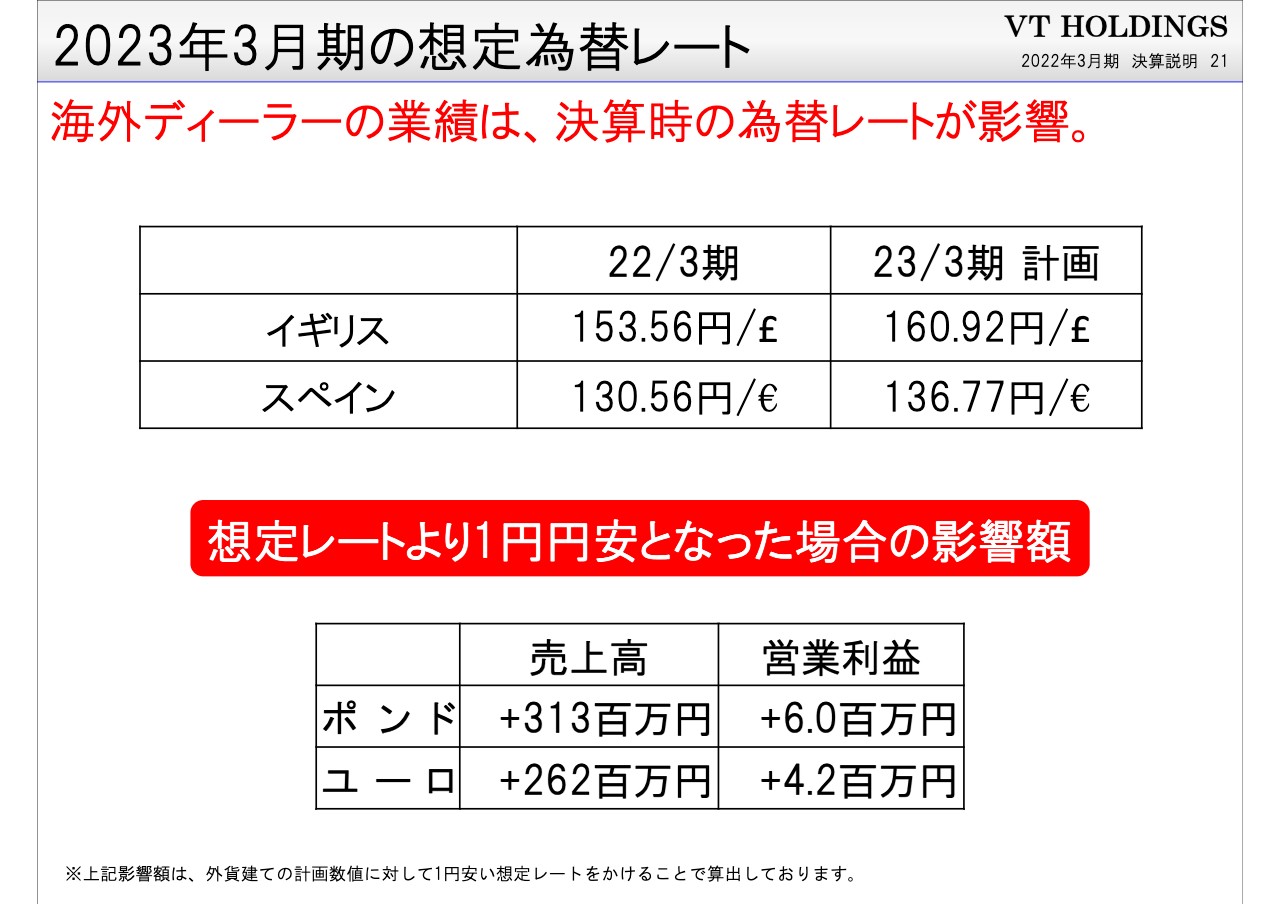

2023年3月期の想定為替レート

現在、海外の売上が1,000億円弱あるため、その為替が業績に与える影響について示しています。2022年3月期はイギリスのポンドが平均153.56円となっており、スペインのユーロが130.56円となっています。現在、イギリスのポンドは160円を少し超えている状況になりますが、計画値は160.92円、ユーロでは136.77円を想定しています。

ちなみに、1円円安・円高となった場合の影響額は、売上で言いますとポンドが3億円くらい、ユーロが2億6,000万円くらいであり、営業利益では1円の差がポンドでは600万円くらいに相当します。また、ユーロでは420万円くらいの影響額があります。

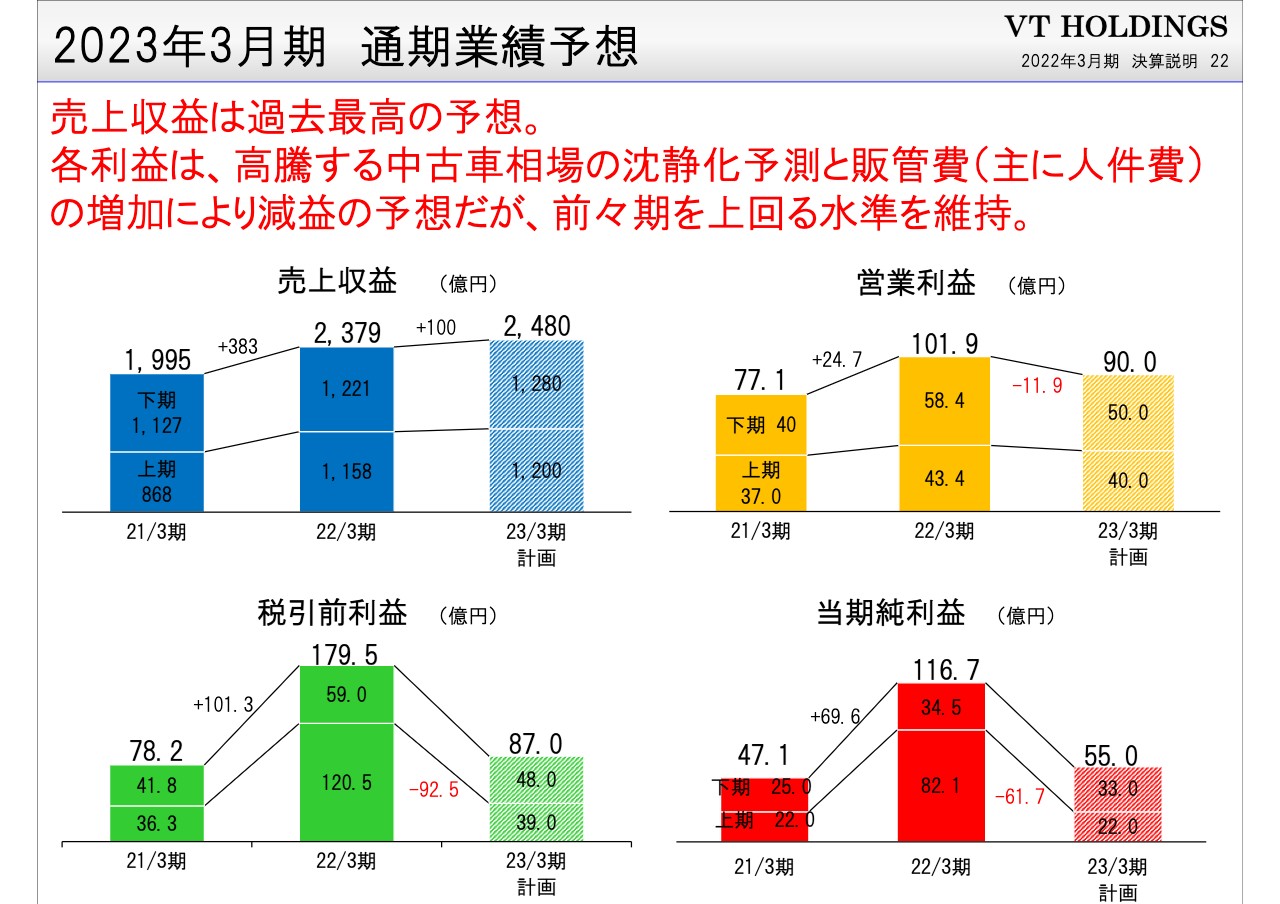

2023年3月期 通期業績予想

今期の通期業績予想です。売上は2,480億円と過去最高になりますが、営業利益は90億円を予測しています。今、3パーセント賃上げすると少し税額が減るなどの政府の方針もあるため、そのようなことも含めて人件費の増加をある程度見込んでいる状況です。

この数字は常務取締役の山内が作成しています。前期に3回も上方修正を行いましたが、非常に堅めの数字を出しており、私の意見とは少し異なるところがあります。

利益については、KeePer技研の株の売却益、評価替えなどの特別利益がなくなるため、少し減るというイメージを持っていただければと思います。

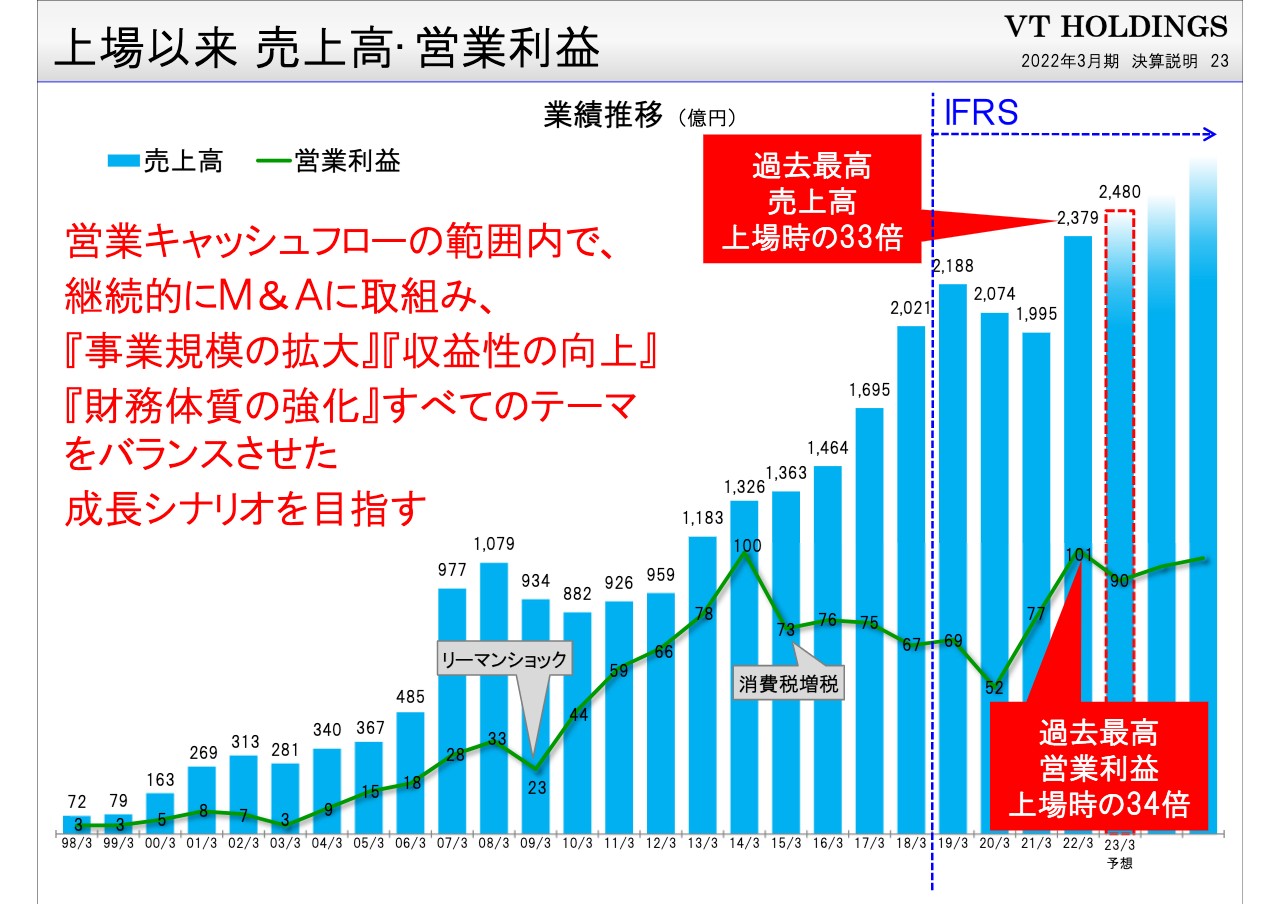

上場以来 売上高・営業利益

上場以来、20数年分のデータです。スライドの棒グラフが売上高、折れ線グラフが営業利益になります。営業利益は、2014年3月期に100億円を少し超えたことがありましたが、2022年3月期は101億円と、100億円超えになり過去最高となっています。

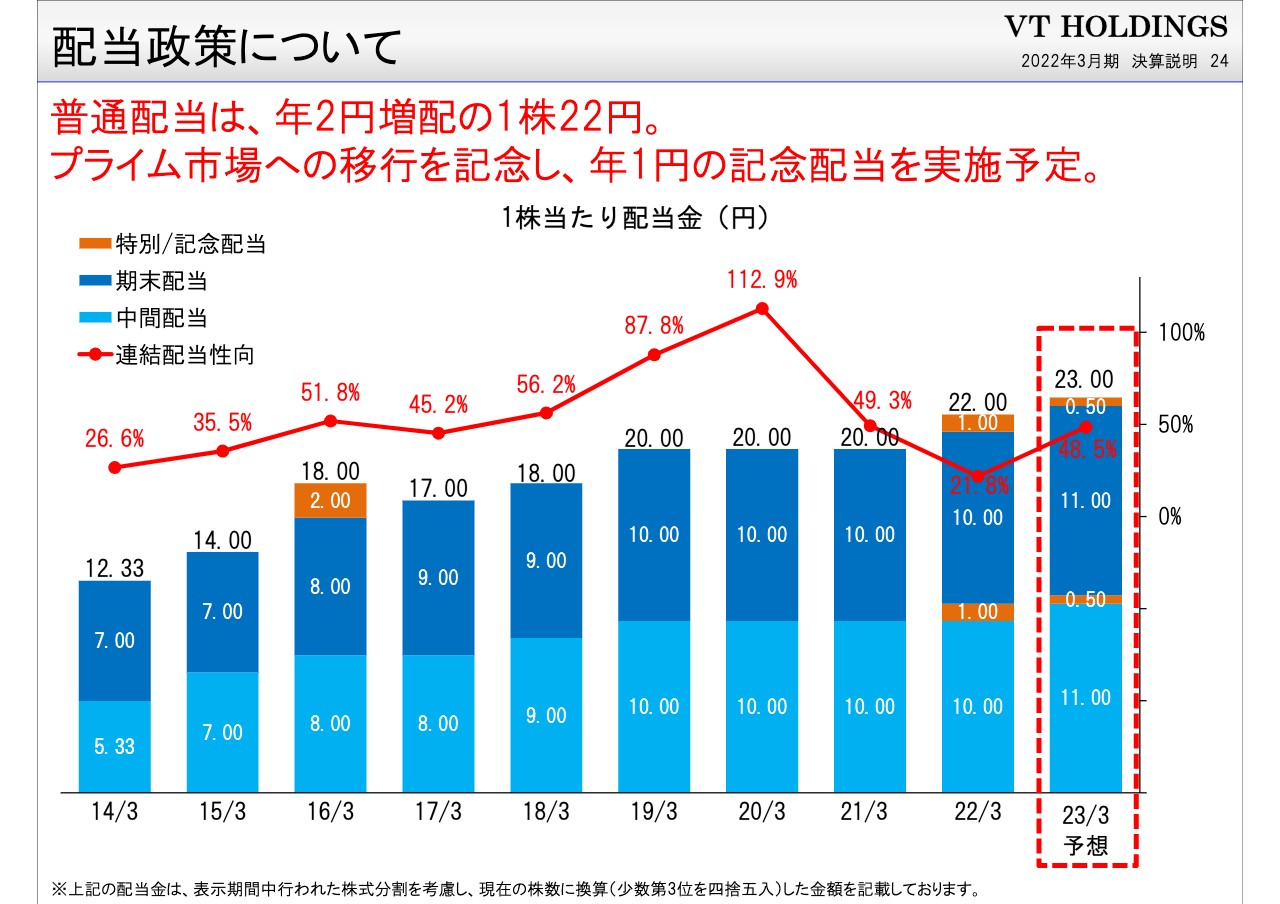

配当政策について

配当性向です。2016年くらいから40パーセント以上を打ち出しましたが、それ以降は40パーセント以上をずっと維持しています。KeePer技研の特別益があったため少しおかしな数字になっていますが、実質的な実力値は40パーセント以上と、5割に近い数字になっており、今期も普通配当で中間と期末で1円ずつ、年2円増配の予定となっています。

2022年3月期の配当金は、2023年3月期の中で払うかたちになりますが、その翌期はプライム市場への移行や過去最高益であることを踏まえ、半期で0.5円ずつ、年1円の記念配当を実施予定です。

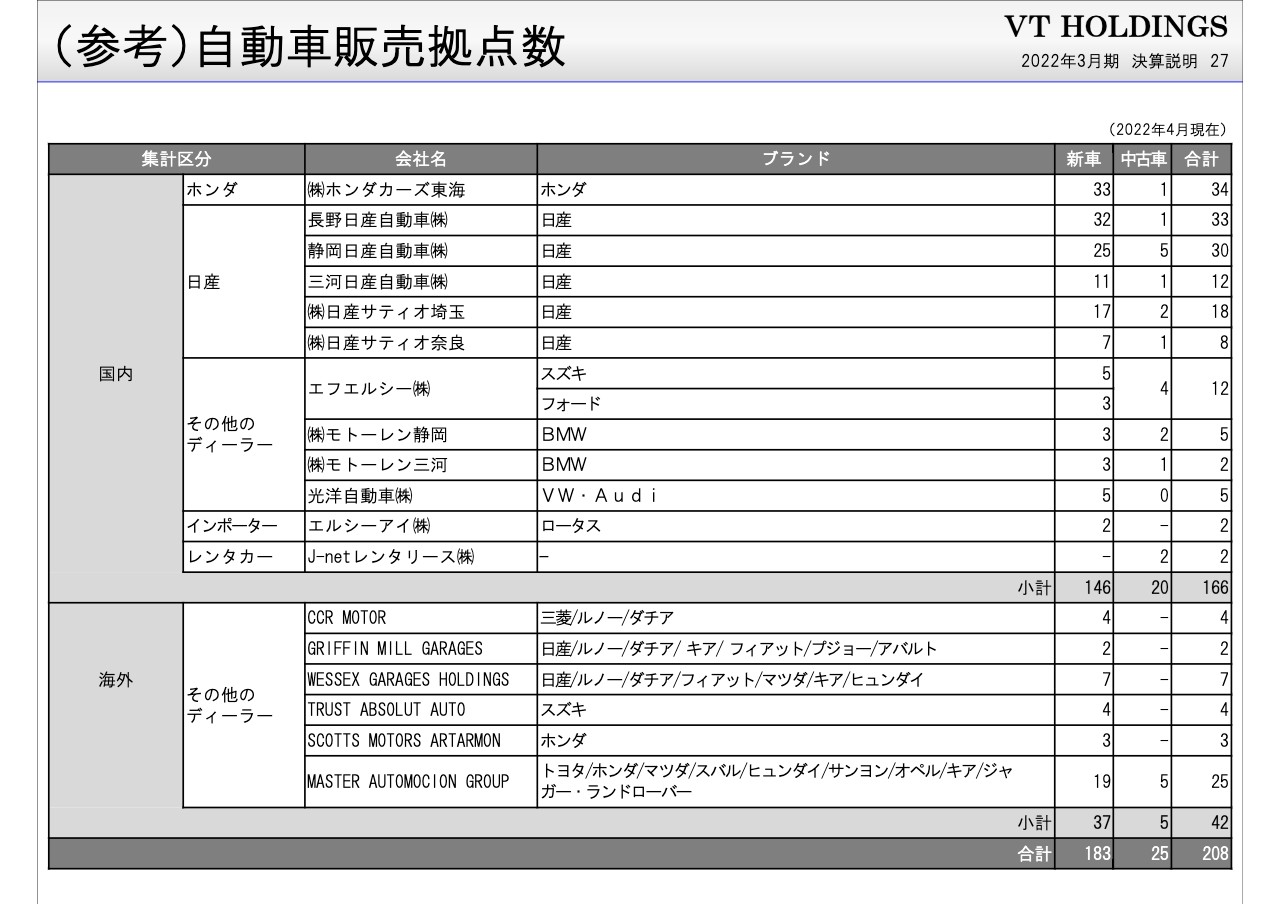

(参考)自動車販売拠点数

現在の店舗数です。海外拠点が増えており、日本と海外全体で208店舗を運営しています。これ以外に建築関係もありますが、自動車関連だけでもこのくらいの規模感で行っています。

資料では、現在の店舗網や写真など、どのような車を扱っているかも含めて記載していますので、参考にしていただければと思います。以上でご説明を終了します。

質疑応答:今期の計画について

司会者:「今期は過去最高の受注残でスタートし、営業利益も過去最高益の更新を期待していましたが、減益計画になっています。外部環境の変化で保守的に見ている部分もあると思いますが、納期の長期化などで悪影響が出ているのでしょうか?」というご質問です。

高橋:納期については、コロナ禍によって部品調達ができず、生産できないということが影響しています。現在も納期が非常に遅れていますが、それがさらに延びるという状況はありません。そのため、今期末の受注残の台数は、前期末と同じくらいで推移すると予測しています。今期に売り上げるのは、今期に販売する台数とほぼイコールではないかと予想していますので、数字としては相当保守的に見ています。

山内一郎氏(以下、山内):現在、中古車市況が非常に高騰しており、オークションの成約金額も平均100万円を超えるようになっています。そのようなこともあり、2022年3月期は中古車の売上・収益ともに好調でした。

「保守的に見ている部分があるのか」というご質問に対しては、中古車市況がやや沈静化する前提を織り込み、中古車の台当たり粗利が1万円から1万5,000円ほど悪化する前提で事業計画を組んでいます。4月の段階で相場観にあまり大きな変化はないため、今後も前期並みの水準で推移していけば、予想の数字を上回るだろうと見ています。

質疑応答:M&Aについて

司会者:「外部環境の変化でM&A市場にはどのような影響が出ているでしょうか?VTホールディングスとして、少し慎重になっているなどの変化はあるのでしょうか?」というご質問です。

高橋:今のM&Aの市場には特に影響はないといいますか、むしろ今の我々には追い風のような状況だと思います。ただし、相手があっての話のため、今期中に具体的に何かあるということはありません。それなりに話はありますが、どれがどうなるかはまだお答えできる時期にはない状況です。方針としては当然、そのようなものがあれば取り組んでいくつもりです。

質疑応答:海外の利益について

司会者:「海外の売上が4割弱となっていますが、営業利益の海外比率や海外事業の利益改善はどのようになっているのですか?」というご質問です。

高橋:海外の利益率は日本より少し悪いですが、改善は進んでいます。ディーラーの収益構造が日本と少し違うところがあり、車検制度がないなど、いろいろな要素があります。また、ブランドも日本とは異なり、同じ店舗で複数のブランドを扱っています。

現在、電気自動車なども、イギリスやスペインではかなり需要があり、日本よりも先行しているイメージがありますので、それをさらに強化していこうと考えています。

山内:海外の業績については、前期ではメーカーが台数が落ちたことに責任を感じ、達成できなくてもボーナスをもらえたということがありました。また、国からも、ロックダウンで社員を働かせなかった際の人件費の補填など、公的な補助も受けることができました。それらが今期は段階的になくなっています。

国の補助がなくなることは仕方がないと思います。メーカーのボーナスについては、もしかしたら今期も前期と同じように出るかもしれませんが、計画上は見込んでいません。このようなことが原因となり、今期の数字が少し悪く見えています。

質疑応答:受注残について

司会者:「受注残は海外では増加していますが、国内では第2四半期以降、横ばいになっています。納期長期化に伴う顧客の反応や受注状況にどのような違いがあるのでしょうか?」というご質問です。

山内:受注残については、終わった期の前半などに、日本でメーカーの納期遅れの影響がありました。しかし、実は海外では、たまたま我々が運営していたエリアのディーラーについてはあまり影響を受けていませんでした。ただ、年度後半にさしかかり、日本並みに徐々に悪化したということが日本との違いです。

質疑応答:今後のM&Aの方針について

司会者:「過去3年間でM&A件数は増加していますが、比較的小型の案件が多く、フリーキャッシュフローも3年で180億円ほど出ています。M&A資金は十分にあるように思いますが、30億円の資金調達を行うのは、より大型のM&Aを検討しているからなのでしょうか? あるいはさらに件数を増やしていく考えなのですか?」というご質問です。

高橋:M&Aを拡大するという方針に変わりはありません。相手があっての話のため、今期はどこと行うかなど、計画的には行かないところが難点です。今ある話がすべて決まればかなりのボリュームになりますが、車関係ではメーカーの意向にも左右されるため、そうもいかないと思っています。我々の姿勢としては、一応吟味はしますが、来る者は拒まず、だいたいすべて検討している状況です。しかし、今のところ決定したもの、発表できるものはありません。