2022年5月18日に行われた、株式会社交換できるくん2022年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社交換できるくん 代表取締役社長 栗原将 氏

株式会社交換できるくん 取締役 佐藤浩二 氏

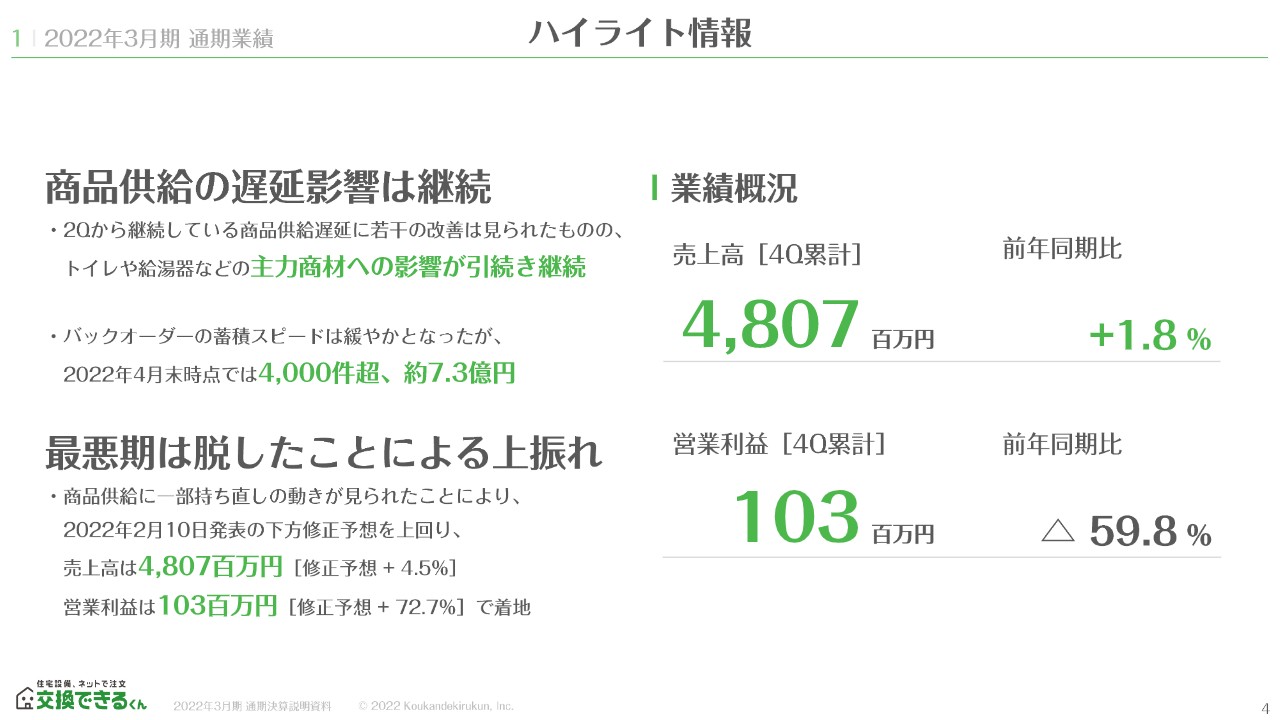

ハイライト情報

栗原将氏(以下、栗原):本日はお忙しいところ、お時間をいただき誠にありがとうございます。交換できるくんの栗原と申します。本日は2022年3月期の決算発表ということで、決算資料をもとに、直近の状況を踏まえてご説明させていただきます。

はじめにハイライトになりますが、スライド右側に記載のとおり、売上高は48億700万円、営業利益は1億300万円という結果になりました。売上高については、前年対比で1.8パーセント増ということで少し伸びたのですが、営業利益は59.8パーセント減という着地となりました。

第2四半期の途中からお伝えしていますが、前期においては商品供給の遅延という部分が大きく影響しており、第3四半期に下方修正した数字を出させていただきました。その後、商品供給に若干の回復があり、下方修正から若干の売上アップに加え、営業利益については72.7パーセント上振れるかたちで着地しました。

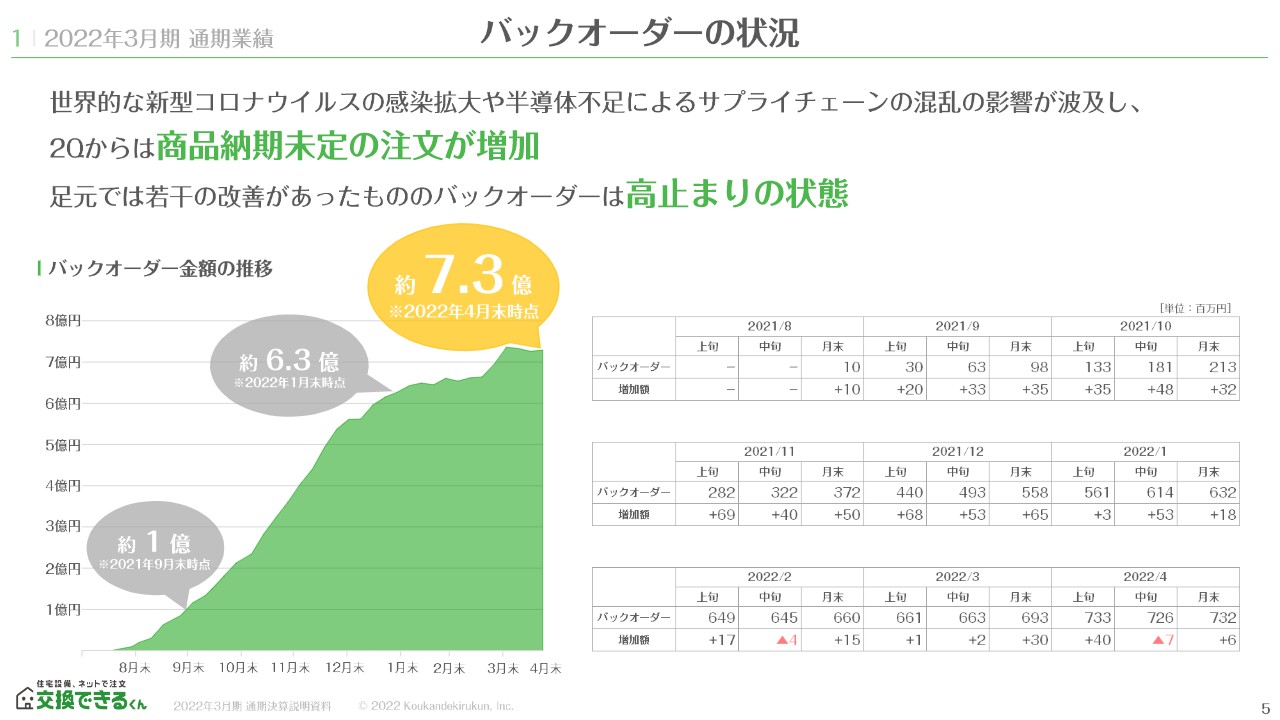

バックオーダーの状況

バックオーダーの状況です。バックオーダー金額は、4月末時点で約7億3,000万円となりました。細かい数字になりますが、スライド右側の表を見ると、上段、中央の段までは毎月上がっているものの、下段の2022年2月くらいから上がったり下がったりを繰り返すような状況になっています。

増え続けるタイミングはいったん過ぎ、現状は高止まりの状況です。

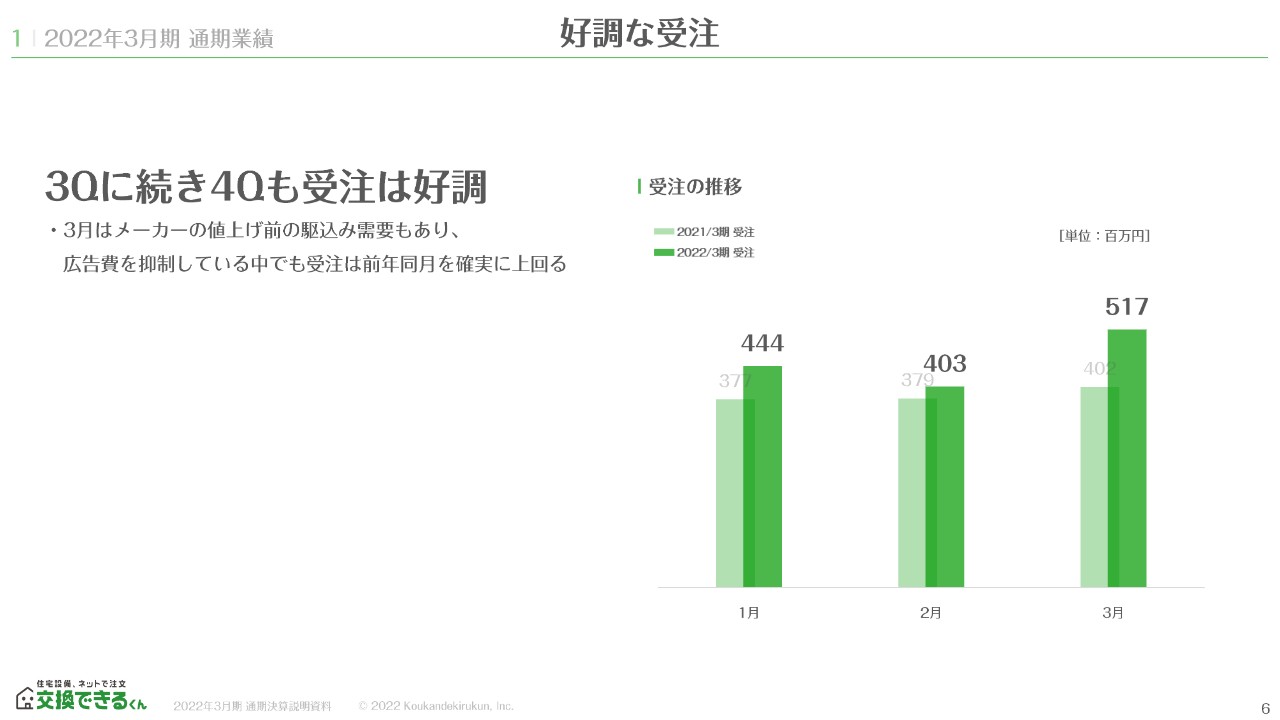

好調な受注

受注については引き続き好調で、第3四半期、第4四半期ともに順調です。特に3月においては、4月から一部のメーカーさんが商品代金を値上げするということで、駆け込み需要というほどではありませんが、3月中に発注したいというお客さまの需要も取り込み、受注に関しては5億円を超える状況で着地しました。

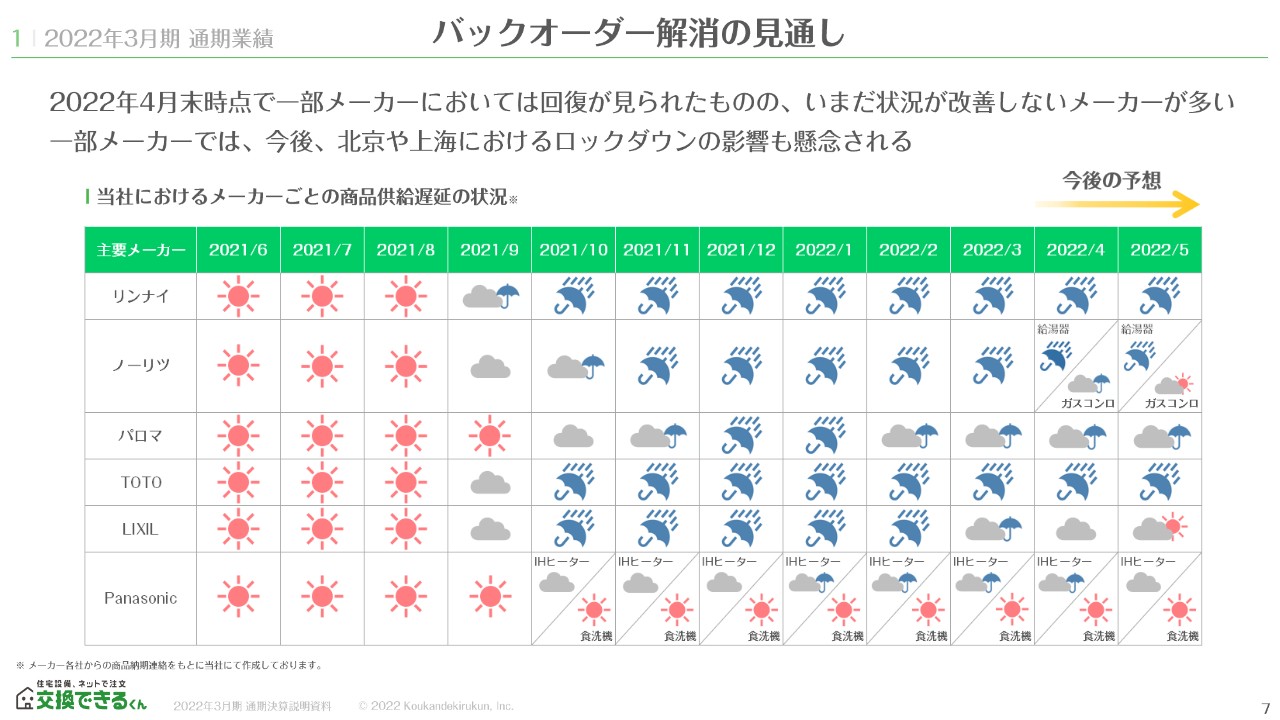

バックオーダー解消の見通し

各メーカーさんのバックオーダーの解消の見通しです。スライドの内容は、あくまで当社におけるメーカーさんごとの供給状況です。足元の状況を見ながら記載していますが、一部メーカーさんによっては、今後若干の回復が予測されます。しかし、一方では、中国の北京、あるいは上海のロックダウンの影響が懸念されている状況です。

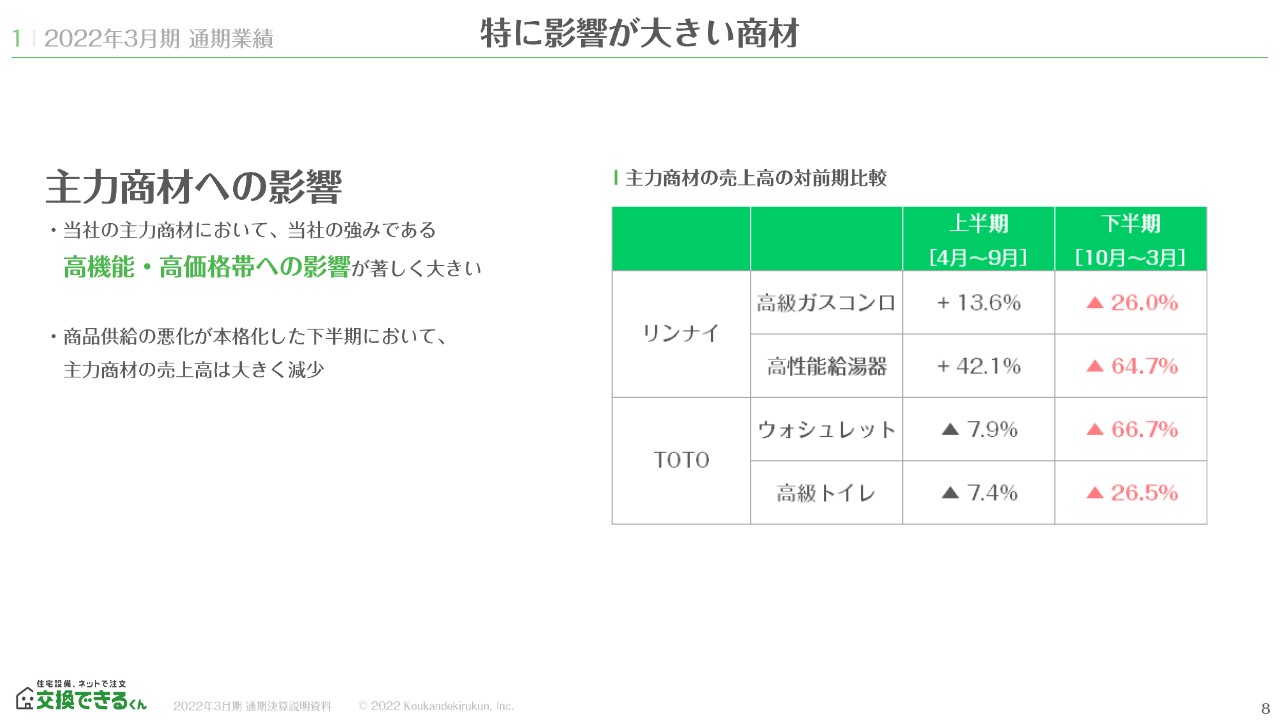

特に影響が大きい商材

特に影響が大きい商材についてですが、各メーカーさんが発表する内容と、私どもの感覚とでは若干違う部分があります。私どもはネット販売というかたちではありますが、各メーカーさんの中でも高機能、高価格という高級品をたくさん販売させていただいております。特にそのような商材の供給が遅れている中で、その影響を受けてしまったという状況にあります。

スライド右側の表にあるように、上半期については、ガス器具などは順調に成長しています。トイレは、以前のキャッシュレス還元の影響で駆け込みがあったことで、若干下振れているのですが、それでも前々年との対比とほぼ変わらない数字でした。

下半期に関しては、リンナイさんの高級ガスコンロが26パーセント減で、高性能給湯器、これは主に床暖房や、浴室暖房乾燥機能がついた高性能の給湯器ですが、より落ち込みが激しく、64.7パーセント減となっています。

TOTOさんも、ウォシュレットは高価格帯、高機能帯のものへの影響が一番大きく、前年対比で66.7パーセント減です。高級トイレというのは、いろいろな機能がついたタンクレスのトイレで、こちらについても前年対比で26.5パーセント減です。

メーカーさんのほうで供給が回復していくのは、普及品と言いますか、低価格の商品から回復してくるイメージを持っています。このような高機能の商品は、そもそも数が少ないのか、正常に戻るのにまだ時間がかかっているという状況です。

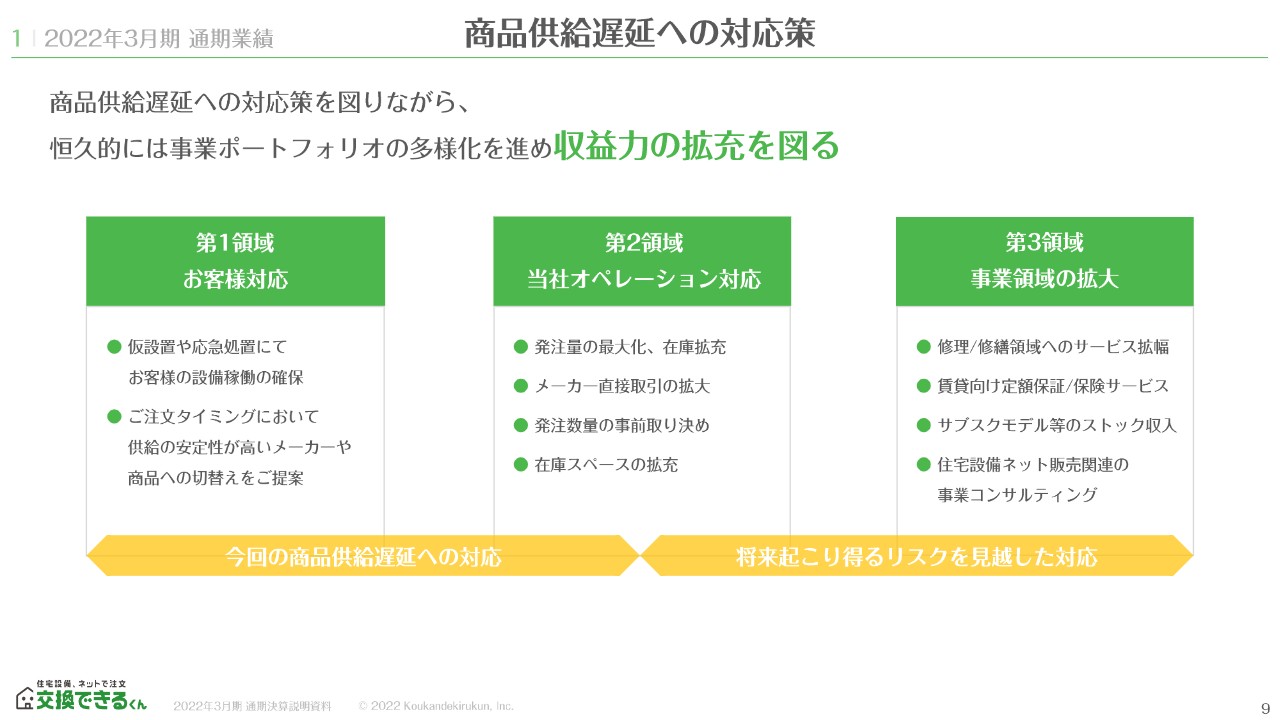

商品供給遅延への対応策

そのような事情から、私どもは特に下半期についてどのような対応策を取るかということで、社内でいろいろと検討しました。

第1領域としては、ご注文いただいたお客さま、あるいはお急ぎのお客さまに対して、仮設置のかたちでの応急処置や、あるいはメーカーさんの修理を手配して一時的にしのいでいただくなど、お客さまの生活が困らないように対応しながら、入荷を待っていただいております。

あるいは、ご注文いただいたタイミングで高価格帯のものがなくても、グレードを変えていただいたり、メーカーさんを変えていただいたりすることで、ご希望の商品ではなくとも、すぐ入るものがあれば丁寧にご案内し、「それで構わないよ」というお客さまについてはそちらに切り替えて、工事をさせていただいております。このような対応を現場で日々行いながら、売上としては前年対比を維持できたという状況です。

第2領域はもう少し大きな視点で、この先も含めた展開ですが、まず発注量の最大化を図ります。私どもは基本的に在庫を持たず、お客さまから発注いただき、その商品を都度メーカーさんに発注するかたちで、なるべく在庫の拡大を抑えています。ただ、このような状況ですので、確実に販売できるという商品に関しては発注量を増やし、在庫を拡充して対応してきました。

メーカー直取引の拡大に関しては、上場前は直接取引させていただけるメーカーさんは1社くらいだったのですが、上場後は順次、直接取引させていただけるメーカーさんが拡大しています。このような状況にあって、メーカーさんと直接対話できることは大きなことですので、引き続き拡大させていく予定です。現状は3社から4社の企業さまと直に取引させていただいており、その他にも、進行中のメーカーさんもいるという状況です。

そのような直接取引を通じて、年間ごとの発注数量などの事前取り決めを行うことで、メーカーさんからもしっかり供給してもらうことを可能としています。商品が入らないということは非常にピンチではあるのですが、そのような対応を推し進めるためのチャンスと考えて、順次進めています。

あわせて、在庫スペースの拡充にも取り組んでいます。売上拡大もそうですが、在庫スペースを確保して、余裕を持って入れられるようにするなどの対応を行っています。

第3領域に関しては、また後ほどご説明させていただきます。

業績の概要

業績の概要になります。通期での売上高と利益については、先ほどお伝えしたとおりです。第4四半期については売上高が11億6,200万円ということで、第3四半期とほぼ同じような流れで着地しています。

四半期ごとの売上の推移でも見られるのですが、直近は第2四半期、第3四半期あたりで売上がグッと上がって、第1四半期、第4四半期で少し落ちているという状況です。前期を見ると、第1四半期は非常に順調なスタートを切ったのですが、第2四半期以降で商品供給の問題が始まり思うように計画が進まなかったということで、横ばいに近いかたちで推移しました。

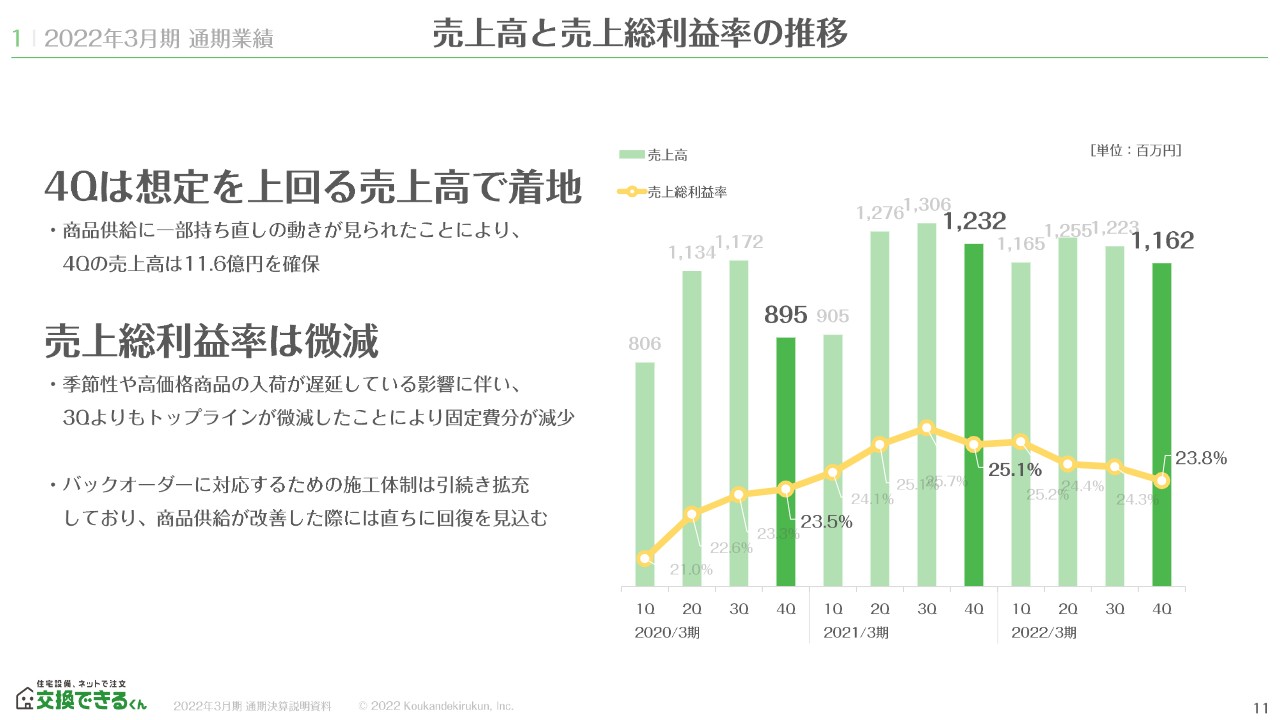

売上高と売上総利益率の推移

売上高、売上総利益率についても、第3四半期とそれほど違いはないという結果でした。私どもの利益について、原価として一番大きいのは当然、仕入れの金額なのですが、それに加えて施工の正社員スタッフ15名の人件費や各拠点の賃料といった固定費なども含まれます。その関係で、トップラインが下がると固定費の影響で売上総利益率が少し下がってしまう影響があるのですが、こちらは商品の供給が回復してくれば、元の水準に戻ると考えています。

このバックオーダーに対応するために、私どもとしてはいつ状況が回復してもすぐに工事に伺えるよう盤石な施工体制を維持してきましたが、今期に関しては目立った改善が見られなかったため、その部分で若干効率が悪くなってしまった部分はありますが、今後状況が改善した暁には、ただちに売上や利益率を回復できるように万全の準備をしています。

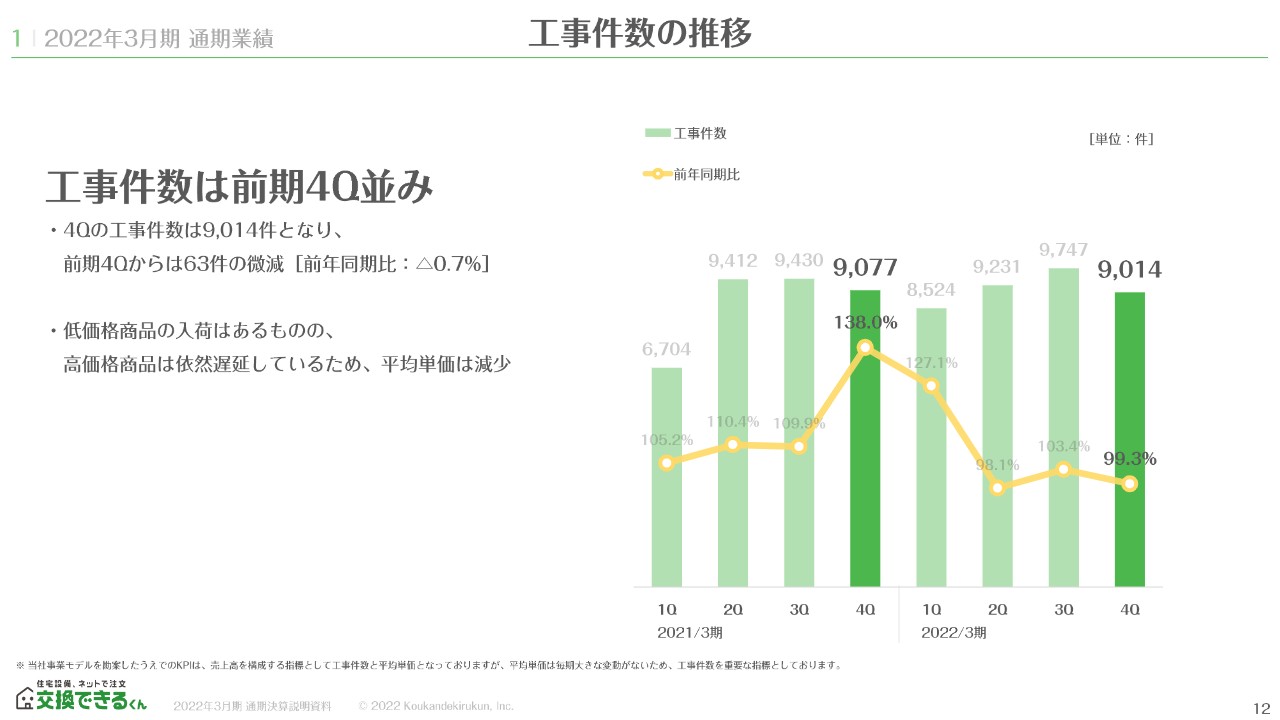

工事件数の推移

工事件数についても、以前からKPIで開示していますが、大きな違いはありません。先ほどお伝えしたように、高機能・高価格帯のものについてあまり工事ができなかったということで、平均単価が若干下がっているという結果となりました。

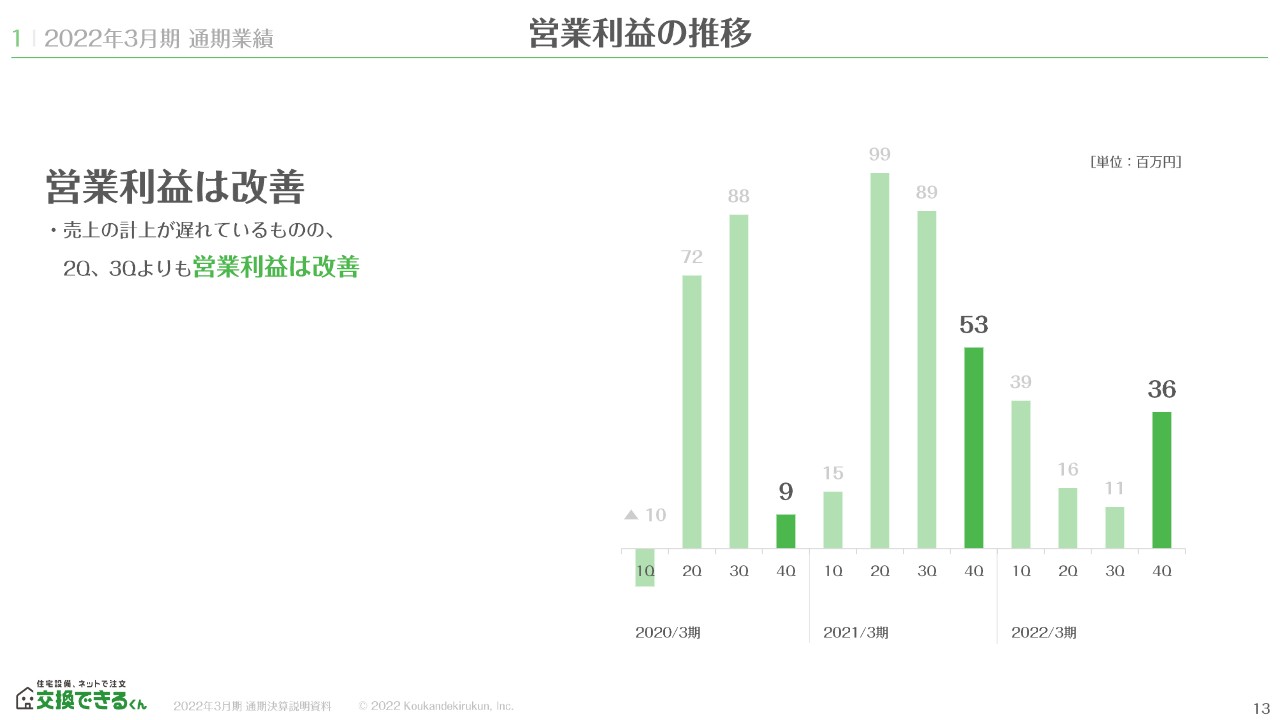

営業利益の推移

営業利益については、第4四半期が3,600万円で着地しています。こちらも売上と同様に、第2四半期、第3四半期に伸びなかったというのが、前期の数字の一番大きな要因です。

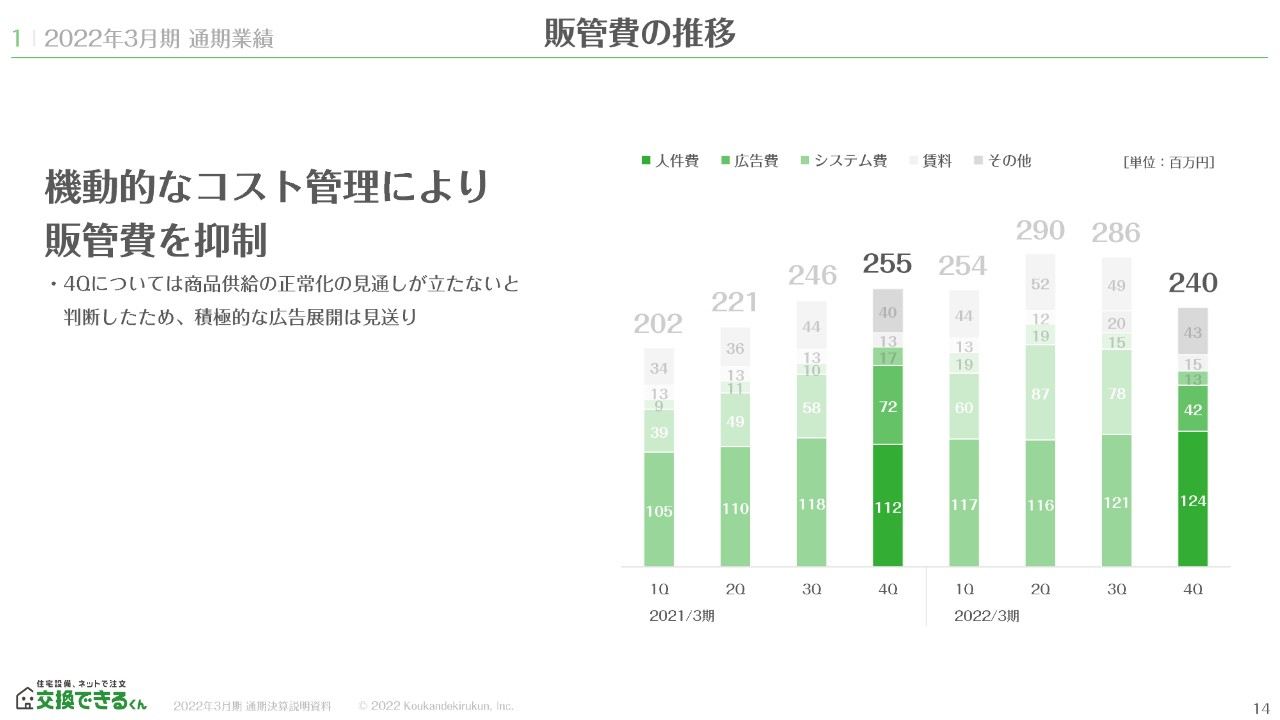

販管費の推移

第4四半期については、広告費を少し抑制しました。どうしても商品がない状態で広告をバンバンかけるということはできないため、広告数を少し抑え、その中でも、直接的に発注いただけるようなものではなく、もう少しブランディングの意味を含めたテレビCMなどを中心に抑えました。その結果、販管費を2億4,000万円に抑えることとなり、営業利益を確保したということです。

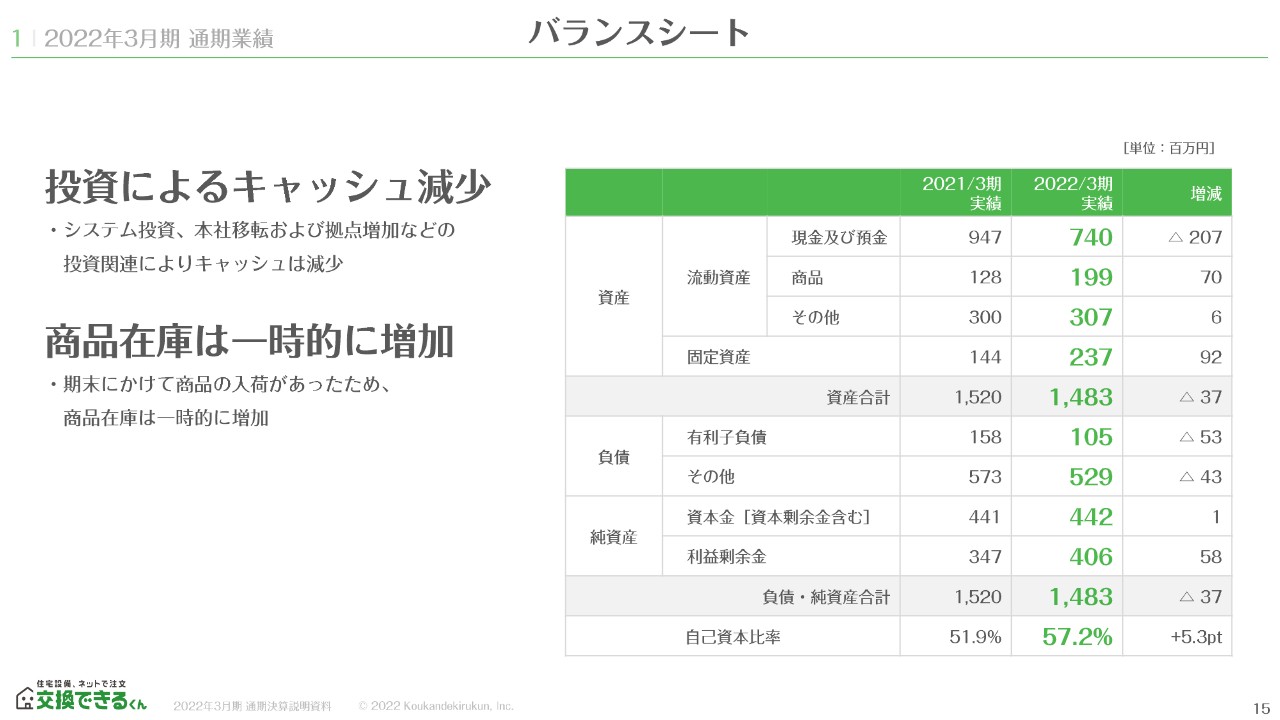

バランスシート

バランスシートに関しては、さほど大きな変更はありません。システム投資を継続して行っている他、昨年度に本社の移転があったり、拠点を増やしたりしたことで、キャッシュは若干減少しています。

在庫については、期末にメーカーさんが駆け込みで商品をたくさん入れていただいた関係で、一時的に膨らんだということもありますが、現在はそこまで大きくなく、また元に戻りつつあるという状況になっています。

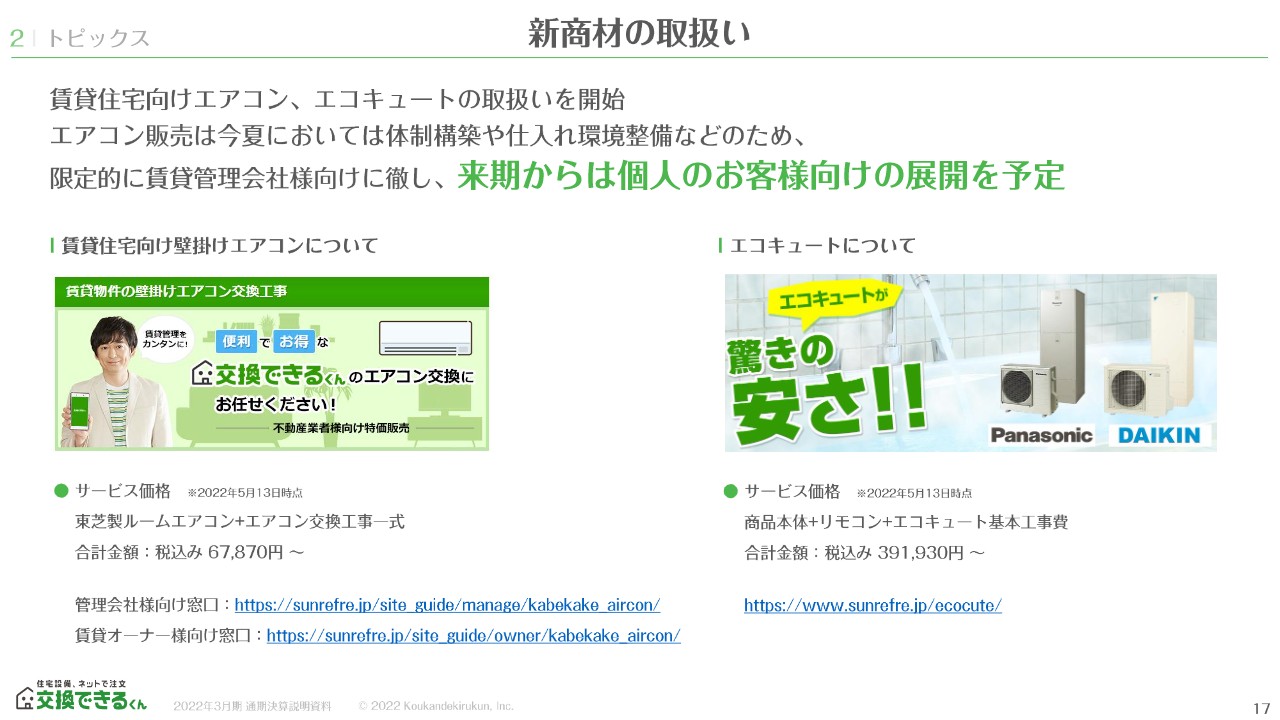

新商品の取扱い

トピックスとして、第4四半期を中心に最近の動きについてご紹介します。まず、新商材について、今回は2点ご紹介します。

1点目は、壁掛けエアコンです。こちらは今まで、あえて手を付けていなかった商材ですが、ニーズが非常に多いということで取り扱いを開始しました。現在私どもが力を入れている、賃貸管理会社さまにおいて非常にニーズが高く、今期はまず、管理会社さま向けに絞ってエアコンの取り扱いを開始させていただいています。

みなさまもご存知のとおり、エアコン市場は非常に規模が大きく、1兆円に近い市場です。そのため闇雲に手を付けると、品質が下がってしまうということがどうしても起こります。私どもはそうならないように、プロ向けの管理会社さんに限定した上で、この1年で施工体制や仕入れ体制をしっかり整備していき、来期以降はBtoCにも展開していこうと計画しています。

スライド右側に記載の「エコキュート」はBtoCで販売させていただいていますが、やや大きな商材だったため今までは取り扱っていませんでした。しかし、こちらもネット販売を開始し、順調に滑り出している状況です。

スライド18ページ以降の数ページについては、担当役員である取締役の佐藤からご説明させていただきます。

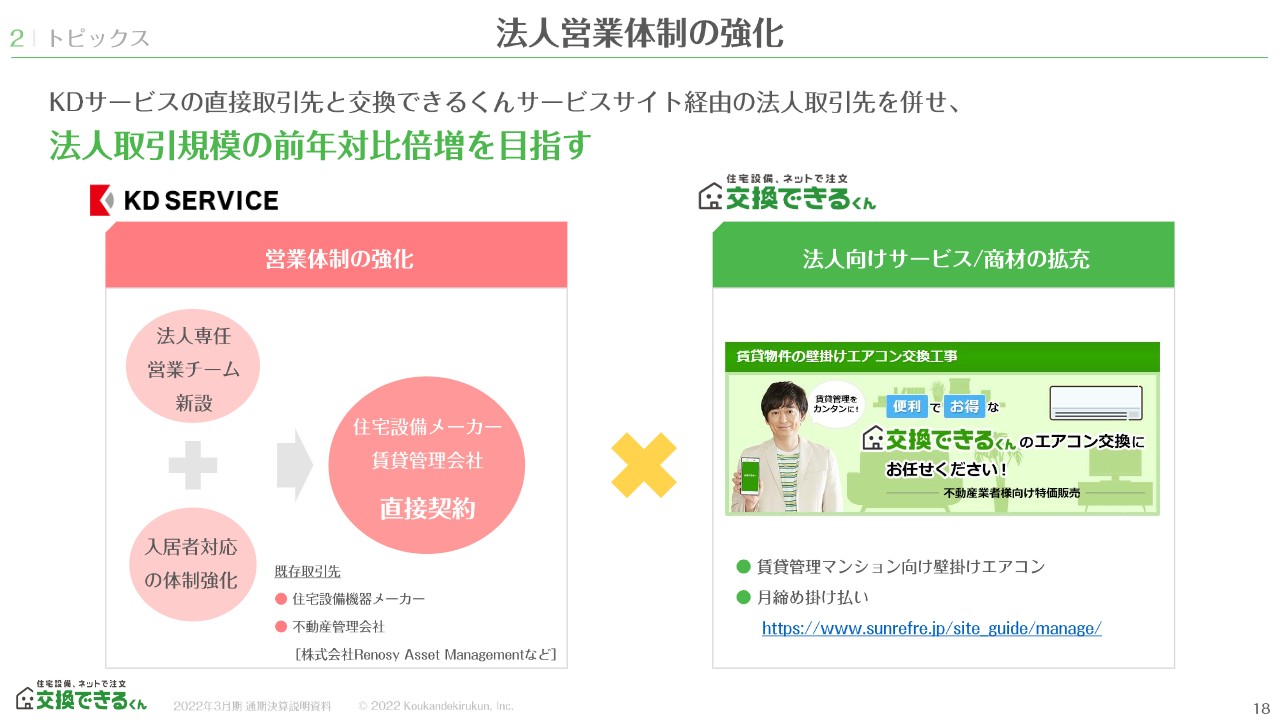

法人営業体制の強化

佐藤浩二氏:法人営業を担当している佐藤でございます。よろしくお願いいたします。前期の第4四半期にも少し触れましたが、法人営業の強化について、今期から本格的に着手し始めましたので、その進捗についてご報告させていただきます。

栗原の話にもあったとおり、「交換できるくん」ではエアコンの取り扱いを始めています。また、法人のお客さまの月締め掛け払いのニーズが高かったため、その決済の仕組みを導入しています。また、それに伴う営業体制の強化として、管理会社さんや住宅設備メーカーさんに直接営業する体制を作り、施工などの委託を受けるモデルに積極的に取り組むべく進めています。

賃貸管理会社さんにはどうしても価格競争のイメージがあるのですが、当社の強みであるネット販売を活かし、オンライン上で入居者さま対応をするなど、入居者さまにとってもストレスが少ない方法を取り入れています。それにより、管理会社さんの工数も下げられますので、このあたりを強みにして他社との差別化を図ろうというのが、当社の狙いになります。

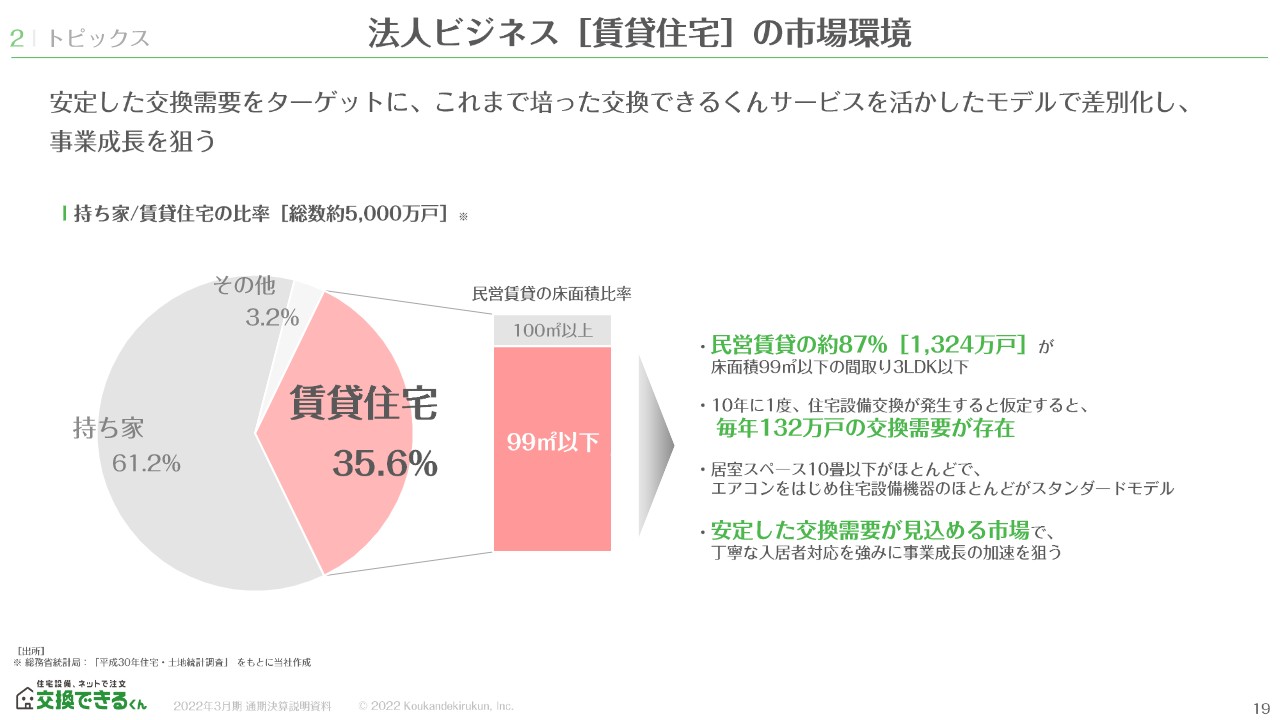

法人ビジネス [賃貸住宅]の市場環境

法人ビジネス、特に賃貸市場の規模についてご説明します。持ち家と賃貸住宅の比率はここ数年ほとんど変わっていません。

賃貸住宅の比率は約35.6パーセントですが、この中には民営賃貸と呼ばれる、一般のオーナーさんが管理する住宅がほとんどで、反対に言いますと公営住宅を省いたものを市場と見ています。その大半が99平方メートル以下、居室スペース3LDK以下の物件で、10年に1度のペースで設備機器の交換が発生した場合、毎年132万戸くらいの交換需要が存在することになります。

なぜこの市場がよいのかと言いますと、先ほどお話しした居室スペースが10畳以下の物件においては、住宅設備機器のほとんどがスタンダードモデルになります。今回供給が不安定になったのは比較的高価格帯の設備機器であり、当社のBtoCビジネスは高価格帯のお客さまが主流ですので、その補完という意味でも、賃貸住宅市場には交換需要がある程度安定して存在することや、機器の特異性が少なく汎用的な機器を使えることから、ビジネスの安定性が高まることを期待し、この領域の拡大を狙っています。

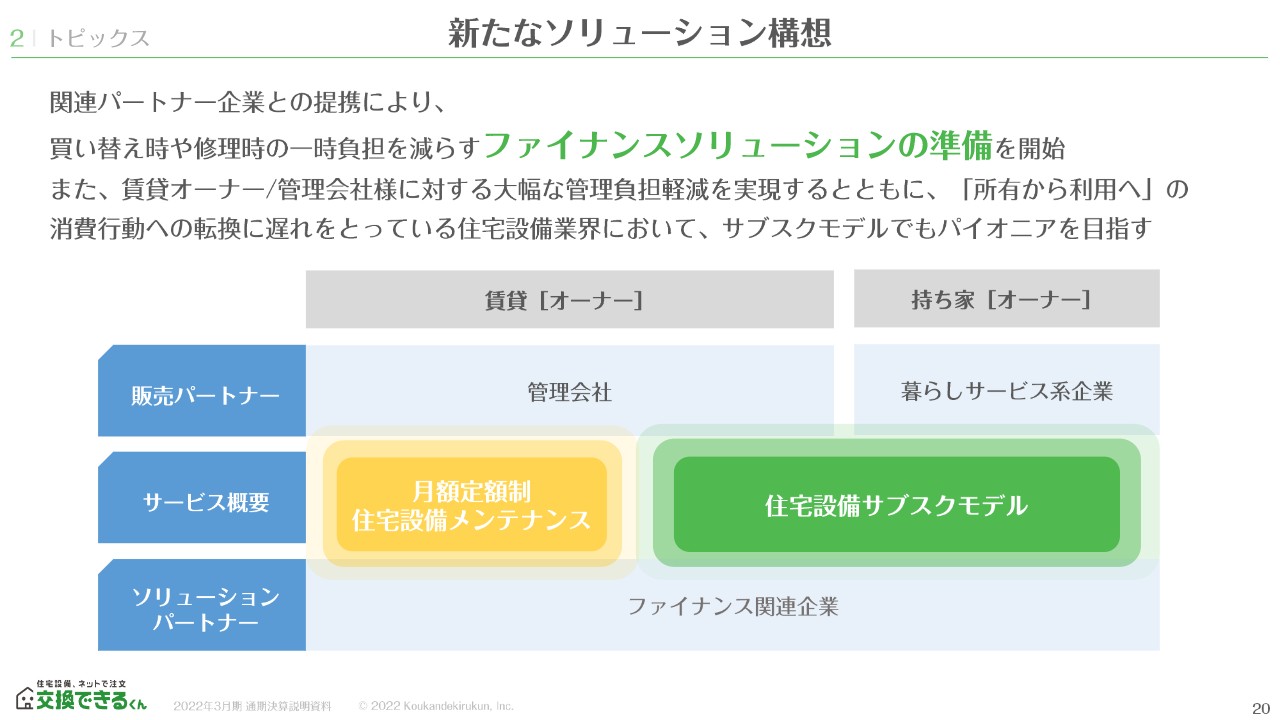

新たなソリューション構想

新たなソリューション構想についてです。スライドにファイナンスソリューションと記載していますが、これは昨今の世の中で言われているサブスクリプションサービスに我々も進出しようという狙いが1つあります。加えて、最近は月額定額制の住宅設備メンテナンスに参入している企業さんがかなりいますので、我々もここを狙っていこうと思っています。

すでに住宅のサブスクリプションモデルに取り組んでいる会社さんもいるのですが、そのほとんどが長期の割賦販売に近く、解約時に買取の条件が付いていることが多いです。販売価格を契約期間で割ったものが月額料金といったかたちになっていますので、そのようなモデルではなく、非常にお求めやすい利用料で始められて、いつでもやめられるという、本来あるべきサブスクリプションの姿を目指します。

このような取り組みを始めると当社の一時的な採算悪化などが懸念されますので、それを軽減するために、ファイナンス関連企業、例えばリース会社さんや損害保険会社さんと提携し、当社側のリスクを担ってもらおうというかたちを考えています。これにより、当社の一時的な業績や投資に負担がなく、月額定額制のビジネスが展開できるということが調査・検討する中でわかってきましたので、早い段階で実装し、サービスの提供を開始しようと考えています。

新商品センターへの移転

新たな商品センターへの移転についてということで、物流においても投資を行っています。BtoCビジネスが堅調に伸びており、商品の入出荷量がかなり多くなってきています。このあたりに対応するという理由に加えて、先ほどご説明した賃貸向けエアコンなどは一括で仕入れたほうが安いため、一時的に倉庫スペースが必要になります。法人ビジネスを展開する上でコスト面は非常にシビアになりますので、床面積を2.6倍に拡張することで、一時的にストックするスペースを増やしました。

これを法人ビジネス拡大の重要投資として位置づけており、さまざまな状況に対応できるような体制を整えるべく、7月に新商品センターへ移転します。私からのご説明は以上になります。

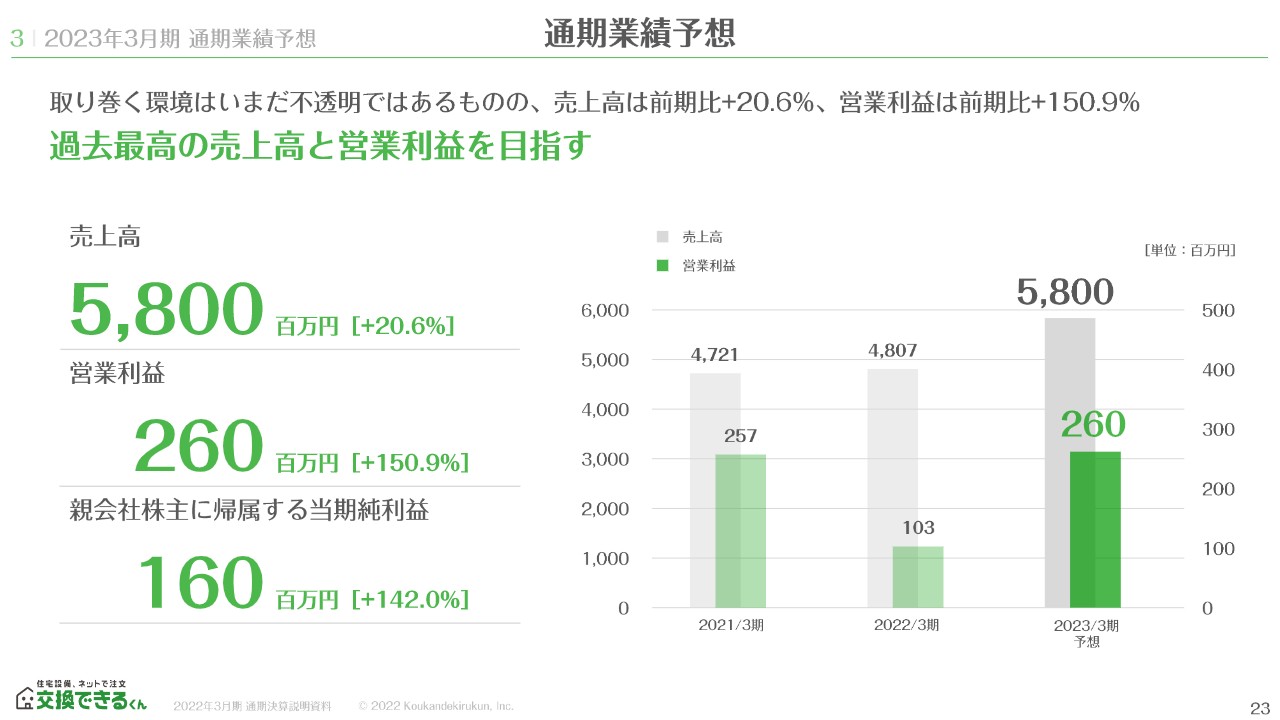

通期業績予想

栗原:今期の業績予想についてご説明します。今期の売上高は58億円、営業利益は2億6,000万円、純利益は1億6,000万円というかたちで計画させていただきました。

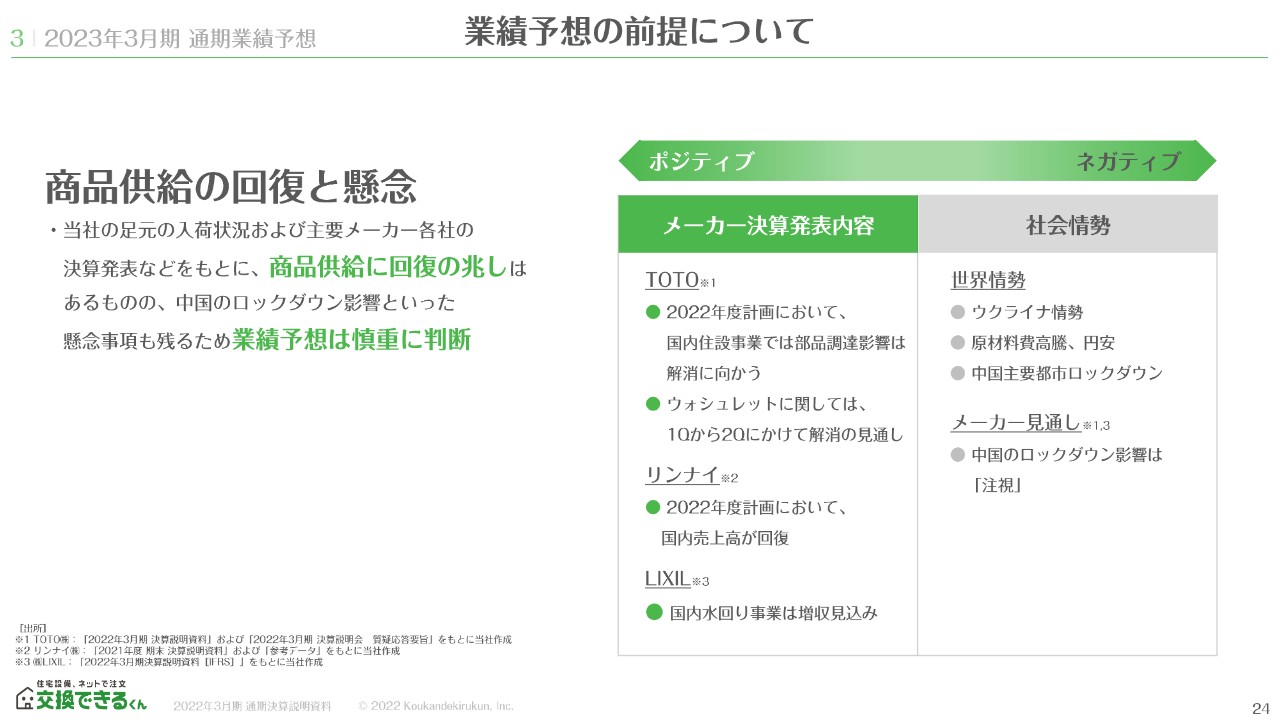

業績予想の前提について

足元で商品供給の回復がなかなか進んでおらず、どうしても保守的に見積もらざるを得ない状況ということで、このような数字となっています。

各社メーカーさんもちょうどこの時期に決算発表されていて、私どもの足元の状況や肌感覚と照らし合わせると、各メーカーさんでは、上半期にある程度回復してくることを目標とされているように見ています。しかし、先ほどお示しした実際の数字を考慮すると、私どもとしてはもう少し時間がかかるだろうと考えています。加えて今後、中国のロックダウンの影響がある程度は出るだろうというメーカーさんもいます。

先ほどお伝えしたとおり、実際のバックオーダーの累積状況は今がピークだと考えていますので、このまま解消していければと思います。ただ、劇的な回復を楽観的に見込める現状ではありませんので、それを踏まえた上で23ページにお示ししたような数字にさせていただきました。決算報告は以上になります。

住宅設備機器の交換をネットで注文!

もう少しだけ時間があるということですので、事業内容の触りの部分、また実際のサービスとして、どのようにお客さまに受け入れられているかについてご紹介したいと思います。

スライドに記載のとおり、私どもは住宅設備機器を専門で取り扱っています。特に多いのは、システムキッチンに組み込まれているようなビルトインの機器です。家電屋さんで買ってきて自分で取り付けるものではなく、あくまでも専門の工事が伴う商材となっています。

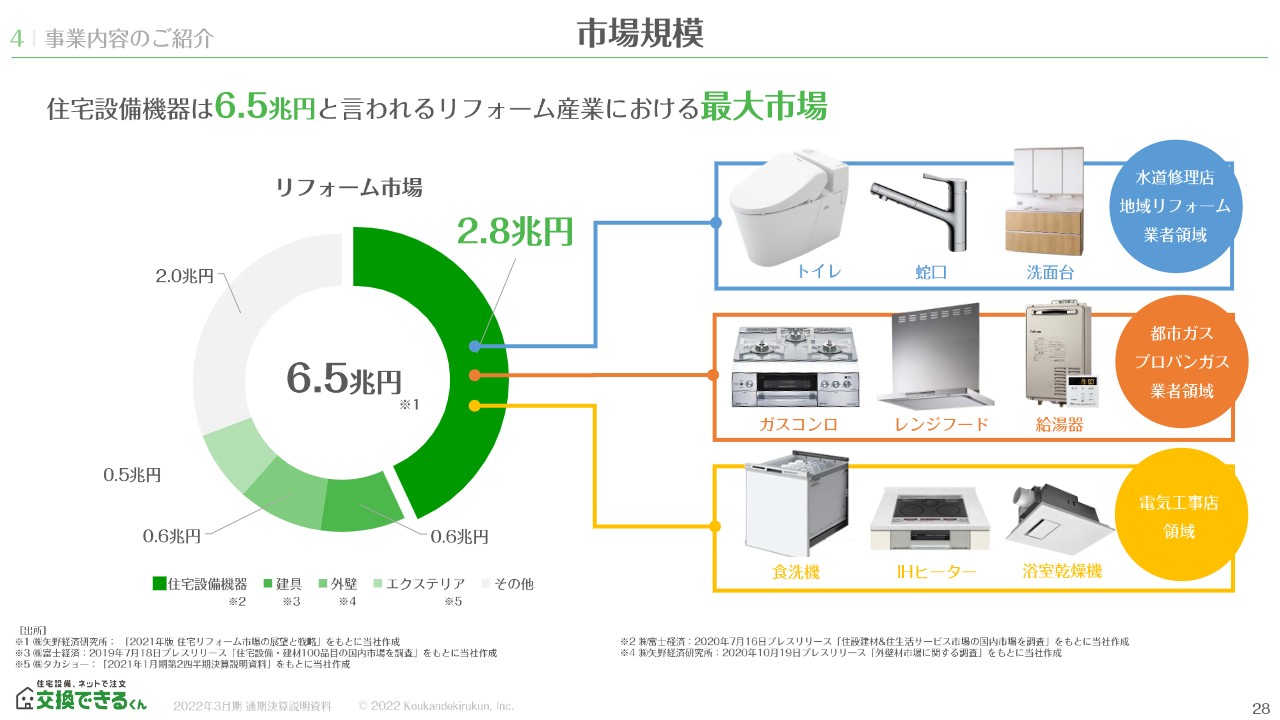

市場規模

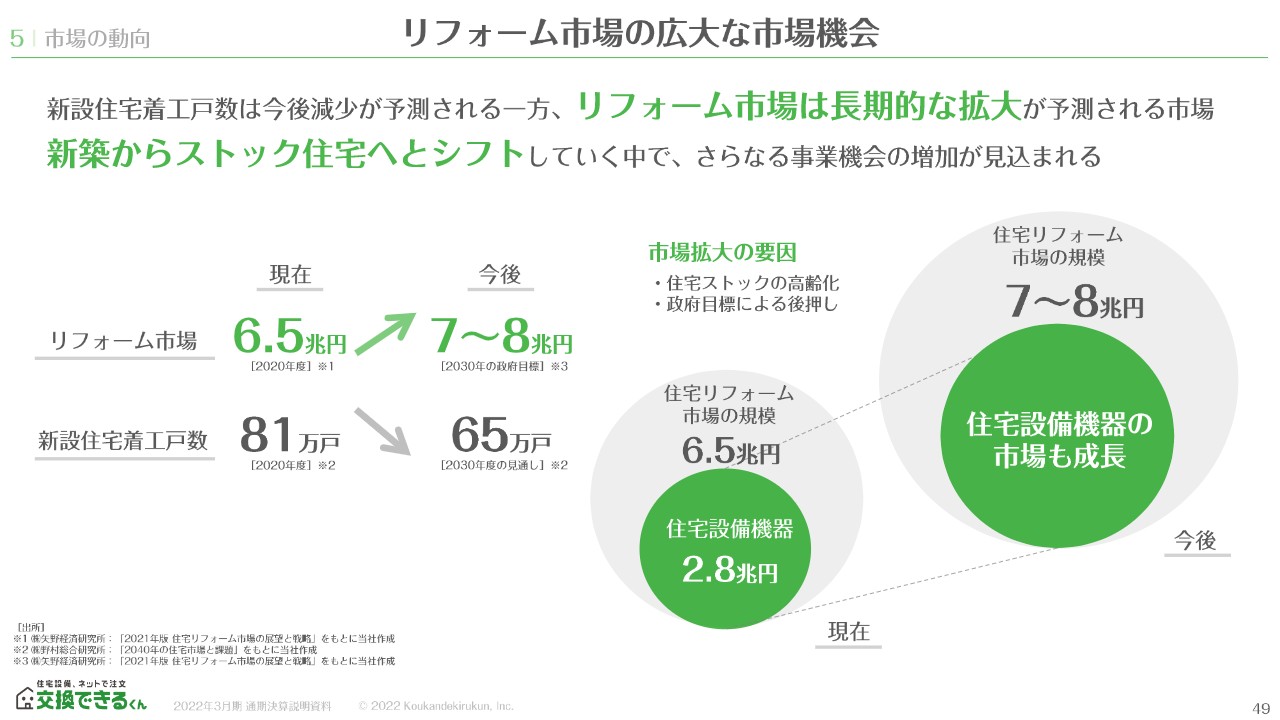

リフォーム市場全体から見ても住宅設備機器の市場規模は非常に大きく、6.5兆円と言われています。その中でも、我々が取り扱っている住宅設備機器の市場は2.8兆円と非常に大きな市場となります。

現在のリフォーム業界全体を見渡すと、売上規模で一番大きいのが1,000億円ほどのトップランナーが何社かいらっしゃいますが、これらはすべてハウスメーカーの子会社でリフォーム部門を担っている企業さまです。基本的には、親会社が建てた物件に対し、リフォームの需要があるお客さまに営業し、工事を行うため、平均単価が非常に大きな企業さまとなります。

一方、私どもが取り扱っている住宅設備機器の市場は単品交換がメインになっています。スライド右側に記載したとおり、水道修理屋さん、地域のリフォーム屋さん、都市ガスの工事会社さんなどさまざまな企業さまが参入していますが、「住宅設備機器交換といえばここ」と言えるようなプレイヤーはいないといった状況です。

当社はまだまだ売上高としては小さいですが、市場規模2.8兆円の1パーセントでも280億円、3パーセントから4パーセントであれば1,000億というシェアを取ることができます。この非常に大きな市場において、あえて住宅設備機器交換に特化しています。

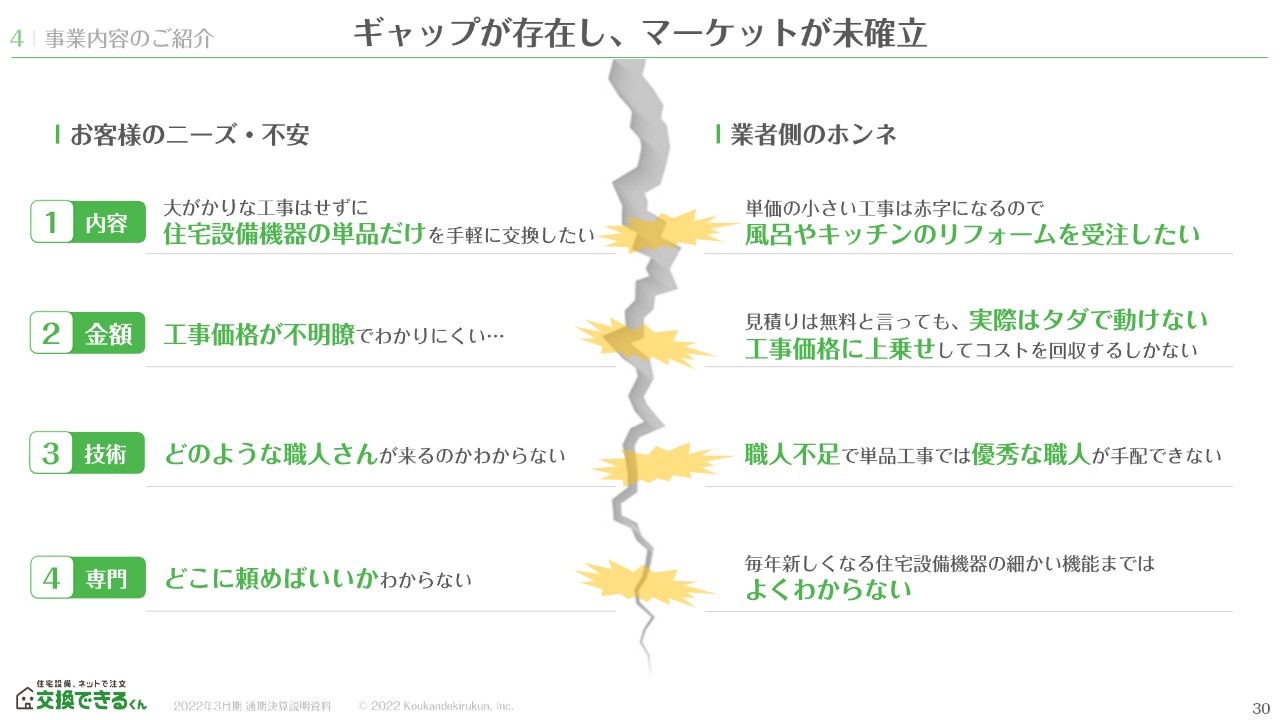

ギャップが存在し、マーケットが未確立

リフォーム市場においては、リフォームほど大規模ではなく、水道の修理のようにその場で直せるリペアでもない特殊な交換工事を専業で行っているマーケットプレイヤーはあまりおらず、そこがお客さまのニーズに対してのギャップとなっていました。私どもはこの部分のマーケットリーダーを目指しているというかたちです。

お客さま側としては「金額が安い単品交換であっても、しっかり丁寧に施行してほしい」というニーズがあります。従来の商慣習ですと、単価が小さいがゆえに、わざわざ営業マンが現場に出向いていろいろうかがったり見積りを出したり、注文を取ったりするのは割が合わないということで、積極的に動いている業者はほとんどいませんでした。ここがお客さまの不満や不信につながっていたわけです。

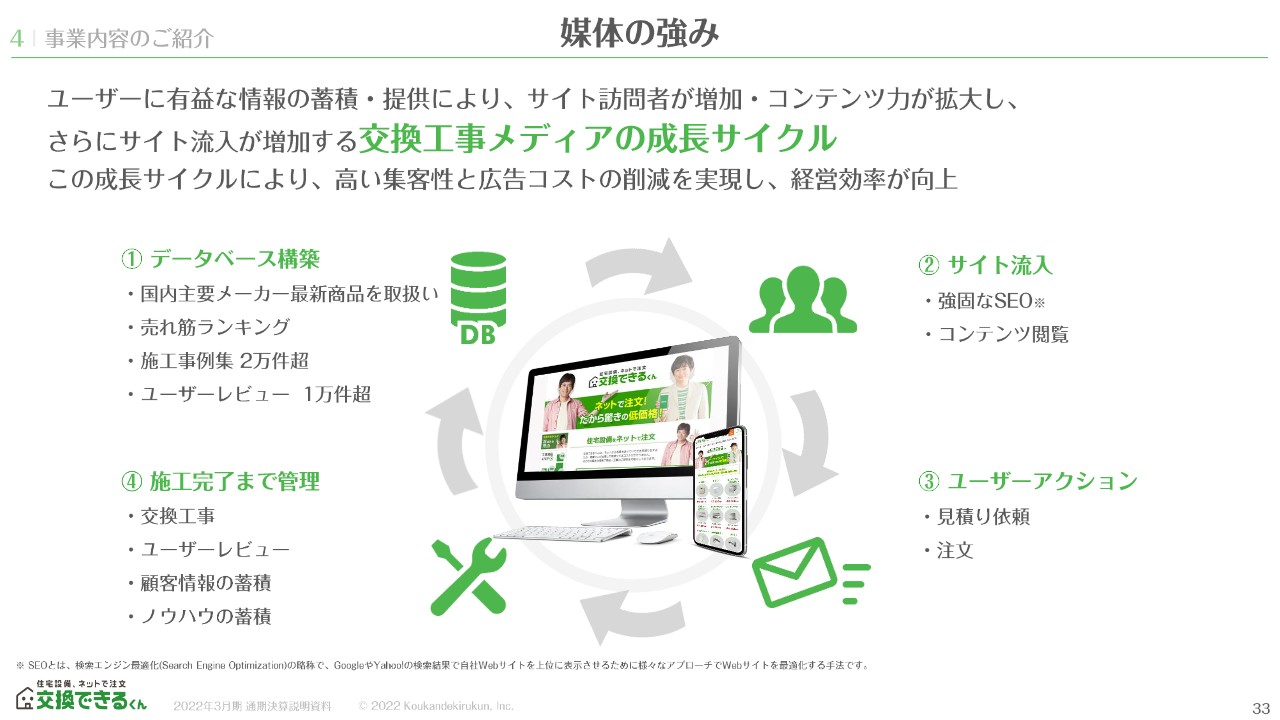

媒体の強み

ここから先は、時間の関係で細かくご説明できず申し訳ないのですが、当社はネットで見積りをすることで単品交換でも積極的に受注させていただけるように従来の構造を変えたというかたちとなります。

当社の強みとしては媒体になります。集客については、ページ数が6万から7万ページある「交換できるくん」のWebサイトに集約し、Google検索などで上位表示されるよう、この媒体が持つオーガニックのアクセス、いわゆるSEOをしっかり組み立てていくことで日々成長しています。

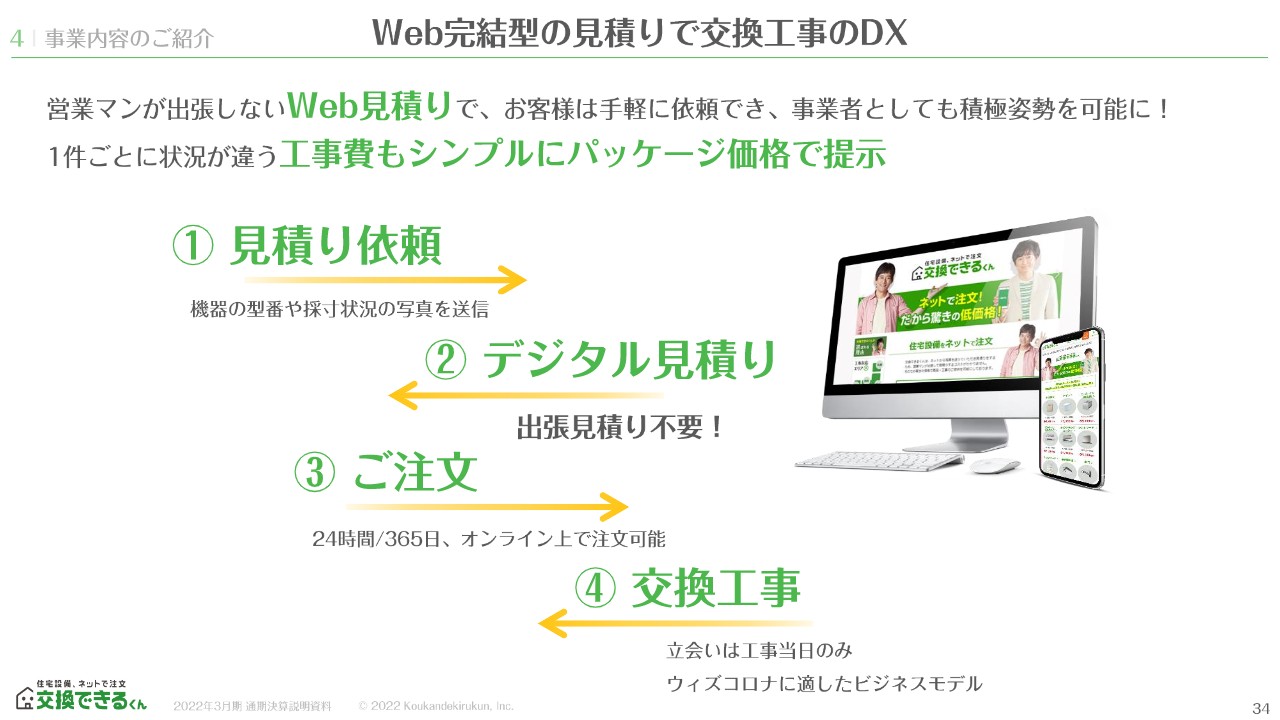

Web完結型の見積りで交換工事のDX

見積りの依頼をいただいたものに対してはネット上で見積りを行い、工事費も含めた総額をネットだけでお返しできるのが特徴です。ネット見積りということでお客さまは不安を抱かれるかもしれませんが、いかに安心・満足してもらうかということを10年、20年と取り組んできましたので、この品質には非常に自信を持っています。

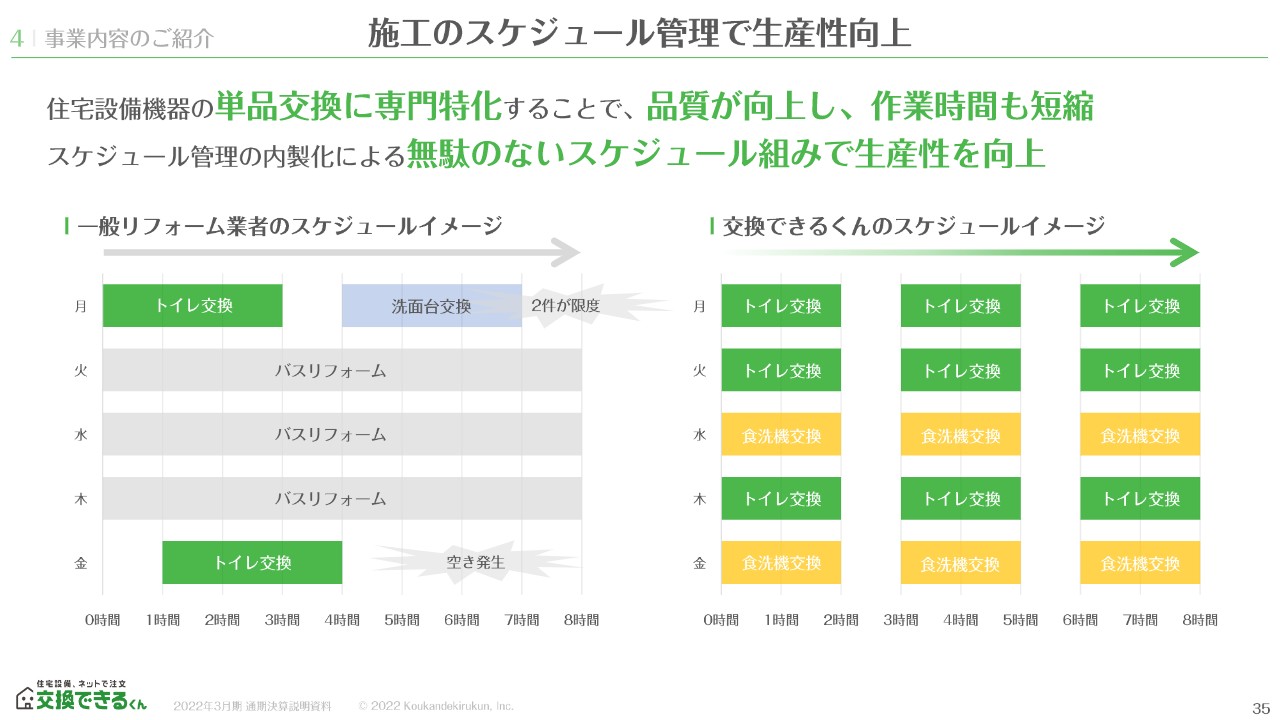

施行のスケジュール管理で生産性向上

また、施工についても自社で管理して動いているのが当社の特徴です。この部分に関しても、いろいろな工夫をしています。

媒体の強さ、ネット見積りのノウハウ、施工の品質、この3つの強みを同時に推し進めることで我々は歩んできました。最近も新しい企業さまが参入してくるのをよく目にしますが、我々としてはなかなか難しいだろうと考えております。仮にどれか1つは持っていたとしても、この3つをすべて同時に構築することは一朝一夕ではできませんので、途中で辞められてしまう企業さまがほとんどかと思います。

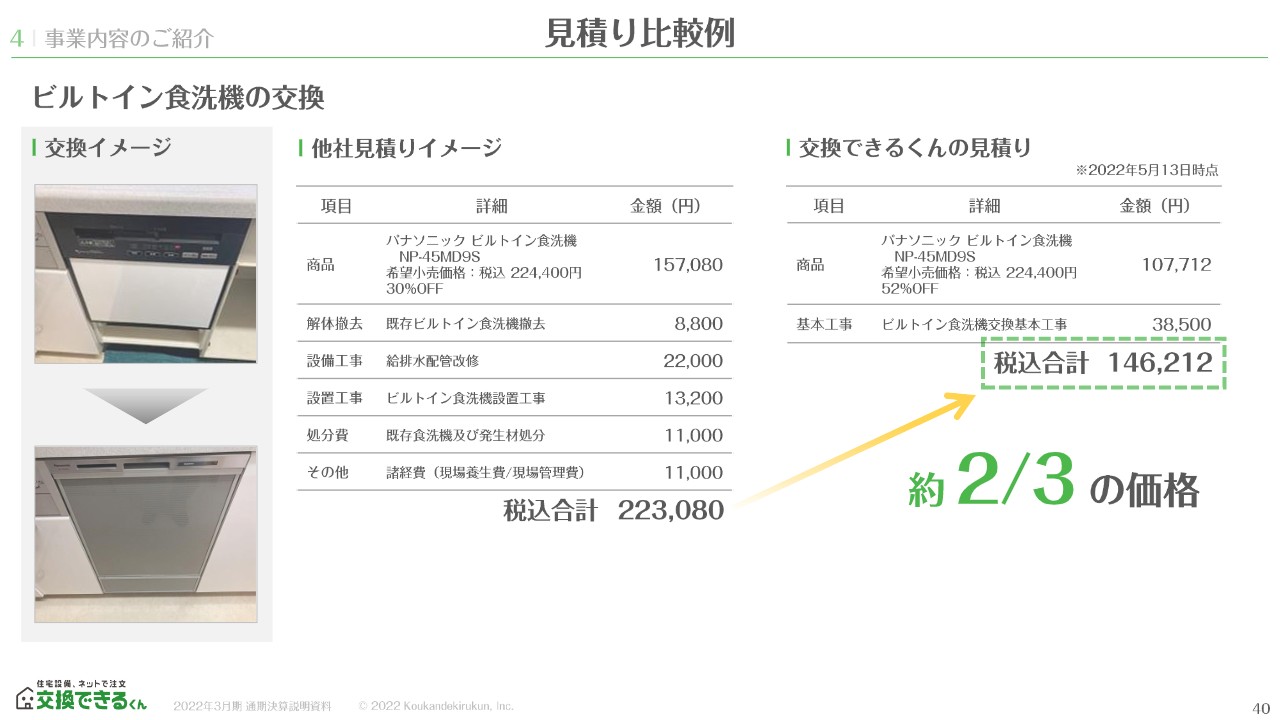

見積り比較例

具体的にどういうことかということについて、直近の見積りイメージを用いて詳しくご説明します。

例えば、ビルトインの食器洗い機を交換したい時、どこに頼んでいいかわからないと思います。食器洗い機を取り扱っている会社さんを探して頼むと、だいたい22万円、もしくはもっとかかる企業さまも多いと思います。一方で、私どもはスライド右側に記載のように、14万6,212円と他社見積りの約3分の2程度の価格でご提供することができます。

この業界では、お客さまが見積りを見て「訳のわからない項目がたくさん並んでいるから騙されているのではないか?」と思われることがよくあります。しかし、当社では、工事費の項目も、ご覧のとおり「基本工事費」という項目の中にすべて入っているため、わかりやすいものとなっています。現場で工事を完了させた後の、追加費用の請求も行わないというかたちでサービスをご提供しています。

どこに頼めばいいか分からない!!

それでは、当社のユーザーさまの声を少しだけご紹介させていただきたいと思います。当社のWebサイト上では実際のお客さまのお写真も掲載しているのですが、こちらのスライドではお写真を掲載していません。もしご興味を持っていただいた際は、ぜひ当社のWebサイトをご覧いただければと思います。

こちらは直近で、食器洗い機を交換されたお客さまです。18年使っていた食器洗い機が動かなくなり、メーカーで調査したところ、すでに部品が製造されてなかったため買い替えを勧められたとのことです。

そして、お客さまは最初に家電量販店に行き、食洗器が安く売られていることを確認しますが、大切な買い物なのでインターネットでも検索してみようとなります。そこで、検索順位の上位に表示されていた私どもと接点ができるというかたちです。

次に、これは必ず驚かれるのですが、私どもは圧倒的に金額が安いです。こちらのお客さまは家電量販店で工事を含めた金額を聞かれていたということですが、その金額に対して値段の安さに驚かれました。

スライドにも記載していますが、「他では提示されている値段のほかに、別途リサイクル料金が5,000円くらいかかる」と言われたそうです。他にも「廃材廃棄費がかかる」「運搬費がかかる」など、企業さまごとにいろいろな名目での費用がありますが、こちらのお客さまが聞いた見積りでは、トータルするとけっこうな金額になったとのことでした。

「安そうに何パーセントオフと書いていても、実際見積りを取ってよくよく調べてみると意外とそれなりにかかるよね」という観点から、私どもでは、すべて含めた料金を最初から提示していますので、安心して「頼んでもいいかな」と思っていただくことができました。

また、実際の食洗機の比較についても、「YouTube」チャンネルでの紹介を見て、「正直ある程度しっかりしている会社でないと、そこまでできないのでは」と感じられたそうです。やはりお客さまは不安な中でご依頼されているため、当社の媒体や会社の規模などを含めて、信頼していただけたということです。

その後、「見積り担当の方には、素早く返信して頂き、とてもよかったです。工事の方は、素敵な担当者でした」とご評価いただきました。このように、今お伝えした媒体の後の見積りに関しても、自社でノウハウを持っているからこそ、お客さまにとって、早く、丁寧に交換することができています。

そして一番大事な最後の工事についてですが、最終的にはこちらがお客さまとのリアルな接点になります。こちらについてもお客さまにご納得、ご安心いただけるサービスとなっています。

こちらのお客さまは「正直、交換ってどこに頼んだらよいのかわからなかったのですが、こんな素敵な会社に出会えてとても良かったと思います」と、大変ご評価いただいています。

実は、このように大半のお客さまは、どこに頼めばよいかわからないというところからだいたい始まります。

積極的な業者が見つからない!①

ほかの事例についても、スライドに緑色の文字で示した部分だけ簡単にご紹介します。

こちらのお客さまは「相見積を5社に依頼しましたが、当日に金額を出してくれたのは御社だけでした。また他社は現地調査に来てから2週間から3週間経ってこちらから催促しないと見積書を出してくれなかったので、合計3週間から1ヶ月かかり、スピード感が足りない」と感じていたそうです。

当社への評価として、さらに「商品金額が他社より安かったのが良かったです」というお言葉をいただいています。こちらもやはり、積極的に交換を行おうという業者がいないことの表れです。

お客さまは5社に見積り依頼をされていますが、その日に見積りを提示する会社は私どもの1社しかなく、ユーザーさまにとって、積極的に動く業者が見つからず、不便な状況であったことから、私どもをご利用いただくことでご満足いただけているというかたちです。

積極的な業者が見つからない!②

こちらのお客さまも、やはり業者が見つからないというお話です。スライドの緑色の文字の部分ですが、「世界中半導体の欠品で、納品が何ヶ月遅れると、発注前の注意喚起と代替品提案もありました。そして、納品まで何回もお詫びのメールを送ってきたので、顧客への誠意が感じられます」と、私どもにとっては当然のことですが、ご評価いただいています。

一方で、その下にある「本来はLPガスを提供している業者さんに頼むつもりだったのですが、たぶん交換専門ではないので、あまりやる気を感じませんでした」というお言葉から、こちらもおそらく先ほどのお客さまと似たようなやり取りがあったのではないかと思います。

見積りを取られたのかはわかりませんが、電話で出た方の対応などから、あくまでお客さまが、「積極的に対応してくれないな」と感じられたということです。それに対して、私どもは積極的に行わせていただくことで、結果としてお客さまにご満足いただけていると思っています。

決め手は検索優位性✕対応の速さ

こちらのお客さまは、浴室暖房乾燥機を交換されています。「交換できるくんは、インターネット検索で1番最初に出てきました。依頼した後、1番早く対応していただける感じだったことが決め手です」とおっしゃっていただきました。

やはりインターネット検索で最初に表示されることが大事な要素になっています。お客さまは積極的な業者が少ないことを体感的にわかっていますので、ただ単に検索エンジンで上位表示されることだけではなく、その中で当社が早く、きちんと対応するということが、しっかりとお客さまに伝えられているということがうかがえます。

その後は、「しっかりした対応をして頂き、安心してお任せできました。工事担当の方は、はきはきして気持ちのよい対応の出来る方でした」「また機会がありましたら御社にお願いしたいとおもいます」とおっしゃっていただいています。

最初は少し敷居が高いように受け取られますが、このようなかたちで1度使っていただければ驚かれ、その体験でまた次も頼んでいただけるというお客さまが大半になります。

決め手は安さ✕信頼感

こちらのお客さまは、「数社で見積もりを取った中で一番安かったのと、信頼できる会社であると思ったところです。交換後、素晴らしいの一言です」とご評価いただいています。

また、見積り担当も工事もよかったと、すべてセットでお褒めいただき、「他の製品の交換でも機会があれば、ぜひお願いしたいです。信頼できる会社だと思います」とおっしゃっていただいています。

決め手はメーカーからの紹介

こちらのお客さまはディスポーザー交換をされています。ディスポーザーが故障した際は、だいたいのお客さまが最初にメーカーさんへご連絡されるかと思います。このお客さまも同様に、フロム工業さんというディスポーザーのメーカーへご連絡されています。そこでメーカーさんのサービスマンが来るのですが、サービスマンは交換工事ができず、修理を行うだけということがあります。

交換となった場合、お客さま自身で交換対応ができる業者を探さないといけないのですが、こちらのお客さまの担当となったサービスマンの方に、「わからなければネットで『交換できるくん』と検索してみてください。ここでしたら安心ですよ」と紹介いただき、お客さまは当社を知ったそうです。

従来からもよくあるのですが、このようなケースが非常に多く、こちらのお客さまもこのような経緯で接点を持つ運びとなりました。そして、また先ほどのお客さまと同じように、対応がよかったのでまた利用したいと考えているというご評価をいただいています。

リフォーム市場の広大な市場機会

そのような評価もあり、市場も非常に伸びています。また私どもが取扱いをしている住宅設備もここからどんどん伸びていくといった状況があります。

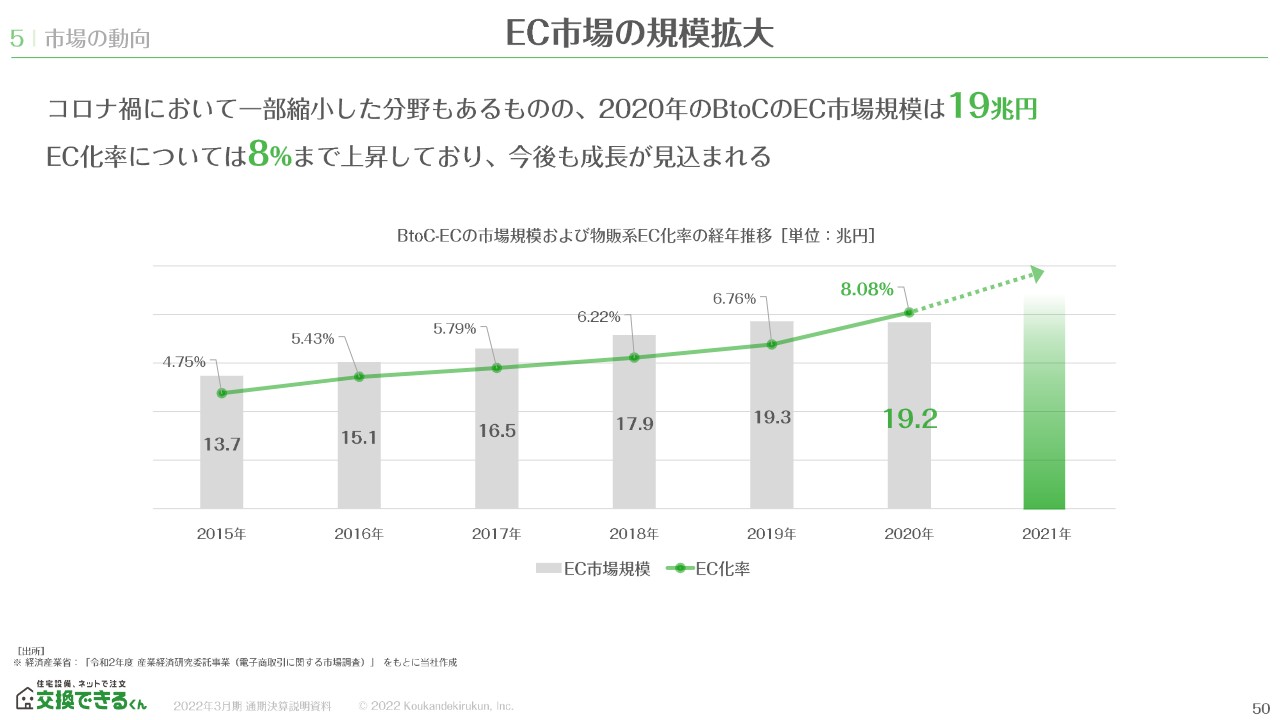

EC市場の規模拡大

また、このような時代ですので、当然EC化もどんどん進んでいくだろうと考えています。市場の優位性も含めて、私どもはこれからの成長の可能性を感じています。

成長に向けたアクションプラン

今後の成長に向けて、事業エリア拡大はある程度一巡しておりますが、既存エリアのさらなる拡大や、先ほどお伝えしました新規商材、BtoBの賃貸管理など、そのあたりをどんどん膨らませていきながら、テクノロジー投資を同時に並行して生産性を高めながら拡大させていくことで、今後もより成長していけるだろうと考えています。

質疑応答:売上を占めるBtoBの比率目標について

質問者:BtoBの取り組みを強化されているとのことですが、売上を占めるBtoBの比率は、終わった期でおそらく1パーセントくらいだと思います。そのあたりについて、今後どのくらいまでこの比率を上げていくお考えなのか、教えてください。

栗原:おっしゃるとおり、まだ前期においては、BtoBの比率は非常に小さいものではあります。しかし、やはり両方で成長していくことで、両方の生産性が上がりますので、まずは10パーセントを目標としていますが、将来的には30パーセントまで目指したいと考えています。

質問者:具体的な時期の目処を教えていただくことはできませんでしょうか?

栗原:30パーセントというのは、あくまでもこれから行ってみてどういうふうになってくるかというまだ未確定の部分がありますが、10パーセントについては、なるべく早いタイミングで、向こう数年のうちには達成できると考えていますので、まずはそこを目指していきたいという状況です。

質疑応答:将来の利益率目標とその達成時期について

質問者:今期の計画について質問します。今期の営業利益率の計画を出すと、4.5パーセントほどになると思います。終わった期では非常に低くなってしまっていますが、その前の期を見ると5.5パーセントという水準になっています。

今期は保守的に作っているというお話がありましたが、将来的には何パーセントくらいの利益率を、いつくらいの時点で満たすことができるのかという点について、教えてください。

栗原:今期の営業利益率が低くなっている状況についてですが、今期の売上だけを見ると、広告費の抑制などを行えばもう少し利益率も上がってくるのですが、商品の供給が今後、急回復した際に、工事の完了を一気に上げていけるような体制にも並行して持っていかなくてはいけないだろうと考えています。

その上で、今回保守的な数字としましたのは、もちろん回復状況において売上を拡大していけば、営業利益率も総じて上がってくるような体制を踏まえた上での計画とさせていただいておりますので、そのような意味で体制はしっかり持っているという状況です。

利益率については、目標は15パーセントですが、まず私どもとしては最低でも10パーセントを早いうちに突破したいと思っています。こちらも目処を具体的にお伝えすることが難しいのですが、市場が非常に大きい中で、100億円という1つのステップを考えた際に、そのあたりで向こう数年の内には達成していきたいと考えています。