「資産形成」という言葉をご存知でしょうか。「資産運用」は耳にする機会も多くイメージがわきやすいのに対して、「資産形成」は具体的なイメージもわきにくく難しそうに聞こえるかもしれません。しかし、「資産形成」は、長い人生の収支設計とそのための資産準備という、誰もが必ず直面するとても身近で重要なテーマです。

ここでは、ライフステージや年齢などに合わせて、どのように収支を設計していけばよいのか考えてみることにしましょう。

目次

1.資産形成とは

2.なぜ資産形成が必要なの?ライフイベントとお金の関係

2.1 結婚

2.2 教育

2.3 住宅

2.4 老後

3.年代別に資産形成を考えてみよう

3.1 20代の資産形成

3.2 30~40代の資産形成

3.3 50代~退職前の資産形成

3.4 退職後の資産形成

4.さまざまなリスクに備えた資産形成をしよう

4.1 長生きリスク

4.2 インフレリスク

4.3 病気・介護リスク

4.4 晩婚化・晩産化のリスク

5.まとめ

1.資産形成とは

「資産形成」とは、簡単に言えば、将来に備えて資産を作ることです。人生には、結婚や出産、育児や住宅購入、退職などさまざまなライフイベントがあります。その一方で、収入と支出はそれぞれの局面によって一定ではなく、また常にバランスが取れているわけでもありません。そこで、私たちには今後のライフプランからいつ頃どれぐらいお金がかかるかを考えて資産を準備する、すなわち「資産形成」の必要が出てくるのです。

「資産運用」は、現在持っている資産を投資して収益を得て資産を増やしていくことですが、これに対して「資産形成」は、将来手に入る資産も想定した上で一定時期に必要な資産を準備するために「資産運用」を行うこと、と言えます。つまり、時間という制約のある「資産運用」の一種であると考えることができます。

2.なぜ資産形成が必要なの?ライフイベントとお金の関係

では、主なライフイベントに合わせて具体的にどれぐらいのお金が必要なのか、見てみることにしましょう。

2.1 結婚

就職後、最初に迎える大きなライフイベントは、結婚でしょう。最近では結納を行わなかったり、挙式・披露宴を行わなかったりするなど、ジミ婚も珍しくなくなってきましたが、ここでは一般的な例をご紹介しておきます。

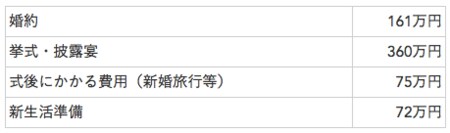

結婚に関する主なイベントは、以下の4つです。それぞれにかかる費用の平均は、以下のようになっています。

これによれば、ご祝儀などで入ってくるお金もありますが、支払いのタイミングやさらにその他の諸費用がかかることを考慮すると、約600万円の準備が必要ということになります。

2.2 教育

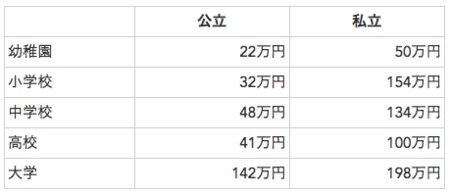

結婚の後にやってくる大きなライフイベントは、育児です。育児にかかる費用のうち、最もまとまった金額が必要となるのは教育費ですが、幼稚園から大学卒業までの子供一人当たりの教育にかかる一年間の教育費は、以下のようになっています。

なお、ここでは幼稚園から高校までは学習費総額、大学は学費+生活費の金額です。

これらを単純合計すると、すべて公立の場合は1,093万円、すべて私立の場合は2,568万円と大きな違いがありますが、かなりの金額が必要であることがわかります。大学で下宿をする場合や大学院に進学する場合など、これだけでは足りない場合もあります。

育児は長期間にわたるものであり、子供の数や進学先等によってその金額は大きく変わってきますが、いつどれぐらいの金額を用意しておくべきか、しっかりイメージしておくことが必要でしょう。

2.3 住宅

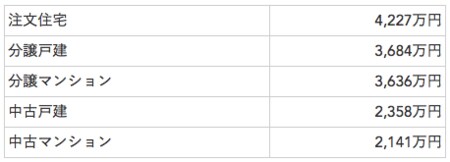

住宅購入もまた、人生における大きな出費をともなうライフイベントです。家族の構成がある程度見えてきたら検討する人も多く、教育と並行して発生することも想定されます。すでに保有している不動産の有無や購入する時期、地域など、かなり個人差がありますが、参考までに三大都市圏を対象とした購入金額の平均値を見てみましょう。

購入時には全額を準備しておく必要はなくローンを組めばよいのですが、頭金としてある程度の金額は準備しておかねばなりません。頭金が多いほど返済するローンも少なく、また短期間で終わらせることも出来るので、準備する金額が多いに越したことはないでしょう。

2.4 老後

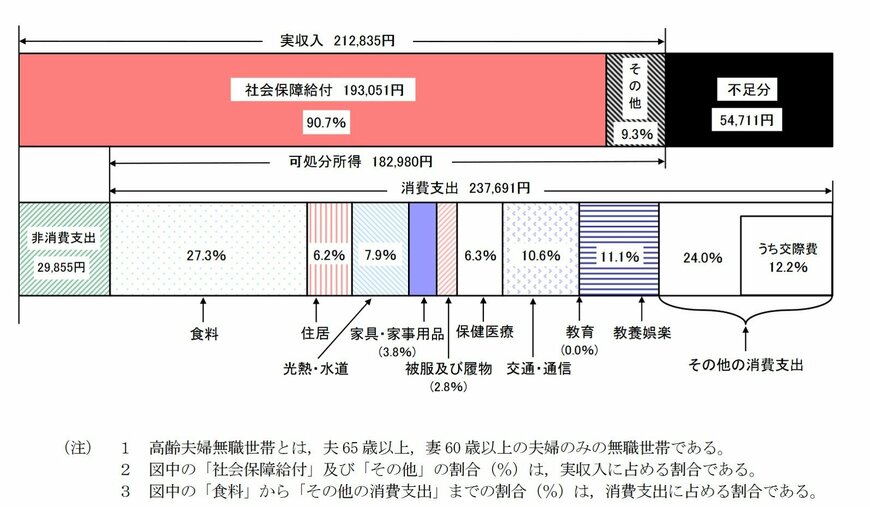

上記の3つのライフイベントは、必ずしもすべての人に関係のあるものではありません。独身だったり、子供を持たなかったり、賃貸住宅に住んでいたり、と選択によっては必要のないものでした。しかし、老後資金となるとすべての人に関係があり、必要になるものです。結婚や教育、住宅にかかる費用は、ある程度自分の意思で決めることができますが、自分の寿命は自分の意思で決められるものではないので、老後資金については特にしっかりと余裕をもって準備しておく必要があります。総務省「家計調査 平成28年(2016年)平均速報結果」によれば、高齢の無職世帯における1ヶ月あたり収支不足額は約6万円弱になるとされています。

退職後25年間でどれぐらいになるかを計算してみると、60,000円×12ヵ月×25年=18,000,000円 になります。つまり、約2,000万円の資金を準備する必要があるわけです。

ここで挙げた金額は、あくまでも平均的なものです。実際には、これよりも多くの金額が必要になる場合もあれば少なく抑えられる場合もあるでしょう。最低限これぐらい準備しておくことが望ましい、というように考えていただければと思います。

3.年代別に資産形成を考えてみよう

ここまで各ライフイベントについて解説しましたが、実際には重なって起こることも珍しくありません。年代によって自由になるお金が多く余裕のある時期や、ライフイベントが集中して出費が多くなる時期があります。そこで、ここでは各年代とライフイベントとの関係を見ながら資産形成について考えてみることにしましょう。

3.1 20代の資産形成

20代は、多くの人が就職して社会人生活をスタートさせます。まだ収入も多くはありませんが、その一方でライフイベントも少なく、自分の自由にできる金額が多いのも特徴です。最近の20代は、不況や年金への不安などから堅実な傾向が強いと言われていますが、早めに将来のライフイベントを意識して計画的に資産形成をスタートさせることで、より多くの金額を準備し不安を少なくすることができるのです。

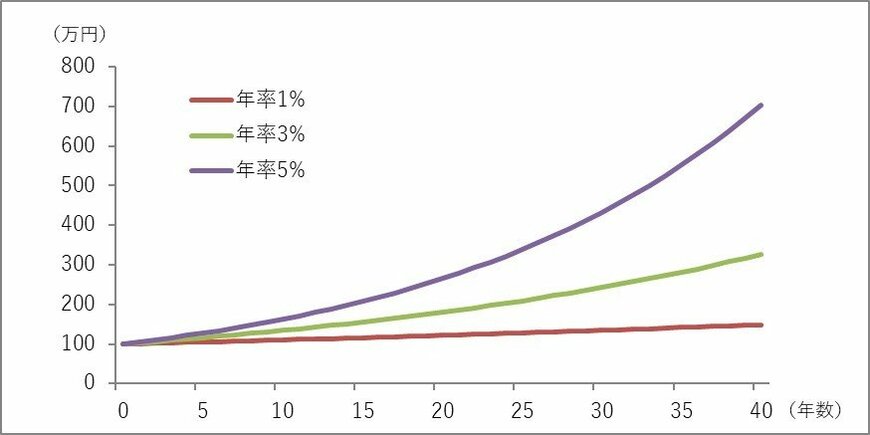

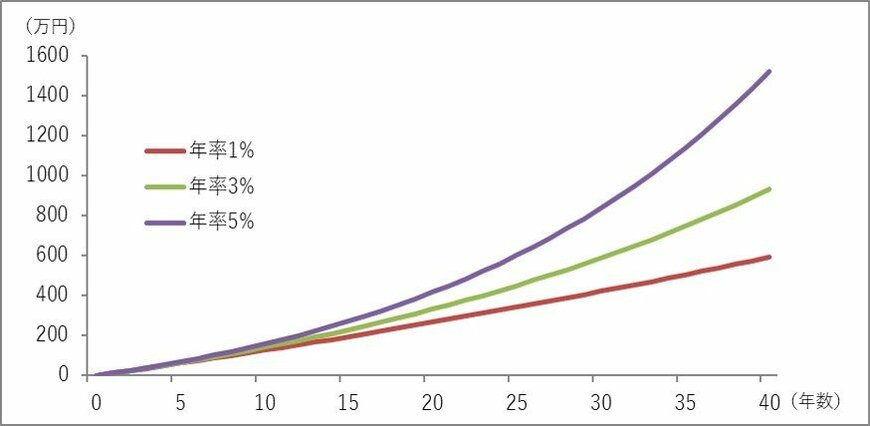

では、なぜ早めのスタートがより多くの金額につながるのでしょうか。それは、複利や再投資の効果が期待できるからです。具体的な例を見てみましょう。下記の表とグラフは、100万円を投資した時の各利率での金額の推移です。

(単位:万円)

| 1年後 | 5年後 | 10年後 | 20年後 | 30年後 | 40年後 | |

|---|---|---|---|---|---|---|

| 年率1% | 101 | 105 | 110 | 122 | 135 | 149 |

| 年率3% | 103 | 116 | 134 | 181 | 243 | 326 |

| 年率5% | 105 | 128 | 163 | 265 | 432 | 704 |

1/6

これを見ると、最初に100万円投資して複利での運用を続ければ、40年後にはかなりの金額になることがわかります。早ければ早いほどいいことがわかると思います。

では、40年間、毎月1万円ずつ積み立てて複利で運用したらどうなるでしょうか。

(単位:万円)

| 1年後 | 5年後 | 10年後 | 20年後 | 30年後 | 40年後 | |

|---|---|---|---|---|---|---|

| 年率1% | 12 | 62 | 127 | 267 | 422 | 593 |

| 年率3% | 12 | 66 | 142 | 332 | 588 | 932 |

| 年率5% | 13 | 70 | 158 | 417 | 837 | 1,522 |

就職してから定年退職まで1万円ずつ積み立てていっても、これだけの金額を準備することができます。つまり、早いうちから計画的に資産形成をスタートさせれば、必要以上に切り詰めることなく安心して20代の社会人生活を楽しめるということです。また、このグラフを見て分かるように、多少の損失が出ても運用する時間が長ければそれをカバーすることも可能です。ある程度リスクを取った運用(ハイリスク・ハイリターン)を考えてみてもいいでしょう。

3.2 30~40代の資産形成

30代から40代は、働き盛りと呼ばれ収入も大きく増える一方、結婚や育児、住宅購入などのライフイベントが集中し、最も支出も大きくなる世代です。20代では漠然としていたライフイベントとそれに伴う支出が、30~40代になればかなり具体的にイメージできるようになります。先ほど述べた平均的な例から予想すると、結婚資金で600万円、子供2人とすると教育資金で少なくとも2,000万円、住宅購入で2,000万円~4,000万円がこの年代で必要になると考えられます。これに加えて老後資金の準備も始めなければなりません。

このようにすべてを一度に見るととても準備しきれない金額に見えますが、実際には必要となる時期はそれほど重なっておらず、金額も分散されます。必要な金額はそれぞれの状況や選択によって個人差があるので資産形成の方法も異なりますが、どのようなケースであっても、いつどれぐらいのお金が必要になるのか、まずはタイムラインを描いてみることが重要です。支出が多くなる世代なのであまり資産運用はできないかもしれませんが、収支設計を考えながら、それぞれに合った資産形成を考えていきましょう。

3.3 50代~退職前の資産形成

50代から退職までは、徐々に教育費や住宅購入によるローンなどによる出費が減り、少しずつ余裕が出てくる年代です。その一方で、生活費に対して定期的に余裕のある収入を得られる期間もあとわずかであり、資産形成も最終段階です。そこで、老後の生活費と年金収入を計算し、どれぐらいの老後資金の準備が必要かを具体的にイメージしてみることが大切です。下記のグラフは、高齢世帯の一月あたりの家計収支を表したものです。

これによれば、毎月6万円弱の不足分があり、この水準で生活をすれば先に述べたように老後資金としては2,000万円程度の準備が必要ということになります。これはあくまでも平均的な例ですので、上記のグラフを参考にしながらそれぞれ老後の資金計画を作ってみましょう。老後の生活資金は実際に使うまでには時間があるので、資産運用を検討してみるといいでしょう。

3.4 退職後の資産形成

退職後すなわちセカンドライフの生活費は、原則として年金収入+貯蓄の取崩しになります。そこで、ゆとりのあるセカンドライフのためには、これまでの貯蓄や退職金などの手元にあるまとまった資金をどのように運用していくかを考える必要があります。生活していく以外にはもう大きな出費はないと思っていても、大きな病気をしたり、住居の修繕が必要になったり、子供への資金援助をしたり、と思わぬ出費があるかもしれません。

資金に余裕があるからといってむやみにハイリスクハイリターンを狙った運用を行うのはあまりおすすめできませんが、当面は使う予定のない資金やインフレへの備えなど、資産運用にまわした方がよいものもあります。現在手元にある資金がどのような形でどれぐらいあり、一方でいつ何に使う予定かを分けて整理し、しばらく使う予定のない資金は運用を検討してみましょう。

4.さまざまなリスクに備えた資産形成をしよう

ここまで、大きなライフイベントとそれに関する資金や各年代別の資産形成について解説してきましたが、ここであげたのはあくまでも通常の平均的な例です。長い人生の間には通常ではなかったり平均的ではなかったりすることも起こる可能性があります。そこで、ここではいくつかの主なリスクを考えてみることにしましょう。

4.1 長生きリスク

長生きはとても喜ばしいことですが、一方で資金という点から考えると大きなリスクです。上記の老後の生活資金は、退職後25年間で計算していましたが、62歳で退職したとしても25年後は87歳です。2015年の日本の平均寿命(厚生労働省発表)が男性80.75歳、女性86.99歳ですから、退職後25年以上の生活資金が必要な人が少なくないことがわかります。最近では、100歳近くまで長生きされる方も珍しくありませんが、100歳まで生きるとすると40年近い生活資金が必要になるのです。自分の寿命はあらかじめわかるものではないので、老後資金は可能であれば多めに余裕を持って準備しましょう。

4.2 インフレリスク

インフレもまた大きなリスクです。インフレになれば物価は上昇しますが、その一方で年金収入は増えません。銀行金利がインフレについていっていなかったり長期預金をしていたりした場合には、銀行預金の実質的な価値が減ってしまいます。政府と日銀はデフレ脱却に向けて「インフレ目標2%」を掲げているので、インフレが起こる可能性は十分にあり得ます。特に老後は収入がインフレに連動しないため、生活費が当初の計画以上に必要になってしまうリスクがあり、インフレをカバーできる程度の資産運用を行う等の対策をしておく必要があります。

4.3 病気・介護リスク

長生きリスクと関連しますが、病気・介護のリスクもあります。現役時代の病気もリスクではありますが、生命保険等で備えている方も多いでしょう。ここでは、老後の病気や介護について考えてみます。人の一生にかかる医療費(生涯医療費)は、だいたい2,600万円(厚生労働省「医療保険に関する基礎資料」平成26年度)ですが、このうち半分近くが70歳以降にかかると言われています。もちろん、健康保険等で全額を自己負担することはありませんが、高齢になると大きな病気をすることも珍しくないことであり、医療機関に通うことも増えるでしょう。医療費負担が予想以上に大きくなることも考えておかなければなりません。

介護もまた資金という観点からはリスクになります。現在介護予防サービス及び介護サービスを受けている人は605万人(厚生労働省「平成27年度介護給付費等実態調査の概況」)です。このうち、90歳以上では50%以上の人が介護保険を受給しており、長生きになればなるほど介護が必要になる可能性は高くなります。介護の程度や老人ホームの利用などにより介護費用は異なりますが、老人ホーム入居を想定した場合、一人あたり1,000万円程度の準備は必要になると言われています。

このように、長生きによって生活費だけでなく医療費や介護費用もかかる可能性が高いということは認識しておかなければなりません。やはり老後資金は多いに越したことはないと言えるでしょう。

4.4 晩婚化・晩産化リスク

近年は、晩婚化・晩産化が進んでいると言われています。実際、平均初婚年齢は男性31.1歳、女性29.4歳と年々上昇してきています。また、平均初産年齢は30.7歳とこちらも上昇して30歳を超えました。最近では、誕生時に父親・母親が40歳を超える例も珍しくありません。このような場合には、教育資金、住宅資金が退職後に一度に重なるリスクがあります。ただ、このリスクは前もって予想できるものなので、現役時代に出費の集中に備えて前倒しで計画的に資産形成を行っておけば、ある程度回避することができるでしょう。

5.まとめ

いかがでしたか。「資産形成」という言葉になじみがなくても、漠然とでも資産形成の必要性を感じていた方も少なくないのではないでしょうか。最近では、老後に向けた資産形成を行うためのiDeCo(イデコ)や、中長期の資産形成を行うためのNISA(ニーサ、少額投資非課税制度)など、より効率的な資産形成を可能にする制度も整備されてきています。この記事を通して資産形成のイメージがより具体的になり、将来への備えにつながるきっかけになれば幸いです。ぜひ、今からでも人生の収支設計をし、それぞれにあった資産形成を検討してみてください。

【PR】

投資初心者/厳選されたおすすめファンドから選ぶなら楽天証券

>>楽天証券のiDeCoについて詳しくみる[PR]

自分でしっかり見極めたい/選べるファンドの多さならSBI証券

>>SBI証券のiDeCoについて詳しくみる[PR]

【PR】テーマ投資を始めてみるなら

[PR]

■ネット証券元祖!松井証券の「テーマ投資ガイド」

- テーマ投資を一覧化。株価や騰落率、関連度なども表示。

■業界最大手もテーマ投資に参入!SBI証券「テーマキラー!」

- 単元未満株(S株)を活用。5万円、10万円、20万円、30万円、40万円の5つの購入コース。

LIMO編集部