2021年11月15日に行われた、株式会社セルム2022年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社セルム 代表取締役社長 加島禎二 氏

セルムの⽬指す世界観

加島禎二氏(以下、加島):みなさま、本日は私どものIRミーティングにお越しくださいまして、誠にありがとうございます。また、平素より私どもの会社をさまざまな面でご支援くださいまして、誠にありがとうございます。この場を借りまして厚く御礼申し上げたいと思います。

それでは、第2四半期の決算報告をさせていただきます。会社概要、第2四半期の業績、ならびに主要サービス別の概況についてお話ししたいと思います。

まず、あらためて会社概要です。私どもは「人と企業の可能性を広げ、世界を豊かにする」というビジョンを掲げ、顧客企業の持続的な企業価値向上のため、「人と組織」にフォーカスしてご支援している会社です。

特に「リーダー人材の開発」と「企業カルチャーの革新」という2つのテーマに、非常に強みを持っていると認識しています。

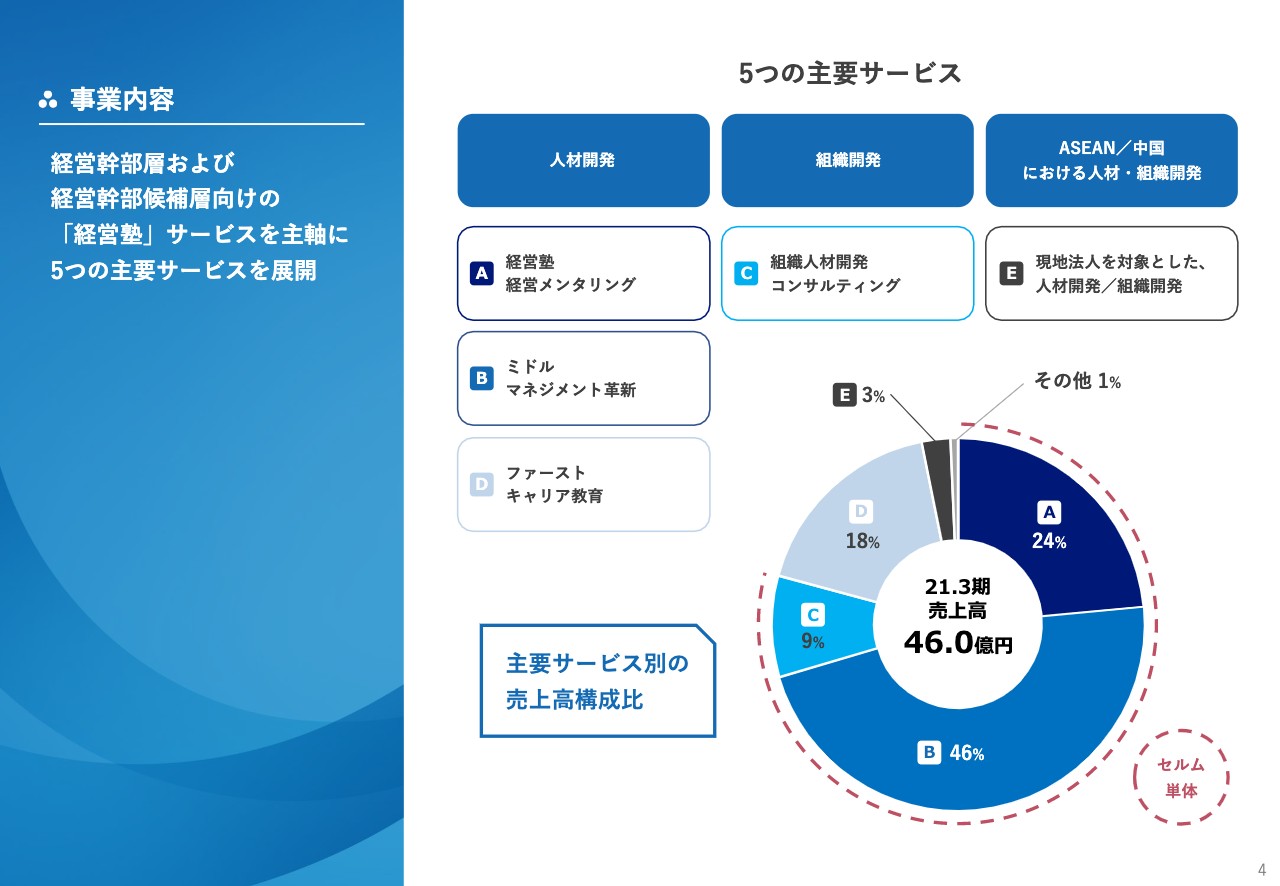

事業内容

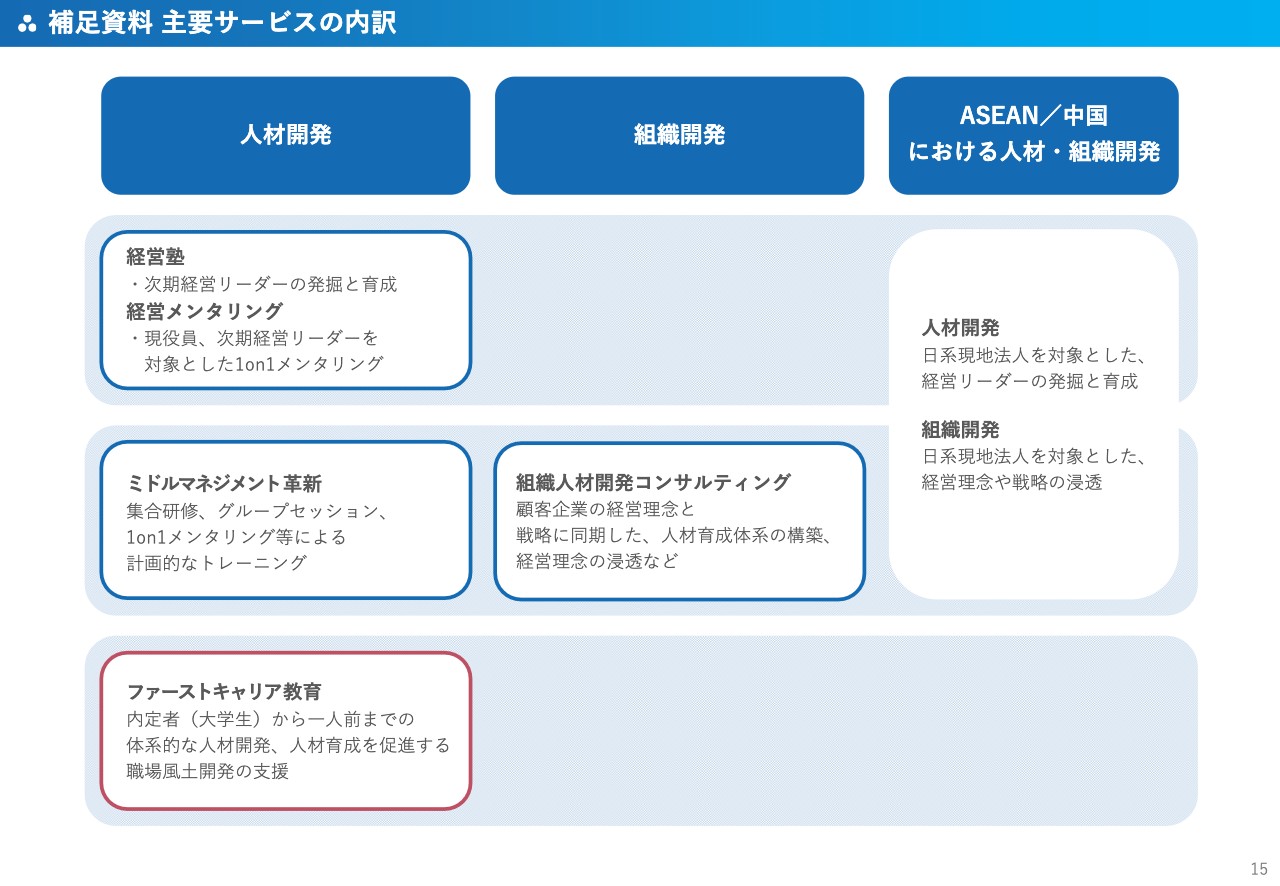

主要サービスは5つあります。人材開発の面では「経営塾」「経営メンタリング」という次世代の経営者層の育成と「ミドルマネジメント革新」、そして「ファーストキャリアの教育」です。

組織開発では、「組織人材開発コンサルティング」ということで、理念浸透等のカルチャー変革を手掛けています。ASEANや中国における人材・組織開発では、日系現地法人で現地採用した幹部を見極めて育成していくこと、ならびに本社の理念を浸透させていく組織開発を行っています。これらが主要のサービスで、ご覧のとおりの構成で事業を運営しています。

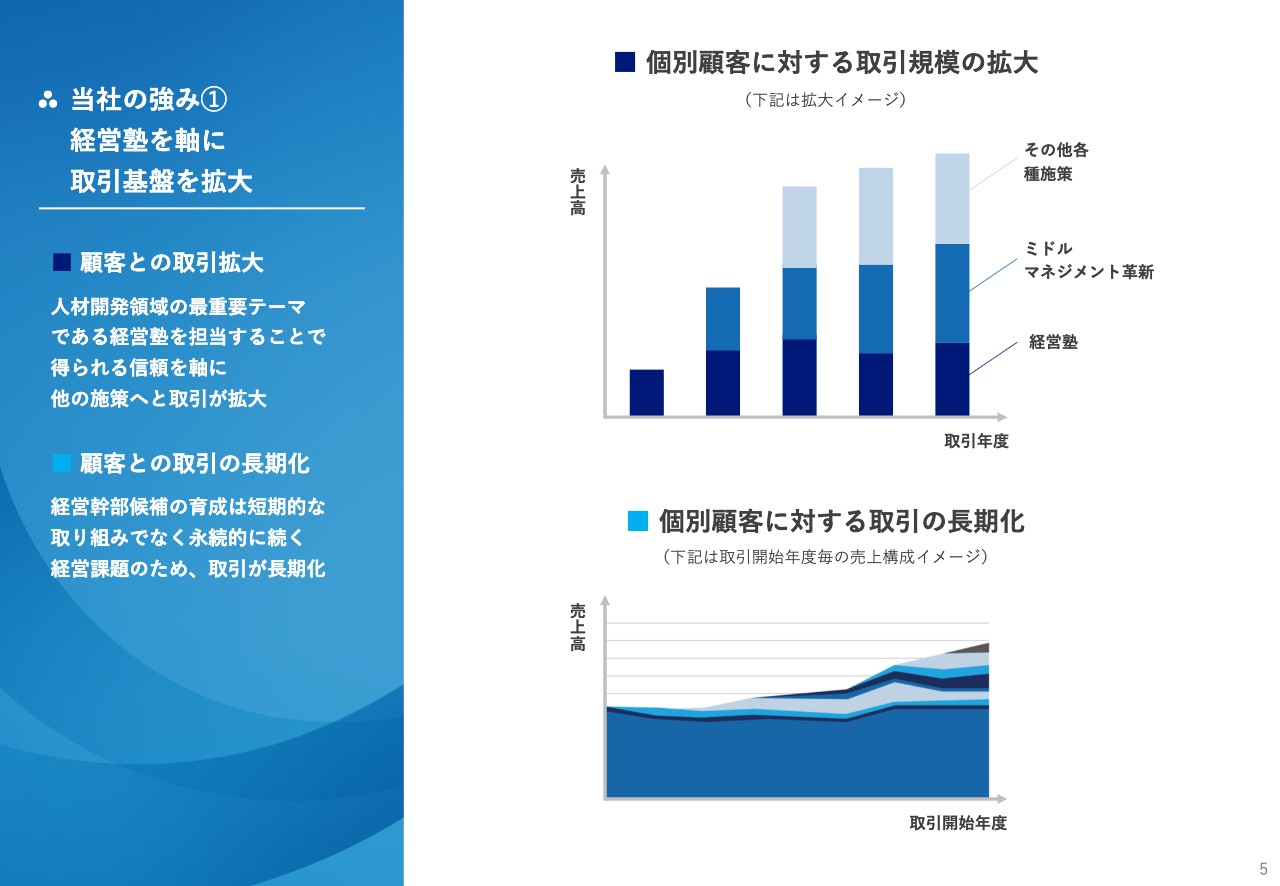

当社の強み➀ 経営塾を軸に取引基盤を拡大

我々の強みをお話ししたいと思います。まず1つは「経営塾」を軸に取引基盤を拡大していける構造を持っていることです。経営人材育成は終わりのない、経営の「ど真ん中」のテーマですので、ここに対する投資が減ることはありません。

経営人材育成は、人事役員の方々が責任者となり、経営トップが積極的に関わる取り組みとなります。最近はコーポレートガバナンスの進展によって、社外取締役や指名報酬委員会といったガバナンスの構造が「経営塾」と不可分の状況になっています。そのような意味では、経営の中枢テーマを担当していると言えます。

「経営塾」で信頼を得ることで、「ミドルマネジメント革新」など、その他の諸施策につながっていき、ストック型のビジネスを展開できていることが、強みの1つ目です。

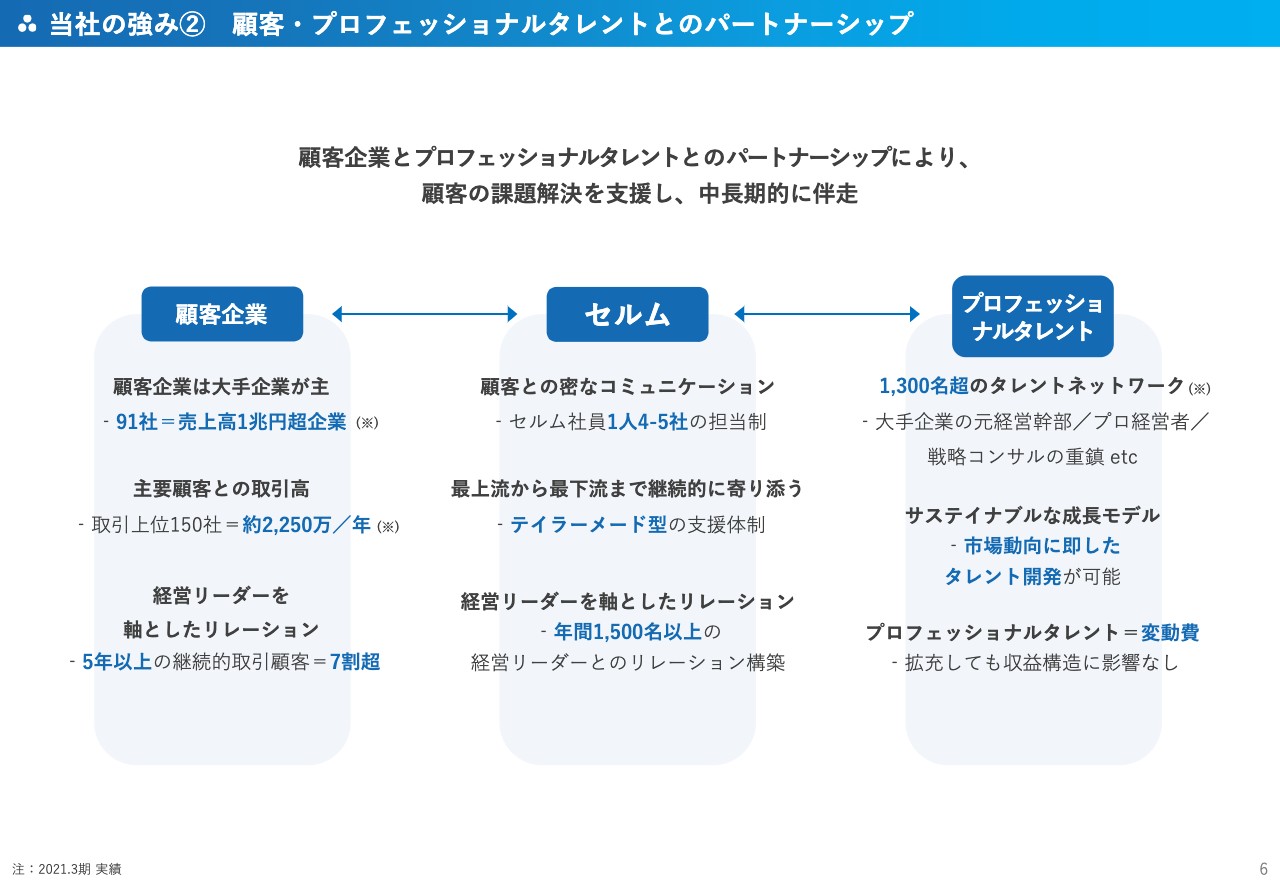

当社の強み② 顧客・プロフェッショナルタレントとのパートナーシップ

2つ目が、プロフェッショナルタレントならびに顧客とのパートナーシップです。まず顧客企業についてご説明すると、顧客企業は大企業に特化しています。売上高が1兆円超の顧客企業は91社で、主要顧客150社の年間の取引金額は約2,250万円ということで、競合の数倍にあたる取引規模となっています。

先ほどお話ししたとおり、経営リーダーを軸としたリレーションが構築されているため、5年以上のお取引がほとんどとなっています。

スライド右側ですが、現在1,300名超のプロフェッショナルタレントを有しています。彼らは市場動向やニーズの変化に即して開発していくため、サステナブルな構造になっています。また、すべて変動費ということになるため、新しいタレントを開発しても私どもの収益構造に影響は出ない経営体質になっています。

スライド中央が我々ですが、その両者をつないでいます。営業担当1人あたりがお客さまを4社から5社に絞って担当しており、密着していくことができており、顧客企業における施策検討の最上流から実施後のフォローまで、テーラーメイド型でしっかり伴走しています。

「経営塾」を通じて年間約1,500名くらいの将来の役員候補たちとリレーションが形成され、このリレーションを通じて、さまざまなご相談や案件の提案依頼を頂戴することがあります。このようなところが我々の強みであると考えています。

すなわち、顧客の経営課題を支援し、中長期的に伴走できるパートナーシップを有していることが、強みの2つ目です。

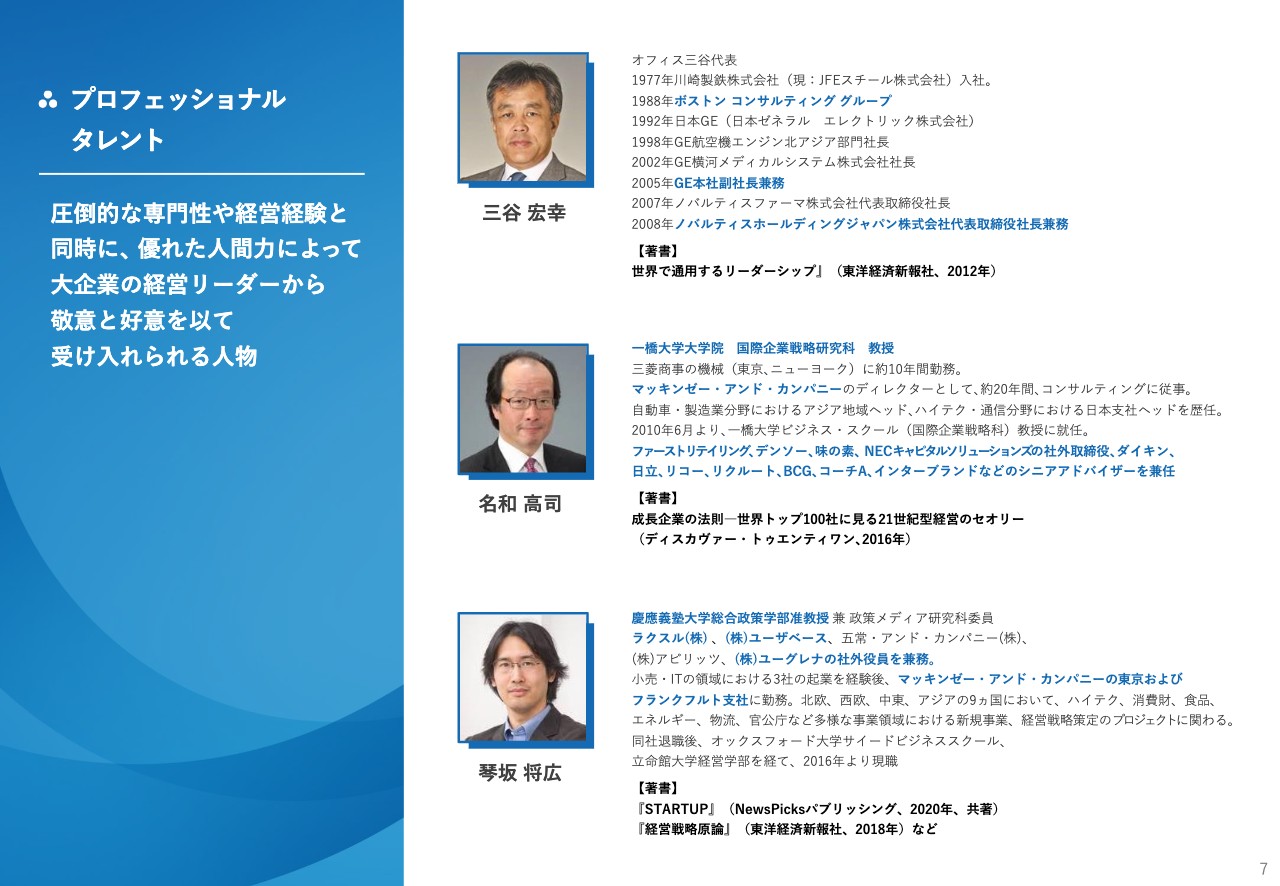

プロフェッショナル タレント

プロフェッショナルタレントをご紹介します。スライドに記載の方々は圧倒的な専門性、経験を持っています。教育に関わることですので、優れた人間力がないと務まりません。単に「コンサルタントをたくさんネットワークしています」ということとは意味合いが違うとご理解いただければと思います。

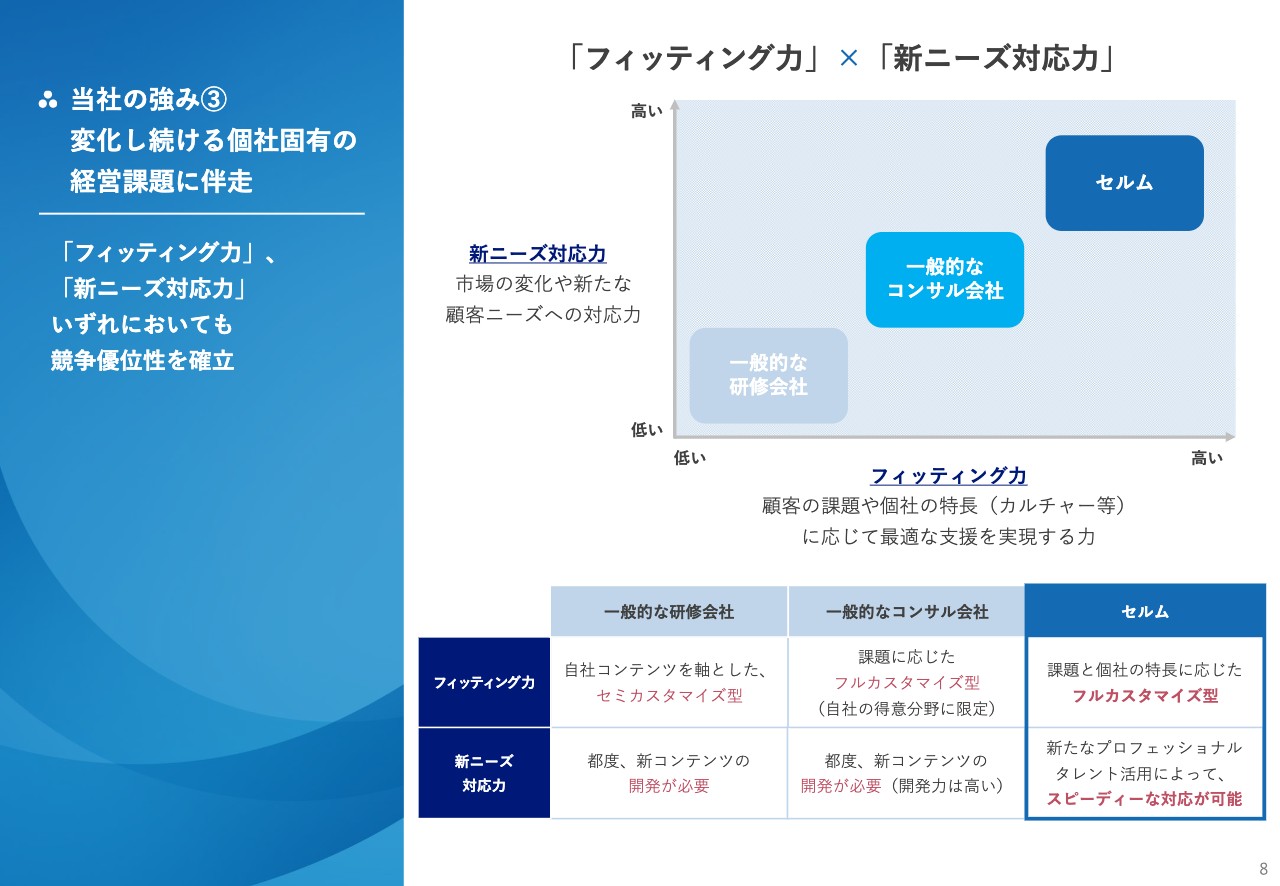

当社の強み③ 変化し続ける個社固有の経営課題に伴走

当社の強みの3つ目です。常に変化し続ける個社固有の経営課題に伴走できるということです。スライドの図の横軸は「フィッティング力」ですが、顧客の課題や個社の特長、カルチャー等に対して最適な解決策を練り上げていくのがフィッティング力です。

そして「新しいニーズへの対応力」ですが、我々は固有のプログラムもなく、稼働させなくてはいけない講師が社内にいるわけでもありません。そのため、市場の変化に応じて最適なプロフェッショナルタレントと連携するなど、タレントネットワークをアップデートしていくことができます。このニーズへの対応力ならびにフィッティング力においては、他社を凌駕しているのではないかと考えています。

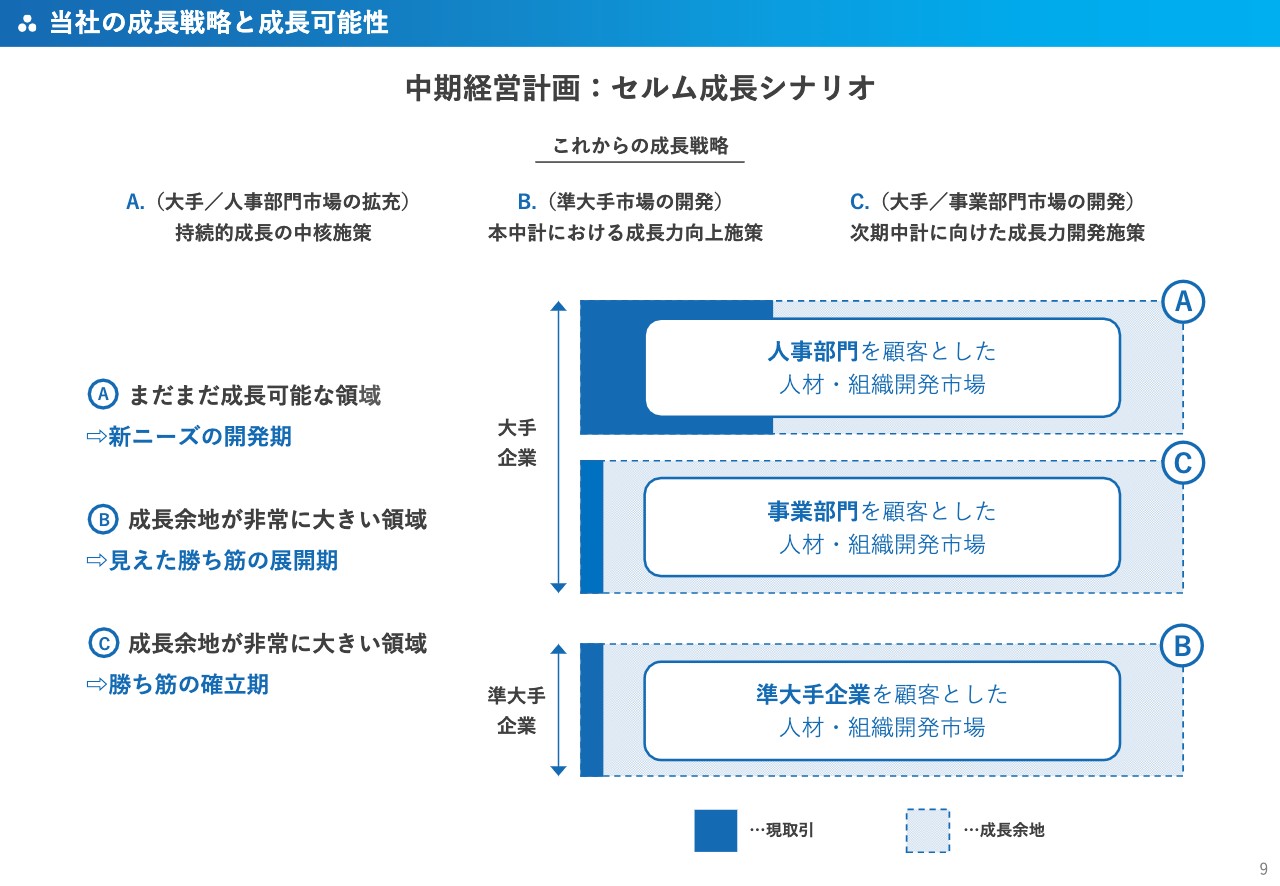

当社の成長戦略と成長可能性

このような我々の強みを最大限に活かすかたちでの成長可能性ということで、今中計においては、スライドに記載の3本柱で戦略を遂行しています。

一番上の人事部門の取引について、これは今でも厚みがあるのですが、これをさらに厚くしていけるだけの成長余力は十分に持っていると考えています。最近ではダイバーシティ&インクルージョンや、SDGs等の新しいニーズが出てきています。

DXに関する育成も多く、人事部門が「DX University」を立ち上げるような動きが盛んに出ており、この「A」の領域は、まだまだ成長可能性が十分にあると想定しています。

次に、事業部門について、「HRBP(ビジネスパートナーとしての人事)」という、部門やカンパニー単位で組織長の参謀として人事スタッフを配置する動きが、この数年大手企業で進みました。

彼らが事業サイドにおける戦略人事としてビジネスリーダーを支援しており、その部門における人材育成や組織開発を担っています。ここに非常に大きな可能性があると思っており、勝ち筋は見えているため、これから積極的に展開していきたいと考えています。

もう1つが、この数年で力を入れてきた準大手企業の開拓です。これは我々のセグメントとしては、年商1兆円未満、2,000億円から5,000億円くらいの会社が主流です。後ほどお話ししますが、展開は順調に進んでおり、こちらも非常に大きな成長可能性があります。この成長可能性の3本柱を追いかけていくというのが、今中計の成長戦略と位置付けています。

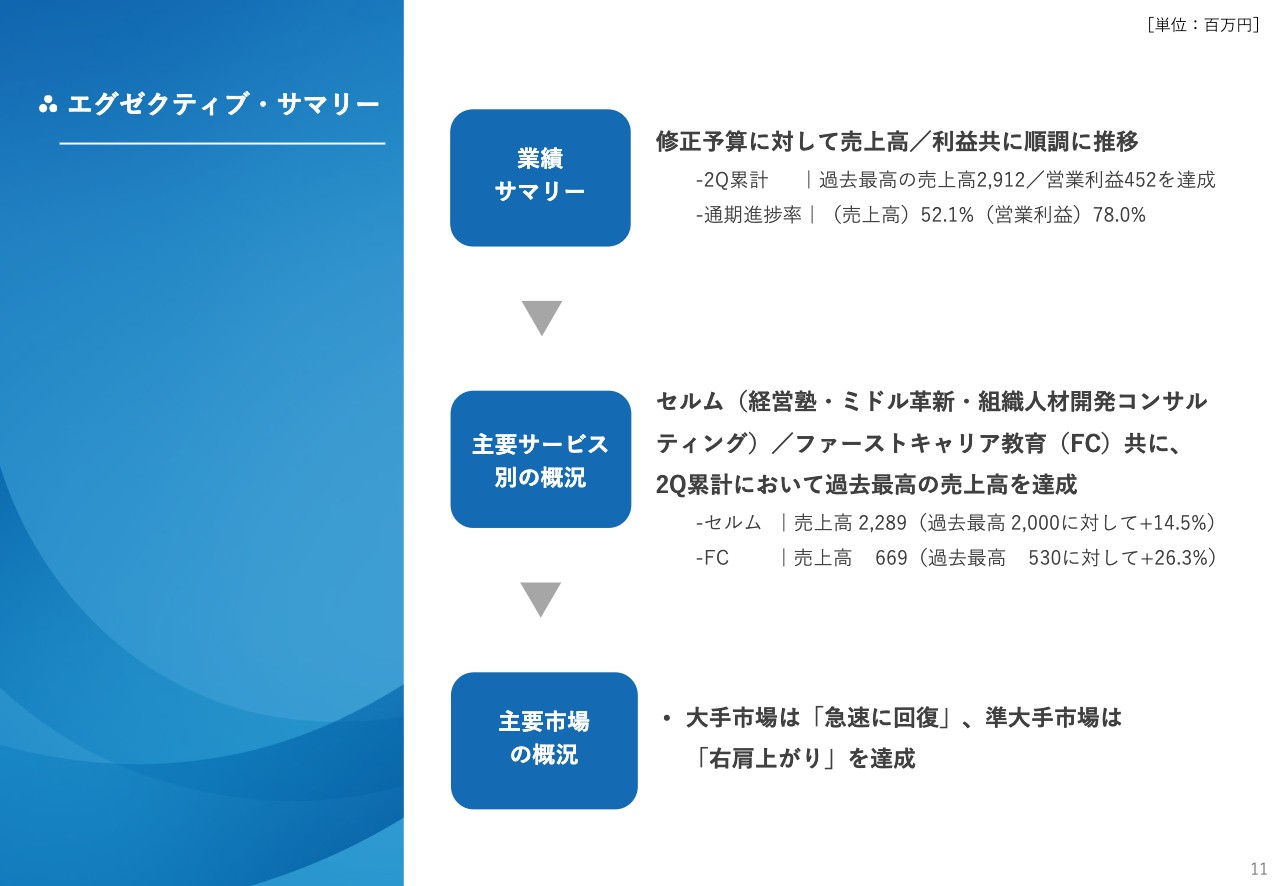

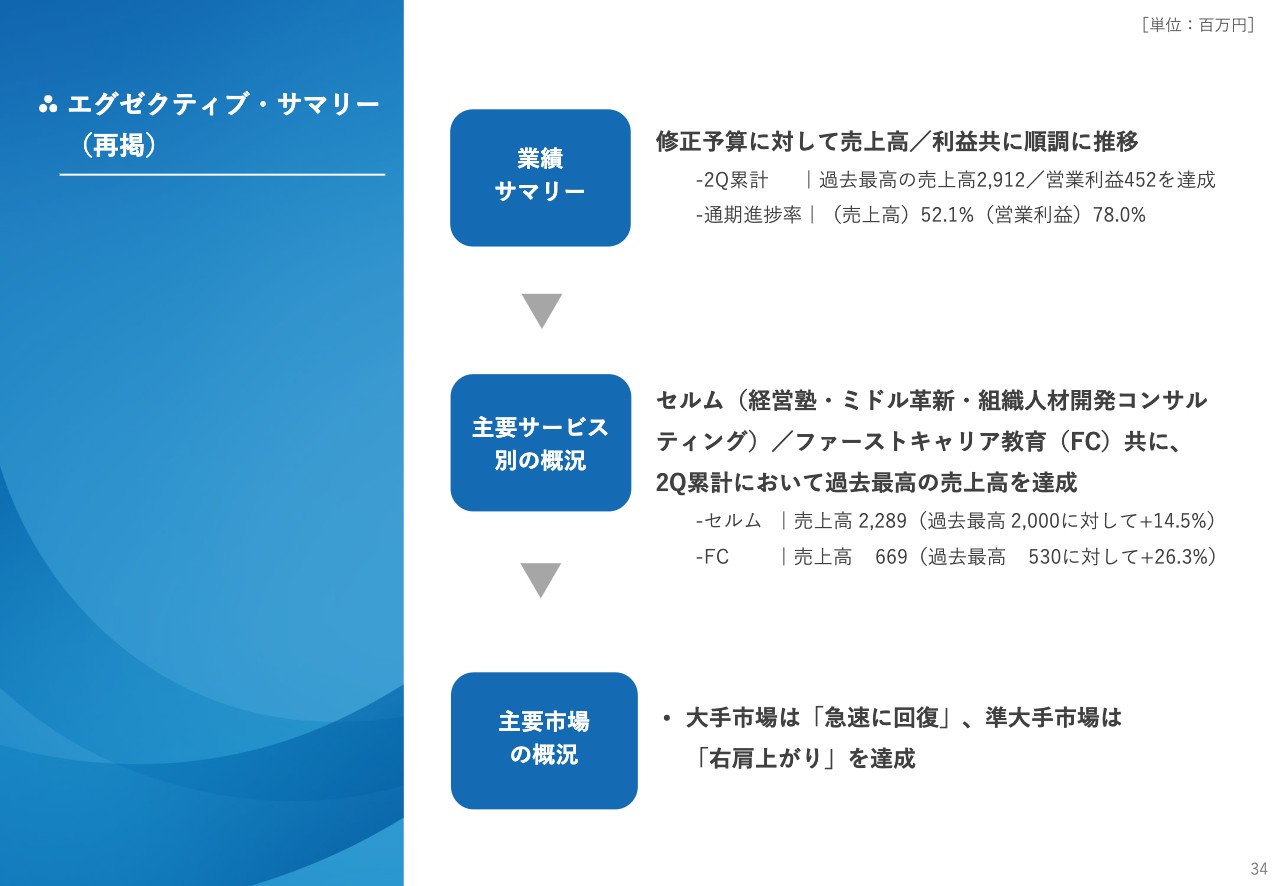

エグゼクティブ・サマリー

業績のご報告ですが、まずはサマリーです。8月に修正予算を発表しましたが、売上高、利益ともに順調に推移しました。先ほどお話ししたように、第2四半期累計において過去最高の売上高を達成することができています。

大手市場は急速に回復していますし、準大手は右肩上がりを達成することができています。

業績サマリー

業績サマリーです。売上高・利益ともに順調な推移を見せています。

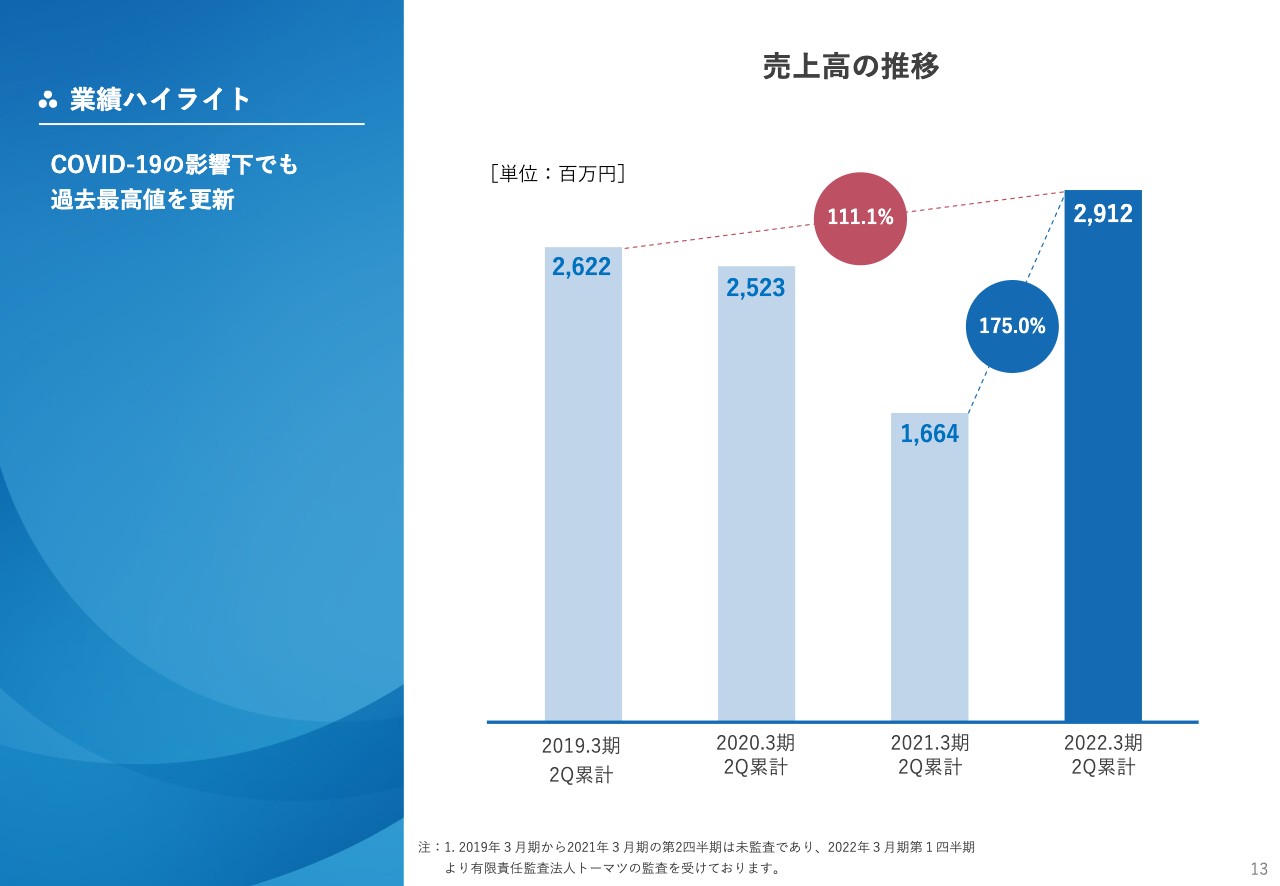

業績ハイライト

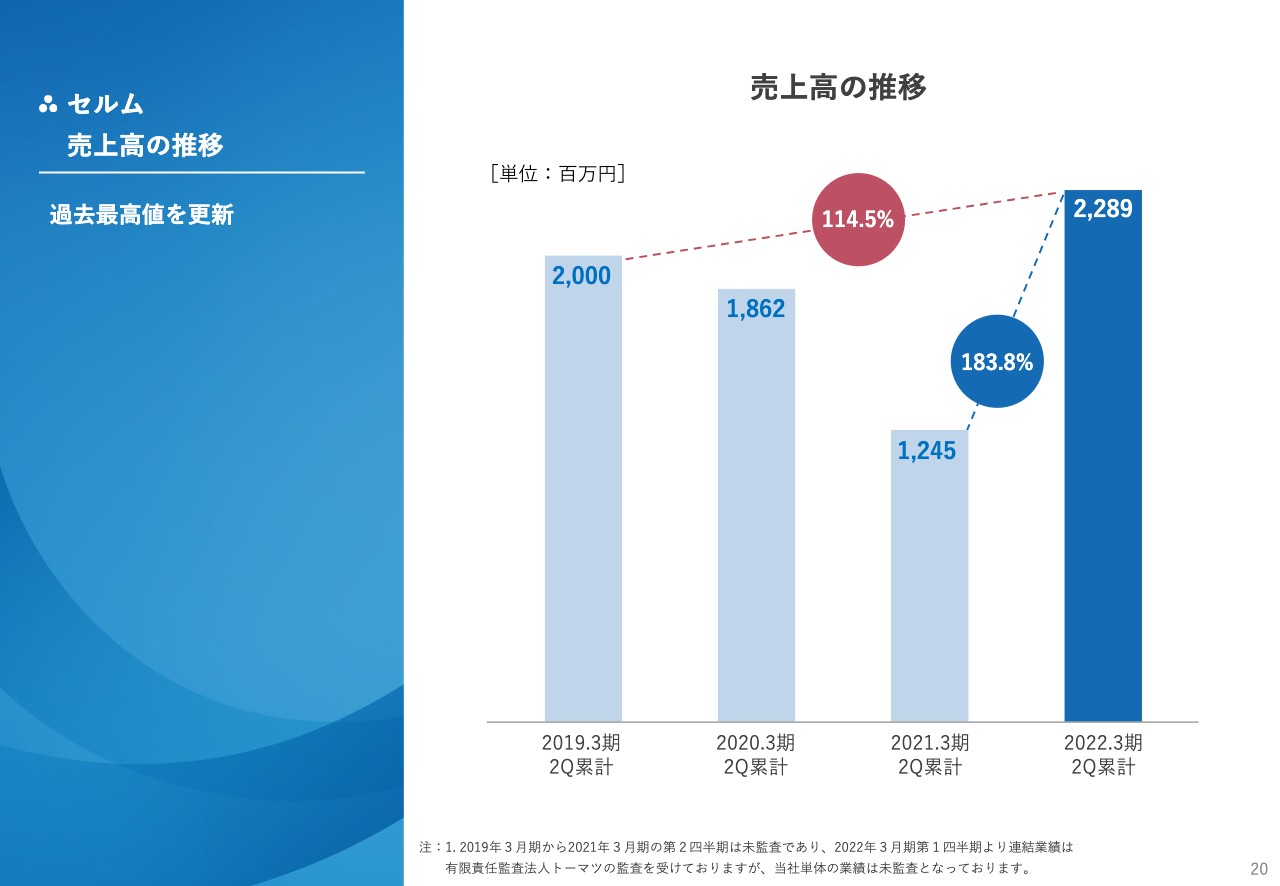

業績のハイライトとしては、コロナ禍から急速な回復を遂げ、我々の過去最高である2019年3月期も上回ることができました。

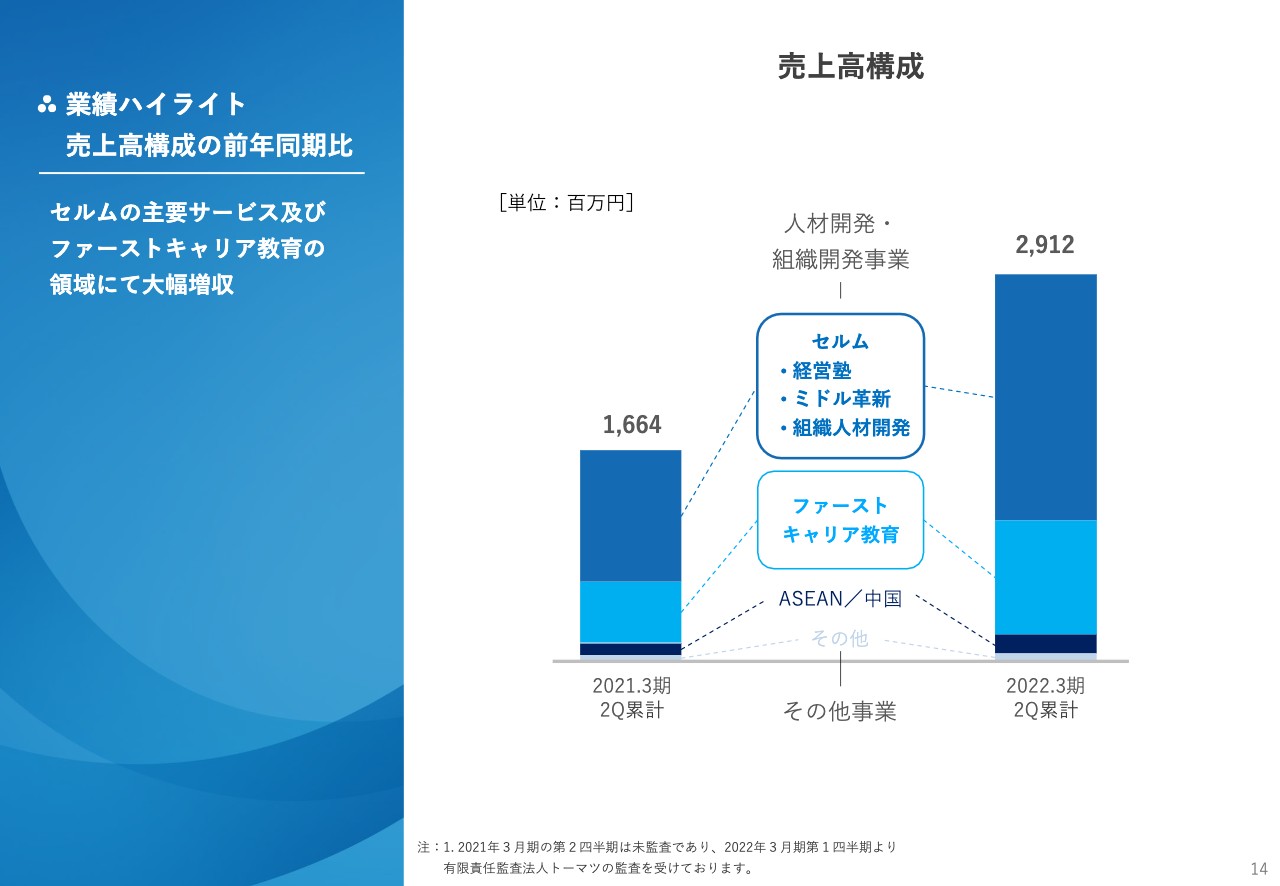

業績ハイライト 売上高構成の前年同期比

売上の構成ですが、我々の主要サービスがしっかり伸びているということを強調しておきたいと思います。ファーストキャリア層の育成、ならびにセルムの主要サービス が満遍なく伸びています。

補足資料 主要サービスの内訳

主要サービスの内訳については補足資料を入れています。中身については、こちらをご覧いただければと思います。

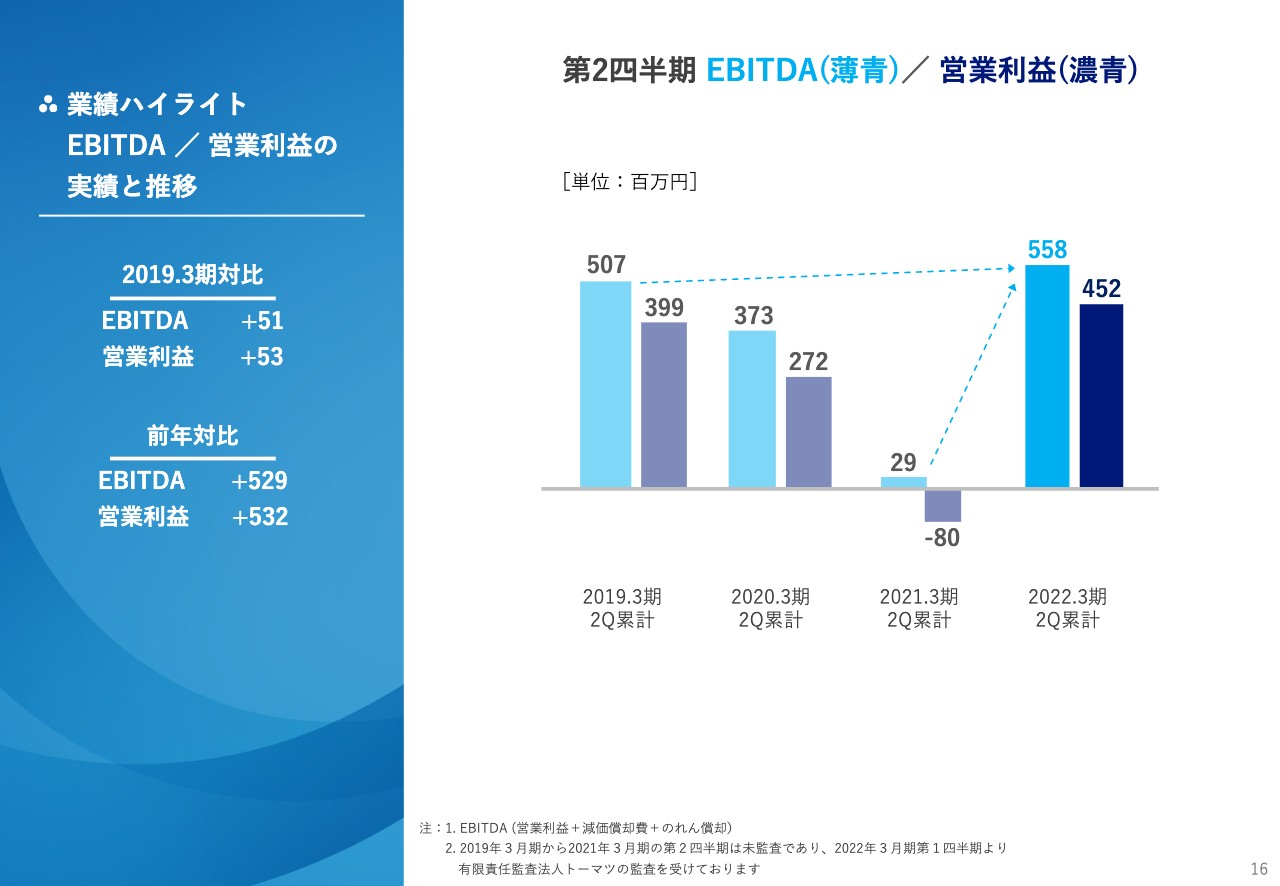

業績ハイライト EBITDA / 営業利益の実績と推移

利益面ですが、EBITDAおよび営業利益ともに、コロナ禍からの大きな復活、そして過去最高の2019年3月期を少し上回ることができています。

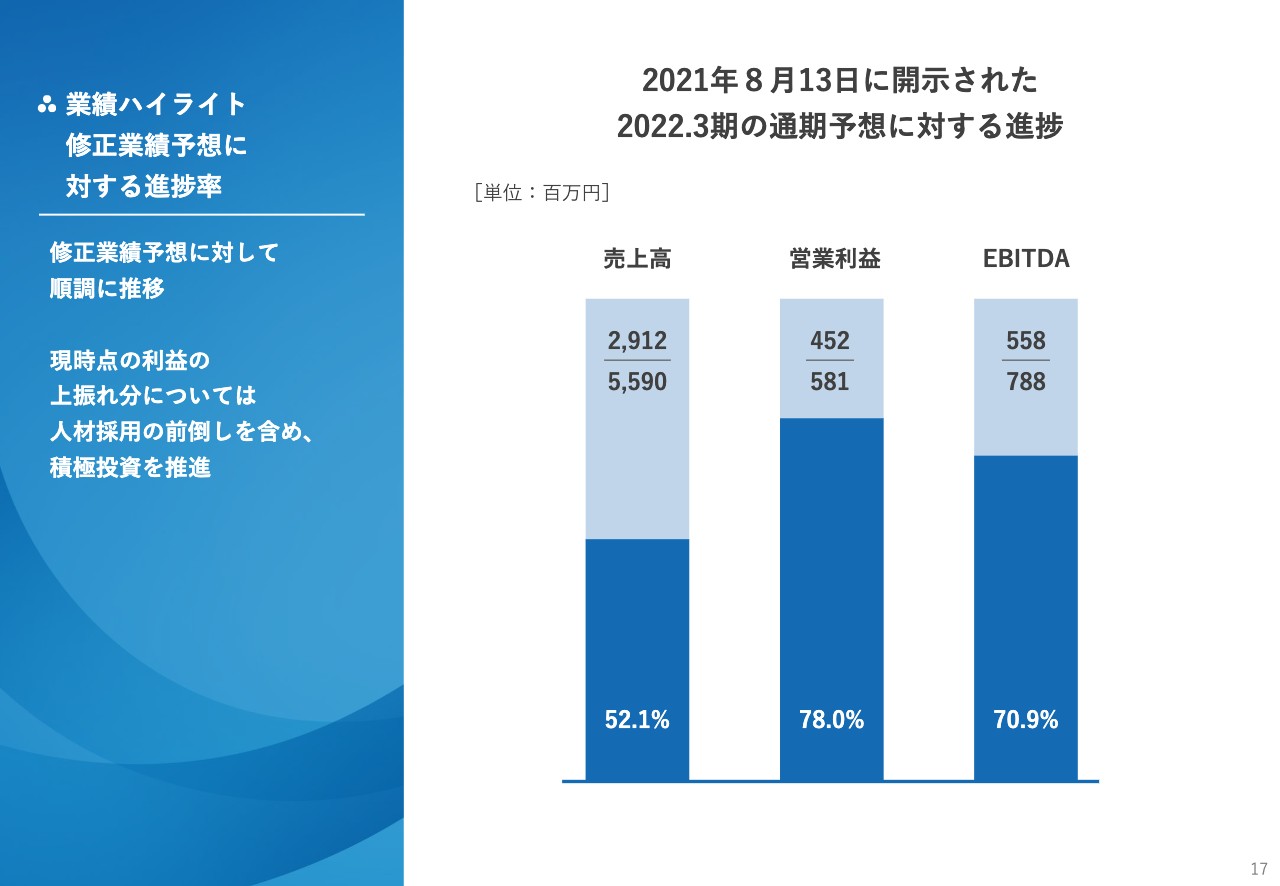

業績ハイライト 修正業績予想に対する進捗率

修正業績予想に対する進捗率です。おかげさまで、通期予想に対しての進捗は売上高で50パーセント超、営業利益で78パーセントということで、かなりの進捗率になっています。

現状、第3四半期以降も業績はかなり順調に推移しており、特段リスク要因はないと考えています。ただ利益面の進捗に関しては、第2四半期において想定していた販管費の進捗の遅れが影響しています。また今後の業績上振れ分については、人材採用の前倒し等、翌期以降の成長力の向上に向けて積極投資していきたいとも考えています。

セルム 売上高の推移

主要サービス別に見ていきたいと思います。セルムの売上高について、これまでご説明したとおりとなっております。

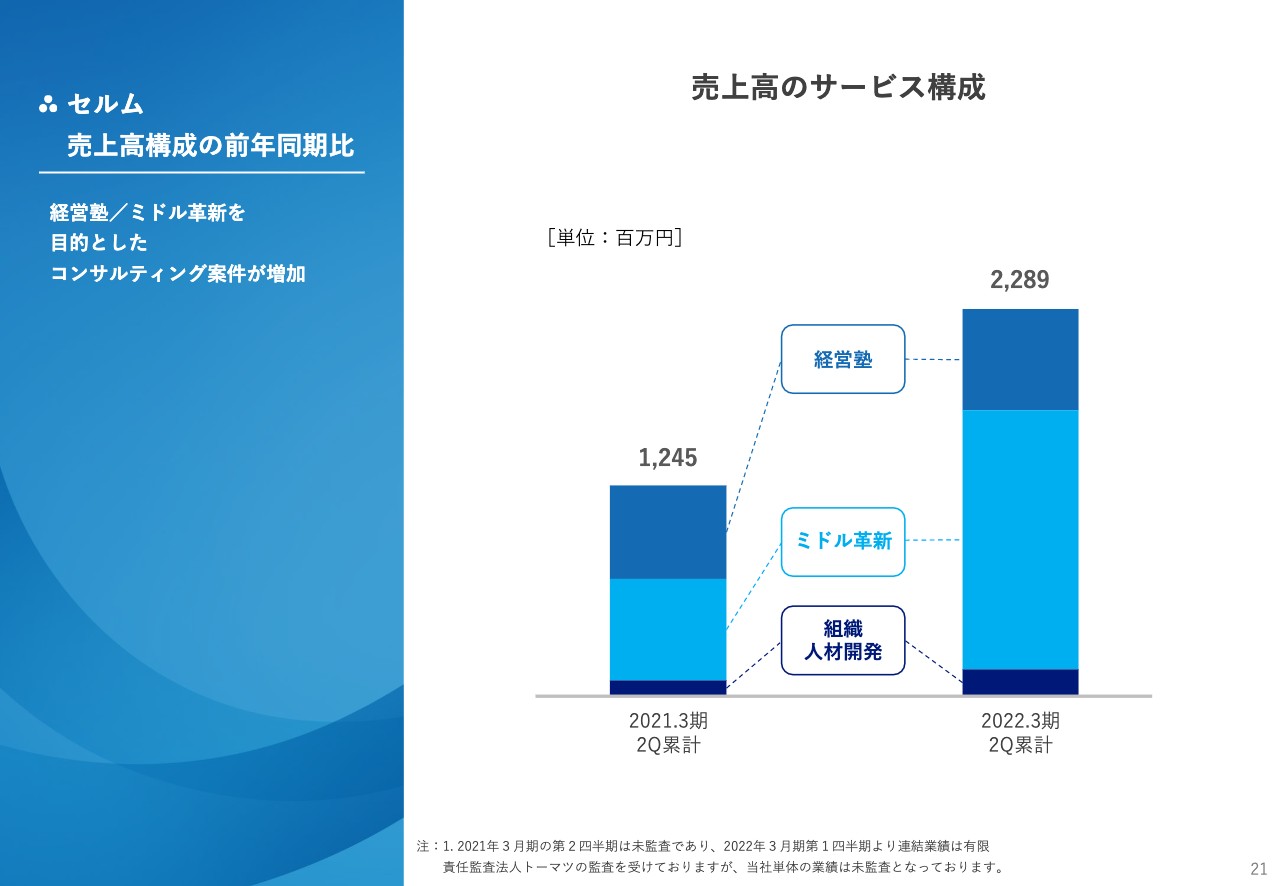

セルム 売上高構成の前年同期比

サービス構成ですが、「経営塾」は売上1兆円企業ですら、年間20名から30名くらいの規模で進めていくものですので、それほど一気に伸びるものではありません。「ミドル革新」が増えているのは、非連続な中計を掲げた企業、社長の交代、それからDX等の追い風を受けて「ミドルに対して手を打ちたい」という企業のニーズを取り込むことができたからです。

特に顕著だった悩みは、「オンライン環境下で職場での求心力の衰退」であったり、また職場内の教育やOJTがなかなかうまく進まないこと対して「オンライン時代にミドルマネジメントはどうパフォーマンスしていけばよいのか」といったものです。そこに対して手を打ちたいという企業ニーズに対応した結果です。

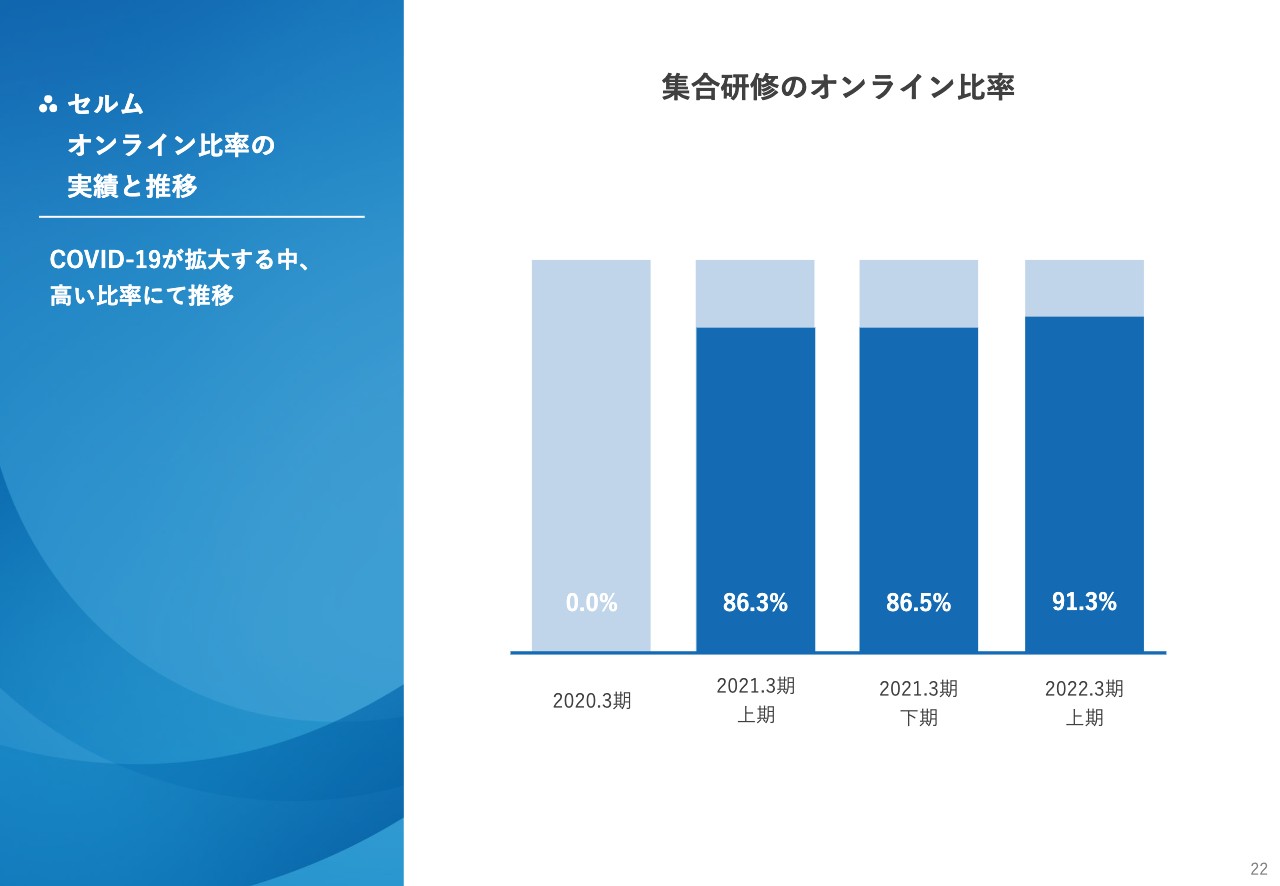

セルム オンライン比率の 実績と推移

集合研修のオンライン比率は、コロナ禍以降は高止まりしており、8割から9割くらいの推移を見せています。今後は少し風向きが変わりましたので、「対面でやるべきは対面、そうでないところはオンライン」というかたちで、ベストミックスを進めます。

そのため、今後、オンライン比率は少し低下することは想定されますが、逆に言えば、何があってもまたオンラインで進めていけるだけの方法を、お客さまも我々も培うことができたということです。業績に対しては、非常に前向きなものだと捉えています。

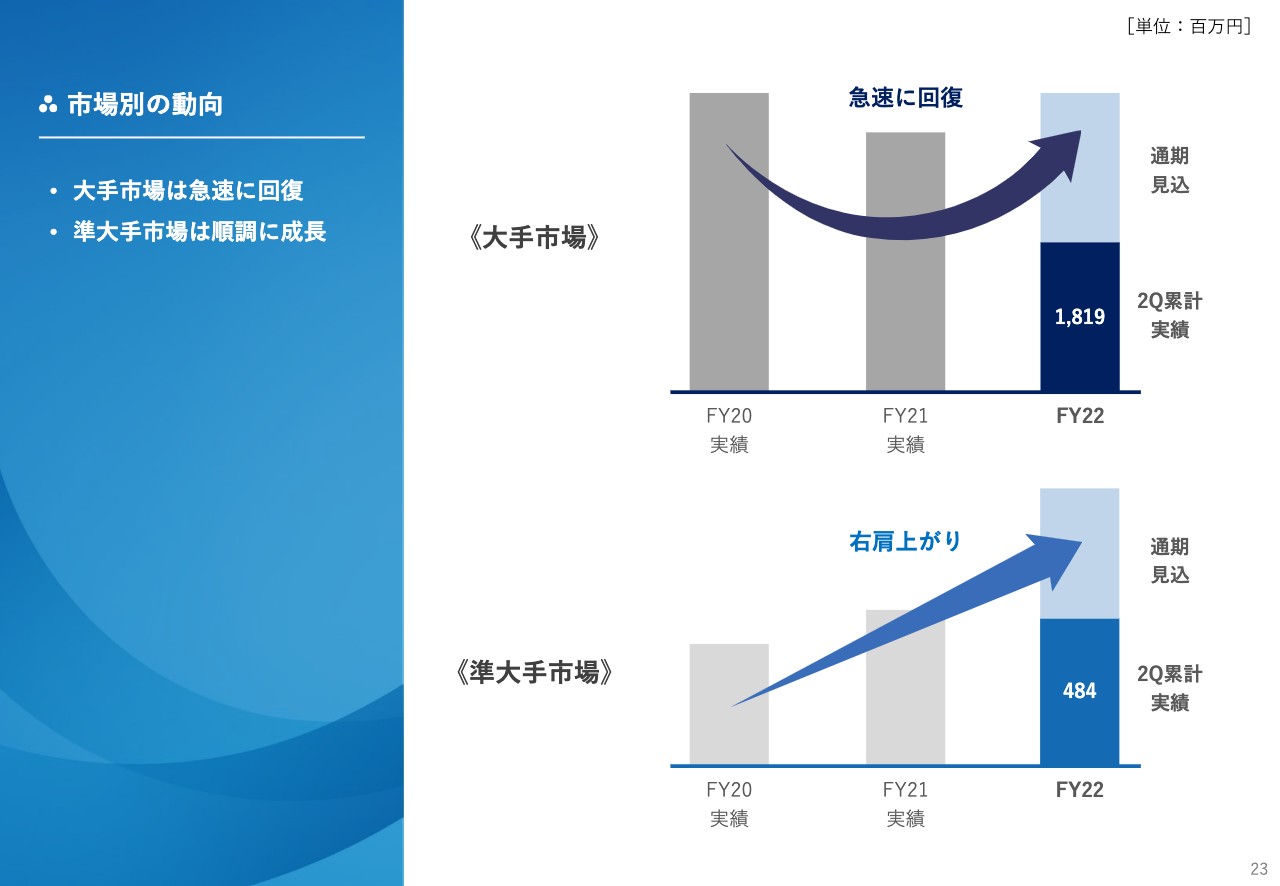

市場別の動向

市場別の動向です。まず、売上高1兆円以上の大手市場に関しては急速に回復しており、準大手市場は右肩上がりを達成することができていると思います。

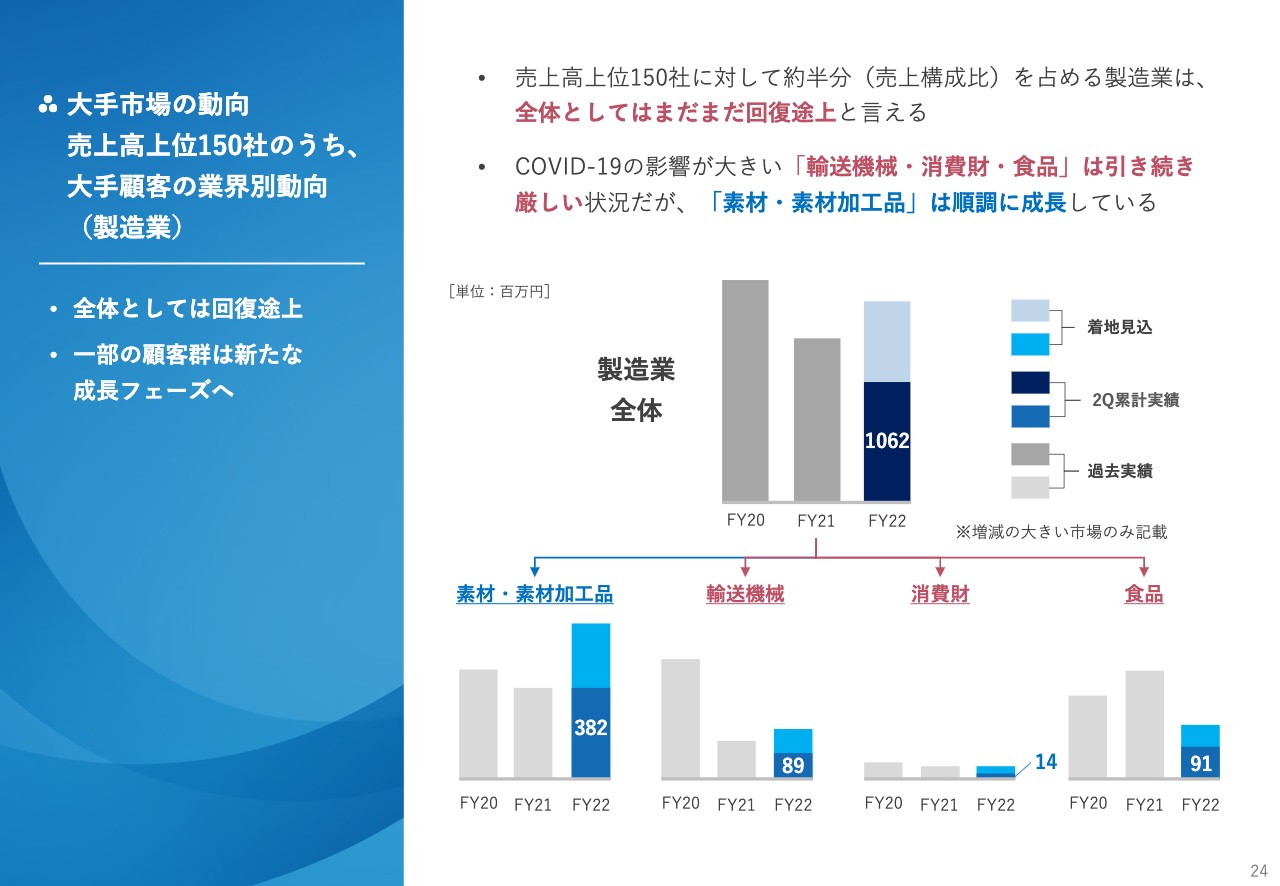

大手市場の動向 売上高上位150社のうち、大手顧客の業界別動向 (製造業)

顧客の大手企業の動向についてもう少し補足するため、業界別の動向もお知らせします。まず、我々の主要顧客の半数強を占める製造業ですが、こちらは全体としてはまだ回復途上にあると考えています。

スライドの下部に記載のとおり、素材・素材加工品は伸びも回復も非常に顕著です。さらに伸びていくイメージを持っているため、しっかりと回復傾向をつかんでいきたいと思っています。しかし、まだ回復できていない業界もあるため、こちらの回復期をしっかり捉えていくことが、我々にとって非常に重要です。

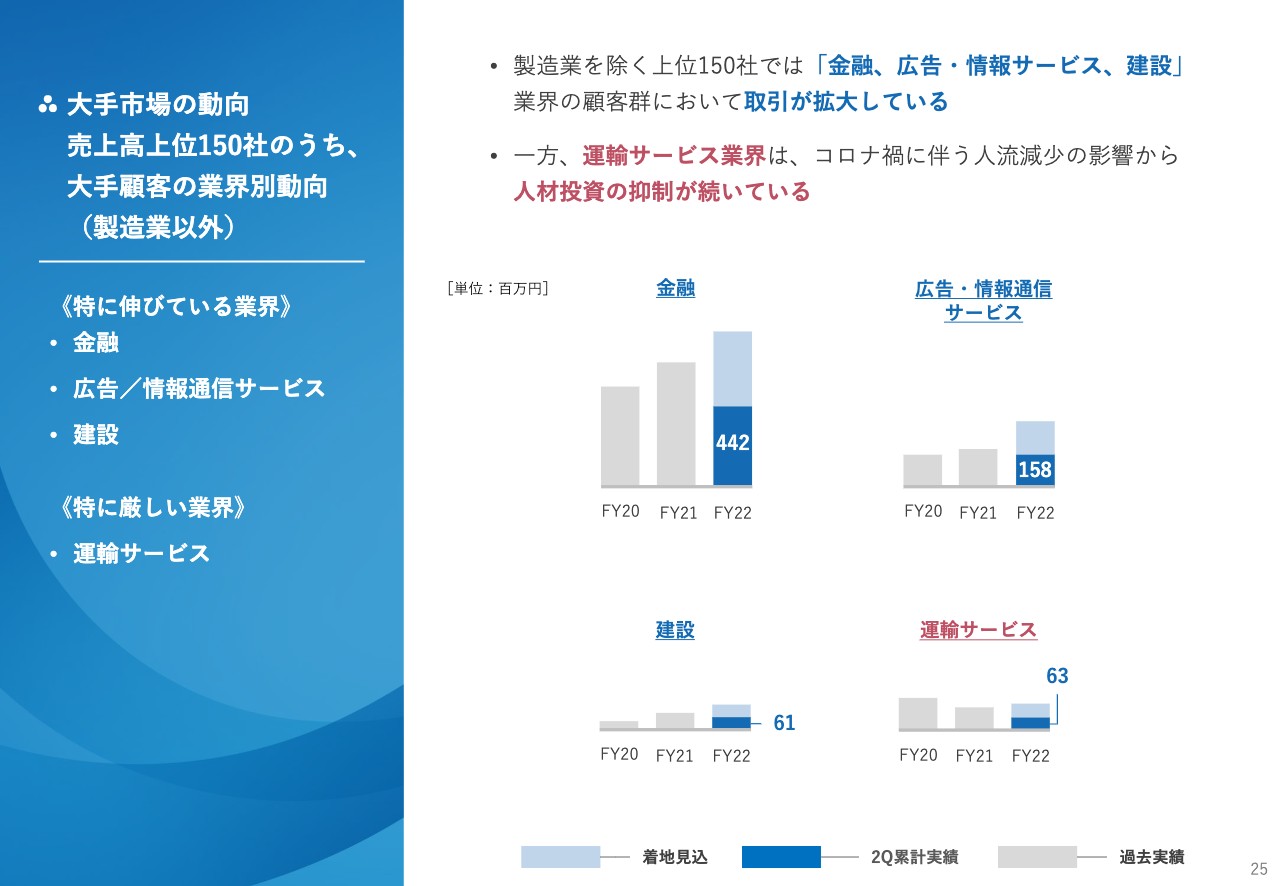

大手市場の動向 売上高上位150社のうち、大手顧客の業界別動向(製造業以外)

非製造業は、金融、広告・情報サービス、また少しポーションが小さいですが建設はいずれも伸びています。金融は我々にとって構成比の大きな業界ですが、そちらも非常に伸びています。

製造業以外では、金融を大きく伸ばし、運輸サービスの回復をつかんでいくことがポイントになると思っています。

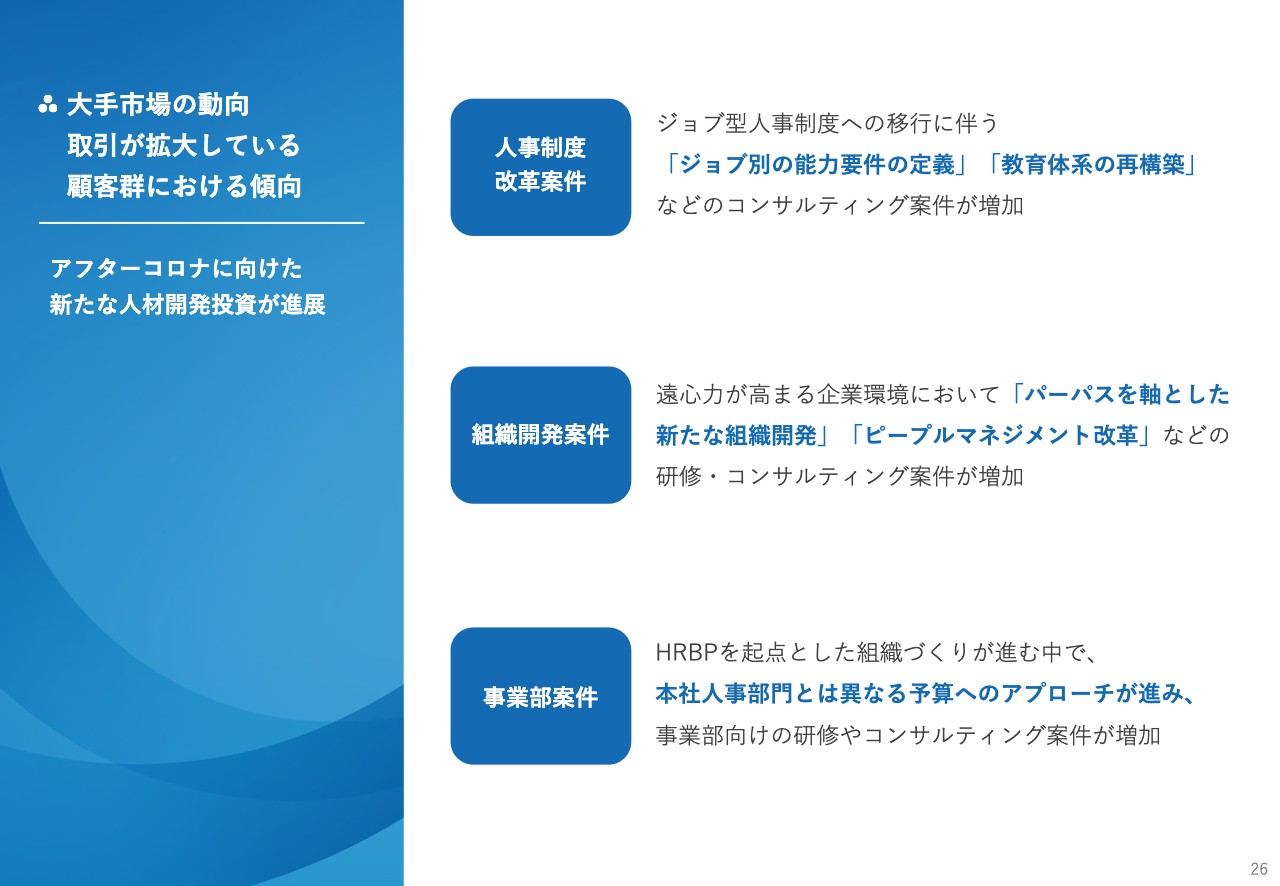

大手市場の動向 取引が拡大している顧客群における傾向

大手市場で取引が拡大している顧客群における傾向は、以下の3つに収斂されます。

1つ目は「人事制度改革案件」です。ジョブ型人事制度やジョブ型雇用が一気に進んできており、そちらにあわせた教育体系の再構築ニーズが非常に増えています。

2つ目は「組織開発案件」です。最近では「パーパス経営」という言葉がよく使われるようになりました。「組織開発案件」では、業績達成するという外発的な動機ではなく、内発的な動機に働きかけていくための施策を打ちたいというものが顕著に増えています。

3つ目は「事業部案件」です。多くの事業がある中で、本社の人事部門は一律のインフラ的な投資となります。その戦略投資は、事業部門が先んじて取り組むという動きが非常に顕著であり、事業部門のアプローチが進んでいることが、取引拡大の1つの要因になったと捉えています。

大手市場の動向 取引が拡大している顧客群における傾向

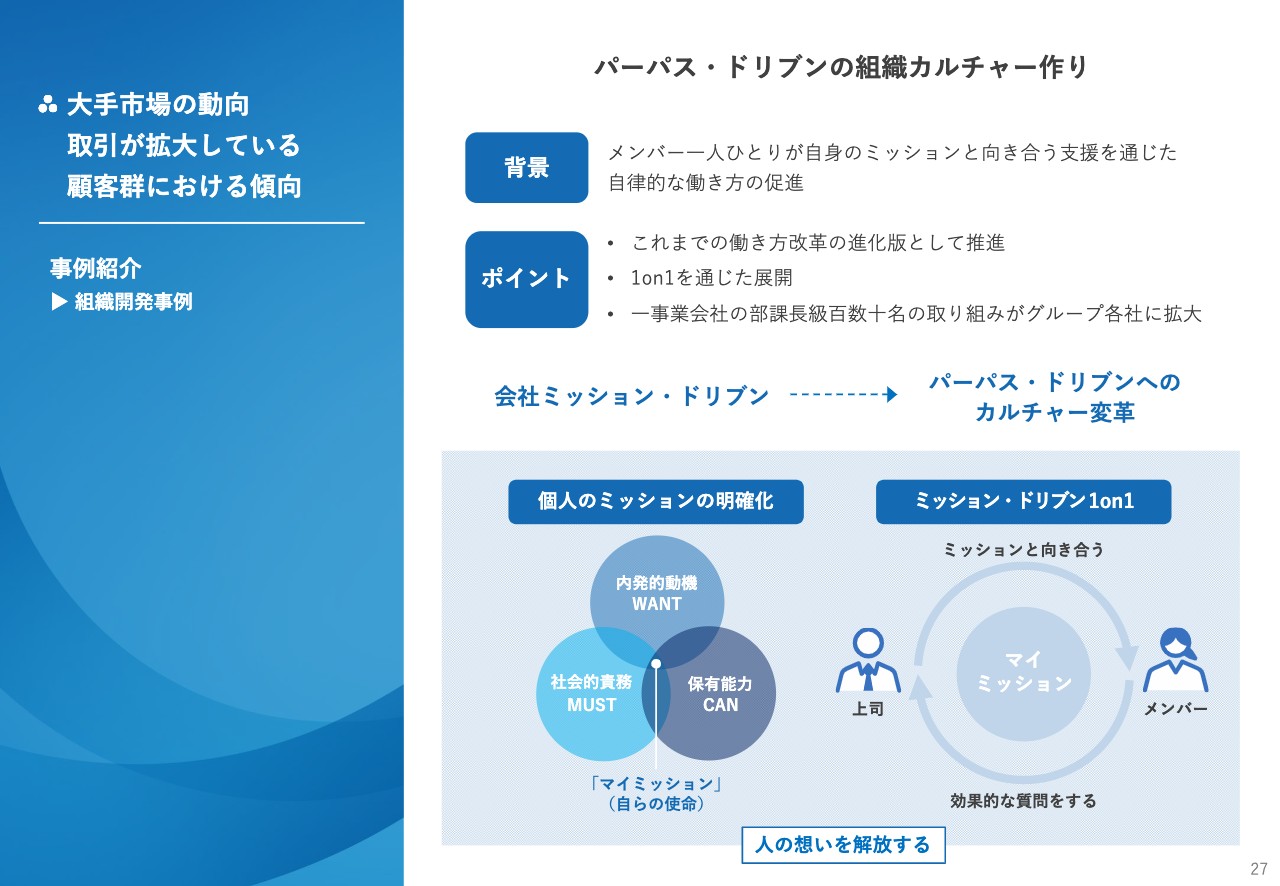

先ほどお伝えしたパーパス経営についてです。ある会社では、「パーパス・ドリブンの組織カルチャー作り」というかたちで組織開発を行っています。こちらの会社は、「これまで、ビデオでしか社長を見られなかった」というような大きな会社ですが、オンライン時代ということもあり、社長が中心となって月に1回、オンライン番組を行いました。

これまで社員は業績達成に追われる忙しい毎日で、会社のミッションと自分のミッションがどう同期しているのかについて、立ち止まってしっかり考える機会がありませんでした。

こちらを組織開発の課題として捉え、会社のミッション・ドリブンではなく、自分のミッションと会社のパーパスをつなげていくということを「運動」として、しっかり取り組みました。

この会社では、以前から1on1を取り入れていたのですが、上司と部下のパフォーマンスレビューになりがちで、内発的動機の開発につながらないという課題がありました。そちらに対して上司と一緒にマイミッションを作っていく、そして会社のパーパスと連動させていくという「パーパス・ドリブン1on1」を組織開発の手法として定着させました。

他社からも勉強したいというニーズが非常に多く、こちらの会社と一緒に、人事部門向けに「パーパス・ドリブン1on1」を広げる勉強会の開催を予定しています。

大手市場の動向 取引が拡大している顧客群における傾向

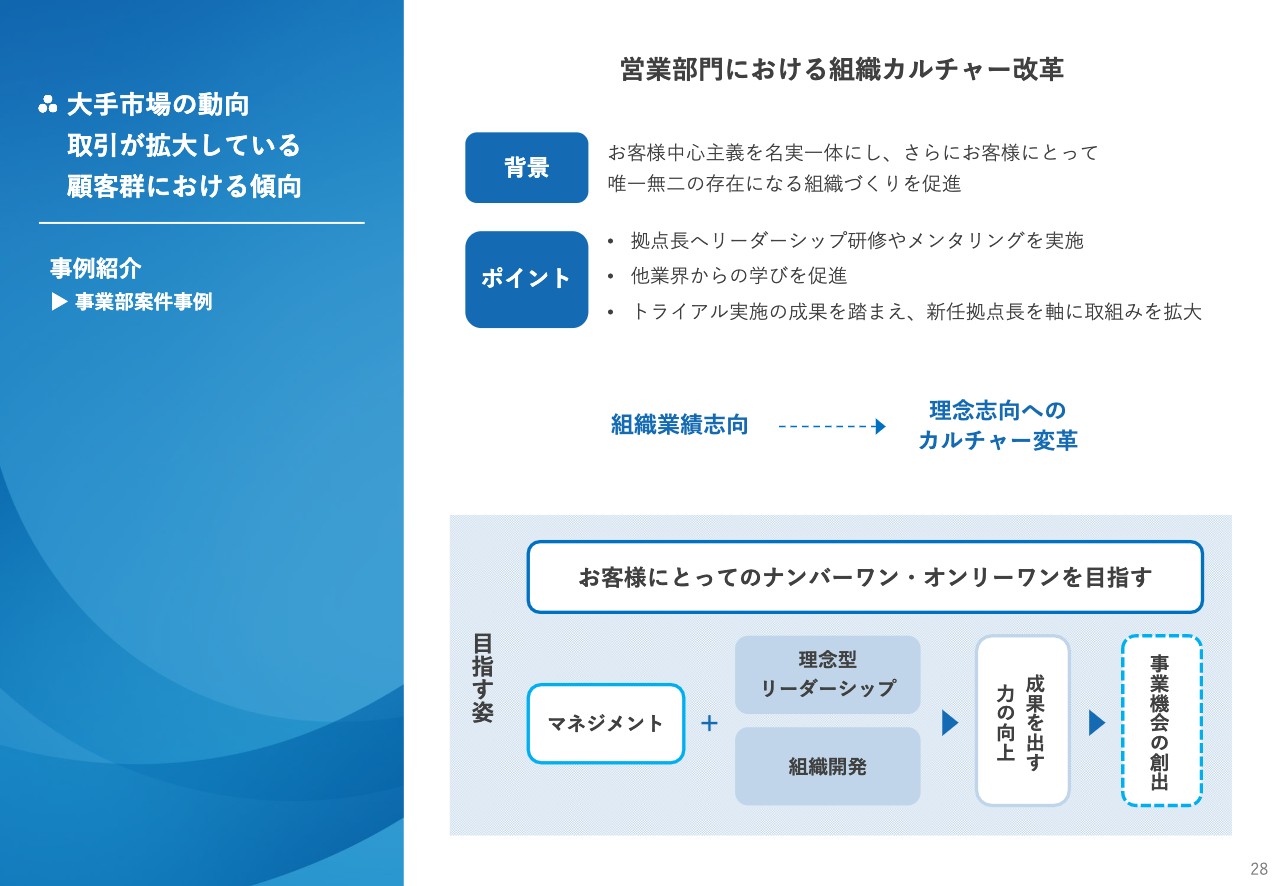

事業部案件の事例として、営業部門における組織カルチャー改革の事例をご紹介します。業績達成に向けたマネジメントが非常に強い中で、人材育成ではなく「理念型リーダーシップ」と「組織開発」を拠点長にインストールすることにより、支店を元気にしようという取り組みです。

「組織業績志向」から「理念志向へのカルチャー変革」を行い、お客さまにとってのナンバーワン、オンリーワンのパートナーになるカルチャー作りを行った、営業部門ならではの事例です。アフターコロナを見据えた、このような人材開発投資を、我々はしっかり捉えることができていると考えています。

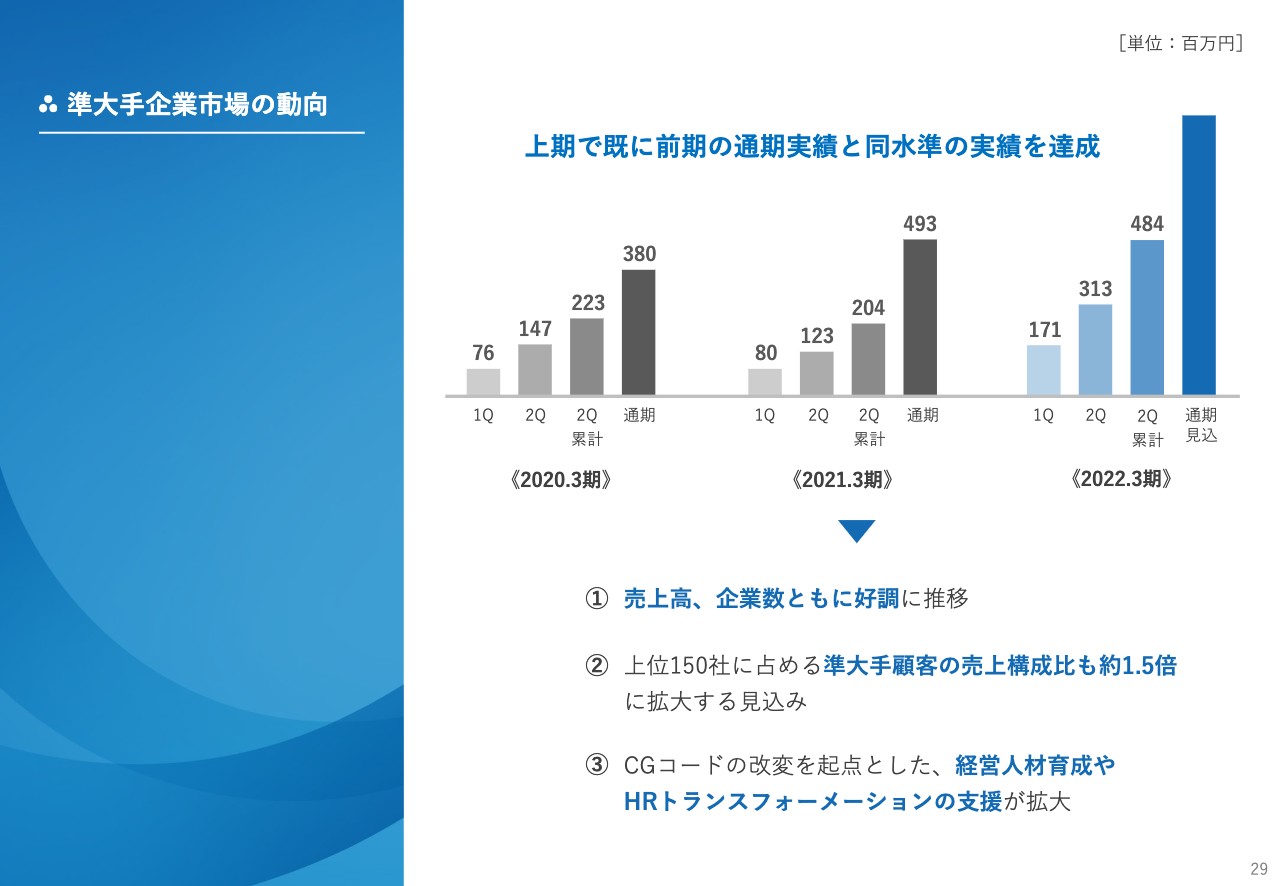

準大手企業市場の動向

準大手市場の動向についてご説明します。売上高、企業数ともに好調に推移しています。上位150社に占める準大手顧客の売上構成比も約1.5倍に拡大する見込みです。

準大手市場が活況を呈している背景に大きくあるのは、CGコードの改変です。経営人材育成や人事全体のトランスフォーメーションの支援に関わってほしいという要望もあって大きく伸長しています。

ファーストキャリア教育 売上高の推移

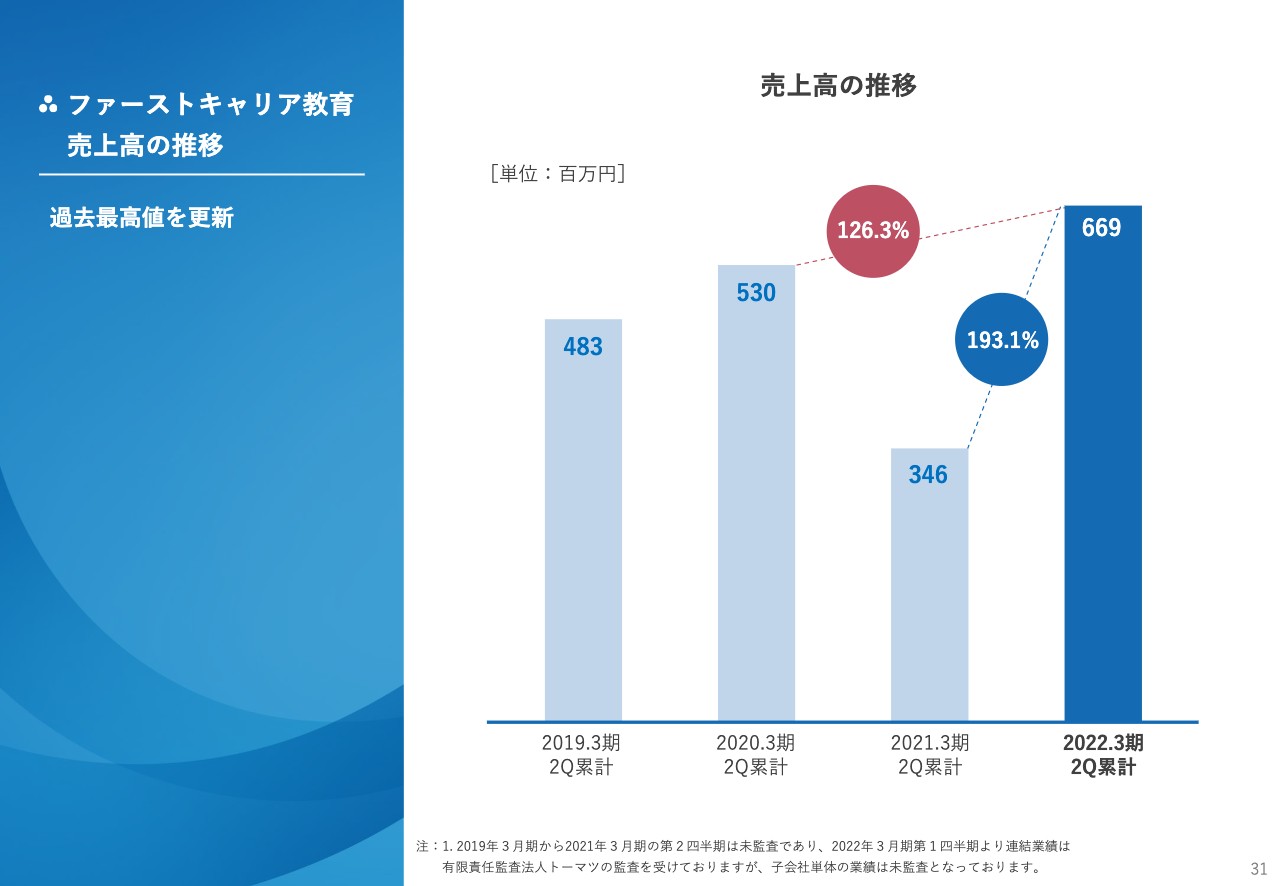

ファーストキャリアについてご説明します。若手層の教育を手掛けていますが、売上高は過去最高値を上回り、新型コロナウイルスの影響による落ち込みからも著しく改善できています。

ファーストキャリア教育 通期動向と好調の要因

通期においても、過去最高の売上高を更新できる見通しです。

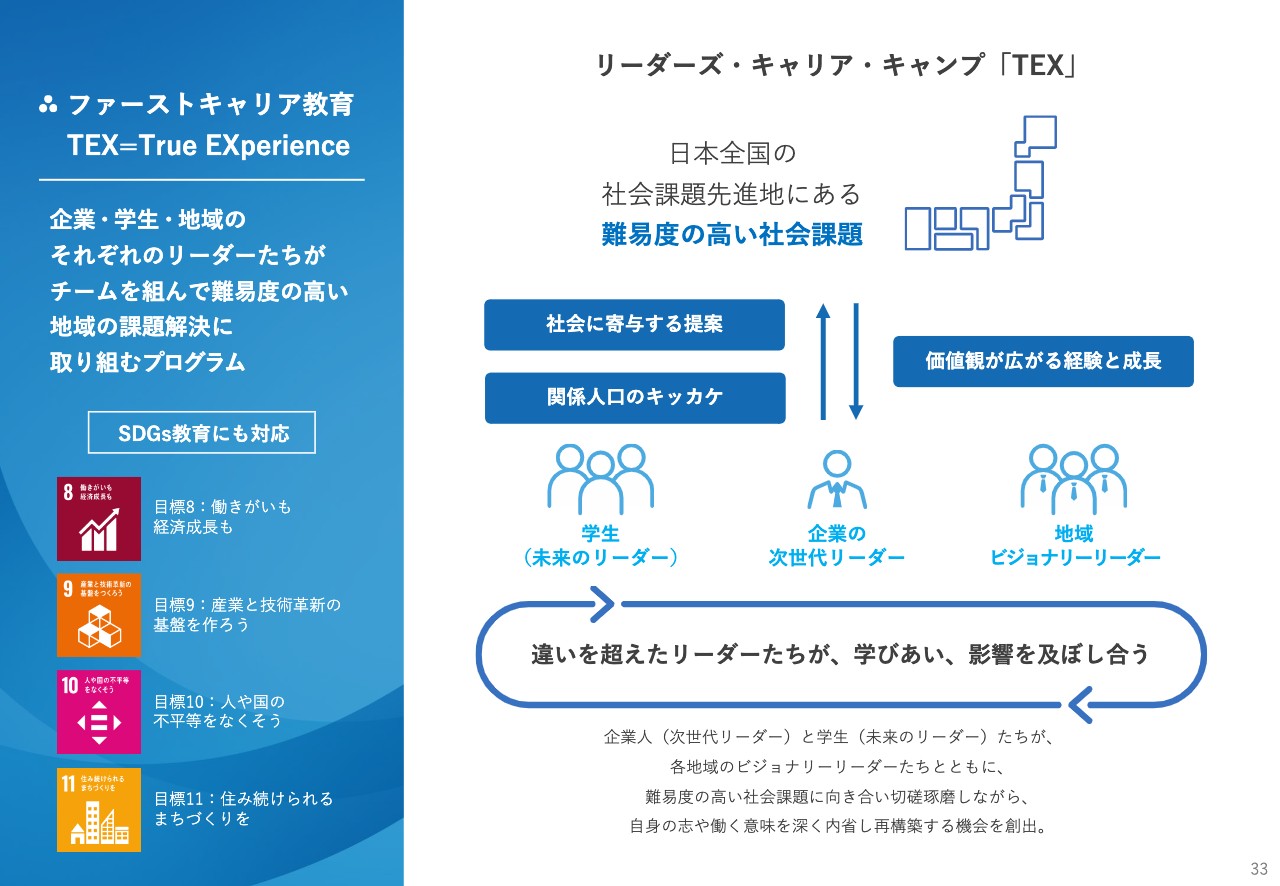

ファーストキャリア教育 TEX=True EXperience

ファーストキャリアの特徴的な取り組みをご説明します。「TEX=True EXperience」という、企業・学生・地域のリーダーたちが難易度の高い地域の課題解決に取り組むというプログラムを数年前に立ち上げました。最近ではSDGsが人材育成に組み込まれている企業も多く、現在、非常に高評いただいているプログラムです。

企業の問題もさることながら、地方の課題は、情報収集と分析ができれば設定できるといった簡単なものではありません。正解が全くない中で、自分がこの町をどうしたいかというリーダーの魂に触れて共感しないと、課題は設定できません。

現在はオンラインで実施していますが、オンラインの利点を活かして、提案したあとのリアルプロジェクトにも参画しています。

エグゼクティブ・サマリー(再掲)

あらためて、本日ご説明した内容のエグゼクティブ・サマリーです。修正予算に対して非常に好調に推移し、主要サービスもすべて順調に伸ばすことができました。主要市場も手応えを得ています。

ご説明は以上となります。ご清聴、ありがとうございました。

質疑応答:準大手の開拓における勝ち筋と新卒採用への取り組みについて

質問者1:1つ目が、資料9ページです。成長シナリオのご説明をいただきましたが、その中で「B」の準大手企業の開拓が非常に進んできているということでした。

ポテンシャルが非常に大きいため、御社としては成長を加速させる要素だと思います。しかしその一方で、規模は大きいとは思うのですが、大手に比べれば相対的には小さいため、1社あたりに対して御社が得られるマネタイズチャンスが大手よりは小さいかと思います。

そのような意味で、効率性や生産性のところで今よりも厳しくなる懸念はないのでしょうか? そこはいろいろな工夫をしていて、「効率性・生産性を担保しつつスケールの拡大につながることが勝ち筋として見えてきている」と認識してよいのでしょうか?

もう1点は、ファーストキャリアについて基本的なことをうかがいたいのですが、セルム単体とのシナジーで、例えば相互送客などはできているのでしょうか?

また、ご案内のあった「TEX」は非常に興味深い取り組みだと思いました。先ほど社長がおっしゃったように、非常に優秀な学生ががんばる姿を見ると、おそらく企業から「そのような人を採用したい」というようなお話が出てくるのではないかと思います。

例えば、スライドに記載のような「未来のリーダー」になる学生の新卒採用のところにビジネスとして関わっていくのかどうかも教えてください。

加島:まず、準大手市場における勝ち筋ですが、このセグメントについては4年前まで一切手掛けていませんでした。4年前に新しい部署を立ち上げて、そこで事業を展開してみて、ここまで順調に伸びてきました。

これまでの展開を踏まえると、まず全体的な傾向として、1社あたりの年間の取引額は、売上1兆円企業の7割くらいではないかと考えています。案件あたりの単価は一切変わらないということ、顧客窓口が役員クラスになることから営業の生産性という面でも全く問題ないと認識しています。

また企業では定期的に経営トップ主導で大きな変革を仕掛けるタイミングが必ず訪れるわけですが、準大手顧客においては経営トップから直接依頼されるケースが多く、その場合は取引が数億規模に拡大するため、大手企業よりも取引が一時的に大きくなるということも生じています。

このようなことから、準大手市場は大手市場に劣らない非常に魅力的な市場と捉えています。

次に、ファーストキャリアとセルムのシナジーはかなり強いと思います。実際に若手の大型案件は、「ミドルや経営塾を行っているセルムグループだから」ということでご紹介いただくことが多くあります。

社会人の入口である基礎的な新入社員研修もしっかり実施していますが、その後、2年目、3年目、4年目、5年目、6年目といったかたちで将来のリーダー育成含め、体系的に投資したいというお客さまのニーズを取り込んでいます。

また「TEX」を評価いただき大変ありがとうございます。おっしゃるとおり、最初は「未来のリーダー」になる学生の新卒採用につながるのではと考え、採用の一手法として始めました。

学生たちは、いろいろな大人と出会う場を欲しています。そのような場がないまま、就職戦線というイベントの中で自分の価値観を深掘りできない状態で、会社に入ってしまうという現実があります。

そこで、この合宿を武器に採用を適正化しようという夢があって始めましたが、参加いただいた企業のみなさまはリーダー育成のほうを価値として感じていただいています。

新卒採用のベンダーと協業していくことにより、当初私が描いていたモデルを実現できる可能性があると感じています。将来的には新卒採用市場を最適化して離職率を下げるようなサービスにもつなげたいと考えています。