2017年にNISA口座で購入した株式・投資信託などの非課税期間は2021年12月末で終了します。そこで秋頃から年末にかけて、ロールオーバーの案内を目にする機会が多くなっていませんか?

今日は、NISAで投資をするなら知っておきたいロールオーバーについて解説します。「そもそもロールオーバーとは?」「ロールオーバーを選んだ場合・選ばなかった場合のメリット・デメリット」などを整理していきましょう。

NISAの「ロールオーバー」とは?

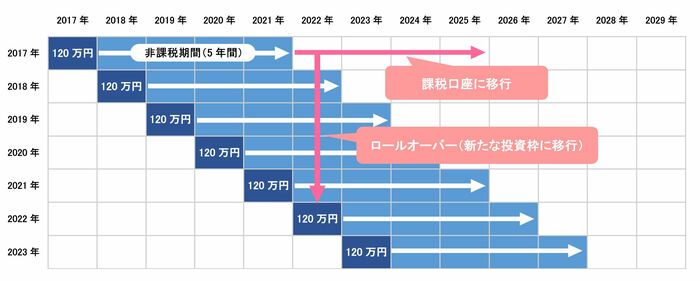

株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。一般NISAでは毎年120万円の非課税投資枠が設けられ、5年間非課税で運用ができます。

5年間の非課税期間が終了した時に、NISA口座で保有している金融商品を翌年の非課税投資枠に移すことを「ロールオーバー」といいます。ロールオーバーをすれば、最大10年間非課税で運用が可能です。

ロールオーバー可能な金額に上限はなく、時価が120万円を超えている場合でも、その全額を翌年の非課税投資枠に移すことができます。ただし、120万円の非課税投資枠を使い切っているため、その年は新たにNISA口座での買い付けはできません。

<ロールオーバーの留意点>

- ロールオーバーができるのは一般NISAとジュニアNISAです。つみたてNISAはロールオーバーができません。

- ロールオーバーをするには、翌年分のNISA(一般NISA・ジュニアNISA)が開設されている必要があります。

- ロールオーバーをするには、定められた期間までに所定の手続きをする必要があります。(※金融機関によって、期日や手続きの方法が異なります)

NISAの非課税期間が終了。ロールオーバーをするか・しないか

5年間の非課税期間の終了に伴って、取るべき選択は次の3つです。

- 翌年の非課税投資枠に移す(ロールオーバー)

- 課税口座(特定口座/一般口座)に移す

- 売却する

それぞれにメリットとデメリットがあるので、それも含めて見ていきましょう。

1. 翌年の非課税投資枠に移す(ロールオーバー)

ロールオーバーを選択すれば、さらに5年間非課税で運用できます。

NISA口座の場合、利益が出ている時には、非課税になるメリットがありますが、損失が出ている場合は、その損失は「なかったこと」にされます。

損失がないということは、他の利益から損失を差し引いて、税金を減らすことができる「損益通算」ができません。また、損失を3年間繰り越してその間の利益と相殺できる「繰越控除」もできません。

そのため、NISA口座で含み損が出ている場合は、売却はせず、課税口座に移してから売却するか、ロールオーバーをして、含み損が含み益に変わるまで運用を継続するのがよいでしょう。

*メリット:さらに5年間非課税で運用ができる

*デメリット:NISAでの損失は「損益通算」「繰越控除」ができない