2021年11月1日に行われた、株式会社ハイマックス2022年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ハイマックス 代表取締役社長 中島太 氏

2022年3月期第2四半期決算説明

中島太氏:みなさま、こんにちは。株式会社ハイマックス代表取締役社長の中島でございます。2022年3月期第2四半期決算説明の動画をご覧いただき、ありがとうございます。

本日は、最初に「2022年3月期の第2四半期決算概要」、次に「中長期経営計画の状況」、「2022年3月期の通期業績予想」、最後に「東京証券取引所の新市場区分の選択方針」についてご説明します。

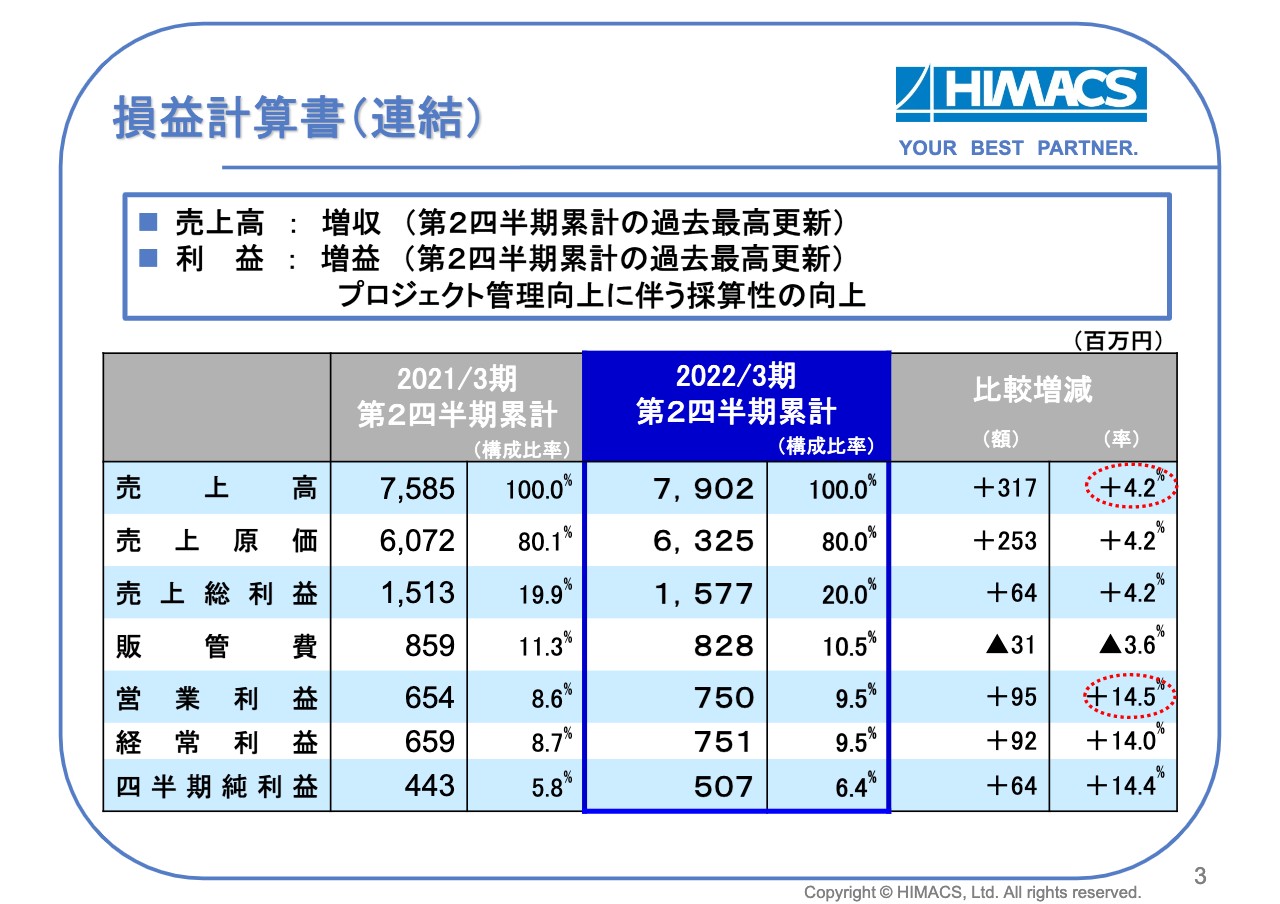

損益計算書(連結)

はじめに、決算概要についてご説明します。売上高は79億200万円、前年同期と比べ4.2パーセント増加と、コロナ禍にもかかわらず、引き続き増収を確保しました。

利益面では、営業利益7億5,000万円、経常利益7億5,100万円、四半期純利益5億700万円と、プロジェクト管理の向上に伴い採算性向上が図れたことなどにより、それぞれ10パーセント強の増益となりました。

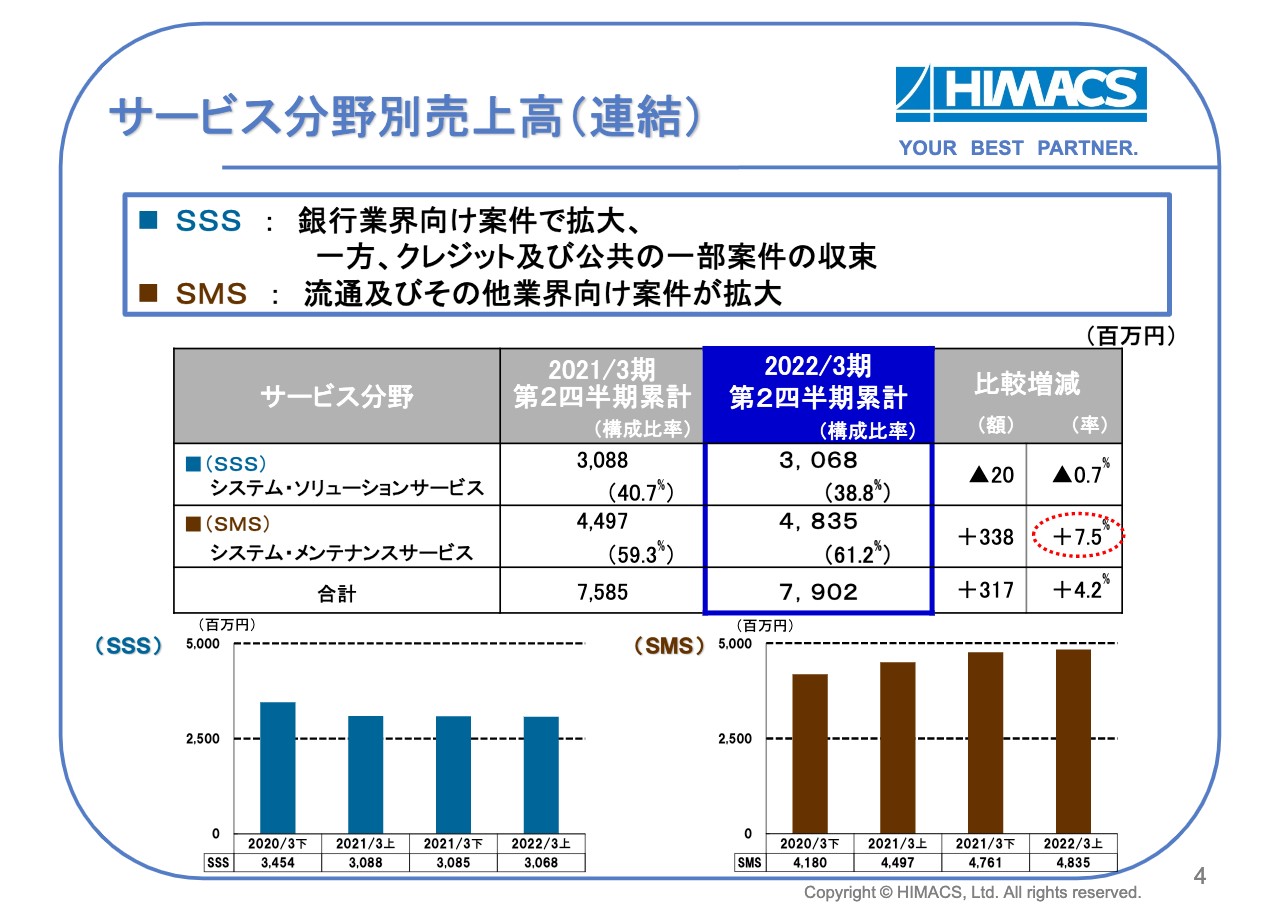

サービス分野別売上高(連結)

サービス分野別の売上高です。まず、システム・ソリューションサービスは、銀行向け案件で拡大した一方、クレジット及び公共の一部案件の収束などにより30億6,800万円と、前年同期と比べ、ほぼ横ばいとなりました。

システム・メンテナンスサービスは、流通及びその他業界向け案件の拡大などにより、48億3,500万円と3億3,800万円増加しました。

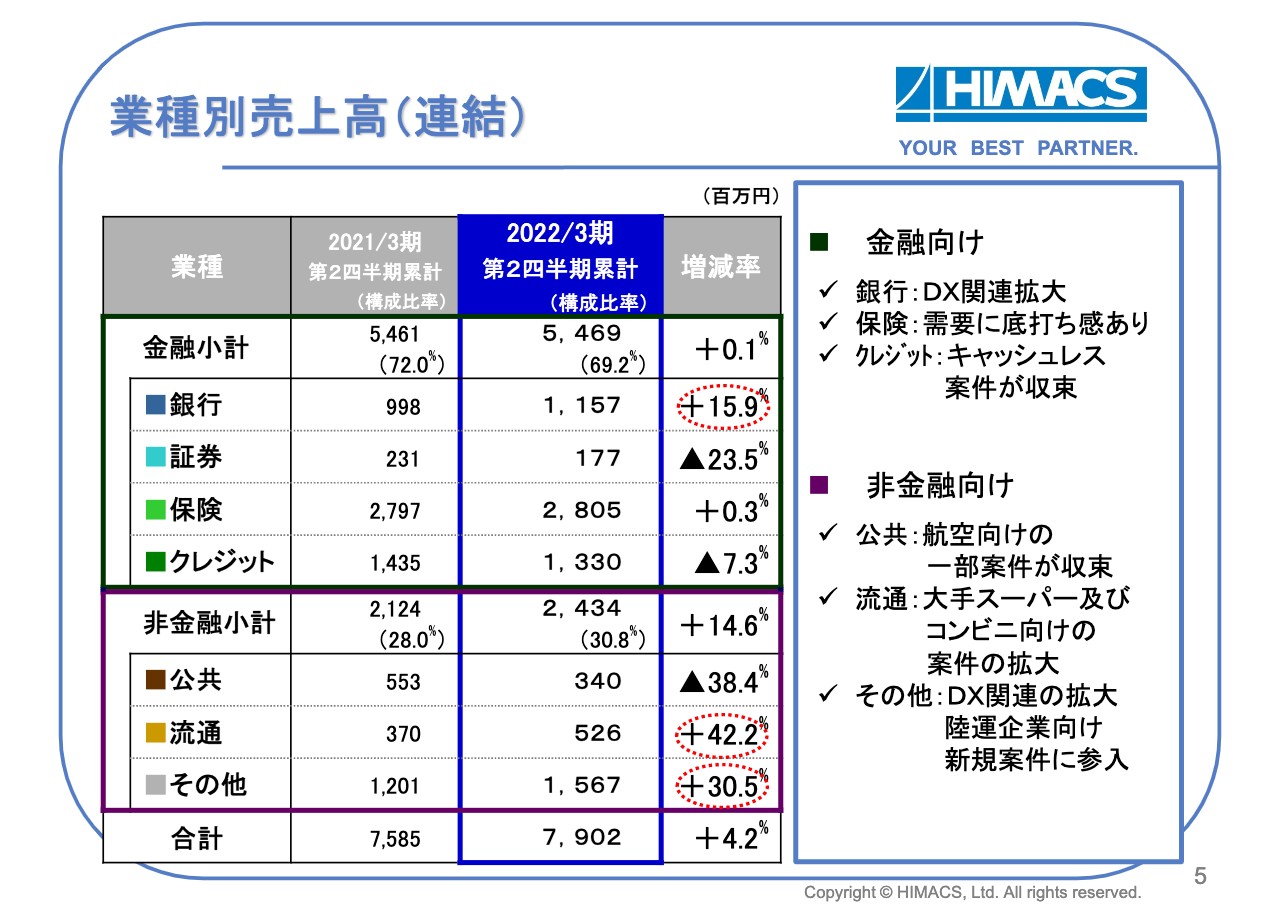

業種別売上高(連結)

次に、金融・非金融の内訳です。金融向けは銀行のDX関連が拡大しました。また、保険業界向けも、需要に底打ち感が出てきました。一方、クレジット業界向けは、キャッシュレス案件が収束しています。

非金融向けは、公共の航空向けの一部案件が収束し、流通業界向けでは、大手スーパーやコンビニ向けの案件が拡大しています。その他業界向けではDX関連の案件が拡大し、また、陸運企業向けの新規案件に参入しています。

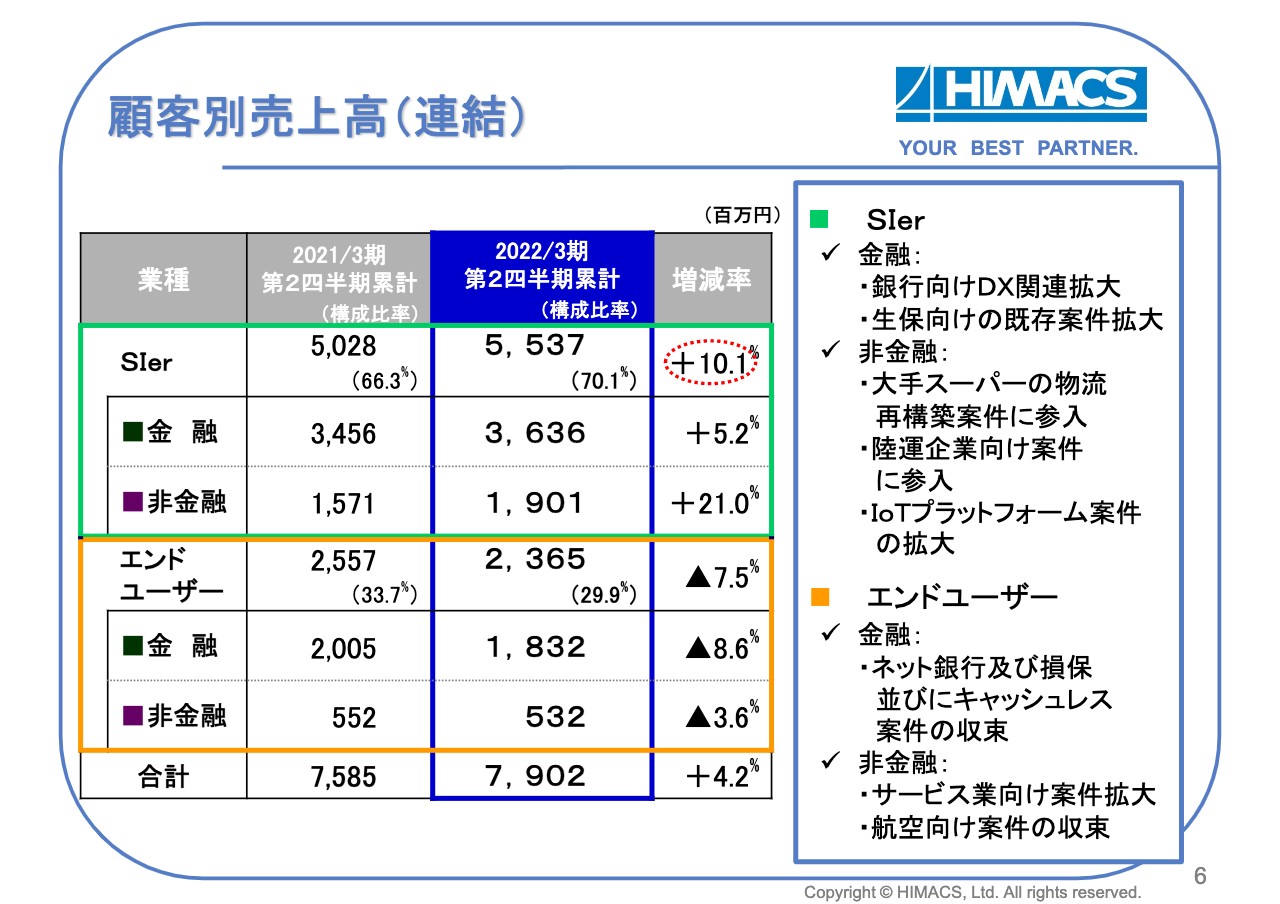

顧客別売上高(連結)

次に顧客別のトピックスです。まず、SIer経由の取引は、前年同期と比べて10.1パーセント増加し、売上高構成比では70.1パーセントとなりました。金融向けでは、銀行向けのDX関連及び生保の既存案件が拡大しています。非金融向けでは大手スーパーの物流再構築及び陸運企業向け案件に参入しました。

次に、エンド・ユーザー向けの取引は7.5パーセント減少し、売上高構成比では、29.9パーセントとなりました。金融向けではネット銀行及び損保並びにキャッシュレス案件が収束し、非金融向けではサービス業向け案件が拡大しましたが、航空向け案件が収束しています。

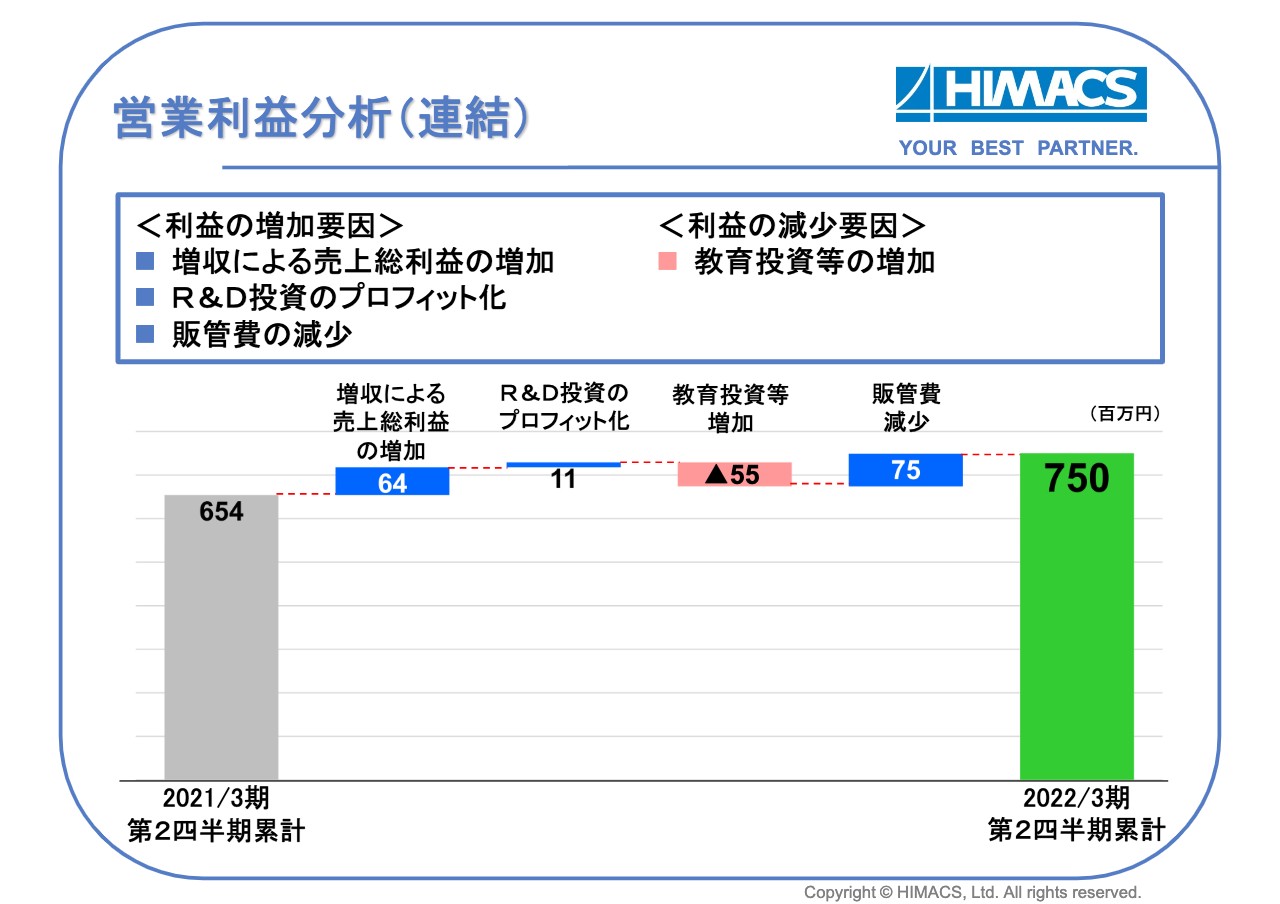

営業利益分析(連結)

スライドのグラフは、連結営業利益において前年同期と比較し、増益要因と減益要因を整理したものです。前期の営業利益は6億5,400万円ですが、利益を押し上げた要因として、売上高の増収による6,400万円、R&D投資のプロフィット化による1,100万円、加えて、販管費の減少による7,500万円が挙げられます。一方、利益を押し下げた要因としては、教育投資等の増加による5,500万円が挙げられます。その結果、第2四半期の営業利益は7億5,000万円となりました。

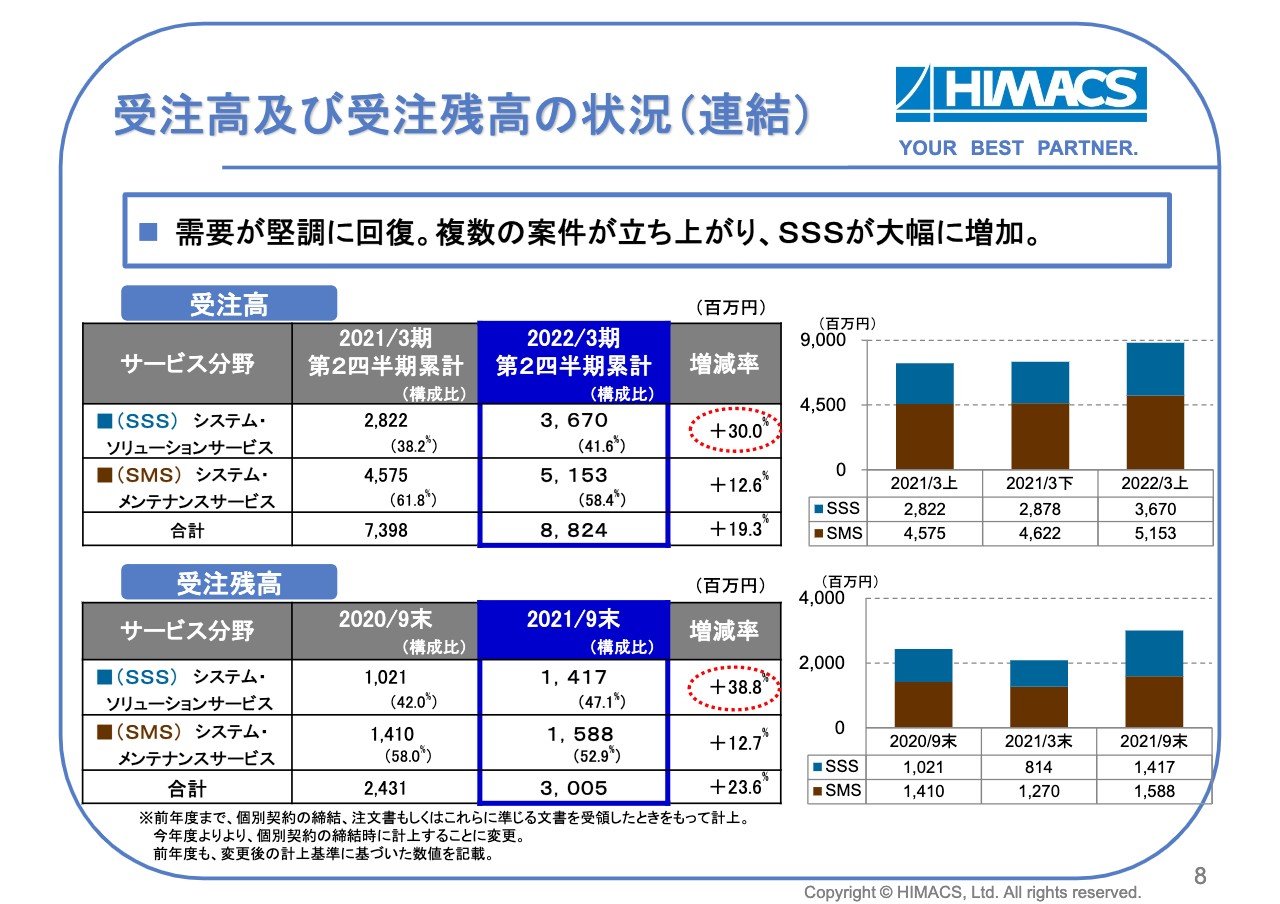

受注高及び受注残高の状況(連結)

次に、受注高及び受注残高の状況です。前期は、新型コロナウイルス感染症の影響から、一部の案件において収束・中止、または延期が発生しましたが、当期は、需要が堅調に回復し、複数の案件が立ち上がりました。

その結果、受注高は88億2,400万円と、前年同期と比べ19.3パーセント増加、受注残高は30億500万円と、23.6パーセント増加となりました。

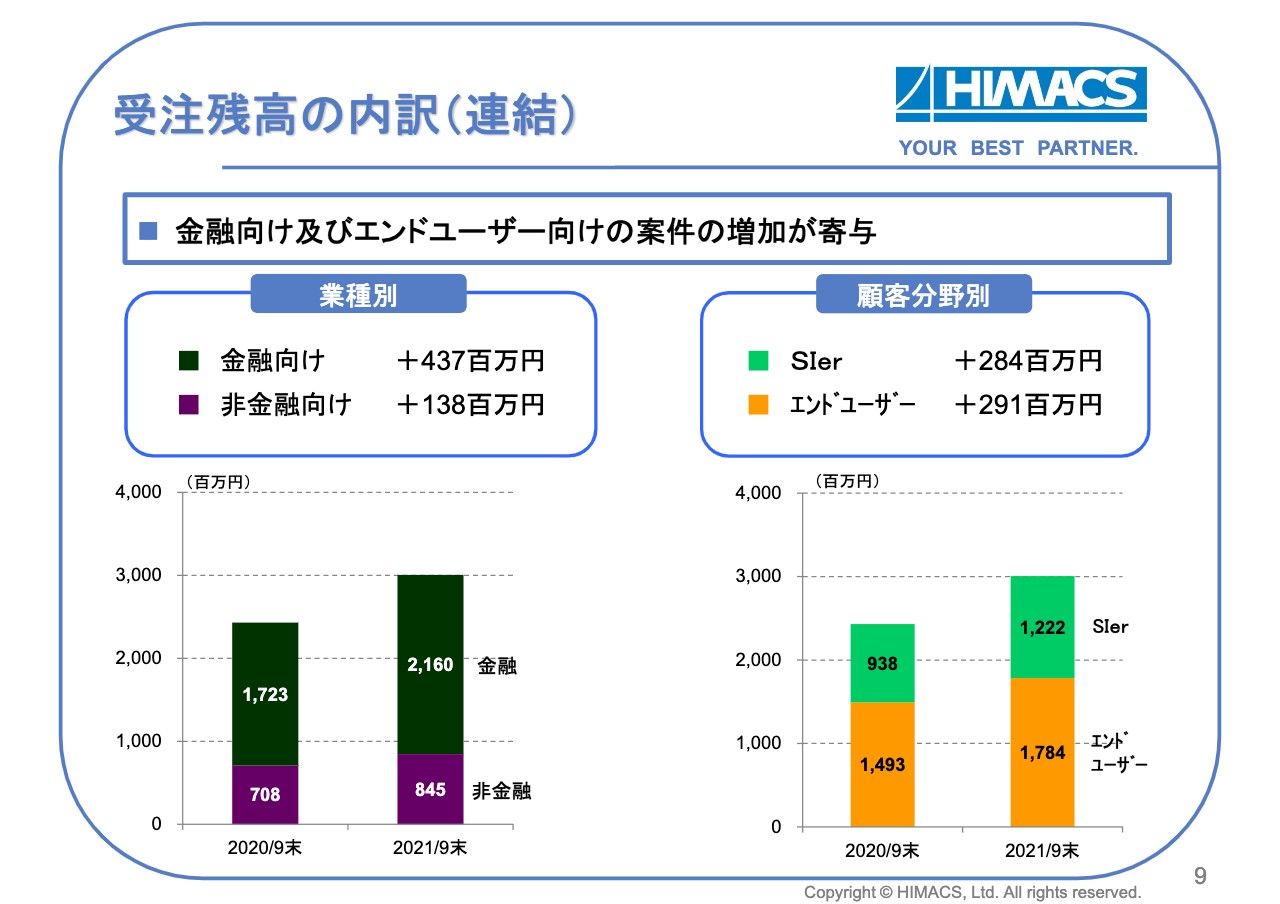

受注残高の内訳(連結)

受注残高の内訳については、業種別では、金融向けでクレジット案件を中心に4億3,700万円増加、顧客別では、スライドに記載のとおりそれぞれ増加しました。

基本戦略

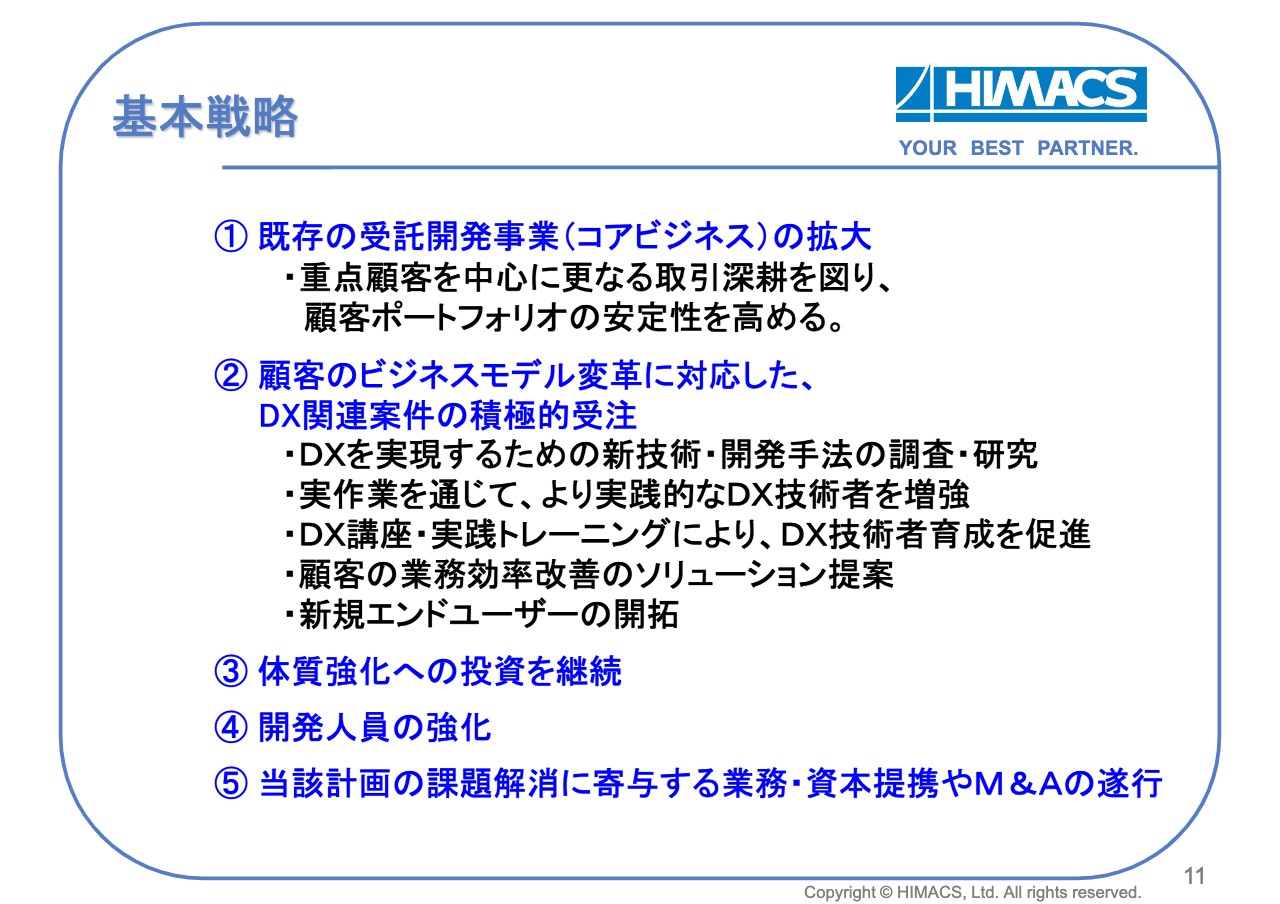

2016年度からスタートした、中長期経営計画「C4 2022」の取り組み状況をご報告します。まず、当中長期経営計画の基本戦略として、当社の既存のコアビジネスの拡大に向けて、重点顧客を中心に取引深耕を図ります。また、DX関連案件の積極的受注に向けて、「新技術・開発手法の調査・研究」「より実践的なDX技術者の増強」「講座・トレーニングによる育成促進」そして、「業務効率改善ソリューションの提案」に取り組み、新規エンドユーザーの開拓につなげていきます。

また、体質強化への投資や、開発人員の増強への取り組みは、今後も継続します。なお、当該計画の課題解消に寄与する業務・資本提携やM&Aの遂行には、引き続き注力していきます。

重点投資計画

重点投資計画については、「人材確保のための採用及び教育」「パートナー社員の調達力増強」「研究開発」「社内インフラ」「M&A」としています。

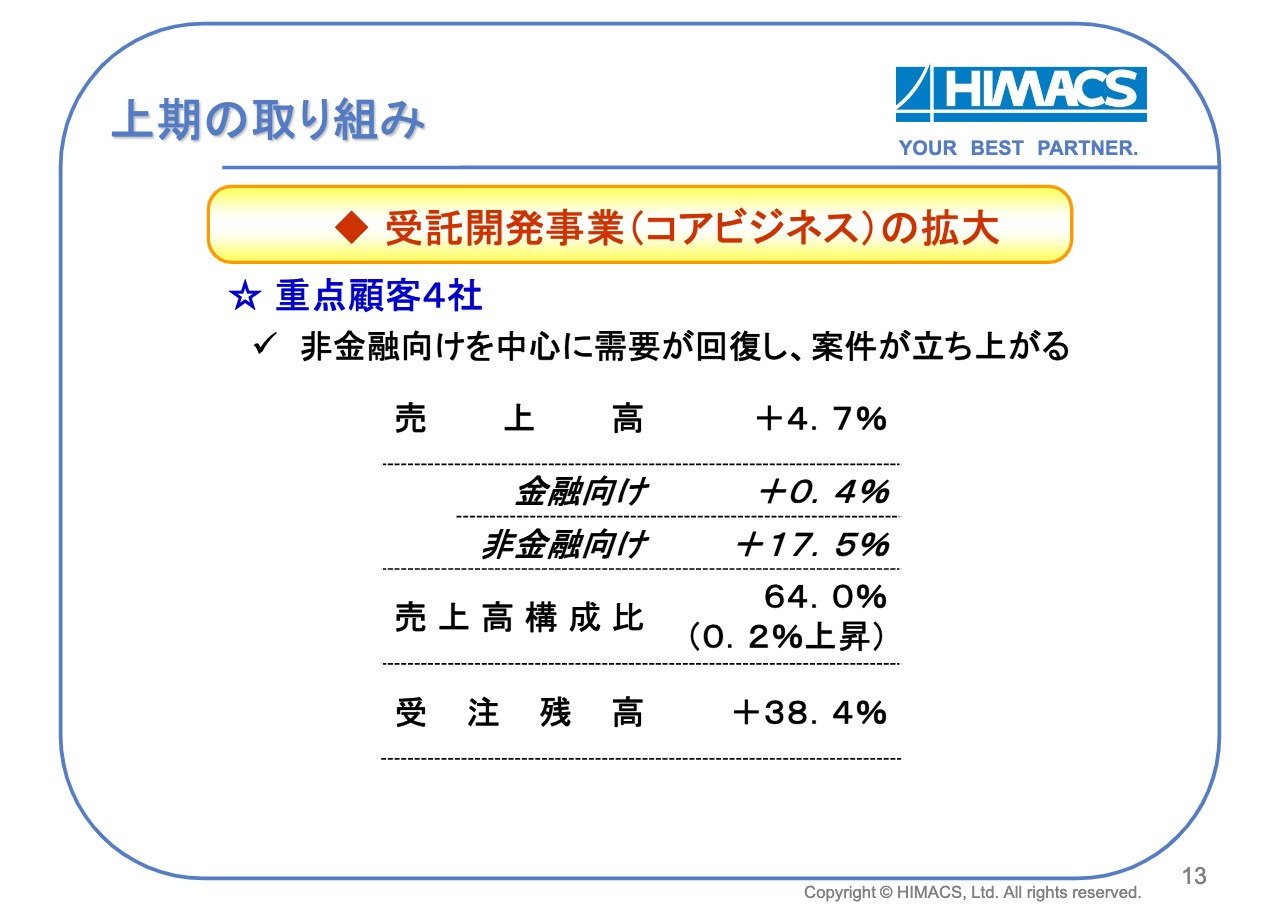

上期の取り組み①

次に、今年度上期の取り組みについてご報告します。既存のコアビジネスの拡大に向けて、重点顧客4社との取引拡大に取り組んでいます。

売上高は前年同期と比べて4.7パーセント増加し、特に非金融向けの案件を中心に需要が回復し、案件が立ち上がりました。売上高構成比率は64パーセント、受注残高は38.4パーセントと大幅に増加しています。

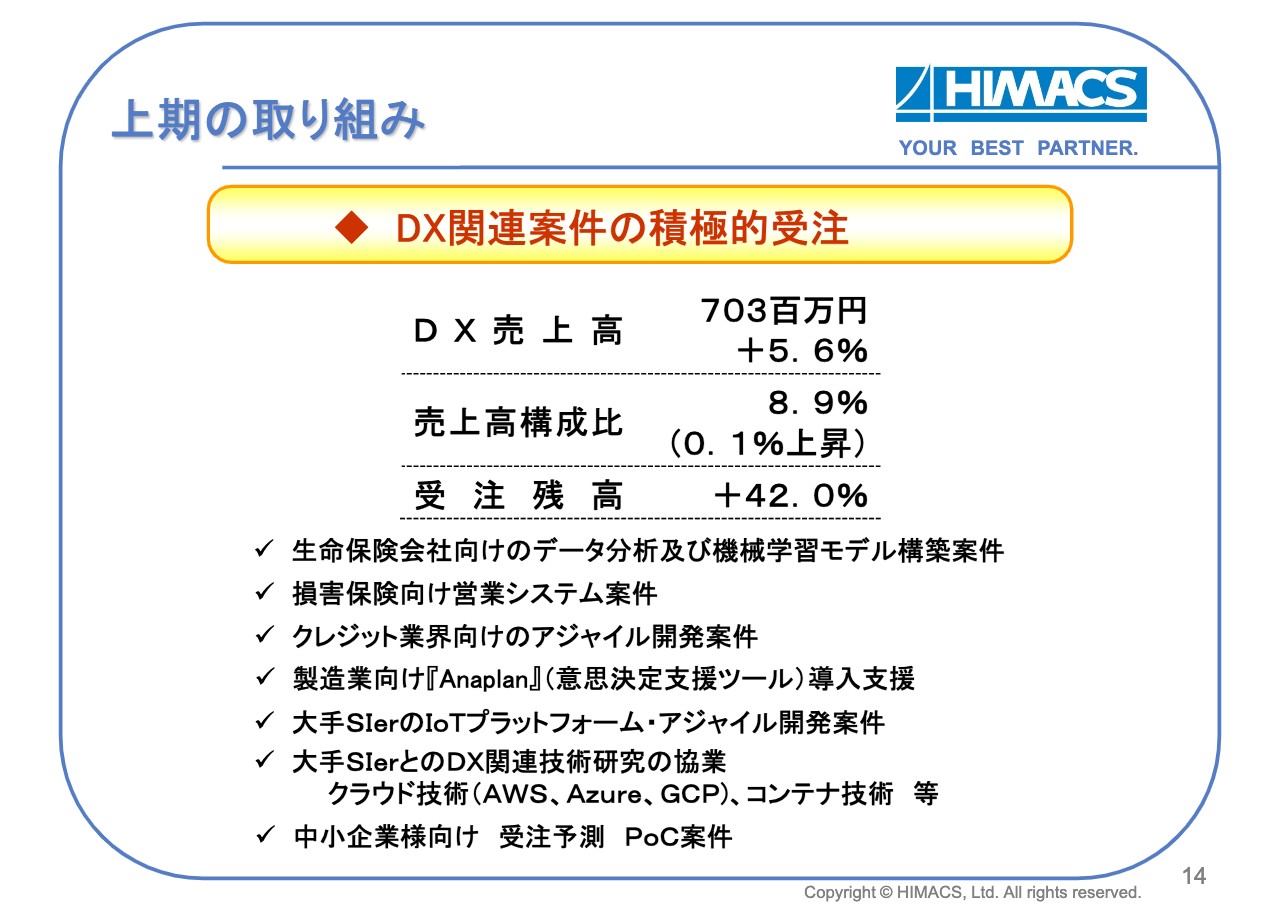

上期の取り組み②

DX関連案件の積極的受注については、DX売上高は、7億300万円と前年同期と比べ5.6パーセント増加、売上高構成比では、8.9パーセントとなりました。

生命保険向けのデータ分析及び機械学習モデル構築案件や、企業の意思決定支援ツールである「Anaplan(アナプラン)」の導入支援案件の受注、大手SIerのIoTプラットフォームのアジャイル開発案件やAWS、Azure等のDX関連技術研究の協業に取り組み、実践的なDX技術者の育成に努めていきます。

また、今年度は、中小企業向けの受注予測PoC案件を受注しました。

上期の取り組み③

体質の強化への取り組みは、まず、重点教育としてDXプラットフォームの知識をベースとして、データ分析等のDX系技術者の育成に注力し、データサイエンスなどをテーマとしたコンペにも複数参加することで、その知識を競っています。

また、PL育成や品質管理をはじめとした開発力の育成は、一部新規でコンテンツを追加するなど、絶えず内容をブラッシュアップして取り組んでいます。

その他、あらためて、自社開発プロセス標準をより定量的な計画や報告をしつつ、プロジェクトマネージメントプロセスの軽量化を図るなど、実戦に即した内容へリニューアルし、全面運用をスタートしました。引き続き、社内標準の浸透に向け取り組んでいきます。

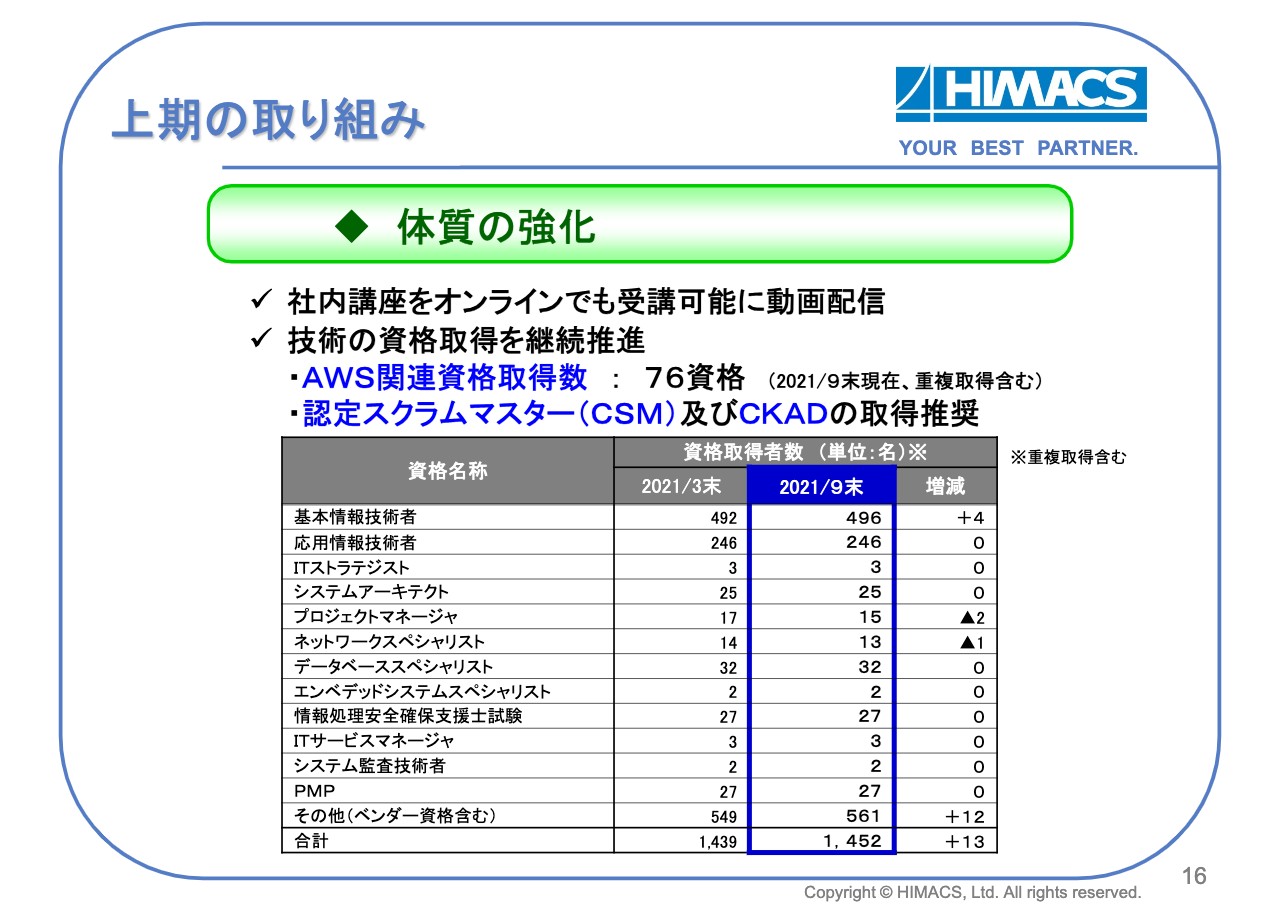

上期の取り組み④

加えて、社内で技術講座をオンラインでも受講できるように動画配信を実施しました。スライドの表は、情報処理技術者試験制度などによる資格取得状況の一覧です。社内表彰制度の充実を通じて、継続的に資格取得を推進していきます。

特に、DX関連技術者育成に向けてクラウドを活用したシステム開発のために、AWS関連資格の取得を推奨し、この9月末現在で、76資格まで増加しています。また、アジャイルへの対応のためにスクラムマスターを、マイクロサービス化への対応のためにCKADの取得を推奨しています。

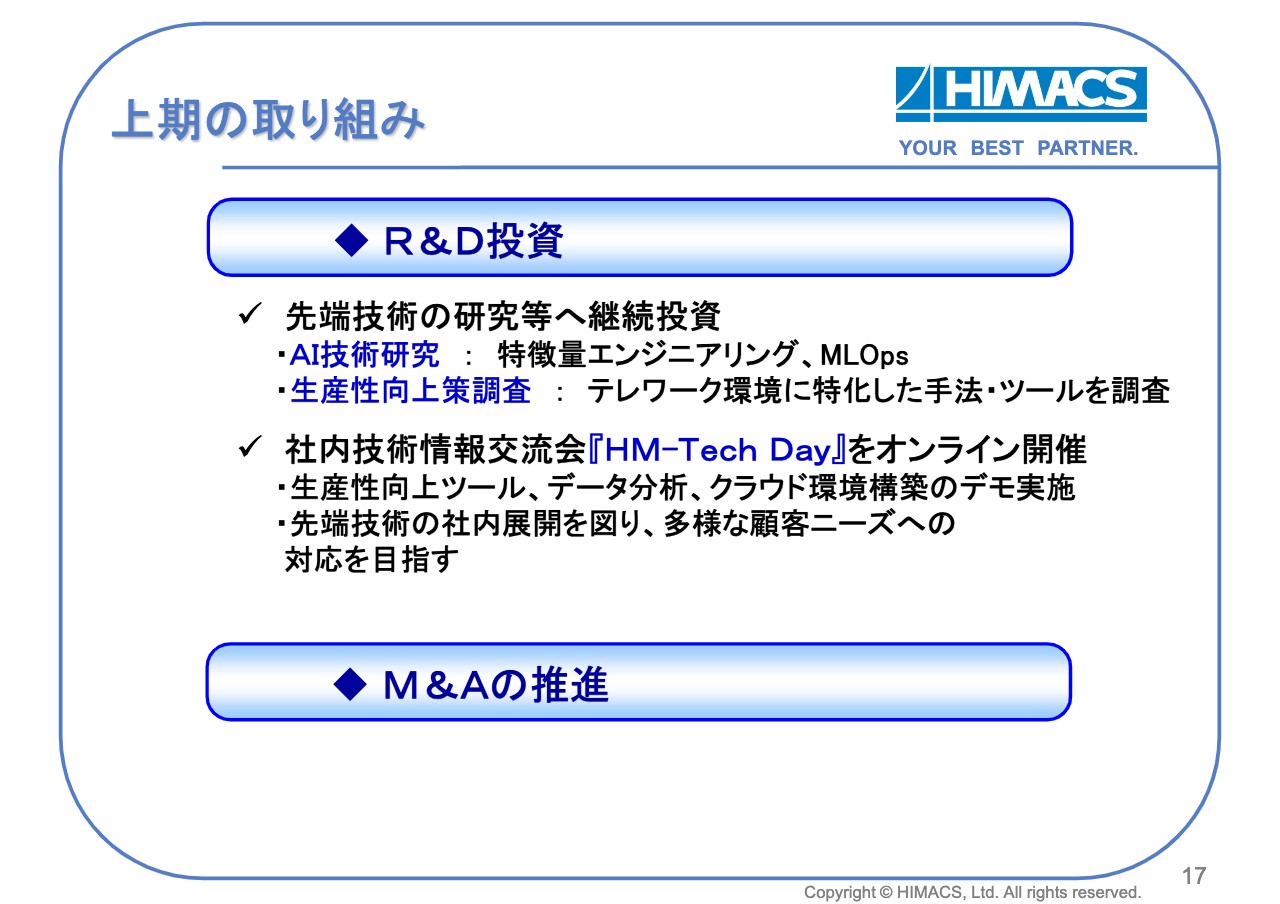

上期の取り組み⑤

R&D投資はAIや生産性向上策の調査など、先端技術の研究等へ継続投資しています。また、社内技術交流会である「HM(ハイマックス)-Tech Day」をオンラインで継続的に開催しています。研究実績やデモを通じて、先端技術を社内展開するとともに、多様化するお客さまのニーズへの対応を目指しています。その他、M&Aについても、随時、検討を進めています。

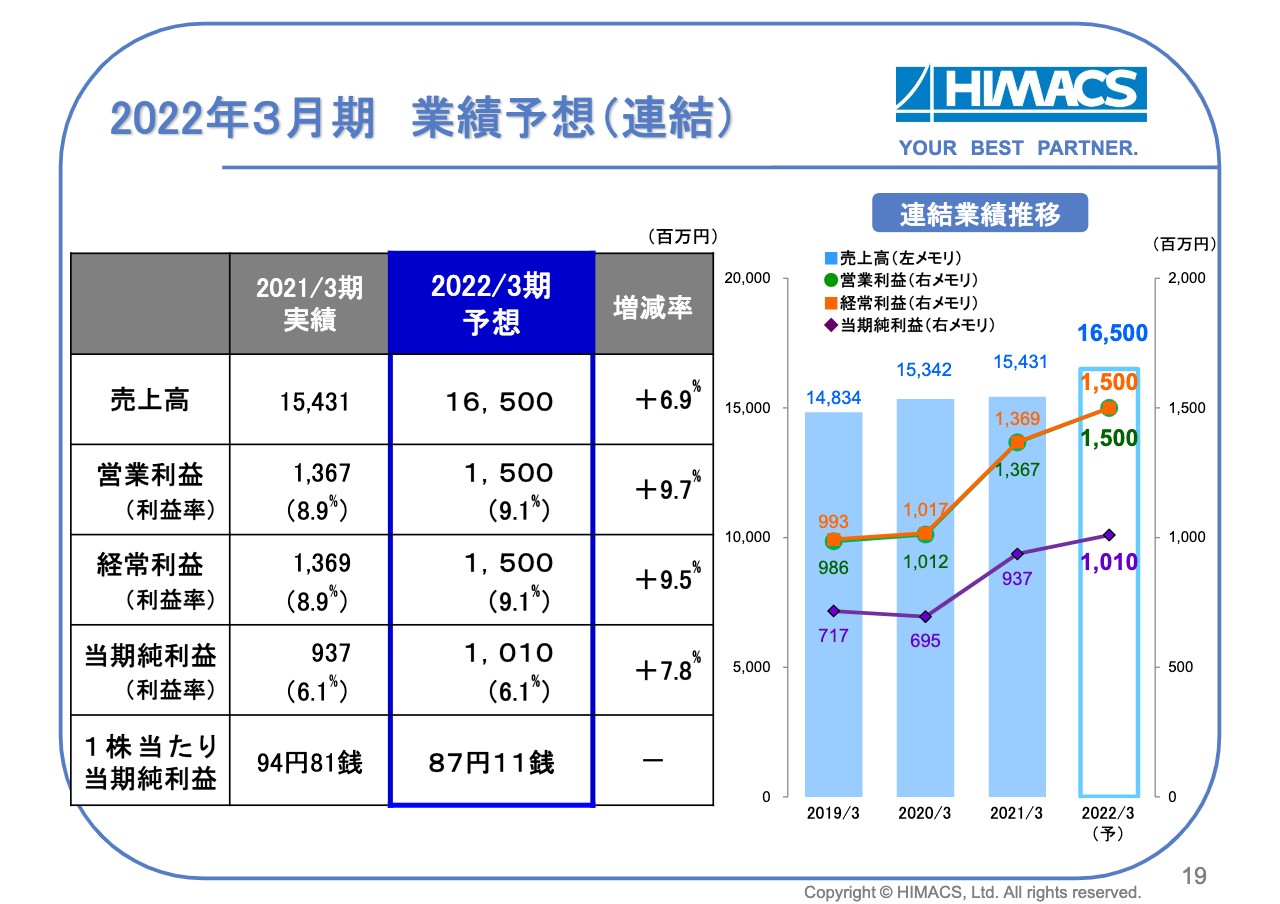

2022年3月期業績予想(連結)

2022年3月期通期の業績予想です。このような経営環境下で、今期の連結業績の売上高は165億円と、増収を見込んでいます。利益面では、営業及び経常利益とも15億円、当期純利益は10億1,000万円と、期初の計画から上方修正しています。なお、1株当たり当期純利益は87円11銭です。

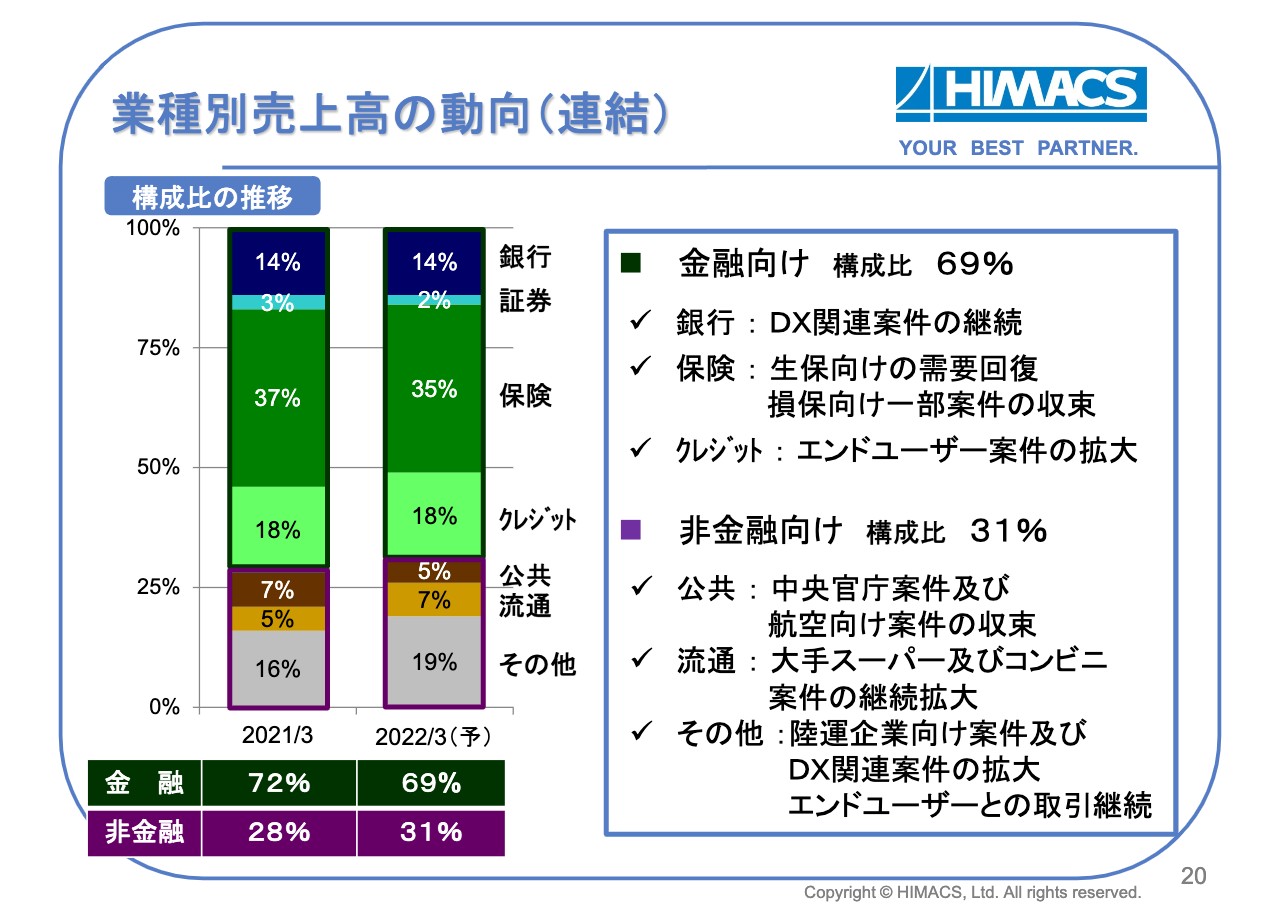

業種別売上高の動向(連結)

売上高の構成比率は、金融向けが69パーセント、非金融向けが31パーセントと見通しています。銀行向けはDX関連の案件が継続し、保険向けは生命保険向けの需要が回復する一方で、損害保険向けの一部案件が収束し、また、クレジットのエンドユーザー案件は拡大すると見込んでいます。

公共では、中央官庁案件及び航空向け案件の収束を見込む一方で、流通向けは大手スーパー及びコンビニ案件が継続拡大し、その他業界の陸運企業向け案件及びDX関連案件も拡大しているため、エンドユーザーとの取引継続を見込んでいます。

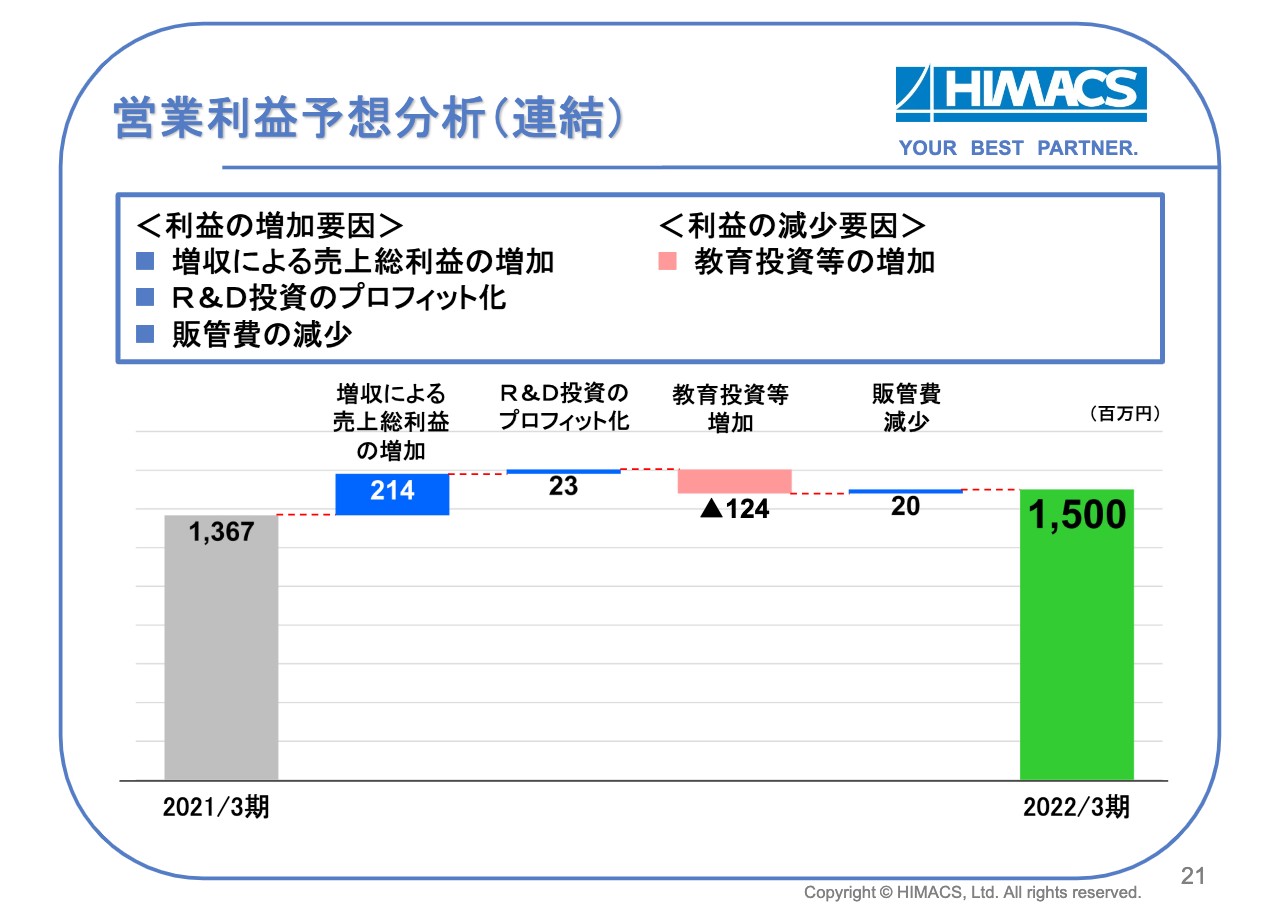

営業利益予想分析(連結)

連結営業利益の予想値において、前年と比べた増益要因と減益要因を整理したものです。基本的な項目は第2四半期と同様です。まず、利益を押し上げる要因は、売上高の増収により2億1,400万円、R&D投資のプロフィット化により2,300万円、加えて、販管費の減少で2,000万円です。一方で、利益を押し下げる要因としては、教育投資等の増加で1億2,400万円です。その結果として、通期の営業利益は15億円と見込んでいます。

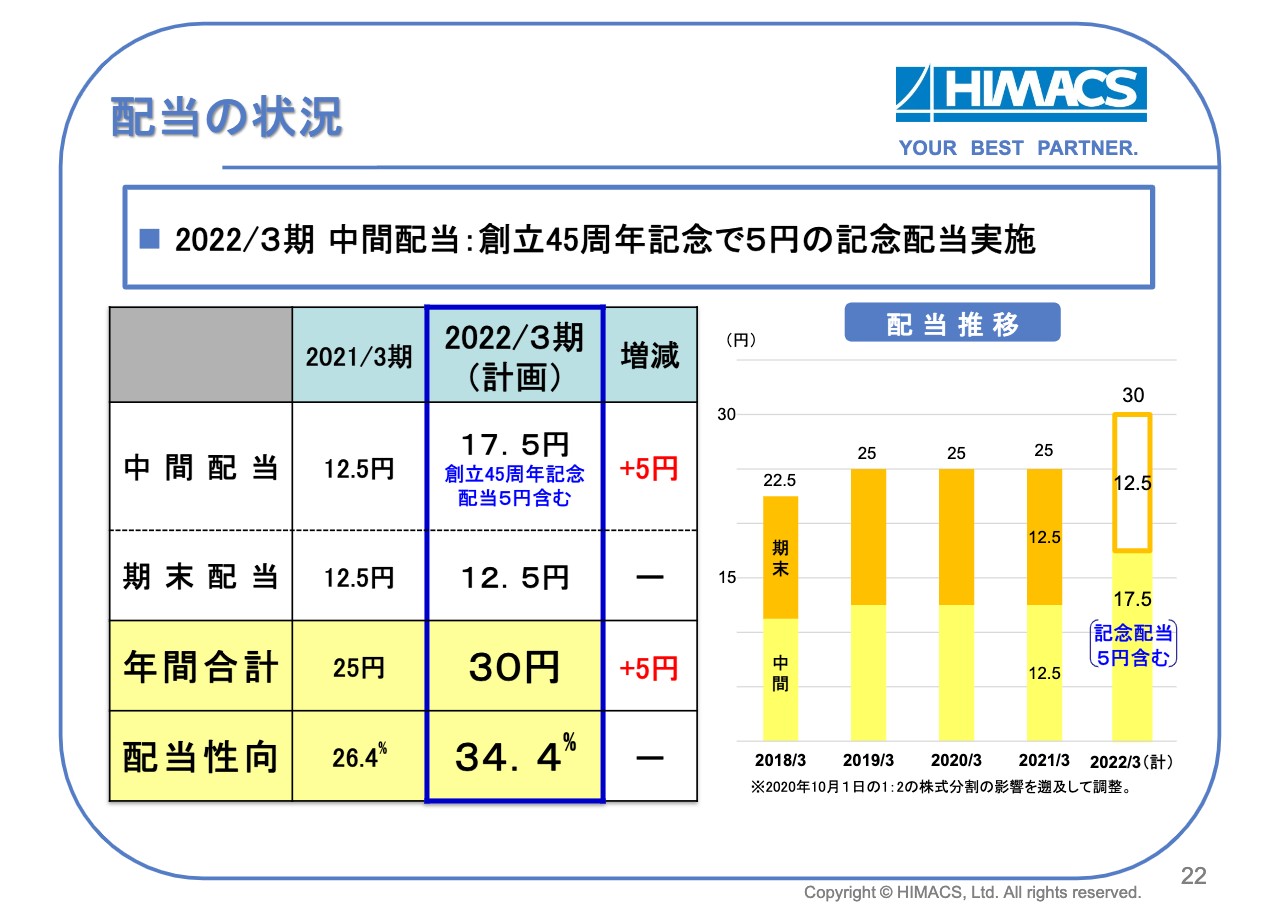

配当の状況

配当の状況です。当社の配当政策の基本方針は、安定的かつ適正な利益還元を継続して実施することです。また、その適正な水準として、連結配当性向は30パーセントを目途としています。

本年5月21日に創立45周年を迎え、2022年3月期の配当は中間配当として普通配当12円50銭に記念配当5円を加えて、合計で17円50銭とすることを本日開催の取締役会で決議しました。

通期では30円の配当を実施する計画で、配当性向は34.4パーセントの予定です。

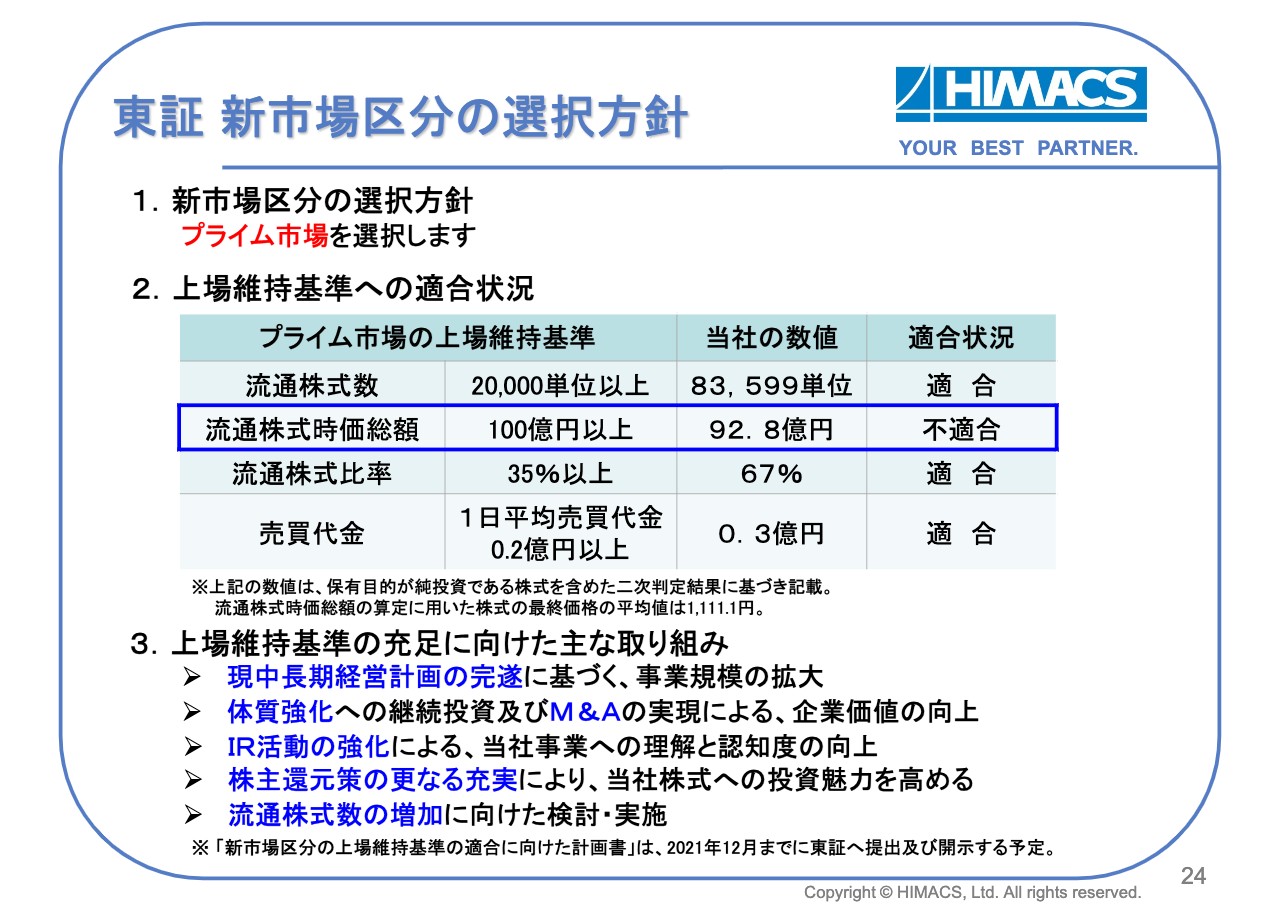

東証新市場区分の選択方針

最後に、東京証券取引所の新市場区分の選択方針をご説明します。2022年4月の東証の市場再編に関する新市場区分について、当社はプライム市場を選択する方針です。しかし、プライム市場の上場維持基準に対しては、スライドの表に記載のとおり、流通株式時価総額の基準がわずかに届かず、不適合となっています。

この上場維持基準の充足に向けて、「現在の中長期経営計画の完遂」「体質強化への継続投資及びM&Aの実現」「IR活動の強化」「株主還元策の更なる充実」「流通株式数の増加」など、あらゆる施策を講じていきます。

以上で、ハイマックス2022年3月期第2四半期の決算説明を終了します。ご清聴、ありがとうございました。