2021年7月29日に行われた、株式会社電通国際情報サービス2021年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社電通国際情報サービス 取締役 専務執行役員 小林明 氏

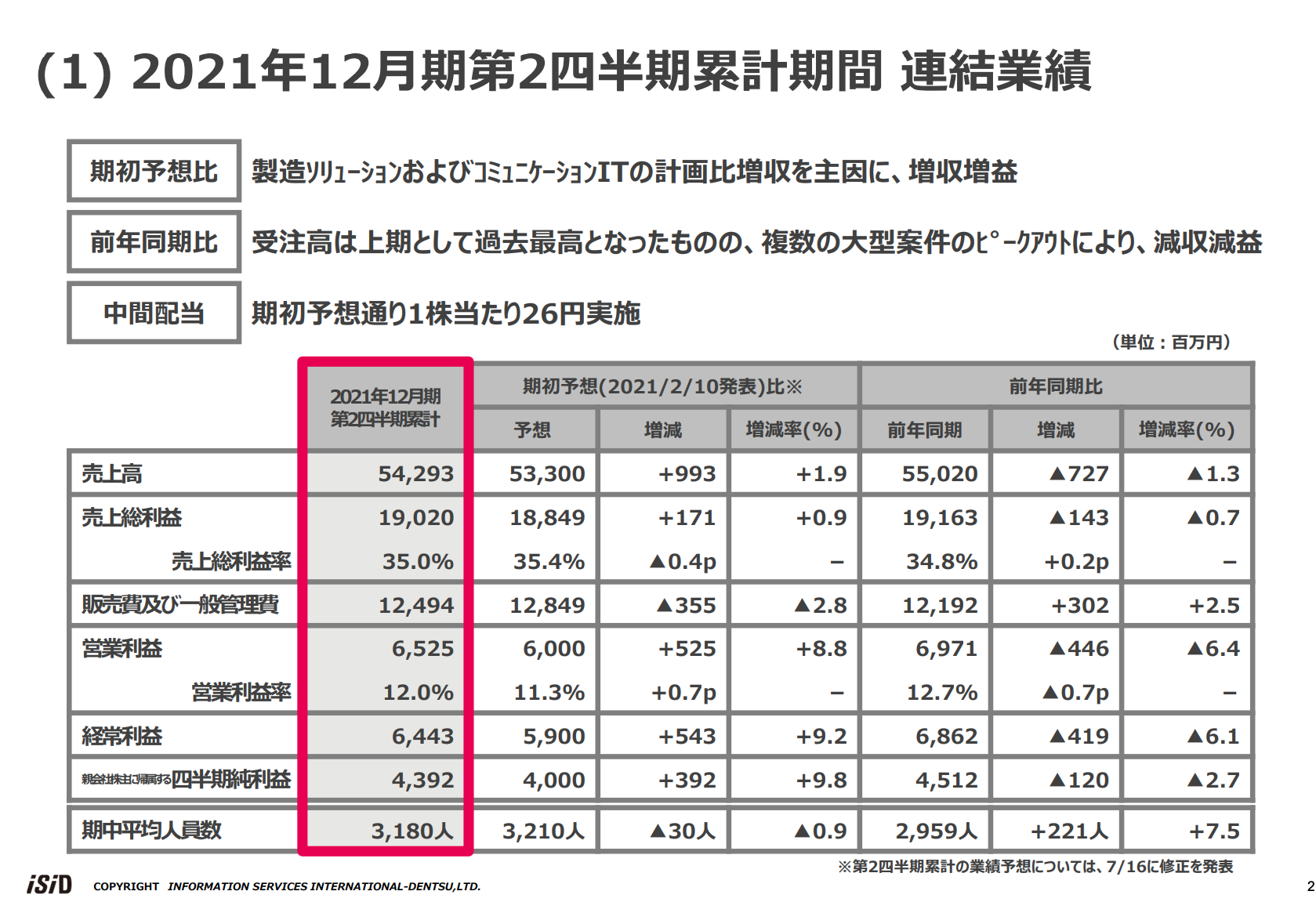

(1) 2021年12月期第2四半期累計期間 連結業績

小林明氏:電通国際情報サービスの小林でございます。本日はお忙しい中、お集まりいただきまして、誠にありがとうございます。それでは、決算説明会資料に沿って、ご説明を進めてまいりたいと思います。

まず、2021年12月期第2四半期の連結業績をご説明します。売上高は542億9,300万円、営業利益は65億2,500万円、経常利益は64億4,300万円、四半期純利益は43億9,200万円で着地しています。これは7月16日の修正発表どおりです。

期初予想比では、製造ソリューション及びコミュニケーションITの計画比増収を主因に、増収増益で終わっています。一方、前年同期比では、受注高が上期としては過去最高となったものの、複数の大型案件のピークアウトにより、減収減益で終わっています。受注高については、後ほどあらためてご説明します。

また、中間配当は、期初予想どおり1株当たり26円の実施を決定しています。

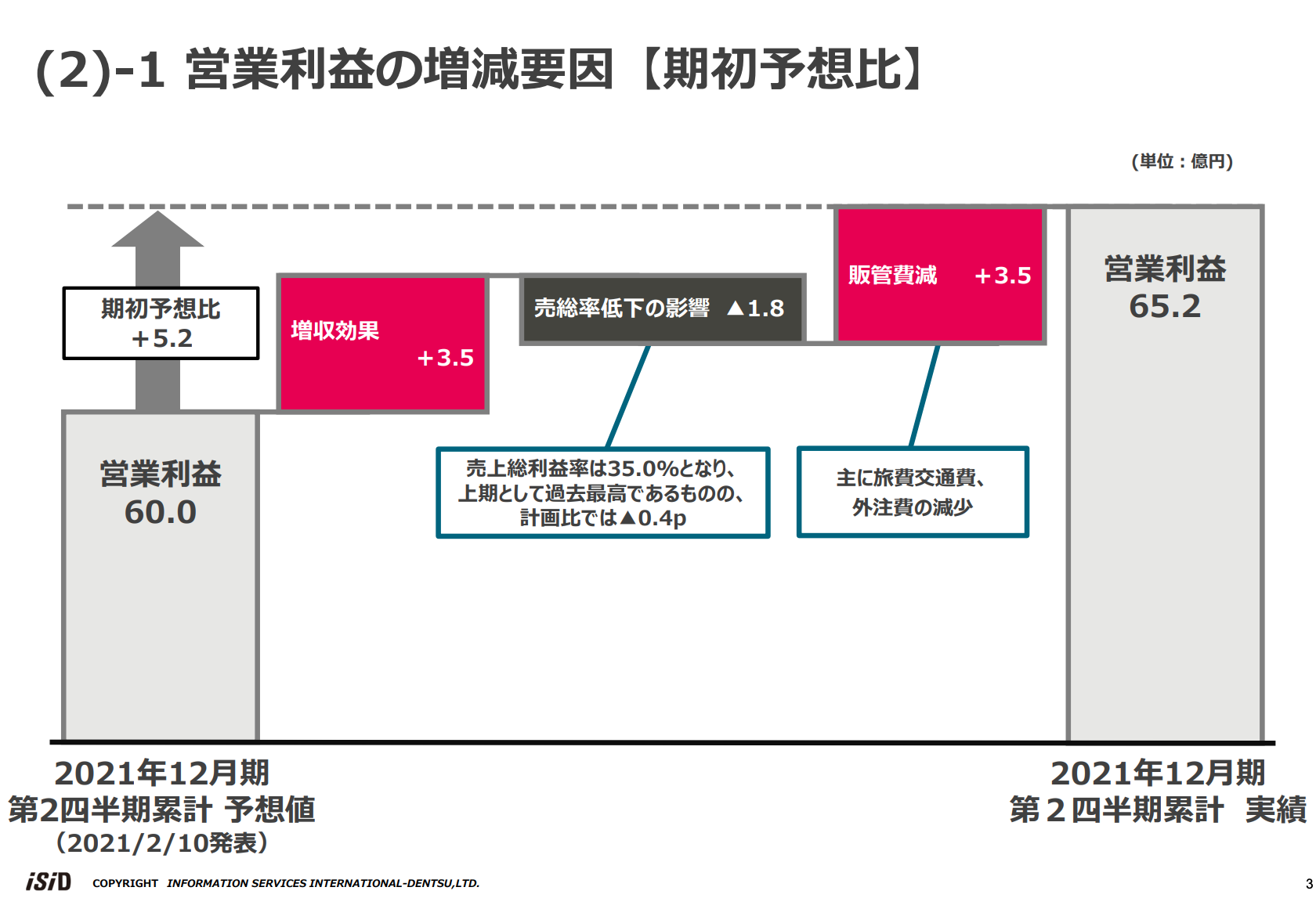

(2)-1 営業利益の増減要因【期初予想比】

営業利益の増減要因を、スライドの左側から、期初予想比でご説明します。期初予想で、営業利益は60億円としていました。これに対して、増収効果でプラス3.5億円です。一方で、売総率の低下の影響がありマイナス1.8億円、さらに販管費が減少しプラス3.5億円です。差し引きすると、期初予想比プラス5.2億円となり、営業利益は65.2億円で終わっています。

ちなみに、売総率低下とご説明しましたが、上期の売上総利益は35.0パーセントで、期初予想比では0.4パーセントほど及んでいませんが、過去最高の数字となっています。

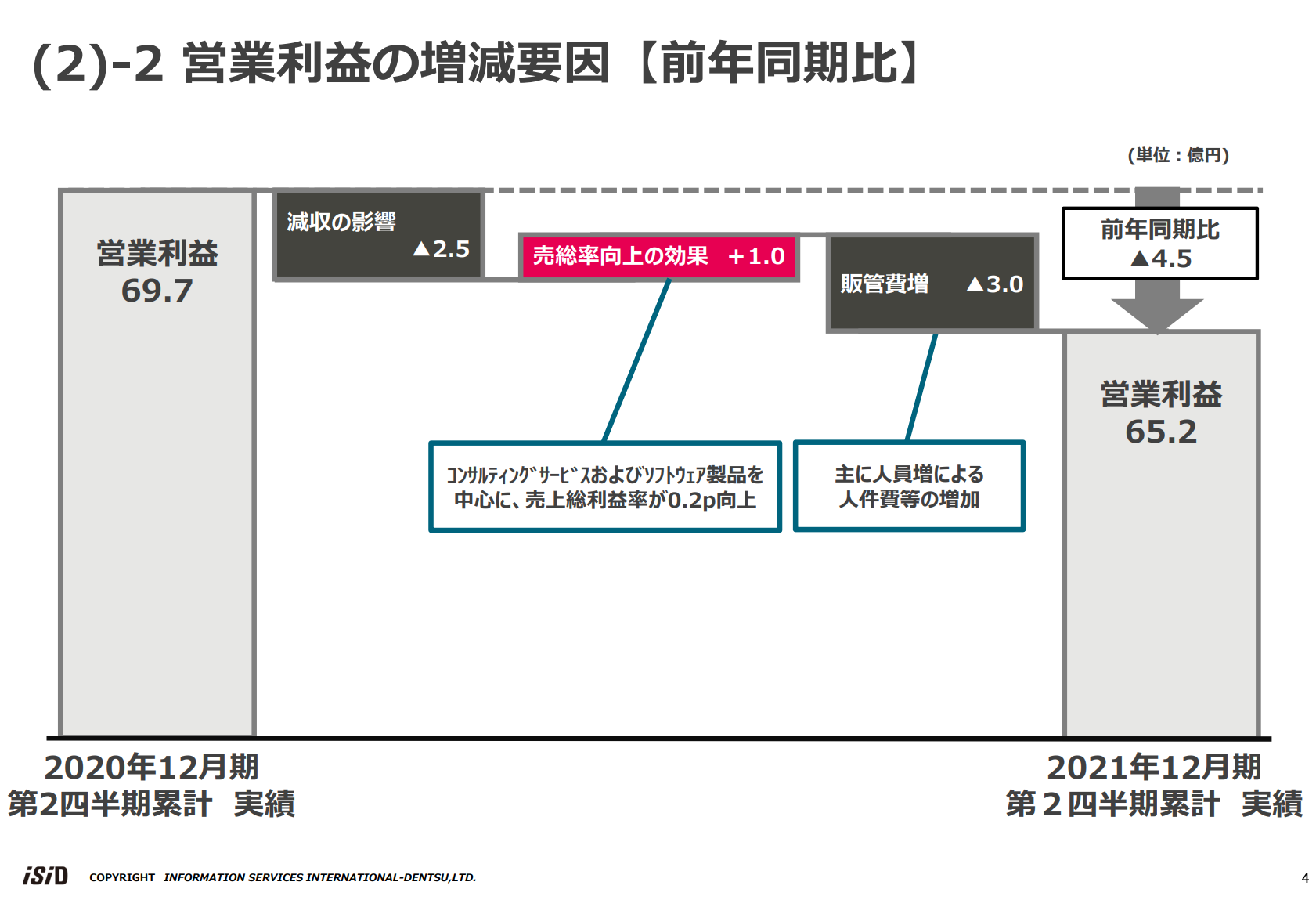

(2)-2 営業利益の増減要因【前年同期比】

次に、前年同期比で、営業利益の増減要因をご説明します。前年同期の営業利益は、69.7億円でしたが、これに対して、減収の影響でマイナス2.5億円です。一方で、売総率が前年と比べて向上しておりプラス1.0億円ですが、販管費が増えたことにより、マイナス3億円となっています。結果として、営業利益は前年同期比4.5億円減少の65.2億円で着地しています。

売総率については、コンサルティングサービス及びソフトウェア製品を中心に向上しました。また、販管費が増加したのは、昨年と比べて200人強の人員増が影響しています。

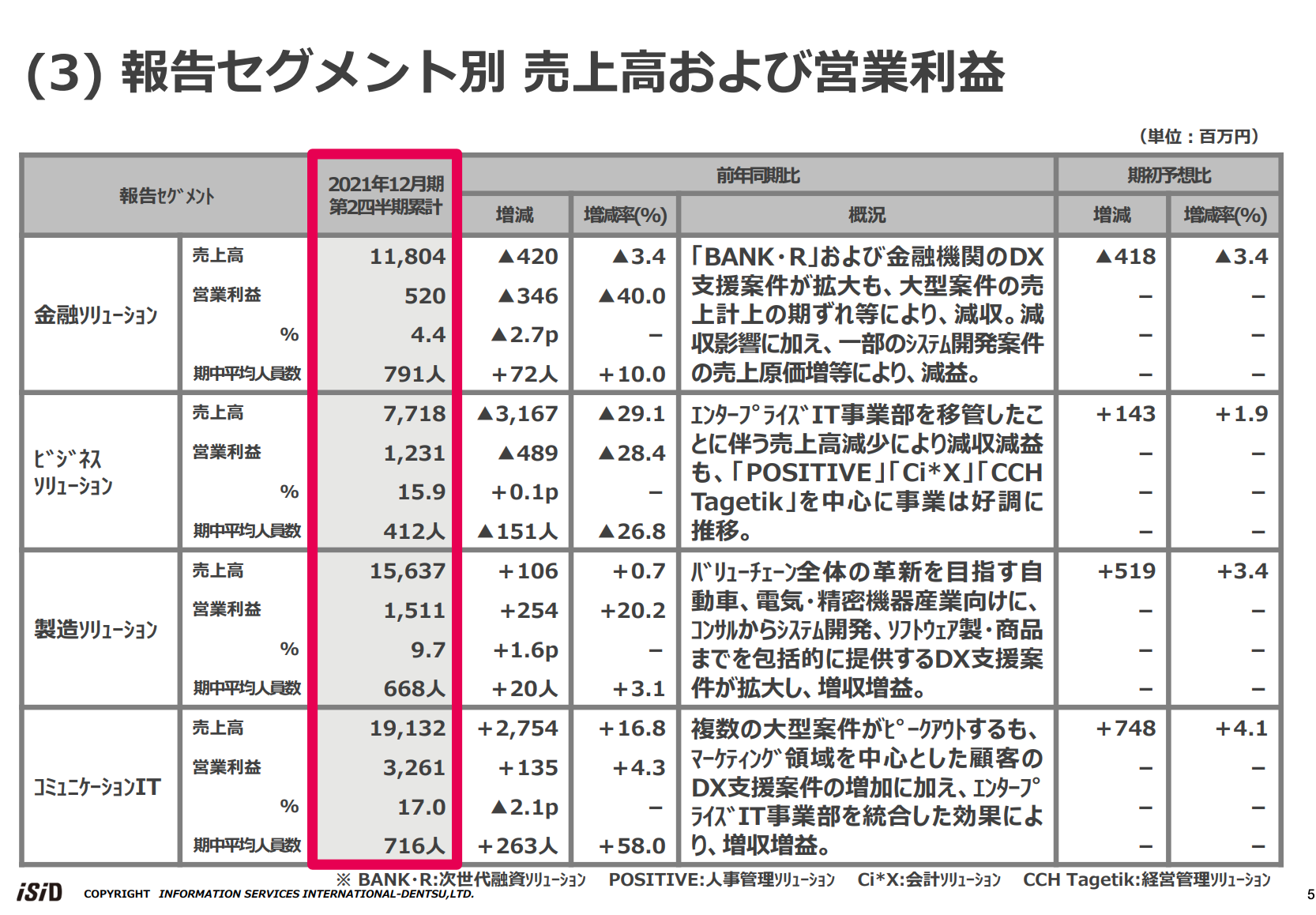

(3) 報告セグメント別 売上高および営業利益

セグメント別の状況をご説明します。スライドの表は、セグメント別の売上高及び営業利益、さらに前年同期との比較と概況、一番右側に期初予想比を記載しています。

まず金融ソリューションですが、売上高は118億400万円、営業利益は5億2,000万円で、前年同期比減収減益です。

概況として、次世代融資ソリューションの「BANK・R(バンク・アール)」及び金融機関のDX支援案件が拡大しましたが、大型案件の売上計上の期ズレ等があり、減収になっています。減収の影響に加えて、一部システム開発案件の売上原価増などにより、減益という結果になりました。

ビジネスソリューションの売上高は77億1,800万円、営業利益は12億3,100万円で、前年同期比減収減益となっています。

エンタープライズIT事業部をビジネスソリューションのセグメントから、コミュニケーションITのセグメントへ移管したことに伴い売上高が減少し、減収減益となっています。

一方、このセグメントの主力製品である人事管理ソリューション「POSITIVE(ポジティブ)」や会計ソリューション「Ci *X(サイクロス)」、経営管理ソリューション「CCH Tagetik(シーシーエイチ タゲティック)」などを中心に事業は好調に推移しています。

製造ソリューションのセグメントについては売上高が156億3,700万円、営業利益が15億1,100万円で、前年同期比増収増益となりました。

バリューチェーン全体での革新を目指す自動車や電気・精密機器産業向けに、コンサルティングからシステム開発、ソフトウェア製品・商品を包括的に提供するDX支援案件が拡大し、増収増益となりました。

コミュニケーションITのセグメントは、売上高が191億3,200万円、営業利益が32億6,100万円で、前年同期比増収増益となりました。

複数の大型案件がピークアウトしましたが、マーケティング領域を中心とした顧客のDX支援案件が増加しました。加えて、エンタープライズIT事業部をコミュニケーションITセグメントに統合し、結果として増収増益となりました。

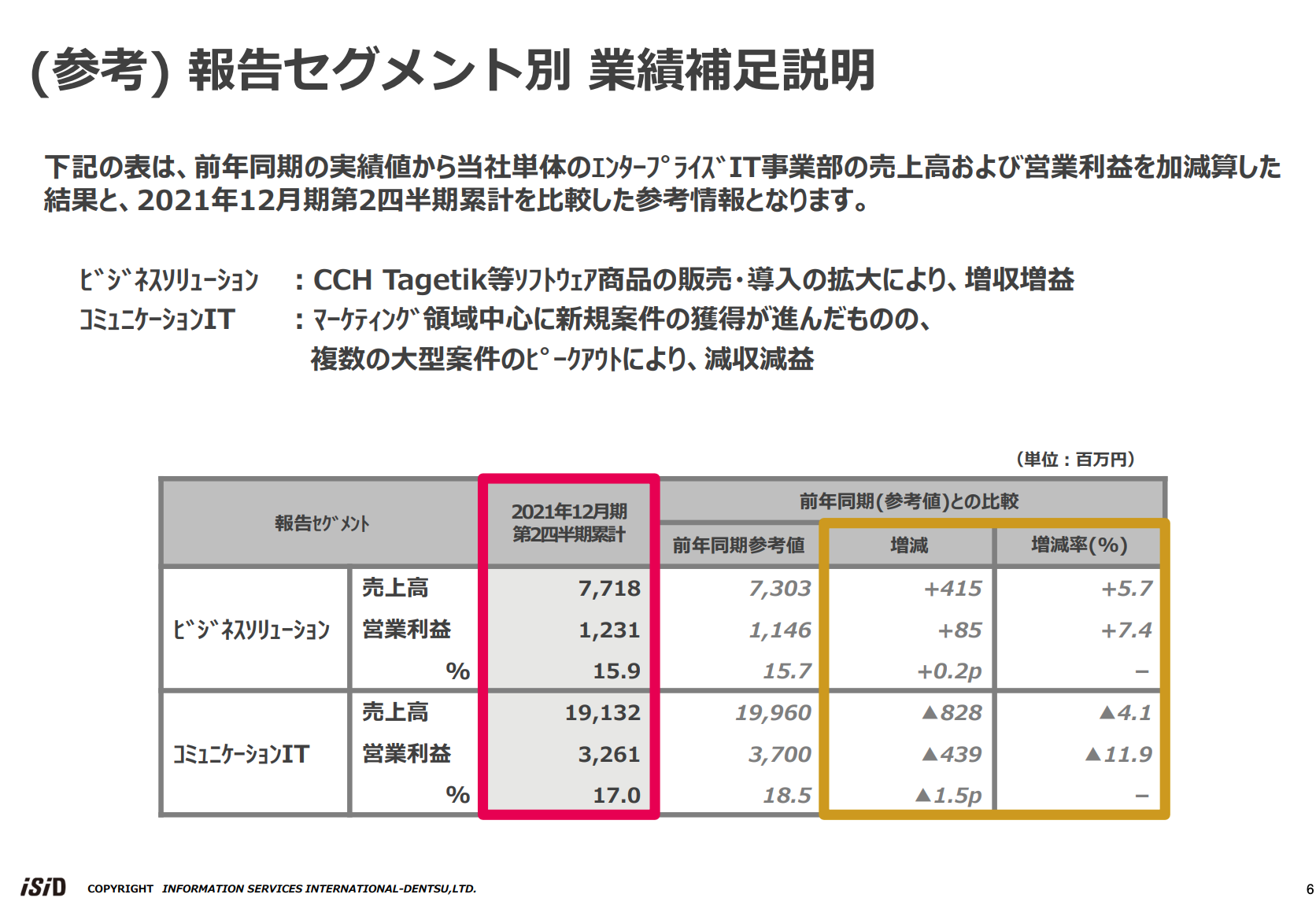

(参考) 報告セグメント別 業績補⾜説明

6ページは、参考情報としてセグメント別の業績補⾜を記載しています。スライド下部の表に記載のとおり、前年同期の実績値から当社単体のエンタープライズIT事業部の売上及び営業利益を調整したものと、今年度の売上高と営業利益を比較しています。

ビジネスソリューションのセグメントでは、経営管理ソリューション「CCH Tagetik」などのソフトウェア商品の販売・導入の拡大で、増収増益となりました。

一方、コミュニケーションITのセグメントにおいては、マーケティング領域を中心に新規案件の獲得が進んだものの、先ほどお伝えしたとおり、複数の大型案件がピークアウトし、減収減益となりました。

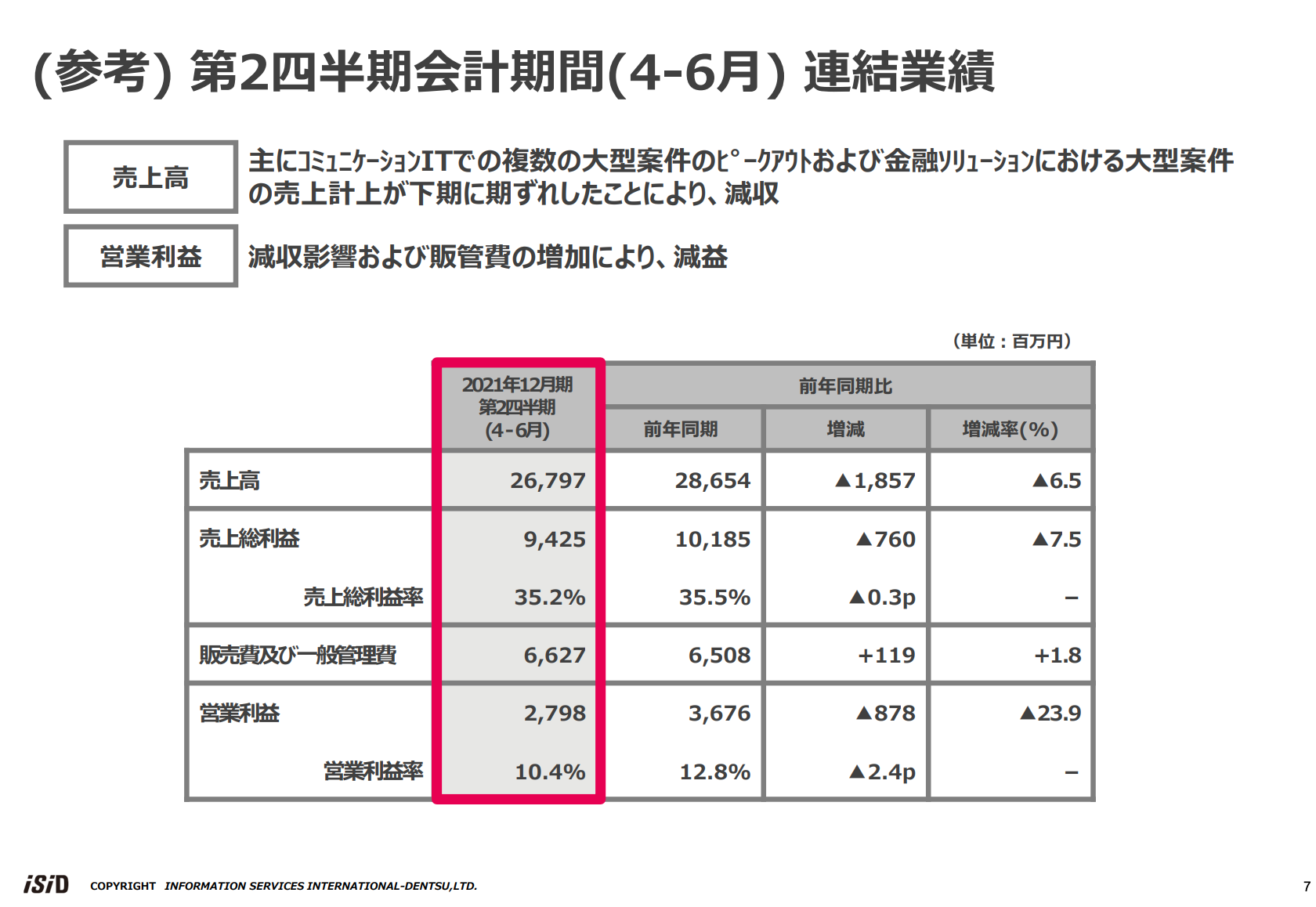

(参考) 第2四半期会計期間(4-6⽉) 連結業績

同じく7ページでは、参考情報として第2四半期の4月から6月の3ヶ月間の連結業績を掲載しています。スライド下部の表に記載のとおり、売上高が267億9,700万円、営業利益が27億9,800万円で、前年同期比減収減益となりました。

売上高は、主にコミュニケーションITのセグメントで複数の大型案件がピークアウトしたこと、さらに金融ソリューションにおける大型案件の売上計上が下期に期ズレしたことが影響し減収となりました。営業利益は、減収の影響及び販管費の増加、売上総利益率の低下により減益となりました。

今回の減収減益は、お伝えした大型案件のピークアウトと大型案件の期ズレが大きな理由であり、4月から6月の3ヶ月で事業環境が大きく悪化したのではないと申し添えておきます。

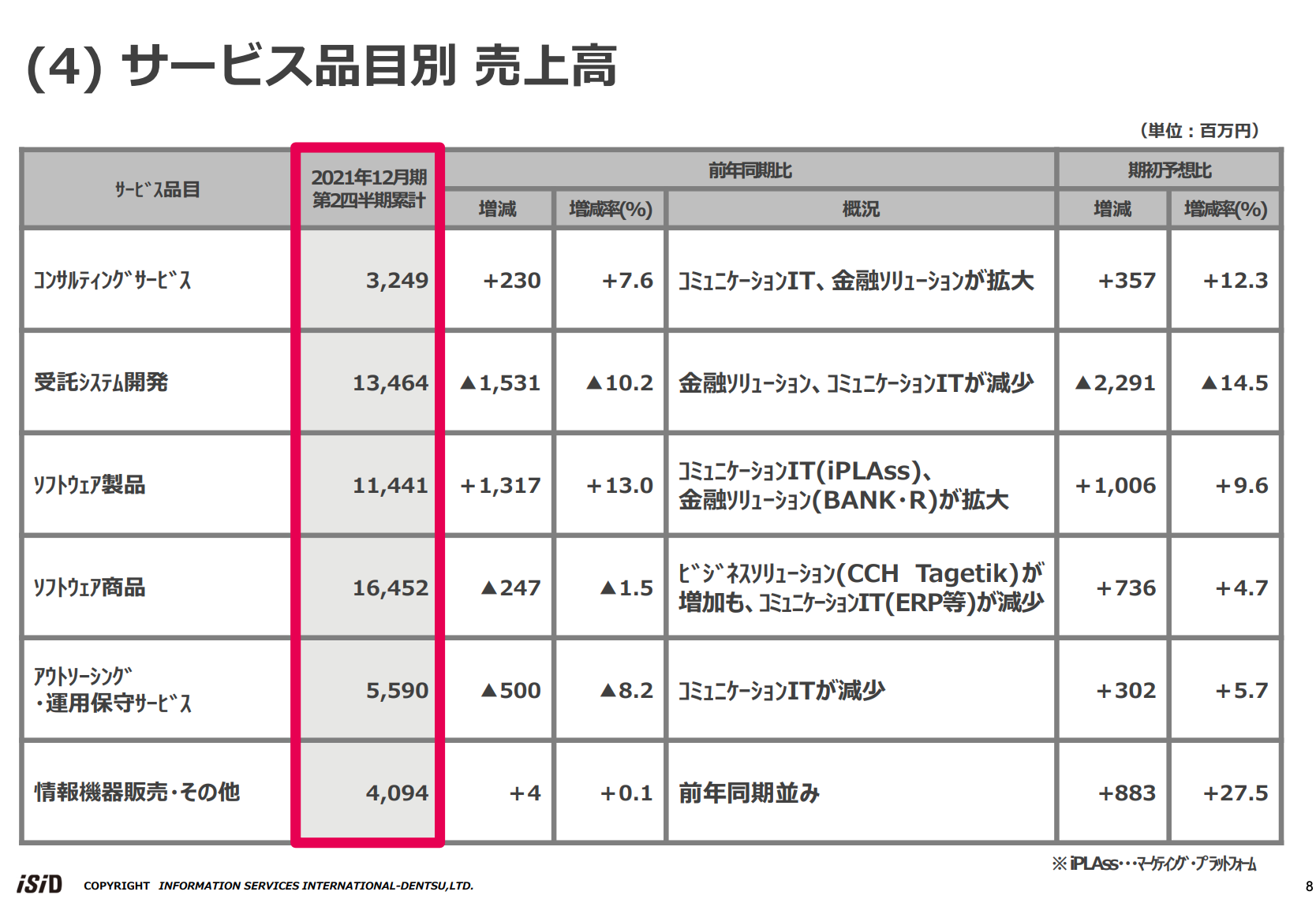

(4) サービス品⽬別 売上⾼

8ページはサービス品目別の売上高についてです。特にお伝えしたいのは、コンサルティングサービスの売上が前年同期比で増加したことです。

これは、コミュニケーションITと金融ソリューションのセグメントにおいてコンサルティング案件が拡大したことが理由です。昨年度は低調だったコンサルティングサービスも今期に入ってから、盛り返しています。

また、ソフトウェア製品も堅調に推移しています。コミュニケーションITの「iPLAss(アイプラス)」、そして金融ソリューションの「BANK・R」等々が拡大しています。

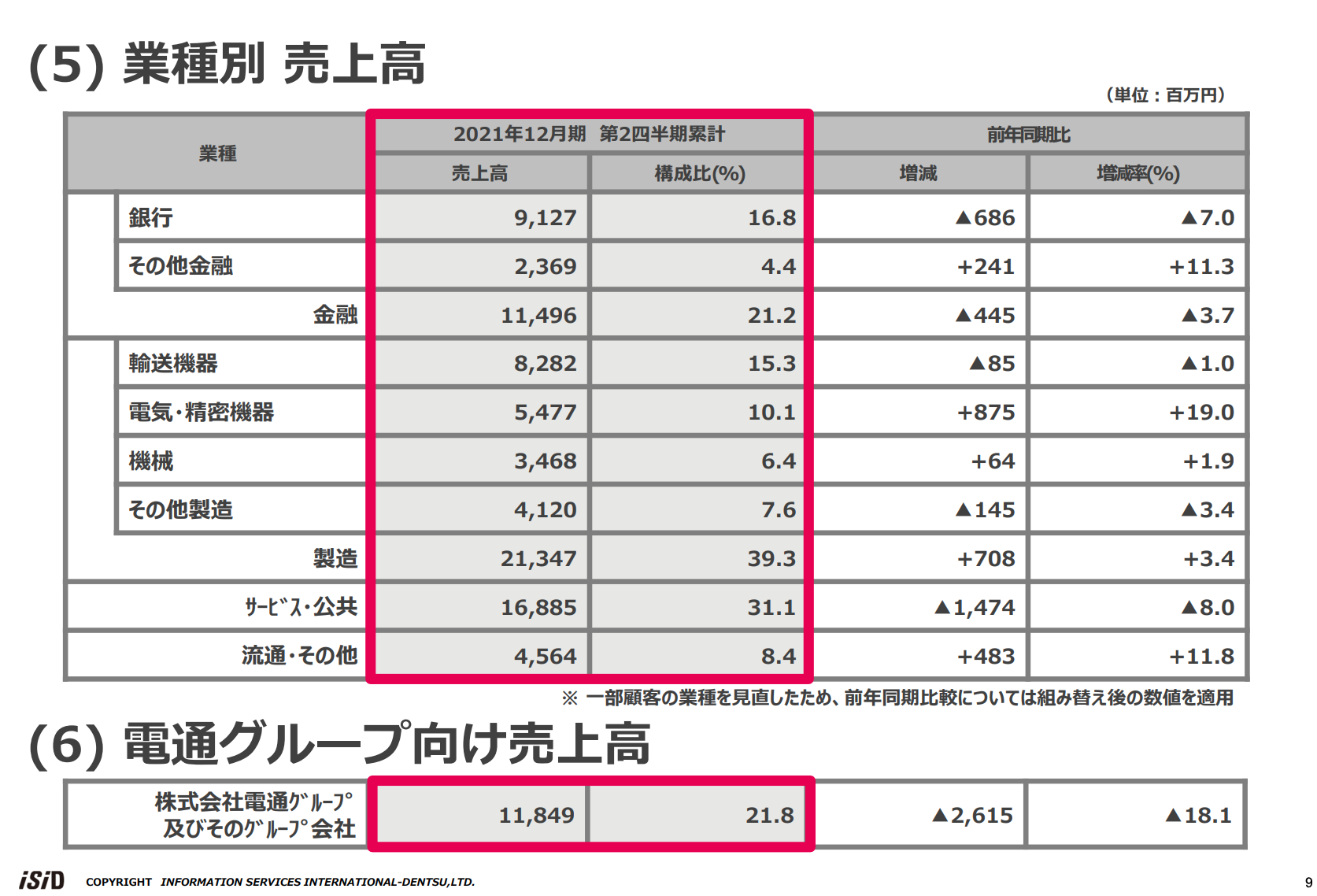

(5) 業種別 売上高

9ページでは、業種別の売上高をお示ししています。まず、スライド上部の金融についてです。金融は、生損保等が含まれるその他金融が増えた一方、メガバンク・政府系等の銀行では、前年同期比で売上高が減っている状況です。また、製造業は、電気・精密機器が大きく伸びており、結果として全体では前年同期比増となっています。

サービス・公共は、前期比で減少しています。この中には電通グループ向けが含まれており、電通グループ向けの売上高はスライド一番下の(6)でお示ししているとおり、売上高は118億4,900万円、前期比で22億円ほど減少しています。

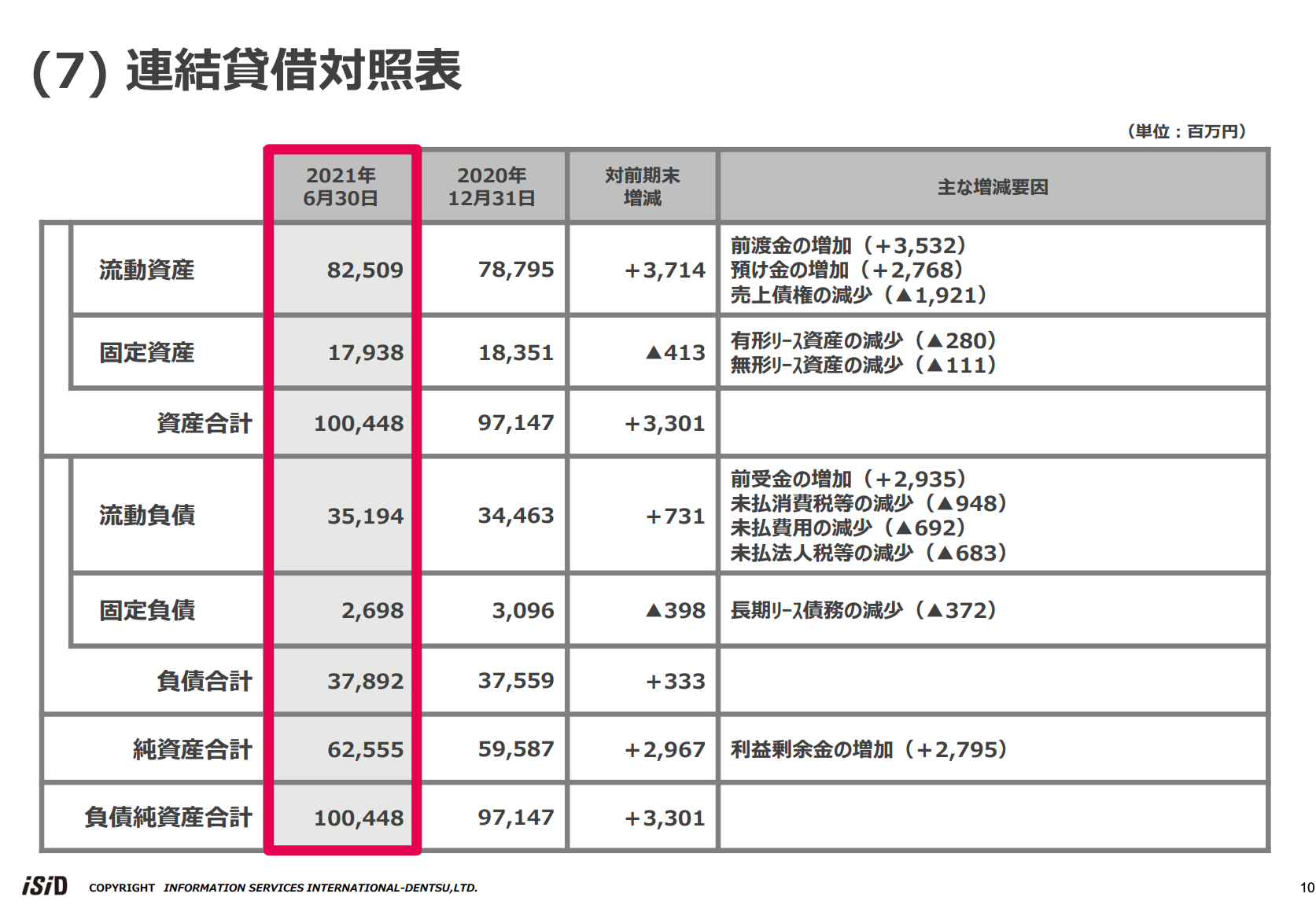

(7) 連結貸借対照表

10ページは連結貸借対照表ですが、こちらは特筆すべきことはありません。

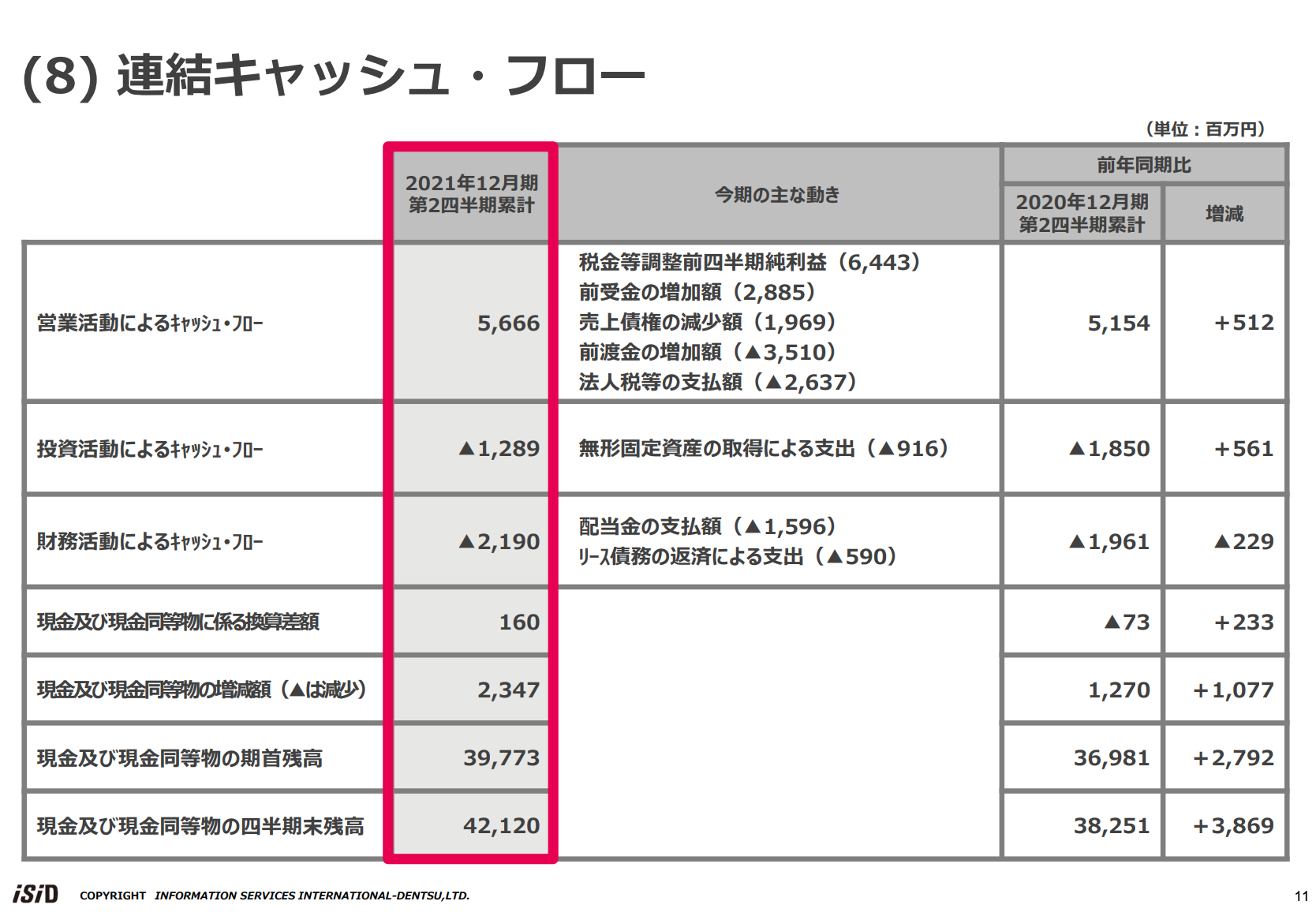

(8) 連結キャッシュ・フロー

11ページの連結キャッシュ・フローも特筆すべきことはありませんが、スライド一番下の現金及び現金同等物の四半期末残高についてのみご説明します。四半期末の現金及び現金同等物の残高は421億2,000万円となっており、前年同期と比べて38億6,900万円ほど増えました。

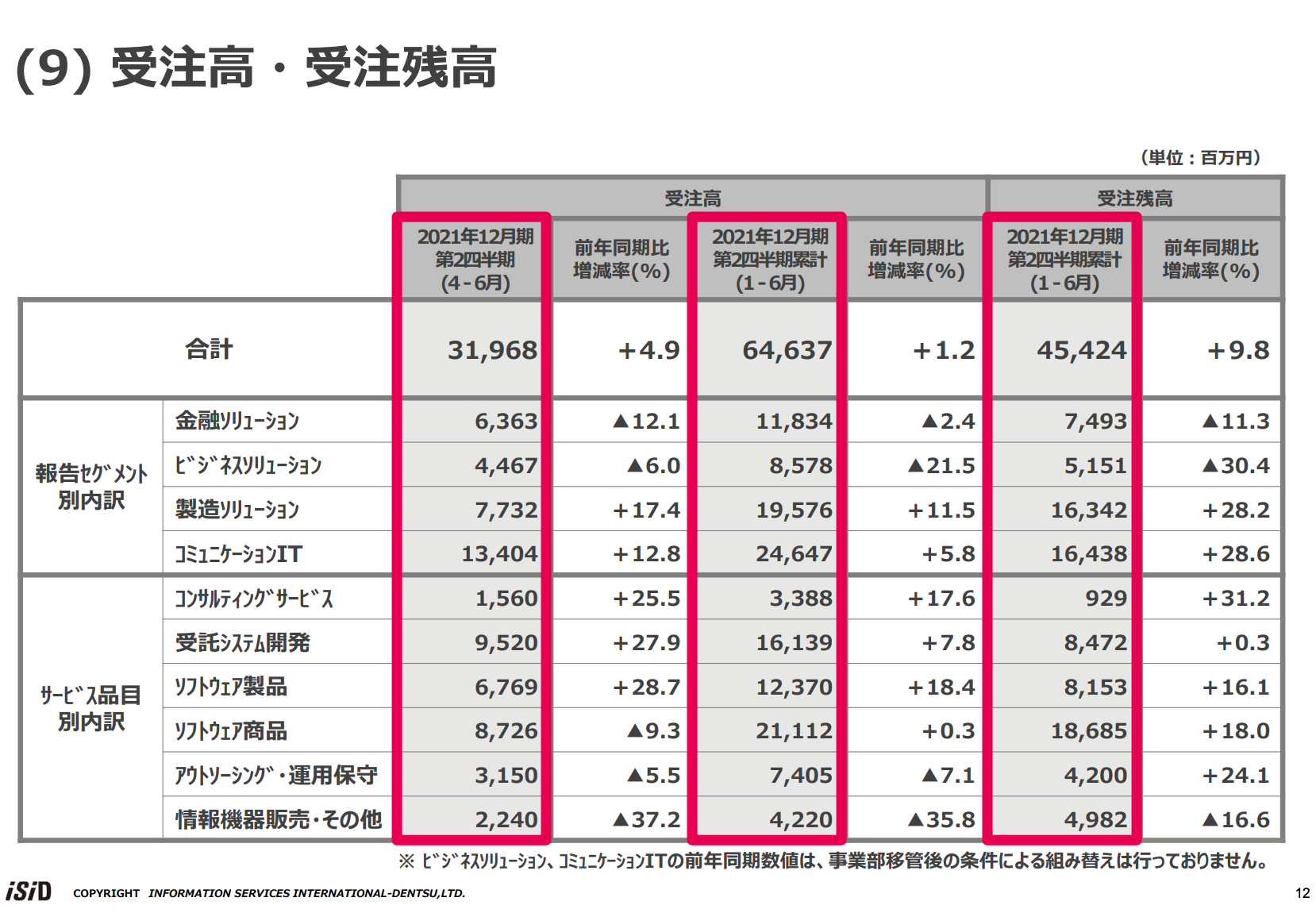

(9) 受注高・受注残高

12ページは、受注高・受注残高の状況についてです。スライドの表では、赤い太線が3つありますが、左から第2四半期会計期間(4月から6月)の受注高、中央が第2四半期累計期間(1月から6月)の受注高、右は受注残高となっています。

第2四半期の受注高は319億6,800万円で、前年同期と比べて増加しています。1月から3月の受注高は、前年同期比2.3パーセントほど減少しましたが、この4月から6月で大幅に取り戻しました。

結果的に受注高の第2四半期累計は646億3,700万円となり、前年同期比で増加している状況です。さらに、この結果を受けて、受注残高も454億2,400万円と、前年同期比で大きく増えています。

セグメント別には多少ばらつきがあり、金融ソリューションが受注高・受注残高ともに減少していますが、数字に表れていないところで、この期間中に複数の大型案件について内定等々をいただいています。ビジネスソリューションは、セグメント内での事業の組み替えによるものです。

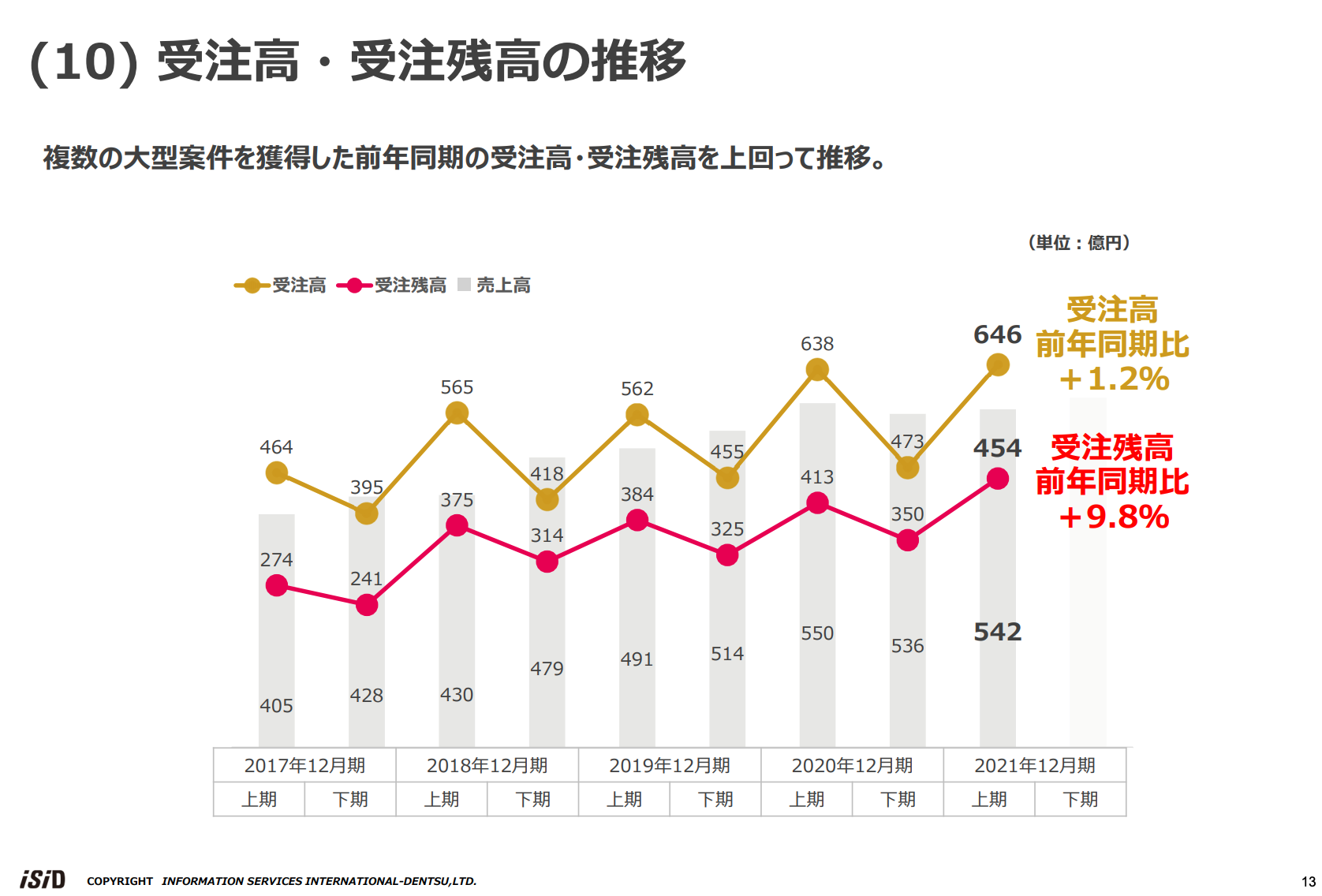

(10) 受注高・受注残高の推移

13ページは受注高・受注残高の推移を記載しています。2017年12月期から上期・下期別に、受注高・受注残高を折れ線グラフ、売上高を棒グラフで表しています。過去からの推移をご覧いただければ一目瞭然ですが、受注高・受注残高は上昇トレンドにあり、先ほどご説明したとおり、2021年12月期上期の受注高は646億円、受注残高は454億円と過去最高の水準になっています。

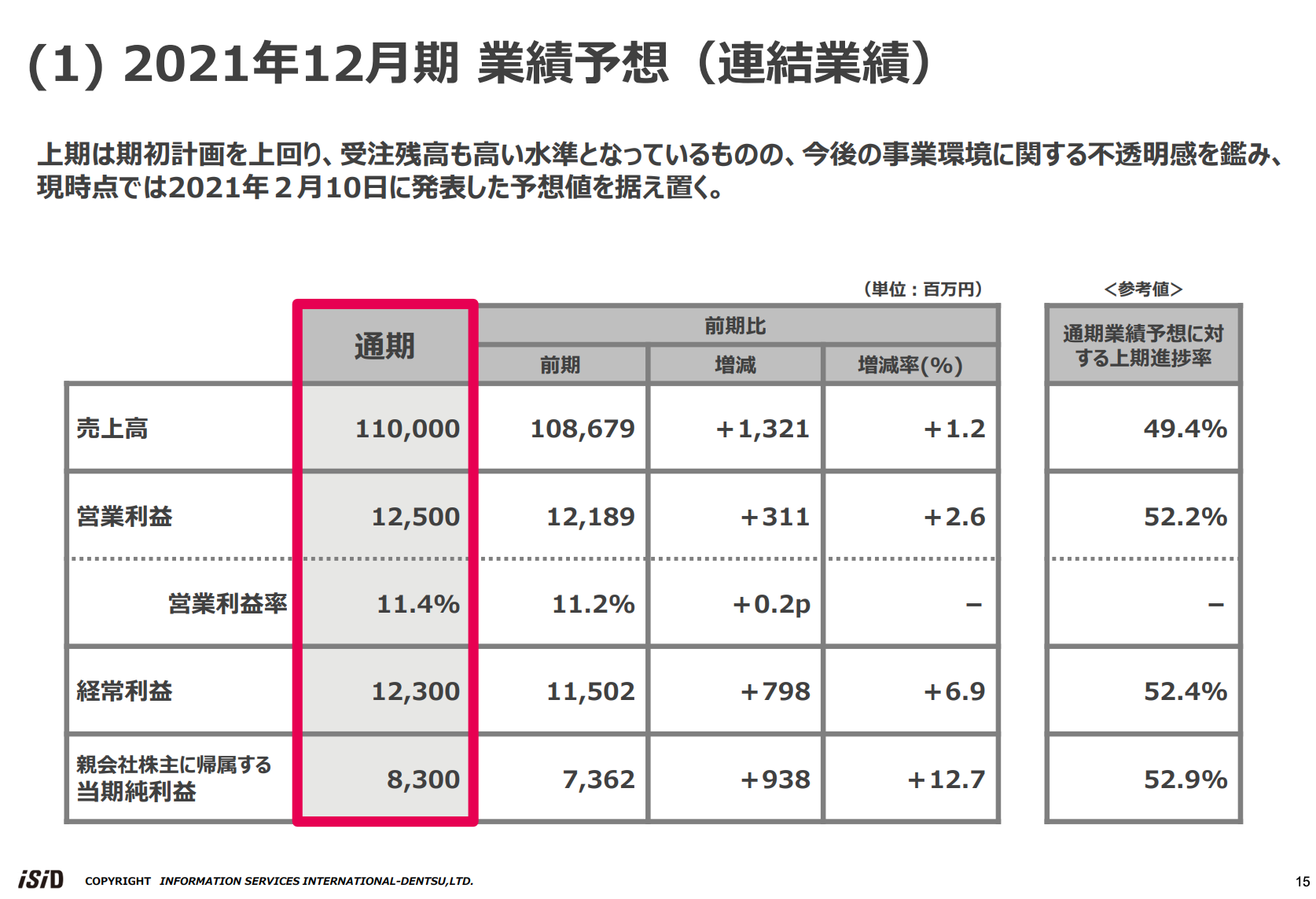

(1) 2021年12月期 業績予想(連結業績)

通期の業績予想をご説明します。上期は期初計画を上回り、受注残高も高い水準となっていますが、今後の事業環境に関する不透明感、特に新型コロナウイルスが収束しないことなどを鑑み、現時点では、期初に発表した予想値を据え置いています。スライドの表の右端に、参考値として、通期業績予想に対する上期の進捗率を記載しています。売上高は49.4パーセント、営業利益は52.2パーセントで、進捗率についてはほぼ例年並みで、比較的順調に進んでいると考えています。

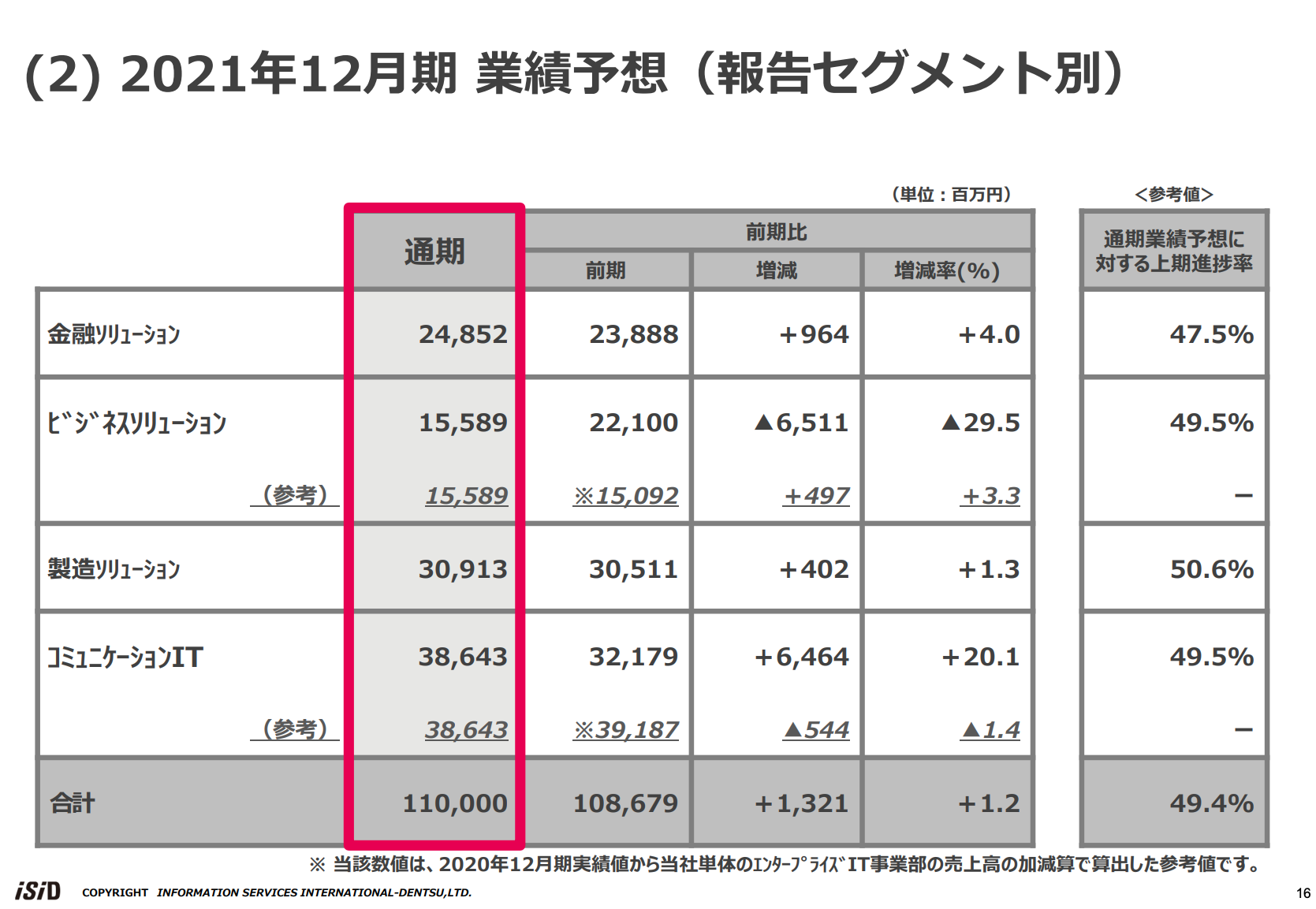

(2) 2021年12月期 業績予想(報告セグメント別)

セグメント別の業績予想は、期初の発表値と変わっていません。

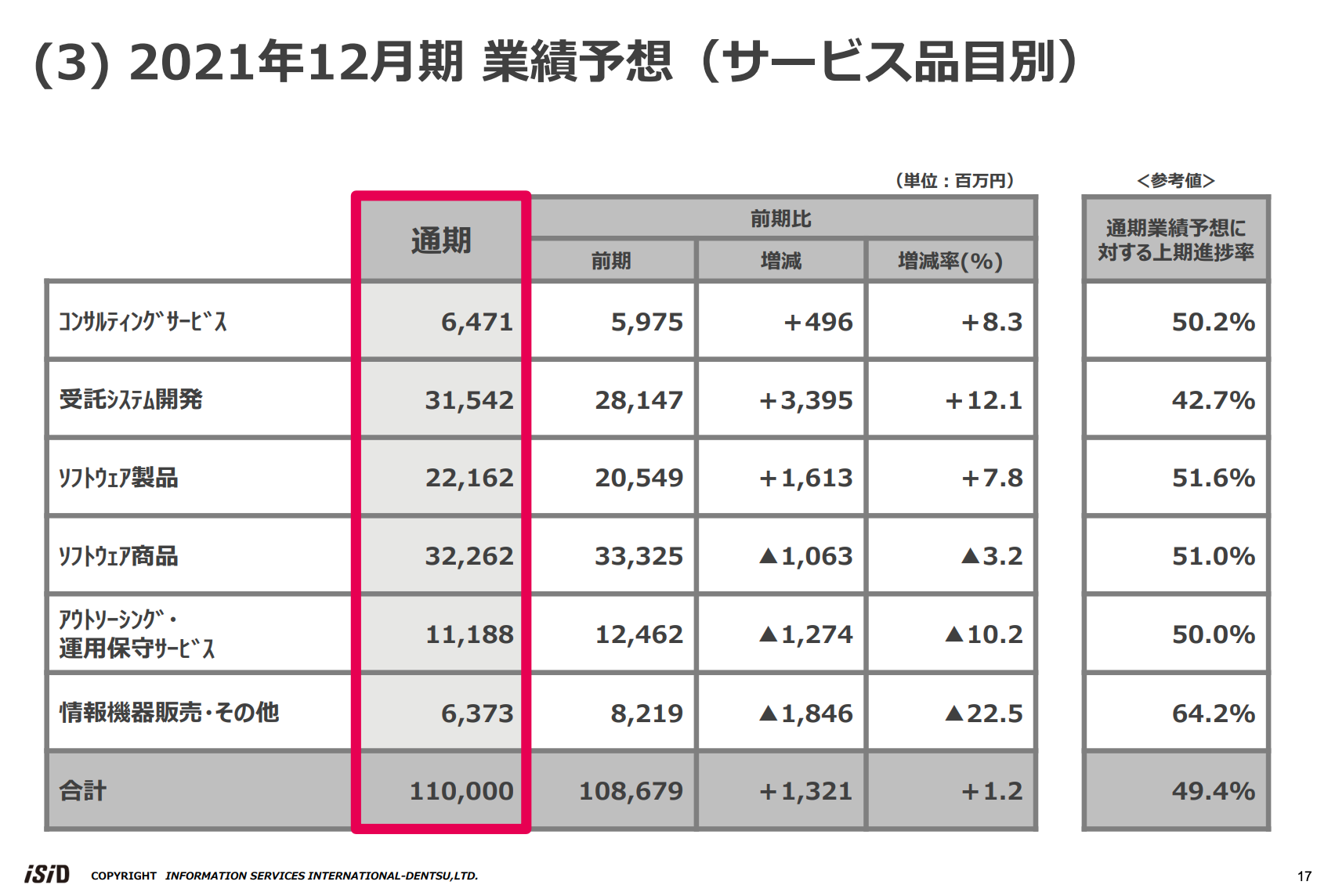

(3) 2021年12月期 業績予想(サービス品目別)

サービス品目別の業績予想も、期初の予想と変わっていません。

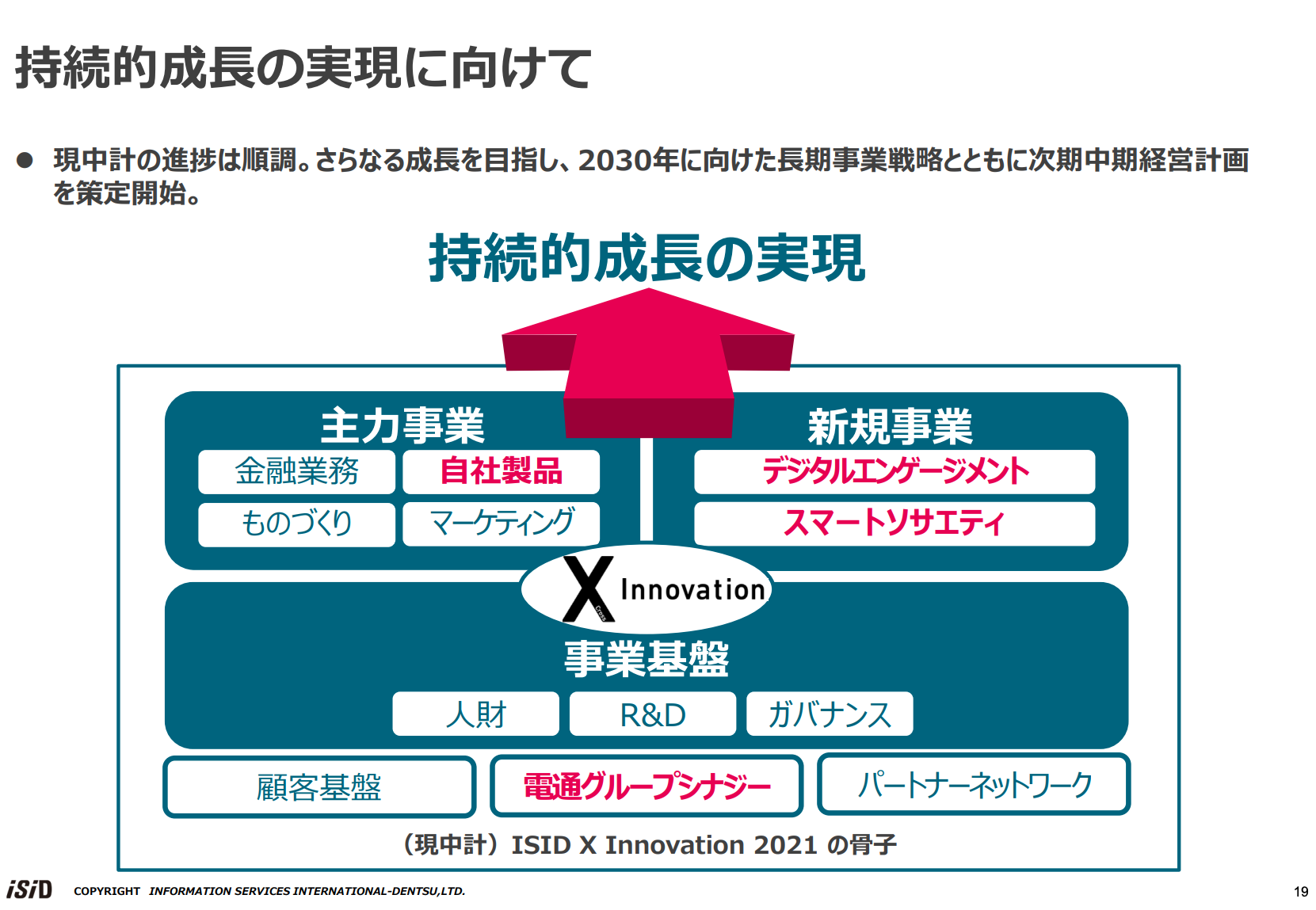

持続的成⻑の実現に向けて

続いて、上期の活動トピックスをご紹介します。持続的成長の実現に向けてですが、現中期経営計画の進捗は、ここまで説明したとおり、順調に推移しています。今年度は、現中期経営計画の最終年度となることもあり、今後のさらなる成長を目指して、2030年に向けた長期事業戦略とともに、次期中期経営計画の策定を開始しています。

スライドの図は、現中計の骨子です。基本的には、事業基盤を強化しながら主力事業を拡大し、さらに新規事業を創出して持続的成長を実現していくという流れは、今後に向けても大きく変わらないと考えています。本日は、この中からいくつか、次の成長につながるトピックスをご紹介します。

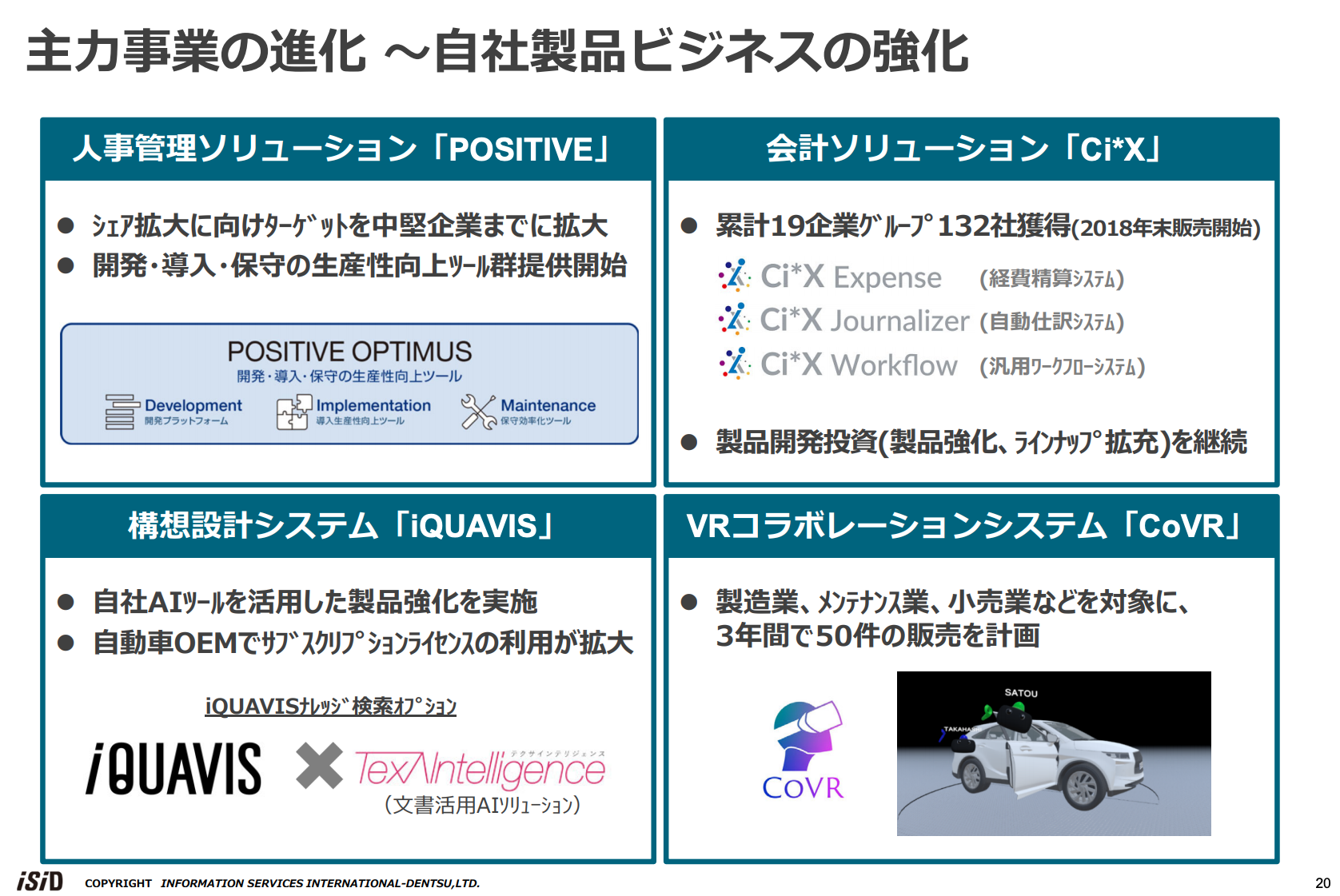

主力事業の進化 〜自社製品ビジネスの強化

主力事業の進化ということで、自社製品ビジネスの強化についてご紹介したいと思います。スライド左上に人事管理ソリューション「POSITIVE」とありますが、これまで、大企業を中心に数百社の導入が行われており、今般、シェア拡大に向けて、市場を中堅企業にまで拡大する取り組みを始めました。

中堅企業向けの価格帯を用意するほかに、販売拡大を狙って代理店も増やしていきます。また、代理店向けに開発・導入・保守を行っていただくため、生産性を向上するツールなどの提供も開始しています。

スライドの右上は、会計ソリューションの「Ci*X」です。2018年末に販売を開始して以来、累計で19企業グループ、132社からの受注を獲得しています。これまで、経費精算・自動仕訳・汎用ワークフローなどの製品を投入してきましたが、現在も、製品開発投資を継続しており、近々、新しい製品をご紹介できると考えています。

スライドの左下にあるのは、製造業向けの構想設計支援システム「iQUAVIS」です。大手自動車会社など、100社以上が導入しているシステムで、このたび、当社が作ったAIツールを活用し、製品の強化を実施しています。蓄積された過去のさまざまな設計データから、AIが最適なものを抽出するという機能です。

さらに、大手自動車メーカーにおいて、サブスクリプションライセンスの利用が拡大しています。長期で安定的な売上に寄与してくれるものと期待しています。

スライド右下に記載のとおり、VRコラボレーションシステム「CoVR(カバー)」を上期に投入しました。このシステムは、仮想現実(VR)を活用し、離れた場所にいる複数のユーザーが、仮想空間上でさまざまな共同作業を行うものです。すでにお客さまはいますが、製造業やメンテナンスなどを生業とする業種、また小売業などを対象に、今後3年間で50件の販売を計画しています。

新規事業の創出 〜新組織の設置 (8/1付け)①

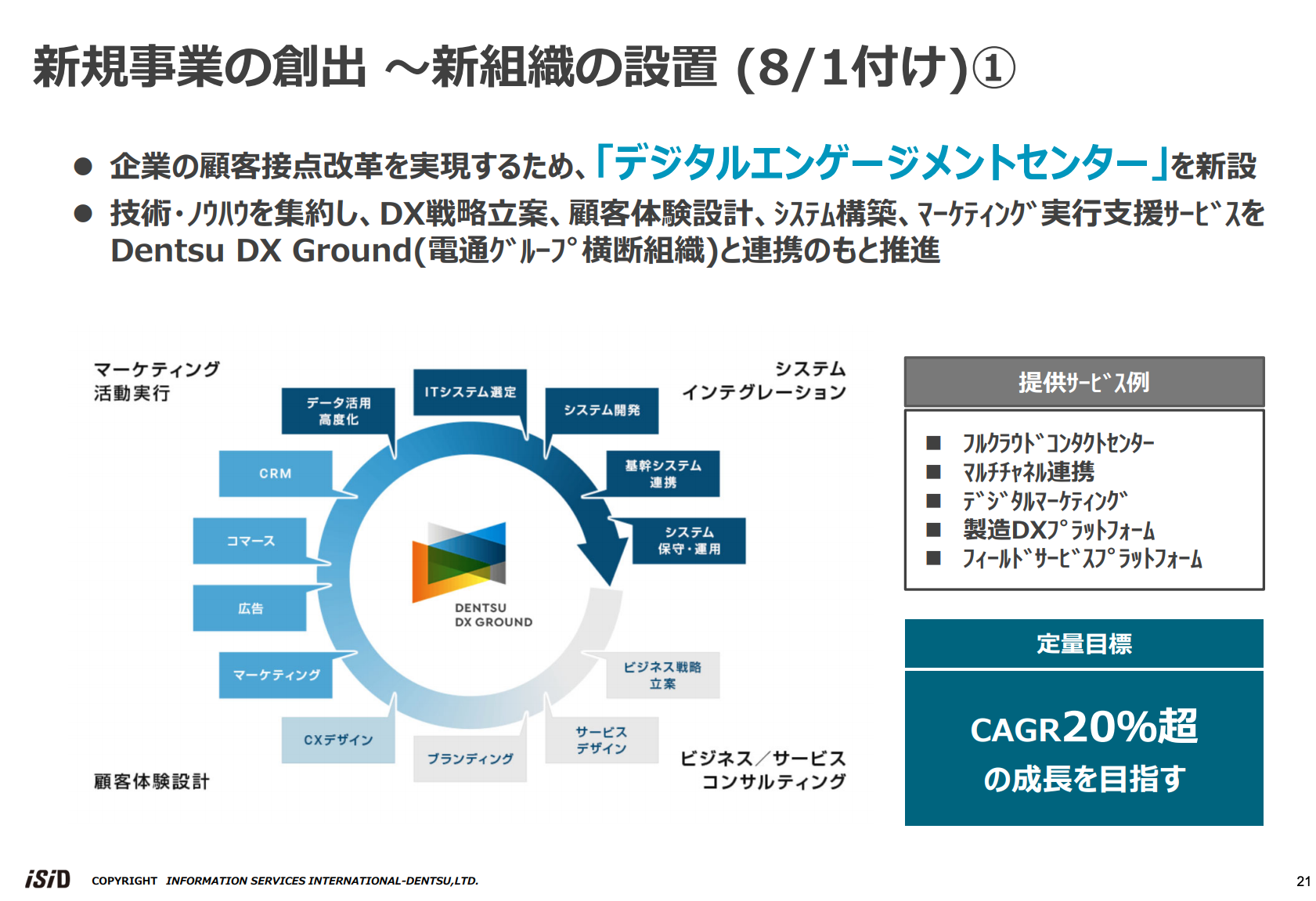

21ページは、新規事業の創出についてです。8月1日付で、新組織を2つ設置します。このページは、1つ目の組織で、企業の顧客接点改革を実現するための「デジタルエンゲージメントセンター」です。

各事業部に散らばっていた技術やノウハウを新組織に集約し、DXの戦略立案や顧客体験設計、さらにシステム構築やマーケティング実行支援サービスを、電通グループの横断組織である「Dentsu DX Ground」と連携し、推進していきます。

スライド下部の図はマーケティング領域において、DXを実現するためのライフサイクルを表したものです。右下の「ビジネス戦略立案」から「デザイン」、「データ活用高度化」、「ITシステム選定」、「システム開発」まで、DXを実現するためのサイクルすべてをサポートします。

定量目標は「CAGR20パーセント超の成長」と設定し、2024年の売上は120億円くらいに伸ばしたいと目論んでいます。

新規事業の創出 〜新組織の設置 (8/1付け) ②

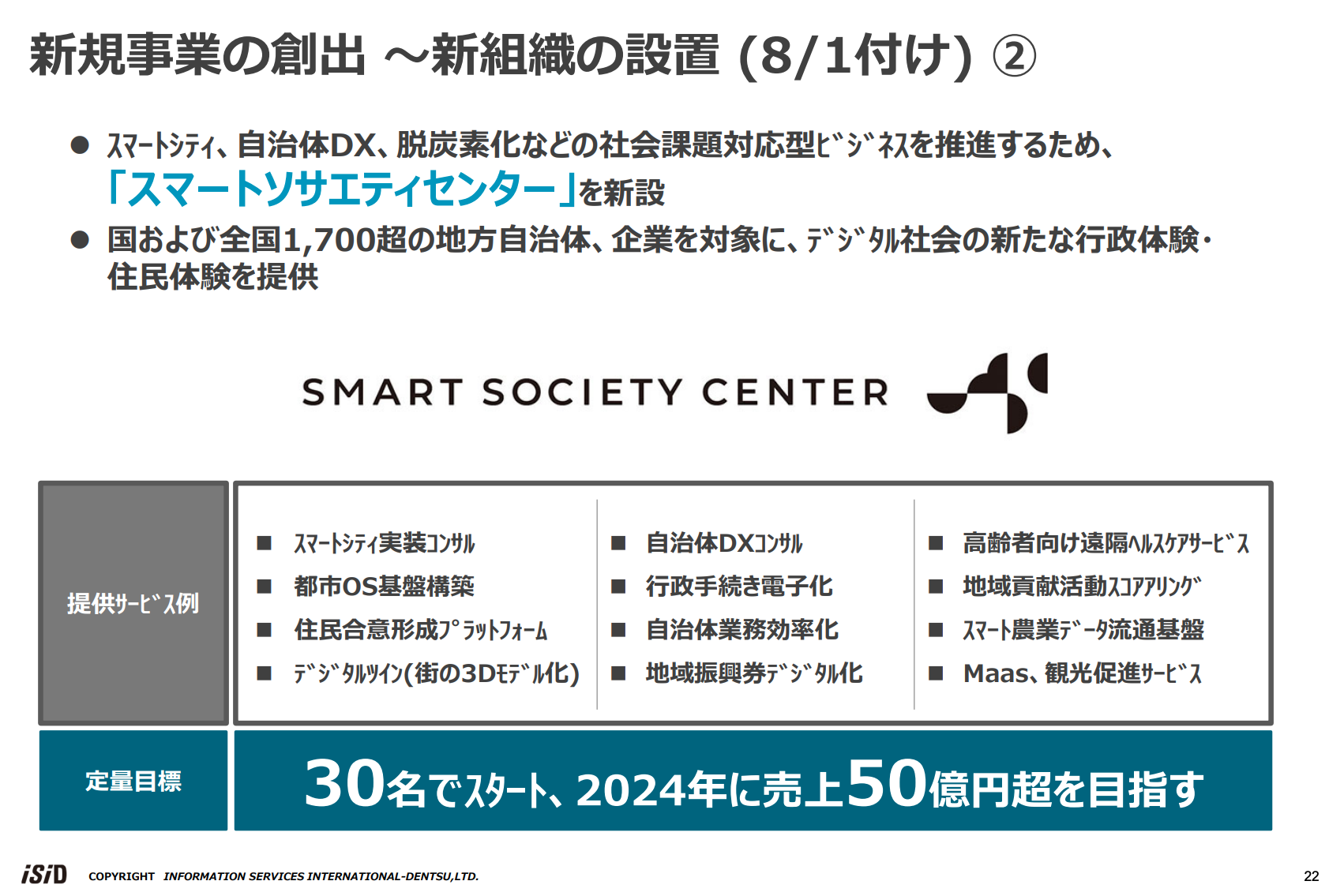

22ページは2つ目の組織である「スマートソサエティセンター」です。スマートシティや自治体のDX化、加えて脱炭素化など社会の課題に対応したビジネスを推進するために新設しました。国及び全国1,700を超える地方自治体や企業を対象に、デジタル社会の新たな行政体験・住民体験を提供していく計画です。

スライド下部に提供サービスの例を示しています。「スマートシティ実装コンサル」をはじめさまざまなサービスがありますが、当社の「X(クロス)イノベーション本部」が現在進めている取り組みを中心に、各事業部の知見やノウハウ等を集約し、これらをさらに強化・発展させていきたいと考えています。

新組織は30名でスタートし、定量目標は「2024年に売上50億円超」と定めています。

新規事業の創出 〜電通グループとの連携強化

新規事業の創出についてです。現在電通グループとの連携強化を進めており、この7つは上期の取り組み結果です。

先ほどお伝えしたマーケティング領域でのクラウドインテグレーションを推進する横断組織「Dentsu DX Ground」や各種サービスを生かし、今後具体的なビジネスの創出を進めていきたいと考えています。

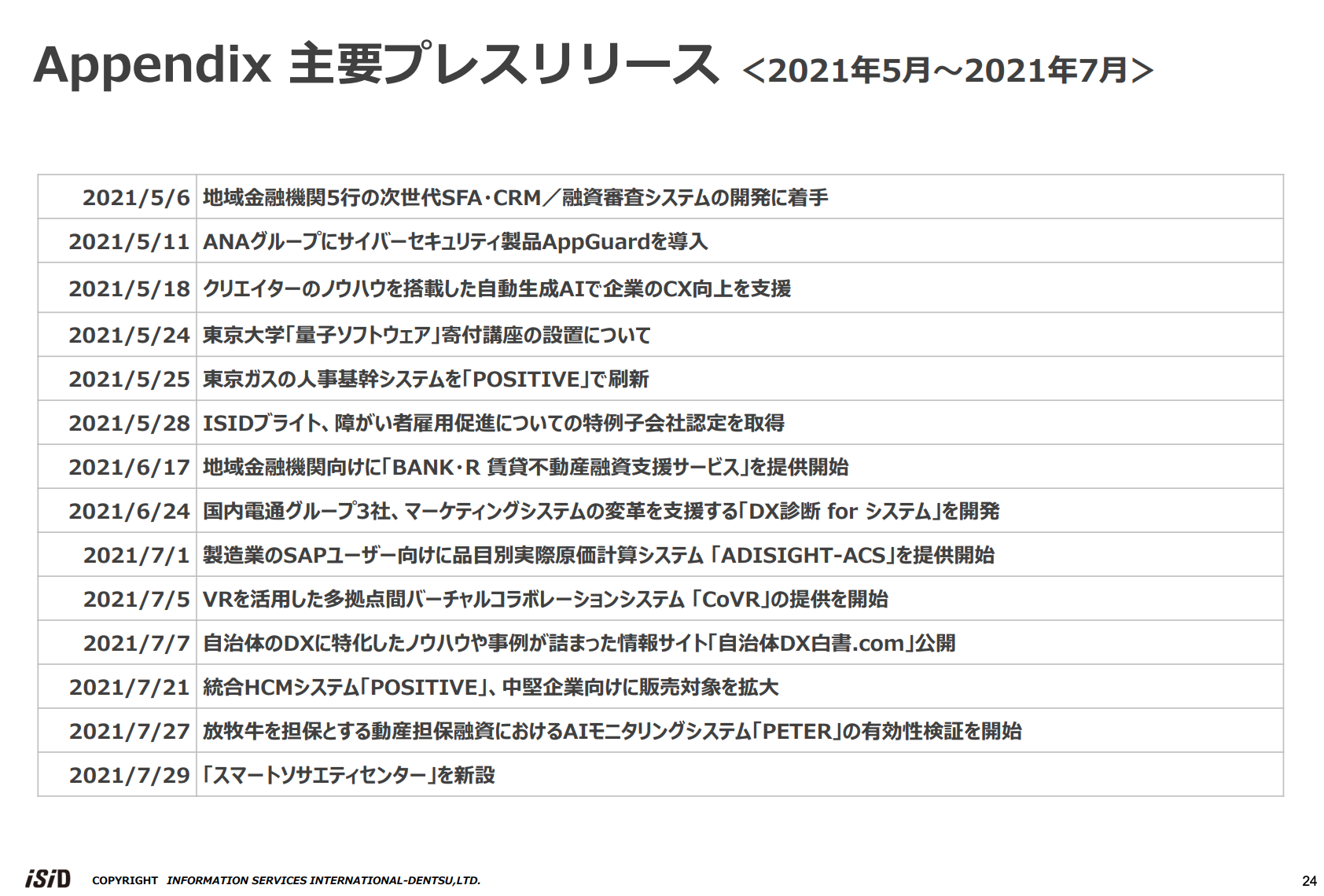

Appendix 主要プレスリリース <2021年5⽉〜2021年7⽉>

こちらは、上期に発表した主要なプレスリリースのタイトルを一覧化したもの記載していますのでご覧ください。説明は以上となります。ありがとうございました。

質疑応答(要旨)①

Q:金融ソリューションセグメントの期ズレ案件について、上期に与えた売上高、利益額のインパクトと、今後の案件見通しを説明してください。

A:売上高が約4億円、営業利益も原価増があったため、約4億円の減少インパクトがありましたが、将来分の原価も引き当てているため、第3四半期への影響はありません。

質疑応答(要旨)②

Q:コミュニケーションITセグメントにおいて、エンタープライズIT事業部の移管・統合効果を排除した場合の受注高を教えてください。

A:実質的には、二十数億円、約10パーセント程度減少しました。

質疑応答(要旨)③

Q:減少した背景と今後の先行きについて教えてください。

A:昨年度は、複数の大型案件受注があり、受注額合計は2桁億円中盤でしたが、当期も受注は積み上がってきており、その反動減をある程度カバーできています。案件としては、マーケティング領域のDXを中心としたものが多いです。

質疑応答(要旨)④

Q:先日、電通が、三井住友フィナンシャルグループとのジョイントベンチャー設立を発表しました。トヨタ自動車との合弁会社に続く案件と思います。ISIDの業績にどのような影響を及ぼすか教えてください。

A:現時点では具体的な案件はありませんが、マーケティング領域のDXビジネス拡大が期待できるため、早期に案件へとつながるよう、働きかけを行っていきます。

質疑応答(要旨)⑤

Q:業種別の顧客のIT投資状況を教えてください。

A:いずれのセグメントでもDX案件が増えています。金融ソリューションセグメントでは顧客接点改革、製造ソリューションセグメントでは製造業の事業全体を基幹から含めて改革していくような案件、コミュニケーションITセグメントはマーケティング領域の案件などです。

質疑応答(要旨)⑥

Q:新型コロナウイルスの影響を教えてください。

A:大きな影響があったとは感じていません。昨年、新型コロナウイルスが発生した当初は瞬間的な落ち込みがみられましたが、同年10月頃からは事業環境が戻ってきている印象があります。一部の業種業態によっては未だ厳しいところもありますが、製造業を中心にIT投資は強いと認識しています。

質疑応答(要旨)⑦

Q:自社製品への開発投資を積極的に行っている印象がありますが、自社製品の売上高構成比率、今後の展開の方針を教えてください。

A:上期の自社製品の売上高比率は21パーセント程度で、今後も利益率の高いビジネスとして増やしていきたいところです。例えば、人事管理ソリューション「POSITIVE」はこれまで大企業を中心に販売してきましたが、中堅規模までに拡大します。また、生産性向上ツールを提供するなど、代理店戦略の強化等にも着手しています。

会計ソリューション「Ci*X」については、引き続き積極的な製品開発投資を行い、新たな機能を順次リリースしていく予定です。

質疑応答(要旨)⑧

Q:新事業の創出に関して、スマートソサエティセンターの設立を挙げていますが、2024年に50億円の売上規模にするためのドライバーとなるサービスを教えてください。

A:資料に記載の提供サービス例の中には、すでに実績のあるものが多いです。現時点では特にどれが牽引するという計画はありませんが、電通や他社との協業により、国や自治体向けに幅広く提供していく方針です。

質疑応答(要旨)⑨

Q:前年同期比で増加した販管費の内訳で、人員増による人件費を挙げていますが、これは新卒採用によるものでしょうか?

A:人員数が221名増えました。新入社員による増加に加え、事業譲り受けでの増員が100名程度ありました。

質疑応答(要旨)⑩

Q:新設したデジタルエンゲージメントセンターに関して、現在の売上は60億円程度とのことですが、各セグメントで売上はありますか? また、今後どのような業種に力を入れていくのかを教えてください。

A:すべてのセグメントで売上が上がっています。マーケティング業務の高度化、DX支援の案件が中心であり、どこかの業種に偏っているわけではありません。全社横断で進めていく考えのもと、今般、人材を集約したところです。