2021年5月13日に行われた、株式会社オリエントコーポレーション2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社オリエントコーポレーション 代表取締役社長 飯盛徹夫 氏

2021年3月期決算説明会

飯盛徹夫氏(以下、飯盛):本日はご多用の中、当社の決算説明会にご出席いただき誠にありがとうございます。本日は、私から説明いたします。どうぞよろしくお願いいたします。

まずは全体感について、一言申し上げたいと思います。2021年3月期は、ご承知のとおり、期初から緊急事態宣言が発出されるなど、新型コロナウイルス感染症拡大により、個人消費が低迷し、トップラインの拡大が見込みづらい、厳しい環境が継続したわけです。

このような環境下において、強固な収益体質を構築すべく、プロセスイノベーションの取り組みをより強力に推進することで、中期経営方針に定めた「利益貢献額100億円」を1年前倒しで実現することができました。それらによって、経常利益、当期純利益ともに計画を達成しました。

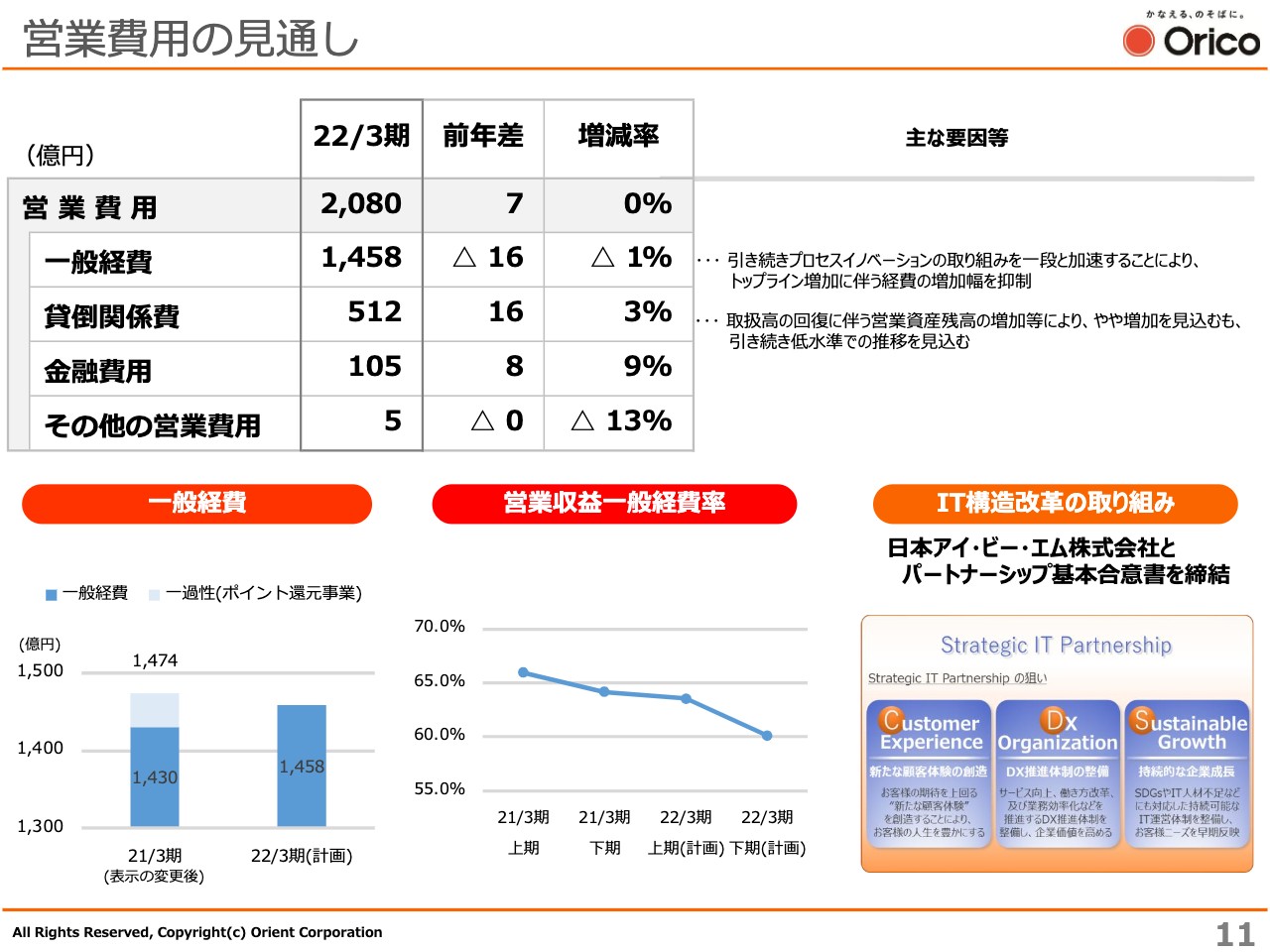

また、経営課題の1つであるITの構造改革に向け、日本アイ・ビー・エム株式会社とパートナーシップ基本合意書を締結し、今後のシステムコストの最適化に一定の方向感を固めることができました。

一方、中期経営方針の最終年度となる今年度、2022年3月期は引き続き不透明な環境の継続が見込まれますが、新型コロナウイルス感染症が収束したのちの飛躍を目指し、その礎を確立して、次のステージへつなぐ期と位置付けています。

海外事業については、すでに4月から3ヶ国目となるインドネシアでオートローン事業を開始しています。また国内においても、引き続き成長が期待される決済・保証事業、とりわけ家賃決済保証事業の強化に加えて、デジタルイノベーションへのさらなる取り組み等により、将来の成長に向けた取り組みを着実に進めていきたいと思います。

従来から申し上げていますが、コロナ禍でわかったことは、衣食住など生活に密着するエッセンシャルなものが強く、また変わったことは、「消費行動がオフラインからオンラインへ」、これは「リアルからバーチャルへ」と言葉を変えてもよいと思いますが、このようなかたちに移っていった過程で、デジタル化、キャッシュレス化、EC市場の拡大が加速しています。

この環境変化をビジネスチャンスとして変えていこうということで、新たなビジネスモデルの創出に向けて取り組んでいく考えです。

それでは、2021年3月期決算説明会資料に基づいて進めたいと思います。

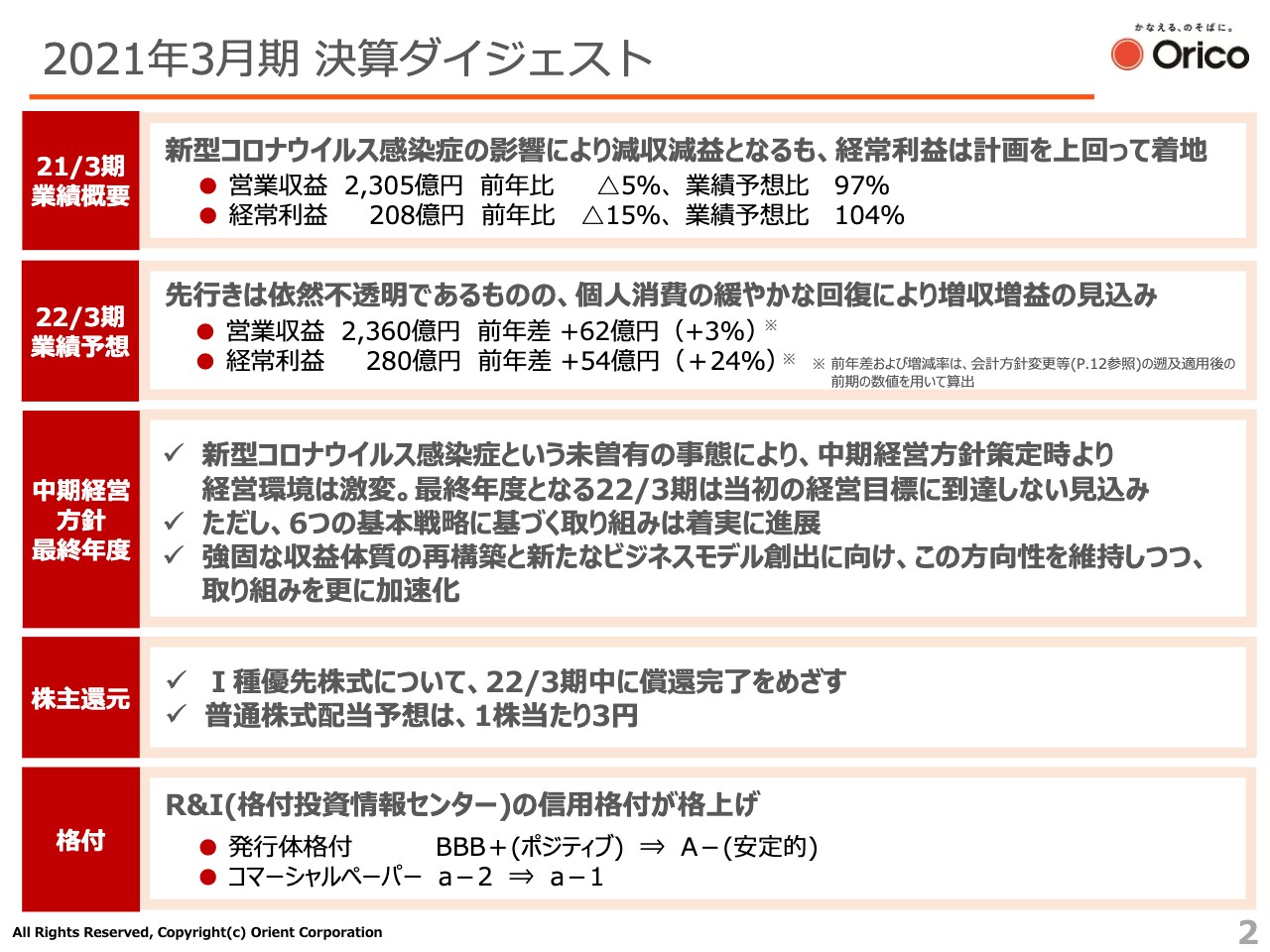

2021年3月期 決算ダイジェスト

2ページをご覧ください。今回の決算に関するダイジェストを記載しています。2021年3月期は、個人消費の大幅な落ち込みにより、減収減益の決算となりましたが、経常利益は通期計画を上回って着地しました。

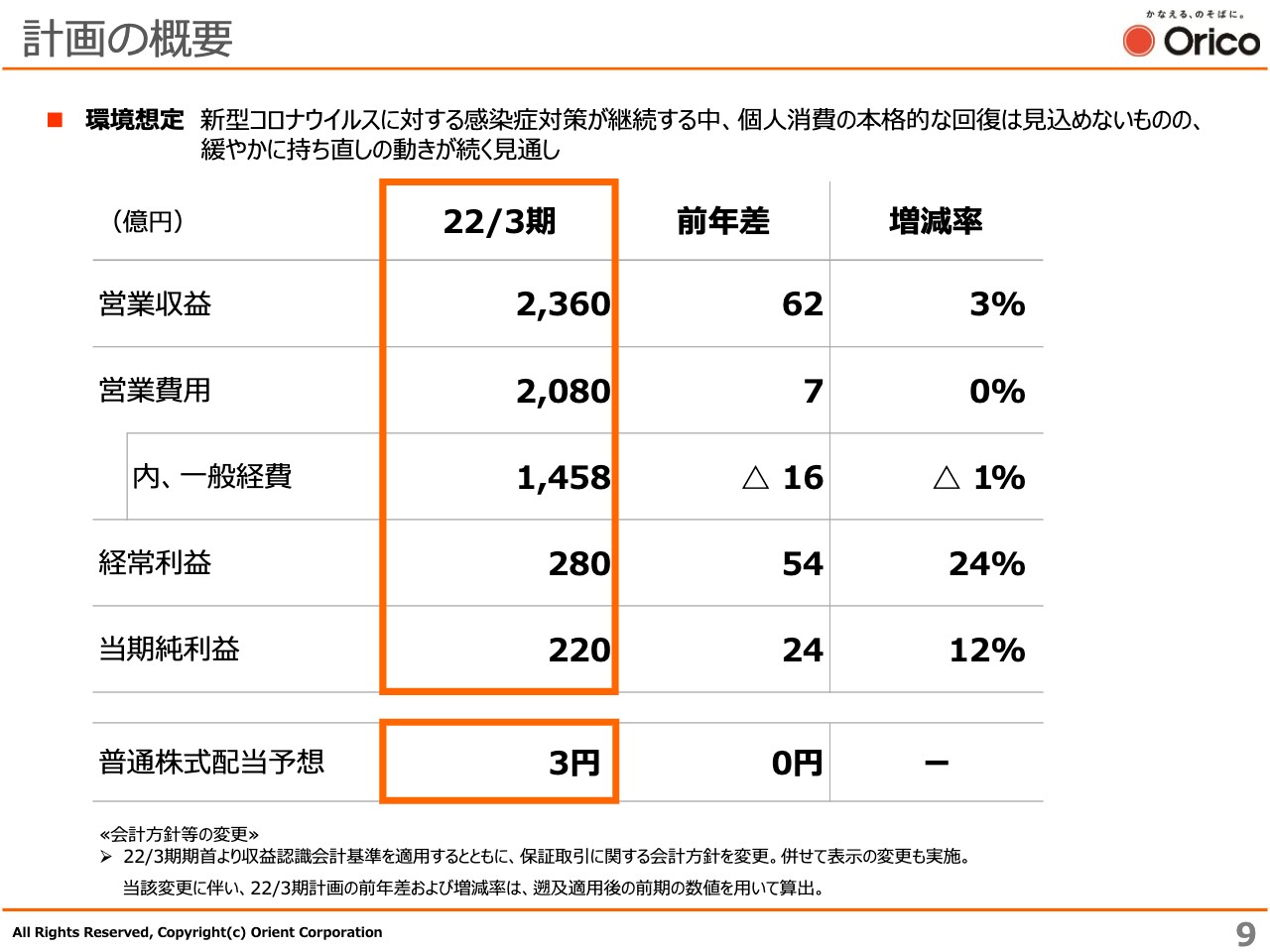

2022年3月期も、引き続き不透明感の強い環境が継続することが見込まれていますが、個人消費の緩やかな回復の動きを取り込みながら、各種施策の展開によりトップラインを増加させるとともに、プロセスイノベーションのさらなる推進などにより、コストコントロールを徹底することで、増収増益を見込んでいます。

ただし、中期経営方針策定時に想定していた経営環境から激変しています。大変遺憾ですが、当初の経営目標には到達しない見込みです。

しかし、6つの基本戦略に基づく取り組みは着実に進展させ、強固な収益体質の再構築と新たなビジネスモデルの創出に向けて、この方針を維持しつつ、取り組みを加速していく所存です。

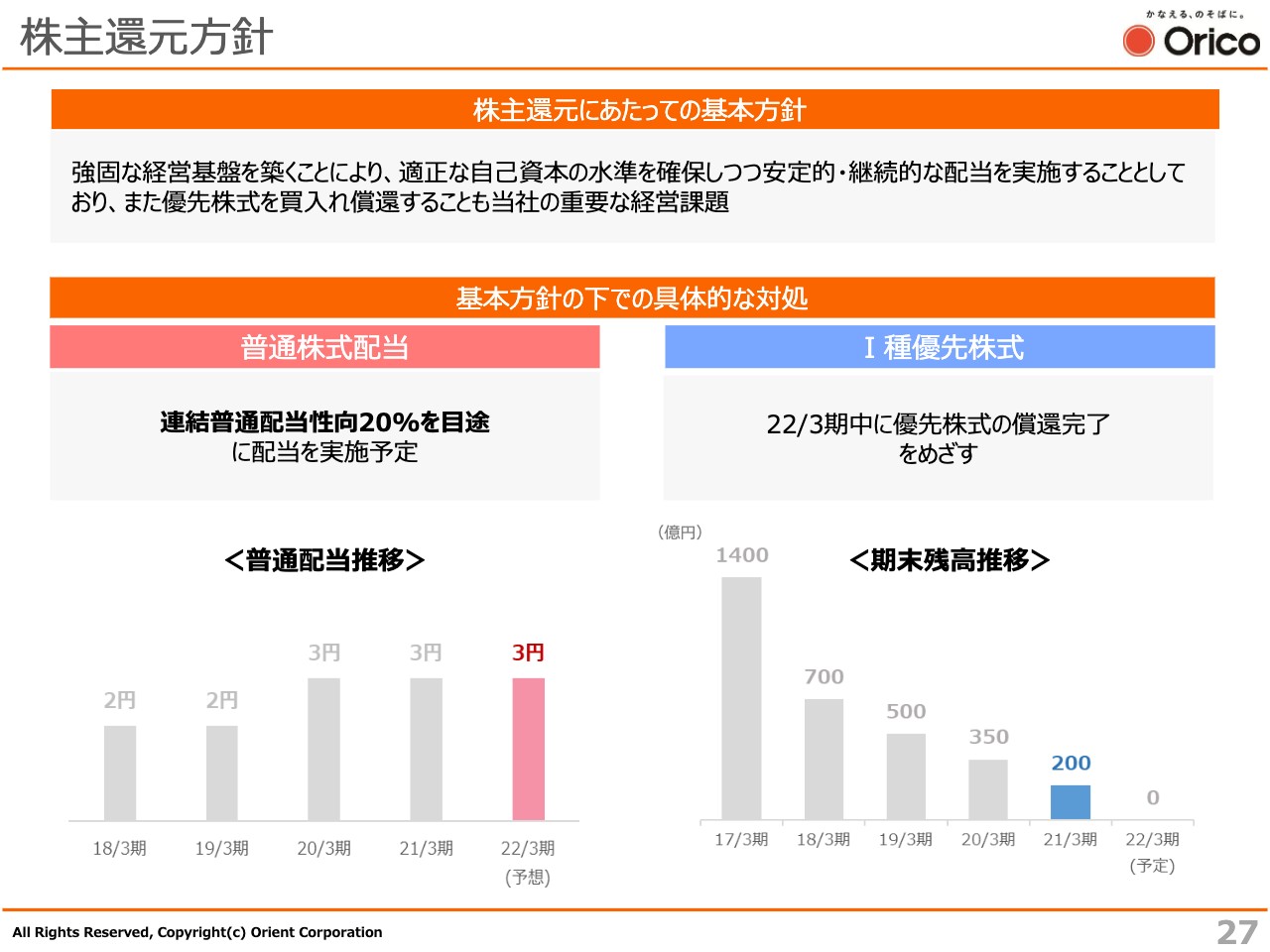

また、I種優先株式ですが、予定どおり、2022年3月期中に償還完了を目指す方針に変わりありません。2022年3月期の普通株式配当予想も、1株当たり3円と据え置いています。

なお、資料下段の格付については、3月30日にR&I(格付投資情報センター)の信用格付が「BBB+」から「A-」に引き上げられました。以上が、今回の決算に関するダイジェストです。

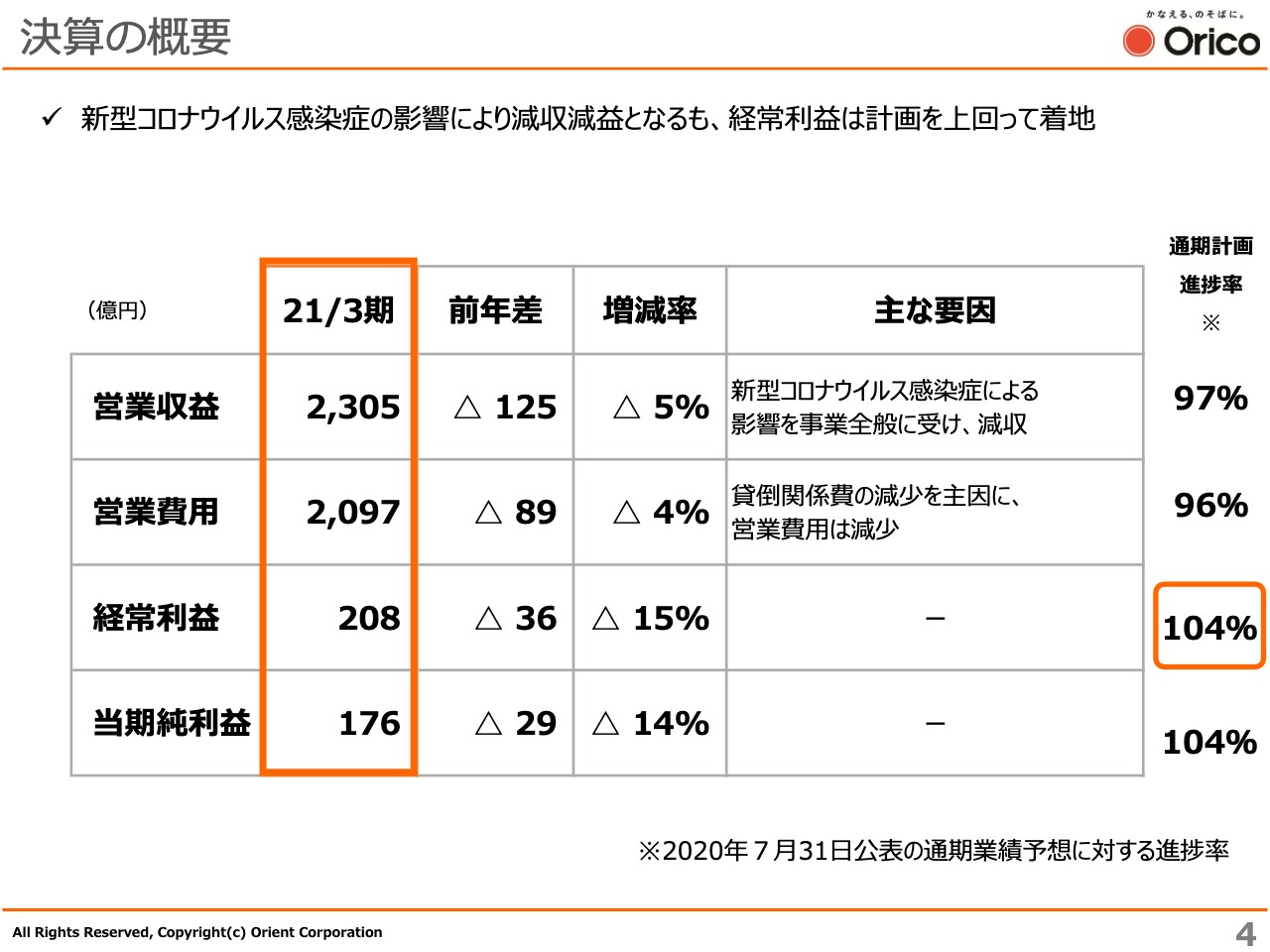

決算の概要

4ページをご覧ください。決算の概要について、少しご説明したいと思います。営業収益は先ほど申し上げたとおり、新型コロナウイルス感染症の影響を受けて事業全般で減収でした。

営業費用は、貸倒関係費用の減少を主因に減少しています。この結果、経常利益は208億円、当期純利益は176億円でともに減益とはなりましたが、表の右側のとおり、通期計画に対する進捗率はともに104パーセントで、計画を上回って着地しました。

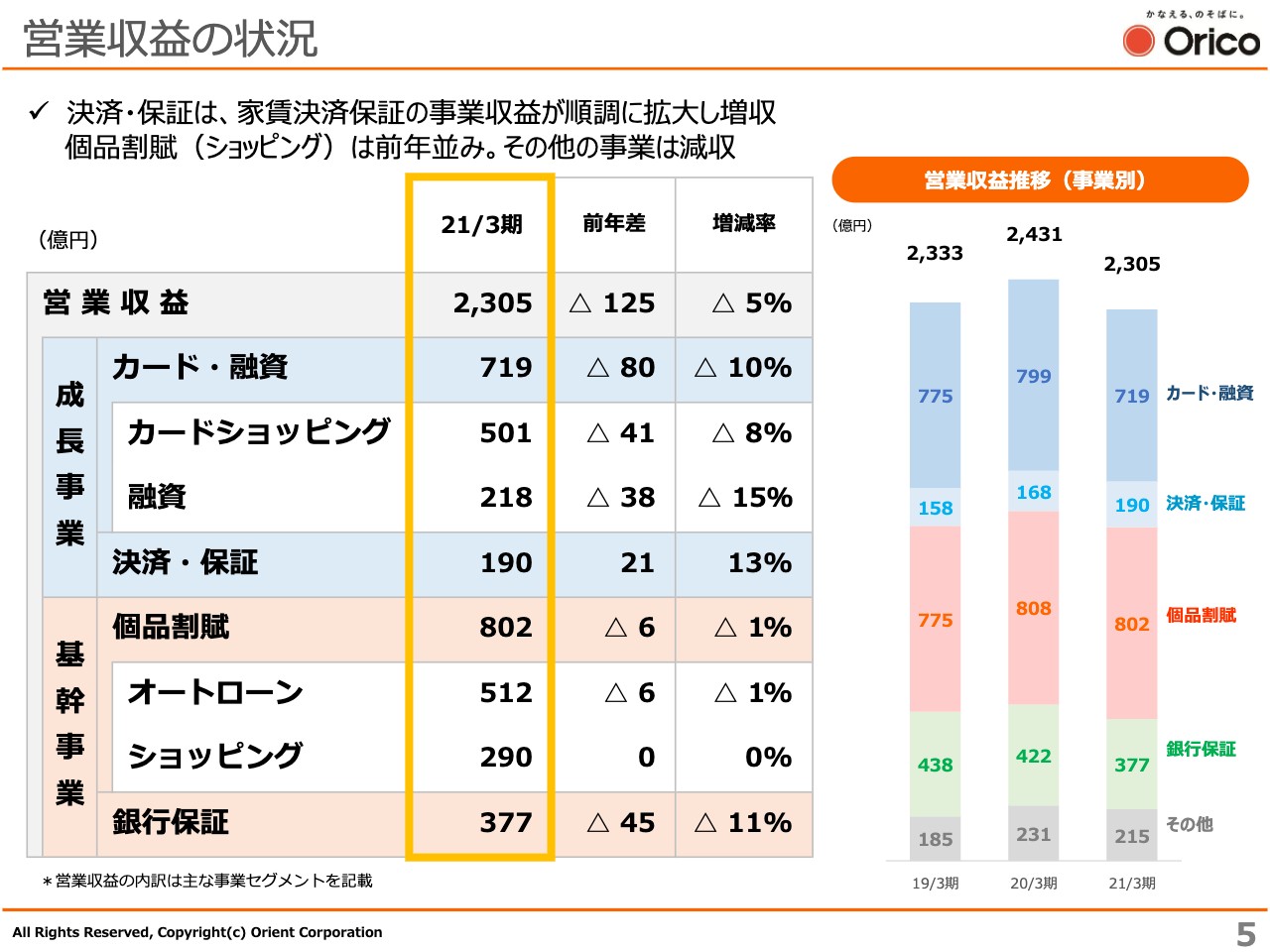

営業収益の状況

5ページをご覧ください。こちらが営業収益の状況です。カードショッピングは前年比マイナス8パーセント、融資はマイナス15パーセント、個品割賦はマイナス1パーセント、銀行保証はマイナス11パーセントと、それぞれ減収となっています。

2022年3月期の反転に向けて、さまざまな取り組みを進めています。後ほど事業別のページにおいてご説明します。一方、決済・保証は、前年比でプラス13パーセントと増収基調を維持しています。

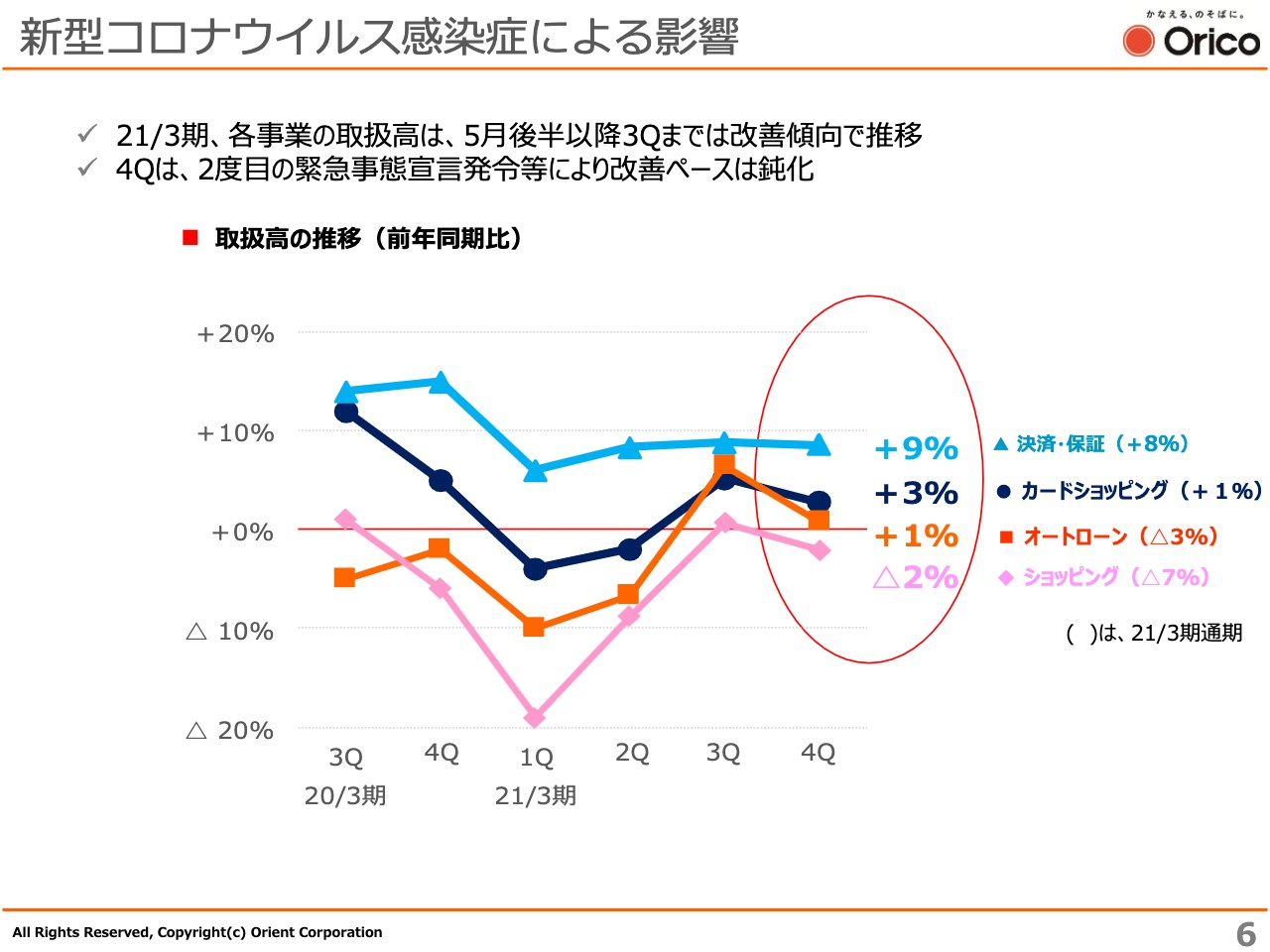

新型コロナウイルス感染症による影響

新型コロナウイルス感染症による影響についてご説明します。6ページをご覧いただくとお分かりのとおり、四半期ごとの数字は、第1四半期は消費の大変な落ち込みがあったわけですが、その後に持ち直しの動きが見られ、第3四半期までの取扱高は改善傾向で推移し、ようやく水面の上に出てきたところでしたが、第4四半期で2度目の緊急事態宣言が発令され、改善ペースが鈍化したことが見て取れると思います。

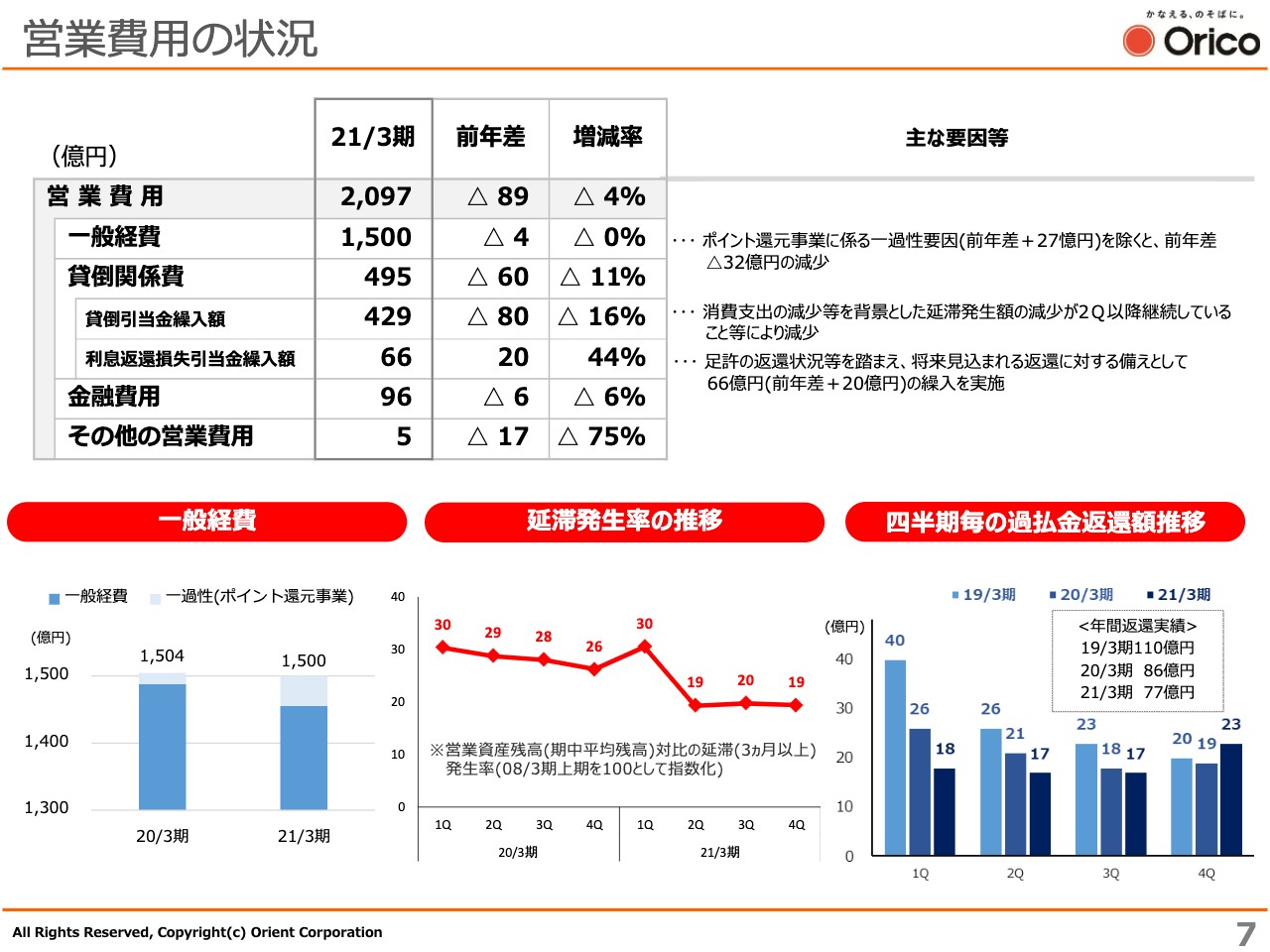

営業費用の状況

7ページをご覧ください。営業費用の状況です。一般経費は、ポイント還元事業に係る一過性の影響を除くと、カード利用明細書のWeb化の開始など、プロセスイノベーションの取り組み効果もあり、32億円の減少となっています。

延滞の発生状況ですが、資料下段の中央のグラフをご覧ください。延滞発生率を指数化したものですが、2008年の上期を100パーセントと置いた時、2021年3月期第4四半期も、第2四半期以降と同様で19パーセントと極めて低水準です。

19パーセントという数字がどのような状況なのかについてです。延滞率で申し上げると、年率で0.95パーセントという状況で、極めて低い水準であることがご理解いただけると思います。また、過払金の返還額の推移ですが、資料右下に記載のとおりです。

通期では前年より8億円減少していますが、第4四半期は前年同期より3億円増加しました。このような足元の状況を踏まえて、将来見込まれる返還に対する備えとして、利息返還損失引当金の積み増しを行っています。

計画の概要

9ページをご覧ください。こちらは2022年3月期の計画概要です。計画の前提となる環境ですが、記載のとおり、感染症対策が継続する中、個人消費の本格的な回復が見込めないものの、緩やかな持ち直しの動きが続くと想定しています。計画は先ほど申し上げたとおり、増収増益を見込んでいます。次ページ以降で、詳細についてご説明します。

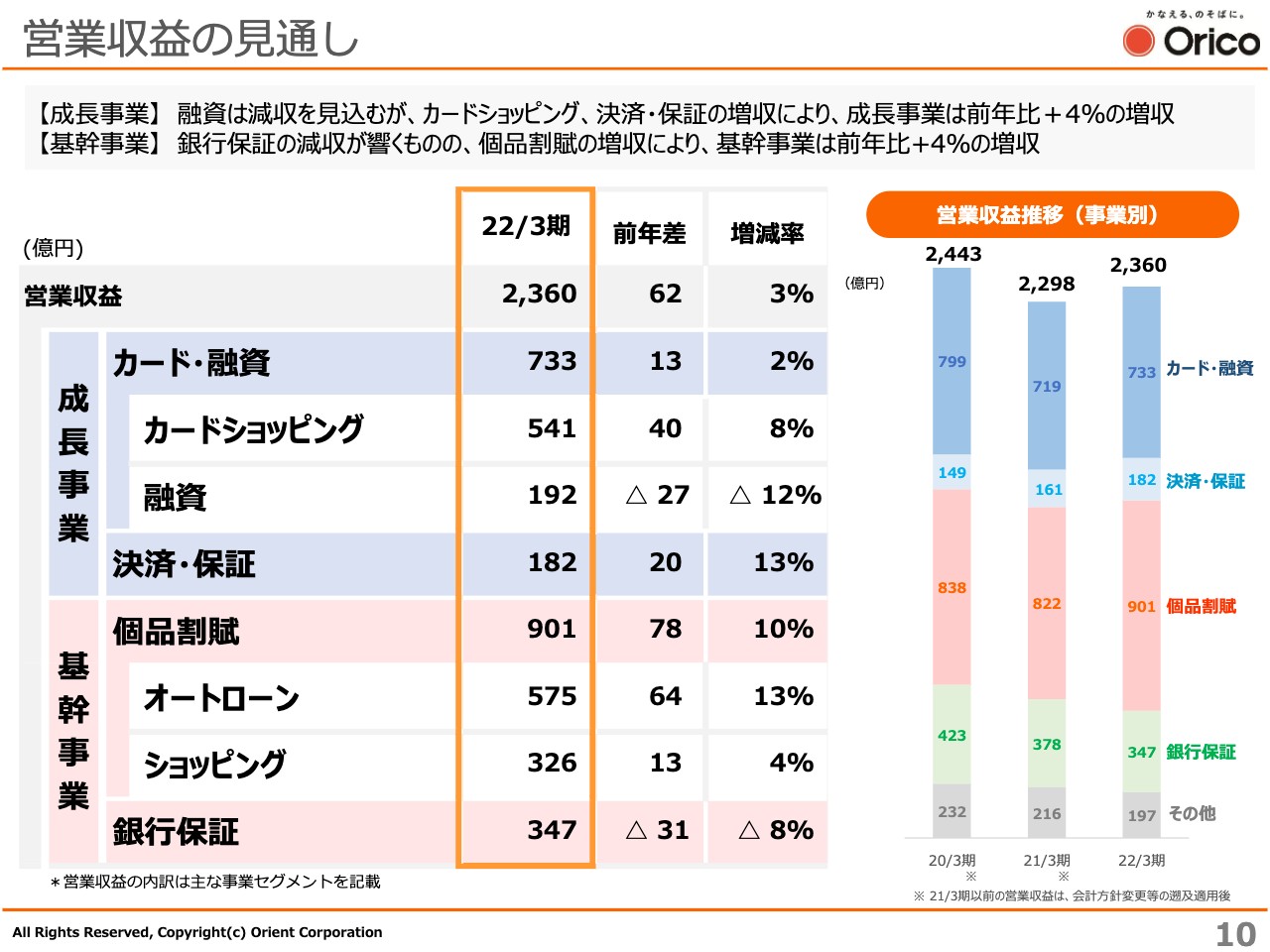

営業収益の見通し

10ページが営業収益の見通しです。営業収益の内訳を、成長事業と基幹事業に分けてお示ししています。

成長事業であるカード・融資、決済・保証は、融資の減収を跳ね返して、カードショッピング、決済・保証の増収により、成長事業全体で前年比プラス4パーセントの増収を見込んでいます。

基幹事業である個品割賦、銀行保証も、銀行保証の減収を個品割賦の増収でカバーしており、基幹事業全体では、同様に前年比プラス4パーセントの増収を見込んでいます。各事業の詳細は後ほどご説明します。

営業費用の見通し

11ページをご覧ください。営業費用の見通しです。一般経費は、引き続きプロセスイノベーションの取り組みを一段と加速するということで、トップライン増加に伴う経費の増加幅を抑えていきたいと考えています。

また、冒頭にお話ししましたが、日本アイ・ビー・エム株式会社とのパートナーシップ等を通じて、IT組織の構造改革とシステム開発、運用の効率化に取り組み、関連投資やコストを最適化していく考えです。

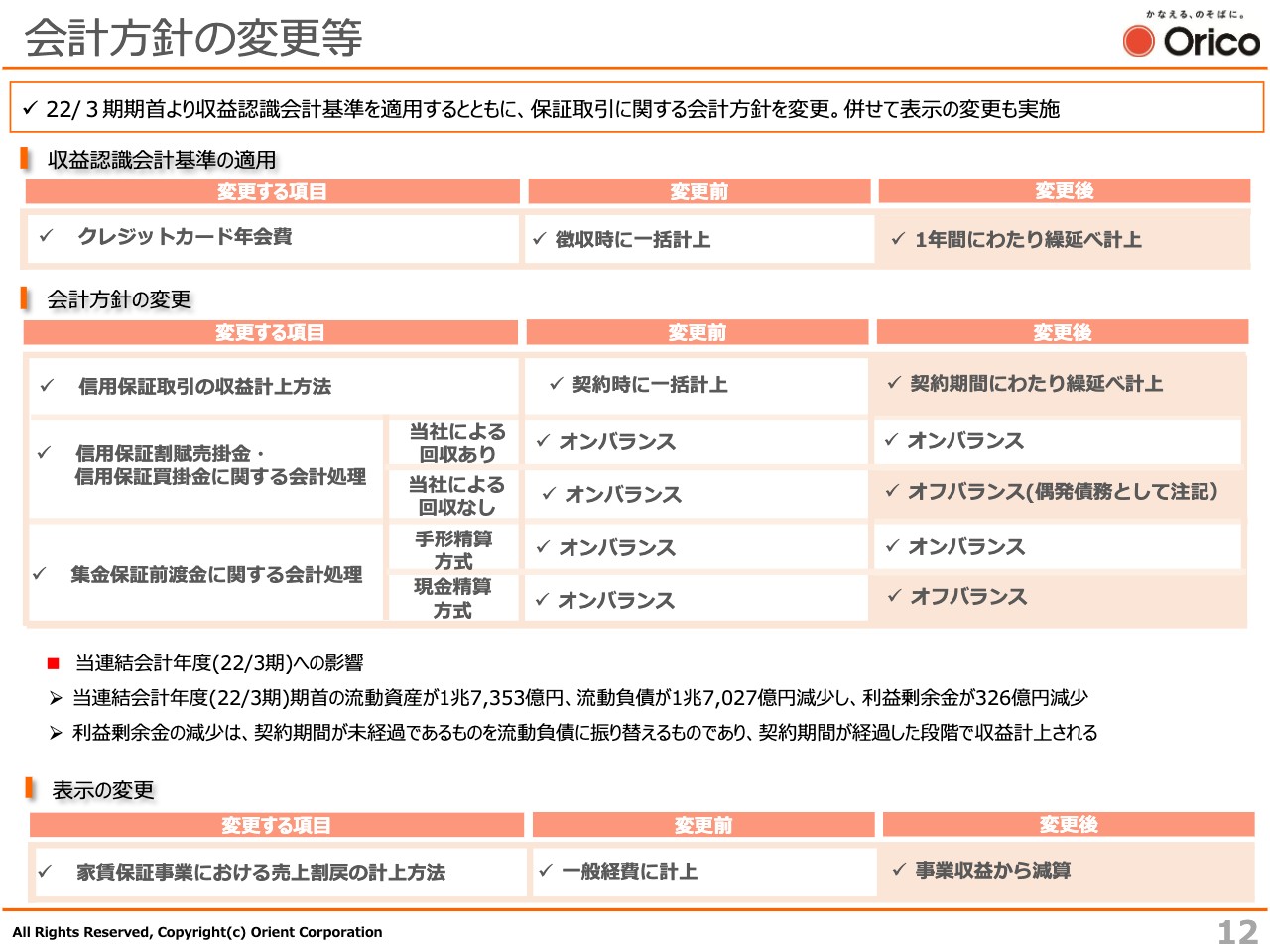

会計方針の変更等

12ページをご覧ください。こちらでは、会計方針の変更等についてご説明します。2022年3月期期首より、収益認識会計基準を適用するとともに、保証取引の実態をより適切に財務諸表に反映させるため、保証取引に関する会計方針を変更しています。

また今回、家賃保証事業における売上割戻に関しての表示も変更を実施しています。

主に保証取引の会計方針の変更により、2022年3月期の期首の資産、負債、および利益剰余金がそれぞれ減少しますが、これはあくまで会計上の変更であり、当社グループの企業実態がなんら変わるものではないということです。

自己資本は一時的に減少しますが、一方で自己資本比率は向上し、減少した利益剰余金に関しては、契約期間の経過に伴い収益計上され、将来の収益の安定化に寄与します。なお、本件による2022年3月期の期間損益に与える影響は軽微と考えています。

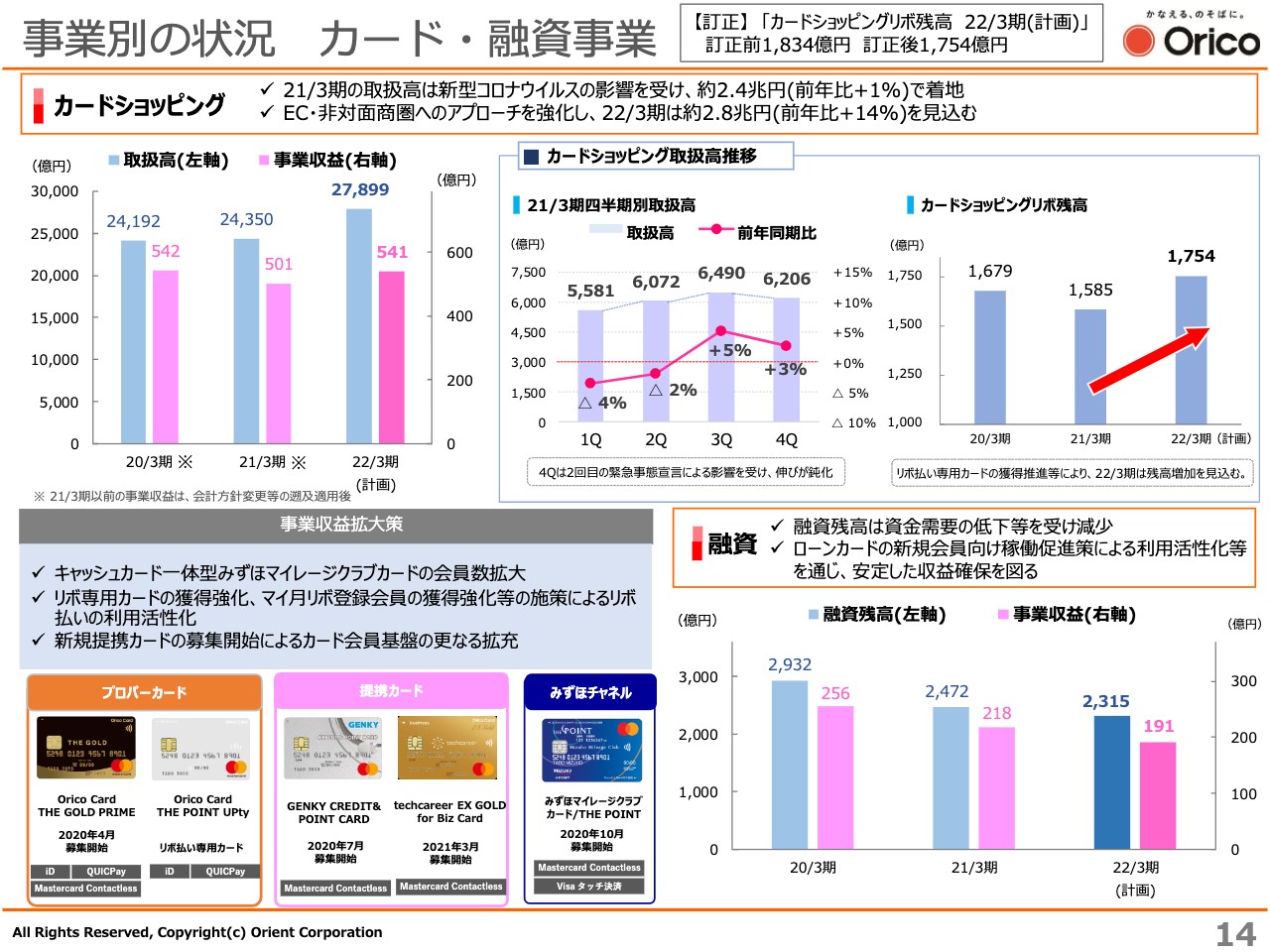

事業別の状況 カード・融資事業

※P.14「事業別の状況 カード・融資事業」に記載しております「カードショッピングリボ残高」の22/3期(計画)の数値を訂正いたしました。

14ページをご覧ください。事業別の状況の今後の見通しについてご説明します。カード・融資事業ですが、資料左上の青色の棒グラフが取扱高、ピンク色の棒グラフが事業収益を示しています。2021年3月期は、資料右上に四半期ごとの取扱高を示しています。

2022年3月期ですが、EC・非対面商圏へのアプローチ強化などにより、通期で約2.8兆円の取扱高を目指しています。足元の状況として、カードショッピングの4月の速報値は前年比124.9パーセントということで、計画に対する進捗率も104パーセントから105パーセントということで、上々の滑り出しと考えています。

また、リボ専用カードの獲得強化などによるリボ払いの利用活性化も進んでいるため、リボ残高の増加を目指すことで収益の拡大に貢献すると考えています。

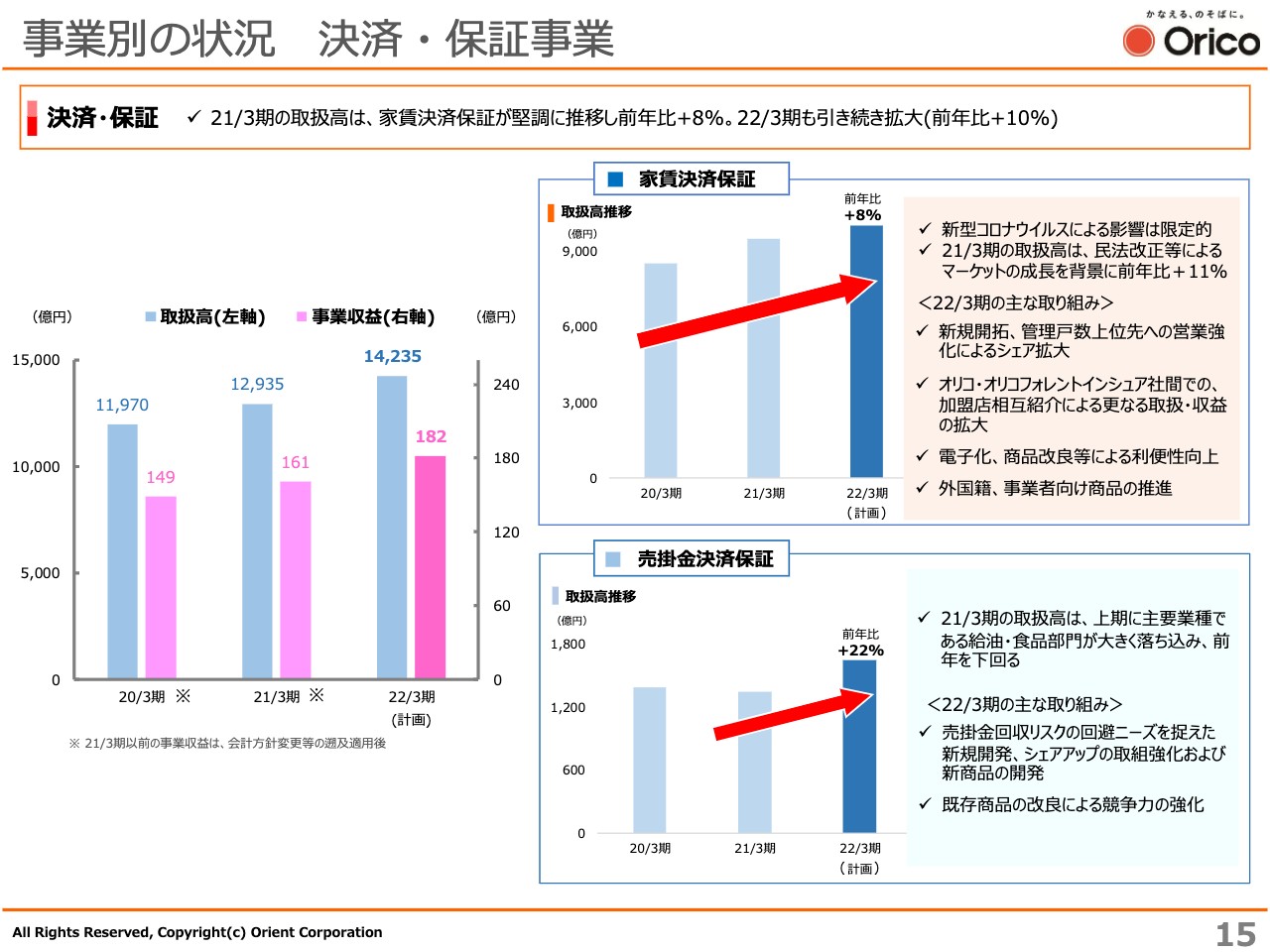

事業別の状況 決済・保証事業

15ページをご覧ください。決済・保証事業です。資料右側、家賃決済保証は、この1年を振り返った時に、新型コロナウイルス感染症の影響はほぼありません。2022年3月期も、新規先の開拓や管理戸数上位先への営業強化などにより、前年比プラス8パーセントの取扱高増加を目指しています。

売掛金決済保証は、原油価格の下落や飲食店の営業自粛により、昨年度の取扱高は前年比で減少しました。2022年3月期は、このような業種の持ち直しに加え、新車ディーラーと地場の自動車販売店の間の売掛金回収リスクの回避ニーズを捉えた商品開発などによって、前年比プラス22パーセントの増加を目指しています。

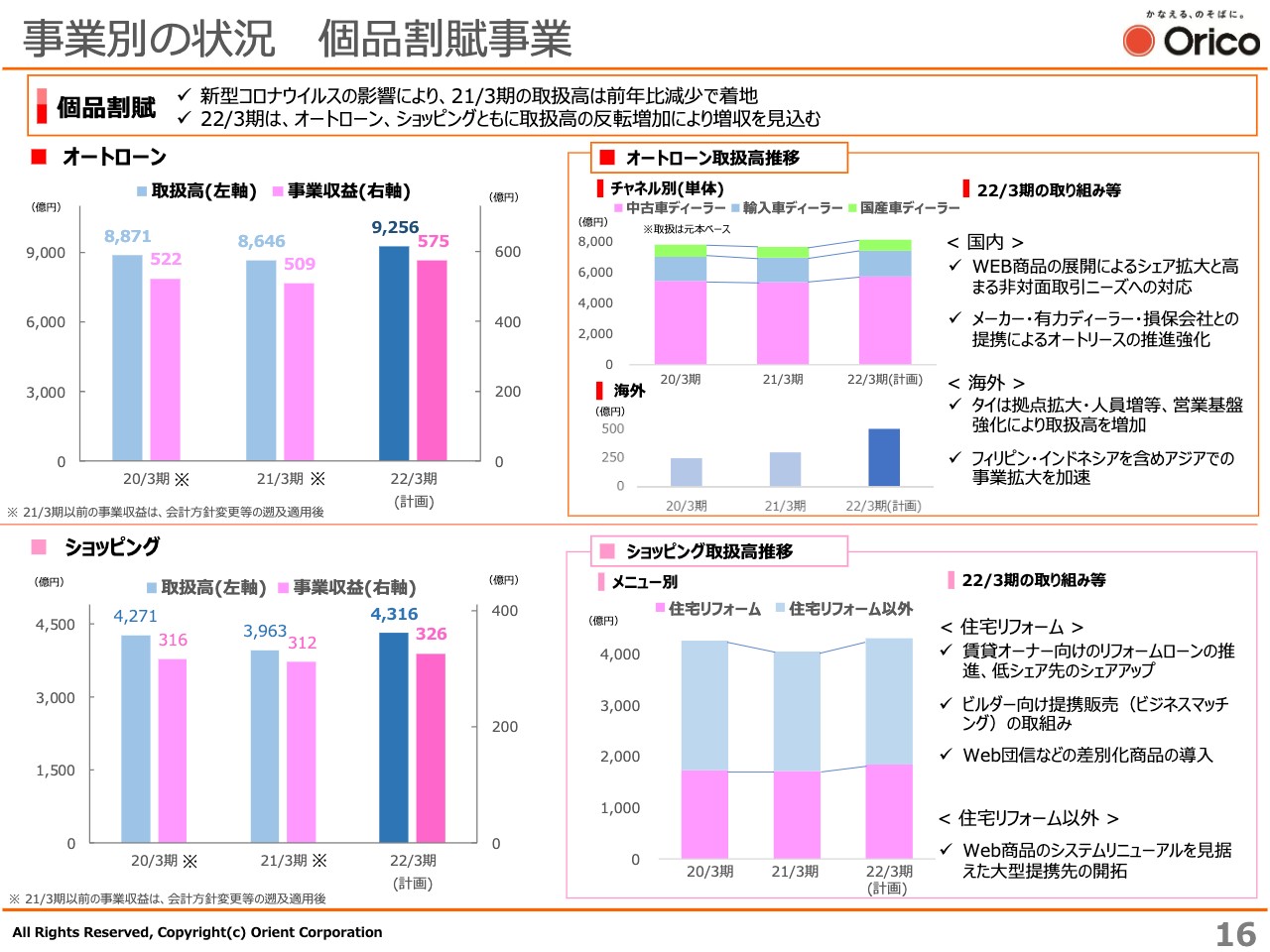

事業別の状況 個品割賦事業

16ページをご覧ください。個品割賦事業の状況です。2021年3月期は、取扱高、事業収益ともに減少しましたが、2022年3月期はオートローン、ショッピングともに取扱高の反転増加による増収を見込んでいます。

オートローンは、長期保険付きローンの導入拡大や、メーカー、有力ディーラー、損保会社との連携によるオートリースの連携強化に加えて、2022年4月から開始したインドネシアの事業による取扱高の拡大などにより、前年比プラス13パーセント増収の575億円を見込んでいます。

ショッピングは、賃貸オーナー向けのリフォームローンの推進や拡大が見込まれている通販市場の取り組み強化により、前年比4パーセント増の326億円を見込んでいます。なお、4月の実績は、全体で前年比121.6パーセント、前々年対比でも102パーセントと、好調な滑り出しと申し上げられると思います。

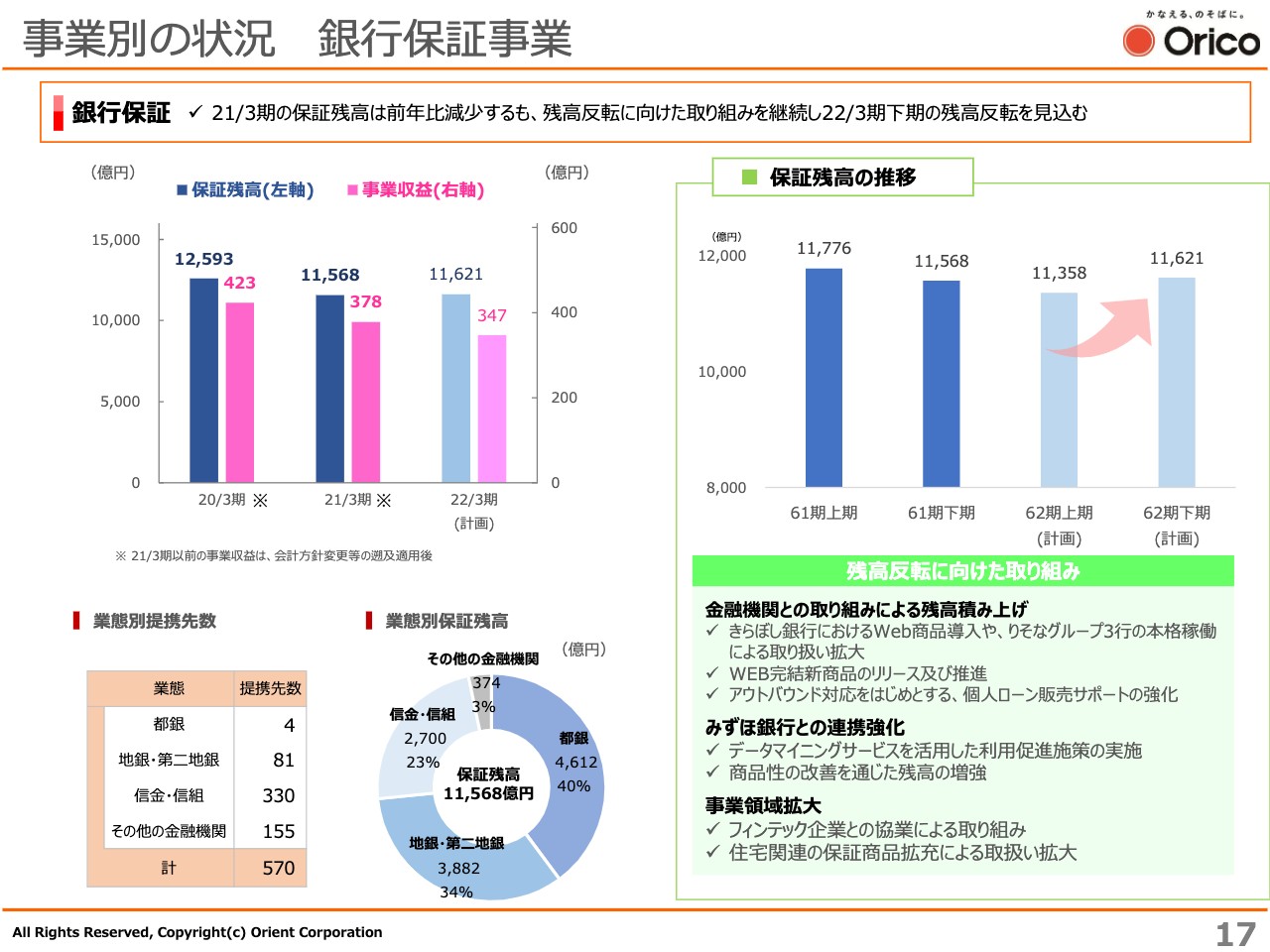

事業別の状況 銀行保証事業

17ページをご覧ください。銀行保証事業です。2021年3月の保証残高は、消費支出の低迷、特別定額給付金の支給等、家計所得の一時的な増加を背景とした資金需要の低下を受け、前年比減少となっています。

資料右下に記載のとおり、2022年3月期は、きらぼし銀行やりそなグループ3行での取り扱いの拡大、みずほ銀行とのさらなる連携強化など、残高反転に向けた取り組みによって、保証残高では下期での反転増加を見込んでいます。

ちなみに、4月末の保証残高は前年比99.6パーセントということで、わずかマイナス0.4パーセントということですが、昨年の下期からの取り組みの成果が出つつあり、これも計画の蓋然性が高まっていると認識しているところです。

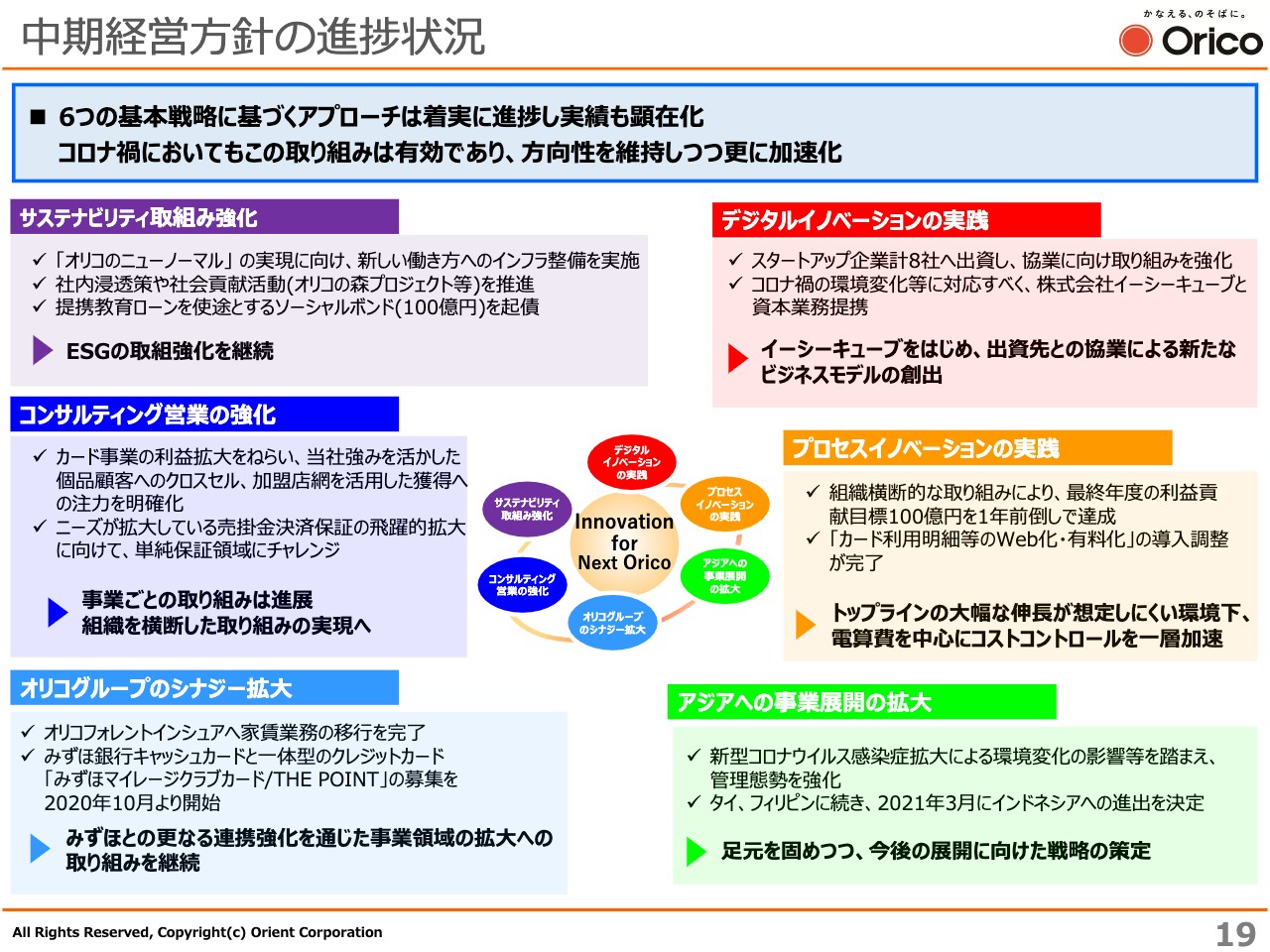

中期経営方針の進捗状況

次に、中期経営方針の進捗状況についてご説明します。19ページをご覧ください。コロナ禍においても、それぞれの基本戦略に基づく取り組みを着実に進捗させているということで、実績も顕在化しています。これをさらに加速したいと考えています。詳細は後ほどご説明します。

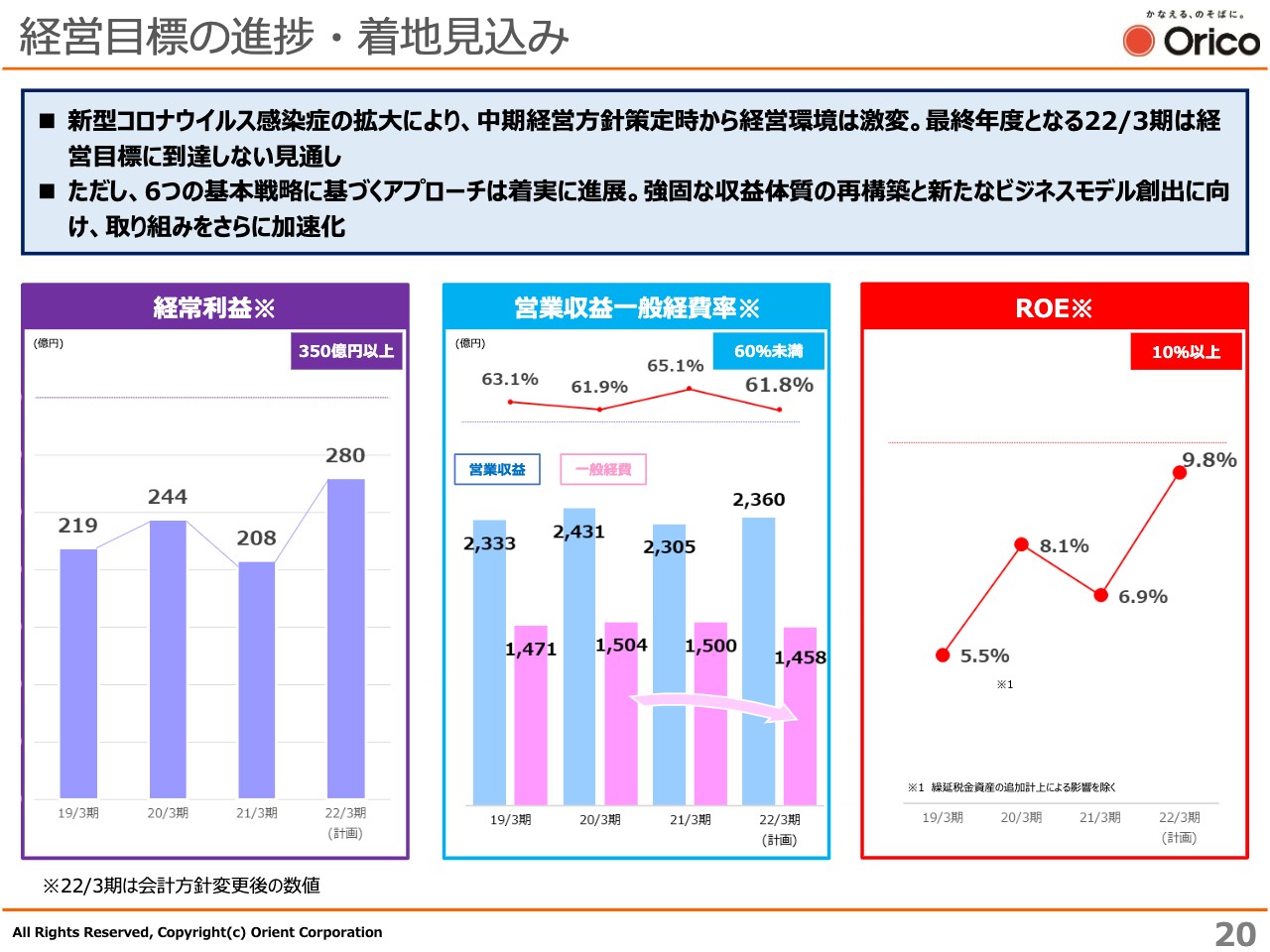

経営目標の進捗・着地見込み

20ページをご覧ください。経営目標の進捗・着地見込みです。中期経営方針策定時における環境から大きく激変したということで、残念ながらトップラインは大幅に下振れし、最終年度の2022年3月期においても、大変遺憾ではありますが、3つの経営目標のいずれも到達しない見通しとなっています。

ただし、冒頭にご説明したとおり、6つの基本戦略に基づくアプローチは着実に進展しており、これらの取り組み一層加速していきたいと考えています。

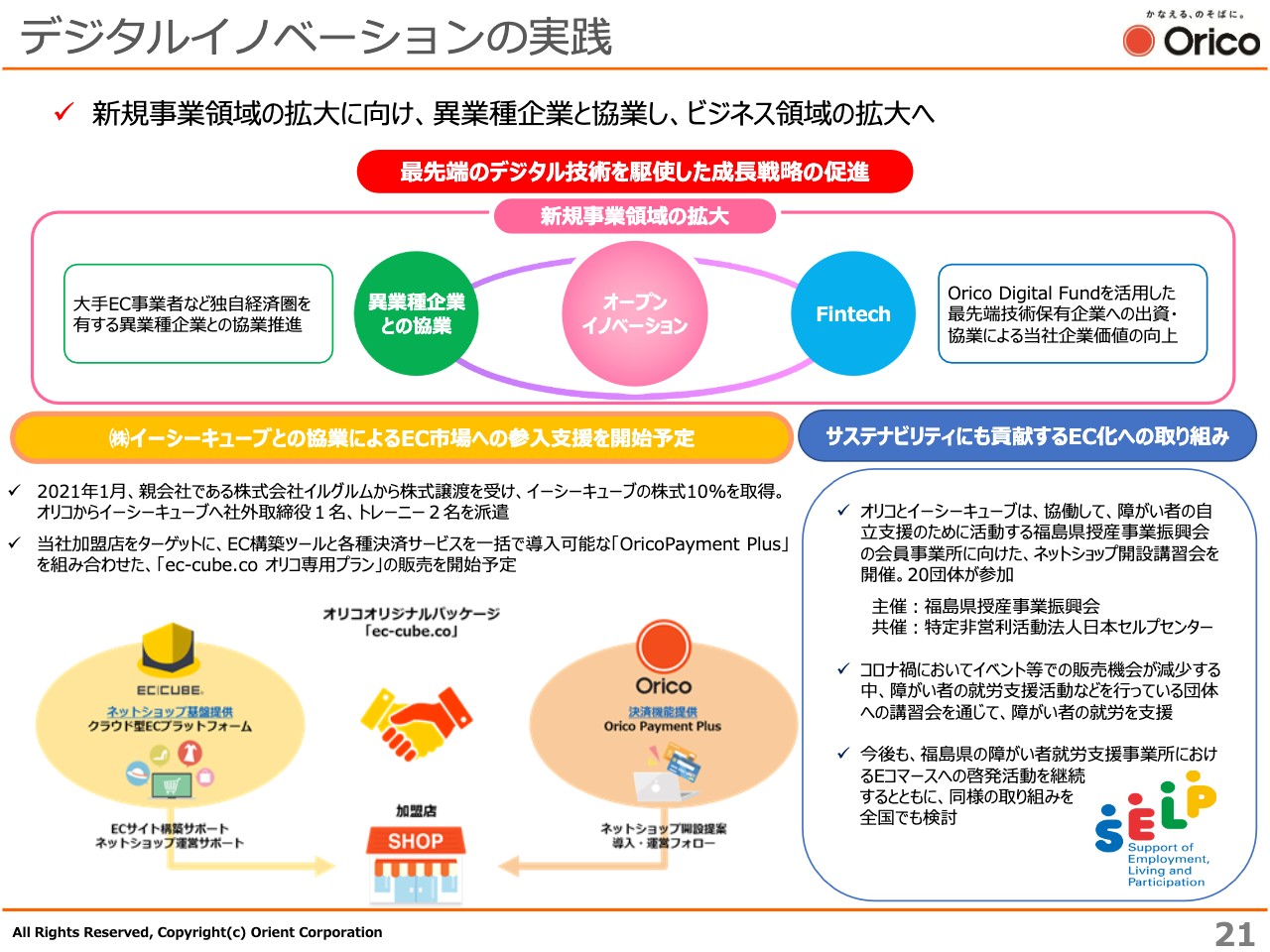

デジタルイノベーションの実践

6つの基本戦略について、それぞれの取り組み状況をご説明します。デジタルイノベーションの実践ですが、事業計画のところでもお話ししていますが、EC市場のフロントランナーである株式会社イーシーキューブの株式の10パーセントを取得し、資本業務提携を進めているところです。

この一環として、ECショップ構築ツールと、当社の多様な決済機能「Orico Payment Plus」を当社加盟店向けにワンストップで提供する「ec-cube.co オリコ専用プラン」の販売を予定しています。自社のネットショップ開設を検討する当社加盟店に対して導入を進めることで、新たな付加価値の提供を目指していきます。

また、イーシーキューブと協業して、障がい者就労支援活動を行っている団体へ、ネットショップの構築を目的とする講習会を開催し、障がい者の就労支援につながるような活動も行っています。

そして、デジタルファンドですが、それぞれ成果が出つつあるということです。例えば、株式会社TimeTreeと共同で、公開カレンダー機能を活用した新たなプロモーション手法の創出、あるいは出資している株式会社ネオキャリアの子会社である株式会社ULTRAとの連携により、すでにプリペイドカードの発行は10万枚を超えました。このように、協業に向けた取り組みをさらに進めていきたいと思っています。

デジタルイノベーションの取り組みに関しては、引き続き当社事業とのシナジーが見込める先に関しては積極的に投資を行い、当社の企業価値向上を図るとともに、まさに本丸であるビジネスモデルの創出に取り組んでいきたいと考えている次第です。

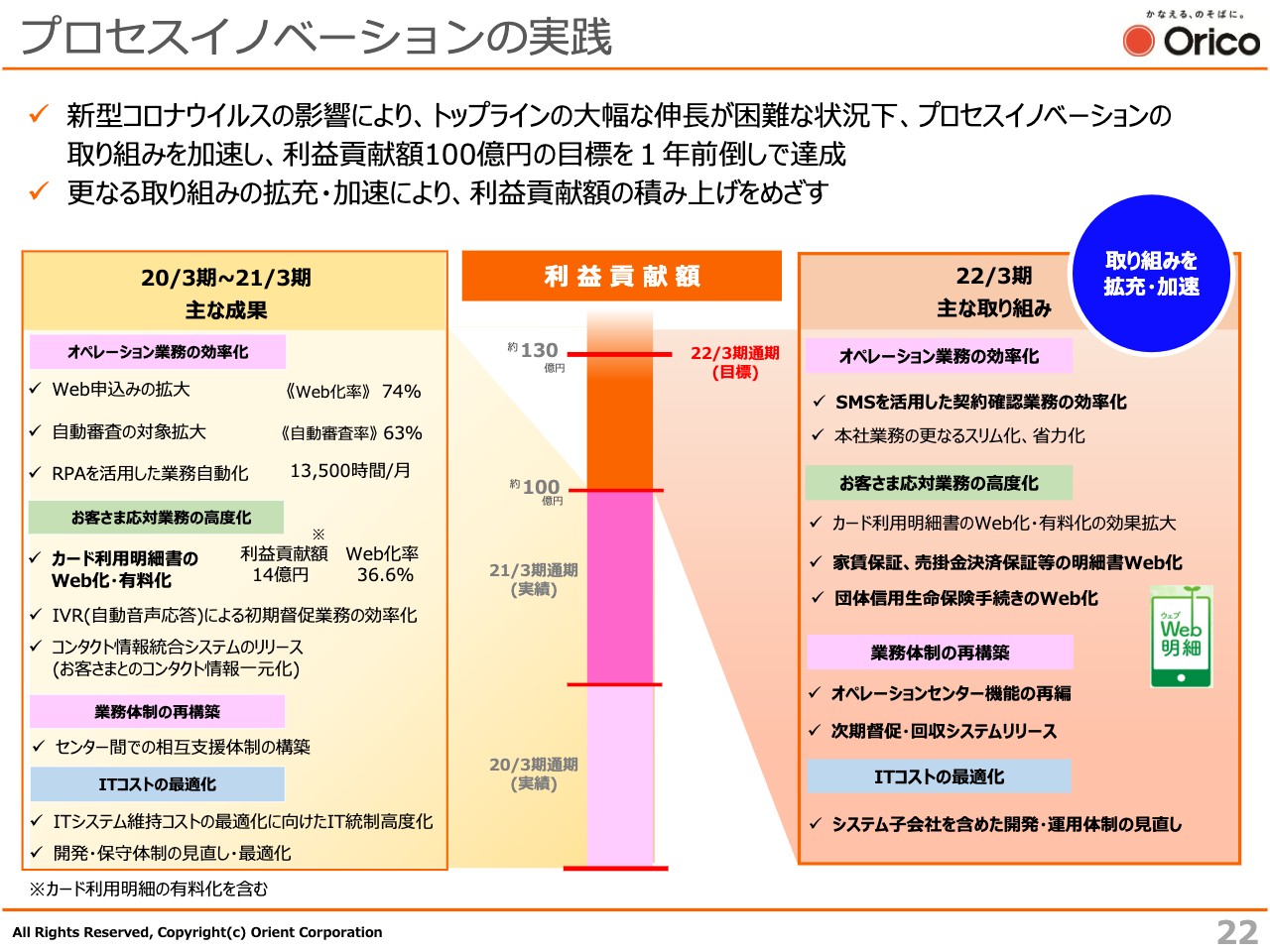

プロセスイノベーションの実践

22ページをご覧ください。プロセスイノベーションの取り組みについてご説明します。さまざまな取り組みを実施していますが、新型コロナウイルス感染症の影響でトップラインの増収があまり見込めない状況下では、こちらに軸足を移して重点的に強化した1年でした。

2022年3月期の主な取り組みということで、資料に記載の内容をさらに進めていきたいと考えていますが、家賃決済保証や売掛金決済保証の明細書Web化であったり、運用体制の見直し、これはシステム子会社も含めた日本アイ・ビー・エム株式会社との協業を進めていますが、これらによって利益貢献額の積み上げを目指していきたいと思います。

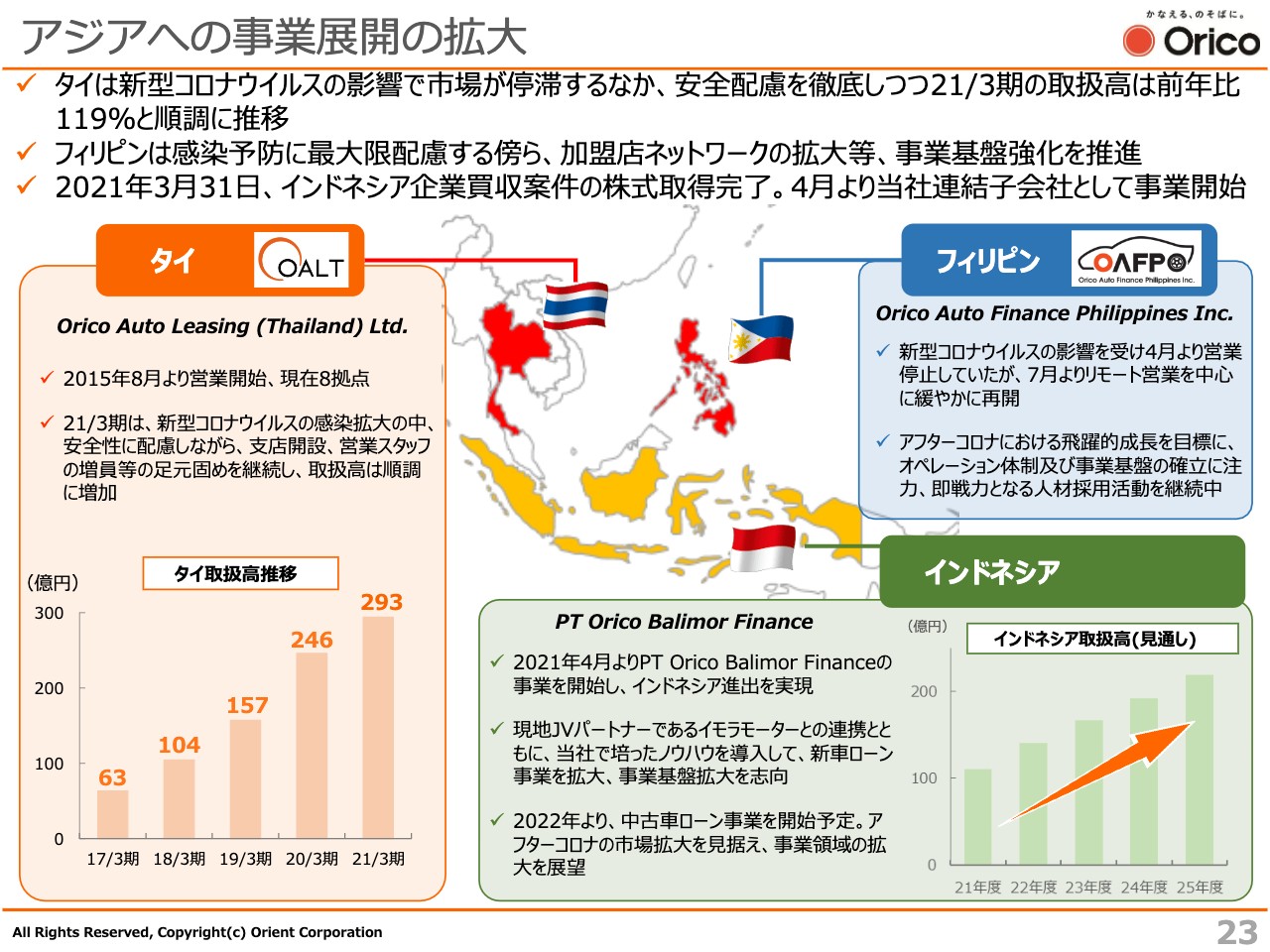

アジアへの事業展開の拡大

23ページをご覧ください。アジアへの事業展開についてです。資料左側にタイの状況を記載していますが、タイでは営業開始以降、順調に事業が拡大し、現在営業拠点が8拠点となっています。取扱高の推移をグラフでお示ししていますが、ご覧のとおりコロナ禍からの経済回復が比較的早く、順調に拡大しています。

しかしながら、また4月以降に変異株の感染が拡大しているという情報もあるため、引き続き安全に配慮しながら飛躍に向けた足固めを行っているということです。

フィリピンは、コロナ禍が激しい中で営業を見合わせていましたが、7月より再開し、引き続き感染予防に配慮しつつ、加盟店ネットワークの拡大などアフターコロナにおける飛躍的成長を目指して体制整備を行っているところです。

資料の右下がインドネシアです。先ほどから申し上げているとおり、4月から事業を開始しています。今期は新車ローンの拡大に注力し、次年度からは中古車ローンにも参入予定です。資料に記載のとおり、右肩上がりの取扱高拡大を実現したいと思っています。

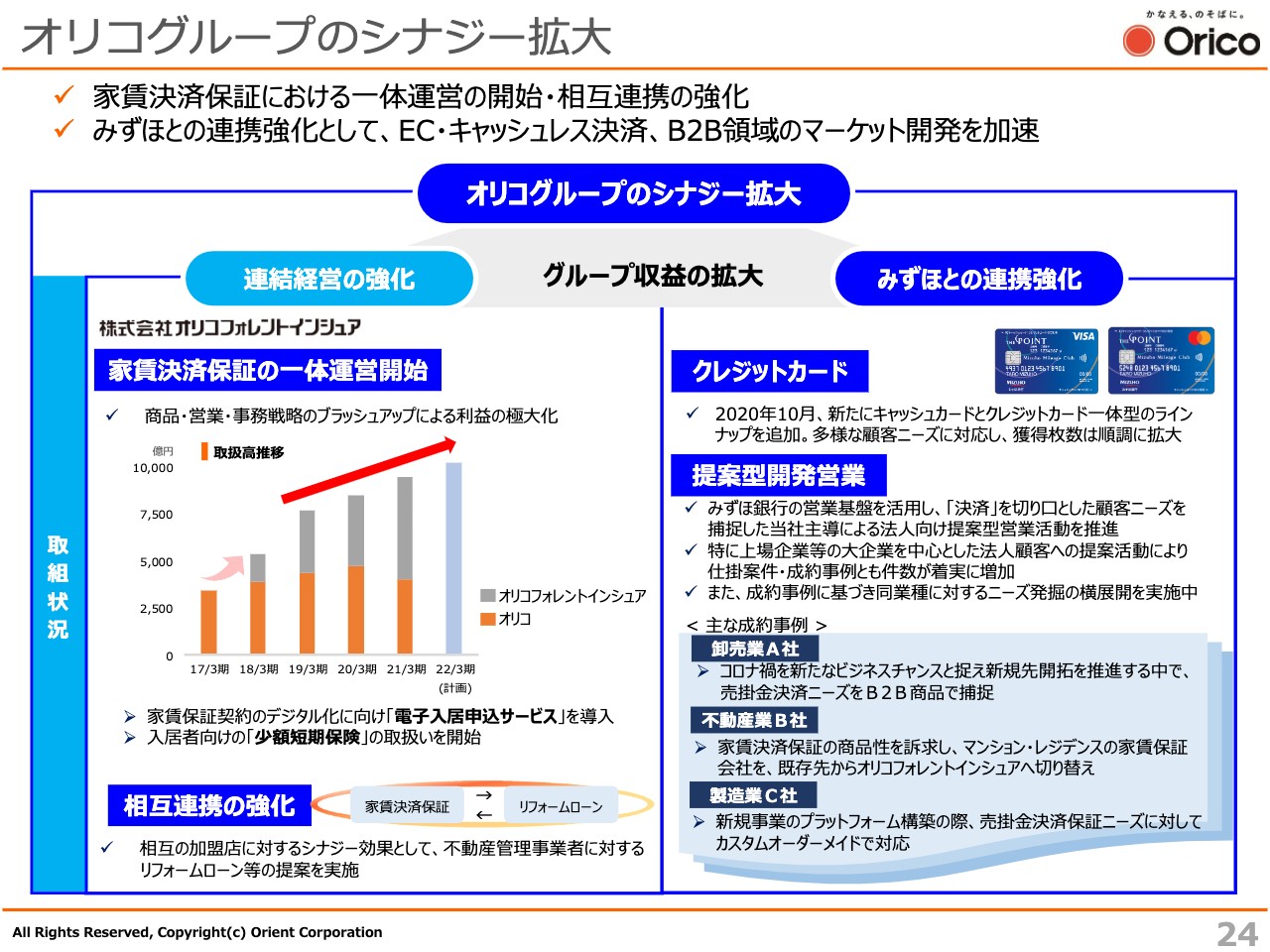

オリコグループのシナジー拡大

24ページをご覧ください。オリコグループのシナジー拡大についてです。資料左側ですが、オリコフォレントインシュアは家賃決済保証事業の集約が完了して、一体運営を開始しています。

先ほどお伝えしたとおり、家賃の伸びは前年比プラス13パーセントということで、マーケット対比でもオーバーパフォームしており、一体運営の効果は出ていると考えています。さらに家賃市場でのシェア拡大を図っていきたいと思っています。

また、非対面取引ニーズの高まりを捉えた「電子入居申込サービス」の導入により、まさにお客さまの生活に密着している家賃の領域、家賃保証の領域について利便性の向上に努めています。

資料右側は、みずほと連携した取り組みで、「みずほマイレージクラブカード/THE POINT」です。こちらはキャッシュカード一体型のクレジットカードですが、2020年10月から募集を開始しています。

また、みずほ銀行の営業基盤を活用して、決済を切り口にB2B分野での大企業との提携も着実に増加しています。社名は申し上げられないのですが、食料品関係の卸売業A社との取り組みや、不動産業者B社とのリート等の取り組みを開始していたり、みなさまもよくご存知の日本の名だたるトップ企業である製造業C社とも取り組みを進めています。

このように、EC、キャッシュレス、決済の拡大に向けた取り組みを進めているというところがご覧いただけると思います。

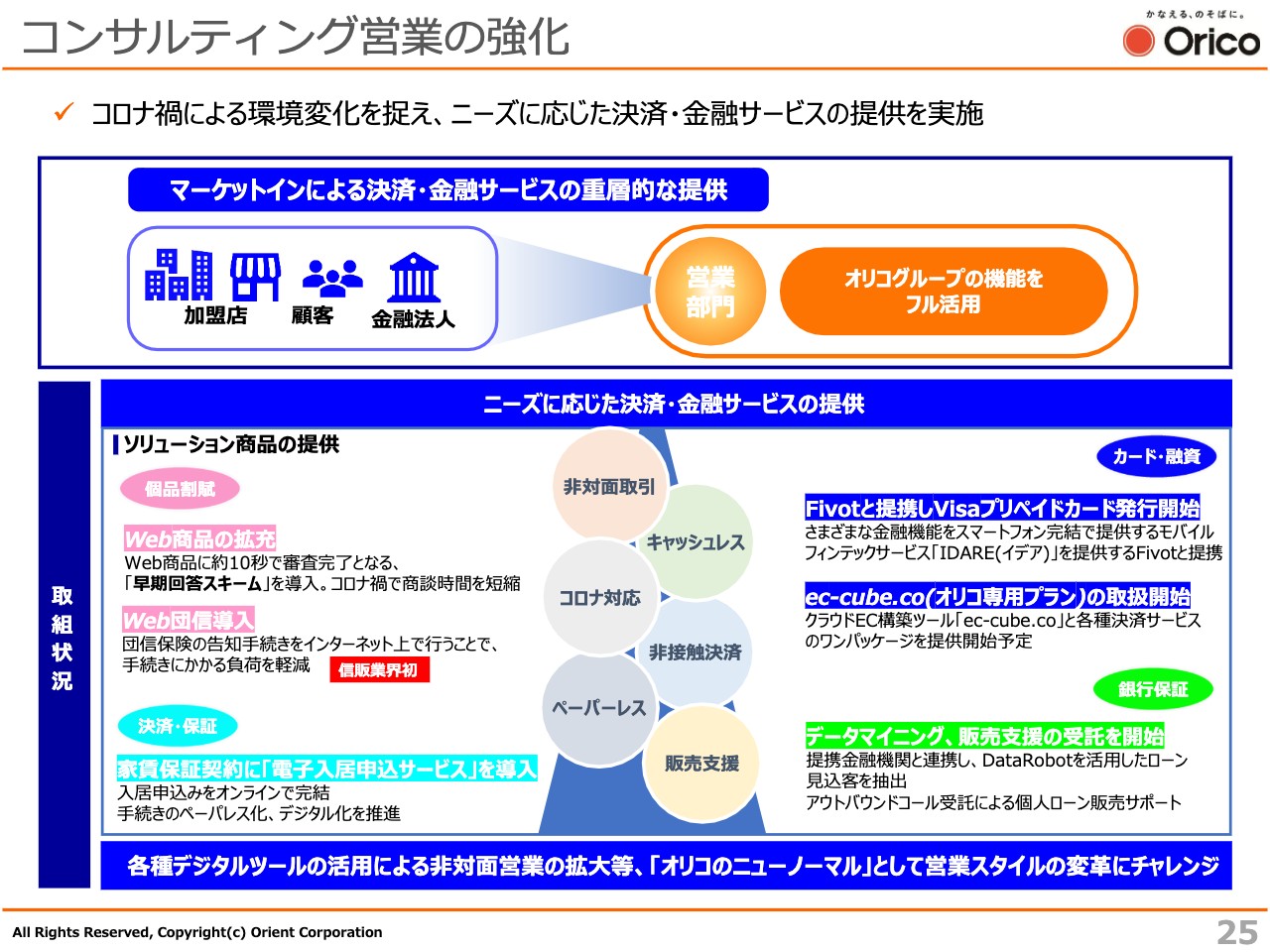

コンサルティング営業の強化

25ページをご覧ください。コンサルティング営業です。当社のグループ機能をフルに活用して、マーケットインの発想を徹底しながら、加盟店・顧客のニーズを的確に捉えて、競争力・付加価値のある商品・サービスの提供拡大を図っていきたいと考えています。

特に今年度は、コロナ禍によって非対面ニーズ・非接触ニーズがさらに高まっています。これらに対応するソリューション・商品の提供として、各種Web商品の拡充、モバイルフィンテックサービスを提供する株式会社Fivotとの提携によるVisaプリペイドカードの発行開始、データマイニングを活用した販売支援の受託など、ニーズを捉えた商品を数多く展開しています。

また、「オリコのニューノーマル」と命名していますが、営業手法もデジタルツールを活用して、非対面の営業の拡大など、営業スタイルの変革にチャレンジしています。

サステナビリティ取組み強化

26ページをご覧ください。サステナビリティ取り組み強化です。資料中段にお示ししている5つの重要テーマに則り、各種取り組みを進めています。資料下段に、当社の取り組みや外部評価をお示ししています。

下段中央の外部評価ですが、お客さま応対を行うコンタクトセンターの業務品質について、国際基準で評価する規格「COPC」の認証を、信販業界で初めて取得しました。このように、テーマに沿った取り組みは着実に進捗しています。また、今お話ししたように社外機関からの評価も高まっている状況でございます。

資料右下に「オリコのニューノーマル」についての取り組みを記載していますが、社員の自律的キャリアの形成支援と組織の活性化を目的として、4月から副業・兼業制度を導入しました。

また、ニューノーマルの時代に適応した働き方改革を実施しています。本社では、フリーアドレス化の実施、現場においては週休3日制の導入など、また営業部門ではAIやIT技術を駆使した非対面営業に向けた施策などを順次展開しています。

当社を取り巻くステークホルダーにとって、持続可能な社会の実現と企業価値の向上を着実に具体化していきたいと思います。

株主還元方針

27ページをご覧ください。株主還元方針です。株主還元にあたっての基本方針は、資料上段に記載のとおりです。この方針を踏まえ、当社を取り巻く環境や業績の動向などを勘案して、今年度は前年据え置きの1株3円の普通配当とします。I種優先株式は、予定どおり2022年3月期中に償還完了を目指しています。

資料の説明は以上ですが、最後に一言申し上げたいと思います。足元では3度目の緊急事態宣言が発令されています。依然、予断を許さない状況が続いているわけですが、このような新型コロナウイルス感染症の影響による環境変化をしっかりと見極めてビジネスチャンスに変えることで企業価値を高めていくことが非常に重要になっていると思っています。

そのためには、何よりもスピーディーに、そして過去にとらわれることなく、柔軟に対応していくことが重要だと考えています。

ご説明の中でも触れましたが、中期経営方針の基本戦略に基づく取り組みを確実に進めています。当然ですが、この状況を踏まえ、戦略に強弱をつけて新たなビジネスを創出していくということで、私自身は、これまで以上に飛躍できると確信しているところです。私からは以上です。ご清聴、ありがとうございました。

質疑応答:利益貢献額のアップサイドや日本アイ・ビー・エムとの協業について

質問1:2022年3月期の経費抑制についてです。プロセスイノベーションのページですが、こちらの図表で、利益貢献額が130億円以上のアップサイドがありそうな表現になっています。2021年3月期のように、貢献額が上振れる可能性はあるのでしょうか?

その場合、どのような施策が変動要因となるのでしょうか? 今回の日本アイ・ビー・エムとのパートナーシップ締結の影響についても、あわせてお教えください。

飯盛:130億円という数字ですが、昨年の中間期で「100億円を超えて、30億円くらい上積みできるのではないかと思っています」とみなさまにお伝えしたと思います。まさしくそこについては、見積もりができているということです。

もちろん、前期はいろいろと見積もっているものが実現しなかったり、逆に大幅に上振れしたりといったことがあったわけですので、どのくらい上振れるかについて申し上げるのは適当ではないと思うのですが、130億円については固まったと申し上げられると思います。

日本アイ・ビー・エムとのパートナーシップ契約ですが、この趣旨について少しご説明します。まずはITの技術者をめぐる環境です。みなさまも、デジタルトランスフォーメーションという言葉を1日に何度もお聞きになると思うのですが、当社単体でIT技術者をしっかりと確保して育成していくことは限界があると考えています。

また、当社システムは2018年8月にリリースしたわけですが、各金融機関と同様に「COBOL」という言語を使って動かしているシステムで、「COBOL」という言語を使える技術者は払底している状況です。

この2つの状況を踏まえ、当社における将来のデジタルトランスフォーメーションを実現する人材の確保・育成と、そのために増補していくシステム経費の抑制を並進していくために、人さまの手をお借りして進めようと決意したわけであり、当然ながら相応の効果は見積もっています。

現在見積もっている効果は10億円程度ですが、プラスアルファで見積もっていこうと思っています。最終的には、3年間くらいでかなり大きな効果が見込めるのですが、申し上げられる確定した数字はないため、現状での最低限の見積もりとご理解ください。この部分は、すでに計画に織り込んでいます。

質疑応答:今期のカード・融資事業について

質問2:2022年3月期の計画のカード・融資事業に関する質問です。カードの取扱高については14パーセント増加で、資料右上の棒グラフで示されているとおり、ショッピングリボ残高は15パーセント増加(※)ということで、やや強気な印象を受けます。ECや非対面商圏へのアプローチを強化ということですが、具体的にどういう取り組みを行うのでしょうか? イーシーキューブの貢献度合いなどもご教授ください。

※説明会終了後、カードショッピングリボ残高の22/3期(計画)の数値訂正あり。その結果、リボ残高の増加率は11パーセント

飯盛:カードショッピングの取扱高ですが、先ほど申し上げたように、4月の出だしは前年比124.9パーセントということで、滑り出しが非常に好調です。昨年4月にあまり稼働していなかったディズニーランドのイクスピアリなどでは400パーセントだったりと、非常に大きな数字が出ています。

もちろん、このような緊急事態宣言が出ている中での消費の動きは、例えば旅行などは依然として非常に厳しい状況です。その中でも、特徴的なことについてお話しします。

当社の場合、2018年のシステムリリース後、いわゆるアクワイアリングでVISAが使えるようになっているのです。実は、このVISAのアクワイアリング収益が、4月は前年対比で170パーセント弱までのぼっているということで、取扱高については端的に言うと、むしろ自信を深めている状況です。

また、リボについては昨年度の第3四半期からいろいろな手を打っているわけですが、残念ながら、昨年度はその成果を出すことができなかったということです。リボカードの獲得は、実は4月ベースでは120パーセント弱、確か119パーセントだと思いましたが、速報値としてそうした数字が出ています。

そして、イーシーキューブに関しての質問ですが、先ほど申し上げた「ec-cube.co オリコ専用プラン」という商品を加盟店に売っていくわけですが、それ以外も、みずほとの連携で、従来のECサイトから「ぜひこちらを試してみたい」というお客さまも増えているところです。当然ですが、このようなお客さまには私どもの「Orico Payment Plus」を使って、決済を積み上げていくということです。

残念ながらまだ事業を開始していないため、開始していない段階での見込みを申し上げるのは適切ではないと思いますので、そこはご勘弁いただき、ご期待いただければと思います。

質疑応答:中計目標が未達となる理由や、次期中計について

質問3:中期経営方針について教えてください。1点目ですが、現時点では中期経営方針の目標が「経常利益350億円以上」というもので、ここに到達しない見通しということです。その理由はどのようにお考えでしょうか?

2点目ですが、次期の中期計画を立案する中で、課題をどのように活かしていくのでしょうか? ターゲットとする利益、あるいはROEについてコメントいただけると理解が深まります。

飯盛:まず、中期経営方針の数字である「経常利益350億円以上」ですが、こちらは残念ながら到達しないということは、先ほど申し上げたとおりです。公表はしていませんが、この3年間で「250億円、300億円、350億円」というかたちで「ホップ・ステップ・ジャンプ」で350億円を目指してきたわけです。

当社の収益構造をご覧いただくと、カードのマンスリークリアの部分もございますが、大宗が、長いアセットとして積んでいくものでございます。この主要なものが融資だったり、銀行のカードローンの保証だったりします。

やはり最大の要因は、新型コロナウイルス感染症です。これはまったく想定していなかった事態であり、消費が冷え込んでしまって、融資、銀行保証の残高の積み上げが図れなかったということだと考えています。

先ほども申し上げたとおり、それぞれ手を打って取り組んでいるところです。例えば銀行保証では、それぞれ個別のところで残高の積み上げが図れないのであれば、りそな3行やきらぼし銀行のグループなど、提携先を増やしていくしかないわけです。また、今までの提携先との取り組みに不満をお持ちの方もいらっしゃいますので、ここはチャンスということで積極的に広げているところです。

そして、次期中計についてですが、具体的に申し上げられることはまだないというのが答えになってしまいます。ただし、木で鼻を括ったような答弁をするわけにはいきませんので、考えているポイントについて、少しお話ししたいと思っています。

まず、従来のように拡大していくこと、その経営資源をどこに使うのかということについて、もう少しクリアにしていきたいと考えています。

例えば海外ですが、海外は間違いなく成長マーケットであり、国内が少子化・高齢化していく中で、現在の個人市場中心のビジネスで考えてれば、先行きの成長はそこまで見込めません。これはみなさまもよくご存知のとおりです。

依然として成長率が4パーセント、5パーセントという国も多いわけですので、海外へのシフトがポイントです。しかしながら、海外は為替リスクなど、国内とはまったく異なるリスクがあるわけです。

また、国内ではみずほグループにバックアップいただいており、先ほどご説明したように格付も引き上げられ、その調達の可能性や手段も多様化しているため心配ないわけですが、海外でビジネスをするとなると、当然、流動性リスクも考えなければいけません。

それに加えて、ソブリンリスクもあります。みなさまもご承知のとおり、ミャンマーはアウンサンスーチーさんが解放されて、安定した民主化政権ができるだろうということで日本企業が数多く進出しましたが、今、このような状況になっているわけです。やはりリスク管理の高度化は1つの大きなテーマであり、また成長戦略を作るにあたっては、成長マーケットというのも1つの大きなテーマだと思っています。

それから、先ほど申し上げた国内の事業環境の中で、現在の新型コロナウイルス感染症の状況から、アフターコロナ、ウィズコロナとなった際に、コロナ前に戻るのかと言うと、もう戻らないと思っています。

したがって、ECサイトへの取り組み強化といったことは引き続き進めるとともに、不安定な環境の中、いわゆる事業性の売掛金の決済保証の領域については、次期中計の大きなテーマとして研究しているところです。

マーケットが縮小していくであろうという予想の中、新しい事業領域を内外に求めていきます。そして、そのためのインフラをしっかり整えていくことを中心に、中期経営計画を作っていきたいと思います。ただし、次の中計は3年にするのか5年にするのか等も含めて、まだ何も決まっているわけではありません。

もう1つ、システムに対する投資をしっかり行いながらコストを抑制していくということで、確実に経常利益を積み上げていくという方針には、いささかも変わりがないということは、私の決意として申し上げられると思います。

質疑応答:副業・兼業やテレワーク、週休3日などの制度の導入について

質問4:1点目が、副業・兼業の導入に関する質問です。社員に対して、どのように働きかけて自律的キャリアの形成を支援するのでしょうか? また、社員の中でどの程度の利用を見込んでいますか? 2点目が、テレワークの導入具合と、週休3日制の導入状況について教えてください。

飯盛:副業・兼業ですが、先ほどご説明したとおり、4月から導入しています。もはや申し上げるまでもなく、終身雇用はもう崩れています。私も驚いたのですが、今のサラリーマンは、退職するまでに平均で3社を超えるということです。

伏線を自分で考えていく時代において、当社を本業と言いますか「根城」にして、ご自身のキャリアを広げていただくということは、当社の業務においても、そのキャリアをぜひ活かしていただきたいという趣旨です。なかなか詳細までは固まっていないわけですが、副業・兼業をリリースしようと決めたわけです。

やはり狙いは、個々人のマーケットバリューを高めていくことを通じて、当社の企業体質を強くしていきたいということで、このような思いから導入しています。

働きかけとしては、今申し上げたようなことを社員に直接、機会あるごとに私の口から伝えていくことを通じて、会社の本気度を理解いただければと思います。

ただし、手を挙げている方はほんの1桁という状況ですので、複数の方が手を挙げて、実際に開始すると、そこにおける問題点等もクリアになっていくと思います。それにしっかりとお応えしたいと思っています。

またテレワークですが、本社は50パーセントを超える状況になっています。先ほど申し上げましたが、いわゆるフリーアドレス化を進めており、ようやく4月末でフリーアドレスに向けた工事は終わりましたが、そのようなインフラ整備とともに、さらに進めていきたいと思っています。

残念ながら、今はこのような時期ですので、私自身のリモートワークは週に1日くらいになっていますが、できれば最低でも週に2日から3日はテレワークをしたいと考えており、範を垂れるということで進めていきたいと思っています。

そして、週休3日制についてですが、昨年11月1日から、全クレジットセンターで週休3日制を開始しています。それ以外のセンターとこのクレジットセンターの違いは休日出勤です。当然お店は開いているわけですので、そうした背景もありますが、ここはすでに定着しています。産休、育休、それから時短勤務などの取り組みも進めております。休日勤務が1人の方に集中するなど、当初は多少の混乱がありましたが、今はほぼ落ち着いた状況です。次に、ほかの事務センターでも導入可能かについて検討していこうと考えています。