2021年3月15日に行われた、クロスプラス株式会社2021年1月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:クロスプラス株式会社 代表取締役社長 山本大寛 氏

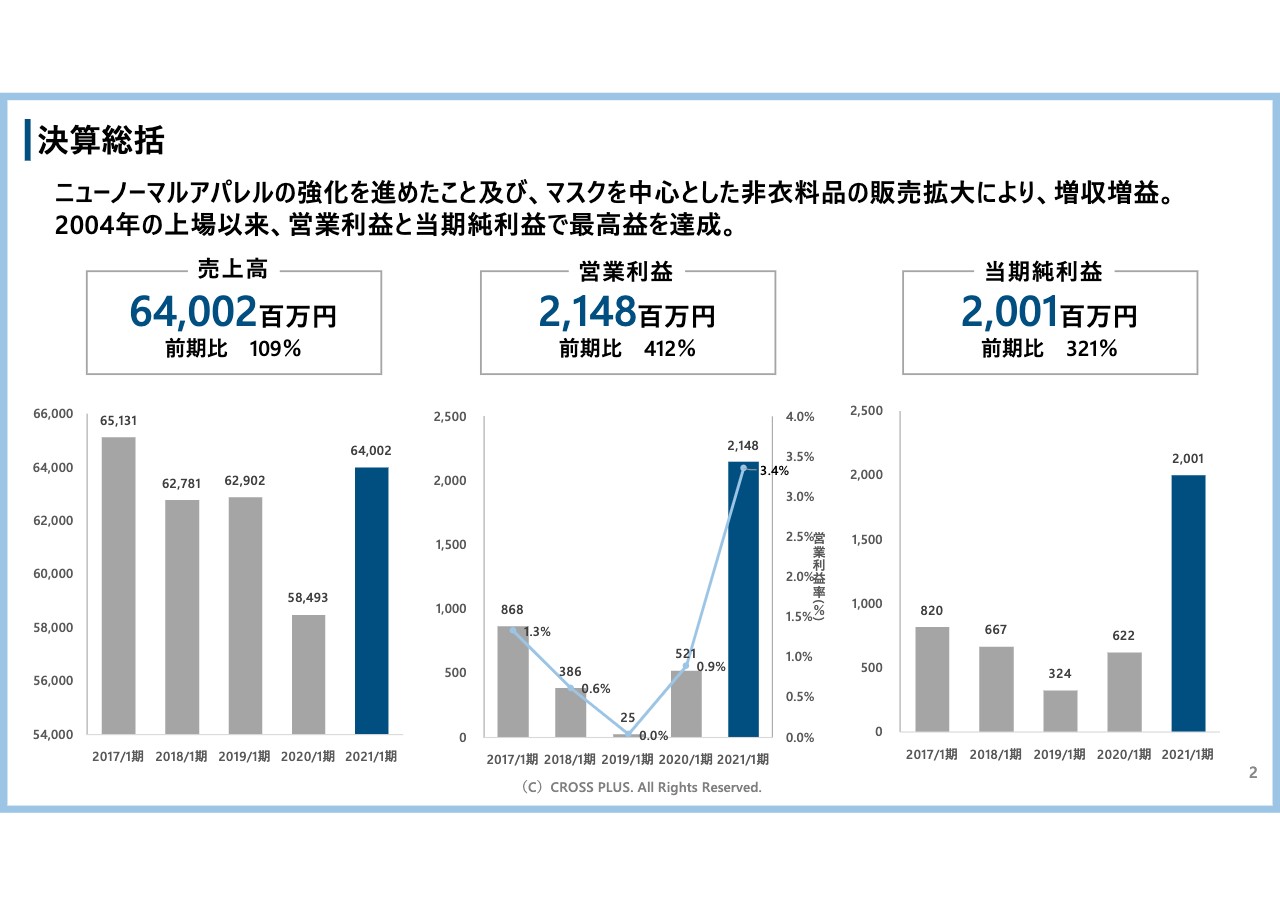

決算総括

山本大寛氏(以下、山本):みなさま、お忙しいところ、弊社の決算説明会にご参加いただきまして、誠にありがとうございます。2021年1月期の決算概況と、2022年1月期の業績予想と施策についてご説明します。まず、2021年1月期の決算概況です。

2ページは今回の決算の総括になります。左のグラフから、直近5期の連結売上高、営業利益、当期純利益の推移となります。

今年度のアパレル業界は、新型コロナウイルス感染症が拡大し、外出自粛による商業施設への来店客の減少や、消費マインドの低下により個人消費が冷え込むなど、ファッション衣料の販売が厳しい状況となりました。

こうした中、当社は、ニューノーマルの生活様式に対応したアパレル商品開発を積極化し、加えてコロナ禍で開始した、マスクを中心とした非衣料品の販売を拡大したことにより、前年から大幅な増収増益となりました。その結果、2004年の上場以来、営業利益と当期純利益で最高益となりました。

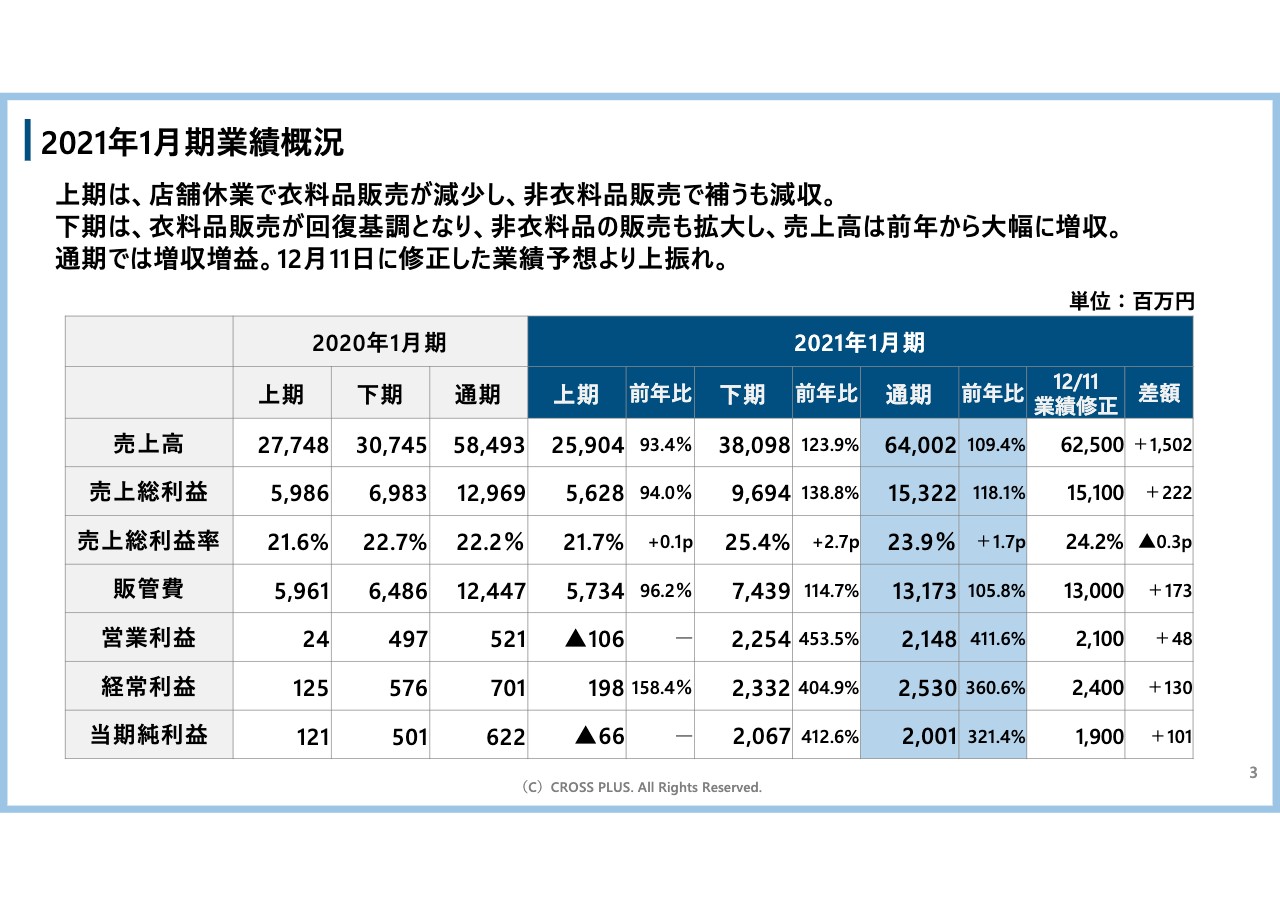

2021年1月期業績概況

3ページは、当期の連結業績についてです。売上高は640億円、前年比109パーセント、売上総利益は153億円、前年比118パーセント、販管費は131億円、前年比105パーセント 、営業利益は21億円、前年比4.1倍、経常利益は25億円、当期純利益は20億円、前年比3.2倍となりました。

上期は、緊急事態宣言の影響で衣料品販売が前年を大きく下回り、減収減益となりました。一方で、不織布マスクやファッションマスクを中心とした非衣料品の販売が拡大し、衣料品の落ち込みを補い、売上高は前年比93パーセントに留めました。

下期は、郊外型専門店向けの衣料品販売が回復基調となったことに加えて、非衣料品の販売で、ドラッグストアやホームセンターへの販路開拓が進み、売上高は前年比123パーセントと大きく上回りました。

通期では、売上高の増加や、売上総利益率が23.9パーセントと前年から1.7ポイント改善したこと等の影響により、大幅な増収増益となりました。また、12月11日に修正した業績予想からも上振れました。

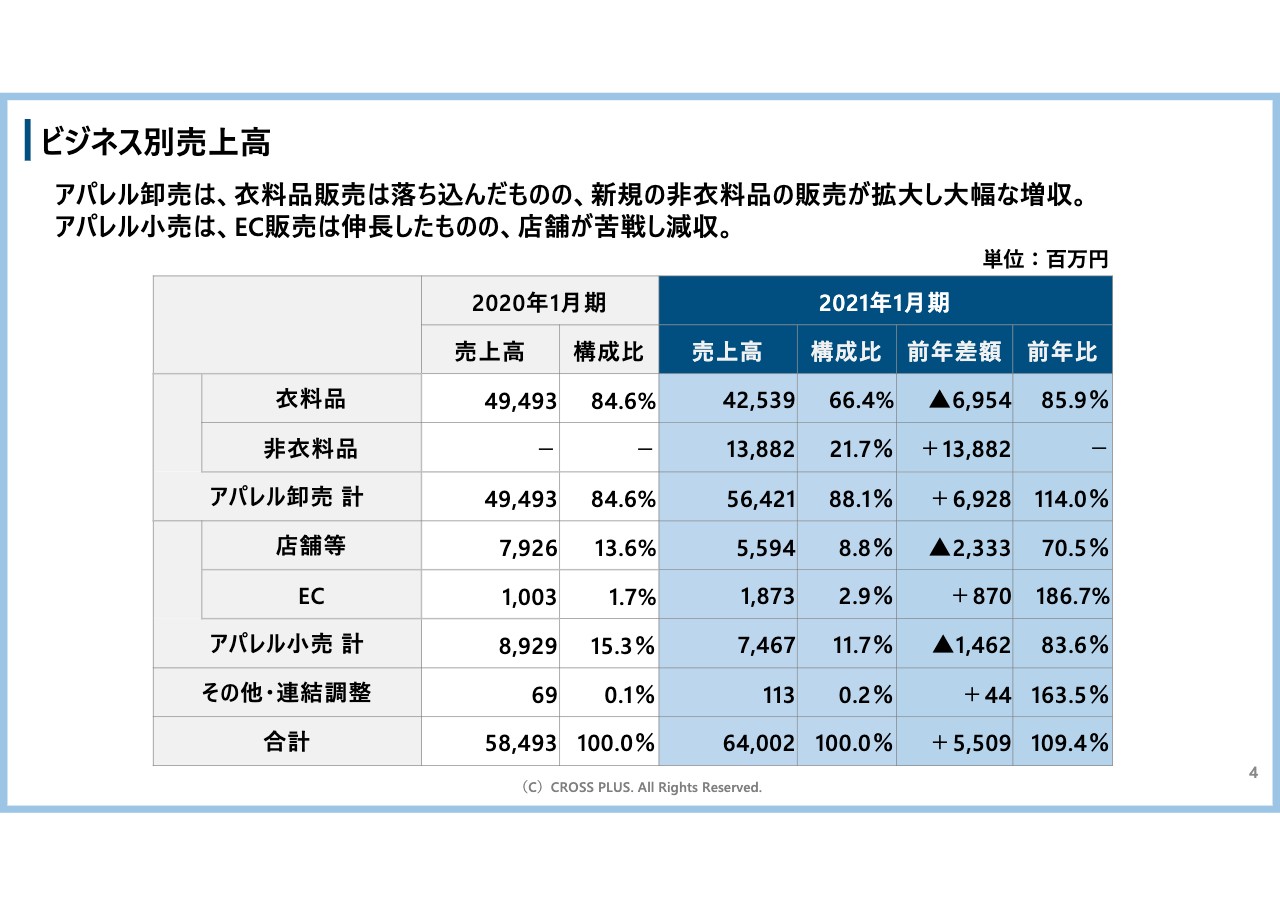

ビジネス別売上高

4ページは、連結のビジネス別売上高になります。アパレル卸売では、新規で非衣料品の取り扱いが始まったため、衣料品と非衣料品を分けて記載しています。

連結売上高640億円のうち、アパレル卸売は564億円、前年比114パーセント。そのうち衣料品は425億円、前年比85パーセント。非衣料品で138億円となりました。

アパレル小売は74億円、前年比83パーセント。そのうち店舗等は55億円、前年比70パーセント。EC販売は18億円、前年比186パーセントとなりました。

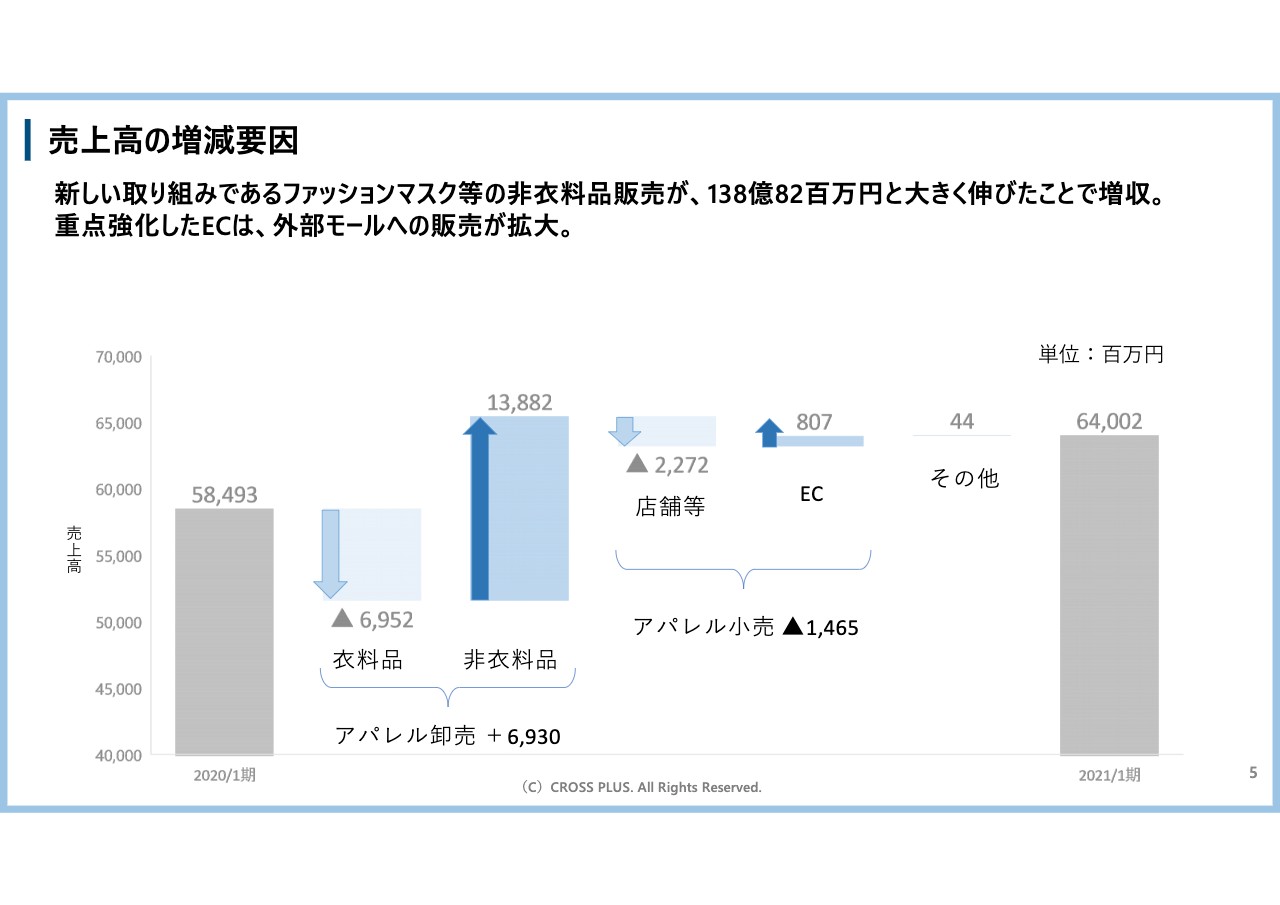

売上高の増減要因

5ページは、連結売上高の前期からの増減要因です。左端の売上高584億円に対し、アパレル卸売は69億円増加。衣料品が69億円減少したものの、非衣料品で138億円の販売となりました。

衣料品は、上期は前年比76パーセントとなりましたが、下期はイエナカ商品開発などを進めたことで、前年比95パーセントまで回復基調となりました。非衣料品は、ファッションマスクやマスク関連商材などの販売が大幅に拡大し、アパレル卸売では増収となりました。

アパレル小売は、店舗販売等で22億円の減少、ECで8億円の増加となり、合計で14億円の減少となりました。

店舗は客数の減少により、百貨店などの実店舗での販売が落ち込みました。ECでは、専用ブランドの開発や外部モールへの販売を拡大しました。以上により、右端の当期売上高は640億円となりました。

非衣料品でのパステルマスクが大ヒット

6ページは、パステルマスクについてです。昨年5月から販売を開始したパステルマスクは、全国の量販店、ドラッグストア、ホームセンター、EC等で販売し、13色のカラーバリエーション、子どもから大人までの4サイズ、「呼吸しやすい、耳が痛くならない、柔らかな肌触り」の機能が好評で、累計販売枚数が7,500万枚を突破する大ヒット商品となりました。

当社の事業は、衣料品の製造・卸売を中心としており、これまでマスクの生産経験はありませんでした。パステルマスクをはじめとしたファッションマスクが飛躍したきっかけは、マスク不足が深刻化していた昨年4月に、中国の協力工場の生産背景を使い、緊急的に不織布マスクの販売を開始したためです。

また、在宅勤務中の社員有志で子ども用の手作りマスクを寄付するなどの取り組みの中で、さまざまなアイデアが生まれ、ファッションマスク開発を本格化し、5月からのパステルマスクの販売につながりました。

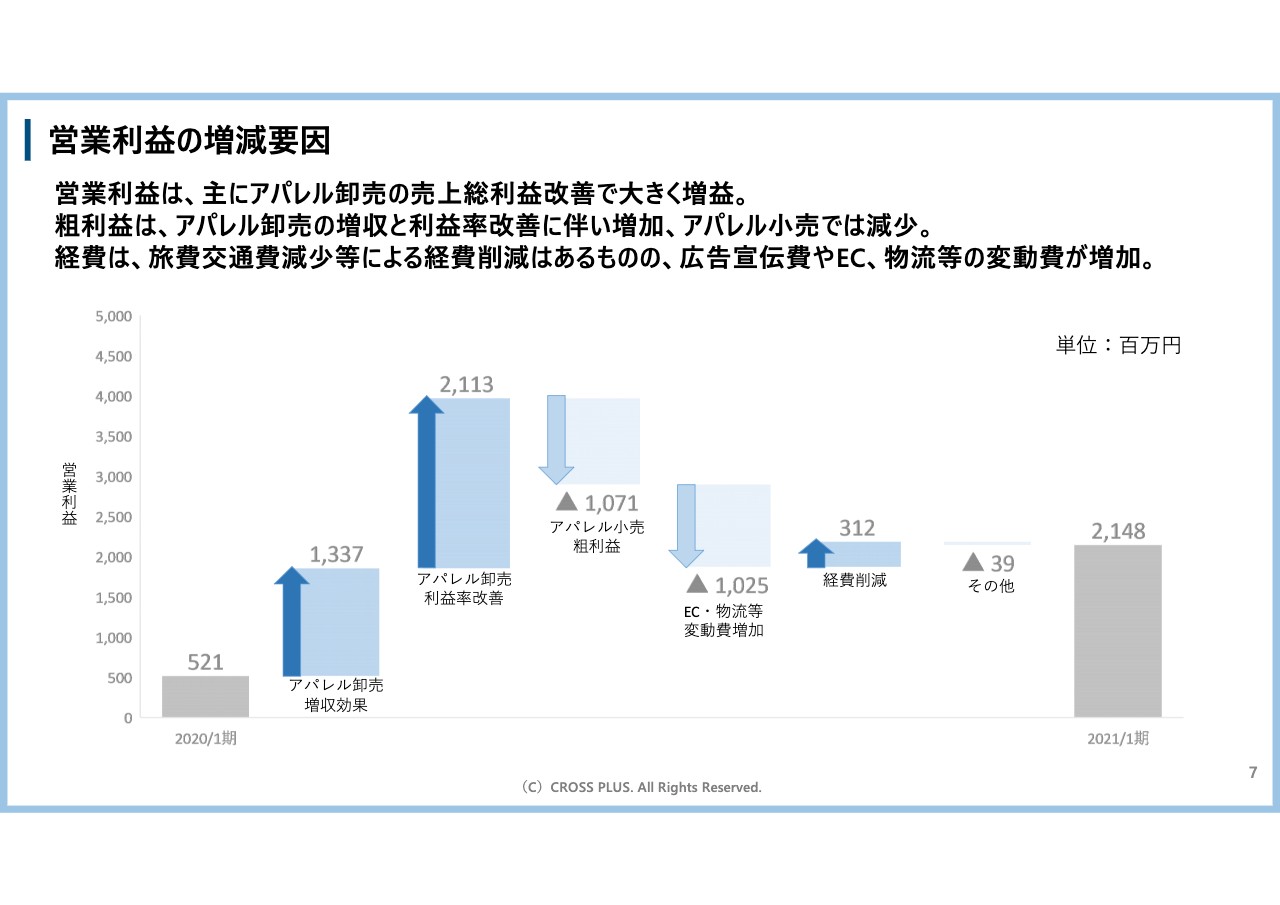

営業利益の増減要因

7ページは、連結営業利益の前期からの増減要因です。左端の前期営業利益5億2,100万円に対し、アパレル卸売の増収効果でプラス13億3,700万円、アパレル卸売の粗利益率改善でプラス21億1,300万円、アパレル小売の粗利益減少でマイナス10億7,100万円、ECや物流等、変動費の増加によりマイナス10億2,500万円、経費の削減でプラス3億1,200万円等により、右端の当期営業利益は21億4,800万円となりました。

営業利益の改善は、主にアパレル卸売の増収と利益率改善により、増益となりました。アパレル小売は減収とセール比率アップにより、粗利益は減少したものの、販管費は経費削減等を行い、EC販売の経費や卸売出荷枚数の増加による物流費の増加で、変動費が増加しています。

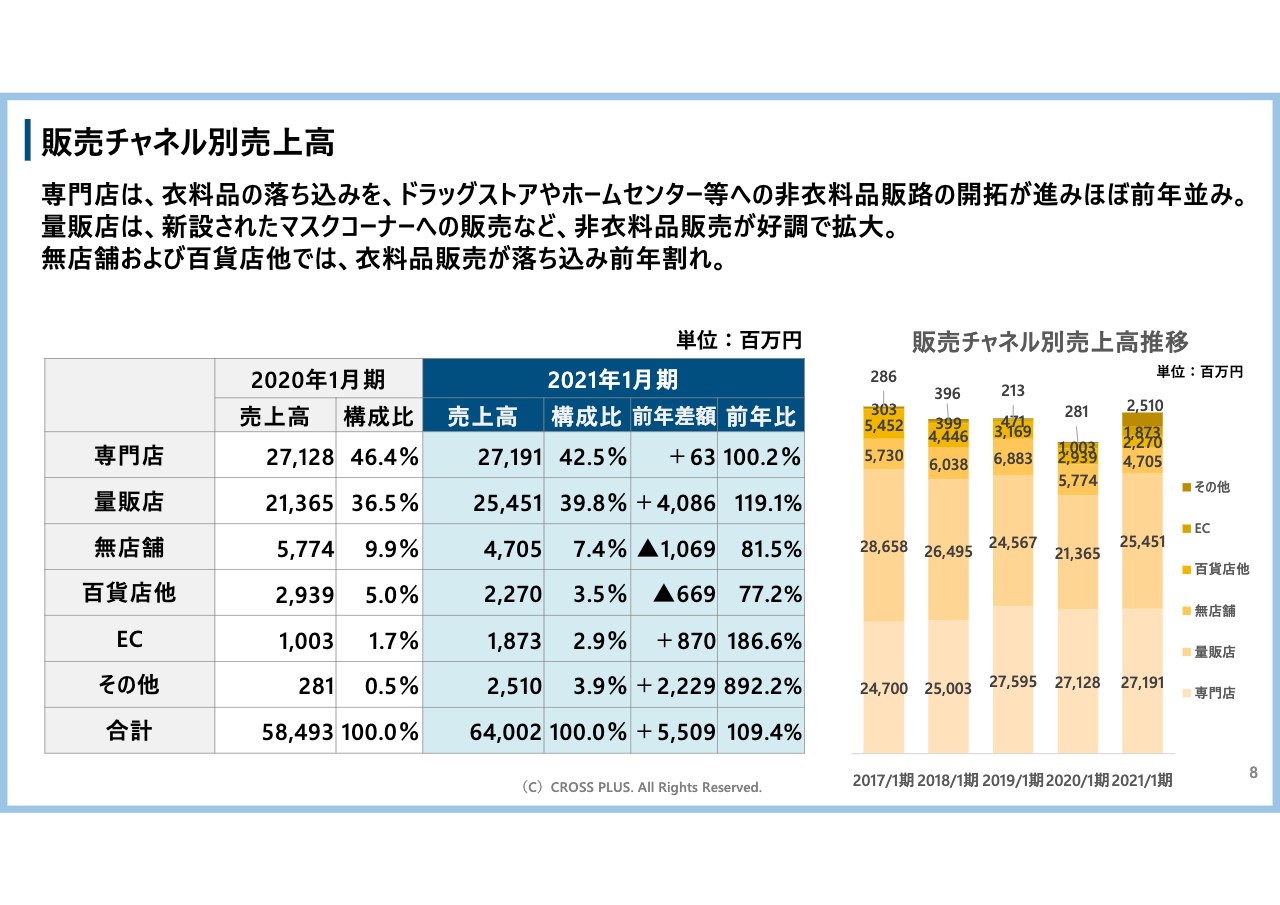

販売チャネル別売上高

8ページは、連結の販売チャネル別売上高になります。連結売上高640億円のうち、専門店向けは271億円、前年比100パーセント、量販店向けは254億円、前年比119パーセント、無店舗向けは47億円、前年比81パーセント、百貨店向け他は22億円、前年比77パーセント、ECは18億円、前年比186パーセントとなりました。

ECを除いた全チャネルで衣料品販売が落ち込んでいますが、専門店は、ドラッグストアやホームセンター等への非衣料品販路の開拓を進めたことでほぼ前年並みとなりました。

また、量販店は新設されたマスクコーナーへの販売など、非衣料品の販売が好調でした。無店舗向けは、TVショッピングの販売が減少しました。

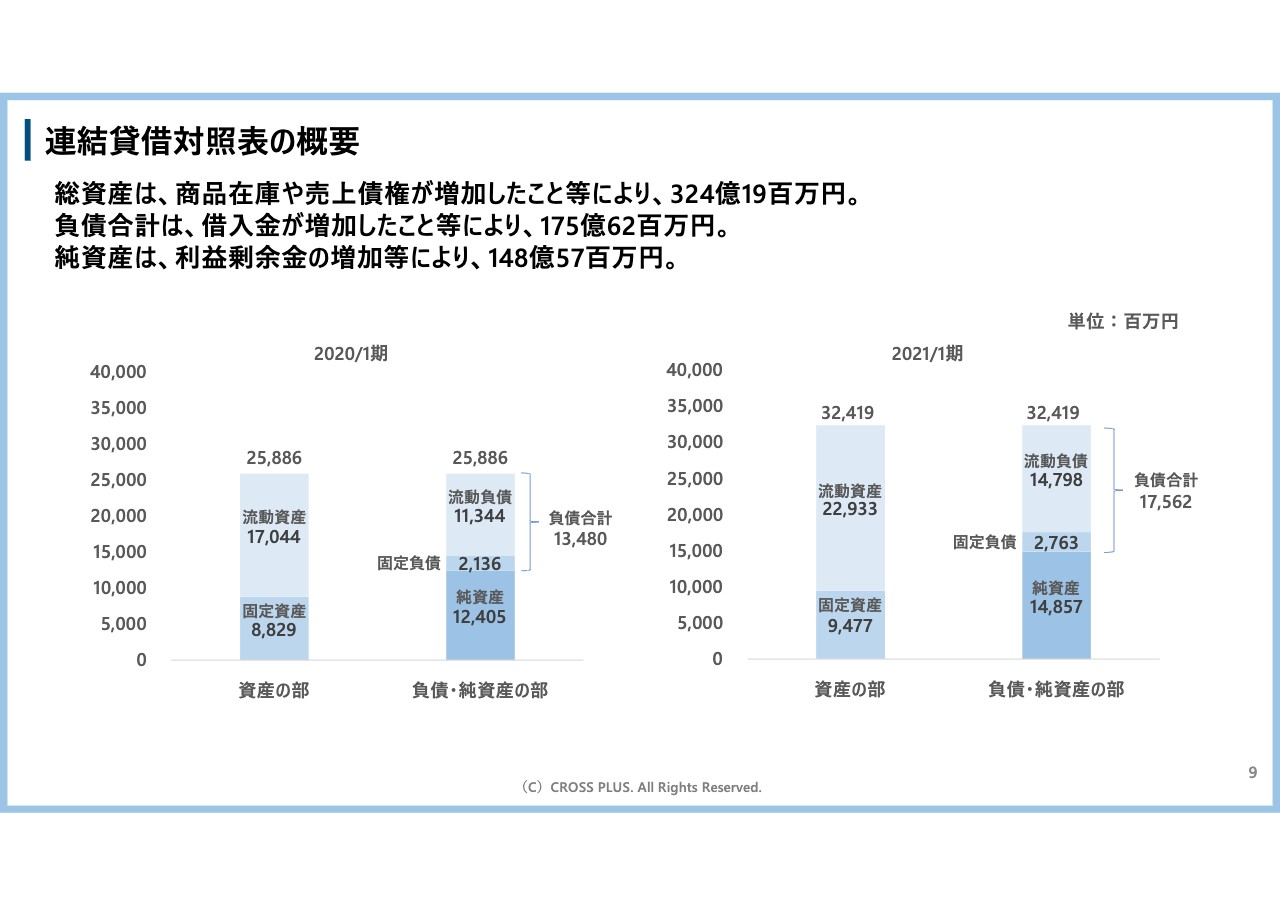

連結貸借対照表の概要

9ページは、連結貸借対照表についての前期末との比較です。総資産は、商品在庫や売上債権が増加したこと等により、324億1,900万円となりました。負債は、借入金が増加したこと等により、175億6,200万円となりました。純資産は、利益剰余金の増加等により、148億5,700万円となりました。

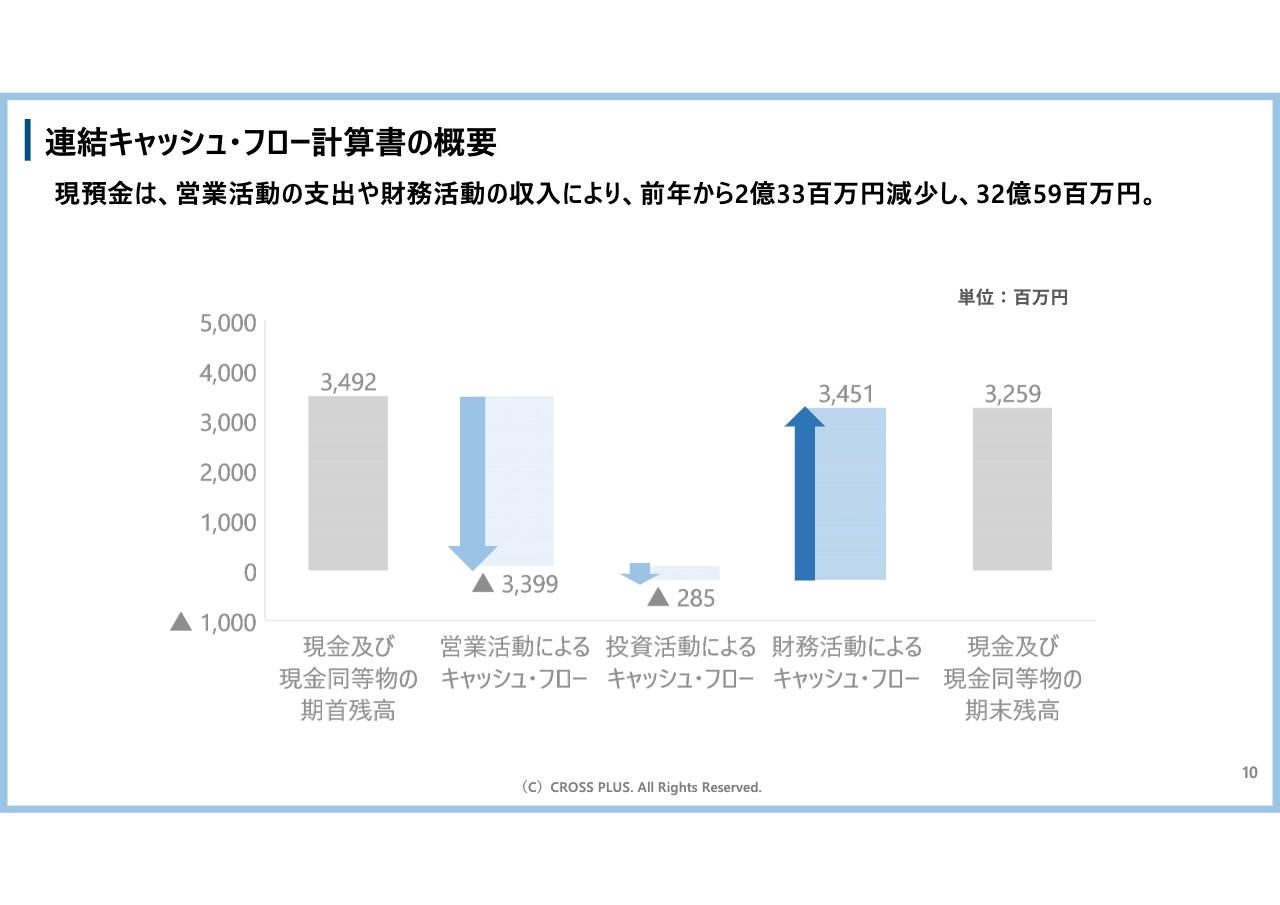

連結キャッシュ・フロー計算書の概要

10ページは、当期のキャッシュ・フローです。現預金は、前期末から2億3,300万円減少し、32億5,900万円の増加となりました。営業活動によるキャッシュ・フローは、商品在庫や売上債権の増加などにより33億9,900万円の支出。財務活動によるキャッシュ・フローは、借入金の増加などで、34億5,100万円の収入となりました。

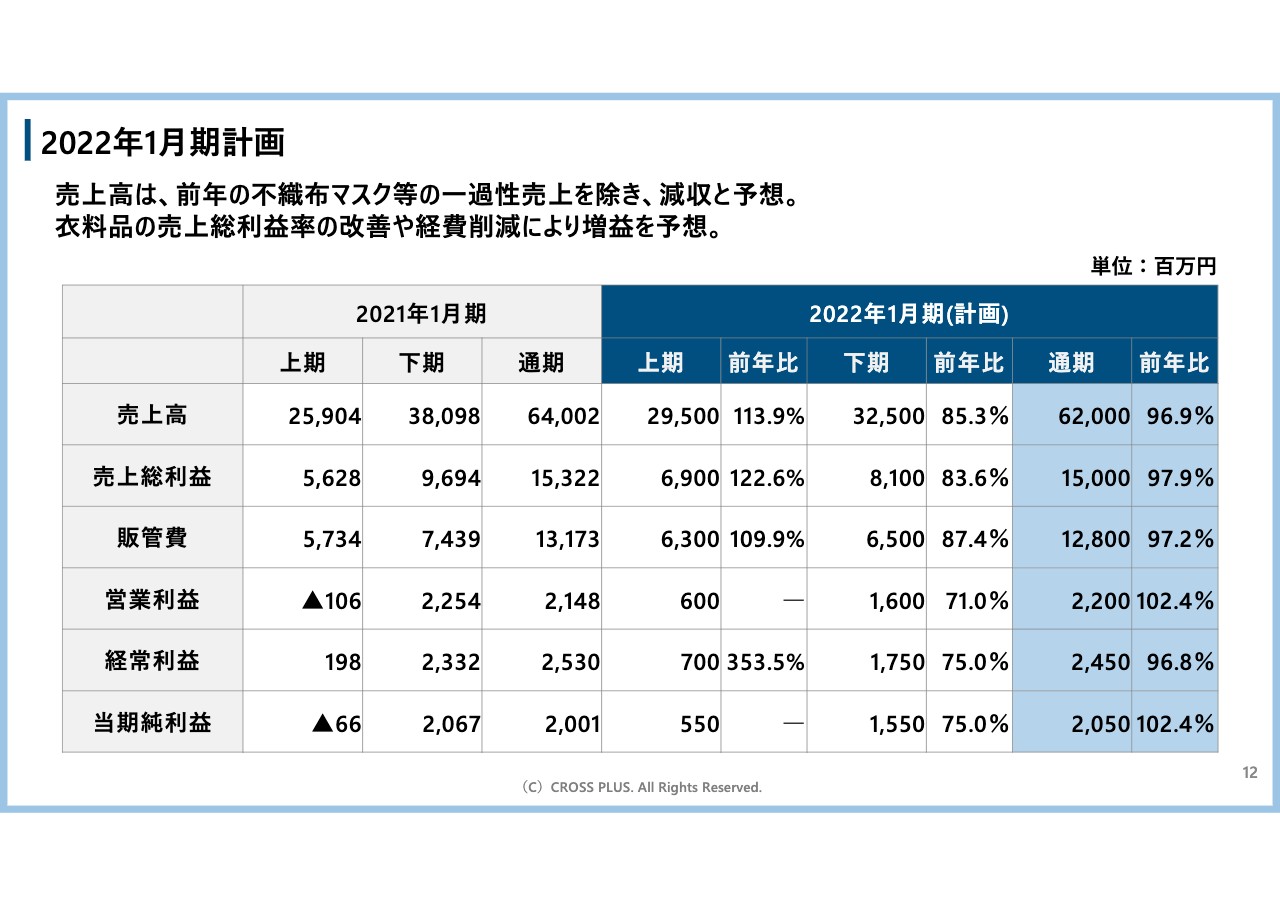

2022年1月期計画

2022年1月期の通期の計画について説明します。12ページは、連結の業績予想です。売上高は620億円、前期比96パーセント、営業利益は22億円、経常利益は24億5,000万円、当期純利益は20億5,000万円です。

2021年1月期の非衣料品の売上の中に、不織布マスクなどの一過性の売上22億円が含まれているため、2022年1月期の連結売上高は減収と予想しています。一方で、衣料品の売上総利益率の改善や経費削減により、営業利益の増益を予想しています。

2022年1月期計画の補足

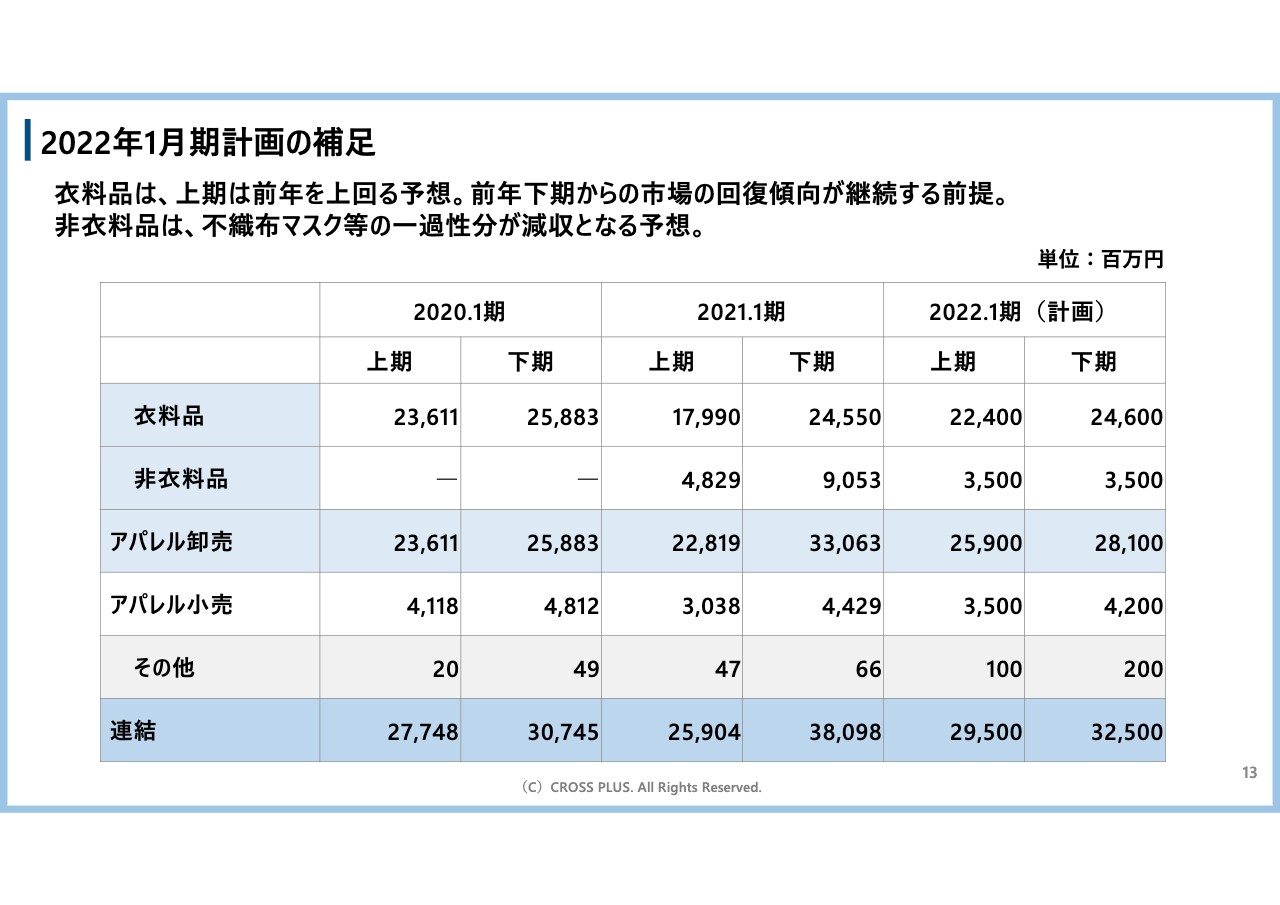

13ページは、連結売上高の計画の説明です。アパレル卸売の売上高を衣料品と非衣料品に分けて記載しています。

2021年1月期の結果についてですが、衣料品売上高は、上期が緊急事態宣言により前年比76パーセントと大きく落ち込みましたが、下期は前年比95パーセントとなり、回復傾向にあります。2022年1月期も前年下期と同程度の回復を見込んでいます。

非衣料品の売上高は、2021年1月期での一過性の売上が除かれるため、2022年1月期は減収の予想です。

重点施策

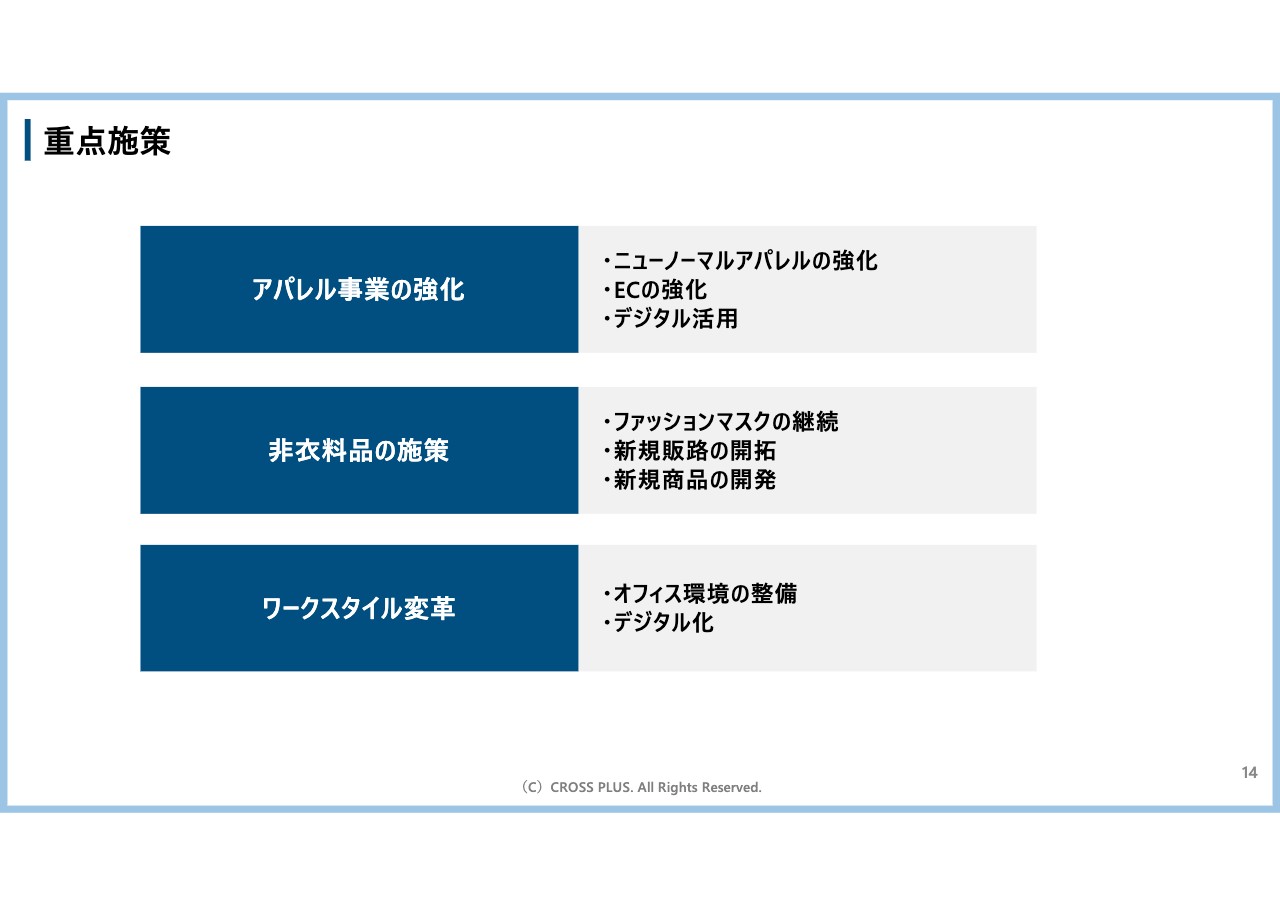

14ページは重点施策についてです。当社の重点施策は、中期経営計画の方針であるアパレルの「創る力」を前提としたもので、1つ目はアパレル事業の強化、2つ目は非衣料品の施策、3つ目はワークスタイル変革となります。

アパレル事業の強化①

15ページのアパレル事業の強化については、ニューノーマルアパレルの強化を行っていきます。新型コロナウイルスの影響により、外出自粛やイベントの縮小など、社会全体で行動の変化が起きています。

当社の主力事業のアパレル卸売においても、ニューノーマルのビジネススタイルに合わせた新しい服の提案など、テレワークでも映える商品の強化や、日常の限られた生活シーンに対応した、暮らしの領域での商品開発を進めていきます。

例えば、近所をテーマとしたワンマイルウェアやルームウェア、ガーデニング用エプロン、アウトドアをテーマとしたポンチョなど、カジュアル商品の強化を行っています。

当社は多岐に渡る販路を有しており、都心型小売店は引き続き新型コロナウイルスの影響が続くものの、その影響度が小さい郊外型の小売店への販売を強化することで、アパレル商品の売上回復に努めていきます。

アパレル事業の強化②

16ページは、ECの強化についてです。2021年春に「LE SOUK HOLIDAY」「ReNorm by A.T」の2つの新しいECブランドがスタートしました。今後もEC専業ブランドの開発を行っていきます。

これらのブランドは、インフルエンサーを活用したブランドPRやライブ配信などのSNSと連動した販売を進め、ECブランド数を増加させていきます。小売では、不採算の実店舗の撤退を進めながら、Webマーケティング費用を増やし、EC化率のアップに注力していきます。

アパレル事業の強化③

17ページは、アパレル事業におけるデジタル活用です。AIを活用した商品企画では、AIシステムベンダーと協業で、大手得意先向けの取り組みを強化しています。ビッグデータ分析から、アイテムや色、柄などの売れ筋を予測した商品企画を強化し、店頭での販売効率を向上させています。

また、中国やASEANの工場の生産管理にはWeb動画を使用して、リアルタイムでの検品を行うことで管理効率を上げて、不良品の発生を低減させていきます。また、3Dソフトウェアの導入によるサンプルレスを進め、商品企画のリードタイムを短縮していきます。

非衣料品の施策①

18ページが、非衣料品の施策についてです。ファッションマスクの継続について説明します。パステルマスクは、TVCMの継続やWeb広告、SNSの活用など、商品のブランディングを強化していきます。また、その他のファッションマスクも、キャラクターや柄などの品揃えを増やし、強化していきます。

非衣料品の施策②

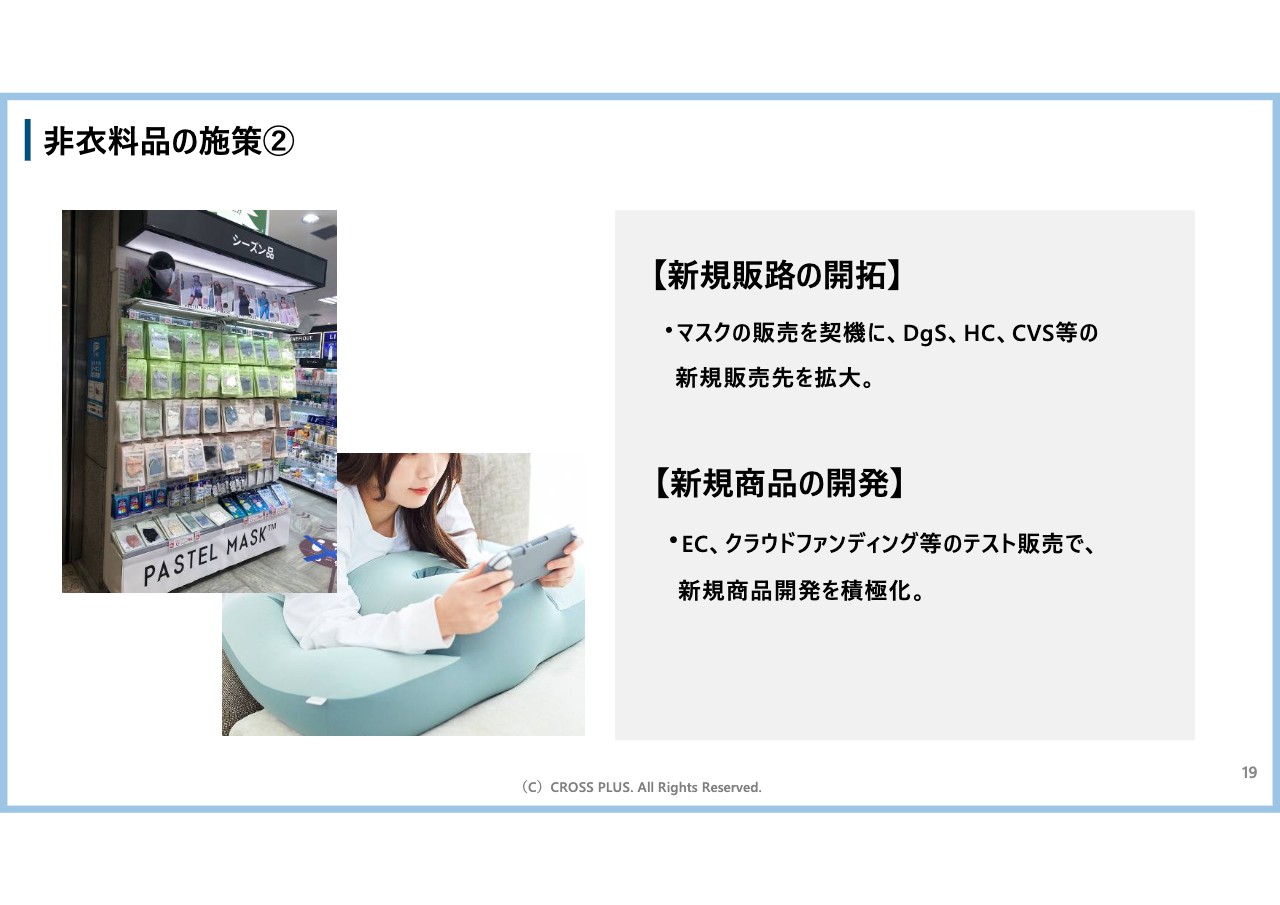

19ページが、非衣料品の新規販路の開拓と商品開発についてです。新規販路の開拓として、マスクの販売をきっかけとしたドラッグストアやホームセンター、コンビニエンスストアなどへの販売が拡大しています。こうした先には、什器を使った売場構築や在庫の補充を進め、専属の販売体制を作ることで強化しています。

次に、新規商品の開発としては、暮らしとファブリックを掛け合わせた事業領域で、ECやクラウドファンディングなどでのテスト販売を積極化しています。こうした取り組みの事例として、写真の「NeOchi PillOw(ねおちピロー)」は、クラウドファンディングでのヒットをきっかけに、ゲーム用ピローとして話題になりました。

ワークスタイル変革

20ページは、当社の進めるワークスタイル変革について説明します。当社はコロナ以前から、フリーアドレス化やグループウェアの活用を進め、仕事の仕方を変えてきました。

働く場所を選ばない、どこでも仕事ができるオフィス環境を整備するとともに、アパレルとして柔軟な発想を生み出し、新しい企画にも挑戦できる環境を作っています。こうした環境は、企画や販売の機動的なチーム運営に効果的で、今回の新規商品の開発の基盤にもなっていると思っています。

また、データ分析やRPAといったデジタル化や社員個人個人のスキルアップも図ることで、業務効率化を推進しています。

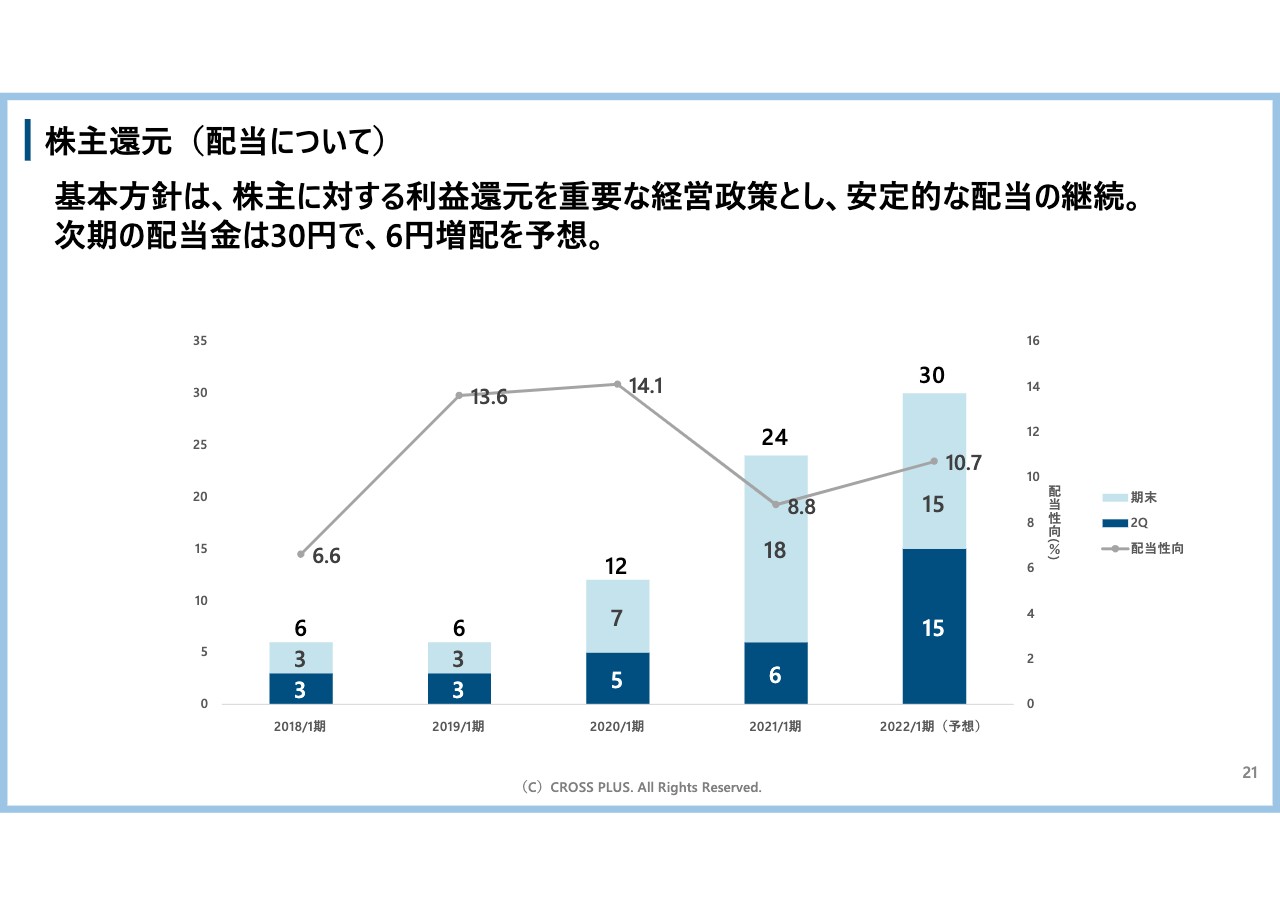

株主還元(配当について)

21ページは、配当についてです。当社は、株主に対する利益還元を重要な経営政策の1つとして位置づけており、今後の事業展開および財務体質の強化に必要な内部留保を確保しつつ、安定的な配当の継続を基本方針としています。

当期の期末配当金は、1株当たり18円の予定で、これにより当期の年間配当金は、6円の中間配当金と合わせて24円となります。また、次期の配当については、中間15円、期末15円の年間30円で、6円の増配を予定しています。

決算説明は以上となります。みなさま、ご清聴いただきまして誠にありがとうございました。

質疑応答:販売チャネルの「無店舗」について

質問者1:販売チャネル別の「無店舗」について確認させてください。先ほど「TVショッピングで減少した」というご説明がありましたが、いわゆる通信販売事業者への商品供給という認識でよいでしょうか?

山本:無店舗向けは、ご指摘のとおりです。カタログ販売やTVショッピングなど、今まで一般的に言われていた通信販売業者を指しています。さらに、私たち独自のECではなく、ネット業者を通して店舗を持たずにECで販売している無店舗向けのBtoBの取引を「無店舗」と称しています。

質疑応答:無店舗およびECの売上計画について

質問者1:新年度である今期の無店舗の売上とECの売上計画はどのくらいを見込んでいますか?

山本:無店舗については、前年から微増の計画で、約50億円を計画しています。ECについては、現在積極的に投資しているため約30億円、前年から約150パーセントくらいの計画です。

質問者1:EC強化のご説明をいただき、前期において、外部モールに出店したのが1つの増収の要因になっているというお話でしたが、具体的にはどこに出店されていたのかを教えてください。

山本:個別に言いますと、例えばZOZOTOWNです。従来から出てはいるのですが、新しいブランドを出した時にはZOZOTOWNに出たり、Amazonにマスクを出したりもしています。

そのようなことも含めて、ブランドごと、ないしはアイテムごとに、一般消費者の方が比較的買いやすい外部モールへの販売を拡大しています。いわゆる「プラットフォーマー」と言われているところへの出店が中心です。

質疑応答:好業績を実現できた理由や、中長期での優位性について

質問者2:2点、お伺いします。アパレルが苦しんでいる状況の中で、なぜ御社はこの成果を出せたのでしょうか? 1年を振り返ってみて、どのあたりが一番よかったのか、また成果につながったと認識しているのかを、あらためて詳しく教えてください。

次に、今期の利益ですが、若干の売上減で利益が横ばいというところです。前期はうまく成果を出せていたと思うのですが、中期的なところで、現時点では御社のポテンシャルやビジネスチャンスをどう見ていますか?

山本:1点目のご質問ですが、アパレル業界全体が厳しい中で、なぜ当社が比較的うまく進んだのかについてです。前期は我々も、衣料品だけでは非常に苦戦していました。その中で一番よかったのは、衣料品が厳しい中、我々が中期計画で大切にしているアパレルのもの創りを生かせる商品の開発を即座に進めたことです。

具体的にはファッションマスクということになるのですが、他のアパレルも含めて同様の行動ができる中で、機動性やもの創りの優位性といったところが発揮されたことと併せて、販路を構築できたことだと思っています。

もともと衣料品市場が縮小する中で、我々はファッションの専門店という販路も大切にしていました。しかし、最近は近隣での購買が増えてきたため、ドラッグストアやホームセンターといった、従来は衣料を取り扱っていなかったところへの衣料品の販売なども、コロナ以前から少しずつ手を掛けていました。そうしたところにもファッションマスクを販売できたこともあります。

さらに、これまで我々がビジネスをしてきた量販店、GMSといったところにもファッションマスクを販売できました。そうしたネットワークを有効に使って商品開発したものを販売することができたところが、前期のよかった点だと思っています。

続いて、中長期的な優位性についてです。さきほどの質問と同じような回答になるのですが、我々はアパレルとして企画、そして海外工場で生産している中で、生産を海外工場と組んで行い、もの創りに力を入れているところが優位性だと考えています。

また、今回の新型コロナウイルスをきっかけに、非衣料品の新規商品開発を進めようとしています。そうした部分でも、これまで培ってきたデザイン性や素材を扱う力が生きていくのではないかと考えています。

質疑応答:アパレル業界の今後の見通しについて

質問者2:アパレル業界を見てみると、こちらから見ていても「販路ごとの濃淡」がかなり大きいと感じています。御社の目から見て、今後のアパレル業界は、チャネルごとで見るのがよいのか、個別企業ごとで見るのがよいのかといった部分で、どのような変化が出てくると思いますか?

勝ち負けと言いますか、売り先として、今後はどういうところが優勢で、逆にどういうところは様子を見なければいけないのかなど、御社のアパレル業界の見通しを教えてください。

山本:今回の新型コロナウイルスによって気づいたことがあります。我々は服というものを取り扱っていますが、そうした服の「使われ方」です。これまではイベントというと、入学など「晴れの日」を意識した商品開発を行ってきました。しかし、例えば職場での歓送迎会などでも、やはり女性はきれいなものを着たいと思うわけです。

そのような、ちょっとした服の需要、ニーズといいますか、服を買うきっかけになるものが日常の中にもあると感じました。男性の「かっこよくしたい」といった気持ちや、女性の「きれいにしたい」「かわいくしたい」といった要望は減らないと思います。もっと言えば、生活が豊かになるということだと思っています。

そうした中で、我々は価格が高いものではなく、使いやすい値段のものを取り揃えられるようにしていきたいですし、新型コロナウイルスの後も、衣料品の中ではそういったものが必要なのではないかと思っています。

もう1つはイエナカ需要ということで、我々はリラクシングウェアやワンマイルウェアと言っている、家の中で着るものもすごく売れています。このように、人に見せたい服だけではなく、自分が快適でいるための服も売れており、なかなか所得も増えない中、高いものよりも、お手頃で良いものをしっかり売っていけるようなかたちが良いと思っています。

質疑応答:アパレル業界での低価格化について

質問者2:アパレルの価格に関して、ユニクロなどがさらなる値下げを行っていますが、今後も下がり続けると見ていますか? 衣料品の価格に関して、今後どうなっていくと見ているかを教えてください。

山本:今は消費に対して非常に厳しくなっており、この新型コロナウイルスの中での生活で、より消費に対する厳しさが増しています。

しかし、これ以上安くなることはないと思っています。各社で舵を切っているのは、余分なものを作らずに定価で販売していくということです。割引して販売する機会が以前よりもなくなるため、平均単価としてはこれ以上に下がるとは思っていません。

質疑応答:今期の営業利益の増減要因について

質問者3:2022年1月期の営業利益の増減要因について、資料7ページに記載いただいたかたちで教えていただけますでしょうか?

山本:2022年1月期の営業利益の増減要因を簡単にご説明します。まず、前年は緊急事態宣言の影響と、その後の在庫処分等でアパレル小売はかなり業績が悪化していました。あわせてEC等の販売拡大が進むため、アパレル小売で10億円くらい増益ができるのではないかと見ています。基本的には、増収と粗利益率の改善での増益と見ています。

一方、アパレル卸売についてですが、衣料品は利益率改善と言うよりも増収効果で利益が出る反面、非衣料品は減収による粗利益の減少を見ているため、アパレル卸売で10億円程度の減益と見ており、トータルでは差し引きで横ばいという見方をしています。

質疑応答:衣料品の回復について

質問者4:前の下期で、衣料品は95パーセントと回復感がありますが、どういった内容になりますか? ホームセンターやドラッグストア向け、リラクシングウェアでしょうか? その他に何かあれば教えてください。

山本:前下期についてですが、衣料品の回復で一番大きかったのは、郊外型の専門店や一部のショッピングセンター向けの専門店です。下期の前半までは90パーセントを少し割る回復でしたが、天候の回復もあり、10月、11月、12月の前半くらいまではまずまず回復しました。

加えて、商品属性としては、全チャネルでそうなのですが、イエナカ商品を増やしています。従来よりもパジャマやワンマイルウェアなどの比率を増やしたことが回復に寄与しました。