一般的な会社では定年を迎え、退職金を受け取って悠々自適なシニアライフをスタートさせる60代。

しかしその一方、晩婚化・晩産化が進む影響で、

- 両親が還暦を過ぎても子どもは大学などに通っており、教育費がかかり続ける

- 自宅購入が遅かったため定年後も住宅ローンが残っている

といった理由で老後資金の蓄えがほとんどない世帯が存在するのも事実です。

そこで今回は、

- 60代で預貯金が2,000万円以上ある世帯と預貯金ゼロ世帯との老後生活の比較

- 預貯金ゼロ世帯が老後破産せずに生活していくにはどうしたらよいか

についてお伝えしてまいります。

60代の平均預貯金額は「2,080万円」

総務省発表の「家計調査報告(貯蓄・負債編 2019年)」によると、世帯主が60~69歳の預貯金額(貯蓄額から負債額を引いた額)は「2,080万円」となっています。

話題となった「老後2,000万円」はクリアしており、年金と預貯金を切り崩していくことで平穏な老後生活を過ごすことが可能なはずです。

大きな病気や介護状態にならなければ老後は安泰

ただしそれはあくまでも「大きな病気」や「介護状態」にならずに、健康に天寿を全うすると仮定した場合の話。要介護状態などになった場合、話は大きく変わってきます。

要介護状態になると2,000万円では厳しい

公益財団法人生命保険文化センターの「生命保険に関する全国実態調査(平成30年(2018年)度)」によると、介護状態になった場合の自己負担額の平均は月額「7万8,000円」となっています。

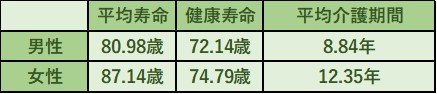

また平均寿命から健康寿命(介護状態にない自立した生活を送ることができる期間)を引いた期間=「平均介護期間」は、

となっており、男女平均で「約10年程度」は何かしらの介護状態になることが予想されます。

つまり、

7万8,000×12×10=936万円

が「老後2,000万円」にプラスして必要となる計算です。

実際「老後2,000万円」の出所となった金融庁『金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」』でも、2,000万円という金額を計算した支出については、

『特別な支出(例えば老人ホームなどの介護費用や住宅リフォーム費用など)を含んでいないことに留意が必要』

と述べています。

多くの人が介護状態になる可能性があることを考えると、実は2,000万円でも足りないくらいなのです。