この記事の読みどころ

米国大統領選のテレビ討論会では両候補の個人攻撃に焦点が当たりがちです。ただ、両候補が表明してきた政策を振り返ると、市場への影響には違いが想定されます。為替市場で言えば、クリントン氏の政策なら概ね現状維持、トランプ氏では短期的に円高・ドル安が想定されます。

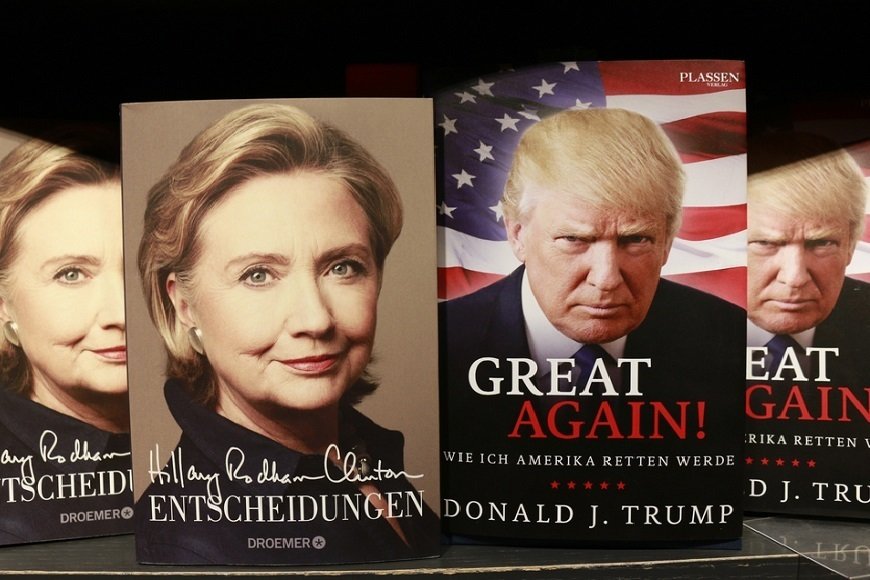

米大統領選挙テレビ討論会:選挙前、最後の直接対決でクリントン氏が優位を固めるか

米大統領選は2016年10月19日(現地、日本時間20日)に 、11月8日に予定される投票前の最後の直接対決となる第3回テレビ討論会が開催されます。

足元の支持率によれば、共和党のドナルド・トランプ氏の問題発言が女性有権者の心証を害した可能性が高く、民主党のヒラリー・クリントン前米国務長官支持率がトランプ氏を上回っています。

どこに注目すべきか:米議会選挙、ねじれ現象、財政政策

米国大統領選のテレビ討論会では両候補の個人攻撃に焦点が当たりがちでした。ただ、両候補が表明してきた政策を振り返ると、市場への影響には違いが想定されます。為替市場で言えば、クリントン氏の政策なら概ね現状維持、トランプ氏では短期的に円高・ドル安が想定されます。

まず、市場への影響を考える上で、大統領選挙と同時に実施される米議会選挙(上院は議席の3分の1、下院は全議席)に注目が必要です。下院は共和党の過半数維持がメインシナリオですが、最近はトランプ氏の問題発言の影響から共和党が下院で苦戦する可能性もリスクシナリオとして注意する必要があります。

また、上院は接戦と見られますが、仮に上院で共和党が負けても改選後の共和党と民主党の議席数の差はわずかであることも想定され、その場合、民主党の苦しい議会対応が見込まれます。

大統領選挙戦を優位に進めているクリントン氏ですが、仮に当選しても議会で共和党多数という「ねじれ」の解消が進まないならば、推し進める政策は概ね現状維持が想定されます。

たとえば、社会保障ではいわゆるオバマケアの微調整(現在の9割加入から全員加入)を目指す模様です(図表1参照)。財政政策(減税やインフラ投資)の拡大ペースは、弊社の試算では現状の政策の拡大ペースと大差ない緩やかな拡大が見込まれます。ねじれ議会が続くならば、市場への影響も小幅と見ています。

その意味で、仮にクリントン大統領ならば政策は概ね現状維持であることなどから、為替市場に影響を与えるのは米連邦準備制度理事会(FRB)による金融政策であると見られます。

ただし、民主党が上院、下院両議会で過半数を獲得してのクリントン政権となった場合、クリントン氏は金融政策としてキャピタルゲイン課税などを推し進める可能性が高まり、米国株式市場への影響が懸念されます。

一方、万一トランプ氏が当選した場合、議会も共和党が多数となる可能性が高く、トランプ氏が述べてきた政策が推し進められる可能性が高まります。トランプ氏の政策は減税、オバマケア廃止(廃止のコストが膨大)、FRBへの介入などドル安(円高)を想起させる政策が目立ちます。

第1回テレビ討論会の際、クリントン氏が優位の局面ではメキシコペソほど明確ではありませんでしたが、円安ドル高が進行した背景にはクリントン氏の政策というよりもトランプ大統領の可能性が低下したことによる円安・ドル高が進行したと見ています。

なお、トランプ氏当選の場合の円高ドル安を「短期的」としているのは、中期的には財政拡大により、金利高、ドル高となる可能性が考えられるからです。また、そもそも法案提出は議会の権限であり、共和党主流派がトランプ氏の政策に慎重姿勢な面もあり、民主党と共和党主流派がタッグを組めば安易に法案成立とならない可能性もあるからです。

図表1 クリントン、トランプ氏の主な政策