2021年1月29日に行われた、住友化学株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:住友化学株式会社 常務執行役員 佐々木啓吾 氏

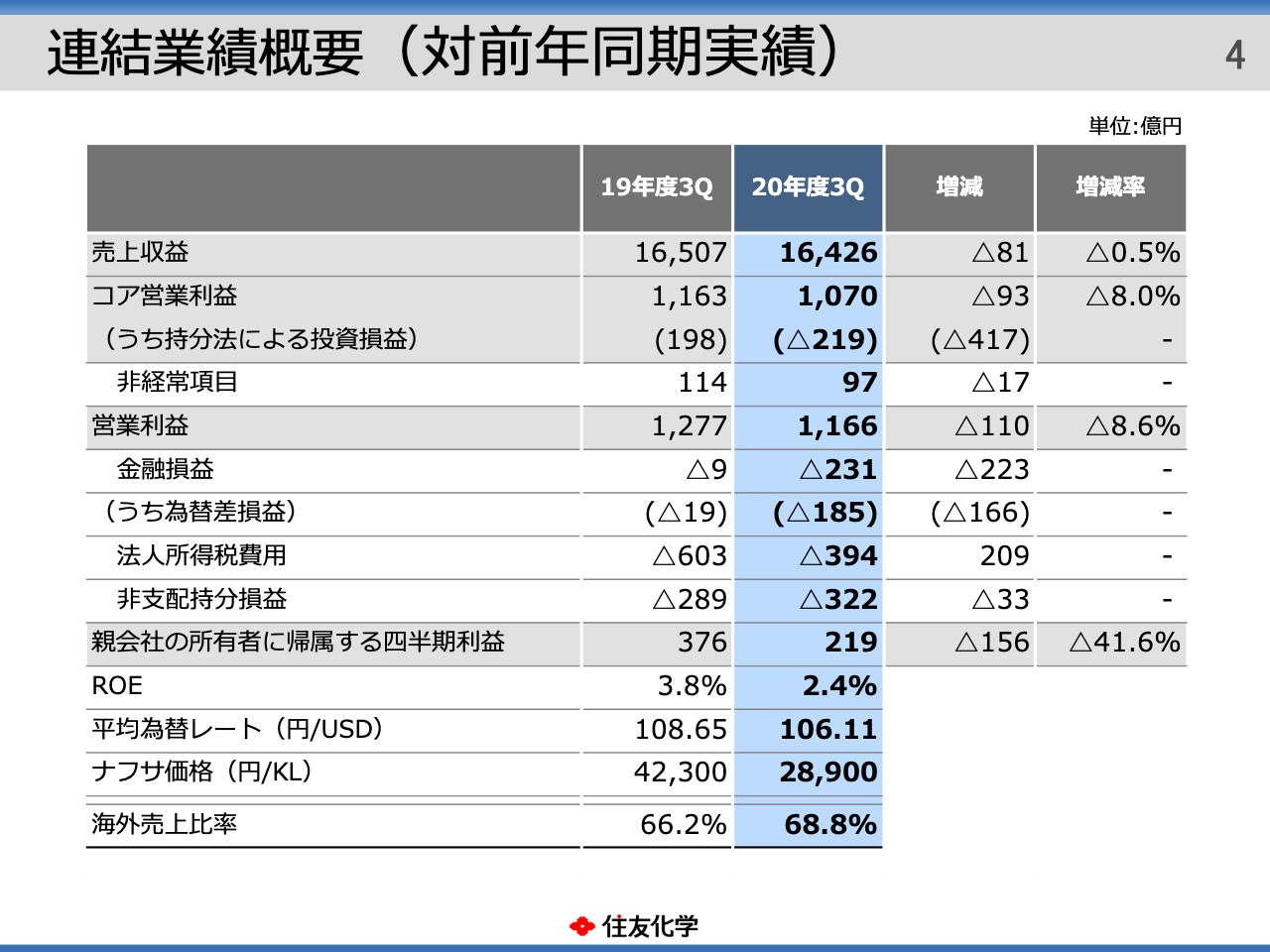

連結業績概要(対前年同期実績)

佐々木啓吾氏:住友化学の佐々木でございます。本日はお忙しいところ、当社のカンファレンスコールにご参加いただきましてありがとうございます。

投資家のみなさま、アナリストのみなさまには、日ごろから当社の経営にご理解、ご支援を賜り誠にありがとうございます。この場をお借りして厚く御礼申し上げます。それでは、ただいまから2020年度第3四半期の業績および年間の業績見通しについてご説明いたします。

スライドの4ページをご覧ください。2020年度第3四半期の連結業績でございますが、売上収益が1兆6,426億円となり、前年同期比81億円の減収となりました。経常的な収益力を表すコア営業利益は1,070億円となり、前年同期比93億円の減益となりました。

なお、10月から12月の3ヶ月間、いわゆるクオーターベースでございますが、500億円を超える利益を達成することができました。

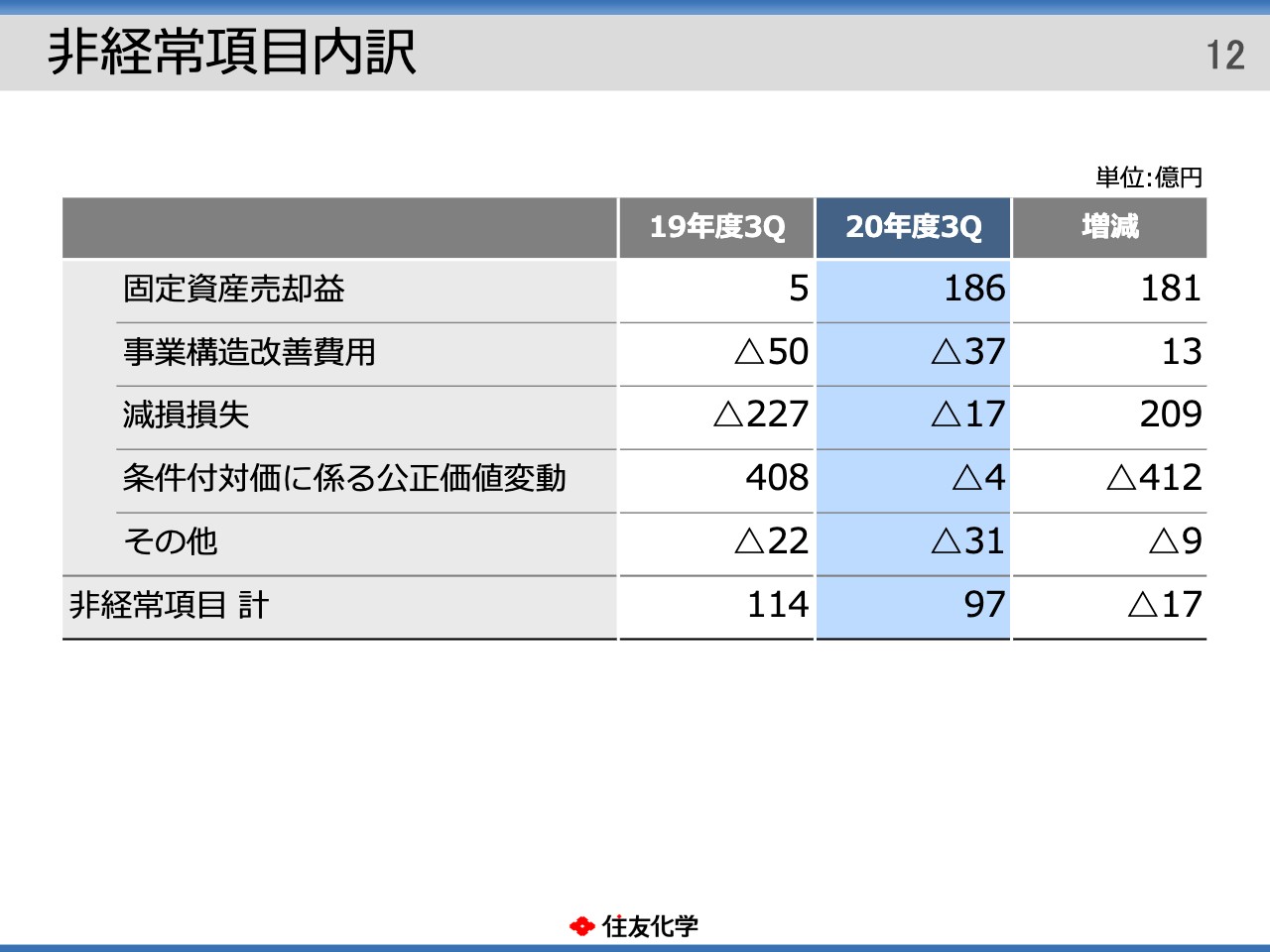

コア営業利益に含まれない非経常項目につきましては、利益方向として、大日本住友製薬における旧茨城工場の売却等にともなう固定資産の売却益を186億円計上し、損失方向として事業構造改善費用37億円などを計上しました。この結果、ネットでは97億円の利益となりました。

一方、前年同期は、医薬品における事業計画の見直しにともなう減損損失に加えまして事業構造改善費用などを計上しましたが、それを上回る条件付き対価にかかる公正価値変動の利益を計上したため、前年同期との比較では17億円悪化いたしました。

この結果、営業利益は1,166億円となり、前年同期比110億円の減益となりました。金融損益につきましては231億円の損失となり、前年同期比223億円悪化いたしました。このうち為替損益は、当期は円高が進行したことから185億円の損失を計上したため、前年同期比で166億円悪化いたしました。

法人所得税費用は394億円となり、前年同期に比べ209億円税負担が減少しました。主な減少要因といたしましては、前年同期において先ほど申し上げた医薬品における事業協力の見直しにともない、資産の取り崩しを行ったことによるところでございます。

この結果、親会社の所有者に帰属する四半期利益、いわゆる最終段階の利益につきましては219億円となり、前年同期比156億円悪化いたしました。

当社業績に影響を与えます為替レートとナフサ価格でございますが、USドルにつきましては期中平均レートが106.11円、また、ナフサ価格につきましてはキロリットルあたり2万8,900円となり、前年同期と比べ円高原料安となりました。

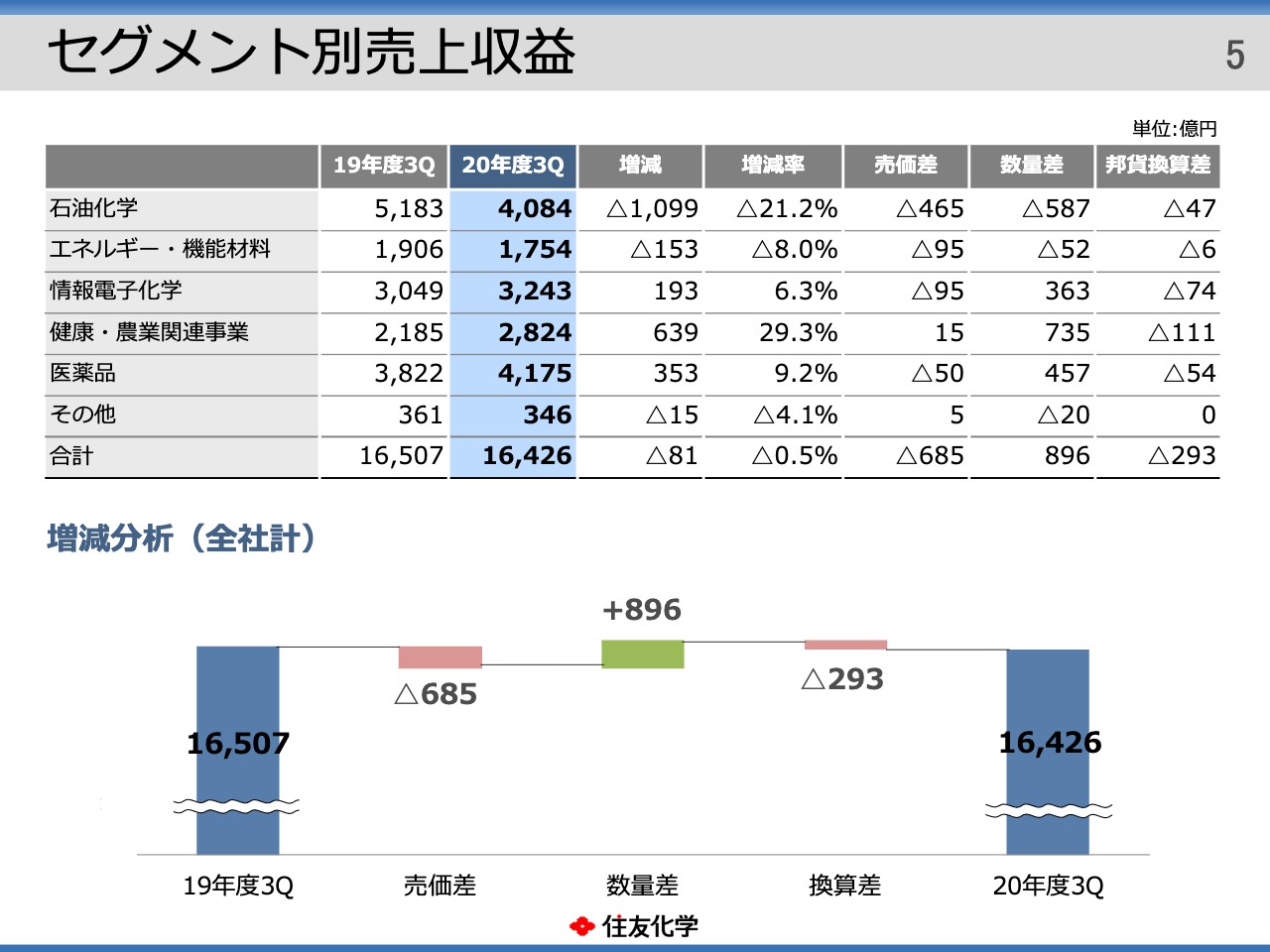

セグメント別売上収益

続きまして、セグメント別の業績概要をご説明いたします。5ページをご覧ください。全社の売上収益は、前年同期比81億円の減収となりました。セグメント別には、情報電子化学、健康・農業関連事業、医薬品で増収となった一方で、石油化学、エネルギー・機能材料で減収となりました。

売上収益の前年同期比集計につきましては、全社で要因別に分析いたしますと、売価差が685億円の減収。数量差が896億円の増収。子会社の売上収益の換算差は、円高にともない293億円の減収となりました。

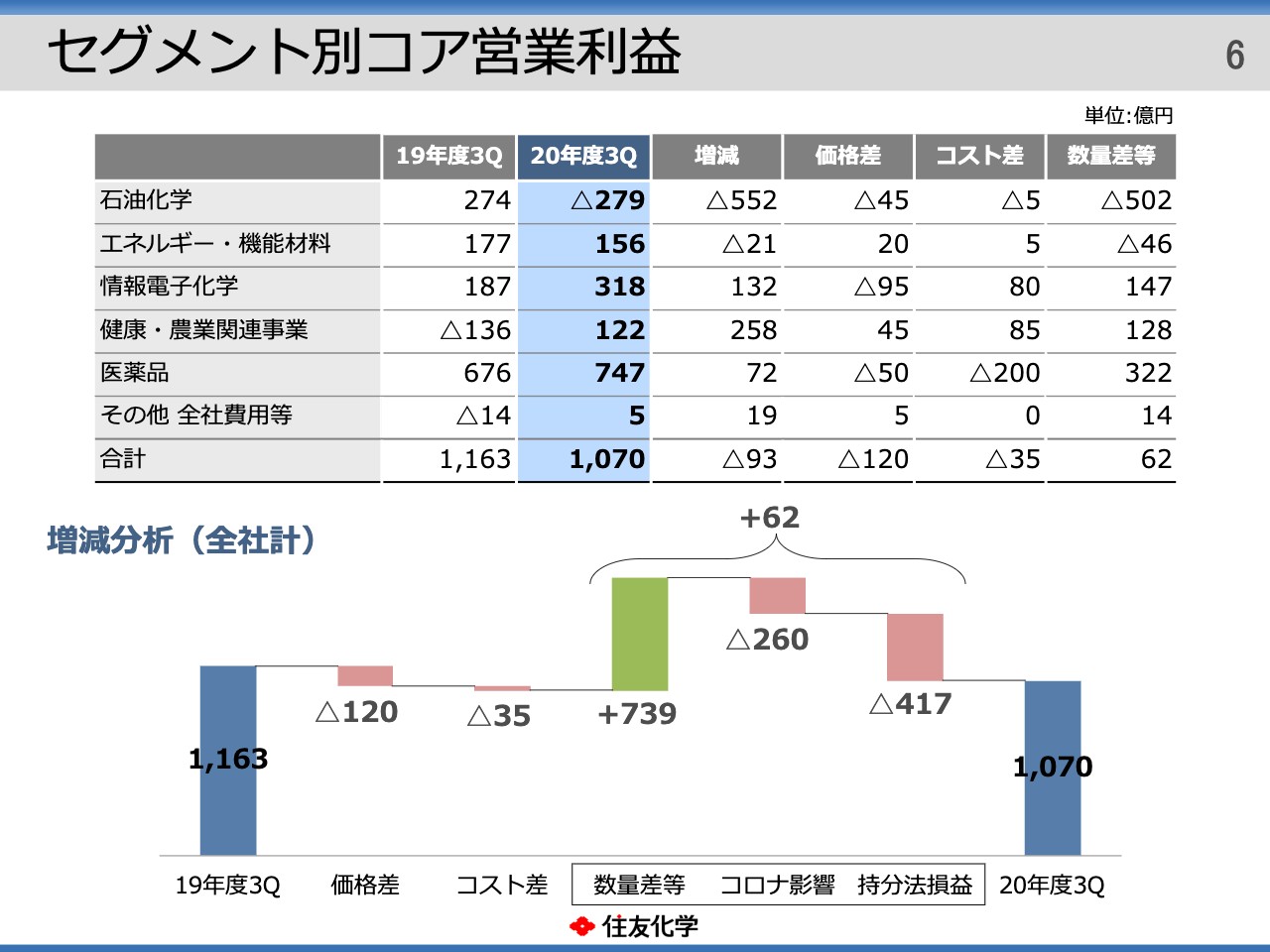

セグメント別コア営業利益

続きまして、6ページをご覧ください。コア営業利益は、前年同期比で93億円の減益となりました。セグメント別には、情報電子化学、健康・農業関連事業、医薬品で増益となった一方、石油化学、エネルギー・機能材料で減益となりました。

全社で要因別に分析いたしますと、価格面では120億円のマイナス。コスト面では35億円のマイナス。持分法投資損益の増減を含む数量差等では、62億円のプラスとなりました。

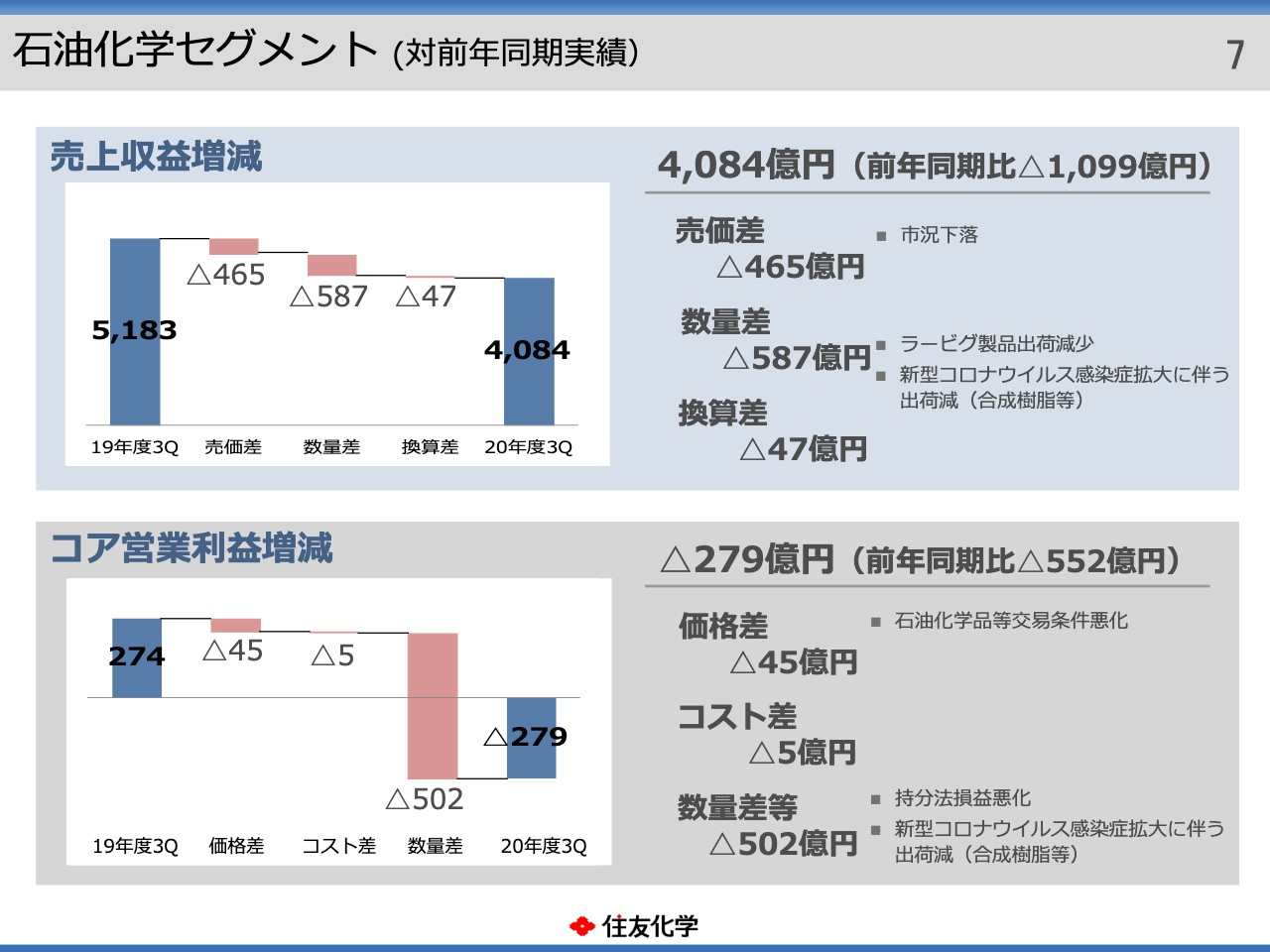

石油化学セグメント(対前年同期実績)

続きまして、各セグメント別の業績概要をご説明いたします。7ページをご覧ください。石油化学セグメントにつきましては、売上収益は4,084億円となり、前年同期比1,099億円の減収。

コア営業利益はマイナス279億円となり、前年同期比552億円悪化いたしました。売上収益はナフサなどの原料価格の下落にともない、石油化学品などの製品市況が下落いたしました。

数量面では、持分法適用会社であるペトロ・ラービグにおいて定期修繕を行ったことから、住友化学アジアでの販売数量が減少いたしました。

加えまして、新型コロナウイルス感染症拡大の影響にともなう経済活動の落ち込みによりまして、自動車関連業を中心に合成樹脂などの出荷が減少いたしました。

コア営業利益は石油化学品などの交易条件の悪化に加えて、ペトロ・ラービングなどの持分法投資損益の悪化や、新型コロナの影響によります出荷数量の減少により減益となりました。

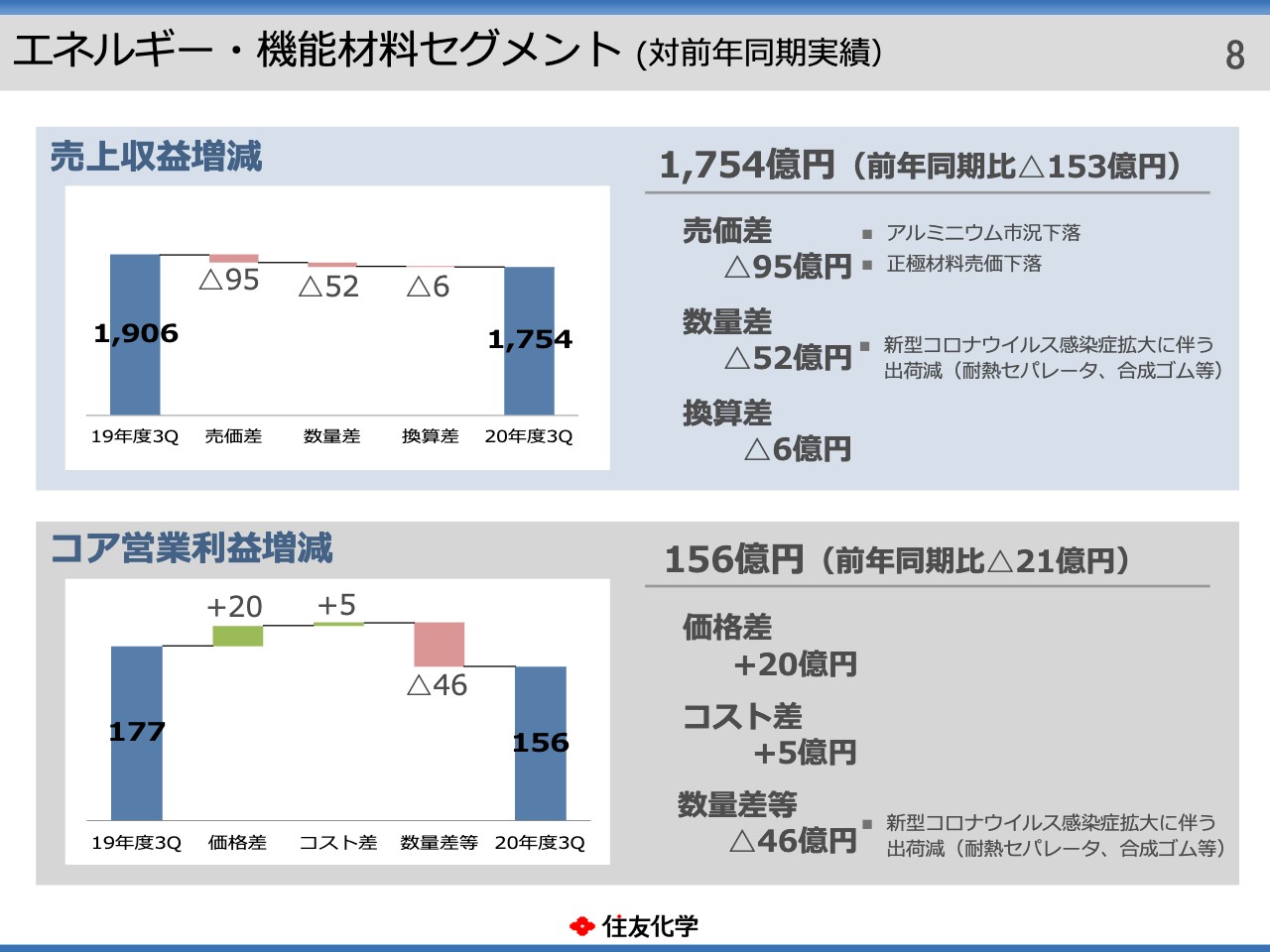

エネルギー・機能材料セグメント(対前年同期実績)

次のページをご覧ください。エネルギー・機能材料セグメントにつきましては、売上収益は1,754億円となり、前年同期比153億円の減収。コア営業利益は156億円となり、前年同期比21億円の減益となりました。

売上収益は、アルミニウムの市況や正極材料の販売価格が下落したことに加えまして、新型コロナの影響にともない、自動車関連用途のリチウムイオン電池用のセパレータや合成ゴムなどの出荷が減少したため、減収となりました。コア営業利益は、主に出荷数量の減少により減益となりました。

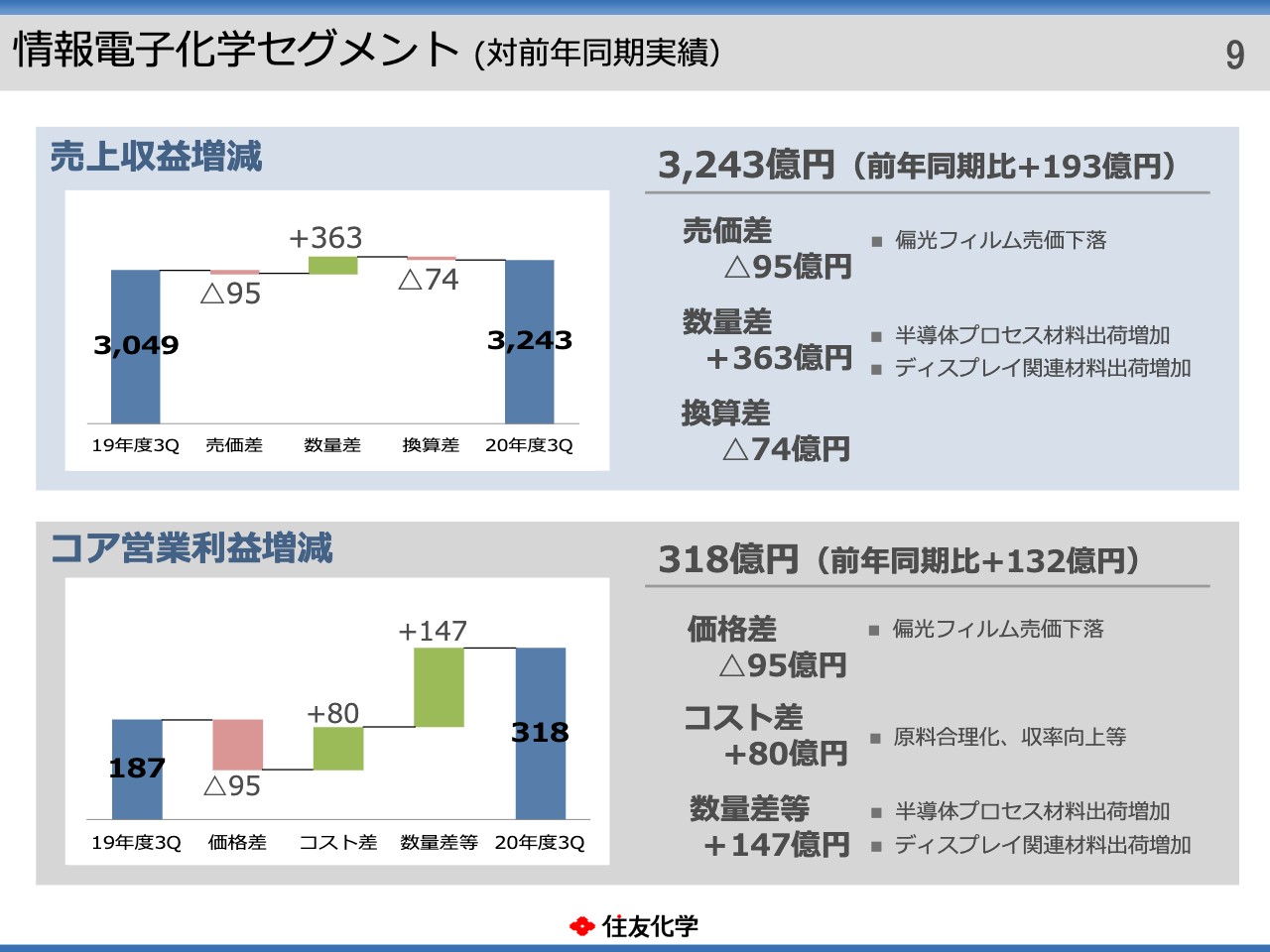

情報電子化学セグメント(対前年同期実績)

次のページをご覧ください。情報電子化学セグメントでございます。売上収益は3,243億円となり、前年同期比193億円の増収。コア営業利益は318億円となり、前年同期比132億円の増益となりました。

売上収益は、売価面では偏光フィルムの販売価格が下落しましたが、数量面では需要の伸長にともない、半導体プロセス材料である高純度ケミカルやフォトレジストの出荷が増加いたしました。また、巣ごもり需要や在宅勤務需要を背景にディスプレイ関連材料の出荷が増加したため、増収となりました。

コア営業利益は、販売価格にあるマイナスをコスト合理化や出荷数量の増加が上回ったため、増益となりました。

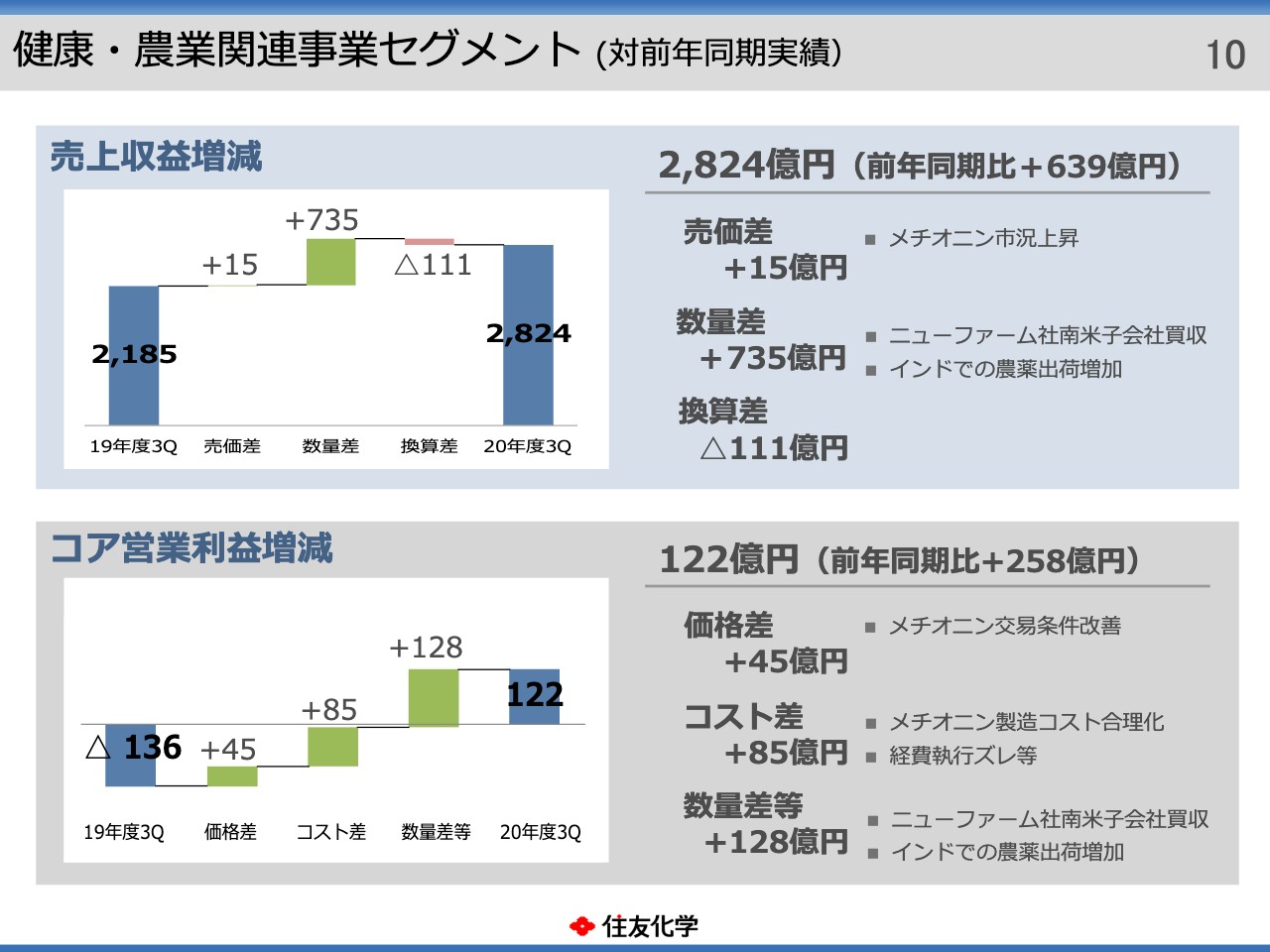

健康・農業関連事業セグメント(対前年同期実績)

次のページをご覧ください。健康・農業関連事業セグメントにつきましては、売上収益は2,824億円となり、前年同期比639億円の増収。コア営業利益は122億円となり、前年同期比258億円改善いたしました。

売上収益は、2020年4月に実施いたしましたニューファームの南米子会社の買収により、販売が増加いたしました。また、インドにおきましても農薬の出荷が増加いたしました。さらに、メチオニンは市況が上昇いたしました。その結果、前年同期比で増収となりました。

コア営業損益は、メチオニンの交易条件の改善やメチオニンのコスト合理化、経費の執行ズレを含みますコスト差のプラス要因に加えまして、南米事業買収やインドでの農薬の出荷増加などにより、損益は改善いたしました。

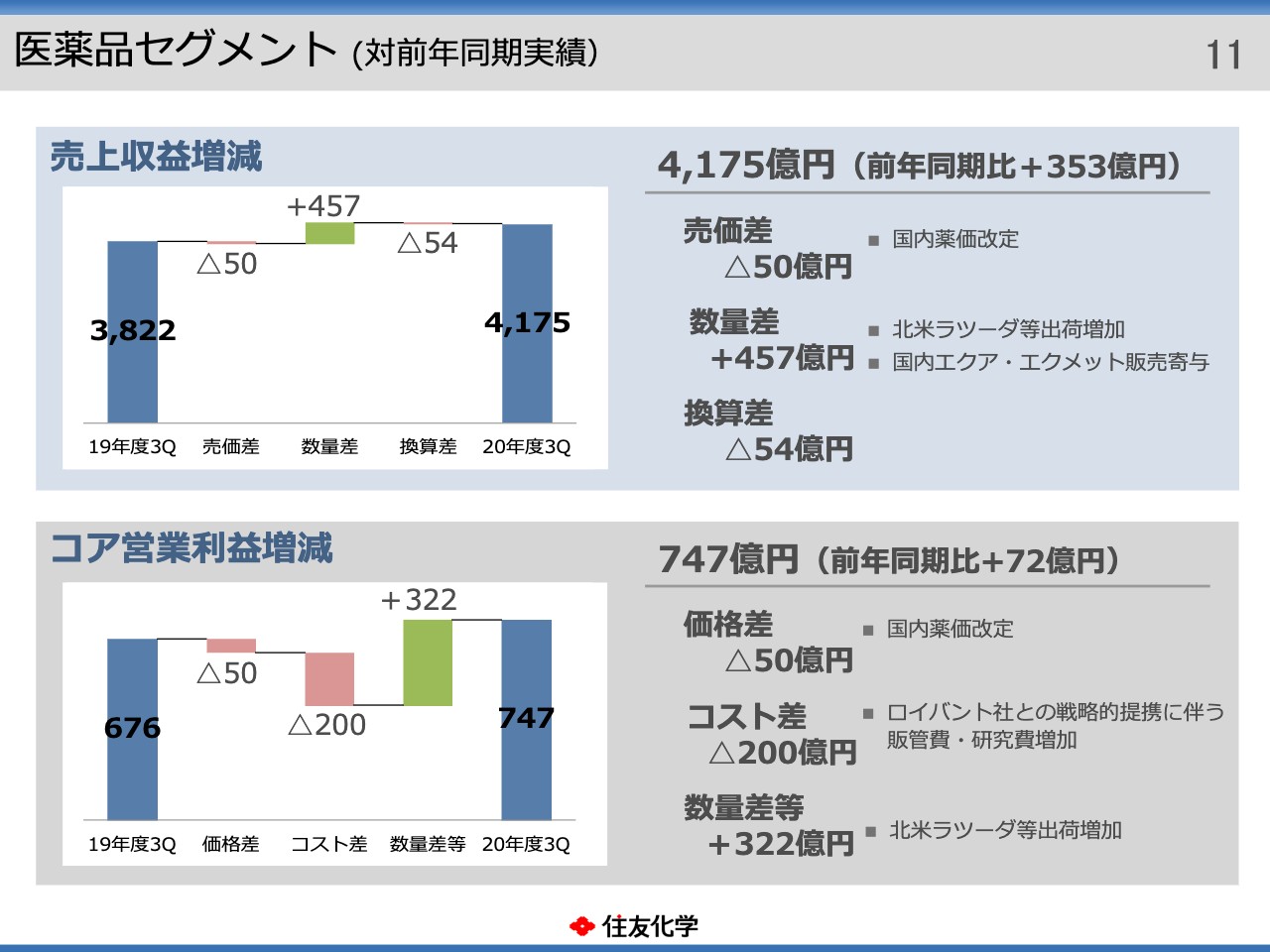

医薬品セグメント(対前年同期実績)

次のページをご覧ください。医薬品セグメントにつきましては4,175億円となり、前年同期比353億円の増収。コア営業利益は747億円となり、72億円の増益となりました。

売上収益は、北米では「ラツーダ」の出荷が増加いたしました。また、国内では前年度に販売を開始した「エクア」「エクメット」、糖尿病治療薬でございますが、これらの寄与などにより増収となりました。

コア営業利益は、ロイバントとの戦略的提携にともない新たに取得いたしましたスミトバントおよび傘下の子会社において発生した固定費が増加しましたが、売上収益の増加によりまして増益となりました。セグメント別の業績概要の説明は以上でございます。

非経常項目内訳

次のページ、非経常項目の内訳でございます。冒頭に少し触れさせていただきましたので説明は割愛させていただきます。

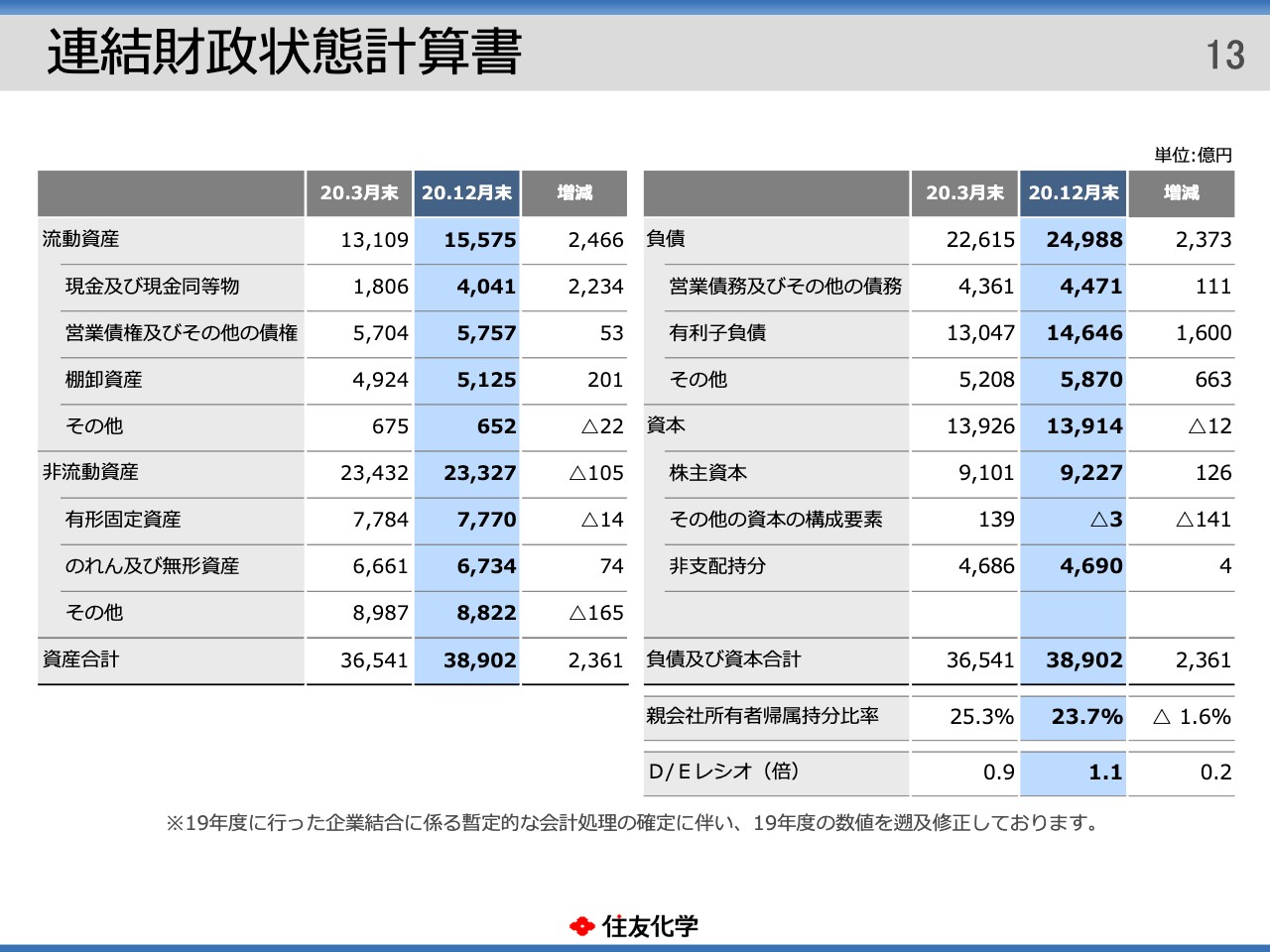

連結財政状態計算書

続きまして、連結財政状態の計算書の内容をご説明いたします。13ページをご覧ください。2020年12月末の総資産は3兆8,902億円となりまして、前期末と比べて2,361億円増加いたしました。

主に手元流動性の確保の観点から、現金および現金同等物を増加させたことによるものでございます。有利子負債は1兆4,646億円となり、前期末に比べまして1,600億円増加いたしました。

有利子負債から現金および現金同等物を差し引きました、いわゆるネットの有利子負債残高は減少しております。12月に公表いたしましたファイザーとの「レルゴリクス」に関する開発および販売提携契約の締結にともないます契約一時金、6億5,000万ドルでございますが、これを授与したことが寄与しております。

資本は1兆3,914億円となり、前期末に比べて12億円の減少となりました。親会社所有者帰属持分比率、いわゆる自己資本比率は23.7%となり、前期末に比べ1.6ポイント悪化しております。

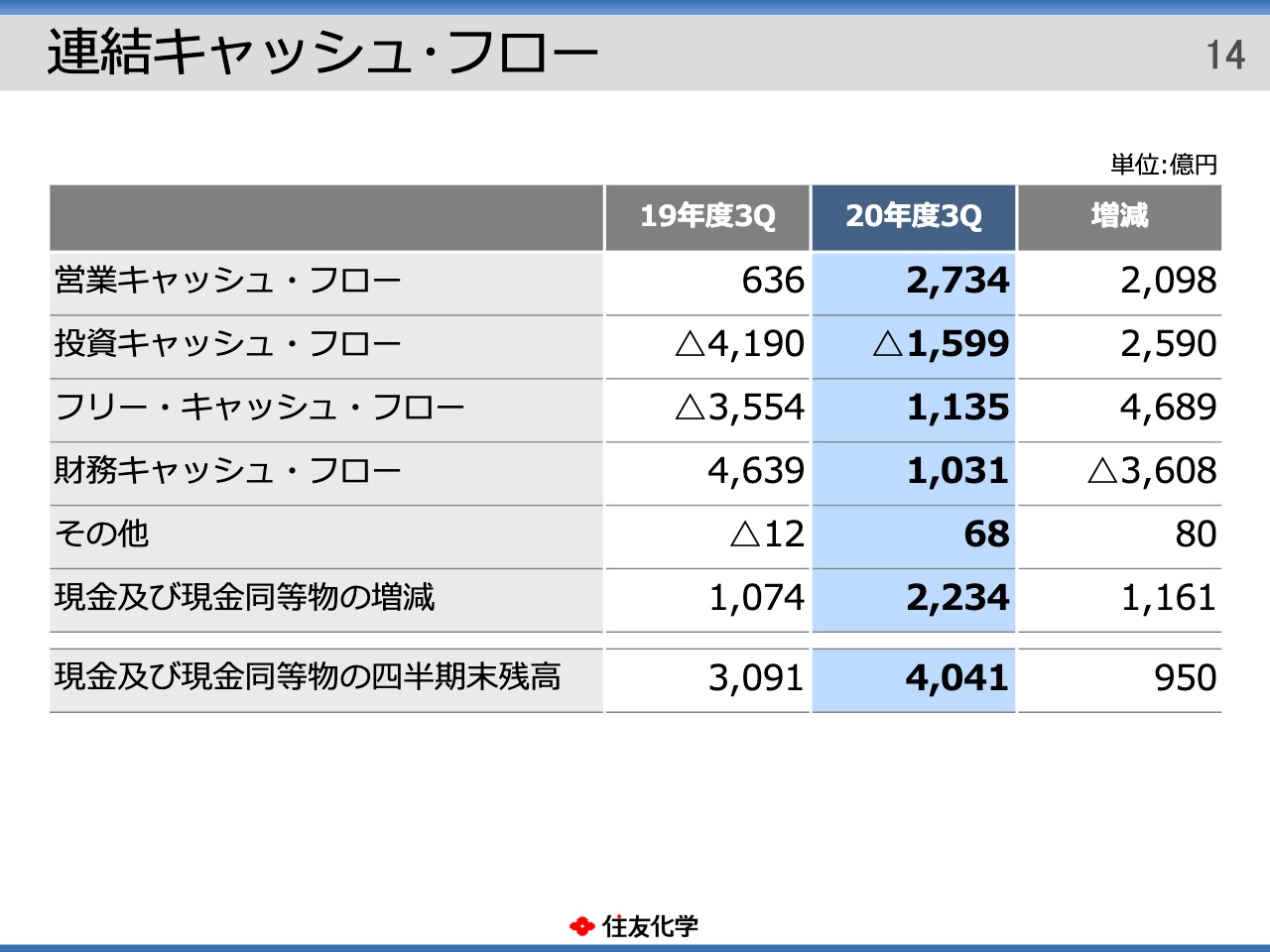

連結キャッシュ・フロー

続きまして、連結キャッシュ・フローについてご説明いたします。14ページをご覧ください。営業キャッシュ・フローは2,734億円の収入となり、前年同期に比べ2,098億円収入が増加しました。主に、運転資金が改善したことによるものです。ファイザーからの契約一時金も増加要因となってございます。

投資キャッシュ・フローは1,599億円の支出となり、前年同期に比べ2,590億円支出が減少いたしました。前年同期に大日本住友製薬において、ロイバントとの戦略的提携にともなう対価の支払いを行ったことが主な原因でございます。

この結果、フリーキャッシュ・フローは1,135億円の収入となり、前年同期の3,554億円の支出と比べますと、4,689億円収入が増加いたしました。

財務キャッシュ・フローは1,031億円の収入となり、前年同期に比べて3,608億円収入が減少いたしました。

20年度年間業績予想について

次に、2020年度年間の予想についてご説明をいたします。16ページをご覧ください。現時点におきまして、2020年10月30日に発表いたしました業績予想の変更はしておりません。ご説明いたしました通り、第3四半期連結累計期間までの業績は堅調に推移しております。

当社の子会社でございます大日本住友製薬は、本年2月に「ナパブカシン」の結腸直腸がんを対象とした国際共同フェーズ3試験の解析結果を得る予定でございます。

また、昨年12月に公表しましたファイザーとの開発および販売提携にかかる契約、これの業績への影響等も織り込みまして、業績予想の修正が必要な場合は大日本住友製薬として速やかに修正を行う予定でございます。

当社といたしましても、大日本住友製薬におけます業績予想修正等を踏まえまして、連結業績予想の修正が必要な場合は速やかに公表いたします。

決算につきましてのご説明は以上です。みなさまからのご質問を承りたいと思います。本日はご参加いただき、誠にありがとうございます。