2020年11月16日に行われた、株式会社あおぞら銀行2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社あおぞら銀行 代表取締役社長CEO 谷川啓 氏

株式会社あおぞら銀行 取締役専務執行役員CFO 芥川知美 氏

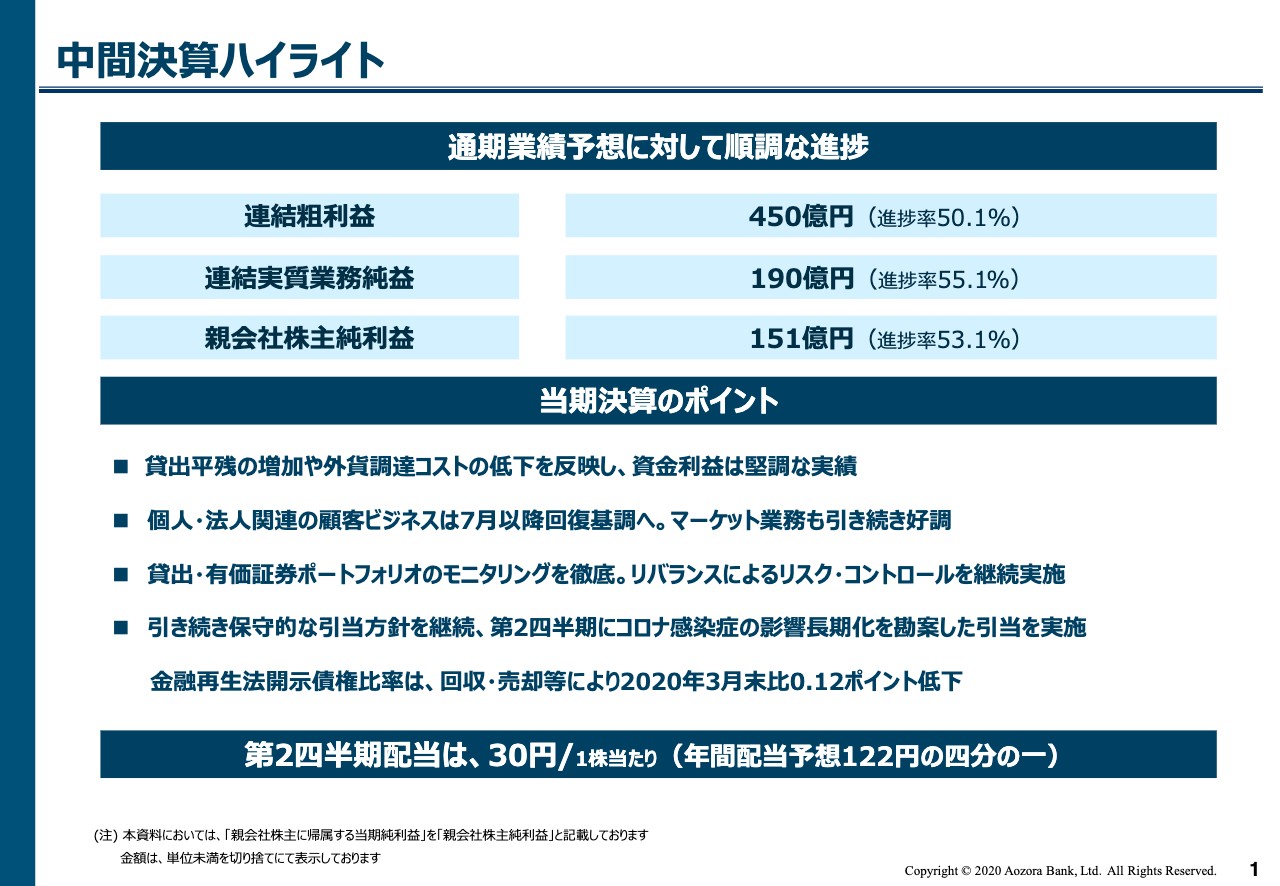

中間決算ハイライト

谷川啓氏:あおぞら銀行社長の谷川でございます。本日はお忙しいところ、あおぞら銀行のネットカンファレンスにご参加いただきまして、誠にありがとうございます。投資家、アナリストのみなさま方には、日頃より大変お世話になっております。また、この間の感染症の影響を受けておられますみなさま方に、心よりお見舞いを申し上げます。

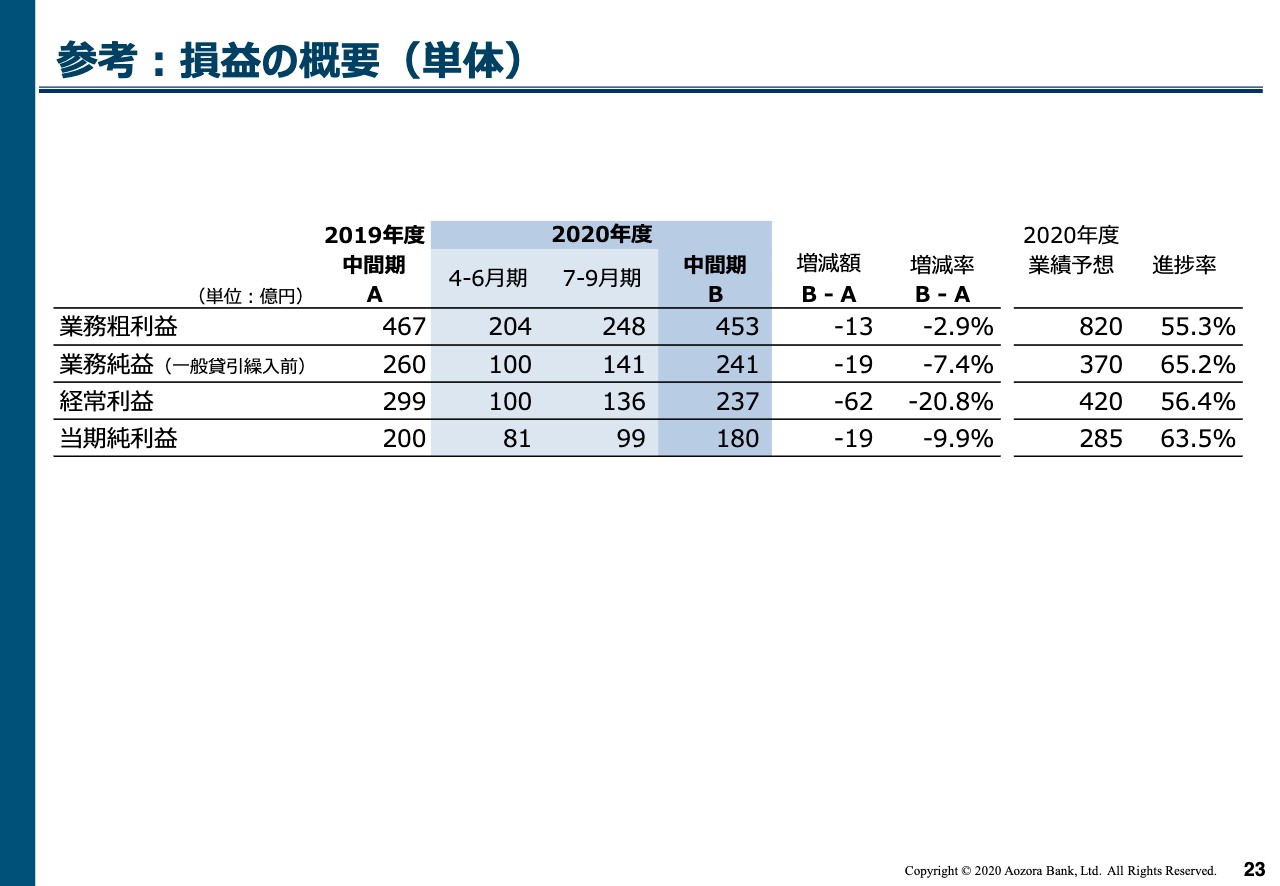

それではまず、私から当中間期決算の概要についてご報告をさせていただきます。この上期は、期初の段階では見通すことが困難な部分が数多くございましたが、各ビジネス部門におきまして、機動的な対応をさまざまに進めてまいりました結果、トップライン、ボトムラインとも、通期業績予想に対して50パーセントを上回る順調な進捗となりました。

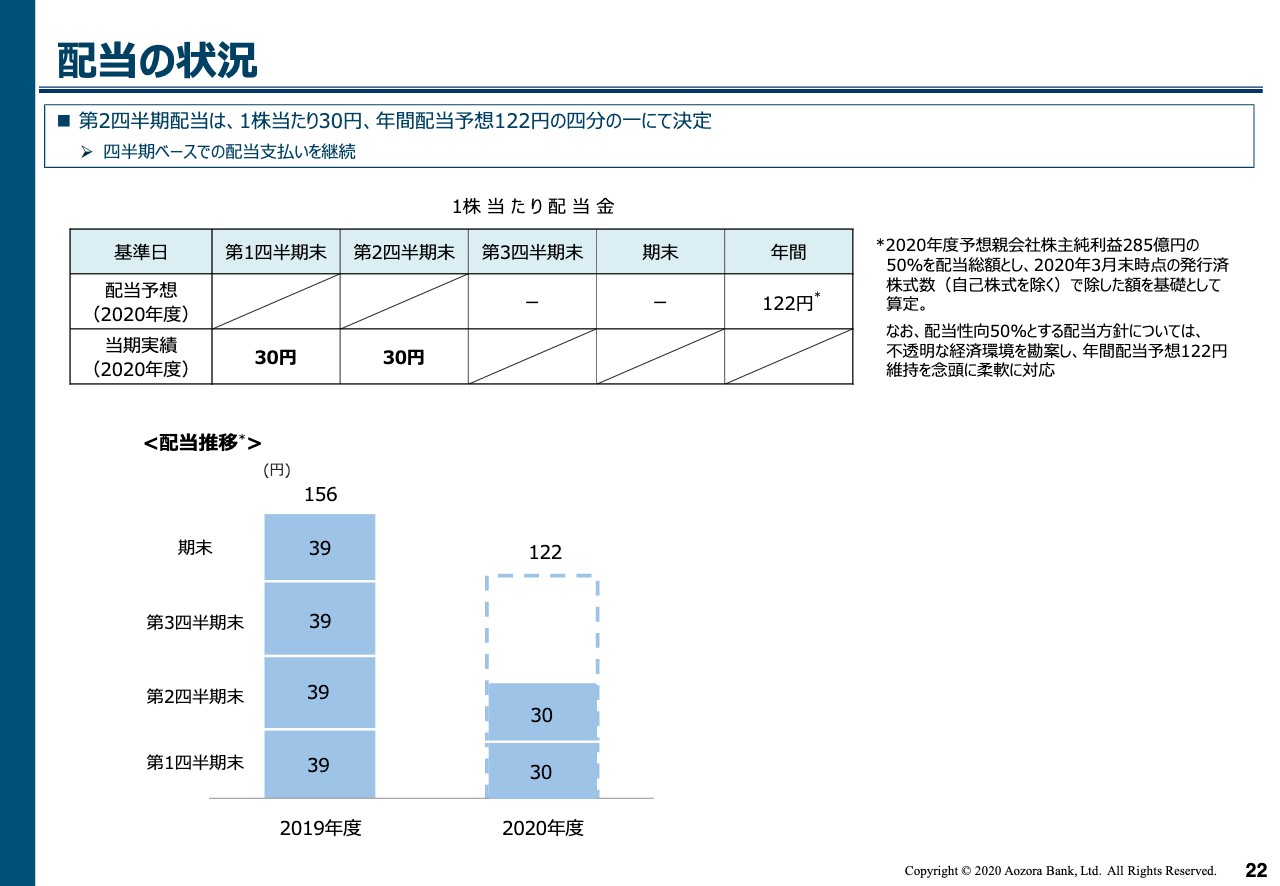

第2四半期の配当につきましては、1株当たり年間配当予想122円の4分の1にあたる、1株当たり30円と決定いたしました。

中間期におきましては、まず感染症の影響を受けられたお客さまへの対応を最優先として、資金繰り資金の貸出対応に注力を行いました。併せて、お客さまのコロナ後に向けた新たな動きが加速しております。

あおぞらグループが得意とする事業再編に関連したビジネス、あるいは個人向けのお客さま、コンサルティング等に積極的に取り組んでおります。この結果、資金利益が前年比で増加いたしましたほか、マーケット業務は引き続き順調で、顧客ビジネスの回復により非資金利益も増加に転じております。

また、ポートフォリオのクオリティ向上を目的といたしまして、貸出および有価証券のリバランスによるコントロールを継続しております。また、引き続き保守的な引当方針を継続しており、与信関連費用につきましては、回収等に伴う戻入益の計上もございまして、大きな増加とはなっておりません。

今後とも、お客さまのパートナーバンクとして、あおぞらグループが得意とするサービスを提供することで、コロナからの経済回復をサポートし社会に貢献するとともに、着実な実績を積み重ねることにより、安定的な配当を実施してまいります。

引き続きご支援を賜りますよう、よろしくお願い申し上げます。それではCFOの芥川より、内容につきましてご説明を申し上げます。

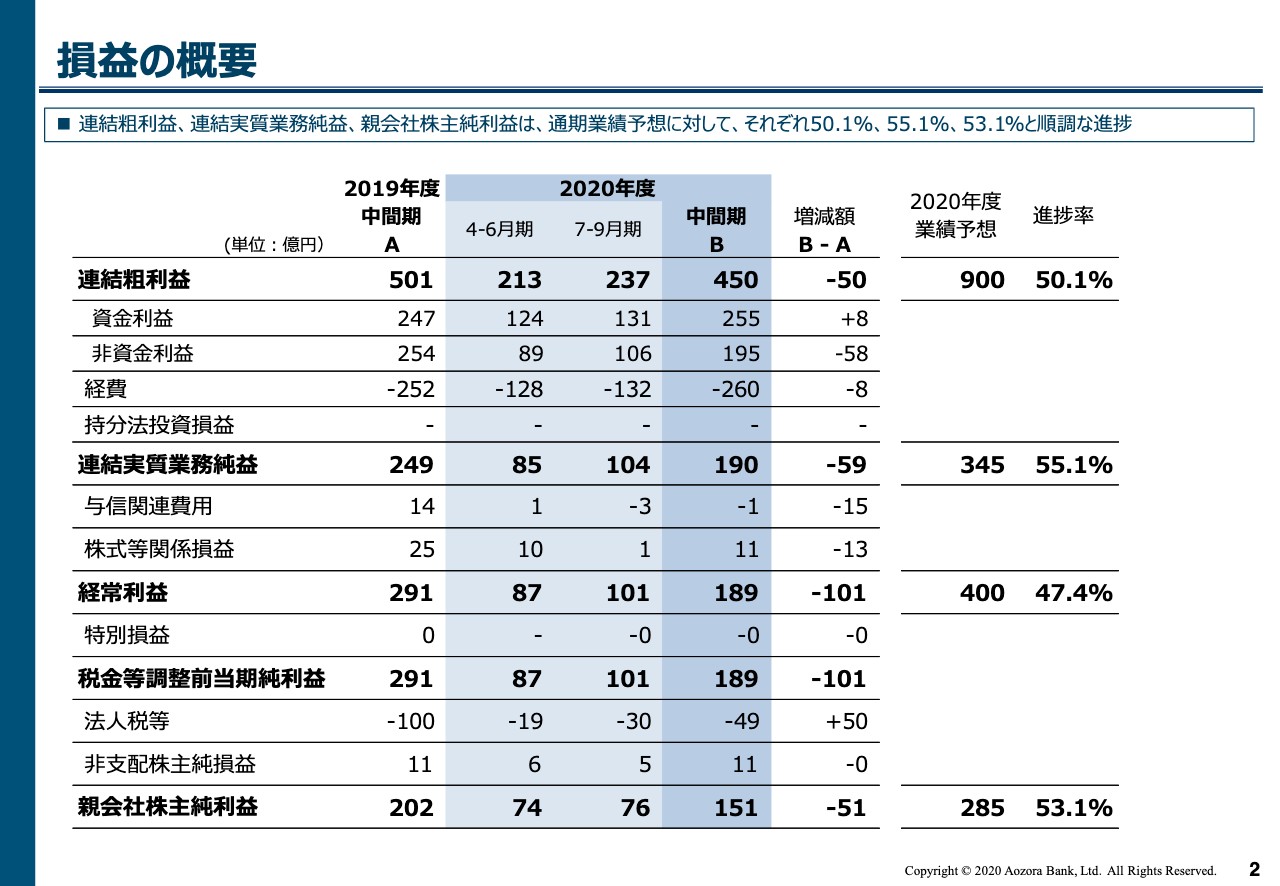

損益の概要

芥川知美氏:芥川でございます。投資家、アナリストのみなさまには、日頃より大変お世話になっております。本日公表いたしました決算概要に沿って、2021年3月期中間決算のご説明を申し上げます。

損益の概要をご覧ください。当期のトップライン、連結粗利益は前年同期比で50億円減少し450億円、経費は8億円増加し260億円、連結実質業務純益は190億円となりました。

与信関連費用は1億円の費用、株式等関係損益は11億円の利益、法人税等は49億円の費用となり、ボトムライン、親会社株主純利益は、前年同期比で51億円減少し、151億円となりました。

昨年の中間期決算との比較では減少しておりますが、連結粗利益、連結実質業務純益、親会社株主純利益は、それぞれ通期業績予想に対し、50.1パーセント、55.1パーセント、53.1パーセントと、順調な進捗となっております。

それでは以下、個別項目についてご説明します。

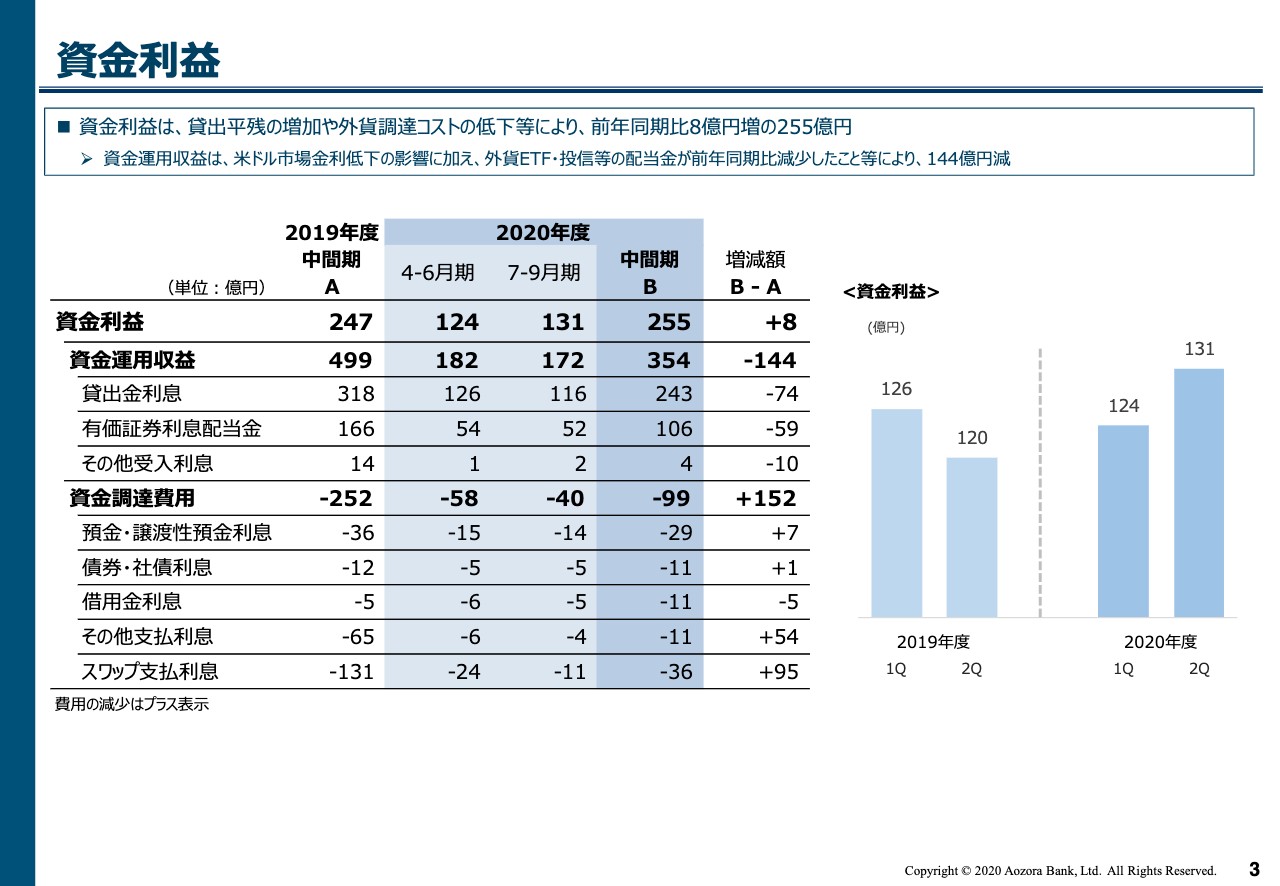

資金利益

資金利益につきましては、資金運用収益、資金調達費用ともに米ドル市場金利の大幅な低下を受け大きく減少しておりますが、ネットでは貸出金平残の増加や貸出金利鞘の改善などにより、前年同期比で8億円増加し、255億円となりました。

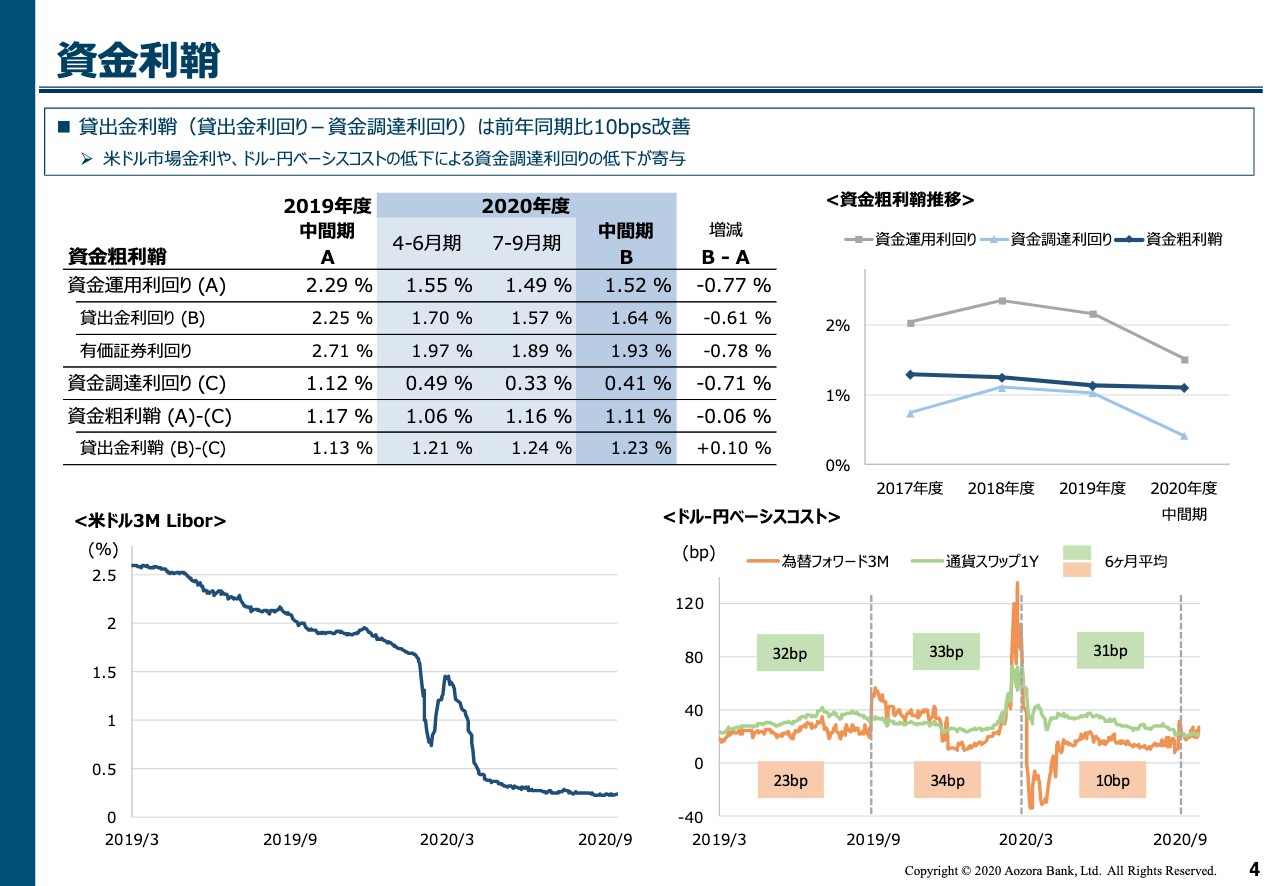

資金利鞘

資金利鞘です。資金粗利鞘は、実績配当型の外貨ETFや投信等の利益が減少したことから、前年同期比で6ベーシス縮小し、1.1パーセントとなりました。

一方、貸出金利鞘は、外貨調達に係るベーシスコスト等の低下が寄与し、前年同期比で10ベーシスポイント改善しております。

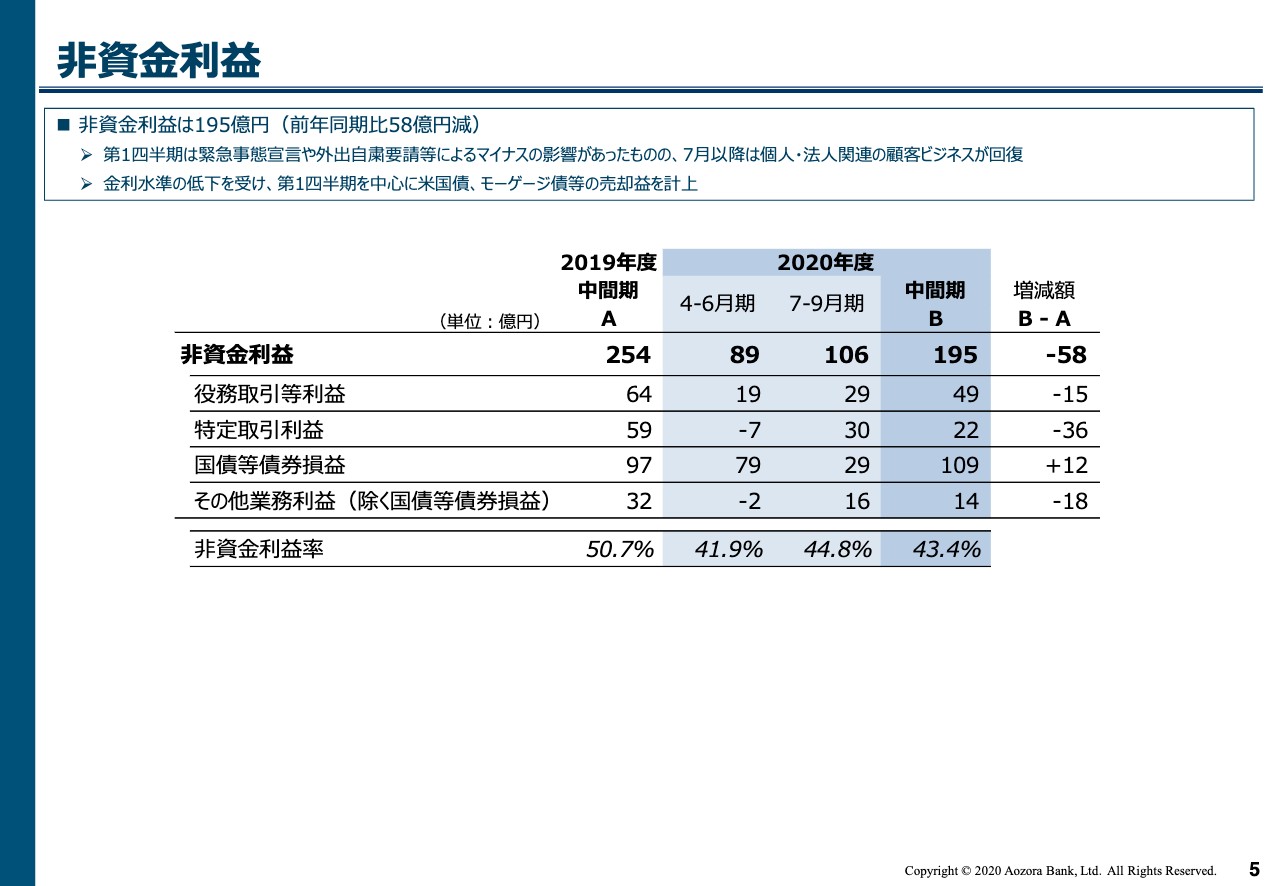

非資金利益

非資金利益は195億円となりました。第1四半期は経済活動の停滞や外出の自粛要請などにより、マイナスの影響はございましたが、第2四半期は個人・法人のお客さま関連ビジネスの収益が回復基調で推移し、加えてマーケット業務も順調な業績をあげております。

非資金利益の内訳につきましては、次ページ以降でご説明いたします。

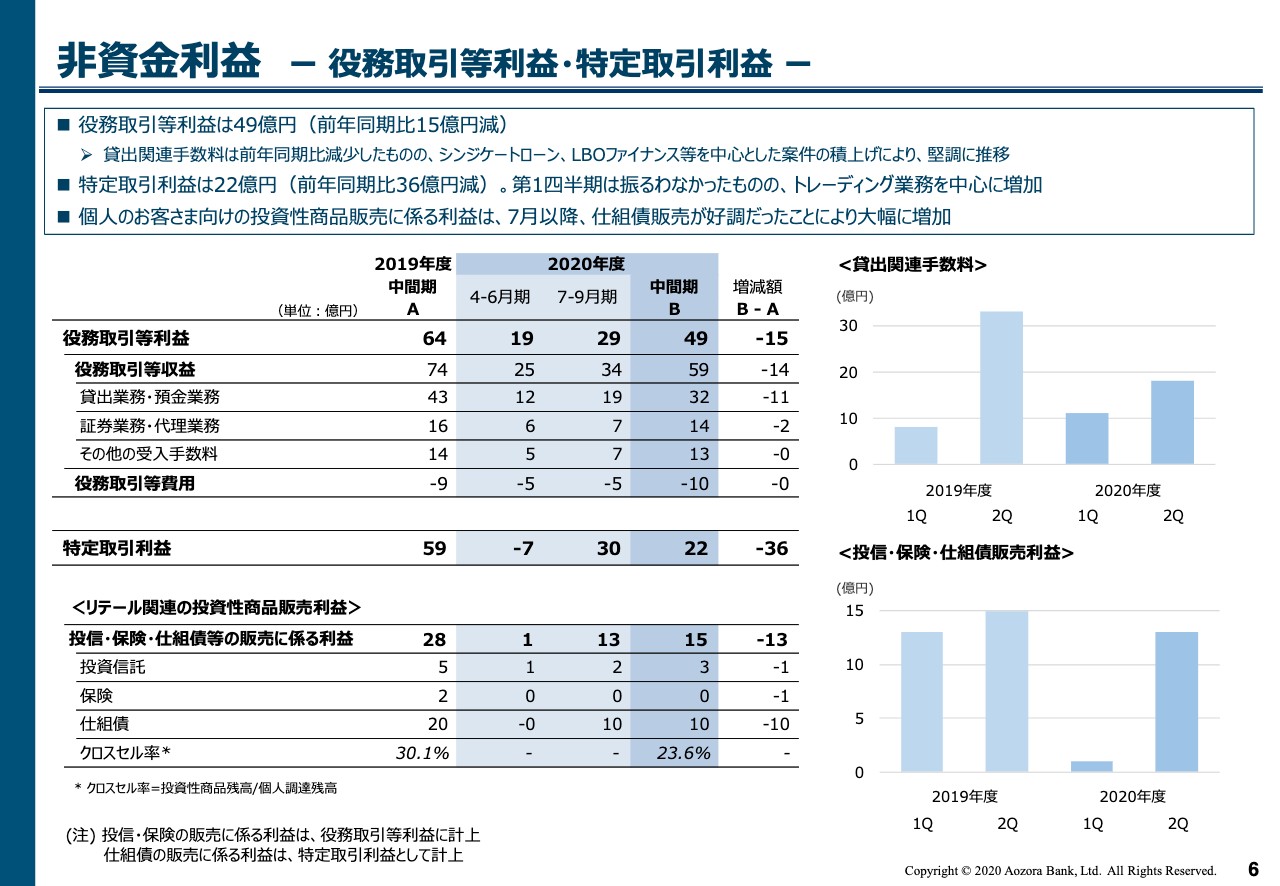

非資金利益 –役務取引等利益・特定取引利益–

役務取引等利益は49億円となりました。貸出関連手数料は、昨年は第2四半期に大口案件の寄与があったことから、昨年中間期との比較では減少しておりますものの、シンジケートローンやLBOファイナンス案件の取り組みなどにより、例年並みの堅調な実績となりました。

特定取引利益は22億円となりました。第1四半期はやや低調でございましたが、第2四半期に入り、個人のお客さまへの仕組債の販売や、これに伴うトレーディング収益が好調に推移するなど、全体として回復基調にございます。

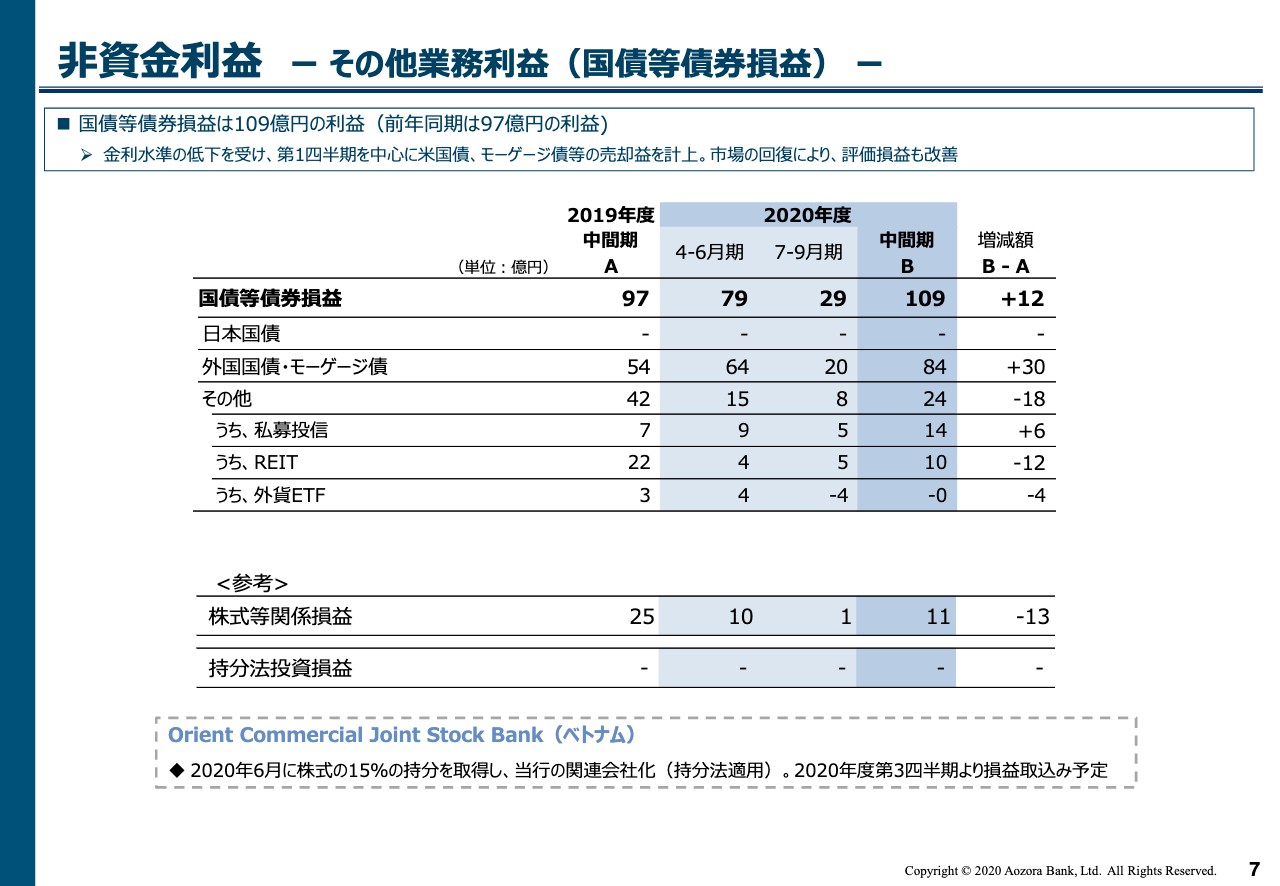

非資金利益 –その他業務利益(国債等債権損益)–

国際等債券損益は、グローバルな金融緩和政策による長期金利の低下を受けて、第1四半期を中心に、米国債やモーゲージ債の機動的なオペレーション行ったことにより、上期は約109億円の利益となりました。市場価格が回復したタイミングを捉え、海外ETFや投信を中心に、リスクポジションを調整し、評価損益も3月末比で468億円改善しております。

なお、ページの下に株式等関係損益を参考として記載しております。第1四半期に実施した非上場株式の売却などにより、11億円の利益となっております。

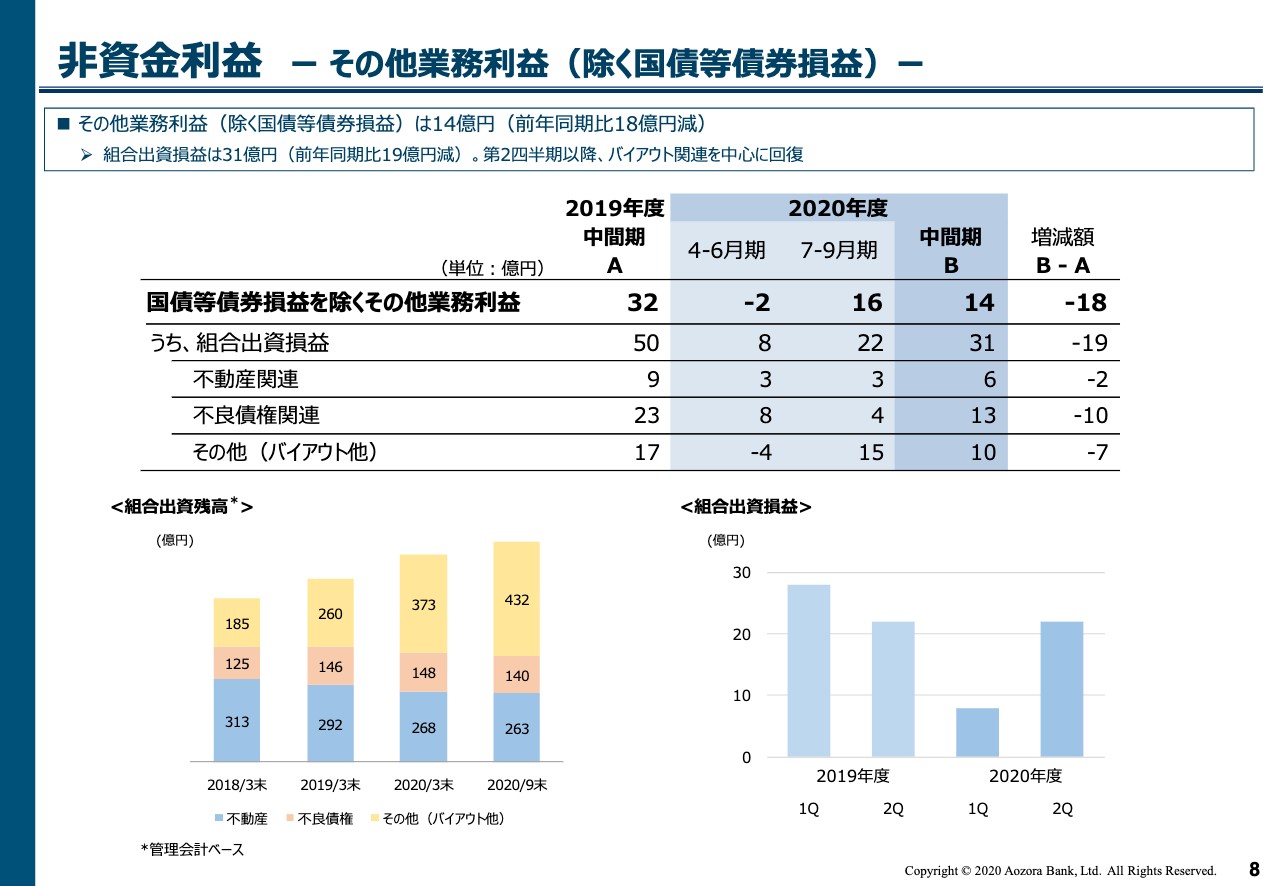

非資金利益 –その他業務利益(除く国債等債権損益)–

国債等債券損益を除くその他の業務利益は14億円となりました。このうち、組合出資損益につきましては、右下のグラフのとおり、第2四半期はバイアウトの大型案件のエグジットにより、第1四半期に比べ大幅に増加し、中間期は31億円の実績となっております。

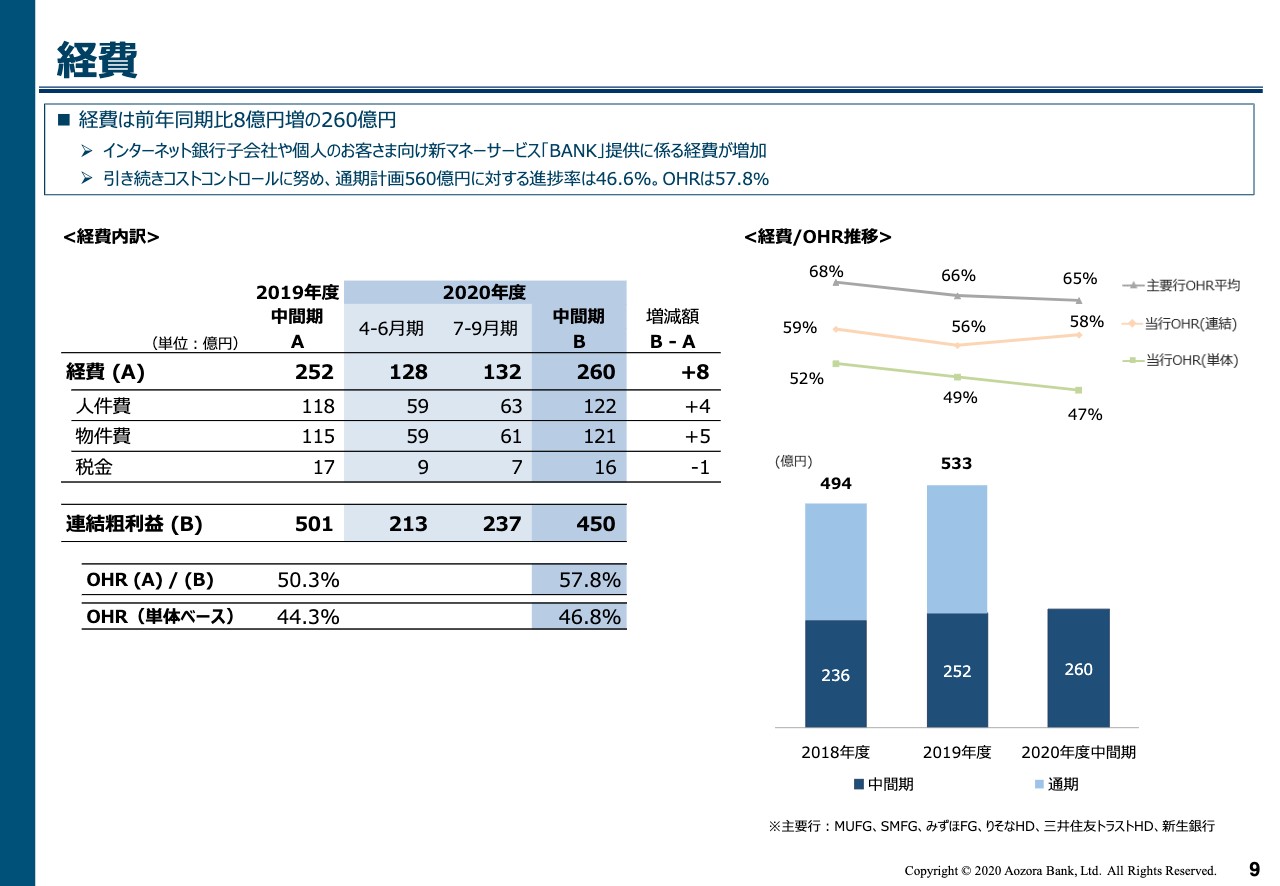

経費

経費につきましては、GMOあおぞらネット銀行や、新マネーサービス「BANK」関連の経費の増加などにより、前年同期比で8億円増加し、260億円となりました。

期初の通期計画560億円に対する進捗率は、46.6パーセントとなっております。この結果、OHRも、通期計画の62.2パーセントに対し57.8パーセントとなりました。なお、単体ベースでは46.8パーセントとなっております。

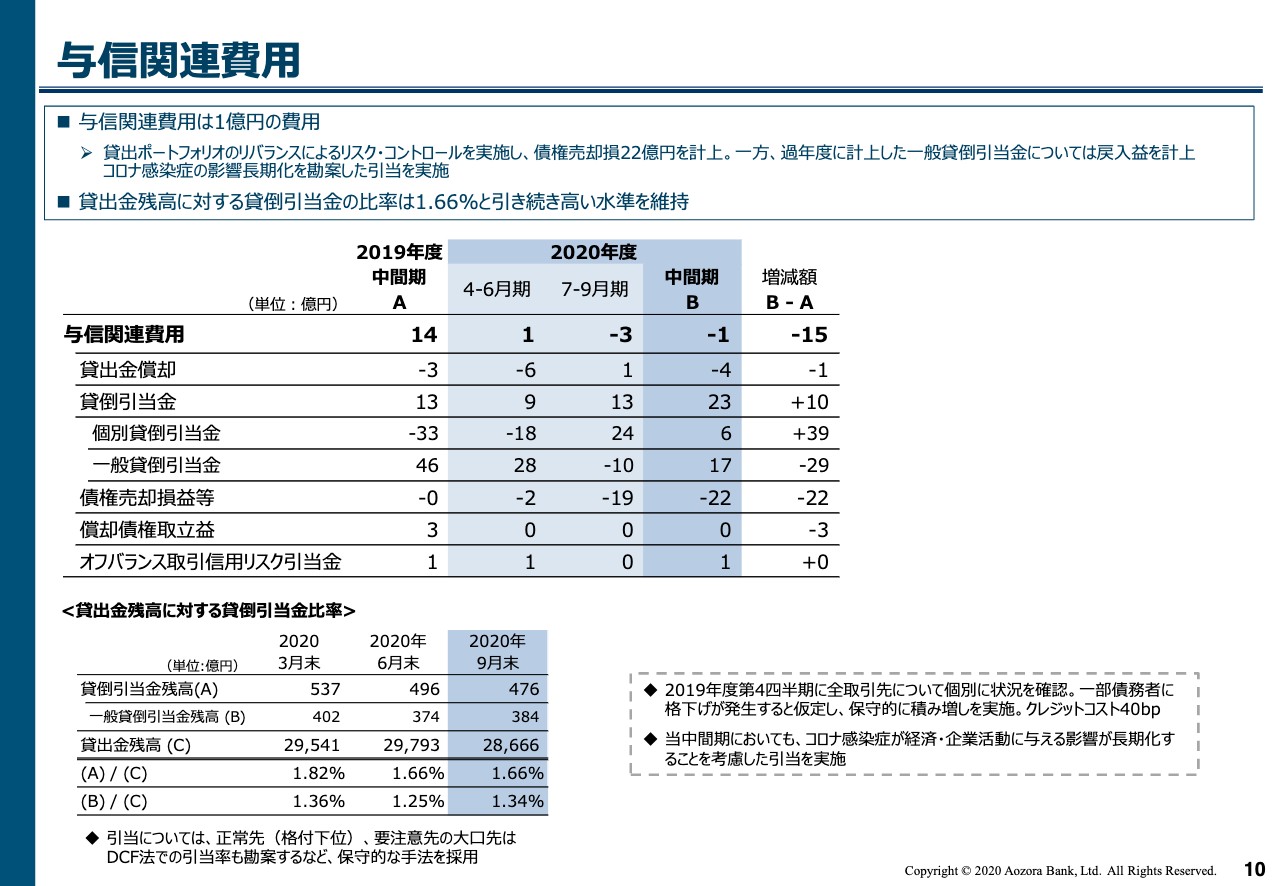

与信関連費用

与信関連費用は1億円の費用となりました。当期におきまして、将来的に回収に懸念の高い貸出金のリバランスを実施し、売却損を計上しておりますが、昨年度第4四半期において保守的な引当を実施したこともあり、売却損はほぼ引当金の戻入益でカバーされております。

当中間期において、コロナ感染症の経済・企業活動に与える影響がより長期化することを考慮いたしまして、お取引先の状況をあらためて精査した上で、さらなる保守的な引当も実施しております。

なお、昨年度第4四半期においては、貸出金残高に対して40ベーシス程度の費用を計上いたしました。また、当期は期初予想では追加で10ベーシス程度の費用計上を想定しておりました。

上期については、結果として、与信コストは全体でほとんど発生しておりませんが、コロナの影響が長期化する可能性は相当に高いことから、楽観することなく慎重な運営を継続し、リスク管理を徹底していく方針に変わりはございません。

当期末の貸出金全体に対する貸倒引当金の比率は1.66パーセントとなり、3月末の1.82パーセントから低下しておりますが、これは先ほど申し上げたリバランスの結果、不良債権や低格付の貸出など、相対的に引当を厚く組んでいた債券を売却したことによるものです。

将来の貸出ポートフォリオ全体に対する損失に備えた一般貸倒引当金の比率は、3月末とほぼ同水準を維持しております。なお、海外貸出に対する貸出引当金の比率は約2.4パーセントとなっております。

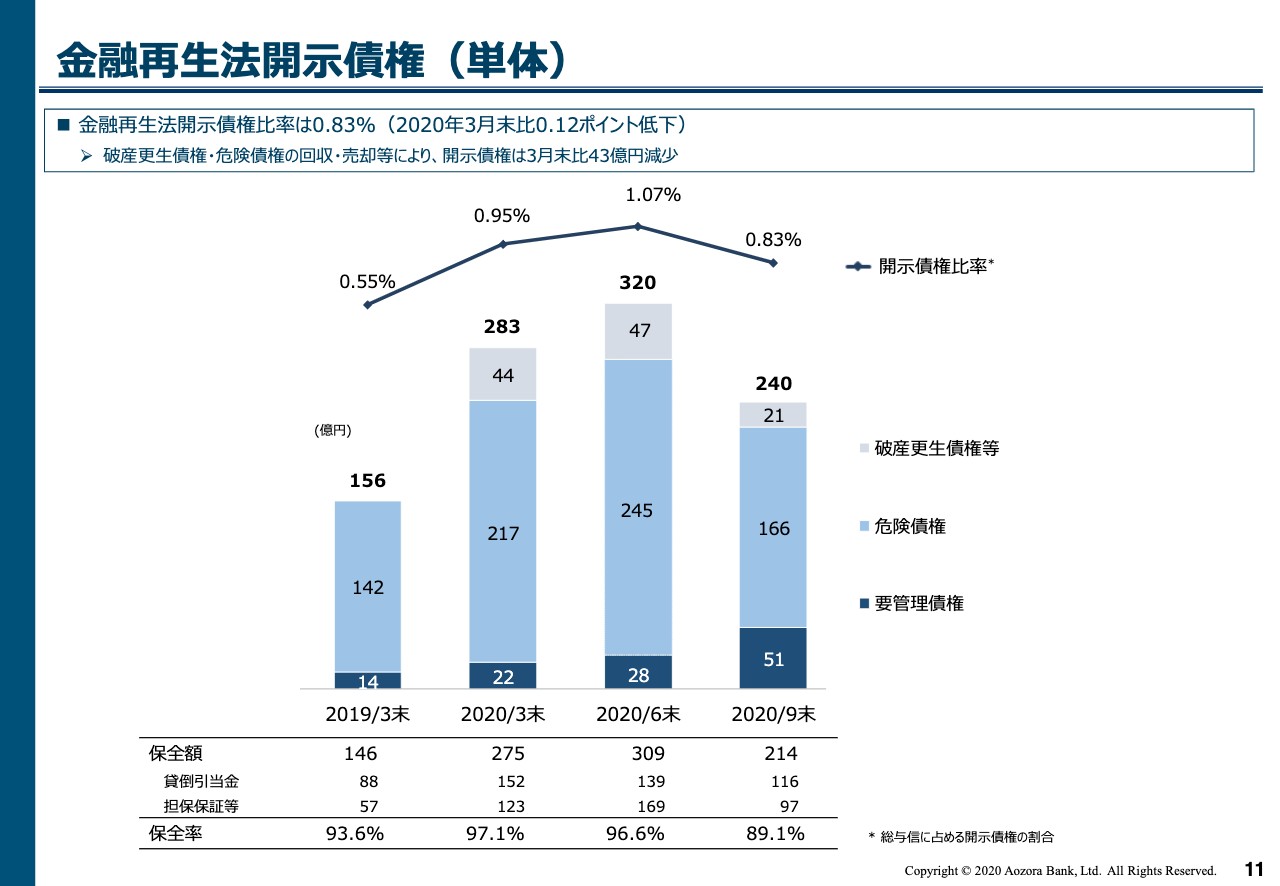

金融再生法開示債権(単体)

金融再生法開示債権は、海外を中心に破産更生債権、危険債権の回収・売却等により、前3月末比で43億円減少し240億円、開示債権比率は0.83パーセントとなりました。

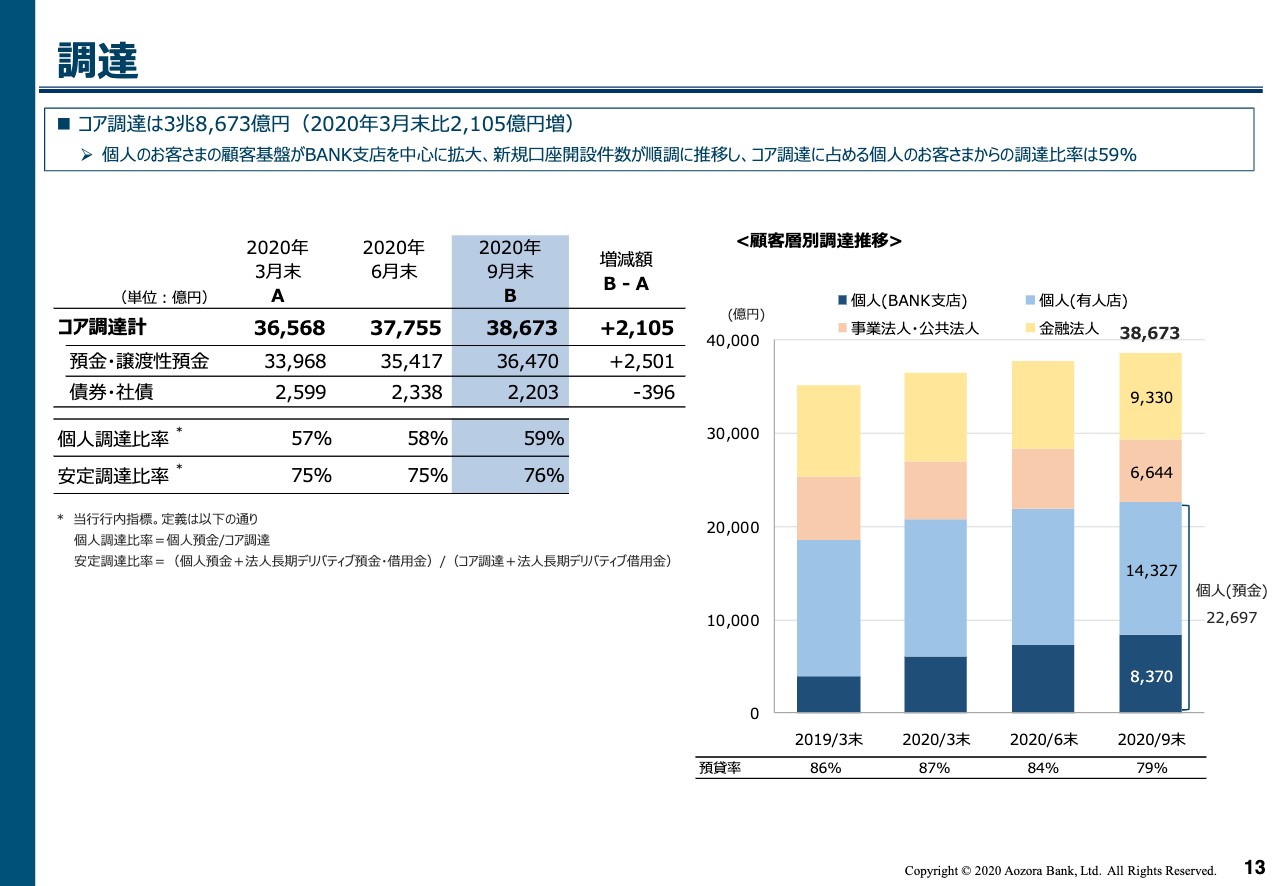

調達

次に、バランスシートについてご説明いたします。まず調達については、昨年7月にサービスを開始した「BANK支店」を中心に、個人のお客さまの預金残高が拡大し、コア調達は前3月末比で2,105億円増加しております。

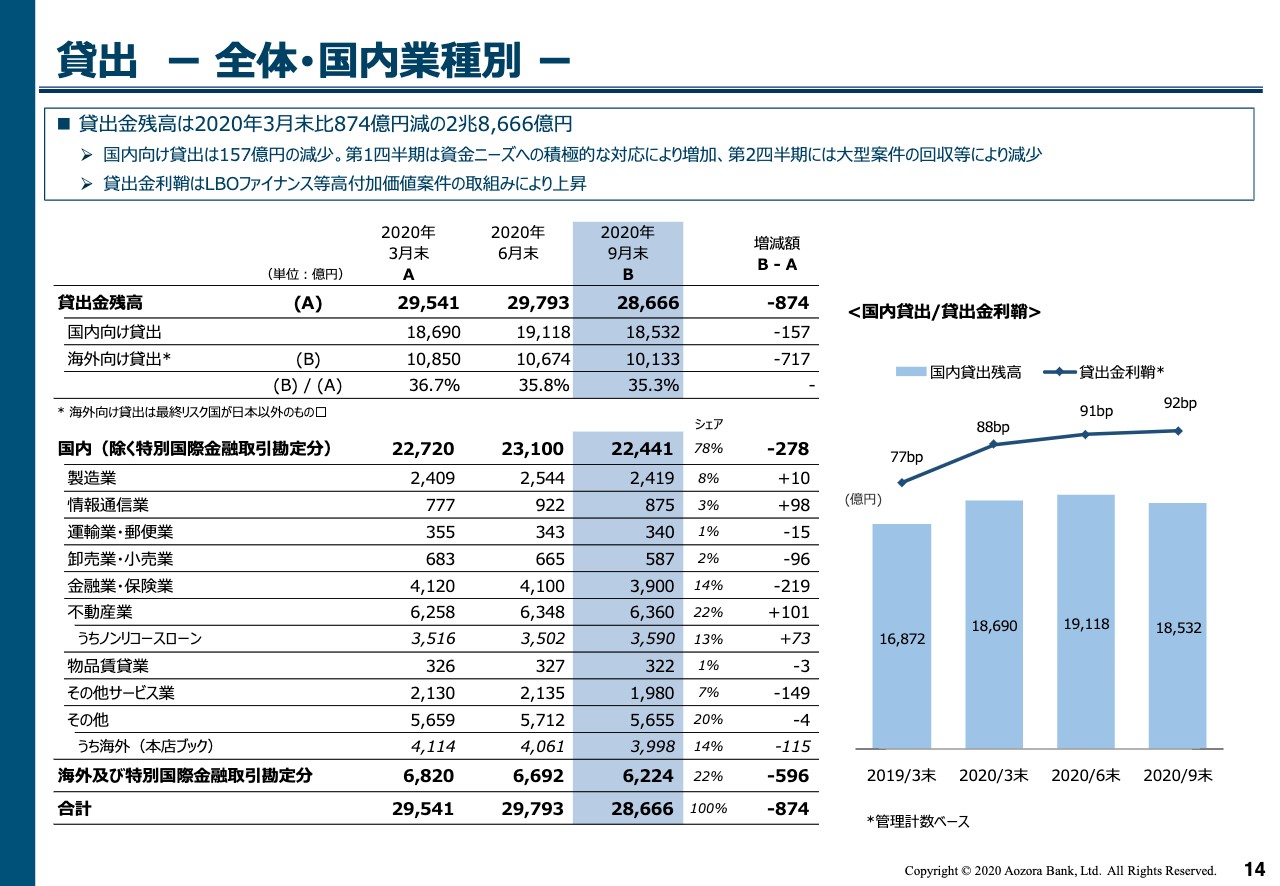

貸出 –全体・国内業種別–

貸出金のうち、国内貸出につきましては、第1四半期はコロナ関連の支援融資を含め、お取引先の資金調達ニーズに対応し、増加いたしました。

第2四半期に入り、大型プロジェクト案件が想定どおり進捗し、貸出金の返済が進んだことから、上期は3月末比で157億円の減少となりました。貸出金利鞘は、高付加価値案件の積み上がりにより上昇しております。

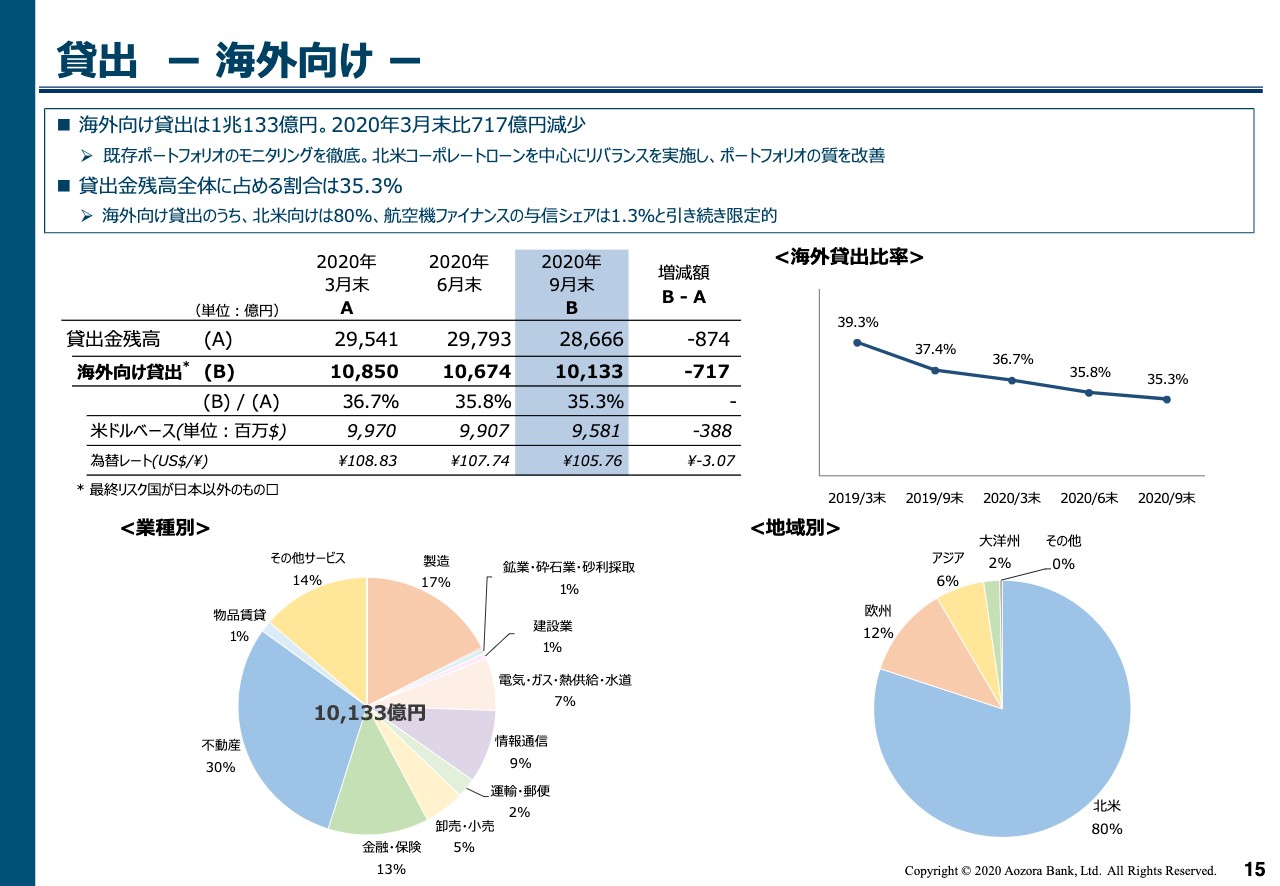

貸出 –海外向け–

海外貸出につきまして、上期において新規案件は慎重かつ選択的な取り上げを行い、寄与先のモニタリングに注力するとともに、引き続き、北米向けコーポレートローンのリバランス約320億円を実施したことから、貸出残高は円高の影響を含め717億円の減少となりました。

海外向け貸出比率は35.3パーセントと、前3月末比で1.4パーセント低下しております。今後も機動的にポートフォリオをコントロールしつつ、慎重に良質な新規案件の取り上げを行ってまいります。

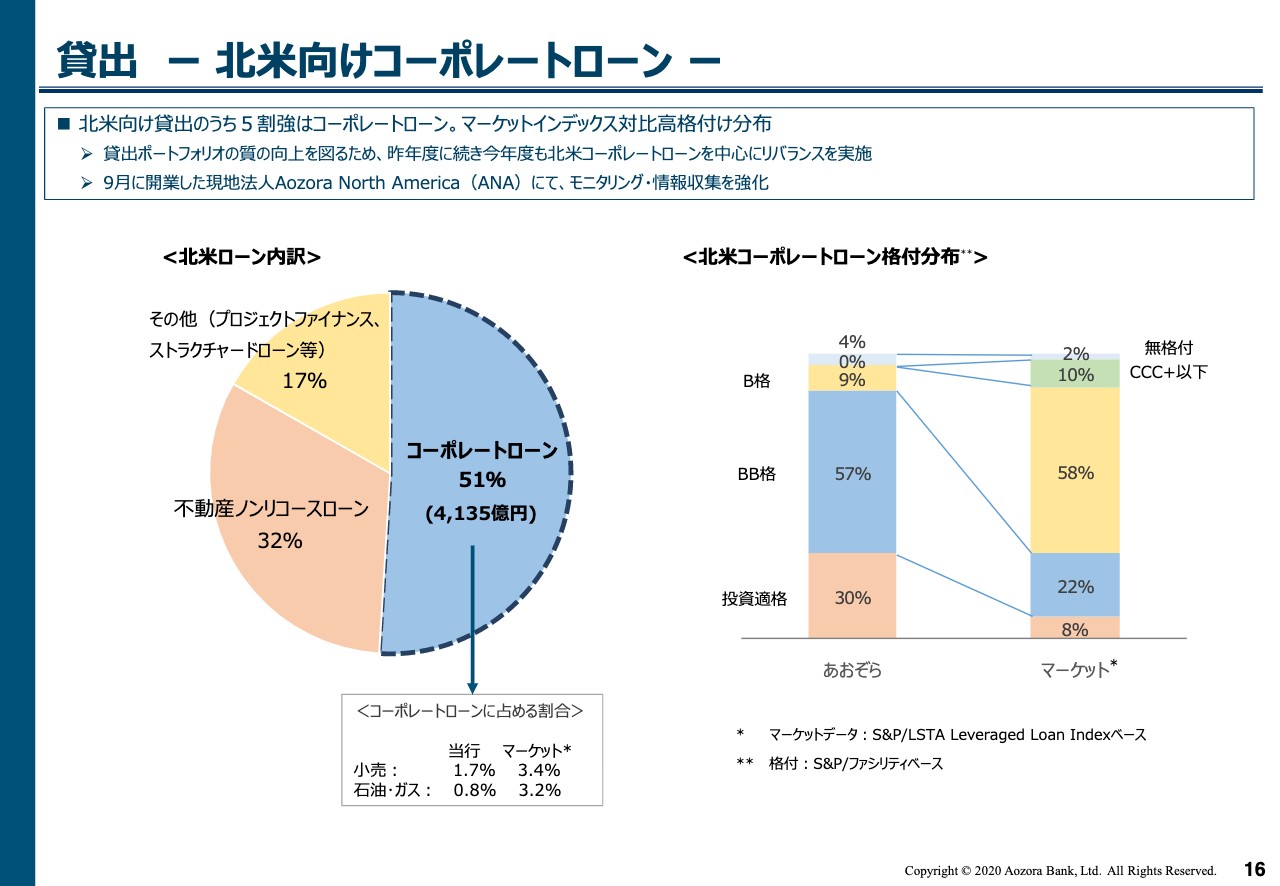

貸出 –北米向けコーポレートローン–

北米向けコーポレートローンの状況でございます。当行の北米向けコーポレートローンの格付分析は、レバレッジドローンのマーケットインデックスと比べますと、シングルB格の割合は少なく、投資適格の割合が多いポートフォリオとなっております。

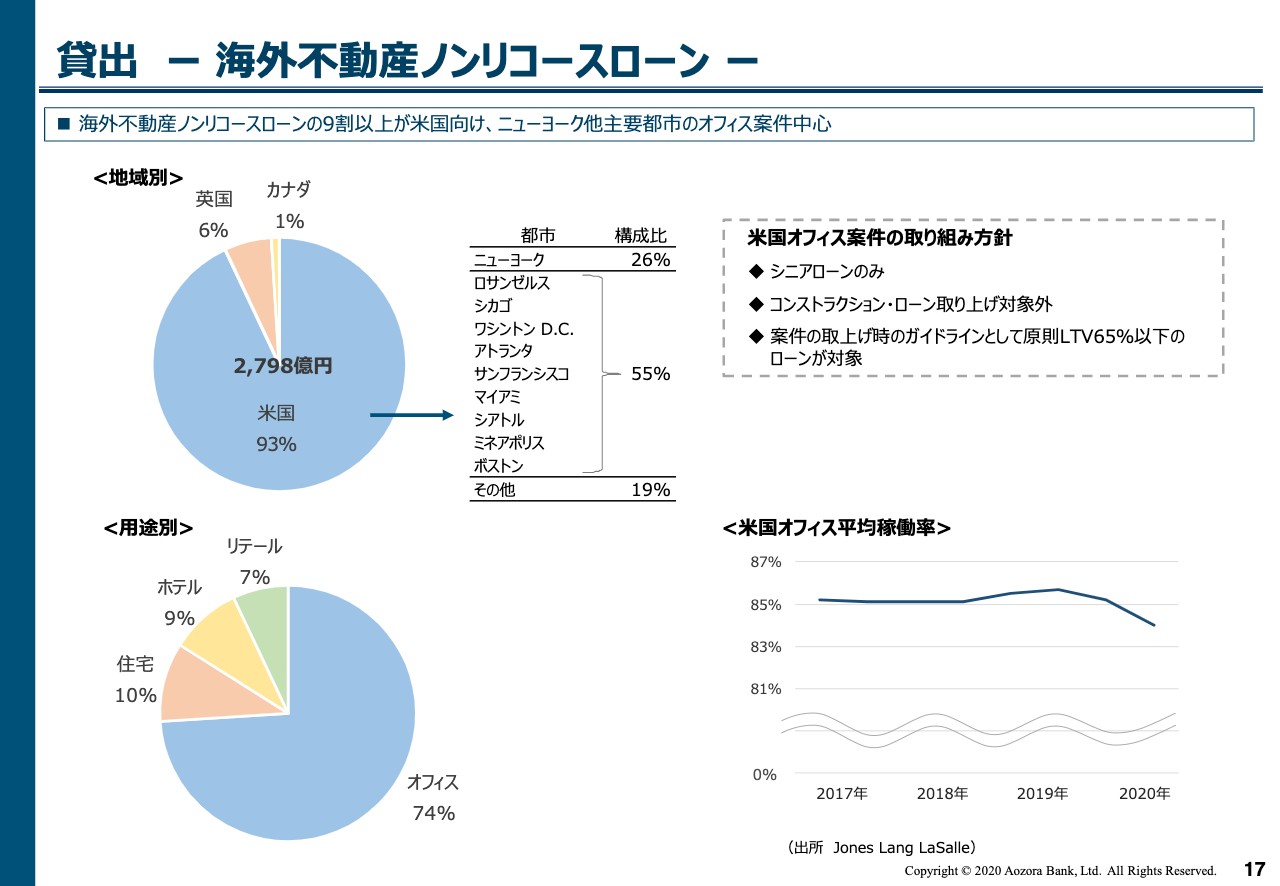

貸出 –海外不動産ノンリコースローン–

海外不動産ノンリコースの状況をまとめております。米国の主要都市のオフィス物件を中心とする構成となっております。現状、当行の米国オフィス物件の稼働率は、前年平均とほぼ同水準で推移しており、平常時に比べ、1~2パーセント減少している状況でございます。

当行では、案件取上げ時のガイドラインとして、原則LTV65パーセント以下のローンを対象としており、相応のクッションがあることから、ある程度の価格下落には対応できると考えております。

しかしながら、米国オフィスについては中長期的に見た場合、不透明さが増していると認識しておりまして、各物件のモニタリングを一層強化し、慎重な運営を継続してまいります。

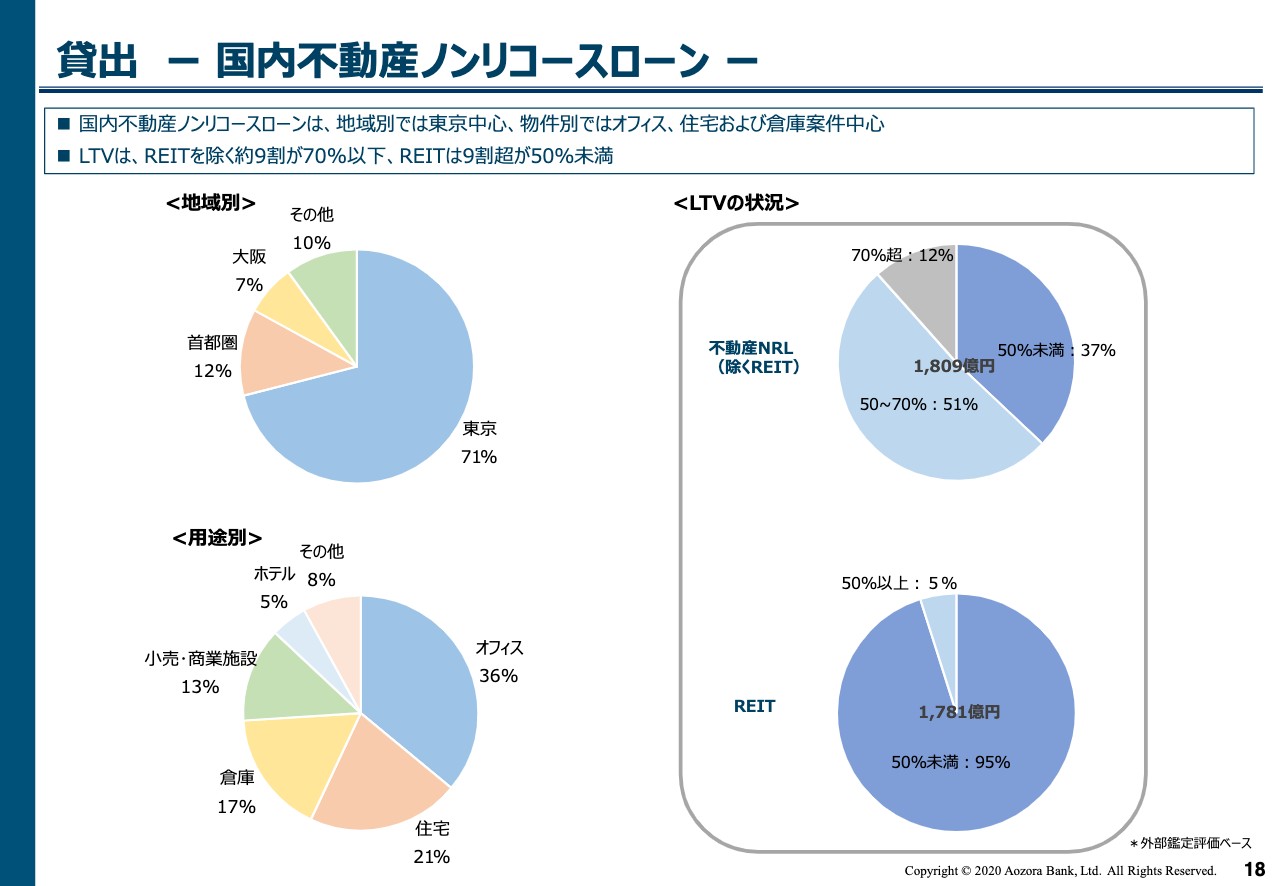

貸出 –国内不動産ノンリコースローン–

国内不動産ノンリコースにつきましては、東京のオフィス、住宅、倉庫物件が中心でございまして、LTVは70パーセント以下のものが約9割を占めるポートフォリオとなっております。こちらにつきましても、引き続き、各案件の状況に留意して運営してまいります。

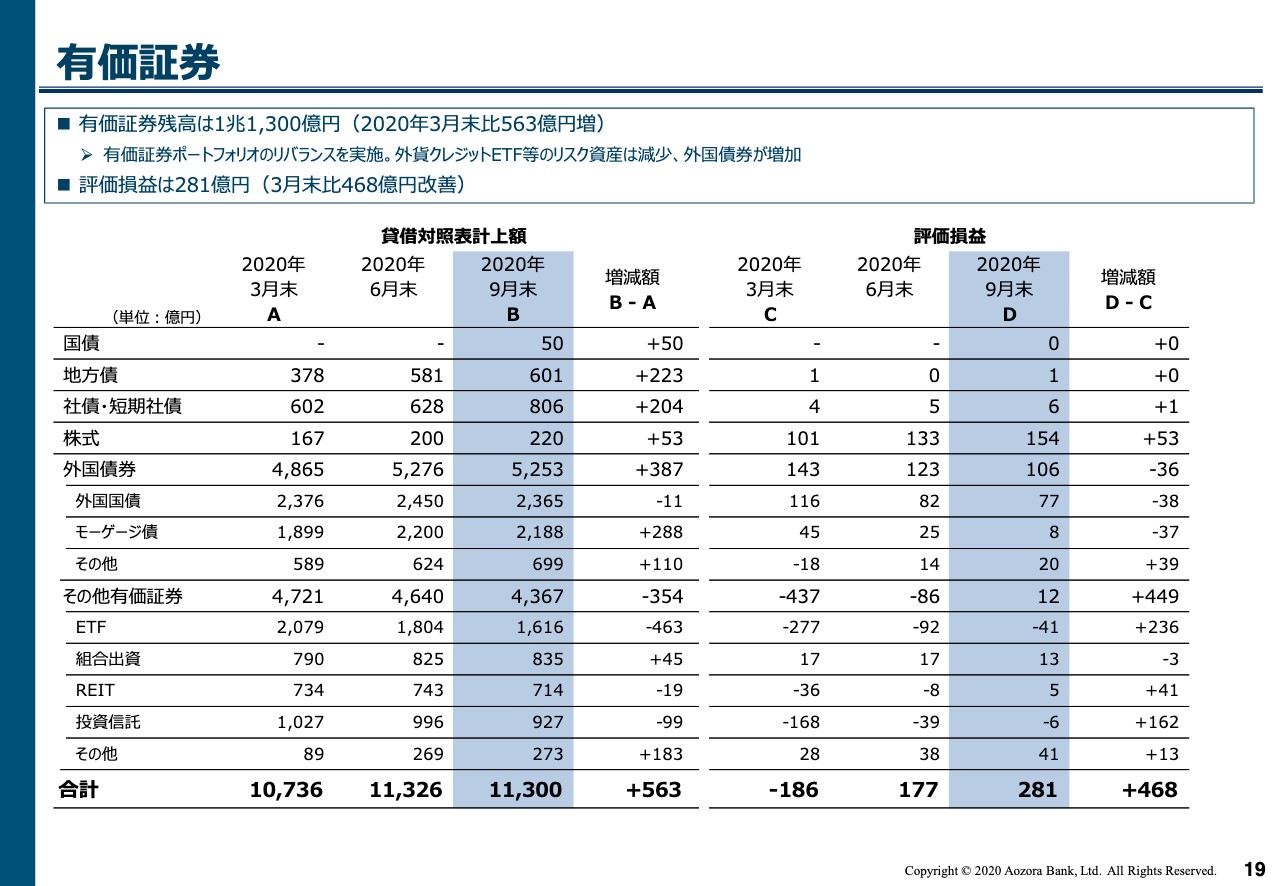

有価証券

有価証券は、3月末比で563億円増加しました。内訳を見ますと、米国モーゲージ債のポジションを増やす一方、外貨ETF、投信を中心に、クレジット、株式リスクのポジションを減少し、ポートフォリオ全体のリスクポジションを調整しております。

当期末の評価損益は、前期末比468億円改善し、281億円の評価益となっておりまして、足元はさらに改善しております。

上期の評価損益の増加と売買損益を合計したネット損益は順調な推移となっております。足元ではボラティリティの上昇によりVaRが増加しておりますが、引き続きリスク分散を通じて、安定的な収益の確保を目指してまいります。

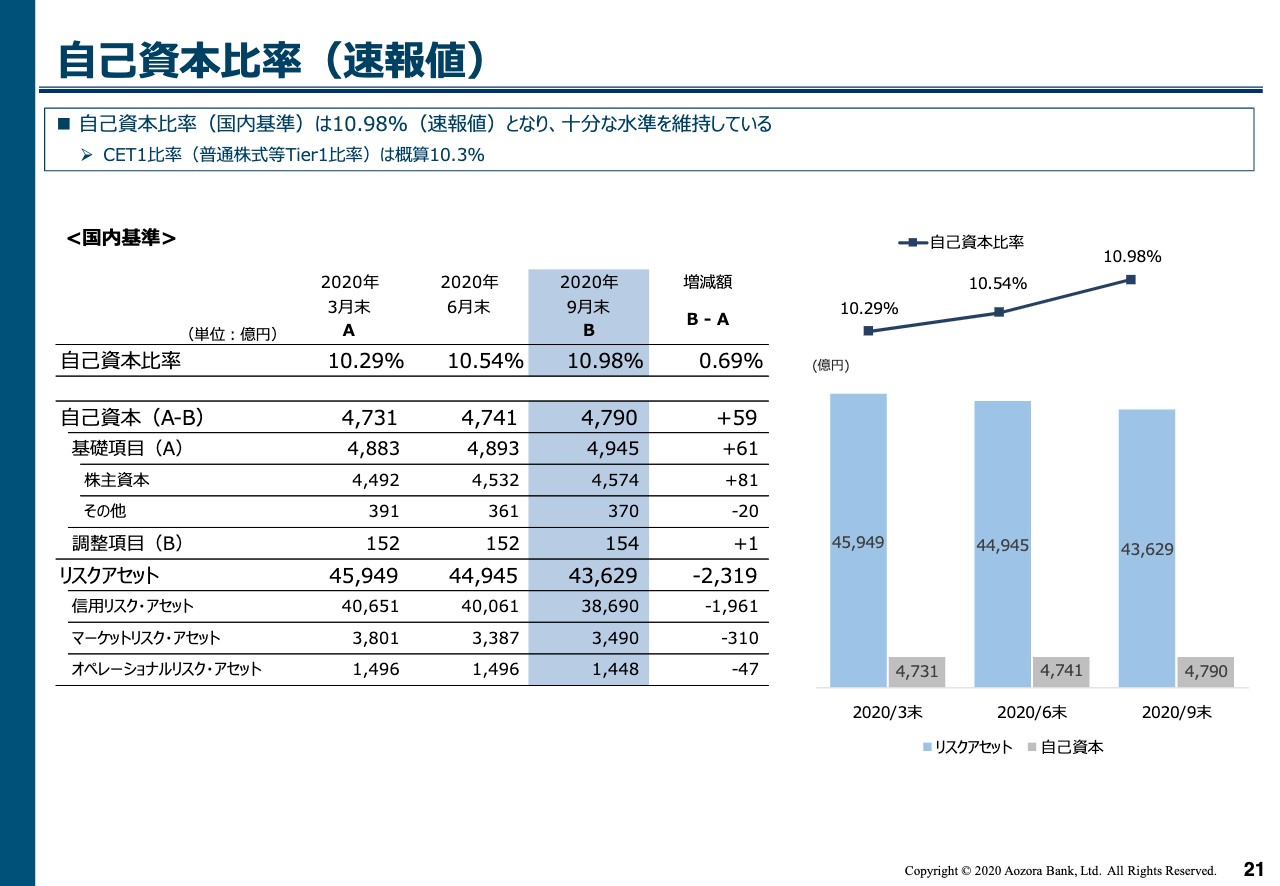

自己資本比率(速報値)

当期末の自己資本比率の速報は10.98パーセントとなりました。当行は国内基準行でございますが、ご参考として国際基準に基づく普通株式等Tier1比率を開示しており、概算ベースでは10.3パーセントとなっております。

配当の状況

冒頭で社長の谷川からコメントがありましたとおり、第2四半期1株当たり配当金につきましては、ボトムラインの進捗状況を踏まえ、年間配当予想122円の4分の1、第1四半期と同額の30円と決定しております。

参考:連単差の内訳

GMOあおぞらネット銀行については、為替手数料や法人向けデビットカード収益も堅調に推移しており、API接続契約は順調に増加するなど、成果が表れつつあります。ボトムラインは先行投資により赤字となっておりますが、赤字幅は期初の計画を下回って着地しております。

私からの決算のご説明は以上でございます。