2020年11月25日に行われた、株式会社ココカラファイン2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社ココカラファイン 代表取締役社長 塚本厚志 氏

株式会社ココカラファイン 執行役員 管理本部総務部長 森俊一 氏

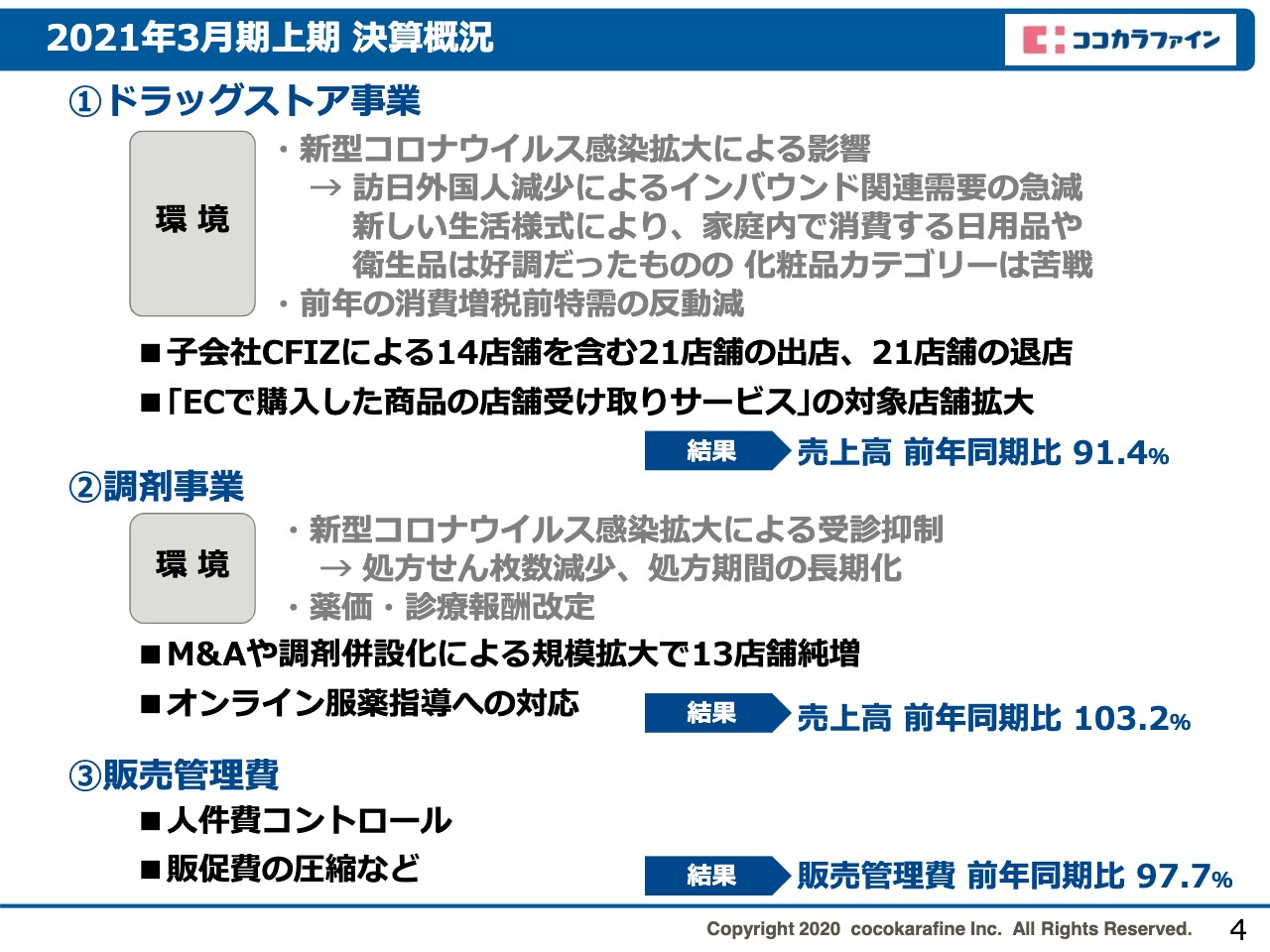

2021年3月期上期 決算概況

塚本厚志氏:社長の塚本厚志でございます。私より2021年3月期上期決算の概況、その次にマツモトキヨシホールディングスとの取り組みについて、そしてドラッグストア事業および調剤事業の方向性についてお話させていただきます。

まず最初に決算の概況です。ドラッグストア事業については、新型コロナウイルス感染拡大の影響によって訪日外国人が減少し、インバウンド関連商品の需要が急減しました。新しい生活様式により、家庭内で消費する日用品や衛生品は好調だったものの、化粧品カテゴリーは苦戦しました。また前年の消費増税前特需の反動減がありました。

出退店については、子会社CFIZ(シーエフアイゼット)による14店舗を含む21店舗の出店、21店舗の退店をしました。そのほかでは、トピックスとして、Eコマースで購入した商品の店舗受け取りサービスを全店舗に拡大し、利便性がより強化されました。結果として、ドラッグストア事業の売上高は前年同期比91.4パーセントとなりました。

調剤事業については、新型コロナウイルス感染拡大による受診の抑制が顕著になりました。それにより処方箋枚数が減少し、1枚あたりの処方期間は長期化しました。期初に薬価、診療報酬の改定がありました。出店については、M&Aや調剤併設化による規模拡大で13店舗純増しました。オンライン服薬指導への対応を早期に実現しました。このようなことから、売上高は前年同期比103.2パーセントとなりました。

一方、販売管理費においては、人件費コントロールや販管費の圧縮などで、結果として前年同期比97.7パーセントとなりました。以上が決算の概況です。詳しくは後ほど森からご説明します。

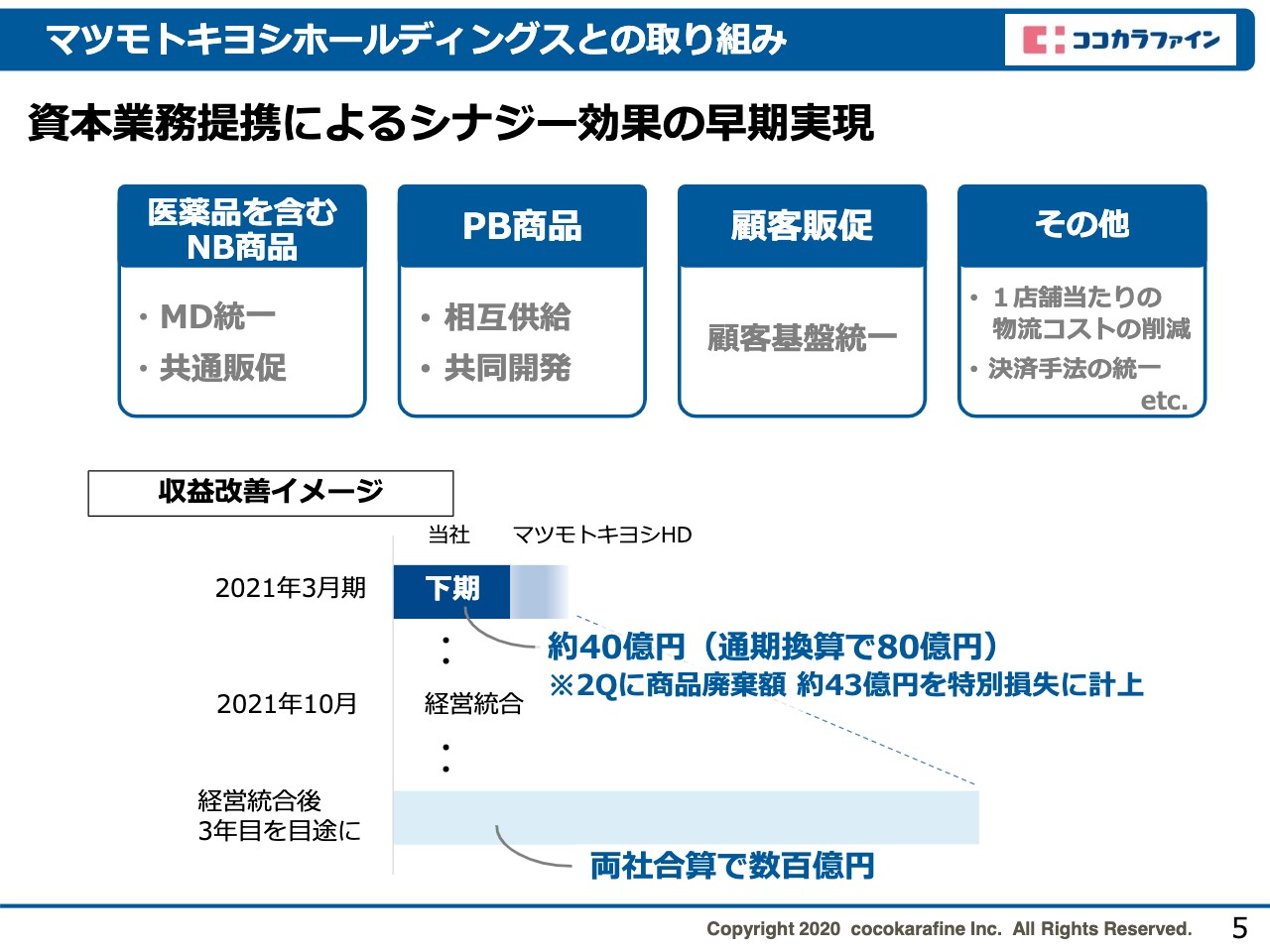

マツモトキヨシホールディングスとの取り組み

次に、マツモトキヨシホールディングスとの取り組みについてご説明します。資本業務提携によるシナジー効果を早期実現するために、医薬品を含むNB商品のマーチャンダイジングの統一、そしてPB商品の相互供給、共同開発を現在進めています。

これからさらに、顧客販促や1店舗当たりの物流コストの削減、そして決済手法の統一などをテーマとして進めていく予定です。収益改善のイメージとしては、この下期にシナジーとして約40億円を計画しています。経営統合後3年目をめどに、両社合算で数百億円という計画を立てています。

ドラッグストア事業の方向性

次に、ドラッグストア事業と調剤事業の方向性についてご説明します。まずドラッグストア事業については、この10月より、MDの統一を中心に、マツキヨとのシナジー効果を早期に実現していきます。棚割りを統一し棚替えを実施しました。

PB商品については相当数の導入が進んでおり、9月末時点で1,200SKUであったものが、3月末には1,600SKUとなり、7.8パーセントだった売上高比が10パーセントまで高まる計画となっています。また、先行発売等の共同企画も積極的に実施していく予定です。

その次に、出店の状況についてご説明します。上期には、先ほどご説明したCFIZによる新規出店、それから既存店のスクラップも同時に進めました。結果、上期においては、出店が21店舗、退店が21店舗と同数となり、店舗の増加はありませんでした。

下期においては、出店を30店舗計画し、退店を8店舗計画しています。ドラッグストアの総店舗数は、前期末より22店舗増加し、合計で1,167店舗となります。以上がドラッグストア事業の方向性についてのご説明です。

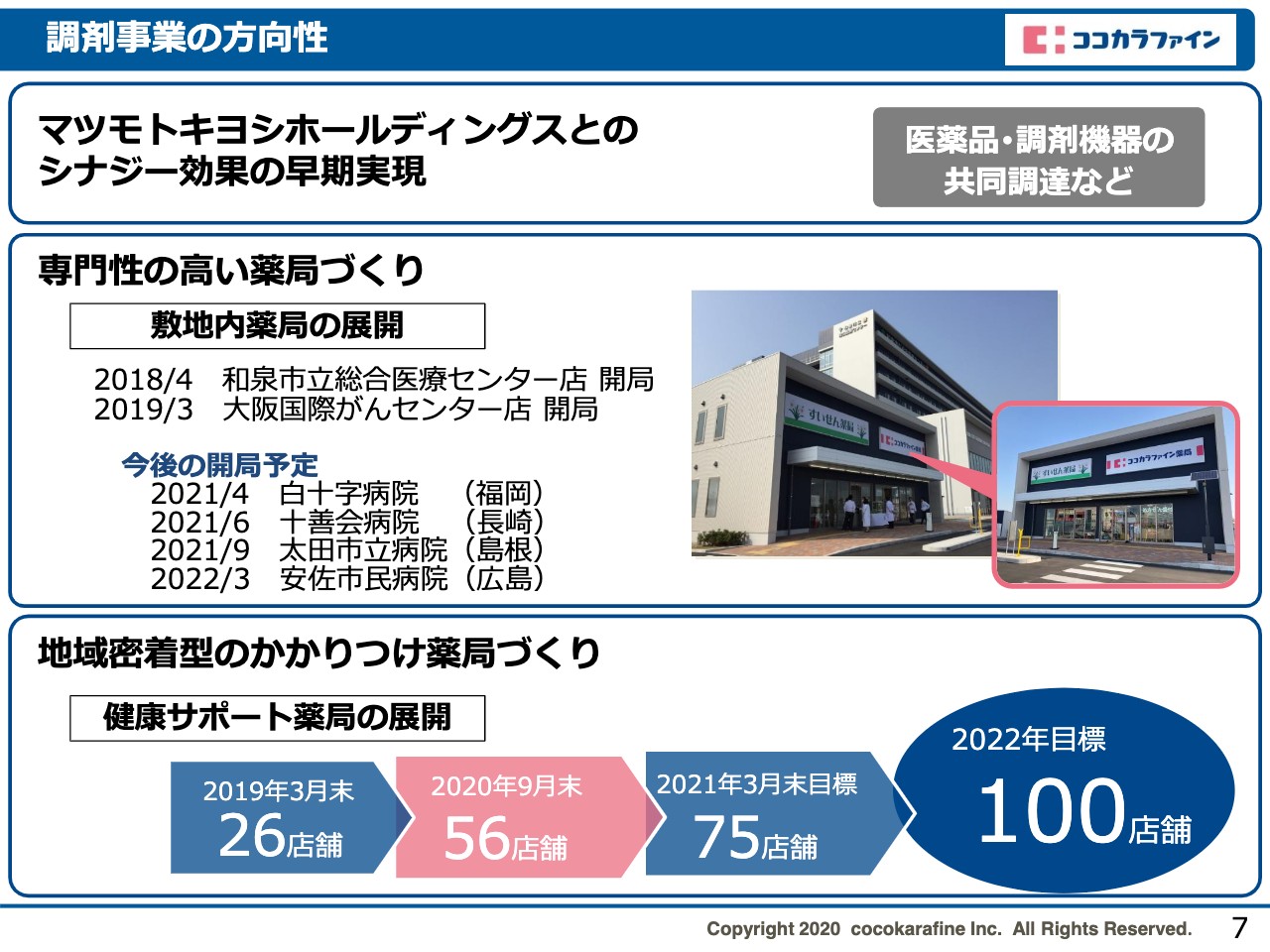

調剤事業の方向性①

次に、調剤事業の方向性についてご説明します。医薬品や調剤機器の共同調達などにより、マツキヨとのシナジー効果を早期実現します。店舗の方向性としては、まずは出店形態として、医療機関との連携がさらに必要とされる敷地内薬局を代表とする、より専門性の高い薬局づくりを進めていきます。

敷地内薬局については、すでに開局している薬局が2拠点あります。今後はすでに4つの開局を予定しています。期中のものと来期以降のものもありますが、今後はさらに敷地内薬局を中心とした専門性の高い薬局の出店を進めていく所存です。

その一方で、地域密着型のかかりつけ薬局づくりを強化していきます。地域密着型のかかりつけ薬局の象徴として「健康サポート薬局」を2022年には100店舗とすることを計画しています。

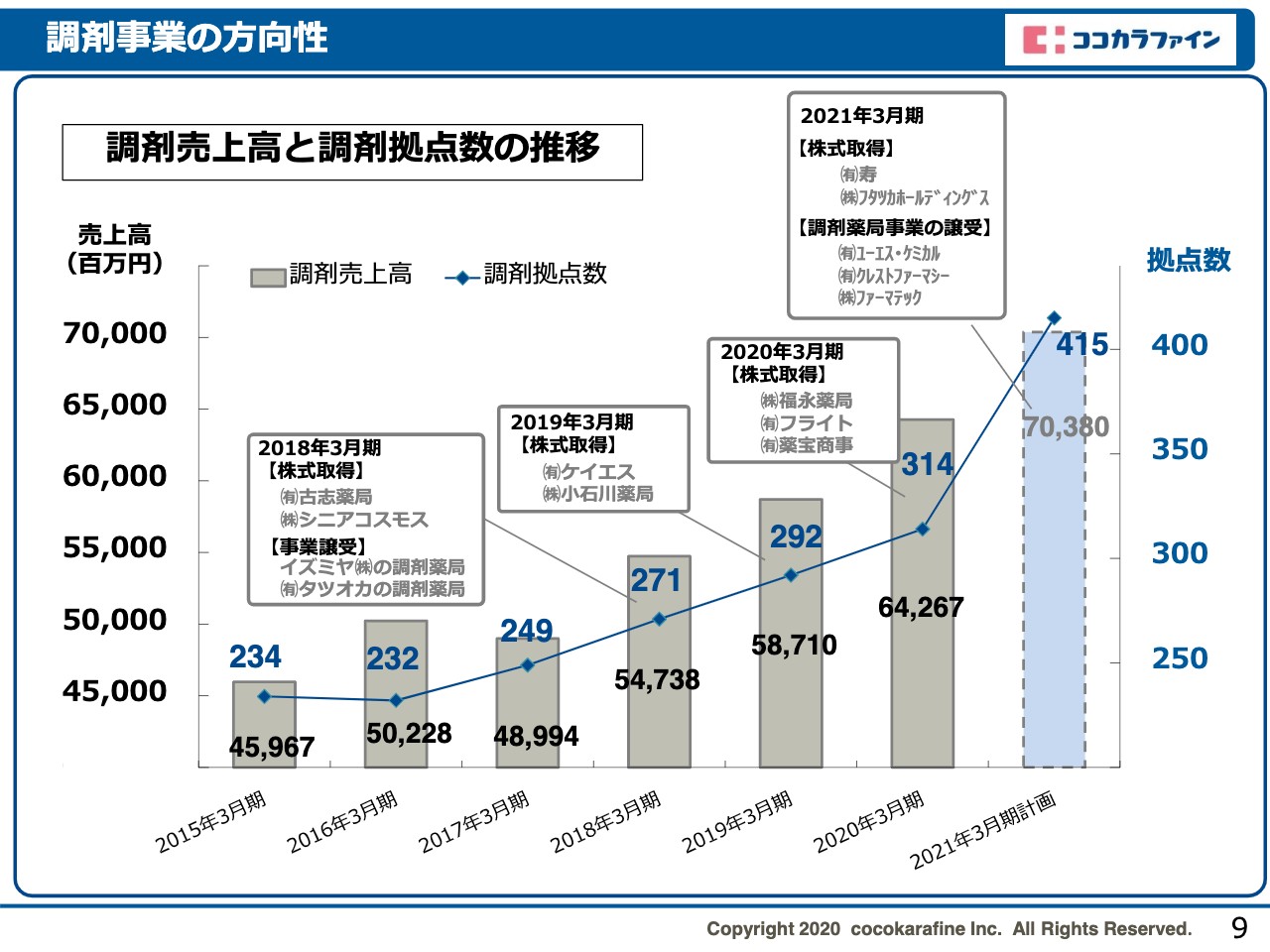

調剤事業の方向性②

出店やM&Aを活用し、よりドミナントを深耕させ、ヘルスケアネットワークを構築していきます。トピックスとしては、11月12日に兵庫県を中心に店舗展開するフタツカホールディングスの全株式を取得し、グループに入っていただくこととなりました。

フタツカホールディングスは「人と人のつながりを通じ、暮らしのゆたかさを願い、ニーズに添った価値を創造します」という経営理念の会社で、ココカラファインの「人々のココロとカラダの健康を追求し、地域社会に貢献する」という経営理念と合致しました。

今後、兵庫県を中心に、より関西地区でのドミナントな深耕を進め、ドラッグストアとの連携をはじめ、地域ヘルスケアネットワークの構築を実現し、患者さまや生活者の予防、未病、治療のサポートをより一層進めることが可能となっていきます。フタツカホールディングスの店舗網と、ココカラファイン、調剤薬局、それからドラッグストアの店舗網は後ほど資料をご参照いただけたらと思います。

調剤事業の方向性③

調剤事業の現状と今期の期末の状況についてご説明します。売上高と拠点数です。期末には415拠点、700億円を超えていきます。年間売上規模としては、来期にはおおよそ800億円になる予定です。

以上、塚本より、決算概況とマツモトキヨシホールディングスとの取り組み状況、そしてドラッグストア事業と調剤事業の方向性についてお話させていただきました。ありがとうございます。

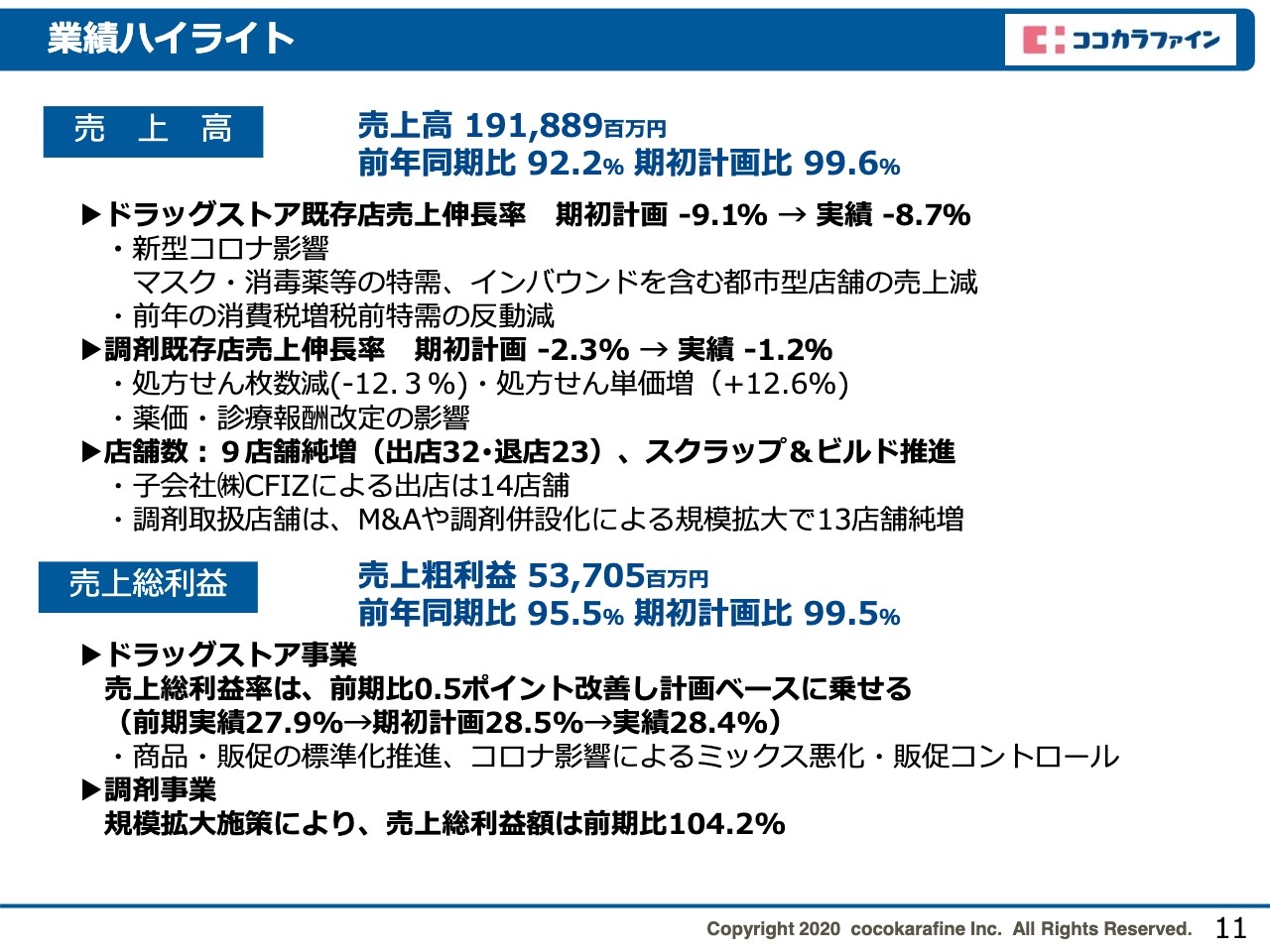

業績ハイライト①

森俊一氏:ココカラファインの森でございます。今日はココカラファインの決算説明会をご視聴いただきまして、誠にありがとうございます。私からは上期の決算概要、重点施策、通期の見通しの順でご説明させていただきます。特に、コロナ禍での業績ということになりますので、月ごとに変動していく状況や、公表した修正計画などについて詳しくご説明します。

まずは業績ハイライト、決算のポイントをご説明します。売上高については、ほぼ計画どおりの99.6パーセントです。ドラッグストアの既存店は、新型コロナの影響として、マスクや消毒薬等の特需によるプラス要因もあったのですが、インバウンドを含む都市型店舗の売上減が非常に大きく、また9月を中心に、前期の消費増税前の特需の反動もありました。したがってマイナス8.7パーセントとなりました。

調剤については、コロナ禍による通院抑制が影響した結果、大幅な処方箋枚数の減、逆に処方箋単価アップとなり、変動は激しかったのですが、徐々に収束に向かっている状況です。また、薬価改定の影響は出ていますが、ココカラファインは面分業を推進しており、集中率が低いこともあって、診療報酬改訂の影響は軽微です。より地域支援体制加算や後発医薬品調剤体制加算の獲得が図れる状況です。

店舗数は9店舗の純増で、中でもエイチ・ツー・オー リテイリングとのジョイントベンチャーである子会社CFIZによる出店は、通期で23店舗中14店舗を完了しました。調剤取扱店舗は13店舗の純増となっています。

売上総利益については、コロナ影響でヘルス&ビューティの構成比が減少しミックスは悪化しましたが、販促コントロールなどによりカバーでき、達成率99.5パーセントと計画ベースに乗せることができています。

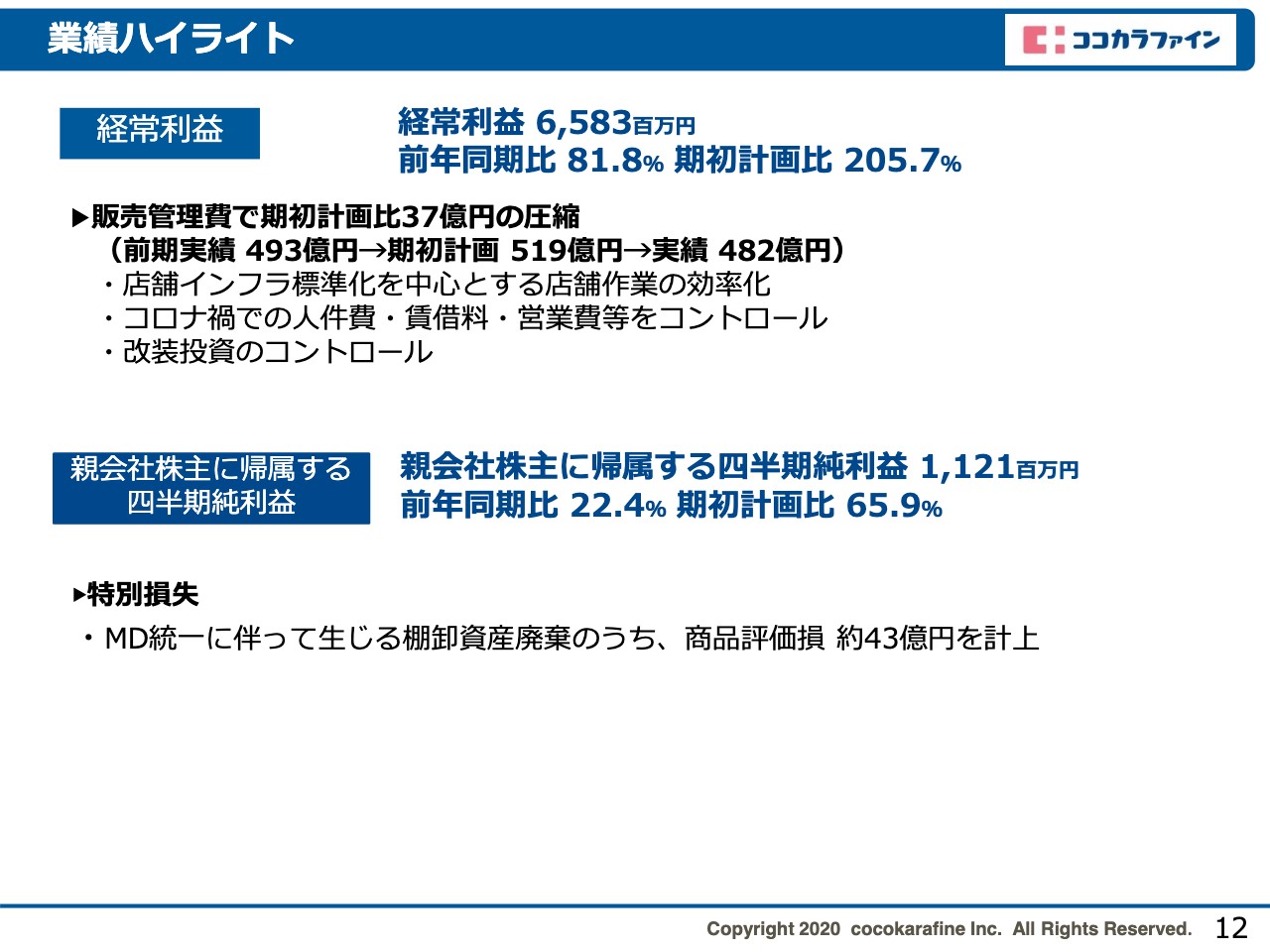

業績ハイライト②

計画ベースの売上総利益だったのですが、経常利益では、ご覧のとおり計画の2倍以上、計画比205.7パーセントとなりました。主に販管費で、計画比37億円の大幅圧縮ができたことによるものです。店舗作業の効率化を図ってきたことがベースにありますが、コロナ禍での人件費、賃借料、営業費のコントロール、そして売上不振が続く中で改装投資を必要最小限に抑えたことによるものです。

四半期純利益についてご説明します。今回、マツモトキヨシホールディングスとのシナジー効果を創出するために、物販のほぼ全店舗、1,200店舗でMDの統一を行っており、それに基づいて全店の棚割変更も行っています。中には棚落ちする商品も数多く出ますので、最終的に廃棄する費用を見積もって約43億円の特別損失を計上しました。

下期のシナジー効果は約40億円を見込んでおり、通期換算では80億円規模です。この年間80億円規模の継続的なシナジー効果を出すために、一過性の損失を計上したということです。したがって純利益については11億2,100万円と、計画比65.9パーセントとなりました。以上が決算のポイントです。

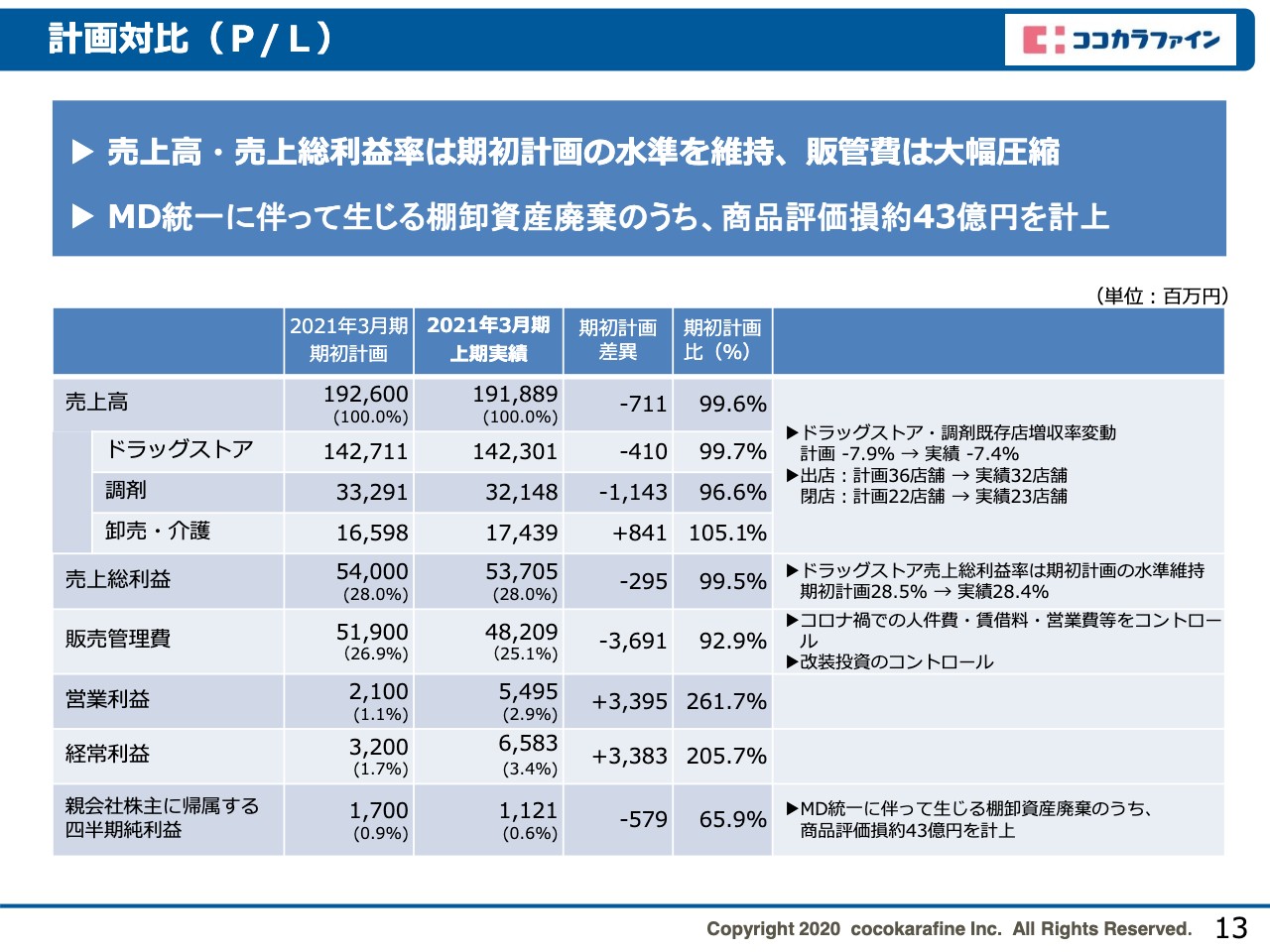

計画対比(P/L)

計画比の詳しい数値です。

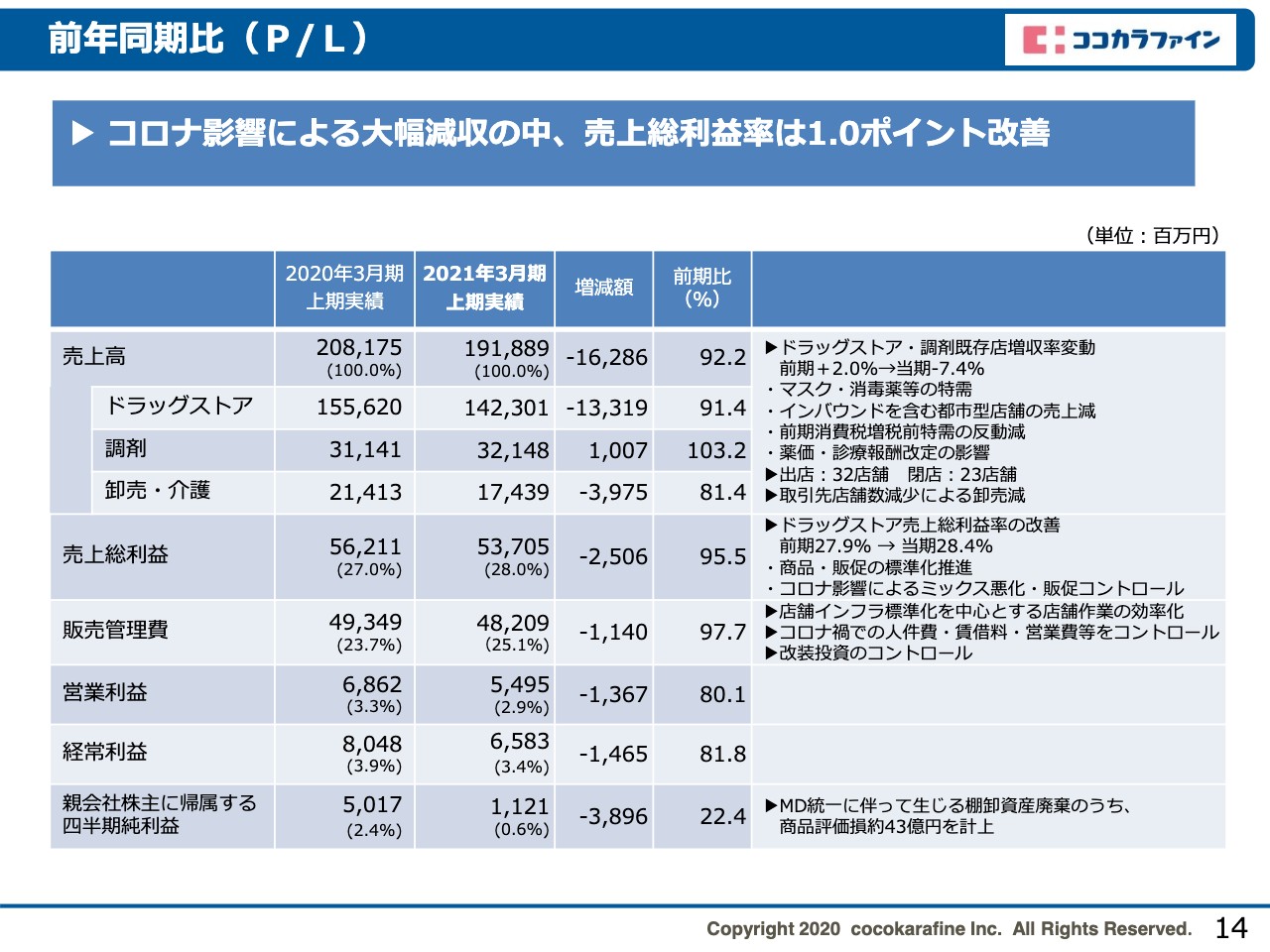

前年同期比(P/L)

そして、前期比の詳しい数値です。またご覧いただきたいと思います。

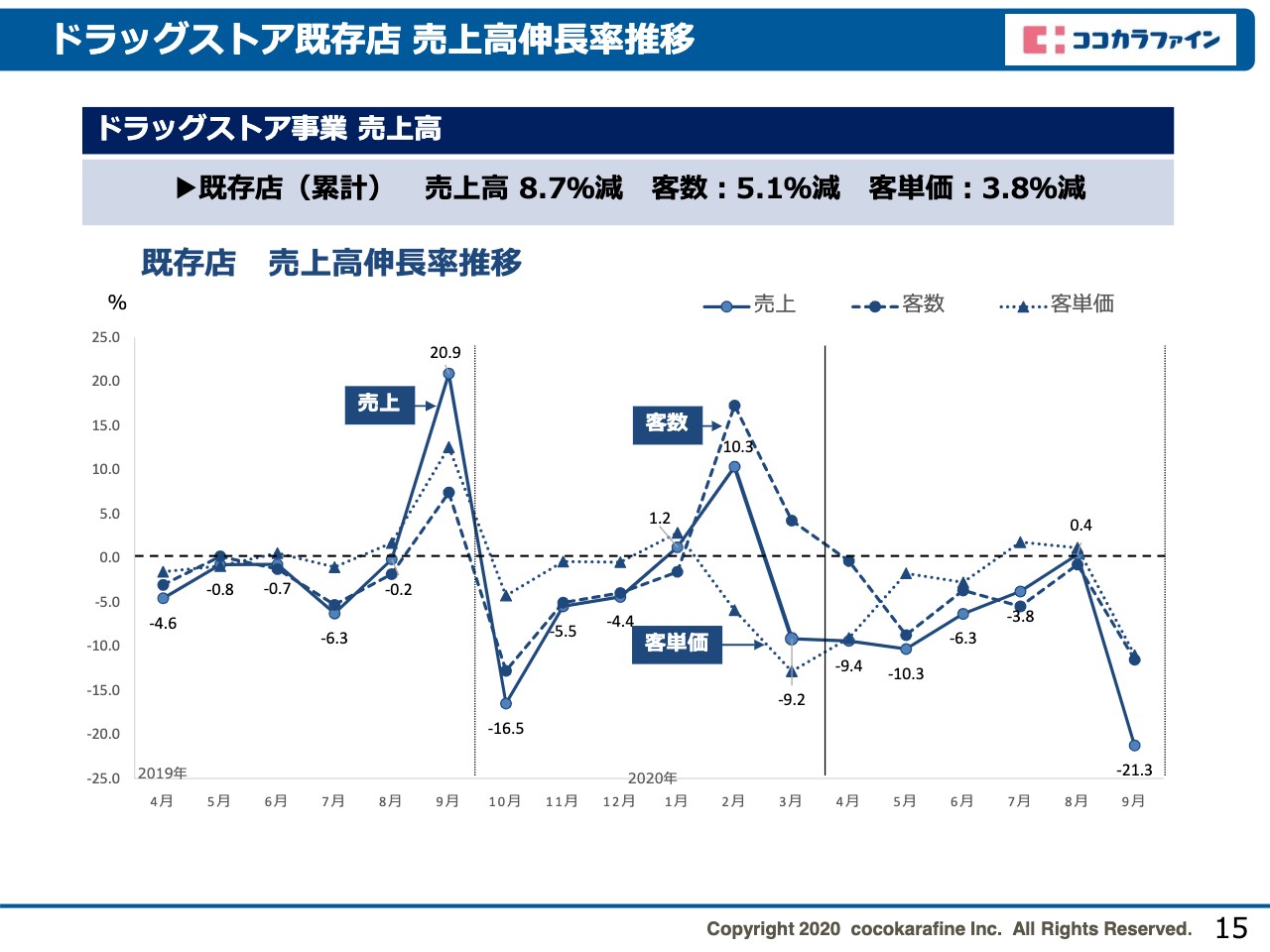

ドラッグストア既存店 売上高伸長率推移①

引き続き、コロナ禍でのさまざまな状況を深堀りしていきます。まずは既存店の売上です。ご覧のグラフは、ドラッグストア物販における既存店売上の、この1年半の推移です。グラフ一番右端の9月には前期の消費増税前特需の反動が出ていますが、そのような特殊要因を除けば、4月から徐々に回復している傾向が見て取れると思います。もう少しわかりやすくするために、このグラフを店舗立地別に分解すると、次のスライドになります。

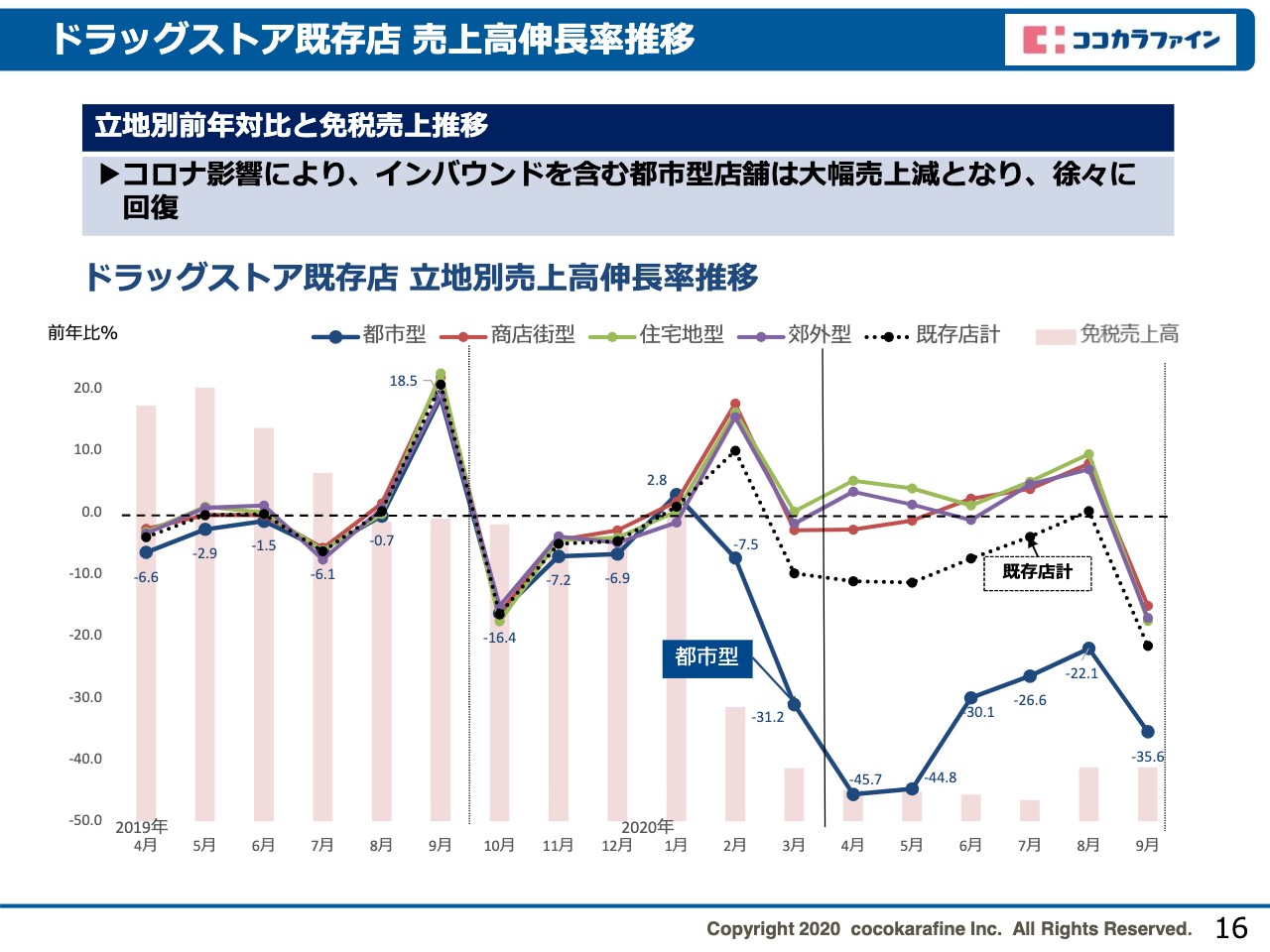

ドラッグストア既存店 売上高伸長率推移②

当社の都市型店舗は店舗数として全体の17パーセントのシェアがあるのですが、この都市型店舗の売上が、2月以降、インバウンドの需要減と同時に減少しています。商店街型店舗、住宅地型店舗、郊外型店舗、そのようなほかの店舗は影響が少なかったのですが、この都市型店舗の売上不振に引っ張られて既存店全体の売上減少が見られたということです。ただし、これも4月、5月を最悪期として、その後は少しずつ回復基調にあります。

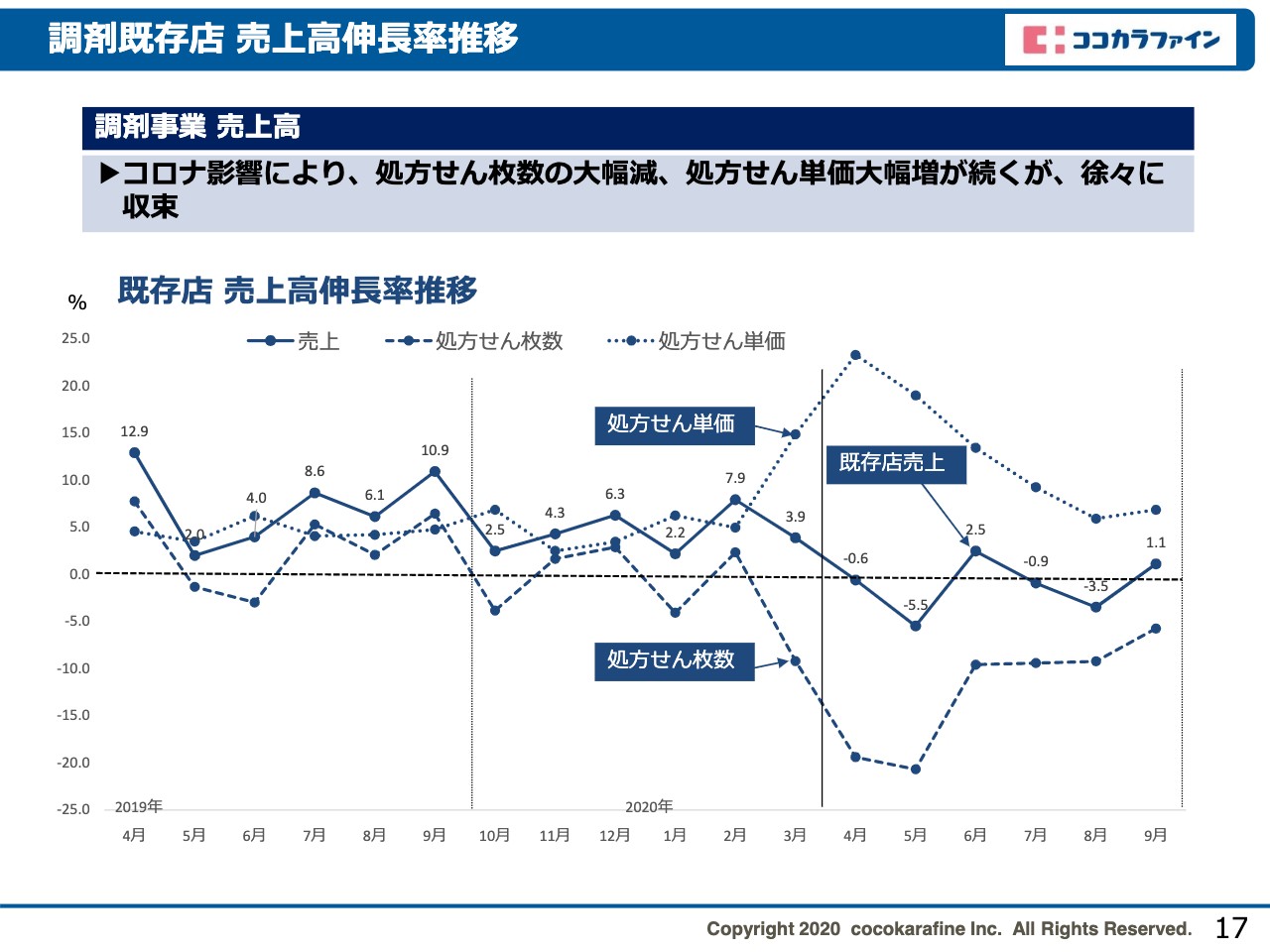

調剤既存店 売上高伸長率推移

調剤の既存店については通院抑制の影響が大きく、2月を境に処方箋枚数の減少、逆に処方箋単価の増加が顕著に見られます。これも4月、5月の処方箋枚数減を最悪期として、徐々に収束傾向が見られる状況です。

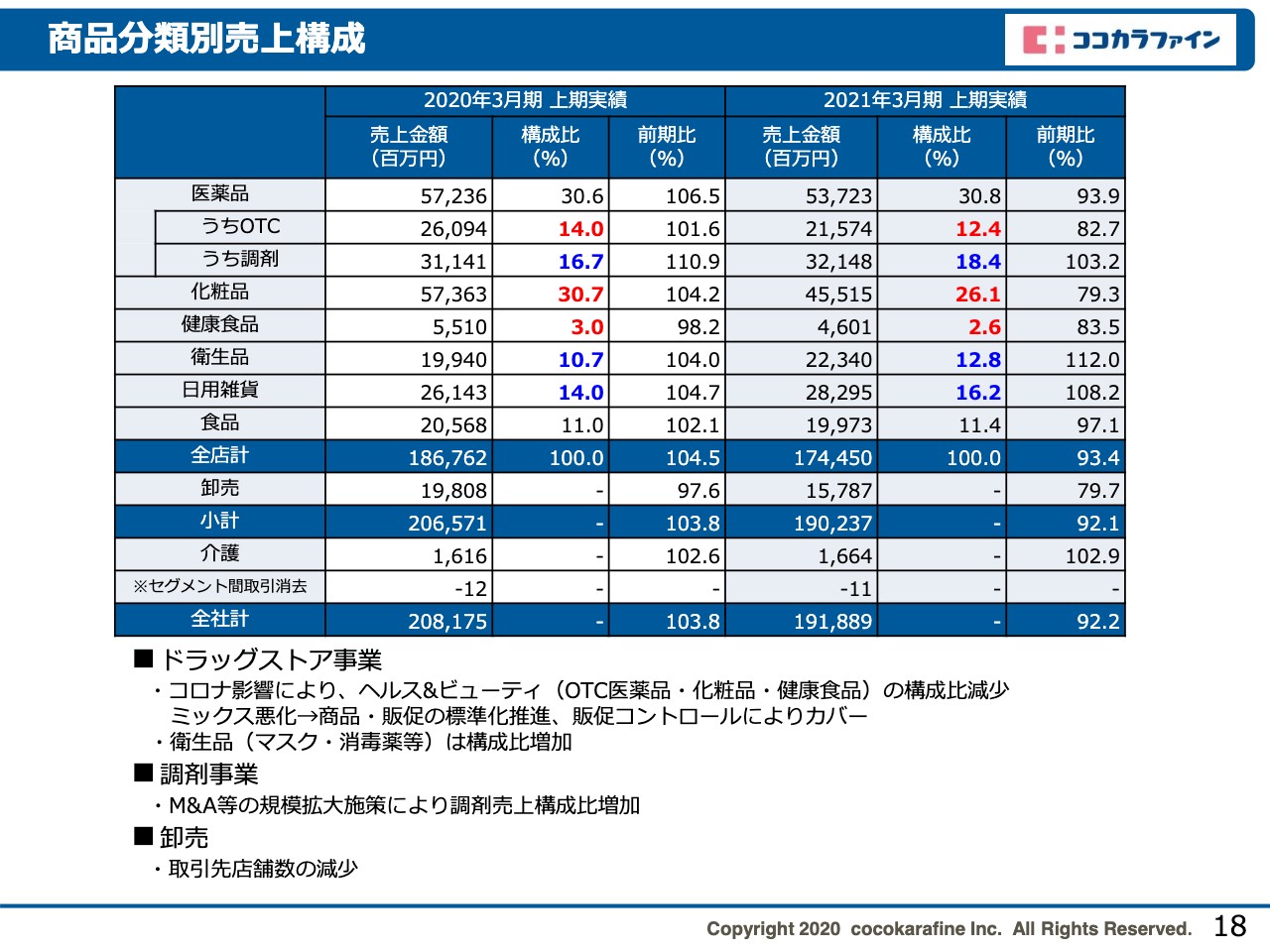

商品分類別売上構成

次は商品分類別の売上構成です。ドラッグストア事業ではヘルス&ビューティ、すなわちOTC医薬品や化粧品、健康食品などの高付加価値商品の売上構成が減少することにより、ミックス悪化が見てとれる状況です。調剤事業については、M&A等の規模拡大施策により引き続き増加しています。卸売については、取引先の店舗数の減少が出ています。

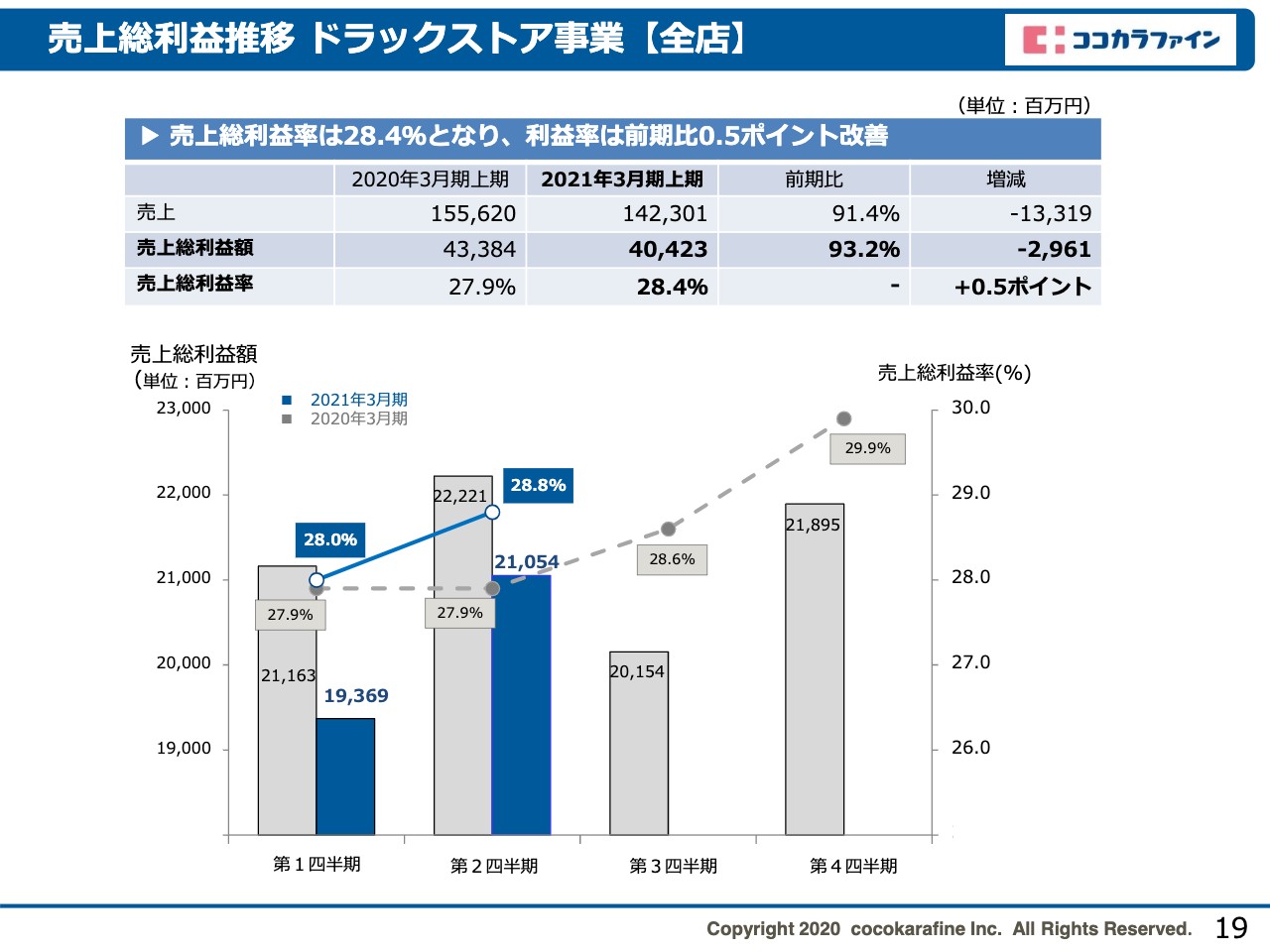

売上総利益推移 ドラッグストア事業【全店】

次は、粗利益の推移です。ご覧のグラフは、ドラッグストア事業、物販だけを取り出した四半期ごとの粗利益の推移です。コロナ禍で売上が振るわない中で粗利の実額は減少していますが、粗利率については0.5ポイントの改善と、安定的に向上しています。

コロナ禍で粗利率の高いマスクや消毒薬の販売増が続いたり、密を避けるためにポイント販促を抑制するなど、必然的に粗利率が上がる要素もあります。コロナ禍では、そのようなプラス要因も中にはあるのですが、全体像としてはやはり高付加価値商品が売れないというミックス悪化のマイナス影響が大きく、環境はビハインドです。そのような中でも、商品、販促のコントロールが引き続き効果を出しています。

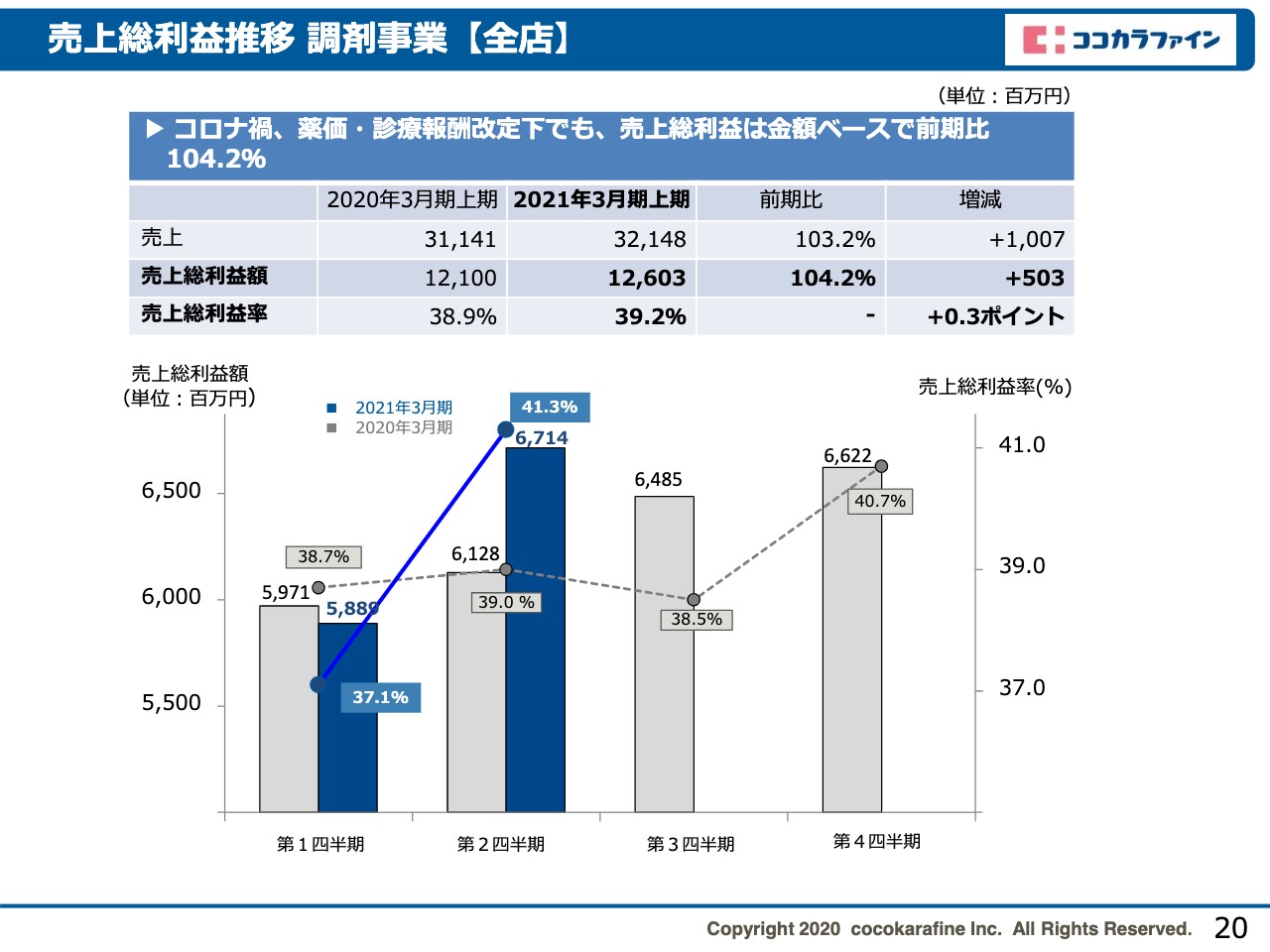

売上総利益推移 調剤事業【全店】

調剤事業です。薬価改定の影響については、第1四半期には保守的に織り込み、第2四半期に妥結したということもあり、四半期ごとの変動が大きくて見にくくなっていますが、上期トータルとしては前期比104.2パーセントと安定した粗利額を確保することができています。

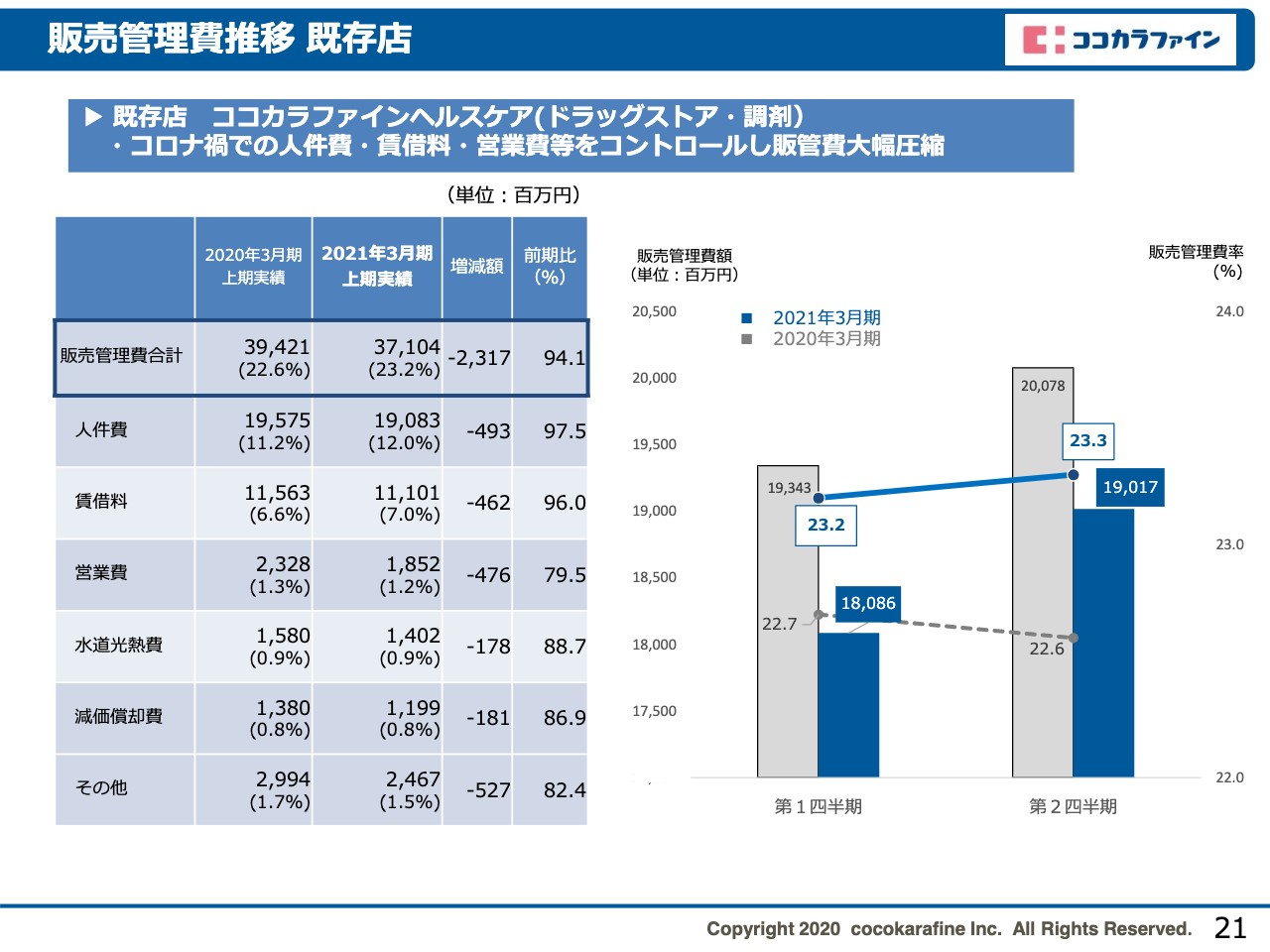

販売管理費推移 既存店

既存店の販管費の状況です。売上が弱いため販管費率は悪化傾向に見えますが、販管費の実額に関しては大幅な圧縮ができています。内訳としては、人件費は店舗作業の効率化で圧縮できたものと、コロナ禍で営業時間が短縮されて必然的に減少したものの合算で約5億円、賃借料は賃料交渉によるもので約5億円です。

営業費は、販促のデジタルシフト戦略による効率化と、密を避けるために販促が必然的に抑制された要因の合算で約5億円、減価償却費とその他については、売上が弱い中で改装投資を必要最小限にしたことなどです。既存店ベース、販管費トータルで、前期比約23億円の圧縮となりました。

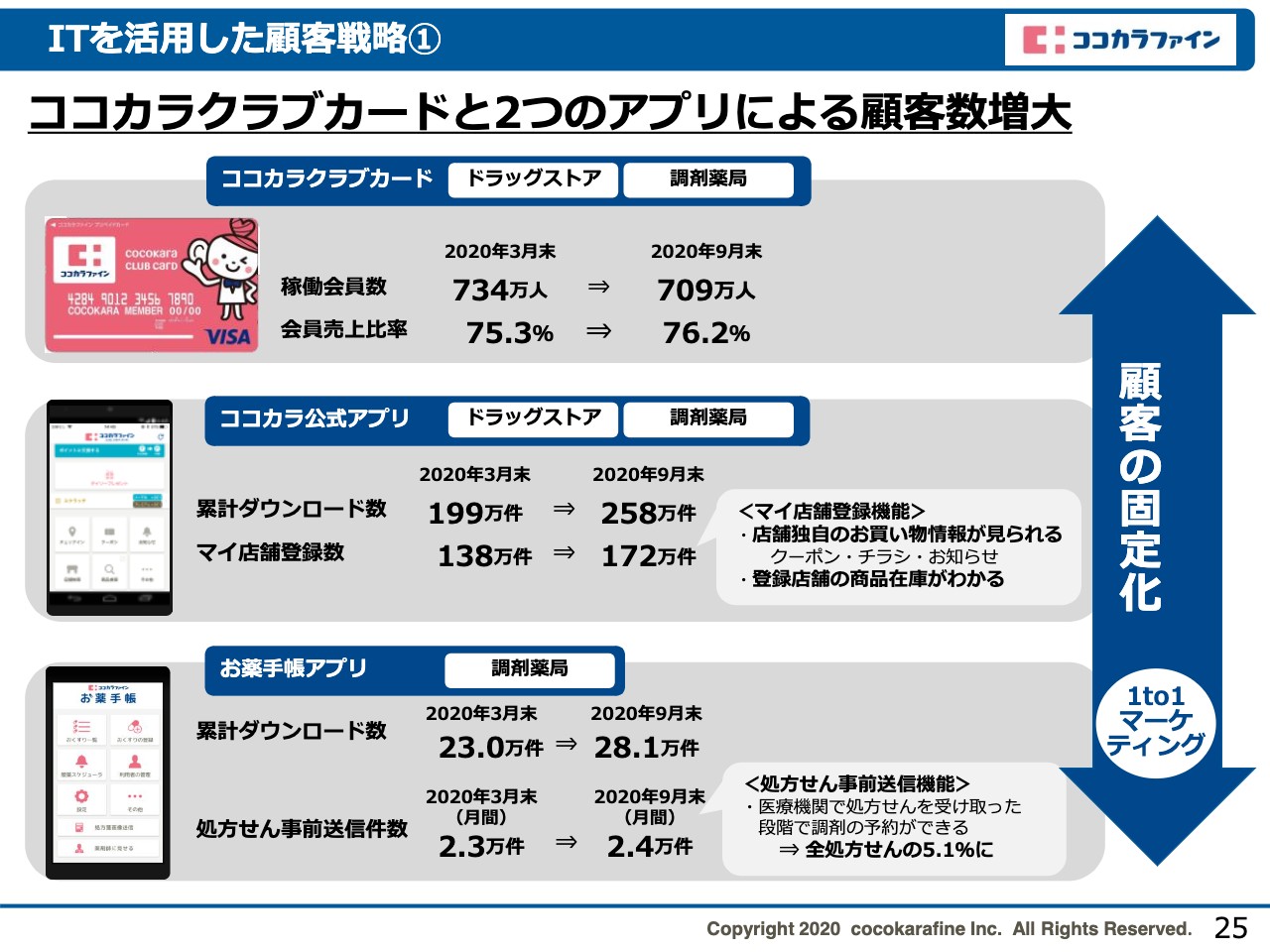

ITを活用した顧客戦略①

以上を踏まえ、重点施策の進捗状況をご説明します。顧客戦略については、「ココカラクラブカード」はコロナ禍で客数減となっているため稼働会員数が減少していますが、会員売上比率は76.2パーセントと高水準を維持することができています。また、「ココカラ公式アプリ」は258万件、「お薬手帳アプリ」は28.1万件と、引き続き伸ばすことができています。

ITを活用した顧客戦略②

個別施策としては、dポイントの導入を行い、より全方位営業を進めた結果、スライド右側に記載のとおり、キャッシュレス比率が47パーセントを超える水準となりました。今後、固定化を行うフェーズに転換していきます。またコロナ禍で接触を防ぐということも想定して、ネットで注文し店舗で受け取る機能も、調剤を含む全店舗に拡大しています。

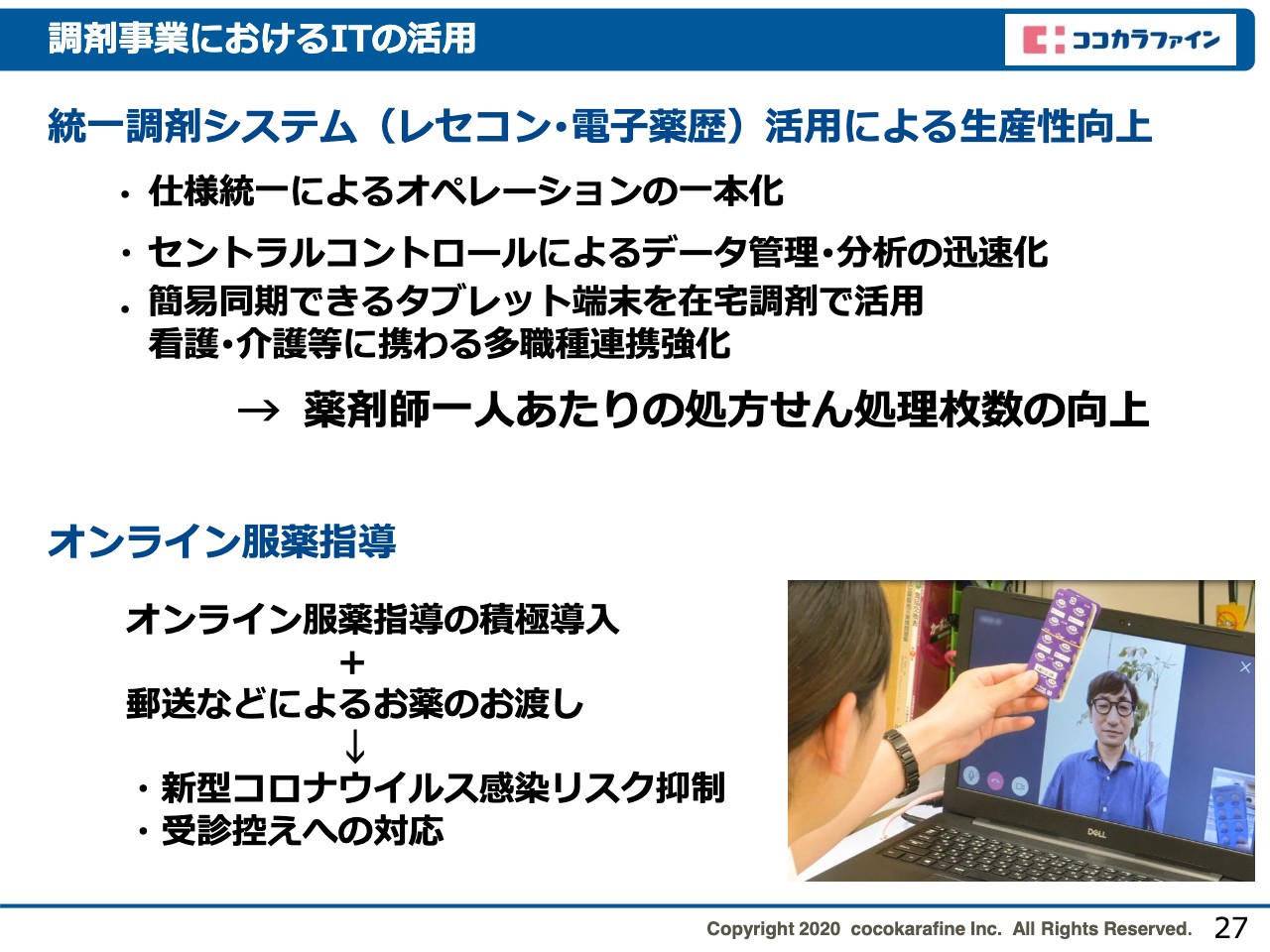

調剤事業におけるITの活用

調剤においても、前期にレセコンや電子薬歴などを統一化し、それを活用することにより生産性向上を図っています。また、コロナ禍でオンライン服薬指導も進めています。

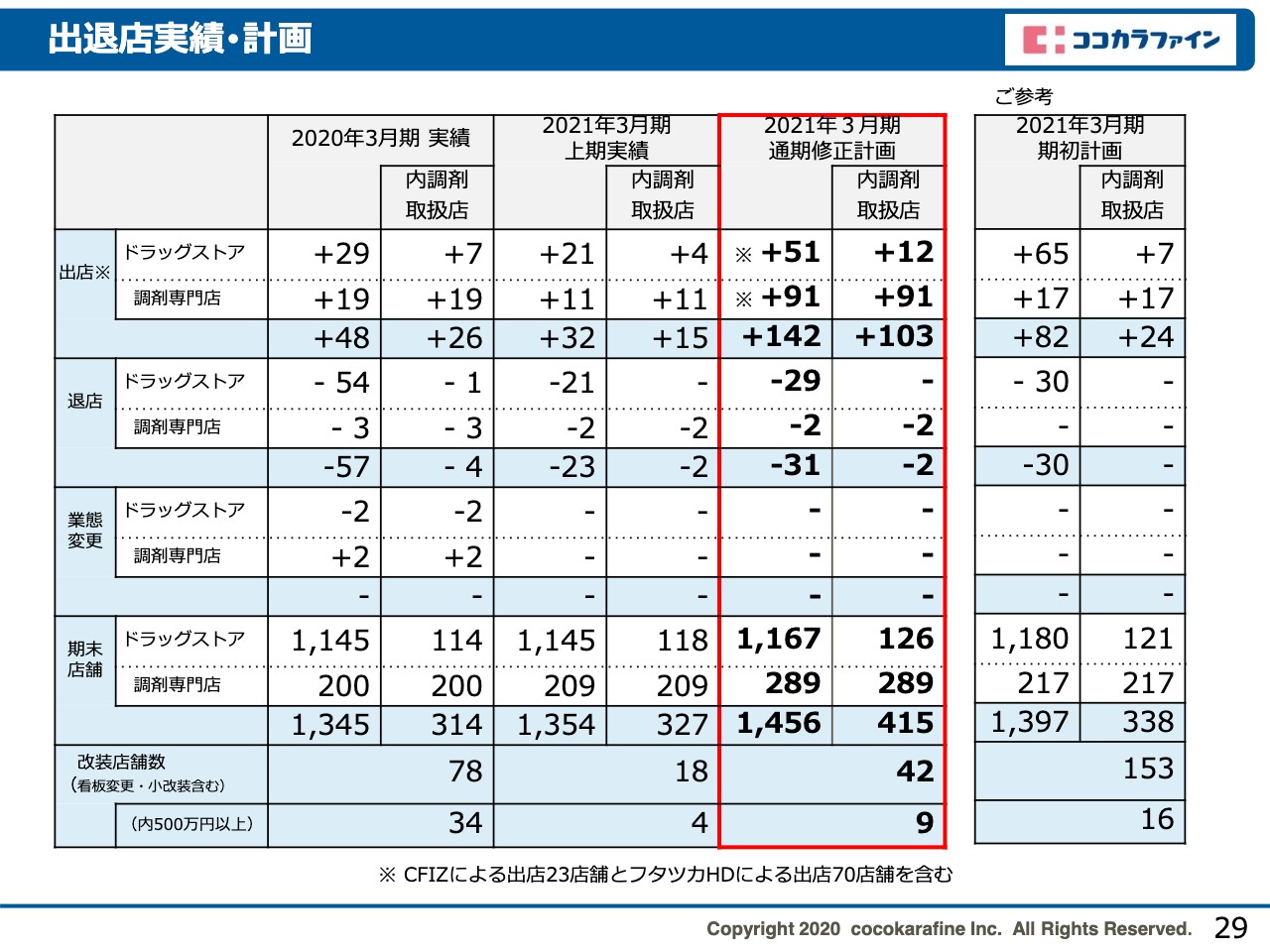

出退店実績・計画

以上を踏まえ、通期の見通しについてご説明します。特に今回は修正計画を公表していますので、修正のポイントについて詳しくお話しします。まずは出退店の計画ですが、ご覧のとおり、期初計画と比べると出店数は大幅に増加して142店舗です。

先日発表したフタツカホールディングスのグループ化により、調剤取扱店舗69店舗を含む70店舗の増加となっています。ただし、ドラッグストアに関しては、期初計画65店舗から51店舗と、出店数は14店舗減少する想定です。

退店については大きな変動はなく、31店舗ということで、期末店舗数は1,456店舗となり、前期末から比べると111店舗の純増です。うち調剤取扱店舗は415店舗となり、101店舗の純増となりますす。

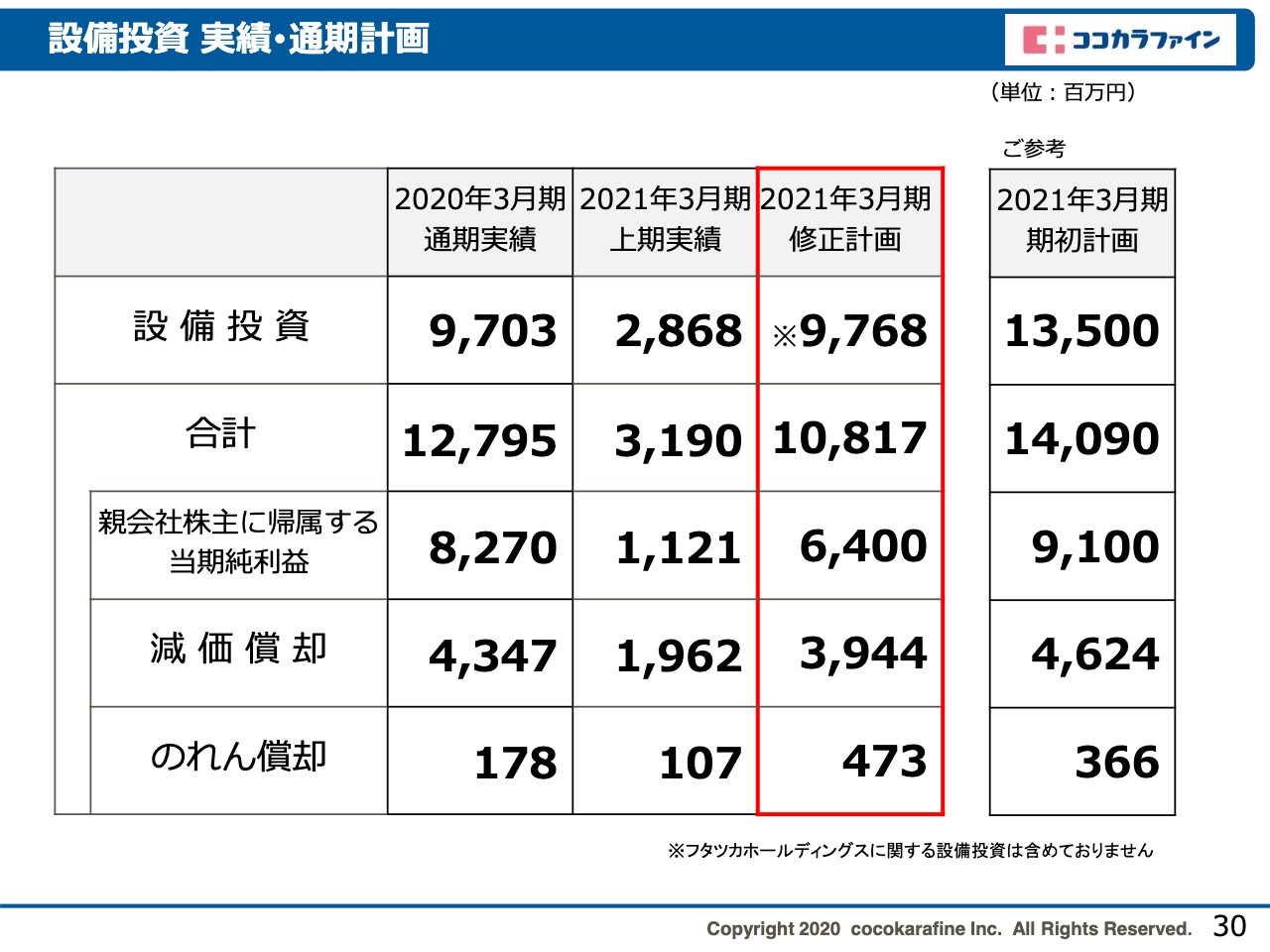

設備投資 実績・通期計画

設備投資については、ドラッグストア店舗の出店数減少と、店舗改装を必要最小限にとどめるということを織り込み約97億円と、期初計画からは減少しています。ただし、この中にフタツカホールディングスのグループ化に関する設備投資は含まれていません。

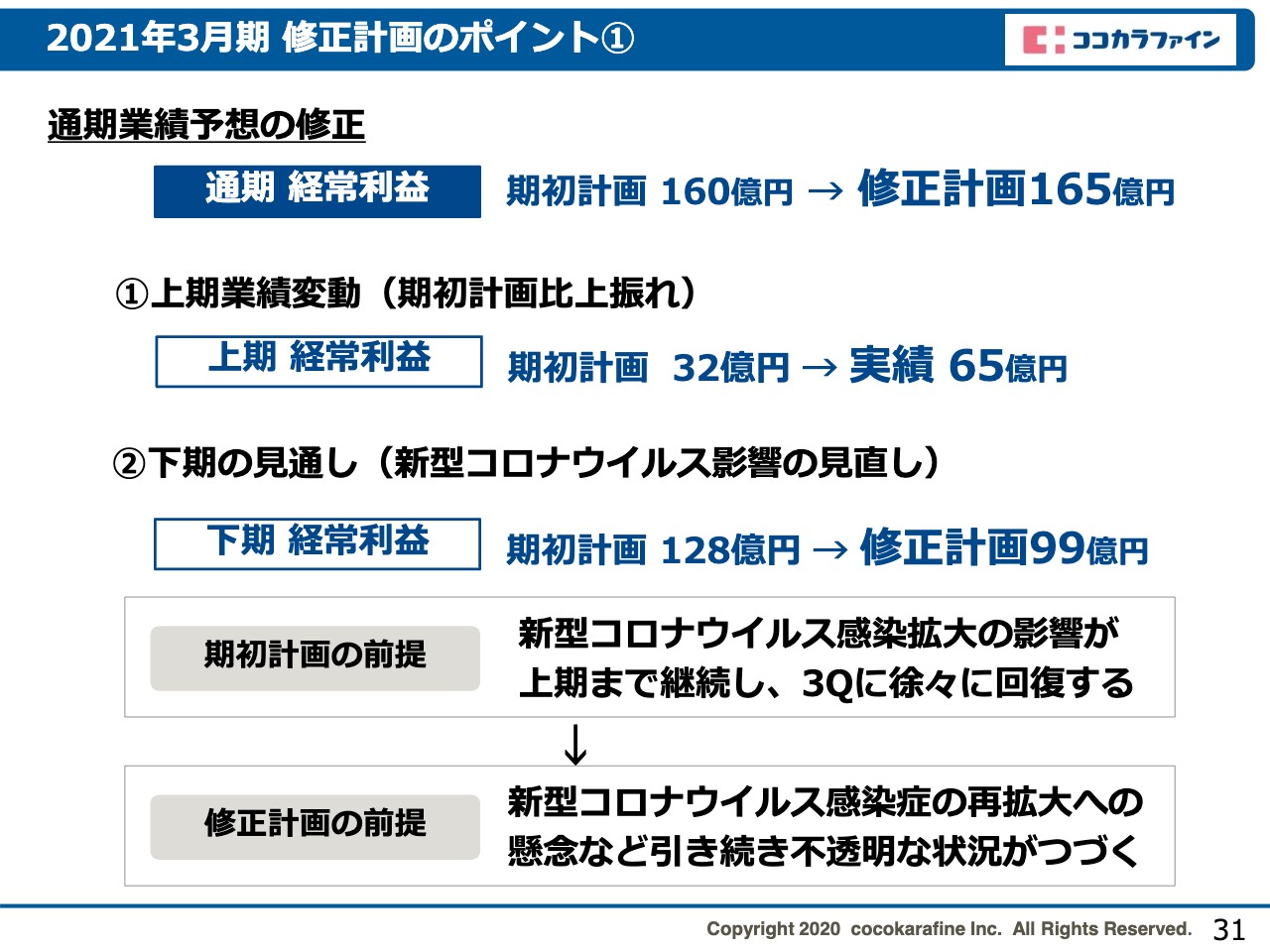

2021年3月期 修正計画のポイント①

以上を踏まえ、経常利益ベースで修正計画のポイントをまとめています。上期の業績については、これまでのご説明のとおり65億円、期初計画比2倍以上の業績となりました。

下期の前提については、期初計画の段階では「コロナの影響は上期まで続いて、第3四半期に徐々に回復して第4四半期にもとに戻る」という前提を置いていましたが、現状を踏まえ「インバウンドを含めたこのようなコロナの影響は、足元の状況が期末まで続く」という前提に変更しています。

したがって、下期の経常利益は99億円と下方修正となります。通期としては、スライド一番上に記載のとおり、期初計画160億円から修正計画165億円と、経常利益段階では上方修正となっています。

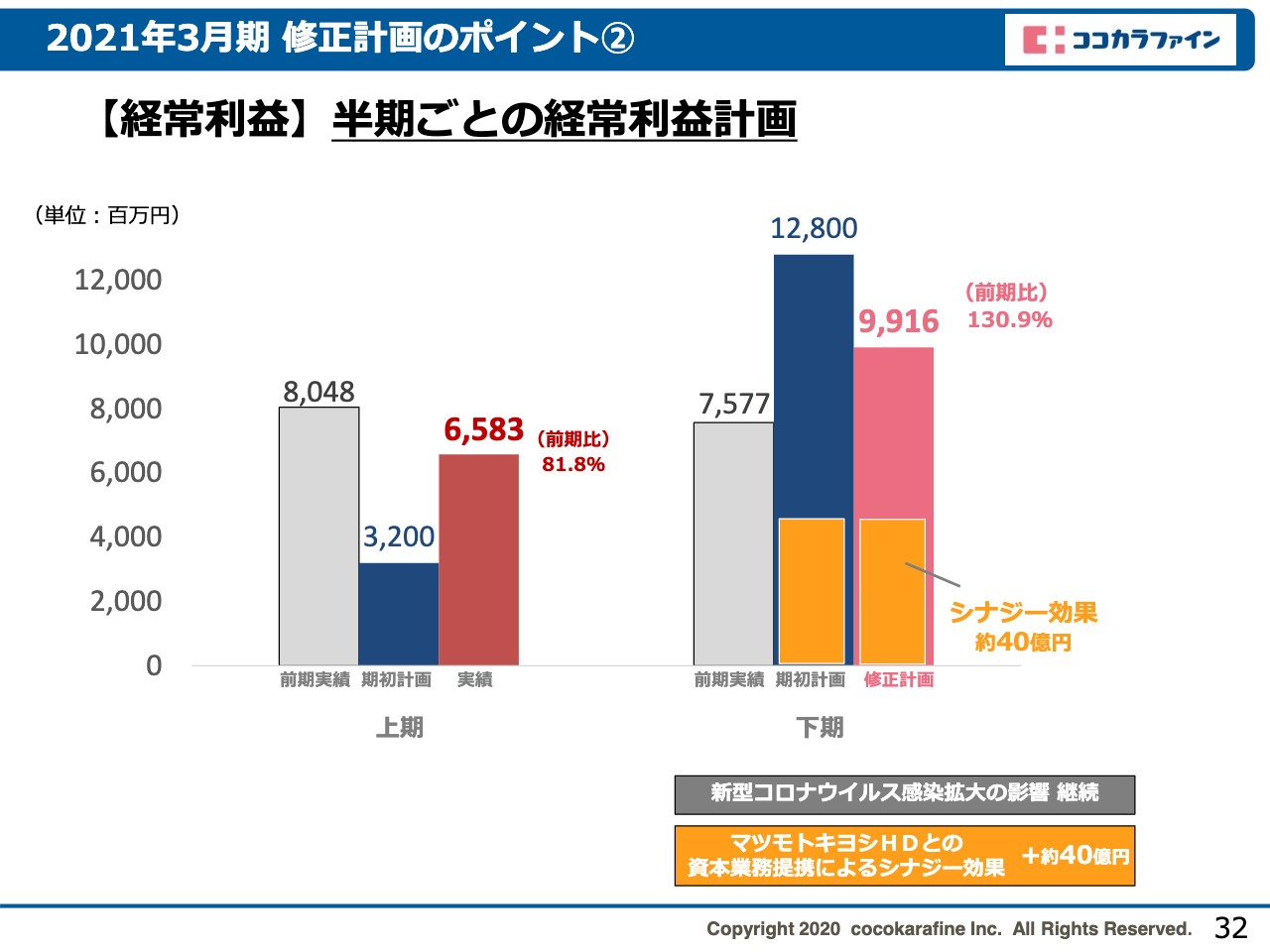

2021年3月期 修正計画のポイント②

数値としてどのようなイメージになるかですが、スライドのグラフをご覧ください。前期実績と期初計画、修正計画の関係です。スライド右側の下期ですが、やはりドライバーとなるのはマツモトキヨシホールディングスとのシナジー効果の約40億円です。これに関しては変更はありません。このシナジー効果40億円がドライバーとなって、下期はコロナ影響下でも経常利益段階では増益を確保する、そのような修正計画です。

連結業績の修正計画(前期比)

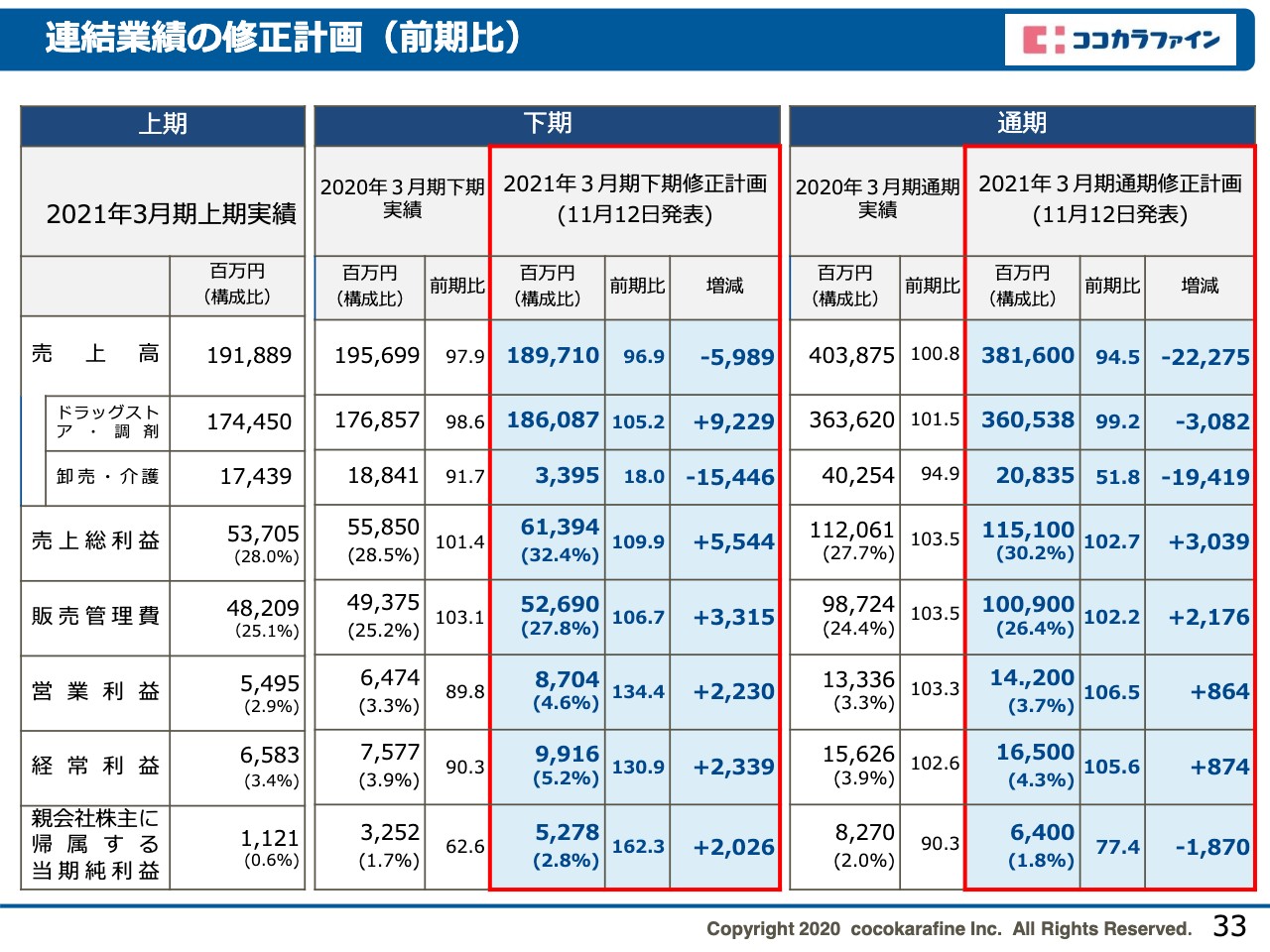

こちらは、修正計画と前期との比較です。

連結業績の修正計画(期初計画比)

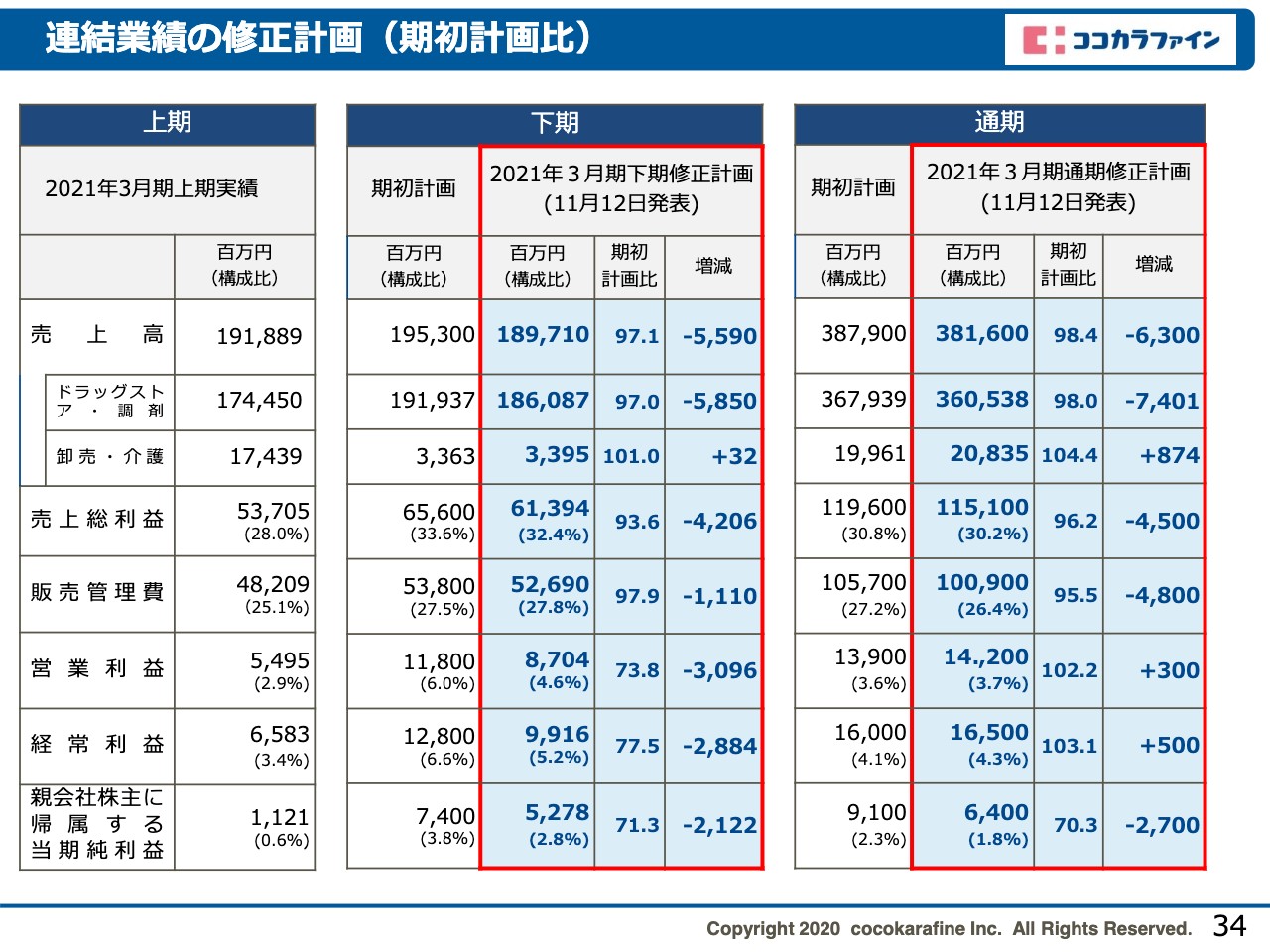

修正計画と期初計画との比較です。数値を詳しく開示していますので、またご覧いただきたいと思います。

剰余金の配当

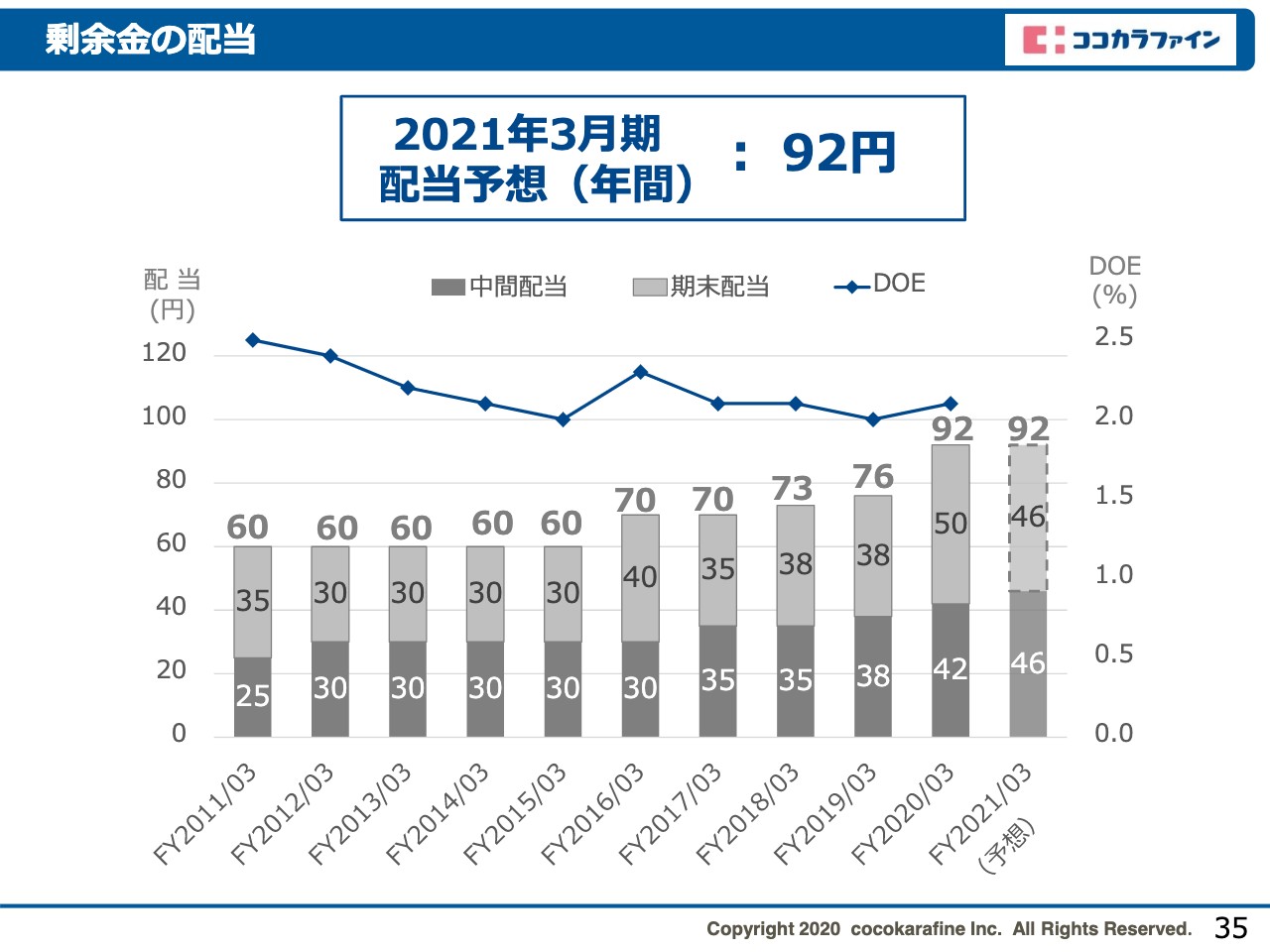

配当については今回変更はありません。引き続き安定性の指標としてDOE、すなわち株主資本配当率を採用しています。業績連動性の指標としては総還元性向も活用し、両者を勘案しながら安定的な配当を目指します。私からのご説明は以上でございます。ご清聴ありがとうございました。