2020年11月13日に行われた、オリンパス株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:オリンパス株式会社 執行役 CFO 武田睦史 氏

開示の変更点

武田睦史氏:みなさま、こんにちは。オリンパスの武田でございます。本日はご多忙の中、オリンパス株式会社2021年3月期第2四半期決算電話会議にご参加いただき、誠にありがとうございます。それでは、資料に沿ってご説明させていただきます。

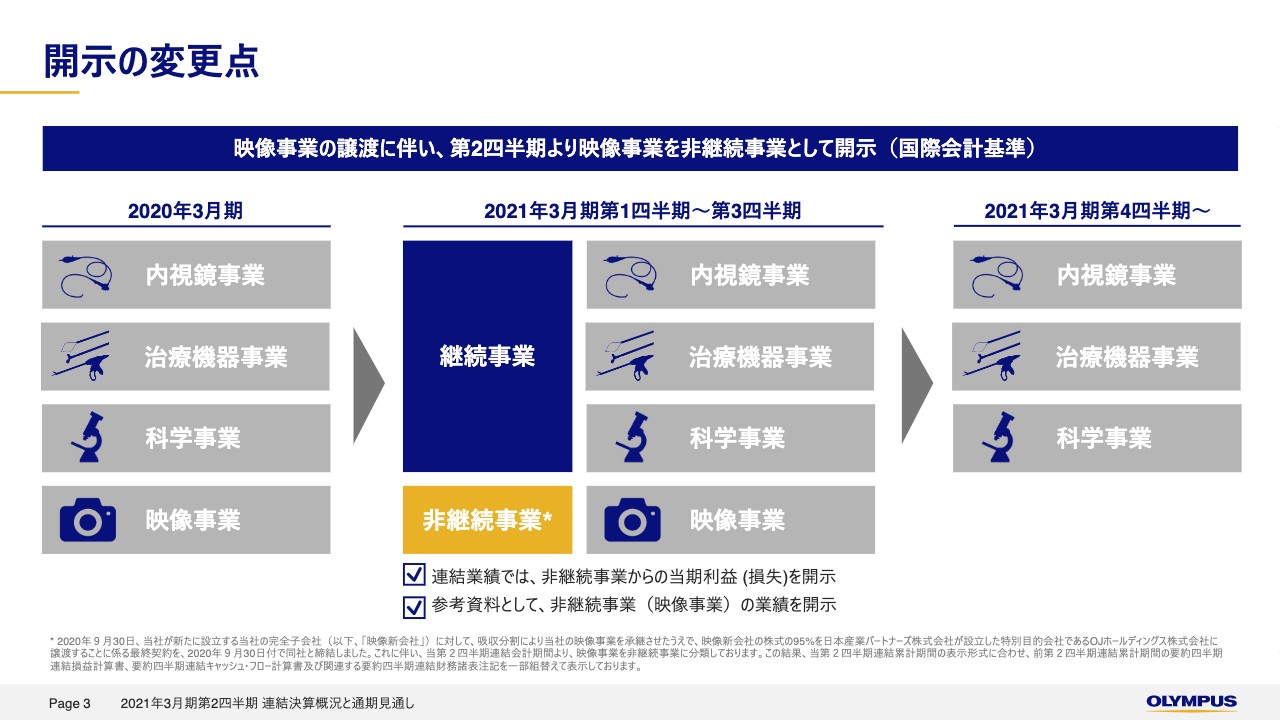

3ページをご覧ください。まず、開示に関する変更点からご説明します。2020年9月30日に、映像事業の譲渡に関する最終契約を締結しました。国際会計基準に則り、今回から映像事業は非継続事業に分類しています。本日は非継続事業を除いた継続事業を中心にご説明します。非継続事業についてはAppendixに掲載していますのでご参照ください。それでは決算概況についてご説明します。

ハイライト

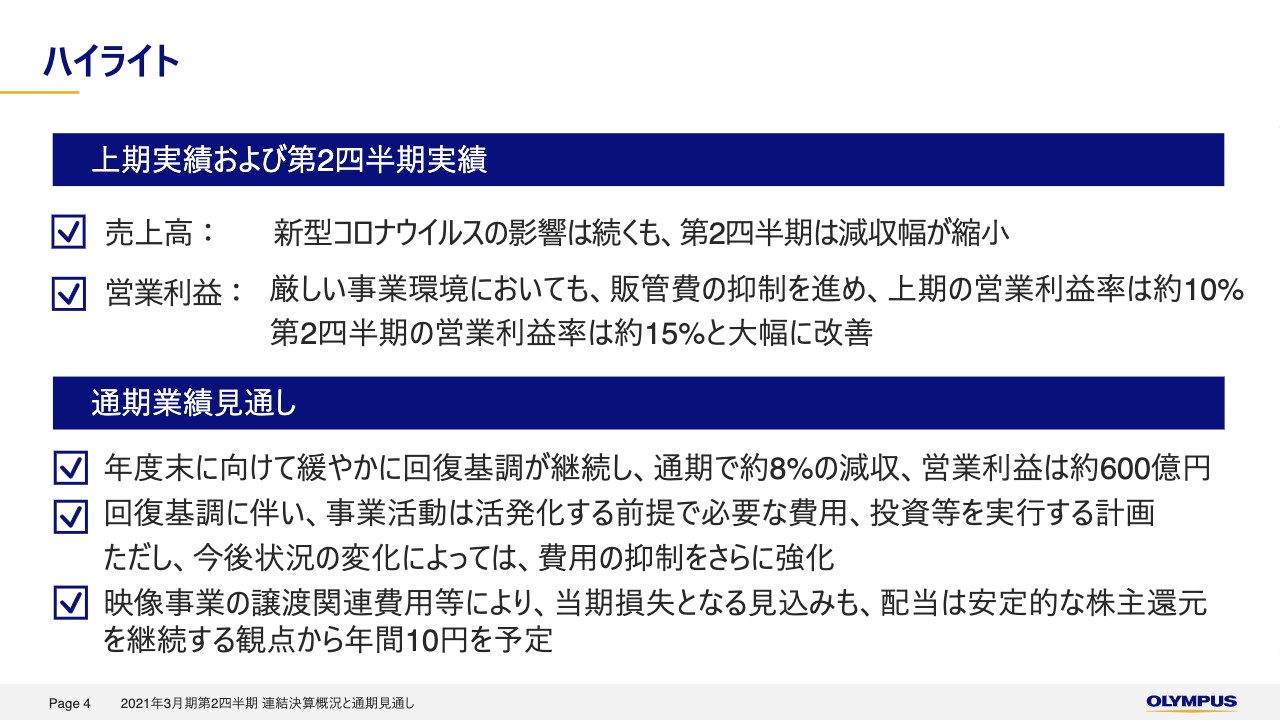

4ページをご覧ください。2021年3月期第2四半期決算における主なポイントです。上期の連結売上高は、新型コロナウイルスの影響により減収となりましたが、第2四半期では回復傾向が見られ、第1四半期と比較して減収幅が縮小しました。

営業利益は、売上高の回復に加え、活動の制約と厳格な管理により販管費が減少したことで、大幅に改善しました。営業利益率は上期で約10パーセント、第2四半期だけで見ると約15パーセントとなりました。

通期業績見通しです。売上高は年度末に向けて緩やかに回復基調が継続し、約8パーセントの減収にとどまり、営業利益は約600億円となる見込みです。なお、販管費や投資等については、市場の回復基調に伴い事業活動が活発化する前提で見通しを立てています。

足元では欧州や米国を中心に感染の再拡大が見られますので、状況を注視し変化に対応していきます。例えば、市場が想定どおりに回復しない場合は費用抑制を強化し、見通しでお示ししている利益水準の確保を目指します。

最終損益は、映像事業の譲渡関連費用等により当期損失を計上する見込みですが、配当予想は安定的な株主還元を継続する観点から年間10円とします。

2021年3月期 第2四半期実績 ①連結業績概況

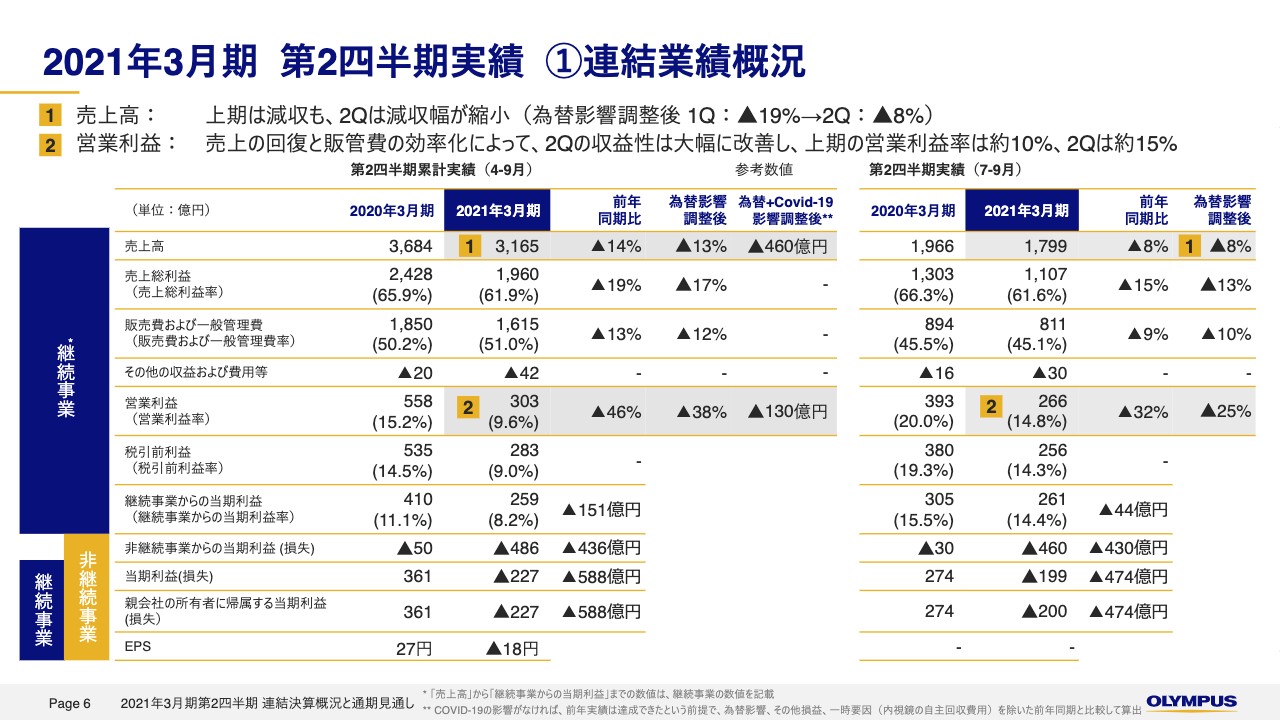

それでは、第2四半期の連結業績および事業概況についてご説明します。6ページをご覧ください。こちらは連結業績の概況となります。スライド左側にお示ししているとおり「売上高」から「継続事業からの当期利益」までは非継続事業を除いた継続事業のみの数値を掲載しています。また、2020年3月期の実績についても遡及修正しています。

上期の連結売上高は3,165億円です。新型コロナウイルスの影響により減収となりました。為替を除く実質ベースで13パーセントの減少でした。なお、第2四半期だけで見ると、売上高の減収幅は第1四半期の19パーセントに対して8パーセントと、大きく縮小し回復が顕著です。

スライド中央あたりにお示ししている新型コロナの影響額は、「新型コロナの影響がなければ少なくとも前年実績は達成できた」という前提に立ち、為替変動、その他の損益、一時要因を除いて前年同期と比較し算出しています。

売上総利益です。こちらは1,960億円でした。原価率が上昇しています。新型コロナウイルスの影響により工場の操業度が低下したこと、および8月に適時開示した内視鏡製品の自主回収に伴う費用60億円を計上したことが要因です。

販管費は1,615億円でした。厳格な管理を行ったことに加え、新型コロナウイルス影響で通常の活動ができなかったこと等により旅費や交通費、販促費、人件費等が減少しました。

営業利益は303億円でした。減益となりましたが、厳しい事業環境の中、上期の営業利益率は約10パーセントを確保しています。こちらも売上高同様に、第2四半期だけを見ると営業利益率は約15パーセントとなっています。

継続事業の当期利益は259億円で151億円減少しました。継続事業と非継続事業を合わせた最終損益は227億円の当期損失となりました。映像事業の譲渡契約締結に伴う損失470億円を計上したことが要因です。

1月-9月の状況

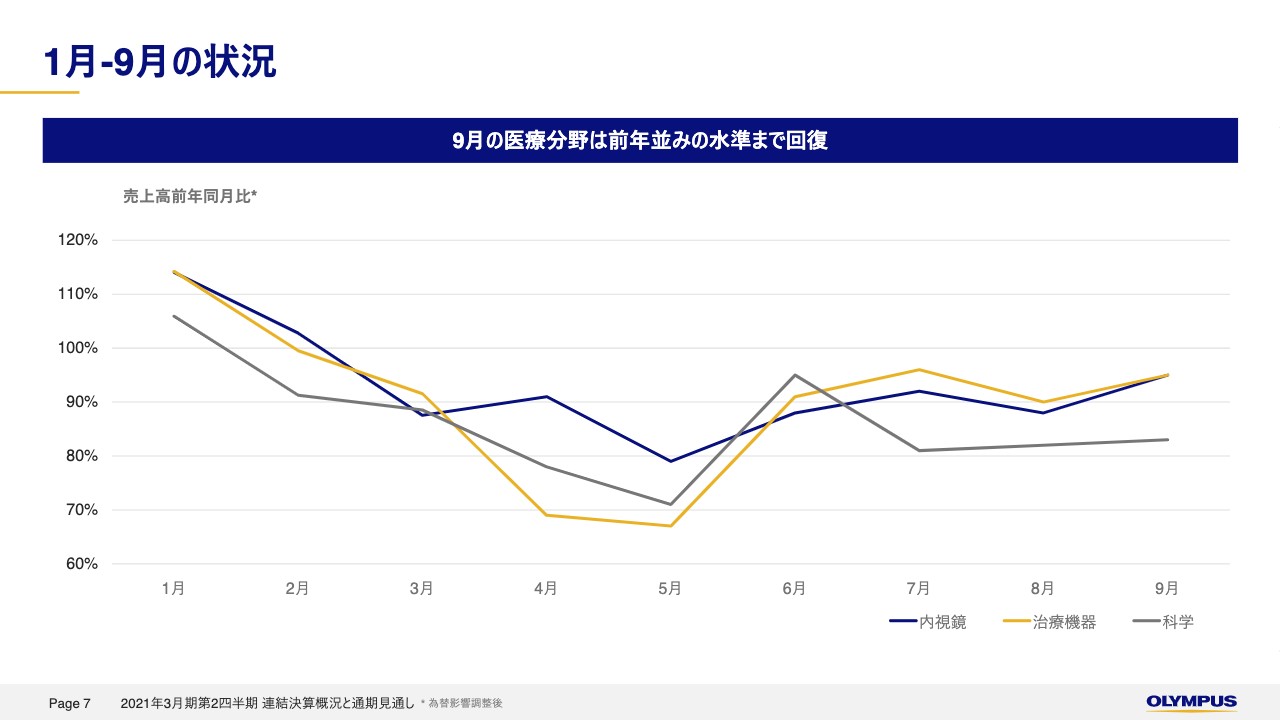

7ページをご覧ください。月別の売上高の状況についてご説明します。このグラフは、前年売上高を100パーセントとして、本年1月から9月の事業別売上高推移を示すものです。全事業で5月を底に回復基調が継続しています。9月の医療分野は前年並みの水準まで回復しました。

10月ですが、社内速報ベースの参考値としてご紹介します。内視鏡事業と治療機器事業は前年同月比でプラス成長に転換しています。また、科学事業は減収幅が若干縮小しています。この後ご紹介する見通しは、この足元の傾向を踏まえて作成しています。

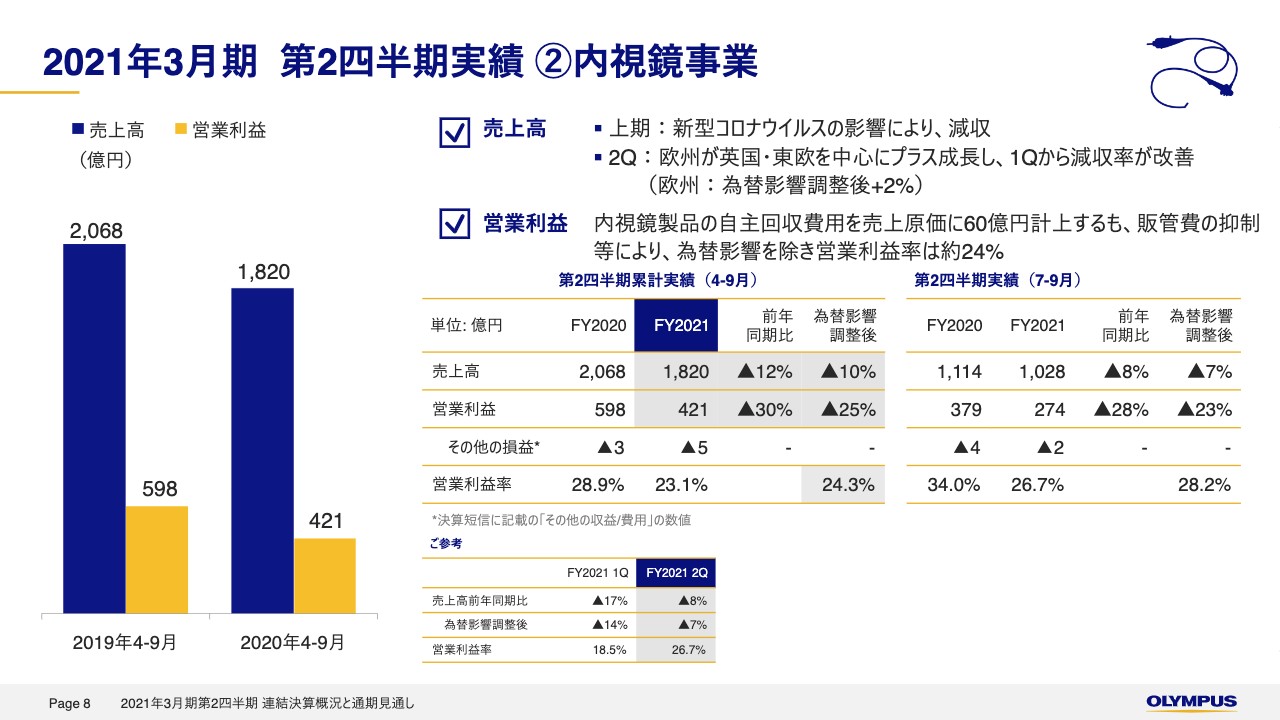

2021年3月期 第2四半期実績 ②内視鏡事業

8ページをご覧ください。各セグメントの概況についてご説明します。内視鏡事業です。売上高は1,820億円となりました。為替を除く実質ベースで10パーセントの減少でした。上期は新型コロナウイルスの影響により、販促や研修などの営業活動に制約が生じたことや、症例数の減少、病院の設備投資意欲の減退等が影響しました。

一方、第2四半期は、第1四半期から減収率が改善しています。特に欧州は、政府が医療体制を強化している英国や大型入札案件を成約した東欧が牽引し、為替を除く実質ベースで上期は2パーセント、第2四半期だけを見ると6パーセントのプラス成長となりました。

営業利益は、内視鏡製品の自主回収費用を計上したものの、販管費の抑制等により421億円、為替の影響を除くと営業利益率は24.3パーセントを実現しました。

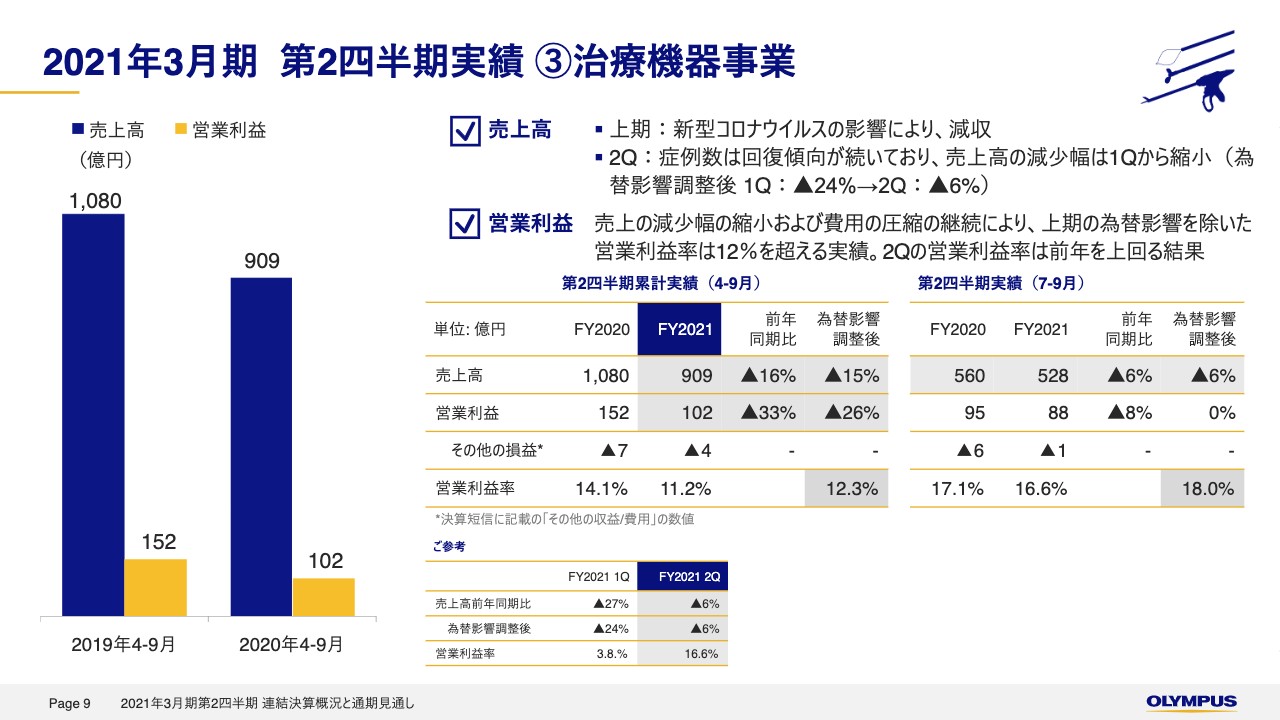

2021年3月期 第2四半期実績 ③治療機器事業

9ページをご覧ください。治療機器事業です。売上高は909億円となりました。為替を除く実質ベースで15パーセントの減少でした。上期は新型コロナウイルスの影響により症例数が減少したことや、販促活動に制約が生じたことが影響しています。

第2四半期は症例数の回復を受けて、減収率は6パーセント減と第1四半期から大きく改善しています。特に欧州は堅調に推移し、欧州だけの第2四半期は9パーセントのプラス成長となりました。

営業利益は減収幅の縮小および費用の圧縮により102億円、為替の影響を除くと12.3パーセントとなりました。第2四半期の営業利益率は為替を除く実質ベースで18パーセントと、前年を上回る結果となりました。

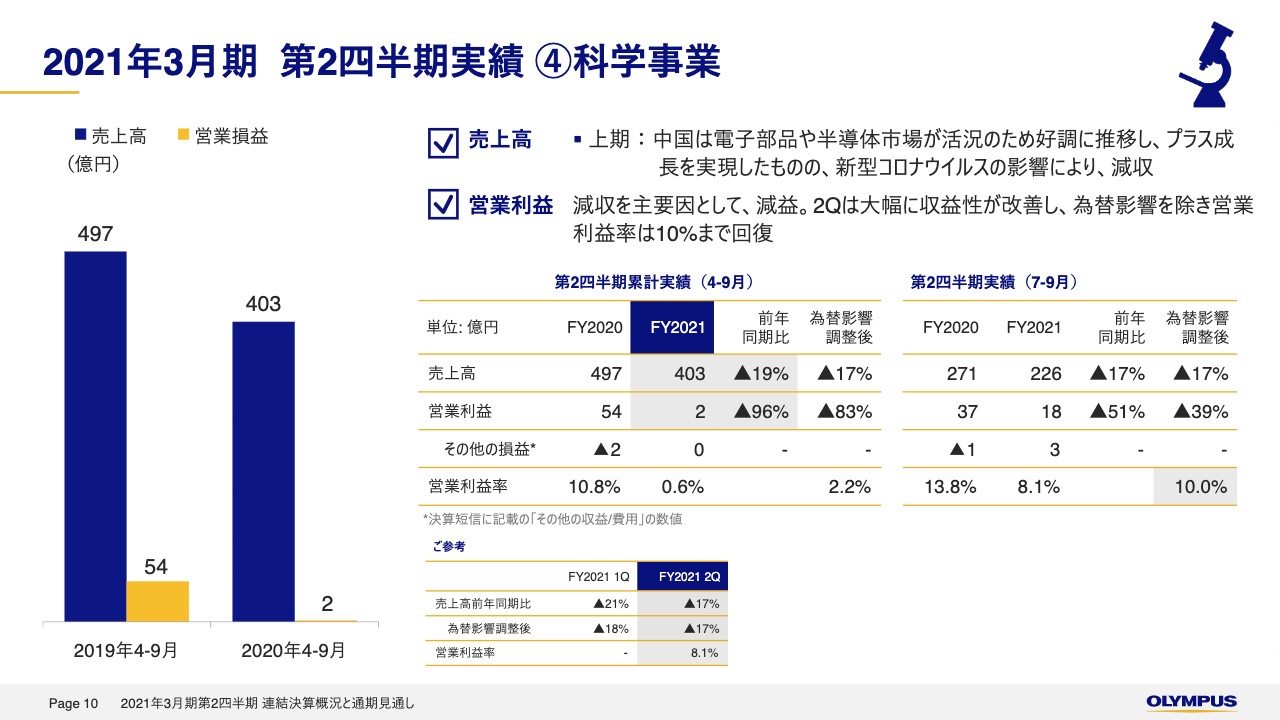

2021年3月期 第2四半期実績 ④科学事業

10ページをご覧ください。科学事業です。売上高は403億円、為替を除く実質ベースで17パーセントの減少です。中国においては、特に5G関連の電子部品や半導体市場が活発になり、工業用顕微鏡などの売上が伸長するなどプラス成長を実現しましたが、全体としては新型コロナウイルスの影響により減収となりました。

営業利益は減収を主要因として2億円となりました。なお、第2四半期の営業利益率は為替を除いた実質ベースで10パーセントと、大幅に収益性が改善しています。以上がセグメント別の状況です。

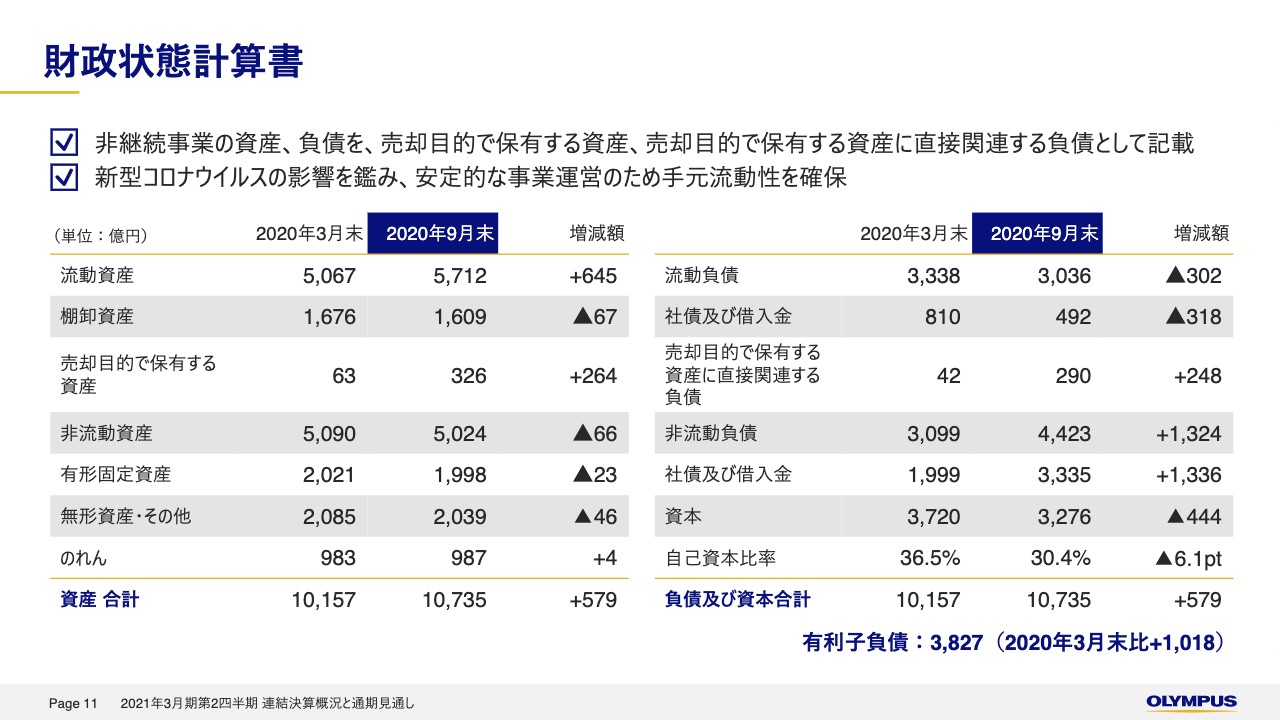

財政状態計算書

11ページをご覧ください。2020年9月末時点の財政状態計算書です。今回から、非継続事業の資産および負債は「売却目的で保有する資産」「売却目的で保有する資産に直接関連する負債」として明記しています。

新型コロナウイルスの影響を鑑み、安定的な事業運営を行うため手元流動性を高めた結果、現預金、社債および借入金が増加しました。負債の増加と上期の損失により、自己資本比率は前期末比で6.1ポイント減少し、30.4パーセントとなりました。

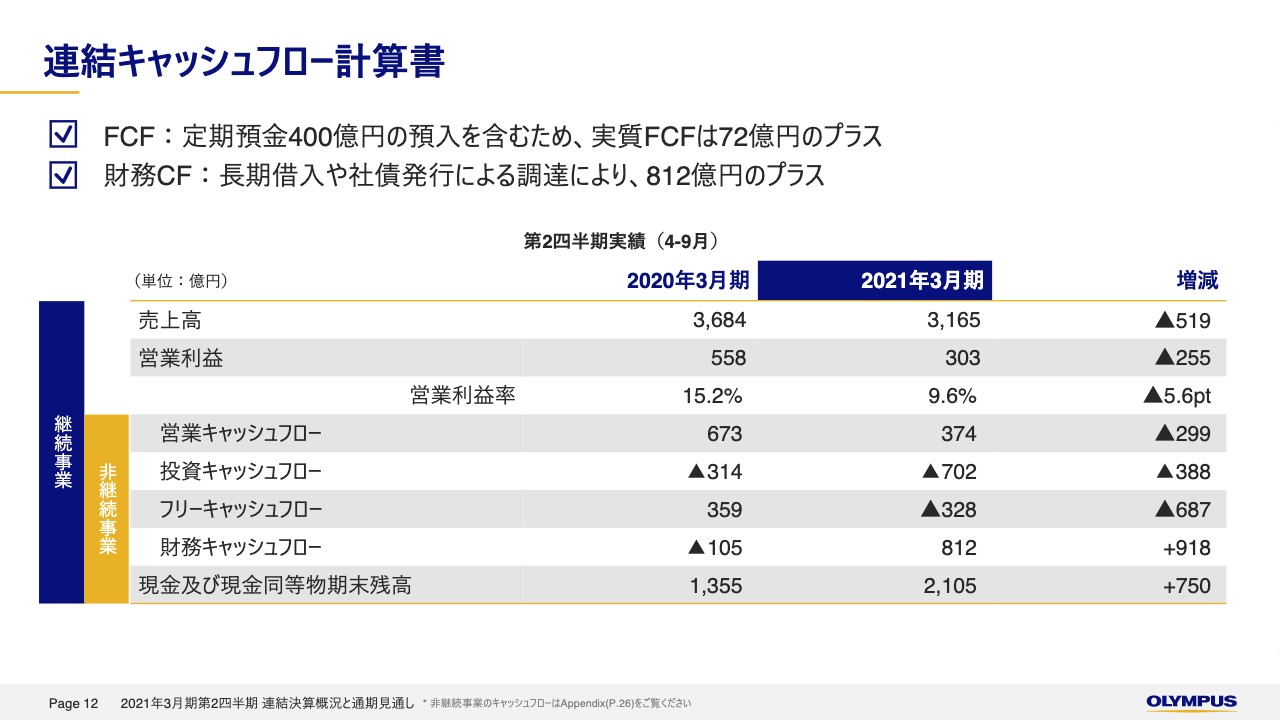

連結キャッシュフロー計算書

12ページをご覧ください。キャッシュフローの状況です。営業キャッシュフローは、新型コロナウイルスの影響により営業利益が減少したことを背景に、前年同期比299億円減少の374億円となりました。

投資キャッシュフローは大きく減少しているように見えますが、定期預金400億円分を含んでいます。有形固定資産の取得、研究開発費の資産はともに減少しており、実質のフリーキャッシュフローは72億円のプラスとなっています。

財務キャッシュフローは、長期借入や社債発行による調達により918億円増加し、812億円となりました。結果、9月末の現金および現金同等物残高は2,105億円となっています。

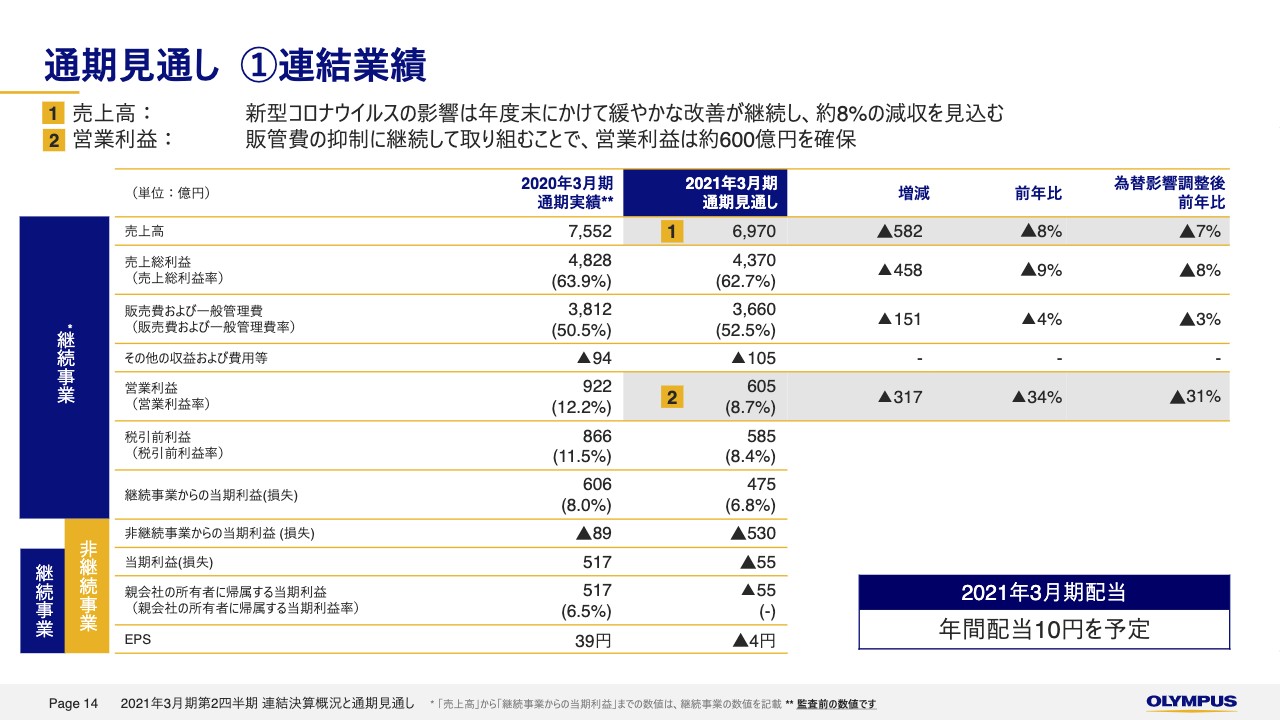

通期見通し ①連結業績

次に通期業績見通しについてご説明します。14ページをご覧ください。まず、為替レートですが、直近の為替相場動向を鑑み、1ドル106円、1ユーロ122円として計算しました。

年度末にかけて緩やかに売上が回復すると見ており、通期では約8パーセントの減収にとどまると想定しています。販管費は前年と比較し減少すると見込んでいますが、下期だけ見るとやや増加する見込みです。依然として事業活動が制限されており、リモートでの対応や在宅勤務などが定着していることに加え、販管費の厳格な管理は継続します。

一方、年度後半に向けて活動が活発になるという前提を置いていること、また、前年と比較し、研究開発の資産化が減収することに加え、下期にはITインフラやQA/RA機能の強化のための費用発生を見込んでいます。

結果、営業利益は約600億円、営業利益率は約9パーセントの着地を見込んでいます。当期利益については、映像事業の譲渡契約締結に伴う損失により55億円のマイナス損失となる見込みです。厳しい業績見通しとなりますが、当期の配当予想は安定的な配当を継続するため、前年維持である10円とします。

現時点ではこのような見通しに立っていますが、冒頭でも触れたとおり、欧米を中心に感染者が増加傾向にあり、ロックダウンに踏み切る国もあります。新型コロナウイルスの影響を引き続き注視しながら、変化に対応できるようにしていきます。

これも繰り返しの説明になりますが、例えば市場が想定どおりに回復しない場合、費用抑制を強化し、見通しでお示ししている利益水準の確保を目指します。

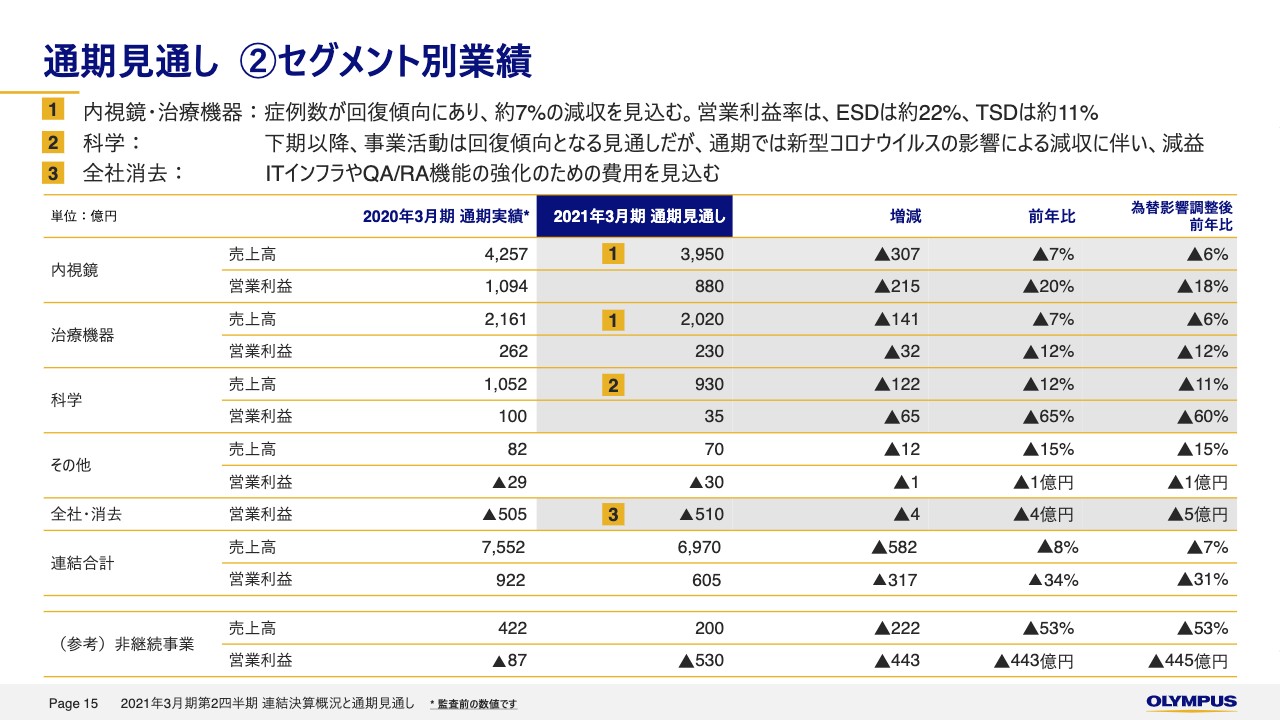

通期見通し ②セグメント別業績

15ページをご覧ください。セグメント別の業績見通しです。内視鏡・治療機器事業は、地域差はあるものの症例数が回復傾向にあるため、通期では約7パーセントの減少を見込んでいます。営業利益率は内視鏡事業で約22パーセント、治療機器事業で約11パーセントとなる見通しです。

科学事業は下期以降徐々に回復していくと想定しますが、医療より戻りが遅いと考えています。通期で減収減益となりますが、黒字は確保できる見込みです。全社消去は、下期にITインフラやQA/RA機能の強化のための費用を見込んでおり、前期とほぼ同水準となると現時点では見込んでいます。

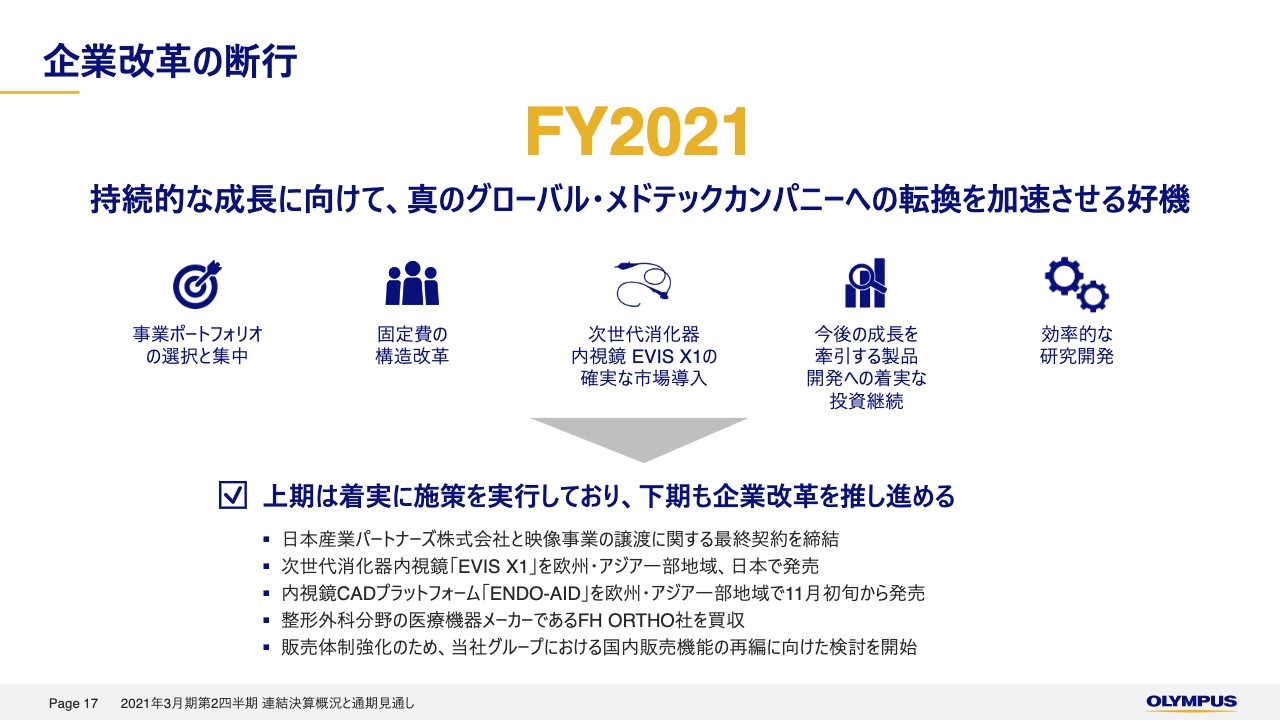

企業改革の断行

最後のチャプターです。真のグローバル・メドテックカンパニーへの飛躍に向けた当社の取り組みについて説明します。17ページをご覧ください。上期は数々の施策を着実に実行してきました。下期も手を緩めることなく、戦略目標達成のため各種施策、取り組みを押し進めていきます。第2四半期の進捗については、次のスライドよりご説明します。

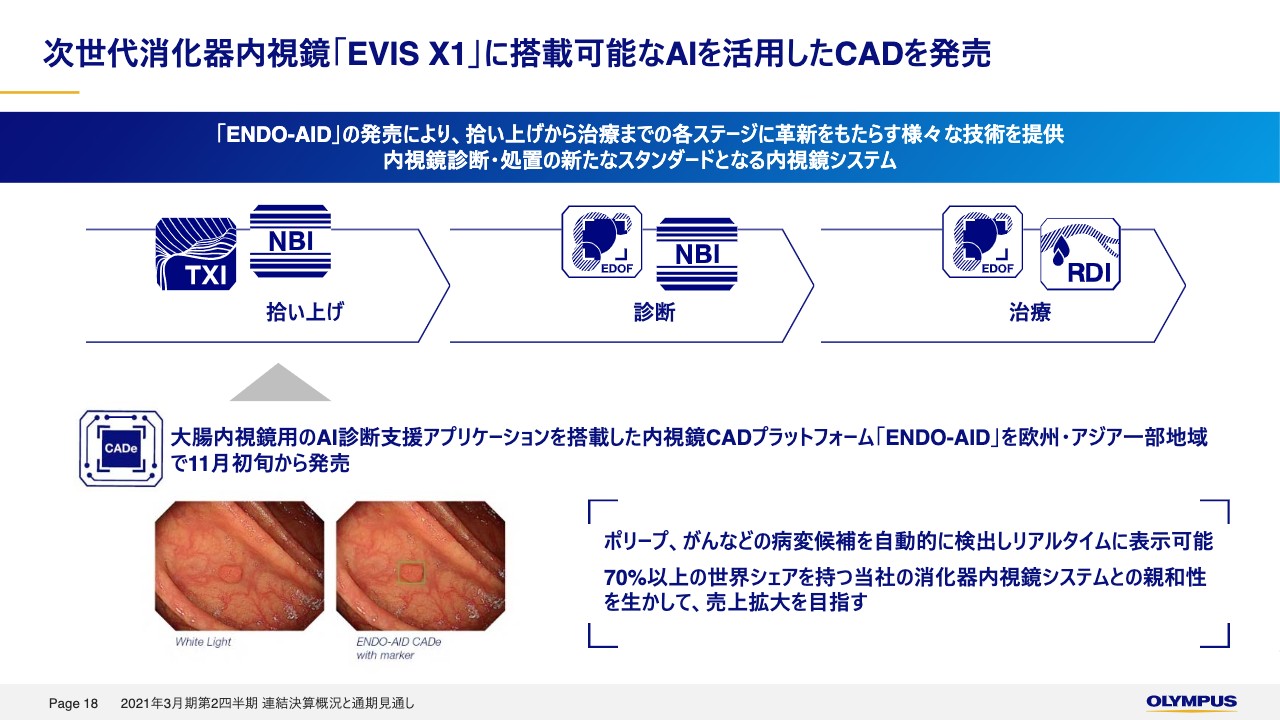

次世代消化器内視鏡「EVIS X1」に搭載可能なAIを活用したCADを発売

18ページをご覧ください。次世代消化器内視鏡システム「EVIS X1」に搭載可能なAIを活用した内視鏡CADプラットフォーム「ENDO-AID」を欧州とアジア一部地域で11月初旬から発売しています。

ポリープやがん等の病変候補を自動的に検出し、リアルタイムに表示することが可能です。これにより病変の発見をサポートし、内視鏡診断の質の向上に貢献します。今後、70パーセント以上の世界シェアを持つ当社の消化器内視鏡との親和性を生かして「EVIS X1」の付加価値を向上し、トータルで売上拡大を目指します。

持続的な成長に向けた医療分野における取り組み

19ページでは、持続的な成長に向けた医療分野における取り組みとして、2つご紹介します。まずスライド左側ですが、整形外科分野の医療機器メーカーであるFH ORTHOを買収しました。当社の整形外科分野における製品ポートフォリオの拡充に加え、FH ORTHOが持つグローバルな販売ルートで当社の製品を販売することにより、事業成長を促進する狙いがあります。

また、オリンパスは、関節鏡下初の超音波技術を用いた新たな手術装置を開発しており、今回の買収によるポートフォリオも含めて、整形外科分野の低侵襲手術領域における製品・ソリューションを提供することが可能となりました。

2つ目、スライド右側です。本日適時開示しましたが、当社グループにおける国内販売機能の再編に向けた検討を開始しました。現在、国内の販売体制は、オリンパスとオリンパスメディカルサイエンス販売の2社に分かれています。この2社が担っている医療、科学事業の国内販売機能を統合することにより、統一的な施策の展開、柔軟な人員配置、優秀な人材の獲得等を実現し、販売体制の強化を目指します。

プロダクトパイプライン:内視鏡事業(2020年11月13日時点)

20ページに移ります。今回の決算から医療分野の成長を牽引する新製品パイプラインについてご紹介します。まず、内視鏡事業です。本年、待望の次世代消化器内視鏡システム「EVIS X1」、それと組み合わせ可能な内視鏡CADプラットフォームを、欧州や日本、アジア一部地域で発売しました。今後成長を牽引するものと期待しています。

最大の市場である米国、成長著しい中国市場にこれらの製品を投入することで、さらなる成長を目指します。なお、最近ですが、米国では大腸内視鏡検査の推奨検査年齢を45歳に引き下げる提言もなされており、当社にとって追い風になると考えています。

外科内視鏡においては、主力の内視鏡システム「VISERA ELITE Ⅱ」を、急速に市場が拡大する中国で投入していきます。また、持続的な成長を見据え次世代の外科内視鏡システムの開発も進めており、将来の成長ドライバーの1つとして期待しています。

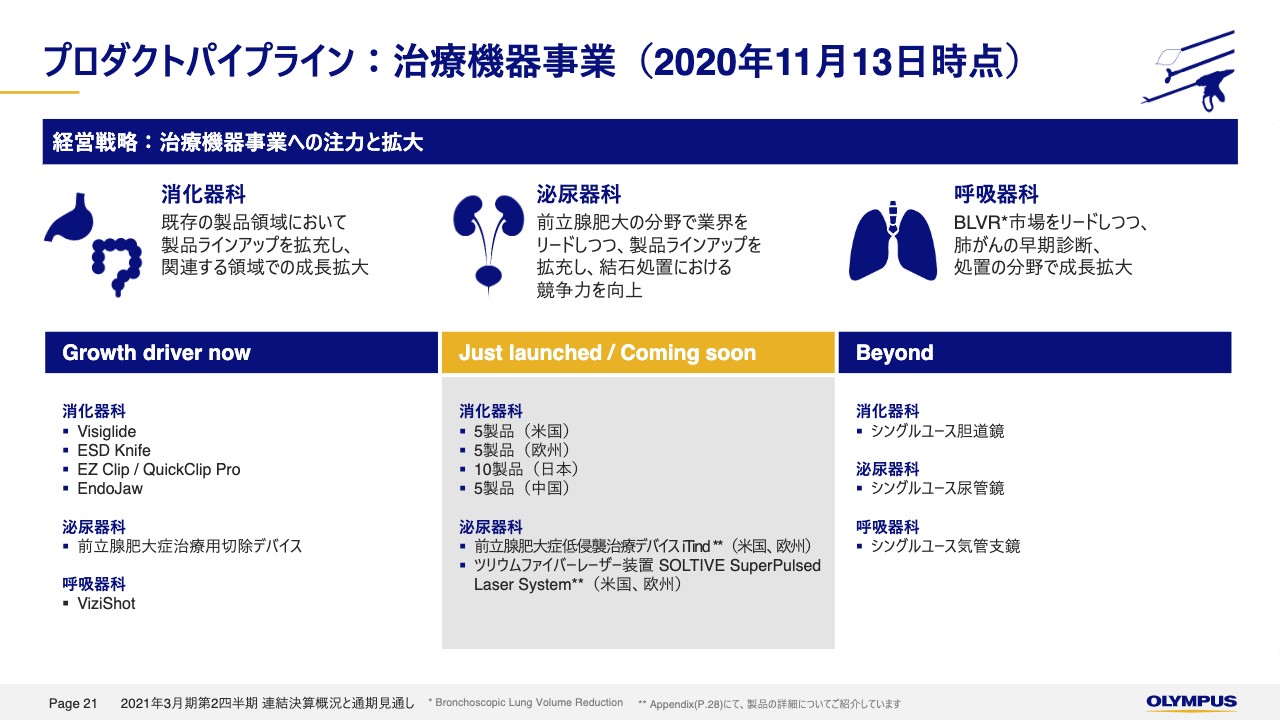

プロダクトパイプライン:治療機器事業(2020年11月13日時点)

21ページ、最後のスライドになります。治療機器事業のプロダクトパイプラインの新製品の紹介です。ERCPやEST関連製品等さまざまな処置具が売上に貢献していますが、経営戦略でも発表したとおり、将来的には「シングルユース内視鏡」を発売する予定です。

「シングルユース内視鏡」をラインアップに加えることで、内視鏡医療のあらゆるシーンに対応する圧倒的な製品ポートフォリオを構築し、競争優位性をさらに一層強化します。

消化器科の処置具については、引き続き既存製品領域において製品ラインアップを拡充し、医療成長を実現していきます。泌尿器科では、経営戦略に沿って戦略製品を導入しています。「iTind」「SOLTIVE Super Pulsed Laser System」はともに革新的な技術を投入しており、今後の成長が期待できる製品です。

また、先日ニュースリリースでご案内のとおり、新型コロナウイルス等の感染リスク低減を目指した内視鏡検査用防護用具を開発しました。医療従事者が安全に内視鏡診療を行える環境と、内視鏡を必要とする患者さまが安心して受診できる環境づくりに貢献できると考えます。

今後もアンメットメディカルニーズに対するソリューションを提供できるような製品開発を行ってまいります。私からの説明は以上でございます。