本記事の3つのポイント

-

新型コロナの影響を受けた電子部品業界も最終需要の回復によって、20年7~9月期から急回復を遂げている

新型コロナの影響を受けた電子部品業界も最終需要の回復によって、20年7~9月期から急回復を遂げている -

村田製作所は通期業績予想を上方修正、日本電産も増収増益に予想を見直した

村田製作所は通期業績予想を上方修正、日本電産も増収増益に予想を見直した -

21年以降の需要拡大を見据えた動きも活発化。積層セラコンは引き続き各社で増産投資が行われるほか、ミリ波に対応した製品開発も活発化している

21年以降の需要拡大を見据えた動きも活発化。積層セラコンは引き続き各社で増産投資が行われるほか、ミリ波に対応した製品開発も活発化している

「コロナ禍」が世界に暗い影をもたらした2020年も、終わりに近づいている。新型コロナウイルスによる社会不安が取り除かれるにはまだ時間を要する見込みだが、世界的なロックダウンで先の見えない暗闇に迷い込んでいた経済には光が差し始めた。

電子部品業界は自動車の生産の回復とスマートフォン、PC、タブレットなどの好調、リモート需要に対応したサーバーや実用化が進む5Gインフラの整備推進といったプラス要素に後押しされ、7~9月期に急回復を遂げた。先行きの不安がすべて解消されたわけではないが、それでも21年の成長軌道への回帰に向けた道は着実に開かれてきたといえる。

7~9月期はV字回復

筆者は20年5月29日付の本コラムでも「コロナ禍」と対峙する電子部品業界の動向をまとめたが、その時点では20年度の見通しは非常に悲観的なものだった。それから約半年後の10月末~11月上旬にかけて発表された各社の20年度上期決算発表では、一変して先の見通しにかなりの明るさがみられるようになった。

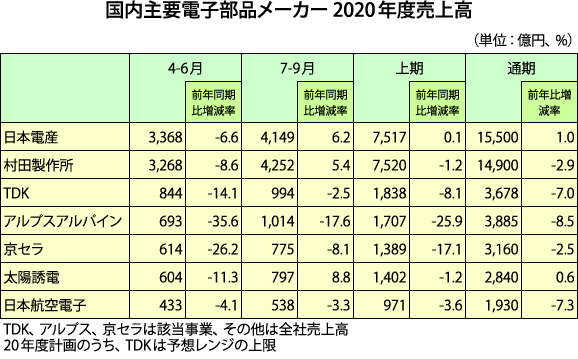

欧米や東南アジアのロックダウンの直撃を受けた4~6月期に各社の業績は急落したが、7~9月期には各社ともV字回復を遂げた。表で取り上げた大手7社のうち、日本電産、村田製作所、太陽誘電は前年同期比でプラス成長となった。4~6月期のマイナスを補っただけでなく、それを上回る実績を上げたのである。

この要因の1つとして、自動車市場の回復が挙げられる。大手自動車メーカーのトヨタ自動車やホンダは中国や米国における想定以上の自動車販売台数回復を背景に、20年度通期業績予想を上方修正している。これを受けて電子部品メーカー各社も、7~9月期の自動車向け部品の販売は年初想定を上回って推移した。

続けてスマホやPC、タブレットの好調だ。スマホはコロナ禍に伴う生産遅延が危惧されたものの、5Gの期待に後押しされて急速に回復し、米アップルの新モデル「iPhone12シリーズ」をはじめとした新製品向けを中心に搭載部品が順調に販売を伸ばした。

PCやタブレットはリモートワーク、オンライン教育などの需要が継続しており、ゲーム機も巣ごもり需要に伴う販売拡大とソニーの「PlayStation 5」、マイクロソフトの「Xbox Series X」および「Xbox Series S」の発売に伴って高水準で推移している。また、オンラインネットワークの需要増加に伴ってサーバーや通信基地局などのインフラ投資も拡大し、これらに搭載される部品も伸長した。

村田製作所は市場予測を上方修正

村田製作所の20年度上期業績は、売上高こそ自動車市場の落ち込みが響いて前年同期比1.2%の減収となったものの、営業利益は生産増加に伴う操業度の向上や固定費減により8.3%の増益となった。全社受注は5月を底に6月以降増加傾向が続いており、7~9月期トータルの受注高は4252億円と過去最高を記録し、受注残高は4586億円となった。

高水準の受注の背景には、米中摩擦がある。8月に米国政府が中国ファーウェイへの制裁を強化したことにより、同社へのスマホ部品供給は事実上ストップした。これにより米アップルや韓国サムスン、中国の大手スマホメーカーはファーウェイの穴を埋めるべく生産を拡大するため、部品確保に動いているという。スマホ部品の引き合いにはやや過熱感が出ているものの、20年度内には平常化する見通しである。

スマホ部品需要の好調と自動車市場の想定を上回る回復を受けて、村田製作所は20年度通期におけるこれらの部品需要予測を上方修正した。スマホを年初計画時点の前年比10%減から7%減の12億8000万台、自動車を20%減から15%減の7100万台に変更した。また、リモート需要で好調なPCは前年比ほぼ横ばいから3%増の4億1000万台とした(いずれも部品取り込みベース)。

ファーウェイへの制裁強化による影響はあるものの、そのマイナスを十分にカバーできると見込んでいる。下期にかけてもスマホや自動車市場を中心に回復が続く見通しで、通期業績予想を上方修正した。売上高は前年度比約3%減だが、営業利益は微減水準にまで回復すると想定している。

日本電産は通期増収増益予想に転じる

一方、市況の回復で勢いを増しているのがモーター最大手の日本電産だ。7~9月期の市況回復と徹底した収益改善策が功を奏し、上期累計では増収増益を達成した。7~9月期の売上高は四半期ベースで過去最高となり、営業利益率は10%に回復した。

車載分野全体では自動車市場減速の影響があったものの、電動車向けのキーデバイスと位置づけるトラクションモーターシステムは順調に拡大し、課題事業と位置づけられていた家電・商業・産業用部門も増収を達成した。近年、HDD市場の縮小で漸減傾向にあった精密小型モーターも、データセンター需要の拡大により増加した。下期に向けてもさらなる売り上げ、利益成長を続ける計画で、通期業績予想を上方修正して前年度比で増収増益を達成する目標を明らかにした。

業績の回復を受けて、注力製品であるトラクションモーターへの投資を拡大させる。日本電産は電動車向け製品を重点事業と位置づけてリソースを集中投下しているが、モーターとギア、インバーターを一体化させたトラクションモーターは19年4月の量産開始以来、順調に採用を伸ばしている。

20年9月末時点で中国、欧州を中心に22社から受注を獲得し、米系や日系企業からも当初想定していたより早く引き合いが来ているという。日本電産は、現在主要部品を内製している自動車メーカー、自動車部品メーカーも、電動車開発に要するリソースの肥大から将来的には外部調達の必要性に迫られると予測し、先行してトラクションモーターシステムのシェアを確保しておく戦略だ。

このため、中国の平湖、大連、広州で年産240万台規模の生産体制を構築するほか、欧州でも年産100万台規模の生産体制の整備を計画している。それ以降も需要動向に合わせて中国、欧州、メキシコでの生産増強を図っていく。

また、中国では20年9月に蘇州で開発センターを開所したほか、21年に大連でも開発拠点の稼働を予定する。これらトラクションモーターの生産、開発体制整備には21~25年度に計7000億~8000億円規模の投資を行う予定で、30年までに40~45%の市場シェア獲得を目指す(20年9月時点のシェアは25%程度)。

市況の不透明感から一時休止していたM&Aも再開する方針だ。10月下旬に開催された20年度上期決算説明会において、永守重信会長は4月に就任した関潤社長とのツートップ体制が軌道に乗り始めていることを受け、「(関氏に)既存事業を任せ、新たにM&Aする会社の経営に専念できるようにしたい」と意気込みを示した。

アルプス、日本航空電子は7~9月期に黒字化

太陽誘電は、4~6月期こそ前年同期比で約11%の減収となったものの、7~9月期には急回復して増収に転じた。特にコンデンサーが伸長し、上期累計でも増収を達成している。下期も回復傾向が続き、通期の売上高は前年度比で微減水準を達成する構えだ。

TDK、アルプスアルパイン、京セラは自動車市場の悪化で4~6月期に苦戦を強いられたが、7~9月期は大きく回復した。TDKは一部の車載製品が前年同期比と同等水準にまで回復し、高周波部品は5G関連の需要増加を受けて上期累計で増収増益となった。アルプスアルパインは自動車市場向け製品の比率が高く大きな打撃を受けたものの、固定費削減などの構造改革と市況の回復により7~9月期には黒字転換した。京セラは車載市場向けが約半分を占める米国子会社のAVXが不振に陥ったが、7~9月期には回復に向かうとともに、スマホ新モデル向け需要も底上げした。

コネクター大手の日本航空電子は4~6月期に自動車、スマホ市場の不振と海外生産拠点の操業低下により赤字に陥ったが、7~9月期には回復に転じて上期累計でも黒字を確保した。需要が堅調な電動車向けや5G関連向けコネクターの投入を推進して業績拡大を図っている。

下期は不透明感残るも概ね堅調か

下期は新型コロナウイルスの感染再拡大に伴う影響や米中貿易摩擦の動向などの不安要素が残り、各社の見通しには警戒感がみられる。例えば、TDKは10~12月期にスマホ向けが当初予想より好調な一方で、自動車市場がマイナス水準にあるとコメントしている。また、京セラは米中貿易摩擦の影響を加味し、電子部品事業における通期業績予想を下方修正した。

一方で、日本航空電子はスマホ向けが季節性要因で減少するものの、車載向けは回復傾向が続くと予想している。村田製作所や太陽誘電も、季節性要因や上期に需要が集中した反動で、スマホ向けは減少すると想定する。ただし、スマホ向けの季節性による減少は例年のトレンドであり、総じて言えば市況は回復傾向が続くと予想される。

米中貿易摩擦に関しては、村田製作所はファーウェイ問題に対して少なからず影響があったことを示唆している。京セラの下方修正にもそれが表れていると推察できる。ただし、村田製作所はファーウェイ向けを補うかたちで他社向けの供給が拡大し、トータルではスマホ向け部品の需要予測を上方修正している。そのため、米中貿易摩擦は一律にマイナス影響のみとは言い切れない。仮にファーウェイがこのままスマホ市場から退場することになっても、そのシェアを奪取しようとする動きさえあれば、部品メーカーにとってはチャンスが生まれるのである。

再成長を見据えた動きも

21年以降の市場再成長を見据えた動きも始まっている。典型的な事例は、スマホや車載向けに需要拡大が続いている積層セラミックコンデンサー(MLCC)だ。

MLCCは自動車の電動化、自動運転技術の向上により搭載数が増えており、村田製作所、TDK、太陽誘電といった主要サプライヤーはいずれもここ数年積極的な増産を続けてきた。スマホ向けは19年に米中貿易摩擦に伴う市場減速で在庫調整に陥り、車載向けはコロナ禍で一時的に落ち込んだものの、中長期的に需要が拡大し続けるとの予測は変わっていない。すでに自動車市場の回復により需要が逼迫するとの恐れも指摘されており、MLCCメーカー各社は積極的な増産投資に余念がない。村田製作所は上期決算説明会において、21年度も20年度と同水準の増産投資を行うことになるだろうとコメントしている。

このほか、電動車や5G関連部品はこれまでと同様に需要拡大が続く見通し。特に21年のトレンドとして挙げられるのが「ミリ波」だ。

ミリ波は日本では28GHz帯に相当する高周波帯で、21年以降に本格的に5Gで用いられると想定されている。先行して5G市場で利用が始まっている6GHz未満の「サブ6帯」と異なり、ミリ波帯は従来以上の高周波対応が求められるため技術的なハードルが高い。逆に言えば、これまでとは異なる新たな電子部品の需要が期待できるということになる。また、スマホ通信向けだけでなく、自動車のセンシングにもミリ波の応用は期待される。

この動きを反映し、電子部品メーカー各社からは「ミリ波対応」を謳う新製品が続々と発表されている。例えば、村田製作所はミリ波対応のRFモジュール、TDKは高周波フィルターをそれぞれ製品化した。京セラは自動運転用のミリ波レーダーを開発したほか、ミリ波帯通信デバイス用のセラミックパッケージも製品化している。車載向けミリ波製品としては、アルプスアルパインも独自のミリ波センサーの開発を進めている。

さらに、原材料においてもミリ波部品向けをターゲットとした製品が登場している。住友電工はフッ素を用いて低損失を実現したフレキシブルプリント基板材料を、日本電気硝子は同じく損失低減に貢献可能なLTCC(ガラスとセラミックの複合材料)を開発し、販売を開始した。

ミリ波利用の5Gは21年からの本格実用普及が見込まれているが、通信キャリアの設備投資負担などがハードルになって供用先送りの懸念もある。ただ、高速大容量通信という5Gのポテンシャルを最大限に発揮するにはミリ波の実用化が不可欠と認識されている以上、中長期的に見れば高い成長が期待できる分野であることに変わりはない。21年以降の成長軌道回帰に向けた動きは、今後さらに活発化していくだろう。

電子デバイス産業新聞 大阪支局 記者 中村剛

まとめにかえて

電子部品業界も当初は自動車市場の落ち込みをはじめ、最終需要の低迷から厳しい事業環境になると予想されていましたが、それを見事に覆し、引き続き20年も力強い成長を遂げそうです。足元ではスマホ各社も市場シェア拡大に向けた動きを強めており、部品取り込みも積極的に行われています。やや過剰気味に調達が行われていることから、旧正月明けに在庫調整が行われる、との指摘もありますが、少なくとも年内いっぱいはこのペースが続くことになるでしょう。

電子デバイス産業新聞