2020年11月18日に行われた、日本証券金融株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本証券金融株式会社 代表執行役社長 櫛󠄁田誠希 氏\n日本証券金融株式会社 執行役専務 前田和宏 氏

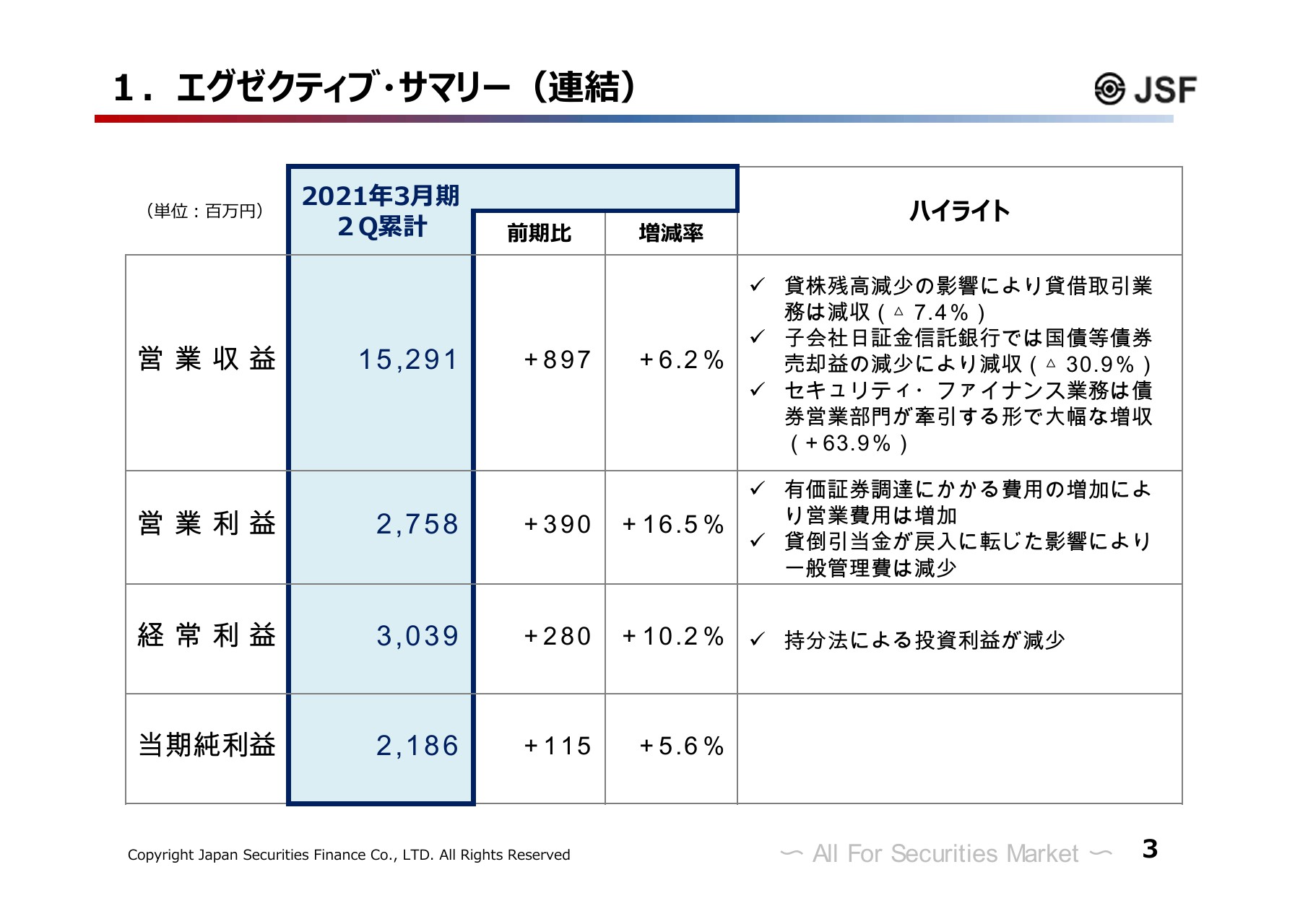

1.エグゼクティブ・サマリー(連結)

前田和宏氏:専務の前田です。私から、2021年3月期第2四半期の決算状況について、ご説明します。3ページは、エグゼクティブ・サマリーということで、今第2四半期、連結決算の概要を掲載しています。2021年3月期第2四半期における当社連結の業績は、営業収益が前年同期比6.2パーセント増加の152億9,100万円、営業利益が16.5パーセント増加の27億5,800万円、経常利益が10.2パーセント増加の30億3,900万円、当期純利益は5.6パーセント増加の21億8,600万円と増収増益となりました。

営業収益は、貸株残高の減少により貸借取引業務が減収となり、子会社の日証金信託銀行についても、国債等売却益の減少を背景に減収となる中、好調な債券営業部門が主導するかたちで、セキュリティ・ファイナンス業務が大幅な増収となりました。また、債券営業部門などにおける有価証券調達費用が増加した一方、貸倒引当金が前年同期は繰入でしたが、今期は戻入に転じた影響などにより、営業利益が2桁の増益となっています。なお、経常利益および当期純利益の増益幅が、営業利益に比べて小さくなっていますが、こちらは持分法投資利益の減少、税金費用の増加によるものです。

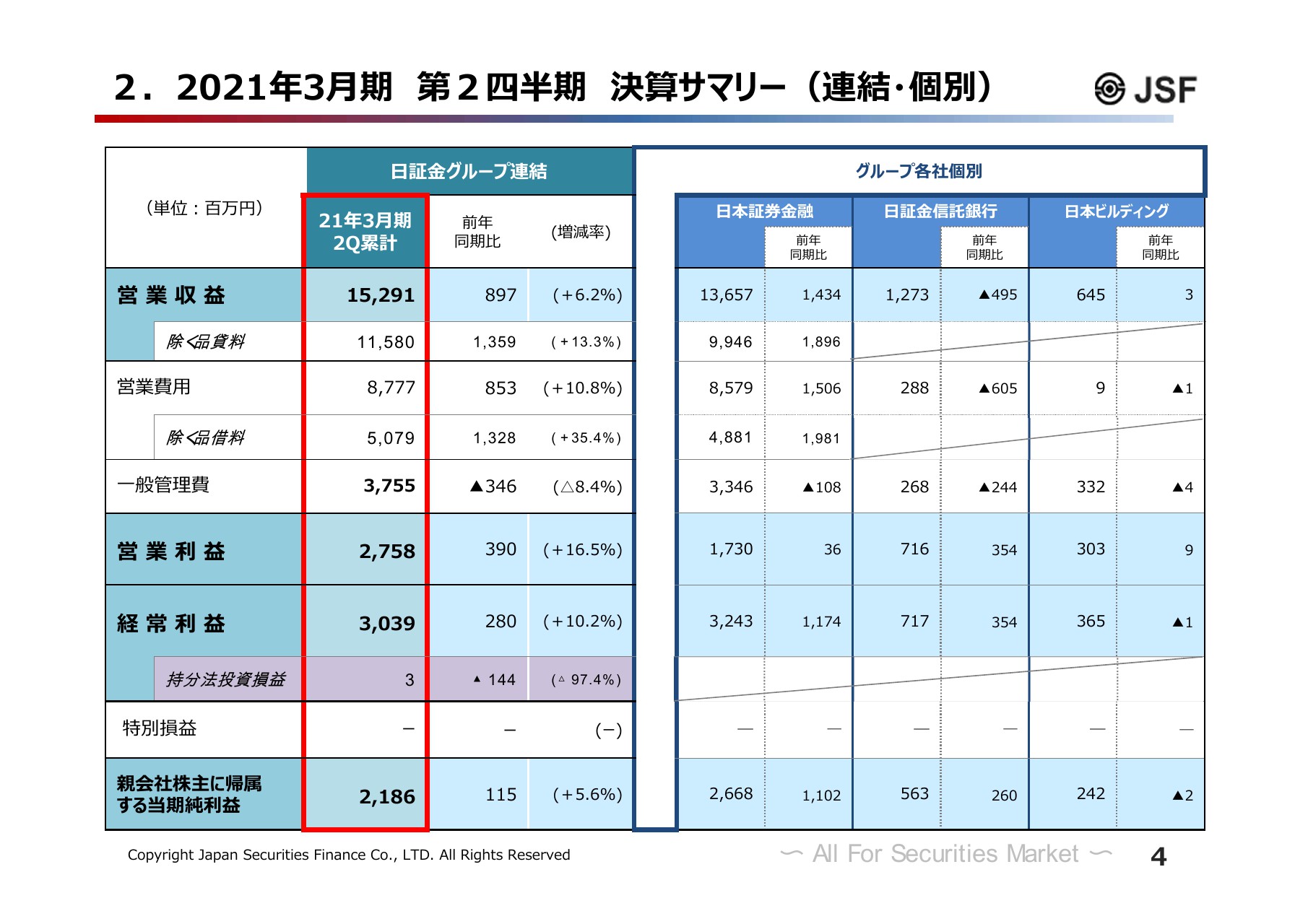

2.2021年3月期 第2四半期 決算サマリー(連結・個別)

日証金グループの連結業績のサマリーです。営業収益と営業費用について、利益に影響を与えない貸借取引の品貸料および品借料を除いたベースを記載しています。それぞれ、「除く品貸料」および「除く品借料」の欄をご覧ください。品貸料・品借料を除いたベースでは、営業収益は13.3パーセント増加の115億8,000万円、営業費用は35.4パーセント増の50億7,900万円となっています。除く前の金額には、貸株残高の減少による貸借取引業務の減収、すなわち品貸料、品借料の減少の影響が含まれています。このページに記載の「除いたベース」を見ますと、より当社の実勢を表した動きをご理解いただけると考えています。なお、主な動きは前ページの説明と重複しますので、省略します。

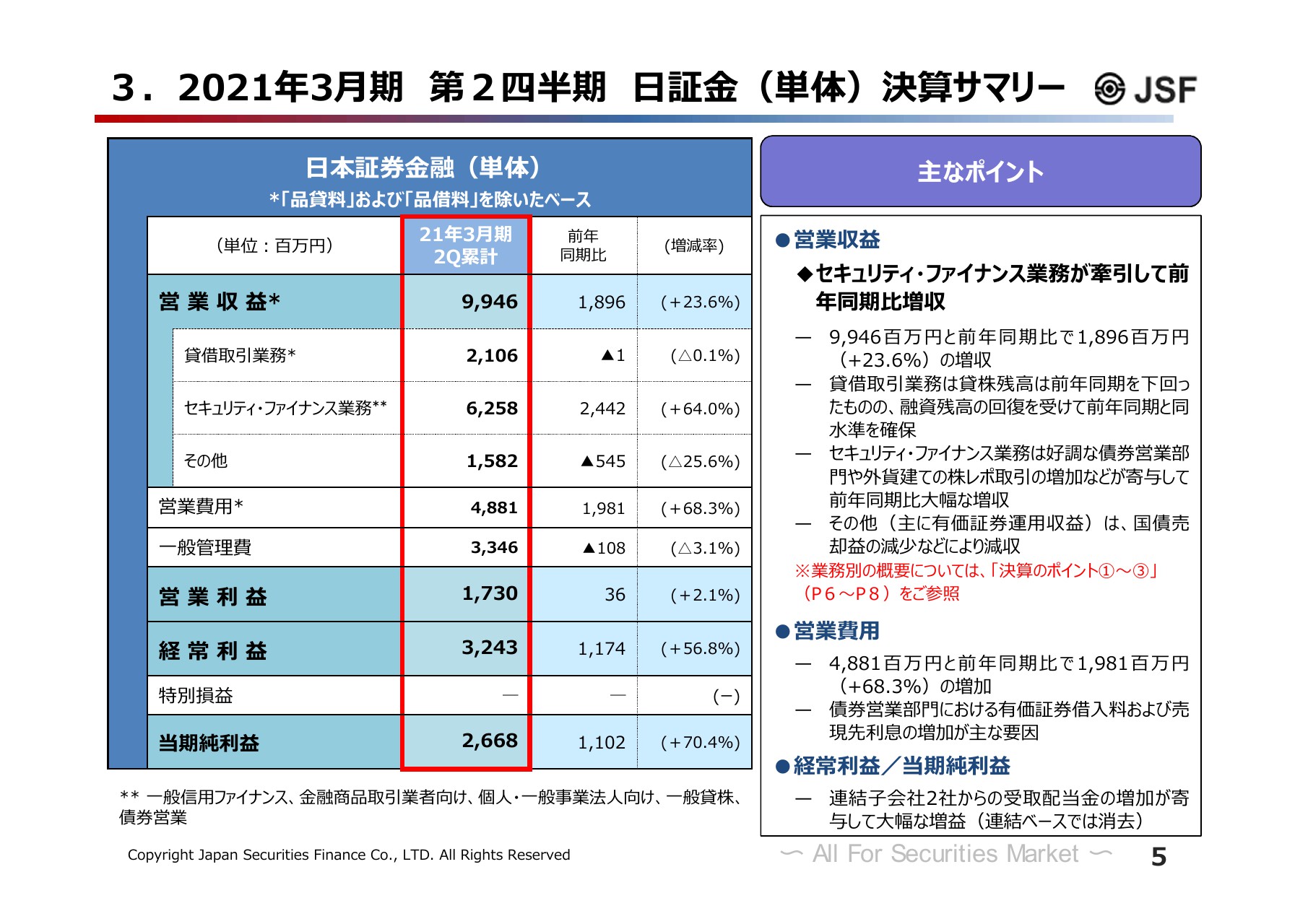

3.2021年3月期 第2四半期 日証金(単体)決算サマリー

日証金単体の業績について、主なポイントをご説明します。実勢をご理解いただくため、先ほどご説明した、利益に影響を及ぼさない貸借取引の逆日歩(品貸料・品借料)を除いたベースで、資料を作成しています。

まず、営業収益ですが、99億4,600万円と、前年同期比で19億円弱の増収となりました。業務別に見ますと、貸借取引業務については、貸株残高が前年同期を下回ったものの、融資残高が前年同期を上回る水準に回復した結果、ほぼ前期並みを確保しました。一方、貸借取引以外の資金および有価証券の貸付業務の総称であるセキュリティ・ファイナンス業務については、大幅な増収となり、「その他」に分類している有価証券運用収益は、減収となっています。各業務別の状況については、後ほど、決算のポイントという項目の中で、詳しくご説明します。

次に、営業費用ですが、主に債券営業部門における国債調達費用の増加により、48億8,100万円と、前年同期比で約20億円の増加となりました。一般管理費は先ほどもご説明しましたが、貸倒引当金が前期の繰入から、今期は戻入に転じた影響などにより、前年同期比で約1億円の減少となった結果、営業利益は小幅な増益を確保しました。なお、経常利益および当期純利益における増益幅が、営業利益の段階に比べて11億円程度上振れているのですが、こちらは連結子会社からの受取配当金が増加したものによりますので、連結ベースでは消去されます。

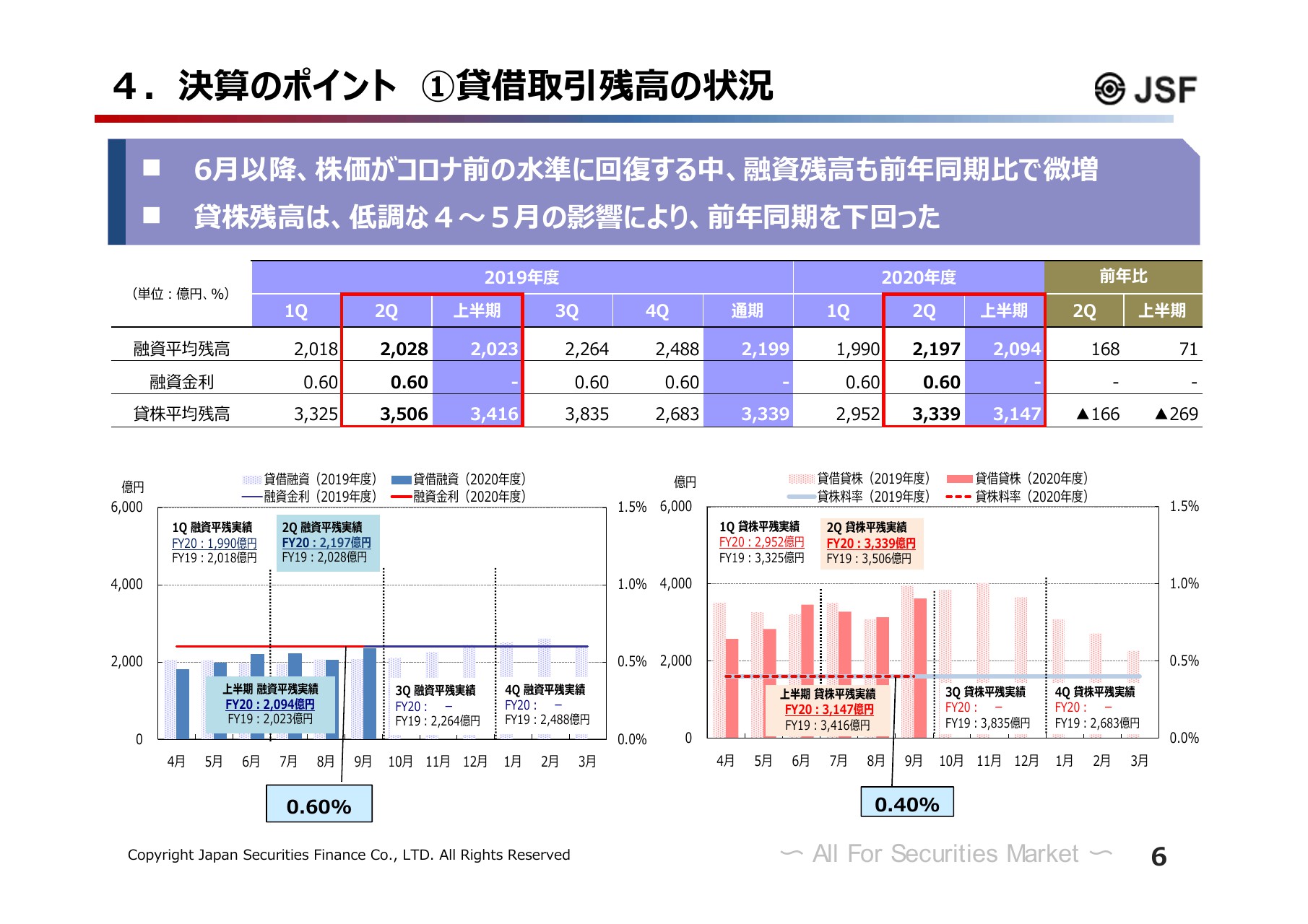

4.決算のポイント ①貸借取引残高の状況

それでは続いて、日証金単体の決算の主なポイントについてご説明します。貸借取引の動向ですが、下の棒グラフでは、昨年(2019年度)および今年度(2020年度)について、融資残高および貸株残高の月ごとの平均残高の推移をお示ししています。左側の青いグラフが融資残高、右側の赤いグラフが貸株残高です。それぞれ少し色が薄いところが昨年(2019年度)、濃い色の部分が今年度(2020年度)のものです。また、横の線で引いてあるところは、融資の金利と貸株の料率でして、融資金利が0.6パーセント、貸株料率は0.4パーセントということで、こちらは変わっていません。融資残高は、期初は前年度を下回る水準で始まりましたが、6月以降はおおむね前年を上回る水準で推移した結果、上半期を通して見ると、平均残高ベースで2,094億円と、前年同期比で71億円の増加となり、7月時点での想定は1,800億円ですが、こちらを上回っています。一方で、貸株残高の上半期の平均残高は3,147億円、前年同期比で269億円の減少となりましたが、貸株残高についても、7月時点の想定残の2,400億円を大きく上回る水準で推移しています。

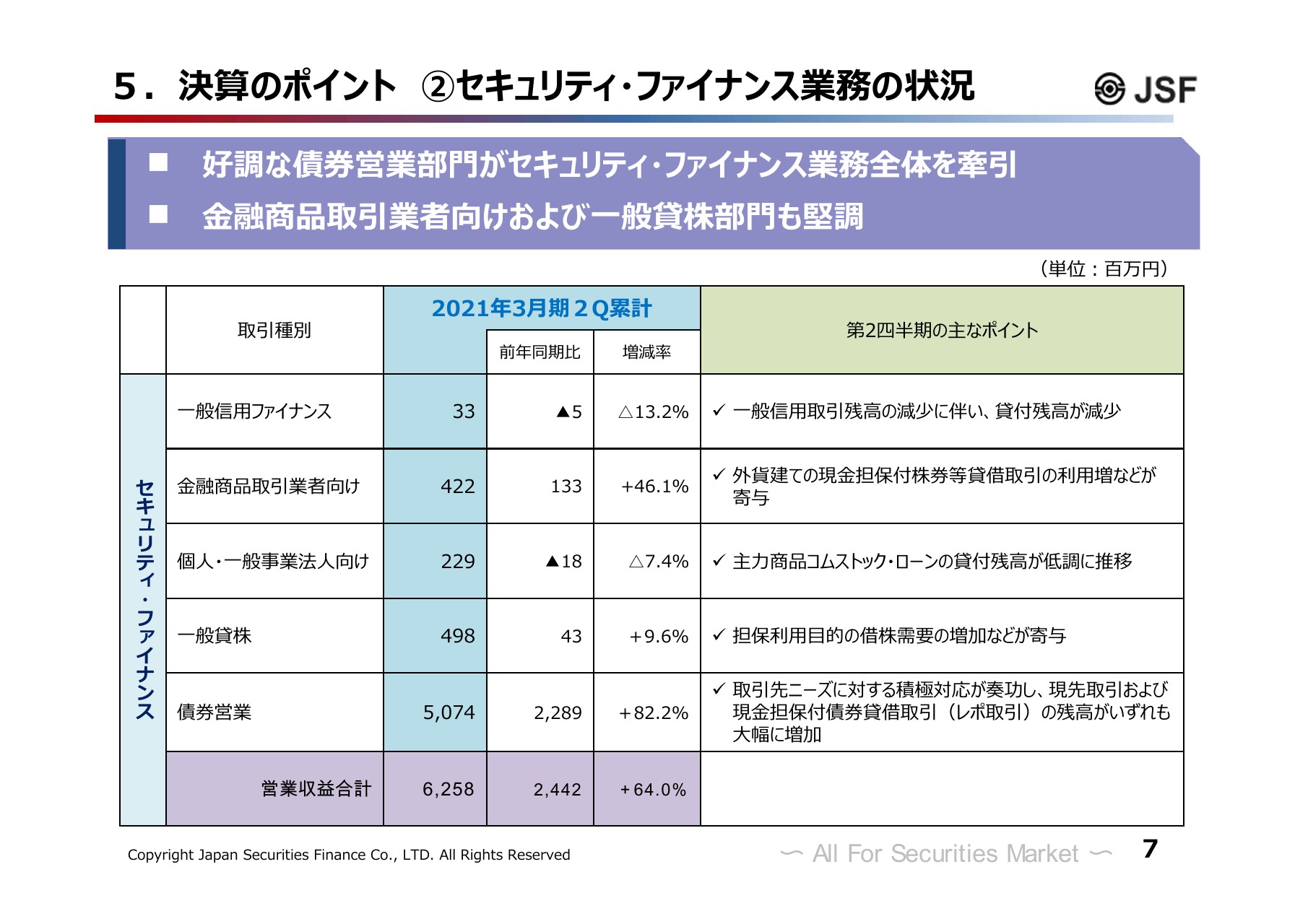

5.決算のポイント ②セキュリティ・ファイナンス業務の状況

セキュリティ・ファイナンス業務についてです。本年度から始まった第6次中期経営計画では、貸借取引以外の業務である一般信用ファイナンス、金融商品取引業者向け貸付、個人・一般事業法人向け貸付、一般貸株、債券営業の5つの業務を「セキュリティ・ファイナンス業務」として総称することとしまして、当社がこれまで培ってきた資金取引、有価証券取引に関するノウハウを有効に活用し、セキュリティ・ファイナンス業務の強化・拡充による収益機会の拡大に取り組んでいます。

第2四半期の状況ですが、好調な債券営業部門および金融商品取引業者向け貸付が前年同期に比べて2桁の伸びを達成したほか、一般貸株部門も堅調な伸びとなっています。一方で、一般信用ファイナンスおよび個人・一般事業法人向けの貸付は苦戦を強いられました。このうち、債券営業部門については、新型コロナ禍を受けた日銀による金融緩和強化を背景に、債券貸借マーケットが活況を呈する中、取引先ニーズへの積極的な対応が功を奏したほか、一部の投資家が国債投資を増加させたことも取引拡大の好機となり、前年に比べ82.2パーセント増の上振れとなりました。また、金融商品取引業者向けでは、外貨建ての株レポ・資金の借入ニーズに柔軟に対応したことが功を奏し、前年同期比46.1パーセントの増加となりました。

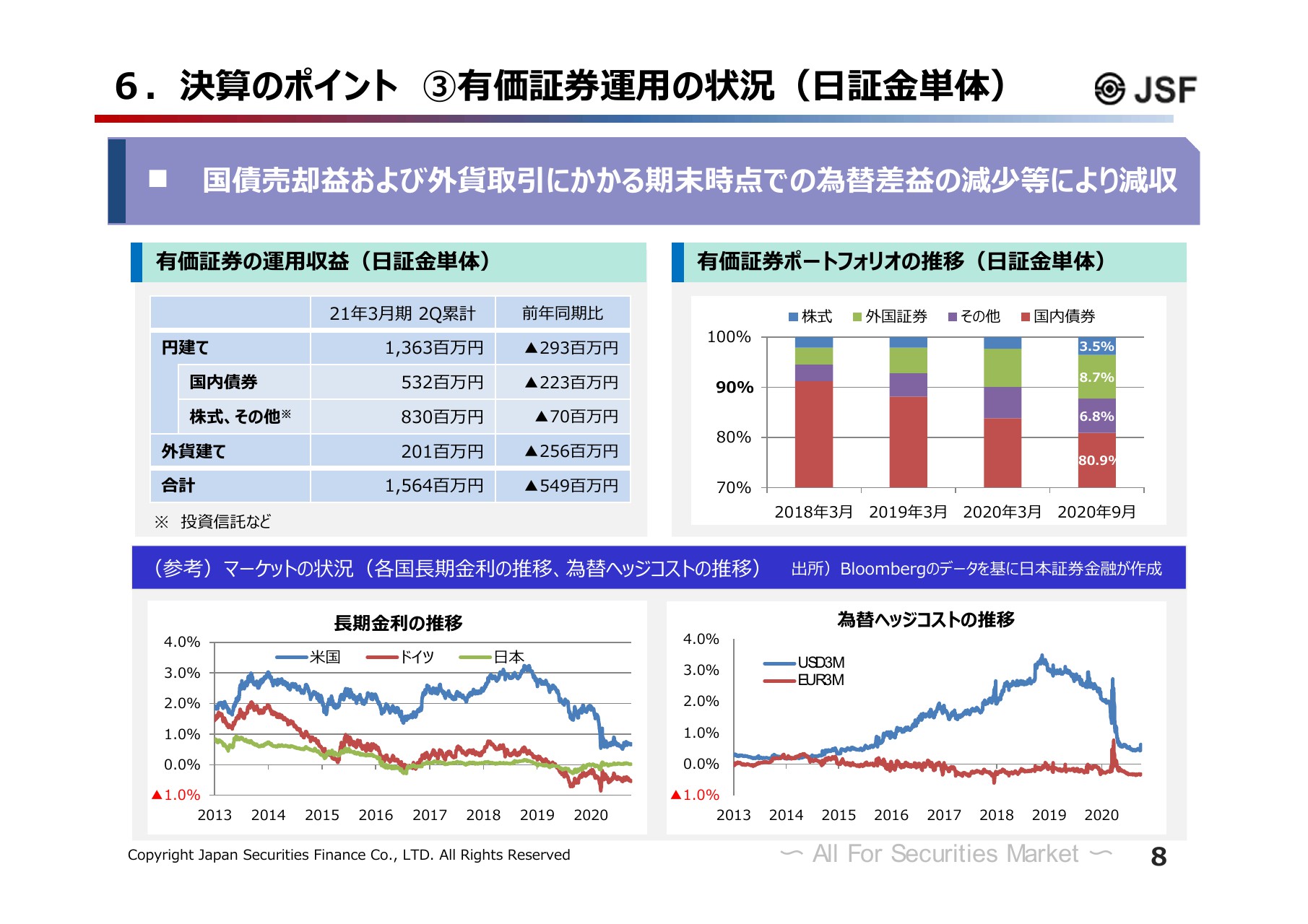

6.決算のポイント ③有価証券運用の状況(日証金単体)

有価証券の運用の状況についてご説明します。右上の棒グラフは、当社の運用ポートフォリオにおける投資配分の推移を表しています。第6次中期経営計画においても、第5次の中期経営計画と同様に、資金の効率的活用の観点から、有価証券運用の多様化に取り組んでいます。一番左側の2018年3月の棒グラフですが、全体の9割前後を日本国債が占めており、残りの1割程度を外国国債・株式・投資信託等に配分する状況となっていましたが、少しずつ投資信託等の投資配分を引き上げて多様化を進めてきた結果、2020年9月末時点では、日本国債の投資割合は約8割程度まで低下しています。左上の表を見ますと、上半期における当社単体での有価証券の運用収益は15億6,400万円で、前年を5億円程度下回る結果となっています。

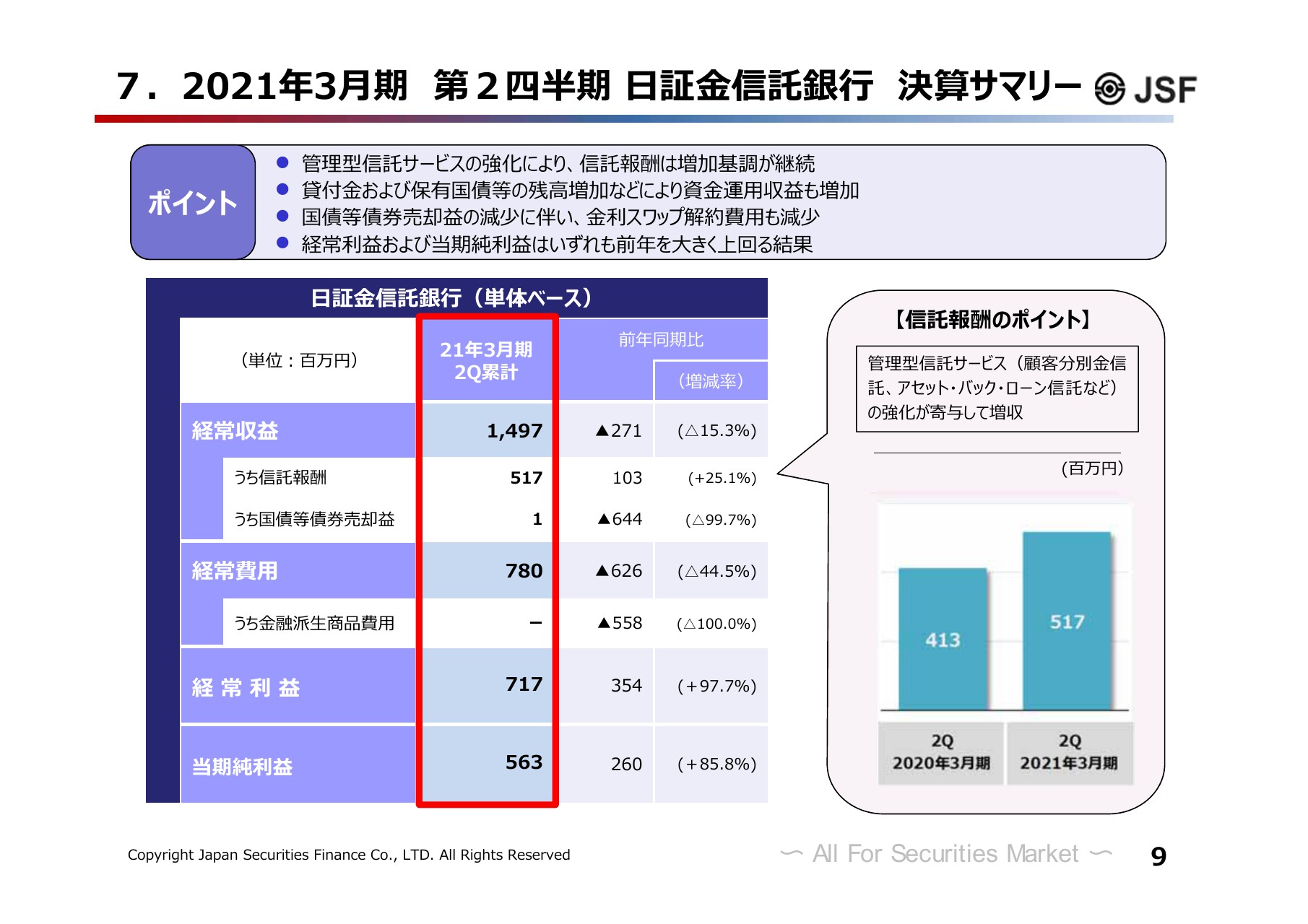

7.2021年3月期 第2四半期 日証金信託銀行 決算サマリー

次に、当社の100パーセント子会社である日証金信託銀行の決算概況についてご説明します。信託業務は、顧客分別金信託、アセットバックローン信託といった管理型の信託サービスに注力しています。2020年3月期第2四半期の信託報酬は、前年同期を上回りまして、半期ベースでは過去最高を更新しています。顧客分別金信託については、株式市況の回復により受託残高が増加したほか、本年5月1日に義務化された暗号資産関連の保全信託では、高い受託シェアを獲得しています。その他、アセットバックローン信託については、超低金利の厳しい環境において、資金運用の多様化を図りたい取引先さまのニーズを捉え、きめ細やかな対応に努めたことが信託残高の増加につながり、信託報酬の増加に寄与したものと考えています。一方で、銀行業務においては、国債等の売却益が大幅に減少したことなどから、経常収益全体としては14億9,700万円と、前年同期を3億円弱下回る結果となりました。

なお、経常費用についても、国債売却に付随して発生する金融派生商品の費用が剥落したことなどから7億8,000万円と、前年同期を6億円強下回った結果、経常利益は7億1,700万円、当期純利益は5億6,300万円と、いずれも3億円程度の増益となっています。

8.2021年3月期 第2四半期 連結貸借対照表(サマリー)

2020年9月末の当社のバランスシートの状況についての説明は割愛しますので、後ほどこちらをご覧ください。

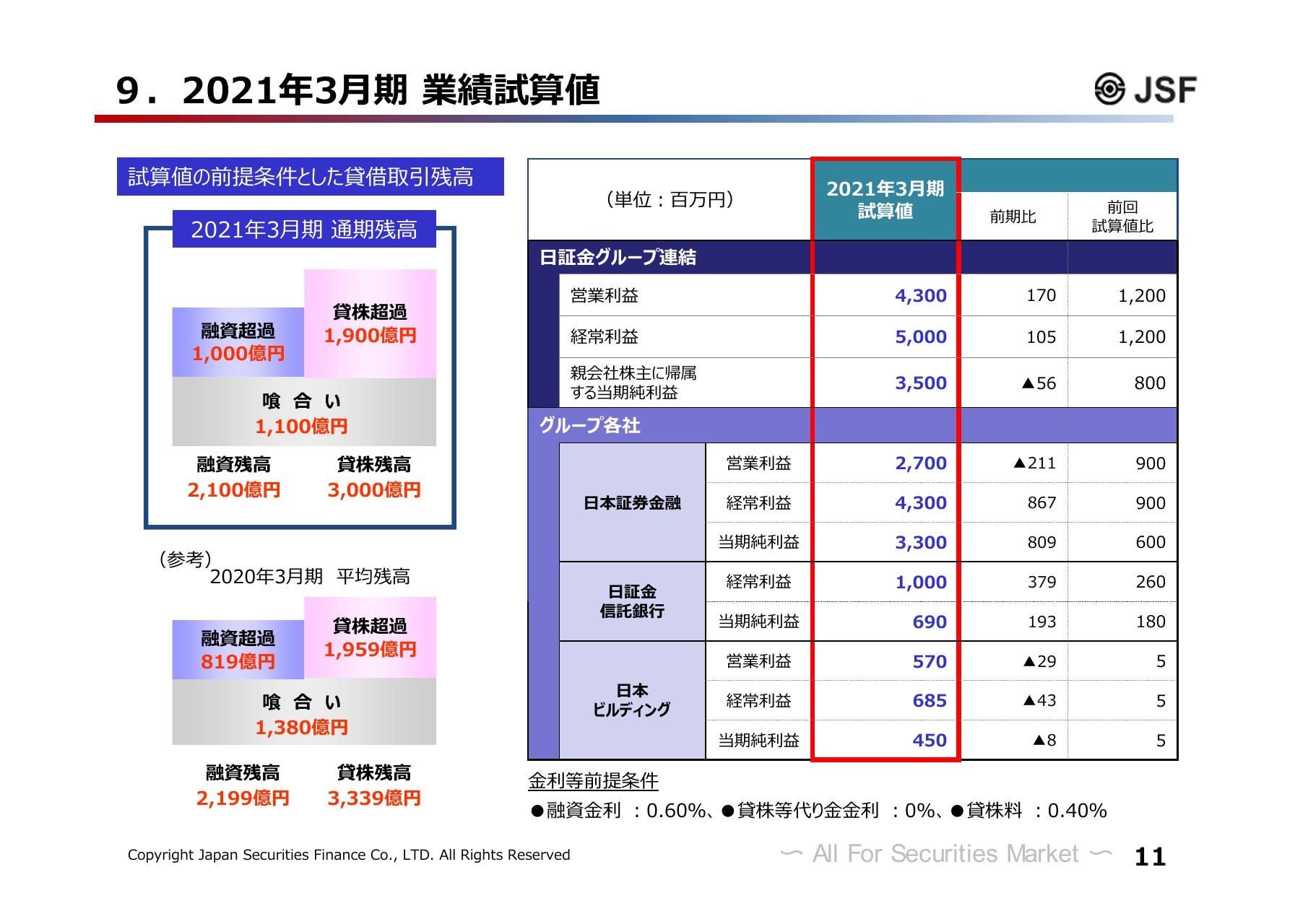

9.2021年3月期 業績試算値

2021年3月期の試算値についてご説明します。まず単体の試算値ですが、試算の前提とした貸借取引の平均残高が左上の表になっています。こちらは最近の市場動向をもとに、融資を2,100億円、貸株を3,000億円としています。前回、7月の時点と比較しますと、融資を300億円、貸株については600億円それぞれ上方修正しました。

右側の表の中央が日証金単体の数字です。この前提条件に基づいて計算した2021年3月期の試算値ですが、営業利益が27億円、経常利益43億円です。こちらは7月の試算値からそれぞれ9億円、当期純利益については33億円で、こちらは6億円、上方修正しています。

次の日証金信託銀行については、上期の収益の上振れ、それから最近の市場動向を勘案して、7月時点からは経常利益、当期純利益とも、いずれも上方修正しています。また、日本ビルディングについても、若干上方修正しています。

以上の結果、連結の試算値は、営業利益43億円、経常利益50億円、当期純利益35億円としました。7月の試算値と比較しますと、営業利益および経常利益についてはそれぞれ12億円、当期純利益は8億円の上方修正となり、2020年3月期とおおむね同水準となる見込みです。なお、この業績の試算値は、四半期ごとに見直しを行っており、決算発表の際に公表しています。決算に関する私からの説明は以上です。

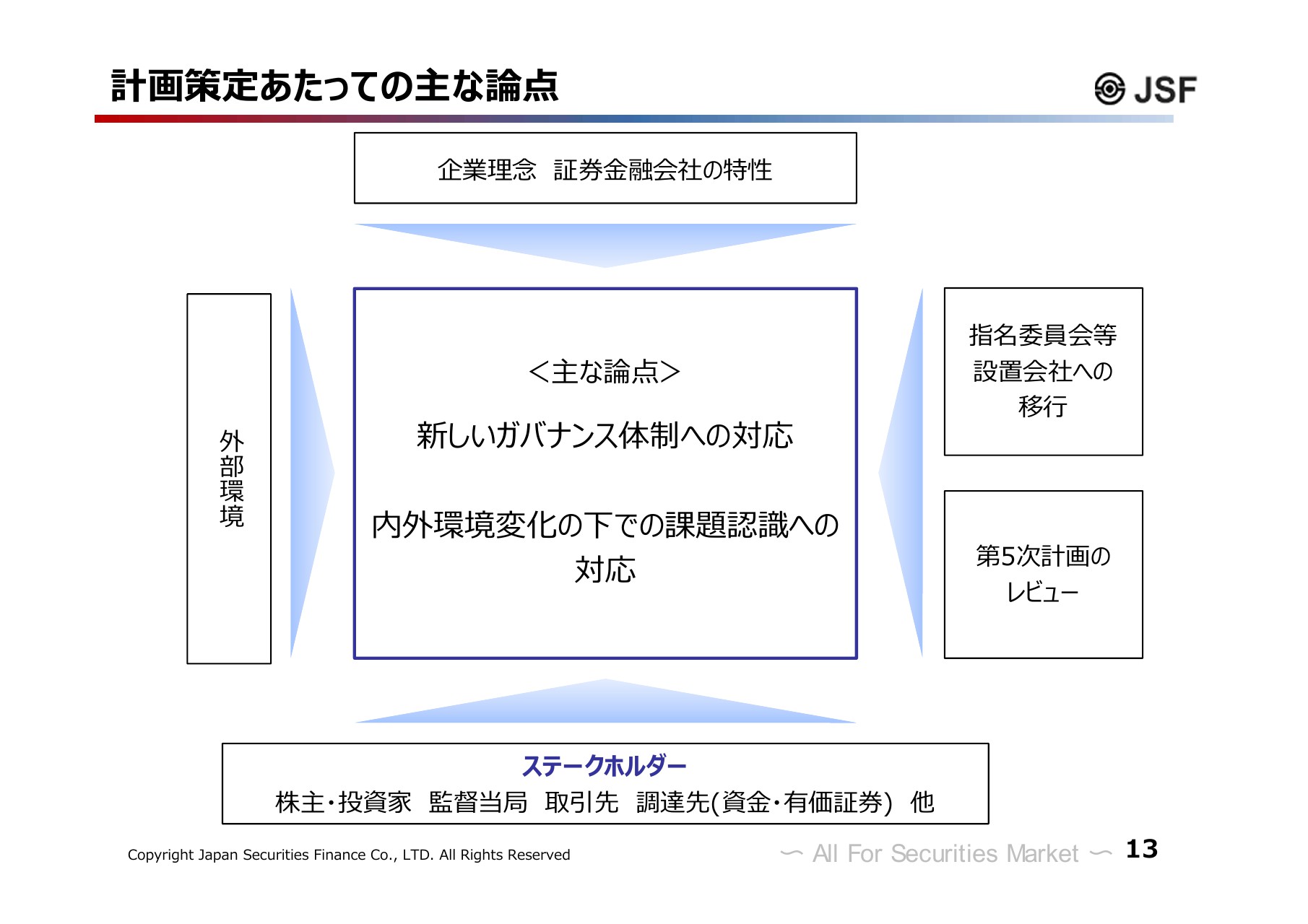

計画策定にあたっての主な論点

櫛󠄁田誠希氏:昨年の6月から代表執行役社長になりました櫛󠄁田です。みなさまよろしくお願いします。私からは、今期から始まっている第6次中期経営計画についての考え方等を中心にご説明したいと思います。最初に、計画策定にあたっての主な論点として、どのようなものがあったのかをご説明します。

1点目は、当社は昨年6月から指名委員会等設置会社に移行しているため、新たなガバナンス体制に移行した意義を中期経営計画にどうやって落とし込むかということです。2点目は当社を取り巻く内外の環境が変化するもとで、課題認識への対応を盛り込むという2点です。この2つの論点にどのように対応したかを最初にご説明し、全体像をお示しした上で、個別の項目についてご説明したいと思います。

まず、指名委員会等を設置会社に移行したことの意義を、中期経営計画にどう落とし込むかについてですが、大きな柱は新たな中期経営計画が監督と執行の分離という新たなガバナンス体制のもとで、成果を生み出す上でより効果的な枠組みとなるように、今回からは新たにリスク・アペタイト・フレームワーク……一般にRAFと言いますが、この考え方を盛り込んで枠組みを作りました。

具体的にお伝えしますと、後ほどご説明するのですが、1つは経営方針の実現に向けて、その目標を実現するための戦略を遂行する上でのリスクテイク、リスク・アペタイトになります。こちらは事業計画を達成するために、当社が進んで受け入れるリスクの種類と量をあらかじめ一体として検討し、経営計画全体の透明性と計画全体の整合性の確保に、できるだけ努めるようにしたということです。2つ目は、当社として適切と思われる対外的な経営目標を設定し、公表することとしました。3つ目に、こうした目標の実現に向けて、KPI指標を中心に定期的に取締役会でモニタリングする仕組みとし、経営計画の実効性をより高める枠組みにしました。以上が、経営計画の中身というより、作り方、その枠組みに関するものです。

2つ目は、中身の問題として当社を取り巻く内外の環境が変化するもとで課題認識を絞り、その課題認識を盛り込みます。1つの柱は、貸借取引の収益が振れやすい特質がありますが、貸借取引の収益が減少した場合においても、市場インフラとしての機能を安定的に果たしていけるだけの収益が確保できるように、当社の持てる資本、これは財務面での資本だけでなく人的資本といったものを含めてですが、これをより有効に活用することによって、収益源の多様化をさらに推進して、収益力の強化に努めることとしたことです。具体的には、当社のRA(リスク・アペタイト)に沿う形でリスクテイクを行い、既存業務の幅と奥行きを広げることによって、先ほどもご説明したセキュリティ・ファイナンス業務の拡充・強化を図ることと、新たな新規業務案件の具体化を積極的に図っていきます。

2つ目の柱は、業務運営の見直しや人事制度の見直し等によって、現状の当社における人的資源の下で、今お伝えしたような業務の拡充・強化が可能となるように、効率的な業務運営体制を構築するとともに、企業活力の向上をできるだけ図ることによって、当社の競争力の基盤強化に努めることとしています。以上が全体像です。

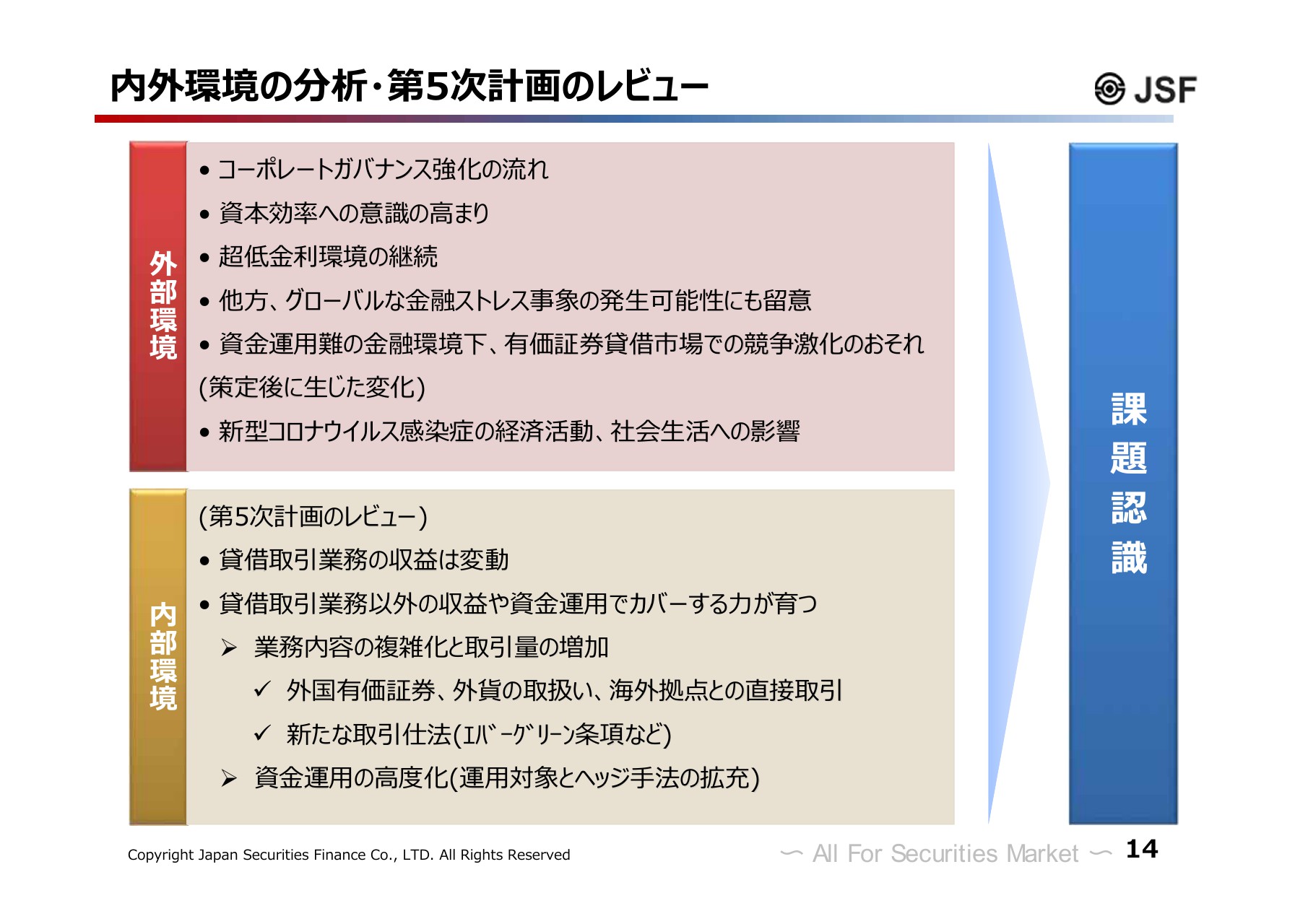

内外環境の分析・第5次計画のレビュー

14ページと15ページでは内外環境の分析・第5次計画のレビューを踏まえた上で、当社が課題認識をどのように絞って、目指す将来像やビジョンを策定したかをお示ししています。外部環境では、コーポレートガバナンス強化の流れや資本効率への意識の高まりも、当然ながら強く意識しました。また、外部環境は引き続き超低金利環境が続いていますので、株式市場自体は足元もそこそこ堅調には推移していますが、全体として融資業務も担う当社にとっては、アゲインストの風が吹く状況が続くという認識でした。内部環境としては、第5次中期経営計画でできたこと、まだ不十分なことを洗い直して、どのような方向で業務を展開するかというチェックのための内部環境の点検を行いました。

第5次中期経営計画について一言お伝えしますと、貸借取引業務以外の収益や資金運用で、貸借業務収益の振れを一定程度カバーする力が徐々に付いてきているという認識のもとで、中身については結果的に、さらに強化する方向で考えたことになります。

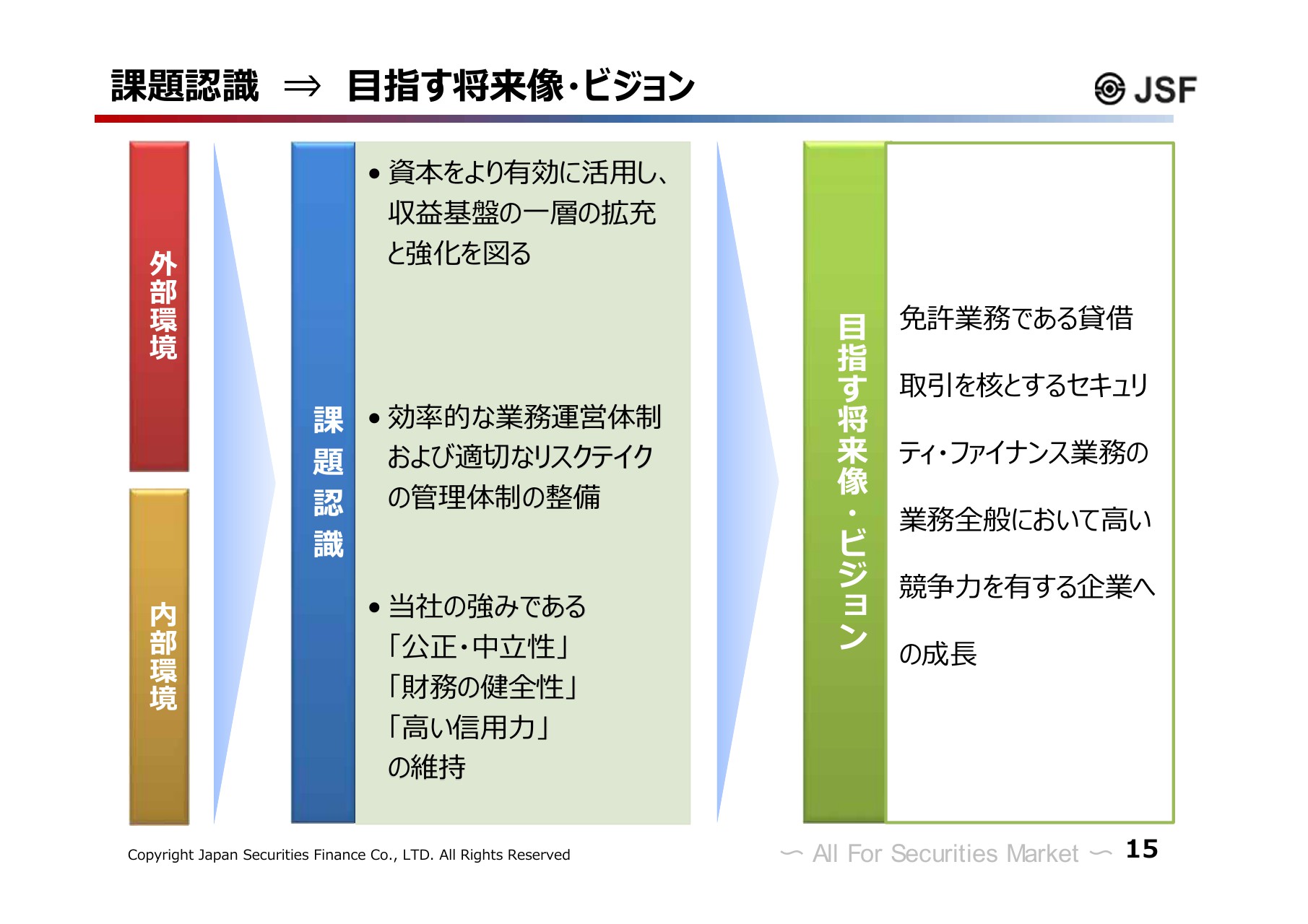

課題認識 ⇒ 目指す将来像・ビジョン

課題認識については3点お示ししています。資本をより有効に活用して、収益基盤の一層の拡充と強化を図ることと、効率的な業務運営体制および、その業務を支える適切なリスクテイクの管理体制を整備すること、それとともに、当社がこれまで強みとしていた「公正・中立性」「財務の健全性」「高い信用力」の維持は、引き続ききちんと行っていくことが課題認識です。そこから描き出せる、目指す将来像・ビジョンについては、免許業務である貸借取引を核とするセキュリティ・ファイナンス業務の業務全般において、高い競争力を有する企業として成長していくことをビジョンとして掲げました。

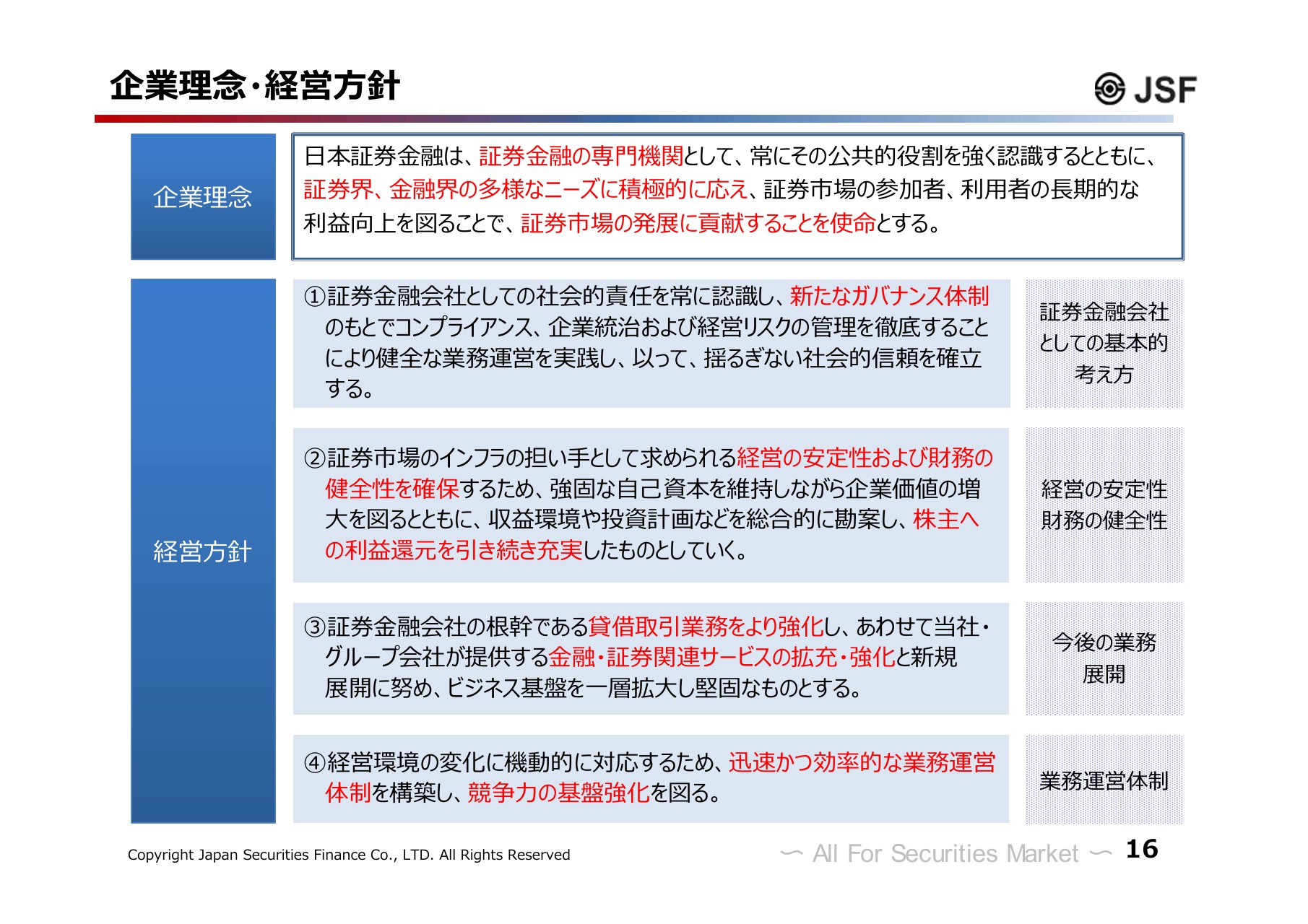

企業理念・経営方針

そうした大きな観点・枠組みのもとで企業理念・経営方針を再度チェックしました。企業理念については従来と同様で、「証券金融の専門機関として証券界、金融界の多様なニーズに積極的に応えて、証券市場の発展に貢献することを使命とする」ということ自体は変わっていません。経営方針についても、大きな枠組みを変えているわけではありません。1点目の証券金融会社としての基本的考え方自体は変えておらず、新たなガバナンス体制のもとでも、しっかり堅持していきます。当社は免許業務を担っていますので、インフラを支える担い手として求められる経営の安定性や財務の健全性を確保しつつ、強固な自己資本を維持しながら、企業価値の拡大を図り、株主への利益還元を引き続き充実させていくことが、2点目です。3点目は、今後の業務展開に関するところで、従来以上に貸借取引業務をより強化して、金融・証券関連サービスの強化と新規業務の展開に努めることです。4点目は、より環境変化に迅速に対応できるような効率的な業務運営体制にするということで、先ほどお伝えした内部的な仕事の見直しや、人事制度の改革により、当社の業務を支える競争力の基盤強化をしっかりと図っていくことを経営方針としています。

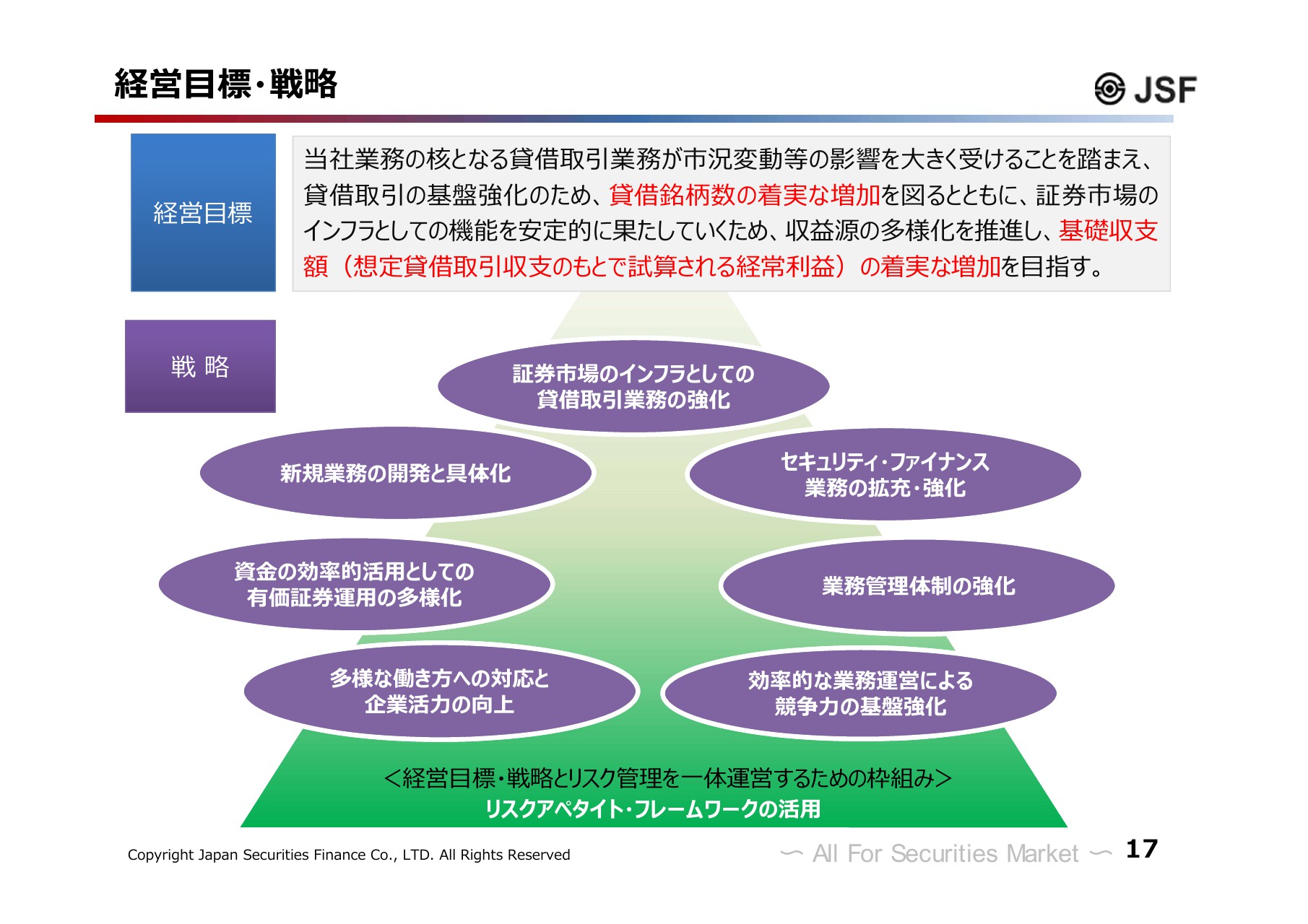

経営目標・戦略

こうしたもとで、経営目標はこちらの文章にお示ししているとおりになっています。これをどのように経営目標として策定したかについてご説明します。当社は、信用取引のインフラ基盤を担う貸借取引業務という免許業務を業務の核として、その安定的な業務遂行のために、充実した資本に裏打ちされた高い信用力が求められているとともに、実施できる業務については、法令上、一定の制約があります。また、業務の核となる貸借取引業務にかかる収益は、当社の収益において大きな割合を占めているほか、市況変動等により大きく振れやすいため、これを経営努力で短期的にコントロールすることは、なかなか難しい特質があります。このように当社が担っている主要業務の特質を踏まえた場合に、財務面における重要経営指標としては何が適当かという議論になるわけです。投資家のみなさまがROEを重要視していること、あるいは多くの企業がROEを採用していることは十分認識しているのですが、当社がその使命をまっとうしていくことを第一義とした場合に、ROEは必ずしも適切な経営目標にはなり得ないということです。

したがって、従来から当社はROEを前面に出した経営目標は、なかなか馴染まないという考え方をしています。それならば、重要な経営目標は何かということになりますが、当社における経営上で最も重要な目標は、貸借取引業務を安定的に遂行していくことのできる財務基盤を維持していくとともに、株主・投資家のみなさまや市場参加者、利用者からの高い信頼を維持しながら、企業として存続・発展していくことのできる安定的な収益基盤を確保していくことになります。以上の観点を踏まえ、今回具体化した経営目標が、貸借取引基盤強化のための貸借銘柄数の着実な増加と、貸借取引以外の収益基盤強化を図って、市場インフラとしての機能を安定的に果たしていくための基礎収支額の着実な増加であると整理しました。

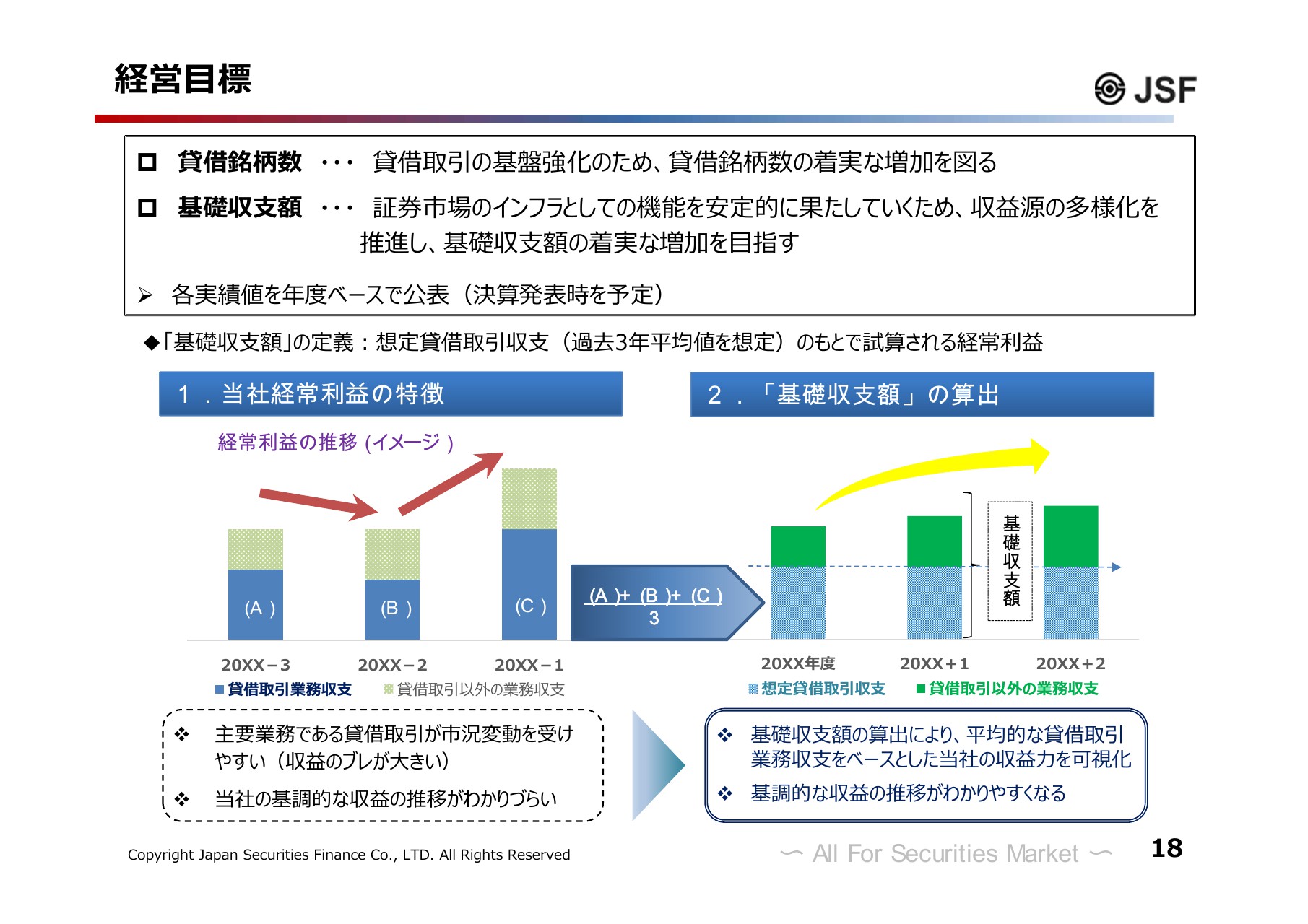

経営目標

当社特有の経営目標ですが、できるだけ経営目標は可視化するというかたちで、今回、まず1つ目は「貸借銘柄数」としています。こちらは当社の貸借取引の基盤をなすものですので、この銘柄数を着実に増加させます。もう1つは「基礎収支額」ですが、当社は貸借取引業務が振れやすく、しかも当社全体収益に占めるウエイトが高いということで、最終的な収益についても、当然ながら経営としてその責を負うわけですが、当社の経営努力をよりしっかりと自ら把握するという観点から、あるいは当社の収益力の向上を可視化して認識する上で、基調的な収益とはなにかと考えた場合に、この貸借取引を一定の水準とした上で、その他の収益を着実に伸ばすことが、短期的な経営努力を自ら評価する上での指標になるだろうということで、この基礎収支額の概念を設定しています。これによって証券市場のインフラとしての機能を安定的に果たしていくことで、収益源の多様化を推進し、基礎収支額の着実な増加を目指します。もちろん当社は最終的な収益状況によって経営の結果が問われるということは、十分認識しておりますが、それとともに、当社の中期経営計画に沿った経営努力がどのようなかたちで出ているかを把握していただき、両面から中期経営計画のもとで、当社の業績をご覧いただけると、より当社の基調的な収益の推移がわかりやすくなると考えている次第です。

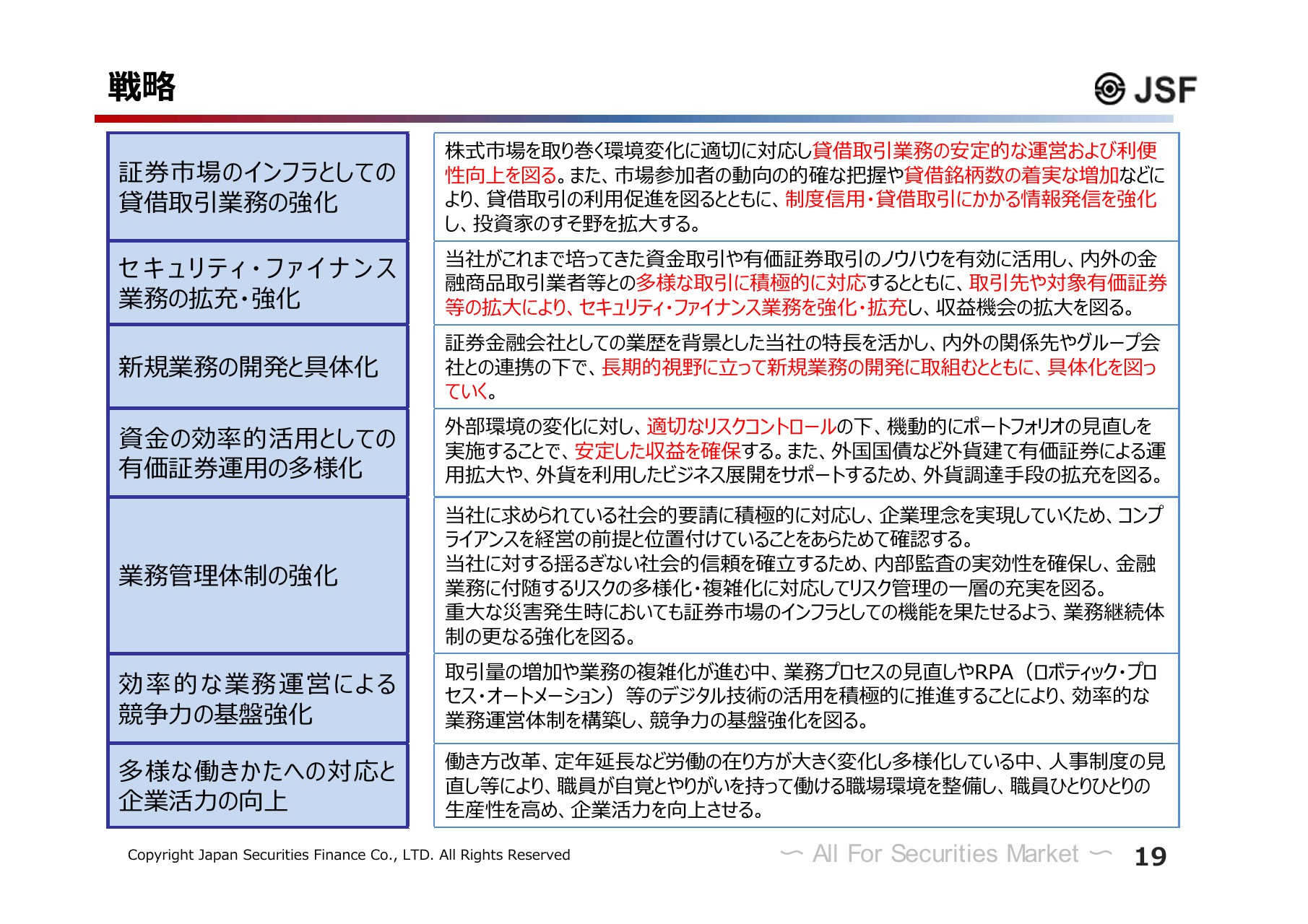

戦略

具体的な戦略について、業務・運営体制面で具体的にはどのように取り組んでいくのかを記載しています。

資料には書いていないのですが、RAFについて、一言お伝えします。当社は経営管理・リスク管理の枠組みとしてRAFを導入することとしたのですが、当社の経営理念や経営方針、資本余力などに照らして許容可能な範囲内での最適な水準にRAを設定するということが、枠組みのコアの部分になります。当社の事業目的や、さまざまな株主のみなさん、投資家あるいは監督当局という、さまざまなステークホルダーへの義務を所与とした上で、当社がとることが可能であって、また経営として、その意思もあるリスクの種類と水準はどのようなものかについてきちんと議論した上で、その計画を策定する観点からRAFを活用することとしました。そのもとで、RAは、さまざまなステークホルダーからの期待の調整をどう図るかという問題に対する経営としての考え方を示すものでもあります。今年度からの中期経営計画においては、前中期経営計画に比べると、経営としてリスクをとるという方向にRAを調整することとしており、その点では人的資源を含めた資本をより有効に活用することにより、株主、投資家のみなさんの期待に、より応える努力をするものであると認識しております。この計画が予定どおり遂行できれば、結果としてROEの向上にもつながると理解しています。

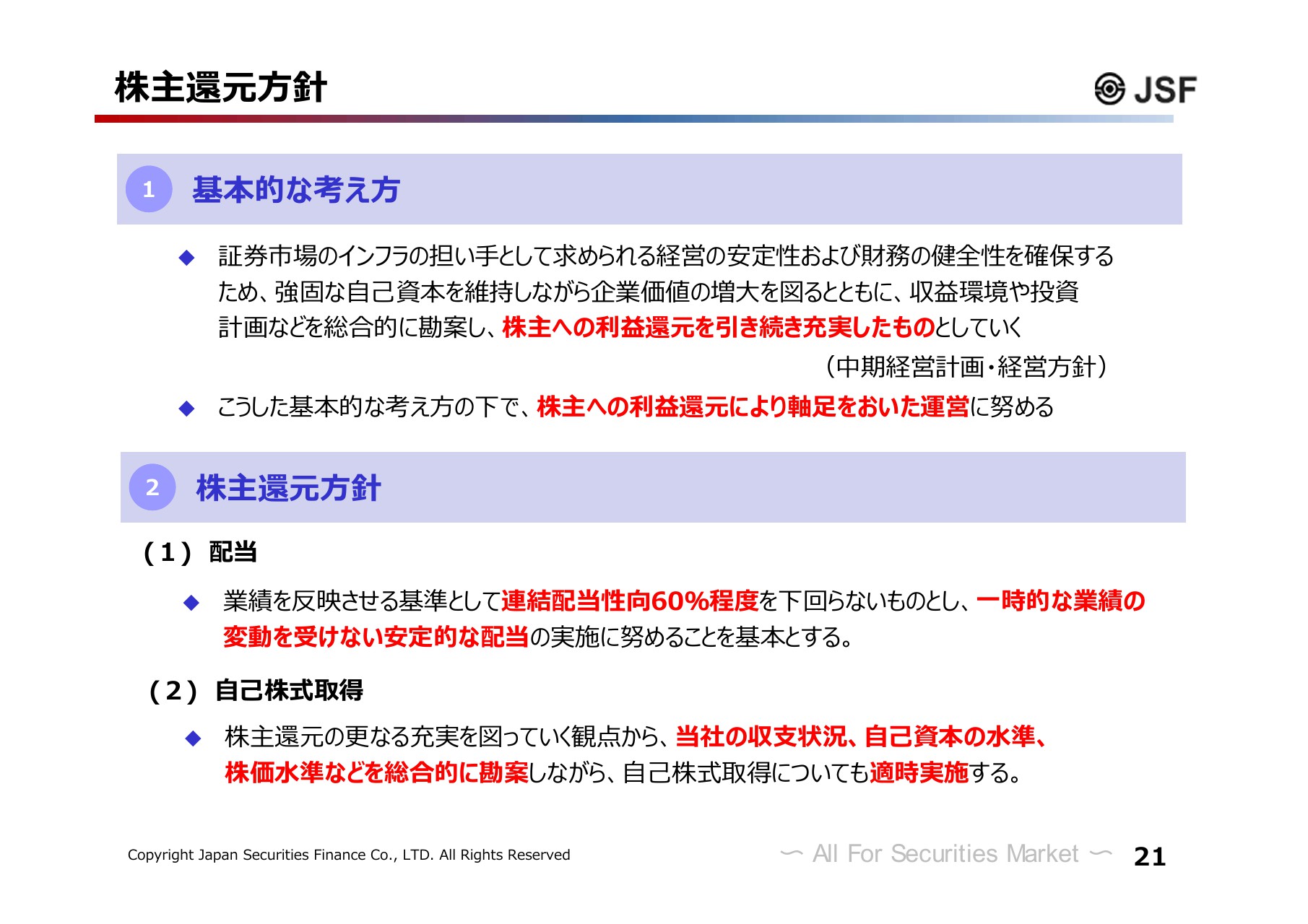

株主還元方針

株主還元関係についてご説明します。株主還元方針の基本的な考え方は、先ほどの中期経営計画の経営方針にも掲げていますが、経営の安定性および財務の健全性を確保するため、強固な自己資本を維持しながら、企業価値の増大を図るとともに、株主のみなさんへの利益還元を引き続き充実したものにしていこうと考えております。

基本的な考え方として、株主への利益還元に、より軸足をおいた経営に努めることしています。配当については、業績を反映させる基準として連結配当性向60パーセント程度を下回らないものとして、一時的な業績変動の影響を受けない安定的な配当の実施に努めることを基本としています。自己株式取得は、当社の収支状況、自己資本の水準、株価水準などを総合的に勘案しながら、適宜実施することとしています。今年度は、新型コロナウイルス感染症の世界経済や金融・証券市場への影響が見通せない中で、貸借取引をはじめとする当社業務を安定的に運営するため、自己資本の扱いについても保守的に考える必要があると判断して、取得枠の設定は見合わせたところです。

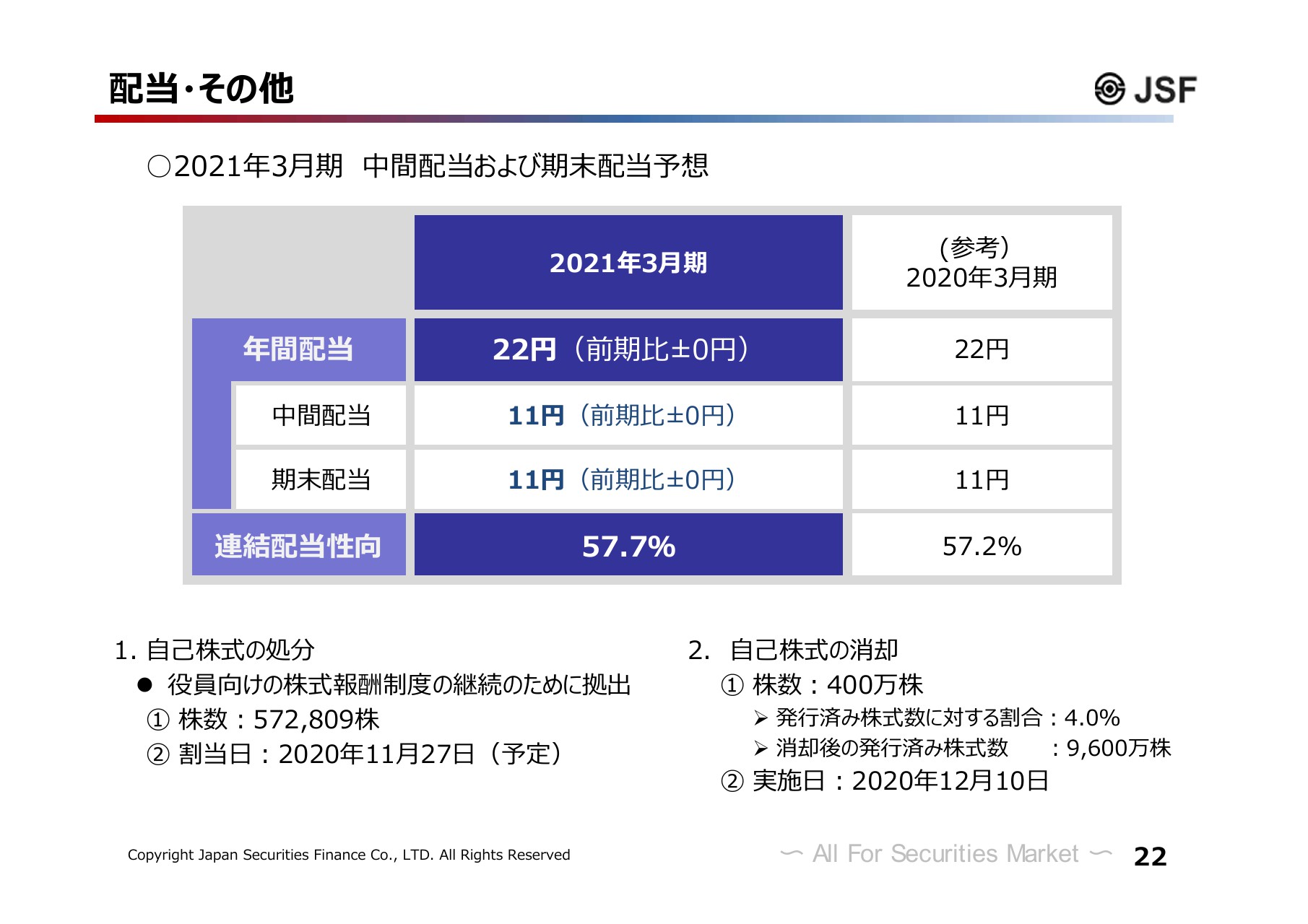

配当・その他

具体的な配当は、公表済みの配当予想どおり、中間11円、期末11円(予想)の年間22円(予想)としており、前年と同額となっています。

今回、業績試算値を変更したのですが、そのもとでの連結配当性向は57.7パーセントとなり、当社の基本方針に沿った範囲に収まっており、配当については変更していません。その他として、自己株の処分は役員向けの株式報酬制度の継続のため、約57万株の自己株式処分を11月27日に実施し、自己株消却については、株数400万株で12月10日に実施する予定です。

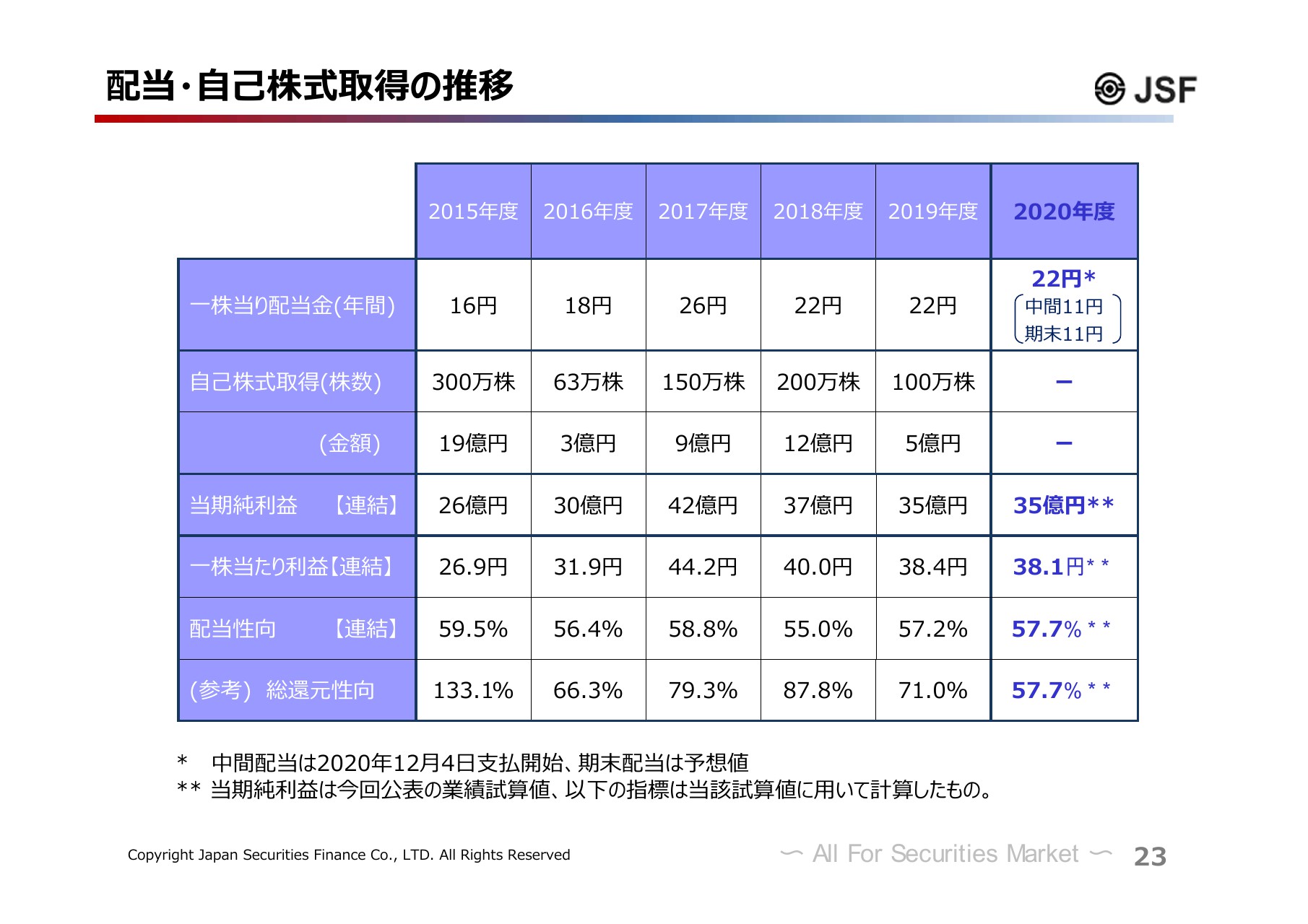

配当・自己株式取得の推移

私からのご説明は以上です。