2020年10月14日に行なわれた、Sansan株式会社2021年5月期第1四半期決算説明会および事業説明会の内容を書き起こしでお伝えします。

スピーカー:Sansan株式会社 取締役/Sansan事業部 事業部長 富岡圭 氏

Sansan株式会社 取締役/CFO 橋本宗之 氏

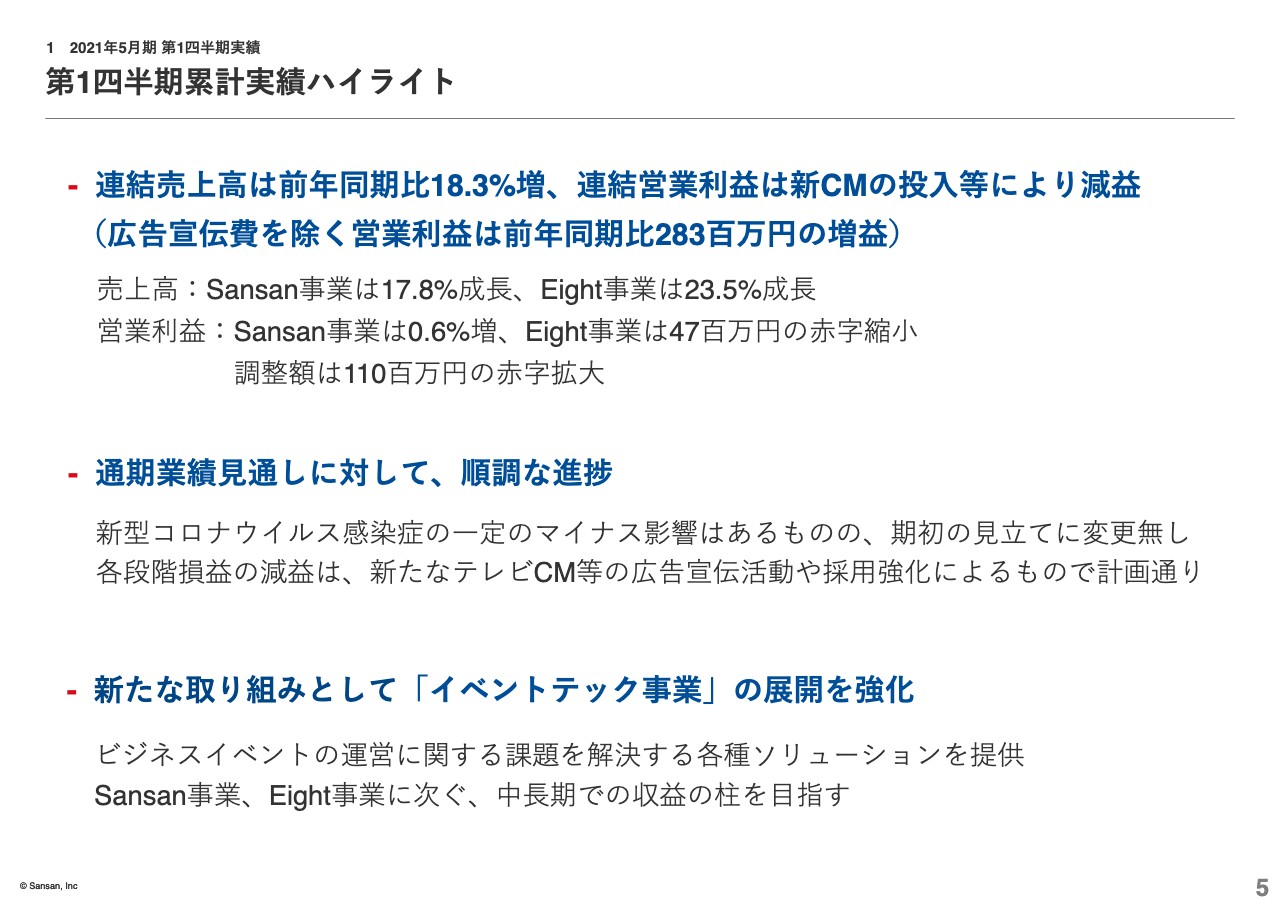

第1四半期累計実績ハイライト

橋本宗之氏(以下、橋本):CFOの橋本でございます。本日は、当社の決算説明会にご参加いただき、ありがとうございます。それでは私より、第1四半期の実績や新たな取り組みについてご説明します。

まず、2021年5月期第1四半期実績について、5ページをご覧ください。ハイライトについて3点ご説明します。1点目は第1四半期の実績についてです。連結売上高は前年同期比18.3パーセントの成⻑となり、連結営業利益は新たなテレビCMの投入等の広告宣伝費の増加により、前年同期に対し減益となりました。

2点目は通期業績見通しに対しての進捗です。新型コロナウイルス感染症拡大による一定のマイナス影響はあるものの、緊急事態宣言解除以降、リード数や商談数のゆるやかな回復がみられ、期初に想定した計画から変更はありません。また、各段階損益の減益については、テレビCM等の広告宣伝活動や採用強化による人件費の増加によるものであり、計画どおりです。

3点目は新たな取り組みについてです。「イベントテック事業」の戦略について発表を行いました。

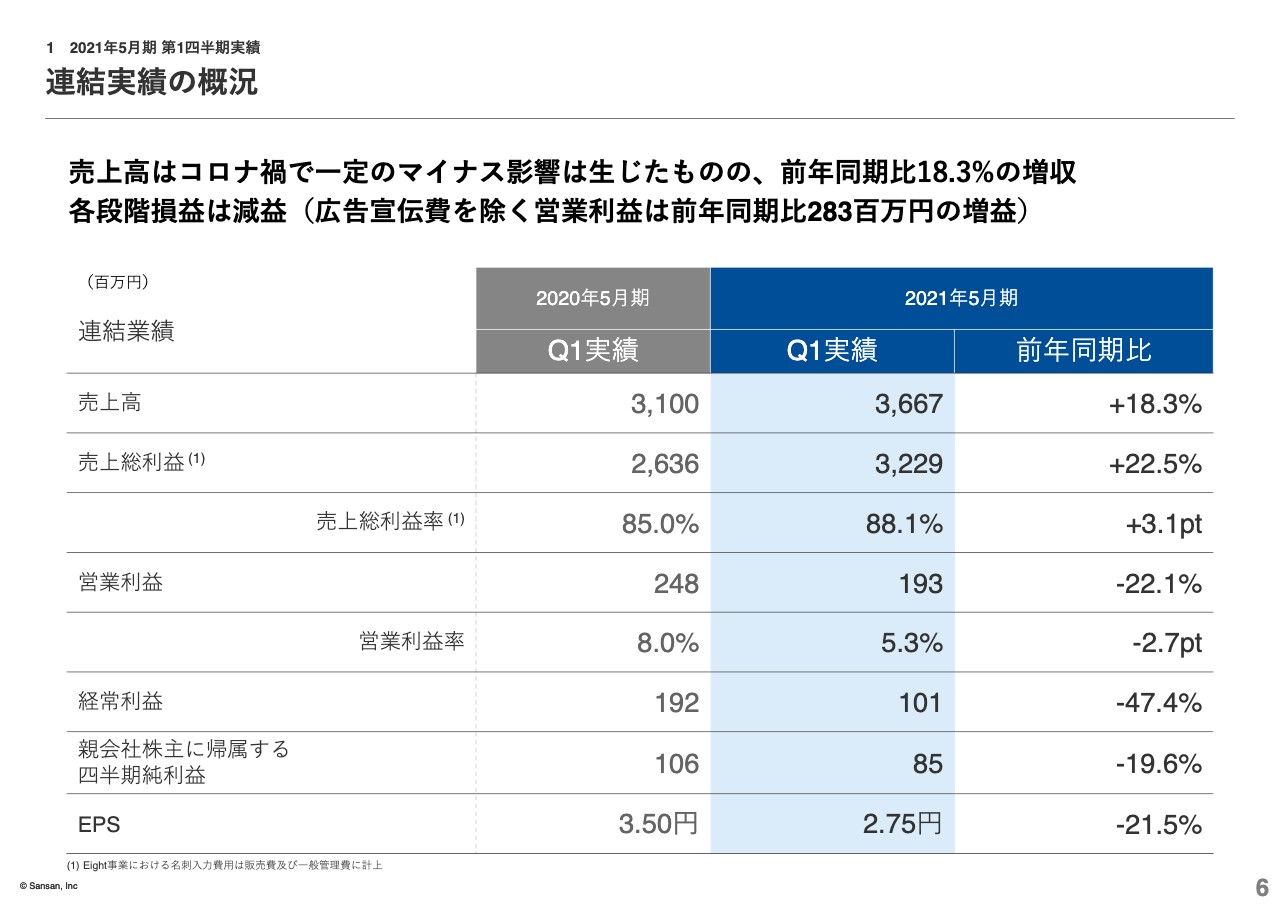

連結実績の概況

第1四半期の連結業績は6ページのとおりとなりました。売上高は前年同期比18.3パーセント増の約36億6,700万円となり、営業利益は前年同期比22.1パーセント減の約1億9,300万円となりました。これは主に広告宣伝費用の増加によるもので、広告宣伝費を除く営業利益は前年同期比約2億8,300万円増の約8億3,800万円という増益となりました。また、持分法投資損失が約7,100万円増加した結果、経常利益は約1億100万円となりました。

なお、第1四半期において繰延税金資産の回収可能性について慎重に検討した結果、前期末から約2,200万円増の繰延税金資産約1億6,800万円を計上することとしました。これに伴い、法人税等調整額をマイナス約2,200万円計上した結果、親会社株主に帰属する四半期純利益は約8,500万円となりました。

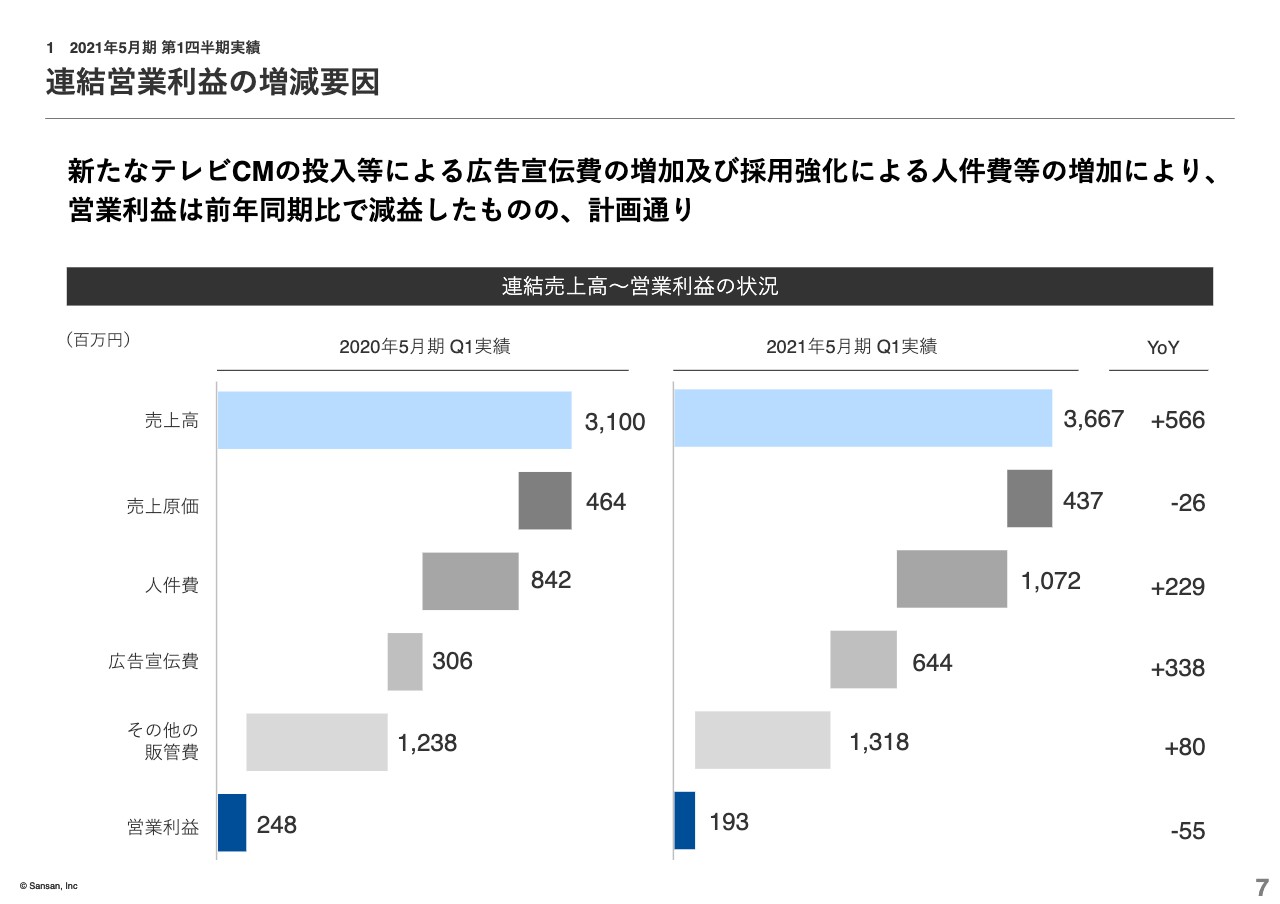

連結営業利益の増減要因

7ページでは、連結営業利益の増減要因について記載しています。前年同期と比較して、新たなテレビCMの投入等によって広告宣伝費が約3億3,800万円増加していますが、Sansan事業においては、毎期新たなテレビCMの制作、放映を行っています。

前期は第2四半期から放映したのに対し、当期はオンライン名刺機能に焦点を当てた新CMを第1四半期より放映したため、前年同期と比較して広告宣伝費が増加しました。したがって、新CMを開始する時期の差異による部分が大きく、毎四半期で当該増加トレンドが続くことは現時点において想定していません。また、人件費が約2億2,900万円増加しているのは採用強化によるものです。

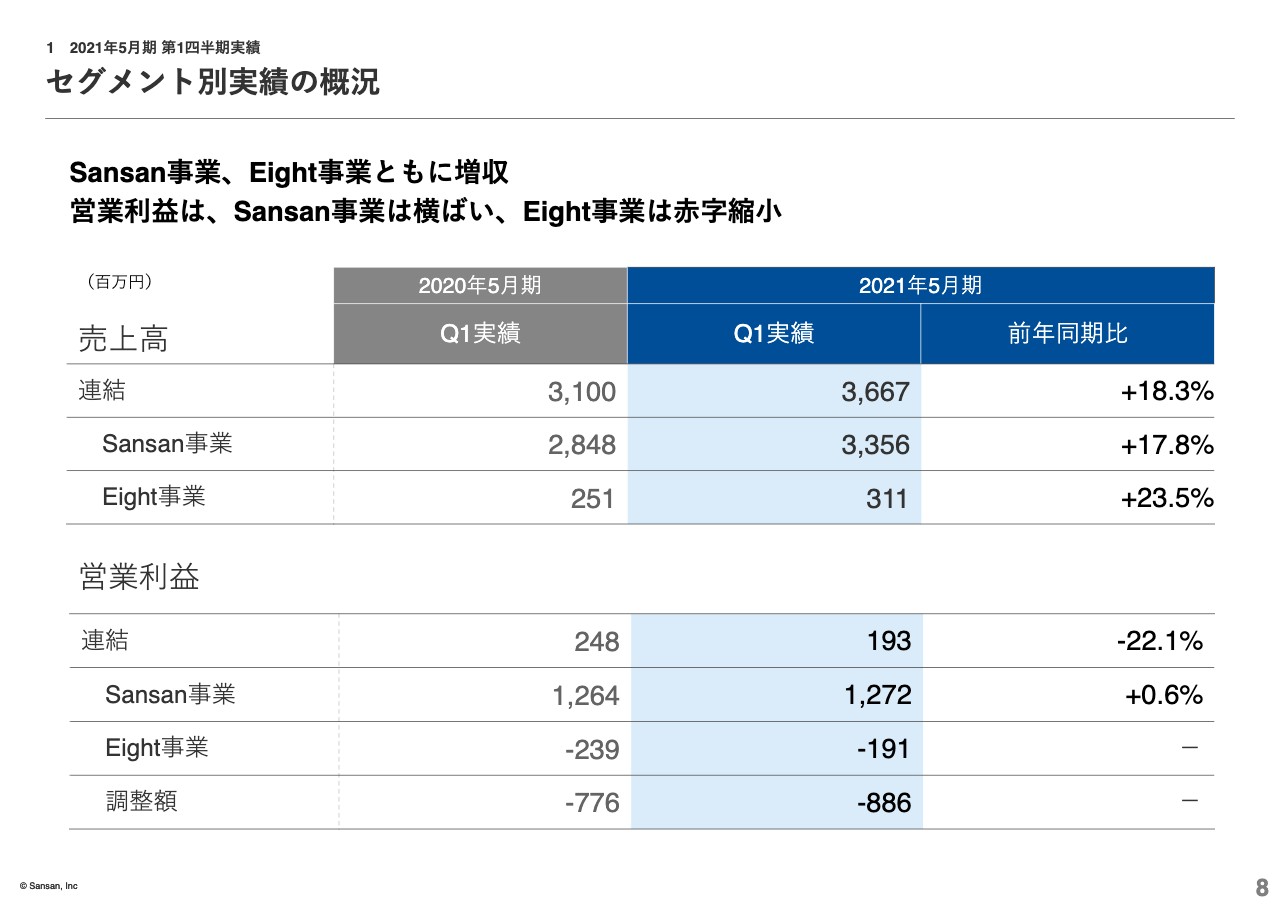

セグメント別実績の概況

セグメント別の実績は8ページのとおりです。

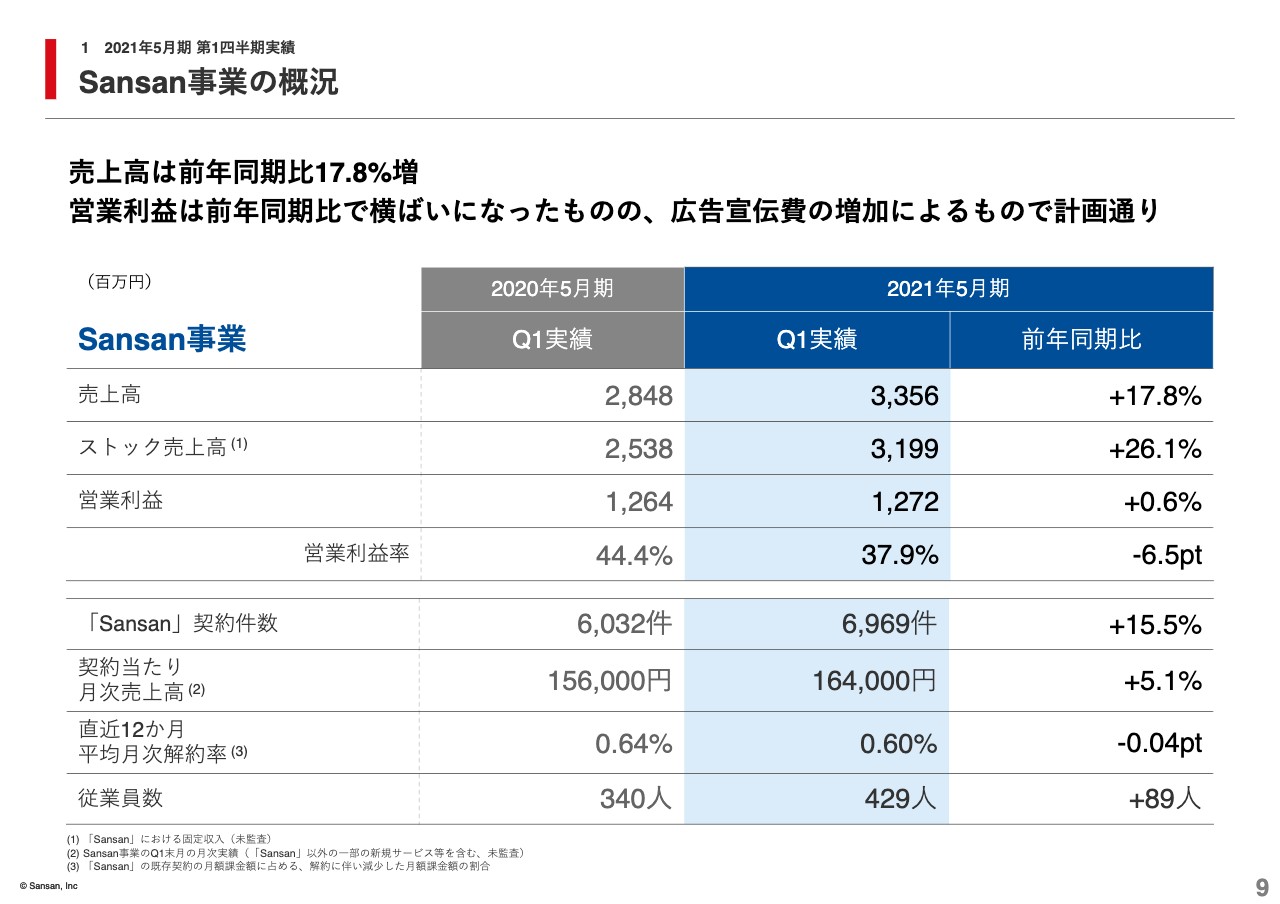

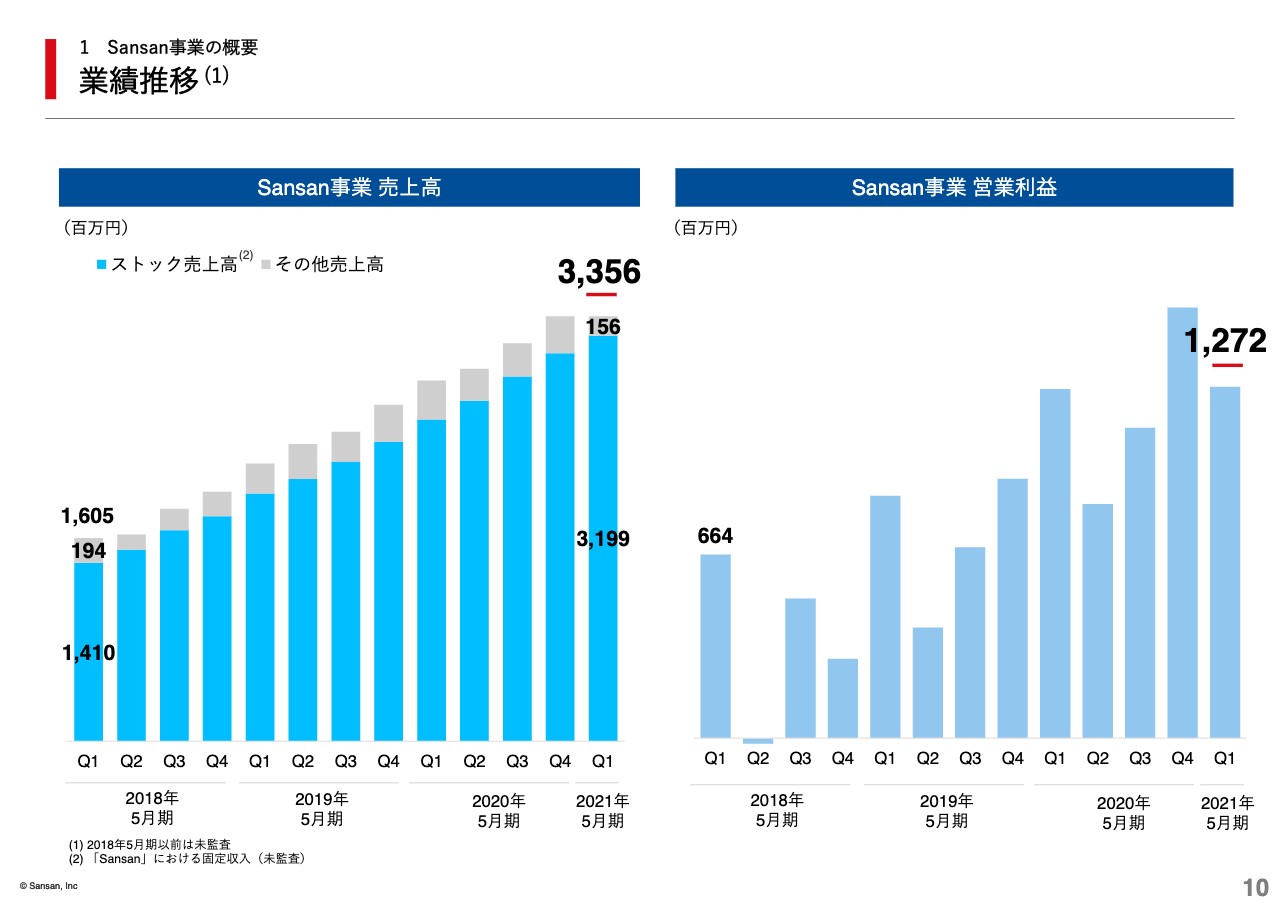

Sansan事業の概況

Sansan事業の個別実績についてお話しします。9ページをご覧ください。売上高は前年同期比17.8パーセント増の約33億5,600万円となりました。また、営業利益は前年同期比0.6パーセント増の約12億7,200万円となりました。広告宣伝費の増加等によって、営業利益率は前年同期比で6.5ポイントマイナスとなりました。

Sansan事業:「Sansan」売上高・ストック売上高

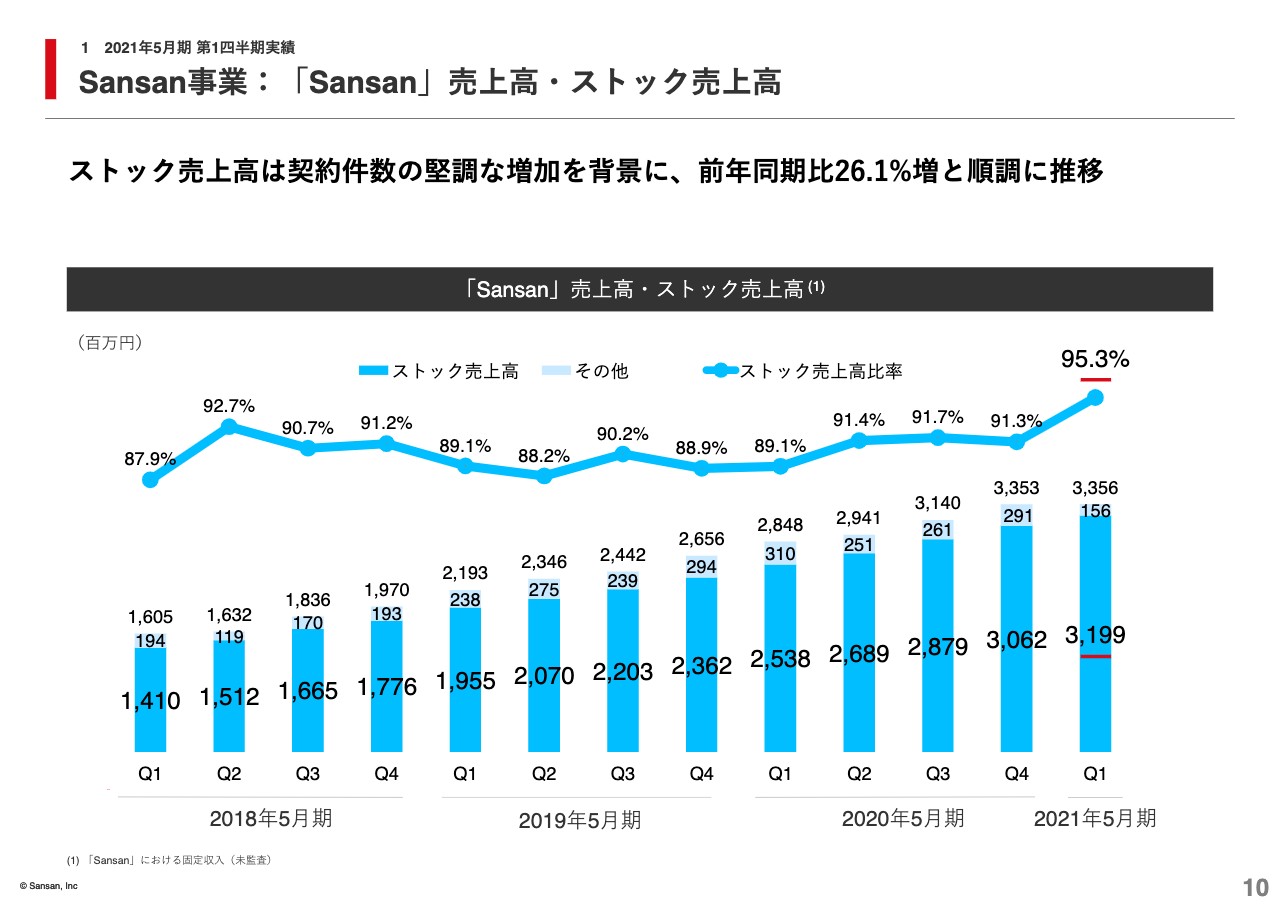

10ページでは、前四半期から開示しているSansan事業のストック売上高を掲載しています。あらためてご説明すると、ストック売上高とはスキャナーレンタル代や契約内容に応じた月額の固定収入を指します。なお、その他の売上高としては、新規導入時にすでに保有している名刺を一括してデータ化する際に生じる初期収入や、導入サポート時にかかる一時的な収入、契約データ化枚数上限を超えた時に従量で課金される収入等があります。

ストック売上高は、「Sansan」の契約件数が過去より順調に積み上がっていること、ならびに「Sansan」の解約率がコロナ禍においても低水準にあること等から、前年同期比26.1パーセント増の約31億9,900万円となり、セグメント全体の売上高に比べて順調に推移しました。一方、その他の売上高は新型コロナウイルス感染症の影響を受け、新規契約の獲得数が鈍化したことから、前年同期比で減収となりました。

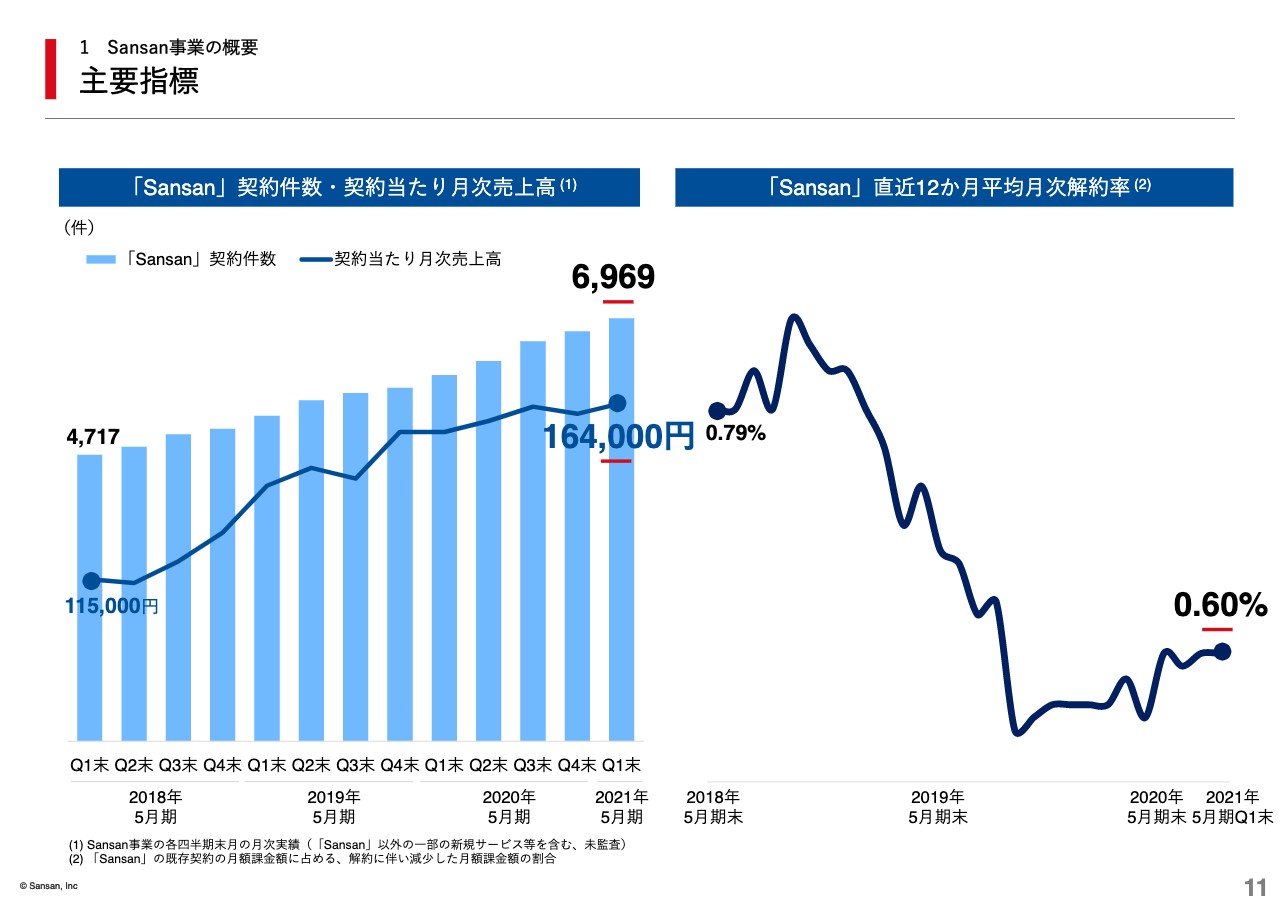

Sansan事業:「Sansan」契約件数・契約当たり月次売上高・従業員数

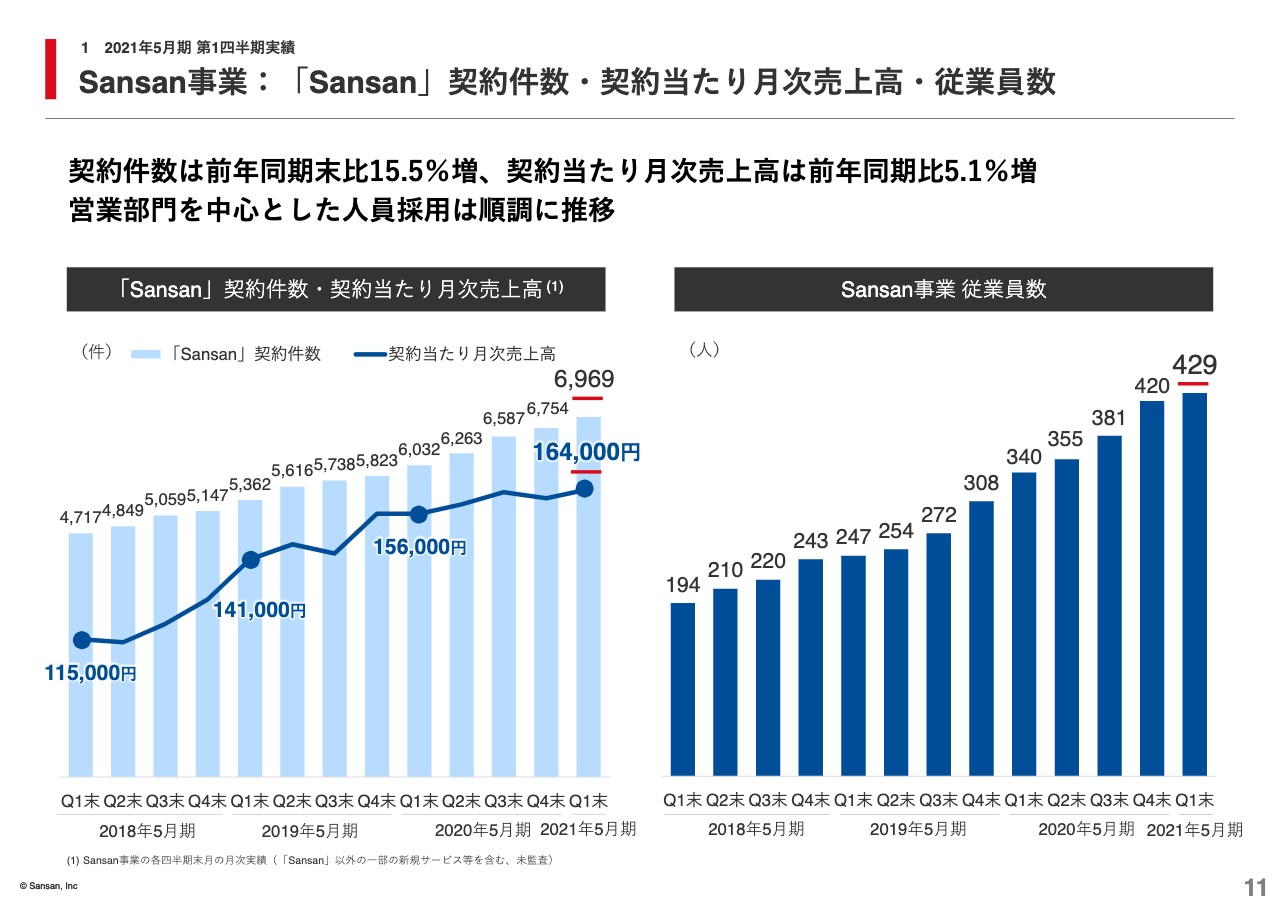

「Sansan」の契約件数と契約当たり月次売上高について、11ページをご覧ください。契約件数は緊急事態宣言解除以降、リード数や商談数が回復傾向にあり、中小企業を中心とした新規契約獲得が進んでいることから、前年同期比15.5パーセント増の6,969件となりました。

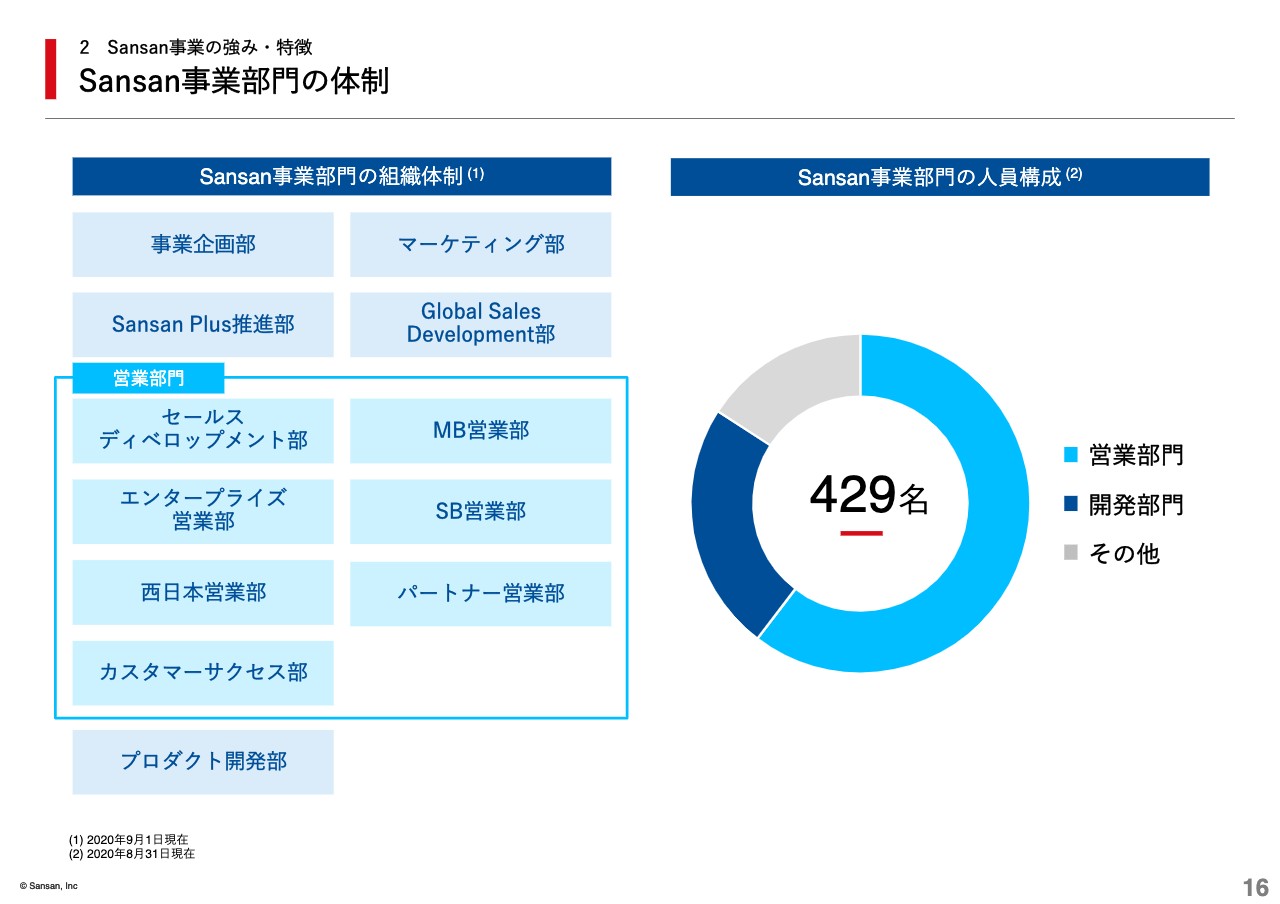

一方、契約当たり月次売上高は、前年同期比5.1パーセント増の16万4,000円に留まりましたが、これは先ほどご説明したストック売上高以外の収入、新規導入時の初期売上等が新型コロナウイルス感染症の影響で低調に推移したためです。なお、ストック売上高のみで契約当たりの月次売上高を算出した場合には、前年同期比9.2パーセント増でした。Sansan事業全体の従業員数は前年同期比で89名増加し、429名と順調に推移しました。

Sansan事業:「Sansan」直近12か月平均解約率

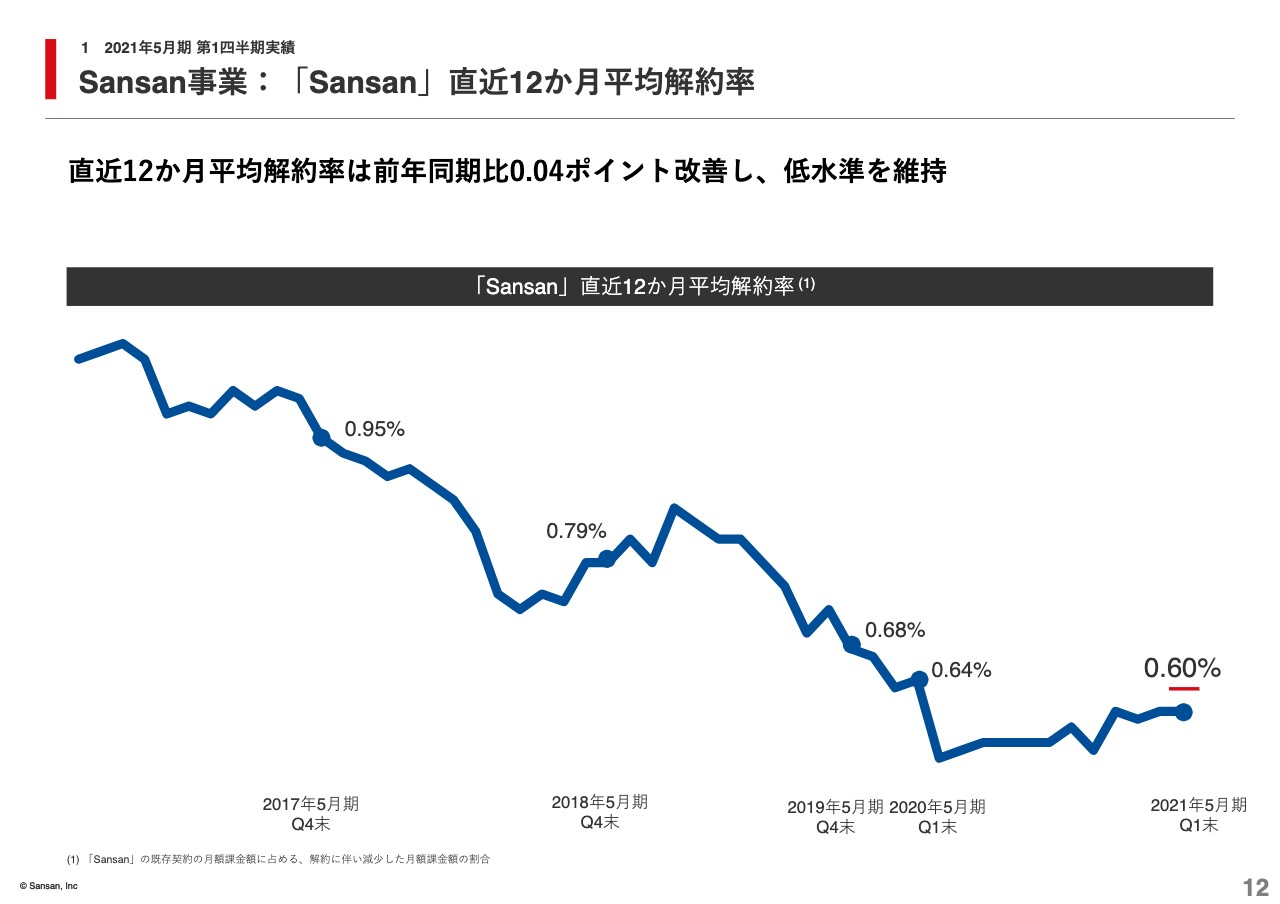

また、「Sansan」の直近12か月平均の月次解約率は12ページのとおり0.60パーセントとなり、引き続き低水準を維持しています。

Sansan事業:「Sansan」顧客規模別収入構成(ストック収入)

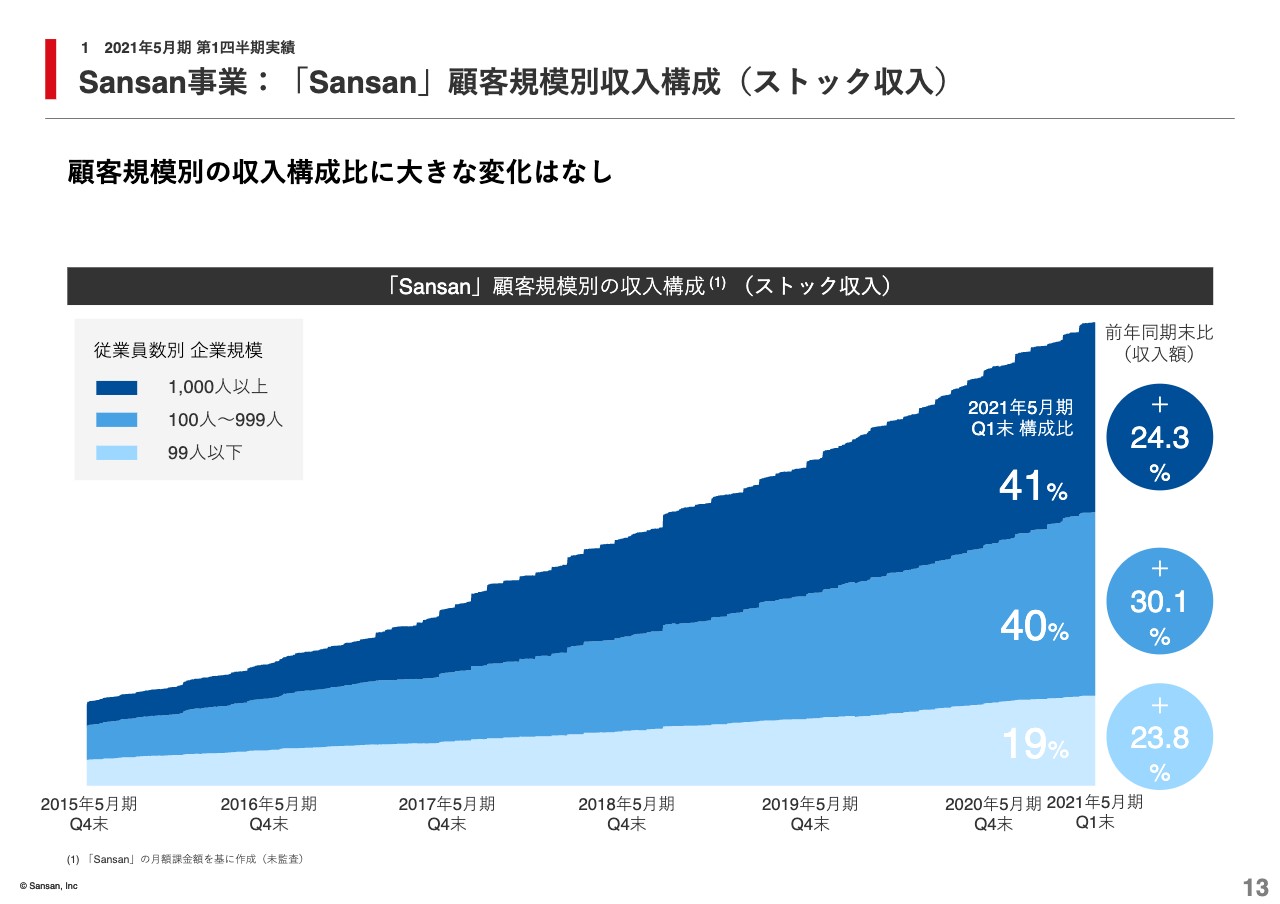

13ページをご覧ください。「Sansan」の収入構成をクライアント企業の従業員規模で分類した場合、これまでのトレンドと同様に、大企業からの収入が前年同期比24.3パーセント増となりました。また、中規模の企業の新規契約獲得等が進んだことから、ミドル層の収入が前年同期比30.1パーセント増となっています。引き続き、⼈員採⽤を進めながら研修や育成等も強化し、売上⾼成⻑の加速につなげていきたいと考えています。

Eight事業の概況

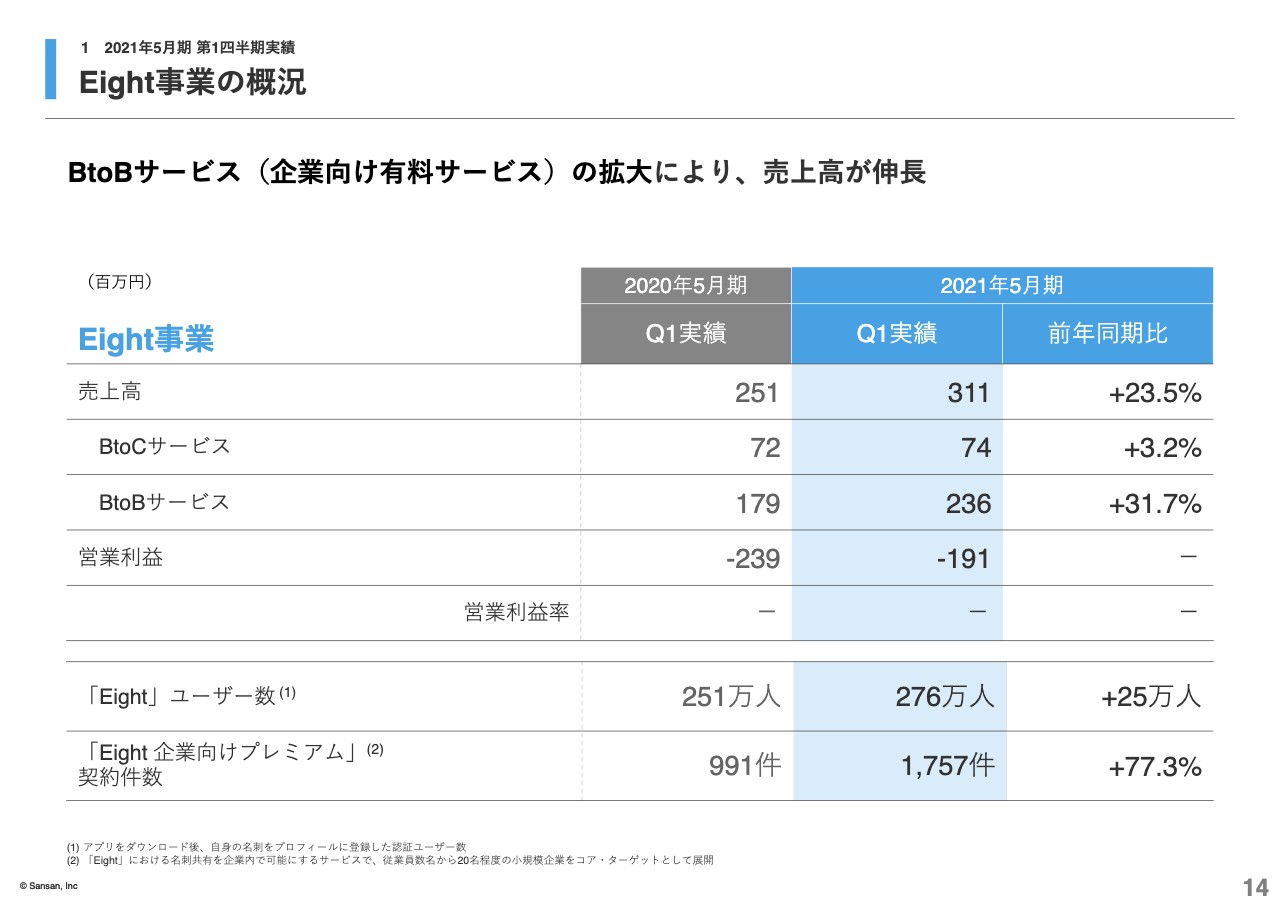

Eight事業について14ページをご覧ください。売上高はBtoBサービスの増加により、前年同期比23.5パーセント増の約3億1,100万円となり、営業利益は売上高の増加に伴い、赤字額が約4,700万円減少し、マイナス約1億9,100万円となりました。また、「Eight 企業向けプレミアム」の契約件数は前年同期比77.3パーセント増となる1,757件となりました。

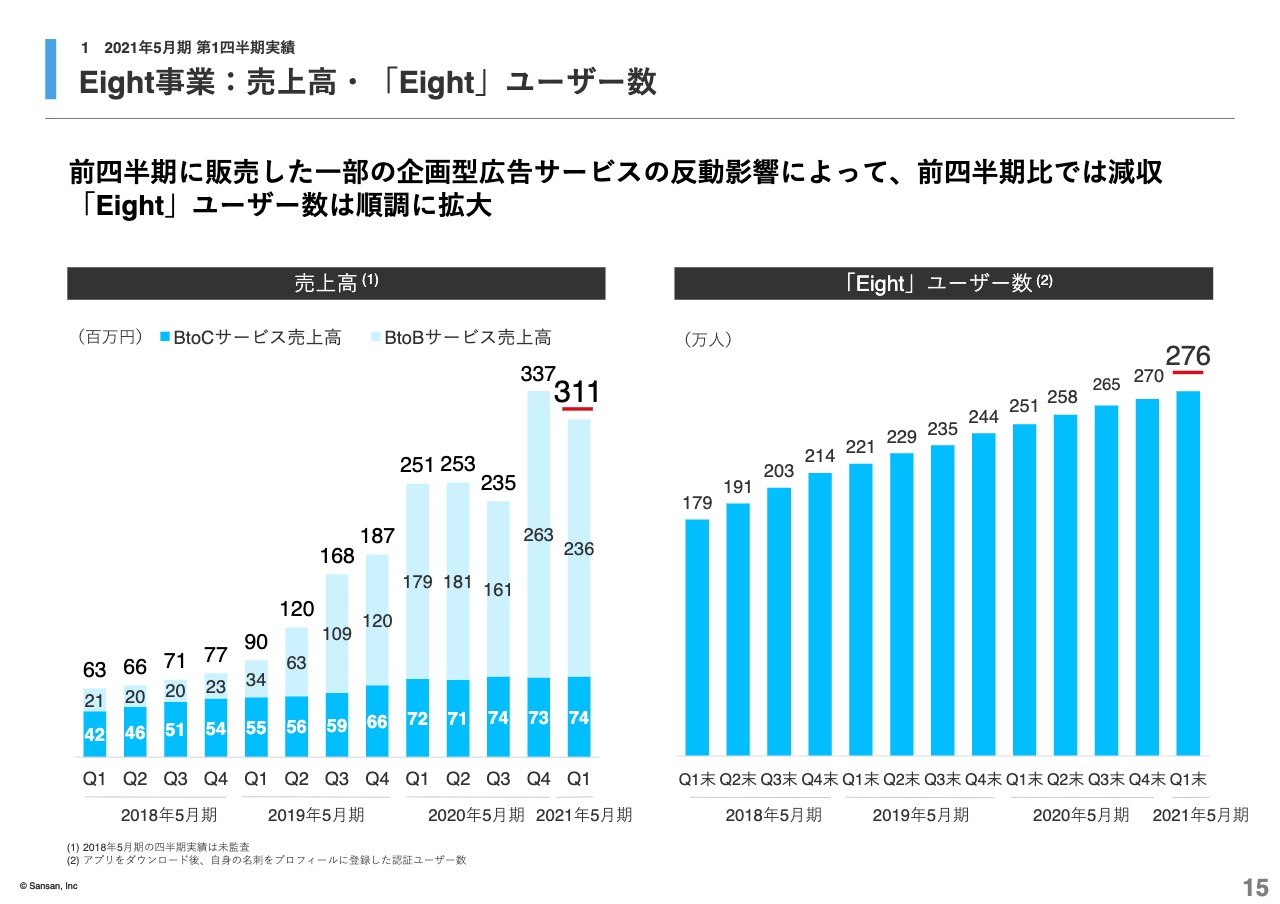

Eight事業:売上高・「Eight」ユーザー数

15ページをご覧ください。前四半期比で売上高が約2,600万円減収している理由についてご説明しますが、これはBtoBサービスにおける一部の企画型広告の販売によって、前四半期の売上高が大きくなっていたためです。また、「Eight」のユーザー数は、前年同期比25万人増の276万人となり、順調に拡大しています。

イベントテック事業:BtoB領域における「出会い」の場

続いて、先週に公表した新たな取り組みとして、「イベントテック」についてご説明します。17ページをご覧ください。日本国内においては、展示会や大規模なカンファレンス、小規模のセミナーに至るまで、さまざまなビジネスイベントが開催されており、BtoB領域において人と人が出会う場所は必須であると思います。しかし、この「出会い」の場であるイベントやセミナーには、イノベーションを必要としている部分が山ほどあります。

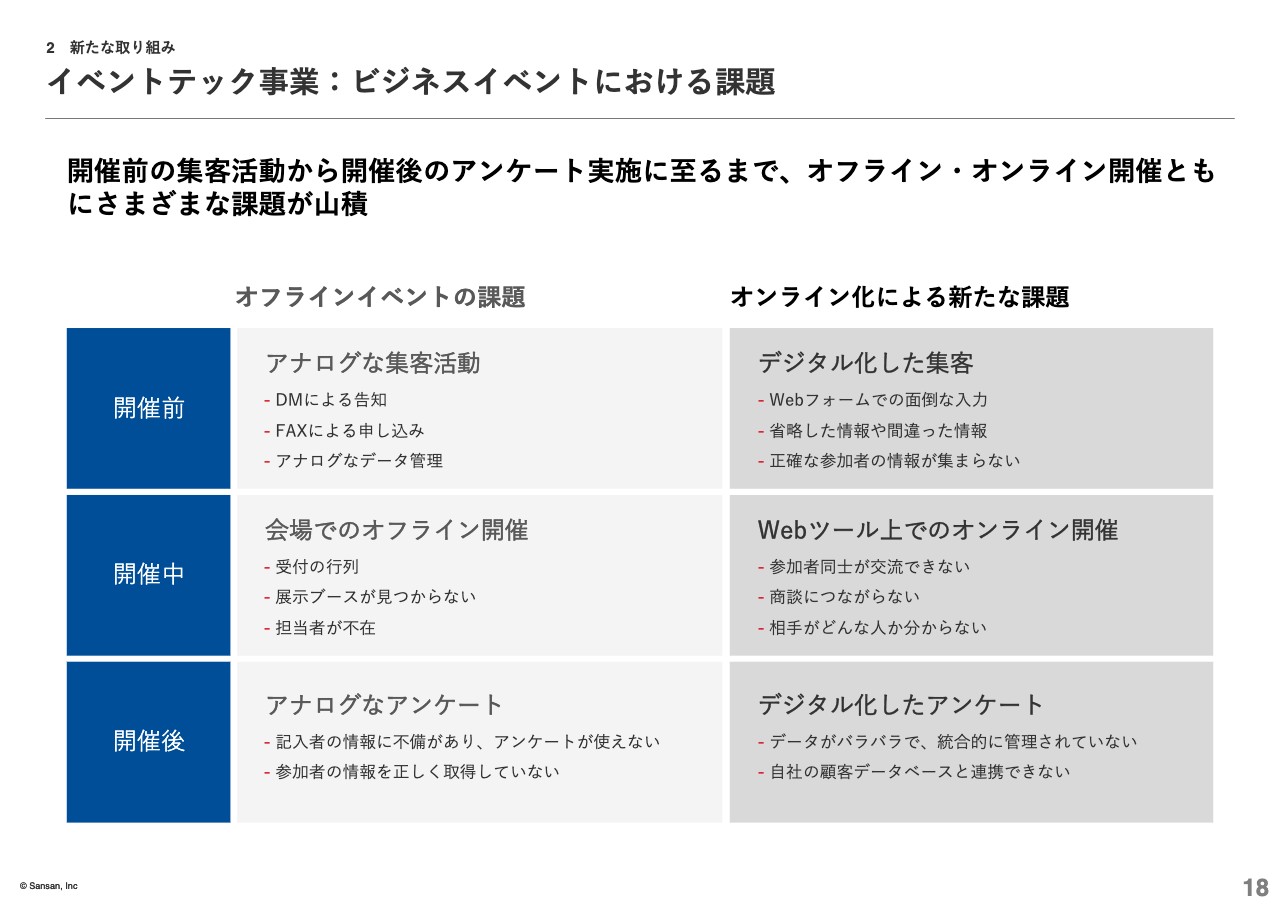

イベントテック事業:ビジネスイベントにおける課題

18ページをご覧ください。ビジネスイベントの運営において、オフラインでの課題はもちろん、コロナ禍において急激にイベントのオンライン化が進んでいることで、さらに新たな課題が生まれています。まず開催前の集客活動は、オフラインの場合、現在でもDMによる告知やFAXでの申し込み等のアナログな集客活動が主流です。集めた参加者情報の管理は紙や手入力のExcelによるものであり、手間がかかっているケースが散見されます。

また、マーケティングに必要な正確な見込み顧客の情報が集まらず、折角のイベントが効果的なマーケティング施策につながらないという課題があります。オンライン開催においても、Webフォームでの情報入力は参加者にとって手間であり、省略した情報や間違った情報を入力するケースが多く発生しています。

開催中においては、特に大規模な展示会等のオフラインイベントで受付に時間がかかり、目的のブースの場所がわからない、担当が不在で話せないといったケースがあります。オンラインにおいては、参加者同士が交流できない、商談につながらないといった課題もあります。

開催後においては、紙でアンケートを取得したものの、記入者情報の不備や不完全な参加者情報によって信頼性の低いアンケート結果となってしまったり、デジタルのアンケートでも情報に不備があったり、統合的に管理されていなければ、自社の顧客データベースと紐づけることは難しいという課題があります。これらを解決すべく、当社はイベントテック領域で新しい取り組みを展開することを決めました。

イベントテック事業:イベントテックとは

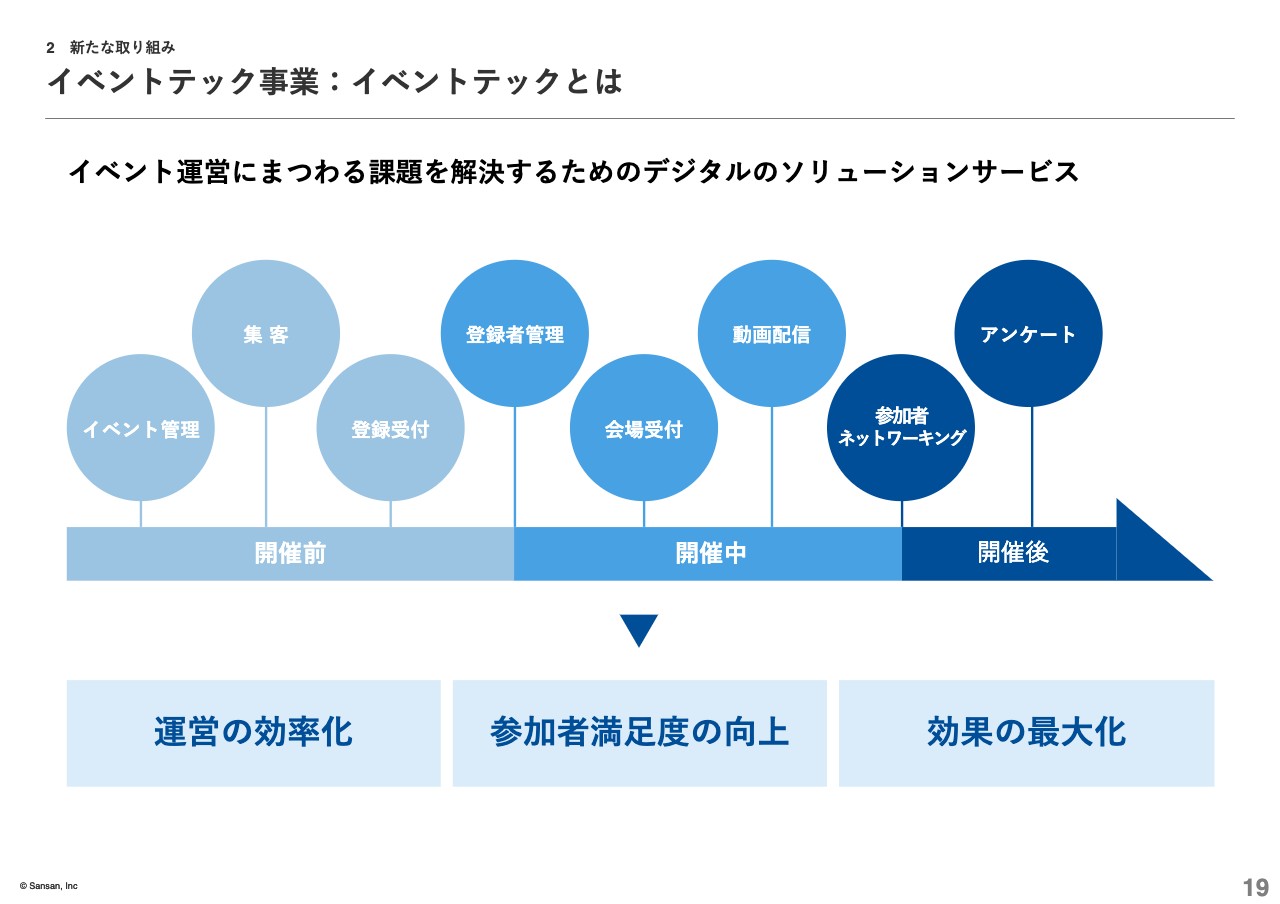

19ページをご覧ください。イベントテックとは、イベントの準備から開催、またその後において、運営の効率化、参加者の満足度向上、そして効果の最大化を図るために、テクノロジーを用いてイベント運営にまつわる課題を解決するためのソリューション、と捉えています。

例えば、イベントに関わるものを総合的に管理するイベント管理ソフトウェア、Webから参加者が登録を行ったり、その登録者情報を管理する登録受付システム、参加者のネットワーキングを支援するシステムや開催後のアンケートシステム等が挙げられます。海外ではコロナ禍以前からこの領域に注目が集まっており、イベント管理ソフトウェアの市場だけでも全世界で5,000億円の市場があると言われています。

イベントテック事業:これまでのイベントテックに関する取り組み

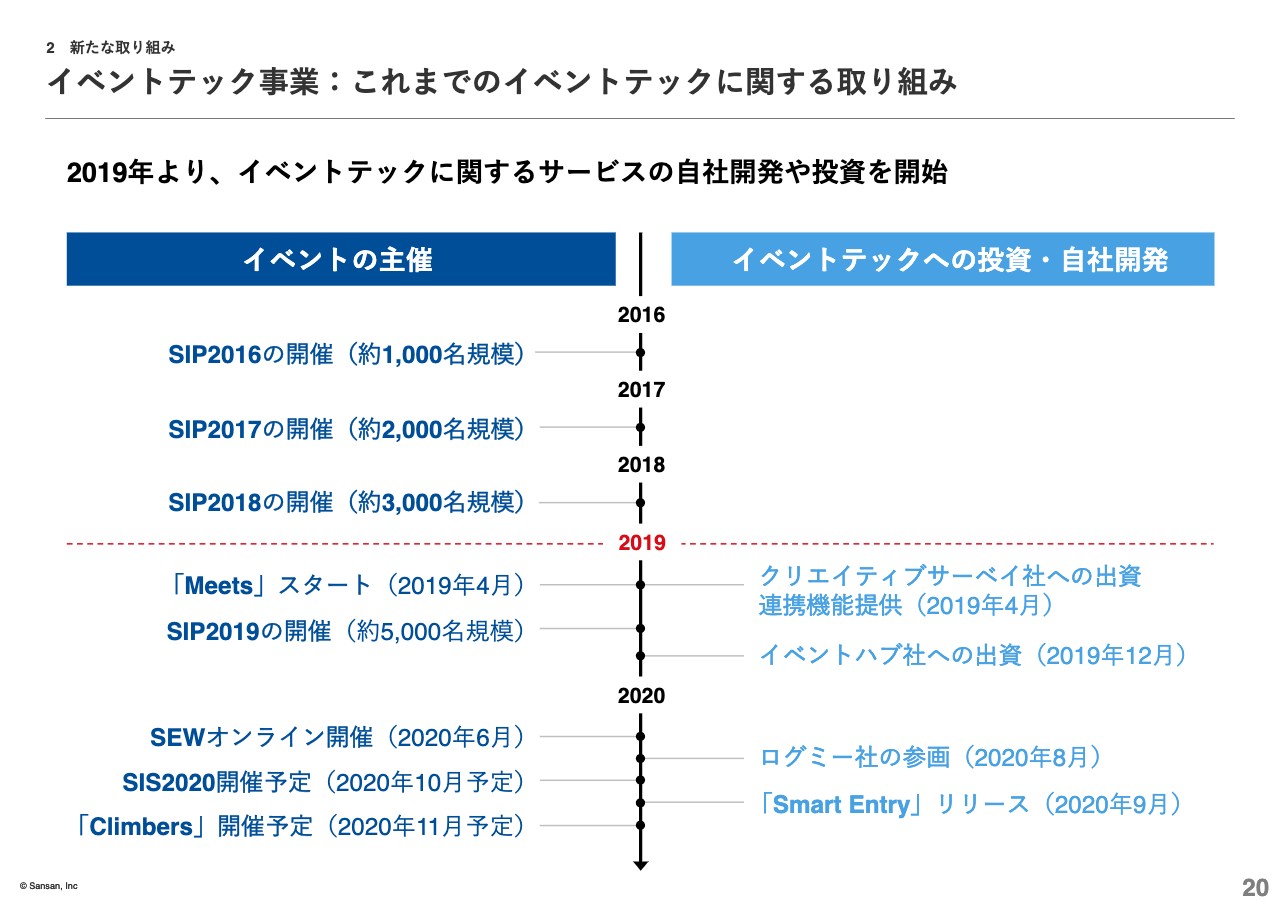

20ページをご覧ください。当社グループでは、これまで大型のオフラインイベントの自社開催やビジネスイベントサービスの提供に取り組む中で、イベントテックの必要性を強く感じ、1年以上かけてイベントテック領域への参入準備をしてきました。

具体的には、セミナーやイベントの満足度調査などに利用するアンケートサービスのクリエイティブサーベイ社への出資や、イベントプラットフォームであるイベントハブ社の関連会社化を行いました。2020年8月には、セミナーやイベントの書き起こしメディアであるログミー社を当社のグループに迎え入れました。

また、イベントへの参加登録を実現する「Smart Entry」、BtoB企業が簡単にセミナー開催や運営を行うことができるセミナー管理システム「Sansan Seminar Manager」 、「Eight」のビジネスネットワーク上でオンライン ・ イベントと出会うことができる「Eight ONAIR」を自社開発しています。

イベントテック事業:サービスのポートフォリオ

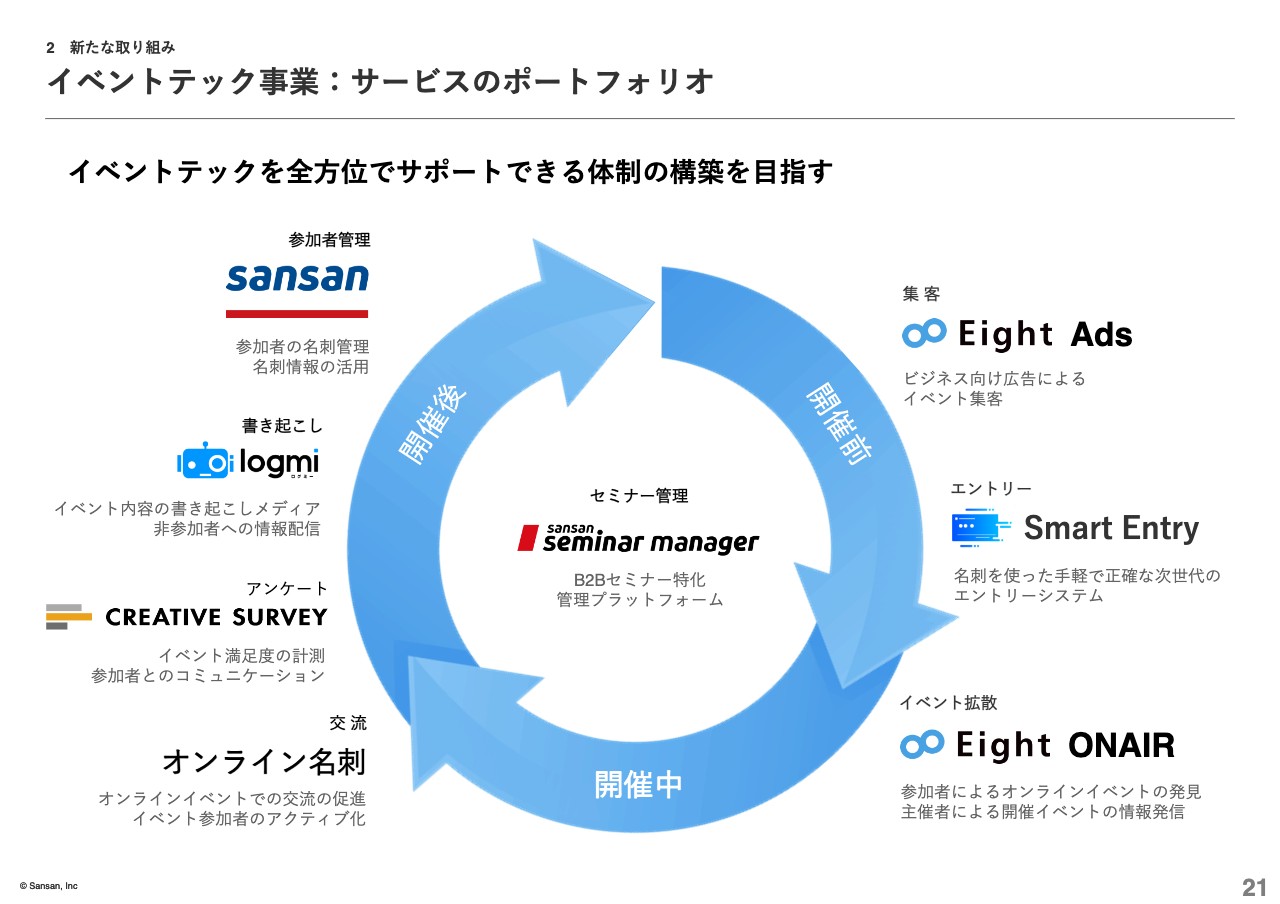

21ページをご覧ください。現在、当社が取り組んでいるイベントテック事業のポートフォリオを表した図です。セミナーやイベントの管理から、開催前、開催中、開催後までの各工程の課題を解決する各種ソリューションを提供します。現在は、個別のソリューションの集合となっていますが、統合パッケージのようなものとして提供し、イベントを支えるテクノロジーを、当社が全方位でサポートできる体制を構想しています。

今後の見通しとしては、イベントテック事業の各種サービス全体で3年以内に3,000社の導入企業数を目指しており、中⻑期的には、現在のSansan事業、Eight事業に次ぐ収益の柱として、連結業績に一定のインパクトを及ぼすレベルにしていきたいと考えています。

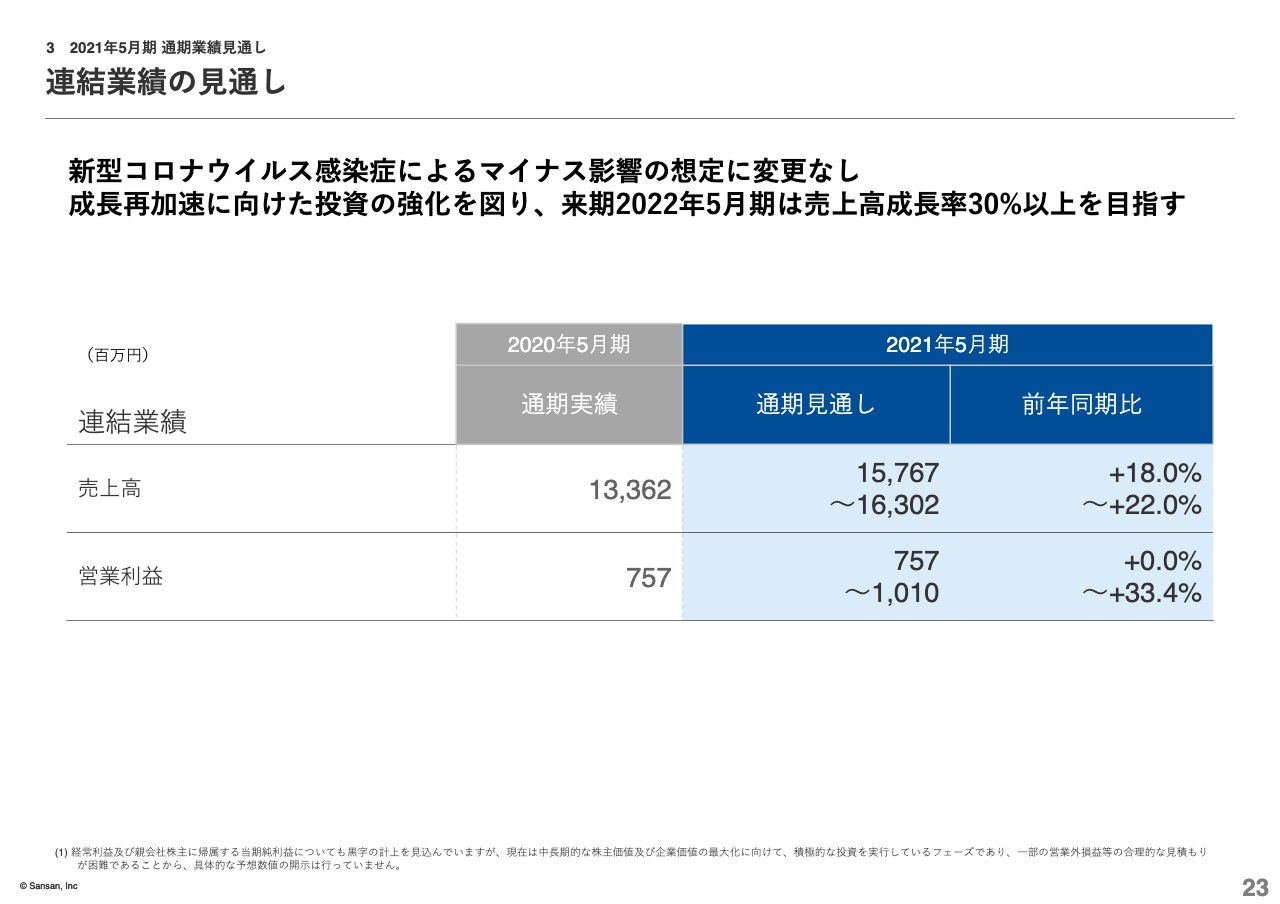

連結業績の見通し

通期業績見通しについてご説明します。23ページをご覧ください。通期業績見通しは、期初公表した内容から変更はありません。2021年5月期は、新型コロナウイルス感染症の影響によって不透明な事業環境が継続することが予想されるため、レンジでの見通し開示としており、売上高は前年同期比18.0パーセントから22.0パーセント増を、営業利益は前年同期比でフラットから33.4パーセント増になることをそれぞれ見込んでいます。

今は売上⾼の中⻑期的な成⻑継続に向けて、必要な投資を積極的に実⾏していく段階であり、利益の最大化を追求するフェーズではないため、2021年5⽉期は成⻑戦略とそのための投資を積極的に推し進めていきたいと考えています。

なお、Sansan事業における当第1四半期の受注額は、テレビCM等の広告宣伝活動等が奏功し、第1四半期において過去最高となっているほか、2020年5月から提供を開始した請求書データ化・オンライン受領サービス「BillOne」は、当社史上最速の立ち上がりとなっています。

このような成⻑の再加速に寄与する新たな取り組みや投資の強化を図り、2022年5⽉期は売上⾼成⻑率30パーセント以上を目指します。以上で、私からのご説明を終了します。続いて、富岡よりSansan事業についてご説明します。

自己紹介

富岡圭氏(以下、富岡):富岡でございます。本日はSansan事業をご紹介する機会をいただき、誠にありがとうございます。Sansan事業の基本的な内容に加え、社内体制などの普段はあまりお話しすることのない事項についても一部触れます。この機会を通じて、是非ご理解を深めていただけると大変嬉しく思います。

まずはじめに、自己紹介をします。2ページをご覧ください。現在、私は取締役兼Sansan事業部⻑としてSansan事業を管掌しています。Sansan株式会社は、2007年にCEOの寺田を含めた仲間5人で創業した会社です。私はその共同創業者のうちの1人です。

私は、もともと大学卒業後にオラクルというアメリカのコンピュータソフトウェアの企業で働いていました。オラクル日本法人から始まり、その後、中国そして東南アジアの法人で企業のIT化を支援する仕事をしてきました。その中で強く感じたのは、日本でもアジアの国々でもアメリカでも、ビジネスにおいてはみなが「つながり」を大事にしているということです。

そして、その「つながり」を管理、活用できていないことで、ビジネスが上手くいかないケースをたくさん見てきました。そのような企業やビジネスパーソンの「つながり」に関する課題を解決したい、そして世界に影響を与えたいという想いで、仲間とともにSansanを創業しました。

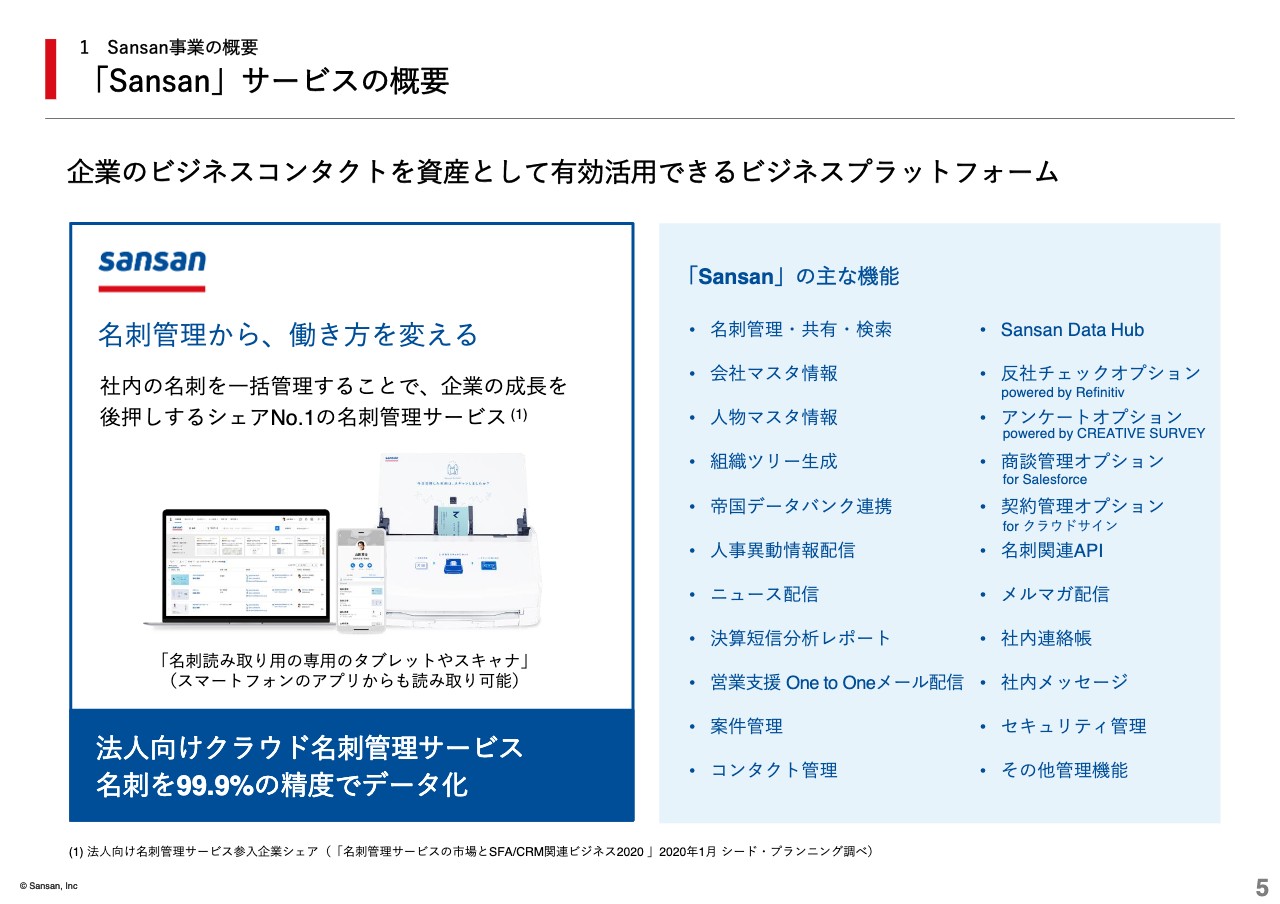

「Sansan」サービスの概要

では、今日の本題になりますが、大きく3つのパートに分けてご説明します。まずはSansan事業の概要についてです。5ページをご覧ください。「Sansan」は、法人向けに提供しているクラウド型のアプリケーションで、名刺管理をサービスの軸にしています。

サービスの利用フローとして、まずご利用いただく企業の方に交換した名刺をスキャンしていただく必要があります。これは専用のスキャナーやスマートフォンのアプリから簡単に行うことができます。そうすれば、当社が独自のテクノロジーとオペレーションを用いて、99.9パーセントの精度でデータ化します。

そして、その名刺情報に紐づくさまざまな機能が使えるようになります。データ化された名刺情報の管理や検索、その名刺の方へのメール配信やその会社との営業案件を管理し、さらには、その会社に紐づくニュース情報の確認や外部のツールで管理している一部の情報の確認など、さまざまな便利な機能が利用可能です。

また、クラウド型のアプリケーションですので、時間や場所などの制約もなく、これら機能を活用することが可能です。「Sansan」は「名刺のデータ化サービス」と捉えられることがありますが、それだけではなく、「データ化されたコンタクト情報を有効活用するビジネスプラットフォーム」のサービスです。

名刺の持つユニークな価値

6ページです。では、なぜ名刺情報をデータ化し、有効活用することに意味があるのかというと、それは名刺に大変ユニークな価値があるからです。まず、名刺は業界や業種を問わず多くのビジネスパーソンが所有し、あらゆるシーンで使われているものです。ビジネスのシーンでこのような共通のツールはなかなかなく、大変稀有なものとなります。

そして、名刺には氏名や会社名、役職名といったその人を表す正確な情報が記載されています。そのため、その情報を正しくデータ化し、事業活動に活用することの価値は想像に難くないと思います。また、交換した名刺を各利用者がデータ化するという行為は、いつ、誰が交換したのかという、目に見えない情報も同時にデータ化することを意味しています。そのコンタクト履歴自体も大変貴重な情報となります。

よく、「同じ人の名刺は再度データ化するのか」という質問があるのですが、たとえ同じ方の名刺であっても、1企業内でAさん、Bさんがそれぞれデータ化することに意義があります。また、名刺からもたらされる正しい顧客情報は、さまざまなビジネス管理ツールとの連携性が高いです。そのため、他のビジネスツールを使う際にも、まず「Sansan」でデータ化するというように、「Sansan」はビジネスツールのエコシステムの入り口に位置することができる特徴を有していると考えています。

世界で年間約100億枚、日本国内だけでも約38億枚の紙の名刺が流通していると言われています。コロナ禍での行動変容の必要性も含めて、今後の効率化に向けて大きな余地が残されているツールであると考えています。

「Sansan」の導入メリット

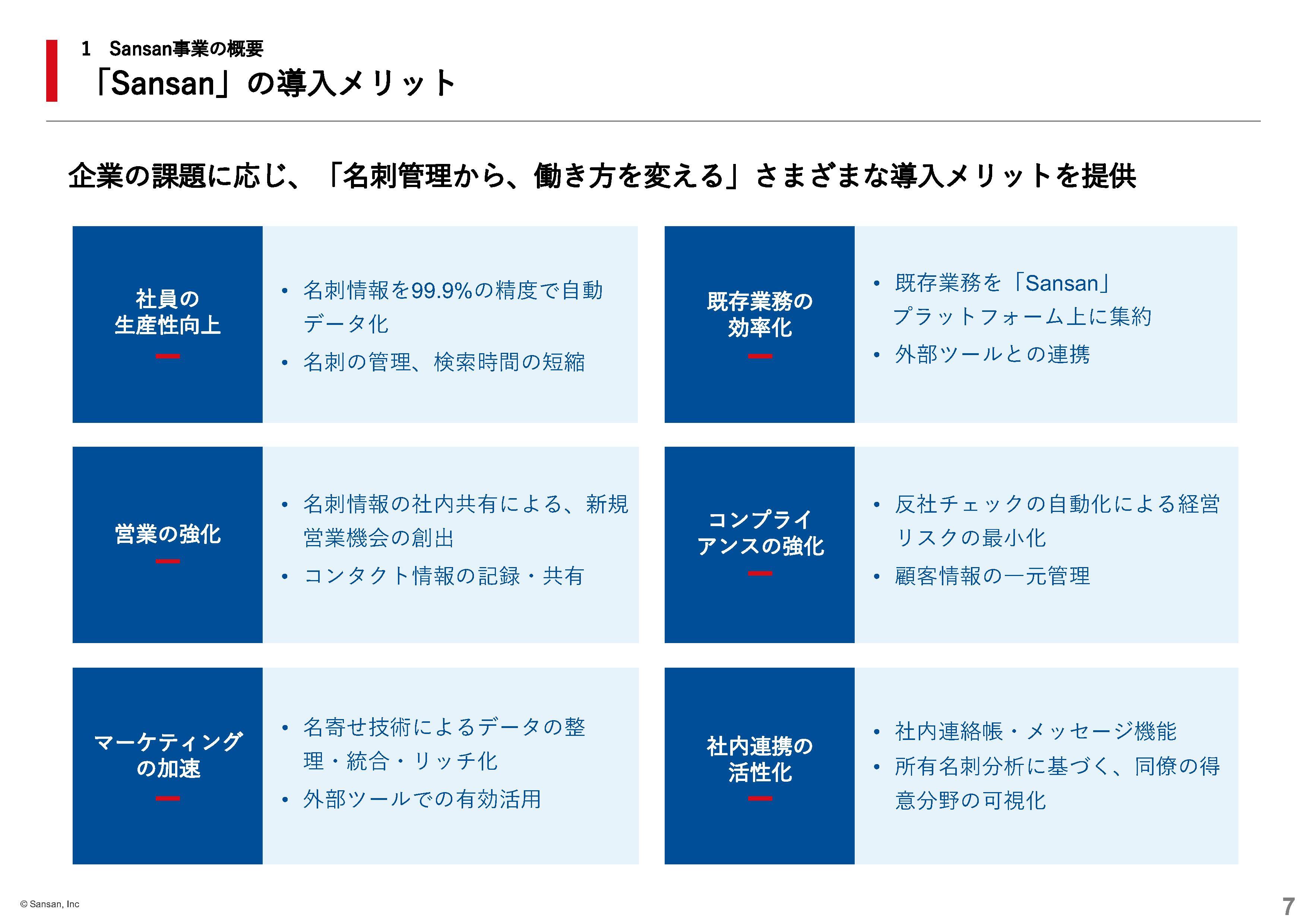

では、具体的にどのような目的で「Sansan」を利用している企業が多いのでしょか? 7ページをご覧ください。「Sansan」は「名刺管理から、働き方を変える」ということを顧客価値としています。その顧客価値をベースに、各企業の課題や目的に基づき、さまざまな理由で導入いただいています。

代表的なものをご紹介すると、まずは「社員の生産性向上」が挙げられます。以前実施した調査では、月に15枚前後の名刺交換をしているビジネスパーソンが、名刺の確認や整理といった名刺関連業務に費やしている時間は、月3時間以上という結果が出ました。年間にすると1人あたり約40時間であり、全社ベースでは膨大な時間がこのような業務に非効率に費やされていることになります。当社サービスを導入するとこの時間が大幅に短縮され、社員一人ひとりの生産性が向上します。

次に、人脈の可視化や情報共有による「営業の強化」が挙げられます。「Sansan」は、個人が所有する名刺データを全社で共有することを基本設計としています。これは人脈を資産として可視化し、会社として有効活用することを意味します。その結果、例えばこれまで営業がアクセスできていないかった新規顧客の開拓等につながる可能があります。詳細の説明は割愛しますが、資料に記載したもの以外にもさまざまな導入メリットがあります。

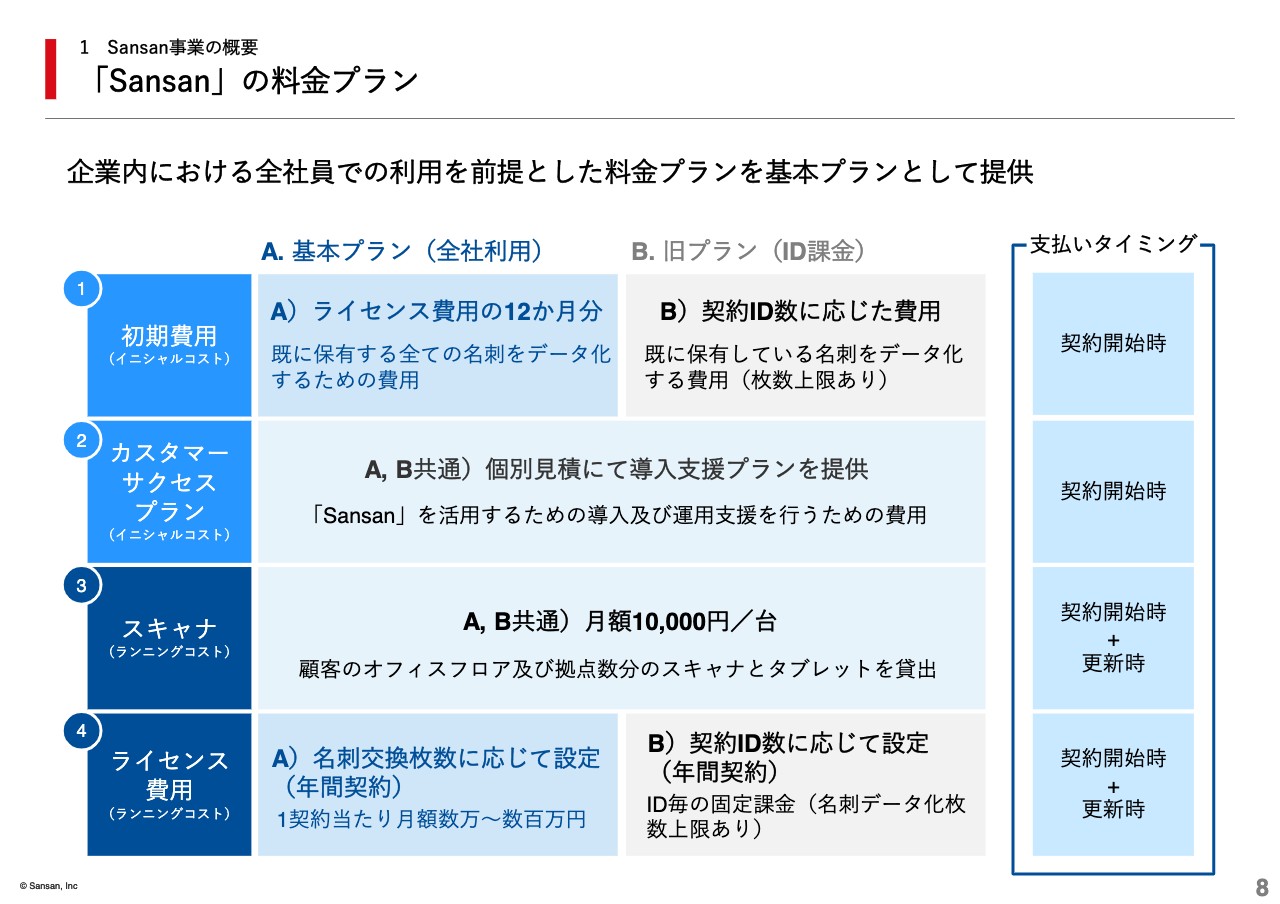

「Sansan」の料金プラン

8ページでは、料金プラン、中でも月額のライセンス料金についてご説明します。現在、基本プランとして提供しているものは、企業内の全社員が使うことを前提とした、スライドにあるAのプランになります。当社は、契約いただいた企業の社員数に応じた利用IDを発行しますが、このID自体を有償化しているわけではなく、月額料金はその会社がデータ化する名刺の枚数に応じて決定されます。

月額料金は、毎月のデータ化実績に応じて変動するわけではなく、契約時にあらかじめ年間の枚数を見積もって決定する仕様のため、短期的に売上高が変動することはありません。この基本プランは、数年前に新たに導入したモデルであるため、全契約に占める割合は、現在約40パーセント程度となっています。

残りの約60パーセントは、スライドで示しているBのプランです。このプランは、データ化枚数に応じて課金するのではなく、各企業における利用者数、すなわち契約ID数に応じて課金するプランとなっています。先ほどご説明した基本プランが企業内の全社員での利用であったのに対して、このID数に応じたプランは、例えば、営業部門とマーケティング部門だけの数十人で使用するというような、企業内での限定的な利用となります。なお、ご説明した2つのプランとも年間契約となっています。

「Sansan」サービスの沿革

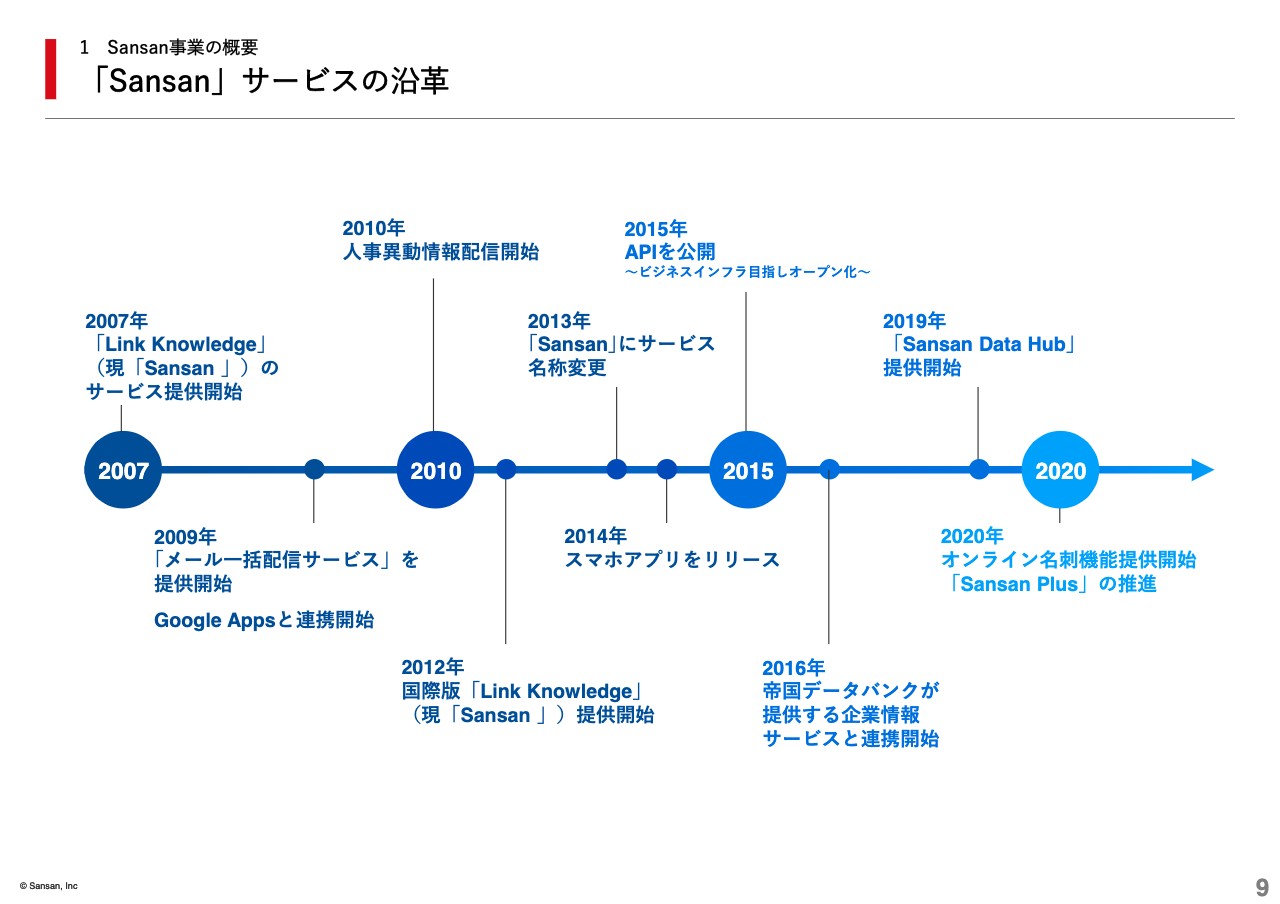

「Sansan」が現在のサービス内容に至るまでにどのような変遷があったのか、簡単に示したものが9ページです。「Sansan」は創業と同時の2007年よりサービスを開始しました。当時は組織で名刺管理し、それにお金を払うという行動や慣習は今以上に一般的ではありませんでした。そのため、営業活動では多くの困難に直面しました。私自身も毎日、営業電話をしても話を聞いてもらえなかったり、アポをとって訪問しても受付で対応されたりといったことばかりでした。

私たちが目指す「出会いからイノベーションを生み出す」というミッションと、「名刺管理から、働き方を変える」という顧客価値を粘り強く伝えながら、ユーザーからの声も参考に順次機能を拡充し、徐々にお客さまが増えてきました。これが「Sansan」サービスの歴史でもあります。

初期の大きな取り組みとしては、「人物データベース」です。これはいまだに他の競合サービスとの大きな差別化要素になっていますが、こちらは名刺のデータベースでなく、人物のデータベースとなる構造に変えた取り組みです。

その「Sansan」に蓄積されたデータをどう有効活用するのかということに向き合ったのが、2009年のメール一括配信サービスです。さらに、人事異動情報の配信機能等を通じて、その人物情報のデータベースとしての価値を高めていきました。

そして、帝国データバンクとの提携で企業情報の価値も高めてきました。近年では、APIの公開やデータ統合のオプション機能である「Sansan Data Hub」等により、データ活用の利便性を大きく向上させてきました。

また、料金設定やプランについても、過去何度も柔軟に見直しを行ってきました。大きな変更は先ほどご紹介した、企業内の全社員で利用する利用プランを作ったことです。これは、名刺管理を営業職の方だけではなく、バックオフィスも含めた全社員で行うことの価値を訴求したということでもあります。まだまだ拡大途上にはありますが、全契約における全社利用プランの割合が40パーセントにまで高まってきました。多くの企業に「Sansan」やそのコンセプトが受け入れられるようになってきたということだと考えています。

業績推移

10ページは、Sansan事業の四半期別の業績推移を掲載したものです。売上高については、特段大きな季節性等はなく、契約件数及び契約当たり売上高の成⻑によって、固定収入であるストック売上高が順調に拡大しています。一方、セグメント営業利益については、主にテレビCMを中心としたプロモーションを強化するタイミングに応じて四半期ベースでその水準が上下しますが、通期ベースでみると順調な増益を続けています。

主要指標

11ページ目は、主要なKPIを示したものです。左側のグラフをご覧ください。「Sansan」の契約件数及び契約当たり月次売上高は順調に拡大しています。契約当たり月次売上高が拡大している背景としては、月額単価の高い大企業との契約割合が上昇したこと、既存契約において利用者数が増加したこと、さらには、オプション機能の利用による基本料金の上昇等が挙げられます。また、右側の解約率についてですが、導入後のサポート等に注力することで、すでに非常に低い水準にまで下げることができています。

現在のポジショニング

次に、Sansan事業の強みや特徴についてご説明します。13ページで、まず現在のポジショニングについてご説明します。「Sansan」は名刺管理市場を自ら創り上げてきたことで、日本国内における法人向けクラウド名刺管理サービス市場で82.8パーセントのシェアを有しています。第2位のプレイヤーのシェアは4パーセント程度、第3位は2パーセント程度であり、圧倒的な差があります。また、6,900契約以上の強固な顧客基盤を有しています。

競争優位性 −データ化精度99.9%を支えるテクノロジーとオペレーション−

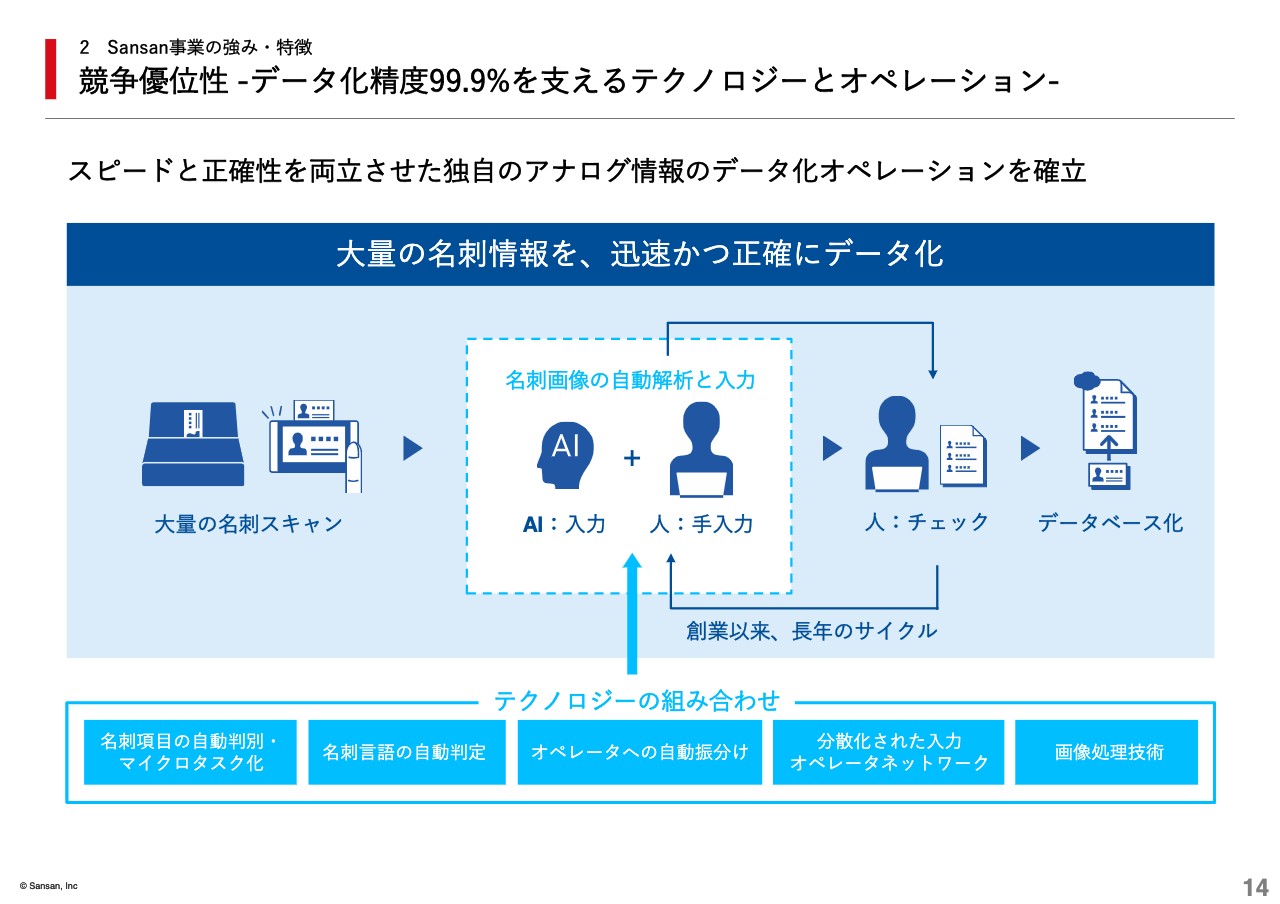

では、なぜ当社のサービスが選ばれ続けるのか、14ページで競争優位性についてご説明します。「Sansan」が持つ大きな競争優位性は、名刺データ化の精度とスピード、そしてそれを実現する独自のテクノロジーとオペレーションです。容易にご想像いただけるかと思いますが、名刺のデータ化は1文字でもミスがあると、メールが正しく送付できなかったり、誤った先に電話がつながってしまったりといったことになり、価値がゼロのサービスとなってしまいます。そのため、データ化精度は非常に重要な要素です。

データ化の最初のプロセスにおいては、OCRと呼ばれる光学文字認識技術を用いますが、世界中にあるどのOCRソフトを使っても、99.9パーセントの精度は残念ながら出ません。では、当社がどうやって精度とスピードを担保しているのかというと、それはAIと人の力です。当社は、創業して14年目になりますが、創業以来ずっと、人の力によって膨大な時間とコストをかけて正確なデータ化作業を続けてきました。

その結果、現在では機械学習が進み、OCRが読み取れなかった文字をAIが正しく補正するようなテクノロジーとオペレーションを築き上げることができました。それでもなお、完全な自動化は困難であり、人の力による確認や入力作業が必要ですが、そのオペレーション自体もAIが管理し、効率的なフローを構築しています。14年間という⻑い年月をかけて構築した、このテクノロジーとオペレーションは他社の追随を許さない、大きな競争優位性となっています。

競争優位性 −ビジネスプラットフォームとしての機能性−

また、「Sansan」の利便性の高さについても、もちろん強みとして挙げられます。15ページをご覧ください。サービスの沿革でも少し触れましたが、「Sansan」はビジネスプラットフォームとして全社員で活用されている状態を目指し、機能を順次拡充する等、利便性の向上を追求し続けています。

「名刺管理から、働き方を変える」というコンセプトの下、例えば名刺をスキャンするだけで、その会社が反社会的勢力ではないかの確認ができたり、その会社と締結している契約書の情報が確認できたりと、本来は別のラインで行っていた業務を「Sansan」上に集約することで、業務の効率化が図れる機能を追加しています。

もちろん、名刺管理という表面的な機能に対して同質的な戦略を採ってくる競合サービスもありますが、私たちのようなSaaSサービスで重要なのは、そのサービスが根差している会社のミッションやコンセプトといった根幹の考え方だと考えています。「Sansan」は、「出会いからイノベーションを生み出す」という当社グループのミッションに深く根差し、日々進化を続けているサービスですので、今後も機能面での優位性も維持、向上できると考えています。

Sansan事業部門の体制

次にSansan事業部門の体制についてご紹介します。16ページをご覧ください。Sansan事業部門にはご覧のとおりさまざま部署があり、大きく企画・管理系、営業系、開発系の部署に分かれます。開発系部門はプロダクト開発部という名称で、文字どおり「Sansan」の機能開発を行う部署です。

当社には、DSOCという各セグメントには属さない共通の研究開発、データ統括部門がありますが、その部門や「Eight」を含めたプロダクト全体の開発を統括するCPO室と連携しながら、「Sansan」のプロダクトづくりに向き合っています。

Sansan営業部門の人員数推移

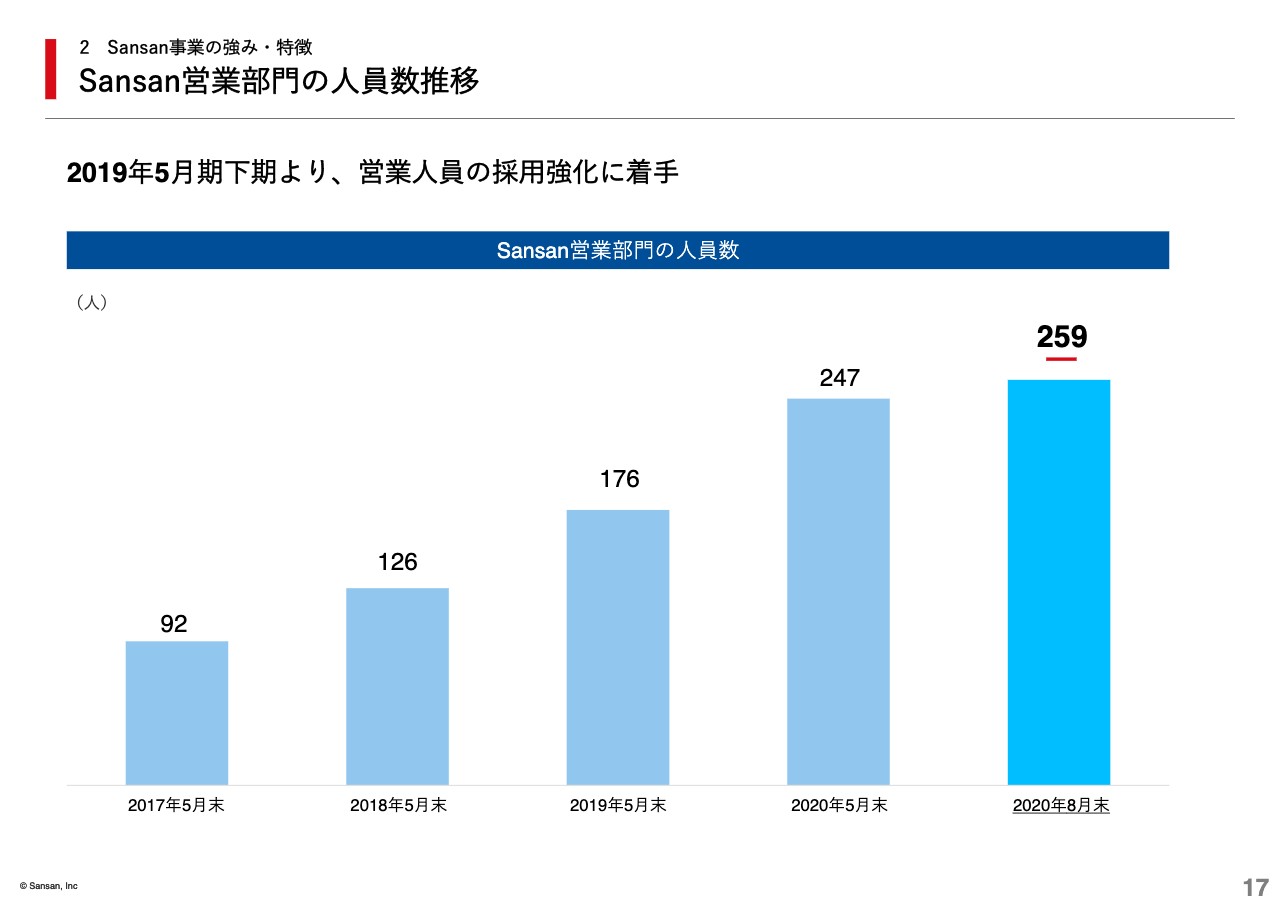

17ページをご覧ください。Sansan事業部門の人員採用は過去より強化していましたが、中でも2019年5月期の下期以降は、営業部門の体制強化を進めています。従前のSansan事業の成⻑戦略は、テレビCMをはじめとしたマーケティング活動の強化が中心でした。その追加的な効果が徐々に逓減するフェーズに入ってきたため、約2年前より営業人員の強化を進める方針へと変更しました。

足元では、新型コロナウイルスの影響によってその効果を測りにくくはなっていますが、前期の第3四半期において売上高成⻑率が加速する等、一定の効果が表れ始めています。今期においても、引き続き採用を進めていきます。

「Sansan」の営業体制・手法

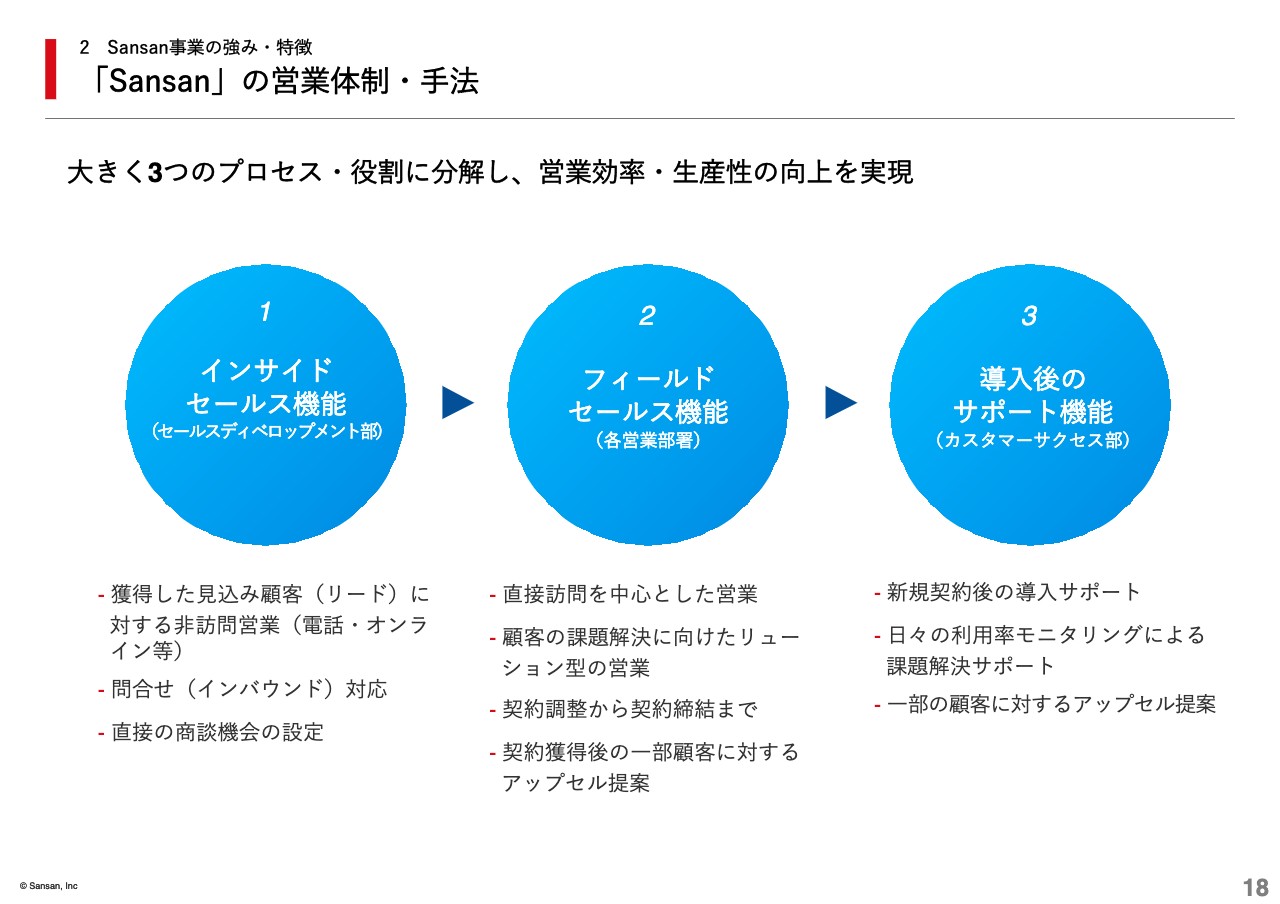

どのような営業体制・手法を採用しているのか、18ページでご説明します。当社では、営業部門を大きくインサイドセールス、フィールドセールス、カスタマーサクセスの3つの機能に分けています。今でこそSaaSサービスの営業手法としてはメジャーなものになりましたが、そうでなかった時からいち早くこの営業手法を採用し、効率的なサービス普及に取り組んできました。

それぞれを簡単にご説明すると、インサイドセールスは見込み顧客に対して非訪問での営業を行い、商談設定までを行う機能です。その後、フィールドセールスに役割が移り、ソリューション型の訪問営業等を通じて実際の契約獲得までを行います。この契約獲得までは、小規模の企業で1ヶ月から2ヶ月程度の期間となりますが、中規模の企業だと3ヶ月から半年、大企業では半年から1年程度かかることがあります。契約獲得後は、最後のカスタマーサクセスと呼ばれる部隊が、導入のサポートや日々の利用に関する対応、新サービスのアップセル支援等を行うことになります。

事業運営において重視している主なポイント

19ページをご覧ください。Sansan事業を運営する上で重視しているポイントをご紹介します。まず、年間の事業計画を作成するにあたって、新規での受注額の目標や予測を作成し、管理する手法をとっていますので、そのモニタリングが重要です。結果としての契約件数および契約当たり月次売上高の状況は分析しますが、計画や予測を作る上では、各要素に分解しておらず、新規受注額の合計値で管理しています。

また毎月、財務指標のみならずさまざまなKPIをモニタリングする中で、解約率は非常に重要な指標であり、引き続き低水準を維持していきたいと考えています。その他、先ほどもご説明したとおり、現在は営業社員の採用を強化していますので、その採用状況や立ち上がり状況、1人当たりの生産性の状況も注視しています。

「Sansan」の日本国内における潜在市場規模(TAMの考え方)

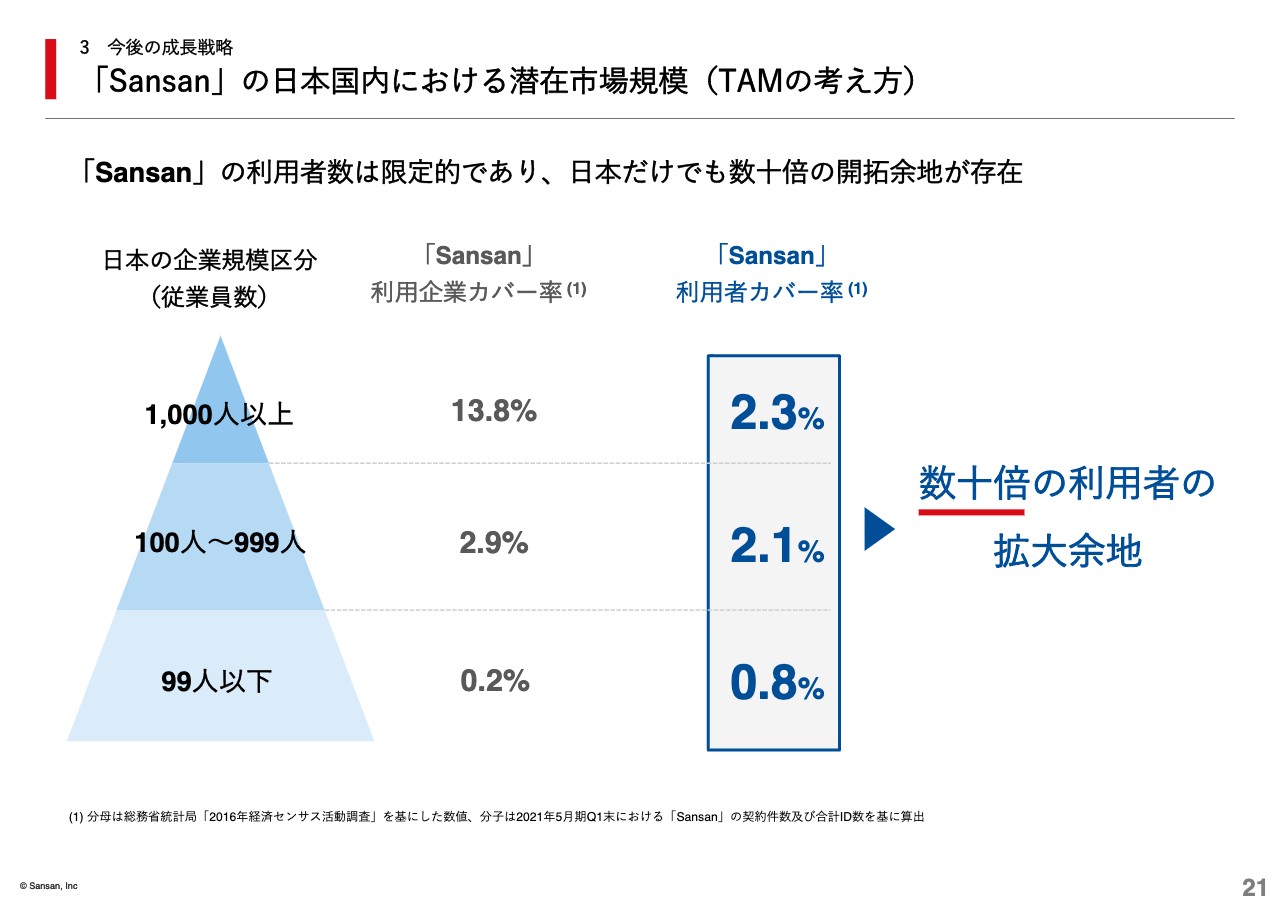

今後の成⻑戦略についてご説明します。毎四半期の決算発表の際にお話ししている内容と重複しますので、本日はポイントのみを簡単にご紹介します。まず、「Sansan」のTAMの考え方についてです。21ページをご覧ください。「Sansan」の日本国内での売上高シェアは82.8パーセントであるとご説明しましたが、日本の労働人口に占める「Sansan」利用率でみると、わずか2パーセント前後に過ぎません。これは、日本国内では顧客データの有効活用をはじめとしたDXがいまだに大きく進んでいないということです。同時に、今後大きく伸びる余地が残されているということでもあると捉えています。

また、新型コロナウイルスの環境下で行動変容が求められていることもDXの推進に拍車をかけるものだと思います。実際に、多くの企業がコンタクト情報の管理の重要性に向き合い始めているという実感があります。例えば、当社は6月下旬に「Sansan Evolution Week」という5日間のオンラインセミナーを実施したのですが、わずか2週間足らずで6,000人の集客をすることができました。今までにはなかったことです。また、8月下旬に「オンライン名刺機能」を訴求する新たなテレビCMの放映を行いましたが、過去最大レベルの反響を獲得しました。

したがって、新規契約の獲得や部門限定での利用に留まっている既存契約内での利用拡大等によって、「Sansan」の利用者カバー率は少なくとも現状の数十倍程度まで上げられる余地が十分に残されていると考えています。

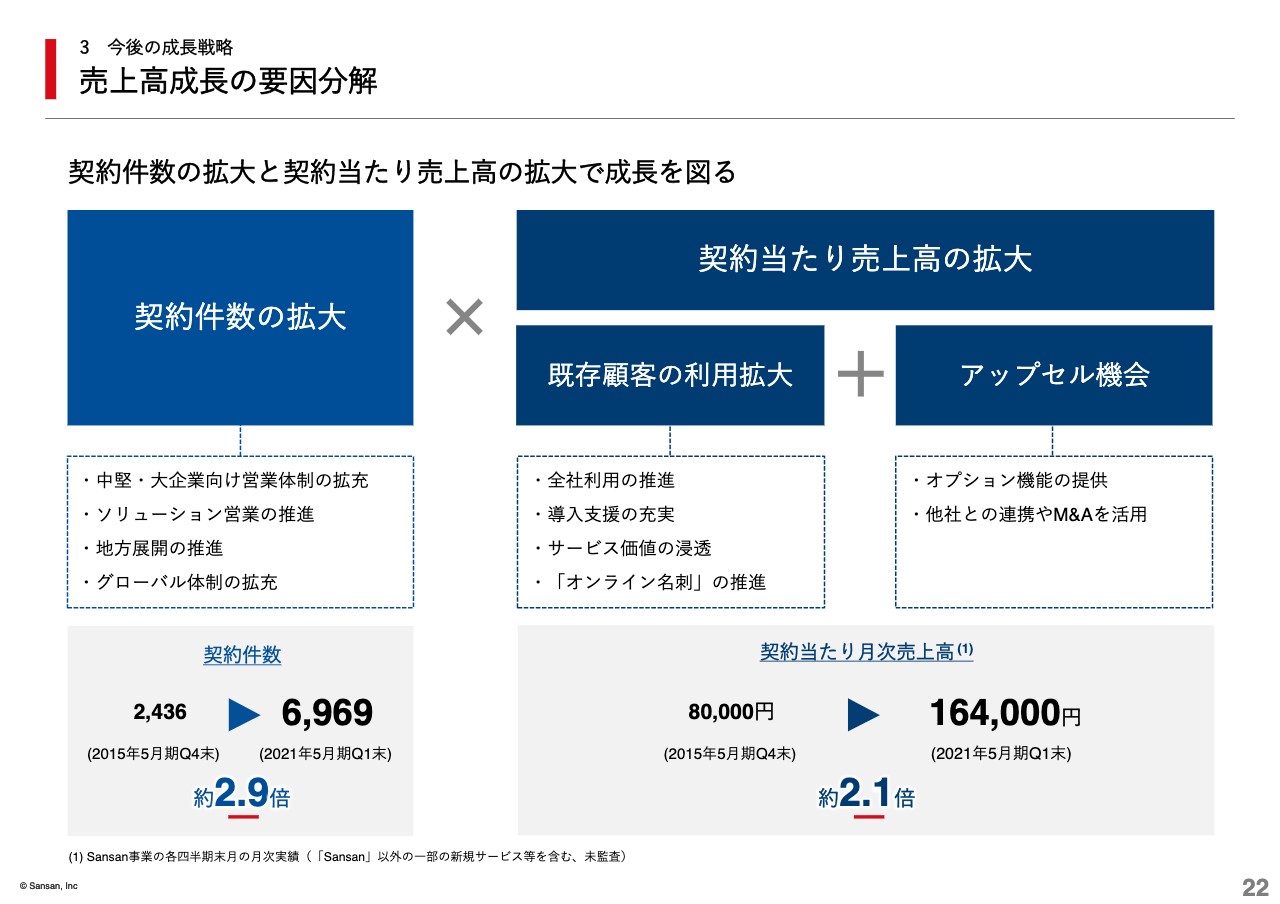

売上高成⻑の要因分解

Sansan事業の売上高成⻑に向けては、22ページに記載のとおり、契約件数と契約当たり売上高双方の拡大に引き続き取り組んでいきます。

成長実現に向けた主な施策

そのための主な施策については、23ページに記載のとおりです。現在、足元で注力しているのは、本年6月より提供を開始したオンライン名刺機能の普及拡大です。コロナ禍に対応した新たな働き方、行動様式として大きな可能性を秘めていると捉えています。

新型コロナウイルスの拡大以降、オンラインツールを活用した会議が行われていますが、そこで上がってくる声として、「出席者の顔と名前が一致しない」「役職までは聞いていないので、誰がキーパーソンか分からない」「その結果、これまでに比べて営業活動の生産性が落ちてしまった」といったものがあります。

先ほども少し触れましたが、現在のような働き方が常態化する環境では、必ずより多くの企業がこれらの課題解決に向けて向き合うことになると思います。そして、当社が提供するオンライン名刺機能はこれらの課題を解決するソリューションとなっており、具体的な利用シーンの提供や機能改善等に日々取り組んでいます。

もちろん、これまでの慣習を変えて新しい行動を生み出す行為であるため、普及させるのは簡単なことではありません。当社にとって大きなチャレンジです。しかし、現在3,000を超える契約者が利用を開始しています。13年強かけて約6,900の契約を獲得してきた時間軸に比べて普及ペースは圧倒的に早く、高い期待を持っています。

本機能自体は無料で提供していますが、紙の名刺を多くのビジネスパーソンが所有しているように、オンライン名刺を多くの方が所有する世界や、そのような行動変容を実現できた場合には、「Sansan」の普及率は飛躍的に高まっていることになります。その実現に向けて取り組んでいきます。以上で説明を終了します。ありがとうございました。

質疑応答:コロナ禍での事業の状況やお客さまのニーズについて

質問者1:Sansan事業について、あらためて事業担当の富岡さまからご説明いただき、非常にわかりやすく、とても理解できました。

関連するところでお伺いします。ご説明の中で、新型コロナウイルスの影響により御社でも新規開拓の部分でマイナス影響を受けたところもあると思いますが、一方でいろいろな会社があらためてコンタクト情報の管理を強化していこうと動いているというお話もいただきましたので、そのあたりの最新状況を教えていただければと思います。

前回の決算説明会では、名刺交換の枚数等々の数字も出されていましたが、今回はそれがなくなっていますので、現状がどうなっているのか、また御社のお客さまや見込み顧客がどのようなことを考えているのかも含めて教えていただきたいと思います。

富岡:コロナ禍における直近の事業、お客さまのニーズ、名刺の状況に関するご質問と理解しました。おっしゃるとおり、手応えとしては徐々に感じ始めています。4月、5月はお客さまの名刺交換の枚数も減っていましたが、第1四半期の売上の受注状況にも表れているとおり、回復してきていると感じています。

特に今、大手企業を中心に、DXに取り組もうという会社が出てきています。世の中の流れとしてもデジタル庁のお話などもあり、会社としてもデジタル化に取り組まなければいけない状況です。そこで、みなさまの目が「顧客情報をどう整備していくのか」に向き始めたかもしれません。

オンラインのやりとりにおいては顧客情報がなかなかうまく取れない中で、その1つの入口としてオンライン名刺の「Sansan」に引き合いをいただくケースが非常に増えてきています。

名刺の枚数に関しては、4月、5月で下がっていましたが、前回の決算説明会でも「回復してきている」とお話ししたとおり、現在も引き続き回復に近いペースになっている状況です。

質疑応答:ネットワーク効果による利用拡大について

質問者1:2つ目が、オンライン名刺交換機能に関してです。前回の説明会では、まだまだプロダクトマーケットフィットが必要というご説明だったと記憶していますが、この3ヶ月でかなりアップデートされ、個人的にも相当使いやすくなった印象を持っています。

現在3,000社が利用されていますが、3,000社の中で実際にどれくらいオンライン名刺が使われているのか、お話しいただける内容があれば教えてください。

また御社のサービスは、Sansan事業をはじめ、ネットワーク効果があると思います。実際にオンライン名刺を受け取った人が「いいね」と思って、御社のサービスを新たに利用することも将来的にはあり得ると期待していますが、オンライン名刺を見た人からの新規問い合わせや受注状況などについて、何かヒントがあれば教えてください。

富岡:オンライン名刺の利用状況ですが、現状では詳細な数字をお伝えできる状況ではないものの、利用が少しずつ広がっています。

3,000社といっても、大手企業になればなるほど、まずは一部の部門から使うといった会社が多いです。企業の中でも、最初は個人で使ってみようという動きで、それが少しずつ部門に広がっている状況です。質問者の方も「Sansan」のオンライン名刺を使っていただいているということで、大変ありがたいと思っています。

第1四半期では「Eight」でもオンライン名刺の連携機能をリリースして、特にそこは大きなインパクトがあったと思っていますが、これまでよりも使っていただいたりするケースが広がってきたと考えています。そのあたりも含めて、機能やユーザー価値を上げていければと考えています。今後の展開という意味では、おっしゃるとおりネットワーク効果は期待できると思っています。

私どものようなサービスでは、ネットワーク効果を出すのはなかなか難しいと考えています。「Zoom」のようなコミュニケーションツールであればネットワーク効果を出しやすいのですが、私どものようなクラウドサービス、SaaSサービスはなかなかそのような観点がない中で、オンライン名刺はその可能性を秘めたものだと考えています。

ある意味では、既存顧客に使っていただくこと自体が次のマーケティング活動につながってくると考えています。

質疑応答:営業社員の生産性の状況について

質問者2:質問が2つあります。1つ目はSansan事業に関してです。資料19ページに、「営業社員の1人当たりの生産性はかなり重要なKPI」として記載されていますが、過去2年間の営業社員の伸びを見ると、新型コロナウイルスの影響の前の段階で生産性が落ちてきているように見えました。実際の状況としてはいかがでしょうか? 足元ではそれなりに営業活動も通常に戻ってきていると思うのですが、生産性に関してコメントをいただけますか?

橋本:生産性の数字は、毎月、毎四半期、毎年追っていますが、営業社員の採用にアクセルを踏み始める前の段階と比較してもあまり参考になりません。その後のトレンドを見ると、当然上がったり下がったりはするものの、2020年5月期の1月、2月、3月ではものすごく改善しています。

1年半くらい前から営業採用にアクセルを踏み、オンボーディングプログラムを組んでしっかりとトレーニングをしました。営業人員の提案力を上げていくトレーニングを行い、3月までは非常によい数字が上がってきていました。

一方で、4月に入って緊急事態宣言が発出されて営業活動が思うように進まなかったこともあり、1人当たりの受注額、生産性は少し落ちてきたと思っています。ただし、直近ではまた回復傾向にありますので、3月くらいの水準に戻すことができれば、成長率ももっと上げていけると思います。また、積み上げ型ですので、来期の売上高にもかなりインパクトが出るのではないかと期待しています。

質問者2:足元では、まだ3月のレベルまでは戻ってきていないという印象でしょうか?

橋本:数字だけを見ると、まだそこまでではないと思います。

質疑応答:経産省でのサービス導入後の引き合いについて

質問者2:2つ目の質問です。数ヶ月前に、経産省が御社のサービスを導入しました。そして今回、菅首相のもとでデジタル化に関するさまざまなプッシュがあると思うのですが、それらによって他の政府機関が導入しやすくなっていたり、政府と何らかのやり取りのある企業にサービスが紹介されて導入が進んできているといった状況はあるのでしょうか?

富岡:経産省の導入を含め、特に行政関係での状況がどうなのかというご質問と理解しました。おっしゃるとおり、経産省での導入を機に、そのあたりはかなり加速していくと感じています。省庁だけではなく、地方自治体も含めていろいろと引き合いをいただいており、実際にいくつか政府関係の機関等で、DXの取り組みとして「Sansan」をご利用いただくケースが出てきています。

デジタル庁に関連して、平井大臣とも2回ほどお話をさせていただきました。日本のDX化の中で、Sansan株式会社として貢献できることなどもお話しして、私どもとしてもサービスを通じて日本のDX化の後押しができるよう、その取り組みを強化していきたいと考えています。

質疑応答:売上高の推移について

質問者3:まずは売上高についてです。第1四半期は前年比では18パーセントほど伸びていたと思いますが、直前の四半期と比べるとほぼフラットだったと思います。このあたりで、積み上がりの効果やワンタイムの効果などはどのような状況だったのでしょうか? 新型コロナウイルスの影響も含めて教えていただきたいと思います。

橋本:KPIだけを追っていくと整合しないところもあるかと思うのですが、売上高の積み上がりと契約件数の積み上がりにややギャップがあると考えており、それが回答になるかと思います。

リカーリングの売上高を、昨年比ではなく前四半期比、つまり2020年5月期第4四半期と比べると、第4四半期が約30億6,200万円で、この第1四半期のリカーリングのストック売上高が約31億9,900万円ですので、やや物足りない部分もあるとは思います。しかし、そのリカーリングの売上だけを見ると、ARPU自体は昨対比で10パーセント近く増加しており、さらに件数も15パーセント増加しているということで、Sansan事業全体の成長率が20パーセントを切っていることの影響は従量部分、つまりストックではない部分の売上の影響がかなりあると思っています。

それ自体は、事業構造から見てまったく悲観的ではなく、むしろストック売上高も順調に伸びています。また契約件数から売上に移行するまでにタイムラグが生じているため、契約件数の増加が第2四半期、第3四半期に売上として反映していくと思っています。ここはかなりポジティブだと思います。

質疑応答:人員拡充を図る中での採用環境について

質問者3:2点目の質問です。これまで人員拡充を図ってきており、これからも拡充するということで、営業についていくつかご説明いただきました。そこで、採用の競争環境についてもご説明いただきたいと思います。

けっこう多くのSaaS系企業が、営業強化ということで人員を拡充しようとしていると認識しています。そもそも営業ということであれば、ITエンジニアである必要はないわけですが、それでもある意味では必要なスキルと言いますか、採用のターゲット層があるとすれば、それなりに同じような人材を複数の会社で取り合っている状況もあるかもしれません。

もしそうであれば、その中で御社は知名度などで有利な状況なのか、それとも競合が強くて厳しいのかなど、重要なKPIである従業員数の拡大に向けた状況について教えてください。

橋本:3月以降、4月、5月については、一旦採用を絞った経緯があります。先行きが不透明な状況だったため、コストやリソースのコントロールも含めて、一度絞ろうということになりました。

補足資料などで開示していますが、採用費は一旦下がっています。その後、新型コロナウイルスの状況も見えてきて、事業進捗もかなり自信を持って確認できたため、また採用を増やしていこうということでもう1回アクセルを踏み直しています。

その中で見えてきているのが、採用の競争環境は決して悪化していないということです。また、いろいろなSaaSサービスが立ち上がってきて、各社で採用をがんばっていますが、その影響もさほどないと思っています。

ですので、今までどおりの巡航速度で、年間150名から200名くらいの採用を十分にできると思っています。もちろん、エンジニア採用や経験豊富な営業マン採用は引き続きコンペティティブな状況ではあるのですが、採用状況は決してマイナスではなく、むしろいろいろな方が転職を検討する状況になってきていると思いますので、若干ポジティブに捉えているところです。

富岡:特にSansan事業で営業人員の強化が必要だというお話をしましたので、そこについて私から少し補足させていただきます。まず、営業の採用状況については現状は計画どおり進んでいる状況です。

今後ですが、もちろん各社が力を入れているところはあるものの、新型コロナウイルスの影響で採用を抑えているところもありますので、採用環境が厳しいかというと、そこまでではないと捉えています。

また人員の素養としては、おっしゃるとおりデジタルのバックグラウンドがあったほうがベターです。私自身も外資系企業にいましたが、外資系企業ではこの手のSaaSサービスを売っていたという方はいるものの、グローバルでの実績やブランドがない中で、日本のSaaSサービスを立ち上げて営業した経験がある人たちがマーケットにはほとんどいません。

その意味では、法人営業においてある程度能力のある人たちを採用して、ITソリューションのセールスとして教育していくところが、私どもの採用における大きな方針です。先ほど別のご質問でもありましたが、営業の生産性に絡めて教育体制の強化、確立を行っていくことが重要だと考えていますので、そこも含めて強化していこうということです。

質問者3:1点だけ確認させてください。御社のブランド力でうまく採用できている部分もあるかもしれないのですが、採用環境がそこまでタイトにはなっていないと把握している中で、御社が「採用したい」といって採用を強化すれば、それなりに採用できるような需給バランスにあるという受け止め方でよいでしょうか?

富岡:現状は、そのように考えていただければと思います。

質疑応答:イベントテックの人員数や営業費の想定について

質問者4:イベントテックについてです。事業部として新たに設立するのか、それともSansan事業かEight事業にぶら下げるのかも含めて「3年で3,000社の導入」を実現するための人員数や営業費などは、どの程度を想定されているのでしょうか? 可能な範囲で教えてください。

橋本:「新たに、イベントテックに取り組んでいきます」と発表したばかりで、受注こそ取れていますが、現状は「これから販売して積み上げていこう」という状況です。

これもSaaS型のサービスがメインになるため、全体の業績に一定のインパクトを与えるには少し時間がかかると思っています。そのインパクトが出てきた段階で、新しいセグメントを作るのか、あるいはSansan事業もしくはEight事業に吸収するのかを検討できればと思っています。

イベントテックの構想自体もいろいろなプロダクトやサービスがあり、ポートフォリオも示していますが、その中で私たちが自社開発したコアの1つである「Sansan Seminar Manager」については、Sansanの営業マンはもちろん、Eightの営業マンも使って販売していきます。これは全社的に取り組んで販売していきたいと思っています。

Sansan事業では6,900社以上の顧客がいますし、それらの顧客はCRMが導入されているということですので、「Sansan Seminar Manager」も導入されやすく、そこをサポートしていくということで、相当なシナジーが出るかと思います。

「3,000社」とお伝えしたのは、決して「Sansan Seminar Manager」だけではなく、いろいろなサービスの組み合わせで3,000社に導入いただきたいということです。それが将来的にどのようなかたちになってくるかは、サービスを展開していろいろなテストを行いながら、プロダクトも変えていきつつ取り組んでいきたいと思っています。

質問者4:例えば、IT系の大型イベントでは、ナノオプト・メディアのようなイベント運営会社がいるかと思います。このような会社は、競合というよりは協業として使っていただけるサービスであると理解していますが、このような捉え方でよろしいでしょうか?

橋本:我々はどちらかと言うと大型の展示会型のイベントよりも、数十人や数百人くらいの少し小さめのセミナー、イベントをイメージしており、主催者の方やオンラインの集客をする方と協業できるサービスだと思っています。また、アンケートを取ったりもできますし、参加登録でエントリーする際に、我々の「Smart Entry」というテクノロジーの機能を用いて登録するなどの組み合わせもできますので、競合というかたちではなく、むしろ協業パートナーになり得ると思っています。

質問者4:大型の展示会の中で個別企業がセミナー等を開催するというスロットがあった場合、特定のスロットだけで御社のイベントテックのサービスを使うというケースも十分考えられるというイメージでよろしいですか?

橋本:おっしゃるとおりです。主催者が使うシステムや定義にもよると思うのですが、ものによってはそのような使い方もできると思います。また、最終的にはそこで集まったお客さまの情報を「Sansan」に入れ、マーケティングやナーチャリングに使ってもらうことがメインのため、ぜひそのようなサービスを展開していきたいと思っています。

質疑応答:コロナが「Sansan」に与えるプラス影響について

質問者5:「Sansan」についてです。富岡さまのお話で、「新型コロナウイルスによって顧客情報を整理する需要が増えています」とありました。それが御社の実際のリード、受注、売上成長において目に見えてくるのはいつ頃になりそうですか?

富岡:新型コロナウイルスの影響の中で、どのタイミングで数字にプラスが表れてくるかというのはなかなか難しいところではあります。現状としては、下期くらいから新型コロナウイルスの影響が回復するという見通しで会社の計画を立てており、その計画どおりに進めることができればよいと考えています。

質疑応答:中長期的に見たイベントテックの成長について

質問者5:イベントテックの売上はどのくらいを期待されていますか? 中長期でもよいのですが、先ほど橋本さまから「Sansan事業とEight事業の次の、もう1本の事業を」というお話がありました。Sansan事業とEight事業の売上の差が10倍ありますが、イベントテックでは5年、10年のスパンでどれくらいの規模感を目指しているのでしょうか? また、それが第3の事業になるとしたら、役員レベルで担当はどなたになりますか?

橋本:イベントテックは新しい取り組みであり、プロダクトとして「Sansan Seminar Manager」ができ、「Smart Entry」ができ、というかたちで、各々がパーツとなっています。それをいかに統合的に組み上げられるかが勝負だと思っています。その仕上がりのかたちのイメージは、我々の中でもまだ試行錯誤している段階です。

そのため、今の時点でそれがどれだけの売上になりそうかをお伝えするのは難しいと思います。ただ、例えばSansan事業は6,900社以上のお客さまがいますが、そのうちセミナーやイベントを運営している会社は1,000社を超えてきますので、そのような方々に利用いただければ、時間はある程度かかるかもしれませんが、1つのセグメントとして成り立つくらいの規模感になると思っています。

それが後にSansan事業にミックスされ、件数やARPUで表現されるのかなどはいろいろと検討しなければいけません。少なくとも、数千万円のビジネスで終わるとは思いませんが、5年以内にすぐに100億円の売上になるかというと、そうもならないと思います。それくらいの感触だと思ってください。

体制についてですが、これまでは新規事業開発を担当する社長直下の部門を置き、Sansan事業とEight事業にも協力してもらいながら開発を進め、このたびリリースしました。開発は引き続きイベントテックに特化した人員が行っていきますが、販売についてはしばらくはSansan事業とEight事業の人員を使っていこうと考えています。

明らかなベネフィットが見えたり、かなりトラクションが上がってくれば、例えば専属の営業組織を作ります。それをいきなり100名にするということはありませんが、まず数名からはじめて、徐々に増やして展開できればと思います。

5月にリリースした「Bill One」は、まだ事業部というかたちにはしていませんが、順調なトラクションを見せていますので、「Bill One」専用の営業人員を増やしていこうと考えています。増やすといっても、数名以下で取り組んでいるところをまず10名にし、そこから15名に、というペースになります。

全社的に見れば、投資のインパクトはとても少ないと思います。ただ、3年後、5年後の成長の糧にするためには、今お伝えしたような採用を図って、プロダクトの改善・充実を図っていくイメージかと思っています。

質疑応答:契約数の純増と第2四半期以降の契約獲得について

質問者6:契約数の純増についてです。この第1四半期は直前の第4四半期と比較して契約数が215件増えたということで、けっこう契約件数が増えたと思ったのですが、ご説明の中で新型コロナウイルスの影響で新規の獲得が苦戦したというお話がありました。この純増は新規が増えて純増しているのか、それとも解約が抑えられて純増になっているのか、どちらでしょうか? 苦戦したというのは、CMなどを実施した割にはそこまで増えなかったという評価でしょうか? 純増数とその他売上の推移を含めて解説をお願いします。

また、第2四半期以降の契約獲得について、どのような見通しをお持ちでしょうか? この第1四半期のマーケティングが第2四半期以降に効いてきて、さらに純増ペースが上がっていくイメージでよいのか、あるいは第1四半期と同じような推移が続きそうなのか、その考え方を教えてください。

橋本:件数だけ見ると、第1四半期は2020年5月期末と比べて215件増えていますが、新規契約の遅れという意味では2つあります。1つは、もう少し高いところ目指していたのが実現できていないということです。もう1つは、第4四半期の3月、4月、5月が、第3四半期と比べると契約数がそこまで増えなかったことです。

本来であれば、顧客側が決算期をまたぐ3月、4月、5月が年間で一番新規契約が獲得できるタイミングなのですが、今年は新型コロナウイルスの影響で獲得できませんでした。そのため、第4四半期の数字は下がっています。

また、第1四半期に順延されたものもいくつかあり、本来は第4四半期に新規として取りたかったものが第1四半期まで延びてしまったところがあります。契約件数としては215件積み上がっていますが、延びた分が入っているため、新しい案件で獲得したものは体感としては少なかったと理解しています。

第2四半期以降は、これまでのトレンドと大きく変わらず、200件以上の受注を確保したいと思っていますが、引き続き新型コロナウイルスの影響も含んでおり、追い風も向かい風もあります。これまでと同じ確度で見れるかと言うと、見通しはよくわからないところもあります。ただし、プラスの部分とマイナスの部分をオフセットするとプラスなのではないかと思っていますので、件数はこれまでと変わらないペースで増えていくのではないかと思います。

富岡:解約に関して少し補足すると、やはり企業の規模によってけっこう異なります。当社の中では「S」が小規模、「M」が中規模、そして大手エンタープライズが大規模というかたちで分類していますが、小規模の企業については、新型コロナウイルスが発生してから解約の懸念がありました。実際に、4月、5月、6月くらいで解約が発生したり契約のボリュームを減らしたりということがありました。ただし、そのピークを越えた感触はあります。

一方で、中堅以上のお客さまになると、契約のタイミングもあるので。例えば、直近の9月や来年の3月のようなタイミングで、当然お客さまも業績に応じて予算にどう組み込むかというところもあります。そこは、私どももカスタマーサクセスを考えてサポートして、サポート人員も注力しながら、引き続き解約を低水準に保てるように進めていくということです。

質問者6:これまでどおりの契約が獲得できそうというのは、この第1四半期の200件程度という数字が今後も目標値になり、今期は200件前後の獲得が続きそうという「自信」が出てきたということでよいでしょうか?

橋本:従前からご説明しているとおり、あくまで社内のKPIとしては受注の金額で追っているため、件数の目標は置いていません。仕上がりとして200件くらい積み上がっていくというのが、フェアで合理的な予想かと思います。