2020年8月4日に行なわれた、丸紅株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:丸紅株式会社 代表取締役 常務執行役員 CFO 古谷孝之 氏

2020年度第1四半期 連結決算の概要

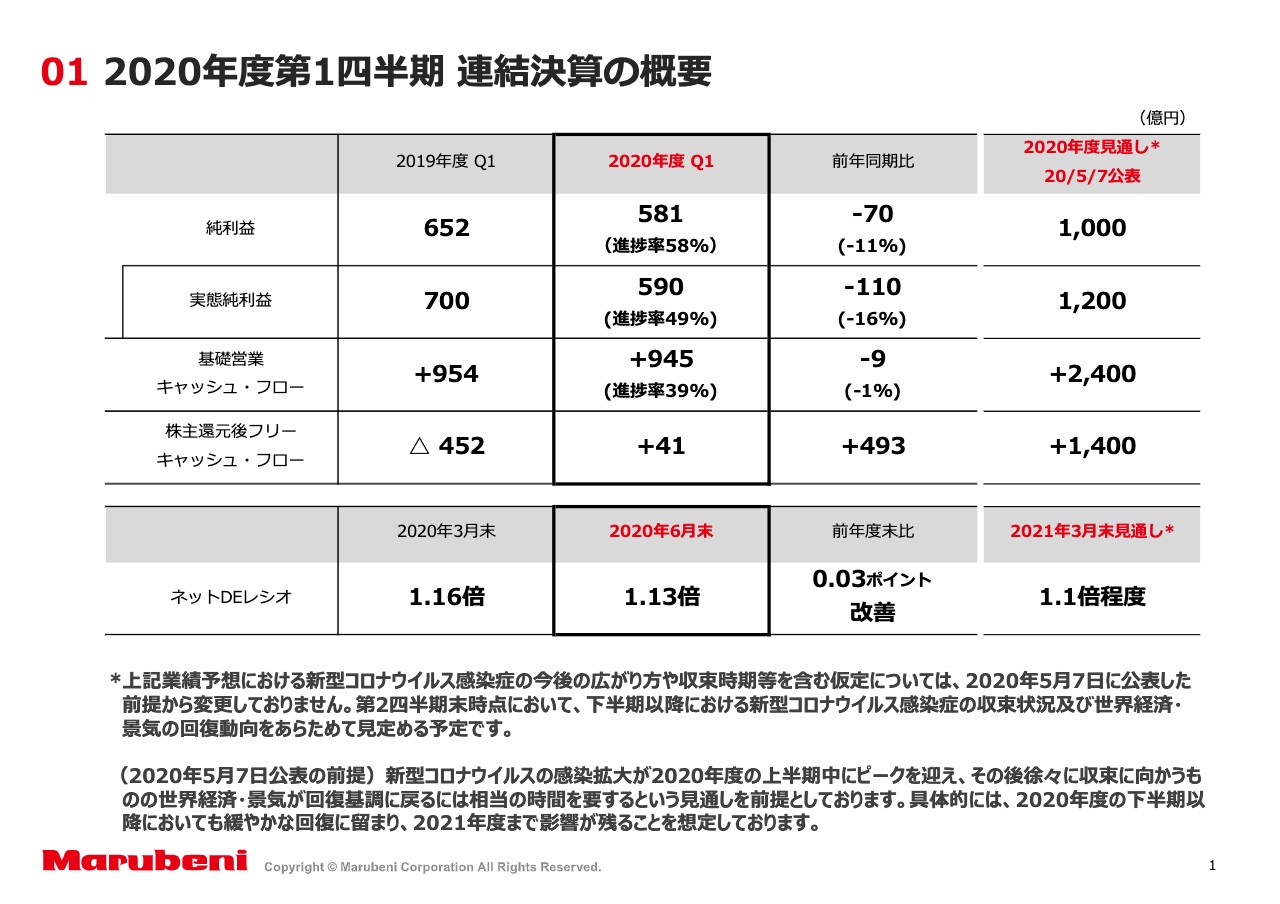

古谷孝之氏(以下、古谷):本日はお時間を頂戴しましてありがとうございます。2020年度第1四半期の決算についてご説明します。1ページをご覧ください。当四半期の純利益ですが、前年同期比で70億円、11パーセント減益の581億円となりました。また、純利益から一過性要因を控除した実態純利益は前年同期比で110億円、16パーセント減益の590億円となりました。

2020年度第1四半期 連結決算の概要

実態純利益の110億円減益の内訳としては、非資源分野で建機・産機・モビリティ、金融・リース事業等を中心に40億円の減益、資源分野で石炭価格の下落等を主因として80億円の減益となりました。セグメントごとの詳細については後ほどご説明します。

一過性要因に関する損益の改善40億円の内訳としては、主に前年同期に計上した米国メキシコ湾の石油・ガス開発事業の減損の反動によるものです。当期においては大きな一過性損益はありません。

基礎営業キャッシュ・フローですが、前年同期とほぼ横ばいの945億円で黒字となりました。株主還元後フリーキャッシュ・フローは前年同期比で493億円増加の41億円の黒字となりました。ネットDEレシオは前年度末比0.03ポイント改善の1.13倍となっています。

新型コロナウイルス状況下での収益構造について(実態純利益)

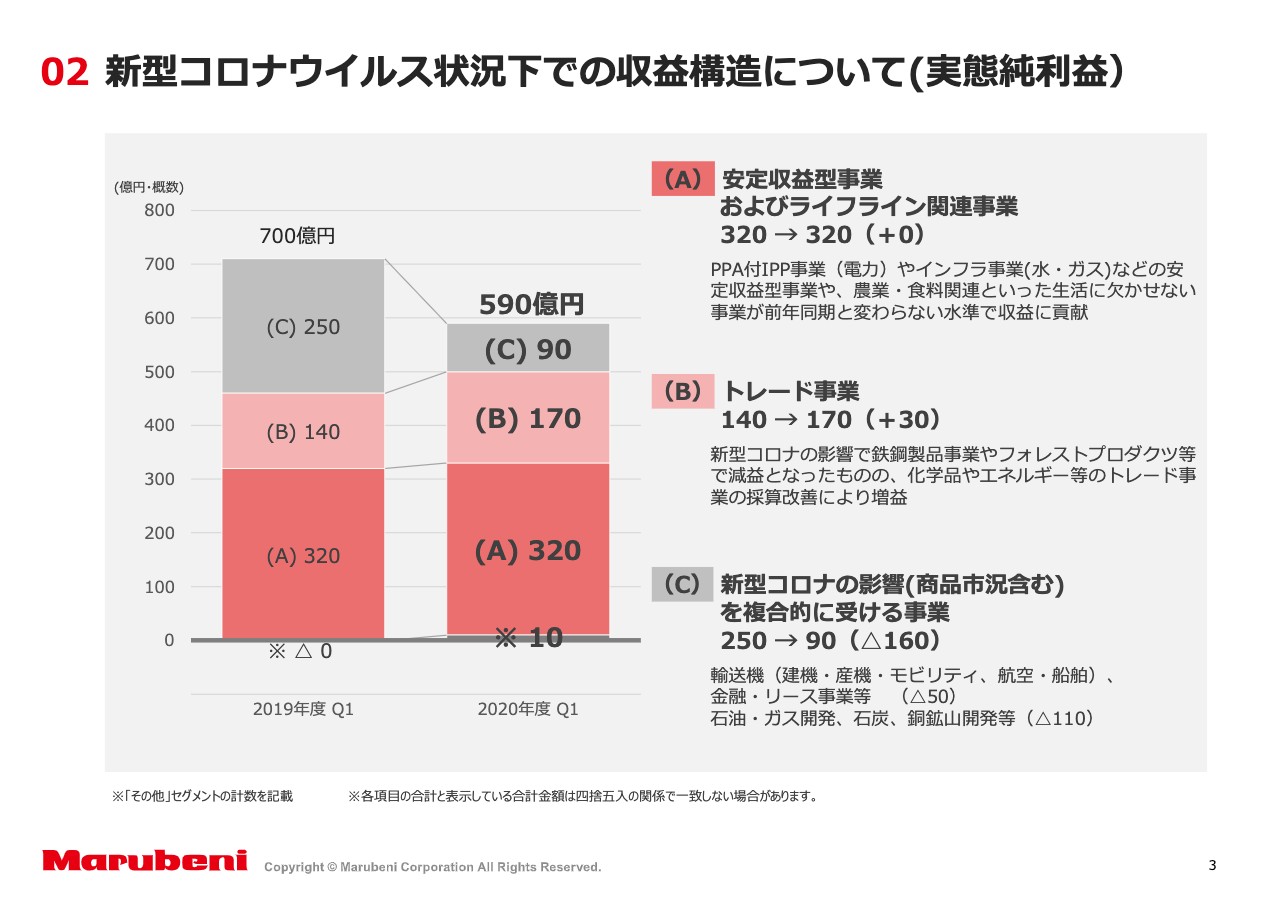

3ページをご覧ください。新型コロナウイルス状況下での収益構造について、当第1四半期の実態純利益の内訳を前年同期と比較しています。安定収益型事業およびライフライン関連事業については、前年同期と横ばいの320億円となりました。

電力のPPA付IPP事業や、水・ガスのインフラ事業などの安定収益型事業、農業・食料関連といった生活に欠かせない事業は、期初の想定どおり前年同期と変わらない水準で収益に貢献しました。

トレード事業については、前年同期比で30億円増益の170億円となりました。新型コロナウイルスの影響で、鉄鋼製品事業やフォレストプロダクツ等で減益となりましたが、化学品やエネルギー等のトレード事業の採算改善により増益となりました。

新型コロナの影響を複合的に受ける事業については、前年同期比で160億円減益の90億円となりました。内訳としては、建機・産機・モビリティ、航空・船舶の輸送機関連と、金融・リース事業において50億円の減益です。

また、石炭価格を中心とした商品市況の下落を主因として、石油・ガス開発、石炭、銅鉱山開発事業等において110億円の減益となりました。

セグメント別 損益の状況 2020年度・2019年度 第1四半期 実績対比

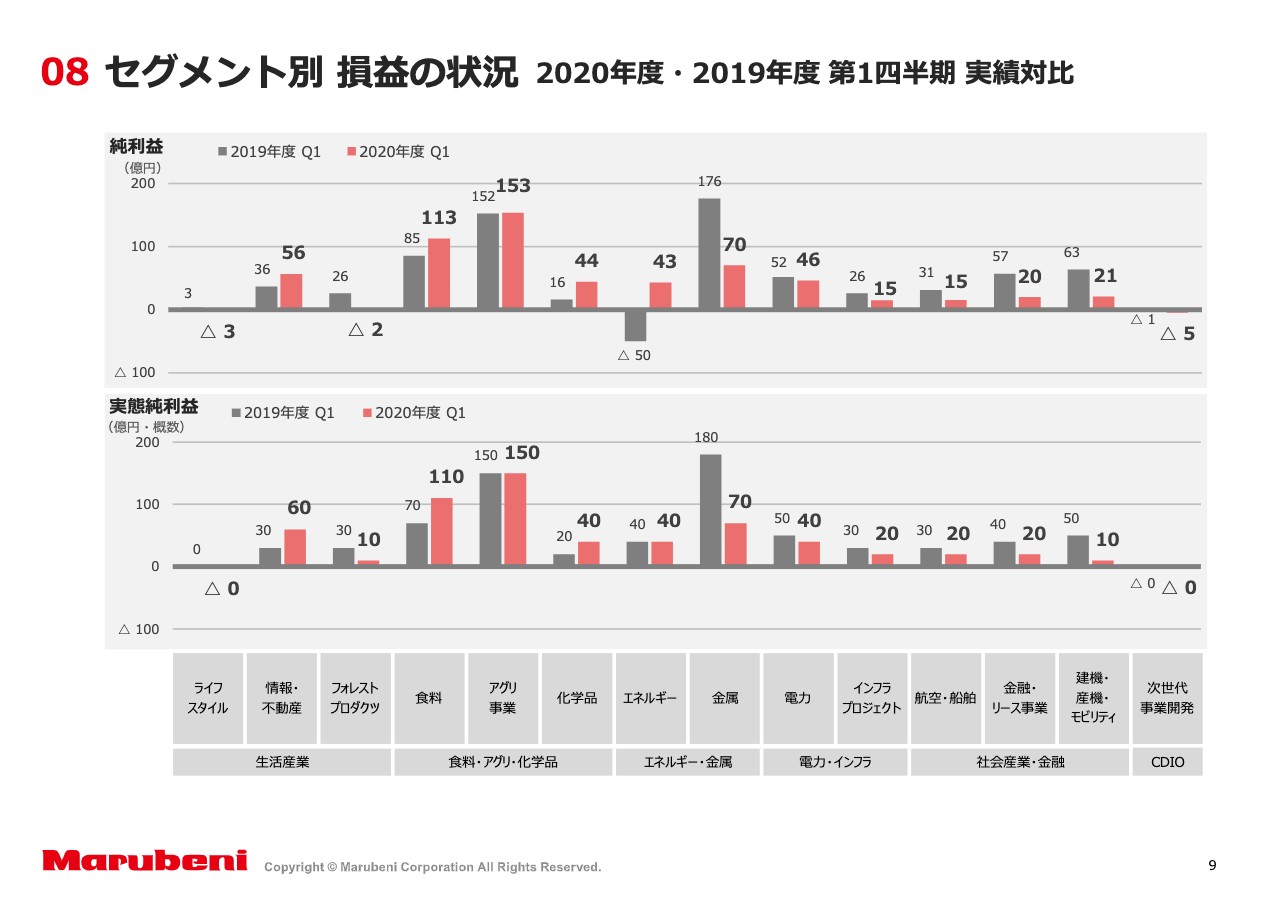

9ページをご覧ください。セグメント別の利益の状況ですが、下段の実態純利益について、増減の大きいものを中心にご説明します。まず、情報・不動産は当第1四半期において国内マンションの販売が進捗したことから、前年同期比で30億円増益の60億円となりました。

食料は新型コロナウイルスの影響に伴う大手同業者の一時的な生産休止により需給がひっ迫する中、米国における肉牛の処理加工、販売事業、Creekstoneにおいて当社事業が操業を維持したことを主因とし、前年同期比で40億円増益の110億円となりました。

化学品はエチレンを中心とした石油化学製品のトレードにおいて採算が改善したことを主因として、前年同期比で20億円増益の40億円となりました。金属は豪州石炭事業における石炭価格の下落等を主因として、前年同期比で110億円減益の70億円となりました。

建機・産機・モビリティは新型コロナウイルスの影響に伴うロックダウン等の活動制限により、建設機械、産業設備、自動車関連事業で減益となったことから、前年同期比で40億円減益の10億円となりました。

また、本年3月末に持分を追加取得した米国航空機リース事業のAircastleの状況について簡単にご説明します。同社は米国時間の昨日に決算を公表していますが、足元の航空業界の状況を受け、機体の減損損失を計上するなど、赤字決算となっています。

当社については、Aircastleにおける減損損失の計上が当社決算にそのまま反映されるかたちとはならず、当社の第1四半期においては17億円の機体の減損損失を計上しています。結果として、同事業の当社への帰属損益は前年同期比で25億円減益の22億円の赤字となりました。

連結純利益は前年同期比で減益となっていますが、期初の見通し対比では連結純利益で58パーセント、実態純利益で49パーセントの進捗率となっており、順調に進捗していると評価しています。

また、財務基盤の強化についてもキャッシュ・フロー、DEレシオともに計画に対して順調に進捗しています。一方で、新型コロナウイルス感染拡大の影響や実体経済の先行きは依然として不透明であると考え、通期見通しについては現時点では見直しを行っていません。

第2四半期末において、下半期以降における新型コロナウイルス感染症の収束の状況および世界経済、景気の回復動向をあらためて見定める予定です。当社としては、引き続き収益基盤の強化に着実に取り組んでいきたいと考えています。私からの説明は以上です。

質疑応答:今後のリスク要因および配当について

質問者1:今期は進捗率が高く、極めて順調なスタートとなっていますが、あらためて今後のリスクのチェックについて質問します。例えば、与信リスクや、日本時間の今朝に出たAircastleの追加の減損リスクの必要性があるのかなど、今後注意して見ておく必要がある事業、もしくは懸念点があれば教えてください。 また、仮に今期の業績が上振れた場合の配当の考え方について、配当性向25パーセントに準じて素直に計算されるのでしょうか?

もしくは、今期の財務基盤強化が最優先事項と掲げている中で、デットの削減を期初に500億円と織り込んでいると思いますが、こちらの500億円を積み増す格好でそちらを優先すべきという考え方で議論されているのでしょうか? あらためて、この第1四半期の進捗率の高さという事象を踏まえた上での配当の考え方について教えてください。

古谷:まず今後のリスク要因ですが、実体経済の中で特に機械系などが厳しい状況と認識しており、そのような事業を中心に低迷が長引くと必ず与信のところにくると考えています。

当第1四半期は20億円で費用を計上していますが、そちらが爆発的に増えるようなことはないと思っています。しかし、数字上で比べるとそのような事象も起こっていますので、機械系あるいはコモディティ系、事業系のあたりでしっかりと見ていかないといけないと思っています。

また、業種別では与信も関係しますが、金融・リースのとりわけ航空関係については、航空機リースのAircastle以外にも関連事業をいくつか行っていますので、そちらは要注意として見ていきたいと思っています。

Aircastleについては、昨日の米国時間で決算を発表しています。内容についてはそちらをご参照ください。当社については、そちらをベースに今回の連結決算での取り込みを行っていますので、現時点においてはさらに減損等が発生するようなことは考えていません。

ただし、このような航空機関係の状況が長い間続いているため、エアラインの状況はまだまだ先が見えず、支払い猶予の対応がどこまで長引くのか、また新たにチャプターイレブン等の申請をするエアラインが出てくる可能性もあるため、そこは楽観していません。そのようなことが発生すると、当社のP/L等にも影響が出ると考えています。

配当については、業績は第1四半期だけでは状況がわからないというか、相当業種や事業によって濃度があるため、第2四半期も少し見たいところです。いずれにしても、今のところ配当の考え方を変更する予定はありません。公表している連結利益に対して25パーセントということで考えていますので、今年度の純利益に対して25パーセントを配当に回すということで、あえてそちらを変えてさらなるデットを……ということは考えていません。

質疑応答:新型コロナウイルスの影響について

質問者2:3ページで新型コロナウイルスが与える影響というお話がありましたが、今回トレードがけっこうよく、特に影響を受けるのは「C」かと思います。こちらも進捗などを見ると、航空・船舶、モビリティは影響が懸念されるというご説明もありますが、そこまで悪くなっていない印象も受けます。期初見立てと比べると、新型コロナウイルスの影響を身構えていたところに対して、どのようなかたちで着地しているのかという期初計画対比での考えをお伺いしたいです。

また、1つ目の質問にも関連しますが、印象としてはトレードは市況が大きく動いたところでうまく利益が出たイメージがあり、第2四半期以降も続くものではないという印象もあります。しかし、第2四半期以降はロックダウンが解除されているため、輸送機系は改善が見えてきているのか、また第1四半期で起きたことについて第2四半期にかけてどのような改善が見られるのか、というお話があればご紹介いただきたいです。

古谷:3ページの分析について、実はこちらの分類に区分されてる事業を見ていくと、当初我々が見通しを作成した際、「C」の中の市況以外のところに影響を大きく受けるであろう事業を入れています。

代表的なものが金融・リース、輸送機系ですが、実はこの中に食料の畜産事業のCreekstone、水産も入っています。食料については、基本的には「A」にライフラインとして穀物や食品を入れていますが、Creekstoneも含めてこちらは相当受けるという見立てをしており、分類的には「C」に入れています。

今回はこちらの部分、特にCreekstoneですが、第1四半期は特殊的な要因もあって大きく利益に貢献していますので、そちらを除くとピュアな航空・船舶・輸送機、金融となります。進捗ではこちらの2割前後であり、全体の中ではやや弱めとなります。

そのため、見立てというよりも分類のところでそのような悪さをしており、こちらはしっかりと詳細にご説明しないといけないと思っていました。いずれにしても、今回は食料で100億円強の本部利益ですが、60億円前後が「A」で、Creekstoneを入れた一部が40億円等々で「C」に入っているため、このような見え方になっています。

同じく今のご質問にもつながると思いますが、第2四半期以降の足元を含めた見え方についてです。化学品、エネルギー等の「B」のトレードは第1四半期に相当価格が動き、加えて需給のタイミングや濃淡などもいろいろと収益機会があったため、これだけの利益を貢献しているのですが、おそらく第2四半期足元ぐらいに巡航速度に戻ると認識しています。

第1四半期のトレード関係は、化学品で40億円あるいはエネルギーで60億円の利益が出ていますが、巡航速度ではだいたい半分ほどと思っており、そちらに上振れ下振れ等々が出てくるのが通常のパターンですので、そのような足元になってきていると思っています。

中国の動きが相当悪化しない限りはそれぐらいの見立てになると思っています。同じく、建設機械や自動車、機械系は、特に4月、5月の動きが遅かったです。まさにロックダウンで海外では商売そのものができなかった時期があり、それが5月の後半から6月に戻ってきたということで、足元の7月、8月は動きそのものは出てきている状況と認識しています。

ただし、需要や売上の規模が昨年並みに戻っているわけではなく、再び行動制限が行われると簡単ではないと思っています。そのため先ほどお伝えしたとおり、進捗も若干弱めのところ、輸送機関係のところでどのようにキャッチアップしていくかというのが全体にも大きく影響してくると考えています。

質疑応答:トレードおよび配当について

質問者3:この第1四半期の利益を押し上げてくれたトレードについて、もう少し教えてください。食料のCreekstoneがものすごく利益を上げていることが要因になっていますが、どのような状態で第1四半期にこれだけの利益を上げているのか、現在アメリカの中での競争環境がどのようになっているのか、ほかのライバルの工場がどのような稼働状況になっているのか、そのあたりを含めて第2四半期以降の動きを教えてください。

そして、トレードのところで化学品とエネルギーが今回儲けているところだと思うのですが、この第1四半期で上げた利益……「価格が動いたためそちらでうまくとりました」というのは、ロングのポジションをとって、下がっているところで上がって、現在それが膨らんでいるため評価的に利益が上がっている状態なのか、あるいは低いところで仕入れたものをある程度売っておいて、現在はポジションがロングにもショートにもない状態で待っており、第2四半期以降にそれが反転してくるリスクがあるのでしょうか?

また、配当についてもう少し教えてください。現在、業績が非常によい状況ですので、それほど心配しなくてよいとは思いますが、Aircastleなど、今後の飛行機業界の状況によっていろいろな減損等が出てくるリスクはまだ拭えないと思います。

仮に減損が出てきた時、1,000億円というガイダンスはかなり保守的においているため、こちらが割るとは思いませんが、もし割った場合はキャッシュアウトしない損に対して配当はどのように考えているのか教えてください。

古谷:まずCreekstoneですが、新型コロナウイルスの影響で5月頃から大手の同業のパッカーを中心に操業が一時停止になる事態が起こりました。Creekstoneはシェア的にはそれほど大手ではないのですが、需給が相当ひっ迫した結果、製品開発も大きく上がり、Creekstoneは通常どおり操業を続けました。

もともと外食向けということもありますが、大手流通業者と提携しながら流通あるいはスーパー向けにも販路を拡大してきているところでしたので、Creekstoneの第1四半期は操業して生産で栄え、理財が上がりました。足元では、そのあたりの状況は非常に落ち着いており、7月以降は通常操業で巡航速度の利益を見込んでいる状況です。

そして、化学品、エネルギーのトレードですが、当社も過去に国内外を含めてこのような商品のポジションをとりながら年々トレードを行ってきた時代がありましたが、そちらの管理は徹底しており、基本的にはロング、ショートのポジションをとらないとしています。

また、売り買い先の契約をタイミングなどを工夫し、それをスポットあるいはタームでのトレードと合わせて、しっかり一定の利益を発揮していくというような商売ですので、基本的にはそのようなポジションをとらないペースでしっかりと行っていますので、6月末にポジションを持ってそちらを持ち越すということはありません。

また、配当についてですが、今年度については1,000億円で15円を下限としていますので、そのまま行います。利益額が増えたら「×25パーセント」ということで、こちらの方針は変えません。

Aircastle等々の減損で純利益そのものが減るリスクは当然ありますが、なんとかこのような減損リスクあるいは構造コストを含め、今年度も200億円のバッファは一応ありますので、そのようなところでしっかりマネージしていきたいと思います。そして、下期以降の環境あるいは事業環境をしっかりと見て判断していきたいと考えています。

質問者3:Creekstoneについてもう少し教えてください。第1四半期は同業の工場もそれなりに止まっており、報道などを見るとレストランも閉まっていたと思います。つまり、工場の閉まり方のほうがきつくて、結果として工場から売る価格が相当上がったという状況だったのでしょうか?

古谷:実はこのパッカー事業は客先が多様化しており、今回売り先で捌いたのは量販あるいは小売が中心です。そちらに製品を搬入したため、外食ができないから製品が捌けなかったということはありません。また、同業大手の操業が休止ということですが、Creekstoneそのものは罹患者も一部あると思いますが、このような環境の中でもしっかりと操業し、生産、量販、小売に販売したということです。

質疑応答:トレードの利益およびSantherについて

質問者4:先ほどのトレードの話でロング、ショートのポジションをとっていないということでしたが、具体的にはどのようなかたちで利益が出たのでしょうか? 合わせて、この利益というのが第2四半期以降も持続可能なのかについて教えてください。

また、御社が共同で買収されたブラジルの衛生用品会社Santherについてです。現在はブラジルでも新型コロナウイルスの感染拡大が続いていると思いますが、衛生用品事業の価格や数量、コストなどへの影響があれば教えてください。

古谷:まずトレードのポジションですが、仕入れ、販売は両方とも仕入れをタイミングよく行う、あるいは調達が見込まれる中で売りを先にどうするか考えるといったオペレーションは行っています。そのため、スペキュレーション的なポジションを持たないという意味で、契約に一部含まれたトレードを行っているということです。そちらをオープンに何ヶ月もほったらかしということにはなりませんので、そのような中でしっかりとリターンを上げていきます。

また、ブラジルのSantherですが、6月末にクロージングを行いました。大王製紙との共同事業ということで、ブラジルの新型コロナウイルスの状況は報道のとおりだと思いますが、国の中でのエッセンシャルインダストリーと位置付けられています。

3月以降は工場の操業が続いており、生産もある意味順調で堅調に推移しています。同社の営業利益あるいはEBITDAで見ても、1月から6月は昨年の対比で大きく増加しており、黒字となっています。こちらの数字については、当初から当社が考えていたとおりの数字が出ています。6月末にクロージングしたため、我々の利益の取り組みは7月以降となりますので、これからしっかりと収益に貢献していきたいと考えています。

質疑応答:懸念材料がある事業および米国の事業について

質問者5:全体的に計画に対してベターに進捗しているように見えるのですが、新型コロナウイルスの影響を複合的に受ける事業、もしくはそれ以外の事業でまだ改善していない、悪化傾向が続いているビジネスがあれば教えてください。例えば、月次で見て7月が6月よりも掘ってしまっている、5月より6月が悪いなど、ビジネスで注意しているものがあればご紹介いただきとい思います。

また、御社は比較的米国でビジネス展開しているものが多いと思いますが、いくつかのビジネスについて米国での操業状況を教えてください。Creekstoneについてはいくつかお話しが出てきたと思うのですが、ガビロンやヘレナケミカルやWestlakeなどの需要があるのか、そちらに対して実際に御社としての人員がどのようなオペレーションをできているのでしょうか? 利益としてはそれほどいたずらしているようなものは少ないと思いますが、実際のオペレーションを踏まえて米国ビジネスの状況について解説してください。

古谷:個別で見た場合の懸念材料があるかについてですが、航空・船舶、建機・産機・モビリティ、航空・船舶はこの第1四半期で15億円です。建機・産機・モビリティで実態が10億円に届かなかったということで、年度見通しはそのあたりのファクターも織り込んで設定しているため、若干弱めの進捗となっているのですが、昨年度までと比べると相当にへこんでいます。

こちらについては徐々に右肩上がりで想定どおりに回復するかは非常に不透明だと思っています。かといって、まったく動かないということではなく、足元6月から動き出し、現在は中の横ばいというところまできていますので、そちらをしっかりと見ていく必要があると思っています。

それ以外のところでは、生活産業の情報・不動産が約60億円で約30億円の増益となりましたが、先ほどお伝えしたとおり、不動産の開発案件が販売進捗したということで、その利益がけっこう含まれています。いわゆる情報関係の事業会社はスタートがやや遅いと思っています。

こちらは日本中心なのですが、4月、5月、6月にかけて動きが鈍かったため、ここからどれぐらい回復してくるかです。いくつか情報系の事業会社がありますが、前年対比ではビハインドしている事業もありますので、そちらは数字で見ていきたいと思います。同様に、ライフスタイル、特にアパレル系は資材の販売会社はよいのですが、ご多分に漏れず相当小売が落ち込んでいますので、OEM、ODMについても数量的には厳しい状況です。

本部としては第1四半期で赤字であり、もともとそれほど大きな年度予算にしていませんが、なんとか10億円ぐらいは出してほしいと考えています。

米国の事業について、ヘレナあるいはガビロンの穀物については、4月、5月、6月で数字も想定どおりに上がっています。オペレーションが止まったり、人繰りや農家の動きの変化などは特にないと理解しています。そうはいっても、このあたりの穀物あるいは一部の西海岸にある野菜や果物などは当然売れてなんぼの世界ですので、そのようなものに対する農具資材や肥料は少し気になる動きがありましたが、全体から見ると大きく出ていません。逆に、ヘレナの独自品などは売上が前年よりやや伸びておりますので、こちらはしっかりとした収益が出てるのではないかと評価してます。

そしてWestlakeですが、金融・リースの中でもこちらの事業が昨年度の実績と比べて大きく増益となり、利益に貢献しています。2019年度にかけて資産規模が徐々に増えている中で、1年前と比べて資産規模がやや増えているということ、そしてこのサブプライムの少し上位の顧客あるいはプライムの下のほうというのは、いわゆる貸倒等々の割合がそれほど上がっていないため、逆に成約のチケット数は増えており、選別、厳選ができる状況です。彼らのプログラムの優位性があると思っていますが、そのような中で厳選してよいチケットを成約しているということで、そのぶん数字は大きく増えています。

ウェストレイク事業で昨年の第1四半期の28億円が42億円になっていることについては、金融・リースの中では好材料だと考えています。そのため、アメリカの中でも業種、ビジネスモデル等々によって濃淡があるというのはあらためて感じるところです。

質問者5:最初のほうの質問で、弱かったものとして挙げていたのが、航空・船舶と建機・産機・モビリティのところでした。金融・リースは想定内なのですか?

古谷:金融・リースはAircastleに尽きる部分があり、Aircastleは第1四半期に22億円の赤字の取り込みということで、こちらは弱いです。かつ、第2四半期以降についても不透明感が強いということで、今年1年は厳しい状況かと思っています。

逆に言うと、それ以外の金融・リースも事業ごとにまちまちなのですが、Westlakeのように数字的にはよいところもあり、またそれらのリースも対象の資産によって動き方が異なってきていることもあるため、プラスマイナスいろいろな面があるところだと思います。金融・リースというのは、そのような意味からすると少し数字的には弱いと思います。

質疑応答:エネルギーセグメントについて

質問者6:エネルギーセグメントについてお伺いします。御社の年度の油価前提が20ドルに対して、足元40ドル近辺で安定してきています。このようなところを踏まえた上で、今後のエネルギーセグメントの収益の見方や年度の見通しマイナス100億円についてなど、現時点におけるこちらの評価をどのようにお考えなのか教えてください。

古谷:エネルギー本部については、例えば油価という意味からすると、資料にも記載していますが、WTIで平均28ドルです。去年が60ドルでしたので、その半分となり、そちらが大きな減益要因となっていました。一方で昨年の大幅減損による償却負担の減少も一部あり、そちらで一部吸収したこととトレードが好調ということもあり、全体としてはプラスの決算ができました。

こちらは第1四半期プラスで年間100億円の予算ですが、トレードだけでなく油価次第だと思っています。そのような意味からすると、20ドルの前提ですので、40ドルだとその分がプラスに効いてきます。なんとか今の第1四半期の数字を伸ばすかたちで進めたいと期待はしています。ただし、油価の減損もいったんあの基準で行いましたので、今の油価からするとまったく懸念はないため、プラスに期待しています。

質疑応答:鉱山の操業および投資について

質問者7:資源アセットの状況ですが、南米に新型コロナウイルス関連の影響が及んでおり、特に銅鉱山関連ではチリでアントファガスタの労働争議に関するニュースなども出ていたと思います。ここまで大きな減産には至っていないかと思うのですが、その点も含めて、足元の御社としての認識、今後のリスクについて解説してください。

また、投資の考え方の整理ですが、終わった期で大きな減損もあり、ここまでの中計は最初のスタンスに比べるとレバレッジを抑制するかたちで財務のクオリティの改善に一時的に注目し、そこに取り組むという方向感を出していたかと思います。新年度の第1四半期の進捗のところで、まだ期初ということもあり、投資が先行しているかたちになっているのかと思いますが、今回計画に対して純利益で進捗度が高いところもあります。

足元の収益環境や進捗なども踏まえて、期初に出されたレバレッジを抑制するという方針が今後の方向感として変わるのか、確認させてください。

また、投資のクオリティが今後注目されていくことになるかと思います。そのため、先ほどもブラジルのところでお話しがありましたが、ホライゾン3の大きな成長を目指す大型投資のところでどのように成果を出していくのかも踏まえ、ここでのクオリティを上げる工夫について、今後どのように期待できるか教えてください。

古谷:まず資源系の鉱山の操業ですが、おっしゃるとおりチリの銅は国全体でも罹患が増えてきていることで相当気にしています。当社がAntofagastaと出資している鉱山でも罹患者が発生している状況であり、細心の注意を払っています。

ただし、感染防止を行いながら一定のチームワークで操業を回している状況であり、現時点においては操業への大きな影響は出ていません。ほかの鉱山で操業を一時止めたり、生産を減らすという話は聞いていますが、当社の山はそのような状況ではないということです。オペレーションの中で一部実務的な作業が遅れる等は当然あると思いますが、影響は出ておりません。

豪州の石炭や鉄鉱石等については、国単位で見ると、同じように新型コロナウイルスの影響があると思いますが、当社の所持する事業については大きな支障はなく、生産を続けています。

また、投資のところですが、まず今年度の投資は年間見通しの新規投資で1,500億円に対して500億円です。先ほどのブラジルで200億円強、台湾の太陽光発電で200億円弱ということで、昨年度の意思決定を行った案件の拠出が第1四半期にこのぐらいあったということです。

以前にもご説明しているかと思いますが、年間1,500億円という中には、基本的には意思決定を行い、今年度しっかり出していきたいという案件が1,000億円強あります。そちらについては今後スケジュールどおり出ていくと思っています。

ただし、それ以外の今年度に意思決定を行うところについては、先ほどお伝えしたとおり相当慎重に進めており、新型コロナウイルスだけではなく、今後の事業領域ごとの市場の中で、どの本部の領域が戦略を遂行することによって成長していけるのかという議論を行っています。そのような戦略的な領域にしっかりと厳選した資金を充てていくことになっていくと思います。

金額の規模では、今年度、来年度は財務基盤の強化を最優先といっていますので、資産の優良化や入れ替えを行っていく中で、規模感は相当落としながら取り組んでいきたいと思っています。

ホライゾン3ということで、第1四半期はだいたい200億円、去年からでは400億円強ですが、それなりの手ごたえをもって仕込みはできつつあると思っています。ホライゾン2の既存の強みをどのように活かして勝負していけるかをあらためて問われている環境だと認識していますので、そうしたものが優先せざるを得ないと考えています。いずれにしても、キャペックスを含めて、既存も新規もホライゾン3も中長期的に行っていきたいと思っていますが、足元の優先度合いはマネージしていこうと考えています。