2020年8月11日に行なわれた、リゾートトラスト株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:リゾートトラスト株式会社 代表取締役社長 伏見有貴 氏\nリゾートトラスト株式会社 IR部長 八木ひとみ 氏

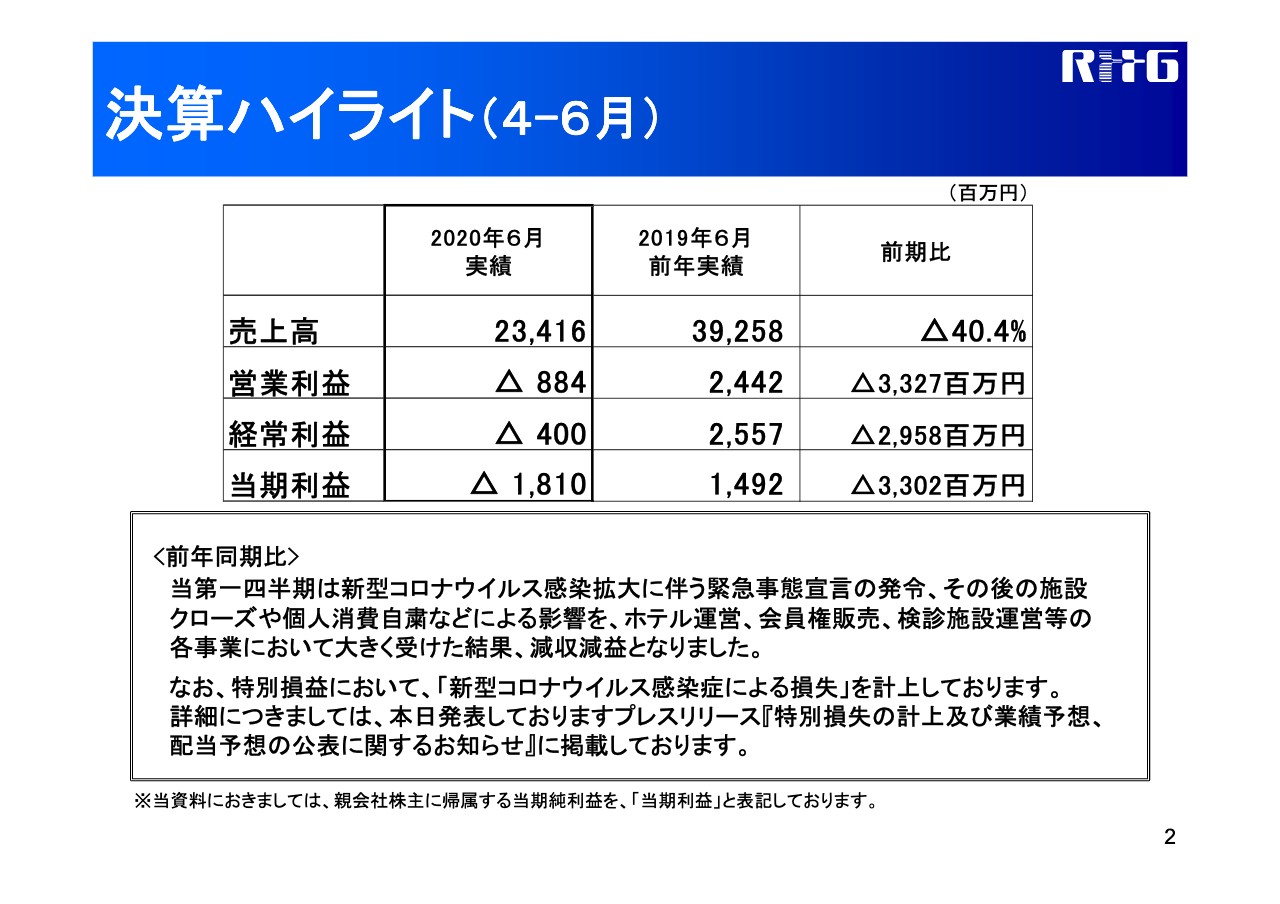

決算ハイライト(4−6月)

八木ひとみ氏:リゾートトラストIRの八木です。本日はご多忙のなか、2021年3月期第1四半期決算電話説明会にご参加いただき、誠にありがとうございます。2ページをご覧ください。2020年度第1四半期の実績は、売上高234億1,600万円、営業利益8億8,400万円の損失、経常利益4億円の損失、当期利益18億1,000万円の損失となりました。

2020年4月に、新型コロナウイルス感染拡大に伴い緊急事態宣言が発令され、ホテルや検診施設の休業、対面となる会員権販売を一部自粛した影響等により、前年比売上高158億4,200万円の減収、営業利益は33億2,700万円の減益となりました。営業外収益には助成金収入の一部が3億6,000万円計上され、前年比経常利益は29億5,800万円の減益となりました。

また、新型コロナウイルス感染症による損失として、特別損失を29億7,200万円計上しています。主として2020年4月29日から5月31日まで臨時休館及び営業時間の短縮を実施したことによる、期間中に発生した人件費、賃借料などの固定費負担相当額です。これらの要因によって、当期利益は33億200万円の減益となりました。

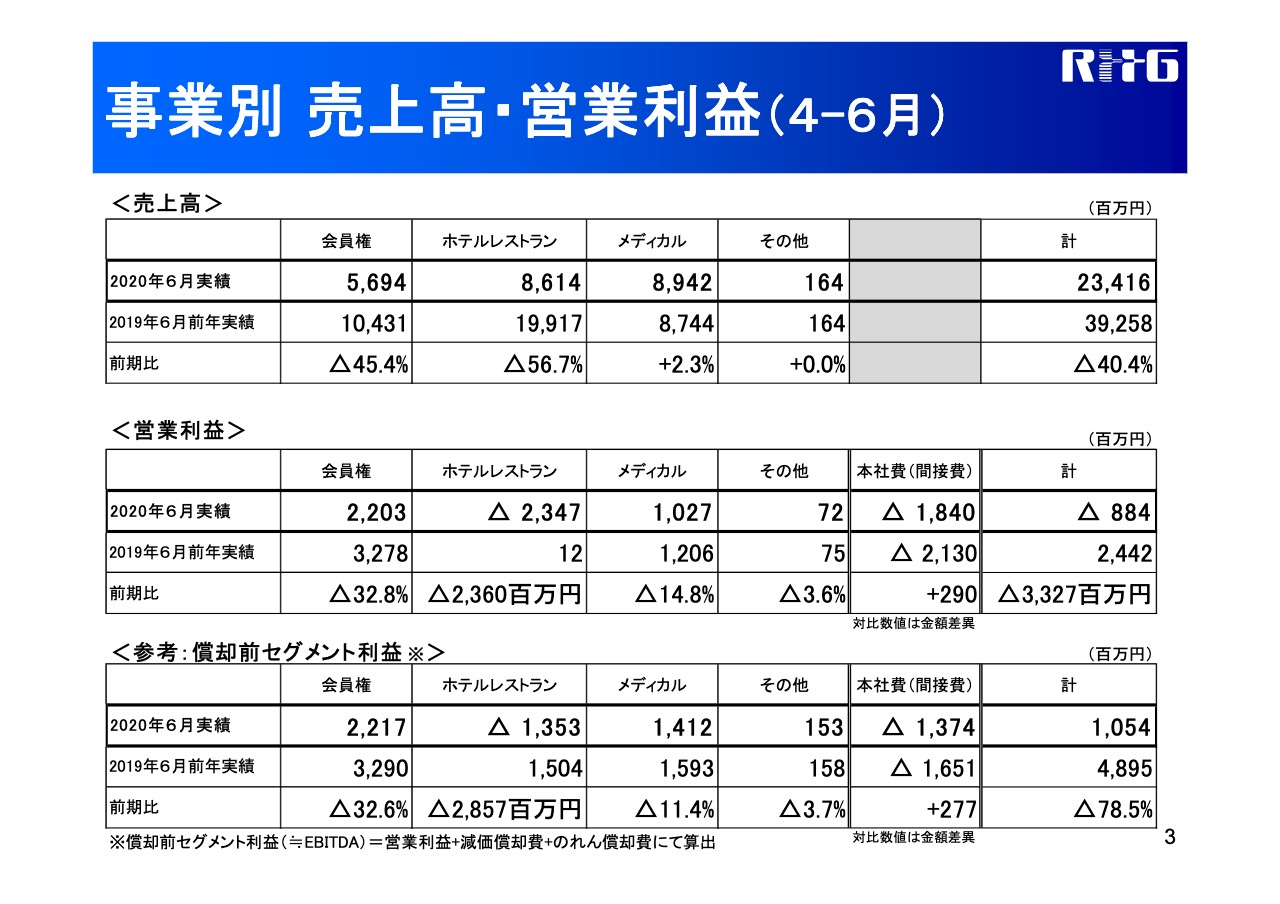

事業別 売上高・営業利益(4−6月)

セグメントについてご説明します。まず、会員権事業については売上高56億9,400万円、営業利益22億300万円、前期比では売上高47億3,700万円の減収、営業利益10億7,500万円の減益となりました。減収率が約45パーセントと大きくなっていますが、契約高としては前年比約8割の水準を確保しています。

今期、未開業の「横浜ベイコート倶楽部」の契約高が大きく増加し、繰延売上の増加が減収要因となっていますが、2020年9月の開業時にはこれまで販売済みの部分が一括して計上される見込みです。

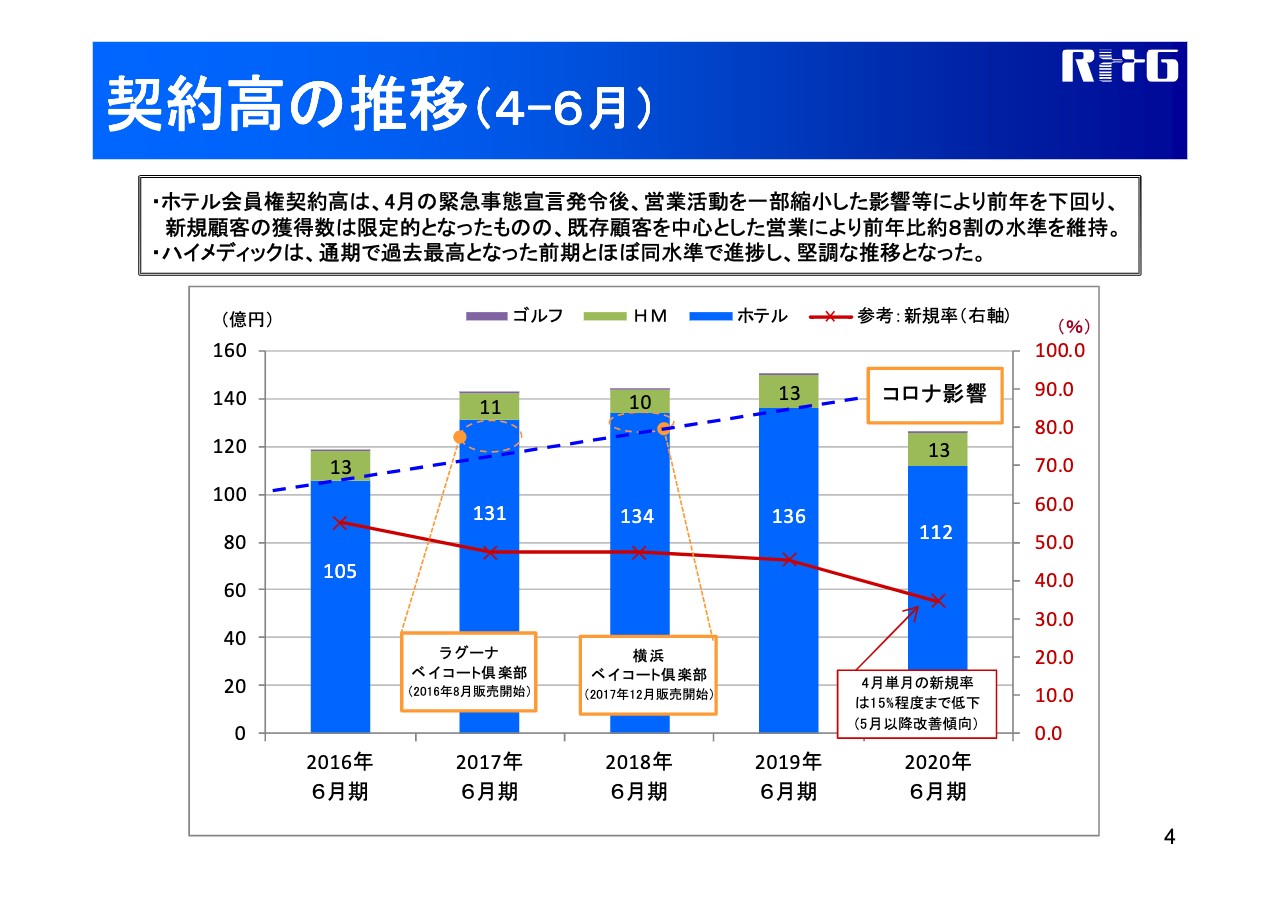

契約高の推移(4−6月)

2016年から第1四半期の契約高のグラフを載せています。毎期契約高を伸ばしていましたが、この第1四半期は一部営業活動を縮小していたことから前年を下回りました。とくに影響の大きかった4月においては、既存顧客を中心とした営業を実施することで、前年比約80パーセントの契約高を維持することができました。

その中でも、今期9月開業予定の「横浜ベイコート倶楽部」の会員権販売が好調で、契約高81億円、前年比46億円プラスとなりました。「横浜ベイコート倶楽部」は6月末で約82パーセントの販売進捗率で、過去最高水準の進捗です。

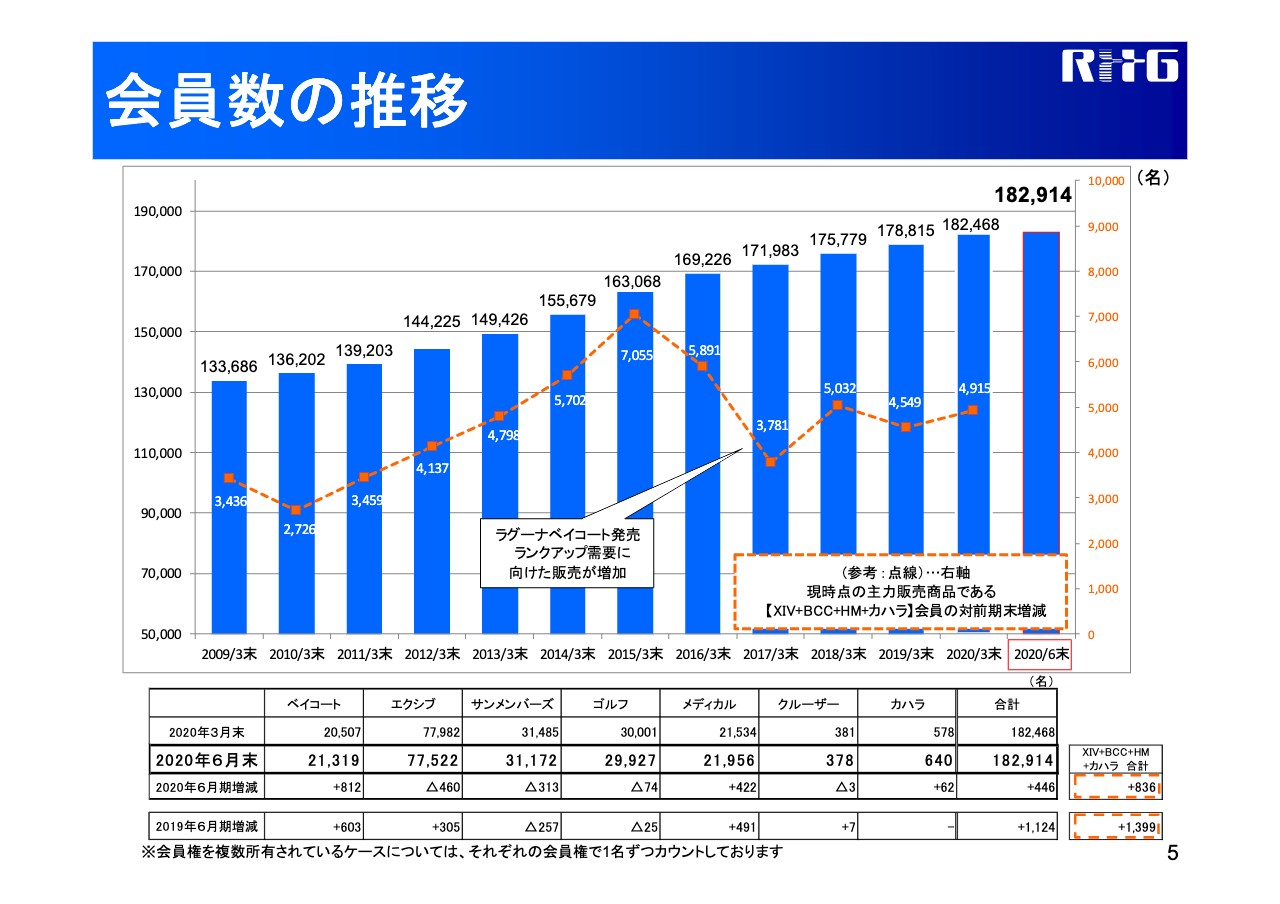

会員数の推移

会員数の推移を示しています。第1四半期末の会員数は、3月末より446名の増加で18万2,914名となりました。既存会員を中心に営業活動を行なったことにより、ランクアップの契約が増加し、会員数の伸びは限定的となりました。新規顧客に対する契約率である新規率は、4月は15パーセント程度でしたが、6月には42パーセントと、通常時に近い水準まで戻っています。

次に、ホテルレストラン等事業についてご説明します。3ページをご覧ください。売上高86億1,400万円、営業利益23億4,700万円の損失、前期比では売上高113億300万円の減収、営業利益23億6,000万円の減益となりました。

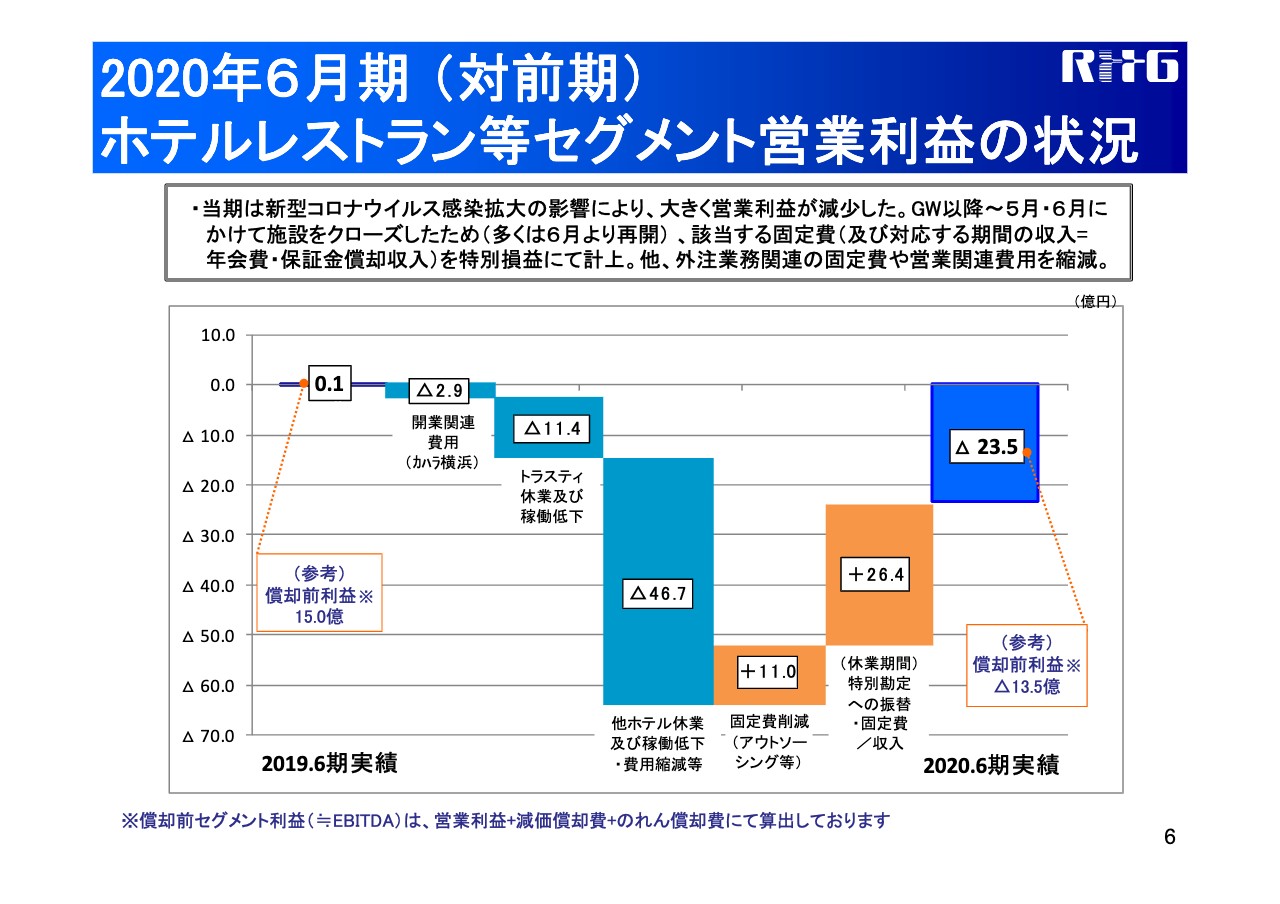

2020年6月期 (対前期)ホテルレストラン等セグメント営業利益の状況

6ページをご覧ください。ホテルレストラン等セグメント、前期に対して営業利益の増減額を示しています。新型コロナウイルス感染拡大や施設のクローズによる売上の減少に伴い、営業利益としては一般ホテルである「ホテルトラスティ」で11億4,000万円、会員制ホテルなどで約47億円減少しています。

これらは稼働の低下に対し、変動費等の縮減を行ったことによる数値ではありますが、ここからさらにアウトソーシング費用などの固定費を削減し、11億円の利益改善ができたこと、休業期間の固定費等が特別損失へ振り替えられたことで、結果23億5,000万円の損失となりました。

ホテルの稼働率など、カテゴリー別のホテル運営状況については26ページに掲載していますので、後ほどご覧ください。

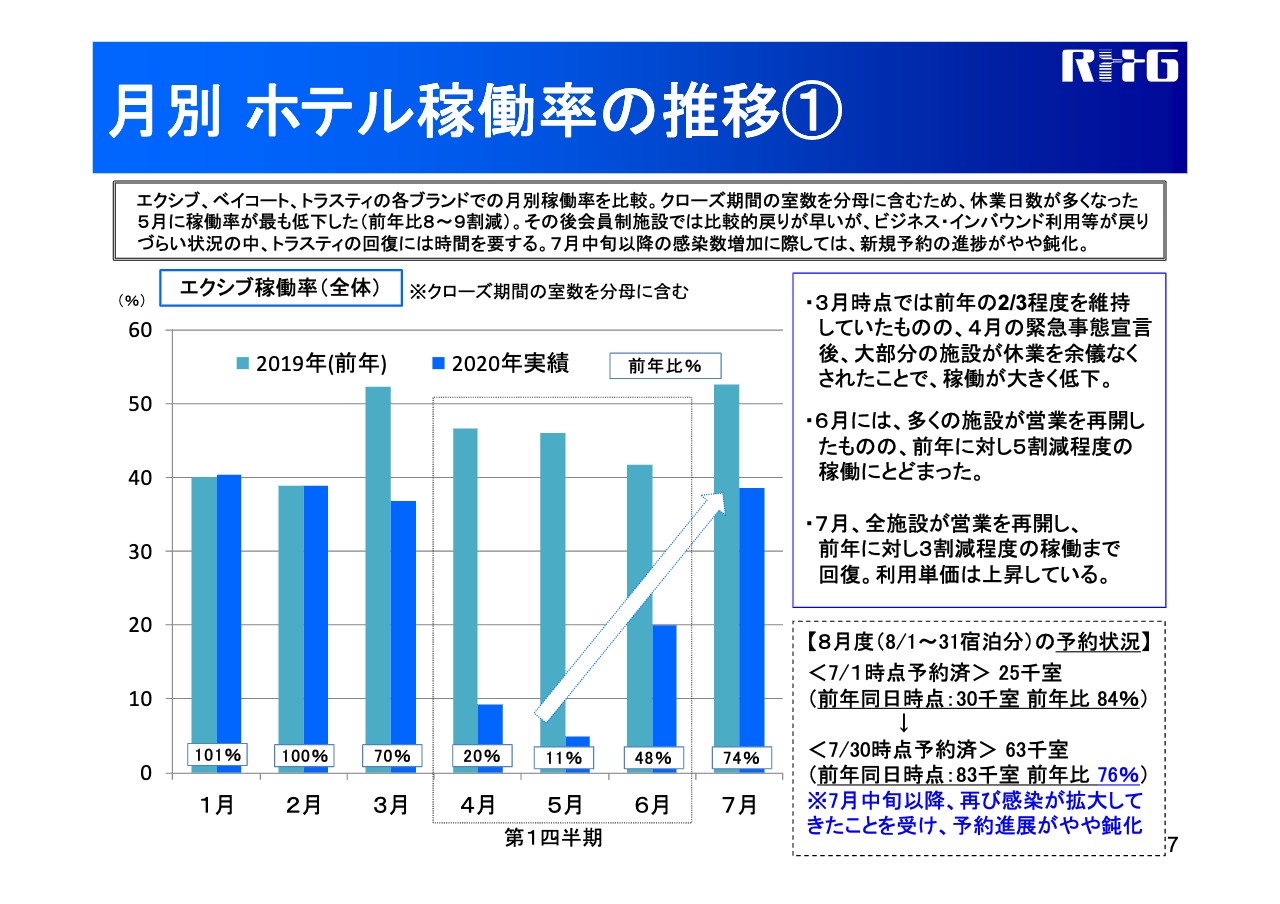

月別 ホテル稼働率の推移①

7ページをご覧ください。稼働率の月別を開示しました。棒グラフは今年と前年の稼働率、枠内のパーセンテージは前年比の回復度合いを示しています。単月の稼働率の前年比は、4月が20パーセントで、5月の11パーセントを底に、6月では前年比48パーセントと徐々に戻ってきています。

第1四半期3ヶ月間の平均稼働率は、施設のクローズ期間を含め11.3パーセントで、前年比32.9ポイントの低下となりました。

1年で一番の繁忙期である8月の予約室数は、2020年7月1日時点では前年比84パーセントの水準でしたが、7月中旬以降にコロナウイルス感染が再拡大した影響を受け、7月30日時点においては、前年比76パーセントの変遷となっており、やや進捗が鈍化しています。

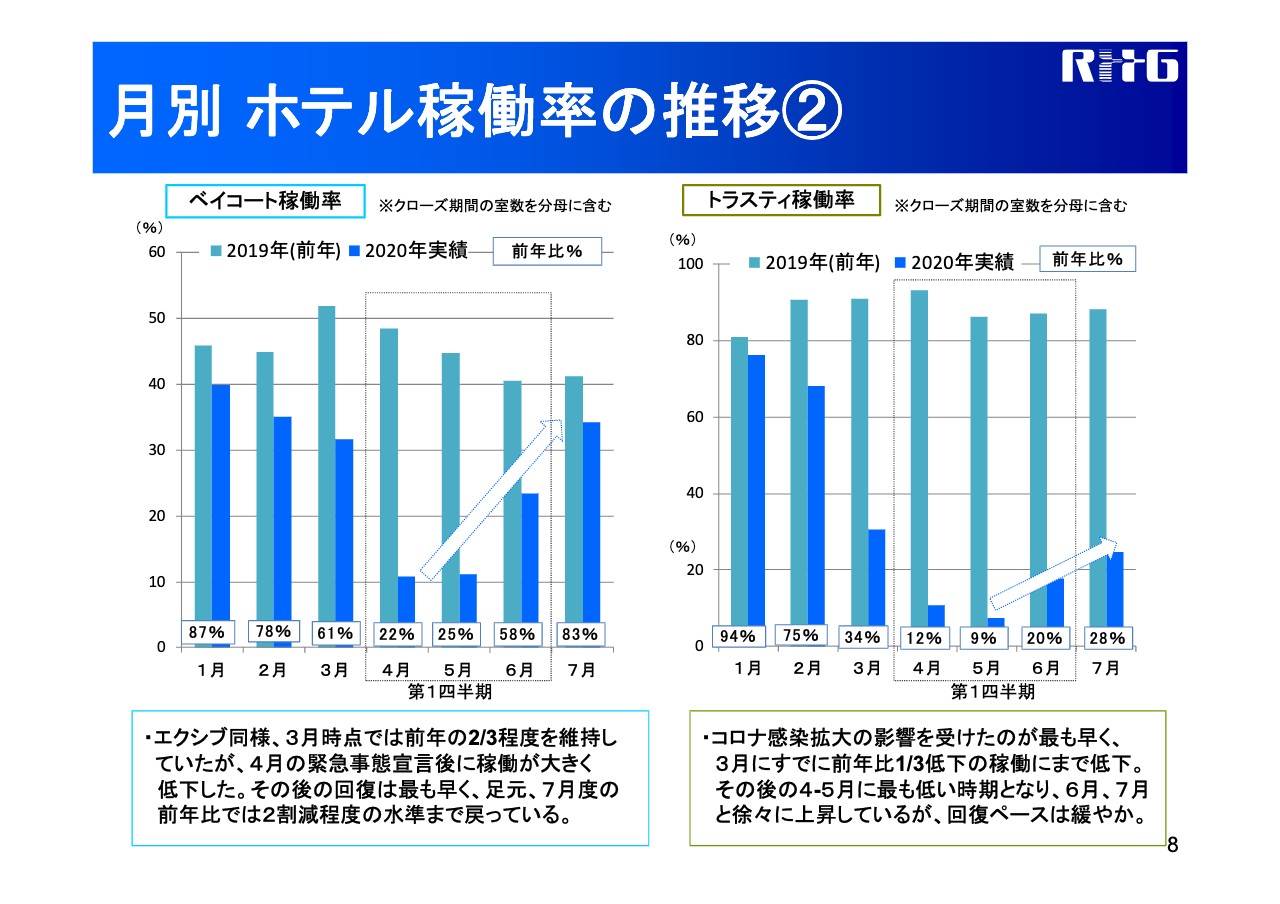

月別 ホテル稼働率の推移②

第1四半期3ヶ月間の「ベイコート」の平均稼働率は15.1パーセントで、前年対比29.5ポイント下がりました。「エクシブ」同様に緊急事態宣言発令時の4月、5月の稼働率が底でしたが、ご自宅から近場で完全会員制であることにより、三密になりにくい「ベイコート」シリーズへの利用は早く戻ってきています。

一方で、一般ホテルである「ホテルトラスティ」シリーズは、コロナウイルス感染拡大の影響をもっとも早く受け、また、回復ペースは現状緩やかなものとなっています。今後「ホテルトラスティ」に関しては、「RTTGポイントクラブ」の会員に向けた利用促進策や宿泊利用だけに留まらず、幅広い利用シーンに向けた積極的な提案を検討中です。

次に、メディカル事業に移ります。第1四半期の実績は、売上高89億4,200万円、営業利益10億2,700万円、前期比では売上高プラス約2億円、営業利益マイナス約2億円の増収減益となりました。

ハイメディック事業で2億円の増収、シニアライフ事業では前年のM&Aによる施設増加分の売上が寄与しましたが、コロナウイルス感染拡大の影響により、高齢者への新規入居者の募集が難しかったことや、一般のクリニックで一時休業を余儀なくされたことなどが主な減益要因となっています。

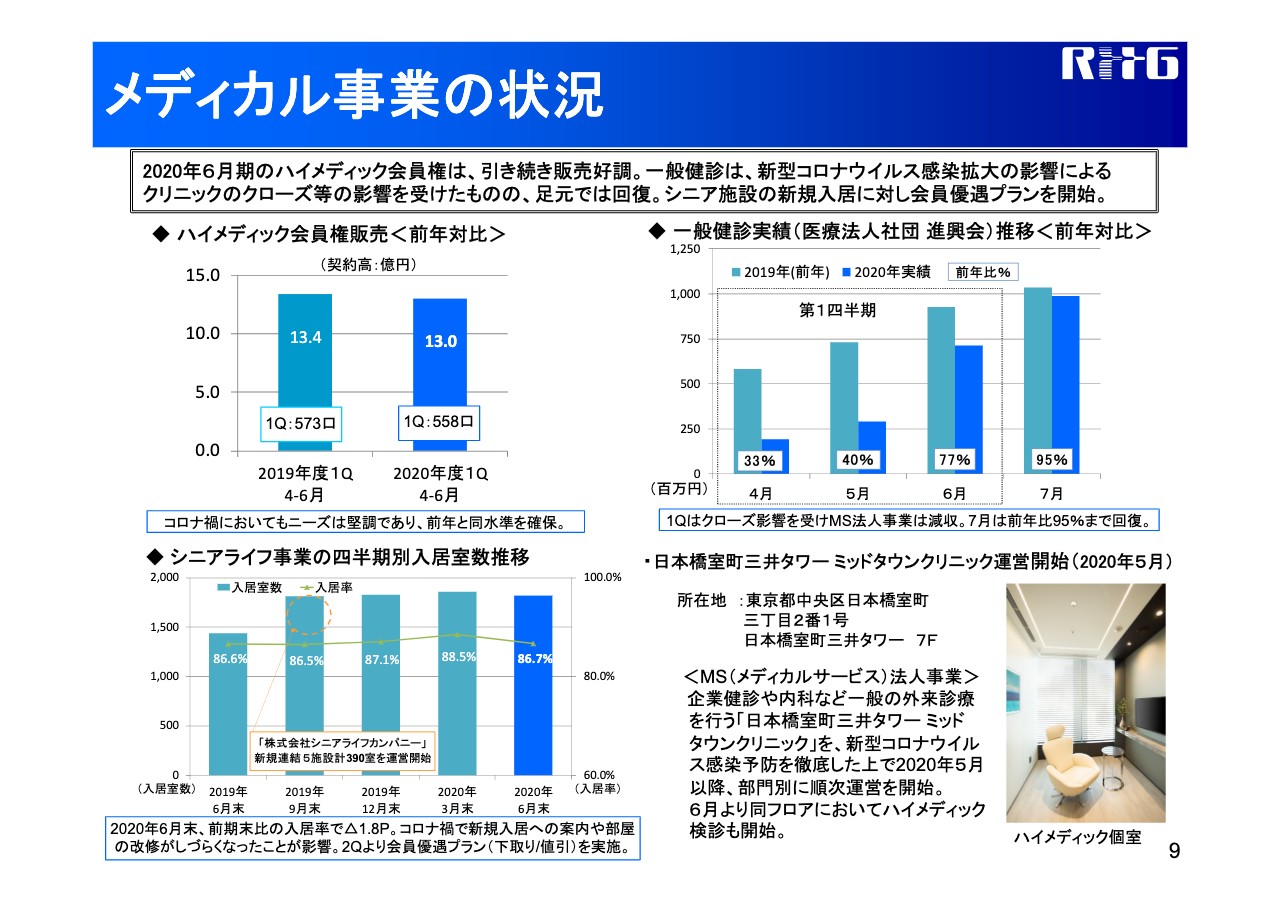

メディカル事業の状況

ハイメディック会員権販売においては、緊急事態宣言もあり一部営業自粛もしていましたが、お客さまからのニーズは堅調で、契約高13億円と、前年同水準の実績を出すことができました。

一方、施設の休業やお客さまが一般検診などを自粛されていた影響もあり、メディカルサービス法人事業の売上高は前年比5億2,000万円の減収となりました。現在は運営を再開しており、企業検診については、今後下期にかけて増加することも想定されますが、営業時間や人員体制について柔軟に対応していきます。

シニアライフ事業についても、3月末の入居率88.5パーセントでしたが、コロナウイルス感染の影響により新規入居募集が難しく、6月末では86.7パーセントで1.8ポイント減少しました。7月より徐々に新規入居を再開していますが、施設内の感染予防対策はもちろんのこと、入居時に受診いただく内容の中にPCR検査を義務付け、安全、安心に入居できるようにしています。また、グループ会員に向けたシニアレジデンスへの移行、優待入居などを6月末よりご案内しています。

メディカルセグメントの事業別売上高などは、27ページに記載していますので、ご覧ください。本社などの間接費についてはコスト削減を進めており、対前年で約3億円の費用を抑えることができています。

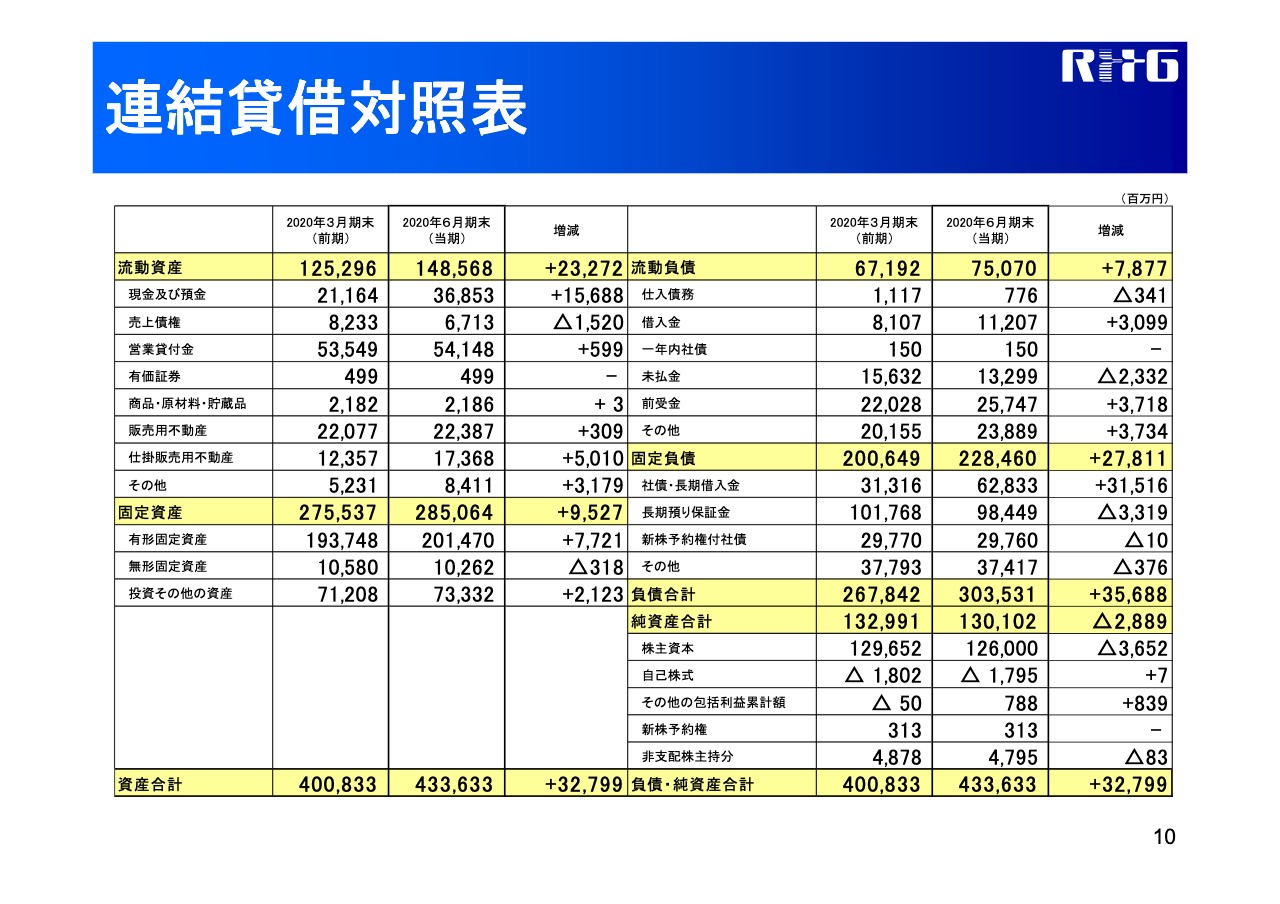

連結貸借対照表

貸借対照表について、主要な項目のみご説明します。資産についてご説明します。仕掛販売用不動産50億1,000万円の増加、有形固定資産77億2,100万円増加は、主に9月に開業予定の「横浜ベイコート倶楽部」「ザ・カハラ・ホテル&リゾート横浜」の支払いによるものです。投資その他の資産の増加については、債券の時価変動などによるものです。

次に負債についてご説明します。3月末より約350億円の負債の増加ですが、安定資金確保のため350億円の長期借り入れを実行したことが主な要因です。

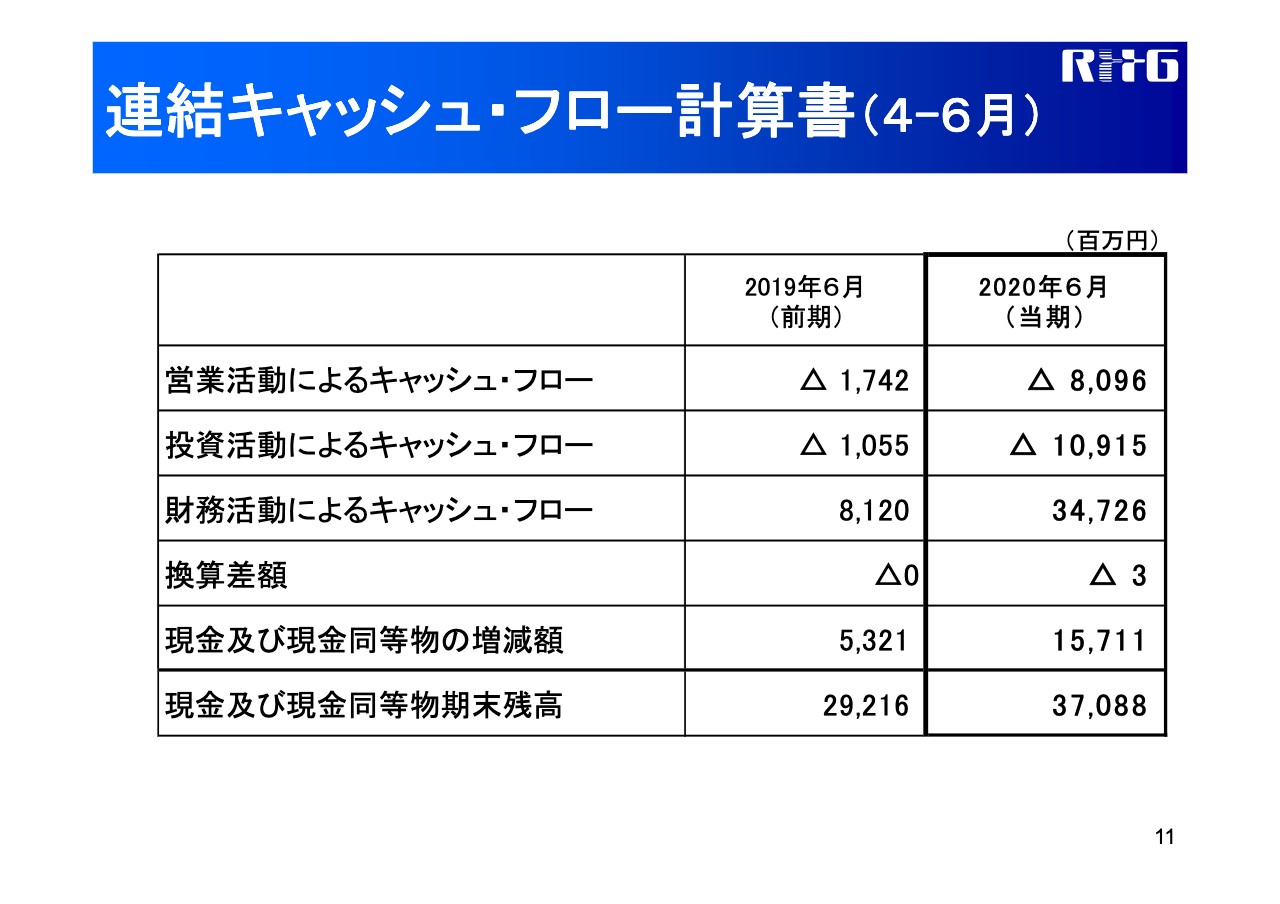

連結キャッシュ・フロー計算書(4−6月)

続いて、キャッシュ・フロー計算書についてご説明します。先ほどお伝えした「横浜ベイコート倶楽部」「ザ・カハラ・ホテル&リゾート横浜」の支払いが主な要因で、営業活動によるキャッシュ・フローでは約80億9,600万円の減少です。投資活動によるキャッシュ・フローでは約109億1,500万円の減少となりました。

財務活動によるキャッシュ・フローについては、長期借入金350億円の増加によるもので、これらの結果、現金及び現金同等物期末残高は157億1,100万円増加し、370億8,800万円となりました。

次に、2021年3月期通期計画について、社長の伏見よりご説明します。

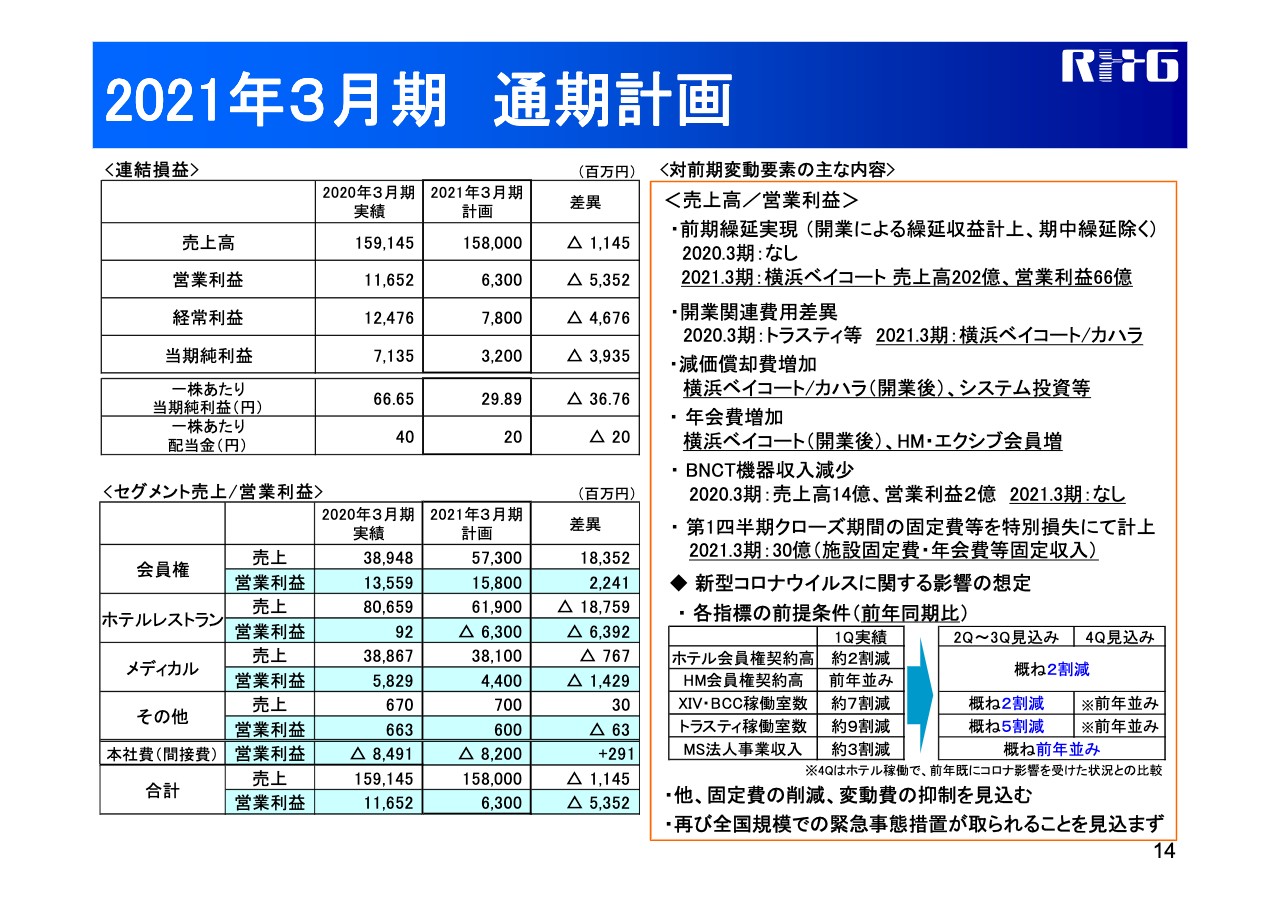

2021年3月期 通期計画

伏見有貴氏(以下、伏見):それでは、私から通期計画についてご説明します。連結損益で、通期売上高1,580億円、営業利益63億円、経常利益78億円、当期純利益32億円です。配当については、これまでの配当方針を守り、配当性向66パーセント、通期で1株あたり20円としました。

セグメントでご説明します。先ほどもありましたが、第1四半期の会員権の契約高は約80パーセントで推移しました。なかなか新規のお客さまとのアポイントがとれないことがあり、既存のお客さまを中心に買い増し、切り替え、紹介等々をいただき、次に繋げる営業をしてきた結果、第1四半期もなんとか数字を揃えることができました。こちらは4月以降、順次新規率も上がり、正常に戻ってきています。

ただ、第2四半期以降も、とくに東京で第2波、第3波と出てきています。なかなかすべてテレワークというわけにはいきませんが、メルマガでの新規顧客の獲得等が全体の約10パーセントまで増えてきています。とくに関西芦屋等の都市型の物件では、現地で待ち合わせして、ソーシャルディスタンスを保ちながら、実際にコロナ対策も含めて、我々の施設をご覧いただくパターンができ上がってきています。

今後もお客さまのご自宅や会社へお伺いするよりは、現場を見ていただきながら話を進めていくかたちが一つのパターンになると考えています。ただ、これも先ほどお伝えしたように、若干不透明な部分がありますので、第2四半期以降も概ね2割減と見ています。

ホテルレストランは通期でマイナス63億円と、大きなマイナスで出てきています。第1四半期でマイナス23億円ですので、そこから約40億円マイナスです。こちらについては、第2四半期が会員制では約2割減であり、第4四半期はすでに影響を受けていましたので、ほぼ前年並みと見ています。「トラスティ」、一般ホテルについても、第2四半期、第3四半期は概ね前年の5割、第4四半期は前年並みと見ています。

会員制ホテルについては、8月がいったん90パーセント近くまではいきましたが、また感染再拡大ということで、75パーセントから80パーセントくらいには届くかと見ています。実際、先日の3連休やお盆はほぼ全体で稼働90パーセントを超えてきていますので、ここから8月後半と9月を見て、なんとか80パーセントというかたちです。決してこれは楽な数字ではありませんが、目標としてはよい数字かと思っています。

また、「トラスティ」は一般ホテルということで、稼働が非常に苦しんでいます。こちらについては5割と見ています。やはり関東方面は、まだ10パーセントから15パーセントくらいの稼働ですが、中部が20パーセント後半、関西が30パーセントから40パーセントくらいまで戻ってきています。金沢については40パーセントを超えてきている状況で、とくに関西は旅行よりもビジネスが戻ってきています。

これに対して、グループ全体18万人のメンバー、ご家族、法人の従業員の方々にしっかり使っていただこうということで、今回メンバー料金を設定しました。今まで、メンバーの「トラスティ」の利用はほとんどなく、2パーセントから3パーセントくらいしかありませんでした。全メンバー、そしてメンバー以外の、化粧品やサプリなど、検診を受けられる「RTTGポイントクラブ」の会員さまも10万人以上いらっしゃいます。その方々に2020年8月後半から特典を付けて、「トラスティ」にお泊りいただきます。そのようなかたちでの稼働を、目標としてはやや強気で出しています。その分、業績的になかなか厳しい部分は変わっていない状況です。

メディカルは、ハイメディックを中心に第1四半期は非常に貢献できたと思っていますが、第2四半期以降で若干マイナスを見ています。このようなときに底堅い需要があるのは、我々としても非常に力強かったのですが、第2四半期以降、会員制の会員権が全体の約8割というなかで見ています。第1四半期はそのなかでハイメディックが非常に大きかったのですが、第2四半期、第3四半期はおそらく横浜にウェイトが乗ってくると思います。

それから、先ほど説明しましたシニアのメンバーへの案内も出てきて、若干商品のバランスが変わるということで、ハイメディックを抑え気味に見ており、若干のマイナスで、第1四半期に比べると弱気に映るかもしれません。メディカル法人は、第1四半期は一時検診が不要不急ということもありましたが、下期はほぼ前年をとらえてきていますので、検診については問題ないかと思います。ただ、外来その他については、まだ東京都心の方が戻ってきていないことがあり、こちらは引き続き若干苦労すると考えています。

シニアについても、先ほどありました新規入居者へのコロナの対策、空き室に対するリニューアルにおいて、なかなか工事の方が入れないということがありましたが、こちらについては第2四半期から体制が整っていますので、下期においてはほぼ計画どおりかと思っています。「その他」については、先ほど言いました本社のコスト削減という部分がメインです。

質疑応答:会員権の販売状況について

質問者1:会員権の販売については、このような環境下ですが、思ったほど契約高が落ち込まなかったかなと感じています。あらためて会員権を購入したお客さまが、どういったところを評価して購入されているのか、また、月次の状況で、足元、契約高の前年との乖離がどのように推移しているのかについてご説明いただければと思います。

次に、横浜がオープンしたあとの下期にどういった商品に注力して販売していくお考えなのかお伺いします。横浜オープン後のこのコロナ禍で積極的に「これを売っていきたい」という商品をご解説いただけないでしょうか?

伏見:この時期に会員制として売れているという点ですが、オーナー層の方は実際に営業活動をしていても、このような環境下でやはり「リラックスしたい」というニーズは非常に強いです。そのようなことから、逆にご紹介もいただけています。いち早く映像も含めた安全対策等を出し、とくにメディカルでの医療相談やメディカルの方々の監修による感染対策も会員制ならではの安心ということで、評価いただけたのかと考えています。リーマンショックのとき、やはりなかなか海外にいけない中で国内の需要が増えたときとも一部通じているものがあるかと思います。

足元については、まだ楽観はできませんが、7月の会員権においては非常に好調であり、ほぼ前年まで届いてる状況です。

下期は、先ほどもお伝えしましたが、第2四半期下期の前半、第3四半期くらいはやはり横浜が中心になるかと思っています。引き続き横浜、ハイメディック、シニアを1つの柱としていきたいと思います。

在庫的に言うと、「ラグーナベイコート倶楽部」が本来であれば最初になくなっていくということだったのですが、施設で4月に切り替え戦略を取ったこともあり、在庫バランスとしては今期中はいけるかと思っています。

ただ、第3四半期、第4四半期になってくると、「芦屋ベイコート倶楽部」「ラグーナベイコート倶楽部」「横浜ベイコート倶楽部」も含めてタイプに限りが出てきますので、そのなかでとくに関東では湯河原、それから全体的には既存の「エクシブ」が中心になってくるかと考えています。とくに、中物件においては新商品を企画していますが、これについては来年の春前後になると計画しています。

質疑応答:ホテルレストラン事業の価格について

質問者2:ホテルレストラン事業の価格の考え方なのですが、感染者数の多い少ないで予約の状況が非常にボラが高いということかと思います。御社は少し状況が異なるかもしれないのですが、他社のレジャー会社ですと、なかなか人を集められない場合はダイナミック・プライシングを入れたり、閑散期と繁忙期でルームチャージ料を変えてくるなど、かなり価格に対するレジャー業界全体の考え方は大きく変わってきているかと思います。そこに御社も入るのか、それともリゾートですので、そことは距離を置かれるのでしょうか?

伏見:おっしゃるように、予約もキャンセルも非常に直近に集まってきており、非常に読みづらいというのがあります。そして、単価については、対前年と比べると融資率が若干落ちています。そして、徴取率が大きく落ちました。これは「ご家族連れで、ビュッフェを望まれる方が一定数お見えになる」ということで落としています。

さらに、「GoToキャンペーン」に先立ってというわけではないのですが、この4月、5月、6月でもホテルに足を運んでいただいたメンバーにお礼の気持ちということで、ルームチャージの半額券を約1会員あたり10枚配らせていただきました。現在その利用の方々が半分強お見えになります。

ですので、ルームチャージは半額になっているのですが、メンバーが多いこともあり、その分食事の単価が非常に上がっています。あとはルームチャージが半額になりますので、当然大きい部屋から埋まっているということがあり、結果として単価は下がっていません。今後もさらにいろいろなかたちの差別化の中で、単価に持っていけるような戦略は、会員制ならではのものがあるかとは考えています。

質疑応答:次の会員権ビジネスについて

質問者2:次の会員権ビジネスの新商品のコンセプトなのですが、好調が続いている契約高の中身を見ると、どうしてもさっきご説明いただいたとおり「ベイコート」シリーズによってしまっているのかと思います。飛騨高山などもご計画されていると思うのですが、もう一度「エクシブ」に戻られるのか、それとも、今までの売れ方も含めて、また違うコンセプトを組成されるのでしょうか? 可能な限りでけっこうですので、コメントいただければと思います。

伏見:「ベイコート」は、ご存じのように都市型で新しい利用方法をいろいろとご提案してきました。ただ、それ以上になぜ「ベイコート」に偏るかというと、どうしても利用権利の強さで「ベイコート」を持っているとやはり一番使いやすいということが営業にあり、お客さまにいろいろな勧め方をする上で、どうしても中心になっているのかと思っています。

利用自体は、「エクシブ」のような和洋室であったり、ファミリーで楽しめるようなニーズは変わらぬものがありますので、両方それぞれのニーズに合わせて使っていただくのが理想です。

そして、昔に比べて占有日をあまり気にされなくなってきています。昔は「毎年お正月やお盆にここに行きたいから、そこの施設で」という意識があったのですが、今は「とにかくいろいろなところをいろいろなタイミングで使いたい」というニーズが増えてきています。次期商品は、そのような利用権利の問題と使いやすさの問題において、「エクシブ」と「ベイコート」を融合させたような新商品を作っていかなければいけないということで、鋭意まだ計画中です。