2020年7月30日に行なわれた、富士通株式会社2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:富士通株式会社 取締役執行役員専務 CFO 磯部武司 氏

事業セグメント区分の変更

磯部武司氏:それでは私から決算概要についてご説明します。本日のご説明内容は3点あります。第1四半期の決算概要、2020年度の業績予想、キャピタルアロケーションポリシーの内容です。

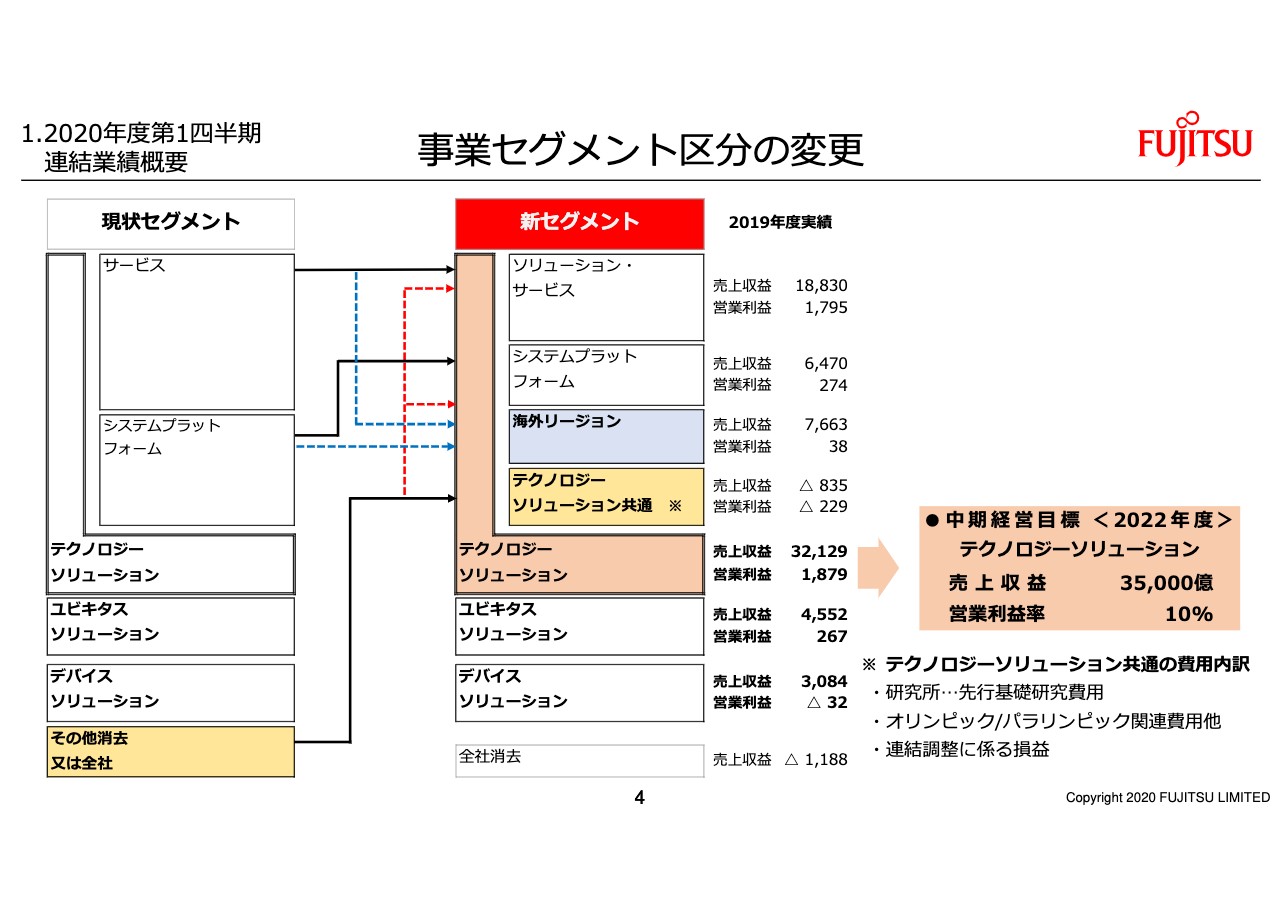

4ページでは、今年度より見直しを行なったセグメント区分についてご説明します。詳細については28日にプレスリリースしているとおりですので、ポイントだけ触れます。ここ数年取り組んできたビジネスモデル変革により、テクノロジーソリューションへの経営資源集中が進んできました。ビジネス構造が大きく変化したことにより見直しを実施しています。

まずセグメント区分です。従来、テクノロジーソリューション、ユビキタス、デバイス、その他消去または全社の4区分にしていましたが、その他消去または全社をテクノロジーソリューションに取り込みました。

その結果、今後は3つのセグメントと、セグメント間売上の消去のみとなる全社消去という区分になります。今後のテクノロジーソリューションは、中期目標としている2022年度売上収益3兆5,000億円、営業利益率10パーセントの事業範囲と一致します。

次にテクノロジーソリューションのサブセグメントですが、変更の主なポイントは2点です。1点目は海外リージョンの取り扱いですが、従来はサービスとシステムプラットフォームのそれぞれに含めていた海外ビジネスを分離し、海外リージョンという新設した区分へ集約しました。

2点目は全社費用の見直しです。従来クラウド、次世代コンピューターといった大規模な先行投資をグループ全体で回収すると、全社共通費用として取り扱ってきました。

いくつかのプロジェクトで投資の規模がピークアウトしたこともあり、いま一度投資開始責任を明確化することを目的に、サブセグメントへの帰属の見直しを行ないました。2020年度以降はこのセグメント区分で実施していきます。

連結PL

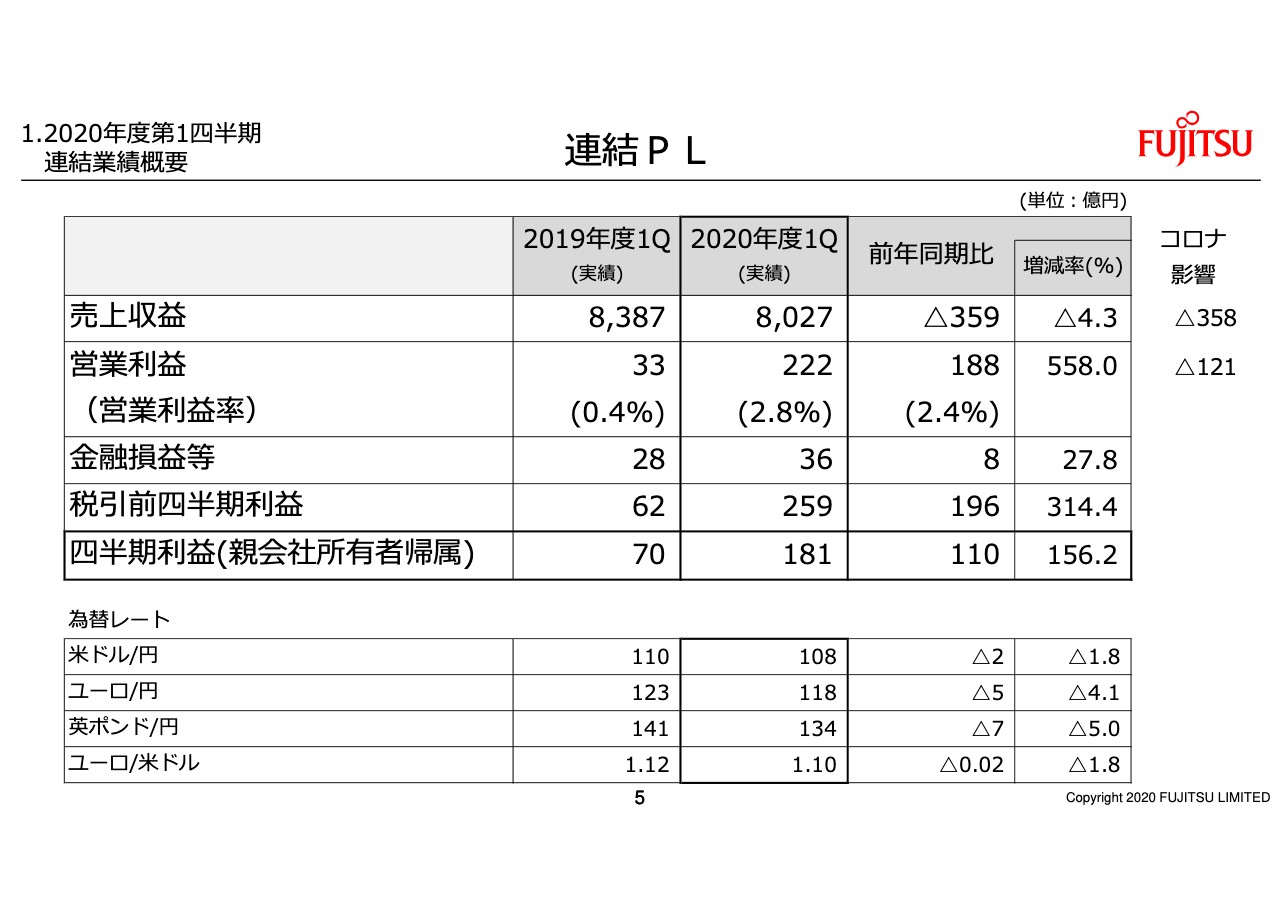

5ページは2020年度第1四半期の連結業績の概要です。スライドの太枠の部分をご覧ください。売上収益は前年から359億円の減収で8,027億円です。新型コロナウイルスによる減収影響は358億円で、テクノロジーソリューションを中心に影響が生じました。

新型コロナウイルスの影響を除くと前年並みの水準ですが、セグメントごとには増減が出ています。テクノロジーソリューションは増収で、システムプラットフォームにおいてスーパーコンピュータ、富岳に加え、5G基地局の所要が増加しました。

ユビキタスは前年の「Windows」関連の独自の反動を受けて大きく減収、デバイスも事業再編の影響により減収です。営業利益は222億円で、採算性の工程に加えて営業費用も減少し、前年から188億円の増益です。詳細については、のちほどウォーターフォールチャートで補足します。金融損益等は36億円で前年から若干の増益、当期利益は181億円です。

連結業績概要

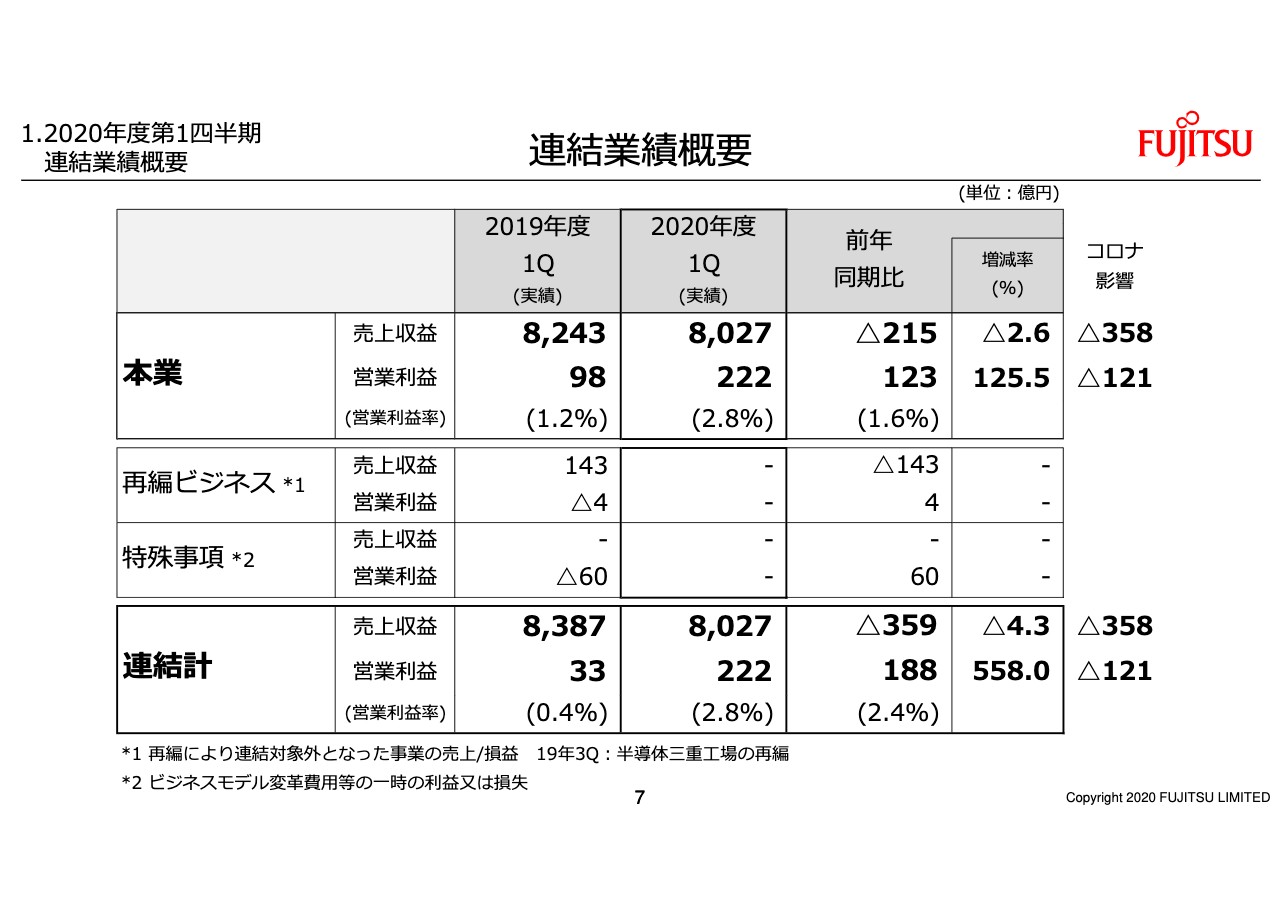

7ページは昨年と同様に3つに区分して増減を整理しています。再編については昨年下期から連結対象外となった半導体三重工場の影響です。特殊事項の前年比は昨年実施したデバイスの再編費用の負担がなくなった影響で、これらを除いた産業の前年からの増減は215億円の減収、123億円の増益です。

営業利益の前年比の変動内訳①

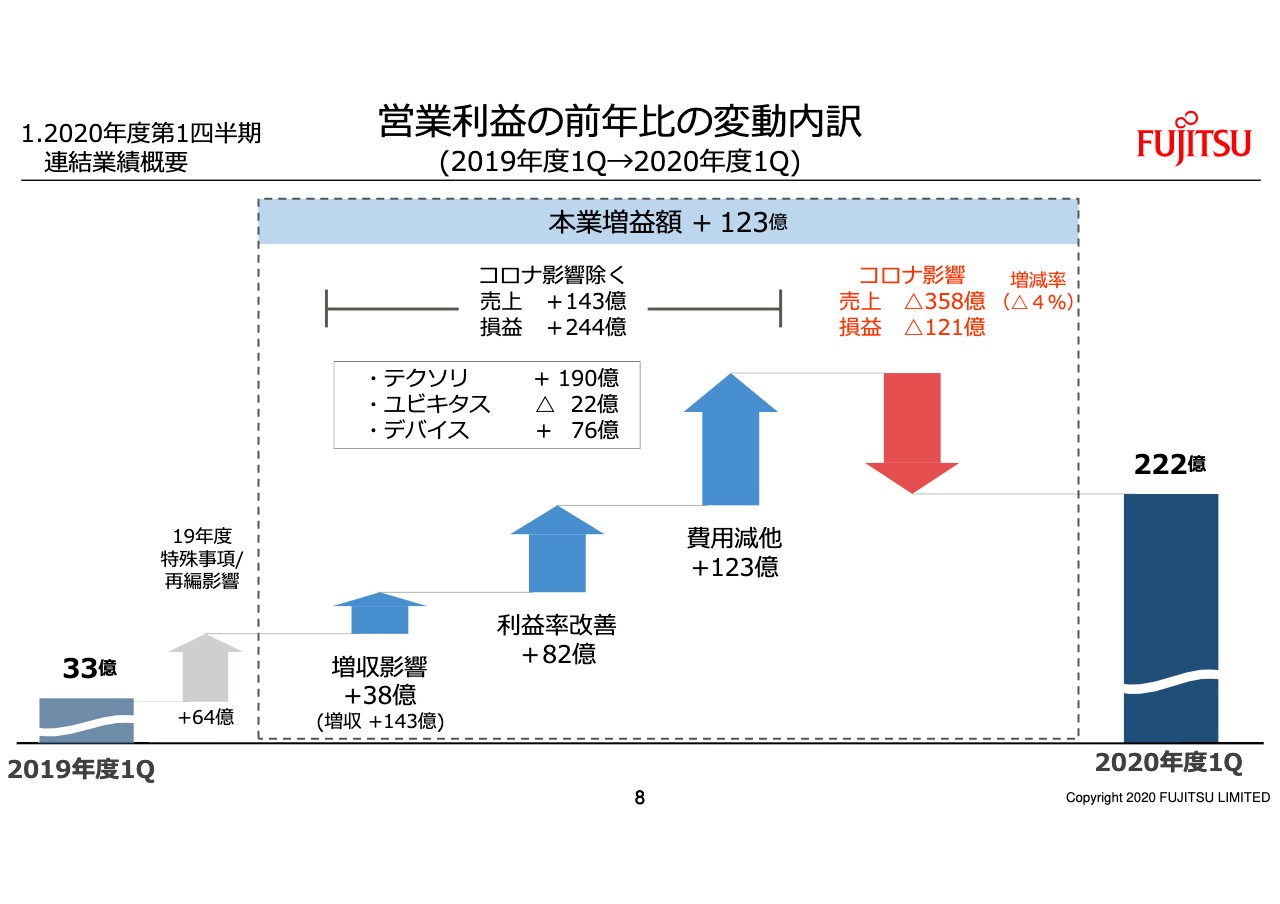

8ページは前年からの営業利益の変動要因をご説明します。スライドの一番左ですが、2019年度第1四半期の営業利益は33億円で、こちらを基点に前年からの増減についてコメントします。

最初の上向きの矢印は前年の特殊事項と再編影響の合計で、マイナス64億円の負担がなくなった影響です。2つ目の上向きの矢印は38億円のプラスですが、システムプラットフォームの増を中心とした143億円の増収効果による利益の増加です。

3つ目の上向きの矢印は82億円のプラスで、テクノロジーソリューション、ユビキタス、デバイスのすべてのセグメントで採算性が改善しました。テクノロジーソリューションはとくに採算性の高いメインフレームやソフトウェアの増加を中心に好転し、ユビキタスはハイスペック品の割合が増加したことに加え、販売価格も維持できました。デバイスも電子部品が大きく改善しています。

4つ目の上向きの矢印は営業費用の効率化により123億円のプラスです。先行投資の開発がピークアウトし、回収フェーズに移行したことによる費用の減に加え、IAサーバーにおいてグローバルな開発体制の見直しを行ない、開発の効率化を進めました。また、4月の緊急事態宣言によるテレワークの実施により出張旅費の減少、各種イベントのWeb開催への移行、ないしは中止といった事態によって、第1四半期の費用が大きく減少しました。

最後の赤い下向きの矢印は新型コロナウイルスの影響です。売上でマイナス358億円で、約4パーセントの影響を受けました。利益はマイナス121億円の影響が生じ、すべてを合計した今期の営業利益は222億円です。

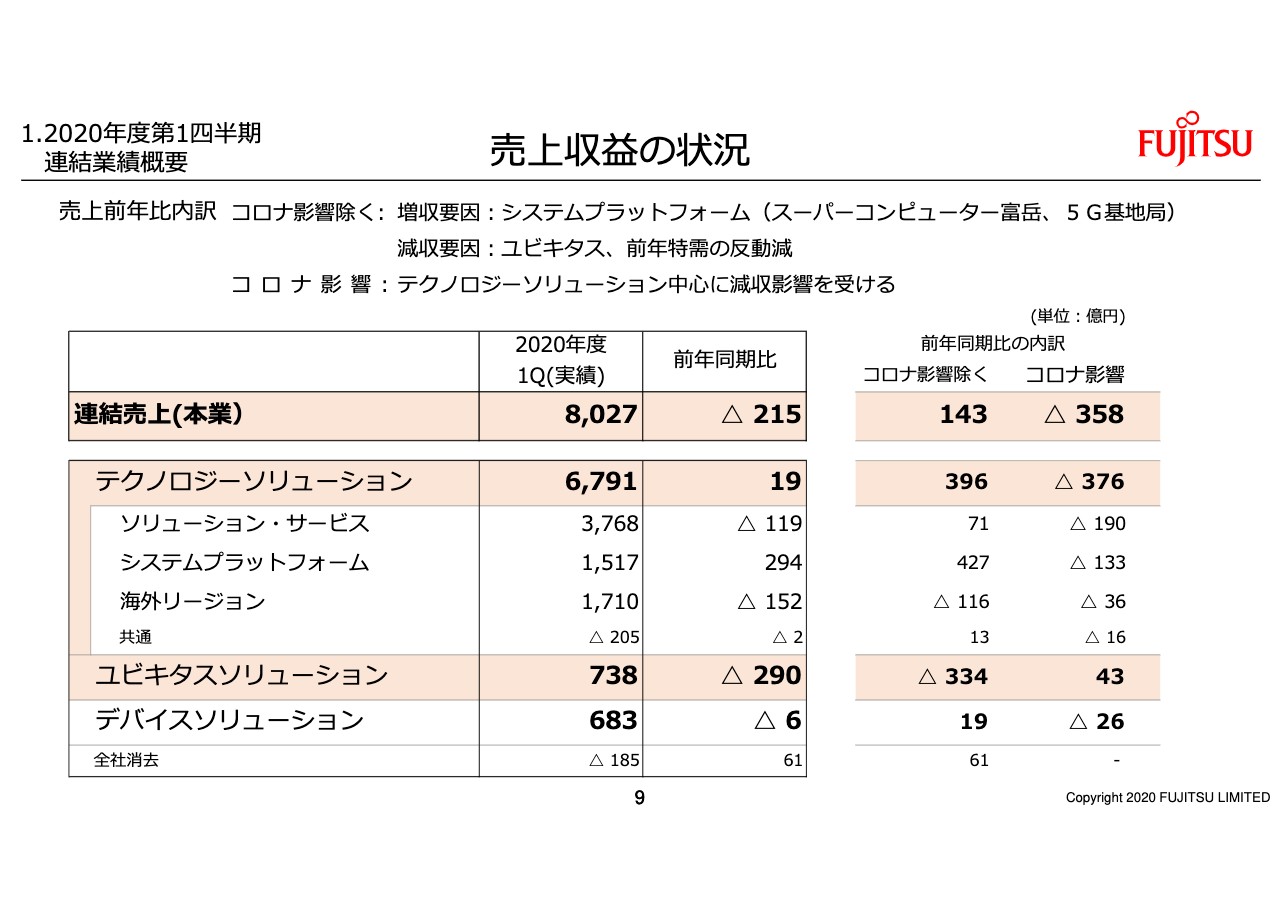

売上収益の状況

9ページは前年からの本業の売上増減について補足します。左側の表に第1四半期の実績と前年同期比、右側の表に前年比の内訳を表示しています。合計では前年から215億円の減収で、新型コロナウイルスによる影響を除くと143億円の増収、新型コロナウイルスによるマイナスは358億円でした。

テクノロジーソリューションをご覧ください。前年からは若干増収の19億円のプラス、ソリューション・サービスは新型コロナウイルスの影響を除くと前年からの継続案件により公共系を中心により増収です。

システムプラットフォームは、富岳、メインフレーム商談、5G基地局により大きく伸長しました。これらにより、新型コロナウイルスによる減収影響をカバーし、前年を上回りました。ユビキタスは前年特需の反動が大きく、290億円の減収です。

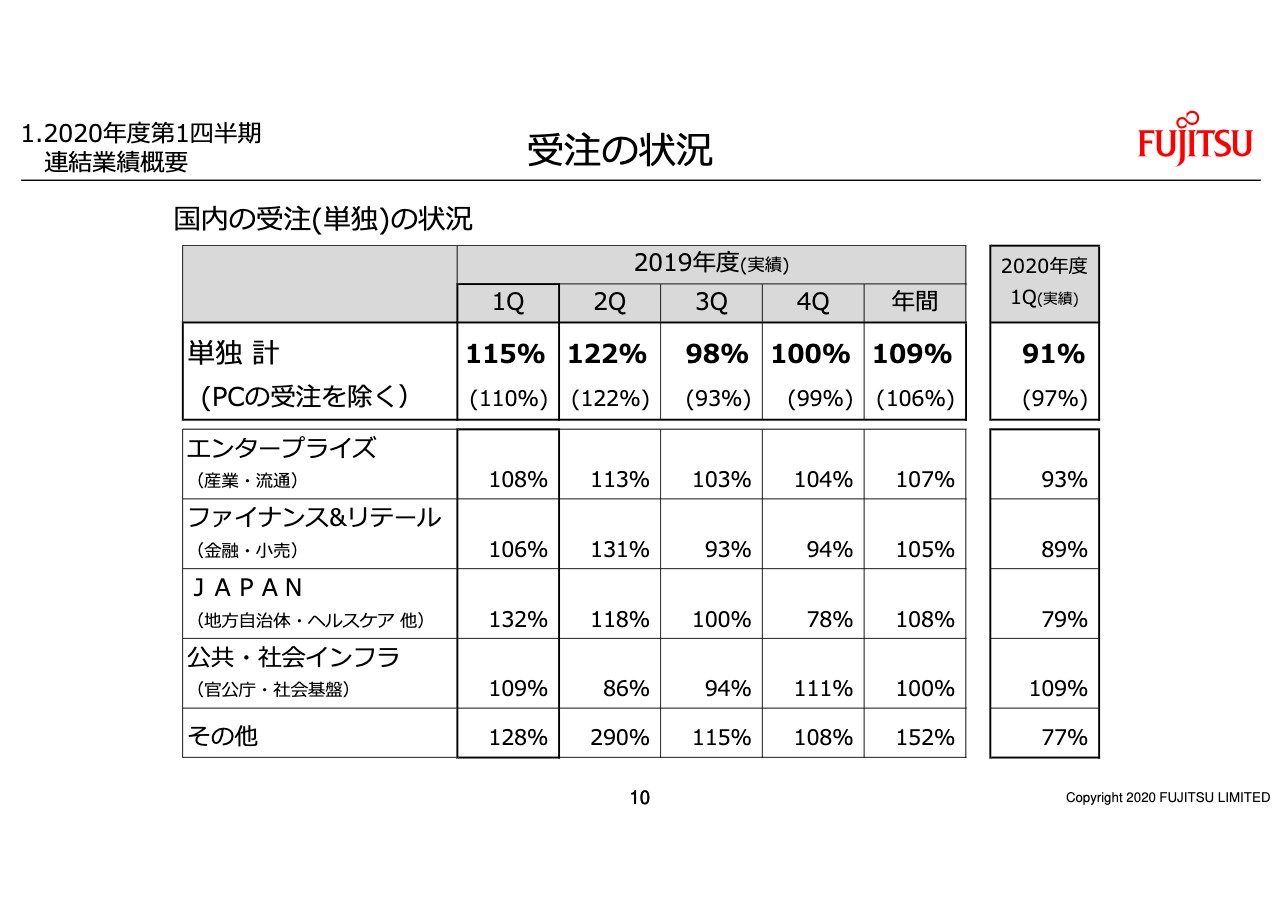

受注の状況

10ページでは国内の受注の状況についてご説明します。2020年度第1四半期の単独の受注は前年から91パーセントで、PCの前年独自の反動も大きいですが、こちらを除いても97パーセントのレベルです。

先ほどご説明したとおり、テクノロジーソリューションの第1四半期の前年の売上は、前年の受注好調を背景に新型コロナウイルスによる影響をリカバリーできました。

一方、先行きを示す受注については、前年第1四半期が好調だったことや新型コロナウイルスの影響もあり、前年を下回っています。過去の景気減速時を振り返ると、大規模かつ長期間にわたるプロジェクトが多い当社の特徴を起因に、業績の変動は経済動向からやや遅れて出てくる傾向があります。業種ごとの強弱はありますが、第2四半期以降の売上が低調な水準となることも懸念されますので、受注の動向についてはしっかり注視していきます。

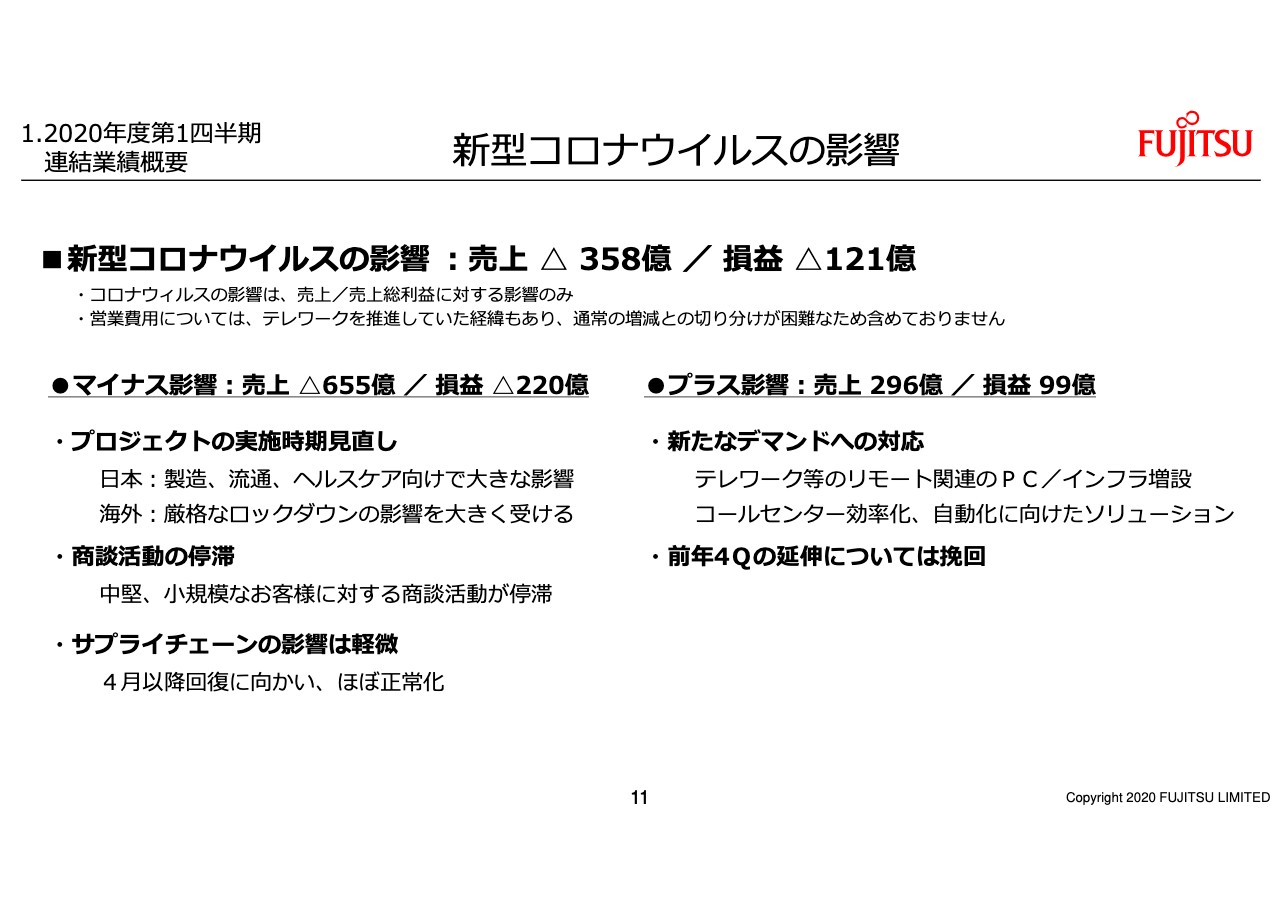

新型コロナウイルスの影響①

11ページは第1四半期の新型コロナウイルスの影響についてです。プロジェクトの延伸、商談の停滞などのマイナス影響が生じましたが、一方で新たなデマンドによるプラスもありましたので、マイナス、プラス両面の影響を補足します。

マイナス面では、売上で655億円の減収影響があり、製造、小売、ヘルスケアを中心にプロジェクトの実施時期を見直す案件が発生しました。また、中堅、小規模のお客さまにおいては、商談活動自体が停滞するといった影響も受けました。サプライチェーンについては若干の影響はありましたが、4月より回復に向かい、現在ではほぼ解消のめどが立っています。海外については、欧州、アジアを中心に厳格なロックダウンの影響もあり、日本と比べ比較的大きな影響が発生しています。

一方、プラスの影響は売上で296億円の増加です。テレワークとリモートに関連したPCやインフラの増設、ソリューション提供など、新たなデマンドによるプラスもありました。

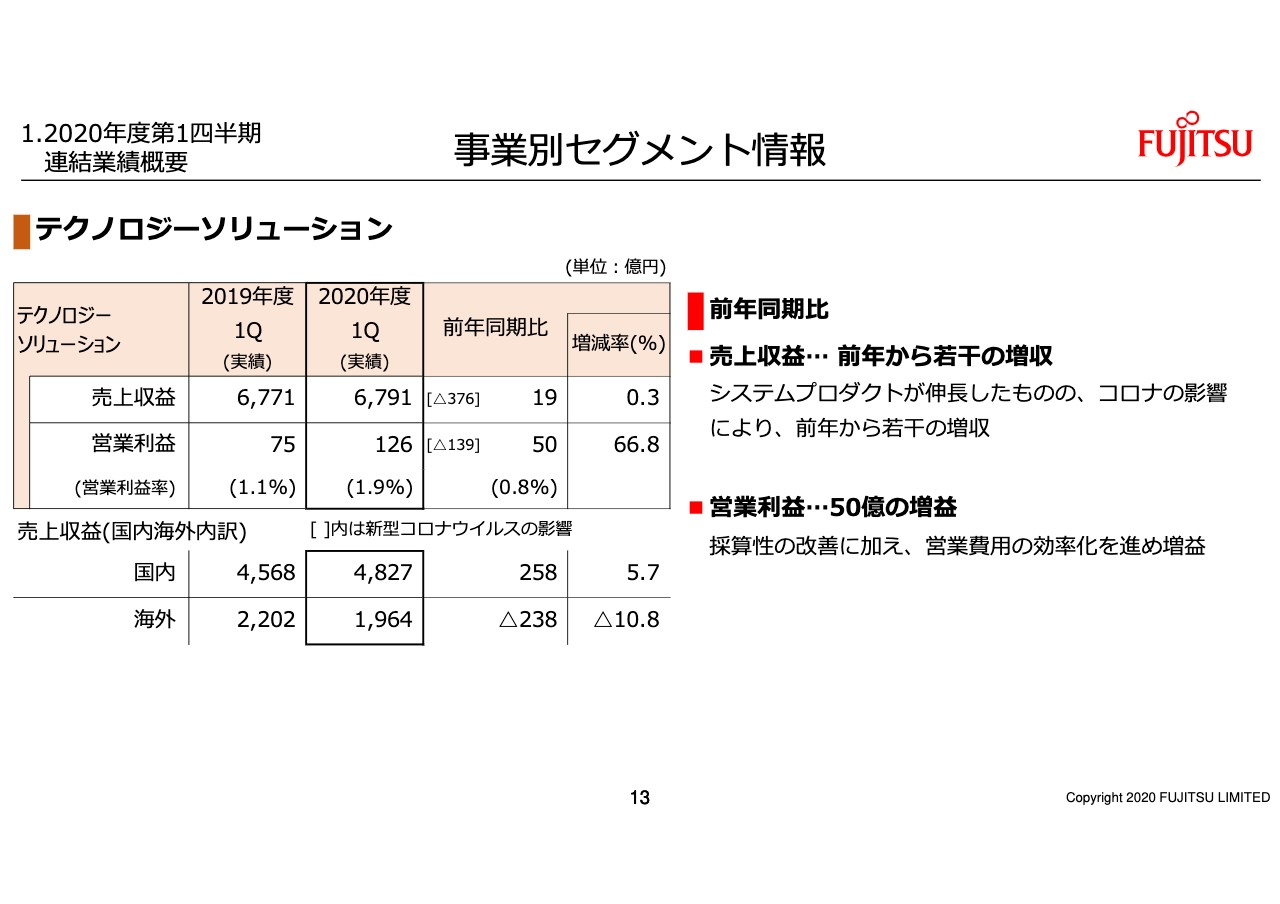

事業別セグメント情報 テクノロジーソリューション

13ページからは前年比を中心にセグメントごとにご説明します。テクノロジーソリューションの売上は6,791億円で、前年から若干の増収、営業利益は126億円で前年から50億円の増益です。要因についてはサブセグメントごとにご説明します。

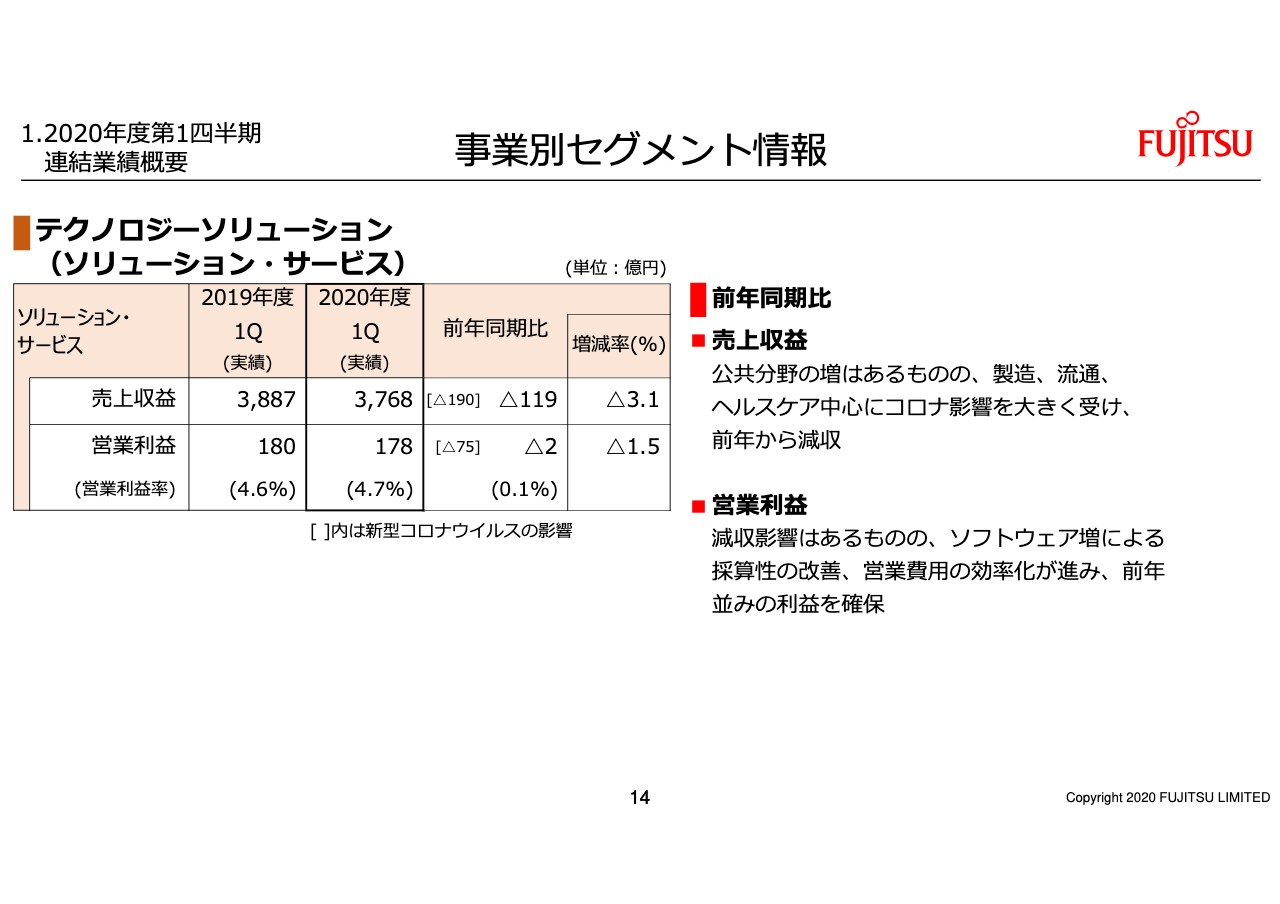

事業別セグメント情報 テクノロジーソリューション(ソリューション・サービス)

14ページはソリューション・サービスです。売上は3,768億円で、前年から3.1パーセント減です。前年からの継続プロジェクトを中心に公共分野は増加しましたが、新型コロナウイルスの影響を受け減収となりました。製造、流通、ヘルスケア分野を中心に新規プロジェクトの開始時期を見直す等の影響がありました。

営業利益は178億円でほぼ前年並みです。新型コロナウイルスによる減収影響はありましたが、ソフトウェア増加による採算性の改善、営業費用の効率化等により、前年並みの利益を確保しました。

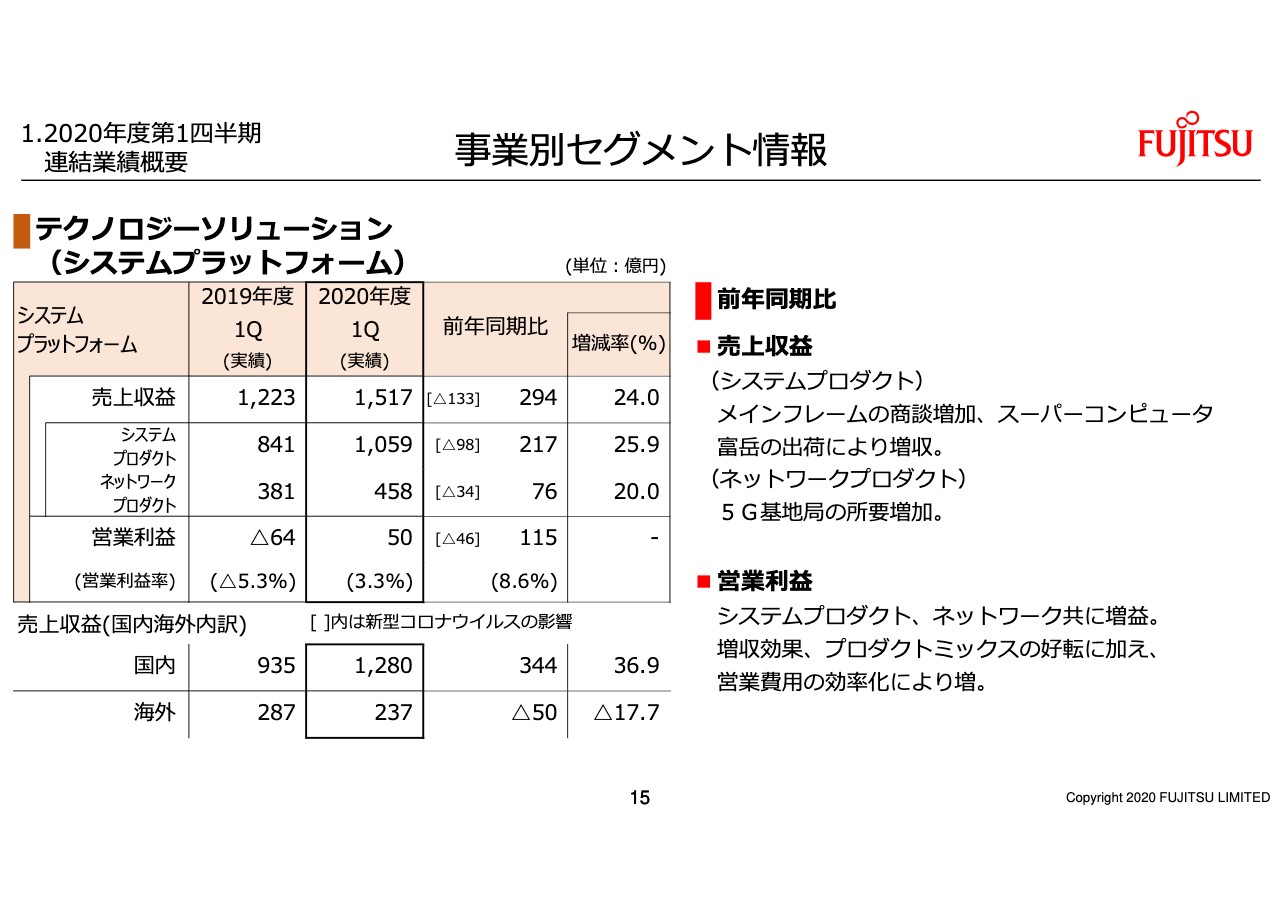

事業別セグメント情報 テクノロジーソリューション(システムプラットフォーム)

15ページはシステムプラットフォームですが、売上は1,517億円で前年から24パーセントの増収です。富岳の出荷やメインフレームの商談増加に加え、5G基地局の所要増加もあり、システムプロダクト、ネットワークともに増収です。

営業利益は50億円で、前年から115億円の改善となりました。システムプロダクト、ネットワークともに増益で、増収効果やメインフレームの増による採算性の改善に加え、営業費用の効率化も加わり、大きく改善しました。

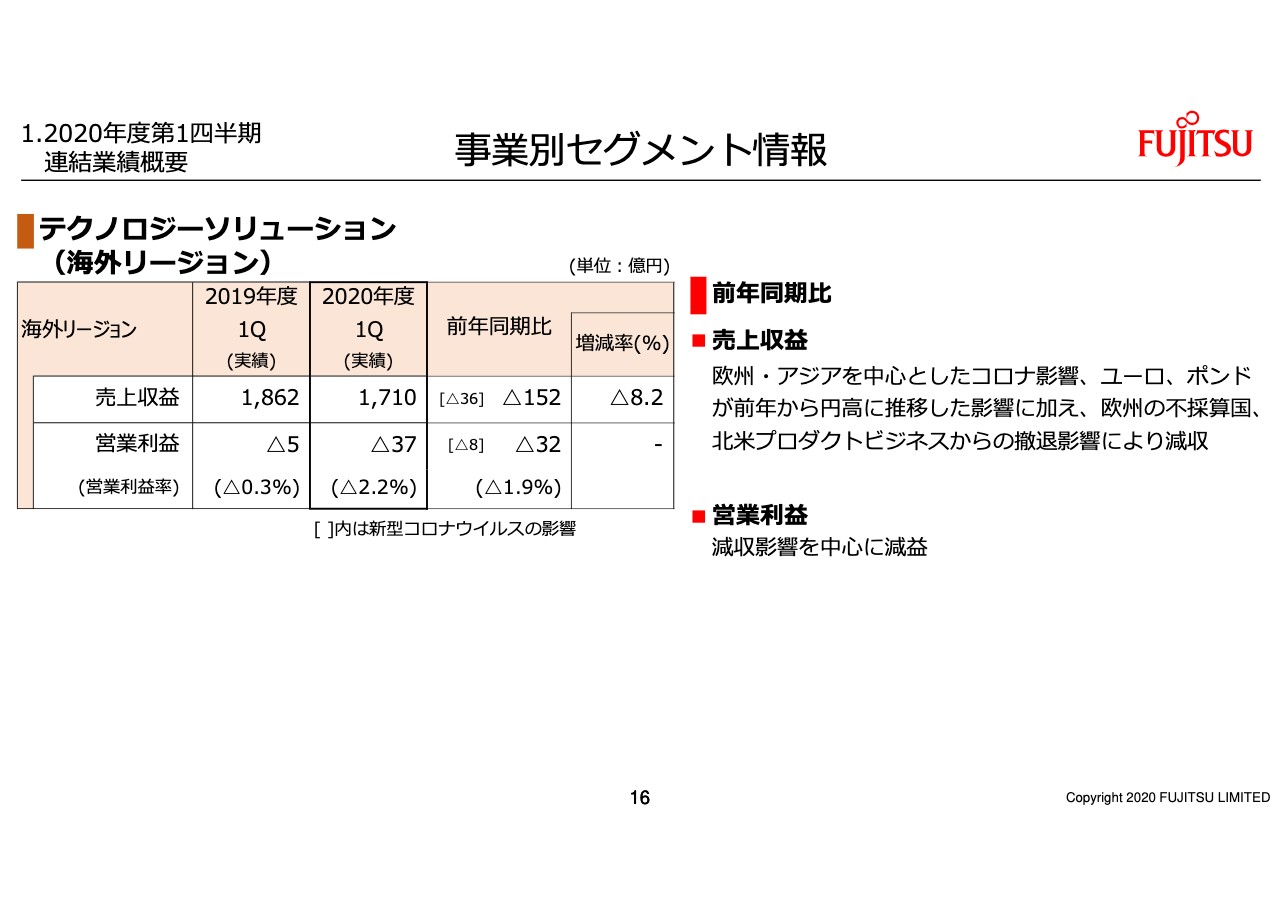

事業別セグメント情報 テクノロジーソリューション(海外リージョン)

16ページは海外リージョンです。売上は1,710億円で、新型コロナウイルスの影響を受けたことに加え、為替の変動、欧州の不採算国、北米プロダクトビジネスからの撤退もあり、前年から8.2パーセントの減収です。営業利益はマイナス37億円で、減収影響が大きく、前年から32億円の悪化です。

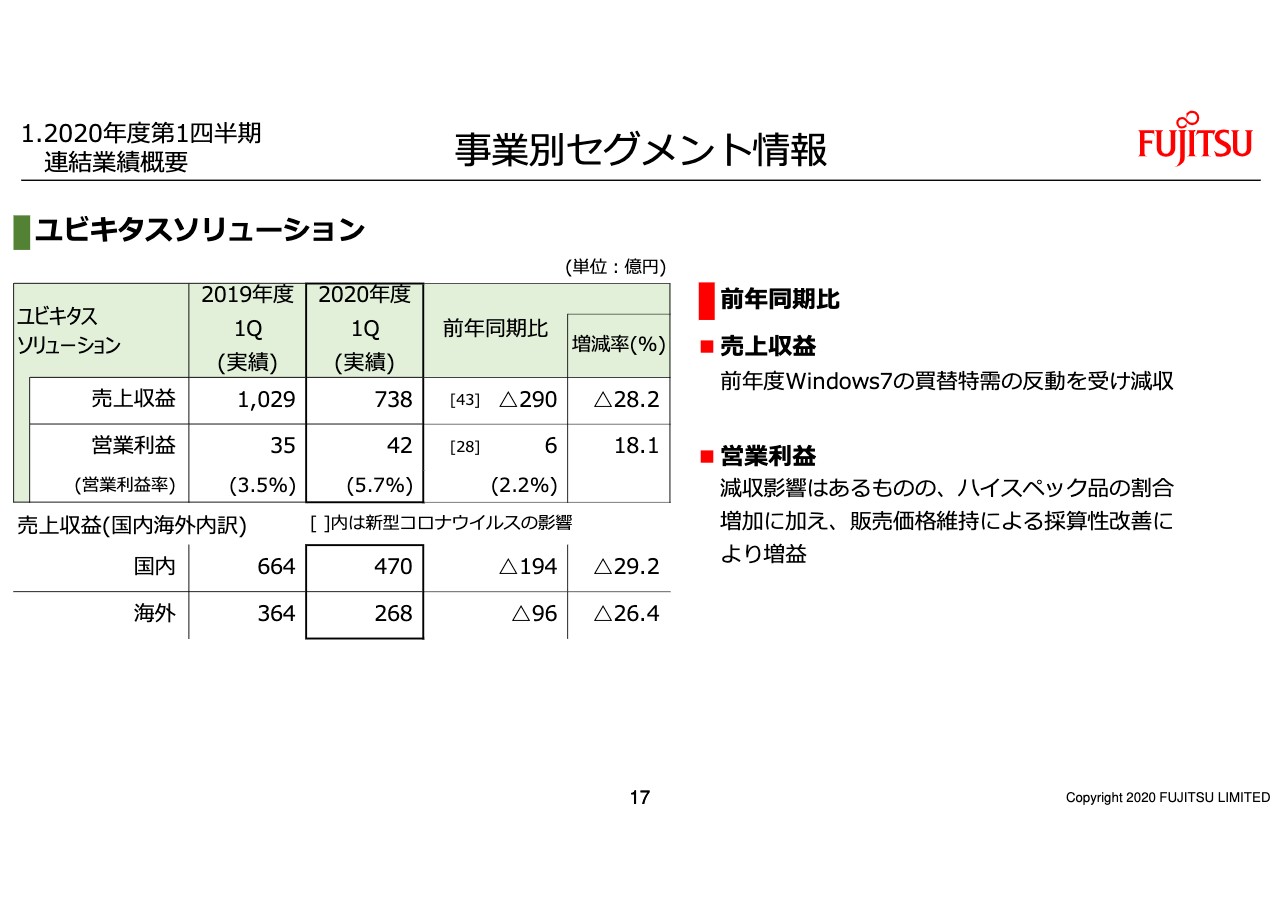

事業別セグメント情報 ユビキタスソリューション

17ページはユビキタスソリューションです。売上は738億円で、前年度「Windows7」関連の買い替え、独自の反動を受け、前年から28.2パーセントの減収です。営業利益は42億円で、前年から6億円の増益です。減収影響は大きく出ましたが、ハイスペック品の割合が増加したことに加え、販売価格も維持され、採算性改善が進みました。

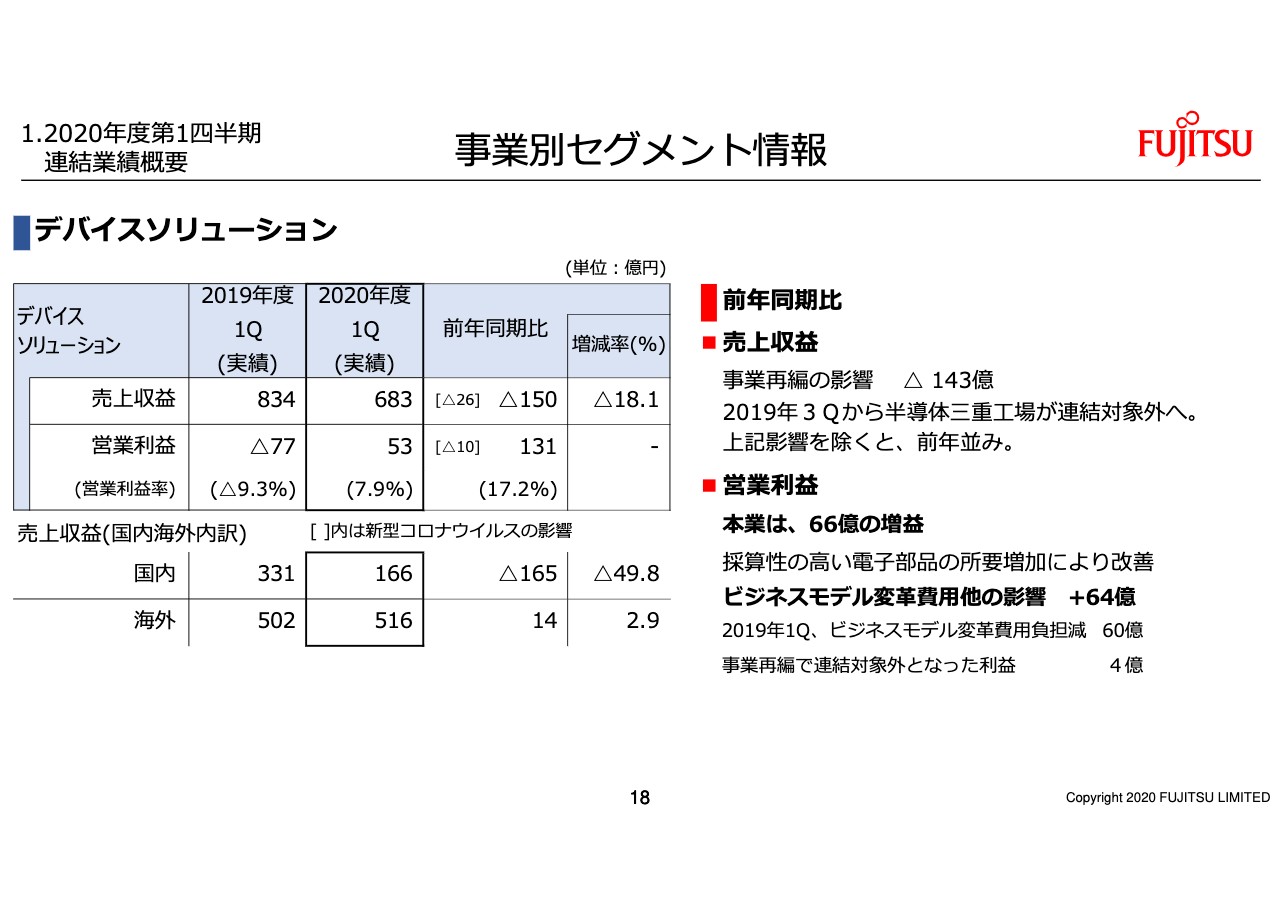

事業別セグメント情報 デバイスソリューション

18ページはデバイスソリューションです。売上は683億円で、前年から18.1パーセントの減収です。事業再編の影響が143億円で、こちらの影響を除くとほぼ前年並みの水準です。営業利益は53億円で、前年から131億円の改善です。昨年のビジネスモデル変革費用と事業再編の影響がプラスで64億円、電子部品の採算性改善により、本業は66億円の改善です。

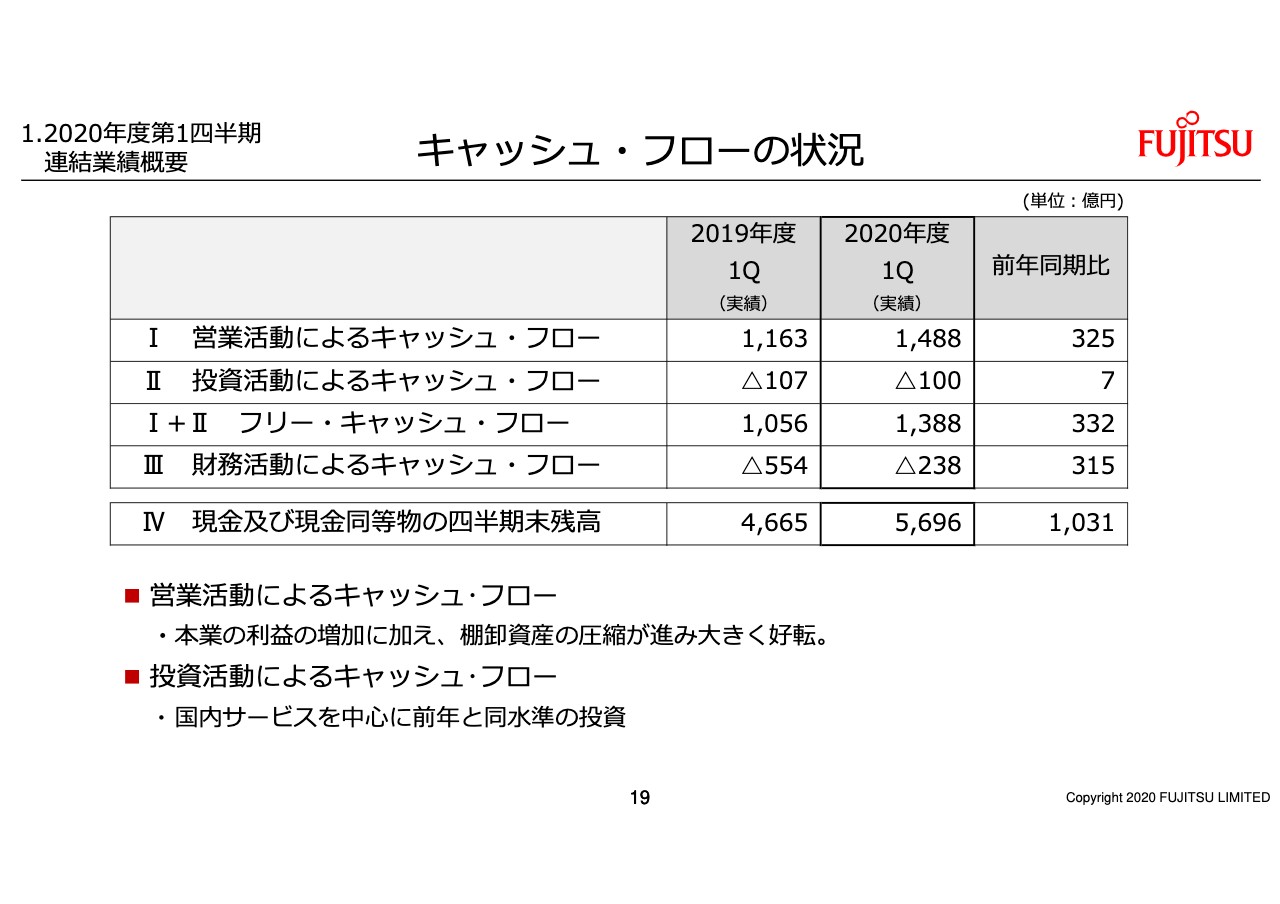

キャッシュ・フローの状況①

19ページはキャッシュ・フローの状況です。営業キャッシュ・フローは1,488億円で、利益の増加と棚卸資産の圧縮を中心に前年から325億円の増加です。投資キャッシュ・フローはマイナス100億円で前年並み、フリー・キャッシュ・フローは1,388億円です。

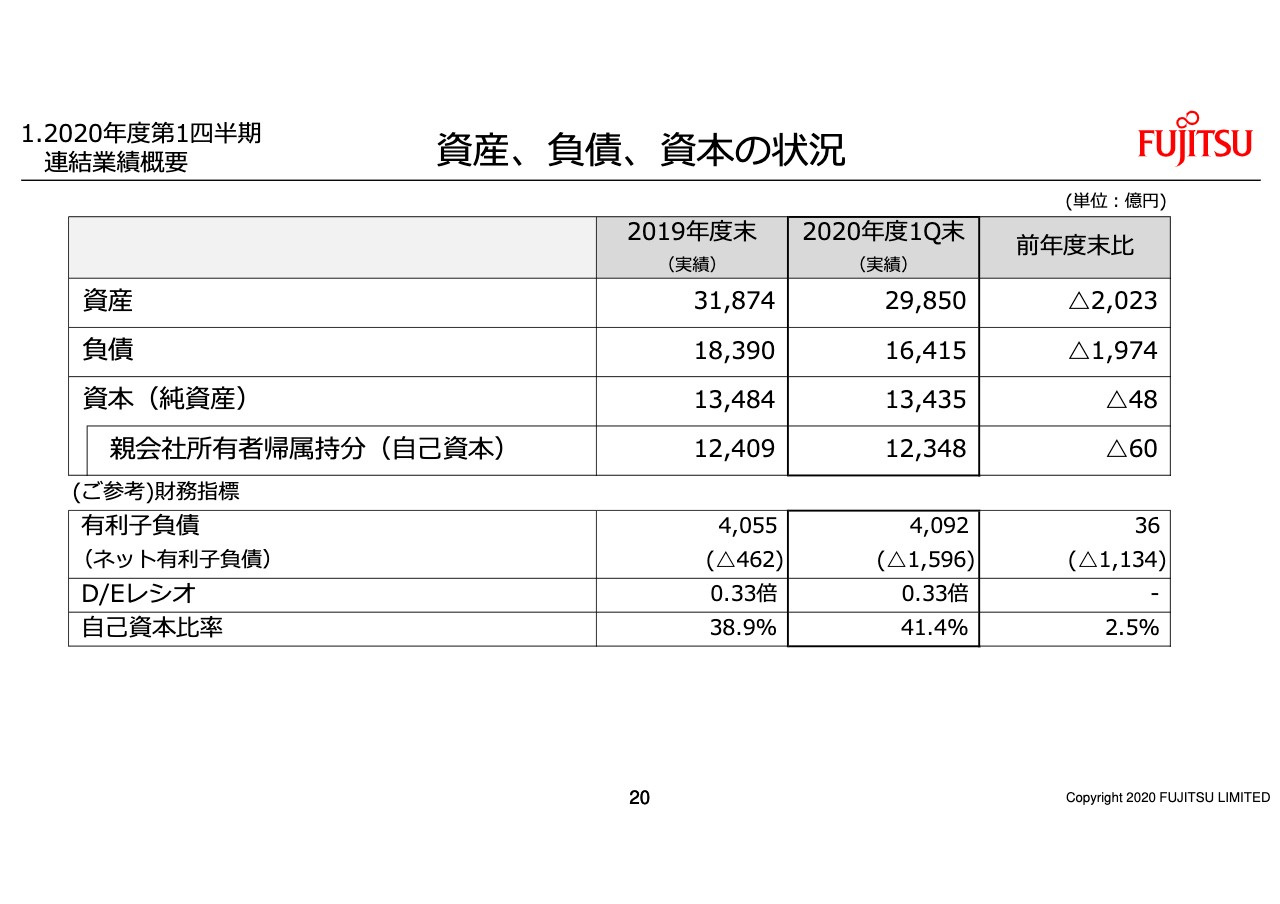

資産、負債、資本の状況

20ページは資産、負債、資本の状況です。純資産は1兆3,435億円、自己資本比率は41.4パーセントで、前年度末から2.5ポイントのプラスでした。利益の拡大と資産の圧縮が進み好転です。

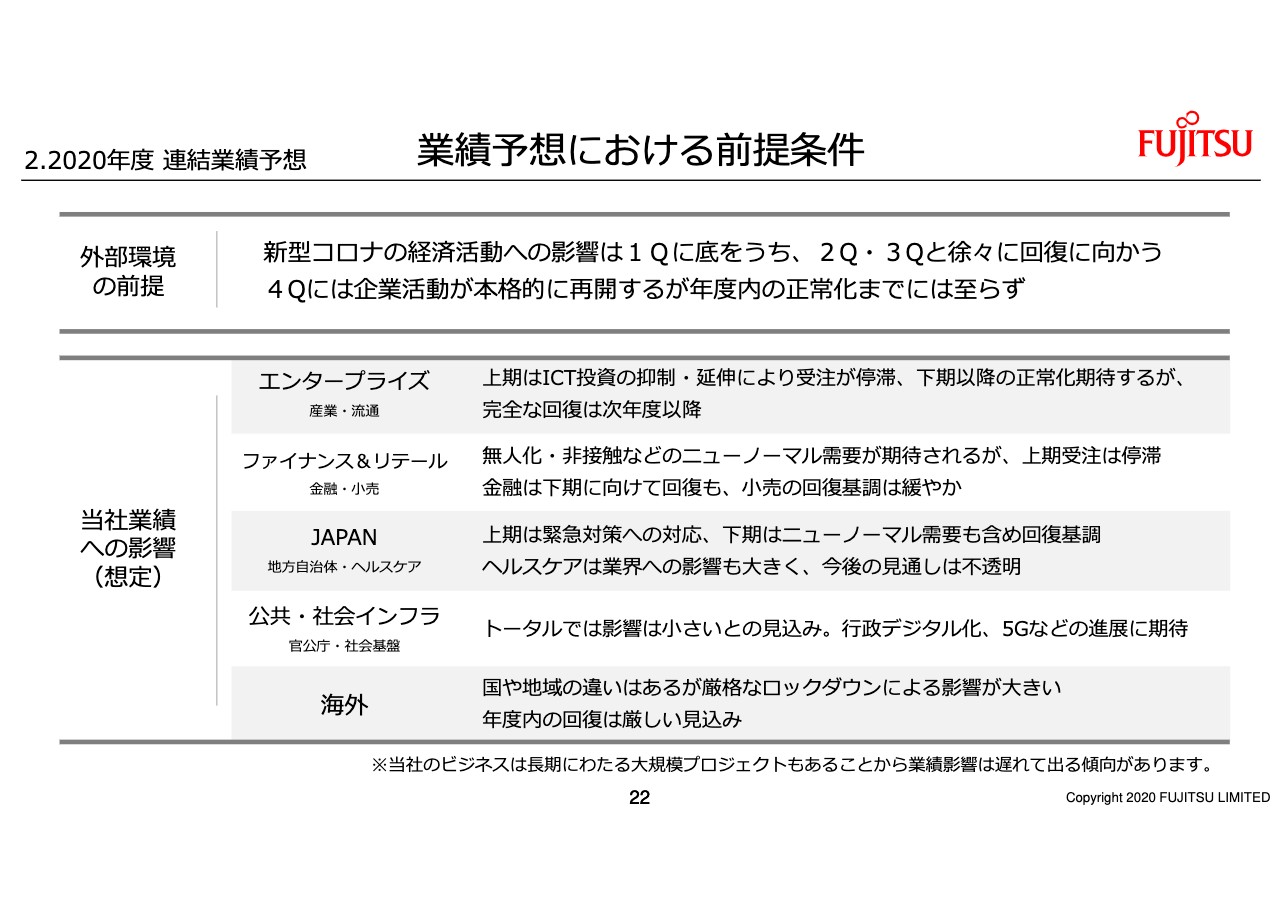

業績予想における前提条件

22ページからは年初時点で公表を見送った2020年度の業績予想です。まず業績予想の前提についてコメントします。新型コロナウイルスの影響による経済活動の停滞は、全体では第1四半期で底をうち、第2四半期、第3四半期と徐々に回復に向かい、第4四半期には本格的に企業活動が再開していることを前提として策定しています。

直近では感染が再拡大しているといった状況も見受けられますが、緊急事態宣言等により大きな経済活動の停滞が再び生ずることは全体に織り込んでいません。当社の業績への影響としては、日本国内では、製造、流通、小売に加え、ヘルスケア領域での収益に影響を与えることを見込みました。

海外については、厳格なロックダウンにより経済活動の停滞も大きいことに加え、日本と比べてまだまだビジネス基盤が弱いこともあり、回復にも時間を要すると考えています。

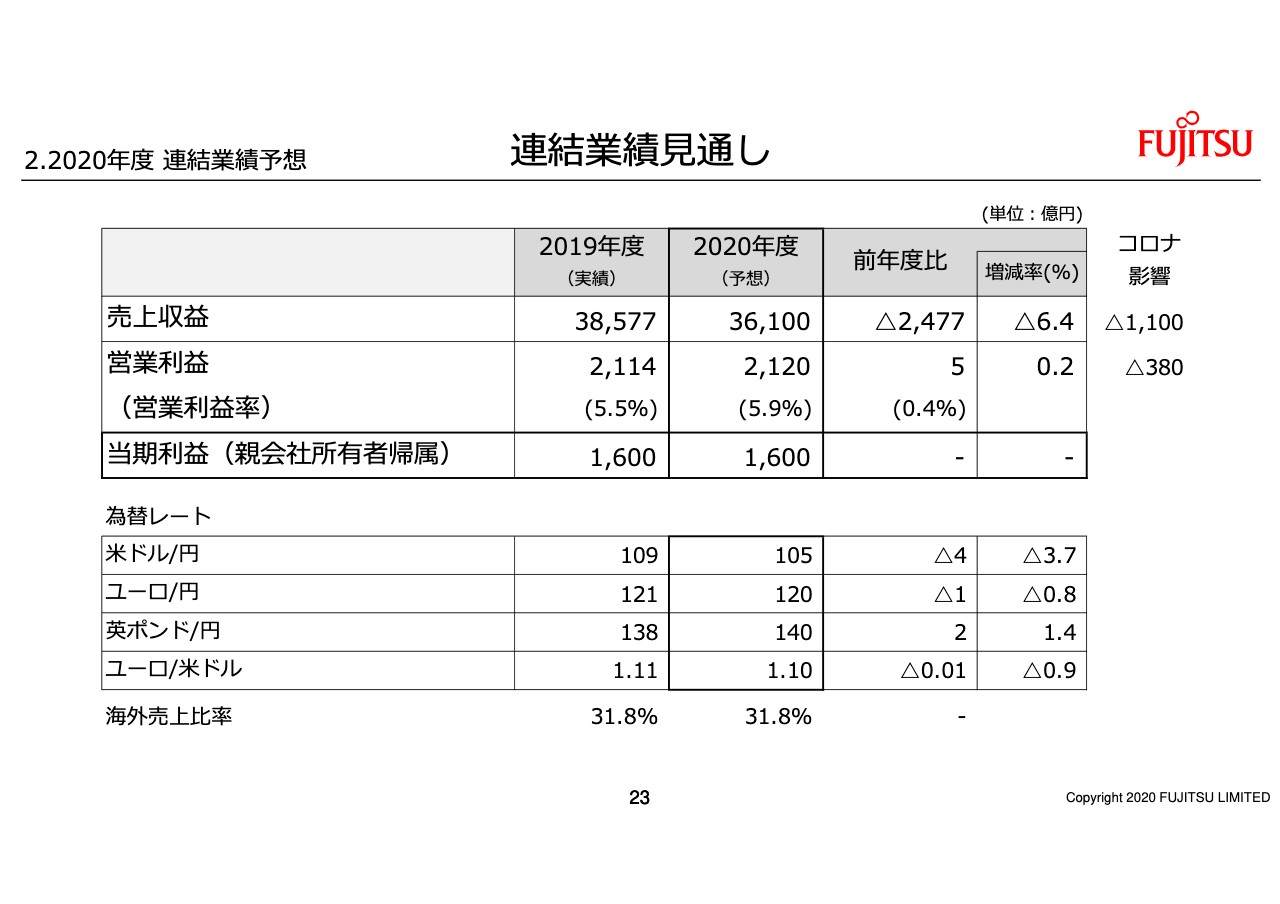

連結業績見通し

23ページは2020年度業績見通しです。売上収益は3兆6,100億円で、前年から2,477億円の減収です。新型コロナウイルスによる減収影響は1,100億円で、テクノロジーソリューションを中心に影響を見込んでいます。

それ以外では、ユビキタスが前年の特需反動を受け減収です。営業利益は2,120億円で前年並みですが、セグメントごとに増減はありますので、ウォーターフォールチャートで補足します。当期利益は1,600億円で前年並みです。

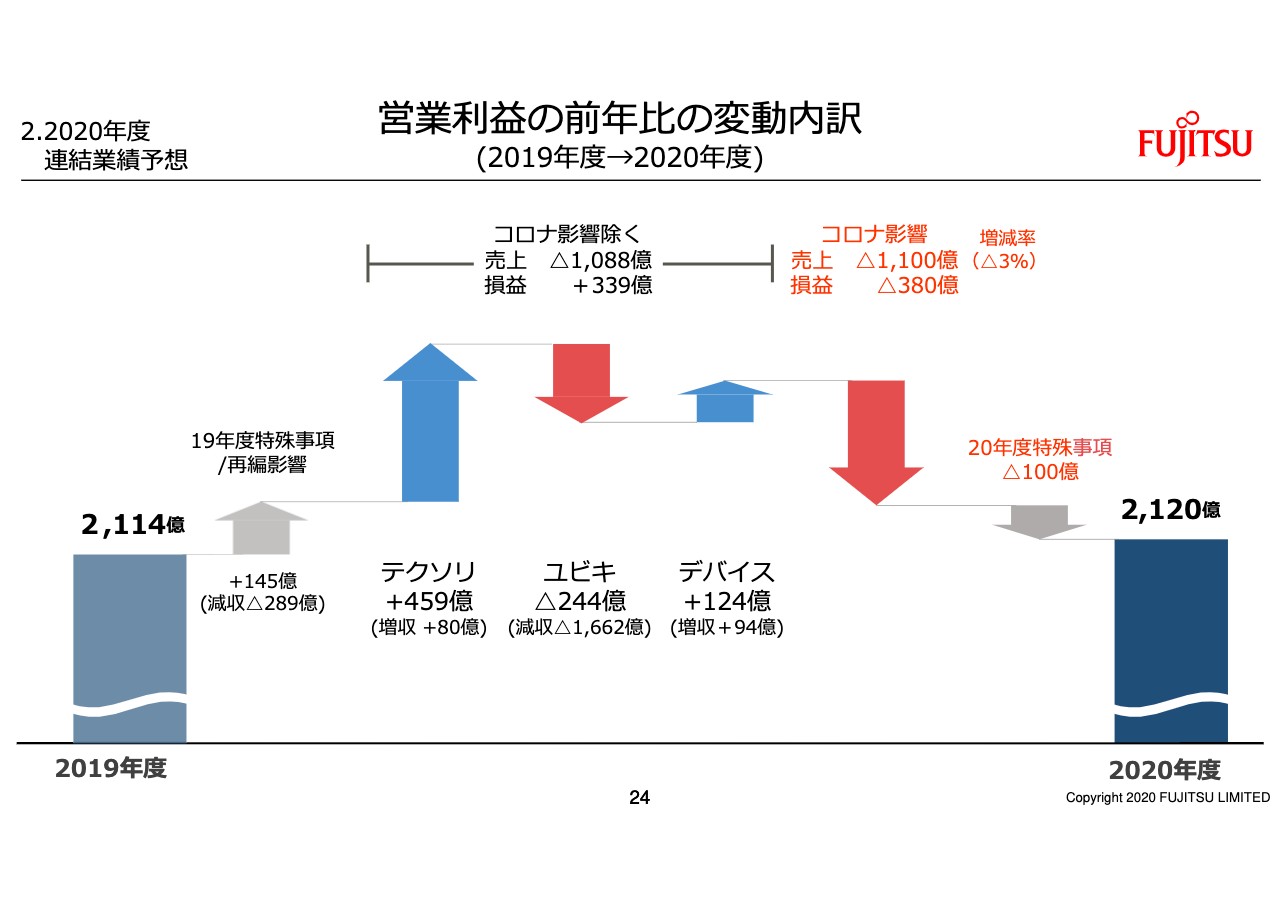

営業利益の前年比の変動内訳②

24ページでは、営業利益の前年からの変動要因をご説明します。スライドの一番左側の2019年度営業利益である2,114億円を基点に、前年からの増減をコメントします。最初の上向きの矢印は、前年の特殊事項と再編影響の合計でマイナス145億円の負担がなくなった影響です。次の上向きの矢印が、テクノロジーソリューションで459億円の増益です。ソリューションサービスの採算性改善、5G基地局の所要の増加に加え、営業費用の効率化を進める計画です。

次の下向きの矢印は、ユビキタスで244億円の減益となり、前年特需の反動減の影響を反映した計画です。次の上向きの矢印は、デバイスで124億円の増益となり、電子部品の所用増と採算性改善を折りこみました。

次の赤い下向きの矢印は新型コロナウイルスの影響です。売上はマイナス1,100億円で前年から約3パーセントの減収、利益は380億円を見込みました。最後のグレーの下向きの矢印は、今年度の特殊事項として100億円のビジネスモデル変革費用をテクノロジーソリューションに織り込んでいます。すべてを合計した2020年度の営業利益の予想は2,120億円です。

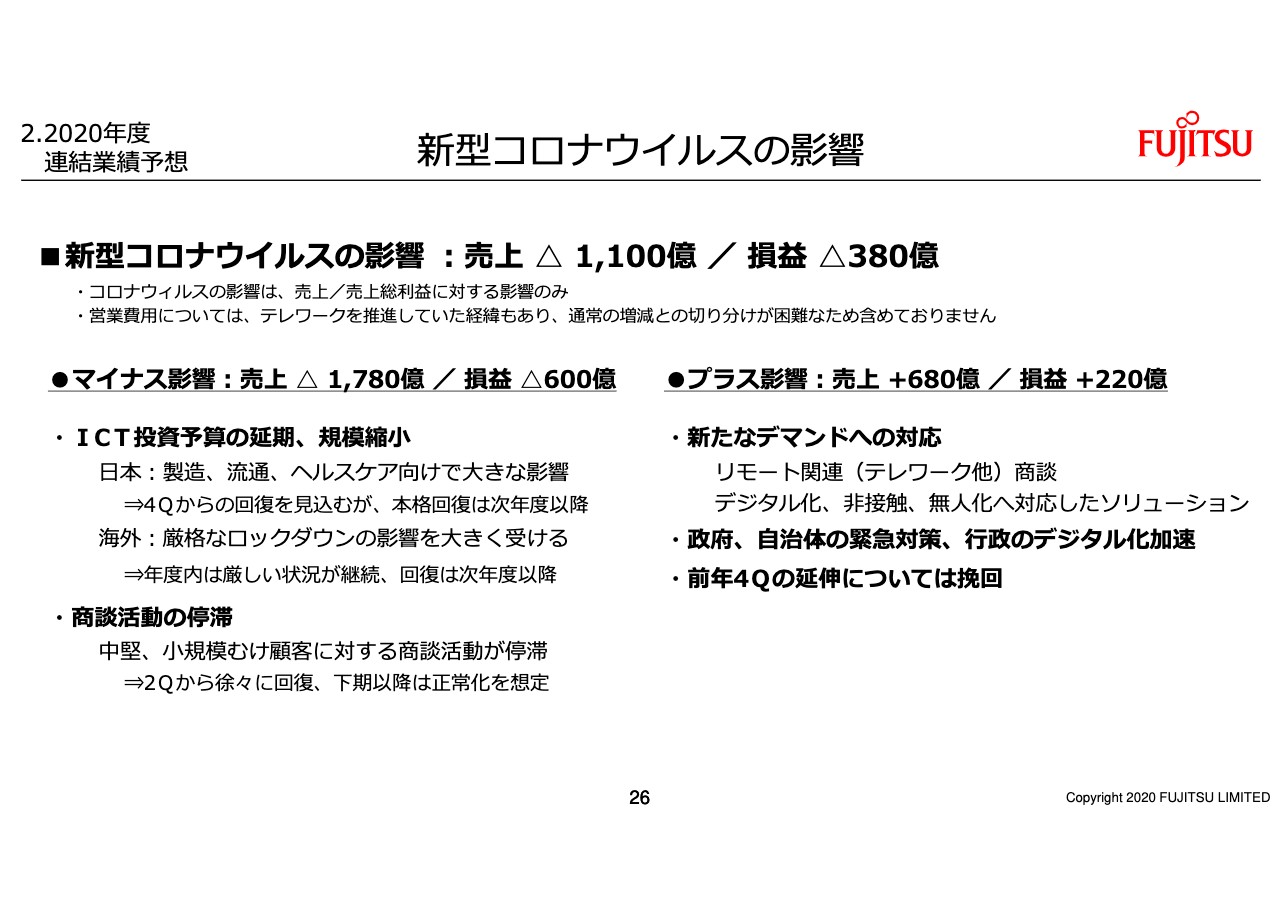

新型コロナウイルスの影響②

26ページは年間の新型コロナウイルスの影響についてです。マイナスの影響は売上で1,780億円減、利益面で600億円減の一方、プラス面は売上で680億円増、利益面で220億円増を見込んでいます。

合計で売上はマイナス1,100億円、利益はマイナス380億円の影響です。マイナスの内容はすでに触れていますので、ここでは回復時期についてコメントします。日本国内では、製造流通などは第4四半期から戻りだし、本格的な回復は次年度の前半とみています。海外は年度内は厳しい状況が継続し、回復は次年度以降になる見込みです。

一方で、プラスの影響はテレワーク等のリモートへの対応が多くの割合を占めていますが、それ以外でもニューノーマルな社会実現に必要なソリューションを提供していくことも計画に織り込んでいます。

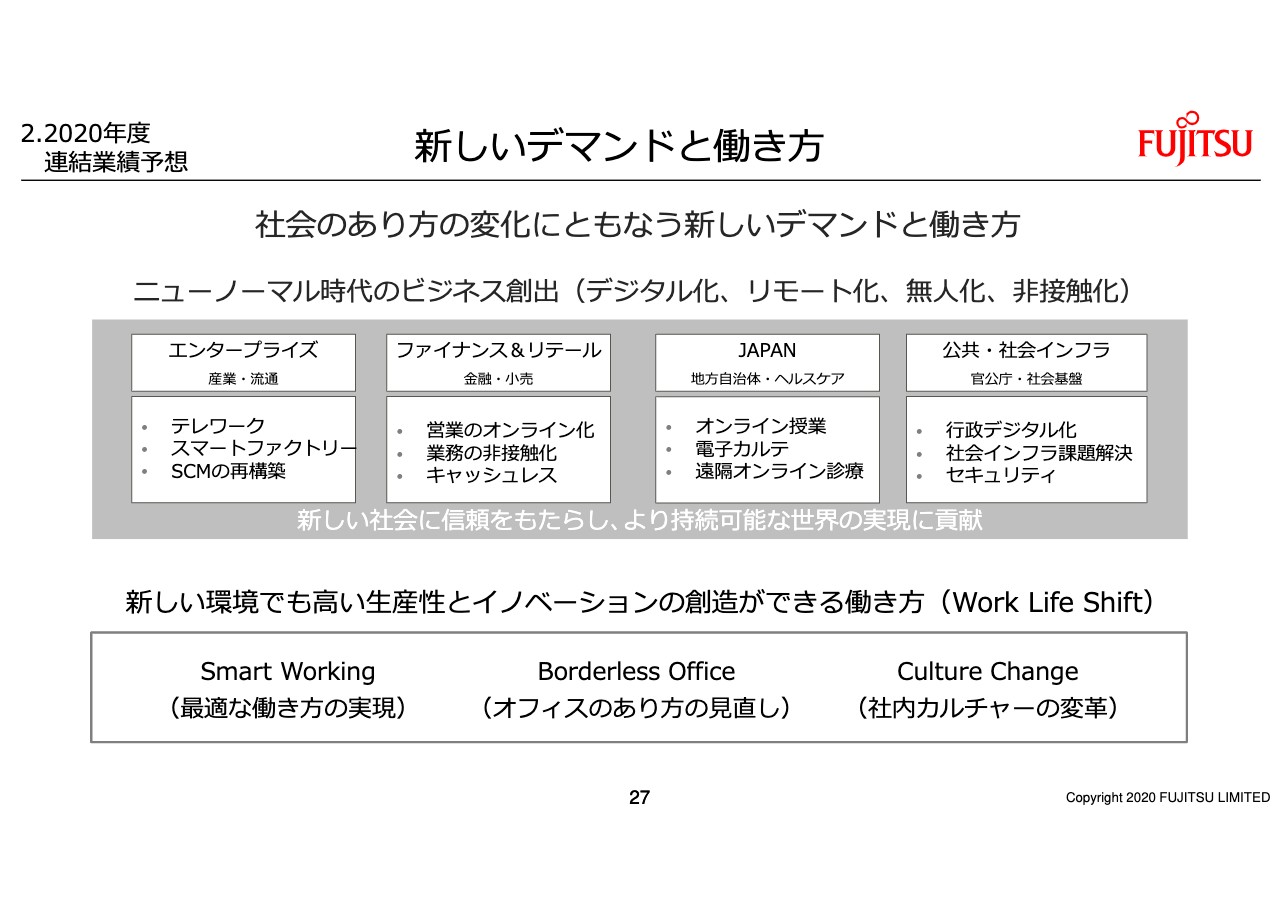

新しいデマンドと働き方

27ページはスライドの上段にニューノーマル時代のビジネス創出分野を表記しています。デジタル、リモート、無人、非接触といったキーワードをベースに、各業種で求められるソリューションを整備し、社会に貢献するとともにビジネスの拡大を目指していきます。

スライドの下段ですが、「Work Life Shift」による働き方の見直しについても進めていきます。一定の削減効果を見込んでいますが、単なる費用削減にとどまらず、生産性、従業員満足度の向上に加え、実現に必要なソリューションを確立し、お客さまへの提案につなげていくための活動です。

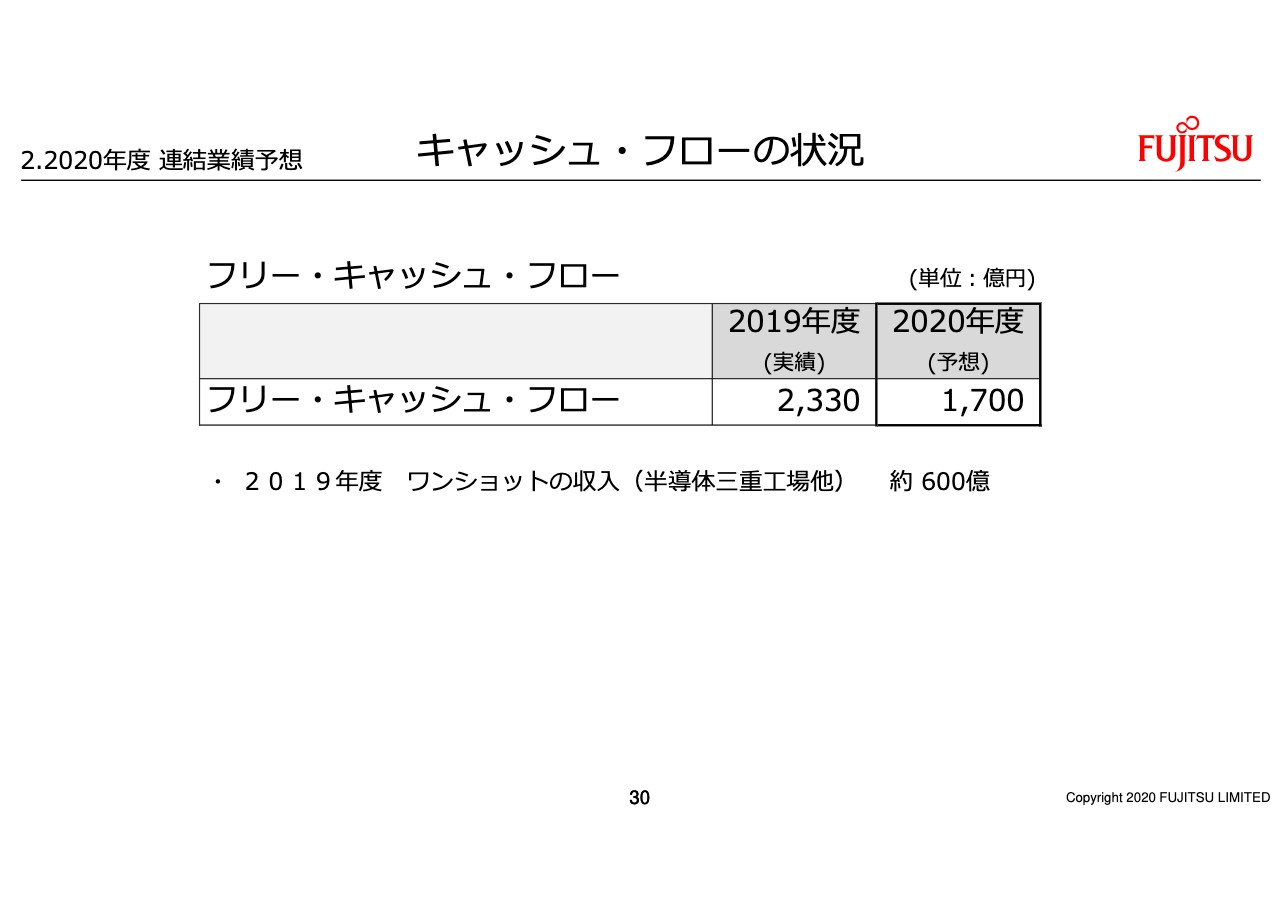

キャッシュ・フローの状況②

30ページはキャッシュ・フローの予想です。フリー・キャッシュ・フローは1,700億円で、前年に計上したワンショットの事業譲渡、株式売却等の収入がなくなるため、前年と比較すると630億円減少する計画です。

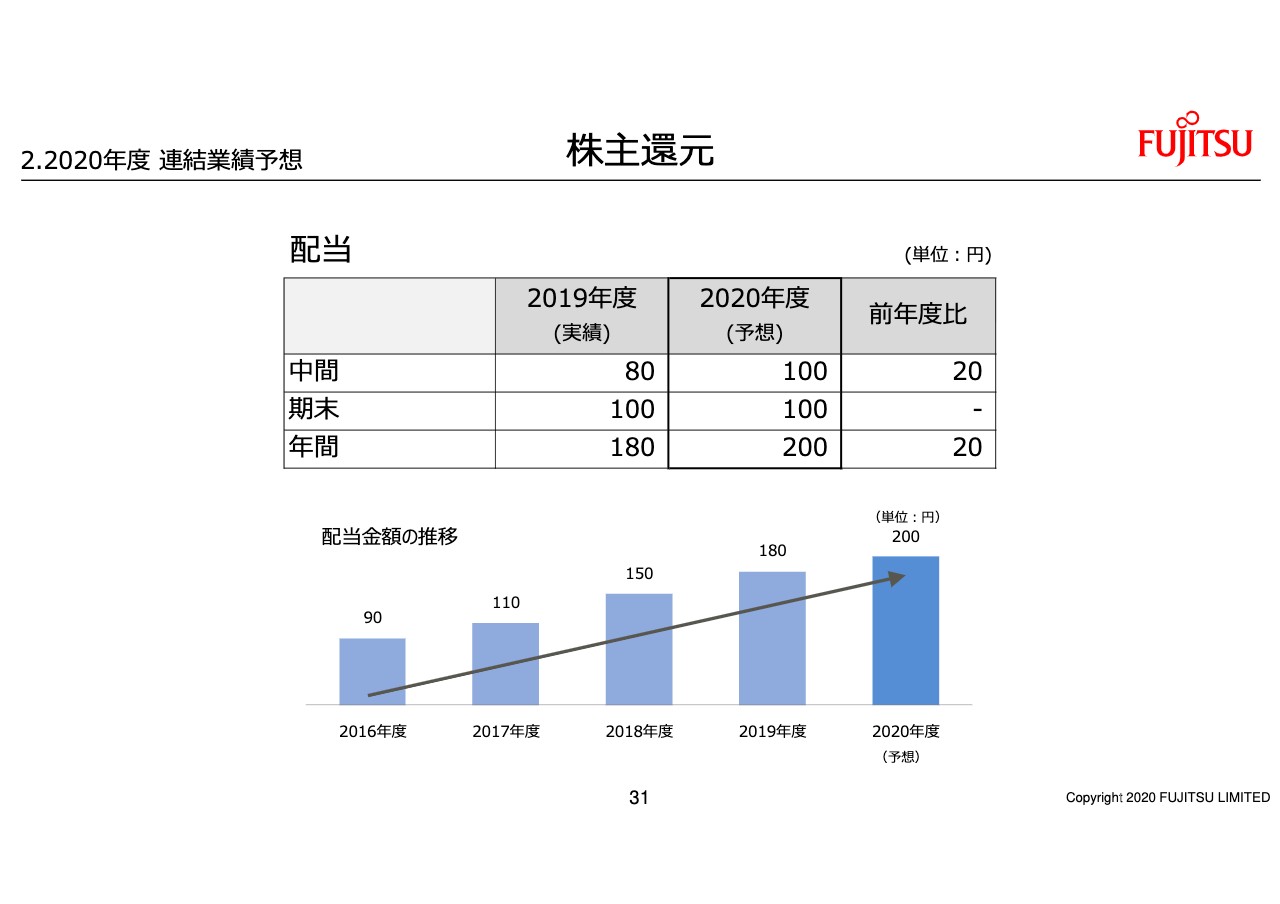

株主還元

31ページは2020年度の配当の計画です。1株あたりの配当は中間配当で100円、期末配当で100円で合計200円、年間では20円の増額を計画しています。利益計画は昨年とフラットですが、新型コロナウイルスの影響も含めて一定の利益水準と健全な財務基盤を確保できるという状況を背景に、当社の方針どおり安定的な増額を行なう予定です。

Ⅰ.財務戦略の方向性

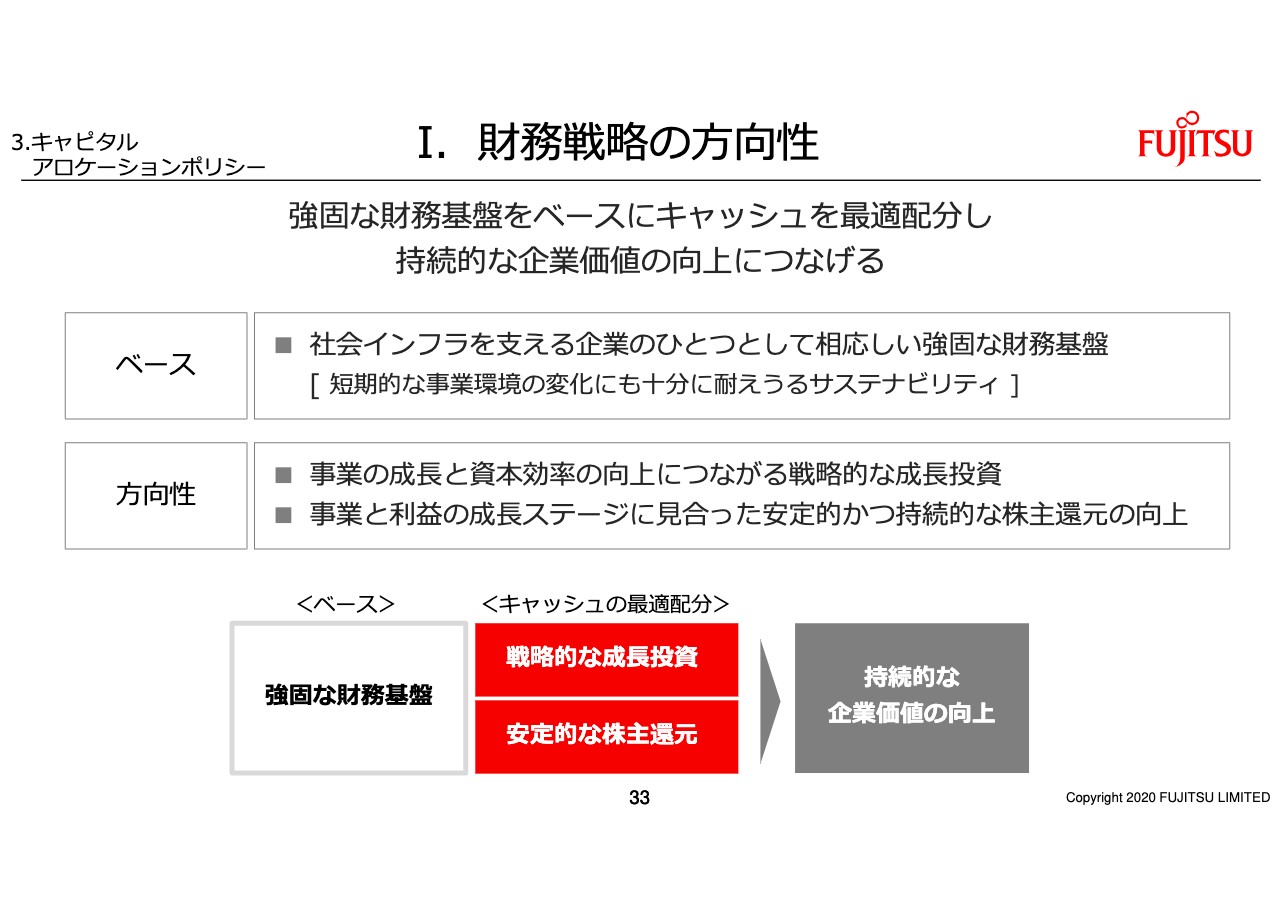

33ページからキャピタルアロケーションポリシーについてご説明します。まず前提となる財務戦略の方向性ですが、ベースとなるのは強固な財務基盤で、社会インフラを支える企業のひとつとして短期的な事業環境の変化に十分耐えうるサステナビリティの確保が何より重要です。

新型コロナウイルスの影響など足元の状況を見て、あらためてその重要性を再認識しています。その上で戦略的な重要投資と安定的な株主還元の向上をバランスよく実行し、事業価値の持続的向上につなげていきます。

Ⅱ.キャピタルアロケーションポリシー

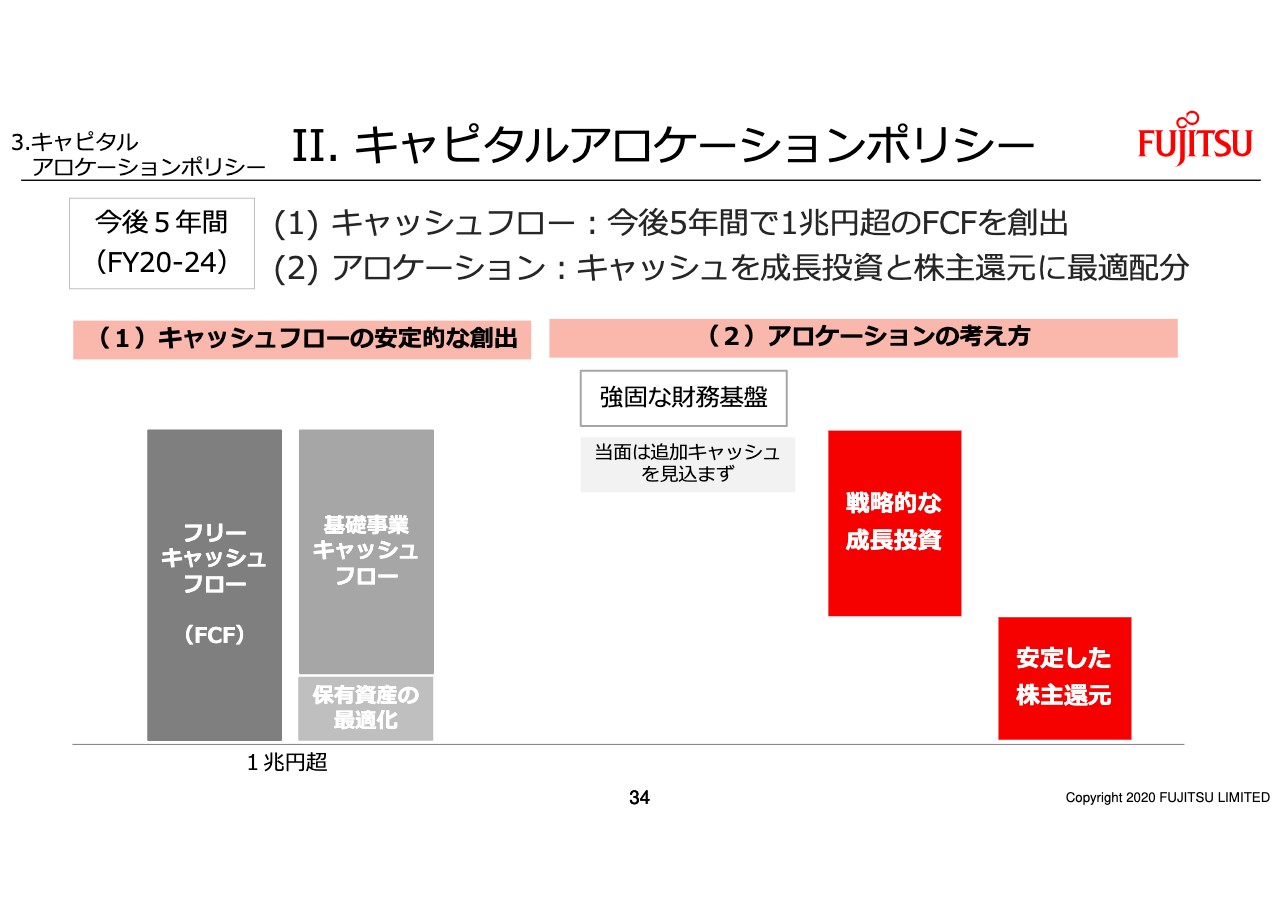

34ページは先ほどお伝えした方向性に基づくキャピタルアロケーションポリシーの全体概要を示しています。なお、アロケーションの大きな考え方になるため、数字も出てきますが、2022年度を達成年度とした財務目標よりやや長い目線でのグランドデザインとして、今後5年間というレンジで捉えています。

1点目の配分ですが、配分の基になる資金の厳選、キャッシュ・フローです。今後5年間で1兆円超のフリー・キャッシュ・フローの創出を目指します。2点目はその資金のアロケーションです。財務基盤をベースとしながらキャッシュを成長投資と株主還元に最適配分していきます。次ページからそれぞれの項目について補足します。

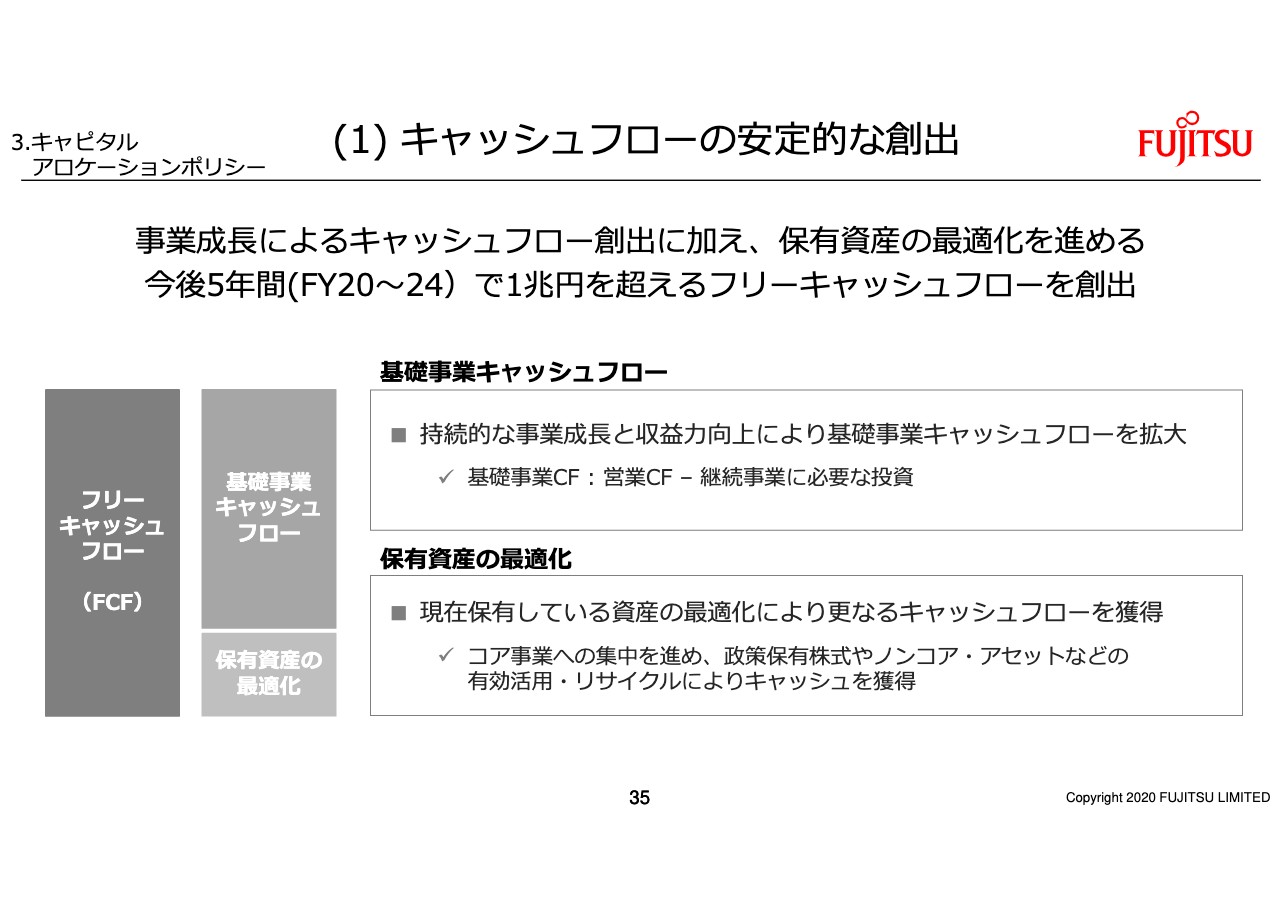

(1)キャッシュフローの安定的な創出

35ページは資金の厳選、キャッシュ・フローの安定的な創出についてです。事業成長によるキャッシュ・フローの創出に加え、保有資産の最適化により、追加的なキャッシュを獲得します。スライドの左下の図がイメージです。基礎事業キャッシュ・フローとは、継続事業の本業で生み出されるキャッシュ・フローです。

こちら加えて、保有資産の最適化により、政策保有株式やノンコア・アセットの譲渡、売却を着実に実施し、さらなるコア事業への集中を進めていきます。2つを合計して、今後5年間で1兆円を超えるフリー・キャッシュ・フローの創出を目指します。

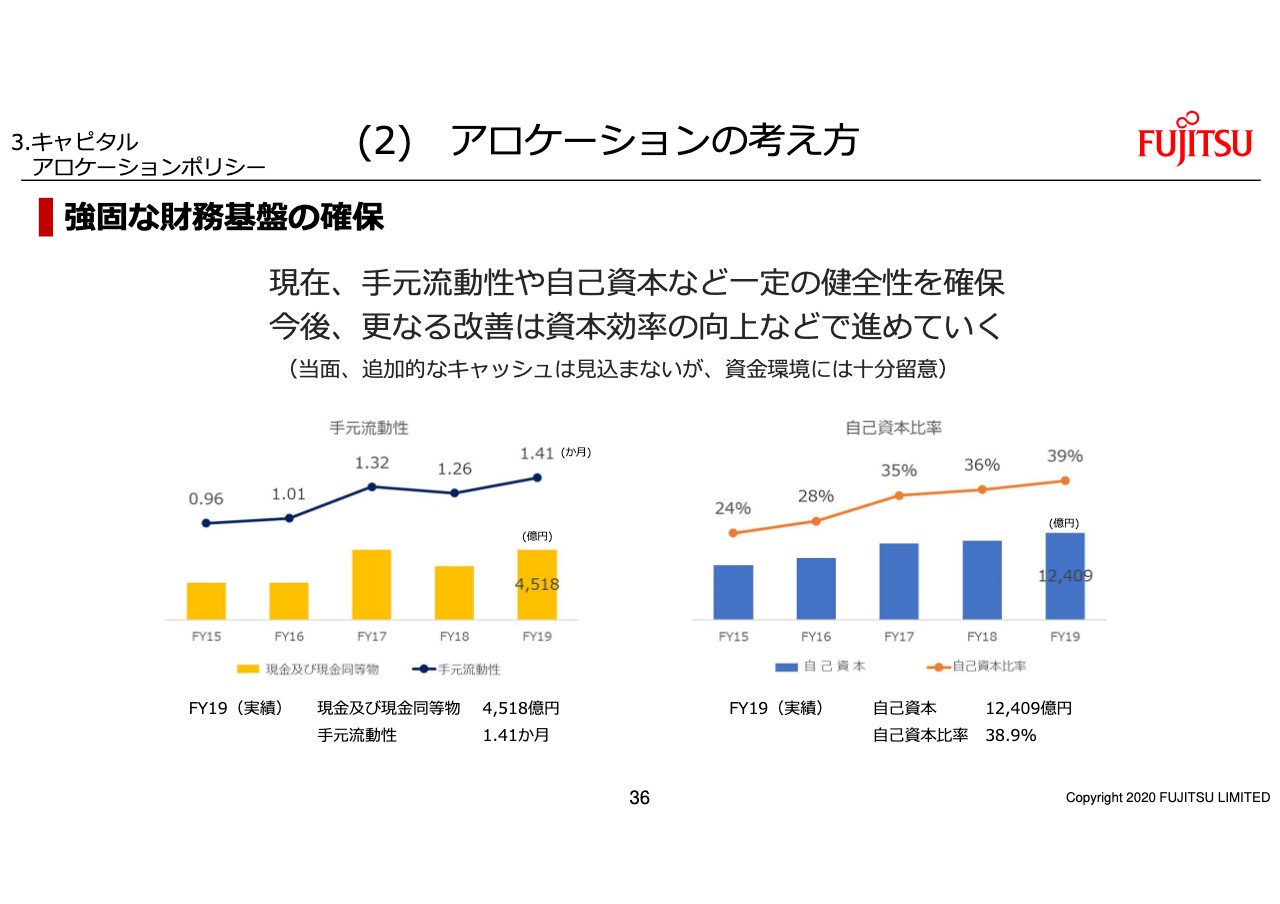

(2)アロケーションの考え方 強固な財務基盤の確保

36ページからはアロケーションの考え方になりますが、最初に財務基盤の確保についてです。ここ数年、財務基盤の強化に取り組んできました。まだまだ盤石というまでには至りませんが、一定の健全性の確保は進んでいます。

さらなる改善については、資本効率の向上などで実現を図ることとし、当面は追加的なキャッシュは見込んでいません。もちろん、足元の不安定な経済状況も見きわめながら、資金環境については十分注意して進めていきます。

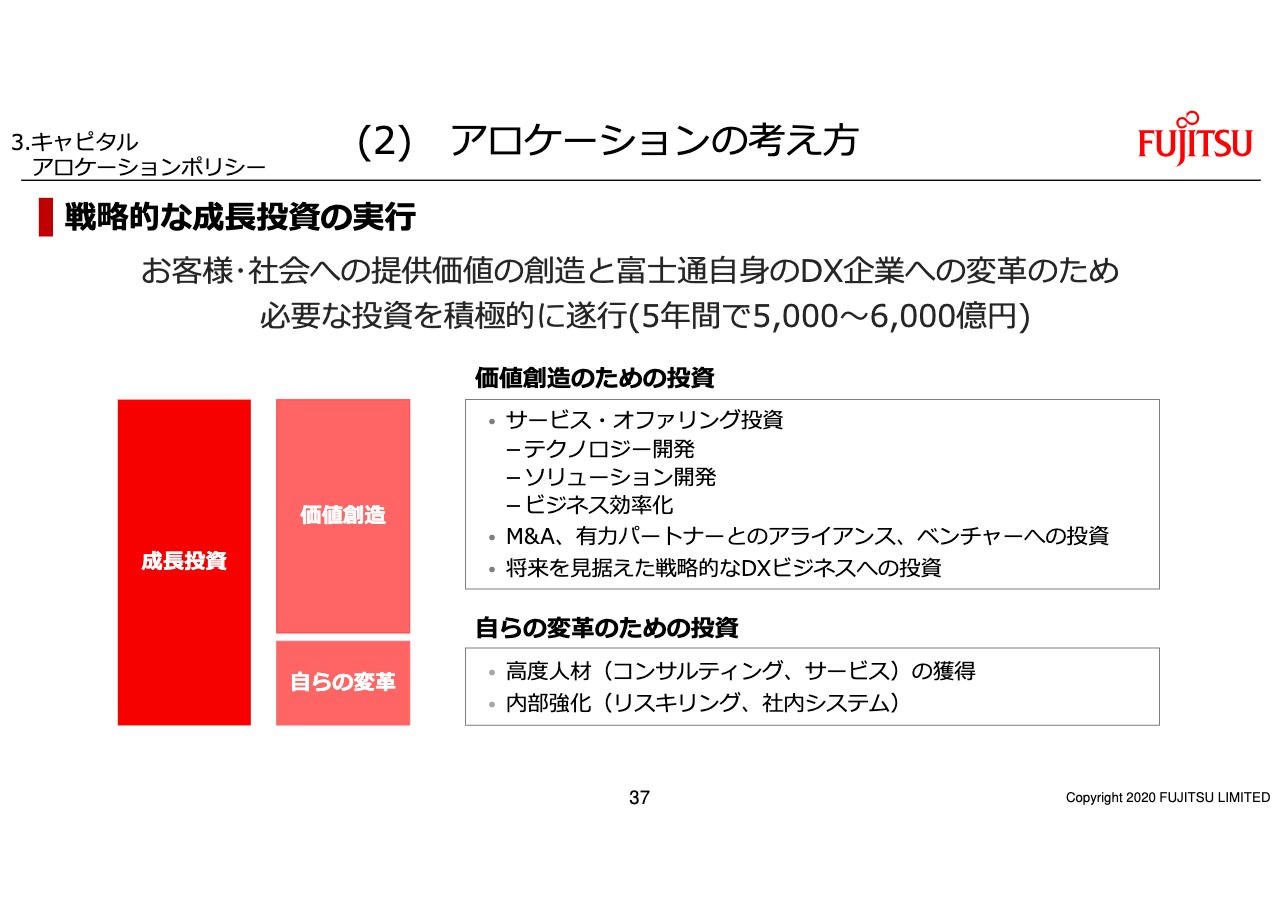

(2)アロケーションの考え方 戦略的な成⻑投資の実⾏

37ページはアロケーションの考え方の2点目です。最も優先度が高いのが成長投資になります。お客さまへの提供価値の創造と富士通自身のDX企業への変革のため、必要な投資については積極的に実施していきます。

今後5年間で5,000億円から6,000億円程度の規模を見込んでいますが、具体的な内容についてはお示ししているとおりになります。なお、成長投資の実行にあたっては、投資回収のモニタリングの徹底、規律ある成長投資を進めていきます。

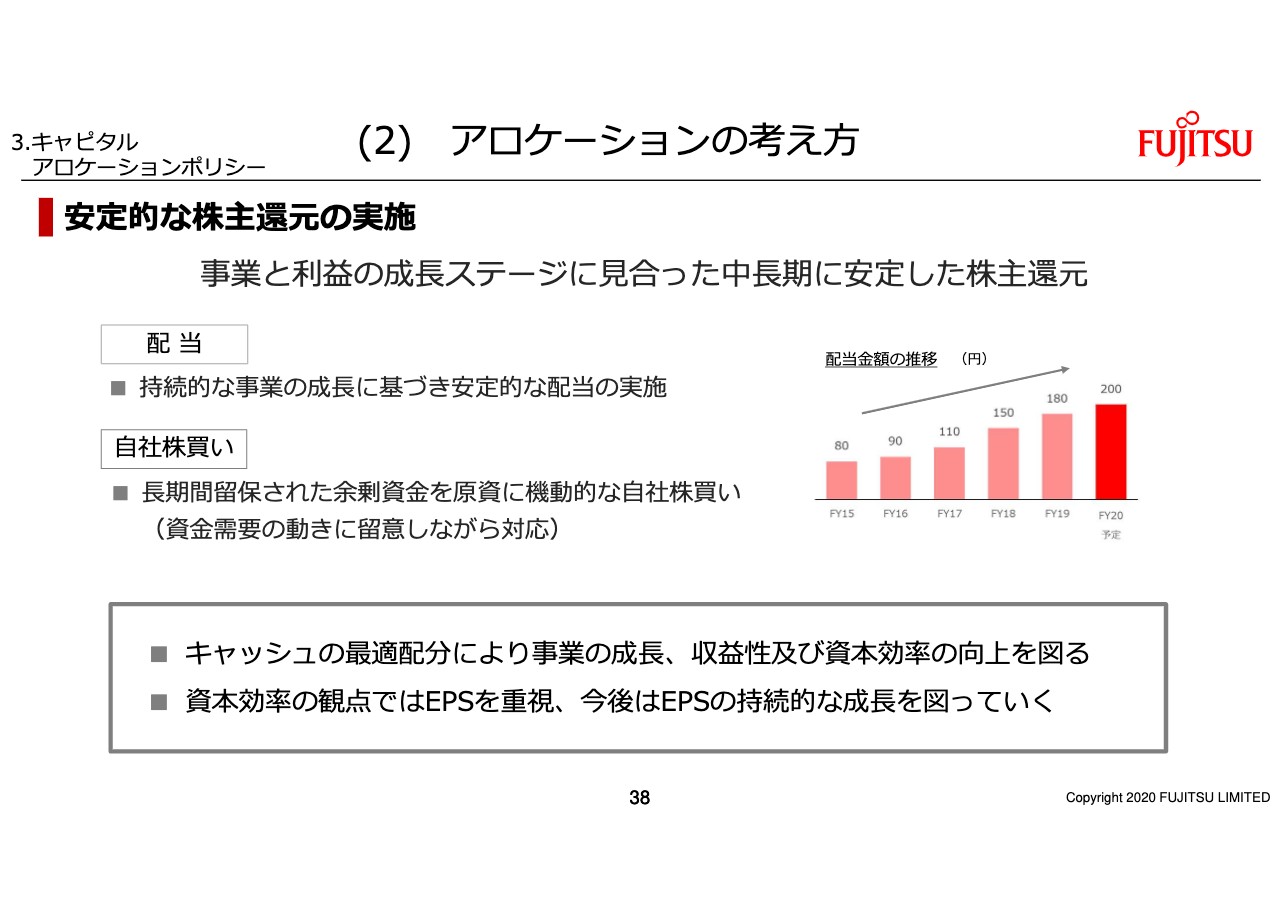

(2)アロケーションの考え方 安定的な株主還元の実施

38ページはアロケーションの考え方の3点目で、株主還元についてです。株主還元は事業と利益の成長ステージに基づき、中長期的に安定的かつ持続的な実行を目指していきます。配当については安定的な実施が第一です。

事業環境は予断を許しませんが、2020年度も増配が実現できるようにしっかりと取り組んでいきます。また、長期間留保された余剰資金があった場合、こちらを原資に自社株買いも実行していきます。

当然ですが、事業環境や経済動向が大きく変化する局面では、資金の需給バランスをしっかり見て機動的に判断していきます。以上が当社のキャピタルアロケーションポリシーになります。

最後になりますが、富士通はフリー・キャッシュ・フロー、キャッシュ・フロー創出額を強化し、その最適配分により事業の成長や、収益性および資本効率の向上を図っていきます。

事業の成長と収益性の向上は、財務目標としている売上伸張と営業利益率の改善で図っていき、資本効率の観点ではEPSを重視していきます。中長期にわたり持続的にEPSが成長するようしっかり取り組んでいきます。

ニューノーマルの時代において、富士通が社会やお客さまに長期的に安定した貢献を行なっていくためには、当社自身のサステナブルな成長が必須です。当社はこのようなポリシーに基づき、中長期的な視点に立った持続的な企業価値向上を進めていきます。引き続き、当社の事業運営に対してご理解、ご支援を賜りますよう、よろしくお願いいたします。私の説明については以上です。