2020年7月30日に行なわれた、TDK株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:TDK株式会社 専務執行役員 山西哲司 氏

2021年3月期 第1四半期決算のポイント

山西哲司氏:山西です。本日はご多忙のところ、TDK株式会社2021年3月期第1四半期の決算説明会にご参加いただきましてありがとうございます。また、前回同様リモートの開催になり、みなさまにはご不自由おかけしますがよろしくお願いいたします。

それでは、私から連結業績概要について説明します。まず決算のポイントです。新型コロナウイルス感染症が世界的に拡大し、実体経済への影響が甚大となっている環境の中、当第1四半期の当社事業における事業環境は、期初想定していた水準に対してさまざまな変化が生じてきています。

自動車市場やハードディスクドライブ市場においては、主要得意先での工場稼働停止が大きく影響し、それらの市場向けの売上が期初想定水準を大きく下回る状況となっています。

ICT市場において、スマホ需要は期初想定どおり前年同期から大きく減少して推移した一方で、リモートワーク、リモートラーニングの進行により、デジタルトランスフォーメーションが一気に加速し、モバイルデバイス、5G関連の需要が期初想定以上に拡大しています。

このように、対象とする重点市場において期初想定の需要動向に変化が出てきており、セグメントごとの業績にもそれぞれ濃淡が出てきています。前年同期比で見ると、全体売上は8.1パーセントの減収、営業利益は26.4パーセントの減益となりました。

また、厳しい市場環境の中でも二次電池は確実に需要を取り込み、増収増益を確保しています。DXの加速により、PCやタブレット、5G基地局向けの需要が拡大したことで二次電池やMLCC、高周波部品の販売が増加しました。前年同期比で売上を大きく伸ばし、期初想定水準も大きく上回る結果となり、厳しい収益状況を想定していた当第1四半期の全社の業績を大きく引き上げてくれました。

一方で、自動車市場の需要低迷により、自動車向け売上構成比率が相対的に高い受動部品、またコンベンショナルなセンサの販売については期初想定以下で推移しています。また、ハードディスクドライブ用のヘッドについては主要得意先の工場稼働停止の影響を大きく受け、販売数量が期初想定以上に減少し、収益が大きく悪化しています。

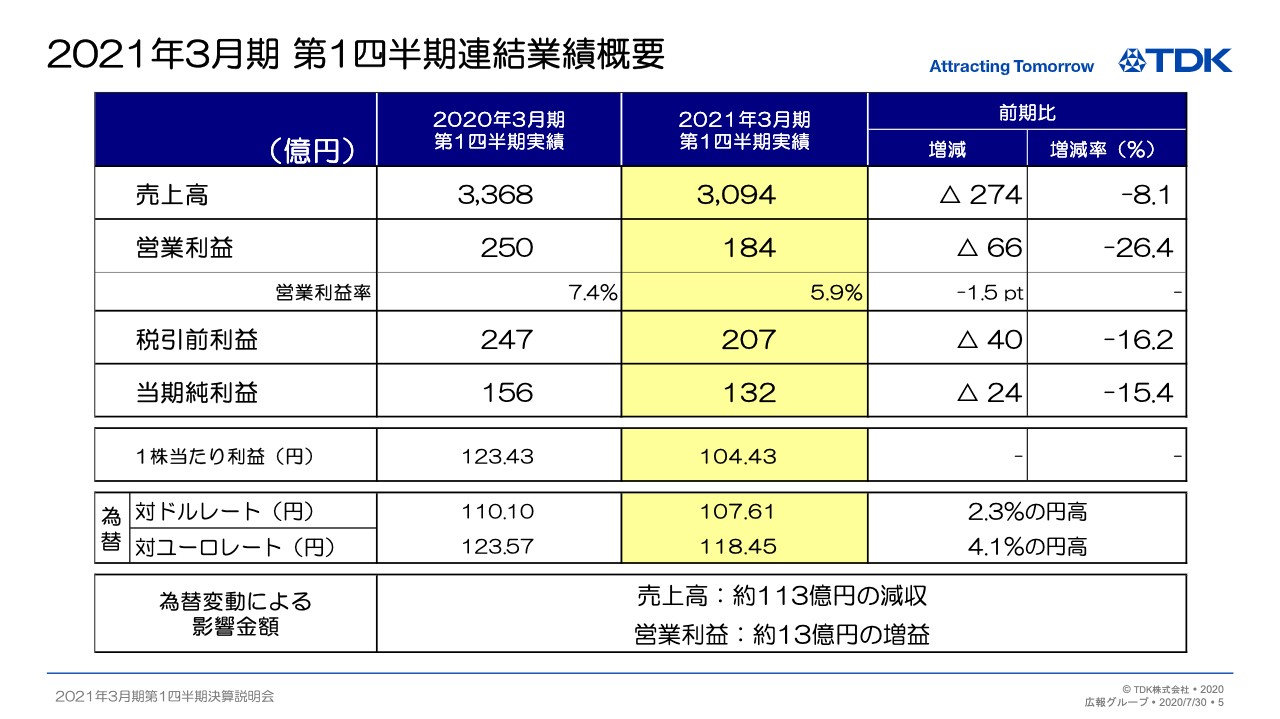

2021年3月期 第1四半期連結業績概要

次に、業績概要です。対ドルなどの円高為替による売上高約113億円の減収と、営業利益約13億円の増益の影響を含み、売上高は3,094億円、前年同期比274億円8.1パーセントの減収となりました。営業利益は184億円、前年同期比66億円と26.4パーセントの減益です。

税引前利益は207億円、当期純利益は132億円、1株当たり利益は104円43銭となっています。為替の感応度は従来と変動なく、営業利益で円とドルの関係で1円当たり年間約12億円、円とユーロの関係においては年間当たり1円で2億円と試算しています。

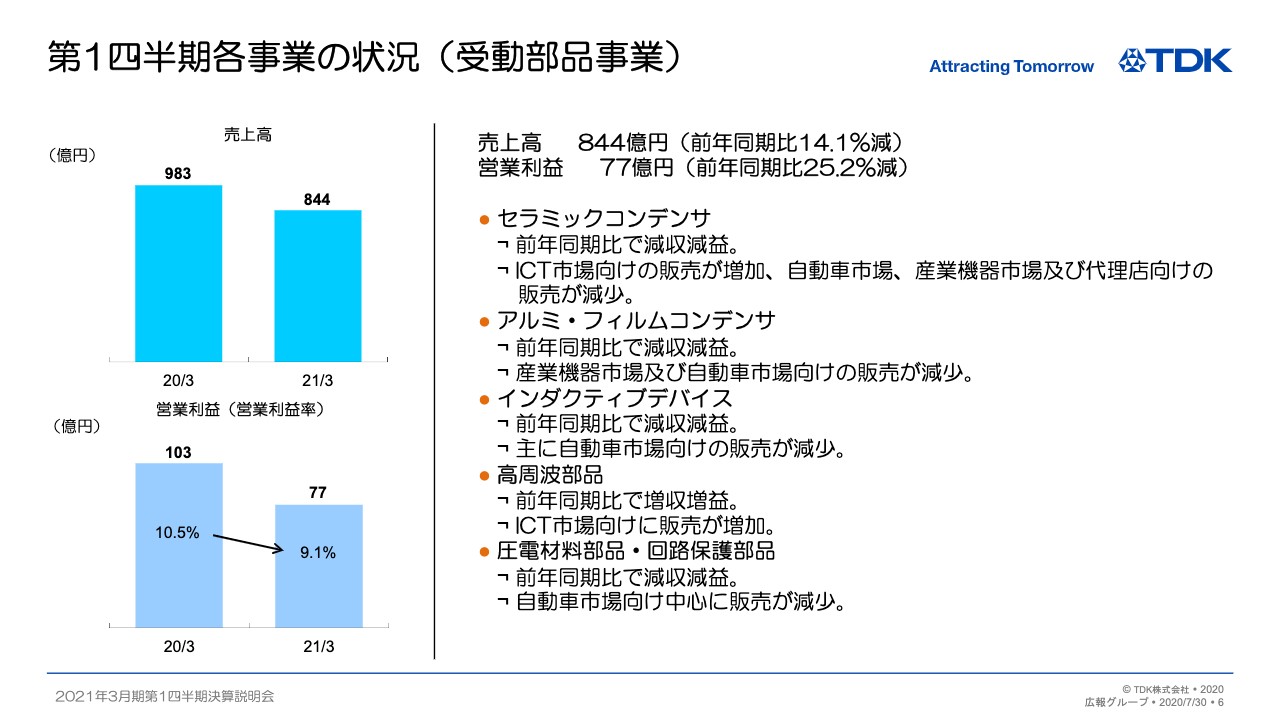

第1四半期各事業の状況(受動部品事業)

続いて、セグメント別の状況についてご説明します。受動部品の売上高は844億円、前期比14.1パーセントの減収、営業利益は77億円、前期比25.2パーセントの減益、営業利益率は9.1パーセントとなっています。

自動車および産業機器市場の需要が前年度より引き続き低調に推移しており、とくに自動車市場においては、新型コロナウイルスの影響で得意先工場の稼働停止もあり、期初想定以上に受注が減少しています。

一方で、ICT市場においてはとくに中国地区で5G端末、また基地局の需要が大きく盛り上がり、部品在庫確保の前倒し需要もあり、ICT市場向けの販売は期初想定以上に推移しています。その結果、自動車、産業機器売上構成の高いコンデンサ、インダクタ、圧電材料部品、回路保護部品、またアルミ・フィルムコンデンサの売上が前年対比で減少し、減益となっています。

しかしながら、第1四半期においては5G基地局向けの需要が大きく増加したことによって、コンデンサは基地局向け販売が大幅に増加し、前年からは減益ながらも収益性は前年並みを維持しています。ICT市場向けの売上構成が高い高周波部品については、5G関連販売が好調に推移して増収増益を確保し、収益性も大幅に向上しています。

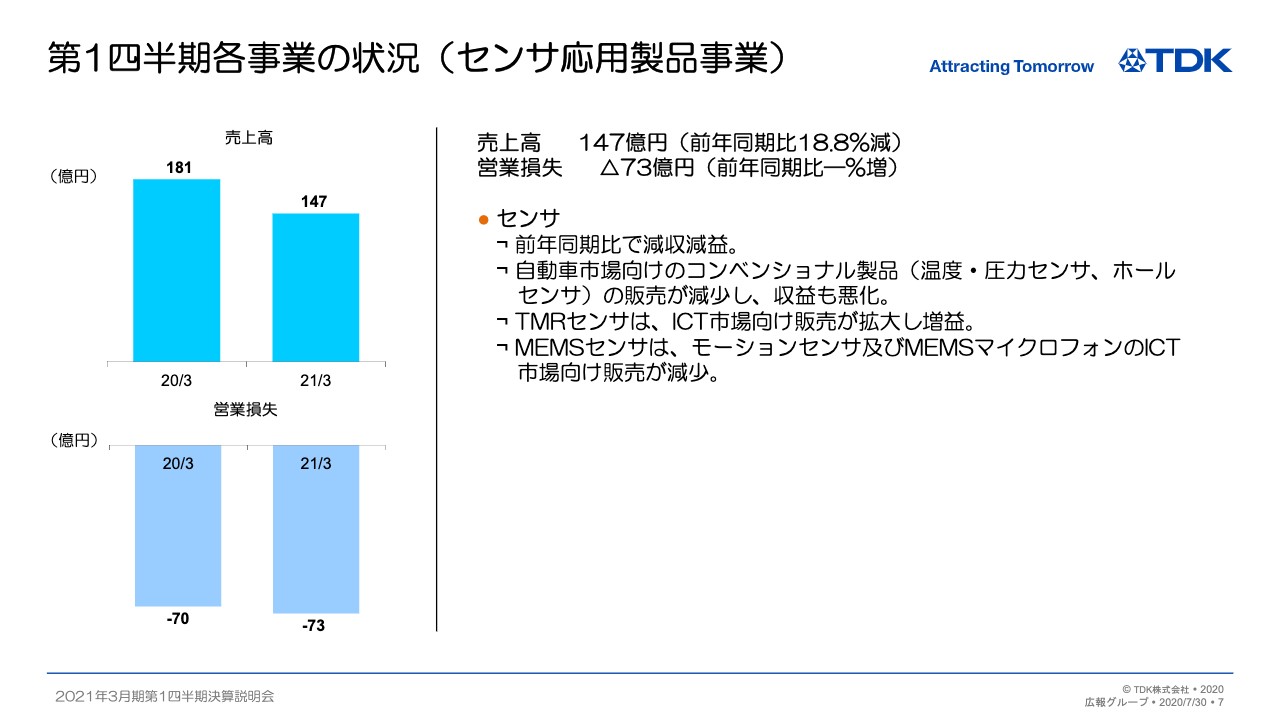

第1四半期各事業の状況(センサ応用製品事業)

次に、センサ応用製品事業です。売上高は147億円、前期比18.8%の減収となっており、営業利益は前期と同水準の赤字が継続しています。コンベンショナルなセンサを中心に、自動車市場向けの売上構成が現状約50パーセントを占める事業構造のために、自動車市場における需要低迷の影響を大きく受けています。

また、当四半期においては、欧米を中心とした自動車関連得意先の工場稼働停止の影響をまともに受けたかたちとなり、温度・圧力センサ、ホールセンサの売上が大きく減少し、収益も悪化しています。

一方で、TMRセンサについてはスマートフォン向け売上がシェア拡大もあって好調に推移し、黒字が定着しています。MEMSセンサについては、コロナ禍における消費マインド低下の影響もあり、IoTデバイス向けのマイクロフォンの需要が減少しました。また、モーションセンサが搭載されるスマホ機種の減少の影響もあり、減収となりました。縮小傾向ながら、十分な売上拡大に至らず赤字が継続しています。

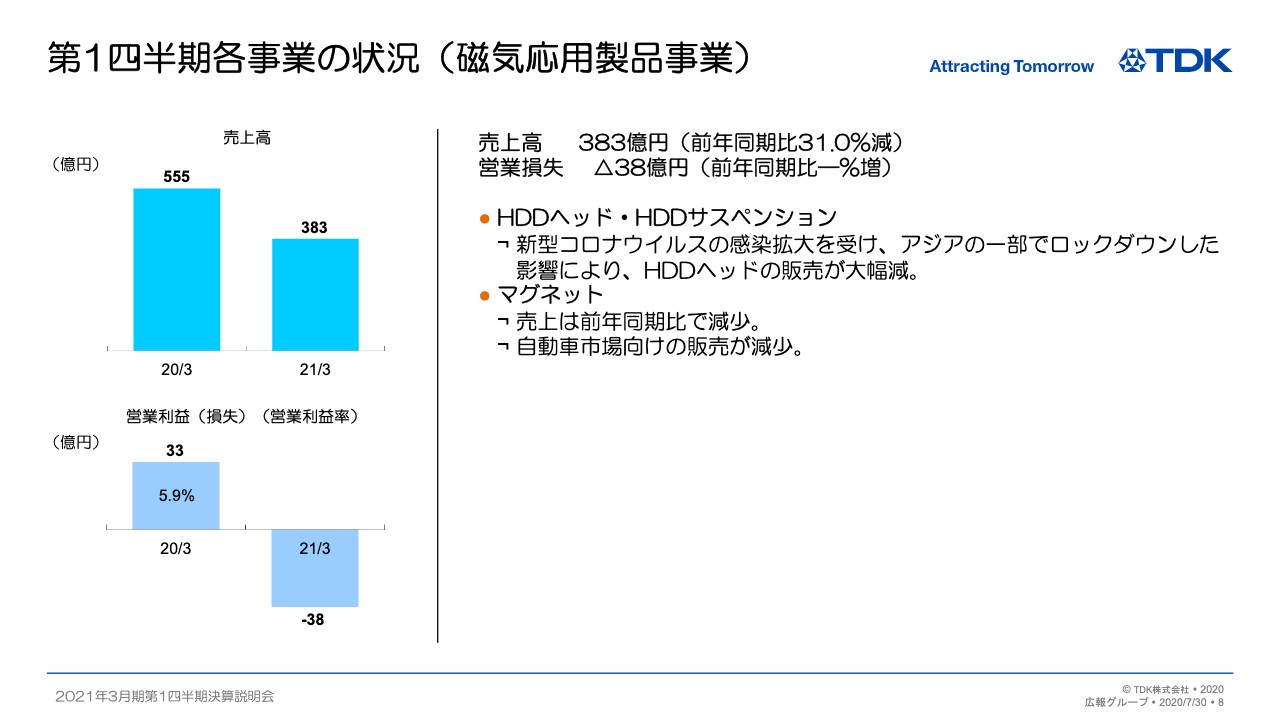

第1四半期各事業の状況(磁気応用製品事業)

続いて、磁気応用製品事業ですが、売上高が383億円、前期比31パーセント減収、38億円の営業損失となっています。当第1四半期のハードディスクドライブ総需要については、前年同期に対して約20パーセントの減少です。

一方で、HDDヘッドの総需要は、ニアライン、ハードディスクドライブの増加で前年同期比ほぼ同水準で推移している市場環境ですが、当四半期においては新型コロナウイルス感染症による主要得意先の工場稼働停止が発生し、HDDヘッド出荷数量が期首想定レベルからさらに低下し、前年同期比で約45パーセントの減少となりました。サスペンションについては前年から収益改善があるわけですが、HDDヘッド、サスペンション全体では大幅な減収減益となっています。

マグネットについては、自動車および産業機器市場向け売上がほぼすべてを占める構造のため、需要低迷の影響を大きく受けており、大幅な減収です。前年同水準の赤字が継続しています。

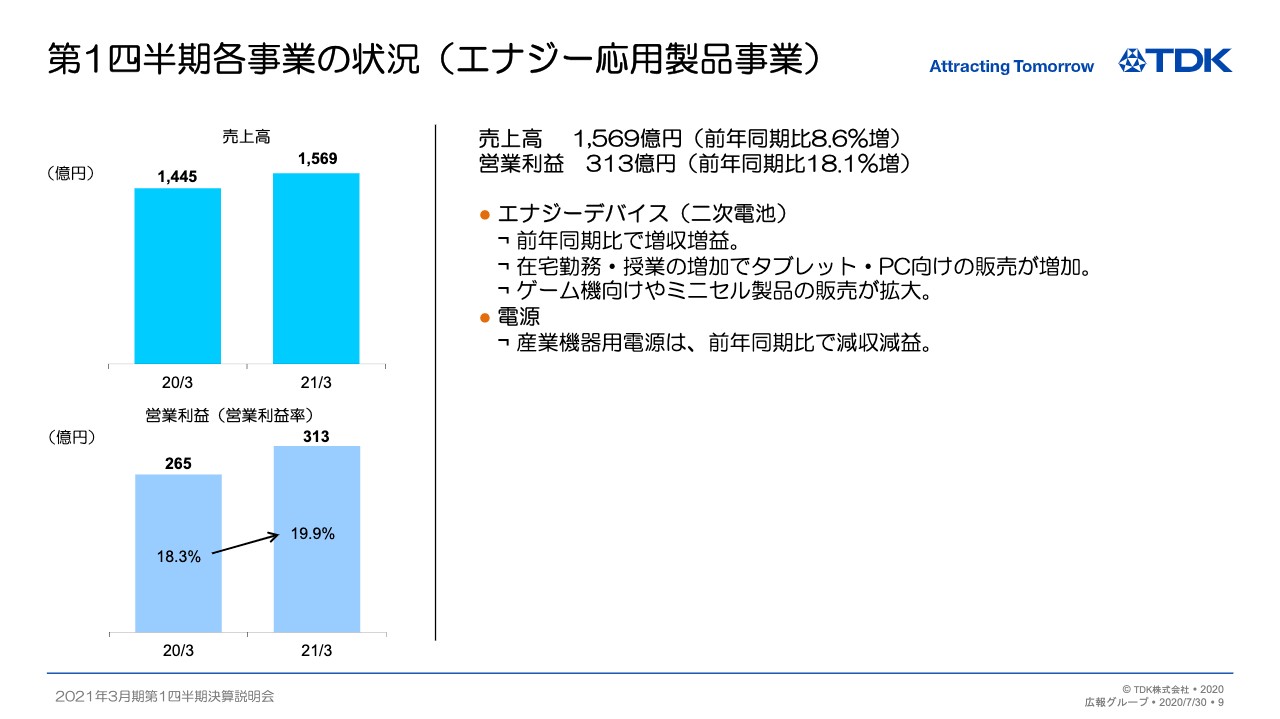

第1四半期各事業の状況(エナジー応用製品事業)

続いて、エナジー応用製品ですが、当期売上高は1,569億円、営業利益は313億円となり、前期比8.6パーセントの増収、18.1パーセントの大幅増益となっています。営業利益率も19.9パーセントと前年同期から収益性も大幅に向上しています。

二次電池については、スマホ生産台数の減少の影響により、スマホ向け売上は期初想定より若干増加したものの、前年同期比では減少しました。一方、テレワーク、またテレラーニングの拡大によって、タブレット、ノートブックPCの需要が大幅に増加し、期初想定レベルに対しても大幅に販売数量が増加しました。

また、ゲーム機向け、ワイヤレスイヤホンなど、ウェアラブル向けミニセルの販売も順調に拡大しており、全体で期初想定も上回る水準となり、前年同期比で大幅な増収増益を確保しています。産業機器用電源については、とくに市場需要の減少の影響により売上減少で減益となっています。

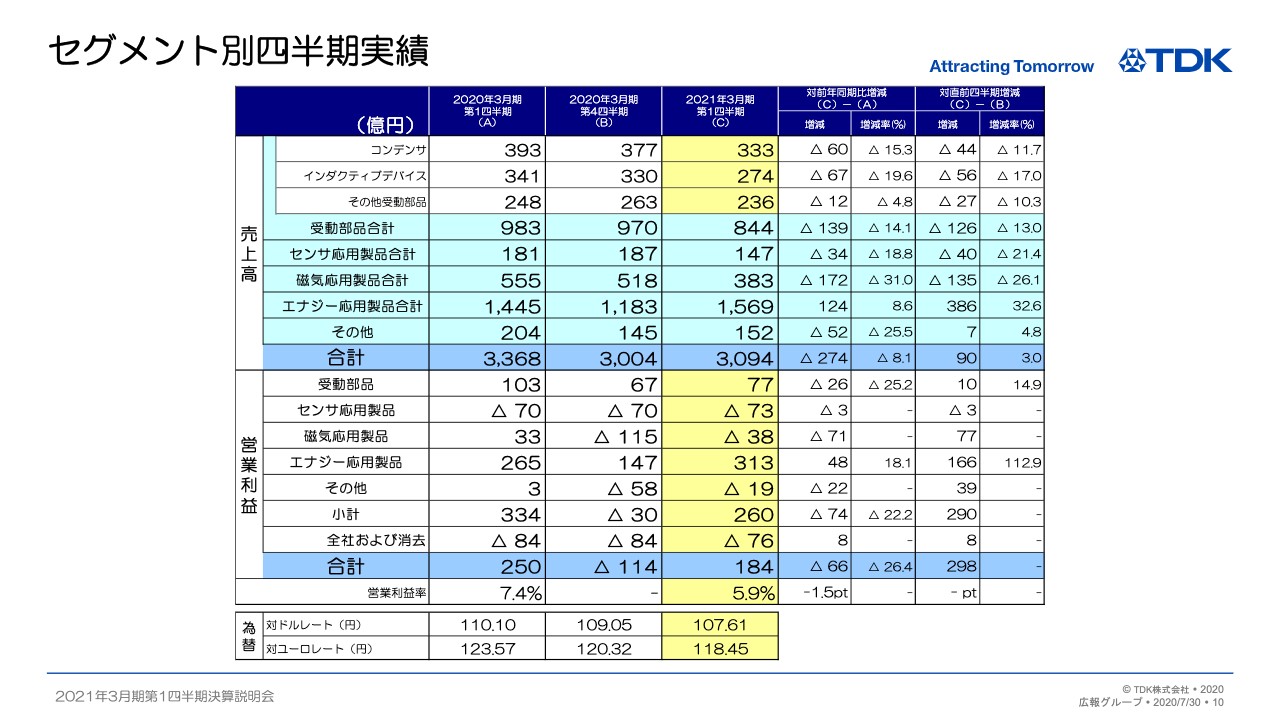

セグメント別四半期実績

続いて、前期第4四半期から当期第1四半期のセグメント別の売上および営業利益の増益要因についてご説明します。まず、受動部品セグメントですが、売上は第4四半期から126億円、13パーセントの減収、営業利益は10億円、14.9パーセントの増益となっています。

売上については、主に5G関連事業の増加でICT市場向けの販売が増加しました。また、代理店向けの販売増加がありますが、一方で自動車市場における欧米得意先の工場稼働停止の影響が大きく、全体で減収となっています。第4四半期からほぼ横ばいの高周波部品以外は減収です。

営業利益は第4四半期に発生した減損損失21億円を除き、実質11億円の減益となっています。ICT市場向けの売上が好調に推移している高周波部品については、収益性も向上し大幅な増益となりました。

コンデンサも、自動車市場向け減収による減益影響を基地局向けの売上増加で吸収し、若干減益ながらも収益性は向上しています。それ以外については、減収による影響を大きく受けています。

センサ応用製品の売上は40億円、21.4パーセントの減収です。営業利益は3億円の赤字の増加となっています。欧米自動車関連得意先の工場稼働停止影響を大きく受け、温度・圧力センサ、ホールセンサの売上が第4四半期から減少しました。

MEMSモーションセンサについては、ゲーム機向け販売増加もあり、スマホ向け売上減少をカバーし、第4四半期からほぼ横ばいで推移しています。営業利益については、温度・圧力センサが減収による減益です。磁気センサはTMRセンサが堅調に収益貢献し、若干赤字が縮小しました。MEMSセンサも減収影響がある中、コスト改善も進めながら赤字は縮小してきています。

磁気応用製品セグメントですが、売上は135億円、26.1パーセントの減収、営業利益は第4四半期減損発生の損失144億円を除き、実質67億円の減益となっています。売上は、第4四半期からのHDDヘッドの販売数量の減少約44パーセントが大きく影響し、HDDヘッド、サスペンション全体で28パーセントの減収、磁石は約12パーセントの減収です。磁気応用製品の営業利益については、HDDヘッドが数量減少による影響で赤字ですが、磁石は減収ながらコスト改善し、前期実施した減損の効果もあって赤字は縮小しています。

エナジー応用製品セグメントですが、売上は386億円、32.6パーセントの増収、営業利益は166億円、約2倍の大幅増益となっています。二次電池については、第4四半期にスマホの季節的需要減から第1四半期は需要増加しているということ、さらにタブレット、PC向けの販売が大きく増加しました。産業用電源は若干減収となっています。

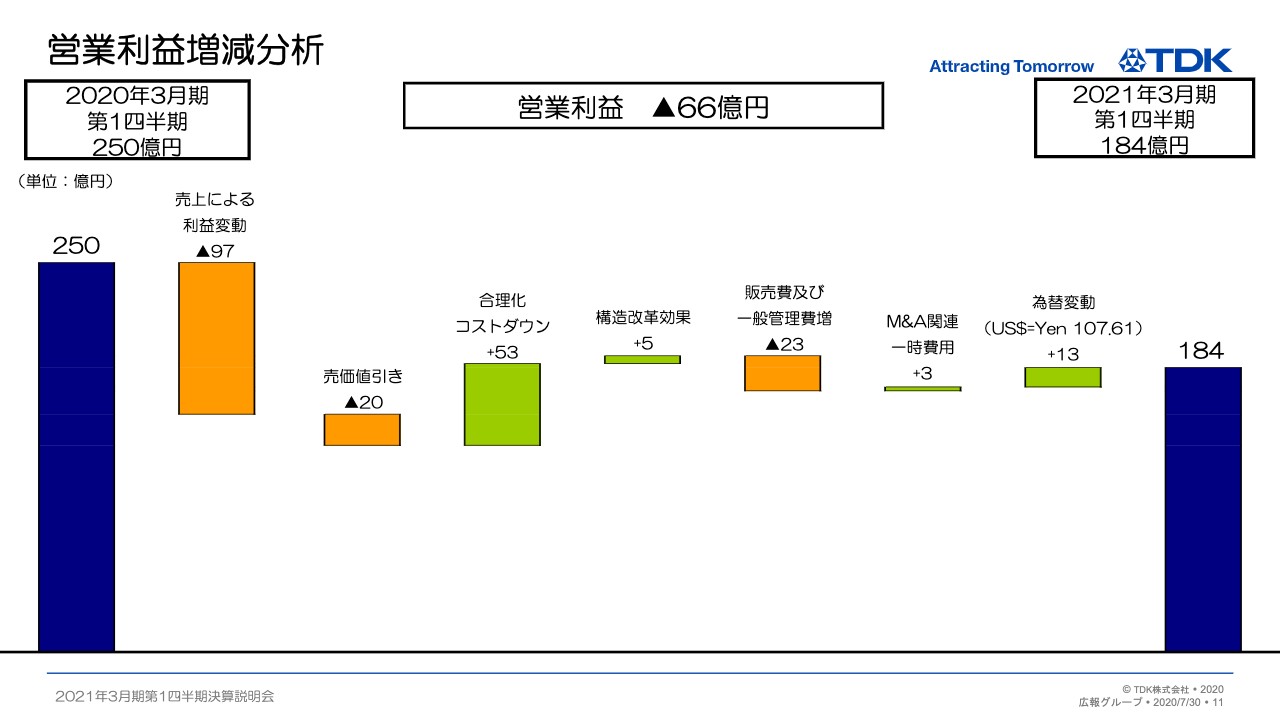

営業利益増減分析

続いて、営業利益66億円減益の増減分析をご説明します。まず、主に受動部品、HDDヘッドの売上の数量の減少で約97億円の減益要因があります。売価値引き影響は約20億円の一方、新型コロナウイルスの影響の収益悪化を吸収すべく取り組んでいますコスト改善の効果が前年対比で53億円です。また、前期に減損損失を計上した効果として、約5億円を計上しています。

InvenSenseの買収関連費用は3億円の減少となっています。二次電池の事業拡大に伴う開発費増加や、前年まで発生していた高周波部品事業売却によるクアルコム社からの対価の受け取り、このフィルターフィーが前期で終了したことで、販売管理費が約23億円増加しました。為替変動による増益は13億円で、合計して66億円の減益となっています。

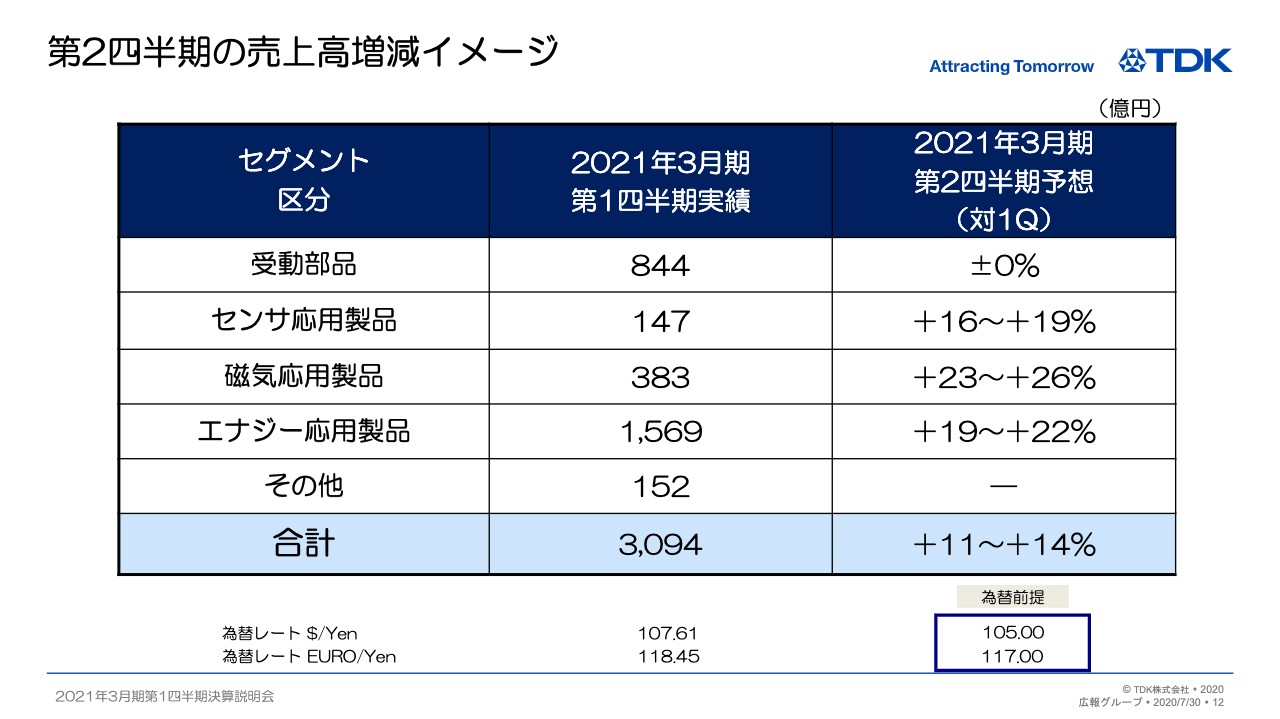

第2四半期の売上高増減イメージ

次に、第2四半期の売上増減のイメージをご説明します。第1四半期に欧米を中心に工場稼働停止の影響を強く受けた自動車市場において、第2四半期は地域間で若干の濃淡はあるものの、期初想定より少し下回る水準まで回復する見方をしています。また、ICT市場はスマホ生産台数が期初想定よりも若干上回る水準です。さらに、PC、タブレット需要は引き続き好調に推移すると見ています。

以上の主要市場の需要動向を踏まえ、各セグメントごとの売上増減を見てみます。受動部品については、全体で第1四半期並みで推移すると見ています。自動車市場向けの売上が増加する一方で、スマホ向け売上は第1四半期の部品在庫確保の反動減の見込みです。また、基地局についても下期に向けてゆるやかに減少すると見込んでいます。代理店向けの販売も在庫調整により減少する見方をしています。

センサ応用製品は、欧米の自動車関連得意先の稼働再開による受注増加で温度・圧力センサが増加する見込みです。また、TMRセンサ、MEMSマイクロフォンの数量が第2四半期から増加していくことを見込んでいます。

磁気応用製品のHDDヘッドは、主要得意先の工場再稼働が本格化し、ヘッド数量も期初想定並みに回復する見込みです。ハードディスクドライブ用のサスペンションについても、ニアライン向けの販売数量増加を見込んでいます。また、磁石も自動車需要増加に伴い売上増加を見込みです。

エナジー応用製品は、スマホ向け需要の増加に加え、PC、タブレット需要が第1四半期からさらに増加する見込みです。さらに、ウェアラブル用のミニセルも第1四半期から増加すると見ています。以上を踏まえ、第2四半期の売上は第1四半期から全社で11パーセントから14パーセントの増加を見込んでいます。

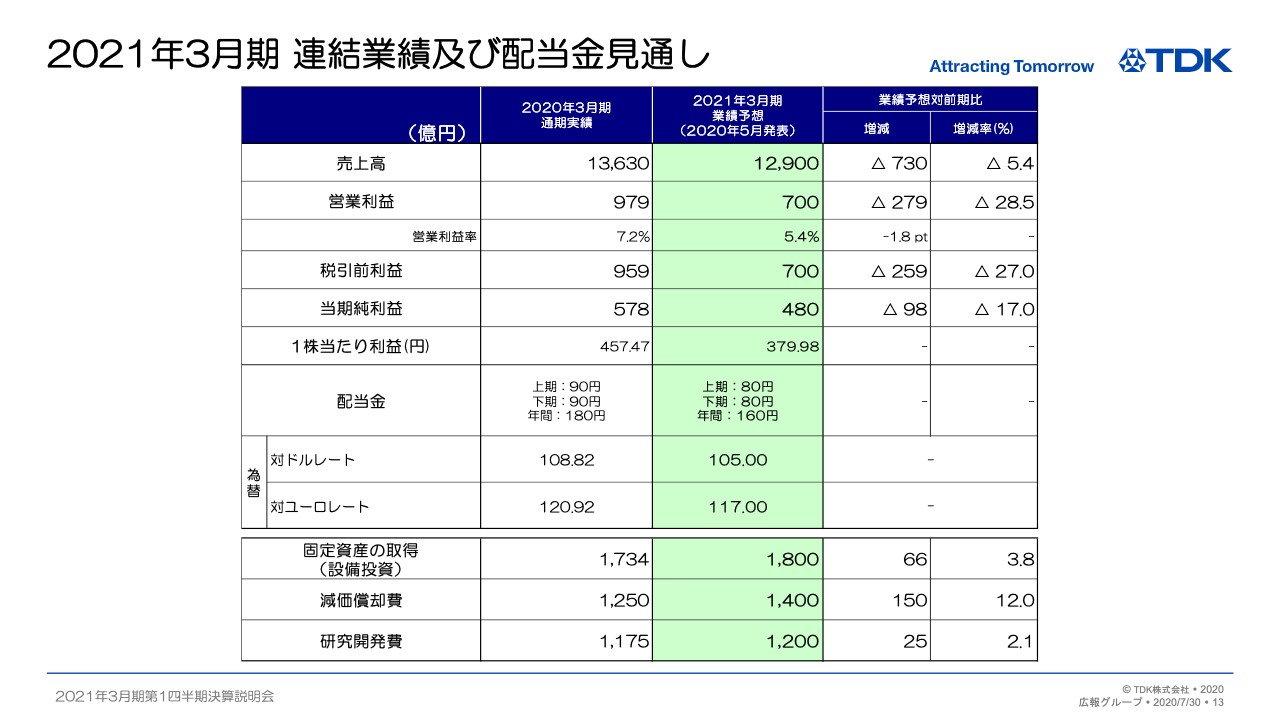

2021年3月期 連結業績及び配当金見通し

最後に通期の連結業績予想についてご説明します。前回5月に発表した通期見通しから変更はありません。第1四半期については、DX加速による需要の増加や、サプライチェーンを懸念したお客さまの在庫確保の動きもあり、期初想定水準を大きく上回る実績となりましたが、新型コロナウイルスによる実体経済への影響は引き続き不透明な状態が続くという見方をしています。

自動車、ICT、産業機器の重点3市場においても、期初想定の需要動向に対してそれぞれ濃淡が出てきており、市場ごと、事業セグメントごとの売上見通しにも変化が見られますが、現時点では通期で期初想定レベルから大きな変化がないという前提に立ち、通期見通しは期初発表値を据え置きします。以上、私からのご説明でした。ありがとうございました。