決算は増収・増益だったが株価は4日続落に

総合重機メーカー大手のIHI(7013)の株価が軟調です。同社の株価は、7月29日14時に2017年3月期Q1(4-6月期)決算を発表後、4日続落となり、この間の下落率は▲19%となりました(同じ期間のTOPIXの下落率は▲3%の下落)。

ちなみに、Q1決算自体はそれほど悪いものではありませんでした。営業利益は106億円と前年同期のトントンから大きく改善し、市場予想の37億円に対して大きく上回っての着地となっています。

それにもかかわらず、なぜ、今回の決算株価はここまで大きく嫌気されたのでしょうか。その最大の理由は、今回の決算で上期及び通期業績予想の下方修正を発表したこと、そして、さらに重要なことは、同社が2015年4月以降、既に5回の業績下方修正を発表しており、今回を含めると連続して6回の下方修正の発表となったことです。

下方修正が止まらない理由

同社の事業領域は、発電機用ボイラ、橋梁、LNGタンクなどの社会インフラから、自動車エンジン部品(ターボチャージャー)、航空エンジン、宇宙ロケットまで多岐にわたりますが、2016年3月期のたび重なる業績下方修正の要因となったのは、社会インフラ関連の大型案件でした。

一方、今回のQ1の下方修正は、昨年から問題となっていた工事案件の追加の採算悪化や円高、プロジェクトの期ズレによるものでした。

今後の注目点

今回の下方修正は、営業利益については650億円から580億円へと▲70億円の減額、率では約11%の下方修正です。修正幅としては、大幅というよりも、どちらかというと小幅修正といってよい程度のものです。

また、下方修正されたとはいっても、修正後営業利益580億円は、2016年3月期実績の220億円に対しては、依然として大幅増益であることに変わりありません。

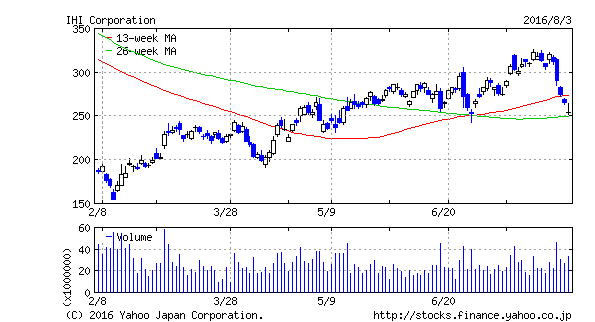

それでも大きく売られたのは、”6回目はないだろう”という期待が今回のQ1決算で裏切られたことに加え、これまでの株価のパフォーマンスが非常に好調であったことも理由として挙げられます。今年に入ってからの同社の株価は、2月12日の155円をボトムに、決算直前の7月21日には323円まで約2.1倍も上昇していたからです(この間のTOPIXの上昇率は+12%上昇)。

つまり、今回の決算後の「売り」は、今後の回復に対して、もう期待できないと考えた投資家による「見切り売り」ではなく、いったん利益を確定して今後を見極めようという「処分売り」の色彩が強かったのではないか、と推察されます。

同社には航空機エンジン、ターボチャージャーという中期的に成長が見込める魅力的な事業や、東京五輪に向けたインフラ投資の拡大の恩恵を受ける事業もあります。また、本社がある豊洲地区に豊富な含み益を抱えた不動産を多く保有しており、それを活用した新たな事業展開の余地も十分にあります。

こうしたポジティブ要因と、さらなる下方修正がないかを精査しながら、次の投資タイミングを考えていきたいと思います。

LIMO編集部