2020年5月11日に行なわれた、丸紅株式会社2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:丸紅株式会社 代表取締役社長 柿木真澄 氏\n丸紅株式会社 常務執行役員 CFO 古谷孝之 氏

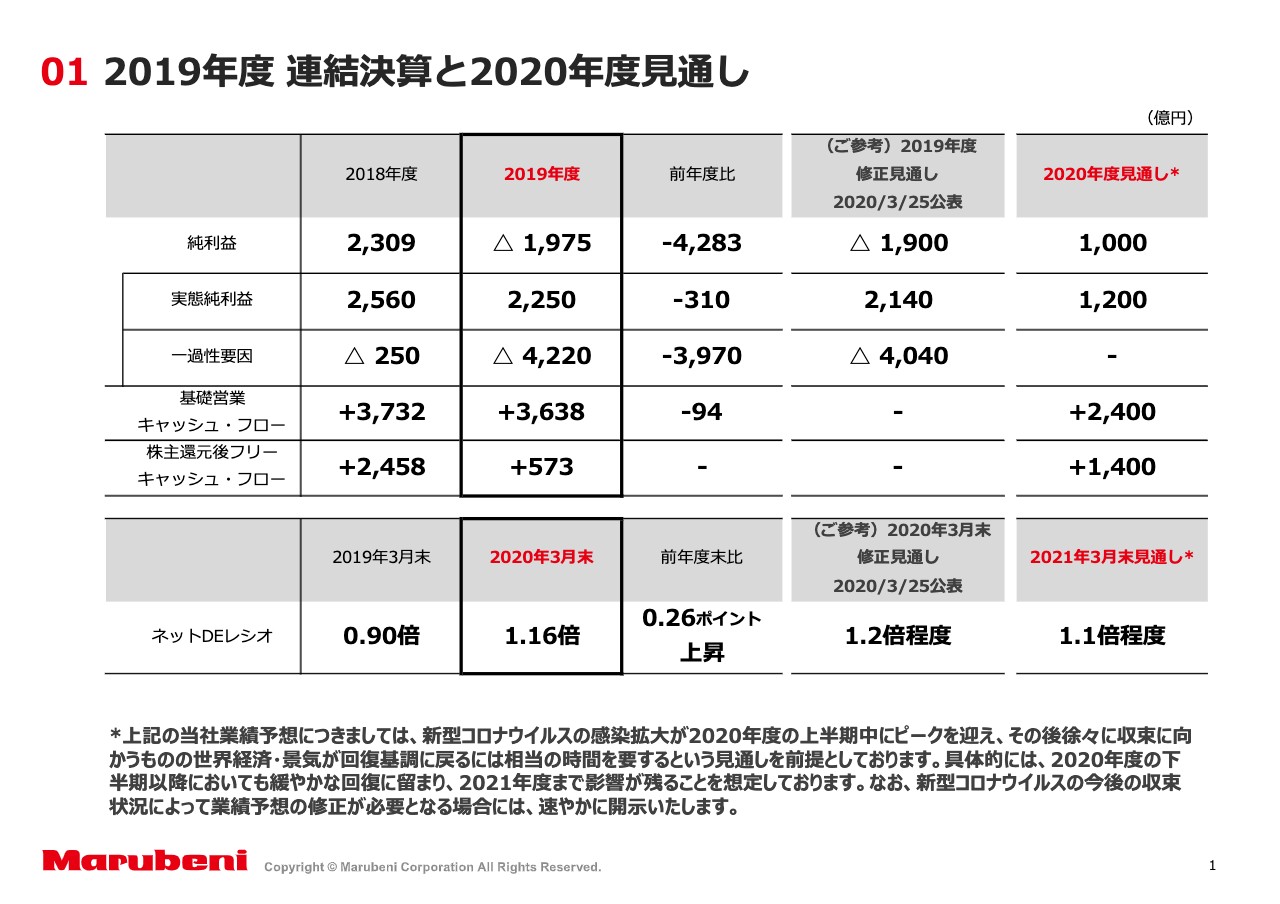

2019年度 連結決算と2020年度⾒通し

柿木真澄氏(以下、柿木):おはようございます。社長の柿木です。本日はご多用のところ、お時間をいただきましてありがとうございます。5月7日に発表しました2019年度連結決算の概要と、中期経営戦略「GC2021」の修正について、資料に沿ってご説明させていただきます。

まず2019年度決算IR資料の1ページをご参照ください。2019年度の連結純利益は前年度対比で4,283億円の減益、1,975億円の赤字となり、3月25日の下方修正の公表時にご説明したとおり、大幅な赤字決算となりました。

1,975億円の赤字の内訳は、一過性損失が4,220億円で、純利益から一過性要因を控除した実態純利益は2,250億円の黒字となります。先にこのページの右端にある2020年度の利益の見通しについて説明すると、実態純利益は1,200億円の黒字を見込んでいます。

これにバッファを200億円織り込み、連結純利益の見通しは1,000億円の黒字としました。内容については後ほどご説明します。

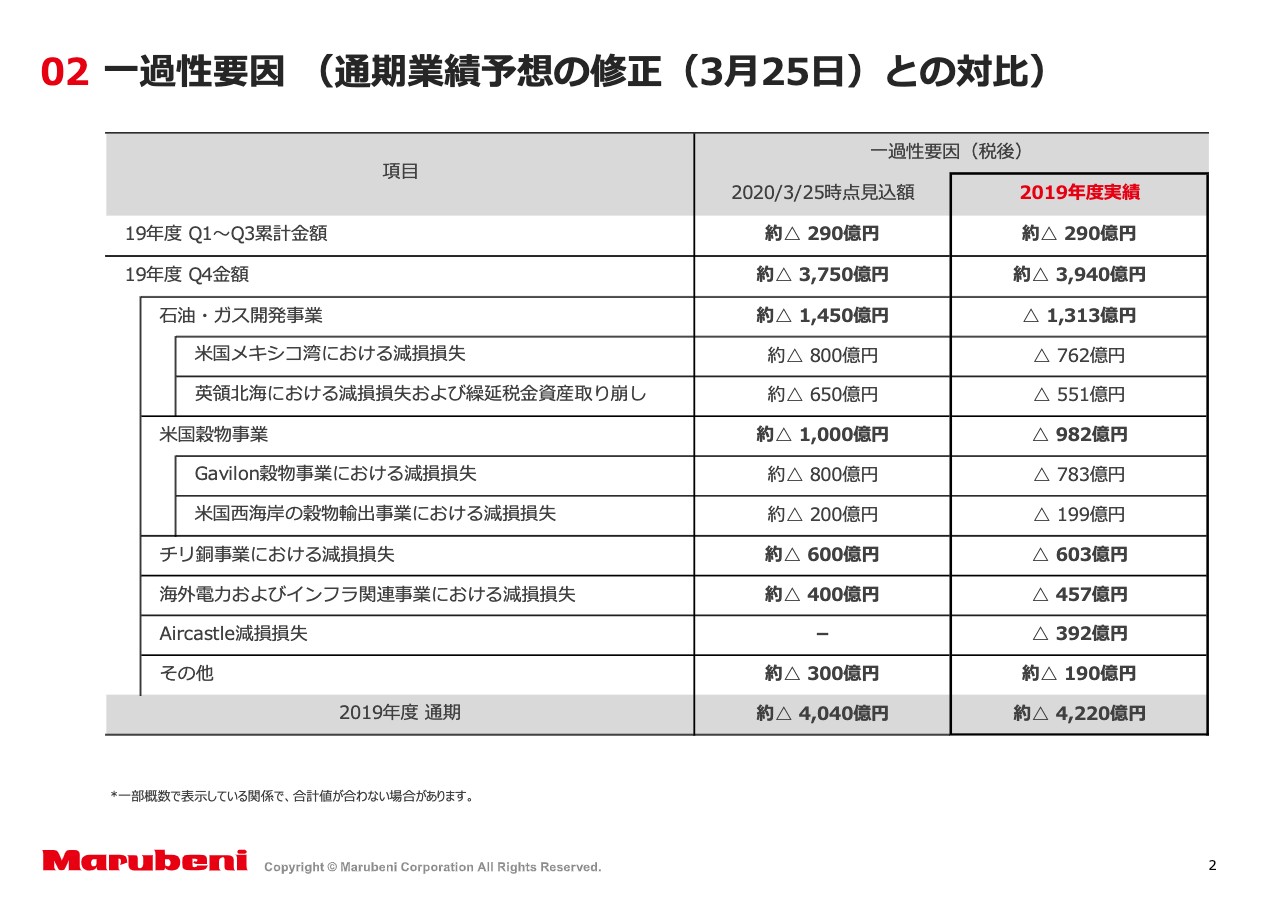

⼀過性要因(通期業績予想の修正(3⽉25⽇)との対⽐)

次に資料の2ページをご参照ください。一過性損失4,220億円のうち、約3,940億円を第4四半期に計上しています。主な内訳は、石油・ガス開発事業で1,313億円、米国穀物事業で982億円、チリ銅事業で603億円、海外電力およびインフラ関連事業で457億円、航空機リース事業のAircastleで392億円となります。

Aircastleについては、3月25日に公表したものには含まれていませんでしたが、新型コロナウイルスの感染拡大が航空業界に与えている足元の状況を踏まえ、今後の事業環境を厳しく想定した結果、買収直後ではありますが、減損の計上が必要という判断になりました。

2019年度は多額の減損損失の計上により赤字決算となりましたが、足元の環境悪化だけではなく、将来の事業環境についても前提条件を見直した結果、懸念を抱えていた案件について、非常に厳しい事業環境を想定している2020年度以降へ不安要素を持ち越すことなく、懸念を払拭することができたと考えています。

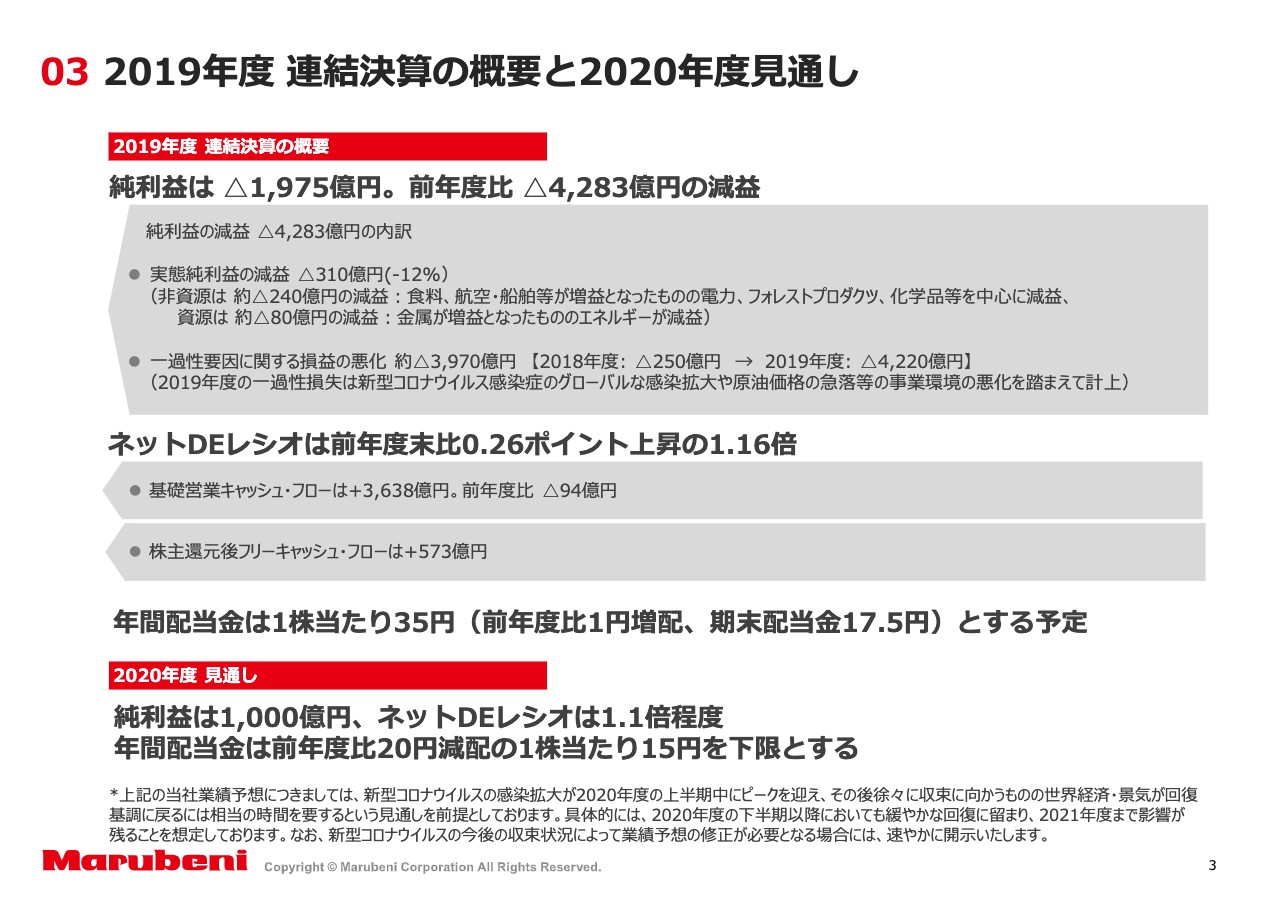

2019年度 連結決算の概要と2020年度⾒通し

3ページをご参照ください。次に、今ご説明したような一過性の損益を除いた、実態純利益についてご説明します。実態純利益は2,250億円の黒字となり、前年度比で310億円の減益となったものの、2,000億円を上回る利益を計上できており、稼ぐ力は着実に積み上がっていると評価しています。

続いてネットDEレシオですが、一過性損失の計上による資本の減少から、前年度末比で0.26ポイントの上昇となり、1.16倍に悪化しました。

当社の稼ぐ力を示す基礎営業キャッシュ・フローは3,638億円の黒字で、配当支払後の株主還元後フリーキャッシュ・フローは573億円の黒字と、キャッシュはしっかりと稼ぐことができています。

2020年度の見通しについては、冒頭でお伝えしたように、連結純利益は1,000億円、ネットDEレシオは1.1倍程度としています。この業績予想は、新型コロナウイルスの感染拡大が、2020年度の上半期中にピークを迎え、その後は徐々に収束に向かうものの、世界経済、景気が回復基調に戻るには相当の時間を要するという見通しを前提としています。

具体的には、2020年度の下半期以降も緩やかな回復に留まり、2021年度まで影響が残ることを想定しています。なお、新型コロナウイルスの今後の収束状況によって業績予想の修正が必要となる場合には、速やかに開始します。

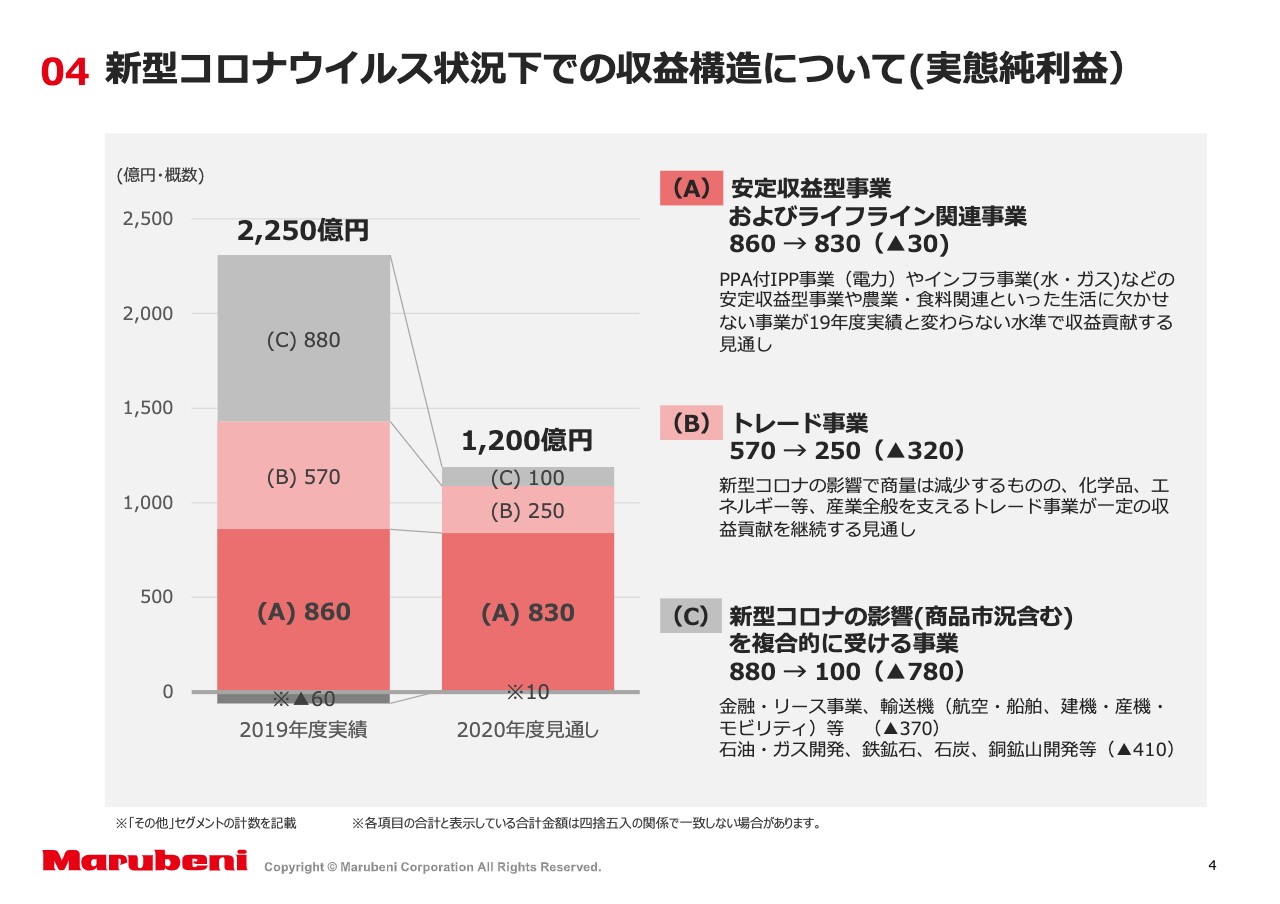

新型コロナウイルス状況下での収益構造について(実態純利益)

資料の4ページをご参照ください。このスライドでは、新型コロナウイルス感染症が世界的に拡大する中における当社の実態純利益の内訳、収益構造を示しています。2019年度の実態純利益は2,250億円、2020年度の見通しは1,200億円ですので、前年度対比で1,050億円の減益となる見通しです。

棒グラフのうち赤色で「(A)」としている部分が、安定収益型事業およびライフライン関連事業です。具体的には、電力の長期売電契約付きのIPP事業や、水・ガスなどのインフラ事業などの安定収益型事業、農業・食料関連といった生活に欠かせない事業をまとめています。

これらの実態純利益は、2019年度は860億円で2020年度は830億円と微減に留まり、現在の厳しい経済環境の中においても、安定的な収益基盤として当社の業績に貢献する見通しです。

棒グラフのうちピンク色の「(B)」としている部分は、化学品やエネルギー等の産業全般を支えるトレード事業です。ヒトやモノの動きがこれだけ大規模に滞っていますので、取引のボリュームは減少しています。

しかし、いち早く経済が動き始めた中国関連や、このような状況の中でも経済の基盤維持に必要な商品は動いていますので、減益は避けられませんが、一定の収益貢献を継続することができる見通しです。

棒グラフのうちグレーの「(C)」としている部分は、新型コロナウイルスや、それに伴う商品市況の変動の影響を複合的に受ける事業です。具体的には、金融・リース事業や、航空・船舶、建機・産機・モビリティといった、需要そのものを創出する輸送機関連ビジネスと、商品市況の下落の影響を受ける石油・ガス開発事業、鉄鉱石、石炭、銅鉱山開発事業などとなります。

これらのビジネスについては、景気悪化の影響を免れることは難しいと考えており、守りに徹して、できるだけダメージを抑えることに集中する必要があると考えています。

以上のとおり、2020年度は「(A)」で示す事業が稼ぐ安定的な収益を基盤として、1,200億円の実態純利益を目指しますが、足元の状況は予断を許さないと考えています。経費の削減を含めた徹底的なコスト管理を進めていきますが、財務体質を改善するための構造改革費用や、不測の事態に備えた損失バッファとして200億円を含め、1,000億円を連結純利益の見通しとしました。

続いて、CFOより詳細について説明させていただきます。その後、私より中期経営戦略の修正についてお話しします。それではCFO、よろしくお願いします。

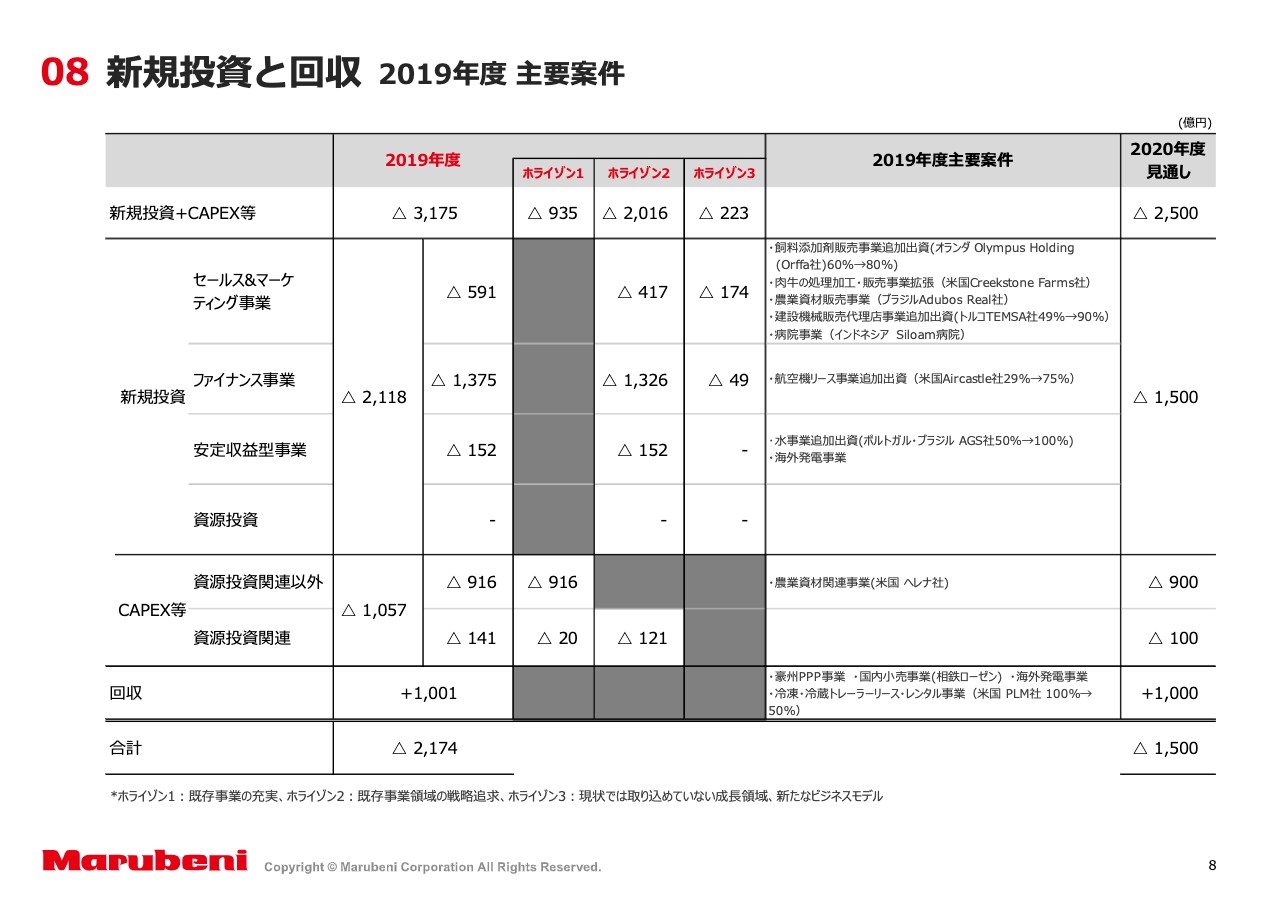

新規投資と回収 2019年度 主要案件

古谷孝之氏:それでは新規投資と回収、ならびにセグメント別の実態純利益についてご説明させていただきます。

まず8ページをご参照ください。2019年度の新規投資は2,118億円、CAPEXは962億円で、合計で3,080億円となりました。新規投資については、セールス&マーケティング事業の分野で、飼料添加剤の販売事業やOrffaへの追加出資、米国での肉牛の処理加工・販売事業、Creekstone Farmsへの拡張投資などを行ないました。

またファイナンス事業の分野では、米国のAircastleへの追加出資など、競争優位性を有する既存事業を中心に新規投資を実行しました。回収については、米国の冷凍・冷蔵トレーラーリース事業やPLMの持分の売却も含め、合計で1,001億円となりました。

2020年度の新規投資については、すでに意思決定済みの案件を中心に1,500億円、CAPEXは2019年度並みの1,000億円程度を見込んでいます。回収については、既存資産の資金効率や収益性、戦略性などを徹底的に見直し、1,000億円の回収を実行します。

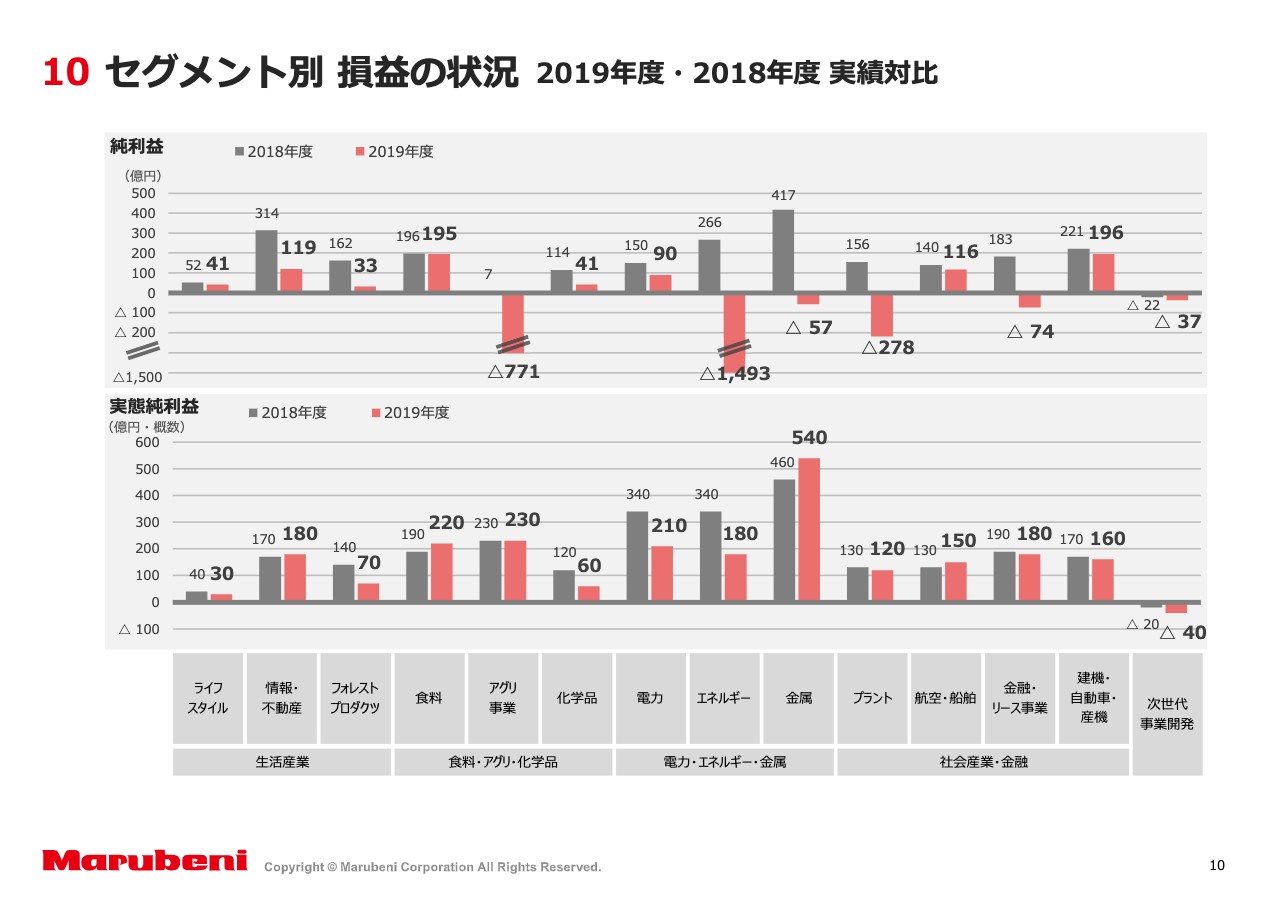

セグメント別 損益の状況 2019年度・2018年度 実績対⽐

続いて10ページをご参照ください。まず2019年度の状況を、前年度対比で実態純利益の増減が大きいセグメントについてご説明します。

フォレストプロダクツは、パルプ市況の下落に伴い、インドネシアのムシパルプ事業が大幅な減益となったことと、昨年度にカナダのDMIを売却したことなどによって、取り込み利益が減少したため、70億円減益の70億円となりました。

化学品は、トレード環境の悪化の影響により、60億円減益の60億円となりました。電力は開発中のIPP案件におけるフィー収入の減少や、英国で電力卸売・小売業を行なうSmartestEnergyの減益等により、130億円減益の210億円となりました。

エネルギーは、石油価格とガス価格の下落により、石油・ガス開発事業やLNG事業が減益になったことから、160億円減益の180億円となりました。金属は、鉄鉱石価格の上昇により豪州ロイヒル事業が増益となったことを主因として、80億円増益の540億円となりました。

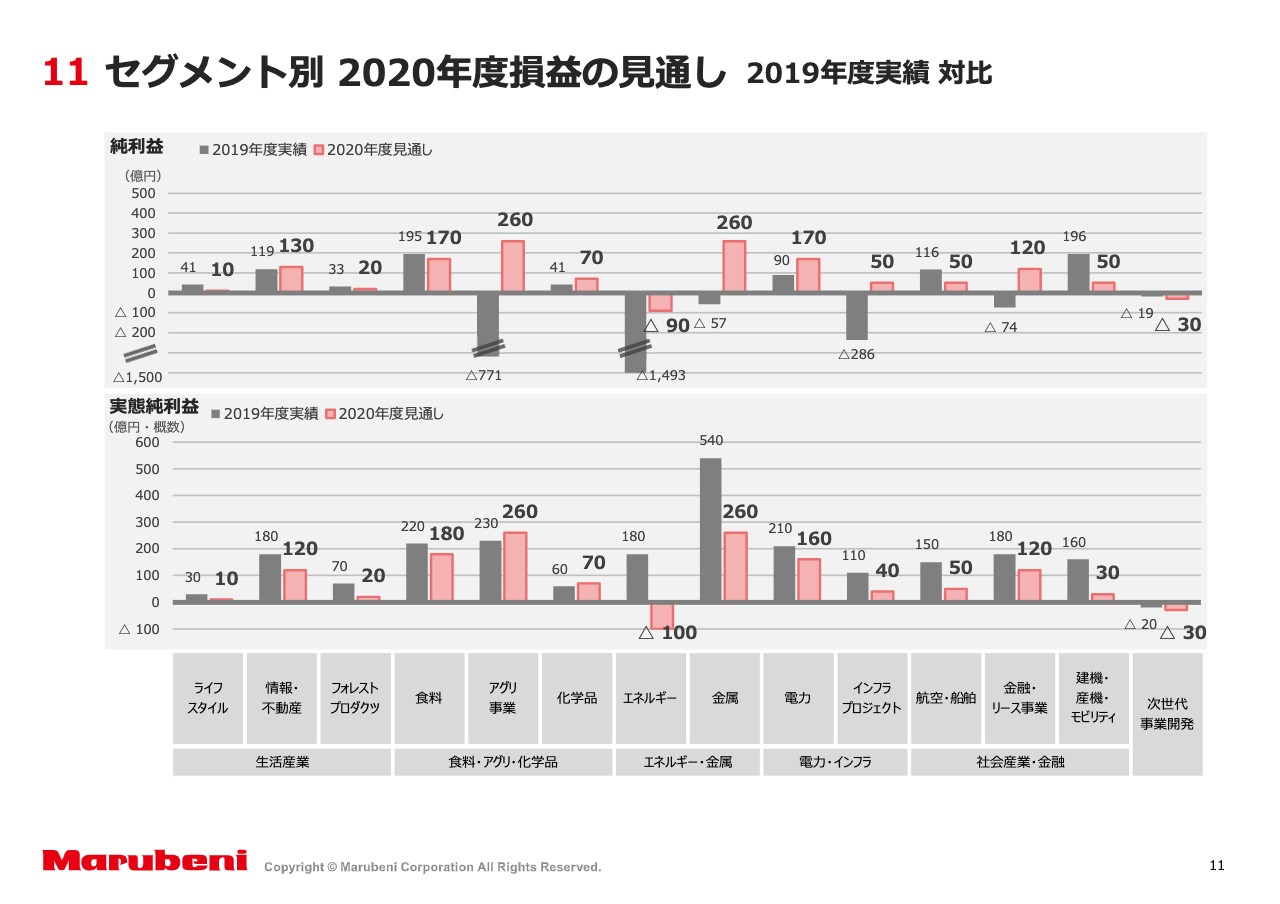

セグメント別 2020年度損益の⾒通し 2019年度実績 対⽐

2020年度の実態純利益の見通しを、主なセグメントについてご説明します。11ページをご参照ください。まずエネルギーですが、原油価格の前提をWTIで20ドルとするなど足元並みの水準としたことを主因に、2019年度対比で280億円減益となる100億円の赤字を見込んでいます。

金属についても、銅価格の前提を5,000ドルとするなど、前年度対比で価格の下落を織り込み、280億円減益の260億円を見込んでいます。航空・船舶は、船舶の用船市況の悪化を見込み、100億円減益の50億円です。建機・産機・モビリティも、事業会社における新型コロナウイルスの影響を織り込み、130億円減益の30億円を見込んでいます。

一方でアグリ事業については、昨年はこの時期に歴史的な長雨によって大きな影響を受けましたが、今年は作付も順調なスタートを切っていることや、ライフラインということで新型コロナウイルスの影響が軽微であることなどから、30億円増益の260億円を見込んでいます。私からは以上です。

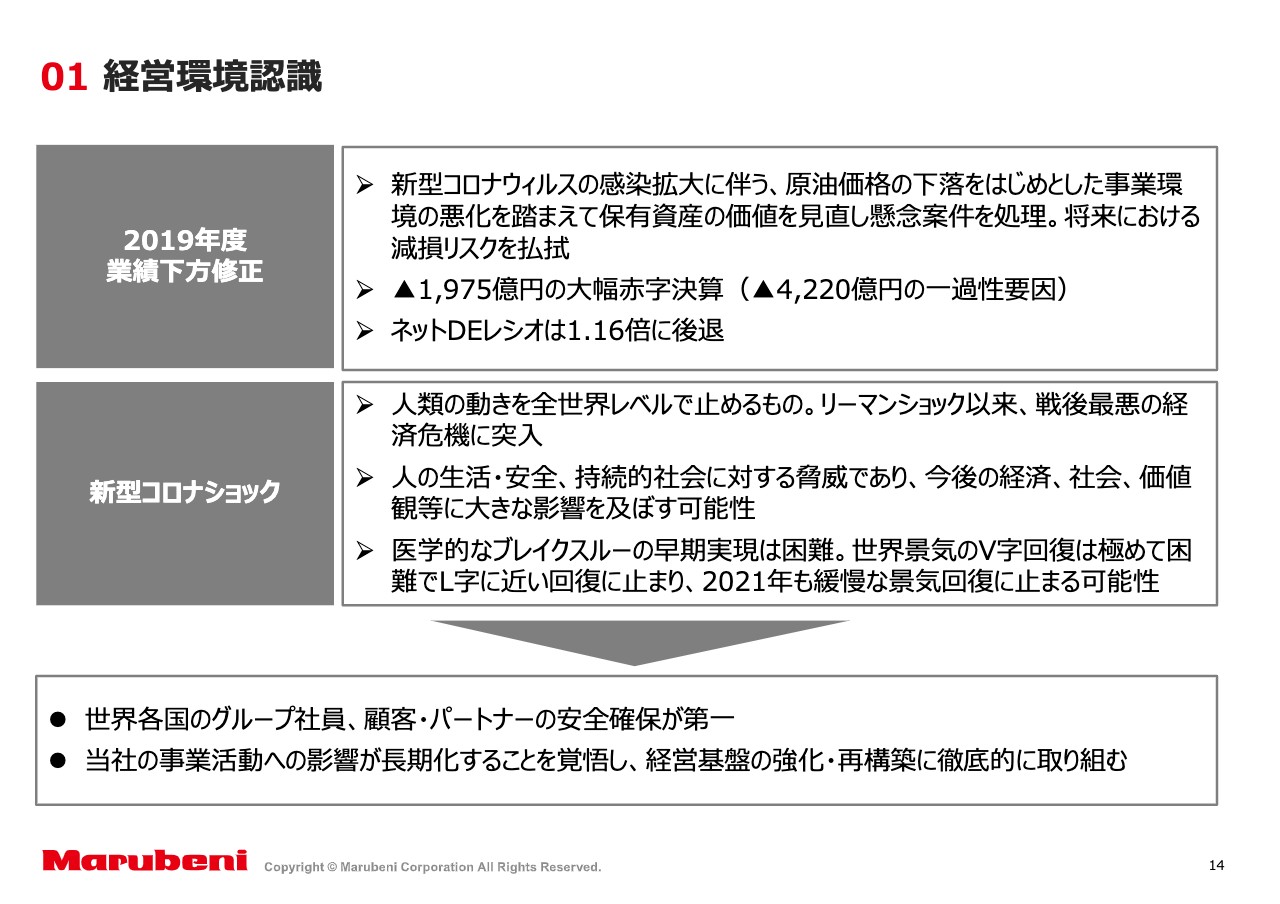

経営環境認識

柿木:続きまして、中期経営戦略「GC2021」について説明させていただきます。14ページをご参照ください。まずは経営環境に対する認識についてお話しします。

2019年度は一過性損失により大きな赤字決算となりましたが、新型コロナウイルスの感染拡大に伴う、原油価格の下落をはじめとした事業環境の悪化を踏まえて、保有資産の価値を見直し、懸念案件を処理したことにより、将来における減損リスクを払拭することができたと考えています。

一方でこの結果、ネットDEレシオは先ほどもお伝えしたように、1.16倍に後退しています。

もう1つは新型コロナウイルスの感染拡大です。これは人類の動きを全世界レベルで止めるものであって、世界経済はリーマンショック以来、戦後最悪の危機モードに突入しています。人の生活や安全、持続的社会に対する脅威であり、今後の経済や社会、価値観等に大きな影響を及ぼす可能性があると考えています。

ワクチンや治療薬といった医学的なブレイクスルーの早期実現も容易ではなく、世界景気のV字回復は極めて困難で、L字型に近い回復に留まり、2021年も緩慢な景気回復に留まる可能性があると考えています。

その結果、下段にあるように、世界各国のグループ社員や顧客、パートナーの安全確保が第一と考え行動していきます。そして、当社の事業活動への影響が長期化することを覚悟し、経営基盤の強化と再構築に徹底的に取り組んでいきます。

GC2021基本⽅針

15ページを参照ください。「GC2021」の基本方針です。赤字決算となった2019年度の後に迎える本年度2020年度は、当社にとって極めて重要な年になることは、言うまでもありません。

新型コロナウイルスにより、これまでにない厳しい経営環境にありますが、この危機を乗り越えていかなくてはなりません。このような状況で取り組みを継続する「GC2021」について、その基本方針を2点ご説明します。

まず、「財務基盤の再生・強化」です。2019年度決算により傷んだ財務基盤の再生と強化を最優先課題として、これまで以上にキャッシュ・フロー重視の経営に取り組みます。キャッシュ・フロー強化に向けた諸施策を実行することで、3ヶ年株主還元後フリーキャッシュ・フローの大幅黒字化により、債務返済を優先し、2021年度末のネットDEレシオは1.0倍程度を目指します。

次に「事業戦略の強化」です。「GC2021」で掲げる成長戦略の基本方針、および既存事業基盤の強化と新たなビジネスモデルの創出により、中長期的な企業価値の向上を追求するという方針は変えません。

新型コロナウイルスの実体経済への影響が長期化することを想定し、コスト削減を含む既存事業ビジネスの強化と底上げを徹底し、持続的かつ強靭な事業基盤を構築していきます。

加えて、新型コロナウイルス終息後の世界経済や社会課題、成長領域、ビジネスモデルの変化などを見据えながら、資産の入れ替えと優良化に取り組んでいきます。

そして過去の事業や投資パフォーマンスを総括の上、リスクマネジメントのさらなる充実と強化を図っていきたいと考えています。

株主還元⽅針

最後に16ページをご参照ください。株主還元方針についてです。連結配当性向は25パーセント以上を維持し、各年度における配当金は、期初に公表する予想配当金を下限とする現行の配当方針を継続します。

2019年度の配当金については、1株当たり35円を下限とする旨を公表していますので、期末配当金は予定どおり17円50銭にてお支払いすることについて、変更はございません。

2020年度については、非常に厳しい環境の中、経費削減の徹底と回収の実行に努め、新規投資は厳選、抑制し、内部留保の積み上げを優先します。よって2020年度の年間配当は、2019年度比で大きな減配を決定しなくてはなりませんが、現行の配当方針に基づき、1株当たり中間7円50銭、期末7円50銭の15円とし、これを下限とします。

財務基盤の再生と強化を優先するため、「GC2021」期間中の自己株式の取得は実行しません。私からは以上でございます。