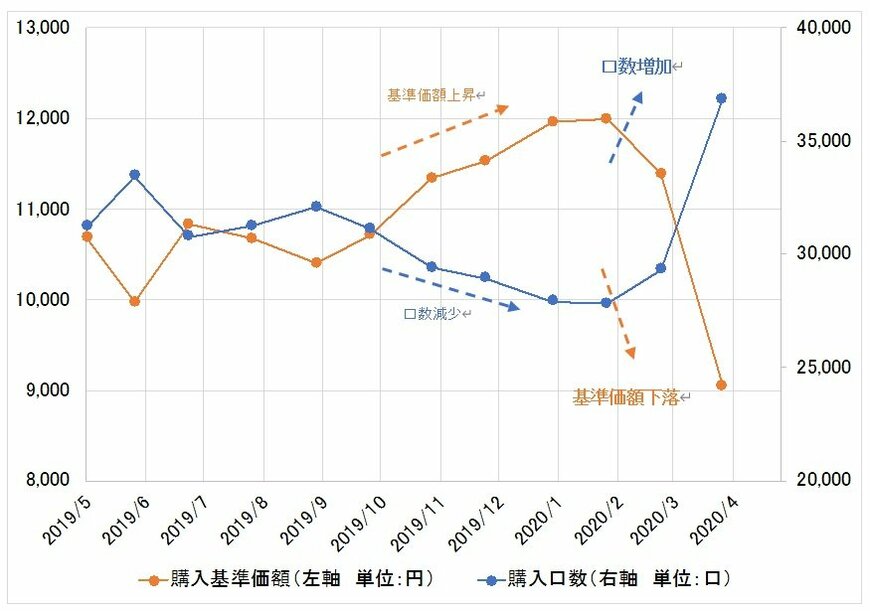

これをグラフ化したのが図表2です。はっきり分かりますが、基準価額上昇時に購入口数が少なくなる一方、下落時には購入口数が増加します。特に4月初めに基準価額が大幅下落し、買い付け口数が激増したのがお分かりになるでしょうか。

長期投資で大きな意味を持つ「平準化」

つみたて投資の効用は、下落タイミングを図ることなく自動的に投資対象を買い付けることですから、基準価額が下がった際に“自動的に”口数が多く買えるようになるわけです。

もちろん、基準価額が上がる際にも買い付けますので、長期的には購入基準価額が平準化されます。この平準化が長期投資においては大きな意味を持つのです。

筆者はつみたてNISA口座でもiDeCo(個人型確定拠出年金)でも毎月投資信託を買い付けていますが、これらを解約して実際に資金を使うようになるには、少なくともまだ5〜6年あります。その期間にできるだけ多くの口数を買い付けることが目標です。

もちろん、最終的に「ファンドの基準価額が平均購入額以上のリターンであれば良い」くらいのスタンスです。高望みはしていません。数年も経てば、いずれコロナショックも忘れられます。リーマンショックと同じです。

先憂後楽の気構えで、資産はのんびり積み立てていきましょう。