2020年5月18日に行なわれた、株式会社コンコルディア・フィナンシャルグループ2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社コンコルディア・フィナンシャルグループ 代表取締役社長 大矢恭好 氏

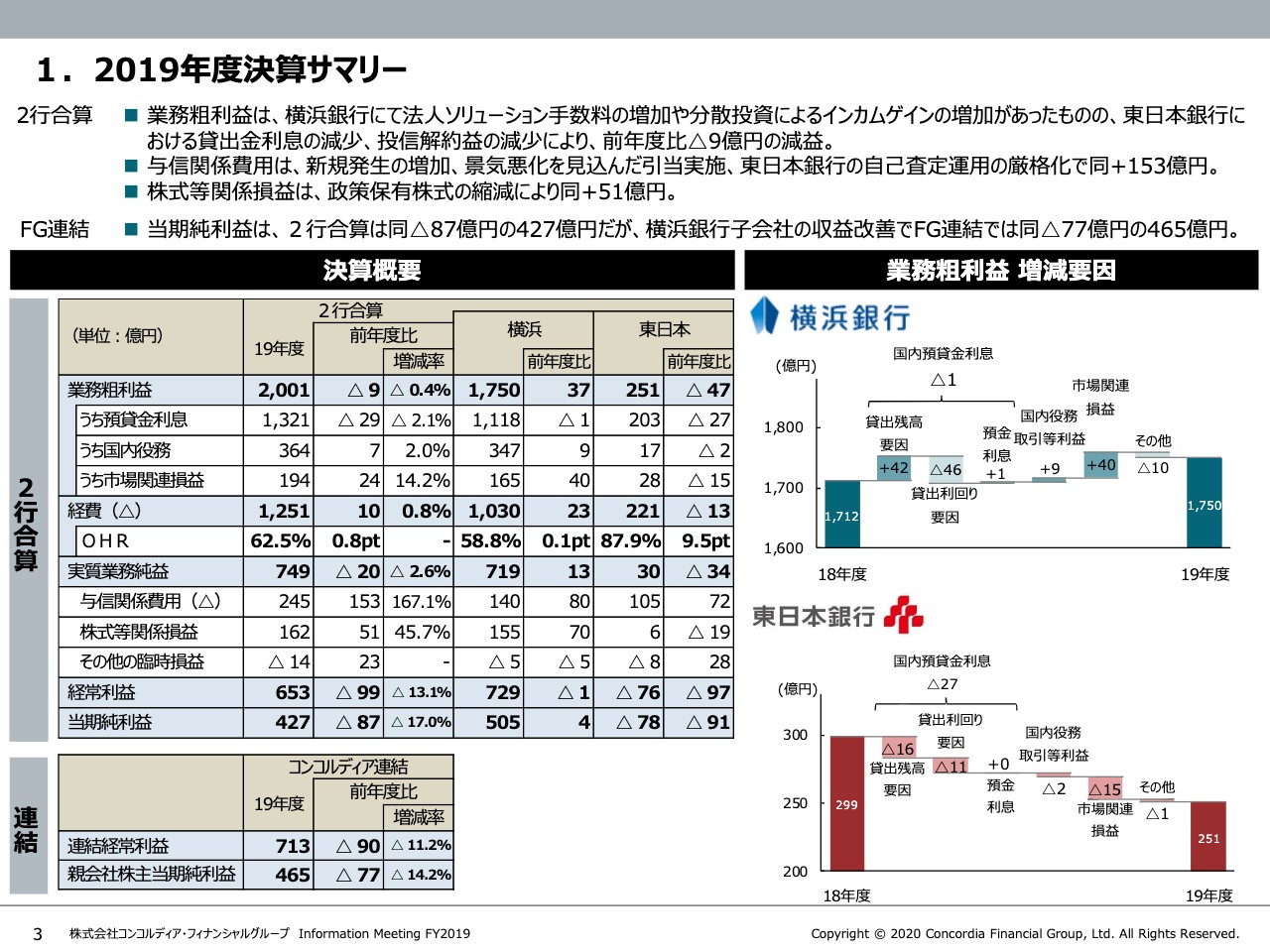

1.2019年度決算サマリー

大矢恭好氏:コンコルディア・フィナンシャルグループの2019年度決算説明動画をご視聴いただき誠にありがとうございます。コンコルディア・フィナンシャルグループ社長の大矢でございます。本日はどうぞよろしくお願いいたします。

最初に2019年度決算サマリーについてご説明します。2行合算の業務粗利益は、前年度比9億円減少の2,001億円となりました。横浜銀行において市場関連損益や役務取引利益が増加した一方、東日本銀行の貸出金利息が減少したことで、全体としては微減となりました。

経費においては、東日本銀行において人件費を中心にコスト削減を進める一方、デジタル施策などに積極的に取り組み、2行合算で前年度比10億円増加の1,251億円となりました。この結果、2行合算の実質業務純益は前年度比20億円減少し749億円となりました。

与信関係費用は、2行合算で前年度比153億円増加の245億円となりました。回収減少の取り崩しに加え、今後の景気動向を見通し、支援先の抜本的処理を前倒しで行なうなど、対応を加速させたことによります。株式等関係損益は、政策保有株式の縮減を進め、2行合算で前年度比51億円増加の162億円となりました。

以上のことから2行合算の当期純利益は、87億円減少し427億円となり、FG連結当期純利益は前年度比77億円減少し465億円となりました。

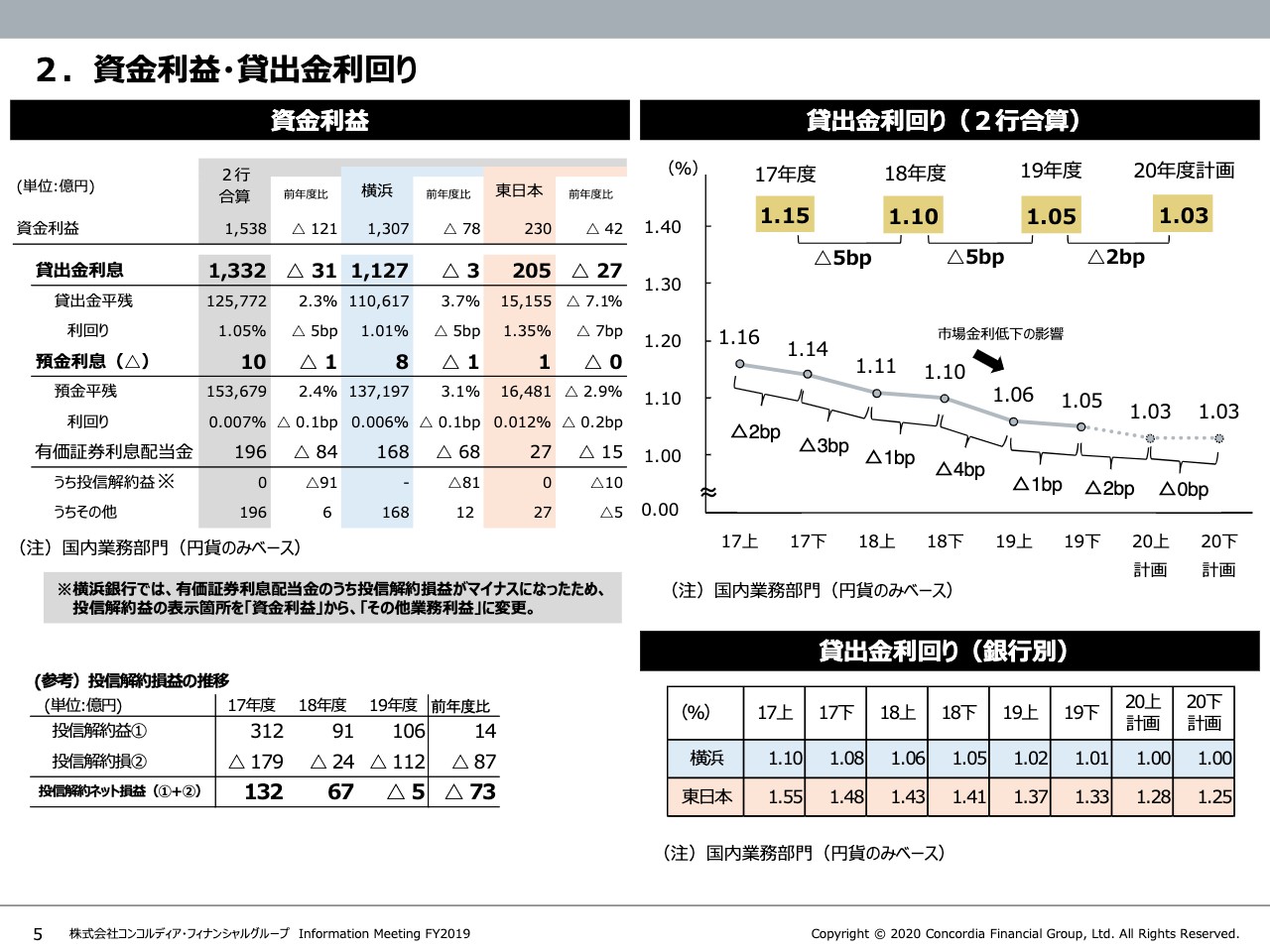

2.資金利益・貸出金利回り

資金利益と貸出金利回りについてです。貸出金利息は市場金利の低下の影響もあり、横浜銀行が前年度比3億円減少にとどまりましたが、2行合算では前年同期比31億円減少となりました。東日本銀行の貸出金マイナス成長の要因は、これまでの新規先開拓を中心とした営業から、既存取引先とのリレーション強化を中心とした営業へ切り替えを進めていくためです。2019年度の第3四半期以降は、貸出金平残の減少には歯止めがかかりつつあります。

2行合算の2019年度の貸出金利回りは、市場金利低下の影響を受け、1.05パーセントと5ベースポイントの低下となりました。今年度の低下幅は2ベースポイントまで縮小する見通しです。スライド右下のとおり、横浜銀行では横ばいの利回り計画ですが、東日本銀行では引き続き低下する見通しです。引き続き、良質なアセットの積み上げのため新規失効分と既存分の貸出金利回り差があるためです。

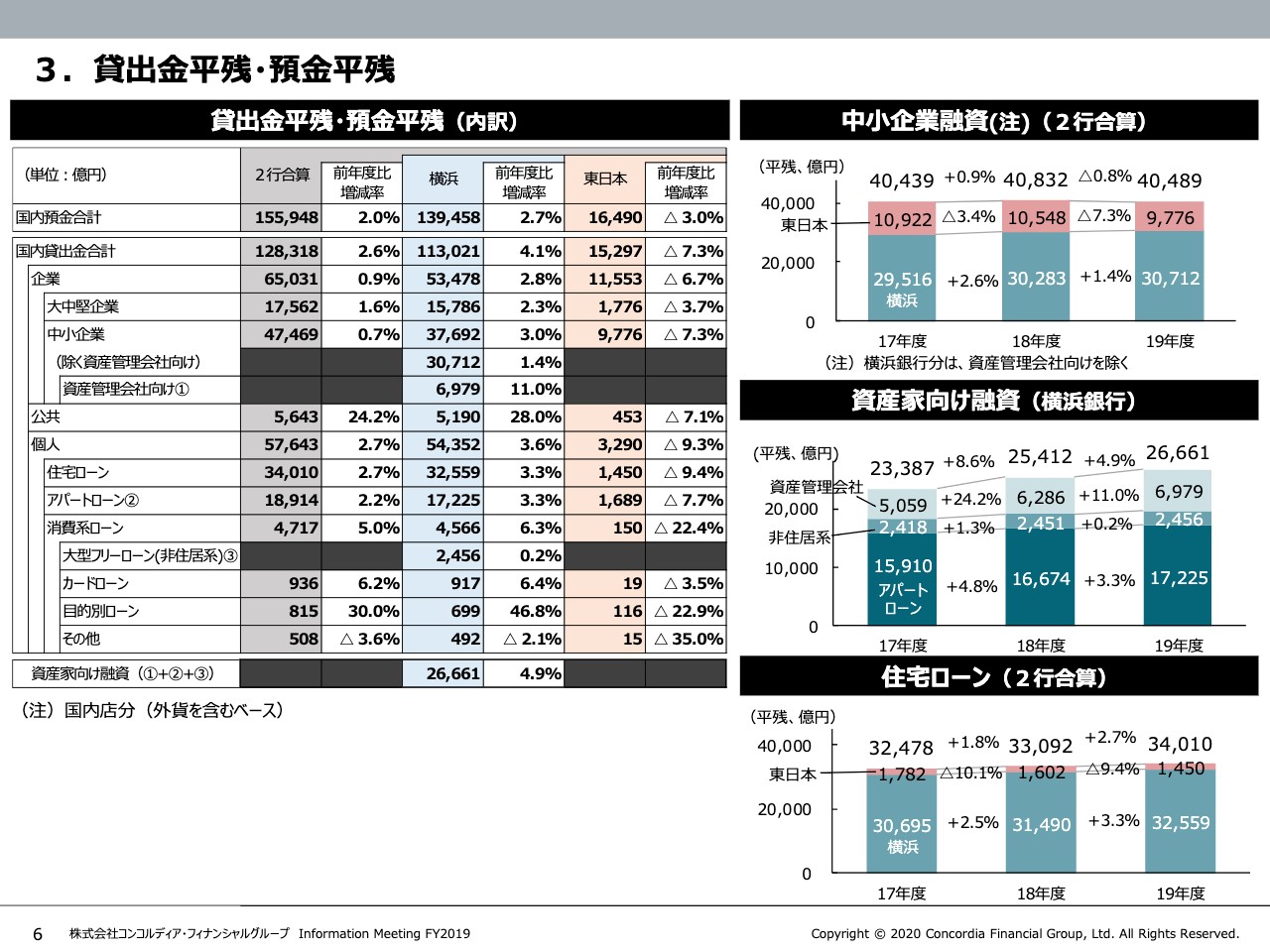

3.貸出金平残・預金平残

貸出金平残は2行合算で前年度比2.6パーセント増加しました。このうち企業向けは前年度比0.9パーセント増加、個人向けは前年度比2.7パーセント増加となりました。スライド右上のグラフのとおり中小企業向けの貸出は、前年度比0.8パーセント減少となりましたが、横浜銀行では着実に残高を積み上げています。

横浜銀行の資産家向け融資は前年度比4.9パーセント増加であり、東京都内での旺盛な賃貸需要を取り込みましたが、マーケット別の人口予測等に基づいて与信管理を強化し、全体の伸びは鈍化しています。住宅ローンは、新商品の融資手数料型住宅ローンの導入効果もあり、前年度比2.7パーセント増加と、伸びが加速しました。

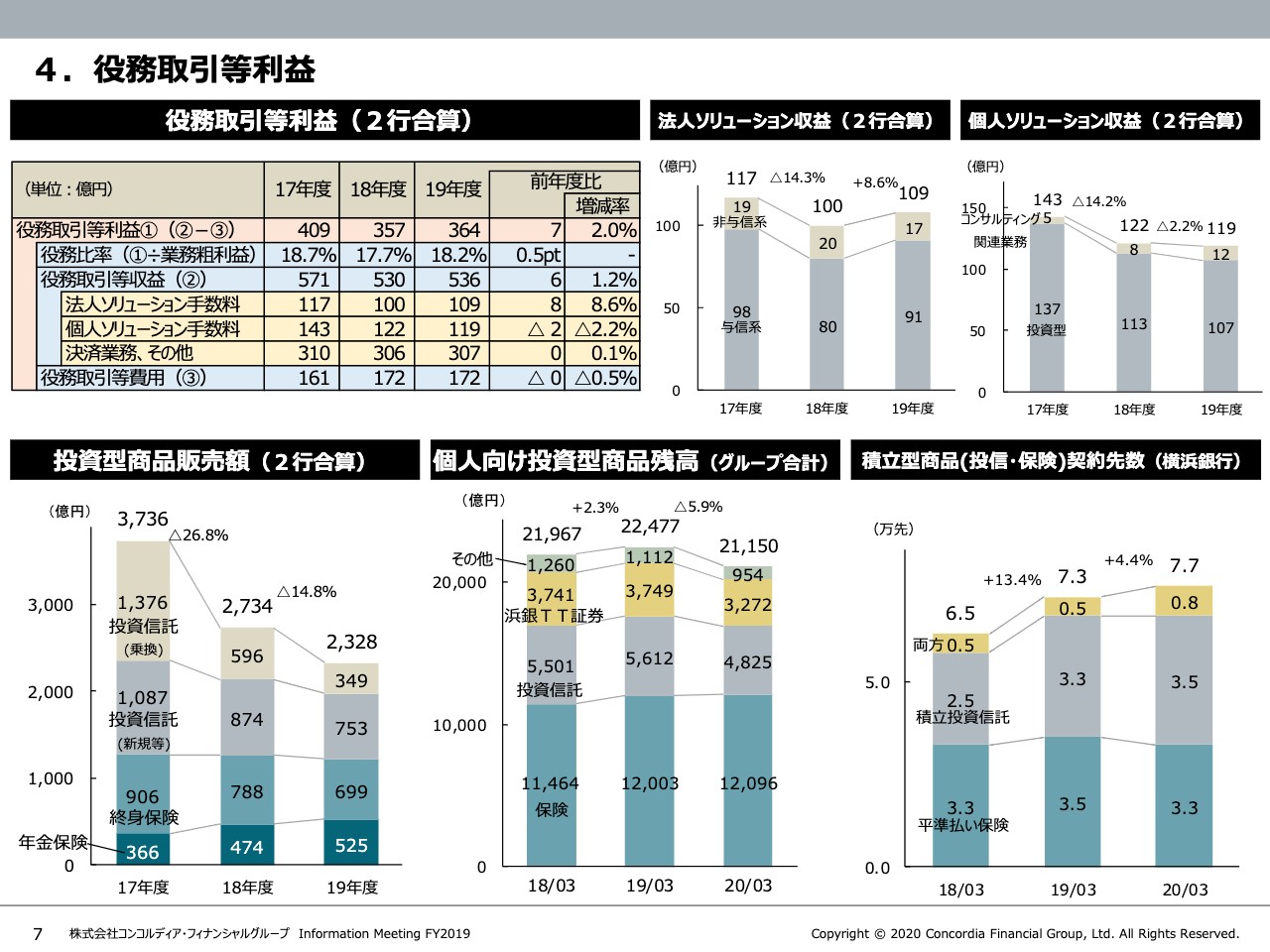

4.役務取引等利益

役務取引等利益は前年度から7億円増加し、業務粗利益に占める割合も2018年度の17.7パーセントから0.5ポイント上昇し、18.2パーセントとなりました。

スライド上段のグラフをご覧ください。法人向けフィービジネスはハイブリッドローンのアレンジメントフィーなど、資本性ファイナンスにも力を入れ、前年度比8億円増加しました。個人向けフィービジネスは、相続関連のコンサルティング業務の収益が増加しましたが、投資信託や保険の販売減少により、前年度比2億円減少しました。

投資型商品販売額は前年度比14.8パーセント減少となりましたが、お客さまの中長期的な資産形成に資する取り組みの結果、乗り換えが大幅に減少したためです。2020年3月末の個人向け投資型商品の預かり資産残高は、市場環境の悪化による基準価格の下落、高齢者による資産取り崩しニーズの高まりにより、前年度比5.9パーセント減少となりました。力を入れている積立型商品の契約先数は、前年度末比4.4パーセント増加の7万7,000先となりました。

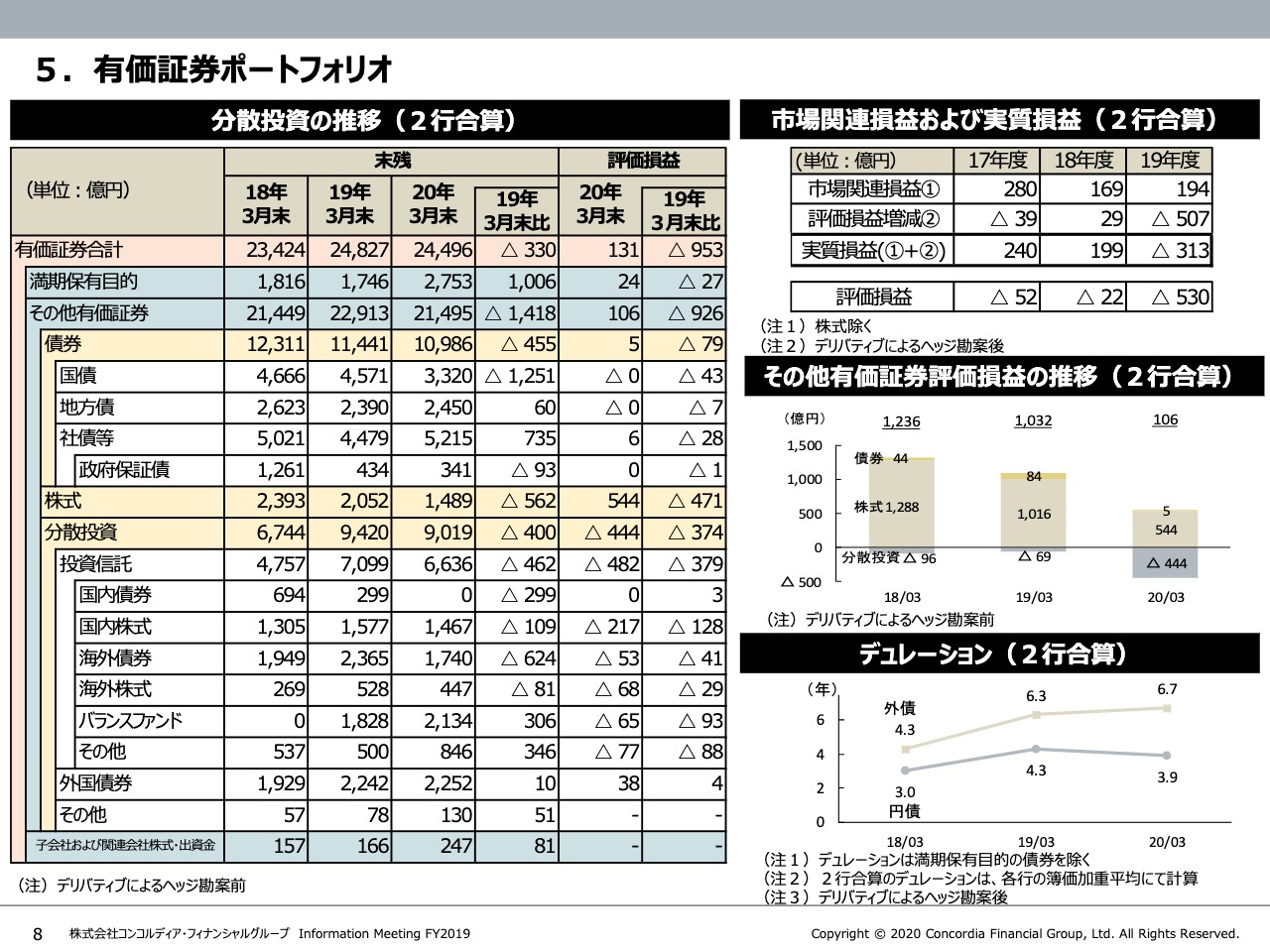

5.有価証券ポートフォリオ

有価証券ポートフォリオの評価損益は、期末にかけての株主相場の悪化等により、953億円減少し131億円となりました。政策投資株式については売却を進めているほか、時価の減少もあり、前年度末比562億円減少の1,489億円となりました。分散投資の評価損はマイナス444億円となっており、一部はヘッジ取引でカバーしていますが、ポートフォリオの再構築が今期の課題となっています。

6.経費

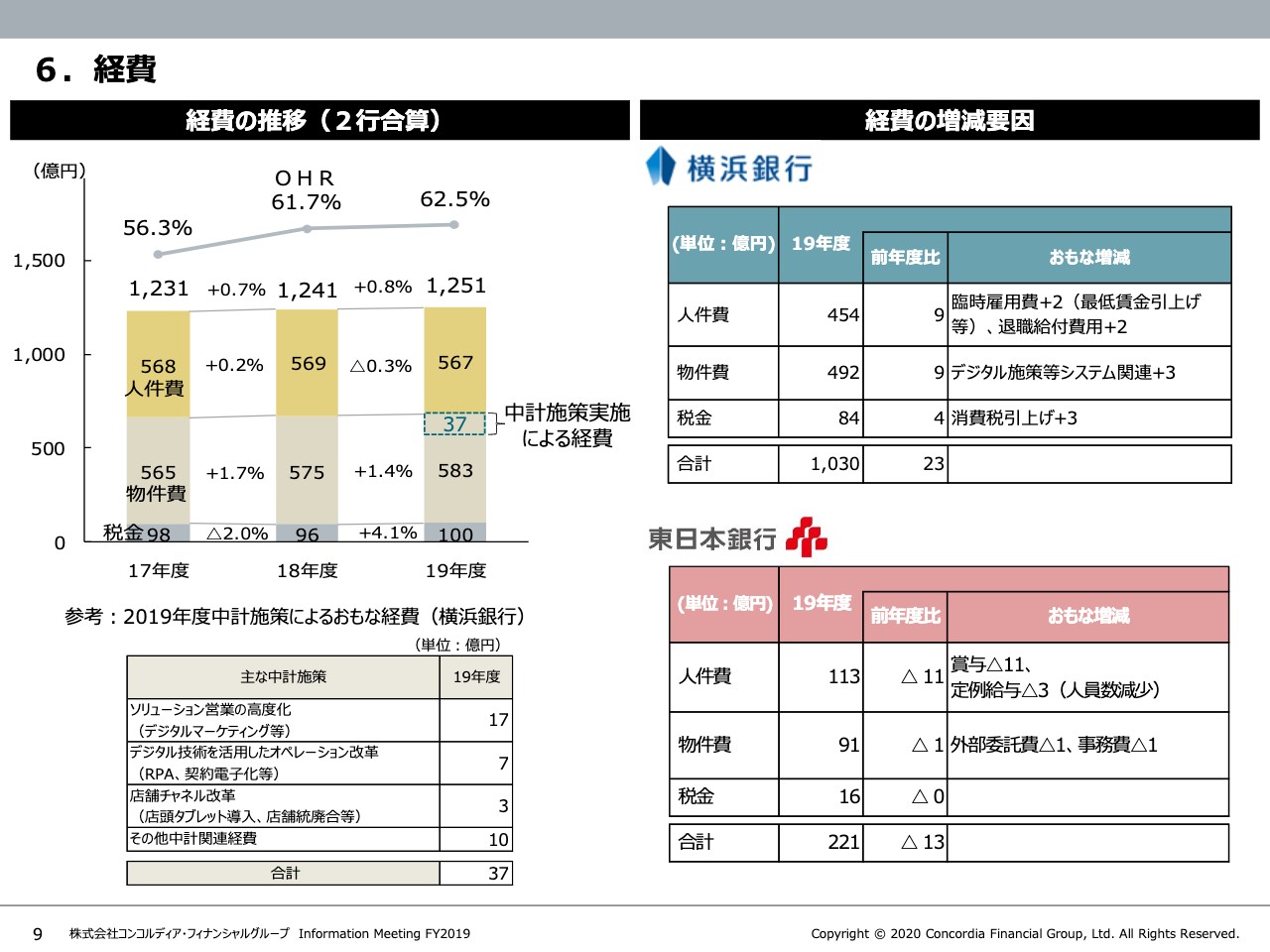

経費は前年度比10億円増加し、OHRは62.5パーセントと0.8ポイント上昇しました。スライド左下のとおり、デジタル改革、構造改革を実施するための費用を37億円計上しており、これを除いた経費は自主的には減少しています。現在の中期経営計画中は、こうした構造改革費用は先行するものの、中長期的には業務効率化、生産性向上につながり、経費削減に寄与していくものと考えています。

7.与信関係費用

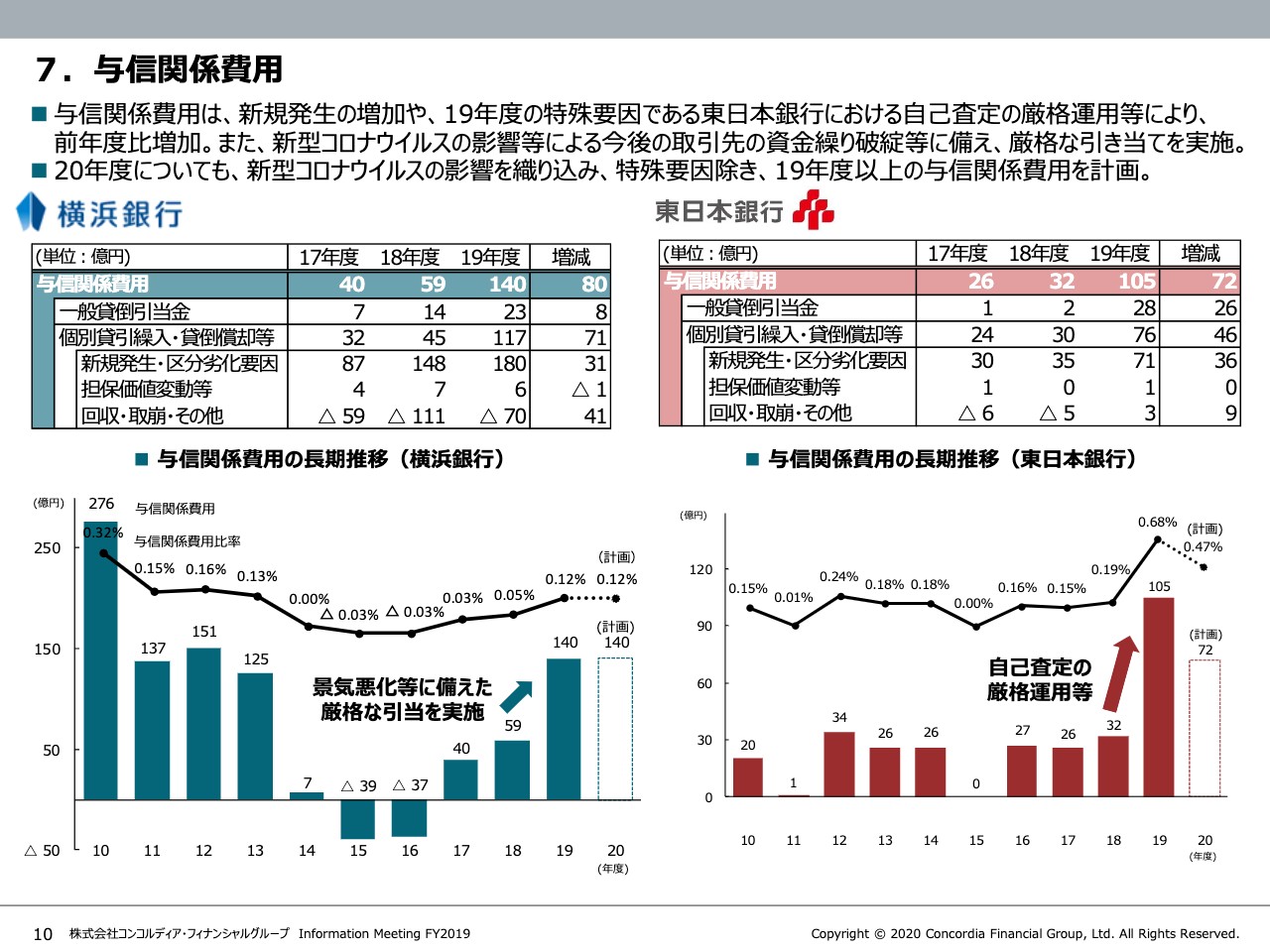

2019年度の横浜銀行の与信関係費用は、前年度比80億円増加の140億円となりました。昨年11月の計画からは40億円増加していますが、今後の景気悪化も織り込み、支援先の抜本的処理を前倒しで実施したことが要因です。2020年度は前年度の前倒し処理により70億円程度を想定していましたが、新型コロナウイルス感染症拡大の影響が幅広い業種におよぶことを想定し、2019年度と同水準の140億円を見込んでいます。

東日本銀行の与信関係費用は前年度比72億円増加の105億円となりました。東日本銀行では自己査定の運用厳格化により、与信関係費用が大きく増加しました。ただし、これは一過性のものであり、新型コロナウイルスの影響による引当増加を織り込んでも、2020年度は72億円に抑えられる見通しです。

8.業績予想

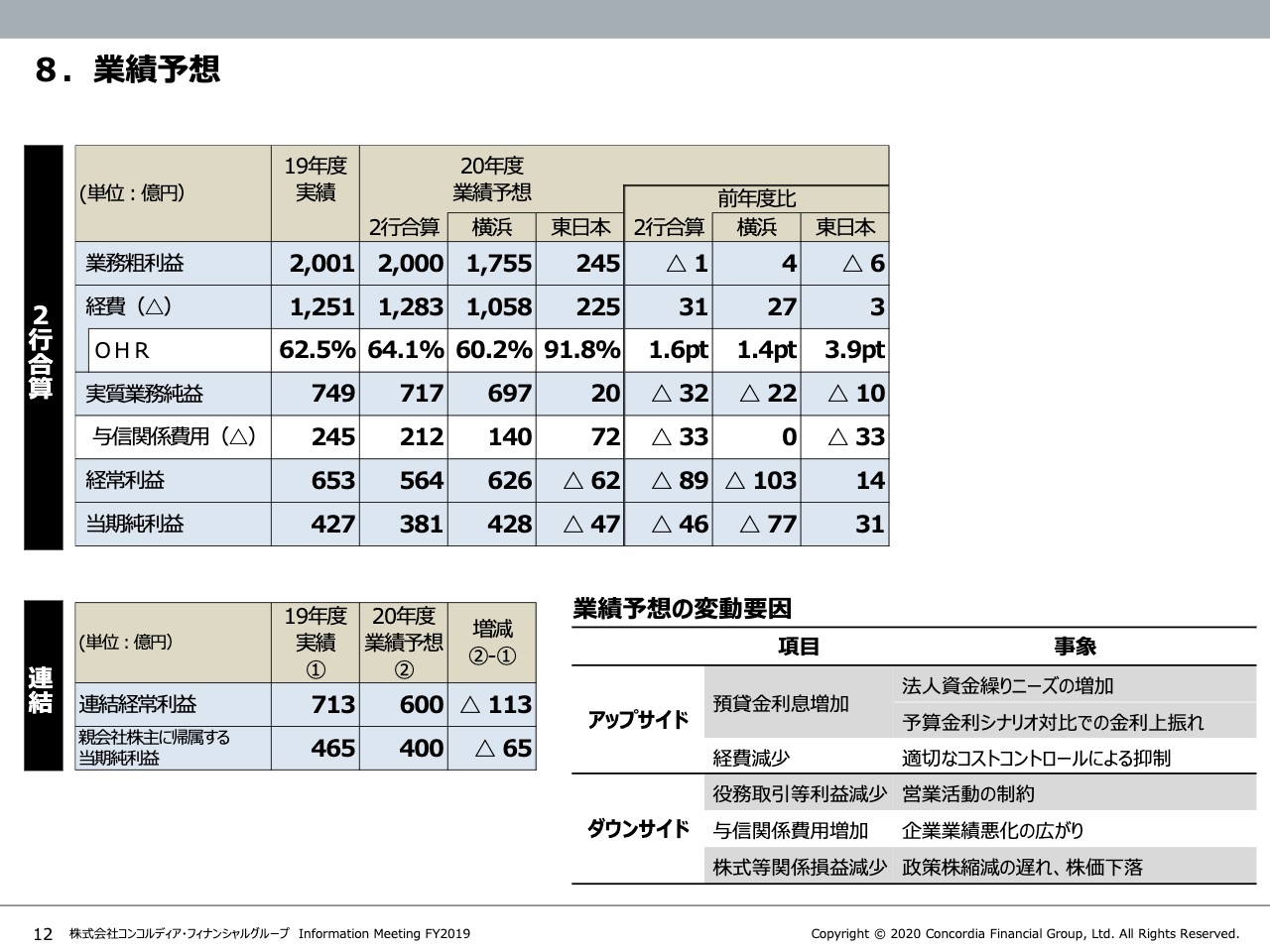

2020年度の業績予想は、現段階で新型コロナウイルス感染症拡大の影響を確度高く想定することが困難なことから、与信関係費用を中心に織り込んでいます。2020年度の業務粗利益は、市場収益を厳しめに想定し、2019年度から横ばいの2,000億円としています。与信関係費用は先ほど説明したとおり、新型コロナウイルス感染症拡大の影響を織り込んだ上で、2019年度比33億円減少の212億円の見込みです。

以上により、2020年度の連結当期純利益は、2019年度比65億円減少し400億円となる見込みです。新型コロナウイルス感染症拡大の業績への影響については、適時適切に情報を更新し、見直しの都度お知らせしていきたいと思います。

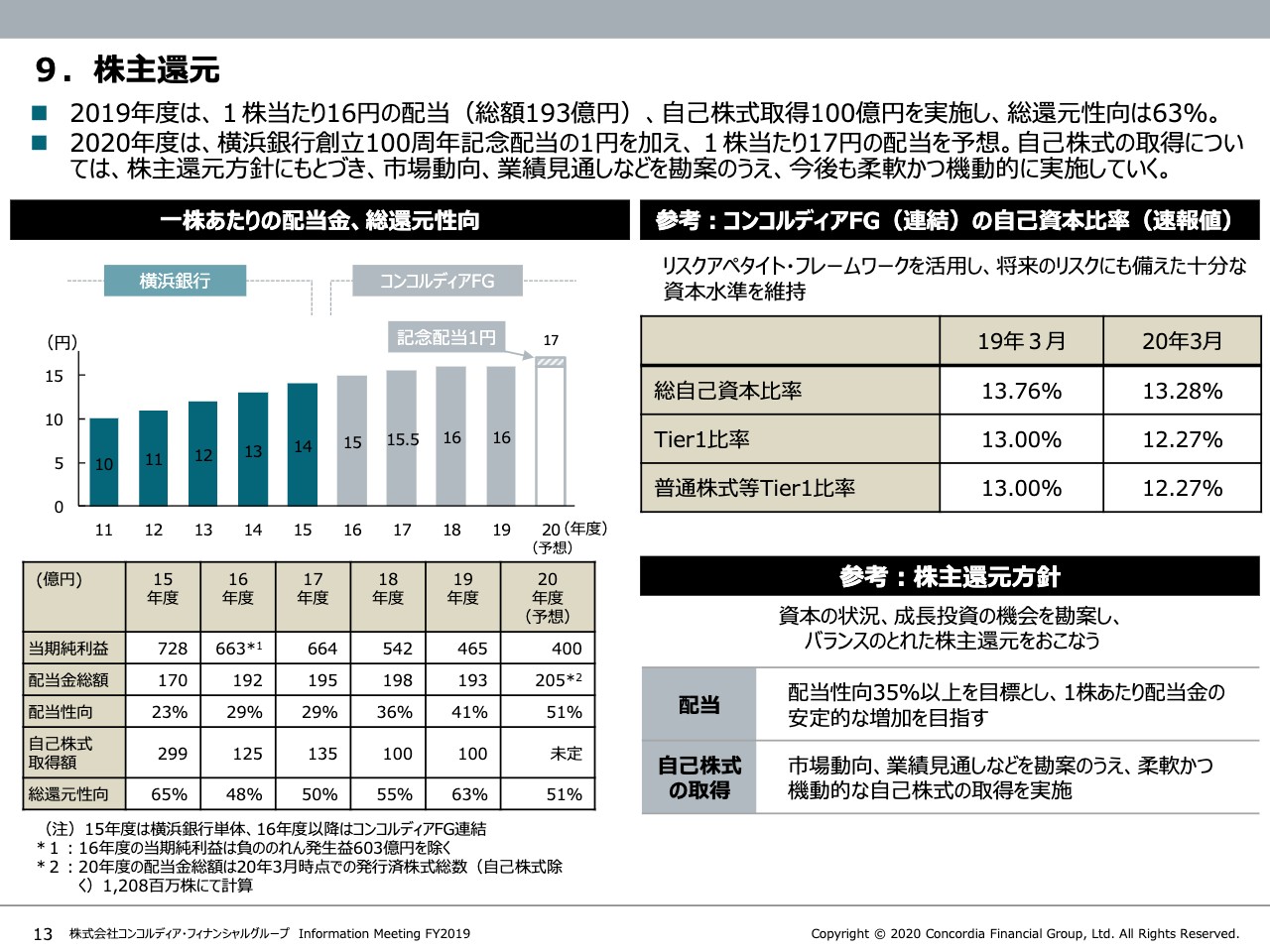

9.株主還元

2019年度の株主還元は配当性向41パーセント、総還元性向63パーセントとなりました。2020年度は横浜銀行が創立100周年を迎える年であり、1株当たり1円の記念配当を実施し、1株当たり配当金は17円とします。なお、自己株式の取得については、市場動向や業績見通しなどを勘案のうえ、柔軟かつ機動的に実施していきます。

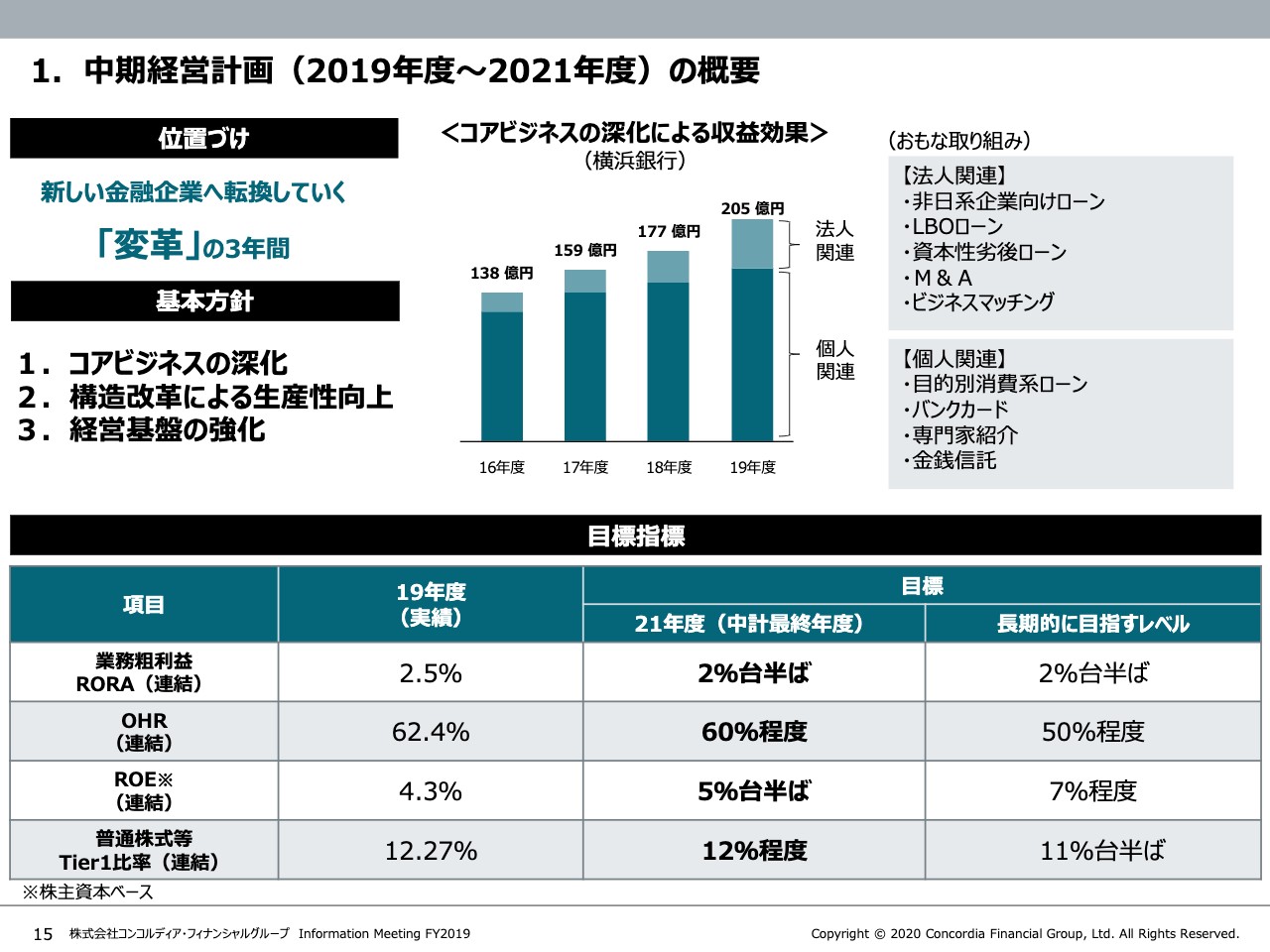

1.中期経営計画(2019年度~2021年度)の概要

ここからは中期経営計画の取り組み状況についてご説明します。従来の銀行を超える「新しい金融企業へ転換していく『変革』の3年間」と位置付けた中期経営計画では、コアビジネスの深化、構造改革による生産性向上、経営基盤の強化、の3つの基本方針のもと各施策に取り組んでいます。

とくに今年度は収益性の高い貸出分野と、アドバイザリー業務に一段と注力してきましたが、資本性ローンや非日系貸出、消費系ローンなどの高収益アセットは、前中計初年度末の1,400億円程度から、今年度末は3,800億円程度まで拡大しています。

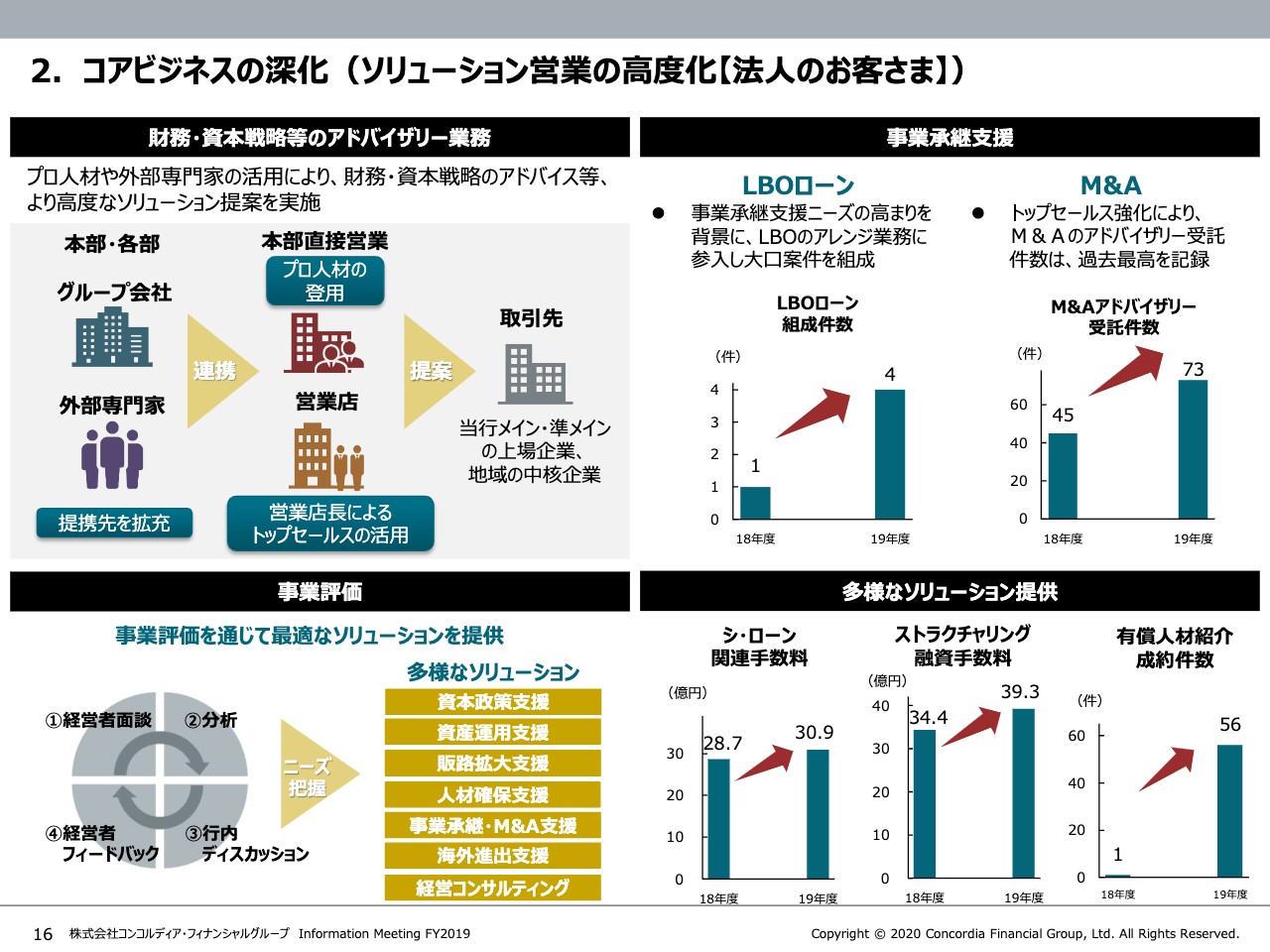

2.コアビジネスの深化(ソリューション営業の高度化【法人のお客さま】)

法人のお客さまに対するソリューション営業の高度化についてご説明します。当社ではグループ企業の機能を最大限活用するとともに、専門知識の豊富なプロ人材の登用に加え、外部専門家との提携も拡充しています。その上で、役員、支店長によるトップセールスを強化し、上場企業や地域の中核企業へ提案できるソリューションの質を向上させています。スライド右上のグラフのとおり、高まる事業承継支援ニーズに対して、LBOローンやM&Aのアドバイザリー業務の実績も拡大しています。

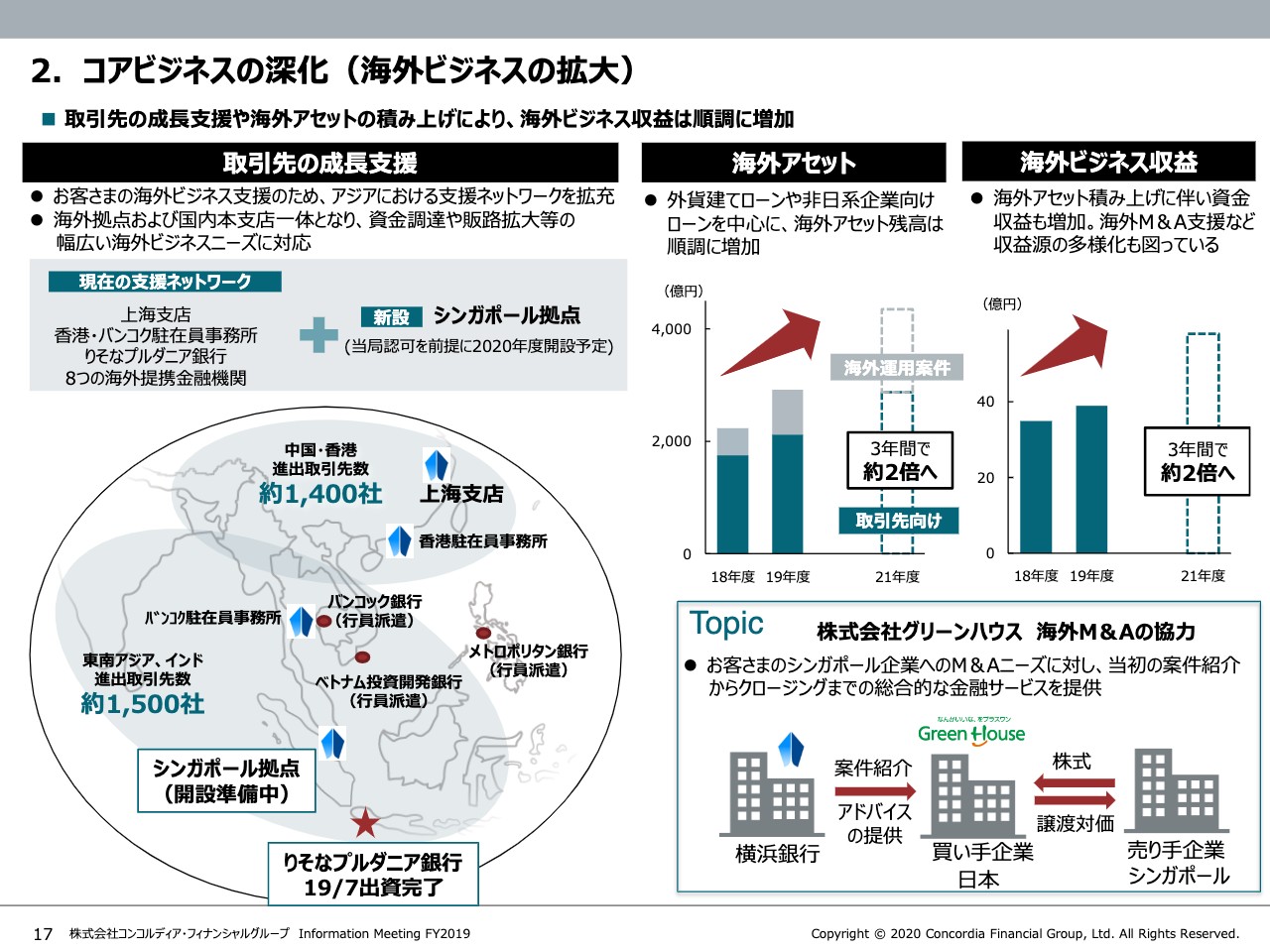

2.コアビジネスの深化(海外ビジネスの拡大)

海外ビジネスについては、国内企業のお客さまの海外ビジネスの支援を目的として、海外ネットワークを拡充しています。上海支店や、りそなプルダニア銀行の出資に加え、2020年度にはシンガポールに拠点を新設する予定です。海外アセットは順調に拡大しており、それにともない海外ビジネス収益も増加するとともに、収益源の多様化も進めています。

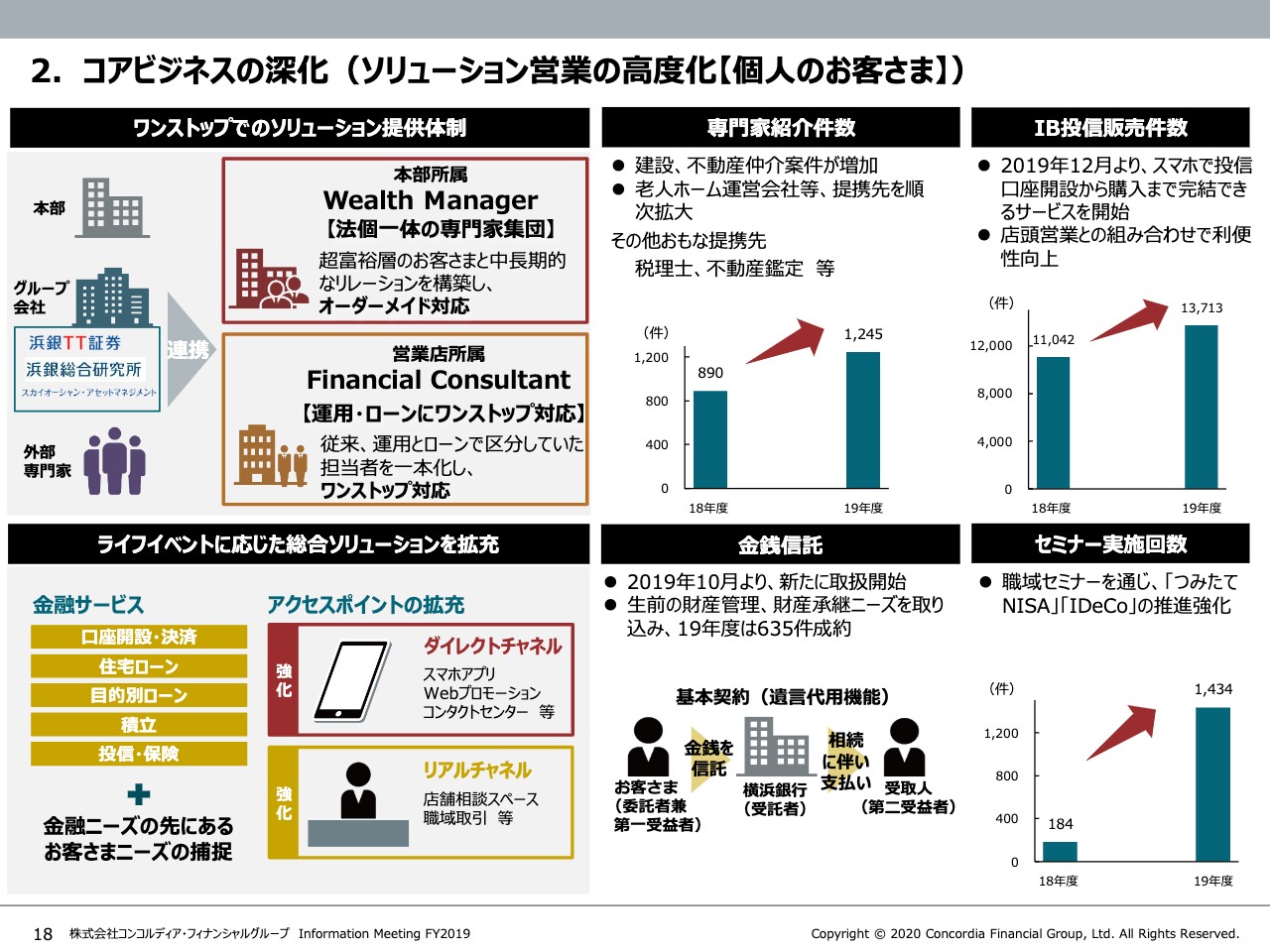

2.コアビジネスの深化(ソリューション営業の高度化【個人のお客さま】)

個人のお客さまに対するソリューション営業の高度化については、横浜銀行において超富裕層のお客さまへ、オーダーメイド型でコンサルを行なう「Wealth Manager」、お客さまの資産の運用と活用のニーズを一体で提案できる「Financial Consultant」を開始し、対応を強化しています。

ソリューション提供力の向上により、個人のお客さまへの専門家紹介件数は、前年度比355件増加の1,245件となりました。また、2019年10月から新たに取り扱いを開始した金銭信託は、お客さまの財産管理、承継ニーズに合致し、半年で635件成約することができました。

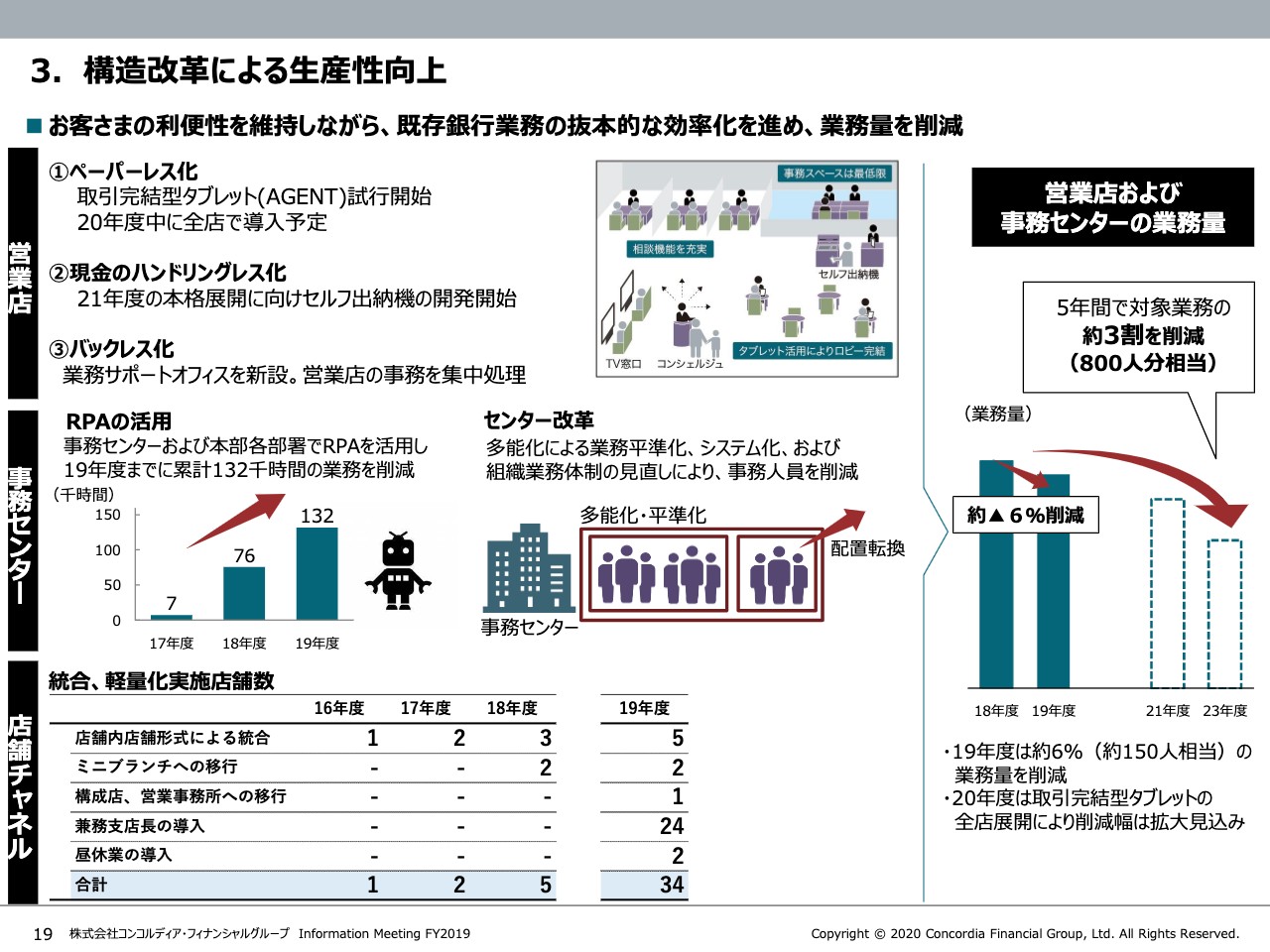

3.構造改革による生産性向上

生産性向上への取り組みについては、お客さまの利便性の維持、向上を図りつつ、既存銀行業務の抜本的な効率化と店舗チャネルの改革を進めています。横浜銀行においては、タブレット端末の導入によるペーパーレスの実現、セルフ出納機導入による現金のハンドリングレス化、営業店事務の徹底した本部集中によるバックレス化の実現など、3つのレスにより営業店改革を進めています。

加えて本部や事務センターにおいてもRPA化を進め、生産性向上を図るほか、店舗チャネルの軽量化を加速させています。こうした取り組みにより、2019年度は業務量を前年度比約6パーセント削減しました。2023年度に約3割削減する目標に向け、構造改革にはスピード感を持って取り組んでいきます。

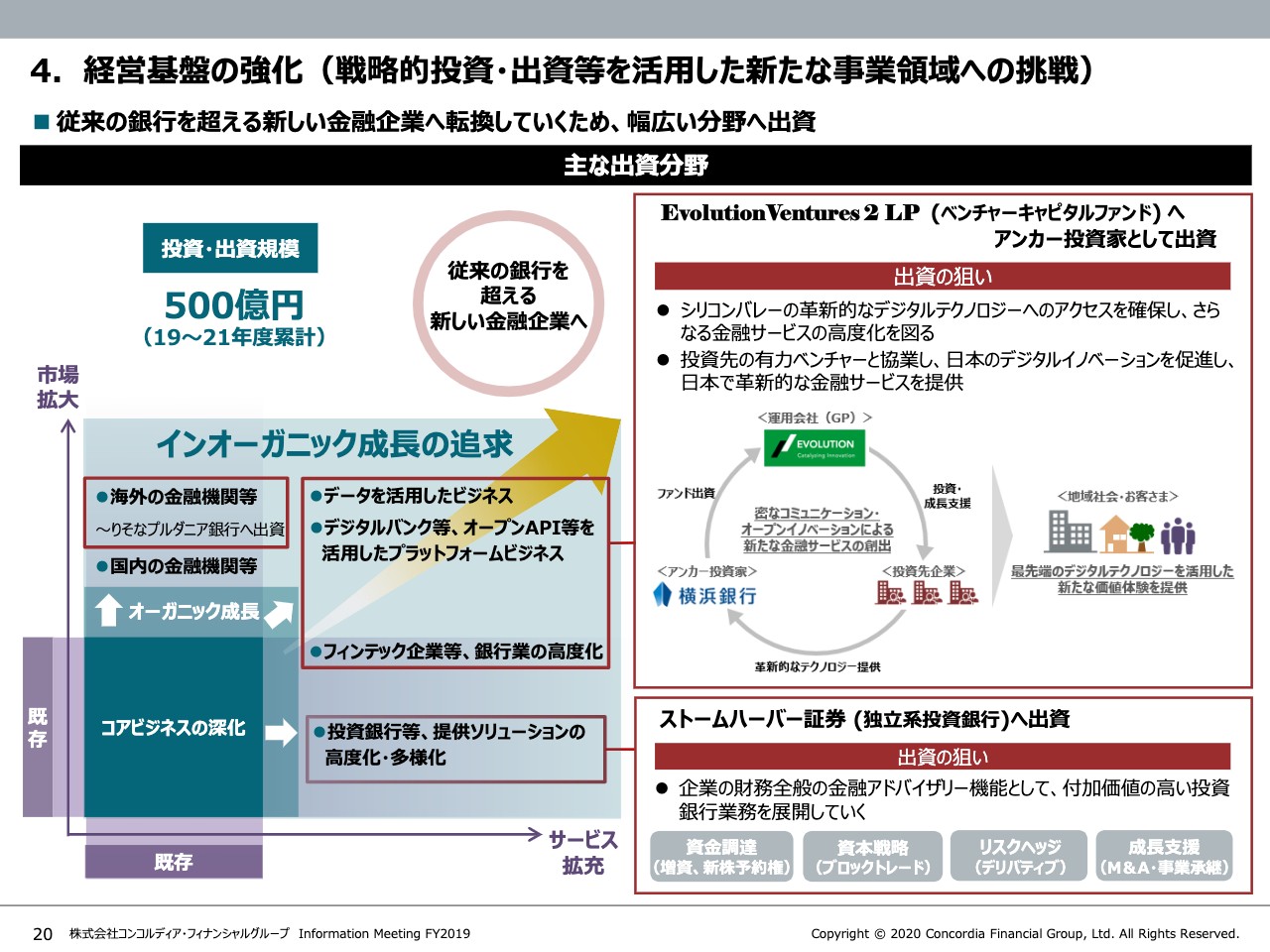

4.経営基盤の強化(戦略的投資・出資等を活用した新たな事業領域への挑戦)

戦略的投資・出資等の活用については事業領域の拡大拡充を図るため、3年間で500億円規模の投資・出資を行なうこととしており、2019年度は新たに2件の出資を決定しました。1つは米国のベンチャーキャピタルファンドへの出資です。シリコンバレーにあるフィンテック企業との連携により、彼らのテクノロジーを使って日本での革新的な金融サービスの共同展開が可能となります。

もう1つは、独立系投資銀行であるストームハーバー証券への出資です。この出資により、取引先の資本戦略やヘッジニーズに対して、より専門性の高いアドバイザリー機能を提供できるようになりました。引き続きコアビジネスの成長やデータ活用など、デジタルビジネスに資する投資を検討していきます。

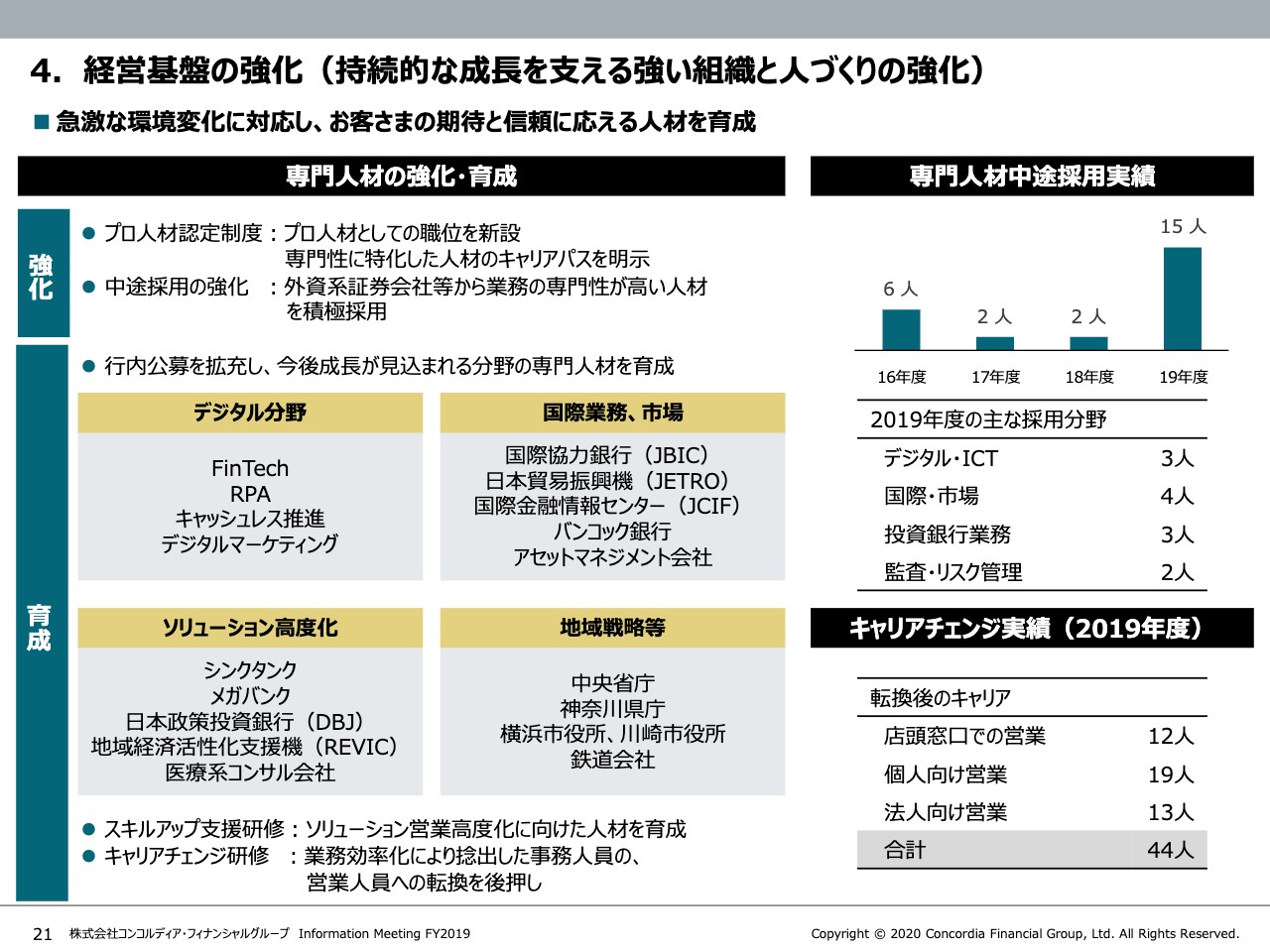

4.経営基盤の強化(持続的な成長を支える強い組織と人づくりの強化)

強い組織と人づくりの強化については、2019年度よりプロ人材認定制度を制定し、IT、海外、投資銀行業務分野の中途採用を積極化するなど、専門人材を強化しています。行内公募やスキルアップ、キャリアチェンジの支援を充実し、変化の時代に対応できる人材の育成に取り組んでいます。引き続き、持続的成長に資する健全で強い働きがいのある組織作りを進めていきます。

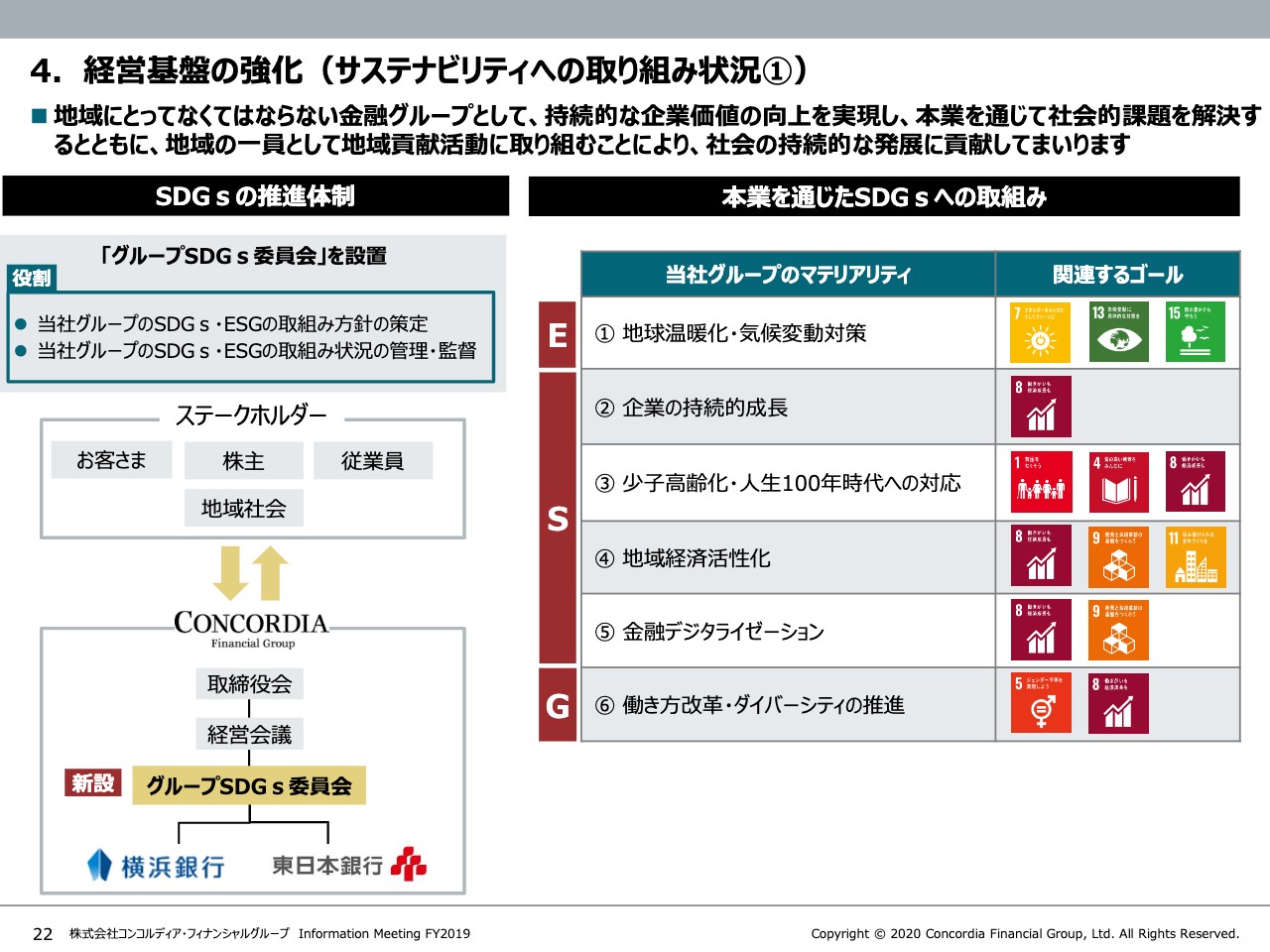

4.経営基盤の強化(サステナビリティへの取り組み状況①)

サステナビリティへの取り組みは、事業環境が大きく変化する中で変化に対応し、地域のさまざまな課題解決を図り、地域の持続的成長を目指す地域金融機関として、必要不可欠な取引と認識しています。「グループSDGs委員会」を設置し、6つのマテリアリティに資する事業展開を進めています。

4.経営基盤の強化(サステナビリティへの取り組み状況②)

各マテリアリティに対する具体的な取り組みはスライド23ページのとおりです。

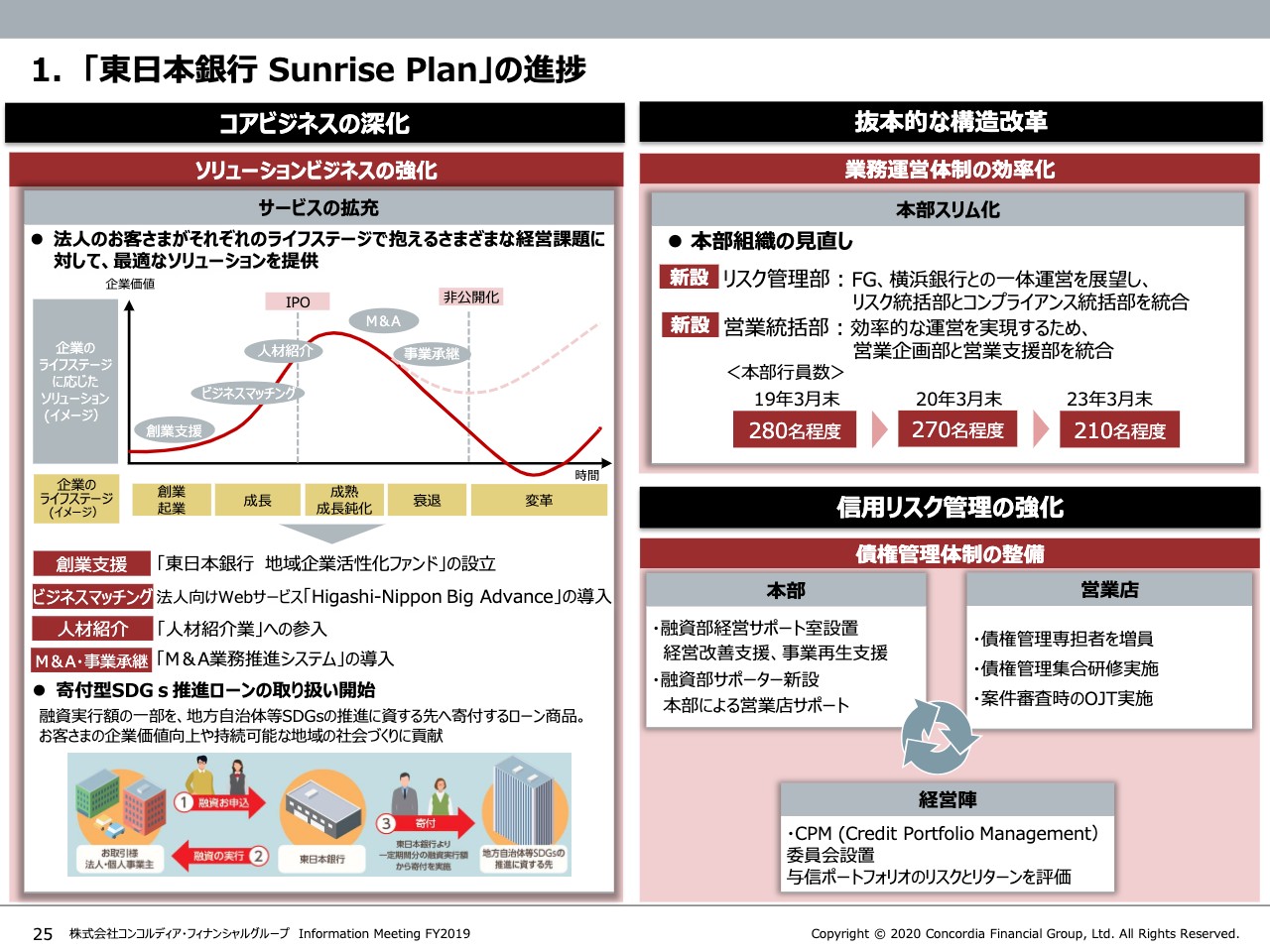

1.「東日本銀行 Sunrise Plan」の進捗

東日本銀行では、2019年11月に持続可能な収益性と将来に渡る健全性を確保することを目的として「東日本銀行 Sunrise Plan」を策定し、コアビジネスの深化、抜本的な構造改革、信用リスク管理の強化、の3つの重点施策に取り組んでいます。計画は順調に進捗していますが、環境の変化も踏まえて柔軟に計画を見直し、さらなる収益体質の強化を図っています。

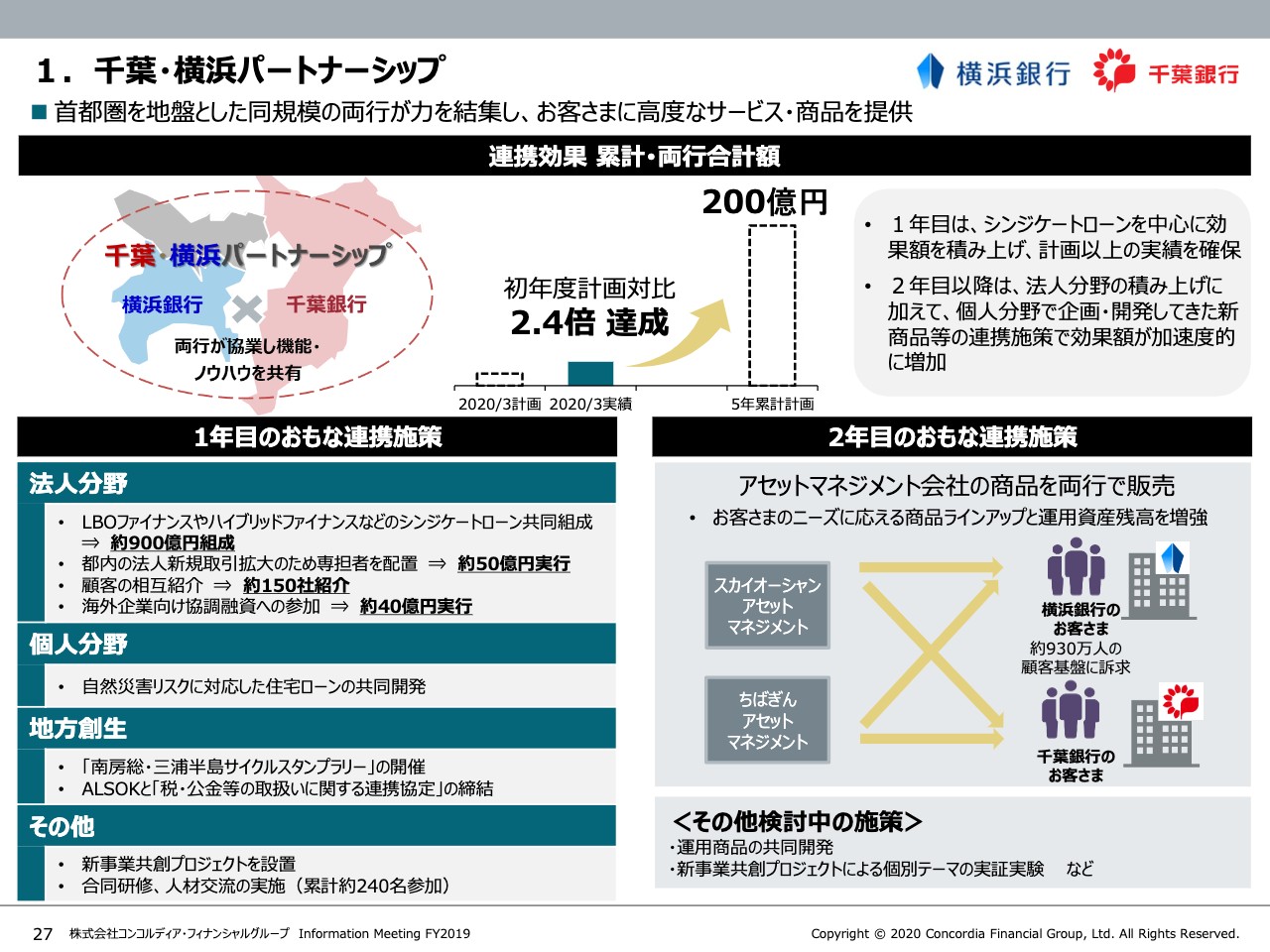

1.千葉・横浜パートナーシップ

千葉・横浜パートナーシップについては2019年7月にスタートし、5年間累計で200億円の収益効果額を目指していますが、初年度は計画値の2.4倍の実績を上げました。

具体的にはシンジケートローン共同組成、海外企業向け協調融資への参加、顧客の相互紹介に加えて、自然災害による被害を受けた場合に、約定返済の一部が免除されるなどの特約を付けた住宅ローンの共同開発や、新たな事業領域に挑戦するための新事業競争プロジェクトも立ち上げました。2020年度は両行アセマネ会社商品の相互提供など、新たな施策を実行し、収益への貢献額を増加させていきます。

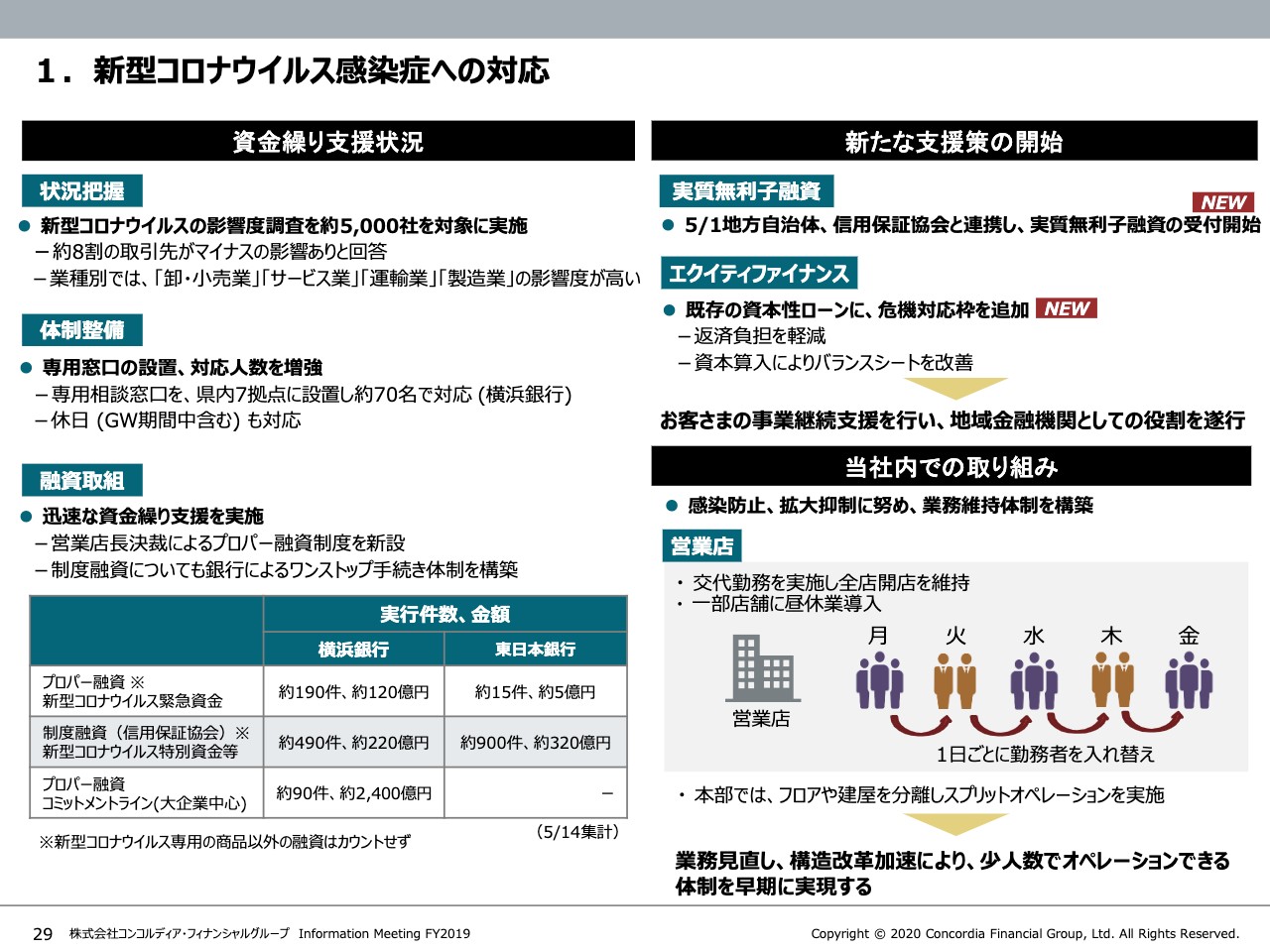

1.新型コロナウイルス感染症への対応

最後に新型コロナウイルス感染症への対応について、とくに取引先の資金繰り支援に絞って説明します。当社グループでは、お客さまアンケートを実施し、状況を把握するとともに、専用相談窓口などの体制を整備し、お客さまへの支援に丁寧かつ迅速に取り組んでいます。これまでに約1,700件、3,000億円以上の資金繰り支援を実施しました。

5月1日からは実質無利子となる制度融資の受付を開始しました。また、資本性ローンによる財務基盤の強化も支援しています。横浜銀行、東日本銀行は地域金融機関としてお客さまの利用継続を全力で支援していきます。

私からの説明は以上です。今後ともみなさまのご理解とご支援を賜りますようお願い申し上げます。どうもありがとうございました。