2020年4月13日に行われた、株式会社高島屋2020年2月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社髙島屋 代表取締役社長 村田善郎 氏

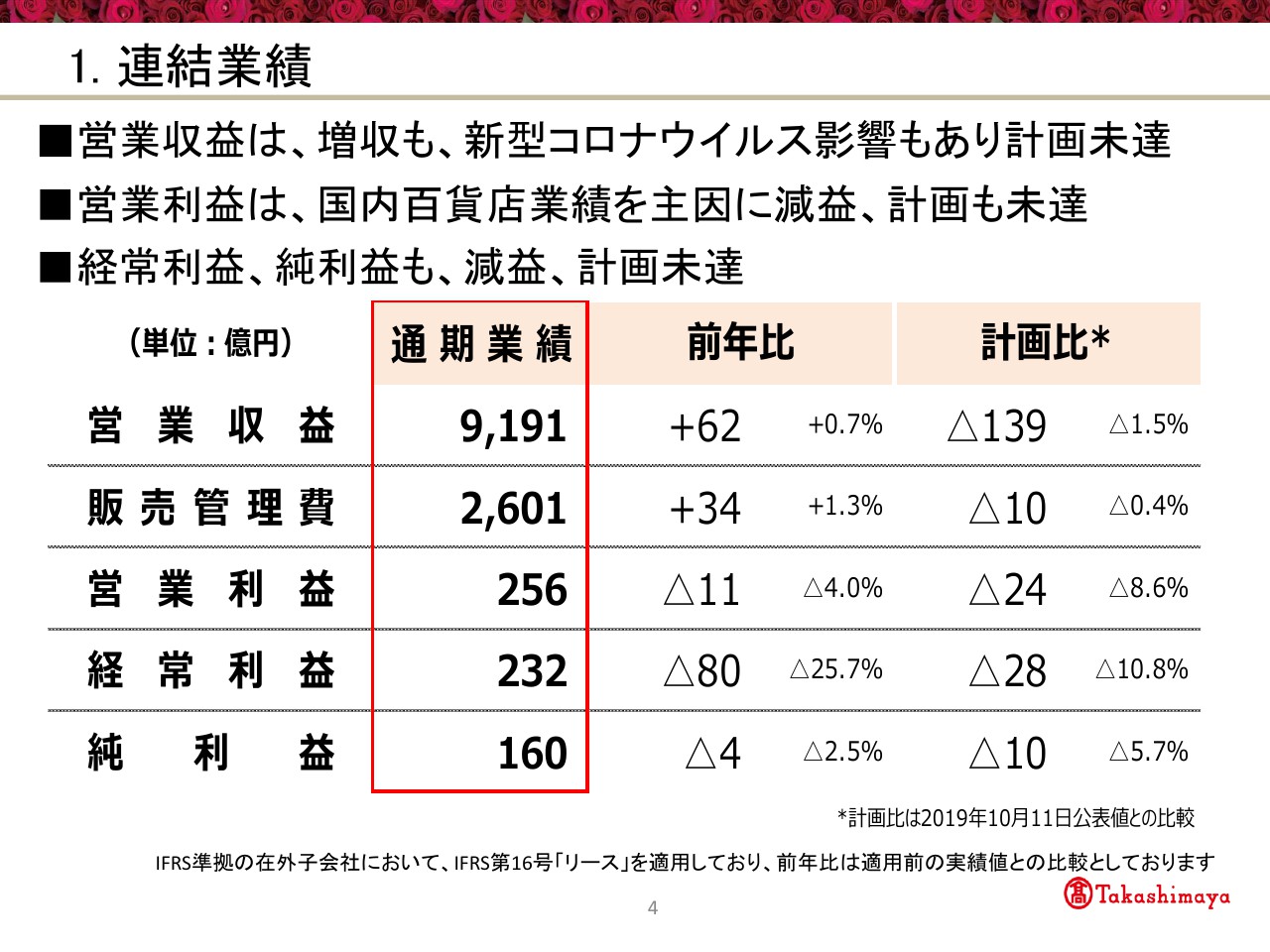

1.連結業績

村田善郎氏:みなさまこんにちは。このような状況の中での決算説明会ですので、多少お聞き苦しい点があるかもしれませんが、ご容赦いただきたいと思います。それでは、私からまず2020年2月期の実績について説明します。

4ページをご覧ください。連結業績について説明します。当連結会計期間よりIFRS基準に準拠している海外子会社については、IFRS第16号を適用し、前年比は当基準の影響のない前年実績と比較しています。IFRS影響を除いた実績については、お配りしている資料の最後の補足をご覧ください。

営業収益は、高島屋スペースクリエイツなどの子会社の好調により増収となりましたが、新型コロナウイルスの感染拡大を受けた国内百貨店売上の急激な減少もあり、計画からは減収となりました。営業利益はIFRS第16号適用による影響額のプラス27億円を含みますが、国内百貨店の不振を主因に減益となり、計画からも減益となりました。

経常利益は同じくIFRSの適用による支払利息の増加額であるマイナス47億円に加えて、持分法利益の減少などがあり減益となりました。純利益は旧本社ビルなどの固定資産、売却益がありましたが、固定資産現損損失を計上したことで減益となり、計画に対しても下回りました。

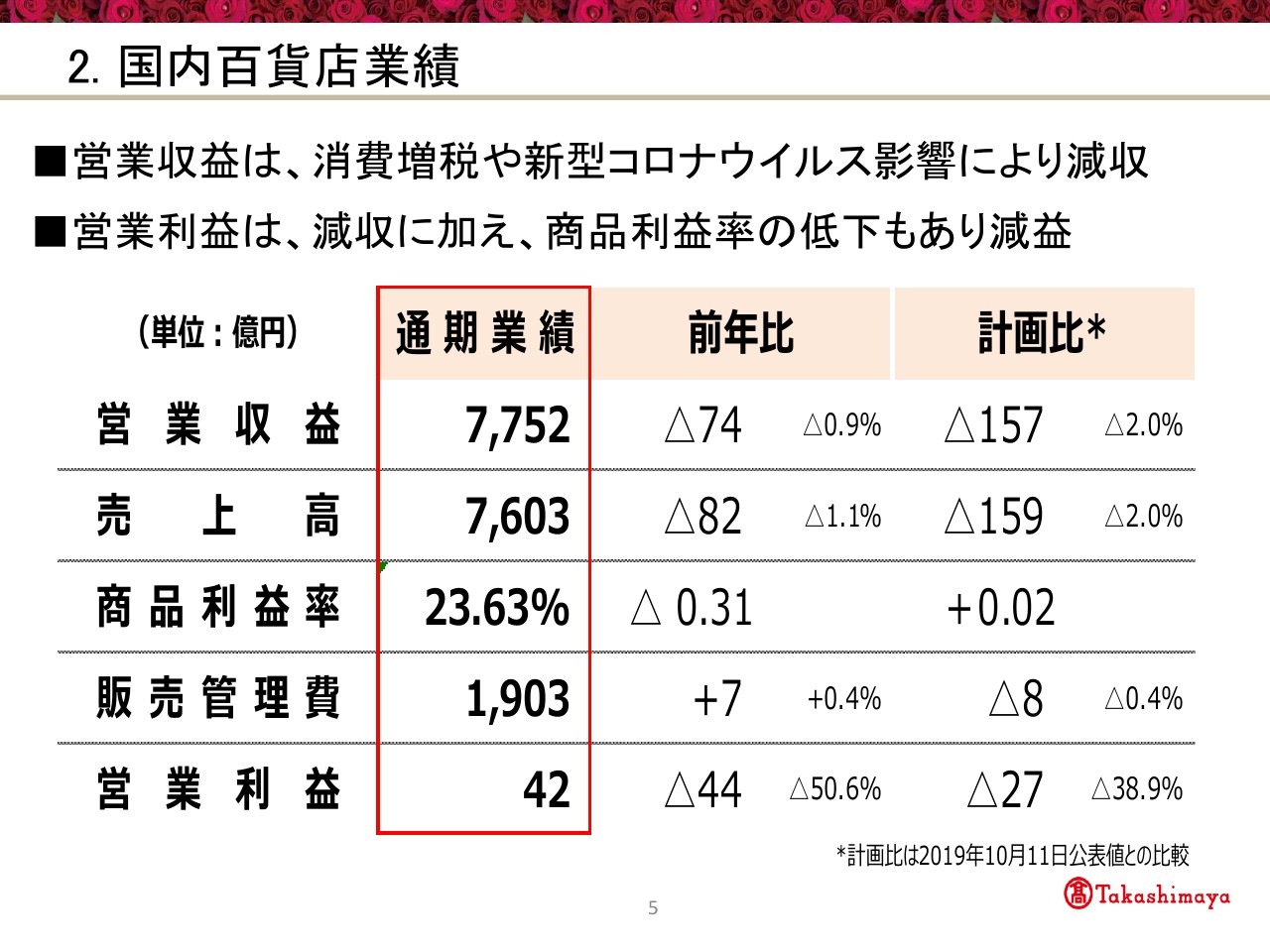

2.国内百貨店業績

5ページ、国内百貨店業績です。営業収益は、消費増税の影響がある中でも比較的堅調に推移していましたが、1月下旬からの新型コロナウイルス感染拡大に伴うインバウンド売上や国内需要の急激な売上減少により前年を下回り、計画も未達となりました。

商品利益率は、低利益率商品の特選衣料雑貨が好調であったことに加え、夏場の天候不順、あるいは2年連続の暖冬で高率である衣料品の売上シェアが縮小し、前年を下回りました。

販売管理費は減価償却費や作業委託費が増加しましたが、人件費や宣伝費の減少により、計画からは良化しました。以上の結果、営業利益は前年からマイナス44億円で減益となり、計画も未達となりました。

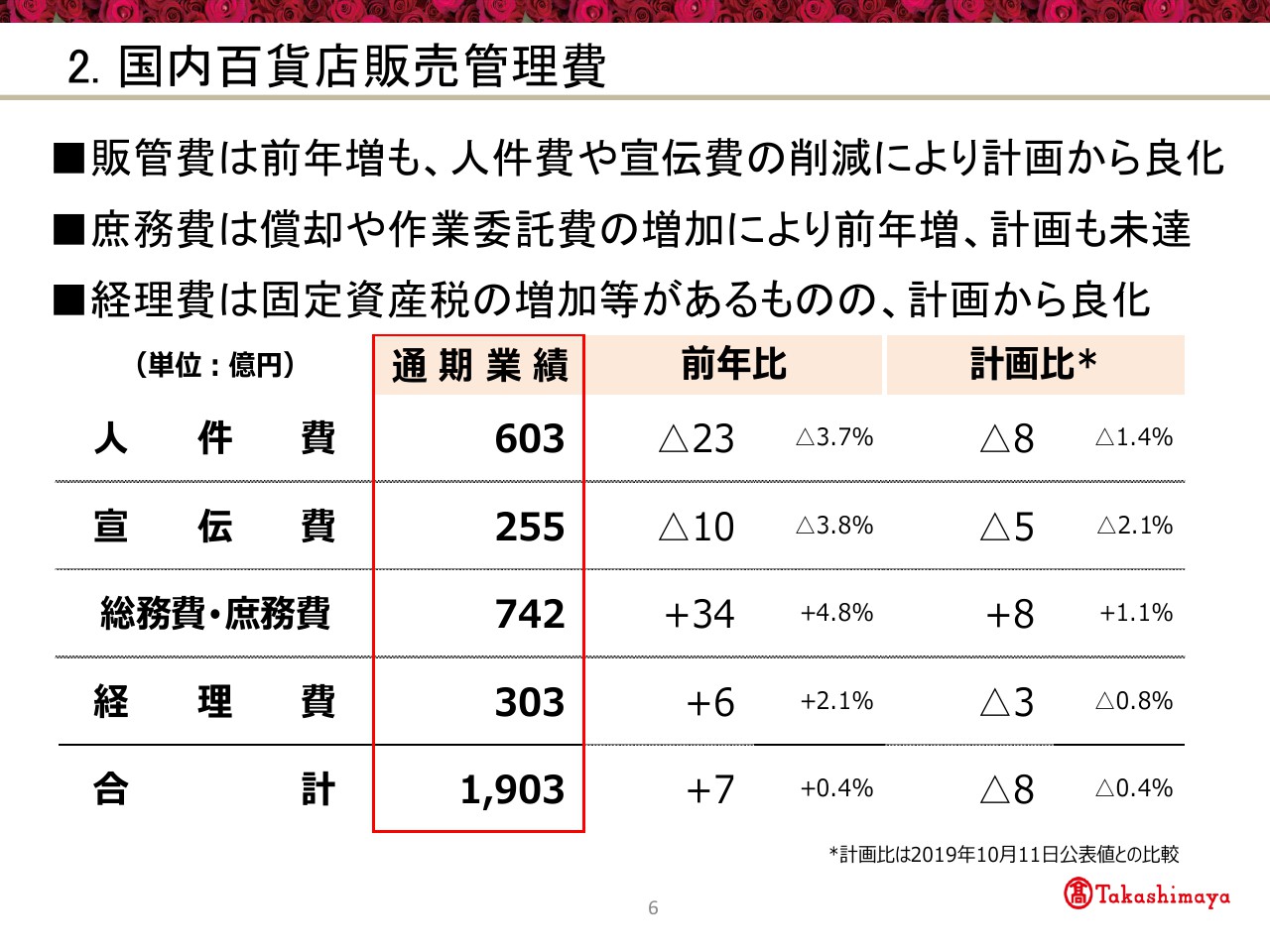

2.国内百貨店販売管理費

6ページで国内百貨店販売管理費について説明します。総務費、庶務費および経理費の増加により、販売管理費合計は前年からは増加しましたが、計画からは良化しました。人件費は退職給付費用の減少により前年から良化して要員費も減少したことから、計画からも改善しました。

宣伝費は前年の日本橋高島屋ショッピングセンター開業宣伝費の反動減もあり、前年からは減少し計画からも良化しました。総務費・庶務費は、当社の成長を支える営業投資などに起因する減価償却費の増加や、作業委託費の負担増により、前年および計画から超過しました。

売上高が伸びない中、庶務費の高止まり傾向が続いています。当社の収益力改善には庶務費の削減が急務であるため、後ほど概略を説明します。コスト構造改革において、庶務費の削減にしっかり取り組んでいきます。経理費は日本橋再開発事業に伴う固定資産税などにより、前年から増加しています。

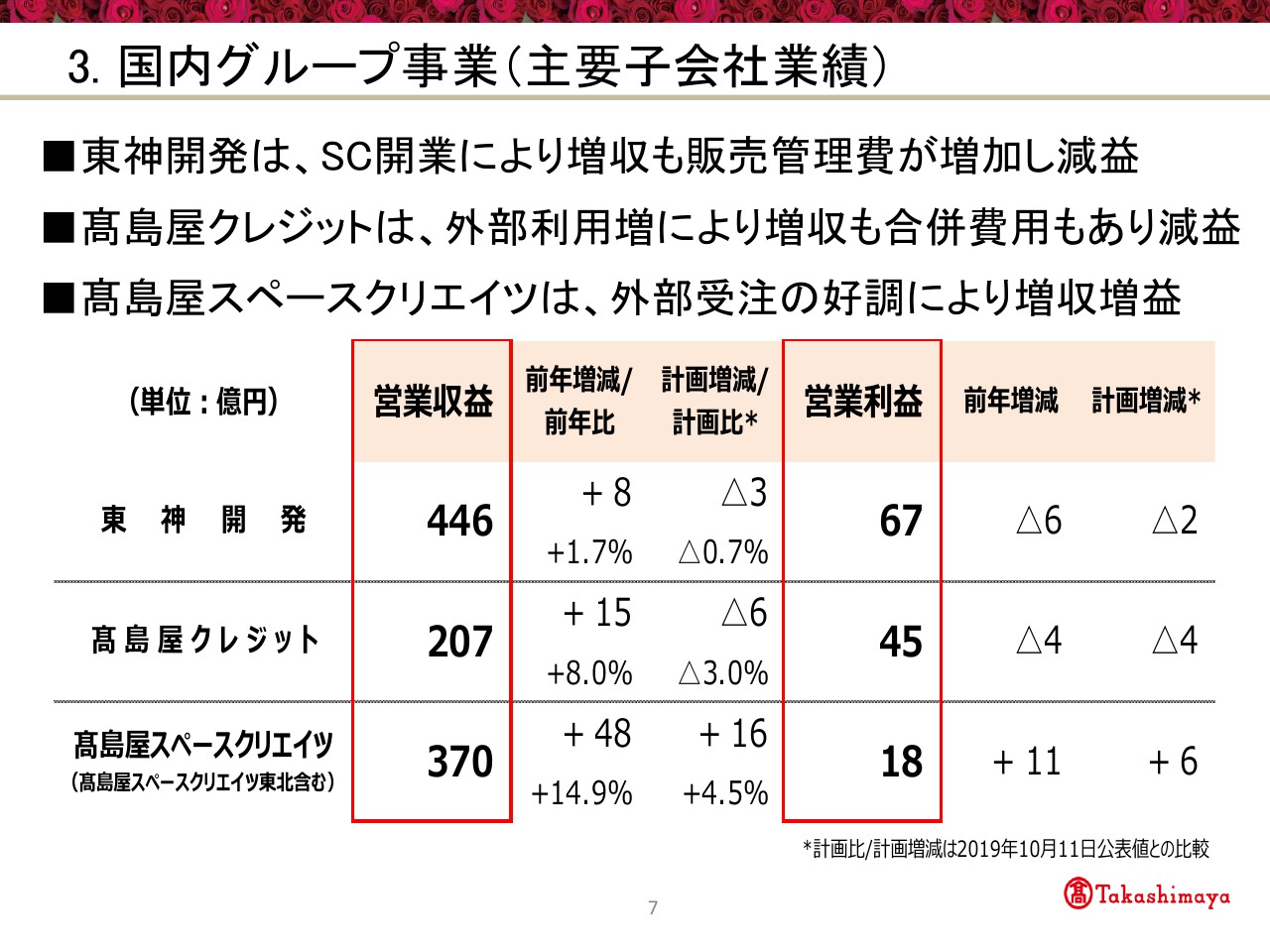

3.国内グループ事業(主要子会社業績)

7ページをご覧ください。国内の主要子会社業績です。東神開発は、日本橋高島屋SCなどの開業効果により増収しましたが、地代家賃の増加に加えて、玉川高島屋ショッピングセンターの50周年販促費などもあり、営業利益は前年計画を下回りました。

髙島屋クレジットは、外部取り扱い高の伸長などにより増収となりましたが、お得意さま専用の新カード「高島屋カード《プレミアム》」の発行に伴う一時費用や、本年3月の高島屋保険との合併費用が発生したこともあり、営業利益は減益となりました。髙島屋スペースクリエイツは、ラグジュアリーブランドなど、商業施設の受注高の拡大により、大きく増収となり、営業利益、前年計画ともに増加しました。

3.海外事業(主要子会社業績)

8ページをご覧ください。海外の主要子会社業績について説明します。海外子会社については、本年からIFRS第16号を適用しています。前年比はIFRS第16号を適用していない実績と比較しています。

タカシマヤ・シンガポールはトーシンディベロップメントシンガポールからの家賃収入に対し、第16号が適用され減収となりましたが、営業利益は前年から超過しました。トーシンディベロップメントシンガポールは歩合家賃対象テナントの売上好調もあり、現地通貨ベースでは営業収益は増加しましたが、円高が進行したことによって減収となりました。

昨年8月に予定を変更して営業継続を決定した上海高島屋ですが、セール売上の好調により、現地通貨ベースで営業収益は増収となりましたが、こちらも円高が進行したことによって減収となりました。

タカシマヤ・ベトナムは順調に売上を伸ばしており、前年計画ともに増益となりました。開業1周年を迎えたサイアム タカシマヤは、高架鉄道の敷設が遅れていることに加え、MD面でのお客さまのニーズへの修正対応も遅れており、営業収益は目標に届きませんでした。売上変動期や償却費の増加もあり、営業利益は減益となりました。

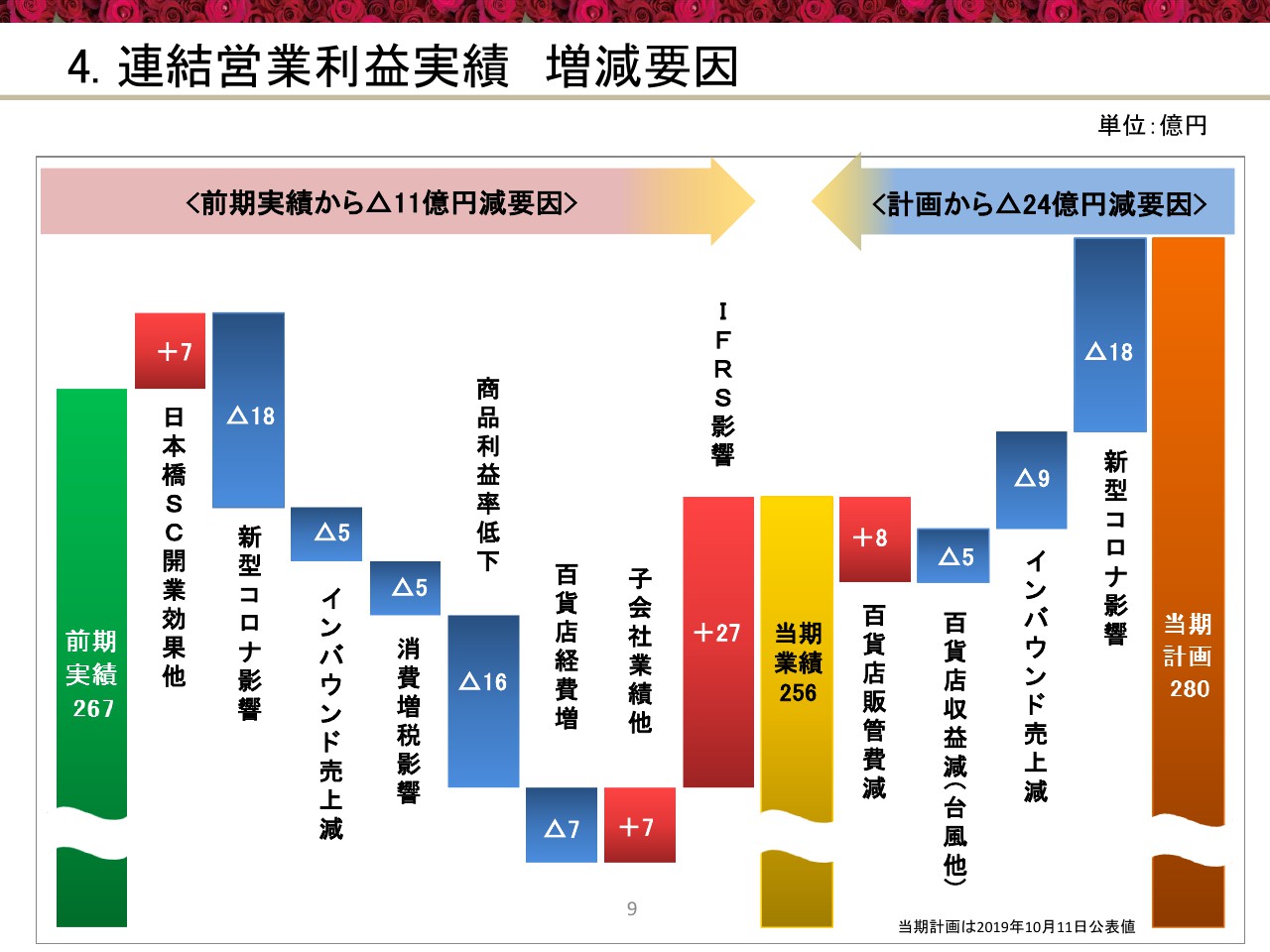

4.連結営業利益実績 増減要因

9ページです。今期の連結営業利益の増減はこちらの表の通りです。中央に実績値を置き、左側で前年からの増減要因、右側で計画からの増減要因を説明しています。

前年比較においては、国内百貨店における新型コロナウイルスの感染拡大による売上減少に加え、商品利益率の低下が大きな要因となっています。計画との比較においては、営業比の削減が進みましたが、こちらも新型コロナウイルスの影響により、国内百貨店の売上が想定以上に悪化したことが大きな要因となっています。

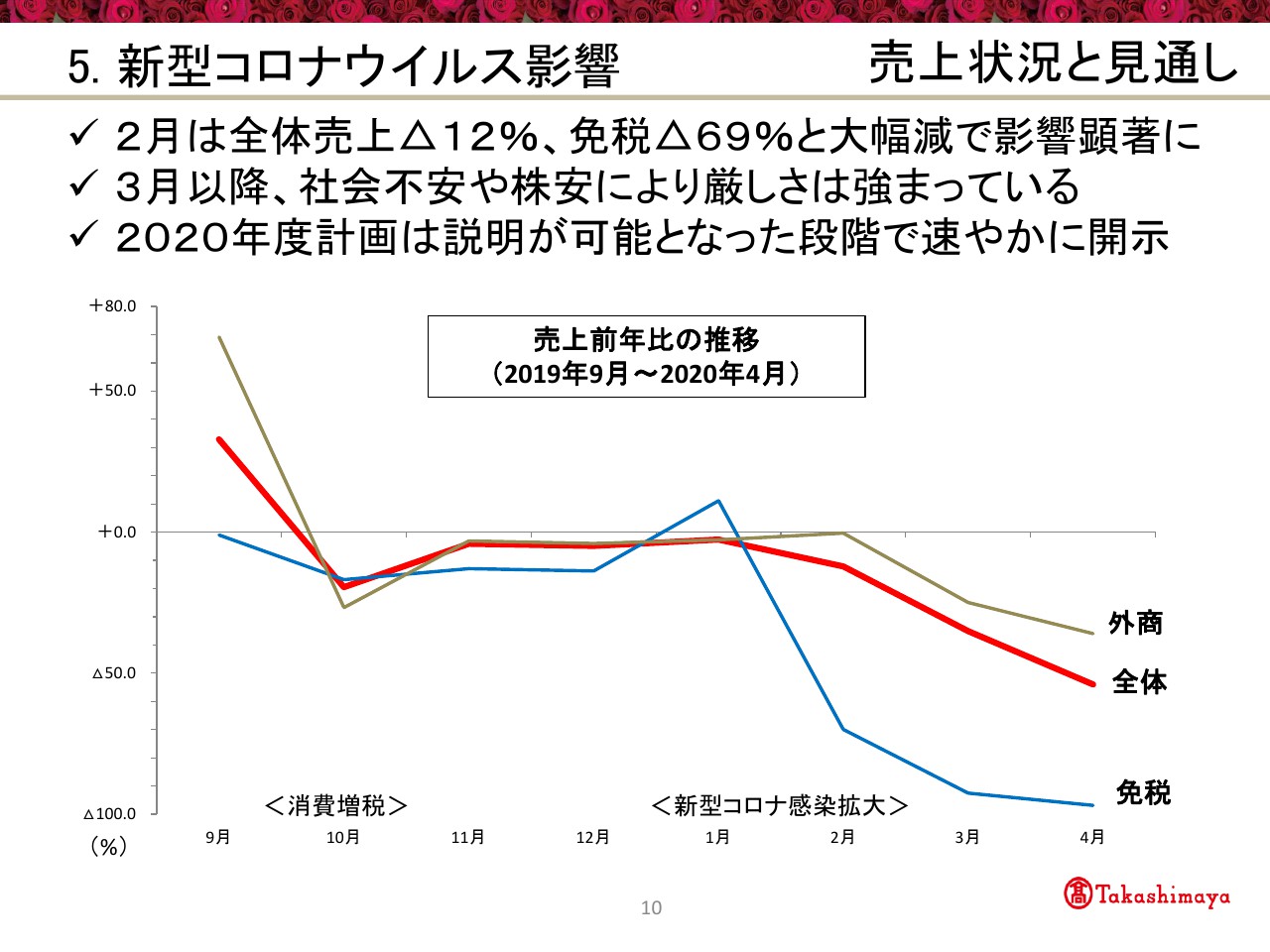

5.新型コロナウイルス影響 売上状況と見通し

10ページです。新型コロナウイルスの影響について説明します。昨年9月は消費増税に向けた駆け込み需要があり、前回の消費増税前の2014年3月同水準の伸びとなりました。とくに外商については、全体が前年比でプラス32パーセントに対して、プラス69パーセントと大きく伸長しています。

その後11月から2020年1月にかけて回復基調にありましたが、2月は新型コロナウイルスによる影響が顕著になり、全体売上がマイナスの12パーセント、免税売上がマイナス69パーセント、外商売上はマイナス0.4パーセントとなりました。

足元の3月の全体売上がマイナス35パーセントであり、これまでは成長のドライバーであった免税売上がマイナス92パーセント、外商売上がマイナス25パーセントと、厳しさが強まっています。

新型コロナの収束時期が予測できない中で、2020年度計画については、現段階で合理的な算定をすることが困難であるとの判断に至っています。説明可能な段階で速やかに開示したいと思います。

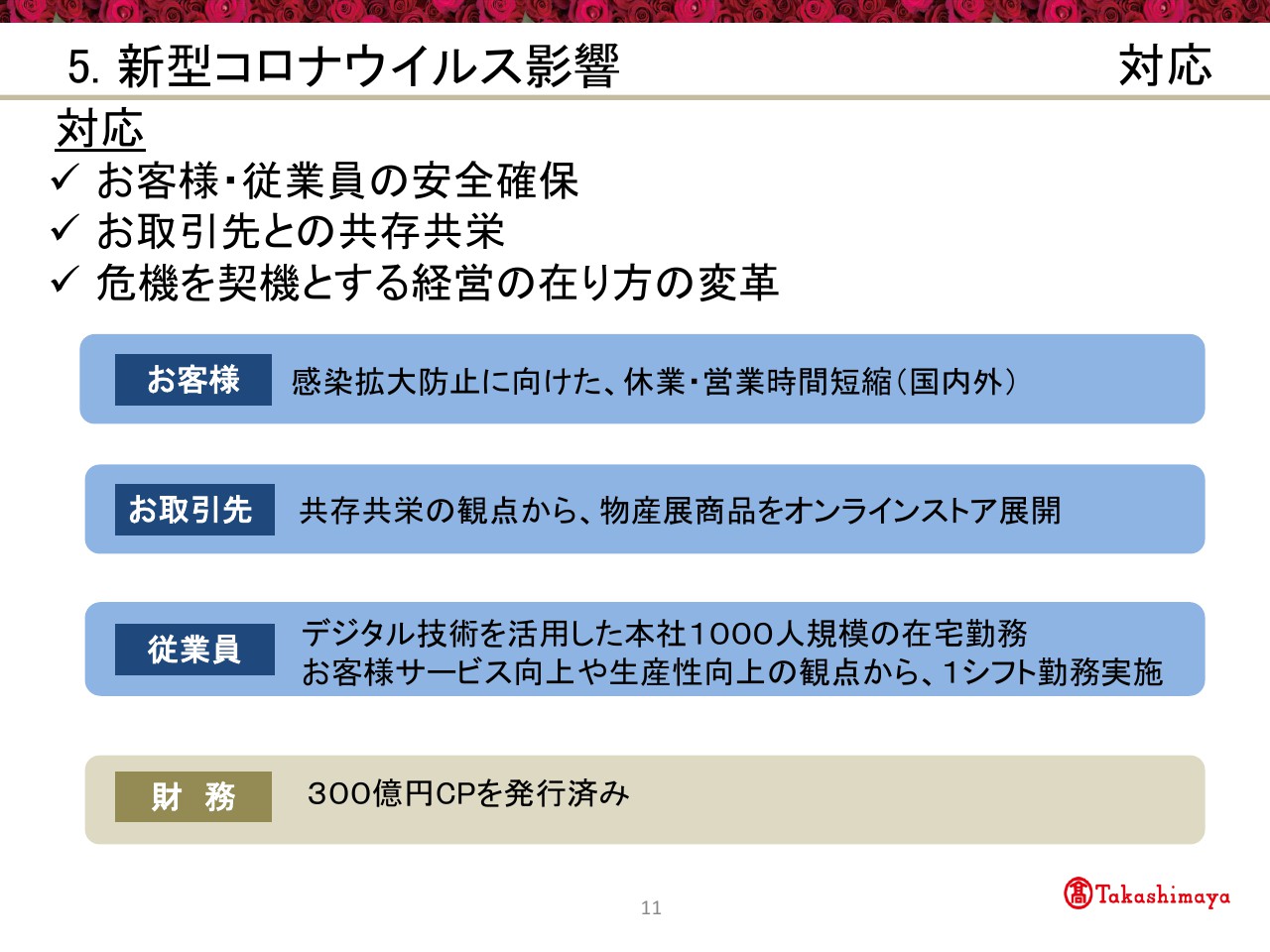

5.新型コロナウイルス影響 対応

11ページは新型コロナへの対応についてです。行政の外出自粛要請を受けた店舗の休業実施あるいは営業時間の短縮をしているほか、物産展などを中止しました。一方で、中止した物産展の商品は当社オンラインストアで展開するなど、生産業社のお取引先などの支援にも取り組んでいます。

さらに本社ではモバイルPCやオンライン会議など、デジタル技術を活用した在宅勤務を実施しています。店舗では営業時間の短縮によって1シフトでの勤務を可能にすることで、お客さまへのサービス向上や生産性向上に努めています。

今回の危機を契機に、今後もデジタルトランスフォーメーションによる生産性向上をはじめ、経営のあり方も変革していきます。財務の対応については、後ほど資本政策の中でお話しします。

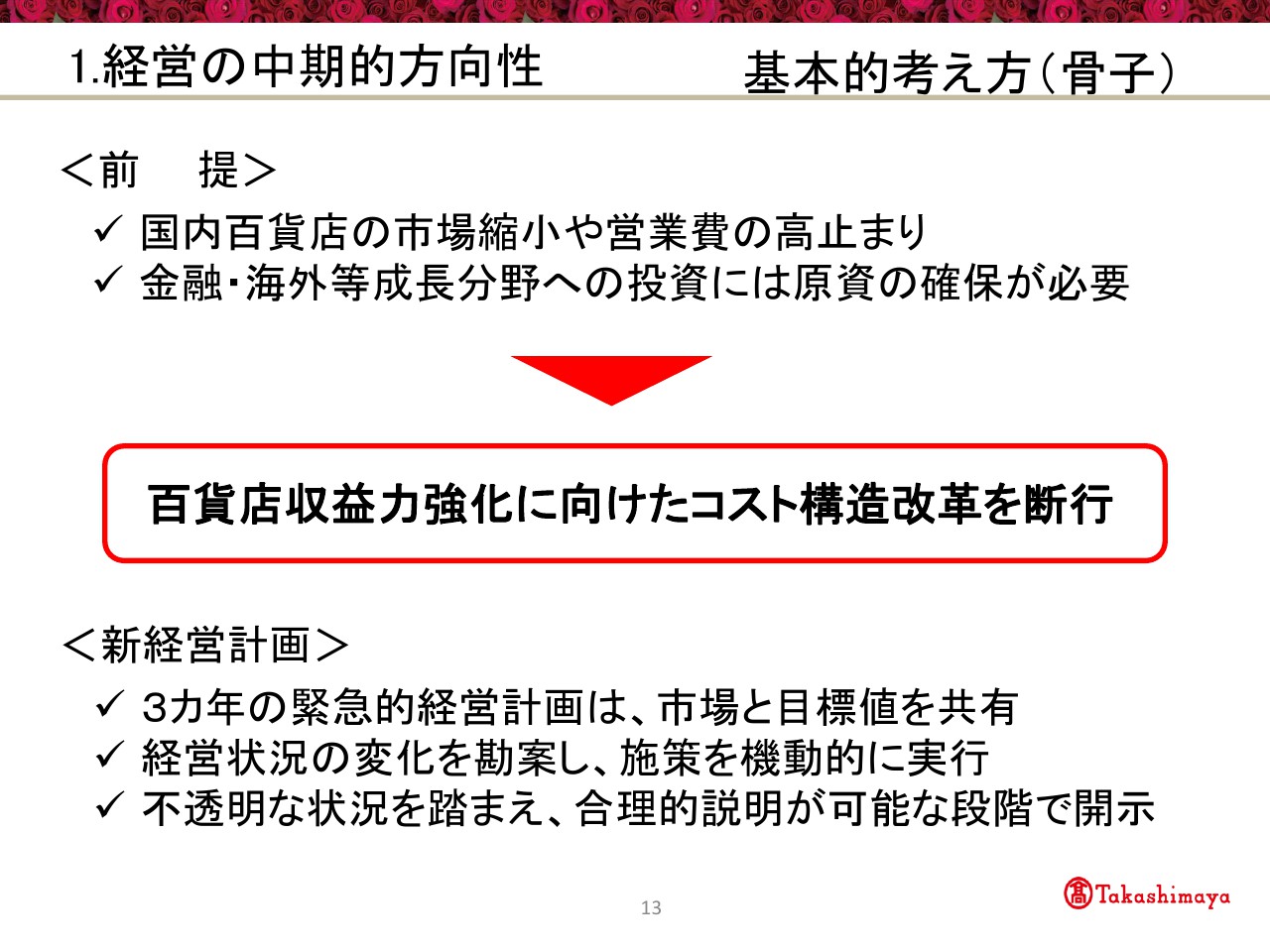

1.経営の中期的方向性 基本的考え方(骨子)

以降は、経営の中期的方向性です。13ページをご覧ください。当社の経営計画は通常5年間の長期プランを基本としています。現在当社においては国内百貨店の市場縮小や営業費の高止まりなど、外部要因の変化が構造的要因に起因する問題を抱えています。

こうしたことから、当社が安定的な利益を創出し、持続的成長を実現していくためには、短期的かつ集中的に、企業ブランド価値の源泉である百貨店収益力の強化に向けたコスト構造改革に取り組んでいかなければなりません。

そこで、これまでの5ヶ年の長期プランについては一旦中止し、新たに3ヶ年の緊急的経営計画を策定することとします。市場と共有する目標値を徹底して、経営状況の変化に応じて施策を機動的に実行していきます。この新たな経営計画については、年度計画同様不透明な状況を踏まえ、説明が可能となった段階で開示します。

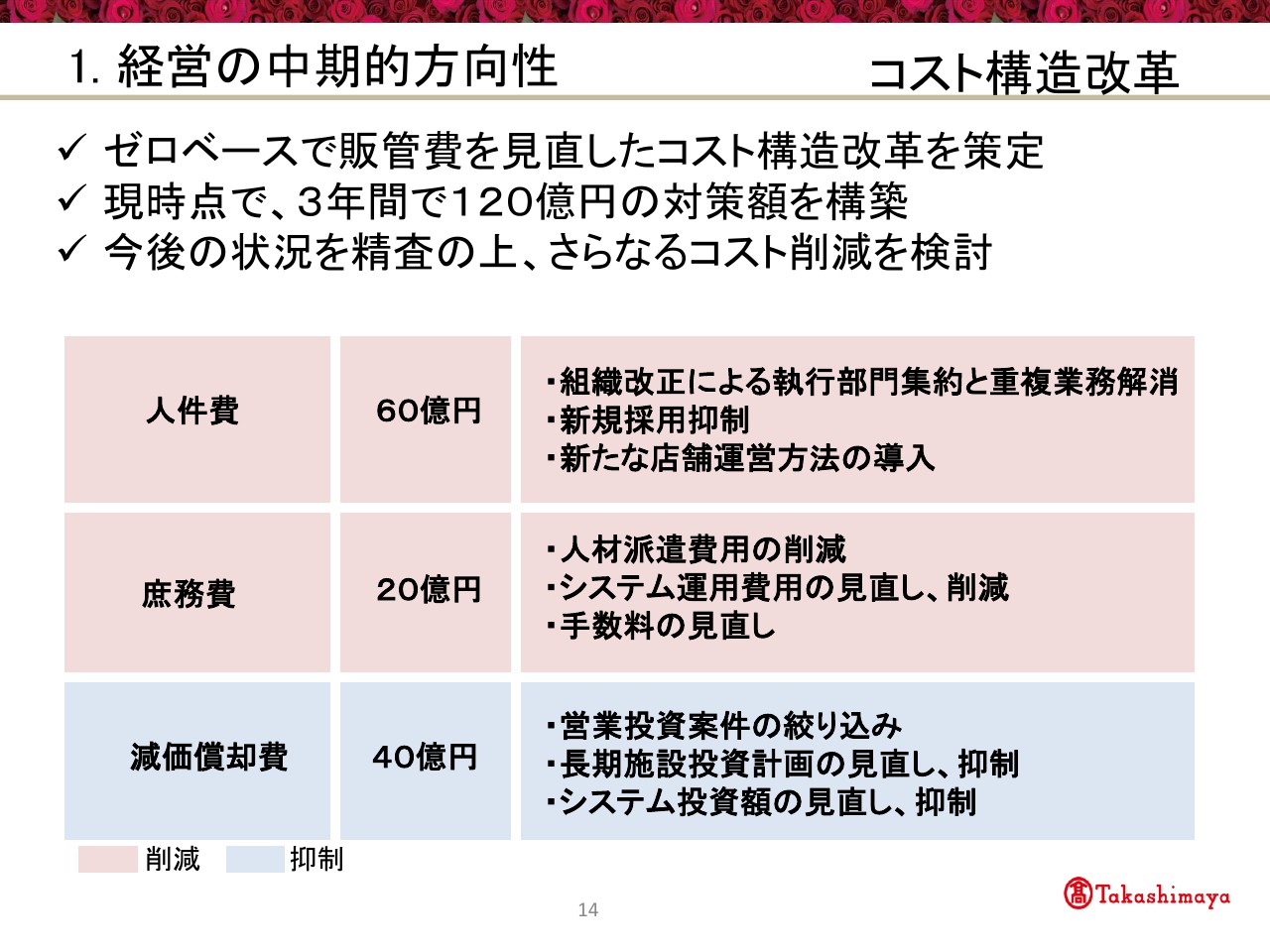

1.経営の中期的方向性 コスト構造改革

14ページです。収益力強化に向けたコスト構造改革では、販管費をゼロベースで見直し、現時点ではすでに3年間で120億円の対策額を構築しています。人件費の削減については、新規採用抑制や自然減による要因減を達成する運営体制を構築していきます。

業務を機能集約し、一気通貫で遂行できる体制を構築することで、生産性向上や営業力強化へとつなげていきます。また、新たな店舗運営方法の導入により百貨店面積の適正化にも取り組んでいきます。庶務費については、業務の効率化によって当社要員の機動的な配置をすることで、外部委託業務の内製化を確実に進めていきます。

減価償却費は、確実な成果につながる大型案件以外の営業投資や、長期施設投資計画を見直していきます。これらの対策によるP/L上の販売管理費計画については、今後の業績推移を見ながらさらなるコスト削減を策定していきます。

2−(1)資本政策 安定した財務基盤

15ページの資本政策をご覧ください。このグラフは過去30年にわたる当社の自己資本比率と有利子負債残高の推移を表したものです。この30年の中で当社の業績に大きな影響を与えるような、世界的な危機が何度か訪れています。

しかしながら、過去30年間の当社の財務は危機的状況においても、徐々に盤石にしていきました。現在では自己資本比率40パーセント程度、有利子負債は2,000億円程度まで財務基盤が改善しています。

2−(2)資本政策 安定した財務基盤

16ページです。足元の資金繰りを中心とした財務の安定性について説明します。当社は現時点で900億円の現預金を保有しています。これは当社グループの必要運転資金から見ると、非常に余裕がある水準であると捉えています。

現在、緊急事態宣言が発令され売上高の減少が見込まれますが、事業運営における資金面については支障がないものと考えています。当社では緊急時に対応すべき銀行の借入額、CPの発行枠、クレジット債権の流動化などの資金調達手段をすでに確保しています。

それまでの財務健全性への取り組みと金融機関との緊密な取引関係、そして社会的信用に裏付けられた資金対応力により、機動的な資金調達を実施していくとともに、緊急時においても十分な手元流動性を確保していくことで、安定した企業運営を継続していきます。

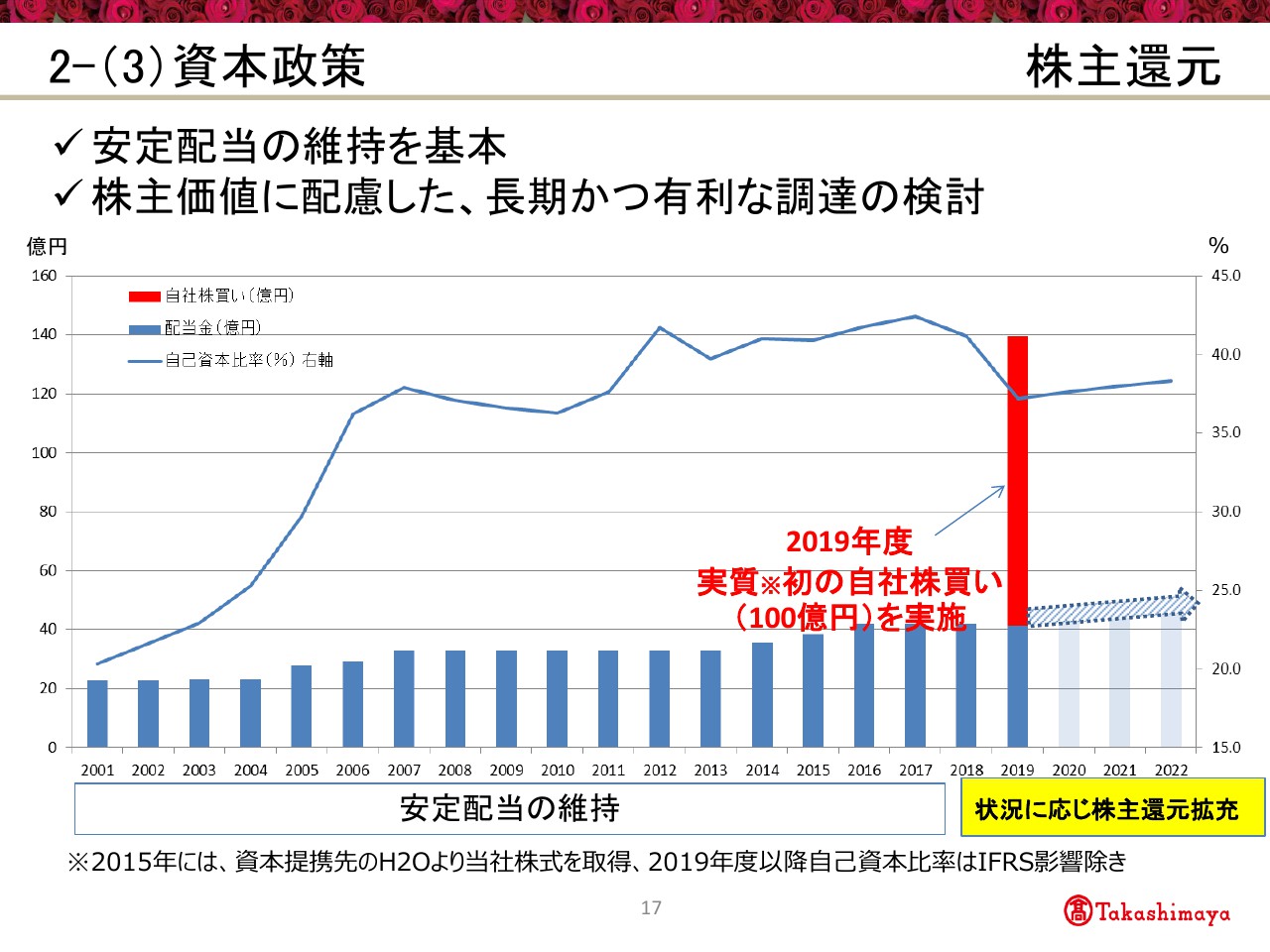

2−(3)資本政策 株主還元

17ページをご覧ください。株主還元についての説明です。当社は従来より業績に左右されず、安定した配当を維持していきました。今後はさらに株主に対する会社の姿勢をより明確にしていくことも視野に入れていきます。2019年度は、実質的に初めての自社株買いを行ないました。買付期間中の株価推移を見ますと、市場株の一定の理解を得られたと考えています。

財務の安定性を厳守とし、安定配当の維持を見地しながら今後の状況を見据えて、株主さまへの還元をさらに進めていきたいと考えています。また、今年度予定されているリファイナンスにおいても、従来以上に株主価値に配慮する中で、より長期かつ有利な調達方法を検討していきたいと考えています。

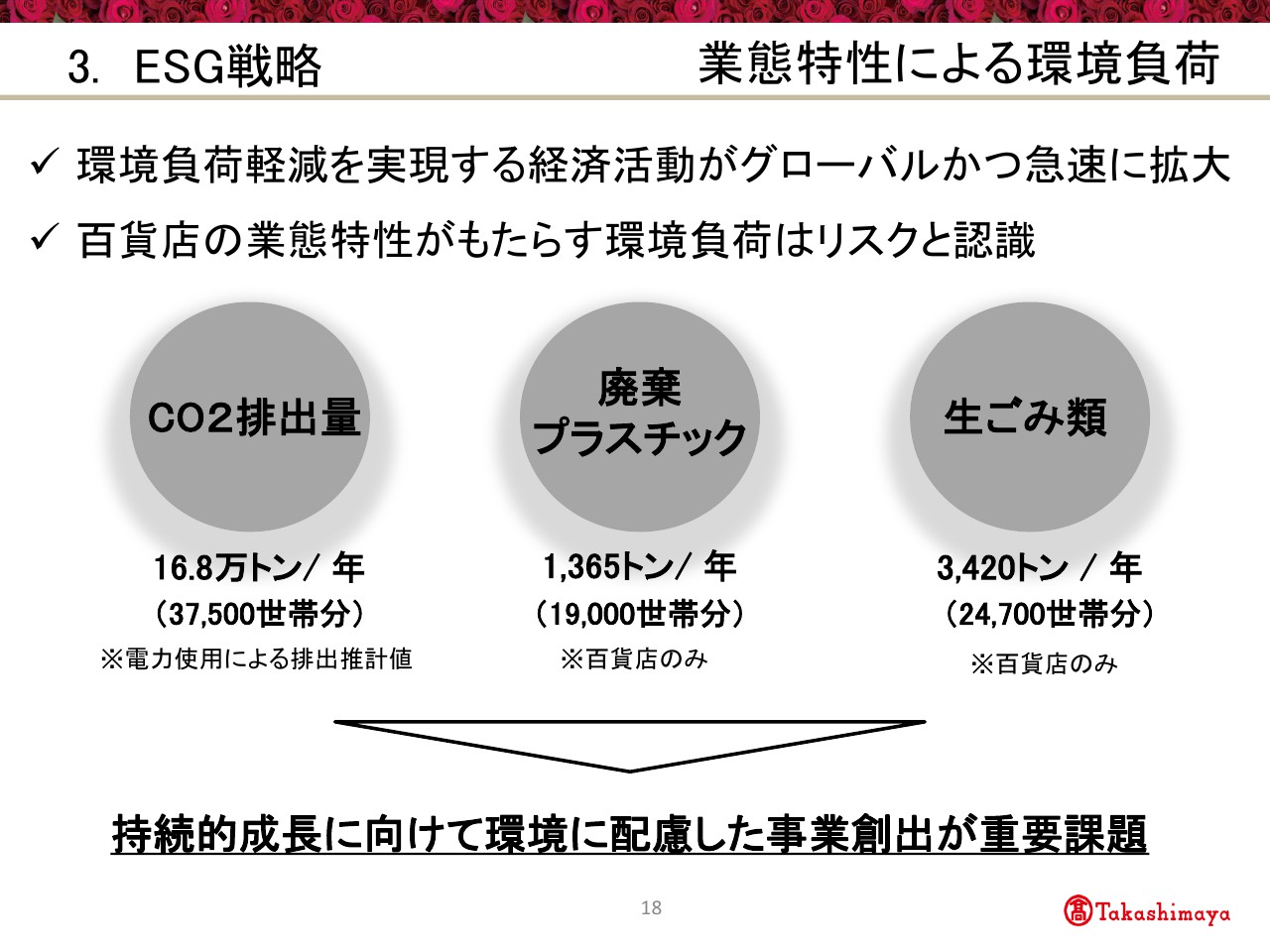

3.ESG戦略 業態特性による環境負荷

18 ページからはESG戦略についてお話しします。表をご覧いただいたとおりですが、盤石な経営基盤を構築するとともに持続的な社会を実現する上で、ESGに戦略的に取り組むことも重要なテーマと考えています。環境負荷軽減を実現する経済活動が、グローバルかつ急速に拡大しています。また地球環境の破壊や汚染に対する危機感は、世界中へと広がっています。

我々百貨店グループは、その業態特性上、過剰包装や食品ロスを常に抱えています。当社グループにおいても、企業活動を通じてご覧のような環境負荷をかけているのが実態です。この環境負荷は社会においても企業経営においても、さまざまなリスクを招く問題であると重く受け止め、環境負荷の軽減に向けたあらゆる施策を急ぐ必要があると考えています。

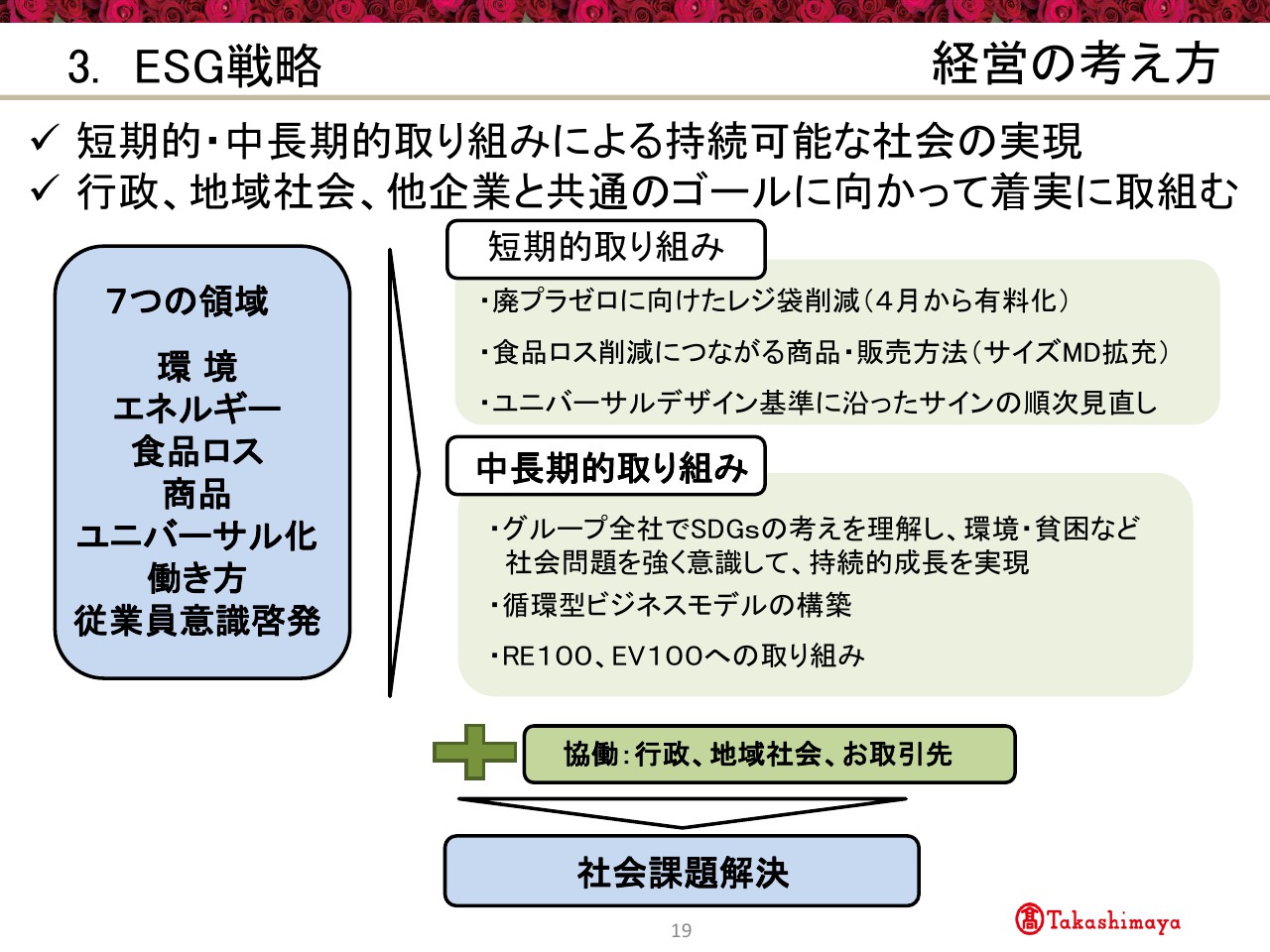

3.ESG戦略 経営の考え方

19ページです。環境問題をはじめ、当社においては環境、エネルギー、商品など7つの領域におけるさまざまな社会課題を事業活動の中で強く意識し、企業の持続的成長を実現していきます。社会課題の解決に向けて取り組むことには、短期的なものと中長期的なものがありますが、行政や地域社会、他企業とともに共通のゴールに向かって着実に進めていきます。

また従業員に対しては、企業として、あらゆる個人として、どのような行動をすべきかも、より深く考えていくよう意識啓発を行なっていきます。さらにお客さまに対しても、品揃えなどを通じて、社会課題に対する意識を共有いただけるように取り組んでいきます。

3.ESG戦略 環境負荷軽減への対応

20ページです。ここで環境負荷の軽減に向けた日本環境設計への出資、協業についてお話をします。

社会性やお客さまニーズを捉えた品揃えを提案する当社の百貨店にとって、ケミカルリサイクルという素材や、品質が劣化せずに循環できる技術を有している日本環境設計は、非常に事業の親和性が高いと考えています。

日本環境設計に当社のMDの人材などを派遣して、当社が百貨店で培ってきたノウハウを商品開発に生かすことにより、当社ならではの環境に優しい品揃えを実現していきます。将来的には、あらゆるものを循環させていくという循環型社会のプラットフォームを構築していきたいと考えています。

4.まちづくり戦略 考え方

21ページです。経営基盤の上にあるのは、かねてより説明しているグループ総合「まちづくり戦略」です。「街のアンカーとしての役割発揮」と「館の魅力最大化」という2つの考え方を持って推進しています。地域と共生するとともに百貨店をはじめとする、グループシナジーを発揮した商業施設づくりにより、お客さまの満足度を高め、顧客基盤を確固たるものにしていきます。

本日リリースしている、お手元の金融業においては、今後スタートしていくファイナンシャルサービスを通じて、百貨店の顧客基盤を活用したビジネスを展開していきます。また彼らの中でも、とくに成長が著しいベトナムに経営資源を集中的に投下し「スターレイク・プロジェクト」にも参画していきます。

国内百貨店においては、館の集客力の要となるフードビジネスの再構築に取り組んでいきます。百貨店やグループ会社に蓄積された経営資源を結集することで、 百貨店等の資源の集客力を高めていきます。またEC事業では、サイトの機能やサービスを向上させ、ネットとリアルの店舗の一層のシナジーの発揮を目指していきます。

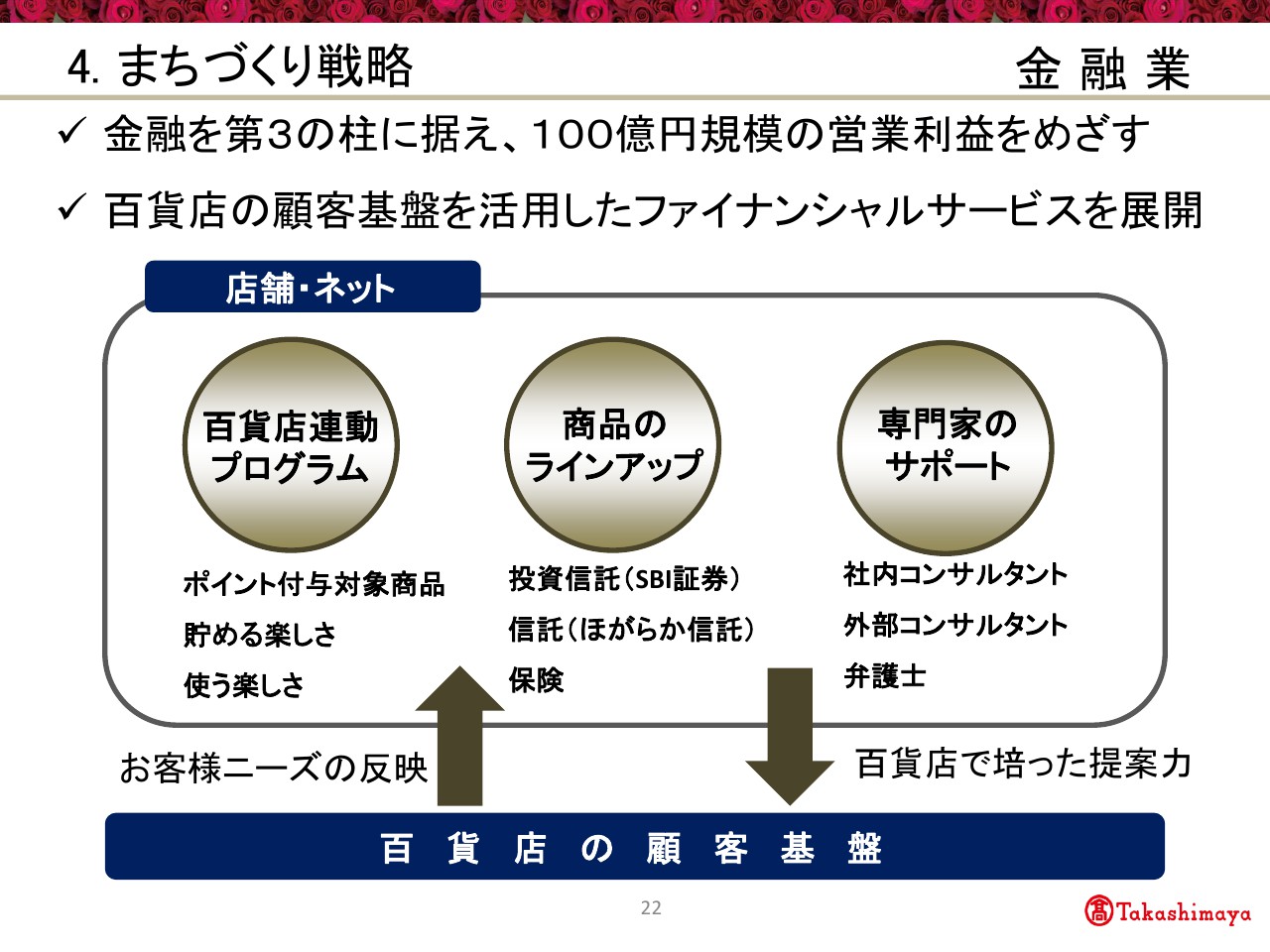

4.まちづくり戦略 金融業

22ページです。金融業ですが、3月に金融子会社を統合した高島屋ファイナンシャル・パートナーズが参上しています。クレジットカード事業を起点に、お客さまに寄り添った資産形成や資産保全のファイナンシャルサービスを展開し、百貨店の顧客基盤を活用した事業の強化拡大を図っていきます。

新型コロナウイルスの問題を機に、お客さまの資産を守る意識も大きく高まるなど、資産形成に対するお客さまのご要望に今後対応していきたいと考えます。商品ラインアップや専門家のサポートについては、金融企業とのアライアンスを進めてきました。

投資信託はSBI証券との業務提携により、幅広い商品の提供を可能にするとともに、信託は弁護士法人を応対する、ほがらか信託との提携で安心してご利用いただける信託サービスを実現していきます。

実店舗を有している我々当社の強みでもありますが、今後、日本橋に金融相談のファイナンシャルカウンターを設置します。百貨店の強みであるホスピタリティで相談を承るとともに、店舗の営業日、営業時間にご利用いただける利便性は、お客さまにとってメリットであると考えます。店舗、ネットの両面からお客さまの利便性向上に努めていきます。

4.まちづくり戦略 商業開発業(日本・ベトナム)

23ページです。最後に商業開発について説明します。東神開発では流山おおたかの森駅周辺エリアにおいて、行政が鉄道事業者と連携したまちづくり事業を積極的に推進しています。今回新たに3ヶ月の新規開発を推進し、営業面積を現在の1.4倍へと拡大していきます。流山おおたかの森SCと直結する商業施設は、2021年春の開業を目指し、他の2つの施設も2021年から2022年にかけて順次開業を予定しています。

ベトナム事業については、ハノイを新たな成長の場として事業を展開していきます。「スターレイク・プロジェクト」の参画によって、現地企業と共同で2021年の初め以降にバイリンガルスクールを開校します。

2022年以降については商業を中心とする複合施設の事業開始を順次予定しています。昨年11月には商業オフィスビル複合のインドチャイナプラザハノイを取得しましたが、2021年以降安定的な収益源としていくとともに、リニューアルによるバリューアップで、さらなる収益拡大を目指していきます。

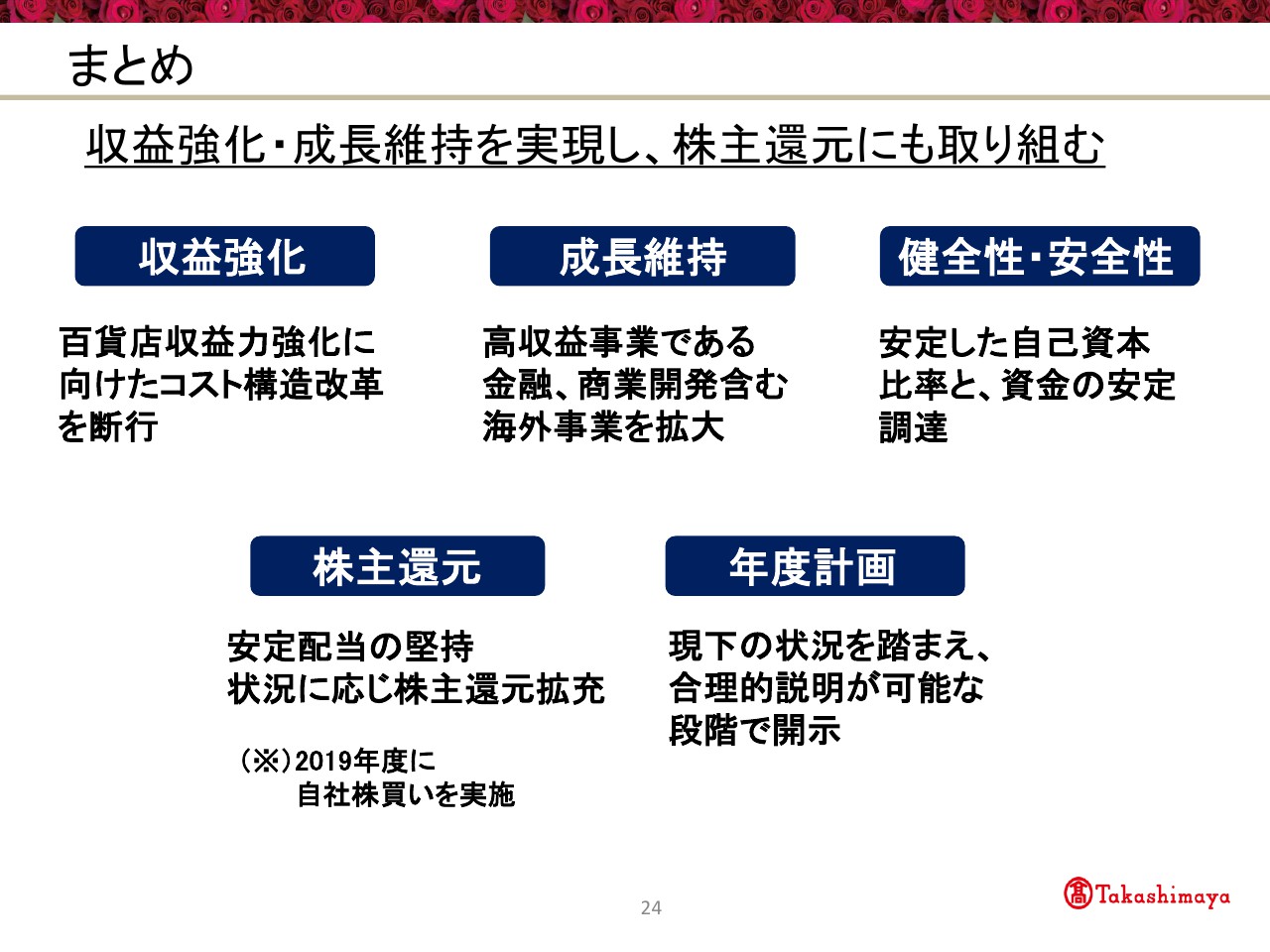

まとめ

24ページです。本日お話ししました内容はこちらのとおりです。収益強化については、百貨店の構造改革を断行し、成長維持は、金融セクター、商業開発あるいは海外事業を拡大していきます。

健全性・安全性の確保では、安定した自己資本比率と、資金の安定的な調達を進め、株主還元においては将来に向けて検討していきます。年度計画ですが、現下の状況を踏まえ、合理的説明が可能な段階で早期にみなさまに開示したいと考えています。

私からの説明は以上です。