韓国のLGディスプレーが発表した2020年1~3月期の業績は、売上高が前年同期比20%減の4.72兆ウォン、営業損益が3620億ウォンの赤字(前年同期は1320億ウォンの赤字)となった。純損失も1990億ウォンとなり、5四半期連続で最終赤字に終わった。

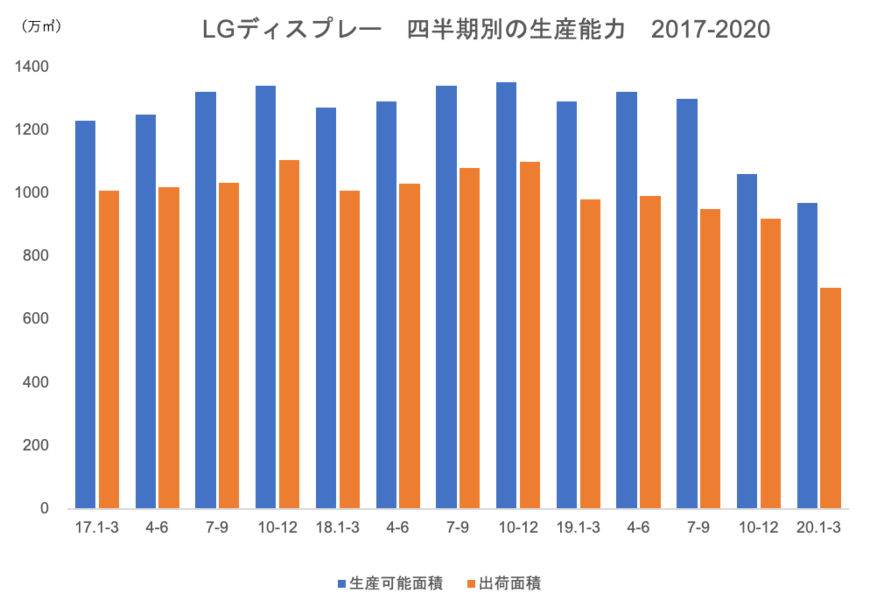

能力削減で生産可能面積が縮小

20年1~3月期の生産可能面積(自社工場で生産できるディスプレーの面積)は前四半期比8%減の970万㎡に減少した。これは、テレビ用液晶パネルの生産能力を削減し、韓国の第7.5世代(7.5G=マザーガラスのサイズ1950×2200mm)工場「P7」と8.5G(2200×2500mm)工場「P8」での生産を縮小していることによるもの。

同社は19年秋、テレビ用液晶パネルの供給過剰で価格下落が著しいため、テレビ用液晶パネルの生産から撤退し、有機ELに集中していく方針を決定済み。8.5Gでの生産はすでに19年10~12月期に停止しているが、年末までには韓国でテレビ用液晶パネルの生産をすべて停止することを決めている。

これに伴い、20年1~3月期の出荷面積も前四半期比24%減の700万㎡に減った。工場稼働率は前四半期の86%から季節要因や新型コロナウイルスの影響などで72%に下がった。㎡あたり平均売価(ASP)は前四半期の606ドルから567ドルへ下落し、在庫も前四半期末から13%増えた。設備投資額は8120億ウォンだった。

季節要因でモバイル用も減収

20年1~3月期における製品別の売上高構成比は、液晶の価格上昇や有機ELのシェア増でテレビ用が前四半期の28%から31%(内訳は液晶14%+有機EL 17%)に増加した一方、モバイルその他が季節要因とスマートフォン(スマホ)用フレキシブル有機ELの出荷減で36%から32%に減少した。モニターは17%(前四半期は16%)、ノート&タブレットは20%(同20%)だった。

20年4~6月期は、新型コロナウイルスによって小売店舗の休業が相次いでいることから大幅な需要減少を見込むが、在宅勤務などの増加に伴うIT用(ノートパソコンや液晶モニターなど)の需要増がこれを一部相殺するとみている。IT用の増加によってASPは若干上昇する見込みだ。

中国広州新工場は4~6月期中に立ち上げ

20年1~3月期に確実に稼働させる予定だった中国広州の8.5Gテレビ用有機ELパネル工場は、新型コロナウイルスの影響で人員の配備に遅れが生じたため、量産開始が20年4~6月期中にずれ込む。

広州8.5Gテレビ用有機ELパネル工場は、月産6万枚の能力を備えて19年夏に竣工。その後すぐに量産稼働させる予定だったが、製造プロセスに不具合が生じ、19年内に立ち上げることができなかった。「20年1~3月期内に確実に稼働させる」考えを示していたが、新型コロナウイルスの感染拡大によるエンジニアの不足などで装置の調整などが進められなくなり、3月末には韓国から特別便を飛ばしてエンジニアを派遣するなど、量産体制の確立を急いでいる。

これに加えて、コロナ禍でテレビ需要が世界的に減少することを受けて、20年のテレビ用有機ELパネルの出荷台数目標を当初の600万台から「10%減少する」と下方修正した。一方、テレビ用有機ELパネルの新規顧客として中国ファーウェイ、米ビジオ、日本のシャープを新たに獲得した。これらを広州8.5G工場の稼働率向上に生かしていく方針だ。

需要が堅調なIT用に注力

パソコンなどIT用パネルの需要が旺盛なため、P8に残っている生産能力の大半をIT用に振り向けていく。20年4~6月期はIT用の需要が前年同期比で2~3割増加すると想定しており、IPS(In-Plane-Switching)技術と酸化物(オキサイド)TFT技術で中国のパネルメーカーと差別化を図りながら需要を取り込んでいく。

スマホ用のフレキシブル有機ELについては、アップルという一定の規模が見込める顧客を確保できているため、下期には需要回復を見込む。年後半には「売上高を2倍以上に拡大できる」と述べた。

電子デバイス産業新聞 編集長 津村 明宏