2020年3月13日に行われた、日本ロジスティクスファンド投資法人2020年1月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三井物産ロジスティクス・パートナーズ株式会社 代表取締役社長 亀岡直弘 氏

ACTIVE Asset Management

亀岡直弘:三井物産ロジスティクス・パートナーズの亀岡です。これから、ロジスティクスファンド投資本陣の2020年1月期決戦説明します。よろしくお願いいたします。

なお、通常決算説明会を開催しましたが、今回は新型コロナウイルス感染症の感染拡大防止の観点からビデオ形式での開催とさせていただくこととしました。質疑応答につきましても別途、電話会議の形式にて実施させていただく予定でございます。

決算説明会にご出席いただく予定であったみなさまにはご不便、ご迷惑をお掛けし、大変恐縮ですが、ご理解ご協力のほどよろしくお願いします。

冒頭私のほうから一言述べさせていただければと思いますので、資料の2ページ目をご覧ください。日本ロジスティクスファンドは、おかげさまで今年で上場15周年を迎えます。15年の歴史を振り返りますと、日本ロジスティクスファンドを取りまく環境は大きく変わったということを改めて感じています。

投資対象として物流施設への注目が高まり、日本唯一の物流REITである期間が長かったわけですけれども、現時点で旧銘柄の物流REITが上場しております。

物流施設への投資対象としての注目の高まりにあわせて競合も増加しました。そのようななか変わらないものはなにかと考えますと、日本発の物流REIT上場から始まり、保有物件の再開発・開発、フォワードコミット案件の推進など、常にチャレンジしてクリエイティブなアクションを取ってきたことではないかと思います。

今回はACTIVE Asset Managementという言葉を掲げています。日本ロジスティクスファンドは運用期間が長く、競合が増える前から物件を取得してきていますので、相対的に首都圏・中心部の比重が高いポートフォリオとなっています。

また、ご案内のとおり含み益が多く、業界最高水準の含み益率を誇っています。こうした質の高いポートフォリオを基盤としつつ、チャレンジの歴史のなかで培ってきたノウハウ、知見を活用することで、再開発、大規模リニューアル工事、売却による含み益の顕在化など、市場環境や物件の状況に応じてACTIVEに保有物件のマネジメントを行うことで価値を創造し、ポートフォリオト価値の最大化を図っていきたいと思います。

そういった考えから、今回はACTIVE Asset Managementという言葉を掲げました。こういったアクションを通じ、DPUの安定化を図りつつ、そのうえでスポンサーからの物件供給のみに依存するのではなく、クリエイティブで多様なアプローチで外部成長を行い、DPUの持続的な成長を目指していきたいと思います。

次の15年も、投資家ファーストの精神を徹底しつつ、投資家の皆さまに質の高い投資リターンを提供して参りたいと考えております。引き続き、ご支援ご高配のほどよろしくお願い申し上げます。

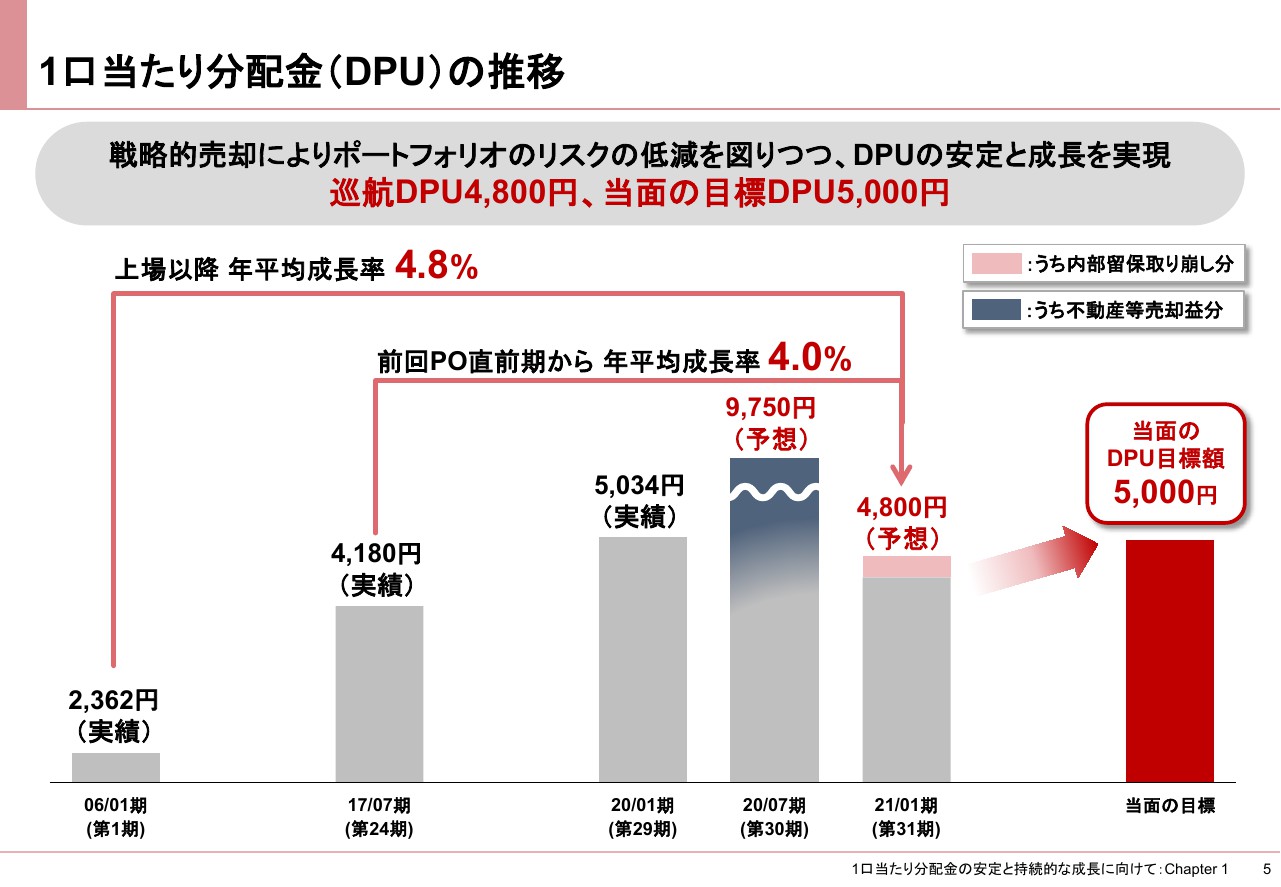

1口当たり分配金(DPU)の推移

それでは1口当たり分配金の安定と持続的な成長に向けてからご説明します。5ページをご覧ください。1口当たり分配金(DPU)の実績と予想についてです。2020年1月期のDPU実績は、一部一過性の要因もあり5,034円と過去最高になりました。

その一方で、DPUの安定化に向けて戦略的な物件売買の決定を行ったことで、2020年7月期の予想DPUは物件売却による売却益発生の影響も含め、9,750円となります。

また2021年1月期につきましては、売却物件の収益剥落などがある一方、内部留保の取り崩しを行うことで4,800円を予想しています。今回の物件売却後の巡航DPUは4,800円となりますが、日本ロジスティクスファンドでは、上場来、年率平均で4.8パーセント、前回POの直前期から、やはり年率平均で4.0パーセントのDPU成長を実現してきました。物件売却によりDPUを安定化させたうえで、今後も引き続きDPUの成長を実現していきたいと考えています。なお、DPUの当面の目標としては引き続き5,000円を目指します。

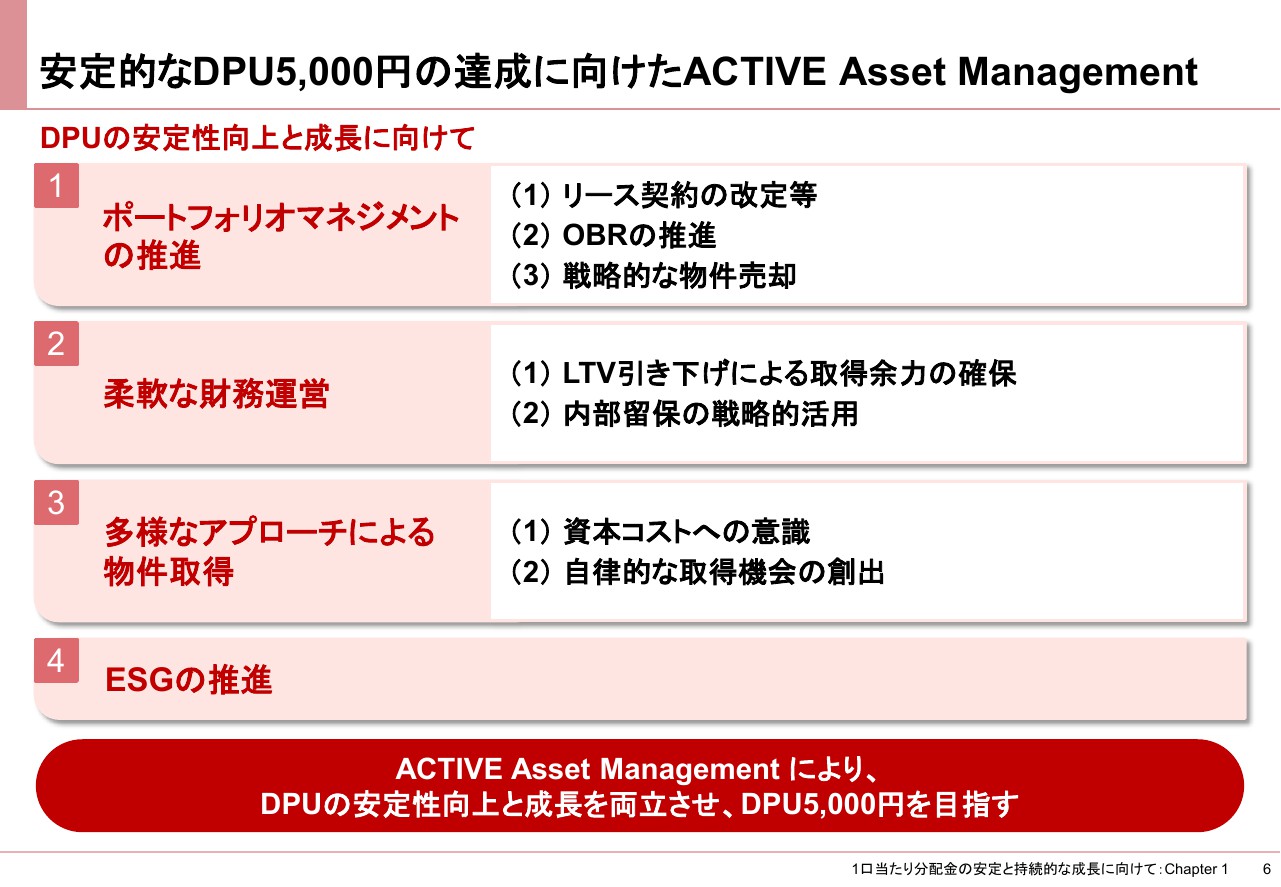

安定的なDPU5,000円の達成に向けたACTIVE Asset Management

6ページをご覧ください。DPUの安定性向上と成長に向けた戦略として、ポートフォリオマネジメントの推進、柔軟な財務運営、多様なアプローチによる物件取得、ESGの推進の4点につき、ご説明します。これらのACTIVE Asset Managementにより、キャッシュフローの安定性向上と成長を両立させ、安定的なDPU5,000円を目指して参ります。

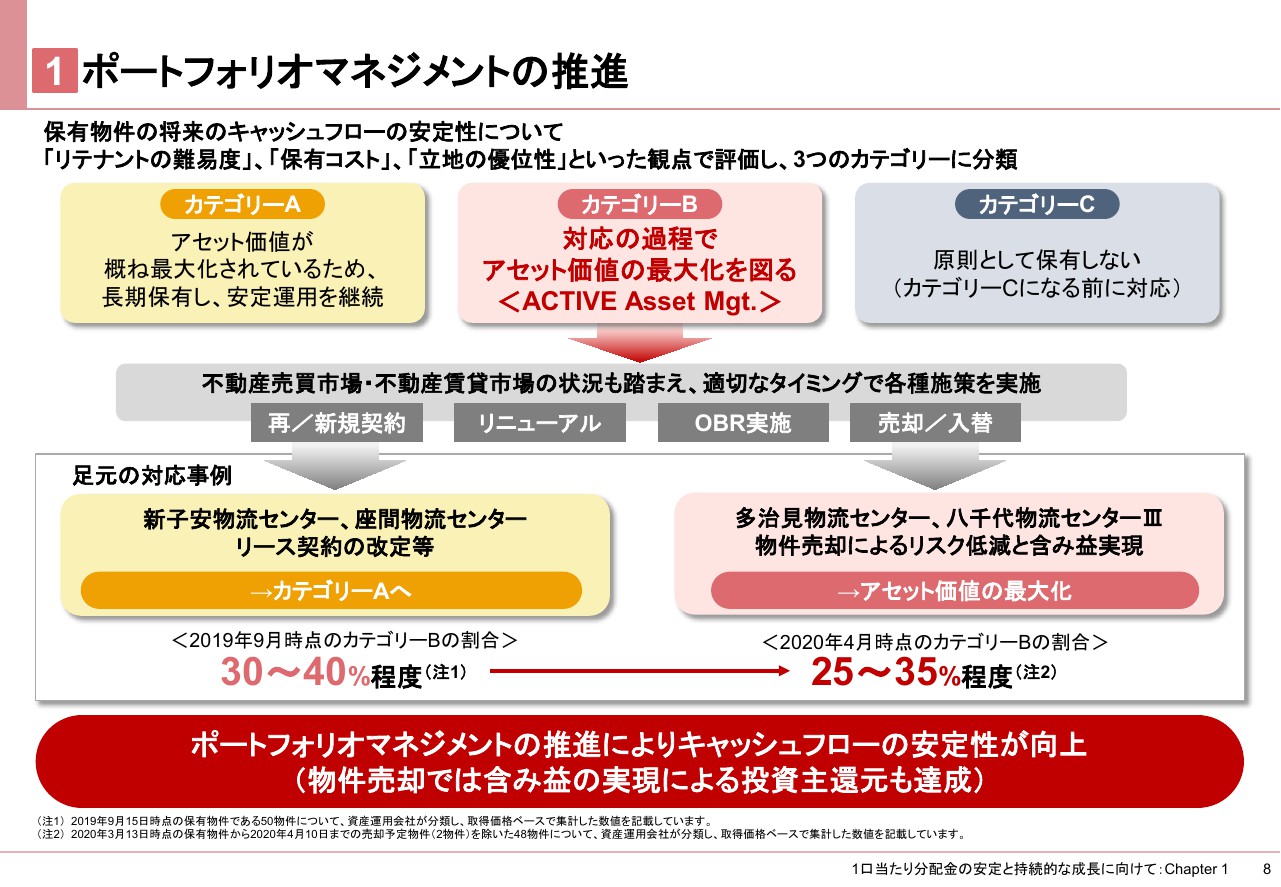

ポートフォリオマネジメントの推進

8ページをご覧ください。ポートフォリオマネジメントの推進からご説明します。前回の決算説明会において、保有資産をA・B・Cの3つのカテゴリーに分けてご説明しました。カテゴリーAにつきましては、アセット価値がおおむね最大化されており、長期保有し、安定運用を継続する一方で、ページ右側ですが、カテゴリーCにつきましては原則として保有せず、カテゴリーCになる前に対応をしていくといった方針で対応しています。

カテゴリーBにつきましては、カテゴリーCになる前、すなわちリスクが顕在化する前に早めに対応することになりますが、足元においてもカテゴリーBの物件につきましては、アクティブにアセットマネジメントを行うことで、アセット価値の最大化を図って参りました。

具体的な対応策としましては、ページ中段に記載されているとおり、リースアップ、大規模リニューアル工事、建替、OBR、売却/入替などが考えられますが、前回の決算説明会以降でリース契約の長期化や賃上げ、もしくはその両方を実現した物件については、カテゴリーAの物件となっていますし、売却を決定した物件に関しては将来のリスク低減と含み益の実現というかたちでアセット価値の最大化を図っていますので、売却によりキャッシュフローの安定性を向上させると同時に、物件売却による含み益の実現、投資主の皆さまへの還元も実現して参ります。

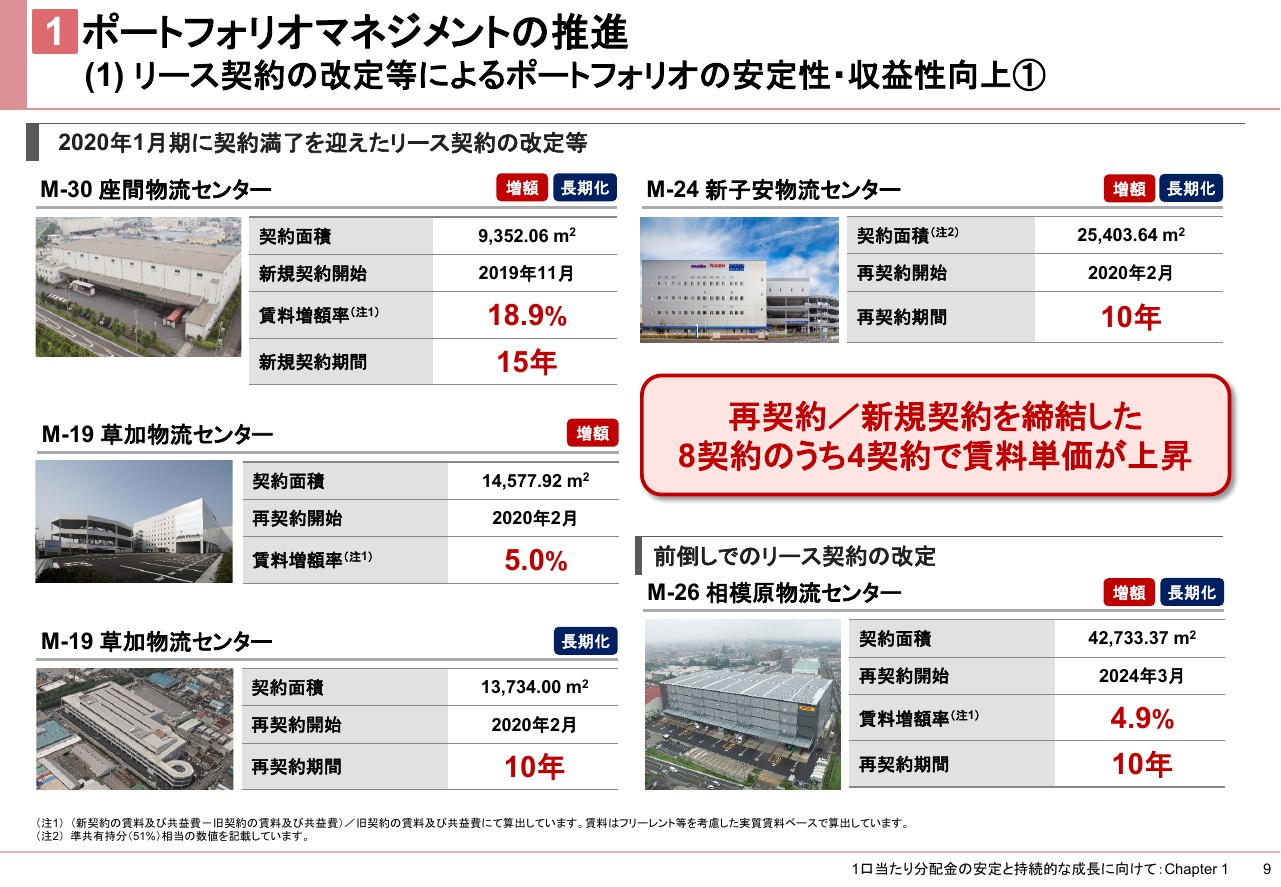

(1)リース契約の改定等によるポートフォリオの安定性・収益性向上①

9ページをご覧ください。テナントさまとのリース契約については、2020年1月期中に契約満了を迎え、再契約、リテナント等の契約を締結した8契約のうち4契約において、賃料増額を実現しています。

なお、座間物流センターに関しては2019年9月末のテナント退去後にダウンタイム1カ月で新規のテナントさまとの15年の長期契約の締結に成功しており、賃料についても約19パーセント上昇しています。

そのほかにも、草加・新子安などの物件において契約の長期化や賃料増額を実現しております。

(1)リース契約の改定等によるポートフォリオの安定性・収益性向上②

10ページをご覧ください。以上の対応を踏まえました、直近のポートフォリオの状況になります。上場来の平均稼働率は98.5パーセントと、高い稼働率を維持してきていますが、1月末時点の稼働率は99.9パーセントとさらに高い稼働となっています。

またポートフォリオの平均NOI利回りは6.2パーセントと、競合となる他の物流REITと対比しても高い利回りとなっています。

賃貸借契約期間の平均残存年数は、賃貸借契約の再契約やリテナントが順調に進捗した結果5.7年に長期化しました。また、リース契約以外の要素として、コスト面のコントロールについては、損害保険に関して近年自然災害の増加を背景に保険料率の引き上げが見込まれていたことから、両立上昇への備えとして長期で保険契約をまき直しております。

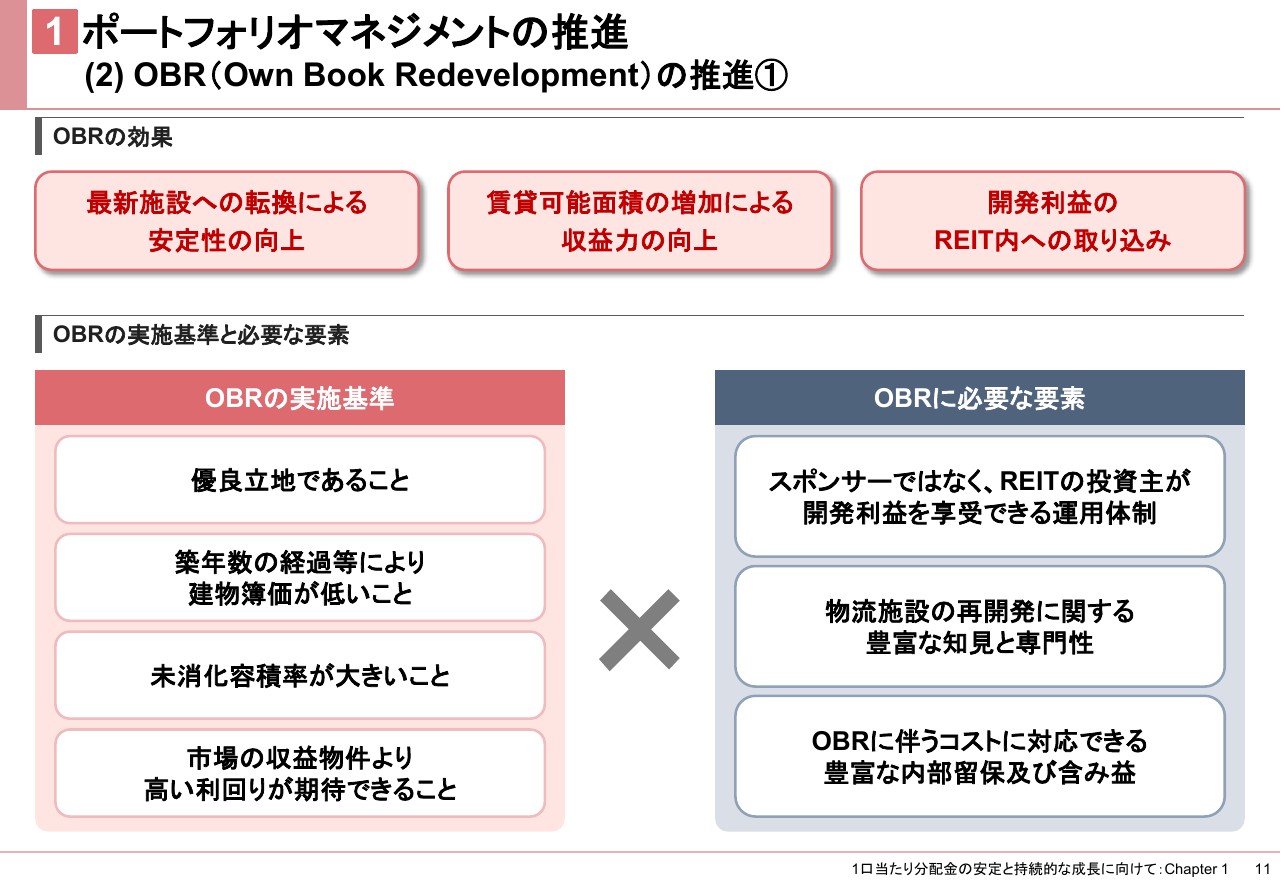

(2)OBR(Own Book Redevelopment)の推進①

11ページをご覧ください。保有物件の再開発、OBRについてのご説明です。OBRの効果としましては、これまでご説明してきたとおり、物件スペックの向上、賃貸可能分析の増加による収益力アップ、開発利益のREIT内への取り込みなどがあげられます。実施基準につきましても、やはりこれまでご説明いただいているとおり、ページ左側に記載の4点となります。

またOBRに必要な要素としましては、スポンサーではなく、REITの投資主さまが開発利益を享受することができる運用体制、ノウハウ、知見の蓄積、除却損などの一時的なコストをカバーできる内部留保や含み益があることなどがあげられます。

特に物流REITにつきましては、スポンサーが物件を開発し、傘下のREITがそれを取得するというサイクルが確立しているプレイヤーが多いこともあり、1点目にあげさせていただいた運用体制を目指しているプレイヤーはあまりいないだろうと想像しております。

また、実績があり、ノウハウ、知見の蓄積が進んでいることや、豊富な含み益があることなどを踏まえますと、これらの要素をすべて満たしているのは、日本ロジスティクスファンドのみであろうと考えております。

実際に保有物件の建替を継続的に行っているのはJ-REITのなかでも日本ロジスティクスファンドのみになりますけれども、このOBRは当REITの特徴的な取り組みであり、かつ強みであると言えるのではないかと思います。

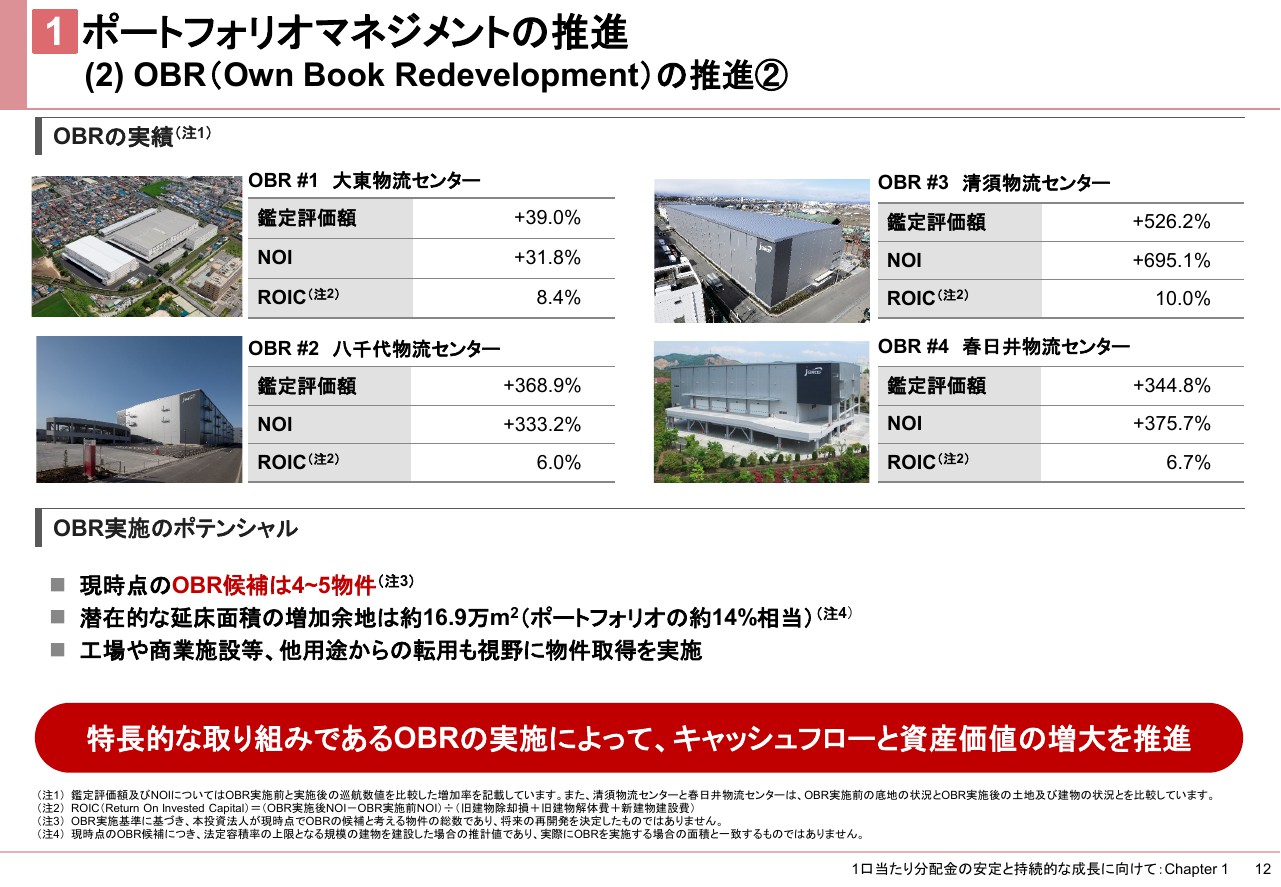

(2) OBR(Own Book Redevelopment)の推進②

12ページをご覧ください。上段は過去のOBRの実績4案件につき記載しておりますが、いずれも良好なリターンをあげた案件であることをご確認いただけるかと思います。また、今後のOBR実施のポテンシャルについては下段をご覧ください。現時点での候補物件は、4~5物件、仮にすべて建て替えた場合の延べ床面積の増加余地はポートフォリオ全体の14パーセント程度に相当いたします。

また昨年の投資主総会において規約の改定を行い、工場や商業施設等、物流以外の用途からの転用も視野に物件取得を行う方針となっております。特徴的な取り組みでもあるOBRの実施により、引き続きキャッシュフローと資産価値の増大を推進して参ります。

(2)OBR(Own Book Redevelopment)の推進③

13ページをご覧ください。浦安物流センター、千葉北物流センターに関しては、既存テナントさまとの契約期間満了後の対応として、再契約リテナント、OBR、売却・入替などの複数の選択肢を検討しておりますので、その点についてご説明します。

浦安物流センターはOBRを行った場合、延べ床面積が最大で約300パーセント増加します。含み益が約26億円ある一方で、希少性のある優良な立地の物件であり、開発素地としてのポテンシャルが高いため、他のプレイヤーとの交換に活用することも検討可能かと思います。なお再契約やリテナントという選択肢もございます。

続いて千葉北物流センターに関しては、まず国道16号線に面した好立地の物件であり、かつ2層面バースという汎用性の高いスペックです。よってまずはリニューアル工事を行ったうえで、リテナントを行い、賃料増額を目指すことが考えられます。

一方で、OBRを実施した場合は延床面積が最大で約180パーセント増加します。含み益も約7億円あり、やはり開発素地としてのポテンシャルを活かし、他プレイヤーとの交換に活用をすることも検討可能かと考えております。現時点ではいずれの案件も検討中というステータスでございまして、何か決定したという事実はごさいませんけれども、キャッシュフローの安定性向上と成長に向け、さまざな選択肢を検討して参ります。

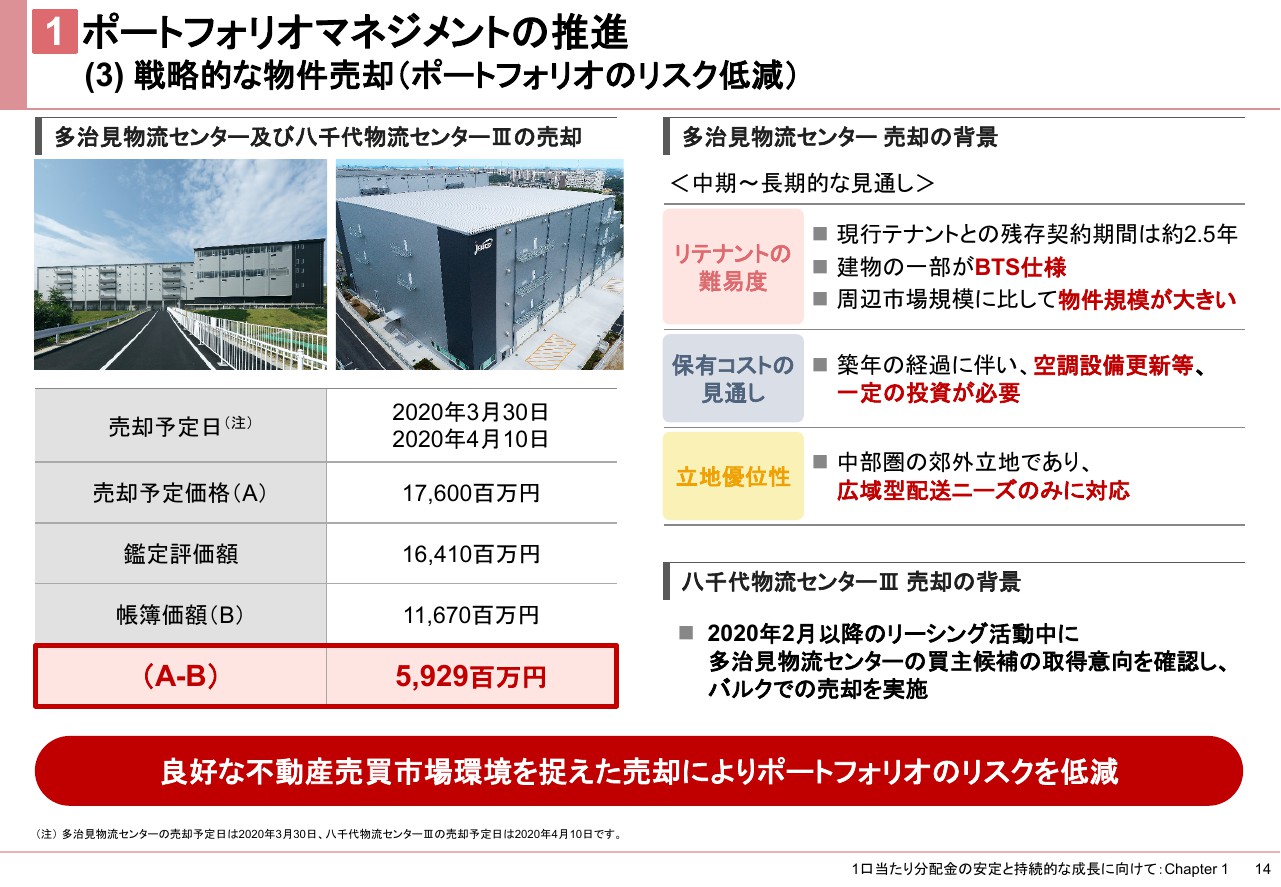

(3)戦略的な物件売却(ポートフォリオのリスク低減)

14ページをご覧ください。続いて、戦略的な物件売却、すなわちポートフォリオの潜在的なリスクの低減についてご説明します。14ページに記載のとおり、多治見物流センター・八千代物流センターⅢの売却を決定しました。2物件合計で帳簿価格約117億円に対して、売却予定価格は176億円となり、差額は約59億円となります。

足元の物流不動産の売買マーケット環境を捉え、ポートフォリオの潜在的なリスクの軽減を測りました。なお、売却を決断した背景としては、それぞれページ右側に記載のとおりとなりますけれども、多治見物流センターに関しては、天井高や床荷重などの建物スペックに関して、汎用性にやや難があります。

また同エリアの市場規模に対して物件の規模が大きいといったことから現行のテナントさまとの契約期間が残り2年半となるなか、仮にテナントさまがご退去したような場合、リテナントの難易度が高いであろうということ、築年の経過に伴い、空調設備更新等、一定の投資が必要になってくること、中部圏の郊外立地であり、狭域向け配送に関しては必ずしも利便性が高くないことなどがあげられます。

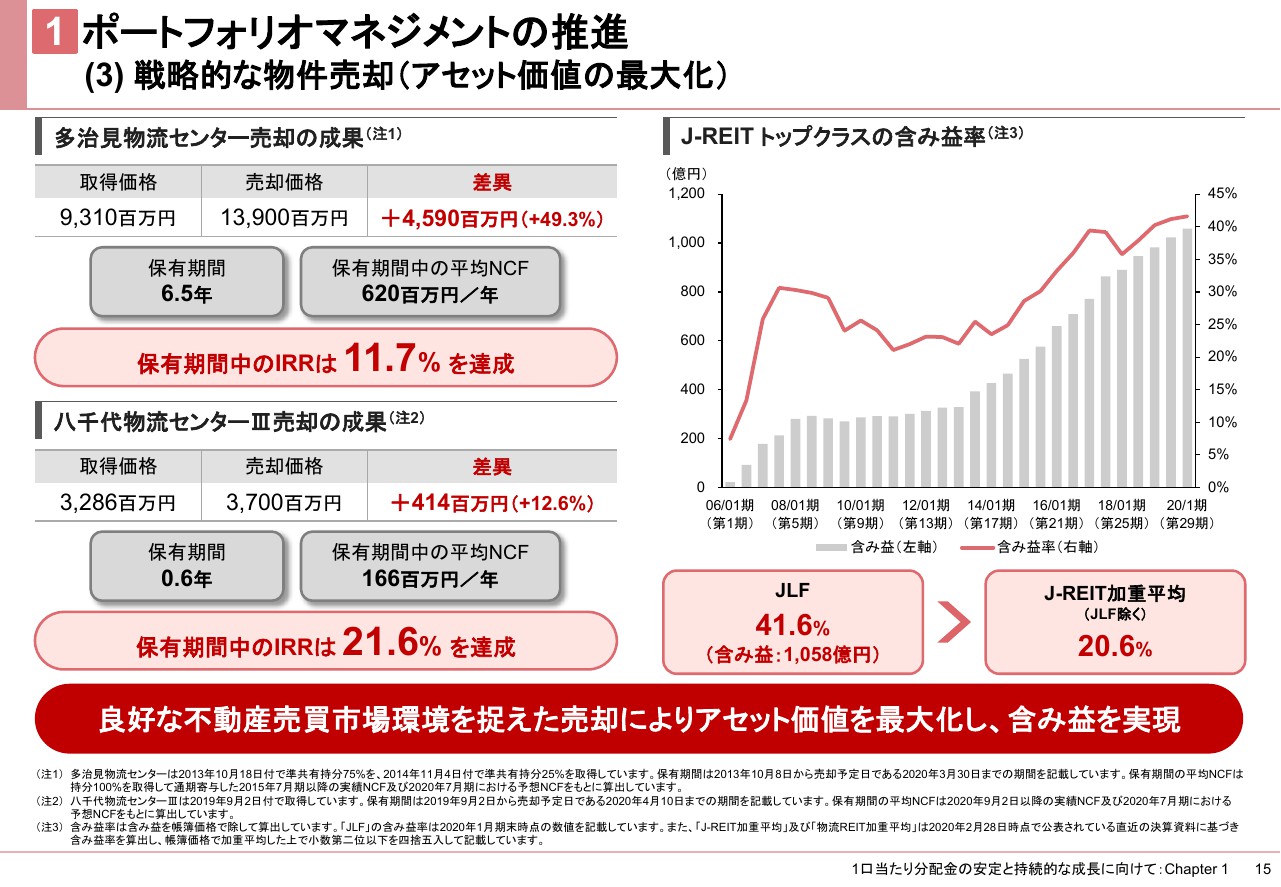

(3) 戦略的な物件売却(アセット価値の最大化)

15ページをご覧ください。売却2物件について、取得価格と売却価格の差額について記載させていただいておりますが、いずれの物件においても取得価格より高い価格での売却に成功をしております。とくに多治見物流センターに関しましては、取得価格より約46億円、49パーセント以上高い価格での売却となっております。また、IRRを計算してみますと、多治見物流センターで11.7パーセント、八千代物流センタ-Ⅲに関しては21.6パーセントといずれも高いIRRを達成しております。

良好な不動産売買市場の環境を捉えた物件売却によりアセット価値を最大化し、含み益を実現しておりますが、2020年1月末時点で含み益は1,058億円、含み益率41.6パーセントとありまして、また物件売却後で見ましても、引き続きJ-REIT市場最高水準の含み益率となっております。よって物件売却を行った場合、今後も含み益が顕在化しやすいポートフォリオになっております。

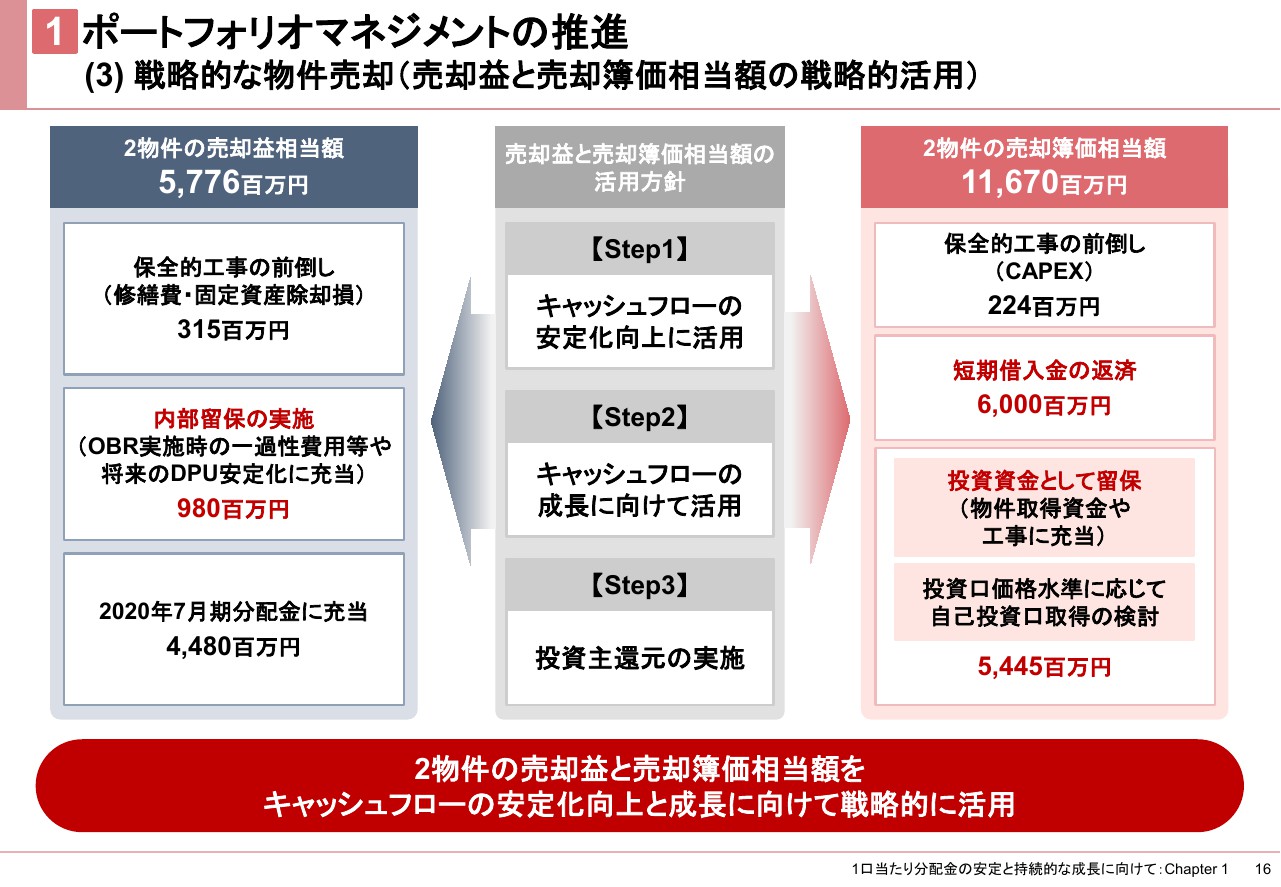

(3)戦略的な物件売却(売却益と売却簿価相当額の戦略的活用)

16ページをご覧ください。物件売却による売却益および、簿価相当額のキャッシュの使い道としましては、従来からご説明しているキャッシュマネジメントポリシーなどに従い、キャッシュフローの安定性向上と成長に向け、戦略的に活用いたします。売却益につきましては、保全的工事の前倒しのほか、OBR実施時の一過性費用や、将来のDPU安定化に充当する目的で一部を内部留保させていただいたうえで、約45億円は分配に充てさせていただきます。

簿価相当額のキャッシュにつきましては、保全的工事の前倒しや、レバレッジの活用による物件取得余力の確保などのため短期借入金の返済に充てるほか、将来的な物件取得やバリューアップ工事のための資金としての活用、また投資口価格の水準によっては過去2回実施している、自己投資口の取得による株主還元への活用などを検討して参ります。

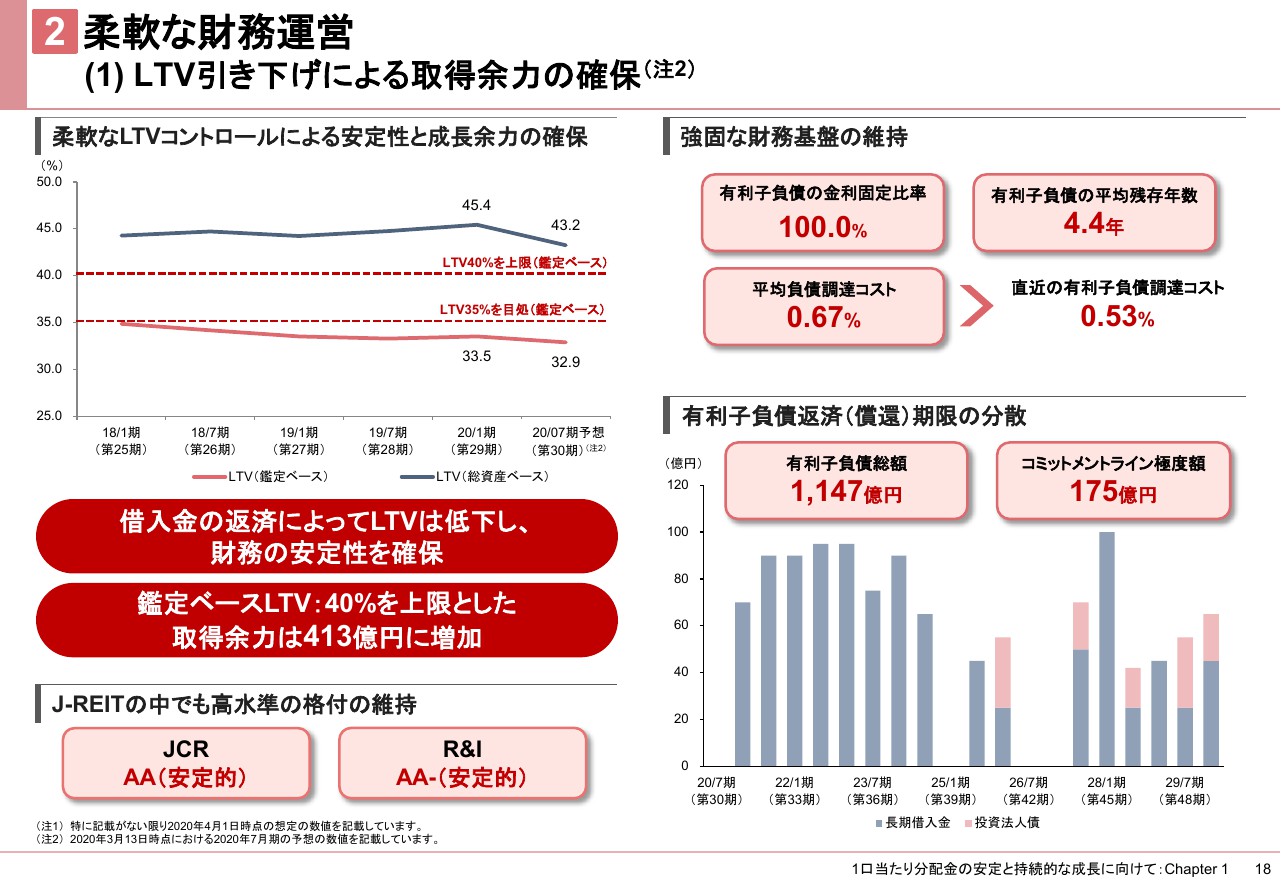

(1)LTV引き下げによる取得余力の確保

続いて柔軟な財務運営についてご説明します。18ページをご覧ください。物件売却による簿価相当額のキャッシュを活用し、短期借入金の返済を行います。これによりLTBが低下し、財務の安定性が向上するとともに、判定ベースLTB、40パーセントを上限とした物件取得余力は413億円に増加します。

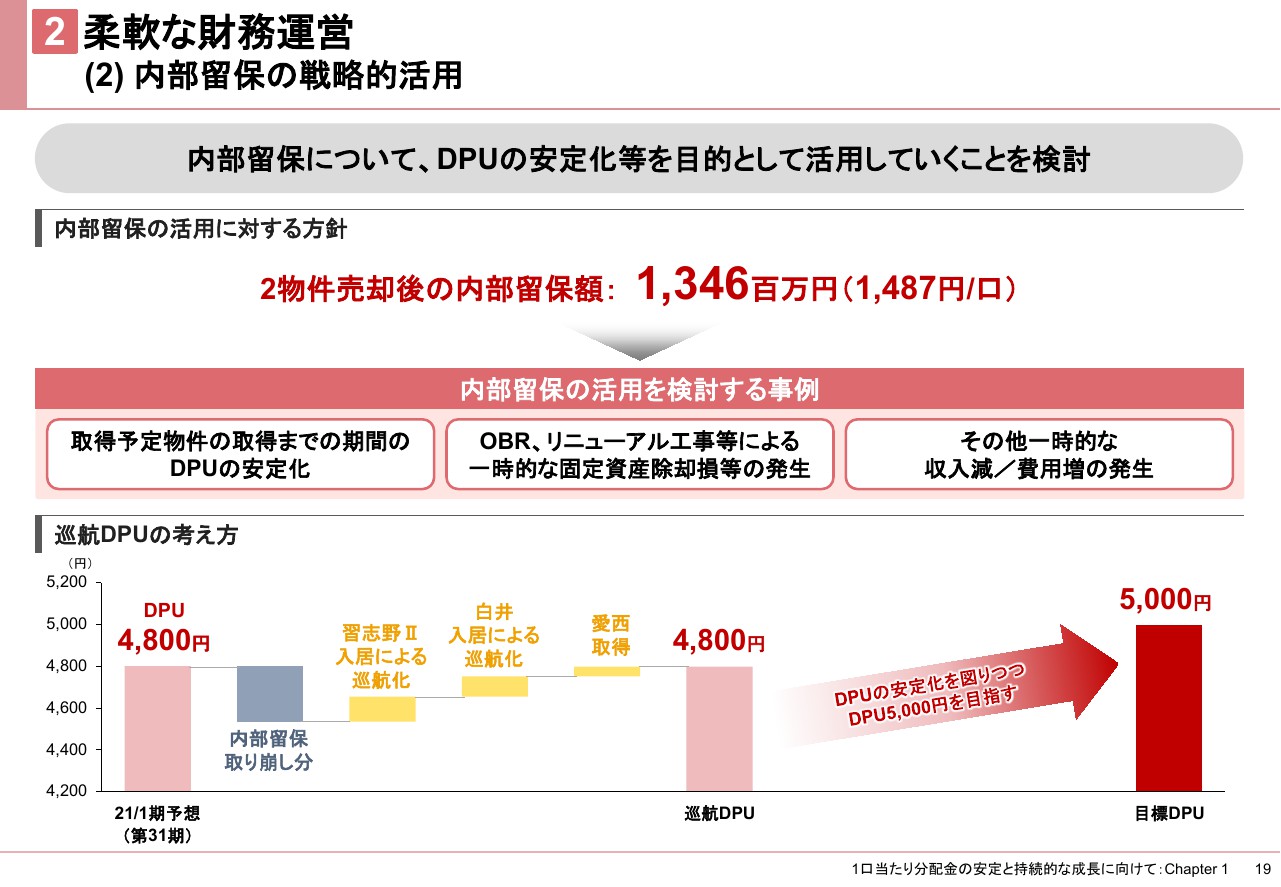

(2)内部留保の戦略的活用

19ページをご覧ください。2物件売却後の内部留保額は約13億5,000万円となりますが、取得予定物件の取得までの期間のDPU安定化や、OBRやリニューアル工事に伴う一過性費用への充当、もしくはその他一時的な収入減少や費用増加への充当などを通じたDPUの安定化に活用して参ります。

なお、巡航DPUの考え方は、ページ下段に記載のとおりとなります。2021年1月期の予想DPUは、内部留保の取り崩し分も含め4,800円となりますが、その後はならしの物流センター2など、既存物件の収入増や、フォワードコミットメント済の案件の取得を通じ、安定的に巡航DPU4,800円を出せるポートフォリオとなって参ります。そのうえで引き続きDPUの安定化を図りつつ、当面の目標であるDPU5,000円を目指して参ります。

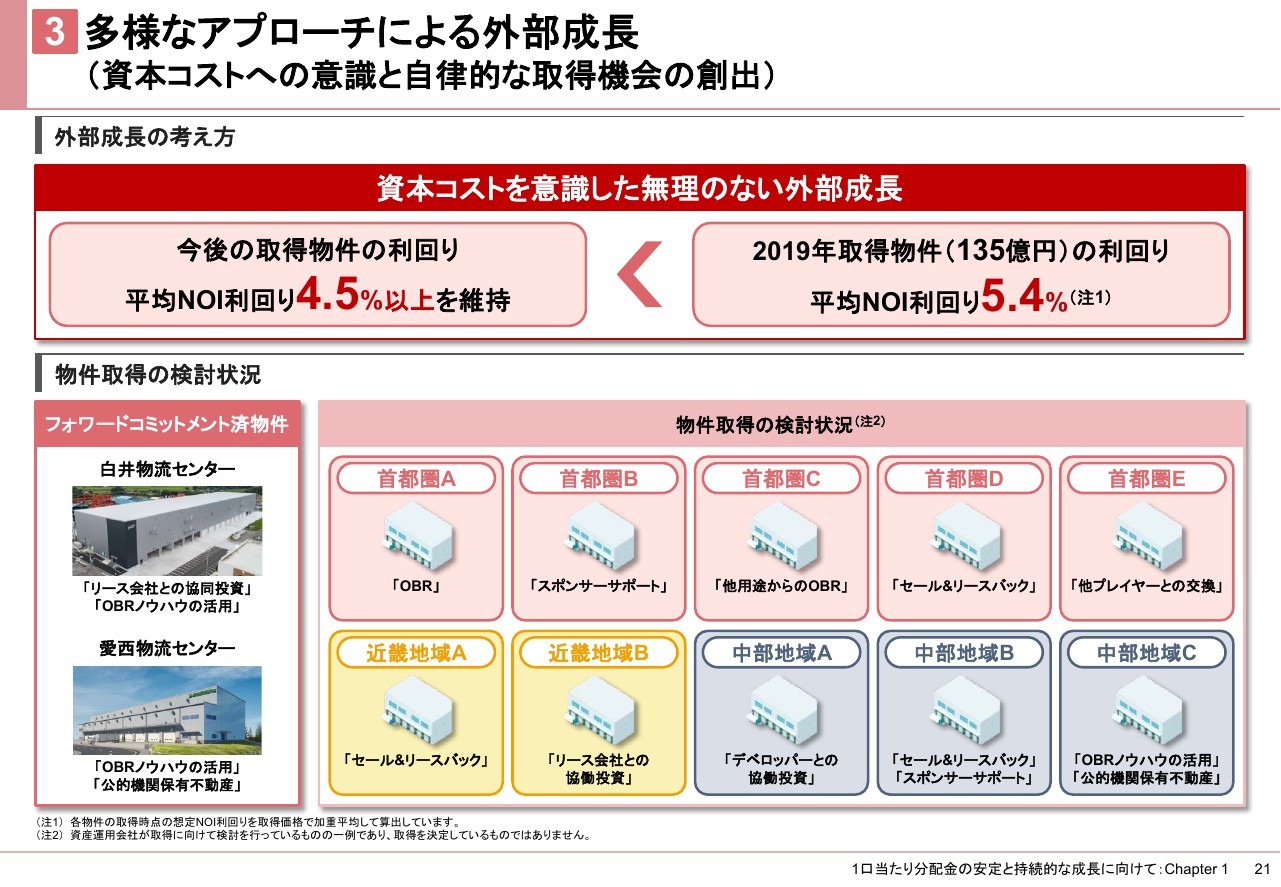

多様なアプローチによる外部成長(資本コストへの意識と自律的な取得機会の創出)

次に外部成長についてご説明します。21ページをご覧ください。外部成長に関しては、平均NOI利回り4.5パーセント以上での取得の方針を維持し、引き続き資本コストを意識した無理のない外部成長を行って参ります。なお、2019年に取得した物件約135億円の平均NOI利回りは5.4パーセントでございました。

フォワードコミットメント済の物件2物件、白井・愛西に加え、ページ右下に記載のとおり、多様なアプローチでの物件取得を検討しております。22ページをご覧ください。

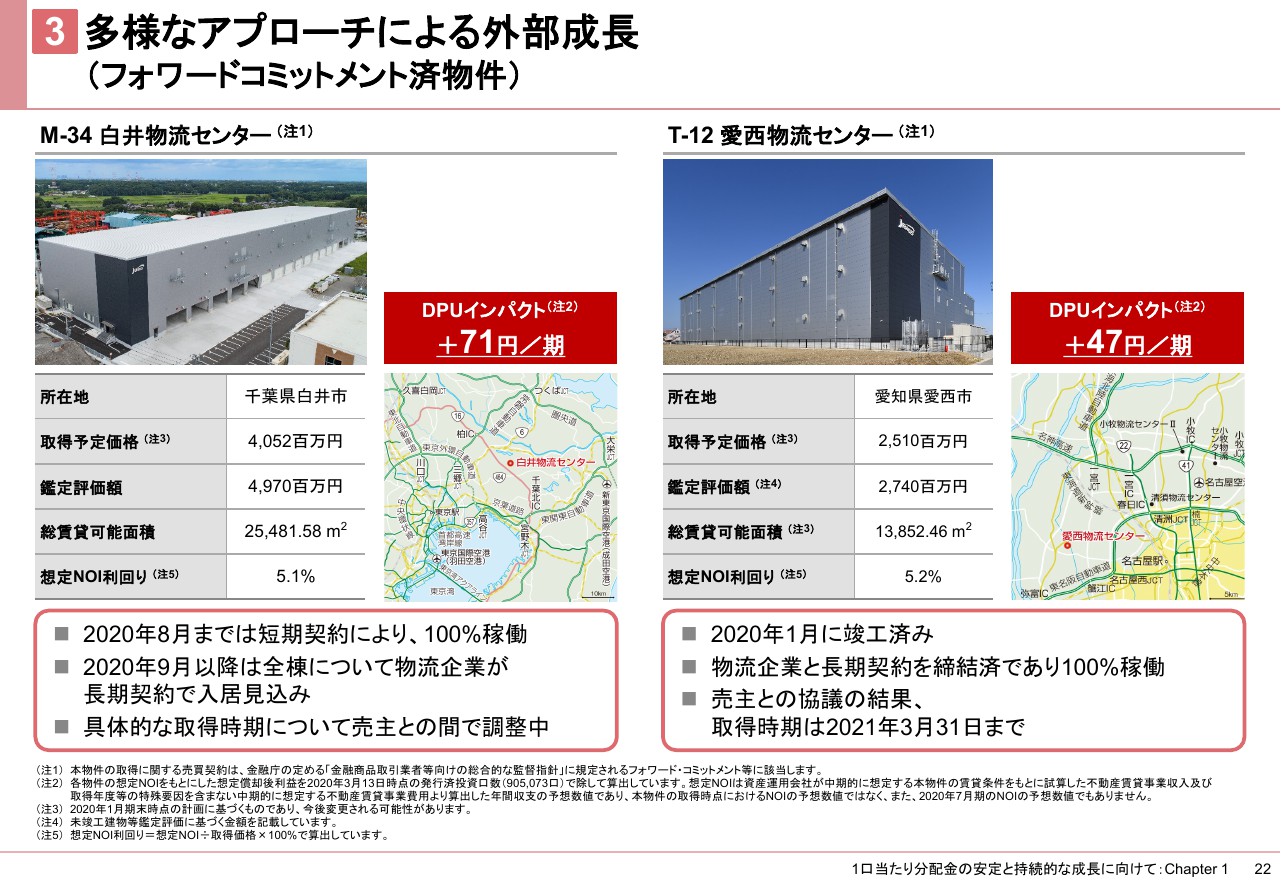

多様なアプローチによる外部成長(フォワードコミットメント済物件)

フォワードコミットメント済の2物件の状況のご説明になります。まず、白井物流センターにつきましては、2020年8月までは短期契約により100パーセント稼働となります。また、9月以降につきましては、全棟について物流企業さまに長期契約にて入居いただく見込みとなっております。なお、具体的な取得のタイミングにつきましては、現在売主さまと調整しております。

続いて、愛西物流センターにつきましては、おかげさまで2020年1月に予定どおり無事竣工しており、LONCO JAPANさまと長期での賃貸借契約を締結済ですので、100パーセント稼働となっております。取得のタイミングにつきましては、売主さまと調整の結果、2021年3月末までということで、あらためて合意しています。

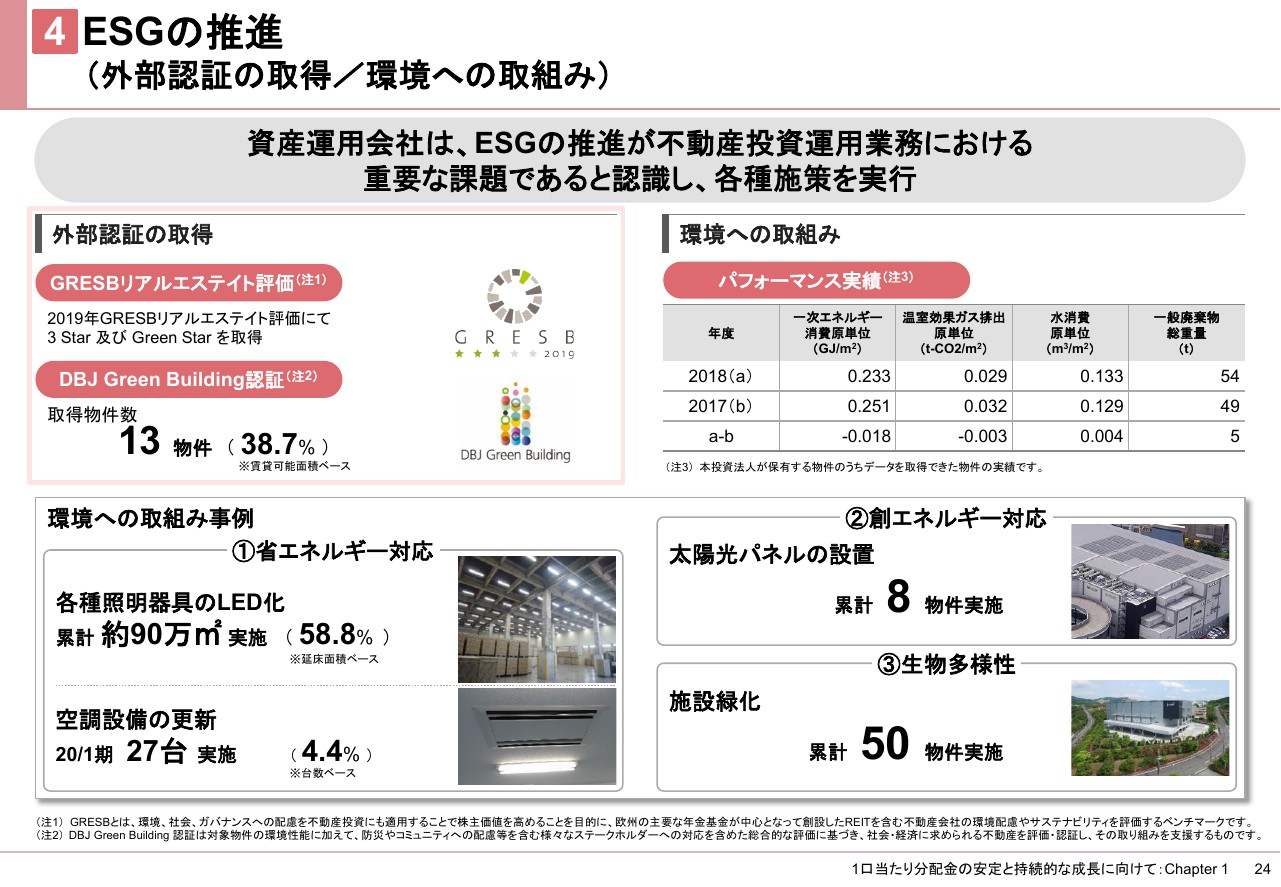

ESGの推進(外部認証の取得/環境への取組み)

26ページまではESGの取組みについて記載しております。24ページは環境についてです。

ESGの推進(社会への取組み)

25ページは社会への取組みについてです。

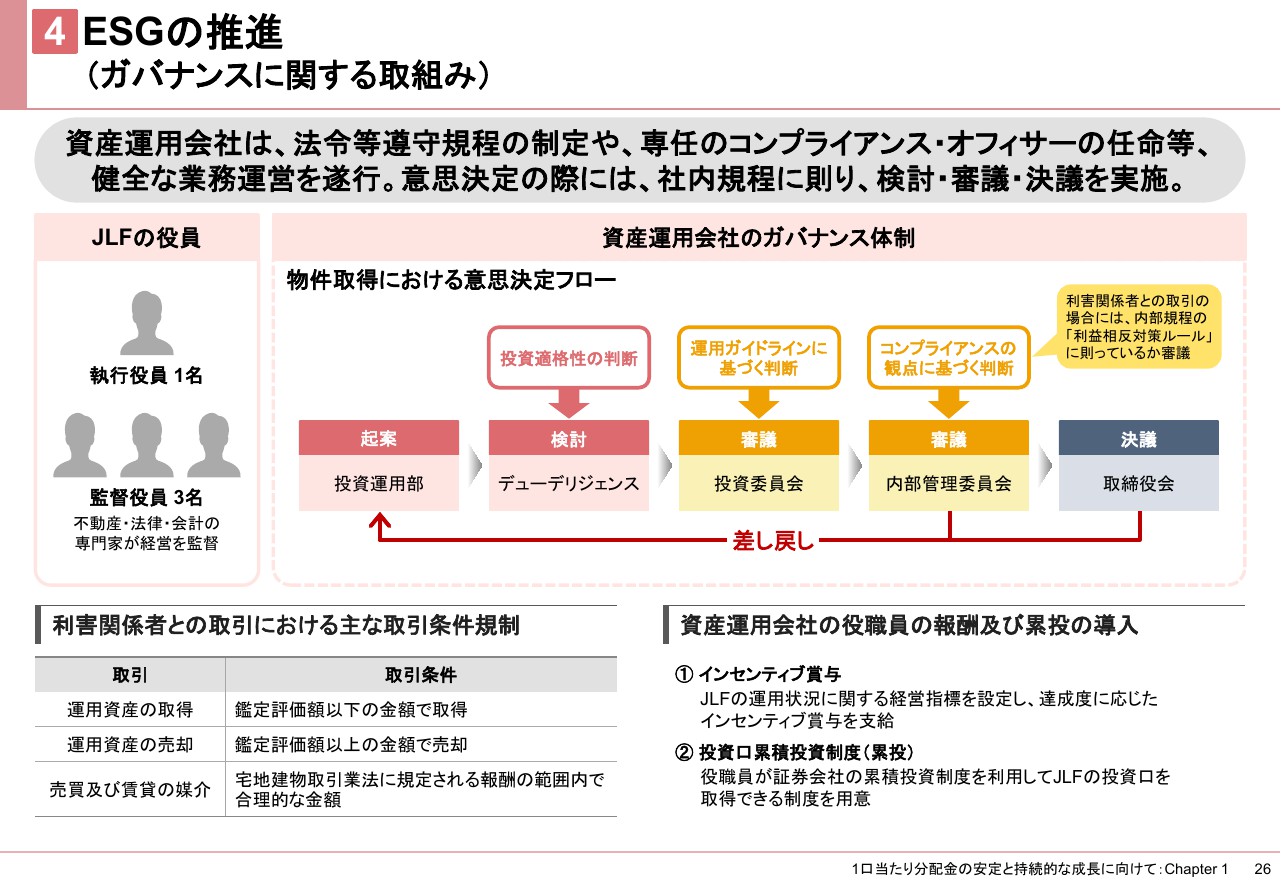

ESGの推進(ガバナンスに関する取組み)

26ページはガバナンスに関する取組みについてです。引き続き経営上の重要課題と位置づけ取り組んでおります。投資家の皆さまからもESGに関してご質問をいただく機会が増えておりますが、引き続き投資家の皆さまのご意見にも耳を傾けつつ、ESGへの取り組みを進めて参ります。

続いて、2020年1月期の実績、および2020年7月期、2020年1月の予想についてご説明します。

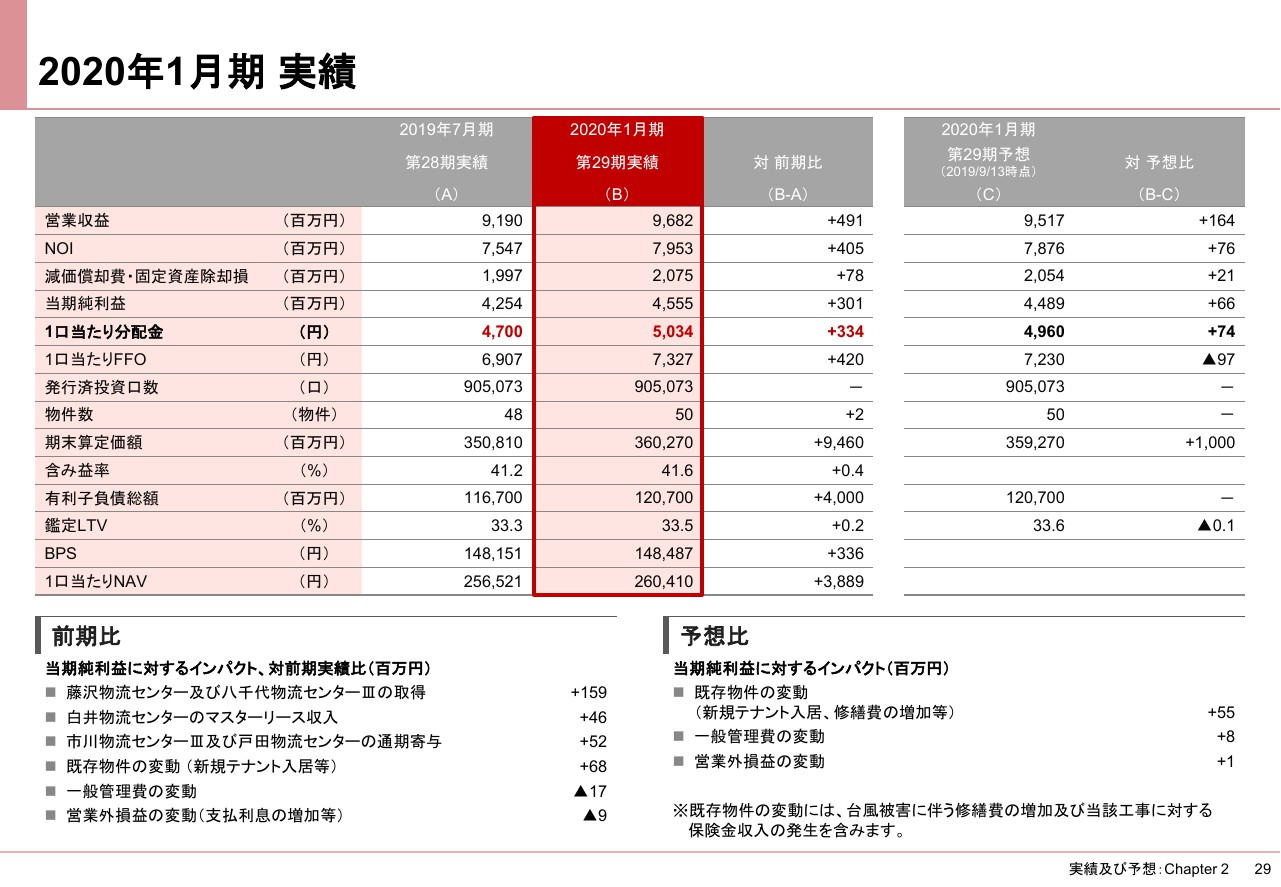

2020年1月期 実績

29ページをご覧ください。2020年1月期の実績のご説明です。左下に前期比での当期純利益に対するインパクトを記載しておりますが、継続的な物件取得の効果や、リースアップの進捗の効果などにより、前期比で増収増益となり、1口当たり分配金につきましても、334円増加し、過去最高となる5,034円となりました。

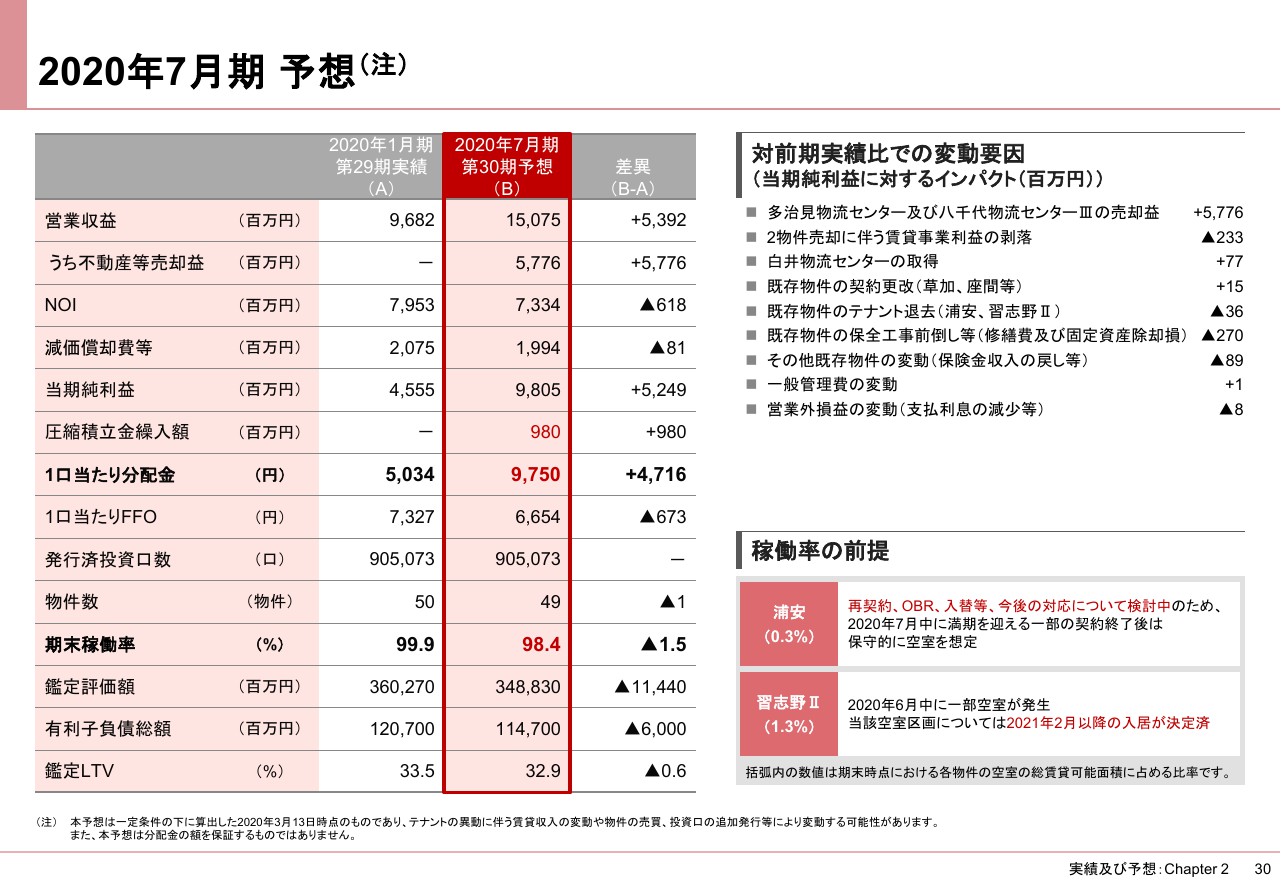

2020年7月期 予想

30ページをご覧ください。2020年7月期の予想のご説明になります。一過性の要因として、多治見物流センター、八千代物流センター3の売却により、売却益約57億7,000万円を計上する一方で、売却物件の収益剥落や、保全工事の前倒し等のマイナス要因もございます。

また一過性以外でも再契約やリテナントによる賃料増額や、それらの取り組みの通気化等によるプラスの影響もありまして、営業収益は前期比、約54億円プラスの約151億円、長期純利益は前期比約52億円プラスの約98億円となります。

ここから内部留保を約9億8,000万円取らせていただいたうえで、一口当たり分配金につきましては、前期比4,716円プラスの9,750円を予想しています。

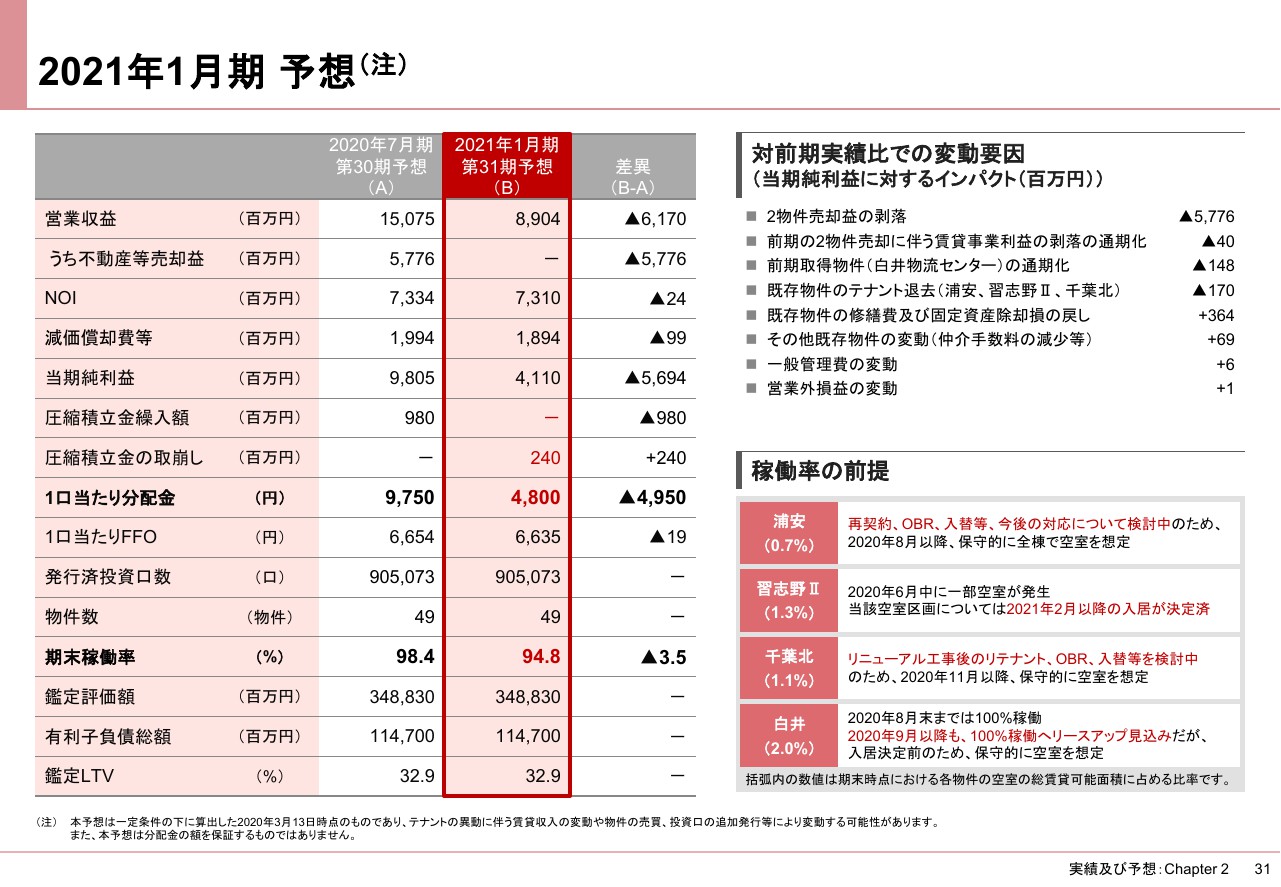

2021年1月期 予想

31ページをご覧ください。2021年1月期の予想のご説明です。主として、物件売却による売却益発生の反動から、営業収益につきましては前期比約62億円マイナスの約89億円、当期純利益につきましては前期比約57億円マイナスの約41億円を予想しております。

1口当たり分配金につきましては、内部留保の取り崩し分も含め、前期比4,950円のマイナスの4,800円を予想しております。

冒頭申し上げたとおり、日本ロジスティクスファンドでは15年の運用実績に裏打ちされた質の高いポートフォリオを基盤としつつ、再開発、大規模リニューアル工事、物件売却による含み益の顕在化など、アクティブアセットマネジメントを通じ、保有資産の価値を最大化するとともに、クリエイティブで多様なアプローチで外部成長を行うことで、引き続き1口当たり分配金の安定、そして成長を実現して参ります。

投資家ファーストの精神を徹底し、次の15年も選ばれるREITになるよう精進して参りますので、引き続きよろしくお願いいたします。ご静聴ありがとうございました。