2020年2月14日に行われた、株式会社かんぽ生命2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社かんぽ生命保険 経営企画部IR室長 伊牟田武郎 氏

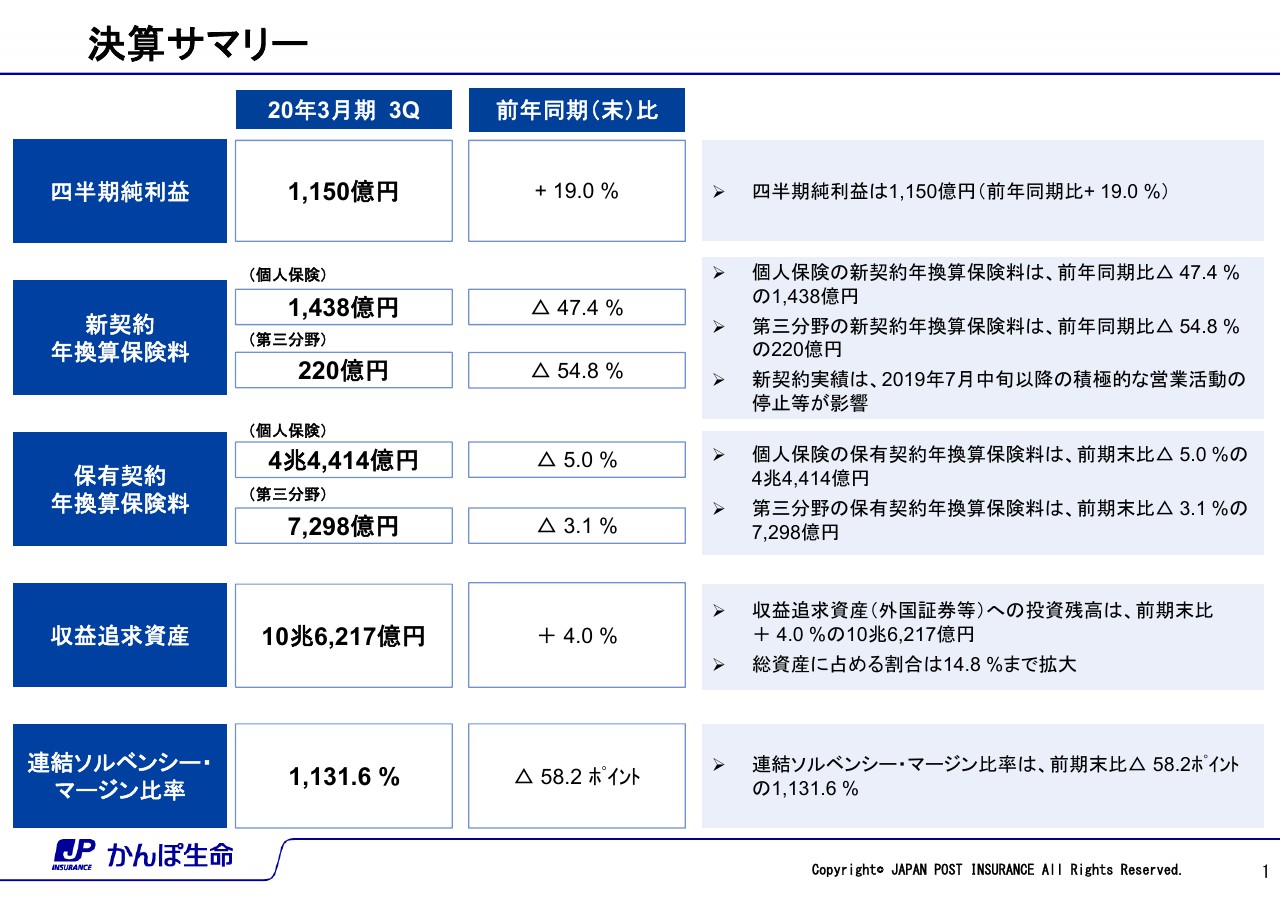

決算サマリー

伊牟田武郎氏:かんぽ生命の伊牟田でございます。本日は、かんぽ生命の2020年3月期第3四半期決算電話会議にご参加いただき、ありがとうございます。お手元のスライド資料に沿って決算概要をご説明いたします。なお、各指標の増減の理由については、主要なものを述べていますので、ご留意願います。

今回の決算のポイントは、ご覧のとおりです。当期純利益は1,150億円と、前年同期比で19.0パーセントの増加となりました。第3四半期の新契約実績は、7月中旬からの積極的な営業活動の停止等の影響を受けたことから、個人保険の新契約年換算保険料は、前年同期比で47.4パーセント減の1,438億円となりました。また、第三分野の新契約年換算保険料は、前年同期比で54.8パーセント減の220億円となりました。

個人保険の保有契約年換算保険料は4兆4,414億円、第三分野の保有契約年換算保険料は7,298億円となり、いずれも前期末からやや減少しました。

外国証券等の収益追求資産への投資残高は10兆6,217億円となりました。これは、総資産の14.8パーセントに相当します。連結ソルベンシー・マージン比率は、前期末比で58.2ポイント減少し、1,131.6パーセントとなりました。

なお、2019年12月末のEVについては、公表を差し控えさせていただきます。EVを計算する際には、EEV(ヨーロピアン・エンベディッド・バリュー)原則に則り、将来の実績に関して合理的な前提条件を設定する必要があります。

2019年7月31日の「日本郵政グループにおけるご契約調査及び改善に向けた取組について」、および2019年12月27日の「総務大臣および金融庁による行政処分について」等を受けて、2019年12月末以降に適用する失効解約率や事業費等の非経済前提について、当該取り組み等の影響を反映することを検討する必要性があります。

しかし、現時点で当該取り組み等の影響を、2019年12月末のEVを計算するための非経済前提に反映することができないことから、2019年12月末のEVは、非経済前提について合理的な説明ができる段階で計測し、すみやかに公表いたします。

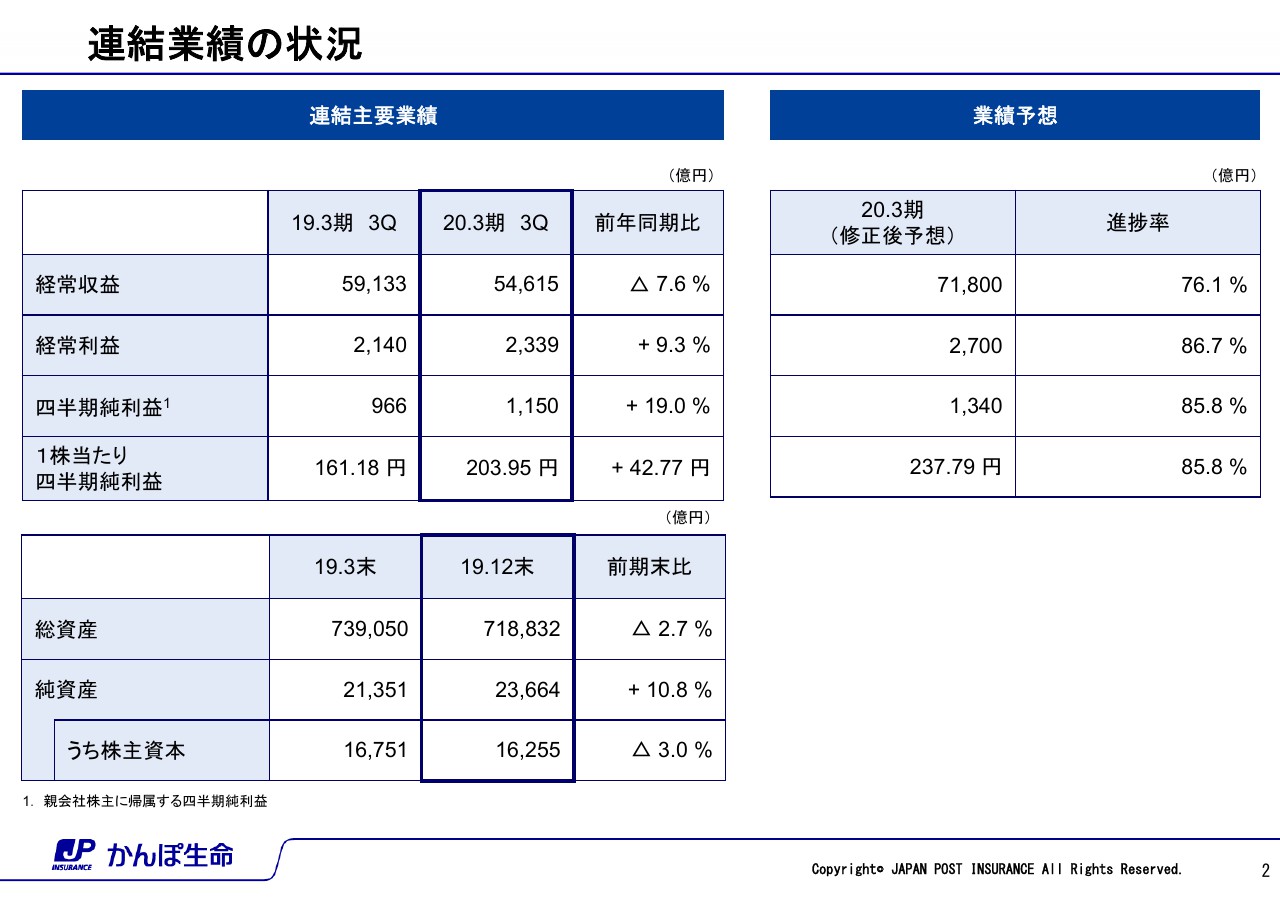

連結業績の状況

連結業績の状況は、ご覧のとおりです。今期決算において、ご契約調査による追加的な施策の費用として、約60億円を計上いたしました。また、2019年12月末時点において、ご契約の復元等によりお客さまへのお支払いに伴う損益影響額が約6億円発生したほか、今後、お客さまに不利益が発生した可能性があると判断した事例等に関し、不利益を解消するために発生する費用として合理的に見積もった金額、約40億円を引当計上しています。

なお、2020年1月31日に提出した業務改善計画の対応については、追加的な費用の発生が見込まれるものの、2019年11月14日に発表した2020年3月期業績予想について、現時点では変更はございません。総資産は71兆8,832億円、純資産は2兆3,664億円となりました。

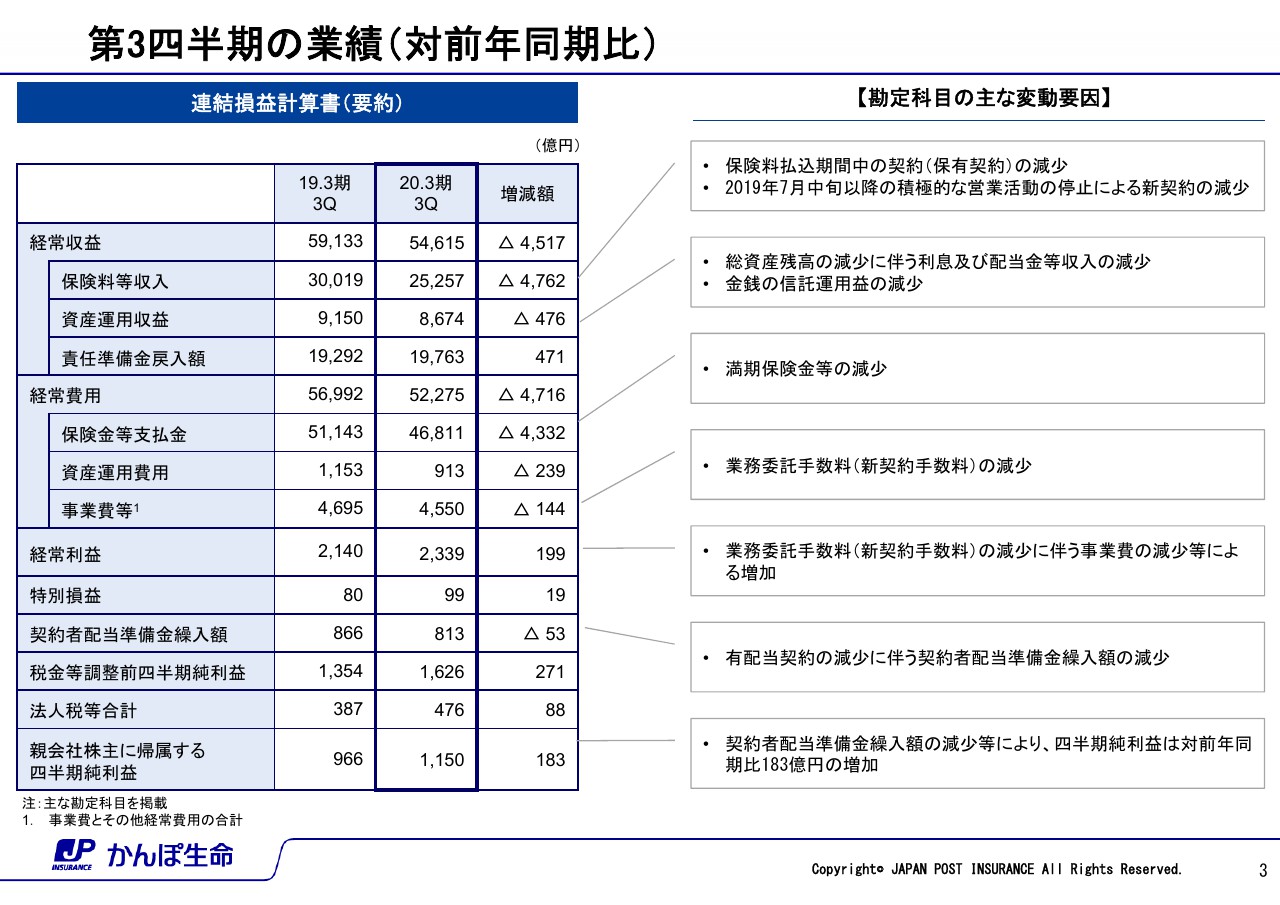

第3四半期の業績(対前年同期比)

ここでは、第3四半期の業績の変動要因を記載しています。業務委託手数料の減少に伴う事業費の減少等により、経常利益は前年同期比で199億円の増加となりました。契約者配当準備金繰入額の減少により、四半期純利益は前年同期比で183億円の増加となりました。

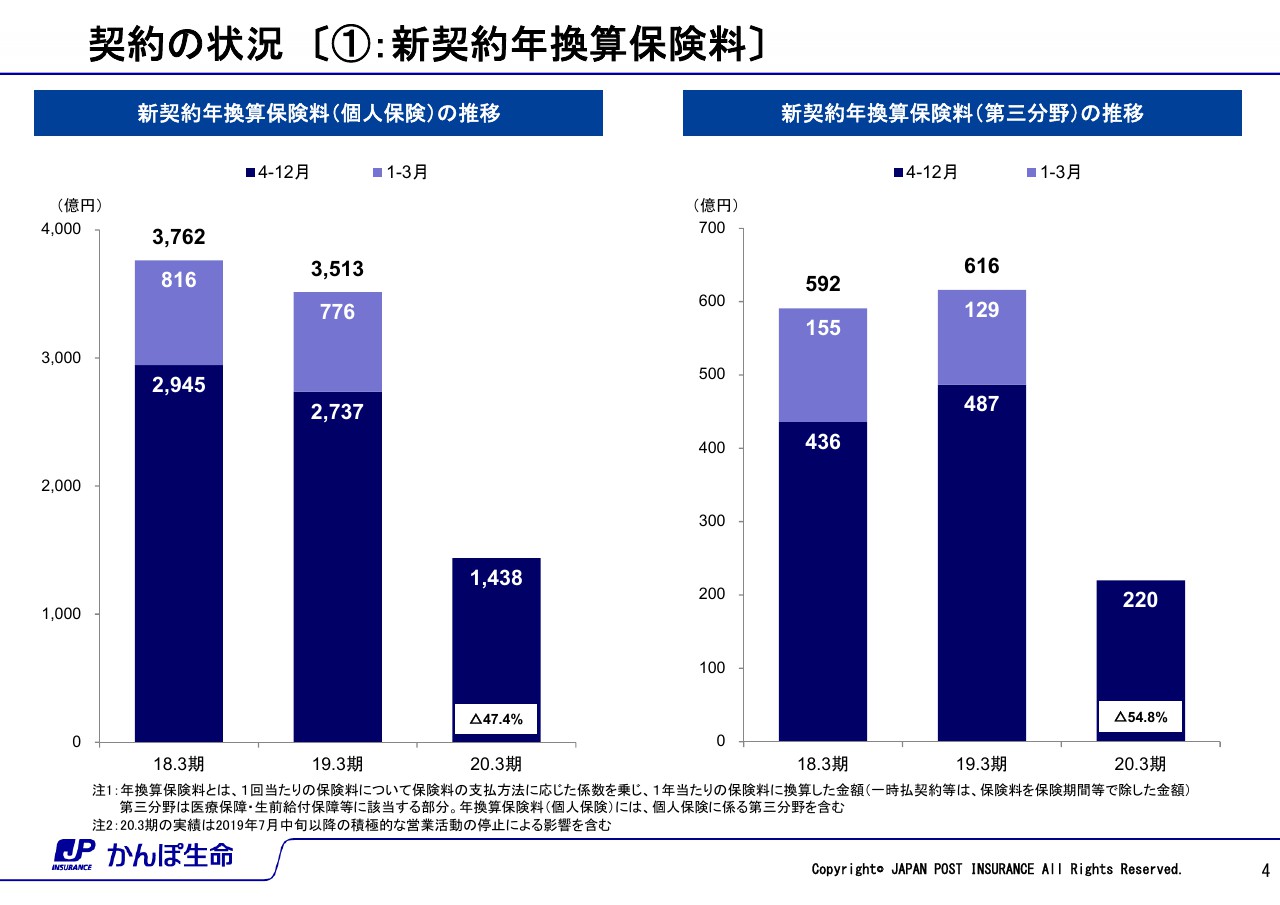

契約の状況 〔①:新契約年換算保険料〕

ここからは、契約の状況についてご説明します。個人保険の新契約年換算保険料は、前年同期比で47.4パーセント減の1,438億円となりました。第三分野の新契約年換算保険料は、前年同期比で54.8パーセント減の220億円となりました。

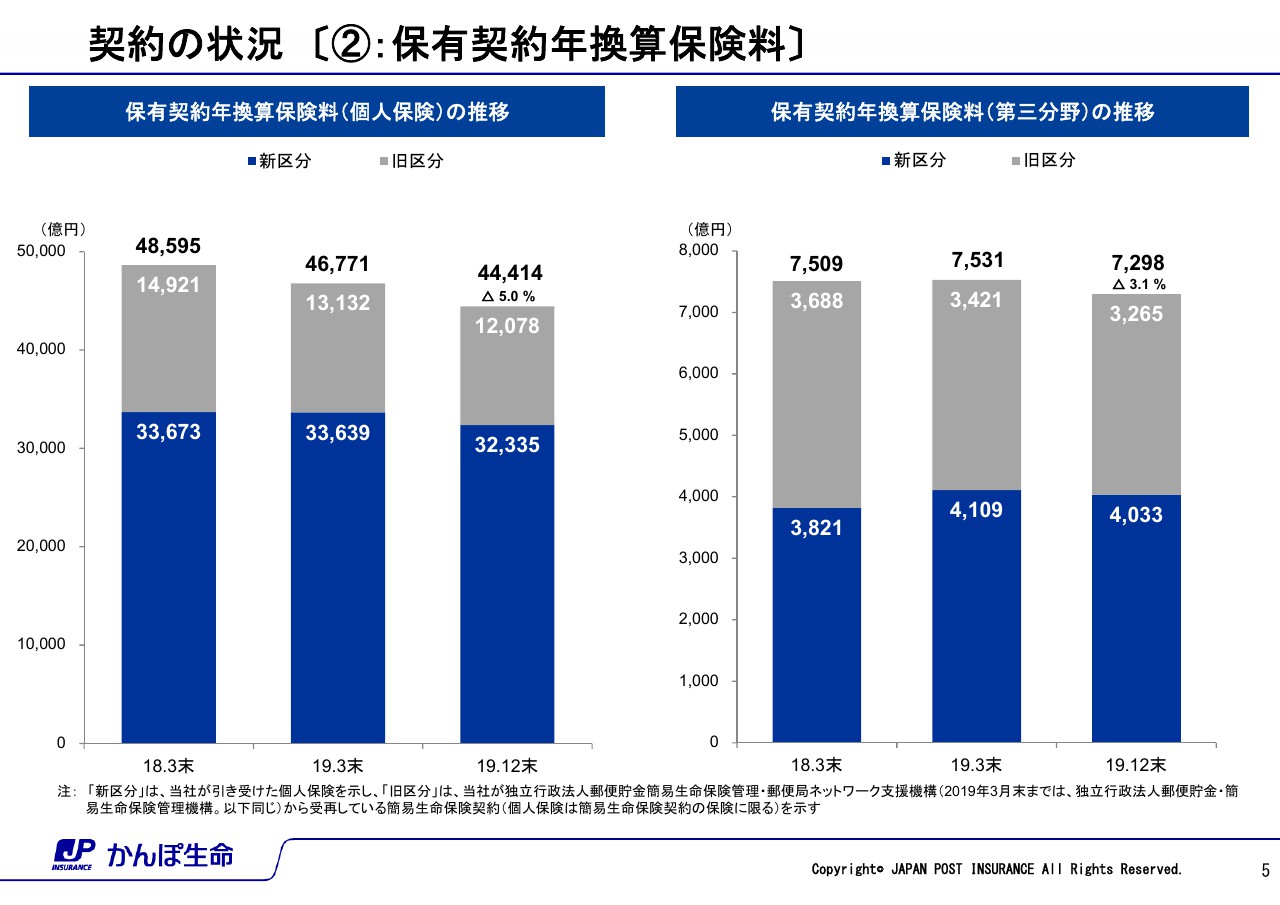

契約の状況 〔②:保有契約年換算保険料〕

個人保険の保有契約年換算保険料は4兆4,414億円となり、前期末から5.0パーセント減少しました。第三分野の保有契約年換算保険料は7,298億円となり、前期末から3.1パーセント減少しました。

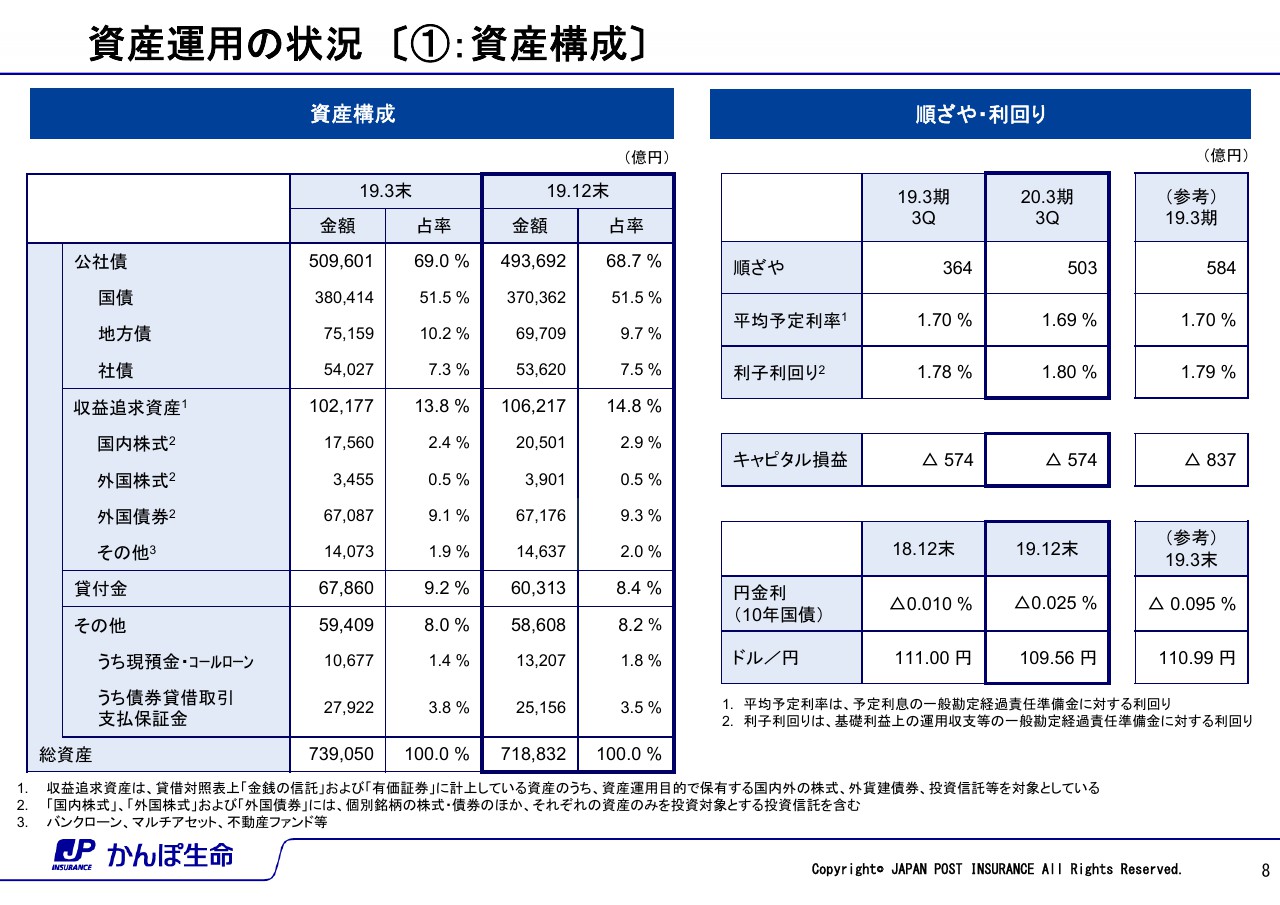

資産運用の状況 〔①:資産構成〕

資産運用の状況についてご説明します。(スライドの)左の表のとおり、昨今の超低金利環境の継続を受け、運用資産の多様化を進めてきた結果、株式・外国債券などの収益追求資産の残高は10兆6,217億円、総資産比で14.8パーセントとなりました。

(スライドの)右の表のとおり、平均予定利率は1.69パーセントとなりました。また、利子利回りは1.80パーセントとなり、503億円の順ざやを確保しました。

為替リスクのヘッジに伴う金融派生商品費用の発生により、キャピタル損益は574億円の損失となりました。

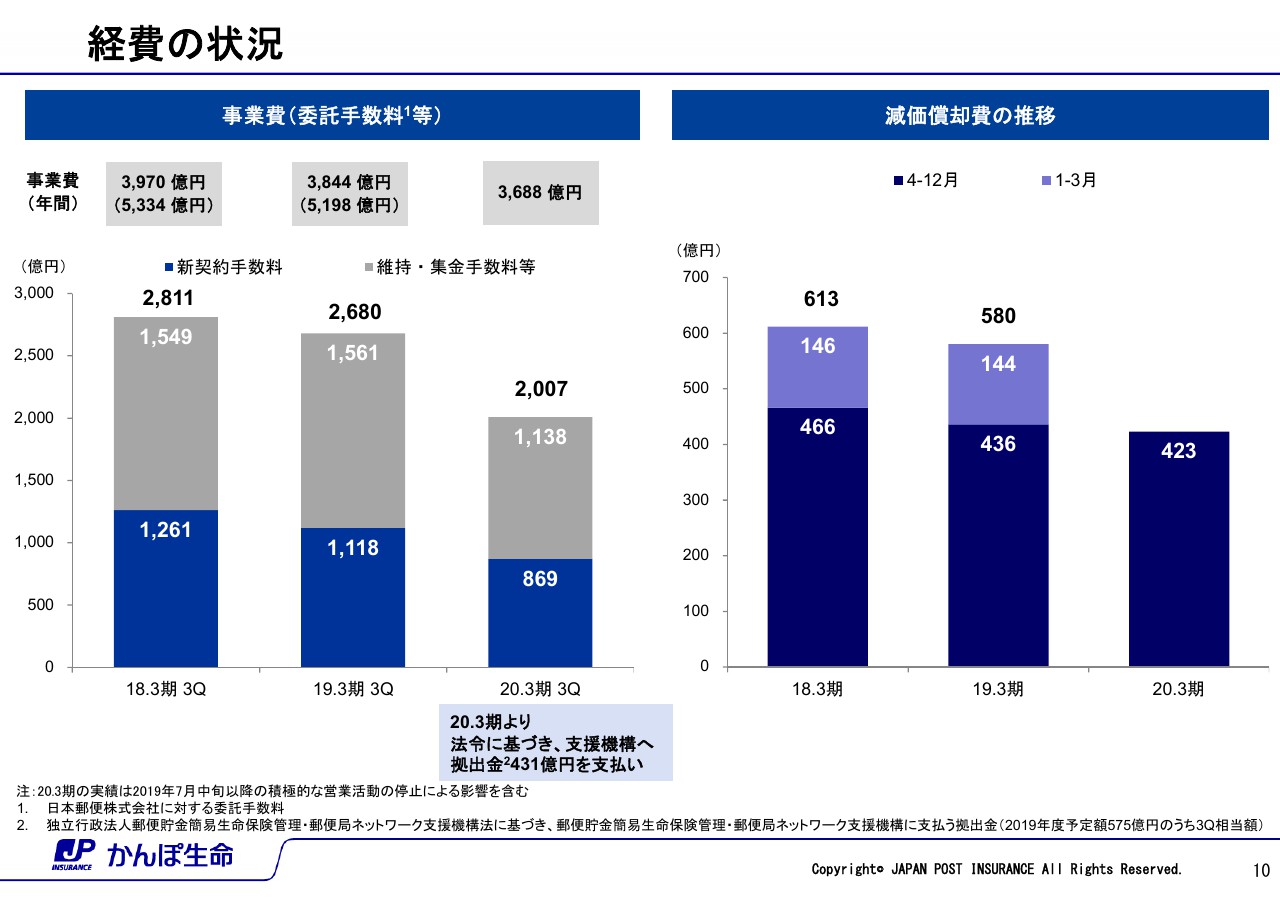

経費の状況

経費の状況についてご説明します。第3四半期の事業費は3,688億円となり、このうち約7割を日本郵便へ支払う委託手数料および郵便貯金簡易生命保険管理・郵便局ネットワーク支援機構に支払う拠出金が占めています。

今年度から導入された拠出金支払額は委託手数料に含めないことや、7月中旬からの積極的な営業活動の停止の影響から、第3四半期の委託手数料は、前年同期比で672億円減の2,007億円となりました。

拠出金を含めた総額は、前年同期の委託手数料と比較し、240億円減の2,439億円となりました。これは、新契約の減少に伴う新契約手数料からの減少などによるものです。

また、(スライドの)右側のチャートのとおり、減価償却費は前年同期比で13億円減の423億円となりました。

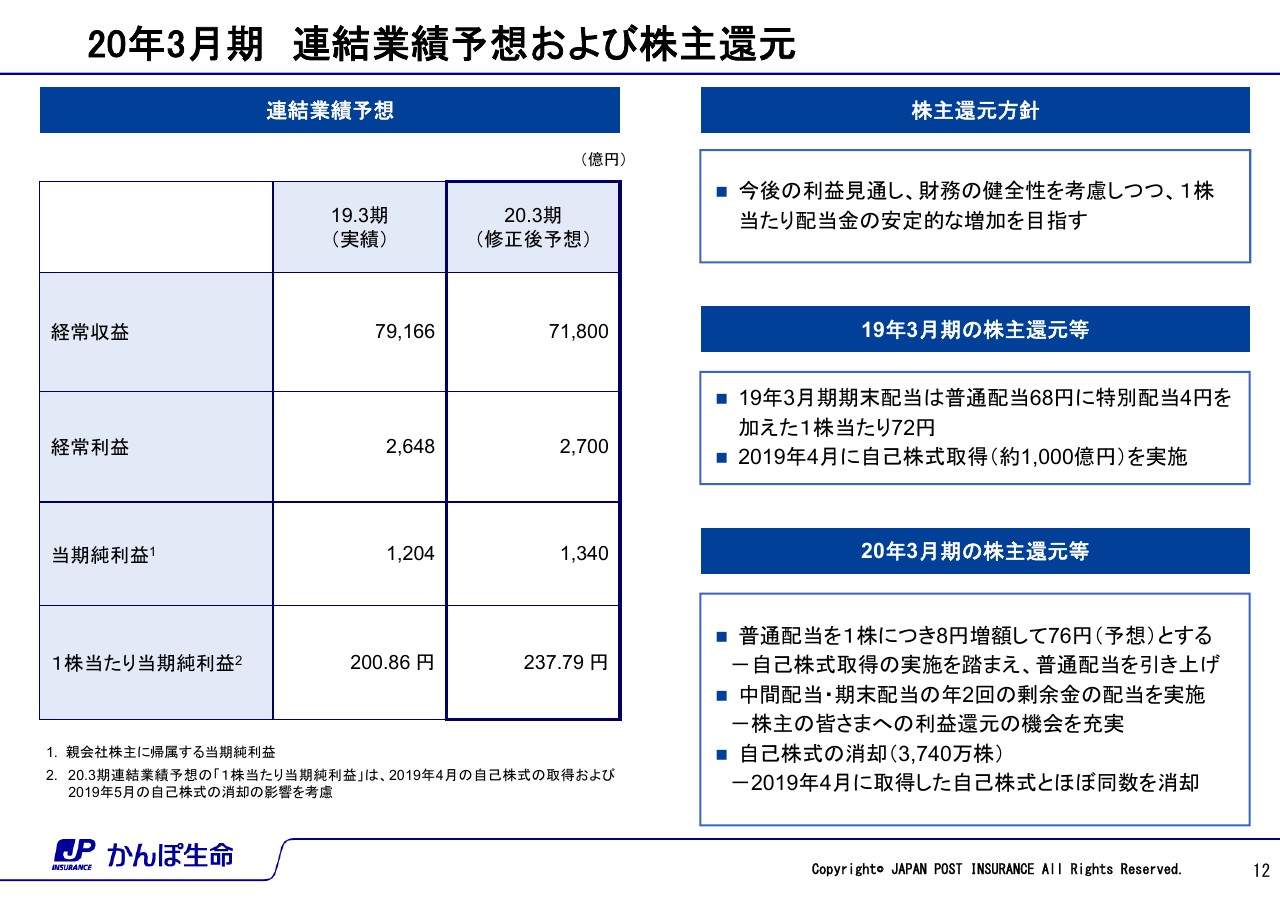

20年3月期 連結業績予想および株主還元

2020年3月期の株主還元についてご説明します。株主還元方針について、従来から変更はありません。

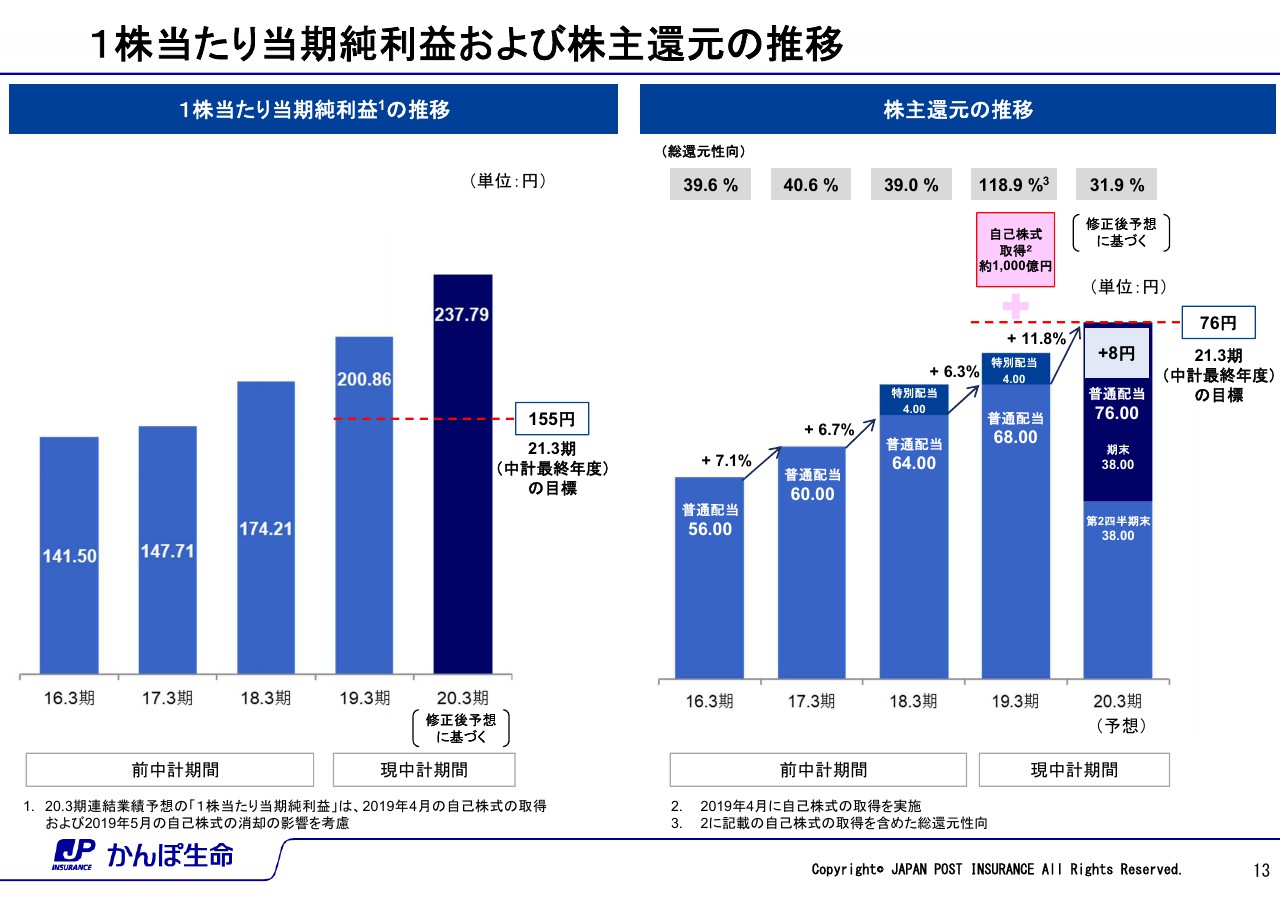

1株当たり当期純利益および株主還元の推移

最後に、1株当たり当期純利益(EPS)と株主還元(DPS等)について、その推移をお示ししています。

2019年9月末を基準日として、1株あたり38円の中間配当を実施いたしました。年間の1株当たり配当金を76円とする従来の配当予想から変更はありません。

以上で説明を終わります。