2020年2月3日に行なわれた、塩野義製薬株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:塩野義製薬株式会社 経理財務部長 松尾健二 氏

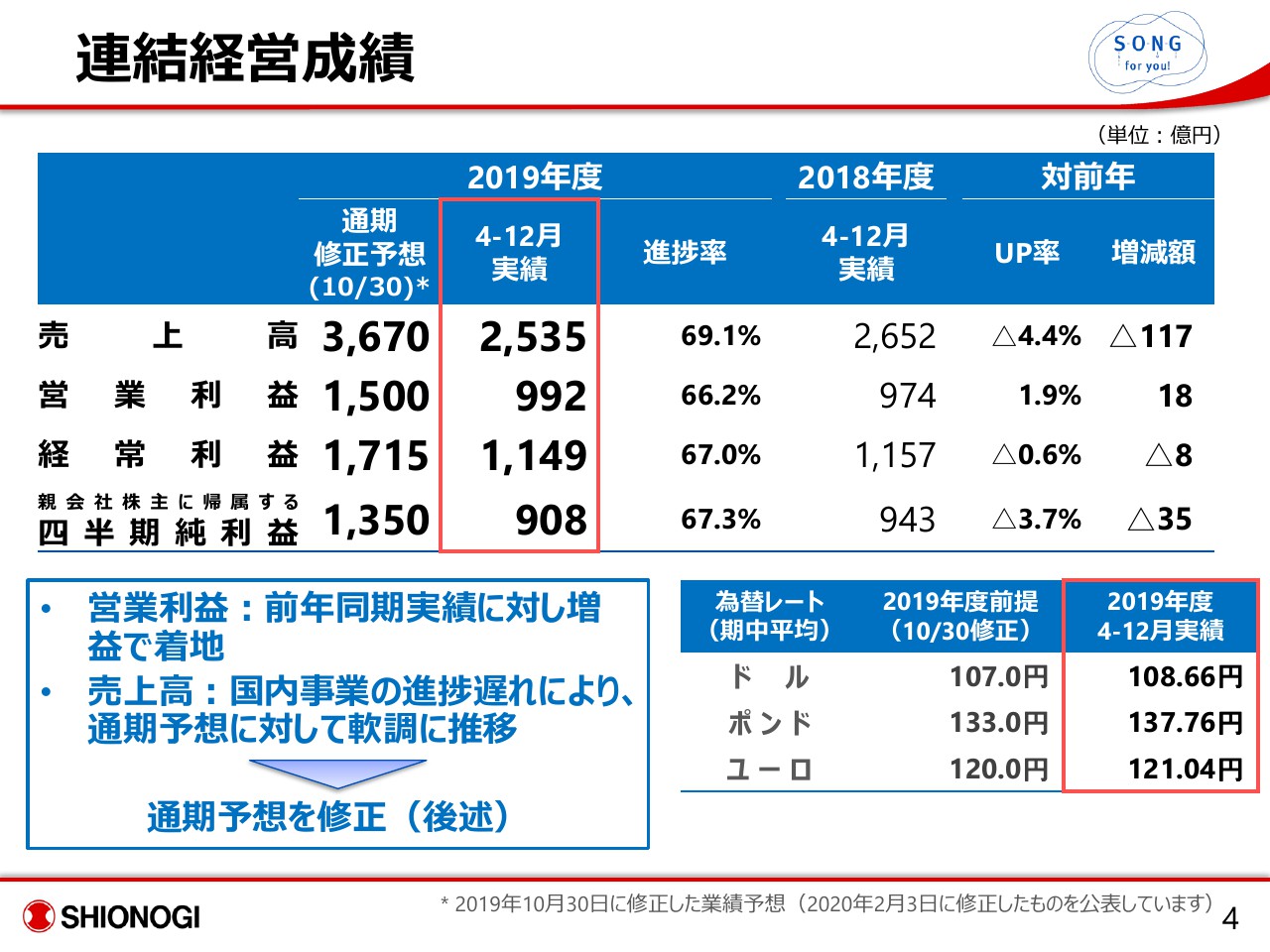

連結経営成績

松尾健二氏:それでは、第3四半期決算の概要についてご説明いたします。まず、スライドに連結経営成績のサマリーを示しています。カラムとしては、左から、昨年(2019年)10月30日に修正した通期予想、4-12月の実績、そして通期予想に対する進捗率を示しており、さらに参考として、2018年度の同期の実績とアップ率・増減額を示しています。

売上高につきましては、実績値が2,535億円、進捗率としては69.1パーセント、対前年では4.4パーセントのダウン、額としては117億円の減収となりました。一方で、営業利益につきましては、992億円の実績で、進捗率は66.2パーセント、対前年では1.9パーセントのアップ、額としては18億円の増益となりました。経常利益につきましては、1,149億円の実績で、進捗率は67.0パーセント、対前年では0.6パーセントのダウン、額としては8億円の減益となっています。

これを受けて、四半期純利益は908億円の実績で、進捗率は67.3パーセント、対前年では3.7パーセントのダウン、額としては35億円の減益となりました。

営業利益につきましては、前年同期の実績に対して増益で着地していますが、国内医薬品事業の進捗の遅れによって、売上高が通期予想に対して軟調に推移したため、経常利益・四半期純利益ともに対前年でマイナスの着地となりました。

後半でご説明いたしますが、この進捗状況を受け、通期の業績予想を修正させていただきます。

期中の平均為替レートにつきましては、(スライドの)右下のテーブルにあるように、3通貨ともに円安で進行いたしました。

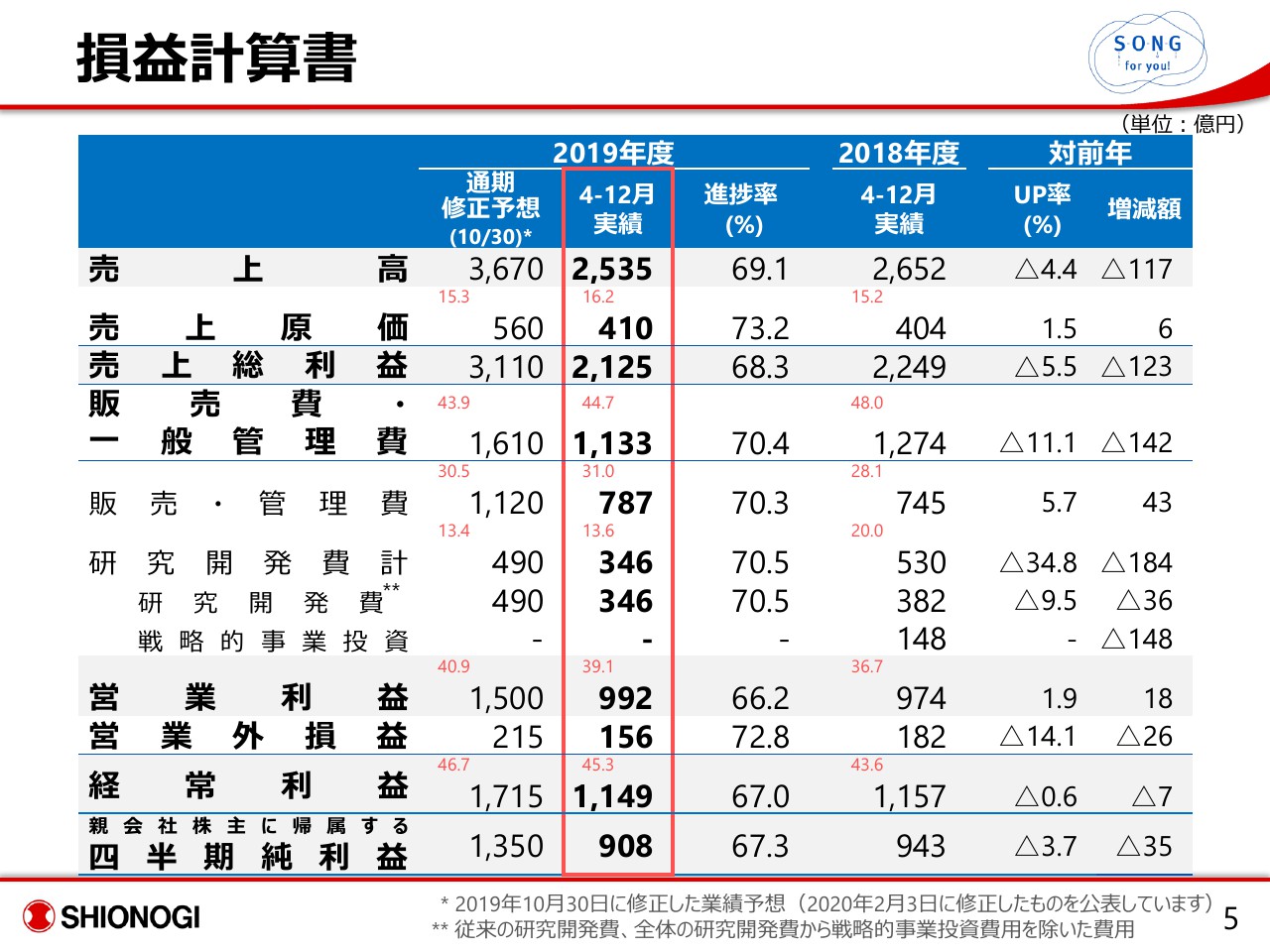

損益計算書

続きまして、損益計算書です。売上高は実績値が2,535億円で、進捗率は69.1パーセント、対前年で117億円の減収となりました。今期も前年同様に、「ゾフルーザ®」の研究開発の成果に関するRoche社からのマイルストン収入を得ていますが、前年度に比較して金額が大きく減少したことが減収の主要因です。

この減収に対して、海外子会社や一般用医薬品の増収、HIVフランチャイズからのロイヤリティー収入の伸びなどによって埋め合わせを図りましたが、今期では国内医療用医薬品の売上高、とくに「ゾフルーザ®」の売上高が対前年で減少したことによって、マイルストン収入減による減収幅の圧縮が不十分となってしまいました。詳細については後ほどご説明いたします。

売上原価につきましては410億円、73.2パーセントの進捗、対前年で6億円の増となっています。こちらは、「ゾフルーザ®」の輸出の増加や、原価率が比較的高い古い抗生剤や一般用医薬品等が伸びたことによって、対前年でアップしています。また、進捗率もやや進んで進行いたしました。この結果、売上総利益としては2,125億円、対前年では123億円の減となっています。

一方、販売費・一般管理費につきましては、実績値が1,133億円で、進捗率は70.4パーセント、対前年では142億円の減となっています。販売・管理費は実績値が787億円、対前年で43億円の増となっています。

研究開発費は346億円の実績、対前年で184億円の減となっていまして、これが一般管理費の減の大きな要因となっています。これにつきましては、前年度に設定した戦略的事業投資が148億円でしたので、この実績の反動として減少していることが主要因です。また、通常の研究開発活動は計画どおりに進捗させていますが、コストとしては対前年で36億円の減となっています。

以上の結果、営業利益は992億円の実績値で、進捗率は66.2パーセントでした。売上高が対前年で減少する一方で、研究開発費が減少することによって、対前年では18億円の増となっています。

営業外損益につきましては、156億円の実績で、対前年では26億円の減となっています。ViiV社からの配当金につきましては、ほぼ予想どおりの収入を得ましたが、前年度は通常受取分の配当金に加え、臨時配当金を受領していました。この臨時配当金の影響によって、今年度は対前年で減少となっています。また、前年同期に比べて為替が円高となっていることも、対前年での減少に影響しています。以上により、経常利益は1,149億円で、対前年では7億円の減という結果でした。

また、四半期純利益は908億円となり、対前年で35億円の減という結果です。四半期純利益の対前年増減に関しては、研究開発費に伴う前年の税額控除額が今期に比較して多かったため、今期はその反動で法人税の額が多くなり、その影響を受けていることが影響しています。

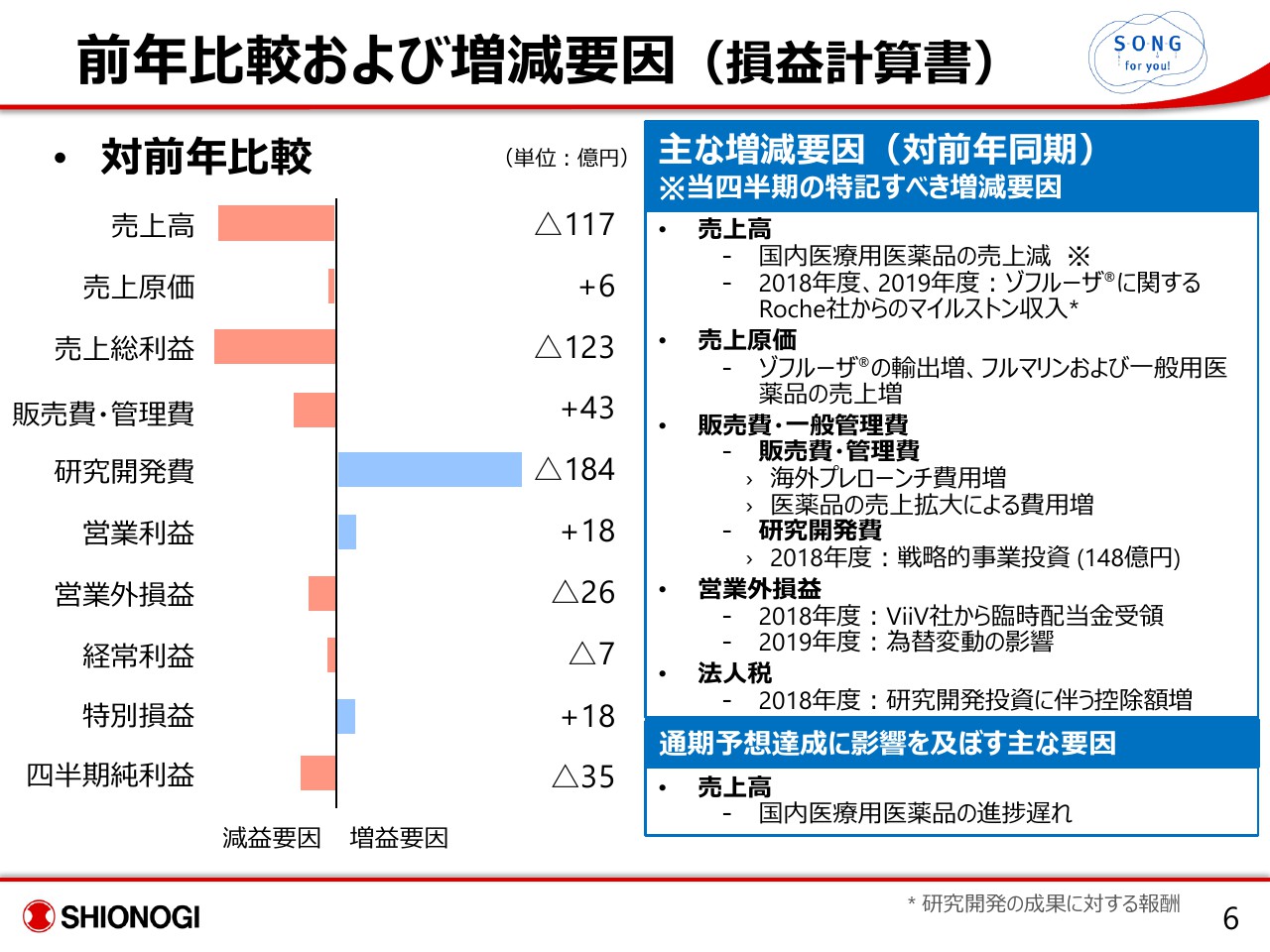

前年比較および増減要因(損益計算書)

続きまして、こちらのスライドでは損益計算書における対前年の主な増減要因を整理していますので、ご参照ください。※印で当四半期の特記すべき増減要因を示しています。

ご説明したように、売上高は、国内医療用医薬品の売上高の減少と、「ゾフルーザ®」に関するRoche社からのマイルストン収入の前年との差額が減収要因となっています。

経費面では、販売費・管理費が、「Cefiderocol」を中心とした海外プレローンチ活動や、医薬品の売上拡大によって増加をしている一方で、前年度の戦略的事業投資の影響によって研究開発費が減少し、営業増益となっています。営業外損益につきましては、ViiV社からの臨時配当金の反動と為替の影響です。

一方、特別損益に関しては、対前年で増加していますが、先ほどご説明したように、法人税等が増加していますので、四半期純利益としては減益になっています。

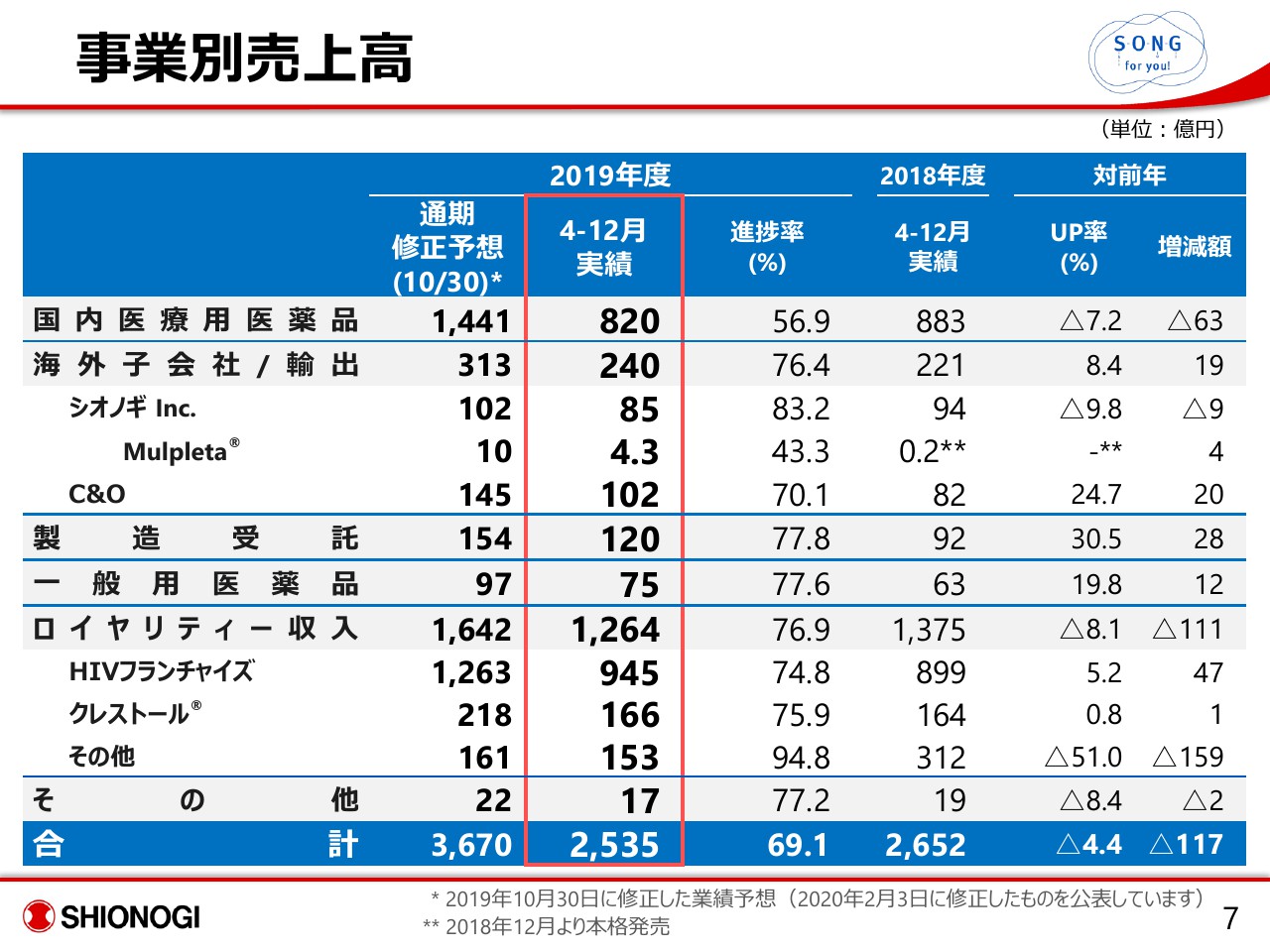

事業別売上高

売上高の結果について、事業別に説明いたします。まず、国内医療用医薬品ですが、4-12月の実績値として820億円、進捗率は56.9パーセントで、対前年では7.2パーセントのダウン、額にして63億円の減収となっています。この第3四半期において、「ゾフルーザ®」が対前年で大きく遅れたことが主な要因となっていますが、製品別の詳細につきましては後ほどあらためてお示しします。

次に、海外子会社/輸出関連につきましては、240億円の実績で、進捗率は76.4パーセント、対前年で19億円の増収となっています。米国シオノギInc.における実績値は85億円で、対前年で9億円の減収となっています。「Symproic®」に関する一時金の収入を、2018年度にPurdue社、今年度にBioDelivery Sciences International社からそれぞれ受領しており、主にその差額によるものが、この減収の要因となっています。

一方で、中国C&Oにおきましては、ラベプラゾールの売上高が順調に拡大した結果、対前年で24.7パーセントのアップ、20億円の増収と貢献しています。

製造受託につきましては、「ゾフルーザ®」の輸出の増加が寄与しており、実績値で120億円、対前年で30.5パーセントのアップの28億円の増収です。

一般用医薬品につきましては、実績値が75億円となりました。昨年(2019年)1月に開始した健康食品事業の寄与と、カテゴリの新製品の拡大によって、対前年では12億円の増収でした。

一方、ロイヤリティー収入につきましては、1,264億円の実績で、対前年で111億円の減収です。この減収の主要因は、「ゾフルーザ®」の研究開発の成果に関するRoche社からのマイルストンの前年との差額になっています。その他ロイヤリティーの対前年増減は(スライドの)下の方に示していますので、ご参照ください。

一方で、HIVのフランチャイズからのロイヤリティー収入は、実績値が945億円でした。こちらは対前年で47億円の増額と、順調に推移しています。ViiV社における堅調なグローバル販売に加え、Threshold期間の終了に伴う増額の結果です。「クレストール®」につきましては、実績値が166億円で、前年並みです。

以上から、トータルの売上高は2,535億円、対前年では117億円の減となっています。

前年比較および増減要因(事業別売上高)

続きまして、事業別の売上高における対前年比較と増減要因を整理しています。同じように、※印に今期のトピックを記載しています。

(スライドの)図の下の方にある、Roche社からのマイルストン収入の大幅減を主要因としたロイヤリティー収入の減や、国内医療用医薬品の減収を、HIVフランチャイズからのロイヤリティー収入・製造受託・海外子会社/輸出・一般用医薬品の拡大で一部吸収して、減収幅を圧縮しています。

計画としては、国内医療用医薬品でも増収を確保して、減収幅のさらなる圧縮を目指していましたが、今回、国内医療用医薬品において進捗の遅れが認められましたので、これを(2019年)10月30日に修正した通期予想の達成に大きな影響を及ぼす主な要因と考えています。

国内医療用医薬品売上高

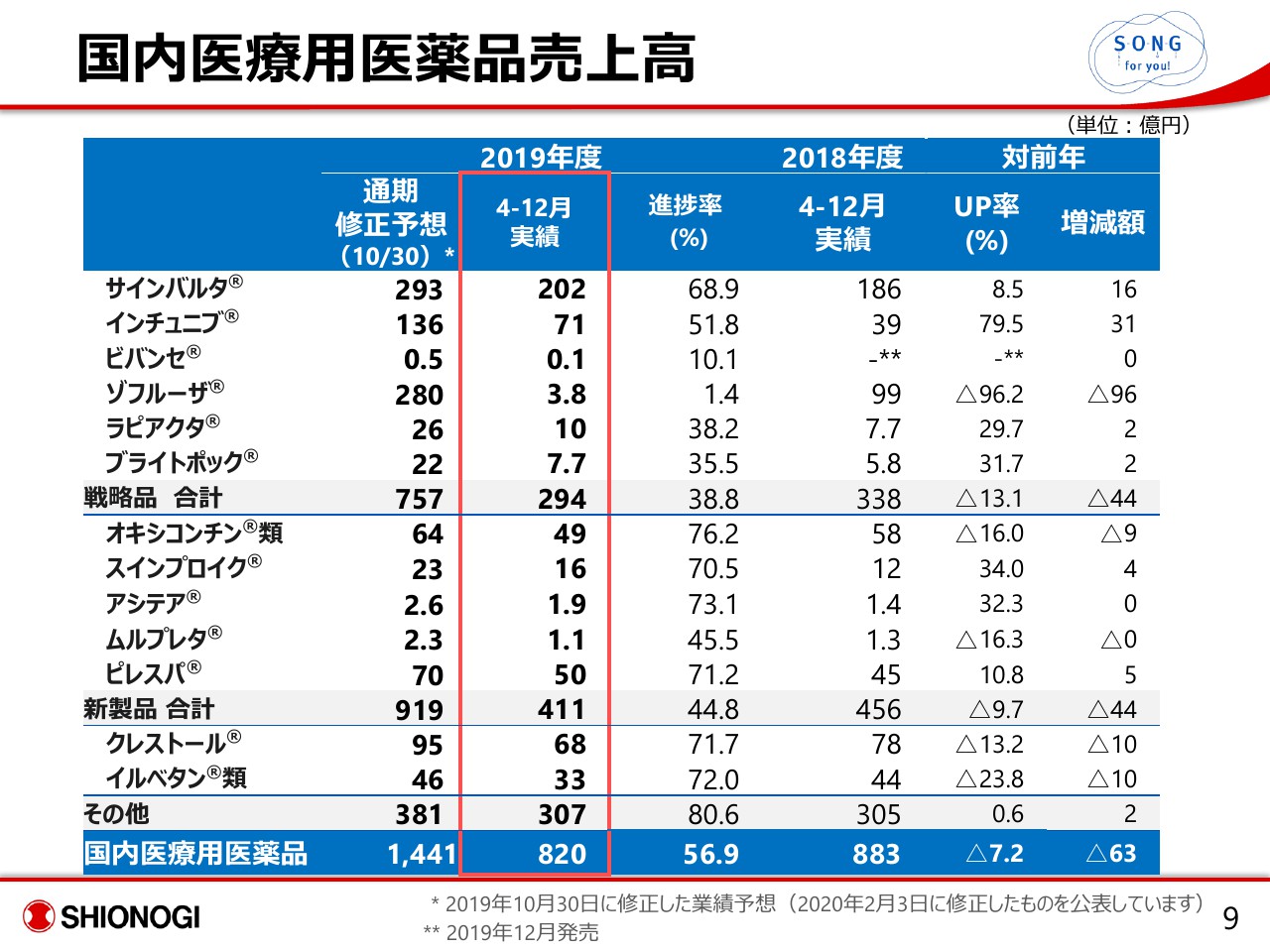

続いて、製品別についてご説明いたします。9ページは、国内医療用医薬品の売上高を示しています。

まず戦略品についてですが、「サインバルタ®」は202億円の実績、68.9パーセントの進捗率です。こちらは発売10年目となりますが、引き続き拡大を継続させ、対前年で8.5パーセントのアップ、額にして16億円の増収となりました。対前年では伸ばすことができていますが、目標からは不満が残る進捗状況です。

「インチュニブ®」につきましては、実績値が71億円、対前年で79.5パーセントのアップ、額にして31億円の増収となりました。しかしながら、通期予想に対する進捗率は51.8パーセントと、大きく遅れる結果となっています。「ビバンセ®」は(2019年)12月に発売いたしました。

インフルエンザファミリーにつきましては、計画としては第4四半期に若干偏りがあるものの、「ゾフルーザ®」の4-12月の実績値が3億8,000万円です。これは、対前年で96億円の大幅な減収という結果でした。

対前年同期では、発売後初の本格的なシーズン入りに備えた初期配荷がありまして、売上が先行していた面はありましたが、このような大幅減収になりましたので、課題と対処について、後ほど詳しくご説明いたします。

「ラピアクタ®」「ブライトポック®」については、対前年で30パーセント近くのアップで進捗しています。

以上、戦略品合計としては、実績値が294億円で、「サインバルタ®」「インチュニブ®」での増収があるものの、合計値では対前年で13.1パーセントのダウン、44億円の減収という結果になりました。「ゾフルーザ®」同様、「サインバルタ®」「インチュニブ®」についても、課題と対処方針について、追って説明いたします。

「オキシコンチン®」類につきましては、対前年で9億円の減収と、ジェネリックの影響を受けていますが、実績値としては49億円、進捗率は76.2パーセントであり、想定内で進捗しています。

これに「スインプロイク®」「アシテア®」「ムルプレタ®」「ピレスパ®」を加えた新製品の合計では、411億円の実績、対前年で9.7パーセントのダウン、44億円の減収という結果です。

「クレストール®」「イルベタン®」類につきましては、ジェネリックの浸透を受けつつも、おおむね想定の範囲内で推移していると考えています。

一方、その他品目では、他社における抗生剤の供給問題を受けて、需要増がありました。この需要増と、一部品目で伸びがあったということで、堅調に推移しています。

以上、国内医療用医薬品の売上高としては、主に「ゾフルーザ®」の対前年での減収の影響を受けることによって、820億円の実績と、対前年で63億円の減収となりました。

他の事業別の売上高が堅調に推移する中で、国内医療用医薬品、とくにもっとも注力している3品目に遅れが生じたことに対して、非常に大きく重く受け止めていまして、私たちなりにしっかりと分析を行っています。すでにアクションを進めていますが、このたびの業績修正の主要因となりますので、次のページから、詳細について説明させていただきます。

国内事業の課題

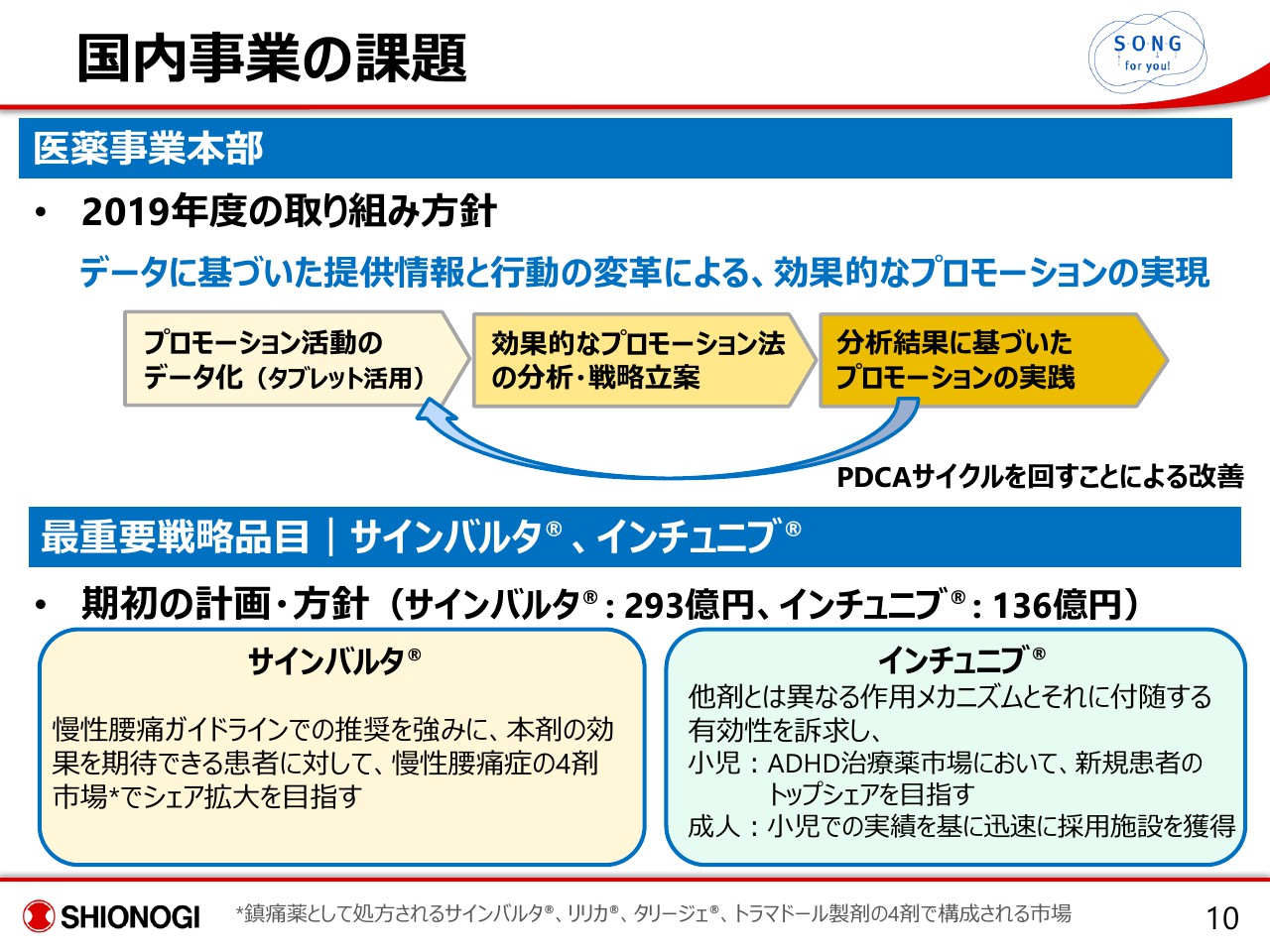

まず10ページには、今年度の国内事業の方針と「サインバルタ®」「インチュニブ®」の期初の計画・方針を示しています。

これまでの決算説明会でもご説明申し上げてきましたとおり、国内の医薬品事業につきましては、本部全体の活動をデータ化することによって、PDCAサイクルをしっかりと回し、効果的なプロモーションを実現して、戦略品の売上増につなげる取り組みを行っています。

このような取り組みのもと、「サインバルタ®」では慢性腰痛ガイドラインでの推奨を強みに、「インチュニブ®」では他剤との異なる作用メカニズムと、それに付随する有効性を訴求することで、シェアの拡大を目指していました。

このようなプロモーション活動のPDCAサイクルを通して、各品目ごとにさまざまなステップで課題を認識しており、すでに改善アクションを活動に反映させていますが、売上高の進捗の改善につながるまでには、想定しているよりも若干時間を要している状況で、先にお示しした進捗の遅れにつながっていると考えています。

国内事業の課題

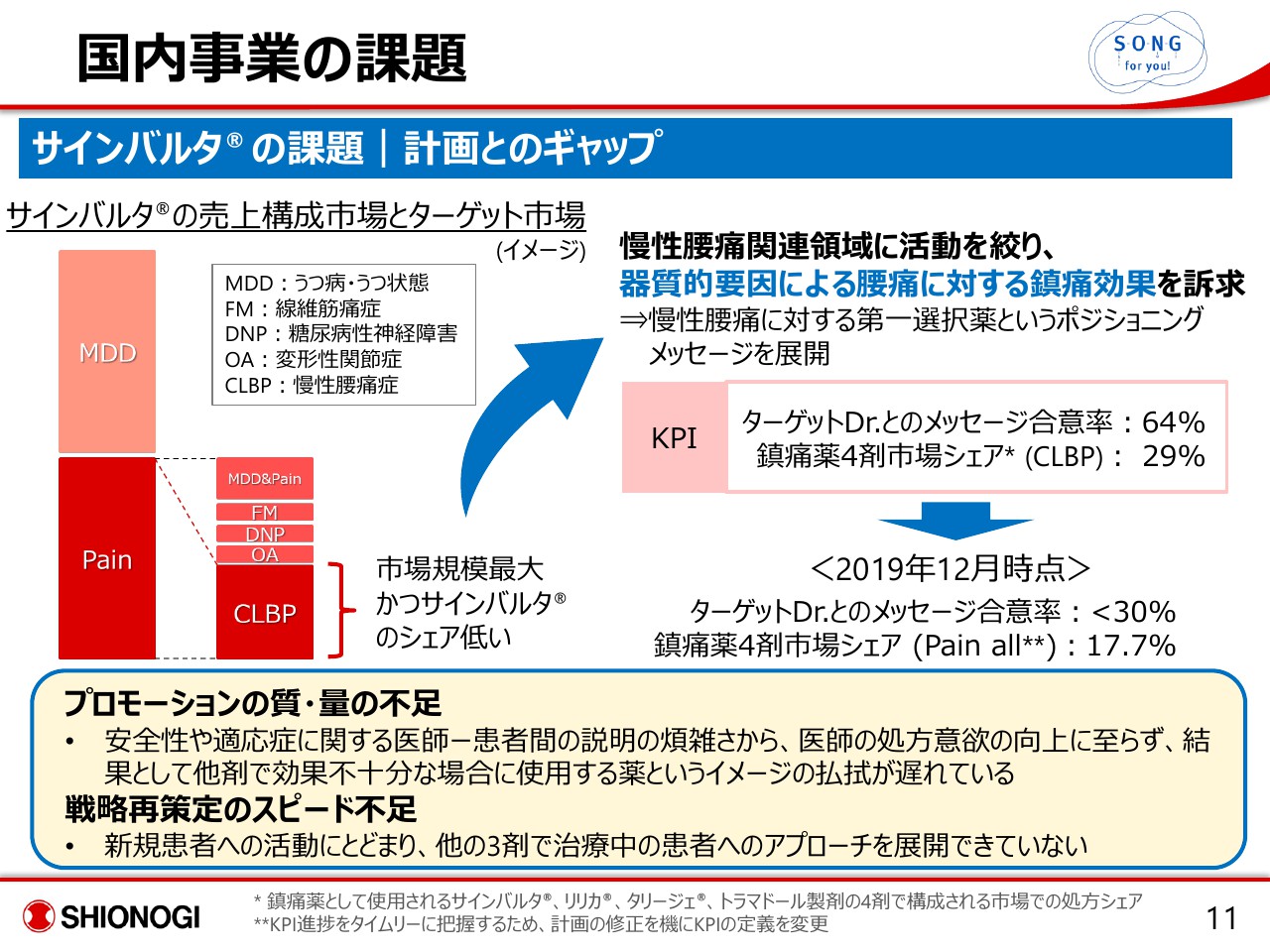

それぞれについてご説明申し上げます。「サインバルタ®」は発売10年目を迎え、期中にもマイナス1.5パーセント程度の薬価の改定があった中で、対前年で8.5パーセントの伸びを達成しています。ただし、対計画という意味では、売上高・活動ともに進捗の遅れに課題が残っていると認識しています。

今年度は、売上拡大を目指して、市場規模が最大で、かつ「サインバルタ®」のシェアが低い慢性腰痛関連領域に注力して活動を行ってまいりました。器質的要因による腰痛に対する鎮痛効果を訴求して、慢性腰痛に対する第一選択薬というメッセージを展開していましたが、安全性や、適応症に関する患者さまへの説明の煩雑さから、医師の処方意欲の向上には至っておらず、このメッセージの展開が遅れました。

この結果を受けて、プロモーションの質・量ともに不足していたと言うことができると思います。また、そうした状況にもかかわらず、戦略の再策定のスピード感が不足していたと言わざるを得ません。

国内事業の課題

次に「インチュニブ®」です。「インチュニブ®」につきましても、売上高は対前年で約80パーセント増で、金額ベースでは「コンサータ®」に迫るところまで伸ばしてきています。しかし、作用メカニズムに基づくエビデンスを訴求する力をもっと付けていかなければ、先行する「コンサータ®」あるいは「ストラテラ®」からトップシェアを勝ち取ることには至らないと考えています。

また、今年度の6月に適応追加となった成人市場に対し、小児での実績をもとにスムーズに立ち上げることによってシェアの獲得・拡大を目指していましたが、疾患認知および本剤の特徴を浸透しきれておらず、施設の採用率を伸ばしきれていなかったことが、この進捗遅れの主な要因であると考えています。

これらの活動を推進していくにあたって必要な本部からの的確な指示や支援に対しても、足りていなかったところがあると考えており、本部と現場間での連携不足があったことも否めないと思います。

国内事業の課題

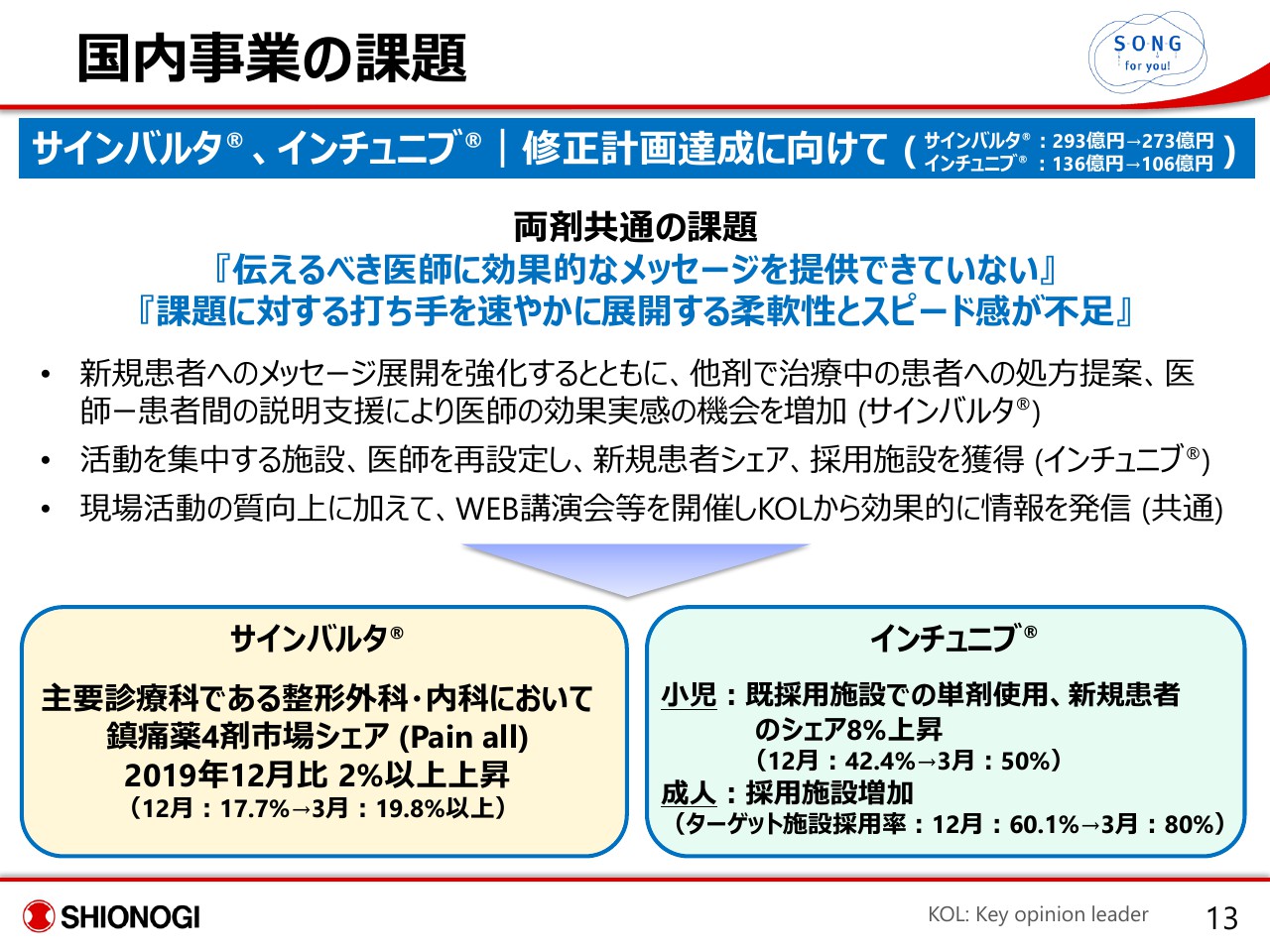

13ページに、(「サインバルタ®」「インチュニブ®」)両剤についての課題を整理しています。両剤の課題はほぼ共通で、(スライドの)青字の2点に集約されます。すなわち、「伝えるべき医師に効果的なメッセージを提供できていない」ことと、「課題に対する打ち手を速やかに展開する柔軟性とスピード感が不足」していたという2点に尽きると思います。

この課題に対して、(スライドの青字の)下に、箇条書きで3つの打ち手を示しています。この打ち手を推進することによって、(スライドの)下段に示しているように、両剤それぞれの目標値をクリアし、修正計画の達成を目指してまいります。

また、本部機能につきましては、次年度での組織改編も含めて、強い本部を育成することに取り組んでまいろうと動いています。

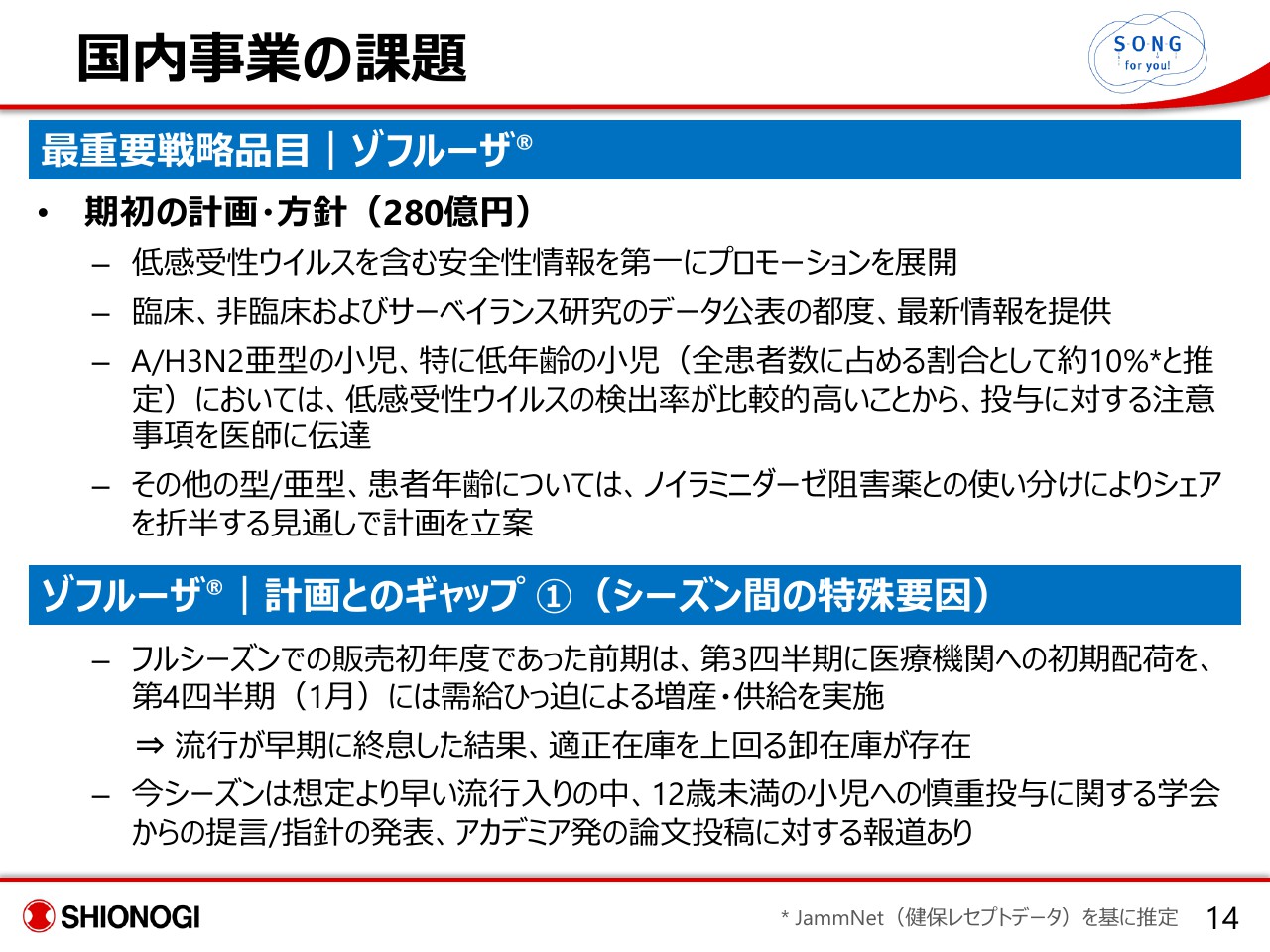

国内事業の課題

続いて、「ゾフルーザ®」です。こちらは、第3四半期の数字を受けて、状況についてあらためて詳しく説明させていただきたいと思います。今回、「ゾフルーザ®」は、計画を大きく修正させていただきましたが、まず期初の計画の前提からご説明したいと思います。

まず、昨シーズンには情報提供に関するご批判もございましたので、今期はまず、低感受性ウイルスを含む安全性情報の提供を第一に活動を展開させていただいています。

この一環として、データにつきましても、公表の都度、最新情報をタイムリーに提供しています。また、低感受性のウイルスに関しては、H3型の小児、とくに5歳以下といった低年齢の小児に対して検出率が比較的高いということがありましたので、注意を促す必要があると認識しており、そのように医師にしっかりと伝達をしていっています。

一方で、この他の型・亜型や低年齢の小児以外の患者さまでは、ノイラミニダーゼ阻害と半々くらいで使っていただけるであろうという前提で計画を立てていたのが、期初の状況です。

結果として、第3四半期の売上高は約4億円と、対前年で96億円の減収となっています。要因としては、先にもご説明いたしましたが、昨年度は発売直後、初の本格的シーズンで、初期配荷があったこと。また、1月にかなり出荷があり、処方も伸びたことで、需給が逼迫するという状況が生じ、急遽、増産・供給体制を図ったということがあります。

一方で、供給を図った直後に流行が早期に収束したため、卸在庫が多めに存在していました。この卸在庫に関わって、昨シーズンと今シーズンのシーズン間で特殊要因が影響した差異が、今回の96億円の大きなところの1つであると考えます。

また、それ以外では、今期では12歳未満の小児に対する学会の提言やアカデミアの論文に関して、数多くの報道がございました。そのため、この影響も受けたものと受け止めています。

国内事業の課題

私どもとしては、低感受性ウイルスをはじめとして、医療従事者に対する、サイエンスに基づく正しい情報提供という活動に地道に取り組んでいます。

一方で、スライドの左側に示していますように、10-12月に関して見てみますと、患者数の年齢別の割合は例年どおりか、あるいは例年以上に小児の多い期間でした。

このような環境下で、12歳未満の小児への慎重投与に関する学会からの提言・指針、あるいはアカデミア発の論文投稿に対して多く報道があったことで影響があったと思われますが、医療従事者に対する正しい情報提供と理解の浸透という点におきましては、未だ不十分であったと認識しています。

1月以降を見ていきますと、徐々に成人の割合が増えてきているという状況です。このような状況ですので、これまで地道に続けてきた情報提供活動が実を結ぶものと考えています。

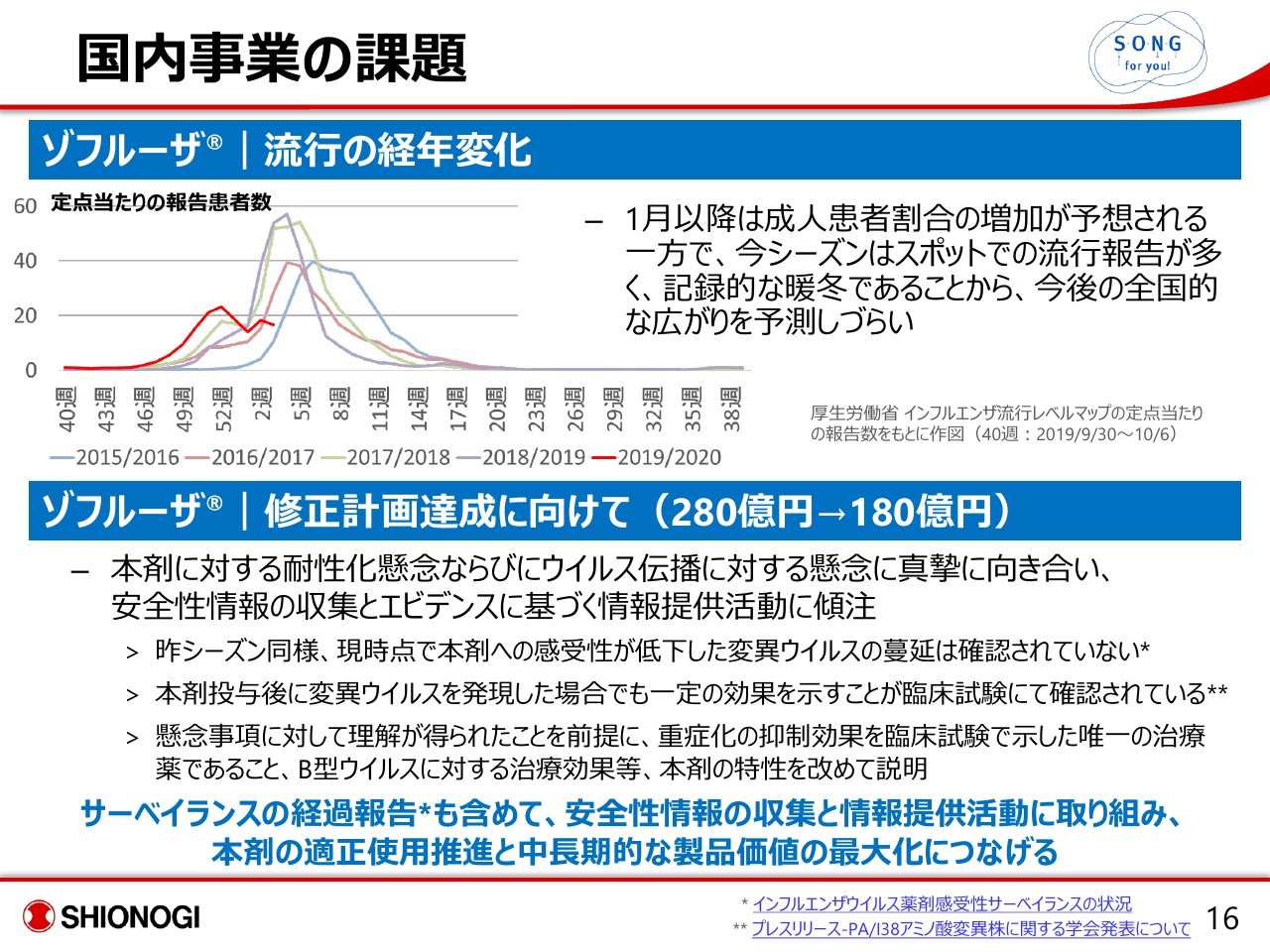

国内事業の課題

一方で、今シーズンは、流行という観点におきましては、かなりスポットでの流行報告が多く、全国的に面で広がっているとはなかなか言いにくい状況です。また、暖冬の影響で、今後の動向も非常に読みづらい状況でもあります。

これを踏まえ、第3四半期までの出遅れと、この状況を考慮させていただいた結果、このタイミングでマイナス100億円という修正をかけさせていただきました。

低感受性ウイルスに関しては、昨シーズン同様、現時点までに本剤の変異ウイルスが蔓延しているという報告はございません。今シーズンのサーベイランスでも、1例の変異が検出されているのみでして、こちらにつきましては、他剤よりも低い検出率となっています。

また、臨床試験によって本剤の優れた特性が示されてきていますので、あらためて説明活動を強化するとともに、サーベイランスの経過報告も含めて、安全性情報の収集と情報提供活動に取り組み、本剤の適正使用の推進と中長期的な製品価値の最大化につなげてまいります。

以上が3品目の課題と、それに対する対処方針ということで、ご説明を申し上げました。

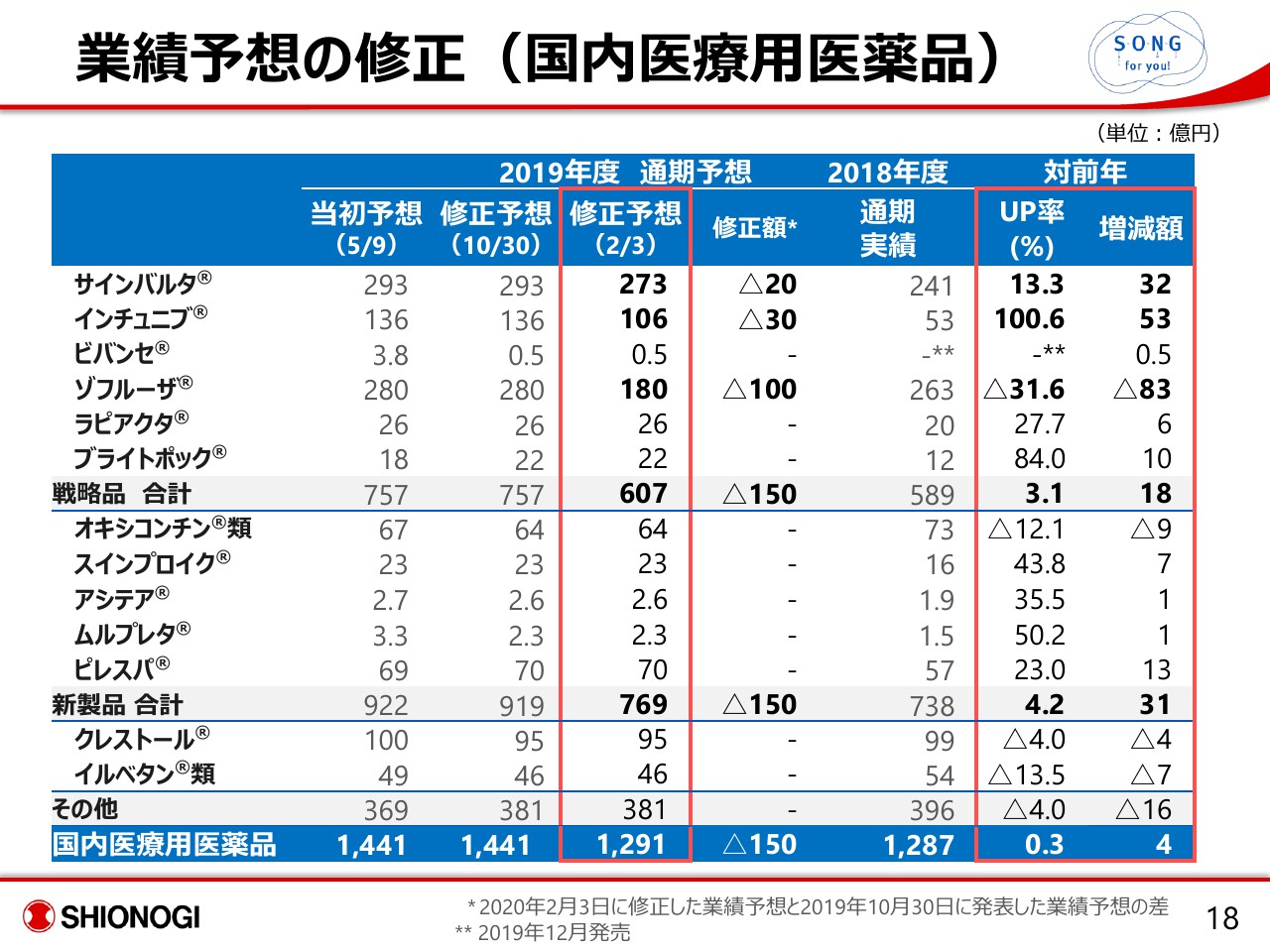

業績予想の修正(国内医療用医薬品)

この状況を受けて、業績予想の修正をさせていただきます。18ページには、国内医療用医薬品の業績修正の修正額を示しています。

これまでに戦略3品目についてご説明申し上げてきましたように、4-12月の実績状況を踏まえ、「サインバルタ®」でマイナス20億円、「インチュニブ®」でマイナス30億円、そして「ゾフルーザ®」でマイナス100億円として、国内医療用医薬品合計でマイナス150億円の減額修正とさせていただきます。

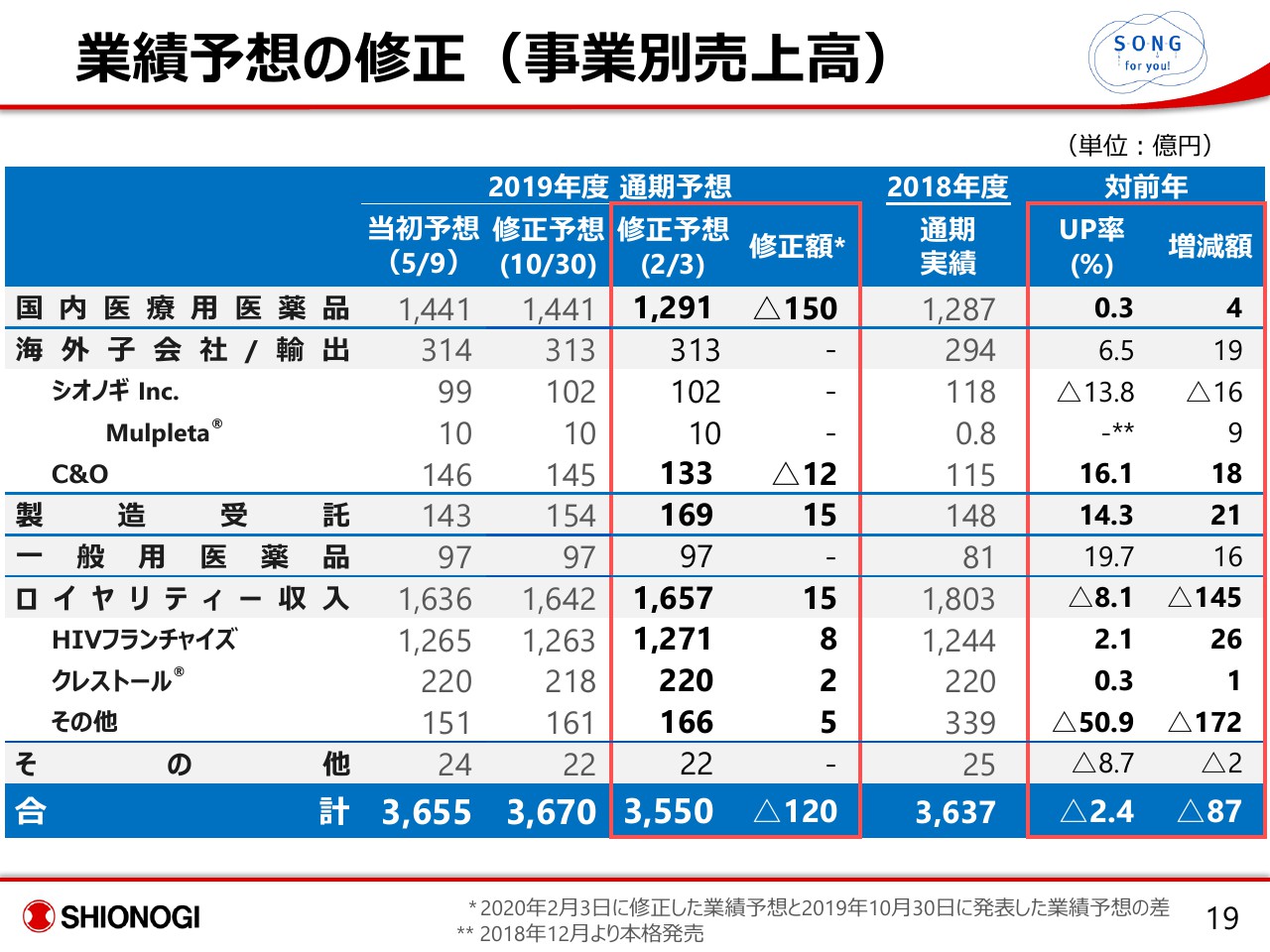

業績予想の修正(事業別売上高)

次に、事業別の売上高です。先に述べた国内医療用医薬品の減額修正150億円に対して、製造受託・ロイヤリティー収入についても進捗を踏まえ、こちらは逆に15億円ずつ、合計30億円を増額修正させていただきます。

海外子会社/輸出のトータルにつきましては修正を行いませんが、中国のC&Oでは為替の影響が出てきており、減額させていただいています。こちらにつきましては、輸出のセグメントで伸びがありますので、相殺するかたちによって、海外子会社/輸出トータルとしては修正を行わないかたちにさせていただきます。

以上によって、売上高は、国内医療用医薬品の減額修正を埋め合わせる対処も行いまして、マイナス120億円、3,550億円へ修正させていただきます。

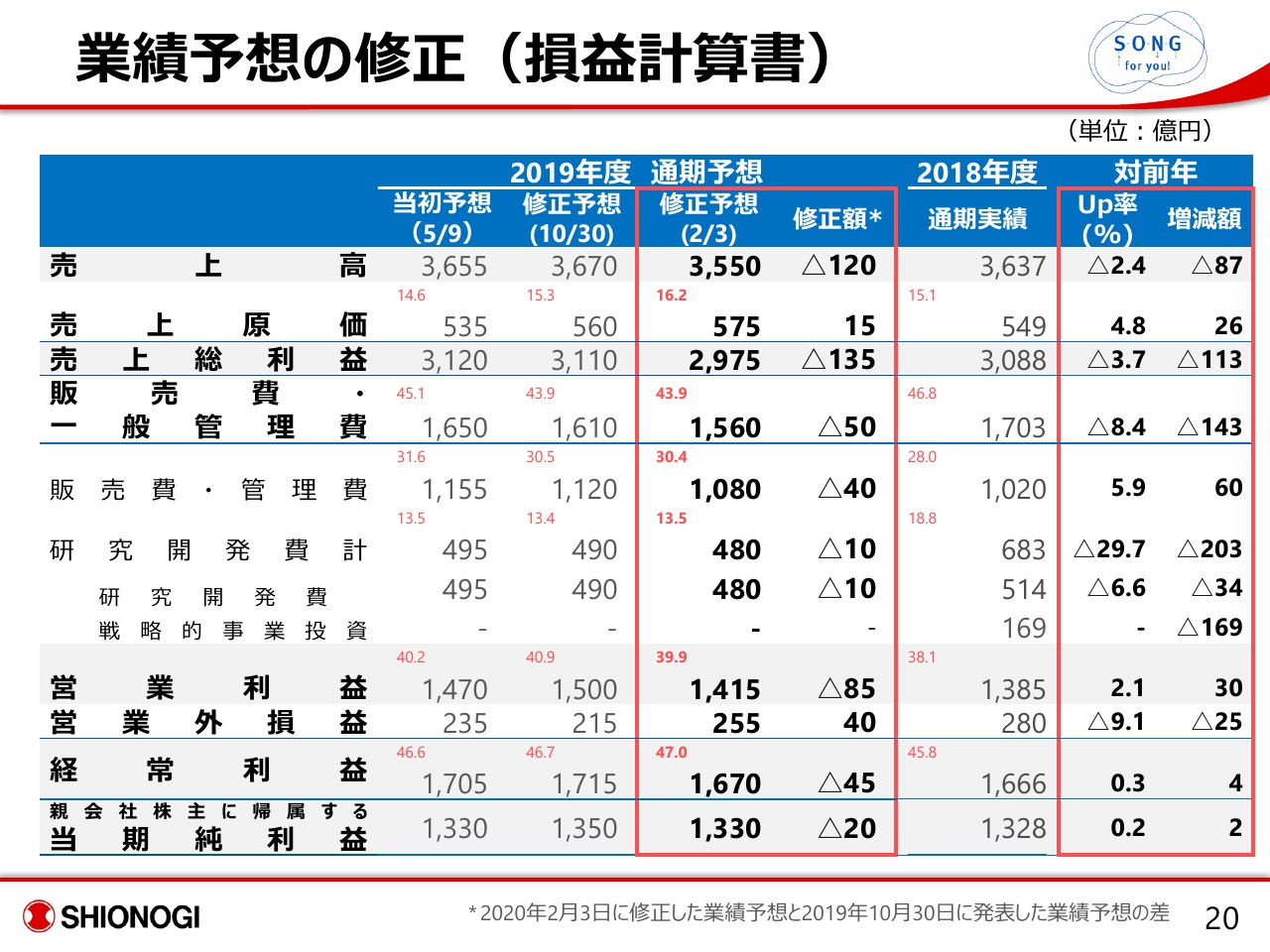

業績予想の修正(損益計算書)

20ページには、売上高の減額修正を受けた損益計算書を示しています。国内売上高を減額する一方で、輸出と製造受託を増額とすることにより、原価が若干増額となっています。

経費面では、売上高が落ちる分、販売費を減額していまして、マイナス40億円としています。その一方で、その他コストについてはメリハリを付けて、成長のために投下してまいります。

これによって、営業利益は85億円の減額となる1,415億円、経常利益は45億円の減額となる1,670億円、当期純利益は20億円の減額となる1,330億円とさせていただきます。

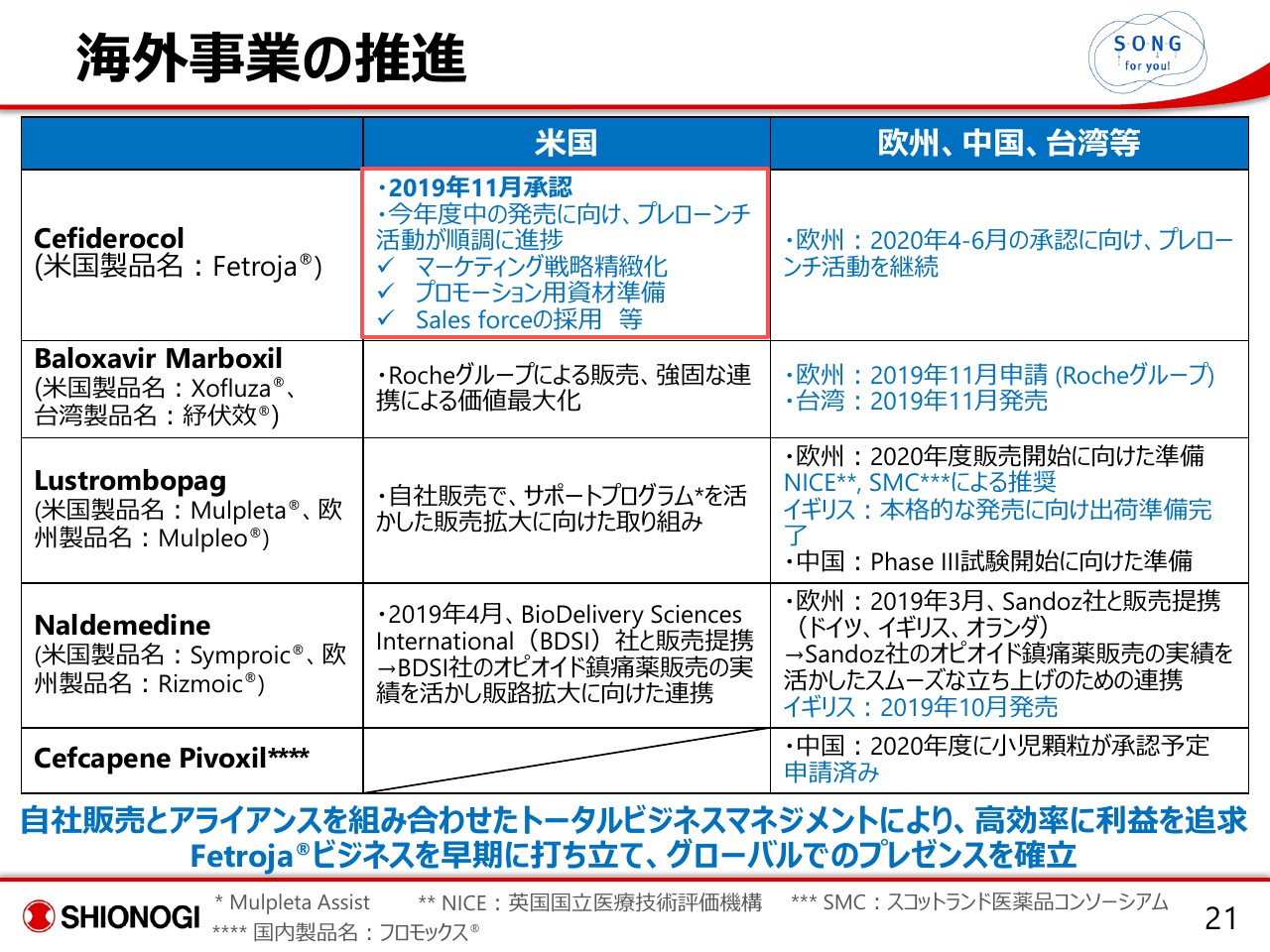

海外事業の推進

このように、コストコントロールを全体としてかけていく状況ではございますが、21ページに示したように、成長を目指す海外事業につきましては、とくに米国における「Cefiderocol」の年度内発売に向けて、計画どおりにしっかりと準備を進めてまいります。

その他地域と品目につきましても、こちらに海外事業の進捗状況を整理していますので、ご参照ください。しっかりと進めていきたいと考えています。

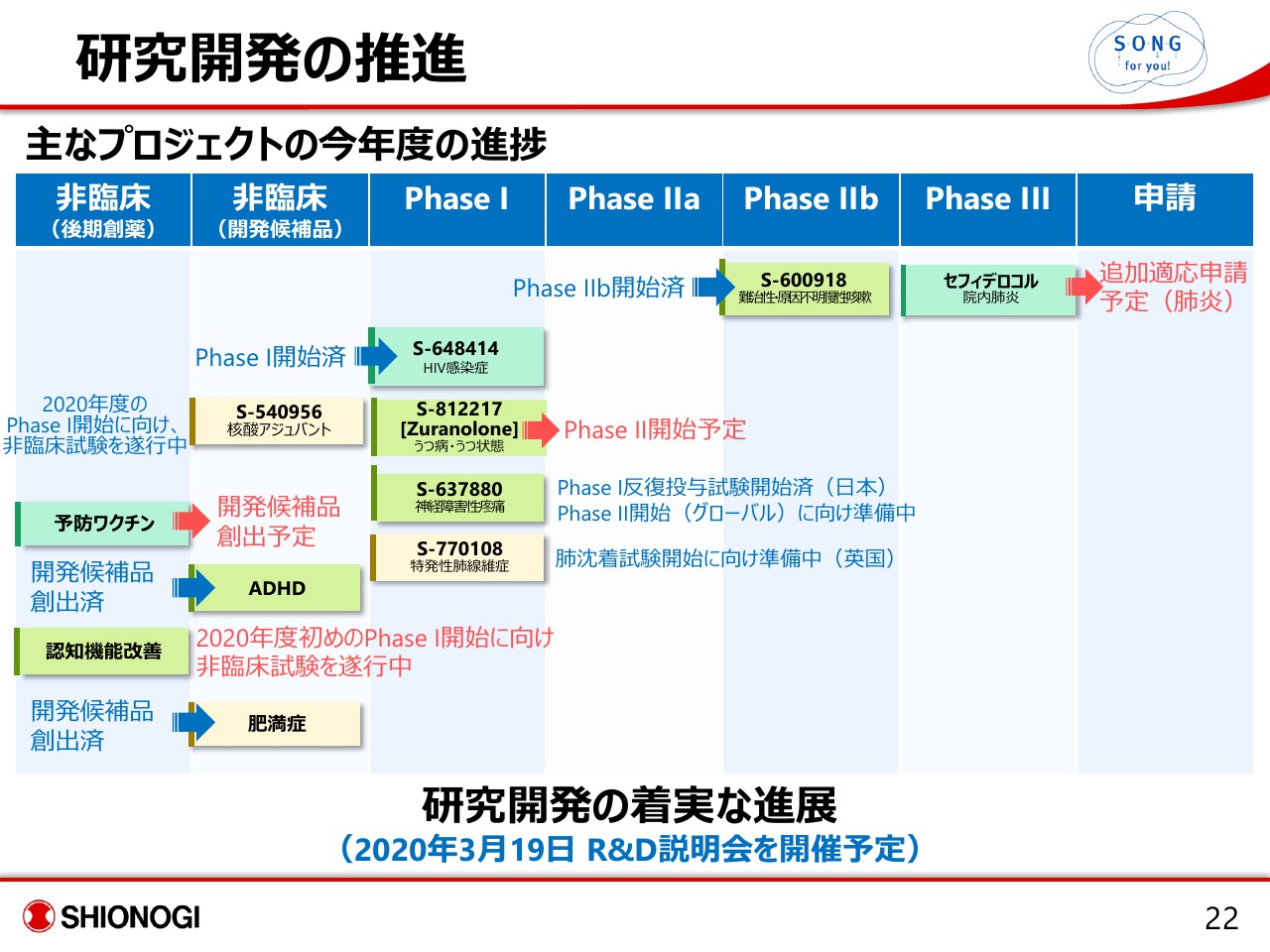

研究開発の推進

また、研究開発費についても、22ページに示すように研究所からかなりおもしろいものが継続的に上がってきていますし、開発でも注力品が着実に進展しています。

先日ご案内申し上げましたように、本年度も3月19日にR&D説明会を開催いたしますので、その際に他の品目も含めて、詳細についてご説明したいと考えています。

業績予想の修正(2020年2月3日発表)

23ページに業績修正のサマリーを示します。売りも各利益面も、2011年度以来の下方修正となり、大変重く受け止めていますが、課題については明確になっていますので、しっかりと対処をして、投資すべきものについては止めることなく、この状況を克服して、成長投資と研究開発活動を推進しながら、過去最高益を継続してまいりたいと考えています。

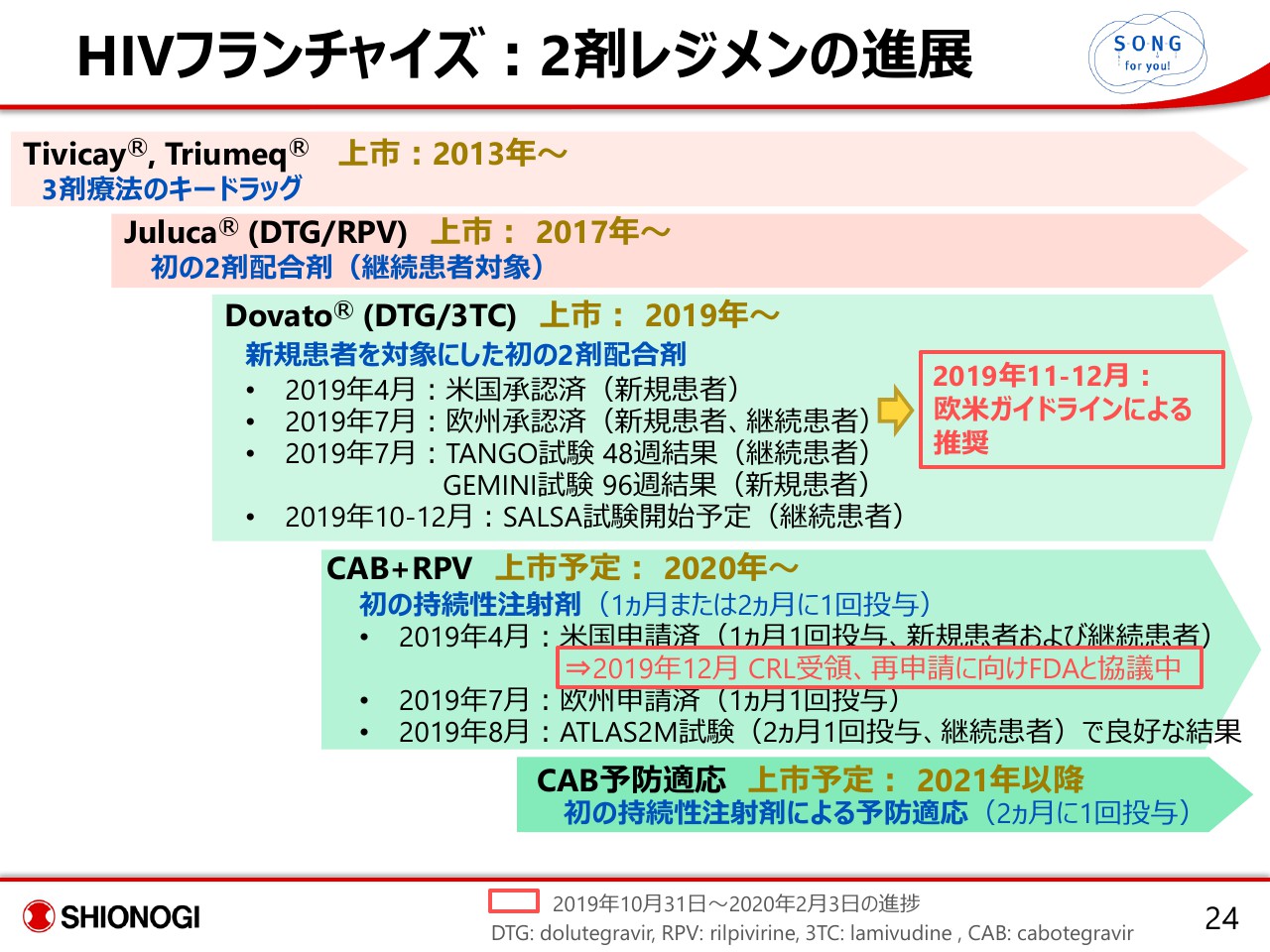

HIVフランチャイズ:2剤レジメンの進展

最後に、HIVフランチャイズについてアップデートをさせていただきます。

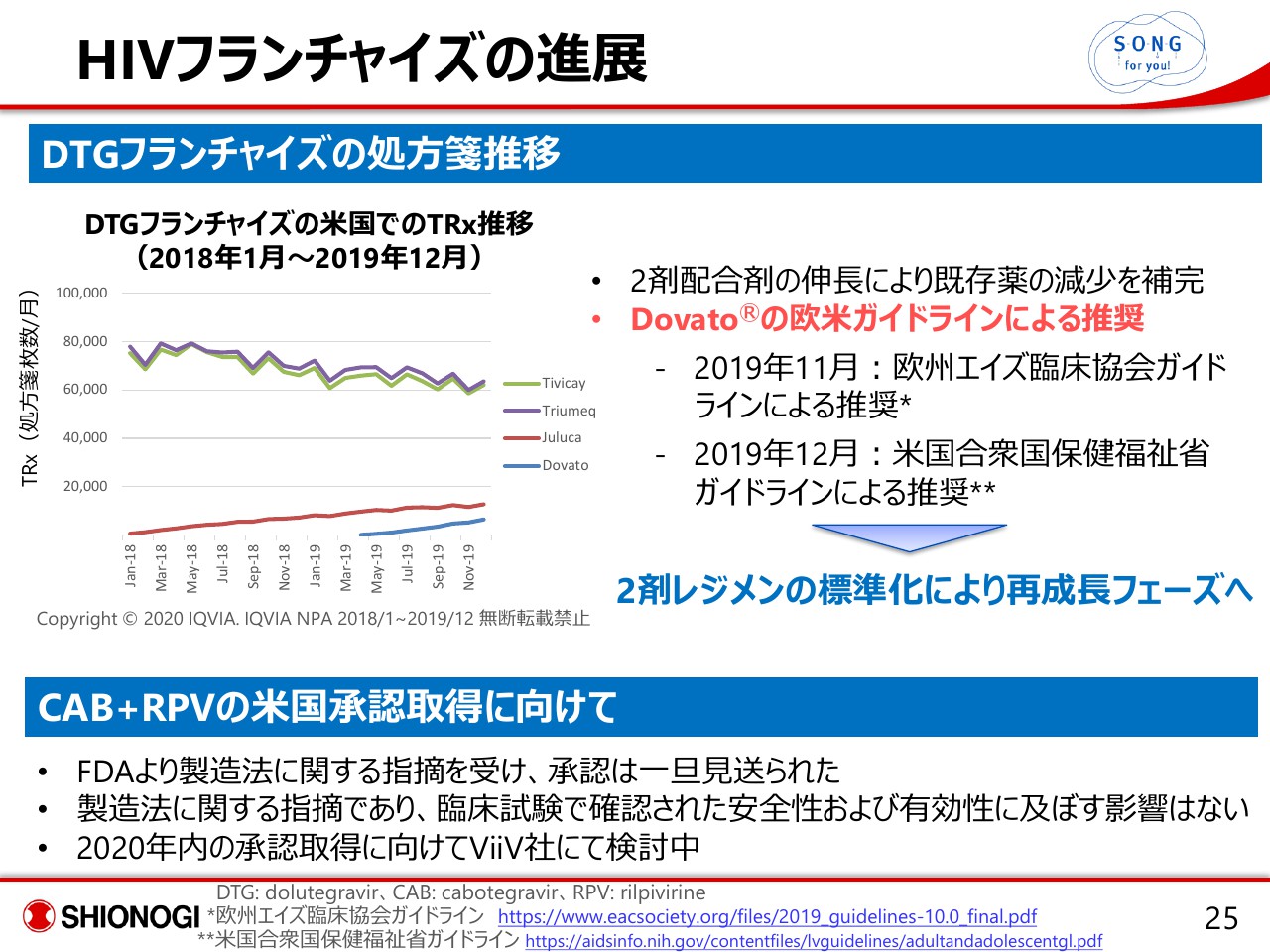

まず、「Dovato®」に関しましては、昨年(2019年)11月から12月にかけて、欧米の各ガイドラインにおいて推奨リストに無事掲載されました。

一方、「Cabotegravir」「Rilpivirine」の持続性注射剤につきましては、年末になりますが、製造法に関してレターを受領しており、こちらは再申請に向けて、ViiV社とFDAが協議を行っているところです。

HIVフランチャイズの進展

最後のスライドになります。今後、「Dovato®」は、ViiV社および塩野義製薬にとって非常に重要な製品に育つものと期待していますし、「Cabotegravir」の注射剤も、FDAからの指摘は(スライドの)下部に示していますが、製造法に関する指摘でして、臨床試験で確認された安全性および有効性に及ぼす影響ではないようですので、2020年中の承認取得を目標に検討を進めています。

説明は以上とさせていただきます。ご清聴、ありがとうございました。