2020年3月16日に動画にて公開された、トビラシステムズ株式会社2020年10月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:トビラシステムズ株式会社 代表取締役社長 明田篤 氏\nトビラシステムズ株式会社 取締役 管理部長 後藤敏仁 氏

2020年10月期第1四半期決算説明

明田篤氏(以下、明田):こんにちは。トビラシステムズ株式会社代表取締役社長の明田篤です。本日は2020年10月期第1四半期決算説明資料についてご説明します。

本日の決算説明の流れですが、はじめに「1 ハイライト」をご説明したあとに、イレギュラーではありますが「4 2020年10月期 通期業績見通し」についてご説明いたします。そのあとに「2 2020年10月期 第1四半期決算概要」「3 2020年10月期 第1四半期アクション計画進捗状況」までご説明しまして、「5 事業概要と競争優位性」以降は参考資料として割愛させていただければと思います。

企業理念

まず、当社の企業理念をご説明します。「私たちの生活 私たちの世界を よりよい未来につなぐトビラになる」という企業理念のもと、テクノロジーで社会の課題解決に挑んでいきたいと考えています。

ハイライト

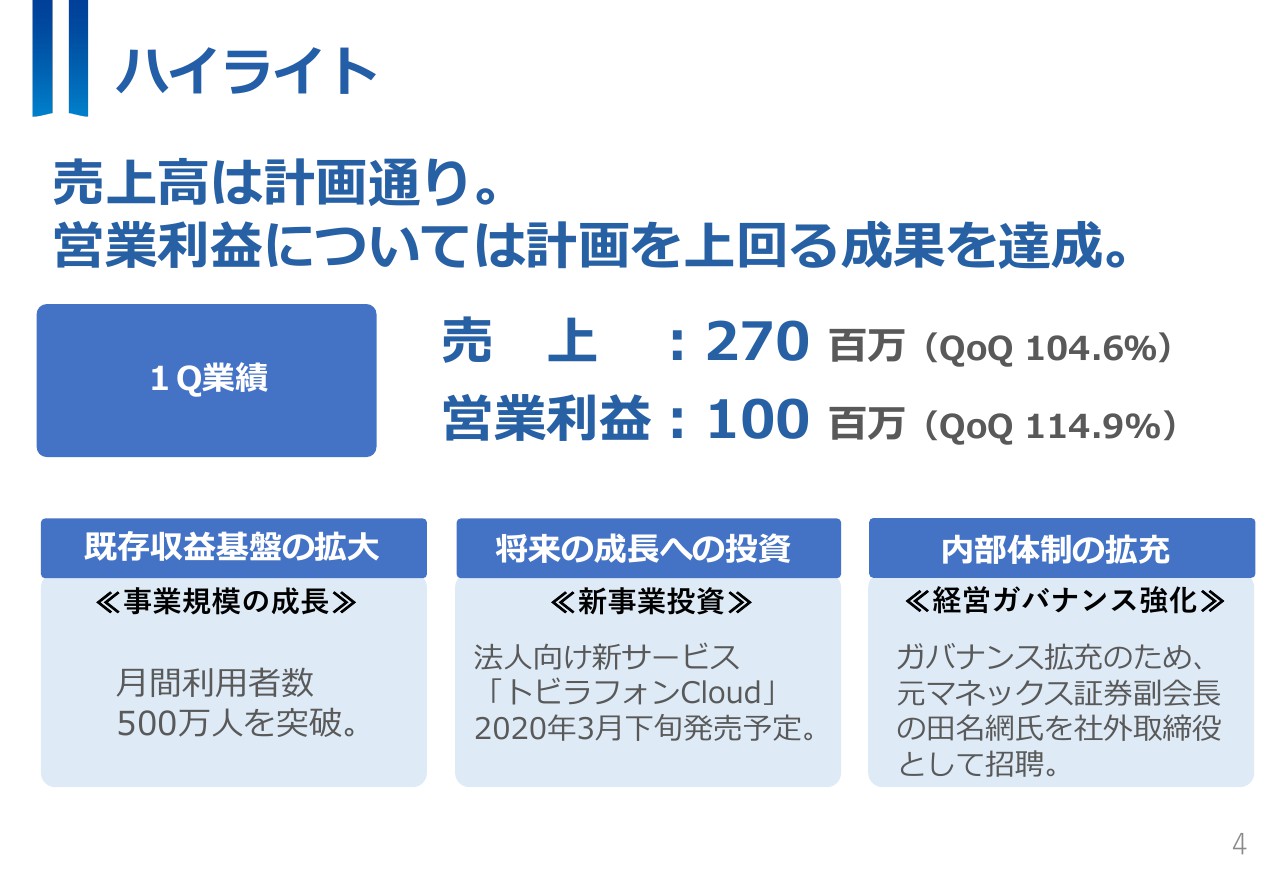

では、ハイライトのご説明です。当第1四半期の売上高は計画どおりで、営業利益については計画を上回る成果を達成できました。

売上高は、2億7,000万円で、前四半期から4.6パーセント増加しています。営業利益は1億円で、前四半期から14.9パーセントの増加となりました。

また、当期のアクション計画として「既存収益基盤の拡大」「将来の成長への投資」「内部体制の拡充」の3点を掲げており、それぞれのハイライトをご説明します。

既存収益基盤の拡大については、月間利用者数が500万人を突破しました。将来の成長への投資としては法人向け新サービス「トビラフォン Cloud」を2020年3月下旬に発売予定で、計画どおり研究開発への投資を進めています。

内部体制の拡充については、経営ガバナンスの強化として元マネックス証券副会長の田名網氏を社外取締役に招聘しています。

通期業績見通し

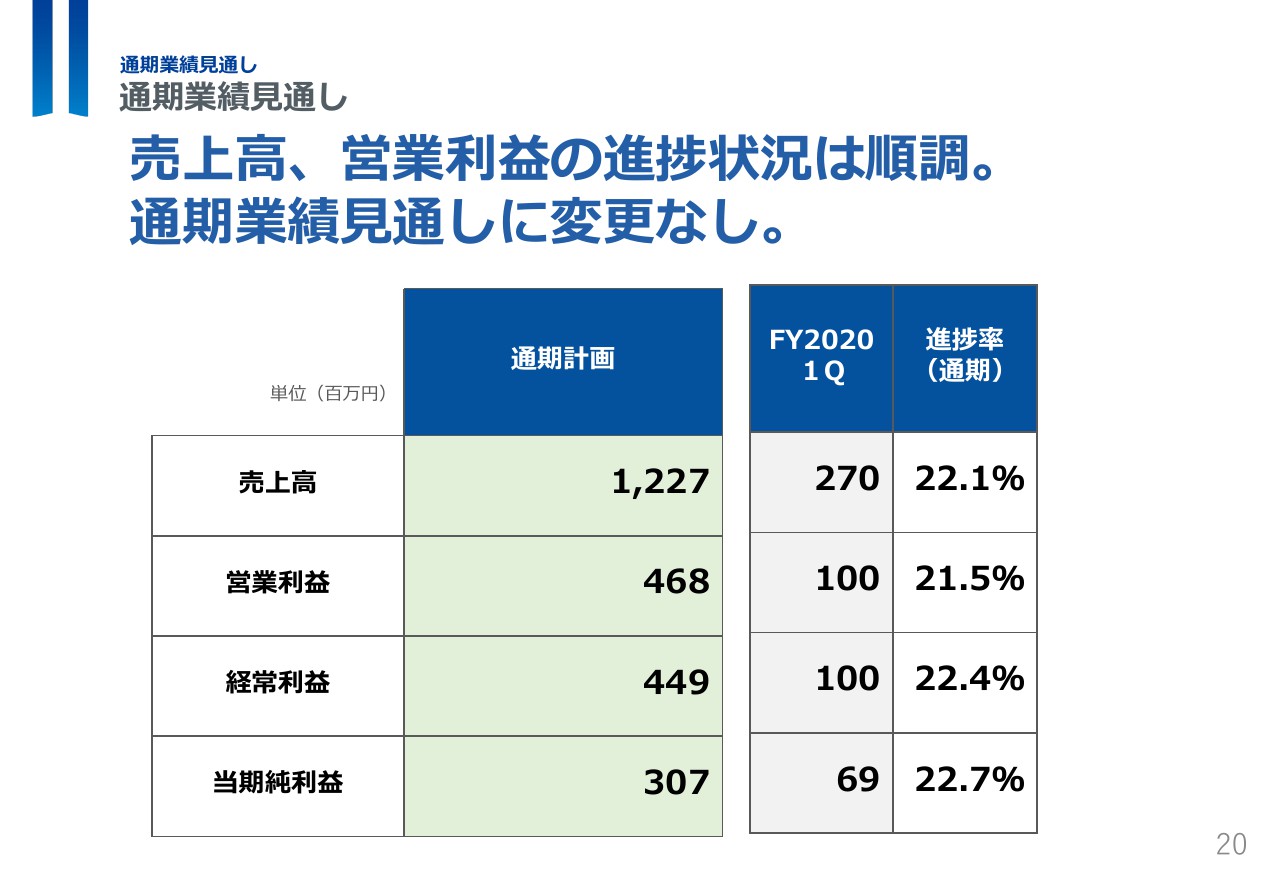

では、2020年10月期の通期業績見通しについてです。売上高、営業利益の進捗状況は順調で、通期業績見通しに変更はありません。

繰り返しとなりますが、売上高は通期の業績予想が12億2,700万円に対して当第1四半期が2億7,000万円で、進捗率は22.1パーセント。営業利益については通期の業績予想が4億6,800万円、当第1四半期が1億円で、進捗率は21.5パーセントとなりました。

当社はストック型ビジネスモデルであり、四半期ごとに積みあがる特徴がありますので、この進捗率は当社としては計画どおりです。

新型コロナウイルス感染拡大への認識と業績影響①

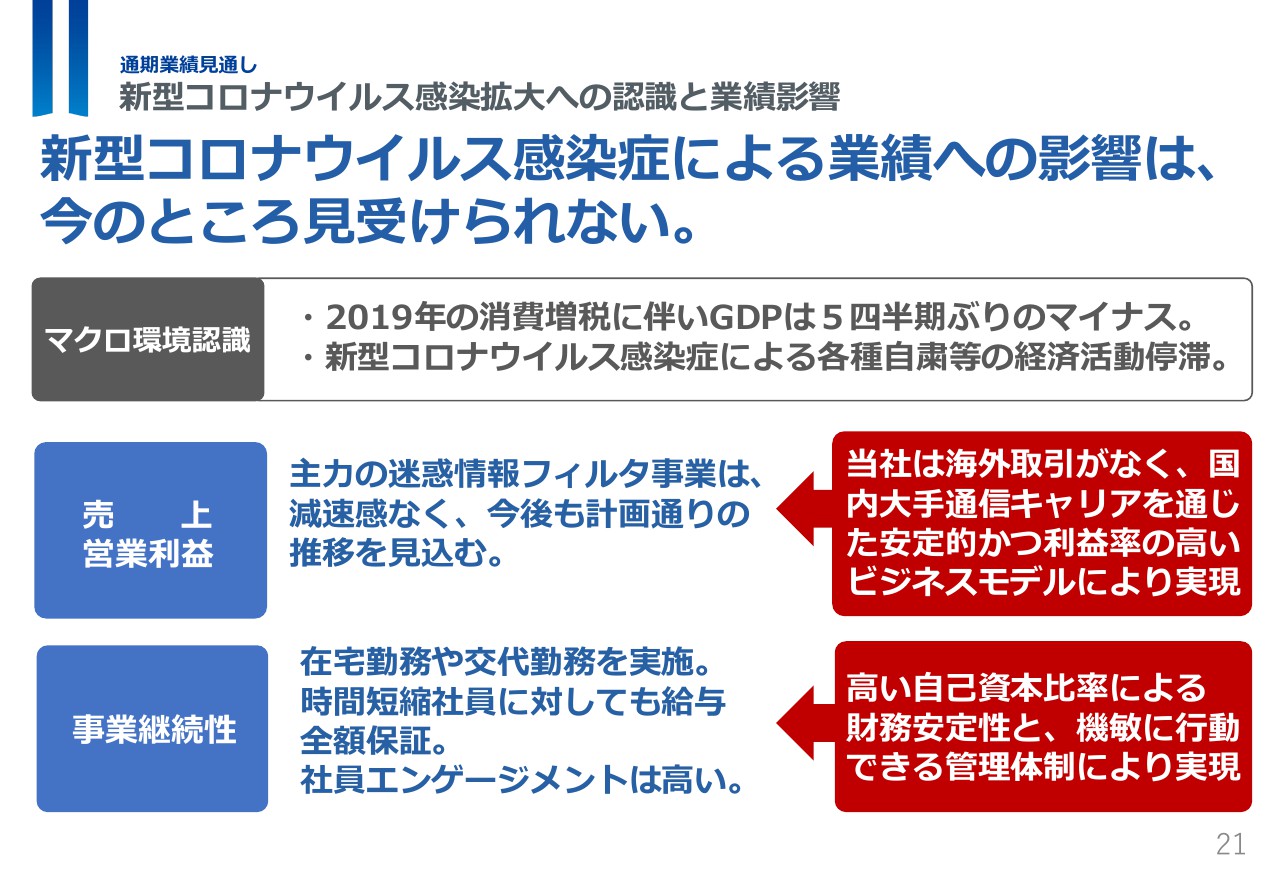

また、国内では新型コロナウイルスによる経済活動への影響が懸念されており、投資家の皆様におかれましても、当社の業績見通しにどの程度影響が発生しうるのかご心配されていらっしゃる方も多いかと思います。

まず、マクロ環境の認識としては、2019年の消費増税にともない、2019年10月から2019年12月のGDPは5四半期ぶりのマイナスになり、さらにこの2月から3月にかけて新型コロナウイルスの影響が大きく経済活動に影響を与えている状況です。

当社としては売上・営業利益ともに当初計画を変更していませんが、これは主力サービスのビジネスモデルが景気等に左右されにくく、安定的かつ利益率が高いことがその理由です。

月間利用者数はむしろ増加のペースを速めていますし、当社の事業に減速傾向はありません。今後の事業計画に大きく影響を与えそうな新たなリスクも、今の時点では見受けられない状況です。

また、事業継続性についても、2月下旬より在宅勤務や交代勤務、混雑時を避ける出勤形態などに素早くシフトしており、社員への感染を防ぐとともに、業務も問題なく遂行できています。

時間短縮社員や自宅勤務社員が今回の勤務形態の変更で不利益にならないよう、最大限の配慮として満額給与を保証しており、社員とのエンゲージメントは高い状況にあります。

また、当社はIT企業なので、これまでもITツールを活用した社内の情報共有や進捗管理の仕組み整備を行ってきました。こうした準備があったため、今回のような緊急事態においても素早く勤務形態をシフトさせることができ、混乱なく、今までどおりに業務を遂行できています。

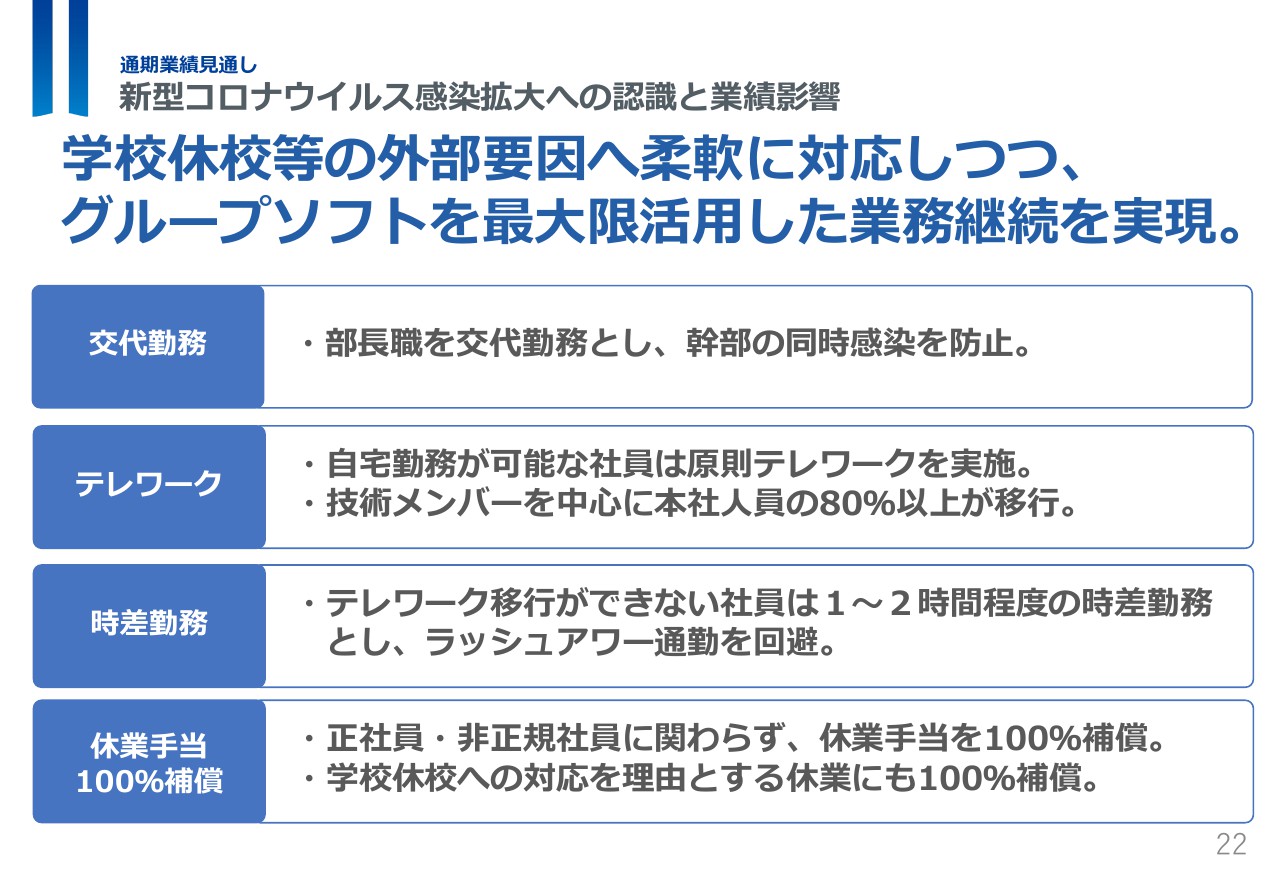

新型コロナウイルス感染拡大への認識と業績影響②

新型コロナウイルスに対する具体的な対応はスライドのとおりです。「交代勤務」「テレワーク」「時差勤務」「休業手当100%補償」などを充実させています。

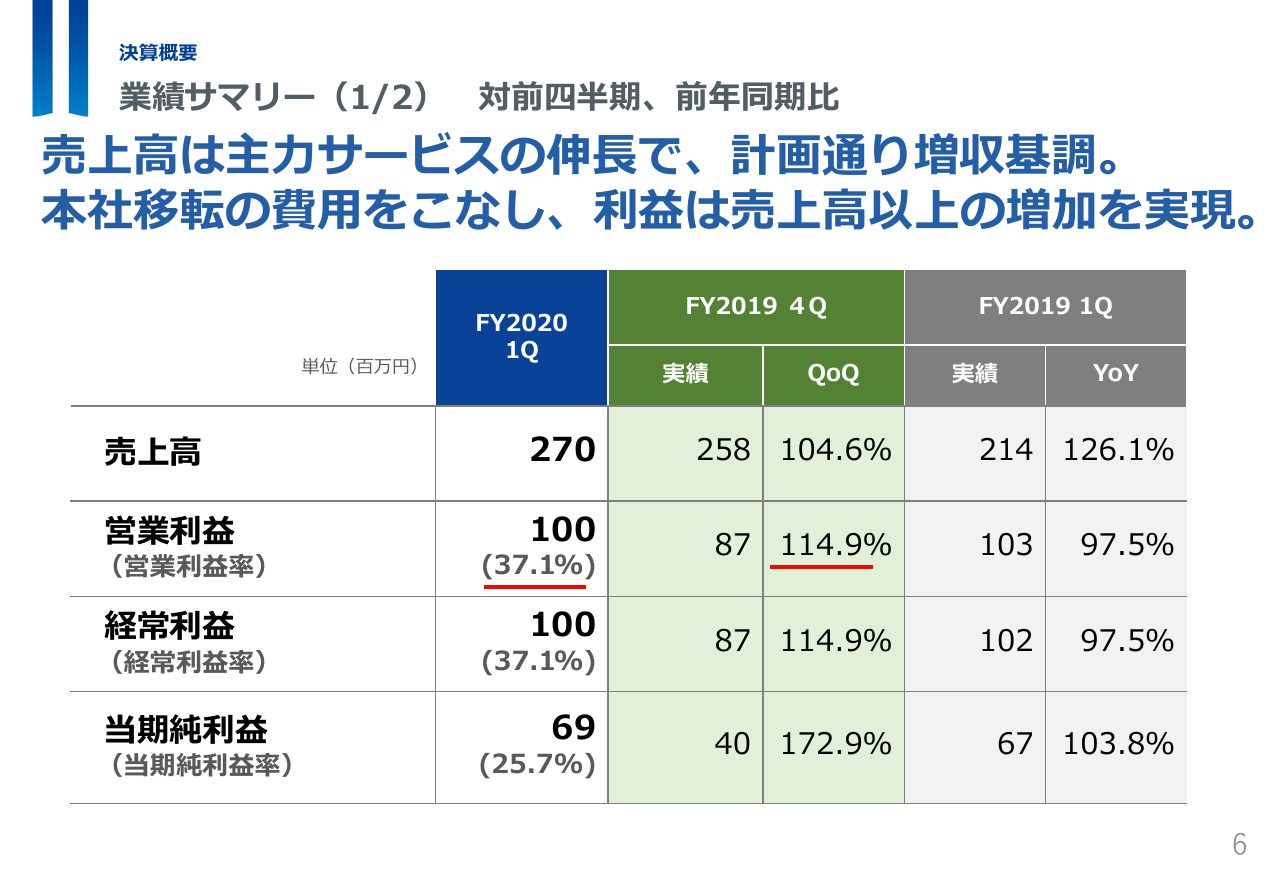

業績サマリー(1/2) 対前四半期、前年同期比

後藤敏仁氏:ここからは、CFOである後藤より決算概要についてご説明します。2020年10月期第1四半期の決算概要についてです。

業績サマリーの1つ目は、対前四半期の推移および前年同期比についてのご説明です。第1四半期の売上高は2億7,000万円、対前四半期では4.6パーセントの増加で、当社の計画どおりの増加ペースとなりました。

営業利益については計画以上の増加ペースを実現できました。対前四半期で売上高が約1,200万円増加しているのに対し、営業利益は約1,300万円と、売上以上の増加額となっています。

これは、当社の主力サービスであるストック型のビジネスが高い利益率となっており、それに加えて計画的なコスト管理能力もあり、この2つによって実現できたものです。

コストについては、使うべきところにはしっかりとお金をかけて、優先度の低いテーマの見送り、相見積もり等の徹底による厳しいコスト精査により計画的なコスト管理を実現できています。

一方で、前年同期比で見ると、売上高は26.1パーセント増加していますが、営業利益は2.5パーセントの減少となっています。

昨年第1四半期は未上場だったためコスト体質が非常に軽かったというのが1つのポイントです。2019年4月以降、人員の増加や各種活動経費が増加しています。また、会計上のテクニカルな要因ではありますが、上場したことにともなって外形標準課税が適用されています。

これにより、昨年の第1四半期では法人税として計上されていた一部の金額が、この四半期では販売費および一般管理費として費用計上されています。仮に同じ基準で比較すれば、これは減益ではなく、増益の基調を保っています。

業績の推移を見ていただく上では、上場後の2019年第3四半期以降の推移で見ていただく方が正しく当社の業績推移をご理解いただけると考えます。

当社は2019年4月に上場しており、ちょうど2019年第3四半期以降が上場後のコスト体質となっていますが、上場後は一貫して増収増益の基調を維持しています。

なお、当期純利益については対前四半期で75パーセント伸びています。これは、昨年第4四半期に内部留保金課税を計上しており、一時的に当期純利益が低くなったことが要因となっています。

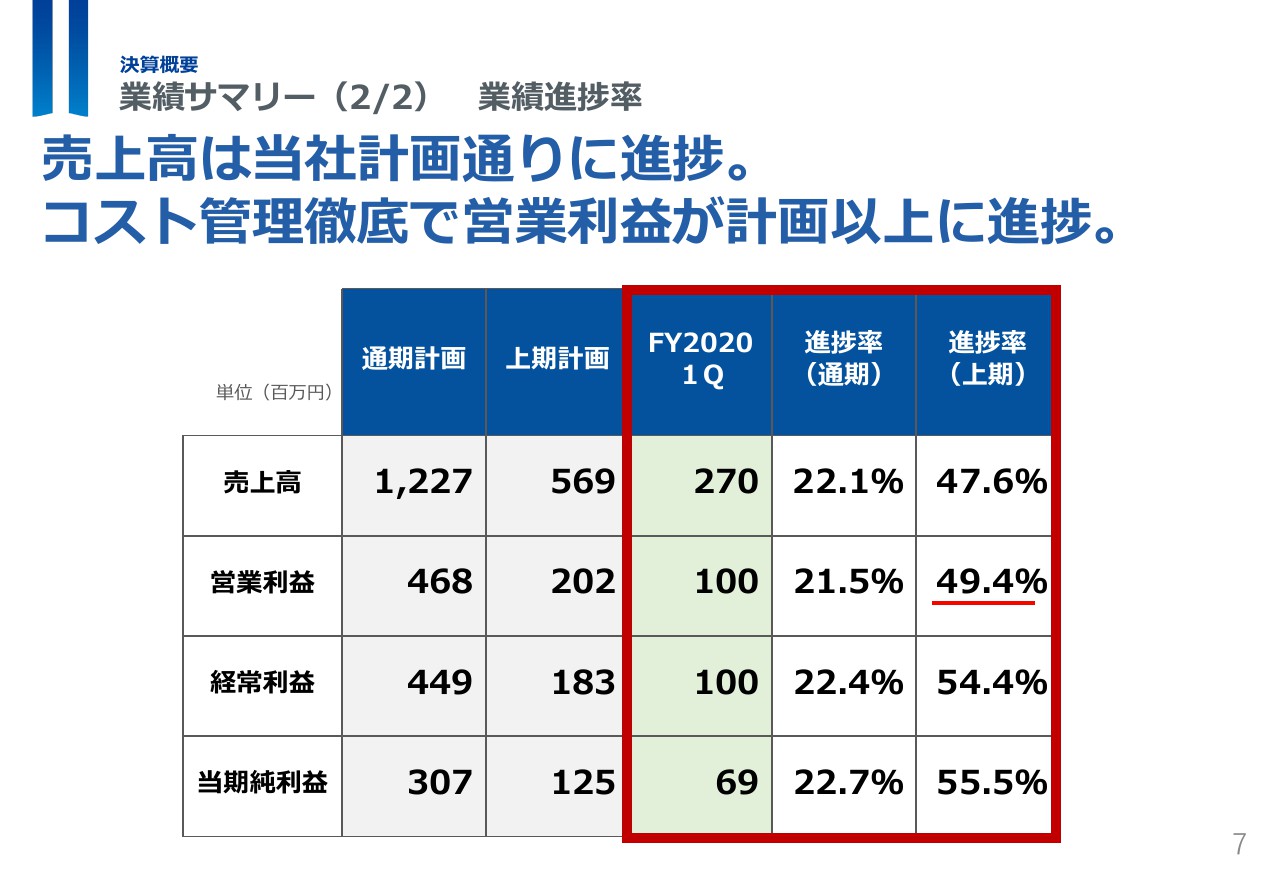

業績サマリー(2/2) 業績進捗率

業績サマリーの2点目は、今期の業績予想に対する進捗率の状況です。

売上高は、通期の業績予想12億2,700万円に対して当第1四半期が2億7,000万円、進捗率は22.1パーセントとなりました。また、上期の業績予想値は5億6,900万円のため、上期業績予想に対する進捗率は47.6パーセントとなっています。

当社は、ストック型のビジネスモデルとして四半期ごとに売上と利益が積み上がる特徴がありますので、この進捗率は当社としては計画どおりです。

営業利益については、通期の業績予想が4億6,800万円、当第1四半期が1億円で、進捗率は21.5パーセントとなりました。

また、上期の業績予想値は2億200万円ですので、上期業績予想に対する進捗率は49.4パーセントとなっています。

先ほども申し上げましたが、四半期ごとに積み上がる計画ですので、営業利益49.4パーセントという数字は、計画から見ると上振れて推移している状況です。

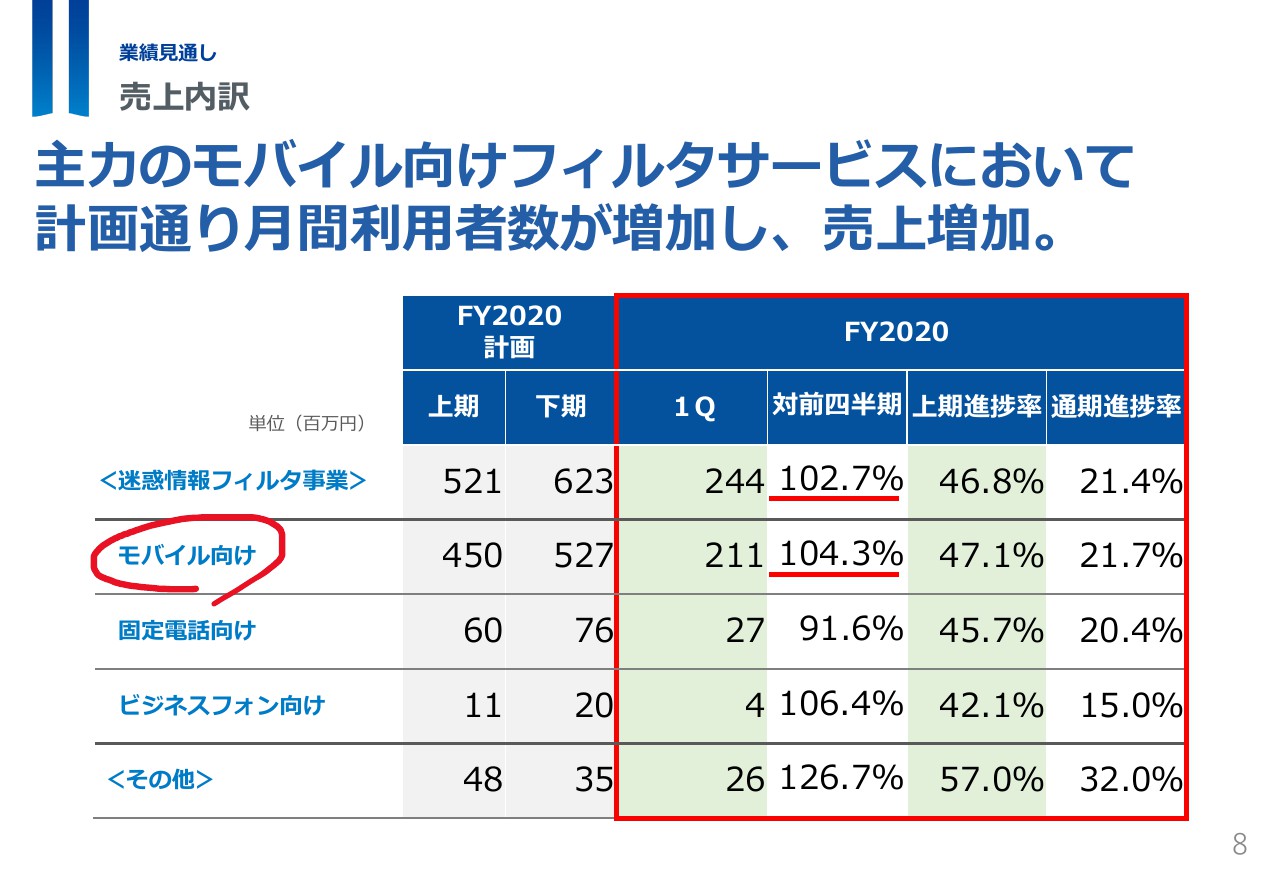

売上内訳

売上の内訳についてのご説明です。

全ての内訳において当社の計画どおりの進捗となっていますが、なかでもモバイル向けフィルタサービスにおいては月間利用者数が順調に増加しており、当第1四半期よりソフトバンク株式会社及びKDDI株式会社の「+メッセージ」向けの迷惑フィルタ機能の提供を開始するなど、新たなサービスの開発・提供も積極的に行っています。

その他に含まれる事業については、当第1四半期に一時的なスポット案件が発生したことで対前四半期で約27パーセント増となっていますが、今後は積極展開しない方針であることから、通期では前年と比較して縮小する見込みです。

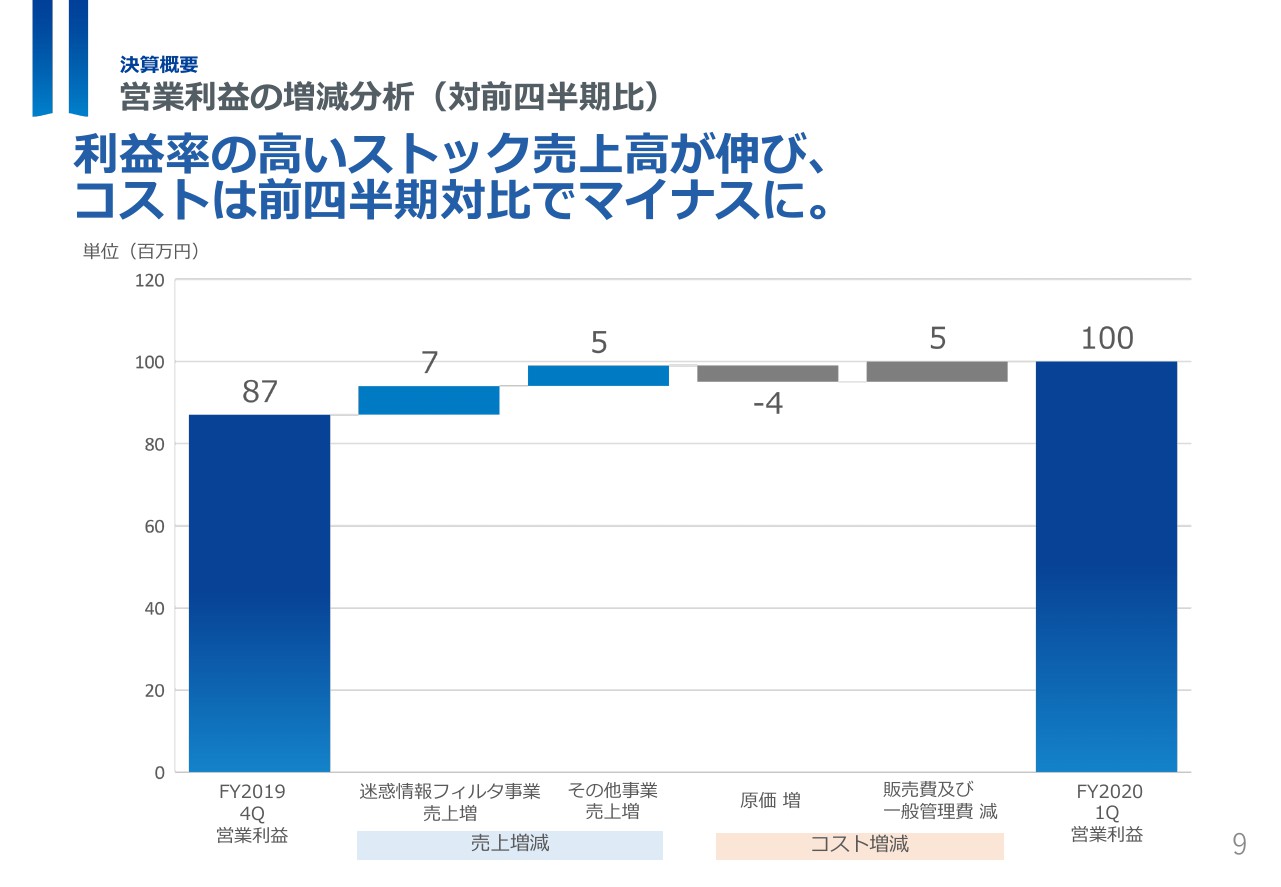

営業利益の増減分析(対前四半期比)

営業利益の増減分析です。対前四半期で営業利益は1,300万円増加しています。その内訳は、主力の迷惑情報フィルタ事業が700万円の増加、その他事業が500万円増加したのに対して、原価が500万円のコストアップ、販管費が500万円減少しています。

原価が増加した主な要因は、新たな成長事業への投資を推進したことで、従来は既存事業のソフトウェア開発として資産計上していた労務費の割合が研究開発活動等に振り分けられた結果、資産計上比率が低下しています。その結果、労務費が原価として計上される割合が上がったことが、原価増加の主な要因です。

販売費及び一般管理費の減少要因としては、どちらかというと、前四半期で発生した一時的な費用がこの四半期では発生していないという点が大きなポイントです。

前四半期はエンジニアの採用等、人材採用に関する採用費用が発生しています。また、会社の知名度向上施策として広告企画などを行っており、前四半期ではこうした費用が発生していました。

当第1四半期では本社移転費用が一時的に発生していますが、計画的にコスト管理できたことから、前四半期ではわずかに減少しています。

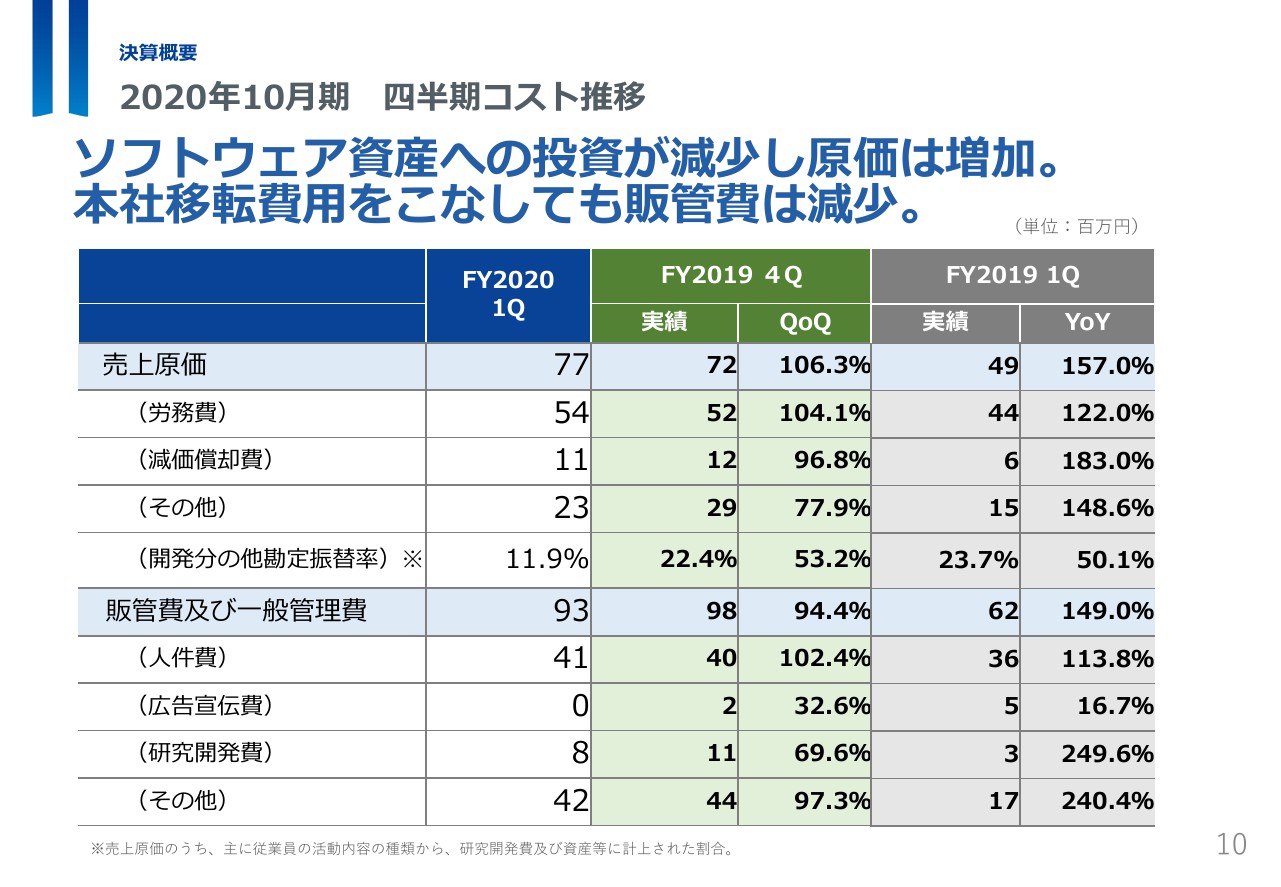

2020年10月期 四半期コスト推移

四半期のコスト推移についてご説明します。売上原価は、対前四半期で400万円ほど増加しています。内訳の詳細を見ていただくとわかるのですが、人件費や経費等の個別科目で費用が目立って増加しているわけではありません。

さきほどもご説明しましたが、会計上、社内の労務費のうちアプリ等の開発にかかる稼働についてはソフトウェア資産として計上しており、技術部人員のリソースの割り当て方によって資産計上であったり費用に計上する部分が変化します。資産計上された分については、費用には直接的に計上されません。

前四半期に比較して、当四半期では自社ソフト開発以外の活動に多くリソースが割り当てられた関係で、コストが増加しています。実際の支払い現金ベースで見ると、対前四半期で大きく変化している訳ではありません。

販売費及び一般管理費については、対前四半期で500万円ほど減少しています。当第1四半期においては、本社移転費用として一時的に700万円ほど発生していますが、当初の計画よりも抑制したかたちで遂行できたことから、前四半期よりも減少して推移しています。コストは、概ね計画どおりにコントロールできていると認識しています。

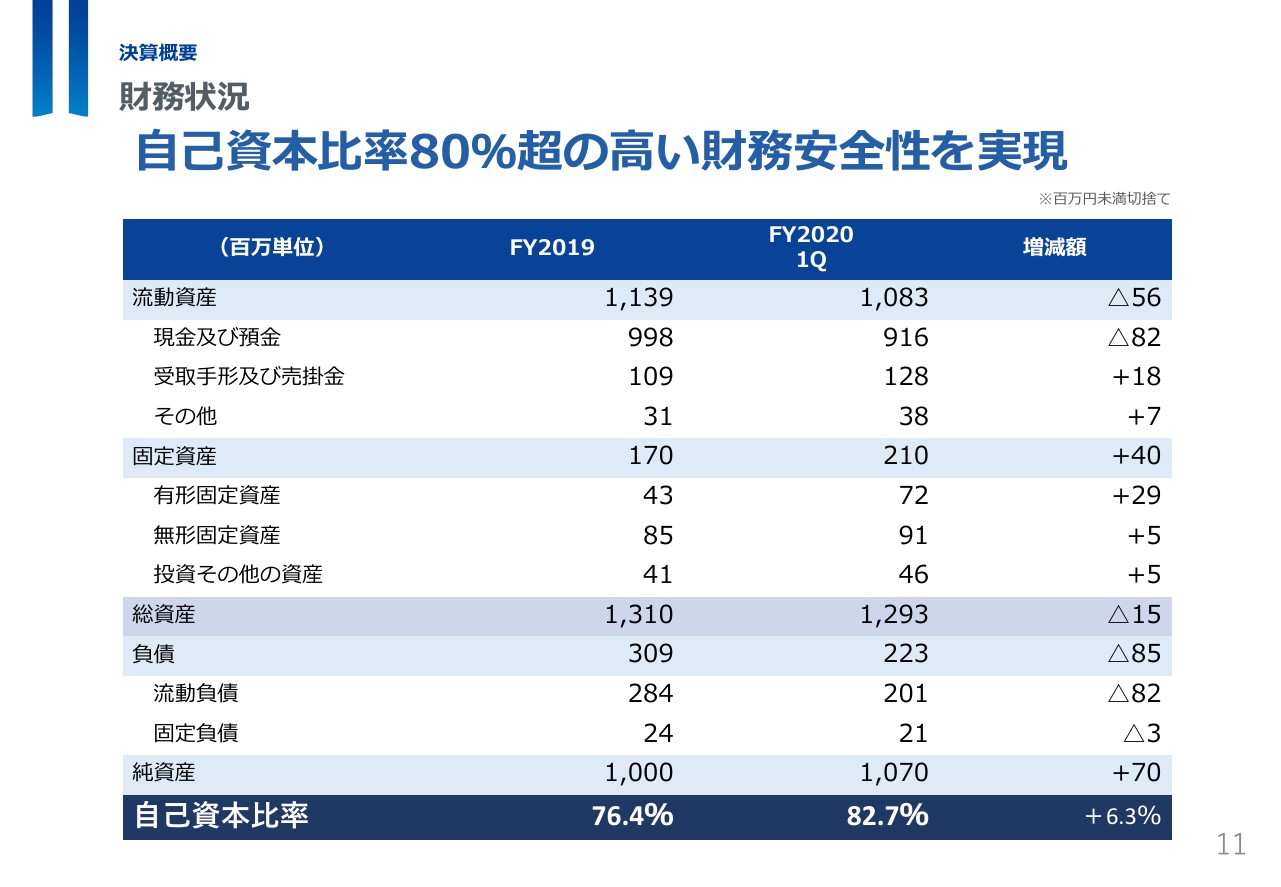

財務状況

最後にB/Sに関する状況です。業績拡大に伴って利益剰余金が増加しています。金融機関からの借入や新たな資金調達は行っていませんので、自己資本比率は前期末より6.3パーセント増加して、当第1四半期末で82.7パーセントと前期に引き続き高い財務安全性を維持しています。

以上で、第1四半期の決算概要のご説明を終了します。ここからは、代表取締役の明田に戻りまして、アクション計画について説明させていただきます。

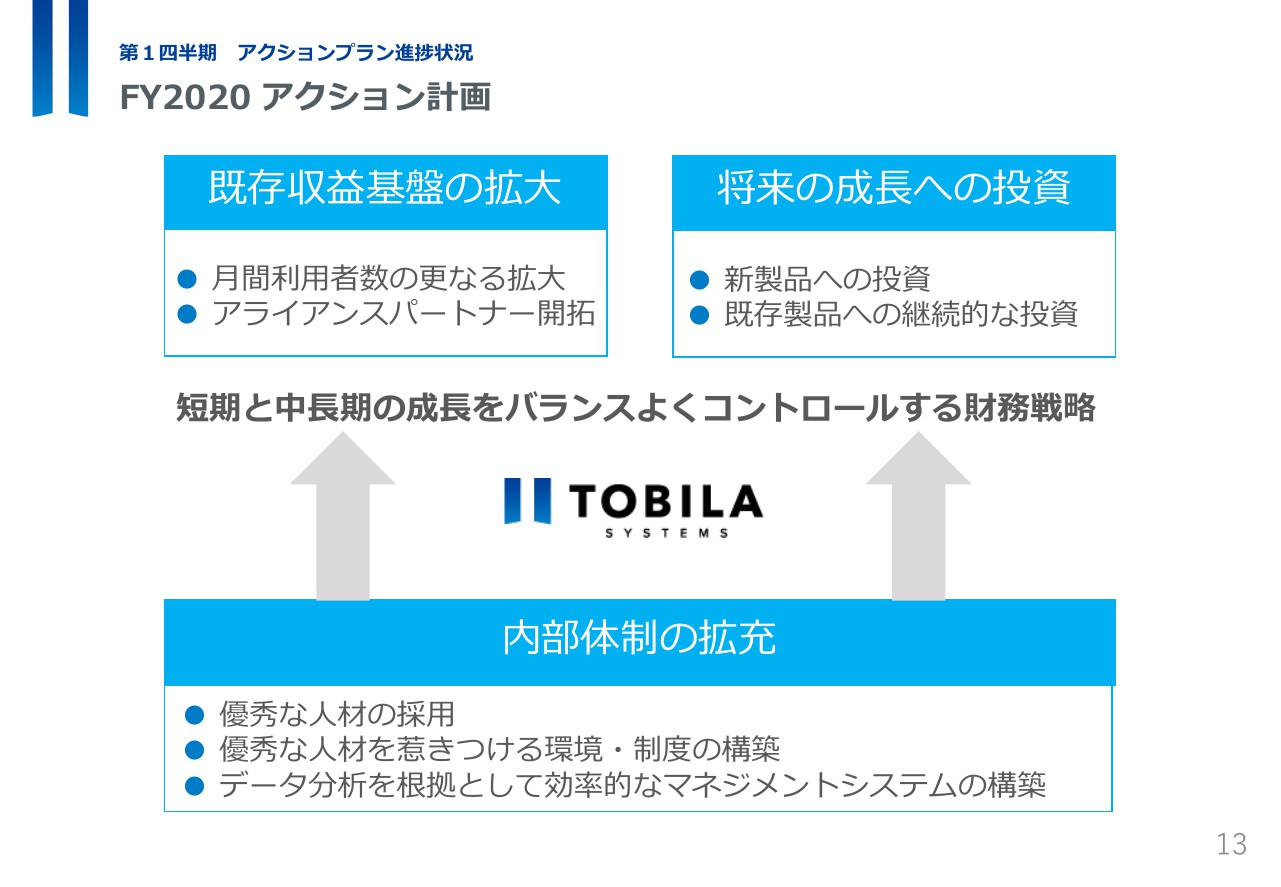

FY2020 アクション計画

明田:では、アクション計画に関する進捗状況についてご説明します。当社は、2020年のアクション計画として3つの点を掲げています。

まずは、既存収益基盤の拡大です。月間利用者数のさらなる拡大やアライアンスパートナー開拓により、安定収益基盤をさらに拡大するよう取り組んでいきます。

また、中長期のさらなる成長のため、新製品への投資、既存製品への継続的な投資を実施していきます。

最後に、短期と中長期の成長をバランスよくコントロールするための財務戦略を実現するため、内部体制の拡充を行っていきます。

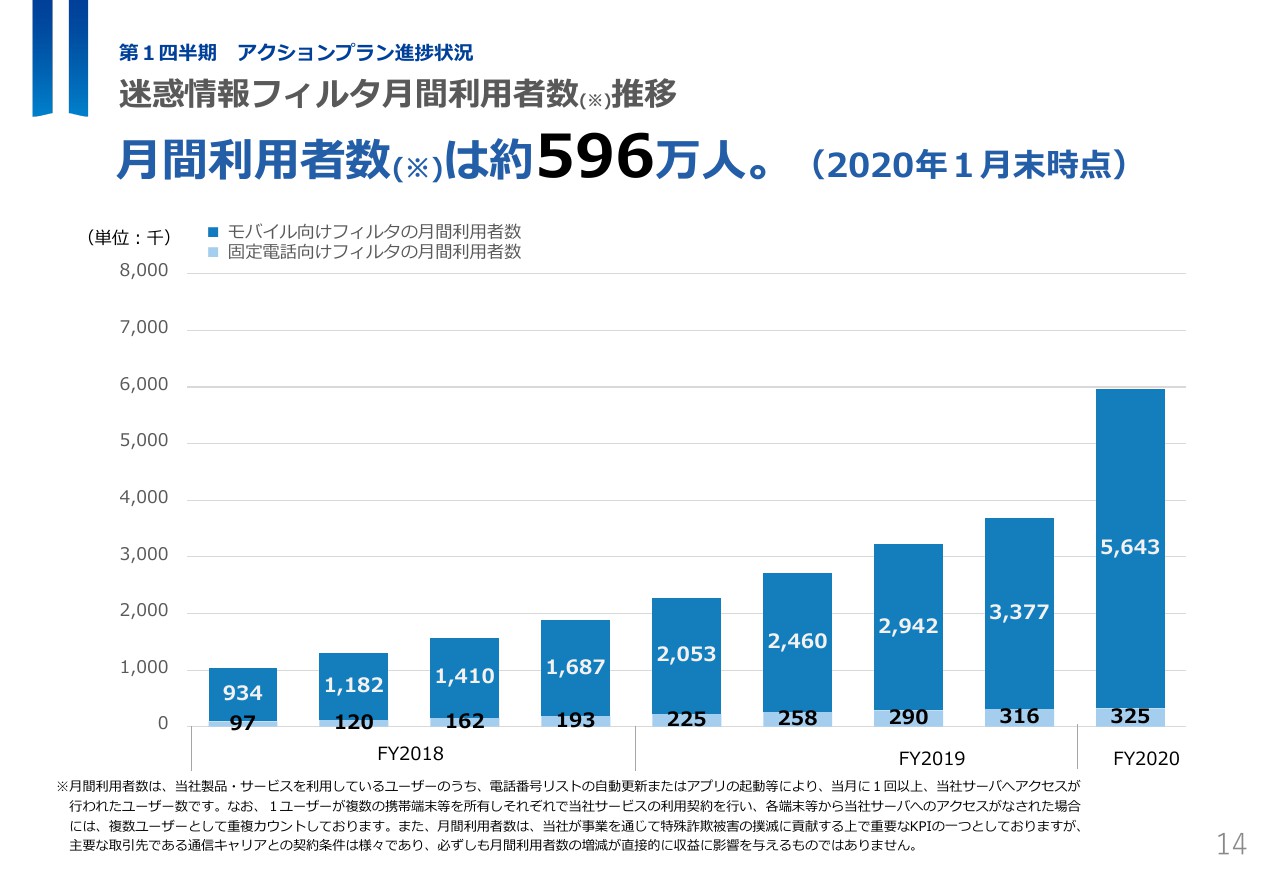

迷惑情報フィルタ月間利用者数推移

月間利用者数の増加は必ずしも直接的な収益に影響しませんが、増加のペースを拡大しており、2020年1月末時点で約596万人となりました。

四半期における利用者数の増加ペースは過去最高の伸びを記録しました。これは、昨年から各キャリアと取り組んできた利用者獲得施策が有効に機能したことが大きな要因です。

例えば、au向けには昨年からプリインストールでの提供を行っていますし、ドコモは複数のセキュリティアプリをひとまとめにした統合アプリをドコモが開発して提供しています。

統合アプリ化により、ウイルス対策アプリが欲しいなど、他の機能が目的で統合アプリをインストールされた方でも当社のアクティブユーザーとしてカウントされますので、利用者数が増えやすくなりました。

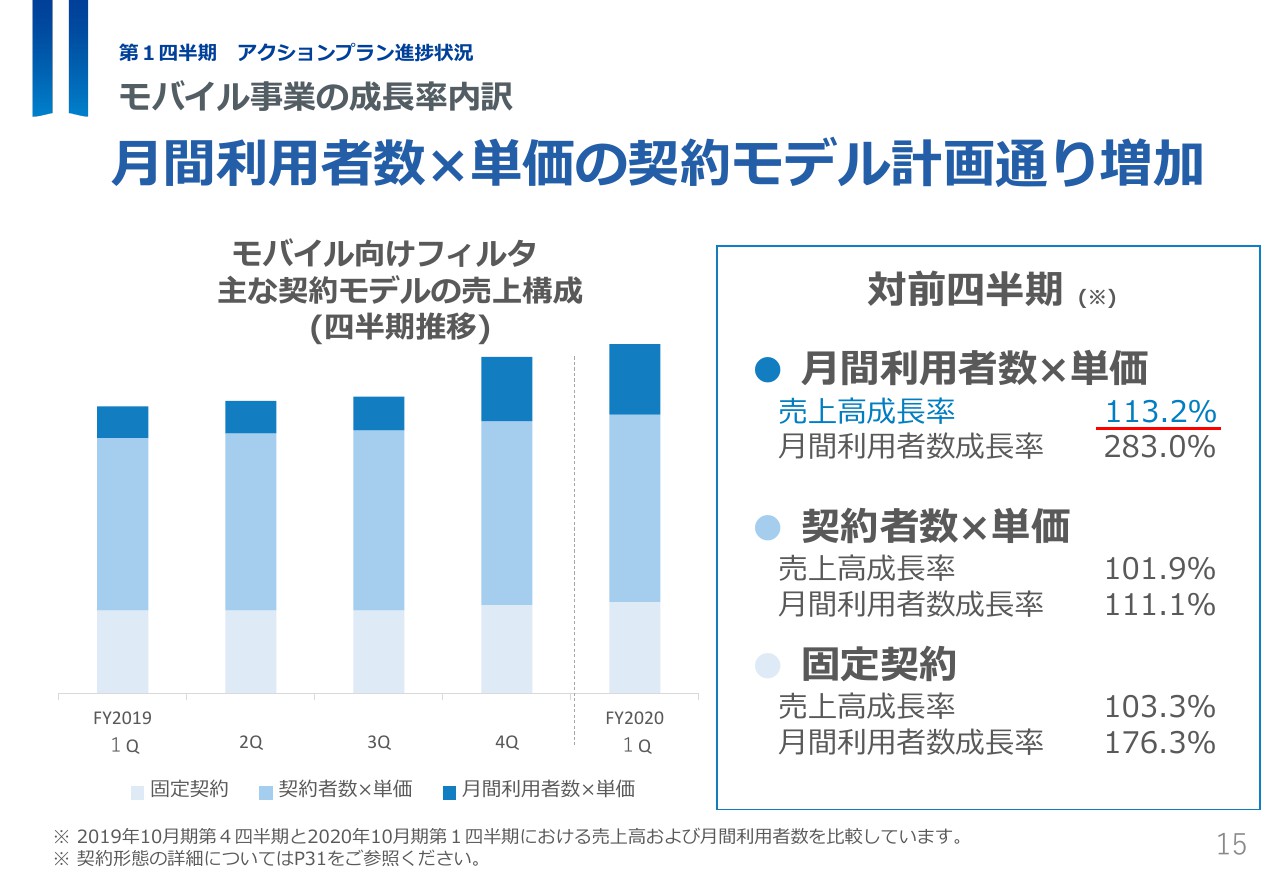

モバイル事業の成長率内訳

モバイル向けフィルタの成長率の内訳についてです。月間利用者数は過去最大の伸びとなりましたが、収益への影響は限定的となりました。これは、利用者数が最も多い固定契約での月間利用者数が非常に多く伸びたためです。

一方で、当事業年度の「成長の柱」となる「月間利用者数×単価」のビジネスモデルも順調に伸びており、売上成長は計画どおりに推移しています。

また、利用者の獲得ペースが加速していることから、今後は「月間利用者数×単価」における売上げが計画以上の増加となる可能性が十分にあると考えています。

最後に、「契約者数×単価」の推移については、当社見込みの計画どおりに推移しており、今後の見通しにも変わりはありません。

当社のビジネスモデルをご理解いただく上では、31ページ、32ページがご参考になります。 当社は大手携帯キャリアの基本オプションパックに採用されており、今後も安定的に利用者は増加するものと見通しています。

迷惑情報フィルタ月間利用者数に関するトピック

既存収益基盤の拡大における第1四半期のトピックです。先ほどご説明したとおり、月間利用者数は500万人を突破して増加ペースは加速傾向にあります。

また、auおよびソフトバンク向けに提供している迷惑SMSフィルタ機能がメッセージサービス「+メッセージ」も対象となるように新機能を提供しました。サービス対象者の拡大にともない、月間利用者数の増加に貢献しています。

最後に名称自動表示率の改善です。当社の迷惑電話フィルタ機能では、公開されている事業者の電話番号情報をデータベース化し、携帯電話の電話帳に登録されていない番号から電話を受けた場合でも自動的に名称を表示する機能を提供しています。データベースの精度向上により、自動表示率が92パーセントを突破しました。

当社はデータベース品質の向上に継続的に取り組んでおり、利用者のみなさまが安心して電話に出られるように引き続き努力していきます。

将来の成長のための投資

アクション計画における2つ目のテーマである「将来の成長のための投資」についてです。

新サービス「トビラフォン Cloud」への研究開発投資は順調に進んでいます。海外オフショア開発を行うなど、開発フェーズに合わせてダイナミックに開発リソースを割り当てながら進めており、予定どおり2020年3月に発売する計画です。

なお、この新サービスについては時間をかけて中長期的にしっかりと育てていくプランですので、当事業年度における売上への影響はほとんど見込んでいません。焦らず、しっかりと成長させていくように努力していきますので、末長い目で見ていただければ幸いです。

内部体制の拡充

アクション計画の3つ目のテーマである「内部体制の拡充」についての成果報告です。2020年1月の株主総会により、新たに社外取締役として元マネックス証券副会長の田名網氏を招聘しています。

これまで当社の社外取締役は、公認会計士、弁護士等の専門家で構成されていましたが、経営としての経験が豊富で、企業統治、すなわちガバナンスにおいて造詣が深い方をお招きすることが中長期的な企業成長に必要だろうという考えのもと、ご参画いただくこととなりました。

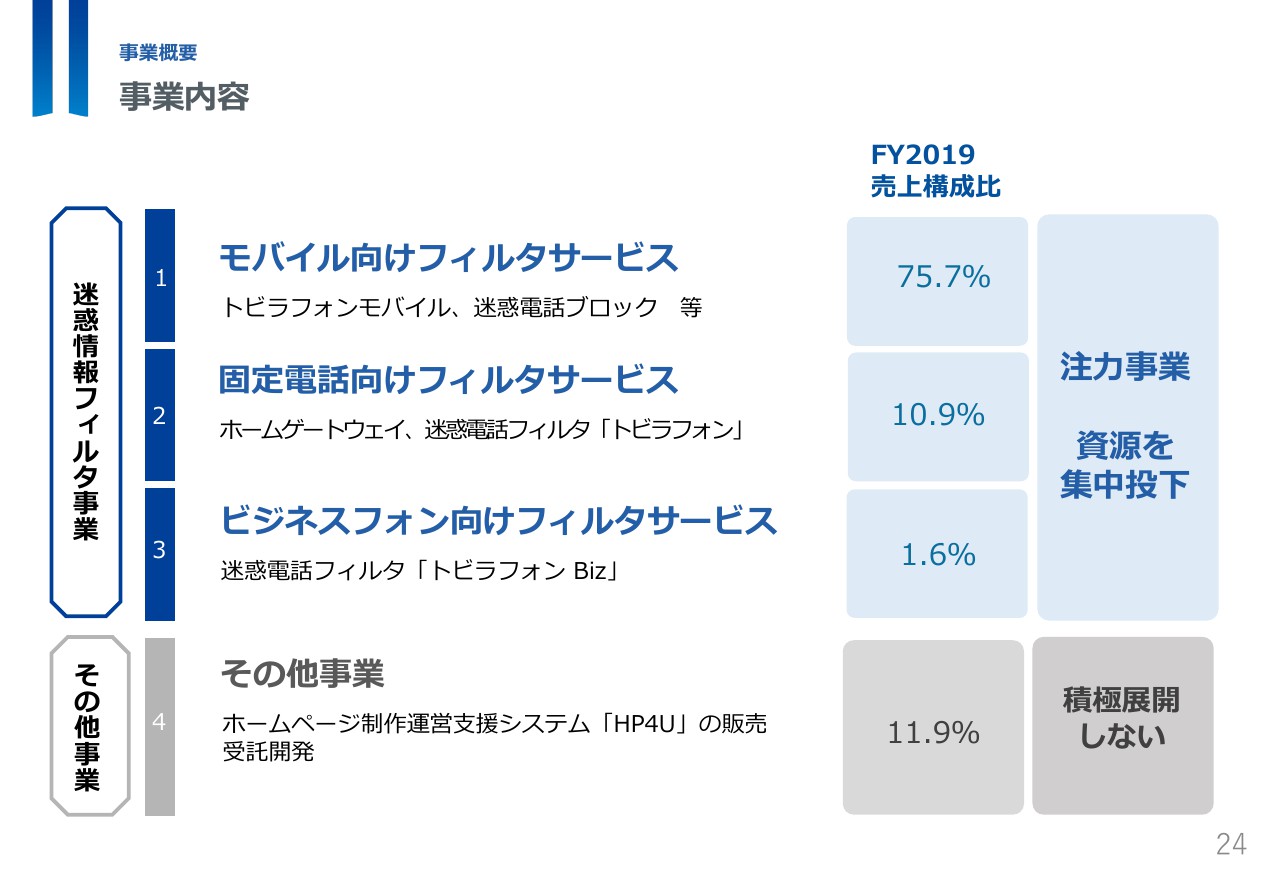

事業内容

事業概要と競争優位性についてご説明します。

当社の主力事業は迷惑情報フィルタ事業です。2019年10月期においては、この事業で売上全体の約88パーセントを構成しています。

その中でも特に売上構成比が大きいのがモバイル向けフィルタサービスです。こちらの売上構成比は約75.7パーセントとなっており、今後3年程度で売上成長が最も期待できるサービスとなっています。

次に、固定電話向けフィルタサービスが約10.9パーセントです。固定電話向けの成長はモバイル向けよりも時間軸として長くかかる可能性がありますが、成長ポテンシャルとしてはモバイル以上に大きいと考えています。

そして、ビジネスフォン向けフィルタサービスです。現状は約1.6パーセントですが、将来の収益の柱に育てたいという思いから現在積極的に投資を行っているサービスです。

最後に「その他」として、ホームページの月額モデルの事業や受託事業として過去に開発したシステムの保守サービスを手がけています。

収益性と成長性の観点から迷惑情報フィルタ事業に資源を集中投下しており、「その他事業」は積極的には展開しない方針なので、以後説明は省略します。

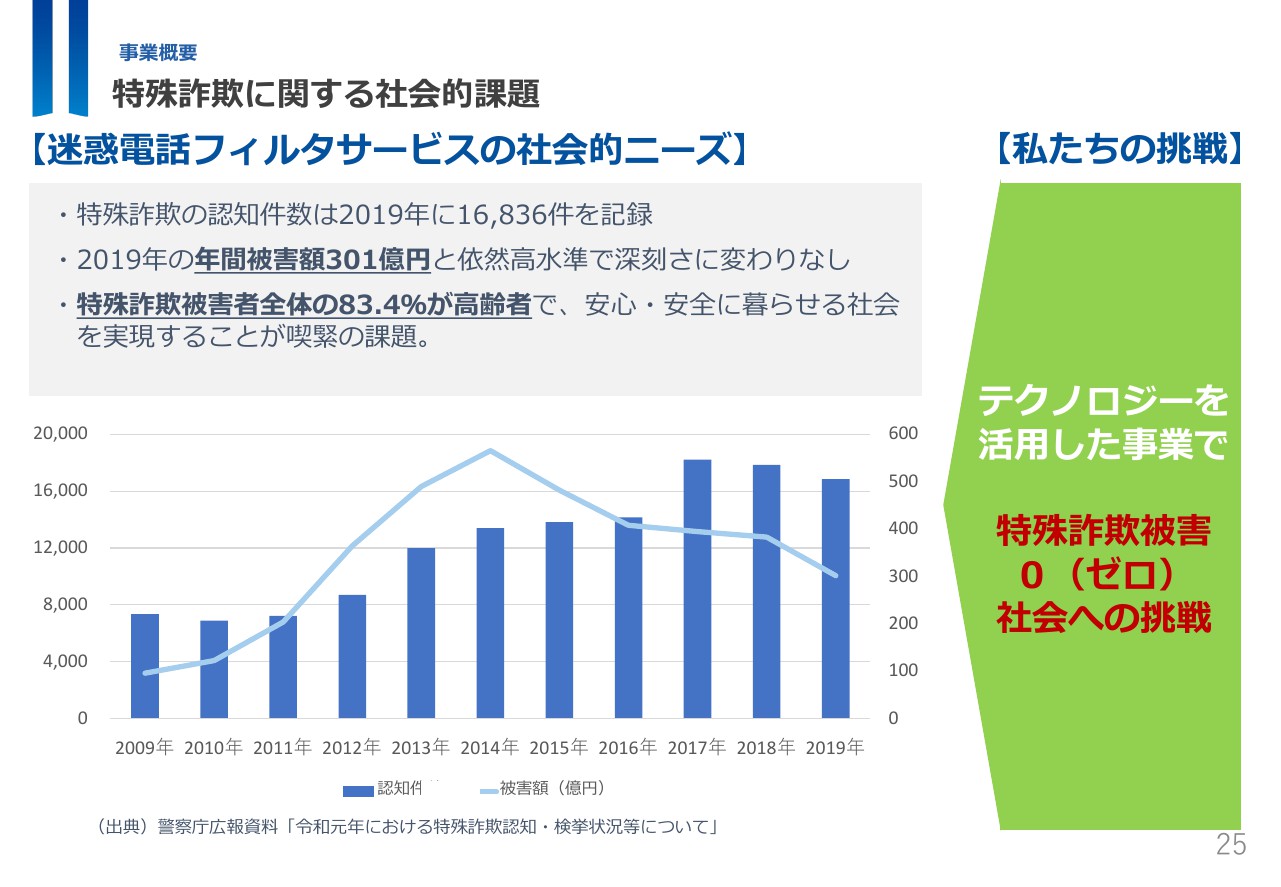

特殊詐欺に関する社会的課題

注力事業の迷惑情報フィルタ事業の目的は、社会問題となっている特殊詐欺被害を減らすことです。

企業理念でもお伝えしたとおり、当社は、大手企業が取り組まないような社会課題に対してテクノロジーで挑戦することを大切にしています。現役時代に蓄えた大切な資産を卑劣な手口を使って騙し取る詐欺犯罪に対して、当社はテクノロジーで挑戦します。

特殊詐欺の状況として、被害額および件数は2018年度にやや減少しましたが、依然高止まりしています。

1件あたりの額が少なくなっている傾向があり、被害にあわれた方の中には親族に言いづらいため警察に届けず泣き寝入りしているケースもあると想定されます。

認識されている件数だけで17,844件、被害額で約382億円、平均すると毎日1億円以上の被害が発生している状況です。

申告していないケースを含めれば実際にはさらに大きな被害が発生していることが想定されます。このような特殊詐欺被害については社会的な注目度も高く、有効な対策が望まれる状況にあります。

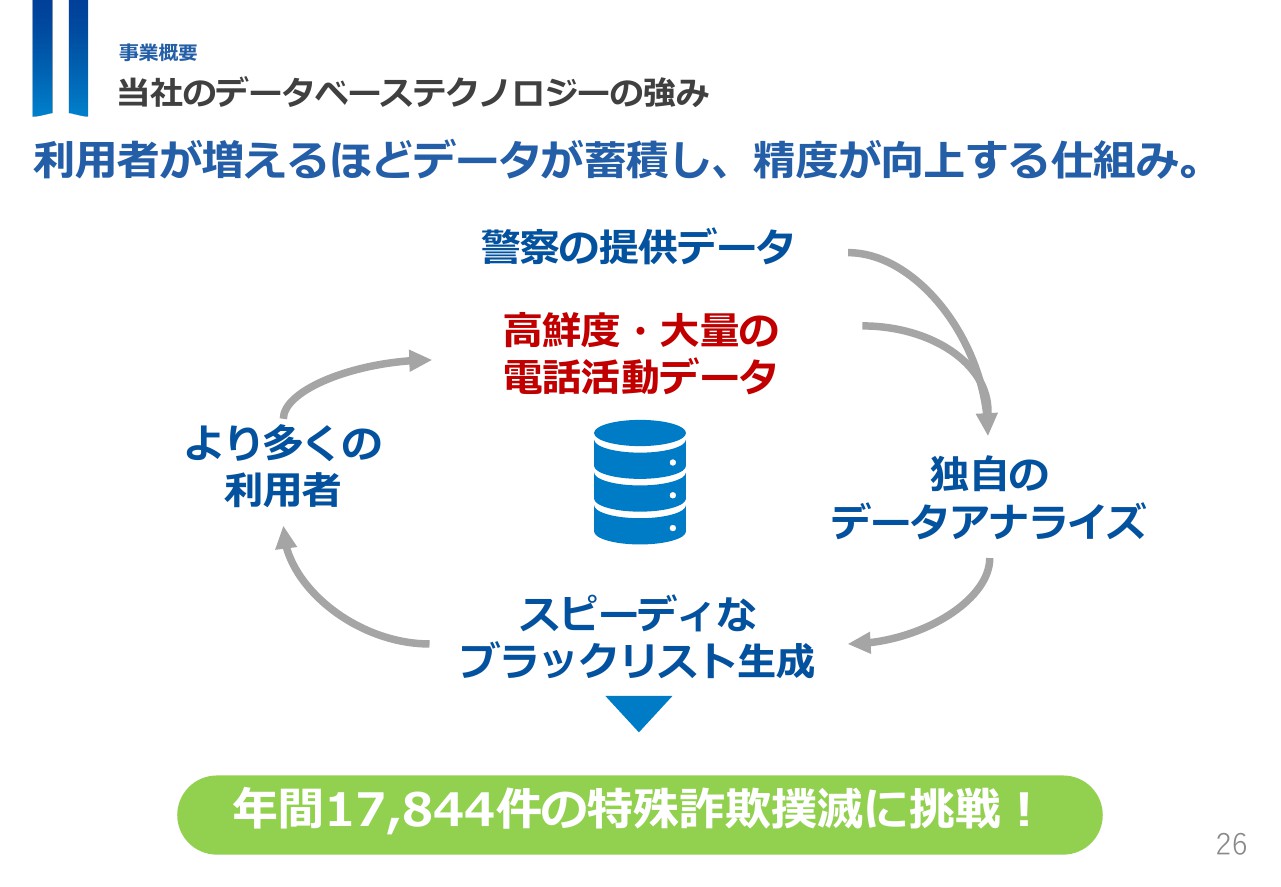

当社のデータベーステクノロジーの強み

当社はこの特殊詐欺に対してデータベーステクノロジーを活用し、特殊詐欺被害を防ぐサービスを提供しています。特殊詐欺の被害は電話が手段として使われます。

騙す手口は時代に合わせて、消費税還付金詐欺や自然災害の被害後の地域へ災害補助金等を騙る手法など様々ですが、電話が使われるという点については共通しています。

当社はここに注目し、危険な番号をブラックリスト化して、危険な番号から受電しない仕組みを提供しています。

特徴は、警察から犯罪に使われた番号の提供を日々受けていることです。ただし、警察からのデータは既に犯罪に使われた番号であり、犯罪には至らない合法的な高額商品セールスや悪質な営業電話などについては含まれていません。

当社のサービスは利用者からのフィードバック情報を元に危険度を判定するアルゴリズムを採用しており、利用者が増えれば増えるほどデータ精度が高まる仕組みとなっています。

迷惑情報フィルタ事業の参入障壁

迷惑情報フィルタ事業は、当社が業界ニッチトップであるという状況です。類似のサービスは存在しますが、競合と呼べる企業・サービスは現在のところ存在しません。

事業の参入障壁についてお話ししますと、次の3つの点から後発参入が難しい状況であると考えています。

1つは、独自のアルゴリズムに10件以上の特許を幅広く取得しており、簡単には真似できないこと。

2つ目は、仮に仕組みを構築することができても、危険番号を生成し、高い精度を保つためには、利用者数が多い程精度が高くなり有利になること。

類似サービスの中には、例えばネットの口コミ情報のみをデータソースとしているケースがあります。参考情報としては良いかもしれませんが、携帯キャリアや固定電話向けサービス事業者が採用するには信ぴょう性が低すぎます。

利用者から得られる統計情報を活用していることから、利用者が多いほどデータ精度が高まりやすくなるため、先行者である当社が有利な状況となります。既に月間利用者数は500万人を超えており、年間で180万人以上のペースで増加している状況です。このペースを上回る勢いで利用者を獲得することはなかなか難しいと考えます。

3つ目はデータのメンテナンス体制です。

電話番号は一度解約しますとその番号が別の新たな契約者にリサイクルされて割り当てられるため、メンテナンスをしっかりとしないと新規契約者がいきなりブラックリストになる可能性があり、携帯キャリア等へクレームが出てしまう恐れがあります。

当社は、独自のアルゴリズムと人による確認体制を組み合わせ、データ品質を保つ努力をしています。

これらの観点から、当社の事業は当面、新規参入のリスクに晒される可能性は低いと考えます。

モバイル向けフィルタサービス

サービス内容とそれぞれのビジネスモデルについてご説明します。

モバイル向けフィルタサービスについてご説明します。主にスマートフォンなど携帯電話に対して迷惑電話対策アプリを提供しています。アプリは、一度設定していただければバックグラウンドで常駐し、着電時にブラックリストと照合して危険番号かどうかを判定します。29ページ中央にあるように、危険番号から着信があった場合には警告を表示します。

また、危険番号だけでなく、公開されているお店や施設、企業等の電話番号についてもデータベース化しており、電話帳に登録されていない番号であっても当社のデータベースと照合し、自動的に誰から掛かってきたのかが分かる仕組みも提供しています。

例えば、予約したレストランやホテル、宅配ドライバーからの着電などが分かるので、安心して電話に出られるようになります。

そして、モバイル向けサービスのビジネスモデルにおいて最大の特徴は、大手3キャリアの基本のオプションパックに採用されていることです。オプションパックは月額数百円程度で、当社の提供するアプリを含め複数のアプリを利用できるサービスとなっています。

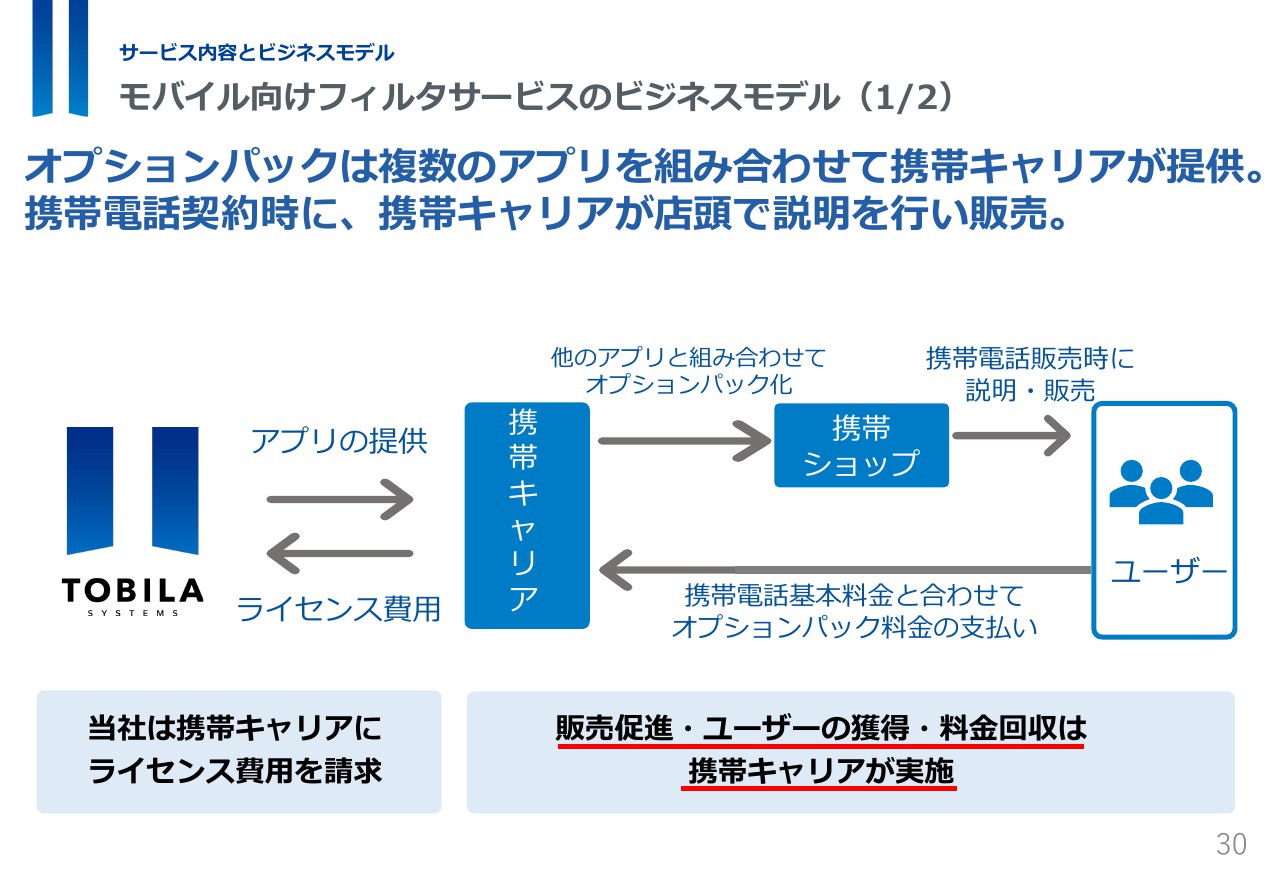

モバイル向けフィルタサービスのビジネスモデル(1/2)

次に、モバイル向けフィルタサービスのビジネスモデルについてご説明します。

当社は、携帯キャリアとアプリの使用ライセンス契約を結んでいます。ライセンス形態は様々ですが、それについては後ほどご説明します。

携帯キャリアは、当社のアプリだけでなく、ウイルス対策アプリや危険WiFi検知アプリなど、複数のアプリを組み合わせてパッケージ化し、オプションサービスの契約として販売しています。

携帯電話の販売時や契約変更時等に、携帯ショップの店頭においてこのオプションパックのご説明やご提案を行い、携帯キャリアが契約の獲得やユーザーの獲得を行っています。

当社は定められた契約形態に基づいて携帯キャリアに一括で請求を行っています。

アプリは各携帯キャリアの名称で展開されており、当社が直接的に販促コストをかけたり、ユーザー獲得、料金回収等を行う必要はありません。

このため、当社はアプリの開発、データメンテナンス等に集中でき、高い利益率を実現できるビジネスモデルとなっています。

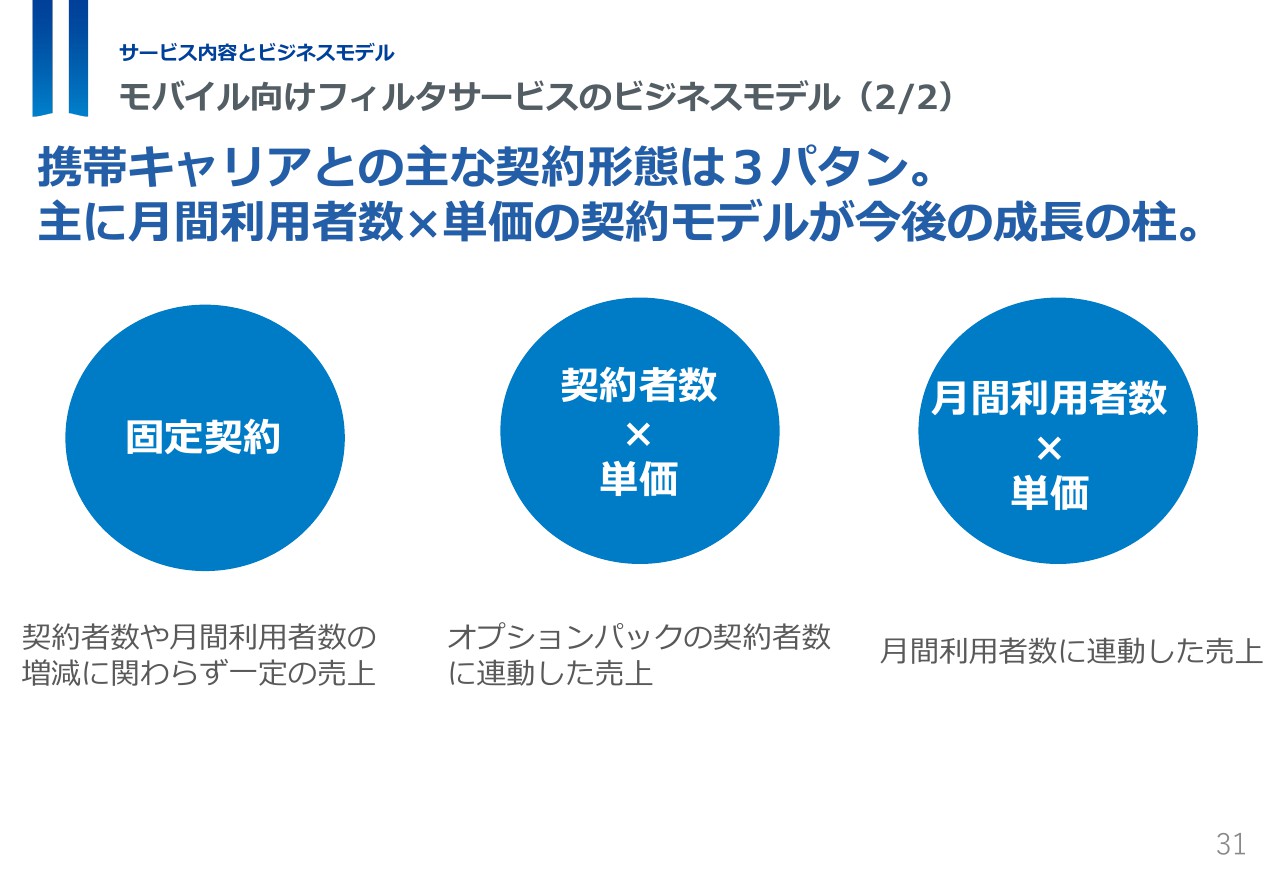

モバイル向けフィルタサービスのビジネスモデル(2/2)

では、ライセンス契約について、携帯キャリアとどのような契約形態になっているかご説明します。

守秘義務の関係がございますので、どのキャリア様とどの契約形態で締結しているのかについてはお答えできませんが、基本的には1:1の関係となっており、3つのうちのいずれかの契約形態を1社ごとに結んでいます。

1社が複数の契約形態を組み合わせて締結しているというようなことはありません。

まずは、固定契約です。契約者数や月間利用者数の増減に関わらず一定の金額で契約しています。そのため、この契約モデルにおいては原則売上の成長はありません。

当社としては、月間利用者数の増大に伴うサーバ等の運用コスト負担もありますので、今後、月間利用者数の増大を根拠に契約内容の見直しについてご相談を申し上げていきたいと考えています。

次に、契約者数×単価の契約モデルです。これは、オプションパックの契約者数に連動しています。実際に当社のアプリをご利用いただいていなくても、契約キャリア様がオプションパックの契約を獲得しますと、その月額料金の一部を当社にお支払いいただくモデルとなっています。

最後に、月間利用者数×単価のモデルです。実際にアプリをダウンロードいただき、アクティブユーザーとなった数に連動しています。

先ほどの契約者数×単価モデルはアプリをご利用いただかなくてもラインセス費用をご請求できるのに対して、月間利用者数×単価のモデルは使っていただいいる方のみライセンスしていますので、契約単価としてはこちらの方が高くなっています。

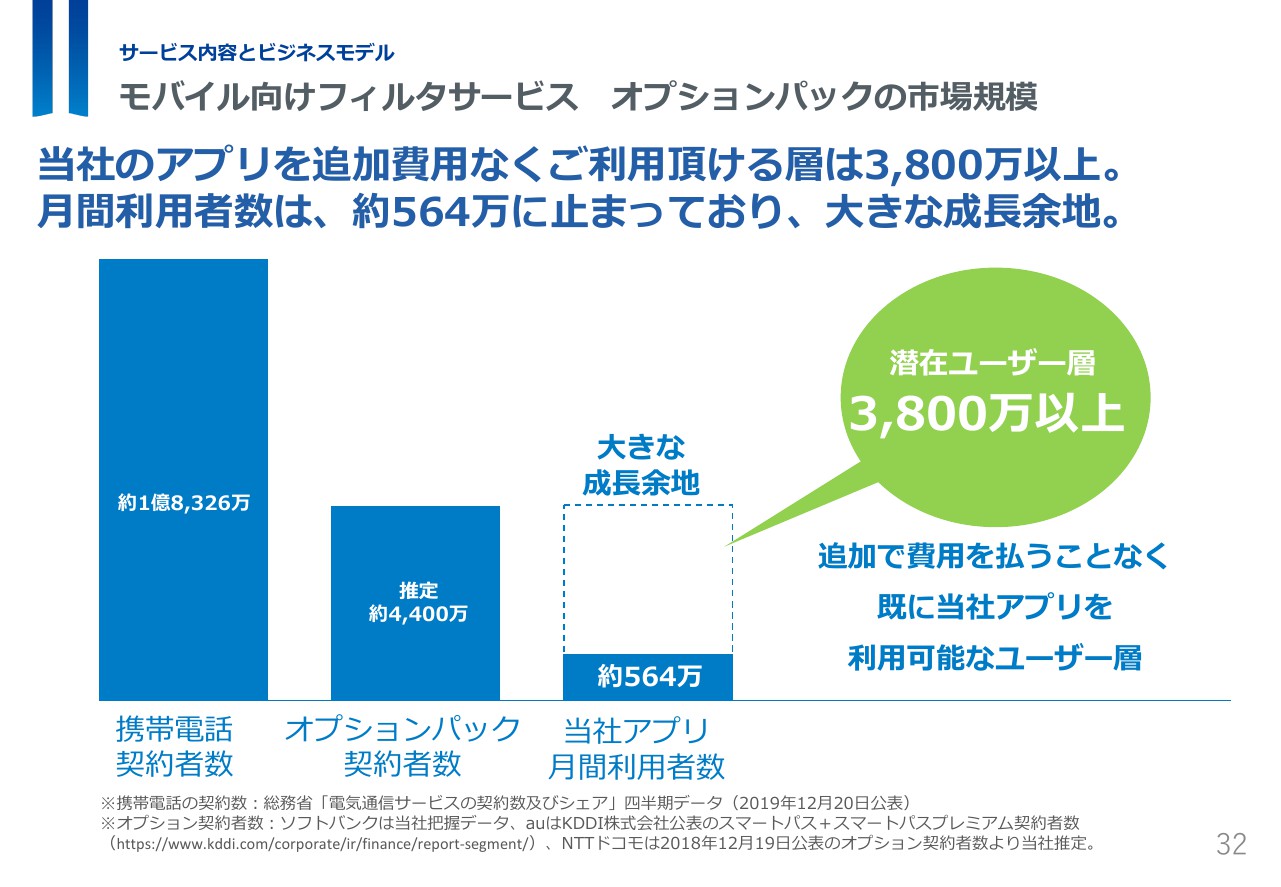

モバイル向けフィルタサービス オプションパックの市場規模

オプションパックの市場環境と成長可能性についてご説明します。

総務省の発表によれば、国内の携帯電話契約数は約1億7,964万契約となっています。この数は、いまだに年々緩やかに成長しています。

そして、当社のアプリが採用されているオプションパックの市場は、推定で約4400万契約存在しています。

内訳は、ドコモのあんしんセキュリティ、あんしんパックが約2000万契約、KDDIのスマートパスが約1,549万契約で、ドコモとKDDIの2社を足すと既に約3550万契約です。

ソフトバンクのiPhone基本パック、スマートフォン基本パックの契約者数は未公表ですが、3社の携帯電話契約者数のシェアから類推して、保守的に900万程度の契約者数が存在すると仮定すると、約4400万のオプションパック契約者数が存在しています。

そして、この約4400万人の方は、既に追加で費用を払うことなく当社のアプリをご利用可能な状態にあります。しかしながら、当社のモバイルアプリ月間利用者数は約338万程度にとどまっています。

残りの約4000万人以上の方には、ご利用いただけることをご認識されていないか、ダウンロードが面倒とお考えになられているかの理由によって、まだお使いいただけていません。

しかし、通信キャリアとの共同の取り組みにより、携帯販売時にプリインストールで当社アプリを提供する取り組みが始まったり、複数のアプリをダウンロードするのではなく1つのアプリをダウンロードすれば迷惑電話フィルタもウイルス対策も利用いただける統合アプリの提供を始めたりと、月間利用者数は昨年と比較してさらに獲得しやすい環境となり、今後の成長が期待できる状況となりました。

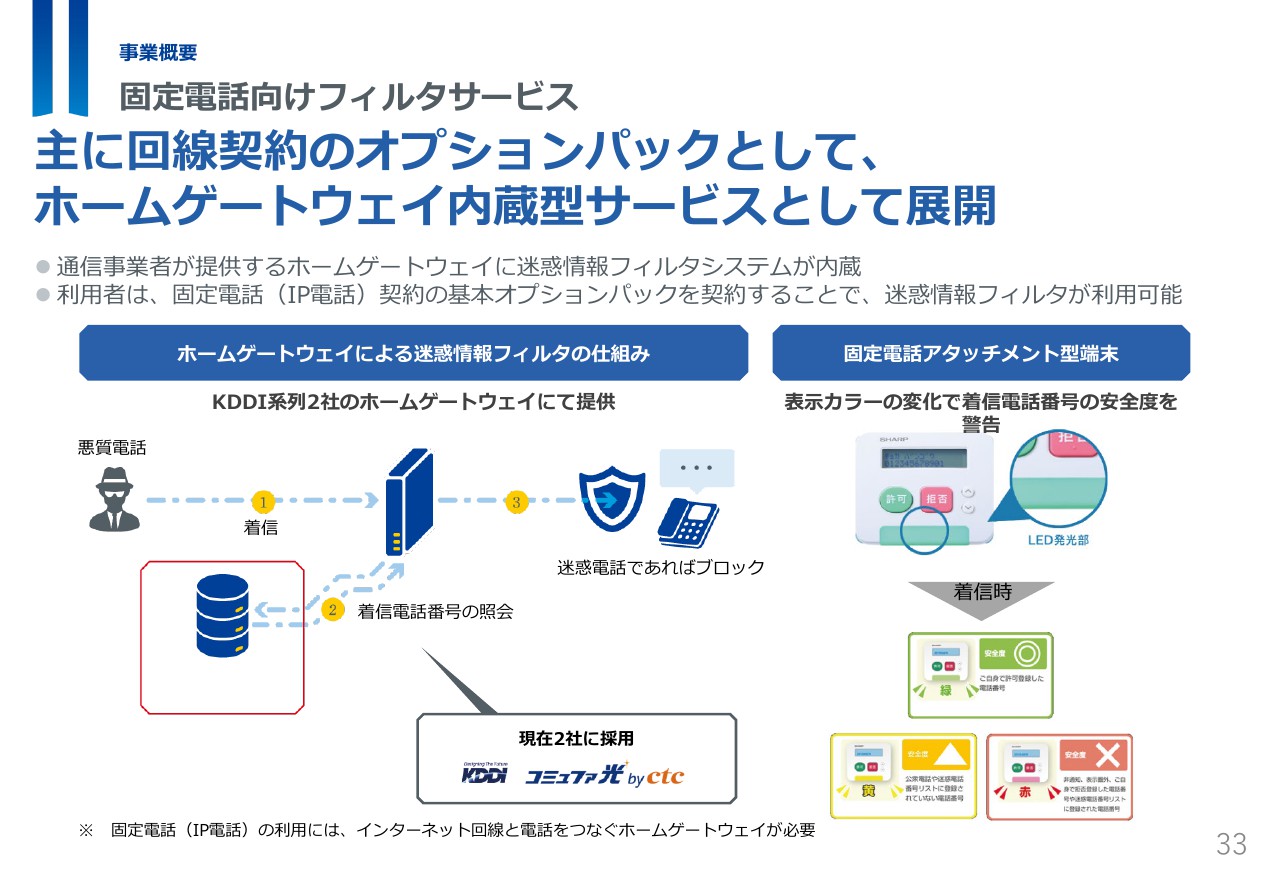

固定電話向けフィルタサービス

固定電話向けフィルタサービスのご説明です。もともとは33ページ右側にあるような電話機に取り付けるアタッチメント型の端末を販売していましたが、現在の販売モデルの主力はホームゲートウェイと呼ばれる33ページ左側のタイプとなっています。

自宅にインターネット回線を引き込む際に光回線とセットでひかり電話、つまりIP電話の契約もまとめることで全体の料金プランがお得になるという形で通信事業者が展開していますが、そのIP電話のオプションパックの一部として当社のフィルタサービスが含まれています。

自宅にインターネットを引き込む際に提供されるホームゲートウェイに当社のフィルタアプリが内蔵されており、ホームゲートウェイと電話を接続することで自動的に迷惑電話から守られる仕組みとなっています。

現在はau光のKDDI様と中部地区のコミュファ光サービスを提供している中部テレコミュニケーション様の2社にのみ採用いただいています。

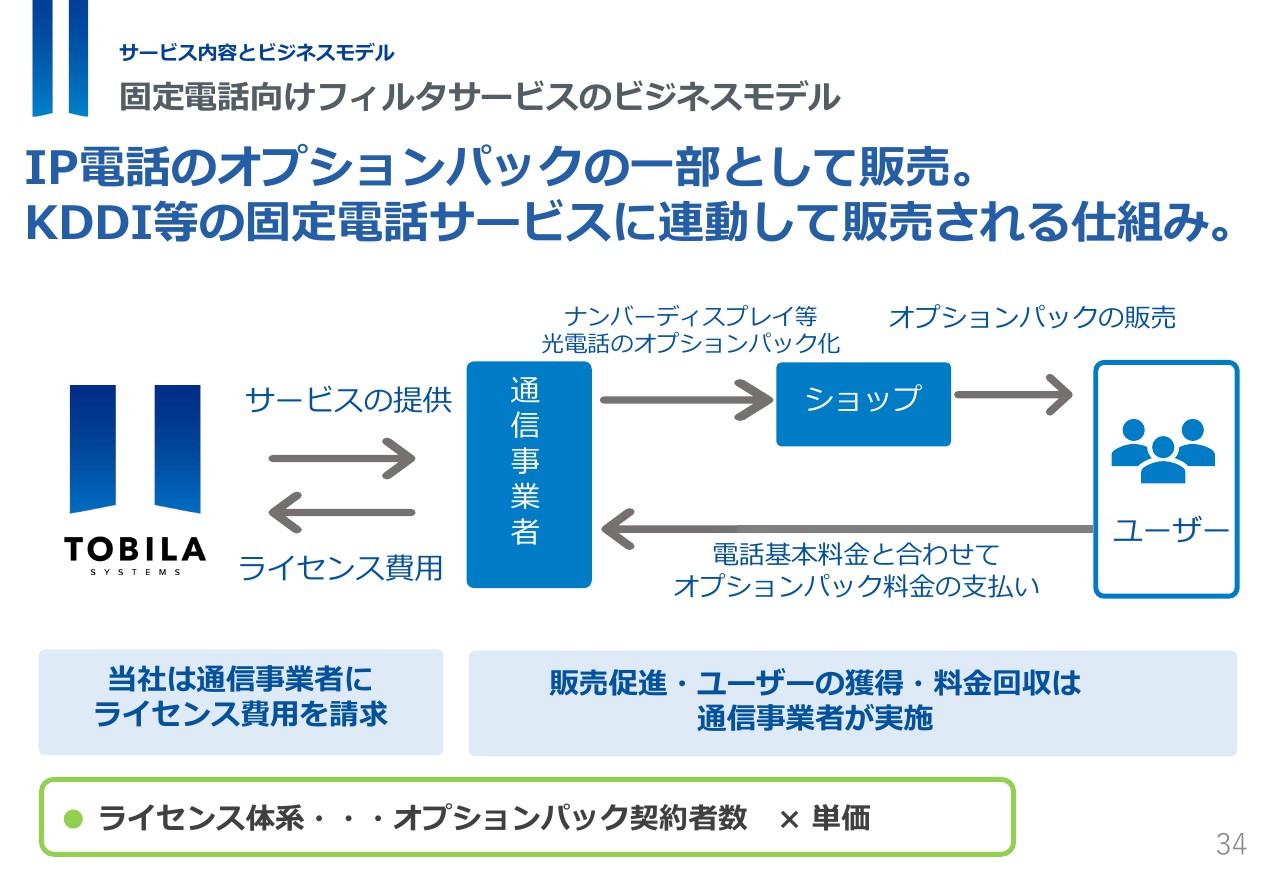

固定電話向けフィルタサービスのビジネスモデル

固定電話向けフィルタのビジネスモデルは、主な販売方法としてホームゲートウェイを想定していますので、ホームゲートウェイ型サービスについてのビジネスモデルとしてご説明します。

モバイル向けフィルタ同様にオプションパックに採用していただいているので、電話契約のオプションパックが契約されると、その一部を当社にお支払いいただく仕組みとなっています。

ただし、モバイル向けフィルタと異なる点としては、当社の迷惑電話フィルタアプリが内蔵されているホームゲートウェイをご自宅に接続していただく必要があり、従来からオプションパックをご契約されていた方については提供できません。 そのため、新たにオプションパックをご契約いただいた方から順次当社サービスをご提供できる状況となっており、モバイル向けと比較してユーザー獲得には時間が掛かる可能性があります。

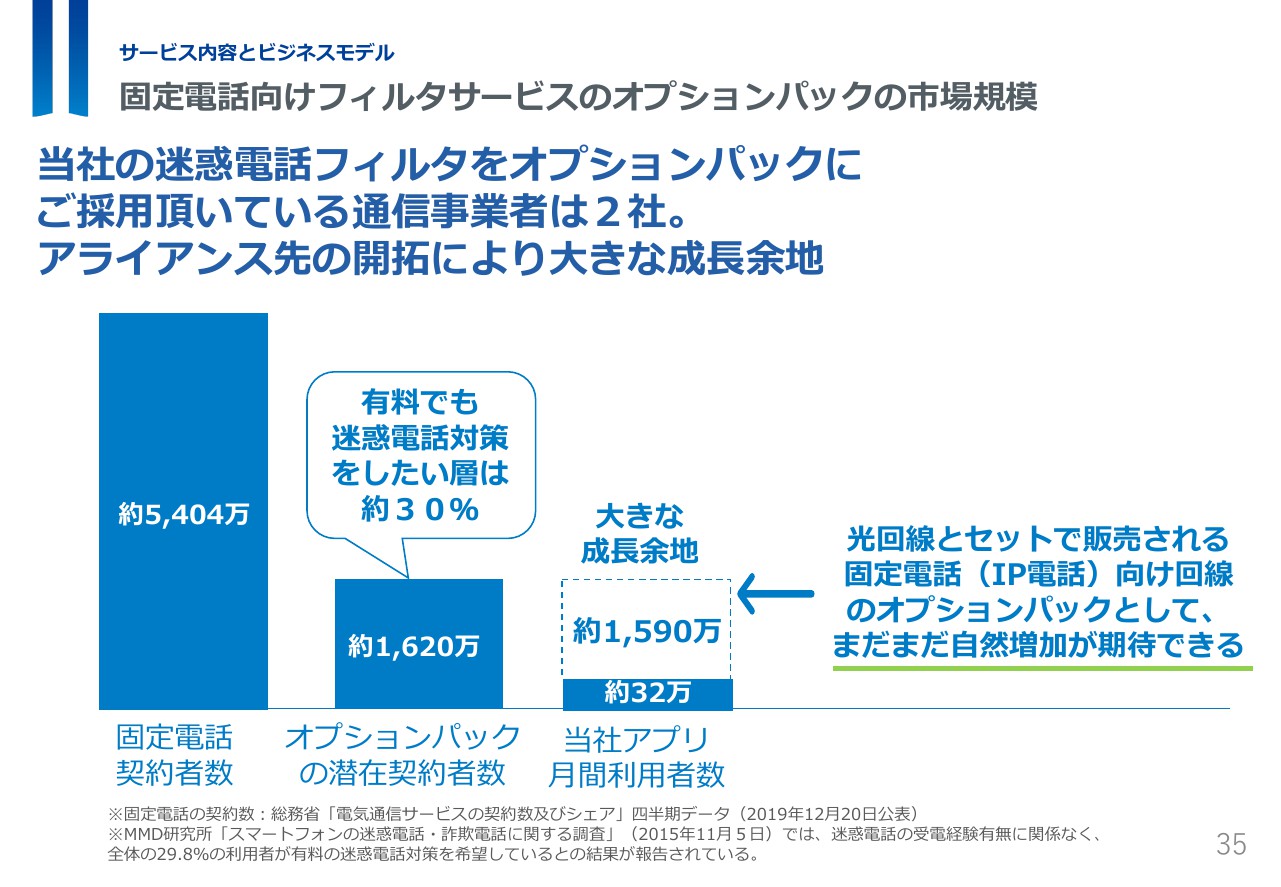

固定電話向けフィルタサービスのオプションパックの市場規模

固定電話向けフィルタの市場規模です。総務省の発表によれば、固定電話全体では約5421万契約存在しており、緩やかに減ってはいるものの、急激に減少するという傾向はありません。

そして、過去のマーケティング調査によれば、有料でも迷惑電話対策を実施したいとお考えの方が約30パーセント程度となっており、オプションパックの潜在市場としては約1620万契約存在すると推定しています。

特殊詐欺の被害は固定電話で多く発生しており、当社としては全ての電話に提供したいところですが、現実的なシェアの仮定として計算しています。

固定電話の月間利用者数は約31万人にとどまっており、その潜在市場は約1590万人となります。

すでにアライアンスパートナーとなっているKDDI様や中部テレコミュニケーション様の販売を通じて、今後も一定程度の自然増が期待できる経営環境にあります。さらに、NTT様をはじめ、固定電話サービスを提供されている各通信事業者様とのアライアンスが進めば、更に利用者の獲得を加速させることが可能です。

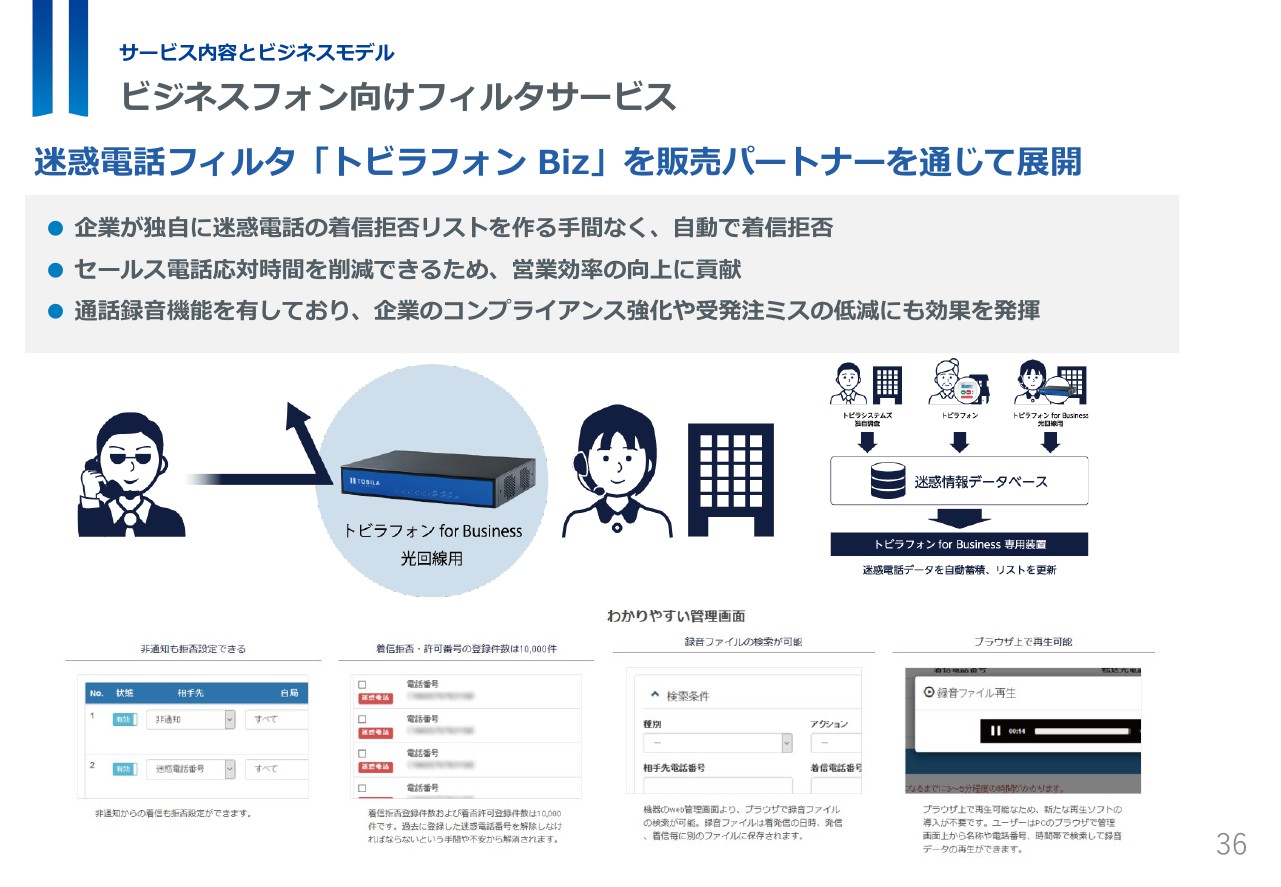

ビジネスフォン向けフィルタサービス

最後に、ビジネスフォン向けフィルタサービスです。ビジネスフォン向けフィルタは、企業に掛かってくる迷惑なセールス電話を遮断する機能を中心に、通話録音や通話履歴管理など、ビジネスフォンにおける便利な機能を搭載して販売しています。

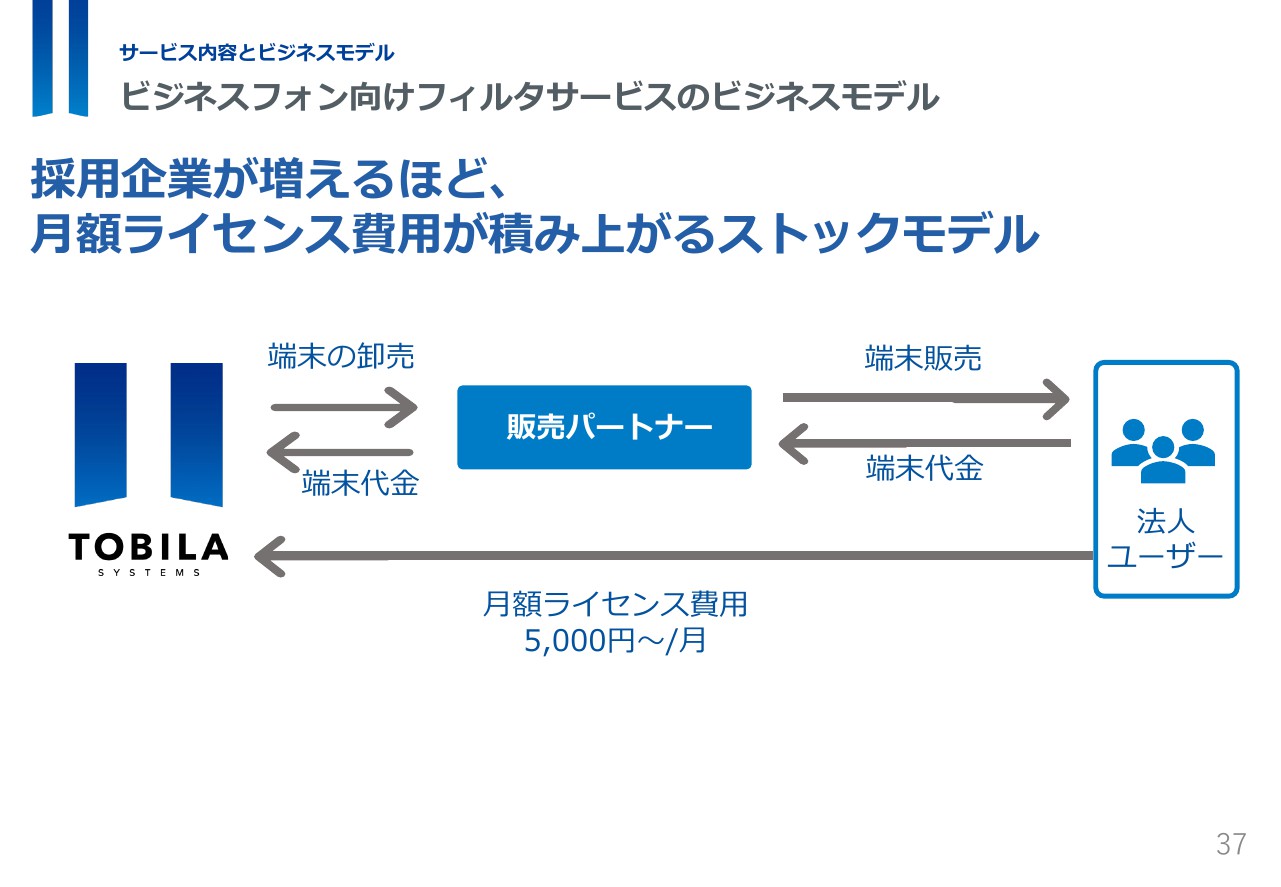

ビジネスフォン向けフィルタサービスのビジネスモデル

ビジネスフォン向けのビジネスモデルは、ハードウェア販売における初期費用と、サービス利用料としての月額費用の2つが特徴です。

ハードウェアの販売については、販売パートナー様へ卸売りしています。ハードウェアの利益率はあまり高く設定しておらず、できる限り価格競争力が出せるように価格設計しています。

当社の製品の市場における位置付けとしては、高額で高機能な製品と安くて機能性が乏しい製品の中間を狙っています。

月額費用についてはエンドユーザー様と当社の直接契約となっていますので、販売が伸びる程ストック収益として積みあがるビジネスモデルとなっています。

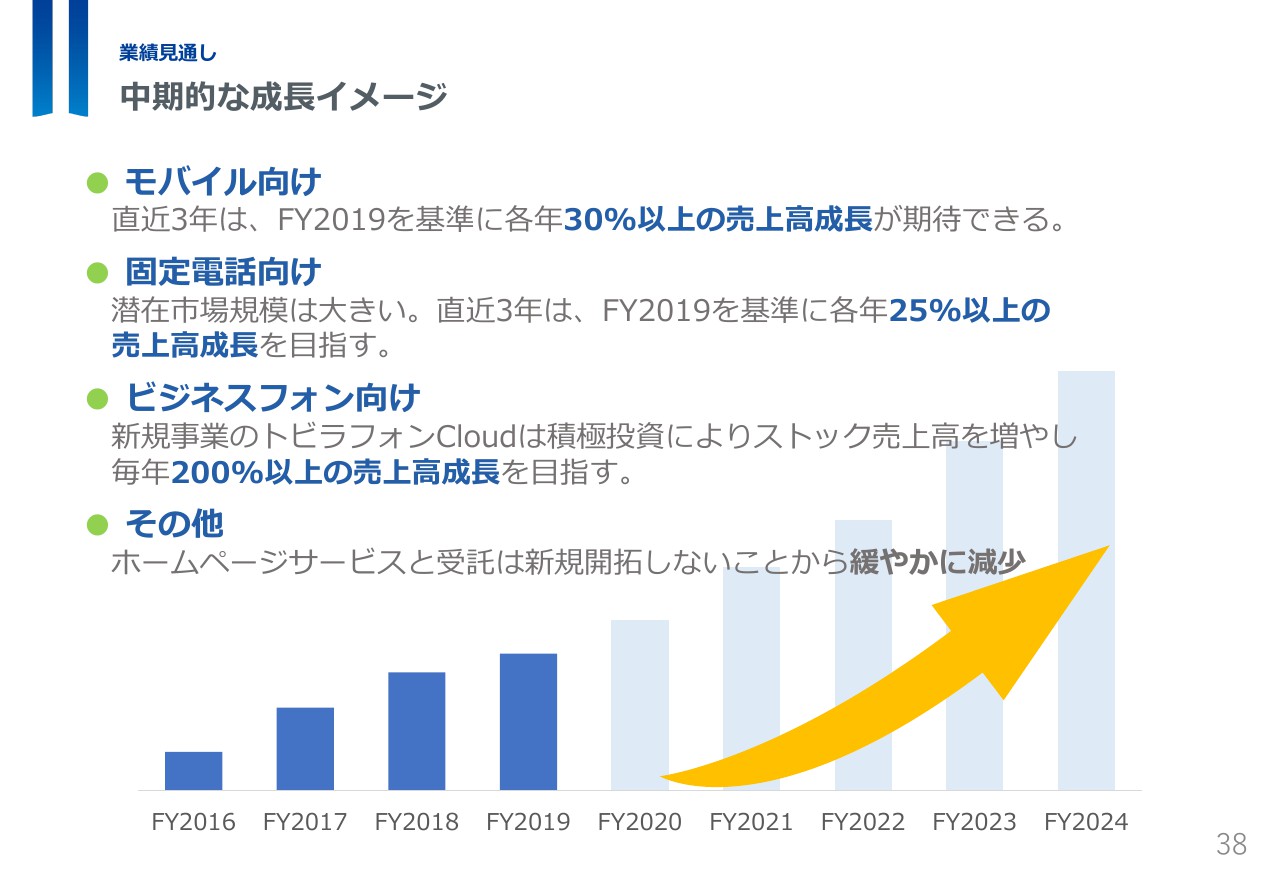

中期的な成長イメージ

中長期的な成長イメージのまとめです。

競合企業や競合サービスはなく、安定的な収益基盤の成長が見込める状況です。既存の携帯キャリア様や通信事業者様を通じた契約獲得やユーザー獲得により、安定的に業績が伸びる可能性は高い状況にあります。加えて、大きな潜在市場の開拓を積極的に進めることで、さらなる成長が可能です。

当社としては、安定成長で得られる利益の一部を研究開発や新製品への広告などの投資に回すことで、さらなる成長を目指していきます。

以上で、2020年10月期第1四半期の決算説明を終了させていただきます。ありがとうございました。