2019年12月11日に行われた、株式会社山口フィナンシャルグループ2020年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社山口フィナンシャルグループ代表取締役社長 吉村猛 氏

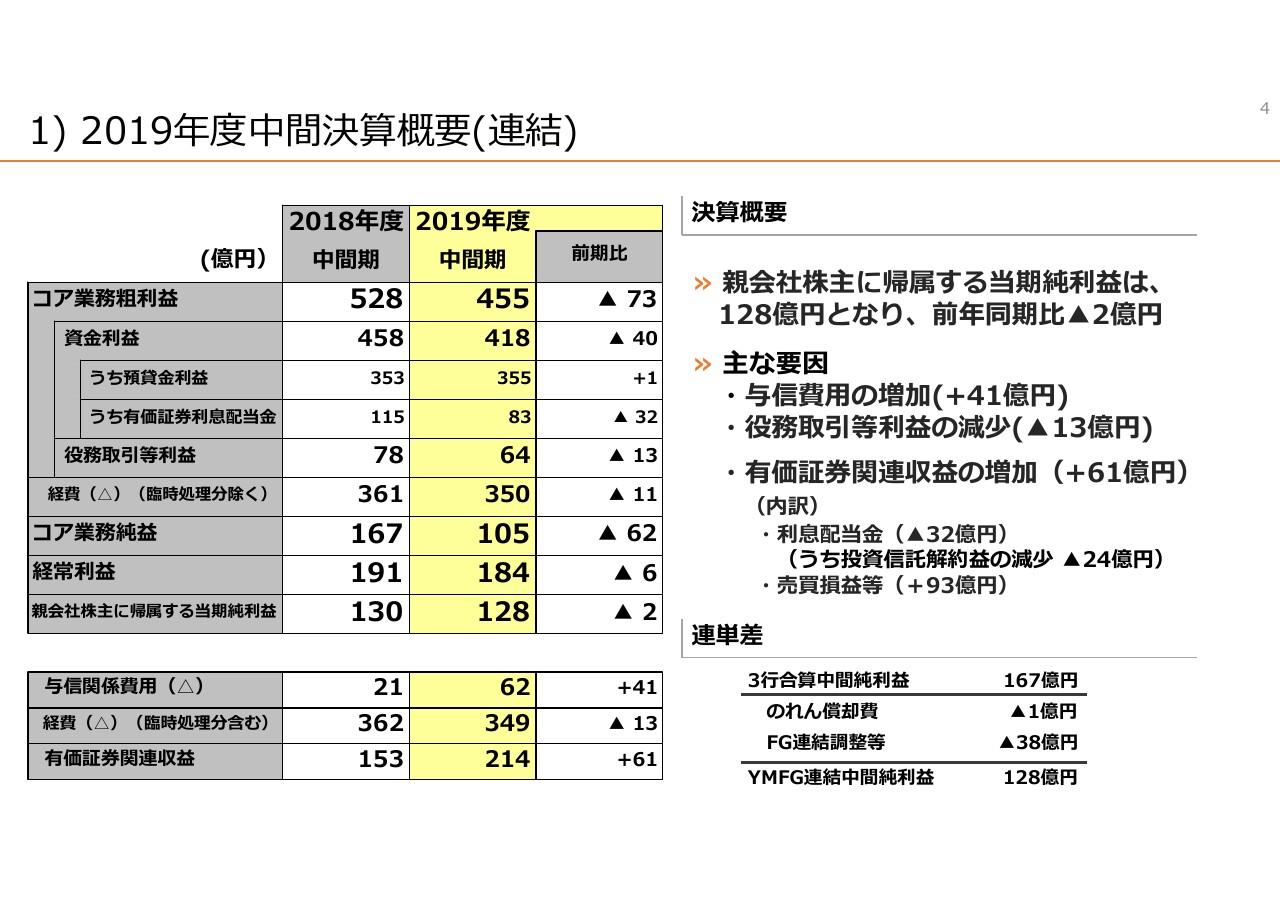

1)2019年度中間決算概要(連結)

吉村猛氏:山口フィナンシャルグループの吉村でございます。本日はお忙しい中、多数お集まりいただきまして、本当にありがとうございます。ただいまより、山口フィナンシャルグループの2019年9月期の決算の説明をさせていただきます。

悪戦苦闘の毎日でして、言い訳ばかりの説明会になるかもしれませんが、その中で、我々がどこに向かっていくのか、何をしようとしているのかを少しでもご理解いただければというつもりで、精一杯説明させていただきますので、どうぞよろしくお願い申し上げます。

まず、決算の全体像です。概略を申し上げますと、経常利益は前年同期比でマイナス6億円、当期純利益は前年同期比でマイナス2億円です。一目見ていただければ、本業利益をあまり上手くコントロールできず、やはりマーケットに頼ったということがおわかりいただけるような決算です。

それでも、減収減益というものに対して、行員全体と社員全員の意識が下向きにならないように、チームプレイでなんとか収益を上げていこうとしています。

それなりに活躍した部門もあれば、まったくふるわなかった部門もありますが、最後にはなんとか前年を超える当期純利益を達成したい、予算を達成したいという思いで取り組んでいます。

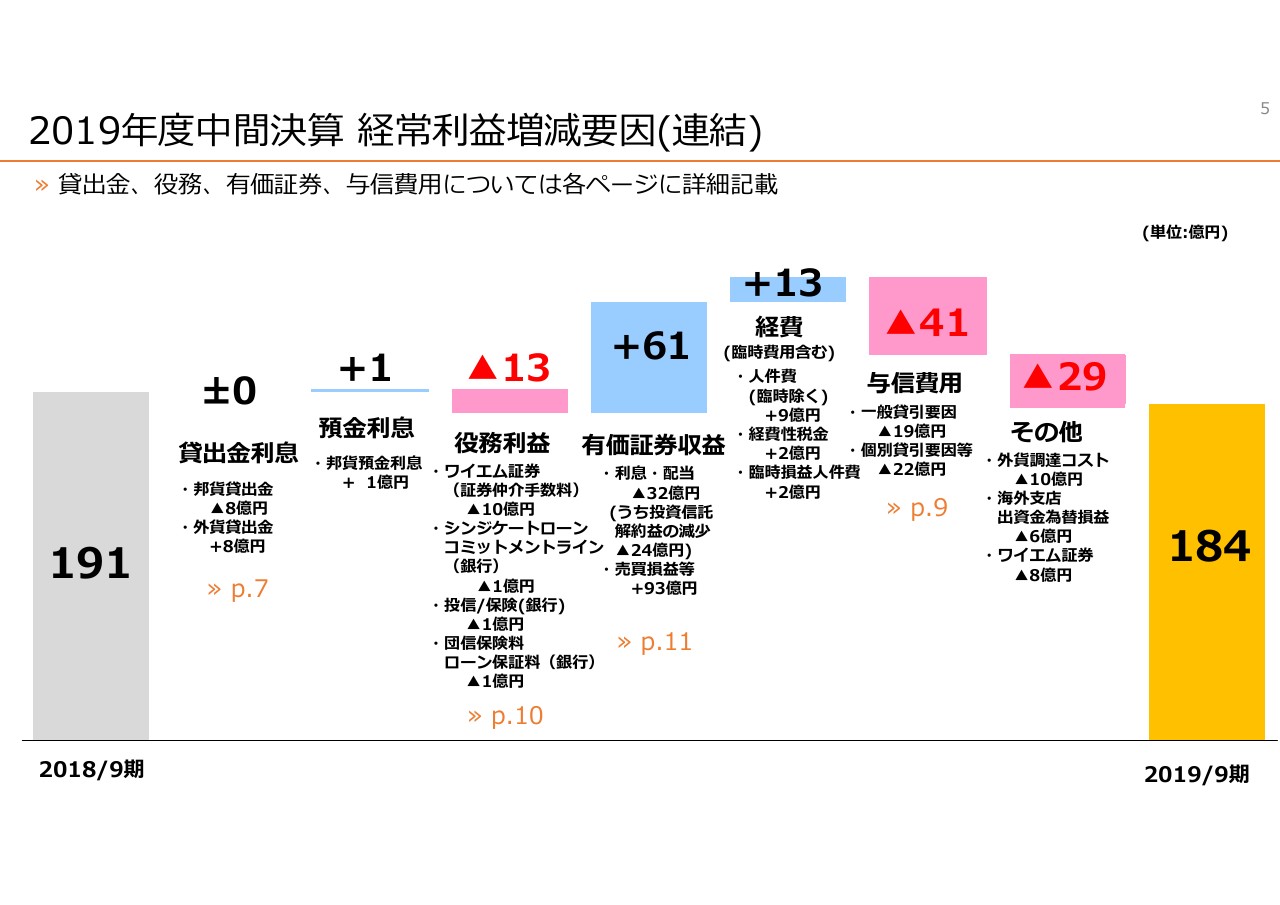

2019年度中間決算 経常利益増減要因(連結)

貸出金については、外貨が貢献してくれましたので、貸出金利息は横ばいです。ただ、前年と比べると、役務収益が突出して悪くなっています。証券子会社のワイエム証券が少し足を引っ張ったかなと思います。

有価証券については、政策投資の持ち合い解消も含めて出せるだけ出したというのが実情です。経費については、働き方改革という名目のもとで、いわゆる残業代の削減を軸に、人件費を落としました。

今期はとくに、今後課題になるであろう与信費用の増加が大きかったです。地元で少し大口(が出ました。それと同時に、やはり少しずつ件数も増えているという状態です。数字としては前年同期比で41億円費用が増えましたが、件数もじわじわ増えてきているというのが、現在の地方の経済状況かなと思っています。

ここに対して、いまからどのように対処していくかというのが、今後、収益を上げていくために非常に重要なポイントになってくるかなと考えています。

その他については、貸出金はプラスになっていますが、調達コストが上がりましたので、ここでほぼ相殺ということになります。ここにあるワイエム証券は、実際のワイエム証券の取引の部分です。役務収益に含まれるワイエム証券の仲介手数料が落ちたということに加え、ワイエム証券自体で損を出しているため、前年比ではあわせて18億円ほどマイナスとなりました。やはり証券子会社にもう少し頑張ってもらわなければという決算でした。

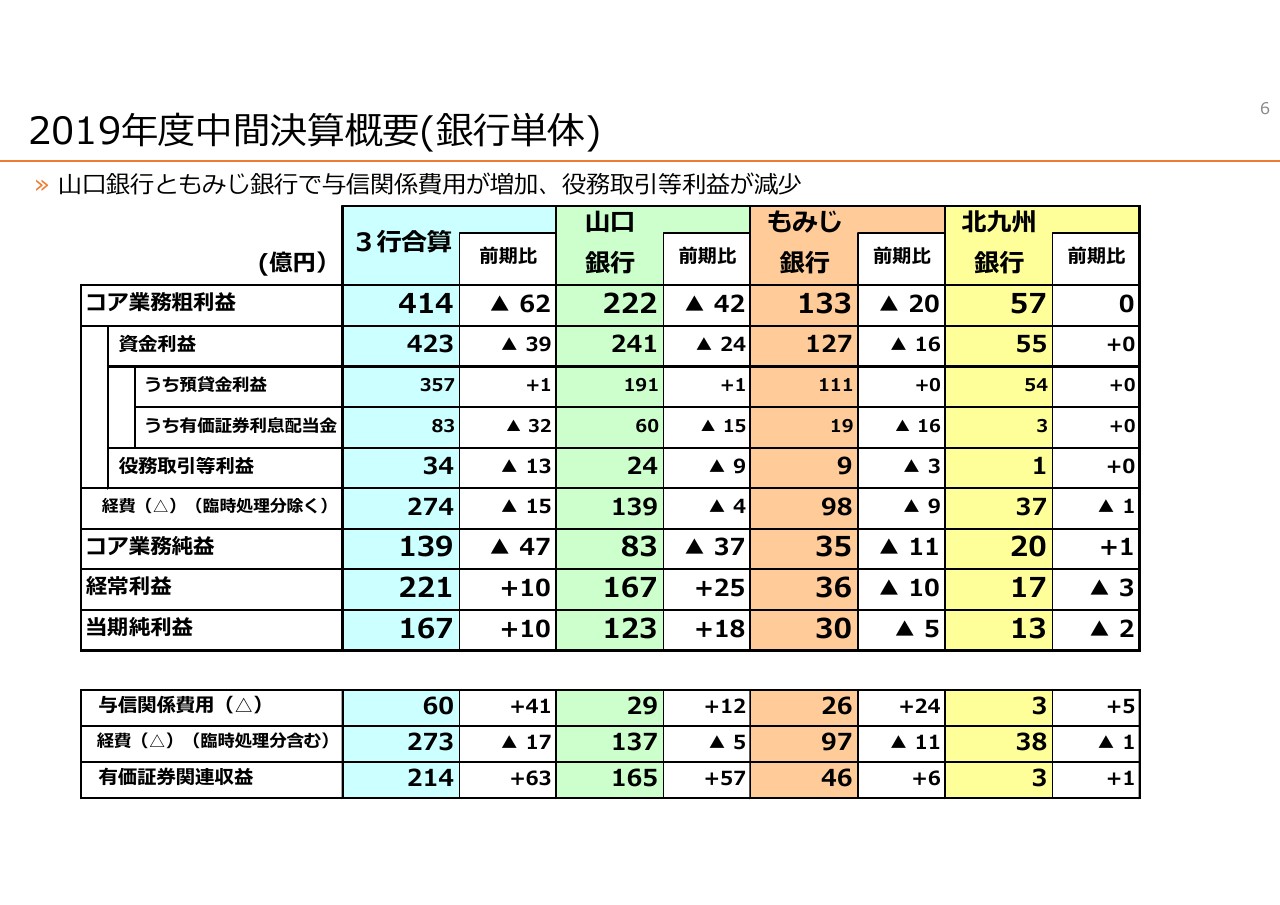

2019年度中間決算概要(銀行単体)

3銀行については、みんな似たようなところです。本来であれば、もう少し本業で増えなければならないところが伸び悩みました。役務利益についても、ワイエム証券(が主因で悪化した)とは言いながら、やはり銀行全体としてもその手数料に頼っていた現実がはっきりしました。

山口銀行では、有価証券でかなりプラスを出しましたが、実態としては、いわゆる銀行業としては基本的には構造が何も変えられていないということで、本当に経営者として忸怩たるものあるのですが……なかなか転換ができないという現在の実態がこの上期も続いてしまったという状態です。

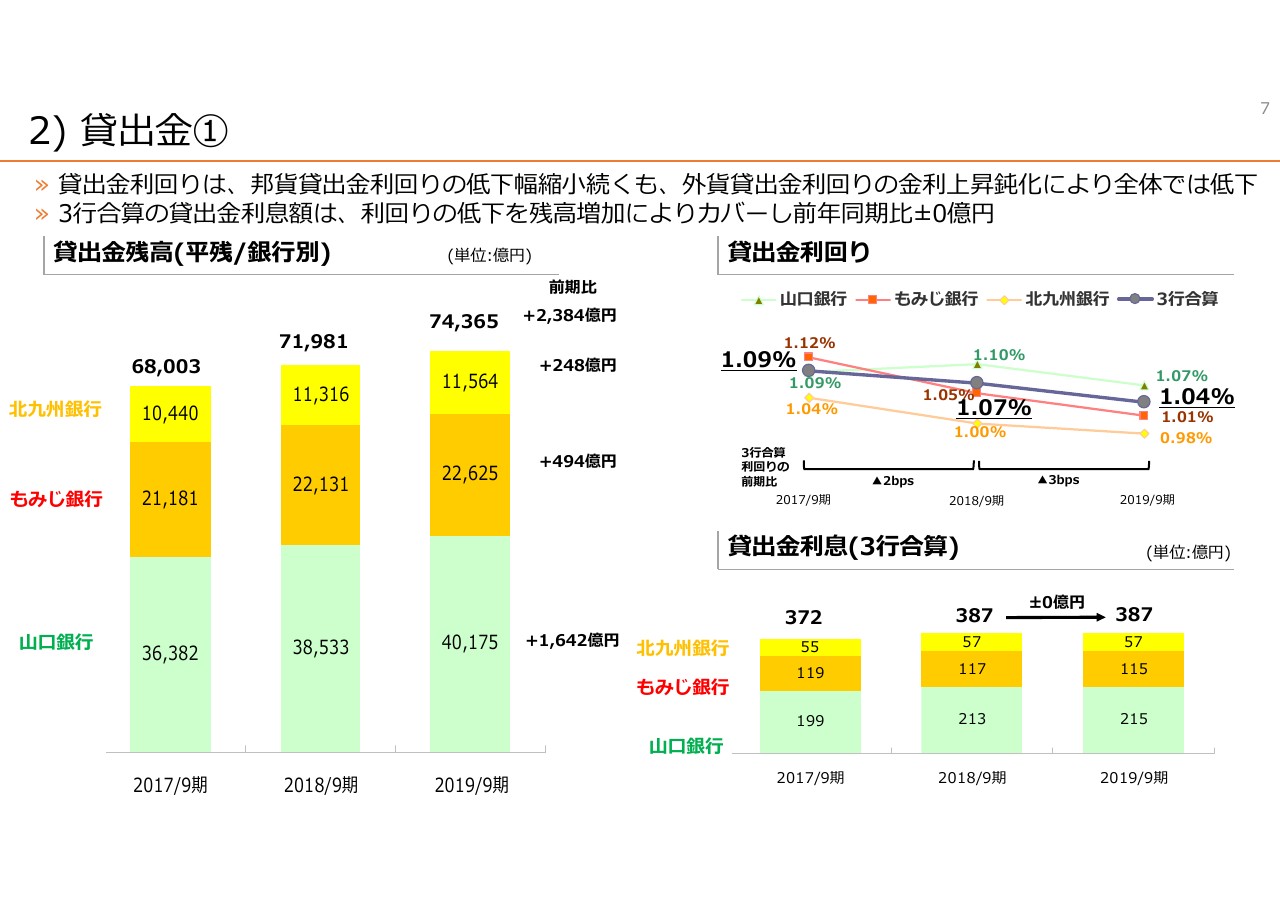

2)貸出金①

貸出金はそれなりに伸びています。前年同期比で2000億円強増加しており、内訳としては山口銀行が約1600億円、もみじ銀行が約500億円ほど伸びています。

マーケットがなく、小さい山口銀行の方がもみじ銀行より伸ばしているのはなぜかというのは、すでにご案内のとおりですが、問題はこのマーケットがあるもみじ銀行が、広島や北九州で、若干貸し出しの伸びがよくないというのが我々のグループとしては大きな課題だと思っています。

もみじ銀行は中小企業融資を軸とした銀行ですが、そこがどうも競り負けているような感じがしていて、ここがどのような回復を見せてくれるのかということが、貸出金については非常に重要なところになるのかと思います。

金利の落ち込みも相変わらず……私はいつも「止まる」と申し上げているのですが、相も変わらず止まらず、やはり(さらに)落ちるのかという状態が続いています。スプレッド自体は落ちていないのですが、貸金の構造が変わっていますので、その構造の変化によって利回りが落ちているということです。それがわかるのが次ページです。

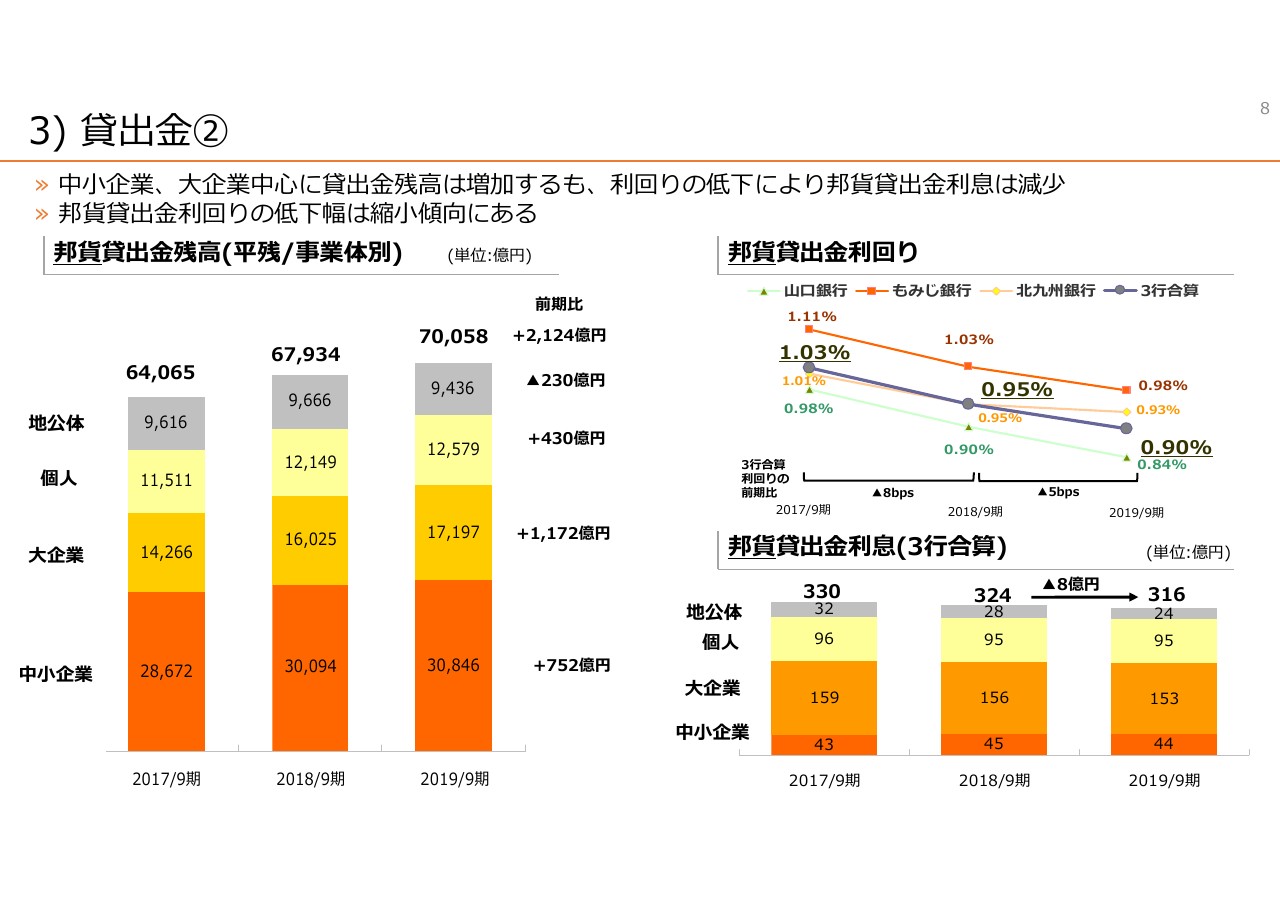

3)貸出金②

こちら(のスライドのグラフ)は、邦貨だけで見ているものですが、大企業の伸びが圧倒的に大きくなっています。これは、基本的には山口銀行が東京で取っているというのが現実的なところで、金利としては0.3パーセントほどが入ってきます。いずれにしても既存の貸金よりは低いレートで入ってきますので、どうしても金利が下がるという状況になっています。

問題は、中小企業の融資が(前年同期比で)700億円程度(の増加)ということで、伸びているとは言えないかと思います。ただ、地公体が(前年同期比で)少し落ちていて、もっとも金利が低い地公体が落ちていること自体はプラスには働いているものの、中小企業や個人の伸びをどうるすかというのが課題だろうと思っています。

4)与信費用・不良債権

貸出金のリターンが小さくなっている上に、積みも大きくなっています。ただ、積みと言っても、今回は大口の毀損による積みですので、実態的には先取りして積んでいるというわけではありません。今後、構造的にどう改善していくかということについても考えなければなりませんが、少なくとも今回は大口の毀損によるものです。

私も新聞紙上で発表していますが、この大口の毀損というのも、長期の粉飾決算によるものです。前回も山口銀行が長期の粉飾の影響を受けていますので、どうしても信用、リスクを見る目が……以前のとおりに格付けをしてしまうなど習い性になっていないか、格付けを作業化しているといったことになっていないか、もう一度見直します。

改善するために「事業性評価をしてもう1回企業を見てこよう」というスタンスで、事業性評価を広めているのですが……それがまだ徹底されておらず、粉飾決算の影響を受けたという話は少し考えにくいところではあります。

実態としては、「長年よいお取引が出来ているから、問題はないだろう」という、心の隙のようなところがあったのかと思います。とは言え、実際に毀損ということになってしまいますので、今後そこをどう締めていくかが大事だろうと思っています。

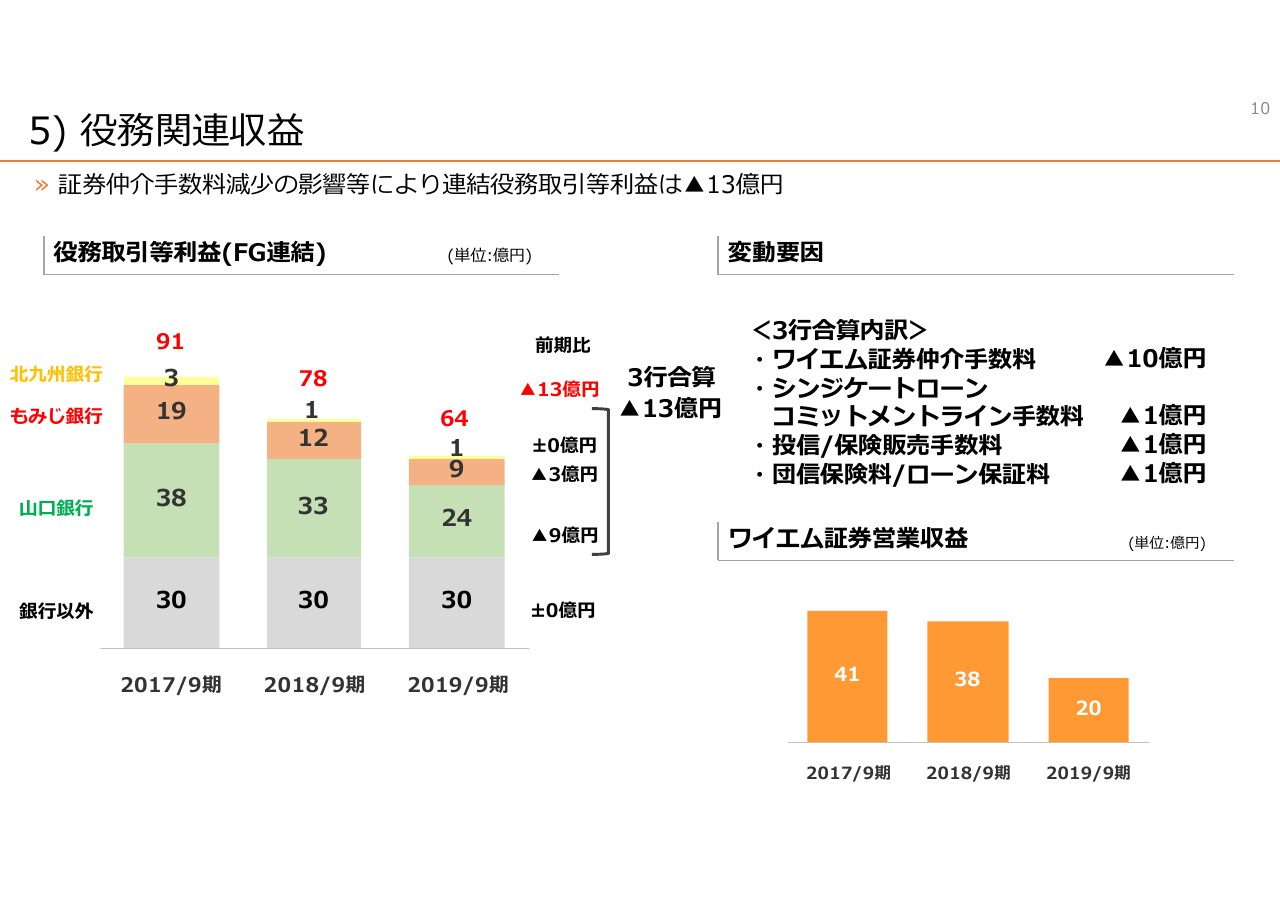

5)役務関連収益

もう1つの私どもの弱点である役務取引についてです。ずっとライフプランニングということを言い続けてきて、ライフプランニングが収益化できるか、マネタイズできるかというのが、YMFGの生命線のようなところがありますが……その速度と、現状の稼ぎというものが、まだ少しぎくしゃくしているところがございまして、なかなか(収益が)上がりません。

ワイエム証券については、足元で稼いでほしいと言うのが我々の思いですが、FDの浸透以来、少し動きが悪くなっています。FDを意識するのは当然のことですが、ワイエム証券のいままでのビジネスモデルを考えると、FD導入について、まだ十分に浸透しきれていないというか、逆に十分に浸透しすぎているというか……当然、FDは守っていかなければなりませんが、それによって、現在、ワイエム証券のビジネスモデルがすべて破壊されたような状態になっています。

当然、お客様のニーズにお応えしながら証券を売っていくというビジネスモデルをとっていますが、ワイエム証券自体、(設立から)10年以上経っています。銀証連携で、銀行からの送客をメインとした証券ビジネスを運営していますが、10年経つとそのモデルが制度疲労を起こしているのかなという状態になっています。FDも当然あるのですが、銀行から証券に送客していくというこのモデルが、そろそろ限界にきているというような感じをもっています。

そういう意味も込めて、信用リスクをいかに抑えるかということと、ワイエム証券を含めた役務取引をどうするかというのが課題です。

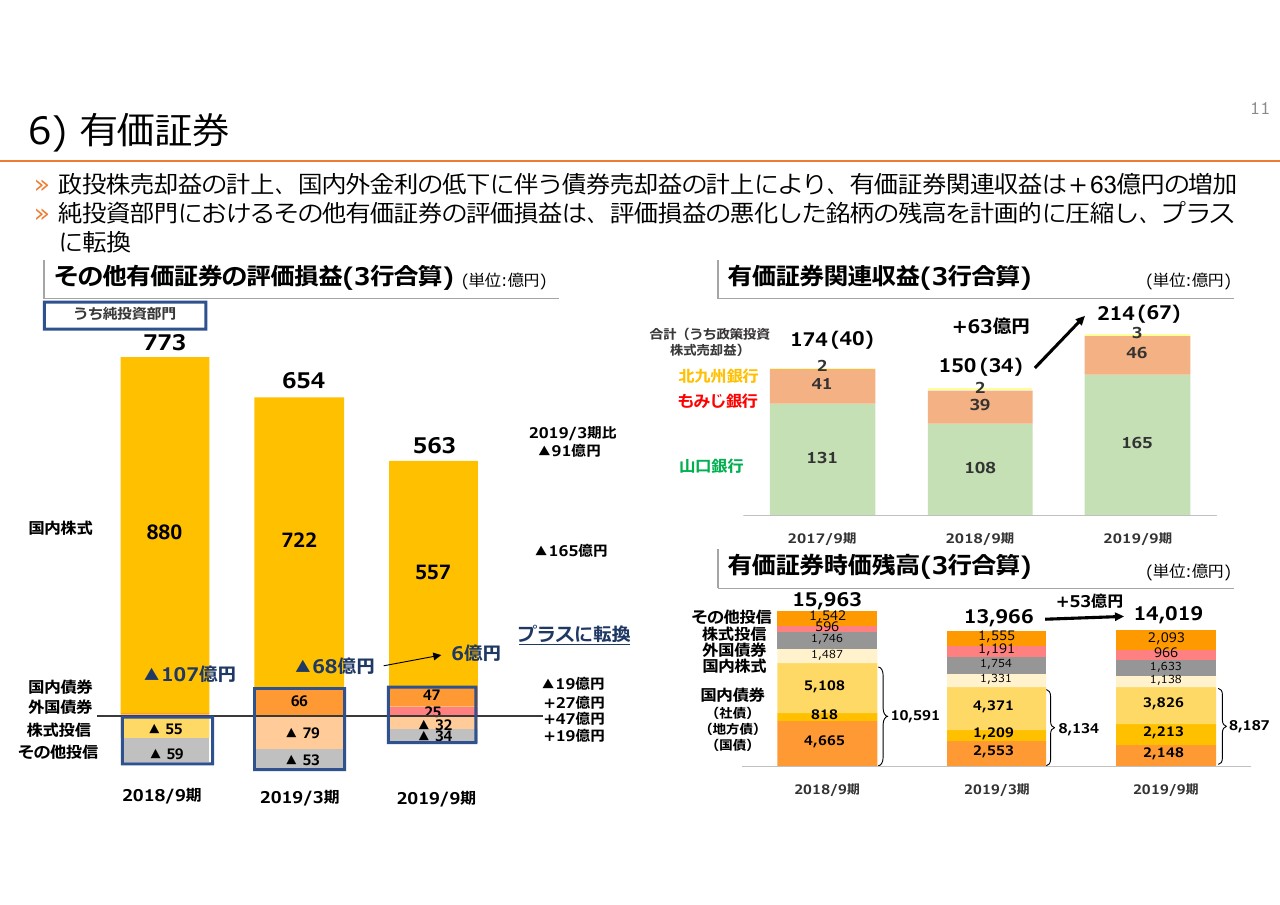

6)有価証券

有価証券です。評価損についてはプラス転換をしながら、できるだけ収益を確保して、持ち合いの解消などを活用しながらやってほしいということで、相当無理をした収益構造にはなっていますが、このあたりはまだ(収益を)出せていたということになるかと思います。

ただ、市場まわりについては、日々の稼ぎも一生懸命稼いでくれていますので、しばらくはここを信頼していくということになろうかと思いますが……マーケット環境、あるいはすでに持っている玉の環境からすると、ここに頼れるのはい一体いつまでなのかというのは、もはや時限爆弾のようなもので、タイムリミットが近付いてきています。それまでに、どのように本業を立て直すか、あるいは新規事業をどう立ち上げるかということは、時間との闘いのようなところだと思っています。

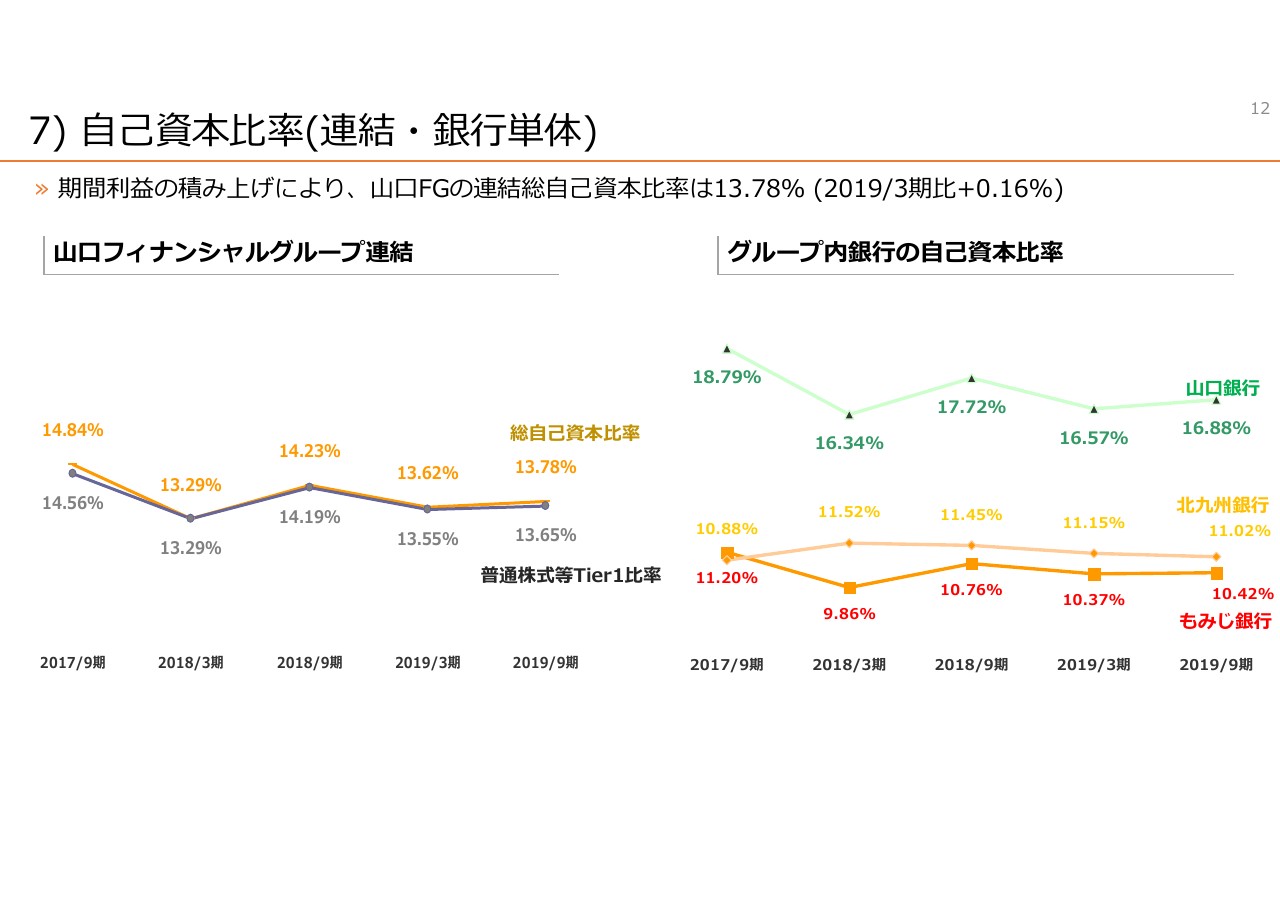

7)自己資本比率(連結・銀行単体)

自己資本比率については、13パーセントを超えています。また、一時期は減りましたが、今回は若干増えたということで、健全性を示す上では非常によい数値だと思っています。13パーセント以上のパーセンテージが要るのか、とくに山口銀行の16パーセントが本当に要るのかということについては、いつも議論をしているところです。

ただ、この使い道については、いろいろな選択肢があろうかと思っていますが、ここしばらくは、事業の成長のために使うチャンスがあるのではないかなと思っています。ある程度のスケジュール感、時間軸を持ちながら、このパーセンテージをどうするかというのを決めていきたいなと思っています。

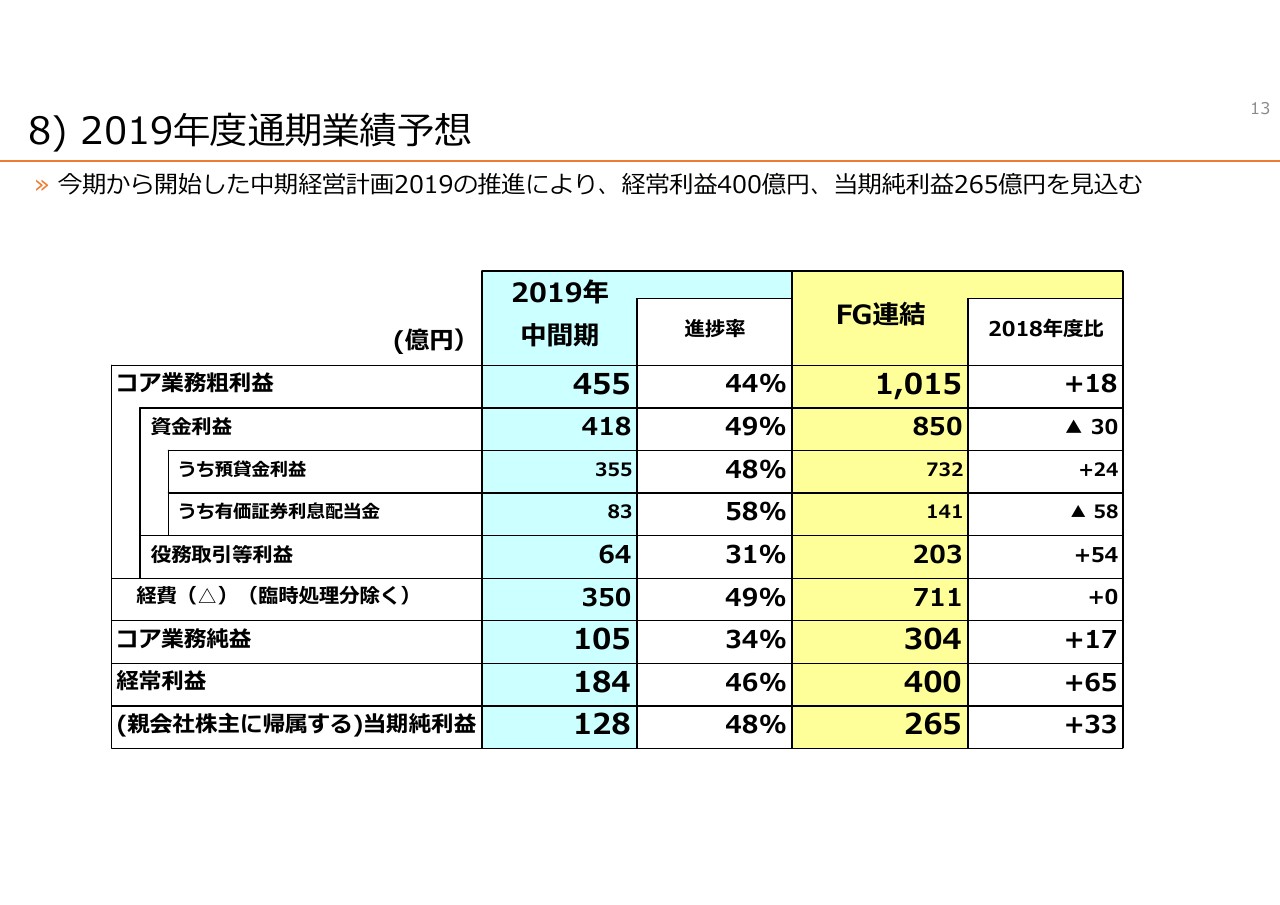

8)2019年度通期業績予想

通期予想については、今回は変えていません。信用コストを抑えて、役務収益を上げることで達成するという目標で進めています。

以上が今期の説明です。「毎年同じ説明をしている」とお叱りを受けるかもしれませんが、取り組んでいること自体、時間軸が手前の収益と中長期の収益で少し違っている中で、どう上手く修正していくかというのが、経営として非常に悩ましいところです。

いまの環境を踏まえて、正しい売り方で、どのようにこの下期、あるいは来期、中期経営計画に向けてがんばっていくかということを、粛々と進めていこうと思っています。

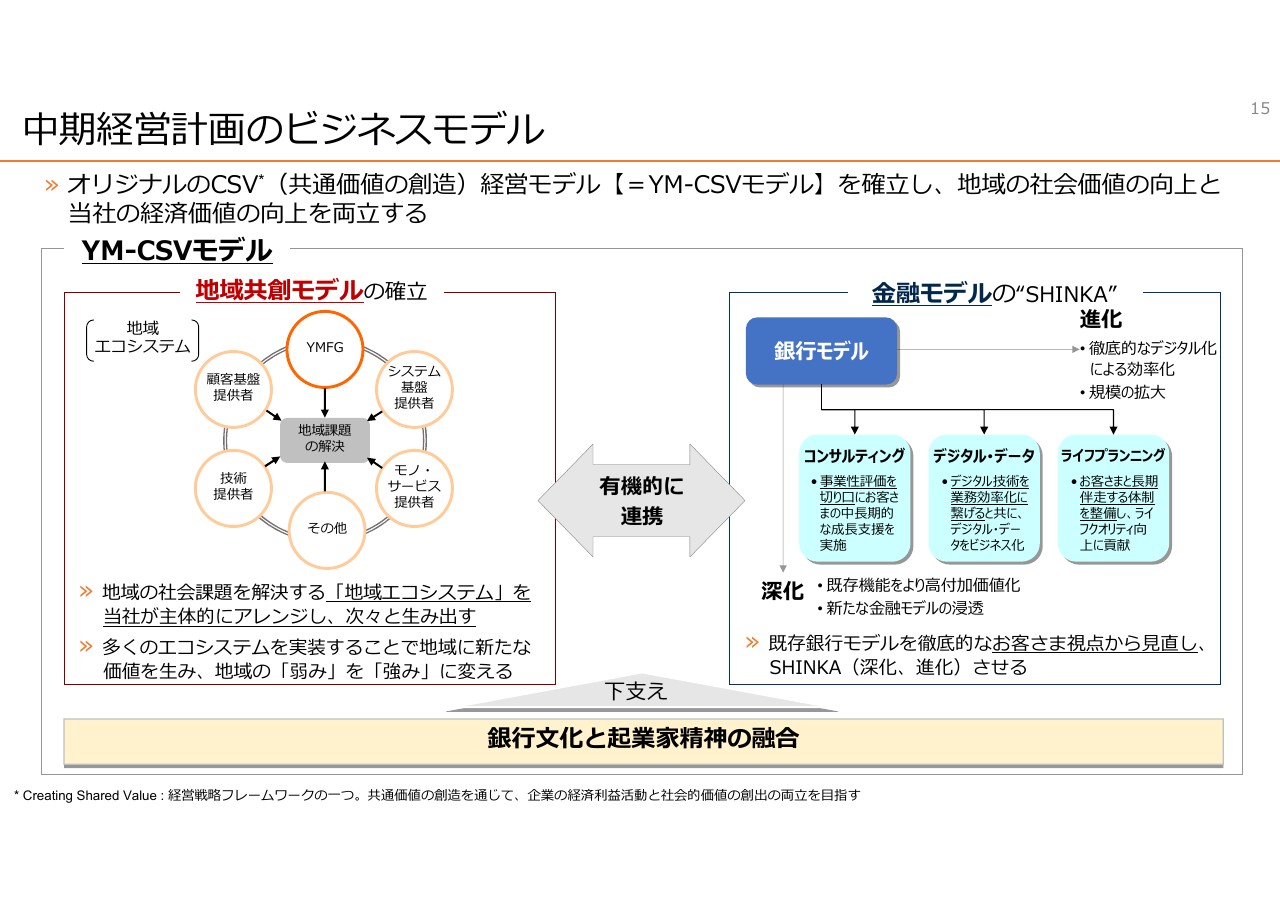

中期経営計画のビジネスモデル

中期経営計画の進捗についても、少しご説明をさせていただきたいと思います。(今年度は)中期経営計画の第1年目です。実は、前回のIRで初めて、中期経営計画の大枠をご説明して、行内に示したのは10月に入ってからでした。最後の最後まで、役員でいろいろと話をしながら、時間をかけすぎではないかというほど時間をかけました。

中期経営計画が机の中に潜り込むというようなことがないように、各役員が本当に腹落ちするように取り組みましたが、それゆえ公表が遅くなってしまい、いま浸透させながら実践しています。

ビジネスモデルについては、もみじ銀行は、ある程度成長性のある広島が地盤になっていますが、山口銀行は山口に主体をもっているいわゆる本当の地方銀行と言いますか……関東圏や関西圏、中部圏ではない地方銀行がどう生き延びていくかというものについては、やはり大都市圏の地方銀行とは違う生き方をとらざるを得ないと思います。

そこで、YM-CSVモデルというモデルを考えています。地方(の課題)をどうするか……地方とのコミットメントについて、どれくらい関わって、どれくらい収益化できるのか、そして地方の経済がどれくらい戻るのか、ある程度地方銀行が責任をもって、少し出しゃばらないといけないという時代ではないかなということで、このような仕組みを考えています。

とはいえ、持っているノウハウは金融のノウハウなので、地方活性化と金融に取り組みながら、そこにまたある程度のシナジーを生んでいくというようなモデルをやらざるを得ないということで、ぜひご理解いただきたいと思います。

人口も急速に減っていますし、高齢化もどんどん進んでいます。空き家が増え、インフラが老朽化し、若い人はどんどん地域から出ていくという実態の中で、地方銀行は、地域をどう支えていくかという大きな荷物を一方で抱えているということです。

我々は、地域共創モデルということで、地域をどう元気にするかということと、金融をどうブラッシュアップするか……どうしてもこの2方面でやらざるを得ない、経営資源を配分しないといけないということで、このようなビジネスモデルを考えています。

(スライドの)左側の地域共創モデルが、将来のYMFGの行き着く先で、「地域開発ならYMFGに任せよう」と言っていただけるように……日本だけではなく、例えばアジアなどでもそういったニーズをお応えできるような企業になっていきたいと思っています。

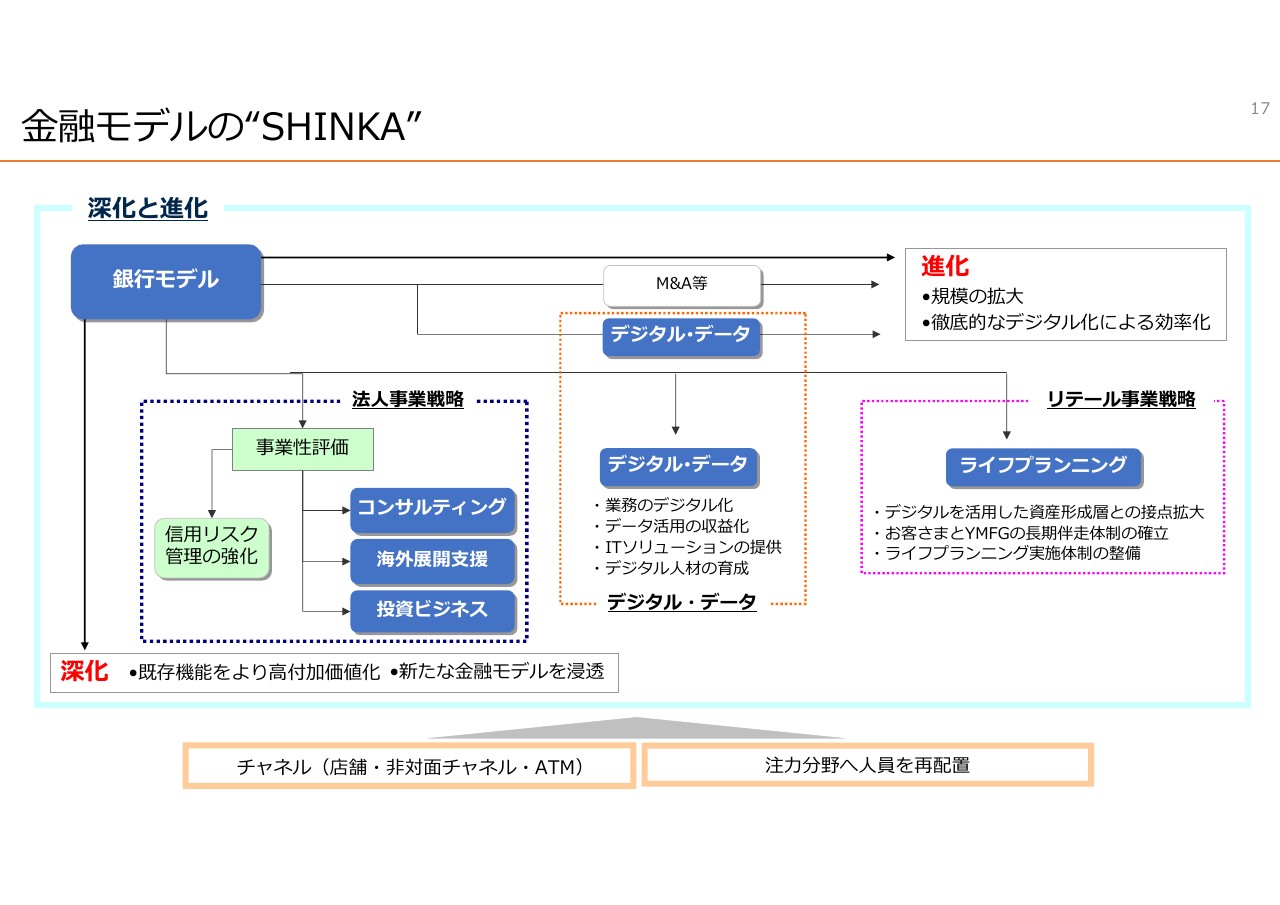

金融モデルの“SHINKA”

「金融モデルの“SHINKA”」について、少しご説明させていただきます。「SHINKA」には、深堀りする「深化」と進んでいく「進化」という2つの意味があって、あえて語呂合わせのようにしました。

進んでいくためには、規模の拡大、あるいはデジタル化による効率化がどうしても必要になってきます。それが何を意味するかというと、YMFGゾーン、すなわち北九州から広島までのマーケットだけでとどまる金融でいいのかということです。そのような金融だと、金融だけを見ると行き詰まりが出てくるのではないかと思います。

一方、深堀りするということについては、いわゆる余暇資金ビジネス、あるいは手数料、役務取引など、投信や保険を売るというビジネスだけで成立するかというと、金融という意味においては、銀行のやってきたことから少しはみ出していかなければならず、エリア拡大、規模拡大、新規事業への人員配置等は避けられないことだと思っています。

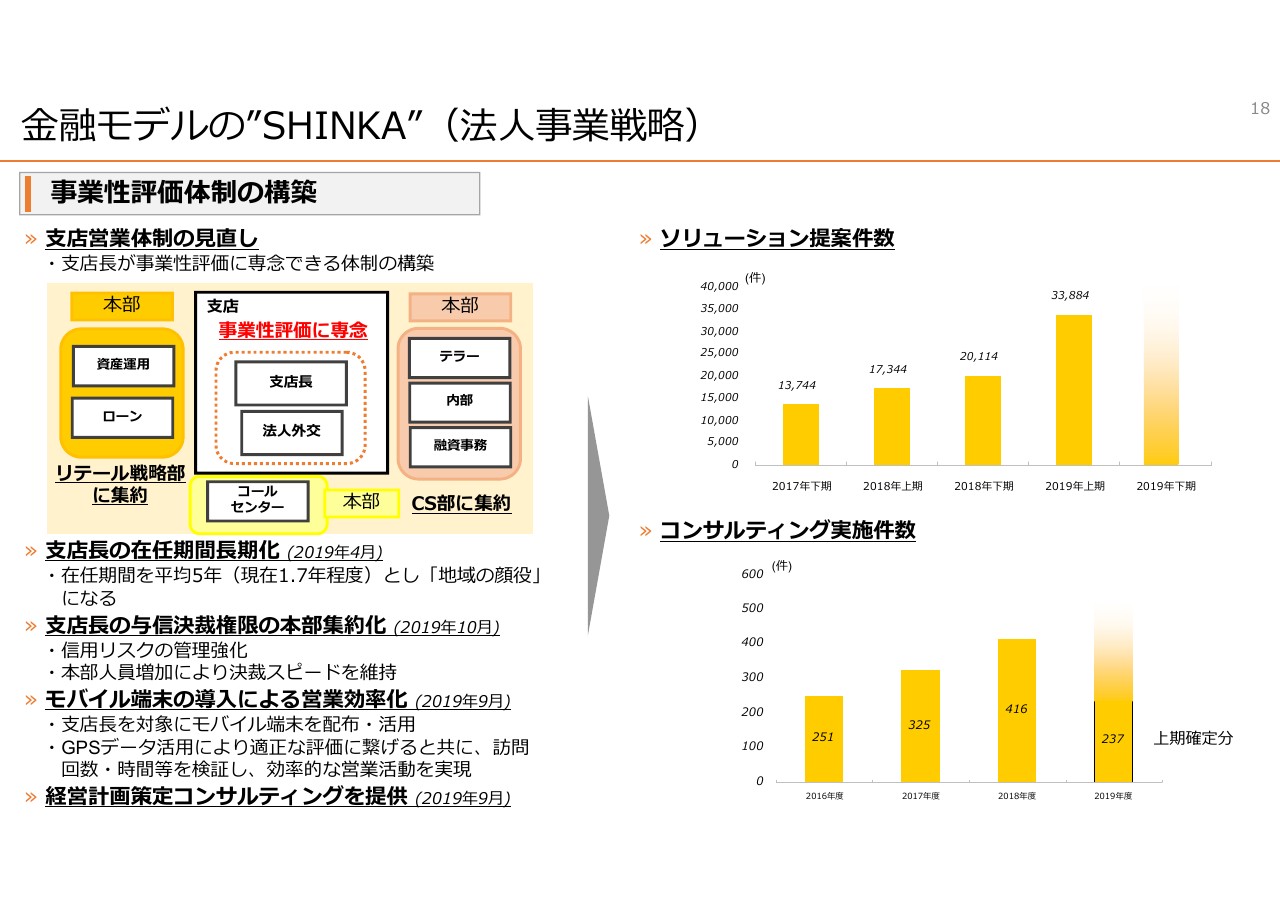

金融モデルの”SHINKA”(法人事業戦略)①

信用リスクをどう抑えるかということ、そして金融を深く掘っていくにはどうするかということも含めて、事業性評価に深くコミットしていこうと思っています。

事業性評価というのはすばらしいことだと思っていますが、実際の現場になると、この事業性評価には非常に大きなコストがかかって、融資のリターンだけでは見合わなくなってきます。

したがって、どうしてもコンサルティングを交えるようなかたち、あるいは出資をさせていただくというようなところまで踏み込んだ事業性評価が必要になってきます。お取引先様との関係が必要になってくるというのは間違いありません。

そこで何が最大のネックになるかと言うと、我々YMFGの行員や社員の時間とノウハウが、深い事業性評価にまだ追いついていないということです。ですので、まずは事業性評価に注力できる体制に変えます。支店長以下すべて、支店長と社員、いわゆる支店の行員は、すべて法人サイドの事業性評価に取り組むという体制にいたしました。

それでは事務は誰がするのかというと、集中化して本部直轄にします。そして、リテールの資産運用はどうするのかというと、こちらも本部直轄で、中間管理職は置くのですが、本部から指示が一気通貫で通るように……支店長を挟まず、各資産運用担当者まで指示が通るような体制に、(2020年)1月から変える予定です。

支店長の活動、あるいは法人外交の活動の中でいつも耳にしていたのは、「集金先があるから時間がとれません」あるいは「投信を売らないといけないので、法人を回る時間がありません」といった言い訳で、事業性評価あるいは信用リスク管理が少し疎かになっていた行員もいました。

それをやめて、こちらのスライドに「CS部」と書いてありますが、集金はいわゆる内部行員にすべて担当させるようにしました。これによってどのような反応があるかというと、「集金がないと何をしていいかわかりません」という行員が出てきました。

これこそが、我々が事業性評価に踏み込めなかった大きな理由ではないかと思っています。いわゆる法人サイドの行員に対して、もう一度はっきりと「事業性評価ってこういうものだよ」と伝えています。「格付けはこうだよ」「信用リスク管理はこうだよ」と、若い社員から教育を徹底していく姿勢で取り組んでいます。あわせて、事業性評価を含めて、「コンサルティングはこういうことなんだ」ということも教育しています。

集金という行為の中で情報を取ってくることもあったのですが、事業性評価においては、もはやその情報だけでは全然足りませんので、やはり若い社員がどのようにしてトップに会うかを真剣に考えていることが、これからの我々の望みになります。

(スライドの)右側を見ていただくと、ソリューションの件数が急激に増えています。2018年上期の1万7,000件からほぼ倍になっていますが、これもあまりよい傾向ではなく、「とにかく持っていけばいいんだろう」といった話になりつつあります。

そこについては、きわめて注意をしながら、ハズレが多い提案をしないように持って行かなければなりません。これを受けて、コンサルティング実施件数が若干は伸びているのですが、ストレートに儲けに繋がっていないところがあります。

受け側のコンサルティング会社もありますし、実施しているコンサルティングがほとんどお金にならないということもあり、微々たる伸びではありますが、少しは伸びてきたというところです。

件数を重ねていくうちにブラッシュアップされていくことが。とりあえず、最初はお客さまのニーズを取るためにいろいろなものを提案するということで……「まだその段階か」と言われると、本当に辛いとこがありますが、まだその段階で、「とにかく信用リスク管理に集中しなさい」と言っています。

同時に、支店長については、地域の中で何があっても、「とりあえずYMFGの支店長に相談してみよう」と……「こういう取引先がありますか」「こういうことで困ってるんだけど」などと気軽に言われるような、地域の顔になってほしいと思っています。

こうなるためにはどうしたらいいかと言うと、過去の我々の支店長の経験を見ていくと、やはり長くいないとそういう役割にはなりません。地域の中の人脈やネットワークの関係を知りつつ、地域に必要なことを生み出すためには、2年や3年では無理な感じがします。これまでは金融検査マニュアルの中である程度決まっていたことが、自由にしていいことになりましたので、支店長の在任期間を少し長くしたいと思っています。

支店長は、ミッションが軽くなった分、企業についての関係、あるいは地域との密接な繋がりを大事にするよう、地域のあらゆる行事に顔を出すといったことも含めて、地域・エリアに目を向けるように指示しています。

これまで、在任期間は2年ほどで回してきたのですが、平均5年ほどにしようと思っています。そして、人脈、ネットワーク、金の動きなどをすべて把握した上でビジネスを行うように伝えています。一般の人からもいろいろと相談されて、「支店長に何か頼もう」と言われるようになるということが、新中期経営計画で目指している支店長の役割です。

そのときに何が問題になるかというと、信用リスクの発見にも関わってくるのですが、支店長決済権限です。支店長決済権限で、少し不良債権が出てきていました。今回、(支店長の在任期間が)長くなるということは、すなわち癒着の問題も出てくるということになるので、そういうことは一切なくそうとしています。

支店長は、とにかく関係づくりに勤しんでほしいということで、決済権限については本部に集約して……本部と言っても現場にそれぞれおりますので、その審査役あるいは事業性評価部長に集約しました。

決済スピードが落ちるのはみんな嫌なので、ある程度人員を配置して、スピードを維持しながら、関係はホットに、判断はクールにということで進めていきます。決済権限をすべて取り上げ、集約したことによって信用リスク管理も冷静な目でもう少し深く掘れるよう、表面的な付き合いではなく、冷静な判断ができるように、ここで1つ信用リスク管理の強化をしたいというところです。

また、モバイル端末の導入です。デジタル化の方向に持っていくために、現在、すべての支店長に持たせています。これはどこの銀行さんも行われています。

そして、コンサルティングのメインは経営計画を作ることだということで、現在支店長に推進しております。経営計画を作ることが、企業を一番深く知ることだと思っています。問題は、この経営計画を作らせてもらえない企業さんがまだ多いということです。どのようにして経営計画を作らせてもらえるほどの関係になるかは、事業性評価のキーでもあると思い、丹念に取り組んでいます。

金融モデルの”SHINKA”(法人事業戦略)②

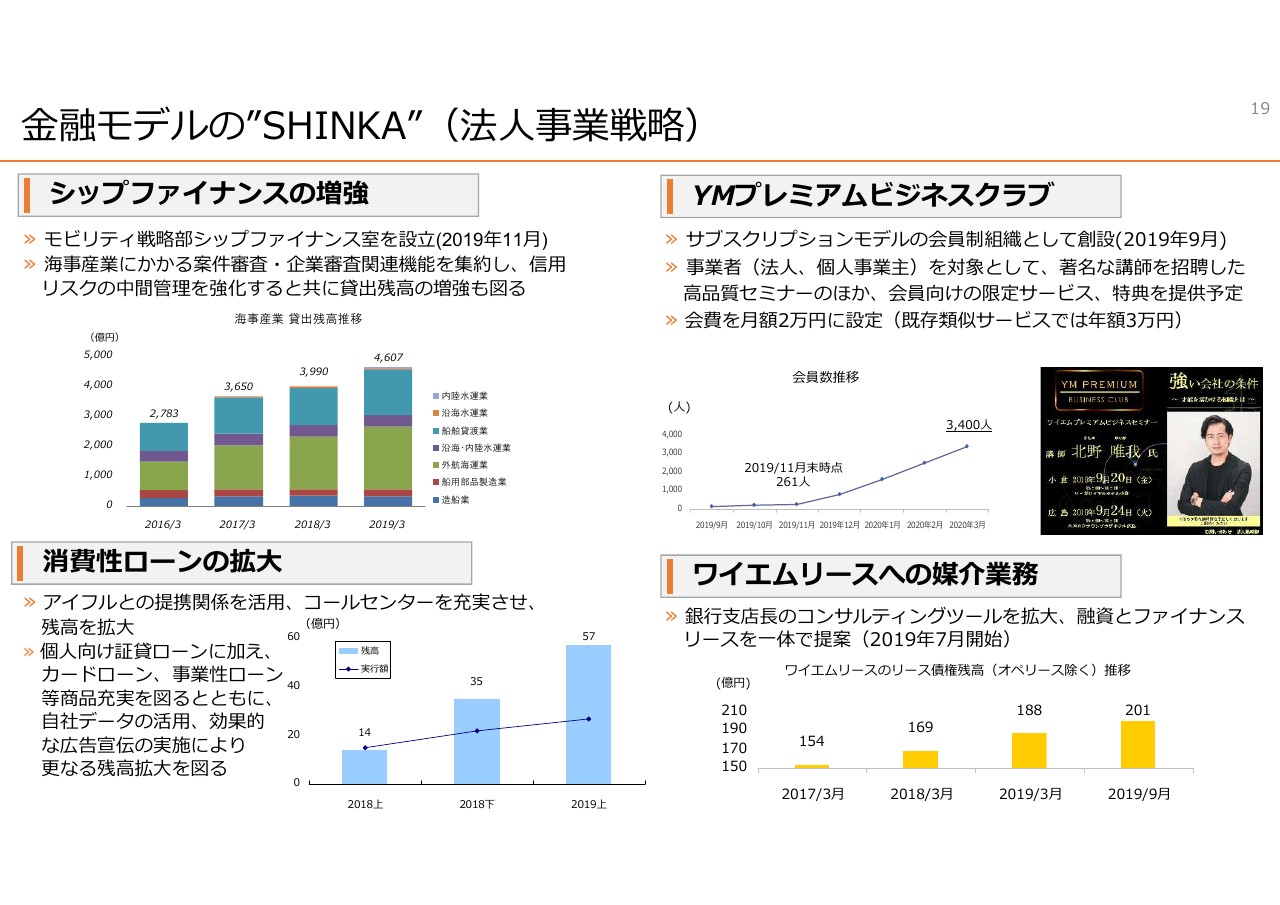

単純にローンという意味において、どこを今から強化するかと言うと、1つは、瀬戸内ですので、海事産業についてはまだまだ融資の余裕があると思っています。少しシップファイナンスを増強していこうと思っています。

ただ、シップファイナンスは景気の動向によって揺れることと、いわゆるシップファイナンスとしてのファイナンスノウハウが必要ですので、モビリティ戦略部シップファイナンス室を(2019年)11月に作りました。

そこにシップ関係のネットワークを持った人間を本格的に配置して、いわゆる信用リスク管理も怠ることなく取り組むことにしています。かなり急激に伸ばしてきています。船については、(今後も)がんばっていきたいと思っています。

一方、小口では、アイフルさんと組んで消費性ローンを少しずつ拡大します。山口フィナンシャルグループは、人口面も含めて、この消費性ローンについては非常に弱いところがございます。大きなことをやる反面、信用リスクの分散化も図りながらアイフルさんと組んで、少し伸びてきています。

これから宣伝を打ち、コールセンターを充実させながら、さらに増加させていって、おそらく100(億円)あるいは200(億円)といった数字を超えていくようになれば、ある程度の収益になってきます。

また、銀行系の中にサブスクリプションモデルを入れようということで、 いままでは年額3万円で提供していたビジネスクラブを、月額2万円に設定して、著名な講師を呼んで勉強する会に変えて、地元企業さんの成長意欲をくすぐるようなクラブにしようと思っています。

高めの金額を設定して、この金額でも勉強したいという経営者さんをどんどん集めるつもりですが、出だしではまだ260人ほどです。以前は3,000人ほど(会員が)いたサービスなので、一生懸命もとの3,000人ほどまで戻そうと取り組んでいます。

リースはコンサルティングの1つとして提案しており、少しずつ伸びています。

金融モデルの”SHINKA”(法人事業戦略)③

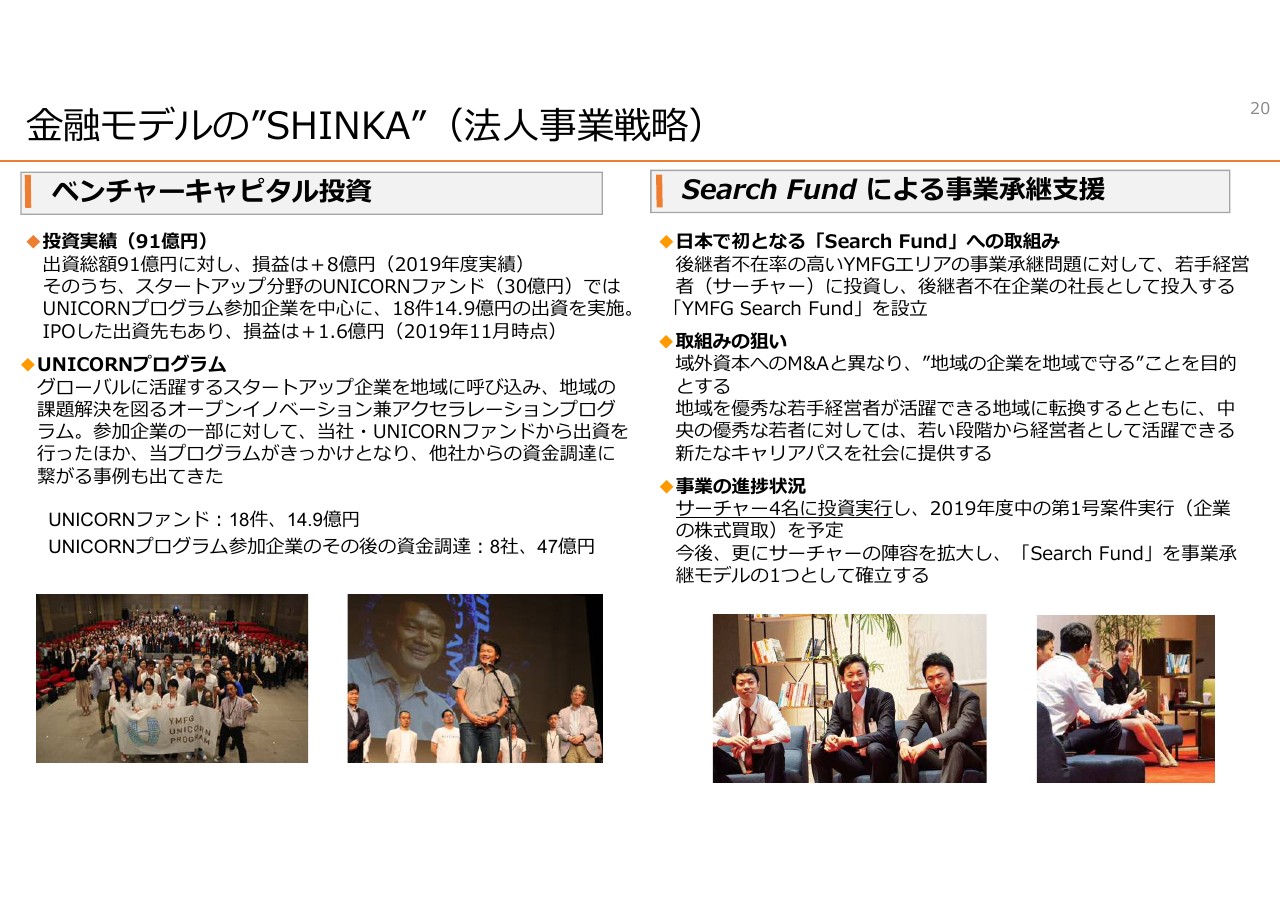

投資ビジネスについては、先ほど申し上げた事業性評価自体は投資ビジネスに向いているビジネスなので、ベンチャーキャピタルの投資に一生懸命取り組んでいます。投資実績は100億円に近くなってきて、損益は少し上がっている状態です。とくに、当社が主催しているUNICORNプログラムでは合計で18件、約14億円を出しており、若干利益が出ています。UNICORNプログラムには地元の方や投資家の方にたくさん参加していただいて、他社からの資金調達としても50億円程度の調達をご支援させていただいている状態です。

もう一方で、「Search Fund」という、日本初の取り組みもしています。若手経営者(サーチャー)に投資し、この人たちがこれから企業を買って社長になっていきます。我々は、その企業(の株式を買い取る)あるいは投資をして出口戦略のところで収益を得るパターンです。ただ、出口戦略があるかはわかりません。この社長達には、「地元に骨を埋める覚悟でやってくれ」と言っているので、地域の企業を守っていくことになるかもしれません。

我々のエリアでは、いま事業承継問題がかなり(深刻です)。要は、経営を継いでくれる人がいないという企業が本格的に増えてきていますので、いろいろな経験のあるメンバーやMBAを取ったメンバー等で少し埋めていく作業をさせていただいているところです。これから拡大していけるのではないかと思います。

東京にはサーチャーのメンバーがかなりいらっしゃいます。こちらの(スライドの右下の写真の)方は、スタンフォード大学を出た女性で、この方にかなりのメンバーが集まっているようで、よい方はぜひ山口・広島・北九州にきてくれるようにお願いしています。

金融モデルの“SHINKA”(リテール事業戦略)

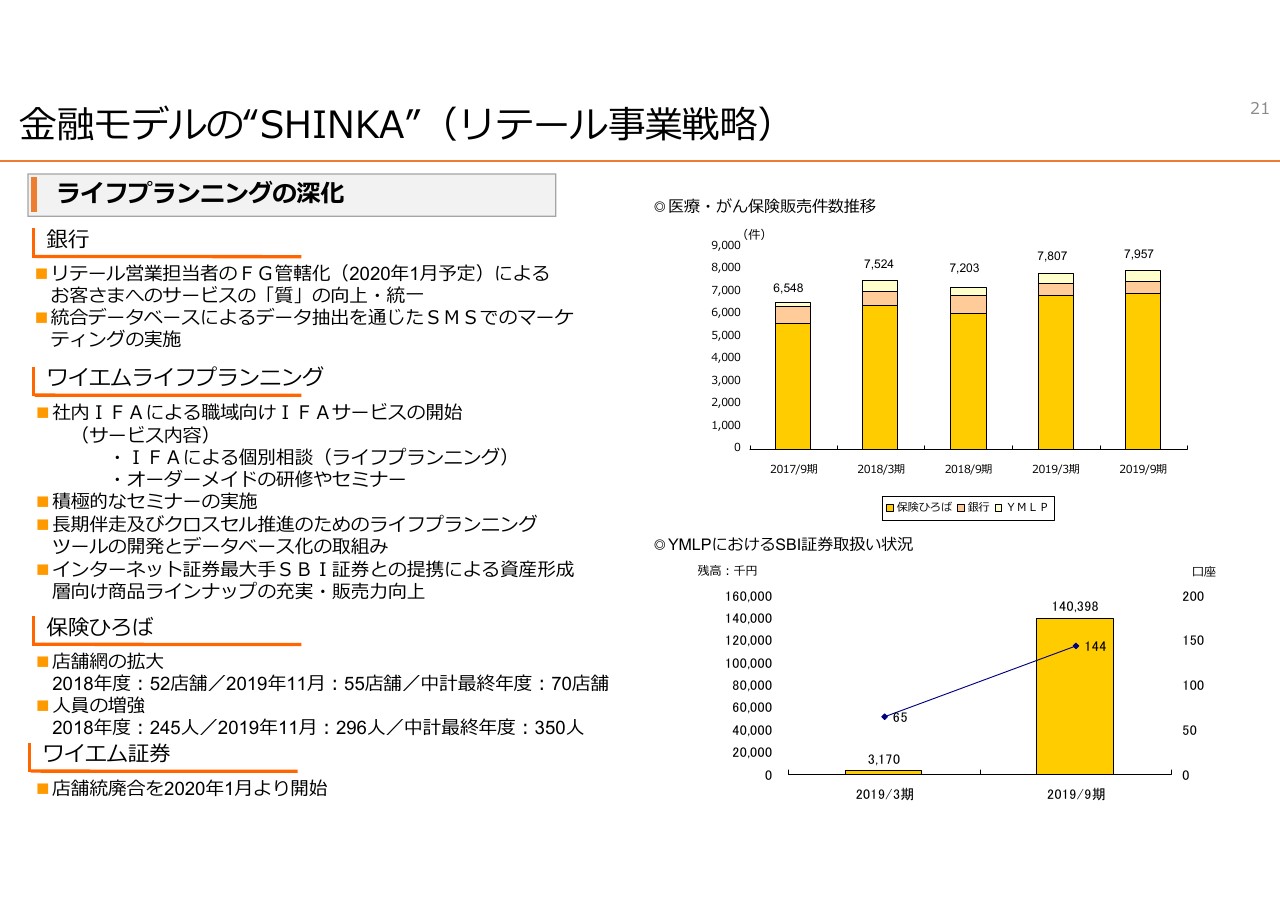

先ほど、役務収益が勝負だと申し上げましたが、ライフプランニングはとにかく深化させていきます。私は、「将来の日本人はみんなライフプランニングを受けてもらわないと困る」と言うほどの重要なミッションだと思っておりまして、ライフプランニングを広げるのがYFMGの指名だと考えています。みなさんもう取り組んでいらっしゃいますが、とくに我々はここに注力するということで、宣言しています。

先ほど申し上げたように、銀行側は本部直轄にして、資産運用担当を動かすこと。そして、ライフプランニングに特化したワイエムライフプランニングという会社を、今後おそらく大事になってくると思われるIFAの組織にしたいと思っています。

ここでは、必ずしも山口銀行が売っている商品を売るわけではなく、例えばいま、SBI証券さんと組んでいて……こちらは取次ですが、SBIさんのノウハウもあるので、ようやく立ち上がってきた状態です。

一方で、「2,000万円問題」から少し関心が強まり、「うちの社員はどうなんだ」という気持ちにもなってきましたので、現在は職域サービスに積極的に取り組んでいます。

経営者さんから、「月額10万円、20万円払ってもいいから、うちの社員のライフプランニングをしてほしい」「うちの社員の金融相談に乗ってほしい」というご要望が出てまいりましたので、ここはいまから力を入れていこうと思っています。個別ではなく、社長さんからお願いされると、いわゆるコンプライアンスの壁などをあまり感じずに進められています。長期伴走方のIFAに変えていきたいと思っています。

保険ひろばについては、現在、店舗拡大中です。中期経営計画の最終年度には70店舗あるいは100店舗にしたいと思っていますし、(人員も)450人ほどにしたいと思っています。

銀行の若手行員を、まず保険ひろばで鍛えるということで、現在は50人ほどの1~2年生を保険ひろばに連れて行って、かなり実績を上げています。そういう意味では、保険のショップのほうが保険の売り方についてのノウハウを持っているとあらためて感じています。

ワイエム証券は、現在、18店舗持っておりますが、いまのビジネスモデルで18店舗を維持していくことは厳しいということで、(2020年から)1月から50パーセントほどまで統廃合を進めていく予定です。

金融モデルの“SHINKA”(今後の事業展開)

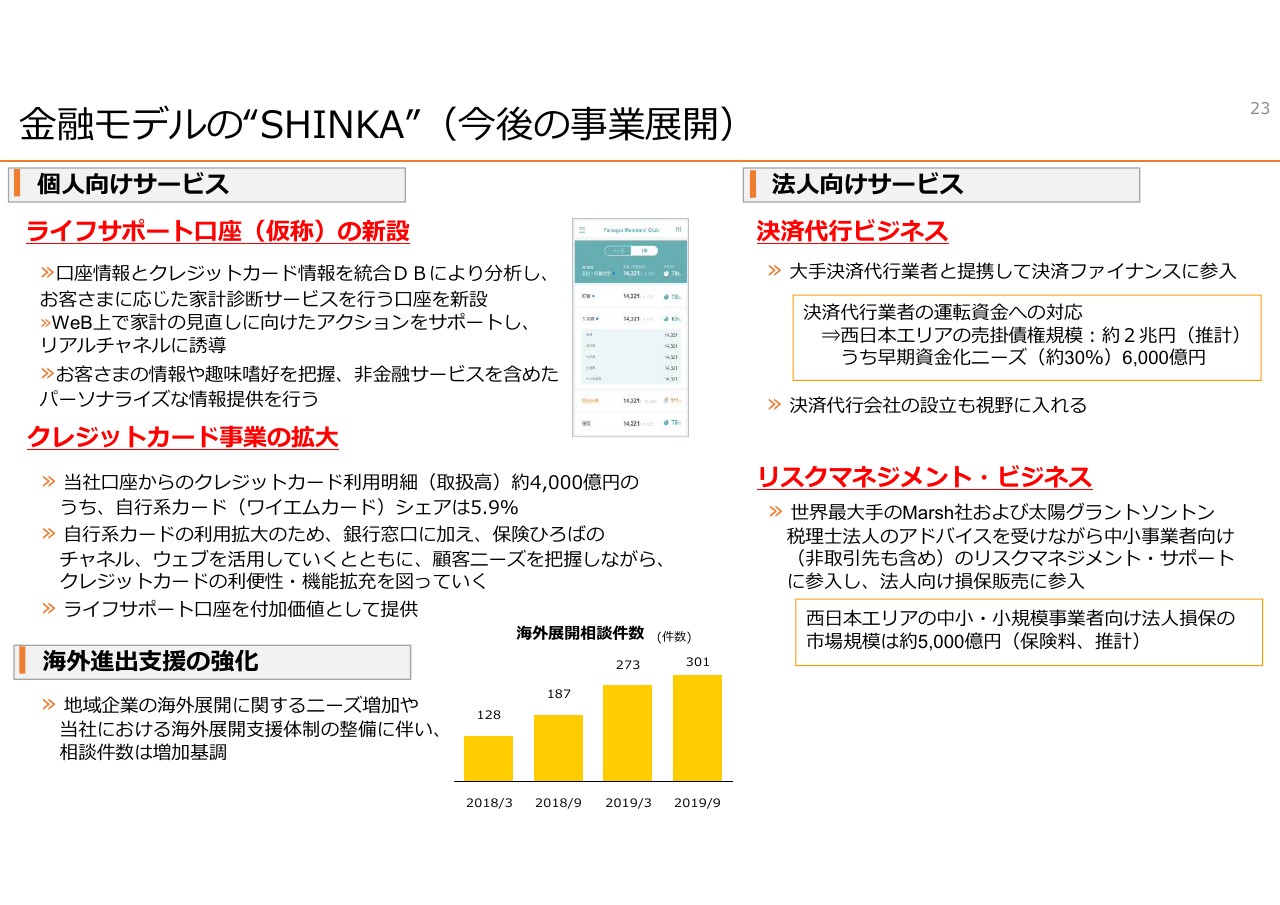

最後に、新しいビジネスです。地味ですが、これから注力していくところです。1つはライフサポート口座で、可能であれば手数料を取りたいと思っています。ライフプランニングを絡ませたWeb上の口座を新設します。新進気鋭のフィンテック会社と組んで、こちらの口座を作っており、もう少しで発表できると思います。

決済ビジネスにおいては、我々のクレジットカードは、楽天さんやイオンさんなどにだいぶ侵食されています。ここにかなりの逸失利益があったということで、決済も含めてクレジットカードをもう一度練り直します。また、海外進出支援も増えてまいりました。

また、意外と漏れていたのが、決済代行の世界です。決済代行ビジネスはあるのですが、信販会社さんなどの方がお強いので、本来は銀行業が決済としてやるべきところでしたが、手間暇かかるので逃していました。ここは結構儲かるエリアなので、今後はこの決済ファイナンス(に参入します)。

情報収集にしても、データ収集にしても、ギャップファイナンスにしても、非常に重要な分野ですので、大手さんと提携をして決済ファイナンスにも参入したいと思っています。グループの中での決済代行会社の設立も視野に入れていきたいと思っています。

もう1つは、ほかの地銀さんもやっていますが、世界最大手のMarsh社さんと太陽グラントソントンさん(のアドバイスを受けながら)、リスクマネジメント・サポートに参入し、法人向けの損保販売を開始します。

マーケットは西日本一帯ですので、この(決済代行ビジネスとリスクマネジメント・ビジネスの)2つに経営資源を割いて、若手を入れて取り組んでいきます。下期にすぐという話ではないのですが、来年からの中期計画には効いてくるのではないかと思っています。

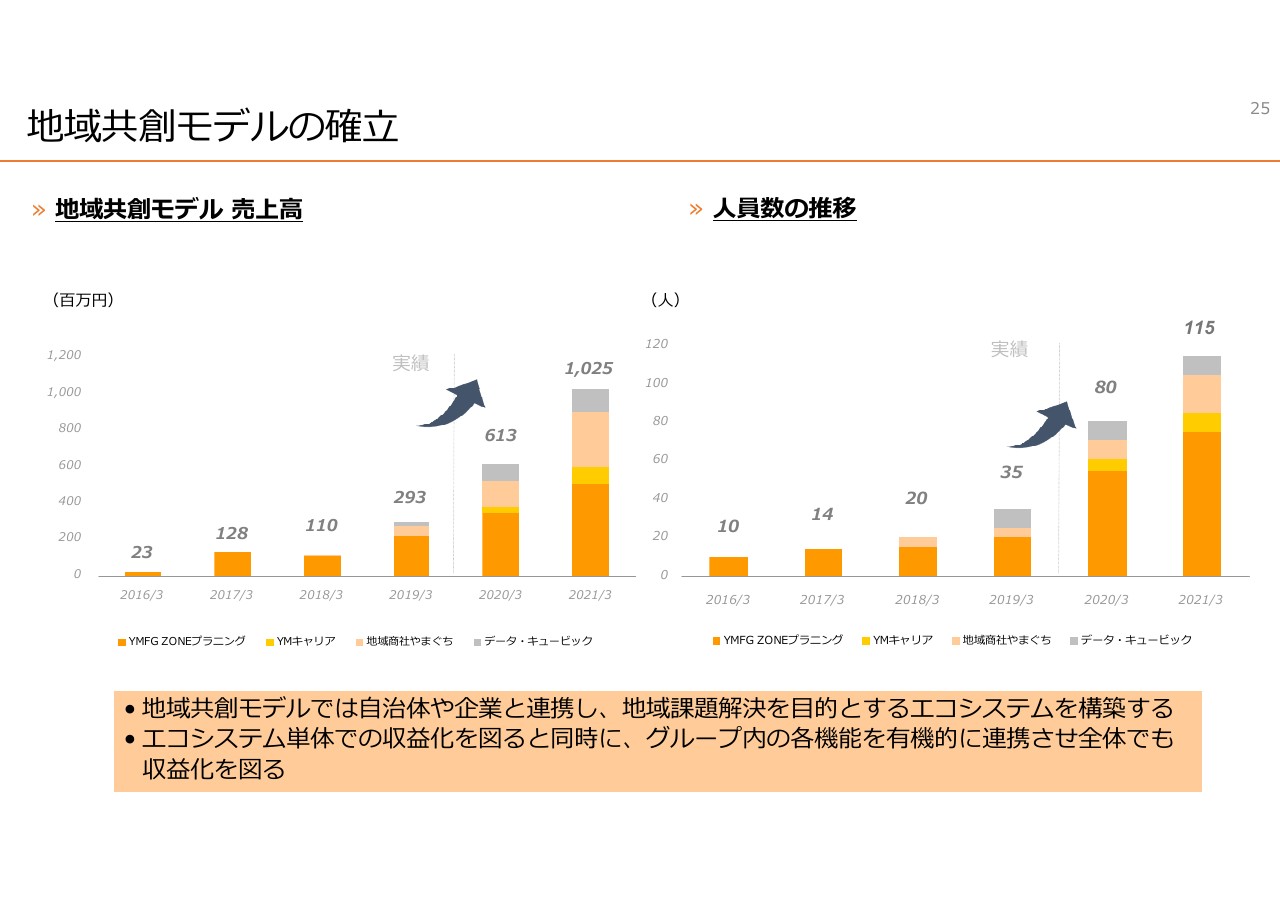

地域共創モデルの確立①

地域共創モデルについてです。徐々に売上が立ってくるような状態になっています。人員数も増加しています。おそらく、今年は売上が6~8億円ほど、来年は10億円超ほどになるかと思います。

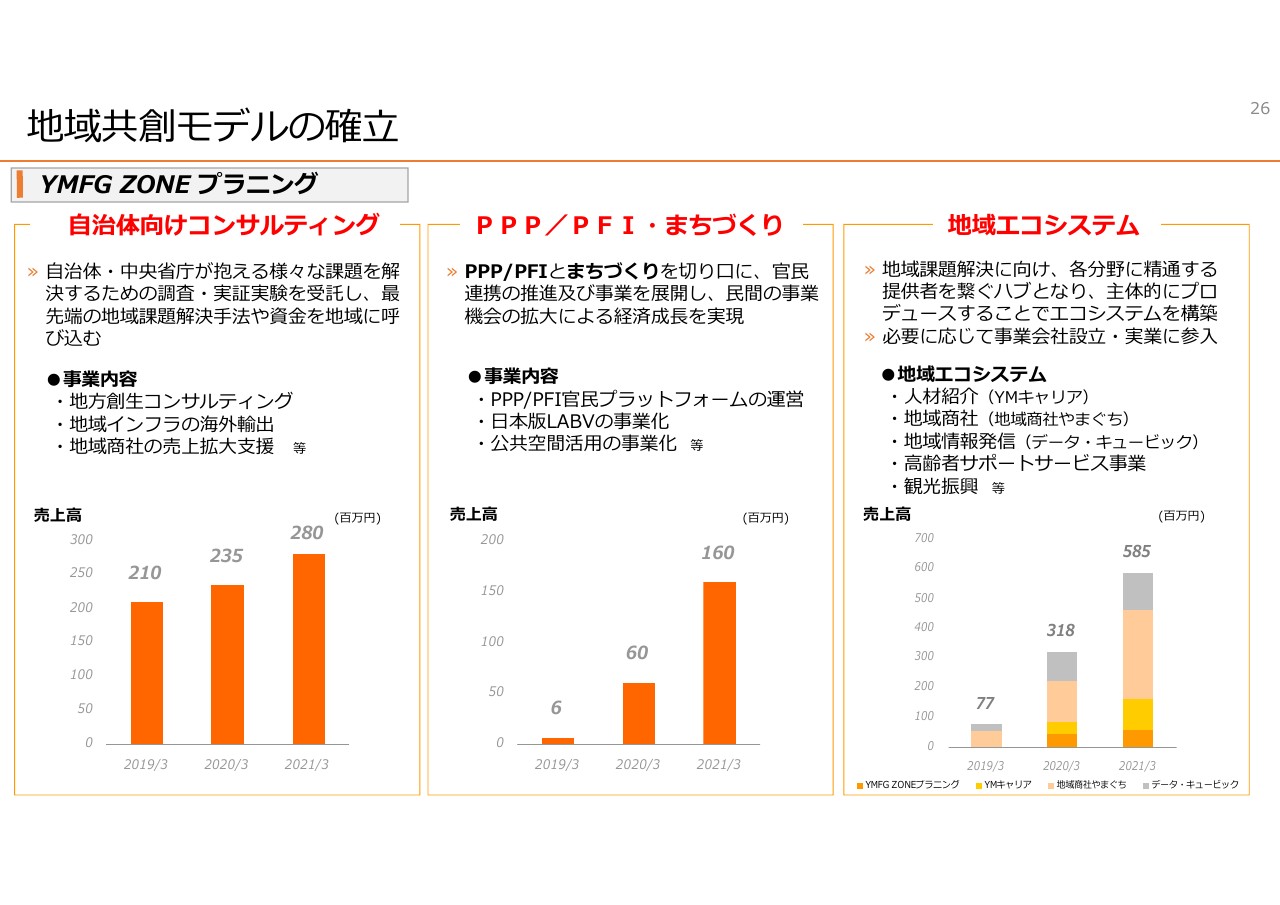

地域共創モデルの確立②

地方専門のコンサルティング会社があり、(売上は)まだ億単位ですが、徐々に上がってきています。自治体向けのコンサルティングやまちづくり、地域のエコシステムを回していくおいったことに取り組んでおります。売上が立ってきて、収益も徐々に上がってきている状態です。

とくに、日本版LABVと言いますか、まちづくりで古くなったインフラ公共施設と銀行店舗を一緒にして、開発していくということを、国土交通省と組んでやらせていただいています。これから、各地区でビジネスとして成立してくるのではないかなと思っています。

地域共創モデルの確立③

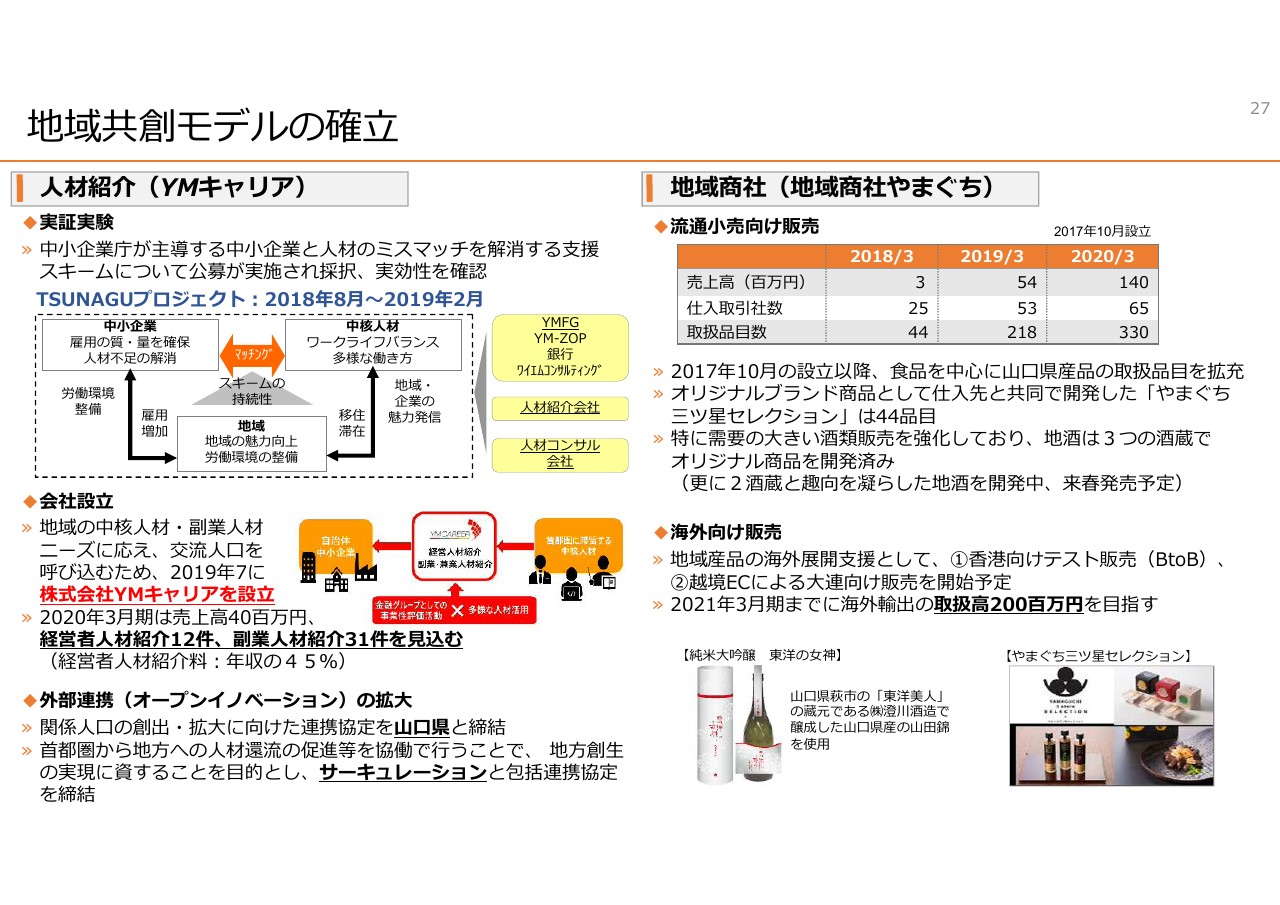

エコシステムの一環として新たに出したのが、YMキャリアという人材紹介です。副業兼業と経営者人材と東京のみなさんを地元に繋ぐという仕組みで、新聞紙上でも取り上げられましたが、支援金も出るようですので、ある程度収益化できるビジネスになってまいりました。

ただ、我々は普通の人材紹介と違い、企業に入って、コンサルティングビジネスもさせていただきながら、適切な人材と繋ぐという……本当に汗をかいて繋ぐ役割をさせていただきます。単純に、総務部長が欲しいから総務部長を見つけてくるというレベルではない人材紹介をしていきたいと思っています。

地域商社やまぐちについては、お酒がようやく売れ始めて1億円を超え、今後も伸びていく状態です。

アジア向けの販売も少し始めさせていただいています。大連との越境ECを始めたり、香港でテスト販売をして、海外進出も走り始めました。

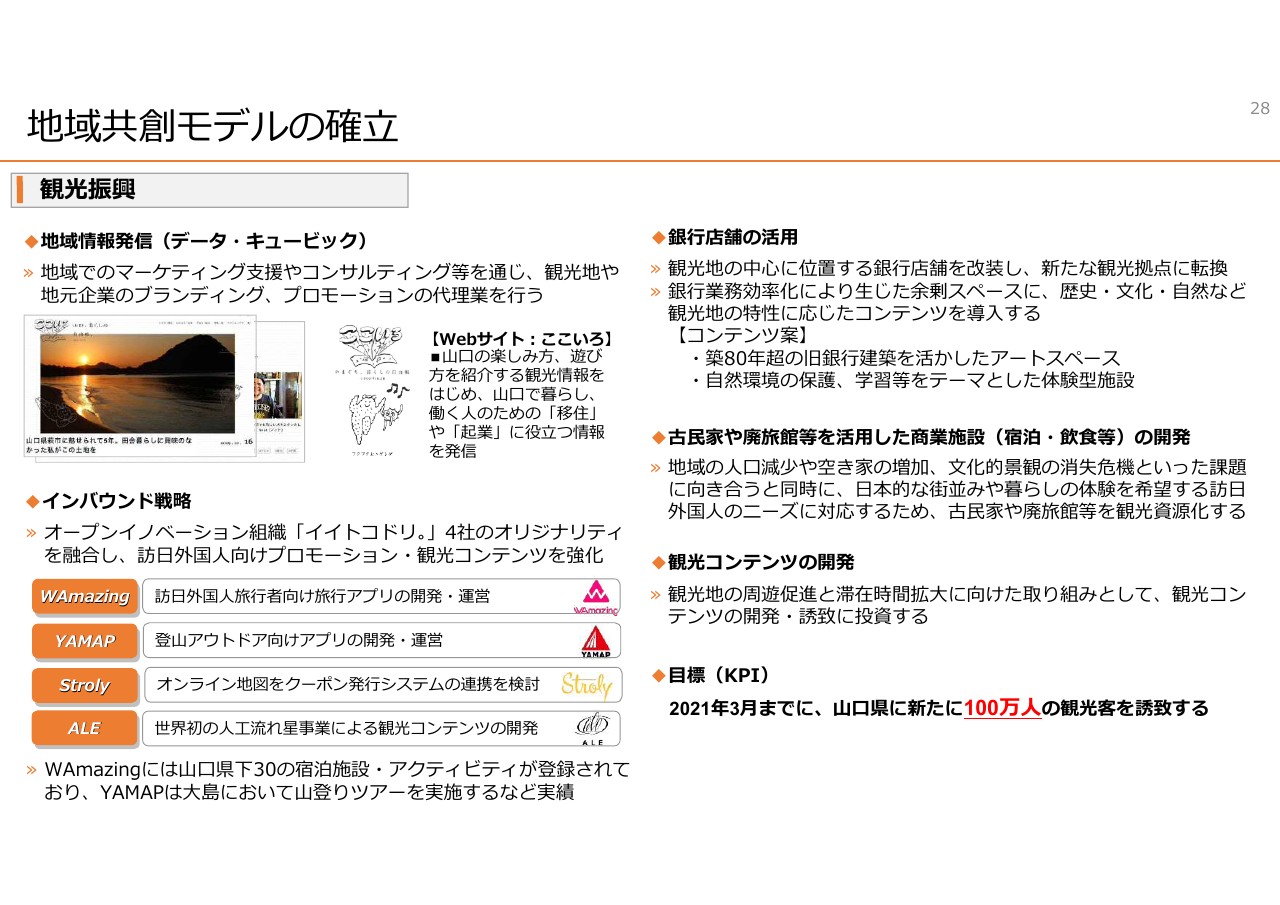

地域共創モデルの確立④

観光振興にも力を入れております。山口県に新たに100万人を誘致することを目標として、我々がプロデュースするということで、いろいろなメディア事業も始めましたし、インバウンド系のベンチャーと組んでさまざまなコンテンツを提供させていただいております。銀行店舗も観光用に変えていこうと思っておりますので、ここにも力を入れていきたいと思っております。

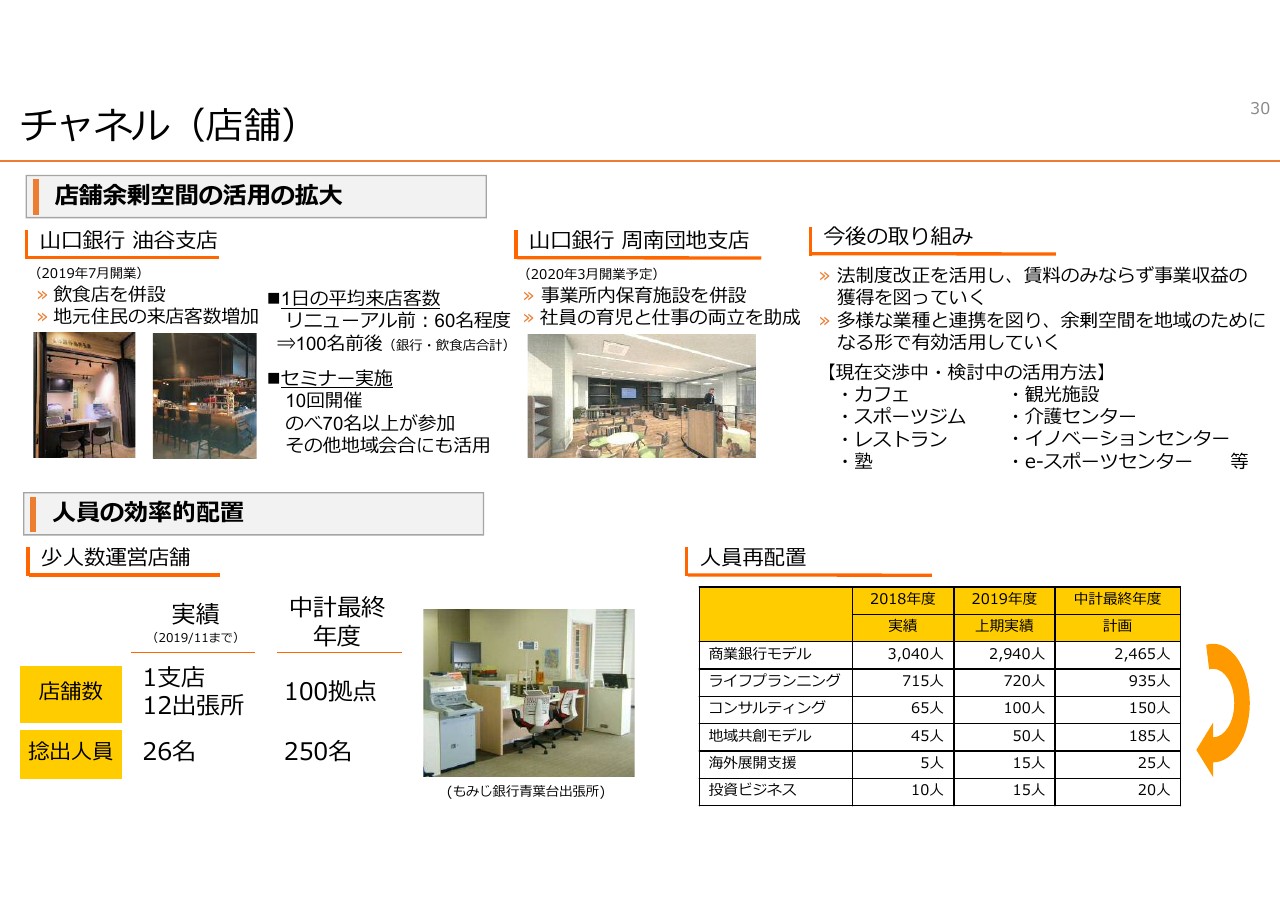

チャネル(店舗)

最後に、チャネルです。店舗余剰空間の活用ということで、山口銀行の油谷支店をバルに変えました。おかげさまでバルが好調で、だいたい4割増しぐらいの人が毎日来店されるようになりました。そこでセミナーもやっています。山間地ですが、多くの方にセミナーに参加いただいて、いろいろ売上も立っているようです。

とくに高齢者の方々がたくさん来られるようで、地元でも高齢者の集まる場所となる飲食店が足りていないということで、あらためて高齢者ビジネスが成立するかなと思っています。

山口県の中央にある周南団地支店には、保育園を建てます。そのほかの今後の取り組みとして、現在交渉しているのは、カフェ・スポーツジム・レストラン・塾・観光施設・介護センター・イノベーションセンター・e‐スポーツセンター等の開設です。

銀行の店舗を活用させてほしいということで、多くのお声もかかっています。ニーズがないと思っていたところにも意外とあるようですので、これからどんどん展開していこうと思っています。

一方で、少人数運営店舗の仕組みを取り入れております。これまで13拠点あり、捻出人員は26人で、それぞれ3人ぐらいで運営させています。これを中期経営計画の最終年度までに、100店舗を目指します。全280店舗のうちの3分の1は少人数運営店舗にして、可能であれば空間の活用をして、そうでなければ少人数運営にしようと思っています。

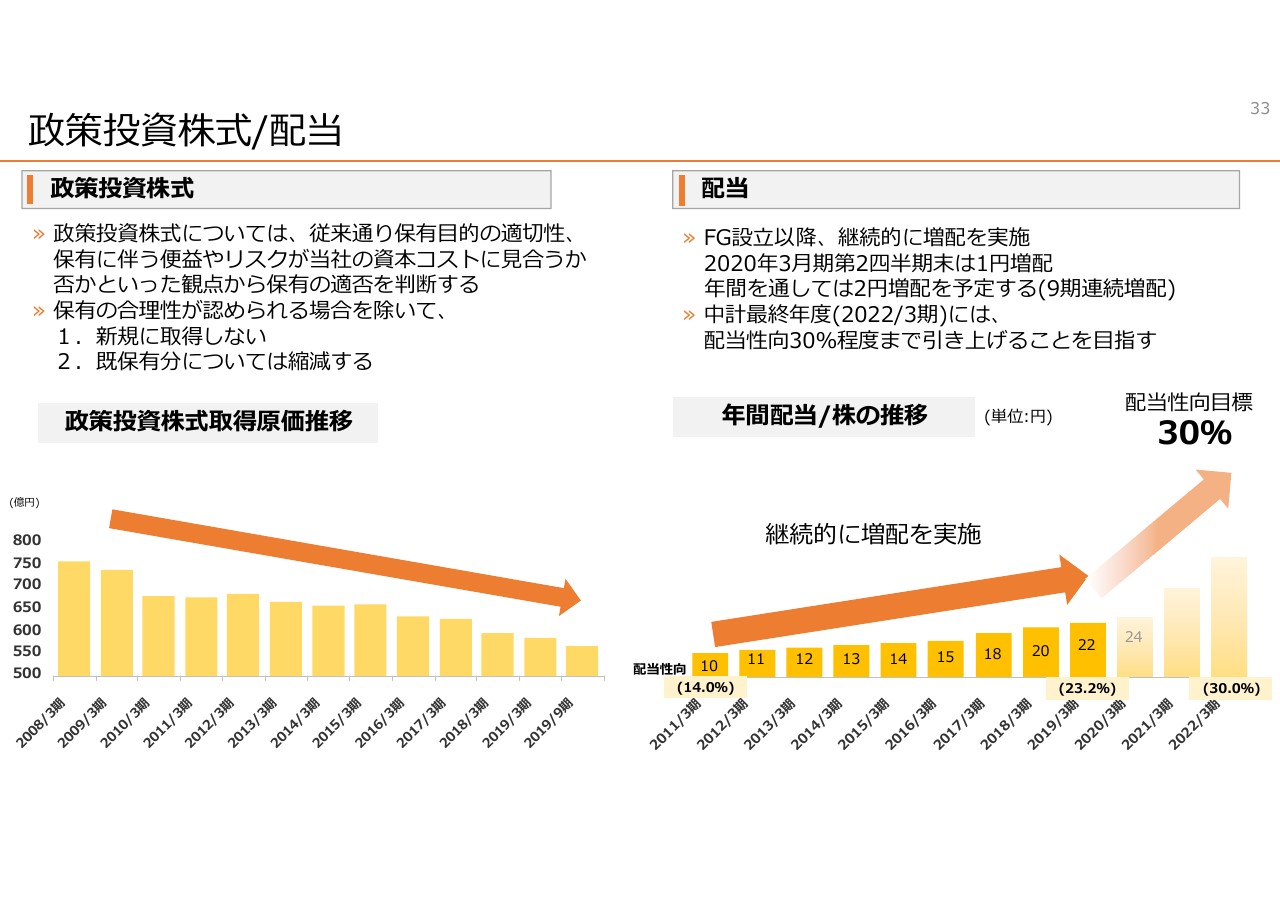

政策投資株式/配当

配当は、(配当性向)目標を30パーセントとします。我々は、配当で株主さまに少しでもご恩返しをさせていただくことを考えていますので、よろしくお願いいたします。

以上、我々YMFGが、足元は大変で申し訳ありませんが、少し中長期的な目線も含めながら、中期経営計画の進捗も含めてご説明させていただきました。

ご清聴いただきまして、誠にありがとうございました。