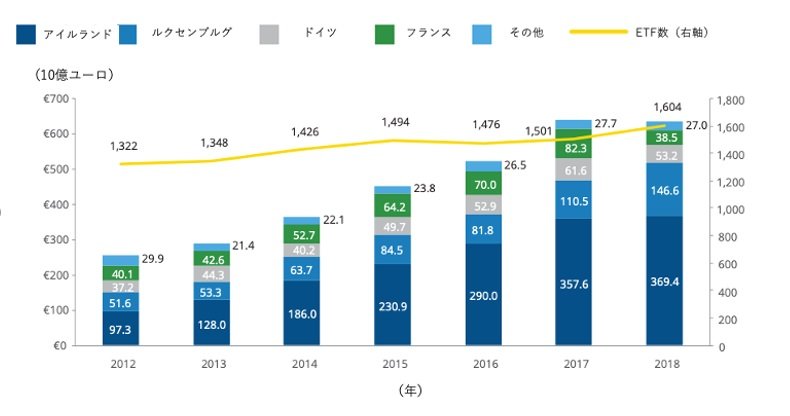

最近では、欧州市場に上場されているETFの残高が1兆ドル(約108兆円)を超えているという報告もありますので(図表2)、日本もこの影響を受けるのは間違いありません。

欧米では一歩先に、アクティブ上場投信(アクティブETF)も認可されていますから、この波が日本にも到達するのは時間の問題です。

筆者は、投資信託が上場化する過程は、金融がフィンテック等の最新金融技術に取り込まれていく流れと軌を一にしている、と感じています。

たとえば、キャッシュレス化は現金というモノの代わりに、データがお金の役割を果たすわけです。現金が不要な分、現金の保有や運搬、保険コストが節約され、現金を扱う人件費も削減されます。もう人間が札勘をすることもなくなっていくのでしょう。

これを資産運用におけるETF化と重ねると、運用は低コストで効率的に行うことが求められ、銘柄選択力の優先順位は運用コストや期待収益との見合いとなることになります。

すなわち、資産運用会社は属人的な能力に依存する運用から、機械的ではあるが着実に運用成果が生み出せるETF(インデックスファンドを含む)に経営資源を傾けざるを得ないのではないかと思います。

もっとも、いつの時代にも傑出したトレーダーはいますので、アクティブ運用がなくなるとは思いません。ただし、そうした人材が資産運用業界で活躍するかどうかは別の話です。