2019年11月14日に行われた、株式会社新生銀行2020年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社新生銀行 代表取締役社長 工藤英之 氏

株式会社新生銀行 チーフオフィサー グループ企画財務 平野昇一 氏

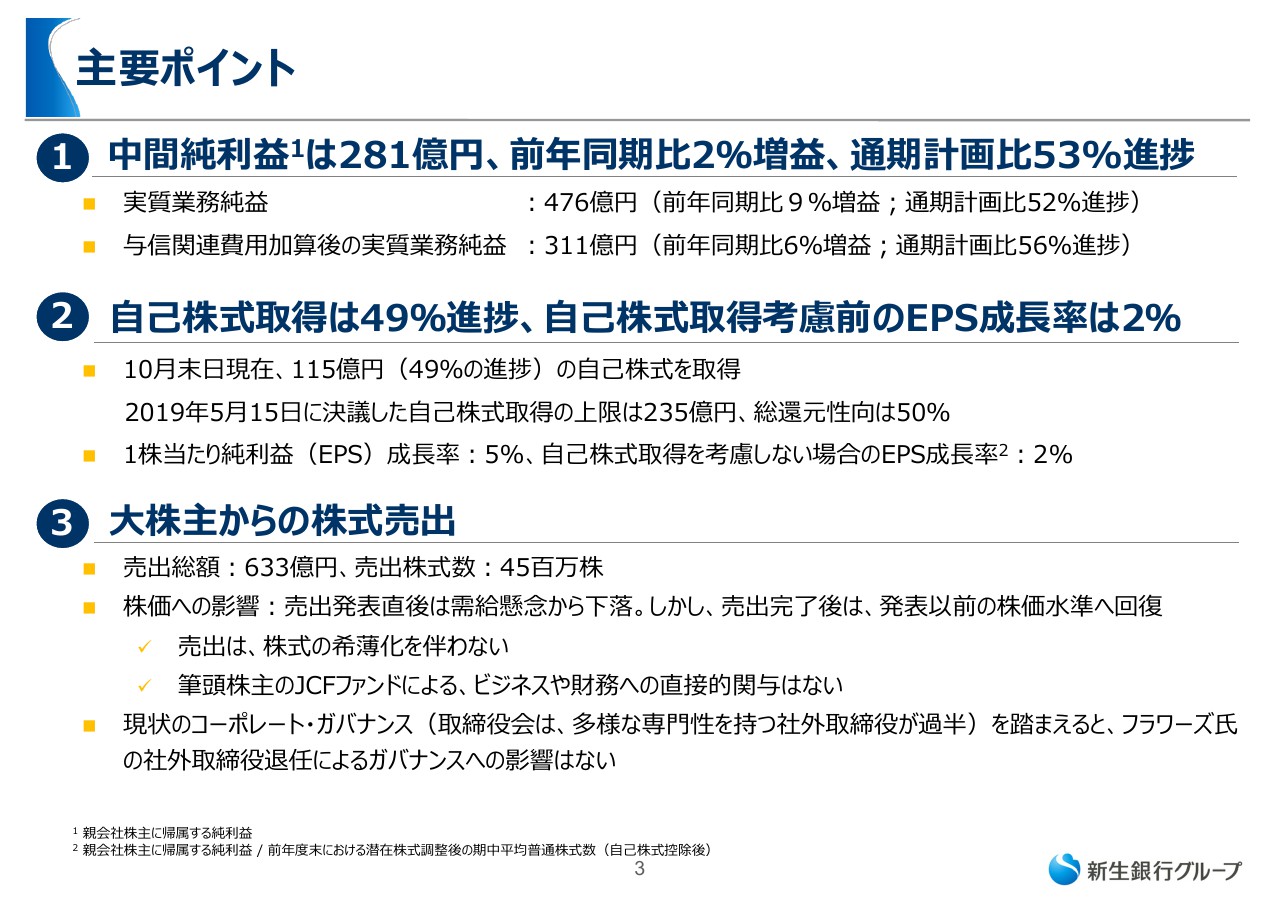

主要ポイント

工藤英之氏:おはようございます。新生銀行の工藤でございます。よろしくお願いします。

それでは、さっそく始めます。まず主要ポイントをいくつか私から申し上げて、その後平野が細かくご説明いたします。

1点目、中間純利益281億円は前年同期⽐で25パーセント増、通期計画対比で53パーセントの進捗と、まずまずの順調な進捗状況になっています。

2点⽬、⾃⼰株式取得は49パーセント進捗しています。⾃⼰株式取得を考慮しない場合のEPS成⻑率は2パーセント、考慮して5パーセントという状況です。

5月15日に、昨年度の利益に対する総還元性向が50パーセントとなる⾃⼰株式取得枠235億円を決議している訳ですが、約半分が完了しています。

EPSは、中期経営戦略の中で年平均2パーセント以上としているので、当中間期ではちょうどその数字になったということです。

3点⽬は、2019年8⽉に株式の売り出しを⾏い、筆頭株主であったJCFのファンドがイグジットしました。

売り出し総額が633億円、株数は4,500万株と、当社の規模からすると、かなり⼤規模だったわけですが、主として海外の機関投資家や国内個⼈投資家のみなさまに購⼊していただき、無事完了しています。

売り出しのアナウンス直後は、⼀時的に株の需給懸念から株価がかなり下落しました。いくつか申し上げますと、売り出し⾃体は1株当たり価値に対してニュートラルな取引でした。

まず、1株当たり価値の分⺟については希薄化がない取引であったこと、それから分子については、ファンドであるため、当社のビジネスへのシナジー等があったわけではないことが影響したというのが1つです。

もう1つは、ガバナンス上の影響です。当社はもともとかなりダイバースな社外取締役中心のボードになっておりまして、クリストファー・フラワーズ⽒の貢献がなかったとは言いませんが、(フラワーズ氏が)いるのといないのとで何かが大きく変わることはありません。

結果として、売り出しに対して大変⾼い応募倍率をいただいたこと、それからどこかでイグジットいなければいけないJCFという、投資家がいなくなったオーバーハングの問題の解消もあったと思いますが、売り出しのアナウンス以前の⽔準の株価に回復しているという状況です。

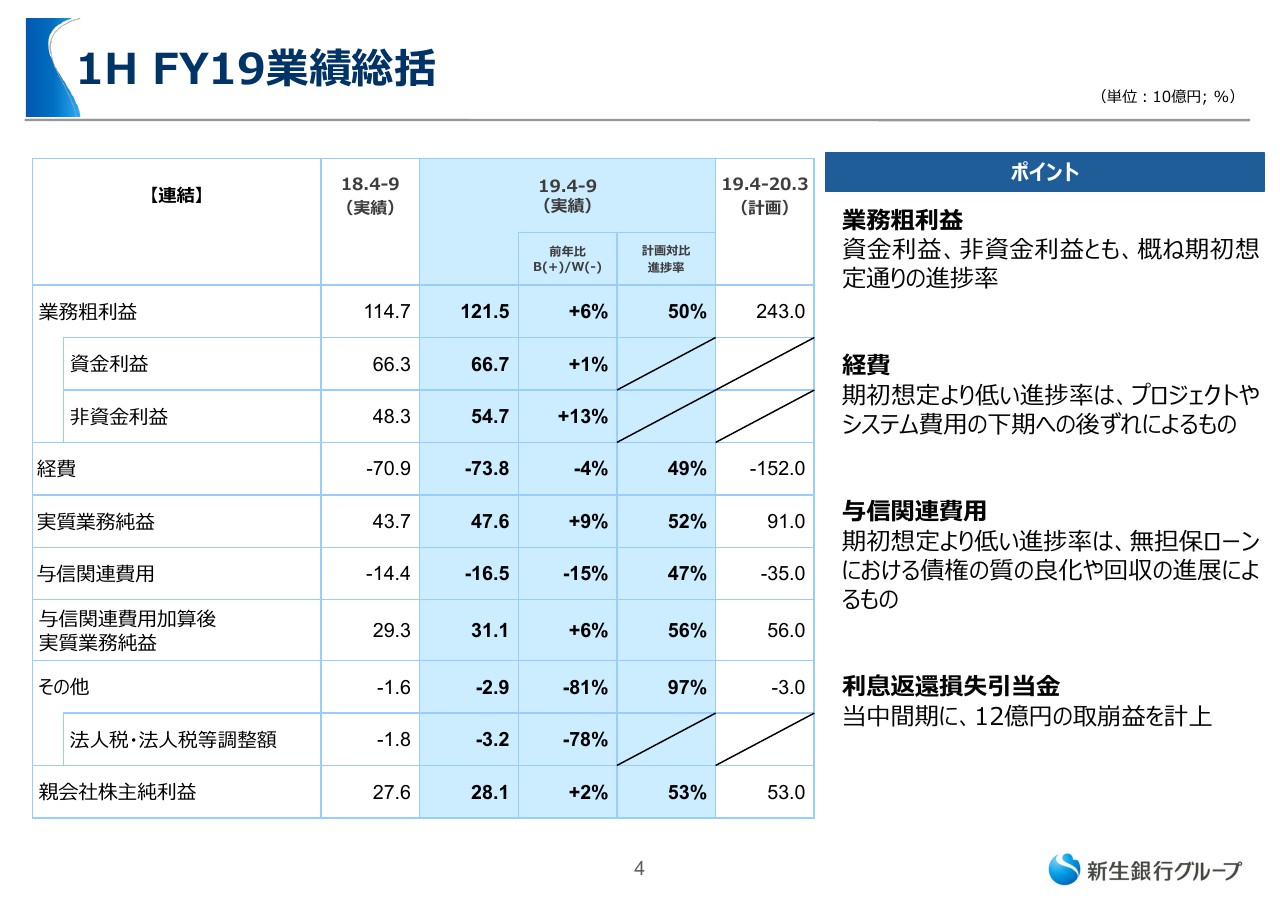

1H FY19業績総括

平野昇一氏:グループ企画財務の平野です。よろしくお願いします。それでは私からは決算概要と注力ビジネスを中心にご説明します。

まず4ページで、中間期決算概要をご説明します。業務粗利益は前年同期⽐で6パーセント増加し、通期計画に対し50パーセントの進捗率と、おおむね期初想定どおりの進捗となっています。

⾮資⾦利益は、トレジャリーのALM 業務からの債券売却益、法⼈業務からの株式売却益、リテールバンキングのATM⽀払⼿数料の削減により前期⽐収益が増加しています。

経費は、前年同期⽐で4パーセント増加し、新勘定系システムの稼働に伴ってシステム費が増加しましたが、プロジェクトやシステム費⽤の下期への後ずれがあったことから、進捗率は49パーセントにとどまっています。通期では経費は期初計画通りとなる見込みです。

与信関連費⽤は、前年同期⽐で15パーセントの増加となっていますが、通期計画に対しては47パーセントの進捗率にとどまっています。これは、無担保ローンにおける債権の質の良化や回収の進展によるものです。

前期はストラクチャードファイナンスで⼤きな戻⼊益を計上しましたが、その分が剥落しています。加えて、当期では、新⽣フィナンシャルとアプラスフィナンシャルで減少しています。

利息返還損失引当⾦は12億円の取崩益を計上しています。法⼈税・法⼈税等調整では、税前利益増加による税⾦費⽤が増加しました。

以上のことから、親会社株主に帰属する中間純利益は281億円となり、前年度⽐2パーセントの増益、通期計画に対する進捗率は53パーセントとなりました。

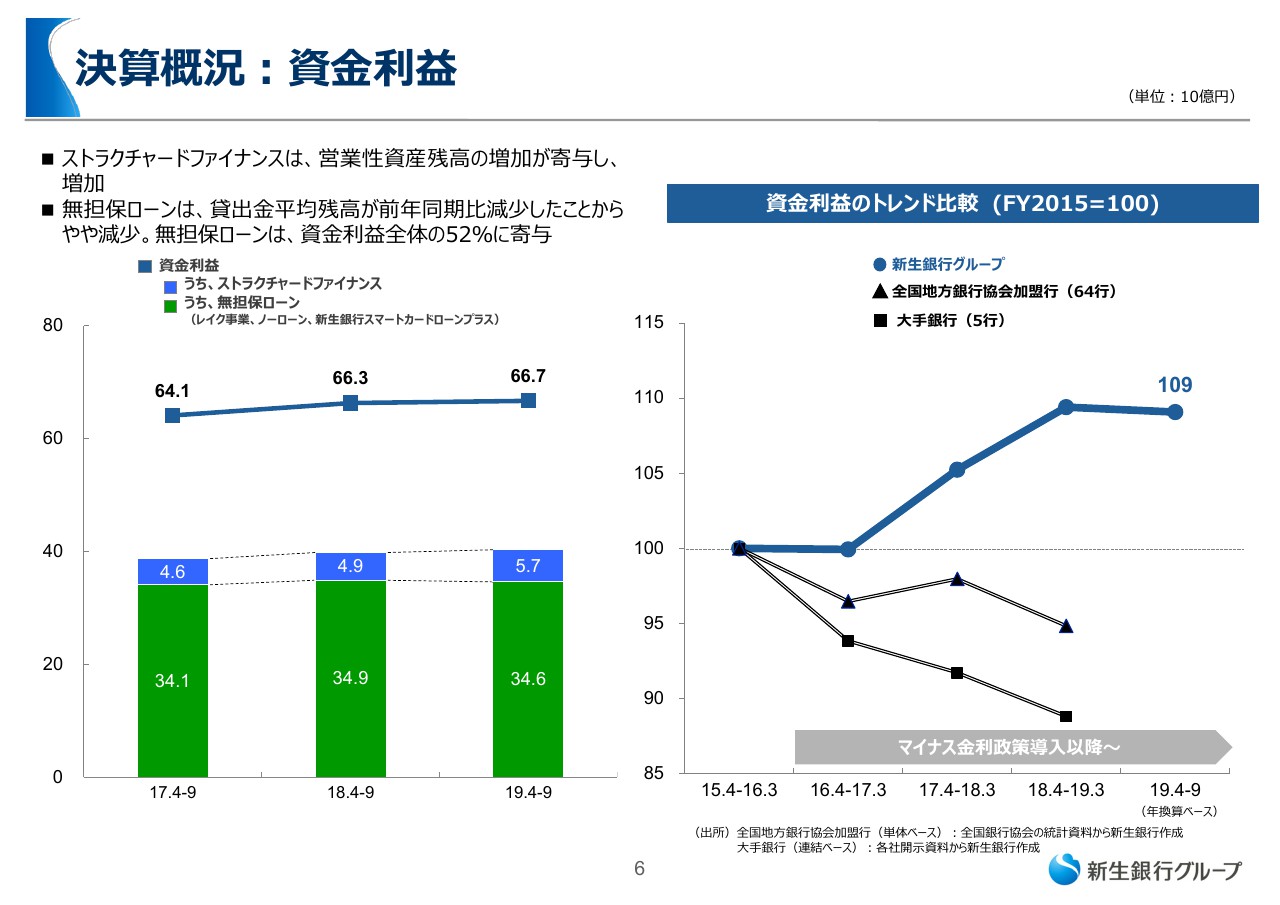

決算概況:資金利益

6ページをご覧ください。資⾦利益をご説明します。ストラクチャードファイナンスは、営業性資産残⾼が順調に伸びていることから、資⾦利益が増加しています。

無担保ローンは、9⽉末残⾼は3⽉末から増加していますが、平均残⾼は依然前年同期⽐で増えていないことから、資⾦利益はやや減少しています。

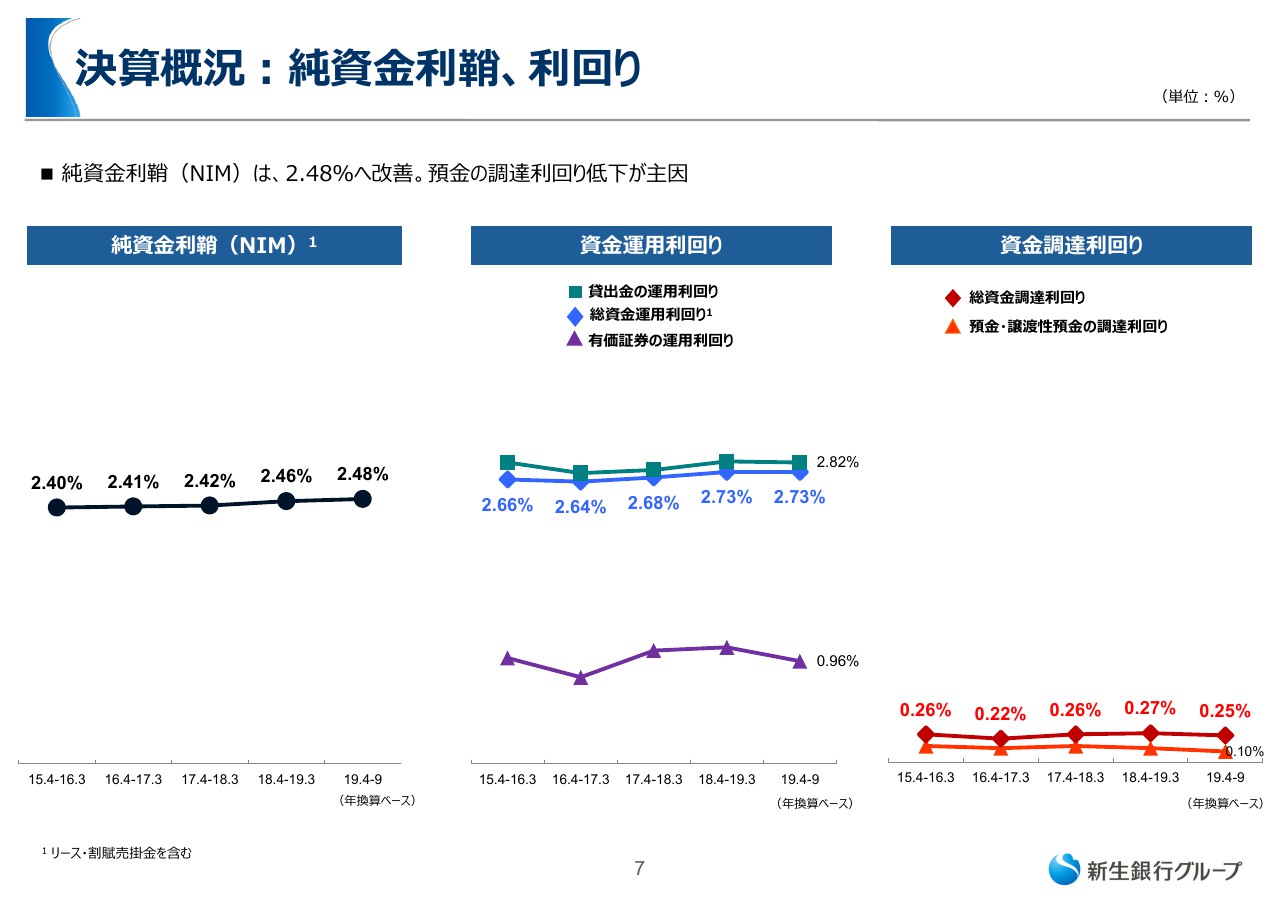

決算概況:純資金利鞘、利回り

7ページ⽬は、純資⾦利鞘は 2.48パーセントと継続的に改善しています。主因は、仕組預⾦や定期預⾦などの過去のキャンペーン⾦利の満期到来による預⾦調達利回りの低下によるものです。

総資⾦運⽤利回りも、この低⾦利環境においても、2.73パーセントと⼀定レベルを維持しています。

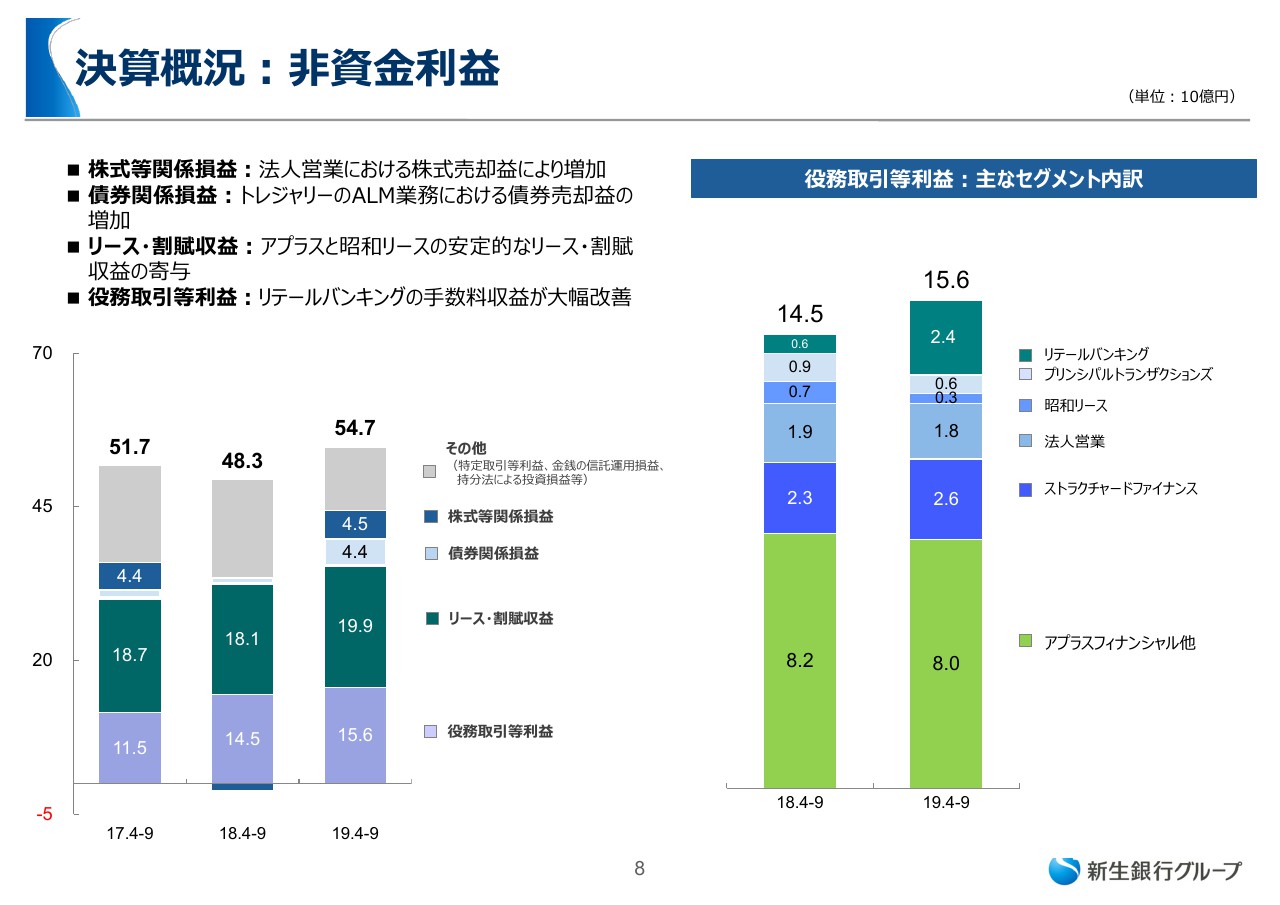

決算概況:非資金利益

8ページ⽬は⾮資⾦利益についてです。先ほどの決算概要でもご説明しましたが、⾮資⾦利益は前年同期⽐13パーセントと⼤きく増加しております。

主因は法⼈営業での株式売却益やトレジャリーの ALM業務からの国債等債券売却益ですが、アプラスや昭和リースからの安定的なリース・割賦収益の増加、リテールバンキングの⼿数料収益貢献の増加にも着⽬していただければと思います。

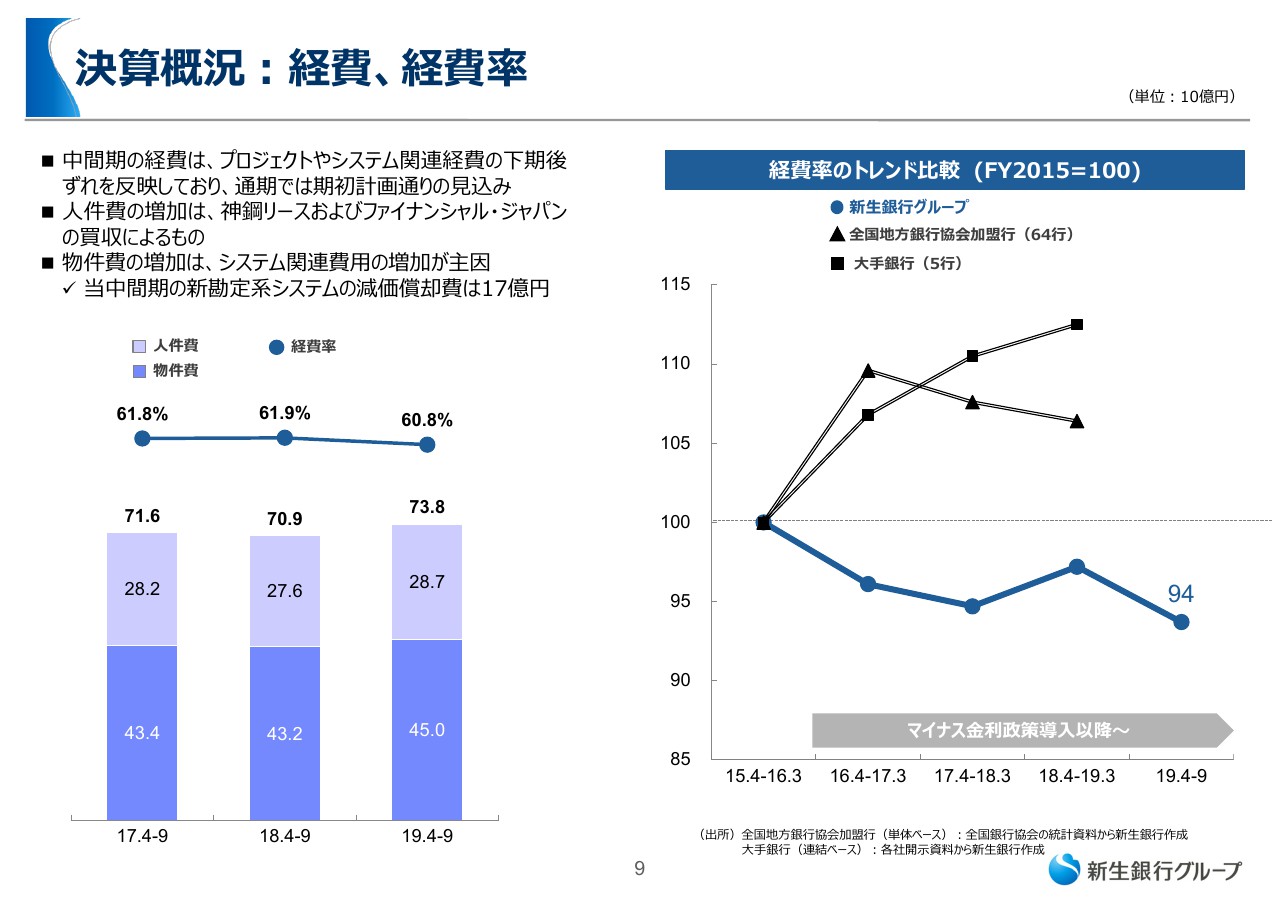

決算概況:経費、経費率

9ページ⽬は経費です。中間期の経費は738億円、経費率は60.8パーセントとなっていますが、これはプロジェクトやシステム関連経費の下期への後ずれの影響によるものです。通期の経費は期初計画どおりを⾒込んでいます。

⼈件費の増加は、買収した神鋼リースやファイナンシャル・ジャパンによるものです。物件費の増加は、新勘定系システムの減価償却負担の増加が主因です。

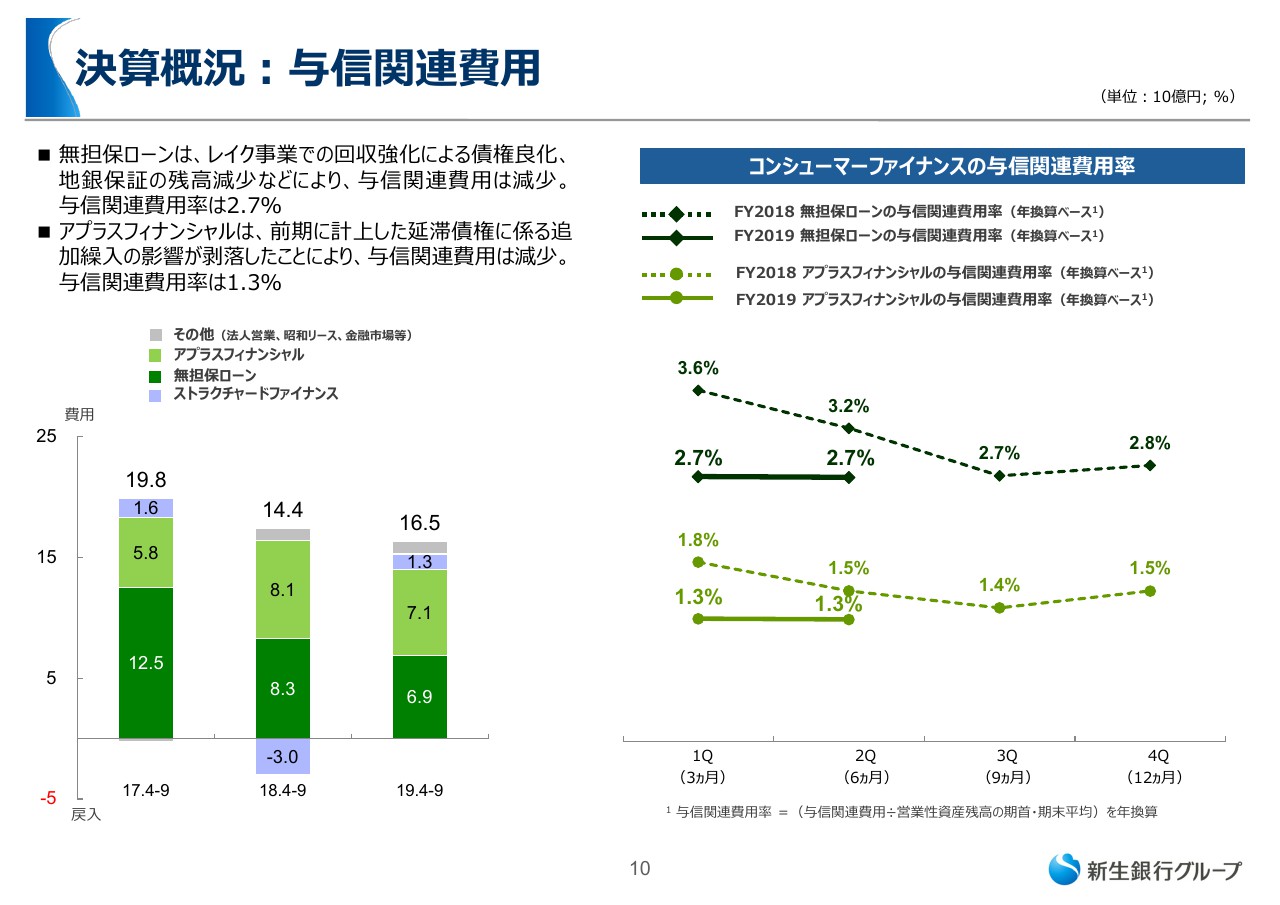

決算概況:与信関連費用

10ページ⽬は与信関連費⽤です。無担保ローンは、レイク事業での回収強化により債権の質が良化していることや、地銀保証の残⾼が減少していることなどにより(与信関連費⽤は)69 億円へ減少しています。

アプラスは前期に延滞債権に係る追加引当を計上しており、その要因が剥落したことから(与信関連費⽤は)71 億円へ減少しています。ストラクチャードファイナンスは、前期は⼀時的な要因で⼤きな戻⼊益を計上していました。

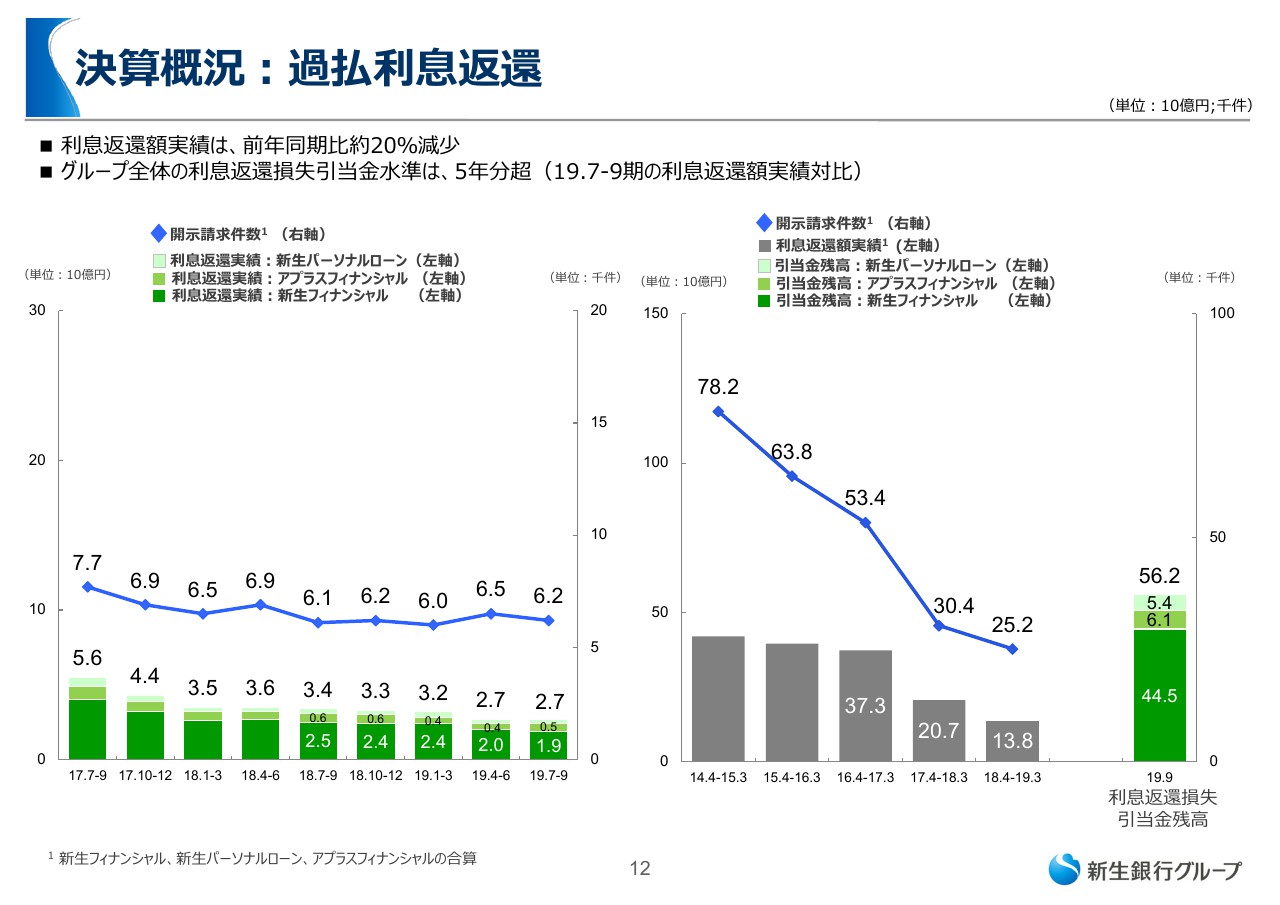

決算概況:過払利息返還

12ページ⽬は過払利息返還です。開⽰請求件数が横ばいとなっているのは、アプラスの開⽰請求件数の減少が緩やかになっているためです。

しかしながら、グループ全体の利息返還額は前年同期⽐で約20パーセント減少していて、引当⽔準は5年分と、必要⼗分なレベルです。

生産性改革の進捗:

続きまして、⽣産性改⾰とビジネスの進捗についてご説明します。14ページ⽬をご覧ください。これまでの⽣産性改⾰の各種プロジェクトの通年効果を実現しつつ、中期経営戦略での新たな施策として、来年度以降の効果創出のための計画策定や効果検証に着⼿しています。

とくに、システム更改を優先するためグループ本社化への対応を⼀旦劣後させていたIT部⾨については、グループベースの⼀体運営に本格的に着⼿します。具体的には、グループ各社で持つIT拠点の集約や、システムのクラウド化を検討します。

他にも、現在推進しているレイクのデジタル戦略と整合のとれるかたちで、無⼈店舗の最適化を検討しています。また、各業務ではRPAやAIなどのデジタルツールを積極的に導⼊しています。

小口ファイナンス:無担保ローン(2)

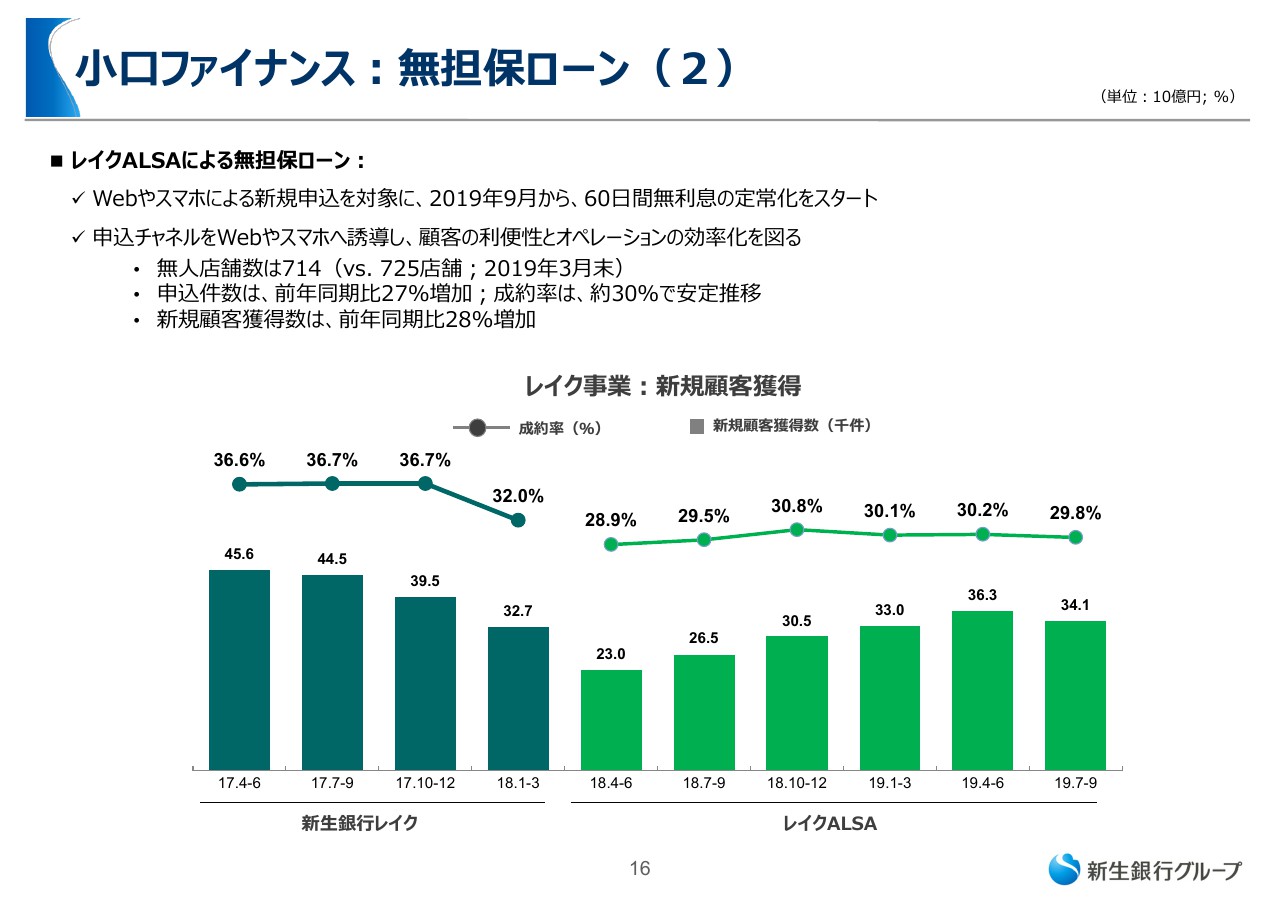

16ページ⽬で、⼩⼝ファイナンスのうちレイクALSAについてご説明します。レイクALSAでは、申込チャネルをデジタルへ誘導するため、Webやスマホによる新規申込を対象に、これまでキャンペーンとして⾏っていた60⽇間無利息を定常化しました。

申込件数は7⽉の⾮需要期もあり前期⽐やや減少しておりますが、前年同期⽐で27パーセント増加しています。新規顧客獲得数は前期⽐でやや減少しましたが、前年同期⽐では28パーセント増加しました。成約率は30パーセントで安定推移しています。

小口ファイナンス:無担保ローン(3)

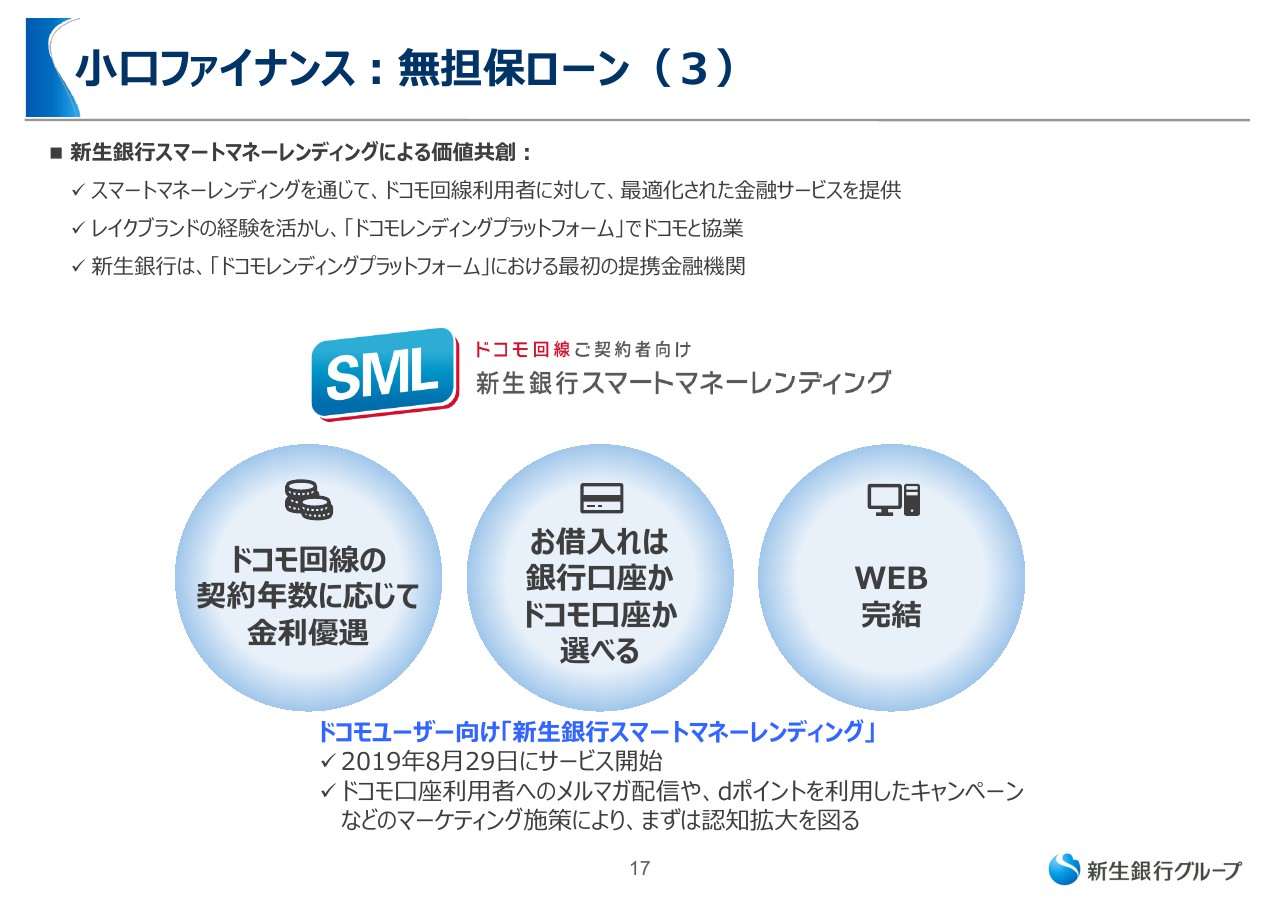

17ページ⽬はドコモユーザー向けの「新⽣銀⾏スマートマネーレンディング」です。8⽉29⽇に無事サービスインし、ドコモ⼝座利⽤者へのメルマガ配信やdポイントを利⽤したキャンペーンなどのマーケティング施策により、まずは認知拡⼤を図っているところです。

下期の成果を踏まえ、実績評価は通期にご報告する予定です。

小口ファイナンス:アプラスフィナンシャル(3)

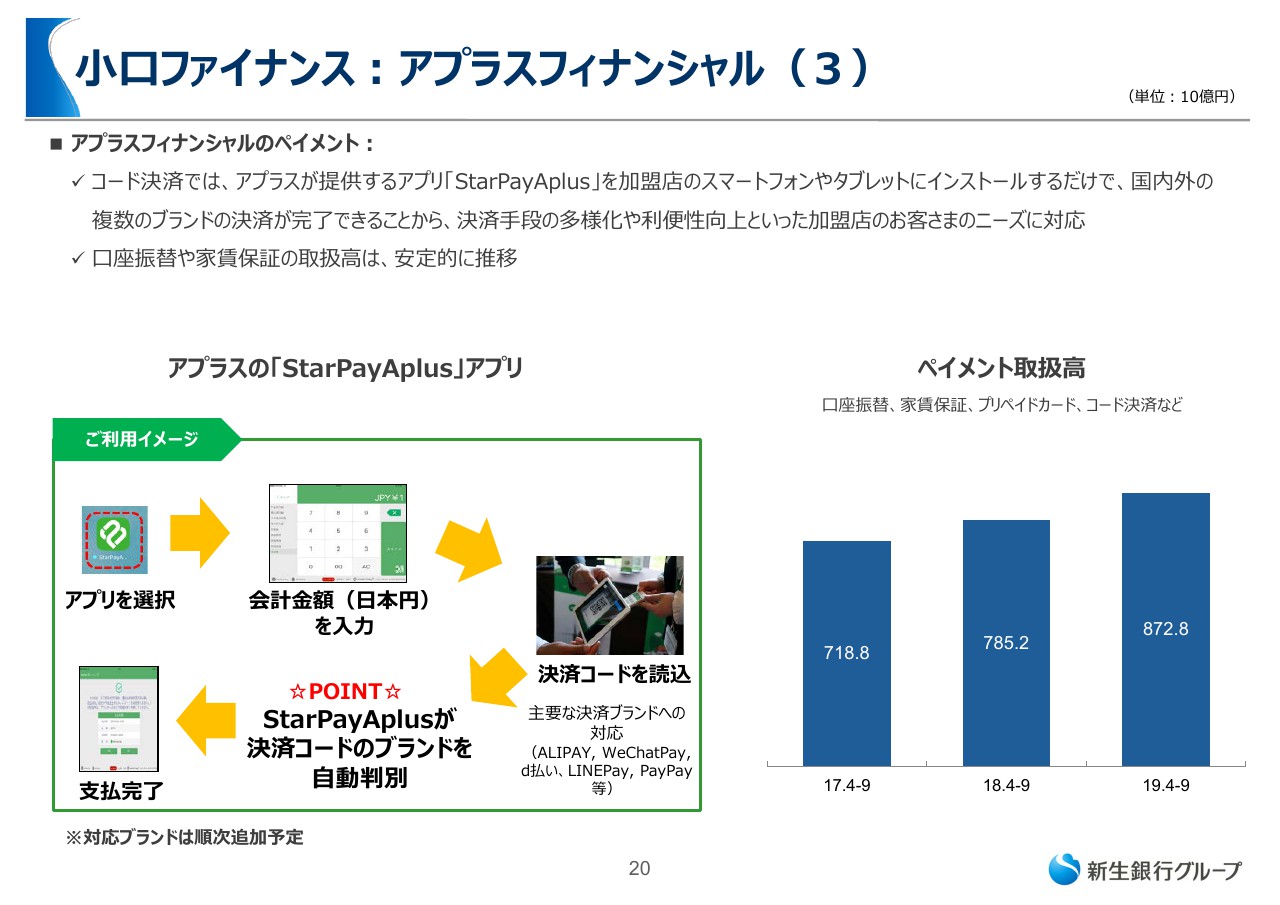

20ページ⽬では、⼩⼝ファイナンスのうちアプラスのペイメントについてご説明いたします。

ペイメント事業のうち、コード決済では、アプラスが「StarPayAplus」アプリを加盟店に提供します。加盟店はスマートフォンやタブレットにこのアプリをインストールします。

このアプリは、国内外の主要な決済ブランドに対応しており、その決済コードを読み込むだけでアプリが決済ブランドを⾃動判別し、決済を完了することができます。

これによりまして、決済⼿段の多様化や利便性向上といった加盟店のお客さまのニーズに対応でき、ペイメント取扱⾼も堅調に増加しています。

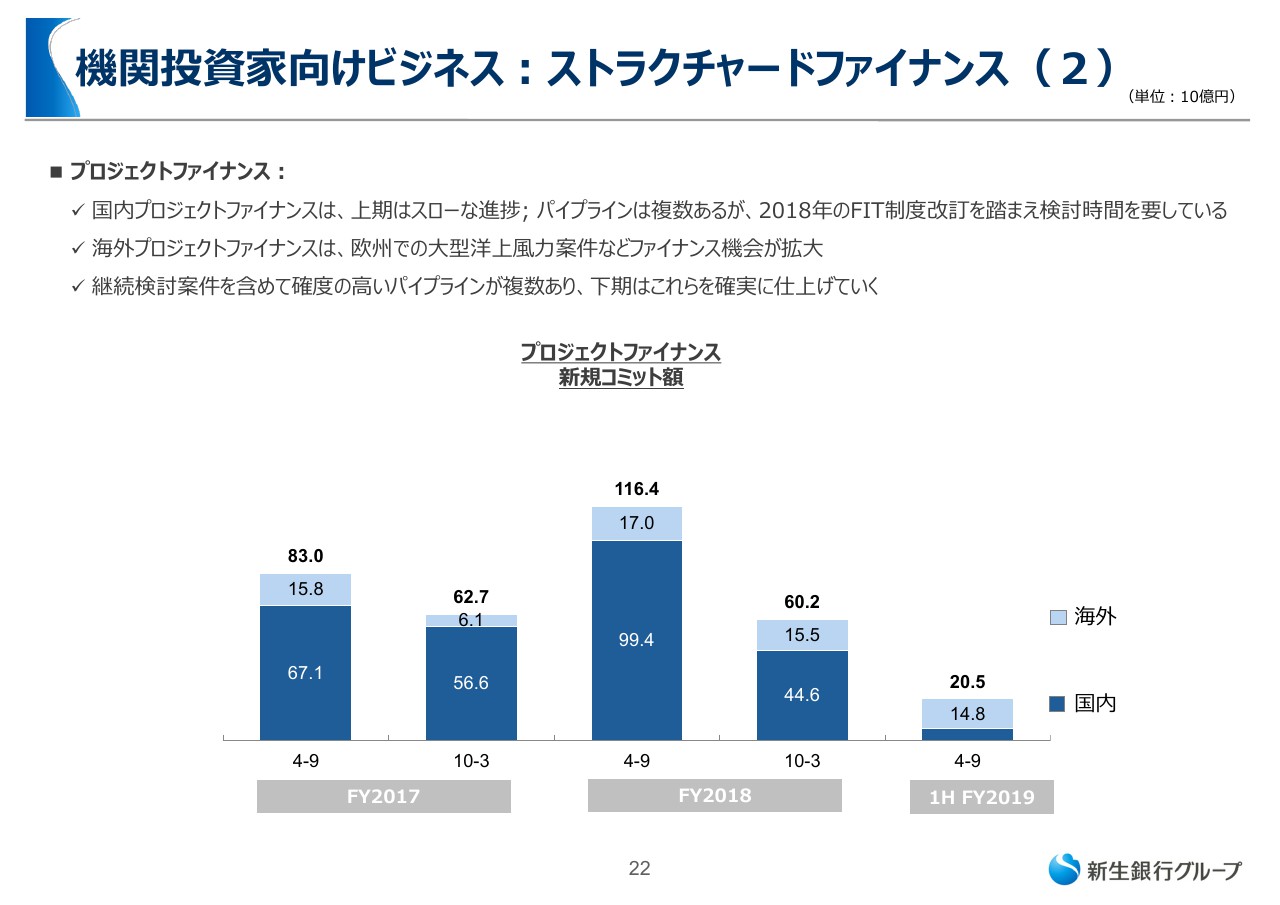

機関投資家向けビジネス:ストラクチャードファイナンス(2)

22ページ⽬は、機関投資家向けビジネスとしてのプロジェクトファイナンスについてご説明します。

国内プロジェクトファイナンスは、2018年度のFIT制度改訂を踏まえて案件検討時間を要していることから、上期はスローな進捗でした。

しかしながら、確度の⾼いパイプラインが複数あることから、下期にはこれらのパイプラインをしっかりコミットに結び付けていきます。

機関投資家向けビジネス:ストラクチャードファイナンス(3)

23ページ⽬は、不動産ファイナンスをご説明します。国内不動産ファイナンスは、セルダウンを組み込んだ⼤型の物流施設や、倉庫などの新たなアセットタイプへの取り組みも進捗し、上期の新規実⾏額は好調でした。

下期は、パイプラインも積み上がっていることから、優良物件・優良スポンサーを意識して、選別的な取り組みを継続していきます。

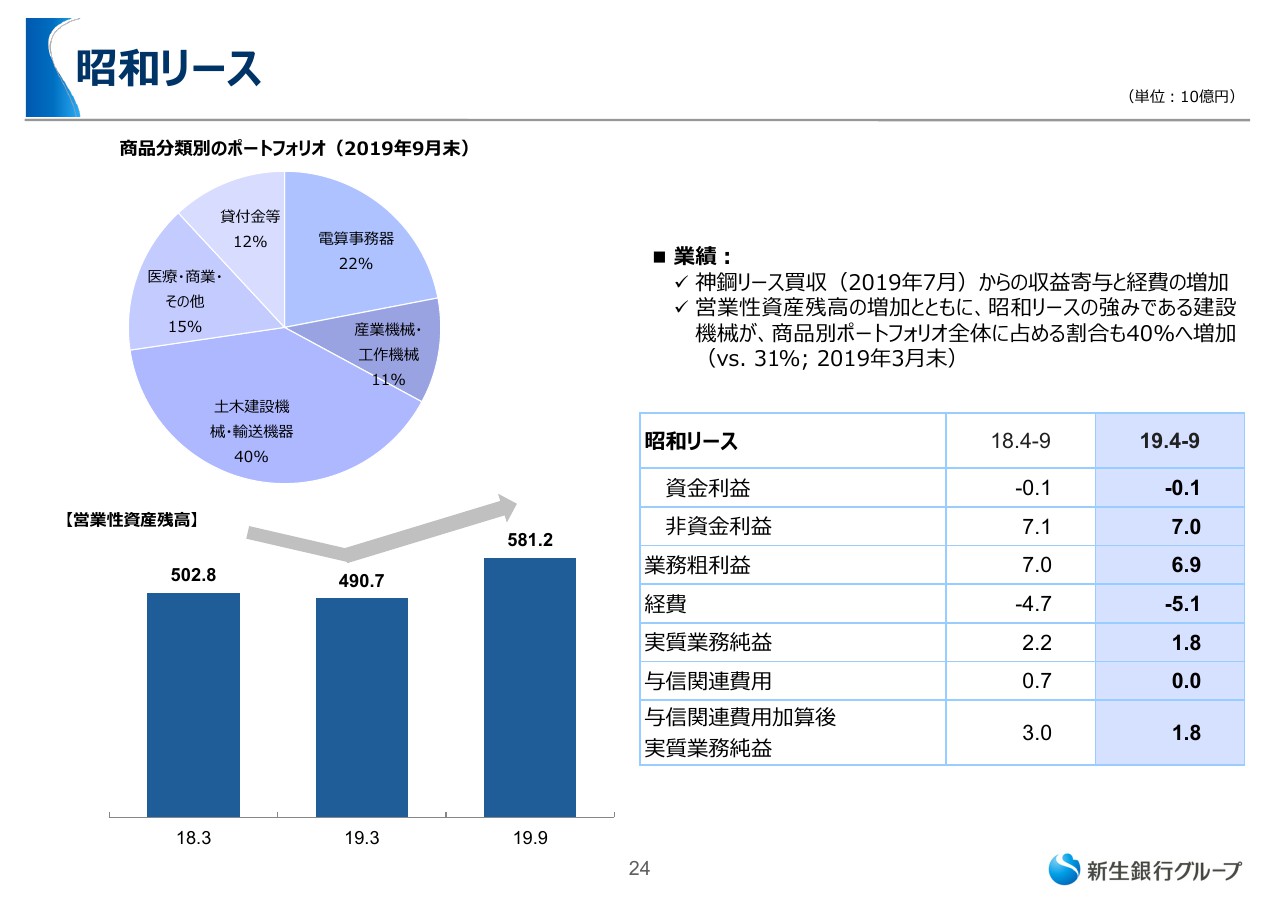

昭和リース

最後に、中間期の決算・ビジネスのハイライトを総括します。財務⾯の業績は順調でした。

ビジネスでは、価値共創の取り組みが⼩⼝ファイナンスのエリアでスタートし、買収した神鋼リースやファイナンシャル・ジャパンからの収益寄与も始まりました。

資本関連では株式売り出しを実施し、新たな株主さまや保有を増やしていただいた株主さまも多くいました。そのようなみなさまのご期待に応えるべく、中期経営戦略をしっかり推進していきたいと思います。

以上、2019年度中間期決算についてご説明しました。