2019年11月29日に行われた、アズワン株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:アズワン株式会社 代表取締役社長 井内卓嗣 氏

アズワン株式会社 常務取締役 経営企画本部長 小野元孝 氏

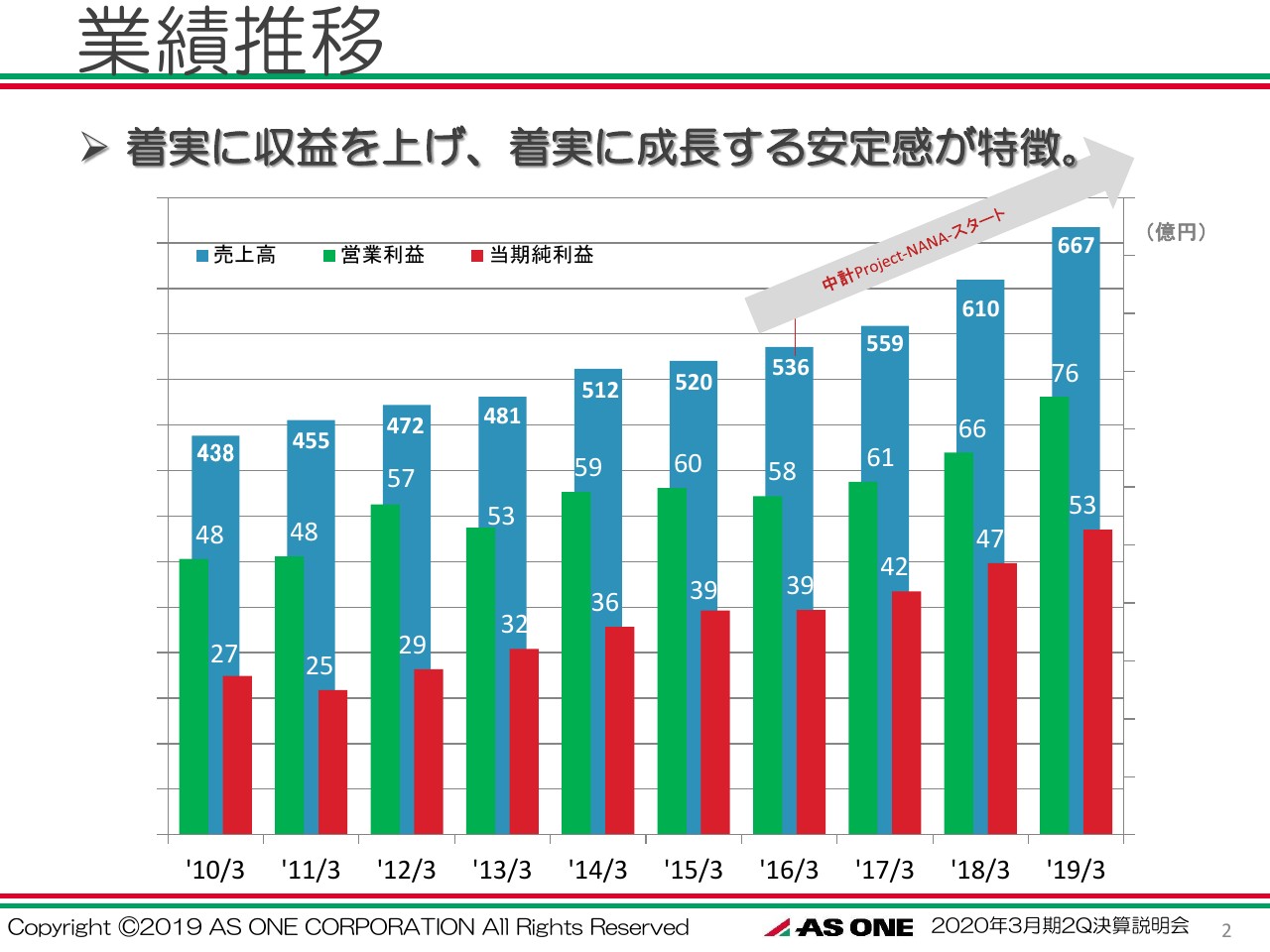

業績推移

小野元孝氏:小野でございます。私からは、数字まわりについてのご報告をさせていただきます。本日、初めてお越しいただいた方もいらっしゃるかと思いますので、ここ10年間の当社の業績を簡単にまとめたグラフを2枚使いまして、ご説明申し上げます。

こちらは、売上高・営業利益・当期純利益を示した棒グラフです。青色の棒グラフが売上高、緑色の棒グラフが営業利益、赤色の棒グラフが当期純利益です。ご覧のとおり、着実に収益を上げ、着実に成長する安定感が、この10年間の特徴になっているかと思います。

とくに、2016年3月期からスタートした中期経営計画については、大きな目的としている「成長の再加速」の成果がグラフにも現れています。

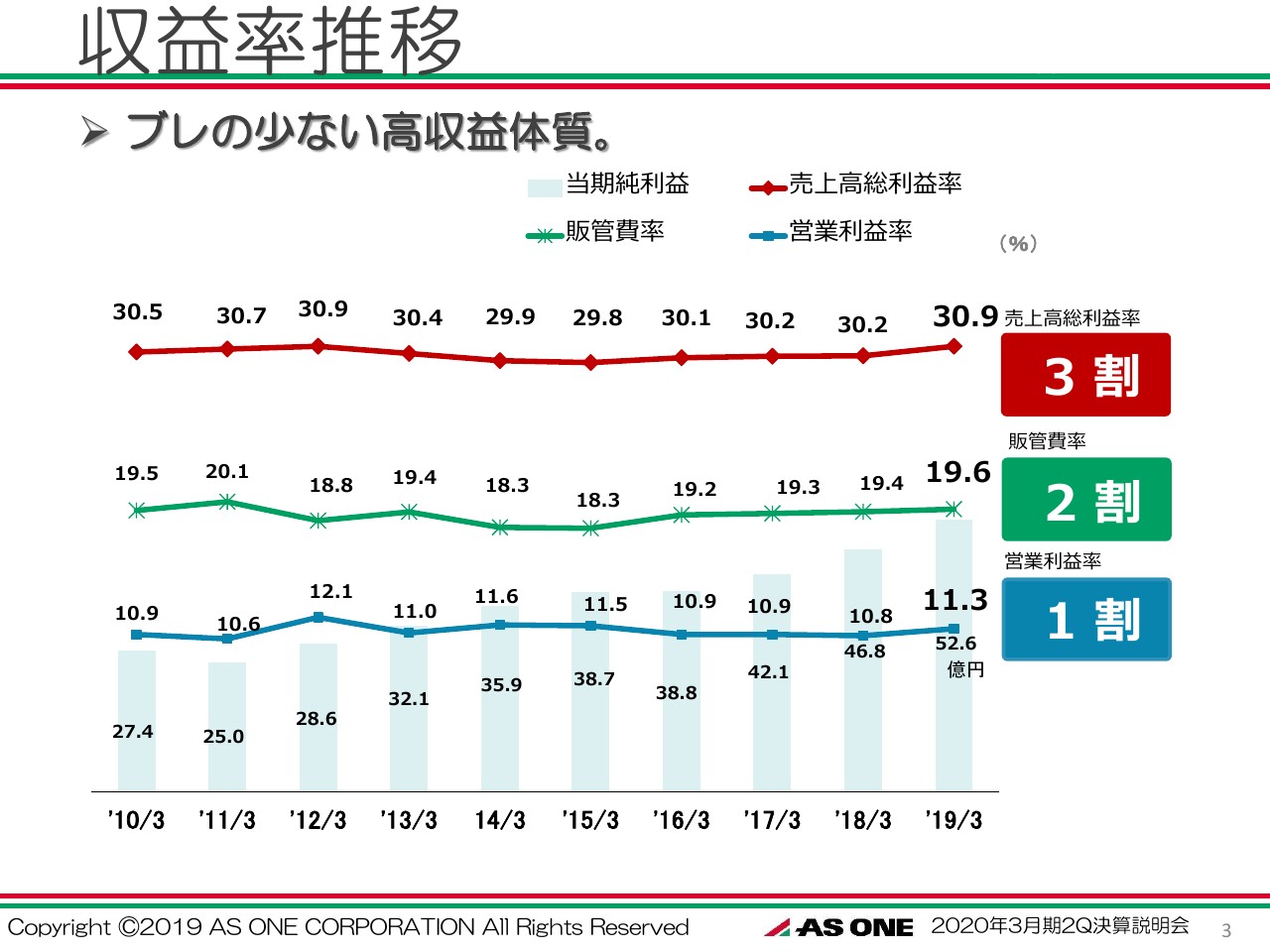

収益率推移

こちらのグラフでは、売上高に占める(総利益・販管費・営業利益の)比率を折れ線グラフで示しています。アズワンの会社が特徴的に凝縮されているグラフかと思います。

10年間を通して見てみると、折れ線グラフでありながら、赤色の売上高総利益率、緑色の売上高販売管理費率、青色の売上高営業利益率が、それぞれ3割・2割・1割の割合でほぼ横一直線となっており、ブレの少ない、かつ高収益な体質であることをご理解していただけるかと思います。

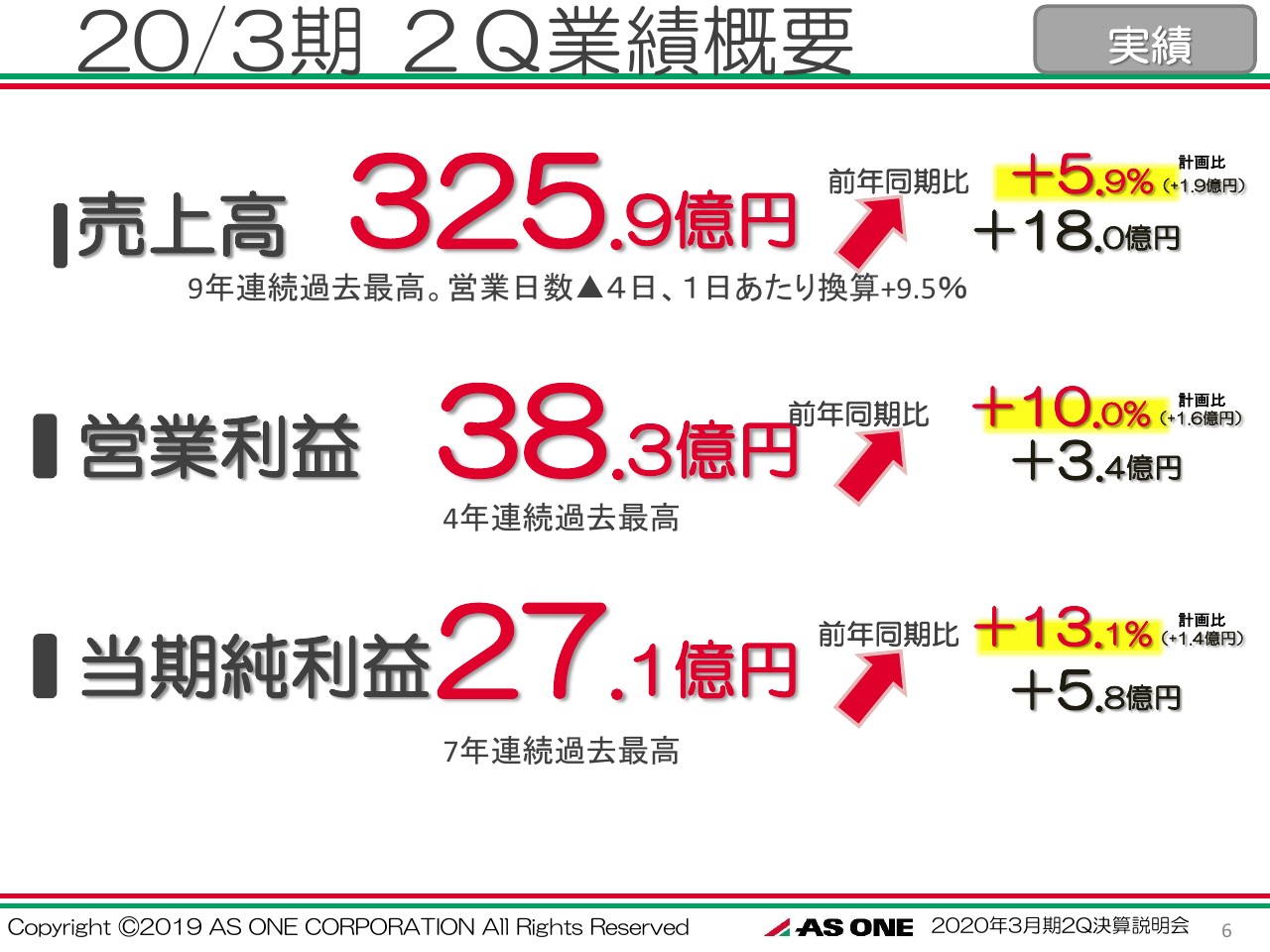

20/3期 2Q業績概要

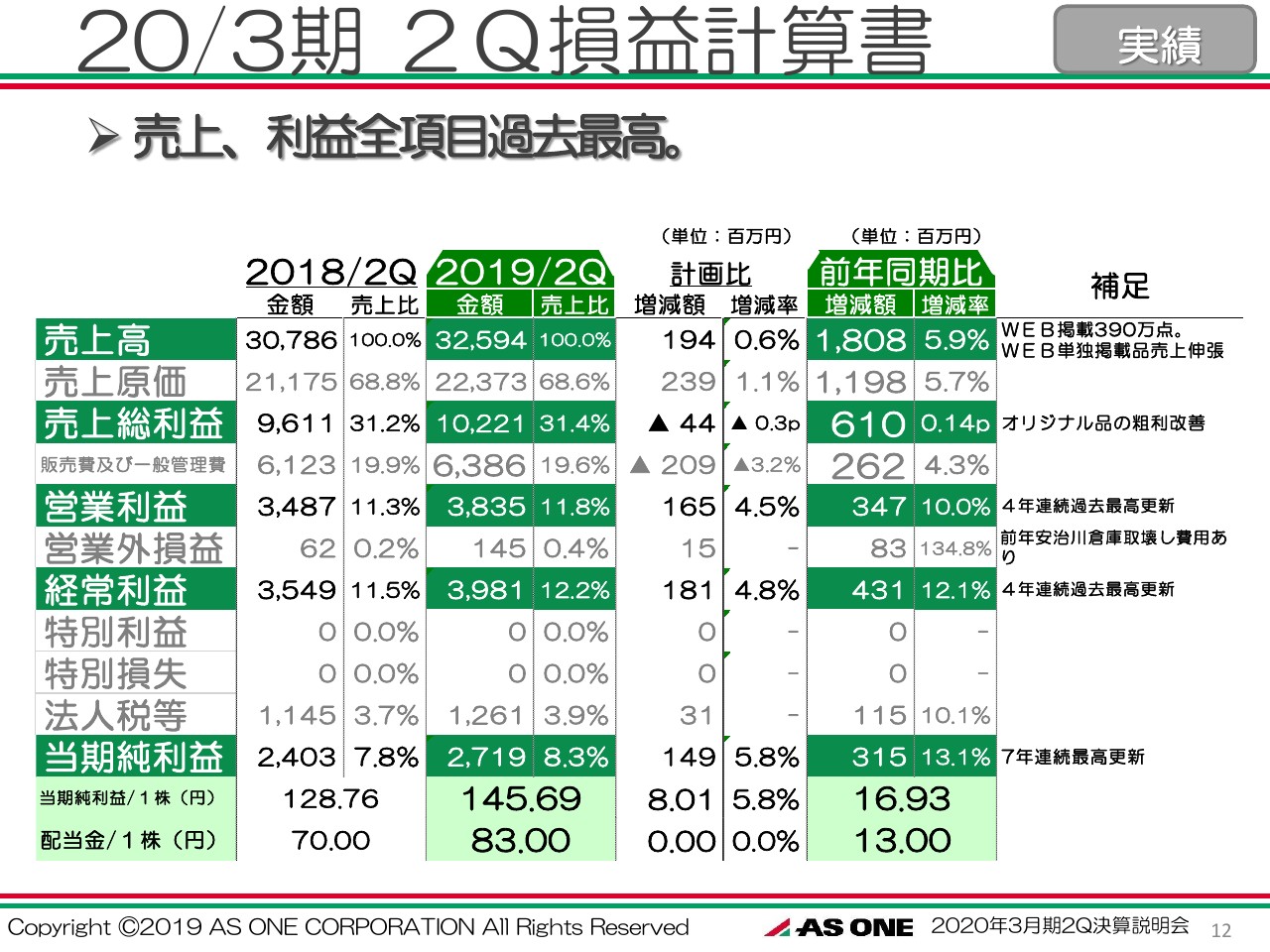

2020年3月期第2四半期の決算概要についてご説明申し上げます。連結の売上高は325億9,000万円と、前年同期比で5.9パーセントの増収です。営業利益は38億3,000万円と、前年同期比で10.0パーセントの増益です。当期純利益は27億,1000万円と、前年同期比で13.1パーセントの増益です。

売上は9年連続過去最高を更新しています。また、営業利益は4年連続過去最高益の更新、当期純利益は7年連続の過去最高益の更新となっています。

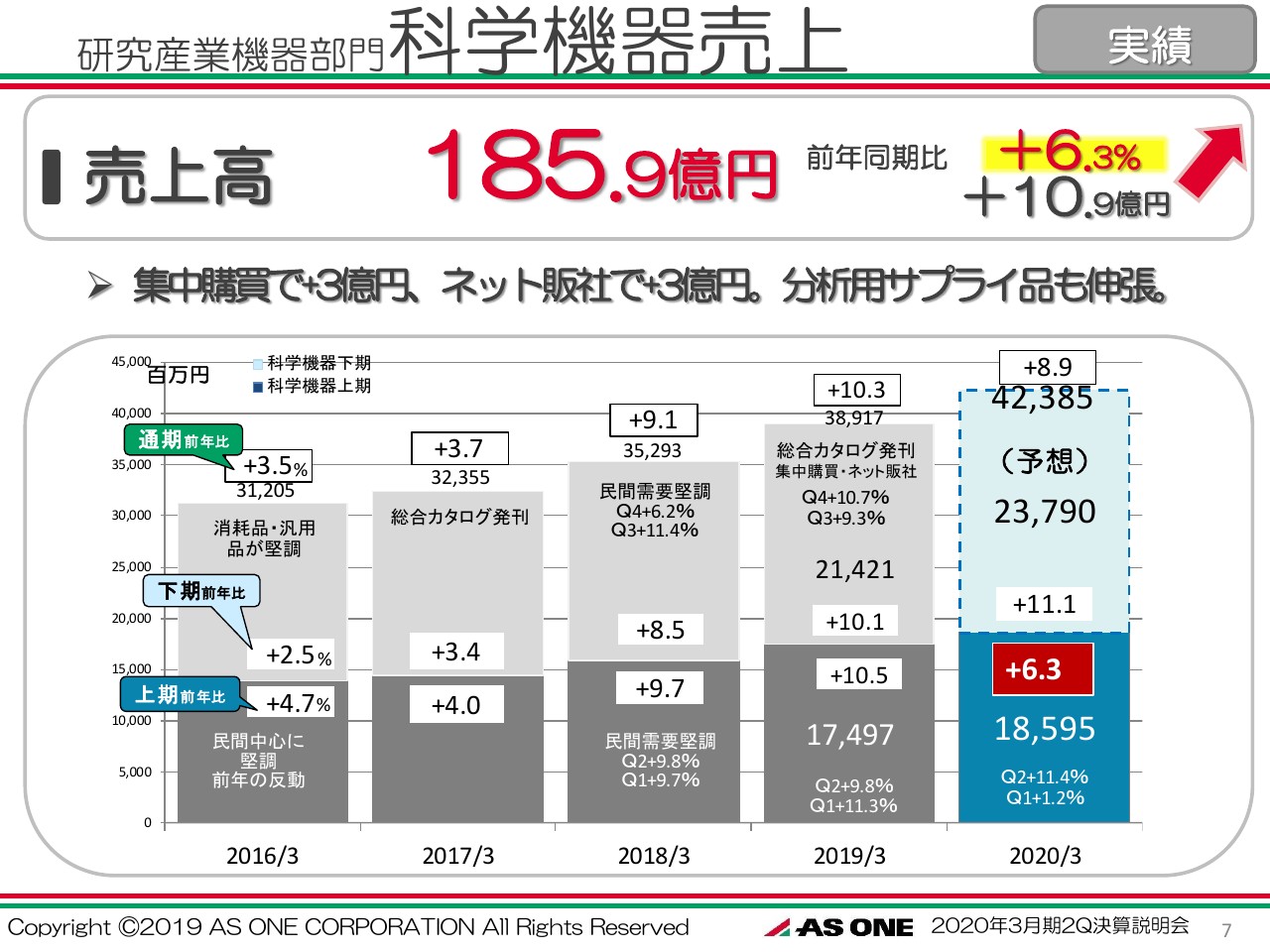

研究産業機器部門 科学機器売上

続きまして、分野別の売上状況です。科学機器分野の売上高は185億9,000万円、前年同期比で6.3パーセントの増収です。いわゆるeコマースでの集中購買により、ネット企業向けの売上が大きく貢献しています。

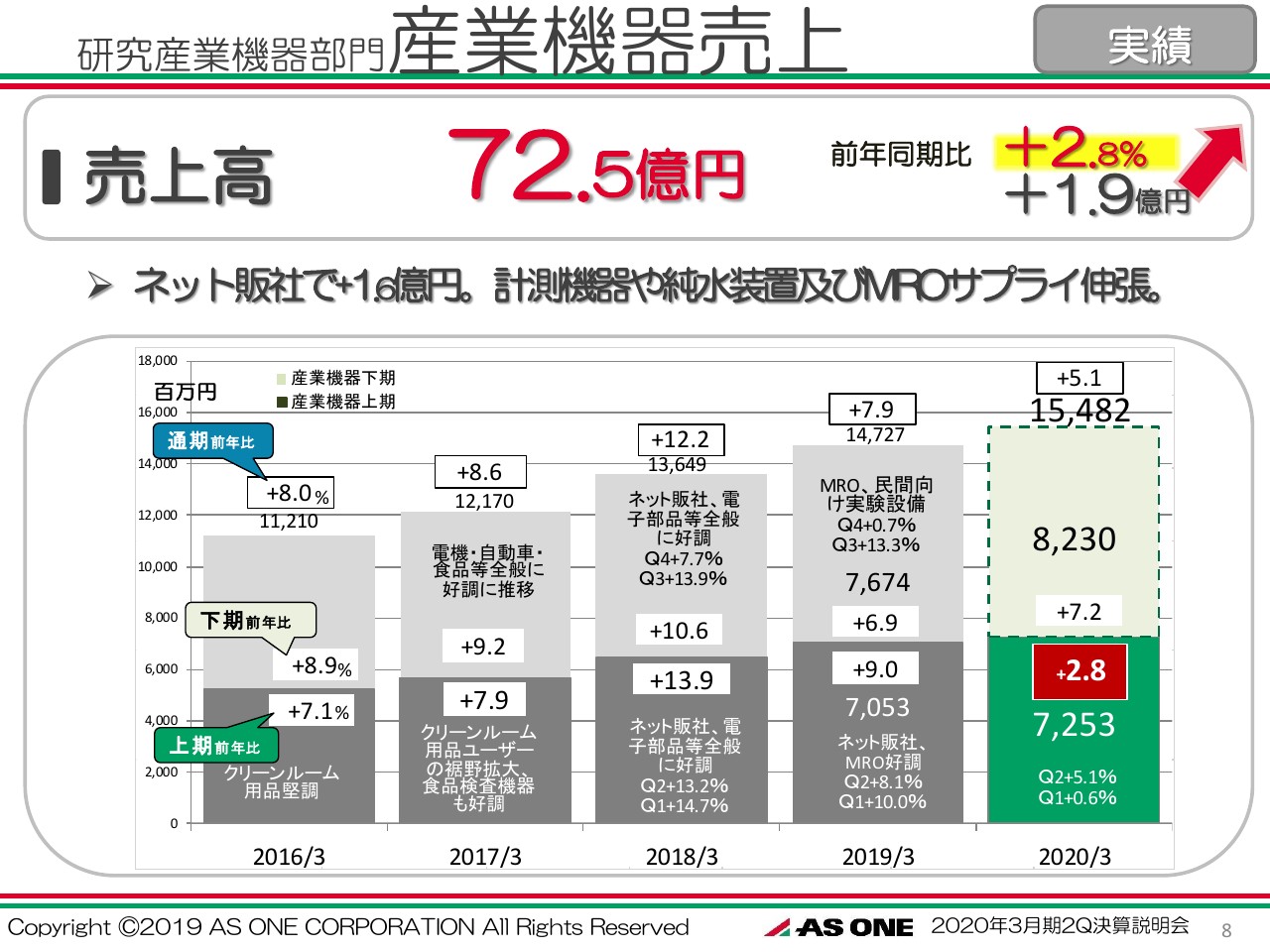

研究産業機器部門 産業機器売上

産業機器分野の売上は72億5,000万円、前年同期比で2.8パーセントの増収です。こちらも、eコマースでのネット企業向けの売上が好調なことが寄与しています。

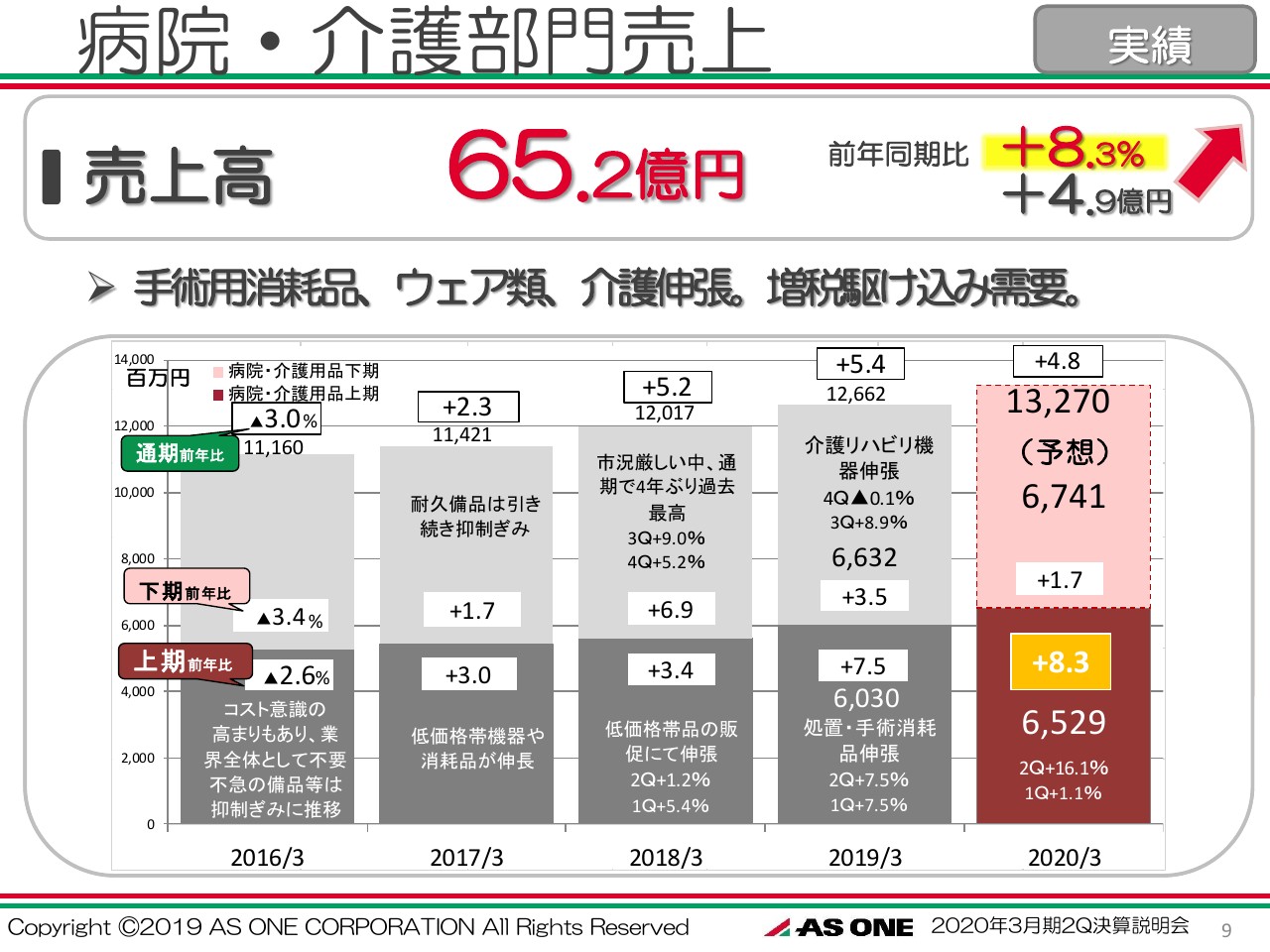

病院・介護部門売上

病院・介護部門については、65億2,000万円、前年同期比で8.3パーセントの増収です。やはり、(2019年)9月の消費税増税前の駆け込みが、数字としては少し上がってきている状況です。

その他売上として、子会社のトライアンフ21の購買代行システム手数料の売上が2億1,000万円と、前年比で6.0パーセント増加しています。

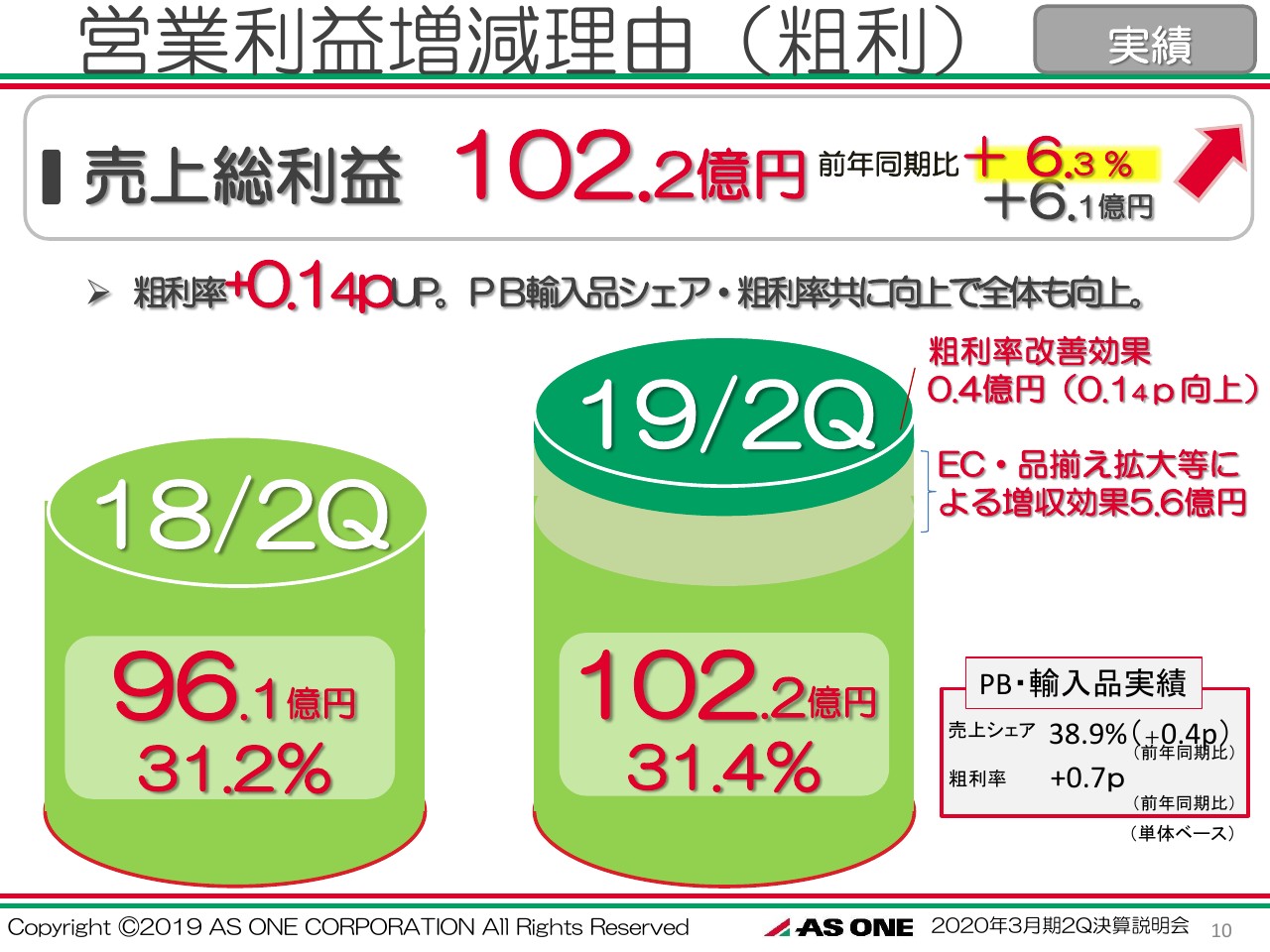

営業利益増減理由(粗利)

売上総利益は102億2,000万円と、前年同期比で6.3パーセント増加しています。粗利率は0.14ポイント上がっています。とくに、PB輸入品そのものの粗利率が0.7ポイントほど上がっており、それが大きな要因になっています。

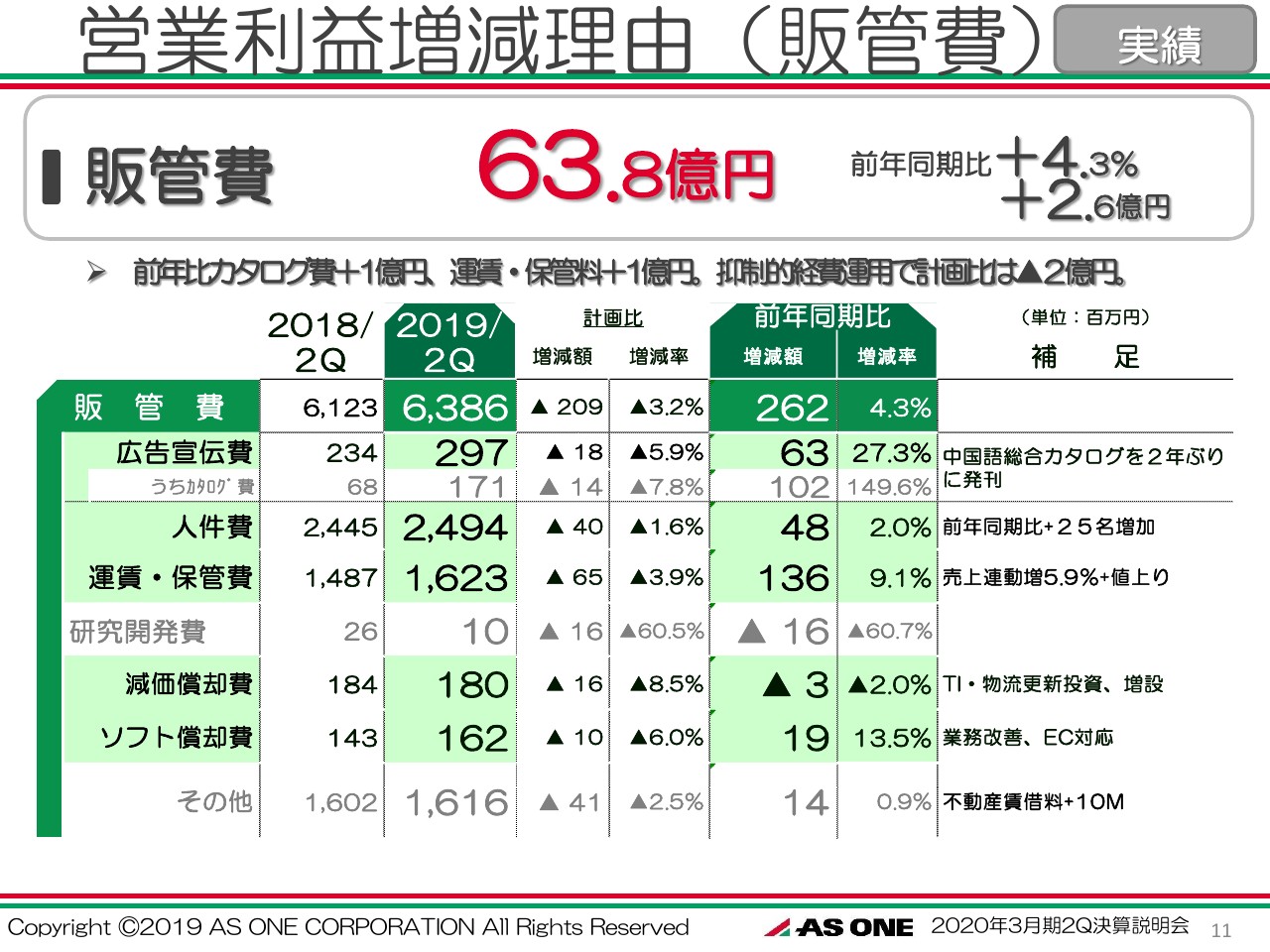

営業利益増減理由(販管費)

販管費は63億8,000万円で、前年同期比で4.3パーセントの増加です。売上の増加を下回るかたちで抑制できています。とくに、運賃・保管費と言われる物流コストについては、売上の伸びを差し引いたところの約3.2ポイントが実質の値上げ影響になります。

20/3期 2Q損益計算書

全体を見ますと、売上・利益とも過去最高の数字となっています。

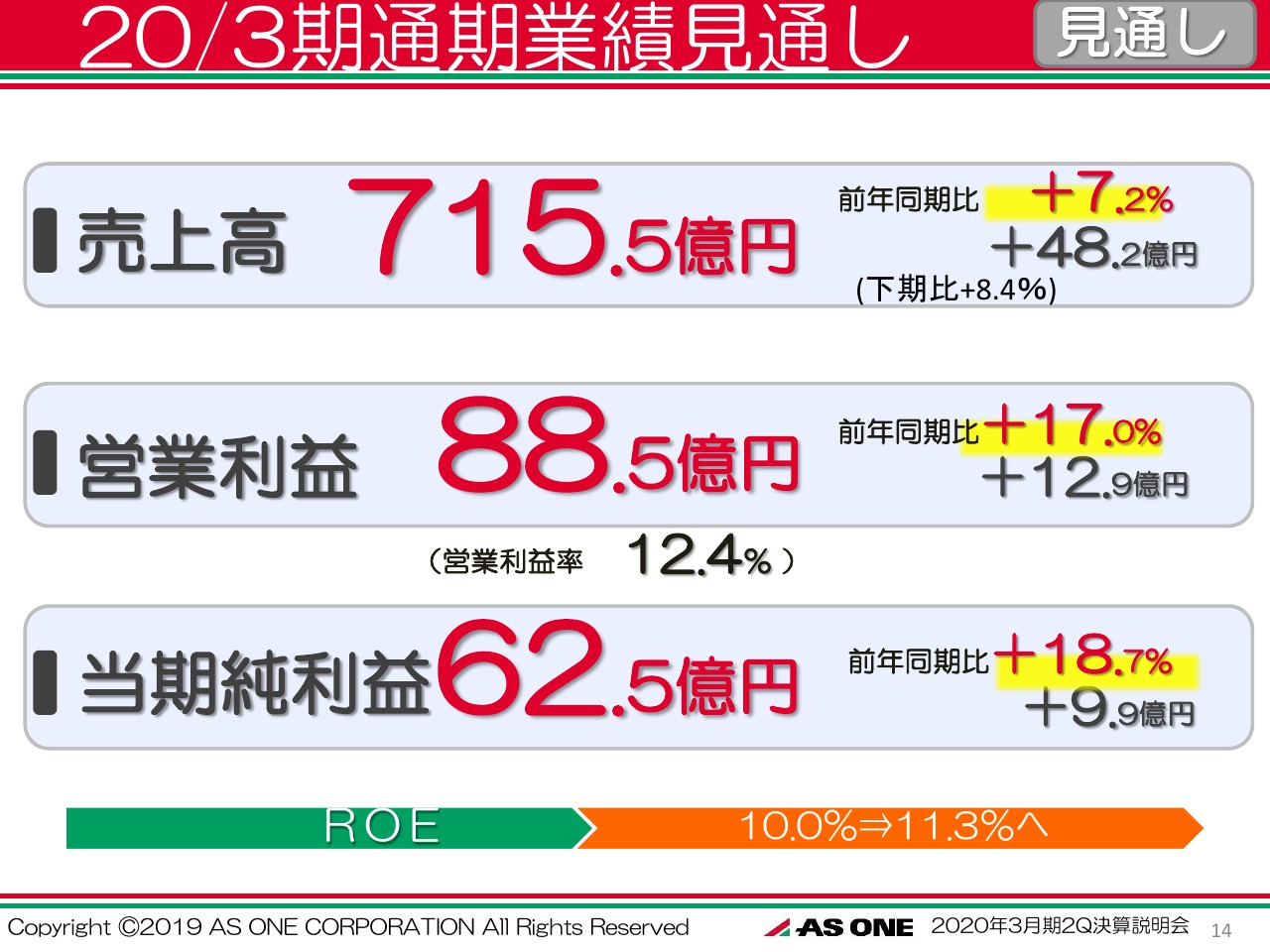

20/3期通期業績見通し

続きまして、通期の業績見込みです。2020年3月期の通期については、売上が715億5,000万円と、前年同期比で7.2パーセントの増収。営業利益が88億5,000万円と、前年同期比で17.0パーセントの増益。結果として、営業利益率は12.4パーセントを見込んでいます。

当期純利益は62億5,000万円と、前年同期比で18.7パーセントの増益です。ROEは、10.0パーセントから11.3パーセントへ上昇することを見込んでいます。

分野別通期売上見通し

分野別では、科学機器分野が423億8,000万円と、前年同期比で8.9パーセントの増収。産業機器分野が154億8,000万円と、前年同期比で5.1パーセントの増収。病院・介護部門が132億7,000万円と、前年同期比で4.8パーセントの増収。その他は、トライアンフ21が4億1,000万円と、前年を若干下回り、前年同期比で3.2パーセントの減少になります。

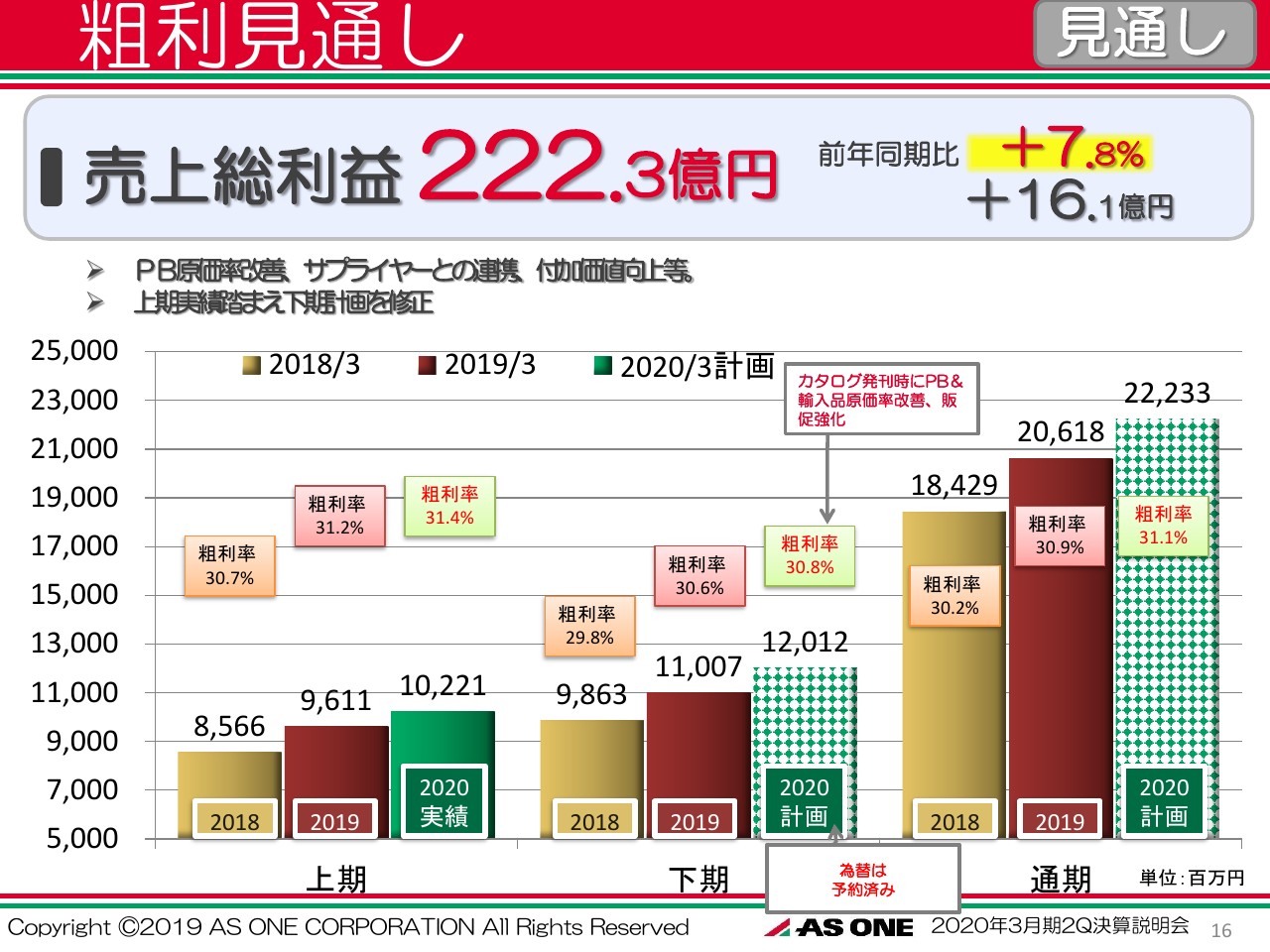

粗利見通し

粗利の見通しです。上期は粗利率が31.4パーセントでした。下期は30.8パーセント、通期は31.1パーセントの見込みです。総額は222億3,000万円と、前年同期比で7.8パーセントの増加を見込んでいます。

為替は、今年度についてはすべて予約が完了しており、今年度の平均レートは108円2銭で約定できています。

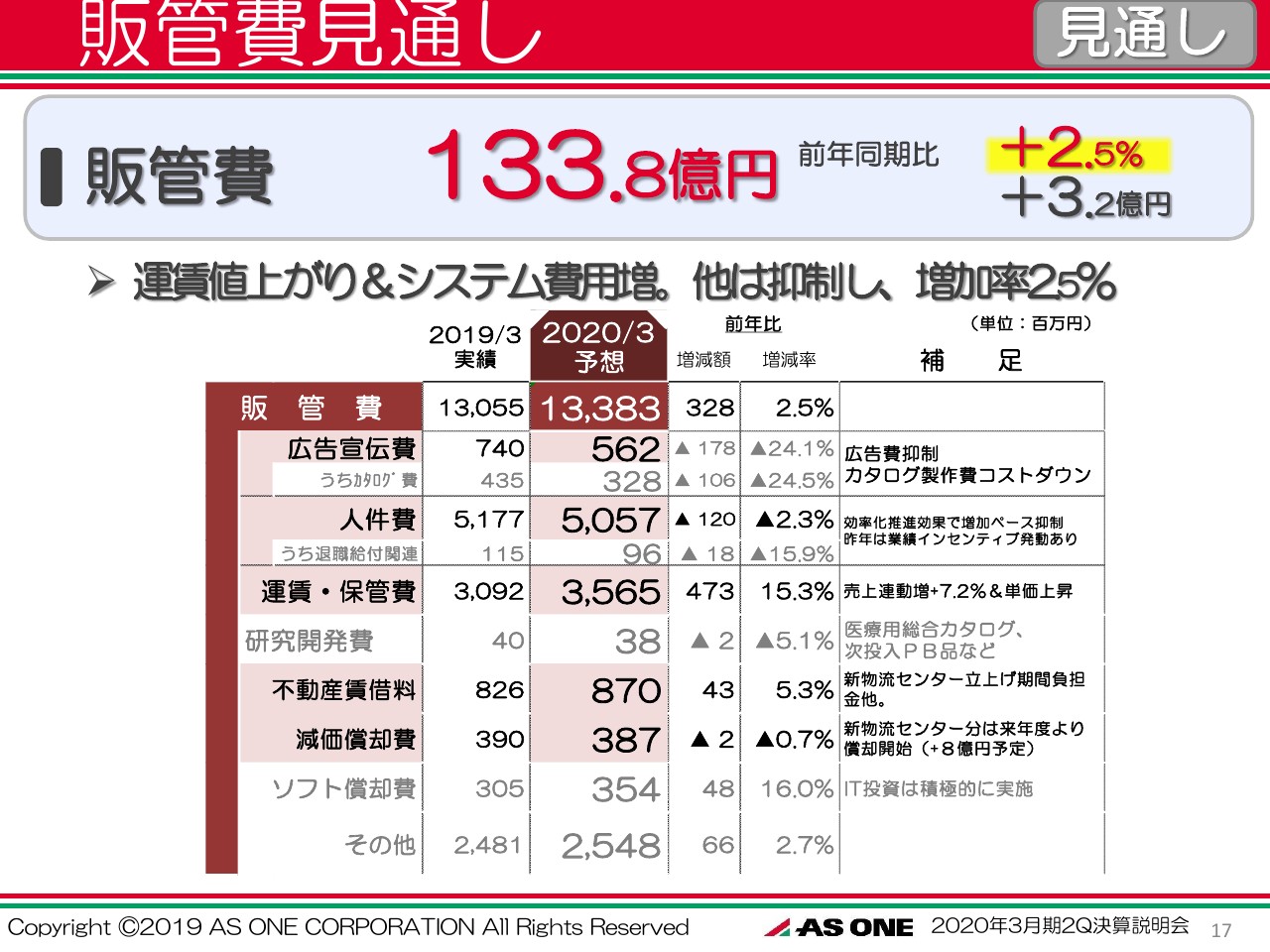

販管費見通し

販管費は133億8,000万円で、前年同期比で2.5パーセントの増加に留める予定です。物流コストは15.3パーセントの増加を見込んでいますが、売上増加の7.2パーセントを引くと、約8パーセントが値上げによる影響というかたちで見込んでいます。

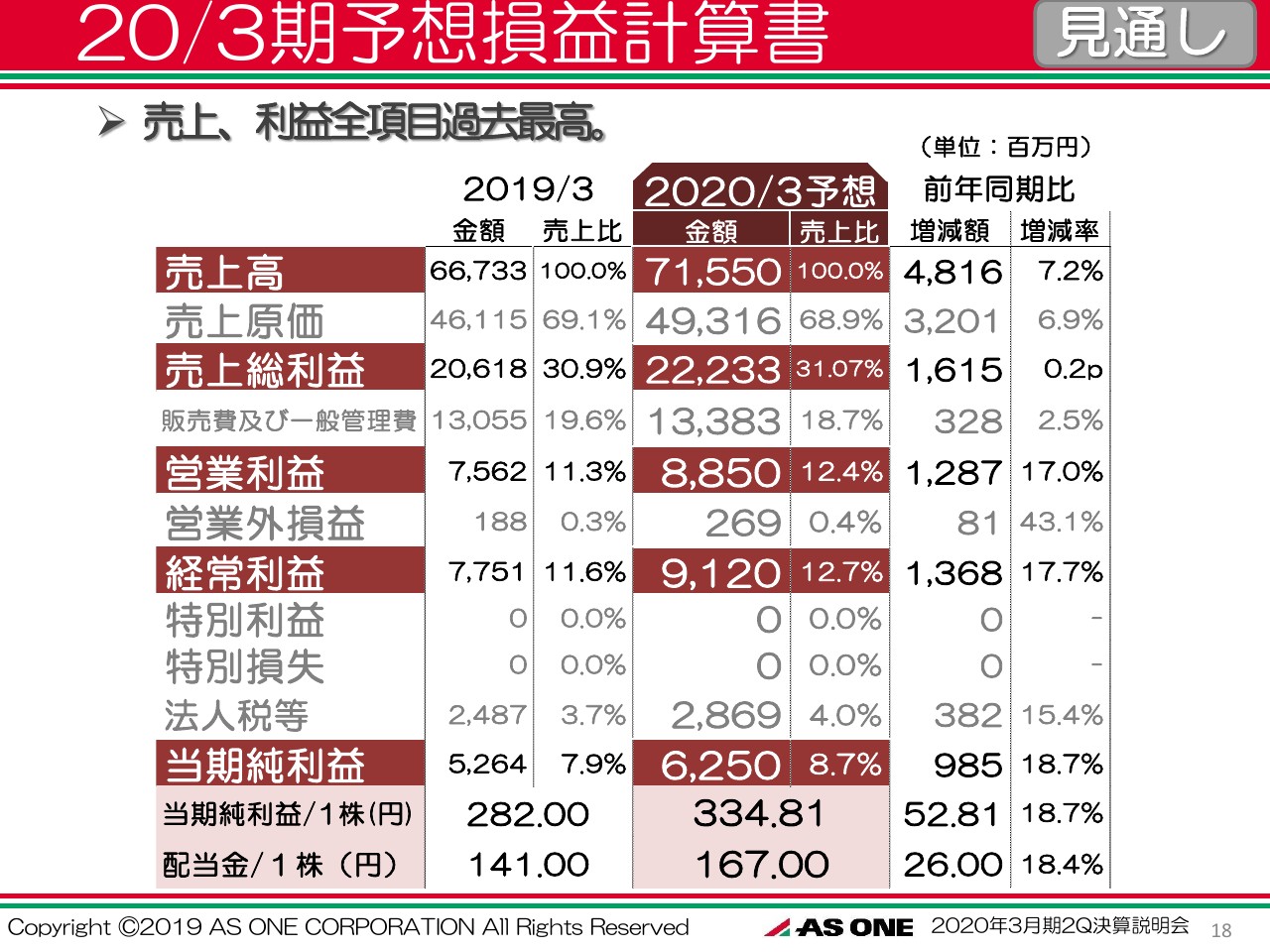

20/3期予想損益計算書

通期で見ても、売上・利益全項目が過去最高を更新する予定です。

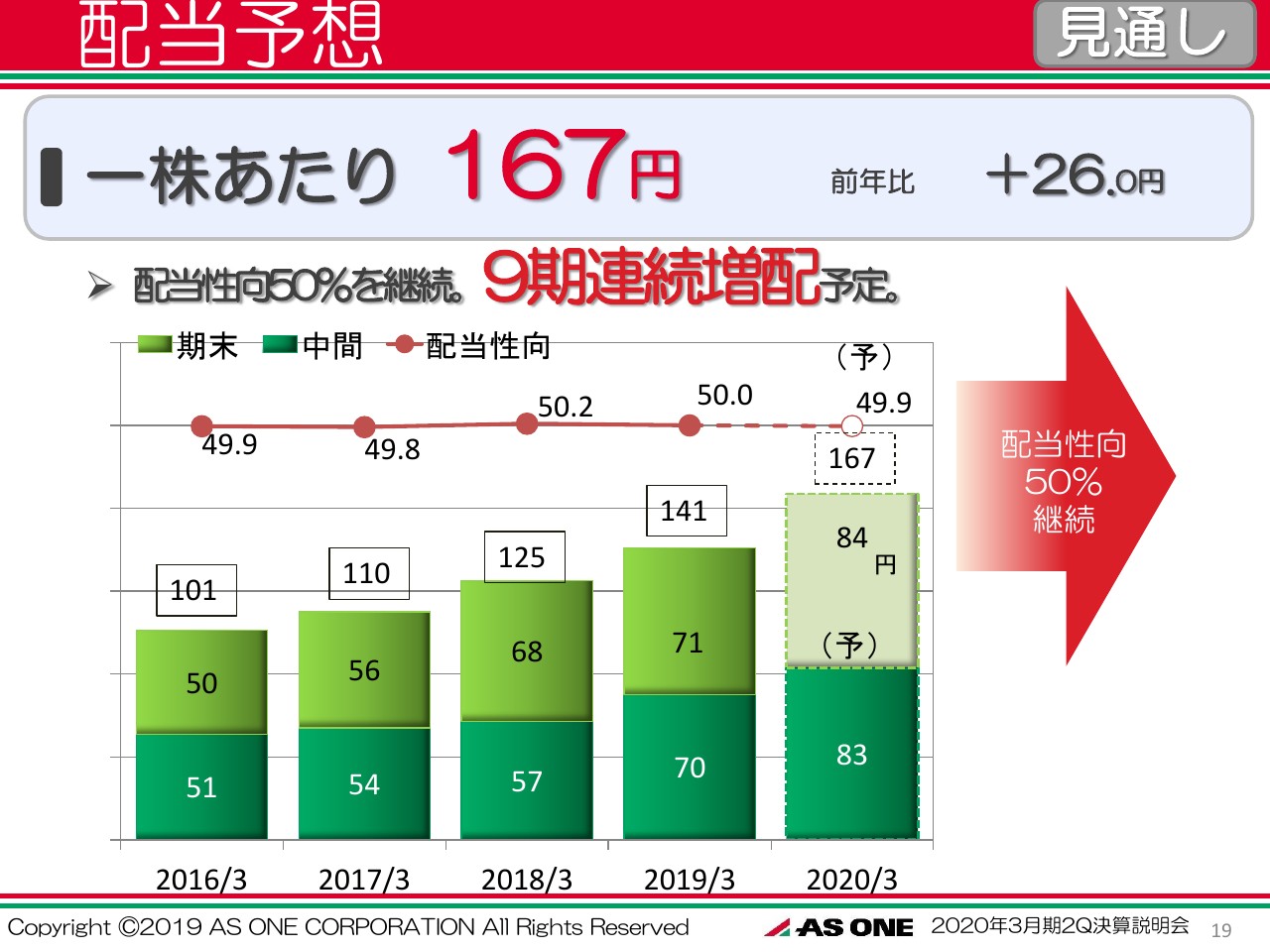

配当予想

配当金は、引き続き、配当性向50パーセントを継続いたします。1株あたり当期利益は167円で、前年比では26円の増加となり、9期連続の増配を予定しています。

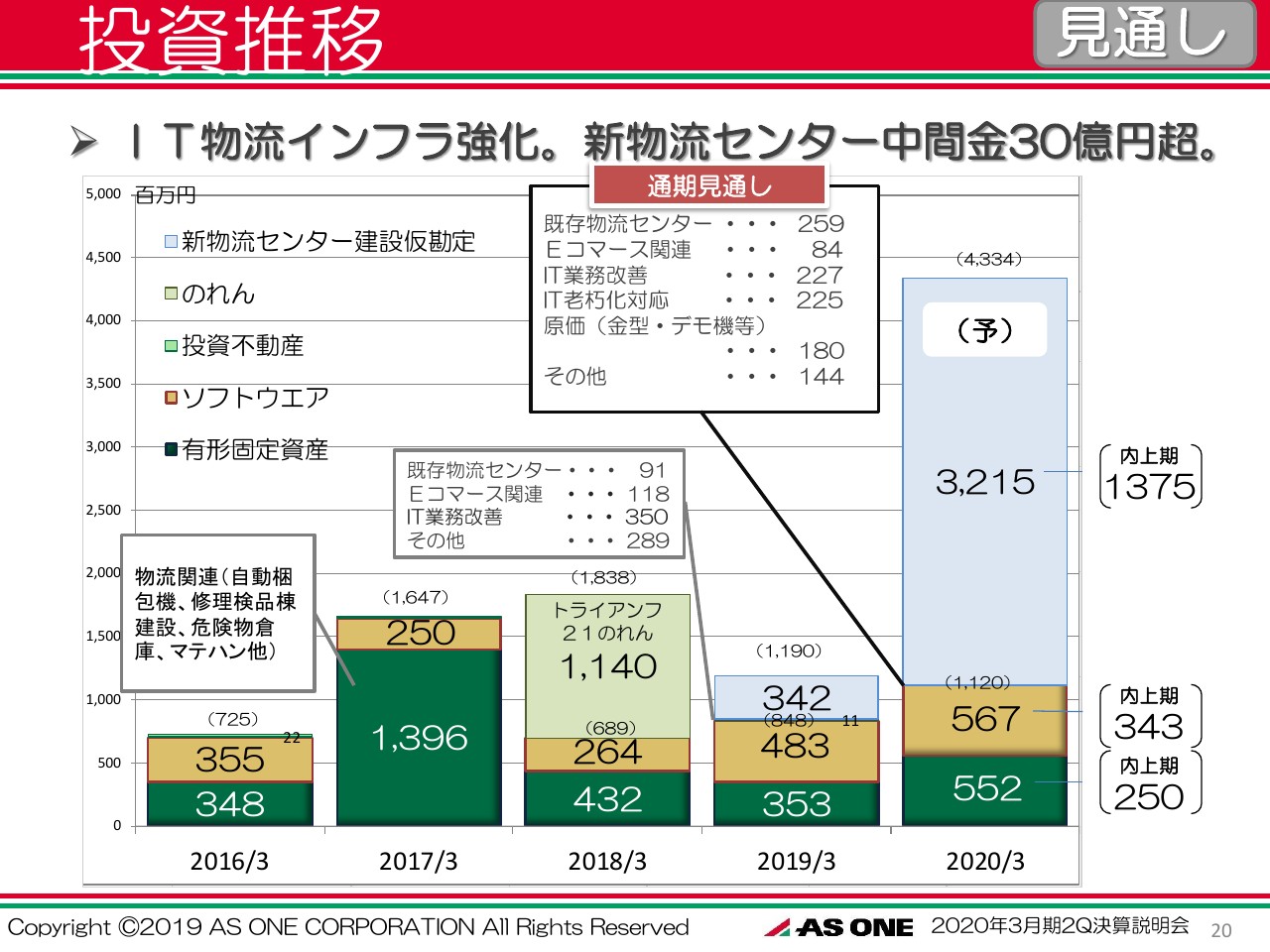

投資推移

投資については、来年(2020年)5月の稼働を予定して、千葉県に新たな物流センターの投資が始まっています。この期では、約30億円が建設仮勘定で投資が始まっています。

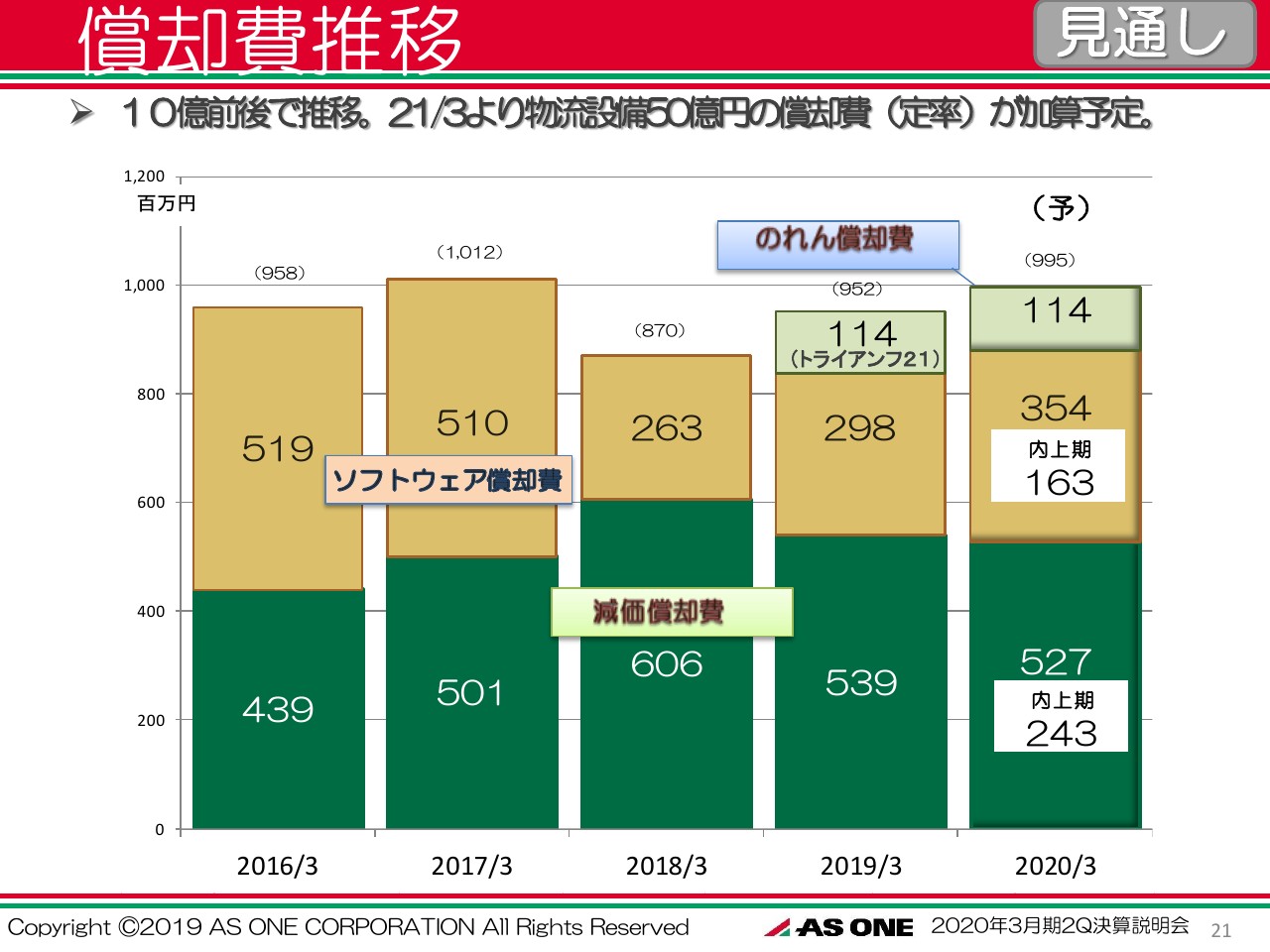

償却費推移

来年5月に新しい物流センターを稼働いたしますので、償却が始まるのは、来年度の決算からです。15年間で50億円で、初年度は8億円相当の償却が計上される見込みです。今年度は、ほぼ前年と同様の水準の10億円程度の償却です。

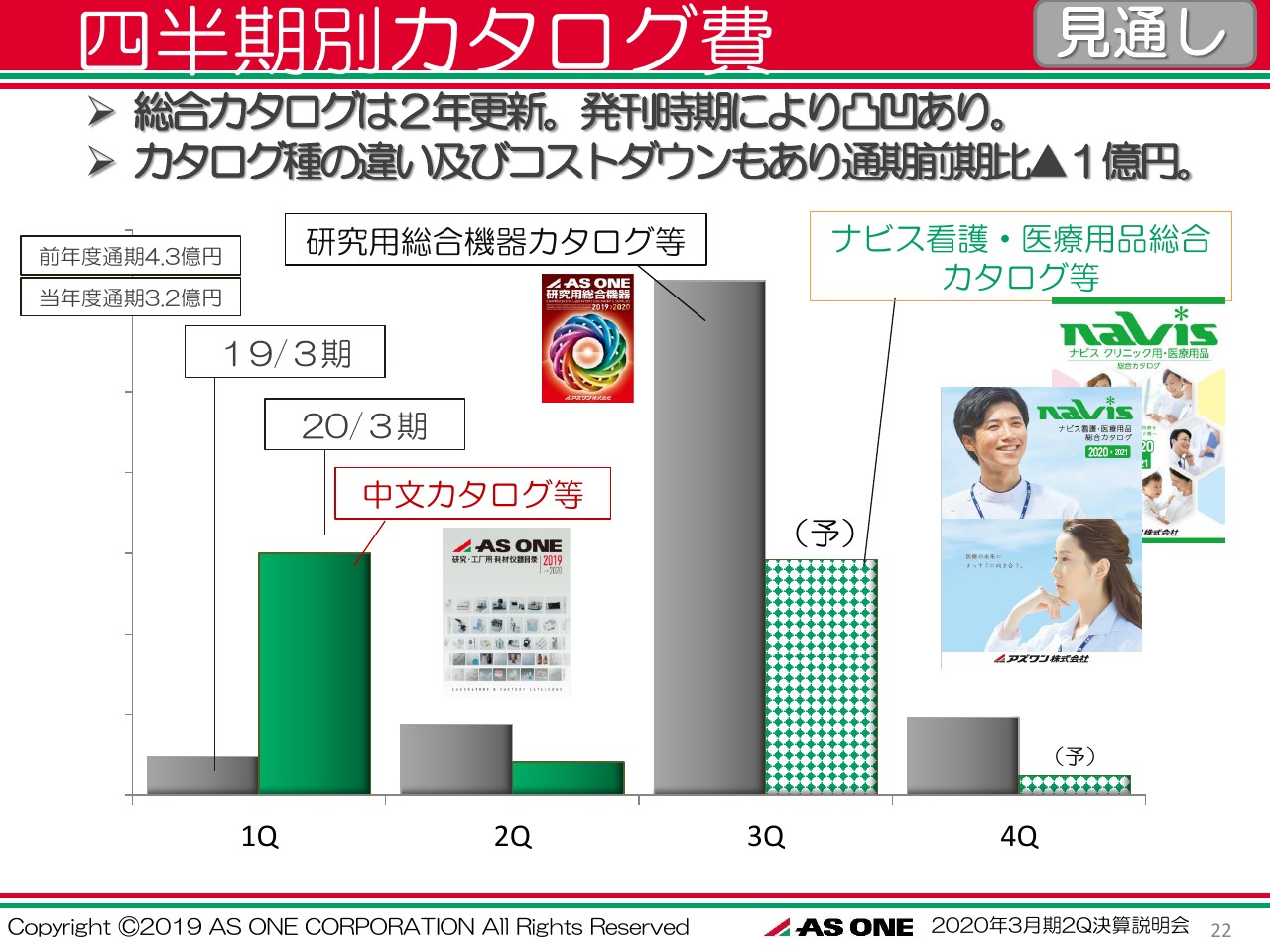

四半期別カタログ費

こちらのグラフは、四半期ごとのカタログの発刊状況を前年と比較したものです。カタログが発刊されると凸凹になりますので、それがわかるようなグラフにしています。通期では、カタログの発刊費用は前年よりも約1億円のマイナスとなっています。

私からは以上です。ありがとうございました。

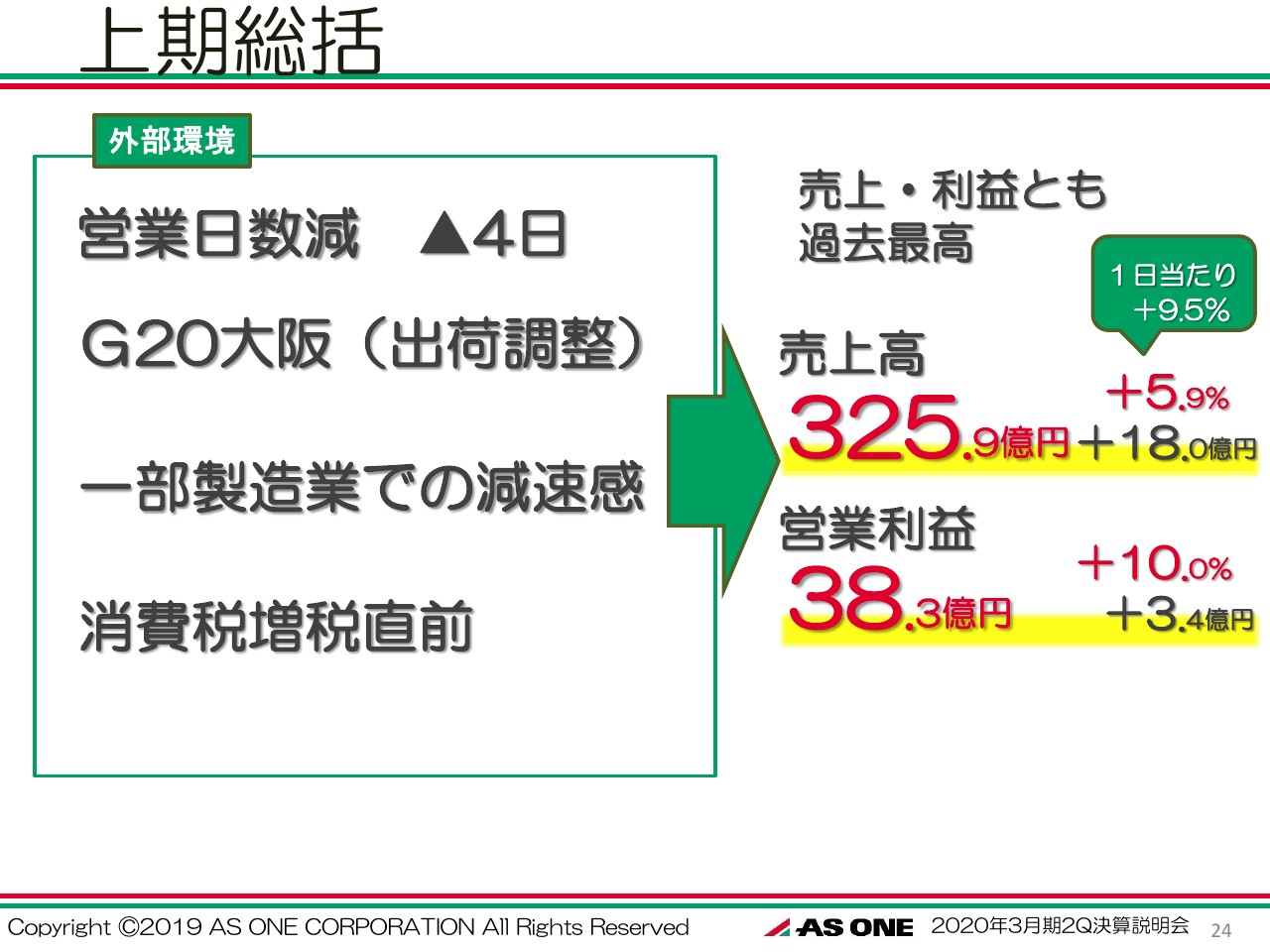

上期総括

井内卓嗣氏:本日は大変貴重なお時間をいただきまして、まずもって感謝を申し上げます。私からは、第2四半期の上期の総括、そして今後の見通しについてご説明いたします。

先ほど小野からご説明があったとおり、売上高が325億円と前年同期比で5.9パーセント増、営業利益が38億円と前年同期比で10.0パーセント増となりました。

上期は、営業日が4日減で休日が非常に多かったことに加え、働き方改革による残業の抑制・有給の消化もあり、稼働日や稼働時間に連動する消耗品が主体の当社の売上にとっては、大変向かい風の時期でした。

一方、大阪ではG20が開催され、当社の物流センターは平常通り稼働していましたが、路線便業者さまの大幅な制限、または販売店さまの車による移動の自粛、開店休業状態が3日間ほど続き、期間中は大幅な受注売上の減がありました。

プラスの側面については、消費税の転化ができない医療関係の部門において、9月の駆け込み需要で前年同期比比で30パーセント以上のアップとなりました。しかしながら、研究・産業系の部門においては、医療ほどの駆け込みはありませんでした。

ご参考までに、上期の1日あたりに換算した場合は、(売上高が前年同期比で)9.5パーセントアップと、引き続き高水準で推移しています。

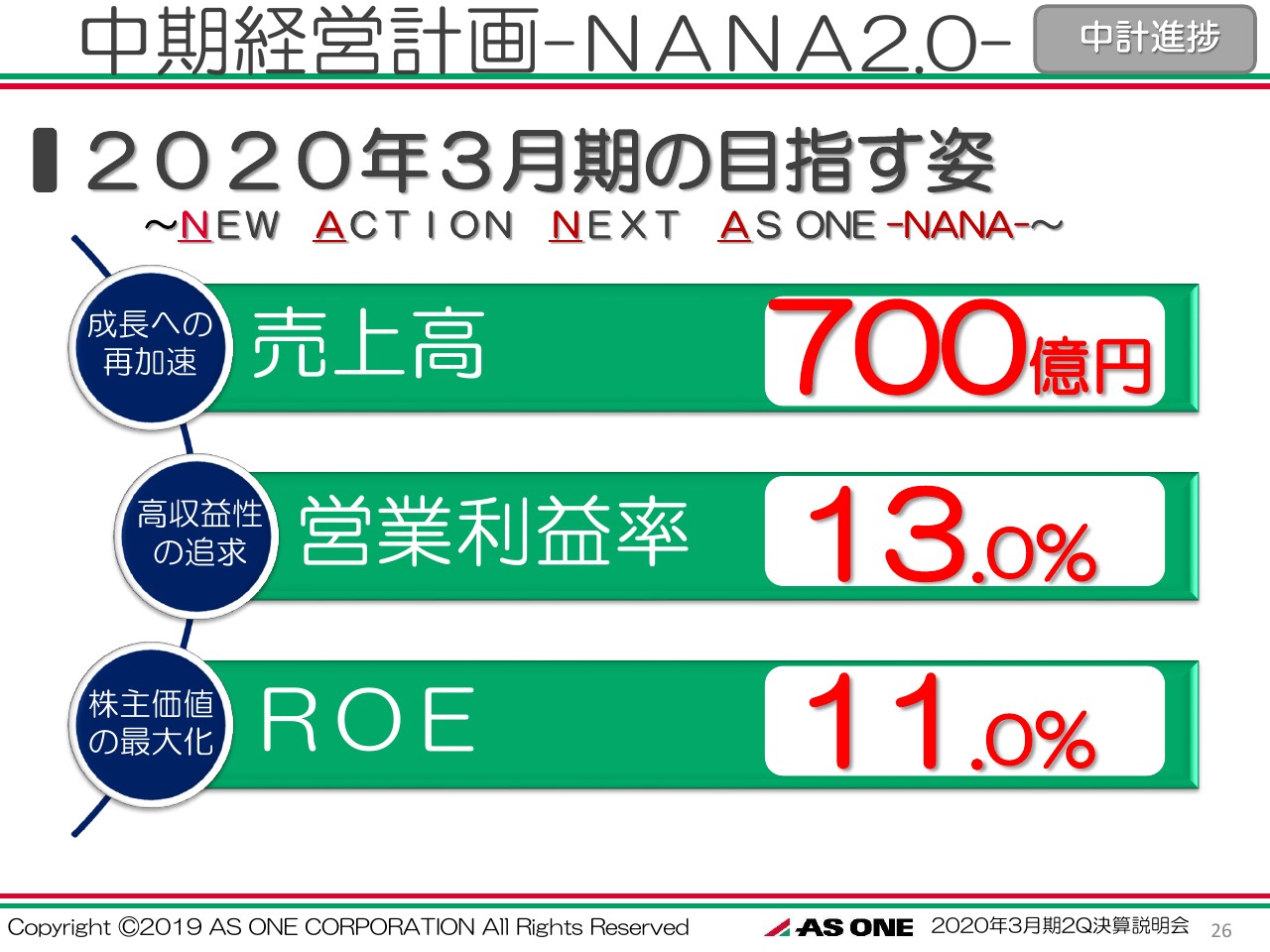

中期経営計画 ‐NANA2.0‐①

続いて、中期経営計画の3本柱の進捗です。当社が4年前に中期経営計画で掲げた、2020年度3月期に目指す姿をおさらいでお話しします。

「成長への再加速」として、売上高を700億円にすること、「高収益性の追求」として、営業利益率を13.0パーセントにすること、「株主価値の最大化」として、ROE11.0パーセントを目指すことを目標に掲げております。

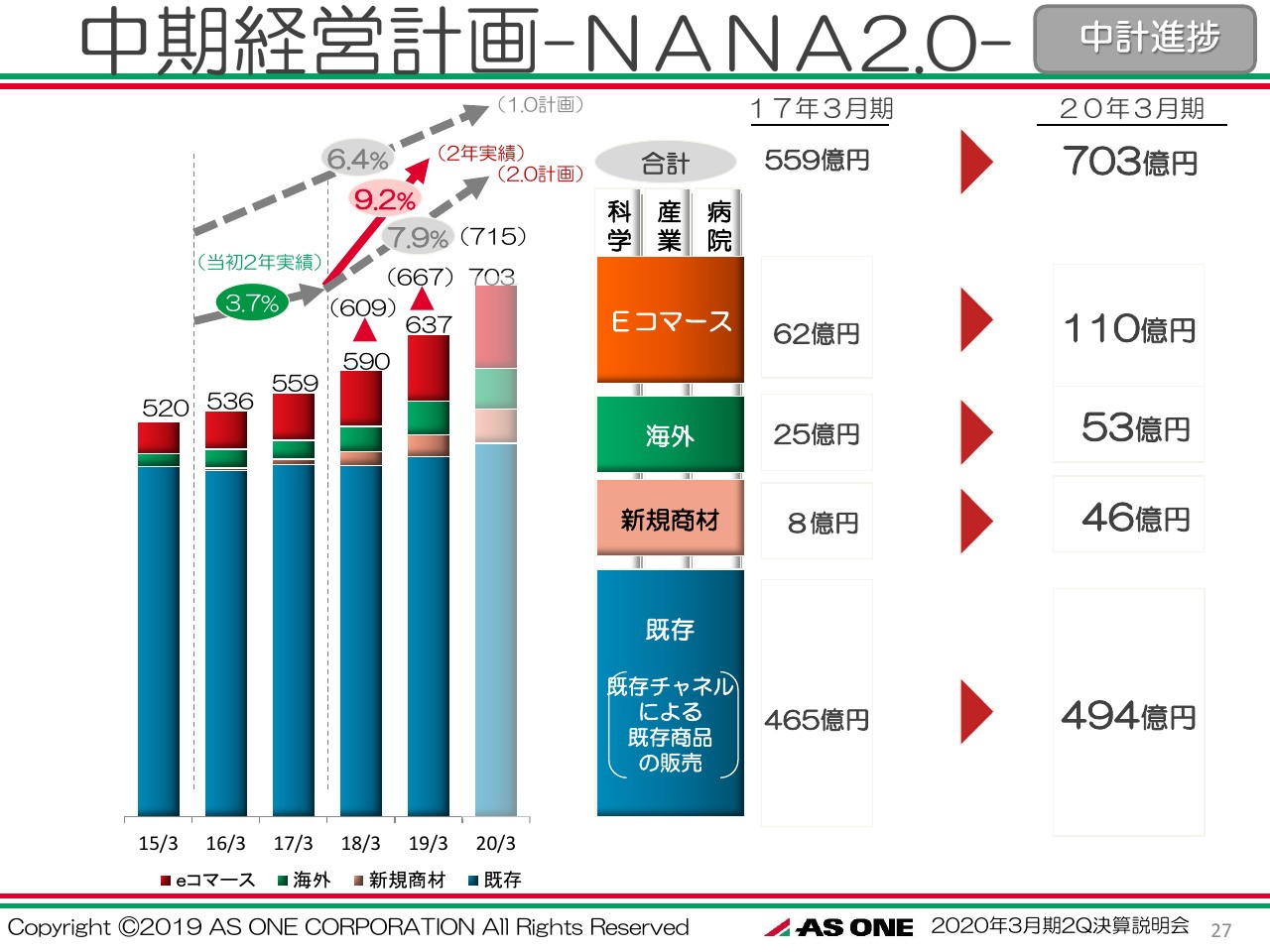

中期経営計画 ‐NANA2.0‐②

中期経営計画期間中の実績推移です。2015年に520億円からスタートからし、当初2年間の成長は、目標の6.4パーセントに対して3.7パーセントと、計画を下回るスタートとなってしまいました。

そこで、最終の目標数値は据え置いたまま、打ち手の修正を行い、成長が見込める分野にヒト・モノ・カネを重点的に配分しました。これにより、3年目以降については目標の7.9パーセントを上回る9.2パーセント増へと平均成長率を再加速することができています。

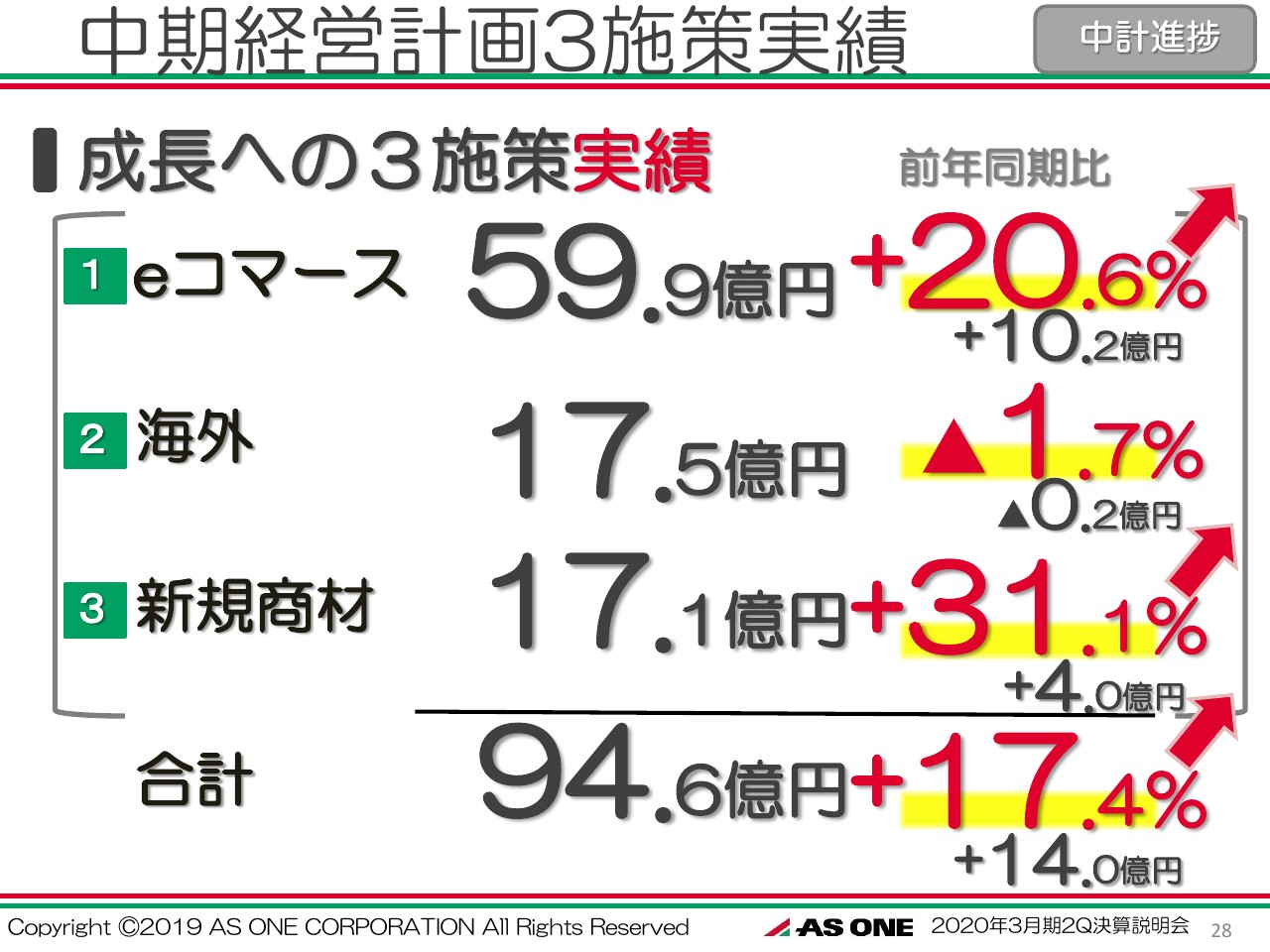

中期経営計画3施策実績

次に、成長の3本柱の上期の進捗状況です。eコマースが59億9,000万円と、前年同期比で20.6パーセントの増です。

海外については、当社も幾分、経済減速の影響を受けており、中国では成長を維持しているものの、その他のアジア地域を中心に1.7パーセント減となりました。

新規商材については、前年同期比で31.1パーセント成長し、17億1,000万円となっています。

合計では17.4パーセントアップの14億円を上期に上積みすることができました。

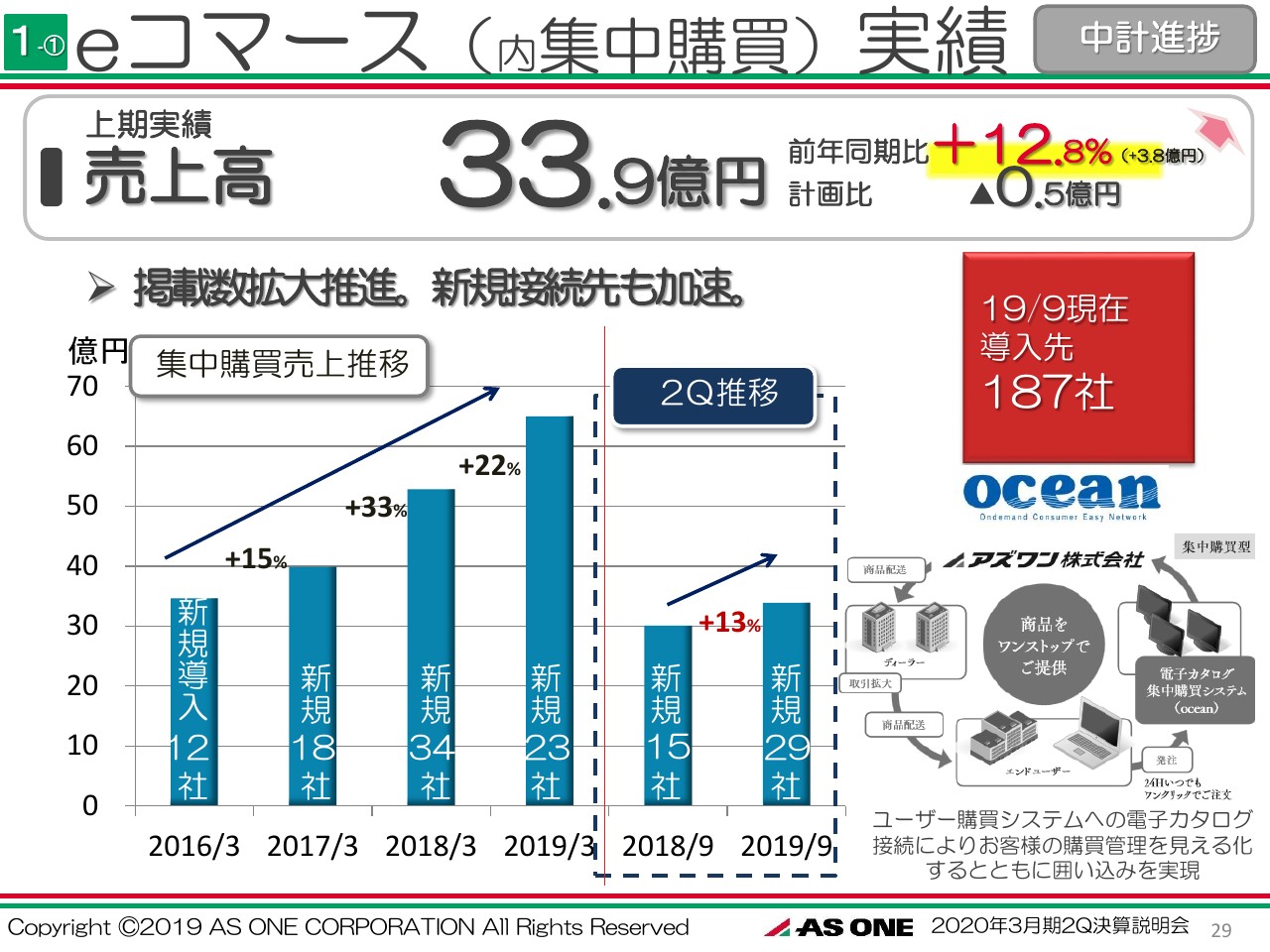

eコマース(内集中購買)実績

それでは、成長の3本柱それぞれの進捗をご説明いたします。まず、eコマースです。

当社では、当社システムを大手ユーザーさまと接続いただく集中購買の売上と、ネット系の販売店さまによる売上の2つを合算して、「eコマース売上」としています。

集中購買の売上は、前年同期比で12.8パーセントアップの33億9,000万円となりました。

当社では、ユーザー企業さまのリクエストにお答えし、eコマースサイト「AXEL」への登録商品を日々増加させており、目下400万アイテムを突破しています。欲しいものがすべて揃う品揃えに加え、働き方改革による業務の効率化の観点からも、大手企業さまのみならず、中堅の企業さまからの関心もますます高まっている状況です。

この上期には、新たに29社の会社に集中購買に接続いただき、累計の導入先は187社となっています。

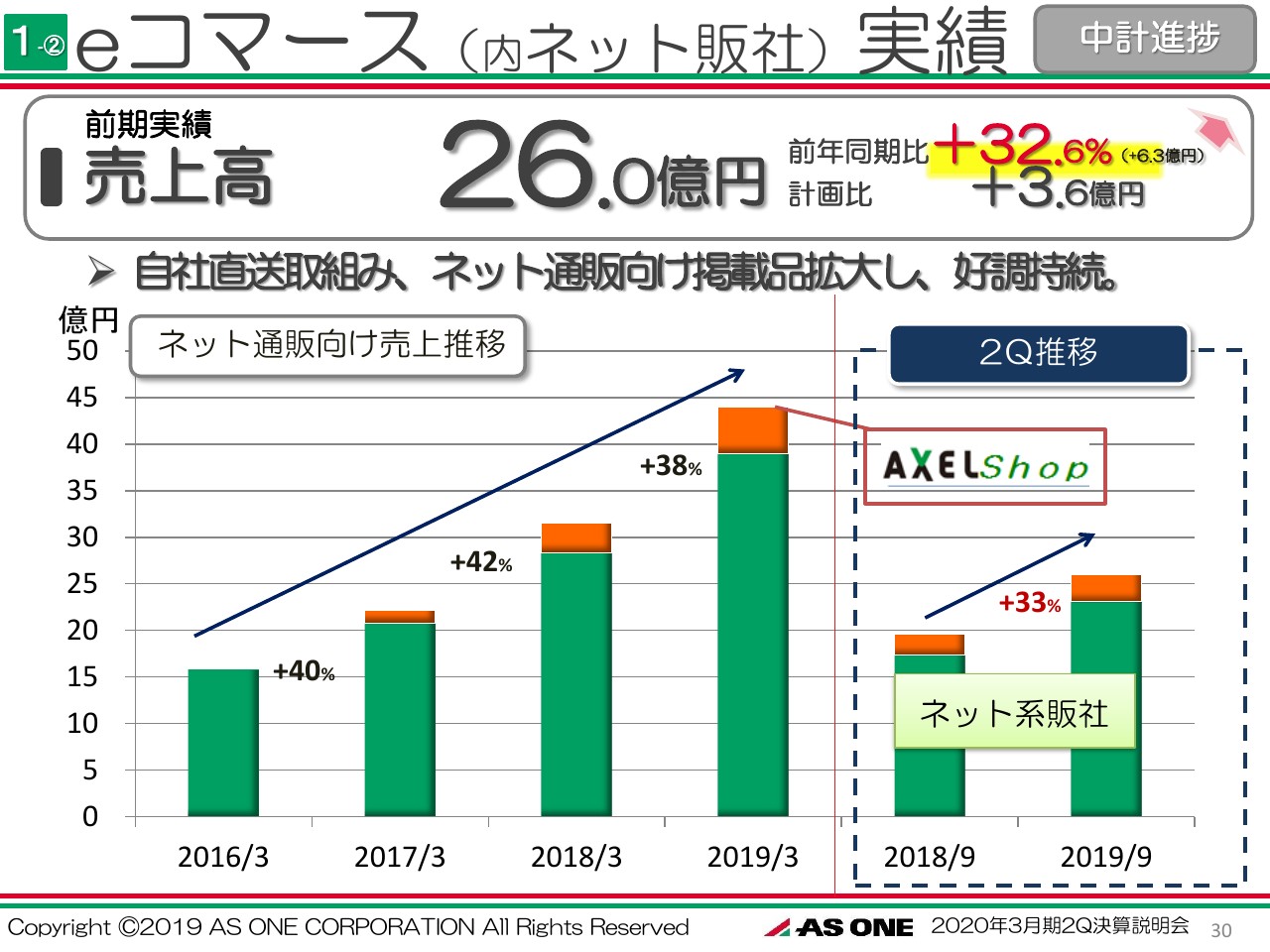

eコマース(内ネット販社)実績

続きまして、ネット通販企業さまへの売上です。前年同期比で32.6パーセントアップの26億円と、計画を上回って順調に推移しています。

主要な販売先は、モノタロウさんやミスミさん、Amazonさん、アスクルさんです。これに加えて、異業種やニッチな企業通販の会社への新規開拓も進めています。

ちなみに、この(スライドのグラフの)オレンジ色の部分は、当社の直販サイト「AXELショップ」の売上です。全体に占める割合は、まだ10パーセントほどですが、順調にじわじわと構成比は高まってきています。

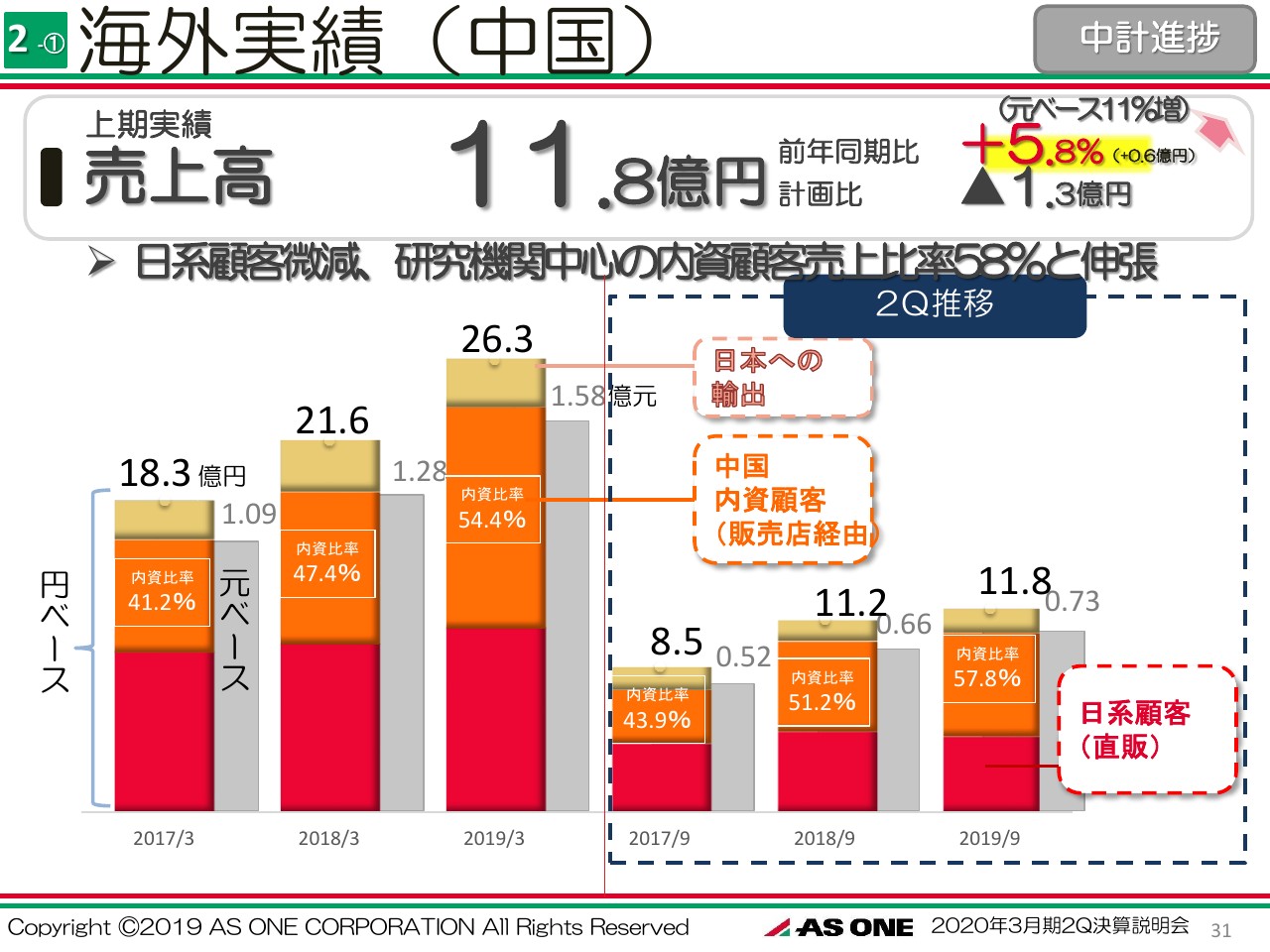

海外実績(中国)

次に、中国における海外の売上実績です。先ほど、「海外全体としては(前年同期比で)1.7パーセント減」とお話ししましたが、中国のみに限定すると、売上高は11億8,000万円、(前年同期比で)5.8パーセントアップです。なお、この5.8パーセントは、為替の影響を受けたものですので、元ベースでは11パーセントアップとなります。

新しいカタログの発刊をはじめ、現地に根付いた活動をするために、日系企業への依存度を下げています。内資企業への売上をシフトする政策を継続しており、結果として、上期の内資系の売上比率は(前年同期比で)5.8パーセント増加し、売上構成比全体における60パーセント近くにまで上昇が可能となってきています。

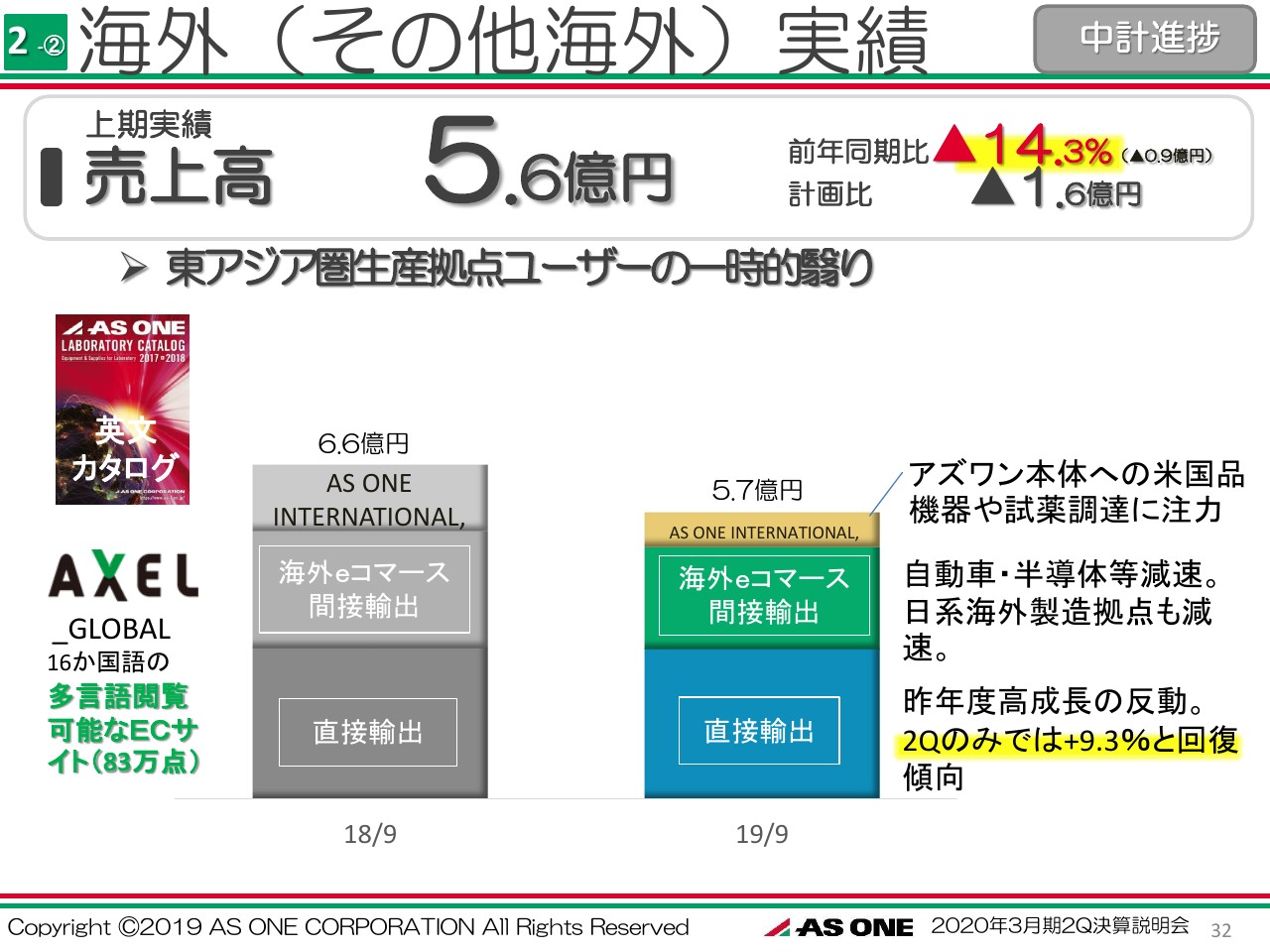

海外(その他海外)実績

次に、中国を除くその他の海外です。売上は5億6,000万円と、前年同期比で14.3パーセントダウンしました。

韓国およびタイをはじめとする東南アジアにおける、半導体や自動車業界向けの売上が、景況感の減速の影響を受けて減速しています。しかしながら、積極的な訪問活動の実施により、第2四半期だけを切り取ると9.3パーセントと、回復基調になっています。

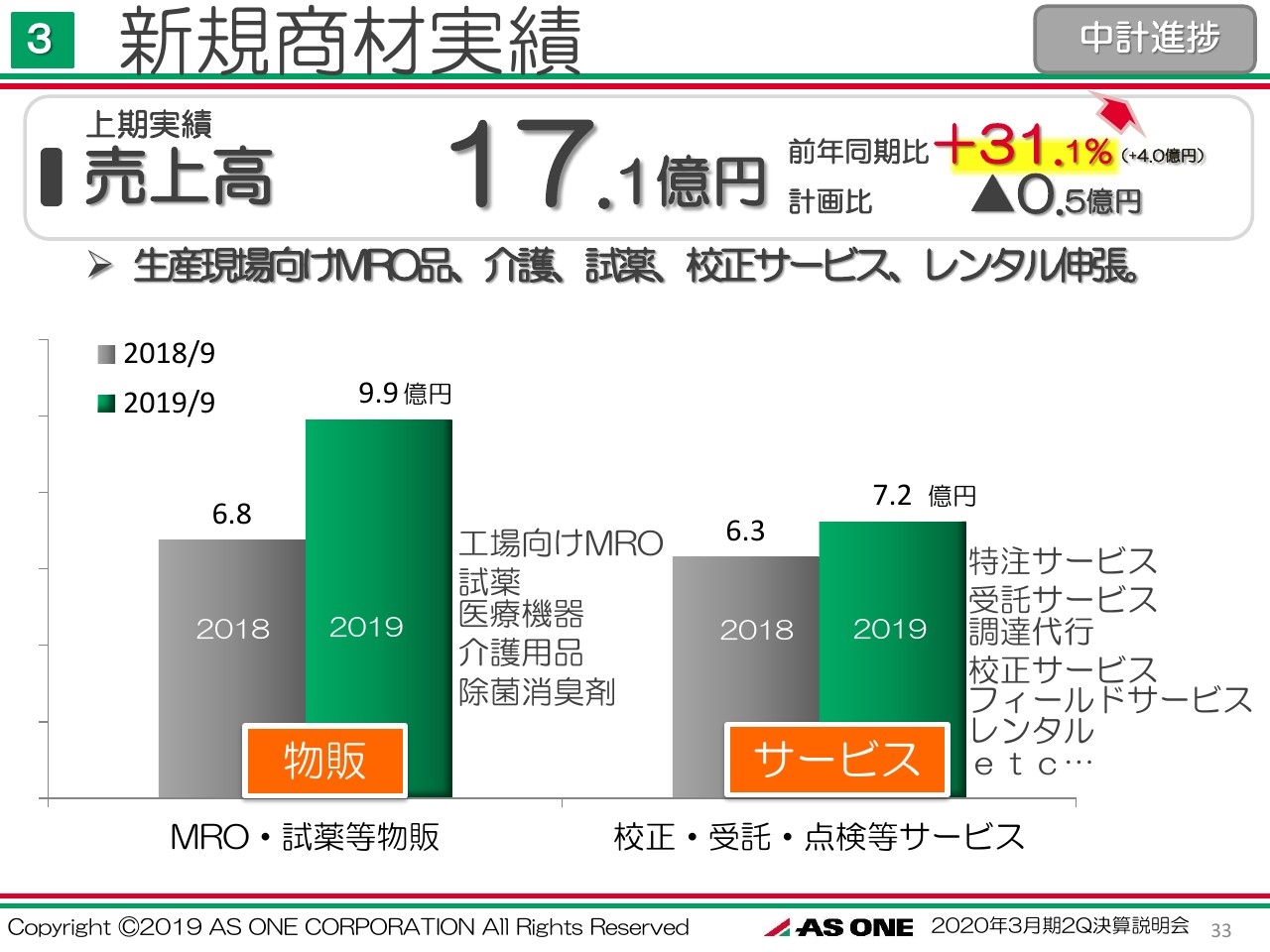

新規商材実績

3つ目の柱である新規商材です。こちらは、売上が17億1,000万円と、前年同期比で31.1パーセントアップしています。

売上は、物販とサービスの2つで構成されていますが、物販においてはMRO品・試薬・介護など、専門の営業部隊を立ち上げての活動が功を奏し、売上を押し上げています。

一方で、サービスの部門については、人を介すること、また、潜在的な需要を顕在化するという種まきの段階もあり、目下の伸び率は15パーセントほどと控えめではありますが、十分な手応えを感じています。

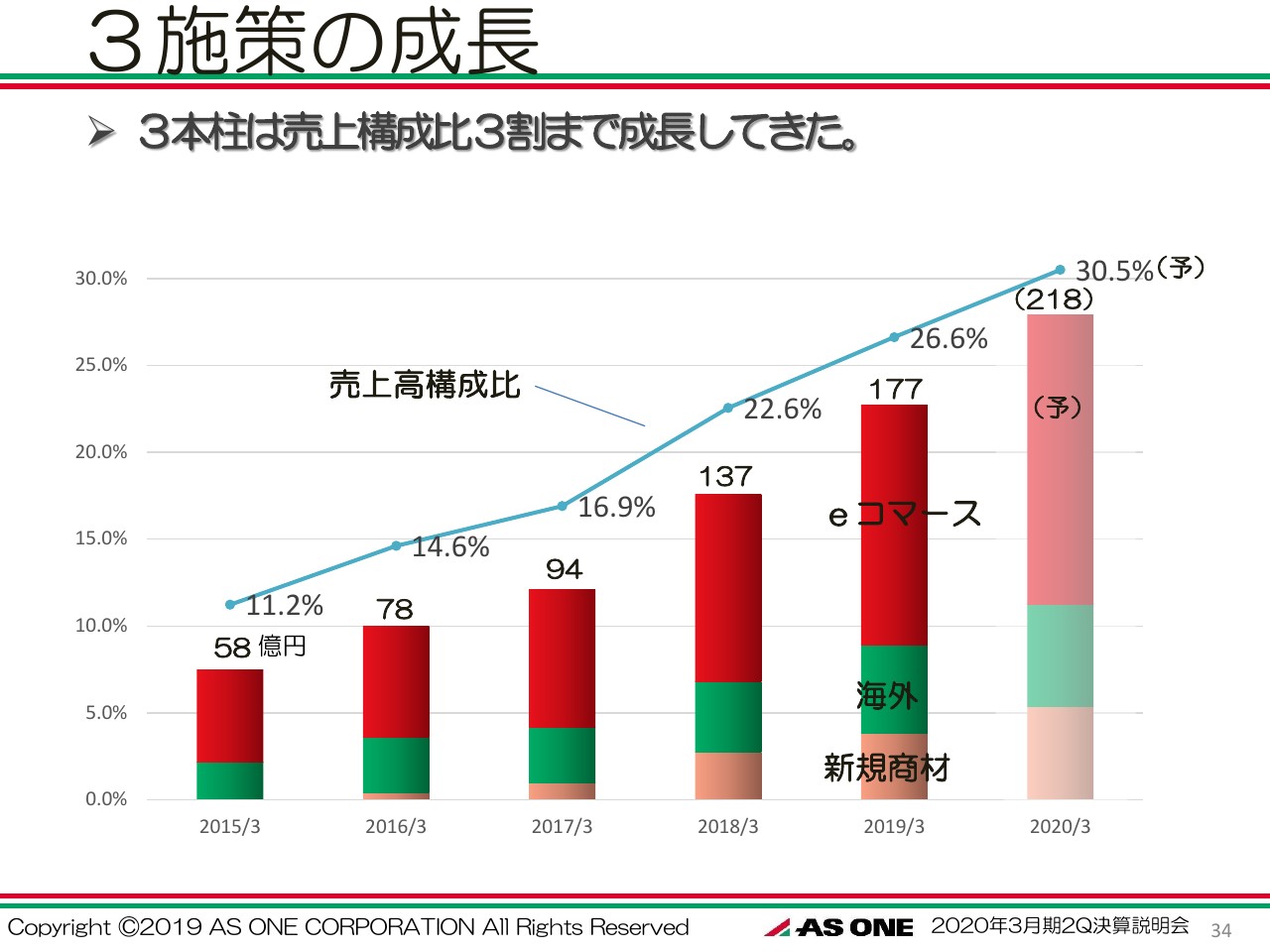

3施策の成長

以上、成長の3本柱の中身についてご説明いたしました。この3本柱が売上全体に占める構成比は年々上昇しており、今期末には30.5パーセントとなる見通しです。こちらのスライドのグラフからも、全体の成長を牽引してきたことがおわかりいただけるかと思います。

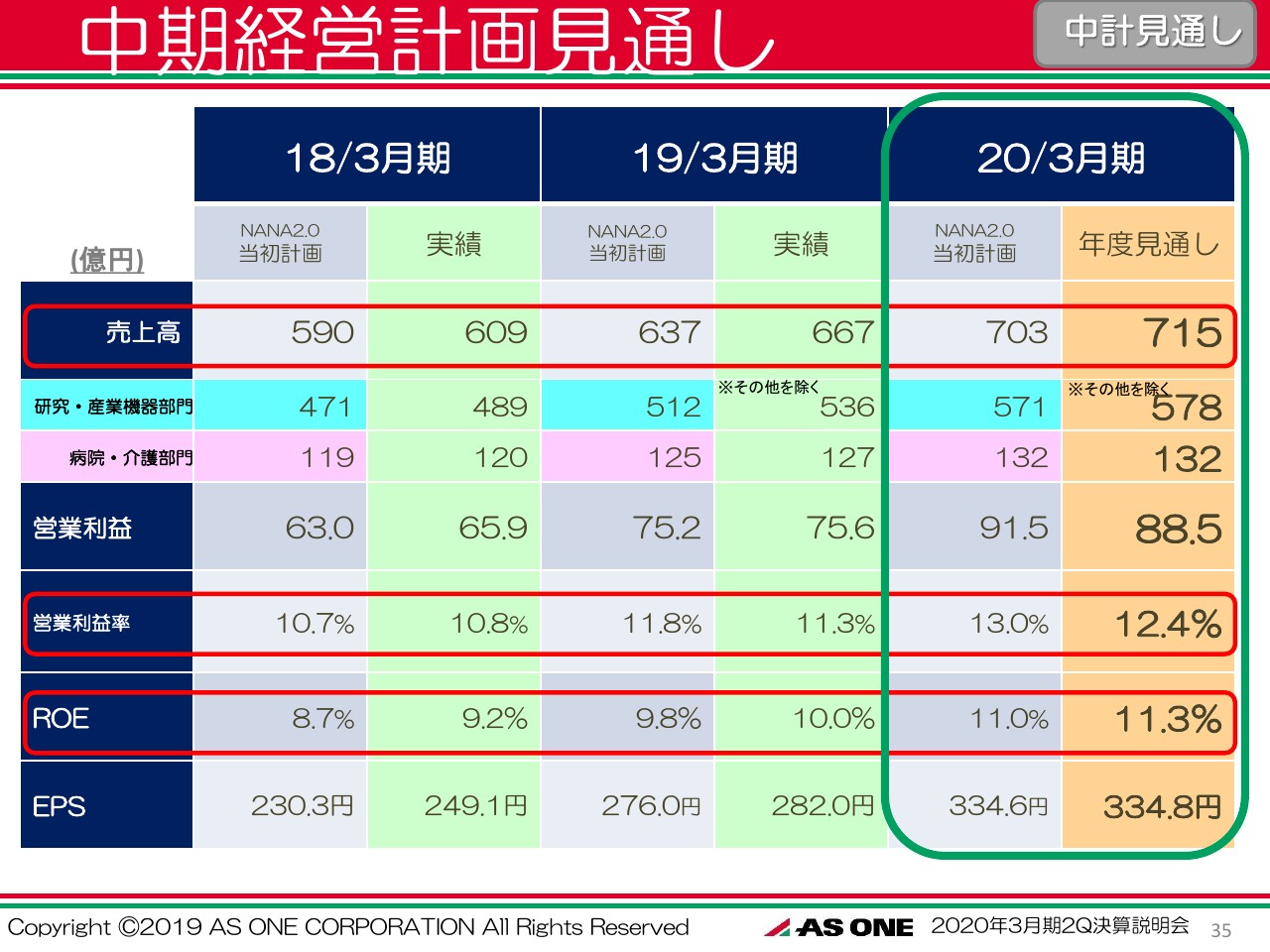

中期経営計画見通し

続きまして、こちらの表では、中期経営計画における各指標の計画値と直近の実績、そして最終年度となる今期の着地の見通しを示しています。

売上およびROEについては、計画を上回るかたちで推移していますが、営業利益率は、人件費・物流コストの上昇により、当社の計画を若干下回る見通しです。

中期経営計画3施策見通し

ここからは、成長を牽引する3本柱の通期の見通しになります。

合計の目標は、前年同期比で22.9パーセントアップの約218億円を掲げています。金額にすると、前期比では40億5,000万円、中計比では9億円ほど上積みすることを計画しています。

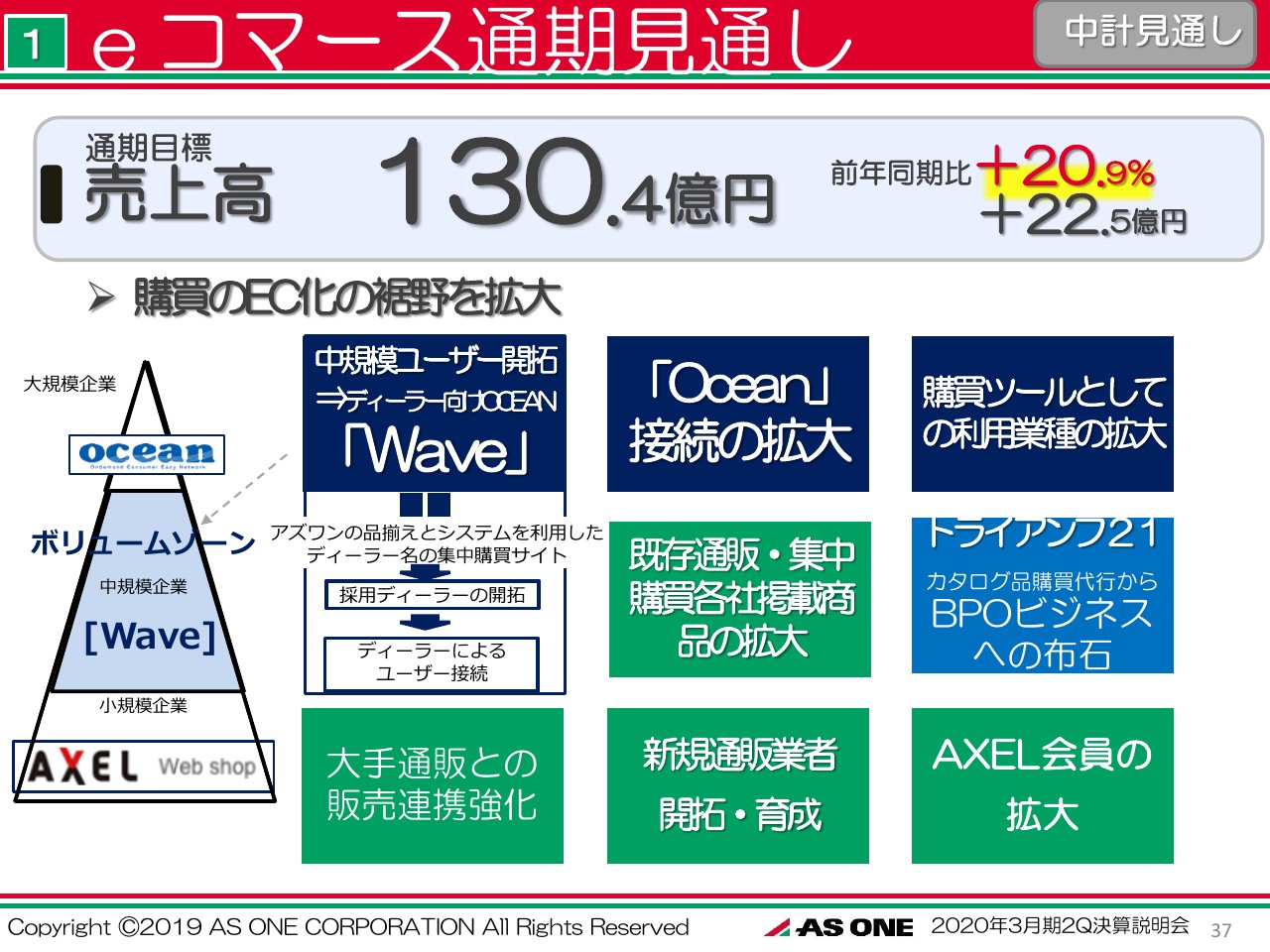

eコマース通期見通し

eコマースの通期です。通期の目標は、前年同期比で20.9パーセントアップの130億4,000万円を掲げています。

目標を達成するために、スライドの左側にあるように、大企業向けには「OCEAN」、中企業向けには「Wave」、小企業向けには「AXEL」という3つのシステムをご用意しています。

なかでも、大企業向けの「OCEAN」は柔軟なカスタマイズが可能で、導入企業さまから高い評価をいただいています。

海外通期見通し(中国・その他)

海外の販売は、前年同期比で15.7パーセントアップの45億9,000万円を目指しています。

先ほど申し上げたように目下はアゲンストな状況ではありますが、新たなカタログの浸透、そして「AXEL GLOBAL」の現地語での検索性能向上、海外電圧に対応した機器の扱い品目の増加等、中長期先を見据えた地道な努力を重ねてまいります。

新規商材通期見通し

新規商材については、物販とサービスを合わせて39.5パーセントアップの41億8,000万円を目指します。

とくに、サービス分野においては、12月よりレンタルパンフレットの発刊を開始します。レンタルの商材については、今回、500アイテム以上と大幅に拡充するほか、注目の新商品が多数ございます。

レンタル方式というのは、期間限定の研究にもマッチしており、高額機器が固定資産化せずにオフバランスで利用できるといったメリットもあります。また、予算がつくまでの繋ぎのレンタルでの利用、もしくは使用頻度が低いもの、定期的な校正が必要な機器については、校正済みの計測機器のレンタルによる新たな研究スタイルを提唱して、ラボのレンタル・シェアリングを推奨・啓蒙してまいります。

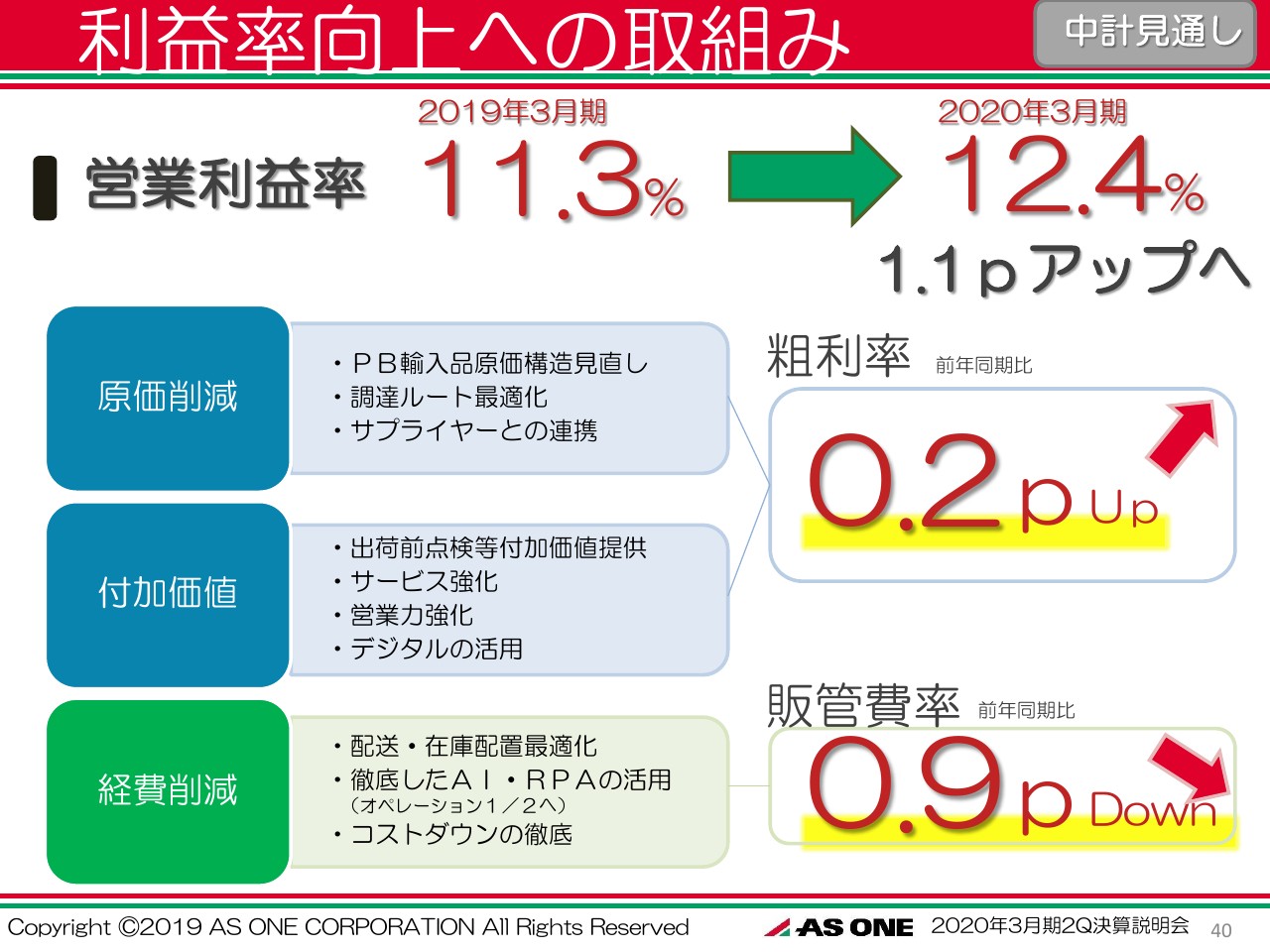

利益率向上への取組み

次に、利益率向上への取り組みです。前年の実績は、営業利益率11.3パーセントでしたが、今期は12.4パーセントを目指してまいります。

取り組み項目としては、原価削減と付加価値の向上で0.2ポイントのアップ、そして経費削減で0.9ポイントのダウンを計画しています。

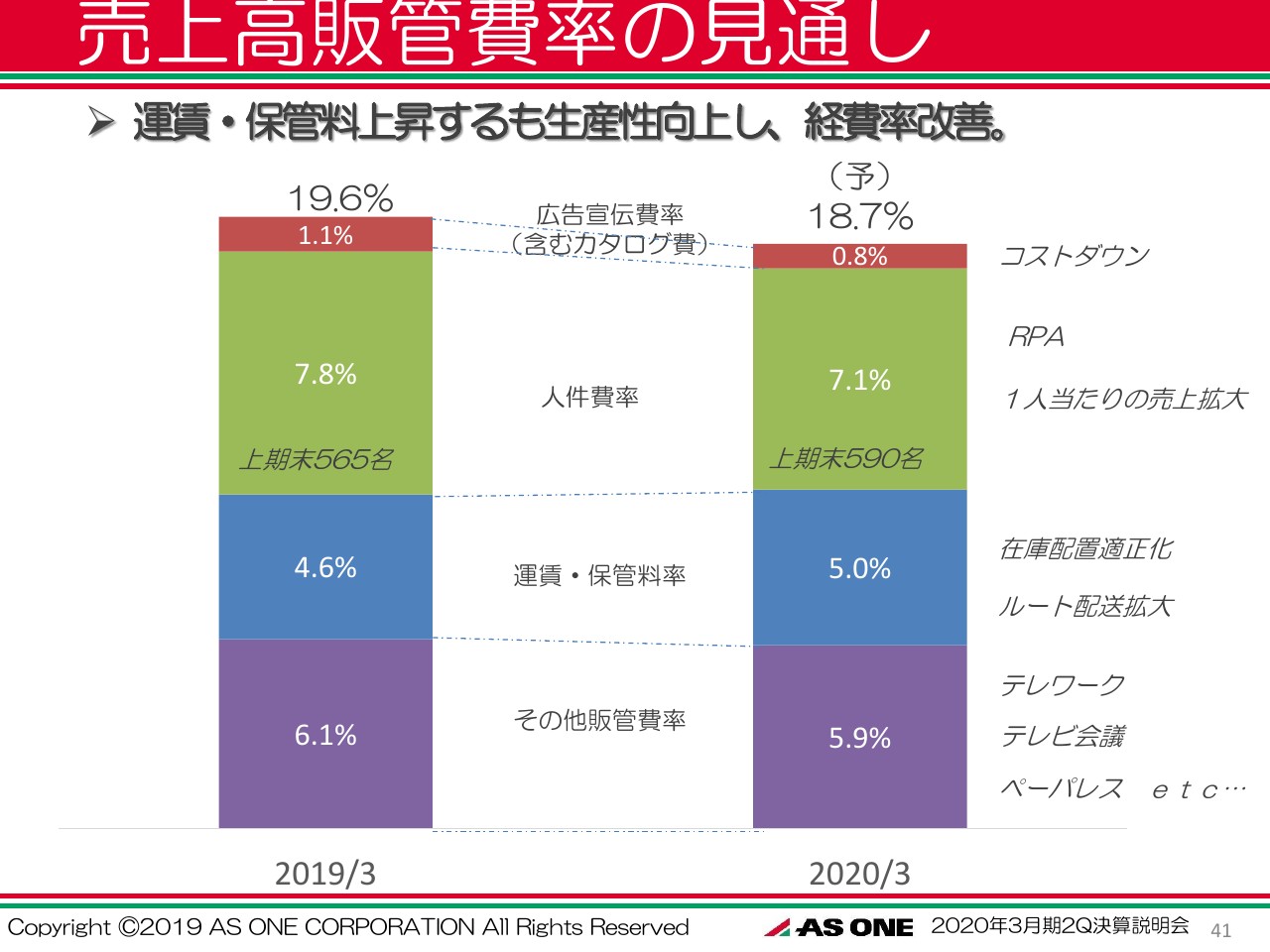

売上高販管費率の見通し

そうは申しましても、人件費や物流費等、企業を取り巻くコストが上昇するなか、どうやって販管費を0.9パーセント下げるのかというシミュレーションを、こちらのスライドにお示ししました。

例えば、業務に徹底したRPA導入を進めた結果、目下において、削減効果は月間1,200時間を超える状況になっています。これにより、売上の伸びに比例して、人員を増加せずにオペレーションができるようになってきています。

今期の売上目標である7.2パーセントアップですと、単純計算では606人の従業員が必要になるのですが、現時点では590人と、4.5パーセントの増加にとどめています。もちろん、残業を減らし、有給も消化してもらいながら、1人あたりの売上に関しては、給与・賞与ともアップさせ、人件費率としてはダウンとするというような循環が図れています。

そして、運賃・保管料についても、値上げを受け入れていますが、それを上回るかたちでの売上の伸び、また、自社の配達便の比率を増やすなどの工夫により、運賃・保管料率を下げていく計画です。

また、先月発刊した病院向けのカタログについては、ついに2,000ページを超え、前回から100ページほど掲載量が増えています。それにも関わらず、カタログのサイズを一回り小さくすることにより、紙の総重量が減り、コストも下がる結果となりました。

ほかにも、テレワークやテレビ会議の利用促進など、移動コストやペーパーレス等の業務の効率化を図り、経費率の改善を図ってまいります。

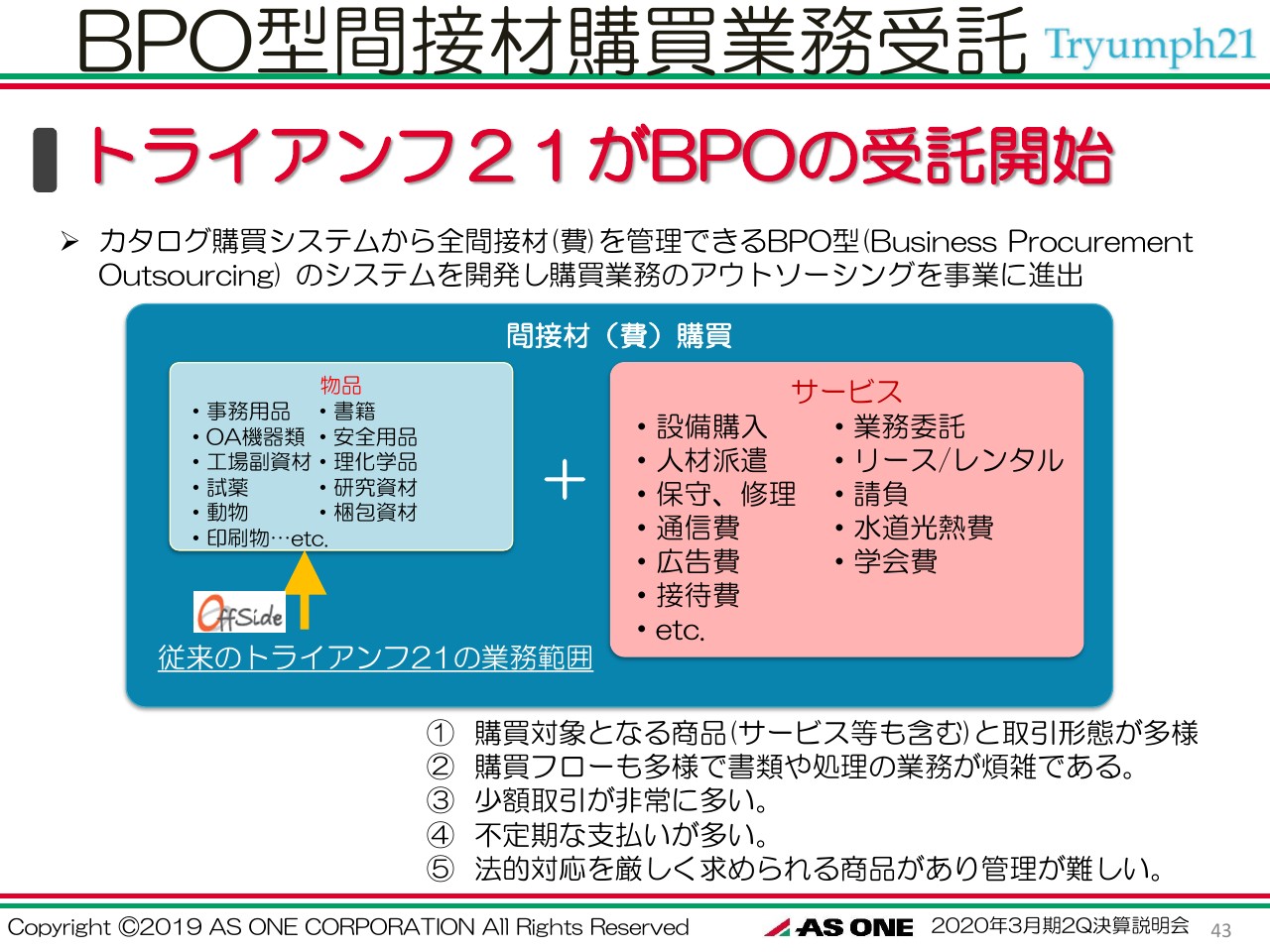

BPO型間接材購買業務受託

その他の施策です。まず、一昨年に買収したトライアンフ21の新たな取り組みについて、少しご説明いたします。

同社はもともと、事務用品・工場の副資材・研究機材といった、いわゆるモノに特化した研究・購買管理システムを提供していましたが、今後は物品のみならず、人材派遣や光熱費・出張交際費に至るまでの、企業を取り巻くサービスを加えた調達管理をすべて受託できるシステムの提供を開始します。

ちなみに、BPOとは、Business Procurement Outsourcingの略称で、物品やサービスの見積もりの徴収に始まり、社内の稟議番号とシステム上で紐づけをし、請求・支払いの代行まで請け負うといったかたちのビジネスモデルです。

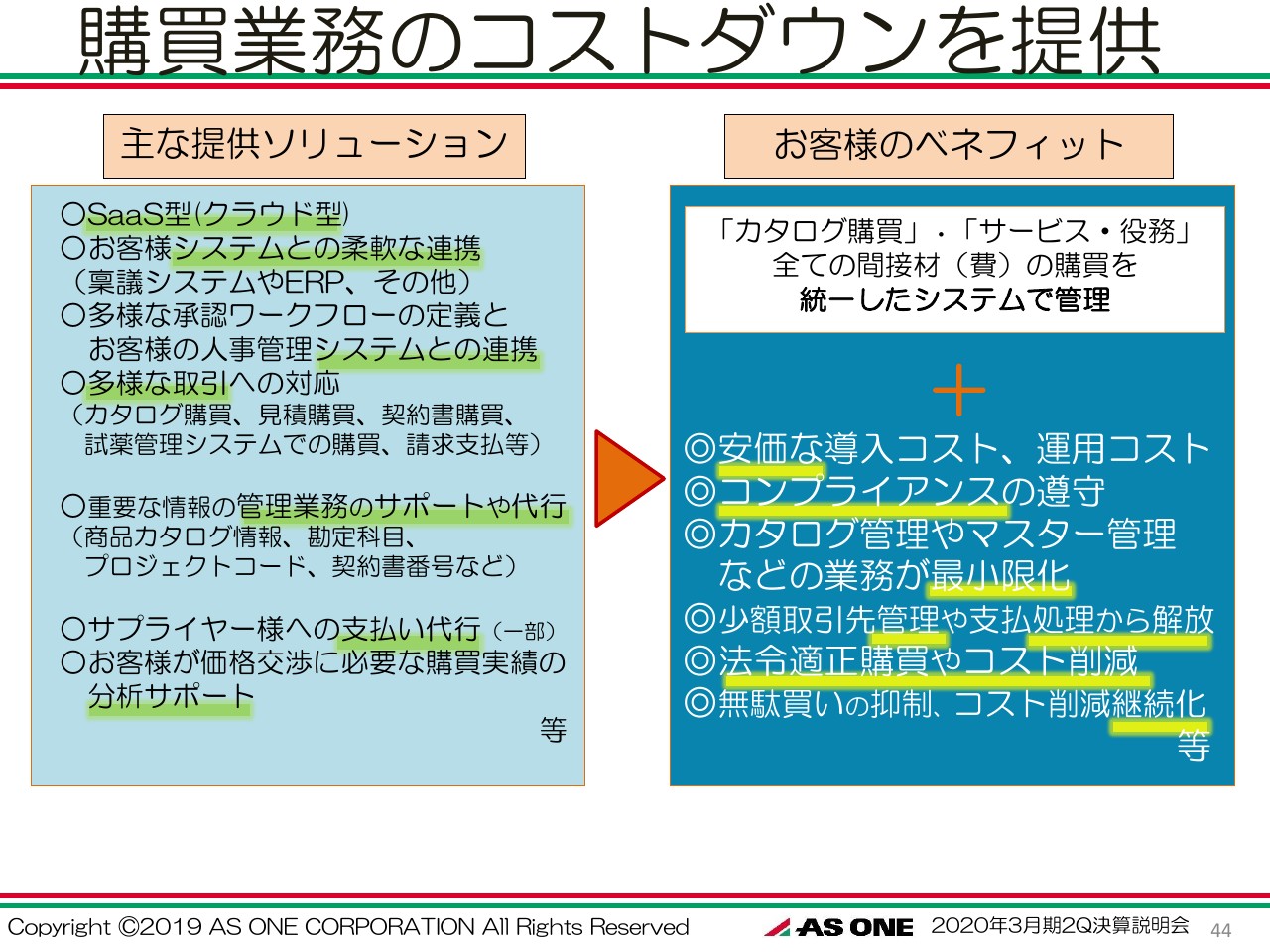

購買業務のコストダウンを提供

トライアンフ21が提供する「OffSide」という仕組みは、クラウド型でありながら、企業の使い勝手を最優先に、カスタマイズを徹底しています。

融通の利かないパッケージ型のシステムでは、トップダウンで導入をしたものの、高額なイニシャルコスト・ランニングコストに加え、見えないところで現場に負担がかかり、使い勝手の悪さから使われなくなってしまうというようなことも散見されます。

一方、トライアンフ21の「OffSide」は、導入前・導入後ともに綿密に打ち合わせを継続的に実施しておりますので、プロジェクトのご担当者のみならず、現場のみなさまからも、「安心して導入できた」というお声をいただいています。

導入企業のメリットとしては、まず、イニシャルコストやランニングコストが安価であるということ。そして、当社グループが得意とする部分ですが、個別のユーザーさま企業にとって大変負荷の高い、商品データベースの収集やマスター管理といったものから、ユーザー企業さまが解放されていきます。

また、膨大な行数に及ぶ取引先管理や支払い処理からも解放されますし、コストの見える化等により、適正購買やコスト削減といった提案も可能となってきます。

売上高1,000億円を目指す拠点増設

続いて、当社の新しい物流センターとなる「Smart DC」の進捗状況です。売上1,000億円企業にアプローチするために、当社の強みである物流にさらに磨きをかけてまいります。

場所は千葉県千葉市です。当社は、「持たざる経営」をベースとしておりますので、専業のプロロジスさんに当社仕様を織り込んで設計していただきました。当社は約16,000坪を賃借いたします。

現行の東京物流センターと比較すると、倉庫スペースならびに出荷能力は倍増するのですが、今回、マテハンならびにロボットに約50億円を投資することによって、自動化を徹底します。このことにより、歩く・探すといった行為を最小限にとどめ、1人あたりの作業効率を2倍に引き上げていく計画です。

また、(スライドに)記載のとおりの3つのアドバンテージがございまして、Facility、Locationのみならず、BCP対策も充実させてまいります。

設備工事着手

先月、建屋の引渡しが完了し、現在はマテハンやロボットといった設備工事に着手しています。システムを含めて、事前検証を入念に行った上で、来年(2020年)5月末をめどに稼働させていく予定です。

今回のマテハン、ロボットについては、村田機械さんにコーディネートをお願いしています。村田機械さんは、自社のマテハン、ロボットのみならず、他社の優れた先進のマテハン機器にもご対応いただけるということが、当社の依頼の決め手になっています。

最新の自動梱包機やシャトルライナーのほか、こちらのパレタイズロボットに特色があります。例えば、このパレタイズロボットは、ロボットに教えることなく自律的に制御させるというAI技術、モーションプランニングという機能を開発したMUJIN社のAIコントローラを搭載しています。

これにより、決まりきった作業を繰り返すだけではなく、パレットの上に積まれた荷物が崩れていても、箱のサイズがバラバラであったとしても、AIと高精度カメラの補正の組み合わせで、常に最適かつ最速の作業を行ってくれるます。

見どころも大変多くございますので、稼働のあかつきにはぜひご見学いただければと思います。

充実したアメニティ

また、充実したアメニティということで、その昔、物流倉庫というのは「3K」的な雰囲気がありましたが、いまとなっては成長を担う大変重要なセクションであり、働く方に「ぜひ働きたい」と思っていただけるような環境づくりが、大変重要です。

この倉庫は、物流倉庫とは思えないような木目調のエントランスに始まり、カフェテリアのインテリアは大変おしゃれな木目空間です。また、そのカフェテリアでは格安でランチを提供し、コンビニエンスストアも併設いたします。そして、広い構内には、移動するためのシェアサイクルまで完備いたします。

このあたりについては、我々が自社でプランニングをしていたら、なかなか行き届かなかったかなと思っています。やはり、培ってこられたノウハウがたくさん詰まっておりまして、プロロジスさんとご一緒できてよかったと思っています。

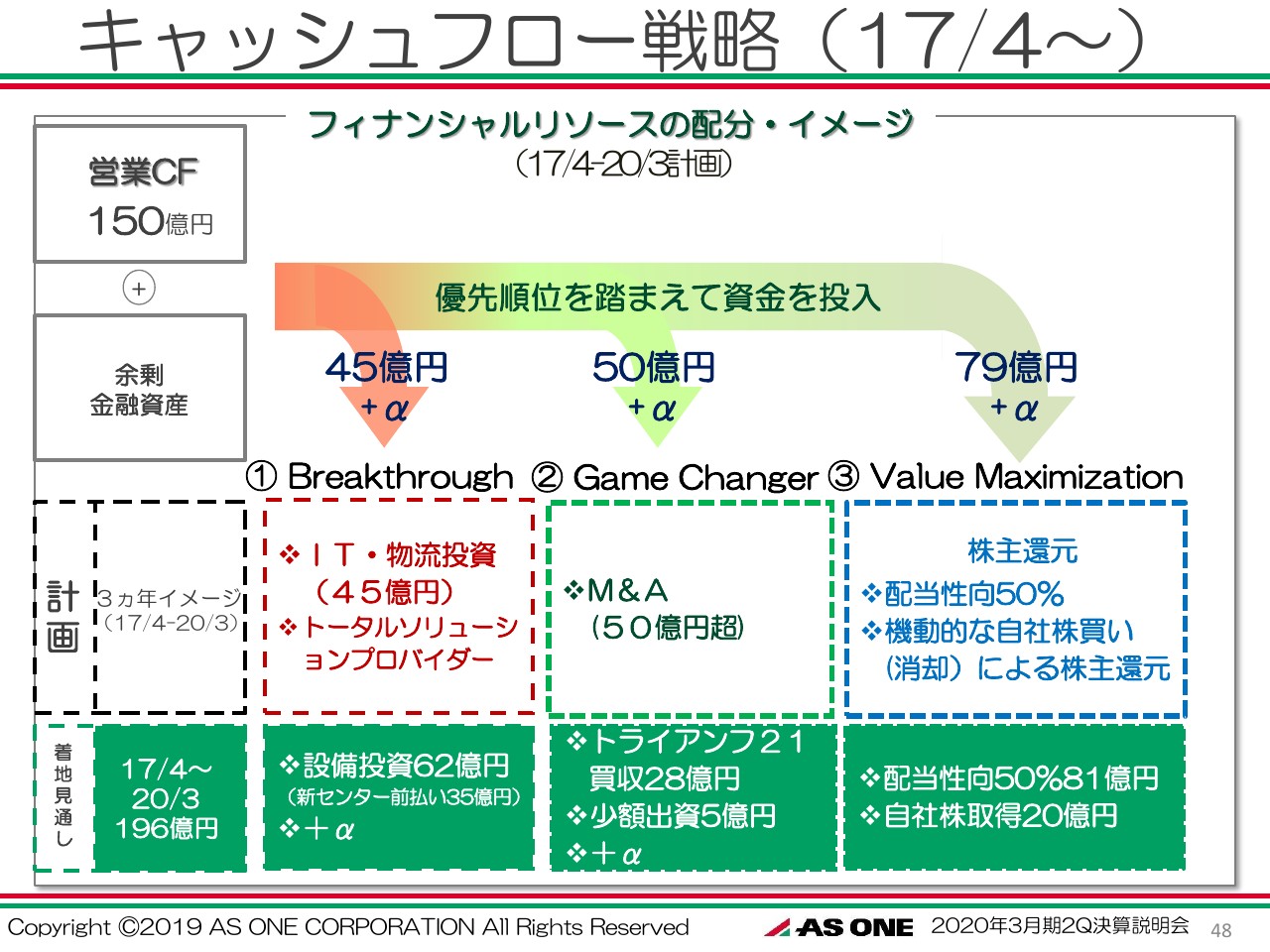

キャッシュフロー戦略(17/4~)

次に、キャッシュフロー戦略です。1つ目のBreakthrough領域としては、IT・物流の投資で45億円の計画です。2つ目のGame Changer領域では、M&A等で約50億円です。3つ目のValue Maximization領域では、株主還元等で約79億円の計画です。

これに対して、着地の見通しは、個別の凸凹はあるものの、合算についてはおおむね計画に近い着地ができるものと見込んでいます。

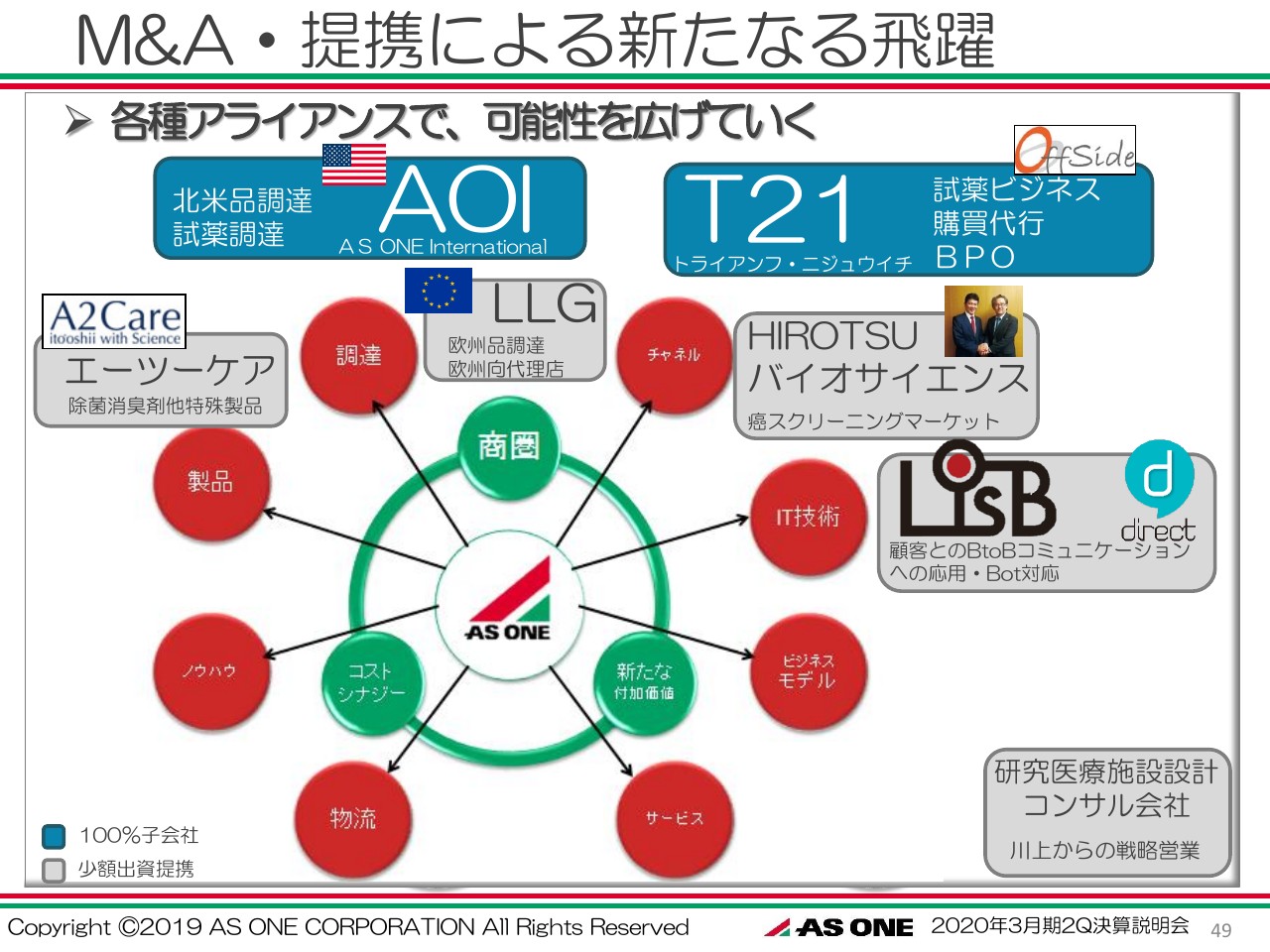

M&A・提携による新たなる飛躍

M&Aおよび出資によるアライアンスについては、前回までとの違いだけをご説明いたします。

(2019年)6月に、L is B社と業務資本提携をさせていただきました。L is Bという会社は、一言で申しますと、LINEさんのような、ビジネス版のSNS、要はビジネスチャットの会社です。社内外との円滑なコミュニケーションはもとより、RPAやチャットボットを組み合わせて業務削減をすることなど、非常にユニークなアプリを提供する会社です。

当社も、当初、社内コミュニケーションツールとして導入して以降、社内の評判が大変よく、また、さまざまな改善依頼についても、大変レスポンスよく対応いただけるということで、L is B社の横井社長と意気投合し、提携に至りました。

このアプリの導入先は、スーパーゼネコンから大手航空会社・鉄道会社、大手流通を始め、業種を問わず約1,800社以上の会社に採用されております。いまもすばらしい成長をなされておりますので、これからさらに連携を密にし、私どもの業界においても、新たなコミュニケーションの場やコンテンツなどを一緒に開発していきたいと思っています。

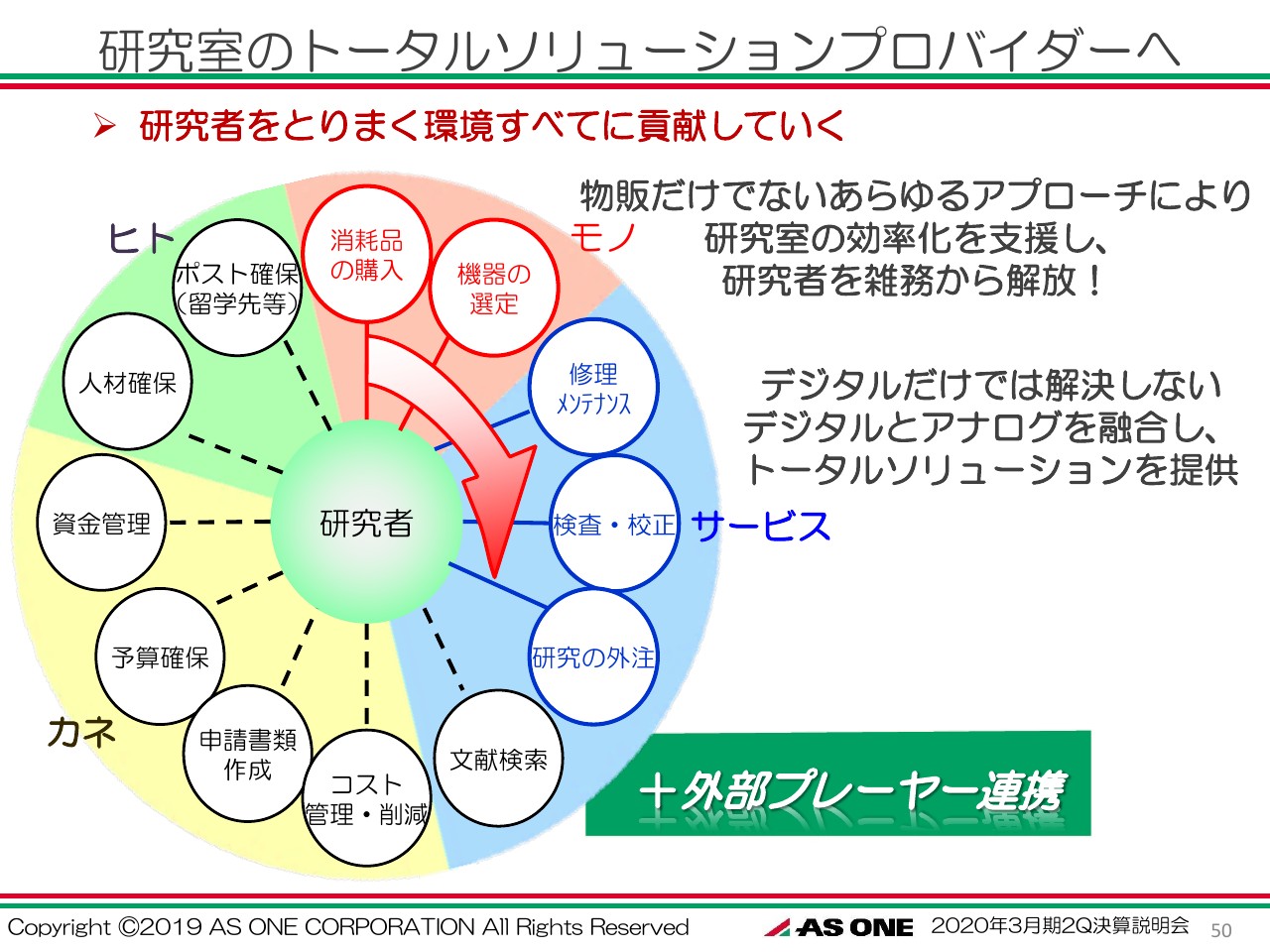

研究室のトータルソリューションプロバイダーへ

これからは、これまでのモノを販売するという領域のみならず、企業を取り巻くヒト・カネ・サービスを、外部の方々としっかりと連携しながら、ワンストップで提供していきたいと思っています。

このように思うに至った背景ですが、これまで私どもは、研究者や医療関係者に必要なモノを買っていただくという、いわば手段を提供してまいりました。これからは、研究・医療関係者の方々が求める手段だけではなく、成果という視点にまで踏み込んで考えていこうということを社内で議論しています。

例えば、研究者の方々が何に困っていらっしゃるかというと、まず1つ目に、予算がないということが多く挙げられます。日本の研究開発費というのは、ここ10年ほど横ばいの状況ですが、アメリカはすでに日本の倍です。中国は、10年前ははるか日本に及びませんでしたが、いまやアメリカを抜いて日本の倍以上になる勢いです。

2つ目にないものは、時間です。研究者の方々は雑務に追われており、ベテランに至っても研究に割ける時間は半分、若手の方に至っては3割しか研究に時間が割けないという状況になっています。

そして3つ目は、「もったいない」です。何百万円、何千万円という高額な機器は、一般的に稼働率はそう高くありません。ですので、「もったいない」ということです。

こういった3つの「ない」という課題解決に取り組むことができれば、予算や時間がなく、また機器も満足に買えないベンチャー企業さまや、とくに地方の国公立大学をはじめ、研究者全体のボトムアップが図れます。

そうすれば、限られた国内の予算や時間のなかにおいても、研究開発立国日本のポジションを押し上げていけると考えており、貢献できればと思っております。

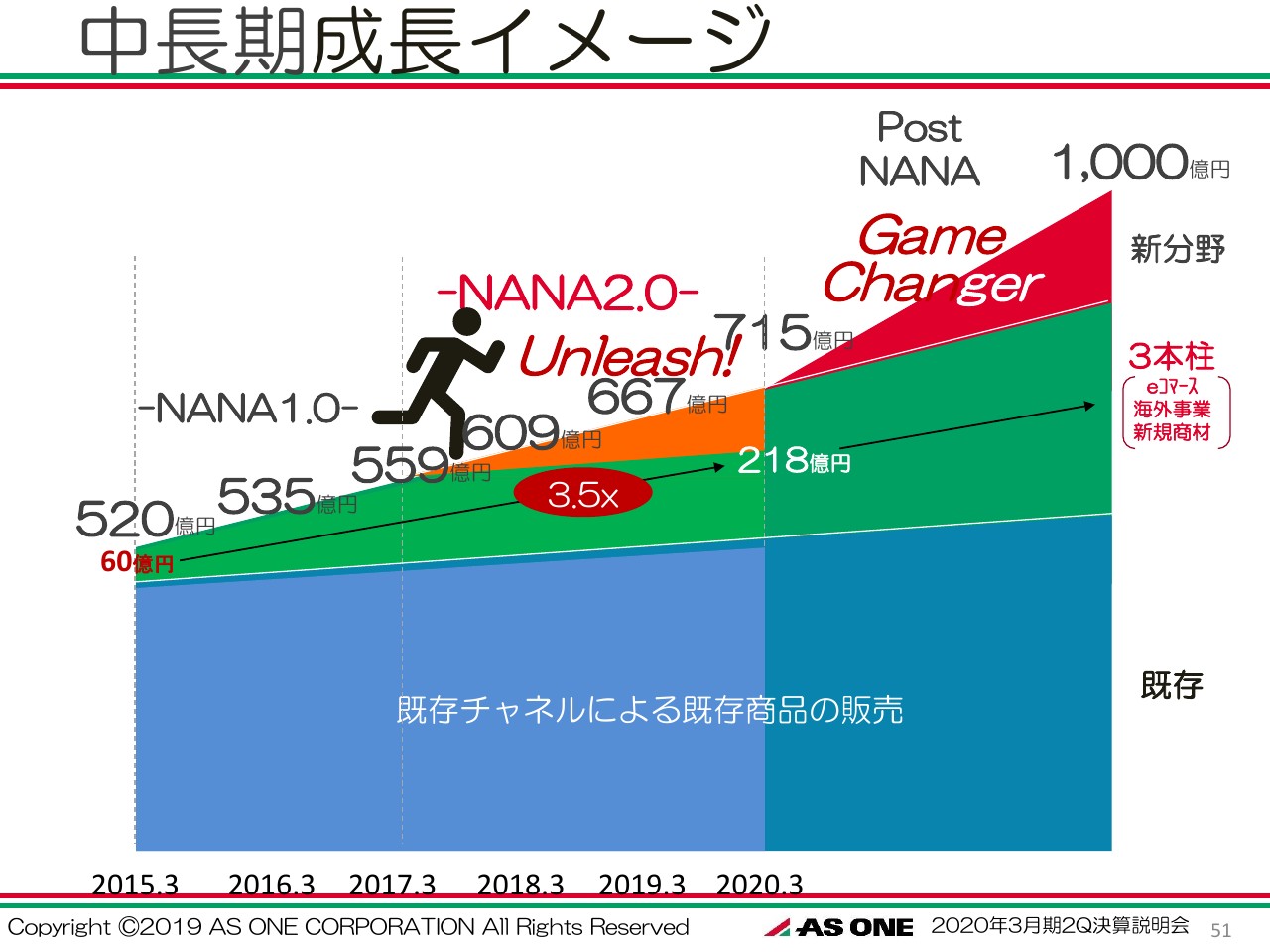

中長期成長イメージ

最後になりますが、来年(2020年)3月をもって、目下の中期経営計画「PROJECT ‐NANA2.0‐」は一区切りとなります。次期中期経営計画の開示は次年度となりますが、私個人の想いとしては、いま申し上げたヒト・モノ・カネ・サービスを組み合わせにより、次の5年で1,000億円企業を目指したいと思っています。

引き続き、みなさま方のご指導・ご鞭撻をお願いいたしまして、私の発表を終わらせていただきます。ありがとうございました。